Dok 8:92 S (2012-2013) Representantforslag om omlegging av finansieringen av kommunesektoren og behovsstyrt statlig finansiering av grunnleggende velferdstjenester

Historisk arkiv

Publisert under: Regjeringen Stoltenberg II

Utgiver: Finansdepartementet

Brev | Dato: 14.05.2013

Mottaker: Stortingets finanskomite

Vår referanse: 13/2030 HBA

Omlegging av finansieringen av kommunesektoren og behovsstyrt statlig styring

Jeg viser til forslag fra stortingsrepresentantene Gjermund Hagesæter, Morten Ørsal Johansen og Åge Starheim om omlegging av finansieringen av kommunesektoren og behovsstyrt statlig finansiering.

1. Innledning

Kommunene og fylkeskommunene er ansvarlige for viktige velferdstjenester. Kommunesektoren skal levere tjenester av høy kvalitet, som er tilpasset lokale forutsetninger og innbyggernes behov. En god kommuneøkonomi er en forutsetning for et godt velferdstilbud i hele landet.

Regjering og Storting slo i St.meld. nr. 23 (1992-1993) Om forholdet mellom staten og kommunane og i Innst. S. nr. 156 (1992-1993) fast at den statlige styringen av kommunene og fylkeskommunene skal baseres på rammestyring, rettledning og dialog. I Meld. St. 12 (2011-2012) understreket regjeringen at de overordnede prinsippene for statlig styring av kommunene videreføres, herunder rammestyringen. I Innst. 270 S (2011–2012) sluttet flertallet, med unntak av Fremskrittspartiets representanter, opp om dette.

I Meld. St. 12 (2011-2012) trakk Regjeringen fram tre grunner til at rammestyring fortsatt bør ligge til grunn for den statlige styringen. Den første er at det kommunale selvstyret og det lokale demokratiet har en egenverdi. Den andre er at det å bruke kommunene som velferdsprodusenter har mange fortrinn framfor å bruke andre iverksettingsorgan. Videre trenger vi kommunene til å utvikle gode og trygge lokalsamfunn for innbyggerne.

Et alternativ til at kommunene har et så stort ansvar for velferden, er at staten overtar dette ansvaret. En mister imidlertid da de fortrinnene kommunene som politiske institusjoner har ved at de er tettere på innbyggerne enn det staten er. Kommunalt selvstyre legger til rette for effektive og fleksible tjenester som er tilpasset innbyggernes behov. Samtidig kan lokale politikere gi legitimitet til vanskelige prioriteringer innenfor ressursrammer som aldri vil kunne gi plass til alle ønsker og behov. Lokale prioriteringer og lokale løsninger er således viktig for å sikre effektive og bærekraftige velferdsordninger også i fremtiden.

Avsnittene nedenfor går nærmere inn på de ulike forslagene fra representantene.

2. Behovsstyrt statlig finansiering

Siden midten av 1980-tallet har rammefinansiering vært hovedprinsippet for finansiering av kommunesektoren. Fra 1986 ble et system med om lag 50 større og mindre øremerkede tilskuddsordninger erstattet med rammeoverføringer til kommuner og fylkeskommuner. Målet med omleggingen var en mer rettferdig inntektsfordeling mellom kommunene og fylkeskommunene, mer effektiv ressursbruk og bedre makroøkonomisk kontroll med kommuneøkonomien. Det var også et mål å gi kommunesektoren større handlefrihet og bedre oversikt over egne inntektsforhold.

Hovedkildene for finansiering av kommunesektoren er skatteinntekter, overføringer fra staten og gebyrinntekter. Skatteinntekter er den største inntektskilden. I hovedsak er dette inntektsskatt fra personlige skattytere i kommunen. Overføringene fra staten kan deles inn i to hovedkategorier: rammetilskudd og øremerkede tilskudd. Rammetilskuddet gis kommunesektoren uten andre vilkår enn det som følgjer av krav til oppgaveløsing i lov og forskrift. Det innebærer at kommunene kan gjøre egne prioriteringer for bruken av rammetilskuddet.

De siste årene har en økende del av kommunesektorens inntekter blitt gitt som frie inntekter. I 2013 utgjør de øremerkede tilskudd om lag 4 pst. av sektorens samlede inntekter, jf. avsnitt 3.3 i Revidert nasjonalbudsjett 2013. Som hovedregel er øremerkede ordninger forbeholdt viktige nasjonale prioriteringer i en oppstartfase. Øremerking kan også brukes til å finansiere oppgaver som få kommuner har ansvaret for.

Prinsippet om rammestyring av kommunesektoren ligger fast. I Innst. 270 S (2011–2012) sluttet komiteen, med unntak av Fremskrittspartiets representanter, opp om dette:

“Flertallet viser til at både regjeringen og KS mener at rammefinansiering av kommunene er å foretrekke fremfor utstrakt bruk av øremerkede tilskudd. Dette er et syn flertallet deler.

Flertallet noterer seg at rammefinansiering gir kommunene muligheten til å fordele tilgjengelige ressurser dit de gjør mest nytte, i tillegg til at det bygger opp under det lokale selvstyret, og gir insentiver til å holde kostnadene nede. Videre gir det kommunene forutsigbare økonomiske rammer, det er mindre administrativt krevende for både stat og kommune, og det gir kommunene bedre makroøkonomisk styring med utgiftene enn øremerkede tilskudd.”

Et finansieringssystem der staten skal ha det finansielle ansvaret, mens kommunene fortsatt skal være den ansvarlige tilbyder, vil ikke gi økt handlefrihet lokalt. Innenfor en samlet ramme for kommuneøkonomien, vil tvert i mot en større del av midlene bli bundet opp i øremerkede ordninger. Det vil kunne gi et dårligere tjenestetilbud siden øremerking gir svakere insentiver til kostnadskontroll og effektiv ressursbruk tilpasset lokale behov og forutsetninger. I tillegg vil de administrative kostnadene kunne øke betydelig. Staten må utarbeide kriterier for tilskuddene og administrere ordningen gjennom oppfølging og kontroll. Kommunene må på sin side bruke ressurser på søknader og rapportering.

3. Objektivt differensiert innbyggertilskudd

Gjennom inntektssystemet fordeles de frie inntektene mellom de enkelte kommuner og fylkeskommuner. Ved fordelingen tas det hensyn til forskjeller i kommunenes kostnader (utgiftsutjevning) og skatteinntekter (inntektsutjevning). I tillegg omfatter inntektssystemet enkelte regionalpolitiske elementer, herunder skjønnstilskudd.

Innbyggertilskuddet utgjør den største delen av kommunenes rammetilskudd, og er i utgangspunktet fordelt med et likt beløp per innbygger til alle kommuner. Det er imidlertid store forskjeller mellom kommunene, både når det gjelder behov for kommunale tjenester og kostnadene ved å tilby disse tjenestene. Derfor blir innbyggertilskuddet omfordelt mellom kommunene gjennom utgiftsutjevningen.

Utgiftsutjevningen skal i prinsippet kompensere kommunene fullt ut for forskjeller i utgifter ved tjenesteytingen som de selv ikke kan påvirke. Utjevningen er basert på en såkalt kostnadsnøkkel. Kostnadsnøkkelen omfordeler tilskudd mellom kommunene etter deres varierende behov og forskjeller i enhetskostnader. Kostnadsnøkkelen bygger på objektive kriterier som kommunene ikke kan påvirke gjennom egne valg og prioriteringer. Alderskriterier er ”grunnmuren” i kostnadsnøkkelen, men i tillegg kommer bl.a. ulike sosiale kriterier og kriterier som sier noe om bosettingsmønsteret i kommunen. Utgiftsutjevningen overfører midler fra relativt sett lettdrevne kommuner til relativt sett tungdrevne kommuner.

Ved innlemmingen av de øremerkede tilskuddene til barnehager i rammetilskuddet i 2011 ble det laget en egen delkostnadsnøkkel for barnehager, som en del av den samlede kostnadsnøkkelen. Antall barn i aldersgruppen 2-5 år utgjør i 2013 over 70 pst. av delkostnadsnøkkelen for barnehage, og er det klart viktigste kriteriet for å fordele midlene til barnehage mellom kommunene. Men full barnehagedekning og kommunenes kostnader til barnehage er ikke de samme i alle kommuner. Statistiske analyser viser at antall barn med kontantstøtte (nå kun 1-åringer) og utdanningsnivået i befolkningen påvirker etterspørselen etter barnehageplass, og kommunenes kostnader til barnehage. Disse to kriteriene inngår derfor også i delkostnadsnøkkelen slik at vi på en bedre måte skal kunne fange opp variasjonene i kommunenes utgifter til barnehage, og sette kommunene i stand til å tilby likeverdige tjenester til sine innbyggere. Utdanningsnivået i befolkningen utgjør en mindre del av delkostnadsnøkkelen for barnehage, og har for 2013 en vekt på 11,4 pst.

Et viktig prinsipp i inntektssystemet er at rammetilskuddet skal gis uavhengig av hvordan kommunene innretter seg. Dersom midlene for eksempel ble fordelt etter faktisk antall barnehageplasser i de enkelte kommunene, ville det bryte med dette grunnleggende prinsippet.

Forslagsstillerne ønsker en behovsprøvd statlig finansiering basert på mest mulig objektive kriterier. Videre understreker forslagsstillerne at finansieringssystemet må ta høyde for at landets kommuner er svært forskjellige, både når det gjelder geografisk størrelse og innbyggertall, og at finansieringsmodellen derfor må være differensiert. Dette er nettopp viktige siktemål med dagens finansieringsmodell, der fordelingen av rammetilskuddet er basert på objektive kriterier som skal fange opp forskjeller i utgiftsbehov mellom kommunene.

4. Friere kommunal skattøre

Kommunene har i dag frihet til å fastsette egen skattøre på alminnelig inntekt opp til en øvre grense. Alle kommuner og fylkeskommuner har siden slutten av 1970-tallet benyttet maksimalsatsen.

Skatteutjevningen mellom kommuner inngår som en viktig del av inntektssystemet for kommunesektoren. Ordningen innebærer at kommuner med skatteinntekter over landsgjennomsnittet gir fra seg inntekter til kommuner med skatteinntekter under landsgjennomsnittet. Dersom en eller flere kommuner skulle vedta lavere satser enn maksimalsatsene, vil en måtte ta stilling til hvordan dette skal håndteres i inntektssystemet for kommunene. Regjeringen vil vurdere dette dersom det blir aktuelt. I utgangspunktet bør den enkelte kommunene legge til grunn at kommunen selv må bære det inntektsbortfallet som skyldes en lokalt vedtatt skattelette. Den enkelte kommune kan altså ikke forvente at et inntektsbortfall som følge av en lokalt vedtatt skattelette kan veltes over på andre kommuner eller staten. Samtidig vil jeg understreke at Regjeringen ikke har gitt uttrykk for at kommuner som setter ned skattøren vil bli straffet økonomisk ved at inntektene reduseres ut over det bortfallet som følger av den reduserte skattøren.

Dersom kommunene får mulighet til å øke skattøren utover dagens maksimalsats vil det øke den samlede skattesatsen på alminnelig inntekt for personer. Økt skatt på arbeid vil gå på tvers av arbeidslinja og svekke insentivene til å delta i arbeidslivet. En slik utvikling vil være svært uheldig. Som analysene i Perspektivmeldingen 2013 viser, er høy yrkesdeltakelse helt avgjørende for bærekraften i velferdsordningene.

Kommunene har i dag anledning til å innføre eiendomsskatt. Kommunal eiendomsskatt er en skatteform der kommunen direkte kan møte innbyggernes avveiinger mellom økte tjenester og økt skattebelastning, samtidig som man unngår de fleste ulempene som er knyttet til økt skatt på alminnelig inntekt for personer. Blant annet er eiendommer et godt skattegrunnlag fordi de er immobile og tilpasningsmulighetene er begrensede, samtidig som det er mulig å ta fordelingsmessige hensyn gjennom et bunnfradrag. Beskatning av eiendom påvirker heller ikke arbeidstilbudet og rokker ikke ved de sentrale målene for skattereformen. Sammenliknet med situasjonen i mange andre OECD-land er eiendom forholdsvis lavt beskattet i Norge.

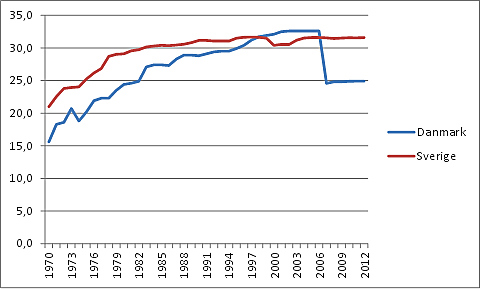

I representantforslaget nevnes det at kommunene i Danmark har frihet til selv å fastsette sin skattøre. I perioden 1984 til 2001, førte økte kommunale skatter til at den gjennomsnittlige skattesatsen på arbeid økte med 5 prosentenheter i Danmark. Problemene knyttet til høy og økende beskatning av arbeidskraft var en viktig grunn til at danske kommuners beskatningsrett etter hvert ble begrenset på ulikt vis, dels gjennom avtaler med kommunesektoren og etter hvert gjennom reduksjon av rammetilskuddet dersom skattenivået økte. Som det framgår av figur 1, har de kommunale skattesatsene vært om lag uendret de siste årene i både Danmark og Sverige. Reduksjonen i de kommunale skattesatsene i Danmark i 2007 skyldes en større kommunalreform, der ansvarsdelingen mellom forvaltningsnivåene ble endret.

Figur 1 Gjennomsnittlige kommunale skattesatser i Sverige og Danmark. Prosent

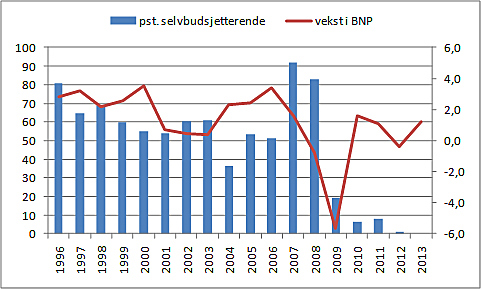

I Danmark har kommunene siden 1996 kunnet velge mellom såkalt selvbudsjettering av skatter eller en ordning med et statsgarantert utskrivningsgrunnlag. Uansett valg mellom disse to alternativene blir skattene tilført kommunene via staten som skatte-innkrever, dvs. ikke direkte fra innbetalingene på løpende, månedlig basis slik det er i Norge. For kommuner med selvbudsjettering er det en avregning to år etter budsjettåret. Med selvbudsjettering vil kommunene beholde gevinsten dersom skatteinntektene blir høyere enn forutsatt, men de må da også akseptere en eventuell skattesvikt. Andelen selvbudsjetterende kommuner falt kraftig i etterkant av finanskrisen. For 2013 har samtlige kommuner valgt statsgaranterte skatter, jf. figur 2.

Figur 2 Andelen av kommuner med selvbudsjettering (venstre akse) og vekst i BNP (høyre akse)

5. Selskapsskatt

Fra 2005 til 2008 fikk kommunene tilført en andel av selskapsskatten. Disse skatteinntektene ble tilført kommunene via rammeoverføringene. Fordelingen av selskapsskatt mellom kommuner var basert på en kommunevis fordeling av sysselsettingen i de foretakene skatten var utliknet.

Ordningen med å tilbakeføre en andel av selskapsskatten til kommunene ble avviklet i 2009. Kommunene ble kompensert ved at andre inntekter ble økt. Omleggingen må ses i sammenheng med at selskapsskatt har vesentlige svakheter som inntektsgrunnlag for kommunene. Blant annet svinger selskapsskatten kraftig med de økonomiske konjunkturene. Ved å gjøre selskapsskatten statlig og gi kommunene andre inntekter i stedet, har kommunesektorens inntekter blitt mer forutsigbare. Det er en fordel i forhold til planlegging og drift av de viktige velferdstjenestene som kommunene har ansvaret for. På bakgrunn av kommunesektorens størrelse i norsk økonomi er stabilitet og forutsigbarhet også viktig for utviklingen i norsk økonomi.

Inntektene fra selskapsskatt er svært ujevnt fordelt geografisk. Avviklingen av kommunal selskapsskatt, med en motsvarende økning i andre inntekter, har dermed bidratt til en jevnere inntektsfordeling mellom kommunene. Dette er viktig for å gi kommunene like muligheter til å tilby gode tjenester lokalt, et hensyn også representantene understreker i sitt forslag.

Kommunene har i dag skatt på inntekt og formue fra personlig skattytere. Det gir kommunene økonomisk interesse av å legge til rette for sysselsetting og næringsutvikling lokalt. En god utvikling i det lokale næringslivet kan også ha gevinster ut over den direkte virkningen på kommuneøkonomien, som verdsettes lokalt.

6. Regjeringen har prioritert kommuneøkonomien

Dagens ordning med rammestyring gir kommunene rom for lokale prioriteringer og lokale tilpasninger av tjenestetilbudet. Med rammestyring har kommunene et selvstendig ansvar for egen ressursbruk og for å tilpasse aktiviteten til inntektene. Dette legger grunnlag for en mer effektiv og treffsikker ressursbruk enn om staten skulle gjennomført disse oppgavene.

Direkte statlig finansiering av kommunale tjenester gir ikke i seg selv noe økt handlingsrom i den økonomiske politikken, slik representantene ser ut til å legge til grunn. Alle offentlige utgifter må over tid finansieres innenfor de rammer som skatter og andre inntekter setter. Behovsprøvd finansiering av kommunale tjenester vil derimot kunne gi økte utgifter til administrasjon og svakere insentiver til kostnadskontroll og tilpasninger til lokale behov og forhold. Det vil i så fall svekke forvaltningens muligheter til å tilby gode velferdstjenester tilpasset landets innbyggere.

Ifølge representantene vil en ordning med direkte statlig finansiering av de grunnleggende kommunale velferdstjenestene kunne gi større likhet i det kommunale tjenestetilbudet på tvers av kommuner. Samtidig foreslår representantene at kommunene skal kunne tilby bedre tjenester enn det den statlige finansieringen gir rom for. Dette skal den enkelte kommune selv finansiere med egne inntekter fra bl.a. selskapsskatt eller ved en økt skattøre på alminnelig inntekt. Siden skatteinntektene, og da særlig selskapsskatt, er svært ulikt fordelt mellom kommunene kan imidlertid den samlede virkningen bli større, og ikke mindre, forskjeller i tjenestetilbudet mellom kommunene.

Et velfungerende lokaldemokrati krever at det er samsvar mellom de oppgavene kommunesektoren pålegges og de ressursene som gjøres tilgjengelige. Regjeringen har prioritert å styrke kommuneøkonomien kraftig. Samtidig har vi lagt vekt på at kommunene må ha stabile og forutsigbare inntekter. På denne måten har vi lagt til rette for lokalt handlingsrom og en god og balansert utvikling i de viktige velferdstjenestene som kommunene leverer, som skole, helse og omsorg.

Med hilsen

Sigbjørn Johnsen