5 Forvaltningen av Statens pensjonsfond

5.1 Innledning

Formålet med Statens pensjonsfond er å understøtte statlig sparing for finansiering av folketrygdens pensjonsutgifter og å underbygge langsiktige hensyn ved anvendelsen av statens petroleumsinntekter. En langsiktig og god forvaltning av fondet bidrar til å sikre at petroleumsformuen kan komme både dagens og framtidige generasjoner til gode.

Statens pensjonsfond består av Statens pensjonsfond utland (SPU) og Statens pensjonsfond Norge (SPN). Den operative forvaltningen av de to delene av fondet ivaretas av henholdsvis Norges Bank og Folketrygdfondet. Forvaltningen skjer innenfor mandater fastsatt av Finansdepartementet.

Regjeringens mål er at Statens pensjonsfond skal være verdens best forvaltede fond. Dette innebærer at en skal søke å identifisere ledende praksis internasjonalt i alle deler av forvaltningen og strekke seg mot dette.

Åpenhet er en forutsetning for bred tillit til forvaltningen av fondet. Resultatene i den operative forvaltningen rapporteres jevnlig av Norges Bank og Folketrygdfondet. Departementet gjør rede for forvaltningen av fondet i en årlig melding til Stortinget i vårsesjonen, jf. Meld. St. 17 (2011–2012) Forvaltningen av Statens pensjonsfond i 2011, samt i nasjonalbudsjettet.

Statens pensjonsfond forvaltes med sikte på å oppnå høyest mulig avkastning over tid, innenfor rammen av moderat risiko. Investeringene i fondet har en svært lang tidshorisont. Investeringsstrategien bygger derfor på vurderinger av forventet avkastning og risiko på lang sikt. Videre bygger den på oppfatninger av hvordan markedene fondet investerer i fungerer og hvilke særtrekk fondet har som investor. I så måte er det klare forskjeller mellom de to delene av fondet. SPN er en relativt stor investor i et lite kapitalmarked, mens SPU relativt sett er en mindre investor i store, internasjonale markeder.

Investeringene er spredt på ulike aktivaklasser og et bredt utvalg av land, sektorer og selskaper. Investeringsstrategien er blitt utviklet over tid basert på omfattende, faglige vurderinger.

Vi må være forberedt på at verdien av Statens pensjonsfond vil variere betydelig fra år til år. Fondet har høy evne til å tåle slike svingninger, bl.a. fordi det ikke er behov for å realisere en stor del av investeringene på kort varsel (begrenset behov for likviditet). Investeringsstrategien sikter derfor ikke mot at verdisvingningene blir minst mulige på kort sikt. En strategi som utelukkende hadde dette som formål, ville gitt vesentlig lavere forventet avkastning over tid. Det er viktig å holde fast ved en langsiktig investeringsstrategi også i perioder med uro i finansmarkedene. Bred enighet om hvordan Statens pensjonsfond forvaltes, støtter opp om en langsiktig forvaltning.

Erfaringene med investeringsstrategien er gode. I det videre arbeidet med å utvikle investeringsstrategien vil departementet legge særlig vekt på å utnytte fondets særtrekk som en stor, langsiktig investor med begrenset behov for likviditet. Siktemålet er å bedre forholdet mellom forventet avkastning og risiko ytterligere.

I kraft av våre langsiktige investeringer i et stort antall av verdens selskaper har vi både et ansvar for og en egeninteresse i å bidra til god selskapsstyring og til å ivareta miljø- og samfunnsmessige hensyn. Arbeidet med ansvarlig investeringspraksis, herunder fondets uttrekkssmekanisme og eierskapsutøvelsen i Norges Bank og Folketrygdfondet, er en integrert del av forvaltningen. Statens pensjonsfond er imidlertid ikke egnet til å ivareta alle typer forpliktelser, og fondet skal ikke være et instrument i utenrikspolitikken.

I avsnitt 5.2 er det gitt en omtale av utviklingen i finansmarkedene og resultatene i SPU og SPN i første halvår i år. I avsnitt 5.3 gjøres det rede for enkelte aktuelle saker i forvaltningen av SPU.

5.2 Resultater i forvaltningen

5.2.1 Finansmarkedene

Usikkerhet om den økonomiske utviklingen og om statsfinansene i flere land har gitt betydelig uro i finansmarkedene de siste årene. Aksjemarkedet utviklet seg positivt i første kvartal i år, men kursene falt deretter noe gjennom andre kvartal. De siste månedene har verdens aksjebørser tatt seg markert opp igjen, bl.a. som følge av annonserte tiltak fra europeiske myndigheter og ESB. Ved utgangen av september var den globale aksjeindeksen FTSE All-World målt i lokal valuta opp om lag 13 pst. samlet for året. Hovedindeksen på Oslo Børs steg med om lag 16 pst. i samme periode.

Uroen i finansmarkedene har bidratt til at investorene har søkt sikre plasseringer. Dette har medført stor etterspørsel etter statspapirer fra land markedsaktørene anser som sikre. Rentene på statspapirer med lang løpetid fra disse landene har falt til historisk lave nivåer. De lave rentene er trolig også et uttrykk for at det ventes lav inflasjon og svak økonomisk vekst framover. For de gjeldsutsatte landene i Europa steg rentene markert i sommer, men etter at ESB annonserte nye tiltak har de falt til dels betydelig. Samlet sett har lavere renter medført kursstigning og høy avkastning på obligasjoner hittil i år.

5.2.2 Resultater i forvaltningen av Statens pensjonsfond utland (SPU)

Markedsverdien av SPU var 3 561 mrd. kroner ved utgangen av første halvår 2012. Det er en oppgang på 249 mrd. kroner siden inngangen til 2012. Ved halvårsskiftet var 59,6 pst. av fondet plassert i aksjer, 40,1 pst. i rentebærende papirer og 0,3 pst. i eiendom. Tilførselen av nye midler gjennom årets første seks måneder var totalt 134,6 mrd. kroner.

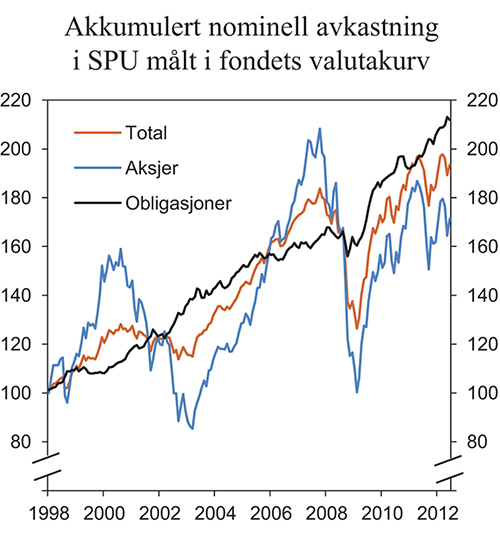

Avkastningen av SPU i første halvår i år var 4,8 pst. målt i fondets valutakurv. Avkastningen i aksjeporteføljen var 5,9 pst., avkastningen i obligasjonsporteføljen var 3,1 pst., mens avkastningen i eiendomsporteføljen var 2,5 pst. Figur 5.1 viser verdiutviklingen siden 1998 for aksje- og renteporteføljen.

Figur 5.1 Nominell verdiutvikling i Statens pensjonsfond utlands delporteføljer målt i fondets valutakurv. Indeks ved utgangen av 1997 = 100

Kilde: Kilder: Norges Bank og Finansdepartementet.

Målt i norske kroner var avkastningen av SPU i første halvår 3,5 pst. Forskjellen mellom avkastningen i norske kroner og i fondets valutakurv skyldes at kronen i perioden styrket seg i verdi relativt til fondets valutakurv. Det er imidlertid avkastningen i internasjonal valuta som er relevant når en skal måle utviklingen i fondets internasjonale kjøpekraft.

Gjennomsnittlig årlig netto avkastning (dvs. etter fradrag for forvaltningskostnader) siden 1998 er beregnet til 4,6 pst. målt i utenlandsk valuta, jf. tabell 5.1. Korrigert for prisstigning og forvaltningskostnader har den årlige avkastningen vært 2,6 pst. Målt siden 1997 er gjennomsnittlig årlig netto realavkastning 2,9 pst.

Tabell 5.1 Nøkkeltall for Statens pensjonsfond utland og Statens pensjonsfond Norge per 30.6.2012. Årlige tall. Prosent

Siste 12 mnd. | Siste 3 år | Siste 5 år | Siste 10 år | Siden 1.1.1998 | |

|---|---|---|---|---|---|

Statens pensjonsfond utland (målt i fondets valutakurv) | |||||

Nominell avkastning | -0,24 | 9,45 | 1,62 | 4,90 | 4,65 |

Prisvekst | 2,00 | 2,33 | 2,17 | 2,16 | 1,94 |

Forvaltningskostnader | 0,07 | 0,10 | 0,10 | 0,10 | 0,09 |

Netto realavkastning | -2,27 | 6,85 | -0,63 | 2,58 | 2,57 |

Statens pensjonsfond Norge (målt i norske kroner) | |||||

Nominell avkastning | 1,43 | 11,12 | 2,94 | 7,33 | 6,39 |

Forvaltningskostnader | 0,08 | 0,09 | 0,07 | 0,05 | 0,04 |

Kilde: Kilder: Norges Bank og Folketrygdfondet.

5.2.3 Resultater i forvaltningen av Statens pensjonsfond Norge (SPN)

Markedsverdien av SPN var 135,5 mrd. kroner ved utgangen av første halvår 2012. Det innebærer en oppgang på 6,0 mrd. kroner siden inngangen til 2012. Totalt var 60,7 pst. av fondets markedsverdi investert i aksjer og 39,3 pst. investert i rentebærende papirer.

Avkastningen av SPN i første halvår 2012 var 4,7 pst. Avkastningen var 5,2 pst. i den norske aksjeporteføljen og 4,8 pst. i den nordiske aksjeporteføljen. Den norske obligasjonporteføljen hadde en avkastning på 4,5 pst., mens den nordiske obligasjonsporteføljen hadde en avkastning på 1,1 pst.

5.3 Aktuelle saker i forvaltningen av Statens pensjonsfond utland

5.3.1 Referanseindeksen for SPUs obligasjonsportefølje

I Meld. St. 17 (2011–2012) Forvaltningen av Statens pensjonsfond i 2011 ble det gjort rede for en ny referanseindeks for SPUs obligasjonsportefølje. Departementet har lagt vekt på å tydeliggjøre formålet med de ulike delene av obligasjonsporteføljen. I lys av dette er referanseindeksen delt i en statsdel og en selskapsdel. Statsdelens rolle er særlig å dempe svingningene i fondets avkastning. Obligasjoner utstedt av selskaper bidrar i noe større grad til fondets forventede avkastning bl.a. som følge av kredittrisikoen ved slike investeringer. Selskapsdelen består av selskapsobligasjoner og obligasjoner med fortrinnsrett. Sammenliknet med tidligere referanseindeks er enkelte delmarkeder tatt ut av indeksen. Departementet la i meldingen opp til at statsdelen av referanseindeksen utvides til å omfatte alle valutaer som er godkjent av indeksleverandøren Barclays. Stortinget sluttet seg til dette, jf. Innst. 361 S (2011–2012).

Departementet skrev i Meld. St. 17 (2011–2012) at referanseindeksen for obligasjoner var blitt endret slik at den hadde en statsdel på 70 pst. og en selskapsdel på 30 pst. Videre skrev departementet at en hadde startet endringen av valutasammensetningen av referanseindeksen. Etter stortingsbehandlingen av meldingen ble statsdelen av referanseindeksen utvidet med valutaer fra framvoksende økonomier.

Tilpasningen til ny valutafordeling i referanseindeksen for obligasjoner vil skje over tid. I første halvår 2012 ble Europa-andelen i referanseporteføljen for obligasjoner redusert fra 58 pst. til 47 pst.

Realrenteobligasjoner

Realrenteobligasjoner (inflasjonssikrede obligasjoner) gir investor en beskyttelse mot endringer i kjøpekraften til investert kapital. Investor får en realavkastning, i tillegg til en kompensasjon for utviklingen i en på forhånd avtalt prisindeks.

Realrenteobligasjoner inngår i dag i statsdelen av referanseindeksen for obligasjoner på lik linje med nominelle statsobligasjoner, jf. boks 5.1. Ved utgangen av juni 2012 utgjorde dette delmarkedet 2 pst. av fondets samlede referanseindeks. De største utstederne av realrenteobligasjoner i dagens indeks er USA, Storbritannia, Frankrike, Kanada og Italia.

Boks 5.1 Referanseindeksen for obligasjoner

SPUs referanseindeks for obligasjoner består av to deler: 70 pst. utstedt av stater og 30 pst. utstedt av selskaper. Det er faste vekter med full månedlig rebalansering mellom de to delene.

I statsdelen inngår nominelle og inflasjonssikrede statsobligasjoner utstedt i egen valuta, samt obligasjoner utstedt av internasjonale organisasjoner. Landsammensetningen bestemmes av størrelsen på landenes økonomi målt ved BNP (BNP-vekter). BNP-vektene beregnes som tre års vektet gjennomsnitt og oppdateres en gang i året. Det er månedlig, full rebalansering til vektene gjennom året. Obligasjoner utstedt av internasjonale organisasjoner tilordnes land i henhold til valutaene verdipapirene er utstedt i. Siden euro brukes som valuta av flere land, fastsettes det årlig en fast vekt for slike obligasjoner i euro. BNP-vektene til land innen eurosonen justeres ned tilsvarende. Statsdelen av indeksen er for tiden basert på 21 godkjente valutaer. Valutasammensetningen av statsdelen i SPUs referanseindeks vil endre seg over tid i tråd med endringer i indeksene fra indeksleverandøren Barclays.

I selskapsdelen inngår selskapsobligasjoner og obligasjoner med fortrinnsrett. Det benyttes globale markedsvekter i denne delen av referanseindeksen. Selskapsdelen av indeksen har syv godkjente valutaer.

Norges Bank har i brev til Finansdepartementet 9. august 2012 gitt råd om rollen realrenteobligasjoner bør ha i referanseindeksen for obligasjoner. Brevet er tilgjengelig på departementets internettsider (www.regjeringen.no/spf). Norges Bank skriver at realrenteobligasjoner bør tas ut av den strategiske referanseindeksen for obligasjoner. Banken begrunner dette med at realrenteobligasjoner og nominelle obligasjoner har ulike og i noen tilfeller motstridende egenskaper i perioder med variasjoner i realrenter og inflasjonsrisiko. Ifølge banken er ikke markedet for realrenteobligasjoner tilstrekkelig bredt, dypt og ensartet til å kunne diversifisere SPUs risiko ved en rask og uventet økning i inflasjonen. Det bør derfor heller ikke etableres en særskilt strategisk allokering til slike obligasjoner.

Departementet vil komme tilbake med en vurdering av Norges Banks råd om å ta ut realrenteobligasjoner fra SPUs referanseindeks for obligasjoner. Det er særlig aktuelt å vurdere om SPUs lange horisont og evne til å tåle variasjoner i avkastning over tid, gjør at fondet er bedre posisjonert enn mange andre investorer til å tåle inflasjonsrisiko. I tillegg vil departementet vurdere bankens argumenter for å forenkle referanseindeksen ytterligere opp mot hensynet til risikospredning.

5.3.2 Ny geografisk fordeling for aksjer i SPU

I Meld. St. 17 (2011–2012) Forvaltningen av Statens pensjonsfond i 2011 ble det lagt fram planer om en ny geografisk fordeling av SPUs referanseindeks for aksjer. Stortinget sluttet seg til disse planene, jf. Innst. 361 S (2011–2012). Etter Stortingets behandling har departementet fastsatt en ny geografisk fordeling for referanseindeksen for aksjer. Tilpasningen til den nye fordelingen vil skje over tid.

Referanseindeksen for aksjer hadde tidligere en fast fordeling: 50 pst. Europa, 35 pst. Amerika og Afrika og 15 pst. Asia og Oseania. Innenfor hver region var fordelingen mellom selskaper basert på selskapenes markedsverdi.

Den nye geografiske fordelingen har ikke faste regionvekter. I stedet vil fordelingen endre seg i tråd med utviklingen i størrelsen på verdens aksjemarkeder (globale markedsvekter). I tråd med omtalen i Meld. St. 17 (2011–2012) er regelen for fordelingen på regioner utformet slik at referanseindeksens vekt på utviklede aksjemarkeder i Europa fortsatt vil være noe høyere enn det som følger av globale markedsvekter. Vekten på utviklede markeder i Nord-Amerika vil fortsatt være noe lavere. Framvoksende markeder i alle regioner og utviklede markeder i Asia og Oseania vil få vekter på linje med globale markedsvekter.

Den nye geografiske fordelingen av referanseindeksen for aksjer vil gi en bredere geografisk spredning av aksjeinvesteringene enn i dag. Antallet markeder og type selskaper som er med i referanseindeksen, ligger fast. Den konkrete regelen for beregning av referanseindeksens fordeling ut fra land- og regiontilhørighet, framgår av mandatet for forvaltningen av SPU, som er tilgjengelig på www.regjeringen.no/spf.

5.3.3 Rebalansering

Finansdepartementets langsiktige investeringsstrategi for SPU angir en fast fordeling mellom aksjer (60 pst.), obligasjoner (35 pst.) og eiendom (5 pst.). Denne fordelingen gjenspeiles i fondets strategiske referanseindeks. Fondets investeringer i eiendom er for tiden i en oppbyggingsfase og utgjorde ved utgangen av andre kvartal i år 0,3 pst. av kapitalen. Økningen i eiendomsinvesteringene vil føre til en tilsvarende reduksjon av andelen investert i obligasjoner.

Markedsbevegelser vil føre til at vektene i referanseindeksen beveger seg bort fra de strategiske vektene. Rebalansering bringer fordelingen tilbake til de strategiske vektene.

I Meld. St. 17 (2011–2012) Forvaltningen av Statens pensjonsfond i 2011 ble det gjort nærmere rede for bakgrunnen for og erfaringene med rebalansering av SPU. Det ble også gjort rede for råd fra Norges Bank om endring av reglene for rebalansering. Departementet la vekt på at reglene om rebalansering har vært en viktig del av investeringsstrategien for fondet og at erfaringene med rebalansering av SPU har vært gode. Departementet la på denne bakgrunn opp til at systematisk tilbakeføring av aksjeandelen til den strategiske vekten på 60 pst. gjennom rebalansering bør videreføres, slik Norges Bank også har foreslått. Det ble videre framhevet at en offentlig tilgjengelig rebalanseringsregel vil bidra til økt åpenhet om forvaltningen av fondet. Stortinget sluttet seg til disse vurderingene, jf. Innst. 361 S (2011–2012).

Departementet sa samtidig at en ville arbeide videre med detaljene i hvordan rebalanseringsreglene skulle utformes, herunder spørsmålet om hvordan en kunne sikre økt åpenhet om reglene for rebalansering, bredden på båndet for tillatte avvik fra den strategiske aksjeandelen på 60 pst. og systemet med såkalt delvis rebalansering. Delvis rebalansering innebærer gradvis endring av referanseindeksen ved tilførsel av ny kapital til fondet. Det ble lagt opp til at departementet skulle orientere om de nye rebalanseringsreglene i Nasjonalbudsjettet 2013.

Norges Bank har i brev 26. januar 2012 foreslått at det fastsettes et bånd på tre prosentenheter rundt den strategiske vekten aksjer har i referanseindeksen. Det innebærer at rebalansering iverksettes dersom aksjeandelen faller under 57 pst. eller overstiger 63 pst. Banken har også foreslått at aksjeandelen rebalanseres til den faste vekten på 60 pst. ved første kvartalsslutt dersom andelen i løpet av kvartalet én dag er utenfor disse grensene. Det betyr at rebalansering iverksettes på bakgrunn av ett signal.

Forslaget innebærer en viss økning i antall forventede rebalanseringer sammenliknet med dagens regelverk. Samtidig vil størrelsen på hver rebalansering være mindre. Dette vil bidra til å redusere markedspåvirkningen og transaksjonskostnadene per rebalansering. Norges Bank har også foreslått at delvis rebalansering avvikles. Banken viser til at det er usikkert hvilken effekt delvis rebalansering har på fondets samlede avkastning over tid. Det pekes også på at en avvikling av delvis rebalansering vil gjøre beregningen av referanseindeksen mindre komplisert.

Departementet legger vekt på at formålet med rebalansering er å sikre at referanseindeksen over tid ikke avviker vesentlig fra den strategiske fordelingen på ulike aktivaklasser. Departementet legger også vekt på at rebalansering kan bidra til å øke fondets avkastning gjennom å utnytte eventuelle variasjoner i risikopremien i aksjemarkedet over tid ved å selge aksjer når markedet er høyt priset og kjøpe når det er lavt priset. Disse hensynene må imidlertid avveies mot hensynet til å spare transaksjonskostnader, ettersom rebalansering medfører kjøp og salg av verdipapirer. Generelt gjelder det at samlede transaksjonskostnader over en periode vil øke med antall rebalanseringer. Samtidig vil store handler på kort tid kunne påvirke kostnadene ved rebalansering, ved at handlene påvirker markedsprisene. Departementet har med dette som utgangspunkt analysert virkningene av ulike rebalanseringsregler.

Norges Bank skriver at et riktig nivå for avvik fra faste vekter før rebalansering gjennomføres ikke kan fastlegges med sikkerhet ut fra historiske data. Ifølge departementets beregninger vil en økning av båndbredden til fire prosentenheter gi færre rebalanseringer og noe lavere forventede transaksjonskostnader enn en båndbredde på tre prosentenheter. Motstykket er noe større avvik fra den strategiske aksjeandelen og et større gjennomsnittlig handelsvolum enn det som følger av bankens forslag. Ulempen ved et noe større gjennomsnittlig avvik fra den strategiske aksjeandelen på 60 pst. er etter departementets syn liten for en langsiktig investor som SPU. Forventet avvik er dessuten ikke større enn det som fulgte av tidligere rebalanseringsregler. Fordelene ved sjeldnere rebalanseringer og sparte transaksjonskostnader bør derfor, etter departementets syn, tillegges noe større vekt.

Departementet mener en offentlig rebalanseringsregel vil bidra til økt åpenhet om forvaltningen av SPU, og har merket seg at Norges Bank anbefaler at regelen skal være offentlig kjent. Departementet er enig i det. Departementet har med virkning fra 8. oktober 2012 fastsatt nye rebalanseringsregler for SPU som innebærer følgende:

Aksjeandelen skal rebalanseres tilbake til den strategiske vekten på 60 pst.

Rebalansering utløses dersom aksjeandelen i referanseindeksen avviker med mer enn fire prosentenheter fra andelen i den strategiske referanseindeksen ved utgangen av måneden. Rebalansering av referanseindeksen gjennomføres ved utgangen av påfølgende måned.

Systemet med delvis rebalansering avvikles.

Det gjøres enkelte forenklinger i prosedyrene for gjennomføring av rebalansering.

Norges Bank skal rapportere om gjennomføring av rebalanseringer.

Med de nye reglene for rebalansering forventes om lag samme antall rebalanseringer som med tidligere regler, dvs. i gjennomsnitt én rebalansering hvert annet år. Transaksjonskostnader og volumer (kjøp og salg) knyttet til rebalansering forventes å bli noe lavere. Det må ses i sammenheng med at det er aksjeandelen totalt sett som rebalanseres med de nye reglene. Tidligere regler utløste rebalansering av aksje- og obligasjonsvekter innenfor tre geografiske regioner, hvilket ga større transaksjonsvolum og kostnader.

Departementet skrev i Meld. St. 10 (2009–2010) Forvaltningen av Statens pensjonsfond i 2009 at Finansdepartementet framover ville beregne referanseindeksen uavhengig av Norges Bank, og sammenstille resultatet med beregninger utført av Norges Bank. Finansdepartementet vil også under det nye rebalanseringsregimet foreta egne beregninger av referanseindeksens sammensetning.

5.3.4 Revidert forventningsdokument fra Norges Bank om klimarisiko

Departementet legger til grunn at god avkastning på lang sikt er avhengig av en bærekraftig utvikling i økonomisk, miljømessig og samfunnsmessig forstand, samt velfungerende, legitime og effektive markeder. Arbeidet med ansvarlige investeringer omfatter flere områder:

Internasjonalt samarbeid og bidrag til utvikling av beste praksis

Miljørelaterte investeringer

Forskning og utredning

Eierskapsutøvelse

Observasjon og utelukkelse av selskaper

Det er Norges Bank som er ansvarlig for å utøve eierrettighetene som følger med fondets investeringer. Det følger av mandatet fra Finansdepartementet til Norges Bank at det overordnede målet for eierskapsutøvelsen er å sikre SPUs finansielle interesser. Banken skal videre integrere hensynet til god selskapsstyring, miljø og samfunnsmessige forhold i hele investeringsvirksomheten, i tråd med internasjonalt anerkjente prinsipper for ansvarlig investeringsvirksomhet.

Norges Bank har de siste årene videreutviklet og styrket eierskapsarbeidet. Arbeidet bygger på at den beste muligheten for gjennomslag oppnås ved å arbeide langsiktig og forutsigbart innenfor områder som er finansielt relevante for fondet og for andre investorer. Norges Bank har valgt ut følgende strategiske satsingsområder:

Likebehandling av aksjonærer

Aksjonærenes rett til innflytelse og styrets ansvar overfor aksjonærene

Velfungerende, legitime og effektive markeder

Klimaendringer

Vannforvaltning

Barns rettigheter

Banken har flere virkemidler til rådighet i eierskapsutøvelsen, bl.a. stemmegiving ved generalforsamlinger, aksjonærforslag, kontakt med selskaper og samarbeid med andre investorer.

For satsingsområdene barns rettigheter, klimaendringer og vannforvaltning, har Norges Bank formulert forventninger til selskapene i egne forventningsdokumenter. I disse dokumentene beskriver banken hvordan selskapene bør håndtere risiko innenfor hvert område. Dokumentene brukes både som utgangspunkt for kartlegging og risikoanalyse av ulike sektorer og selskaper, og som grunnlag for tilbakemelding og kontakt med enkeltselskaper.

Forventningsdokumentet om selskapers håndtering av risikofaktorer knyttet til klimaendringer ble publisert i 2009. Klimaendringer forventes å kunne få store økonomiske konsekvenser, både som følge av fysiske utslag av endringene og som følge av regulatoriske tiltak som kan føre til en annen prising av karbon enn det som er tilfellet i dag. Som en langsiktig investor med en bredt sammensatt portefølje, vil SPU være utsatt for risiko som følge av en slik utvikling.

Norges Bank la 5. oktober 2012 fram et revidert forventningsdokument om klima. Dokumentet inkluderer nå også forventninger til selskapers håndtering av avskoging i tropiske områder. Slik avskoging fører til at karbon lagret i tropisk skog slippes ut i atmosfæren og påvirker globale klimaendringer. Banken skriver at en hovedårsak til tropisk avskoging er veksten i global etterspørsel etter råvarer som er produsert ved flathogst av tropiske skoger. For å oppnå redusert tropisk avskoging eller ny tilvekst av tropisk skog, må en legge til rette for at produksjon og salg av slike råvarer blir bærekraftig.

Departementet merker seg at Norges Bank utvider forventningsdokumentet om klima til også å omfatte tropisk avskoging. Problematikk knyttet til tropisk avskoging kan utgjøre en forretningsmessig risiko for selskaper og en langsiktig risiko for SPU. Departementet anser Norges Banks forventningsdokumenter som en viktig del av eierskapsarbeidet. Gjennom klare forventninger til selskaper fondet er investert i, framstår en som en tydelig og forutsigbar eier. Det kan bidra til å sikre fondets finansielle avkastning på sikt.