3 Den økonomiske politikken

3.1 Finanspolitikken

3.1.1 Retningslinjene for finanspolitikken

Regjeringen legger handlingsregelen til grunn for budsjettpolitikken. Handlingsregelen er en plan for gradvis å fase petroleumsinntektene inn i norsk økonomi. Regelen legger opp til at det oljekorrigerte underskuddet på statsbudsjettet over tid skal følge utviklingen i forventet realavkastning av Statens pensjonsfond utland, anslått til 4 pst. av fondskapitalen ved inngangen til året. Samtidig skal bruken av olje- og fondsinntekter det enkelte år tilpasses konjunktursituasjonen i økonomien. Regjeringens mål er å vri den økte bruken av olje- og fondsinntekter i retning av investeringer i kunnskap og infrastruktur, samt vekstfremmende skattelettelser.

Statens pensjonsfond utland og handlingsregelen legger til rette for varig høy verdiskaping og en stabil utvikling i fastlandsøkonomien. Statens netto kontantstrøm fra petroleumsvirksomheten settes i sin helhet til side i pensjonsfondet, mens avkastningen i fondet skal dekke det oljekorrigerte underskuddet på statsbudsjettet. Slik skiller rammeverket statens opptjening av olje- og fondsinntekter fra bruken av dem og skjermer statsbudsjettet og norsk økonomi fra kortsiktige svingninger i oljeprisen.

Det kraftige fallet i oljeprisen siden i fjor sommer har bidratt til å redusere statens inntekter fra petroleumsvirksomheten med anslagsvis 35 pst. fra 2014 til 2016. Pensjonsfondet gir likevel handlefrihet i finanspolitikken til å kunne motvirke tilbakeslaget i norsk økonomi og oppgangen i arbeidsledigheten. Regjeringens forslag til budsjett for 2016 vil gi et vesentlig bidrag til aktivitet og sysselsetting både på kort og lang sikt, se boks 3.1. Likevel ventes uttaket fra fondet å ligge godt under 4 pst. av fondets verdi. Vår handlefrihet står i sterk kontrast til situasjonen i de aller fleste andre oljeeksporterende land som nå rammes av nedgangen i oljeprisen. Samtidig innebærer en lavere oljepris at Norge som nasjon er blitt fattigere, særlig dersom oljeprisen blir liggende lav over en lengre periode. Over tid vil mindre avsetninger til fondet gi lavere fondsverdi og avkastning og et mindre finansieringsbidrag til å dekke offentlige utgifter.

Boks 3.1 Et budsjett for arbeid, aktivitet og omstilling

Gjennom flere tiår har økt aktivitet i petroleumsnæringen vært en viktig drivkraft for den økonomiske veksten i Norge. Økt etterspørsel fra denne næringen har trukket opp aktiviteten i fastlandsøkonomien og bidratt til høye inntekter og stadig flere godt betalte jobber. Petroleumsnæringen vil være viktig for norsk økonomi i tiår fremover, men den vil ikke fortsette å trekke opp aktiviteten i fastlandsøkonomien.

Vår økonomi og vår næringsstruktur må omstilles. Fallet i oljeprisen har gjort at omstillingen kan komme raskere enn ventet. Redusert aktivitet i oljerelaterte næringer har ført til at ledigheten har økt mer enn tidligere anslått, særlig på Sør- og Vestlandet. Den fremste utfordringen for Norge blir å skape nye, lønnsomme arbeidsplasser i privat sektor. For å ivareta vårt velferdsnivå er det behov for ny aktivitet som kan bidra til høy sysselsetting og høy samlet verdiskaping.

Regjeringens økonomiske politikk møter utfordringene på kort og på lang sikt:

Svakere krone styrker konkurranseevnen til eksportbedrifter og andre næringer som konkurrerer med utlandet. Det bidrar til økt etterspørsel etter arbeidskraft.

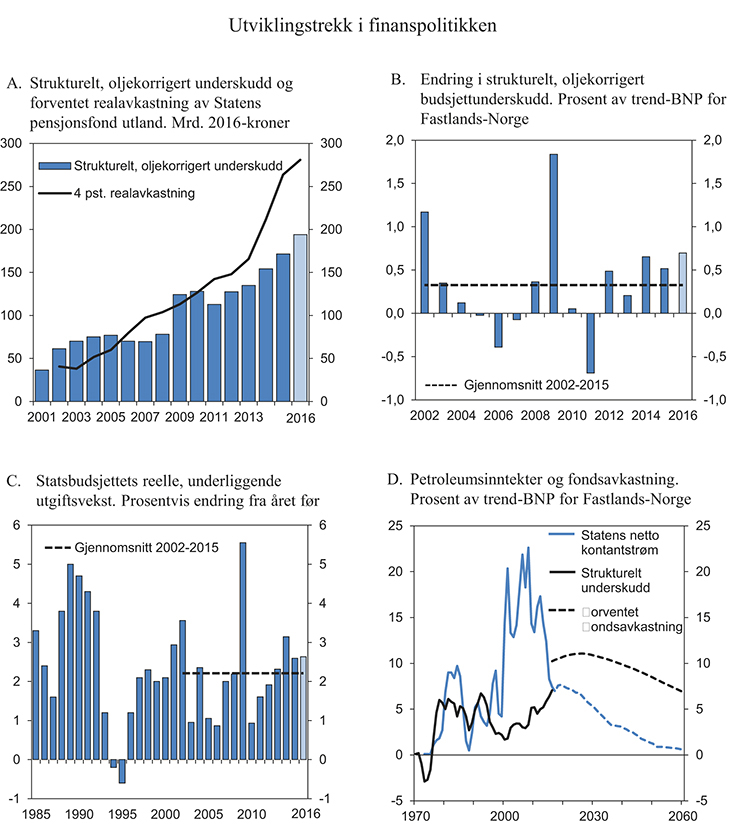

Budsjettpolitikken er godt tilpasset situasjonen i norsk økonomi, og legger til rette for at pengepolitikken kan virke. Budsjettet for 2016 gir en etterspørselsimpuls på 0,7 pst. av fastlands-BNP, opp fra 0,5 pst. i 2015. Impulsen er klart høyere enn gjennomsnittet siden 2001 på 0,3 pst. Også statsbudsjettets underliggende utgifter anslås å øke mer enn gjennomsnittet for de siste 15 årene. Det gjenspeiler at budsjettet nå brukes aktivt for å styrke produksjon og sysselsetting.

Som en del av budsjettet legger Regjeringen fram en målrettet tiltakspakke for økt sysselsetting på i alt 4 mrd. kroner. Det foreslås tiltak på 2,5 mrd. kroner til vedlikehold og bygg, hvorav 1,1 mrd. kroner til samferdselsformål. I tillegg foreslås økt innsats innenfor næring og innovasjon. Tiltakene i pakken er innrettet slik at de bidrar til langsiktig omstilling, samtidig som de raskt gir sysselsetting i områder og sektorer som er særlig rammet av ledighet. Regjeringen foreslår også flere tiltaksplasser.

Samtidig med budsjettet legger Regjeringen fram en stortingsmelding om skattereform for perioden 2016–2018. Selskapsskattesatsen foreslås redusert fra 27 til 25 pst., og det varsles en videre reduksjon til 22 pst. i 2018. Redusert selskapsskatt vil fremme investeringer i norsk næringsliv og legge grunnlag for økt sysselsetting. Regjeringen foreslår skattelettelser på 9,1 mrd. kroner påløpt i 2016 for selskaper og personer. Det foreslås også lettelser i formuesskatten som vil styrke norsk privat eierskap og vri investeringene fra eiendom til arbeidsplasser. Endringene i skattesystemet vil ha positiv effekt på norsk økonomi og vil være et godt bidrag til økt vekstevne og bedre beskyttelse av det norske skattegrunnlaget.

Regjeringen foreslår en sterk satsing på investeringer i infrastruktur, forskning og innovasjon. Også budsjettene for 2014 og 2015 inneholdt en rekke tiltak som letter nødvendige omstillinger og bidrar til å øke vekstevnen i økonomien. Skattenivået er betydelig redusert. I tillegg er store strukturreformer igangsatt, herunder blant annet kommunereform, nærpolitireform, nytt utbyggingsselskap for vei, omorganisering av skatte- og avgiftsetatene, uførereform, modernisert arbeidsmiljølov og strukturreform i universitets- og høyskolesektoren.

Budsjettet for 2016 gir en sterk satsing på arbeid, aktivitet og omstilling. Det er usikkerhet om den videre utviklingen i norsk økonomi. Regjeringen vil være beredt til å handle på kort varsel om nødvendig.

Norsk økonomi står foran krevende omstillinger. I tiårene fremover vil de sterke vekstimpulsene til fastlandsøkonomien fra norsk sokkel bli svakere. Løsningen på utfordringene vi står overfor, er ikke en storstilt utbygging av offentlig sektor. Norge er allerede blant OECD-landene som har det høyeste nivået på offentlig sysselsetting. Vi må legge til rette for et konkurransedyktig næringsliv på fastlandet. Da er det viktig å unngå en for rask økning i uttaket fra fondet som vil undergrave bedriftenes konkurranseevne og utsette nødvendige omstillinger. Kostnadsnivået i Norge er fortsatt høyt selv om svekkelsen av kronen de siste par årene og moderate lønnsoppgjør har bedret lønnsomheten i konkurranseutsatte virksomheter.

De siste årene har kapitalen i Statens pensjonsfond utland økt raskt. I september i år tilsvarte kapitalen noe over 2½ års verdiskaping i fastlandsøkonomien. Mye av oppgangen skyldes en svakere kronekurs og øker ikke fondets internasjonale kjøpekraft. Erfaringer viser at både valutakurser og aksje- og obligasjonskurser kan endre seg mye på kort tid, og at endringene kan gå begge veier. Svingninger i fondets verdi og avkastning vil kunne bli betydelige både sett i forhold til størrelsen på statens øvrige inntekter og i forhold til den underliggende veksten i fastlandsøkonomien. Slike svingninger kan gjøre forventet fondsavkastning mindre egnet som operativt mål for finanspolitikken på kort sikt. Thøgersen-utvalget, som la fram sin rapport i juni, har vurdert praktiseringen av retningslinjene for bruk av oljeinntekter i lys av den kraftige veksten i Statens pensjonsfond utland og utfordringene for norsk økonomi på kort og lang sikt, se boks 3.2.

Boks 3.2 Hovedkonklusjonene i Thøgersen-utvalgets rapport

Regjeringen satte 17. oktober 2014 ned et utvalg for å vurdere praktiseringen av retningslinjene for bruken av oljeinntekter i lys av den kraftige veksten i Statens pensjonsfond utland, utfordringene norsk økonomi står overfor på kort og lang sikt, samt hensynet til kommende generasjoner. I mandatet ble utvalget bedt om å vurdere behovet for å supplere retningslinjene med tilleggsregler eller ved å understreke hensyn som bør tillegges særlig vekt ved utformingen av finanspolitikken i en situasjon med stor avstand til 4-prosentbanen og mulighet for betydelige endringer i nivået på banen fra ett år til det neste.

Ekspertutvalget ble ledet av professor Øystein Thøgersen fra Norges Handelshøyskole og hadde en bred sammensetning med deltakelse fra blant annet akademia, LO og NHO. Utvalgets rapport, NOU 2015: 9 Finanspolitikk i en oljeøkonomi – Praktisering av handlingsregelen, ble overlevert finansministeren 18. juni 2015. Utvalget samlet seg om fire hovedanbefalinger:

Ved store avvik fra 4-prosentbanen bør Regjeringen stake ut en tydelig kurs for gradvis tilbakevending som formidles i budsjettdokumentene. På denne måten kan finanspolitikken gis en rettesnor på kort og mellomlang sikt som også fremover ivaretar de sentrale hensynene ved bruk av oljeinntekter.

Kursen som stakes ut, bør legge opp til en mer gradvis innfasing av oljeinntektene enn i årene etter 2001. Siden 2001 har økningen i bruken av oljeinntekter i gjennomsnitt gitt en ekspansiv budsjettimpuls på 0,3 prosentenheter (målt ved endringen i det strukturelle, oljekorrigerte underskuddet på statsbudsjettet som andel av trend-BNP for fastlands-Norge). Etter utvalgets vurdering vil en mer gradvis innfasing de neste årene gi en bedre tilpasning til usikkerhet, aldring av befolkningen og avtakende aktivitet på norsk sokkel. En mer gradvis innfasing vil også gi en jevnere bane for bruk av oljeinntekter i årene fremover og redusere behovet for en brå omlegging av finanspolitikken i fremtiden.

Tilleggsregler kan være til nytte når kursen skal stakes ut. To av reglene utvalget har vurdert – begrenset fondsuttak og gradvis innfasing – fremheves i rapporten. Reglene innebærer en mer gradvis innfasing av oljeinntektene enn i årene etter 2001.

Handlingsregelen kan ikke erstatte nødvendige reformer og effektiv ressursbruk. Utvalget viser til at Stortingets finanskomité i 2001 pekte på skatter og avgifter, infrastruktur og kunnskap som særlig viktige for vekstevnen i norsk økonomi. Disse områdene er viktige. Samtidig merker utvalget seg at Produktivitetskommisjonen og Skatteutvalget finner at ressursbruken på disse områdene kunne vært mer effektiv. For vekstevnen er det viktig at ressursene brukes effektivt på alle budsjettområder. Oljeinntektene må heller ikke bli en unnskyldning for å la være å gjennomføre nødvendige systemreformer.

Ett utvalgsmedlem hadde en særmerknad om nytten av tilleggsregler. Medlemmet sluttet seg til store deler av rapportens omtale av tilleggsregler, men anser det ikke som et problem at bruken av oljeinntekter først økes som andel av verdiskapingen og deretter reduseres igjen.

Utvalgets rapport er nå på offentlig høring, med frist 1. november. Regjeringen kommer tilbake til saken i Revidert nasjonalbudsjett 2016.

På lengre sikt står vi overfor utfordringer i budsjettpolitikken som følge av en aldrende befolkning. De siste par tiårene har befolkningsutviklingen i Norge vært forholdsvis gunstig for offentlige finanser, men det har nå snudd. Etter å ha falt jevnt siden tidlig på 1990-tallet, begynte antall eldre (67 år og over) å øke i 2010 målt som andel av befolkningen i yrkesaktiv alder. Den utviklingen vil fortsette i tiårene fremover og medføre økte utgifter til pensjoner, helse og omsorg. Sparingen i Statens pensjonsfond vil gjøre det lettere å møte disse utgiftene. Langsiktige fremskrivinger av budsjettets utgifter og inntekter viser at vi likevel etter hvert vil stå overfor store utfordringer med å finansiere de ordningene som allerede er etablert.

Regjeringens forslag til budsjett for 2016 er nærmere omtalt i avsnitt 3.1.3. Handlingsrommet i finanspolitikken på mellomlang sikt og usikkerheten i anslagene er diskutert i avsnitt 3.1.4, mens utfordringene i finanspolitikken på lang sikt er diskutert i avsnitt 3.1.5. Kommuneforvaltningens økonomi omtales i avsnitt 3.2.

Finanspolitikken må virke sammen med de øvrige delene av den økonomiske politikken for å fremme verdiskaping og økt produktivitet i norsk økonomi. Pengepolitikken er omtalt i avsnitt 3.3, mens finansiell stabilitet er omtalt i avsnitt 3.4. Arbeidsmarkeds- og inntektspolitikken er omtalt i avsnitt 3.5. Regjeringens klimapolitikk er omtalt i avsnitt 3.6. Avsnitt 3.7 omhandler bærekraftig utvikling og grønn vekst. Forvaltningen av statens gjeld er omtalt i avsnitt 3.8.

3.1.2 Gjennomføringen av finanspolitikken i 2015

Det strukturelle, oljekorrigerte underskuddet i 2015 anslås nå til 167 mrd. kroner, noe som er litt lavere enn i Revidert nasjonalbudsjett 2015, se tabell 3.1. Anslaget for betalte skatter og avgifter fra fastlandsøkonomien i 2015 ble satt betydelig ned fra saldert budsjett til Revidert nasjonalbudsjett. Nye opplysninger om skatteinngangen og utviklingen i norsk økonomi gjennom sommeren tilsier ikke vesentlige endringer i anslaget. Inntektene fra bilavgifter og merverdiavgift har vært litt høyere enn ventet, mens anslaget for etterskuddsskatter fra foretak utenom petroleumssektoren er satt noe ned. Innbetalte skatter på lønn og pensjon til og med august er godt i tråd med anslagene til Revidert nasjonalbudsjett. Også skatteinngangen til kommunene har vært som ventet.

Tabell 3.1 Nøkkeltall for budsjettets stilling. Anslag for 2015 gitt på ulike tidspunkt.1 Mrd. Kroner

Saldert | Endring | RNB15 | Endring | NB16 | |

|---|---|---|---|---|---|

Oljekorrigert underskudd | 174,2 | 6,7 | 180,9 | -1,3 | 179,6 |

Strukturelt, oljekorrigert underskudd | 163,7 | 5,1 | 168,8 | -1,6 | 167,2 |

Forventet realavkastning (4%-banen) | 221,8 | 35,4 | 257,2 | 0,0 | 257,2 |

Avstand til 4%-banen | -58,1 | -30,3 | -88,4 | -1,6 | -90,0 |

Memo: | |||||

Budsjettimpuls (prosentpoeng)2 | ½ | 0,0 | ½ | 0,0 | ½ |

Reell, underliggende utgiftsvekst (prosent) | 2,5 | 0,3 | 2,8 | -0,2 | 2,6 |

1 Saldert budsjett for 2015 vedtatt av Stortinget høsten 2014 (saldert), Revidert nasjonalbudsjett 2015 (RNB15) og Nasjonalbudsjettet 2016 (NB16).

2 Endring i strukturelt, oljekorrigert budsjettunderskudd målt som andel av trend-BNP for Fastlands-Norge. Positivt tall indikerer at budsjettet virker ekspansivt.

Kilde: Finansdepartementet.

Endringen i det strukturelle, oljekorrigerte underskuddet som andel av trend-BNP for Fastlands-Norge fra ett år til det neste brukes som et forenklet mål for virkningen av statsbudsjettet på etterspørselen etter varer og tjenester i økonomien. Slik tallene nå står, anslås denne budsjettimpulsen i 2015 til 0,5 prosentenheter. Det er om lag som lagt opp til i fjor høst.

Markedsverdien av Statens pensjonsfond utland ved utgangen av 2015 anslås til 7 025 mrd. kroner, som er 23 mrd. kroner høyere enn anslått i Revidert nasjonalbudsjett. Anslaget er basert på fondets verdi i begynnelsen av september. Anslaget for statens netto kontantstrøm fra petroleumsvirksomheten i 2015 er nedjustert med 86 mrd. kroner sammenliknet med saldert budsjett, til 218 mrd. kroner. Anslaget er lite endret siden Revidert nasjonalbudsjett. Det samlede overskuddet på statsbudsjettet og i Statens pensjonsfond anslås til om lag 231 mrd. kroner i 2015, se tabell 3.2.

Tabell 3.2 Hovedtall i statsbudsjettet og Statens pensjonsfond. Mrd. kroner

2014 | 2015 | 2016 | |

|---|---|---|---|

Totale inntekter | 1 278,8 | 1 228,2 | 1 241,8 |

Inntekter fra petroleumsvirksomhet | 347,0 | 246,9 | 233,1 |

Skatter og avgifter | 176,2 | 119,0 | 97,8 |

Andre petroleumsinntekter | 170,9 | 127,9 | 135,3 |

Inntekter utenom petroleumsinntekter | 931,7 | 981,3 | 1 008,8 |

Skatter og avgifter fra Fastlands-Norge | 868,2 | 902,0 | 929,3 |

Andre inntekter | 63,6 | 79,4 | 79,5 |

- Totale utgifter | 1 127,1 | 1 189,9 | 1 245,6 |

Utgifter til petroleumsvirksomhet | 35,4 | 29,0 | 29,0 |

Utgifter utenom petroleumsvirksomhet | 1 091,7 | 1 160,9 | 1 216,6 |

= Overskudd på statsbudsjettet før overføring til Statens pensjonsfond utland | 151,7 | 38,3 | -3,7 |

- Netto kontantstrøm fra petroleumsvirksomheten | 311,7 | 217,9 | 204,1 |

= Oljekorrigert overskudd | -160,0 | -179,6 | -207,8 |

+ Overført fra Statens pensjonsfond utland | 156,2 | 179,6 | 207,8 |

= Overskudd på statsbudsjettet | -3,8 | 0,0 | 0,0 |

+ Netto avsatt i Statens pensjonsfond utland | 155,5 | 38,3 | -3,7 |

+ Rente- og utbytteinntekter mv. i Statens pensjonsfond1 | 160,1 | 192,9 | 209,6 |

= Samlet overskudd i statsbudsjettet og Statens pensjonsfond1 | 311,7 | 231,2 | 205,9 |

Memo: | |||

Markedsverdien av Statens pensjonsfond utland2 | 6 431 | 7 025 | 7 449 |

Markedsverdien av Statens pensjonsfond2 | 6 616 | 7 223 | 7 659 |

1 Inneholder ikke kursgevinster eller -tap.

2 Ved utgangen av året.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

3.1.3 Statsbudsjettet og Statens pensjonsfond i 2016

Regjeringens forslag til budsjett for 2016 gir et strukturelt, oljekorrigert underskudd på 194 mrd. kroner, hvorav tiltakspakken for økt sysselsetting utgjør 4 mrd. kroner, se figur 3.1A. Bruken av olje- og fondsinntekter øker reelt med 22,6 mrd. 2016-kroner fra 2015. Om lag hver åttende krone som brukes over offentlige budsjetter i 2016 vil hentes fra Statens pensjonsfond utland. Uttaket fra fondet utgjør drøyt 37 000 kroner per innbygger.

Figur 3.1 Utviklingstrekk i finanspolitikken

Kilde: Finansdepartementet.

Budsjettet for 2016 innebærer en etterspørselsimpuls på 0,7 prosentenheter, se tabell 3.3. Impulsen er vesentlig høyere enn gjennomsnittet siden 2001 på 0,3 prosentenheter. Det må ses i lys av at budsjettet nå brukes aktivt for å dempe utslagene i produksjon og sysselsetting av fallet i oljeprisen. Budsjettimpulsen er likevel klart lavere enn under finanskrisen i 2009, da den var på 1,8 prosentenheter, se figur 3.1B. Den gang ble finanspolitikken lagt markert om for å motvirke utslagene i norsk økonomi av det kraftigste internasjonale tilbakeslaget siden andre verdenskrig. Vi står ikke overfor en tilsvarende krise nå, se boks 2.3.

For å belyse hvordan budsjettet påvirker økonomien supplerer Finansdepartementet budsjettimpulsen med beregninger ved hjelp av den makroøkonomiske modellen MODAG. Beregningene omfatter også det økonomiske opplegget for kommunene. Som sammenlikningsgrunnlag brukes et forløp der alle utgifts- og inntektsposter for offentlig forvaltning anslås å vokse i takt med trenden i nominelt BNP for Fastlands-Norge. Modellberegningene peker i retning av at forslaget til budsjett for 2016 isolert sett vil øke fastlands-BNP med om lag ½ pst. i 2016. I noen grad kan virkningen av finanspolitikken undervurderes, siden trendveksten i økonomien trekkes opp av den økte bruken av oljeinntekter. Finanspolitikken påvirker norsk økonomi på flere måter, se boks 3.3.

Realveksten i statsbudsjettets underliggende utgifter anslås til drøyt 30 mrd. 2016-kroner, som svarer til 2,6 pst. Det er over gjennomsnittet siden 2001 på 2,2 pst., og også høyere enn den trendmessige veksten i fastlandsøkonomien. Den nominelle utgiftsveksten er anslått til 5,2 pst., mens prisveksten i statsbudsjettets utgifter er anslått til 2,5 pst., se tabell 3.4. Prisveksten beregnes fra kostnadssiden med lønnsvekst som viktigste enkeltkomponent og tar dermed ikke hensyn til vekst i produktiviteten i offentlig tjenesteproduksjon.

Bruken av midler fra Statens pensjonsfond utland i 2016 anslås å svare til 2,8 pst. av kapitalen i fondet ved inngangen til året. Uttaket er 87 mrd. kroner mindre enn om det hadde vært 4 pst. av fondsverdien. At uttaket fra fondet er forholdsvis lavt, må ses i sammenheng med sterk vekst i kroneverdien av fondskapitalen de siste årene, delvis som følge av kraftig svekkelse av kronekursen. Det samlede overskuddet på statsbudsjettet og i Statens pensjonsfond anslås til om lag 206 mrd. kroner i 2016.

Da handlingsregelen ble innført i 2001, ble det lagt vekt på at handlingsrommet fra innfasingen av oljeinntektene måtte brukes til å øke vekstevnen i norsk økonomi. Både i St.meld. nr. 29 (2000–20001) og i finanskomiteens innstilling ble det pekt på at skatte- og avgiftspolitikken og satsing på infrastruktur, utdanning og forskning kan støtte opp under vekstevnen i fastlandsøkonomien.

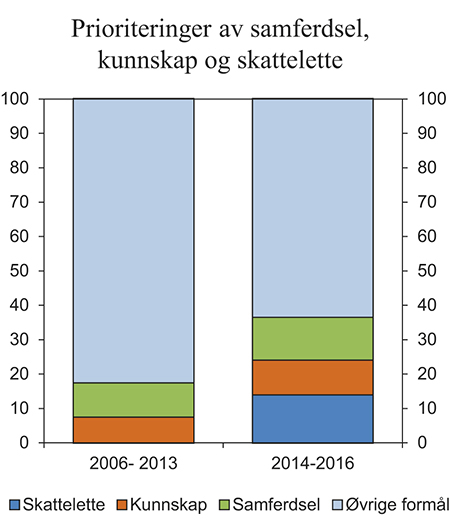

Innfasing av olje- og fondsinntekter øker handlingsrommet i budsjettene utover det som følger av den underliggende veksten i skatter og avgifter. For 2014–2016 sett under ett er om lag 14 pst. av det samlede handlingsrommet i budsjettet brukt til skatte- og avgiftslettelser, se figur 3.2. Det er en betydelig satsing, men betyr at 86 pst. av handlingsrommet er benyttet til andre formål. Også under Regjeringen Bondvik II ble skatte- og avgiftsnivået redusert. For perioden 2002–2016 sett under ett er i underkant av 12 pst. av det samlede handlingsrommet benyttet til skatte- og avgiftslettelser. Nesten 23 pst. av handlingsrommet i perioden 2014–2016 er benyttet til satsing på kunnskap og samferdsel, mot knapt 18 pst. i perioden 2006–2013. I tillegg har økte utgifter i folketrygden lagt beslag på én firedel av handlingsrommet i perioden 2014–2016. Om lag 19 pst. av handlingsrommet har blitt anvendt til å styrke kommuneøkonomien, medregnet satsinger på kunnskap og samferdsel i kommunal regi. Den samlede satsingen på kunnskap, samferdsel og skattelettelser i perioden 2014–2016 har dermed vært klart større enn under den forrige regjeringen, i tråd med denne regjeringens mål. Utgiftene til samferdsel og kunnskap, samt skatte- og avgiftslettelser, er bredt definert i beregningene, uten at den vekstfremmende virkningen av det enkelte tiltak er vurdert. Det vises til boks 3.5 i Nasjonalbudsjettet 2015 for en nærmere omtale av beregningene.

Figur 3.2 Prioriteringer av samferdsel, kunnskap og skattelette. Prosent av samlet handlingsrom i budsjettene

Kilde: Finansdepartementet.

3.1.4 Handlingsrommet i finanspolitikken på mellomlang sikt og usikkerheten i anslagene

Handlingsrommet i budsjettpolitikken bestemmes av utviklingen i skatteinntektene fra fastlandsøkonomien og den forventede realavkastningen av kapitalen i Statens pensjonsfond utland, samt bindinger på utgifts- og inntektssiden fra tidligere vedtak.

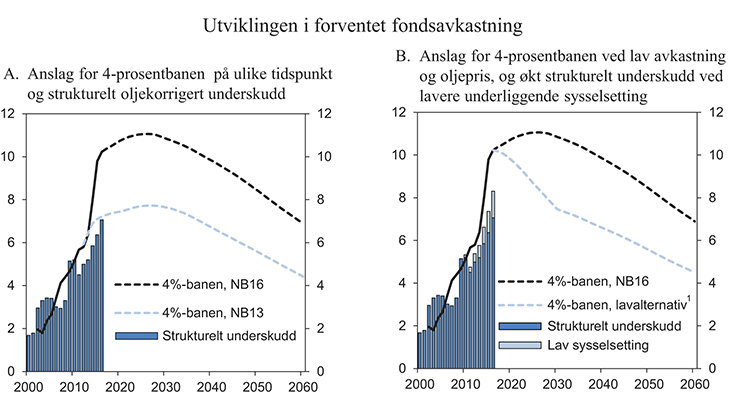

Figur 3.3 Utviklingen i forventet fondsavkastning. Prosent av trend-BNP for Fastlands-Norge

1 100 kroner varig lavere oljepris per fat og 2 pst. realavkastning neste 15 år.

Kilde: Finansdepartementet.

Den underliggende årlige realveksten i skatte- og avgiftsinntektene anslås til om lag 18 mrd. 2016-kroner, eller 1¾ pst. Det er noe lavere enn den gjennomsnittlige prosentvise veksten de siste tiårene, noe som må ses i sammenheng med at vi har bak oss en periode med svært sterk oppgang i norsk økonomi som delvis har vært drevet av økende etterspørsel fra petroleumsvirksomheten. I årene fremover kan vi ikke vente det samme sterke vekstbidraget til fastlandsøkonomien fra norsk sokkel. En lavere vekst i norsk økonomi vil trekke ned den underliggende veksten i skatteinntektene. Flere land har opplevd at det de trodde var stabile, strukturelle skatte- og avgiftsinntekter, sviktet i møte med store økonomiske rystelser.

Utgifter knyttet til befolkningsutviklingen vil legge beslag på det meste av veksten i skatteinntektene i årene fremover. Bindingene i folketrygden anslås å stige med om lag 11 mrd. 2016-kroner i gjennomsnitt per år de nærmeste årene, særlig som følge av sterk vekst i utgifter til alderspensjon. Befolkningsutviklingen vil også øke utgiftene i kommunene og helseforetakene med anslagsvis om lag 4 mrd. kroner årlig ved videreføring av dagens standarder og dekningsgrader og før en tar hensyn til at produksjonen kan bli mer effektiv og at befolkningens helse eventuelt forbedres.

Tabell 3.3 Den strukturelle, oljekorrigerte budsjettbalansen1. Mill. kroner

2014 | 2015 | 2016 | |

|---|---|---|---|

Oljekorrigert underskudd på statsbudsjettet | 160 008 | 179 589 | 207 809 |

+ Netto renter og overføringer fra Norges Bank. Avvik fra trend | 462 | 9 771 | 14 644 |

+ Særskilte regnskapsforhold | 0 | -1 975 | 0 |

+ Skatter og ledighetstrygd. Avvik fra trend | -13 611 | -20 166 | -28 426 |

= Strukturelt, oljekorrigert budsjettunderskudd | 146 859 | 167 219 | 194 026 |

Målt i prosent av trend-BNP for Fastlands-Norge | 5,8 | 6,4 | 7,1 |

Endring fra året før i prosentenheter (budsjettimpuls)2 | 0,7 | 0,5 | 0,7 |

1 Se vedlegg 1 for nærmere beskrivelse av hvordan det strukturelle, oljekorrigerte budsjettunderskuddet beregnes.

2 Positive tall indikerer at budsjettet virker ekspansivt. Indikatoren tar ikke hensyn til at ulike inntekts- og utgiftsposter kan ha ulik betydning for aktiviteten i økonomien.

Kilde: Finansdepartementet.

Tabell 3.4 Statsbudsjettets underliggende utgiftsvekst fra 2015 til 2016. Anslag i mill. kroner og prosentvis endring

2015 | 2016 | ||

|---|---|---|---|

Statsbudsjettets utgifter | 1 189 925 | 1 245 566 | |

- | Statlig petroleumsvirksomhet | 29 000 | 29 000 |

- | Dagpenger til arbeidsledige | 13 890 | 15 349 |

- | Renteutgifter | 11 478 | 10 735 |

= | Utgifter utenom petroleumsvirksomhet, dagpenger til arbeidsledige og renteutgifter | 1 135 557 | 1 190 482 |

- | Flyktninger i Norge finansiert over bistandsrammen | 1 952 | 1 917 |

+ | Reduserte rammeoverføringer pga økt skatteandel fra 39 til 40 pst. i kommuneforvaltningen1 | – | 4 450 |

- | Driftskreditter mv. i helseforetakene2 | 4 407 | 4 755 |

= | Underliggende utgifter | 1 129 199 | 1 188 260 |

Verdiendring i pst. | 5,2 | ||

Prisendring i pst. | 2,5 | ||

Volumendring i pst. | 2,6 | ||

1 Skattenes andel av kommuneforvaltningens inntekter utgjør 39 pst. i 2015. For 2016 korrigeres det for virkningen på rammeoverføringene til kommunesektoren av at de kommunale skattørene økes for å bringe den kommunale skatteandelen tilbake til 40 pst.

2 Inkluderer betalte pensjonspremier i helseforetakene.

Kilde: Finansdepartementet.

Boks 3.3 Virkninger av finanspolitikken på norsk økonomi

Finanspolitikken påvirker norsk økonomi både på kort og lang sikt, og gjennom ulike kanaler:

Aktiviteten i norsk økonomi på kort sikt. Økt bruk av olje- og fondsinntekter vil normalt stimulere aktiviteten i økonomien på kort sikt. Forskjellige offentlige utgifts- og inntektsposter vil kunne ha noe ulike virkninger på aktiviteten i økonomien, og virkningene kan variere med tidshorisonten. For eksempel vil økt offentlig sysselsetting gjennomgående slå noe raskere ut i aktivitet og i arbeidsmarkedet enn lettelser i skatter og avgifter. På den annen side kan tiltak som har gunstige tilbudssideeffekter, herunder skattelettelser, gi større effekt på aktiviteten fram i tid. Virkningen av ulike tiltak vil kunne avhenge av situasjonen i økonomien. Finanspolitikken kan være særlig viktig i situasjoner der pengepolitikken er uttømt fordi styringsrenten er nær null.

Vekstevnen i økonomien. Effektiv konkurranse og velfungerende produkt- og arbeidsmarkeder er avgjørende for vekstevnen i økonomien. Også utformingen av skatte- og avgiftssystemet og ordninger for inntektssikring, samt prioritering av områder som kunnskap og samferdsel, er av stor betydning for økonomiens evne til omstilling og for insentivene til å arbeide, spare og investere i nye arbeidsplasser. Det vil vanligvis ta noe tid før en ser utslagene i økonomien av tiltak som øker evnen til omstilling, sysselsetting og vekst.

Den langsiktige bærekraften i finanspolitikken. Nye utgifter eller skatte- og avgiftslettelser vil isolert sett redusere statens sparing og således svekke den langsiktige bærekraften i offentlige finanser. En krone brukt i dag er en krone mindre til disposisjon i fremtiden. I tillegg kommer rente og rentes-rente effekter. Over tid vil utslaget i offentlige finanser kunne forsterkes dersom tiltakene svekker insentivene til å arbeide eller øker standarden på områder som over tid vokser i takt med aldringen av befolkningen. Motsatt vil utslaget på lang sikt kunne dempes dersom nye tiltak over tid stimulerer til økt yrkesdeltakelse og verdiskaping.

Innretningen av finanspolitikken må svare på de utfordringene norsk økonomi står overfor både på kort, mellomlang og lang sikt. Da handlingsregelen ble lagt fram i 2001, ble det understreket at finanspolitikken skulle bidra til en stabil utvikling i norsk økonomi. Samtidig ble det lagt vekt på at den økte bruken av oljeinntekter skulle anvendes på en slik måte at en stimulerte vekstevnen i norsk økonomi. Det ble understreket at finanspolitikken må være bærekraftig på lang sikt, og at oljeinntektene ikke må bli en unnskyldning for å la være å gjennomføre nødvendige reformer som sikrer bærekraftige velferdsordninger.

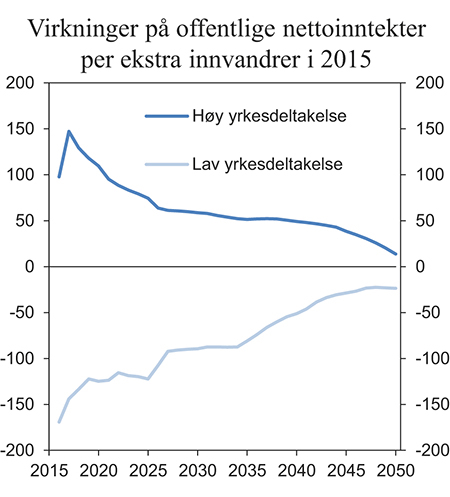

Nettoinnvandringen til Norge har vært høy de siste ti årene. I årene etter EØS-utvidelsen har vi ikke opplevd noen større nedgang i sysselsettingen. Vi vet dermed ikke så mye om hvordan et omslag i arbeidsmarkedet vil slå ut i inn- og utvandringen. Den samlede virkningen av innvandring på offentlige budsjetter og verdiskaping per innbygger er usikker og vil avhenge av flere forhold, særlig av innvandrernes deltagelse i arbeidsmarkedet. For flyktninger og asylsøkere er kostnadene særlig store de første årene, da etableringskostnadene er betydelige. Bare det statlige integreringstilskuddet og tilskudd til opplæring i norsk og samfunnskunnskap for 8 000 overføringsflyktninger utgjør om lag 7,4 mrd. kroner over fem år, se Gul bok (Prop. 1 S (2015–2016)). Også analyser fra Statistisk sentralbyrå viser betydelige kostnader for det offentlige ved innvandring fra fattige land, se boks 3.4. Beregningene illustrerer hvor viktig det er at de som kommer, vinner innpass i arbeidsmarkedet.

Boks 3.4 Kostnader for det offentlige ved innvandring

På oppdrag fra Velferds- og migrasjonsutvalget kartla Statistisk sentralbyrå i 2011 virkninger av innvandring på offentlige finanser. Beregningene er senere oppdatert.1

Analysene fra Statistisk sentralbyrå inkluderer innvandrernes bruk av offentlige tjenester, mottak av offentlige overføringer og betalte skatter og avgifter. Innvandrerne er delt i tre landgrupper: Vestlige land, østeuropeiske EU-land og resten av verden. Kjønns- og alderssammensetningen blant de nye innvandrerne er antatt å være lik gjennomsnittet for innvandring fra samme landgruppe i perioden 1991–2009. For hver landgruppe er gjennomsnittsadferden etter kjønn, alder og botid videreført gjennom fremskrivingsperioden, med utgangspunkt i data for 2006. Beregningene inkluderer også etterkommere.

Det vil være betydelige investeringskostnader for det offentlige ved innvandring, særlig de første årene, fordi kapasiteten i barnehager, skoler, infrastruktur og andre offentlige tjenester må økes for å dekke etterspørselen fra en større befolkning. Beregningene inkluderer investeringsbehovet i alle livets faser, samt investeringsbehovet for barn av innvandrerne. Behovet for offentlige investeringer er i utgangspunktet det samme for alle nye norske innbyggere, uavhengig av om personen er født i Norge eller innvandret.

Ut over investeringskostnadene er nettokostnaden for det offentlige kritisk avhengig av innvandrernes tilknytning til arbeidsmarkedet. SSBs analyser viser at innvandrere fra lavinntektsland i gjennomsnitt har den laveste yrkestilknytningen til det norske arbeidsmarkedet. Beregninger viser betydelige nettokostnader i flere tiår fremover for en innvandrer med lav yrkesaktivitet og dermed høyere mottak av stønader, se figur 3.4. Innvandrere fra vestlige land har i gjennomsnitt høyere yrkesdeltakelse enn resten av befolkningen, og bidrar isolert sett til å styrke offentlige finanser. Gevinsten er størst de første årene. Det illustrerer hvor viktig det er at innvandrerne som kommer, raskest mulig vinner innpass i arbeidsmarkedet.

For begge gruppene avtar utslaget etter hvert. Det må ses i sammenheng med at etterkommerne etter innvandrerne gradvis betyr mer for resultatet, og at det i beregningene er antatt at etterkommerne vil ha samme tilknytning til arbeidsmarkedet som befolkningen for øvrig. I figuren er det sett bort fra investeringskostnadene nevnt over.

Figur 3.4 Virkninger på offentlige nettoinntekter per ekstra innvandrer i 2015. 1 000 2015-kroner1

1 Utenom offentlige investeringskostnader.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

1 Se Holmøy, Erling og Birger Strøm (2013): Kostnadene for det offentlige av flere innvandrere. Samfunnsspeilet 5/2013. Statistisk sentralbyrå.

Bruken av olje- og fondsinntekter har økt markert siden 2001 og blitt en stadig viktigere finansieringskilde i de årlige statsbudsjettene. Store avsetninger til Statens pensjonsfond utland og god avkastning i fondet har gjort at en likevel ligger under 4 pst. av fondets verdi. I årene fremover er veksten i fondskapitalen ventet å avta, og etter hvert vil fondsavkastningen målt som andel av verdiskapingen i fastlandsøkonomien mest sannsynlig følge en nedadgående bane, se figur 3.3A. Selv om bruken for tiden ligger godt under 4 pst. av fondsverdien, vil rommet for å øke det strukturelle underskuddet fra ett år til det neste etter hvert bli mindre. Ved å legge opp til en gradvis innfasing av fondsmidlene, blir 4-prosentbanen fremover jevnere. Det vil redusere behovet for en brå omlegging av finanspolitikken i fremtiden.

Den store usikkerheten i anslagene taler også for å gå forsiktig fram i innfasingen av olje- og fondsinntektene. Erfaringer viser at anslagene for fondsverdien og 4-prosentbanen kan endre seg betydelig på kort tid. Særlig kan svingninger i kronens verdi komme brått og gi store utslag i 4-prosentbanen, og endringene kan gå i begge retninger. Som figur 3.3A viser, er anslagene for 4-prosentbanen løftet tilsvarende 3–4 pst. av Fastlands-BNP bare siden Nasjonalbudsjettet 2013. Om lag halvparten av veksten i fondsverdien i 2013 og 2014 skyldes svakere kronekurs, noe som ikke øker fondets internasjonale kjøpekraft.

I lys av det lave rentenivået ute pekte Thøgersen-utvalget på at realavkastningen av pensjonsfondet kan bli lavere enn 4 pst. de neste 10–15 årene. Dersom avkastningen svekkes også på aksjer, anslår utvalget at den gjennomsnittlige realavkastningen kan trekkes ned mot 2 pst. i denne perioden. En lavere avkastning i fondet vil gi et mindre handlingsrom i finanspolitikken i årene fremover. Også lavere oljepris reduserer handlingsrommet i finanspolitikken, særlig dersom oljeprisen blir liggende lavt i en lengre periode. Den røde stiplede linjen i figur 3.3B illustrerer hvordan banen for forventet fondsavkastning vil kunne se ut med 2 pst. årlig realavkastning i fondet de neste 15 årene og en oljepris som er 100 kroner lavere enn i referanseforløpet. Det innebærer en oljepris som stabiliseres rundt 440 kroner per fat på lengre sikt, som er noe høyere enn nivåene vi nå observerer på rundt 410 kroner per fat. Som det fremgår av figuren, vil profilen på 4-prosentbanen under disse forutsetningene endres betydelig. Den forventede fondsavkastningen vil da allerede ha passert toppen målt som andel av trend-BNP for Fastlands-Norge, og være på vei ned.

Det kan ikke utelukkes at flere negative hendelser inntreffer samtidig. Også det strukturelle underskuddet kan bli oppjustert dersom veksten i norsk økonomi skulle bli vesentlig svakere enn lagt til grunn. Beregninger viser at underskuddet målt som andel av trend-BNP for Fastlands-Norge vil kunne bli oppjustert med rundt 1¼ prosentenhet i 2016 dersom det skulle bli nullvekst i sysselsettingen i årene fremover, se de skraverte søylene i figur 3.3B. Det svarer til erfaringene fra tilbakeslaget på slutten av 1980- og begynnelsen av 1990-tallet. I en situasjon med sammenfall av flere negative hendelser vil bruken av fonds- og oljeinntekter fortsatt kunne økes noe i en periode, men rommet for opptrapping vil være vesentlig redusert.

Tabell 3.5 Statens pensjonsfond utland, forventet realavkastning og strukturelt, oljekorrigert budsjettunderskudd. Mrd. kroner og prosent

Løpende priser | Faste 2016-priser | Strukturelt underskudd | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

Statens pensjonsfond utland ved inngangen til året1 | Forventet avkastning (4 pst. av fondskapitalen) | Strukturelt, oljekorrigert budsjettunderskudd | Forventet avkastning (4 pst. av fondskapitalen) | Strukturelt, oljekorrigert budsjettunderskudd | Avvik fra 4 pst. banen | Pst. av trend-BNP for Fastlands-Norge | Pst. av fondskapitalen | |||

2001 | 386,6 | - | 21,4 | - | 36,5 | - | 1,8 | 5,5 | ||

2002 | 619,3 | 24,8 | 37,5 | 40,6 | 61,4 | 20,9 | 3,0 | 6,1 | ||

2003 | 604,6 | 24,2 | 44,6 | 38,1 | 70,2 | 32,1 | 3,3 | 7,4 | ||

2004 | 847,1 | 33,9 | 49,2 | 51,8 | 75,2 | 23,4 | 3,4 | 5,8 | ||

2005 | 1011,5 | 40,5 | 52,0 | 60,0 | 77,1 | 17,1 | 3,4 | 5,1 | ||

2006 | 1390,1 | 55,6 | 49,0 | 79,6 | 70,2 | -9,4 | 3,0 | 3,5 | ||

2007 | 1782,8 | 71,3 | 50,9 | 97,4 | 69,5 | -27,9 | 2,9 | 2,9 | ||

2008 | 2018,5 | 80,7 | 60,8 | 104,0 | 78,3 | -25,7 | 3,3 | 3,0 | ||

2009 | 2279,6 | 91,2 | 100,2 | 113,1 | 124,3 | 11,2 | 5,1 | 4,4 | ||

2010 | 2642,0 | 105,7 | 107,0 | 126,5 | 128,1 | 1,6 | 5,2 | 4,0 | ||

2011 | 3080,9 | 123,2 | 97,8 | 142,3 | 113,0 | -29,4 | 4,5 | 3,2 | ||

2012 | 3307,9 | 132,3 | 114,0 | 148,0 | 127,5 | -20,5 | 5,0 | 3,4 | ||

2013 | 3824,5 | 153,0 | 124,5 | 165,6 | 134,8 | -30,8 | 5,2 | 3,3 | ||

2014 | 5032,4 | 201,3 | 146,9 | 211,6 | 154,4 | -57,2 | 5,8 | 2,9 | ||

2015 | 6430,6 | 257,2 | 167,2 | 263,7 | 171,5 | -92,3 | 6,4 | 2,6 | ||

2016 | 7025,4 | 281,0 | 194,0 | 281,0 | 194,0 | -87,0 | 7,1 | 2,8 | ||

2017 | 7448,7 | 297,9 | – | 290,3 | – | – | – | – | ||

2018 | 7878,7 | 315,1 | – | 297,1 | – | – | – | – | ||

2019 | 8349,6 | 334,0 | – | 304,7 | – | – | – | – | ||

2020 | 8847,9 | 353,9 | – | 312,4 | – | – | – | – | ||

1 I fremskrivingen av fondskapitalen er det for årene fra 2017 beregningsteknisk lagt til grunn en gradvis økning i uttaket fra fondet, målt som andel av trend-BNP for Fastlands-Norge, svarende til gjennomsnittet siden 2001, inntil uttaket er tilbake på 4-prosentbanen.

Kilde: Finansdepartementet.

3.1.5 Langsiktige utfordringer for finanspolitikken

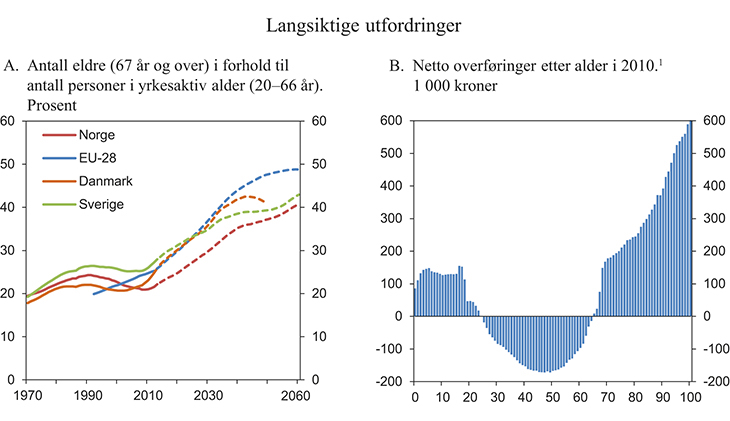

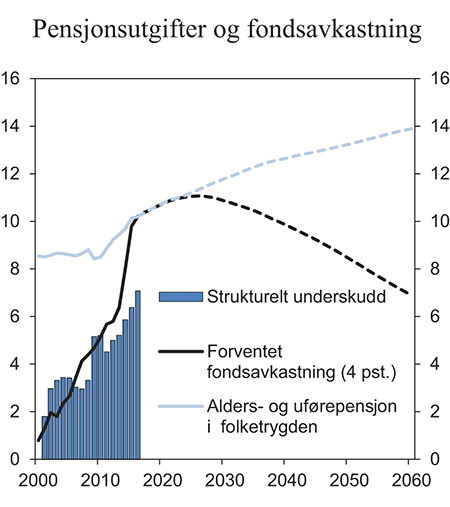

På lengre sikt vil vi stå overfor store utfordringer i offentlige finanser. Det skyldes først og fremst at befolkningen gradvis blir eldre. Fra et bunnivå i 2009 viser befolkningsfremskrivingene fra Statistisk sentralbyrå en dobling i andelen eldre (67 år og over) i forhold til antall personer i yrkesaktiv alder fram mot 2060, se figur 3.5A. En liknende utvikling ventes i de fleste andre industrilandene. Mens offentlige ytelser i all hovedsak betales ved skatter og avgifter på inntekter skapt av befolkningen i yrkesaktiv alder, er barn, ungdom og eldre netto mottakere, se figur 3.5B. Den endrede alderssammensetningen i befolkningen vil dermed svekke finansieringsgrunnlaget for velferdsordningene. I tillegg vil avkastningen av Statens pensjonsfond utland etter hvert avta som andel av verdiskapingen i fastlandsøkonomien, se figur 3.6.

Figur 3.5 Langsiktige utfordringer

1 Gjennomsnitt for individer i den enkelte aldersgruppen i 2010. Omfatter offentlige utgifter til utdanning, helse, omsorg og overføringer til privatpersoner (herunder alderspensjon, sykepenger og uføretrygd), fratrukket personskatter, merverdiavgift og størsteparten av øvrige avgifter.

Kilde: Finansdepartementet, Statistisk sentralbyrå, Eurostat, Statistiska centralbyrån og Danmarks statistik.

Figur 3.6 Strukturelt, oljekorrigert underskudd, forventet fondsavkastning og alders- og uførepensjoner i folketrygden. Prosent av trend-BNP Fastlands-Norge

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Handlingsregelen innebærer at bruken av oljepenger gradvis økes opp til et nivå som kan videreføres i faste priser. Med fortsatt produktivitetsvekst i økonomien vil 4-prosentbanen etter hvert avta målt som andel av verdiskapingen i fastlandsøkonomien. Samtidig vil fremtidige generasjoner være mer velstående enn dagens. Både økningen i aldersrelaterte utgifter og det begrensede finansieringsbidraget fra pensjonsfondet var kjent da handlingsregelen ble introdusert i 2001, men forløpet for 4-prosentbanen ser markert annerledes ut nå enn det en la til grunn da.

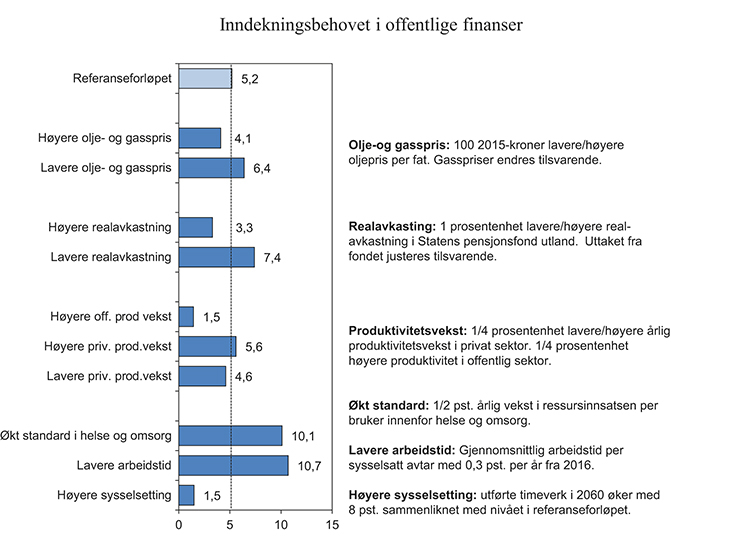

Finansdepartementet legger jevnlig fram langsiktige fremskrivinger av offentlige finanser. De siste beregningene, som ble oppdatert i Nasjonalbudsjettet 2015, viste et gradvis økende inndekningsbehov i offentlige finanser til 5,2 pst. av BNP for Fastlands-Norge i 2060. Kroneverdien av Statens pensjonsfond utland er noe høyere enn lagt til grunn i Nasjonalbudsjettet 2015, delvis som følge av svakere krone. Samtidig har oljeprisen utviklet seg vesentlig svakere enn ventet, og anslagene for oljeprisen de nærmeste årene er nedjustert sammenliknet med fremskrivingene til Nasjonalbudsjettet 2015. Det gir lavere overføringer til pensjonsfondet. Utslaget dempes av at det legges til grunn om lag samme oljepris på lang sikt som i Nasjonalbudsjettet 2015 (543 2016-kroner per fat, tilsvarende 68 dollar). Samlet sett bidrar utviklingen i fondets verdi og nye oljeprisanslag i liten grad til å endre det langsiktige inndekningsbehovet i offentlige finanser. Inndekningsbehovet trekkes isolert sett opp som følge av at bruken av olje- og fondsinntekter øker fra 2015 til 2016. På den annen side kan de tiltakene som nå gjennomføres for å løfte sysselsetting og produktivitet, bidra til å styrke bærekraften i offentlige finanser.

Utviklingen i oljeprisen og fondets verdi de siste årene illustrerer at de langsiktige budsjettfremskrivingene bygger på usikre anslag for utviklingen i størrelser som raskt kan endres. Noen av disse størrelsene kan vi ikke påvirke selv, slik som prisene på olje og gass på verdensmarkedet og avkastningen i de internasjonale aksje- og obligasjonsmarkedene. Beregningene i Nasjonalbudsjettet 2015 viser at de forhold vi selv kan påvirke, slik som arbeidsinnsatsen per innbygger eller effektiviteten i offentlig sektor, er av særlig stor betydning for inndekningsbehovet i 2060, se figur 3.7.

Figur 3.7 Behovet for inndekning i offentlige finanser i 2060 ved ulike utviklingsforløp. Prosent av BNP for Fastlands-Norge

Kilde: Nasjonalbudsjettet 2015.

Som det fremgår av figuren, vil inndekningsbehovet i 2060 øke med om lag én prosentenhet dersom oljeprisen blir liggende 100 kroner lavere per fat enn lagt til grunn i referansealternativet. Dersom det legges til grunn en årlig realavkastning i fondet på 3 pst. fram til 2060, vil inndekningsbehovet i offentlige finanser i 2060 øke med om lag 2 pst. av fastlands-BNP. Det er da lagt til grunn at også uttaket fra fondet reduseres til 3 pst. Om uttaket holdes på 4 pst., vil utslaget i 2060 bli vesentlig større.

Videre viser beregningene at økt produktivitet i offentlig sektor er av stor betydning for bærekraften i offentlige finanser. Dersom produktiviteten i offentlig tjenesteproduksjon øker med ¼ pst. årlig og dette tas ut som en innsparing på offentlige budsjetter, vil behovet for inndekning i 2060 reduseres tilsvarende 3¾ pst. av fastlands-BNP. Med en årlig produktivitetsvekst på ½ pst. vil offentlige finanser i 2016 styrkes med et beløp tilsvarende 6¾ pst. av fastlands-BNP. Over tid er det grunn til å regne med en mer effektiv ressursutnyttelse i offentlig virksomhet selv om det er vanskelig å anslå potensialet nøyaktig.

Av størst betydning for inndekningsbehovet er vår felles arbeidsinnsats. Høyere sysselsetting gir ikke bare økt verdiskaping, men også høyere skatteinntekter til stat og kommune. Aldringen av befolkningen trekker i retning av færre timeverk per innbygger i tiårene fremover fordi eldre personer i gjennomsnitt jobber noe mindre og etter hvert går av med pensjon. I tillegg har gjennomsnittlig arbeidstid avtatt etter hvert som vi er blitt rikere. I fremskrivingene er det lagt til grunn at denne utviklingen stopper opp og at gjennomsnittlig arbeidstid per sysselsatt fremover er uendret på 2013-nivået. Hvis vi i stedet antar at gjennomsnittlig arbeidstid fortsetter å synke i om lag samme takt som nedgangen fra 1990 til 2013, vil behovet for inndekning i 2060 øke tilsvarende 5½ pst. av fastlands-BNP.

En viktig målsetning med pensjonsreformen er å få flere til å stå i arbeid lenger. Det er fortsatt usikkert hvor stor effekt reformen vil ha på deltakelsen i yrkeslivet. Mens konsekvensene av lavere pensjonsutbetalinger som følge av levealdersjustering og ny indeksering er tatt inn i fremskrivingene, er eventuelle virkninger av høyere arbeidstilbud på lang sikt ikke regnet med. Statistisk sentralbyrå har prøvd å anslå hvor stor endring i yrkesdeltakelsen pensjonsreformen kan gi, og kommet til at utførte timeverk i 2060 kan øke med om lag 8 pst. sammenliknet med om reformen ikke var blitt gjennomført. Dersom antall utførte timeverk i 2060 blir 8 pst. høyere enn det som er lagt til grunn i de langsiktige fremskrivingene, vil behovet for inndekning i 2060 reduseres med om lag 3½ pst. av fastlands-BNP.

I de langsiktige beregningene tas det utgangspunkt i at velferdsordningene videreføres med uendret standard, målt som ressursinnsatsen per bruker. Videre forutsettes at andelen personer i hvert årskull som bruker offentlige tjenester, ligger fast. Historisk har det ikke vært slik. Dersom standarden på viktige offentlige tjenester skal fortsette å vokse i årene fremover, vil også behovet for inndekning gå opp. Med en økning i ressursinnsatsen per bruker innenfor helse og omsorg på ½ pst. per år, løftes behovet for inndekning i 2060 tilsvarende hele 5 pst. av fastlands-BNP. Til sammenlikning har ressursinnsatsen innenfor helse og omsorg de siste par tiårene i gjennomsnitt steget med knapt 1½ pst. i året utover enn det som følger av rene demografiske endringer.

Den forventede svekkelsen av offentlige finanser i tiårene fremover kan ikke møtes med skatteøkninger. Det norske skattenivået er høyt i europeisk sammenheng, og flere land setter nå ned skattene, særlig på foretak. Høy skatt på arbeidsinntekt kan redusere arbeidstilbudet, og dermed øke inndekningsbehovet, mens høy skatt på kapitalavkastning kan redusere skattegrunnlaget ved å gjøre det mindre lønnsomt å investere i Norge. Den negative sammenhengen mellom skattesatser og skattegrunnlag er trolig blitt forsterket gjennom internasjonaliseringen av norsk økonomi. Det nære økonomiske samkvemmet med andre land setter grenser for hvor mye skattesatsene i Norge kan avvike fra skattesatsene i utlandet.

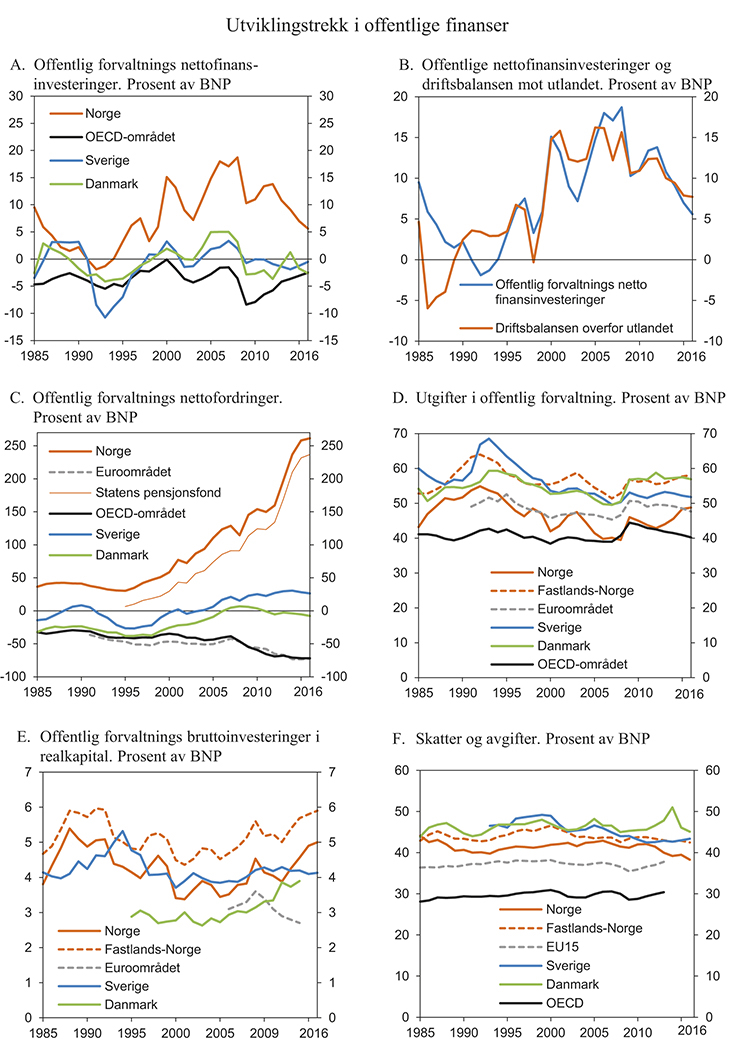

3.1.6 Utvikling i offentlige finanser de siste årene

For 2016 anslås nettofinansinvesteringene i offentlig forvaltning – for stats- og kommuneforvaltningen sett under ett – til 181 mrd. kroner eller 5,6 pst. av BNP, se tabell 3.6. Det er klart lavere enn i de siste årene og skyldes særlig fallet i oljeprisen siden i fjor sommer. Overskuddet i offentlig forvaltning er likevel fortsatt høyere enn det gjennomsnittlige nivået på 1980- og 1990-tallet og klart høyere enn i andre land, se figur 3.8A. OECD anslår at medlemslandene i 2016 vil ha negative nettofinansinvesteringer i offentlig forvaltning tilsvarende 2,5 pst. av BNP. Det er ½ prosentenhet lavere underskudd enn i 2015 og 6 prosentenheter lavere underskudd enn på toppen i 2009.

Tabell 3.6 Nettofinansinvesteringer i offentlig forvaltning. Mill. kroner og prosent av BNP

2014 | 2015 | 2016 | |

|---|---|---|---|

Nettofinansinvesteringer i statsforvaltningen, påløpt verdi | 311 282 | 241 927 | 201 210 |

Samlet overskudd i statsbudsjettet og Statens pensjonsfond | 311 743 | 231 193 | 205 878 |

Oljekorrigert overskudd på statsbudsjettet | -160 008 | -179 589 | -207 809 |

Netto kontantstrøm fra petroleumsvirksomheten | 311 667 | 217 882 | 204 087 |

Rente- og utbytteinntekter i Statens pensjonsfond | 160 085 | 192 900 | 209 600 |

Overskudd i andre stats- og trygderegnskap | -3 160 | 1 053 | 1 343 |

Definisjonsforskjell statsregnskapet/nasjonalregnskapet1 | 2 698 | 9 681 | -6 010 |

+ Nettofinansinvesteringer i kommuneforvaltningen, påløpt verdi | -24 509 | -22 417 | -19 982 |

Kommuneforvaltningens overskudd, bokført verdi | -25 294 | -22 365 | -22 282 |

= Offentlig forvaltnings nettofinansinvesteringer (A+B) | 286 773 | 219 509 | 181 229 |

Målt som andel av BNP | 9,1 | 7,0 | 5,6 |

1 Inkluderer statsforvaltningens påløpte, men ikke bokførte skatter, bl.a. knyttet til petroleumsvirksomhet. Det er videre korrigert for at kapitalinnskudd i forretningsdrift, herunder statlig petroleumsvirksomhet, regnes som finansinvesteringer i nasjonalregnskapet.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Kommuneforvaltningen har de siste årene hatt negative nettofinansinvesteringer. Det skyldes blant annet store bruttorealinvesteringer. Målt i bokført verdi anslås nettofinansinvesteringene til -22 mrd. kroner både i 2015 og i 2016.

De siste tiårene har overskuddene i offentlig forvaltning vært på linje med overskuddet på driftsregnskapet overfor utlandet, se figur 3.8B. Det innebærer at nettofinansinvesteringene i privat sektor har vært nær null. Høy finansiell sparing og en økende netto finansformue i offentlig forvaltning er altså ikke blitt motsvart av en nedbygging av netto finansformue i privat sektor sett under ett.

Figur 3.8 Utviklingstrekk i offentlig forvaltning

Kilde: Finansdepartementet, OECD og Statistisk sentralbyrå.

Utviklingen i offentlig sektors nettofordringer avhenger ikke bare av det løpende over- eller underskuddet, men også av endringer i markedsverdien på beholdningen av utestående fordringer og gjeld, som for eksempel aksjekursgevinster. Medregnet kapitalen i Statens pensjonsfond og kapitalinnskudd i statlig forretningsdrift anslås offentlig forvaltnings nettofordringer til om lag 8 450 mrd. kroner ved utgangen av 2016 eller to og en halv ganger av BNP, se figur 3.8C. For OECD-landene sett under ett anslås offentlig forvaltning å ha negative nettofordringer tilsvarende nær 72 pst. av BNP. Ved siden av Norge er det kun fem OECD-land der offentlig forvaltning har positive nettofordringer; Sverige og Finland er blant disse.

De samlede offentlige utgiftene i Norge anslås å øke til knapt 1 580 mrd. kroner i 2016. Det tilsvarer 58,1 pst. av BNP for Fastlands-Norge. Utgiftsandelen økte under finanskrisen i 2009, men har deretter ligget nokså stabilt nær gjennomsnittet for de siste 25 årene, se figur 3.8D. Variasjonene i perioden skyldes i hovedsak konjunktursvingninger. Offentlige utgifter er normalt mer stabile enn verdiskapingen i økonomien. Dermed faller offentlige utgifter som andel av BNP i en oppgangskonjunktur, når verdiskapingen vokser raskt. I en nedgangskonjunktur er det motsatt. Mønsteret er særlig tydelig for årene rundt finanskrisen, både for Norge og for de øvrige industrilandene.

Sammensetningen av offentlige utgifter har endret seg over tid. Offentlige overføringer til næringslivet er mer enn halvert som andel av verdiskapingen i fastlandsøkonomien de siste 30 årene, til i overkant av 2 pst. av BNP Fastlands-Norge. Offentlig forvaltnings bruttoinvesteringer i realkapital – den delen av offentlige utgifter som går til å bygge veier, jernbane og offentlige bygg – har økt noe de siste årene. Andelen er nå godt over gjennomsnittet for de siste 25 årene. Nivået på offentlige bruttoinvesteringer i realkapital har i lang tid ligget høyere i Norge enn i mange andre industriland. Forskjellen har økt etter 2009 siden flere land har redusert investeringene i realkapital for å styrke offentlige budsjetter, se figur 3.8E.

I OECD-landene utgjør skatter og avgifter over 80 pst. av samlede offentlige inntekter. De siste 15 årene har skatteinntektene i Norge avtatt noe målt som andel av BNP Fastlands-Norge, se figur 3.8F.

3.2 Kommuneforvaltningens økonomi

3.2.1 Sentrale utviklingstrekk

Den reelle veksten i kommunesektorens samlede inntekter fra 2014 til 2015 anslås nå til 9,0 mrd. kroner eller 2,2 pst. De frie inntektene anslås å øke reelt med 6,1 mrd. kroner, tilsvarende 1,9 pst. Det er da tatt hensyn til økte bevilgninger i forbindelse med stortingsbehandlingen av revidert budsjett. Anslagene for vekst i samlede og frie inntekter i 2015 er ikke endret siden avtalen om revidert budsjett, se tabell 3.7. Det må ses i lys av at ny informasjon om skatteinngangen i 2015 er godt i tråd med anslaget som ble lagt til grunn i Revidert nasjonalbudsjett 2015.

For tiårsperioden 2005–2014 sett under ett kan den gjennomsnittlige realveksten i kommunesektorens samlede inntekter anslås til 2,6 pst. per år. Til sammenlikning var den gjennomsnittlige årlige realinntektsveksten i perioden 1990–2004 på 2,3 pst. Inntektsveksten i den siste tiårsperioden må ses i sammenheng med sterk befolkningsvekst som følge av økt arbeidsinnvandring etter utvidelsen av EU i 2004, se boks 3.5. Det har gitt økte skatteinntekter til stat og kommune, men også økt behovet for kommunale tjenester. Kommunesektorens inntekter har de siste årene vært forholdsvis stabile målt som andel av BNP for Fastlands-Norge.

Tabell 3.7 Realvekst i kommunesektorens inntekter i 2015. Anslag på ulike tidspunkt. Mrd. 2015-kroner og prosentvis vekst

Samlede inntekter | Frie inntekter | ||||

|---|---|---|---|---|---|

Mrd. kroner | Prosent | Mrd. kroner | Prosent | ||

Nasjonalbudsjettet 2015 | 7,1 | 1,7 | 5,3 | 1,7 | |

Saldert budsjett 2015 | 8,7 | 2,1 | 5,6 | 1,7 | |

Revidert nasjonalbudsjett 2015 | 8,9 | 2,1 | 6,0 | 1,9 | |

Avtale i Stortinget om revidert budsjett | 9,0 | 2,1 | 6,1 | 1,9 | |

Nasjonalbudsjettet 2016 | 9,0 | 2,2 | 6,1 | 1,9 | |

Kilde: Finansdepartementet.

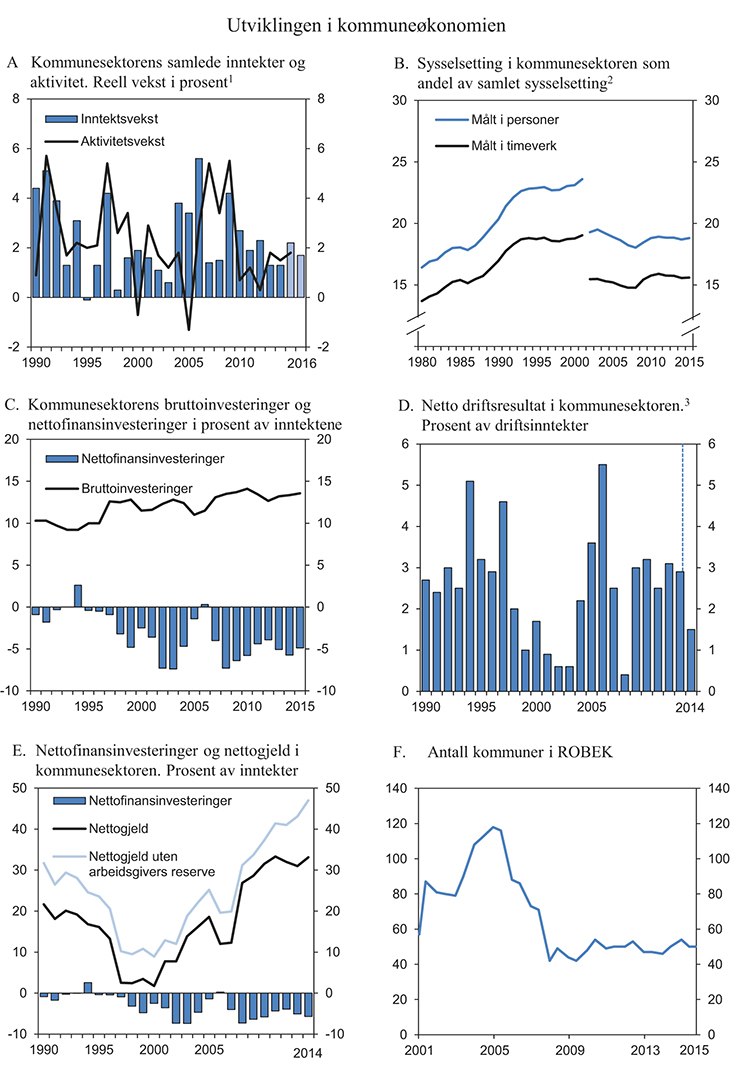

Over tid har aktiviteten i kommunesektoren økt om lag i takt med inntektene, se figur 3.9A. Justert for sesongvariasjoner falt sysselsettingen i kommuneforvaltningen noe gjennom 2. og 3. kvartal i fjor. Siden har sysselsettingen tatt seg opp igjen, og var i første halvår i år om lag på tilsvarende nivå som i samme periode i fjor. For fjoråret sett under ett økte sysselsettingen med 1 800 personer, tilsvarende 0,4 pst. Antall årsverk økte med 2 000.

Figur 3.9 Utviklingen i kommuneøkonomien

1 Tallene er korrigert for større oppgaveoverføringer.

2 Reduksjon i kommunal sysselsetting fra 2001 til 2002 skyldes overføring av spesialisthelsetjenesten fra fylkeskommunen til staten.

3 Endringer i regnskapsregler for føring av momskompensasjon knyttet til investeringer trekker ned netto driftsresultatet fra 2013 til 2014. Fra 2014 oppgis konserntall, mens det for tidligere år er oppgitt tall for kommunekassene.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Realinvesteringene i kommunesektoren ligger på et høyt nivå som andel av inntektene. Etter en liten nedgang i investeringsnivået fra 2009 til 2012 har det de to siste årene igjen vært vekst i realinvesteringene. Fra 2013 til 2014 økte realinvesteringene reelt med 4,0 pst. I første halvår i år var investeringene 1,7 pst. høyere enn i samme periode i fjor.

Produksjonen av kommunale tjenester må påregnes å bli mer effektiv over tid. Det gir rom for å utvikle det kommunale tjenestetilbudet ut over det som følger av realveksten i sektorens inntekter. Økt tjenesteomfang eller tjenestekvalitet som følge av effektivisering fanges ikke opp i indikatoren som brukes for å måle aktiviteten i sektoren, siden den er basert på utviklingen i bruken av innsatsfaktorer.

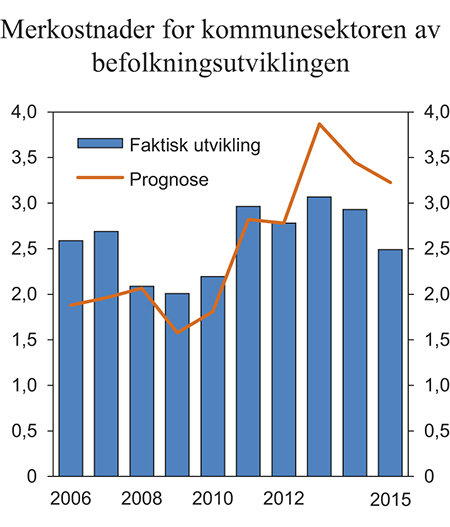

Boks 3.5 Merkostnader for kommunesektoren som følge av befolkningsutviklingen

Endringer i befolkningens størrelse og alderssammensetning påvirker kommunenes utgifter til bl.a. barnehage, skole og eldreomsorg. Det tekniske beregningsutvalget for kommunal og fylkeskommunal økonomi (TBU) beregner derfor jevnlig anslag for merkostnadene for kommunene av demografiske endringer. Beregningene tar utgangspunkt i dagens utgiftsnivå og hvordan disse utgiftene fordeler seg på ulike aldersgrupper. De anslåtte utgiftene per person i hver aldersgruppe fremføres så med tall for befolkningsutviklingen for å komme fram til en beregnet mer- eller mindreutgift for sektoren. Utvalget understreker at beregningene er grove. Blant annet legges det til grunn konstante gjennomsnittskostnader innenfor de ulike tjenesteområdene, det vil si uendret standard og uendret produktivitet i tjenesteproduksjonen. Videre legges det til grunn konstante dekningsgrader for de ulike tjenestene.

Den blå linjen i figur 3.10 viser TBUs anslag for kommunesektorens merkostnader de siste ti årene som følge av befolkningsutviklingen. Anslagene ble utarbeidet på våren året før budsjettåret, basert på prognoser for befolkningsveksten. De røde søylene viser tilsvarende beregninger publisert av TBU i budsjettåret, basert på faktisk befolkningsvekst. Som det fremgår av figuren, ble TBUs anslag for kommunesektorens merkostnader som følge av befolkningsutviklingen betydelig oppjustert for både 2006 og 2007. Det må særlig ses i sammenheng med at nettoinnvandringen ble klart høyere enn forventet. Utslaget for kommunene ble dempet av at befolkningsveksten i hovedsak kom i aldersgruppen 19–66 år, hvor beregnet utgift per innbygger for kommunene er lav. For årene 2013–2015 har merkostnadene for kommunene blitt lavere enn ventet. Det skyldes først og fremst færre barnefødsler enn forventet i prognosene, men også en moderat nedgang i nettoinnvandringen. Færre barnefødsler slår hurtig inn i kommuneøkonomien i form av lavere utgifter til blant annet barnehager.

Figur 3.10 Merkostnader for kommunesektoren som følge av befolkningsutviklingen. Mrd. 2015-kroner

Kilde: Teknisk beregningsutvalg for kommunal og fylkeskommunal økonomi og Finansdepartementet.

Netto driftsresultat uttrykker hvor mye kommunene og fylkeskommunene sitter igjen med av driftsinntekter etter at driftsutgifter, renter og avdrag er betalt. Fra og med 2014 føres inntekter fra momskompensasjon på investeringer i investeringsregnskapet, mot tidligere i driftsregnskapet. Det bidrar til å trekke netto driftsresultatet i sektoren vesentlig ned. Blant annet på bakgrunn av denne endringen anbefaler Det tekniske beregningsutvalg for kommunal og fylkeskommunal økonomi (TBU) nå at netto driftsresultatet for kommunesektoren som helhet bør utgjøre 2 pst. av inntektene (mot tidligere 3 pst.). For kommunene (inklusive Oslo) anbefaler utvalget at netto driftsresultatet bør utgjøre 1¾ pst. av inntektene, mens det for fylkeskommunene bør utgjøre 4 pst. av inntektene. Den store forskjellen mellom kommunene og fylkeskommunene skyldes at fylkeskommunene som en del av forvaltningsreformen i 2010 overtok ansvaret for veier fra staten. Fylkeskommunenes beregnede kapitalslit økte dermed betydelig. Overskuddet må derfor være høyere for at fylkeskommunene skal ha nok midler til å erstatte kapitalslitet. Den nye anbefalingen fra utvalget omfatter kommune- og fylkeskonsern, dvs. inkludert kommunale foretak og interkommunale selskaper. Tidligere har anbefalingen kun omfattet kommune- og fylkeskassene.

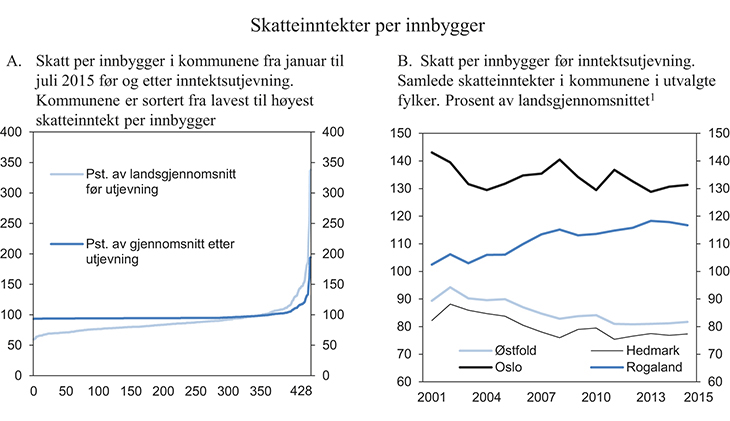

Boks 3.6 Skatteinngangen i kommunesektoren

Inntekter fra skatt utgjør om lag 40 pst. av kommunesektorens samlede inntekter. Det er imidlertid store forskjeller mellom kommunene. Målt per innbygger varierer skatteinntektene fra under 60 pst. av landsgjennomsnittet i Namdalseid og Tolga til nesten 340 pst. av landsgjennomsnittet i kraftkommunene Bykle og Modalen, se figur 3.11A.

Forskjellene mellom kommunene reduseres betydelig gjennom systemet for skatteutjevning. Etter skatteutjevningen har ingen kommuner en skatteinntekt per innbygger som er lavere enn 93 pst. av landsgjennomsnittet, se blå linje i figur 3.11A. Systemet for skatteutjevning gir en inntektssikring for den enkelte kommune mot overraskelser i egen skatteinngang. For kommuner med inntekter over 90 pst. av landsgjennomsnittet vil 60 pst. av en lokal skattesvikt kompenseres gjennom skatteutjevningen, mens hele 95 pst. av en skattesvikt vil kompenseres for kommuner med inntekter under 90 pst. av landsgjennomsnittet. Dersom den samlede skatteinngangen i sektoren blir lavere enn ventet vil alle kommuner få lavere skatteinntekter.

Enkelte av de kommunene som nå rammes av lavere aktivitet i oljevirksomheten, har opplevd flere år med sterk vekst og høy skatteinngang. Det gjelder blant annet flere av kommunene i Rogaland, der skatteinntekter per innbygger i gjennomsnitt har økt fra 101 pst. av landsgjennomsnittet i 2001 til 115 pst. av landsgjennomsnittet så langt i 2015, se figur 3.11B. I flere andre fylker har skatteinngangen utviklet seg forholdsvis svakt de siste 15 årene. Kommuner med forholdsvis høye skatteinntekter er bedre stilt til å kunne håndtere en eventuell svikt i egen skatteinngang.

Figur 3.11 Skatteinntekter per innbygger i prosent av landsgjennomsnittet. Landsgjennomsnittet=100

1 Tall for 2015 er for perioden januar til og med august.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Netto driftsresultatet i kommunesektoren i 2014 anslås til 1,5 pst. av inntektene. Justert for omleggingen av regnskapsføringen av inntektene fra momskompensasjon på investeringer var netto driftsresultatet i 2014 på samme nivå som i 2013. For kommunene inklusive Oslo var netto driftsresultatet 1,3 pst., mens det for fylkeskommunene var 3,1 pst. Tallene er for kommune- og fylkeskonsern.

Kommunesektorens nettofinansinvesteringer fremkommer som samlede inntekter minus samlede utgifter. I de samlede utgiftene er utgifter til realinvesteringer medregnet, mens lån og avdrag er holdt utenom. Netto finansinvesteringer i kommunesektoren anslås til om lag -25,3 mrd. kroner i 2014, tilsvarende -5,7 pst. av inntektene. For 2015 anslås netto finansinvesteringene til -4,9 pst., som er på linje med gjennomsnittet for de siste 5–10 årene. De store negative netto finansinvesteringene skyldes ikke svake netto driftsresultater, men må ses i sammenheng med høye realinvesteringer i sektoren, se figur 3.9C.

Negative nettofinansinvesteringer de siste årene har bidratt til at nettogjelden i kommune-sektoren har økt betydelig siden 2000, se figur 3.9E. I tråd med internasjonale retningslinjer har Statistisk sentralbyrå nå omklassifisert reserver i kollektive avtaler i livselskaper og kommunale pensjonskasser fra husholdningene til kommuneforvaltningen. Denne endringen innebærer at nettogjelden er nedjustert gjennom hele perioden. Ved utgangen av 2014 anslås kommunesektorens nettogjeld å utgjøre 33 pst. av inntektene, som er om lag som ved utgangen av 2011. Utenom reserver i kollektive avtaler i livselskaper og kommunale pensjonskasser økte nettogjelden fra 43 pst. av inntektene i 2013 til over 47 pst. av inntektene ved utgangen av 2014.

Ikke alle lån belaster kommuneøkonomien. En del lån er knyttet til gebyrbelagte tjenester, der økte avdrag og renteutgifter finansieres gjennom økte kommunale gebyrer. I tillegg dekker staten rentekostnader og noen avdrag på skole-, kirke- og sykehjemsinvesteringer og transporttiltak i fylkene. Samtidig er enkelte av sektorens fordringer ikke rentebærende. Den delen av kommunesektorens nettogjeld som antas å være eksponert ved renteendring anslås til om lag 34 pst. av inntektene. Det er vel 20 prosentenheter høyere enn for ti år siden. Gjeldsgraden varierer betydelig fra kommune til kommune. Basert på siste rapporterte tall for de enkelte kommunene, hadde åtte kommuner en netto renteeksponert gjeld som var høyere enn 100 pst. av driftsinntektene og 129 kommuner hadde en renteeksponert gjeld som var høyere enn 50 pst. av inntektene. Av disse er 26 kommuner registret i ROBEK.

Antall kommuner som må ha godkjenning fra Kommunal- og moderniseringsdepartementet for å kunne foreta gyldige vedtak om låneopptak og langsiktige leieavtaler, har holdt seg relativt stabilt rundt 50 de siste seks årene. I september 2015 var det 50 kommuner i Register for betinget godkjenning og kontroll (ROBEK), mot 54 kommuner ved utgangen av fjoråret, se figur 3.8F. Om lag 20 pst. av kommunene i de tre nordligste fylkene og i Sogn og Fjordane og Møre og Romsdal er registrert i ROBEK. Det er for tiden ikke registrert noen fylkeskommuner i ROBEK.

3.2.2 Det økonomiske opplegget for kommunesektoren i 2016

Regjeringens budsjettforslag for 2016 innebærer en reell vekst i kommunesektorens samlede inntekter på 7,3 mrd. kroner, se tabell 3.8. Det legges opp til en realvekst i kommunesektorens frie inntekter fra 2015 til 2016 på 4,7 mrd. kroner. Veksten i sektorens samlede inntekter ligger over det signaliserte intervallet i Kommuneproposisjonen 2016 på 6–7 mrd. kroner, mens veksten i de frie inntektene er innenfor det signaliserte intervallet på 4½-5 mrd. kroner. Veksten i inntektene regnes fra nivået på kommunesektorens inntekter i 2015 etter Stortingets behandling av Revidert nasjonalbudsjett 2015.

Tabell 3.8 Realvekst i kommunesektorens inntekter i 2016. Mrd. 2016-kroner

Samlede inntekter | 7,3 |

Herav: | |

Frie midler | 4,7 |

Frie midler til nye oppgaver1 | 0,8 |

Øremerkede tilskudd mv. | 1,4 |

Gebyrer mv. | 0,4 |

1 Disse midlene bevilges som frie inntekter, men regnes ikke med i den oppgitte veksten i frie inntekter siden midlene er knyttet til nye oppgaver.

Kilde: Finansdepartementet.

Veksten i frie inntekter må ses i sammenheng med kommunesektorens merutgifter som følge av befolkningsutviklingen. Det anslås at den delen av disse utgiftene som må dekkes av frie inntekter, utgjør 1,7 mrd. kroner i 2016.

Som signalisert i Kommuneproposisjonen, vil fylkeskommunene få 0,5 mrd. kroner. kroner av den foreslåtte veksten i frie inntekter. Av denne veksten er 0,2 mrd. kroner begrunnet med behovet for videre opprusting av fylkesveiene. Videre vil kommunene få 4,2 mrd. kroner av veksten i de frie inntektene. Av denne veksten er 0,4 mrd. kroner begrunnet med økt satsing på rusfeltet, 0,2 mrd. kroner begrunnet med ytterligere satsing på helsestasjons- og skolehelsetjenesten og 0,4 mrd. kroner til fleksibelt barnehageopptak.

I tillegg til den anslåtte veksten i frie inntekter får kommunesektoren økt rammetilskudd til en ny time naturfag i grunnskolen og til økt lærlingtilskudd. Disse midlene bevilges som frie inntekter, men regnes ikke med i den oppgitte veksten i frie inntekter siden midlene er knyttet til nye oppgaver.

Innenfor kommuneopplegget foreslås også økte midler til øremerkede tilskudd. Blant annet foreslås investeringstilskudd til 2 500 omsorgsplasser, forsøk med statlig finansiering av omsorgstjenestene og 1 200 plasser på dagaktivitetstilbud for hjemmeboende med demens.

Regjeringen foreslår endringer i finansieringsordningen for ikke-kommunale barnehager. Blant annet foreslås det endringer i beregningen av pensjons- og kapitalkostnader som gir bedre samsvar mellom kostnadene i de ikke-kommunale barnehagene og tilskuddet de får fra kommunen. Regjeringen når i 2016 målet om likeverdig behandling av kommunale og ikke-kommunale barnehager.

Som en del av den forsterkede innsatsen for økt sysselsetting tilføres kommunene et engangstilskudd på 500 mill. kroner til vedlikehold og rehabilitering av skoler og omsorgsbygg i kommunene. Tilskuddet kommer i tillegg til veksten i kommunesektorens samlede inntekter.

Ved beregning av realveksten i kommunesektorens inntekter er det lagt til grunn en prisvekst på kommunal tjenesteyting (deflator) på 2,7 pst. fra 2015 til 2016. Gebyrinntektene anslås å øke reelt med 0,4 mrd. kroner fra 2015 til 2016.

Den foreslåtte inntektsveksten legger til rette for videre styrking av det kommunale tjenestetilbudet, både i omfang og kvalitet. Med en mer effektiv ressursbruk i sektoren vil det kommunale tjenestetilbudet kunne videreutvikles ytterligere. Kommunenes utgifter til lønnskostnader, produktkjøp og produktinnsats anslås å utgjøre om lag 75 pst. av utgiftene i sektoren. En effektivisering i kommunesektoren på ½ pst. av utgiftene, slik som det legges opp til i staten, vil dermed kunne frigjøre knapt 2 mrd. kroner. Regjeringen har klare forventninger til at det både i kommunene og fylkeskommunene kontinuerlig arbeides med å forenkle, fornye og forbedre tjenestene.

Skatteinngangen til kommunesektoren har de siste månedene vært godt i tråd med anslagene i Revidert nasjonalbudsjett 2015. Anslaget for skatteinngangen i kommunesektoren i 2016 bygger på en samlet vurdering av utvikling i norsk økonomi, se nærmere omtale i kapittel 2 i denne meldingen. Det er usikkerhet om utviklingen i norsk økonomi og kommunenes skatteinntekter. Regjeringen følger nøye med på den økonomiske utvikling og vil foreta en ny vurdering av kommuneøkonomien i forbindelse med Revidert nasjonalbudsjett 2016.

Maksimalskattørene og kommunesektorens skatteinntekter

Skatt på alminnelig inntekt fra personlige skattytere deles mellom staten, kommuner og fylkeskommuner. Fordelingen bestemmes ved at det fastsettes maksimalsatser på skattørene for kommuner og fylkeskommuner.

I Kommuneproposisjonen 2016 ble det signalisert at skattørene for 2016 skal fastsettes ut fra et mål om at skatteinntektene for kommunesektoren skal utgjøre 40 pst. av de samlede inntektene. Anslagene for kommunesektorens skatteinntekter i 2015 ble redusert i forbindelse med Revidert nasjonalbudsjett 2015. Rammeoverføringene ble samtidig økt med 1,2 mrd. kroner. Etter dette kan skatteandelen i 2015 anslås til vel 39 pst. av de samlede inntektene i sektoren. Isolert sett trekker det i retning av å øke de kommunale og fylkeskommunale skattørene. Utviklingen i skattegrunnlagene er også påvirket av Regjeringens forslag til skatteopplegg for 2016. Aksjeutbytte mv. oppjusteres med en faktor på 1,15 i alminnelig inntekt. Denne endringen og andre elementer i Regjeringens forslag til skatteopplegg anslås isolert sett å øke kommunesektorens skatteinntekter i 2016 med knapt 1,1 mrd. kroner. Det reduserer behovet for å øke kommunale og fylkeskommunale skattører.

Samlet sett foreslås de kommunale skattørene for personlige skattytere økt med 0,45 prosentpoeng fra 2015 til 2016, mens de fylkeskommunale skattørene foreslås økt med 0,05 prosentpoeng. Skatteinntektene anslås etter dette å utgjøre 40 pst. av kommunenes samlede inntekter i 2016.

Det er lagt til grunn en vekst i kommunesektorens inntekter fra skatt på inntekt og formue på 7,1 pst. fra 2015 til 2016, tilsvarende 11,6 mrd. kroner. Økte kommunale og fylkeskommunale skattører bidrar med 4,8 mrd. kroner av denne veksten, mens skatteopplegget for 2016 bidrar med knapt 1,1 mrd. kroner. Når en i tillegg korrigerer for enkelte andre forhold er det lagt til grunn en underliggende vekst i skatteinntektene på 3,3 pst.

3.3 Pengepolitikken

Norges Banks operative gjennomføring av pengepolitikken skal rettes inn mot lav og stabil inflasjon, definert som en årsvekst i konsumprisene som over tid er nær 2,5 pst. På kort og mellomlang sikt skal pengepolitikken veie hensynet til lav og stabil inflasjon mot hensynet til stabilitet i produksjon og sysselsetting.

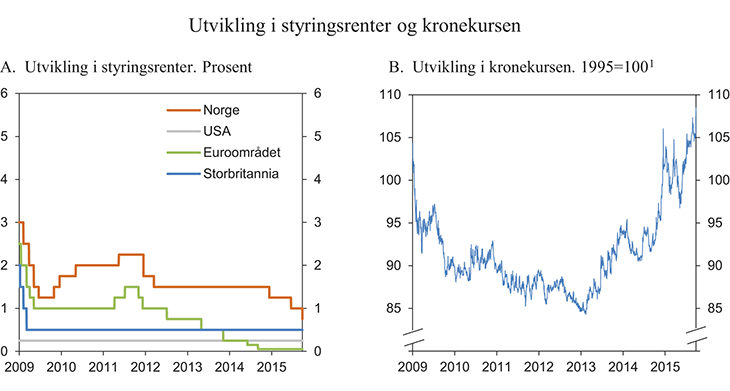

Pengepolitikken er førstelinjeforsvaret for å møte svakere vekst i økonomien. Renten kan endres raskt ved endringer i de økonomiske utsiktene. Norges Bank satte ned styringsrenten med 0,25 prosentenheter til 0,75 pst. i september i år og viste til svakere vekstutsikter for norsk økonomi. Det ble samtidig varslet at styringsrenten kan bli satt videre ned. I rentebanen til Norges Bank anslås styringsrenten å avta til i overkant av ½ pst. i 2016 før den igjen øker gradvis.

Utlånsrentene til husholdninger og foretak i Norge er blitt satt ned de siste kvartalene. Ifølge SSBs rentestatistikk var den gjennomsnittlige utlånsrenten med pant i bolig til husholdningene i 2. kvartal i år nesten 1 prosentenhet lavere enn sommeren 2013. Også bankenes rentemarginer, målt som forskjellen mellom utlånsrentene og rentene i pengemarkedet, gikk litt ned i samme periode, fra et høyt nivå.

Finanspolitikken og pengepolitikken må virke sammen for å bidra til en stabil økonomisk utvikling. Pengepolitikken påvirker norsk økonomi gjennom renten og indirekte også gjennom kronekursen. Den lave renten ute spiller inn på Norges Banks avveiinger i rentesettingen. Kronen har svekket seg markert siden sommeren 2013. Utviklingen i kronen påvirker både inflasjonen og realøkonomien. Svekkelsen av kronen bidrar til høyere vekst i konsumprisene og bedret lønnsomhet for de konkurranseutsatte delene av norsk næringsliv. Renten er også en av flere faktorer som påvirker boligpriser og opptak av kreditt. Norges Bank søker i gjennomføringen av pengepolitikken også å bidra til å motvirke oppbyggingen av finansielle ubalanser.

Det er i denne meldingen teknisk lagt til grunn at pengemarkedsrentene vil utvikle seg i tråd med markedsaktørenes forventninger, slik disse kommer til uttrykk i terminrentene. Det innebærer en gjennomsnittlig tremåneders pengemarkedsrente på 1,3 pst. i 2015 og 0,8 pst. i 2016. Det er videre lagt til grunn en svekkelse av kronen på 9 pst. i år og 1,5 pst. til neste år, målt ved årlig endring i den importveide kursindeksen. Kronekursen påvirkes av en rekke forhold, og det knytter seg erfaringsmessig betydelig usikkerhet til anslag for kursutviklingen fremover i tid.

Renten på norske ti års statsobligasjoner var mot slutten av september på 1,5 pst., noe som er svært lavt sett i et historisk perspektiv. Den lave renten må ses i sammenheng med lave lange renter i andre land og med at norske statsobligasjoner anses som en investering med lav risiko.

3.4 Finansiell stabilitet

3.4.1 Generelt

Finansielle markeder spiller en viktig rolle i moderne økonomier. En lærdom fra tidligere finanskriser er at finansiell stabilitet er en viktig forutsetning for makroøkonomisk stabilitet, og omvendt. For å redusere risikoen for problemer i finanssektoren legger norske myndigheter stor vekt på å fremme soliditet, likviditet og god atferd gjennom offentlig regulering og myndighetstilsyn.

3.4.2 Utviklingen i finansinstitusjonene og markeder

Boligprisene og husholdningenes gjeld har økt mye de senere årene. Erfaringene fra Norge og andre land har vist at det kan være en utfordring for det finansielle systemet. Et tilbakeslag i boligmarkedet kan ramme bankene på ulike måter. Mislighold og reduserte panteverdier vil gi økte tap. I tillegg kan et slikt tilbakeslag føre til en generell nedgang i husholdningenes etterspørsel. Bedriftenes produksjon, lønnsomhet og evne til å betjene sine lån i bankene vil i så fall bli svekket. Det kan igjen svekke bankenes evne til å finansiere nye prosjekter.

Finansdepartementet vurderer utsiktene for finansiell stabilitet i den årlige finansmarkedsmeldingen, sist i Meld. St. 22 (2014–2015) Finansmarknadsmeldinga 2014, som ble lagt fram 10. april 2015. I meldingen ble det særlig lagt vekt på den kraftige veksten i boligpriser og gjeld i husholdningene. Høy inntektsvekst over flere år, lav rente, lett tilgang på lån i bankene og høy innvandring har økt presset i boligmarkedet i de sentrale områdene av landet. Målt opp mot inntektene er gjelden historisk høy.

Siden Finansmarkedsmeldinga 2014 ble lagt frem, har vi sett følgende utvikling:

Husholdningenes gjeld vokser fortsatt raskere enn deres inntekter. Målt som andel av disponibel inntekt har husholdningenes gjeld aldri vært høyere enn nå. Samtidig er gjeld og formue ujevnt fordelt mellom husholdningene. De husholdningene som har størst gjeld, er sårbare for bortfall av inntekt eller et fall i boligprisene. Høy husholdningsgjeld og høye boligpriser har økt risikoen for at finansielle ubalanser kan utløse eller forsterke et tilbakeslag i norsk økonomi.

Regjeringen la i juni 2015 fram en strategi for boligmarkedet med tiltak for å legge til rette for raskere, enklere og billigere boligbygging. Målet er å bidra til en mer bærekraftig utvikling i boligpriser og gjeld. Det tar imidlertid tid før alle tiltak er iverksatt og får full virkning på utviklingen i boligpriser og gjeld. Finansdepartementet har derfor fastsatt en midlertidig forskrift om krav til nye lån med pant i bolig, som skal bidra til en mer sunn utvikling i boliglånsmarkedet og sikre bankenes fleksibilitet i boliglånsaker. Forskriften trådte i kraft 1. juli 2015, og skal gjelde ut 2016 med mindre en evaluering viser at det fortsatt er behov for den.

Figur 3.12 Utvikling i styringsrenter og kronekurs

1 Importveid kursindeks (144).

Kilde: Macrobond.

Bankene skal etter forskriften blant annet beregne kundens evne til å betjene boliglånet ut fra inntekt og alle relevante utgifter, og ta høyde for en renteøkning på 5 prosentpoeng. Nedbetalingslån med pant i bolig skal ikke overstige 85 pst. av boligens verdi, mens rammekreditter ikke skal overstige 70 pst. av boligens verdi. Ved disse beregningene av belåningsgrad kan boligens verdi suppleres med tilleggsikkerhet. For boliglån som overstiger 70 pst. av boligens verdi, stilles det krav om avdragsbetaling. For å sikre at bankene fortsatt vil ha tilstrekkelig fleksibilitet til å kunne yte lån til kredittverdige kunder som ikke oppfyller alle kravene i forskriften, åpnes det for at inntil 10 pst. av volumet av innvilgede lån per kvartal kan være lån som ikke oppfyller forskriftskravene om betjeningsevne, belåningsgrad eller avdragsbetaling.

Bankenes resultater viste en bedring i første halvår 2015 sammenlignet med samme periode i fjor, som også var en god periode. Samlet resultat i første halvår 2015 før skatt var 28,8 mrd. kroner, en økning på 6 pst. sammenlignet med første halvår 2014. Hovedårsaken til bedringen var bankenes samlede netto renteinntekter, som var om lag 7 pst. høyere i første halvår i år enn i samme periode i fjor målt i kroner. Som andel av gjennomsnittlig forvaltningskapital sank netto renteinntekter fra 1,53 pst. til 1,50 pst. Bankenes rentemargin, som er forskjellen mellom gjennomsnittlig utlåns- og innskuddsrente, var ved utgangen av første halvår 2015 på 2,22 pst., og uendret sammenlignet med samme tidspunkt i 2014. Bankenes utlånstap er fortsatt lave. I første halvår 2015 utgjorde tapene 0,17 pst. av utlånsmassen, noe som er marginalt høyere enn i samme periode i fjor.

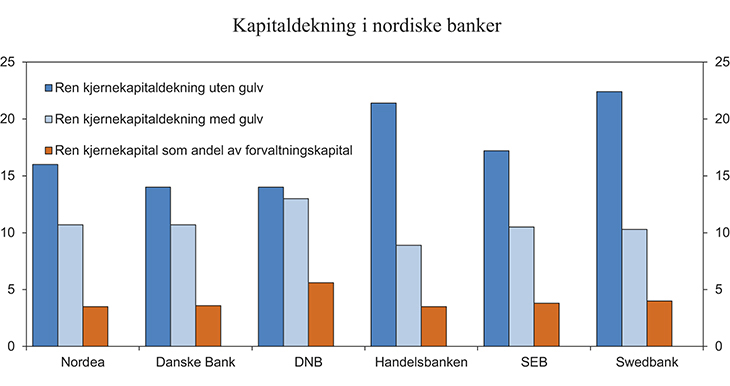

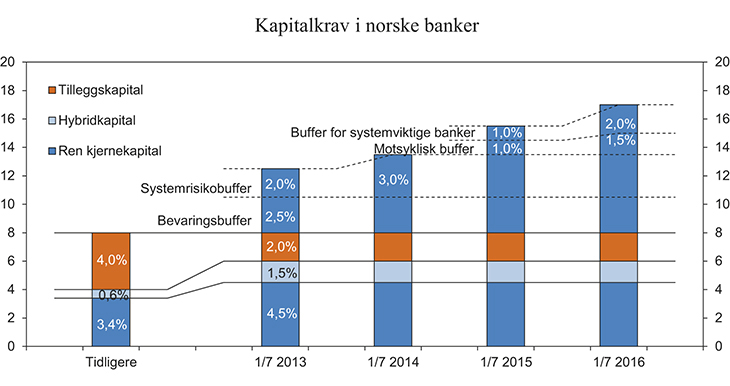

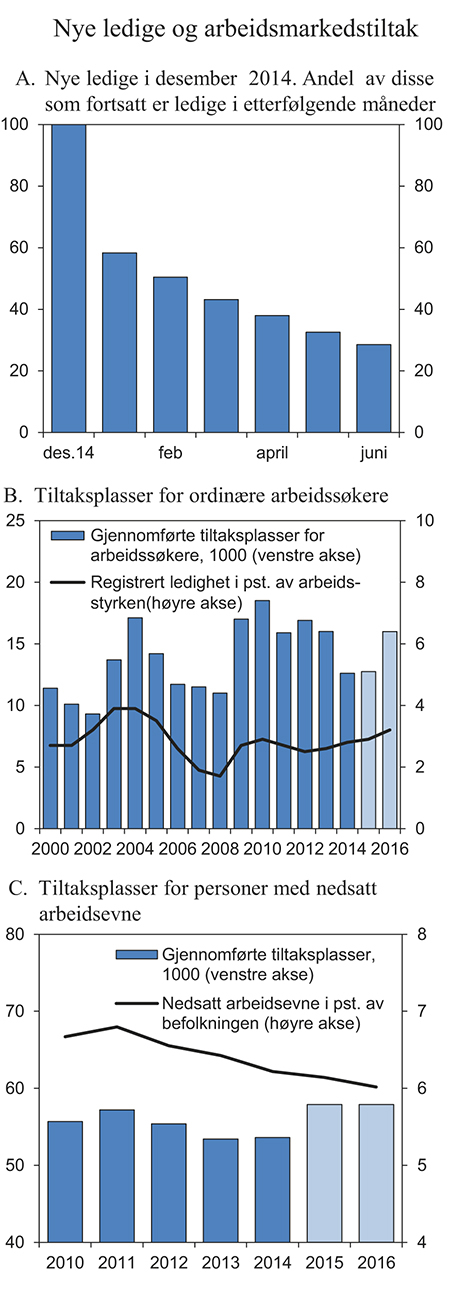

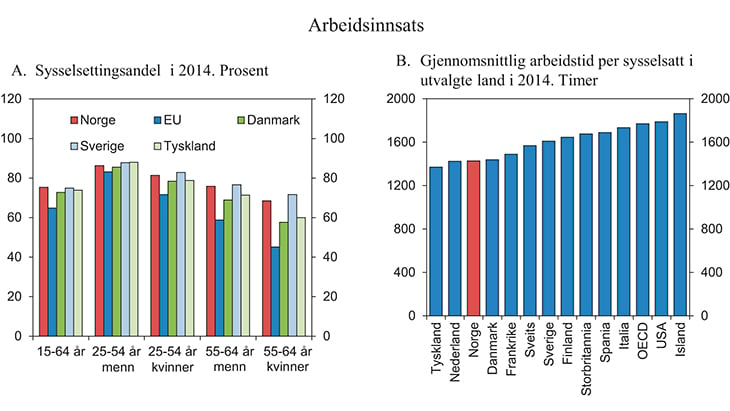

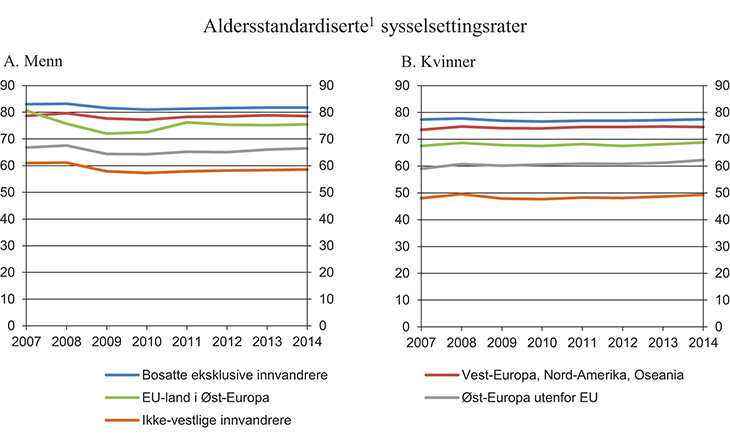

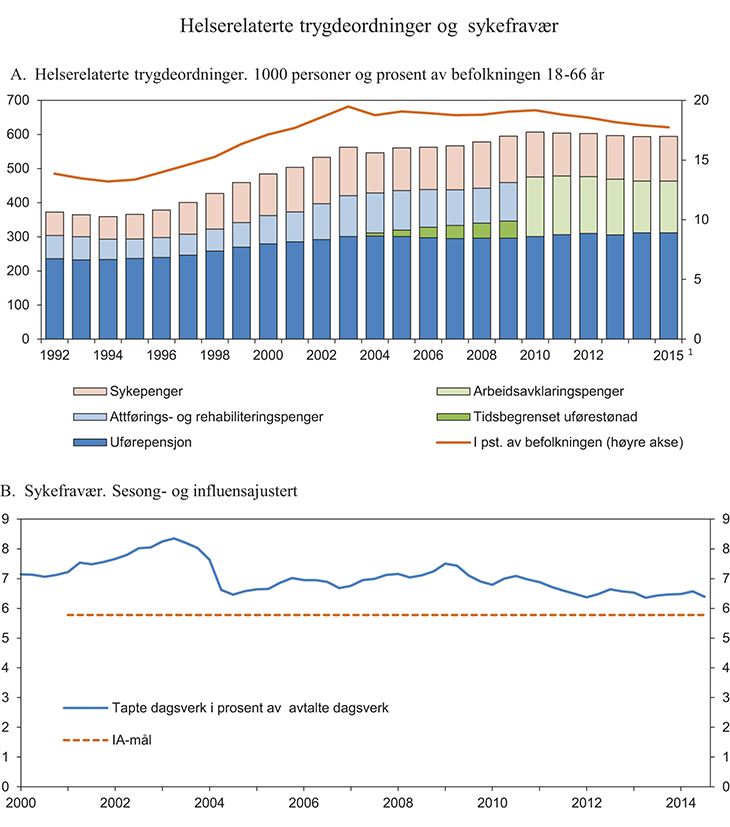

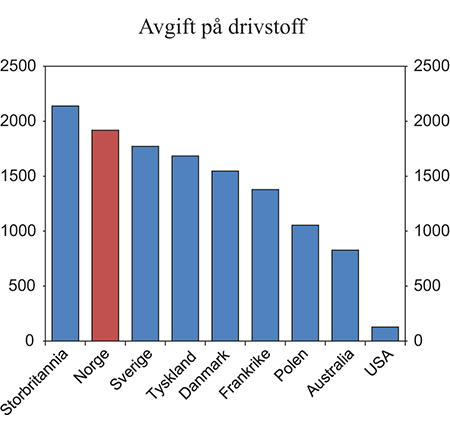

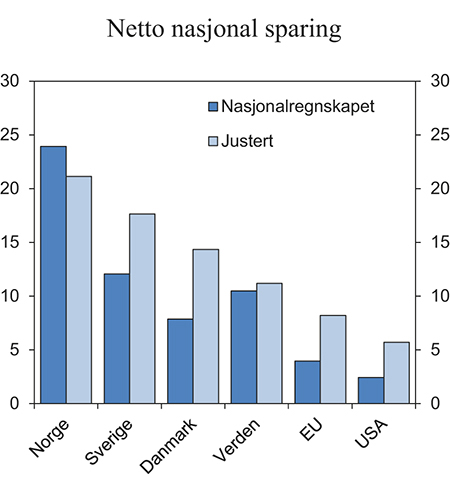

For alle bankene (morbank) sett under ett var den rene kjernekapitaldekningen 14,1 pst. ved utgangen av første halvår 2015. På konsernnivå var den rene kjernekapitaldekningen 13,2 pst. Det er de største bankene som har lavest ren kjernekapitaldekning. Norske banker har en stor andel av sin finansiering fra utenlandske kilder. Det gjør dem sårbare for utviklingen i de internasjonale finansmarkedene. Bankene skal være rustet for å møte uro. Førstelinjeforsvaret som skal sikre dette, er bankenes egen soliditet og likviditet.