5 Tiltak for økt produktivitet og en mer effektiv økonomi

5.1 Produktivitet og effektiv ressursbruk

5.1.1 Utvikling i produktiviteten i norsk økonomi

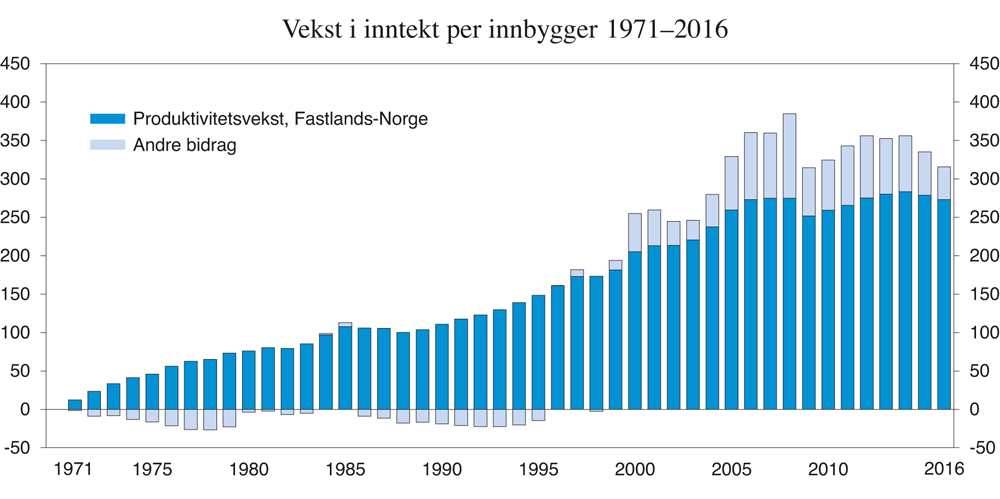

Siden 1900 er verdiskapingen per innbygger femtendoblet, og Norge er blitt et svært rikt land. Veksten i disponibel realinntekt per innbygger siden 1970 kan delvis tilskrives overflyttingsgevinster, som innebærer at arbeidskraft har flyttet til olje- og gassutvinning fra mindre lønnsomme næringer. Petroleumssektoren har altså bidratt til veksten, men det er økt produktivitet i fastlandsøkonomien som har vært klart viktigst for velstandsutviklingen. Vekst i produktiviteten betyr at vi over tid klarer å bruke ressursene i økonomien på en mer effektiv måte.

Figur 5.1 Akkumulert vekst i realdisponibel inntekt 1971–2016. Tusen kroner

Kilde: Statistisk sentralbyrå og Finansdepartementet.

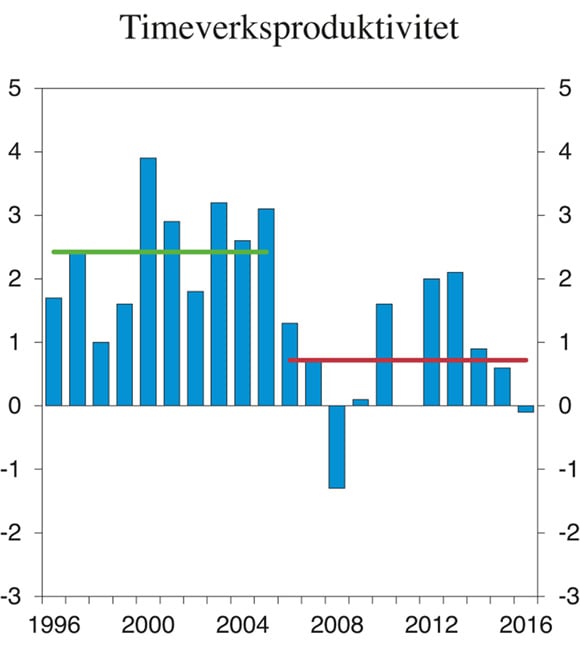

Det siste tiåret har produktiviteten i Norge vokst sakte. I markedsrettede fastlandsnæringer falt veksten i arbeidsproduktivitet, som er forskjellen mellom produksjonsvekst og vekst i arbeidsinnsatsen målt i timeverk, fra rundt 3 pst. i perioden 1996–2005 til 0,8 pst. i perioden 2006–2016. For fastlandsøkonomien samlet sett var produktivitetsveksten noe lavere, men utviklingen med lavere vekst etter finanskrisen er den samme. Veksten falt i store deler av privat sektor, blant annet innen tjenesteyting og bygg og anlegg.

Lavere produktivitetsvekst etter finanskrisen er ikke et særnorsk fenomen. Den samme utviklingen har vi sett i andre OECD-land, og den må dels ses i sammenheng med svak økonomisk utvikling. Produktivitetsveksten har erfaringsmessig vært lav i perioder med lav vekst i aktiviteten, blant annet fordi bedrifter i slike perioder gjerne holder på arbeidskraft i påvente av bedre tider. I tillegg har investeringene ligget relativt lavt siden finanskrisen, noe som kan ha bidratt til at færre nye teknologier og organisasjonsformer er kommet til. Lavere produktivitetsvekst blant våre handelspartnere kan ha svekket potensialet for produktivitetsvekst også i Norge.

Det er grunn til å tro at også strukturelle forhold, herunder demografiske endringer, har trukket produktivitetsveksten ned. Medisinske fremskritt og generelt bedre folkehelse har bidratt til å øke forventet levealder betraktelig de siste tiårene. Når befolkningen blir eldre, innebærer det at en fallende andel yrkesaktive må finansiere en økende andel pensjonister. Det kan i noen grad motvirkes ved at de eldre står lenger i arbeidslivet. Men aldringen innebærer også at det vil bli en sterk vekst i sysselsettingen i omsorgssektoren. Det er tegn til at ny teknologi tas i bruk, men tradisjonelt er potensialet for produktivitetsvekst antatt å være lavere i omsorgssektoren enn i andre sektorer. Fremover vil utgiftene til pensjoner, helsetjenester og eldreomsorg øke sterkt, noe som vil legge press på offentlige finanser. På lang sikt må høyere utgifter følges av høyere skatter, økt brukerfinansiering, økt arbeidsinnsats, høyere produktivitet eller en kombinasjon av disse, som diskutert i Perspektivmeldingen 2017.

Videre kan utviklingen i oljeprisen ha innvirkning på produktivitetsveksten. Høy oljepris ga svært høy vekst i etterspørselen fra oljenæringen fra tusenårsskiftet og frem til 2013. Det medvirket til at ressurser ble flyttet fra øvrige sektorer til petroleumsnæringen og næringer som leverer varer og tjenester til denne. Det innebar samtidig at lavproduktive bedrifter i tradisjonelle konkurranseutsatte næringer ble skjøvet ut, til fordel for bedrifter med høyere lønnsomhet. Denne mekanismen har trolig økt produktiviteten i tradisjonell konkurranseutsatt produksjon. Samtidig har høye petroleumsinntekter gjort det mulig å øke det offentlige forbruket og slik sett bidratt til å flytte ressurser til offentlig tjenesteyting, som historisk har hatt en svakere produktivitetsutvikling enn andre deler av fastlandsøkonomien. Siden utviklingen i oljeprisen kan ha flere motstridende effekter på produktivitetsutviklingen, er det usikkert hvordan oljeprisfallet i 2014 samlet vil slå ut i produktivitetsveksten.

Høy arbeidsinnvandring etter EU-utvidelsen i 2004 kan ha bidratt til å redusere produktivitetsveksten i enkelte næringer. Det kan skyldes at arbeidsinnvandrere ofte er mindre produktive enn øvrig arbeidskraft i næringene de trer inn i. Samtidig kan arbeidsinnvandringen ha styrket trendveksten i økonomien gjennom økt arbeidstilbud.

På lang sikt er det den teknologiske utviklingen, i bred forstand, som driver produktivitetsveksten. Et lite land som Norge kan i beste fall drive teknologifronten fremover på et begrenset antall områder. Derfor er produktivitetsveksten i Norge avhengig av hvor gode vi er til å ta til oss teknologi utviklet utenfor landets grenser. Det innebærer at vi må legge til rette for å dra nytte av det som skjer i andre land, blant annet gjennom å sørge for et høyt utdanningsnivå. Vår evne til å absorbere teknologi henger nøye sammen med kunnskapskapitalen, som igjen påvirkes av utdannings- og forskningssystemet.

Åpenhet overfor utlandet legger til rette for internasjonal arbeidsdeling, sprer nye innovasjoner og fremmer konkurranse. Gjennom internasjonal handel og migrasjon blir teknologi og kunnskap overført mellom land. Internasjonal handel gir dessuten bedriftene tilgang på større markeder, slik at de kan dra nytte av stordriftsfordeler. I sum innebærer dette at åpenhet mot utlandet vil fremme produktivitet. Norge har i all hovedsak et åpent handelsregime.

Figur 5.2 Timeverksproduktivitet i Fastlands-Norge, siste 20 år. Prosentvis vekst

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Det er uenighet blant økonomer om det siste tiårets lave produktivitetsvekst er et midlertidig fenomen eller «den nye normalen». Enkelte, som Robert Gordon1, argumenterer for at dagens svake vekst trolig vil vedvare, blant annet fordi nye oppfinnelser ikke har samme potensial som oppfinnelsene som lå til grunn for den første og andre industrielle revolusjon. Andre, som Erik Brynjolfsson og Andrew McAfee2, mener det historisk har tatt tiår før store teknologiske gjennombrudd gir utslag i produktivitetsstatistikken, og at digitale nyvinninger nå er i ferd med å drive frem en ny vekstperiode.

Det er også en pågående diskusjon om produktiviteten kan ha økt mer enn den offisielle statistikken indikerer. Tradisjonelle mål for produktivitet vil i begrenset grad fange opp effekter av gratis tilgang til søkemotorer, GPS-tjenester og andre applikasjoner, som med høy sannsynlighet har fremmet effektiviteten i mange sektorer. Forskning på feltet tilsier likevel at slike målefeil ikke kan forklare mer enn en begrenset del av fallet i produktivitetsveksten det siste tiåret.

Norge har et av de høyeste produktivitetsnivåene i OECD. Samtidig er det områder der vi kan bli bedre. Produktivitetskommisjonen pekte i sine to rapporter (NOU 2015: 1 og NOU 2016: 3) på flere områder som holder tilbake produktiviteten i Norge. For eksempel har Norge middels resultater hva gjelder innovasjon og forskning i næringslivet. OECD viser dessuten til at viktige markeder i Norge er preget av mangelfull konkurranse. Produktivitetskommisjonen la frem forslag for å få opp produktivitetsveksten de kommende årene. Arbeidet med produktivitetsfremmende tiltak og reformer er omtalt i dette kapittelet.

Det er et viktig forbehold at produktivitet er et middel for å oppnå velferd, ikke et overordnet mål. For eksempel vil det være svært lønnsomt for samfunnet og for den enkelte at flere deltar i arbeidsmarkedet, selv om det kan innebære at den gjennomsnittlige produktiviteten går ned.

5.1.2 Strukturreformer for å øke veksten

Strukturpolitikk er en samlebetegnelse på offentlig politikk for å bedre bruken av samfunnets ressurser. Full sysselsetting og god vekst i økonomien krever at tilgjengelige ressurser tas i bruk og anvendes på en best mulig måte. Strukturpolitikk handler om å få markedene til å fungere bedre, blant annet gjennom tilstrekkelig konkurranse i og om markedene. En vellykket strukturpolitikk gir produktivitets- og velstandsvekst.

Både Produktivitetskommisjonen og OECD har pekt på at økt produktivitet kan oppnås gjennom strukturreformer som styrker næringslivets vekstmuligheter og tiltak for å effektivisere offentlig sektor. Et økt press på reduserte kostnader og effektive løsninger vil bedre produktivitetsveksten i Norge. OECD har vist at Norge lenge hadde lav reformaktivitet og i liten grad fulgte opp deres anbefalinger.

Produktivitetskommisjonen mente at oljerikdommen i Norge kan ha svekket de politiske insentivene til å gjennomføre strukturreformer. OECDs siste analyse av reformer (Going for Growth 2017) viser imidlertid at Norge de siste årene har gjennomført tiltak på flere områder hvor OECD har hatt anbefalinger. I de siste rapportene har Norge skilt seg ut med økt reformaktivitet. I mange andre OECD-land har derimot reformiveren avtatt. Dette kan blant annet skyldes at landene satte i gang mange reformer i årene etter finanskrisen.

Likebehandling av sektorer og bedrifter vil bidra til økt produktivitet. Subsidier til enkeltsektorer i form av næringsstøtte, reguleringer som favoriserer tradisjonelle aktører og hindringer i flyten av arbeidskraft, bør derfor som hovedregel unngås. Favorisering av enkeltsektorer eller -aktører kan føre til at innsatsfaktorer forblir i sektorer der de bidrar lite og at bedrifter som ikke er konkurransedyktige forblir i markedet. Dette svekker produktiviteten.

5.2 Et mer produktivt næringsliv

5.2.1 Konkurransepolitikk

Konkurransepolitikken står sentralt i regjeringens arbeid for en mer produktiv økonomi. Konkurranse i markedene og fravær av konkurransevridende offentlig støtte bidrar til et bedre tilbud av varer og tjenester med høyere kvalitet og lavere priser. Konkurranse stimulerer norske bedrifter til å bli mer produktive og innovative. Bedriftene som står overfor konkurranse hjemme, blir i tillegg mer konkurransedyktige i internasjonale markeder.

Konkurranselovens formål er å bidra til effektiv bruk av samfunnets ressurser gjennom effektiv konkurranse. Konkurransepolitikken skal motvirke konkurranseskadelig adferd hos bedriftene. I et marked med svak konkurranse vil det være lønnsomt å sette prisene høyere enn det som er mulig i et marked med virksom konkurranse. Høyere priser på varer eller tjenester som følge av svak konkurranse innebærer et tap for samfunnet fordi varer og tjenester som forbrukerne ønsker og er villige til å betale for, ikke blir produsert. Konkurranseloven forbyr derfor konkurransebegrensende samarbeid, misbruk av dominerende stilling og sammenslåinger (fusjoner) som begrenser konkurransen. En streng fusjonskontroll er særlig viktig i et lite land som Norge med mange små markeder. Den viktigste virkningen av konkurranseloven og Konkurransetilsynets tilhørende håndheving er den indirekte virkningen av at alle bedrifter må forholde seg til reglene og unnlate å drive konkurranseskadelig adferd.

Endringer i konkurranseloven ble vedtatt i Stortinget i 2016. Fusjonskontrollen ble harmonisert med EU/EØS-regelverket, herunder endring i vilkåret for inngrep fra en totalvelferdsstandard (alle gevinster teller med i vurderingen) til en konsumentvelferdsstandard (kun gevinster som kommer kundene til gode teller). Samtidig ble medieeierskapsloven opphevet, slik at Konkurransetilsynet nå utøver kontroll også i mediesektoren. Dessuten ble det innført en forliksordning for kartellsaker. Lovendringene har gitt Konkurransetilsynet flere verktøy for å avslutte ressurskrevende saker på en enklere måte.

Uavhengig klagebehandling

Produktivitetskommisjonen pekte på at det var uheldig at Nærings- og fiskeridepartementet behandlet klager på Konkurransetilsynets vedtak, slik det var frem til 1. april 2017. Samtidig hadde Kongen i statsråd adgang til å overprøve konkurransemyndighetenes vedtak på politisk grunnlag.

Klageordningen ble oppfattet som politisk styrt, noe som svekket tilliten til klagesaks-behandlingen. Regjeringen opprettet Konkurranse-klagenemnda 1. april 2017, som er en uavhengig klagenemnd med ansvar for overprøving av alle vedtak etter konkurranseloven. Dette gjelder også klagevedtakene om overtredelsesgebyr. Formålet med klagenemda er en politisk uavhengig håndheving av konkurranseloven, i tråd med Sundvolden-erklæringens mål.

5.2.1.1 Konkurranse mellom offentlige og private tilbydere

Produktivitetskommisjonen har pekt på at konkurranse på like vilkår mellom offentlige og private aktører er sentralt for effektiv ressursutnyttelse. Ulike rammebetingelser kan innebære at det ikke er de mest effektive virksomhetene som vinner frem i markedet fordi aktører med særfordeler ikke trenger å være like kostnadseffektive for å overleve. Konkurransefordeler kan også utnyttes til å stenge aktører ute fra markedet. I tillegg kan priser som ikke avspeiler alle relevante kostnader, føre til vridninger i forbruket.

Ineffektive markeder kan også føre til lavere kvalitet, høyere priser eller at forbrukerne ikke får tilstrekkelige valgmuligheter. Ulike konkurransevilkår kan også føre til for lite innovasjon eller manglende utvikling av nye og bedre produksjonsprosesser. Med ulike vilkår blir konkurransen i markedet forstyrret, og ineffektive aktører blir værende i markedet, mens de mer effektive aktørene ikke utvikler seg.

Ulike konkurransevilkår mellom offentlig og privat virksomhet kan dermed føre til at den samlede produksjonen i økonomien skjer til en høyere kostnad og at ressursene utnyttes mindre effektivt. Resultatet er lavere verdiskaping og et samfunnsøkonomisk tap.

Offentlige virksomheter kan ha flere fordeler når de tilbyr tjenester i konkurranse med private aktører. Det generelle skattefritaket for staten, fylkeskommuner og kommuner mv. er et eksempel på en fordel som tilflyter bestemte aktører. Fritaket omfatter inntekter fra kommersiell virksomhet (virksomhetsinntekter), utbytte, gevinster, renteinntekter og andre kapitalinntekter. Virksomheter som må betale skatt, og som følge av det har et høyere krav til avkastning før skatt på sine investeringer, vil trenge høyere priser på sine varer og tjenester enn skattefrie virksomheter. Offentlige skattefrie aktører kan dermed tilby varer og tjenester i markedet til lavere priser enn tilbydere som må betale skatt. Også fritak for skatt på kapitalinntekter kan føre til at offentlige aktører har fordeler sammenlignet med andre kommersielle aktører. Blant annet kan kommunene spare skatt ved å gi kommunale selskaper kapital i form av lån i stedet for egenkapital.

Videre kan offentlige aktører motta økonomiske fordeler i form av ubegrensede offentlige garantier. Kommuneloven slår fast at kommuner eller fylkeskommuner ikke kan tas under konkurs. Det betyr at kommunene er ubegrenset økonomisk ansvarlig for alle sine forpliktelser. For statlig virksomhet er det ingen uttrykkelig garanti for den økonomiske virksomheten, men det er alminnelig antatt at staten ikke kan gå konkurs. Hvis den offentlige eieren ikke belaster markedsrettet virksomhet med kostnadene for slike garantier, vil det kunne gi fordeler i konkurransen med kommersielle aktører.

Offentlig eierskap bør heller ikke utøves slik at det vrir konkurransen på en samfunnsøkonomisk uheldig måte. Konkurransevridninger kan oppstå ved at eier ikke stiller markedsbaserte avkastningskrav, at kapitalbasen som det kreves avkastning av, ikke reflekterer faktisk kapitalbinding i virksomheten, eller at offentlige eiere ikke opererer med markedsbaserte lånevilkår ved lån til egen kommersiell virksomhet.

Det er i tillegg viktig å sikre at offentlig markedsrettet virksomhet belastes alle relevante kostnader ved bruk av ulike innsatsfaktorer for å hindre at aktiviteten subsidieres med offentlige midler. For eksempel er det subsidiering hvis den markedsrettede virksomheten disponerer ledig kapasitet som er tilgjengelig i den ikke-markedsrettede delen av staten/kommunen uten å betale markedspris (verdien i beste alternative anvendelse) for bruken av kapasiteten. Subsidiering medfører at den offentlige markedsrettede virksomheten kan tilby sine konkurranseutsatte varer og tjenester til en pris som ikke dekker alle kostnader og dermed skader konkurransen på markedet.

EFTAs overvåkingsorgan, ESA, har også pekt på forskjeller i konkurransevilkår mellom offentlige og private aktører. ESA har foreløpig konkludert med at det generelle skattefritaket for stat, helseforetak og (fylkes-) kommuner innebærer ulovlig statsstøtte når disse driver økonomisk aktivitet. I tillegg har ESA foreløpig konkludert med at denne typen offentlige virksomheter får ulovlige økonomiske fordeler i form av ubegrensede offentlige garantier når disse driver økonomisk aktivitet. ESA har anmodet norske myndigheter om å vurdere tiltak for å hindre at offentlige aktører kryssubsidierer økonomisk aktivitet.

Regjeringen er opptatt av at det skal være like konkurransevilkår for private og offentlige aktører som opererer i samme marked. Samtidig reiser ESA-saken en rekke krevende problemstillinger av politisk, juridisk, økonomisk og organisatorisk karakter. Regjeringen har satt ned en ekstern arbeidsgruppe som vurderer konkurranseforholdene mellom offentlig og privat virksomhet, samt tiltak for å sikre like konkurransevilkår. Arbeidsgruppen skal blant annet foreta en vurdering av om dagens norske regelverk er i samsvar med EØS-avtalens regler om offentlig støtte. Videre skal gruppen identifisere og drøfte andre konkurransemessige fordeler og ulemper mellom offentlige og private aktører og foreslå eventuelle tiltak. Av arbeidsgruppens mandat går det frem at det er viktig å sikre at det offentlige er i stand til å løse sine oppgaver på en god og effektiv måte. Arbeidsgruppen skal levere sin utredning innen 1. januar 2018. Regjeringen vil vurdere ESA-saken og eventuelle tiltak for like konkurransevilkår etter at arbeidsgruppen har avlevert sin rapport.

Konkurranse mellom offentlige og private tilbydere i velfungerende markeder

I forbindelse med behandlingen av et representantforslag i Dokument 8: 80 S (2016–2017) fattet Stortinget et anmodningsvedtak der regjeringen bes om å gjennomgå prinsipper og retningslinjer for samarbeid mellom staten og private aktører, med siktemål å redusere offentlige aktiviteter i velfungerende private/kommersielle markeder. Gjennomgangen bør ifølge vedtaket være klar i løpet av 2018, se Innst. S 481 (2016–2017).

I sitt forslag tok representantene utgangspunkt i at offentlig sektor vokser i omfang og som andel av den totale økonomien. Ifølge representantforslaget er en viktig årsak til veksten at staten i stort omfang tiltar seg oppgaver hvor det allerede eksisterer et velfungerende marked. Staten kan både være lovgiver, regulator, innkjøper og konkurrent. Utfordringene oppstår når rollene blandes eller blir utydelige. Særlig krevende er det, ifølge representantforslaget, når staten opptrer som konkurrent i velfungerende markeder, og benytter regulatorrollen til å svekke konkurransen. Regjeringen vil i løpet av 2018 vurdere anmodningsvedtaket om å gjennomgå prinsipper og retningslinjer for samarbeid mellom staten og private aktører.

5.2.1.2 Konkurranse i særskilte markeder

Bokmarkedet

Markedet for omsetning av bøker er unntatt fra konkurranseloven § 10 om forbud mot samarbeid som begrenser konkurransen. Unntaket innebærer at forlag og bokhandlere kan samarbeide om å sette bindende videresalgspriser (fastpris) på bøker. Gjeldende forskrift er fastsatt for to år og utløper 31. desember 2018. Samarbeidet er konkretisert i bransjens Bokavtale. Hovedelementet i Bokavtalen er fastprisordningen som innebærer at det enkelte forlag fastsetter bokhandlenes utsalgspris på de bøkene forlaget gir ut (bindende videresalgspriser). Den faste bokprisen gjelder i utgivelsesåret frem til og med 30. april året etter. Det kan settes ny fastpris ved utgivelse på nytt format (for eksempel pocket og e-bok).

Unntaket fra deler av konkurranselovgivningen som bokomsetningen i Norge har hatt siden 1960-tallet, er kultur- og litteraturpolitisk begrunnet. Den kulturpolitiske begrunnelsen for fastprisordningen er at det skal øke bransjens evne og insentiv til å utgi et bredt spekter av bøker. Videre skal fastpris bidra til å opprettholde et landsdekkende bokhandlernett.

Konkurransetilsynet har pekt på at samarbeidet i bokavtalen virker konkurransebegrensende, og at dette resulterer i høyere priser på bøker. Mangel på priskonkurranse gjennom bokavtalen kan hindre at mer effektive forhandlere etablerer seg. Ordningen kan derfor redusere dynamikken og viljen til innovasjon i markedet.

Ifølge Konkurransetilsynet vil andre ordninger, som innkjøpsordningen, være mer målrettet enn bokavtalen for å realisere de litteraturpolitiske målene. Også Produktivitetskommisjonen mente at unntaket ikke har insentiver som sørger for at målene i litteraturpolitikken nås, og at en derfor bør anvende mer målrettede virkemidler som ikke har de samme konkurranseskadelige virkningene. Konkurransetilsynet har vist til erfaringer fra Danmark der overgangen til frie priser etter 2011 ga økt konkurranse og lavere priser, uten at det reduserte mangfoldet i litteraturen.

ESA sendte 29. juni 2017 brev til norske myndigheter med spørsmål om bokavtalen. ESA ber norske myndigheter om å vurdere bokavtalen i lys av EØS-avtalens artikkel 53. Artikkelen innebærer at avtaler mellom foretak som kan hindre, innskrenke eller vri konkurransen, er uforenelig med avtalen. Nærings- og fiskeridepartementet sendte 31. august 2017 svar til ESA.

I juni 2016 varslet Konkurransetilsynet at fire forlag, Aschehoug, Cappelen Damm, Gyldendal og Schibsted Forlag, hadde brutt konkurranseloven § 10 om forbud mot konkurransegrensende samarbeid. Ifølge tilsynet hadde forlagene samarbeidet om en kollektiv boikott av distributøren Interpress, og utvekslet konkurransesensitiv informasjon. Konkurransetilsynet mente samarbeidet hadde til formål å begrense konkurransen i massemarkedet for bøker. Markedet omfatter utsalgssteder som kiosker, dagligvarebutikker og bensinstasjoner. Forlagene ble ilagt overtredelsesgebyrer på til sammen 32 mill. kroner for brudd på konkurranseloven. Gebyret er brakt inn for rettssystemet.

Drivstoffmarkedet

Konkurransetilsynet følger drivstoffmarkedet tett fordi det er få aktører. Fire selskaper, Circle K, Esso, St1 og Uno-X, er pålagt utvidet meldeplikt og må opplyse om samtlige fusjoner og oppkjøp. Opplysningsplikten er også pålagt øvrige selskaper i samme konsern. Formålet med utvidet meldeplikt er at tilsynet skal få opplysninger om oppkjøp som den ordinære fusjonskontrollen ikke fanger opp.

Konkurransetilsynet konkluderte i mars 2015 med at St1 må selge alle sine bensinstasjoner for å kunne kjøpe de norske Shell-stasjonene. Tilsynet uttalte i den forbindelse at konkurransen er begrenset, og at oppkjøpet ville forsterke en allerede vesentlig begrensning av konkurransen. Videre konkluderte Konkurransetilsynet med at kjøperen Blue Energy Holding AS «ikke er tilstrekkelig uavhengig og egnet» til å kjøpe bensinstasjonene til finske St1 i Norge. Selskapene påklaget avgjørelsen til Nærings- og fiskeridepartementet. Under departementets klagesaksbehandling valgte selskapene å reforhandle avtalen, slik at bindingene ble redusert. Nærings- og fiskeridepartementet godkjente Blue Energy som kjøper av selskapet St1 Norge Automat AS.

Dagligvaremarkedet

Det norske dagligvaremarkedet preges av begrenset konkurranse. Produktivitetskommisjonen pekte på flere faktorer som begrenser konkurransen, herunder etableringsbarrierer og høy konsentrasjon både på detaljist-, engros- og leverandørleddet. I Norge er det kun tre landsdekkende dagligvarekjeder med egen distribusjon, og den største aktøren har en markedsandel på over 40 pst. Ifølge Konkurransetilsynet er det imidlertid ikke den høye konsentrasjonen til kjedene som er spesielt for det norske markedet, men fraværet av internasjonale utfordrere. Produktivitetskommisjonen fremhevet at det norske importvernet hindrer nyetablering i dagligvaremarkedet. Importvernet innebærer at jordbruksvarer som produseres i Norge, er skjermet fra konkurranse fra utlandet gjennom høye tollsatser. Importvernet påvirker ikke bare primærproduksjonen, men også konkurranse, struktur og effektivitet i resten av verdikjeden. Et lite og skjermet norsk marked begrenser mulighetene for å utnytte stordriftsfordeler i næringsmiddelindustrien og etablering av utenlandske konkurrenter, både i foredling og detaljhandel.

I april 2016 ble Rema 1000, Bunnpris og Coop pålagt utvidet meldeplikt om fusjoner og oppkjøp. NorgesGruppen var fra før pålagt tilsvarende utvidet meldeplikt. Opplysningsplikten innebærer at aktøren må melde alle fusjoner og oppkjøp til Konkurransetilsynet, uavhengig av om de faller under terskelverdiene for meldeplikten i Konkurranseloven.

Ingen av foretakssammenslutningene Konkurransetilsynet har blitt kjent med gjennom den utvidede meldeplikten, har hittil medført inngrep. Opplysningsplikten har imidlertid også en preventiv effekt ved at oppkjøp som ville ført til begrenset konkurranse i lokale markeder i mindre grad blir forsøkt gjennomført ettersom de nå må meldes, og derfor med høy sannsynlighet vil bli stanset.

Nærings- og fiskeridepartementet mottok januar 2017 utredning av en inngrepshjemmel mot ensidige handlinger i verdikjeden for mat. Ensidige handlinger kan være ulike varianter av å nekte å inngå avtaler, prisadferd eller kontraktsbrudd. Utredningen viser at det er mulig å innføre en inngrepshjemmel, men at få handlinger vil være omfattet. I rapporten anbefales det ikke å innføre en inngrepshjemmel. Bekymringen knyttet til denne typen adferd er mer rettet mot forholdet mellom avtaleparter enn virkningen på konkurransen. Dette gjør at grunnlaget for å etablere en inngrepshjemmel er svakt. Videre argumenteres det med at virkningen på konkurransen av slike handlinger er begrenset og usikker.

Konsulentselskapet Oslo Economics har nylig utredet etableringshindre i dagligvaremarkedet. I utredningen beskrives og analyseres ulike etableringshindre i dagligvaremarkedet samt effekten av å helt eller delvis lempe på disse etableringshindringene. Virkningen av endrede etableringshindre på andre politikkområder utredes også.

Den videre oppfølgingen av de to utredningene vil bli vurdert samlet.

5.2.2 Offentlige reguleringer

Offentlige reguleringer kan begrunnes med ulike former for markedssvikt, for eksempel forurensing eller naturlige monopoler. Regulering kan da gi mer velfungerende markeder og bedre utnyttelse av ressursene. En del myndighetspålagte reguleringer kan likevel gi dårligere ressursutnyttelse, for eksempel gjennom svekket konkurranse. Produktivitetskommisjonen viste til at land med relativt få konkurransebegrensende reguleringer i næringslivet generelt har høyere BNP per innbygger og høyere produktivitetsvekst. Dette kan skyldes at reguleringene skaper etableringshindre og svekker konkurransen mellom bedriftene og insentivene til innovasjon.

Ufullstendig utredning øker risikoen for at det fattes beslutninger som gir uønskede virkninger eller som innebærer sløsing med samfunnets ressurser. Regjeringen legger derfor vekt på gode beslutningsgrunnlag før nye reguleringer vedtas. Regelrådet, som har vært i drift siden juni 2016, skal bidra til at næringslivet ikke påføres unødvendige byrder. Regelrådet skal vurdere utformingen av forslag til nytt eller endret regelverk som påvirker næringslivet. Rådet skal ta stilling til om det er gjennomført konsekvensvurderinger etter kravene utredningsinstruksen stiller, og om virkningene for næringslivet er tilstrekkelig kartlagt.

Forenkling for næringslivet

Næringslivet og forbrukere bruker store ressurser på å etterleve offentlige reguleringer. Regjeringen har som mål å skape en enklere hverdag for bedrifter og folk flest. Ny teknologi og digitale løsninger gir muligheter for forenklinger og mer effektive prosesser, samtidig som det gir bedre kontrollmuligheter for myndighetene slik at en kan redusere omfanget av svart økonomi.

Regjeringen har hatt som mål å redusere bedriftenes årlige kostnader med å følge opp myndighetspålagte rapporteringskrav og reguleringer med 15 mrd. kroner ved utløpet av 2017, sammenlignet med kostnadene i 2011. De årlige besparelser for næringslivet ved starten av 2017 er beregnet til om lag 15,2 mrd. kroner, inkludert regjeringens forslag til endringer i regnskapsloven, som skal behandles i Stortinget høsten 2017.

Ny skatteforvaltningslov trådte i kraft 1. januar 2017. Forvaltningsreglene som frem til nå har vært spredt over flere lover, har gjort det vanskelig å få oversikt, og regelverket har vært komplisert. I den nye loven er regelverket samlet og forenklet, og én samleforskrift har erstattet det som tidligere var spredt på 60 forskrifter. Det styrker skattyternes rettssikkerhet og bidrar til en mer effektiv forvaltning.

Regjeringens mål er at opplysningene det offentlige innhenter, skal lagres og kategoriseres på en slik måte at de samme opplysningene innhentes kun én gang. Effektiviserings- og digitaliseringstiltak i Brønnøysundregistrene er omtalt nærmere i punkt 5.3.4.

Forenklinger i bygge- og anleggsnæringen

Både Konkurransetilsynet og Produktivitetskommisjonen har pekt på utfordringer på tilbudssiden i bolig- og byggemarkedet. Reguleringer, krevende prosesser med det offentlige og få tomter har ført til kostnadsvekst i næringen og mulige etableringshindre for nye aktører.

Arbeidet med digitalisering og forenkling av plan- og byggesaksprosessene videreføres i 2018. Det er gjennomført flere endringer i plan- og bygningsloven. Disse skal blant annet bidra til mer forutsigbarhet. Oppstartsfasen blir mer strukturert. Da kan kommunene ta en mer aktiv rolle tidlig i planprosessen. Partene kan bli enige om målet og hvordan man kommer dit, tidligere. Lovendringene gjør også at det kan gjennomføres endringer i planene uten at det er nødvendig med en ny, full planbehandling.

Den forenklede byggtekniske forskriften, TEK17, er et skritt på veien til en digital plan- og byggesaksprosess. I TEK17 har regjeringen lempet på krav uten at det går på bekostning av viktige kvaliteter og sikkerhet. Regjeringen vil også forenkle regelverket for eksisterende bygg i plan- og bygningsloven.

Forslag til endringer i ledningsforskriften og vegloven er på høring med frist i september 2017. I stedet for at hver kommune har egne graveregler for bredbånd er det forslag til felles forenklede regler for gravearbeid. Næringslivet investerer årlig i størrelsesorden 11 mrd. kroner i ekomtjenester som mobil og bredbånd. Det er antydet at forenklingene kan redusere kostnadene med opptil 15–25 pst., og tiltaket er på sikt forventet å gi store besparelser.

Regulering av fiskeri- og havbruksnæringen

Næringer som er basert på utnyttelse av felles naturressurser, må reguleres slik at forvaltning kan bli forsvarlig i et langsiktig perspektiv. I fiskerinæringen er det derfor etablert konsesjonsordninger og kvoter for å unngå at ressursene overutnyttes.

Fiskeriressursene utgjør store verdier og gir potensielt opphav til ressursrente. Produktivitetskommisjonen peker på at ineffektive reguleringer i fiskerinæringen står i veien for å realisere ressursrenten. I en rapport fra SSB «Resource rent in Norwegian fisheries» ble det anslått at den potensielle ressursrenten kunne være på i størrelsesorden 9 mrd. kroner i 2011. Produktivitetskommisjonen mente at endringer i reguleringen kan bidra til å realisere ressursrenten. Skatteutvalget (NOU 2014: 13) tilrår at det vurderes å innføre ressursrenteskatt i fiskeri- og havbrukssektoren.

Produktivitetskommisjonen pekte også på at minsteprissystemet for fisk kunne ha uheldige sider. Kommisjonen viste til at minsteprissystemet gir salgslagene rett til ensidig å fastsette minstepriser på råstoff de selv selger. Fiskernes salgslag har med andre ord monopol på omsetningen av fisk. Dette medfører en rigid prissetting som skyver all prisrisiko ensidig over på fiskekjøperne, og gir fiskerne insentiver til å fastsette kunstig høye priser. Ordningen har ifølge Produktivitetskommisjonen medført at næringen ikke har tatt tilstrekkelig hensyn til endringer i verdensmarkedsprisene. Systemet vanskeliggjør også bruk av prisdifferensiering som insentiv for å levere råstoff av god kvalitet.

Det norske kvotesystemet har over tid blitt svært komplekst og lite fleksibelt, og det er behov for forenklinger. Regjeringen oppnevnte Kvoteutvalget for å vurdere dagens kvotesystem og hvordan kvotesystemet skal se ut i fremtiden. Utvalget skulle også synliggjøre størrelsen på ressursrenten i fiskeriene og drøfte hvordan denne bør behandles. Utvalget leverte NOU 2016: 26 Et fremtidsrettet kvotesystem i desember 2016.

Kvoteutvalget mente at konsesjoner og årlige deltakeradganger burde erstattes av fisketillatelser. Utvalget foreslo videre at strukturkvoteordningen burde avvikles og erstattes av en ny sammenslåingsordning uten tidsbegrensing. Dagens strukturkvoter med tidsbegrensning burde dessuten omgjøres slik at fartøyeier beholder en del av strukturgevinsten som økt grunnkvote, mens den andre delen avgis. Utvalget mente at dagens kvotetak, eierkonsentrasjonsbegrensninger og regionale bindinger fortsatt burde legges til grunn. Avkortninger ved salg og sammenslåing bør avvikles, og kondemneringsordningen bør avsluttes for gruppene som har hatt strukturkvoteordning. Utvalget hadde ulike forslag til hvordan deler av ressursrenten kan innkreves.

Utredningen har vært på høring og følges nå opp i Nærings- og fiskeridepartementet.

I juli 2017 ble kvotetakene i kystflåten over 11 meters hjemmelslengde hevet slik at det tillates flere kvoter per fartøy. Det er opp til den enkelte fartøyeier å benytte seg av muligheten til å øke antall kvoter. Endringen vil gi kystflåten bedre muligheter til økt lønnsomhet og effektivitet fordi fartøyeierne i større grad kan tilpasse driften til det de finner mest hensiktsmessig.

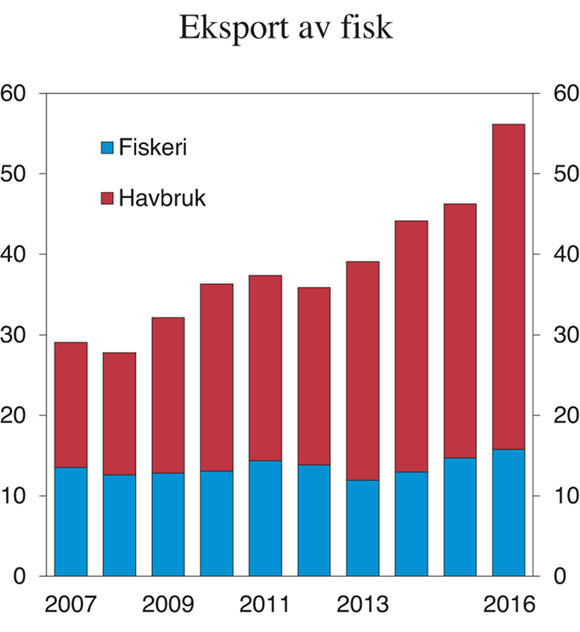

Havbruksnæringen, hovedsakelig oppdrett av laks og ørret, har vokst kraftig over en lengre periode, se figur 5.3. I 2007 utgjorde samlet fiskeeksport nesten 30 mrd. 2016-kroner, hvorav havbruk stod for om lag 16 mrd. kroner. I 2016 utgjorde samlet eksport av fisk 56 mrd. 2016-kroner, hvorav havbruk utgjorde 40 mrd. kroner.

Figur 5.3 Eksportverdi av fisk. Mrd. 2016-kroner

Kilde: Sjømatrådet og Statistisk sentralbyrå.

Regjeringen foreslo i Meld. St. 16 (2014–2015) Forutsigbar og miljømessig bærekraftig vekst i norsk lakse- og ørretoppdrett en handlingsregel for kapasitetsjustering i norsk lakse- og ørretoppdrett basert på produksjonsområder og miljøindikatorer. En forutsetning for vekst er at næringen drives innenfor miljømessig akseptable rammer. Det har siden 2002 blitt betalt vederlag til staten ved tildeling av tillatelser for kommersiell matfiskoppdrett av laks, ørret og regnbueørret. I meldingen ble det foreslått at nye konsesjonstildelinger som hovedregel skulle foregå ved auksjon. 80 pst. av vederlaget for kapasitetsvekst går til kommunal sektor og fordeles gjennom havbruksfondet. Stortinget har gjennom behandlingen av meldingen sluttet seg til hovedprinsippene i meldingen. Det nye systemet for kapasitetsjusteringer trer i kraft 15. oktober 2017.

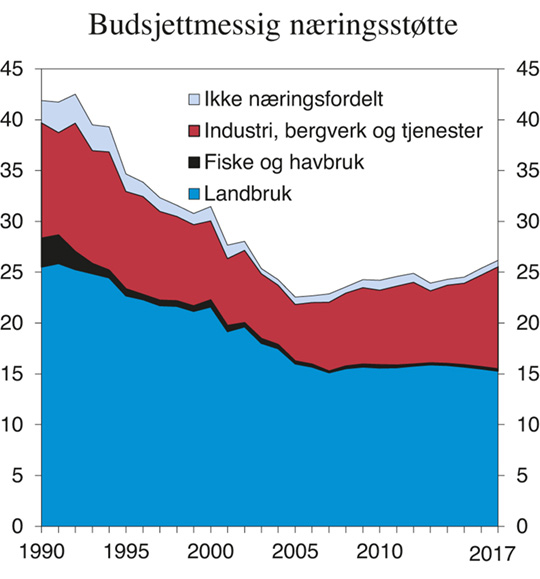

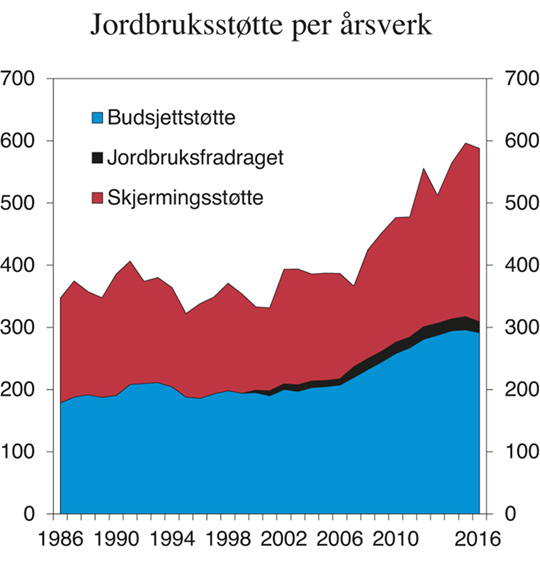

Regulering av landbruket

Produktivitetskommisjonen pekte på at liberalisering av jordbruket kan gi vesentlige samfunnsøkonomiske gevinster. Beregninger fra Finansdepartementet anslår at jordbruket genererte en negativ ressursrente på om lag 7 000 kroner per innbygger i 2016. Samlet tilsvarer det om lag 36 mrd. kroner. Beregningen er usikker og gir ikke et fullstendig uttrykk for de samfunnsøkonomiske kostnadene ved jordbrukspolitikken, blant annet fordi den ikke fanger opp kostnadene ved skjermingsstøtte og budsjettstøtte. På den annen side gir beregningen ikke uttrykk for verdien av jordbrukets bidrag til kollektive goder som matsikkerhet, kulturlandskap og bosettingsmønster. Næringsstøtten til jordbruket er omtalt i punkt 5.4.

Regjeringen har gjennomført en rekke endringer i landbrukspolitikken. Jordbruksoppgjørene i 2014 og 2015 medførte om lag 40 forenklingstiltak. Forenklingene består av endringer av regelverk og støtteordninger, samt å oppheve begrensninger som hindrer effektiv utnyttelse av kapasitet i næringen. Blant annet er strukturdifferensieringen av arealtilskudd fjernet. Like satser per dekar uavhengig av eiendommens størrelse gjør det enklere for planteprodusenter å samarbeide, det gir en mer effektiv ressursbruk, og det letter både utbetaling og kontroll av tilskudd.

Videre er samdriftsregelverket avviklet og kvotetaket i melkeproduksjonen økt. Begrensningene i tilskudd til store landbruksprodusenter er redusert. Dette legger til rette for bedre organisering av landbruksvirksomhetene.

Fra 1. januar 2015 ble grensene for konsesjonsfri produksjon av kylling og kalkun doblet.

Det er videre etablert et nytt digitalt forvaltningssystem for produksjonstilskuddene (eStil)

For å forenkle eiendomslovgivningen i landbruket er priskontrollen for rene skogeiendommer fjernet og arealgrensen for konsesjonsplikt, lovbestemt boplikt og odlingsjord hevet til 35 dekar fulldyrket og overflatedyrket jord. Med denne endringen må færre søke konsesjon og færre får boplikt.

Regulering av drosjemarkedet

Drosjemarkedet i Norge er strengt regulert. Tilgangen til drosjeyrket er behovsprøvd ved at fylkeskommunen utsteder drosjeløyver etter en vurdering av behovet for antall drosjeløyver i et avgrenset geografisk område (løyvedistriktet). Til gjengjeld pålegges løyvehaverne en driveplikt for å sikre publikum tilgang til tjenester gjennom hele døgnet. Reguleringen gjør det vanskelig for nye aktører å starte opp i drosjemarkedet. Behovsprøvingen av drosjeløyver begrenser konkurransen, og kostnadsnivået for næringen holdes høyt, blant annet som følge av driveplikten. Etterspørselen etter drosjer varierer sterkt over døgnet og uken, og reguleringene gjør det vanskelig for tilbyderne å tilpasse seg etterspørselen. Det norske drosjemarkedet er preget av lav utnyttelse, høye priser og en utvikling med færre turer, kombinert med høyere omsetning.

Transportnettverksselskapene, for eksempel Uber og Haxi, er en del av delingsøkonomien og driver i noen grad i konkurranse med drosjenæringen. Gjeldende reguleringer er til hinder for etablering av nye aktører. Produktivitetskommisjonen mente at lovverket bør tilpasses nye applikasjonsbaserte tjenester. Konkurransetilsynet har påpekt at behovsprøvingen og driveplikten bør oppheves for å styrke konkurransen og etableringen i drosjemarkedet.

Regjeringen er opptatt av at delingsøkonomien kan gi fordeler for forbrukerne samt fremme verdiskaping og produktivitet. Delingsøkonomiutvalget (NOU 2017: 4) vurderte blant annet reguleringer i markeder der delingsøkonomiaktører er fremtredende, slik som drosjemarkedet, se. punkt 5.2.7.

Regjeringen vurderer drosjeregelverket på bakgrunn av Delingsøkonomiutvalgets rapport og en grunngitt uttalelse fra ESA. 22. februar 2017 uttalte ESA at den norske drosjereguleringen er i strid med EØS-regelverket. ESA mener blant annet at behovsprøvingen og plikten til å være tilknyttet en drosjesentral ikke er i tråd med retten til fri etablering etter EØS-avtalen. Regjeringen har allerede foreslått noen endringer av drosjereguleringen, blant annet å oppheve kravet om at drosjevirksomhet må være hovederverv for løyveinnehaver, samt en plikt for drosjetilbyder til uoppfordret å gi forbrukeren et pristilbud før avtale om transport inngås. Regjeringen vurderer også teknologinøytrale funksjonskrav til erstatning for kostnadskrevende taksameterkrav, og Justervesenet er bedt om å vurdere dette. Videre har regjeringen foreslått at det i større grad åpnes for at flere kan drive med samkjøring.

Offentlige anskaffelser

Reglene om offentlige anskaffelser skal fremme effektiv ressursbruk og gi allmennheten tillit til at offentlige anskaffelser skjer på en samfunnstjenlig måte. Dette krever effektive markeder og at offentlige oppdragsgivere har god kompetanse og organiserer sine anskaffelser på en formålstjenlig og effektiv måte. I 2016 utgjorde offentlige innkjøp 413 mrd. kroner, eksklusiv oljesektoren. Konkurranse om oppdragene er sentralt for å bidra til at offentlige innkjøp skjer rimelig og effektivt. Virksom konkurranse om offentlige innkjøp krever velfungerende markeder og at innkjøper opptrer profesjonelt. I nytt anskaffelsesregelverk er det tatt inn bestemmelser om utvalgte samfunnshensyn. Krav til at ulike samfunnsmessige hensyn skal ivaretas i anskaffelsesregelverket, kan innebære økte kostnader for både det offentlige og næringslivet.

Både Produktivitetskommisjonen og ulike rapporter viser til at effektivisering av arbeidet med offentlige anskaffelser kan spare ressurser. Regjeringen vil utarbeide en stortingsmelding om effektivisering og profesjonalisering av offenlige anskaffelser, som etter planen skal legges frem våren 2018. Målet med stortingsmeldingen er å utvikle en mer helhetlig offentlig anskaffelsespolitikk med sikte på blant annet effektiviering av anskaffelsesprosessene gjennom å redusere kostnader, bidra til bedre behovsdekning og et mer konkurransedyktig norsk næringsliv.

Nytt anskaffelsesregelverk trådte i kraft 1. januar 2017. Den viktigste endringen i regelverket er at den nasjonale terskelverdien for kunngjøringsplikt er økt fra 500 000 kroner til 1,1 mill. kroner. De nye reglene reduserer de administrative byrdene ved regelverket og fører til reduserte kostnader for offentlige oppdragsgivere. De nye reglene kan også gi nye muligheter for de leverandørene som ellers finner det for byrdefullt å delta i konkurranser om offentlige kontrakter. Innkjøp under terskelverdien må likevel fortsatt følge grunnleggende krav til konkurranse og likebehandling, og det offentlige må kunne dokumentere hvordan konkurransen er gjennomført. En nærmere omtale av regelverket for offentlige anskaffelser finnes i Prop. 1 S (2017–2018) for Nærings- og fiskeridepartementet.

5.2.3 Innovasjon og forskning i næringslivet

Innovasjon er viktig for vekst i produktiviteten. For å utvikles videre må virksomheter og gründere ta i bruk ny kunnskap, bruke eksisterende kunnskap på nye måter, utvikle nye produkter og løsninger og finne nye bruksområder.

OECDs produktivitetsanalyser indikerer at verdens mest produktive bedrifter er fire til fem ganger så produktive som andre bedrifter. De mest produktive bedriftene kjennetegnes ved at de er store, internasjonale og innovative, se nærmere omtale i Produktivitetskommisjonens andre rapport.

Det meste av innovasjonen i næringslivet foregår uten støtte fra det offentlige. Virksomheter investerer i forskning, innovasjon og utvikling fordi det lønner seg for dem. Forskningsaktiviteten i næringslivet har økt kraftig de to siste årene. Næringslivet utførte forskning og utvikling (FoU) for 27,8 mrd. kroner i 20153, en økning på 12 pst. fra 2014. Dette inkluderer støtte fra det offentlige. Forskningsaktiviteten øker både i kroner og i antall årsverk.

Innovasjonsundersøkelsen4 utføres av Statistisk sentralbyrå. For perioden 2014–2016 rapporterte 65 pst. av foretakene som er omfattet av innovasjonsundersøkelsen, innovasjonsaktivitet. Dette er betydelig høyere enn i perioden 2012–2014.

Resultater og metoder fra en enkelt bedrifts forskning og utvikling kan ha positive effekter ikke bare for bedriften selv, men også for andre. Det kan gjøre at bedrifter investerer mindre i FoU enn det som er lønnsomt for samfunnet. Derfor gis det offentlig støtte til bedrifter slik at de satser mer på forskning og innovasjon. Regjeringen har økt bevilgningene til forskning og innovasjon betydelig de siste årene og har satset på brede, landsdekkende ordninger. Åpne programmer med stor konkurranse om midler bidrar til at de beste prosjektene får finansiering.

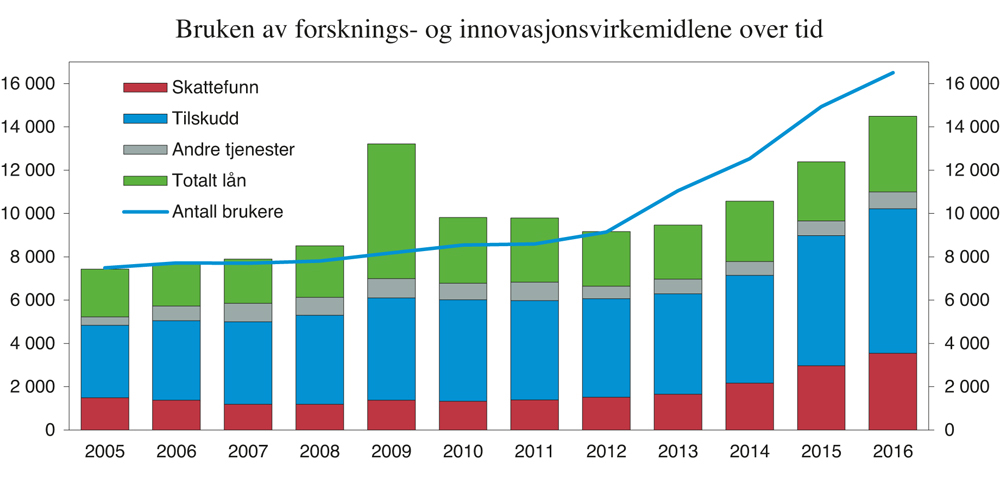

Generelt har det vært en kraftig vekst i antall virksomheter som benytter seg av offentlige forsknings- og innovasjonsvirkemidler, se figur 5.4. De næringsrettede forskningsprogrammene finansierer ny forskning i og for næringslivet. Regjeringen har utvidet Skattefunn, og antallet som bruker ordningen har økt betydelig. På oppdrag fra Finansdepartementet foretar nå Samfunnsøkonomisk Analyse AS en evaluering av Skattefunn, hvor virkningene av ordningen vil bli grundig analysert.

Figur 5.4 Bruk av forsknings- og innovasjonsvirkemidler over tid. Målt i millioner kroner og antall brukere

Kilde: Samfunnsøkonomisk analyse og Nærings- og fiskeridepartementet.

Produktivitetskommisjonen pekte på at en liten, åpen økonomi som Norge alltid vil måtte utnytte internasjonal teknologiutvikling godt for ikke å bli hengende etter i produktivitetsutviklingen. Kommisjonen anbefalte tiltak som fremmer høyere vitenskapelig kvalitet i norsk forskning og bedrer samarbeidet mellom forskning og næringsliv. Produktivitetskommisjonen mente videre at forskningen i dag er for tematisk styrt.

Etter anmodning fra Kunnskapsdepartementet har OECD levert rapporten OECD Reviews of Innovation Policy: Norway 2017. Rapporten peker blant annet på behovet for bedre kvalitet og effektivitet i systemer for forskning, utdanning og innovasjon, og rollen disse kan ha i møtet med samfunnsutfordringer og omstilling i utvikling mot en mer diversifisert økonomi.

En områdegjennomgang av Forskningsrådet ble levert i februar 2017. Gruppen anbefaler at Forskningsrådet forenkler systemet for tildeling av forskningsmidler. Samtidig bør vitenskapelig kvalitet prioriteres høyere. Videre foreslo gruppen konkrete kostnadsreduksjoner i Forskningsrådets virksomhet på 80 mill. kroner i 2017–2019, i tråd med mandatet. Regjeringen foreslår i statsbudsjettet for 2018 en reduksjon på 30 mill. kroner og vil vurdere ytterligere innsparinger i senere budsjetter. Videre vil regjeringen bidra til økt transparens og bedre styring ved at alle Forskningsrådets virksomhetskostnader synliggjøres og samles på én post i statsbudsjettet. En nærmere omtale av oppfølgingspunkter er gitt i Prop. 1 S (2017–2018) for Kunnskapsdepartementet.

5.2.4 Skatte- og avgiftssystemet

Når drahjelpen fra petroleumsnæringen blir mindre, må vekstevnen i andre deler av norsk økonomi styrkes. Et skattesystem som gir gode insentiver til å spare, investere og arbeide, er viktig for å lykkes med omstillingene og øke produktiviteten. Skatter og avgifter bør innrettes slik at ressursene utnyttes best mulig. Kombinasjonen av brede skattegrunnlag, lave skattesatser og skattemessig likebehandling av næringer, virksomheter og investeringer vil bidra til det.

Regjeringen arbeider for et vekstfremmende og enklere skattesystem. Skattesatsen på alminnelig inntekt for personer og selskap er redusert fra 28 pst. i 2013 til 24 pst. i 2017. Regjeringen legger vekt på at skattereformen følges opp i tråd med enighet i Stortinget, se behandlingen av Meld. St. 4 (2015–2016) Bedre skatt. Skattesatsen på alminnelig inntekt for selskap og personer foreslås redusert fra 24 til 23 pst. i 2018, og rabatten for aksjer og driftsmidler i formuesskatten økes fra 10 til 20 pst., se Prop. 1 LS (2017–2018). Regjeringen foreslår i 2018 videre forenklinger i skattesystemet som bidrar til å finansiere vekstfremmende lettelser i beskatningen av virksomheter og personer. Kapittel 4 redegjør nærmere for skatte- og avgiftsopplegget for 2018.

5.2.5 Arbeidsmarkedet

Arbeidskraften er den viktigste ressursen i samfunnet. Høy yrkesdeltakelse og en godt kvalifisert arbeidsstyrke er avgjørende for vekst og velstand. Hvor mange timer vi i gjennomsnitt jobber betyr også mye for levestandarden i Norge. Befolkningen blir eldre. Forholdet mellom antallet som forsørger og antallet som forsørges, er avgjørende for bærekraften i fellesfinansierte velferdstjenester.

Måten det norske arbeidsmarkedet fungerer på, kombinert med universelle og ganske sjenerøse velferdsordninger, reduserer usikkerheten for arbeidstakere som blir berørt av omstillinger. Dette har bidratt til en god omstillings- og innovasjonsevne og til en relativt høy produktivitetsvekst, og samtidig til små inntektsforskjeller.

Det er viktig med et fleksibelt arbeidsmarked som raskt tilpasser seg endret etterspørsel. Om lag 10 pst. av arbeidsplassene forsvinner hvert år og minst like mange kommer til. Gjennom omstillinger gjøres arbeidskraftressursene tilgjengelig, og disse kan flyttes til nye, og potensielt mer produktive, arbeidsplasser.

Det norske arbeidsmarkedet er i all hovedsak velfungerende. Sysselsettingen er gjennomgående høy og arbeidsledigheten lav. Samtidig er gjennomsnittlig arbeidstid per sysselsatt lavere enn i mange andre land. Motstykket til at mange deltar i arbeidslivet, er at det er relativt sett færre utenfor arbeidsstyrken i Norge enn i de fleste andre land. Av dem mottar imidlertid en høy andel trygdeytelser. Sysselsettingspolitikken er nærmere omtalt i kapittel 3.6.

5.2.6 Kapitalmarkedet

Tilgang til kapital er en nødvendig forutsetning for verdiskaping og sysselsetting. Kapitaltilgang er også viktig for omstilling og utvikling av næringslivet. Knapphet på kapital kan tenkes å gi seg utslag i få nyetableringer og påvirke selskapenes lønnsomhet og vekst. Velfungerende kapitalmarkeder bidrar til effektiv ressursbruk og et produktivt næringsliv. For å møte et økende omstillings- og innovasjonsbehov må det ligge til rette for at kapital flyter godt fra mindre lønnsomme til mer lønnsomme bedrifter.

Et velfungerende kapitalmarked sørger for at kapitalsøkere effektivt kobles med kapitaleiere, og at risiko tas av dem som ønsker det. Hvor effektivt kapitalsøkere og kapitaleiere kobles avhenger blant annet av investorers og långiveres tilgang til informasjon om forventet lønnsomhet og risiko. Konkurransen mellom etterspørrere og tilbydere av kapital, og i hvilken grad kapitalen er mobil over landegrenser og regioner, er også av betydning.

Myndighetene legger til rette for effektive kapitalmarkeder gjennom å sørge for finansiell stabilitet og bidra til at aktørene i markedet har tillit til det finansielle systemet. Gjennom EØS-avtalen har Norge stort sett samme regulering av kapitalmarkedene som EU-landene. Det bidrar til kapitalflyt på tvers av landegrensene. Staten er også en betydelig aktør i kapitalmarkedet gjennom både det direkte eierskapet og ulike virkemidler som såkornfond, låne- og garantiordninger.

Store selskaper med god lønnsomhet har gjerne tilgang til kapital fra flere kilder, både nasjonalt og internasjonalt. Små og mellomstore bedrifter kan i større grad være avhengig av å hente inn egenkapital eller lån i Norge, ofte regionalt eller lokalt.

Et spørsmål er om det kan legges bedre til rette for effektiv kobling av kapitaleiere og kapitalsøkere. Regjeringen har satt ned et utvalg som skal utrede om kapitalmarkedene i Norge fungerer godt og vurdere tiltak for å øke effektiviteten. Utvalget skal levere sin rapport innen 1. mars 2018.

5.2.7 Delingsøkonomien

5.2.7.1 Generelt om delingsøkonomien

Deling av bil, bolig og tjenester har blitt enklere og mer utbredt de siste årene. Det skyldes mulighetene som den digitale teknologien åpner, og nye forretningsmodeller. Videre ser flere at eiendeler eller kompetanse kan deles med andre, og dermed gi en ekstrainntekt.

Våren 2016 satt regjeringen ned et utvalg om delingsøkonomien, som leverte sin innstilling 6. februar 2017, se NOU 2017: 4 Delingsøkonomien – muligheter og utfordringer. Utvalget mener delingsøkonomien representerer positive muligheter for norsk økonomi ved at ubrukte eller underutnyttede ressurser tas i bruk, økt konkurranse og potensielt lavere priser og større valgmuligheter for forbrukerne. Utvalget peker også på noen utfordringer ved delingsøkonomien, særlig knyttet til arbeidslivet og skatt. Utvalget foreslår at det opprettes en informasjonsportal, der både forbrukere, plattformer og tilbydere kan hente informasjon om rettigheter og plikter i delingsøkonomien. Informasjon om delingsøkonomien er viktig for skatte- og statistikkformål, og utvalget foreslo at de som formidler utleie og tjenester, pålegges å rapportere til Skatteetaten om oppdragene.

Utredningen har vært på høring. Mange av høringsinstansene er enige i hovedtrekkene i utvalgets beskrivelse av delingsøkonomien. Andre mener at utvalget i liten grad har vurdert hva slags aktivitet som er faktisk deling, og flere av disse etterlyser en bredere utredning. Enkelte mener at «delingsøkonomi» er en lite dekkende betegnelse på de aktiviteter utvalget har utredet. Det er bred enighet om å ikke etablere særregler for delingsøkonomien og at virkemidlene bør være teknologinøytrale. Høringsinstansene er gjennomgående positive til at delingsøkonomiselskaper omfattes av rapporteringskrav, og at det etableres en felles statlig informasjonsportal om delingsøkonomien. Høringsuttalelsene er gjengitt i sin helhet på Finansdepartementets hjemmeside.

Regjeringen mener det er viktig å legge til rette for delingsøkonomien uten at det er ønskelig å gi aktørene i delingsøkonomien særfordeler fremfor andre som tilbyr de samme tjenestene. Tiltak på mange områder, blant annet regelforenkling, digitalisering, informasjonstiltak og tiltak for gründere og selvstendig næringsdrivende, vil virke inn på delingsøkonomien. Både i utformingen av nye tiltak og vurdering av eksisterende regelverk bør det tas hensyn til hvordan ressurser kan deles og brukes av flere. Skatteetaten og Forbrukerombudet har allerede etablert nettsider og gir veiledning om spørsmål som angår delingsøkonomien på sine områder.

I meddelelsen En europeisk agenda for samhandlingsøkonomien fra 2016 gir Europakommisjonen uttrykk for at det bør legges til rette for deling av ressurser og tjenester, samtidig som skattereglene sikrer likebehandling og det tas hensyn til forbrukerrettigheter og sosiale rettigheter. Kommisjonen varsler ikke nye lovgivende tiltak på EU-nivå, men understreker behovet for en felles regulatorisk tilnærming i Europa og oppfordrer statene til å vurdere og om nødvendig revidere nasjonalt regelverk. Kommisjonen arrangerer en rekke arbeidsgruppemøter om utvikling av beste praksis i delingsøkonomien. Samtidig har EU-domstolen flere saker til behandling som kan gi føringer for lovanvendelse overfor delingsøkonomien. Norge følger EUs arbeid med delingsøkonomien tett.

5.2.7.2 Arbeidsliv

Delingsøkonomiutvalget drøfter tjenesteyternes rettigheter, herunder problemstillinger knyttet til arbeidsmiljøloven og vilkår for ytelser fra folketrygden. De fleste delingsøkonomiselskaper definerer tjenesteyterne som selvstendige oppdragstakere, og ikke som ansatte. Et flertall i utvalget mener at det ikke er behov for endringer i arbeidsmiljøloven nå, men anbefaler at utviklingen følges nøye. Flertallet ser heller ikke behov for å foreslå ny regulering av helse, arbeidsmiljø og sikkerhet (HMS) eller av arbeidstiden til oppdragstakerne i delingsøkonomien. Ulike mindretall mener at disse spørsmålene bør utredes.

Dagens trygde- og pensjonsrettigheter for selvstendig næringsdrivende fremstår som velbegrunnede ifølge et flertall i utvalget. Disse peker på at selvstendig næringsdrivende ikke har dårligere rettigheter enn det skatteinnbetalinger fra denne gruppen gir grunnlag for. Et mindretall mener derimot at det bør utredes om det er behov for endringer i trygde- og pensjonsrettighetene for selvstendig næringsdrivende. Et flertall i utvalget mener også at tjenestetilbydere som ikke er ansatte, bør ha mulighet til å fremforhandle kollektive avtaler når det er delingsøkonomiselskapet som fastsetter prisene, mens mindretallet ønsker en bredere gjennomgang av dette spørsmålet.

Høringsinstansene på arbeidsgiversiden støtter i hovedtrekk flertallets vurdering av arbeidslivsspørsmål. Organisasjonene på arbeidstakersiden mener det er behov for et lovutvalg som skal vurdere arbeidsmiljølovens begrepsapparat, samt at HMS-utfordringene i delingsøkonomien bør utredes. Flere av høringsuttalelsene på arbeidstakersiden støtter flertallet i at tjenestetilbydere i delingsøkonomien bør ha muligheten til å fremforhandle kollektive avtaler med plattformdriver. Høringsinstanser på både arbeidstaker- og arbeidsgiversiden støtter mindretallet i at det bør utredes om det er behov for endringer i blant annet pensjons- og trygdeordninger for selvstendig næringsdrivende og frilansere.

Trygde- og pensjonsrettigheter for selvstendige næringsdrivende omfatter mange i delingsøkonomien. Ved behandlingen av Revidert nasjonalbudsjett 2017 vedtok Stortinget at selvstendig næringsdrivende fra 1. oktober 2017 får rett til sykepenger med 75 pst. av grunnlaget, høynet fra 65 pst.

Delingsøkonomien kan bidra til effektiv ressursbruk og å få flere inn i arbeidslivet, men den skaper også utfordringer siden mye av virksomheten organiseres utenfor det ordinære forholdet arbeidsgiver-arbeidstaker. Regjeringen vil samarbeide med partene i arbeidslivet om oppfølgingen av de utfordringene som delingsøkonomien medfører. For å få mer kunnskap om bruken av ulike tilknytningsformer og utviklingstrekkene i arbeidslivet er det satt i gang flere forskningsprosjekter. Blant annet gjennomfører Fafo et prosjekt som ser på omfang, tilknytningsformer, arbeidsvilkår og oppfølging av HMS-ansvar i delingsøkonomien. I lys av funnene i sluttrapporten vil Arbeids- og sosialdepartementet ta initiativ til å drøfte videre oppfølging av disse problemstillingene med partene i arbeidslivet.

5.2.7.3 Forbrukerhensyn

De digitale tjenestene som utvikles innen delingsøkonomien, bidrar til å gi forbrukerne flere valgmuligheter i mange markeder. Selv om dette er positivt, kan forbrukervernet i noen tilfeller bli utfordret. Forbrukerombudet gir veiledning om hvordan forbrukerhensyn og regelverk kan ivaretas i delingsøkonomien. Delingsøkonomiutvalget foreslår at det utarbeides veiledning og standarder for beste praksis innen delingsøkonomien. Utvalget foreslår også at meglingstilbudet i Forbrukerrådet utvides til å gjelde tjenestekjøp mellom privatpersoner. Det kom ikke innvendinger til disse forslagene i høringen.

Til nå er det i liten grad meldt om forbrukerproblemer knyttet til delingsøkonomien i Norge. Det er likevel viktig å forebygge slike problemer ved nødvendig og tilstrekkelig informasjon til forbrukerne, blant annet om tjenestetilbyderen er næringsdrivende eller ikke. Som profesjonelle tilretteleggere har delingsplattformene et ansvar for at både tilbydere og forbrukere på plattformene er godt informerte.

Forbrukerhensyn er et av temaene som behandles i Europakommisjonens pågående arbeidsgrupper. Det vil være i norske forbrukeres interesser at det utarbeides felles europeiske standarder for beste praksis.

5.2.7.4 Markeder der delingsøkonomien er særlig fremtredende

Overnattingstjenester

Formidling av overnattingstjenester fra private boliger var et av de tidligst utviklede markedene innenfor delingsøkonomien. Studier viser at delingsplattformer for overnatting til en viss grad konkurrerer med og tar markedsandeler fra tradisjonelle overnattingsbedrifter. Samtidig gir de nye tjenestene større mangfold og flere overnattingsalternativer, slik at markedet utvides.

Utleie i private boliger som får preg av hotellvirksomhet, reiser spørsmål om gjestenes sikkerhet og hensyn til naboer. Blant annet brannvern og elektriske anlegg er regulert mindre strengt for privatboliger enn overnattingsvirksomheter. Delingsøkonomiutvalget mener at det ikke er behov for endringer i dagens regelverk. Den nye eierseksjonsloven inneholder heller ingen begrensninger i retten til korttidsutleie. For å sikre en helhetlig vurdering av ulike problemstillinger ved omfattende korttidsutleie, herunder utfordringer for naboer, har Stortinget bedt regjeringen om å komme tilbake med forslag til lovgivning for kortidsutleie. Regjeringen vil følge opp dette med lovforslag om korttidsutleie for både sameier og borettslag.

Overnatting som tilbys via de digitale delingsplattformene, har så langt ikke inngått i offentlig statistikk. Delingsøkonomiutvalget mener at Statistisk sentralbyrå bør ha mulighet til å hente inn opplysninger direkte fra plattformer i overnattingsmarkedet på en effektiv måte, og at det kan være aktuelt å vurdere hjemlene for datainnhenting. Høringsinstansene er gjennomgående positive til å innføre et strengere regelverk for rapportering. Regjeringen er enig i at det er viktig med informasjon om overnattinger også når de formidles via delingsøkonomiplattformer, og mener i utgangspunktet at alle som tilbyr overnattingstjenester bør ha de samme rapporteringskravene. Formidling gjennom delingsøkonomiplattformer kan gi muligheter for enklere innrapportering enn om opplysningene må hentes fra den enkelte tilbyder av overnattingstjenester.

Transporttjenester

Transporttjenester der delingsøkonomien har fått et betydelig innslag, er varetransport med både bil og sykkel samt persontransport der sjåføren utfører transport av passasjerer i egen bil. Delingsøkonomiutvalget drøftet først og fremst drosjelignende tjenester. Utvalget så ikke på samkjøring, det vil si deling med et sammenfallende transportbehov og uten inntekt til sjåføren.

Godstransport med mindre biler eller sykkel er ikke regulert utover vanlige regler for transportmidlene og trafikksikkerhet. For å drive godstransport med større biler er det krav til løyve, men ingen antallsbegrensning. Det er derfor ikke særlige hindre for delingsøkonomiinitiativer på dette området. Delingsøkonomiutvalget mener det ikke er behov for endringer i regelverket for godstransport. Ingen høringsinstanser stiller spørsmål ved denne vurderingen.

Den som vil drive med drosjevirksomhet i Norge, må ha et drosjeløyve, herunder oppfylle krav om god vandel, tilfredsstillende økonomisk evne og grunnleggende fagkompetanse. Fylkeskommunene fastsetter antall drosjeløyver i løyvedistriktet og pålegger den enkelte løyvehaver en driveplikt, se punkt 5.2.2. Enhver drosjesjåfør må ha en kjøreseddel.

Et flertall i Delingsøkonomiutvalget mener at reguleringene i drosjemarkedet bør endres slik at nye aktører kan etablere seg. Disse foreslår blant annet å oppheve plikten til å ha drosjeløyve, herunder behovsprøvingen, mens krav til kjøreseddel for sjåfører opprettholdes. Flertallet foreslår også å oppheve maksimalprisreguleringen, men at det i stedet bør være plikt til å gi forbrukerne forhåndspris. Videre foreslås det å oppheve plikten til å være tilsluttet en drosjesentral og erstatte dette med krav om lagring av informasjon om turer og priser.

NHO, Abelia, Forbrukerrådet, NAF, Vestfold fylkeskommune og Uber støtter i hovedtrekk flertallsforslagene. NHO Transport er åpen for å fjerne maksimalprisregulering og tilslutningsplikt til drosjesentral, men ser det som nødvendig å beholde løyvekravet med behovsprøving og driveplikt, i hvert fall utenfor de store byene. De fleste av fylkeskommunene mener at kravet om løyve bør beholdes, og flere fylkeskommuner uttaler at behovsprøving er viktig for drosjetilbudet i distriktene. LO, Norges Taxiforbund og Oslo Taxi vil beholde løyvekravet med behovsprøving og driveplikt over hele landet.

Det er viktig for regjeringen å legge til rette for god konkurranse i drosjemarkedet, både når det gjelder pris og kvalitet. Reguleringen må også legge til rette for bruk av ny teknologi i drosjemarkedet. Regjeringen vil se de enkelte forslagene fra Delingsøkonomiutvalget i sammenheng med behandlingen av ESAs grunngitte uttalelse om den norske drosjereguleringen, se punkt 5.2.2.

Regjeringen mener det er viktig å bidra til seriøsitet i bransjen. Ved eventuelle endringer i reguleringene vil regjeringen vurdere hvilke kvalitative krav til drosjenæringen som bør opprettholdes.

Folkefinansiering

Nettbaserte plattformer som knytter sammen låntakere eller prosjekter og långivere eller investorer gjennom såkalt folkefinansiering eller «crowdfunding», har vokst frem som et alternativ til tradisjonelle finansforetak og markedsplasser. Delingsøkonomiutvalget tok ikke opp problemstillinger knyttet til folkefinansiering. Finans Norge peker imidlertid i sin høringsuttalelse på behovet for klarhet rundt reguleringen av folkefinansiering i Norge. Regjeringen har redegjort for fremveksten av folkefinansiering i Norge og internasjonalt i Meld. St. 34 (2016–2017) Finansmarkedsmeldingen 2016–2017, punkt 3.3.4.

Etter Finanstilsynets vurdering er tjenestene som tilbys gjennom folkefinansieringsplattformer, virksomhet som allerede er underlagt regulering i Norge, selv om regelverket ikke retter seg direkte mot slike plattformer. Finansdepartementet vil følge utviklingen innenfor folkefinansering og vurdere behovet for regelverksendringer.

5.2.7.5 Skatt og avgift

Skatte- og avgiftsreglene gjelder for delingsøkonomien som for annen økonomisk aktivitet. Det er likevel sider ved delingsøkonomien som kan utfordre skatteinntektene. Aktivitetene i delingsøkonomien genererer småinntekter fra et stort antall privatpersoner. Disse personene kan være aktive i flere markeder samtidig og kan gå inn og ut av aktivitetene relativt hyppig. Ofte er dette personer som kan ha liten kjennskap til skattereglene og begrenset erfaring med å drive næringsvirksomhet. Slike forhold kan bidra til at inntekter i delingsøkonomien oppgis feil eller ikke føres opp i skattemeldingen. Videre kan fritak, avgrensninger eller satsstruktur som er tilpasset tradisjonell økonomisk aktivitet, gi uheldige vridninger i ressursbruken når de kommer til anvendelse overfor delingsøkonomien.

Delingsøkonomiutvalget drøfter flere sider ved de nye tjenestene som kan ha skattemessige konsekvenser. Utvalget er positivt til Skatteetatens veiledning, bruk av digital teknologi og dialog med aktørene. Dette får generell støtte fra høringsinstansene. Delingsøkonomiselskapene ønsker at Skatteetaten styrker veiledningen.

Utvalget foreslår å vurdere en forenklet skattebehandling av småinntekter fra tjenester, som omfatter tjenesteytelser som ellers ikke kommer til beskatning. LO, YS, NITO og Uber støtter dette. NHO ser en forenklet behandling som i utgangspunktet positivt, men ikke uten videre innføring av skatteplikt for inntekter som etter dagens regler er skattefrie, og foreslår at småinntekter vurderes i en større gjennomgang av skattereglene.

For utleie av egen bolig foreslår et flertall i utvalget å avgrense gjeldende fritak, som omfatter inntil halve utleieverdien, slik at korttidsutleie blir skattepliktig som kapitalinntekt. Et mindretall mener endringer i boligbeskatningen bør vurderes som helhet. LO støtter forslaget om å beskatte korttidsutleie, mens NHO, Abelia, Skattebetalerforeningen, Regnskap Norge og Advokatforeningen ønsker en bredere vurdering av boligbeskatningen. NHO og NHO Reiseliv sier også at det er viktig å forhindre en utvikling med store «skattefrie hoteller» uten fast ansatte og lokale arbeidsplasser. Skattebetalerforeningen, Revisorforeningen og Regnskap Norge ser problemer ved at korttidsutleie av egen bolig er skattefritt.

Noen høringsinstanser tar opp skattefavorisert pensjonssparing for selvstendig næringsdrivende. Akademikerne foreslår økt skattefradrag, mens LO og Abelia vil utrede ordningen.

Registreringsgrensen for merverdiavgiftsplikt, som i dag er omsetning på 50 000 kroner over en tolvmånedersperiode, trenger ifølge flertallet i utvalget ikke endres av hensyn til delingsøkonomien, mens et mindretall foreslår å heve registreringsgrensen. Å ikke heve grensen støttes av NHO og Regnskap Norge. NHO mener utvalget også burde ha drøftet muligheten for å fjerne registreringsgrensen helt. Revisorforeningen viser til konsekvenser av at mange flere aktører vil nå registreringsgrensen på grunn av delingsøkonomien, samtidig som det bør være frivillig registrering fra første krone. Også Regnskap Norge ønsker frivillig registrering fra første krone. Uber støtter mindretallet i at registreringsgrensen bør heves.

Hvis løyveplikten for drosjer oppheves, mener utvalget at det er nødvendig å revidere den avgiftsmessige behandlingen av personbiler som benyttes yrkesmessig. NHO, Revisorforeningen og Uber støtter denne vurderingen. Skattedirektoratet påpeker at det vil være nødvendig med en grundig utredning før en eventuelt gjør endringer i motorvognavgiftsregelverket.

Til Revidert nasjonalbudsjett 2017 foreslo regjeringen og fikk tilslutning fra Stortinget til å øke muligheten til skattestimulert privat pensjonssparing for selvstendig næringsdrivende. Regjeringen følger opp Delingsøkonomiutvalgets (flertallets) anbefaling om å avvikle skattefritaket for inntekter fra korttidsutleie av egen bolig, se Prop. 1 LS (2017–2018) Skatter, avgifter og toll 2018, punkt 5.6. Videre vurderer Finansdepartementet andre deler av skattereglene i lys av delingsøkonomien. Dette arbeidet omfatter blant annet rapportering fra digitale plattformer og skattemessig behandling av småinntekter fra tjenester, se Prop. 1 LS (2017–2018) Skatter, avgifter og toll 2018, kapittel 29.

Oppsummering av regjeringens arbeid med å tilrettelegge for delingsøkonomien:

Skatteetaten og Forbrukerombudet har etablert nettsider og gir veiledning om delingsøkonomien på sine områder.

Skattefordelen ved privat pensjonssparing for selvstendig næringsdrivende ble økt fra 1. januar 2017.

Sykepengene for selvstendig næringsdrivende ble økt fra 1. oktober 2017.

Gjeldende skattefritak for korttidsutleie av egen bolig foreslås avviklet fra 1. januar 2018.

Arbeider med flere skattespørsmål knyttet til delingsøkonomien, blant annet rapportering fra plattformene.

Lovforslag om kortidsutleie av boligseksjoner og andeler i borettslag vil bli lagt frem.

Arbeider med endringer i drosjereguleringene.

Vil samarbeide med partene i arbeidslivet om tilknytningsformer og andre utfordringer som blant annet delingsøkonomien medfører.

5.3 Effektivisering av offentlig sektor

5.3.1 Utviklingen i offentlig sektor

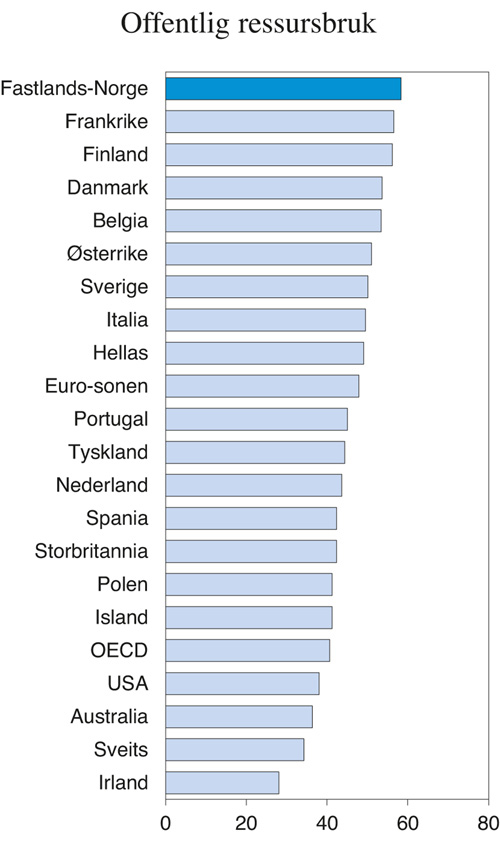

Offentlig forvaltning er relativt stor i Norge sammenlignet med andre OECD-land, se figur 5.5. Dels har dette sammenheng med at innfasingen av petroleumsinntekter har muliggjort en vekst i offentlige utgifter til et svært høyt nivå uten at det har vært nødvendig med en tilsvarende økning i skattenivået. Men også det norske skattenivået er høyt i internasjonal sammenheng, se avsnitt 3.1.5 og figur 3.8.

Figur 5.5 Offentlige utgifter i 2016. Prosent av BNP

Kilde: OECD, Statistisk sentralbyrå og Finansdepartementet.

Variasjonen i utgiftsnivået mellom land reflekterer ulik oppgavefordeling mellom offentlig og privat sektor. Fellesgoder som forsvar, politi, rettsvesen og offentlig administrasjon finansieres med skatter og avgifter i alle moderne land. I Norge gjelder dette i stor grad også for individrettede tjenester som utdanning, helse og omsorg. Dette er tjenester som i en del andre land i større grad utføres av private eller ivaretas av familien. I Norge står dessuten det offentlige for en større del av pensjonsutgiftene enn i mange andre land, hvor pensjoner i større grad er et privat ansvar.

De samlede utgiftene i offentlig forvaltning utgjorde om lag 1 584 mrd. kroner i 2016 eller i overkant av 58 pst. av fastlands-BNP. De offentlige utgiftene er mer enn dobbelt så høye som for femti år siden (målt som andel av fastlands-BNP).

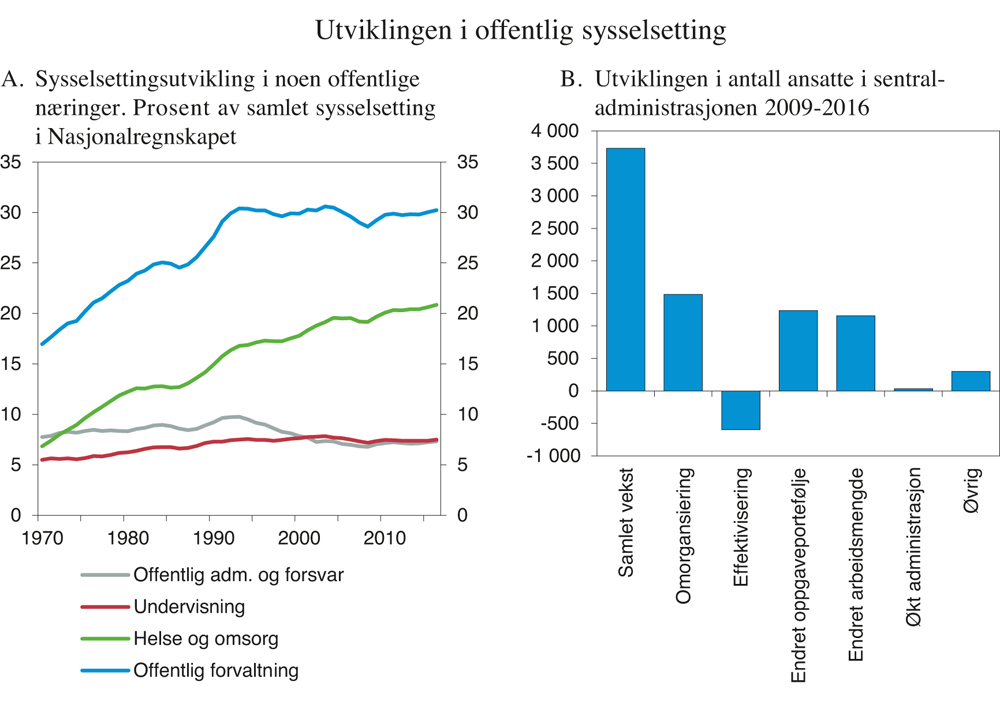

Hver tredje sysselsatte jobber i offentlig forvaltning, se figur 5.7 A og boks 5.1. Mange av oppgavene det offentlige utfører, er særlig intensive i bruken av arbeidskraft, slik som utdanning, politi og helsevesen. Aldringen av befolkningen bidrar til et økt press på de offentlige tjenestene, samtidig som veksten i arbeidsstyrken vil avta fremover. En effektiv offentlig sektor er nødvendig for å møte tjenestebehovet i helse- og omsorgssektoren uten samtidig å redusere tilgangen på arbeidskraft i privat sektor.

En generell velferdsvekst gir forventninger om økt omfang og kvalitet på de offentlige tjenestene. Når prisene for brukerne av tjenestene er lave eller null, er det lite som begrenser etterspørselen.

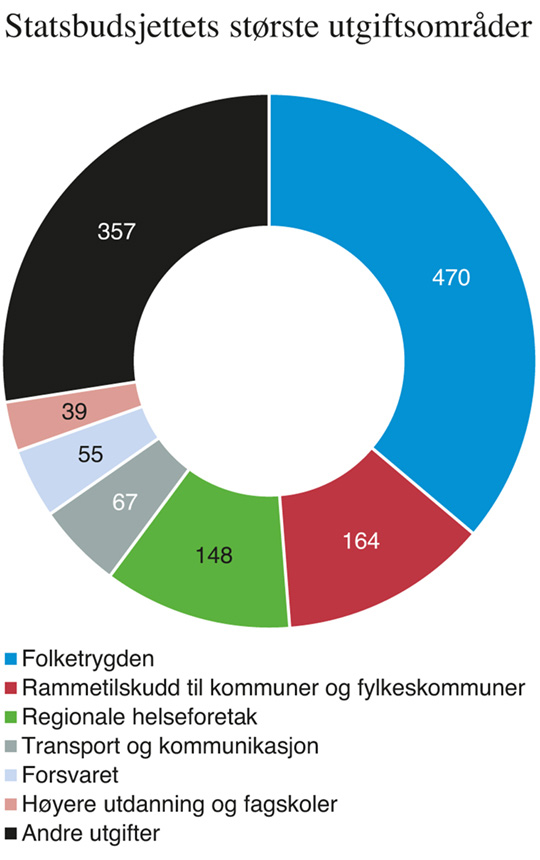

Figur 5.6 Store utgiftsområder på statsbudsjettet. Mrd. kroner

Kilde: Finansdepartementet.

Figur 5.6 gir en oversikt over sentrale utgiftsområder på statsbudsjettet. I figuren er utgifter til petroleumsvirksomhet, finansielle transaksjoner og overføring til Statens pensjonsfond utland ikke inkludert.

Norges heldige økonomiske stilling har gjort det krevende å legge vekt på effektiv ressursbruk og prioritering. Manglende prioritering av ressursene på tvers har trolig bidratt til å forsterke veksten i antall ansatte i offentlig sektor. I takt med nye oppgaver har enkeltvirksomheter bedt om og fått nye ressurser, uten at det har blitt vurdert om andre oppgaver kan prioriteres annerledes eller ned. Pengerikelighet kan ha medført at kostnadsbesparende reformer har blitt utsatt. De fleste virksomheter i offentlig sektor kan derfor ha et betydelig potensial for effektivisering.

Regjeringens perspektivmelding (Meld. St. 29 (2016–2017)) trekker frem effektivisering som en viktig strategi for å møte utfordringen med strammere handlingsrom i årene fremover. Økt effektivitet i offentlig sektor vil gi rom for bedre ytelser og lavere vekst i ressursbruken, og er nødvendig for en bærekraftig ressursbruk i offentlig sektor over tid.

Avbyråkratiserings- og effektiviseringsreformen (ABE-reformen) som ble iverksatt for statlig forvaltning i 2015, er et viktig verktøy. I næringslivet er det en årlig vekst i produktiviteten. Selv om det er vanskelig å måle produktivitet i offentlig sektor, er det rimelig å legge til grunn at det også her skjer en produktivitetsvekst som kan hentes ut til fordel for fellesskapet. ABE-reformen gir insentiver til mer effektiv statlig drift, og den skaper handlingsrom for prioriteringer i statsbudsjettet. Årlig høsting av den underliggende produktivitetsveksten gir insentiver til langsiktig arbeid for en mer effektiv statlig drift. I løpet av perioden 2015 til 2018 er utgiftsnivået på statsbudsjettet isolert sett blitt redusert med 8,4 mrd. kroner som en følge av reformen. Dette har man kunnet bruke på andre, høyt prioriterte oppgaver.

Områdegjennomganger er et annet verktøy som regjeringen bruker for å forberede strukturtiltak som kan gi fremtidig budsjettmessig handlingsrom. Områdegjennomganger skal være et verktøy for systematisk arbeid med effektivisering og forbedring innenfor utvalgte områder. Slike gjennomganger gir mulighet for større fordypning og grundigere vurderinger enn det normalt er rom for innenfor den årlige budsjettprosessen. Slike gjennomganger skal legge til rette for effektiviseringsgevinster, bedre målretting av regler og tiltak og/eller redusert aktivitet (nedprioritering av oppgaver). I 2016 ble det gjennomført områdegjennomganger av miljøforvaltningen og av Norges forskningsråd. Resultater av områdegjennomgangen av Forskningsrådet er omtalt i 5.2.3.

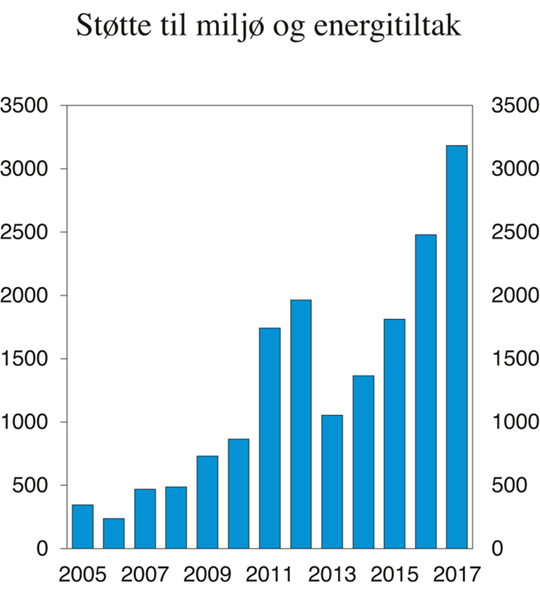

I 2017 settes det i gang tre nye områdegjennomganger av henholdsvis støtteordninger i klimapolitikken, øremerkede tilskudd til kommunesektoren og Statens vegvesen. Hensikten er at gjennomgangene skal gi grunnlag for konkrete strukturtiltak i statsbudsjettene i årene som kommer.

Boks 5.1 Utviklingen i den offentlige sysselsettingen

Nærmere hver tredje sysselsatte i Norge er ansatt i offentlig forvaltning, hvorav to tredjedeler i kommunal sektor. Fra 1970 til rundt 1990 var det en kraftig oppgang i offentlig sysselsetting som andel av total sysselsetting, se figur 5.7.A. Veksten skyldes i hovedsak utbygging av velferdsordningene. Det medfølgende behovet for arbeidskraft ble i stor grad dekket av vekst i kvinners yrkesaktivitet. Siden tidlig på 1990-tallet har sysselsettingen i offentlig forvaltning økt om lag i samme takt som sysselsettingen i privat sektor, slik at andelen har ligget uendret.

Utvidelser av helse- og omsorgssektoren har vært en særlig viktig faktor bak oppgangen i sysselsettingen i offentlig forvaltning, og veksten har fortsatt også etter 1990. De siste 25 årene har helse- og omsorgssektoren økt sin andel av den samlede sysselsettingen fra 15 til 20 pst. Etterspørselen etter universelle offentlige tjenester innen helse, omsorg og undervisning vil avhenge av befolkningens størrelse og sammensetning, og det er naturlig at behovet har økt i tråd med veksten i befolkningen. Beregninger viser likevel at befolkningsutviklingen bare kan forklare en tredjedel av veksten i helse- og omsorgssektoren i årene etter 1990. Hoveddelen av veksten skyldes i stedet at tjenestene har blitt bedre, gjennom økt standard og høyere dekningsgrad.

Figur 5.7 Utviklingen i offentlig sysselsetting

Kilde: Statistisk sentralbyrå og Direktoratet for forvaltning og IKT.

Direktoratet for forvaltning og IKT (Difi) har kartlagt utviklingen i antall ansatte i sentralforvaltningen (departementer og direktorater) i perioden 2009–2016, se figur 5.7 B. Analysen korrigerer for sysselsettingseffekter som følger av omorganiseringer internt i staten. Omorganiseringer vil si flytting av oppgaver mellom sentraladministrasjonen og ytre etater. Difis kartlegging viser en sentralisering i perioden 2009–2013. Oppgaver ble flyttet fra ytre etat eller andre deler av staten, slik at det netto ble flere ansatte i sentralforvaltningen. I perioden 2013–2016 har det vært motsatt: omorganisering har netto ført til at et mindre antall ansatte ble flyttet ut av sentralforvaltningen.

Ifølge Difis rapport ble vel 3 700 flere sysselsatt i departementene og direktoratene mellom 2009 og 2016. Korrigert for omorganiseringer og oppgaveflytting mellom ulike statlige enheter (indre og ytre etat), som ikke representerer en reell vekst i antall ansatte i staten, var økningen i sentralforvaltningen på om lag 2 250 i perioden 2009–2016. Den årlige veksten var størst mellom 2009 og 2013, og direktoratene har vokst mer enn departementene.

Kartleggingen viser at det, i tillegg til omorganisering, først og fremst er nye oppgaver og økt arbeidsmengde som driver veksten i antall ansatte i den sentrale statsforvaltningen.

5.3.2 Nye og endrede arbeidsmåter

Ny teknologi og bedre organisering av arbeidskraften er nøkkelfaktorer for å få mer ut av ressursene i offentlig sektor. Et mer bevisst forhold til egne prosesser og kostnader, bedre rutiner for offentlige anskaffelser og nye modeller for samarbeid med private aktører er andre veier til effektivisering.

Prosessforbedring og tjenestedesign

Effektive og gode tjenester kan bli bedre ved forenklinger i arbeidsprosessene og økt bruk av automatisering. For å kunne automatisere oppgaver må en ofte forenkle regelverk og standardisere prosesser – eller utvikle helt nye prosesser, slik det eksempelvis ble gjort ved innføringen av a-ordningen for innrapportering av opplysninger i arbeidsforhold i 2015. På en rekke områder arbeides det med dette:

Enova SF forenkler, digitaliserer og automatiserer kjernesystemene som benyttes i søknads- og saksbehandling, prosjektoppfølging og rapportering. Arbeidet kan gi gevinster både internt i Enova og for brukerne.

Forsvarsbygg innfører en felles arbeidsmetodikk på tvers i organisasjonen for forvaltnings- og vedlikeholdsstyring, anskaffelser og leverandøroppfølging, samt drift og vedlikehold. Det skal også vurdere forbedringer av innkjøpsfunksjonen.