5 Bakgrunnsnotat om petroleumssektoren1

Line Sunniva Flottorp Østhagen, sekretariatsmedlem, 21.11.18

Dette notatet gir bakgrunnsinformasjon til utvalgets drøfting av klimarisikoen knyttet til petroleumssektoren. Klimarisiko deles gjerne inn i fysisk risiko og overgangsrisiko. Fysisk klimarisiko antas å ha begrenset økonomisk betydning for sektoren og anlegg designes eksempelvis allerede for ekstreme værsituasjoner. Drøftingen under vil derfor fokusere på markedsrisiko som er en viktig faktor i overgangsrisiko.

Nærmere om markedet for olje og gass

Inntektene fra sektoren er avhengige av prisene på olje og gass. Oljemarkedet er syklisk og det har de siste tiårene vært flere perioder med store endringer i oljeprisen. Selv om oljebruk i mange land er tungt avgiftsbelagt, og oljeprisen har økt kraftig siden årtusenskiftet, er petroleumsprodukter meget konkurransedyktig innen mange bruksområder. Særlig gjelder dette transportsektoren og som innsatsfaktor i petrokjemisk industri. Da oljeproduktene bidrar til å dekke grunnleggende behov, og det i transportsektoren foreløpig er begrenset med alternativer, har forbruket i stor grad blitt opprettholdt selv om prisene har økt.

Det tar tid før konsummønstre endres, og på kort sikt er det begrenset med muligheter til å erstatte petroleumsprodukter med andre energikilder. Det skal derfor store prisendringer til for å endre etterspørselen på kort sikt. På lengre sikt er det en nær sammenheng mellom økonomisk vekst og etterspørselen etter oljeprodukter. Samtidig påvirkes etterspørselen av økt effektivitet i bruken av olje, og utviklingen av alternative transportdrivstoff og teknologier som stimuleres i mange land, bl.a. som del av klimapolitikken. Lavere oljepriser stimulerer økonomisk vekst globalt, men det tar noe tid før dette igjen bidrar til høyere oljeforbruk.

Tilbudet av olje kan endres både gjennom endringer i investeringer i nye felt og endret produksjon fra eksisterende felt. Driftskostnadene per fat fra eksisterende felt og prosjekter er relativt sett lave. Produksjon fra disse er således robust mot kortere perioder med lavere priser. Over tid kan imidlertid produksjonen på eksisterende felt bli redusert hvis perioder med lavere priser medfører at tilleggsinvesteringer ikke blir gjennomført. De fleste konvensjonelle oljeprosjekter har lang ledetid fra leting og funn, til investeringsbeslutning, og videre til produksjonsoppstart. Det tar således tid før en endring i pris slår gjennom i lavere produksjon av konvensjonell olje.

Framveksten av skiferoljeproduksjon har bidratt til at deler av oljetilbudet raskere vil kunne tilpasse seg prissignalene i framtiden. Skiferoljeproduksjon har kortere ledetider fra investeringsbeslutning til produksjonsstart enn konvensjonell oljeproduksjon. Produksjonen fra en skiferoljebrønn faller raskt etter den settes i produksjon. Følgelig må det investeres i nye brønner og tilhørende infrastruktur kontinuerlig for å opprettholde produksjonen over tid. I tillegg krever utvinning av skiferolje, med dagens teknologi, oljepriser som er på nivå med utvinning av oljeressurser på dypvann.

Den lange ledetiden for størstedelen av verdens oljeproduksjon bidrar til at det kan bli store endringer i oljeprisen som følge av forstyrrelser på etterspørsels- og tilbudssiden. De siste førti årene har OPEC-landene samlet hatt ledig produksjonskapasitet, og har bidratt til stabilitet i oljemarkedet.

Prisene avhenger av etterspørselen i markedet, som igjen kan påvirkes av klimapolitikken. Samtidig er det naturlig å se for seg tilbudssiderespons i verdensmarkedet dersom etterspørselen skulle få et negativt skift for eksempel som følge av strammere global klimapolitikk. En sannsynlig respons i et slikt scenario er kutt i produksjonskostnader for olje og gass og redusert tilbud av petroleum. Kostnadene bransjen står overfor kan også påvirkes av klimapolitikk, enten som følge av høyere CO2-avgift eller kvotepris, eller som følge av kostnader knyttet til utslippskutt.

Inntekter og lønnsomhet ved petroleumsvirksomheten

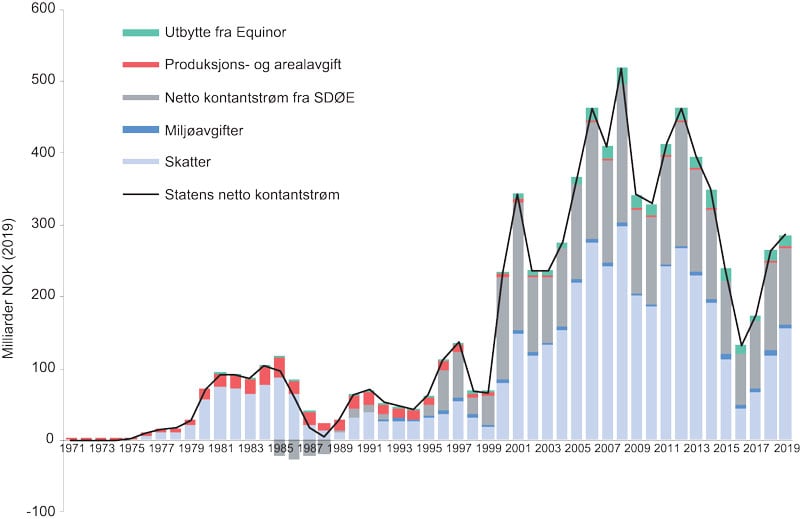

Petroleumssektoren utgjør en stor del av norsk økonomi. Olje- og gassutvinning alene anslås å utgjøre om lag 14 prosent av bruttonasjonalprodukt i 2018. Staten tar inn mesteparten av grunnrenten i næringen, hovedsakelig gjennom petroleumsskattesystemet og SDØE, og i mindre grad gjennom avgifter og utbytte fra Equinor. Disse direkte inntektene fra virksomheten anslås til om lag 17 prosent av statens inntekter i 2018. Skatteinntekter fra de som jobber i virksomheten er ikke inkludert i dette tallet. I tillegg til petroleumsvirksomhetens direkte bidrag, er etterspørselen fra virksomheten viktig for øvrig næringsliv, særlig i det som tradisjonelt betegnes som leverandørindustrien, men også utenfor denne. Figur 5.1 viser statens nettokontantstrøm fra petroleumsvirksomheten siden begynnelsen.

Figur 5.1 Statens netto kontantstrøm fra petroleumsvirksomheten, 1971 – 2019.

Kilde: Finansdepartementet, Statistisk sentralbyrå

Petroleumsvirksomheten kjennetegnes av langsiktig arbeid med å kartlegge ressursene, store initielle investeringer i felt- og infrastrukturutbygginger, store driftsinntekter og forholdsmessig lave driftskostnader. Mesteparten av inntektene fra petroleumsvirksomheten vil i mange år fremover komme fra ressurser som allerede er utbygd og der investeringskostnadene er påløpt. Dette er i all hovedsak felt med lave driftskostnader per produsert fat. Det vil være lønnsomt å fortsette å produsere fra disse feltene selv med svært lave olje- og gasspriser. Selv om det er betydelig usikkerhet knyttet til hvor store inntekter vi vil få fra virksomheten i fremtiden, er det svært lav risiko for at virksomheten samlet sett ikke vil være lønnsom. Risiko for mindre lønnsomme investeringer eller tap er i all hovedsak knyttet til nye prosjekter, og den videre drøftingen vil derfor legge vekt på denne problemstillingen.

Det vil først bli gitt en kort vurdering av om nye norske petroleumsprosjekter vil være konkurransedyktige i markedet. Deretter gjennomgås beslutningsmodellen. Den skal sikre gjennomføring av flest mulig lønnsomme investeringer, men ikke av ulønnsomme. Det blir også sett nærmere på robustheten i norske petroleumsprosjekter.

Norsk sokkels konkurransedyktighet

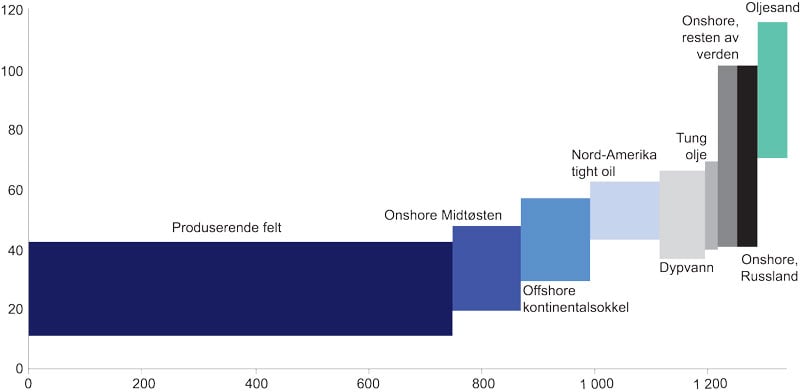

Verdens olje- og gassressurser har ulike kostnader knyttet til leting, utbygging og drift. For at ny produksjon skal utvikles, må forventede fremtidige olje- og gasspriser være så høye at de gjør den aktuelle utbyggingen lønnsom. For å balansere markedet må det være forventet lønnsomt å utvikle nok ressurser til å dekke etterspørselen. Rystad Energy har laget en oversikt over kostnaden for å bringe ny olje til markedet fra ulike petroleumsprovinser, basert på ressurser i felt og funn i verden, se figur 5.2. Ressurser i områder med arktisk klimatiske forhold hører hjemme i kategoriene «offshore kontinentalsokkel» og «dypvann». Norske ressurser hører i all hovedsak hjemme i kategorien «offshore kontinentalsokkel», men noen ligger også i den lave delen av kostnadsintervallet i kategorien «dypvann». Den norske delen av Barentshavet ligger i kategorien «dypvann» og har ikke klimatiske forhold som andre klart arktiske provinser. Samlet sett er norske ressurser relativt billige å bringe til markedet, hovedsakelig som følge av relativt grunt vann, men også enkle reservoarer, god oljekvalitet, samt at oljen kan transporteres rimelig på kjøl til markedene, kan ha betydning. Norsk gass kan også bringes relativt billig til markedet på grunn av fysisk nærhet og et svært effektivt gasstransportsystem. Norsk olje- og gassproduksjon har også flere andre fordeler som gir oss konkurransefortrinn. De viktigste er:

Figur 5.2 Global kostnadskurve

Ressurser i felt og funn, i milliarder fat o.e. Produksjonskostnad er oppgitt som balansepris som gir 7,5 prosent realavkastning. Balansepris for produserende felt omfatter gjenværende ressurser med produksjonskostnader, fjerningskostnader og 10 prosent avkastningskrav nominelt. De øvrige kategoriene inkluderer alle investeringskostnadene.

Kilde: Rystad Energy

Eksisterende felt- og transportinfrastruktur som er nedbetalt, og som effektivt kan tas i bruk av tredjeparter, gjør at nye prosjekter som er nær eksisterende infrastruktur, kan bygges ut relativt rimelig.

En kompetent næring både på operatør- og leverandørsiden.

Et etablert rammeverk som gir effektive prosesser og lav risiko for selskapene.

Så lenge næringen unngår særnorske kostnader og driver effektivt, bør nye prosjekter på norsk sokkel være konkurransedyktige også i fremtiden. Lønnsomheten vil naturligvis variere fra prosjekt til prosjekt, avhengig blant annet av reservoarstørrelse og -kvalitet, havdyp og nærhet til infrastruktur.

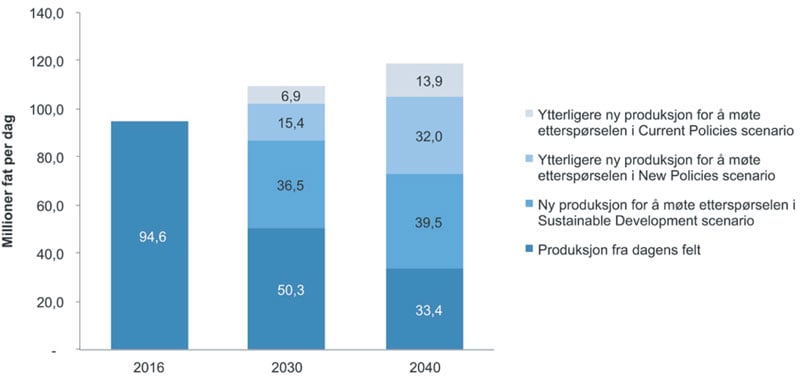

Det internasjonale energibyrået (IEA) anslår i sitt hovedscenario (New Policies Scenario, NPS) at verdens energiforbruk vil øke med 27 prosent i perioden 2016 – 2040, og at oljeforbruk og gassforbruk øker med henholdsvis 12 prosent og 45 prosent. I et scenario som er forenlig med målene i Parisavtalen (Sustainable Development Scenario, SDS), beregnes det at forbruket av naturgass flater ut etter 2030 mens oljeforbruket er beregnet å være 25 prosent lavere i 2040 enn i dag. I begge scenarioene vil det imidlertid være behov for store nye investeringer i ny oljeproduksjon. Grunnen til dette er at oljeproduksjonen fra eksisterende felt synker, anslagsvis med 65 prosent fra 2016 fram til 2040. Dette fallet i oljeproduksjon, som i hovedsak er bestemt av uttømming og trykkfall i reservoarene, er mye større enn noen etterspørselsnedgang man kan se for seg, selv i scenarioer med svært kraftfull og koordinert klimapolitikk. IEA anslår at det vil være behov for om lag 40 mill. fat per dag i ny oljeproduksjon frem til 2040 i bærekraftscenariet (SDS) og om lag 70 mill. fat per dag i hovedscenarioet (NPS). Dette er illustrert i figur 5.3. En nærmere gjennomgang finnes i Prop. 80 S (2017 – 2018).

Figur 5.3 Produksjon av olje fra dagens produserende felt i forhold til fremtidig forbruk i IEAs tre scenarier

Kilde: IEA

Beslutningsmodellen

Hovedmålet i petroleumspolitikken er å legge til rette for lønnsom produksjon av olje og gass i et langsiktig perspektiv. Samtidig skal en stor andel av verdiskapingen tilfalle den norske stat, slik at den kan komme hele samfunnet til gode.

Forvaltningen av sektoren bygger på de samme prinsippene som forvaltningen av annen næringsvirksomhet i Norge. For å nå målsetningene i petroleumspolitikken, er det etablert en klar og tydelig ansvarsfordeling mellom myndighetene og oljeselskapene. Aktørene i næringen har mest kunnskap, kompetanse og informasjon om muligheter og utfordringer i sin aktivitet og forestår derfor den daglige operasjonelle aktiviteten innen leting, utbygging, drift og avslutning.

Som del av dette vil selskapene gjøre analyser av lønnsomhet og risiko knyttet til egne beslutninger. I tillegg gjør myndighetene analyser ved viktige milepæler, særlig ved behandling av utbyggingsplaner. Rammeverket er utformet med utgangspunkt i en usikker verden med blant annet priser og teknologi i konstant endring.

Olje- og gassproduksjonen på norsk sokkel er underlagt EUs kvotesystem for klimagasser. Oljeselskapene på norsk sokkel vil dermed på lik linje med bedrifter i EU bidra til å redusere kvotepliktige utslipp med 43 prosent fra nivået i 2005 innen 2030. I tillegg til dette betaler petroleumsvirksomheten en høy CO2-avgift. Det er således på plass en sterk virkemiddelbruk for å begrense utslippene fra olje- og gassproduksjonen i Norge.

Det er grunn til å forvente at selskapene forholder seg til risiko relatert til klimapolitikk på tilsvarende måte som andre kilder til risiko. Dersom oljeprisen blir lavere enn forventet på grunn av en mer ambisiøs klimapolitikk enn tidligere antatt, vil dette gi en lavere lønnsomhet fra petroleumsvirksomheten både for selskapene og for det norske samfunnet. CO2-avgiften og det europeiske kvotemarkedet gir selskapene et løpende insentiv til å redusere sine utslipp knyttet til produksjon av petroleum.

Et utbyggingsprosjekt på norsk sokkel står overfor en rekke ulike risikoforhold av geologisk, teknisk, gjennomførings- og markedsmessig art. Vurderingen av usikkerheten knyttet til framtidige olje- og gasspriser, herunder effekter av klimatiltak globalt, er en økonomisk risiko som aktørene i næringen må ta hensyn til i sin virksomhet. Aktørene i kapitalmarkedet er opptatt av alle typer risiko knyttet til selskapers investeringer. Gjennom kapitalmarkedet vurderes norske petroleumsinvesteringer opp mot investeringer i alle typer økonomisk aktivitet i Norge og i resten av verden. Det er de mest lønnsomme investeringsprosjektene, hensyntatt risiko, som blir realisert. Finansmarkedene og selskapene krever høy forventet avkastning for investeringer i petroleumsprosjekter. Avkastningskravet reflekterer risikoen i prosjektene uansett hvilke forhold den har opphav i. Risikoen er knyttet til en rekke faktorer, herunder framtidige olje- og gasspriser, kostnader, teknologi og geologi samt fremtidige klimatiltak. Hvis priser, kostnader eller produksjon ikke går som ventet, kan enkeltprosjekter, sett i ettertid, gi tap. Det er imidlertid liten grunn til å tro at systematiske feil- eller overinvesteringer over tid vil oppnå finansiering i kapitalmarkedet.

Selskaper tar stilling til og håndterer usikkerheten knyttet til framtidige olje- og gasspriser når de fatter investeringsbeslutninger. Selskapene har best kompetanse til å vurdere lønnsomhet og risiko i petroleumsprosjekter. Dette er en konsekvens av at de satser egen/investorenes kapital som skal generere en avkastning i konkurranse med andre investeringsmuligheter. At det er betydelig interesse for å investere på norsk sokkel, viser at finansmarkedene forventer god framtidig lønnsomhet i petroleumsvirksomheten hensyntatt den totale økonomiske risikoen. I sine prosjektvurderinger, for eksempel ved nye feltutbygginger, ser selskapene konkret på hvor robust lønnsomheten er både mot lavere olje- og gasspriser enn forventet og mot høyere utslippskostnader. Denne type klimarisikovurderinger er allerede standard i næringen.

Utvinningstillatelser på norsk sokkel tildeles slik at de har flere selskaper som rettighetshavere. For å fatte investeringsbeslutninger, må operatøren få med seg et beslutningsdyktig flertall av rettighetshaverne. Dette systemet har flere funksjoner og er blant annet en ekstra test av om investeringen er forventet å bli lønnsom.

Nærmere om robustheten i norske petroleumsprosjekter

I denne delen ses det nærmere på robustheten i norske petroleumsprosjekter. Først diskuteres selskapenes krav til lønnsomhet, før det ses nærmere på inntjeningstid og balansepriser for norske petroleumsprosjekter. Til slutt ses det spesifikt på risiko ved leting i umodne områder.

Selskapenes krav til lønnsomhet

Dersom selskapene bruker høye avkastningskrav, betyr det at det er færre marginalt lønnsomme prosjekter som gjennomføres. Et høyt avkastningskrav innebærer en særlig høy terskel for gjennomføring av prosjekter som er avhengige av høye inntekter langt ut i tid. Dersom et strengere klimaregime leder til lavere oljepriser, er det god grunn til tro at dette prisutslaget vil øke over tid. Et høyt avkastningskrav hos oljeselskapene vil derfor medføre at prosjekter med høy risiko for å bli ulønnsomme som følge av strammere klimapolitikk i mindre grad vil bli gjennomført.

Avkastningskravet kan variere både fra selskap til selskap og fra prosjekt til prosjekt. En undersøkelse utført av analysebyrået WoodMackenzie (2018) 2 antyder at avkastningskravet for kategorien «konvensjonelle prosjekter», hvor de fleste utbyggingsprosjekter på norsk sokkel vil ligge, er i størrelsesorden 13 – 14 prosent, mens avkastningskravet i kategorien «dypvann» er rundt 15 prosent. Spørsmålet om avkastningskrav i undersøkelsen har ikke angitt spesifikke forutsetninger, men det er rimelig å anta at avkastningskravene er nominelle etter skatt og med en overvekt knyttet til prosjekter i OECD-land. Et avkastningskrav etter skatt på 13,5 prosent vil normalt tilsvare et avkastningskrav på 17,5 prosent før skatt.

Alt i alt synes undersøkelsen å indikere at oljeselskapene gjennomgående benytter et høyere avkastningskrav enn et realavkastningskrav på 7 prosent før skatt som benyttes av staten som kalkulasjonsrente i forbindelse med PUD-behandling.

Riksrevisjonen undersøkte i 2015 avkastningskrav og investeringsatferd på norsk sokkel. De rapporterte at selskapene gjennomgående har høyere avkastningskrav enn staten, og at avkastningskravet ofte var høyere enn det kapitalverdimodellen tilsier. De beskriver også en utvikling der investeringer på norsk sokkel i større grad konkurrerer med prosjekter i utlandet, og at bare de bedriftsøkonomisk mest lønnsomme prosjektene blir realisert. Sammenholdt med selskapenes begrensede tilgang på kapital innebærer dette i henhold til Riksrevisjonen at prosjekter som har positiv nåverdi med selskapenes egne avkastningskrav ikke nødvendigvis blir realisert. Riksrevisjonen var bekymret for manglende satsing på samfunnsøkonomiske antatt lønnsomme tiltak for å øke produksjonen fra modne felt.

I tillegg til at avkastningskravet ofte er høyere enn det som regnes rimelig for det norske samfunnet, benytter flere selskaper også ytterligere kriterier før de kan akseptere et prosjekt. Ifølge analysebyrået WoodMackenzie (2018)3 har globale utbyggingsprosjekter vedtatt i 2018 en gjennomsnittlig balansepris på 35 USD per fat ved et avkastningskrav på 10 prosent. Etter WoodMackenzies vurdering tyder dette på at det kun er prosjekter som er godt innenfor konservative investeringskriterier som blir realisert. Denne vurderingen underbygges av enkeltselskapers kommunikasjon av hvilke kriterier de legger vekt på ved nye investeringer. Balanseprisen belyser hvor robust et prosjekt er mot lavere markedspriser. Balanseprisen er den gjennomsnittlige fremtidige oljepris et petroleumsfelt må oppnå for å dekke alle fremtidige kostnader og samtidig gi en gitt forrentning av kapitalen.

Oljeselskapene må rapportere sine oljeprisforutsetninger i årsregnskapet. Lave balansepriser i nye prosjekter som ligger vesentlig under den observerte oljeprisen hittil i 2018, rundt 70 USD per fat, kan være en indikasjon på kapitalrasjonering på selskapsnivå. For en nærmere drøfting av akseptkriterier utover avkastningskravet henvises til Osmundsen (2018)4.

Inntjeningstid og balansepriser

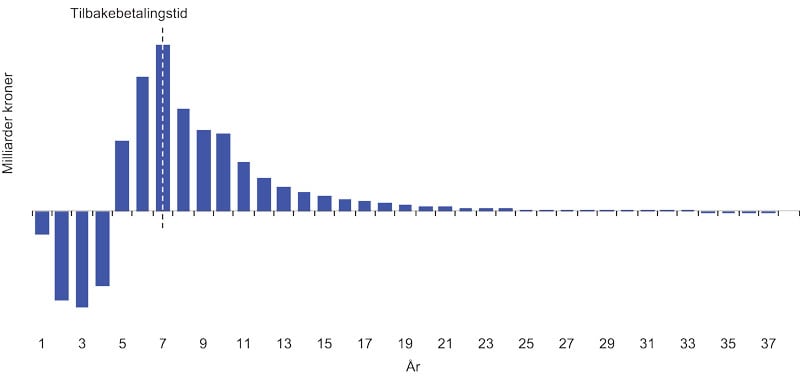

For et gitt avkastningskrav, vil også fordelingen av kontantstrøm over tid ha betydning for en eventuell klimarisiko. Forutsatt at klimarisiko vokser over tid, vil prosjekter hvor hovedtyngden av inntektene kommer tidlig normalt ha betydelig mindre risiko enn prosjekter der en stor del av inntektene kommer lengre ut i tid. For de fleste oljeprosjekter på norsk sokkel, er inntektene klart størst de første årene etter at feltet er satt i produksjon, og mange prosjekter forventes å tjene inn utbyggingskostnadene og gi en god samlet avkastning etter kun få år. Dette gjelder ofte selv om prosjektene har lang levetid. Oljedirektoratet har laget en kontantstrømprofil for et nyere felt for norsk sokkel, se figur 5.4.

Figur 5.4 Kontantstrømsprofil for selvstendig utbygging med egen plattform

Kilde: Oljedirektoratet

Som vi ser av figuren, forventes feltet å ha tjent inn investeringene allerede etter syv år fra investeringsstart, rundt fire år fra produksjonsstart. Det er da lagt til grunn en reell diskonteringssats på 7 prosent og lagt inn en forventet disponeringskostnad. Dette bildet er typisk for et oljefelt. For gassfelt vil inntjeningstiden kunne være en del lengre enn for oljefelt om det må bygges betydelig ny infrastruktur. Samtidig er CO2-utslippene per energienhet lavere for gass enn for olje, dvs at strengere utslippskrav kan tenkes å medføre økt etterspørsel etter naturgass bl.a. fordi kull erstattes med gass.

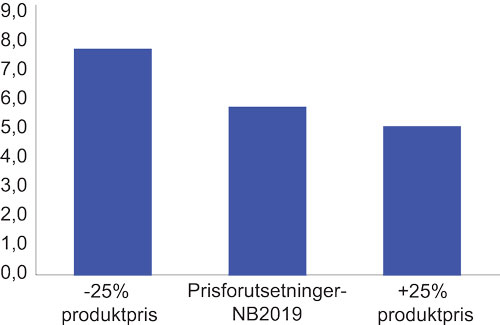

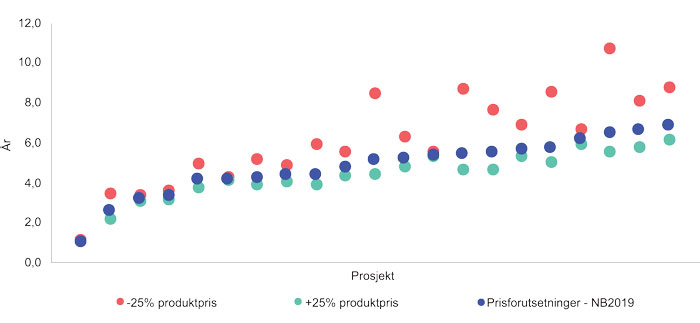

En slik rask inntjening er typisk for norsk sokkel, noe figur 5.5 og figur 5.6 illustrerer. Figurene angir anslått tilbakebetaling for kommende utbygginger på norsk sokkel. De er i hovedsak basert på operatørinnmeldte data. Tilbakebetalingstiden vil være tidspunktet hvor alle kostnadene ved prosjektet er tjent inn, også kostnaden knyttet til disponering. Det er i beregningen benyttet en diskonteringsrente på 7 prosent reelt. Som det fremgår av figur 5.5, vil investeringen i gjennomsnitt være tilbakebetalt etter et sted mellom 5 – 6 år fra investeringen ble påbegynt når prisforutsetningene i NB2019 legges til grunn. Dersom prisene skulle reduseres med 25 prosent sammenlignet med denne banen, vil gjennomsnittlig tilbakebetalingstid øke til mellom 7 – 8 år. Tilsvarende vil tilbakebetalingstiden i gjennomsnitt reduseres til fem år om prisen skulle øke 25 prosent. Figur 5.5 Gjennomsnittlig tilbakebetalingstid fra investeringsstart for funn i ressursklasse 4F (NB2019). År. Kilde: Oljedirektoratet Figur 5.6 Tilbakebetalingstid fra investeringsstart for funn i ressursklasse 4F (NB2019). År. Kilde: Oljedirektoratet

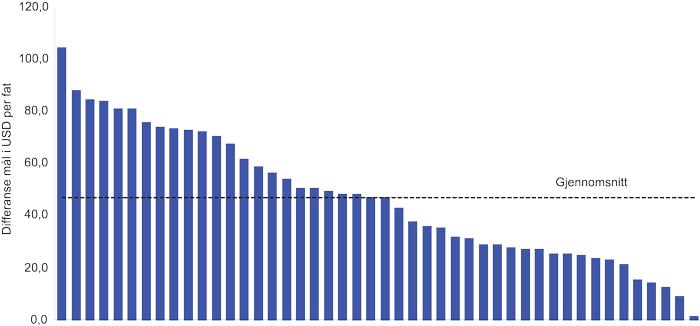

En annen måte å illustrere robustheten på, er å se på forholdet mellom balansepriser og faktiske oljepriser på utbyggingstidspunktet. Balanseprisen er den oljeprisen som over feltets levetid vil gi feltet en realavkastning på 7 prosent. Det vil si at balansepris er uttrykk for en pris som gir god avkastning mens alt overskytende kan anses som superprofitt. Figur 5.6 angir differanse mellom balanseprisen og oljeprisen på godkjenningstidspunktet for felt med godkjent plan for utbygging og drift (PUD) siden 2009. Som det fremgår av figuren, har alle felt høyere oljepris enn balansepris. Feltet med den største forskjellen er på over 100 dollar per fat og gjennomsnittlig forskjell er på 48 dollar per fat. Det kan derfor heller stilles spørsmål om det, fra samfunnets perspektiv, burde vært gjennomført utvidete eller flere prosjekter med noe høyere balansepriser.

Figur 5.7 Differanse mellom balansepris før skatt og oljepris på godkjenningstidspunkt siden 2009

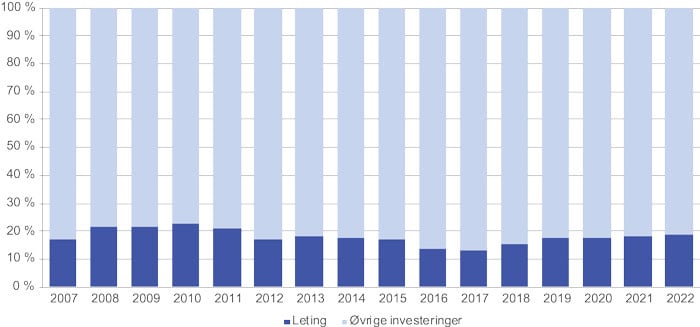

I tillegg til utbyggings- og driftskostnader, er det også kostnader knyttet til leting. Disse kostnadene utgjør imidlertid en liten andel av totalkostnadene, noe figur 5.7 illustrerer.

Figur 5.8 Letekostnadenes andel av totalkostnadene

Leting etter petroleumsforekomster er i sin natur en risikabel økonomisk aktivitet. Dette skyldes primært geologisk usikkerhet og deretter teknisk, operasjonell og økonomisk usikkerhet. Risiko knyttet til klimapolitikk er en del av den økonomiske usikkerheten og utgjør en liten del av det totale risikobildet. Sannsynligheten for å gjøre drivverdige funn i umodne områder anslås ofte til mellom 20 og 30 prosent. Det innebærer høy risiko knyttet til ett enkelt prosjekt. For en portefølje av prosjekter er imidlertid risikoen mindre. Leting er helt nødvendig for å drive petroleumsaktivitet, og har vist seg svært lønnsomt over tid. En analyse fra Oljedirektoratet i ressursrapporten for 2018 viser at leteaktivitet de siste ti årene har vært svært lønnsom, og at den har vært lønnsom i alle havområder, både i Nordsjøen, Norskehavet og Barentshavet.

Spesifikt om økonomisk robusthet og risiko ved leting i umodne områder

Leting i umodne områder kjennetegnes ofte av lavere funnsannsynlighet, større funn og lengre ledetid mellom leteaktivitet og lønnsom produksjon. Det innebærer slik sett større risiko og en større potensiell gevinst. Forventningsmessig er slik leteaktivitet robust i den forstand at når man først gjør funn, er de store slik at det normalt er mulig å utbygge i de fleste prisleier.

De umodne områdene med et stort ressurspotensiale på norsk sokkel finnes i stor grad i Barentshavet. Forholdene for å drive petroleumsaktivitet i de åpnede delene av Barentshavet er sammenlignbare med de i Norskehavet og Nordsjøen. Barentshavet har kaldere klima og mørkere vintre, men det er mindre vind og bølger enn i Norskehavet og lave borekostnader på grunn av at reservoarene ofte er grunne. En faktor som kan gjøre det mer utfordrende å få lønnsomhet i utbygginger i Barentshavet er at det er forholdsvis lite infrastruktur i området. Dette varierer imidlertid både i Barentshavet og i andre havområder. Eksempelvis vil et lite oljefunn i nærheten av Castberg-feltet trolig kunne bygges ut meget lønnsomt.

Den lave relative kostnadsposisjonen for utbyggingsprosjekter i Barentshavet, som følge av de naturgitte forholdene omtalt over, kombinert med det positive lønnsomhetsbidraget fra feltinfrastrukturen som gradvis bygges ut i denne provinsen, gir grunnlag for fortsatt lønnsom leteaktivitet og utbygginger. Det er derfor en rimelig sannsynlighet for at disse ressursene vil ligge såpass langt nede på den globale kostnadskurven at de kan realiseres med lønnsomhet også dersom samlet global produksjon gradvis trappes ned i tråd med klimamålene. I boks 8.7 i utvalgets rapport er Castbergfeltet, en av utbyggingene i Barentshavet illustrert. Som nærmere gjennomgått i denne boksen er dette feltet forventet å gi en nåverdi på 74 mrd. 2017-kroner. Letekostnadene per brønn i Barentshavet har i senere år vært om lag 200 millioner kr. Med en slik forutsetning kan Castberg-feltet dermed alene betale for alle de vel 120 letebrønnene som inntil nå er boret i Barentshavet, flere ganger. De store potensielle verdiene, samt letekostnadenes relativt lave andel av levetidskostnadene, indikerer at det kan være attraktivt for Norge å få avdekket om en sitter på flere slike enorme ressurser i våre havområder.

Fotnoter

Teksten er skrevet basert på møte utvalget har hatt med Olje- og energidepartementet.

Wood Mackenzie (juni 2018) «State of the Upstream Industry».

WoodMackenzie (september 2018): «Why a shortage of investment opportunities is upstream's biggest challenge».

Petter Osmundsen (2018): Investeringsatferd, klimarisiko og offentlig virkemiddelbruk i petroleumsnæringen. Notat på oppdrag fra Olje- og Energidepartementet