3 Naturskadeforsikring i Norge – organisering i dag

3.1 Historikk

Helt siden 1920 har det vært mulighet for å tegne forsikring mot naturskade i Norge, da det ble åpnet for å tegne en begrenset naturskadeforsikring i Norges Brannkasse mot skader på bygning forårsaket av skred, oversvømmelse, flom, storm og stormflod.1 I 1929 ble det opprettet et fond («Naturkatastrofefondet») som skulle yte begrenset erstatning ved naturkatastrofer. Fondet ble delvis finansiert av staten og delvis av berørte fylker og kommuner. I 1954 ble det fremmet et privat lovforslag om å etablere en offentlig gjensidig naturskadetrygd, med obligatorisk forsikring for private eiere av fast eiendom. Forslaget ble behandlet av Landbruksdepartementet. Departementet konkluderte i 1956 med at en slik trygd ikke ville la seg gjennomføre etter alminnelige forsikringsmessige prinsipper. Departementet ville ikke anbefale en frivillig eller tvungen naturskadeforsikringsordning, og gikk inn for å beholde det eksisterende fondet. En anbefaling om at det burde nedsettes et utvalg til nærmere bearbeidelse av saken fikk enstemmig støtte i Stortinget. Resultatet av dette arbeidet ble lov av 9. juni 1961 nr. 24 (om erstatning for naturskade m.v.) som bl.a. innebar at Statens Naturskadefond ble opprettet. Ordningen var behovsprøvd, noe som medførte at mange skadelidte selv måtte bære det økonomiske tapet som ulykkene forårsaket.

I 1971 ble det oppnevnt et offentlig utvalg som fikk i mandat å vurdere omfanget og effektiviteten av den daværende erstatningsordningen og redegjøre for hvilke utvidelser som burde gjennomføres. Utvalget ble bedt om å se på i hvilken utstrekning dekning av skadene burde søkes løst gjennom forsikring. Utvalget la frem sin innstilling i 1973, hvor et flertall i utvalget gikk inn for en ordning med forsikringsdekning av naturskader.2 Store deler av lovutvalgets anbefalinger ble fulgt opp i et lovforslag i 1979.3 I lovproposisjonen ble det foreslått at ting som er forsikret mot brannskade også skal være forsikret mot naturskade, dersom skaden på vedkommende ting ikke dekkes av annen forsikring. Formålet med lovendringen var todelt. Dels skulle den som hadde lidt skade ved en naturulykke sikres bedre dekning enn vedkommende kunne få under den tidligere ordningen. Dels var det ønskelig med en privatisering av naturskadedekningen med henblikk på utgiftene til erstatning sett i et samfunnsøkonomisk perspektiv. Loven ble vedtatt 8. juni 1979, hovedsakelig i tråd med proposisjonen, og trådte i kraft 1. januar 1980.

Ordningen som ble innført i 1979, ble hjemlet i forsikringsavtaleloven av 6. juni 1930 nr. 20. Denne loven ble opphevet ved forsikringsavtaleloven av 16. juni 1989 nr. 69. De relevante bestemmelsene ble da overført til en ny lov – naturskadeforsikringsloven.4 Loven har senere blitt endret flere ganger. Den statlige naturskadeerstatningsordningen ble opprettholdt ved innføringen av naturskadeforsikringsordningen, men ble tilpasset den private ordningen. Løsningen med to ordninger for erstatning for naturskader har blitt videreført i senere lovgivning, senest ved naturskadeerstatningsloven i 2014.5

Avgrensningen mellom den statlige erstatningsordningen for naturskade og den private forsikringsordningen har for det meste vært uendret siden 1980. Ett unntak er lovendringen i 2004 som innebar at ytterligere ansvar for naturskader ble overført fra erstatningsordningen til forsikringsordningen.6 Lovendringen innebar at dersom den forsikrede tingen er et bolighus eller fritidshus, omfatter naturskadeforsikringen nå også «hage, hageanlegg og gårdsplass», men begrenset til fem dekar, og slik at tilførselsvei innenfor området er dekket. Bakgrunnen for endringen var et ønske om innsparinger i den statlige erstatningsordningen. Ved samme lovvedtak ble stormskader på skog unntatt på generelt grunnlag fra erstatningsordningen, men uten at forsikringsordningen ble utvidet. Slike skader ble i stedet forutsatt dekket i sin helhet av alminnelig forsikring. Naturskadeforsikringsordningen ble med virkning fra 1. januar 2018 utvidet til, med visse begrensninger, også å dekke tomteerstatning ved relokalisering av bolighus og fritidshus.7

3.2 Karakteristiske trekk

Det følger av naturskadeforsikringsloven § 1 første ledd at ting i Norge som er forsikret mot brannskade, også er forsikret mot naturskade, dersom skaden på vedkommende ting ikke dekkes av annen forsikring. Etter loven er det imidlertid en rekke ting som er uttrykkelig unntatt fra dekning under ordningen.8 Med naturskade forstås etter loven skade som direkte skyldes naturulykke, som skred9, storm10, flom11, stormflo12, jordskjelv eller vulkanutbrudd. Det fremgår av forarbeidene at opplistingen er ment å være uttømmende, og det samme er lagt til grunn av Høyesterett.13 Andre typer naturskader, som for eksempel overvannskade ved særlig kraftig nedbør, er ikke dekket av naturskadeforsikringsordningen. Det finnes imidlertid en rekke forsikringsprodukter som dekker tap som følge av naturbegivenheter som faller utenfor lovens dekningsfelt. Dette omtales gjerne som forsikring av «uekte» naturskader. Forsikringsselskaper tilbyr kombinerte forsikringer, hvor flere ulike skadeforsikringer samles i én pakke. Kunden har derfor ikke nødvendigvis et bevisst forhold til hvilke elementer av forsikringen som utgjør «ekte» og «uekte» naturskader.

Forsikringsselskaper14 som dekker naturskade i Norge skal være medlem av Norsk Naturskadepool (heretter poolen), se punkt 3.3.15 Poolordningen innebærer at hvert medlemsselskap gjør opp sine egne skader og betaler ut erstatninger til sine forsikringstakere. Selskapene overfører informasjon om skadene, utbetalingene og avsetningene til poolens skaderapporteringssystem. Alle erstatninger blir deretter utliknet mellom medlemmene. Dersom premiene overstiger selskapets ansvar overfor poolen, skal overskuddet settes av som naturskadekapital i det enkelte selskap, se punkt 3.7.

Naturskadeforsikringspremien er en promillesats av brannforsikringssummen, se også punkt 3.5. Satsen er lik for alle forsikringstakere. At premien skal innkreves etter samme promillesats, innebærer at naturskadeforsikringspremien forsikringstakeren betaler er uavhengig av den geografiske variasjonen i risikoen for naturskade. Dette omtales gjerne som solidaritetsprinsippet i ordningen, og er et unntak fra prinsippet i forsikringsvirksomhet om at pris skal reflektere risiko. Solidaritetsprinsippet og at naturskadeforsikringen er knyttet til brannforsikring sikrer at alle som tegner brannforsikring også får tilgang til naturskadeforsikring. Innretningen innebærer at brannforsikringskunder i områder med lav naturskaderisiko subsidierer kunder i områder med høy risiko for naturskade.

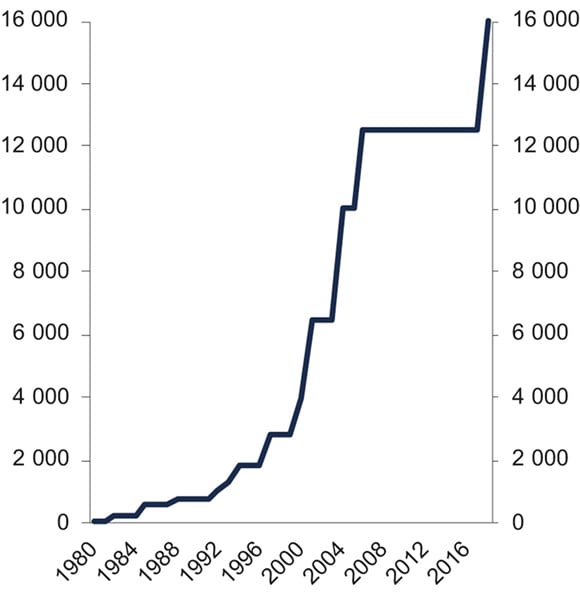

Forsikringsselskapenes samlede ansvar ved en enkelt naturkatastrofe er begrenset til et beløp som fastsettes av Kongen. Også den sikredes egenandel for hver naturskadehendelse fastsettes av Kongen. Myndigheten til å fastsette selskapenes samlede ansvar og den sikredes egenandel er delegert til Justis- og beredskapsdepartementet.16 De respektive beløpene er regulert i forskrift om egenandel og ansvarsgrense ved naturskadeforsikring.17 Egenandelen ble sist endret i 2005 og er i dag 8 000 kr. Selskapenes maksimalansvar ved en enkelt naturkatastrofe har blitt justert flere ganger, se figur 3.1. Selskapenes samlede ansvar ble sist endret i november 2017, med virkning fra 1. januar 2018, og er i dag 16 milliarder kroner.18

Figur 3.1 Selskapenes samlede ansvar ved en enkelt naturkatastrofe. Millioner kroner

Kilde: Norsk Naturskadepool

3.3 Organisering – Norsk Naturskadepool

3.3.1 Generelt

Det følger av loven § 4 at skadeforsikringsselskapene som erstatter naturskade (gjennom å tilby brannforsikring) i Norge skal være medlemmer av en felles skadepool. Poolens virksomhet og organisering er regulert i forskrift om instruks for Norsk Naturskadepool (heretter «instruksen»).19 Det følger av instruksen § 2 at poolen skal være kontaktledd mellom deltakerne og Landbruksdirektoratet. Poolen skal etter bestemmelsen også utligne naturskadeerstatningen mellom selskapene (se punkt 3.3.5) og ivareta reassuransedekningen av norsk naturskadeforsikring (se punkt 3.3.4).

Norsk Naturskadepool er et rettssubjekt sui generis – det vil si et rettssubjekt uten sammenlignbare rettssubjekter. Poolen har eget styre, men har ikke noe økonomisk formål utover å fordele kostnadene ut til poolens medlemmer etter en gitt fordelingsnøkkel. Kostnadsfordelingen gjelder både skadekostnader, reassuransekostnader og administrasjonskostnader. Poolen har heller ikke egenkapital, og årets resultat blir derfor regnskapsført som et tilgodehavende fra, eller som gjeld til poolens medlemmer.

Instruksen § 16 fastslår at Finans Norge er forretningsfører for Norsk Naturskadepool, og også har det daglige ansvaret for skadeavregningen. Forretningsfører er pålagt å føre særskilt regnskap for administrasjonskostnader som belastes de enkelte skadeårganger. I 2017 var administrasjonskostnadene 14,3 millioner kroner. Det fremgår av styreinstruksen at styret har inngått en såkalt SLA-avtale (Service level agreement) med Finans Norge Forsikringsdrift. Poolens administrasjon står for den daglige driften og har oppgaver knyttet til blant annet skadeavregning og gjenforsikring. Poolens administrasjon består i dag av syv årsverk, hvorav tre av årsverkene var nye skaderevisorstillinger fra høsten 2018. Skadeutvalget, reassuranseutvalget og vilkårsutvalget rapporterer til administrasjonen, jf. punkt 3.3.3 og 3.3.4.

3.3.2 Årsmøte og styre

Poolens øverste myndighet er årsmøtet og andre medlemsmøter, jf. instruksen § 14. I disse møtene har selskapene en stemmeandel tilsvarende fordelingsnøkkel (markedsandel) pr. 1. juli forut for møtet. Årsmøtet skal holdes årlig, innen 30. juni. Årsmøtets sammensetning og oppgaver følger av instruksen § 14 tredje ledd. Årsmøtet skal behandle årsberetning og regnskap, velge styre, styreformann og revisor, samt behandle andre saker som forelegges. Styrets oppgaver følger av instruksen § 15. Styret består av 8 medlemmer med personlige varamedlemmer. Styremedlemmer tjenestegjør i to år. Styret leder poolens virksomhet og har som oppgave å legge frem årsberetning og regnskap, fastsette premier, inngå gjenforsikringsavtaler og oppnevne skadeutvalg. I tillegg til de oppgaver som følger av instruksen er det fastsatt en styreinstruks for poolen. Av styreinstruksen fremgår det at styret i tillegg til de oppgaver som følger av instruksen skal oppnevne vilkårsutvalget, reassuranseutvalget og revisjonsutvalget. Styret skal også i samråd med Statens naturskadefond gi nærmere regler om saksbehandlingen ved selskapenes erstatningsfastsetting, samt vedta tegningsretningslinjer og vilkår for avregning.

3.3.3 Skadeutvalg og revisjon

Poolens skadeutvalg er hjemlet i instruksen § 17. Etter instruksen er skadeutvalgets oppgave å føre kontroll med skadene selskapene krever fordelt og ta nødvendig initiativ ved store skader hvor flere selskap er involvert i samme skade. Det følger av instruksen § 13 at utvalget har myndighet til å gjennomgå hvilken som helst skade som et selskap krever dekket gjennom poolen. Skadeutvalget består av fem medlemmer som tjenestegjør i tre år. Styret i poolen vedtok i 2015 et mandat for skadeutvalget hvor det fremgår at utvalgets arbeidsoppgaver er skadeadministrasjon (herunder koordinering i samsvar med instruksen), kontroll og revisjon, utarbeiding av regler og rutiner for saksbehandling og taksering og å drive opplæring og arrangere kurs. Skadeutvalget møtes månedlig, med unntak av juli. Medlemmene i utvalget oppnevnes av styret etter innstilling fra medlemsselskapene. Fire av medlemmene representerer de fire største selskapene20, mens det femte medlemmet representerer et av de mindre selskapene.

Skadeutvalget har utarbeidet en katastrofehåndbok som beskriver ansvar og oppgaver for utvalget, forsikringsselskapene, takstkonsulentene og koordinator ved store skader hvor flere selskaper er involvert (koordinerte hendelser). Skadeutvalget har en avtale med et firma21 (koordinator) for koordinering av takseringsarbeidet i de tilfellene der utvalget har besluttet at takseringsarbeidet skal koordineres. Ved koordinerte hendelser må selskapene bestille takst fra dette firmaet. Ved koordinerte hendelser stiller Skadeutvalget på møter som andre aktører tar initiativ til, for eksempel berørte kommuner, Norges vassdrags- og energidirektorat mv. Deltakelse på slike møter koordineres gjerne med Landbruksdirektoratet, som forvalter den statlige naturskadeerstatningsordningen. Ved behov tar Skadeutvalget også selv initiativ til slike møter.

Skadeutvalget reviderer med hjemmel i instruksen § 17 andre ledd naturskader selskapene krever fordelt. Revisjonens primære formål er å kontrollere at selskapene avregner korrekt mot poolordningen og at skadene er gjort opp i samsvar med gjeldende lovverk, vilkår og retningslinjer. Etter at revisjonen er avsluttet, utarbeides det en rapport til fremleggelse og godkjennelse av styret. I tillegg til den ordinære årlige revisjonen, gjennomfører utvalget en ekstrarevisjon av de selskapene som har hatt større feilprosent enn måltallet på 3 prosent som er fastsatt av styret. Et revisjonsutvalg som rapporterer til skadeutvalget bistår med revisjonen. Revisjonsutvalget har tidligere bestått av fire medlemmer fra henholdsvis Gjensidige, If, Sparebank1 og Tryg som har revidert naturskader for disse fire medlemsselskapene. Poolen etablerte høsten 2018 en ny revisjonsordning der skaderevisjonen gjennomføres av skaderevisorer ansatt i poolen. Revisjonen er også endret fra årlig til månedlig revisjon. Formålet med endringen er effektivisering av revisjonsprosessen.

Vilkårsutvalget utarbeider forslag til retningslinjer for premieberegning og vilkår for avregning mellom selskapene. Utvalget er også et konsultativt organ ved vurdering av endringer i retningslinjer og vilkår.

3.3.4 Gjenforsikring (reassuranse)

Det følger av instruksen § 12 at poolstyret skal tegne gjenforsikring (reassuranse) på poolens vegne i samsvar med prinsipper som godkjennes av årsmøtet. Utgiftene til gjenforsikring fordeles på samme måte som skadekostnadene. Instruksen gir ikke noen nærmere anvisning om hvilke prinsipper som skal ligge til grunn for gjenforsikringen eller nivået på egenregningen.

Poolen har selv fastsatt prinsipper for kjøp og håndtering av gjenforsikring. Det følger av prinsippene at gjenforsikringsprogrammet skal være et såkalt katastrofeprogram, og at prisen på programmet skal være i tråd med markedspris. Ansvarsgrense på gjenforsikringsprogrammet skal tilsvare medlemsselskapenes samlede begrensning i ansvar ved en enkelt naturkatastrofe.

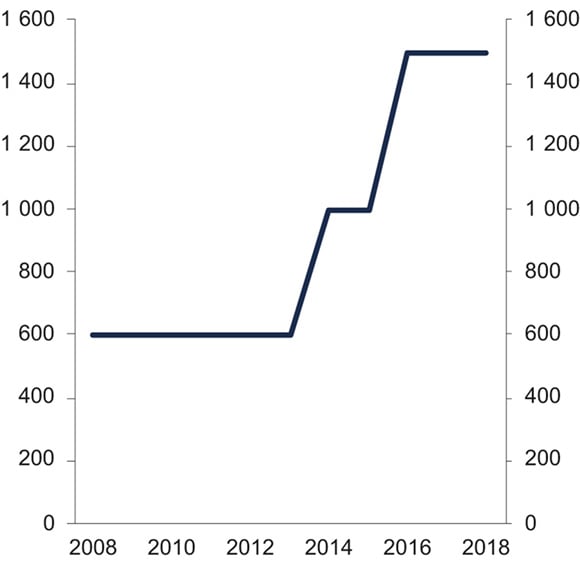

Styret beslutter egenregningen for gjenforsikringsdekningen. Etter prinsippene skal gjenforsikringsprogrammets egenregning ta hensyn til balansen mellom risikotoleranse per skadehendelse og gjenforsikringskostnadene for medlemsselskapene samlet. Ved fastsettelsen av egenregningsnivået skal en statistisk modell av poolens skader legges til grunn. Maksimal egenregningsskade skal inkludere egenandelen av skaden etter gjenforsikring, kostnader i forbindelse med skaden og gjeninnsettelsespremie. Egenregningen er 1,5 milliarder kroner i 2018, se figur 3.2.

Figur 3.2 Egenregning i gjenforsikringsprogrammet, 2008–2018. Millioner kroner

Kilde: Norsk Naturskadepool

Det følger av prinsippene at gjenforsikringsprogrammet skal plasseres hos «anerkjente selskaper» med tilfredsstillende rating. Styret vedtar minimumskrav til rating for poolens gjenforsikrere. Dersom gjenforsikrere som ikke oppfyller ratingkravet ønskes brukt, skal disse godkjennes av styret. Den enkelte gjenforsikrers maksimale risikoeksponering på hele gjenforsikringsprogrammet skal begrenses, med ulike prinsipper for eksterne og interne reassurandører. Eksterne gjenforsikreres maksimale andel av gjenforsikringsprogrammet skal tilpasses ut fra ratingen til reassurandøren. Gjenforsikrerne med best rating skal tilbys samme maksimale prosentandel av programmet. Medlemsselskaper i poolen har også rett til å være gjenforsikrer, med den andelen av gjenforsikringsprogrammet selskapet ønsker, begrenset oppad til selskapets siste målte andel i poolen. En forutsetning for at et medlem kan være gjenforsikrer er at selskapet tilfredsstiller de samme minimumskravene til rating som styret har vedtatt for eksterne gjenforsikrere. Styret fastsetter begrensningene for eksterne gjenforsikrere årlig.

Poolens reassuranseutvalg er rådgiver overfor styret angående tegning av poolens felles gjenforsikring. Reassuranseutvalget har også som oppgave å utarbeide informasjon til gjenforsikrerne i samarbeid med poolens administrasjon, gjennomgå kvoteringer og gi anbefalinger i forbindelse med fornyelse av programmet og fremme forslag om meglere. Utvalget er også ansvarlig for ordlyden i gjenforsikringskontraktene og har fullmakt til å gi retningslinjer om hvilke reassurandører som skal benyttes, samt ansvar for å godkjenne gjenforsikrerne. Reassuranseutvalget skal bestå av minst fire medlemmer og velger selv sin leder. Styret oppnevner medlemmene til reassuranseutvalget. Administrasjonen i poolens rolle i forbindelse med gjenforsikringsprogrammet er å utarbeide årlig fornyelsesinformasjon i samarbeid med meglere og reassuranseutvalget, samt innhente kvoteringer på hele programmet årlig.

3.4 Skadeutligning

Det følger av naturskadeforsikringsloven § 4 andre ledd at poolen skal utligne naturskadeerstatningene mellom selskapene. Skadeutligningen, utligningsgrunnlaget og skadeavregningen reguleres i instruksen §§ 7-9. Skadeutligningen skal etter § 7 skje på grunnlag av deltakernes naturskadeerstatningsutbetalinger inklusive renter og kostnader og med tillegg/fradrag for poolens kostnader og gjenforsikringsoppgjør. Skadeutligningen skal foretas særskilt for de enkelte skadeårganger basert på årgangens fordelingsnøkkel inntil samtlige skader er avsluttet.

Etter § 8 er det selskapenes brannforsikringssummer per 1. juli (markedsandel) i skadeåret som skal legges til grunn for utligningen. Inntil utligningsgrunnlaget er klart, skal foregående års summer per 1. juli legges foreløpig til grunn. Fordelingen for hele skadeåret skal justeres så snart den endelige fordelingsnøkkelen er klar.

For såkalte sumløse brannforsikringer fastsetter styret i poolen på grunnlag av forhandlinger en gjennomsnittlig forsikringssum som legges til grunn ved fordelingen. For selskap som begynner eller opphører med å tegne brannforsikring i løpet av et kalenderår, skal gjennomsnittet av selskapets brannforsikringssummer per den siste dag i hvert kvartal i skadeåret legges til grunn for utligningen.

Etter § 9 skal avregningen skje kvartalsvis på grunnlag av de innkomne oppgaver over utbetalinger. Ved utgangen av hvert kvartal skal poolen sende melding til medlemsselskapene, atskilt for hver enkelt skadeårgang, inneholdende oppgave over foretatte utbetalinger, gjenstående reserve, sum utbetalinger og gjenstående reserver, selskapets andel av de totale skader, utbetalinger og reserver, og kontoutskrift som viser hva selskapet skal betale eller ha tilbake per beregningsdatoen.

I tillegg til avregningen den er pålagt etter instruksen, foretar poolen hver måned en avregning som fordeler skadene mellom medlemmene i forhold til deres markedsandel i utligningsgrunnlaget. Månedsavregningen oversendes medlemmene slik at de kan bruke tallene i sine regnskap.

Dersom et medlemsselskap ifølge kontoutskriften skal betale noe inn til poolen, skal innbetaling være foretatt innen to uker fra beregningsdato. Medlemsselskaper som ifølge kontoutskriften skal ha midler tilbake, skal få utbetaling innen fire uker fra beregningsdato. Ved forsinket betaling beregnes forsinkelsesrente i samsvar med forsinkelsesrenteloven.22 Ved oppgjøret for fjerde kvartal skal det samtidig foretas årsavslutning for skadeårgangene, der det tas med poolens driftskostnader og oppgjør med reassurandører. I ekstraordinære tilfeller kan styret i poolen beslutte å foreta skadeavregning utenom de fastsatte kvartalsoppgjør.

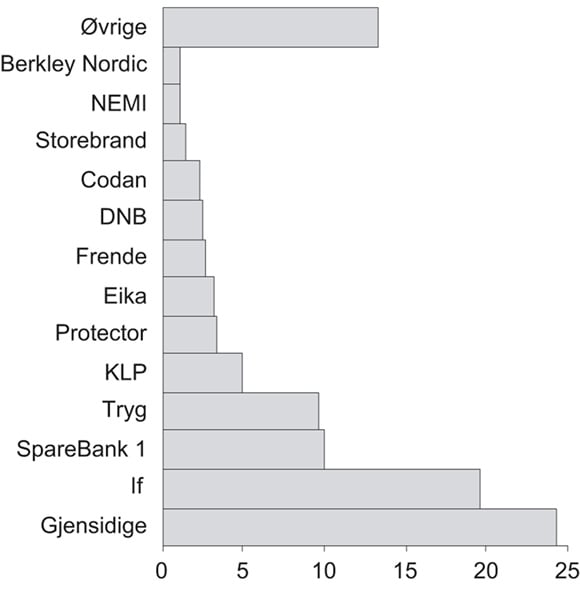

Figur 3.3 Utligningsgrunnlag 2017. Prosent1

1 «Øvrige» er selskaper med en markedsandel under 1 prosent.

Kilde: Norsk Naturskadepool

3.5 Naturskadepremien

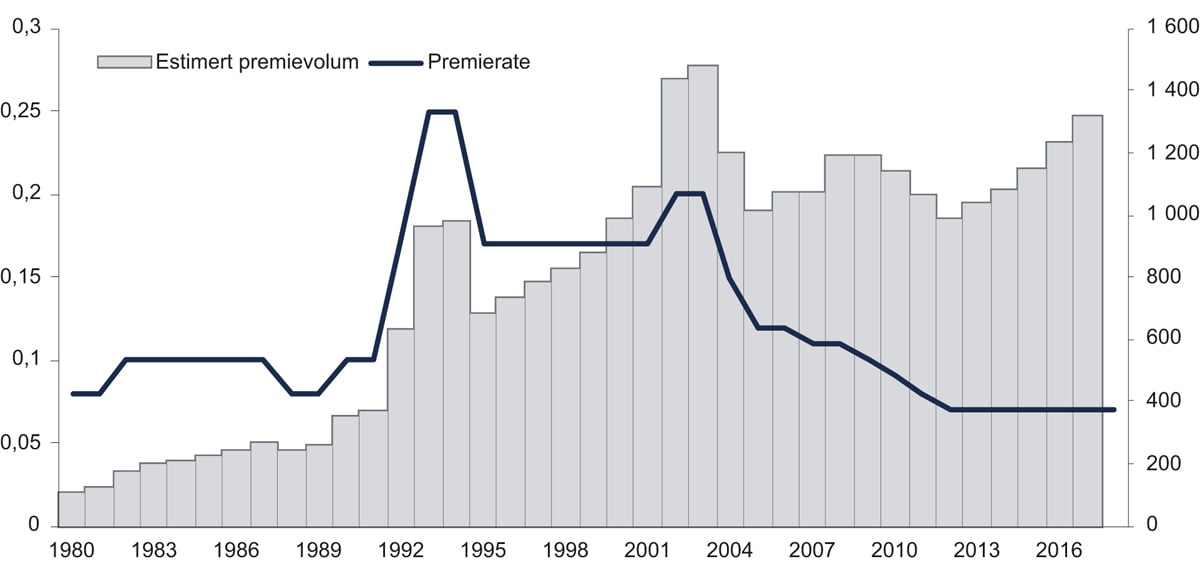

Premiefastsettelsen reguleres i instruksen § 11. Det følger av instruksen § 11 første ledd at premien skal fastsettes av poolstyret under hensyn til at samlede premier over tid skal svare til poolens og de enkelte selskapers skadebeløp og administrasjonskostnader. Av andre ledd følger det at naturskadepremien skal innkreves av alle selskaper etter samme sats av brannforsikringssummen og spesifiseres som en særskilt post i polisen.

Styret i poolen fastsetter premieraten årlig. Som grunnlag for den årlige justeringen av premieraten, har det siden 2005 vært en såkalt aktuariell metode som er lagt til grunn for beslutningsunderlaget til styret. I modellen inngår erstatningskostnaden fra 1980 fram til siste fulle skadeårgang. I erstatningskostnaden ligger det som utbetales til kunden/sikrede og eventuelle takstkostnader knyttet til den enkelte skadesaken. I modellen er det også tatt hensyn til gjenforsikring.

Premieraten har variert betydelig over tid, se figur 3.4. Premien var relativt lav på 1980-tallet, for så å øke betydelig i 1992 etter Nyttårsorkanen og i 1993. Premienivået ble holdt relativt høyt gjennom 1990-årene, for så å reduseres gradvis fra og med 2004. Premieraten ble sist endret 1. januar 2012 og er nå 0,07 promille av brannforsikringssummen. Poolstyret besluttet i juni 2018 at premieraten fra og med 1. januar 2019 blir uforandret. Den årlige naturskadepremien for et hus som er brannforsikret for 5 millioner kroner vil derfor være 350 kroner.

Figur 3.4 Estimert premievolum1 (høyre akse). Millioner kroner. Premierate (venstre akse). Promille av brannforsikringssum

1 Premievolumet er et estimat fra Norsk Naturskadepool basert på innmeldte brannforsikringssummer.

Kilde: Norsk Naturskadepool

3.6 Skader og erstatningsutbetalinger

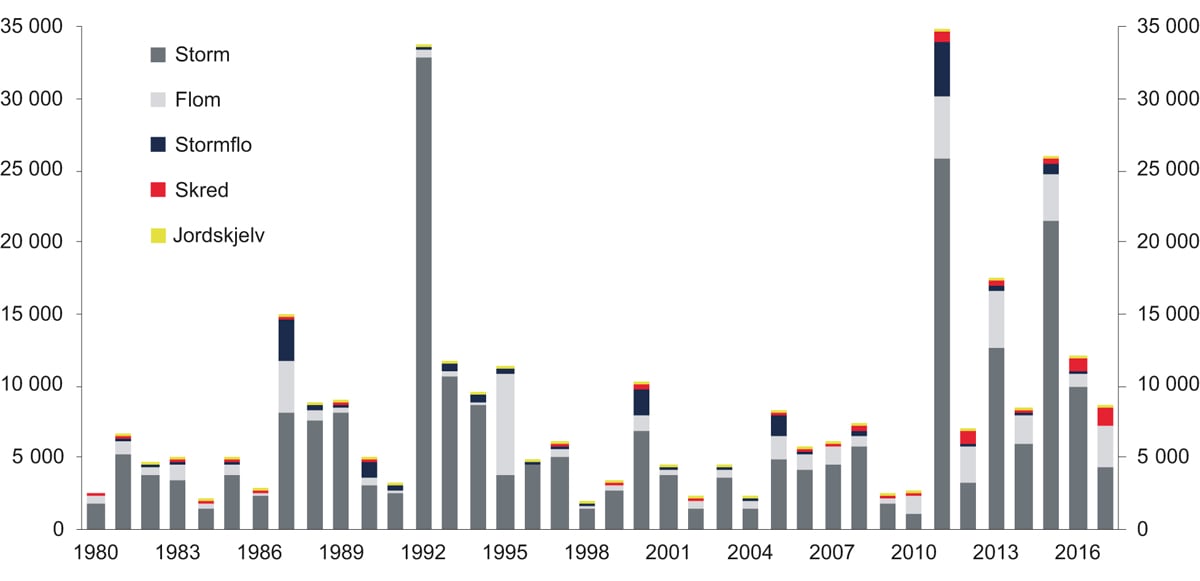

Antallet naturskader har variert betydelig i årene siden naturskadeordningen ble etablert, se figur 3.5. Som figuren viser har stormskader vært den mest utbredte skadeårsaken, både samlet sett for perioden 1980–2017, og i alle de enkelte årene med unntak av 1995. Flom er også årsak til en betydelig andel av skadene, og var i 1995 den mest utbredte skadeårsaken – hovedsakelig som følge av flommen på Østlandet («Vesleofsen»). Stormflo og skred har vært årsak til henholdsvis om lag 5 og 3 prosent av skadene i perioden. Jordskjelv har siden 1980 forårsaket et ubetydelig antall skader. Det har ikke blitt registrert skader som skyldes vulkanutbrudd.

Figur 3.5 Antall skader fordelt etter skadeårsak 1980–2017

Kilde: Norsk Naturskadepool/Finans Norge

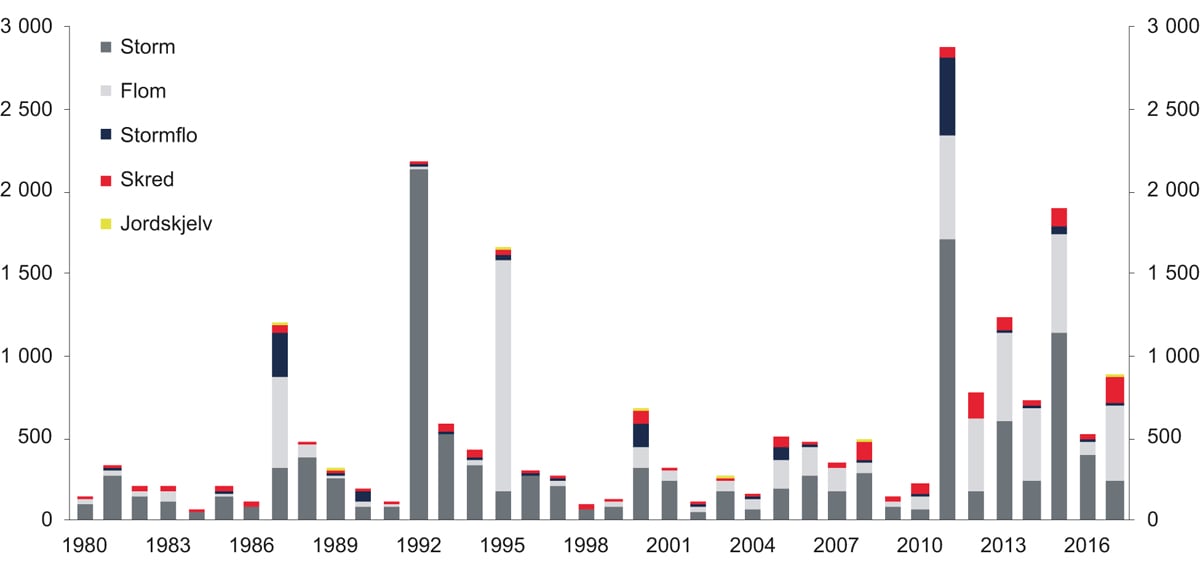

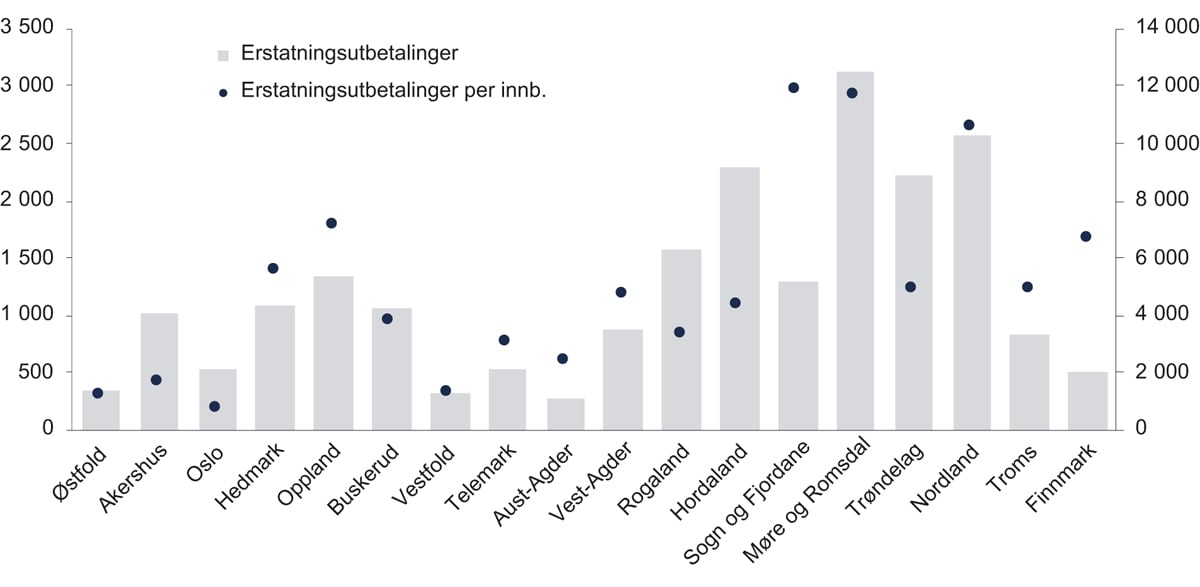

Også naturskadeutbetalingene har variert betydelig i perioden, se figur 3.6. Store naturskadehendelser som Nyttårsorkanen i 1992, flommen på Østlandet i 1995 og stormen Dagmar i 2011 bidro til at erstatningsutbetalingene var betydelig større i disse årene enn gjennomsnittet for perioden. Naturskadeerstatningen som følge av stormskader utgjør 56 prosent av utbetalingene i perioden, mens utbetalinger som følge av flomskader utgjør 31 prosent. Utbetalinger som følge av skred- og stormfloskader utgjør henholdsvis 7 og 6 prosent. Naturskadene og erstatningsutbetalingene i perioden er ujevnt fordelt geografisk, både i absolutte tall og per innbygger, se figur 3.7.

Figur 3.6 Naturskadeerstatning fordelt etter skadeårsak 1980–2017. KPI-justert i millioner kroner

Kilde: Norsk Naturskadepool/Finans Norge

Figur 3.7 Naturskadeerstatningsutbetalinger 1980–2017 fordelt etter fylke, KPI-justert i millioner kroner (venstre akse) og erstatningsutbetalinger i kroner per innbygger1 i samme periode (høyre akse)

1 Tallene for erstatningsutbetalingene per innbygger er basert på befolkningstallene i fylkene per 1. januar 2018, og tar derfor ikke hensyn til relative endringer i folketallet i fylkene i perioden 1980–2017.

Kilde: Norsk Naturskadepool/Finans Norge og SSB

3.7 Naturskadekapital i selskapene

Det følger av instruksen § 11 fjerde ledd at dersom et selskaps opptjente premie overstiger selskapets relative andel av erstatningsutbetalingene som skjer via poolen og skadereserver for uoppgjorte skader, skal differansen avsettes som særskilt naturskadekapital i selskapet.23 Naturskadekapitalen tilhører selskapet og skal utelukkende anvendes til dekning av framtidige naturskader.24 Forvaltningen av midler knyttet til naturskadekapitalen inngår i skadeforsikringsselskapets kapitalforvaltning sammen med andre finansielle eiendeler og er ikke øremerket naturskadekapitalen. Avkastningen på opptjent naturskadekapital tilfaller skadeforsikringsselskapet i sin helhet, og det er heller ingen bindinger på bruken av avkastningen. Dersom et selskap overfører sin virksomhet i brannforsikring til et annet selskap, skal det overføre naturskadereserve og oppbygd naturskadekapital til det overtagende selskapet.

Dersom premieinntektene i et enkelt år er lavere enn erstatningsutbetalingene går ordningen i underskudd og selskapenes samlede naturskadekapital vil reduseres. Medlemsselskapene i poolen står selv ansvarlig for sin relative andel av underskuddet. I selskapene behandles dette som et ordinært underskudd som reduserer opptjent egenkapital. Selskaper med opparbeidet naturskadekapital vil i slike år kunne tære på denne, mens selskaper uten naturskadekapital må dekke underskuddet med annen egenkapital. De opptjente naturskadepremiene har over tid vært høyere enn erstatningsutbetalingene. Det har derfor blitt bygd opp betydelig naturskadekapital i selskapene. Naturskadekapitalen er ujevnt fordelt selskapene imellom. En arbeidsgruppe nedsatt av Finanstilsynet (se også punkt 4.3.1.2) forsøkte i 2010 å få oversikt over naturskadekapitalen i selskapene. Arbeidsgruppen påpekte i sin rapport at poolen etter instruksen ikke har myndighet eller plikt til å holde oversikt over naturskadekapitalen i selskapene, verken samlet for alle medlemmene eller i de enkelte medlemsselskapene. Arbeidsgruppen pekte videre på at poolen uansett ikke har tilgang til nødvendig informasjon for eventuelt å kunne beregne størrelsen på opparbeidet naturskadekapital.

For å fastsette størrelsen på naturskadekapitalen i selskapene, anmodet arbeidsgruppen selskapene om å oppgi størrelsen på sin naturskadekapital. Resultatet fra denne prosessen var imidlertid ikke tilstrekkelig til å kunne fastsette størrelsen på naturskadekapitalen. Arbeidsgruppen fant det derfor nødvendig å anslå kapitalens størrelse, basert på informasjon som poolen hadde tilgang til. I arbeidsgruppens rapport gis det en oversikt over naturskadekapitalen i aktive og tidligere medlemsselskap i perioden 2006–2009, se tabell 3.1. Arbeidsgruppen anslo at den samlede naturskadekapitalen per utgangen av 2009 utgjorde i underkant av 9,5 milliarder kroner, se tabellen.

Tabell 3.1 Oversikt over beregnet naturskadekapital i perioden 2006–2009 i de fem medlemsselskapene med høyest markedsandel i 2009. Millioner kroner

Selskap | 2006 | 2007 | 2008 | 2009 | Markedsandel (2009) |

|---|---|---|---|---|---|

Gjensidige Forsikring | 2 241 | 2 382 | 2 522 | 2 725 | 27,6 pst. |

IF Skadeforsikring | 2 717 | 2 848 | 2 990 | 3 147 | 24,9 pst. |

KLP | 175 | 186 | 203 | 225 | 3,7 pst. |

SpareBank 1 | 796 | 843 | 899 | 969 | 11,1 pst. |

TrygVesta | 1 197 | 1 267 | 1 339 | 1 437 | 12,4 pst. |

Sum alle selskap | 7 748 | 8 230 | 8 758 | 9 465 |

Kilde: Rapport fra arbeidsgruppe nedsatt av Finanstilsynet 19.02.2010 for å utrede totalregnskap for naturskadeforsikringsordningen.

Den ovennevnte arbeidsgruppen peker i sin rapport på at naturskadekapitalen ikke bare varierer etter selskapenes størrelse, men også etter hvor lenge de har drevet naturskadeforsikring i Norge. Selskaper med økende markedsandeler vil, alt annet likt, ha relativt mindre fond enn selskaper med minkende markedsandel. På oppdrag fra utvalget har PwC ved revisor Magne Sem utarbeidet en gjennomgang av gjeldende regnskapspraksis for naturskadeforsikring i Norge.25 I rapporten gis det en oversikt over utviklingen i naturskadekapital i et utvalg skadeforsikringsselskaper i perioden 2010–2017, se tabell 3.2. Som tabellen viser, har selskapene som har tilbudt naturskadeforsikring lenge (SpareBank 1 og Gjensidige), betydelig naturskadekapital som de kan tære på i år hvor ordningen går i underskudd. Selskapene som har vært del av naturskadeforsikringsordningen i en kortere periode, og som har lavere markedsandel, har mindre naturskadekapital. I årene 2011, 2012, 2013 og 2015 var ikke den samlede naturskadepremien tilstrekkelig til å dekke naturskadeerstatningene, noe som førte til at naturskadekapitalen ble redusert i denne perioden. At de relative endringene i naturskadekapitalen varierer fra selskap til selskap skyldes at de har forskjellige utgangspunkt i form av opptjent naturskadekapital over tid ved periodens begynnelse, og at det kun er overskuddet eller underskuddet for det aktuelle året (som fordeles på grunnlag av markedsandelen i det aktuelle året) som henføres til naturskadekapitalen. Naturskadekapitalen kan regnes med som ansvarlig kapital i kapitalgruppe («tier») 2 til dekning av solvenskapitalkravet. Tabell 3.3 gir en oversikt over kjent naturskadekapital i medlemsselskapene ved utgangen av 2017. Den kjente naturskadekapitalen var ved utgangen 2017 om lag 8,5 milliarder kr.

Tabell 3.2 Utvikling i naturskadekapital i et utvalg norske medlemsselskaper i perioden 2010–2017. Millioner kroner

Selskap | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|---|---|---|

Gjensidige Forsikring | 2 615,7 | 2 462,8 | 2 399,2 | 2 215,2 | 2 305,2 | 2 171,0 | 2 266,2 | 2 333,4 |

SpareBank 1 Skadeforsikring | 1 054,8 | 970,8 | 922,8 | 813,2 | 850,9 | 786,2 | 831,6 | 865,6 |

Protector Forsikring | 38,3 | 31,0 | 21,2 | 15,4 | 16,7 | 0,2 | 8,3 | 22,7 |

DNB Forsikring1 | 28,8 | 5,3 | - | - | - | - | - | - |

1 SpareBank 1 Skadeforsikring og DNB Forsikring inngikk i juni 2018 en avtale om å fusjonere virksomhetene.

Kilde: En gjennomgang av gjeldende regnskapspraksis for naturskadeforsikring, PwC (2018).

Tabell 3.3 Naturskadekapital i selskapene ved utgangen av 2017

Selskap | Markedsandel (prosent) | Naturskadekapital (Millioner kroner) | Naturskadekapital (prosent) |

|---|---|---|---|

Gjensidige Forsikring ASA | 24,3224 pst. | 2 333 | 27,6378 pst. |

If Skadeforsikring NUF | 19,6201 pst. | 2 992 | 35,4436 pst. |

SpareBank 1 Skadeforsikring AS | 10,1162 pst. | 866 | 10,2525 pst. |

Tryg Forsikring | 10,8444 pst. | 1 355 | 16,0466 pst. |

KLP Skadeforsikring AS | 4,8762 pst. | 164 | 1,9440 pst. |

Protector Forsikring ASA | 3,3571 pst. | 23 | 0,2689 pst. |

Eika Forsikring AS | 3,1854 pst. | 84 | 1,0001 pst. |

Frende Skadeforsikring AS | 2,7431 pst. | 0 | 0,0000 pst. |

DNB Skadeforsikring AS | 2,5871 pst. | 0 | 0,0000 pst. |

Codan Forsikring NUF | 2,3764 pst. | Ukjent | Ukjent |

Storebrand Skadeforsikring AS | 1,4818 pst. | 0 | 0,0000 pst. |

Jernbanepersonalets Forsikring Gjensidig | 1,3882 pst. | 91 | 1,0814 pst. |

W.R. Berkley Insurance Nordic NUF | 1,0678 pst. | Ukjent | Ukjent |

Landbruksforsikring AS | 0,8171 pst. | 1 | 0,0122 pst. |

KNIF Trygghet Forsikring AS | 0,8052 pst. | 1 | 0,0117 pst. |

Oslo Forsikring A/S | 0,6907 pst. | 47 | 0,5524 pst. |

AIG Europe Ltd (ex Chartis) | 0,6248 pst. | Ukjent | Ukjent |

Zurich Insurance plc (Ireland), Sweden, Norway og UK Branch | 0,5842 pst. | Ukjent | Ukjent |

Insr Insurance Group ASA (Vardia) | 1,8229 pst. | 28 | 0,3286 pst. |

Amtrust Prop, Consort 9216 v/Tide | 0,4514 pst. | Ukjent | Ukjent |

Gjensidige forsikring Nordmøre og Romsdal | 0,4409 pst. | 50 | 0,5890 pst. |

Industriforsikring a.s. | 0,4133 pst. | 107 | 1,2731 pst. |

Indre Østfold & Andebu Gjensidige | 0,3868 pst. | 36 | 0,4260 pst. |

Statnett Forsikring AS | 0,3577 pst. | 23 | 0,2736 pst. |

Statoil Forsikring AS | 0,3219 pst. | 22 | 0,2655 pst. |

FM Insurance Company Limited | 0,3211 pst. | Ukjent | Ukjent |

Gjensidige Hallingdal | 0,2937 pst. | 29 | 0,3391 pst. |

Ly Forsikring AS | 0,2403 pst. | 0 | 0,0000 pst. |

Telenor Forsikring AS | 0,2260 pst. | 18 | 0,2150 pst. |

Statkraft Forsikring AS | 0,2148 pst. | 17 | 0,2002 pst. |

Valdres Gjensidige Brannkasse | 0,1998 pst. | 20 | 0,2411 pst. |

Gjensidige Stjørdal Brannkasse | 0,1904 pst. | 23 | 0,2676 pst. |

Hadeland Gjensidige Brannkasse | 0,1876 pst. | 22 | 0,2650 pst. |

Møretrygd Gjensidig Forsikring | 0,1746 pst. | 7 | 0,0799 pst. |

Svenska Kommun Försäkrings AB | 0,1732 pst. | Ukjent | Ukjent |

Gjensidige Orkla forsikring | 0,1548 pst. | 18 | 0,2150 pst. |

XL Insurance Company Ltd. | 0,1410 pst. | Ukjent | Ukjent |

Hiscox Syndicaate 33 v/Tide Forsikring AS | 0,1405 pst. | Ukjent | Ukjent |

Troll forsikring AS | 0,1387 pst. | 1 | 0,0082 pst. |

Modum Sigdal og Krødsherrad Gj. Brannkasse | 0,1320 pst. | 13 | 0,1594 pst. |

Ace European Group UK Limited,filial Norge | 0,1168 pst. | Ukjent | Ukjent |

W.R. Berkley Insurance Norway NUF | 0,1094 pst. | Ukjent | Ukjent |

Yara Insurance Limited | 0,1044 pst. | Ukjent | Ukjent |

Orkla Insurance Company Ltd. | 0,0862 pst. | Ukjent | Ukjent |

Gjensidige Oppdal-Rennebu Brannkasse | 0,0790 pst. | 9 | 0,1064 pst. |

Indre Sunnmøre Gjensidige Branntrygdelag | 0,0761 pst. | 7 | 0,0836 pst. |

Sykkylven Gjensidige Trygdelag | 0,0710 pst. | 7 | 0,0810 pst. |

Inter Hannover v/Virke Forsikring AS | 0,0689 pst. | Ukjent | Ukjent |

Gjensidige forsikring Surnadal | 0,0661 pst. | 7 | 0,0787 pst. |

Pan Insurance Designated Activity Co. | 0,0632 pst. | Ukjent | Ukjent |

Halsa og Tingvoll Gjensidige Brannkasse | 0,0576 pst. | 6 | 0,0691 pst. |

Lloyds Syndicat no SJC 2003 Caitlin | 0,0552 pst. | Ukjent | Ukjent |

Gjensidige Hemne Brannkasse | 0,0532 pst. | 5 | 0,0650 pst. |

Allianz Global Corporate & Specialty AG | 0,0450 pst. | Ukjent | Ukjent |

Nord Odal Gjensidige Brannkasse | 0,0416 pst. | 5 | 0,0644 pst. |

White Rock Insurance (Gibraltar) PCC Limited | 0,0392 pst. | Ukjent | Ukjent |

Trygg-Hansa Försäkrings AB | 0,0391 pst. | Ukjent | Ukjent |

Chubb Insurance Company (DK) of Europe SE | 0,0319 pst. | Ukjent | Ukjent |

TeliaSonera Försäkring AB | 0,0282 pst. | Ukjent | Ukjent |

LKAB Försäkrings AB | 0,0228 pst. | Ukjent | Ukjent |

Vienna Insurance Group AG | 0,0153 pst. | Ukjent | Ukjent |

Petrus Insurance Company Limited | 0,0112 pst. | Ukjent | Ukjent |

Mitsui Sumitomo Insurance Co (Europe) Ltd | 0,0087 pst. | Ukjent | Ukjent |

Tryg Forsikring A/S (Danmark) | 0,0085 pst. | Ukjent | Ukjent |

Moderna Försákringar (Tryg F. ) | 0,0080 pst. | Ukjent | Ukjent |

Acmea Schadeverzekeringen N.V. | 0,0080 pst. | Ukjent | Ukjent |

HDI Gerling Industrie Versicherung AG | 0,0077 pst. | Ukjent | Ukjent |

QBE Insurance (Eur) Ltd, filial Sverige | 0,0076 pst. | Ukjent | Ukjent |

CNA Insurance Company Ltd. | 0,0064 pst. | Ukjent | Ukjent |

Vabis Försäkringsaktiebolag | 0,0062 pst. | Ukjent | Ukjent |

Golden Arches Insurance DAC trading as GAIL | 0,0056 pst. | Ukjent | Ukjent |

Wiener Städtische Versicherung AG | 0,0053 pst. | Ukjent | Ukjent |

SV Sparkassen Versicherung Gebaudeversicherung AG | 0,0046 pst. | Ukjent | Ukjent |

AXA Corporate Solutions Assurance Paris | 0,0042 pst. | Ukjent | Ukjent |

Skogbrand Forsikringss. Gjensidig | 0,0041 pst. | 0 | 0,0013 pst. |

Ørsted Insurance A/S | 0,0036 pst. | Ukjent | Ukjent |

Finse Forsikring AS | 0,0033 pst. | 4 | 0,0524 pst. |

Swiss Ree | 0,0032 pst. | Ukjent | Ukjent |

Lloyds/Fender Marine AS | 0,0018 pst. | Ukjent | Ukjent |

Havtrygd Gjensidig Forsikring | 0,0016 pst. | 0 | 0,0003 pst. |

Tokio Marine Europe Insurance Limited/Riskpoint | 0,0016 pst. | Ukjent | Ukjent |

ENI Insurance Ltd | 0,0012 pst. | Ukjent | Ukjent |

Sompo Japan Ins.Comp of Europe Ltd | 0,0009 pst. | Ukjent | Ukjent |

Bud og Hustad Forsikring gjensidig | 0,0008 pst. | 0 | 0,0001 pst. |

Chubb Insurance Company (S) of Europe SE | 0,0008 pst. | Ukjent | Ukjent |

Tromstrygd Gjensidig Sjøforsikringsselskap | 0,0007 pst. | 0 | 0,0002 pst. |

Nordlys Forsikring Gjensidig | 0,0006 pst. | 0 | 0,0001 pst. |

OP Insurance Ltd (ex Pohjola) | 0,0006 pst. | Ukjent | Ukjent |

Folksam Ömsesidig Sakförsäkring | 0,0004 pst. | Ukjent | Ukjent |

Inter Hannover v/Svedea AB | 0,0003 pst. | Ukjent | Ukjent |

MSIG Insurance Europe AG | 0,0003 pst. | Ukjent | Ukjent |

Carraig Insurance Dac | 0,0001 pst. | Ukjent | Ukjent |

Acadia International Insurance Limited | 0,0001 pst. | Ukjent | Ukjent |

Electrolux Försäkringsaktiebolag | 0,0000 pst. | Ukjent | Ukjent |

Watercircle | 0,0000 pst. | 0 | 0 pst. |

CRH Gisel (Pembroke Int.I. Co Ltd.) | 0,0000 pst. | Ukjent | Ukjent |

AZ Reinsurance Limited | 0,0000 pst. | Ukjent | Ukjent |

Ålands Ömsesidiga Försäkringsbolag | 0,0000 pst. | Ukjent | Ukjent |

Newell Insurance Dac | 0,0000 pst. | Ukjent | Ukjent |

Kilde: Kilder for tallene i tabellen er markedsstatistikk fra Finans Norge og SSB/Finanstilsynet for naturskadekapital.

Fotnoter

Omtalen i punkt 3.1 er basert på Rikheim, Erling (1994) Naturskadeforsikring – Norsk Naturskadepool, Nordisk forsäkringstidskrift, 1994(2), Bull, Hans Jacob og Nesdam, Anne-Karin (2017) Naturskader og naturskadeforsikring: fortid, nåtid, fremtid, Tidsskrift for erstatningsrett, forsikringsrett og trygderett, 2017(3-4) og Rapport fra arbeidsgruppe nedsatt av Finanstilsynet 19.02.2010 for å utrede totalregnskap for naturskadeforsikringsordningen (2011).

NOU 1974: 9 Erstatning for naturskader.

Ot.prp. nr. 46 (1978–79) Om lov om endring i lov 9. juni 1961 nr. 24 om erstatning for naturskader m.v.

Lov 16. juni 1989 nr. 70 om naturskadeforsikring.

Lov 15. august 2014 nr. 59 om erstatning for naturskader.

Lov 17. september 2004 nr. 98 om endringer i lov 25. mars 1994 nr. 7 om sikring mot og erstatning for naturskader (naturskadeloven) og lov 16. juni 1989 nr. 70 om naturskadeforsikring.

Se naturskadeforsikringsloven § 1 tredje og fjerde ledd.

Det følger av naturskadeforsikringsloven § 1 andre ledd at selskapene etter ordningen ikke dekker naturskade på skog eller avling på rot, varer under transport, motorvogn og tilhenger til bil, luftfartøy, skip og småbåter og ting i disse, fiskeredskap på fartøy eller i sjøen, utstyr i sjøen for produksjon av fisk, fisk i steng, lås eller dam, utstyr for utvinning av olje, gass eller andre naturforekomster på havbunnen. Selskapene dekker etter ordningen heller ikke naturskade som alene rammer antenner, skilt o.l.

Skred er utrasing av større eller mindre masser av leire, snø og løsmasser (stein, grus, sand, jord) i form av steinskred, steinsprang, jordskred, leirskred eller snøskred.

Det er kastevindens styrke som i utgangspunktet er avgjørende for om det foreligger erstatningsberettiget storm. Ved befaring må det tas hensyn til topografi og andre forhold som kan ha innvirkning på vindhastighet.

Med erstatningsbetingende flom i vassdrag forstås en situasjon der ekstraordinær nedbør/sterk snøsmelting fører til unormalt høy vannstand med skadevoldende oversvømmelse, det vil si at vassdraget går utover sine bredder.

I perioder med lavt luftrykk og kraftig vind fra en retning som fører til oppstuvning, vil værets virkning på vannstanden bli ekstra stort. Dersom dette faller sammen med en springperiode (høyeste målinger i den årlige tidevannsyklus) kan vannstanden bli ekstra høy og kalles stormflo.

Ot.prp. nr. 46 (1978–79) s. 33, og Rt. 1997 s. 550.

I finansmarkedslovgivningen, herunder finansforetaksloven, brukes terminologien «skadeforsikringsforetak». Ettersom naturskadeforsikringsloven og forskrift om instruks for Norsk Naturskadepool bruker «selskaper» har utvalget valgt å benytte denne terminologien i utredningen.

Det følger av naturskadeforsikringsloven § 4 a at en forsikringstaker som inngår avtale om brannskadeforsikring med et forsikringsselskap som ikke er medlem av Naturskadepoolen, skal betale en avgift til poolen. Avgiften fastsettes på grunnlag av den forsikringssummen som brannskadeforsikringen dekker.

Kgl.res. 15. desember 1989.

Forskrift 15. desember 1989 nr. 1335.

Forskrift 23. november 2017 nr. 1828 om endring i forskrift om egenandel og ansvarsgrense ved naturskadeforsikring.

Forskrift 21. desember 1979 nr. 3420.

Gjensidige, If, Tryg og SpareBank1.

ProsjektForum/Multiconsult.

Lov 17 desember 1976 nr. 100 om renter ved forsinket betaling m.m.

Naturskadekapitalen ble tidligere omtalt som «naturskadefond». Terminologien ble endret ved forskrift 19. februar 2016 nr. 163. Bakgrunnen for endringen var at den tidligere terminologien kunne gi et feilaktig inntrykk av at det eksisterer ett samlet «fond» som er adskilt fra forsikringsselskapenes øvrige egenkapital.

Justis- og beredskapsdepartementet fastsatte i februar 2016 forskrift om endring i forskrift om instruks for Norsk Naturskadepool mv. Forskriften endrer bl.a. instruksen § 11 om premie. Endringene i instruksen fastsetter at dersom selskapet opphører i en situasjon hvor det er insolvent, skal kravet om at oppbygd naturskadekapital overføres vederlagsfritt til naturskadepoolen anses å være en etterprioritert fordring. Forskriften endrer også terminologien i instruksen § 11 fra «naturskadefond» til «naturskadekapital».

Se Vedlegg 1: En gjennomgang av gjeldende regnskapspraksis for naturskadeforsikring.