12 Grensehandel, tax free og netthandel

12.1 Innledning

Nordmenns kjøp av varer og tjenester i andre land kan skje på flere måter, for eksempel på dagsturer, på overnattings- og feriereiser og via netthandel. Med begrepet grensehandel menes handel i utlandet på dagsturer. Netthandel innebærer at kjøper og selger av varer og tjenester har kontakt via internett. Den totale netthandelen omfatter både fysiske varer (for eksempel alkoholfrie drikkevarer) og tjenester (som spill). Offisiell statistikk om grensehandel og grensekryssende netthandel med varer er begrenset.

Statistisk Sentralbyrå har siden 2004 gjennomført en kvartalsvis spørreundersøkelse over nordmenns grensehandel av varer og tjenester i utlandet. Grensehandelsundersøkelsen viser at nordmenn hovedsakelig handler i Sverige og at størst andel skjer i Strømstad. En nærmere beskrivelse av nordmenns grensehandel er gitt i punkt 12.2.3.

Nordmenns handel i utenlandske nettbutikker beskrives nærmere i punkt 12.3.

Høsten 2018 la regjeringen frem Meld. St. 9 (2018–2019) Handelsnæringen – når kunden alltid har nett. Handelsnæringen omfatter varehandelen og dekker hele verdikjeden fra vareprodusent til forbruker. I stortingsmeldingen punkt 6.2 påpekes det at et årlig grensehandelsbarometer skal utredes, og at statistikken også skal omfatte grensekryssende netthandel med varer og tjenester.

12.2 Grensehandel og tax free

12.2.1 Reisegodsbestemmelsene

Etter tolloven § 5-1 gis det tollfritak ved innførsel av reisegods. Tilsvarende fritak gjelder for merverdiavgiften og særavgiftene. Det er et vilkår for fritak at varen bare benyttes til personlig formål og at den ikke utnyttes kommersielt.

Nærmere regler og begrensninger er fastsatt i tollforskriften §§ 5-1-1 til 5-1-6. Ved opphold i utlandet på mer enn 24 timer kan det tollfritt innføres varer til en verdi av 6 000 kroner. Det er også fastsatt begrensninger med hensyn til mengde alkohol og tobakksvarer (kvoter).

Ved opphold i utlandet på mindre enn 24 timer er verdigrensen 3 000 kroner. For alkohol og tobakksvarer gjelder sistnevnte fritak bare for varer som er kjøpt i beskattet stand i et EØS-land.

For næringsmidlene kjøtt, ost og fôrvarer er det fastsatt en mengdebegrensning på ti kilo. For andre næringsmidler er det ingen mengdebegrensning.

12.2.2 Tax free-ordningen

Med tax free-handel forstås kjøp av ubeskattede varer på lufthavn, fly og ferger som deretter innføres avgiftsfritt i medhold av reisegodsbestemmelsene. Ordningen var opprinnelig begrunnet med at den var en praktisk tilrettelegging av avgiftsfritak ved utførsel. Avgiftsfritak ved utførsel er i tråd med prinsippet om at særavgiftene skal omfatte det innenlandske forbruket og gjelder derfor for særavgiftene generelt. Fra 1. juli 2005 ble ordningen utvidet slik at den også omfatter kjøp av avgiftsfrie varer ved ankomst til Norge.

Hvilke varer som kan kjøpes på avgiftsfritt utsalg reguleres av tollovens bestemmelser om lagring av ufortollet vare. Etter tolloven kan det legges inn alkoholholdige drikkevarer, tobakksvarer, sjokolade- og sukkervarer og parfyme og kosmetikk mv. på tollfritt utsalg på lufthavn. Det er dermed disse varene som kan kjøpes avgiftsfritt på lufthavnene.

Adgangen til tax free-handel på ferjer avhenger av om ferjen går i såkalt lang eller kort rute. På korte ruter er hovedregelen at det bare er adgang til avgiftsfri handel av tobakksvarer, sjokolade- og sukkervarer, mens avgiftsfri handel av alkohol, parfyme, kosmetikk og toalettartikler ikke er tillatt. Det kan imidlertid gis unntak, noe som er gjort for ruten mellom Sandefjord og Strømstad.

De kvoter som gjelder ved innførsel av reisegods, gjelder tilsvarende ved innførsel av tax free-varer.

EU opphevet sin tax free-ordning for reiser mellom EU-land i 1999. I EU gjelder dermed adgangen til å handle tax free kun ved reiser til og fra tredjeland. Mellom EU-land er kvotene høye for innførsel av alkohol- og tobakksvarer til eget bruk, men disse omfatter bare varer som er beskattet i det landet der de er kjøpt.

I Prop. 1 LS (2016–2017) Skatter, avgifter og toll 2017 kapittel 27 ble det gitt en helhetlig utredning av tax free-ordningen. Her fremgår det at det ble omsatt avgiftsfrie sukkervarer for 633 mill. kroner på Avinors flyplasser i 2015. I tillegg omsettes slike varer avgiftsfritt på ikke-statlige lufthavner, ferger i utlandstrafikk og fly.

12.2.3 Nordmenns grensehandel

Meld. St. 9 (2018–2019) Handelsnæringen – når kunden alltid har nett omtaler grensehandelens betydning for handelsnæringen i punkt 4.2.4:

«Verdiskapingen og sysselsettingen i norsk handelsnæring påvirkes blant annet av hvor mye norske forbrukere handler i utlandet. Særavgiftene øker prisen på varer som omsettes i Norge, og kan føre til økt grensehandel. Det er imidlertid også andre faktorer som har betydning for prisforskjellen mellom Norge og utlandet. Mye av grensehandelen omfatter varer som i liten grad blir ilagt særavgifter, blant annet kjøttvarer og andre matvarer. For slike produkter bidrar importvernet på jordbruksprodukter til høyere pris i Norge. I tillegg er kostnadsnivået i Norge gjennomgående høyere enn i Sverige. Også faktorer som tilgjengelighet og vareutvalg påvirker omfanget av grensehandel. Det er for øvrig viktig å huske at grensehandel ikke er udelt negativt. Grensehandel utvider nordmenns valgmuligheter og kan dermed være til fordel for forbrukerne.»

Som det fremgår er én viktig driver for grensehandel prisforskjellen mellom land. I tabell 12.1 sammenlignes prisnivået på alkoholfrie drikkevarer i Norge og Sverige. Prisnivået er normalisert slik at prisnivået i EU (28 land) er satt til 100 hvert år. Som det fremgår lå det norske prisnivået betydelig over det svenske i hele perioden. Siste rad i tabellen viser hvor mye høyere prisen er i Norge sammenlignet med Sverige (målt i felles valuta). Av tabellen fremgår det at norsk pris på alkoholfrie drikkevarer i 2017 (185) var nesten 60 pst. høyere enn prisen i Sverige (116). Avgiftsøkningen på 40 pst. reelt i Norge i 2018, kan ha økt prisforskjellen ytterligere. Statistisk sentralbyrå (SSB) har ikke tilsvarende tall for sjokolade- eller sukkervarer.

Tabell 12.1 Prisnivåindeks1 for alkoholfrie drikkevarer i Norge og Sverige 2010–2017. EU (28 land) = 100

2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|---|---|

Norge | 177 | 190 | 194 | 188 | 185 | 181 | 184 | 185 |

Sverige | 119 | 122 | 121 | 121 | 113 | 113 | 114 | 116 |

Prisforskjell mellom Norge og Sverige | 48,7 % | 55,7 % | 60,3 % | 55,4 % | 63,7 % | 60,2 % | 61,4 % | 59,5 % |

1 En prisnivåindeks er et uttrykk for prisnivået i et gitt land, sett i forhold til ett eller flere andre land. Prisnivåindeksen er definert som kjøpekraftsparitet dividert med valutakurs.

Kilde: Statistisk sentralbyrå

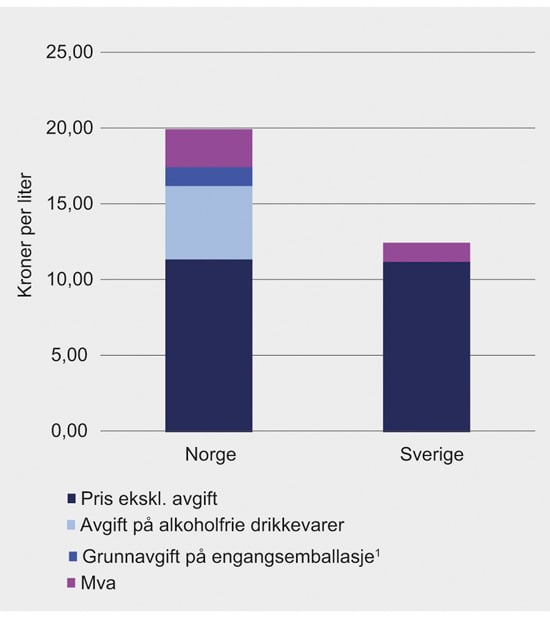

Dersom man som et eksempel antar at en liter brus koster 20 kroner i Norge, og at drikken er 60 pst. dyrere i Norge enn i Sverige, koster tilsvarende brus 12,50 norske kroner i Sverige. I Norge er det særavgift på alkoholfrie drikkevarer, grunnavgift på engangsemballasje til drikkevarer og redusert merverdiavgift (15 pst.). I Sverige er det ikke særavgifter på brus, kun redusert merverdiavgift (12 pst.). Figur 12.1 viser prisen på en liter brus brutt ned på særavgifter og merverdiavgift i de to landene. Gjeldende særavgifter for 2019 er lagt til grunn. Gitt antagelsen som ligger til grunn for sammenligningen, er pris eksklusive avgifter temmelig lik i Norge og Sverige. Særavgiftene utgjør en betydelig andel av prisen på brus i Norge.

Figur 12.1 Avgifter og pris på brus i Norge og Sverige i 2019. Kroner per liter

1 I beregning av grunnavgift er det lagt til grunn at det dreier seg om en flaske på én liter

Den viktigste kilden som viser omfanget av nordmenns grensehandel i utlandet, er SSBs kvartalsvise grensehandelsundersøkelse. Undersøkelsen omfatter handel av alle lovlige varer og tjenester på dagsturer til utlandet. Den omfatter ikke handel på overnattings- og ferieturer, og heller ikke netthandel.

I Meld. St. 9 (2018–2019) Handelsnæringen – når kunden alltid har nett, er det i punkt 6.2.3 uttalt følgende om grensehandelen:

«Grensehandelen kan bidra til økt konkurranse og effektivitet, som er til fordel for forbrukerne gjennom lavere priser og bedre vareutvalg, men grensehandel kan også før til tap av avgiftsinntekter og begrense handlefriheten i avgiftspolitikken på områder hvor avgiftene er begrunnet ut fra hensynet til helse og miljø (jf. omtalen av særavgifter i kapitel 4). Grensehandelen gir redusert aktivitet for norsk næringsmiddelindustri og handelsnæringen.»

Ifølge SSBs grenshandelsundersøkelse handlet nordmenn for 15,7 mrd. kroner på dagsturer til utlandet i 2018, en økning på 4,1 pst. fra 2017. 95 pst. av handelen skjedde i Sverige. Undersøkelsen gir ikke informasjon om grensehandel av sjokolade- og sukkervarer eller alkoholfrie drikkevarer. SSB understreker at det er betydelig usikkerhet knyttet til kvartalstallene. En bør derfor være varsom med å beskrive grensehandelens utvikling basert på kvartalstall. Ved å se på samlede tall for en firekvartalsperiode reduseres usikkerheten i anslaget.

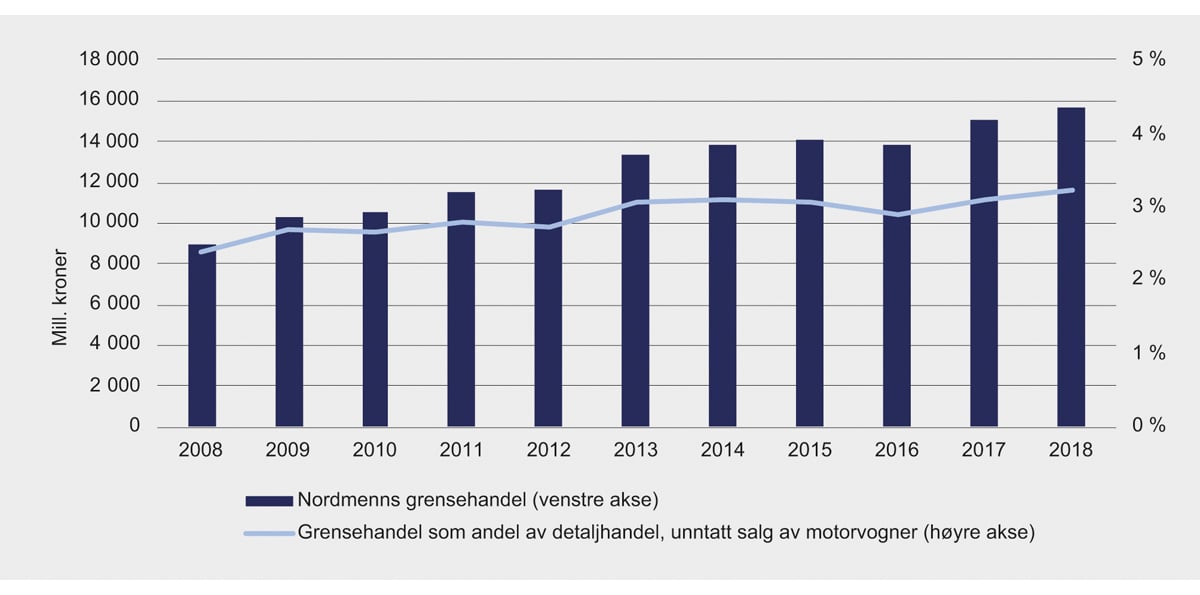

Basert på grensehandelsundersøkelsen gir figur 12.2 en oversikt over utviklingen i nordmenns grensehandel med varer og tjenester i perioden 2008 til 2018 i løpende kroner (venstre akse i figuren). Siden 2008 har grensehandelen økt med om lag 6,8 mrd. kroner, noe som utgjør 76 pst. I samme periode økte detaljhandel i Norge, unntatt salg av motorvogner, med 32 pst. eller 121,7 mrd. kroner. Nivået på grensehandelen tilsvarer om lag tre pst. av detaljhandelen i Norge (unntatt salg av motorvogner). Dette er vist med heltrukket linje i figuren (høyre akse).

Figur 12.2 Nordmenns grensehandel i mill. løpende kroner (venstre akse) og som andel av detaljhandel, unntatt salg av motorvogner (høyre akse)

Kilde: Statistisk sentralbyrå og utvalget

Sist SSB publiserte mer detaljerte anslag for grensehandel var i 2011 (Statistisk sentralbyrå, 2011). SSB fant da at om lag halvparten av grensehandelen (i kroner) gikk til kjøp av mat, mens om lag fem pst. ble brukt på mineralvann. Det fremgår ikke hvor stor andel som ble brukt på sjokolade- og sukkervarer. Det finnes ikke informasjon om fordelingen er representativ for dagens grensehandel.

Grensehandelsundersøkelsen viser også destinasjonene hvor handelen gjennomføres, samt fra hvilke norske regioner de som grensehandler kommer fra. Det fremgår av tabell 12.2 at den klart største destinasjonen for grensehandel i 2018 var Strømstad, fulgt av Charlottenberg og Töcksfors. Tabell 12.3 viser hvor mye forskjellige norske regioner brukte på grensehandel i 2018, både totalt for hver region og per innbygger i regionen. Som ventet er det innbyggerne på Sør-Østlandet som bruker mest på grensehandel. Regnet per innbygger, er Hedmark og Oppland nest størst.

Tabell 12.2 Nordmenns grensehandel i 2018 etter destinasjon. Mill. kroner

Strömstad | 8 569 |

Charlottenberg | 3 033 |

Töcksfors | 1 013 |

Sverige ellers | 2 349 |

Andre land | 743 |

Totalt | 15 707 |

Kilde: Statistisk sentralbyrå

Tabell 12.3 Beløp brukt på grensehandel i 2018 etter region og per innbygger

Totalt (mill. kroner) | Per innbygger (kroner) | |

|---|---|---|

Oslo og Akershus | 4 614 | 3 584 |

Hedmark og Oppland | 1 583 | 4 092 |

Sør-Østlandet | 6 352 | 6 354 |

Agder/Rogaland og Vestlandet | 1 145 | 683 |

Trøndelag | 1 031 | 2 247 |

Nord-Norge | 982 | 2 021 |

Totalt | 15 707 |

Kilde: Statistisk sentralbyrå og utvalget

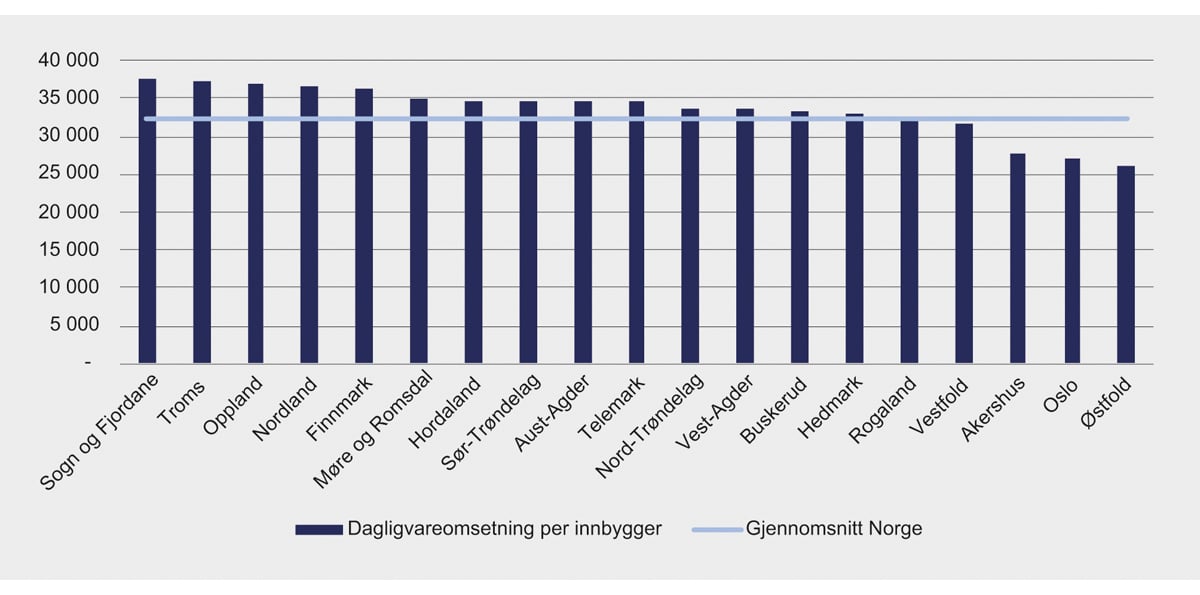

En annen indikasjon på at det er befolkningen i de grensenære fylkene som grensehandler mest, fremgår av Virkes rapport Dagligvarehandelen 2017, se figur 12.3 som viser dagligvareomsetning per innbygger, fordelt på fylkesnivå. Dagligvareomsetningen per innbygger var lavest i Østfold, Oslo og Akershus og høyest i Sogn og Fjordane. Variasjonen i dagligvareomsetning per innbygger kan imidlertid skyldes en rekke andre forhold enn grensehandel. For eksempel kan det tenkes at prisene på dagligvarer er lavere i områder som ligger nær grensen, slik som Østfold, fordi dagligvarebutikkene her i større grad konkurrerer med svenske dagligvarebutikker. Innbyggere i Østfold kan dermed kjøpe like mye dagligvarer som innbyggere i fylker med høyere dagligvareomsetning per innbygger, men til en lavere pris. Videre kan det tenkes at innbyggere i Oslo og Akershus i større grad enn innbyggerne i andre fylker benytter seg av det brede tilbud av restauranter og take-away muligheter i disse områdene, og av den grunn handler mindre dagligvarer enn innbyggere i fylker med færre muligheter til å spise ute. Forskjeller i gjennomsnittlig inntekt mellom fylkene kan også være en mulig forklaring på noe av variasjonen i dagligvareomsetningen per innbygger mellom fylkene.

Figur 12.3 Fylkesvis dagligvareomsetning per innbygger i 2016. Kroner

Kilde: Hovedorganisasjonen Virke

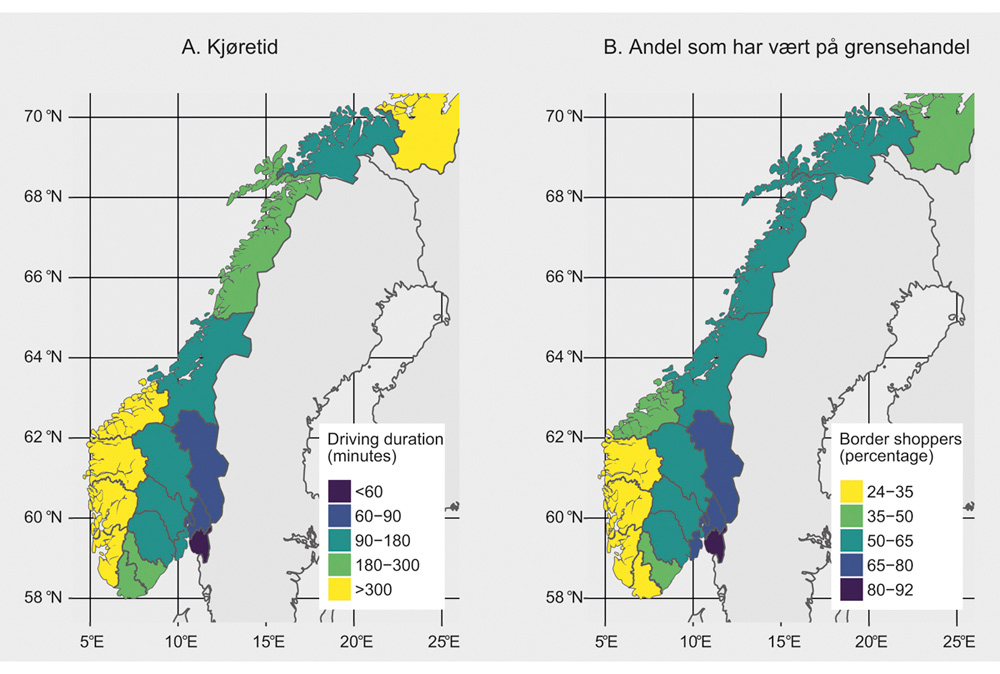

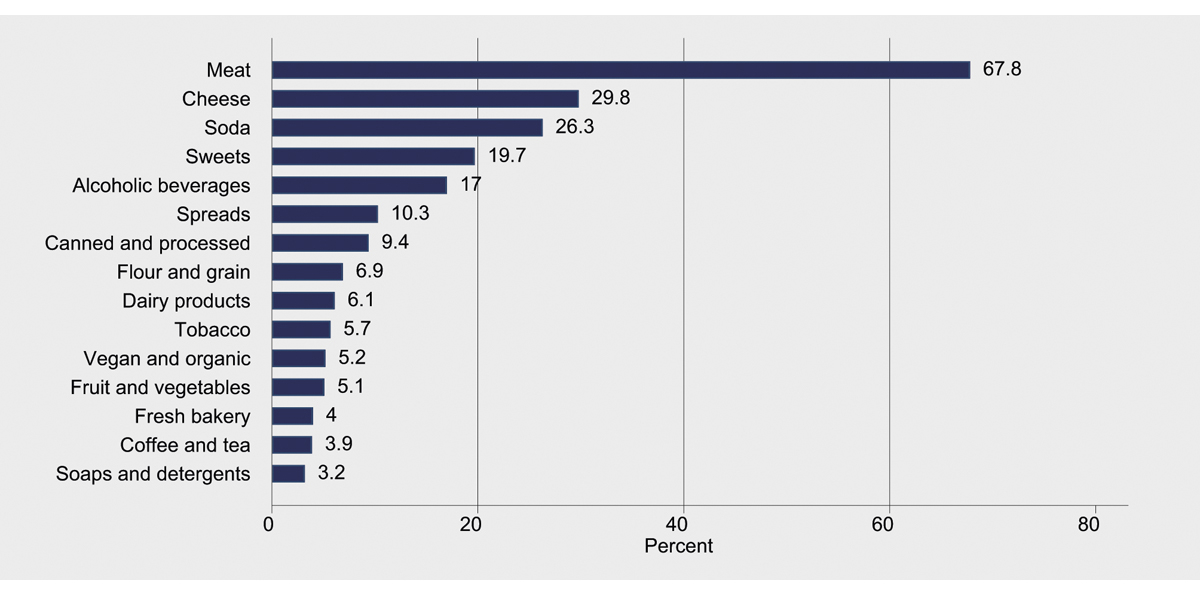

Norge har en lang grense mot Sverige. Ifølge Friberg og medarbeidere (2018) bor store deler av norske husholdninger mindre enn tre timers kjøretur fra nærmeste svenske butikk. De finner at 3,8 pst. av husholdningene bor mindre enn 30 minutters kjøretur fra nærmeste svenske butikk, 9,6 pst. bor innen 60 minutters kjøretur, mens om lag 40 pst. av husholdningene bor mindre enn 90 minutter unna. Figur 12.4A viser gjennomsnittlig kjøretider til nærmeste svenske butikk fra norske fylker. Kjøretider på butikknivå er beregnet fra norske butikker til nærmeste svenske butikk. Deretter er det beregnet gjennomsnittlig kjøretid per kommune på tvers av kommunens butikker. Til slutt er det beregnet gjennomsnittlig kjøretid på tvers av kommuner per fylke. I figur 12.4B gis en oversikt over prosentvis andel av husholdningene i det enkelte fylket som har vært på grensehandel siste tolv måneder. Disse tallene indikerer at det ikke kun er husholdninger nær grensen som grensehandler. Det fremgår ikke av tallene hvor ofte respondentene har vært på grensehandel siste året. Tallene er basert på en spørreundersøkelse gjennomført 22.-27. februar 2018, hvor 1009 representative respondenter ble spurt om grensehandel i Sverige. I samme spørreundersøkelse ble respondentene spurt om hvilke tre varegrupper de oftest kjøpte mest av på grensehandel. Resultatene er oppsummert i figur 12.5. De mest populære produktene ifølge målingen er kjøtt, og deretter ost, alkoholfrie drikkevarer og godterier. Hver fjerde respondent oppga alkoholfrie drikkevarer som ett av tre mest populære valgene, mens hver femte nevnte godterier.

Figur 12.4 Kjøretid og grensehandel

Kilde: Friberg, Steen og Ulsaker (2018)

Figur 12.5 Topp produktkategorier for Nordmenns grensehandel. Prosent

Kilde: Friberg, Steen og Ulsaker (2018)

12.2.4 Danskers grensehandel

Skatteministeriet (SKAT) i Danmark gir ut en årlig skatteøkonomisk redegjørelse. Siste rapport ble ferdigstilt i juni 2018 og omtaler blant annet utviklingen i grensehandel til og med 2017 (Skatteministeriet, 2018). Danskenes totale grensehandel anslås til om lag 10,5 mrd. danske kroner i 2017, rundt en pst. av samlet private forbruk. I rapporten er alle beløp regnet om til 2018-priser ved hjelp av utviklingen i konsumprisindeksen.

Den tradisjonelle grensehandelen defineres som danske forbrukeres innkjøp i utlandet med mål om å ta med varen hjem til Danmark. I motsetning til grensehandelsstatistikken til SSB (som kun omfatter dagsturer til utlandet), inkluderer man i Danmark også handel på ferieturer dersom varen tas med hjem og ikke forbrukes på selve ferieturen. Kjøp av tjenester som for eksempel tannlege og bilreparasjon, inkluderes i grensehandelstallene.

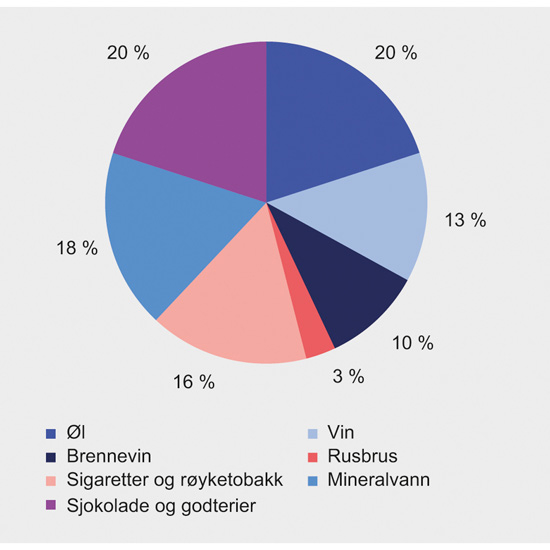

Av total grensehandel på 10,5 mrd. danske kroner i 2017, antas det at handel av nytelsesmidler (øl, sigaretter, brus mv) utgjorde rundt 3,5 mrd. danske kroner. Det resterende var handel av andre varer, som klær, bil-, bolig- og fritidsutstyr, matvarer mv. Fordelingen av grensehandel av nytelsesmiddel i 2017 er vist i figur 12.6. Det er varekategoriene øl, sjokolade og godterier og mineralvann som står for den største andelen av handelen av slik varer.

Figur 12.6 Fordeling av danskers grensehandel av nytelsesmidler i 2017

Kilde: Skatteministeriet, Danmark

SKAT antar at grensehandelen har vært fallende over tid. Det gjelder både nytelsesmidler og andre varer. Tabell 12.4 viser grensehandel av nytelsesmidler i årene 2011–2017. Grensehandel av nytelsesmidler antas å være ned fra et gjennomsnittsnivå på rundt fem mrd. danske kroner på 2000-tallet (fremgår ikke av tabellen) til om lag 3,5 mrd. kroner i 2017. SKAT gjør imidlertid oppmerksom på at de byttet dataleverandør i 2016, noe som innebærer at tallene for 2016 og 2017 ikke er direkte sammenlignbare med årene før. De vurderer det slik at tallene for utviklingen i grensehandel av nytelsesmidler ikke i vesentlig omfang påvirkes av bytte av dataleverandør.

Tabell 12.4 Danskers grensehandel av nytelsesmidler 2011–2017. Mrd. danske 2018-kroner

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | Endring 2016–2017 | |

|---|---|---|---|---|---|---|---|---|

Øl | 1 180 | 1 355 | 1 075 | 960 | 750 | 805 | 695 | -110 |

Vin | 570 | 710 | 580 | 475 | 565 | 545 | 460 | -85 |

Brennevin | 435 | 460 | 440 | 375 | 305 | 410 | 345 | -65 |

Rusbrus og sider | 125 | 140 | 130 | 80 | 100 | 115 | 105 | -10 |

Sigaretter | 725 | 765 | 815 | 580 | 480 | 390 | 340 | -50 |

Røyketobakk | 195 | 225 | 230 | 275 | 295 | 225 | 210 | -15 |

Mineralvann | 1 005 | 1 115 | 1 005 | 955 | 790 | 760 | 615 | -145 |

Sjokolade og godterier | 545 | 640 | 710 | 670 | 780 | 830 | 690 | -140 |

I alt | 4 780 | 5 410 | 4 985 | 4 370 | 4 065 | 4 080 | 3 460 | -620 |

Kilde: Skatteministeriet, Danmark

SKAT bemerker at det ikke kan vises til en enkelt forklaring på fallet i grensehandelen av nytelsesmidler de siste årene. Siden reduksjonen av øl- og brusavgiftene i juli 2013 og avskaffelsen av brusavgiften i januar 2014 er det ikke gjennomført avgiftslettelser for nytelsesmidler i Danmark som kan forklare nedgangen. Realverdien av avgiftene har likevel falt i perioden, fordi avgiftene ikke har blitt prisjustert.

SKAT påpeker at fallet i grensehandelen av nytelsesmidler også kan skyldes at priser og avgifter har steget i utlandet, noe som har redusert den økonomiske besparelsen ved grensehandel. Det vises også til at det kan være andre årsaker til endringer i grensehandelen enn avgifts- og prisforskjeller, for eksempel nye reisemønstre.

12.3 Netthandel

12.3.1 Innledning

Når det gjelder omfanget av netthandel av sjokolade- og sukkervarer og alkoholfrie drikkevarer, foreligger det ikke statistikk og det synes heller ikke å foreligge andre utredninger om dette. Det er imidlertid ikke urimelig å anta at kjøp av slike varer fra utenlandske nettbutikker har økt i 2018.

I henhold til regjeringens politiske plattform (Granavolden-erklæringen) skal adgangen til avgiftsfri import avvikles i 2020. Det antas at dette vil redusere handelen av sjokolade- og sukkervarer og alkoholfrie drikkevarer fra utenlandske nettbutikker.

12.3.2 Varer av mindre verdi (350-kronersgrensen)

12.3.2.1 Gjeldende rett

Hovedregelen er at det skal betales toll og avgifter ved innførsel av alle varer til Norge. Det er imidlertid fritak for forsendelser av varer fra utlandet dersom verdien er under 350 kroner inkludert frakt- og forsikringskostnader. Fritaket er ikke begrenset til å gjelde varer til privatpersoner.

Det er få vareslag som ilegges toll og særavgifter. Fritaket har dermed i utgangpunktet størst betydning ved at det gis fritak for merverdiavgift ved innførsel av varer av mindre verdi. For sjokolade- og sukkervarer og alkoholfrie drikkevarer skal det imidlertid betales særavgifter, og fritaket får dermed direkte betydning for disse varene ved at de kan innføres avgiftsfritt. Fritaket gjelder ikke for alkoholholdige produkter og tobakksvarer.

Næringsdrivende som omsetter varer i Norge, må beregne og betale merverdiavgift av all omsetning her i landet, også for varer av mindre verdi. Fritaket innebærer dermed en forskjellsbehandling ved at den norske handelsnæringen må betale merverdiavgift og særavgifter på varer de selger i Norge, mens utenlandske nettbutikker kan omsette tilsvarende varer til norske forbrukere uten avgifter. Forskjellsbehandlingen er særlig sterk for varer som er omfattet av særavgifter, for eksempel sjokolade- og sukkervarer og alkoholfrie drikkevarer.

Merverdiavgift ved internasjonal handel bygger på destinasjonsprinsippet slik at det er landet hvor forbrukeren er hjemmehørende som har beskatningsretten ved slik handel. Varer som utføres fra for eksemplet Sverige til Norge er derfor ikke merverdiavgiftspliktig i Sverige. Når det gis fritak også ved innførsel til Norge betyr dette at varene verken avgiftsberegnes i Norge eller i avsenderlandet.

Fritaket medfører et provenytap for staten, men innebærer en fordel for norske forbrukere som kan kjøpe småvarer fra utlandet avgiftsfritt.

Ved netthandel må det trekkes en grense mellom omsetning i og til Norge, se punkt 12.3.3.

12.3.2.2 Utviklingen i andre land

EU har et tilsvarende merverdiavgiftsfritak for småforsendelser som Norge. Medlemslandene kan likevel velge å legge merverdiavgift på innførsel av alle varer uansett verdi. Merverdiavgiftsfritaket i EU er vedtatt avviklet fra 2021. Dette innebærer at en selger som sender varer til EU fra tredjeland (for eksempel fra Norge) må betale merverdiavgift i EU for alle varer uansett verdi. Fra samme tidspunkt vil EU innføre forenklede fortollingsrutiner for å effektivisere denne handelen. De nærmere detaljer om dette er ikke klare.

Australia innførte 1. juli 2018 avgiftsplikt fra første krone ved varesendelser inn til landet. Ordningen gjennomføres ved at selgere og plattformer som har en samlet omsetning til australske forbrukere over en viss grense, skal registrere seg i Australia og forhåndsdeklarere varene før de sendes. Australske myndigheter utsteder en faktura for merverdiavgift som selger/plattform må betale. Australia er det første landet i OECD som har innført et slikt system.

12.3.2.3 Nærmere om handel av varer fra utlandet med verdi under 350 kroner

Handel av sjokolade, sukkervarer og alkoholfrie drikkevarer fra utenlandske nettbutikker omfatter i første rekke varesendinger med verdi under 350 kroner. Varer som sendes fra utlandet til mottaker i Norge og som har verdi under 350 kroner, er fritatt for deklareringsplikt. Dette innebærer at slike forsendelser ikke registreres hos tollmyndighetene og det finnes derfor ikke statistikk som viser omfanget av denne handelen.

Statistisk sentralbyrå (SSB) (2018) har forsøkt å anslå omfanget av handel av varer med verdi under 350-kroner fra utenlandske nettbutikker ved hjelp av data fra selskaper som utsteder betalingskort. Basert på kortdata estimerer SSB verdien av nordmenns totale innførsel av varer fra utenlandske nettbutikker. SSB trekker så fra antatt import av varer med verdi over den avgiftsfrie grensen på 350 kroner. Dermed sitter SSB igjen med et anslag over personers (husholdningers) import av varer under den avgiftsfrie grensen. Ved hjelp av denne beregningsmetoden anslo SSB at kjøp av varer med verdi under 350 kroner utgjorde 18,4 mrd. kroner i 2017. SSB påpeker at tallene er heftet med stor usikkerhet, men at det med rimelighet kan konstateres at denne handelen har økt betraktelig de siste årene. Metoden SSB anvender har en svakhet i at det ikke er klart hva som faktisk inngår i det endelige anslaget for varer med lav verdi. SSB understreker da også at det av ulike årsaker er stor usikkerhet i metoden som er benyttet i utnyttelsen av betalingstallene og at resultatene kan bli gjenstand for revisjon.

I 2018 kom det to rapporter med anslag på omfanget av handel med varer som har verdi under 350-kroner. I den ene rapporten fra Oslo Economics (2018), som ble utarbeidet på oppdrag fra Posten Norge, anslår Oslo Economics at det ble innført 33 mill. pakker med verdi under 350 kroner i 2017 og at verdien av denne handelen utgjorde rundt 2,5 mrd. kroner. Basert på stikkprøver foretatt av Posten, antas det i beregningen at 82 pst. av varesendingene i gjennomsnitt har en verdi under 100 kroner. Hva man velger å anta om gjennomsnittlig vareverdi, får stor betydning for resultatet. Ifølge Posten ble det innført færre pakker med lav verdi i 2018 enn året før.

I den andre rapporten fra Menon Economics (2018), utarbeidet på oppdrag fra Virke Handel, Handel og Kontor, NHO Service og Handel, NHO Mat og Drikke og Norsk Nærings- og nytelsesmiddelarbeiderforbund, anslo Menon Economics verdien av netthandelsimport av varer med verdi under 350 kroner til om lag 4,1 mrd. kroner i 2017. Menon Economics legger til grunn samme antall pakker som Oslo Economics, men har valgt en høyere gjennomsnittlig vareverdi.

12.3.3 Registreringsplikt i Norge for utenlandske næringsdrivende

Nettsalg fra utlandet til en norsk forbruker utløser ikke registreringsplikt for den utenlandske selgeren. Dersom omsetningen må anses foretatt i Norge, skal den utenlandske næringsdrivende registrere seg i Merverdiavgiftsregisteret og kreve inn merverdiavgift på omsetningen når den overstiger 50 000 kroner i løpet av en periode på tolv måneder. Om det er foretatt salg til Norge eller salg i Norge, kan være vanskelig å avgjøre. Det må foretas en konkret helhetsvurdering der det avgjørende er om det foreligger tilstrekkelig tilknytning mellom omsetningen og Norge, jf. Rt. 2006 side 364 (Ifi-OY-dommen).