Del 2

Status for petroleumsvirksomheten

2 Status for petroleumsvirksomheten

2.1 Den globale energisituasjonen

Verdens befolkning øker og behovet for velstandsøkning er stort. Det krever tilgang til mer energi. Fortsatt er det omfattende bruk av tradisjonelle energiformer i mange land med tilhørende store negative konsekvenser for helse og velstand. Innsatsen for å nå de globale klimamålene må intensiveres. FNs bærekraftsmål speiler helheten i utfordringene verden står overfor på disse områdene.

Verdens etterspørsel etter olje og gass har økt de siste årene. Det kreves store, nye investeringer i produksjonskapasitet globalt bare for å dekke fallet i produksjon fra eksisterende felt. Olje fra norsk sokkel dekker i underkant av to pst. av verdens oljeetterspørsel, men gir store inntekter og medfører titusenvis av arbeidsplasser i Norge. Gassproduksjonen fra norsk sokkel er høyere enn noen gang, og bidrar til sikker og renere energiforsyning hos våre handelspartnere i Europa. Gjennom en fortsatt aktiv petroleumspolitikk vil regjeringen legge til rette for lønnsom produksjon av olje- og gassresursene i et langsiktig perspektiv. Dette vil bidra til god ressursforvaltning, langsiktig verdiskaping, fortsatt gode velferdsordninger og høy sysselsetting. Gjennom å lykkes med dette vil dagens eksportnivå av gass til Europa kunne opprettholdes på et høyt nivå over tid. Dette vil også bidra til at den langsiktige nedgangen i Norges andel av det globale oljemarkedet skjer mer gradvis.

2.1.1 Økende befolkning og høyere levestandard

Det blir stadig flere mennesker i verden. Verdens befolking har vokst med om lag 1 mrd. mennesker fra 2004 til 2016. Siden 1967 er økningen om lag fire mrd., en gjennomsnittlig nettoøkning på om lag 220 000 mennesker pr. dag. På knapt fire uker øker befolkningen i verden tilsvarende antallet nordmenn og i løpet av ett år tilsvarende Tysklands befolkning.

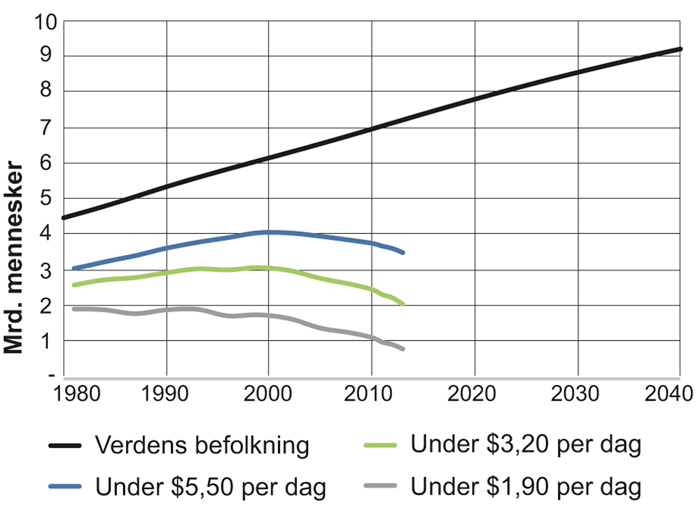

De siste tiårene har det skjedd en positiv velferdsøkning globalt. Antallet mennesker som lever i dypeste fattigdom er redusert, jf. figur 2.1. Antallet innbyggere i middelklassen har økt i alle verdensdeler, men klart sterkest i Asia, der det har økt med godt over én mrd. mennesker siden 1990.

Figur 2.1 Verdens befolkning og antall fattige (US dollar, faste priser og kjøpekraftsparitet (2011), 1980–2040)

Kilde: FN, Verdensbanken

Økt tilgang på energi har vært avgjørende for denne utviklingen. Gjennomsnittlig energiforbruk i verden har økt fra i overkant av tre kg oljeekvivalenter (o.e.) per innbygger daglig i 1965 til i overkant av fem kg i 2015. Siden år 2000 har gjennomsnittlig energiforbruk per innbygger økt med nærmere 20 pst. Økningen i energietterspørselen har vært sterkest i de fremvoksende økonomiene. Uten økt tilgang til energi ville ikke denne globale velferdsøkningen og positive sosiale utviklingen funnet sted.

Det er fortsatt store forskjeller mellom rike og fattige regioner når det gjelder energibruk, og energifattigdom er fortsatt utbredt. Om lag én mrd. mennesker lever uten tilgang til elektrisitet, mens om lag 2,5 mrd. mennesker bruker forurensende biomasse til matlaging. Dette utgjør en viktig global utfordring som må løses. Et av FNs bærekraftsmål er å sikre tilgang til pålitelig, bærekraftig og moderne energi til en overkommelig pris for alle.

Kina har siden årtusenskiftet opplevd en enorm velstandsøkning som har globale effekter. Landets bruttonasjonalprodukt har seksdoblet seg til å bli verdens største målt i kjøpekraft, og energibruken har tredoblet seg. I 2016 stod Kina for nærmere en fjerdedel av verdens totale energibruk, 40 pst. mer enn det nest største landet som er USA. Samtidig er det gjennomsnittlige velstandsnivået i Kina i dag fortsatt lavt sammenlignet med i OECD-landene, og energiforbruket per innbygger er om lag halvparten av snittet i OECD.

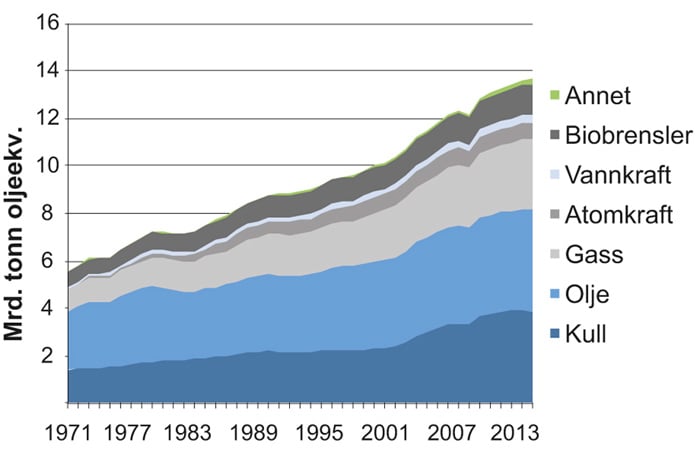

Total energibruk har globalt økt med nærmere 40 pst. siden årtusenskiftet, jf. figur 2.2. Kullforbruket har i perioden økt med nesten to tredeler, men har flatet ut de siste årene. Olje og gass dekker i dag 54 pst. av energietterspørselen, og bruken har økt med henholdsvis 24 og 44 pst. siden år 2000. Fornybar energi fra sol og vind har økt kraftig de siste årene, men fra et lavt nivå.

Figur 2.2 Vekst i energiforbruk og fordelt på energibærer over tid

Kilde: IEA Key World Statistics 2017

Globale CO2-utslipp har økt siden årtusenskiftet, særlig som følge av den sterke økningen i bruk av kull. Utslippene har i perioden 2000 til 2015 økt med om lag 40 pst. Over 60 pst. av denne utslippsveksten, 5 500 mill. tonn CO2 eller om lag 100 ganger de årlige norske utslippene, stammer fra økt kullbruk. I perioden 2014–2016 har utslippene flatet ut.

I de seneste årene har sammenhengen mellom økonomisk vekst og energibruk vært svakere. Dette skyldes blant annet mer effektiv bruk av energi, samtidig som global økonomisk vekst i større grad kommer av aktivitet med lavere energiintensitet.

2.1.2 Voksende oljeetterspørsel og høyere oljepris

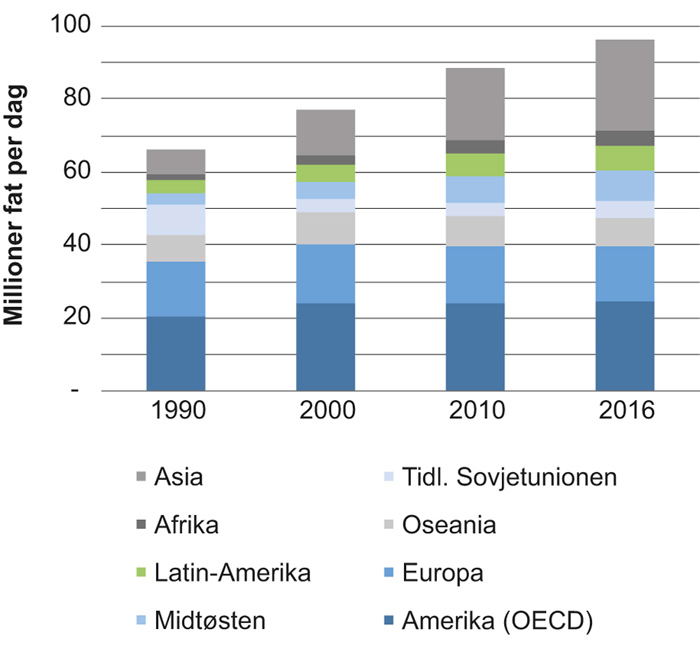

Den globale etterspørselen etter olje har økt over tid, jf. figur 2.3. I perioden 2006–2016 vokste etterspørselen med om lag 11 mill. fat per dag, eller om lag seks ganger årlig norsk produksjon. De siste årene har etterspørselsveksten vært sterkere enn årene før. I 2015, 2016 og 2017 økte etterspørselen med hhv. 1,9, 1,3 og 1,6 mill. fat per dag. Veksten i 2018 forventes også å bli sterk.

Figur 2.3 Utviklingen i verdens oljeforbruk fordelt på region siden 1990

Kilde: IEA

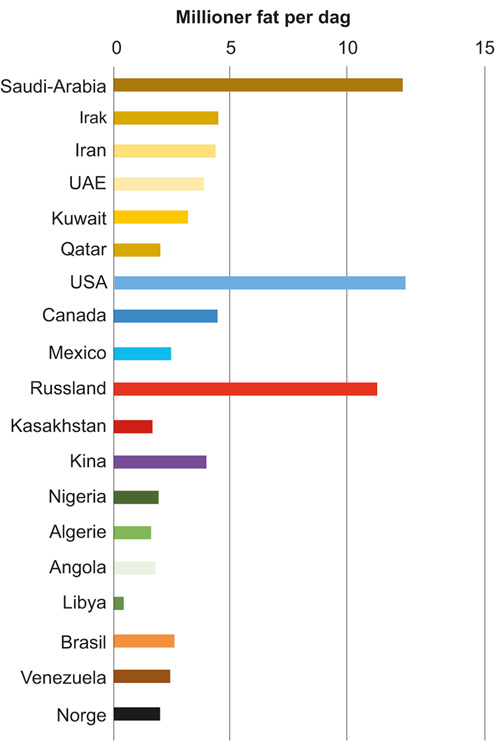

Det er tre store oljeproduserende land globalt: Russland, Saudi Arabia og USA, jf figur 2.4. I tillegg er det flere mellomstore og en rekke mindre produsentland, inklusive Norge.

Figur 2.4 Oljeproduksjon fra utvalgte land (2016)

Kilde: IEA

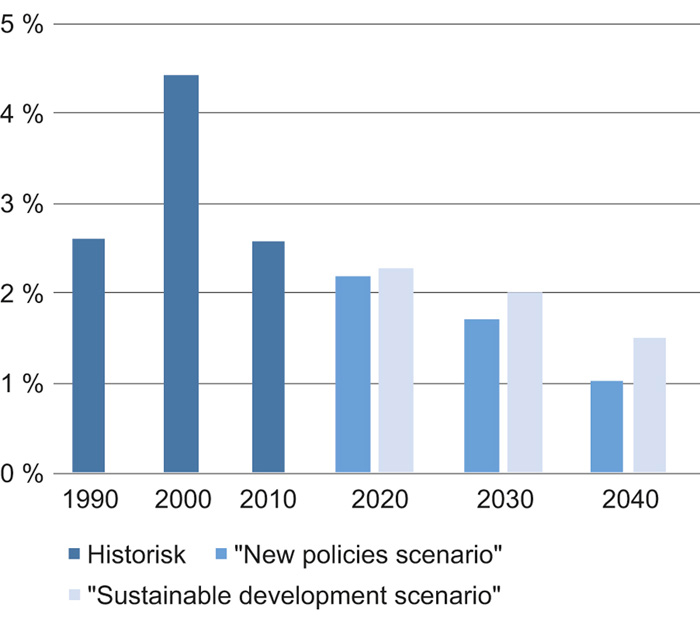

Oljeproduksjonen på norsk sokkel har falt med 42 pst. siden toppåret 2001, og norsk oljeproduksjon utgjør nå om lag 2,1 pst. av verdens oljeproduksjon. Denne andelen er i en langsiktig, nedadgående trend, jf. figur 2.5, men kan øke kortsiktig når nye store felt, som Sverdrup-feltet, kommer i produksjon.

Figur 2.5 Norsk oljeproduksjon som andel av verdens oljeproduksjon over tid

Kilde: Oljedirektoratet og IEA

Et viktig utviklingstrekk i oljemarkedet det siste tiåret er veksten av oljeproduksjon direkte fra kildebergartene. Økt tilbud av olje særlig fra skiferoljeproduksjon i USA, men også fra oljesand i Canada, var en hovedårsak til at det oppsto tilbudsoverskudd i oljemarkedet og bidro til oljeprisfallet i 2014.

Oljemarkedet er på vei ut av perioden med tilbudsoverskudd. Fallet i oljeprisen i 2014 bidro til økt etterspørselsvekst etter olje, svakere utvikling i produksjon av skiferolje og et generelt kutt i investeringsnivået i næringen. Skiferoljeproduksjonen i USA er den delen av den globale produksjonen som reagerer raskest på oljeprisendringer. I tillegg inngikk Organisasjonen for oljeeksporterende land (OPEC) og ti andre land høsten 2016 en avtale om å begrense sin oljeproduksjon.

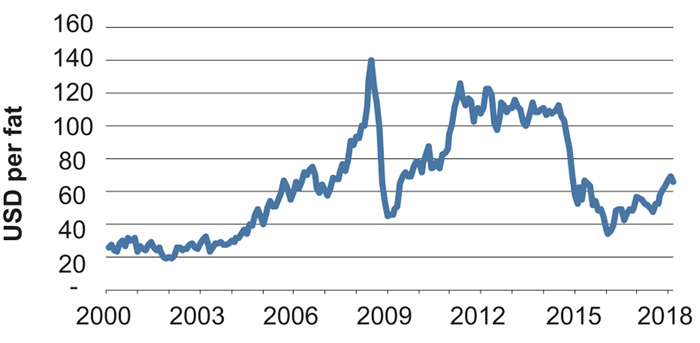

I 2017 var veksten i oljeetterspørselen betydelig. Samtidig var det begrenset vekst i oljeproduksjonen, og kuttavtalen mellom OPEC og ti andre land har i stor grad blitt overholdt. Dette har gitt en bedre balanse i oljemarkedet, og er en viktig grunn til at oljeprisen steg betraktelig i løpet av 2017, jf. figur 2.6.

Figur 2.6 Oljeprisutvikling siden år 2000 (Brent, dollar per fat, løpende priser)

Kilde: Intercontinental exchange (ICE)

Fundamentale forhold tyder på at det blir en skjør balanse mellom tilbud og etterspørsel av olje i 2018 og 2019. Det forventes robust etterspørselsvekst, mens tilbudssiden er preget av større usikkerhet. Det er usikkerhet rundt kuttavtalen, omkring videre produksjonsøkning fra skiferolje, samt risiko for produksjonsbortfall fra oljeproduserende land som Libya, Nigeria og Venezuela.

På mellomlang sikt kan det oppstå et tilbudsunderskudd som følge av reduksjonen i oljeselskapenes investeringer i nye prosjekter etter oljeprisfallet i 2014. Effekten av dette er at færre nye felt starter opp de nærmeste årene.

Oljefelt er ikke «fabrikker» som produserer jevnt over tid. En typisk produksjonsprofil fra et felt/prosjekt er avtagende over tid som følge av at reservoarene tømmes som følge av produksjonen. Fallende produksjon fra gjennomførte investeringer i produserende oljefelt skaper derfor behov for investeringer i ytterligere produksjonskapasitet for å opprettholde et gitt produksjonsnivå. Dette gjelder også på norsk sokkel. Stadig nye utbygginger og tiltak for økt utvinning er nødvendig for å begrense fallet i norsk produksjon over tid. Gjennom den aktive petroleumspolitikken regjeringen fører vil det være mulig å begrense fallet i norsk oljeproduksjon også etter 2025.

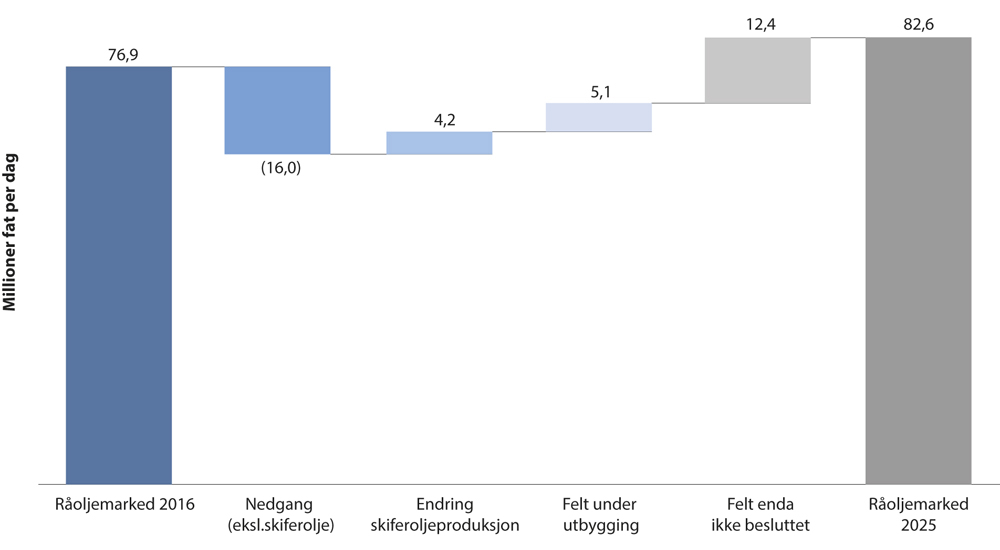

Behovet for nye investeringer globalt er blant annet illustrert i en analyse fra konsulentselskapet IHS Markit. I analysen anslås det at i 2025 vil det være behov for om lag 22 mill. fat pr. dag oljeproduksjon fra nye felt/tiltak, jf. figur 2.7. Rundt 16 mill. fat trengs for å erstatte forventet fall i produksjonen fra dagens produserende felt, mens om lag 6 mill. vil dekke forventet etterspørselsvekst fram til 2025. De om lag 22 mill. fat per dag forventes delvis å komme fra økt produksjon av skiferolje (4,2 mill.) eller andre pågående feltutbygginger (5,1 mill.). Over halvparten av det økte behovet (12,4 mill. fat pr. dag) må derimot dekkes av nye investeringer i form av utbygginger eller tiltak for økt utvinning.

Figur 2.7 Behov for nye utbygginger globalt frem mot 2025

Kilde: IHS Markit

2.1.3 Rekordmye norsk gass til Europa

Naturgass er en energikilde med en rekke gode egenskaper og bruksområder. Gass brukes til oppvarming, som råstoff og energikilde i industrielle prosesser, som drivstoff i transport og til elektrisitetsproduksjon. Gass er en rimelig og effektiv måte å dekke energibehovet på og dermed bidra til velstandsutvikling i ulike land. Gass har lavt karboninnhold sammenliknet med kull og gir derfor reduserte klimagassutslipp når det erstatter kull. Bytte fra kull til gass gir også bedre lokal luftkvalitet. Lokal luftforurensning er et alvorlig problem i mange storbyer. Gass er en fleksibel og tilgjengelig energikilde som er velegnet også som back-up for variabel, fornybar energiproduksjon.

Gass står for 20–25 pst. av primært energiforbruk i verden og i Europa, og kan bidra til en mer bærekraftig energiutvikling på tre måter: gjennom å gi rimelig og stabil tilgang til energi, gjennom å fortrenge bruk av kull og gjennom å støtte opp under fornybar energiproduksjon. Gassens kvaliteter og fleksibilitet som energikilde og råstoff gjør at den vil ha en sentral rolle i det globale energisystemet fremover. Et kommersielt gjennombrudd for CO2-håndtering vil kunne bidra til å frikoble brenning av gass og utslipp av CO2.

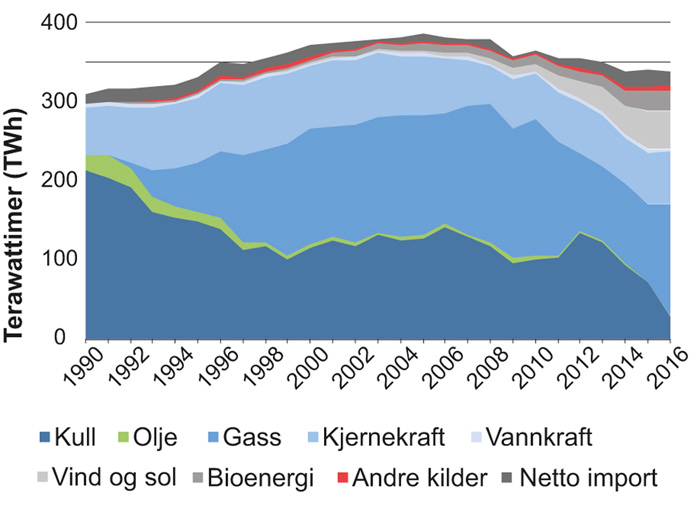

Norsk gasseksport gjør det enklere for aktører i Europa å fatte beslutninger om å fase ut kull i kraftforsyningen. Storbritannia, som dekker 40 pst. av sitt gassforbruk med import fra Norge, har redusert kullbasert kraftproduksjon med mer enn 60 pst. siden 2015, jf figur 2.8. For en stor del er det gasskraft som har erstattet kull, noe som i 2016 alene reduserte CO2-utslippene i Storbritannia tilsvarende halvparten av Norges CO2-utslipp. Norsk gass vil få økende betydning når britisk kullkraft fases ut og vil spille en viktig rolle for fleksibiliteten i det britiske energisystemet.

Figur 2.8 Den britiske strømforsyningen fordelt på energikilde

Kilde: UK Department for Business, Energy & Industrial Strategy

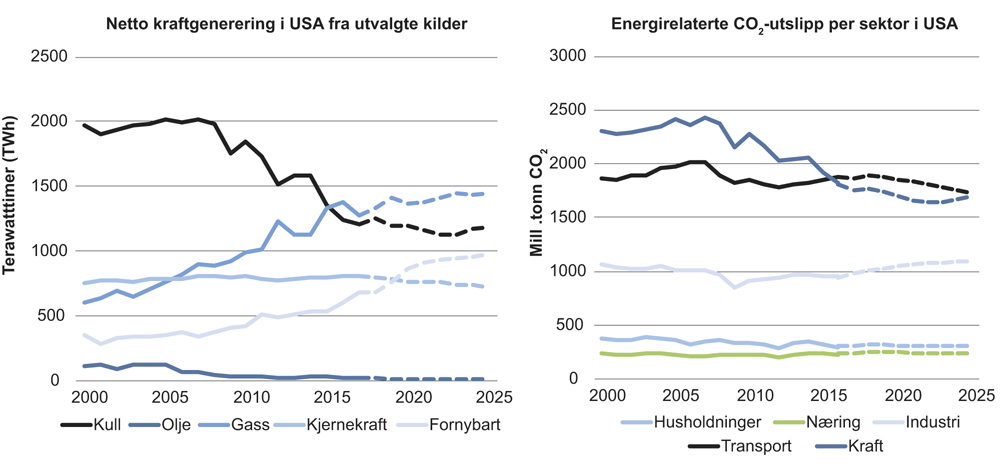

I USA har samlet gassproduksjon økt kraftig siden produksjonen av skifergass for alvor skjøt fart i 2008. Den økende tilgangen på rimelig gass har medført et fall i bruken av kull til elektrisitetsproduksjon og har bidratt til store reduksjoner i CO2-utslippene, jf. figur 2.9. Totale amerikanske utslipp av CO2 var i 2016 på om lag 5 200 mill. tonn, det laveste nivå på 26 år, samtidig som BNP i disse årene økte med over 80 pst.

Figur 2.9 Strømforsyningen fordelt på energikilde, samt utviklingen i energirelaterte CO2-utslipp i USA

Kilde: U.S. Energy Information Administration (EIA)

Norsk gasseksport gjør at Europa importerer mindre LNG. Derigjennom frigjøres LNG på verdensmarkedet som kan brukes til å erstatte kull eksempelvis i Kina. Kina har innført begrensninger på bruk av kull i deler av landet for å redusere lokal luftforurensning som er svært høy i mange store byer. Det har skapt et stort behov for gass, og bidro til at Kina økte LNG-importen med nesten 50 pst. i 2017.

De siste årene har gassmarkedet blitt stadig mer globalt. Veksten i gasstransport på skip i form av flytende naturgass (LNG) har i løpet av det siste tiåret knyttet verdens gassmarkeder tettere sammen. Frem til i dag har det vært store regionale forskjeller i gassmarkedene, men med utvikling av mer LNG vil prisene på gass ulike steder i verden kunne ligge tettere enn tidligere. Mer fleksible salgskontrakter og reduserte flaskehalser, blant annet utvidelsen av Panama-kanalen, understøtter en slik utvikling.

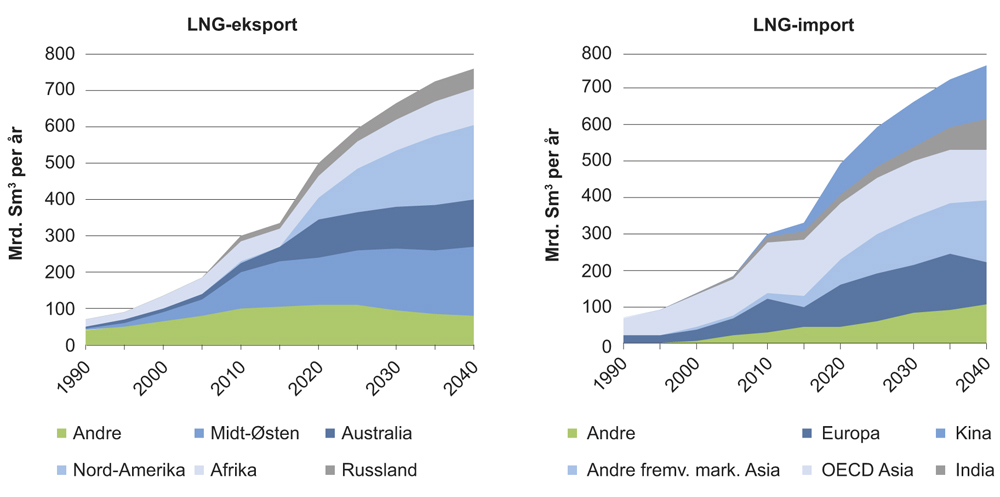

Produksjon av LNG globalt ligger an til å øke betydelig fremover, jf. figur 2.10. Tall fra BP og andre indikerer at den globale produksjonskapasiteten kan øke med om lag 150 mrd. standardkubikkmeter (Sm3) de neste 4 årene, tilsvarende en økning på 30 pst. Etterspørselen etter LNG utenfor Europa, særlig Asia, øker sterkt. Antallet land som importerer LNG øker også. Også importen av LNG til Europa forventes å øke frem mot 2020.

Figur 2.10 Utviklingen i global LNG-eksport og -import over tid

Kilde: BP Energy Outlook 2017

Utviklingen i LNG-produksjonen på litt lengre sikt er mer usikker. Relativt lave gasspriser de siste årene har ført til et fall i investeringene i nye LNG-eksportanlegg og utbygging av gassfelt globalt. Utover i 2020-årene må ny produksjonskapasitet bygges opp for å erstatte fall fra eksisterende produksjon og dekke forventet vekst i etterspørselen. For at investeringer i ny LNG-kapasitet skal bli lønnsome kreves det et høyere langsiktig prisnivå enn det som har vært de siste to til tre årene.

Europa er det desidert viktigste markedet for gass fra norsk sokkel. Om lag 95 pst. av norsk gass sendes i rørledninger til Europa. Rørtransportert gass er meget konkurransedyktig sammenlignet med LNG i Europa, ettersom prosessen med å kjøle ned gass til flytende LNG er kostnadskrevende og det er betydelige kostnader knyttet til skipstransport.

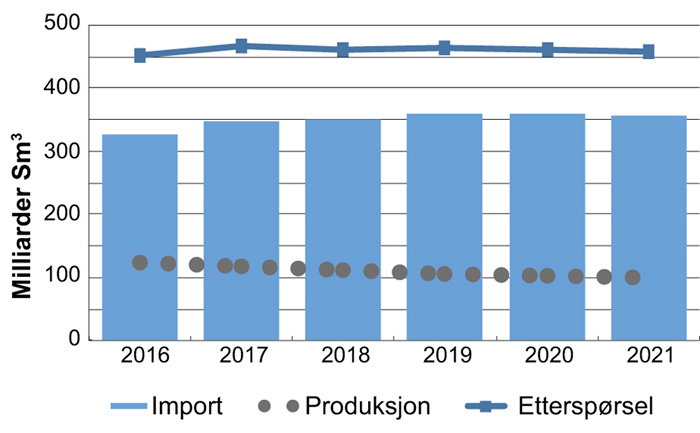

Etterspørselen etter gass har økt i Europa de siste tre årene etter en etterspørselsnedgang mellom 2010 og 2014, jf. figur 2.11. Veksten fra 2014 er hovedsakelig knyttet til økt gassforbruk i kraftsektoren, der gass har styrket sin konkurransekraft, spesielt overfor kull. Gassetterspørselen i Europa forventes å være relativt stabil på kort og mellomlang sikt. I Europa brukes gassen til oppvarming og annen direkte bruk i boliger og næringsbygg, som innsatsfaktor i petrokjemi og andre industrielle prosesser, til produksjon av elektrisitet og til en viss grad i transportsektoren.

Figur 2.11 Utviklingen i importbehovet for gass i Europa

Kilde: IHS Markit

Europas gassforsyning kommer i hovedsak fra tre kilder: EUs egenproduksjon av gass, import av gass gjennom rørledninger fra Russland, Norge og Nord-Afrika og import av LNG. Det forventes at Europa vil ha økende behov for import av gass i årene fremover selv i en situasjon der etterspørselen ikke øker. Det skyldes at EUs egenproduksjon, som har vært i jevn tilbakegang de siste årene, er forventet å falle ytterligere. Dette skyldes både at eksisterende felt tømmes ut og at produksjonen fra det store Groeningen-feltet i Nederland er redusert av nederlandske myndigheter.

Den største leverandøren av gass til Europa er Russland. Gass fra Russland dekker drøyt 30 pst. av etterspørselen. I kraft av sine store gassreserver, stor ledig produksjons- og transportkapasitet og lave leveransekostnader, vil Russland fremover spille en nøkkelrolle i det europeiske gassmarkedet, slik de har gjort de siste tiårene.

Norge er den nest største leverandøren av gass i det europeiske markedet. Norsk gass dekker i dag rundt en fjerdedel av gassforbruket i Europa. Norge er en stabil, sikker og langsiktig gassleverandør, med et forutsigbart og transparent forvaltningssystem. Norsk gass er viktig for energiforsyningen, energisikkerheten og energiomleggingen i Europa.

Røreksporten fra Nord-Afrika til Sør-Europa er forventet å holde seg relativt stabil fremover og dekker i dag rundt ti pst. av det europeiske gassforbruket. I 2016 ble rundt ti pst. av etterspørselen i Europa dekket av LNG transportert på skip.

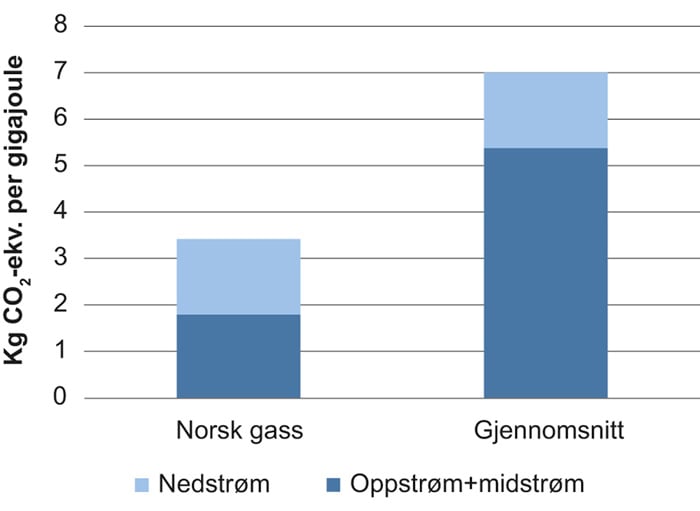

Norsk gasseksport har lavere klimagassavtrykk enn annen gass til Europa, jf. figur 2.12. Dette som følge av en effektiv oppstrømsvirksomhet og et transportsystem med lave utslipp. Høye priser på klimagassutslipp for virksomheten på norsk sokkel gir sterke insentiver til utslippsreduserende tiltak. Utslippene av metan fra produksjon og transport av petroleum er svært lave på norsk sokkel.

Figur 2.12 Klimagassavtrykk for norsk gass vs. gjennomsnitt for all gass. Leveransepunkt Tyskland/EU sentral

Kilde: Statoil, Natural & bio Gas Vehicle Association (NGVA)

Etter 40 år med norsk gasseksport ble det i 2017 satt ny eksportrekord fra norsk sokkel. Om lag 122 mrd. standardkubikkmeter gass (Sm3), til en verdi av om lag 200 mrd. kroner, ble eksportert, i hovedsak til andre land i Europa. De største brukerlandene av norsk gass er Storbritannia, Tyskland og Frankrike. Den største økningen i eksport av rørgass var til Storbritannia som økte med totalt 12 pst. i 2017. Totalt økte røreksporten med åtte pst. i forhold til 2016. Det ble i 2017 også satt leveranserekord for en enkeltdag med 376 mill. Sm3. Verdien av gassen som ble solgt denne ene dagen utgjorde om lag 750 mill. kroner.

Rundt 95 pst. av gasseksporten, eller 117 mrd. Sm3, ble transportert til markedet gjennom verdens største og mest avanserte offshore rørledningsnettverk. Rørene på norsk sokkel har en samlet lengde på om lag 8 800 km, og knytter sammen rundt 65 produksjonsfelt på norsk sokkel med tre prosessanlegg på fastlandet (Kårstø, Kollsnes og Nyhamna) og seks mottaksterminaler i utlandet (i Storbritannia, Tyskland, Belgia og Frankrike). I tillegg ble om lag 5,5 mrd. Sm3 gass i 2017 eksportert som LNG. Energiinnholdet i LNG-eksporten fra Melkøya tilsvarer alene om lag halvparten av Norges elektrisitetsproduksjon.

Norsk gassproduksjon ventes å holde seg på om lag dagens nivå de neste årene. Siden gasseksporten startet på 70-tallet er drøyt en tredel av forventede utvinnbare ressurser produsert. Eksporten har økt særlig kraftig siden 90-tallet og er nå på et platånivå som ambisjonen er å holde over tid.

2.1.4 Langsiktig velstandsutvikling og energiomlegging

Verdens befolkning vil fortsette å øke fremover. I løpet av de neste 40 årene forventes den å øke med 2,5 mrd, som var antallet mennesker i verden i 1950. Denne veksten tilsvarer nesten dagens samlede befolkning i verdens to mest folkerike land; India og Kina. Det forventes fortsatt global økonomisk vekst og en økende middelklasse. Flere mennesker vil løftes ut av fattigdom. Asia generelt, og Kina og India spesielt, vil være viktige drivere for den globale økonomiske veksten og derfor også for utviklingen i energiforbruket de neste tiårene.

Utfordringen for energipolitikken i ulike land fremover vil være å oppnå en fortsatt positiv velstandsutvikling samtidig som forpliktelser i Parisavtalen og andre miljøavtaler overholdes. Viktige mål i energipolitikken er å bidra til å holde kostnadene ved energiforsyningen nede, fremme energieffektivisering, sikre at energi er tilgjengelig for brukerne når de trenger den, unngå lokale miljøproblemer og sørge for at klimagassutslippene fra energibruk reduseres.

De mest autoritative anslagene for verdens fremtidige energiutvikling kommer fra Det internasjonale energibyrået (IEA). De utgir årlig publikasjonen World Energy Outlook (WEO). I WEO presenteres flere ulike scenarier for fremtiden. IEAs hovedscenario er gitt navnet «New Policies Scenario». Dette scenariet legger til grunn de ulike lands iverksatte og planlagte energi- og klimapolitikk, og inkluderer således de konkrete politikktiltak som de ulike land meldte inn under Parisavtalen i 2015. Parisavtalens ambisjonsmekanisme innebærer at de nasjonale bidragene under Parisavtalen skal opprettholdes eller forsterkes hvert femte år, med første innmelding til FN i 2020.

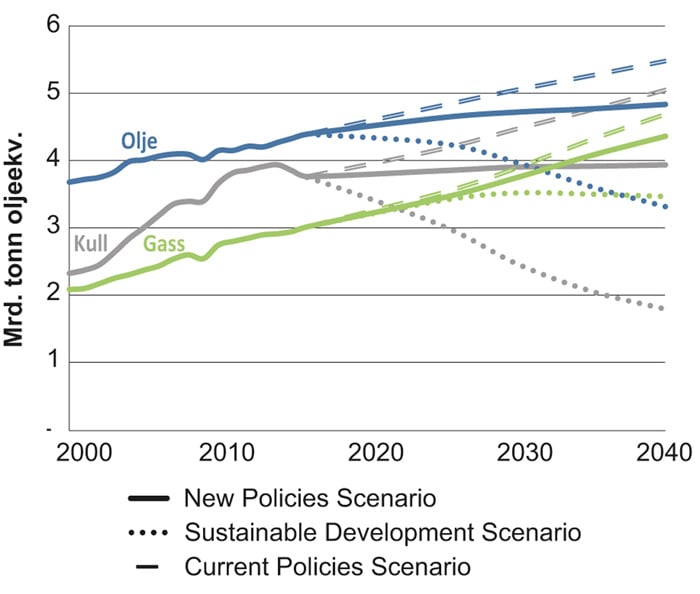

Olje og gass stod i 2016 for henholdsvis 32 pst. og 22 pst. av globalt energiforbruk. IEA anslår i sitt hovedscenario at verdens energiforbruk vil øke med 27 pst. i perioden 2016–2040. Dette inkluderer betydelig energieffektivisering og en nedgang i oljeforbruket innenfor el-generering, oppvarming og personbiltransport. Samtidig øker tungtransport, fly, maritim transport og petrokjemi bruken av olje. Antallet elbiler i verden vil ifølge IEA øke fra dagens to mill. biler (inkludert plug-in hybridbiler) til 280 mill. i 2040. Samlet gir dette en lavere veksttakt i forbruket av olje enn hva som har vært historisk. Oljeforbruket er anslått til å øke med over 11 mill. fat pr. dag, eller om lag 12 pst. fram mot 2040, jf. figur 2.13.

Figur 2.13 Forbruk av fossile brensler historisk og anslag fremover i tre av IEAs scenarier

Kilde: IEA World Energy Outlook (WEO) 2017

For gass venter IEA at det meste av etterspørselsveksten kommer i fremvoksende økonomier, spesielt i Kina og India. Byrået venter at gass i økende grad vil erstatte kull for å forbedre luftkvaliteten, spesielt i tett befolkede områder. Innenfor OECD vil veksten i gassetterspørselen skje med et lavere tempo. Veksten i gassbruk de senere årene har vært drevet av den raskt fremvoksende skifergassproduksjonen i USA. Dette har gitt amerikanske kraftprodusenter og amerikansk industri tilgang på store mengder rimelig gass. Gassetterspørselen vil øke i elektrisitetssektoren og innenfor industri og husholdninger. Gassforbruket anslås å øke med 45 pst. fram mot 2040.

I WEO presenteres også et scenario som tar utgangspunkt i videreføring av dagens etablerte politikk i de ulike landene og ikke tar hensyn til politikktiltak som ennå ikke er innført. Med dagens politikk er energietterspørselen anslått til å øke med 40 pst. i perioden 2016–2040 , og etterspørselen etter olje og gass er anslått å øke med henholdsvis 25 og 56 pst.

I publikasjonen presenteres det også et eget scenario for å illustrere hva som må til for at verden skal kunne nå bærekraftmålene om universell tilgang på energi innen 2030, begrensning av klimaendringene i tråd med Parisavtalen og sterk forbedring av luftkvaliteten. Dette krever at de ulike land i verden gjennomfører en helt annen politikk enn i dag. I denne analysen beregnes forbruket av naturgass å flate ut etter 2030, mens oljeetterspørselen er beregnet til å være 25 pst. lavere i 2040 enn i dag. Olje og gass utgjør i dette scenariet 48 pst. av verdens energiforbruk i 2040 (henholdsvis 23,4 og 24,5 pst.). Parisavtalens mål er å holde økningen i den globale gjennomsnittstemperaturen godt under to grader sammenliknet med førindustrielt nivå, og tilstrebe å begrense temperaturøkningen til 1,5 grader. Det er gjort svært få modellberegninger for utviklingsbaner der global oppvarming kan begrenses ned mot 1,5 °C. Som oppfølging av Parisavtalen arbeider FNs klimapanel med en spesialrapport om virkninger og utslippsbaner knyttet til 1,5 graders global oppvarming. Rapporten skal ferdigstilles andre halvår 2018.

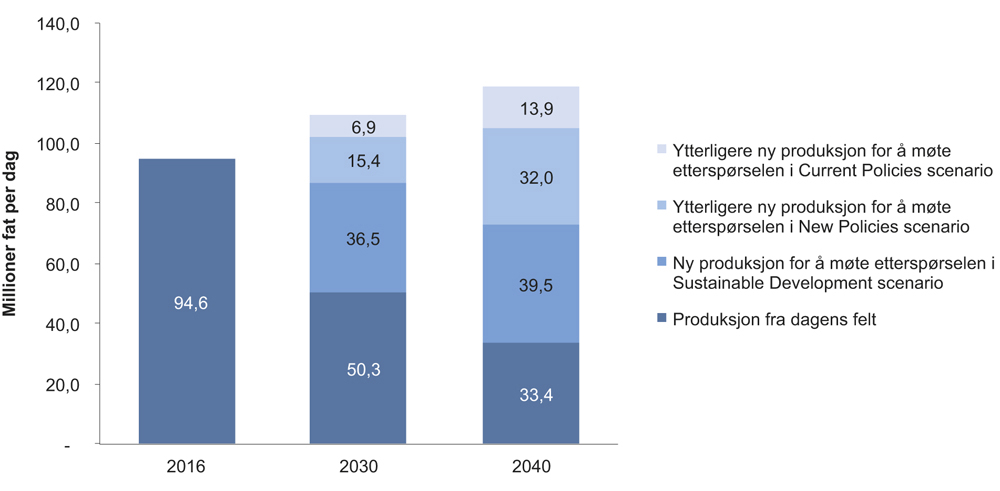

Fallet i produksjon fra allerede gjennomførte investeringer i olje- og gassproduksjon akkumuleres over tid. Oljeproduksjonen fra eksisterende investeringer i felt er av IEA anslått til drøyt 50 mill. fat pr. dag i 2030 og 33 mill. fat pr. dag i 2040. Også etter 2025 vil det derfor være behov for en rekke nye oljeutbygginger globalt for å kunne dekke oljeetterspørselen. Med en oljebruk i 2040 som beregnet i «bærekraftsscenariet», 73 mill. fat per dag, kreves det at ny oljeproduksjon tilsvarende dagens totalproduksjon fra de tre største oljeprodusentene (Russland, Saudi Arabia og USA) må komme til markedet i 2030 og 2040 for å dekke etterspørselen, jf. figur 2.14.

Figur 2.14 Produksjon av olje fra dagens produserende felt i forhold til fremtidig forbruk i IEAs tre scenarioer

Kilde: IEA WEO 2017

Boks 2.1 Oljebruk – elbiler og innsatsfaktor i industrien

Om lag 50 pst. av verdens oljeforbruk skjer i transportsektoren, og rundt halvparten av dette blir brukt av personbiler. Veksten i antall elbiler vil ha en effekt på det totale oljeforbruket de neste 20 årene. Elbiler utgjør i dag under én pst. av verdens nybilsalg og to promille av verdens totale bilpark. I IEAs hovedscenario anslås antallet elbiler i verden til 280 mill. i 2040, eller 140 ganger antallet i 2016. IEA har anslått at da vil oljeforbruk på 2,5 mill. fat per dag bli erstattet av elbiler innen 2040. Tallet er ikke høyere fordi det i alle scenariene legges til grunn store effektivitetsforbedringer i vanlige forbrenningsmotorer og fordi innfasingen av elbiler tar tid.

Bloomberg New Energy Finance (BNEF), som er blant de mest elbil-optimistiske analysebyråene, anslår at en tredjedel av verdens bilpark vil være elektrisk i 2040 (inkl. plug-in hybrider). Dvs. at det fremdeles vil være over én mrd. biler med vanlig forbrenningsmotor i 2040. Dette er om lag samme antall som i dag. I BNEFs scenario vil elbiler bidra til å redusere oljeetterspørselen med 8 mill. fat per dag i 2040. Samlet oljeetterspørsel i dag er til sammenligning nærmere 100 mill. fat per dag.

Oljeforbruket ellers i transportsektoren (fly, tungtransport, skipstransport etc.) forventes å øke, fordi denne delen av transportsektoren er vanskeligere å elektrifisere og/eller omstille til alternativt drivstoff. Bare innenfor tungtransport vil oljeforbruket, ifølge IEA, øke med 4 mill. fat per dag mellom 2016 og 2040.

I tillegg til dette brukes olje som viktig innsatsfaktor utenfor energisektoren. I 2016 ble om lag 15 pst. av oljen brukt utenfor energisektoren, bl.a. som råstoff i produksjon av petrokjemiske produkter. Karbon- og hydrogenmolekylene er byggeklosser i produksjon av plast, asfalt, møbler, klær, datamaskiner, medisiner med mer. Siden årtusenskiftet har forbruket utenfor energisektoren økt med over 50 pst. IEA anslår at dette forbruket vil øke kraftig også fremover, og at etterspørselen etter olje til bruk utenfor energisektoren øker med syv mill. fat per dag innen 2040 – altså langt mer enn den oljeetterspørselen som erstattes av elbiler i transportsektoren. Dette kommer av at det pr. i dag er få alternativer til petrokjemiske produkter og at det er nær sammenheng mellom økonomisk vekst og økt etterspørsel etter petrokjemiske produkter.

2.1.5 Lønnsomme norske ressurser

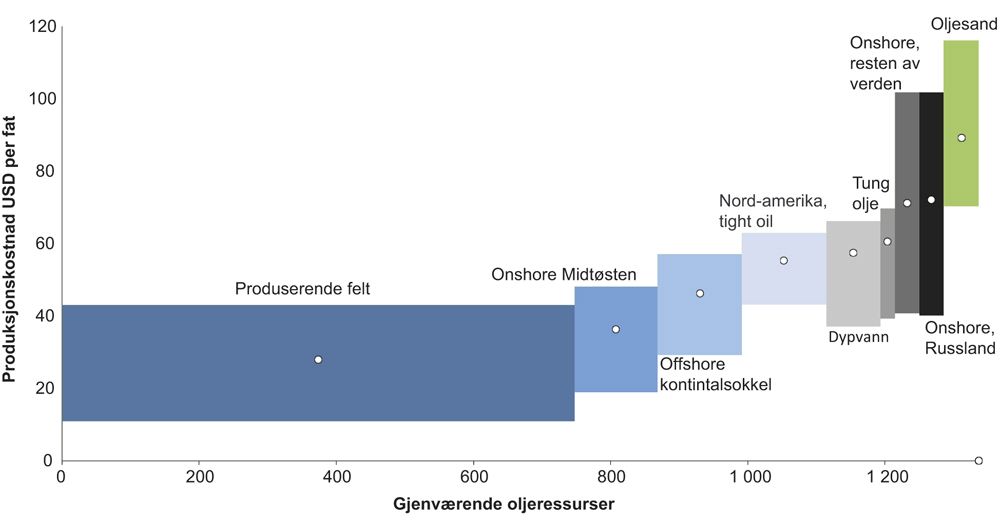

Verdens olje- og gassressurser har ulike kostnader knyttet til leting, utbygging og drift. For at ny produksjon skal utvikles må forventede fremtidige olje- og gasspriser være så høye at de gjør den aktuelle utbyggingen lønnsom. Den dyreste ressursen som bygges ut forventes å gi den avkastning på kapital som kan oppnås i andre sektorer – «marginal lønnsomhet». På lang sikt vil en forvente en oljepris som gjør det lønnsomt å bygge ut og produsere akkurat så mye olje at forventet etterspørsel til samme pris dekkes over tid.

Basert på dette resonnementet kan en trekke opp en global oljetilbudskurve, jf. figur 2.15. Oljeproduksjon fra norsk sokkel er en relativt sett billig måte å bringe ny oljeproduksjon til markedet på, også fremover. Så lenge næringen unngår særnorske kostnader og driver effektivt, bør ressurser på norsk sokkel være konkurransedyktige og lønnsomme også ved svakere etterspørselsutvikling fordi fallet i produksjon fra eksisterende felt uansett må erstattes.

Figur 2.15 Global kostnadskurve

Ressurser i felt og funn. Produksjonskostnad er oppgitt som balansepris, altså den oljeprisen som gir netto nåverdi lik null. Kalkulasjonsrenten som er brukt er 7,5 pst. reelt.

Kilde: Rystad Energy

Det vil være et økt behov for import av gass til Europa framover. Norske felt sin nærhet til markedet, lave transportkostnader og et integrert og fleksibelt transportsystem med adgang for alle produsenter på like vilkår og til lave enhetskostnader gjør disse meget konkurransedyktige i det europeiske markedet; herunder mot importert LNG. Norske gassressurser, særlig de som kan utnytte den etablerte transportinfrastrukturen, vil derfor ikke være markedsbegrenset i realistiske scenarier for utvikling av gassmarkedet. I områder uten slik infrastruktur vil nye funn måtte være større for å kunne bære utbyggingskostnadene.

For både olje og gass vil kostnader og forventet lønnsomhet ved leting, utbygging og drift også fremover variere internt på norsk sokkel. Særlig geologiske forhold er viktige for dette, men også teknologiske og markedsmessige forhold spiller en viktig rolle.

2.2 En næring med store fremtidsmuligheter

Petroleumsressursene tilhører det norske folk. Det har vært bred enighet om at de ekstraordinære inntektene fra olje- og gassutvinning skal komme eieren av ressursene – det norske folk – til gode. Petroleumsskattesystemet og Statens direkte økonomiske engasjement (SDØE) sikrer at en stor del av verdiskapingen fra petroleumsvirksomheten tilfaller staten.

Ingen annen næring kan sammenlignes størrelsesmessig med petroleumsvirksomheten når det gjelder ringvirkninger, verdiskaping og inntekter til staten. Siden det første oljefunnet på slutten av 1960-tallet, har eksporten av norsk olje og gass bidratt til en inntektsutvikling få land har opplevd. Virksomheten har i sum bidratt til i overkant av 14 000 mrd. kroner i verdiskaping, i dagens kroneverdi. Verdier som har gitt velferd, vekst og velstand. I 2017 bidro olje og gass med 168 mrd. kroner til staten, eller over 30 000 kroner per innbygger. Statistisk sentralbyrå anslår at om lag syv pst. av samlet sysselsetting, eller i underkant av 200 000 personer, kunne knyttes til petroleumsnæringen i 2016.

Oljenæringen er syklisk. Næringen har de siste årene vært gjennom en nødvendig omstillingsprosess. Deler av næringen har det fortsatt tøft på grunn av overkapasitet. Et løft innen effektivisering og nyskaping var påkrevd etter oljeprisfallet i 2014. Fremtidsutsiktene for norsk sokkel er positive med en konkurransedyktig ressursbase, høy investeringstakt og god interesse fra oljeselskaper for fortsatt leting, utbygging og drift.

Mange deler av næringen er internasjonalt rettet. Samtidig er mange bedrifters lokalisering i Norge direkte eller indirekte begrunnet i aktiviteten i hjemmemarkedet. En positiv videre utvikling på norsk sokkel er derfor avgjørende for å opprettholde og videreutvikle kompetansen – ikke bare i oljeselskaper og leverandørbedrifter, men i det brede, norske miljøet, fra universiteter og institutter til tjeneste- og serviceleverandører.

Petroleumsnæringen har stått for noen av de største industribragdene i Norge de siste 50 årene. Den er viktig for innovasjon, er internasjonalt konkurransedyktig og har stor omstillingsevne. Næringen gir i tillegg store, positive ringvirkninger for andre næringer gjennom overføring av industrikompetanse og -kultur, av teknologi og gjennom ulik knoppskyting. Mange norske leverandørbedrifter leverer også produkter og tjenester til andre næringer. Det å ha flere ben å stå på er særlig viktig i perioder når leveransene til olje- og gassnæringen eller andre av deres markedssegmenter er lavere.

2.2.1 Halvparten av ressursene igjen

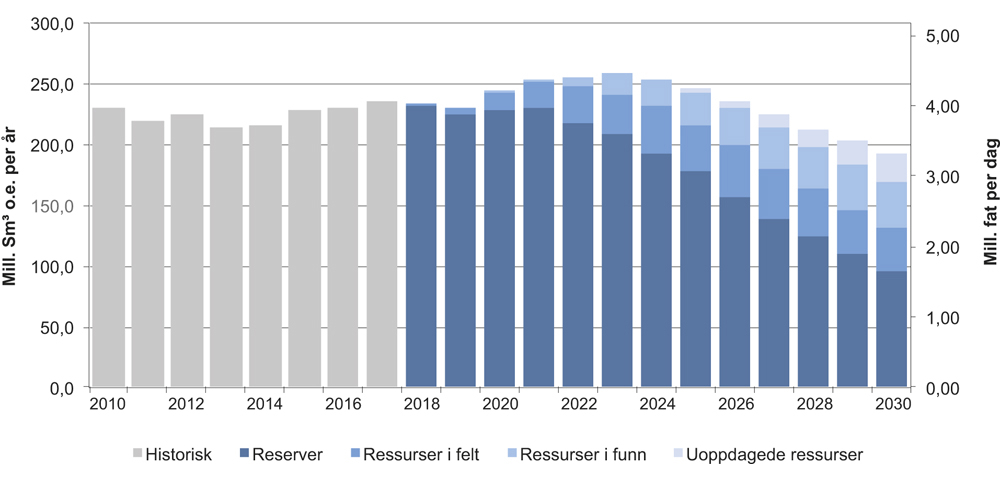

Mesteparten av produksjonen på norsk sokkel kommer fra Nordsjøen, men også produksjon fra Norskehavet er betydelig. I tillegg er det to felt som produserer i Barentshavet. I denne proposisjonen presenteres utbyggingen av det tredje, Johan Castberg-feltet. Petroleumsproduksjon på norsk sokkel er ventet å øke moderat de neste fem årene, jf. figur 2.16.

Figur 2.16 Historisk produksjon og produksjonsutsikter fra norsk sokkel

Kilde: Oljedirektoratet

De nærmeste årene kommer produksjonen hovedsakelig fra allerede produserende felt og felt som i dag er under utbygging. Fra midten av 2020-tallet synker produksjonen fra disse feltene, og produksjon fra ressurser som i dag er uoppdagede begynner å gjøre seg gjeldende. Det tar flere år fra et funn gjøres til feltet er i drift. For å opprettholde produksjonen på samme nivå etter midten av 2020-tallet, er det derfor behov for raskt å gjøre nye, større funn.

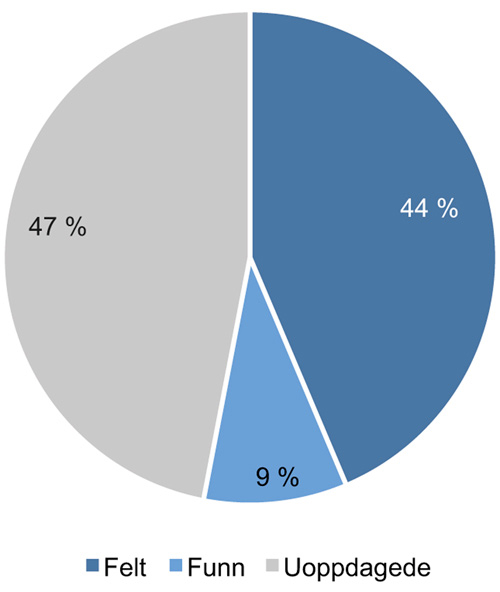

Ressursregnskapet for 2017 indikerer at drøyt 45 pst. av de totale petroleumsressursene på norsk sokkel er produsert ved utgangen av 2017. Av de gjenværende ressursene er nærmere 44 pst. anslått å ligge i eksisterende felt, drøyt ni pst. i funn som ikke er besluttet utbygget, mens om lag 47 pst. gjenstår å finne, jf. figur 2.17. De anslåtte uoppdagede oljeressursene på hele norsk sokkel er store nok til å dekke verdens oljebruk, på dagens nivå, i litt over fire måneder.

Figur 2.17 Gjenværende ressurser fordelt på felt/funn/uoppdagede

Kilde: Oljedirektoratet

Om lag 44 pst. av gjenværende ressurser på norsk sokkel antas å ligge i Nordsjøen. Om lag 36 pst. ventes ligge i Barentshavet, mens resten ligger i Norskehavet. For de anslåtte uoppdagede ressursene er situasjonen annerledes. Nesten to tredjedeler av disse ligger i Barentshavet mens resten er fordelt på Norskehavet og Nordsjøen. Oppsidepotensialet er desidert størst i Barentshavet der en har store områder som ikke er utforsket.

2.2.2 Høy verdiskaping og store statlige inntekter

Petroleumsnæringen er Norges største målt i verdiskaping, statens inntekter, investeringer og eksportverdi, og er således en bærebjelke for norsk arbeidsliv og finansiering av velferdssystemet. Siden det første oljefunnet har virksomheten i sum bidratt til om lag 14 000 mrd. kroner i verdiskaping målt i dagens kroneverdi.

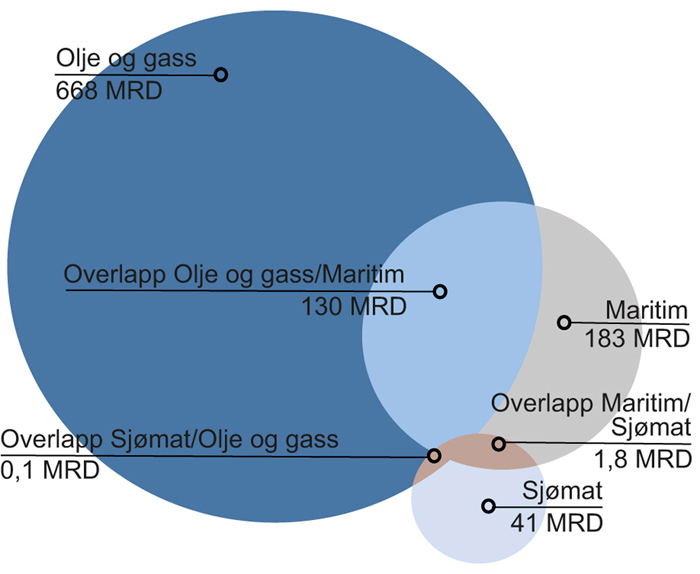

Norge er en havnasjon. Den økonomiske aktiviteten i våre havområder domineres av petroleumsvirksomheten, herunder en stor del av den norske maritime næringen, jf. figur 2.18.

Figur 2.18 Havnæringenes verdiskaping i 2014, mrd. kroner

Kilde: Menon Economics

Aktiviteten i petroleumsnæringen har gjennom flere tiår bidratt vesentlig til velstandsøkningen for nordmenn. Da den første oljen ble produsert i 1971, var inntektsnivået i Norge lavt sammenliknet med andre industriland. I dag er Norge et av verdens rikeste land. Mens BNP per innbygger i 1971 var nesten 40 pst. lavere i Norge enn i USA, var nivået i 2015 rundt ti pst. høyere, selv etter det kraftige oljeprisfallet.

Petroleumsindustrien er den enkeltnæringen som står for høyest andel av verdiskapingen; 14 pst. av all verdiskaping i Norge kom i 2017 direkte fra olje- og gassproduksjonen. Hvis leverandørindustrien inkluderes, sysselsetter næringen direkte og indirekte i underkant av 200 000. Verdiskaping per sysselsatt er vesentlig høyere i petroleumsnæringen enn i andre næringer Det må ses i sammenheng med at virksomhetene baserer seg på en ikke-fornybar ressurs og derfor gir høyere avkastning enn annen virksomhet.

Mesteparten av petroleumsproduksjonen på norsk sokkel eksporteres, og verdiene står for om lag 40 pst. av total norsk eksport, og nær halvparten av norsk vareeksport. Næringen har siden 2002 gitt staten en netto kontantstrøm på over 5 000 mrd. i dagens kroneverdi. I 2017 utgjorde statens nettokontantstrøm fra petroleumsvirksomheten 168 mrd. kroner.

Inntektene er direkte påvirket av råvarepriser og produksjonen på norsk sokkel, og er således syklisk av natur. Handlingsregelen innebærer at statens netto kontantstrøm i sin helhet settes til side i Statens pensjonsfond utland sammen med avkastningen av fondets eiendeler, mens uttaket over tid skal følge den forventede realavkastningen av fondet, anslått til tre pst. Fondet og handlingsregelen bidrar dermed til å skjerme statsbudsjettet fra kortsiktige, sykliske svingninger i oljeprisen. De enorme inntektene som er tilført Statens pensjonsfond utland fra norsk sokkel siden årtusenskiftet illustrerer det store bidraget til nordmenns velferd som en aktiv petroleumspolitikk har gitt. Overføringene fra fondet til statsbudsjettet innebærer at vi kan ha et høyere offentlig velferdstilbud enn statens inntekter fra fastlandsøkonomien alene tilsier. I 2018 utgjør bruken av oljeinntekter om lag 230 mrd. kroner1. Det tilsvarer drøyt 43 000 kroner per innbygger eller over 174 000 kroner for en familie på fire.

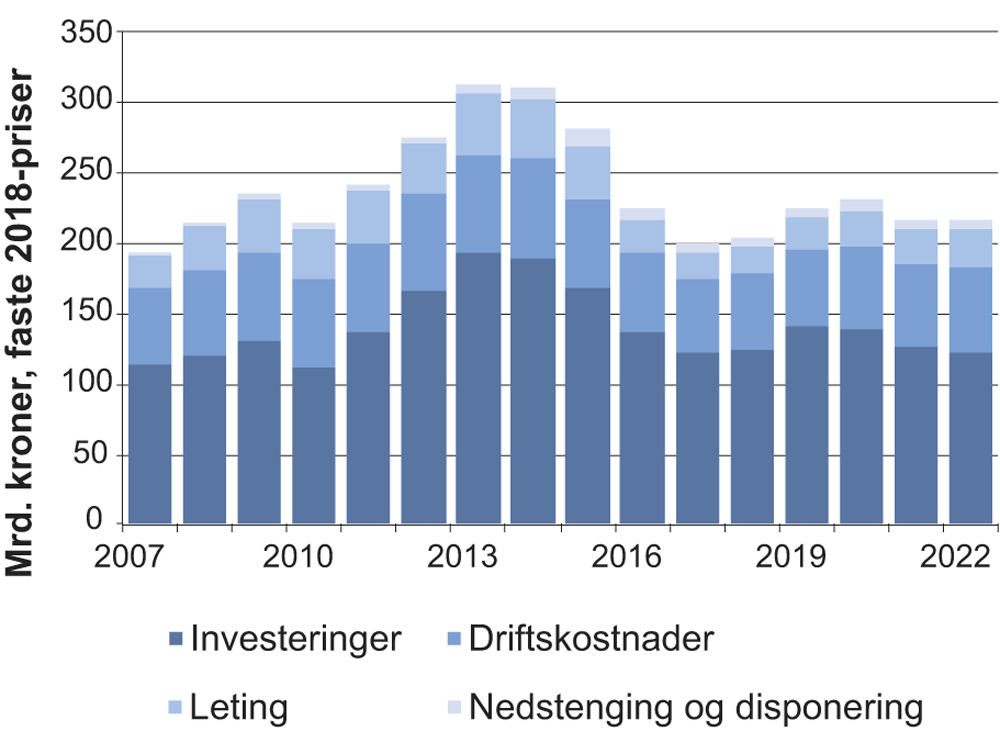

2.2.3 En teknologinæring med 200 000 arbeidsplasser og store ringvirkninger

På tross av at norsk produksjon utgjør under to pst. av verdens oljeproduksjon, er norsk sokkel et av verdens største offshoremarkeder. Samlet sett utgjør etterspørselen fra leting, utbygging, drift og nedstengning på norsk sokkel et marked på over 200 mrd. kroner per år, jf. figur 2.19. Dette er et marked der norskbaserte leverandører samlet sett har vært og er konkurransedyktige og derfor har vunnet mange oppdrag.

Figur 2.19 Etterspørselen fra norsk sokkel

Kilde: Oljedirektoratet

Siden 2000-tallet har norsk leverandørindustri også gradvis økt sin aktivitet i utenlandske markeder, og flere norske bedrifter har opparbeidet betydelige markedsposisjoner internasjonalt. I 2016 kom om lag 35 prosent av omsetningen fra internasjonal virksomhet, ifølge Rystad Energy.

Utviklingen for norskbaserte oljeteknologibedrifter og andre leverandører er nært knyttet til utsiktene for lønnsom aktivitet på norsk sokkel. Norsk sokkel har vært et teknologisk laboratorium som har lagt grunnlaget for utviklingen av en høykompetent og internasjonalt konkurransedyktig industri. Det er viktig at dette fortsetter for at norske leverandører skal være konkurransedyktige også fremover. Det beste myndighetene kan bidra med for å sikre en positiv fremtid for alle disse bedriftene og teknologimiljøene er å legge til rette for fortsatt lønnsom aktivitet på norsk sokkel.

Utvikling av ny kunnskap og teknologi står sentralt i forvaltningen av petroleumsressursene på norsk sokkel. Gjennom forskning, utvikling og demonstrasjon av ny teknologi har det siden starten av petroleumsvirksomheten blitt arbeidet for å finne gode løsninger på hvordan man kan oppnå god ressursforvaltning gjennom effektiv leting, utbygging og drift. Teknologiutviklingen har vært viktig for både å oppnå høyest mulig verdiskaping fra ressursene på norsk sokkel og ivareta hensynene til helse, miljø og sikkerhet. Et tett samarbeid mellom oljeselskap, leverandørbedrifter og forskningsinstitusjoner har vært en forutsetning for å lykkes i utviklingen av ny teknologi og nye løsninger.

Den bevisste satsingen på forskning og teknologiutvikling også fra myndighetssiden har lagt grunnlaget for næringsutvikling og sysselsetting i Norge. Den norske petroleumsnæringen er i dag på mange områder verdensledende, og utvikler stadig ny og bedre teknologi som gjør næringen i stand til å takle både store og komplekse utfordringer, og få fram avanserte, mer effektive og kostnadsbesparende løsninger. Dette gir konkurransefortrinn som næringen utnytter både i hjemmemarkedet og internasjonalt.

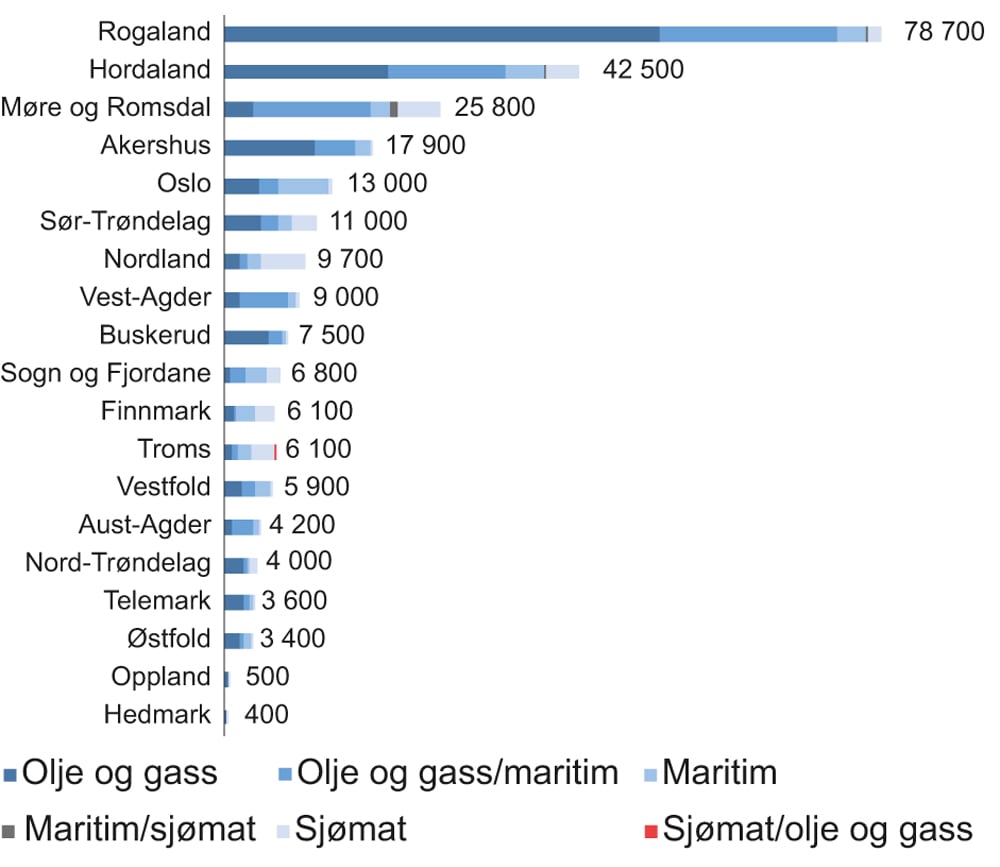

Leverandører som helt eller delvis leverer til petroleumsvirksomheten består av over 1 100 selskaper. Den er Norges største næring målt i omsetning når en ser bort fra salg av olje og gass. I mange lokalsamfunn langs kysten, fra Agder til Nordmøre, er en svært høy andel av befolkningen ansatt i eller i tilknytning til leverandørindustrien, jf. figur 2.20. Næringen trekker også stadig lenger nordover.

Figur 2.20 Sysselsetting fra havnæringene i 2014

Kilde: Menon Economics

Sterke kunnskapsmiljø innen petroleumsvirksomhet finnes over hele landet. Rogaland, hvor et bredt spekter av leverandørbedrifter er etablert, er svært viktig. I øvrige deler av landet har leverandørbedriftene typisk etablert seg med basis i lokal spisskompetanse og etterspørsel. Sørlandet har verdensledende selskaper innen boreteknologi. Oslo og Akershus har veletablerte miljøer innen ingeniørtjenester og andre tjenester (f.eks. finans og rådgivning) samt en konsentrasjon av seismikkselskaper. Nord-Vestlandet bidrar med en maritim virksomhet som representerer et komplett skipsbygging- og skipsutstyrsnettverk for blant annet avanserte offshorefartøy. I Buskerud, særlig rundt Kongsberg, finner vi ledende miljøer innen subsea-teknologi, automasjon og dynamisk posisjonering. Bergensregionen er senter for vedlikehold av plattformer og subseautstyr, mens Trondheim har et sterkt forsknings- og utdanningsmiljø. I takt med at aktiviteten til havs har beveget seg nordover, har det utviklet seg kompetansebaser innen en rekke ulike segmenter i de nordligste fylkene, som engineering, konstruksjon og fabrikasjon, vedlikehold og modifikasjon, sikkerhet og beredskap samt operasjonelle tjenester.

Boks 2.2 Teknologioverføring fra petroleumsvirksomheten

Figur 2.21

Kilde: National Oilwell Varco (NOV)

Seabox (nå National Oilwell Varco) har utviklet teknologi for rensing av sjøvann direkte på havbunnen i forbindelse med oljeutvinning. Denne teknologien kan også brukes for å produsere drikkevann. Løsningen har blitt presentert for land i Midtøsten som ser at dette ville kunne gi dem store fordeler i produksjon av drikkevann. Seabox skal bygges og testes på Hamek i Harstad.

Figur 2.22

Kilde: Statoil, Øyvind Gravås

Statoils første pilotanlegg for fullskala, flytende havvindmøller skal bruke overvåking- og kontrollsystemer fra olje- og gassnæringen. Origo Solutions har opparbeidet seg en sterk kompetanse på slik systemteknologi som brukes i fastlandsindustrien men som også kan anvendes innenfor markedet for fornybar energi, slik som dette pilotanlegget.

Figur 2.23

Kilde: Shutterstock

Forskningsmiljøer i Stavanger (SUS, UiS og IRIS) utvikler datamodeller som simulerer strømning av olje og vann i reservoarbergarter til å oppdage trange blodårer rundt hjertet. Dette vil kunne erstatte dagens røntgenundersøkelser av hjertets kransårer med kateter ved utredninger av om pasienter trenger bypass eller blokking.

Figur 2.24

Kilde: Salmar

SalMar har utviklet et havbasert halvt nedsenkbart oppdrettsanlegg som flyter stabilt på større dyp med mer stabile havstrømmer. Dette er utviklet i Trondheim i et samarbeid med sentrale leverandører innen havbruksnæringen og offshoreindustrien. Konseptet testes ut utenfor Trøndelag.

Utforskning og utvinning av olje- og gassressurser til havs krever solid kunnskap, avansert teknologi og hardt arbeid. Bjørnland, Thorsrud og Torvik (2018)2 påpeker nettopp at ressursinnsatsen i utforskning og utvinning av petroleum gir positive læringseffekter ikke bare mellom leverandørbedrifter, men også mellom bedrifter i petroleumsnæringen og andre deler av økonomien. Petroleumsnæringen har over tid bidratt til en kunnskapsbase som mange andre næringer har hatt nytte av. De viser at petroleumsnæringen har bidratt til økt produktivitet og produksjon ikke bare i tradisjonell konkurranseutsatt fastlandsøkonomi, men også i skjermet sektor.

Det er en rekke eksempler på at den kompetansen som de ulike deler av den norske petroleumsklyngen besitter er relevant og viktig for andre næringer i og utenfor energisektoren, fra medisin og romfart til informasjonsteknologi, miljøovervåking og industriutstyr.

Denne kunnskaps- og teknologioverføringen og de brede læringsprosessene gjør at leverandørindustrien blir en vekstmotor og kilde til inntektsgenerering i hele økonomien. Det er grunn til å anta at disse læringsprosessene finner sted i utdanningssektoren, forskningsinstitusjonene, næringslivet og gir inspirasjon til innovasjon som følge av en bred offentlig oppmerksomhet. Slike prosesser finner sted både jevnt over tid og ved plutselige sjokk i petroleumsaktiviteten. De kan stoppe opp, men blir ikke reversert dersom impulsene fra petroleumsaktiviteten stopper opp. Slik sett bidrar samspillet mellom leverandørnæringen og den tradisjonelle konkurranseutsatte fastlandsindustrien til en bredere, mer robust og kunnskapsrik næringsstruktur – i hele landet.

Flere selskaper i leverandørindustrien betjener andre næringer, blant annet industri, havbruk og vindkraft til havs. Dette er viktige tilleggsoppgaver, men olje- og gassvirksomhet vil også fremover forbli det viktigste kjernemarkedet for de fleste leverandørbedriftene.

2.2.4 Sikker og ren leting, utbygging og drift

Forvaltningsansvaret for petroleumssektoren er fordelt på flere departementer og direktorater. Ivaretakelse av helse, miljø og sikkerhet (HMS) har fra starten vært en sentral del av forvaltningen av petroleumsvirksomheten. Arbeids- og sosialdepartementet og Petroleumstilsynet har myndighetsansvaret for helse, arbeidsmiljø, sikkerhet og sikring i alle faser av virksomheten. Regjeringens ambisjon er at norsk petroleumsvirksomhet skal være verdensledende på HMS. Dette er en ambisjon som næringen stiller seg bak. Ansvaret for sikkerhetsnivået ligger hos næringen selv.

Over tid har HMS-nivået i petroleumsvirksomheten utviklet seg i en positiv retning, og myndighetene og partene i næringen er enige om at sikkerhetsnivået i næringen i Norge er høyt. Storulykkeindikatoren var i 2017 på et lavt nivå. Samtidig er petroleumsvirksomheten en industri med et potensiale for storulykker, og de siste årene har det vært flere alvorlige ulykker og hendelser. Slike hendelser minner om at sikkerhet er ferskvare. HMS-situasjonen i petroleumsvirksomheten må derfor kontinuerlig stå høyt på dagsorden. For en nærmere omtale av HMS-aspektene vises det til Meld. St. 12 (2017–2018) Helse, miljø og sikkerhet i petroleumsvirksomheten.

Figur 2.25 Holdningsarbeid er viktig for å oppnå en trygg arbeidsplass

Kilde: Statoil, Kværner, Øyvind Sætre

Petroleumsvirksomhet kan påvirke det marine miljøet negativt gjennom utslipp av utboret steinmasse, tilsatte kjemikalier, olje eller andre naturlige komponenter til sjø, samt fysisk påvirkning på havbunnen. Seismiske undersøkelser kan påvirke fisk og marine pattedyr. Petroleumsvirksomheten er også forbundet med en risiko for akutt forurensning.

Hensynet til det ytre miljø og andre næringer har fra starten vært en integrert del av forvaltningen av aktiviteten på sokkelen. Dette gjelder i alle faser av virksomheten – fra åpning av nye områder, via tildelinger av utvinningstillatelser og til gjennomføring av leting, utbygging, drift og avslutningen av et felt.

Myndighetsansvaret for ytre miljø ligger hos Klima- og miljødepartementet og Miljødirektoratet. Gjennom HMS-forskriftene og tillatelser etter forurensningsloven setter myndighetene rammer for utslippene fra virksomheten. Det stilles strenge krav til at operatørene bruker kjemikalier som inneholder minst mulig miljøfarlig stoff, at utslippene er så lave som mulig og at operatørene utvikler ny teknologi. Dette har ført til at mange av utslippene er mye lavere enn før. Pålagt miljøovervåking bidrar til at effektene av utslippene holdes under oppsikt.

Det er en risiko for akuttutslipp (uhellsutslipp) av olje ved petroleumsvirksomhet. Det har vært få større utslipp av råolje på norsk sokkel, og det har ikke vært uhellsutslipp av olje på norsk sokkel som har nådd kysten i løpet av de mer enn 50 årene med aktivitet. Det er ikke påvist skade på havmiljøet som følge av de akuttutslipp som har skjedd i perioden. Oljeverntiltak vil redusere konsekvensene av eventuelle større, akutte oljeutslipp. Det stilles derfor krav til oljevernberedskap overfor rettighetshaverne. I områder med naturverdier som deler av året er særlig sårbare for oljeutslipp er det også, som et føre-var-tiltak, etablert tidsbegrensninger for leteboring i oljeførende lag i slike perioder.

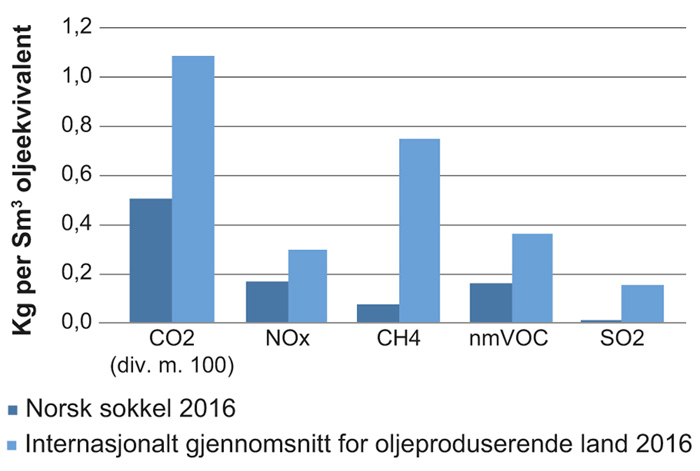

Petroleumsvirksomheten er underlagt streng virkemiddelbruk for å begrense utslippene til luft fra produksjonsaktiviteten, vesentlig strengere enn i andre petroleumsproduserende land. At virkemiddelbruken fungerer fremgår av tall som rapporteres inn til IOGP (International Association of Oil & Gas Producers). Disse tallene viser at norske utslipp er vesentlig lavere per produsert enhet enn gjennomsnittet for oljeproduserende land, jf. figur 2.26. Utslippene varierer mellom ulike felt, både i Norge og internasjonalt.

Figur 2.26 Utslipp til luft på norsk sokkel sammenlignet med internasjonalt gjennomsnitt

Kilde: International Association of Oil and Gas Producers (IOGP), Epim Environmental Hub (EEH) og Norsk olje og gass

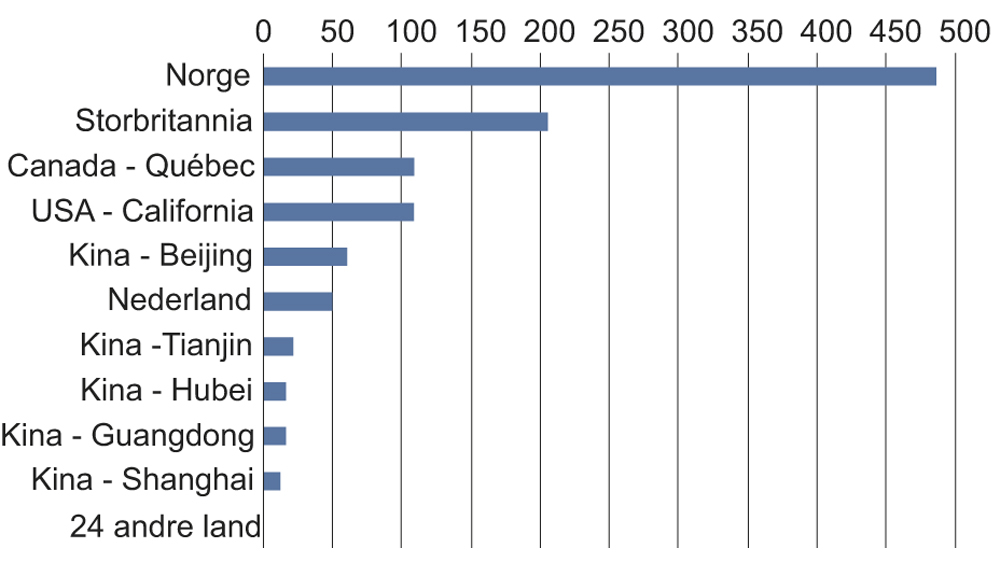

Hovedvirkemidlene i klimapolitikken på norsk sokkel er økonomiske. Allerede i 1991 ble det innført en CO2-avgift på norsk sokkel. Virksomheten har i dag kvoteplikt under det europeiske kvotesystemet for klimagasser (ETS) i tillegg til CO2-avgift. Avgiftssatsen er høy og kommer på toppen av kvoteplikten. Sammen gir disse økonomiske virkemidlene oljeselskapene kontinuerlig en økonomisk egeninteresse av å gjennomføre alle utslippsreduserende tiltak som har et rimelig kostnadsnivå. Den samlede utslippskostnaden for norsk sokkel er nå over 500 kroner per tonn CO2. Dette er vesentlig høyere enn for annen industri.

Kostnaden (kvoter og avgifter) for oljeselskapene ved klimagassutslipp på norsk sokkel er mye høyere enn i andre produsentland, jf figur 2.27.

Figur 2.27 Pris på klimagassutslipp i ulike petroleumsprovinser, kroner per tonn CO2-ekvivalenter, i 2016

Kilde: KPMG

Siden norske utslipp per produsert enhet er vesentlig lavere enn gjennomsnittet for andre land vil globale utslipp fra produksjonsleddet øke hvis norsk petroleumsproduksjon erstattes med produksjon fra disse landene. I tillegg er CO2-utslipp fra norsk petroleumsvirksomhet omfattet av det europeiske kvotesystemet, slik at utslipperne betaler for utslippene sine og det medfører færre kvoter tilgjengelig andre steder i Europa. I et slikt kvotesystem kan utslippene reduseres kun gjennom å redusere kvotemengden tilgjengelig i markedet. Svært lite av verdens øvrige petroleumsproduksjon er omfattet av tilsvarende ordninger.

Sentrale elementer i den etablerte oljepolitikken bidrar til at det er lave utslipp fra produksjonen på norsk sokkel. Av ressursforvaltningsmessige hensyn har det helt fra 70-tallet ikke vært tillatt å brenne gass over fakkel (fakling) utover i sikkerhetsøyemed. Det har i tiår vært stor oppmerksomhet mot å unngå lekkasjer og andre utslipp av metan. Det er etablert et effektivt transportsystem for naturgass som gjør at transporten skjer med lave utslipp. Det stilles strenge klimakrav til produksjonsfasen på felt på norsk sokkel også gjennom et krav til bruk av beste tilgjengelige teknologi ved nye utbygginger. I tillegg er det krav om at kraft fra land utredes for nye utbygginger og ved store ombygginger av eksisterende felt. På sokkelen er det to fullskalaanlegg for utskilling og deponering av CO2 som kommer opp fra reservoaret. Disse er knyttet til Sleipner- og Snøhvit-feltene. Enova har ordninger som støtter pilotering og demonstrasjon av nye energi- og klimateknologier, også i petroleumssektoren. I tillegg er arbeidet med å få etablert et nytt senter for lavutslippsteknologi i gang. Disse tiltakene bidrar til oppmerksomhet mot mer langsiktige løsninger og teknologigjennombrudd, og er en viktig del av virkemiddellapparatet.

Dette er smart virkemiddelbruk og det virker. Prisingen av utslipp har gitt store resultater i form av reduserte utslipp fra norsk sokkel, anslått til fem mill. tonn CO2-ekvivalenter årlig i KonKraft-rapporten «Petroleumsnæringen og klimaspørsmål» fra 2009. Etter dette er ytterligere tiltak gjennomført. Næringen la i 2016 frem et klimaveikart med ambisiøse mål om lavere utslipp samtidig som man oppnår en positiv produksjonsutvikling på norsk sokkel.

Norsk petroleumspolitikk og norsk klimapolitikk bygger på prinsippet fra det FN-ledede klimasamarbeidet om at hvert land er ansvarlig for utslipp fra sitt territorium og sin økonomiske sone. Norge er derimot ikke ansvarlig for utslipp utenfor eget territorium. Det innebærer at forbruk i utlandet av petroleum som er produsert i Norge ikke er noe norske myndigheter er forpliktet til å ta ansvar for. Fra en rent praktisk side er det ikke mulig for et land å ta formelt ansvar for utslipp i et annet lands territorium, da land ikke har kontroll på virkemidler (legale, økonomiske eller andre) i et annet land. Gjennom sin klimapolitikk ønsker norske myndigheter likevel å stimulere til mindre utslipp også i andre land, og fører derfor en aktiv politikk som går langt utover det Norge er folkerettslig forpliktet til å gjøre.

2.2.5 Eksisterende felt og nye utbygginger

Ved årsskiftet 2017/2018 var det 85 produserende felt på norsk sokkel, 66 i Nordsjøen, 17 i Norskehavet og to i Barentshavet. Dette er lønnsomme felt som bidrar med inntekter både til selskapene og til staten. Produksjonen er robust også mot perioder med relativt sett lave priser på olje og gass. Aktivitetsnivået på norsk sokkel er høyt både i absolutte tall og i historisk perspektiv selv om investeringene er vesentlig lavere enn i 2013 og 2014. Det ble investert 122 mrd. kroner på norsk sokkel i 2017.

Ressurstilveksten fra nye funn har de siste årene vært lav. Dersom det ikke blir gjort nye, større funn vil, investeringsaktiviteten bli redusert på mellomlang sikt i mangel av nye, større utbygginger. Tilsvarende vil det være viktig med modning av nye prosjekter og tiltak for effektiv drift og økt utvinning på felt i drift for å opprettholde aktivitetsnivå, verdiskaping og sysselsettingen over tid.

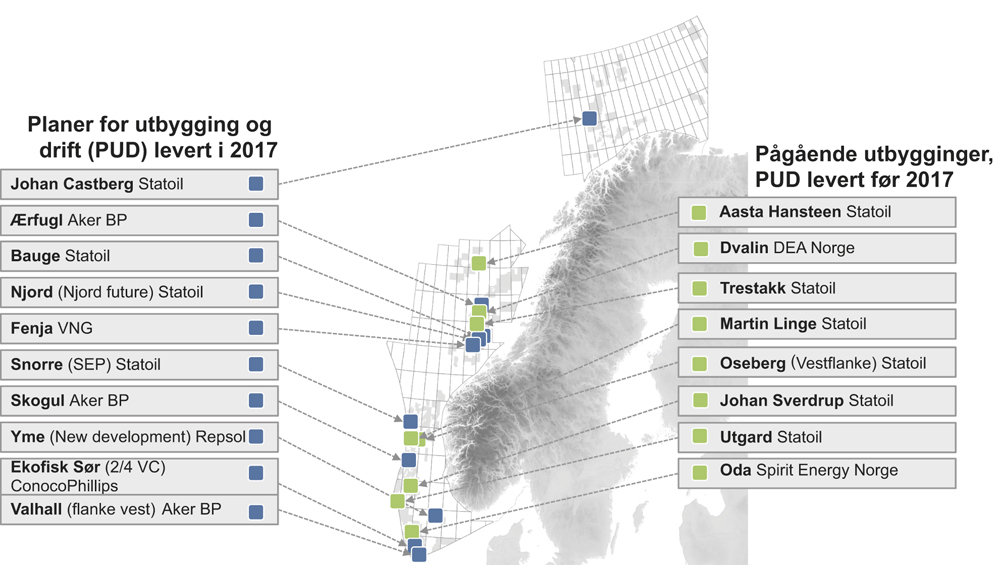

I 2016 ble fem planer for utbygging og drift (PUD) levert inn til myndighetene: Byrding, Dvalin, Oda, Trestakk og Utgard. Alle er godkjent og enten satt i produksjon (Byrding) eller er under utbygging. Det er totalt åtte pågående utbygginger der utbyggingsplan ble levert før 2017, jf. figur 2.28. Samlede investeringer for disse prosjektene er anslått til om lag 214 mrd. kroner i faste 2017-priser.

Figur 2.28 Felt under utbygging på norsk sokkel

Kilde: Olje- og energidepartementet

Det ble også fattet investeringsbeslutning på en rekke nye utbyggingsprosjekter i 2017. Ti prosjekter leverte PUD, med en forventet samlet investering på over 120 mrd. kroner i faste 2017-priser: Johan Castberg, Ærfugl, Bauge, Njord videreutvikling, Fenja, Snorre videreutvikling, Skogul, Yme, Ekofisk 2/4 Victor Charlie og Valhall flanke vest. Disse utbyggingsprosjektene er store, lønnsomme industriprosjekter i milliardklassen som en ikke finner i andre deler av norsk næringsliv.

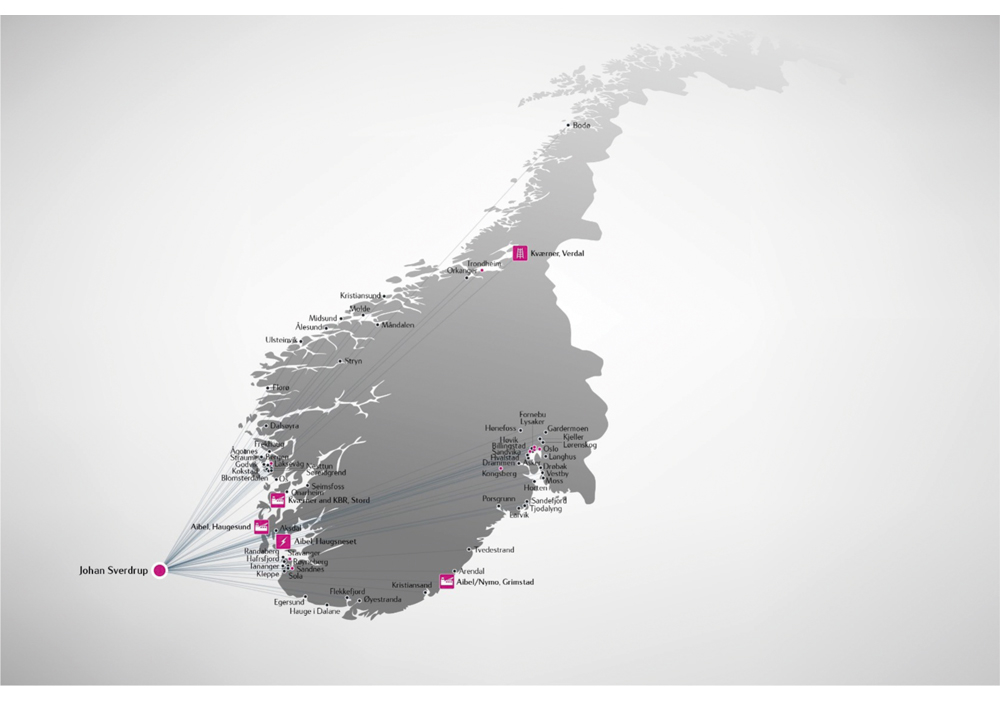

Da norsk leverandørindustri er internasjonalt konkurransedyktig gir prosjekter på norsk sokkel erfaringsmessig betydelig aktivitet og sysselsetting på fastlandet. For eksempel er 70 pst. av kontraktene for Johan Sverdrup første byggetrinn tildelt leverandører med norsk fakturaadresse. Disse bedriftene er lokalisert på mange ulike steder i Norge, jf. figur 2.29.

Figur 2.29 En rekke bedrifter rundt i landet leverer til Johan Sverdrup-utbyggingen

Kilde: Statoil

De ti utbyggingene som det ble levert utbyggingsplan for i 2017 er i utbyggingsfasen anslått å gi grunnlag for nesten 110 000 årsverk i Norge fordelt over flere år. Oppdrag knyttet til disse utbyggingene er viktig for mange bedrifter rundt i landet, herunder i de delene av landet som ble hardest rammet etter oljeprisfallet i 2014. Oppdrag knyttet til disse ti nye utbyggingene kommer i tillegg til oppdrag knyttet til allerede pågående utbygginger, samt ytterligere investeringer og tiltak på eksisterende felt.

For å opprettholde verdiskapingen fra norsk sokkel, er det viktig å kontinuerlig identifisere og modne frem prosjekter for å videreutvikle felt. Effektiviseringen og nyskapingen som har funnet sted de siste årene gir grunnlag for flere lønnsomme prosjekter og dermed god ressursforvaltning og høy verdiskaping. Prosjektene som nå vedtas, forventes å gi solid verdiskaping og vil være robuste ved oljepriser vesentlig under dagens nivå.

Det arbeides med mange prosjekter på eksisterende felt som gir betydelig reservetilvekst. I ressursregnskapet for 2017 inngår 284 prosjekter for økt olje- og/eller gassproduksjon og forlenget levetid på eksisterende felt. Dette utgjør til sammen 935 mill. Sm3 o.e.

Det er forventet investeringsbeslutning på flere nye utbyggingsprosjekter også i 2018 og 2019. De tre største prosjektene i 2018 – Nova, Johan Sverdrup byggetrinn to og Troll fase tre – har alene et samlet investeringsanslag på om lag 70 mrd. kroner.

Det er også flere andre utbyggingsprosjekter som selskapene arbeider med, og hvor det kan bli levert utbyggingsplan i 2018/2019. Det inkluderer: Luno II, Mikkel Sør, Smørbukk Nord, Trell og Trine, Garantiana, Fogelberg og Tor. Rettighetshaverne i området mellom Alvheim og Oseberg (North of Alvheim og Krafla/Askja – Noaka) jobber med å modne frem et robust utbyggingskonsept for området. Det arbeides også videre med prosjekter som Alta/Gohta og Wisting i Barentshavet.

Petroleumsnæringen er internasjonal og påvirkes derfor direkte av internasjonale kostnads- og kapasitetsforhold som f.eks. endringer i verdensmarkedspriser på innsatsfaktorer som stål. Disse kostnadene er redusert de siste årene. Det samme er driftskostnadene. En viktig grunn til at de nye investeringsbeslutningene er de tiltak petroleumsnæringen selv har satt i verk de siste årene for å redusere kostnadsnivået på norsk sokkel. Forenkling og forbedringsarbeid har medført endrede arbeidsprosesser internt og mellom operatør og leverandører. Tiltakene har gitt resultater og vises både i form av lavere investeringskostnader for nye prosjekter, reduserte kostnader på utvinningsbrønner på felt i drift og i reduserte drifts- og letekostnader.

Oljedirektoratet sammenlignet i sin ressursrapport for 2017 operatørselskapenes anslag for investeringskostnader i syv ulike utbyggingsprosjekter3. Analysen viste stor reduksjon i prosjektenes balansepriser, for enkelte mer enn en halvering. For de sju prosjektene som er undersøkt i ODs ressursrapport er balanseprisen redusert til under 40 US dollar per fat oljeekvivalenter, for noen under 30. Denne reduksjonen i investeringskostnader gjør nye utbygginger mer robuste også mot perioder med lavere olje- og gasspriser.

Driftskostnadene er også redusert de siste årene. En beregning basert på de 67 feltene som kom i produksjon før 2013 og som fortsatt produserte i 2016, viser at den samlede driftskostnaden falt fra 54 til 40 mrd. kroner fra 2014 til 2016. Dette utgjør en reduksjon på om lag 26 pst.

I driftsfasen er det flere forhold som påvirker hvor lønnsomt et utbyggingsprosjekt viser seg å bli til slutt. Dette er forhold som oljepris, driftskostnader i løpet av produksjonsperioden og hvor mye ressurser som blir realisert før nedstengning. På de fleste felt på norsk sokkel har utvinnbare reserver økt i produksjonsfasen. Dermed forlenges også levetiden. For felt i drift har gjennomsnittlig levetid økt med 12 år sammenlignet med forventningen i PUD.

Det er viktig at rettighetshaverne tar beslutninger som er i tråd med god ressursforvaltning. Kostnadsreduserende tiltak gir ikke bare bedre lønnsomhet på kort sikt, men understøtter også langsiktig verdiskaping. Når forekomster skal bygges ut, er det viktig både at alle relevante alternativer blir utredet slik at det velges løsninger som har fleksibilitet til å ivareta fremtidige muligheter, og at prosjektene er kvalitetssikret slik at rettighetshaverne har en robust gjennomføringsplan. Selv om det finnes noen unntak, ender de fleste prosjektene på norsk sokkel opp med utbyggingskostnader innenfor usikkerhetsspennet som er angitt i utbyggingsplanen.

Boks 2.3 Feltutbygginger som leverte plan for utbygging og drift i 2017

Johan Castberg-feltet i Barentshavet ble påvist i 2011 og planlegges utbygd med et flytende produksjons- og lagerskip. Statoil er operatør. Dette er den største av utbyggingene som ble besluttet i 2017. Utbyggingen av Castberg-feltet er grundig beskrevet i proposisjonens del 3.

Ærfugl er et gass- og kondensatfelt påvist i 2000 vest for Skarv‐feltet i Norskehavet. Ærfugl skal knyttes opp til Skarv. Feltet skal etter planen starte produksjon i 2020 og utvinnbare reserver er 44 mill. standardkubikkmeter (Sm3) oljeekvivalenter (o.e.) Ærfugl er ventet å produsere i 15 år og samtidig forlenge levetiden og øke de utvinnbare reservene på Skarv. Investeringene er anslått til 8,5 mrd. kroner1. Aker BP er operatør for feltet. PUD for Ærfugl er godkjent.

Njord videreutvikling er et oppgraderings- og utviklingsprosjekt i Norskehavet. Njord-innretningene skal oppgraderes for å kunne produsere fram mot 2040, samt gi mulighet for effektiv utbygging av Bauge og Fenja (se under). Gjenværende utvinnbare reserver i Njord-feltet (inkludert tilknyttede Hyme) er 28 mill. Sm3 o.e. Investeringene er anslått til 15,1 mrd. kroner2. Produksjonsstart er planlagt til 4. kvartal 2020. Statoil er operatør. PUD for Njord videreutvikling er godkjent.

Bauge er et oljefelt i Norskehavet, som vil bli bygget ut med en havbunnsinnretning knyttet til Njord-plattformen. Utvinnbare reserver er drøyt 11 mill. Sm3 o.e., og investeringene er anslått til 3,8 mrd. kroner2. Produksjonsstart er planlagt til 4. kvartal 2020. Statoil er operatør. PUD for Bauge er godkjent.

Fenja er et oljefelt i Norskehavet, som vil bli bygget ut med en havbunnsinnretning knyttet til Njord-plattformen. Utvinnbare reserver er 15 mill. Sm3 o.e., og investeringene er anslått til 10,2 mrd. kroner. Planlagt produksjonsstart er i 2021. VNG Norge er operatør. PUD for Fenja er godkjent.

Snorre videreutvikling i Nordsjøen er et av de største prosjektene for økt oljeutvinning på norsk sokkel. Prosjektet innebærer en omfattende havbunnsutbygging med seks nye havbunnsrammer koblet opp mot Snorre A som er beregnet å øke utvinningen på Snorre-feltet med 31 mill. Sm3 olje. Planlagt produksjonsstart er i 2021. Investeringene er anslått til 19,3 mrd. kroner. Statoil er operatør.

Skogul er et mindre oljefelt i midtre del av Nordsjøen. Utvinnbare reserver er 1,5 mill. Sm3 olje og feltet vil knyttes opp til produksjonsskipet på Alvheim-feltet. Investeringene er anslått til 1,5 mrd. kroner. Forventet produksjonsstart er i 2020. Aker BP er operatør. PUD for Skogul er godkjent.

Yme‐feltet i Nordsjøen skal gjenutbygges med en oppjekkbar innretning med bore‐ ogprosessanlegg. Utvinnbare reserver er drøyt ti mill. Sm3 o.e, og investeringene er anslått til 8,2 mrd. kroner. Forventet produksjonsstart er i 2020. Repsol er operatør. PUD for Yme er godkjent.

Ekofisk 2/4 Victor Charlie er et økt utvinningsprosjekt i Nordsjøen som innebærer en ny havbunnsramme for vanninjeksjon og boring og komplettering av fire nye injeksjonsbrønner. Prosjektet skal øke utvinningen fra Ekofisk med 2,7 mill. Sm3 o.e. Investeringene er anslått til 2,3 mrd. kroner. Forventet produksjonsstart er mot slutten av 2018. ConocoPhillips er operatør. PUD er godkjent.

Valhall flanke vest er et utbyggingsprosjekt i Nordsjøen som innebærer utplassering av en ubemannet brønnhodeplattform som skal styres fra feltsenteret på Valhall. Den nye innretningen vil ha kapasitet for fremtidige brønner. Utbyggingen skal øke utvinnbare reserver med snaut ti mill. Sm3 o.e. Investeringene er anslått til 5,5 mrd. kroner. Produksjonsstart er ventet i 2019. Aker BP er operatør. PUD for Valhall flanke vest er godkjent.

1 Alle investeringsbeløp i denne boksen er angitt i faste 2017-priser.

2 Det siste oppdaterte investeringsanslaget for utbyggingen, jf. Prop. 1 S (2017–2018) for Olje- og energidepartmentet.

Mange felt på norsk sokkel har etter hvert infrastruktur med ledig kapasitet, det være seg i prosessanlegg på plattformer og produksjonsskip, i rørledninger eller på landanlegg/terminaler. Denne ledige kapasiteten kan benyttes ved utbygging av nye felt. Innfasing til eksisterende infrastruktur er i mange tilfeller en kostnadseffektiv, og eneste økonomisk lønnsomme, måte å bygge ut småfelt på. De senere årene finnes det mange eksempler på utbygginger som knytter seg til eksisterende felt, blant annet Maria, Trestakk, Dvalin, Byrding, Oda og Utgard.

Innfasing av mindre felt til eksisterende feltinfrastruktur bidrar ofte til forlenget levetid for eksisterende felt og infrastruktur. Derigjennom muliggjøres økt utvinning og høyere verdiskaping også fra vertsfeltet. En forlengelse av levetiden til infrastrukturen gir også insentiver til ytterligere feltnær leting fordi flere funn kan produseres mens infrastrukturen er på plass og i drift.

Eksisterende felt og infrastruktur på norsk sokkel blir gjennom slike utbyggingsløsninger stadig mer sammenvevd. Både rør, feltinnretninger og andre anlegg brukes oftere og oftere av et større antall felt. Denne integrasjonen av felt skaper først og fremst nye muligheter for god ressursforvaltning, men medfører også enkelte nye utfordringer. Det gir utnyttelse av storskalafordeler, men betyr også mer kompliserte og avhengige kjeder i produksjonen.

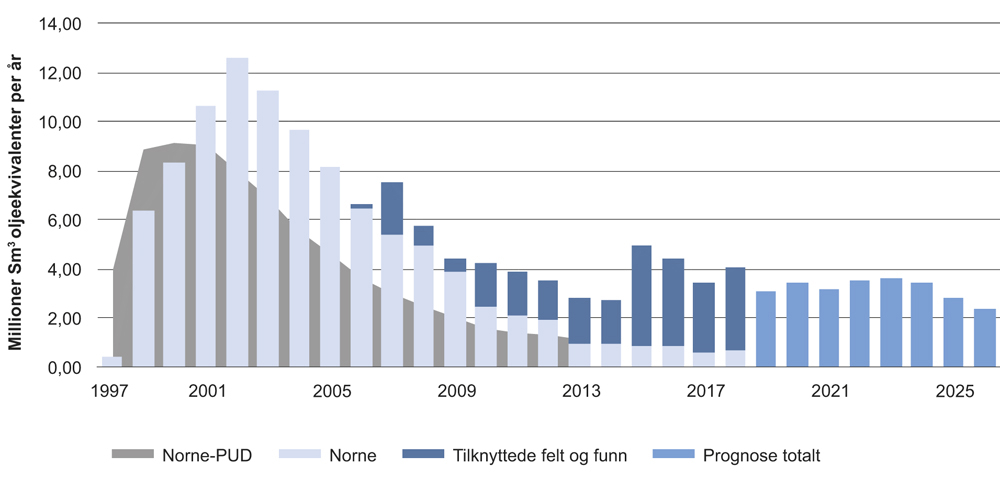

Boks 2.4 Økt produksjon på Norne

Norne er et eksempel på et felt som både har økt sine egne reserver og som har faset inn mange nye funn over tid. PUD for Norne ble godkjent i 1995. Planen var kun for utvinning av olje, mens mulighetene for å produsere gass var avhengig av nye rør ut fra Norskehavet. Produksjon av olje startet i 1997, mens gasseksport startet i 2001 med en egen rørledning til Åsgard for videre transport til Europa via Kårstø.

Siden produksjonen fra Norne-feltet avtok på 2000-tallet, har feltene Urd, Alve, Marulk og Skuld blitt faset inn til Norne-innretningen. I dag produseres det større volumer fra satellittene enn fra vertsfeltet, jf. figur 2.30. Hittil er totalt sett om lag 80 pst. av produksjonen kommet fra Norne. De siste årene har imidlertid om lag 80 pst. kommet fra tilknyttede felt. Det arbeides også med å bygge ut ytterligere funn i området. På utbyggingstidspunktet var forventet levetid for Norne 2012. I dag, avhengig av hvilke prosjekter som besluttes fremover, forventes produksjon over Norne forbi 2025.

Utbyggingen av Norne var svært lønnsom og tilbakebetalt allerede i løpet av det fjerde produksjonsåret. Videreutviklingen av Norne har bidratt til at feltet har gitt langt høyere verdiskaping enn antatt på utbyggingstidspunktet. Forventet kontantstrøm på PUD-tidspunktet hadde en total nåverdi, med en kalkulasjonsrente på 7 pst. reelt, på om lag 32 mrd. kroner. Den faktiske kontantstrømmen har gitt en foreløpig nåverdi på 83 mrd. kroner. Om verdier fra tredjepartsfelt inkluderes, har Norne bidratt til et overskudd målt ved nåverdi på om lag 92 mrd. kroner. Disse tallene er i faste 2017-kroner.

Figur 2.30 Produksjon fra Norne og tilknyttede felt

Figuren viser kun produksjonsprognose frem til 2025, men det er forventet produksjon også utover 2025

Kilde: Oljedirektoratet

For å sikre effektiv bruk av infrastruktur på norsk sokkel, regulerer myndighetene adgang og vilkår for bruk. For å gi gode insentiver til leting, utbygging og økt utvinning er et viktig prinsipp at fortjenesten skal tas ut på felt og ikke i infrastrukturen. Den eksisterende infrastrukturen på norsk sokkel er et konkurransefortrinn og gir oss muligheten til å utvinne også mindre petroleumsforekomster på en kostnadseffektiv måte. Myndighetene bidrar til å sikre tilgang til infrastrukturen på rimelige vilkår gjennom forskrift om andres bruk av innretninger (TPA-forskriften) og reguleringen av gasstransportsystemet. TPA-forskriften er basert på at eier og bruker av en innretning forhandler frem vilkår for bruk.

2.2.6 Leteaktivitet og pågående konsesjonsrunder

Store deler av produksjonen fram i tid vil komme fra funn som ennå ikke er påvist. En nødvendig forutsetning for å opprettholde produksjonsnivået over tid er at det gjøres lønnsomme funn regelmessig. Jevn tilførsel av prospektivt leteareal er viktig for å opprettholde både leteaktiviteten og den langsiktige verdiskapingen fra norsk sokkel. For å nå hovedmålet i petroleumspolitikken, er det derfor viktig å holde et forutsigbart og høyt tempo i tildeling av leteareal.

Leting er en kompleks og dynamisk virksomhet. Teknologien videreutvikles, forståelsen for områdene øker og nye ideer skapes. En jevn leteaktivitet i oljeselskapene gir best grunnlag for å utnytte og bygge den undergrunnskompetansen som er avgjørende for en effektiv leting.

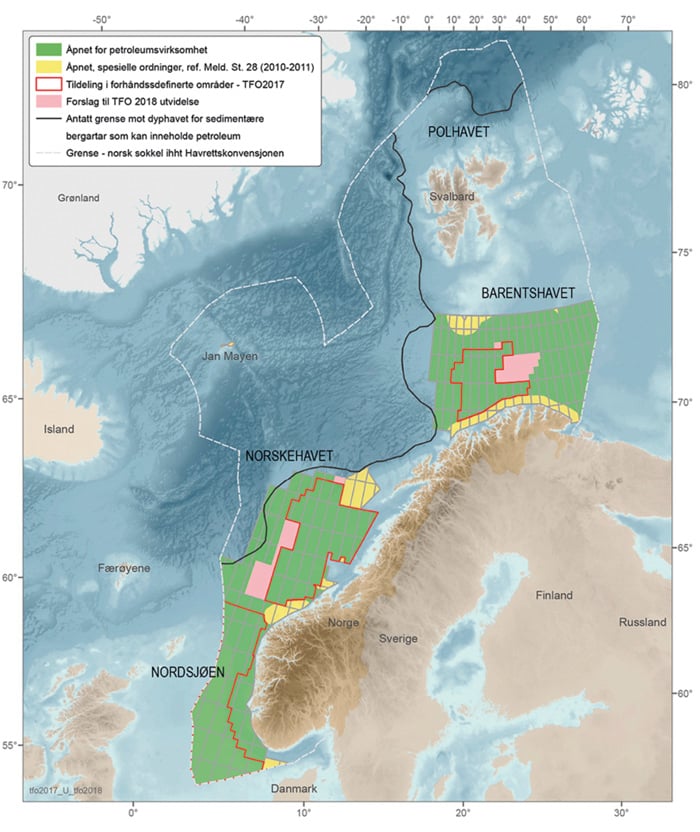

Åpnede områder for petroleumsvirksomhet på norsk sokkel omfatter areal i Nordsjøen, Norskehavet og sørlig del av Barentshavet, jf. figur 2.31. I de åpnede områdene forventes det fortsatt å være uoppdagede ressurser som kan gi grunnlag for aktivitet i mange år fremover. Samtidig er en betydelig del av potensialet, og i enda større grad oppsiden i ressursestimatet, knyttet til områder som i dag ikke er åpnet for petroleumsvirksomhet.

Figur 2.31 Arealstatus norsk sokkel

Kilde: Oljedirektoratet

Det er to likestilte konsesjonsrunder på norsk sokkel. Tildeling i forhåndsdefinerte områder (TFO) skjer årlig i de best kjente leteområdene på norsk sokkel. Disse rundene omfatter størstedelen av åpnet areal på norsk sokkel. I tillegg gjennomføres nummererte konsesjonsrunder i de mindre kjente leteområdene. I nummererte konsesjonsrunder inviteres selskapene til å nominere areal som de ønsker skal inngå i utlysningen. TFO-rundene på sin side omfatter et fast areal som utvides når kunnskapen om geologien i letearealet øker. For disse områdene er det derfor ikke behov for en nominasjonsprosess.

I fjorårets konsesjonsrunde i de best kjente leteområdene, TFO2017, ble 34 selskaper tilbudt andeler i 75 utvinningstillatelser. Et forslag til utlysning av årets runde i disse områdene, TFO2018, har vært på høring. For areal i de minst kjente leteområdene pågår 24. konsesjonsrunde. Ved søknadsfristens utløp 30. november 2017 søkte 11 selskaper om areal. Tildeling av nye utvinningstillatelser i runden er planlagt medio 2018.

Leteaktiviteten har holdt seg på et godt nivå de siste to år på tross av fallet i oljeprisen. I 2017 ble det boret 17 letebrønner i Barentshavet, fem i Norskehavet og 12 i Nordsjøen. Det ble gjort 11 nye funn, fordelt på seks i Barentshavet, tre i Norskehavet og to i Nordsjøen. Ressurstilveksten er i størrelsesorden 13–36 mill. Sm3 olje/kondensat og 11,4–23,2 mrd. Sm3 utvinnbar gass. Dette er mindre enn forventet.

Det forventes at antall letebrønner i 2018 øker noe sammenlignet med 2017. Det planlegges flest letebrønner i Nordsjøen. Det endelige tallet på letebrønner kan variere, siden forsinkelser på en brønn vil påvirke oppstarten av de andre brønnene riggen skal bore.

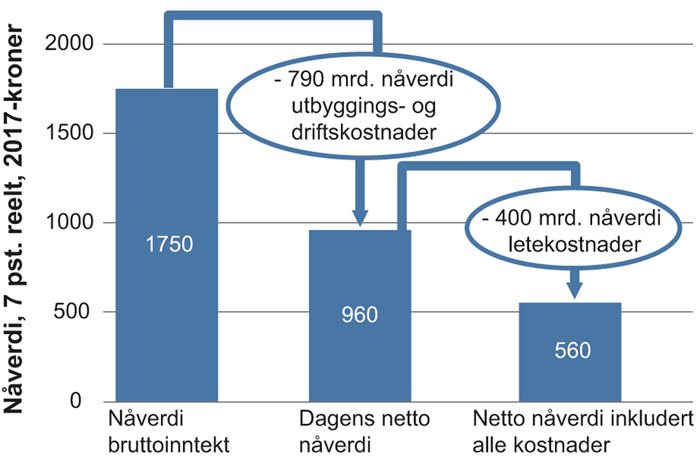

Høyest mulig verdiskaping gjennom god ressursforvaltning er en overordnet målsetting i petroleumspolitikken. Oljedirektoratet har gjort en studie av verdiskapingen på leteaktiviteten i perioden 2008–2017. Studien viser at letevirksomheten i perioden har tilført samfunnet betydelige verdier. Forventede fremtidige salgsinntekter for olje og gass fra funnene er anslått å bli om lag 960 mrd. kroner høyere enn forventede utbyggings- og driftskostnader, jf figur 2.32. Nåverdien av letekostnadene på norsk sokkel i samme periode var om lag 400 mrd. kroner. Inkluderes letekostnadene i beregningen, er beregnet nåverdi fra leting i perioden om lag 560 mrd. kroner. Dette viser at leteaktiviteten de siste ti årene har vært lønnsom. Konklusjonen gjelder for alle havområdene på sokkelen.

Figur 2.32 Verdiskaping fra leting 2008–2017

Kilde: Oljedirektoratet

I ODs lønnsomhetsanalyse er det verdielementer som ikke er forsøkt tallfestet. Det gjelder blant annet geologisk informasjonsverdi utover den enkelte brønn og økt verdi fra allerede påviste og fremtidige funn gjennom felles utbygging/produksjon. Disse verdiene utgjør en oppside og kan være betydelige.

2.2.7 Oljeselskaper som både kan og vil

Myndighetene styrer petroleumsvirksomheten gjennom overordnede rammer. I den norske modellen benyttes oljeselskapene til å skape verdier for fellesskapet.

Oljeselskapene blir rettighetshavere i utvinningstillatelser, noe som medfører plikter og rettigheter. De har ansvar for å planlegge og gjennomføre aktivitet i alle faser av petroleumsvirksomheten i en utvinningstillatelse fra leting til eventuell utbygging, drift og nedstenging. Dette er en fornuftig og god rollefordeling da det er oljeselskapene som til enhver tid sitter på best og oppdatert informasjon om geologi, reservoar, og teknologi og løsninger for effektiv og sikker leting, utbygging og drift.

For at denne ressursforvaltningsmodellen skal fungere, er det viktig at oljeselskapene i størst mulig grad har egeninteresse av å ta de beslutninger som er best for staten som ressurseier. Dette har føringer på hele reguleringen av næringen, inklusive utformingen av skatte- og avgiftssystemet og øvrig regulering. Det er også avgjørende at rettighetshaverne både har kompetanse og vilje til å gjennomføre alle lønnsomme tiltak på en effektiv og sikker måte. Et mangfold av oljeselskaper med ulike forretningsmessig strategi legger best til rette for at flest mulig av de forretningsmulighetene som er på norsk sokkel utnyttes.

Den norske modellen er utformet slik at selskapene skal konkurrere når det er bra for ressursforvaltningen og samarbeide når det er optimalt. Konkurranse bidrar til å skape innovative løsninger og fremmer effektivitet, mens samarbeid blant annet bidrar til erfaringsoverføring og kvalitetskontroll og gir de beste utbyggings- og transportløsningene på sokkelen som helhet.

Utvinningstillatelser blir som hovedregel tildelt en gruppe oljeselskaper. Beslutninger i utvinningstillatelsen tas i henhold til stemmeregler fastsatt av departementet. Arbeidet i utvinningstillatelsen organiseres i henhold til en standard samarbeidsavtale. En av rettighetshaverne utpekes av departementet til operatør og har som oppgave på vegne av rettighetshavergruppen, å stå for planlegging og gjennomføring av aktiviteten under den enkelte tillatelse. Øvrige rettighetshavere har et påse-ansvar overfor operatøren.

Oljeselskapene kan velge å drive på norsk sokkel eller i andre oljeprovinser globalt. I tillegg til forventet lønnsomhet, tilgang til areal og geologisk potensiale i ressursbasen, vil også andre faktorer kunne ha betydning for et oljeselskaps investeringsvalg. Det kan være forhold som:

Effektive, stabile og forutsigbare rammer for virksomheten; et stabilt og effektivt skattesystem som legger til rette for utnyttelse av alle samfunnsøkonomiske ressurser, god tilgang til lovende leteareal og kostnadseffektiv tilgang til infrastruktur for nye utbygginger

Lave inngangsbarrierer i form av ikke-diskriminerende tildelingskriterier, gratis tilgang til sokkeldata og et mer utviklet annenhåndsmarked for andeler

Kompetansen både hos lokale leverandør- og servicebedrifter og i næringskjeden generelt.

En rasjonell oppfølging av regelverket, samt godt tillitsbasert samarbeid mellom selskaper, deres ansatte og myndigheter, noe som bidrar til redusert risiko

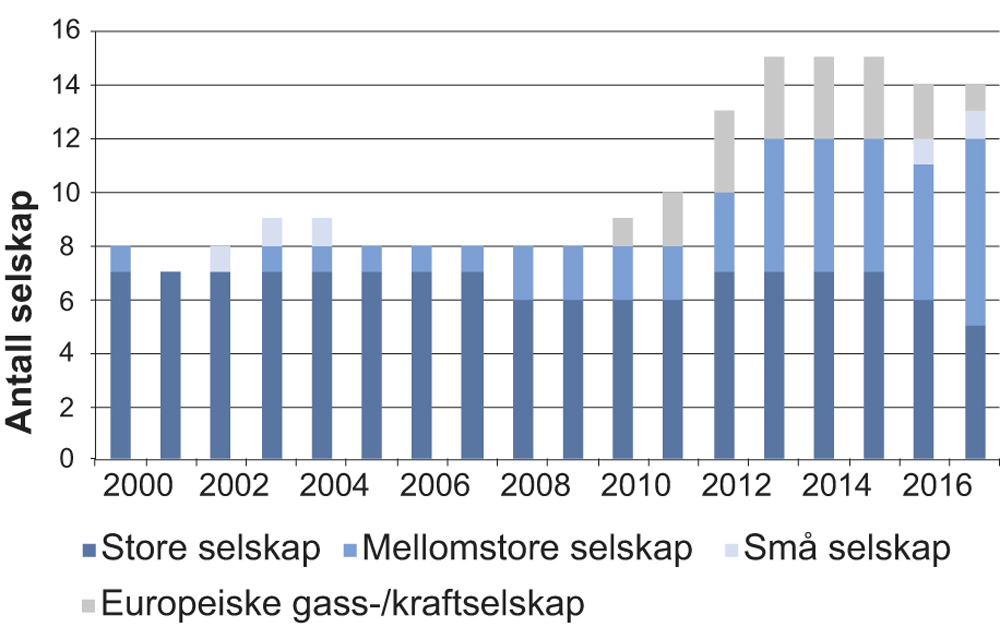

Antall aktører på norsk sokkel har økt fra midten av 2000-tallet, blant annet som følge av politikkendringer for å skape et større mangfold. De senere årene har mangfoldet også gjort seg gjeldende for operatørskap for felt, jf. figur 2.33. I løpet av de siste årene har selskaper som Aker BP, DEA, Eni, Lundin, Spirit og Wintershall blitt operatør for feltutbygginger.

Figur 2.33 Utvikling i aktørbildet over tid

Kilde: Oljedirektoratet

Nye aktører har bidratt til en rekke funn og feltutbygginger på norsk sokkel. Det er i dag 43 selskap aktive på norsk sokkel. På grunn av restruktureringene i næringen de siste årene, er antallet selskaper færre enn for noen år tilbake. Det har vært en rekke sammenslåinger og oppkjøp knyttet til selskaper med hovedaktivitet innen leting. Selskaper eid av europeiske energiselskaper har blitt solgt som del av disse konsernenes restrukturering. Når det gjelder de største oljeselskapene, har noen, som BP og ExxonMobil, valgt å ikke lenger være operatør for gamle, norske felt. Samtidig har andre større selskaper vært aktive i de siste konsesjonsrundene på norsk sokkel. Statoil spiller en viktig rolle på norsk sokkel, og et fortsatt aktivt og effektivt Statoil er viktig for god ressursforvaltning på norsk sokkel.

Flere selskaper har som del av denne prosessen kommet styrket ut. Det gjelder mellomstore selskaper som satser aktivt på norsk sokkel, herunder AkerBP, DEA, Ineos, Lundin, Neptune, OMV, Point, Repsol, Spirit og Wintershall. Dette er en type selskaper som blir viktige for en positiv videreutvikling av norsk sokkel. Gjennom en fortsatt kombinasjon av erfarne og aktive store og mellomstore selskaper, mer rendyrkede leteselskaper og nyetableringer innen både leting og produksjon, legges det til rette for å nå målene i petroleumspolitikken.

2.3 Regjeringens petroleumspolitikk

Norges petroleumsressurser er det norske folks eiendom. Olje- og gassnæringen er, og har vært, en bærebjelke for norsk økonomi de siste tiårene. De kommende årene vil olje- og gassnæringen fortsatt spille en nøkkelrolle i norsk økonomi og gjennom skattesystemet og SDØE-ordningen bidra i betydelig grad til finansieringen av det norske velferdssamfunnet.

Hovedmålet i petroleumspolitikken er å legge til rette for lønnsom produksjon av olje og gass i et langsiktig perspektiv. Samtidig skal en stor andel av verdiskapingen tilfalle den norske stat, slik at den kan komme hele samfunnet til gode.

Aktiviteten på norsk sokkel gir store muligheter for en positiv videreutvikling av norsk leverandørindustri. Det er i underkant av 200 000 som direkte er sysselsatt samt knyttet til etterspørselen fra petroleumsnæringen. Næringen er kompetansetung, og teknologisk avansert. Mange norskbaserte bedrifter er mest konkurransedyktige inn mot norsk sokkel. Aktivitet hos disse henger derfor sammen med fremtidige markedsmuligheter i hjemmemarkedet på norsk sokkel. Regjeringen vil tilrettelegge for god ressursforvaltning, høy verdiskaping og høye statlige inntekter gjennom å videreføre en stabil, langsiktig petroleumspolitikk.

Forvaltningen av petroleumsressursene skal skje innenfor forsvarlige rammer når det gjelder helse, miljø og sikkerhet. Regjeringen vil legge til rette for at norsk petroleumsindustri fortsatt skal være ledende innen helse, miljø og sikkerhet, jf. Meld. St. 12 (2017–2018) Helse, miljø og sikkerhet i petroleumsvirksomheten. Rollen som petroleumsprodusent skal også fremover forenes med ambisjonen om å være verdensledende i miljø- og klimapolitikken. Regjeringen vil videreføre kvoteplikt og CO2-avgift som hovedvirkemidler i klimapolitikken på norsk sokkel, og samtidig opprettholde strenge miljøkrav til norsk oljeproduksjon.

Det er flere mulige utviklingsbaner for norsk sokkel, avhengig av blant annet prisutviklingen for olje og gass, kostnadsnivået på norsk sokkel, teknologi og geologi. Utviklingen er også avhengig av en målrettet petroleumspolitikk for å maksimere verdiskapingen fra virksomheten.

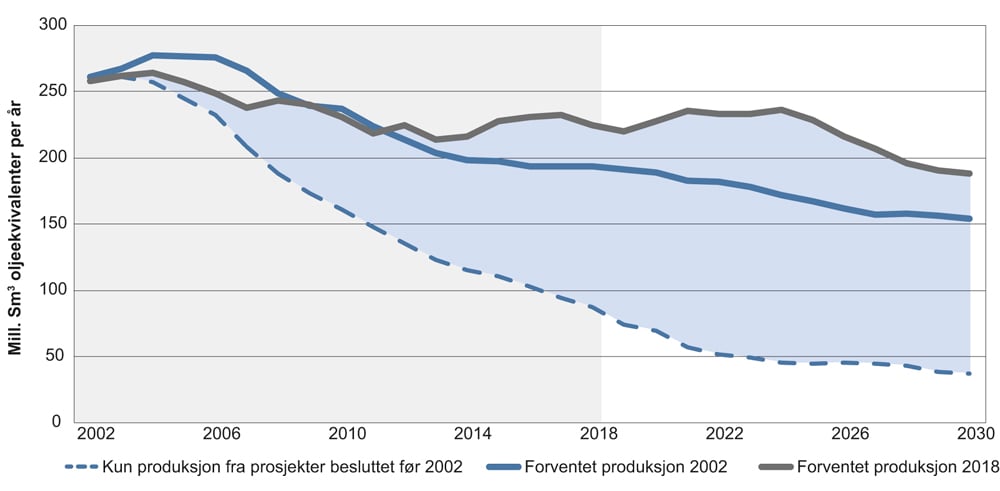

I St.meld. nr. 38 (2001–2002) som ble lagt frem av Bondevik II-regjeringen i juni 2002, ble det trukket opp to utviklingsbaner for olje- og gassproduksjonen fra norsk sokkel. Det ble trukket opp en forventningsbane, basert på en petroleumspolitikk der en fortsatt la til rette for lønnsom produksjon av olje- og gassressursene i et langsiktig perspektiv, og en «forvitringsbane», der en bare høstet av allerede foretatte investeringer, jf. figur 2.34.

Figur 2.34 Utviklingsbaner for petroleumsproduksjonen på norsk kontinentalsokkel