5 Skatteoppkreverfunksjonen

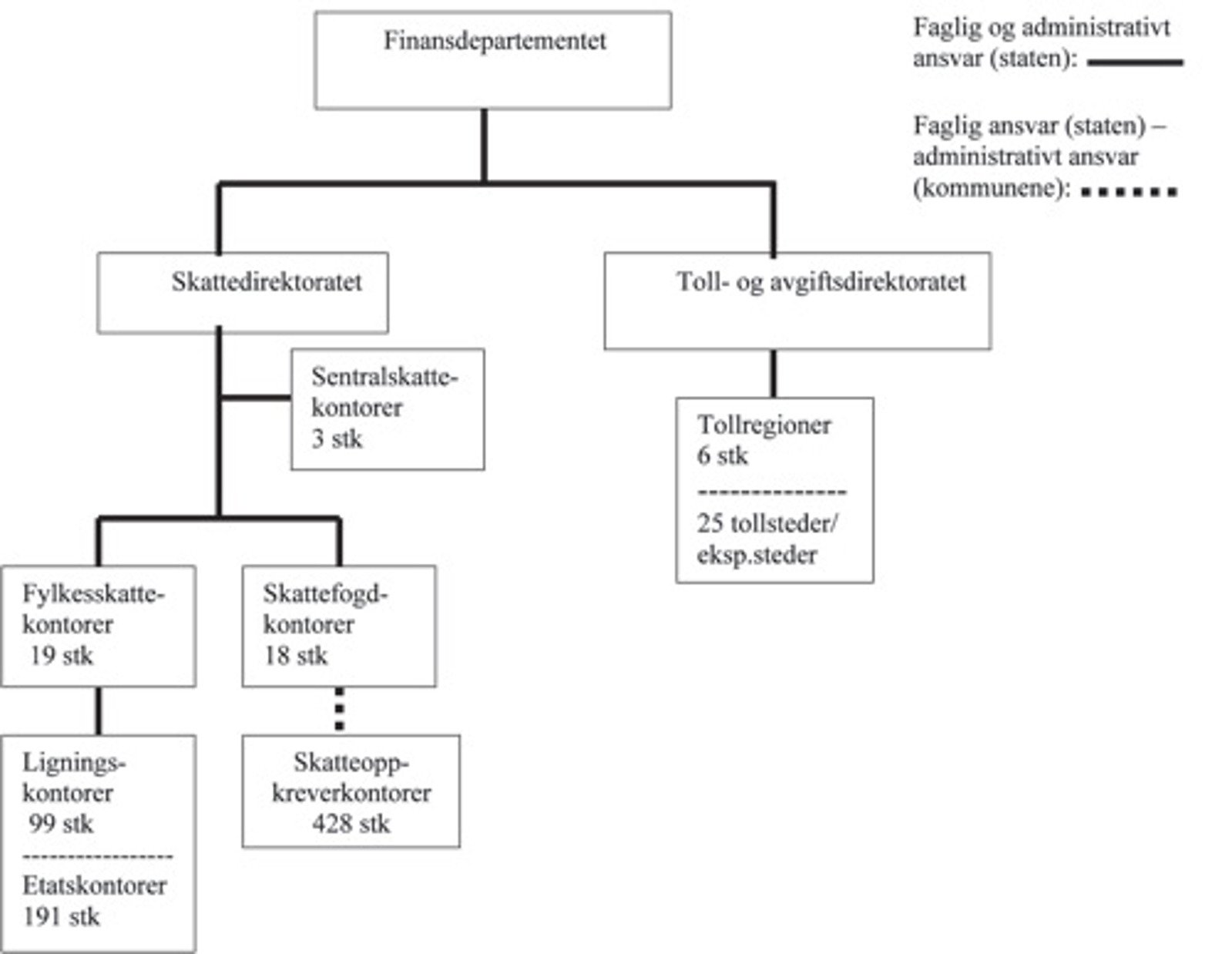

Skatteoppkrevingen er en del av et større forvaltningsområde for fastsettelse og innkreving av de fleste skatter og avgifter i Norge. Skatte- og avgiftsadministrasjonen er delt i to etater under Finansdepartementet. Toll- og avgiftsetaten har ansvaret for fastsettelse og innkreving av toll, særavgifter og merverdiavgift ved import. Skatteetaten har ansvaret for fastsettelse og innkreving av skatt og merverdiavgift.

Skatteoppkreverne i kommunene er tillagt ansvaret for skatteoppkrevingen, herunder blant annet den felles innkreving av skatter til stat, kommune, fylkeskommune samt avgiftene til folketrygden. Skatteoppkreverne er faglig underlagt Finansdepartementet, Skattedirektoratet og skattefogdkontorene, mens det administrative ansvaret ligger i den enkelte kommune. Organiseringen er nærmere beskrevet avslutningsvis i kapitlet.

For nærmere oversikt over organiseringen vises det til figur 5.1.

Figur 5.1 Skatte- og avgiftsadministrasjonen i Norge

Skatteoppkrevernes oppgaver og plikter i forbindelse med skatteoppkrevingen følger av skattebetalingsloven, lov 21. november 1952 nr. 2, med tilhørende forskrifter samt av Instruks for skatteoppkrevere, fastsatt av Skattedirektoratet 2. mai 2000 med hjemmel i skattebetalingsloven § 56.

I skatteoppkreverfunksjonen inngår tre hovedoppgaver: Føring av skatteregnskapet, arbeidsgiverkontroll og innkreving. Nedenfor vil det bli gitt en beskrivelse av hver av disse tre arbeidsområdene.

I tillegg til oppgavene knyttet til skatteoppkreving, kan det kommunale skatteoppkreverkontor ha kommunale oppgaver i form av innkreving av kommunale krav, håndtering av kommunale lønninger og regnskap, samt kassererfunksjonen for kommunekassen. Disse kommunale oppgavene er ikke en del av skatteoppkrevingen, men de fleste av kravene innkreves etter reglene som gjelder for innkreving av skatt.

Fastsettelsen av de krav som skatteoppkreverne har innkrevingsansvaret for, foretas av ligningsmyndighetene i henhold til ligningslovens og folketrygdlovens bestemmelser. Lokalt består ligningsmyndighetene av et ligningskontor, som er statlig og som kan omfatte en eller flere kommuner, samt en ligningsnemnd, en overligningsnemnd og et takstutvalg. I hvert fylke er det videre et fylkesskattekontor og en fylkesskattenemnd. De sentrale ligningsmyndighetene består av Skattedirektoratet og Riksskattenemnda.

Hovedtrekkene i skattebetalingsordningen

Skatteoppkreveren har ansvaret for innkrevingen av den skatt på formue og inntekt som etter den alminnelige skattelovgivning skal fastsettes etter utgangen av inntektsåret. Reglene om plikt til svare inntekts- og formuesskatt er gitt i skatteloven av 26. mars 1999. Loven inneholder regler for hvem som er skattepliktig, hva som skal regnes som skattbar formue og inntekt, regler om fradrag i inntekt og skatt med videre.

Regler om selve utligningen av skatten, herunder om ligningsmyndighetenes organisering, er gitt i ligningsloven (lov om ligningsforvaltning av 13. juni 1980).

Skatteoppkreveren er videre tillagt ansvaret for innkrevingen av avgiftene til folketrygden: Trygdeavgift og arbeidsgiveravgift. Trygdeavgiften fastsettes etter ligningslovens bestemmelser (i prosent av personinntekt etter skatteloven § 12–2) og tas med ved fastsettelsen av skattyters forskuddsskatt eller forskuddstrekk. Differansen mellom det som er inndekket på forskuddsstadiet og endelig utlignet avgift kreves inn eller utbetales sammen med ordinær restskatt eller tilgodebeløp ved skatteavregningen. Arbeidsgiveravgiften er arbeidsgiverne selv pålagt å beregne, men ligningsmyndighetene kan fastsette avgiften dersom arbeidsgiveren ikke inngir de pålagte oppgaver eller dersom oppgavene er uriktige eller ufullstendige.

De nærmere regler for hvordan betalingen av de ovennevnte skattene og avgiftene skal skje, reguleres av skattebetalingsloven med tilhørende forskrifter. Som det vil fremgå, etablerer loven et system som tar sikte på å sikre at hele eller deler av den skatt som forventes utlignet, innbetales før ligningen finner sted.

Forskuddspliktige skattytere

Lønnsmottakere, pensjonister, selvstendig næringsdrivende og andre personlige skattytere tilhører den kategori skattepliktige som er forskuddspliktige. Disse plikter i henhold til skattebetalingslovens bestemmelser å betale forskudd på skatt i det kalenderår da inntekten opptjenes. Forskuddet betales i form av forskuddstrekk, som foretas av vedkommendes arbeidsgiver, eller i form av innbetaling av forskuddsskatt.

Godtgjørelse for arbeid eller oppdrag som ikke er utført som ledd i selvstendig næringsvirksomhet, skal det foretas forskuddstrekk i. Den som betaler ut en ytelse som er gjenstand for forskuddstrekk, er pliktig til å foreta forskuddstrekk i ytelsen av eget tiltak. Utbetaleren er dermed tillagt oppgaven som skatteinnkrever for det offentlige i disse tilfellene.

Forskuddstrekket skal beregnes enten etter trekktabeller eller med en bestemt prosent av trekkgrunnlaget, avhengig av det skattekort som utstedes før årets begynnelse. For fastsettelsen av forskuddstrekket gjelder at det skal fastsettes slik at det beløp som trekkes i løpet av året, sammen med eventuell forskuddsskatt, så vidt mulig skal svare til den skatt som forventes å ville bli utlignet for den skattepliktige for vedkommende inntektsår. Skattebetalingsloven legger ansvaret for oppgavene i forbindelse med utskriving av forskuddstrekk til ligningssjefen. I praksis utføres oppgavene maskinelt i Skattedirektoratet, som også står for utsendelsen av skattekortene til den enkelte skattyter.

Forskuddstrekket gjennomføres ved at arbeidsgiveren beregner trekkbeløpet og holder dette igjen ved oppgjøret med den ansatte. De beløp som er trukket i forskuddstrekk tilhører skatte- og avgiftskreditorene og skal holdes innsatt på en særskilt bankkonto, såkalt «skattetrekkskonto». Alternativt kan det stilles en bankgaranti for trekkansvaret eller skattetrekkskontoen kan til enhver tid holdes på et nivå som dekker det løpende trekkansvaret.

Arbeidsgiveren skal 6 ganger i året sende oppgjør for forskuddstrekket i de to foregående månedene til skatteoppkreveren i kommunen. I forkant av innbetalingen skal arbeidsgiveren, senest den 8. i de respektive månedene, innsende oppgave over forskuddstrekket. I oppgaven er forskuddstrekket spesifisert kommunevis, men ikke for den enkelte ansatte som trekket refererer seg til.

Arbeidsgiveravgiften, som arbeidsgiveren skal betale av lønn og annen godtgjørelse for arbeid og oppdrag i og utenfor tjenesteforhold, beregnes og innberettes på den samme oppgaven som forskuddstrekket. Fristene for innbetaling av arbeidsgiveravgift er også de samme som for forskuddstrekk.

Brudd på plikten til å foreta forskuddstrekk er forbundet med ansvar for arbeidsgiveren, både økonomisk og strafferettslig. Det økonomiske ansvaret fremgår av skattebetalingsloven § 49, hvor det slås fast at den som er pliktig til å gjennomføre forskuddstrekk, «er overfor det offentlige ansvarlig» for at trekk blir foretatt og oppgjør gitt. Beløp som arbeidsgiver gjøres ansvarlig for på denne måten, kan inndrives mot ham direkte, gjennom utlegg eller trekk i lønn.

Straffeansvaret for brudd på plikten til å gjennomføre forskuddstrekk følger av skattebetalingsloven § 51, hvor det slås fast at den som «forsettlig eller ved grov uaktsomhet unnlater å foreta eller sørge for at det blir foretatt beregning og trekk» kan straffes med bøter eller fengsel i inntil 6 måneder.

Av formue og inntekt som det ikke blir foretatt forskuddstrekk i, skal det betales forskuddsskatt.

Forskuddsskatten utskrives normalt før inntektsårets begynnelse. Loven legger ansvaret for utskriving av forskuddsskatten til ligningssjefen, mens utskrivingen i praksis også her skjer maskinelt i Skattedirektoratet. Grunnlaget for utskrivingen er formuen og inntekten ved siste ligning, og forskuddsskatten skal så vidt mulig fastsettes til det beløp som skatten for det påfølgende år må ventes å ville utgjøre, ut fra de skattesatser og nærmere regler som skal gjelde for vedkommende år. Videre skal det tas hensyn til beløp som må forventes dekket gjennom forskuddstrekk, dersom den skattepliktige også har inntekt som det gjennomføres forskuddstrekk i.

Forskuddsskatten forfaller til betaling i fire like store terminer, 15. mars, 15. mai, 15. september og 15. november i inntektsåret. 1

Når ligningen er gjennomført, og skatten er beregnet, skal det skje en avregning av forskuddstrekk og forskuddsskatt i den skatt som er utlignet. I henhold til avregningsreglene 2 er det skatteoppkreveren som skal foreta avregningen. I praksis skjer dette i dag i dataavdelingen i Skattedirektoratet, som kjører avregningen for alle landets skattytere maskinelt.

Dersom utlignet skatt overstiger det forskuddstrekk og den forskuddsskatt som er godskrevet den skattepliktige, oppstår det restskatt. Restskatten tillegges renter etter nærmere satser fastsatt i forskrift.

Restskatten forfaller til betaling tre uker etter at utlegging av skattelistene er kunngjort, likevel tidligst 20. august i ligningsåret. Er restskatten på kr 1 000 eller mer, forfaller den til betaling i to like store terminer, med første forfall tre uker etter utlegg av skattelistene, dog tidligst 20. august, og annet forfall fem uker senere.

Dersom utlignet skatt utgjør et mindre beløp enn det forskuddsbeløp som er godskrevet skattyteren, blir den overskytende delen å frafalle. Er den del av skatten som blir å frafalle helt eller delvis betalt, skal beløpet tilbakebetales til skattyteren. Skattyter som får tilgodebeløp ved avregningen har krav på renter etter nærmere regler som er fastsatt i forskrift.

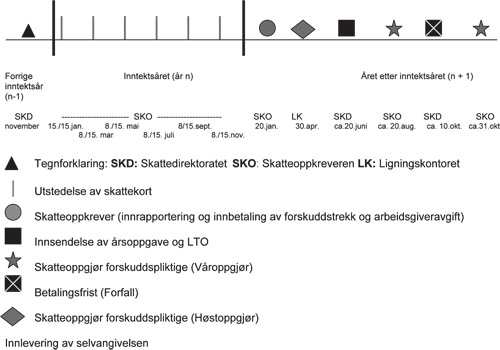

I figur 5.2 er det gitt en skjematisk oversikt over hvordan skattebetalingen forløper for personlige skattytere, fra utstedelse av skattekort til innbetaling av restskatt.

Figur 5.2 Skattebetaling – personlig skattytere

Etterskuddspliktige skattytere

Aksjeselskaper og andre juridiske personer som er positivt angitt i skattebetalingsloven § 2, er fritatt fra plikten til å betale skatten i løpet av inntektsåret. Disse skattyterne skal således betale skatten sin året etter inntektsåret og benevnes derfor som «etterskuddspliktige skattytere».

Også for de etterskuddspliktige skattyterne gjelder at skatten skal betales dels før og dels etter at ligning er foretatt. Den del av skatten som skal betales før ligning er foretatt, kalles for denne gruppen for forhåndsskatt.

Forhåndsskatten skal betales i to terminer med forfall 15. februar og 15. april. For utskriving av forhåndsskatt gjelder at hver termin som hovedregel skal settes lik en tredjedel av den utlignede skatt ved siste ligning. Utskrivingen skjer maskinelt i Skattedirektoratet.

Etter at ligning er foretatt og det er klart hvor mye den etterskuddspliktige skal betale i skatt for det foregående år, vil differansen mellom dette og det som er utskrevet som forhåndsskatt, fremkomme som resterende skatt. Den resterende skatten forfaller til betaling 3 uker etter at utleggingen av skattelistene er kunngjort.

Dersom resterende skatt overstiger en tredjedel av utlignet skatt, skal den skattepliktige betale renter av denne differansen etter nærmere regler fastsatt i forskrift.

Dersom utskrevet eller innbetalt forhåndsskatt er større enn utlignet skatt, skal overskytende del av den utskrevne forhåndsskatten frafalles. Den del av det frafalte beløp som er innbetalt, skal tilbakebetales til skattyteren. Er den innbetalte forhåndsskatten større enn to tredjedeler av utlignet skatt, har skattyter krav på rentegodtgjørelse på dette.

Regnskapsføring og fordeling

Føring av skatteregnskapet er en av hovedoppgavene som inngår i skatteoppkreverfunksjonen.

Skatteregnskapet kan defineres som et system for registrering, bearbeiding og kommunikasjon av informasjon angående den enkelte skatte- eller avgiftspliktiges

innbetalinger av skatter og avgifter

betalingsforpliktelser vedrørende skatter/avgifter, eventuelt beløp til gode

Skatteregnskapet kan videre ses på som et hjelpemiddel som skal frembringe:

riktig fordeling av løpende skatte- og avgiftsbetalinger mellom skattekreditorene (kommune, fylkeskommune, stat og folketrygd)

skatte- og avgiftsdata på aggregert nivå som grunnlag for økonomisk planlegging i kommuner, fylkeskommuner og i staten

data til bruk i innfordringsarbeidet

datagrunnlag for kontroll

Skatteregnskapet skal avlegges som halvårsregnskap pr. 30. juni og 31. desember. Regnskapene skal fordeles til blant annet kommunen, kommunerevisjonen og skattefogden i fylket, som igjen fordeler videre til Riksrevisjonen. Skatteoppkreveren skal også ved utgangen av hver måned gi oppgjør for netto fordelte innbetalinger til skattefogden i fylket, fylkeskassereren og kommunen. Dette kalles månedsoppgjør. Sammen med månedsoppgjøret sendes en saldobalanse og hovedbok. Både halvårsregnskapet, månedsoppgjøret og saldobalansen skal være revidert og underskrevet av kommunerevisor.

Skatteregnskapet føres i skatteregnskapssystemet som brukes av alle kommuner med unntak av Oslo, som har eget skatteregnskap. Det er i dag to driftssentraler som drifter skatteregnskapet. 3 Skatteregnskapssystemet eies av staten ved Finansdepartementet og forvaltes av Skattedirektoratet.

Skatteregnskapssystemet omfatter rutiner for

føring av hovedbok

føring av mellomværende med skattytere i kommunen

beregning av forsinkelsesrenter

tilknytning til/grensesnitt mot FLT-rutinen for terminoppgaver/beregningsoppgaver og engangskreditering

tilknytning til/grensesnitt mot forskuddsutskriving, avregning og klagebehandling

Systemet er innrettet slik at det gir skatteoppkreveren daglige og periodiske rapporter for å gjennomføre arbeidet med bokføring, kontroll og innfordring.

Skatteregnskapets registre

Skatteregnskapet inneholder register over alle aktører i kommunen, både arbeidsgivere som skal betale forskuddstrekk og arbeidsgiveravgift, og skattytere som er skattepliktige til kommunen.

Skatteoppkreveren à jourholder registeret over innenby(gd)s arbeidsgivere (dvs. arbeidsgivere i egen kommune) og utenby(gd)s arbeidsgivere med arbeidstakere med påleggstrekk til kommunen. Ajourholdet skjer delvis manuelt. Dette registeret danner grunnlag for skriving av innbetalingskort, oppfølgning av innsending av oppgaver og innbetaling av forskuddstrekk, arbeidsgiveravgift og eventuelt påleggstrekk.

Register over skattyterne tilhørende kommunen hentes fra skattemantallene for henholdsvis forskuddspliktige skattytere og etterskuddspliktige skattytere. Dette skjer automatisk ved at skatteregnskapet har et grensesnitt mot disse manntallene. Dette danner grunnlag for etablering av krav og oppfølgning av innbetaling vedrørende forskuddskatt, forhåndsskatt, restskatt og resterende skatt.

Etablering av krav

Før inntektsårets begynnelse foretar ligningskontoret utskriving av

skattekort for lønnstakere for beregning av forskuddstrekk

forskuddsskatt for forskuddspliktige skattytere

forhåndsskatt for etterskuddspliktige skattytere

Skattekortopplysningene legges inn i skatteregnskapet (til bruk i blant annet kontrollsammenheng), men det skjer ingen oppdateringer av eventuelle endringer i løpet av året. Utskrevet forskuddskatt og forhåndsskatt overføres på fil fra Skattedirektoratet til skatteregnskapssentralene ved inntektsåret begynnelse og legges automatisk inn i skatteregnskapet. Det samme skjer ved senere endringer i utskrevet forskuddskatt og forhåndsskatt. Ved endringer skrives ny forskuddsskatteseddel i skatteregnskapet.

Krav vedrørende forskuddstrekk og arbeidsgiveravgift og eventuelt påleggstrekk, etableres når arbeidsgiver sender oppgave over henholdsvis foretatt forskuddstrekk, beregnet arbeidsgiveravgift og foretatt påleggstrekk. Oppgave over forskuddstrekk og arbeidsgiveravgift sendes for en stor del maskinelt til skatteregnskapssentralene (diskett m.v.) og leses automatisk inn i skatteregnskapene. 4 Manuelle oppgaver (på papir) må registreres av skatteoppkreveren. For oppgjørsliste for påleggstrekk er det ikke maskinelle rutiner; alle oppgaver må registreres av skatteoppkreveren.

Krav på restskatt og resterende skatt etter avregning overføres på fil fra Skattedirektoratet og legges inn i skatteregnskapet.

Avregning og krav

Forskuddstrekk fra registrerte lønns- og trekkoppgaver, innbetalt og utskrevet forskuddsskatt, samt innbetalt tilleggsforskudd plukkes ut fra skatteregnskapet og sendes Skattedirektoratet. Etter kjøring mot skatteberegningen sendes det fil til skatteregnskapssentralene, der avregningsresultatet leses inn i skatteregnskapet.

For skattytere med tilgodebeløp kjøres oppdekking (motregning) av restanser i egen kommune samt innmeldte restanser fra andre kommuner. Videre kjøres motregning mot andre innmeldte krav, slik som bidragsgjeld, restanser på merverdiavgift og motorvognavgift. Det blir deretter produsert en datafil for overføring av tilgodebeløp til konto eller for produksjon av utbetalingskort for skatt til gode.

Krav på restskatt legges inn i skatteregnskapet for oppfølgning av innbetaling.

Dersom det oppstår endringssaker, for eksempel etter gjennomført klagebehandling, kjøres disse maskinelt for inntil 10 år tilbake i tid, og resultatet legges automatisk inn i skatteregnskapet. Det tas da hensyn til endringer i forskudd og tidligere inn- og utbetalte beløp. Systemet foretar automatisk beregning av renter ved kjøring av endringssaker.

Innbetalt og utskrevet forhåndsskatt og innbetalt tillegg til forhåndsskatt overføres til Skattedirektoratet. Etter kjøring av skatteberegning og avstemming oversendes fil til skatteregnskapssentralene. Resterende skatt legges så inn skatteregnskapet. Det produseres deretter innbetalingskort for skattytere med resterende skatt og fil for produksjon av utbetalingskort for de med skatt til gode.

Ved kjøring av endringssaker for etterskuddspliktige skattytere finnes det ikke maskinell håndtering i dagens skatteregnskap. Resultatet oversendes skatteoppkrever som manuelt må beregne nytt resultat, ta hensyn til tidligere inn- og utbetalinger og beregne renter, for så manuelt å legge resultatet inn i skatteregnskapet.

Håndtering av innbetalinger

Innbetalingskort for arbeidsgiveravgift, forskuddstrekk, påleggstrekk og forskuddsskatt fremstilles terminvis i skatteregnskapssystemet. Innbetalingskort for forhåndsskatt blir fremstilt for to terminer ved utskriving av forhåndsskatt. Innbetalingskort for restskatt/resterende skatt blir automatisk fremstilt av systemet ved ligning/avregning. Det samme skjer for restanse forskuddsskatt.

Innbetalingskort for forsinkelsesrenter for arbeidsgiveravgift, forskuddstrekk og påleggstrekk fremstilles automatisk daglig. Innbetalingskort for forsinkelsesrenter ved for sent innbetalt forskuddsskatt fremstilles automatisk ved avregning når kommunene har angitt utleggsdato. Innbetalingskort for forsinkelsesrente for restskatt blir automatisk fremstilt ukentlig når konto går til null. Innbetalingskort ved purring på skattyter fremstilles automatisk i forbindelse med at skatteoppkreveren bestiller varselblankett.

Alle ovenstående innbetalingskort er utfylt for optisk lesing hos betalingsformidler. 5 For å få optimal utnyttelse av optisk lesing, fremstilles og utsendes innbetalingskort for arbeidsgiveravgift, forskuddstrekk, påleggstrekk og forskuddsskatt terminvis. For alle skattearter som er nevnt i innledningen til dette avsnittet, inneholder blankettene også kundeidentifikasjonen og terminangivelse, men det er bare innbetalt arbeidsgiveravgift, forskuddstrekk og påleggstrekk som er undergitt terminvis kontroll i systemet. Ved å sende disse innbetalingskortene ut terminvis, sikrer skatteoppkreveren seg at innbetalingskort med riktig terminangivelse blir benyttet.

Innbetalingskort fremstilles i henhold til innmeldte koder i de tidligere nevnte navneregistrene.

Innbetaling via betalingsformidler

Hver kommune har en bankkonto for skatt knyttet til skatteregnskapet. Arbeidsgivere og skattytere kan innbetale skatt og avgift til denne kontoen ved bruk av tilsendt betalingskort. Fra og med våren 2002 kan innbetalinger også foretas elektronisk ved bruk av nettbank. Alle innbetalinger foretatt i bank eller på postkontor, ved bruk av betalingskort eller elektroniske betalinger, blir maskinelt overført til kommunens bankkonto for skatt, og innbetalingsopplysninger blir automatisk lagt inn i skatteregnskapets reskontro.

Betalingsformidler leser optisk innbetalingskort som er forhåndsutfylt av edb-systemet med skrifttyper som er godkjent, når innbetalinger har skjedd ved postkontor eller bank. Når kontofører leser innbetalingsblankettene, blir disse etterkodet med det innbetalte beløp. Samtlige innbetalingskort etterkodes med virkelig innbetalingsdato. Betalingsformidler mottar også innbetalinger elektronisk og overfører dataene samlet på fil til skatteregnskapssentralen, som igjen legger dataene inn i de respektive skatteregnskap.

Innbetalingstransaksjoner som ikke inneholder tilstrekkelige opplysninger til oppdatering av reskontro (feil KID – såkalte «rejects»), blir godskrevet bankkonto for skatt, men må viderebehandles manuelt av skatteoppkrever for at bokføring kan skje korrekt i skatteregnskapet. Dette kan være en tidkrevende og til dels vanskelig oppgave, og det arbeides aktivt med å få antallet slike innbetalinger så lavt som mulig (bl.a. ved krav til bruk av KID på elektroniske betalinger).

Skattytere og arbeidsgivere kan også velge å betale skatt og avgift kontant til skatteoppkreverens kontor. Slike innbetalinger må føres manuelt i regnskapet, og innbetalingene skal daglig overføres til kommunens bankkonto for skatt.

Skatteoppkreveren vil daglig motta kontoutskrift fra betalingsformidler. Innbetalingene som fremkommer på kontoutdraget, er sortert etter arkivkoder, som er definert fra bankens side.

Konto for skatt skal avstemmes daglig. Sentralen mottar daglig datafil over innbetalinger fra betalingsformidler. Innholdet i datafilen blir lest og postert automatisk av datasentralene mot reskontroregisteret og betalingskontiene. Dette dokumenteres i form av daglige innlesningslister.

Oppfølgning av manglende innbetalinger

Med utgangspunkt i skatteregnskapets reskontroføringer skal det settes i verk oppfølgningstiltak ved manglende betaling. Systemet har rutiner for utsendelse av betalingspåminnelse, ulike varsler og utferdigelse av forslag til nedleggelse av påleggstrekk. Mange av innfordringstiltakene må imidlertid skatteoppkrever iverksette og gjennomføre som manuelle rutiner, ved siden av skatteregnskapet. Imidlertid er det laget et system for oppfølgning av restanser og innfordringstiltak knyttet mot disse i det såkalte tiltakskodesystemet (se nedenfor).

Tiltakskodene skal hjelpe saksbehandler til en aktiv og enkel oppfølgning av skatterestanser. De innmeldte tiltakskodene gir opplysninger om hvilke tiltak som er satt i verk, og hvilket tiltak som er det aktive i innfordringen. Det er sist innmeldte tiltak som er det aktive. Samtidig er det knyttet forskjellige behandlingsregler til de enkelte tiltakskodene. Knytningen mellom den aktive tiltakskoden og dens behandlingsregel gir mulighet til en del forskjellige oppslag på ett oppfølgningsbilde i skatteregnskapet. Korrekt og effektiv bruk av denne type oppslagsbilde gir saksbehandleren god oversikt over restansene og en effektiv oppfølgning av dem.

I tillegg til at de innmeldte tiltakskodene identifiserer hvilke tiltak som er iverksatt, skal tiltakskodene også gjøre innfordringen mer effektiv. Når tiltakskodene ligger standardisert med tilknytning til behandlingskoder, gir dette mulighet for den enkelte saksbehandler å få listet opp opplysninger om status i innfordringsarbeidet, og hvilke tiltak som må følges opp med eventuelle nye tiltak.

Oppgjør av skatteregnskapet

Månedsoppgjøret foretas automatisk av datasentralen den første virkedag i påfølgende måned. De obligatoriske rapportene, («Side 1 – månedsoppgjør», «månedsoppgjøret», «saldobalanse» og «kontoutskrift hovedbok») produseres uten forutgående bestilling.

Fordelingsoppgjøret posteres automatisk på bakgrunn av siste måneds innbetalinger og fordelingsprosenter. Dette avkvitteres på egen innlesingsliste.

Skatt innbetalt til skatteoppkreveren skal fordeles mellom skattekreditorene; kommune, fylkeskommune, stat og folketrygden.

I skatteoppgjøret til den enkelte skattyter spesifiseres skatten i form av kommuneskatt til bostedskommunen, kommuneskatt til eventuelle andre kommuner, fylkesskatt, fellesskatt til staten, toppskatt til staten samt trygdeavgift. Når et skattebeløp innbetales til skatteoppkreveren – enten det er forskuddstrekk, forskuddsskatt, forhåndsskatt, tilleggsforskudd eller restskatt eller resterende skatt – er beløpet ikke spesifisert på de ulike skattene som det inneholder. Det er derfor fastsatt regler i skattebetalingsloven kapittel VIII, med tilhørende forskrifter, om hvordan de innbetalte beløp skal fordeles mellom skattekreditorene.

Den nevnte fordelingen av innbetalte skatte- og avgiftsbeløp skal som hovedregel foretas i månedlige fordelingsoppgjør. På visse vilkår kan det utbetales forskudd på månedsoppgjør.

Skattedirektoratet skal innen utgangen av januar beregne foreløpige fordelingstall (i prosent) for henholdsvis forskuddspliktige og etterskuddspliktige skattytere for et inntektsår på grunnlag av forhåndsberegning av skatter og avgifter på skattyterne i den enkelte kommune. De foreløpige fordelingstallene skal brukes ved fordeling av inngått forskudd på skatt og medlemsavgift til folketrygden inntil korrigerte fordelingstall foreligger.

Når ligningen i første instans av forskuddspliktige skattytere er lagt ut i alle kommuner, skal Skattedirektoratet beregne korrigerte fordelingstall for den enkelte kommune. Ved beregningen skal ligningsresultatet korrigeres med rettelser foretatt før beregningsdatoen.

Etter utgangen av året etter ligningsåret skal Skattedirektoratet beregne endelige fordelingstall for inntektsåret.

Datasentralen foretar maskinell à jourføring av nye/endrede fordelingstall fra Skattedirektoratet, mens skatteoppkreveren, ligningssjefen og skattefogden mottar skriftlig melding om nye/endrede fordelingstall. I tillegg sendes attestert oppgave direkte til kommunerevisjonen.

Skatteregnskapet foretar den første virkedag i ny måned, på grunnlag av fordelingstallene, en fordeling mellom skattekreditorene av skatte- og avgiftsbeløp som er innbetalt i løpet av den siste måneden. Månedsoppgjøret sendes skattefogden og kommunen innen den 10. i den påfølgende måned. Når månedsoppgjøret avgis, skal skatteoppkreveren overføre statens og folketrygdens andel til skattefogden, fylkeskommunens andel til fylkeskommunen samtidig som kommunens andel overføres til kommunen.

Ved hvert månedsoppgjør i inntektsåret og første halvdel av ligningsåret skal det holdes tilbake en bestemt prosent av forskuddstrekk og forskuddsskatt som er innbetalt i månedens løp, såkalt marginavsetning. Det beløpet som holdes tilbake, blir stående på konto for skatt og skal helt eller delvis brukes til oppgjør med skattytere som har betalt for mye forskudd etter avregningen foretatt innen utløpet av ligningsåret. Datasentralen legger automatisk inn minimum 8 prosent, men kommunen skal gi beskjed om ønsket prosentsats til skatteregnskapssentralen. Etter retningslinjer fastsatt av Finansdepartementet skal marginprosenten være mellom 8 og 12 prosent.

Når Skattedirektoratet beregner nye fordelingsprosenter, blir disse automatisk lagt inn i Skatteregnskapet og omfordelingen blir postert automatisk i regnskapet.

Datasentralen produserer automatisk halvårsregnskap pr. 30. juni og 31. desember med de dertil pålagte restanselister. Skatteregnskapet skal gjøres opp pr. 30. juni og 31. desember etter at fordelingsoppgjørene for henholdsvis juni og desember er bokført og saldobalansen for disse månedene er satt opp.

På grunnlag av de bokførte og avstemte halvårsoppgjørene skal det på fastsatt skjema settes opp regnskap for vedkommende halvår. Halvårsregnskapene avlegges som frittstående regnskaper.

Rutinen for forenklet lønnsinnberetning og trekkoppgjør

Rutinen for forenklet lønnsinnberetning og trekkoppgjør (FLT-rutinen) er et sidesystem til skatteregnskapet. Rutinen benyttes for registrering av Terminoppgave for forskuddstrekk/Beregningsoppgave for arbeidsgiveravgift og Lønns- og trekkoppgave fra arbeidsgivere. Oppgavene kommer dels som maskinelle oppgaver og dels som papirbaserte oppgaver som skatteoppkreveren må registrere. Oppgavene overføres til skatteregnskapets lønns- og trekkoppgaveopplysninger etter at de er lagt inn i Skattedirektoratets landsdekkende lønns- og trekkoppgaveregister.

Rutinen beregner også fordeling mellom kommunene av innbetalt forskuddstrekk. Arbeidsgiverne betaler nemlig samlet forskuddstrekk til sin kontorkommune, uavhengig av hvor de enkelte lønnstakere er skattepliktige. Denne fordeling skjer hver måned og etter utgangen av inntektsåret. Resultatet av fordelingen legges inn i skatteregnskapet.

Saksbehandlingssystemer

Dagens skatteregnskapssystem inneholder ikke støtte til saksbehandlingen i innfordringsarbeidet utover det som er nevnt ovenfor (varsler, tiltakskodesystemet med mer). Driftssentralene for skatteregnskapet har imidlertid utviklet hver sine saksbehandlersystem til bruk i innfordringsarbeidet. Disse tilbys kommunene som et tillegg til skatteregnskapet. Oslo kemnerkontor har dessuten utviklet sitt eget saksbehandlingssystem. 6 Felles for disse systemene er at de tilbyr støtte til saksbehandling utover det som ligger i selve skatteregnskapssystemet. I tillegg til saksbehandlingsstøtte for innfordringsarbeidet har disse systemene også støtte vedrørende behandling av søknader om ettergivelse og nedsettelse av skatt. Systemene har, med utgangspunkt i skatteregnskapets reskontro og arbeidsliste, oppfølgning av enkeltsaker med varsel om neste steg i en tiltaksrekke. Videre lager systemene utkast til dokumenter som er nødvendige i forbindelse med de ulike innfordringstiltak med videre. Alle systemene har direkte kommunikasjon med skatteregnskapet, med automatisk oppdatering av reskontro og tiltakskodesystemet.

Arbeidsgiverkontroll

Arbeidsgiverne er tillagt en svært viktig rolle i vårt skattebetalingssystem. Gjennom reglene i skattebetalingsloven, folketrygdloven og ligningsloven er de pålagt å innfordre og innbetale over halvparten av det samlede skatte- og avgiftsproveny for skattemyndighetene.

At arbeidsgiverne overholder sine plikter, er således en meget viktig forutsetning for vår gjeldende skattebetalingsordning, og i de tilfeller arbeidsgiver enten innberetter feil grunnet manglende kunnskap om regelverket, bevisst innberetter feil beløp eller unnlater å innberette beløp, vil det kunne få konsekvenser for en (som oftest) uskyldig tredjepart, nemlig arbeidstaker, så vel som for skatteinngangen og konkurransesituasjonen i vedkommende bransje.

Nedenfor gjennomgås først formål, definisjoner og hjemmelsgrunnlag for arbeidsgiverkontrollen. Dernest omtales arbeidsgiverkontrollen i forhold til den kontroll som foretas av ligningskontorene og fylkesskattekontorene. Så foretas det en nærmere beskrivelse av arbeidsgivers plikter, mens selve kontrollarbeidet er beskrevet til slutt.

Formål, definisjoner og hjemmelsgrunnlag

Formålet med arbeidsgiverkontrollen er å påse og sikre at skattetrekk (herunder påleggstrekk) og arbeidsgiveravgift blir beregnet, oppbevart, innberettet og innbetalt i samsvar med de til enhver tid gjeldende bestemmelser.

Arbeidsgiverkontroll er det etter dette vanlig å definere som «alle handlinger som tar sikte på å etterprøve arbeidsgivers plikter som arbeidsgiver etter ligningsloven, skattebetalingsloven og folketrygdloven på skatte- og avgiftsområdet».

Begrepet arbeidsgiver skal i denne sammenheng forstås som «den som selv eller ved fullmektig utbetaler lønn eller annen godtgjørelse eller ytelse som skal gjøres til gjenstand for forskuddstrekk eller kan gjøres til gjenstand for trekk etter pålegg», jf. skattebetalingsloven § 3 bokstav b.

Etter skattebetalingsloven § 47 nr. 1 er det skatteoppkreveren som i første rekke skal føre kontroll med at arbeidsgiverne utfører pliktene de er pålagt i loven eller i regler og forskrifter som er gitt med hjemmel i lov. Bokettersyn etter skattebetalingsloven § 47 kan imidlertid også foretas av skattefogden, kommunerevisjonen og Riksrevisjonen.

I Instruks for skatteoppkreverne med merknader fra 1. juli 2000 er det gitt nærmere regler om skatteoppkrevernes gjennomføring av arbeidsgiverkontrollen.

Kontroll utført av ligningskontoret og fylkesskattekontoret

Som nevnt ovenfor er formålet med arbeidsgiverkontrollen å etterprøve og påse at arbeidsgiver som sådan oppfyller sine plikter etter gjeldende lovverk; skattebetalingsloven, folketrygdloven, ligningsloven og regnskapsloven. Kontrollen begrenser seg således til en kontroll av lønnsområdet.

Skatteoppkreveren er imidlertid bare én av tre aktører som gjennomfører kontroll på skatte- og avgiftsområdet. De skatte- og avgiftspliktige kan også bli gjenstand for kontroll fra henholdsvis ligningskontoret og fylkesskattekontoret. Til forskjell fra arbeidsgiverkontrollen, som er rettet mot vedkommende i egenskap av å være arbeidsgiver, er dette hovedsakelig kontroller rettet mot vedkommende som eget skatte- eller avgiftssubjekt, samt til de ansattes skattemessige forhold.

Arbeidsgivere som er merverdiavgiftspliktige, kan således bli gjenstand for merverdiavgiftskontroll fra fylkesskattekontoret. Kontrollen kan enten være en full regnskapskontroll, hjemlet i merverdiavgiftsloven §§ 46 og 47, eller begrense seg til en kontormessig kontroll av for eksempel innsendte merverdiavgiftsoppgaver.

Videre kan arbeidsgiver, i egenskap av å være skattesubjekt, bli gjenstand for lignings-/skattekontroll. Både ligningskontoret og fylkesskattekontoret utfører denne form for kontroll, hjemlet i ligningsloven § 4–10 og § 6–15. Kontrollformen kan også her gå fra en omfattende stedlig kontroll med full gjennomgang av regnskapene til en mer begrenset, gjerne kontormessig kontroll, av for eksempel skattyters selvangivelse med oppgaver.

Ligningskontoret og fylkesskattekontoret kan i forbindelse med de kontroller de utfører, også kontrollere områder som pr. definisjon kommer inn under betegnelsen arbeidsgiverkontroll, for eksempel lønns- og trekkoppgaveplikten og plikter i forbindelse med beregning og oppgjør av arbeidsgiveravgift.

Som et ledd i arbeidet med å styrke samarbeidet mellom de ulike aktørene på kontrollområdet ble det i 2001 innført en obligatorisk ordning med såkalt felles kontrollplan for fylkesskattekontorene, ligningskontorene og skatteoppkreverne.

Fylkets felles kontrollplan utarbeides under faglig ledelse av fylkesskattekontoret, i samråd med skattefogdkontoret og i samarbeid med ligningskontorene og skatteoppkreverkontorene.

Hensikten med utarbeidelsen av felles kontrollplan er primært å bidra til at kontrollvirksomheten i fylket styres ut fra felles prioriteringer, og bidra til at kontroller i fylket samordnes der dette er nødvendig og hensiktsmessig. Planen skal videre bidra til at kontrolloppgavene deles mellom de aktuelle aktørene på en hensiktsmessig måte, og at etaten har en samlet oversikt over planlagte og gjennomførte kontroller i fylket. Endelig har planen til hensikt å bidra til å øke informasjonsutvekslingen og samarbeidet mellom kontrollinstansene, både i forbindelse med planlegging så vel som gjennomføring av kontroller, samt å bidra til en kompetanseheving og økt kvalitet i kontrollarbeidet.

Nærmere om arbeidsgivers plikter

Når en ytelse (lønnsutbetaling) er gjenstand for forskuddstrekk, har arbeidsgiver plikt til å foreta forskuddstrekk i beløpet av eget tiltak. Påleggstrekk er derimot et innfordringstiltak, slik at arbeidsgiver vil bli underrettet særskilt om pålegget.

Forskuddstrekk og påleggstrekk gjennomføres ved at arbeidsgiver beregner trekkbeløpet og holder dette tilbake i oppgjøret med arbeidstakeren. Trekket skal foretas på det tidspunkt det oppstår adgang til å få ytelsen utbetalt. De trukne beløp tilhører skatte- og avgiftskreditorene, og beløpene skal holdes innsatt på særskilt bankkonto (skattetrekkonto). Innsetting på skattetrekkonto skal skje senest første virkedag etter utbetalingen. Alternativt kan det stilles bankgaranti for trekkansvar eller skattetrekkontoen kan til enhver tid holdes på et nivå som dekker det løpende trekkansvar.

Arbeidsgiveren plikter etter hver lønnsutbetaling å gi arbeidstakeren dokumentasjon for foretatt trekk. Kvittering for foretatt forskuddstrekk og påleggstrekk gis hver for seg for hver utbetaling. Etter inntektsårets slutt plikter arbeidsgiveren å gi arbeidstakeren dokumentasjon for det samlede forskuddstrekket for inntektsåret. Hvorvidt arbeidstaker i ettertid kan fremlegge dokumentasjon for foretatt, men ikke innbetalt trekk, vil være av stor bevismessig betydning i vurderingen av hvorvidt arbeidstakeren skal få godskrevet trekket ved avregningen.

Seks ganger i året skal arbeidsgiveren sende terminoppgave som viser forskuddstrekket i de foregående to måneder. Ved årets slutt skal arbeidsgiver sende oppgave over samlet trekk i året, i form av lønns- og trekkoppgave. Innen den 15. i måneden etter oppgjørsperioden skal trekket innbetales til skatteoppkreveren. Når det gjelder påleggstrekk skal det sendes oppgjørsliste for oppgjørsperioden, og fristen for å sende oppgjørsliste for oppgjørsperioden er den samme som fristen for innbetaling.

Arbeidsgiveren har videre en plikt til å beregne, innberette og betale arbeidsgiveravgift av ytelser som nevnt i folketrygdloven § 23–2, og skal foreta dette av eget tiltak. Innberetningen av arbeidsgiveravgiften skjer på samme terminoppgave som forskuddstrekket, og både innberetningen og innbetalingen følger de samme frister som gjelder for forskuddstrekket. Videre skal arbeidsgiveren etter utgangen av året sende årsoppgave for arbeidsgiveravgift til skatteoppkreveren. Oppgaven er en fellesblankett som også omfatter følgeskriv til lønns- og trekkoppgavene.

Alle som i løpet av et år har utbetalt lønn eller annen godtgjørelse, har som hovedregel plikt til å sende inn lønns- og trekkoppgaver. Under forutsetning av at ligningsmyndighetene ikke har holdbare opplysninger om annet, vil opplysningene som fremgår i lønns- og trekkoppgavene uten videre bli lagt til grunn ved ligningen og avregningen av skattyter. Det er følgelig helt avgjørende for riktig ligning og avregning at opplysningene som gis i lønns- og trekkoppgavene er korrekte.

For at ligningsbehandlingen i størst mulig grad skal kunne gjennomføres maskinelt, er det i lønns- og trekkoppgaven lagt opp til en kodeinndeling av de enkelte oppgavepliktige ytelsene. Kontroll av oppgavekvaliteten vil derfor være av stor betydning.

Når arbeidsgiveren leverer sin selvangivelse, skal han vedlegge en kontrolloppstilling over bokførte og innberettede beløp. Arbeidsgiver som er regnskapspliktig etter regnskapsloven av 17. juli 1998 nr. 56, plikter å føre lønnsregnskap som tilfredsstiller kravene i regnskapsloven med forskrifter. Arbeidsgiver som ikke er regnskapspliktig etter regnskapsloven skal, dersom han velger ikke å føre lønnsregnskap som tilfredsstiller kravene i regnskapsloven, føre lønnsliste som tilfredsstiller kravene i § 4 i forskrift 22. desember 1998 nr. 1263.

Arbeidsgiver plikter å gi de opplysninger som skatteoppkreveren anmoder om, og som er nødvendige for arbeidsgiverkontrollen. Det samme gjelder når skattefogden, kommunerevisoren eller Riksrevisjonen foretar arbeidsgiverkontrollen.

Etter folketrygdloven § 25–1 plikter den som er arbeidsgiver eller oppdragsgiver, å registrere seg i arbeidsgiverregisteret samt å registrere sine ansatte i arbeidstakerregisteret.

Kontrollen

Det er vanlig å dele arbeidsgiverkontrollen i kontormessig kontroll og stedlig kontroll (bokettersyn). Den kontormessige kontrollen baserer seg på opplysninger som er tilgjengelige for kontrolløren på skatteoppkreverkontoret. Denne form for kontroll innebærer derfor å påse at pliktige oppgaver og innbetalinger blir sendt innen de fastsatte frister, at det er overensstemmelse mellom terminoppgaver og årsoppgave, samt å avstemme innbetalinger mot oppgaver.

I motsetning til en kontormessig kontroll innebærer en stedlig kontroll at kontrolløren etterprøver arbeidsgivers bokføring for å undersøke om det er samsvar mellom bokføringen og innberetningen. Den stedlige kontrollen består også i å kontrollere om bokføringen er i overensstemmelse med de faktiske forhold. Noen ganger begrenser man kontrollen slik at for eksempel bare utvalgte ytelser blir gjenstand for inngående prøving.

En taler gjerne om at det stedlige kontrollarbeidet består av tre faser. Første fase gjelder planleggingen. Skatteoppkreveren skal påse at det avsettes tilstrekkelig ressurser til å gjennomføre en forsvarlig kontrollvirksomhet, og skal legge planer for den årlige kontrollvirksomheten.

Skatteoppkreverens kontrollplan må tilpasses den felles kontrollplan for fylket som fylkesskattekontoret utarbeider i samråd med skattefogdkontoret og i samarbeid med ligningskontorene og skatteoppkreverkontorene, se foran.

I kontrollplanen, som evalueres fortløpende, fastsettes kriteriene for utvelgelse av kontrollobjekter. Målet for utvelgelsesprosessen er til riktig tid å plukke ut de mest egnede kontrollobjektene, det vil si å utarbeide en prioritert rekkefølge av kontrollobjekter som forventes å gi størst mulig kontrollverdi når en tar hensyn til avdekking, innkreving og preventiv virkning. Dette er planlegging av kontrollvirksomheten som sådan, og når det er bestemt hvem som skal kontrolleres, må kontrolløren innhente all relevant tilgjengelig informasjon om kontrollobjektet. De innhentede opplysningene vil vurderes og legges til grunn for en bokettersynsplan.

Kontrolløren bør sette opp en liste over forhold som han ønsker å få svar på fra arbeidsgiveren, og det bør også utarbeides en oversikt over hvilket materiale som ønskes fremlagt både før og under bokettersynet.

Når alle forberedelsene til kontrollen er ferdig, starter neste fase i kontrollarbeidet, som er selve gjennomføringen av ettersynet. Det normale vil være å varsle arbeidsgiveren på forhånd, slik at det kan oppnås enighet om tid og sted for ettersynet. Det bør opplyses om hvilket regnskapsmateriell og andre dokumenter kontrolløren vil ha fremlagt under kontrollen. Stedlig kontroll bør så vidt mulig foretas på arbeidsgiverens kontor eller forretningssted, og regnskapskontrolløren kan kreve at arbeidsgiveren selv eller den som har ansvaret for regnskapsføringen skal være til stede under ettersynet.

Det skal foretas både en formell og en materiell kontroll. Hensikten med den formelle kontrollen er å vurdere om arbeidsgivers regnskapsføring er i overensstemmelse med formreglene i skattebetalingsloven, folketrygdloven, regnskapsloven og ligningsloven med tilhørende forskrifter. Den formelle kvaliteten vil dermed kunne gi en indikasjon på den materielle kvaliteten. Den materielle kontrollen innebærer avstemminger, analyser og beregninger. Kontrollen vil normalt avgrenses til risikoområder og til vesentlige forhold, og feil og mangler som oppdages under ettersynet vil kunne føre til behandlingsforslag.

Den siste fasen i kontrollarbeidet er etterarbeidet. Så snart som mulig etter ettersynet skal det utarbeides en skriftlig bokettersynsrapport som arbeidsgiver gis anledning til å kommentere. I de tilfeller der det er aktuelt å fastsette krav som følge av rapporten, skal rapporten oversendes ligningsmyndigheten for fastsettelse. Skatteoppkreveren har ikke selv kompetanse til å fastsette krav, bortsett fra gebyr for forsinkede eller ikke-leverte manuelle lønns- og trekkoppgaver. Skatteoppkreveren kan imidlertid gjøre gjeldende trekkansvar etter skattebetalingsloven § 49 på basis av de mangler som dokumenteres i en bokettersynsrapport.

Innkreving av skatt og avgift

Innkrevingsoppgaven er den tredje av de tre hovedoppgavene som tilligger skatteoppkreverfunksjonen. Arbeidsoppgavene består dels av oppgaver knyttet til frivillige eller rettidige innbetalinger, og dels av innfordring av misligholdte krav.

Frivillig innbetaling

Ved innbetaling av krav til skatteoppkreveren kan den skatte- og avgiftspliktige velge mellom å foreta betalingen til skatteoppkreverens kontor eller via bank til skatteoppkreverens konto. Skatteoppkreveren må som følge av dette ha en kassefunksjon for å betjene publikum som ønsker å betale skatt eller avgift enten kontant eller med sjekk på skatteoppkreverkontoret.

Det er også adgang til å foreta betaling til skatteoppkreveren elektronisk. Ved elektronisk betaling via bank må det oppgis kundeidentifikasjon (KID) samtidig med at betalingsoppdraget leveres betalers bank.

For øvrig vises det til punktet ovenfor om regnskapsføring og fordeling når det gjelder den nærmere håndtering av mottatte innbetalinger.

Generelt om oppgavene knyttet til innfordring av skatt og avgift

Dersom krav står uoppgjort etter forfall, skal det i henhold til skatteoppkreverinstruksen – instruks av 2. mai 2002 fastsatt av Skattedirektoratet – «uten unødig opphold settes i verk innfordringstiltak hjemlet i skattebetalingsloven og den alminnelige lovgivning vedrørende tvangsfullbyrdelse og sikring av misligholdte krav.»

Skatteoppkrevernes innfordringsarbeid reguleres dels av skattebetalingsloven med forskrifter og dels av lovgivningens generelle regler om tvangsinnfordring av og dekningsprioritet for krav, slik disse kommer til uttrykk i tvangsfullbyrdelsesloven, panteloven, konkursloven og dekningsloven.

Et særtrekk ved de krav som omfattes av skatteoppkrevernes innkrevingsansvar etter skattebetalingsloven, er at kravene er såkalt direkte tvangsgrunnlag for utlegg. Det betyr at kravene kan begjæres tvangsfullbyrdet uten at man først trenger å få fastslått kravets eksistens ved dom, kjennelse, rettsforlik eller lignende.

Videre kan skatteoppkreveren med hjemmel i skattebetalingsloven § 36 bemyndiges til å avholde forretning for utleggspant. Skatteoppkrevere som er tildelt slik kompetanse – gjerne kalt særnamsmannskompetanse – kan da selv avholde utleggsforretning til sikring av kravet uten å måtte gå veien om den ordinære namsmann.

Innfordringstiltak

Når det gjelder valg mellom ulike innfordringstiltak, er det fastslått i skatteoppkreverinstruksens § 4–1 at skatteoppkreveren skal «legge avgjørende vekt på tiltak som enkeltvis eller samlet bidrar til at oppgjør kan skje hurtig og effektivt, samtidig som det overfor skyldner blir utvist den hensynsfullhet og varsomhet som forholdene tillater».

Valget av innfordringstiltak vil etter dette kunne variere fra sak til sak, avhengig av forhold som kravets størrelse, skyldners inntekts- og formuesforhold, om skyldner har tatt kontakt med skatteoppkreveren for å forsøke å få til en løsning eller på annen måte har vist vilje til å gjøre opp for seg, og om skyldner har misligholdt andre krav.

Det første som normalt foretas i forhold til et krav som står ubetalt ved forfall, er at det sendes ut purring eller varsel. Det skjer vanligvis maskinelt et visst antall dager etter forfall. Etter tvangsfullbyrdelsesloven § 4–18 kan et særlig tvangsgrunnlag, slik som skattekrav, ikke begjæres tvangsfullbyrdet før det er gått to uker etter at saksøkeren har sendt skriftlig varsel til saksøkte. I dette varselet, som tidligst kan sendes på forfallsdagen, skal det gjøres oppmerksom på at fullbyrdelse vil bli begjært dersom kravet ikke betales.

Innenfor visse fullmakter kan skatteoppkreverne på forespørsel eller søknad fra skatte- og avgiftspliktige innvilge betalingsavtaler. Betalingsavtaler som inngås mellom skyldneren og oppkreveren, innebærer at oppkreveren forplikter seg til å unnlate visse innfordringstiltak som ellers kunne vært iverksatt i avtaletiden, mot at skyldner overholder nærmere bestemte vilkår. Avtalen skal ikke endre forfallstidspunktet for de krav som omfattes av avtalen eller begrense retten til å kreve renter. Betaling i henhold til avtalen kan skje ved et engangsbeløp eller avdragsvis til bestemte tidspunkter, normalt i like store månedlige avdrag. Et klart og fast opplegg sikrer muligheten for å fange opp tegn på at skyldneren ikke vil klare å oppfylle avtalen.

Et av grunnvilkårene for at et forslag til betalingsavtale skal kunne innvilges, er at tilbudet må gi en bedre dekning enn fortsatt innfordring. Dette vil være tilfelle dersom avtalen må antas å føre til en raskere nedbetaling av kravene enn hva en ville ha oppnådd ved å innfordre kravene ved for eksempel påleggstrekk, utlegg og tvangssalg overfor skyldneren, eller dersom midlene til oppfyllelsen av avtalen helt eller delvis stilles til rådighet for skyldneren av en tredjeperson.

Skatteoppkreveren kan med hjemmel i skattebetalingsloven § 33 og uavhengig av om han er bemyndiget med såkalt særnamsmannskompetanse eller ikke, inndrive krav ved trekk i lønn eller lignende ytelser etter reglene i dekningsloven § 2–7. Trekkpålegget, som sendes skyldners arbeids- eller oppdragsgiver, kan utferdiges enten som et angitt beløp eller i prosent av den aktuelle godtgjørelsen som trekket gjelder. Arbeidsgiver eller oppdragsgiver blir økonomisk ansvarlig overfor skatteoppkreveren dersom trekket ikke gjennomføres eller innbetales. Adgangen til å benytte påleggstrekk begrenses av regler som skal sikre skyldneren midler til et rimelig livsopphold.

Dersom det er gitt pålegg om trekk for flere krav hos samme skyldner, og det som kan trekkes hos vedkommende ikke er tilstrekkelig til å dekke alle kravene, er det i dekningsloven § 2–8 gitt regler om prioriteten mellom de ulike kravene. De krav som skatteoppkreveren innkrever, er krav som tilhører kategorien «krav på skatt eller offentlig avgift» som har fortrinnsrett foran andre krav. Krav som begrunner seg i lovbestemt forsørgelsesplikt, krav på erstatning eller oppreisning for skade voldt ved en straffbar handling og krav på bøter, er imidlertid gitt prioritet foran skatte- og avgiftskravene.

Når det tas utleggspant for et krav, stiftes det en tvungen panterett for kravet i skyldners eiendeler. Utlegg kan tas i ethvert formuesgode som tilhører skyldneren på beslagstidspunktet, og som kan selges, utleies eller på annen måte omgjøres i penger. Saksøkeren kan deretter kreve tvangssalg (eller annen tvangsdekning) etter tvangsfullbyrdelseslovens regler, for ved det å få dekning, helt eller delvis, for sitt krav.

De skatteoppkrevere som er bemyndiget til å holde forretning for utleggspant, kan avholde slik utleggsforretning selv. Før en utleggsforretning avholdes, gjøres det undersøkelser i tilgjengelige registre og kilder med tanke på å finne formuesgoder som skyldner eier, og som er tjenlige objekter for utlegg. Registre som rutinemessig sjekkes, er grunnboken, motorvognregisteret og løsøreregisteret.

Skatteoppkrevere som ikke har bemyndigelse til å holde forretning for utleggspant, må begjære utlegg via det ordinære namsmannsapparatet.

Et utlegg i skyldnerens eiendeler gir bare en sikkerhet for kravet i skyldnerens eiendeler. Skal det oppnås dekning for kravet, må det begjæres tvangsdekning etter reglene i tvangsfullbyrdelsesloven overfor namsmannen eller tingretten, alt etter hva slags formuesgode det er tale om. Skatteoppkreveren er gitt myndighet til å begjære slik tvangsdekning.

I forbindelse med varsel om eller begjæring av tvangsdekning eller tvangssalg, skjer det ofte at skyldner kontakter skatteoppkreveren for å komme frem til en ordning der tvangssalg kan unngås, enten ved at han skaffer finansiering til nedbetaling av kravene, eller ved at det skjer et frivillig salg. Skatteoppkrever må da, i henhold til gjeldende fullmaktsgrenser, behandle det aktuelle forslaget fra skyldner. Motregning innebærer at to krav avregnes mot hverandre og faller bort i den grad de dekker hverandre. Skatteoppkreveren kan med hjemmel i skattebetalingsloven motregne i tilgodebeløp ved skatteavregningen til dekning av skyldnerens tidligere års skatterestanser eller restanser for forskuddsskatt for det løpende inntektsåret.

Videre hjemler skattebetalingsloven at skatteoppkreveren kan beslutte motregning overfor en fordring den skattepliktige har på staten, fylkeskommunen, kommunen eller folketrygdloven, forutsatt at fordringen er av den art at det er adgang til å ta utlegg i den, jf. skattebetalingsloven § 32 nr. 2. Skattebetalingsloven gir her skatteoppkreveren en utvidet motregningsadgang i forhold til det som ellers ville ha fulgt av alminnelige, ulovfestede motregningsregler.

Motregningen gjennomføres ved at skatteoppkreveren gir pålegg til den som skal foreta utbetalingen på vegne av henholdsvis stat, fylkeskommune eller kommune, om å overføre til ham det beløp som skal nyttes til dekning av skattekravet.

Det er etablert faste rutiner mellom skatteoppkreverne og skattefogdkontorene for motregning i merverdiavgift. Skattefogdkontorene oversender reglemessig lister over avgiftspliktige med merverdiavgiftsrestitusjoner som skatteoppkreverne så sjekker mot sine saldoregistre. Dersom avgiftspliktige med merverdiavgift til gode skylder skatt, erklæres det så motregning fra skatteoppkreverens side. Videre er det etablert faste rutiner for skatteoppkrevernes motregning for skyldig skatt i produksjonstillegg som utbetales av Statens landbruksforvaltning. Utover dette vil det variere fra kommune til kommune hvilke rutiner som eksisterer for motregning i skyldners tilgodehavende fra henholdsvis kommune, fylkeskommune, folketrygd og stat.

Dersom skatteoppkreveren finner at en skyldner bør begjæres konkurs, kan han etter egen avgjørelse og uten spesiell fullmakt fremsette begjæring om konkurs for vedkommende skifterett (tingrett). Forut for en slik begjæring blir det som regel sendt et varsel til skyldner om at konkursbegjæring vurderes eller vil bli sendt, noe som i seg selv kan være tilstrekkelig til at en skyldner gjør opp for seg. En del skyldnere tar videre kontakt med skatteoppkrever etter at konkursbegjæringen er sendt tingretten og er blitt forkynt for ham, med tanke på å forsøke å få i stand en nedbetalingsavtale for kravene. Kommer en slik avtale i stand, tilbakekalles begjæringen.

Åpnes det konkurs i skyldnerens bo, avhenger det av skyldners økonomiske stilling samt av sammensetningen av gjelden om skatteoppkreveren får dekning for sine krav, og i tilfelle hvor stor. Dekningsloven gir i kapittel 9 regler om dekningsrekkefølgen for dekning av fordringen i konkurs. Skatteoppkreverens krav, med unntak av arbeidsgiveravgift, er i henhold til gjeldende regler fortrinnsberettigede krav av såkalt annen klasse. I dette ligger at kravene skal gis dekning etter såkalte massekrav og fortrinnsberettigede krav av første klasse, slik som lønnskrav, men før alminnelige krav.

Skatteoppkreverne er gjennom trekkanmeldelsesinstruksen – Instruks for anmeldelse til påtalemyndigheten for overtredelser på skattebetalingsområdet – fastsatt av Finansdepartementet 9. mai 1997, gitt kompetanse til å anmelde straffbare forhold på skattebetalingsområdet. Kompetansen gjelder både overtredelser av skattebetalingslovens straffebestemmelser i §§ 50–52 så vel som andre straffebestemmelser vedrørende underslag og lignende i forbindelse med sikring, betaling og innkreving av midler etter skattebetalingsloven. Instruksen fastslår at anmeldelse som hovedregel skal inngis når det foreligger tilstrekkelig mistanke om straffbart forhold som antas å burde forfølges av påtalemyndigheten gjennom etterforskning, påtale og straff. Skatteoppkrevernes anmeldelse eller trussel om anmeldelse er både et innfordringsvirkemiddel og et virkemiddel til å bedre lovetterlevelsen.

Den som har et pengekrav mot en annen, kan begjære sikring av kravet ved arrest etter nærmere regler gitt i tvangsfullbyrdelsesloven kapittel 14 dersom det foreligger en såkalt sikringsgrunn. Sikringsgrunn foreligger dersom skyldnerens adferd gir grunn til å frykte at tvangsfullbyrdelsen av kravet enten vil bli forspilt eller vesentlig vanskeliggjort hvis arrest i vedkommendes formuesgoder ikke besluttes.

Begjæring om arrest fremsettes for retten, som så avgjør hvorvidt vilkårene for arrest er til stede. Dersom det besluttes at det skal tas arrest i skyldnerens formuesgoder, medfører det at skyldneren mister retten til å råde over de arresterte formuesgodene til skade for den som har begjært arresten. Arrest er således et virkemiddel i de tilfeller skatteoppkreveren som fordringshaver har grunn til å frykte at skyldneren vil forsøke å unndra seg sine betalingsforpliktelser, for eksempel ved å gjemme eller selge unna eiendeler, dersom man må vente til kravet er forfalt og gå veien om vanlig tvangsfullbyrdelse av kravet. En arrest gir normalt ikke arresthaveren rett til å kreve tvangsdekning. For å få dekning for sitt krav må fordringshaveren derfor først skaffe seg tvangsgrunnlag og ta utlegg for kravet i de aktuelle formuesgodene. Skatteoppkreveren kan selv og uten særskilt fullmakt fremsette arrestbegjæringer til retten.

Organisering

For de oppgaver som skatteoppkreverne utfører på vegne av skattekreditorene i fellesskap, er det faglige og det administrative ansvaret delt. Skatteoppkreverne er faglig underlagt Finansdepartementet og Skattedirektoratet på nasjonalt nivå og Skattefogden på regionalt nivå, mens det administrative ansvaret ligger til hver av de 434 kommunene.

Skattedirektoratets og skattefogdkontorenes rolle i forhold til skatteoppkreverne

Skattedirektoratet ved Avdeling innkreving har det overordnede ansvaret for styring og faglig oppfølgning av skatteoppkreverne.

Avdelingen har sammen med Finansdepartementet ansvaret for regelverk og retningslinjer på området for skatte- og avgiftsinnkreving. Avdelingen yter også bistand i faglige spørsmål både av generell karakter og gjennom behandling av enkeltsaker, herunder saker om lempning, fra skattefogdkontorene og skatteoppkreverkontorene. Avdelingen er videre etter delegasjon fra Finansdepartementet gitt fullmakt til å utøve statens partsstilling i forbindelse med prosesser for domstolene når det gjelder saker som står i naturlig sammenheng med direktoratets oppgave som ansvarlig for innkrevingen av skatte- og avgiftskrav under Skatteetatens ansvarsområde.

Videre står avdelingen for den skatteregnskapsfaglige styringen av skatteoppkreverne, med systemansvaret for skatteregnskapet og sentralt koordineringsansvar overfor skatteregnskapssentralene. I tillegg kommer ansvaret for driftsrelaterte oppgaver rundt skatteavregning og lønns- og trekkoppgaver samt oppfølgning av kontoførende bank med hensyn til avtalefestede kontoførertjenester under innbetalingsordningen for skatt.

Endelig har avdelingen den sentrale ledelse og tilretteleggelse av mål- og resultatstyring av skatteoppkreverne. Mål- og resultatstyringen av skatteoppkreverne skjer i primært gjennom skattefogdkontorene i fylkene. Skatteoppkreverne innrapporterer halvårlige resultater vedrørende gitte styringsparametre og statistikk på områdene innkreving og arbeidsgiverkontroll til skattefogdkontorene, som så rapporterer fylkesresultatene til direktoratet. Direktoratet analyserer og videreformidler fylkesresultatene, mens skattefogdkontorene analyserer og videreformidler kommuneresultatene i sin dialog med skatteoppkreverne.

Differensierte, fylkesvise resultatkrav (til de ulike styringsparametrene) fastsettes i dialog mellom direktoratet og skattefogdkontorene, mens den enkelte kommunes resultatkrav fastsettes av skattefogdkontoret i fylket i dialog med de respektive skatteoppkreverkontorene.

På regionalt nivå ligger ansvaret for styring og faglig oppfølging av skatteoppkreverne hos skattefogdkontorene.

Foruten de oppgaver knyttet til mål- og resultatstyring som er nevnt ovenfor, utfører skattefogdkontorene ettersyn og restansekontroll hos skatteoppkreverne. Formålet med ettersyn og restansekontroll er å påse at den faglige utførelsen av oppgavene på skatteoppkreverkontorene følger lover, forskrifter, instrukser og regelverk forøvrig.

Søknader om lempning der beløpets størrelse overstiger skatteoppkrevernes fullmakter oversendes til skattefogdkontoret med skatteoppkreverens innstilling. Skattefogdkontoret treffer så avgjørelse i saken eller oversender saken til direktoratet, avhengig av om saken ligger innenfor skattefogdkontorets fullmaktsgrenser eller ikke.

Skattefogdkontorene yter videre veiledning og bistand overfor skatteoppkreverne i faglige spørsmål, knyttet til både enkeltsaker og generelt. Som ledd i det faglige oppfølgningsansvaret overfor skatteoppkreverne arrangerer skattefogdkontorene kurs og møter for skatteoppkreverne der felles problemstillinger vedrørende innfordring og arbeidsgiverkontroll gjennomgås.

Organiseringen av skatteoppkreverfunksjonen i kommunene

Mens skatteoppkreverne faglig er underlagt Finansdepartementet, Skattedirektoratet og skattefogdkontoret i fylket, ligger det administrative ansvaret for skatteoppkreverne hos den enkelte kommune.

Skattebetalingsloven § 48 slår fast at den myndighet og de plikter som i loven er lagt til skatteoppkreveren, skal utøves av den «kommunale skatteoppkrever». Denne bestemmelsen forstås slik at den innebærer et krav om at det skal finnes en skatteoppkrever for hver kommune. Det er imidlertid etter gjeldende kommunelov av 1992 ikke lenger krav om at hver kommune skal ha ansatt en kommunekasserer. Utover at kommunen må ha ansatt en administrasjonssjef og en regnskapskyndig person, står kommunene nå i hovedsak fritt med hensyn til å organisere sin administrasjon slik de måtte ønske. Når det gjelder hvilken stilling kommunens skatteoppkreverfunksjon er lagt til, er det variasjon kommunene imellom. I noen kommuner ligger funksjonen til en særskilt kemner, bykasserer eller herredskasserer, mens den i andre kommuner ligger til økonomisjefen i kommunen.

Kravet om at det skal finnes en skatteoppkrever for hver kommune, anses ikke å være til hinder for at flere kommuner har felles skatteoppkrever, så lenge innkrevingen, herunder regnskapsføring, kontohold og rapportering, skjer atskilt for hver kommune. Det var pr. 1. mars 2004 etablert ordninger med felles skatteoppkreverkontor for til sammen 9 kommuner. Kommunene Øvre Eiker og Nedre Eiker gjennomførte en sammenslåing av skatteoppkreverfunksjonene i kommunene og opprettet et nytt felles kontor i 2003. Fra 01.01.2004 er lignende felleskontor opprettet for de to kommunene Røros og Holtålen. Fra samme tidspunkt har også de fem kommunene Namsos, Fosnes, Flatanger, Overhalla og Namdalseid inngått samarbeid om skatteoppkreverfunksjonen gjennom etablering av felles skatteoppkreverkontor, skatteoppkreveren i Midtre Namdal. For øvrig arbeider et stort antall kommuner med å utrede mulighetene for slike eller lignende samarbeidsløsninger vedrørende hele skatteoppkreverfunksjonsområdet.

Skattebetalingsloven og kommuneloven er heller ikke til hinder for at flere kommuner samarbeider og organiserer arbeidsgiverkontrollen i interkommunale ordninger. Arbeidsgiverkontrollen er også det området der samarbeid mellom skatteoppkreverkontorene er mest utbredt, ca. 220 kommuner deltar pr. i dag i en eller annen form for interkommunalt samarbeid på området arbeidsgiverkontroll.

Skatteoppkreverens hjemmel til å foreta arbeidsgiverkontroll, følger av skattebetalingsloven § 48 nr. 1 sammenholdt med § 47 nr. 1. Ifølge skattebetalingsloven § 47 nr. 1 annet punktum kan også den som har fullmakt fra skatteoppkrever foreta bokettersyn. Som det fremgår av skatteoppkreverinstruksen § 5–3 er det imidlertid ikke forutsatt at denne kompetansen kan overlates et annet subjekt. Når skatteoppkreveren derfor bemyndiger en interkommunal regnskapskontrollør til å foreta arbeidsgiverkontroll i skatteoppkreverens kommune, vil kontrollen fortsatt foretas på skatteoppkreverens vegne.

Det er noe ulikt hvordan det interkommunale samarbeidet med arbeidsgiverkontrollen er organisert. Til grunn for samarbeidet ligger imidlertid normalt en samarbeidsavtale som inneholder nærmere bestemmelser om samarbeidets omfang og utførelse, om kostnadsfordeling, administrasjon, avtalens varighet og oppsigelse.

Ordningen som er etablert i Hordaland Kommunale Regnskapskontroll, er et eksempel på en ordning med et stort antall deltagende kommuner. Ordningen bygger på en samarbeidsavtale mellom Bergen kommune og til sammen 28 andre kommuner om utførelse av arbeidsgiverkontrollen. Bergen kommune har ansatt 4 regnskapskontrollører som stilles til samarbeidskommunenes rådighet. Kommunene har gjennom avtalen bundet seg til hver å yte et nærmere bestemt bidrag til dekning av kostnadene ved ordningen, og bestiller så assistanse fra ordningen i forhold til dette. Basert på de innkomne bestillingene utarbeides halvårsplaner for kontrollarbeidet av koordinator/leder for ordningen. Et eget råd med representanter fra fem kommuner representerer samarbeidskommunene overfor Bergen kommune. Rådets oppgaver er blant annet å behandle opplæringsplanen for de ansatte regnskapskontrollørene, samt eventuelle innspill til forbedring og utvikling av samarbeidet. Det avholdes videre samarbeidsmøter der representanter fra samtlige kommuner deltar.

Fotnoter

Forskuddskatt under kr 1000 forfaller i sin helhet til betaling 15. mai.

Forskrift 30. april 1958 nr. 9990 om gjennomføring av avregning.

Om lag 170 kommuner drifter sitt skatteregnskap ved Ergo Ephorma, mens de resterende (bortsett fra Oslo) om lag 260 kommuner, drifter sitt skatteregnskap ved IBM.

Kemnerkontorene i Oslo og Bergen har utviklet løsninger for elektronisk innberetning av forskuddstrekk og arbeidsgiveravgift.

For tiden DnB i henhold til avtale inngått mellom DnB og Skattedirektoratet av 14.12.2001

IBM har utviklet Skatt 2000 som benyttes av relativt mange IBM-kommuner. ErgoEphorma har utviklet ISAK som benyttes av ca. 25 kommuner. I tillegg tilbyr ErgoEphorma SKRIFT som er et system for maskinell produksjon av dokumenter i saksbehandlingsarbeidet. Dette systemet er noe enklere enn ISAK og benyttes i dag av ca. 130 kommuner.