2 De økonomiske utsiktene

2.1 Hovedtrekk

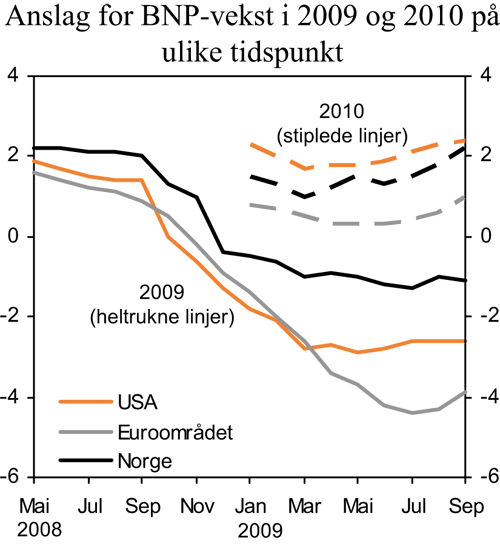

Etter et kraftig tilbakeslag mot slutten av fjoråret og inn i 2009, tyder løpende informasjon på at nedgangen i aktiviteten hos våre handelspartnere stoppet opp i 2. kvartal i år og ble snudd til moderat oppgang i 3. kvartal. Situasjonen i finansmarkedene er vesentlig bedret, og råvareprisene har økt markert. I denne meldingen legges det til grunn at veksten hos handelspartnerne tar seg videre opp framover. På årsbasis anslås likevel BNP hos våre handelspartnere å falle med 3½ pst. fra 2008 til 2009. Neste år anslås en vekst på 1¼ pst., jf. nærmere omtale i avsnitt 2.2.

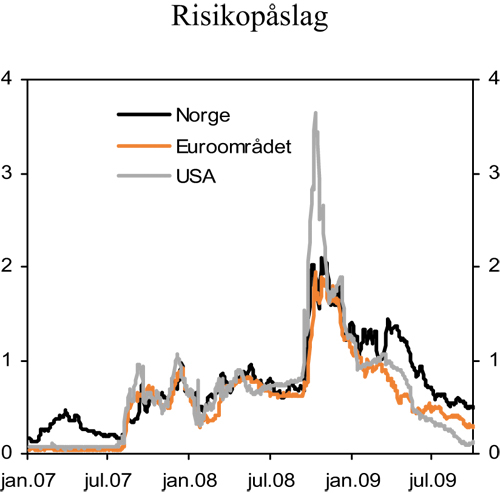

Figur 2.1 Risikopremier i pengemarkedet. Prosentpoeng

Kilde: Reuters EcoWin, Norges Bank og Finansdepartementet.

Bedringen i finansmarkedene har kommet etter at myndighetene i mange land har satt inn omfattende tiltak. Risikopåslagene har blitt vesentlig redusert både i pengemarkedet og i markedene for private obligasjonslån. Samtidig viser spørreundersøkelser fra USA og euroområdet en klar nedgang i andelen banker som strammer inn på utlånsvilkårene. Utviklingen i finansmarkedene er nærmere omtalt i avsnitt 2.3.

Også i det norske finansmarkedet har situasjonen bedret seg betydelig. Regjeringen og Norges Bank var raskt ute med å iverksette målrettede tiltak for å stabilisere finansmarkedene i fjor høst da penge- og kredittmarkedene nær stoppet å fungere og tilgang på finansiering for banker, husholdninger og bedrifter ble vanskelig. Tiltakene har virket etter hensikten. Kredittflyten i penge- og kredittmarkedene fungerer nå klart bedre, og risikopåslagene har falt. Samtidig tyder utviklingen i renter og aksjekurser på at markedsaktørene nå ser lysere på den videre økonomiske utviklingen. Tiltakene er nærmere omtalt i avsnitt 3.4.

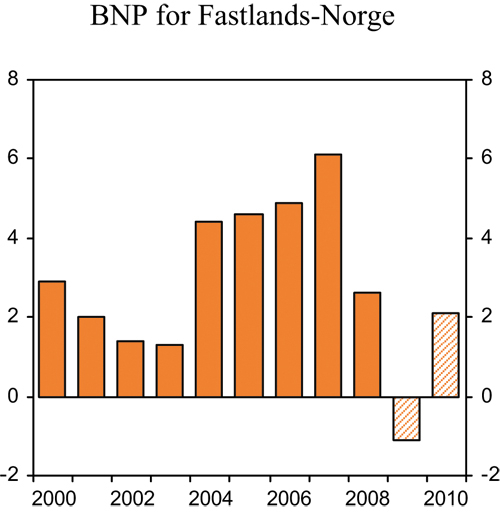

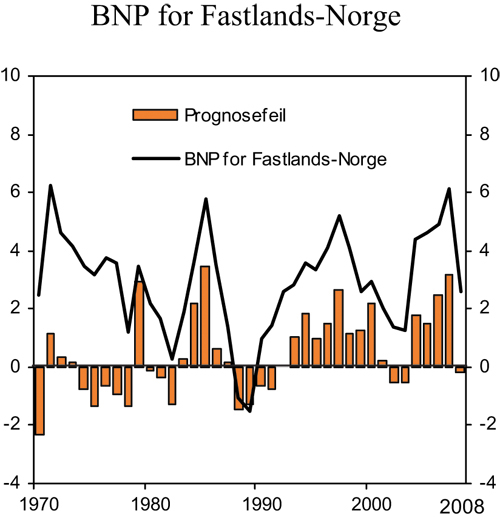

Figur 2.2 BNP for Fastlands-Norge. Endring fra året før i prosent

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Så langt har den internasjonale finanskrisen og tilbakeslaget i verdensøkonomien slått klart mindre ut i norsk økonomi enn i de fleste andre økonomier. Arbeidsledigheten er fortsatt på et moderat nivå, og nedgangen i produksjonen har vært klart mer begrenset enn hos våre handelspartnere. De relativt beskjedne utslagene i norsk økonomi skyldes bl.a. at deler av norsk industri, mange oljeserviceselskaper og deler av tjenestesektoren fortsatt nyter godt av høy aktivitet i petroleumsnæringen. Videre har vi mindre produksjon av industrielle ferdigvarer enn f.eks. Sverige og Tyskland, som har blitt vesentlig hardere rammet av fallet i internasjonal etterspørsel enn Norge. I tillegg får lavere styringsrente raskere og større gjennomslag i norsk økonomi enn i mange andre økonomier. Dette skyldes at norske husholdninger i det alt vesentlige har lån med flytende rente, mens det i de fleste andre land er mer vanlig med fast rente på lån. En stor offentlig sektor og en svært ekspansiv budsjettpolitikk bidrar også til å dempe tilbakeslaget i norsk økonomi.

Siden i fjor høst har Norges Bank redusert styringsrenten med til sammen 4,5 prosentpoeng. Renten er nå 1,25 pst. Norges Banks referansebane for styringsrenten i den pengepolitiske rapporten fra juni i år antyder at rentebunnen er nådd og at renten vil holdes på dagens nivå fram til våren 2010, før den gradvis vil bli økt. I forbindelse med rentemøtene i august og september har imidlertid Norges Bank antydet at det kan ligge an til en noe raskere oppgang i styringsrenten enn indikert i juni. I rentemarkedet er det priset inn at renteoppgangen starter i år og fortsetter neste år.

Finanspolitikken for inneværende budsjettår er den mest ekspansive på over 30 år. Dette gir økt sysselsetting i offentlig sektor, samtidig som en rekke vedlikeholds- og investeringsprosjekter bidrar til aktivitet i bygg- og anleggsnæringen og midlertidige skattetiltak bedrer bedriftenes likviditet.

Ifølge reviderte nasjonalregnskapstall var nedgangen i norsk økonomi mot slutten av fjoråret noe sterkere enn lagt til grunn i Revidert nasjonalbudsjett. Samtidig har utviklingen i 2. kvartal og inn i 3. kvartal i år vært noe bedre enn ventet, og utsiktene for det videre forløpet i norsk økonomi ser nå noe lysere ut. I lys av dette anslås fortsatt en nedgang i BNP for Fastlands-Norge på 1 pst. i inneværende år. Neste år anslås en vekst på 2 pst. For 2010 er veksten i BNP for Fastlands-Norge oppjustert med 1¼ prosentpoeng sammenliknet med Revidert nasjonalbudsjett 2009. Oppjusteringen har bl.a. sammenheng med at rentenedgangen ser ut til å gi noe større utslag i husholdningenes etterspørsel enn ventet. Nye rapporteringer fra oljeselskapene kan dessuten tyde på at veksten i petroleumsinvesteringene blir noe høyere i inneværende og neste år enn lagt til grunn i Revidert nasjonalbudsjett.

En fortsatt utfordrende situasjon for deler av privat sektor og et mindre stramt arbeidsmarked enn i de foregående årene ventes å bidra til noe lavere pris- og lønnsvekst framover. I denne meldingen legges det til grunn at ledigheten vil gå opp fra 3 pst. av arbeidsstyrken i dag til knapt 3¼ pst. som gjennomsnitt for 2009 og knapt 3¾ pst. i 2010. Dette er lavere enn gjennomsnittlig nivå på arbeidsledigheten de siste 20 årene.

2.2 Internasjonal økonomi

Internasjonal økonomi har det siste året vært sterkt preget av krisen i finansmarkedene og ringvirkningene av denne. Krisen ga et uvanlig brått omslag i realøkonomien, og ledet til det kraftigste tilbakeslaget i internasjonal økonomi etter andre verdenskrig.

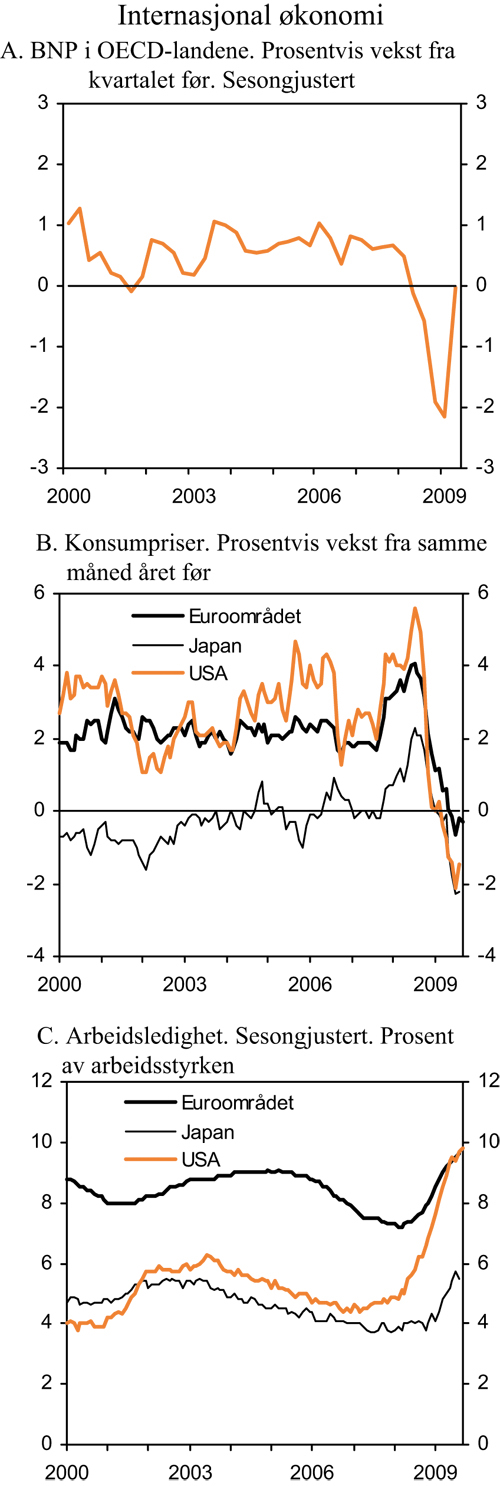

Situasjonen synes nå å være i ferd med å bedre seg. Internasjonale finansmarkeder fungerer bedre og framtidsoptimismen blant bedrifter og husholdninger øker. I både framvoksende økonomier og industriland i Asia var det til dels sterk aktivitetsoppgang i 2. kvartal, og denne utviklingen fortsatte i 3. kvartal. Løpende statistikk viser at industriproduksjonen er i ferd med å ta seg opp også i USA og Tyskland, og at verdenshandelen igjen øker. Den siste tiden har også detaljhandelen økt i bl.a. USA, Storbritannia, Japan og Sverige, og det er tegn til stabilisering i boligmarkedene i bl.a. USA og Storbritannia. Arbeidsledigheten, som normalt følger produksjonsutviklingen med et visst tidsetterslep, stiger fortsatt i mange land.

I de fleste industriland har myndighetene iverksatt omfattende tiltak for å stabilisere finansmarkedene og dempe tilbakeslaget i realøkonomien. Sentralbankenes styringsrenter er redusert til historisk lave nivåer samtidig som finanspolitikken er brukt aktivt for å dempe konjunkturnedgangen, jf. boks 2.1.

Løpende informasjon om utviklingen i internasjonal økonomi de siste månedene har vært bedre enn lagt til grunn i Revidert nasjonalbudsjett, og BNP hos Norges viktigste handelspartnere ligger nå an til å vokse i andre halvår i år. Etterspørselsimpulsene fra penge- og finanspolitikken vil imidlertid bli svakere i 2010 enn i 2009, og etter 2010 ventes konsolidering av offentlige finanser og normalisering av styringsrentene å gi kontraktive impulser.

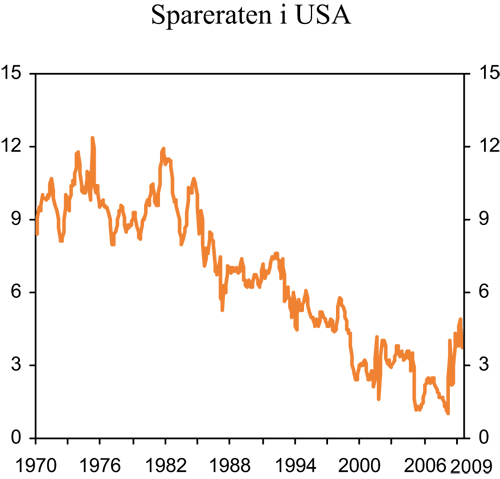

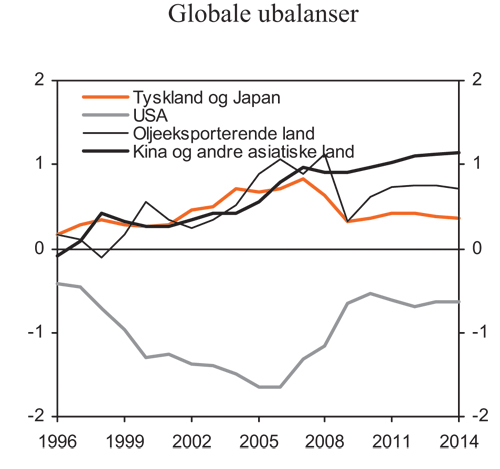

På kort og mellomlang sikt vil privat etterspørsel trolig bli bremset av at husholdningene i sentrale industriland og enkelte framvoksende økonomier i Europa vil måtte øke sparingen for å tilpasse gjeldsnivået til en situasjon med lavere boligpriser og svakere arbeidsmarked. En slik økning er allerede synlig i USA, jf. figur 2.4, og vil trekke i retning av lavere etterspørsel globalt. I noen grad vil dette kunne bli motsvart av økt innenlandsk etterspørsel i land som i dag har store handelsoverskudd, bl.a. Kina, Tyskland og Japan. En slik utvikling vil kreve omstillinger i produksjonen både i land med handelsoverskudd og i land men handelsunderskudd, men kan over tid bidra til å rette opp de store ubalansene i verdensøkonomien, jf. figur 2.5.

Tabell 2.1 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før

| Årlig gj.snitt 2005 – 2007 | 2008 | 2009 | 2010 | |

|---|---|---|---|---|

| Bruttonasjonalprodukt: | ||||

| Handelspartnerne1 | 3,3 | 1,1 | -3,5 | 1,2 |

| Euroområdet | 2,4 | 0,7 | -4,0 | 0,5 |

| USA | 2,6 | 0,4 | -2,7 | 1,6 |

| Japan | 2,1 | -0,7 | -5,6 | 1,5 |

| Konsumpriser: | ||||

| Handelspartnerne2 | 2,2 | 3,2 | 0,6 | 1,1 |

| Euroområdet | 2,2 | 3,2 | 0,6 | 1,0 |

| USA | 3,2 | 3,8 | -0,7 | 1,4 |

| Japan | -0,1 | 1,4 | -1,2 | -0,6 |

| Arbeidsledighet3: | ||||

| Handelspartnerne2 | 6,8 | 5,9 | 8,0 | 10,0 |

| Euroområdet | 8,1 | 7,5 | 9,7 | 11,7 |

| USA | 4,8 | 5,8 | 9,3 | 10,0 |

| Japan | 4,1 | 4,0 | 5,2 | 5,5 |

| Memo: | ||||

| IMFs anslag for vekst i BNP | ||||

| Framvoksende økonomier | 7,8 | 6,0 | 1,7 | 5,1 |

| Herav: | ||||

| Framvoksende økonomier i Asia | 9,8 | 7,6 | 6,2 | 7,3 |

| Latin-Amerika | 5,4 | 4,2 | -2,5 | 2,9 |

| Afrika sør for Sahara | 6,6 | 5,5 | 1,3 | 4,1 |

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter fra OECD.

3 I prosent av arbeidsstyrken.

Kilde: OECD, IMF og Finansdepartementet.

Den økonomiske veksten hos Norges viktigste handelspartnere var i 2007 og 2008 henholdsvis 3¼ pst. og i overkant av 1 pst. I denne meldingen legges det til grunn et fall i BNP på 3½ pst. i 2009. For neste år anslås BNP-veksten hos våre handelspartnere til 1 pst. Anslagene for 2009 og 2010 er henholdsvis ½ og 1 prosentpoeng høyere enn tilsvarende anslag i Revidert nasjonalbudsjett. Anslagene innebærer likevel at oppgangen etter tilbakeslaget blir relativt svak. Dette er i tråd med erfaringer om at konjunkturoppganger etter store finanskriser gjerne har vært svake og tatt lang tid.

Arbeidsledigheten nærmer seg 10 pst. både i USA og i euroområdet. Ledigheten har økt kraftig i de fleste land, og mer i USA enn i Europa. Dette kan skyldes langsommere tilpasning fra bedriftenes side i Europa, og i så fall vil oppgangen i ledigheten kunne bli mer langvarig der enn i USA. Gjennomsnittlig arbeidsledighet hos Norges handelspartnere anslås i denne meldingen til 8 pst. i 2009 og 10 pst. i 2010.

Den lave kapasitetsutnyttingen det siste året har sammen med lavere råvarepriser ført til fallende konsumprisvekstverden over. KPI-veksten hos våre handelspartnere anslås nå til ½ pst. i 2009 og 1 pst. i 2010. For 2009 er dette ½ prosentpoeng lavere enn anslått i Revidert nasjonalbudsjett.

Figur 2.3 Internasjonal økonomi

Kilde: Reuters EcoWin og Eurostat.

Det er betydelig usikkerhet knyttet til den videre utviklingen i internasjonal økonomi. Erfaringsmessig har det vist seg svært vanskelig å anslå hvor raskt veksten tar seg opp etter en konjunkturnedgang. Vekstimpulsene som følge av den ekspansive økonomiske politikken kan bli sterkere enn lagt til grunn; styringsrentene er historisk lave, og virkningen av de finanspolitiske stimulansene er antagelig ikke uttømt før langt ut i 2010. Et samtidig omslag i mange land kan gi en selvforsterkende effekt. På den annen side kan behovet for nedbygging av gjeld i husholdninger, banker og bedrifter i mange land dempe privat etterspørsel mer enn forutsatt. Videre kan konjunkturnedgangen ha redusert produksjonspotensialet i økonomien mer enn anslått, og det knytter seg usikkerhet til de mulige negative konsekvensene av den raske økningen i offentlig gjeld i mange land. Samlet sett vurderes risikobildet å være rimelig balansert med hensyn til anslagene for internasjonal økonomi. For nærmere omtale av usikkerheten i anslagene, se avsnitt 2.7.

2.2.1 Nærmere om utviklingen i de tradisjonelle industrilandene

Nedgangskonjunkturen i USA startet mot slutten av 2007, og ble kraftig forsterket av finanskrisen. BNP har falt siden begynnelsen av 2008 og var i 2. kvartal i år 3,7 pst. lavere enn i 4. kvartal 2007, målt i faste priser. Myndighetene har ført en ekspansiv penge- og finanspolitikk, og har iverksatt omfattende tiltak for å stabilisere finansmarkedene. Nedgangen ser ut til å ha stoppet opp, og det er nå tegn til ny vekst.

Det privat forbruket, bolig- og bedriftsinvesteringene og eksporten har falt gjennom det siste året. Tilbakeslaget har ført til et markert fall i sysselsettingen, og arbeidsledigheten har økt fra 4,9 pst. i desember 2007 til 9,8 pst. i september i år. Dette har dempet inntektsveksten for husholdningene.

Ledende indikatorer tyder nå på at BNP i USA vil vokse igjen i andre halvår. Dette har sammenheng med sterk vekst i offentlig etterspørsel og at bedriftene nå er ferdige med å bygge ned lagre. Svak vekst i inntekter og formuespriser samt bortfall av offentlige stimulansetiltak ventes å dempe veksten i husholdningens etterspørsel neste år, samtidig som lav kapasitetsutnyttelse ventes å dempe bedriftenes investeringer i produksjonsutstyr. Finanspolitikken forventes å bli vesentlig mindre ekspansiv i 2010 enn i 2009. Samlet sett legges det til grunn en relativ moderat oppgang i BNP neste år på 1½ pst., etter et fall i BNP på 2¾ pst. i år. For 2010 innebærer dette en oppjustering på 1½ prosentpoeng sammenliknet med anslagene i Revidert nasjonalbudsjett. Anslaget er likevel fortsatt godt under anslått trendvekst for USA, og arbeidsledigheten ventes derfor å fortsette å øke en stund framover. På årsbasis anslås ledigheten å stige til 9¼ pst. i 2009 og 10 pst. i 2010.

Figur 2.4 Husholdningenes sparerate i USA

Kilde: U.S. Department of Commerce.

Euroområdet gikk inn i en konjunkturnedgang kort tid etter USA, og har hatt et tiltakende fall i BNP fra 2. kvartal i fjor fram til i 1. kvartal i år. I 2. kvartal i år falt BNP svakt, men i euroområdets to største økonomier, Tyskland og Frankrike, var det en moderat oppgang. For området sett under ett var BNP i faste priser i 2. kvartal i år 5,0 pst. lavere enn i 1. kvartal 2008, og nedgangen har altså vært noe sterkere enn i USA.

Konjunkturnedgangen var drevet av fallende privat etterspørsel, som ble forsterket av uroen i finansmarkedene og økt usikkerhet om framtidsutsiktene for bedrifter og husholdninger, betydelige fall i boligprisene i enkelte euroland, og et markert fall i eksportetterspørselen. Pengepolitikken i euroområdet er blitt lagt om i ekspansiv retning, både med en historisk lav styringsrente og med andre tiltak. Et flertall av eurolandene fører nå en meget ekspansiv finanspolitikk. Også i euroområdet har det vært en oppgang i arbeidsledigheten, fra 7,2 pst. i januar 2008 til 9,6 pst. i august i år.

Løpende statistikk peker nå i retning av svak til moderat oppgang i BNP i 3. og 4. kvartal i år. Som i USA, er det usikkert hvor mye av denne veksten som skyldes offentlig etterspørsel og lagersyklusen, og hvor mye som skyldes privat innenlandsk etterspørsel og eksportetterspørsel. Lengre fram er det usikkert om privat etterspørsel vil være sterk nok til å kompensere for bortfall av myndighetenes stimulansetiltak. Det legges i denne meldingen til grunn at BNP i euroområdet vil falle med 4 pst. i år for så å vokse med ½ pst. til neste år. For 2010 er dette en oppjustering på 1 prosentpoeng i forhold til anslaget i Revidert nasjonalbudsjett. Arbeidsledigheten ventes å stige videre, og målt som årsgjennomsnitt ventes ledigheten å øke til 9¾ pst. i 2009 og videre til 11¾ pst. i 2010.

Figur 2.5 Globale ubalanser. Overskudd på driftsbalansen i prosent av verdens BNP

Kilde: IMF.

Tyskland har en stor eksportrettet industri, som ble særlig hardt rammet av den kraftige nedgangen i global etterspørsel i kjølvannet av finanskrisen. Etter kraftige fall i BNP i 4. kvartal 2008 og 1. kvartal 2009, økte BNP moderat i 2. kvartal. Vendepunktet kom tidligere enn ventet. Eksporten og ordreinngangen har tatt seg opp, og industriproduksjonen har steget noe fra bunnen i april. Sammen med svak inntektsutvikling, vil bortfall av offentlige stimulansetiltak som den midlertidige vrakpantordningen på biler, dempe veksten i privat konsum framover. I denne meldingen legges det til grunn at BNP vil falle med 4¾ pst. i 2009 for så å øke med i overkant av 1 pst. i 2010. Tross fallet i BNP, er Tyskland blant de OECD-landene hvor arbeidsledigheten har steget minst det siste året, med en oppgang fra 7,2 pst. i juli 2008 til 7,7 pst. i august 2009. Så langt ser tyske bedrifter ut til å ha tilpasset seg lavere produksjon ved å redusere arbeidstiden, bl.a. ved økt bruk av delvise permitteringer. Framover ventes bedriftene å redusere arbeidsstokken, og på denne bakgrunn ventes ledigheten å stige relativt kraftig, fra 8 pst. i 2009 til 11 pst. i 2010.

Også i Storbritannia har vanskeligere tilgang på kreditt, sammen med kraftig nedgang i bolig- og eiendomspriser, bidratt til fall i bolig- og bedriftsinvesteringer og i privat konsum. BNP har falt siden 2. kvartal 2008, med særlig kraftige fall i 4. kvartal 2008 og 1. kvartal 2009. Fallet avtok betydelig i 2. kvartal i år. Med god hjelp av betydelige stimulanser fra finanspolitikken og en svært ekspansiv pengepolitikk, ventes det svak vekst i andre halvdel av 2009. Som årsgjennomsnitt legges det til grunn et fall i BNP på 4¼ pst. i 2009 og deretter en vekst på ¾ pst. 2010. Arbeidsledigheten har gått opp fra under 6 pst. i fjor sommer til 7,8 pst. i juni i år. På årsbasis ventes ledigheten å stige til 8¼ pst. 2009 og 9½ pst i 2010.

I Sverige begynte BNP å falle i 2. kvartal 2008 og falt fram til første kvartal i år. Nedgangen var særlig sterk i 4. kvartal i fjor. I 2. kvartal i år var det en moderat vekst i BNP, og BNP-fallet ser nå ut til å være over. Nedgangen ble først og fremst drevet av et sterkt fall i eksporten, men også innenlandsk etterspørsel har gått ned. Svenske myndigheter har møtt utviklingen med en ekspansiv penge- og finanspolitikk, men dette har ikke kunnet kompensere for fallet i eksporten. Nedgangen i produksjon har ført til at antallet sysselsatte falt med hele 2¼ pst. fra 2. kvartal i fjor til 2. kvartal i år. Dette er det kraftigste fallet i sysselsettingen i Sverige siden nedgangskonjunkturen tidlig på 1990-tallet. Framover ventes det svak vekst i privat forbruk, bl.a. som følge av lav inntektsvekst og økt arbeidsledighet. Lav kapasitetsutnyttelse ventes å dempe bedriftenes investeringer i produksjonsutstyr. Samlet sett anslås årsveksten i BNP til -4½ pst. i år og 1¼ pst. til neste år. Lav kapasitetsutnyttelse fører til at arbeidsledigheten fortsetter å øke, og ledigheten ventes å komme opp i hele 11½ pst. som årsgjennomsnitt i 2010.

Etter en svak vekst i 2007 har BNP i Danmark falt gjennom hele 2008 og i første halvår 2009. Nedgangen ble drevet av fall i privat forbruk og investeringer. Arbeidsledigheten har steget fra 3,1 pst. på våren 2008 til 5,9 pst. i august 2009. I tiden framover ventes en videre økning som følge av fall i produksjonen, til 5¾ pst. som gjennomsnitt for 2009 og 7¼ pst. i 2010. Ekspansiv finanspolitikk, økt privat forbruk og forsiktig oppgang i eksporten ventes å bidra til at veksten blir positiv fra andre halvår av 2009. Det legges til grunn et fall i BNP på 3¼ pst. i 2009 og en oppgang på ¾ pst. i 2010.

Japans svært eksportavhengige økonomi falt kraftig både i fjor og i 1. kvartal i år. Som følge av sterkere etterspørsel fra andre asiatiske land er situasjonen nå gradvis i ferd med å ta seg opp. Industriproduksjonen har begynt å vokse og i 2. kvartal økte BNP. BNP i Japan anslås å falle med 5½ pst. i inneværende år, for så å vokse med 1½ pst. i neste år.

2.2.2 Nærmere om utviklingen i framvoksende økonomier

De nye EU-landene i Sentral- og Øst-Europa er hardt rammet av finanskrisen. Spesielt gjelder dette de baltiske landene. IMF anslår at samlet BNP for de framvoksende økonomiene i Europa vil falle med 5,2 pst. i inneværende år og øke med 1,8 pst. neste år. For de baltiske landene anslår IMF et fall på henholdsvis 17,4 pst. og 3,7 pst. i 2009 og 2010. Den internasjonale finanskrisen har vært en utløsende faktor for nedgangen, men den økonomiske situasjonen må også ses i sammenheng med underliggende strukturelle problemer. Fram til 2007 opplevde disse landene en meget sterk økonomisk oppgang understøttet av sterk kredittvekst. En stor del av denne kredittveksten var finansiert av utenlandske kilder. Store underskudd på driftsbalansen overfor utlandet over flere år har gitt en høy utenlandsgjeld både for privat og offentlig sektor i disse landene.

I årene 2003 – 2007 hadde Russlanden gjennomsnittlig årlig BNP-vekst på 7¼ pst. Finanskrisen og lavere oljepris førte til at investeringene falt og BNP gikk ned med om lag 10 pst. i første halvår 2009 sammenlignet med samme periode året før, det største fallet siden tidlig på 1990-tallet. Industriproduksjonen har tatt seg noe opp de siste månedene. Inflasjonen har vært høy, men er i ferd med å stabilisere seg. Selv om situasjonen bedres, ventes BNP å falle med hele 6 pst. i 2009, for så å snu til en vekst på ½ pst. i 2010. Den ventede oppgangen i 2010 har sammenheng med ekspansiv finanspolitikk, økte råvarepriser og den generelle bedringen i internasjonal økonomi.

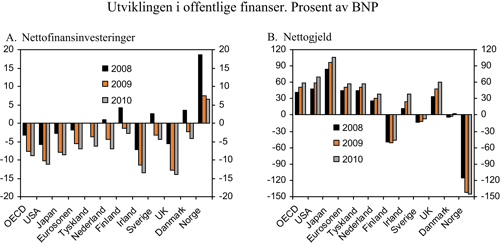

Boks 2.1 Situasjonen for offentlige finanser hos viktige handelspartnere

Det internasjonale tilbakeslaget har bidratt til å svekke offentlige finanser hos mange av Norges viktigste handelspartnere. Finanspolitikken er blitt brukt aktivt for å dempe konjunkturnedgangen, samtidig som konjunkturnedgangen har bidratt til lavere inntekter og oppgang i utgiftene til arbeidsledighetsstønad mv. For OECD-landene under ett anslås underskuddet på offentlig sektors budsjetter å øke fra 2,3 pst. av BNP i 2008 til 8,8 pst. av BNP i 2010. Europakommisjonen anslo i sine vårprognoser fra mai i år at 21 av totalt 27 EU-land i 2009 ville overskride Stabilitets- og vekstpaktens referansegrense for offentlige budsjettunderskudd på 3 pst. av BNP.

De finanspolitiske tiltakene har vært nødvendige for å stimulere den økonomiske veksten på kort sikt, men bidrar også til raskt økende statsgjeld. OECD har anslått at offentlig forvaltnings nettogjeld vil øke fra 42,2 pst. av BNP i 2008 til knapt 60 pst. i 2010 for OECD-området samlet. Europakommisjonen anslår i sine vårprognoser at offentlig forvaltnings bruttogjeld i EU27 vil øke fra 61,5 pst. i 2008 til knapt 80 pst. i 2010. I følge prognosene vil 13 av 27 land i 2010 overstige referansegrensen for offentlig forvaltnings bruttogjeld på 60 pst. av BNP. I tillegg kommer ytterligere gjeldsøkning som følge av garantier staten og sentralbankene har gitt overfor de private bankene.

OECD har gjort framskrivinger av utviklingen i offentlige finanser til 2017. Beregningene viser at en reversering av de finanspolitiske tiltakene fra 2011 for de fleste land ikke vil være tilstrekkelig til å gjenopprette langsiktige bærekraftige finanser. I et slikt scenario vil gjeldsgraden fortsette å øke i framskrivingsperioden, og det offentlige budsjettunderskuddet vil være høyere enn 4 pst. i fem av de største OECD-landene. Årsaken er først og fremst de økte rentekostnadene som følger av gjeldsøkningen. I årene framover kan dermed mange land komme i en situasjon der de må øke skattene eller redusere omfanget av offentlig velferdsordninger for å begrense den offentlige gjeldsveksten. Dette kan bli en særlig utfordring for land som samtidig vil oppleve økte utgifter knyttet til en aldrende befolkning. Strategier for hvordan og når den ekspansive finans- og pengepolitikken skal reverseres uten å svekke den begynnende oppgangen i verdensøkonomien, er derfor et viktig tema internasjonalt.

Figur 2.6 Overskudd i offentlig forvaltning (nettofinansinvesteringer)1 og offentlig nettogjeld i utvalgte land

1 Tallene for Norge inkluderer statens nettokontantstrøm for oljevirksomheten.

Kilde: OECD og Finansdepartementet.

Framvoksende økonomier i Asia har i varierende grad blitt rammet av finanskrisen. De to største landene i regionen, Kina og India, ser ut til å ha unngått en kraftig konjunkturnedgang. I Kina var BNP-veksten i 2008 hele 13 pst., og kinesiske myndigheter innførte flere tiltak fram mot sommeren 2008 for å dempe veksten. Det bråe fallet i internasjonal handel mot slutten av 2008 rammet kinesisk eksport hardt, og i tillegg ble tilgangen på utenlandske direkteinvesteringer brått redusert. Kinesiske myndigheter la da om til en svært ekspansiv økonomisk politikk. Et sentralt element i den kinesiske tiltakspakken er en kraftig vekst i offentlig styrte investeringer i infrastruktur. Utviklingen i private investeringer har imidlertid vært langt svakere enn utviklingen i offentlig styrte investeringer. Denne tendensen ventes å vedvare framover, ettersom mange eksportbedrifter har ledig kapasitet. Svak utvikling i private investeringer og eksport gjør at den økonomiske veksten ventes å bli noe lavere enn før krisen. Det legges til grunn en oppgang i kinesisk BNP på 8½ pst. i år og 9 pst. neste år.

Også i India førte finanskrisen til fall i eksporten og i tilgangen på utenlandske direkteinvesteringer. I tillegg avtok veksten i innenlandsk etterspørsel som følge av vanskeligere tilgang på kreditt og økt usikkerhet. Dette ble motvirket av en svært ekspansiv finanspolitikk i budsjettåret fram til mars 2009. Ekspansiv pengepolitikk og redusert uro i finansmarkedene ventes å bidra til videre vekst i privat innenlandsk etterspørsel i resten av 2009 og inn i 2010, når stimulansen fra finanspolitikken avtar. Det legges til grunn en vekst i indisk BNP på 5½ pst. i år og 6½ pst. neste år.

2.3 Nærmere om utviklingen i finansmarkedene

2.3.1 Utviklingen internasjonalt

Forholdene i finansmarkedene har bedret seg de siste månedene, og mye kan tyde på at den verste uroen nå er bak oss. Kredittflyten i penge- og kredittmarkedene har tatt seg opp og risikopåslagene har falt. Dette bedrer finansieringsmulighetene både for husholdninger og bedrifter. Samtidig har aksjekursene steget betydelig på alle viktige børser, og det er klare tegn til en bedre realøkonomisk utvikling. Raske og omfattende tiltak fra myndighetene i mange land har i betydelig grad redusert faren for at svakere utvikling i finansmarkedene og realøkonomien gjensidig skal forsterke hverandre, jf. boks 2.2. Usikkerheten knyttet til den videre utviklingen i finansmarkedene er imidlertid fortsatt stor.

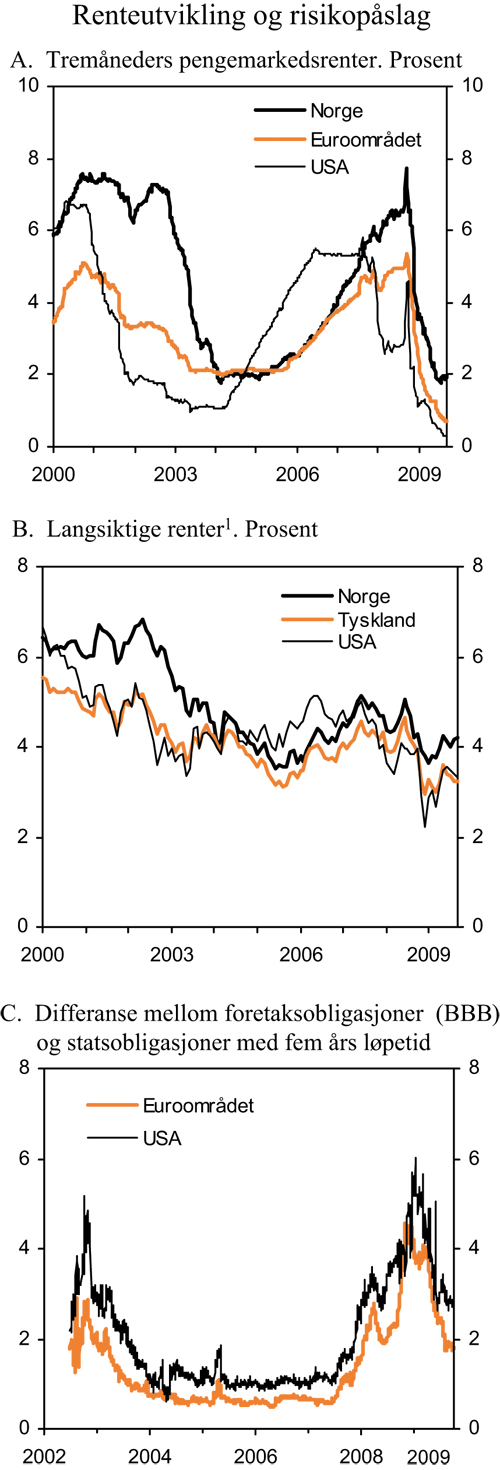

Banker har nå lettere tilgang på både kortsiktig og langsiktig finansiering enn i fjor høst og tidlig i vår. I pengemarkedene er ikke lenger banker og andre finansinstitusjoner like tilbakeholdne med å gi hverandre lån, og risikopremiene har falt markert. Påslag på tremåneders pengemarkedsrenter for lån i euro og dollar er nå noe lavere enn de var før Lehman Brothers gikk konkurs i september i fjor, men fortsatt noe høyere enn før finansuroen brøt ut sommeren 2007, jf. figur 2.1. Påslagene da var imidlertid historisk lave, og det er usikkert om de vil falle helt tilbake til dette nivået.

Sammen med reduserte styringsrenter og omfattende likviditetsoperasjoner fra sentralbankene, har nedgangen i risikopåslagene bidratt til historisk lave pengemarkedsrenter, jf. figur 2.7A. Tremåneders pengemarkedsrenter for lån i euro var i begynnelsen av oktober i underkant av ¾ pst., mens den tilsvarende renten for lån i dollar var noe over ¼ pst. Disse rentene var dermed om lag henholdsvis 1¼ og 2¼ prosentpoeng lavere enn ved starten av året. Nedgangen i pengemarkedsrentene gir seg utslag i lavere utlånsrenter til husholdninger og bedrifter.

Figur 2.7 Renteutvikling og risikopåslag

1 Effektive renter ved utgangen av hver måned på 10-års statsobligasjoner

Kilde: Reuters Ecowin.

Også markedene for foretaksobligasjoner har fungert bedre de siste månedene. Risikoviljen har tatt seg opp og påslagene falt. Differansen mellom rentene på foretaksobligasjoner med såkalt BBB-rating og statsobligasjoner med fem års løpetid har falt markert både i USA og i euroområdet, jf. figur 2.7C. Risikopåslagene er likevel fortsatt klart høyere enn de var før uroen i finansmarkedene tok til sommeren 2007. Rentedifferansen mellom foretaksobligasjoner og statsobligasjoner varierer imidlertid vanligvis en god del med konjunkturutviklingen, og differansen er nå om lag på samme nivå som under lavkonjunkturen i 2002 – 2003.

Ifølge utlånsundersøkelser internasjonalt strammer bankene fortsatt inn på sin utlånspraksis overfor både husholdninger og bedrifter. Andelen banker som strammer inn har imidlertid avtatt betydelig fra i fjor høst, og utlånsundersøkelsene til sentralbankene i USA og euroområdet tyder på at denne tendensen fortsatte i 3. kvartal i år. Myndighetenes tiltak har trolig bidratt til å begrense videre innstramming i bankenes kredittpraksis.

Boks 2.2 Internasjonale tiltak

Myndighetene i en rekke land var raskt ute med omfattende tiltak for å bedre situasjonen i penge- og kredittmarkedene og stimulere økonomien:

De første tiltakene adresserte først og fremst mangelen på likviditet blant banker og andre finansinstitusjoner. Sentralbanker har sørget for ekstra likviditet til banksystemet, utvidet løpetiden på sine lån, lempet på kravene for sikkerhetsstillelse og utvidet gruppen av finansinstitusjoner som kan få lån i sentralbanken.

Sentralbankene har videre redusert sine styringsrenter kraftig, til historisk lave nivåer. Samtidig har sentralbankene varslet at rentene vil bli holdt lave så lenge den økonomiske situasjonen tilsier det.

For å styrke innskyternes tillit til bankene, utvidet myndighetene i flere land garantien for bankinnskudd. I enkelte land, bl.a. Storbritannia og landene i euroområdet, garanterte myndighetene også for nye lån som bankene tar opp i markedet. Det er videre etablert ordninger for å styrke bankenes egenkapital, og i flere land har myndighetene reddet store finansinstitusjoner fra å gå under.

I noen land, bl.a. i USA og Storbritannia, opprettet sentralbankene ordninger der bankene kan bytte til seg statspapirer mot verdipapiriserte lån, herunder boliglånsobligasjoner med høy sikkerhet.

I flere land har sentralbankene gjennomført såkalte kvantitative lettelser i pengepolitikken. Sentralbanken i USA innførte i mars et program for kjøp av statsobligasjoner for inntil 300 mrd. dollar. I Storbritannia har Bank of England et program for kjøp av verdipapirer for inntil 175 mrd. pund. Hittil har sentralbanken hovedsakelig kjøpt statsobligasjoner, men også en viss andel private verdipapirer. I euroområdet iverksatte ECB et program for kjøp av obligasjoner med fortrinnsrett utstedt i euroområdet for inntil 60 mrd. euro. Siktemålet med de kvantitative lettelsene har vært både å stimulere den økonomiske aktiviteten ved å tilføre likviditet, og å redusere rentenivået på verdipapirer med lang løpetid.

Etter å ha falt markert i fjor høst har renten på amerikanske statsobligasjoner med 10-års løpetid steget fra om lag 2¼ pst. ved starten av året til like under 3¼ pst. nå, jf. figur 2.7B. Også i eurolandene og i Storbritannia har rentene på 10-års statsobligasjoner steget. Oppgangen kan indikere at markedsaktørene har blitt mer optimistiske i synet på den økonomiske utviklingen framover. Enkelte observatører har imidlertid pekt på at oppgangen kan ha sammenheng med at risikomarginene på statsgjeld har økt som følge av økt bekymring til bærekraften i offentlige finanser i enkelte land. Mange land har økt sin statsopplåning markert det siste året for å finansiere en ekspansiv finanspolitikk.

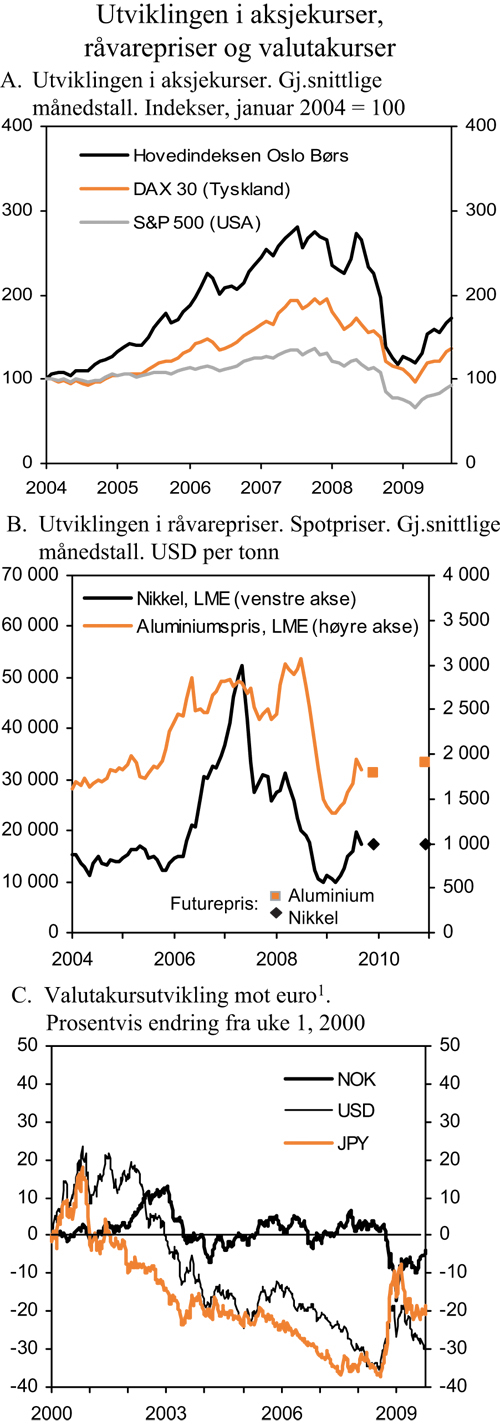

Aksjemarkedene har utviklet seg positivt de siste månedene. De store, internasjonale børsindeksene var i begynnelsen av oktober 5–15 pst. høyere enn ved starten av året, og hele 35–50 pst. høyere enn bunnivåene fra tidlig i mars i år, jf. figur 2.8A. Den krafitige oppgangen kan delvis være en korresjon etter det kraftige kursfallet fram til mars, men kan også reflektere mer optimistiske forventninger blant investrorer om framtidig vekst og inntjening. De store børsindeksene er fortsatt 30 – 50 pst. lavere enn da de var på sitt høyeste i 2007.

Tegn til økt optimisme og tro på økt vekst i verdensøkonomien framover kommer også til uttrykk i råvaremarkedene, jf. figur 2.8B. Etter den kraftige nedgangen i fjor høst har prisene på råvarer tatt seg klart opp i år. Til tross for denne markerte oppgangen er metallprisene likevel vesentlig lavere enn i perioden 2006 – 2008. Nivået i perioden fram til sommeren 2008 var imidlertid historisk høyt. Også oljeprisen har tatt seg opp så langt i år, jf. omtale i avsnitt 2.6.

I valutamarkedet har kurssvingningene avtatt. Mens valutaer som yen og dollar har svekket seg hittil i år, er typiske råvarevalutaer som australske og newzealandske dollar styrket. Dette er en delvis reversering av utviklingen i fjor høst. Utviklingen må trolig ses i sammenheng med at etterspørselen etter store, likvide valutaer har en tendens til å øke i perioder med økt usikkerhet i valutamarkedene. Når risikovilligheten så tar seg opp igjen, reverseres ofte denne utviklingen.

Figur 2.8 Utviklingen i aksjekurser, råvarepriser og valutakurser.

1 En stigende kurve angir styrket valuta mot euro.

Kilde: Reuters Ecowin.

2.3.2 Utviklingen i Norge

Også i Norge fungerer kredittflyten i penge- og kredittmarkedene nå vesentlig bedre enn i fjor høst og i vinter. Utviklingen i renter og aksjekurser indikerer at markedsaktørene ser lysere på den økonomiske utviklingen framover. Den bedrede situasjonen i finansmarkedene må bl.a. ses i sammenheng med de omfattende tiltakene norske myndigheter har iverksatt. Norges Bank har satt styringsrenten ned til det laveste nivået noensinne og tilført betydelige mengder likviditet. Regjeringen la i oktober i fjor fram en bytteordning overfor bankene, der bankene får låne statspapirer i bytte mot obligasjoner med fortrinnsrett. Videre har Regjeringen opprettet Statens finansfond og Statens obligasjonsfond for å styrke norske banker og bedre kredittilførselen til bedrifter og husholdninger. Regjeringen har også økt rammene til Garantiinstituttet for eksportkreditt og Innovasjon Norge. Tiltakene er nærmere omtalt i avsnitt 3.4.

I pengemarkedet har aktiviteten tatt seg opp, og risikopåslagene har gått markert ned de siste månedene. Differansen mellom tremåneders pengemarkedsrente og markedsaktørenes forventninger til styringsrenten kan nå anslås til om lag ½ prosentpoeng, jf. figur 2.1. Risikopåslagene er nå noe lavere enn nivåene man observerte før Lehman Brothers gikk konkurs i september i fjor, men fortsatt høyere enn før finansuroen tok til sommeren 2007, da de var rundt ¼ prosentpoeng. Også i Norge var imidlertid påslagene da historisk lave, og det er usikkert om de skal falle helt tilbake til dette nivået.

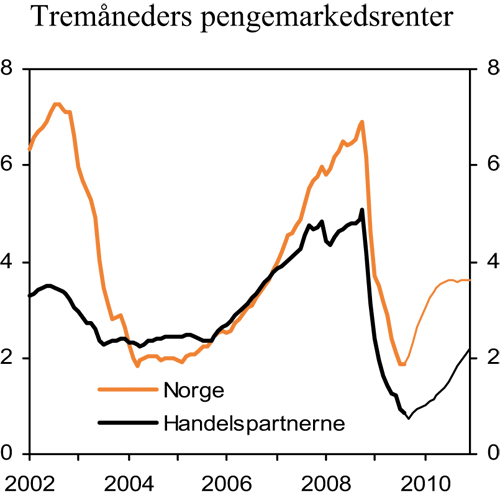

Sammen med Norges Banks reduksjon i styringsrenten har nedgangen i påslagene bidratt til rekordlave pengemarkedsrenter. Pengemarkedsrenten på lån med tremåneders løpetid var i begynnelsen av august nede i 1¾ pst., mot nærmere 8 pst. da finansuroen var på sitt verste i oktober i fjor, jf. figur 2.7A. Den siste tiden har tremåneders pengemarkedsrente gått noe opp igjen, til om lag 2 pst. i begynnelsen av oktober. Oppgangen har bl.a. sammenheng med at markedsaktørene nå forventer en raskere økning i styringsrenten enn det Norges Bank signaliserte i juni. Dette er også i tråd med Norges Banks uttalelser i forbindelse med rentemøtene i august og september.

Aktiviteten i det norske markedet for kreditt- og foretaksobligasjoner har også tatt seg klart opp de siste månedene. Risikoviljen har økt og påslagene mellom rentene på statspapirer og private papirer har falt. Differansen mellom rentene på norske 5-års obligasjoner for ikke-finansielle foretak og 5-års statsobligasjoner har avtatt fra rundt 3¾ prosentpoeng i april til om lag 2¼ prosentpoeng i begynnelsen av oktober.

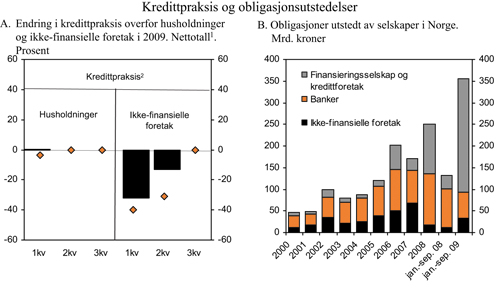

Bedringen i de norske finansmarkedene gjenspeiles i Norges Banks utlånsundersøkelse. Etter å ha strammet inn sin kredittpraksis overfor husholdningene i hvert kvartal siden 4. kvartal 2007, dvs. så langt tilbake som undersøkelsen går, var bankenes kredittpraksis om lag uendret både i 1. og 2. kvartal i år, jf. figur 2.9A. Utlånsundersøkelsen viser at bankene fortsatt strammet inn på kredittpraksisen overfor ikke-finansielle foretak i 2. kvartal, men at de ikke planlegger å stramme ytterligere inn framover.

Emisjonsaktiviteten i obligasjonsmarkedet for ikke-finansielle foretak har tatt seg klart opp i år, etter å ha falt betydelig i 2008, jf. figur 2.9B. Oppgangen i emisjonsaktiviteten tyder på at det er blitt lettere å hente inn kapital i markedet. I løpet av årets tre første kvartaler har ikke-finansielle foretak utstedt nye obligasjoner for nesten 33 mrd. kroner, 21 mrd. kroner mer enn i samme periode i fjor. Dette er likevel lavere enn i 2007, da det ble utstedt obligasjoner for over 67 mrd. kroner for året sett under ett.

Figur 2.9 Kredittpraksis og obligasjonsutstedelser

1 Nettotallene framkommer ved å veie sammen svarene i undersøkelsen. Søylene viser utviklingen det siste kvartalet, mens punktene viser forventet utvikling neste kvartal. Punktene er forflyttet ett kvartal fram i tid.

2 Negative tall innebærer innstramming i kredittpraksis.

Kilde: Norges Bank og Stamdata.

Emisjonsaktiviteten for finansinstitusjonene har vært svært høy så langt i år. Tallene er sterkt påvirket av etableringen av Regjeringens bytteordning.

I likhet med kursene på de store børsene internasjonalt, har også aksjekursene på Oslo Børs steget de siste månedene. Hovedindeksen var i begynnelsen av oktober nær 40 pst. høyere enn ved inngangen til året og nesten 60 pst. over bunnivået i begynnelsen av mars. Finansaksjer er blant aksjene som har steget mest. Selv om hovedindeksen på Oslo Børs har steget mye de siste månedene, er nivået fortsatt om lag 25 pst. lavere enn gjennomsnittet for treårsperioden fram til konkursen i Lehman Brothers i september i fjor.

Også i aksjemarkedet har emisjonsaktiviteten tatt seg klart opp i år. I årets åtte første måneder var det totale emisjonsbeløpet på Oslo Børs og Oslo Axess på nesten 28 mrd. kroner, som er hele 13 mrd. kroner høyere enn for fjoråret som helhet. Nivået på aksjeemisjoner er likevel klart lavere enn i 2006 og 2007, men høyere enn under tilbakeslaget i 2002/2003.

Målt ved konkurransekursindeksen svekket kronen seg med 18 pst. i andre halvår i fjor. Hittil i år har mye av denne svekkelsen blitt reversert. Sammenliknet med gjennomsnittet for femårsperioden 2004 – 2008 er kronen nå om lag 2¼ pst. sterkere. Den markerte svekkelsen i fjor høst, og styrkingen hittil i år har skjedd parallelt med et markert fall og en etterfølgende oppgang i oljeprisen. Utviklingen i kronekursen det siste året må trolig også ses i sammenheng med at etterspørselen etter små valutaer ofte faller i perioder med lav risikovillighet.

2.4 Norsk økonomi

Den internasjonale finanskrisen og den sterke nedgangen i verdensøkonomien har bidratt til at den ventede avmatningen i norsk økonomi i 2009 ble snudd til et klart tilbakeslag. Etter flere år med sterk vekst ble konjunkturtoppen passert rundt årsskiftet 2007/2008. Oppgang i rentene bidro til nedgang i husholdningenes forbruk og boliginvesteringer gjennom 2008. Omslaget ble forsterket mot slutten av fjoråret, da lavere vekst hos handelspartnerne førte til etterspørselssvikt i markedene for mange norske eksportprodukter, med lavere produksjon og inntjening som resultat.

Aktiviteten i fastlandsøkonomien falt betydelig i 4. kvartal i fjor og i 1. kvartal i år. Løpende statistikk viser imidlertid en noe bedre utvikling i norsk økonomi i tiden etter Revidert nasjonalbudsjett 2009 enn vi da la til grunn. Særlig har effektene av Norges Banks rentenedsettelser på husholdningenes etterspørsel vært noe sterkere enn antatt. BNP for Fastlands-Norge anslås nå å falle med 1 pst. i 2009. For 2010 anslås en vekst på 2 pst., en oppjustering på 1¼ prosentpoeng siden Revidert nasjonalbudsjett. Oppjusteringen skyldes høyere anslag for veksten i husholdningenes etterspørsel, petroleumsinvesteringene og aktiviteten hos våre handelspartnere. Arbeidsledigheten anslås nå til knapt 3¼ pst. av arbeidsstyrken som gjennomsnitt for 2009 og knapt 3¾ pst. i 2010. Arbeidsledigheten ser dermed ut til å øke klart mindre i Norge enn i de fleste andre industrialiserte land. Anslagene innebærer videre et klart mindre alvorlig tilbakeslag for norsk økonomi enn det vi så på slutten av 1980- og begynnelsen av 1990-tallet, jf. boks 2.4.

Anslagene for norsk økonomi er oppsummert i tabell 2.3. Rente- og valutakursforutsetningene som ligger til grunn for anslagene er nærmere omtalt i boks 2.3. Utviklingen i arbeidsmarkedet er nærmere omtalt i avsnitt 2.5. Avsnitt 2.6 ser nærmere på utviklingen i petroleumsvirksomheten.

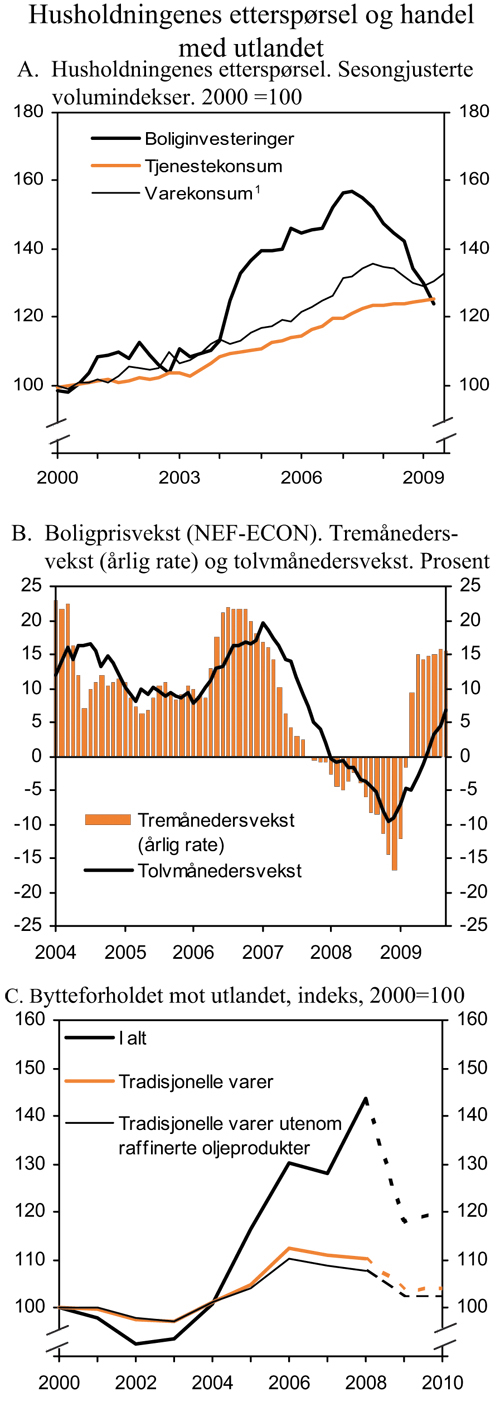

Kraftig rentenedgang og tiltakende optimisme har bidratt til et klart omslag i husholdningenes etterspørsel. Etter å ha falt gjennom fjoråret og i 1. kvartal i år økte det private konsumet i 2. kvartal. Bilkjøpene tok seg markert opp etter fem kvartaler med kraftig nedgang. Også kjøp av klær og sko, møbler, hvitevarer og fritidsutstyr bidro til oppgangen i 2. kvartal. Sterk vekst i varekonsumindeksen i juli og august og ytterligere oppgang i bilkjøpene i september peker i retning av betydelig vekst i varekonsumet også i 3. kvartal. Utviklingen i tjenestekonsumet har vært mer stabil så langt i år, med moderat vekst i både i 1. og 2. kvartal.

Ettersom en stor andel av norske husholdninger har flytende rente på sine lån, slår renteendringer raskt ut i husholdningenes kjøpekraft. Samtidig er husholdningenes gjeld på et historisk høyt nivå relativt til disponibel inntekt. Utenom fordringer som er bundet opp i form av pensjonssparing, livsforsikringspoliser mv. har husholdningene netto rentebærende gjeld på noe over 1 100 mrd. kroner. For hvert prosentpoeng innskudds- og utlånsrentene settes ned, øker dermed husholdningenes konsummotiverende inntekter, dvs. disponibel inntekt utenom aksjeutbytter og renter på forsikringstekniske reserver, med i underkant av 8 mrd. kroner etter skatt. Nedgangen i Norges Banks styringsrente på 4,5 prosentpoeng siden oktober i fjor kan dermed innebære noe over 35 mrd. kroner i økt konsummotiverende inntekt for husholdningssektoren på årsbasis. Sammen med utsikter til moderat prisvekst framover, bidrar lavere renteutgifter til at veksten i husholdningenes konsummotiverende inntekt kan komme opp i hele 5 pst. i 2009.

Tabell 2.2 Hovedtall for norsk økonomi. Prosentvis endring fra året før1

| Mrd kroner2 2008 | 2008 | 2009 | 2010 | |

|---|---|---|---|---|

| Privat konsum | 991,4 | 1,4 | 0,3 | 4,0 |

| Offentlig konsum | 490,2 | 3,8 | 5,6 | 2,1 |

| Bruttoinvesteringer i fast kapital | 529,3 | 3,9 | -5,9 | -1,0 |

| Herav: Oljeutvinning og rørtransport | 122,2 | 6,6 | 7,0 | 3,0 |

| Bedrifter i Fastlands-Norge | 202,1 | 6,8 | -16,4 | -2,6 |

| Boliger | 99,6 | -8,1 | -12,0 | 0,5 |

| Offentlig forvaltning | 78,0 | 5,8 | 13,2 | -2,0 |

| Etterspørsel fra Fastlands-Norge3 | 1 861,4 | 2,2 | -0,3 | 2,4 |

| Eksport | 1 225,8 | 1,4 | -6,5 | 0,1 |

| Herav: Råolje og naturgass | 620,5 | -1,5 | -4,4 | -2,1 |

| Tradisjonelle varer | 324,2 | 4,8 | -11,0 | 1,6 |

| Import | 732,7 | 4,4 | -4,9 | 2,4 |

| Herav: Tradisjonelle varer | 477,6 | 2,7 | -7,1 | 1,9 |

| Bruttonasjonalprodukt | 2 548,3 | 2,1 | -2,1 | 1,3 |

| Herav: Fastlands-Norge | 1 829,9 | 2,6 | -1,1 | 2,1 |

| Fastlands-Norge uten elforsyning | 1 771,9 | 2,5 | -0,7 | 1,9 |

| Andre nøkkeltall: | ||||

| Sysselsetting, personer | 3,1 | -0,4 | -0,4 | |

| Arbeidsledighetsrate, AKU (nivå) | 2,6 | 3,2 | 3,7 | |

| Årslønn | 6,0 | 4 | 3½ | |

| Konsumprisindeksen (KPI) | 3,8 | 1¾ | 1¾ | |

| KPI-JAE | 2,6 | 2½ | 1½ | |

| Råoljepris, kroner pr. fat2 | 536 | 375 | 425 | |

| Driftsbalansen (pst. av BNP) | 19,5 | 12,0 | 12,2 |

1 Beregnet i faste 2006-priser

2 Løpende priser.

3 Utenom lagerendring.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Lavere rente og bedringen i finansmarkedene har trolig også bidratt til at husholdningene ser lysere på den økonomiske situasjonen. Stemningsbarometre for husholdningene, som TNS Gallups trendindikator og Makrosikts indikator for forbrukertillit, har tatt seg markert opp den siste tiden. Dette tyder på at oppgangen i det private konsumet vil fortsette også gjennom andre halvår i år. Nedgangen gjennom fjoråret gjør likevel at årsveksten fra 2008 til 2009 vil bli svak, anslagsvis ¼ pst. Husholdningenes sparerate anslås å øke fra 2 pst. i 2008 til 4¾ pst. i 2009.

Anslagene i denne meldingen innebærer at det private konsumet vil ha høy fart inn i 2010. En viss oppgang i rentene og lavere inntektsvekst vil imidlertid kunne bidra til at forbruksveksten etter hvert bremser opp. Selv om det erfaringsmessig tar noe tid før renteendringer får fullt gjennomslag i husholdningenes konsum, trekker historisk høy gjeldsbelastning og en svært høy andel lån med flytende rente i retning av at effektene kan komme raskt, jf. kapittel 2.7. Det anslås nå en vekst i privat konsum på 4 pst. i 2010. Spareraten anslås til i underkant av 4 pst. i 2010, som er på linje med det historiske gjennomsnittet.

Boks 2.3 Rente- og valutakursframskrivinger

I denne meldingen er det teknisk lagt til grunn at rentene utvikler seg i samsvar med de implisitte terminrentene, beregnet på grunnlag av avkastningskurven i penge- og obligasjonsmarkedene i begynnelsen av september. De implisitte terminrentene for inneværende år har falt siden Revidert nasjonalbudsjett 2009 ble lagt fram i mai, mens terminrentene for neste år har steget. Terminrentekurven i begynnelsen av september indikerte at tremåneders pengemarkedsrente i gjennomsnitt vil være om lag 2½ pst. i år og 3½ pst. neste år, jf. figur 2.10.

Tremåneders pengemarkedsrente i Norge er nå om lag 1¼ prosentpoeng høyere enn gjennomsnittet av de tilsvarende rentene hos våre viktigste handelspartnere. Terminrentene tilsier at denne differansen vil øke noe det nærmeste året. Terminrentene indikerer forventninger om at internasjonale renter vil bli holdt svært lave lenge. I Norge prises det imidlertid inn en noe raskere økning i styringsrenten enn Norges Bank signaliserte i juni.

Videre er det, som en teknisk forutsetning, lagt til grunn at utviklingen i kronekursen vil følge terminvalutakursene. I henhold til framskrivingene svekkes kronen, målt ved konkurransekursindeksen (KKI), med 3¾ pst. fra 2008 til 2009, for deretter å holde seg om lag uendret fra 2009 til 2010. Svekkelsen fra 2008 til 2009 må ses i sammenheng med at kronen har holdt seg relativt svak i deler av inneværende år, etter en markert svekkelse i siste del av 2008. De siste månedene har kronen imidlertid styrket seg igjen.

Figur 2.10 Teknisk framskriving av tremåneders pengemarkedsrenter. Faktisk utvikling og implisitte terminrenter. Prosent

Kilde: Norges Bank, Thomson Reuters og Finansdepartementet.

Også i boligmarkedet har etterspørselen tatt seg klart opp, med økt omsetning og markert oppgang i boligprisene. Etter å ha falt siden sommeren 2007 har boligprisene økt sammenhengende gjennom inneværende år. Nominelt ligger boligprisene nå over toppnivået fra sommeren 2007. Igangsettingen av nye boliger har imidlertid fortsatt å falle. Dette har bidratt til en videre markert nedgang i boliginvesteringene så langt i år. Ordretilgangen på boligbygg økte imidlertid både i 1. og 2. kvartal i år, etter sammenhengende nedgang siden 2. kvartal 2007, og nedgangen i ordrereservene flatet noe ut. I tillegg har veksten i byggekostnadene bremset kraftig opp. Sammen med en markert oppgang i boligprisene og lavere renter bidrar dette til å øke lønnsomheten ved boligbygging. Dette kan tilsi at boligbyggingen etter hvert vil ta seg noe opp. I denne meldingen er det lagt til grunn en igangsetting på 21 000 boliger i 2009 og 23 000 boliger i 2010. Boliginvesteringene anslås å falle med 12 pst. i år, for deretter å øke med ½ pst. neste år.

Offentlig konsumer anslått å øke med 5½ pst. i 2009. Basert på det økonomiske opplegget i denne meldingen anslås offentlig konsum å øke med ytterligere 2 pst. i 2010. Samtidig legges det til grunn en økning i offentlige bruttoinvesteringer på 13¼ pst. i år og en nedgang på 2 pst. neste år.

Figur 2.11 Husholdningenes etterspørsel og handel med utlandet

1 Varekonsumindeksen er brukt for 3. kvartal 2009

Kilde: Statistisk sentralbyrå og Finansdepartementet.

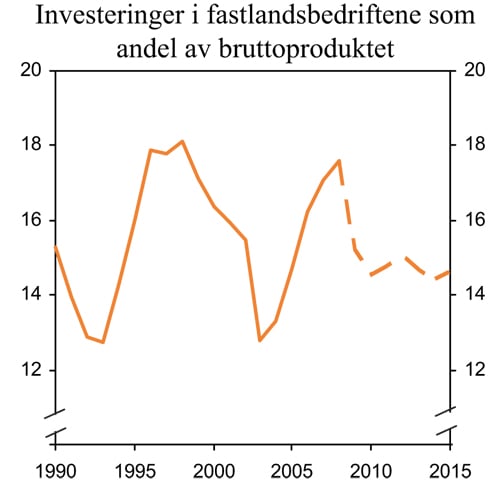

Investeringene i fastlandsbedrifteneøkte sterkt i årene fram mot konjunkturtoppen mot slutten av 2007. Investeringene falt markert i første halvår i år, og nivået i første halvår i år var vel 10 pst. lavere enn i første halvår i fjor. Nedgangen i 2009 har kommet både i vareproduserende og tjenesteytende næringer, med størst nedgang i industrien. Mens kapasitetsutnyttingen i industrien var på et rekordhøyt nivå mot slutten av 2006, ligger den nå på et historisk sett svært lavt nivå. I tillegg har fall i etterspørselen satt lønnsomheten i store deler av næringslivet under press. Særlig har deler av den eksportrettede industrien blitt hardt rammet, med kraftig nedgang i både omsatte volumer og i markedspriser. Både den lave kapasitetsutnyttelsen og svekket lønnsomhet peker i retning av en svak utvikling i investeringene i en tid framover. Dette underbygges av Statistisk sentralbyrås investeringstelling for 3. kvartal i år, som kan indikere en nedgang i industriinvesteringene på 25 pst. fra 2008 til 2009, og en videre nedgang på om lag 7 pst. neste år. Investeringene i kraftforsyning ventes også å falle i år, mens det neste år ser ut til å bli betydelig vekst bl.a. som følge av større prosjekter innen overføringskapasitet og fjernvarme. Også i øvrige næringer ligger det an til nedgang i investeringene framover. Blant annet viser tall fra Statistisk sentralbyrå at nedgangen i igangsettingen av næringsbygg fortsatte inn i 3. kvartal. Det legges nå til grunn at investeringene i fastlandsforetakene avtar med 16 pst. i år og med ytterligere 2½ pst. neste år.

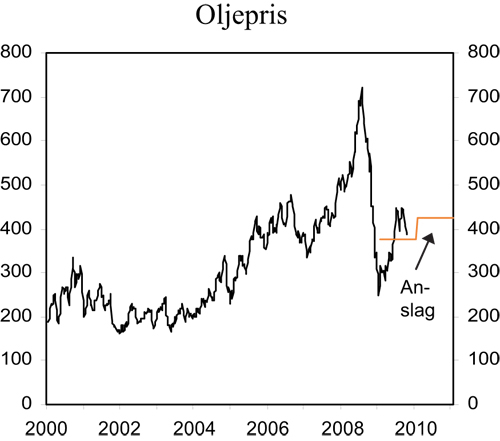

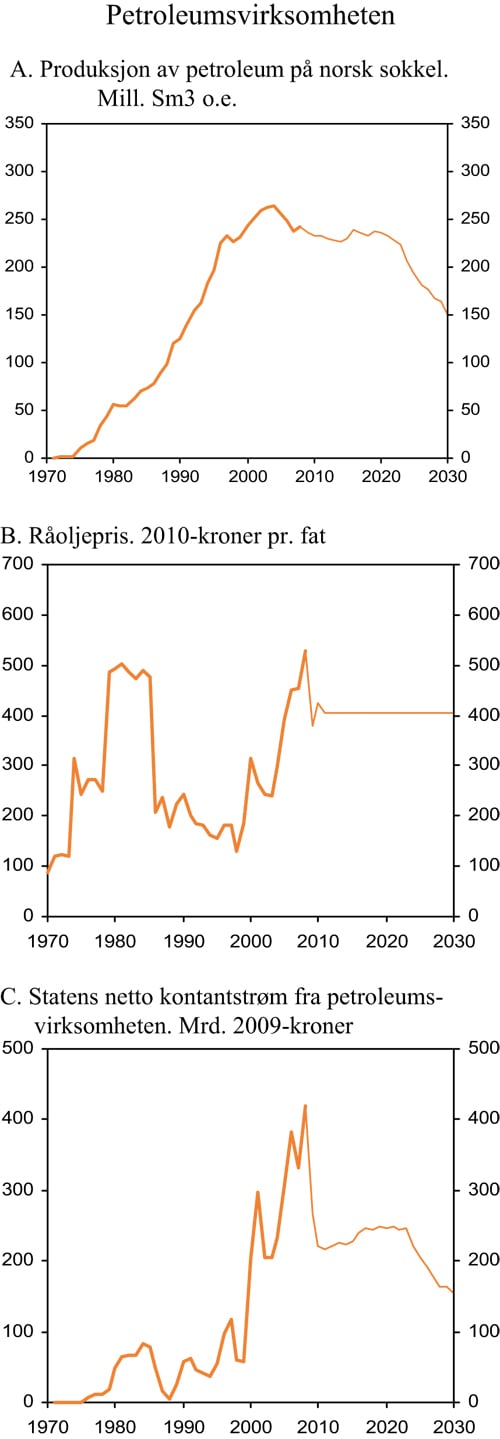

Hittil i år har oljeprisen i gjennomsnitt vært om lag 365 kroner per fat. I denne meldingen legges det til grunn en gjennomsnittlig oljepris på 375 kroner per fat i 2009 og 425 kroner per fat i 2010. Anslagene er godt i tråd med prisingen i terminmarkedet.

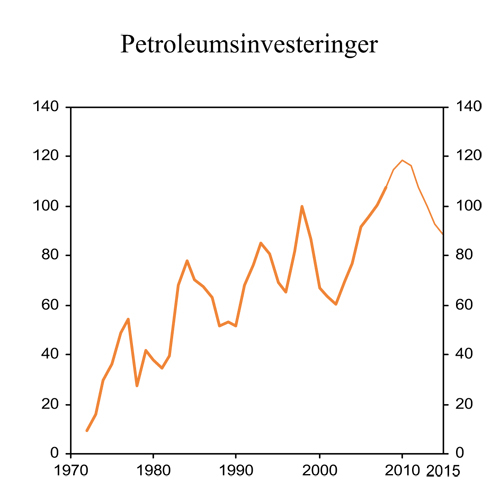

Petroleumsinvesteringene har økt med over 60 pst. siden våren 2003, og har gitt betydelige etterspørselsimpulser til fastlandsøkonomien. Investeringene falt noe fra 1. til 2. kvartal i år, etter sterk vekst gjennom andre halvår 2008 og i 1. kvartal 2009. Basert på bl.a. nye rapporteringer fra selskapene legges det nå til grunn en vekst på 7 pst. fra 2008 til 2009, en oppjustering på 1½ prosentpoeng siden Revidert nasjonalbudsjett. Til neste år anslås en videre økning på 3 pst. Utviklingen i petroleumssektoren er nærmere omtalt i avsnitt 2.6.

Som følge av det markerte omslaget i internasjonal økonomi har eksportvolumet av tradisjonelle varer gått betydelig ned siden i fjor sommer. Kvartalsvise nasjonalregnskapstall for 2. kvartal indikerer imidlertid at nedgangen nå har stoppet opp. Det har også vært store forskjeller i utviklingen mellom de ulike næringene det siste året. Mens eksportvolumet av metaller, verkstedprodukter og kjemiske råvarer har falt markert, har eksporten av oppdrettsfisk, nærings- og nytelsesmidler og raffinerte oljeprodukter økt. Framover ventes høyere etterspørselsimpulser fra eksportmarkedene å bidra til at eksporten tar seg noe opp igjen. Til tross for forventet vekst i andre halvår anslås det nå et fall i eksportvolumet av tradisjonelle varer på 11 pst. i 2009. I 2010 ventes tradisjonell vareeksport å vokse med vel 1½ pst. på årsbasis. Den samlede eksporten anslås å gå ned med 6½ pst. i år, for deretter å holde seg om lag uendret til neste år.

Boks 2.4 Hvor sterkt er dette konjunkturtilbakeslaget?

Norsk økonomi passerte en konjunkturtopp rundt årsskiftet 2007/2008 og er nå inne i et markert konjunkturtilbakeslag. Selv om ingen konjunktursykler er identiske, er det noen trekk som er felles. Denne boksen sammenlikner utviklingen i dette tilbakeslaget med utviklingen rundt to tidligere nedgangsperioder, det moderate tilbakeslaget på begynnelsen av 2000-tallet og det kraftige tilbakeslaget på slutten av 1980-tallet.

Forut for en konjunkturtopp øker typisk aktiviteten i økonomien raskere enn den underliggende sysselsettings- og produktivitetsveksten skulle tilsi. Knappheten på arbeidskraft og andre innsatsfaktorer går da opp, og kostnadsveksten tiltar mer enn det som er forenlig med lønnsom produksjon. Når slike ubalanser skal rettes opp, må økonomien gjennom en etterfølgende periode med lavere vekst. Jo større ubalanser som har bygget seg opp gjennom oppgangsperioden, jo sterkere og mer langvarig kan den etterfølgende nedgangsperioden bli. I tillegg kan nedgangen bli kraftigere jo kraftigere ytre forstyrrelser økonomien blir utsatt for.

I fireårsperioden forut for konjunkturtoppen ved årsskiftet 2007/2008 hadde veksten i norsk økonomi vært historisk høy, og arbeidsledigheten hadde kommet ned på et svært lavt nivå. Lønns- og kostnadsveksten hadde tiltatt gjennom flere år, til et nivå klart høyere enn hos våre handelspartnere. Husholdningenes gjeld hadde økt til historisk høye nivåer. Disse forholdene skulle isolert sett trekke i retning av at et påfølgende tilbakeslag kunne bli forholdsvis kraftig. I tillegg ble norsk økonomi utsatt for kraftige ytre forstyrrelser i forbindelse med finanskrisen.

Likevel ser det ikke ut til at tilbakeslaget denne gangen blir spesielt kraftig. Samlet sett ser utslagene ut til å bli av om lag samme størrelsesorden som under det moderate tilbakeslaget på begynnelsen av 2000-tallet, men klart mindre enn under nedgangsperioden på slutten av 1980-tallet, jf. figur 2.12B. Det er flere årsaker til dette. Selv om husholdningenes gjeld økte markert gjennom oppgangskonjunkturen, er husholdningenes finansielle stilling likevel klart bedre nå en den gangen. Samtidig har impulsene fra penge- og finanspolitikken vært betydelig sterkere enn ved tidligere tilbakeslag. Videre har deler av økonomien fått betydelige vekstimpulser fra oljeinvesteringene.

Figur 2.12 Utviklingen rundt konjunkturtilbakeslag1

1 Tolv kvartaler før og etter tilbakeslagets begynnelse, inklusive anslag.

2 Det 6. kvartalet for tilbakeslaget i 2. kvartal 1986.

Kilde: Statistisk sentralbyrå og Finansdepartementet

Som følge av avdempingen i norsk økonomi, falt importvolumet av tradisjonelle varer markert gjennom fjoråret. Den svake utviklingen fortsatte i første halvår i år. I denne meldingen anslås det at økt innenlandsk etterspørsel vil bidra til at importen tar seg noe opp igjen i andre halvår. Som følge av den svake utviklingen i første halvår ventes importen av tradisjonelle varer likevel å avta med 7¼ pst. fra 2008 til 2009. Til neste år legges det til grunn at importen øker med knapt 2 pst.

Det internasjonale tilbakeslaget har ført til en kraftig nedgang i eksportprisene siden i fjor høst. Særlig prisene på olje, metaller, raffinerte oljeprodukter og kjemiske råvarer har gått markert ned. Importprisene har falt klart mindre i denne perioden, bl.a. som følge av at kronekursen svekket seg betydelig gjennom andre halvår i fjor. Samlet sett anslås nå Norges bytteforhold overfor utlandet, målt ved forholdet mellom eksportpriser og importpriser, å svekke seg med 18 pst. i år. Fra 2009 til 2010 er det lagt til grunn en oppgang i prisene på olje, metaller og raffinerte oljeprodukter. Samtidig legges det til grunn en mer moderat vekst i importprisene, med den følge at bytteforholdet bedrer seg med om lag 2 pst. Dersom vi bare ser på handelen med tradisjonelle varer, anslås bytteforholdet å svekke seg med 5¾ pst. i år, før det bedrer seg noe til neste år, jf figur 2.11C.

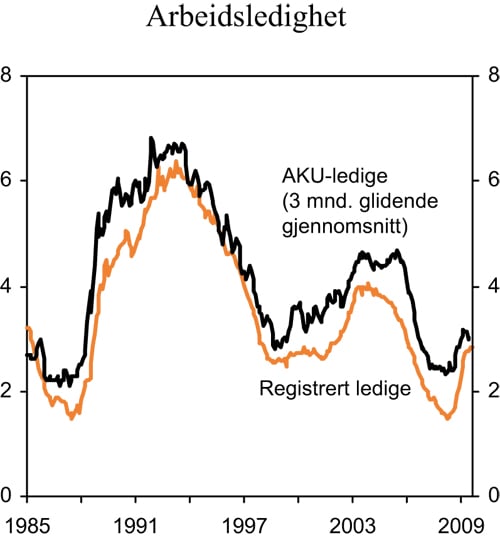

Figur 2.13 Arbeidsledighet. Prosent av arbeidsstyrken

Kilde: NAV og Statistisk sentralbyrå.

Det har vært en klar avdemping i arbeidsmarkedetdet siste året. Sysselsettingen har avtatt siden i fjor høst, og arbeidsledigheten har økt. Utviklingen i arbeidsmarkedet den siste tiden har likevel vært bedre enn ventet. Sammenliknet med anslagene i Revidert nasjonalbudsjett er anslagene for sysselsettingen justert opp både for inneværende og neste år, mens anslagene for ledigheten er justert ned.

Det legges i denne meldingen til grunn en samlet nedgang i sysselsettingen på 10 000 personer på årsbasis, eller knapt ½ pst. både i 2009 og 2010. Med en moderat oppgang i arbeidsstyrken anslås ledigheten nå til knapt 3¼ pst. som gjennomsnitt for inneværende år og knapt 3¾ pst. i 2010. Nivået i 2010 er 1¼ prosentpoeng høyere enn bunnivået i 2008, men fortsatt lavere enn gjennomsnittet for de siste 20 årene. Utviklingen i arbeidsmarkedet er nærmere omtalt i avsnitt 2.5.

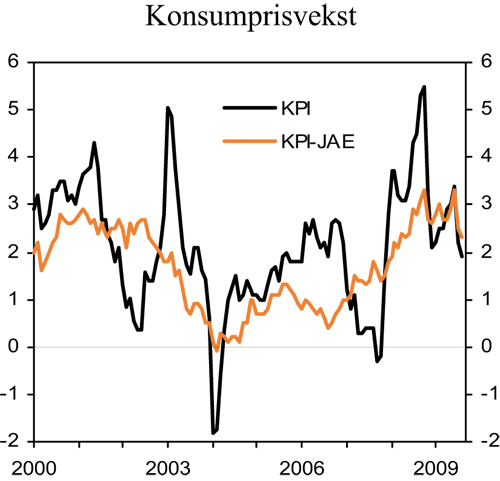

Tolvmånedersveksten i konsumprisindeksen justert for avgiftsendringer og utenom energivarer (KPI-JAE) var i gjennomsnitt 2,9 pst. i første halvår i år. Mens tolvmånedersveksten i matvareprisene gikk ned gjennom første halvår i år, bidro kronekurssvekkelsen i andre halvår i fjor til en sterk oppgang i årsveksten på importerte konsumvarer. Utviklingen i flyprisene bidro til å trekke ned veksten i KPI-JAE fra januar til mars. Etter dette økte prisene på flyreiser igjen, og bidro til at tolvmånedersveksten i KPI-JAE kom opp i hele 3,3 pst. i juni. De siste månedene har tolvmånedersveksten i KPI-JAE avtatt igjen, til 2,3 pst. i august. Flyprisene har falt tilbake og prisveksten på importerte konsumvarer har igjen gått ned. Også årsveksten i husleiene har falt de siste månedene. Nedgang i prisene på drivstoff og fyringsolje har bidratt til at veksten i de samlede konsumprisene (KPI) har vært noe lavere enn veksten i KPI-JAE så langt i år.

Figur 2.14 KPI og KPI-JAE. Prosentvis endring fra samme måned året før

Kilde: Statistisk sentralbyrå.

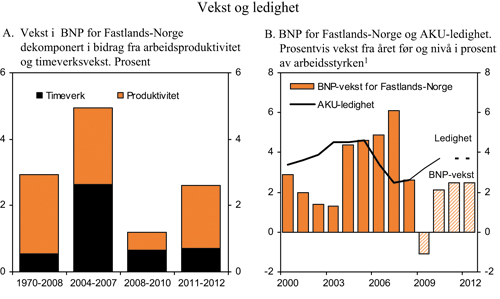

Boks 2.5 Vekstevnen i norsk økonomi og utsiktene på mellomlang sikt

Gjennom den kraftige oppgangskonjunkturen i årene 2004 – 2007 økte BNP for Fastlands-Norge med 5 pst. i gjennomsnitt per år, dvs. over 1½ prosentpoeng mer enn gjennomsnittet for årene fra 1970 til 2008. Det var særlig arbeidsinnsatsen som økte sterkt i denne fireårsperioden, bl.a. som følge av høy arbeidsinnvandring.

Norsk økonomi passerte en konjunkturtopp rundt årsskiftet 2007/2008. Finanskrisen og den sterke nedgangen i internasjonal økonomi forsterket konjunkturnedgangen i andre halvår 2008. For inneværende og neste år ventes det at konjunkturnedgangen vil bidra til et fall i antall utførte timeverk. Høy vekst gjennom de tre første kvartalene av 2008 gjør at den gjennomsnittlige årlige veksten i timeverkene i perioden 2008 – 2010 likevel kan anslås til vel ½ pst. Samtidig tyder foreløpige tall fra nasjonalregnskapet på svak produktivitetsvekst i år. Anslagene i denne meldingen innebærer at produktivitetsveksten vil ta seg klart opp til neste år, slik at den gjennomsnittlige årlige produktivitetsveksten anslås til vel ½ pst. per år i treårsperioden 2008 – 2010. Anslagene for utførte timeverk og produktivitet innebærer en gjennomsnittlig årlig vekst i BNP for Fastlands-Norge på i underkant av 1¼ pst. i årene 2008 – 2010.

Videre fram mot 2012 er det lagt til grunn at veksten i timeverkene tar seg opp til et nivå om lag på linje med det historiske gjennomsnittet på ½ pst. per år. Med en produktivitetsvekst i fastlandsøkonomien på i størrelsesorden 1½ – 2 pst. kan veksten i produksjonskapasiteten i fastlandsøkonomien i årene fram til 2012 dermed anslås til opp mot 2½ pst. per år. Den anslåtte veksten i BNP for Fastlands-Norge i årene 2011 – 2012 er på linje med dette, og innebærer dermed ikke noe klart oppsving i økonomien i etterkant av tilbakeslaget. Dette må ses i sammenheng med at det er lagt til grunn avtakende oljeinvesteringer og begrensede impulser fra den økonomiske politikken. Rentenivået vil gradvis måtte normaliseres, og bruken av petroleumsinntekter vil måtte bringes ned mot 4-prosentbanen etter hvert som den økonomiske situasjonen bedres. Ledigheten ventes å stabilisere seg på et nivå godt under det gjennomsnittlige nivået for de siste 20 årene, men noe høyere enn det vi har sett de siste årene, jf. figur 2.16B.

Det er betydelig usikkerhet knyttet til effektene av finanskrisen og det internasjonale tilbakeslaget for utviklingen i produksjonspotensialet framover. OECD viser blant annet til at en finanskrise og et alvorlig realøkonomisk tilbakeslag kan påvirke nivåetpå produksjonspotensialet gjennom redusert kapitalbeholdning og lavere yrkesdeltakelse, slik det skjedde i kjølvannet av bankkrisen på begynnelsen av 1990-tallet. Det kan imidlertid ikke utelukkes at også veksteni produksjonspotensialet vil kunne påvirkes, f.eks. dersom betydelig mindre vilje til å ta risiko skulle slå ut i et lavere investeringsnivå også på lang sikt. Siden finanskrisen så langt har rammet produksjon og sysselsetting betydelig mindre i Norge enn i de fleste andre land, vil trolig også konsekvensene på mellomlang sikt bli mindre. I anslagene i denne meldingen er det lagt til grunn at produksjonspotensialet i økonomien i liten grad trekkes ned av finanskrisen og det internasjonale tilbakeslaget.

Figur 2.15 Utviklingen på mellomlang sikt

1 Anslagene for 2011 – 2012 er oppgitt som gjennomsnitt for perioden

Kilde: Statistisk sentralbyrå og Finansdepartementet

Framover ventes prisene på importerte konsumvarer å avta noe som følge av kronestyrkingen i løpet av våren og den lave konsumprisveksten hos handelspartnerne. Samtidig ventes lavere lønnsvekst og et mindre stramt arbeidsmarked å bidra til at den innenlandske prisveksten avtar. Samlet sett anslås konsumprisindeksen å øke med 1¾ pst. i både 2009 og 2010, mens veksten i KPI-JAE anslås til henholdsvis 2½ og 1½ pst. Det er bare små endringer i konsumprisanslagene siden Revidert nasjonalbudsjett 2009.

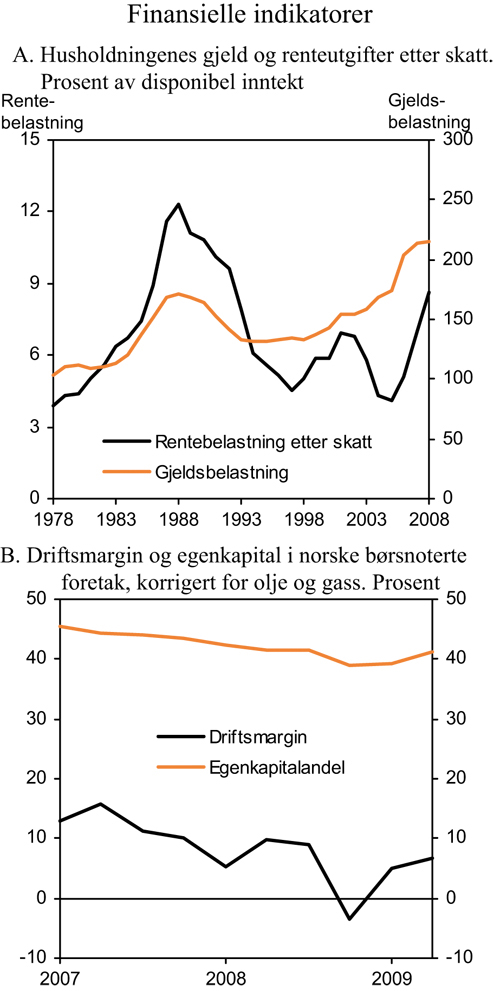

Boks 2.6 Husholdningene og bedriftenes finansielle stilling

Husholdningenes gjeldsbelastning, dvs. husholdningenes bruttogjeld som andel av disponibel inntekt, er nå på et historisk høyt nivå, jf. figur 2.16A. I 2. kvartal i år var bruttogjelden i underkant av 2 200 mrd. kroner, tilsvarende vel 210 pst. av disponibel inntekt. Dette er om lag 75 prosentpoeng høyere enn ved årtusenskiftet. Den kraftige oppgangen må bl.a. ses i lys av sterk vekst i boligprisene og at utlånsrentene i deler av perioden var svært lave. De siste to årene har gjeldsveksten avtatt noe, men den er fortsatt høyere enn inntektsveksten.

Sterk vekst i fordringene bidro lenge til at nettofordringer som andel av disponibel inntekt ikke ble svekket tilsvarende. Fra 1. kvartal 2007 og fram til 1. kvartal 2009 var imidlertid gjeldsveksten også høyere enn veksten i finansielle fordringer, og nettofordringsraten avtok derfor betydelig. Svekkelsen var særlig markert i andre halvår i fjor, som følge av store verditap på husholdningenes beholdninger av aksjer og andre verdipapirer. I inneværende år har bedringen i aksjemarkedene og noe lavere gjeldsvekst bidratt til en utflating i husholdningenes netto-fordringer. Ved utgangen av 2. kvartal var nettofordringene 26,5 pst. av disponibel inntekt. Dette er vesentlig høyere enn på slutten av 1980-tallet.

Selv om husholdningene samlet sett har positive nettofordringer, har de nettogjeld dersom vi ser bare på de rentebærende postene. En stor del av de rentebærende fordringene utgjøres av pensjonssparing og livsforsikringspoliser mv. som i liten grad kan tæres på ved renteøkninger eller uforutsette inntektsbortfall. Utenom slike forsikringskrav, utgjorde husholdningenes rentebærende nettogjeld vel 1 100 mrd. kroner i 2. kvartal i år. På kort sikt vil dermed en renteøkning på ett prosentpoeng kunne redusere husholdningenes inntekter med knapt 8 mrd. kroner etter skatt.

Selv om gjeldsbelastningen er historisk høy, fører det lave rentenivået til at rentebelastningen fortsatt er moderat, jf. figur 2.16A. En normalisering av rentenivået vil imidlertid innebære en markert oppgang i rentebelastningen og dermed mindre rom for konsum ved gitt sparerate.

Selv om den finansielle stillingen framstår som svekket, vurderes soliditeten i husholdningene samlet sett som relativt god, bl.a. som følge av at husholdningene har en betydelig boligformue.

Også gjelden i de ikke-finansielleforetakene har økt markert de siste årene, og som andel av verdiskapingen ligger foretakenes gjeld nå på et historisk høyt nivå. Veksten i de ikke-finansielle foretakenes lån har imidlertid bremset opp det siste året. Mens årsveksten ved utgangen av juni i fjor var på drøyt 15 pst., var veksttakten ved utgangen av juni i år knapt 5 pst. Oppbremsingen i veksttakten må ses i sammenheng med redusert etterspørsel etter kreditt som følge av lavere aktivitetsvekst, samt med strammere kredittpraksis i bankene og høyere risikopremier ved låneopptak.

Driftsmarginen for norske børsnoterte ikke-finansielle fastlandsforetak har falt betydelig de siste to årene. Også selskapenes egenkapitalandel gikk ned fra 2007 til 2008, men ser etter dette ut til å ha stabilisert seg, jf. figur 2.17B.

Figur 2.16 Husholdningene og bedriftenes finansielle stilling

Kilde: Statistisk sentralbyrå.

Selv om faren for et kraftig tilbakeslag i norsk økonomi nå framstår som klart mindre enn da Revidert nasjonalbudsjett ble lagt fram, er er det betydelige usikkerhet knyttet til den videre økonomiske utviklingen. Usikkerheten rundt prognosene er omtalt nærmere i avsnitt 2.7.

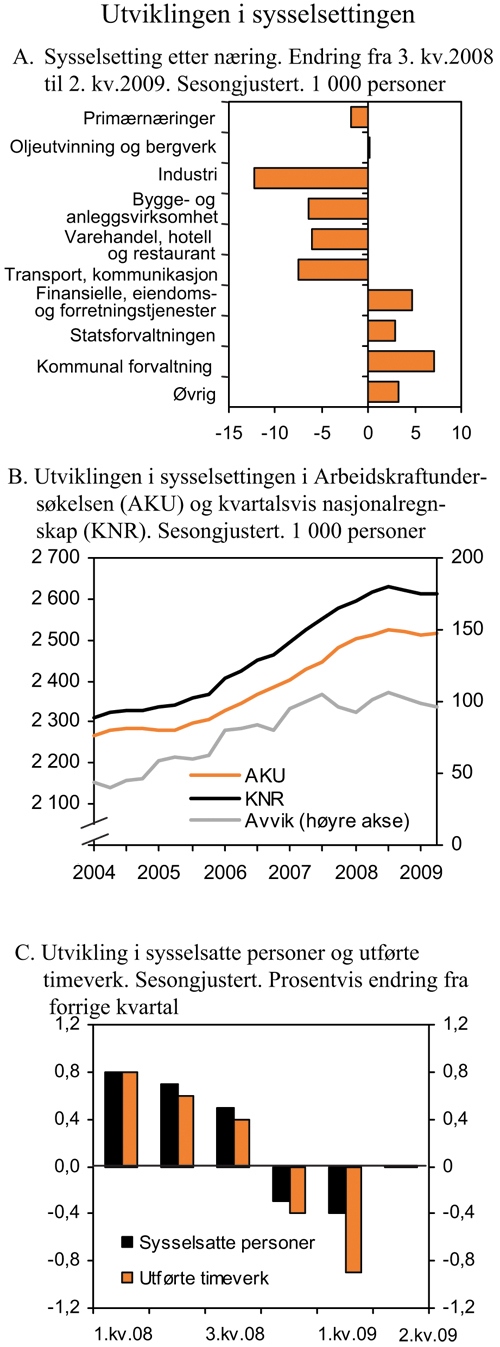

2.5 Nærmere om utviklingen i arbeidsmarkedet

Omslaget i norsk økonomi har gitt seg utslag i en klar avdemping i arbeidsmarkedet. Sysselsettingen ligger lavere enn i fjor høst, og arbeidsledigheten har økt. Forverringen i arbeidsmarkedet har imidlertid ikke blitt så sterk som mange fryktet. Gjennom de siste månedene har arbeidsledigheten vært relativt stabil.

Den sterke oppgangsperioden i norsk økonomi som startet i 2003, resulterte i historisk høy vekst i sysselsettingen. Samlet sett var det i fjor sysselsatt 300 000 flere personer enn i 2003. Veksten i sysselsettingen stoppet opp i 3. kvartal i fjor, og tallet på sysselsatte falt deretter med vel 16 000 personer fram til 2. kvartal i år justert for normale sesongvariasjoner. Utviklingen har variert mye mellom ulike næringer, jf. figur 2.17A. Innen industri, bygg og anlegg, varehandel, transport og kommunikasjon falt sysselsettingen med nærmere 25 000 personer i denne perioden. Denne nedgangen ble delvis motsvart av fortsatt sysselsettingsvekst i bl.a. offentlig sektor og forretningsmessig tjenesteyting.

Mens det kvartalsvise nasjonalregnskapet viser at samlet sysselsetting i 2. kvartal lå lavere enn toppnivået i 3. kvartal i fjor, holdt den delen av sysselsettingen som registreres i Statistisk sentralbyrås arbeidskraftundersøkelse (AKU) seg bedre oppe, jf. figur 2.17B. Forskjellen må ses i sammenheng med at AKU bare omfatter sysselsetting blant personer som er registrert bosatt i Norge, mens nasjonalregnskapet også dekker sysselsatte på korttidsopphold i norske bedrifter og sysselsatte på norske skip i utenriks sjøfart. Forskjellen mellom utviklingen i de to statistikkene kan tyde på at det har vært en viss nedgang i antallet sysselsatte på korttidsopphold det siste året. I perioden fra 2004 og fram til 2008 økte avviket mellom de to statistikkene bl.a. på grunn av den sterke veksten i antall sysselsatte på korttidsopphold. De siste observasjonene fra AKU tyder på at sysselsettingen avtok i 3. kvartal i år.

Figur 2.17 Utviklingen i sysselsettingen

Kilde: Statistisk sentralbyrå.

Ifølge nasjonalregnskapet har sysselsettingen i offentlig sektor økt markert det siste året, og langt på vei oppveid nedgangen i sysselsettingen i privat sektor. Veksten har vært særlig markert i kommunene, der blant annet økt sysselsetting i barnehager og innenfor andre pleie- og omsorgsyrker har bidratt vesentlig. Det siste året har sysselsettingen i offentlig sektor økt med om lag 19 000 personer, hvorav drøyt tre firedeler har kommet i kommunal sektor. I privat sektor er det flere forhold som kan tyde på at nedgangen i sysselsettingen i noen grad er blitt dempet av at mange bedrifter har holdt på sine ansatte i påvente av at etterspørselen skal ta seg opp igjen, jf. omtalen av utviklingen i gjennomsnittlig arbeidstid under.

Tilgangen av ledige stillinger har falt siden årsskiftet 2007/2008 og lå i 3. kvartal om lag 28 pst. lavere enn i samme periode i fjor. Nedgangen var særlig stor for ingeniør- og IKT-fag, samt industriarbeid. Selv om tilgangen av ledige stillinger fortsatt faller, er takten i nedgangen lavere enn tidligere i år. Samtidig er beholdningen av ledige stillinger fortsatt høyere enn i perioden 2003 – 2005.

Det legges til grunn at sysselsettingen i deler av privat sektor vil fortsette å falle framover, men at fortsatt vekst i offentlig sektor vil bidra til å dempe den samlede nedgangen. På årsbasis anslås sysselsettingen å falle med om lag 10 000 personer eller knapt ½ pst. både i år og neste år.

Tabell 2.3 Hovedtall for utviklingen i arbeidsmarkedet. Prosentvis endring fra året før

| Nivå 2008 | Årlig gj.snitt 2000 – 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | |

|---|---|---|---|---|---|---|---|---|

| Etterspørsel etter arbeidskraft: | ||||||||

| Utførte timeverk. Mill. | 3 720 | -0,6 | 1,4 | 3,2 | 4,4 | 3,4 | -1,1 | -0,3 |

| Gjennomsnittlig arbeidstid, timer pr. år | 1 422 | -0,8 | 0,2 | -0,4 | 0,2 | 0,3 | -0,7 | 0,1 |

| Sysselsetting, 1000 personer | 2 616 | 0,1 | 1,2 | 3,6 | 4,1 | 3,1 | -0,4 | -0,4 |

| Tilgang på arbeidskraft: | ||||||||

| Befolkning 15 – 74 år, 1000 personer3 | 3 505 | 0,6 | 0,9 | 1,2 | 1,4 | 1,7 | 1,5 | 1,5 |

| Arbeidsstyrken, 1000 personer3 | 2 591 | 0,4 | 0,8 | 1,9 | 2,5 | 3,4 | 0,3 | 0,1 |

| Nivå: | ||||||||

| Yrkesfrekvens (15 – 74 år)1,3 | 73,2 | 72,5 | 72,0 | 72,8 | 73,8 | 73,0 | 72,0 | |

| Yrkesfrekvens (15 – 64 år)1,3 | 79,9 | 78,9 | 78,2 | 78,9 | 80,0 | |||

| AKU-ledige2,3 | 3,9 | 4,6 | 3,4 | 2,5 | 2,6 | 3,2 | 3,7 | |

| Registrerte arbeidsledige2 | 3,3 | 3,5 | 2,6 | 1,9 | 1,7 | 2,8 | 3,2 | |

1 Arbeidsstyrken i pst. av befolkningen i yrkesaktiv alder.

2 I prosent av arbeidsstyrken.

3 Omlegging av AKU i 2006. Bl.a. ble aldersgrupperingen endret fra 16–74 år til 15–74 år. Isolert sett innebærer omleggingen bl.a. en nedgang i yrkesfrekvensen på om lag 0,8 prosentpoeng i 2006.

Kilde: Finansdepartementet, Arbeids- og velferdsdirektoratet og Statistisk sentralbyrå.

Gjennom de siste kvartalene har tallet på utførte timeverk avtatt noe mer enn tallet på sysselsatte personer, jf. figur 2.17C. Nedgangen i gjennomsnittlig arbeidstid viser at lavere oppdragsmengde for næringslivet har slått ut i flere permitteringer og mindre bruk av overtid. I nasjonalregnskapet regnes ufrivillig permitterte som sysselsatte. I AKU defineres de som sysselsatte fram til permitteringen har vart i tre måneder, og deretter som ledige. Tall fra NAV kan tyde på at om lag to av tre er permittert i kortere tid enn tre måneder. Ved utgangen av september var vel 13 000 personer helt eller delvis permittert, over 11 000 flere enn på samme tid i fjor. Også framover kan permitteringer og lavere bruk av overtid bidra til å trekke gjennomsnittlig arbeidstid ned, slik at antall utførte timeverk vil utvikle seg noe svakere enn tallet på sysselsatte. Det siste året har også økt sykefravær bidratt til nedgang i gjennomsnittlig arbeidstid. I denne meldingen er det lagt til grunn en økning i det trygdefinansierte sykefraværet på 7 pst. i 2009 og 1 pst. i 2010. Det anslås at antall utførte timeverk vil avta med vel 1 pst. fra 2008 til 2009, noe som innebærer en nedgang i gjennomsnittlig arbeidstid på om lag ¾ pst. I 2010 anslås timeverkene å avta med ¼ pst. Anslagene må også ses i sammenheng med at antall virkedager går ned med én dag i 2009 og opp med én dag i 2010.

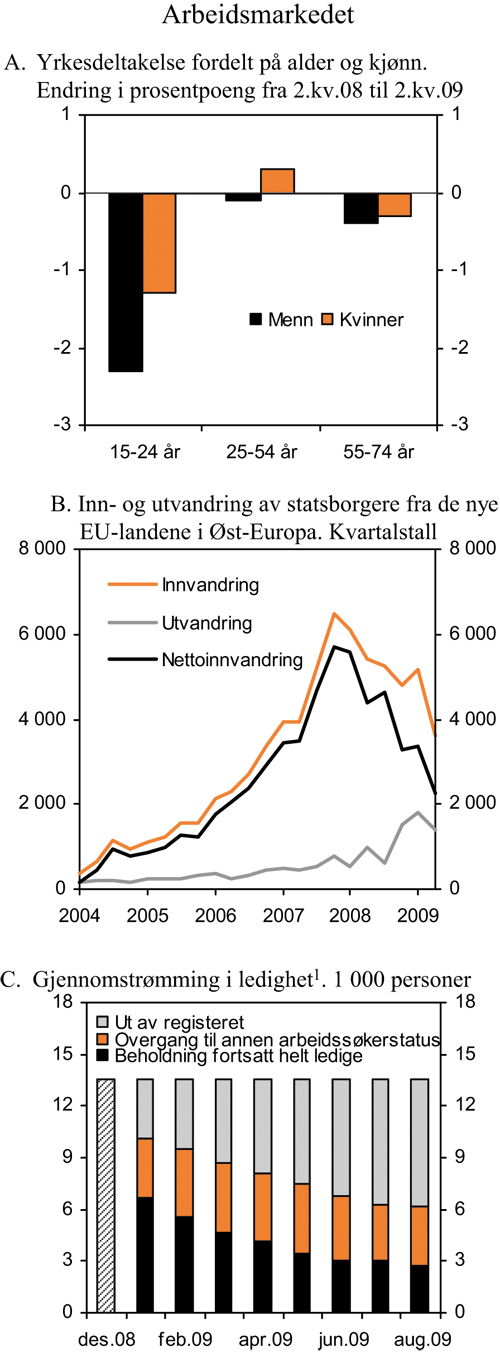

Arbeidsstyrken, dvs. summen av sysselsatte og arbeidsledige, har vokst betydelig de siste fire årene, både som følge av stor arbeidsinnvandring og økt yrkesdeltakelse i den øvrige befolkningen. Isolert sett tilsier den demografiske utviklingen fortsatt vekst i arbeidsstyrken framover. Tall fra AKU kan imidlertid tyde på at veksten i arbeidsstyrken stoppet opp i løpet av første halvår 2009, og at arbeidsstyrken begynte å avta i 3. kvartal. Dette innebærer lavere yrkesdeltakelse. I 2. kvartal var 73,6 pst. av befolkningen i alderen 15 – 74 år yrkesaktive, og dette er om lag 0,5 prosentpoeng lavere enn ett år tidligere. Nedgangen er særlig markert blant unge under 25 år, men det er også nedgang blant eldre, jf. figur 2.19A. I tidligere perioder med redusert etterspørsel etter arbeidskraft og økende ledighet har det også særlig vært ungdom og eldre som har trukket seg ut av arbeidsmarkedet.

Befolkningen i aldersgruppen 20 – 24 år er nå i sterk vekst. Fram til 2012 vil denne gruppen øke med vel 10 000 personer årlig. Høyere arbeidsledighet og større usikkerhet knyttet til framtidige jobbmuligheter kan bidra til at flere i denne aldersgruppen søker seg mot utdanning i tiden framover. Ved hovedopptaket i vår lå antall søkere til høyere utdanning om lag 10 pst. høyere enn i 2008. Sett i forhold til størrelsen på de aktuelle alderskullene var likevel søkningen lavere i vår enn i 2004 – 2005, da AKU-ledigheten var på over 4 pst. av arbeidsstyrken.

Boks 2.7 Arbeidsinnvandringen fra de nye EU-landene i Øst-Europa

Økt arbeidsinnvandring etter EØS-utvidelsen i 2004 bidro til å dempe presset i det norske arbeidsmarkedet gjennom oppgangskonjunkturen i årene etter. Særlig bidro arbeidsinnvandringen til å øke tilgangen av arbeidskraft i bygg- og anleggsvirksomheten. Hoveddelen av den økte arbeidsinnvandringen har kommet fra de nye EU-landene i Øst-Europa, og særlig fra Polen. Mange arbeidsinnvandrere har etter hvert bosatt seg i Norge sammen med sine familier. De siste årene har polske statsborgere toppet statistikken over innvandring grunnet familiegjenforening. Som innvandrer skal man melde fra til Folkeregisteret dersom man planlegger å oppholde seg i Norge mer enn seks måneder. Ved inngangen til 2009 var 58 000 statsborgere fra de nye EU-landene i Øst-Europa registrert bosatt i Norge ifølge SSBs befolkningsstatistikk. Av disse har om lag 50 000 kommet til Norge i perioden etter EU-utvidelsen i 2004. Innvandringen fra de nye EU-landene i Øst-Europa bidro til 32 000 flere sysselsatte fra 4. kvartal 2004 til 4. kvartal 2008. I tillegg kommer de arbeidsinnvandrerne som ikke er bosatt, men som er sysselsatt på kortidsopphold. I 4. kvartal 2008 gjaldt dette vel 28 000 personer fra de nye EU-landene i Øst-Europa. Dette er 24 000 flere enn i 4. kvartal 2004.

Over halvparten av de sysselsatte fra de nye EU-landene arbeider innen bygg og anlegg og industri. I tråd med den lavere etterspørselen etter arbeidskraft i disse næringene det siste året, har arbeidsinnvandringen i det siste vist flere tegn til å snu:

SSBs innvandringsstatistikk viser at nettoinnvandringen fra de nye EU-landene i Øst-Europa har falt det siste året, noe som skyldes både lavere innvandring og en markert økning i utvandringen, jf. figur 2.19B. Utvandringen kan dessuten være undervurdert som følge av underrapportering. Blant polske statsborgere har nettoinnvandringen falt de siste seks kvartalene, mens nettoinnvandringen fra de baltiske statene ser ut til å ha flatet ut i samme periode. Denne utviklingen kan tyde på at flere velger å flytte hjem når det blir vanskeligere å finne jobb i Norge.

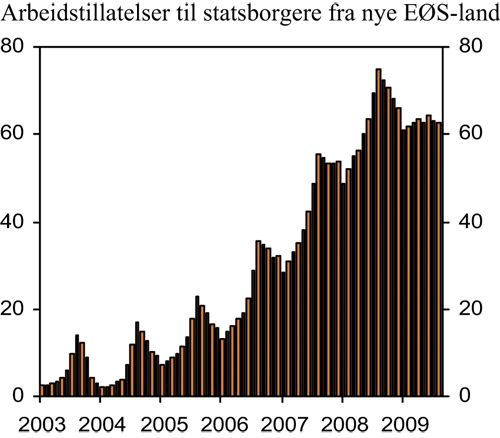

Tall fra Utlendingsdirektoratet viser at antall utstedte tillatelser med formål arbeid avtar. Fall i tilgangen av tillatelser har resultert i at beholdningen av antall gyldige tillatelser har flatet ut i inneværende år, jf. figur 2.18. Tallene påvirkes også av avviklingen av overgangsordningene 1. mai i år for de landene som ble EU-medlemmer i 2004. Ordningen med arbeidstillatelser for EØS-borgere, unntatt borgere fra Bulgaria og Romania, ble erstattet med en enklere registreringsordning 1. oktober 2009.

Det kvartalsvise nasjonalregnskapet (KNR) og Arbeidskraftundersøkelsen (AKU) behandler sysselsatte arbeidsinnvandrere ulikt. Personer på korttidsopphold i Norge fanges ikke opp i AKU, mens KNR i prinsippet dekker all sysselsetting i Norge. Fra 3. kvartal 2008 til 2. kvartal 2009 falt sysselsettingen ifølge KNR mer enn i følge AKU. Dette kan tyde på at arbeidstakere på korttidsopphold i større grad enn andre er blitt påvirket av den svakere etterspørselen etter arbeidskraft. Utviklingen i ledigheten viser også at sysselsatte på korttidsopphold eller sysselsatte som har vært bosatt i kortere tid har vært mer utsatt for å miste jobben. Arbeidsledigheten blant arbeidsinnvandrerne fra de nye EU-landene i Øst-Europa har i løpet av det siste året økt vesentlig mer enn for den øvrige befolkningen. I 2. kvartal var 4 400 av arbeidsinnvandrerne fra de nye EU-landene i Øst-Europa registrert som helt arbeidsledige, en økning på 3 600 personer på ett år. De ledige fra disse landene utgjorde i 2. kvartal 2009 vel 6 pst. av alle registrerte helt ledige, mens de utgjorde 2 pst. på samme tid i fjor.

Figur 2.18 Gyldige tillatelser med formål arbeid til personer fra nye EØS-land. 1000

Kilde: Utlendingsdirektoratet.

Utviklingen i arbeidsinnvandringen er en usikkerhetsfaktor i vurderingen av utviklingen i arbeidsstyrken framover. Svakere økonomisk utvikling trekker isolert sett i retning av at færre vil komme til Norge for å søke arbeid, samtidig som flere av de som allerede har kommet vil reise ut av landet. De siste kvartalene har nettoinnvandringen til Norge falt blant statsborgere fra de nye EU-landene i Øst-Europa, jf. figur 2.19B. Med unntak av en viss økning i tilstrømmingen av islandske statsborgere, er det kun mindre endringer i nettoinnvandringen fra de nordiske landene. Hvordan arbeidsinnvandrere vil tilpasse seg et arbeidsmarked med lavere etterspørsel etter arbeidskraft i Norge, vil avhenge av flere forhold, bl.a. av hvor konkurransedyktige arbeidsinnvandrerne er i det norske arbeidsmarkedet og av muligheten for å få arbeid i hjemlandet eller andre land. Dagpengeytelsene i Norge er høye sammenliknet med lønnsnivået i nye EU-land, og dette kan trekke i retning av at en stor andel av de som har dagpengerettigheter vil velge å bli i Norge. Arbeidsinnvandring fra de nye EU-landene i Øst-Europa er nærmere omtalt i boks 2.7.

Figur 2.19 Arbeidsmarkedet

1 Gjennomstrømming av personer som ble registrert som helt ledige i løpet av desember 2008.

Kilde: Statistisk sentralbyrå og Arbeids- og velferdsdirektoratet.

Basert på tidligere erfaringer med perioder der etterspørselen etter arbeidskraft har svekket seg, legges det i denne meldingen til grunn at yrkesdeltakelsen vil gå noe ned framover. Yrkesdeltakelsen i befolkningen i alderen 15 – 74 år anslås å falle fra 73,9 pst. i 2008 til 73 pst. i 2009 og videre til 72 pst. i 2010. Arbeidsstyrken anslås å øke med ¼ pst. fra 2008 til 2009 og holde seg om lag uendret fra 2009 til 2010.

Etter en lengre periode med historisk lav arbeidsledighet begynte ledigheten å øke i andre halvår 2008. Den sesongjusterte AKU-ledigheten utgjorde 3,0 pst. av arbeidsstyrken i tremånedersperioden juni til august, opp 0,6 prosentpoeng fra bunnen ett år tidligere. Dette tilsvarer om lag 16 000 personer. I samme periode har imidlertid antall registrerte helt ledige ved NAV-kontorene økt med det dobbelte. Ved utgangen av september var 70 000 personer registrert som helt ledige, knapt 28 000 flere enn på samme tid i fjor. Forskjeller i utviklingen mellom de to ledighetsmålene forklares nærmere i boks 2.8.