Del 1

Utfordringer og muligheter – en handelsnæring i endring

1 Innledning

Sammendrag

Handelsnæringen er av stor betydning for norsk økonomi, sysselsetting og verdiskaping. Ifølge SSB sysselsetter varehandelen rundt 376 000 personer (2017), tilsvarende rundt 302 000 årsverk. Næringen bidrar til rundt 10 prosent av den totale verdiskapingen i Fastlands-Norge, er inngangsporten til arbeidslivet for mange unge og er til stede i hele landet. Næringens størrelse gjør at den også er viktig for å nå klima- og miljømålsettinger og kan være en driver for bærekraftige løsninger, blant annet gjennom innkjøpsmakt der det stilles særskilte krav til produsenter og transportselskaper.

Handelsnæringen, ofte også omtalt som varehandelen, er en tjenestenæring som organiserer logistikken fra vareprodusent til forbruker. Tradisjonelt har dette vært organisert gjennom et nettverk av varelagre og utsalgssteder. Nå handles varene stadig oftere fra mobiltelefon og PC og bringes direkte hjem til konsumenten. Varehandelen omfatter også grossisthandel, herunder distribusjon av varer til profesjonelle aktører. Næringen består av 72 100 virksomheter og er sammensatt av store og små aktører, alt fra landsdekkende kjeder til kjøpmannen på hjørnet.

Handelsnæringen gjennomgår store endringer, blant annet på grunn av økt digitalisering og ehandel. Teknologiske endringer griper inn i hele verdikjeden og utfordrer eksisterende forretningsmodeller, blant annet som følge av mer effektive logistikkstrukturer og nye muligheter til å kommunisere med kundene. Spesielt stor er omveltningen for handel med produkter som kan konsumeres og distribueres digitalt. Når selve varen blir digital, som musikk som strømmes, kan grunnlaget for de fysiske butikkene falle bort.

De store endringene kommer blant annet til uttrykk ved at den årlige varehandelsmessen NRF BIG Show i New York, som samler rundt 35 000 deltakere, er blitt en messe der verdens største teknologi- og programvareselskaper er blitt noen av de viktigste aktørene og premissleverandørene. Nye betalingsløsninger, store data, kunstig intelligens, personavhengige priser, automatiserte varelagre og selvbetjente butikker er noen stikkord. Teknologien endrer måten konsumenten gjennomfører kjøpene sine på, og bidrar til store samfunnsendringer. Blant mange i næringen oppleves det som å stå midt i en teknologisk brytningstid der mange av forutsetningene for virksomheten endres samtidig.

Næringen opererte tidligere i stor grad i skjermede markeder, men opplever nå mer konkurranse fra utenlandske aktører. Med fremvekst av nye forretningsmodeller innebærer dette at den norske handelsnæringen står overfor flere av de samme utfordringene som mer tradisjonelle, konkurranseutsatte næringer. Aktørene må derfor i større grad enn tidligere omstille seg for å være konkurransedyktige. Konkurransen er krevende, men samtidig er det viktig å huske på at Norge er en liten, åpen økonomi, og at vår handel med utlandet har gitt store gevinster.

Sammenliknet med mange andre land har Norge et høyt lønnsnivå i de fleste næringer, ikke minst i næringer med et stort innslag av arbeidskraft med lite formell utdanning. Norge er derfor et land hvor virksomhetene har sterke insentiver til å ta i bruk arbeidsbesparende teknologi. Dette innebærer at arbeidskraft frigjøres til andre formål, og at det er behov for ny og endret kompetanse hos de ansatte. De siste årene har veksten i sysselsettingen innenfor varehandelen flatet ut, selv om befolkningen og husholdningenes inntekter har økt markant. Dette er først og fremst et uttrykk for produktivitetsforbedringer innenfor næringen. Samtidig kan det være krevende for norsk økonomi å absorbere denne arbeidskraften – som ofte består av personer med relativt sett lite formell utdanning. For norsk økonomi og verdiskaping er det viktig at denne arbeidskraften omstilles til annet produktivt arbeid.

1.1 Verdiskaping og omstilling

Næringspolitikken skal legge til rette for størst mulig samlet verdiskaping i norsk økonomi, innenfor bærekraftige rammer. De generelle rammebetingelsene skal bidra til effektiv bruk av ressursene i samfunnet. Gode reguleringer av enkeltnæringer bør ta utgangspunkt i kjennetegn og særtrekk ved den aktuelle næringen og hvorvidt det finnes effektive og treffsikre reguleringstiltak.

Regjeringen prioriterer vekstfremmende skatte- og avgiftslettelser til norske bedrifter og arbeidstakere. Bevilgningene til næringsrettet forskning og innovasjon er økt, og regjeringen har lagt til rette for raskere bygging av vei og bane. Regjeringen har i tillegg satset på forenkling og lagt til rette for digitalisering, slik at bedriftene i størst mulig grad skal kunne bruke sin tid på å skape verdier og arbeidsplasser.

Regjeringen vil legge til rette for økt konkurranse innenfor detaljhandel og distribusjon av matvarer og andre dagligvarer. Konkurransen må styrkes både blant leverandørene og blant kjedene.

Handelsnæringens størrelse gjør at selv små utslag i produktiviteten kan få merkbare konsekvenser for norsk økonomi og verdiskaping. En velfungerende handelsnæring ivaretar i tillegg viktige funksjoner som bindeledd mellom produsenter og konsumenter eller mellom produsent og bedrifter, og er derfor av betydning for verdiskapingen i det øvrige næringslivet.

Med de store endringene handelsnæringen står overfor, er det naturlig at næringens rammevilkår gjennomgås. Viktige rammevilkår for handelsnæringen er blant annet skatte- og avgiftspolitikk, konkurransepolitikk, tilgang på arbeidskraft og regulering av arbeidstidsbestemmelser, kompetanse- og utdanningspolitikk, handelspolitikk, forbrukerpolitikk, klima- og miljøpolitikk og tilgang på gode transportløsninger. Disse sees i sammenheng med temaer som teknologiutvikling og digitalisering, nye handelsmønstre, næringens betydning som sysselsetter og konkurransepolitiske problemstillinger.

Varehandelen finner sitt tyngdepunkt i byer og tettsteder, men er lokalisert i hele landet. I et byutviklingsperspektiv spiller varehandelen en sentral rolle for å skape attraktive byrom. Et bysentrum er mer enn handel, men veldig lite uten. Det er av stor betydning at handelsnæringen får delta i planprosesser som berører næringen. Regjeringen vil støtte opp om kommuner og private aktører som ønsker å gå foran i sentrumsarbeidet.

Nye teknologiske løsninger har gitt handelsnæringen nye muligheter til å selge varer i det lokale, nasjonale og globale markedet. Dette innebærer at deler av næringen beveger seg fra skjermet til konkurranseutsatt sektor. En driver for denne utviklingen er blant annet at konsumentene i større grad enn tidligere importerer varer direkte fra utenlandske butikker eller produsenter. Skal norske bedrifter hevde seg i den internasjonale konkurransen fremover, er det viktig at teknologi brukes til å kutte kostnader, og like viktig er det at vi bruker teknologi til å utvikle nye forretningsområder. For å få til dette er det av stor betydning at kompetansen til arbeidskraften videreutvikles for å møte endringene.

Regjeringen vil utarbeide og sette i gang en ny kompetansereform for at ingen skal gå ut på dato og flere skal kunne stå i arbeid lenger. Videreutdanningstilbud i digital kompetanse er et satsingsområde.

Den norske modellen har bidratt til et høyt kunnskapsnivå og økt kompetanse i brede lag av befolkningen. Partene i arbeidslivet er viktige bidragsytere. Trepartssamarbeidet bidrar til økt motivasjon, effektivitet og reduserte omstillingskostnader i norsk økonomi.

Økt internasjonal konkurranse gjør at internasjonal regulering og rammebetingelser fastsatt utenfor Norges grenser får økt betydning. Norske virksomheter som skal lykkes internasjonalt, må sette seg inn i gjeldende reguleringer i markedene der de ønsker å konkurrere. Avtalen om Det europeiske økonomiske samarbeidsområdet (EØS-avtalen) er den mest omfattende og dyptgripende internasjonale avtalen Norge har.

Det pågår regelverksutvikling for felles løsninger på europeisk nivå som har betydning for norsk handelsnæring. Mange av forslagene blir omtalt i meldingen. Eksempler på dette er de nye personvernreglene som trådte i kraft i 2018, og at regjeringen vil redusere muligheten for diskriminering og fremme likebehandling av kunder i det indre markedet ved å ta inn geoblokkeringsforordningen i norsk rett. Det er viktig at Norge deltar i disse prosessene og påvirker når beslutninger skal tas, slik at norsk handelsnæring og norsk næringsliv står rustet til å konkurrere i EUs indre marked.

Når netthandelen i økende grad skjer på tvers av landegrenser, blir kostnader ved å sende pakkepost et konkurranseelement. Verdenspostforeningen (Universal Postal Union, UPU) regulerer prisene for pakkepost mellom medlemslandene. Regjeringen vil jobbe aktivt i UPU for å bidra til at reglene om betaling mellom de utpekte posttilbyderne blir mer bærekraftige, kostnadsdekkende og minst mulig konkurransevridende.

Norges forhandlinger om nye frihandelsavtaler har betydning for næringen. Nyere frihandelsavtaler inkluderer i økende grad også bestemmelser som skal legge til rette for elektronisk handel og digitale transaksjoner. Slike bestemmelser i frihandelsavtalene innebærer ikke harmonisering av regelverk, men har som formål å fjerne handelshindringer og bidra til større tillit ved grensekryssende elektronisk handel. Typiske spørsmål som reguleres, er krav om at landene har regelverk knyttet til forbrukerbeskyttelse og personvern, bestemmelser om at elektroniske kontrakter og elektroniske signaturer aksepteres, og tollfrihet for digitale produkter. I tillegg er spørsmål knyttet til datalokalisering og dataoverføringer over landegrensene aktuelle.

Næringen må omstille seg. Transformasjonen næringen gjennomgår, kan sammenliknes med den som mediebransjen og finansnæringen har gjennomgått og står i som følge av digitaliseringen av papiravisene og banktjenester. Dette har blant annet utfordret gjeldende forretningsmodeller, arbeidsmetoder og konkurransesituasjonen i bransjene.

Utviklingen stiller også nye krav til myndighetene. En stabil økonomisk utvikling er viktig for veksten i konkurranseutsatt næringsliv, og dette tar regjeringen hensyn til i utformingen av den økonomiske politikken. I tillegg viser utviklingen at det er behov for mer teknologinøytrale reguleringer. Enkelte av dagens reguleringer kan være uheldige ut fra et konkurranseperspektiv, og det kan stilles spørsmål ved om de bidrar til den ønskede omstillingen av norsk varehandel og norsk økonomi.

Bedrifter som opererer i næringer som er eksponert for internasjonal konkurranse, opplever ofte økt press på marginene. Det innebærer at de er mer følsomme for reguleringer som bidrar til å svekke konkurransekraften, enn bedrifter som opererer i mer skjermede markeder, der kostnader ofte kan veltes over til neste ledd i verdikjeden. Dette har implikasjoner for det regulatoriske handlingsrommet overfor en næring.

I forhandlingene om statsbudsjettet for 2019 ble det enighet om å avvikle den avgiftsfrie grensen for import av varer fra utlandet fra 1.1.2020. En avvikling av den avgiftsfrie grensen innebærer at norsk handelsnæring blir bedre rustet til å møte konkurransen fra utenlandske nettbutikker.

Etter regjeringens syn vil følgende utviklingstrekk ha betydning for politikkutviklingen fremover:

Store deler av handelen flyttes over til digitale plattformer, og det forventes en restrukturering i deler av næringen. Skillet mellom fysiske butikker og nettbutikker blir mindre relevant. Fysiske butikker er til stede på nettet, og selskaper som startet som nettbutikker, åpner fysiske butikker.

Netthandel gjør handelsnæringen mer konkurranseutsatt, og internasjonale reguleringer får økt betydning.

Handelsnæringens sysselsettingsandel i norsk økonomi har falt de siste årene. Restrukturering og effektivisering vil trolig forsterke utviklingen og endre kompetansebehovet. Unge og personer med lav formell kompetanse har tradisjonelt utgjort en stor gruppe i næringen. Dette er arbeidskraft samfunnet trenger til å løse mange av de utfordringene vi står overfor i årene som kommer. Høy sysselsettingsandel er viktig både for verdiskapingen i økonomien og for bærekraften i offentlige finanser.

Regjeringen ser betydningen av en velfungerende handelsnæring og ønsker å legge til rette for god omstilling i næringen innenfor bærekraftige rammer. Dette innebærer

at reguleringer fra myndighetene legger til rette for at næringen kan utvikle og ta i bruk nye forretningsmodeller

at norsk handelsnæring står rustet til å møte konkurransen fra utenlandske aktører og utnytte de mulighetene som ehandel gir til å konkurrere på det internasjonale markedet

at satsingen på digital kompetanse – både i utdanningen og i etterutdanningen – fortsetter, slik at norsk næringsliv og varehandelen kan utvikle og ta i bruk ny teknologi

en streng konkurranselov som håndheves effektivt av konkurransemyndighetene

en innovasjonspolitikk som bidrar til nye løsninger som ellers ikke ville blitt utviklet, og som stimulerer til økt konkurranse og nyskaping

at næringen utvikler bærekraftige forretningsmodeller, bidrar til sirkulær økonomi og til at forbrukerne tar miljøvennlige valg

1.2 Om utarbeidelsen av meldingen

Stortinget har i Innst. 345 S (2016–2017) og vedtak nr. 762 (2016–2017) av 6. juni 2017 bedt regjeringen om å legge frem en stortingsmelding om handelsnæringen. Bakgrunnen for vedtaket er et representantforslag fra stortingsrepresentantene Geir Pollestad og Heidi Greni om en stortingsmelding om handelsnæringen.

I arbeidet med meldingen er det gjennomført en rekke møter med sentrale aktører i næringen både på politisk og administrativt nivå. Blant disse er Virke, Handel og Kontor, NHO Service og Handel, Visma, Initiativ for etisk handel, Posten Norge, Innovasjon Norge, Statistisk sentralbyrå og Forbrukertilsynet.

Rammevilkårene som omtales og beskrives i meldingen, tilhører en rekke departementers ansvarsområder. Arbeidet har derfor involvert mange departementer, som har gitt innspill og bidratt til meldingsarbeidet.

Det er gjennomført innspillkonferanser, blant annet om konkurransesituasjonen i dagligvarehandelen. På konferansen deltok sentrale aktører i dagligvarehandelen, myndigheter og næringsmiddelindustrien.

Innspillmøter er arrangert for partene i arbeidslivet, representert ved NHO Service og Handel, Handel og Kontor og Virke. De to sistnevnte har også – i samarbeid med departementet – arrangert et eget innspillmøte om betydningen av teknologiutvikling for kompetansebehovet i næringen og et dialogmøte om hvordan næringen kan bidra til det grønne skiftet. Det er videre arrangert et innspillmøte i regi av Oslo Handelsstands Forening (OHF). Til arbeidet er det også mottatt skriftlige innspill.

1.3 Om innholdet i meldingen

I kapittel 2 beskrives handelsnæringens betydning for norsk økonomi. Handelsnæringen er den største tjenesteytende næringen i privat sektor. Den sysselsatte rundt 376 000 personer og bidro med rundt 240 mrd. kroner i verdiskaping i 2017. I kapittelet gjennomgås utviklingen i sysselsetting, verdiskaping og produktivitet.

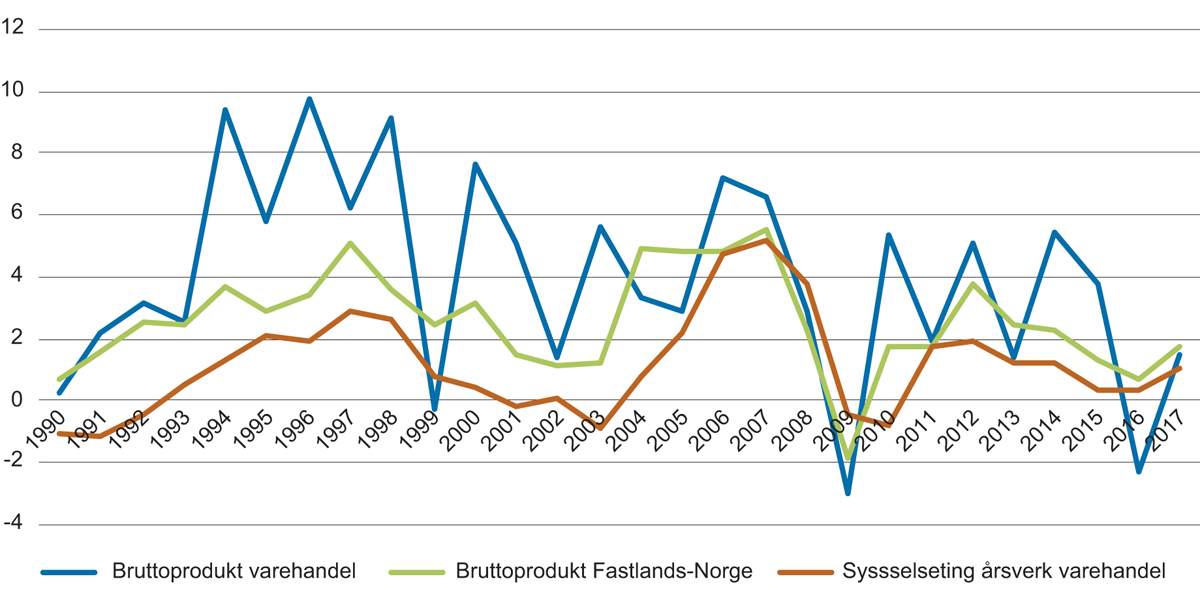

Handelsnæringen har de siste 30 årene i hovedsak fulgt de samme konjunktursvingningene som norsk fastlandsøkonomi, men veksten har vært høyere enn gjennomsnittet for norsk næringsliv. Historisk har det på lang sikt vært en sammenheng mellom antall personer sysselsatt i handelsnæringen, størrelsen på landets befolkning og husholdningenes samlede inntekter. De siste årene har imidlertid veksten i sysselsetting innenfor varehandelen flatet ut, til tross for at både befolkningen og husholdningenes inntekter har økt.

Et utviklingstrekk som trekkes frem i kapittelet er veksten i netthandel, spesielt fra utlandet. Fra å ha vært en relativt skjermet næring blir varehandelen stadig mer utsatt for internasjonal konkurranse.

Fremtidig vekst i varehandelen i Norge avhenger blant annet av antall innbyggere, befolkningens kjøpekraft, hvor stor andel av kjøpekraften som benyttes til å handle varer, og i hvilken grad forbrukerne velger å handle i Norge eller i utlandet. Utviklingen i sysselsetting vil også avhenge av produktivitetsutviklingen i næringen.

Dagligvarehandelen, som er den største enkeltnæringen innenfor handelsnæringen, omtales særskilt i kapittelet.

Kapittel 3 handler om omstilling og nye forretningsmodeller i handelsnæringen. Norsk handelsnæring har gjennom en lang periode vært god på omstilling, noe som har bidratt til å løfte produktivitetsveksten. Næringen er inne i en brytningstid. Utviklingen av ny teknologi – og at handelsnæringen tar teknologien i bruk – bidrar til at omstillingen skjer i et høyt tempo og på mange områder samtidig.

Endringene drives blant annet frem av økt netthandel. Store internasjonale selskaper som Amazon og Alibaba leder an. Nye forretningsmodeller utvikles, logistikkstrukturer effektiviseres, og konkurransen fra utenlandske aktører øker.

Tidligere har handelsnæringens bruk av teknologi for å øke produktiviteten og effektiviteten ikke vært så synlig for forbrukerne. I 1990-årene og begynnelsen av 2000-årene tok handelsnæringen i økende grad i bruk teknologi for å effektivisere engros- og leverandørsiden. I dag ser vi imidlertid at teknologien tas i bruk på mange områder som er mer synlige og i direkte interaksjon med kundene. Digitale teknologier integreres i hele verdikjeden, og handelsvirksomhet foregår i økende grad på digitale plattformer. Stikkord er tingenes internett, kunstig intelligens, robotisering og automatisering og virtuell virkelighet.

Mye av omstillingen innenfor handelsnæringen ligger i å utvikle forretningsmodeller som utnytter mulighetene som ligger i ny teknologi og endret adferd hos konsumentene. Et utviklingstrekk som trekkes frem i kapittelet, er at skillet mellom fysiske butikker og nettbutikker viskes ut. Netthandel gjør det også enklere å kutte ut tradisjonelle ledd i verdikjeden, og produsenten kan selge varer direkte til kunden. Bruken av betalingsløsninger via mobiltelefoner øker.

Digitale løsninger gjør det mulig å koble markedsførings- og kjøpsprosessen på nye måter, og digital kundeinformasjon er en driver for innovasjon i forretningsmodeller. Selskaper som sitter på store datamengder, god teknologi og kompetanse til å optimalisere individtilpasset markedsføring, prissetting og logistikk, har et fortrinn i konkurransen om kundene.

Kapittel 4 omhandler viktige rammevilkår for handelsnæringen og prinsipper for regjeringens næringspolitikk. Blant rammevilkårene som omtales i kapittelet, er skatter og avgifter, tilgang på arbeidskraft, betydningen av kompetanse- og utdanning, forbrukerpolitikk, tilgang på gode transportløsninger, areal- og byplanlegging og regulering av åpningstidsbestemmelser. Den overordnede målsettingen for næringspolitikken er størst mulig samlet verdiskaping i norsk økonomi, innenfor bærekraftige rammer. Regjeringen vil føre en politikk som tar vare på og utvikler våre konkurransefortrinn, og på den måten legge til rette for en bærekraftig og omstillingsdyktig handelsnæring.

Regjeringen vil

føre en forutsigbar økonomisk politikk som fremmer en stabil utvikling i økonomien

følge med på utviklingen i EU, som har vedtatt å avvikle den avgiftsfrie grensen for varer kjøpt på nett fra tredjeland. Etter hvert som det blir klarere hvilke løsninger EU velger å innføre, vil regjeringen vurdere om lignende løsninger også bør innføres i Norge

følge opp punktet fra budsjettforliket høsten 2018 om avvikling av den avgiftsfrie grensen for import av varer og komme tilbake til saken i budsjettet for 2020

fortsette å forbedre skatte- og avgiftssystemet, og gjennomføre skatte- og avgiftslettelser som legger til rette for økt samlet verdiskaping i norsk økonomi. Skatte- og avgiftssystemet skal også bidra til å redusere norske klimautslipp. Regjeringen foreslår i statsbudsjettet for 2019 å redusere inntektskatten for selskap og personer ytterligere, til 22 prosent, og å redusere sjokolade- og sukkeravgiften til prisjustert 2017-nivå. Regjeringen har satt ned et utvalg som skal se nærmere på avgiftene både på sjokolade- og sukkervarer og på alkoholfrie drikkevarer

igangsette en ny kompetansereform, Lære hele livet, herunder støtte utviklingen av fleksible videreutdanningstilbud i digital kompetanse

etablere et nytt utdanningsprogram (Vg1) for salg, service og reiseliv i yrkesfaglig utdanning samt et eget andreår (Vg2) for salgsfag, slik at yrkesutdanningen blir mer tilpasset handelsnæringens behov, og legge til rette for at bransjeskolenes opplæringsmål kan integreres tettere i den yrkesfaglige utdanningen

følge opp integreringsstrategien som ble lagt frem i oktober 2018. Strategien gir retning for en tverrsektoriell og tverrfaglig innsats for raskere og bedre integrering, med mål om økt deltakelse i arbeids- og samfunnslivet

videreføre og utvikle inkluderingsdugnaden for å bidra til at flere kommer inn i arbeidslivet. Inkluderingsdugnaden er et samarbeid mellom offentlige og private aktører. Målet er å få flere med nedsatt arbeidsevne og/eller hull i CV-en i ordinært arbeid

utrede omfang og særtrekk ved organiseringsformer som franchise, konsern og liknende, med vekt på arbeidsgiveransvar og arbeidstaker sine rettigheter samt franchisetaker sin posisjon overfor franchisegiver

styrke konkurransekraften til norsk næringsliv ved å legge til rette for et moderne transportsystem med høy kvalitet og effektive og sikre transportløsninger. I statsbudsjettet for 2019 foreslår regjeringen å bevilge 65,2 mrd. kroner til formål i Nasjonal transportplan 2018–2029

legge fram en melding for Stortinget der målet er å løfte forbrukerpolitikkområdet, identifisere utfordringer og fremme tiltak som kan styrke forbrukernes stilling. Regjeringen tar sikte på å legge fram meldingen våren 2019

sikre like konkurransevilkår og økt forbrukervern digitalt ved å foreslå å øke Forbrukertilsynets bevilgning med 6 mill. kroner i 2019. Midlene vil blant annet brukes til å øke innsatsen innenfor netthandel

være en pådriver for planlegging og utvikling av attraktive byregioner, byer og bysentra, med gode rammebetingelser for handelsnæringen

styrke arbeidet med veiledning og kunnskapsformidling om by- og sentrumsutvikling, herunder de planmessige konsekvensene av endringene innenfor handelsnæringen

støtte opp om kommuner, næringsaktører og innbyggere som gjennom forpliktende samarbeid ønsker å gå foran i sentrumsutviklingen, herunder styrke sentrum som en attraktiv etableringsarena for handel

utvikle Merkur-programmet videre for å legge til rette for gode tjenester for innbyggere, lokalt næringsliv og tilreisende

se nærmere på omfanget og den faktiske bruken av returprovisjoner i reiselivsnæringen som grunnlag for å vurdere problemstillingen og eventuelt regelverket videre

I kapittel 5 omtales regjeringens forenklingsarbeid. Regjeringen vil fortsette å redusere næringslivets kostnader ved å forenkle rapportering, lover og regler. Økt digitalisering av rapporteringen fra næringslivet vil gi store besparelser fremover.

Regjeringen vil

følge opp Digital21 i 2019. Digital21 inneholder en rekke forslag til tiltak som skal bidra til at norsk næringsliv i større grad kan utvikle og ta i bruk ny kunnskap og teknologi i takt med den økende digitaliseringen. Oppfølgingen skal ta utgangspunkt i disse anbefalingene. Det er foreslått 10 mill. kroner i budsjettet for 2019 til oppfølging av Digital21

fortsette å redusere næringslivets kostnader ved å forenkle rapportering og regelverk. Målet er å redusere næringslivets årlige kostnader med 10 mrd. kroner i perioden 2017–2021. Dette arbeidet vil bidra til forenkling for handelsnæringen

legge frem en strategi for små og mellomstore bedrifter

I kapittel 6 ser vi nærmere på sentrale rammebetingelser for handel over landegrensene, med hovedvekt på handelspolitikken og EUs indre marked.

Norge er en liten, åpen økonomi. Vår velstand og sysselsetting er avhengig av handel med andre land. Tilgang til internasjonale markeder hvor det konkurreres på like vilkår, har stor betydning for næringslivet. God tilgang til produkt- og tjenestemarkedene, men også til kapital- og arbeidsmarkedene er viktig for lønnsomheten og produktiviteten i næringslivet. Netthandel gir forbrukerne nye muligheter til å importere varer selv, og norske handelsbedrifter kan selge varene sine på det globale markedet. Handelsnæringen opererer derfor i økende grad i internasjonal konkurranse.

Internasjonalt handelsregelverk er derfor av stor betydning for handelsnæringen. Verdens handelsorganisasjon (WTO) har siden 1995 spilt en sentral rolle i å redusere handelsbarrierer og dermed lagt til rette for en økning i verdenshandelen. Norge har også et omfattende nettverk av frihandelsavtaler og forhandler med en rekke viktige partnere for å sikre norske bedrifter markedsadgang og bedre forutsigbarhet for eksport og import av varer, handel med tjenester og investeringer.

Gjennom EØS-avtalen er Norge en integrert del av EUs indre marked, med fri bevegelse for varer, tjenester, kapital og personer i hele EØS-området. Deltakelse i EUs indre marked bidrar til stabile og forutsigbare rammebetingelser og er av stor betydning for norsk næringsliv. EØS-avtalen gir norske bedrifter et hjemmemarked som består av alle EØS-statene.

Internasjonalisering gjennom handel, investeringer over landegrenser og migrasjon er kilder til konkurranse, større markeder og overføring av kunnskap og teknologi. Det legger til rette for produktivitetsvekst og verdiskaping, samtidig skaper det utfordringer og muligheter for den norske handelsnæringen.

Regjeringen vil

arbeide for at bestemmelser som legger til rette for elektronisk handel og digitale transaksjoner, inkluderes i WTO-rammeverket og i frihandelsavtaler

arbeide aktivt i Verdenspostforeningen (UPU) for å bidra til at reglene for betaling mellom de utpekte posttilbyderne blir mer bærekraftige, kostnadsdekkende og minst mulig konkurransevridende

utrede behovet for et årlig grensehandelsbarometer. Statistikken skal også omfatte grensekryssende netthandel med varer og tjenester

bidra til et velfungerende indre marked for handelsnæringen ved å jobbe aktivt for felles reguleringer for tjenestehandel på europeisk nivå og rettsenhet i EØS

arbeide for at varepakken utformes i tråd med norske interesser, og gjennom dette fremme en mer effektiv koordinering av tilsynet med varer for å gi seriøse aktører gode rammevilkår

følge med på hvordan det nye personvernregelverket fungerer i praksis, både for næringsdrivende og for forbrukerne. Viktige målsettinger med det nye regelverket er både å styrke individets rettigheter og å styrke deres tillit til næringslivet

redusere muligheten for diskriminering og fremme likebehandling av kunder i det indre markedet ved å ta inn geoblokkeringsforordningen i norsk rett

sikre mer effektiv håndheving av forbrukervernregler ved å ta inn nye bestemmelser om europeisk forbrukervernsamarbeid i norsk rett og prioritere norsk deltakelse i dette samarbeidet

følge arbeidet med Europakommisjonens forslag til forordning om uheldig forretningspraksis på digitale plattformer

følge arbeidet med Europakommisjonens forslag til endringer i EUs forbrukerregelverk

Kapittel 7 viser at det er betydelig forsknings- og innovasjonsaktivitet i handelsnæringen. Mobilisering av forsknings- og innovasjonsprosjekter i næringen, styrkingen av åpne programmer som Skattefunn og BIA og en økt bevissthet om tjenesteinnovasjon i virkemiddelapparatet har ført til en kraftig økning i varehandelens bruk av virkemiddelapparatet fra 2005 og fram til i dag.

Regjeringen vil

videreføre satsingen på næringsrelevant forskning og innovasjon. Vi prioriterer de næringspolitiske virkemidlene som har høyest innovasjonsgrad og effektivitet, og viderefører satsingen på de brede landsdekkende ordningene

gjøre en helhetlig gjennomgang av det næringsrettede virkemiddelapparatet

samle inn årlige data om tildelingene fra virkemiddelapparatet for forskning og innovasjon og kartlegge hvordan støtten treffer ulike næringer. Dataene skal gjøres tilgjengelig for forskning og utredninger i større grad enn tidligere

iverksette forskning som skal undersøke effekten av forsknings- og innovasjonsprosjekter i handelsnæringen

videreføre ordningen med nærings-ph.d. i Norges forskningsråd for å stimulere til forskerrekruttering til næringslivet

Kapittel 8 redegjør for konkurransepolitikken og enkelte følger av teknologiutviklingen for konkurranseforholdene. Tiltak for å hindre konkurransebegrensninger er nødvendig for at markedene skal fungere slik at samfunnets ressurser utnyttes effektivt. De viktigste konkurransereglene beskrives. Vertikale konkurranseforhold spiller en rolle i handelsnæringen og gis en forholdsvis bred omtale. Konkurransesituasjonen i dagligvaremarkedet og regjeringens arbeid i dette markedet omtales.

Regjeringen vil

legge frem forslag til lov om god handelsskikk

utrede tiltak for økt konkurranse innenfor salg og distribusjon av dagligvarer

styrke Konkurransetilsynets håndheving av konkurranseloven i dagligvarebransjen

Kapittel 9 omhandler handelsnæringens klima- og miljøutfordringer og regjeringens politikk for en bærekraftig handelsnæring. Næringen står ikke for store direkte klima- og miljøskadelige utslipp nasjonalt. Transport og avfall er de viktigste områdene hvor handelen kan påvirke utslippene direkte og indirekte. Handelsnæringen kan også bidra til det grønne skiftet gjennom å fremme nye forretningsmodeller og sirkulær økonomi, ved å legge premisser for de produktene som selges, ved å hjelpe forbrukerne til de gode miljøvalgene og legge til rette for bærekraftig forbruk.

Regjeringen vil

at Norge skal være et foregangsland i utviklingen av en grønn, sirkulær økonomi som utnytter ressursene bedre

Kapittel 10 omtaler økonomiske og administrative konsekvenser.

Boks 1.1 Fra deltidsjobb til butikksjef

Figur 1.1

Heidi Sand Ibenholt startet i Kiwi som deltidsansatt ved siden av psykologistudier. Hun trivdes så godt i jobben at hun satset på en karriere som butikksjef, etter endt bachelor.

Man møter ofte fordommer når man «bare jobber i kassa på Kiwi». Det er synd at så få tenker på dagligvare som det det faktisk er, et eget fag og en flott karrierevei. Hver eneste dag har vi i butikk eksamen. Vi må levere fra vi åpner dørene tidlig om morgenen og til vi stenger sent på kvelden. Det er så enkelt for kunder i dag å bytte butikk. Vi skal levere det kunden ønsker, vi skal være en trygg og ansvarlig arbeidsgiver, vi skal yte god service og ikke minst skal vi drifte godt økonomisk. Dette krever kunnskap om service, vareutvalg, ledelse og økonomi.

I dagligvarebransjen er det mange muligheter. Det er kun én begrensning for hvor langt man kan nå, det er deg selv. Har man vilje, pågangsmot, konkurranseinstinkt og jobber hardt for å nå målene sine, er ingenting umulig.

Etter ni år som butikksjef på Kiwi Byporten arbeider Heidi nå som distriktssjef i Oslo, der hun har ansvar for 14 butikker, med rundt 900 mill. kroner i omsetning og 250 medarbeidere.

Det morsomste med jobben min er å se folk utvikle seg og lykkes i jobben. Jeg opplever at medarbeiderne i dagligvarebransjen er stolte og føler stort eierskap til jobben sin. Og det har de all grunn til.

2 Handelsnæringen

Figur 2.1

2.1 Handelsnæringens betydning for økonomien

Handelsnæringen, ofte også omtalt som varehandelen, er en tjenestenæring som organiserer logistikken fra vareprodusent til forbruker. Tradisjonelt har dette vært organisert gjennom et nettverk av varelagre og utsalgssteder. Produksjonen i næringen er distribusjon av varer og tjenester fra produsenter til kunder. I tillegg bidrar varehandelsvirksomheter til å kvalitetssikre varene for forbrukerne og formidler varekunnskap om varene de selger.

Handelsnæringens bidrag til norsk verdiskaping var i 2017 på rundt 240 mrd. kroner, og det er dermed den største tjenesteytende næringen i privat sektor.

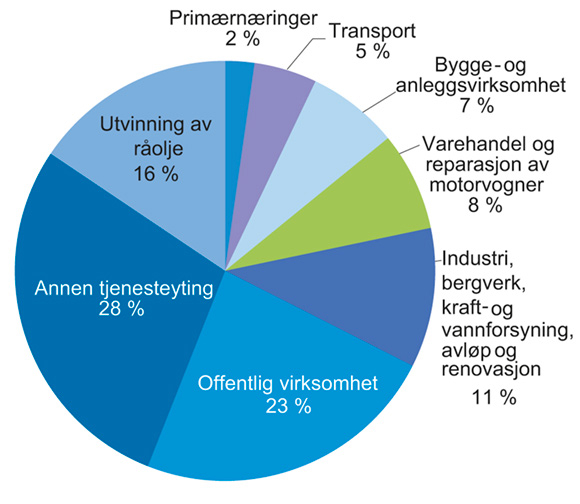

Figur 2.2 viser de ulike næringenes andel av norsk verdiskaping i 2017. Som det fremgår av figuren, er varehandelens verdiskaping fire ganger større enn verdiskapingen i for eksempel primærnæringene og om lag på størrelse med verdiskapingen i bygge- og anleggsnæringen. Dersom vi kun ser på Fastlands-Norge, utgjør varehandelen hele 10 prosent av den samlede verdiskapingen i norsk økonomi.

Figur 2.2 Bruttoprodukt fordelt på næringer. Målt i basisverdi. Prosentandel. 2017

Kilde: Statistisk sentralbyrå, årlig nasjonalregnskap og Nærings- og fiskeridepartementet

Varehandelen sysselsetter rundt 376 000 personer i Norge i 2017, ifølge Nasjonalregnskapstall fra SSB. Målt i årsverk sto næringen for om lag 302 000 årsverk. Som andel av årsverk i Fastlands-Norge utgjør dette 13 prosent. Til sammenligning sysselsatte industrien 10 prosent og bygge- og anleggsnæringen 7 prosent. Selv om varehandelen er spredt over hele landet, er det regionale forskjeller. Hovedvekten av varehandelen er lokalisert i byer og tettsteder (SSB, 2018).1

Næringen består av 72 100 virksomheter, 13 prosent av alle virksomhetene i Norge, og er sammensatt av store og små aktører (SSB, 2018).2 Her finner vi alt fra landsdekkende kjeder til små butikker drevet av lokale kjøpmenn.

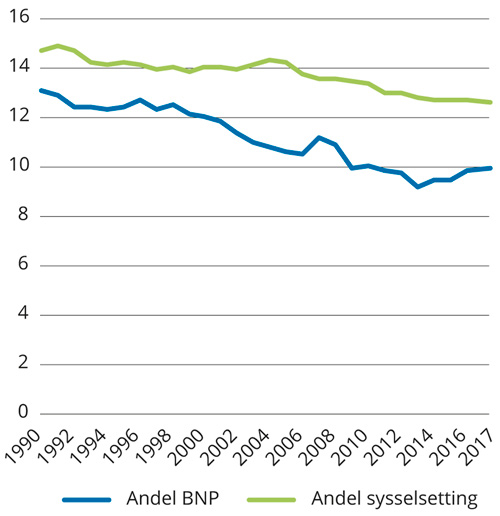

Som figur 2.3 viser, har varehandelens betydning for verdiskapingen og sysselsettingen i norsk økonomi blitt redusert de siste årene. Mens varehandelens bidrag til BNP var på 13 prosent i 1990, var dette redusert til 10 prosent i 2017. I 1990 arbeidet rundt 15 prosent av de sysselsatte i Fastlands-Norge innenfor varehandelen. I 2017 var dette tallet 13 prosent.

Figur 2.3 Varehandel. Sysselsetting som andel av samlet sysselsetting i Fastlands-Norge målt i årsverk. Bruttoprodukt som andel av bruttoprodukt i Fastlands-Norge målt i løpende priser. Prosent. 1990–2017

Kilde: Statistisk sentralbyrå, åring nasjonalregnskap og Nærings- og fiskeridepartementet

Fremtidig vekst i varehandelen i Norge avhenger blant annet av antall innbyggere, befolkningens kjøpekraft, hvor stor andel av kjøpekraften som benyttes til å handle varer, og i hvilken grad forbrukerne velger å handle i Norge eller i utlandet. Utviklingen i sysselsetting vil også avhenge av produktivitetsutviklingen i næringen.

2.2 Næringens inndeling

Varehandelen består av en rekke ulike undergrupper og bransjer og omfatter et vidt spekter av virksomheter av ulik størrelse. Varehandelen består av agentur- og engroshandel, detaljhandel og handel med og reparasjon av motorvogner. Disse hovedgruppene kan igjen deles inn etter bransjer.

Engroshandelen er handel med større varepartier til produsenter for bruk i produksjon, til storforbrukere, for eksempel sykehus og hoteller, og til detaljister som videreselger varen til sluttbrukere. Agenturvirksomhet omfatter virksomheter som driver formidling av salg for andre.

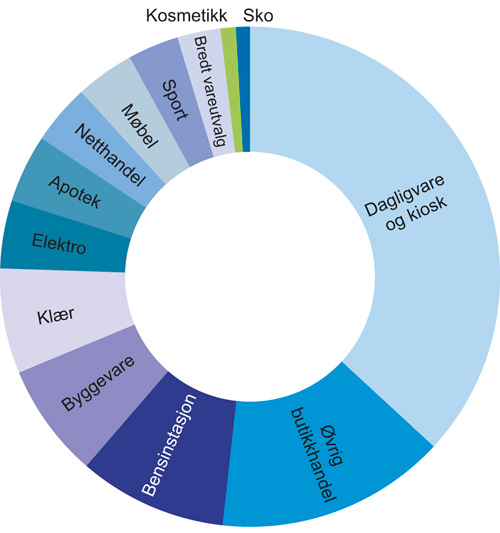

Detaljhandel er en betegnelse for salg av varer direkte til forbrukere og husholdninger, og det er den klart største av de tre hovedgruppene i varehandelen når det gjelder antall foretak og sysselsatte. Detaljhandelen består blant annet av bransjer som dagligvare, bensinstasjon, klær, møbler, byggevare, sport, apotek, bredt vareutvalg og elektro.

Figur 2.4 gir et øyeblikksbilde av størrelsen på de ulike bransjene innenfor detaljhandelen, målt etter omsetning i 2016.

Figur 2.4 Omsetning etter bransjer i detaljhandelen i 2016

Kilde: SSB, Virkes handelsrapport 2017/2018 og Nærings- og fiskeridepartementet

Det er verdt å merke seg at bransjeglidning visker ut de klare skillene mellom de ulike bransjene i handelsnæringen. For eksempel selger sportsbutikker i stor grad klær og sko, bensinstasjoner dagligvarer, dagligvarebutikkene apotekvarer og så videre. Dette er av betydning når man ser på utviklingen i sysselsetting og verdiskaping over tid. Et annet utviklingstrekk er at tjenester og varer i økende grad selges som komplementære goder.

En tendens de siste årene – hele handelsnæringen sett under ett – er at antall bedrifter/virksomheter går svakt ned, og at gjennomsnittlig omsetning per bedrift øker. Tall fra SSBs strukturstatistikk viser at det i 2007 var rundt 67 000 handelsbedrifter i Norge. I 2016 var dette redusert til 66 000. I denne perioden har nedgangen vært størst innenfor engroshandel. Antall netthandelsbedrifter har imidlertid økt med 50 prosent fra 3 435 til 5 170 i den samme perioden. Netthandelsbedrifter er i denne sammenheng definert som bedrifter der hovedaktiviteten er netthandel.

2.3 Verdiskaping, sysselsetting og produktivitet

Verdiskaping

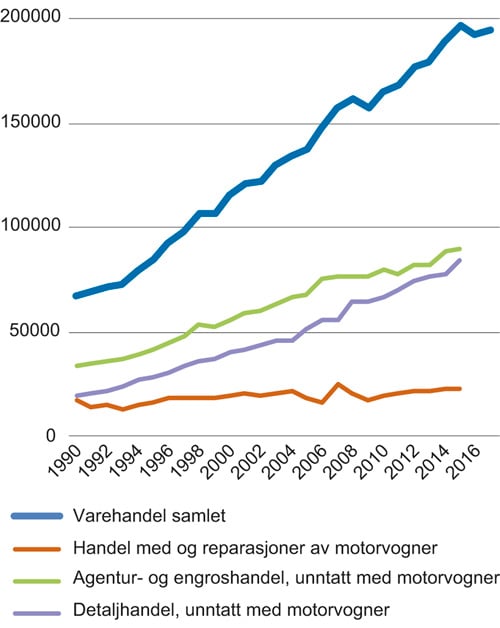

Varehandelen har de siste 30 årene vokst kraftig og utviklingen har i stor grad fulgt konjunkturutviklingen i norsk økonomi. Figur 2.5 viser veksten i varehandelen fra 1990 og frem til 2017 i faste priser. Fra 1990 og frem til 2017 har verdiskapingen innenfor varehandelen nesten tredoblet seg.

Som det fremgår av figur 2.5, utgjør agentur- og engroshandel rundt 45 prosent av verdiskapingen i varehandelen i 2015, mens detaljhandelen utenom handel med motorvogner utgjør rundt 43 prosent. Handel med og reparasjon av motorvogner utgjør rundt 12 prosent.

Figur 2.5 Verdiskaping i varehandelen 1990–2015. Bruttoprodukt i basisverdi. Faste 2005-priser (mill. kr)

Kilde: SSB, årlig nasjonalregnskap

Verdiskapingen har i hele perioden vært størst innenfor agentur- og engroshandel, men utviklingen har gått i retning av at detaljhandelen utgjør en stadig større andel av verdiskapingen innenfor varehandelen.

Den viktigste driveren for utviklingen i handelsnæringen er utviklingen i norsk økonomi. Figur 2.6 viser hvordan næringen i hovedsak har fulgt de samme konjunktursvingningene, men at veksten har vært høyere enn i norsk økonomi de siste 30 årene. Som i resten av norsk økonomi bidro finanskrisen i 2008 til en reduksjon i verdiskapingen i næringen. Vi ser også at oljeprisfallet i 2014 fikk innvirkning på varehandelen.

Figur 2.6 Årlig endring i bruttoprodukt og sysselsetting i varehandelen 1990–2017 (prosent)

Kilde: SSB, årlige nasjonalregnskap og Nærings- og fiskeridepartementet

Sysselsetting

Historisk har det på lang sikt vært en sammenheng mellom antallet personer sysselsatt i handelsnæringen, størrelsen på landets befolkning og husholdningenes samlede inntekter.

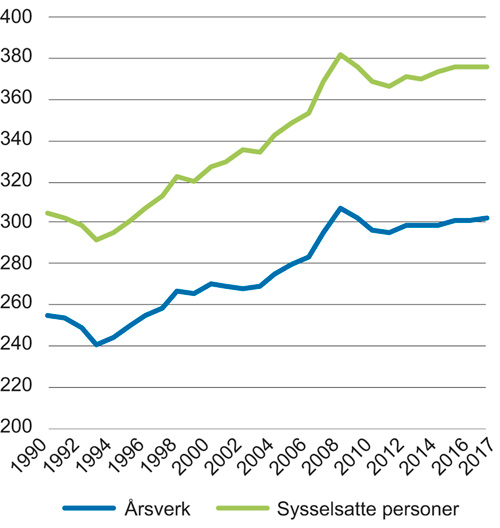

De siste årene har imidlertid veksten i sysselsetting innenfor varehandelen flatet ut, til tross for at både befolkningen og husholdningenes inntekter har økt. Tendensen er med andre ord at samme mengde årsverk håndterer en stadig økende varemengde. Årsverkene i varehandelen økte med 2,2 prosent fra 2008 til 2015. I samme periode økte befolkningen med 9,2 prosent og husholdningenes realinntekt med 15 prosent.

Dette kan blant annet tilskrives den teknologiske utviklingen, som innebærer at varer enkelt handles over nett, og at varene i grossistleddet i større grad håndteres i store, automatiserte varelagre. I sum gir dette effektiviseringsgevinster som gjør at arbeidskraftbehovet i næringen reduseres (Samfunnsøkonomisk analyse, 2017).3

Figur 2.7 viser utviklingen i sysselsettingen i handelsnæringen målt i sysselsatte personer og i årsverk. Forskjellen mellom de to grafene reflekterer det store antallet deltidsansatte i næringen, og da spesielt innenfor detaljhandelen. Fra 1993 og frem til finanskrisen i 2008 vokste sysselsettingen jevnt. Veksten kan primært tilskrives vekst i detaljhandelen. I 2008 nådde sysselsettingen et toppnivå med 307 000 årsverk og 382 000 sysselsatte.

Figur 2.7 Sysselsetting i varehandelen 1990–2017 (i 1000). Sysselsatte personer (lønnstakere og selvstendige) og årsverk (lønnstakere og selvstendige)

Kilde: SSB, årlige nasjonalregnskap og Nærings- og fiskeridepartementet

Det er verdt å merke seg at mens den største andelen av verdiskapingen skjer innenfor engros- og agenturvirksomhet, er detaljhandelen den største sysselsetteren. I 2015 sysselsatte detaljhandelen rundt 50 prosent, mens agentur- og engroshandelen sto for 35 prosent av sysselsettingen i næringen målt i årsverk.

Arbeidskraftbehovet i næringen har endret seg i etapper og ble først redusert innenfor grossistvirksomhetene. Som det fremgår i en rapport fra Samfunnsøkonomisk analyse (2017), startet en reorganisering av norsk varehandel ved inngangen til 1980-årene. Detaljistvirksomheter fikk i økende grad kontroll over hele logistikkjeden fra produsent til detaljist. Eiermessig samordning av detaljister og grossister bidro til store kjeder. Først ut var aktørene innenfor dagligvarehandelen. Vertikalt integrerte verdikjeder og avvikling av småbutikker til fordel for store varehus er endringer som senere har preget alle delene av varehandelen. De store konsernene som vokste frem innenfor næringen, tok i bruk ny teknologi som gjorde behovet for arbeidskraft mindre. Blant annet ble det tatt i bruk store, sentraliserte varelagre og elektronisk varestyring. Videre skjedde det en rasjonalisering innenfor transport og reduksjon i antall leverandører og antall varestrømmer (Samfunnsøkonomisk analyse, 2017).

Dette ser vi blant annet tydelig innenfor dagligvarehandelen, der aktører som NorgesGruppen, REMA 1000 og Coop har sine enge varelagre og distribusjonskanaler. Asko har blant annet et stort varelager på Vestby som inkluderer et fullautomatisk kjølelager. Med høy grad av automatisering og avanserte IT-verktøy stiller driften av lageret nye kompetansekrav hos de ansatte.

I detaljistleddet flatet sysselsettingen ut rundt finanskrisen, og de siste årene har sysselsettingen gått ned. Dette kan blant annet tilskrives fremveksten av netthandelen, men også at varehåndteringen i butikkene har blitt mer automatisert (Samfunnsøkonomisk analyse, 2017).

Nedgangen har vært størst blant detaljister som selger produkter som er blitt digitalisert. Næringen består imidlertid av en rekke bransjer, og bildet er sammensatt. For eksempel har vi sett at sysselsettingen innenfor bedrifter med et bredt vareutvalg har økt de siste årene. Sistnevnte er butikkonsepter som har brutt med det tradisjonelle varesortimentet. Dette er butikker i lavprissegmentet som Clas Ohlson, Biltema og Europris.

Produktivitet

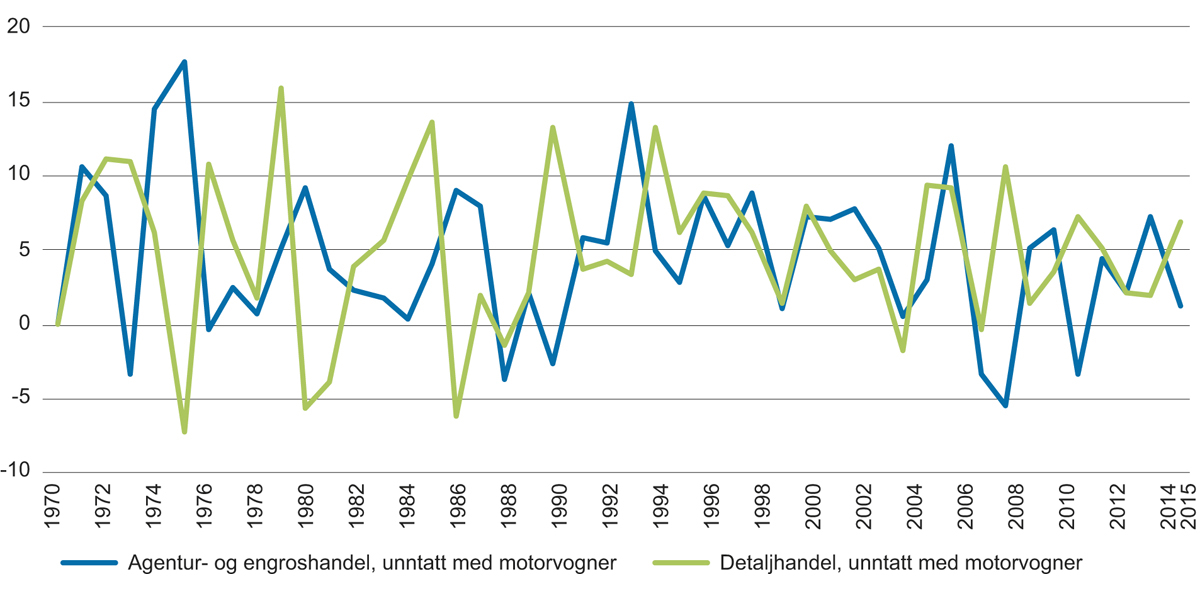

Produktivitetsutviklingen i varehandelen har gjennomgående vært høyere enn gjennomsnittet i norsk næringsliv siden 1970-årene. Næringen har dermed vært en viktig bidragsyter til produktivitetsveksten i norsk økonomi de siste tiårene. I 2017 var veksten i arbeidsproduktiviteten i handelsnæringen på 2 prosent.

Tabell 2.1 viser utviklingen i arbeidsproduktiviteten i markedsrettede fastlandsnæringer fra 1973 til 2017. Arbeidsproduktivitet defineres som bruttoprodukt i faste priser per timeverk. Varehandelen hadde en gjennomsnittlig årlig vekst på 5,2 prosent fra 1992 til 2003. Tilsvarende tall for gjennomsnittet av markedsrettet virksomhet i Fastlands-Norge var på 2,7 prosent. I 2000-årene avtok veksten, men den var likevel over gjennomsnittet for næringslivet.

Tabell 2.1 Vekst i arbeidsproduktiviteten i markedsrettede fastlandsnæringer. Gjennomsnittlige årlige vekstrater (prosent)

1973–1983 | 1984–1991 | 1992–2003 | 2004–2011 | 2012–2017 | |

|---|---|---|---|---|---|

Markedsrettet virksomhet i Fastlands-Norge (utenom boligtjenester) | 2,4 | 2,2 | 2,7 | 1,3 | 1,4 |

Industri | 2,5 | 2 | 1,6 | 1,4 | 1,7 |

Andre vareproduserende næringer i Fastlands-Norge (primærnæringer, bergverksdrift, kraftforsyning, bygg og anlegg) | 3,3 | 3,5 | 1,6 | 1,3 | 0,5 |

Jordbruk og skogbruk | 2,6 | 4,3 | 2,9 | 6,1 | 2,7 |

Fiske, fangst og akvakultur | 4,3 | 5,3 | 8,6 | 9,2 | -3,7 |

Bergverksdrift | 1,5 | 5,3 | 5,1 | -0,7 | -0,3 |

Elektrisitets-, gass- og varmtvannsforsyning | 4,3 | 0,3 | 3,2 | 2,2 | 2,8 |

Bygge- og anleggsvirksomhet | 2,2 | 3,1 | -0,1 | -0,8 | 0,1 |

Privat tjenesteyting i Fastlands-Norge (utenom boligtjenester) | 2 | 1,7 | 3,3 | 1,3 | 1,5 |

Varehandel | 4,5 | 2,5 | 5,2 | 2,5 | 2,1 |

Innenlandsk transport | 0,8 | 1,8 | 0,8 | 3,2 | 0,8 |

IKT-næringer | 1,5 | 5,2 | 4,4 | 5,3 | 1,6 |

Finansierings- og forsikringsvirksomhet | -2,2 | 0,6 | 5,7 | 3 | 4,5 |

Kilde: SSB og Nærings- og fiskeridepartementet

Figur 2.8 viser hvordan arbeidsproduktiviteten har utviklet seg innenfor handelsnæringen. Det har gjennomgående vært sterk vekst innenfor både agentur- og engroshandelen og detaljhandelen, med stor variasjon fra år til år.

Figur 2.8 Utvikling i arbeidsproduktivitet 1970–2015 i agentur- og engroshandel og detaljhandel. Endring fra året før (prosent)

Kilde: SSB, årlige nasjonalregnskap og Nærings- og fiskeridepartementet

Varehandelen gjennomgikk en kraftig restrukturering på 1990-tallet. Hardere konkurranse, kjededannelse og franchisedrift, økt bruk av IKT og avvikling av småbutikker til fordel for store kjøpesentre bidro til sterk produktivitetsvekst. Det har vært en utvikling i retning av større foretak med mange ansatte, store volum og store markedsandeler. Det har også vært en utvikling der detaljistkjedene har tatt over grossist- og distribusjonsfunksjonen (Gramstad, Helland, Saebi, 2017).4

Som produktivitetskommisjonen pekte på i sine analyser, kan en del av produktivitetsveksten tilskrives forhold som i begrenset grad vil gjøre seg gjeldende på ny (NOU 2015).5 På den annen side kan netthandel, økt konkurranse og nye selvbetjente løsninger, spesielt innenfor detaljistleddet, bidra til nye produktivitetsgevinster for næringen fremover.

Boks 2.1 Fra selvbetjente til kasseløse butikker

Amazon åpnet vinteren 2017 en kasseløs matbutikk i Seattle i USA. Butikken kombinerer kamerateknologi, maskinlæring og sensorer som registrerer hva folk plukker med seg. Betalingen trekkes automatisk fra kundenes Amazon-konto når de forlater butikken. Dermed slipper kundene all form for kø ved kassen og kan gå rett ut av butikken når de er ferdige med å handle. Butikken selger ferdigmat, snacks og enkelte dagligvarer som brød, melk, ost og sjokolade. Selv om Amazon har sin hovedaktivitet innenfor netthandel, eier de stadig flere fysiske butikker – spesielt etter oppkjøpet av dagligvarekjeden Whole Foods’ 470 butikker i 2017.

Kilde: https://e24.no/naeringsliv/amazon/amazon- aapner-kasseloes-matbutikk/24239102

2.4 Utvikling i netthandelen

Fra å være en relativt skjermet næring er varehandelen i ferd med å bli stadig mer utsatt for internasjonal konkurranse. Netthandelen tar stadig større markedsandeler innenfor handelsnæringen.

Utviklingen i netthandel er både tilbuds- og etterspørselsdrevet. For konsumentene kan netthandel være tidsbesparende, gi tilgang til et større vareutvalg og gjøre det lettere å sammenligne priser og få informasjon om produktene. For næringen bidrar netthandelen til at markedet utvides, men også til skjerpet konkurranse. Kundene har til enhver tid oppdatert prisinformasjon og muligheter til på en enkel måte å sammenligne priser mellom butikker og forskjellige salgskanaler. Dette presser marginene i flere bransjer.

Selv om det vies mye oppmerksomhet til netthandel i media, legges hovedvekten av norske varehandelskroner fremdeles igjen i norske, fysiske butikker. Men de siste årene er det netthandelen i Norge og i utenlandske nettbutikker som har hatt den sterkeste veksten i varehandelen. Netthandelen tar med det stadig større markedsandeler.

I 2018 gjennomførte SSB en undersøkelse av bruk av IKT i husholdningene. Den viste at 77 prosent av befolkningen hadde handlet på nett de siste 12 månedene. Flest netthandlere er i aldersgruppen 25–44 år (SSB, 2018).6

Dersom vi ser isolert på de butikkene som er definert som netthandelsbutikker, var veksten i netthandelen i Norge på hele 13,5 prosent i 2017, viser SSBs omsetningsstatistikk for varehandelen. Disse bedriftene solgte varer for over 21 mrd. kroner i 2017. Dette utgjør over 4 000 kroner per nordmann. Det er særlig salg av elektriske artikler og spesialisert vareutvalg som bidrar til veksten. I 2017 sto nettbutikkene i Norge for litt over 4 prosent av den totale detaljhandelen (SSB, 2018).7

Trolig er den innenlandske netthandelen større, ettersom det foregår netthandel fra bedrifter som ikke er klassifisert som netthandelsbedrifter i SSBs statistikk. Dette gjør at utvalgsundersøkelser om norsk ehandel ofte gir høyere anslag for omfanget av norsk ehandel.8

Vekst i forbrukeres import fra utlandet

Norske forbrukeres kjøp av varer fra utenlandske nettbutikker har økt de siste årene. Deler av denne importen registreres ikke, og det finnes derfor ikke statistisk grunnlag basert på direkte observasjoner. Dette gjelder varesendinger med verdi under 350 kroner (inkludert frakt- og forsikringskostnader) som sendes til en mottaker i Norge, se nærmere omtale i kapittel 4.2.3. For å kunne gi anslag på importen av denne varegruppen har SSB når de lager tallgrunnlag for utenriksregnskapet, kombinert informasjon fra ulike kilder.9

For det første bruker de data fra rapporter fra selskaper som utsteder betalingskort. Betalingene er fordelt etter kortselskapenes egen inndeling av brukerstedskategorier, men en har ikke observasjoner av betaling for varer skilt fra betaling av tjenester. SSB må derfor estimere verdien av total innførsel av varer fra utenlandske nettbutikker, basert på antagelser om kobling mellom brukersted, næring og karakteristisk produkt. I tillegg kan det fra tolldeklarasjoner hentes ut tall for import av varer over den avgiftsfrie grensen der importøren er identifisert med personnummer. Dermed får SSB et anslag over personers (husholdningers) import av varer under den avgiftsfrie grensen som differansen mellom de to ovennevnte størrelsene.

Metoden som er anvendt i beregningene, har en svakhet i at det ikke er klart hva som faktisk inngår i anslaget for varer med lav verdi. SSB understreker da også at det av ulike årsaker er stor usikkerhet i metoden som er benyttet i utnyttelsen av betalingstallene. Resultatene kan bli gjenstand for revisjon.

Ved hjelp av denne beregningsmetoden anslår SSB at kjøp av varer under grensen for deklarering utgjorde 11,2 mrd. kroner i 2015. Anslaget øker til 18,4 mrd. kroner i 2017. SSB skriver at tallene er heftet med stor usikkerhet, men at det med rimelighet kan konstateres at denne handelen har økt betraktelig de siste årene. Verdien av husholdningenes direkte import av varer totalt, er anslått til om lag 22 mrd. kroner i 2017.

At tallene til SSB er usikre, illustreres av to andre rapporter om 350-kronersgrensen som har kommet i 2018. Menon Economics, har på oppdrag fra Virke Handel, Handel og Kontor, NHO Service og Handel, NHO Mat og Drikke og Norsk Nærings- og nytelsesmiddelarbeiderforbund, laget en rapport som anslår verdien av netthandelsimport av varer under 350 kroner til om lag 4,1 mrd. kroner i 2017 (Menon Economics, 2018).10 I en rapport som Oslo Economics har laget på oppdrag fra Posten Norge anslås verdien av denne handelen til om lag 2,5 mrd. kroner i 2017 (Oslo Economics, 2018).11 Også for disse rapportene må det understrekes at det er stor usikkerhet om anslagene.

En indikator på veksten i netthandelen de siste årene er den kraftige økningen i pakker som fraktes, først og fremst på vei til kundene, men også som returer fra kundene. Hver tiende nordiske nettkunde returnerer minst én vare per måned (PostNord, 2017).12

Posten Norge anslår at de i perioden 2011-2017 i gjennomsnitt håndterte 21 mill. sendinger fra utlandet per år med en verdi inkludert frakt på under 350 kroner. I 2017 var antallet sendinger av denne typen nesten 32 mill., mens tilsvarende tall for 2016 var 23. mill. Ifølge Posten har antall sendinger med lav verdi gått ned i 2018. Basert på stikkprøver anslår Posten at om lag 82 prosent av disse sendingene har en verdi på under 100 kroner, og at om lag 50 prosent av pakkene er sendinger fra Asia (Oslo Economics, 2018). 13

2.4.1 Utvikling i netthandel i andre land

Den kraftige veksten i netthandel er på ingen måte et spesielt norsk fenomen, men en internasjonal trend som endrer hele varehandelen og måten den organiseres på. Netthandel er omtrent like utbredt i Norge som hos naboene i Skandinavia og mer vanlig enn i EU under ett. Storbritannia er det europeiske landet med størst andel av befolkningen som handlet på nett (Eurostat, 2018).14

Det amerikanske markedsundersøkelsesselskapet eMarketer anslår at omsetningen i den globale netthandelen var på 2 304 billioner dollar i 2017, en økning på 24,8 prosent fra året før. Den totale omsetningen innenfor varehandelen anslås til 22 640 billioner dollar, en økning på 5,8 prosent fra 2016. I rapporten Worldwide Retail and Ecommerce Sales: eMarketer’s Estimates for 2016–2021 trekkes det frem at handel med bruk av mobiltelefon er en nøkkelfaktor for å forklare den kraftige veksten. Mobilhandel utgjorde 58,9 prosent av ehandelen i 2017. Spesielt land som Kina, Japan, Sør-Korea, Storbritannia og USA er langt fremme når det gjelder mobilhandel. Kina sto alene for 67,1 prosent av verdens mobilhandel i 2017 (eMarketer, 2018).15

2.5 Dagligvaremarkedet

2.5.1 Dagligvaremarkedets betydning for sysselsetting og verdiskaping i norsk økonomi

Norsk dagligvarehandel er en stor bidragsyter i norsk økonomi, både i verdiskaping og når det gjelder sysselsetting. Totalt ble det omsatt for 171 mrd. kroner i norske dagligvarebutikker i 2017 (Nielsen, 2018).16 Dagligvarehandelen sysselsetter 100 000 ansatte (Virke, 2018).17 6 av 10 som jobber i dagligvarehandelen, jobber deltid, og ansatte under 25 år utgjør nesten halvparten av arbeidsstyrken i dagligvarehandelen (Virke 2018). Dagligvarehandelen er en inngangsport til arbeidslivet for mange, både unge, personer med redusert arbeidsevne og personer med innvandrerbakgrunn.

Mye av produksjonen av varene som selges i norske dagligvarebutikker, skjer i Norge, særlig gjelder det jordbruksvarer og sjømat. Ifølge Mat og industri 2017 (NIBIO, 2017) er matindustrien Norges største fastlandsindustri, med over 50 000 ansatte og produksjon foregår i alle deler av landet.18 Næringsmiddelindustrien er privateid og omfatter alt fra enkeltpersonforetak med råvareproduksjon og lokal foredling på gård, til store samvirkeforetak og børsnoterte foretak med flere tusen ansatte.

Det er dagligvarebutikker over hele landet, og «distriktsbutikkene» har betydning for distriktsutvikling og bosetting. Distriktsbutikkene dekker ofte flere funksjoner enn dagligvarehandel, slik som apotek, posttjenester, drivstoff, kafé og lignende. Distriktsbutikken er ofte et samlingspunkt for befolkningen i små lokalsamfunn.

Dagligvarebransjen har også engasjement knyttet til miljø og matsvinn. Matsvinnet i Norge har blitt redusert med 12 prosent per innbygger siden 2010 (Virke, 2018). Men det kastes allikevel mat for mange mrd. kroner hvert år. Stort matsvinn har omfattende konsekvenser og er verken lønnsomt eller bærekraftig for miljø og samfunn. Matbransjen har et eget selskap, Matvett, som har til formål å forebygge matsvinn.

I 2017 ble det signert en frivillig bransjeavtale mellom regjeringen og den norske matbransjen med det formål å redusere matsvinnet i Norge med 50 prosent innen 2030. Avtalen er undertegnet av fem departementer (Klima- og miljødepartementet, Barne- og likestillingsdepartementet, Landbruks- og matdepartementet, Nærings- og fiskeridepartementet og Helse- og omsorgsdepartementet) og 12 bransjeorganisasjoner (Dagligvarehandelens Miljøforum, Dagligvareleverandørenes forening, NHO Mat og Drikke, NHO Reiseliv, NHO Service og Handel, Norges Bondelag, Norges Fiskarlag, Norsk Bonde- og Småbrukarlag, Norske Sjømatbedrifters Landsforening, Næringslivets hovedorganisasjon, Sjømat Norge og Hovedorganisasjonen Virke). Et av formålene i avtalen er at den skal bidra til bedre kunnskap og holdninger blant forbrukerne og i matbransjen for å ta vare på maten og hindre/forebygge matsvinn.

2.5.2 Aktørene i dagligvaremarkedet

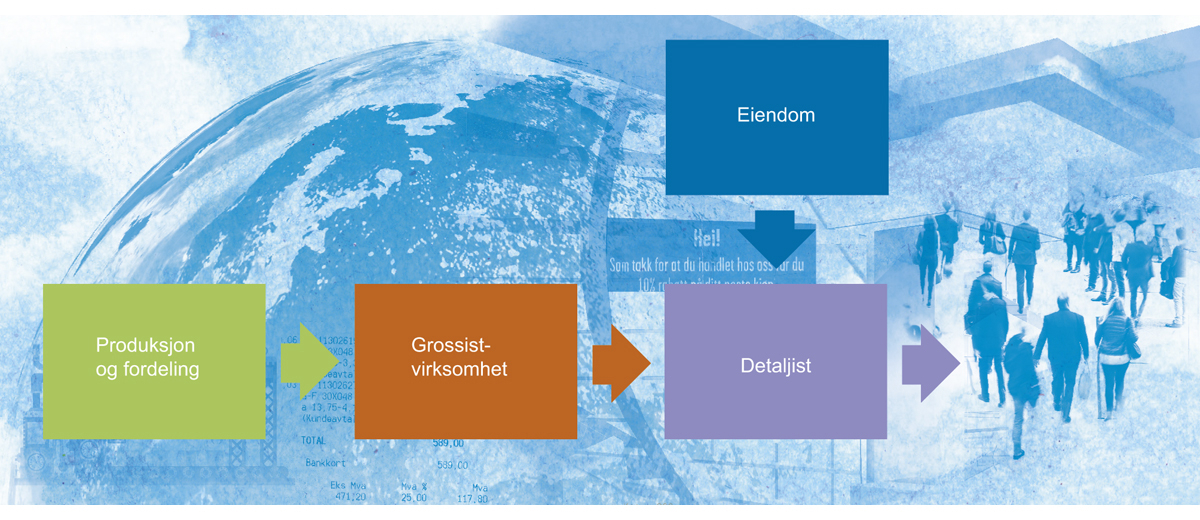

Verdikjeden for dagligvarer består av flere ledd. De store dagligvarekjedene har integrert grossist- og detaljistvirksomhet. I noen produktmarkeder er kjedene også vertikalt integrert gjennom eierskap eller langvarige eksklusivavtaler med leverandører. På detaljistleddet kan norske forbrukere handle dagligvarer enten i tradisjonelle dagligvarebutikker eller over internett og mobilapplikasjoner for levering på døren eller ved hentepunkter. Videre kan de kjøpe et begrenset utvalg dagligvarer på utsalgssteder som kiosker, bensinstasjoner og multivarebutikker. Det finnes også egne salgskanaler for lokalmat, som Bondens marked, lokalmatutsalg og gårdsutsalg.

Butikkene kjøper inn varene fra grossister som står for både innkjøp av varene fra leverandører og transport av varene fra leverandørene til butikken – vanligvis via ett eller flere lagre. Enkelte leverandører frakter selv varene direkte til butikken.

Leverandørleddet består av alt fra lokalmatprodusenter, norske produsentsamvirker og næringsmiddelindustriforetak, og importører tilknyttet store multinasjonale merkevareleverandører.

Det norske dagligvaremarkedet preges av få og sterke markedsaktører, både på detaljistleddet og på viktige deler av leverandørsiden. Detaljistleddet preges, som andre deler av handelsnæringen, av at stordriftsfordeler leder til kjededannelse på detaljistleddet.

Figur 2.9 Verdikjeden i dagligvaremarkedet

Kilde: Oslo Economics. (2017). Etableringshindringer i dagligvaresektoren. Rapport 2017:46. Hentet fra: http://osloeconomics.no/ publication/etableringshindringer-i-dagligvaresektoren/

Dagligvarebransjen på detaljistnivå

Det er i dag rundt 15 ulike profilkjeder i Norge. De to paraplykjedene Coop og NorgesGruppen kontrollerer begge flere ulike profilkjeder i flere ulike segmenter. Coop har kjedene Coop Extra, Coop Prix, Coop Obs Hypermarked, Coop Marked og Matkroken, mens NorgesGruppen har kjedene Kiwi, Meny, Joker, Spar, Eurospar, Jacob’s, Nærbutikken og CC. Reitangruppen og IK Lykke har kun én profilkjede hver, henholdsvis REMA 1000 («REMA») og Bunnpris. I realiteten er det derfor fire uavhengige dagligvaregrupperinger med dagligvarebutikker i Norge. Paraplykjedene driver og eier i varierende grad butikkene og lokalene tilknyttet sine profilkjeder. I dag er så godt som alle dagligvarebutikker tilknyttet en kjede.

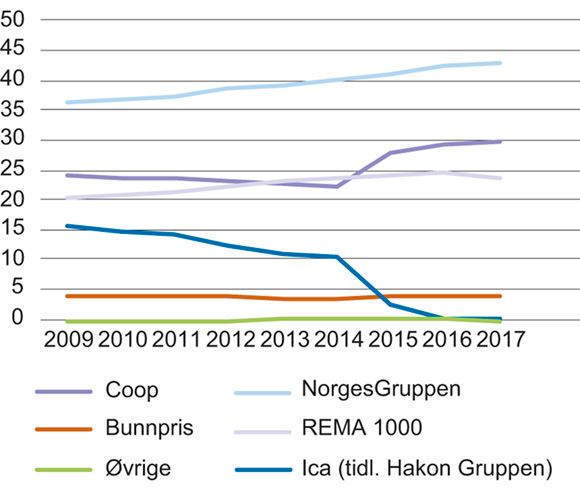

Figur 2.10 Markedsandeler for paraplykjedene i Norge, 2009–2017

Kilde: Tabellen er laget av Konkurransetilsynet, basert på Nielsen Norges årlige rapporter.

NorgesGruppen hadde i 2017 en markedsandel på 43,1 prosent, Coop 29,7 prosent, REMA 23,4 prosent og Bunnpris 3,8 prosent. De to første kvartalstallene fra Nielsen for 2018 tilsier at REMAs markedsandeler igjen er voksende, og at kjeden har vunnet tilbake deler av andelene den tapte i 2017 (Nielsen Norge, 2018).19

Til tross for betydelig befolkningsvekst falt antallet butikker i perioden 1990–2015 fra 6 220 til 3 806 dagligvarebutikker (Nordisk ministerråd, 2001; Nielsen, 2018).20 De to siste årene har det imidlertid vært en marginal økning i antallet butikker til 3 843 ved utgangen av 2017. Det har siden 2009 vært en klar trend at profilkjedene definert som en del av lavprissegmentet tar andeler på bekostning av de tre øvrige segmentene; hypermarked, supermarked og nærbutikker. Fra 2009 til 2015 har lavprisbutikkene økt sin andel fra 50,9 til 65,7 prosent, mens nærbutikkenes omsetningsandel har hatt størst relativ nedgang, fra 11,6 prosent til 7,0 prosent.21

Dagligvarer kan i noen grad kjøpes i andre salgskanaler enn dagligvarebutikker, for eksempel kiosker, bensinstasjoner, multivarebutikker, netthandel, taxfree-butikker og grensehandel. I hvilken grad disse salgskanalene fremstår som reelle alternativer til dagligvarebutikkene, sett fra forbrukerens ståsted, avhenger blant annet av forbrukerens kjøpssituasjon og preferanser og de ulike kanalenes egenart.

Salg av dagligvarer over internett foregår gjennom ulike konsepter og med ulike leveringsmetoder. Netthandel med dagligvarer er raskt voksende. Ifølge Virke ble det omsatt dagligvarer på nett for 2,1 mrd. kroner i 2016, hvorav 758 mill. kroner fra de tre matleverandørene Kolonihagen, Adams Matkasse og Godt Levert. 474 mill. kroner var fra netthandelsbutikker og 871 mill. kroner var tilknyttet ikke navngitte aktører (Virke, 2017).22 Kolonial.no, en fullsortiments dagligvarebutikk som kun tilbyr handel med dagligvarer over nett, hadde i 2017 en omsetning på 801 mill. kroner.23

Grossistvirksomhet

De store dagligvarekjedene har i dag integrerte funksjoner som omfatter alt fra distribusjon, grossistvirksomhet og innkjøp til kjededrift. Det er ingen uavhengige grossister i dagligvaremarkedet. Kjedeuavhengige dagligvarebutikker må enten kjøpe varer direkte fra leverandørene eller inngå avtaler om innkjøp og distribusjon med en av de tre dagligvarekjedene.

Med grossistvirksomhet sikter man i dagligvaremarkedet helst til innkjøp og distribusjon av dagligvarer. Varene kjøpes fra leverandørene og distribueres ut til butikkene, normalt via mellomlagring på ett eller flere lagre.

De tre vertikalt integrerte dagligvarekjedene har organisert denne virksomheten på noe ulike måter, men de har alle egne innkjøpsavdelinger som forhandler med leverandørene på vegne av kjedene, og de har kontroll over egne biler, sjåfører og lagre som besørger distribusjon fra leverandørene til butikkene.

Tidligere var det vanlig at leverandørene og enkelte uavhengige grossister distribuerte varer til butikkene. Det har imidlertid vært en langvarig trend at paraplykjedene og deres vertikalt integrerte grossister, Asko, REMA Distribusjon og Coop, har overtatt en stadig større del av distribusjonen fra leverandør til butikk samt vareplasseringen i hyllene. For noen leverandører er det av ulike årsaker ønskelig med egen distribusjon, for eksempel har Tine og Ringnes fortsatt egen distribusjon. Flesteparten av de tidligere uavhengige grossistene i dagligvaremarkedet ble vertikalt integrert med detaljistkjeder i 90-årene.24 NorgesGruppen og REMA har begge grossistvirksomhet innenfor servicehandelen. NorgesGruppen har i tillegg betydelig grossistvirksomhet innenfor storhusholdning.

Dagligvarekjeden Bunnpris har ikke egen grossistvirksomhet, og kjøper inn det meste av sine varer gjennom avtaler med konkurrentenes grossister. Bunnpris hadde frem til januar 2012 en distribusjonsavtale med NorgesGruppen og gikk deretter over til REMA Distribusjon. Bunnpris byttet tilbake til NorgesGruppen i januar 2017. Kolonial.no får sine varer levert gjennom REMA Distribusjon.

Leverandørleddet

Leverandørene i det norske dagligvaremarkedet driver produksjon og/eller videresalg av dagligvarer til dagligvarekjedene, som igjen selger dette videre til forbrukerne. I 2017 var det om lag 1500 dagligvareleverandører i Norge.25 Flere av disse leverer også til kunder innenfor storhusholdning og servicehandel, og leverer mange ulike produkter.

Det er stor forskjell på leverandørene i det norske dagligvaremarkedet, blant annet med hensyn til størrelse, markedsandeler, eierskapsform, hvorvidt de produserer merkevarer eller generiske varer og om de er lokalisert i Norge eller i utlandet. Leverandørene er dermed differensiert langs en rekke dimensjoner.

Det varierer om det er norske eller utenlandske leverandører som har sterkest posisjon i de ulike produktkategoriene. Store leverandører har ofte en portefølje av sterke merkevarer, mens mindre leverandører enten har svakere merkevarer fordi de er utfordrere i markedet, eller de kan ha sterke merkevarer i mindre produktkategorier. Merkevarestyrke kan også variere mellom geografiske områder. Flere av de kjente norske merkevarene er lite kjente utenfor landets grenser, og enkelte merkevarer er sterke regionalt, men svake nasjonalt.

Gjennom vertikal integrasjon oppover i verdikjeden, har dagligvarekjedene i varierende grad utviklet egne merkevarer, som kun selges i en enkelt detaljist. For noen leverandører er hele eller deler av omsetningen knyttet til EMV-produksjon,26 mens andre utelukkende produserer varer der de selv eier merket. Andelen egne merkevarer er lavere i Norge enn i andre europeiske land.27 Trolig har utviklingen av egne merkevarer bidratt til å styrke konkurransen på leverandørleddet, til fordel for forbrukerne.

På grunn av importvernet for landbruksvarer leveres gjerne jordbruksbaserte matvarer av norske leverandører. Matvarer som ikke er jordbruksbaserte, og dermed ikke tollbelastet, leveres like gjerne av utenlandske som av norske produsenter. Innenfor produktkategorier som frukt og grønt, meieri og kjøtt er konsentrasjonen i leverandørleddet høy. Tine står i en særstilling innenfor meieriprodukter. Tine foredlet om lag 80 prosent av all norsk melk i 2016 (Landbruksdirektoratet, 2017). Norturas markedsandel innenfor dagligvare i 2016 var på 45 prosent totalt sett innenfor de produktsegmentene de er tilstede i (Nortura, 2017).28 Norturas merkevarer hadde i samme periode en markedsandel på 35 prosent. Innenfor frukt og grønt er Bamas posisjon betydelig.

Dagligvarekjedenes eiendomsvirksomhet

For at en ny dagligvarekjede skal kunne etablere seg i Norge, og ha utsikter til å kunne nå et omsetningsvolum som kan gi tilstrekkelig gode innkjøpsvilkår, er tilgang til egnede butikklokaler en avgjørende faktor. Tilgang til lokaler ble derfor trukket frem som et viktig etableringshinder i dagligvarebransjen av Oslo Economics i rapporten om etableringshindringer i 2017.

Begrenset tilgang på egnede lokaler kan gjøre det vanskelig for en ny kjede å vokse raskt. Krav til lokalenes utforming, beliggenhet og parkeringsmuligheter, vil ha stor betydning for salgspotensial og lønnsomhet. Det at det allerede er et høyt antall butikker per innbygger i Norge, reduserer både lønnsomheten ved en nyetablering og tilgangen til egnede lokaler. Kjedene konkurrerer derfor om tilgang til lokaler egnet for dagligvarevirksomhet.

Kravene som stilles til lokaler vil avhenge av konseptet som blir valgt. Etablering av supermarkeder krever langt større lokaler enn nærbutikker, mens nye forretningsmodeller kan klare å etablere seg helt uten butikklokaler.

Betalingsviljen for å kjøpe eller leie et lokale henger tett sammen med inntjeningspotensialet. Etablerte kjeder med effektiv drift og realiserbare stordriftsfordeler vil dermed kunne tilby bedre betingelser for selgere og utleiere. Videre kan en etablert aktør være tjent med å etablere flere butikker i tilgrensende lokaler selv om det ikke øker fortjenesten, men fordi alternativet kan være at en konkurrent tar lokalet. Ifølge intervjuer gjennomført av Oslo Economics og Oeconomica (2017), er dagligvarekjedene villige til å kjøpe eiendom for å hindre at en konkurrent etablerer butikk i lokalet.29

For å kunne føre tilstrekkelig kontroll med oppkjøp av butikklokaler og enkeltbutikker, har alle dagligvarekjedene vært pålagt en opplysningsplikt til Konkurransetilsynet siden 2016. Opplysningsplikten gjelder samtlige foretakssammenslutninger hvor dagligvarekjedene varig overtar kontroll over eller fusjonerer med ett eller flere andre foretak som opererer på ett eller flere av leddene i verdikjeden for dagligvarer. Overdragelse av lokaler som benyttes, eller nylig har blitt benyttet, til dagligvarevirksomhet vil derfor måtte meldes til Konkurransetilsynet.

2.5.3 Utfordringer i dagligvaremarkedet

Dagligvaremarkedet er et viktig marked for alle. Norge har imidlertid høyere priser og mer begrenset utvalg i dagligvarehandelen, enn våre naboland. Dette kan forklares av flere faktorer, som geografi og spredt befolkning, klima og politisk bestemte rammebetingelser, i tillegg til at denne næringen har betydelige stor- og samdriftsfordeler. Den utfordrende konkurransesituasjonen i dagligvaremarkedet, med høy konsentrasjon både på leverandørleddet og detaljistleddet, kan også være en årsak. En viktig forskjell mellom det norske og de andre skandinaviske landene er at konkurransen på detaljistleddet preges av fravær av små utenlandske utfordrere i lavprissegmentet. Dette svekker den faktiske og potensielle konkurransen fra utenlandske kjeder, for de tre norske kjedene. Det undersøkes også om samspillet mellom leverandør- og detaljistleddet leder til at store kjeder får vesentlig bedre innkjøpsvilkår enn mindre eller nye aktører. Dette beskrives nærmere i kapittel 8.

3 Omstilling, teknologi og endrede forretningsmodeller

Figur 3.1

Norsk handelsnæring har gjennom en lang periode vært god på omstilling. Som beskrevet i kapittel 2 har dette bidratt til produktivitetsvekst i næringen og i norsk økonomi. Næringen er inne i en brytningstid. Utviklingen av ny teknologi – og at handelsnæringen tar teknologien i bruk – bidrar til at omstillingen skjer i et høyt tempo og på mange områder samtidig. Dette gir store muligheter for vekst og verdiskaping i varehandelen. Aktørene i handelsnæringen må i økende grad omstille seg for å være konkurransedyktige.

Endringene drives blant annet frem av økt netthandel. Nye forretningsmodeller utvikles, logistikkstrukturer effektiviseres og konkurransen fra utenlandske aktører øker. Videre gir teknologi butikkene og kundene muligheter til å kommunisere med hverandre på nye måter.

Tidligere har handelsnæringens bruk av teknologi for å øke produktiviteten og effektiviteten ikke vært så synlig for forbrukerne. I 1990-årene og begynnelsen av 2000-årene tok handelsnæringen i økende grad i bruk teknologi for å effektivisere engros- og leverandørsiden. Perioden var preget av omfattende strukturendringer innenfor logistikk og innkjøp, med sentralisering av engrosfunksjoner og lager, enklere transportløsninger og reduksjon i antall leverandører. I dag ser vi imidlertid at teknologien tas i bruk på mange områder som er mer synlige og i direkte interaksjon med kundene. Digitale teknologier integreres i hele verdikjeden, og handelsvirksomhet foregår i økende grad på digitale plattformer.

De store endringene og den økte oppmerksomheten om teknologi i næringen kommer blant annet til uttrykk ved at den årlige varehandelsmessen NRF BIG Show i New York, som samler rundt 35 000 deltakere, er blitt en messe der verdens største teknologi- og programvareselskaper er noen av de viktigste aktørene og premissleverandørene. I The New York Times kunne man 16. januar 2018 lese at:

«It was a conference about shopping that looked more like an expo for tech […]» 30

Transformasjonen som handelsnæringen gjennomgår, kan sammenliknes med den som mediebransjen har gjennomgått og står i som følge av digitaliseringen av papiravisene. Dette har blant annet utfordret gjeldende forretningsmodeller og arbeidsmetoder og fått følger for konkurransesituasjonen i bransjen.

Historien viser at teknologi har hatt positive virkninger på økonomien og arbeidsmarkedet, både for land, næringer og bedrifter. Innføring av ny teknologi har heller ikke redusert den samlede etterspørselen etter arbeidskraft, selv om en rekke jobber er blitt borte (OECD, 2016).31 For teknologien har også skapt nye arbeidsplasser som erstatter de gamle.

Selv om teknologiske endringer bidrar til velstandsutvikling, skjer det ikke uten motstand. Noen ganger kan endringene stille andre krav til geografisk lokalisering og kompetanse som gjør det vanskelig for enkeltpersoner å omstille seg og finne nytt arbeid. Teknologien kan også åpne for nye muligheter som det eksisterende lovverket ikke har tatt høyde for.

3.1 Teknologi på nye områder

Store internasjonale selskaper som Amazon og Alibaba leder an i digitaliseringen av handelsnæringen. Dette er kapitalsterke selskaper som har knyttet til seg noen av verdens fremste teknologimiljøer. Men det er også en underskog av mindre selskaper, nasjonalt og internasjonalt, som vokser frem og bidrar til å utfordre den etablerte næringsstrukturen og gjeldende forretningsmodeller.

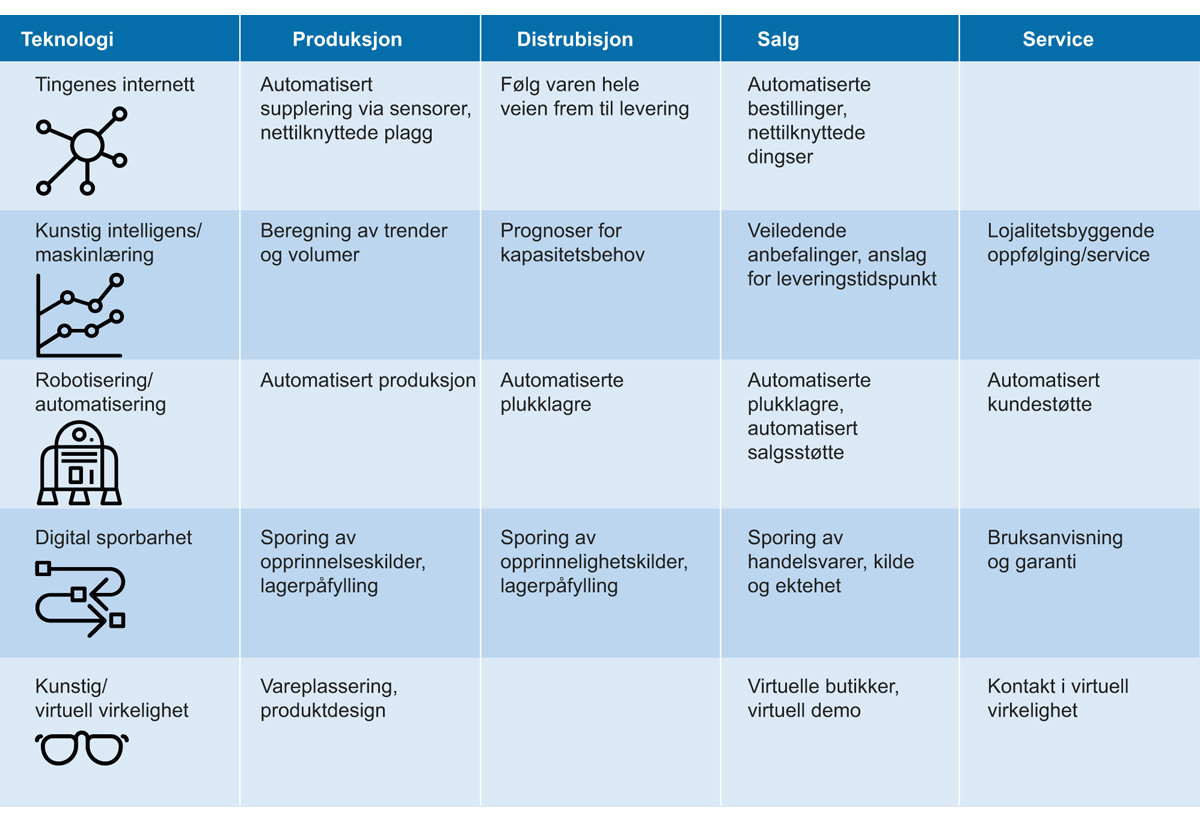

Konsulentselskapet Accenture har på oppdrag fra Virke sammenfattet noen av teknologitrendene innenfor varehandelen og sett på hvordan disse påvirker de ulike delene av verdikjeden (se figur 3.2). Stikkord er tingenes internett, kunstig intelligens, robotisering og automatisering og virtuell virkelighet.

Figur 3.2 Fremtidens teknologitrender og deres innvirkning på verdikjeden

Kilde: Virke. Handelsrapporten 2017/2018

I stadig større grad utvikler og anvender næringen teknologi på nye måter i hele verdikjeden innenfor produksjon, distribusjon, salg og service. Ny teknologi og disruptive innovasjoner utfordrer tradisjonelle forretningsmodeller og markeder, samtidig som kundenes krav og forventinger til varer og tjenester endres. Det skjer en vekselvirkning mellom teknologiutvikling og endret konsumentadferd som bidrar til å forsterke endringstakten.

Deler av denne utviklingen skyldes fremveksten av digitale plattformer. En plattform kan forklares som en møteplass for tilbydere og kunder og er i seg selv ikke noe nytt. En viktig egenskap ved plattformer er at nytten øker med antall brukere, såkalte nettverkseffekter.

Selv om digitale plattformer har eksistert en god stund, har utbredelsen av smarttelefoner og mobile plattformer bidratt til at utviklingen av nye forretningsmodeller og markeder har skutt fart. Varer og tjenester er lettere tilgjengelig enn noen gang. De digitale plattformene reduserer transaksjonskostnader og gjør veien til markedet kortere for mindre virksomheter. Digitale plattformer gjør at virksomheter kan nå millioner av potensielle kunder over hele verden, men det betyr også at konkurransen om kundene øker.

3.2 Nye forretningsmodeller og endret forbrukeradferd

Skillet mellom fysiske butikker og nettbutikker viskes ut

Et trekk ved omstillingen er at fysiske butikker i stor grad erstattes av nettbutikker. Via smarttelefoner og digitale betalingsløsninger kan varer bestilles hvor som helst og når som helst. Selv om fysiske butikker fortsatt er dominerende innenfor handelsnæringen i Norge, har nettbutikker stått for den største andelen av nyetableringer og vært de foretakene innenfor detaljhandel som har hatt størst vekst i omsetningen i perioden 2010–2017 (SSB, 2018).32

Skillet mellom fysiske butikker og nettbutikker blir stadig mindre relevant. Fysiske butikker er til stede på nettet og vice versa. Utviklingen er blant annet drevet av den demografiske utviklingen, der personer født mellom de tidlige 1980-årene og frem til år 2000 leder an. Såkalte millennials skiller i mindre grad mellom den fysiske og den digitale virkeligheten og forventer en sømløs handleopplevelse (Visma Retail, 2016).33

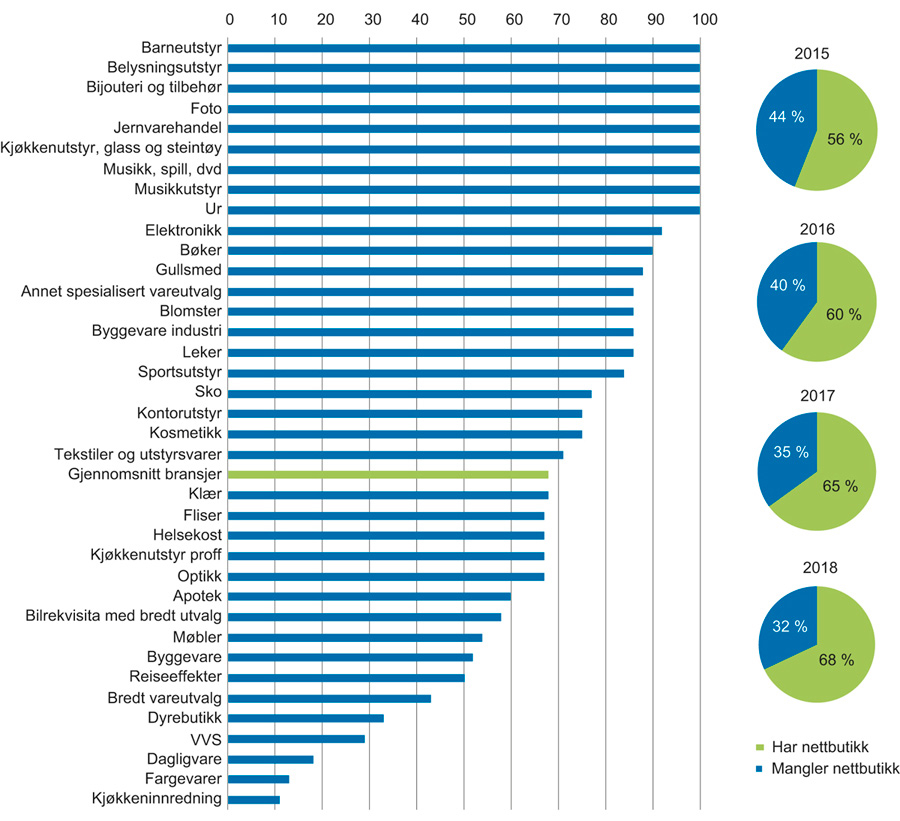

De siste årene har det vært en utvikling der stadig flere kjedebutikker har nettbutikker. Ifølge Virkes handelsrapport for 2018/2019 hadde 56 prosent av alle kjedene fysiske butikker og nettbutikker i 2015. I 2018 var andelen steget til 68 prosent. Som figur 3.3 viser, er det stor variasjon mellom de ulike bransjene i bruk av internett som salgskanal.

Figur 3.3 Andel kjeder med nettbutikk etter bransje i 2018

Kilde: Virke. Handelsrapporten 2018/2019

Internasjonalt ser vi en utvikling der nettbutikker etablerer fysiske butikker eller kjøper seg opp i kjeder med et utbygd nettverk av fysiske butikker. Blant annet kjøpte nettselskapet Amazon i 2017 dagligvarekjeden Whole Foods. Samtidig er det eksempler på at fysiske butikkjeder kjøper opp nettbutikker for å få tilgang til ny kompetanse, kundedatabaser eller prisalgoritmer. Et eksempel på det siste er Walmart, USAs største dagligvarekjede, som i 2016 kjøpte et ett år gammelt ulønnsomt nettselskap, Jet.com, for 3,3 mrd. USD (Gramstad, Helland og Saebi, 2017).34

I dag er kundene ofte til stede i den fysiske og den digitale verdenen samtidig, og dette tar varehandelen inn over seg ved utvikling av sine konsepter. Kundene kan for eksempel sjekke konkurrentenes priser på mobiltelefonen samtidig som de er i butikken. Før kundene kjøper en vare på en nettside, henter de ofte frem produktopplevelser eller anbefalinger fra folk i nettverket sitt på sosiale medier.

Boks 3.1 Nettrooming og showrooming

Nettrooming vil si at forbrukeren søker informasjon om et produkt på internett for så å kjøpe det i en fysisk butikk. Showrooming vil si at forbrukerne prøver eller ser på et produkt i en fysisk butikk for så å kjøpe det på internett. Ifølge PostNord (2017) oppgir nesten halvparten av de nordiske forbrukerne at de benytter seg av nettrooming. Showrooming er ikke like vanlig. Hver tiende person i Norden oppgir at de gjør dette.

Kilde: Netthandel i Norden 2017

På samme måte som butikkene tilbyr kundene å kjøpe varer på forskjellige måter, er det et stort spenn i hvordan varene distribueres. Kundene kan hente varene i butikk, på ulike hentepunkter eller på postkontkontoret, eller de kan får varene levert hjem på døren. Hvor raskt varene kan bringes til kunden, blir et stadig viktigere konkurranseparameter. Nettbutikker i USA og Kina har etablert abonnementsordninger der kunden betaler et fast beløp i måneden for å få varene levert på døren innen en tidsfrist.

Tingenes internett, med ulike sensorer og systemer som snakker sammen, gir muligheter for at hele handelstransaksjonen kan gjennomføres automatisk. Kjøleskap som sender en bestilling på nye varer når det er i ferd med å gå tomt, er et eksempel. Stemmestyrte assistenter, som gjør det mulig å kommunisere med digitale plattformer, tas i bruk på stadig nye områder.

Salg uten mellomledd

Netthandel gjør det enklere å kutte ut tradisjonelle ledd i verdikjeden for å redusere kostnader. Dette gjør varene konkurransedyktige på pris sammenlignet med tilsvarende varer i fysiske butikker. På denne måten kan nye aktører konkurrere mot store aktører innenfor ulike nisjer.

Produsenter kan også selge varer direkte til kunden og på den måten konkurrere med detaljister som selger de samme varene. Detaljistene har ofte en helt annen kostnadsstruktur, blant annet på grunn av utgifter til butikklokaler med sentral beliggenhet i byer eller tettsteder.

Boks 3.2 Årets Retailer 2018

Norrøna er et norsk, familieeid selskap grunnlagt i 1929 som spesialiserer seg på produksjon og salg av friluftslivsprodukter.

Siden 2016 har selskapet tatt en rekke grep for å omstille virksomheten i lys av den teknologiske utviklingen og konsumentenes endrede adferd. Kundeservice har utvidet åpningstidene og kompetansen til de ansatte er styrket. I Oslo og Bærum kan pakker leveres innen to timer og sjåføren venter utenfor mens kundene prøver varene og eventuelt returnerer det som ikke passer. I tillegg har selskapet tatt i bruk digitale plattformer for reklamasjon og reparasjon av varer. Norrøna jobber strategisk mot nye og eksisterende kunder og har innført et CRM-system (customer relationship management) som samler inn og analyserer kundedata. De har også opprettet et lojalitetsprogram som gir medlemmer to års ekstra reklamasjonstid og mulighet til å være med på å utvikle neste generasjons Norrøna-produkter.

Norrønas omstilling har ført til at flere personer arbeider i selskapet, spesielt innenfor produktutvikling, digitalisering og markedsføring. Norrønas administrerende direktør Jørgen Jørgensen ble av Virke kåret til «Årets Retailer» i 2018.

Digital kundeinformasjon