Del 1

Eierskap – betydning for verdiskapingen

2 Eierskap – betydning og utviklingstrekk

I dette kapitlet gis en fremstilling av hvilken betydning eierskap kan ha for verdiskapingen. Det gis en fremstilling av hva som karakteriserer gode eiere og av sentrale utviklingstrekk innenfor eierskapsutøvelse de siste årene. Temaene som beskrives knytter seg primært til forretningsmessige selskaper, men vil også ha en viss overføringsverdi til andre typer selskaper.

2.1 Eierskapets betydning for verdiskapingen

Eierskapet kan være av stor betydning for verdiskapingen. Ulike faser i en virksomhets utvikling fordrer forskjellige behov, og ulike eiere har gjerne forskjellige forutsetninger for å bidra til et selskaps utvikling. Dette knytter seg bl.a. til kompetanse, styringsevne, målsettinger, tilgang til nettverk, forutsetninger for å bidra til omstilling og innovasjon og forutsetninger for å kunne bidra med kapital ut fra risikovilje og -evne. Hva som er en god sammensetning av virksomhet og eiere kan variere med en virksomhets fase, utvikling og karakter. Et mangfold av eiere, eiertyper og eiermiljøer vil være positivt for å bidra til en god sammensetning av virksomhet og eiere, god næringsutvikling og verdiskaping i økonomien over tid.

Økt endringstakt i næringslivet gjør at betydningen av virksomhetens evne til omstilling og innovasjon øker. Dette stiller større krav til eierne, som legger føringer for selskapenes virksomhet og tar avgjørende beslutninger ved større endringer i selskapene. Dette kan eksempelvis knytte seg til etablering av nye virksomheter, og til kjøp, salg og avvikling av virksomhet. I et slikt forretningsklima er kompetente eiere, som evner å forstå et selskaps situasjon, utfordringer og muligheter, av betydning for å realisere selskapets potensial for verdiskaping.

Eiere kan bidra til selskapenes verdiskaping på flere måter. Nedenfor er dette nærmere beskrevet.

2.1.1 Betydning av kapitalallokering

Velutviklede og kompetente eiermiljøer er en forutsetning for samfunnets verdiskaping. Eiere og investorer har en fundamental rolle for at det kan utøves lønnsom virksomhet ved å bidra med risikokapital til etablering av nye virksomheter eller til videreutvikling av etablerte virksomheter.

I kapitalmarkedet kobles aktører som vil spare med aktører som vil låne og investere. Gjennom dette kanaliseres kapital til forventede lønnsomme investeringer og risiko omfordeles mellom aktører. Kapitalmarkedet effektiviserer dermed ressursbruken i økonomien.

Gode avgjørelser om finansiering er bl.a. betinget av god kjennskap til forventet lønnsomhet, risiko, markeder, bransje, selskap og posisjonen selskapet befinner seg i. Sterke og kompetente eier- og fagmiljøer kan være avgjørende for å analysere og forstå risiko og potensiell avkastning, og dermed sørge for riktig tilførsel av kapital.

2.1.2 Betydning av eierskapsutøvelse

Eierskap har betydning for hvordan selskaper styres og drives. Eiere kan involvere seg i selskaper på ulike måter og i ulik grad, avhengig av eierskapsmodell. Det ene ytterpunktet er finansielle eiere som allokerer kapital i aktiva med små eierandeler, og som enkelt kan selge likvide posisjoner dersom selskapet ikke presterer og leverer avkastning som forventet. Det andre ytterpunktet er eiere som involverer seg i selskapers operasjonelle drift og tar sikte på å utvikle selskapers lønnsomhet over tid og å ta ut synergier på tvers av selskaper.

Gode eiere med lav grad av aktiv involvering vil i hovedsak sørge for at selskaper følger prinsipper for god eierstyring og selskapsledelse for å verne om egne interesser. Ved større grad av involvering kan eiere søke å skape merverdi gjennom å støtte og følge opp selskapene. Slike eiere kan for eksempel benytte nettverk og egen industriell kompetanse til å komplementere selskapsledelsen, og også påvirke hvem som sitter i styret og slik også ledelsen. De vil i større grad stille krav til styret og ledelsen basert på egen kunnskap om relevant marked og bransje, og kan involvere seg i strategiutformingen til selskaper eller gi direkte operasjonell støtte.

Private equity (PE)-aktører er et eksempel på eiere som involverer seg sterkt i porteføljeselskapene sine. Dette er eiere som får mye oppmerksomhet, men som utgjør en relativt liten del av det totale eiermiljøet.

PE-aktører har som modell å overta selskaper der de kan realisere et potensial til å drive selskapet på en bedre måte eller bidra til ytterligere vekst. PE-aktører gjør gjerne endringer i ledelsen og/eller gir direkte operasjonell støtte. I mange tilfeller bidrar de både til organisk vekst og til vekst gjennom oppkjøp. Analyser indikerer at avkastning på PE-fond har vært høyere enn for resten av markedet, også når det er justert for gjeldsgraden. Siden 1995 har amerikanske PE-fond i gjennomsnitt gitt tre prosentpoeng høyere avkastning enn S&P 5001. Det har typisk vært stor forskjell på fondene som gjør det godt og de som gjør det dårlig, med tradisjonelt stor stabilitet i hvilke aktører som gjør det godt. Dette indikerer at dyktighet i utøvelsen av eierskapet skaper verdi. Tallene for de siste årene indikerer også at PE-aktørene samlet sett gradvis har blitt mer profesjonelle, at det nå er mindre forskjell i prestasjoner mellom aktørene og noe lavere stabilitet i hvilke aktører som gjør det godt over tid. Hva som skaper meravkastning for PE-aktørene har endret seg over tid. Tidligere var avkastningen i stor grad basert på å identifisere og investere i riktige selskaper og sektorer («buying well»). Utviklingen har de senere årene gått i retning av at godt eierskap i stadig større grad antas å drive verdiskapingen («owning well»)2. Dette kan reflektere at eiernes kompetanse har fått større betydning.

Eierne velger selskapets styre. Et kompetent styre har betydning for om et selskap skal kunne drive forsvarlig og lønnsomt. Enkelte eiere sitter selv i styret, og tar gjennom styrerepresentasjonen direkte del i forvaltningen av selskapet. Enkelte eiere tar også selv del i den operative ledelsen på ulike måter.

Eieres hovedmål vil i utgangspunktet være å maksimere avkastningen på investert kapital til ønsket risiko. Selskapsledelsen kan ha insentiver til å forfølge andre mål. Dette omtales vanligvis som et prinsipal-agentproblem3. Forholdet mellom majoritets- og minoritetsaksjeeiere, mellom ledelsen og ansatte og mellom ledelsen og andre interessenter er andre sentrale agentproblemstillinger i selskapssammenheng. Hensynet til å redusere potensielle utfordringer i slike relasjoner, er sentralt i ulike prinsipper for god eierstyring, eksempelvis fra OECD4. Slike utfordringer reduserer ikke nødvendigvis verdiskapingen, men kan påvirke risikoen og også omfordele avkastningen mellom interessenter. Interessekonflikter mellom eierne, hvor en eller flere eiere forsøker å berike seg på bekostning av andre eiere, kan imidlertid bidra til å redusere den totale verdiskapingen i selskapet gjennom ressurssløsing. Eieren kan ofte ikke observere og heller ikke kontrollere ledelsens aktivitet direkte. Eierne kan samtidig mangle kunnskap om hva de beste driftsbeslutningene vil være. Ledelsen har på bakgrunn av dette ofte en informasjonsfordel som de kan benytte til å forfølge egne målsettinger, fremfor eiernes ønske om høyest mulig avkastning på investert kapital over tid.

Det eksisterer omfattende litteratur på effekten av god eierstyring på verdiskapingen til selskaper, men på grunn av emnets kompleksitet, begrepsuklarhet og regionale forskjeller er det vanskelig å vise til entydige resultater. Det synes likevel å være bred oppfatning av at god eierstyring er viktig for verdiskapingen, og litteraturen trekker i retning av å gi empirisk støtte til dette5.

2.1.3 Eiersammensetning og eiertyper

Eiersammensetningen og eiertyper kan ha betydning for verdiskapingen i selskaper ved at de kan gi ulike insentiver til å utøve god selskapsstyring. Ulike kombinasjoner av eierkonsentrasjon, eiertype og varigheten på eierskapet kan med bakgrunn i dette innvirke på kvaliteten av eierutøvelsen6.

Fordelen med høy eierkonsentrasjon er at store eiere gjerne er bedre i stand til å hevde sine interesser overfor ledelsen enn eiere i en mer fragmentert aksjonærstruktur. Høy eierkonsentrasjon kan derfor redusere agentkostnadene. På den annen side kan høy eierkonsentrasjon gjøre det mer krevende for minoritetsaksjeeiere å hevde sine interesser. Dessuten vil en høy konsentrasjon av eiere gjøre at likviditeten i aksjen blir mindre. Likviditet er en viktig faktor for investorer, ettersom høy likviditet gjør kostnaden ved å forlate et selskap lavere. I tillegg gir lav likviditet dårligere prisingsdata. Gode prisingsdata kan bidra til å disiplinere selskapsledelsen og redusere agentkostnader, særlig ved fragmentert eierstruktur eller andre forhold der eierne har liten direkte kontroll over ledelsen. For eksempel opererer FTSE 100-indeksen7 med et minimumskrav til 25 pst. fri flyt8, og det har vært diskutert å øke denne ytterligere. På Oslo Børs synes lønnsomheten for selskaper med høy eierkonsentrasjon å være lavere enn selskaper med lav eierkonsentrasjon, mens sammenhengen er mer sprikende internasjonalt.6

Et sentralt skille mellom eiertyper går mellom indirekte og direkte eiere. Indirekte eierskap vil si at eierskapet forvaltes gjennom en tredjepart, for eksempel gjennom et fond. Indirekte eierskap har derfor to agentledd frem til ledelsen, i stedet for ett. Institusjonelt eierskap kan ha positive effekter ved at en institusjon som regel vil være større og ha mer kompetanse enn privatpersoner. På en annen side har direkte eiere, som altså selv forvalter sitt eierskap, større insentiver for å forvalte eierskapet på en god måte.

Et annet skille mellom eiertyper er mellom offentlig og privat. Litteraturen gir ingen entydige svar på om privat eierskap gir bedre avkastning enn offentlig eierskap, men noe forskning gir støtte til denne oppfattelsen9. Mekanismene bak dette mulige fenomenet er uklare, men at det offentlige er en indirekte eier er en mulig forklaringsvariabel10. Videre vil for eksempel høy offentlig eierkonsentrasjon i enkeltselskaper (som ofte er tilfellet) kunne ha en effekt gjennom redusert likviditet, som igjen kan påvirke markedspris. Det er viktig å merke seg at konklusjonene vil kunne avhenge av bl.a. markedet forskningen er gjort i og i hvilket tidsrom.

Varigheten på eierskapet vil legge føringer på utøvelsen av eierskap. Langsiktige eiere kan skape verdier ved å finansiere strategier som gir langsiktig, men ikke nødvendigvis kortsiktig, gevinst. På en annen side kan langsiktig eierskap føre til mindre press på ledelsen. Forskning gjort på norske børsdata gir noe indikasjon på at indirekte langvarig eierskap gir lavere avkastning, mens direkte langvarig eierskap gir høyere avkastning. I noterte selskaper deles investorer typisk inn i tradere, mekaniske investorer og verdiinvestorer, etter hvordan de allokerer kapitalen. Tradere forsøker å få avkastning ved å treffe riktig tidspunkt for å gå inn og ut av aksjer. Mekaniske investorer følger indeks og plasserer kapitalen passivt for å oppnå markedsavkastningen. Verdiinvestorer er investorer som søker å plassere pengene sine i selskaper som de over tid tror vil gi avkastning på grunn av selskapets fundamentale verdi. Hvordan aksjonærstrukturen er sammensatt av de ulike aksjonærkategoriene kan ha betydning for verdsettelsen av selskapet, selskapets likviditet og volatilitet, og derigjennom ha innvirkning på avkastningen.

2.2 Hva kjennetegner gode eiere?

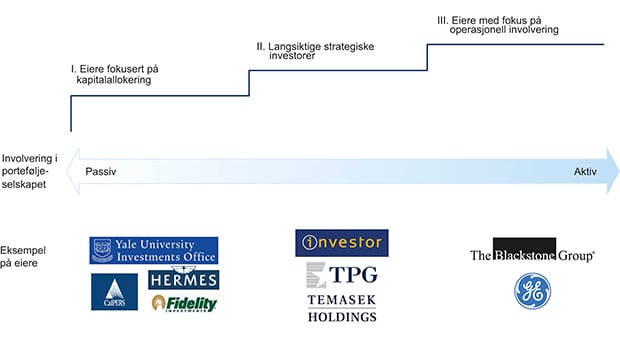

Verdiskapingen som følge av kapitalallokering og eierstyring vil variere mellom ulike typer eiermodeller. Her skilles det mellom eiere som først og fremst driver kapitalallokering, langsiktige strategiske investorer og eiere med operasjonell involvering, jf. figur 2.1. I det følgende utdypes kort hva som kjennetegner de fremste eierne innenfor hver modell.

Figur 2.1 Tre modeller for eierskap.

2.2.1 Eiere fokusert på kapitalallokering

Dette er eiere som i hovedsak holder en diversifisert portefølje med mindre eierandeler i hvert selskap. Typisk har de investeringer i 100–5000 selskaper med små eierandeler. Verdiskapingslogikken er konsentrert rundt dynamisk porteføljetilpasning, med liten grad av involvering i selskapene det investeres i. For å sørge for god diversifisering vil porteføljen gjerne være spredt over ulike geografiske områder og ulike aktivaklasser.

Disse eierne skaper merverdi ved å drive kapitalallokering basert på dyp kompetanse og innsikt i finans- og kapitalmarkeder. Eierskapet utøves ved å ha klare kriterier og retningslinjer for hvilke krav de har til selskaper de går inn i. Stemmeretten på generalforsamling brukes aktivt for å jobbe for god selskapsstyring. Disse eierne er ofte flinke til å arbeide sammen med øvrige aksjeeiere for å få gjennom ønskelige endringer. Dersom selskapene de investerer i viser seg ikke å møte oppsatte kriterier eller ikke presterer som forventet, vil eierandelene bli solgt («stemme med føttene»). I senere år, særlig som et resultat av finanskrisen, har «taktiske investeringer» økt i omfang. Dette er investeringer som i større grad forsøker å bedømme markedstiming og få avkastning på kortsiktige investeringer.

2.2.2 Langsiktige strategiske eiere

Dette er eiere som søker å skape verdier ved å ta langsiktige strategiske posisjoner, og som støtter opp under porteføljeselskapenes ledelse og verdiskaping. Den typiske langsiktige strategiske investoren har vanligvis mellom 10 og 50 selskaper i porteføljen, og eierandeler fra 10–100 pst. Eierandelen må være stor nok til at investoren kan ha direkte innflytelse i selskapene, bl.a. gjennom styrerepresentasjon, slik at det er mulig å skape merverdi gjennom å være med på å forme retningen til det enkelte selskap.

Med dyp kunnskap om industrien og inngående kjennskap til de enkelte selskapene ønsker disse eierne å bidra til å øke den langsiktige avkastningen i porteføljen. Dette krever en selvstendig oppfatning av selskapers strategi og forretningsmodell. Gode langsiktige strategiske investorer arbeider aktivt for å påvirke viktige strategiske beslutninger. Disse eierne vil som oftest være representert i styrene til selskapene i porteføljen. Som en del av strategioppfølgingen vil gode eiere være med på å drive frem større strategiske grep i porteføljeselskapene og også være en støtte i gjennomføringen. Eierne vil typisk sette klare finansielle og strategiske mål og følge opp disse.

Enkelte strategiske eiere har et utvalg av styremedlemmer som de følger opp gjennom styreseminar og annen kompetansebygging. Videre kan styrerepresentantene roteres mellom selskapene i porteføljen, både som en del av kompetansebygging og kunnskapsdeling, men også for å sørge for at styrene til enhver tid har den rette kompetansen for utfordringene som ulike selskaper møter.

Typiske eksempler på langsiktige strategiske eiere er svenske Investor, Industrivärden eller statlige holdingselskaper som Temasek (Singapore) og Khazanah (Malaysia).

For å lykkes med langsiktig strategisk eierskap er det nødvendig med bred og sammensatt kompetanse, og det er avgjørende at eierne har tilstrekkelig bransjekunnskap til å kunne følge opp porteføljeselskapene på en god måte.

2.2.3 Eiere med fokus på operasjonell involvering

Eiere med fokus på operasjonell involvering søker å skape merverdi ved å konsentrere seg om færre selskaper, og bruke sin kompetanse til å støtte selskaper på operasjonelt nivå. For å kunne kapitalisere på ekspertisen de bringer til selskapene, vil slike eiere primært være eneeier eller som minimum majoritetseier. Porteføljen vil typisk bestå av 10–50 selskaper.

Eiere som involverer seg operasjonelt vil aktivt drive operasjonelle forbedringer sammen med ledelsen. Eierne vil sørge for regelmessig gjennomgang av verdiskapingen i porteføljeselskapene og utvikle ambisiøse planer som de følger opp tett. Ofte vil de være pådrivere for funksjonelle tema på tvers av porteføljen, for eksempel ved initiativ knyttet til bl.a. kostnadskontroll og rekruttering. Disse eierne vil også forsøke å skape og utnytte synergier på tvers av selskapene i porteføljen, eksempelvis ved å ha felles innkjøpsfunksjon, IT-løsninger eller andre felles driftsmessige løsninger. De beste aktørene er dyktige til å bygge opp «centres of excellence» på ulike områder som selskapene i porteføljen drar nytte av.

Eksempler på slike eiere er de mest aktivt involverte private equity-aktørene eller store konglomerater som General Electric.

Den nødvendige kompetansen for gode eiere med fokus på operasjonell involvering vil variere sterkt, avhengig av hvordan eierne velger å involvere seg, og vil avhenge av det enkelte selskaps situasjon og strategi.

2.3 Trender og utviklingstrekk innenfor eierskapsutøvelse

2.3.1 Polarisering mellom passive og aktive eiere

Gjennom de siste tiår har det vært en gradvis utvikling mot mer fragmentert eierskap i børsnoterte selskaper. Økt fragmentering av eierskapet gjør at eierne har færre insentiver (og redusert mulighet) til å utøve et aktivt eierskap.

Den økende graden av passive eiere henger sammen med økningen av institusjonelt eierskap. Institusjonelle eiere, eksempelvis pensjonsfond, forsikringsselskaper og verdipapirfond, eier en betydelig andel av verdens selskaper som er notert på børs.

Selskaper med en fragmentert aksjonærstruktur og overvekt av institusjonelle eiere blir ofte omtalt som «eierløse» selskaper, ettersom de mangler større direkte eiere med insentiver til å utøve aktivt eierskap. I slike eierløse selskaper kan ofte mye makt være konsentrert hos ledelsen, og det kan være krevende å kontrollere hvorvidt ledelsen agerer ut fra egne potensielt kortsiktige økonomiske insentiver eller ut fra langsiktig verdiskaping for eierne. Institusjonelle eiere har færre insentiver til å arbeide for langsiktig verdiskaping, på grunn av generelt mer kortsiktige posisjoner.

Det er naturlig å trekke paralleller mellom utviklingen av «eierløse» selskaper og fremveksten av meget aktive eiermiljøer. Passivt eierskap og eierløse selskaper har også vært trukket frem som en medvirkende faktor til finanskrisen.

Aktivt eierskap krever ressurser og har dermed en kostnad. Passive eiere kan dermed realisere en gevinst ved at andre eiere tar på seg kostnadene ved aktivt eierskap. Problemstillinger knyttet til passivt eierskap reflekteres i flere ulike retningslinjer for eierstyring og selskapsledelse. UK Stewardship Code, som er et sett av eierstyringsprinsipper rettet mot institusjonelle investorer i Storbritannia som ble etablert i 2010, krever at institusjonelle investorer har klare retningslinjer for bruk av stemmeretten og rapporterer om stemmeaktiviteten. UK Stewardship Code følges opp av Storbritannias finanstilsyn, som pålegger institusjonelle investorer å rapportere på hvorvidt de følger retningslinjene eller ikke («comply or explain»). Problemstillingene reflekteres også i for eksempel The Hermes Responsible Ownership Principles fra Hermes Fund Managers11, med prinsipper for hva selskaper bør kunne forvente av investorene, deriblant en konstruktiv dialog med styret og ledelse og et langsiktig perspektiv i utøvelse av eierskapet, inkludert bruk av stemmeretten.

2.3.2 Raskere global industri- og teknologiutvikling

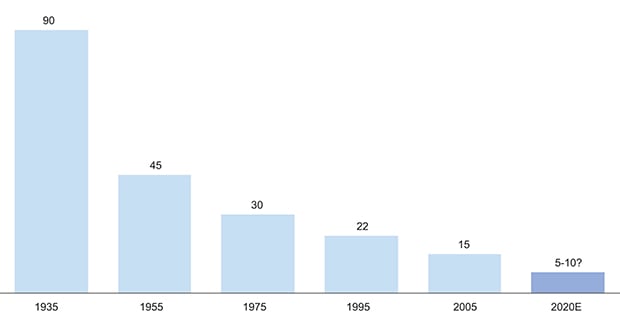

Selskaper må forholde seg til stadig raskere endringer i omgivelsene og større usikkerhet og volatilitet i de globale markedene. Dette gjør det mer krevende å opprettholde strategiske konkurranseposisjoner over tid. For eksempel har selskapers gjennomsnittlige levetid på S&P 500 sunket betydelig gjennom det siste århundret, jf. figur 2.2 Denne utviklingen er drevet av en rekke ulike faktorer.

Figur 2.2 Gjennomsnittlig levetid for selskaper på S&P 500. Implisert levetid i antall år basert på gjennomsnittlig frafall over en 20-års periode.

Kilde: McKinsey & Company.

For det første skjer teknologiske endringer raskere enn før, og ny teknologi vinner stadig raskere innpass i markedene. Dette gjør at innovasjoner raskt kan endre dynamikken i en bransje. Teknologiutviklingen kan medføre at selskaper som er markedsledende i dag, ikke hevder seg i morgendagens konkurranse dersom selskapet ikke omstiller seg hurtig nok og er innovativt. Et velkjent eksempel er Nokia, som var verdensledende på mobiltelefoni, men som fikk verdien av aksjekapitalen redusert fra 110 mrd. euro til 15 mrd. euro i løpet av fem år etter at Apple, med innføringen av iPhone, endret konkurransesituasjonen.

For det andre er det i økende grad fremvoksende økonomier som driver veksten i verdensøkonomien. Etterspørselsveksten i disse markedene gjør dem stadig mer viktig, også for vestlige selskaper, og skaper behov for ny kompetanse og erfaring. Samtidig har gradvis nedbygging av handelsbarrierer og økt integrering i verdensøkonomien sørget for at stadig flere bransjer har blitt konkurranseutsatt.

For det tredje er finansmarkedene fortsatt preget av finanskrisen i 2008 og den påfølgende gjeldskrisen i Europa. Særlig i Europa er finanssektoren fortsatt svak, og med lav forventet fremtidig vekst er det grunn til å tro at Europa står overfor betydelige utfordringer12.

I en verden med sterkere konkurranse og raskere endringer stilles større krav til ledelse, styrer og eiere til å fatte gode beslutninger raskt. Ledelsen bør kunne vurdere operasjonelle muligheter og i større grad være mer internasjonalt orientert. Styrene bør være tettere på i strategiprosessen, samt ha tilstrekkelig internasjonal kompetanse og erfaring. Styrene bør dessuten kunne representere det langsiktige perspektivet i en verden der administrerende direktører skiftes ut oftere og der større uforutsigbarhet gjør at ledelsen i større grad konsentrerer seg om kortsiktige utfordringer. Eierne bør være forberedt på å ta stilling til avgjørende strategiske endringer, til oppkjøp og andre større investeringer på kortere tid.

2.3.3 Tilvekst i langsiktig statlig eierskap med ekspansiv agenda

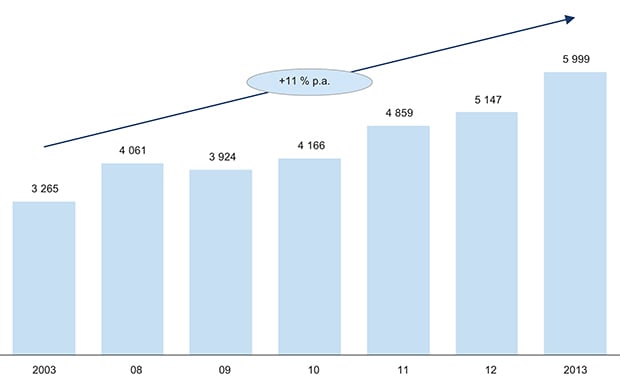

Store skjevheter i de globale handelsbalansene har ført til stor statlig formuesoppbygging i enkelte land og derfor et større statlig eierskap i kommersielle selskaper. Gjennom store statlige investeringsfond, særlig fra Kina og Midtøsten, eier statlige aktører en stadig større andel av verdens aksjekapital. Omfanget av statlige investeringsfond er vist i figur 2.3.

Figur 2.3 Statlige investeringsfond i perioden 2007–2013. Mrd. USD forvaltet kapital.

Kilde: Sovereign Wealth Fund Institute.

Også nasjonalt statlig eierskap har vokst, mye drevet av statlige overtagelser i forbindelse med finanskrisen. Dette gjelder særlig i finanssektoren, der en rekke forsikringsselskaper og banker ble satt under statlig kontroll. Dessuten har en rekke større selskaper med stort statlig eierskap ekspandert globalt. Dette er spesielt tydelig blant kinesiske selskaper, men illustreres også gjennom for eksempel ekspansjonen til Telenor og Statoil på begynnelsen av 2000-tallet.

Statlige investerings- og pensjonsfond er i utgangspunktet innrettet på samme måte som store private fond og drives ofte etter tilsvarende prinsipper. Mange stater bruker også statseide foretak for å sikre nasjonale interesser, for eksempel gjennom å sikre råvaretilgang, eller til å drive industriutvikling i eget land. I Norge er nasjonal forankring et viktig argument for å holde majoritet eller negativ kontroll (mer enn en tredjedel) i visse norske selskaper.

I mange land har det skjedd en profesjonalisering av statlig eierskap, med tydeligere rolledeling mellom regulerende myndigheter og den statlige eierutøvelsen. Kommunikasjonen med det internasjonale investormarkedet, for å forklare hvordan det statlige eierskapet fungerer, har stor betydning for tilliten til det statlige eierskapet. Selv om statlige eiere opptrer profesjonelt og transparent, vil det være stadig viktigere for statlige eiere å være åpne og tydelige om hvilke retningslinjer som gjelder for eierskapsutøvelsen, samt hvordan disse etterleves.

2.3.4 Større forventninger til ansvarlig eierskap

I de senere årene har det vært økende oppmerksomhet på en rekke problemstillinger knyttet til eieres og selskapers samfunnsansvar. Miljøutfordringer, multinasjonale selskapers rolle i utviklingsland og korrupsjonssaker er områder som har fått stor oppmerksomhet.

Samtidig har det vært en stor økning i fond og andre investorer som fokuserer på bærekraftige investeringer. Eksempler på slike fond er Osmoris MoRE World, Generation og GS Sustain. Også mange investorer som ikke har bærekraftige investeringer som eget konsept har innført bedre systemer for å redusere risiko relatert til samfunnsansvar i sine porteføljer.

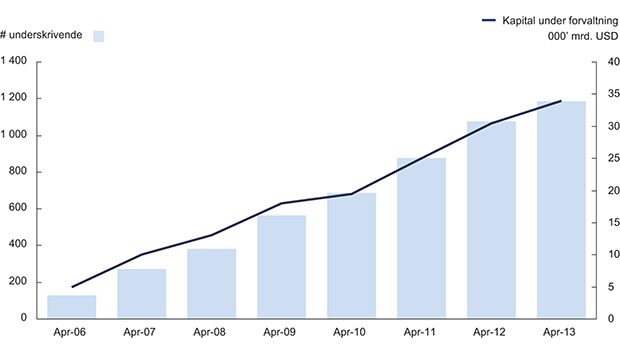

FN formulerte i 2006 en rekke prinsipper for å fremme samfunnsbevisste investeringer, de såkalte UN Principles for Responsible Investment. Tilslutningen til FNs prinsipper har økt til over 1 200 aktører, som til sammen forvalter kapital til en verdi på over 34 000 mrd. USD, jf. figur 2.4.

Figur 2.4 Antall aktører som har skrevet under FNs prinsipper om ansvarlig investeringer.

Kilde: Principles for Responsible Investment.

Ved at eiere i økende grad vektlegger sitt samfunnsansvar og tilhørende forbedrede rutiner for å følge opp dette, legger mer press på andre eiere til å følge etter, ettersom omdømmerelatert risiko ved ikke å følge de bestes eksempel øker. For eiere er det derfor et økende behov for å sørge for gode systemer og rutiner for å følge opp samfunnsansvar på ulike områder, og mange utviklingstrekk tyder på at dette kan bli et konkurransefortrinn for selskaper og aksjeeiere i fremtiden.

2.3.5 Økt bevissthet om den langsiktige verdiutviklingen av selskaper

Mange har argumentert for at fokuset på kortsiktige gevinster bidro til finanskrisen13. Denne krisen, samt den påfølgende gjeldskrisen i Europa har satt et kritisk søkelys på kortsiktige markedsaktører. Slike turbulenser er også med på å undergrave tilliten til selskaper og eiere.

I en undersøkelse14 blant selskapsledere på tvers av en rekke land fremgår det at de opplever et press for å skape kortsiktige resultater, og 63 pst. av de som svarte oppga at presset har økt de siste fem årene. Nesten halvparten rapporterte at de arbeidet med strategi med en tidshorisont på under to år. Samtidig oppga 73 pst. av de som svarte at planleggingshorisonten bør være på tre til fire år eller mer. Det er altså slik at et flertall av ledere opplever at planleggingshorisonten ikke er optimal på grunn av press utenfra eller fra sterkere konkurranse.

Styrene blir derfor gradvis viktigere for å sørge for en langsiktig planleggingshorisont. De beste styrene involverer seg også i økende grad i strategiarbeid og bruker over halvparten av tiden sin på dette.

2.3.6 Økning av aktivist-investorer

Aktivist-investorer er et fenomen som har hatt sterk vekst de senere årene. Kapital forvaltet av aktivist-fond har mer enn seksdoblet seg i perioden 2003–2013, og aktivist-investorer går inn i stadig større selskaper15. Veksten har ikke vist tendenser til å flate ut, så det er rimelig å anta at dette er en trend som vil fortsette i årene fremover. Aktivist-investorer er forretningsmessig orienterte investorer som går inn med en mindre eierandel i et selskap og forsøker å øke verdien av investeringen ved å søke å tvinge gjennom endringer i selskapsstyringen. Målet for aktivist-investorer er å gå inn i selskaper de mener har stort forbedringspotensial og med klare planer for tiltak som kan løfte selskapene. Dersom de ikke får gjennomslag for planene, vil de forsøke å tvinge gjennom sin agenda ved å starte en kampanje mot ledelsen. Aktivist-investorer har som verdiskapingsmodell å gå inn i selskaper med antatt mangel på god eierstyring.

Typisk for aktivist-investorer i USA er at de ofte utarbeider grundige analyser («white paper») av målselskapet. Basert på denne analysen fremmes konkrete forslag eller krav som ledelsen og styre bes om å gjennomføre16. Forslagene kan eksempelvis innebære deling av virksomheten, salg av datterselskaper, større utbytte, tilrettelegging for oppkjøp og andre disposisjoner av klar kommersiell og operasjonell karakter. Ofte kombineres forslagene med kommunikasjonskampanjer, TV-opptredener, aksjonærbrev, avisartikler mv. Etter FactSets17 beregninger vant aktivistaksjonærene helt eller delvis frem med sine kampanjer i seks av ti tilfeller i 2013. Dette var ifølge The Wall Street Journal det høyeste tallet noensinne.

Trenden med aktivist-investorer er sterkest i USA, men har også spredt seg til Europa. Sammenlignet med i USA har imidlertid kampanjene fra aktivist-investorer i EU og Norge vært mindre høylytte. Aktivist-investorer har vært aktive i Norden i en årrekke, for eksempel Stockholmsbaserte Cevian Capital som gikk inn i Lindex i 2003 med 16 pst. eierandel og byttet ut store deler av ledelsen18. I Norden ser hyppigheten av aktivist-aksjoner ut til å øke, og Cevian er nå den største aktivist-investoren i Europa19. Internasjonalt har det også vært tilfeller hvor aktivist-investorer engasjerer seg i selskaper med få dominerende eiere.

Aktivist-investorer er et kontroversielt tema og begrepet gir ofte negative assosiasjoner og er ofte kritisert for å ta ut kortsiktige gevinster. Analyser tyder imidlertid på at aktivist-investorer generelt har en positiv effekt på avkastningen til selskaper, også på lengre sikt20. For ledelse og styrer vil angrep fra aktivist-investorer gjerne være uønsket, da angrepet implisitt betyr at ledelsen anses å burde gjøre en bedre jobb. For andre eiere kan det potensielt være et gode. Aktivist-investorer blir i enkelte tilfeller invitert inn av andre langsiktige investorer eller av bekymrede ansatte som er misfornøyde med ledelsen21. I andre situasjoner kan trusselen om at en aktivist-situasjon kan inntre i seg selv medvirke til endring.

2.3.7 Godt styrearbeid har blitt en viktigere konkurransefaktor

Før finanskrisen i 2008 var det en lang tidsperiode med stabilitet og høy økonomisk vekst i verdensøkonomien, ofte referert til som «The Great Moderation». Lengre perioder med gunstig økonomisk klima bidro til å legge relativt mindre press på styrene, enn i dagens situasjon. Styrets oppgaver og ansvar har derfor ofte vært begrenset og mange styrer begrenset seg hovedsakelig til å godkjenne ledelsens forslag. Dot-com-krisen, finanskrisen og en rekke større konkurser, har bidratt til å øke kravene som stilles til styrene betydelig. De formelle kravene er også forsterket i mange jurisdiksjoner. Styret blir i økende grad ansett som en avgjørende faktor for selskapets langsiktige suksess. Selskapets ulike støttefunksjoner har gradvis blitt mer profesjonalisert, og styret er på mange måter det siste elementet i denne rekken.

Denne utviklingen er drevet av flere faktorer. Som tidligere nevnt har den teknologiske utviklingstakten, globaliseringen og turbulensen i finansmarkedene ført til at selskapene må forholde seg til større usikkerhet og raskere forandringer i markedet enn tidligere. I tillegg medfører digitalisering, globalisering og nye forretningsmodeller til at selskapene blir mer komplekse og derfor mer krevende for styrene å kontrollere. Stadig oftere utskifting i toppledelsen innebærer at styrene i langt større grad må ivareta de langsiktige perspektivene i selskapene. Etter finanskrisen har også media gransket styrene mer nøye ved kritikkverdige forhold i et selskap, med påfølgende diskusjoner om styrenes kvalifikasjoner og styrets tidsbruk.

McKinseys Global Board Survey 2013 indikerer at mange styremedlemmer fortsatt opplever at de mangler tid, kunnskap og riktig informasjon for å bidra effektivt, men at dette er i endring. I løpet av de siste fem årene opplever styremedlemmer at styrene har blitt mer effektive, og tid brukt til strategiarbeid har økt. Likevel tyder undersøkelsen på at styremedlemmer mener at å øke tiden til strategiarbeid ytterligere ville gitt mest verdi for selskapet i årene som kommer22.

Styrene ønsker i økende grad å bli mer profesjonelle. Samtidig øker forventningene til at de skal ta en aktiv rolle for å kunne skape merverdi for organisasjonen. Gode styrer, som fungerer som en effektiv sparringspartner og utfordrer til ledelsen, blir en stadig viktigere komponent i et veldrevet selskap.

Fotnoter

Fri flyt er aksjer som reelt er tilgjengelig for handel.

Ledende britisk investeringsselskap etablert i 1983.

Hedge Fund Research Database.

Activist Insight (2014): «Activist investing: An annual review of trends in shareholder activism.»

NYSE Governance Services (2014): «What Directors Think 2014 Survey.»