2 De økonomiske utsiktene

2.1 Internasjonal økonomi

Veksten i internasjonal økonomi det siste halvåret har vært noe lavere enn lagt til grunn i Nasjonalbudsjettet 2013. Samtidig har forskjellene mellom regioner og land økt. Mens veksten holder seg godt oppe i framvoksende økonomier og ser ut til å være på vei opp i USA, sliter mange land i Europa fortsatt med ettervirkningene av finanskrisen. Produksjon og sysselsetting dempes av stram finanspolitikk og bankenes tilbakeholdenhet med å gi lån.

Sannsynligheten for at eurosamarbeidet skal brytes opp er likevel redusert, etter vellykkede tiltak både i enkeltland og på fellesskapsnivå. I USA er myndighetene blitt enige om hvordan de skal unngå en svært kraftig innstramming i budsjettpolitikken på kort sikt. Myndighetene i de tradisjonelle industrilandene har dermed lykkes i å håndtere de mest alvorlige truslene mot finansiell stabilitet og den økonomiske utviklingen.

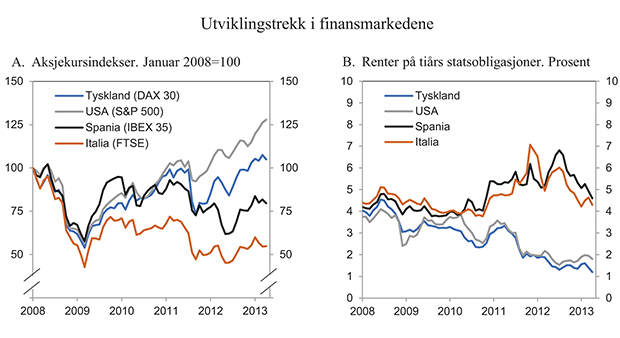

Tiltakene har bidratt til en markert bedring i finansmarkedene. Risikopremiene i penge- og kredittmarkedene har gått ned. Kursene på viktige aksjebørser har steget, og rentene på statsgjeld i utsatte euroland har falt, jf. figur 2.1. Renteoppgangen i kjølvannet av det uklare valgutfallet i Italia og krisen på Kypros illustrerer imidlertid at situasjonen fortsatt er skjør. Oljeprisen økte gjennom andre halvår i fjor og inn i inneværende år og var i midten av februar oppe i 118 USD per fat. Siden da har oljeprisen falt noe tilbake.

Både i USA, Japan og Europa er styringsrentene svært lave. Sveriges Riksbank reduserte styringsrenten to ganger i fjor høst, til 1 pst. og anslår at renten vil bli holdt på dette nivået fram til høsten 2014. Den europeiske sentralbanken (ESB) reduserte tidlig i mai i år styringsrenten til 0,5 pst., etter å ha holdt renten uendret på 0,75 pst. siden i fjor sommer. Det ventes at styringsrentene vil bli holdt lave i lang tid framover.

Figur 2.1 Utviklingstrekk i finansmarkedene

Kilde: Macrobond.

Siden 2008 har ESB gjennomført auksjoner der banker og andre finansinstitusjoner får låne ubegrenset til styringsrenten. Varigheten på lånene har variert innenfor en løpetid på opp til tre år. Bedre tilgang på lån i de ordinære penge- og obligasjonsmarkedene har bidratt til at banker nå har begynt å betale ned på lånene i ESB. For å lette tilgangen på finansiering for gjeldstyngede stater i euroområdet iverksatte ESB i fjor høst et program som åpner for ubegrensede kjøp av statsobligasjoner fra land som inngår en forpliktende avtale med EUs krisefond om tiltak. I USA har sentralbanken i flere omganger kjøpt statsobligasjoner og boliglånsobligasjoner direkte i markedet, bl.a. med sikte på å trekke lange renter ned. Også sentralbanken i Storbritannia har stimulert økonomien gjennom flere runder med kvantitative lettelser. I Japan er inflasjonsmålet i pengepolitikken blitt hevet fra 1 til 2 pst. i år, og sentralbanken har varslet at den vil øke sine kjøp av statsobligasjoner til 530 mrd. amerikanske dollar per år. Dette er mer enn den japanske stat årlig utsteder av nye lån. Tiltakene vil ifølge sentralbanken videreføres så lenge de anses som nødvendige.

Omfattende innstramminger i finanspolitikken er i ferd med å bringe budsjettunderskuddene i de tradisjonelle industrilandene betydelig ned. For USA anslår IMF en innstramming på 1¾ pst. av BNP i 2013 og for euroområdet og Storbritannia en innstramming på om lag 1 pst. av BNP. Det er store forskjeller mellom eurolandene. For Hellas anslås innstrammingen til 3¼ pst. av BNP, mens budsjettpolitikken i Tyskland ventes å være om lag nøytral. Innstrammingene demper den økonomiske veksten på kort sikt, men på lengre sikt er bærekraft i offentlige finanser en forutsetning for en god økonomisk utvikling og et godt offentlig tjenestetilbud. Stater som ikke får lån har ikke noe annet valg enn å balansere utgifter mot inntekter. Det ligger an til en noe mindre innstramming i finanspolitikken i de fleste industriland neste år.

IMF anslår at offentlig sektors gjeld målt som andel av BNP nå har stabilisert seg på rundt 110 pst. i industrilandene. Dette er et høyt nivå, men med unntak for de mest utsatte eurolandene bidrar unormalt lave renter til å holde lånekostnadene nede.

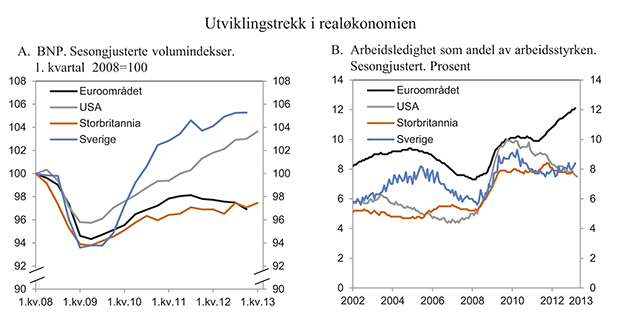

Til tross for lave renter og bedring i finansmarkedene var utviklingen i realøkonomien i mange av de tradisjonelle industrilandene svak mot slutten av fjoråret. I euroområdet har den svake utviklingen fortsatt inn i inneværende år. I de mest utsatte eurolandene har den lave styringsrenten ikke slått ut i bedre tilgang på kredit til husholdninger og foretak. I tillegg bidrar en stram finanspolitikk, høy gjeld i privat sektor, stor arbeidsledighet og usikre framtidsutsikter til å holde veksten tilbake. Også i Storbritannia har utviklingen vært svakere enn ventet det siste halve året.

Figur 2.2 Utviklingstrekk i realøkonomien

Kilde: Macrobond.

Tabell 2.1 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før

2010 | 2011 | 2012 | 2013 | 2014 | |

|---|---|---|---|---|---|

Bruttonasjonalprodukt: | |||||

Handelspartnerne1 | 4,0 | 2,6 | 1,0 | 1,2 | 2,3 |

Euroområdet | 1,9 | 1,5 | -0,5 | -0,4 | - |

USA | 2,4 | 1,8 | 2,2 | 2,0 | - |

Sverige | 6,5 | 3,8 | 0,9 | 1,2 | - |

Japan | 4,7 | -0,6 | 2,0 | 1,6 | - |

Kina | 10,4 | 9,3 | 7,8 | 8,0 | - |

Konsumpriser: | |||||

Handelspartnerne2 | 2,1 | 3,5 | 2,4 | 2,1 | 2,1 |

Euroområdet | 1,6 | 2,7 | 2,5 | 1,6 | - |

USA | 1,6 | 3,1 | 2,1 | 1,8 | - |

Sverige | 1,2 | 3,0 | 0,9 | 0,2 | - |

Japan | -0,7 | -0,3 | 0,0 | -0,1 | - |

Arbeidsledighet3: | |||||

Handelspartnerne2 | 7,6 | 7,3 | 7,7 | 7,9 | 7,8 |

Euroområdet | 9,9 | 10,0 | 11,2 | 12,2 | - |

USA | 9,6 | 8,9 | 8,1 | 7,6 | - |

Sverige | 8,6 | 7,8 | 8,0 | 8,3 | - |

Japan | 5,0 | 4,6 | 4,3 | 4,2 | - |

Memo: | |||||

BNP-vekst i verdensøkonomien4 | 5,2 | 4,0 | 3,2 | 3,4 | 3,9 |

Herav: | |||||

Framvoksende økonomier | 7,6 | 6,4 | 5,1 | 5,3 | 5,7 |

OECD-området | 3,0 | 1,9 | 1,4 | 1,3 | 2,1 |

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter beregnet av OECD.

3 I prosent av arbeidsstyrken.

4 Vekter basert på kjøpekraftspariteter beregnet av IMF.

Kilde: OECD, IMF og Finansdepartementet.

I USA ser imidlertid den økonomiske veksten ut til å holde seg relativt godt oppe, til tross for et strammere statsbudsjett. Boligmarkedet er i bedring, gjelden i husholdningene er redusert og arbeidsledigheten har gått noe ned. Også i de nordiske landene ser den økonomiske veksten ut til å ta seg opp selv om utviklingen mot slutten av fjoråret var svakere enn ventet. I Kina og andre framvoksende økonomier ligger det an til høye vekstrater også framover, men ikke fullt så høye som vi har sett de siste årene.

Samlet sett anslås veksten i BNP hos handelspartnerne til 1,2 pst. i 2013, litt lavere enn lagt til grunn i Nasjonalbudsjettet 2013, jf. tabell 2.1. Nedjusteringen har særlig sammenheng med lavere anslag for euroområdet og Sverige. For neste år ventes veksten hos handelspartnerne å ta seg opp til 2,3 pst.

Ifølge FNs internasjonale arbeidsorganisasjon (ILO) var det på verdensbasis om lag 200 millioner arbeidsledige i fjor, 28 millioner flere enn i 2007. Som andel av arbeidsstyrken utgjorde ledigheten 6 pst. Det er store forskjeller mellom regioner og land. Mens ledigheten i USA har avtatt fra 10 pst. høsten 2009 til 7,5 pst. i april i år, har ledigheten i euroområdet fortsatt å stige, til over 12 pst. I mange land er arbeidsledigheten blant ungdom særlig høy. På verdensbasis var 74 millioner ungdom mellom 15 og 24 år arbeidssøkende uten arbeidsinntekt i fjor. Den økonomiske veksten i industrilandene er for svak til å øke sysselsettingen i vesentlig grad, og arbeidsledigheten anslås å holde seg høy framover. For Norges handelspartnere anslås ledigheten å øke fra 7¾ pst. i fjor til nesten 8 pst. i år.

Lav kapasitetsutnytting bidrar til å holde inflasjonen i industrilandene nede. Til tross for sterk kredittvekst holdes også inflasjonen i framvoksende økonomier under kontroll. For Norges viktigste handelspartnere er årsveksten i konsumprisene anslått til 2,1 pst. både i år og neste år, ned fra 2,4 pst. i 2012.

Den akutte risikoen for en svakere utvikling er redusert både i Europa og USA. I euroområdet er usikkerheten nå særlig knyttet til mulig reformtrøtthet og til tilgangen på kreditt i de kriserammede landene. Fortsatt vanskelig tilgang til lån for husholdninger og foretak vil holde investeringene nede og dempe utsiktene til oppgang i produksjonen. Anslagene for den økonomiske utviklingen i USA bygger på at myndighetene kommer til enighet om et finanspolitisk opplegg for neste budsjettår som er mindre stramt enn det som følger av gjeldende lover. I USA og Japan er også mangelen på troverdige langsiktige planer for å få offentlige finanser inn på et bærekraftig spor et risikomoment. Begge landene har høy statlig gjeld og er sårbare om de lange rentene skulle øke vesentlig. I Kina er veksten i kreditt og investeringer urovekkende høy. Et eventuelt tilbakeslag i Kina kan trekke ned prisene på olje og gass og andre råvarer. Det kan få store negative følger for norsk økonomi, særlig dersom oljeprisen skulle bli liggende lavt over en lengre periode. På den annen side er det også forhold som kan bidra til at veksten i industrilandene tar seg raskere opp enn lagt til grunn i anslagene. Eksempler på dette er lave styringsrenter og utradisjonelle tiltak i pengepolitikken i flere land, effekter av vellykkede reformer og muligheten for styrket framtidstro blant husholdninger og bedrifter.

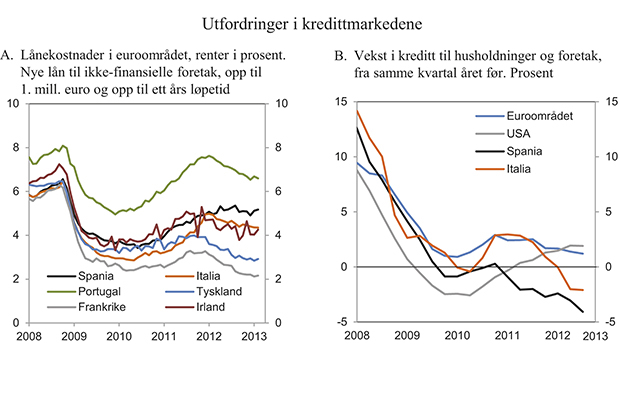

I USA ser veksten ut til å være på vei opp selv om finanspolitikken er noe strammere enn ventet. BNP økte med 0,6 pst. i første kvartal i år, etter svak oppgang i 4. kvartal i fjor. Stemningsindikatorer for husholdninger og bedrifter har gjennomgående steget de siste månedene. Boligmarkedet er i bedring og husholdningenes gjeld er betydelig redusert de siste årene. Målt som andel av disponibel inntekt er gjelden i amerikanske husholdninger nå tilbake på nivåer fra tidlig på 2000-tallet. Bankene har lettet på sin kredittpraksis, og kredittveksten er igjen på vei opp, jf. figur. 2.3B. Samlet sett kan dette indikere videre oppgang i konsum og investeringer framover. Også en bedring i arbeidsmarkedet gir grunn til å vente økt innenlandsk etterspørsel. Sysselsettingen øker, og arbeidsledigheten har gått noe ned. Konsumprisene anslås å øke moderat både i år og neste år.

Ved årsskiftet vedtok Kongressen å redusere omfanget av innstrammingene i finanspolitikken som utgjorde det såkalte budsjettstupet («fiscal cliff»). Det ble enighet om å begrense skatteøkningene og la være å innføre planlagte kutt i arbeidsledighetstrygden. Kongressen kom imidlertid ikke til enighet om å justere de automatiske utgiftskuttene som tidligere er vedtatt. Disse trådte derfor i kraft 1. mars i år. Rett før påske vedtok Kongressen budsjettet for resten av budsjettåret uten å begrense eller endre innretningen på kuttene.

Debatten om budsjettpolitikken i USA er imidlertid ikke over. Gjeldende fullmakt til å ta opp ny føderal gjeld går ut 18. mai. I forbindelse med vedtak om å utvide denne fullmakten kan spørsmålet om innretningen av statsbudsjettet igjen komme opp. Budsjettet for neste budsjettår, som løper fra oktober i år, er heller ikke avklart.

I euroområdet har BNP falt siden utgangen av 2011, og ny vekst ventes ikke før i andre halvår i år. Det er fortsatt store forskjeller mellom land. Utviklingen er særlig svak i de kriserammede landene i sør, men også i landene i nord har veksten falt. I Frankrike og Nederland ligger det an til fall i BNP i inneværende år, mens det i Tyskland kun er ventet svak oppgang. I Italia og Spania anslås BNP å falle kraftig for andre året på rad i 2013. Fortsatt innstramming i offentlige budsjetter, nedbetaling av gjeld i privat sektor, svak tillit og høy og økende arbeidsledighet holder veksten tilbake. Samtidig er bankenes kredittgiving fremdeles stram i mange land, særlig i landene i sør. Rentene husholdninger og foretak står overfor i disse landene er vesentlig høyere enn i for eksempel Tyskland, jf. figur 2.3A. I euroområdet samlet er veksten i kreditt til husholdninger og foretak lav og avtagende, og i flere av kriselandene er den negativ, jf. figur 2.3B. Flere euroland har bedret sin kostnadsmessige konkurranseevne de siste årene, jf. boks 2.1, men det tar likevel noe tid før dette slår vesentlig ut i samlet produksjon.

Figur 2.3 Utfordringer i kredittmarkedene

Kilde: Macrobond.

Oppgangen i arbeidsledigheten har fortsatt. I euroområdet sett under ett er ledigheten nå vel 12 pst. Det er store forskjeller mellom land. I Spania og Hellas er ledigheten rundt 27 pst., det høyeste nivået som er registrert så langt tilbake som det finnes sammenliknbare tall. Høy arbeidsledighet og lav kapasitetsutnytting trekker i retning av lav prisstigning. Inflasjonen anslås å ligge klart under inflasjonsmålet på 2 pst. de neste årene.

I tillegg til de pengepolitiske tiltakene fra ESB har myndighetene i EU fattet en rekke viktige beslutninger det siste halve året. I desember i fjor godkjente finansministrene i euroområdet en lenge utsatt utbetaling av kriselån til Hellas og nye tiltak for å lette landets gjeldsbyrde. I desember ble også rammene for et felles tilsyn for banker i euroområdet vedtatt, og i mars i år fikk de såkalte «two-pack-forslagene» for ytterligere budsjettkoordinering og overvåking i euroområdet tilslutning. Kypros trenger hjelp fra det internasjonale samfunnet for å håndtere krisen i landets store banksektor. Den 25. mars ble eurolandene enige om en krisepakke med lån på opp til 10 mrd. euro, hvorav 1 mrd. euro ventes å bli dekket av IMF. Finansieringsbehov ut over dette må Kypros dekke gjennom bidrag fra private kreditorer i de kriserammede bankene samt innstramminger i statsbudsjettet. Det ventes at de første utbetalingene til Kypros kan skje i mai. Det er også politisk enighet om å forlenge løpetiden på kriselånene til Portugal og Irland.

Eurolandene har kommet godt i gang med å bringe finanspolitikken over i et bærekraftig spor. Ifølge Europakommisjonens siste prognoser vil 8 av 17 euroland i løpet av 2013 få budsjettunderskudd som er lavere enn EUs traktatfestede øvre grense på 3 pst. av BNP. De krevende innstrammingene tærer på tilliten til politikerne og skaper sosiale og regionale spenninger. Det er en pågående diskusjon i EU om hvor raskt og på hvilken måte de nødvendige innstrammingene skal skje. Noen land har allerede varslet at de ikke vil nå tidligere fastsatte delmål i 2013, og det er ventet at flere land kan få utsettelser når EU skal utarbeide nye, landspesifikke tilrådinger i løpet av første halvår 2013.

Europakommisjonen analyserer nå den økonomiske situasjonen i EU-landene årlig med sikte på å identifisere makroøkonomiske ubalanser. I en rapport fra april i år har Kommisjonen identifisert ubalanser i 13 land. Land som er underlagt hjelpeprogrammer, kommer i tillegg. Ifølge rapporten har Spania og Slovenia makroøkonomiske ubalanser av et slikt omfang at de i stor grad hemmer mulighetene for vekst, sysselsetting og finansiell stabilitet. For Frankrike pekes det på svekket konkurranseevne, treg gjennomføring av nødvendige strukturreformer og en vedvarende vanskelig budsjettsituasjon. For Sverige, Danmark og Nederland trekker rapporten fram de høye gjeldsnivåene i privat sektor, hvorav mye er boliggjeld. I Finland er svekket konkurranseevne og en svak utvikling i eksporten bekymringsfull. Kommisjonen vil senere i år legge fram forslag for Rådet om eventuelle tiltak overfor landene.

Veksten i EUs største økonomi Tyskland dempes nå av den svake utviklingen i andre euroland, og de store overskuddene på den tyske driftsbalansen har avtatt. Det ligger an til en nokså beskjeden vekst i tysk økonomi i inneværende år, før sterkere innenlandsk etterspørsel antas å trekke veksten noe opp neste år. Arbeidsledigheten har avtatt gradvis siden høsten 2009. Finanspolitikken ble strammet inn i 2012, men antas å være om lag konjunkturnøytral framover.

Også i Storbritannia er utviklingen svak og vekstutsiktene svekket siden i fjor høst. I tillegg til lav etterspørsel i eksportmarkedene, trekkes den innenlandske etterspørselen ned av en svak inntektsutvikling i husholdningene og av at både bedrifter og husholdninger fortsatt betaler ned gjeld. Det strammes fortsatt inn i finanspolitikken. Som følge av svakere økonomisk utvikling ventes offentlige finanser først å komme i balanse i 2018. For å stimulere til vekst har den britiske regjeringen lagt inn flere forslag i statsbudsjettet for 2013/14. Blant annet reduseres selskapsskatten og arbeidsgiveravgiften. Ekstraordinære likviditetstiltak fra sentralbanken og lav styringsrente ventes også å bidra positivt. Arbeidsledigheten er anslått å holde seg rundt 8 pst.

Gjenoppbygging etter naturkatastrofen i 2011 bidro til en viss økonomisk vekst i Japan i 2012. Landet har imidlertid vært preget av svak vekst og lav eller negativ prisstigning i to tiår. For å få den økonomiske veksten opp har myndighetene den siste tiden lansert nye tiltak. Inflasjonsmålet er justert opp til 2 pst., og sentralbanken har annonsert omfattende kjøp av statsobligasjoner for de neste to årene. Regjeringen vil gjennomføre strukturpolitiske tiltak og varsler ekspansiv finanspolitikk selv om både budsjettunderskuddet og statsgjelden er høy. Det anslås at veksten i Japans økonomi vil ta seg opp i år og neste år. Arbeidsledigheten er ventet å holde seg forholdsvis lav. Mangelen på en troverdig plan for bedre balanse i statsfinansene er et usikkerhetsmoment.

Selv om den økonomiske situasjonen er bedre i de nordiske landene enn i mange andre land i Europa, påvirkes også våre naboland negativt av problemene i euroområdet. Veksten i produksjon og sysselsetting har avtatt, og arbeidsledigheten gikk opp gjennom fjoråret.

I Sverige er vekstutsiktene noe bedret den siste tiden. Stemningsindikatorer for husholdninger og foretak har tatt seg opp, og det ventes forholdsvis god vekst i innenlandsk etterspørsel framover. For å dempe effektene på produksjon og sysselsetting av krisen i euroområdet har regjeringen foreslått nye finanspolitiske tiltak i sitt reviderte budsjettforslag for 2013. Det strukturelle budsjettoverskuddet anslås likevel å øke svakt fra 2012 til 2013, slik at budsjettet anslås å virke om lag nøytralt på økonomien. Som følge av svak utvikling i svensk økonomi mot slutten av fjoråret er farten inn i 2013 lavere enn lagt til grunn i Nasjonalbudsjettet i fjor høst. Vekstanslaget for inneværende år er derfor nedjustert. Arbeidsledigheten er ventet å holde seg høy.

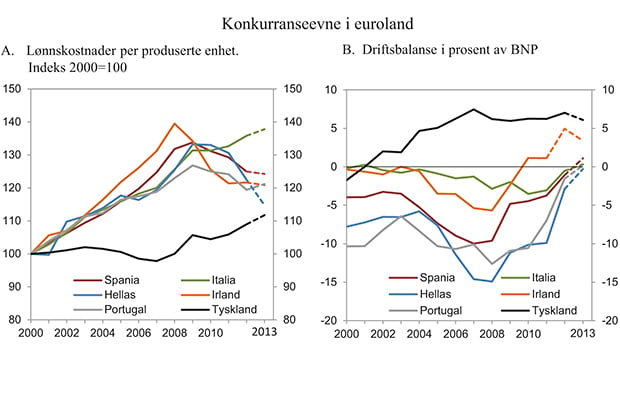

Boks 2.1 Konkurranseevne i euroland

Et lands kostnadsmessige konkurranseevne kan uttrykkes ved realvalutakursen, dvs. den nominelle valutakursen korrigert for utviklingene i lønnskostnader (eller priser). I et land med egen valuta kan realvalutakursen være en kraftfull støtdemper ved tilbakeslag i økonomien, ved at den nominelle valutakursen svekkes og konkurranseevnen bedres. For land med felles valuta er denne mekanismen satt ut av spill overfor andre land i valutaunionen, og verdien av den felles valutaen avgjøres av situasjonen for valutaområdet sett under ett. Et land som deltar i et valutasamarbeid vil derfor i hovedsak bare kunne bedre sin egen konkurranseevne ved å øke produktiviteten eller redusere de nominelle lønningene relativt til sine handelspartnere. Erfaringer viser at en slik lønnsutvikling sjelden lar seg gjennomføre uten oppgang i arbeidsledigheten. Mens fordelene med felles valuta er mange, som økt handel og integrasjon, er redusert fleksibilitet i realvalutakursen en ulempe, særlig i situasjoner der økonomien utsettes for store forstyrrelser.

Årene før finanskrisen var preget av høy etterspørsel og sterk vekst i mange land. I flere euroland steg lønnskostnadene per produserte enhet kraftig og bidro til svekket konkurranseevne, særlig i landene i sør. Finansiert med billig kreditt opparbeidet mange land seg betydelige underskudd i utenriksøkonomien. I Tyskland var utviklingen den motsatte, med lav og tidvis negativ vekst i lønnskostnadene, gradvis bedring av konkurranseevnen og store overskudd på driftsbalansen overfor utlandet. Disse makroøkonomiske ubalansene var medvirkende årsaker til eurokrisen.

I årene etter finanskrisen har lønnskostnadene per produserte enhet falt betydelig i flere land. Nedgangen har vært særlig kraftig i Hellas, men også i Irland, Spania og Portugal er lønnskostnadene på vei ned og konkurranseevnen bedret. Unntaket er Italia, der lønnskostnadene har fortsatt å stige. Samtidig er underskuddene i driftsbalansene kraftig redusert. I Irland ble underskuddet snudd til overskudd allerede i 2010. Ifølge IMF ligger det an til overskudd også i Portugal, Spania og Italia i inneværende år og for Hellas til neste år.

Rebalanseringen må ses i sammenheng med både strukturelle og konjunkturelle forhold. Flere land kom i store gjeldsproblemer i kjølvannet av finanskrisen, og arbeidsledigheten økte kraftig. For mange land var det ingen vei utenom kutt i lønninger og pensjoner. Bedringen i driftsbalansene skyldes i noen grad styrking av konkurranseevnen, men fall i innenlandsk etterspørsel har også spilt en betydelig rolle ved å redusere importen. Deler av forbedringen i utenriksøkonomien vil dermed trolig bli reversert når den økonomiske veksten i landene tar seg opp. Bedret konkurranseevne knyttet til høyere produktivitet, større fleksibilitet i arbeidsmarkedet eller varig skift nedover i lønningene kan derimot ha langvarige virkninger på balansen i utenriksøkonomien.

Figur 2.4 Konkurranseevne i euroland

Kilde: Europakommisjonen og IMF.

Også for Danmark og Finland er anslagene for BNP-veksten i 2013 justert ned. Etter fall i BNP i fjor ligger det nå an til svak oppgang i begge land i år. I tillegg til lav etterspørsel i eksportmarkedene har Danmark de siste årene slitt med svak innenlandsk etterspørsel som følge av tilbakeslag i boligmarkedet og høy gjeld i husholdningene. Lave renter ser nå ut til å ha stabilisert utviklingen i boligmarkedet. Sammen med utsikter til økte bedriftsinvesteringer og en gradvis bedring i eksporten, er dette ventet å trekke veksten opp framover. Moderat lønnsvekst og bedring i produktiviteten har styrket dansk konkurranseevne de siste årene. Målt ved endring i strukturell budsjettbalanse vil finanspolitikken i 2013 gi en kontraktiv impuls på rundt 1 pst. av BNP. Arbeidsledigheten, som økte kraftig under finanskrisen og har fortsatt oppover de siste årene, er ventet å avta litt neste år. I Finland preges den økonomiske utviklingen av lav eksportvekst og svak utvikling i elektronikkindustrien. I 2012 falt verdiskapingen i denne delen av industrien med over 10 pst.

I flere framvoksende økonomier avtok veksten i fjor. Nedgangen skyldtes lavere etterspørsel fra industrilandene og innstramminger i den økonomiske politikken. Til tross for avdempingen er veksten fortsatt langt høyere enn i de tradisjonelle industrilandene, og har dermed bidratt til å holde veksten i verdensøkonomien oppe. Veksten i framvoksende økonomier antas å ta seg noe opp igjen framover, men ikke til like høye nivåer som vi så før finanskrisen. Sterkere innenlandsk etterspørsel, gradvis bedring i eksportmarkedene og noen lettelser i den økonomiske politikken ventes å bidra til dette. Samtidig har høy kapitalinngang fra utlandet gjort flere land mer sårbare for markedsuro og internasjonale forhold.

I Kina var den økonomiske veksten litt lavere i fjor enn gjennomsnittet i de foregående ti årene. Veksten var likevel noe over myndighetenes annonserte mål på 7,5 pst. Kinesiske myndigheter legger vekt på at veksten framover skal være balansert og bærekraftig. På sikt ventes det derfor at den samlede etterspørselen vil bli vridd fra investeringer og eksport i retning av privat konsum. Selv etter flere år med solid vekst utgjør privat konsum fortsatt en mindre del av samlet BNP enn i andre land. På bakgrunn av sterk innenlandsk etterspørsel og bedring i landets eksportmarkeder ventes veksten i Kina å bli liggende over det annonserte målet i 2013, jf. tabell 2.1.

BNP-veksten i India falt betydelig i fjor, i hovedsak som følge av svakere utvikling i investeringene. Et offentlig budsjettunderskudd på om lag 8,3 pst. i 2012 og høy inflasjon gir indiske myndigheter lite handlingsrom i finans- og pengepolitikken. I inneværende budsjettår legger myndighetene opp til at en skatteøkning skal redusere budsjettunderskuddet. På lengre sikt vil en fortsatt sterk vekst i indisk økonomi trolig avhenge av betydelige strukturreformer og investeringer i infrastruktur. Sterkere utvikling i eksport og konsum samt en god regntid er anslått å bidra til at veksten tar seg noe opp fra i fjor til i år.

2.2 Norsk økonomi

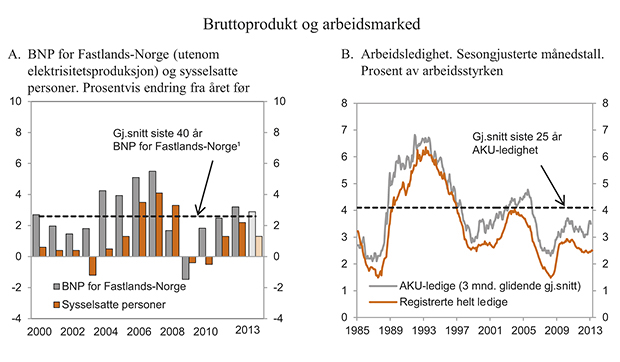

Situasjonen i norsk økonomi skiller seg fra situasjonen hos mange av våre handelspartnere. BNP for Fastlands-Norge tok seg raskt opp igjen etter finanskrisen i 2008 og 2009, og i fjor var veksten i den økonomiske aktiviteten i fastlandsøkonomien klart høyere enn gjennomsnittet for de siste 40 årene. Sysselsettingen er høyere enn før finanskrisen, og arbeidsledigheten er lav. Lave renter og god inntektsvekst har bidratt til oppgang i husholdningenes etterspørsel. Videre trekker høy etterspørsel fra petroleumsvirksomheten opp aktiviteten i leverandørnæringene i fastlandsøkonomien.

Samtidig har etterspørselen fra eksportmarkedene vært svak siden finanskrisen, og siden sommeren 2011 har prisene på deler av den tradisjonelle vareeksporten gått ned. Sammen med et høyt kostnadsnivå og en sterk krone gjør det at mange bedrifter innenfor tradisjonelt konkurranseutsatte næringer sliter. Verdiskapingen i tradisjonelle eksportbedrifter i industrien har gått markert ned siden 2008, og tendensen til todeling mellom oljerelaterte og andre næringer har tiltatt. Dette bildet understøttes av opplysninger fra Norges Banks regionale nettverk og SSBs konjunkturbarometer. Regjeringen har lagt fram forslag om skattetiltak for å motvirke todelingen i norsk økonomi, jf. nærmere omtale i avsnitt 3.10.

Veksten i norsk økonomi er forventet å holde seg rundt eller i overkant av sitt historiske gjennomsnitt i tiden framover. Fortsatt lave renter og økte inntekter tilsier fortsatt oppgang i husholdningenes forbruk fra 2012 til 2013, selv om utviklingen i lønnsoppgjørene så langt i år kan trekke i retning av litt lavere vekst enn tidligere lagt til grunn. Samtidig er igangsettingen av boliger hittil i år klart høyere enn på samme tid i fjor, og rapporteringer fra oljeselskapene peker i retning av høy vekst i petroleumsinvesteringene også i år. På den annen side tilsier den svake utviklingen hos viktige handelspartnere at veksten i den tradisjonelle vareeksporten vil bli lav i inneværende år. Oppgangen i fastlandsbedriftenes investeringer etter finanskrisen har vært svak. Det ventes lav vekst i disse investeringene også i 2013.

Samlet anslås veksten i BNP for Fastlands-Norge til 2,6 pst. i år, noe lavere enn lagt til grunn i fjor høst, jf. tabell 2.2. For neste år anslås veksten til 3 pst. Lavere elektrisitetsproduksjon er ventet å trekke veksten ned i år. Holder vi denne sektoren utenom, anslås veksten til 2,9 pst. i 2013. Til sammenlikning har BNP for Fastlands-Norge i gjennomsnitt vokst med 2,6 pst. per år over de siste 40 årene, både med og uten produksjon av elektrisitet.

Oppgangen i fastlandsøkonomien gjenspeiles i arbeidsmarkedet. Sysselsettingen ligger nå klart høyere enn før finanskrisen. Arbeidsledigheten er lav, både sammenliknet med gjennomsnittet for de siste 25 årene og sett i forhold til nivået i andre land. Veksten i sysselsettingen anslås å fortsette i 2013, men i et mer moderat tempo enn i fjor. Fortsatt høy arbeidsinnvandring ventes å gi om lag tilsvarende utvikling i arbeidsstyrken. Arbeidsledigheten anslås dermed å holde seg noenlunde stabil framover. Arbeidsmarkedet er nærmere omtalt i avsnitt 2.4.

Det tekniske beregningsutvalget for inntektsoppgjørene (TBU) har foreløpig anslått årslønnsveksten til 4 pst. i 2012, det samme ble lagt til grunn i Nasjonalbudsjettet 2013. I årets inntektsoppgjør er det så langt oppnådd enighet innenfor flere tariffområder både i privat og offentlig sektor. I lys av resultatene så langt anslås årslønnsveksten til 3½ pst. i 2013. Anslaget er justert ned siden Nasjonalbudsjettet 2013, der anslaget var 4 pst. Inntektspolitikken og lønnsoppgjørene er nærmere omtalt i avsnitt 3.8.

Den underliggende prisveksten, målt ved konsumprisene justert for avgiftsendringer og utenom energivarer (KPI-JAE), holdt seg lav og forholdsvis stabil gjennom fjoråret. En sterk krone bidro til nedgang i prisene på importerte konsumvarer, samtidig som prisene på norskproduserte primærnæringsvarer bare gikk moderat opp. Den lave underliggende prisveksten har fortsatt inn i 2013, og ventes å vare ved. Samlet sett anslås veksten i KPI-JAE å holde seg uendret fra 2012 til 2013, jf. tabell 2.2. Årsveksten i den samlede konsumprisindeksen (KPI) var lavere enn tilsvarende vekst i KPI-JAE i 2012. Dette skyldtes i hovedsak et markert fall i elektrisitetsprisene. I år ventes utviklingen i elektrisitetsprisene å trekke veksten i konsumprisindeksen opp, mens lavere priser på drivstoff og smøremidler trekker i motsatt retning. Samlet anslås veksten i KPI å ta seg opp med nesten 1 prosentenhet fra 2012 til 2013, jf. tabell 2.2.

Figur 2.5 Bruttoprodukt og arbeidsmarked

¹ Fastlands-Norge med og uten elektrisitet gir samme gjennomsnittlig årlig vekst.

Kilde: Statistisk sentralbyrå, NAV og Finansdepartementet.

Tabell 2.2 Hovedtall for norsk økonomi. Prosentvis volumendring fra året før1

Mrd kroner2 | ||||

|---|---|---|---|---|

2012 | 2012 | 2013 | 2014 | |

Privat konsum | 1 174,9 | 2,9 | 3,4 | |

Offentlig konsum | 625,9 | 2,1 | 2,5 | |

Bruttoinvesteringer i fast kapital | 598,2 | 8,1 | 5,9 | |

Herav: Oljeutvinning og rørtransport | 171,1 | 14,4 | 10,0 | 5,0 |

Bedrifter i Fastlands-Norge | 180,0 | 2,7 | 1,9 | |

Boliger | 139,8 | 7,4 | 6,8 | |

Offentlig forvaltning | 91,0 | 1,4 | 6,0 | |

Etterspørsel fra Fastlands-Norge³ | 2 211,6 | 2,9 | 3,3 | |

Eksport | 1 189,1 | 2,2 | -1,3 | |

Herav: Råolje og naturgass | 604,4 | 0,9 | -5,5 | |

Tradisjonelle varer | 310,3 | 2,6 | 0,5 | |

Tjenester utenom olje og utenriks sjøfart | 146,8 | 3,5 | 2,2 | |

Import | 804,1 | 3,3 | 4,7 | |

Herav: Tradisjonelle varer | 482,4 | 2,1 | 4,8 | |

Bruttonasjonalprodukt | 2 915,4 | 3,2 | 1,4 | 3,0 |

Herav: Fastlands-Norge | 2 206,3 | 3,5 | 2,6 | 3,0 |

Fastlands-Norge uten el.produksjon … | 3,2 | 2,9 | 3,0 | |

Andre nøkkeltall: | ||||

Sysselsetting, personer | 2,2 | 1,3 | ||

Yrkesandel (15–74) | 71,5 | 71,5 | ||

Arbeidsledighetsrate, AKU (nivå) | 3,2 | 3,4 | 3,5 | |

Registrert ledighet (nivå) | 2,5 | 2,5 | 2,6 | |

Konsumprisvekst (KPI) | 0,8 | 1,7 | ||

Vekst i KPI-JAE | 1,2 | 1,2 | ||

Råoljepris, kroner pr. fat4 | 649 | 600 | 587 | |

Årslønnsvekst | 4,0 | 3½ | ||

Driftsbalanse (pst. av BNP) | 14,2 | 10,8 |

1 Der ikke annet er angitt.

2 Foreløpige nasjonalregnskapstall i løpende priser.

3 Utenom lagerendring.

4 Løpende priser.

Kilde: Statistisk sentralbyrå, NAV og Finansdepartementet.

Tremåneders pengemarkedsrente på lån i norske kroner (NIBOR) falt klart gjennom andre halvår i fjor og har så langt i år ligget rundt 1,8 pst. Norges Bank har holdt styringsrenten på 1,5 pst. siden mars i fjor, og nedgangen i NIBOR skyldes i hovedsak lavere risikopåslag i pengemarkedene. Dette har bidratt til lavere innlånskostnader for bankene. Bankenes utlånsrenter til husholdninger og foretak har likevel vært nokså stabile det siste halve året. Økte rentemarginer i bankene bidrar isolert sett til bedre inntjening og gir dermed grunnlag for å styrke kapitaldekningen. Virkningen på norsk økonomi av økte utlånsmarginer dempes ved at Norges Bank tar hensyn til dette i sin vurdering av styringsrenten. Økte utlånsmarginer inngikk som en del av forklaringen da Norges Bank i mars i år nedjusterte prognosen for styringsrenten framover. Norges Banks rentebane fra siste pengepolitiske rapport antyder at styringsrenten vil bli liggende på dagens nivå fram mot neste vår, for deretter å bli satt gradvis opp til vel 2½ pst. mot slutten av 2015. Pengepolitikken er nærmere omtalt i avsnitt 3.4.

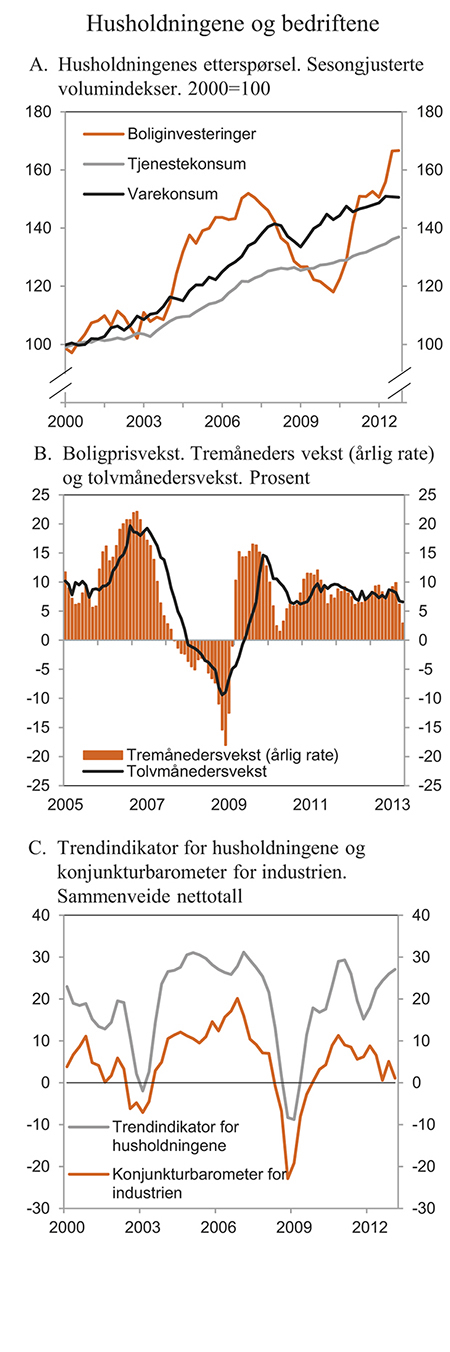

Lave renter og en fortsatt sterk vekst i inntektene har bidratt til å trekke opp etterspørselen fra husholdningene. Veksten i det private konsumet i fjor ble likevel lavere enn lagt til grunn i Nasjonalbudsjettet 2013. Det var særlig utviklingen i varekonsumet som trakk ned. Veksten i tjenestekonsumet har tatt seg jevnt opp siden finanskrisen og var i fjor på sitt høyeste nivå på fem år. I innværende år har varekonsumet tatt seg klart opp igjen. Også detaljomsetningsindeksen, som ikke inkluderer biler og elektrisitet, har økt. Ulike stemningsindikatorer peker nå i litt forskjellige retninger. Den positive utviklingen i TNS Gallups forventningsbarometer fortsatte i årets første kvartal, etter oppgang gjennom fjoråret. Indeksen til Opinion Perduco lå imidlertid klart lavere i april enn ved nyttår.

Selv om lønnsveksten anslås å bli litt lavere enn tidligere lagt til grunn, innebærer anslaget fortsatt en bedring i husholdningenes kjøpekraft. Samtidig sparer husholdningene en stor andel av sine inntekter. Spareraten, dvs. sparing målt som andel av disponibel inntekt, var i fjor nærmere 9 pst. Det er mer enn dobbelt så høyt som det historiske gjennomsnittet. Store deler av sparingen har sitt motstykke i investeringer i bolig. Dette innebærer at den høye spareraten undervurderer husholdningenes sårbarhet ved et eventuelt fall i inntektene. Samtidig har husholdningenes gjeld kommet opp på et historisk høyt nivå og er nå det dobbelte av de disponible inntektene. Ifølge Norges Banks utlånsundersøkelse falt låneetterspørselen fra husholdningene klart i 1. kvartal. Samtidig strammet bankene svakt inn på sin kredittpraksis overfor husholdningene. På den annen side viser SSBs kredittstatistikk at veksten i husholdningenes gjeld har fortsatt inn i inneværende år. Bankene forventer om lag uendret kredittetterspørsel fra husholdningene og små endringer i kredittpraksisen i 2. kvartal. Det er i denne meldingen lagt til grunn at husholdningenes sparerate holder seg om lag uendret i inneværende år. Det private konsumet anslås dermed å øke i takt med husholdningenes inntekter.

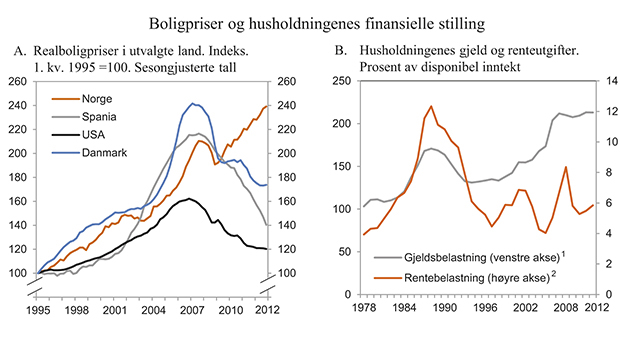

Etter mange års vekst har boligprisene nå kommet opp på et høyt nivå, jf. boks 2.2. Veksten i boligprisene må ses i sammenheng med sterk vekst i husholdningenes inntekter, lave renter og høy befolkningsvekst. Stigningen i boligprisene har blitt noe dempet i det siste. Korrigert for inflasjon har boligprisene økt med om lag 35 pst. siden bunnivået i november 2008.

Boligbyggingen er fortsatt høy. I Norges Banks regionale nettverk er det kontaktbedriftene i bygg og anlegg som melder om størst knapphet på arbeidskraft. Det kan være noe av forklaringen på at ordrereserver for boligbygg øker. Videre vurderer kontaktene i bransjen vekstutsiktene framover som gode, men noe svakere enn i tidligere intervjurunder. Arbeidsinnvandringen er fortsatt høy og bidrar til å øke etterspørselen etter boliger. Det legges til grunn at igangsettingen vil ta seg forsiktig opp fra 30 000 nye boliger i fjor til 30 500 nye boliger i år. Igangsetting slår erfaringsmessig ut i boliginvesteringene med et visst tidsetterslep, og investeringene ventes å vokse videre framover. Samlet sett er anslagene for veksten i boliginvesteringene fra 2012 til 2013 justert ned siden Nasjonalbudsjettet 2013, jf. tabell 2.2. Det skyldes noe svakere utvikling i boliginvesteringene på slutten av fjoråret enn tidligere lagt til grunn.

Veksten i offentlig etterspørsel har ligget under sitt historiske gjennomsnitt de siste årene, etter at aktiv bruk av finanspolitikken for å stabilisere den økonomiske utviklingen ga betydelig oppgang i etterspørselen fra offentlig forvaltning i 2009. Det finanspolitiske opplegget i denne meldingen anslås å gi en noe sterkere vekst i offentlig konsum og investeringer i 2013 enn i 2012, jf. tabell 2.2.

Investeringene i fastlandsforetakene svinger erfaringsmessig kraftig med konjunkturene. Etter å ha falt med rundt 5 pst. i 2010, tok investeringene seg noe opp igjen i 2011 og 2012. Lav vekst i fastlandsforetakenes investeringer har trolig sammenheng med usikkerhet om utsiktene for viktige handelspartnere. I tillegg har uro i finansmarkedene bidratt til å trekke rentene på bedriftslån opp. Videre kan den sterke oppgangen vi hadde i investeringene i forkant av finanskrisen ha begrenset behovet for nyinvesteringer. Statistisk sentralbyrås investeringstelling for 1. kvartal tilsier markert fall i industriinvesteringene i inneværende år, mens spørreundersøkelser blant næringslivsledere peker i retning av en nokså moderat vekst i investeringene framover. Investeringene innenfor kraftforsyning anslås på den annen side å øke markert. I Norges Banks utlånsundersøkelse melder bankene om lettelser i sin kredittpraksis overfor foretak i 1. kvartal i år, etter at de har rapportert om innstramminger siden 3. kvartal 2011. I 2. kvartal forventes det imidlertid igjen litt strammere kredittpraksis. Samtidig har foretakenes kredittvekst fra innenlandske kilder (K2) falt siden i fjor sommer. Den samlede kredittveksten i fastlandsforetakene (K3) holdt seg relativt lav gjennom 2012 og inn i inneværende år. Samlet understøtter utviklingen bildet av relativt moderat oppgang i investeringene. Veksten i fastlandsbedriftenes investeringer anslås å avta noe fra 2012 til 2013. Anslaget er justert ned sammenliknet med Nasjonalbudsjettet 2013.

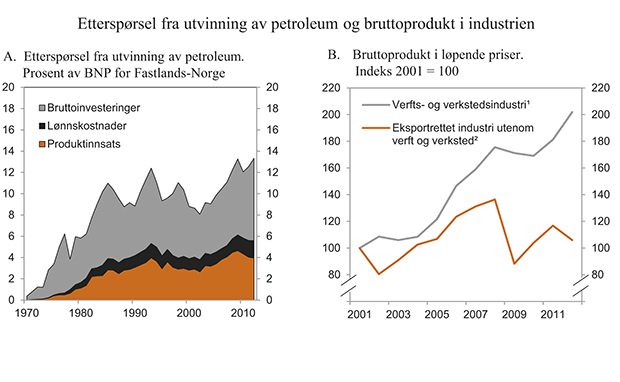

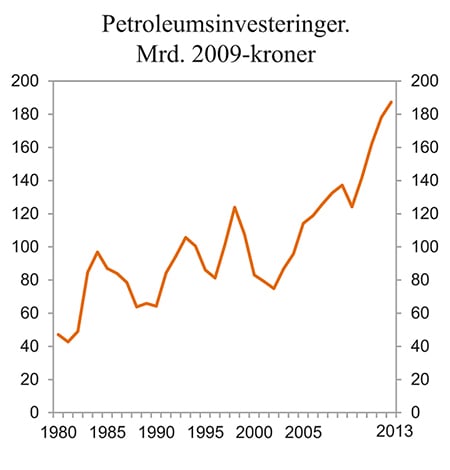

Petroleumsinvesteringene økte med vel 14 pst. i fjor og har vært en viktig drivkraft bak oppgangen i fastlandsøkonomien de siste årene. Både investeringene og andre leveranser til oljenæringen har bidratt til høy aktivitet i verft og verkstedsindustrien og andre norske leverandørbedrifter. SSBs investeringstelling for oljeutvinning og rørtransport tilsier at oppgangen i petroleumsinvesteringene fortsetter i år, og veksten anslås å bli noe sterkere enn lagt til grunn i Nasjonalbudsjettet 2013. Også i Norges Banks regionale nettverk forventer oljeleverandørnæringen videre vekst i produksjon og sysselsetting framover. Petroleumsvirksomheten er nærmere omtalt i avsnitt 2.3.

Etter å ha tatt seg klart opp gjennom andre halvår 2009 har eksporten av tradisjonelle varer svingt de tre siste årene, og nivået er fremdeles lavere enn forut for finanskrisen. Med unntak av fisk og foredlede fiskeprodukter samt elektrisitet har eksporten av de fleste store varegruppene utviklet seg svakt. Dette bildet preger også produksjonen i flere eksportrettede næringer i perioden, herunder i papir- og papirvareindustrien, kjemisk råvareindustri og i metallindustrien. Også prisutviklingen har vært svak i disse næringene og verdien av bruttoproduktet har dermed gått markert ned siden 2008, jf. figur 2.8B. Kontrasten er stor til industrinæringer som leverer til petroleumsvirksomheten i Norge, som verfts- og verkstedsnæringen, og det siste året har også eksporten av verkstedprodukter økt, etter nedgang de tre foregående årene. Sammen med oppgang i eksporten av fisk og elektrisitet bidro dette til at den samlede eksporten av tradisjonelle varer økte med 2,6 pst. i 2012. I denne meldingen er det lagt til grunn en viss oppgang i eksporten framover, i takt med at veksten hos våre handelspartnere tar seg opp. Fall i eksporten mot slutten av fjoråret og nedjusterte vekstutsikter for våre handelspartnere bidrar til at anslaget for veksten i eksporten av tradisjonelle varer i år likevel er lavere nå enn i Nasjonalbudsjettet 2013.

Boks 2.2 Nærmere om utviklingen i boligprisene

Etter et kortvarig fall i 2007/2008 har boligprisene i Norge igjen økt kraftig. Dette står i sterk kontrast til utviklingen i en rekke andre land, jf. figur 2.6A. Stigningen i boligprisene har blitt noe dempet i det siste. Korrigert for inflasjon har boligprisene økt med om lag 35 pst. siden bunnivået i november 2008.

Veksten i boligprisene viser betydelige regionale forskjeller. Mens boligprisene har tredoblet seg i Rogaland og Hordaland siden årtusenskiftet, har de doblet seg i Hedmark og Oppland, der oppgangen har vært minst. I fjor økte prisene mest i Buskerud med over 10 pst., og minst i Agderfylkene med en vekst på knapt 3 pst.

Den kraftige veksten i de norske boligprisene skyldes flere forhold. En sterk vekst i reallønningene og stigende sysselsetting har gitt høy vekst i husholdningenes inntekter siden årtusenskiftet. Denne utviklingen kan i stor grad tilskrives en markert bedring i bytteforholdet. Høy aktivitet og tiltakende etterspørsel etter arbeidskraft i norsk økonomi har trukket til seg mange arbeidsinnvandrere fra EU i denne perioden. Dette har bidratt til å løfte etterspørselen etter boliger. Lave renter og lett tilgang til lån i bankene har trukket i samme retning. Regionale forskjeller i boligprisutviklingen må ses i lys av at tempoet i boligbyggingen har variert i forhold til veksten i befolkning og inntekter. Også forventninger til den videre økonomiske utviklingen kan variere mellom regioner.

Siden 1993 har den prosentvise veksten i boligprisene gjennomgående vært høyere enn utlånsrenten etter skatt. Hvis det har festet seg en oppfatning blant husholdninger og utbyggere om at dette er en normalsituasjon, vil det framstå som svært gunstig å investere i bolig. Det kan føre til forventningsdrevet vekst i prisene. På samme måte kan et skift i forventninger forsterke et fall i boligprisene når markedet snur.

Oppgangen i boligprisene har gått sammen med et markert høyere nivå på husholdningenes gjeld, jf. figur 2.6B. Gjelden er nå i gjennomsnitt mer enn to ganger disponibel inntekt. Nivået er høyt både historisk og sammenliknet med andre land. Gjelden er ujevnt fordelt mellom husholdningene. I 2010 hadde 11 pst. av husholdningene en gjeld på mer enn fem ganger disponibel inntekt. Denne gruppen er særlig sårbar for renteøkninger, inntektsbortfall og fall i boligprisene.

Selv om gjelden er høy gjør dagens lave rentenivå at en forholdsvis liten andel av husholdningenes inntekter går til å betale renter, jf. figur 2.6B. Ettersom de aller fleste lån har flytende rente, vil imidlertid selv en moderat renteøkning raskt slå ut i en betydelig reduksjon i kjøpekraften. Finanstilsynets retningslinjer med bl.a. krav til økt egenkapital ved kjøp av bolig bidrar til mer robuste husholdninger og banker.

Siden årtusenskiftet har norsk økonomi nytt godt av en markert bedring i bytteforholdet. Bytteforholdsgevinster kan raskt snu. Norsk økonomi er sårbar for fall i råvarepriser, særlig fall i oljeprisen. Et markert fall i oljeprisen vil kunne føre til redusert aktivitet i fastlandsøkonomien og økende arbeidsledighet. En slik utvikling vil også kunne føre til fall i boligprisene. Den økte mobiliteten av arbeidskraft mellom land kan i en slik situasjon forsterke nedgangen i boligmarkedet. Irland er blant de land som har erfart hvor sterkt økt mobilitet av arbeidskraft kan bidra til å påvirke balansen i boligmarkedet. Et omslag i boligmarkedet vil kunne føre til økte tap i bankene. Regjeringen la 22. mars i år fram en proposisjon med forslag om å styrke kravene til egenkapital i bankene, se omtale i avsnitt 3.5.

Figur 2.6 Boligpriser og husholdningenes finansielle stilling

1 Brutto gjeld i prosent av disponibel inntekt.

2 Renteutgifter i prosent av disponibel inntekt pluss renteutgifter.

Kilde: Federal Reserve Bank of Dallas, Statistisk sentralbyrå og Finansdepartementet

Eksporten av tjenester utenom oljevirksomhet og utenriks sjøfart har vist sterk vekst de siste årene. Etter et kraftig fall i kjølvannet av den internasjonale finanskrisen tok tjenesteeksporten seg raskt opp igjen. I 4. kvartal 2012 var den nesten 10 pst. høyere enn ved forrige toppunkt i 2. kvartal 2008. Tjenesteeksporten er ventet å øke ytterligere i år.

Etter kraftig oppgang gjennom 2010 har veksten i importvolumet av tradisjonelle varer vært mer moderat gjennom de siste årene. Framover ventes vekst i innenlandsk etterspørsel å bidra til at veksten i importen tar seg opp. Anslaget er likevel noe nedjustert sammenliknet med Nasjonalbudsjettet 2013.

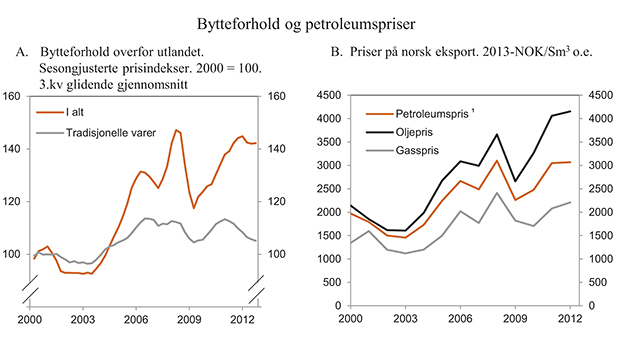

Økte priser på norske eksportprodukter har siden årtusenskiftet bidratt til en markert bedring i Norges bytteforhold overfor utlandet, jf. figur 2.10A.Bytteforholdet måles ved forholdet mellom eksport- og importpriser. Bedringen av bytteforholdet er blitt forsterket av lave priser på importerte konsumvarer i perioden. Sterk vekst i oljeprisen er den klart viktigste enkeltfaktoren bak utviklingen, men også utenom olje har prisutviklingen vært gunstig. Siden sommeren 2011 har imidlertid prisene på flere viktige eksportprodukter falt. Det skyldes dels en sterkere krone og dels lavere priser på bl.a. metaller og fisk. Mens prisene på eksport av fisk ser ut til å ha tatt seg opp i inneværende år, er utviklingen i metallprisene fortsatt svak. Siden midten av februar har også oljeprisen gått ned. Det anslås i denne meldingen at bytteforholdet for tradisjonelle varer vil holde seg om lag uendret fra 2012 til 2013, mens det samlede bytteforholdet når bl.a. også petroleum medregnes anslås å svekkes med rundt 2½ pst.

Figur 2.7 Husholdningene og bedriftene

Kilde: Statistisk sentralbyrå, EFF, Finn, Pöyry og TNS Gallup.

Figur 2.8 Etterspørsel fra utvinning av petroleum og bruttoprodukt i industrien

¹ Produksjon av metallvarer, elektrisk utstyr og maskiner, verftsindustri og annen transportmiddelindustri samt reparasjon og installasjon av maskiner og utstyr.

² Produksjon av metaller, papir og papirvarer, oljeraffinering, samt kjemisk og farmasøytisk industri.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Bedringen i bytteforholdet og høy aktivitet i petroleumssektoren har bidratt til at lønnsveksten i Norge har vært høy i internasjonal sammenheng i flere år. Ifølge Det tekniske beregningsutvalget for inntektsoppgjørene (TBU) var timelønnskostnadene i industrien i fjor nesten 70 pst. høyere i Norge enn hos våre handelspartnere i EU, regnet i felles valuta. Det høye kostnadsnivået gjør mange eksportbedrifter sårbare for fall i produktpriser, fortsatt høy lønnsvekst og en sterk krone. Målt ved konkurransekursindeksen var kronen i slutten av april i år vel 1 pst. svakere enn gjennomsnittet for i fjor, men 4½ pst. sterkere enn gjennomsnittet for de siste ti årene. I framskrivingene i denne meldingen er kronen anslått å holde seg nokså stabil fra 2012 til 2013.

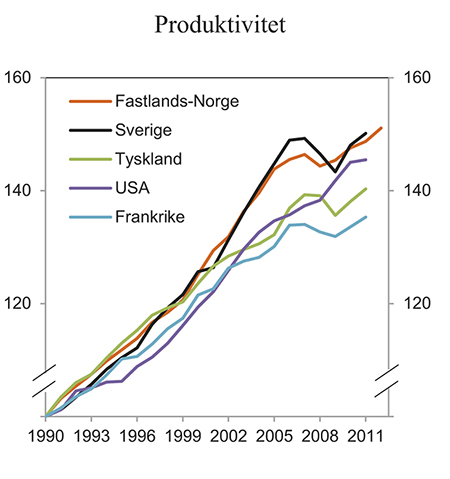

Figur 2.9 Produktivitet. Bruttoprodukt per utførte timeverk. Indeks 1990 = 100

Kilde: OECD, Statistisk sentralbyrå og Finansdepartementet.

Gjennom de siste 20 årene har veksten i produktiviteten vært høyere i vår fastlandsøkonomi enn for viktige handelspartnere som USA, Tyskland og Frankrike, jf. figur 2.9. Fra midten av forrige tiår gikk imidlertid veksten i produktiviteten ned, både i fastlandsøkonomien og blant de fleste av våre handelspartnere. Dette må bl.a. ses i sammenheng med konjunkturelle forhold. Etter hvert som aktiviteten i norsk økonomi har tatt seg opp etter finanskrisen, har også veksten i produktiviteten tatt seg noe opp igjen. Anslagene i denne meldingen innebærer at produktivitetsveksten for fastlandsøkonomien holder seg om lag uendret fra 2012 til 2013.

De store olje- og gassinntektene gir Norge store overskudd i driftsregnskapet overfor utlandet. For inneværende år anslås overskuddet i driftsregnskapet til rundt 320 mrd. kroner, eller i underkant av 11 pst. av BNP. Anslagene innebærer en nedgang sammenliknet med 2012, noe som særlig skyldes lavere eksportverdi av petroleum, samt svakere vekst i eksporten enn i importen av tradisjonelle varer.

Det er betydelig usikkerhet om den økonomiske utviklingen framover. Norsk økonomi er særlig sårbar for et markert fall i prisen på olje, og spesielt om det skulle skje som følge av en klart svakere utvikling i internasjonal økonomi. Industriens kostnadsmessige konkurranseevne er blitt svekket over mange år, og dette har gjort bedriftene mindre robuste overfor en slik utvikling. Kombinasjonen av høye boligpriser og et høyt nivå på husholdningenes gjeld øker risikoen for en korreksjon i boligmarkedet, som kan føre til et tilbakeslag i norsk økonomi. Dersom uroen i finansmarkedene skulle blusse opp igjen, kan det føre til at husholdninger og bedrifter utsetter forbruk og investeringer. Samtidig kan det ikke utelukkes at veksten internasjonalt tar seg raskere opp enn lagt til grunn eller at veksten i bedriftsinvesteringene, som nå ligger på et lavt nivå, blir sterkere enn forutsatt.

2.3 Petroleumssektoren

Høy økonomisk vekst har over flere år gitt stigende etterspørsel etter olje fra Kina og andre framvoksende økonomier. Dette har bidratt til å trekke oljeprisen opp. De siste årene har også prisene økt som følge av folkeopprør i flere oljeproduserende land i Midtøsten og Nord-Afrika og en tilspisset situasjon mellom Vesten og Iran. I fjor var gjennomsnittlig oljepris 112 dollar per fat, om lag det samme som året før.

Hittil i år har prisen på olje svingt mye. I januar og februar bidro forstyrrelser på produksjonssiden i flere land i Midtøsten og Nord Afrika til en markert økning i oljeprisen. Prisen nådde et toppnivå på nær 120 dollar per fat i midten av februar, men falt deretter til under 100 dollar i midten av april. Nedgangen må trolig ses i sammenheng med økt usikkerhet om framtidig utvikling i internasjonal økonomi. Svakere tall for veksten i Kina i 1. kvartal i år enn forventet bidro trolig til å forsterke nedgangen i oljeprisen. De siste ukene har oljeprisen tatt seg noe opp igjen. Gjennomsnittlig oljepris hittil i år har vært 110 dollar per fat.

Det er stor usikkerhet om utviklingen i oljemarkedet framover, både på etterspørsels- og tilbudssiden. Den økonomiske veksten i Kina og andre framvoksende økonomier er fortsatt høy, men bekymringene om utsiktene har økt, særlig for den kinesiske økonomien. Et tilbakeslag vil kunne få alvorlige konsekvenser for oljeprisen. På tilbudssiden er det bl.a. betydelig oppmerksomhet om hva produksjon av ukonvensjonell olje kan bety for oljemarkedet over tid.

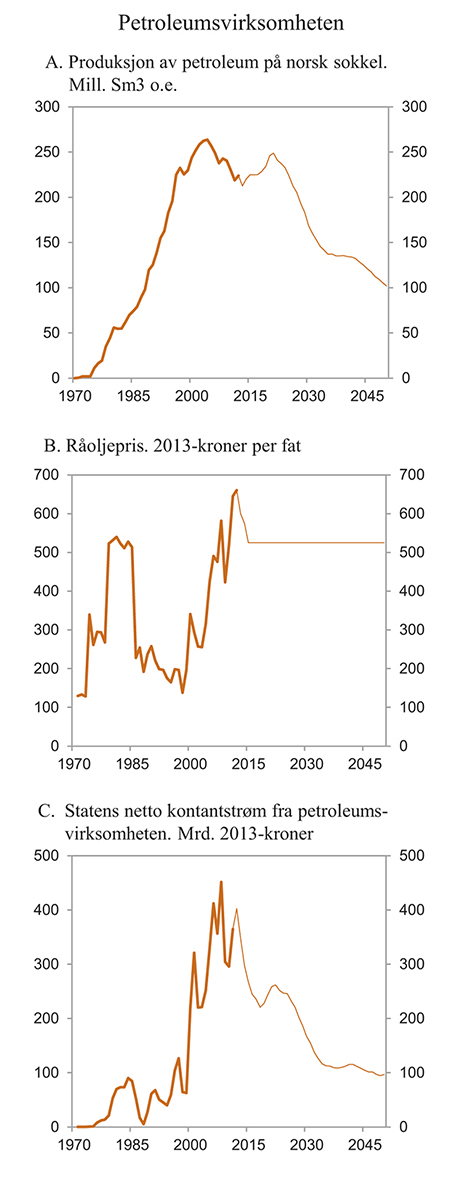

Prisingen i terminmarkedet kan tyde på forventninger om en viss nedgang i oljeprisen framover. I denne meldingen legges det til grunn en gjennomsnittlig oljepris på 600 kroner i år og 575 kroner til neste år (faste 2013-priser), jf. figur 2.11B. For årene fra og med 2015 forutsettes en oljepris på 525 2013-kroner per fat, jf. den nylig framlagte Perspektivmeldingen.

Figur 2.10 Bytteforhold og petroleumspriser

¹ Vektet med produksjonen av råolje og naturgass.

Kilde: Statistisk sentralbyrå og Oljedirektoratet.

Figur 2.11 Petroleumsvirksomheten

Kilde: Reuters EcoWin, Statistisk sentralbyrå, Oljedirektoratet, Olje- og energidepartementet og Finansdepartementet.

Gassprisen i Europa holdt seg forholdsvis stabil gjennom 2012. Den lave økonomiske veksten i euroområdet har isolert sett bidratt til lav vekst i etterspørselen etter gass de siste årene. Knapphet på LNG i det globale gassmarkedet har imidlertid virket i motsatt retning og bidratt til å holde gassprisen oppe. Gassprisen har imidlertid ikke økt på tilsvarende måte som oljeprisen. Gjennomsnittlig spotpris i Europa (NBP) i 2012 var 2,09 kroner per Sm3. Som følge av at deler av norsk gasseksport selges på langsiktige kontrakter der prisen er knyttet opp mot prisen på olje, var gjennomsnittlig pris på norsk gasseksport vel 15 øre høyere enn dette. Andelen gass som selges på kontrakter der prisen er knyttet til oljeprisen, har imidlertid gått ned den senere tiden, og den forventes å falle videre framover. I denne meldingen anslås gjennomsnittlig pris på norsk gasseksport til 2,20 kroner per Sm3 i år, og 2,05 kroner per Sm3 til neste år (faste 2013-priser). For årene fra og med 2015 beholdes gassprisforutsetningen fra Perspektivmeldingen 2013, som tilsvarer 1,9 kroner per Sm3 (faste 2013-priser). Det er betydelig usikkerhet om utviklingen i gassmarkedet framover, jf. boks 2.3

Andelen av gass i den samlede produksjonen av petroleum på norsk sokkel har økt de siste årene. Mens olje og NGL utgjorde 80 pst. av den samlede produksjonen i 2000, var andelen falt til 50 pst. i 2012, målt i energiekvivalenter. Denne fordelingen antas å holde seg rimelig stabil framover. En vektet indikator for gjennomsnittlig pris på petroleum fra norsk sokkel har steget mer enn gassprisene de siste ti årene, men mindre enn oljeprisen, jf. figur 2.11B.

Etter å ha passert toppen i år 2000 har produksjonen av olje på norsk sokkel gått tilbake. Oljeproduksjonen er nå vel 50 pst. lavere enn ved årtusenskiftet. Produksjonen av gass har derimot steget. I fjor var produksjonen av petroleum samlet sett i underkant av 225 mill. standard kubikkmeter oljeekvivalenter (Sm3 o.e.), jf. figur 2.11A. Det er 40 mill. mindre enn toppnivået i 2004. Det ventes at petroleumsproduksjonen vil stige til et toppnivå på i underkant av 250 mill. Sm3 o.e. i 2021, før den gradvis vil gå nedover.

Statens netto kontantstrøm fra petroleumsvirksomheten i 2013 anslås til 348 mrd. kroner, jf. figur 2.11C. Av dette utgjør betalte skatter og avgifter 213 mrd. kroner og netto inntekter fra Statens direkte økonomiske engasjement (SDØE) 121 mrd. kroner. Anslaget for statens netto kontantstrøm er noe nedjustert siden Nasjonalbudsjettet 2013. For 2014 anslås statens netto kontantstrøm til 304 mrd. kroner.

Boks 2.3 Petroleumspriser

En kraftig oppgang i oljeprisene har bidratt til at både lønnsomheten i sektoren og petroleumsinntektene til staten har økt markert de siste 10 årene. I fjor utgjorde råolje og naturgass vel 50 pst. av verdien av vår totale eksport, og inntektene fra sektoren utgjorde rundt 30 pst. av statens samlede inntekter. Den høye aktiviteten på sokkelen har også gitt betydelig etterspørsel etter varer og tjenester fra bedrifter på fastlandet, jf. avsnitt 2.2.

Utvinningen på norsk kontinentalsokkel, og sektorens bidrag til verdiskaping, arbeidsplasser og offentlige finanser, forventes å være betydelig i mange år framover. Nivået på aktiviteten og inntektene vil imidlertid avhenge av utviklingen i prisene på olje og gass. Det knytter seg betydelig usikkerhet til den langsiktige utviklingen i petroleumsprisene.

Historisk har det vært en nær sammenheng mellom veksten i energiforbruket og den økonomiske veksten. Siden 1990 har energiforbruket i verden gått opp med rundt 50 pst. og bidratt til den markerte veksten i petroleumsprisene etter årtusenskiftet. Nær hele veksten i etterspørselen har kommet fra Kina og andre framvoksende økonomier. Også framover vil veksten i verdensøkonomien ha stor betydning for utviklingen i petroleumsprisene.

Verdens energiforsyning domineres av fossilt brensel. Det er stor oppmerksomhet om menneskeskapte klimaendringer, og det forhandles om en internasjonal klimaavtale, jf. avsnitt 3.7. En effektiv klimapolitikk vil innebære høyere avgift eller kvotepris på CO2. Deler av prisøkningen vil bli veltet over på sluttbrukerne, samtidig som produsenter av gass, olje og særlig kull vil bære kostnader i form av reduserte produsentpriser.

Marginalkostnadene ved produksjon av petroleum varierer betydelig mellom ulike områder. Slike kostnader avhenger bl.a. av hvor lett tilgjengelig nye ressurser er og av prisene på stål og andre innsatsvarer. De siste ti årene har den sterke veksten i Kina bidratt til å øke prisene på slike råvarer, og dette har trukket marginalkostnadene opp. Mer effektiv utvinningsteknologi kan trekke i motsatt retning. Generelt viser erfaring at vedvarende høye priser på et produkt gir insentiver til å finne billigere måter å framstille det på eller å utvikle mer rimelige løsninger som kan erstatte produktet.

Både kostnadsnivå og tekniske utfordringer er bestemmende for tilgangen til petroleumsressurser. Utviklingen i teknologi vil derfor ha betydning for hvilke forekomster som kan utvinnes på en lønnsom måte. De siste årene har utvikling av metoder for horisontal boring redusert kostnadene ved utvinning av ukonvensjonelle petroleumsressurser, herunder skifergass og skiferolje. Dette har bidratt til en markert økning i produksjonen fra slike forekomster.

I USA har ukonvensjonell gass de siste årene utgjort rundt halvparten av den totale gassproduksjonen. Forekomstene av ukonvensjonell gass i USA er betydelige og vil trolig gjøre USA selvforsynt med gass i lang tid framover. Det er også store reserver av skifergass i Kina, India, Russland, Australia og i land i Midtøsten og Sør-Amerika. Også i enkelte europeiske land er trolig forekomstene av skifergass betydelige. Selv om de anslåtte globale ressursene er store, er det stor usikkerhet om hvor mye som kan hentes ut.

Den høye produksjonen av skifergass har bidratt til at gassprisen har falt i USA. Sammen med en høy oljepris har dette gjort at produsenter i økende grad har vridd produksjonen over fra gass til skiferolje og olje fra tette bergarter. Også ressursene av ukonvensjonell olje i verden er betydelige.

Observatører peker på mange forhold som trekker i retning av at det vil ta tid før produksjon av skifergass får så stort omfang at det får vesentlig betydning for det europeiske gassmarkedet. Europa er tett befolket. Bekymring knyttet til miljømessige konsekvenser vil kunne gjøre det vanskelig å få til ukonvensjonell gassutvinning i Europa. Utvikling av teknologi som bøter på dette, kan ta tid. Det kan også ta tid å få på plass en tilstrekkelig leverandørindustri som kan støtte en storskalaproduksjon av ukonvensjonell gass i Europa.

Totalformuen i petroleumsvirksomheten, definert som nåverdien av framtidig årlig kontantstrøm fra petroleumsvirksomheten fra og med 2013, kan anslås til i underkant av 4 300 mrd. 2013-kroner. I tråd med tidligere praksis legges det til grunn en realrente på 4 pst. i beregningene av formuen. Statens del av formuen, definert som nåverdien av statens netto kontantstrøm fra petroleumsvirksomheten, anslås til drøyt 4000 mrd. 2013-kroner. Den anslåtte formuen gir grunnlag for en permanentinntekt på vel 170 mrd. kroner, hvorav statens andel utgjør om lag 160 mrd. kroner. Beregningen er basert på forutsetningene om petroleumspriser og produksjonsutvikling som er lagt til grunn i denne meldingen. Avkastningen av kapitalen i Statens pensjonsfond utland inngår ikke i disse beregningene.

Etter nedgang på 9 pst. i 2010 steg petroleumsinvesteringene med drøyt 14 pst. både i 2011 og 2012, jf. figur 2.12. Dersom man ser de ti siste årene under ett, har det vært sterk vekst i petroleumsinvesteringene. Dette har bidratt betydelig til økt etterspørsel etter varer og tjenester fra fastlandsbedriftene i denne perioden. Rapporteringer fra selskapene viser at de venter ytterligere vekst i investeringene i år og neste år. I denne meldingen er det lagt til grunn en vekst i petroleumsinvesteringene på 10 pst. i 2013 og 5 pst. i 2014.

Figur 2.12 Petroleumsinvesteringer

Kilde: Statistisk sentralbyrå og Finansdepartementet.

2.4 Nærmere om utviklingen i arbeidsmarkedet

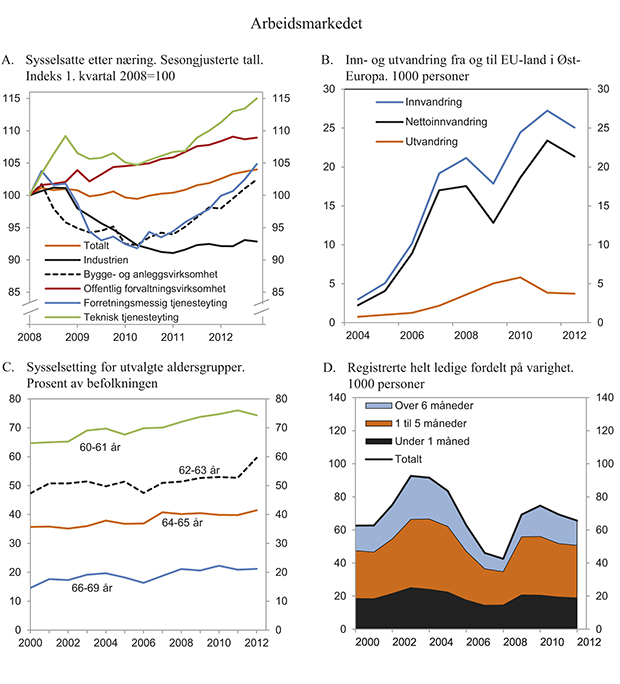

Oppgangen i norsk økonomi de siste årene gjenspeiles i god vekst i sysselsettingen og lav og stabil arbeidsledighet. Antall sysselsatte økte med 58 000 personer fra 2011 til 2012, etter en oppgang på 35 000 personer året før. Veksten var klart høyere i fjor enn i de tre foregående årene, og også høyere enn den gjennomsnittlige veksten fra 2003 til 2008. Privat sektor sto for om lag tre firedeler av veksten i sysselsettingen i fjor. Oppgangen var særlig sterk i bygge- og anleggsnæringen, i oljerelatert virksomhet og i flere tjenesteytende næringer, jf. figur 2.13A.

Målt som andel av befolkningen i yrkesaktiv alder (15–74 år) har sysselsettingen holdt seg relativt stabil de siste årene. Dette må ses i sammenheng med høy befolkningsvekst som følge av den rekordhøye arbeidsinnvandringen. Om lag 70 pst. av oppgangen i sysselsettingen i 2011 kom i form av arbeidsinnvandring og personer på kortidsopphold. Nettoinnvandringen, som omfatter alle former for innvandring, lå om lag på samme nivå i 2012 som i 2011. Samtidig endret sammensetningen seg i retning av færre innvandrere fra østeuropeiske land, jf. figur 2.13B, og Sverige. Det er disse landene som i størst grad har stått for arbeidsinnvandringen til Norge de siste årene. Denne utviklingen kan dermed indikere en noe lavere arbeidsinnvandring i 2012 enn i 2011.

Ifølge tall fra det kvartalsvise nasjonalregnskapet (KNR) økte sysselsettingen gjennom hele fjoråret, men langsommere i andre halvår enn i første. Arbeidskraftundersøkelsen (AKU) tyder på at sysselsettingen har fortsatt å øke. Ifølge AKU var det sysselsatt 7 000 flere personer i 1. kvartal 2013 enn i 4. kvartal 2012. Annen løpende informasjon tyder også på at etterspørselen etter arbeidskraft holder seg godt oppe. Blant annet tyder bedriftsundersøkelser fra NAV og Norges Bank på at et flertall av bedriftene planlegger å øke sysselsettingen framover, men i et mer moderat tempo enn i fjor. Konjunkturbarometeret for industrien underbygger dette inntrykket.

Samlet sett legges det i denne meldingen til grunn at oppgangen i sysselsettingen vil fortsette de nærmeste par årene, om lag i samme tempo som anslått i Nasjonalbudsjettet 2013. Det innebærer en oppgang på knapt 35 000 personer, eller 1,3 pst., fra 2012 til 2013, jf. tabell 2.3. Fra 2013 til 2014 anslås sysselsettingen å øke med i underkant av 30 000 personer, eller 1 pst.

Utførte timeverk økte noe mer enn antall sysselsatte personer i fjor, når en tar hensyn til at det var en arbeidsdag mindre enn året før. Forskjellen må ses i sammenheng med at sykefraværet avtok med 3,7 pst. fra 2011 til 2012 og at nedgangen i antall permitteringer fortsatte i fjor. Både helt og delvis permitterte regnes som sysselsatte i nasjonalregnskapet. På den andre siden bidro streiken i offentlig sektor i 2. kvartal i fjor isolert sett til å trekke tallet på utførte timeverk ned. Nedgangen i sykefraværet stoppet for øvrig opp gjennom høsten i fjor, og i denne meldingen er det lagt til grunn at det trygdefinansierte sykefraværet øker med 2 pst. fra 2012 til 2013. Det vil isolert sett trekke ned den gjennomsnittlige arbeidstiden per sysselsatt. Samlet sett anslås veksten i utførte timeverk å øke om lag på linje med sysselsettingen i 2013, når det justeres for ulikt antall virkedager fra året før.

Arbeidsstyrken økte med 48 000 personer, eller 1,8 pst., fra 2011 til 2012. Det var oppgang for både menn og kvinner og i alle aldersgrupper. Målt som andel av befolkningen i yrkesaktiv alder (15–74) var det bare mindre endringer i yrkesdeltakingen. Den samlede yrkesfrekvensen lå på 71,5 pst. i 2012, om lag som i 2011. Nedgangen fra konjunkturtoppen i 2008 synes dermed å ha stoppet opp. De siste årene har svingningene i yrkesdeltakingen vært størst i de yngste aldersgruppene. De yngste økte sin yrkesdeltaking i 2012 og ser dermed ut til å vende tilbake til arbeidsstyrken, etter at mange forlot arbeidsmarkedet til fordel for heltidsutdanning da etterspørselen etter arbeidskraft falt fra midten av 2008. Samtidig har den underliggende oppgangen i yrkesandelen for personer over 60 år fortsatt. Dette er en tendens vi har sett siden tusenårskiftet og som også gjør seg gjeldende i andre OECD-land. Økende utdanningsnivå, bedret helse og endringer i pensjonssystemene trekkes fram som viktige forklaringer på utviklingen. En økende andel eldre i arbeidsstyrken trekker likevel isolert sett i retning av at den samlede yrkesandelen i Norge vil avta med om lag ¼ prosentenhet per år de nærmeste årene.

Tabell 2.3 Hovedtall for utviklingen i arbeidsmarkedet. Prosentvis endring fra året før

Nivå 2012 | Årlig gj.snitt 2003–2008 | 2009 | 2010 | 2011 | 2012 | 2013 | |

|---|---|---|---|---|---|---|---|

Etterspørsel etter arbeidskraft: | |||||||

Utførte timeverk, mill. | 3 808 | 2,1 | -2,0 | 0,1 | 1,8 | 2,1 | 0,8 |

Gjennomsnittlig arbeidstid, timer per år | 1 420 | 0,2 | -1,6 | 0,6 | 0,4 | -0,1 | -0,5 |

Sysselsetting, 1000 personer 1 | 2 683 | 1,9 | -0,4 | -0,5 | 1,3 | 2,2 | 1,3 |

Tilgang på arbeidskraft: | |||||||

Befolkning 15–74 år, 1000 personer 2 | 3 743 | 1,1 | 1,5 | 1,7 | 1,7 | 1,7 | 1,5 |

Arbeidsstyrken, 1000 personer 2 ,3 | 2 677 | 1,4 | 0,0 | 0,5 | 1,0 | 1,8 | 1,5 |

Nivå: | |||||||

Yrkesandel (15–74 år)2, 4 | 72,4 | 72,8 | 71,9 | 71,4 | 71,5 | 71,5 | |

Yrkesandel (15–64 år)2, 4 | 78,7 | 79,0 | 78,2 | 78,0 | 78,4 | … | |

AKU-ledige2 | 3,7 | 3,2 | 3,6 | 3,3 | 3,2 | 3,4 | |

Registrerte arbeidsledige | 2,9 | 2,7 | 2,9 | 2,7 | 2,5 | 2,5 | |

1 Sysselsatte personer ifølge nasjonalregnskapet. Tilsvarer bosatte og ikke-bosatte personer som er sysselsatt i innenlandsk produksjonsaktivitet.

2 Årlig gjennomsnitt for 2003–2008 er justert for brudd i serien i 2006.

3 Arbeidsstyrken ifølge AKU. Tilsvarer summen av antall sysselsatte og arbeidsledige personer bosatt i Norge. Ikke-bosatte lønnstakere sysselsatt i innenlandsk produksjonsaktivitet inngår ikke i dette målet.

4 Tilsvarer arbeidsstyrken i prosent av befolkningen i yrkesaktiv alder.

Kilde: NAV, Statistisk sentralbyrå og Finansdepartementet.

Usikkerheten i arbeidstilbudet på kort sikt er først og fremst knyttet til omfanget av arbeidsinnvandringen, som i hovedsak har vært etterspørselsdrevet og svingt med konjunkturene i økonomien. En gunstig utvikling i norsk økonomi, kombinert med forventninger om fortsatt lav vekst og høy arbeidsledighet i store deler av Europa, vil trolig gjøre Norge attraktivt for arbeidsinnvandrere også de nærmeste årene. Statistisk sentralbyrå har anslått at nettoinnvandringen vil holde seg rundt 45 000 personer per år både i år og neste år, som er på linje med nivået for de to foregående årene. Det ventes at nettoinnvandringen deretter vil avta.

Veksten i arbeidsstyrken framover avhenger også av hvordan arbeidsstyrken tilpasser seg til det nye pensjonssystemet. Selv om det er ventet betydelige effekter på lang sikt, har reformen virket kun i kort tid. Løpende statistikk tyder på at reformen har gitt positive utslag på yrkesaktiviteten til eldre arbeidstakere, selv om styrken på effekten er usikker. Som det framgår av figur 2.13C har sysselsettingsandelen økt særlig sterkt for 62- og 63-åringer etter at fleksibel pensjonering ble innført for disse aldersgruppene. Samtidig har andelen 61-åringer som fortsatt står i arbeid ett år etter, økt mer fra 2011 til 2012 enn i de tre foregående årene. Ifølge en analyse fra NAV har innføringen av pensjonsreformen økt sannsynligheten for at personer i aldersgruppen 62–70 år fortsetter i jobb.

I denne meldingen legges det til grunn at arbeidsstyrken vil øke med om lag 40 000 personer, eller 1,5 pst., i 2013. Yrkesandelen anslås å holde seg på samme nivå som i fjor.

Figur 2.13 Arbeidsmarkedet

Kilde: NAV, Statistisk sentralbyrå og Finansdepartementet.

Arbeidsledigheten er fortsatt lav. Målt ved AKU avtok ledigheten fra 3,3 pst. i 2011 til 3,2 pst. i 2012. Mot slutten av 2012 økte imidlertid AKU-ledigheten noe, og i 1. kvartal utgjorde AKU-ledigheten 3,5 pst. av arbeidsstyrken. Tilsvarende økning observeres ikke i den registrerte ledigheten. Antall helt registrerte ledige har holdt seg forholdsvis stabil gjennom det siste året på om lag 2,5 pst. Ved utgangen av april var det registrert om lag 69 000 helt ledige ved NAV-kontorene, om lag 2 000 flere personer enn i april i fjor. I boks 2.4 er den ulike utviklingen i AKU-ledigheten og den registrerte ledigheten drøftet nærmere.

Utviklingen i antall permitteringer bekrefter inntrykket av høy aktivitet i deler av næringslivet. Permitteringer benyttes i hovedsak i industrien og i bygg og anlegg, og antallet avtok klart fra 2011 til 2012. I april var det 5 200 helt og delvis permitterte, 1 600 færre enn på samme tid i fjor. Heller ikke utviklingen i varslede permitteringer peker i retning av svakere utvikling i arbeidsmarkedet.

Mens den høye langtidsledigheten gir grunn til bekymring i mange europeiske land, har ledighet som varer over 6 måneder fortsatt å avta i Norge i 2012, jf. figur 2.13D. Som det framgår av figuren, har langtidsledigheten i Norge hatt en tendens til å øke i nedgangskonjunkturer. Det så vi både i 2002–2003 og i 2008–2009. Ungdomsledigheten (aldersgruppen 15–24 år) var 8,6 pst. i fjor, dvs. klart høyere enn den samlede AKU-ledigheten, men vesentlig lavere enn i våre naboland. En stor andel av ungdomsgruppen er dessuten ledig bare i kortere perioder.

I denne meldingen legges det til grunn at arbeidsledigheten holder seg noenlunde stabil framover. AKU-ledigheten anslås til 3,4 pst. i 2013 og 3,5 pst. i 2014. Dette er mer enn ½ prosentenhet lavere enn gjennomsnittsnivået for de siste 25 årene. Den registrerte ledigheten anslås å holde seg stabil på om lag 2,5 pst. av arbeidsstyrken.

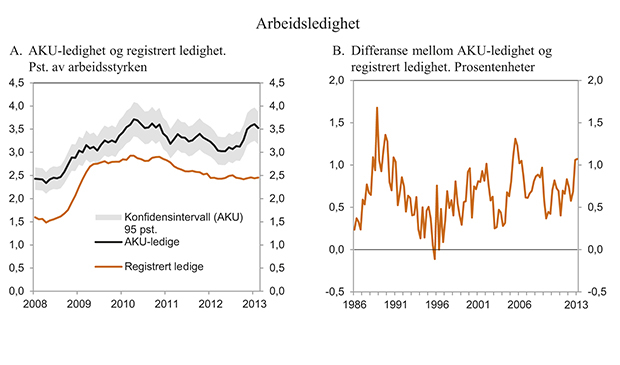

Boks 2.4 Forholdet mellom AKU-ledigheten og registrert ledighet

Arbeidsledigheten i Norge måles ved to datakilder. Statistisk sentralbyrå publiserer tall for arbeidsledighet basert på intervjuer av et utvalg av befolkningen, mens NAV publiserer tall for registrerte arbeidsledige. Som figur 2.14A viser, økte AKU-ledigheten gjennom andre halvår i fjor, mens den registrerte ledigheten holdt seg stabil.

Nivået på AKU-ledigheten ligger vanligvis høyere enn den registrerte ledigheten. I gjennomsnitt har denne forskjellen vært 0,6–0,7 prosentenheter de siste 20–25 årene, jf. figur 2.14B. Det er flere mulige årsaker til avvik mellom de to ledighetsmålene. AKU kan fange opp arbeidssøkere som har latt være å registrere seg hos NAV. Dette kan bl.a. omfatte ungdom og andre arbeidssøkere som ikke har rett på dagpenger. Deltakere på tiltak og personer med nedsatt arbeidsevne kan svare at de er ledige i AKU, men blir ikke definert som helt ledige i NAV. Motsatt kan en del registrerte ledige bli regnet som enten utenfor arbeidsstyrken fordi de ikke selv anser seg som reelle arbeidssøkere, eller som sysselsatte fordi de jobbet mer enn 1 time i undersøkelsesuken, som er kravet for å bli regnet som sysselsatt i AKU. I AKU regnes i tillegg helt permitterte som sysselsatt de tre første månedene av permitteringen, mens de inngår i statistikken over helt ledige fra NAV.

De to tallseriene har fulgt hverandre i grove trekk gjennom de siste årenes konjunkturforløp. I kortere perioder har det imidlertid vært større avvik. På midten av 1990-tallet var det forholdsvis små forskjeller mellom de to ledighetsmålene. Samtidig har AKU-ledigheten vært mer enn 1 prosentenhet høyere enn den registrerte ledigheten i enkelte år. Også gjennom de siste månedene har AKU-ledigheten ligget særlig høyt sammenliknet med den registrerte ledigheten.

Det kan synes som AKU-ledigheten responderer raskere enn den registrerte ledigheten i begynnelsen av perioder med svekkelse i arbeidsmarkedet. Dette ser ut til å være tilfelle i 1988, begynnelsen av 2000-tallet og i 2008. En mulig forklaring til dette kan være at det er grupper som i liten grad har dagpengerettigheter som først påvirkes av at etterspørselen etter arbeidskraft reduseres. Forskjellen mellom de to ledighetsmålene ser imidlertid også ut til å variere uten at konjunkturene endres. Dette kan være et resultat av generell utvalgsusikkerhet. Med et nivå på rundt 90 000 arbeidsledige har Statistisk sentralbyrå beregnet at AKU-ledigheten må ha en endring på rundt +/- 10 000 før en kan si at endringen er signifikant forskjellig fra null. Som andel av arbeidsstyrken innebærer dette et intervall for AKU-ledigheten fra om lag 3¼ pst. til 4 pst, jf. figur 2.14A.

Statistisk sentralbyrå foretar regelmessige kvartalsvise koblinger mellom antall AKU-ledige og antall arbeidssøkere registrert ved NAV-kontorene. Resultatene fra denne koblingen kan tyde på at noe av økningen i AKU-ledigheten fra 4. kvartal 2011 til 4. kvartal 2012 kan forklares ved at det er flere personer registrert med nedsatt arbeidsevne som anser seg som arbeidssøkere i AKU. Videre anser flere som deltar på arbeidsmarkedstiltak seg som AKU-ledige. Om lag halvparten av økningen i AKU-ledigheten gjenfinnes imidlertid ikke blant personer registrert i registrene til NAV.

Alt i alt er det for tidlig å konkludere med at utviklingen i AKU-ledigheten de siste månedene er et tegn på en svakere utvikling i arbeidsmarkedet framover. Annen løpende informasjon tyder bl.a. på at etterspørselen etter arbeidskraft fortsatt holder seg på et høyt nivå. I lys av dette kan derfor den observerte økningen i AKU-ledigheten i fjor høst skyldes tilfeldigheter.

Figur 2.14 Arbeidsledighet

Kilde: NAV, Statistisk sentralbyrå og Finansdepartementet.