2 De økonomiske utsiktene

2.1 Norsk økonomi

Aktiviteten i norsk økonomi er høy. Lave renter og sterk vekst i oljeinvesteringene trekker innenlandsk etterspørsel opp. Samtidig er ordresituasjonen gunstig både i industrien og i bygge- og anleggsnæringen, og inntjeningen i fastlandsbedriftene er god. Kredittveksten i foretakssektoren øker kraftig. Bedriftslederne ser lyst på den videre utviklingen, og det ligger an til ytterligere oppgang i bedriftsinvesteringene framover. Veksten i sysselsettingen tok seg markert opp gjennom andre halvår i fjor. Lønnsveksten er moderat selv om arbeidsledigheten er lav.

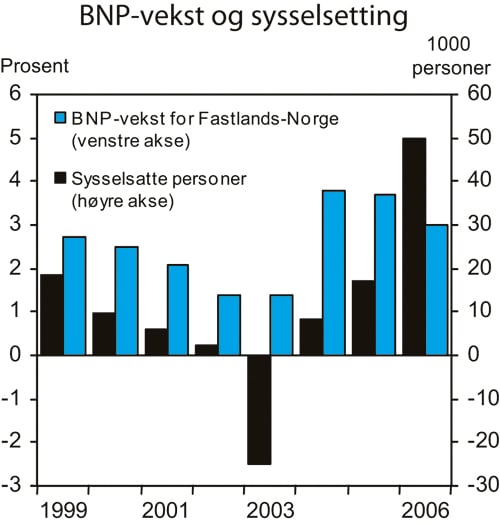

Figur 2.1 BNP for Fastlands-Norge og sysselsatte personer. Endring fra året før

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Veksten i verdensøkonomien er fortsatt sterk, til tross for høye oljepriser og en viss oppgang i rentenivået. Samtidig er den økonomiske veksten nå jevnere geografisk fordelt. Den solide veksten i USA og i de nordiske landene har blitt supplert av et oppsving i Japan. Videre ser den økonomiske veksten i Storbritannia ut til å ta seg noe opp igjen. I euroområdet tyder en rekke stemningsindikatorer på økt vekst, men usikkerheten er fortsatt stor ettersom utslaget i aktiviteten så langt har vært moderat. Alt i alt ventes det nå en BNP-vekst hos våre viktigste handelspartnere på 2 pst. i år, mens konsumprisene anslås å øke med 1 pst. fra i fjor til i år, jf. nærmere omtale i avsnitt 2.4.

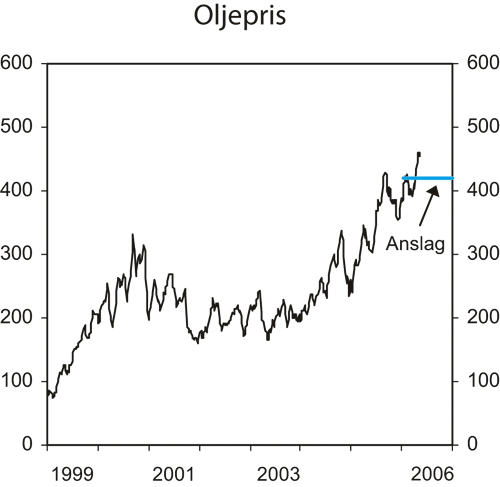

Den sterke veksten i verdensøkonomien de siste årene har bidratt til å trekke oljeprisen opp. Hittil i år har gjennomsnittlig oljepris vært 423 kroner pr. fat. Den høye prisen må også ses i sammenheng med lite ledig produksjonskapasitet og usikkerhet om oljeleveranser fra Irak og Nigeria. Videre kan konflikten om Irans kjerneforskningsprogram ha bidratt til å trekke prisen opp. I denne meldingen legges det til grunn en oljepris på 420 kroner pr. fat i 2006, jf. nærmere omtale i avsnitt 2.3.

Figur 2.2 Spotpris for Brent Blend. Kroner pr. fat

Kilde: EcoWin og Finansdepartementet.

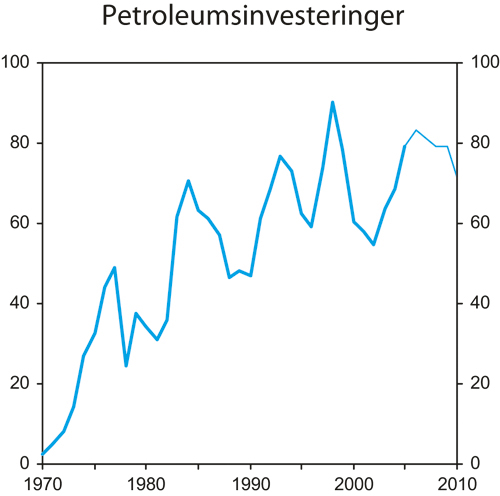

Den høye oljeprisen gir god lønnsomhet for petroleumsvirksomheten, og anslagene for investeringene i sektoren er oppjustert. Mens det i tilleggsnummeret til Statsbudsjettet 2006 var lagt til grunn at investeringene i petroleumsvirksomheten skulle flate ut fra 2005 til 2006, ventes det nå en volumvekst på 5 pst. Sammen med fortsatt oppgang hos våre handelspartnere og høy etterspørsel etter skip gir dette impulser til norsk verkstedsindustri. Samtidig øker husholdningenes etterspørsel markant. Igangsettingen av boliger har utviklet seg sterkere enn forutsatt, og det legges til grunn at igangsettingen vil holde seg på et høyt nivå også i år. Sysselsettingen øker raskere og arbeidsledigheten reduseres hurtigere enn ventet. Sterk vekst i antallet ledige stillinger viser at det er blitt vanskeligere å dekke behovet for arbeidskraft. Det ventes fortsatt god reallønnsutvikling.

Tabell 2.1 Hovedtall for norsk økonomi. Prosentvis endring fra året før1

| Mrd. kroner22005 | 2005 | 2006 | |

|---|---|---|---|

| Privat konsum | 799,2 | 3,8 | 3,1 |

| Offentlig konsum | 387,9 | 1,4 | 2,5 |

| Bruttoinvesteringer i fast kapital i alt | 356,1 | 10,8 | 7,7 |

| Herav: | |||

| Oljeutvinning og rørtransport | 88,2 | 15,7 | 5,0 |

| Bedrifter i Fastlands-Norge | 121,7 | 9,4 | 8,3 |

| Boliger | 79,5 | 14,5 | 8,1 |

| Offentlig forvaltning | 51,6 | 0,7 | 16,4 |

| Etterspørsel fra Fastlands-Norge | 1439,9 | 4,0 | 4,1 |

| Eksport | 862,2 | 0,5 | 1,2 |

| Herav: | |||

| Råolje og naturgass | 433,1 | -3,4 | -2,9 |

| Tradisjonelle varer | 228,8 | 5,6 | 2,7 |

| Import | 530,2 | 6,7 | 6,1 |

| Herav: | |||

| Tradisjonelle varer | 351,1 | 8,3 | 5,4 |

| Bruttonasjonalprodukt | 1906,1 | 2,3 | 2,2 |

| Bruttonasjonalprodukt for Fastlands-Norge | 1411,3 | 3,7 | 3,0 |

| Herav utenom elektrisitetsproduksjon | 1373,7 | 3,3 | 3,4 |

| Memo: | |||

| Sysselsatte personer | . . | 0,7 | 2,1 |

| Arbeidsledighetsprosent (AKU) | . . | 4,6 | 3,8 |

| Konsumprisindeksen (KPI) | . . | 1,6 | 2 |

| Konsumprisindeksen justert for avgiftsendringer og utenom energipriser (KPI-JAE) | . . | 1,0 | 1 |

| Årslønn | . . | 3 | 3 |

| Driftsbalanse overfor utlandet (pst. av BNP). | . . | 16,8 | 16,9 |

| Husholdningenes sparing, prosent av disponibel inntekt | . . | 12,1 | 3,6 |

1 Beregnet i faste 2003-priser.

2 2005-kroner.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Alt i alt anslås veksten i fastlandsøkonomien å bli 3,0 pst. fra 2005 til 2006. Det innebærer en oppjustering på prosentpoeng sammenliknet med tilleggsnummeret til Statsbudsjettet 2006. Neste år forventes en BNP-vekst noe over trend. Som følge av mye nedbør ble elektrisitetsproduksjonen høyere enn normalt i fjor, mens det for i år er lagt til grunn en normalisering av produksjonen. Veksten i BNP for Fastlands-Norge utenom elektrisitetsproduksjon anslås til 3,4 pst. Til sammenlikning var veksten utenom elektrisitetsproduksjon i fjor 3,3 pst.

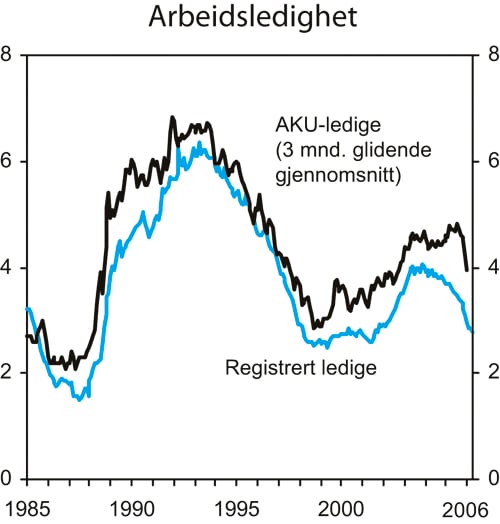

Arbeidsmarkedet er preget av at ledigheten faller og at sysselsettingen øker i høyt tempo. I tremånedersperioden desember 2005 – februar 2006 var det ifølge Arbeidskraftundersøkelsen (AKU) sysselsatt 62 000 flere personer enn i samme periode ett år tidligere og 42 000 flere personer enn i foregående tremånedsperiode. Omlegging av AKU fra årsskiftet kan ifølge Statistisk sentralbyrå ha bidratt til å øke sysselsettingstallene med 9 000 personer i denne perioden. Fortsatt høy aktivitet i norsk økonomi er ventet å bidra til fortsatt vekst i personsysselsettingen i tiden framover. Sysselsettingsveksten i 2006 anslås til 50 000 personer, mot 22 000 personer i tilleggsnummeret til Statsbudsjettet 2006.

Figur 2.3 Arbeidsledighet. Prosent av arbeids-styrken

Kilde: Aetat og Statistisk sentralbyrå.

Arbeidsledigheten faller raskt. Ved utgangen av april i år utgjorde den registrerte ledigheten 2,8 pst. av arbeidsstyrken, justert for normale sesongvariasjoner. I tremånedersperioden desember 2005 – februar 2006 var det 96 000 AKU-ledige, justert for normale sesongvariasjoner, tilsvarende 3,9 pst. av arbeids-styrken. Dette er 0,7 prosentpoeng lavere enn i foregående tremånedersperiode. Det anslås at AKU-ledigheten vil avta til 3 pst. av arbeidsstyrken som gjennomsnitt for 2006. Arbeidsledigheten ventes å falle ytterligere til neste år.

Så langt i konjunkturoppgangen har det norske arbeidsmarkedet hatt betydelig tilstrømming av arbeidskraft fra Norden og de nye EØS-landene. I flere av disse landene ligger det nå an til tiltakende vekst, avtakende ledighet og økende behov for arbeidskraft. Det kan bidra til å redusere innsiget av arbeidskraft til Norge og en ytterligere tilstramming av det norske arbeidsmarkedet framover. Arbeidsmarkedet er nærmere omtalt i avsnitt 2.2.

Til tross for bedringen i arbeidsmarkedet har lønnsveksten vært moderat så langt i denne konjunkturoppgangen. Ifølge Det tekniske beregningsutvalget for inntektsoppgjørene avtok årslønnsveksten for alle grupper sett under ett fra 3,5 pst. i 2004 til 3 pst. i 2005. Årets inntektsoppgjør, som er et hovedoppgjør, gjennomføres forbundsvist. I frontfaget (forhandlinger mellom Fellesforbundet og Norsk Industri og Byggeindustriens landsforening) ble det gitt et generelt tillegg på 1 krone pr. time for overenskomster med lokal forhandlingsrett, og et generelt tillegg på 1,50 kroner pr. time for overenskomster uten lokal forhandlingsrett. Den økonomiske rammen fra frontfaget synes så langt i stor grad å ha dannet mønster for øvrige tariffområder i privat sektor. På bakgrunn av resultatene fra lønnsoppgjørene som allerede er gjennomført, anslås årslønnsveksten for alle grupper sett under ett til 3 pst. fra 2005 til 2006. Anslaget, som er det samme som i tilleggsnummeret til Statsbudsjettet 2006, forutsetter at det vises moderasjon i de lokale forhandlingene. For Norges handelspartnere er lønnsveksten i år anslått til om lag 3 pst.

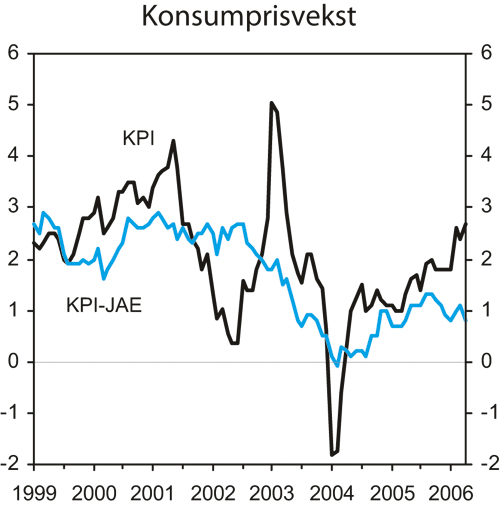

Figur 2.4 Konsumprisveksten totalt (KPI) og justert for endringer i avgifter og utenom energivarer (KPI-JAE). Prosentvis endring fra samme måned året før

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Konsumprisene (KPI) økte med 1,6 pst. fra 2004 til 2005. Prisveksten tiltok utover i 2005 og inn i 2006, særlig som følge av høyere priser på energivarer. Justert for avgiftsendringer og uten energivarer (KPI-JAE) var veksten fra 2004 til 2005 1,0 pst. Prisveksten målt på denne måten tiltok i første halvdel av fjoråret, men har deretter falt noe tilbake igjen. Fra april i fjor til april i år var veksten i KPI 2,7 pst. og i KPI-JAE 0,8 pst. For 2006 er det i denne meldingen lagt til grunn at KPI og KPI-JAE vil øke med henholdsvis 2 pst. og 1 pst. Anslaget for veksten i KPI er oppjustert med prosentpoeng sammenliknet med anslaget i tilleggsnummeret til Statsbudsjettet 2006. Oppjusteringen må særlig ses i sammenheng med den sterke veksten i energiprisene den siste tiden. Anslaget for veksten i KPI-JAE er nedjustert med prosentpoeng, bl.a. som følge av at den sterke kronen kan bidra til fortsatt svak utvikling i prisen på importerte konsumvarer. Det legges til grunn at veksten i KPI-JAE etter hvert vil ta seg opp, samtidig som en normalisering av energiprisene ventes å bidra til noe lavere vekst i KPI neste år.

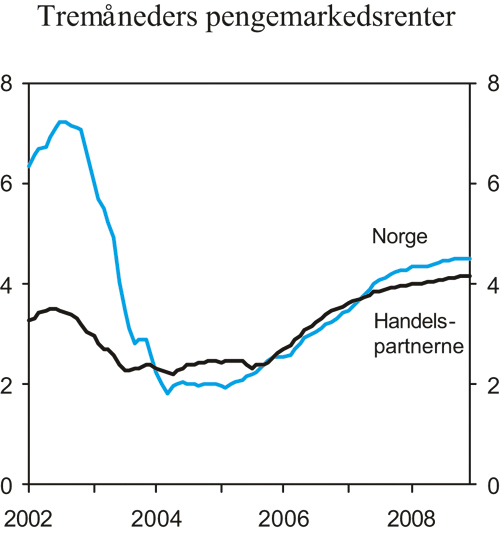

Boks 2.1 Renteframskrivinger

I denne meldingen er det beregningsteknisk lagt til grunn at de korte rentene utvikler seg i samsvar med de implisitte terminrentene beregnet på grunnlag av avkastningskurven i penge- og obligasjonsmarkedene fra slutten av april. For det kommende året er dette godt i tråd med Norges Banks renteprognose.

De implisitte terminrentene for inne-værende år har gått litt ned siden framleggelsen av tilleggsnummeret til Statsbudsjettet 2006, mens terminrentene for 2007 og framover har økt noe. Disse rentene viser nå et forløp der tremåneders penge-markedsrenten øker med nærmere prosentpoeng til om lag 3 pst. ved utgangen av året. Gjennom 2007 ventes pengemarkedsrenten å øke med nye prosentpoeng.

Tremåneders pengemarkedsrente i Norge er nå om lag lik gjennomsnittet av de tilsvarende rentene hos våre viktigste handelspartnere. Terminrentene tilsier at rentene etter hvert vil stige noe raskere i Norge enn hos handelspartnerne, slik at rentedifferansen kan ligge an til å øke til om lag prosentpoeng ved utgangen av neste år.

Figur 2.5 Teknisk framskriving av tremåneders pengemarkedsrenter. Faktisk utvikling og implisitte terminrenter. Prosent

Kilde: Norges Bank, EcoWin, Reuters og Finansdepartementet.

Norges Banks styringsrenter er satt opp med til sammen 0,75 prosentpoeng siden sommeren 2005, og foliorenten er nå 2,5 pst. I denne meldingen er det lagt til grunn at pengemarkedsrentene vil utvikle seg i samsvar med de implisitte terminrentene, beregnet på grunnlag av avkastningskurven i penge- og obligasjonsmarkedene i slutten av april, jf. boks 2.1. Dette innebærer at tremåneders pengemarkedsrenten vil ta seg opp med nærmere prosentpoeng fram mot utgangen av året. Dette er godt i tråd med Norges Banks renteprognose. I likhet med rentene i Sverige, Danmark og euroområdet er norske renter langsomt på vei oppover fra et historisk sett svært lavt nivå.

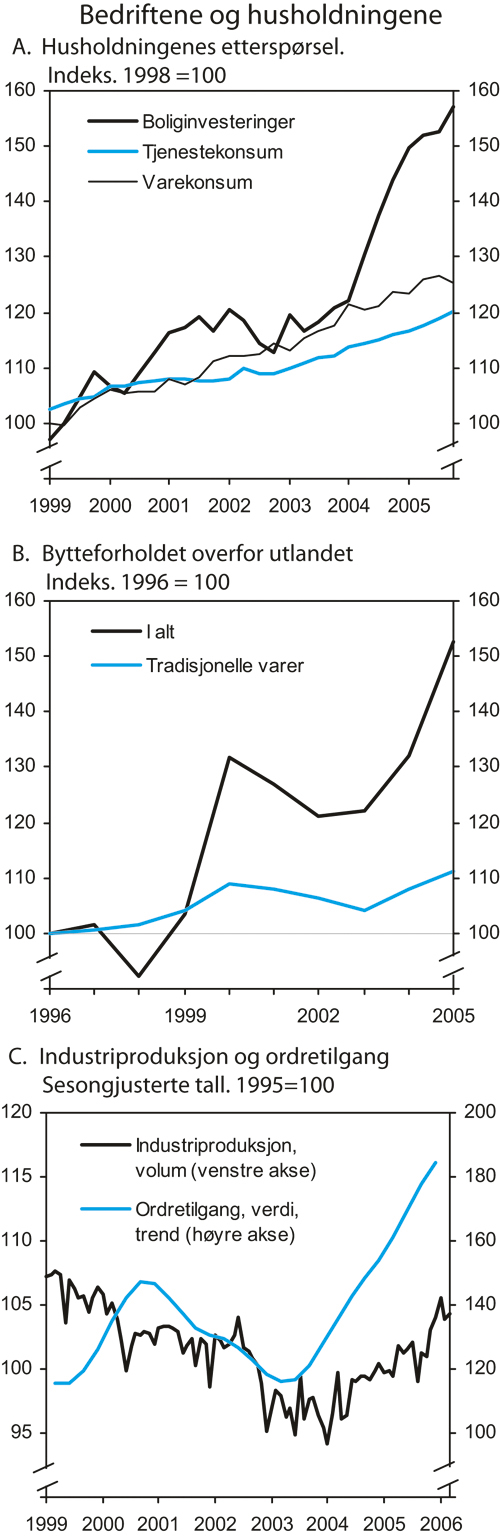

Figur 2.6 Husholdningene og bedriftene

Kilde: Statistisk sentralbyrå.

Kronekursen styrket seg gjennom store deler av fjoråret. For 2005 samlet sett var kronen 4,4 pst. sterkere enn året før, målt ved industriens effektive kronekurs. Styrkingen av kronen må bl.a. ses i sammenheng med bedrede vekstutsikter for norsk økonomi og den kraftige økningen i oljeprisen. Mot slutten av fjoråret svekket kronen seg noe, men siden midten av februar har den igjen styrket seg. Anslagene i denne meldingen er basert på terminvalutakursene fra slutten av april, som tyder på forventninger om at kronen vil holde seg om lag på dagens nivå de nærmeste årene. Et slikt kursforløp innebærer i tilfelle at kronen styrker seg med om lag 2 pst. fra i fjor til i år.

Tabell 2.1 oppsummerer de makroøkonomiske anslagene for 2006. Nedenfor gis en mer detaljert gjennomgang av forutsetningene som anslagene bygger på.

Veksten i husholdningenes etterspørsel holder seg sterk. Husholdningenes konsum av varer og tjenester økte med 3,8 pst. i fjor. Veksten i varekonsumet ser ut til å ha avtatt noe den siste tiden, mens veksten i tjenestekonsumet holder seg oppe. Nordmenns konsum i utlandet vokser sterkt. Lave renter, fortsatt bedring i arbeidsmarkedet og god inntektsvekst ventes å bidra til fortsatt høy vekst i det private konsumet, men det kan ligge an til at veksttakten dempes noe av den ventede gradvise oppgangen i rentenivået. For 2006 anslås veksten i det private konsumet til 3,1 pst., det samme som i tilleggsnummeret til Statsbudsjettet 2006.

Fortsatt sterk etterspørsel etter boliger bidro til at boligprisene økte med vel 9 pst. i fjor. Igangsettingen av nye boliger var svært høy i 2005, hele 31 600 boliger, og boliginvesteringene vokste kraftig. Fortsatt vekst i boligprisene trekker i retning av høy igangsetting også framover, mens økte renter trekker i motsatt retning. I lys av at igangsettingen nå ligger på et svært høyt nivå, anslås en svak nedgang i inneværende år til om lag 30 000 igangsatte boliger.

Husholdningenes gjeldøker fortsatt langt raskere enn deres inntekter, særlig for husholdninger med lavere og midlere inntekter. Husholdningenes gjeldsbelastning, dvs. gjeld i prosent av disponibel inntekt, er nå høyere enn på slutten av 1980-tallet, og kan øke til 200 pst. i løpet av neste år. Veksten i fordringene gjør at husholdningenes finansielle stilling samlet sett er god. Fordelingen mellom ulike husholdninger har imidlertid blitt skjevere de siste årene, og mange unge husholdninger har økt sin gjeld uten at fordringene har økt tilsvarende. Dette utgjør et usikkerhetsmoment og kan føre til en konsolideringsperiode med økt sparing.

Foreløpige tall fra Statistisk sentralbyrå viser at investeringene i petroleumsvirksomheten hadde en volumvekst på 15,7 pst. i 2005, til et nivå på 88,2 mrd. kroner. Petroleumsinvesteringene utgjorde med dette rundt 25 pst. av de samlede bruttoinvesteringene i norsk økonomi i fjor. For 2006 ventes en ytterligere volumvekst på 5 pst., mens det i tilleggsnummeret til Statsbudsjettet 2006 ble lagt til grunn samme nivå som i 2005. Snøhvit og Ormen Lange er de prosjektene som bidrar mest til det høye investeringsnivået i år. Det er erfaringsmessig stor usikkerhet knyttet til anslagene for petroleumsinvesteringene. Det vises til avsnitt 2.3 for nærmere omtale.

Investeringene i bedriftene i Fastlands-Norge økte ifølge foreløpige nasjonalregnskapstall med 9,4 pst. fra 2004 til 2005. Oppgangen var bredt basert, med god vekst både i industrien og tjenesteytende næringer. Flere forhold trekker i retning av at bedriftsinvesteringene vil fortsette å øke i tiden framover.

Kapasitetsutnyttingen i industrien ligger nå over gjennomsnittsnivået for de siste 20 årene, ifølge Statistisk sentralbyrås konjunkturbarometer. Sterk vekst i fastlandsøkonomien vil trolig føre til at kapasitetsutnyttingen stiger ytterligere, og bedriftene vil ha behov for å øke investeringene for å utvide kapasiteten.

Bedriftslederne venter at lønnsomheten vil holde seg på et høyt nivå også i år.

Kredittveksten i foretakssektoren tiltar kraftig.

Investeringstellingen for industri og kraftforsyning tyder på en oppgang i investeringene også i inneværende år.

Boks 2.2 Faktorer bak endringene i de makroøkonomiske anslagene

Veksten i fastlandsøkonomien i fjor ble betraktelig høyere enn anslått høsten 2004 i Nasjonalbudsjettet 2005 (NB05), jf. tabell 2.2. Den viktigste grunnen til dette er at veksten i elektrisitetsproduksjonen ble langt høyere enn ventet. Videre har rentene økt noe mindre enn det som ble lagt til grunn høsten 2004, og det har trolig bidratt til høyere innenlandsk etterspørsel. Både investeringene i fastlandsbedriftene og boliginvesteringene vokste klart sterkere enn anslått. Noe av den økte etterspørselen rettet seg mot utlandet, og importen av tradisjonelle varer økte også sterkere enn anslått. Veksten i eksporten av tradisjonelle varer ble derimot omtrent som lagt til grunn. Konsumprisveksten tok seg noe opp utover i 2005, men på årsbasis ble prisveksten likevel betraktelig lavere i 2005 enn anslått i NB05. Dette må bl.a. ses i sammenheng med at prisene på importerte konsumvarer fortsatte å falle gjennom året. Den nominelle årslønnsveksten ble lavere enn anslått, mens reallønnsveksten i 2005 ble om lag som lagt til grunn i NB05. Oljeprisen steg kraftig i løpet av 2005 og bidro til at overskuddet på statsbudsjettet ble større enn anslått.

For 2006 er veksten i BNP for Fastlands-Norge oppjustert med prosentpoeng i forhold til i tilleggsnummeret til Statsbudsjettet 2006 (TN06). Anslagsendringene må ses i sammenheng med at veksten i olje- og boliginvesteringene er oppjustert med hhv. 5,0 og 7,2 prosentpoeng, og at også investeringene i fastlandsbedriftene ser ut til å øke mer enn tidligere lagt til grunn. Arbeidsmarkedet har de siste månedene utviklet seg bedre enn ventet, og vekstanslaget for antall sysselsatte personer er justert betydelig opp, mens anslaget for AKU-ledigheten er redusert. Anslaget for veksten i konsumprisene er økt fra 1 i TN06 til 2 pst. i denne meldingen. Dette skyldes i hovedsak sterk vekst i energiprisene. Den høye oljeprisen bidrar til at overskuddet på statsbudsjettet anslås å bli høyere enn lagt til grunn i TN06.

Tabell 2.2 Finansdepartementets anslag for 2005 og 2006 på ulike tidspunkter. Prosentvis endring fra året før

| 2005 | 2006 | |||

|---|---|---|---|---|

| NB051 | Regnskap | TN061 | RNB061 | |

| Handelspartnerne: | ||||

| BNP | 2,8 | 2,2 | 2,4 | 2,7 |

| Konsumpriser | 1,8 | 1,7 | 1,8 | 1,7 |

| Arbeidsledighet, nivå | 6,5 | 6,5 | 6,4 | 6,1 |

| Norge: | ||||

| BNP Fastlands-Norge | 3,1 | 3,7 | 2,5 | 3,0 |

| BNP Fastlands-Norge utenom elektrisitet | 3,1 | 3,3 | 2,8 | 3,4 |

| Sysselsatte personer | 0,8 | 0,7 | 1,0 | 2,1 |

| Arbeidsledighetsprosent (AKU), nivå | 4,1 | 4,6 | 4,1 | 3,8 |

| Årslønn | 4,0 | 3 | 3 | 3 |

| Konsumprisindeksen (KPI) | 2 | 1,6 | 1 | 2 |

| Oljepris (kroner), nivå | 230 | 345 | 350 | 420 |

| Statsbudsjettet: | ||||

| Overskudd (mrd. kroner)2, nivå | 169,7 | 247,6 | 316,4 | 327,0 |

| Underliggende, reell utgiftsvekst | 1 | 1 | 1 | 2 |

| Strukturelt, oljekorrigert underskudd (nivå) 3 | 4,9 | 4,0 | 4,6 | 4,5 |

1 Nasjonalbudsjettet 2005 (NB05), tilleggsnummeret til St.prp. nr. 1 (2005 – 2006) (TN06) og Revidert nasjonalbudsjett 2006 (RNB06).

2 Inklusive Statens pensjonsfond-Utland (tidligere Statens petroleumsfond).

3 Prosent av trend-BNP for Fastlands-Norge.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Samlet sett legges det til grunn en vekst i bedriftsinvesteringene på 8,3 pst. i år.

I industrien ser den gunstige ordresituasjonen ut til å vedvare, og verdensmarkedsprisene på norske eksportvarer holder seg høye. Det ligger an til sterke etterspørselsimpulser fra oljesektoren også i år, etter sterk vekst i oljeinvesteringene i 2005. Dette påvirker særlig utviklingen i verkstedsindustrien. Også etterspørselen rettet mot norske skipsverft er svært høy.

Eksportvolumet av tradisjonelle varer økte med 5,6 pst. i 2005. På grunn av mye nedbør gjennom fjoråret var eksporten av elektrisk kraft spesielt høy. Utenom elektrisitet var eksportveksten om lag 2 prosentpoeng lavere. Dette er om lag 1 prosentpoeng svakere enn anslått markedsvekst. Tilgjengelig korttidsstatistikk tyder på at veksten i eksportvolumet har fortsatt med om lag samme styrke så langt i år. I denne meldingen anslås eksporten av tradisjonelle varer å øke med 2,7 pst. i år. Med en normalisering av nedbørsmengden vil også elektrisitetseksporten falle tilbake til et mer normalt nivå. Utenom elektrisitet anslås eksportvolumet å øke med 4 pst. i 2006.

Lønnskostnadsveksten har kommet ned de siste par årene. Kronekursen har imidlertid gjennomgående styrket seg igjennom store deler av 2005 og så langt i 2006. Det svekker industriens konkurranseevne. Det høye norske kostnadsnivået gjenspeiles i tap av markedsandeler for norske produsenter både på hjemmemarkedet og på eksportmarkedene. Anslagene i denne meldingen innebærer at norske eksportører vil tape markedsandeler også i tiden framover.

Importvolumet av tradisjonelle varer økte med 8,3 pst. fra 2004 til 2005, etter svært høy vekst også året før. Den kraftige importveksten må bl.a. ses i sammenheng med at en betydelig del av oppgangen i innenlandsk etterspørsel retter seg mot utenlandsproduserte varer og tjenester. I tillegg bidro trolig den sterke veksten i petroleumsinvesteringene gjennom fjoråret til den sterke importveksten, da petroleumsinvesteringene erfaringsmessig har en høy importandel. Det legges i denne meldingen til grunn relativt høy importvekst også i år. Veksttakten ventes imidlertid å dempes noe fra i fjor.

Bytteforholdet overfor utlandet, dvs. forholdet mellom eksport– og importpriser, er betydelig bedret de seneste årene, jf. figur 2.6. Det må særlig ses i sammenheng med oppgangen i råoljeprisen siden 2004. Også når en holder olje utenfor, har utviklingen i bytteforholdet de siste årene vært svært positiv, bl.a. som følge av prisutviklingen for viktige norske eksportprodukter som metaller og raffinerte petroleumsprodukter. Prisene på eksport av tradisjonelle varer økte i gjennomsnitt med 3,2 pst. fra 2004 til 2005, etter svært høy vekst året før. Importprisene på tradisjonelle varer var om lag uendret i fjor.

Driftsregnskapet overfor utlandet viste et overskudd på 320 mrd. kroner i 2005, tilsvarende 16,8 pst. av BNP. Overskuddet var om lag 87 mrd. kroner høyere i 2005 enn i 2004, i første rekke på grunn av den betydelige oppgangen i oljeprisen i fjor. I 2006 anslås overskuddet på driftsregnskapet til vel 340 mrd. kroner, eller 16,9 pst. av BNP.

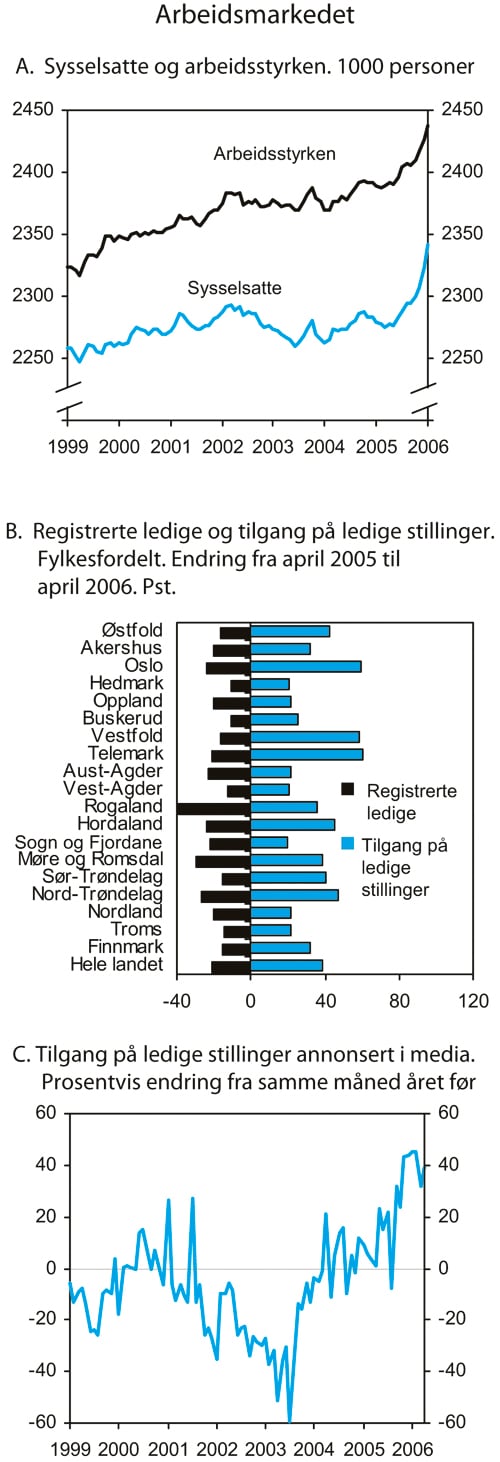

2.2 Utviklingen i arbeidsmarkedet

Sysselsettingen er på et høyt nivå og øker raskt. Både tilgangen på og beholdningen av ledige stillinger er stor. Økende tilstrømming av arbeidskraft fra flere av de nye EØS-landene har så langt bidratt til å dempe presset i det norske arbeidsmarkedet. Den siste tiden har arbeidsmarkedet likevel vist tegn til tilstramming. Ledigheten faller raskt, både målt ved Statistisk sentralbyrås arbeidskraftundersøkelse (AKU) og ved antallet registrert helt ledige ved arbeidskontorene. I tillegg rapporteres det om økende rekrutteringsproblemer i flere delarbeids-markeder.

Ifølge foreløpige nasjonalregnskapstall økte sysselsettingen med 17 000 personer fra 2004 til 2005. Sysselsettingsveksten tiltok mot slutten av fjoråret, og i 4. kvartal i fjor var sysselsettingen vel 26 000 personer høyere enn i samme kvartal året før. Tall fra AKU viser at sysselsettingsveksten har fortsatt inn i 2006, og i tremånedersperioden desember 2005 – februar 2006 var det sysselsatt 42 000 flere personer enn i foregående tremåneds-periode, sesongjustert, og 62 000 flere personer enn i samme periode ett år tidligere. En omlegging av AKU fra årsskiftet kan ifølge Statistisk sentralbyrå ha bidratt til å øke sysselsettingstallene med inntil 9000 personer i denne perioden. Sysselsettingsveksten har vært særlig sterk innen forretningsmessig- og finansiell tjenesteyting og i bygge- og anleggsnæringen. Helse- og sosialtjenester og varehandelen har også vist en klar vekst. I industrien har sysselsettingen økt moderat det siste året etter flere år med nedgang. Det er særlig bygging av skip og plattformer som nå bidrar til å trekke industrisysselsettingen opp.

Nedgangen i sykefraværet rundt sommeren 2004 ser nå ut til å ha blitt avløst av ny oppgang. Det anslås at det trygdefinansierte sykefraværet i 1. kvartal i år var om lag 10 pst. høyere enn i samme periode i fjor. I denne meldingen legges det til grunn en vekst i det samlede sykefraværet på 8 pst. i 2006, svarende til mer enn 10 000 normalårsverk.

Tilgangen på ledige stillinger har lenge økt kraftig, og i april i år var det registrert 39 pst. flere stillinger enn i samme måned i fjor. Også beholdningen av ledige stillinger har økt klart de siste månedene. Det kan tyde på at det har blitt vanskeligere å skaffe kvalifisert arbeidskraft. Inntrykket av tiltakende mangel på arbeidskraft underbygges av bl.a. Manpowers kvartalsvise abeidsmarkedsundersøkelse og opplysninger fra Norges Banks regionale nettverk. Nær halvparten av bedriftene i Norges Banks nettverk oppgir i marsrunden at de vil ha noen eller betydelige vanskeligheter med å møte en vekst i etterspørselen. Det er den samme andelen som i januarrunden, men høyere enn på høsten 2005, og flere enn før oppgir at mangel på arbeidskraft er skranken.

Tilgangen på arbeidskraft synes å være dårligere innen bygge- og anleggssektoren og tjenesteyting. Det rapporteres for mange bransjer at ingeniører er spesielt vanskelig å få tak i.

Tabell 2.3 Hovedtall for utviklingen på arbeidsmarkedet. Prosentvis endring fra året før

| Nivå 2005 | Årlig gj.snitt 1997 – 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | |

|---|---|---|---|---|---|---|---|

| Etterspørsel etter arbeidskraft: | |||||||

| Utførte timeverk. Mill. | 3 146 | 0,7 | -1,1 | -1,6 | 1,9 | 0,9 | 1,3 |

| Gjennomsnittlig arbeidstid, timer pr. år | 1 360 | -0,7 | -1,2 | -0,6 | 1,6 | 0,1 | -0,8 |

| Sysselsetting, 1000 personer | 2 313 | 1,4 | 0,1 | -1,0 | 0,3 | 0,7 | 2,1 |

| Tilgang på arbeidskraft: | |||||||

| Befolkning 16 – 74 år, 1000 personer | 3 312 | 0,4 | 0,6 | 0,7 | 0,8 | 0,9 | 0,9 |

| Arbeidsstyrken, 1000 personer | 2 400 | 1,0 | 0,7 | -0,1 | 0,3 | 0,8 | 1,3 |

| Nivå: | |||||||

| Yrkesfrekvens (16 – 74 år)1 | 73,2 | 73,5 | 72,9 | 72,6 | 72,4 | 72,8 | |

| Yrkesfrekvens (16 – 64 år)1 | 80,5 | 80,3 | 79,3 | 79,1 | 78,9 | … | |

| AKU-ledige2 | 3,5 | 3,9 | 4,5 | 4,5 | 4,6 | 3,8 | |

| Registrerte arbeidsledige2,3 | 2,6 | 3,2 | 3,9 | 3,9 | 3,5 | 2,8 |

1 Arbeidsstyrken i pst. av befolkningen i yrkesaktiv alder.

2 I prosent av arbeidsstyrken.

3 Brudd i serien i 1999. For årene 1997 – 1998 er det beregnet tall som er i samsvar med omleggingen.

Kilde: Statistisk sentralbyrå, Aetat og Finansdepartementet.

Så langt i denne oppgangskonjunkturen har arbeidsinnvandring fra våre naboland og flere av de nye EØS-landene bidratt til å avhjelpe flaskehalser i arbeidsmarkedet. Dette gjelder særlig i bygge- og anleggsnæringen og i deler av industrien, men også i hotell- og restaurant-næringen. Byggenæringens Landsforbund (BNL) melder at over 20 pst. av deres medlemsbedrifter benytter innleid utenlandsk arbeidskraft eller utenlandske underentreprenører. 80 pst. av disse bedriftene melder at manglende kapasitet er hovedårsaken til at de henter inn arbeidskraft fra utlandet. Konjunktursituasjonen og arbeidsmarkedet er nå i bedring i flere av de nye EØS-landene og i våre naboland. Denne utviklingen kan bidra til en ytterligere tilstramming av det norske arbeidsmarkedet i tiden framover.

Figur 2.7 Arbeidsmarkedet

Kilde: Statistisk sentralbyrå og Aetat.

Sterk etterspørsel etter arbeidskraft og optimisme i næringslivet tyder på fortsatt høy vekst i sysselsettingen i tiden framover. Sysselsettingsveksten fra 2005 til 2006 anslås til 50 000 personer. Dette er en oppjustering på 28 000 personer fra tilleggsnummeret til Statsbudsjettet 2006.

Arbeidsledigheten avtar klart. Den registrerte ledigheten har falt kraftig over en lengre periode, og ved utgangen av april i år var det registrert 66 600 helt ledige personer ved arbeidskontorene, svarende til 2,8 pst. av arbeidsstyrken sesongjustert. Det er en nedgang på 18 200 personer sammenliknet med april i fjor. Summen av helt ledige og personer på ordinære arbeids-markedstiltak ble i samme periode redusert med 25 700 personer. Nedgangen i den registrerte ledigheten skyldes både sterk avgang fra ledighet og at tilstrømmingen av nye ledige nå er svært lav.

Den registrerte ledigheten faller for alle yrkesgrupper. For ingeniører og ikt-arbeidere, bygge- og anleggsarbeidere og industriarbeidere har nedgangen vært om lag 30 pst. det siste året. Det er også en klar vekst i antall ledige stillinger for disse yrkesgruppene. Ledighetsnedgangen har vært svakest for personer med bakgrunn i barne- og ungdomsarbeid, undervisning, primærnæringene og helse-, pleie- og omsorgsarbeid. Den registrerte ledigheten har avtatt sterkere blant menn enn blant kvinner i denne oppgangskonjunkturen. Det må bl.a. ses i sammenheng med at aktivitetsveksten har vært særlig sterk i tradisjonelt mannsdominerte yrker som bygg- og anlegg og i deler av industrien. Nedgangen i den registrerte ledigheten har vært særlig sterk på Vestlandet og Sørlandet, der investeringsaktiviteten i olje- og gassektoren har vært høy. Ledigheten er høyest i Finnmark, der den ved utgangen av april i år utgjorde 4,9 pst. av arbeidsstyrken, etterfulgt av Oslo og Nordland, som begge nå har en registrert ledighet til-svarende 3,5 pst. av arbeidsstyrken. Ledighets-nivået i Oslo må i noen grad ses i sammenheng med at andelen førstegangsinnvandrere er høyere der enn i resten av landet. Dette er en gruppe med en høyere gjennomsnittlig arbeidsledighet enn befolkningen sett under ett.

Også antall arbeidssøkere uten arbeidsinntekt (AKU-ledige) faller nå klart. I perioden desember 2005 – februar 2006 var det ifølge AKU 96 000 arbeidsledige personer, justert for normale sesongvariasjoner. Dette svarer til 3,9 pst. av arbeidsstyrken. AKU-ledigheten er dermed 0,7 prosentpoeng lavere enn i den foregående tremånedersperioden og i samme periode ett år tidligere.

Det anslås at AKU-ledigheten vil falle fra 4,6 pst. som gjennomsnitt for 2005 til 3,8 pst. i 2006.

Bedringen på arbeidsmarkedet har ført til økt yrkesdeltakelse. I perioden desember 2005 – februar 2006 var det 27 000 flere personer i arbeidsstyrken enn i den foregående tre-månedersperioden, og 48 000 flere enn i samme periode ett år tidligere. Det er særlig menn i alderen 55 – 66 år og menn og kvinner i alderen 40 – 54 år som har meldt seg i arbeidsmarkedet det siste året. Det anslås at arbeidsstyrken vil vokse med 1 pst. i 2006. Dette tilsvarer en vekst på 30 000 personer. Anslaget er justert opp fra tilleggsnummeret til Statsbudsjettet 2006 og er sterkere enn den demografiske utviklingen isolert sett tilsier.

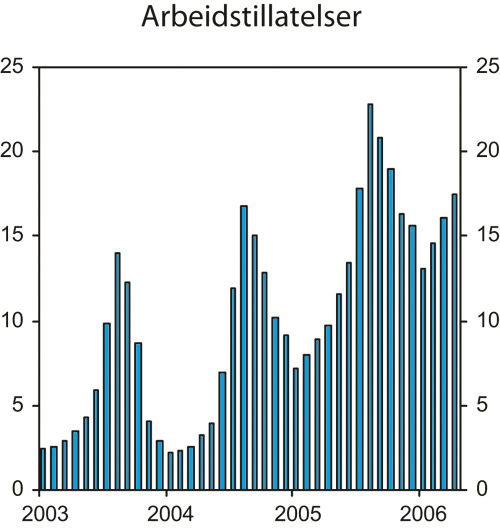

Boks 2.3 Arbeidsinnvandring fra nye EØS-land

Etter EØS-utvidelsen 1. mai 2004 har arbeidsinnvandringen fra de nye EØS-landene til Norge økt sterkt og bidratt til å avhjelpe flaskehalser i det norske arbeidsmarkedet. Innen bygg og anlegg har økt arbeidsinnvandring gjort det mulig med en sterk vekst i produksjonen, samtidig som lønnsveksten har holdt seg moderat.

Ifølge UDI ble det i årets første tre måneder utstedt 8200 arbeidstillatelser til borgere av nye EØS-land, mot 4500 arbeidstillatelser i samme periode i fjor. Andelen av disse som er fornyelser av allerede utstedte arbeidstillatelser, har økt klart det siste året, noe som kan tyde på at en stadig større del av de individuelle arbeidsinnvandrerne er i ferd med å etablere seg på det norske arbeidsmarkedet. Ved utgangen av mars var det 80 pst. flere gyldige arbeidstillatelser utstedt til personer fra de nye EØS-landene, sammenliknet med på samme tid i fjor. Figur 2.8 viser at selv om det fortsatt er et tydelig sesongmønster i arbeidsinnvandringen, er det også en tydelig trendmessig økning i antall individuelle arbeidsinnvandrere fra de nye EØS-landene.

Av de nordiske landene er det Norge som mottar klart flest arbeidsinnvandrere fra de nye medlemslandene. Nærmere 50 pst. av alle arbeidstillatelser med varighet utover tre måneder utstedt i Norden siden EØS-utvidelsen, er utstedt i Norge. Den høye andelen i Norge må ses i sammenheng med en god konjunktursituasjon og sterk etterspørsel etter arbeidskraft, at de norske overgangsordningene sikrer gode lønns- og arbeidsvilkår og at det ved EØS-utvidelsen allerede var etablert et nettverk basert på mange års bruk av utenlandsk arbeidskraft til sesongarbeid i jordbruket.

Det er vanskeligere å tallfeste hvor mange tjenesteytere og selvstendig næringsdrivende fra de nye EØS-landene som har kommet til Norge. Mye tyder imidlertid på at bruken av utenlandske underentreprenører er økende. Ifølge skattemyndighetene var det i 2005 760 virksomheter og 7330 arbeidstakere fra de nye EØS-landene på oppdrag i Norge. Dette er henholdsvis en dobling og en tredobling i forhold til året før.

Flere av de nye EØS-landene opplever nå en sterk økonomisk vekst. Særlig går økonomien godt i de baltiske landene. Samtidig går arbeidsledigheten ned i våre nordiske nabo-land. Det kan bidra til at færre arbeidstakere reiser fra de nye medlemslandene for å finne arbeid, og at det vil bli økt konkurranse fra våre naboland om den arbeidskraften som kommer til Norden.

Figur 2.8 Personer fra de nye EØS-landene med gyldig arbeidstillatelse. 1 000 tillatelser

Kilde: Utlendingsdirektoratet.

I 2005 var 77,6 pst. av alle personer i alderen 16 – 66 år yrkesaktive, dvs. enten sysselsatt eller arbeidssøkende. Anslagene i denne meldingen innebærer at yrkesfrekvensen vil øke ytterligere gjennom 2006, men likevel ligge noe lavere enn ved toppnivået fra 2001. Gjennomsnittsalderen til den yrkesaktive befolkningen har imidlertid økt noe siden 2001, og eldre aldersgrupper har i gjennomsnitt en lavere yrkesfrekvens enn yngre aldersgrupper. Korrigert for disse demografiske endringene er yrkesandelen i løpet av 2006 anslått å komme opp mot toppnivået i 2001. Antallet som mottar førtidspensjon, uførepensjon og attførings– eller rehabiliteringspenger har økt siden 2001. Dette tilsier at de ledige arbeidskraftsressursene nå er mer begrensede enn i 2001.

2.3 Petroleumsvirksomheten

Gjennomsnittlig oljepris hittil i år er 64,5 USD eller 423 kroner pr. fat. Oljeprisen steg noe i januar, for så å falle tilbake igjen i februar. Fra midten av mars har prisen igjen gått betydelig opp, og den 13. april var oljeprisen for første gang over 70 USD pr. fat. Prisutviklingen i år må ses i sammenheng med fortsatt god vekst i etterspørselen etter olje, lite ledig produksjonskapasitet, samt usikkerhet knyttet til oljeleveranser fra Irak og Nigeria. Konflikten om Irans kjerneforskningsprogram har også bidratt til oppgangen i oljeprisen.

Flere av de faktorene som har preget oljemarkedet den senere tiden, ventes å gjøre seg gjeldende også framover.

Tabell 2.4 Hovedtall for petroleumsvirksomheten

| 2005 | 2006 | 2007 | 2010 | Virkning av en endring i oljeprisen på 10 kroner i 2006 | |

|---|---|---|---|---|---|

| Forutsetninger: | |||||

| Råoljepris, kroner pr. fat | 345 | 420 | 368 | 308 | |

| Råoljepris, 2006-kroner pr. fat | 355 | 420 | 360 | 280 | |

| Produksjon, mill. Sm3 o.e. | 257 | 250 | 269 | 288 | |

| – Råolje og NGL | 172 | 163 | 174 | 168 | |

| – Naturgass | 85 | 87 | 95 | 121 | |

| Mrd. kroner: | |||||

| Eksportverdi1 | 444,5 | 502,0 | 498,0 | 463,3 | 9,4 |

| Påløpte skatter og avgifter2 | 201,4 | 235,2 | 223,9 | 187,4 | 6,6 |

| Betalte skatter og avgifter2 | 168,8 | 209,9 | 229,6 | 192,4 | 3,3 |

| Netto inntekt SDØE | 98,6 | 126,2 | 119,8 | 112,4 | 3,0 |

| Statens netto kontantstrøm3 | 275,5 | 348,7 | 362,0 | 315,3 | 6,3 |

| Mrd. kroner, 2003-priser: | |||||

| Investeringer i oljevirksomheten | 79,3 | 83,3 | 81,2 | 71,3 |

1 Råolje, naturgass, NGL og LPG.

2 Ordinær skatt på inntekt og formue, særskatt, produksjonsavgift, arealavgift og CO2-avgift.

3 Summen av betalte skatter og avgifter, netto innbetalinger fra Statens direkte økonomiske engasjement (SDØE) i petroleumsvirksomheten og betalt aksjeutbytte fra Statoil.

Kilde: Statistisk sentralbyrå, Olje- og energidepartementet og Finansdepartementet.

Det er fortsatt usikkerhet knyttet til oljetilbudet fra viktige produsentland. I Irak er det vedvarende uro, og ingen snarlig løsning i sikte. I Nigeria har uroligheter ført til at om lag 20 pst. av landets produksjon er nedstengt. Iran fikk en frist fra FN om å stoppe anriking av uran innen 30. april, men har hittil nektet å innrette seg etter dette. Det er uklart hva som vil skje i tiden framover.

International Energy Agency (IEA) og Energy Information Administration (EIA) venter en vekst i etterspørselen etter olje på 1,5 til 1,6 mill. fat pr. dag i 2006. Av dette ventes 0,8 – 1,2 mill. fat pr. dag å bli dekket av økt produksjon i land utenfor OPEC. Det forventes således et fortsatt stramt oljemarked.

De amerikanske råoljelagrene er større enn det som er vanlig for årstiden. Bensinlagrene har derimot falt mer enn vanlig gjennom mars og april pga. utsatt vedlikehold av flere raffinerier som følge av orkanene i høst.

De fleste av disse faktorene trekker i retning av en fortsatt høy oljepris. Dette gjenspeiles også i futuresmarkedet hvor det nå betales 73,1 USD pr. fat råolje levert i juli i år, og 74,9 USD for levering i desember. I denne meldingen legges det til grunn en oljepris på 420 kroner pr. fat i år, noe som er en oppjustering på 70 kroner pr. fat fra tilleggsnummeret til Statsbudsjettet 2006.

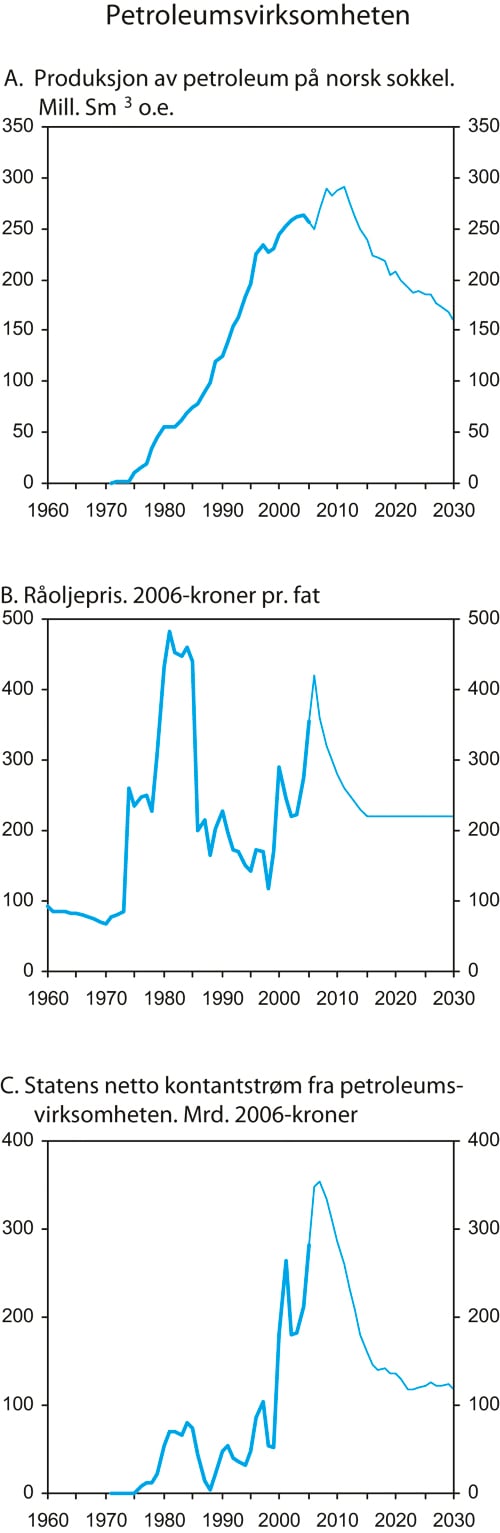

For årene framover legges det til grunn at oljeprisen faller gradvis til en langsiktig bane på 220 2006-kroner fra og med 2015. I forhold til tilleggsnummeret er oljeprisen oppjustert i hele perioden fram til 2015.

Ifølge Oljedirektoratet utgjorde petroleums-produksjonen på norsk sokkel 257 mill. standard kubikkmeter oljeekvivalenter (Sm3 o.e.) i 2005. For 2006 ventes det at produksjonen vil falle med om lag 3 pst. Det er den forventede utviklingen i oljeproduksjonen (inkl. NGL) som trekker ned samlet produksjon for inneværende år, mens produksjon av gass forventes å øke både i inneværende år og i årene framover. Også oljeproduksjonen ventes å øke noe i 2007 og 2008, bl.a. på grunn av forventet oppstart av feltene Alvheim, Fram og Volve. Anslagene for total petroleumsproduksjon er nedjustert med 4 pst. i 2006 og 5 pst. i 2007 i forhold til tallene gitt til tilleggsnummeret.

Figur 2.9 Petroleumsvirksomheten

Kilde: Olje- og energidepartementet og Finansdepartementet.

Oljedirektoratet anslår at totale utvinnbare ressurser på norsk sokkel pr. 31. desember 2005 var på 13,1 mrd. Sm3 o.e. Av dette er 33 pst. produsert, mens reserver som er utbygd eller vedtatt utbygd, utgjør 30 pst.

Verdien av eksportenfra petroleumssektoren anslås til 502,0 mrd. kroner i 2006, 40,7 mrd. kroner mer enn i tilleggsnummeret. Oppjusteringen skyldes høyere anslag for oljeprisen.

Statens netto kontantstrømfra petroleums-virksomheten i 2006 anslås nå til 348,7 mrd. kroner. Anslaget er 20,7 mrd. kroner høyere enn i tilleggsnummeret. Økt anslag for oljeprisen trekker opp, men motsvares i noen grad av lavere produksjonsanslag og økte lete- og produksjonskostnader.

Verdien av petroleumsformuen, definert som nåverdien av netto kontantstrømmen fra petroleumsvirksomheten fra og med 2006, anslås til 4310 mrd. 2006-kroner. Statens andel av formuen anslås til om lag 3790 mrd. 2006-kroner. I tråd med tidligere praksis er det lagt til grunn en realrente på 4 pst. i beregningen av formuen. I forhold til anslagene gitt i Nasjonalbudsjettet 2006 er formuen oppjustert med 100 mrd. 2006-kroner, mens statens andel er oppjustert med 80 mrd. 2006-kroner. Oppjusteringen skyldes hovedsakelig høyere oljeprisanslag for hele perioden fram til 2015. Realavkastningen, eller permanentinntekten, av petroleumsformuen utgjør om lag 170 mrd. 2006-kroner. Av dette utgjør statens andel om lag 150 mrd. kroner. Avkastningen av formuen i Statens pensjonsfond – Utland, inngår ikke i disse beregningene. Ved utgangen av 2005 utgjorde den samlede kapitalen i fondet 1390 mrd. kroner, noe som gir en forventet realavkastning på knapt 56 mrd. kroner.

Foreløpige nasjonalregnskapstall viser at investeringene i oljeutvinning og rørtransport utgjorde 88,2 mrd. kroner i 2005. I 2006 ventes petroleumsinvesteringene å vokse med 5 pst. regnet i volum. Det er spesielt utbyggingen av Snøhvit og Ormen Lange som bidrar til det høye investeringsnivået i år. For 2007 og 2008 ventes en volumnedgang på 2,5 pst. pr. år. Nedgangen må ses i sammenheng med at investeringene på Snøhvit og Ormen Lange gradvis trappes ned, uten at nye prosjekter av tilsvarende størrelse ventes å bli satt i gang. Den forventede nedgangen blir imidlertid dempet av den høye oljeprisen, som gir incentiver til økt leting og utbygging.

Figur 2.10 Investeringene i petroleumsvirksomheten. Mrd. 2003- kroner

Kilde: Statistisk sentralbyrå, Olje- og energidepartementet og Finansdepartementet.

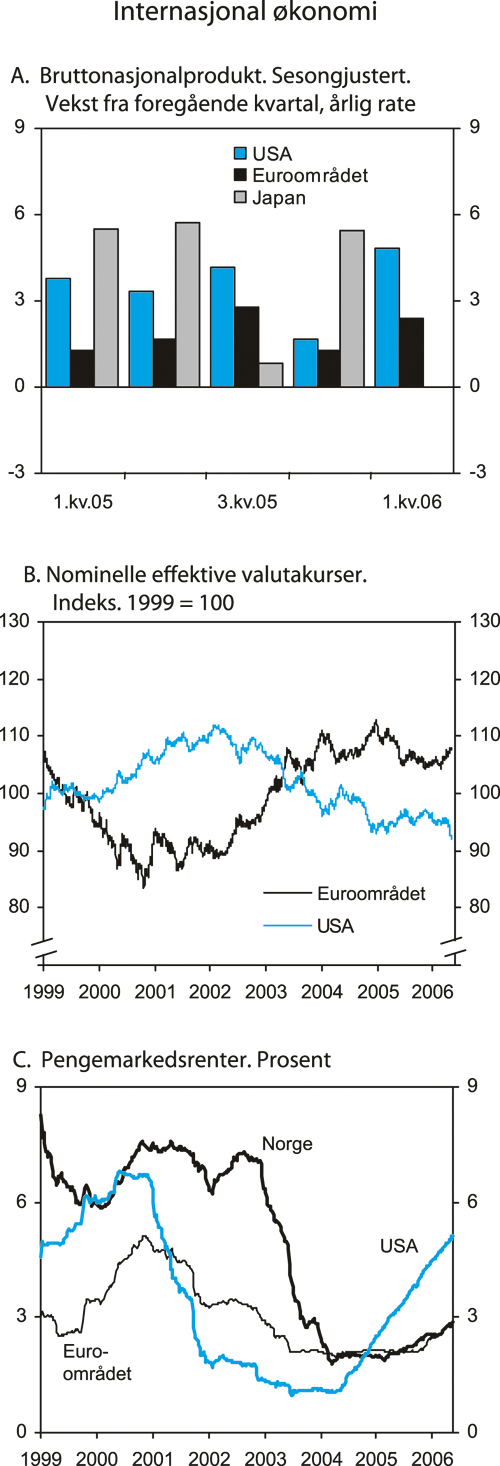

2.4 Internasjonal økonomi

Veksten i verdensøkonomien er fortsatt sterk til tross for høye oljepriser og en viss normalisering av rentenivået. Samtidig har veksten den siste tiden blitt noe jevnere geografisk fordelt. Den solide veksten i USA og i de nordiske landene har etter hvert blitt supplert av et oppsving i Japan. Videre ser den økonomiske veksten i Storbritannia ut til å ta seg noe opp igjen etter en kortvarig avdemping i fjor. Også i euroområdet peker en rekke stemningsindikatorer i retning av økt vekst, men usikkerheten er fortsatt stor ettersom den økonomiske aktiviteten hittil ikke har tatt seg vesentlig opp. Alt i alt ventes det nå en BNP-vekst hos våre viktigste handelspartnere på 2 pst. i år og noe lavere neste år. Avdempingen til trendvekst neste år må bl.a. ses i sammenheng med en ytterligere gradvis økning av rentenivået hos våre handelspartnere.

Så langt har de høye oljeprisene i liten grad slått gjennom i den generelle prisveksten, bl.a. fordi troverdige inflasjonsmål i pengepolitikken i mange land har bidratt til å holde inflasjonsforventningene og lønnsveksten nede. I tillegg har økt import fra lavkostnadsland som Kina gitt lav prisvekst på import utenom energivarer. I euroområdet og Japan har i tillegg den svake konjunktursituasjonen bidratt til at det har vært vanskeligere enn vanlig å velte økte kostnader over i prisene. Dette vil imidlertid raskt kunne snu etter hvert som det blir mindre ledig kapasitet i økonomiene. I USA, som nå er nær full kapasitetsutnyttelse, har således prisveksten tatt seg klart mer opp enn i euroområdet og Japan.

Det internasjonale rentenivået har tatt seg noe opp siden framleggelsen av tilleggsnummeret til Statsbudsjettet 2006, men samlet sett er det fortsatt relativt lavt. I USA har sentralbanken hevet renten til sammen 16 ganger siden sommeren 2004, og styringsrenten er nå 5 pst. I forbindelse med rentemøtet i mai uttalte sentralbanken at det, avhengig av utviklingen i de økonomiske utsiktene, fortsatt kan bli nødvendig å heve renten ytterligere. I euroområdet hevet Den europeiske sentralbanken styringsrenten med prosentpoeng både i desember i fjor og i mars i år. Styringsrenten er nå 2 pst. I markedet er det priset inn en gradvis normalisering av rentenivået i euroområdet framover. Økende styringsrenter har også medført en viss oppgang i de langsiktige rentene internasjonalt. Nivået er imidlertid fortsatt lavt.

Etter at verdien på amerikanske dollar holdt seg relativt stabil fra begynnelsen av januar og fram til midten av april, har den svekket seg klart. Kina og en rekke andre asiatiske utviklingsland holder sine valutakurser faste mot dollaren, og svekkelsen har derfor i hovedsak skjedd i forhold til euroen og japanske yen. Handelsveid har dollaren svekket seg med 3 pst. siden midten av april.

I USA tok veksten seg opp til 4,8 pst. (årlig rate) i 1. kvartal i år etter at en rekke midlertidige forhold bidro til en avdemping mot slutten av fjoråret. Oppsvinget i 1. kvartal var bredt basert, med privat forbruk og bedriftsinvesteringer som de viktigste bidragsyterne. Den høye veksten har medført en klar bedring i arbeidsmarkedet, og ledigheten har kommet ned i 4 pst. Høyere renter og lavere vekst i kjøpekraften, som følge av økt prisstigning, vil trolig bidra til å trekke veksten i husholdningenes etterspørsel noe ned framover. I tillegg ser aktiviteten i boligmarkedet ut til å være i ferd med å avta. Disse forholdene kan bli motvirket av ytterligere oppgang i foretaksinvesteringene etter hvert som den ledige kapasiteten i økonomien blir mindre. Samlet sett ventes det at BNP-veksten avtar fra 3 pst. i fjor til 3 pst. i år. Dette svarer om lag til trendveksten. Økte energipriser har i større grad bidratt til å trekke opp prisveksten i USA enn i de øvrige OECD-landene. I årets tre første måneder tilsvarte den samlede konsumprisveksten en årlig rate på 4 pst. Etter hvert som virkningene av oljeprisoppgangen blir uttømt, ventes konsumprisveksten å avta. Det ventes en vekst på 3 pst. i år. USAs handelsunderskudd øker fortsatt, og ved utgangen av fjoråret utgjorde det hele 7 pst. av BNP. Det er lite som tyder på en snarlig reduksjon i dette underskuddet.

Tabell 2.5 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før

| Årlig gj.snitt 2002 – 2004 | 2005 | 2006 | |

|---|---|---|---|

| Bruttonasjonalprodukt: | |||

| Handelspartnerne1 | 1,9 | 2,2 | 2,7 |

| Euroområdet | 1,3 | 1,3 | 2,0 |

| USA | 2,8 | 3,5 | 3,3 |

| Japan | 1,1 | 2,7 | 2,9 |

| Konsumpriser: | |||

| Handelspartnerne1 | 1,7 | 1,7 | 1,7 |

| Euroområdet | 2,1 | 2,2 | 2,1 |

| USA | 2,2 | 3,4 | 3,0 |

| Japan | -0,4 | -0,3 | 0,4 |

| Arbeidsledighet2: | |||

| Handelspartnerne1 | 6,4 | 6,5 | 6,1 |

| Euroområdet | 8,6 | 8,6 | 8,2 |

| USA | 5,8 | 5,1 | 4,8 |

| Japan | 5,1 | 4,4 | 3,9 |

1 Norges 25 viktigste handelspartnere.

2 I prosent av arbeidsstyrken.

Kilde: OECD, IMF, Eurostat, nasjonale kilder og Finansdepartementet.

Veksten i euroområdet ser ut til å være i ferd med å ta seg opp igjen, etter at økte oljepriser og svakere nettoeksport trakk veksten ned mot slutten av fjoråret. Samlet sett økte BNP med 1,3 pst. fra 2004 til 2005. Utviklingen i Tyskland og Italia trakk ned, mens veksten holdt seg godt oppe bl.a. i Spania, Hellas og Irland. Så langt er det særlig bedriftsinvesteringene og aktiviteten i eksportnæringene som ser ut til å være på vei opp. Stemningsindikatorer tyder på en klar økning i aktivitet i industrien framover, særlig i Tyskland. Veksten i husholdningenes etterspørsel har vært mer dempet, noe som bl.a. må ses i sammenheng med fortsatt høy arbeidsledighet i de største eurolandene og svak realinntektsutvikling som følge av høyere oljepriser og moderat lønnsvekst. Etter hvert som ledigheten avtar ytterligere er det grunn til å tro at forbruksveksten vil ta seg opp. En klar oppgang i stemningsindikatorene den senere tiden underbygger en slik utvikling. Samlet sett legges det til grunn en BNP-vekst i euroområdet på 2 pst. i år. Konsumprisveksten i euroområdet ventes å holde seg uendret på vel 2 pst. i år, til tross for at virkningene av de høye oljeprisene etter hvert avtar.

Figur 2.11 Internasjonal økonomi

Kilde: EcoWin og Norges Bank.

BNP-veksten i Storbritannia avtok til 1,8 pst. i fjor. Avdempingen skjedde som følge av at økte renter, høyere energipriser og en utflating i boligprisene trakk forbruksveksten ned. Veksten i eksporten og bedriftsinvesteringene holdt seg bedre oppe. En bredt basert oppgang i 1. kvartal i år på om lag 2 pst. (årlig rate) indikerer at veksten er på vei oppover igjen. I denne meldingen er det lagt til grunn en BNP-vekst i år på 2 pst. Tolvmånedersveksten i konsumprisene har avtatt klart den siste tiden, og i april utgjorde den 1,8 pst. På årsbasis ventes det en prisvekst på 2 pst. i år.

I Sverigebidro økt eksport, høyere investeringer og oppgang i privat forbruk til at BNP-veksten tok seg opp gjennom fjoråret. Så langt i år tyder tilgjengelig statistikk på at den sterke utviklingen fortsetter. Lave renter og en klar bedring i arbeidsmarkedet stimulerer forbruksveksten, samtidig som solid vekst internasjonalt trekker aktiviteten i eksportnæringene opp. Etter hvert vil imidlertid en ventet normalisering av rentenivået bidra til å dempe forbruksveksten. Samlet sett legges det til grunn en BNP-vekst på 3 pst. i år. Prisveksten er fortsatt lav, i hovedsak som følge av sterk produktivitetsvekst og lav importert inflasjon. Fortsatt vekst over trend vil imidlertid kunne trekke lønns- og prisveksten noe opp, og det anslås nå en vekst i de samlede konsumprisene på 1 pst. i år.

Også i Danmark var veksten sterk i fjor. På årsbasis økte BNP med 3,1 pst. fra 2004 til 2005, drevet av solid forbruksvekst, økte investeringer og eksport. Tilgjengelig korttidsstatistikk tyder på at eksportveksten og den tilhørende oppgangen i industrien har fortsatt i år, mens forbruksveksten har blitt mer dempet. Samlet sett legges det nå til grunn en BNP-vekst i år på 2 pst.

Veksten i Japan tok seg klart opp i 2005, og oppgangen har fortsatt så langt i år. Oppsvinget kan i økende grad tilskrives innenlandsk etterspørsel, men utenrikshandelen gir fortsatt viktige vekstbidrag. Den økte aktiviteten har gitt en klar bedring i arbeidsmarkedet, og ledigheten har falt til vel 4 pst. De siste fem månedene har prisene økt, og Japan kan endelig være ute av den langvarige deflasjonsperioden. Den japanske sentralbanken har i denne sammenheng varslet at den vil avslutte den særskilte tilførselen av likviditet til økonomien. Samtidig vil den gå over til en mer ordinær inflasjonsmålsstyring. Utsiktene for japansk økonomi er gode den nærmeste tiden. I denne meldingen legges det til grunn at BNP øker med 3 pst. i år.

Mange land utenfor OECD-området, særlig enkelte asiatiske land, har hatt meget sterk vekst gjennom flere år. I Kina økte BNP med 10 pst. i fjor. Foreløpige nasjonalregnskapstall viser at veksten fortsatte i samme takt i 1. kvartal i år, da industriproduksjon, investeringer og detaljhandel økte med tosifrede vekstrater. Forsøk fra myndighetene på å begrense investeringsveksten i enkelte sektorer ventes å bidra til at BNP-veksten avtar svakt framover. Sterk vekst i både industrien og tjenestesektoren bidro til at BNP i India økte med 8,3 pst. i fjor, og det ligger an til sterk vekst også de nærmeste årene. Også i øvrige utviklingsland og framvoksende økonomier er veksten solid, om enn en del lavere enn i Kina og India.

Det er betydelig usikkerhet knyttet til utsiktene for internasjonal økonomi. De globale handelsubalansene fortsetter å øke. Vekstanslagene i denne meldingen bygger på at disse ubalansene ikke vil påvirke veksten nevneverdig den nærmeste tiden. Jo lenger ubalansene bygger seg opp, desto større er imidlertid faren for at de forløses på en brå, ukontrollert måte. Det vil i så fall kunne gi klart lavere vekst internasjonalt enn lagt til grunn. I euroområdet har forbruksveksten utviklet seg svakt til tross for at forventningsindikatorene har styrket seg over lang tid. Dersom dette reflekterer at tidligere sammenhenger mellom stemnings-indikatorene og framtidig vekst ikke lenger er gyldige, kan vekstanslagene for euroområdet vise seg å være for høye. På den annen side er den finansielle stillingen til husholdningene og bedriftene i euroområdet meget god. Dersom oppgangen får feste, vil derfor veksten i både investeringene og forbruket kunne bli klart sterkere enn lagt til grunn. Oljeprisen er et annet sentralt usikkerhetsmoment. Særlig vil en ytterligere økning i oljeprisen med bakgrunn i begrensninger i tilbudet kunne legge en betydelig demper på aktiviteten i verdensøkonomien.