4 Virksomheten til Det internasjonale valutafondet (IMF)

4.1 Innledning

Det internasjonale valutafondet (IMF) ble opprettet i 1944 og har i dag 188 medlemsland. IMF har som mål å fremme samarbeid om det internasjonale monetære systemet, bidra til finansiell stabilitet, understøtte internasjonal handel, samt å bidra til høy sysselsetting, bærekraftig økonomisk vekst og redusert fattigdom verden rundt. IMF har tre hovedoppgaver:

overvåke økonomien i medlemslandene for å forebygge økonomiske ubalanser og kriser,

gi teknisk assistanse til medlemslandene,

gi lån til medlemsland med betalingsbalanse-problemer.

Erfaringer fra den globale finanskrisen gjør at IMF nå skal dekke et videre spekter av makroøkonomiske og finansielle spørsmål, herunder global og regional finansiell stabilitet.

IMF samarbeider med andre internasjonale organisasjoner som Verdensbanken, de regionale utviklingsbankene og Verdens handelsorganisasjon (WTO). IMF bidrar også til G20s arbeid med å stabilisere og styrke verdensøkonomien.

IMF har vært viktig i arbeidet med å dempe de økonomiske skadevirkningene av den globale finanskrisen og den etterfølgende statsfinansielle krisen i Europa. For å kunne møte nye utfordringer har IMF tilpasset og videreutviklet utlånsordningene sine. Utlånskapasiteten er vesentlig styrket de senere årene. IMFs internasjonale monetære og finansielle komité (IMFC), som består av finansministre og sentralbanksjefer fra medlemslandene, kom 21. april i år til enighet om å styrke utlånskapasiteten ytterligere gjennom nye bilaterale lån fra medlemslandene. Regjeringen legger opp til at Norge deltar i denne styrkingen med nye lån til IMF på inntil 6 mrd. SDR1, tilsvarende om lag 54 mrd. kroner, jf. avsnitt 4.4.2 og Prop. 114 S (2011–2012).

Norge har sammen med de andre nordiske og de tre baltiske landene en felles plass i IMFs styre. Det er et tett samarbeid mellom de nordisk-baltiske landene om hvilke synspunkter valgkretsen skal fremme. Den nordisk-baltiske styreplassen går på omgang mellom landene i valgkretsen. Det sittende styremedlemmet er dansk, mens Norge overtar plassen i januar 2013. I inneværende halvår representerer den danske økonomiministeren valgkretsen i IMFC. Sverige overtar etter sommeren.

I dette kapittelet gis en omtale av viktige forhold og hendelser knyttet til IMFs virksomhet, med vekt på de siste 12–18 månedene. Som varslet i Finansmarknadsmeldinga 2010 er den årlige rapporteringen til Stortinget om IMF fra og med i år flyttet til revidert nasjonalbudsjett.

4.2 IMF og krisen i Europa

4.2.1 Bakgrunn

Mange europeiske land ble hardt rammet av den globale finanskrisen i 2008–2009. Svikt i skatteinntekter, økte utgifter til arbeidsledighetstrygd og tiltak for å hindre sammenbrudd i det finansielle systemet svekket offentlig finanser kraftig. I tillegg brukte mange land finanspolitikken aktivt for å motvirke nedgangskonjunkturen. Land som allerede før krisen var preget av svake offentlige finanser, underskudd i utenriksøkonomien og/eller lav økonomisk vekst, var særlig sårbare. En nærmere omtale av den internasjonale økonomiske utviklingen er gitt i kapittel 2 i denne meldingen.

IMF har spilt en viktig rolle som rådgiver for EU og medlemslandene i forbindelse med drøftinger på felleskapsnivå av tiltak mot eurokrisen. Hyppig deltakelse på EU-møter fra IMFs administrerende direktør og andre IMF-ledere gjenspeiler dette. IMF har gitt løpende fagøkonomiske vurderinger av utviklingen. Anbefalingene fra organisasjonen har noen ganger vært kontroversielle. Blant annet ble IMFs råd i fjor høst om at europeiske banker måtte øke sin egenkapital, møtt med kritikk fra myndighetene i flere europeiske land. Noen måneder senere ble det likevel enighet i EU om en slik styrking.

IMF har også bidratt med lån til land med akutte finansieringsproblemer. Island og Latvia var blant de første europeiske landene som måtte be om hjelp fra det internasjonale samfunnet for å håndtere krisen, og IMF inngikk stabiliserings-program med begge landene, jf. avsnitt 4.7.3. Også andre europeiske land som Ungarn og Romania fikk IMF-program i en tidlig fase, og Polen fikk innvilget en kredittlinje under en av IMFs føre-var-ordninger. En stund så det ut til at land innenfor euroområdet var mer skjermet for uroen enn land utenfor. Dette bildet har etter hvert endret seg.

Boks 4.1 IMFs utlånsordninger ved utgangen av mars 2012

Generelle utlånsordninger

Låneordning | Formål | Lånegrense i pst. av landets kvote | Tilbakebetaling og rente |

|---|---|---|---|

Stand-By Arrangement (SBA) | Kortsiktige problemer med betalingsbalansen. Programperiode 1–2 år, kan forlenges til 3 år. | 200 pst. per år. Kumulativ grense på 600 pst. | 3¼ – 5 år. Grunnrente1 + 2–3 prosentenheter.2 |

Extended Fund-Facility (EFF) | Mellomlangsiktige problemer med betalingsbalansen grunnet strukturelle forhold. Programperiode 3–4 år. | Som for SBA. | 4½ – 10 år. Rente som for SBA. |

Flexible Credit Line (FCL) | Fleksibel trekkadgang innvilget for 1–2 år for land med sterk økonomisk stilling som ønsker å være føre var. Ikke programforpliktelser. | Ingen fast lånegrense. | Som for SBA. |

Precautionary and Liquidity Line (PLL) | Fleksibel trekkadgang innvilget for ½-2 år for land med relativt sterk økonomisk stilling, men som ikke oppfyller kravene for FCL. | Vanligvis opp til 250 pst., opp til 500 pst. i spesielle tilfeller. Økes til 1000 pst. etter 1 år. | Som for SBA. |

Rapid Financing Instrument (RFI) | Akutte problemer med betalingsbalansen etter råvareprissjokk, naturkatastrofer mv. Ikke programforpliktelser. | 50 pst. per år. Kumulativ grense på 100 pst. | Som for SBA. |

Spesielle utlånsordninger til lavinntektsland med subsidiert utlånsrente (PGRT)

Låneordning | Formål | Lånegrense3 i prosent av landets kvote | Tilbakebetaling og rente4 |

|---|---|---|---|

Extended Credit Facility (ECF) | Mellomlangsiktig til langsiktig finansiering av lavinntektsland med problemer med betalingsbalansen av mer strukturell art. Programperiode 3–5 år. | 100 pst. per år. Kumulativ grense på 300 pst. | 5½ – 10 år. Null rente. |

Standby Credit Facility (SCF) | Lavinntektsland med kortsiktige problemer med betalingsbalansen. Programperiode 1–2 år. | Som for ECF. | 4 – 8 år. Null rente. |

Rapid Credit Facility (RCF) | Lavinntektsland med akutt problemer med betalingsbalansen. Ikke programforpliktelser. | 25 pst. per år og kumulativt 75 pst., Kan økes til 50 pst. av kvoten per år og kumulativt 100 pst. | 5½ – 10 år. Null rente. |

1 IMFs grunnrente er SDR-renten, med et påslag på 1 prosentenhet. Påslaget skal bl.a. dekke IMFs administrative utgifter ved å gi lån og oppbygging av reserver. SDR-renten regnes ut som et vektet gjennomsnitt av tremåneders statspapirrente for de valutaene som er med i SDR (amerikanske dollar, euro, britiske pund og japanske yen) og var den 10. mai 2012 på 0,13 pst.

2 Rentepåslaget er på 2 prosentenheter for den delen av lånet som er mer enn 300 pst. av kvoten og ytterligere 1 prosentenhet for den delen av lånet som er mer enn 300 pst. av kvoten i mer enn tre år.

3 Det er satt en samlet lånegrense for de tre ordningene under PRGT (ECF, SCF og RCF) på 100 pst. av kvoten per år og maksimalt 300 pst. Disse grensene kan fravikes i spesielle tilfeller.

4 Renten på PRGT-lånene vurderes hvert annet år, sist gang i desember 2011. Renten for ECF og RCF er satt til null ut 2013, mens renten for SCF er satt lik null ut 2012.

Høsten 2009 avdekket den nytiltrådte regjeringen i Hellas at det var blitt jukset med tall for offentlige finanser. Både budsjettunderskuddet og statsgjelden ble justert markert opp. I finansmarkedet oppsto det tvil om Hellas’ evne til å betjene gjelden, og markedsrentene på statsobligasjoner steg til nivåer som ikke var bærekraftige. Utover vinteren og våren 2010 ble det klart at EU og eurolandene ønsket bistand fra IMF for å hjelpe Hellas gjennom krisen. I tillegg til den ekstra finansieringen IMF kunne tilby, hadde EU behov for å trekke på IMFs ekspertise og erfaring med krisehåndtering. Tidlig i mai 2010 ble det enighet om et omfattende stabiliseringsprogram for Hellas, finansiert av eurolandene og IMF.

Tabell 4.1 Land i Europa med IMF-program eller føre-var-avtale med IMF per 30. april 2012. Mill. SDR

Programperiode | Låneramme | Gjenstående beløp | Totalt gjeld til IMF1 | |

|---|---|---|---|---|

Stand-By Arrangements (SBA) | ||||

Bosnia-Hercegovina | juli 09 – juni 12 | 1 015 | 676 | 338 |

Kosovo | april 12 – des. 13 | 91 | 87 | 23 |

Romania | mars 11 – mars 13 | 3 091 | 3 091 | 10 569 |

Serbia | sept. 11 – mars 13 | 935 | 935 | 1 368 |

Ukraina | juli 10 – des. 12 | 10 000 | 7 750 | 8 875 |

Extended Fund Facility (EFF) | ||||

Hellas2 | mai 10 – mar. 16 | 41 327 | 22 386 | 18 941 |

Irland | des. 10 – des. 13 | 19 466 | 5 629 | 13 836 |

Moldova | jan. 10 – jan. 13 | 185 | 72 | 358 |

Portugal | mai 11 – mai 14 | 23 742 | 7 796 | 15 946 |

Flexible Credit Line (FCL) | ||||

Polen | jan. 11 – jan. 13 | 19 166 | 19 166 | 0 |

Precautionary and Liquidity Line (PLL) | ||||

Makedonia | jan. 11 – jan. 13 | 413 | 216 | 197 |

Memo: | ||||

EU-land | 106 792 | 58 068 | 59 292 | |

Euroland | 84 535 | 35 812 | 48 723 | |

EU-land utenfor eurosonen | 22 257 | 22 257 | 10 569 | |

Andre europeiske land | 12 639 | 9 737 | 11 159 | |

Totalt | 119 431 | 67 805 | 70 451 |

1 Samlet gjeld til IMF i tilknytning til eksisterende eller tidligere låneavtaler per 30. april 2012.

2 I overkant av halvparten av lånerammen ble innvilget under Hellas sitt SBA-program som gjaldt i perioden mai 2010 - mars 2012. Dette ble avløst av et nytt program under EFF-ordningen i mars i år, se avsnitt 4.2.2.

Kilde: IMF

Hellas-krisen bidro til å redusere markedets tillit til andre euroland med høy eller raskt voksende statsgjeld og svak økonomisk vekst. For å redusere sannsynligheten for at markedsuroen skulle spre seg videre til andre land i eurosonen, lanserte EU og eurolandene litt senere i mai 2010 to midlertidige ordninger for krisefinansiering av euroland (EFSF og EFSM)2 med en samlet utlånskapasitet på 500 mrd. euro. Lån fra ordningene krever IMF-program og medfinansiering fra IMF. Ifølge EU var det en forståelse med IMFs administrasjon om at IMF kunne gi opp mot halvparten av EU-landenes lån i tilleggsfinansiering, slik at det samlede beløpet kunne summeres til 750 mrd. euro. I november 2010 fikk Irland et stabiliseringsprogram med IMF og EU, der EFSF og EFSM står for størstedelen av finansieringen sammen med IMF. Portugal fikk et tilsvarende program i mai 2011.

Ved utgangen av april i år hadde 11 europeiske land enten stabiliseringsprogram med IMF eller føre-var-avtaler om lån ved behov, se tabell 4.1. Den samlede lånerammen for disse landene var vel 119 mrd. SDR (vel 141 mrd. euro), hvorav i underkant av ¾ var knyttet til avtaler med land i euroområdet. For en oversikt over de ulike utlånsordningene, se boks 4.1.

En del europeiske land har fullført et IMF-program og er i tilbakebetalingsfasen. Island, Latvia og Ungarn er blant disse. Per utgangen av april hadde europeiske land om lag 70 mrd. SDR i utestående gjeld til IMF. Dette tallet omfatter utestående lån under nåværende og tidligere programmer, samt ubetalte renter på disse.

Under utarbeidelsen av stabiliseringsprogrammer for EU-land samarbeider IMF med EU og Den europeiske sentralbanken (ESB). Representanter for Europakommisjonen og ESB deltar sammen med IMFs stab i delegasjonene som undersøker forholdene og forhandler vilkårene.

Noen land utenfor Europa er bekymret for at IMFs sterke engasjement og de store utlånene i Europa skal gå ut over institusjonens evne til å ivareta resten av medlemskretsen. Engasjementet i Europa – med et potensielt behov for nye store lån og mulige ringvirkninger til andre deler av verden – er bakgrunnen for den internasjonale enigheten om å styrke IMFs utlånsressurser ytterligere, se avsnitt 4.4.2. Ressursene vil imidlertid være tilgjengelig for utlån til alle IMFs medlemsland.

4.2.2 Nærmere om stabiliseringsprogram med land i eurosonen

Hellas

Hellas ble i mai 2010 det første landet i euroområdet som fikk IMF-lån. Lånet ble gitt under SBA-ordningen og var en del av en finansieringspakke på i alt 110 mrd. euro over tre år. Av dette stilte land i eurosonen opp med bilaterale lån på i alt 80 mrd. euro og IMF med 30 mrd. euro. Låneprogrammet skulle bidra til å rette opp statsfinansene, bedre konkurranseevnen og fremme finansiell stabilitet. Programmet inneholdt bl.a. tiltak for å øke offentlig forvaltnings inntekter, redusere forvaltningens utgifter, redusere arbeidskraftkostnadene og styrke bankenes egenkapital.

I løpet av 2011 ble det klart at målene for programmet ikke kunne nås innen den fastsatte tidsrammen. Fallet i økonomisk aktivitet hadde vært sterkere enn forutsatt. Politisk uro og utilstrekkelig administrativ kapasitet bidro også til at myndighetene ikke maktet å gjennomføre alle de planlagte tiltakene. Samtidig ble det klart at den greske statsgjelden måtte nedskrives for å bringe gjeldsutviklingen over i en opprettholdbar bane. Ved et flertallsvedtak godtok eiere av greske statsobligasjoner i mars 2012 å bytte sine obligasjoner i nye papirer med en pålydende verdi som tilsvarer 46,5 pst. av lånebeløpet og med rente godt under markedsrente. Målt i nåverdi anslås investorenes tap til rundt 75 pst. En slik nedskriving var satt som forutsetning for nye lån fra EU og IMF. Sentralbankene i eurosystemet og den europeiske investeringsbanken ble ikke omfattet av bytteoperasjonen. Eurolandene bidro ved å redusere renten på kriselånene til Hellas. I tillegg vil de overføre gevinsten som Den europeiske sentralbanken og de nasjonale sentralbankene måtte få fra sine beholdninger av greske statsobligasjoner til Hellas etter hvert som de realiseres.

IMF godkjente i mars i år et nytt stabiliseringsprogram for Hellas under den såkalte EFF-ordningen. Dette erstatter programmet som ble startet opp i 2010. Samlet låneramme under det nye programmet er 130 mrd. euro, hvorav 28 mrd. euro er fra IMF og resten fra de europeiske stabiliserings-ordningene. Eurolandene vil gi nødvendig finansiering også ut over programperioden så lenge Hellas oppfyller låneprogrammet. Målene i det nye programmet er i hovedsak de samme som i det forrige, men det er lagt sterkere vekt på strukturreformer for å få økonomien og offentlig forvaltning til å fungere bedre. Det er videre regnet med at det planlagte salget av offentlige virksomheter vil ta lengre tid enn antatt i det opprinnelige programmet. Det nye programmet sikter mot at Hellas’ statsgjeld skal komme ned i om lag 117 pst. av BNP innen 2020. Til tross for gjeldsnedskrivingen og omfattende finansiering fra det internasjonale samfunn, vil gjennomføringen av programmet bli svært krevende for Hellas. Det nylig avholdte valget har skapt ny usikkerhet om oppfølgingen av låneprogrammet.

Den nordisk-baltiske valgkretsen støttet at IMF skulle inngå avtale om et låneprogram med Hellas. Valgkretsen fremhevet blant annet at et sterkt engasjement fra IMFs side bidrar til å styrke tilliten til at Hellas kan gjennomføre den nødvendige tilpasningen i sin økonomi.

Irland

Irland inngikk i desember 2010 avtale med IMF om et treårig stabiliseringsprogram under EFF-ordningen. Lånet var del av en samlet finansieringspakke på 85 mrd. euro over tre år, der IMFs bidrag er 22,5 mrd. euro. Videre bidro de europeiske stabiliseringsordningene og enkelte EU-land med til sammen 45 mrd. euro, mens 17,5 mrd. euro kom fra innenlandske kilder i Irland. Målene for programmet er å gjenskape et sunt banksystem gjennom kraftig nedbygging og restrukturering, få statsfinansene tilbake i et bærekraftig spor og skape ny vekst i irsk økonomi.

Gjennomføringen av programmet har så langt gått etter planen, men mange utfordringer gjenstår. De to største bankene har redusert sine balanser kraftig, bl.a. ved å selge aktiva. Underskuddet i offentlig sektor ble i 2011 litt mindre enn forutsatt, men var likevel på hele 10 pst. av BNP. Målet er å bringe det ned til 3 pst. av BNP i 2015. I 2011 var det en svak, men positiv BNP-vekst etter tre år med fall i den økonomiske aktiviteten. Strukturelle endringer i arbeidsmarkedet og reduserte enhetskostnader har bidratt til en markert styrking av konkurranseevnen i årene etter krisen, og Irland har nå et lite overskudd på driftsbalansen overfor utlandet. Med lav eller negativ vekst hos Irlands viktigste handelspartnere blir det likevel utfordrende å opprettholde veksten. Til tross for dette er utsiktene til at den irske staten på ny kan skaffe seg lån i markedet fra 2013 relativt gode.

Portugal

I mai 2011 ble det enighet om en finansieringspakke for Portugal på 78 mrd. euro over tre år. IMFs bidrag er 26 mrd. euro gjennom EFF-ordningen, mens eurolandene bidrar med 52 mrd. euro. Målene for låneprogrammet er å styrke vekst- og konkurranseevnen i økonomien, få statsfinansene inn på en opprettholdbar utviklingsbane, sikre finansiell stabilitet og unngå en sterk reduksjon i kreditt til portugisisk næringsliv.

Så langt har gjennomføringen av programmet og den økonomiske utviklingen i hovedsak fulgt planen. I 2011 falt produksjonen noe mindre enn ventet. Utviklingen i driftsbalansen var også betydelig bedre enn lagt til grunn. Samtidig er budsjettbalansen styrket. Likevel gjenstår mange utfordringer, og for inneværende år ventes det fortsatt nedgang i BNP og ytterligere økning i arbeidsledigheten.

4.3 Styresett og kvotereform

4.3.1 Valg av ny IMF-leder

Christine Lagarde ble 5. juli 2011 valgt som ny administrerende direktør i IMF etter Dominique Strauss-Kahn. Lagarde er fransk, jurist av profesjon og har siden 2005 hatt flere ministerposter i den franske regjeringen.

De siste årene har det vært debatt om IMFs legitimitet og innflytelsen til framvoksende økonomier og utviklingsland. I denne debatten har det vært bred enighet om at kandidater til stillingen som administrerende direktør må vurderes på bakgrunn av kvalifikasjoner og egnethet, og ikke nasjonalitet. Norge og den nordisk-baltiske valgkretsen har støttet dette synet og har i flere sammenhenger understreket betydningen av en ryddig, grundig og mest mulig åpen prosess basert på kvalifikasjoner og ønskede egenskaper.

Da Strauss-Kahn trakk seg som administrerende direktør 18. mai i fjor, var IMF kommet langt i arbeidet med å lage nye retningslinjer for valg av administrerende direktør. De nye retningslinjene ble vedtatt i IMFs styre 20. mai 2011, jf. omtale i Prop. 142 S (2010–2011). Retningslinjene skal sikre at valg av administrerende direktør gjennomføres på en åpen og transparent måte. Etter at nominasjonsperioden er utløpt, skal styret offentliggjøre en liste på opptil tre kvalifiserte kandidater. Disse skal være vurdert på bakgrunn av fastsatte kriterier knyttet til egnethet og kvalifikasjoner og uten at nasjonalitet er vektlagt.

Da fristen for nominasjon av kandidater gikk ut 10. juni 2011 var det to navn på listen; den franske finans-, økonomi- og næringsministeren Christine Lagarde og den mexicanske sentralbanksjefen Augustin Carstens. Etter å ha intervjuet og vurdert de to med utgangspunkt i de fastsatte kriteriene, valgte styret Christine Lagarde. Norge og den nordisk-baltiske valgkretsen støttet Lagarde.

4.3.2 Gjennomføring av 2010-reformen

I november 2010 vedtok IMFs styre en samlet pakke for reform av styresett, kvoter og stemmerett i IMF, se Finansmarknadsmeldinga 2010 og Prop. 142 S (2010–2011) for nærmere beskrivelse av bakgrunnen for og innholdet i reformen. Reformen er nå til formell godkjenning i medlemslandene. Norge har sluttet seg til endringene på bakgrunn av Stortingets samtykke, jf. Prop. 142 S (2010–2011) og Innst. 40 S (2011–2012).

Reformen innebærer at kvote- og stemmeandelen for industriland går noe ned, mens andelene for framvoksende økonomier og utviklingsland går noe opp. For Norge er stemmevekten om lag uendret og vil være 0,78 pst. når reformen er iverksatt. Stemmevekten til den nordisk-baltiske valgkretsen går noe ned, fra om lag 3,4 pst. til 3,3 pst. Den samlede størrelsen på IMFs kvoteressurser dobles, fra om lag 238 mrd. SDR til om lag 477 mrd. SDR.

Reformen omfatter også endringer i sammensetningen av IMFs styre. Hittil har de fem største landene utpekt en styrerepresentant hver. Når reformen trer i kraft, vil alle styrerepresentanter måtte velges. Da vil også de fem største landene kunne inngå valgkretssamarbeid med andre land. Disse endringene innebærer at IMFs statutter må endres. Det ble også politisk enighet om at de tradisjonelle industrilandene i Europa skal redusere antallet styremedlemmer med to. Intensjonen er at representanter fra framvoksende økonomier og utviklingsland skal overta disse plassene. I denne brede gruppen av land inngår også land i Øst- og Sentral-Europa, som Polen, Tyrkia og de baltiske landene. Det er foreløpig ikke klart hvordan Europa skal følge opp denne politiske enigheten. I april i år inngikk Sveits og Polen en intensjonsavtale om å dele på å representere valgkretsen i styret dersom reformen av styresettet iverksettes. Denne endringen vil over tid gi et bidrag på en halv styrerepresentant, siden Sveits hittil har hatt fast plass i styret. For å nå målet om to styrerepresentanter er det ventet at også andre valgkretser vil begynne å rotere om styreplassen, i stedet for at den er forbeholdt ett land. Den nordisk-baltiske valgkretsen har lenge praktisert rotasjon og koordinert synspunktene som valgkretsen fremmer i styret. Fra nordisk-baltisk side har vi pekt på at vår valgkrets bidrar med om lag 1/6 styrerepresentant til den avtalte omleggingen, som følge av at de tre baltiske landene nå er inkludert i valgkretsens styrerotasjon.

Endringene i statuttene om valgbare styrerepresentanter trer i kraft når minst 3/5 av medlemslandene – som samlet har minst 85 pst. av stemmene – har ratifisert endringene i styresettet. Dette innebærer i praksis at reformen ikke kan gjennomføres før den amerikanske kongressen har godkjent den. Kvoteendringene vil tre i kraft etter at land med til sammen minst 70 pst. av kvotene har godtatt endringene, og de endringene i IMFs statutter som er omtalt over er gjennomført. Målet er at endringene skal iverksettes senest innen IMFs årsmøte i oktober 2012, men det kan se ut som om dette er for optimistisk. Per 10. mai hadde 47 pst. av landene ratifisert endringene i styresettet og 58 pst. av landene kvoteendringene. USA var ikke blant disse.

4.3.3 Arbeidet med ny kvoteformel

Som et ledd i 2010-reformen er det også enighet om at kvoteformelen – det vil si metoden for å beregne det enkelte lands kvote – skal vurderes på nytt innen januar 2013. Kvoter er et sentralt begrep for IMF. Kvotene er med å bestemme medlemslandenes stemmevekt og deres bidrag til finansieringen av institusjonens utlån. Kvotene danner også basis for hvor mye det enkelte land kan låne av IMF. Målet er at kvoteformelen skal gjenspeile medlemslandenes posisjon i verdensøkonomien på en måte som er tilpasset IMFs mandat.

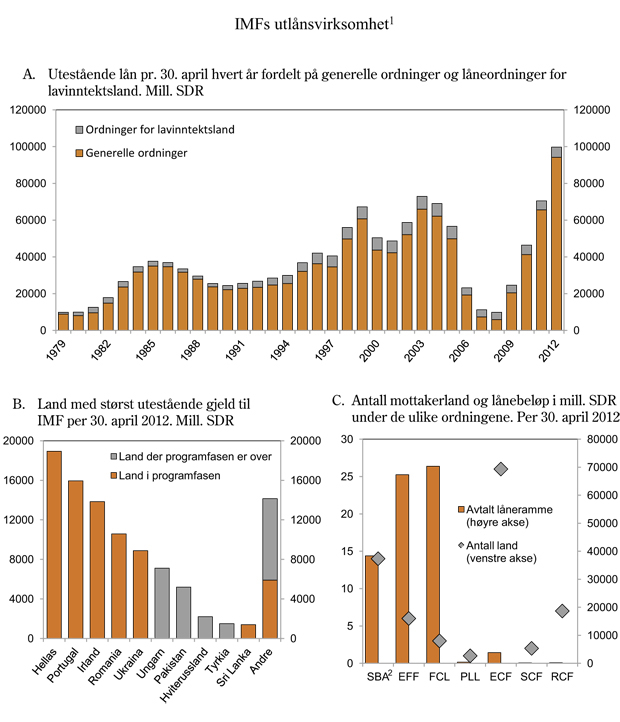

Figur 4.1 IMFs utlånsvirksomhet

1 En oversikt over låneordningene er gitt i boks 4.1.

2 Inkludert Hellas’ SBA-program som ble avløst av et EFF-program i mars 2012.

Kilde: IMF

Dagens kvoter er beregnet med utgangspunkt i en formel som ble vedtatt i 2008. Hvert lands kvote beregnes som et veid gjennomsnitt av fire størrelser: produksjonen i landet (BNP), landets deltakelse i internasjonal handel (åpenhet), variasjonen i landets betalingsbalanse og landets valutareserver. Omregningen av BNP i de ulike medlemslandene til et felles mål gjøres med 60 pst. vekt på kursene i valutamarkedet og 40 pst. vekt på kjøpekraftspariteter (PPP). Måling ved hjelp av kjøpekraftspariteter øker vekten til framvoksende økonomier og andre land som har et lavt innenlandsk prisnivå. I tillegg brukes en kompresjonsfaktor som reduserer forskjellene i beregnet kvote, men uten at rekkefølgen blir endret. Dette favoriserer små økonomier, det vil si små og/eller fattige land.

Når det er enighet om en ny kvoteformel, skal den faktiske kvotefordelingen endres. Det tas sikte på at neste gjennomgang av størrelsen på og fordelingen av kvotene skal skje innen januar 2014. IMFs høyeste organ, Guvernørrådet, uttrykte i sitt vedtak om 2010-reformen en forventning om at stemmeandelen til framvoksende økonomier og utviklingsland i verdensøkonomien økes enda mer, i takt med landenes økte betydning. Samtidig skal representasjonen til de fattigste medlemslandene vernes. Også andre hensyn enn de som gjenspeiles i kvoteformelen, har i praksis hatt betydning for fordelingen av de faktiske kvotene. Bare om lag 60 pst. av kvoteøkningen i 2010-reformen ble tildelt land som hadde lavere kvote enn det formelen tilsa. Den resterende delen ble fordelt etter særskilte kriterier, der blant annet BNP hadde stor vekt. Det siste elementet favoriserer store land på bekostning av både små industriland og mindre, framvoksende økonomier.

I den kommende kvoterevisjonen er Norge og den nordisk-baltiske valgkretsen innstilt på å støtte en overføring av stemmevekt fra overrepresenterte til underrepresenterte land, basert på objektive økonomiske og finansielle kriterier slik de gjenspeiles i kvoteformelen. Det vil innebære en ytterligere overføring av stemmevekt til utviklingsland og framvoksende økonomier i takt med at deres posisjon i verdensøkonomien styrkes. Norge vil i tillegg arbeide for å sikre lavinntektslandenes innflytelse i IMF, for eksempel ved å øke basisstemmene. Disse stemmene fordeles likt på alle medlemsland og er således uavhengig av kvotene. Kvoterevisjonene bør ikke være motiverte av et ønske om å favorisere enkelte land eller grupper av land, men ta utgangspunkt i IMFs mandat og relevante trekk ved det enkelte medlemslandet. Norge og den nordisk-baltiske valgkretsen er opptatt av at forhold som relativ posisjon i verdensøkonomien, graden av deltakelse i internasjonalt økonomisk samkvem og evne og vilje til å bidra finansielt til IMFs virksomhet skal vektlegges. Valgkretsen vil arbeide for at den såkalte kompresjonsfaktoren, som øker den relative kvotevekten til små økonomier, videreføres. Valgkretsen ønsker også at den faktiske kvotetildelingen i størst mulig grad baserer seg på de reglene man er blitt enig om gjennom kvoteformelen.

4.4 IMFs utlånsvirksomhet

4.4.1 Status for utlån

Ved utgangen av april i år utgjorde IMFs samlede utlån til medlemslandene 99,7 mrd. SDR, se figur 4.1A Dette tilsvarte med vekslingskursen 30. april 2012 om lag 888 mrd. kroner. Trekkrettigheter som enkelte land har fått godkjent, men ikke trukket på, kommer i tillegg til dette. Den globale finanskrisen og krisen i euroområdet har de siste årene medført en markant økning i etterspørselen etter lån fra IMF. Utlånene er i dag mer enn ti ganger høyere enn da finanskrisen brøt ut i 2008. Siden utgangen av april i fjor har IMFs utlån økt med 29,3 mrd. SDR. De seks landene med størst lånebeløp i absolutte termer er europeiske, med tre euroland øverst, jf. figur 4.1B.

De generelle låneordningene, som er åpne for alle medlemsland, bidrar sterkest til veksten i utlånsbeløp. Utlånene under disse ordningene økte siste år med 29,0 mrd. SDR, til 94,2 mrd. SDR. Utlån under de subsidierte låneordningene som er forbeholdt lavinntektsland, økte med 0,6 mrd. SDR, til 5,5 mrd. SDR. For en nærmere beskrivelse av IMFs ulike låneordninger, se boks 4.1.

Blant de ordinære låneordningene er Stand-By Arrangement (SBA) mest brukt, jf. figur 4.1C. Ved utgangen av april 2012 var 13 land inne i programperioden for SBA-lån. Seks land har program med lengre løpetid under Extended Fund Facility (EFF). Blant disse er de tre eurolandene Irland, Portugal og Hellas. Den samlede avtalerammen for SBA- og EFF-utlån var ved utgangen av april 88,1 mrd. SDR. Av dette var 37,0 mrd. SDR betalt ut.

Under føre-var-ordningen Flexible Credit Line (FCL) kan land med solid økonomisk politikk og utvikling få avtale om rett til lån som de ikke skal ha behov for å trekke på i første omgang. Tre land – Colombia, Polen og Mexico – har for tiden avtaler under FCL-ordningen for til sammen 70,3 mrd. SDR. Makedonia har som eneste land inngått avtale under den nye føre-var-ordningen, Precautionary and Liquidity Line (PLL), med en låneramme på 0,4 mrd. SDR.

Ved utgangen av april hadde 26 land inngått avtale om lån under låneordningen Extended Credit Facility (ECF), to land under Standby Credit Facility (SCF) og syv land hadde benyttet seg av Rapid Credit Facility (RCF).

Det er for tiden tre land – Sudan, Somalia og Zimbabwe – som ikke har betalt tilbake forfalte lån. Restansene utgjør totalt om lag 1,3 mrd. SDR og fordeler seg med 1,1 mrd. SDR på ordinære lån og 0,2 mrd. SDR på låneordningene for lavinntektsland. Om lag tre firedeler av restansene er Sudans.

4.4.2 Styrking av utlånskapasiteten

Våren 2009 ble det oppnådd enighet om å tredoble IMFs utlånskapasitet for å møte det økte behovet for lån som ville følge av finanskrisen. I første omgang ble det inngått en rekke bilaterale avtaler om lån til IMF. Deretter ble IMFs multilaterale innlånsordning, New Arrangement to Borrow (NAB), forbedret og utvidet. NAB er en frivillig ordning som gir IMF tilgang på ekstra lånemidler fra de best stilte medlemslandene, deriblant Norge. Den nye, utvidede NAB-ordningen trådte i kraft i mars i fjor.

Som siste element vedtok IMF i desember 2010 en samlet pakke for reform av styresammensetning, kvoter og stemmerett, der IMFs finansielle ressurser styrkes gjennom en dobling av kvotene, jf avsnitt 4.3.2. Etter planen skal den utvidede NAB-ordningen skaleres ned med om lag like mye som kvotene økes når styre- og kvotereformen trer i kraft. Dette er i tråd med det prinsipielle synet at IMF skal være kvotebasert, og at kvotene derfor bør være viktigste finansieringskilde.

Det er betydelig usikkerhet om den videre utviklingen i internasjonal økonomi. I denne situasjonen er det særlig viktig at det er tillit til at IMF har nok ressurser til å kunne møte medlemslandenes behov for lån. Utlånskapasiteten har det siste året vært vurdert som akseptabel, men utilstrekkelig dersom flere store land samtidig skulle trenge IMF-lån. I lys av dette har det siden i fjor høst blitt drøftet om IMFs utlånskapasitet skal styrkes.

I desember 2011 ble eurolandene enige om å stille inntil 150 mrd. euro til disposisjon for IMF gjennom bilaterale lån. EU-land utenfor euroområdet, herunder Danmark og Sverige, ga samtidig signaler om at de ville følge opp med nasjonale bidrag. Etter drøftinger med Norges Bank sendte finansministeren 21. desember 2011 brev til IMFs administrerende direktør med tilbud om et bilateralt lån fra Norge til IMF på inntil 6 mrd. SDR, som tilsvarer om lag 54 mrd. kroner, med forbehold om Stortingets samtykke. Fra norsk side ble det forutsatt at lånet skulle være en del av en større internasjonal innsats for å styrke IMFs utlånskapasitet.

IMFs internasjonale monetære og finansielle komité (IMFC) kom 21. april i år til enighet om å styrke utlånskapasiteten gjennom nye bilaterale lån. IMFs administrasjon har så langt fått inn løfter om bilaterale lån på over 430 mrd. amerikanske dollar fordelt på flere enn 30 land. Lånene skal gå til å styrke IMFs generelle utlånsressurser som er tilgjengelige for alle medlemsland.

Finansdepartementets vurdering er at forutsetningen om at det norske lånet skal være del av en større internasjonal innsats er oppfylt. Norske myndigheter er nå i dialog med IMF om å ferdigstille en konkret låneavtale. På bakgrunn av dette tilrår Finansdepartementet at Stortinget samtykker til at Norges Bank inngår en avtale med IMF om å stille nye lånemidler på inntil 6 mrd. SDR til disposisjon for organisasjonens generelle låneordninger, jf. nærmere omtale i Prop. 114 S (2011–2012).

4.4.3 Justeringer i låneordningene

Finanskrisen viste at sterkere finansielle bånd på tvers av landegrensene gjør at økonomiske sjokk nå sprer seg lettere og raskere mellom land og regioner enn før. En rekke land ble påvirket av denne krisen selv om deres økonomiske stilling i forkant syntes god. Det globale finansielle systemet har dermed blitt mer sårbart. Tilskyndet av erfaringene fra finanskrisen har IMF de siste årene endret både overvåkingen og låneordningene, jf. omtale i Finansmarknadsmeldinga 2010. En oversikt over IMFs gjeldende ordninger er gitt i boks 4.1.

Det siste året er låneordningene justert på to måter:

To ordninger for land som ønsker en kredittlinje med IMF for å være føre var, Flexible Credit Line (FCL) og Precautionary Credit Line (PCL), ble opprettet henholdsvis i 2009 og 2010. Disse kan brukes til å beskytte seg mot markedsuro som skyldes økonomiske problemer i andre land. IMFs analyser tyder på at den generelle tilliten til at land vil kunne finansiere seg selv, blir styrket når landet inngår en FCL- eller PCL-avtale. Likevel har disse ordningene blitt lite brukt. Styret vedtok derfor i 2011 å gjøre PCL mer fleksibel. I tillegg til å være en kredittlinje til land med et potensielt betalingsbalanseproblem, vil den nå også kunne brukes av land som på søknadstidspunktet har et reelt og umiddelbart finansieringsbehov. Etter justeringen ble PCL omdøpt til Precautionary and Liquidity Line (PLL).

Flere tidligere låneordninger for land i akutte kriser etter naturkatastrofer eller avsluttede væpnede konflikter ble slått sammen i én ny ordning; Rapid Financing Instrument (RFI). RFI skal kunne brukes for alle helt akutte betalingsbalanseproblemer, også de som skyldes store endringer i råvarepriser eller naturkatastrofer. Lånebeløpet er lavere enn i de ordinære ordningene, og vilkårene er enklere. Det vil ikke bli stilt krav til utformingen av den økonomiske politikken i land som benytter denne ordningen, men mottakerlandets myndigheter vil måtte redegjøre for hvordan de vil håndtere de akutte vanskene landet er oppe i.

Den nordisk-baltiske valgkretsen støttet disse endringene da de ble behandlet i IMFs styre, men pekte på at den nye låneordningen PLL ikke må benyttes i tilfeller der mottakerlandet egentlig har behov for et stabiliseringsprogram med ordinære betingelser.

4.4.4 Lånevilkårene

For et land som har kommet i en alvorlig økonomisk krise, er det avgjørende at det blir gjennomført tiltak som kan få økonomien på rett kjøl igjen. Bedre balanse i økonomien er viktig for landets egen økonomiske utvikling og handlingsrom framover. Det er også avgjørende for at landet skal bli i stand til å betale tilbake IMF-lånet og ha tilgang til finansiering i internasjonale kapitalmarkeder. Utlånsvirksomheten til IMF er basert på at lånemidlene kommer tilbake og blir disponible for nye utlån. For de fleste av IMFs låneordninger utarbeides det derfor et stabiliseringsprogram der låntaker forplikter seg til å gjennomføre ulike tiltak for å rette opp den økonomiske situasjonen. Framdriften under programmet er avgjørende for at styret i IMF skal godkjenne de kvartalsvise utbetalingene av lånet. Programmet er da en vesentlig del av vilkårene, eller kondisjonaliteten, for lånet.

IMF vedtok i 2009 å forenkle vilkårene for lån. Organisasjonen skal nå avgrense kravene om strukturendring til de punktene som er kritisk nødvendige for å gjennomføre programmet. Disse punktene skal i hovedsak være innenfor kjerneområdene til IMF, som er makroøkonomi, finansmarkeder og statsfinanser. Land får også større frihet til å velge hvordan de vil gjennomføre mål i programmet. IMF har også lagt til rette for, og understreket betydningen av, et sosialt sikkerhetsnett som kan dempe virkningen av den økonomiske krisen for de svakeste i samfunnet. Norge støttet disse endringene. Regjeringen legger vekt på at nasjonalt eierskap, avgrensing og målretting av reformer, samt skjerming av det sosiale sikkerhetsnettet er viktige elementer for å lykkes med et IMF-program og skape ny, bærekraftig økonomisk vekst.

IMF-styret vurderer fortløpende om innretningen på låneordningene er hensiktsmessig og endrer den ved behov. Kondisjonaliteten som IMF benytter blir regelmessig vurdert. En ny gjennomgang ble startet opp våren 2011. IMF legger denne gangen særlig vekt på å vurdere om lånevilkårene er godt tilpasset det behovet det enkelte land har for å endre sin økonomiske politikk, og om betingelsene praktiseres ensartet mellom land. En problemstilling er om politikken i tilstrekkelig grad fremmer økonomisk vekst og sysselsetting. Gjennomgangen tar også sikte på å kartlegge hvordan låneprogrammene påvirker sosiale indikatorer. IMF har invitert interesserte parter til å komme med sine synspunkter. Arbeidet ventes lagt fram for IMFs styre i løpet av de kommende månedene.

4.5 IMFs overvåking

IMFs oppfølging av den økonomiske utviklingen i medlemslandene er blitt bedre etter finanskrisen. I 2010 endret IMF rutinene slik at de ulike delene av overvåkningen nå skal integreres bedre. Det blir dermed enklere å vurdere risikoen og stabiliteten i det økonomiske systemet som helhet. Noen av svakhetene som ble påpekt i rapporten fra Det uavhengige evaluerings-kontoret (IEO) fra februar 2011 om IMFs overvåking i årene 2004–2007, er dermed rettet opp. Det vises til nærmere omtale i Finansmarknadsmeldinga 2010.

I 2011 vurderte IMF sin overvåking i den såkalte «Triennial Surveillance Review». Rapporten pekte på at overvåkingen var for fragmentert og at risikovurderingene til dels var mangelfulle. Det var blitt lagt for lite vekt på at økonomier og markeder verden over er vevd sammen, og at de tette båndene medfører at forstyrrelser i ett land lett smitter over til andre land. Det ble også pekt på at de største medlemslandene i for liten grad har fulgt opp anbefalinger fra IMFs bilaterale overvåking.

For å ta hensyn til dette publiserte IMF i juli 2011 en rapport som analyserer virkningene på resten av verden av den økonomiske politikken i verdens fem største økonomier, euroområdet, Japan, Kina, Storbritannia og USA. Denne rapporten skal publiseres regelmessig. Høsten 2011 la IMF også fram for første gang en egen kortrapport som sammenfatter de viktigste funnene og rådene om økonomisk politikk fra IMFs andre rapporter.

Våren 2012 diskuterte IMFs styre en strategisk plan for å overvåke utviklingen i finanssektoren og en plan for å fornye det legale rammeverket for overvåkingen. Det ble lagt vekt på behovet for reguleringer og tilsyn for å beskytte stabiliteten i hvert enkelt lands finanssystem. Videre ble det understreket at forhold som kan påvirke den globale finansielle stabiliteten må overvåkes og vurderes regelmessig. IMFs styre mener at IMF er den organisasjonen som er best egnet til å bringe dette arbeidet videre. Norge og den nordisk-baltiske valgkretsen støtter dette synet. Valgkretsen støtter også et forslag om å justere IMFs juridiske rammeverk for å ha et sterkere mandat og formelt grunnlag for utvidelsene av organisasjonens overvåking som langt på vei allerede har funnet sted.

IMF bidrar med teknisk arbeid, analyser og vurderinger i forbindelse med G20s3 arbeid for en stabil og velfungerende global økonomi. Dette er bl.a. knyttet til en såkalt «Mutual Assessment Process» (MAP) som G20 startet høsten 2009. Målet for MAP er å utvikle felles mål for verdensøkonomien og å gjennomgå og samordne G20-landenes økonomiske politikk. IMF bidrar med analyser og bakgrunnsmateriale. Bidrag til G20 er i utgangspunktet ikke en del av IMFs virksomhet, men kan likevel sies å være i tråd med IMFs mandat siden arbeidet bidrar til å styrke overvåkingen av systemviktige land. Norge og den nordisk-baltiske valgkretsen har derfor støttet at IMF gir slike bidrag.

4.6 IMF og lavinntektsland

4.6.1 Kort om den økonomiske situasjonen i lavinntektsland

Da finanskrisen kom i 2008 var det mange som fryktet at lavinntektslandene ville bli hardt rammet. Disse landene er i utgangspunktet sårbare for endringer som kommer overraskende. Det lave inntektsnivået gjør at konsekvensene av et økonomisk tilbakeslag blir mer dramatiske enn i mer velstående land. Mange var redde for at finanskrisen kunne føre til mer sult, ekstrem fattigdom og sosial uro i lavinntektsland. Erfaringene viser imidlertid at lavinntektslandene er blitt mindre påvirket av finanskrisen enn de fleste andre grupper av land. For eksempel har landene i Afrika sør for Sahara siden 2010 hatt en årlig vekst i BNP på vel 5 pst. For 2012 anslår IMF veksten til 5,5 pst., som er om lag på nivå med gjennomsnittet for perioden 2000–2009. Til sammenlikning var den årlige veksten i BNP i perioden 1980–1999 på om lag 2,4 pst. Den økonomiske veksten i Afrika sør for Sahara ser dermed ut til å fortsette på et høyt nivå. Selv i kriseåret 2009, da verden opplevde den første nedgangen i samlet BNP på mange tiår, kunne Afrika sør for Sahara notere vekst i BNP på nesten 3 pst.

IMF trekker fram tre årsaker til at lavinntektslandene har klart seg relativt godt gjennom finanskrisen. For det første er de fattigste landene lite integrert i det globale finanssystemet. Problemene som mange banker opplevde i 2008, og uroen som i de senere år har preget de internasjonale finansmarkedene, har derfor i liten grad påvirket dem direkte. For det andre har landene i noen grad endret tilknytningen til det globale handelssystemet. Råvarer utgjør fortsatt den største delen av eksporten, men historisk ble en betydelig andel av disse varene levert til tradisjonelle industriland. Nå handler lavinntektslandene i større grad med framvoksende økonomier som i mindre grad har vært rammet av finanskrisen. Etterspørsel etter råvarer fra de framvoksende økonomiene har også holdt verdensmarkedsprisene oppe. Et tredje moment som IMF trekker fram, er at landene over tid har bedret sin evne til å styre økonomien. Blant annet hadde mange land rom i finans- og pengepolitikken til å føre motkonjunkturpolitikk da finanskrisen brøt ut. Dette rommet ble særlig benyttet i 2009.

4.6.2 IMFs virksomhet i lavinntektsland

Selv om den økonomiske utviklingen i de fleste lavinntektslandene har vært positiv, står landene fortsatt overfor store sosiale og økonomiske utfordringer. IMF er en viktig bidragsyter til det internasjonale samfunnets arbeid for vekst og fattigdomsreduksjon i lavinntektslandene. Over 40 pst. av IMFs medlemsland faller inn under denne kategorien. IMF er ikke en generell utviklingsinstitusjon, men bistår landene i makroøkonomiske og monetære spørsmål. Virkemidlene som IMF benytter er avledet av de tre kjerneoppgavene: økonomisk overvåkning og rådgivning, teknisk assistanse og lån til land med betalingsbalanseproblemer. Lavinntektsland har særlig behov for å bedre rammeverk og institusjoner for makroøkonomisk styring, og den tekniske assistansen fra IMF er derfor et velegnet verktøy. IMF gir hovedsakelig slik assistanse i forbindelse med utforming av penge- og finanspolitikk, til utvikling av gode institusjoner og til utforming av finanslovgivning.

I tillegg til de ordinære låneordningene i IMF som alle medlemsland kan benytte, har organisasjonen egne ordninger der det gis lån med subsidiert rente til lavinntektsland. Bistandsmidler fra noen av IMFs best stilte medlemsland blir brukt til å finansiere mellomlegget mellom markedsrenten og den subsidierte renten som lavinntektsland betaler. Den subsidierte renten er normalt lavere enn 1 pst., og gjeldende rentesats er null. Lånemidlene kommer ikke fra IMFs ordinære utlånsressurser, men skaffes til veie ved at medlemsland frivillig stiller utlånsmidler til disposisjon. IMF reformerte låneordningene for lavinntektsland i 2009 ved å forenkle lånevilkårene og ved å opprette egne ordninger for kortsiktige betalingsbalanseproblemer.

4.6.3 Bruk av overskuddsinntektene fra IMFs gullsalg

IMF har solgt om lag 1/8 av sin gullbeholdning. Midlene skal settes i et investeringsfond. Den årlige avkastningen skal utgjøre medlemslandenes betaling for rådgivingen og overvåkningen til IMF. Den gunstige gullprisen førte til at de samlede inntektene ble høyere enn lagt til grunn. På bakgrunn av dette besluttet IMF-styret i februar 2012 å sette av 700 mill. SDR eller om lag 6,3 mrd. kroner til rentesubsidier i IMFs låneordninger for lavinntektsland.

Inntektene fra gullsalget er medlemslandenes felles eiendom. Det juridiske rammeverket skal hindre at enkelte land gjør krav på mer enn sin del. Reglene gjør det samtidig umulig å overføre midler direkte til ordninger som er forbeholdt en avgrenset del av medlemskretsen. Som en pragmatisk løsning er det derfor lagt opp til at midlene skal tilbakeføres til medlemslandene med en intensjon om at det enkelte land samtykker til at deres andel kan benyttes som subsidier til lavinntektsland. IMFs vedtak er betinget av at medlemslandene samlet sett samtidig gir tilsagn om subsidiemidler til låneordningene for lavinntektsland som tilsvarer minst 90 pst. av de avsatte midlene.

Den norske andelen av midlene er vel 5,5 mill. SDR eller om lag 50 mill. kroner. Midlene er en del av Norges Banks valutareserver. I likhet med flere andre land kan Norge ikke overføre disse midlene til bistandsformål uten et formelt budsjettvedtak. For å følge opp IMF-styrets vedtak har Regjeringen bedt Stortinget om fullmakt til å gi IMF tilsagn om et tilsvarende beløp over bistandsbudsjettet, jf. Prop. 111 S (2011–2012) Tilleggsbevilgninger og omprioriteringer i statsbudsjettet 2012.

4.7 IMF og Norge

4.7.1 IMFs vurdering av norsk økonomi og økonomisk politikk

IMF legger årlig fram en vurdering av norsk økonomi og økonomisk politikk som ledd i en såkalt artikkel IV-konsultasjon. Konsultasjonene har en toårig syklus med en omfattende rapport hvert annet år som behandles av IMFs styre, og en mindre omfattende gjennomgang som ikke behandles i IMFs styre. Rapportene offentilggjøres.

I november 2011 ble det gjennomført en full artikkel IV-konsultasjon med Norge. Rapporten ga støtte til Regjeringens finans- og pengepolitikk. Faren for sterkere uro i euroområdet og muligheten for tilbakeslag i boligmarkedet i Norge ble framhevet som de største risikofaktorene for utviklingen i norsk økonomi. Videre understreket rapporten behovet for å styrke makrotilsynet og stramme til den makrobaserte reguleringen av finansnæringen. Rapporten er tilgjengelig bl.a. på hjemmesidene til IMF og Finansdepartementet.

4.7.2 Norges bidrag til IMF

Utgangspunktet for Norges forpliktelse til å gi lån til IMF er Norges kvote. Den er i dag på 1,88 mrd. SDR eller knapt 17 mrd. kroner. I tillegg har Norge på frivillig basis inngått avtaler med IMF.

Som en del av en bred internasjonal innsats for å styrke IMFs utlånskapasitet inngikk Norge ved Norges Bank i juni 2009 en bilateral låneavtale med IMF på 3 mrd. SDR. I forbindelse med at den multilaterale innlånsordningen New Arrangement to Borrow (NAB) våren 2011 ble utvidet fra 34 mrd. SDR til 367,5 mrd. SDR, ble IMFs trekk under Norges bilaterale avtale overført til trekk under NAB, jf. Prop. 58 S (2010–2011). Norges beløpsramme under NAB er nå 3,87 mrd. SDR, eller knapt 35 mrd. kroner. Sammen med kvoteforpliktelsen betyr dette at Norge per i dag stiller 5,75 mrd. SDR i lånemidler til disposisjon for IMFs generelle ordninger. IMF hadde ved utgangen av april i år trukket 435 mill. SDR av Norges bidrag til NAB-ordningen.

Som omtalt i avsnitt 4.3.2, er det vedtatt å øke kvotene til IMF. Vedtaket forutsetter at forpliktelsene under NAB reduseres om lag tilsvarende når kvoteøkningen trer i kraft. IMFs styre fattet i desember 2011 vedtak om hvordan reduksjonen i NAB skal gjennomføres. Dersom det er trukket mer under et lands NAB-forpliktelse enn det som blir landets reduserte forpliktelse, kan landet be om førtidig tilbakebetaling av det overskytende. Endringen i et lands NAB-forpliktelse vil finne sted samme dag som landet betaler sin kvoteøkning. Når kvoteøkningen og reduksjonen i NAB er gjennomført, vil Norges kvote være på om lag 3,75 mrd. SDR. Norges kvoteandel blir om lag uendret, på 0,78 pst., mens Norges NAB-forpliktelse reduseres til om lag 1,97 mrd. SDR. Summen av kvote- og NAB-forpliktelser blir om lag 5,72 mrd. SDR eller om lag 51,3 mrd. kroner.

I desember 2011 ga Norge IMF et tilbud om et nytt lån på inntil 6 mrd. SDR som ledd i en ytterligere styrking av utlånskapasiteten, jf. avsnitt 4.4.2 og Prop. 114 S (2011–12).

I tillegg til midlene til IMFs generelle ordninger har Norge stilt 300 mill. SDR (om lag 2,7 mrd. kroner) i lånemidler til disposisjon for IMFs spesielle låneordninger for lavinntektsland, jf. Prop. 83 S (2009–2010). Bidrag er øremerket de to låneordningene som er innrettet mot kortsiktig betalingsbalansestøtte; Rapid Credit Facility (RCF) og Standby Credit Facility (SCF). Ved utgangen av april i år hadde IMF trukket vel 159 mill. SDR, fordelt med 150 mill. SDR på RCF og 9,4 mill. SDR på SCF. Norge ga videre i 2005 tilsagn om subsidiemidler til IMF på 24,7 mill. SDR, eller vel 221 mill. kroner. Av disse var om lag 22 mill. SDR utbetalt per april 2012. Subsidiemidlene bevilges over bistandsbudsjettet til Utenriksdepartementet.

Utenriksdepartementet og IMF inngikk i 2006 en avtale om at Norges Bank skulle gi teknisk assistanse til sentralbanken i Malawi. Arbeidet blir avsluttet våren 2012. IMFs generelle vurdering er at den tekniske assistansen til sentralbanken i Malawi har vært vellykket. Det ble i juli 2011 enighet om en liknende avtale om faglig assistanse til sentralbanken i Zambia. Også for sentralbanken på Øst-Timor har Norge stilt ressurser til rådighet gjennom IMF de siste årene.

Videre har Norad en bilateral avtale med IMF om å yte teknisk assistanse til land innenfor programmet «Olje for utvikling» på inntektsforvaltningsområdet. Norge bidrar også til et fond som skal finansiere teknisk assistanse til forvaltning av naturressurser. I tillegg støtter Utenriksdepartementet et anti-hvitvaskings-program og bidrar til fondet IMFs har opprettet for bistand til utvikling av skattepolitikk og skatteadministrasjon.

4.7.3 De nordiske lånene til Island og Latvia

IMFs styre godkjente i november 2008 et stabiliseringsprogram for Island. Bakgrunnen var den dype økonomiske krisen etter kollapsen av landets største banker. Av et samlet anslått finansieringsbehov på 5 mrd. amerikanske dollar dekket IMF 2,1 mrd. dollar. De nordiske landene Danmark, Finland, Norge og Sverige ga tilsagn om bilaterale lån på til sammen 2,5 mrd. dollar, jf. St.prp. nr. 47 (2008–2009). Beløpet ble senere omgjort til 1,775 mrd. euro, hvorav Norges del utgjør 480 mill. euro. Det norske lånet er et lån fra Norges Bank til Sedlabanki Islands, med garanti fra den islandske og norske stat. Staten mottar en garantiprovisjon, jf. Prop. 1 S (2011–2012), kap. 5605, post 89.

Islands IMF-program ble avsluttet i august 2011. Programmet var vellykket. Økonomien og statsfinansene i Island er i klar bedring. Nye banker med tilstrekkelig kapital er etablert og kursen på islandske kroner stabilisert. Det gjenstår likevel en del utfordringer. Arbeidsledigheten er fortsatt betydelig høyere enn det islendingene har vært vant til. Inflasjonen er høy og tiltagende. Både bedrifter, husholdninger og offentlig sektor har høy gjeld. Som et ledd i stabiliseringsprogrammet ble det lagt midlertidige restriksjoner på kapitalbevegelsene inn og ut av Island. Islandske myndighetene har måttet utsette avviklingen av disse restriksjonene av hensyn til stabilitet i valutakursen.

De nordiske lånene ble stilt til disposisjon for Island i fire transjer knyttet til IMF-styrets fire første godkjenninger av framdriften for stabiliseringsprogrammet. Islandske myndigheter fikk imidlertid anledning til å utsette sin beslutning om å trekke på tilgjengelige midler til utgangen av 2011. I tråd med dette trakk Island først i desember i fjor på den siste halvdelen av de nordiske lånene.

I lys av relativt rommelige valutareserver valgte Island allerede i mars i år å betale tilbake om lag 1/5 av lånene fra IMF og de nordiske landene. Utestående beløp under det norske lånet er etter dette redusert til 389 mill. euro. Ifølge låneavtalen skulle avdrag først betales i 2014. Hele lånet skal være tilbakebetalt innen utgangen av 2021.

I desember 2008 inngikk også Latvia en avtale med IMF om et stabiliseringsprogram for å hjelpe landet ut av en akutt økonomisk krise. Samlet finansieringsbehov var anslått til 7,5 mrd. euro. Av dette skulle IMF skulle dekke 1,7 mrd. euro, EU på felleskapsnivå 3,1 mrd. euro, og Danmark, Finland, Norge og Sverige til sammen 1,8 mrd. euro. Det norske lånetilsagnet var på 378 mill. euro, jf. Prop. 112 S (2009–2010).

Latvias IMF-program ble avsluttet i desember 2011. Målene for programmet var da i all hovedsak nådd. De store underskuddene i både offentlige finanser og utenriksøkonomien var betydelig redusert, og det var ny vekst i økonomien. Fastkursen overfor euro er bevart i tråd med Latvias ønske. Selv om IMF-programmet er avsluttet, har Latvia store utfordringer. Arbeidsledigheten har gått noe ned, men er fortsatt over 14 pst. Andelen fattige i befolkningen er blant de høyeste i EU.

Latvia trengte ikke å trekke på alle lånetilsagnene i IMF-programmet og trakk ikke på de nordiske lånene. De nordiske låneavtalene var likevel viktige for Latvia som en kredittreserve.

Fotnoter

IMFs spesielle trekkrettigheter (Special Drawing Rights). Verdien beregnes som et veid gjennomsnitt av amerikanske dollar, euro, britiske pund og japanske yen. En SDR var 10. mai 2012 lik 8,969 norske kroner. Hvis ikke annet sies, er kursen 10. mai 2012 brukt ved omregninger i dette kapittelet.

EFSF – European Financial Stability Facility (ny institusjon etablert av eurolandene). EFSM – European Financial Stability Mechanism (administrert av Kommisjonen og garantert av EUs fellesbudsjett). Disse to midlertidige ordningene skal avløses av én ny, permanent ordning med utlånskapasitet på 500 mrd. euro: ESM – European Stability Mechanism. ESM skal etter planen starte opp 1. juli 2012 og vil en periode virke parallelt med EFSF og EFSM og øke samlet utlånskapasitet.

G20 består av 19 av de største økonomiene i verden og EU på fellesskapsnivå. Gruppen er i utgangspunktet et uformelt forum for finansministre og sentralbanksjefer. Siden høsten 2008 har også stats- og regjeringssjefene møttes regelmessig.