2 De økonomiske utsiktene

2.1 Norsk økonomi

Norsk økonomi har passert konjunkturtoppen, men lønns- og prisveksten er fremdeles høy. Fremover anslår vi at sysselsettingen holder seg høy og arbeidsledigheten lav. Inflasjonen ventes å komme ned, men det vil ta tid før den er tilbake på målet på 2 pst.

Fortsatt høy aktivitet i norsk økonomi, men veksten avtar

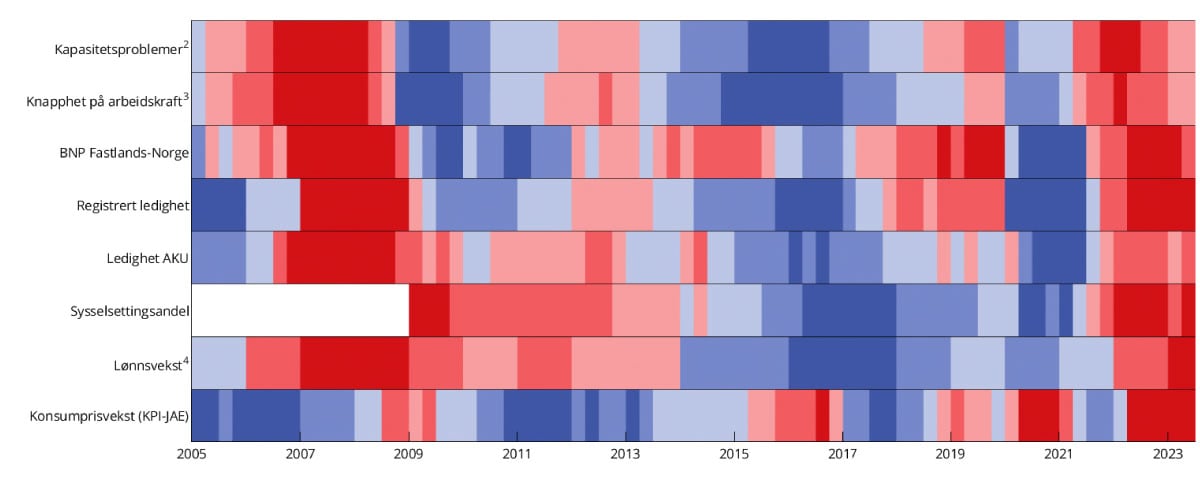

Aktiviteten i norsk økonomi er fortsatt høy, men det er betydelige næringsvise forskjeller, og utsiktene varierer. I Norges Banks regionale nettverk melder oljeleverandørene og tjenesteytende næringer om tiltakende vekst og gode vekstutsikter fremover, mens bygge- og anleggsnæringen og varehandelsbedriftene venter videre fall i aktiviteten. Samlet sett melder færre bedrifter om kapasitetsproblemer, se figur 2.1.

Figur 2.1 Kapasitetsutnytting1 og knapphet på arbeidskraft2. Andeler i prosent. 1. kv. 2005 – 3. kv. 2023

1 Andel av kontaktbedriftene i Norges Banks regionale nettverk som vil ha noen eller betydelige problemer med å øke produksjonen/salget uten å sette inn flere ressurser, som for eksempel arbeidskraft eller maskiner.

2 Andel av kontaktbedriftene i Norges Banks regionale nettverk som svarer at knapphet på arbeidskraft begrenser produksjonen/salget. Spørsmålet om arbeidskraft er bare stilt til de bedriftene som har oppgitt å ha full kapasitetsutnytting, men serien viser andelen av alle som er med i intervjurunden.

Kilde: Norges Bank.

Vi anslår at BNP for Fastlands-Norge øker med 0,6 pst. i 2023 og 0,8 pst. i 2024. Høyere rente og prisvekst er ventet å dempe etterspørselen i norsk økonomi og bidra til at husholdningenes konsum og boliginvesteringer faller i 2023. I 2024 ventes positiv reallønnsvekst å trekke opp husholdningenes konsum, mens boliginvesteringene fortsetter å falle. Samtidig venter vi at bedringen i norske bedrifters konkurranseevne som følge av kronesvekkelsen vil bidra positivt til aktiviteten i norsk økonomi fremover.

Vi venter at kapasitetsutnyttelsen i norsk økonomi vil avta noe de neste årene, men ikke mer enn at den registrerte arbeidsledigheten i 2024 fortsatt vil være lavere enn gjennomsnittet de siste 20 årene, se figur 2.2. Kapasitetsutnyttelsen er nærmere omtalt i boks 2.1.

Figur 2.2 Arbeidsledighet i prosent av arbeidsstyrken. 2000–2025. Anslag for 2023–20251

1 Tall for arbeidsledigheten i 2020 og 2021 er utelatt fra gjennomsnittet fordi arbeidsmarkedet var sterkt preget av nedstengninger som følge av smitteverntiltak i disse årene.

Kilder: Nav, Statistisk sentralbyrå og Finansdepartementet.

Kronen har svekket seg

Kronen har svekket seg betydelig det siste året, se figur 2.3. Hovedårsaken er trolig at andre lands sentralbanker har satt renten opp mer og raskere enn Norges Bank. Hittil i år er kronen 8 pst. svakere enn i samme periode i fjor. Den var også svakere enn i årene før pandemien.

Figur 2.3 Importveid valutakursindeks (I-44)1. 1995=100. Jan. 2005- sep. 2023

1 I-44 er en valutakursindeks beregnet av Norges Bank på grunnlag av kursene på NOK mot valutaene for Norges 44 viktigste handelspartnere målt i importverdi. Fallende kurve betyr svakere krone.

2 Tallet for september 2023 er gjennomsnittet t.o.m. 27. september.

Kilde: Norges Bank.

For bedrifter som konkurrerer om de samme kundene som utenlandske aktører, enten her hjemme eller ute, bidrar svekkelsen av kronen til å styrke konkurranseevnen og bedre lønnsomheten. For bedrifter som har kostnader i utenlandsk valuta og inntekter i kroner, vil en svakere krone bidra til å svekke lønnsomheten. De mest eksponerte av disse bedriftene har trolig sikret seg ved å inngå fastpriskontrakter. En svakere krone bidrar også til å trekke opp inflasjonen. Det skjer direkte, ved at importerte varer blir dyrere, men også indirekte, ved at importert vareinnsats blir dyrere og gir en kostnadsøkning som bedriftene trolig velter helt eller delvis over i utsalgsprisene til husholdningene. Utviklingen i kronekursen vil være av stor betydning for det videre forløpet for norsk økonomi. I denne meldingen er det beregningsteknisk lagt til grunn at kronen vil svekke seg med 6,5 pst. i 2023, for deretter å styrke seg med 1,8 pst. i 2024.

Utsikter til fortsatt høye foretaksinvesteringer

Fastlandsbedriftenes investeringer har økt betydelig og var i fjor på det høyeste nivået som noensinne er målt siden målingene startet i 1970. Vi legger til grunn at investeringene vil holde seg på dette høye nivået de neste par årene, se figur 2.4. Mens industrien fremdeles venter sterk investeringsvekst, blant annet som følge av klimaomstilling og god lønnsomhet på grunn av svak krone, bidrar høye kostnader og lavere etterspørsel til at investeringsforventningene er mer avdempet i varehandelen og i andre næringer.

Petroleumsinvesteringene ventes å ta seg opp både i år og neste år, etter å ha falt de tre siste årene, se figur 2.4. Den anslåtte oppgangen må ses i sammenheng med de mange nye utbyggingsprosjektene som er besluttet de siste årene. Økte investeringer på norsk sokkel påvirker fastlandsøkonomien og vil bidra til å trekke opp aktiviteten i industrien fremover. Petroleumssektoren er nærmere omtalt i avsnitt 2.4.

Figur 2.4 Bruttoinvesteringer i fast realkapital, fastlandsnæringer, bolig og petroleum. Mrd. 2020-kroner. Anslag 2023–2025

Kilder: Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Utsikter til fortsatt lav ledighet og høy sysselsetting

Den registrerte arbeidsledigheten har økt noe siden årsskiftet, men det er fortsatt høyt press i arbeidsmarkedet. Sysselsettingen har i første halvår i år økt mer enn ventet i revidert budsjett. Arbeidsledigheten holder seg fortsatt lav, og beholdningen av ledige stillinger er svært høy. Etterspørselen etter arbeidskraft har likevel dempet seg i takt med lavere vekst i økonomien.

Antall helt ledige utgjorde 1,9 pst. av arbeidsstyrken ved utgangen av august. Det er noe høyere enn ved utgangen av 2022, men lavere enn før pandemien og betydelig lavere enn gjennomsnittet de siste 20 årene, se figur 2.2. Arbeidsledigheten målt ved arbeidskraftundersøkelsen (AKU), som også fanger opp andre arbeidssøkere enn de som registrerer seg hos Nav, har også holdt seg lav hittil i år, selv om den er noe høyere enn på samme tid fjor. AKU-ledigheten ligger også under gjennomsnittet for de siste 20 årene.

Vi venter at sysselsettingen vil fortsette å øke noe neste år, og at andelen sysselsatte i befolkningen holder seg høy. Samtidig ventes ledigheten å øke noe fra dagens svært lave nivå. Den registrerte ledigheten anslås likevel å være lavere enn gjennomsnittet for de siste 20 årene både i år og neste år. Arbeidsmarkedet er nærmere omtalt i avsnitt 2.3.

Figur 2.5 Akkumulert sysselsettingsvekst siden 4. kv. 2019. Sesongjusterte tall. 1 000 personer

Kilde: Statistisk sentralbyrå.

Prisveksten holder seg høy

Selv om konsumprisveksten har falt de siste månedene både i Norge og internasjonalt, er den fortsatt høy, og underliggende inflasjon holder seg oppe, se figur 2.6. Vi venter at konsumprisveksten vil fortsette å avta, men det vil ta tid før den kommer tilbake til målet på 2 pst. Svak kronekurs, tiltakende husleieinflasjon og høy lønnsvekst vil bidra til å holde prisveksten oppe, mens lavere råvarepriser, høyere styringsrente og avdempet vekst i norsk økonomi vil bidra til at inflasjonen kommer ned. Vi anslår årsveksten i KPI til 6,0 pst. i 2023 og 3,8 pst. i 2024. Tolvmånedersveksten i KPI ventes å bli liggende rundt 5 pst. frem mot våren, for så å avta videre. Årsveksten i konsumprisindeksen justert for avgiftsendringer og uten energivarer (KPI-JAE) anslås i denne meldingen til 6,4 pst. i år og 4,1 pst. neste år, se tabell 2.1.

Figur 2.6 Tolvmånedersvekt i KPI og KPI-JAE. Jan. 2004 – aug. 2023

Kilde: Statistisk sentralbyrå.

Tabell 2.1 Hovedtall for norsk økonomi. Prosentvis endring fra året før, der ikke annet er angitt

Mrd. kroner1 | |||||

|---|---|---|---|---|---|

2022 | 2022 | 2023 | 2024 | 2025 | |

Privat konsum | 1 806,4 | 6,9 | -1,0 | 0,5 | 2,2 |

Offentlig konsum | 1 037,2 | 0,1 | 2,1 | 1,4 | - |

Bruttoinvesteringer i fast kapital | 1 095,5 | 4,3 | -0,5 | -1,5 | 0,4 |

Herav: Oljeutvinning og rørtransport | 176,0 | -6,5 | 9,1 | 2,3 | -6,2 |

Bedrifter i Fastlands-Norge | 448,8 | 14,5 | 2,3 | -1,9 | -2,4 |

Boliger | 232,1 | -1,4 | -15,0 | -4,0 | 15,6 |

Offentlig forvaltning | 237,8 | 1,2 | 0,4 | -0,5 | - |

Etterspørsel fra Fastlands-Norge2 | 3 762,2 | 4,9 | -0,5 | 0,1 | 1,8 |

Eksport | 3 100,6 | 5,9 | 4,8 | 3,8 | 3,0 |

Herav: Råolje og naturgass | 1 972,9 | 0,3 | 3,9 | 4,1 | 1,6 |

Varer og tjenester fra fastlandet | 947,0 | 9,4 | 5,3 | 3,4 | 3,7 |

Import | 1 521,5 | 9,2 | 1,9 | 1,3 | 1,7 |

Bruttonasjonalprodukt | 5 570,7 | 3,3 | 1,0 | 1,1 | 1,9 |

Herav: Fastlands-Norge | 3 570,9 | 3,8 | 0,6 | 0,8 | 1,9 |

Andre nøkkeltall: | |||||

Sysselsetting | 3,9 | 1,3 | 0,1 | 0,5 | |

Arbeidsledighetsrate, AKU (nivå) | 3,2 | 3,5 | 3,7 | 3,7 | |

Arbeidsledighetsrate, registrert (nivå) | 1,8 | 1,8 | 2,0 | 2,1 | |

Årslønn | 4,3 | 5,5 | 4,9 | - | |

KPI | 5,8 | 6,0 | 3,8 | 2,5 | |

KPI-JAE | 3,9 | 6,4 | 4,1 | 2,7 | |

Gasspris, USD per MMBtu (løpende priser) | 33,1 | 13,6 | 16,0 | 14,3 | |

Råoljepris, USD per fat (løpende priser) | 99 | 78 | 73 | 71 | |

Tremåneders pengemarkedsrente (nivå)3 | 2,1 | 4,2 | 4,8 | 4,3 | |

Importveid kursindeks4 | 1,2 | 6,5 | -1,8 | 0,0 |

1 Foreløpige nasjonalregnskapstall for 2022 i løpende priser. Vekstrater fra dette nivået er angitt i volum.

2 Utenom lagerendring.

3 Beregningsteknisk forutsetning basert på terminpriser i august.

4 Positivt tall angir svakere krone.

Kilder: Statistisk sentralbyrå, Norges Bank, Nav, Thomson Reuters, ICE, Macrobond og Finansdepartementet.

En svakere krone har bidratt til å trekke opp prisveksten i år og kan også bidra til å holde den høy fremover. Samtidig er det grunn til å tro at innenlandske prisforhold i større grad vil ta over som den viktigste driveren for prisveksten. For eksempel har husleiene steget markert de siste månedene, og det er ikke tegn til at veksten avtar. Høy lønnsvekst kan også bidra til å trekke opp prisene på andre tjenester.

Strømprisene i Norge er kommet betydelig ned det siste året, bl.a. som følge av lavere gasspriser i Europa. Terminmarkedet for elektrisitet i månedsskiftet juli/august, da strømprisanslagene for budsjettet ble fastsatt, tydet på at strømprisene i Norge i gjennomsnitt ville holde seg rundt 75 øre/kWh både i år og neste år. Til sammenligning var gjennomsnittsprisen i 2022 på 150 øre/kWh. I tiden etter at strømprisanslagene ble fastsatt har bl.a. mye nedbør bidratt til at strømprisene har falt videre. Samtidig har oljeprisen steget og bidratt til å trekke opp drivstoffprisene.

Høy lønnsvekst også fremover

Lønnsveksten har tatt seg markert opp gjennom 2022 og 2023, men konsumprisveksten har vært enda høyere, slik at reallønningene har falt. Høye råvarerepriser og svekket kronekurs har bidratt til god lønnsomhet i deler av næringslivet, og lønnstakernes andel av verdiskapingen i industrien har gått ned. I lønnsoppgjørene er det industrien som forhandler først, og lavere lønnsandel i denne sektoren gir isolert sett grunnlag for at lønnsveksten kan holde seg høy også fremover. Utsikter til fortsatt press i arbeidsmarkedet trekker i samme retning. Samtidig er det en styrke ved frontfagsmodellen at partene i arbeidslivet har tradisjon for å se gjennom kortsiktige valutakurssvingninger, og at endringer i lønnsomhet bare gradvis slår ut i lønnsveksten, slik at den ikke blir for høy. I denne meldingen er det lagt til grunn en årslønnsvekst på 5,5 pst. i 2023 og 4,9 pst. i 2024.

Høy prisvekst og økte renter ventes å dempe forbruksveksten fremover

Husholdningenes forbruk har lenge holdt seg overraskende godt oppe, til tross for økte renteutgifter og høy prisvekst. I år ser vi tegn til en svakere utvikling. Utsikter til reallønnsnedgang, høyere renteutgifter og færre bilkjøp etter rekordhøye nivåer i fjor gjør at vi venter at husholdningenes forbruk vil falle i år, se tabell 2.1. Fallet venter vi blir mindre enn nedgangen i husholdningenes inntekter. Det bygger på en antakelse om at husholdningene vil trekke på sine oppsparte midler i møte med økte renter og priser, slik vi også så i fjor. Husholdningene bygget samlet sett opp store buffere gjennom pandemien. Vi legger til grunn at husholdningene vil være villige til å bruke av denne ufrivillige sparingen. Det taler for at forbruket ikke vil falle brått og mye. Fra neste år venter vi at husholdningene igjen vil få reallønnsvekst, men med høye renteutgifter ventes forbruksveksten likevel å bli svak.

Stabile boligpriser og lav boligbygging

Boligbyggingen har kommet kraftig ned, og vi venter at den vil holde seg lav også fremover, se figur 2.4. Salget av nye boliger har vært svært lavt det siste året, og mange utbyggere har satt prosjekter på vent. Det lave salget kan ha sammenheng med at husholdninger vegrer seg for å kjøpe boliger med leveranse langt frem i tid når det er utsikter til at boligprisene kan falle. Lav boligbygging i dag vil trolig bidra til å øke presset i boligmarkedet på lengre sikt, særlig i storbyene, der boligbyggingen lenge har vært lavere enn befolkningsutviklingen skulle tilsi. Boliginvesteringene ventes å falle både i 2023 og 2024, se tabell 2.1.

Oppgangen i boliglånsrentene de siste par årene har kommet sammen med sterk sysselsettingsvekst, lav arbeidsledighet og høy nominell lønnsvekst, og har derfor hatt mindre effekt på boligprisene enn det renteoppgangen isolert sett kunne tilsi. Den siste tiden har boligprisveksten avtatt, se figur 2.7, og antallet brukte boliger til salgs er høyere enn normalt. Et høyt boligtilbud bidrar til press nedover på boligprisene de neste månedene. Videre økninger i boliglånsrentene vil dempe etterspørselen etter boliger. Nedgangen i boligprisene ventes å bli nokså moderat, slik at nivået i 2024 fortsatt ligger høyere enn før pandemien.

Figur 2.7 Bruktboligpriser. Månedsvekst og indeks. Jan. 2020 = 100. Sesongjustert. Jan. 2020–aug. 2023

Kilder: Eiendom Norge, Eiendomsverdi og Finn.no.

Utviklingen fremover er usikker

Usikkerheten om utviklingen i norsk økonomi fremover er fortsatt betydelig. Vi har neppe sett de fulle effektene av at rentene er satt opp raskt og mye, og vi vet ennå ikke hvordan husholdningene vil tilpasse seg til høy prisvekst og økte renter. Svakere krone, høyere lønnsvekst og den videre utviklingen i husleiene bidrar dessuten til usikkerhet om hvor raskt prisveksten vil komme ned igjen. Dersom inflasjonen skulle festne seg på et høyt nivå og lønnsveksten holde seg høy, kan det bli kostbart å få inflasjonen ned igjen. Samtidig har energiprisene kommet tilbake til mer normale nivåer.

Samlet sett vurderes risikoen for et brått økonomisk tilbakeslag det neste året som betydelig mindre nå enn på samme tid i fjor.

2.2 Internasjonal økonomi

Den økonomiske veksten har avtatt, men mindre enn mange ventet i lys av rentehevingene det siste året. Arbeidsledigheten er lav, og arbeidsmarkedene er fortsatt stramme selv om antall ledige stillinger har begynt å falle. Lavere energipriser har bidratt til at inflasjonen er kommet ned. Den underliggende prisveksten er mer gjenstridig, og lønnsveksten er høy. Sentralbankene ute har vært tydelige på at prisveksten skal ned, og styringsrentene er hevet til nivåer vi ikke har sett siden før den internasjonale finanskrisen. Markedsaktører venter at de første rentenedsettelsene vil komme i løpet av neste år.

BNP hos Norges handelspartnere anslås å vokse med 0,9 pst. i år og 1,5 pst. neste år. Det er noe høyere enn lagt til grunn i revidert nasjonalbudsjett. Oppjusteringen må ses i sammenheng med høyere økonomisk aktivitet enn ventet så langt i år, særlig i USA. Økt reallønn og utsikter til lavere renter bidrar til at vi venter økt vekst neste år.

Figur 2.8 Styringsrenter. Prosent

Kilde: Macrobond.

Arbeidsledigheten ute anslås i denne meldingen å øke noe, men fra historisk sett lave nivåer, se figur 2.9. Press i arbeidsmarkedet har løftet lønnsveksten hos mange av våre handelspartnere, se figur 2.10. Den senere tiden har lønnsveksten avtatt noe i USA og euroområdet, mens den i Storbritannia har økt til svært høye nivåer. Til tross for økt lønnsvekst har høy prisvekst gjort at de fleste arbeidstakere har opplevd reallønnsnedgang det siste året. Etterspørselen etter arbeidskraft viser tegn til å falle og kan indikere at presset i arbeidsmarkedene avtar.

Figur 2.9 Arbeidsledighet i prosent av arbeidsstyrken.1 Årsanslag for 2023 og 2024

1 AKU-ledighet.

Kilder: Macrobond og OECD.

Figur 2.10 Lønnsvekst i privat sektor1

1 Lønnsveksten måles ulikt og er ikke direkte sammenlignbar på tvers av land. For USA er det brukt gjennomsnittlig timelønn, for euroområdet og Sverige arbeidskostindeksen (Labor Cost Index) og gjennomsnittlig ukelønn i Storbritannia.

Kilde: Macrobond.

Konsumprisveksten ute ser ut til å ha nådd en topp, se figur 2.11. Pandemien og krigen i Ukraina bidro til at prisveksten i fjor var den høyeste siden 1980-tallet. I løpet av året har konsumprisveksten avtatt, både i USA og Europa. Det skyldes først og fremst fallende energipriser, særlig i Europa, men også at fraktkostnader er tilbake på nivåene fra før pandemien. Råvarepriser og veksten i matvareprisene har også kommet ned. Tiltakende prisvekst på tjenester har bidratt til at kjerneinflasjonen, som internasjonalt ser bort fra energi- og matvarepriser, har falt mindre, se figur 2.12. De langsiktige inflasjonsforventningene ligger likevel nær sentralbankenes inflasjonsmål. Økte renter og mindre press i arbeidsmarkedene er ventet å bidra til lavere vekst i konsumprisene fremover, se tabell 2.2.

Figur 2.11 Tolvmånedersvekst i konsumpriser. Årsanslag for 2023 og 2024

Kilder: Macrobond og OECD.

Figur 2.12 Tolvmånedersvekst i konsumpriser utenom mat- og energivarer.1Årsanslag for 2023 og 2024

1 For Norge og Sverige er matvarepriser inkludert.

Kilder: Macrobond, OECD og Riksbanken.

Tabell 2.2 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før, der ikke annet er angitt

2021 | 2022 | 2023 | 2024 | |

|---|---|---|---|---|

Bruttonasjonalprodukt: | ||||

Handelspartnerne1 | 5,5 | 3,3 | 0,9 | 1,5 |

OECD-området | 5,7 | 3,0 | 1,4 | 1,4 |

Euroområdet | 5,2 | 3,5 | 0,9 | 1,5 |

USA | 5,9 | 2,1 | 1,8 | 1,0 |

Storbritannia | 7,6 | 4,1 | 0,4 | 1,0 |

Sverige | 5,9 | 2,9 | -0,3 | 1,4 |

Japan | 2,2 | 1,0 | 1,4 | 1,0 |

Kina | 8,4 | 3,0 | 5,2 | 4,5 |

Fastlands-Norge | 4,2 | 3,8 | 0,6 | 0,8 |

Konsumpriser: | ||||

Handelspartnerne2 | 3,0 | 8,5 | 5,8 | 3,4 |

OECD-området | 3,8 | 9,4 | 6,6 | 4,3 |

Euroområdet | 2,6 | 8,4 | 5,2 | 2,8 |

USA | 4,7 | 8,0 | 4,4 | 2,8 |

Storbritannia | 2,6 | 9,1 | 6,9 | 2,8 |

Sverige (KPIF) | 2,4 | 7,7 | 6,3 | 2,4 |

Norge | 3,5 | 5,8 | 6,0 | 3,8 |

Arbeidsledighet3: | ||||

Handelspartnerne1 | 5,9 | 5,0 | 5,2 | 5,4 |

OECD-området | 6,2 | 5,0 | 5,0 | 5,2 |

Euroområdet | 7,7 | 6,7 | 6,7 | 6,6 |

USA | 5,4 | 3,6 | 3,7 | 4,4 |

Storbritannia | 4,5 | 3,7 | 4,2 | 4,5 |

Sverige | 8,8 | 7,5 | 7,9 | 8,0 |

Norge | 4,4 | 3,2 | 3,5 | 3,7 |

Memo: | ||||

BNP-vekst i verdensøkonomien | 6,2 | 3,5 | 3,0 | 2,7 |

1 Norges 25 viktigste handelspartnere vektet sammen med respektive andeler av norsk eksport av tradisjonelle varer for det gjeldende året.

2 Norges 25 viktigste handelspartnere vektet sammen med respektive andeler av norsk import av varer utenom skip, oljeplattformer og råolje det gjeldende året.

3 AKU-ledighet. Prosent av arbeidsstyrken.

Kilder: IMF, OECD, eurostat og Finansdepartementet.

Det har vært betydelige innstramminger i pengepolitikken gjennom fjoråret og så langt i år, og styringsrentene har kommet raskt opp se figur 2.8. Vi må tilbake til begynnelsen av 1980-tallet for å finne en like hurtig renteoppgang hos handelspartnerne våre. Markedene forventer at vi er nær rentetoppen, men rentene ser ut til å holde seg høye lenger enn det markedsaktørene trodde i vår. Sentralbankene har kommunisert at de vil vente med å senke renten til prisveksten har kommet tydelig ned.

Finanspolitikken er i ferd med å normaliseres. Økte utgifter som følge av pandemien og Russlands krig i Ukraina har bidratt til at mange land har fått store budsjettunderskudd og videre vekst i offentlig gjeld fra et allerede høyt nivå. Lavere energipriser legger til rette for å trappe ned og fase ut ordningene for energistøtte. Samtidig øker presset for økte offentlige utgifter som følge av høyere renter, behov for klimaomstilling og økte forsvarsutgifter. I USA er finanspolitikken blitt strammet kraftig inn. Også i EU og Storbritannia er finanspolitikken lagt om i strammere retning. En strammere finanspolitikk understøtter pengepolitikken i å få ned inflasjonen.

Utviklingen fremover er usikker. Høyere inflasjon enn ventet kan gi lavere reallønninger og høyere renter. Dersom land skulle komme i en situasjon der lønninger og priser driver hverandre oppover, en såkalt lønns-pris-spiral, kan styringsrentene øke til enda høyere nivåer og bli holdt høye lenger. Samtidig er det usikkert hvor mye de allerede iverksatte renteøkningene, vil påvirke aktivitetsnivået fremover. Ny finansiell uro kan dessuten føre til strammere kredittilgang og trekke ned aktiviteten. I Kina kan en eskalering av boligmarkedskrisen gi svakere vekst og trekke ned global aktivitet. Geopolitiske spenninger mellom USA og Kina og krigen i Ukraina bidrar også til usikkerhet. På den annen side kan raskere nedgang i konsumprisveksten gi høyere kjøpekraft og tillate en tidligere rentenedgang. Husholdningene vil i et slikt tilfelle oppleve å ha mer disponibel inntekt, både som følge av høyere reallønn og lavere lånerenter. Det er også mulig at husholdningene i større grad vil tære på oppsparte midler fra pandemien for å muliggjøre høyere forbruk.

I Euroområdet har BNP-veksten vært svak så langt i år. Høye energipriser har trukket ned aktiviteten i industrien og bidratt til lavere økonomisk aktivitet i land som Tyskland og Nederland. Samtidig har lavere reallønninger trukket ned konsumet. Innkjøpssjefsindekser viser at det var høy aktivitet i tjenestenæringene i sommer, men vekstutsiktene forblir likevel svake ut året. EU går inn i kommende vinter med høy fyllingsgrad i sine gasslagre. Det reduserer faren for en vinter med svært høye energipriser. Med utsikter til fallende inflasjon og relativt høy lønnsvekst neste år, ventes økt reallønn å bidra til vekst nær gjennomsnittet de siste ti årene.

I Sverige ligger det an til en nedgang i verdiskapingen i år. Riksbankens har satt opp renten raskt, og det har gitt utslag i boligmarkedet. Boligprisene var i sommer om lag 15 pst. lavere enn ved starten av fjoråret. Sammen med høye byggekostnader har boligprisfallet trukket ned boliginvesteringene. Til forskjell fra flere andre handelspartnere har svenske husholdninger i mindre grad opprettholdt sitt forbruk. Husholdningenes konsum har ifølge nasjonalregnskapstall falt sammenhengende siden sommeren i fjor. Partene i lønnsoppgjøret ble enige om en moderat nominell lønnsvekst fremover. Arbeidsledigheten har holdt seg stabil, men med svak økonomisk vekst fremover ventes den å øke.

Veksttakten i dansk økonomi er gått ned. Det må bl.a. ses i sammenheng med utviklingen i det private forbruket, som falt i fjor og har vært mer stabilt i år. Prisveksten i Danmark nådde i 2022 et høyere toppunkt enn i Norge. Fra dette høyere nivået har veksten i konsumprisene kommet raskere ned i Danmark enn i andre europeiske land, men kjerneinflasjonen er fortsatt høy. Høyere renter trekker ned den økonomiske veksten i år, og arbeidsledigheten er på vei opp fra et historisk lavt nivå. BNP-veksten er ventet å tilta neste år.

I USA har den økonomiske veksten holdt seg høyere enn i Europa. Husholdningenes konsum har vist seg svært robust, godt understøttet av betydelige oppsparte midler fra pandemien, sterk vekst i sysselsettingen og høy nominell lønnsvekst. Også i USA steg prisveksten til et høyere nivå enn i Norge for så å komme ned. Reallønningene gikk ned i fjor, men i år har de vokst som følge av lavere prisvekst. Det markerte presset i arbeidsmarkedet viser tegn til å avta. Antall ledige stillinger har kommet vesentlig ned fra toppen i fjor, og sysselsettingsveksten har avtatt. Det er likevel flere ledige stillinger enn før pandemien, og arbeidsledigheten har hittil holdt seg lav. Bankuroen fra i vår ble møtt med omfattende tiltak fra myndighetene og ser ut til å ligge bak oss. Husholdningenes oppsparte midler fra pandemien kan nå se ut til å være uttømt, og sammen med innstrammende pengepolitikk vil det kunne bidra til å dempe veksten neste år.

I Storbritannia har det vært en positiv, men svak, oppgang i den økonomiske aktiviteten i år. Det er en klart bedre utvikling enn mange fryktet for ett år siden da Bank of England anslo en nedgang i britisk BNP i år og neste år. Likevel er både verdiskapingen og sysselsettingen fortsatt på et lavere nivå enn før pandemien. Arbeidsledigheten har økt fra de svært lave nivåene i 2022, og ventes å øke ytterligere fremover. Ekspansiv finanspolitikk gjennom pandemien og energikrisen har gitt store budsjettunderskudd og økt den offentlige gjelden markert. Markedets kraftige reaksjon på tidligere statsminister Liz Truss sitt såkalte minibudsjett høsten 2022 viser at å føre en sterkt ekspansiv finanspolitikk i en tid med allerede høy kapasitetsutnyttelse kan svekke tilliten til den økonomiske politikken. De store svingningene i rente- og valutamarkedene er en påminnelse om at finanspolitikken må innrettes med utgangspunkt i den økonomiske situasjonen og langsiktig bærekraft. Slike utslag kan være vanskelige å forklare med utgangspunkt i makroøkonomiske modeller. Økte renter har økt lånekostnaden til det offentlige, og finanspolitikken er nå lagt om i innstrammende retning. BNP-veksten ventes å øke fra i år til neste år.

I Kina fører lavere aktivitet i eiendomssektoren, som står for omtrent en fjerdedel av landets økonomi, til lavere økonomisk vekst enn før pandemien. I motsetning til i mange andre land har prisveksten i Kina vært lav og tidvis negativ de siste månedene. Samtidig har arbeidsledigheten økt, særlig blant unge. Myndighetene har svart med støttetiltak og lavere renter. Anslagene i denne meldingen innebærer at Kina går inn i en periode med svakere økonomisk vekst enn det vi har sett de siste tiårene. Det er stor usikkerhet knyttet til hvordan kinesisk økonomi vil utvikle seg videre.

2.3 Arbeidsmarkedet

Den registrerte arbeidsledigheten har økt noe siden årsskiftet, men presset i arbeidsmarkedet er fortsatt høyt. Sysselsettingen har økt videre i første halvår i år, og arbeidsledigheten er fortsatt på et svært lavt nivå. I deler av arbeidsmarkedet har etterspørselen etter arbeidskraft dempet seg noe, men samlet sett er etterspørselen etter arbeidskraft fortsatt høy. Fremover venter vi en moderat økning i arbeidsledigheten, samtidig som sysselsettingsveksten avtar. Vi venter likevel at den registrerte arbeidsledigheten i 2024 fortsatt vil ligge betydelig lavere enn gjennomsnittet de siste 20 årene.

Arbeidsledigheten på vei noe opp fra et svært lavt nivå

Etter å ha kommet ned på et svært lavt nivå i løpet av fjoråret, har den registrerte ledigheten økt noe. Justert for normale sesongvariasjoner utgjorde antall helt ledige 1,9 pst. av arbeidsstyrken ved utgangen av august, som er 0,2 prosentenheter høyere enn ved utgangen av 2022. Den registrerte ledigheten ligger likevel betydelig lavere enn gjennomsnittet de siste 20 årene. Ser vi bort fra fjoråret, må vi tilbake til 2008 for å finne en lavere registrert ledighet. Antall arbeidssøkere hos Nav, som inkluderer helt ledige, delvis ledige og arbeidssøkere på tiltak, utgjorde 3,0 pst. av arbeidsstyrken ved utgangen av august. Antall arbeidssøkere har økt siden årsskiftet, men ligger fortsatt på et betydelig lavere nivå enn før pandemien.

Arbeidsledigheten målt ved arbeidskraftundersøkelsen (AKU), som også fanger opp andre arbeidssøkere enn de som registrerer seg hos Nav, er også på et lavt nivå. AKU-ledigheten økte i begynnelsen av 2023, men utover våren har denne økningen i stor grad blitt reversert. Mye av økningen kom blant ungdom som så etter deltidsjobb. Tall fra AKU kan variere tilfeldig, og de forholdsvis store utslagene i AKU-ledigheten mot slutten av fjoråret og gjennom første halvår i år gjenspeiler usikkerheten i undersøkelsen. I første halvår i år tilsvarte AKU-ledigheten 3,5 pst. av arbeidsstyrken sesongjustert. Det er 0,3 prosentenheter høyere enn årsgjennomsnittet i 2022. AKU-ledigheten er fortsatt lavere enn i 2019, og også lavere enn gjennomsnittet de siste 20 årene.

Økningen i antall registrert helt ledige det siste året har vært størst blant personer med bakgrunn fra bygg og anlegg samt personer uten registrert yrkesbakgrunn, som blant annet kan omfatte fordrevne fra Ukraina. Innvandrere står for om lag 2/3 av økningen i antall helt ledige fra august i fjor til august i år. Personer med bakgrunn fra Polen og Ukraina utgjør de største gruppene blant ledige innvandrere. Etter hvert som fordrevne fra Ukraina går ut av introduksjonsprogrammet, er det naturlig at en del av dem vil melde seg arbeidsledige. Det var i august registrert 2 200 helt ledige med innvandrerbakgrunn fra Ukraina. Det er 2 000 flere enn på samme tid i fjor.

Tilstrømmingen av nye arbeidsledige har vært stabil i år, etter en liten økning mot slutten av fjoråret. Til tross for dette er tilstrømmingen fortsatt lav sammenlignet med tidligere år, se figur 2.13. Sammenlignet med fjoråret har tilstrømmingen økt mest blant personer med ukjent næringsbakgrunn. Dette kan trolig forklares av at flere fordrevne fra Ukraina har meldt seg ledige. Samtidig har det vært en økning i nye ledige blant personer med bakgrunn fra varehandel og bygg- og anleggsvirksomhet.

Figur 2.13 Tilgang på nye arbeidssøkere per virkedag. Sesongjustert

Kilde: Nav.

Sysselsettingsveksten har dempet seg

Sysselsettingen økte betydelig gjennom fjoråret. På årsbasis var det i gjennomsnitt om lag 110 000 flere sysselsatte i 2022 enn året før, tilsvarende en økning på 3,9 pst. Det var oppgang i alle næringer, og økningen var særlig sterk i hotell- og restaurantvirksomhet og i kultur og underholdning, som begge hadde store fall i sysselsettingen i starten av pandemien. Sysselsettingen økte også betydelig i bygge- og anleggsvirksomhet og i flere tjenesteytende næringer i fjor.

Sysselsettingsveksten har fortsatt i år, men i et mer avdempet tempo. Sysselsettingen økte med 0,4 pst. i første kvartal og med 0,1 pst. i andre kvartal i år. Det betyr at det har kommet ytterligere netto 16 000 flere personer i jobb fra fjerde kvartal 2022 til andre kvartal 2023. Det har aldri tidligere vært flere i jobb i Norge enn i dag. I enkelte næringer gikk sysselsettingen noe ned fra første til andre kvartal. Nedgangen var særlig sterk i utleie av arbeidskraft, men sysselsettingen gikk også ned i bygge- og anleggsvirksomhet. Sysselsettingen i utleie av arbeidskraft var i andre kvartal i år 6 000 lavere enn i første kvartal. Det må ses i sammenheng med at det fra 1. april i år ble innført strengere regler for bruk av innleie, med bl.a. forbud mot innleie av arbeidskraft til bygningsarbeid i Oslo, Viken og tidligere Vestfold. I flere andre næringer økte derimot sysselsettingen i andre kvartal i år. Den største veksten i denne perioden har vært i faglig, vitenskapelig og teknisk tjenesteyting og i informasjon og kommunikasjon.

Etterspørselen etter arbeidskraft har dempet seg, men ligger fortsatt på et høyt nivå. Det er fortsatt utfordringer med å rekruttere arbeidskraft. I Norges Banks regionale nettverk melder i underkant av 30 pst. av bedriftene at knapphet på arbeidskraft begrenset produksjonen. Det er lavere enn toppen i fjor, men høyere enn årene før pandemien. Samtidig er beholdningen av ledige stillinger fortsatt på et svært høyt nivå. I andre kvartal 2023 var det registrert om lag 118 000 ledige stillinger, se figur 2.14. Det er litt lavere enn toppen fra første kvartal i år, men fortsatt på et historisk høyt nivå. Beholdningen av ledige stillinger, målt i forhold til antall lønnstakere, er særlig høy innen informasjon og kommunikasjon og i overnattings- og serveringsbransjen. Tilgangen på nye ledige stillinger har avtatt så langt i år, men ligger fortsatt høyere enn i årene før pandemien.

Figur 2.14 Beholdning av ledige stillinger. 1 000. Sesongjustert. 1. kv. 2010–2. kv. 2023

Kilde: Statistisk sentralbyrå.

Arbeidsinnvandring og bruk av arbeidskraft bosatt i utlandet med korte kontrakter eller som pendler til Norge har over tid bidratt til å dekke behovet for arbeidskraft i flere deler av arbeidsmarkedet. Som følge av innvandringsrestriksjoner under pandemien dro mange ikke-bosatte lønnstakere tilbake til sine hjemland. Det bidro trolig til å forsterke knappheten på arbeidskraft. Antallet ikke-bosatte lønnstakere har økt de siste to årene, men er fortsatt lavere enn før pandemien, se figur 2.15.

Figur 2.15 Antall ikke-bosatte lønnstakere. 1000 personer. Første halvår for hvert av årene

Kilde: Statistisk sentralbyrå.

Den kraftige bedringen i arbeidsmarkedet de siste årene har ført til at andelen som er i jobb, nå er betydelig høyere enn før pandemien, se figur 2.16. Sysselsettingsandelen i aldersgruppen 15–74 år var 70,2 pst. i andre kvartal 2023. Det er om lag samme nivå som årsgjennomsnittet i fjor, men 1,5 prosentenheter høyere enn i fjerde kvartal 2019, justert for sesongvariasjoner. Økningen i sysselsettingsandelen har vært særlig sterk blant ungdom. I andre kvartal var 59,2 pst. av befolkningen i aldersgruppen 15–24 år sysselsatt, noe som er om lag 6 prosentenheter høyere enn før pandemien, se nærmere omtale i boks 2.2.

Figur 2.16 Sysselsatte i pst. av befolkningen 15–74 år. Jan. 2009- jul. 2023. Tre måneders glidende gjennomsnitt. Sesongjustert

Kilde: Statistisk sentralbyrå.

Utviklingen i arbeidsstyrken

Arbeidsstyrken defineres som summen av arbeidsledige og sysselsatte i AKU. Justert for sesongvariasjoner utgjorde arbeidsstyrken 72,7 pst. av befolkningen i aldersgruppen 15–74 år i andre kvartal 2023. Det er på samme nivå som i andre kvartal i fjor, men om lag én prosentenhet høyere enn i fjerde kvartal 2019, justert for sesongvariasjoner. Økningen i arbeidsstyrken har vært særlig sterk i aldersgruppen 15–24 år. Oppgangen i yrkesdeltakelsen må ses i sammenheng med den sterke etterspørselen etter arbeidskraft de siste årene. Befolkningsveksten påvirker også arbeidsstyrken. I løpet av 2022 og så langt i 2023 har det kommet om lag 60 000 fordrevne fra Ukraina. Om lag to av tre av disse er personer i arbeidsdyktig alder. Dette vil isolert sett bidra til å øke arbeidsstyrken, men for mange av de fordrevne vil det trolig gå noe tid før de kan delta aktivt i arbeidsmarkedet. En stor andel av ukrainerne er barn og eldre, som i liten grad vil påvirke arbeidsstyrken nå. Mange av dem som er i arbeidsdyktig alder, i hovedsak kvinner, deltar på introduksjonsprogrammet den første tiden etter bosetting. Samtidig har en del ukrainere allerede rukket å komme inn i arbeidsmarkedet. Tall fra Nav viser at det ved utgangen av august var 4 600 fordrevne ukrainere som hadde et arbeidsforhold i Norge.

Utviklingen fremover

Sysselsettingen har så langt i år vokst raskere enn tidligere lagt til grunn, og dette gjenspeiler et fortsatt betydelig behov for arbeidskraft i mange næringer. I takt med en mer moderat vekst i økonomien legges det til grunn en noe lavere vekst i etterspørselen etter arbeidskraft fremover. Sysselsettingen anslås likevel å øke med 1,3 pst. i år, en oppjustering på 0,5 prosentenheter fra revidert budsjett. Det tilsier at sysselsettingen vil endre seg lite gjennom andre halvår i år. I takt med økt aktivitet i norsk økonomi ventes sysselsettingen å ta seg opp gradvis gjennom 2024. På årsbasis anslås sysselsettingen å øke med 0,1 pst. fra 2023 til 2024.

Den registrerte ledigheten vil trolig øke noe fremover, men ventes likevel å holde seg på et svært lavt nivå. I 2024 legges det til grunn en gjennomsnittlig registrert ledighet på 2,0 pst. av arbeidsstyrken. Det er 0,2 prosentenheter høyere enn anslaget for 2023, men likevel godt under gjennomsnittet de siste 20 årene. AKU-ledigheten anslås til 3,5 pst. i 2023 og 3,7 pst. i 2024.

Tabell 2.3 Utviklingen i arbeidsmarkedet. Prosentvis endring fra året før der ikke annet er angitt

Nivå 2022 | Årlig gj.snitt 2015–2019 | 2021 | 2022 | 2023 | 2024 | 2025 | |

Etterspørsel etter arbeidskraft: | |||||||

Utførte timeverk, mill. | 4 187 | 0,9 | 2,4 | 3,9 | 0,7 | 0,1 | 0,5 |

Sysselsetting, 1000 personer1 | 2 938 | 1,0 | 1,2 | 3,9 | 1,3 | 0,1 | 0,5 |

Tilgang på arbeidskraft: | |||||||

Befolkning 15–74 år, 1000 personer | 4 054 | 0,8 | 0,1 | 0,7 | 1,1 | 0,5 | 0,4 |

Arbeidsstyrken, 1000 personer2 | 2 944 | 0,7 | 1,2 | 1,4 | 1,0 | 0,3 | 0,4 |

Nivå: | |||||||

Yrkesdeltakelse (15–74 år)3 | 71,2 | 72,1 | 72,6 | 72,6 | 72,5 | 72,5 | |

AKU-ledige | 4,4 | 4,4 | 3,2 | 3,5 | 3,7 | 3,7 | |

Gjennomsnitt siste 20 år4 | 3,9 | ||||||

Registrerte arbeidsledige | 2,6 | 3,1 | 1,8 | 1,8 | 2,0 | 2,1 | |

Gjennomsnitt siste 20 år4 | 2,6 |

1 Sysselsatte personer ifølge nasjonalregnskapet. Tilsvarer bosatte og ikke-bosatte personer som er sysselsatt i innenlandsk produksjonsvirksomhet.

2 Arbeidsstyrken ifølge AKU. Tilsvarer summen av antall sysselsatte og arbeidsledige personer bosatt i Norge. Ikke-bosatte lønnstakere sysselsatt i innenlandsk produksjonsvirksomhet inngår ikke i dette målet.

3 Tilsvarer arbeidsstyrken i prosent av befolkningen i aldersgruppen.

4 Gjennomsnitt fra 2003 til 2022, utenom årene 2020 og 2021 som var sterkt påvirket av nedstengninger og smitteverntiltak.

Kilder: Nav, Statistisk sentralbyrå og Finansdepartementet.

2.4 Petroleumssektoren

Gassprisen i Europa har falt betydelig siden i fjor høst, men er fortsatt relativ høy i et historisk perspektiv se figur 2.17. Europa trenger å importere flytende naturgass (LNG). Gassprisene i Europa bestemmes derfor av den globale prisen på LNG. Gassprisen er fortsatt volatil og reagerer særlig på nyheter som kan tolkes negativt for forsyningsbildet til vinteren.

Figur 2.17 Spot- og terminpriser på olje og gass. USD per fat

Kilder: Macrobond og ICE.

Lav etterspørsel etter gass i Europa forrige vinter, EUs lagerfyllingsmål og dempede priser har bidratt til høy gasslagerfylling i Europa. EU-landene har forpliktet seg til å fylle gasslagrene til 90 pst. innen 1. november 2023, og lagrene var allerede over dette nivået i slutten av august.

EU og Storbritannia produserer kun en liten andel av eget gassforbruk. Resten må importeres som rørledningsgass eller på skip som flytende naturgass (LNG). De siste årene har det vært store endringer i sammensetningen av importen til EU. Russisk rørledningsgass har i stor grad falt bort. Rørledningssystemene Nord Stream 1 og Yamal er helt stengt, mens transporten av gass fra Russland gjennom Ukraina er kraftig redusert. Transittavtalen mellom Ukraina og Russland utløper i slutten av 2024. Det største bidraget til å erstatte russisk rørledningsgass kommer fra økt import av LNG til Europa. I 2022 økte tilførselen av LNG til Europa med over 70 pst.

Norge økte sin gassproduksjon med 8 pst. i 2022, og feltene på norsk kontinentalsokkel er nå samlet sett Europas største enkeltleverandør av gass. Norsk gassproduksjon forventes å holde seg på et høyt nivå de neste 4–5 årene. Det europeiske markedet konkurrerer med Asia om LNG. Gassmarkedet i Asia har de siste årene vært preget av svak etterspørsel i Kina som følge av svakere økonomisk utvikling, bl.a. grunnet koronapandemien og høye LNG-priser. Etterspørselen i Asia tilpasser seg raskere til prisnivået enn etterspørselen i Europa.

Usikkerheten om den videre utviklingen i gassmarkedet i Europa er fortsatt stor. Det globale gassmarkedet er forventet å være stramt frem til mange nye LNG-prosjekter kommer i drift i siste halvdel av 2020-tallet. Gassprisen i Europa vil fremover bl.a. avhenge av værforhold, etterspørselsforhold i Asia, tilgangen på LNG og i hvilken grad det fortsatt vil komme rørledningsgass fra Russland til EU. De høye gasslagrene i Europa og utbyggingen av mottakskapasitet for LNG har bidratt til å redusere usikkerheten.

I denne meldingen er det for norsk gasseksport lagt til grunn en gjennomsnittlig pris på 14,0 dollar per MMBtu (Million British thermal units) i år og 16,0 dollar per MMBtu neste år (faste 2024-priser). Det tilsvarer henholdsvis 5,6 og 6,5 kroner per Sm3 (standard kubikkmeter). Anslaget for 2023 er nedjustert med 1,1 kroner per Sm3 siden revidert budsjett. I perioden fra og med 2025 er det lagt til grunn at gassprisen vil gå gradvis ned, bl.a. som følge av at mottakskapasiteten for LNG i Europa blir større. Anslagene for gassprisen er klart høyere enn gjennomsnittlig pris i tiårsperioden 2012–2021.

Oljeprisen har svingt mye det siste året. Prisen har løftet seg de siste månedene etter å ha falt gjennom høsten i fjor og inn i 2023. Oppgangen må ses i sammenheng med annonserte produksjonskutt fra Saudi-Arabia og Russland, samtidig som produksjonen av skiferolje i USA reagerer mindre på høyere priser enn for noen år tilbake. I løpet av september har oljeprisen vært oppe i 95 dollar per fat, den høyeste siden november i fjor.

De økonomiske utsiktene er usikre og derfor også etterspørselsutviklingen for olje fremover. Russisk eksport har holdt seg relativt høy de siste årene. Lavere eksport til vestlige land er i stor grad oppveid med økt eksport til bl.a. Kina, India og Tyrkia. Det er usikkert om den høye russiske eksporten vil vedvare. Iran, Libya og Venezuela er ikke en del av kvoteavtalen til OPEC+, men politisk uro bidrar til usikkerhet om hvor mye olje de vil kunne produsere fremover. Iran er underlagt amerikanske sanksjoner etter at USA trakk seg fra atomavtalen mellom Iran og vestlige land. Iran har likevel vært i stand til å øke produksjonen den senere tid. Hvis det blir enighet om en ny atomavtale, vil det kunne bidra til noe økt eksport av olje fra Iran. I USA har boreaktiviteten i skiferoljeproduksjonen falt det siste året, bl.a. som følge av høyere kostnader og høyere avkastningskrav. Det vil kunne bidra til at amerikansk skiferoljeproduksjon ikke øker så mye fremover til tross for høyere oljepris.

I denne meldingen er det beregningsteknisk lagt til grunn at oljeprisen vil utvikle seg i tråd med prisene i terminmarkedet. Det innebærer at oljeprisen vil gå ned fra et gjennomsnitt på 80 dollar per fat i 2023 til 73 dollar per fat i 2024, målt i faste 2024-priser. Det tilsvarer henholdsvis 847 og 787 kroner per fat. Anslaget for i år er 2 dollar høyere enn i revidert budsjett. Oljeprisen har økt betydelig gjennom sommeren og høsten og lå i slutten av september på i overkant av 90 dollar per fat. Oppgangen er kommet etter at oljeprisanslagene i denne meldingen ble fastsatt.

Finansdepartementet vil gjøre en ny vurdering av langsiktige olje- og gasspriser i perspektivmeldingen, som etter planen skal legges frem i 2024.

Petroleumsinvesteringene har falt de tre siste årene, etter kraftig vekst i 2019, se figur 2.18. Dette skyldes blant annet at flere store utbyggingsprosjekter har blitt ferdigstilt de siste årene. I 2023 og 2024 venter vi at petroleumsinvesteringene vil stige igjen. Oppgangen må ses i sammenheng med at mange nye utbyggingsprosjekter er blitt besluttet de siste årene. I løpet av 2022 ble det levert inn PUD (Plan for utbygging og drift) for tolv nye feltutbygginger. I tillegg ble det tatt flere investeringsbeslutninger for videreutvikling av felt i drift og økt utvinning mv. ved eksisterende felt. Den ventede oppgangen i investeringene i 2023 skyldes også at flere selskaper har fremskyndet investeringsplanene. Dette inkluderer både produksjonsboring og bygging av infrastruktur til nye felt. I denne meldingen anslås petroleumsinvesteringene å øke med 9,1 pst. i år og 2,3 pst. neste år, målt i faste priser.

Figur 2.18 Petroleumsinvesteringer. Mrd. 2024-kroner

Kilder: Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Produksjonen av petroleum på norsk kontinentalsokkel ventes å øke frem mot 2025, før den gradvis avtar, se figur 2.19. Oppgangen de nærmeste årene må ses i sammenheng med oppstarten av Johan Sverdrup fase II i Nordsjøen og Johan Castberg-feltet i Barentshavet. Anslaget for produksjon av petroleum i 2023 er noe nedjustert siden Revidert nasjonalbudsjett 2023. Det må særlig ses i sammenheng med at anslaget for gassproduksjon er nedjustert som følge av uforutsette hendelser på enkelte felt og landanlegg, men også som følge av noe lavere oljeproduksjon enn ventet.

Figur 2.19 Produksjon av petroleum. Mill. Sm3 o.e.

Kilder: Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Per 1. september 2023 var 92 felt i produksjon på norsk sokkel. Av disse er 67 i Nordsjøen, 23 i Norskehavet og 2 i Barentshavet. To av disse feltene (Fenja og Bauge) har startet produksjon i 2023. Av petroleumsproduksjonen i fjor var 53 pst. gass, 42 pst. olje og 5 pst. NGL og kondensater.

Statens netto kontantstrøm fra petroleumsvirksomheten anslås til 903 mrd. kroner i 2023 og 832 mrd. kroner i 2024. Av anslaget på statens netto kontantstrøm i 2023 utgjør skatter og avgifter 67 pst., nettoinntektene fra Statens direkte økonomiske engasjement (SDØE) 26 pst. og utbytte fra Equinor 7 pst. Anslaget på statens netto kontantstrøm i 2023 er justert ned med 112 mrd. kroner siden revidert budsjett. Nedjusteringen skyldes i hovedsak lavere anslag på gassprisen.

Tabell 2.4 Hovedtall for petroleumsvirksomheten

2022 | 2023 | 2024 | Virkning av en endring i oljeprisen på 10 kroner i 2024 på kontantstrøm i 2024 | |

|---|---|---|---|---|

Forutsetninger: | ||||

Råoljepris, kroner pr. fat | 951 | 825 | 787 | |

Råoljepris, 2024-kroner per fat | 1017 | 847 | 787 | |

Råoljepris, 2024-USD per fat | 99 | 78 | 73 | |

Gasspris, 2024-kroner per Sm3 | 12,9 | 5,6 | 6,5 | |

Gasspris, 2024-USD per MMBtu Produksjon, mill. Sm3 o.e. | 35,4 | 14,0 | 16,0 | |

– Råolje, kondensat og NGL | 110 | 118 | 124 | |

– Naturgass (40 MJ) | 122 | 119 | 121 | |

Mrd. kroner: | ||||

Betalte skatter og avgifter | 721 | 606 | 492 | 3,7 |

Netto inntekt SDØE | 529 | 234 | 302 | 2,7 |

Statens netto kontantstrøm | 1285 | 903 | 832 | 6,5 |

1 I virkningsberegningen er det lagt til grunn at gassprisen endres prosentvis like mye som oljeprisen, men med et tidsetterslep slik at halvparten av endringen skjer året etter.

Kilder: Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Boks 2.1 Kapasitetsutnyttelsen i norsk økonomi

I vurderingen av hvor i konjunkturforløpet økonomien er, ser Finansdepartementet på et bredt sett av indikatorer som belyser hvordan ressursutnyttelsen, tilgangen på ledige ressurser og pris- og lønnsveksten er sammenlignet en normalsituasjon. Dette er vanlig også i andre prognosemiljøer. I USA anslår National Bureau of Economic Research (NBER) konjunkturfaser i amerikansk økonomi ved å se på utviklingen i en rekke størrelser, deriblant BNP, sysselsetting, privat forbruk, og industriproduksjon. Tilsvarende anvender Center for Economic Policy Research (CEPR) et bredt sett av indikatorer når de anslår konjunkturfasene i euroområdet.

En samlet vurdering av indikatorer tyder på at norsk økonomi hadde en kraftig oppgang og raskt kom inn i høykonjunktur etter pandemien, se figur 2.20. Det kommer tydeligst til syne i ulike indikatorer for arbeidsmarkedet, som anses å ha viktig informasjon om hvor vi er i konjunkturforløpet. Arbeidsledigheten falt til svært lave nivåer, sysselsettingen økte markert, og lønns- og prisveksten var tiltakende. Også utviklingen i BNP for Fastlands-Norge sett opp mot en enkel trend, tilsier at kapasitetsutnyttelsen har vært høy. Den siste tiden har veksten i norsk økonomi dempet seg, og færre bedrifter melder om knapphet på arbeidskraft. Kapasitetsutnyttelsen er likevel fortsatt høyere enn normalt, noe som kommer til syne i figuren ved at alle indikatorene fortsatt er røde, selv om noen de siste kvartalene er blitt lyserøde. Den registrerte arbeidsledigheten har økt noe siden årsskiftet, men presset i arbeidsmarkedet er høyt, og både lønns- og prisveksten er fortsatt høyere enn normalt.

I denne meldingen anslås kapasitetsutnyttelsen i norsk økonomi å avta fremover, men fortsatt være over normalen. Det må særlig ses i lys av vår vurdering av arbeidsmarkedet med utsikter til fortsatt lav ledighet. At kapasitetsutnyttelsen ventes å være høyere enn normalt, gjenspeiles også i en konsumprisvekst som holder seg høyere enn inflasjonsmålet.

Figur 2.20 Utvalgte indikatorer for kapasitetsutnyttelsen i norsk økonomi.1 1. kv. 2005–2. kv. 2023

1 Røde farger er et tegn på høykonjunktur med press i økonomien, mens blå farger er et tegn på lavkonjunktur og ledig kapasitet. Fargeskalaen reflekterer hvor stort gapet, eller avviket fra gjennomsnittet, er. De mørkeste fargene representerer den tredjedelen av observasjonene med størst positivt og negativt avvik. Indikatorene er målt som avviket fra gjennomsnittet i perioden 1. kv. 2005 - 2. kv. 2023, der observasjoner fra pandemiårene 2020 og 2021 er tatt ut. Unntaket er prisveksten, som er målt som avvik fra inflasjonsmålet, og BNP, som er målt som avvik fra en enkel trend og innebærer at vi ikke har justert for aktivitetsutviklingen gjennom pandemien. Trenden er estimert ved hjelp av Hodrick-Prescott-filter, der glattingsparameteren er satt til 6400, som tilsvarer 400 på årsbasis.

2 Kapasitetsproblemer viser til andelen av kontaktbedriftene i Norges Banks regionale nettverk som vil ha henholdsvis noen eller betydelig problemer med å øke produksjonen/salget uten å sette inn flere ressurser.

3 Knapphet på arbeidskraft viser til andelen av kontaktbedriftene i Norges Banks regionale nettverk som svarer at knapphet på arbeidskraft begrenser produksjonen/salget.

4 For lønnsveksten er det benyttet årstall. Tallet for 2023 er som anslått i denne meldingen.

Kilder: Norges Bank, Statistisk Sentralbyrå, Nav og Finansdepartementet.

Boks 2.2 Hvem har blitt sysselsatt de siste årene?

Figur 2.21 Sysselsatte som pst. av befolkningen. Sesongjusterte tall. Akkumulert endring i prosentenheter siden 4. kv. 2019

Kilde: Statistisk sentralbyrå (AKU).

Det har vært høy etterspørsel etter arbeidskraft etter pandemien. Sysselsettingen har økt innen mange aldersgrupper siden 2019, men sterkest blant ungdom under 25 år. Ifølge SSBs arbeidskraftundersøkelse (AKU) var det 384 000 sysselsatte i aldersgruppen 15-24 år i andre kvartal 2023, 36 000 flere enn i fjerde kvartal 2019. Økt sysselsetting blant unge forklarer nesten en tredel av den samlede oppgangen i sysselsettingen ifølge denne undersøkelsen i denne perioden.

I andre kvartal 2023 var sysselsettingsandelen blant ungdom om lag seks prosentenheter høyere enn i fjerde kvartal 2019, se figur 2.21. Også blant personer mellom 25 og 39 år og personer over 55 år var sysselsettingsandelen i andre kvartal 2023 høyere enn før pandemien, mens den var noe lavere blant personer mellom 40 og 54 år. Samlet var sysselsettingsandelen i aldersgruppen over 25 år 0,7 prosentenheter høyere i andre kvartal i år enn før pandemien.

Mange unge kombinerer arbeid og utdanning. Det har ført til at flere som tidligere var utenfor arbeidsstyrken og i utdanning, nå er kommet i jobb. Ifølge registerbaserte tall fra SSB var det i fjerde kvartal i fjor 270 000 sysselsatte under 30 år som også var under utdanning. Det er 35 000 flere enn i tilsvarende periode i 2019, se figur 2.22. Det er også færre arbeidsledige ungdom enn før pandemien.

Flere forhold har trolig bidratt til den økte sysselsettingen blant ungdom. Da smitteverntiltakene ble lettet på i 2021, økte behovet for arbeidskraft raskt i flere av næringene som var mest påvirket av nedstengingen. I overnattings- og serveringstjenester og i varehandel har sysselsettingen blant ungdom økt særlig mye i etterkant av pandemien. Det kan også ha blitt enklere for ungdom å få jobb fordi det er færre utenlandske lønnstakere som er på korttidsopphold i Norge nå enn før pandemien.

Figur 2.22 Status i befolkningen etter alder.1 Endring fra 4. kv. 2019 - 4. kv. 2022. 1 000 personer

1 Tallene baserer seg på system for persondata. Dette inneholder bl. a. registeropplysninger for sysselsetting, utdanningsstatistikk og Navs registre over arbeidsledige og personer på ulike offentlige ytelser. For personer som er registrert i flere aktiviteter er statusen prioritert i følgende rekkefølge: Sysselsatte, registrerte ledige, deltakere på tiltak, ordinær utdanning, mottakere av AAP, mottakere av uføretrygd.

Kilde: Statistisk sentralbyrå.

Boks 2.3 Usikkerheten i makroøkonomiske anslag

Historisk har Finansdepartementets anslag for inflasjon og vekst i fastlands-BNP for budsjettåret stemt godt overens med fasit. De siste årene har derimot verdensøkonomien blitt truffet av flere uforutsette hendelser. Koronapandemien, krigen i Ukraina og raskt økende priser internasjonalt har bidratt til økt usikkerhet om den økonomiske utviklingen. Finansdepartementet hadde en uvanlig høy prognosebom for BNP i 2020, og en unormalt stor bom for prisvekst i 2022.

Målt i absoluttverdi har anslagene for BNP-vekst i budsjettåret i gjennomsnitt bommet med om lag én prosentenhet siden 1979, både i forhold til foreløpige og endelige nasjonalregnskapstall. Endelige nasjonalregnskapstall foreligger først nesten to år etter årets utgang, og tallene revideres senere under såkalte hovedrevisjoner. Det gjør at de endelige tallene kan bygge på andre definisjoner og beregningsmetoder enn de som var i bruk da nasjonalbudsjettet for det enkelte år ble utarbeidet. I vurderingen av historisk treffsikkerhet kan det derfor være hensiktsmessig å sammenligne anslagene med de foreløpige regnskapstallene publisert i begynnelsen av året etter anslagsåret. Selv om anslagene i snitt har truffet godt, har de historisk hatt en tendens til å undervurdere konjunktursvingningene, særlig i perioder med høy vekst i økonomien, se figur 2.23.

I perioden mellom 1990 og 2019, da inflasjonen var forholdsvis lav, stemte anslagene for veksten i konsumprisindeksen (KPI) i budsjettåret godt overens med faktisk utvikling. Målt i absoluttverdi avvek anslagene i gjennomsnitt med 0,6 prosentenheter fra faktisk vekst i denne perioden. I tiden både før og etter har anslagsbommen vært noe større, se figur 2.24. Anslagsbommen for 2022 var historisk stor på 4,5 prosentenheter. I perioden mellom 1990 og 2019 var anslagsbommen jevnt fordelt på opp- og nedsiden. Det førte til at for høye og for lave prisvekstanslag i budsjettet jevnet seg ut over tid, og det ble hverken konsekvent over- eller underbudsjettert. I perioder der prisveksten har vært veldig høy, har imidlertid anslagene tendert til å undervurdere prisveksten.

Figur 2.23 Faktisk og anslått utvikling i fastlands-BNP. Prosentvis volumendring fra året før

Kilder: Statistisk sentralbyrå og Finansdepartementet.

Figur 2.24 Faktisk og anslått utvikling i konsumprisene. Prosentvis endring fra året før

Kilder: Statistisk sentralbyrå og Finansdepartementet.