5 Næringslivsinvesteringer

5.1 Næringslivsinvesteringer i utviklingsland og fattigdomsreduksjon

Historisk sett har en av de viktigste kildene til økonomisk utvikling og redusert fattigdom vært tilgang på kapital. Samtidig har fattige land fått bare en liten del av verdens investeringer. Det er derfor viktig å få svar på spørsmålet om hvorfor de globale pengestrømmer mellom land går dit de gjør, og hva som kan gjøres for å bedre tilgangen på kapital for fattige land.

I tillegg til omfanget av investeringer i utviklingslandene er kvaliteten og ringvirkningene fra investeringene avgjørende sett i et utviklingsperspektiv. Det er tre hovedutfordringer som må møtes dersom investeringer skal ha størst mulig effekt på utvikling og fattigdomsreduksjon. Først må investeringen bidra til økt verdiskapning og vekst. Dernest må en sørge for at en størst mulig andel av verdiskapningen blir igjen i landet. Dette kan skje gjennom ulike mekanismer, både gjennom direkte pengeoverføringer til staten slik som skattlegging eller royalties, og gjennom bruk av lokale leveranser og sysselsetning som skaper økonomiske ringvirkninger. Til sist er det viktig at bruken av inntekter i vertslandet går til utviklingsfremmende formål.

Andelen privat internasjonal kapital fortsetter å vokse i forhold til volumet av multilateral og bilateral bistand. I 2006 utgjorde utenlandske direkteinvesteringer USD 379 milliarder til utviklingsland, sammenlignet med USD 104 milliarder i total gavebistand 1. Til tross for denne økningen er det fortsatt enorme ulikheter mellom lands kapasitet til å tiltrekke seg privat kapital. Siden 1970 har 2/3 av utenlandske direkteinvesteringer utenfor OECD-området gått til bare ti land, deriblant Kina, Hong Kong, Singapore og Russland. Blant lavinntektslandene har fire oljeproduserende land – Angola, Ekvatorial-Guinea, Sudan og Jemen – fått nesten halvparten av investeringene.

Figur 5.1 Landbrukssektoren er en av de mest lønnsomme for investeringer i utviklingsland.

En del av økningen i de globale kapitalstrømmene skyldes økningen av utenlandske direkte investeringer mellom utviklingsland. Disse økte fra USD 63 milliarder i 2005 til USD 110 milliarder i 2006, tilsvarende 16 prosent av alle utenlandske investeringer. Blant utviklingsland som selv er blitt store investorer, finner en at India nå eksporterer mer kapital til Storbritannia enn det importerer derfra. De stadig sterkere politiske og økonomiske forbindelsene mellom Kina og Afrika er et annet eksempel på denne utviklingen. Gjennom investeringer i utvinningssektoren og bistand til helse, utdanning og infrastruktur har Kinas innflytelse på investeringsklimaet på kontinentet økt, og kinesisk kapital er blitt en særdeles viktig inntektskilde for mange land. For vestlige bistandsgivere betyr dette at deres dialog med mottakerlandene om økonomisk og politisk utvikling i større grad påvirkes av nye aktører som Sør-Afrika, India, Kina og Brasil.

Det er komplisert å måle utviklingseffekten av utenlandske investeringer fordi den vanskelig kan separeres fra andre sentrale faktorer som for eksempel innenlandske investeringer og nasjonale og regionale politiske inngrep. En prøver derfor ofte å anslå de positive økonomiske ringvirkningene av investeringene, og deretter studere effekten av disse på fattigdomsreduksjon.

Utenlandske bedrifter betaler ofte høyere lønninger enn lokale og øker dermed inntektsgrunnlaget til vertslandet gjennom skatt og royalties. I land med en god sosial fordelingspolitikk kommer dette de fattige til gode. Bedrifter som også produserer for lokale markeder i utviklingslandene, bidrar på sin side ofte til lavere prisnivå gjennom økt konkurranse mellom leverandører. Slike investeringer kan også knytte lokale leverandører til internasjonale markeder og gi tilgang til ny teknologi og kunnskap.

Men utenlandske investeringer kan også ha negative økonomiske og politiske ringvirkninger. Investeringer i utvinningssektoren i land med dårlig styresett er for eksempel ofte forbundet med korrupsjon og menneskerettighetsbrudd. Likedan finner en ofte svært kritikkverdige arbeidsforhold i de såkalt frie økonomiske sonene hvor utenlandske bedrifter kan produsere og eksportere skattefritt med billig arbeidskraft og ringvirkningene for vertslandet dermed blir små. Utenlandske etableringer som betaler lave eller ingen skatter og avgifter til staten, bidrar heller ikke til inntekter som kunne brukes til å finansiere en god sosial fordelingspolitikk.

Med utgangspunkt i disse ulike erfaringene er det ulike syn på betydningen av utenlandske investeringer i utviklingspolitikken. På den ene siden hevder mange at utenlandske direkte investeringer er avgjørende for utvikling, fordi det gir fattige land adgang til kapital og avansert teknologi, introduserer ny kunnskap og gir bedre forbindelser til internasjonale markeder. Slik kan fattige land også sikre seg en plass i den globale produksjonskjeden. Med utgangspunkt i dette blir fattige land gjerne anbefalt investeringsavtaler som gir utstrakt frihet for utenlandske investorer.

På den andre siden mener kritikere av vektleggingen av slike investeringer at de ofte fører til en konsentrasjon av makt på store, utenlandske selskapers hender, og at multinasjonale selskaper kan unngå skattlegging gjennom såkalt internprising. Et annet argument som anføres, er at utenlandske investeringer kan hindre lokale investeringer fordi landets egne selskaper ikke er sterke nok til å konkurrere med de utenlandske. Talspersoner for dette synet vil hevde at direkte utenlandske investeringer må være del av en nasjonal utviklingsstrategi, hvor myndighetene har frihet til å regulere betingelser og hvilke sektorer av økonomien som skal åpnes for investeringer utenfra.

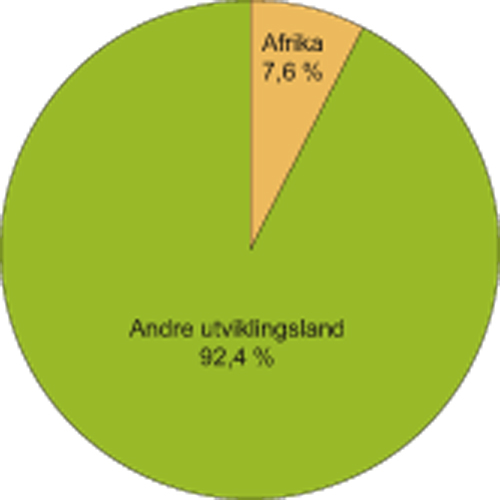

Figur 5.2 Afrikas andel av utenlandske direkteinvesteringer til utviklingsland. 1970–2006

Kilde: UNCTAD, FDISTAT (http://stats.unctad.org/FDI/ TableViewer/tableView.aspx?ReportId=899).

Boks 5.1 Investeringer sett fra sør

«It is often highlighted that FDI can bring about positive development outcomes. This is indeed true, but with the caveat that this is not a foregone conclusion but can only happen under certain conditions.

Unfortunately, the caveat is often ignored and it is not unusual to see FDI represented as development finance pure and simple. It is this mischaracterization, which has been actively promoted by several major development actors who should know better, that has been partly responsible for developing countries trying to outdo each other in trying to maximise the volume of investments they attract.

This is at least partly responsible for the race to the bottom we sometimes see in

tax concessions,

labour,

environmental

and social standards

However, it is clear that all FDI and private capital flows do not contribute to financing for development or indeed development. Private capital flows are for profit transfers not gratui-

Indirekte investeringer kan, selv om de er kortsiktige, bidra til økt tilgang på kapital til lokale kapitalmarkeder og dermed for nasjonale selskaper. For å kunne by på reelle investeringsmuligheter og bli et godt alternativ til lånefinansiering må imidlertid finansmarkedene i utviklingsland utvikles. Store pengestrømmer kan også ha destabiliserende effekt på finansmarkeder i utviklingsland. Uregulert kapitalflyt åpner for spekulasjon og store, kortsiktige bevegelser av kapital inn og ut av de enkelte økonomier. I verste fall kan dette utløse finanskriser som kan ha en stor økonomisk og politisk betydning for sårbare utviklingsland. Denne problemstillingen har også en demokratisk dimensjon; demokratisk valgte regjeringer kan måtte begrense eller utsette politiske endringer av frykt for reaksjoner i finansmarkedene.

5.1.1 Marginaliseringen av MUL-landene

De fleste MUL-land har så langt hatt begrenset tilgang til utenlandske direkteinvesteringer, med unntak av utvinningssektoren. Siden tusenårsskiftet har de store kapitalstrømmene forflyttet seg fra Latin-Amerika til ulike deler av Asia, mens tallene for de andre regionene stort sett har vært stabile. I 2006 gikk 42 prosent av alle private investeringer i utviklingsland til Øst-Europa og Sentral-Asia, og 28 prosent til Øst-Asia. Afrika sto for bare 6 prosent, og i forhold til alle utenlandske direkte investeringer lå Afrikas andel i 2006 på beskjedne 2,7 prosent, ned fra 3,1 prosent året før. Det meste av dette gikk til utvinning og eksport av olje, gass og mineraler.

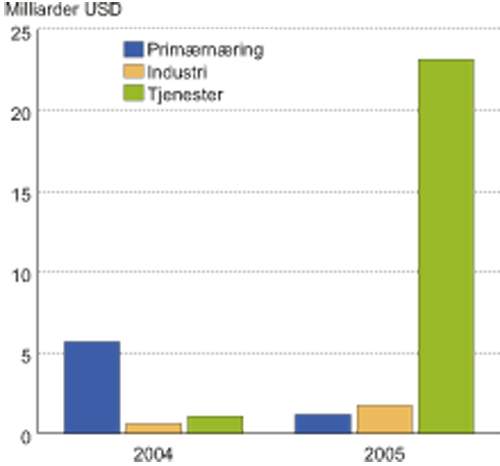

Figur 5.3 Utenlandske direkteinvesteringer1 i Afrika, etter sektor. 2004 og 2005. Milliarder USD

Kilde: World Investment Report 2006, UNCTAD.

En grunn til at de fattigste landene er marginalisert, er at private investorer i hovedsak tar sine investeringsbeslutninger ut fra analyser av risiko, avkastning og sikkerhet. De politiske og økonomiske forholdene i mange MUL-land med politisk ustabilitet og usikkerhet, svakt utviklede finansmarkeder og infrastruktur, mangel på rettsikkerhet, krig og uroligheter slår sterkt ut og gjør at investeringene går til andre vertsland. Andre faktorer som ofte blir nevnt, er manglende infrastruktur, mangel på utdannet arbeidskraft og mangel på lokale markeder. Lave skatter viser seg imidlertid sjelden å være hovedårsaken til at et selskap etablerer seg i et land. Derimot kan det være avgjørende når valget står mellom lokalisering i to land med ellers relativt like forhold.

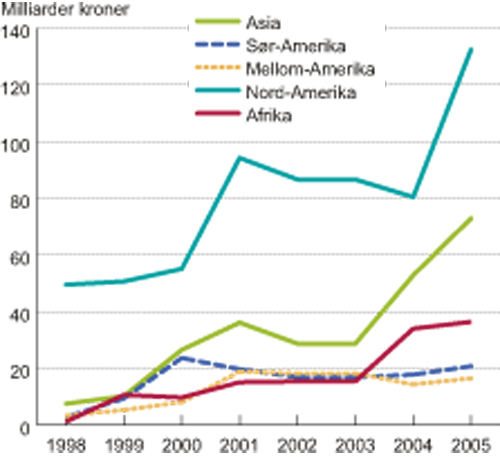

5.1.2 Norske investeringer i utviklingsland

Norske investeringer utgjør en meget liten del av de samlede utenlandske investeringene i utviklingsland, men de utgjør en stor del av norske finansstrømmer til de samme landene. Mønsteret i norske utenlandsinvesteringer er relativt likt mønsteret i investeringer fra andre industriland. Norske offentlige finansstrømmer til utviklingsland konsentrerer seg om de store framvoksende markedene som Kina, Russland og Chile samt ulike land i sentral-Asia. Investeringsmønsteret gjenspeiler graden av relativ investeringsrisiko mellom ulike land, og de sektorene det norske næringslivet har særlige fortinn på, særlig energi.

StatoilHydro, Telenor, Jotun og Statkraft er blant de største norske aktørene når det gjelder direkte investeringer. I 2006 utgjorde norske direkte investeringer til utviklingsland NOK 115 milliarder 2. Indirekte investeringer, som for eksempel plasseringer i aksjer og obligasjoner, skjer gjennom både private og offentlige fond, særlig forsikringsfond og Statens Pensjonsfond – Utland. I 2006 utgjorde slike investeringer i utviklingsland NOK 216 milliarder, sammenlignet med en samlet norsk bistand på nesten NOK 19 milliarder 3.

Figur 5.4 Norske investeringer fordelt på regioner. Milliarder kroner

Kilde: Statistisk sentralbyrå.

Når det gjelder porteføljeinvesteringer (aksjer og verdipapirer) er hovedutfordringen at aksjemarkedene og børsene i mange fattige land er lite utviklet. Norske fond kan investere i selskaper som opererer i disse landene, men det er vanskelig å finne mange interessante investeringsobjekter som er registrert på børs. De børsene i utviklingsland som det er interessant å investere i for norske fond, er gjerne i relativt utviklede land, slik som Brasil, India og Sør-Afrika. Der er det lettere og tryggere å oppnå avkastningskravene. Det er vanskelig, på kort til mellomlang sikt, å se for seg at porteføljeinvesteringer, for eksempel gjennom Statens pensjonsfond – Utland, skal bli et vesentlig verktøy for fattigdomsreduksjon i de fattigste landene. Da må disse i så fall først få hjelp til å utvikle konkurransedyktige børser. I tillegg til disse kapitalstrømmene kanaliseres norske bistandsmidler gjennom Norfund til utviklingsprosjekter og utviklingsrettede investeringsfond, mens GIEK tilbyr garanti- og kredittordninger for norske selskaper som ønsker å investere i utviklingsland.

Utvalgets vurderinger

Historisk sett har tilgang til kapital vært en viktig kilde til økonomisk utvikling. Med kapital følger også større muligheter til kunnskapsoverføring og markedsadgang som er svært viktig for å få fortgang i den økonomiske utviklingen. Selv om utenlandsinvesteringene i Afrika har vokst fra USD 9 milliarder i 2000 til USD 36 milliarder i 2007, er det generelle bildet at Afrika henger etter. Utenlandsinvesteringene der er også konsentrert om olje, gass og gruveindustrien, og svært ujevnt fordelt både mellom og innen land. Det er gjerne sektorer med stor grad av lønnsomhet som tiltrekker seg investeringer. Land med dårlige rammevilkår kommer også ofte inn i en negativ spiral der de ofte kompenserer dette ved å gi meget gunstige vilkår for investor både når det gjelder skatt, eierskap til ressursene og ved annen regulering.

Den viktigste faktoren for å påse at utenlandske direkteinvesteringer bidrar positivt til utvikling ligger i mottakerlandets egen regulering, og i hvordan samfunnet rundt investeringsobjektet er organisert. Skattepolitikk er en slik avgjørende forutsetning. Om investeringen fører til skatteinntekter av betydning, vil den også føre til at større midler kan brukes på å utvikle velferd og bekjempe fattigdom. Om utenlandske investeringer skaper økonomiske ringvirkninger, kan også være avhengig av i hvilken grad lokale underleverandører får oppdrag knyttet til investeringen, og av lønnsnivået til lokalt ansatte arbeidere. Graden av kunnskapsoverføring bestemmes også av i hvor stor grad, og på hvilket nivå, lokale ansatte og samarbeidspartnere knyttes til virksomheten. Alle disse faktorene påvirkes av hvilke rammebetingelser politiske myndigheter setter for utenlandske investeringer.

Utvalget, med unntak av Julie Christiansen og Kristian Norheim, mener at internasjonale, regionale og bilaterale avtaler om handel og investeringer kan bidra til å innskrenke myndighetenes politiske handlingsrom. Utvalgets flertall anser det som avgjørende at land som ønsker å nyttegjøre seg av utenlandsinvesteringer som en del av sin utviklingsstategi, får bevare muligheten til å sette krav til internasjonale investorer på områder som lokale leveranser, lokal sysselsetning og teknologioverføring.

Fordelingspolitikken i landet som mottar investeringer, er også avgjørende for om de bidrar til å bekjempe fattigdom. Det finnes flere eksempler på land som mottar store utenlandske investeringer, men der inntektene fra disse konsentreres på så få hender at de ikke bidrar å bekjempe fattigdom. Ikke bare skattepolitikk, men også et samfunns grad av politisk og faglig organisering, er avgjørende for fordelingen. En sterk fagbevegelse er derfor av stor viktighet for å sørge for at inntekter spres, og at ringvirkninger oppstår, både ved utenlandske investeringer og når et land oppnår økte eksportinntekter. Høy grad av organisering er som regel en forutsetning for en aktiv fordelingspolitikk. Dette er avgjørende for å sikre at inntekter fra utenlandske investeringer kommer vertslandet til gode. En sterk fagbevegelse betyr at mulighetene er større for at lokale arbeidere får anstendige lønnsbetingelser, noe som igjen kan skape lokale økonomiske ringvirkninger. Fagbevegelsen er dessuten ofte en pådriver for etablering av en skattepolitikk som kan legge grunnlag for velferdsutvikling og satsing på helse og utdanning.

Utvalgsmedlem Kristian Norheim reserverer seg mot synspunktene i foregående avsnitt.

Utvalget, med unntak av Malin Stensønes, Kristian Norheim og Julie Christiansen, påpeker at ifølge Bank of International Settlements handles det hver dag for over USD 1 900 milliarder i det internasjonale valutamarkedet. Etter at valutamarkedet ble deregulert på 1980-tallet har verden opplevd flere og større valutakriser. Den mest alvorlige var Asia-krisen. Veksten i internasjonale finansmarkeder krever bedre og sterkere nasjonal og internasjonal regulering og tilsyn med banker og finansmarkeder samt større åpenhet omkring økonomisk politikk i alle land, kanskje spesielt i utsatte fattige utviklingsland. Uhemmet og kortsiktig handel med valuta forsterker slike kriser og fratar landene som rammes muligheten til å beskytte sin økonomi. Valutakrisene rammer de fattigste hardest og har alvorlige konsekvenser for økonomisk og sosial utvikling. Disse medlemmene mener at slike kriser kan dempes gjennom innføring av en avgift på valutahandel, ofte omtalt som Tobin-skatt. Inntektene fra en slik beskatning kan også brukes til å gi stabil og forutsigbar finansiering av tiltak mot fattigdom gjennom FN.

Utvalgsmedlem Kristian Norheim mener at økonomisk frihet er en grunnleggende menneskerettighet som må respekteres på lik linje med andre menneskerettigheter. Utbredelsen av markedsøkonomien har gitt opphav til den raskest voksende reduksjonen av fattigdom og sult som verden har sett hittil i historien. Siden 1981 har befolkningsandelen som lever i absolutt fattigdom i utviklingsland, blitt redusert fra 40 prosent til 21 prosent. Nesten 500 millioner mennesker har kommet seg ut av fattigdommen på disse årene. Det er den største fattigdomsreduksjonen verden hittil har sett. I løpet av de siste 30 årene har kronisk sult blitt halvert, og det samme gjelder barnearbeid. Siden 1950 har analfabetisme blitt redusert fra 70 prosent til 23 prosent, og spedbarnsdødelighet har blitt redusert med to tredjedeler. I løpet av de siste 50 årene har den materielle utviklingen ført til at verden befolkes av mer enn 3 milliarder flere mennesker som lever utenfor fattigdom. Noe slikt har verden aldri før vært vitne til. FNs utviklingsprogram (UNDP) har slått fast at verdens fattigdom har blitt mer redusert de siste 50 årene enn under de 500 siste årene sammenlagt. Erfaringene fra ombyggingen i øst viser en tydelig sammenheng mellom en konsolidering av demokratiet og framgang for markedet. Det har også EBRD, Den europeiske bank for gjenoppbygging og utvikling (etablert for å støtte systemskiftet i øst), understreket. Markedet bidrar dessuten også til å styrke demokratiet, fordi markedet er avgjørende for å utvikle et robust «civil society» – et borgersamfunn – som igjen er en forutsetning for demokrati. Eiendomsretten er selve grunnmuren i et slikt byggverk. Redaktør i Financial Times, Martin Wolf, påpeker at den sannsynligvis viktigste forskjellen mellom de samfunn som har blitt velstående og de som ikke har blitt det, var muligheten menneskene i det første samfunnet hadde til å inngå langvarige og kontraktsfestede avtaler. Dette krever en høy grad av tillit menneskene i mellom, og ikke minst i forhold til de politiske myndigheter. Folk vil inngå slike avtaler kun dersom de vet at fruktene av deres arbeid ikke er gjenstand for en stor risiko for å bli fratatt dem av de politiske myndigheter, eller av andre individer, fordi de politiske myndigheter ikke kan garantere for beskyttelse mot inngrep eller overgrep. Velstående samfunn har blitt velstående nettopp fordi friheten er garantert, og den er garantert med utgangspunkt i samfunnets lover. Utviklingslandene preges dessverre sterkt av det motsatte. Som en sterk forsvarer av menneskerettighetene bør Norge derfor også innta en lederrolle når det gjelder aktivt å arbeide for og støtte opp under økonomisk frihet på global basis, ikke minst for de fattigste i verden, i et menneskerettighetsperspektiv. Norge kan derfor ikke støtte initiativ som tar sikte på å styrke politiske myndigheters politiske handlingsrom, dersom dette gir negative konsekvenser for den enkelte innbyggers økonomiske handlingsrom. Norge bør derfor i et rettighetsperspektiv støtte opp under politisk-økonomiske reformer og tiltak som gjør det enklere for de fattige å gjøre bruk av sin økonomiske frihet, slik som dereguleringer, avbyråkratisering, skattereduksjoner, styrking av det private eiendomsrettsregimet og etablering av finansiell infrastruktur.

5.2 Statens rolle som investor og internasjonal politisk aktør

Staten administrerer en rekke fond med ulike mandater og målsetninger. Noen sikter eksplisitt mot fattigdomsbekjempelse, mens andre ikke har dette verken i sitt mandat eller som delmål. Statens pensjonsfond – Utland er det største fondet, og investerer stort sett i børsnoterte selskaper i vestlige land, med mandat til å sikre langsiktig avkastning for framtidige generasjoner. Norfund er det mest utviklingsrettede fondet, og foretar både prosjektfinansiering og fondsinvesteringer for å støtte bærekraftig næringsutvikling i utviklingsland. Garantiinstituttet for eksportkreditt (GIEK) legger til rette for investeringer og handel gjennom å tilby kreditt og garantier til norske eksportører som ønsker å etablere forretningsvirksomhet i utviklingsland. Staten har generelt betydelig potensiell innflytelse på norske direkteinvesteringer i utlandet i sin rolle som aksjonær i noen store norske selskaper. Statens engasjement i internasjonale organisasjoner og ordninger er potensielt og reelt viktig i Norges arbeid med å øve innflytelse på næringsutvikling og fattigdomsbekjempelse i utviklingsland.

5.2.1 Statens pensjonsfond – Utland

I april 2008 la Regjeringen fram en Stortingsmelding om den videre forvaltningen av Statens pensjonsfond – Utland (St.meld. nr. 16). Målsettingene om at fondet skal være verdens best forvaltede og følge den beste internasjonale praksis, sto sentralt i meldingen. Ifølge Finansdepartementet innebærer dette at fondet bør spre risikoen ytterligere for å bedre forholdet mellom risiko og avkastning. Meldingen foreslo blant annet å åpne for investeringer i ytterliggere 18 framvoksende markeder, deriblant India, Kina og Russland. Motivet var blant annet å få en bedre spredning av fondets risiko og gjenspeile utviklingen i internasjonale finansmarkeder. I tillegg ble det lagt fram forslag om å bygge opp en portefølje med investeringer i fast eiendom i fondet (opptil 5 prosent), først og fremst næringseiendom i OECD-land. Eierandelsgrensen for investeringer i børsnoterte selskaper forslås også hevet fra 5 til 10 prosent, uten at dette skal rokke ved fondets rolle som finansiell investor. Stort sett er dette endringer som ikke synes å berøre fattige land.

Statens pensjonsfond – Utland anser bruken av aktivt eierskap i selskaper som det viktigste virkemiddelet for å fremme ulike utviklingsmålsetninger. For selskaper der Statens pensjonsfond – Utland har investeringer (over 7 000 i 2007) skal den etiske standarden ivaretas gjennom Norges Banks rettigheter som aksjonær. Dette gjøres blant annet ved stemmegivning på generalforsamlinger (38 862 stemmer i 4 202 generalforsamlinger i 2007), ved å informere selskapene om bankens prinsipper for eierskapsutøvelse, ved direkte selskapskontakt når det finnes grunn til å tro at de etiske prinsippene ikke blir fulgt, og ved samarbeid med andre institusjonelle investorer 4. I denne sammenhengen blir FN’s Global Compact og OECDs retningslinjer for multinasjonale selskaper lagt til grunn. Norges Bank har utpekt seks satsingsområder fram mot 2010, og to av disse fokuserer på framtidig sosial og miljømessig bærekraft: barns rettigheter innen verdikjeden til multinasjonale selskaper, og hvordan selskaper agerer overfor nasjonale og overnasjonale myndigheter i spørsmål relatert til langsiktige miljøforandringer. De fire øvrige satsingsområdene dreier seg om eierrettigheter i selskapsstyringen. Ifølge sin årsrapport kontaktet Norges Bank mer enn 90 selskaper i 2007, og disse ble valgt ut på grunnlag av seks kriterier. Fire av disse omhandler grunnleggende finansielle eierskapsinteresser, og de to siste innebærer et fokus på å utrydde barnearbeid og styrke barnas rettigheter samt en vurdering av hvordan selskaper engasjerer myndigheter i spørsmål omkring langsiktige miljøforandringer, spesielt klima.

5.2.2 Mer fattigdomsrettet forvaltning av oljeformuen

Selv om det kan være vanskelig for Statens pensjonsfond – Utland å investere i utviklingsland, kan fondet investere i selskaper som opererer i utviklingsland og påse at disse bidrar til utvikling der de er. Det finnes i hovedsak tre virkemidler som kapitalforvaltere kan ta i bruk for å påvirke den geografiske og kvalitetsmessige fordelingen av pengeplasseringer, aktiv eierskapsutøvelse, negativ filtrering og positiv filtrering. Ved bruk av disse vil det ofte, men ikke alltid, være en avveining mellom nye investeringsprioriteringer, risiko og avkastning. Både offentlige og private kapitalforvaltere har vist at ansvarlig investeringsvirksomhet er forenlig med kommersiell bærekraft. Bruk av virkemidler for å øke utviklingseffekten av investeringer vil derfor ikke nødvendigvis komme i konflikt med avkastningsmålene til Statens pensjonsfond – Utland.

Investeringsfond kan også forsøke å plukke ut de beste selskapene. Slik positiv filtrering kan for eksempel gjøres med hensyn til selskaper som bidrar spesielt til bærekraftig utvikling, som på feltene ren energi eller mikrofinansiering. I prinsippet kan positiv filtrering brukes også for å oppnå fattigdomsreduksjon. Det er så langt ikke innført positiv filtrering i Statens pensjonsfond – Utland med den argumentasjon at det kan gi høyere investeringsrisiko. Den mest brukte metoden er såkalte «Best-in-Class»-rangeringer som identifiserer de mest ansvarlige selskapene innen ulike sektorer slik at risikoprofilen i fondet opprettholdes uten at en øker investeringer i noen sektorer på bekostning av andre. En annen metode er å plukke de beste selskapene etter en rangering i henhold til et spesielt kriterium som forvaltning av naturressurser. En tredje metode er å fokusere på sektorer som produserer fellesgoder, og derfor skaper noe positivt for samfunnet uavhengig av hva de ellers gjør. Ulike etisk orienterte fond har gjort dette for å øke andelen av selskaper som er engasjert i ren energi og energieffektivitet, resirkulering og gjenvinning, utdanning og helse og offentlig transport.

Dette virkemiddelet er særlig brukt for å hindre klimaforverring. California Public Employees Retirement System (CalPERS) bruker positiv filtrering for å vri sitt engasjement i energibedrifter i mer miljøvennlig retning ved å inkludere flere selskaper som utvikler og selger fornybar energi og grønn teknologi. De nederlandske pensjonsfondene ABP og PGGM har investert i et klimafond administrert av Climate Change Capital i London som investerer i prosjekter i utviklingsland som reduserer klimautslipp.

5.2.3 Eierskapsutøvelse i statlige selskap

Den norske staten er også ellers en betydelig aktør i det norske næringslivet. Den er en stor og kontrollerende eier i de tre største selskapene og dessuten det sjette største selskapet på børsen – StatoilHydro, Telenor, DnB NOR og Yara. Totalt sett utgjør verdien av det statlige eierskapet i næringslivet 28 prosent av aksjeverdiene på Oslo Børs. I tillegg kommer betydelige verdier i unoterte selskaper. Samlet forvalter departementene eierinteresser i 80 selskaper med mer enn 280 000 ansatte 5. Norske statseide selskaper som StatoilHydro og Statkraft er for det meste involvert i utvinning av naturressurser. Unntakene er Telenor, som baserer seg på eksport av teknologi der investeringene er mer drevet av markedstilgang enn tilgang på naturressurser, og DnB Nor. Det fins også en del mindre norske selskaper som har etablert virksomhet i MUL-land, men sammenlignet med andre europeiske land er dette få. En grunn til dette er at norsk næringsliv har størst kompetanse og ressurser innen sektorer hvor det er høy politisk risiko i utviklingsland, som petroleumsutvinning og vannkraft. Siden de såkalte blandede kredittene til utviklingsland der kontrakter var øremerket norske bedrifter, ble trappet ned og lagt om, får selskaper ikke samme risikoavlastning som før.

En premiss for Statoil-privatiseringen i 2001 var at selskapet skulle ha en nasjonal forankring med hovedkontor, forskning og strategiske beslutninger i Norge. Ut over dette skulle et delprivatisert Statoil ha kommersiell frihet. Slike føringer er ikke uvanlige i tilfeller der staten forblir en betydelig aksjonær etter en privatisering. I eierskapsmeldingen (St.meld. nr. 13 (2006–2007)) beskrives prinsippene som legges til grunn for å utøve «et aktivt og langsiktig eierskap.» Ett av disse er at eierskapsutøvelse skal praktiseres i samsvar med OECDs retningslinjer for eierskap. I tillegg innebærer et langsiktig perspektiv at hensyn til miljø, omstilling, mangfold, etikk, forskning og utvikling tas med i styrenes vurderinger. I eierskapsmeldingen sies det også at statseide selskaper skal være blant de beste på samfunnsansvar. I de siste årene har imidlertid flere saker satt eierskapsutøvelsen i statlige selskap på dagsorden. Korrupsjonsskandalen som rammet Statoils virksomhet i Iran, der selskapet ble funnet skyldig i å bestikke en iransk tjenestemann, er kanskje den mest alvorlige av disse. Selskapet måtte til slutt betale NOK 120 millioner i bøter og inndragning av fortjeneste etter å ha erkjent forholdet. Telenor-Grameen Phone-saken viser også hvilke andre problemstillinger som kan stille statseide selskaper som opererer i utviklingsland, i forlegenhet. I mai 2008 ble det kjent at enkelte av Grameen Phones underleverandører som produserer telemaster til mobilnettverket i Bangladesh, ansatte lokale arbeidere under uverdige arbeidsforhold, med klare brudd på sikkerhetsforskrifter. Telenor hevder å ha kurset de aktuelle stålverkene med hensyn til helse-, miljø- og sikkerhet, men avsløringen viser at selskapets interne retningslinjer ble brutt.

Utvalgets vurderinger

Den norske stat synes ikke å ha en overordnet politikk med klare retningslinjer og krav om ledelsesmessig forankring og gode rutiner for hvordan statseide selskaper skal ta etiske hensyn i sin foretningsvirksomhet i utviklingsland. Typiske styringsmidler i Norge er konsesjoner, regler for offentlige innkjøp og skattlegging. Slike rammeverk er imidlertid ofte svært mangelfulle og utilstrekkelige for å ivareta viktige samfunnsmessige hensyn utenfor Norges grenser. Utviklingsutvalgets vurdering er at staten, gjennom sitt eierskap i bedrifter med virksomhet i utviklingsland, må ta et særskilt ansvar for at virksomheten ikke fører med seg negative konsekvenser for landet det opererer i. Staten bør som eier bør ha en tydelig politikk og bruke sine eierandeler aktivt til å fremme samfunnsansvarlig atferd for selskaper med virksomhet i utviklingsland. Kristian Norheim er uenig i synspunktene i dette og neste avsnitt.

Statens pensjonsfond – Utland har som sitt primære mål å sikre statens pensjonsgrunnlag for framtidige generasjoner. Utvalget støtter at den geografiske referanseporteføljen dreies mer mot framvoksende markeder da dette bidrar til å øke pengestrømmene til utviklingsland. Utvalgets vurdering er imidlertid at endring i den geografiske referanseporteføljen sammen med at eierandelsgrensen for investeringer i børsnoterte selskaper foreslås hevet fra 5 til 10 prosent, tilsier en styrking av kapasiteten til aktiv eierskapsutøvelse. Fondet har betydelig markedsmakt, og har allerede markert seg i de internasjonale kapitalmarkedene. Som finansiell investor kan Statens Pensjonsfond – Utland ved eierskapsutøvelse bidra positivt til viktige endringer på områder som miljø, menneskerettigheter, åpenhet og korrupsjonsbekjempelse. Utvalget ser det også som viktig at Statens pensjonsfond – Utland brukes mer aktivt til å fremme bærekraftig utvikling gjennom blant annet positiv filtrering. Det forhold at inntektene fra petroleumsvirksomheten kommer fra ikke-fornybare kilder og bidrar til global oppvarming, er også relevant i denne sammenheng.

Utvalgsmedlem Kristian Norheim viser til at frihandel og markedsøkonomi opp gjennom tidene har hjulpet hundrevis av millioner av mennesker ut av fattigdom. Rigid politisk styring har uten unntak ført til det motsatte. Fattige land behøver utenlandsinvesteringer. Investeringer bidrar i hovedsak til positive ringvirkninger som kompetanse- og teknologioverføring, arbeidsplasser og åpning av markedsadgang, og derfor bør det være et mål for norske myndigheter å bidra til at utenlandsinvesteringene øker i de fattige landene. Problemet er ikke at det er for mange investeringer i utviklingsland. Det er for få. Derfor bør Norge bidra til å gjøre mer kapital tilgjengelig. Ved innføring av og ved praktisering av for rigide og selektive etiske retningslinjer risikerer man både en sterk politisering og mindre investeringer i de fattige landene. Dette vil ikke bidra positivt til å løfte flere mennesker ut av fattigdom, men tvert imot bidra til mindre vekst og velstand i de landene som berøres. Det er derfor grunn til å advare mot såkalt «etikkimperialisme», som resulterer i at bedrifter som må ta sine beslutninger i lys av sitt globale ansvar, blir pålagt å følge vestens subjektive og selektive syn på hva som er etisk høyverdige retningslinjer. Det er svært få som synes det er greit med barnearbeid, brudd på grunnleggende menneskerettigheter i arbeidsforhold, slavekontrakter i forhold til arbeidsmiljø og lønnsbetingelser, men dette er da heller ikke en korrekt beskrivelse av den massive majoriteten av utenlandske bedrifters investeringer og tilstedeværelse i fattige land, som har dårlig utviklede rettslige institusjoner som reagerer mot slike overtramp. Forbedringer i arbeidsmiljø og arbeidsbetingelser følger et lands velstandsnivå og institusjonelle utviklingsnivå. Investeringene skal selvsagt ikke direkte eller indirekte bidra til systematiske brudd på menneskerettighetene, og de skal ikke være almisser, men drives etter sunne forretningsmessige prinsipper, selv om risikovurderingen vil være høyere og avkastningen på kort sikt lavere enn ved investeringer i utviklede land.

5.3 Statlig investerings-, garanti- og eksportstøtte til utviklingsland

Internasjonalt har det i årtier vært diskutert hvorvidt ekportstøtte i OECD-land er forenlig med målet om fattigdomsbekjempelse i utviklingsland. På bakgrunn av at slike fordeler ifølge OECD har vist seg å øke prosjektkostnader med inntil 25 prosent, har OECD anbefalt at bistandsfinansierte næringslivsordninger avbindes slik at selskaper i giverlandene ikke får fordeler på bekostning av andre, særlig næringslivet i sør. Avbinding innebærer at kontrakter legges ut på åpne anbud. OECDs anbefaling gjenspeiler en generell trend in den globale utviklingspolitikken der myndighetene, næringslivet og lokalbefolkningen i mottakerlandene skal få større innflytelse og mer handlingsrom til å forme sin egen utvikling.

Norge gjennomførte avbinding av næringslivsordningene fra og med 2002. Dette omfattet også Norfund. Beslutningen er imidlertid blitt møtt med kritikk fra norsk næringsliv og GIEK, fordi ubundne kreditter reduserer norske bedrifters sjanse til å vinne kontrakter dersom de ikke er konkurransedyktige. I slike tilfeller mister de dermed et viktig insentiv til å investere i utviklingsland. Dette viser hvilke konflikter som kan oppstå mellom målet om å stimulere norsk eksport til utlandet og ønsket om å fremme like konkurransevilkår og redusere kostnadene for mottakerlandene.

5.3.1 Det norske næringslivet og norske myndigheters rolle

Det har lenge vært et politisk mål å øke samarbeidet mellom staten og norske næringslivsaktører som opererer i utlandet. I 2007 opprettet Norfund, i samarbeid med Norad, et opplysningssenter for å gi norske bedrifter enklere tilgang til råd og veiledning om økonomisk støtte og finansiering av virksomhet i fattige land. Veiledningskontoret for næringsutvikling i sør skal blant annet orientere bedrifter om støtteordninger for næringsutvikling i utviklingsland, og tilby råd og veiledning om forretningsplaner og annet forberedende arbeid.

Det finnes i dag ulike støtteordninger for norske selskaper som ønsker å investere i utviklingsland. I tillegg til Norfund og GIEK, som er omtalt nedenfor, har Norad en egen avdeling for næringslivsinvesteringer. Det norske fredskorpset, som sorterer under Utenriksdepartementet, samarbeider med organisasjoner og firmaer som driver partnerskaps- og utvekslingsprogrammer for eksperter. Ifølge rammene skal minst halvparten av midlene gå til MUL-land. Innovasjon Norge hjelper på sin side norske selskaper med å finne gode samarbeidspartnere i utviklingsland, og tilbyr også kompetanse på ulike markeder. Dessuten satser organisasjonen for å fremme norske leveranser, til blant annet nødhjelp- og katastrofeprosjekter.

I februar 2008 ble Statens Investeringsselskap AS stiftet som datterselskap av Innovasjon Norge. Formålet er å bidra til investering i framtidsrettede sektorer der Norge har særlige fortrinn. Veiledningskontoret gir også veiledning om hvordan norske selskaper kan samarbeide med internasjonale finansieringsinstitusjoner som Verdensbanken og regionale utviklingsbanker. Det kreves mye kompetanse og erfaring for å delta i internasjonale anbudsrunder og utforme prosjekt i samsvar med kriteriene som blir gitt. Kontoret kan bistå med rådgivning også om dette.

Figur 5.5 Investeringer kan bidra til økonomisk vekst og sosial utvikling.

Til tross for at det finnes en rekke støtteordninger, har imidlertid norske næringslivsinvesteringer i utviklingsland, spesielt de fattigste landene, ikke økt særlig de siste årene. Representanter for næringslivet hevder jevnlig at rammebevilgningene for ordningene ikke er store nok eller bør justeres slik at støtten til enkeltprosjekter økes. Andre mener at støtteordninger og rådgivning bør spesialiseres i henhold til muligheter og utfordringer innen ulike sektorer. I tilegg påpekes det at ambassadene i de fattigste landene, der støtte fra norske myndigheter er mest avgjørende, i for liten grad tilbyr kompetanse på næringsutvikling.

I den senere tid har utviklingslandenes etterspørsel etter utenlandske investeringer i energisektoren og telekommunikasjon økt, og norske bedrifter har vist seg å være konkurransedyktige innen disse sektorene. Utviklingen av energisektoren er et felt som også staten har støttet gjennom bistandsfinansierte investerings- og garantiordninger. Investeringer i energi-infrastruktur er helt nødvendig for å skape vekst i utviklingsland. Samtidig skaper det imidlertid utfordringer ved at energiprisene til mennesker som fra før har liten betalingsevne, ofte øker sterkt. I tillegg fører kunstige demninger ofte til store lokale miljøskader og at mennesker langs elvebredder blir tvangsflyttet. En oljerørledning i tropene kan ha tilsvarende effekt på en urbefolkning og øke risikoen for alvorlig oljesøl. Det er i denne sammenheng avgjørende at norske aktører er ansvarlige, og at selskapene overholder internasjonale standarder for ansvarlig forretningsdrift.

5.3.2 Garantiinstituttet for eksportkreditt (GIEK)

GIEKs mandat er å fremme norsk eksport og utenlandsinvesteringer gjennom økonomiske garantier. GIEK og andre garantiinstitutter muliggjør eksport til og investeringer i markeder som oppfattes som svært risikofylte, blant annet i utviklingsland. Siden garantiordningen er styrt av norsk eksport, vil GIEKs geografiske og sektormessige fokus nødvendigvis reflektere de strategiske interessene til den norske eksportsektoren. Årsrapporten fra 2006 viser at den norske maritime næringen står for 2/3 av etterspørselen etter garantier gjennom GIEKs alminnelige ordninger, mot 50 prosent for noen få år siden.

En økning av investeringsvolumet er imidlertid ikke nødvendigvis ensbetydende med fattigdomsreduksjon. For at garanterte investeringer skal komme de fattige til gode og ikke negativt påvirke miljøet, er det viktig at GIEK har gode interne systemer som kvalitetssikrer investeringsbeslutninger, og følger opp prosjektene etter at de er igangsatt. Retningslinjer for hvordan garantiinstitutter skal sikre at de ikke støtter opp om prosjekter og transaksjoner som er korrupte, som ødelegger miljøet, kulturarv eller næringsgrunnlag for lokalbefolkningen, eller som påfører mottakerstaten gjeld den vil ha problemer med å innfri, er av stor betydning.

OECD har etablert regler på dette området som forplikter alle OECD-landenes garantiinstitutter. Disse reglene gir krav med rapporteringsplikter nedfelt i avtaler som er gjenstand for løpende vurdering og oppfølging. Norge har vært en pådriver gjennom komiteene som utarbeider regler om dette gjennom Nærings- og handelsdepartementet. En utfordring nå er at nye land som ikke er medlem av OECD, er kommet til som kapitalvareeksportører. OECD har som mål å engasjere slike land, og Kina, India, Brasil og Sør-Afrika deltar nå som observatører i komiteene.

Gjennom ansvarlig långivning (sustainable lending) forplikter landene seg til å påse at det tas behørig hensyn til mottakerlandenes utviklingsplaner og budsjetter, og at anbefalinger fra Verdensbanken med hensyn til hvor mye låneopptak statene kan tåle følges. Det er opprettet særskilte kommunikasjonskanaler for å konsultere og informere Verdensbanken. Fra før er det etablert egne konsultasjoner for å kontrollere bruk av bistand i kommersielle prosjekter, for å unngå at bistand brukes for å fremme eksport.

Boks 5.2 Skipseksportkampanjen

I 1976 var norsk verftsindustri nede i en dyp bølgedal, og mange av de 50 000 arbeidsplassene i sektoren sto i fare. Myndighetenes løsning var en kampanje for eksport av skip og borerigger, forkortet skipseksportkampanjen. Den daværende Ap-regjeringen var ansvarlig, men alle stortingsvedtak i forbindelse med kampanjen var enstemmige. Ideen gikk ut på å legge til rette for bestilling av norske skip fra utenlandske kjøpere, særlig kjøpere fra utviklingsland. Skipene ble derfor tilbudt sammen med et lån. Nedbetalingstiden var som regel 15 år, hvorav de tre første var rentefrie, og renten lå rundt 5 prosent.

Kjøpsavtalen skulle godkjennes av flere instanser for å sikre at intensjonen i skipseksportkampanjen ble overholdt. Garantiinstituttet for eksportkreditt (GIEK) og Handelsdepartementet vurderte risiko, garanti og betalingsvilkår, Norad sjekket de utviklingsmessige virkningene av avtalen, og det spesialopprettede Skipseksportutvalg måtte også godkjenne det hele. Kampanjen ble lansert i en periode der også andre land forsøkte å øke eksport av skip. På bakgrunn av dette ble det ansett som viktig å komme konkurransen i forkjøpet, og derfor vedtok Stortinget at vilkåret om at prosjektene måtte godkjennes av Norad og anses som utviklingsfremmende, skulle bortfalle.

Under kampanjen ble til sammen 156 skip produsert ved 36 norske verft. Mottakerne av

skipene var private redere og styresmakter fra 23 land i Sør. Av disse har kun to land, Tyrkia og India, betalt etter planen. I det politiske oppgjøret etter Skipseksportutvalget på slutten av 1980-tallet, skriver den daværende Brundtland-regjeringen at garantiordningen heretter ble et ensidig støttetiltak overfor verftsindustrien. I tildelingen av kontrakter så man mer på sysselsetningssituasjonen ved hvert enkelt verft enn på verftenes kompetanse. I tillegg klarte ikke mange private redere å betale tilbake lånene, noe som under de gjeldende betingelsene overførte gjeld til staten i mottakerlandene. GIEK, som hadde garantert eksporten, endte med å betale for de fleste skipene. Fordringene til utviklingslandene ble ikke avskrevet, selv om GIEK fikk penger fra statskassa.

Etter skipseksportkampanjen hadde sju land til sammen 2,9 milliarder kroner i gjeld, noe som utgjorde 2/3 av utviklingslandenes samlede gjeld til Norge. I oktober 2006 besluttet Regjeringen å stryke gjelden til Ecuador, Egypt, Jamaica, Peru og Sierra Leone, som til sammen hadde 520 millioner kroner i statsgjeld. Dette var et unilateralt initiativ foretatt utenfor Parisklubbens føringer, og uten betingelser, der Norge erkjente medansvar for gjeldens historie. De gjenværende landene, Burma og Sudan med henholdsvis 1 580 og 770 millioner kroner i gjeld, vil bli strøket når de kvalifiserer for internasjonale operasjoner for gjeldslette.

5.3.3 Norfund

Statens investeringsfond for næringsvirksomhet i utviklingsland (Norfund) ble opprettet i 1997 og er underlagt Utenriksdepartementet. Norfunds formål er å medvirke til utvikling av bærekraftig næringsvirksomhet i utviklingsland med egenkapital og annen risikokapital som lån og garantier. Ifølge sitt mandat bidrar fondet til utvikling primært gjennom lønnsomme investeringer i private virksomheter i utviklingsland. På denne måten støtter de næringsutvikling som på grunn av høy risiko ikke ville blitt igangsatt i disse landene. Fondet kan støtte prosjekter i land som OECD klassifiserer som lavere mellominntektsland samt land med lavere inntekt per innbyggere enn disse. Selv om Norfunds investeringer er markedsorienterte og skal stimulere investeringer fra norsk næringsliv, skal fondet også være en integrert del av norsk bistandsvirksomhet.

Norfunds virksomhet er delt inn i fire områder: direkteinvesteringer, investeringer i finansinstitusjoner, investeringer i lokale og regionale fond og investeringer i fornybar energi.

Til nå har Norfund investert i alt NOK 281 millioner i tolv enkeltbedrifter (37 prosent i MUL) der fondet utøver aktivt eierskap. Dette gjelder både nyetablering og ekspansjon av eksisterende virksomhet. Direkteinvesteringer utgjør i verdi 8 prosent av Norfunds totale portefølje. Blant disse finner vi investeringen i Afrinord Hotels Investment, et nordisk initiativ som formidler kapital til hotellprosjekter i Afrika, og Nicafish, et selskap i Nicaragua av norsk opprinnelse som kjøper, fanger og foredler fisk for eksport til USA.

Norfunds investeringer i finansinstitusjoner og mikrofinansinstitusjoner sikter mot å formidle kapital til individer og små- og mellomstore bedrifter og å utvikle kapitalmarkeder i utviklingsland. Ved utgangen av 2007 var den totale verdien av disse investeringene NOK 267 millioner, hvorav 54 prosent gikk til MUL-land. Investeringer i finansinstitusjoner har utgjort 7 prosent av Norfunds totale portefølje. Eksempler inkluderer Banco Terra, en bank i Mosambik som tilbyr kommersielle banktjenester til landbrukssektoren i landet og LAAD, en finansinstitusjon rettet mot jordbruk i Latin-Amerika.

Norfund investerer også i lokale og regionale fond, ofte sammen med andre offentlige bilaterale eller multilaterale finansinstitusjoner. Ved utgangen av 2007 utgjorde slike investeringer til sammen NOK 1 060 millioner, eller om lag 29 prosent av verdien av Norfunds investeringer. Av dette gikk 13 prosent til MUL-land. Størst av disse investeringene er Aureos Capital, et privat eierfondsforvaltningsselskap som ble etablert av Norfund og britiske CDC i 2001. Aureos forvalter fond rettet mot regioner eller sektorer, som for eksempel Aureos Central America Fund, Aureos Southern Africa Fund og Aureos Infrastructure Fund. I tillegg har Norfund stått sentralt i etableringen av Norwegian Microfinance Initiative (NMI), et fond med private og offentlige partnere som skal finansiere etablerte og nye mikrofinansinstitusjoner i utviklingsland.

Norfund støtter også utvikling av fornybar energi, i hovedsak i form av vannkraftprosjekter gjennom sin eierandel i SN Power, men også andre fornybare energikilder gjennom sin rolle som långiver til kraftselskapet E+Co i Nepal, en ledende investor i små- og mellomstore bedrifter i utviklingsland. Investeringer gjennom SN Power utgjorde i 2007 NOK 2 052 millioner, eller 56 prosent av Norfunds totale investeringer i verdi (mer om SN Power i miljøkapittelet). Norfunds investeringer gjennom SN Power har gått til syv ulike prosjekter i Latin-Amerika og Asia, hvorav ett i et MUL-land. (Khimti-prosjektet i Nepal).

Norfund publiserte sin første utviklingsrapport i 2008. Denne er ledd i Norfunds årlige informasjonsformidling til det offentlige om utviklingseffektene av fondets investeringer. Rapporten ble lansert etter en periode med kritisk søkelys fra ulike hold på utviklingseffektene av Norfunds investeringer. Ifølge rapporten er bidrag til økt økonomisk vekst den viktigste utviklingseffekten av Norfunds virksomhet, derfor er også bærekraftig lønnsomhet en avgjørende faktor i valget mellom prosjekter. Samtidig peker den også på faren ved at kortsiktige finansielle interesser kan komme i konflikt med bredere samfunnsinteresser. Av den grunn søker en å identifisere partnere med høye avkastningsmål så vel som en målsetning om å skape utvikling.

Ifølge rapporten er forhold som ansees som vesentlige for utvikling, sentrale i alle prosjektvurderinger: arbeidsplasser, skatteinntekter til vertslandet, bidrag til næringsutvikling, opplæring og teknologioverføring, kvalitet på virksomhetsstyring, antikorrupsjonsarbeid, virkninger på kvinners stilling samt sosiale- og miljømessige standarder. Av disse er det bare sysselsetting (begge kjønn) og skatteinntekter som er kvantitative og kan måles/aggregeres. I forhold til samarbeidet med SN Power gir rapporten data om strømproduksjon, strømforsyning og CO2-reduksjon som følger av de enkelte prosjektene. Rapporten informerer også om sysselsettingseffekter og andelen av nye arbeidsplasser som kommer kvinner til gode. Norfund sier selv at nøyaktig rapportering er en utfordring siden mange av de forholdene de rapporterer på gjelder kvalitative forhold.

Ved utgangen av 2007 var 24 prosent av Norfunds investeringer basert på inngåtte avtaler i MUL, en andel som faller til 16 prosent hvis SN Power inkluderes. Andelen ser imidlertid ut til å være økende ettersom hele 47 prosent av fondets prinsippbeslutninger (utenom energi) om investeringer i 2007 gjelder MUL-land. Norfund har som uttalt mål å øke andelen av investeringer i MUL. SN Power og NMI har egne geografiske prioriteringer.

Norfund investerer i dag i mikrofinansfond både i Latin-Amerika og Afrika, blant annet i Kenya, Mosambik og Uganda. I mai 2007 ble det nedsatt en arbeidsgruppe for å undersøke muligheten for å etablere et norsk offentlig-privat mikrofinansfond. Dette resulterte i det norske mikrofinansinitiativet (NMI) som ble opprettet i juni 2008. Fondet har en kapital på 600 millioner kroner, og er et samarbeid mellom DnB NOR, Ferd, Storebrand, KLP, Norfund og Utenriksdepartementet.

Utvalgets vurderinger

Med utgangspunkt i at det er kapitalmangel i land med lite utviklede markeder og mangelfulle rammebetingelser, er utvalgets vurdering at det er viktig å vurdere hvordan myndighetene i rike land kan stimulere til økte investeringer i de fattigste landene. På grunn av Statens Pensjonsfond – Utlands krav til sikkerhet og avkastning er det begrenset i hvilken grad Norges oljeoverskudd bidrar til utvikling i fattige land. Utvalget ser dette som en utfordring da Norge bør bruke mer av oljeoverskuddet til investeringer og næringsutvikling i fattige land. Utvalget noterer seg at Norfund i sin nye strategi legger opp til å styrke selskapets evne til å gjøre lønnsomme investeringer i fattige land med særlig fokus på de fattigste, minst utviklede landene (MUL) og på Afrika sør for Sahara. Det fokuseres på områder der Norge kan ha særlige forutsetninger for å lykkes, og der Norfund som organisasjon har eller kan etablere relevant kompetanse. Norfund har også etablert et eget lånevindu for MUL med større risikotaking. Det er også gitt prioritet til å utvikle målesystemer som grunnlag for å vurdere investeringene langs flere utviklingsdimensjoner. Utvalget, med unntak av Kristian Norheim, vil imidlertid påpeke at det er grunn til å stille spørsmålstegn ved utviklingseffekten av oppkjøp av eksisterende kraftverk og riktigheten av å bruke bistandspenger til dette. Utvalgets vurdering er at Norfund har lagt grunnlaget for en økning av investeringene i både MUL og Afrika mer generelt. Utvalget anbefaler en betydelig økning av midler til næringsutvikling og investeringer i lavinntektsland med fokus på Afrika og MUL.

Utvalgsmedlem Camilla Stang erklærer seg inhabil i spørsmål som gjelder Norfund, og GIEK og vil ikke ha noen oppfatning av utvalgets vurderinger her.

Å utvikle flere prosjekter i MUL, sterkere eierskapsutøvelse og tettere oppfølging er ambisiøse og viktige mål men også svært ressurskrevende. I MUL er direkteinvesteringer det mest realistiske investeringsalternativet. Samtidig forbindes direkteinvesteringer med høyere investeringsrisiko enn fondsinvesteringer slik at omfanget av direkteinvesteringer andre steder enn MUL må begrenses slik at fondets totale virksomhet får en akseptabel risikoprofil. Målet om å øke andelen av investeringer i MUL vil måtte påvirke Norfunds totale avkastning og risikoprofil. Balansen mellom disse målene er derfor viktig. Kompetanse er avgjørende for å sikre at prosjektene har en positiv utviklingseffekt, og utvalget ser det som viktig at Norfund styrker kapasiteten til å sikre utviklingseffekten av investeringene.

GIEKs hovedmålsetting er å fremme eksport av norske varer, tjenester og investeringer. GIEK er derfor et sentralt instrument for å gi norske bedrifter større mulighet til å investere i utviklingsland. Utvalget noterer seg at ulike representanter har etterlyst bedre rammebetingelser for at norske bedrifter skal lokkes av investeringsmuligheter i fattige land. Det er samtidig grunn til å understreke viktigheten av gode interne systemer for å kvalitetssikre prosjektene. Dersom gjeldsbetjeningen misligholdes er det ofte staten i utviklingsland som overtar gjeldsbyrden. Det er bare innen u-landsordningen NORAD vurderer den utviklingsfremmende virkningen av prosjektene. Utvalget ser det derfor som relevant å vurdere flere virkemidler for å bedre kvalitetssikringen av norsk eksportstøtte. For eksempel er eksportgarantier i Nederland avhengig av blant annet hvordan bedriftene ivaretar miljøhensyn i sine investeringer, og det gis også skattefordeler ved investeringer som ivaretar sosiale hensyn og miljøvennligheten ved prosjektene.

Norske ambassader i utviklingsland sitter på viktig kunnskap om forholdene i ulike land og har også en dialog med myndigheter som næringslivet vil kunne ha nytte av i en etableringsfase. Drøftinger Utviklingsutvalget har hatt med næringslivet gir imidlertid grunn til å tro at ambassadenes rutiner er for lite smidige til at de raskt kan gi god og viktig kunnskap om forholdene i landet som bedrifter trenger forut for og i en etableringsfase. I tillegg er det utvalgets inntrykk at støtte til næringsutvikling er blitt prioritert ned den senere tid, til fordel for andre politikkområder. Utvalget har også inntrykk av at det norske uteapparatet og næringslivet kan ha nytte av mer samhandling for å lære å forstå hverandres muligheter og begrensinger bedre.

5.4 Bilaterale investeringsavtaler

Bilaterale investeringsavtaler definerer rettighetene og forpliktelsene til utenlandske investorer. I dag finnes det over 2 500 slike avtaler i verden. I mange land har investorer fra forskjellige land fått ulike preferanser, noe som har ført til fragmenterte regelverk. Hovedformålet for kapitaleksporterende land med å inngå investeringsavtaler er å beskytte eget næringslivs investeringer i utlandet, spesielt i land der den politiske og økonomiske situasjonen er ustabil. Derfor er det også vanlig å legge inn en klausul om at tvister mellom stater og investorer skal løses innen Verdensbankens tvisteløsningsordning (ICSID), det vil si utenfor vertslandets eget rettsystem. I tillegg søker en normalt å unngå at de utenlandske selskapene pålegges ytelseskrav som nasjonale selskaper er skjermet mot. Slike ytelseskrav (performance requirements) inkluderer, men begrenser seg ikke til krav om eksportandel, gjenkjøpsavtaler og krav om bruk av nasjonale innsatsfaktorer i produksjonen, krav om nasjonal eierandel i investeringer, krav om teknologioverføring, krav om reinvestering av overskudd, krav om nasjonalt ansatte og/eller styredeltakelse.

Boks 5.3 Bilaterale investeringsavtaler

«I was informed that the context of the Bilateral Investment Treaty (BIT) was the need to maintain Norwegian (and EFTA) industrial and commercial competitiveness in relation to what the EU receives or perceived to receive from the developing countries. If this is so, then this should be clearly stated, and understood as part of Norway’s commercial policy and must not be «marketed» as its «development» policy. From a developmental perspective, the BIT will have serious negative consequences for countries in the South that would sign the Norwegian BIT.»

Yash Tandon

Executive Director,

South Centre

Den dramatiske økningen i antall investeringsavtaler skyldes dels at det har vært særdeles vanskelig å få til et forpliktende multilateralt samarbeid om investeringer på grunn av uoverensstemmelser mellom kapitaleksporterende- og importerende land. OECD-landene har i flere omganger forsøkt å lage en multilateral investeringsavtale. Først gjennom å foreslå investeringer som forhandlingstema i WTO, deretter gjennom forsøket på å etablere MAI-avtalen (Multilateral Agreement on Investment i 1997) i regi av OECD og så igjen i WTO i 2003/2004. Motstanden fra både utviklingsland og sivilsamfunnsorganisasjoner har imidlertid vært betydelig, og ingen av forsøkene har lyktes. WTOs eksisterende investeringslovverk (TRIM) ansees for å gi langt svakere beskyttelse for utenlandske investorer enn mange bilaterale investeringsavtaler.

Maktforholdet mellom kapitaleksporterende og -importerende land er nødvendigvis ulikt, og avtaler mellom slike parter kan innskrenke sistnevntes handlingsrom og undergrave konkurransedyktigheten til nasjonale selskaper ved at utenlandske selskaper både får samme rettigheter til å drive forretning som de nasjonale og i tillegg sterkere beskyttelse mot tap av verdier.

Forskning på om investeringsavtaler hjelper utviklingsland og land med overgangsøkonomier å tiltrekke seg den rette mengden av og kvaliteten på investeringer, er tvetydige. Studier gjort av blant annet Verdensbanken 6 sår tvil om slike avtaler har noen påvirkning på investeringsnivået i det hele tatt. Andre studier viser at sammenhengen i beste fall er positiv for enkelte avtaler og betinget på visse vilkår, men at bilaterale investeringsavtaler gjerne gir fordeler til utenlandske investorer sammenlignet med nasjonale investorer 7. Studier fra blant annet UNCTAD viser at institusjonelle faktorer som markedsstørrelse, økonomisk vekst, tilgang på kompetent arbeidskraft, kvaliteten på rettssystem, åpenhet og stabilitet er faktorer som veier tyngre for selskapers investeringsbeslutninger enn om landet har inngått bilaterale investeringsavtaler.

Norge har hittil inngått 14 bilaterale investeringsavtaler. I tillegg inneholdt handelsavtalen med Singapore fra 2002 bestemmelser om investeringsbeskyttelse. Siden midten av 1990-tallet har Norge ikke inngått nye avtaler av denne typen. I januar 2008 sendte imidlertid Nærings- og handelsdepartementet ut på høring et forslag om rammeverk for inngåelse av investeringsavtaler. Det hevdes der at interessene til utviklingsland er ivaretatt 8. Notatet erkjenner imidlertid, i tråd med det som er sagt foran, at det kan oppstå konflikter mellom investeringsbeskyttelse til norske investorer og det politiske handlingsrommet til nasjonale myndigheter. I forbindelse med miljøproblemer hevdes det at avtalene kan utformes på måter som ikke svekker landenes evne og kapasitet til å utføre miljøreguleringer. For å sikre at investeringene blir til fordel for vertslandet, blir det blant annet foreslått at avtalene skal gjøre det umulig for vertslandet å senke viktige miljøstandarder for å tiltrekke seg investeringer, og at de skal vise til grunnleggende prinsipper for bedrifters samfunnsansvar.

Utvalgets vurderinger

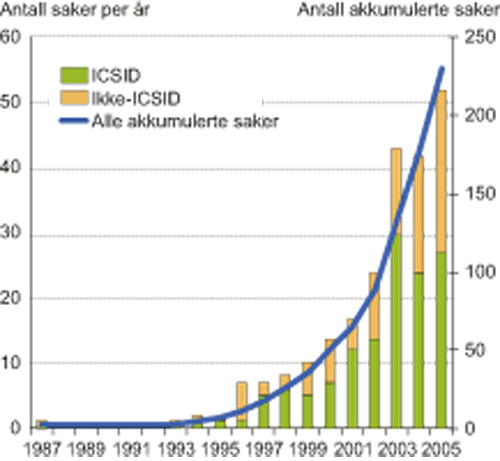

De fleste land er skeptiske til å gi samme rettigheter til multinasjonale selskaper innen sine grenser som de søker å sikre sine selskaper utenfor landets grenser. Denne iboende asymmetrien rammer fattige land hardest. Utvalget, med unntak av Kristian Norheim, som er uenig i synspunktene som uttrykkes her, ser med bekymring på tendensen til å svekke nasjonale myndigheters muligheter til å påse at investeringene de mottar, tjener nasjonale utviklingspolitiske mål. En indikasjon på dette er at det parallelt med økningen i antall bilaterale investeringsavtaler har skjedd en økning også i antall tvisteløsningssaker (se figur 5.6). Tvisteløsningsklausulene er sannsynligvis det mest kontroversielle med disse avtalene. Erfaringer fra finanskrisen i Argentina er at når slike kriser inntreffer, står utenlandske investorer, i motsetning til nasjonale selskaper, urimelig godt rustet til å få pengene sine ut. I Argentina ble befolkningen veldig hardt rammet av tiltakene mot finanskrisen. Nasjonale selskaper gikk også på store tap, mens mange utenlandske investorer, inkludert Enron, vant sine saker i ICSID. I ett tilfelle ble det amerikanske energikonsernet CMS tilkjent en erstatning på hele USD 133 millioner etter at ICSID konkluderte med at myndighetene kunne ha iverksatt tiltak som ville begrenset tapene for konsernet.

Utvalget, med unntak av Kristian Norheim, Malin Stensønes og Julie Christiansen, mener også at inkludering av ytelseskrav i bilaterale investeringsavtaler reduserer de politiske virkemidlene som er tilgjengelig for myndigheter i utviklingsland for å sikre at utenlandske investeringer bidrar positivt til utvikling. Slike ytelseskrav setter ofte begrensninger på hva myndighetene kan kreve fra utenlandske selskaper i forhold til krav om eksportandel, gjenkjøpsavtaler, nasjonal eierandel i investeringer, teknologioverføring, reinvestering av overskudd samt krav om bruk av nasjonale innsatsfaktorer i produksjonen.

Figur 5.6 Investor-stat-tvisteløsninger. Antall saker per år og akkumulerte saker

Kilde: UNCTAD, 2005.

5.5 Bedriftenes samfunnsansvar i utviklingsland

Begrepet bedrifters samfunnsansvar (Corporate Social Responsibility eller CSR) brukes ofte med ulikt fokus, men i denne utredningen legges til grunn en betydning av begrepet som handler om hvordan bedrifter tilpasser egne verdier og atferd til forventningene til ulike interessenter, som kunder, investorer, ansatte, leverandører, lokalsamfunn, myndigheter, interessegrupper og samfunnet som helhet.

Bedrifters samfunnsansvar refererer dermed også til respekt for internasjonale standarder og konvensjoner på en rekke områder som:

Menneskerettigheter med spesiell fokus på sivile og politiske rettigheter; tortur, umenneskelig eller nedverdigende behandling; barns og urfolks rettigheter; forbud mot diskriminering med mer

Arbeidstakerrettigheter med spesiell fokus på ILOs kjernekonvensjoner som stadfester grunnleggende rett til organisasering, kollektive forhandlinger samt avskaffelse av tvangsarbeid, diskriminering og forbud mot barnearbeid 9

Konfliktsensitivitet

Miljø

Korrupsjon.

Debatten omkring hvilket ansvar næringslivet har i samfunnet, spesielt når de opererer i utviklingsland, er blitt atskillig bredere de senere årene. Det er i dag få multinasjonale selskaper som ikke har en avdeling for samfunnsansvar og har utviklet retningslinjer og programmer for ulike sider ved sitt samfunnssansvar. Økt fokus på bedriftenes samfunnsansvar kan bidra til å øke kvaliteten og utviklingseffekten av utenlandske direkteinvesteringer i utviklingsland

Myndighetene kan spille en viktig rolle i å samordne tiltak for samfunnsansvar sammen med næringslivet. Ofte er bedrifter usikre på hvilke etiske forpliktelser de har, eller hvordan disse bør iverksettes. Krav fra det private næringslivet, spesielt multinasjonale selskaper, om å samordne nasjonale reguleringer på samfunnsansvar har også gitt internasjonale organisasjoner en viktig rolle å spille.

Det er en sentral problemstilling hvor mye frivillige tiltak kan bidra til å dra næringslivet i mer miljø- og utviklingsvennlig retning, og hvorvidt krav til bedriftenes samfunnsansvar i større grad bør hjemles i lover og bestemmelser. Uenigheten dreier seg om effektiviteten av frivillige rammeverk, hva slags og hvor sterke føringer myndighetene bør gi, og på hvilke områder. På miljøområdet har innføringen av formelle lover og regler utvilsomt spilt en viktig rolle i å styrke forsvarlig forretningsvirksomhet. Erfaringen fra utviklingsland med godt styresett tilsier at en oppbygging av nasjonale offentlige institusjoner ofte er nødvendig for at selskapene skal iverksette og følge opp tiltak for å begrense negative sosiale og miljømessige sider ved deres virksomhet. De store kuttene i urban luftforurensning og forbedringer i arbeidsvilkår kunne for eksempel vanskelig vært oppnådd uten et strengt offentlig regelverk.

Frivillige tiltak kan gi næringslivet nødvendig fleksibilitet i å innføre prinsipper og standarder i svært ulike sammenhenger. Slike initiativ utnytter også næringslivets egen kreativitet og ressurser til å støtte gode formål. De kan bidra til kompetansebygging- og meningsutveksling, føre til positiv konkurranse mellom bedrifter og oppmuntre dem til å følge standarder ut over det som er lovpålagt. De gir også grunnlag for en bredere og dypere dialog mellom næringslivet, myndighetene og sivilsamfunnet, og belyser hvordan myndighetene kan spille en konstruktiv rolle.

Lover og regler med juridisk bindende forpliktelser kan likevel være nødvendig når frivillige tiltak og diskusjoner om bedriftenes samfunnsansvar ikke går inn i kjernevirksomheten til selskapene, eller når samfunnsansvarstiltak blir utviklet med selskapenes egne kommersielle interesser som premiss, og ikke i henhold til samfunnets verdier og prioriteringer. I tillegg hender det til tider at listen legges for lavt i forhold til hva som generelt ansees som etisk ansvarlig og bærekraftig forretningsvirksomhet.

5.5.1 Internasjonale og nasjonale ordninger

FNs Global Compact er et frivillig verdibasert initiativ som forener næringslivet med ulike FN-organisasjoner, organisasjoner i det sivile samfunn og styresmakter. De viktigste målsettingene er nedfelt i ti prinsipper som omhandler respekt for menneskerettigheter, arbeidstakeres rettigheter, miljø og korrupsjon. Ordningen fokuserer på dialog, og næringslivet forplikter seg til intensjoner om god adferd mer enn faktisk opptreden 10. Per 2007 har rundt 5 000 bedrifter sluttet seg til intensjonene i prinsippene som ligger til grunn for Global Compact.

OECDs retningslinjer for flernasjonale selskaper er et internasjonalt rammeverk for flernasjonale selskapers samfunnsansvar 11 og det eneste som pålegger stater visse forpliktelser. Retningslinjene pålegger de stater som har sluttet seg til retningslinjene, å opprette såkalte nasjonale kontaktpunkter, det vil si nasjonale klageordninger. Gjennom de nasjonale kontaktpunkter kan selskaper innklages for brudd på retningslinjene, og kan da bli bedt om å informere kontaktpunktet nærmere om omstendighetene rundt klagen. OECDs retningslinjer er i sin ordlyd temmelig generelle, noe som har medført få klagesaker og dermed relativt liten påviselig endring i bedrifters praksis. Begrensningene i retningslinjene i forhold til å påvirke selskapers atferd ligger videre i at de nettopp er retningslinjer og ikke lover: Det er frivillig for selskaper å overholde retningslinjene, og de nasjonale kontaktpunktenes beslutninger kan ikke håndheves rettslig 12. Retningslinjene pålegger følgelig ikke selskapene noe eksplisitt ansvar. Samtidig vil mulig dårlig omtale som følge av behandling i de nasjonale kontaktpunktene ofte i seg selv bidra til endringsvilje hos bedrifter 13.

Det er kanskje på feltet rapportering at internasjonale standarder for bedrifters samfunnsansvar har utviklet seg mest. Global Reporting Initiative (GRI) er et nettverk for bedrifter, fagbevegelse og organisasjoner som blant annet har utviklet en felles mal for rapportering som kan systematisere dokumentasjon fra bedrifter, heve kvaliteten og gjøre den lettere sammenlignbar. Rapportering etter GRIs retningslinjer oppfyller rapporteringskravene i Global Compact, og GRI samarbeider nært med andre initiativer og FNs miljøprogram.

Når det gjelder kravet om innsyn og kontroll, har korrupsjon vært et spesielt viktig tema internasjonalt. I 1999 offentliggjorde Global Witness en rapport om de tette koblingene mellom olje og bankaktivitet og plyndring av statlige midler i Angola. Rapporten mobiliserte en rekke organisasjoner som dannet nettverk og stilte krav om Publish What you Pay.Den britiske regjeringen etablerte The Extractive Industries Transparency Initiative (EITI) som arbeider for større åpenhet i økonomiske forhold rundt utvinning av naturressurser. FN offentliggjorde også en Business Guide for Conflict Impact Assessment and Risk Management (2002), og en rekke ekspertgrupper har deretter vært satt ned for å vurdere næringslivets rolle i ulike konfliktområder.

Samtlige av de internasjonale initiativene beskrevet over er kjennetegnet av frivillighet for næringslivet. OECDs retningslinjer utgjør det mest forpliktende rammeverket som finnes i dag, og legger forpliktelser på medlemslandene, men ikke på næringslivet. Flere internasjonale organisasjoner og institusjoner har lenge jobbet for et internasjonalt bindende rammeverk som kan sikre at selskapene håndterer de utfordringene de møter på en forsvarlig måte og samtidig beskytte miljø og menneskerettigheter i lokalsamfunnene de opererer i.

På nasjonalt nivå ser man en trend der enkelte land har begynt å innlemme GRI-malen i et juridisk bindende regelverk. Revisjonen av Storbritannias «Company Act» i 2006 medførte at britiske bedrifter ble pålagt rapporteringsplikt om miljømessige og sosiale forhold, og det er utviklet skatteinsentiver for å fremme slike. Frankrike har en lov (fra 2001) som blant annet pålegger selskapene å rapportere hvordan deres utenlandske datterselskaper etterlever ILOs kjernekonvensjoner, og børsnoterte selskaper må ellers rapportere om hvordan de skjøtter miljøhensyn, sosiale hensyn og arbeidsmiljø både i sin innenlandske og i sin internasjonale drift. Sverige har pålagt statseide bedrifter å bruke GRI-malen til å rapportere årlig om deres virksomhet fra og med 2009, og det gis også støtte til informasjonstiltak om bedrifters samfunnsansvar i utlandet. Danmark prioriterer informasjonstiltak og forskning på næringslivets samfunnsansvar og fordelene ved bærekraftig drift. EUs «Directive on Annual Accounts» inkluderer krav om rapportering på bærekraft. Dette gjelder imidlertid nesten utelukkende det ytre miljø, og omfatter bare store bedrifter innen EU. EU-direktivet har imidlertid ført til at en rekke land har innført rapporteringsplikt rundt selskapers miljøansvar og sosiale ansvar som en del av årsberetningen. OECD opplyser at minst ti land nå bruker deres retningslinjer for multinasjonale selskaper som målestokk for selskaper som søker om eksportkreditter, investeringsgarantier og støtte til investeringsfremmende tiltak. Sør-Afrika er ett av få utviklingsland der det kreves at børsregistrerte selskaper skal rapportere om sosiale og miljømessige standarder i henhold til GRI.

Det stilles få rettslige krav til norske bedrifter med hensyn til samfunnsansvar. Ett unntak er lovforbudet vi har hatt siden 2003 for norske selskaper med hensyn til å bidra til korrupsjon. Selskapene står rettslig ansvarlig i Norge for korrupsjon utført av sine ansatte i utlandet, selv om disse ikke er klar over forbudet. I tillegg til forbudet mot korrupsjon krever myndighetene gjennom aksjeloven og regnskapsloven at bedrifter offentliggjør miljøkonsekvensene av forretningsdriften og hvilke tiltak som er satt i verk for å begrense dette (se boks 5.4). Ut over dette finnes det få pålegg. Det er ingen retningslinjer eller regler som binder norsk næringsliv i forbindelse med hvordan arbeidsforhold, organisasjonsfrihet og menneskerettigheter for øvrig praktiseres når de driver næringsvirksomhet i utlandet. Mulig tap av omdømme ved uheldig praksis blir trolig sett som den største faren.

I 2005 behandlet OECDs kontaktpunkt i Norge sin første klagesak som dreide seg om ForUMs klage på Aker Kværner på Guantanamobasen. ForUM fikk medhold i sin klage, men det har foreløpig ikke fått konsekvenser for Aker Kværner. Våren 2007 ble det også arrangert en internasjonal konferanse i Oslo, Partnerships for Sustainable Development 14, med fokus på næringslivets samfunnsansvar. Konferansen identifiserte menneskerettigheter, miljø og åpenhet som innsatsområder for forbedring av bærekraft og samfunnsansvar 15.

Boks 5.4 Miljørapportering i Norge

I Norge krever aksjeloven at selskaper rapporterer om alle «forhold som er viktige for å bedømme selskapets stilling og resultatet av virksomheten» (aksjeloven § 11-12). I tillegg sier både aksjeloven og regnskapsloven at årsberetninger skal redegjøre for «om virksomheten forurenser det ytre miljø» og om «tiltak er iverksatt eller planlagt iverksatt for å motvirke slike forurensninger.» (Aksjeloven § 11-12, 5. ledd, regnskapsloven § 21a, 3. ledd).

Et lovpålegg om miljørapporteringer bidrar til å sikre at miljø behandles på et høyt nivå i bedriften, og at rapporter blir offentlig tilgjengelige. Men forskning utført av Prosus har vist at disse lovene til nå ikke har vært et effektivt virkemiddel for å øke miljørapportering blant norske bedrifter. Det har blant annet manglet oppfølging og håndheving fra myndighetenes side, og kravene har vært for upresise.

Man kan tenke seg at aksje- eller regnskapsloven i framtiden også pålegger norske multinasjonale selskaper å rapportere regelmessig om miljømessige- og sosiale konsekvenser av deres virksomhet i utlandet. Erfaringene fra miljørapporteringskravet tilsier at et slikt lovpålegg bør være presist utformet og bli håndhevet av myndighetene for å bli effektivt.

5.5.2 Åpenhet og ansvarlig forvaltning

The Blair Initiative ble lansert av statsminister Tony Blair for å redusere korrupsjon i olje- og mineralbransjen samt bidra til at inntektene fra slik virksomhet i større grad kommer befolkningen i vertslandene til gode. Senere er initiativet institusjonalisert under betegnelsen EITI (Extractive Industries Transparency Initiative). Norge sluttet seg som første industriland til EITI, og har lenge støttet initiativet økonomisk. Siden våren 2007 har Norge vært vertskap for sekretariatet. Dette er et frivillig initiativ som arbeider for åpenhet og ansvarlighet i forvaltningen av naturressurser gjennom å sikre publisering og evaluering av inntekter fra olje, gass og gruvevirksomhet. Samarbeidet mellom stater, bedrifter, investorer og det sivile samfunn søkes økt med økt åpenhet og bedre fordeling av samfunnets verdier som mål. Standarder for åpenhet og ansvarlig forvaltning er utviklet. Utvinningsselskapene som deltar i EITI, pålegger seg selv å være åpne om finansielle transaksjoner knyttet til sine prosjekter. De skal offentliggjøre hva de betaler myndighetene i vertslandet av skatter og avgifter og for konsesjoner. Myndighetene skal på sin side offentliggjøre hva de mottar av oljeinntekter til statskassen. Til nå har EITI registrert at 22 land er i gang med å innføre disse standardene, og flere andre land har uttrykt vilje til å overholde dem. Norge oppfordrer alle land som deltar i Olje for utvikling-programmet (se kap 7.7.3), til å slutte seg til EITI. Hittil er det imidlertid bare Nigeria som har fulgt oppfordringen. Norge har ellers bevilget nær USD 1 million til EITIs Multi-Donor Trust Fund, som er administrert av Verdensbanken 16. Fondet skal styrke deltakelse og støtte til EITI-prinsippene gjennom å etablere nasjonale EITI-kontorer i land som har forpliktet seg til å implementere rammeverket.

Det anslås at mellom USD 1 000–1 600 milliarder som er ulovlig opptjent, krysser landegrensene hvert år. En stor del av dette kommer fra utviklingsland og ender i skatteparadiser. Ifølge OECD har land som betegnes som skatteparadiser, tre hovedkarakteristika: de har lav eller null-skatt i et forsøk på å tiltrekke seg kapital; de beskytter investorer mot utenlandske skattemyndigheter; og de mangler åpenhet omkring skattestrukturen og de foretakene som er registrert. Norges politikk er i denne sammenheng å styrke internasjonale regler som hindrer at midler som er tappet ulovlig fra utviklingslandene, skjules i skatteparadiser eller hvitvaskes ved investeringer i den rike del av verden. I september 2007 tok Norge ledelsen i en internasjonal arbeidsgruppe om skatteparadiser, som del av arbeidet med å redusere gapet mellom finansieringsbehov og faktiske internasjonale pengestrømmer i utviklingsland. Målet er å sette skatteparadisenes rolle på FNs agenda, og samarbeide tett med Verdensbanken for å frambringe relevante data og analyser.

Utbredelsen av skatteparadiser reiser to hovedutfordringer. Den største er at skatteparadiser bidrar til mindre innsyn og mindre demokratisk kontroll med globale kapitalstrømmer. Mangelen på åpenhet gir autoritære regimer og kriminelle mulighet til å skjule formuer eller hvitvaske penger. Dette har store konsekvenser for økonomien i utviklingsland med mye korrupsjon og underslag av offentlige midler. Den andre utfordringen er at skatteparadiser bidrar til lavt generelt skattenivå for internasjonal kapital ved at selskaper og fond registrerer seg i land med ekstremt lav skatt. Dermed øker den skattemessige konkurransen mellom land, og det blir vanskelig for utviklingsland å øke skattenivået eller innføre nye skatter for å få de inntektene de trenger, uten å skremme bort investorer.

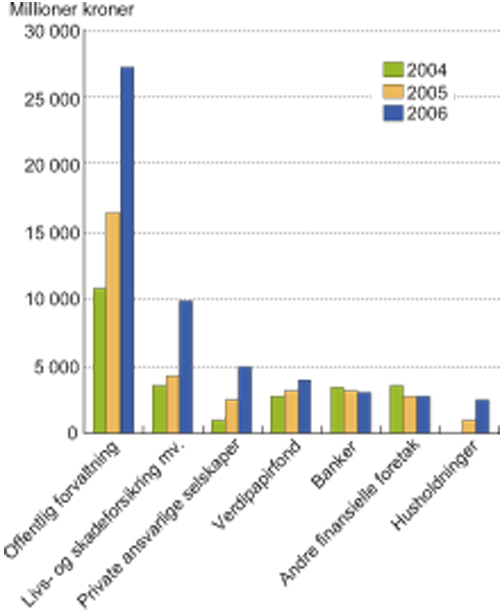

Figur 5.7 viser at globalt står offentlig forvaltning for den største andelen av kapital plassert i skatteparadiser, og at slike investeringer har økt betraktelig de siste årene.

Figur 5.7 Norsk finansiell formue i skatteparadiser. Millioner kroner

Kilde: Statistisk sentralbyrå og Utviklingsutvalgets beregninger.

Utvalgets vurderinger

Utvalget vil også understreke viktigheten av at kvaliteten på investeringene styrkes. Utvinningsindustrien står her helt sentralt da 2/3 av verdens fattigste bor i ressursrike land, samtidig som inntektene ofte ikke blir investert i bekjempelse av fattigdom og en bærekraftig utvikling. Internasjonale reguleringer for åpenhet i utvinningsindustrien er av stor betydning da hoveddelen av de investeringer som gjøres i fattige men ressursrike land, er i den sektoren. Norge har ved å selv annonsere implementering av EITI blitt et foregangsland i arbeidet for å utvikle internasjonale regler og standarder for åpenhet i denne industrien. Utvalget ser det som svært viktig at dette arbeidet videreføres.

Utgangspunktet for mye av debatten om bedrifters samfunnsansvar er den kjensgjerning at mange utviklingsland har svake stater med mangelfulle tilsynsapparater og rettssystemer, og følgelig ikke evner å ivareta grunnleggende menneskerettigheter og ansvarlig ressursforvaltning. I takt med den økte dokumentasjonen om sammenhengene mellom hvordan selskaper er til stede i ulike land og brudd på menneskerettighetene og miljøødeleggelser, er holdninger og atferd hos selskaper og myndigheter i endring. Mange selskaper har etablert etiske retningslinjer, og flere frivillige ordninger er etablert med FNs Global Compact som det sentrale. Styrken ved de frivillige ordningene er at de har fungert som en arena for utveksling av erfaringer og kompetanse. Den store svakheten med de frivillige ordningene er at det kun er de selskaper som selv ønsker det som tilslutter seg de gode prinsippene. Utvalgets vurdering er at erfaringene understreker nødvendigheten av å få bindende globale ordninger som definerer hvilke standarder som er akseptable for selskapers virksomhet, og som gjelder for alle selskaper hvor enn i verden de måtte befinne seg. FN vil være det organet som kan gi globale standarder den nødvendige legitimitet.