4 Enkelte skatte- og avgiftspolitiske spørsmål

4.1 Innledning

I dette kapitlet omtales hovedsakelig avgiftspolitiske saker. Regjeringen foreslår i tillegg en del endringer i skattereglene, blant annet for personlig næringsdrivende (personlige deltakere i deltakerlignede selskaper og enkeltpersonforetak) fra 2006. Forslagene til endringer i skattereglene for personlig næringsdrivende er ledd i skattereformen. Stortinget har vedtatt en skjermingsmetode for beskatning av utbytte og aksjegevinster til personlige aksjonærer med virkning fra 2006. I finanskomiteens innstilling til skattemeldingen (Innst. nr. 232 (2003–2004), ba komiteens flertall om at uttaksbeskatning også ble utredet for personlig næringsdrivende. De nye skattereglene for personlig næringsdrivende som Regjeringen nå legger fram, bygger i hovedsak på anbefalingene fra Uttaksutvalget, jf. NOU 2005: 2.

Regjeringens forslag innebærer stor grad av likebehandling mellom enkeltpersonforetak, personlige deltakere i deltakerlignede selskaper og personlige aksjonærer. I tråd med signalene i skattemeldingen (St.meld. nr. 29 (2003–2004) Om skattereform) vil Regjeringen i 2006 bl.a. redusere toppskatten ytterligere. Når toppskattesatsene reduseres, vil arbeidsavkastning på marginen bli skattlagt nokså likt, uavhengig av om den tas ut som lønn, utbytte eller tjenes opp av selvstendig næringsdrivende. Delingsmodellen kan da fjernes fra 2006. Regjeringen vil komme tilbake med konkrete forslag til lettelser i toppskatt og formuesskatt m.m. i forbindelse med statsbudsjettet for 2006.

Det vises til Ot.prp. nr. 92 (2004–2005) Om lov om endringer i skatte- og avgiftslovgivningen hvor det er redegjort for skatteforslagene. Viktige regelendringer som foreslås i forbindelse med Revidert nasjonalbudsjett 2005, er bl.a.:

Som ledd i skattereformen foreslår Regjeringen endrede skatteregler for personlig næringsdrivende fra og med 2006. Det foreslås at deltakere i deltakerlignede selskaper skattlegges ved høye uttak fra selskapet, etter samme prinsipp for skjerming som for aksjonærer. For enkeltpersonforetak foreslår Regjeringen at uskjermet avkastning skal skattlegges løpende, som i dag. Det vises til nærmere omtale i Ot.prp. nr. 92 (2004–2005).

Regjeringen foreslår enkelte endringer knyttet til skjermingsmetoden for personlige aksjonærer (aksjonærmodellen) fra og med 2006. I bestemmelsen om ekstra skatt på renter på lån fra personlig skattyter til aksjeselskap er det gjort unntak for lån knyttet til mengdegjeldsbrev. Det foreslås at også renter på innskudd i bank mv. unntas. Regjeringen foreslår i tillegg at skjermingsrenten på lån bør fastsettes forskuddsvis for å gi skattyter og selskap en mulighet til å tilpasse lånerenten slik at ekstra skatt kan unngås. I tillegg foreslås det enkelte presiseringer av de vedtatte reglene om aksjonærmodellen, samt enkelte lempninger i overgangsreglene, jf. Ot.prp. nr. 92 (2004–2005).

Som følge av vedtatte endringer i beskatningen av aksjeinntekter, blir aksjefond fra 2006 skattepliktige for aksjegevinster som opptjenes i land utenfor EØS-området. I Ot.prp. nr. 1 (2004–2005) uttalte imidlertid departementet at en skulle vurdere behovet for å innføre et særlig skattefritak for gevinster i aksjefond på investeringer i land utenfor EØS. Regjeringen foreslår en særskilt fritaksregel for aksjefonds gevinster opptjent på investeringer utenfor EØS. Regjeringen har videre presisert at skattefritaket for aksjeinntekter mellom selskaper fra 2004 også skal gjelde inntekter fra Svalbard til fastlandet og inntekter til Svalbard. Regjeringen vil komme tilbake til hvordan skjermingsmetoden for personlige aksjonærer, deltakere i deltakerlignede selskaper og enkeltpersonforetak kan innrettes på Svalbard slik at en unngår skattemotiverte tilpasninger.

På bakgrunn av utviklingen i EØS-retten foreslår Regjeringen å innføre rett til godtgjørelse for personer som mottar utbytte fra selskap i EØS-området for inntektsåret 2005. Provenytapet anslås til 10–20 mill. kroner påløpt i 2005, men har ingen budsjettvirkning i 2005. Regjeringen foreslår videre å utvide skjermingsmetoden slik at også personlige aksjonærer bosatt i EØS-området får rett til skjerming i kildeskatten på utbytte fra norske selskaper fra inntektsåret 2006. Forslaget er nærmere omtalt i Ot.prp. nr. 92 (2004–2005).

Regjeringen foreslår endringer i rederiskatteordningen fra og med 2006 for å oppfylle kravene i ESAs reviderte retningslinjer for statsstøtte til sjøtransportsektoren. Det foreslås videre å innføre hjemmel for at Finansdepartementet i forskrift kan fastsette overgangsregler i sammenheng med endringene i reglene om beskatning av valutasvingninger innenfor rederiskatteordningen som ble vedtatt i forbindelse med statsbudsjettet for 2005. Det vises til nærmere omtale i Ot.prp. nr. 92 (2004–2005).

Regjeringen fremmer et avgrenset lovforslag som sikrer at gaver (varer eller tjenester) gitt i perioden 26. desember 2004 til 31. desember 2005 til en frivillig organisasjon som ledd i en innsamlingsaksjon i forbindelse med flodbølgekatastrofen i Sørøst-Asia, ikke utløser uttaksbeskatning. Provenytapet anslås på usikkert grunnlag til om lag 15 mill. kroner påløpt i 2005. Det antas at forslaget ikke har budsjettvirkning i 2005. Forslaget er nærmere omtalt i Ot.prp. nr. 92 (2004–2005).

I forbindelse med budsjettet for 2005 ble fordelsbeskatningen ved bruk av eget våningshus i jordbruket opphevet. Dermed blir det heller ikke nye, fradragsberettigede underskudd på våningshusene. Udekkede underskudd fra tidligere år kan likevel fortsatt framføres. Samtidig ble en bestemmelse om at underskudd fra våningshus bare kan framføres til fradrag i inntekt fra jordbruk, skogbruk og pelsdyrnæring opphevet. Regjeringen foreslår å gjeninnføre den tidligere begrensningen på framføring av underskudd slik at reglene blir de samme som før, jf. nærmere omtale i Ot.prp. nr. 92 (2004–2005).

I forbindelse med ikrafttredelsen av den nye burettslagslova i 2005, foreslår Regjeringen at fritidsboliger organisert som borettslag skal omfattes av de særlige regler for beskatning av inntekter og gevinster fra egen bolig og fritidsbolig, i samme utstrekning som borettslag med boliger.

Regelen om at lån mellom kommunalt eid kraftforetak og eierkommunen skal anses opptatt mellom selvstendige skattesubjekter, som innbærer at kraftforetaket får fradrag for rentekostnadene, ble ved en inkurie opphevet i 2003. Regelen foreslås innført igjen med virkning fra 1. januar 2004, jf. omtale i Ot.prp. nr. 92 (2004–2005).

Som oppfølging av Stortingets vedtak legger Regjeringen fram forslag om en rammestyrt tilskuddsordning for ulønnet forskningsinnsats på Skattefunn-prosjekter, slik at Norges forskningsråd godkjenner verdien av ulønnet arbeidsinnsats og foretar utbetaling. I tillegg foreslår Regjeringen en kompensasjonsordning for dem som har krevd at ulønnet arbeidsinnsats inngår i grunnlaget for skattefunnfradraget, men hvor myndighetene senere har krevd støtten tilbakebetalt for inntektsårene 2002 og 2003. Støtte til ulønnet arbeidsinnsats utbetales og administreres innenfor den vedtatte rammen på 70 mill. kroner i statsbudsjettet for 2005. Det vises til nærmere omtale i St.prp. nr. 65 (2004–2005) Tilleggsbevilgninger og omprioriteringer i statsbudsjettet medregnet folketrygden 2005.

Regjeringen foreslår unntak i reglene om taushetsplikt i ligningsloven slik at opplysninger om skatteklasse kan utleveres til finansinstitusjoner og forsikrings- og kredittopplysningsvirksomhet. Forslaget er nærmere omtalt i Ot.prp. nr. 92 (2004–2005).

Plikten til å rapportere utenlandske oppdrags- og arbeidstakere m.m. til ligningsmyndighetene ble i 2004 presisert til å omfatte alle ansettelsesforhold. Regelen trer i kraft fra den tid Kongen bestemmer. Det er usikkert om utvidelsen av rapporteringsplikten, som bare retter seg mot utlendinger, er forenlig med EØS-regelverket. Ikrafttredelse av lovendringen utsettes derfor i påvente av en revisjon av rapporteringsreglene.

Etter overføringen av småbåtregisteret til Redningsselskapet kan bestemmelsen om frivillig registrering i småbåtregisteret oppheves. Regjeringen legger derfor fram forslag om at bestemmelsene i fritids- og småbåtloven kapittel 2 oppheves, jf. omtale i Ot.prp. nr. 92 (2004–2005).

Regjeringen legger fram forslag om å iverksette regler fra 1. juli 2005 som åpner for avgiftsfritt salg ved ankomst til norske lufthavner fra utlandet. Ordningen er nærmere omtalt i St.prp. nr. 65 (2004–2005).

Regjeringen foreslår å endre regelverket for tollbehandling av landbruksvarer som er bearbeidet i utlandet. Det legges opp til at utenlandske råvarer som tilføres den bearbeidede varen i utlandet blir pålagt ordinær landbrukstoll. Det blir ikke beregnet toll på videreforedlingen (bearbeidingsverdien) i utlandet. Det vises for øvrig til omtale i St.prp. nr. 65 (2004–2005).

Regjeringen legger fram forslag til modernisering av regelverket for produksjon, innførsel og omsetning av teknisk sprit med iverksettelse fra 1. juli 2005. Endringene er nærmere omtalt i St.prp. nr. 65 (2004–2005).

I budsjettet for 2005 ba Stortinget om at Regjeringen skulle komme tilbake i Revidert nasjonalbudsjett med en orientering om behandlingen av merverdiavgift på interne transaksjoner i frivillige organisasjoner. Finansdepartementet har lagt til grunn at Stortingets intensjon er at slike transaksjoner ikke skal faktureres med merverdiavgift. Som en foreløpig løsning, har departementet derfor i flere slike saker gitt unntak etter merverdiavgiftsloven § 70. Departementet arbeider med forslag til lovendring på området som en tar sikte på å fremme i forbindelse med budsjettet for 2006. Forslaget er nærmere omtalt i Ot.prp. nr. 92 (2004–2005).

Det legges fram forslag om en mindre endring i lov om kompensasjon av merverdiavgift til kommuner, fylkeskommuner mv. Endringen går ut på å klargjøre at det kan ytes kompensasjon for merverdiavgift på anskaffelser til kommunale havner på virksomhetsområder hvor det oppkreves havneavgifter. Saken er omtalt i Ot.prp. nr. 92 (2004–2005).

I tillegg foreslås enkelte lovtekniske endringer i skatte- og avgiftslovgivningen. Dette er nærmere omtalt i Ot. prp. nr. 92 (2004–2005).

Disse endringene innebærer samlet et påløpt provenytap på 25–35 mill. kroner i 2005-budsjettet. Forslagene har ingen bokført virkning i 2005. Sammen med allerede vedtatte endringer, gir dette skatte- og avgiftslettelser på til sammen om lag 3,6 mrd. kroner påløpt og om lag 2,7 mrd. kroner bokført fra 2004 til 2005.

I den videre gjennomgangen i kapitlet er følgende skatte- og avgiftssaker omtalt:

Gjennomgang av særavgiftene (4.2)

Avgiftene på alkoholfrie drikkevarer (4.3)

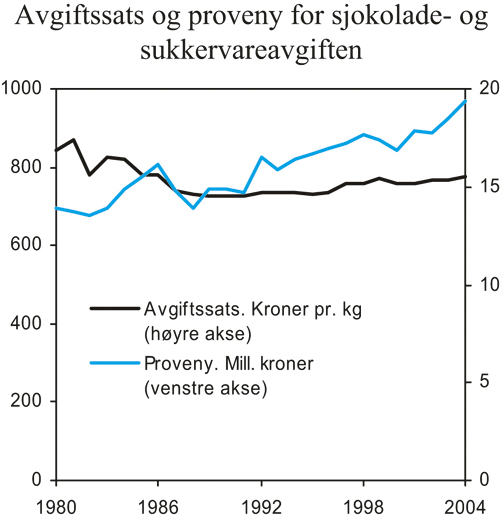

Sjokolade- og sukkervareindustriens rammebetingelser (4.4)

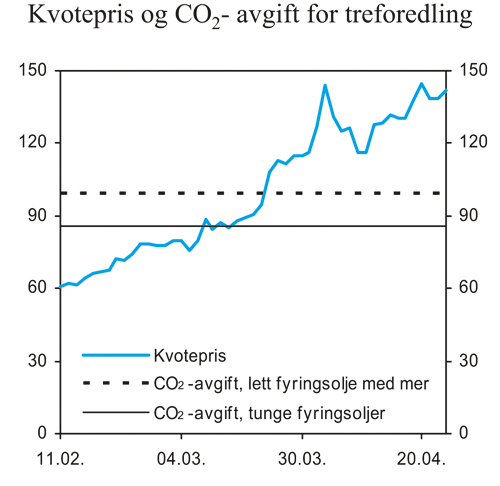

Treforedlingsindustriens rammebetingelser (4.5)

Fradrag i engangsavgiften ved import av bruktbiler (4.6)

4.2 Gjennomgang av særavgiftene

4.2.1 Bakgrunn og formål

I forbindelse med behandlingen av Statsbudsjettet for 2005 fikk Regjeringen følgende oppdrag fra Stortinget:

«Stortinget ber Regjeringen, i forbindelse med Revidert nasjonalbudsjett 2005 legge fram en gjennomgang av særavgiftene i Norge, både i lys av avgiftsstrukturen i EU og i forhold til hvorvidt avgiftene oppfyller sine opprinnelige hensikter om proveny, helse og miljø osv.»

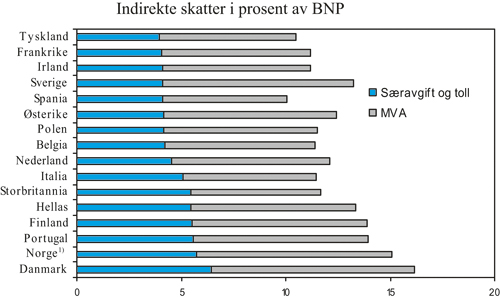

Indirekte skatter omfatter merverdiavgift, særavgifter og toll. Merverdiavgiften er en generell skatt på forbruk som beregnes i alle omsetningsledd. Særavgiftene omfatter enkelte utvalgte varer og tjenester og beregnes normalt kun i ett ledd i omsetningskjeden. Særavgiftene kan være fiskalt begrunnet eller ha til hensikt å dempe forbruket av helse- og miljøskadelige varer og tjenester. Toll pålegges import av landbruksvarer og enkelte industrivarer. Avgiftsnivået i Norge er høyt sammenliknet med andre land. Danmark er det eneste EU-landet som hadde høyere indirekte skatter og særavgifter som andel av BNP i 2002, jf. figur 4.1.

Særavgifter som bidrar til lavere forbruk av produkter med negative eksterne effekter, f.eks. miljøavgifter, kan bidra til bedre samfunnsøkonomisk ressursbruk. Dette skyldes at enkelte aktiviteter påfører samfunnet kostnader uten at de som er ansvarlige for aktivitetene må betale for ulempene de påfører andre. Innføring av en avgift vil motivere til redusert bruk og dermed reduserte skadevirkninger. Avgiften bør prinsipielt være lik den marginale skade– eller miljøkostnad. Øvrige skatter og avgifter vil normalt gi vridninger som bidrar til dårligere ressursbruk. Dette er derfor et argument for at miljøavgifter og andre avgifter som priser negative eksterne effekter, bør utnyttes så langt som det lar seg gjøre.

Figur 4.1 Indirekte skatter i prosent av BNP for Norge og EU (15) i 2002

1) For Norge er BNP korrigert for petroleumsrenten.

Kilde: OECD og Finansdepartementet.

Skauge-utvalget, jf. NOU 2003: 9 Skatteutvalget, mente det var fornuftig å ha en høy andel indirekte skatter og å legge økt vekt på forbruksbeskatning i tråd med anbefalinger fra OECD. Skauge-utvalget vurderte avgiftenes oppgaver og uttalte bl.a. følgende:

«Etter utvalgets vurdering bør en i minst mulig grad legge fordelingspolitiske og næringspolitiske oppgaver til avgiftssystemet. Dette utelukker selvsagt ikke at systemet kan ha fordelingsmessig og næringspolitisk betydning. Ettersom skatt på forbruk ikke påvirker beslutninger om sparing og bidrar til at noe av skattebyrden belastes andre inntekter enn lønnsinntekter, er det etter utvalgets vurdering fornuftig å ha en relativt høy andel indirekte skatter. Økt vekt på forbruksbeskatning er også i tråd med anbefalinger fra OECD. Danmark og Norge er av de landene i OECD-området som har høyest nivå på forbruksbeskatningen regnet som andel av BNP. Det er derfor begrenset rom for å øke avgiftsnivået ytterligere. (. …) Utvalget vil peke på at det er betydelig behov for å forenkle og rydde opp i avgiftssystemet slik at de kan ivareta de primære målene (…).»

Utvalget viste også til at fiskalt begrunnede avgifter som hovedregel bør legges på sluttbruker, og ikke på produksjonsleddet. Dette skyldes at beskatning av bedrifter gjennom avgifter på innsatsfaktorer vil vri prisforholdet mellom innsatsfaktorene. Dette vil påvirke bedriftenes bruk av innsatsfaktorer og dermed lede til at produksjonsressursene ikke blir effektivt utnyttet. Investeringsavgiften var et eksempel på en avgift som ga slike uheldige vridninger i produksjonen. Avviklingen av investeringsavgiften har derfor bidratt både til at produksjonsressursene blir mer effektivt utnyttet og til et enklere regelverk.

Tabell 4.1 Oversikt over indirekte skatter. Inntektsanslag i mill. kroner i 2005

| Avgift | Inntektsanslag 2005 |

|---|---|

| Merverdiavgift | 149 450 |

| Toll (inkl. auksjon av tollkvoter) | 1 338 |

| Særavgifter: | |

| CO2 -avgift (inkl. avgift på sokkelen) | 7 647 |

| Svovelavgift | 91 |

| Avgift på klimagassene HFK og PFK | 141 |

| Avgift på sluttbehandling av avfall | 720 |

| Avgifter på drikkevareemballasje | 649 |

| Avgift på miljøskadelige kjemikalier (TRI og PER) | 11 |

| Avgift på smøreolje | 86 |

| Forbruksavgift på elektrisk kraft | 6 550 |

| Grunnavgift på fyringsolje | 682 |

| Avgift på bensin | 9 341 |

| Avgift på autodiesel | 4 990 |

| Engangsavgift på motorvogner | 15 610 |

| Årsavgift | 7 201 |

| Vektårsavgift | 367 |

| Omregistreringsavgift | 1 943 |

| Avgift på alkohol | 9 653 |

| Avgift på tobakkvarer | 7 509 |

| Avgift på alkoholfrie drikkevarer | 1 028 |

| Avgift på sjokolade- og sukkervarer | 945 |

| Avgift på sukker mv. | 212 |

| Dokumentavgift | 5 720 |

| Avgift på båtmotorer | 226 |

| Avgifter i telesektoren | 122 |

| Andre avgifter 1) | 448 |

| Samlet merverdiavgift, særavgifter og toll | 232 680 |

1) Dette beløpet omfatter avgifter som administreres av andre departementer enn Finansdepartementet, og hvor inntektene inngår i statskassen, bl.a. miljøavgifter i landbruket, totalisatoravgift, avgift på apotekenes omsetning, avgift på farmasøytiske spesialpreparater og driftsoverskudd i A/S Vinmonopolet m.m.

Kilde: Finansdepartementet.

Historisk sett har avgiftssystemet i Norge også vært brukt for å oppnå andre mål enn rent fiskale. Før 1940 ble størstedelen av statens inntekter fra indirekte skatter hentet fra toll- og særavgifter på utvalgte varer. Den alminnelige omsetningsavgiften på varer ble innført i 1935, og ble erstattet av merverdiavgiften i 1970. Avgiftssystemet har bl.a. vært brukt til å beskatte luksuspreget forbruk som f.eks. finere skinnvarer, smykker og kosmetikk. Fordelingspolitikken er nå i hovedsak overlatt til inntektsskattesystemet og til overføringssystemet. I tabell 4.1 gis det er oversikt over inntektene fra indirekte skatter. Merverdiavgiften står for knapt 150 mrd. kroner som er nesten 2/3 av inntektene fra indirekte skatter. Særavgiftene står for vel 80 mrd. kroner som utgjør vel 1/3. Tollinntektene betyr relativt lite i denne sammenheng.

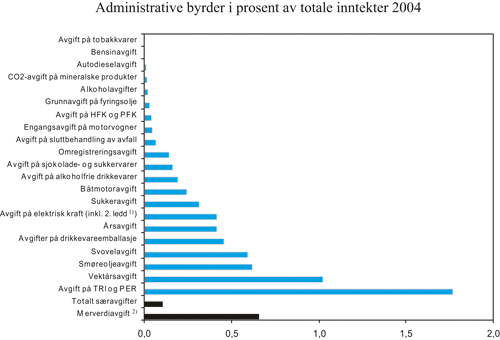

I den videre gjennomgangen av særavgiftene har en søkt å få fram bakgrunnen for at avgifter er innført og hvilken rolle avgiftene tjener i dag. Det er skilt mellom miljøavgifter, avgifter knyttet til motorvogner og andre særavgifter. Først gis en oversikt over hovedtrekk ved særavgiftene i EU.

4.2.2 Hovedtrekk ved særavgiftene i EU-landene

Samarbeidet om beskatningen i EU er konsentrert om indirekte skatter (avgifter), hvor en tilnærming av medlemslandenes regelverk for særavgifter gjelder alkohol, tobakk, petroleumsprodukter og elektrisitet. Alle EUs medlemsland legger særavgifter på disse produktene. EU-lovgivningen på dette området ble i hovedsak etablert ved opprettelsen av det indre marked i 1993. I boks 4.1 er det gitt en nærmere beskrivelse av EUs regelverk om alkoholavgifter og tobakksavgifter.

Lovgivningen, som etter dette har blitt ytterligere utviklet, kan deles inn i tre hovedkategorier:

Strukturen på avgiften som pålegges særskilte grupper av produkter. Med strukturen på avgiften menes definisjonen av produktkategorier, måten særavgiften beregnes på og omfanget av mulige fritak.

Minimumssatser som medlemslandene må respektere for hvert produkt. Over disse minimumssatsene kan medlemslandene frivillig fastsette egne nivåer på satsene.

Generelle regler/retningslinjer som gjelder på tvers av produktkategorier. Slike regler gjelder særlig produksjon, lagring og bevegelse mellom medlemslandene av avgiftsbelagte produkter.

Boks 4.7 Nærmere om EUs regelverk om alkoholavgifter og tobakkavgifter

Reguleringen av alkoholavgiftene består av et strukturdirektiv og et satsdirektiv (henholdsvis Council directive 92/83/EEC og 92/84/EEC). Utover minstesatsene står landene fritt til å fastsette avgiftsnivåene. Ølavgiften skal fastsettes pr. liter etter alkoholinnhold og øke lineært med alkoholnivået. Vin og mellomklasseprodukter skal fastsettes pr. liter. Avgiftene skal ikke ha noe verdielement. Brennevinavgiftene skal fastsettes pr. liter ren alkohol. De norske alkoholavgiftene er delt inn i en brennevinsbasert og en ikke-brennevinsbasert klasse, og samsvarer bra med EUs struktur. Avgiftsnivået er imidlertid betydelig høyere i Norge enn i EU.

Også tobakkavgiftene er omfattet av struktur- og satsdirektiver (henholdsvis Council directive 95/59/EEC, 92/179/EEC, 92/80/EEC og senere endringer av disse). Avgiftene baserer seg på minimumssatser med stykkavgift eller verdiavgift. I Norge har vi kun stykkavgift på tobakk.

I EU-landene er inntektene fra særavgifter som andel av BNP redusert med om lag to prosentpoeng fra 1965 til 2002. I likhet med hele OECD-området er inntektene fra særavgifter som andel av samlet beskatning redusert. Samtidig har inntektene fra generelle forbruksskatter som merverdiavgift økt.

Et annet trekk er at flere land i løpet av det siste tiåret har gjennomført «grønne» skattereformer. Dette gjelder land som Danmark, Tyskland, Italia, Nederland, Østerrike, Sverige, Finland og Storbritannia. Grunntanken bak disse reformene har vært at når økte miljøavgifter koples med en lavere skatt på arbeid, kan en oppnå en dobbel gevinst gjennom både bedre miljø og økt sysselsetting.

4.2.3 Miljø- og energirelaterte avgifter

Bakgrunn og historikk

Miljøavgifter bidrar som nevnt til en riktigere prising av miljøskadelige aktiviteter og til å motivere enkeltpersoner og bedrifter til mer miljøvennlig atferd. Miljøavgifter kan sikre at miljøproblemene blir løst til lavest mulige kostnader, samtidig som inntektene kan benyttes til å redusere andre skatter og avgifter som fører til dårligere ressursbruk. Bruk av miljøavgifter er også i samsvar med prinsippet om at forurenseren skal betale.

Miljøavgifter bør utformes mest mulig generelt. I prinsippet bør nasjonale virkemidler innrettes slik at alle som skader miljøet får like stort motiv på marginen til å redusere skadene. Det tilsier en felles avgiftssats for alle. Bruken av virkemidler avhenger også av virkemiddelbruken i andre land. Ensidig norsk virkemiddelbruk kan imidlertid resultere i handelslekkasjer og utflagging av norske bedrifter til land som ikke har like sterke miljøreguleringer. Hvis miljøproblemet er globalt, oppnås lite med en ensidig norsk avgift.

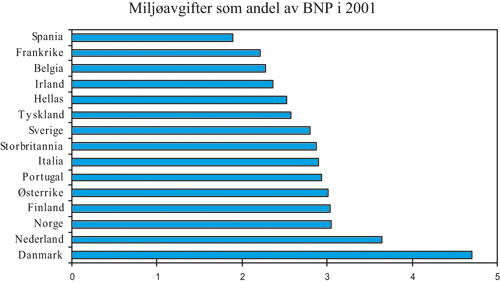

Figur 4.2 Miljøavgifter i Norge og EU-landene som andel av BNP i 2001. Prosent. BNP i Norge er korrigert for petroleumsrenten

Kilde: OECD.

Tabell 4.2 Oversikt over miljørelaterte avgifter og gebyrer i Norge og i utvalgte EU-land

| Dan-mark | Fin-land | Frank-rike | Italia | Neder-land | Norge | Spania | Storbritannia | Sverige | Tyskland | |

|---|---|---|---|---|---|---|---|---|---|---|

| Luft/Energi: | ||||||||||

| Energi/CO2 | x | x | x | x | x | x | x | x | ||

| SO2 | x | x | x | x | ||||||

| NOX | x | x | x | |||||||

| Annen luftforurensning | x | |||||||||

| Drivstoff | x | x | x | x | x | x | x | x | x | x |

| Svovel i drivstoff | x | x | x | x | x | x | x | |||

| Andre klimagasser | x | x | ||||||||

| Vann: | ||||||||||

| Avløp | x | x | x | x | x | x | x | x | x | x |

| Uttak | x | x | x | x | x | x | x | |||

| Avfall: | ||||||||||

| Deponi /forbrenning | x | x | x | x | x | x | x | x | x | |

| Produkter: | ||||||||||

| Dekk | x | x | x | |||||||

| Drikkevareemballasje | x | x | x | x | ||||||

| Pakkeemballasje | x | x | x | x | ||||||

| Poser | x | x | ||||||||

| Plantevernmidler | x | x | x | x | ||||||

| Batterier | x | x | x | |||||||

| Lyspærer | x | |||||||||

| PVC ol. | x | |||||||||

| Smøreolje | x | x | x | x | ||||||

| Kunstgjødsel | x | x | x | x | ||||||

| Papir/kartong | x | x | ||||||||

| Råmaterialer | x | x | x | x |

Kilde: European Environment Agency (EEA), 2005. «Market based instruments for environmental policy in Europe».

Norges første avgift med et miljøformål ble lagt på svovelinnholdet i mineralolje allerede i 1970. Det var imidlertid først på slutten av 1980-tallet og på begynnelsen av 1990-tallet at bruken av miljøavgifter ble mer omfattende. Det ble innført miljøavgifter på klimagassen CO2 , kunstgjødsel, plantevernmidler og på smøreolje. Tidligere var avgiftene på bensin og mineralolje hovedsakelig fiskalt begrunnet, men har nå et CO2 -element. Svovelavgiften økte også vesentlig i denne perioden. I de senere årene er det innført flere nye miljøavgifter, bl.a. på sluttbehandling av avfall, helse- og miljøfarlige kjemikalier og på klimagassene hydrofluorkarboner og perfluorkarboner. Det er nedenfor gitt en nærmere beskrivelse av miljøavgifter i andre land og av avgiftene i Norge. I dette avsnittet omtales ikke avgifter relatert til bruk av kjøretøy, selv om flere av disse gis en miljøbegrunnelse. Avgiftene på kjøretøy er nærmere omtalt under avsnitt 4.2.4.

Miljøavgifter i EU-landene

Regnet som andel av BNP hadde Norge høyere miljøavgifter enn de fleste EU-landene, jf. figur 4.2. Det er imidlertid stadig flere land som har tatt i bruk miljøavgifter.

Spesielt har land i Norden vært tidlig ute. CO2 -avgift ble først innført i Finland i 1990 og i Norge i 1991. I dag finnes CO2 -avgiften i flere andre europeiske land. I Nasjonalbudsjettet for 2005 ble det vist til at landene som har innført CO2 -avgifter, i første rekke har lagt avgiftene på husholdningers forbruk og på transportsektoren.

Alle land i Europa har avgifter på drivstoff. De fleste landene har også avgifter på fyringsolje og elektrisitet (energiavgifter). I hovedtrekk betaler industrien i andre land lave satser eller er helt fritatt fra energi- og CO2 -avgifter. Utenriks sjøfart og luftfart er også fritatt fra avgifter. Disse næringene er heller ikke omfattet av internasjonale miljøavtaler til tross for at de bidrar til de regionale og globale miljøproblemene.

Andre miljøavgifter, som f.eks. avgifter på utslipp av nitrogenoksider (NOx) og svoveldioksid (SO2 ), er mindre utbredt enn CO2 - og energiavgifter. Flere av landene har imidlertid avgifter på avfall levert på deponi. Med unntak av i Danmark er avgiftsnivået på avfall noe høyere i Norge enn i andre land. Avgift på smøreolje er innført i flere europeiske land, mens både Danmark, Finland og Tyskland har avgifter på drikkevareemballasje. Danmark har i likhet med Norge avgift på de helse- og miljøskadelige kjemikaliene trikloreten (TRI) og tetrakloreten (PER). Flere land i EU har avgifter på utslipp fra jordbruk, vann, batterier, plastposer mv. Danmark er det landet i Europa som har innført flest miljøavgifter. En oversikt over landenes miljøavgifter er gjengitt i tabell 4.2.

Tabell 4.3 CO2 -avgift mv.

| Sats 2005 Kr pr. liter/Sm3 | Avgiftsincentiv Kr pr. tonn CO2 | |

|---|---|---|

| Bensin | 0,78 | 337 |

| Olje og gass på kontinentalsokkelen | 0,78 | 289/333 |

| Mineral olje (lett/tung) | 0,52 | 171/198 |

| – halv og redusert sats (treforedling, sildemel, nasjonal luftfart, innenriks godstransport til sjøs, supplyflåten) | 0,26–0,31 | 86–118 |

| Bruk av gass på fastlandet, samt kull og koks Biodiesel1 ) | 0,0 0,0 | 0,0 1 307 |

1) I tillegg til fritaket fra CO2 -avgift er biodiesel også fritatt fra autodieselavgiften.

Kilde: Finansdepartementet.

Siden mange miljøproblemer er regionale og globale, kreves en stor grad av koordinering mellom land i miljøvernpolitikken. Det er inngått flere internasjonale avtaler som innebærer miljøforpliktelser for Norge og andre land, herunder Kyotoprotokollen. I tillegg innebærer EØS-avtalen at det meste av EUs lovgivning på miljøområdet også gjelder for Norge. Selv om EUs direktiv ikke er direkte bindende, vil de generelle prinsippene om likebehandling, forbud mot statsstøtte etc. gjelde. EØS-avtalens regler om statsstøtte er ikke til hinder for å innføre miljøavgifter, men avtalen tillater ikke fritak til bestemte virksomheter uten at fritaket kan begrunnes ut fra formålet med avgiften.

CO2 -avgiften

CO2 -avgiften ble innført i 1991 og omfattet mineralolje, bensin og forbrenning av olje og gass på petroleumssokkelen. Avgiften ble utvidet til å gjelde kull og koks til energiformål i 1992. I 1999 ble avgiften på mineralolje lagt om og erstattet med CO2 - og SO2 -avgift på mineralske produkter, samtidig som avgiftsgrunnlaget ble utvidet til å gjelde bl.a. innenriks luftfart, godstransport i innenriks sjøfart og supply-flåten. Avgiften på kull og koks ble fjernet i 2003 som en tilpasning til EØS-avtalens regler om statsstøtte.

Tabell 4.3 viser avgiftssatsene for 2005. Omregnet til kroner pr. tonn CO2 varierer satsene fra 86 til 337 kroner pr. tonn CO2 . Prosessindustrien er i praksis fritatt for CO2 -avgiften som følge av at kull og koks og innenlandsk bruk av gass ikke er omfattet av avgiften. Sistnevnte gjelder også for EU-landene, selv om det er innført minstesatser for bl.a. kull og naturgass i EUs nye energiskattedirektiv. Bruk av biodiesel er fritatt både for autodieselavgift og for CO2 -avgift. Samlet innebærer dette en stimulans til reduksjoner i klimautslippene ved å bruke biodiesel på opp mot 1307 kroner pr. tonn.

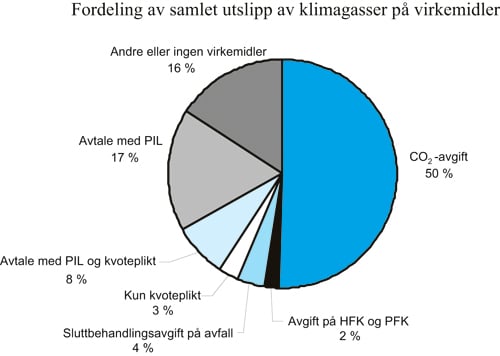

Figur 4.3 Klimagassutslipp og virkemidler

Kilde: Statistisk sentralbyrå og Finansdepartementet.

I tillegg til CO2 -avgiften er det innført andre virkemidler som også motiverer til å redusere utslippene av CO2 . Det er innført et nasjonalt system for kvotehandel med CO2 -utslipp i årene 2005–2007. Systemet omfatter utslipp av CO2 fra industri som i dag ikke har CO2 -avgift, og som oppfyller EUs kvotedirektiv. De delene av prosessindustrien som ikke får kvoteplikt i denne omgang, har gjennom en overenskomst med Miljøverndepartementet forplikter seg til utslippsreduksjoner fram til utgangen av 2007. Samlet omfatter disse virkemidlene i overkant av 80 pst. av klimagassutslippene; der CO2 -avgiften alene utgjør om lag 50 pst., jf. figur 4.3.

Norges forpliktelse i hht. Kyotoprotokollen innebærer at utslippene av klimagasser i perioden 2008–2012 ikke skal være mer enn 1 pst. høyere enn i 1990. Hovedformålet med CO2 -avgiften er å prise miljøskadene ved utslippene og således bidra til at reduksjonen i CO2 -utslippene skjer på den mest kostnadseffektive måten. Avgiften er imidlertid også av stor betydning for statens inntekter. Samlede inntekter for CO2 -avgiften er anslått til nærmere 8 mrd. kroner i 2005.

ECON 1 har vurdert virkningen av CO2 -avgiften på olje- og gassutvinningen på norsk sokkel. Hovedkonklusjonen her er at CO2 -avgiften bidro til en relativt moderat reduksjon av CO2 -utslippene. En analyse som er gjennomført av Statistisk sentralbyrå 2 underbygger også at CO2 -avgiften har hatt begrenset effekt. Konklusjonen i denne rapporten er at avgiften bidro til å redusere de samlede CO2 -utslippene med 2,3 pst. i perioden 1990–1999. Det vises til at CO2 -avgiften er lagt på oljeprodukter der etterspørselen er forholdsvis lite følsom for prisendringer, f.eks. drivstoff.

For å sikre at utslippene blir redusert til lavest mulige kostnader, bør avgiften i prinsippet være lik for alle anvendelser. Med kvotesystemet på plass, er flere utslippskilder blitt omfattet av virkemidler. Internasjonal kvotehandel gjør at forskjeller i kvotepriser mellom ulike land gradvis vil reduseres. Både utvidet bruk av økonomiske virkemidler i landene og handel med utslippskvoter mellom land, bidrar til å redusere kostnadene ved å oppfylle Kyotoforpliktelsen. Dersom kvotesystemet erstatter CO2 -avgiften, kan statens inntekter bli redusert hvis kvoteprisen blir lavere enn dagens CO2 -avgift og/eller hvis kvoter blir delt ut gratis. Dette er forhold som vil vurderes når virkemidlene i Kyoto-perioden fra 2008 skal utformes.

Hydrofluorkarboner og perfluorkarboner

Avgiften på klimagassene hydrofluorkarboner (HFK) og perfluorkarboner (PFK) ble innført i 2003. Avgiftssatsen er i dag 187 kroner pr. tonn CO2 -ekvivalenter. Dette tilsvarer om lag nivået på CO2 -avgiften på mineralolje. Avgiften har som formål å stimulere til bruk av alternative gasser og utvikling av mer miljøvennlig teknologi. I 2004 ble det innført en refusjonsordning ved destruksjon eller gjenvinning til eget bruk av HFK og PFK.

I dag er utslippene av disse klimagassene svært små, men bruken har økt raskt på grunn av at flere alternative gasser blir faset ut i henhold til Montrealprotokollen. Samtidig er den globale oppvarmingseffekten av HFK og PFK betydelig høyere enn av f.eks. CO2 , slik at små utslipp skader relativt sett mer. Tidligere framskrivninger har vist en tiltakende vekst i utslippene fram mot 2010. Foreløpige utslippstall for 2004 viser imidlertid at veksten så langt ikke har tiltatt, noe som kan tyde på at avgiften har hatt god effekt på utslippene. Siden avgiften nylig er innført, er det for tidlig å trekke noen klare konklusjoner om hvordan avgiften har virket. Departementet ser ingen grunn til å endre avgiften nå, men vil vurdere avgiftens nivå og utforming fram mot Kyoto-periodens begynnelse. Vurderingene vil ses i sammenheng med den videre utformingen av kvotesystemet for klimagasser.

Sluttbehandlingsavgiften på avfall

Avgiften på avfall levert til deponering og til forbrenning ble innført i 1999. Formålet med avgiften er å prise miljøkostnadene ved avfallsbehandlingen, og å motivere til økt kildesortering og gjenvinning, samt å redusere avfallsmengdene til sluttbehandling. Avgiften på deponering var først og fremst et virkemiddel for å begrense utslippene av metangass. I 2003 ble avgiften på avfall til deponier differensiert. I dag varierer avgiften fra 409 kroner pr. tonn for avfall levert til deponier med høy miljøstandard til 533 kroner pr. tonn til deponier med lav miljøstandard. Siden avgiften først og fremst er et virkemiddel for å begrense utslippene av metangass, vil en sats på 409 kroner pr. tonn avfall kunne tilsvare om lag 370 kroner pr. tonn CO2 -ekvivalenter. Dette er høyere enn de høyeste satsene i CO2 -avgiften. Metangassutslipp fra avfallsdeponier utgjør knapt 4 pst. av de samlede norske klimagassutslippene.

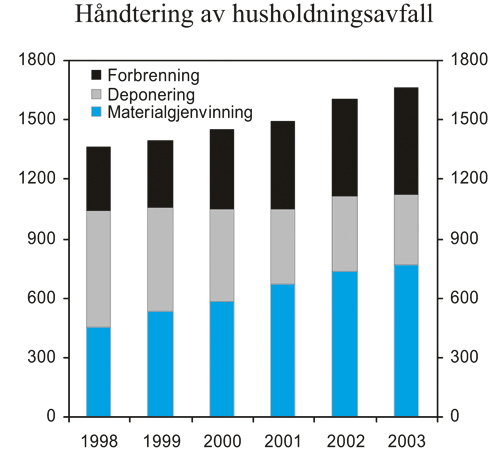

Figur 4.4 Håndtering av husholdningsavfall 1998–2003. 1000 tonn

Kilde: Statistisk sentralbyrå.

I 2004 ble avgiften på forbrenning lagt om til en utslippsavgift. Avgiften på utslipp gir motiver til rensing og utsortering av særlig utslippsintensivt avfall. Det er ulike satser for ulike stoffer basert på stoffenes miljø- og helseskade.

For at avgiften på sluttbehandling av avfall skal være et effektivt virkemiddel, er det viktig at avgiften i så stor grad som mulig stiller aktørene overfor de reelle samfunnsøkonomiske kostnadene ved avfallsbehandlingen. For husholdningsavfall innebærer dette at kostnadene ved avfallsbehandlingen gjenspeiles i de kommunale avfallsgebyrene og at gebyrene settes lik de samfunnsøkonomiske kostnadene. Utviklingen i mengden husholdningsavfall etter håndteringsmåte kan tyde på at avgiften har hatt en effekt. Det synes å være en klar tendens til at andelen husholdningsavfall til utsortering og gjenvinning øker. Andelen avfall til deponering er redusert, mens avfall til forbrenning øker, jf. figur 4.4.

I takt med reduserte avfallsmengder til deponier, har også utslippene av metangass fra deponiene gått ned. Avfallsdeponier står for om lag 40 pst. av samlede metanutslipp i Norge. Fra 1990 til 2003 er disse utslippene redusert med 17 pst. Dette antas i hovedsak å skyldes at mindre nedbrytbart avfall legges på deponi og installering av gassoppsamlingsanlegg for metan på mange deponier. Det er grunn til å tro at avgiften på sluttbehandling av avfall har bidratt til denne utviklingen. Avfallspolitikken består imidlertid av flere virkemidler enn avgiften og det kan være vanskelig å skille effekten av avgiften fra de andre virkemidlene. Det er sannsynlig at andre virkemidler som f.eks. krav til installering av anlegg for metanoppsamling også har hatt en betydning for utslippsreduksjonen.

Avgiften på sluttbehandling av avfall er endret flere ganger siden den ble innført i 1999, senest 1. juli 2004. Avgiften er nå utformet slik at den i større grad samsvarer med miljøkostnadene. I lys av dette synes avgiften i stor grad å være utformet etter hensikten.

Etter at utslippsavgiften på forbrenningsanlegg ble innført har det vært stilt spørsmål ved enkelte av avgiftssatsene, f.eks. avgiftssatsen på kromutslipp. Avgiftssatsene skal i prinsippet tilsvare miljøskadene som utslippene forårsaker, men beregninger av miljøskader er usikre. Verdsettingen av skadene kan også endres over tid. Det kan være behov for å gå gjennom miljøkostnadsanslagene og vurdere om satsene bør endres.

Svovelavgiften

Mineraloljeavgiften ble innført i 1970 og inkluderte allerede da et element differensiert etter SO2 -utslipp. Avgiften på mineraloljer ble lagt om og erstattet med CO2 - og SO2 -avgift på mineralske produkter i 1999. Det innebar en utvidelse av avgiftsgrunnlaget til også å gjelde utslipp av svovel fra raffineringsanlegg, kull og koks og på mineralolje til bruk i innenriks luftfart, godstransport i innenriks sjøfart, anlegg på kontinentalsokkelen og supply-flåten. I 2000 ble satsen på kull og koks og raffineringsanlegg økt fra 3 til 6 kroner pr. kg. Fra 2002 ble avgiften på kull og koks i raffineringsanlegg fjernet og erstattet med en avtale med Prosessindustriens Landsforening (PIL) om utslippsreduksjoner på inntil 7000 tonn.

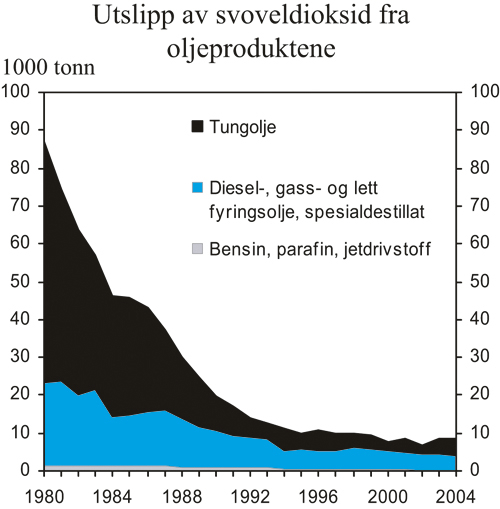

Figur 4.5 Utslipp av svoveldioksid fra oljeprodukter. 1000 tonn

Kilde: Norsk Petroleumsinstitutt og Finansdepartementet.

Svovelavgiften legges i dag på mineraloljer med satser som tilsvarer om lag 17 kroner pr. kg SO2 . Provenyet fra avgiften er anslått til om lag 90 mill. kroner for 2005. I tillegg til avgiften på olje, omfatter dagens virkemidler mot utslipp av svovel krav om maksimalt svovelinnhold og utslippstillatelser etter forurensningsloven. For å vurdere størrelsen på svovelavgiften, er det også relevant å sammenlikne med kostnadene ved å oppfylle avtalen med PIL. I en utredning fra Statens forurensningstilsyn (SFT) 3 over tiltakskostnader for reduksjoner av SO2 , er det beregnet at en reduksjon på 7000 tonn vil innebære kostnader opp mot om lag 14 kroner pr. kg. Det er imidlertid stor usikkerhet knyttet til flere faktorer ved dette resultatet.

Konklusjonen i en rapport fra Det Norske Veritas Industri (DNVI) og ECON Energi a.s. 4 tyder på at avgiften har hatt mindre betydning, og at graderingen av avgiften ikke har vært tilstrekkelig detaljert til å redusere svovelinnholdet i produktene.

Sammen med direkte reguleringer og endringer i næringsstrukturen har svovelavgiften bidratt til at utslippene fra bruk av mineraloljer er blitt betydelig redusert fram til begynnelsen av 1990-tallet, jf. figur 4.5. Svovelinnholdet i marine drivstoff i Norge har lenge vært lavere enn det som er pålagt gjennom forskrift. I tillegg er svovelinnholdet i drivstoff som benyttes i innenriks sjøfart betydelig lavere enn i utenriks sjøfart, som er fritatt for avgiften. Samtidig har svovelgraderingen av diesel- og bensinavgiften ført til redusert svovelinnhold.

Ifølge framskrivninger i St.meld. nr. 8 (2004–2005) Perspektivmeldingen 2004, vil Norge oppfylle SO2 -forpliktelsen som følger av Gøteborgprotokollen. Det er lagt til grunn at ytterligere utslippsreduksjoner vil komme i prosessindustrien som følge av avtalen med PIL. Som varslet i St.meld. nr. 21 (2004–2005) Regjeringens miljøvernpolitikk og rikets miljøtilstand, vil Regjeringen følge utviklingen i utslippene av SO2 nøye og fortløpende vurdere behovet for å endre virkemiddelbruken.

Smøreoljeavgiften

Smøreoljeavgiften ble innført i 1988 ut fra miljøvernhensyn og begrunnet med at en ville redusere miljøfarlig utslipp av spillolje («brukt» smøreolje). Fra 1994 ble det utbetalt refusjon for spillolje som ble levert til godkjent behandling. For å øke innsamlingsgraden, ble refusjonsordningen utvidet i 2000. I den anledning ble avgiftssatsen økt, mens refusjonssatsen ble redusert. Avgiftssatsen for 2005 er på 1,62 kroner pr. liter, og refusjonssatsen er på 1,83 kroner pr. liter. Det er anslått at inntektene fra avgiften vil utgjøre 86 mill. kroner i 2005.

I årene før etablering av refusjonsordningen var innsamlingsgraden mellom 50 til 60 pst. Etter etablering av refusjonsordningen i 1994 har innsamlingsgraden økt til om lag 75–80 pst.

Avgifter på drikkevareemballasje

Avgifter på drikkevareemballasje ble innført for øl og kullsyreholdige, alkoholfrie drikkevarer i 1974. Avgiften ble senere utvidet til å omfatte flere drikkevarer. Satsene og utformingen av avgiftene er endret flere ganger, senest i forbindelse med en større omlegging i 2001. Grunnavgiften på engangsemballasje ble innført i 1994.

Grunnavgiften pålegges drikkevareemballasje som ikke kan gjenbrukes i sin opprinnelige form (engangsemballasje). Satsen i 2005 er 0,91 kroner pr. enhet. Grunnavgiften på engangsemballasje er ingen miljøbegrunnet avgift. Samtidig vrir den konkurransen i favør av produsenter som benytter ombruksemballasje framfor produsenter som gjenvinner emballasjen. Regjeringen foreslo på denne bakgrunn å fjerne grunnavgiften i Revidert nasjonalbudsjett 2004, men forslaget ble ikke vedtatt. I forbindelse med behandlingen av Revidert nasjonalbudsjett ba et flertall på Stortinget Regjeringen fremme et forslag om å avvikle grunnavgiften på engangsemballasje fra 1. januar 2005. På bakgrunn av bl.a. signaler om at bransjen trengte mer tid til omstilling, foreslo ikke Regjeringen å avvikle avgiften i statsbudsjettet for 2005, men signaliserte at den vil komme tilbake med et forslag om dette på et senere tidspunkt. Det er anslått at grunnavgiften vil bringe inn om lag 474 mill. kroner i 2005.

Miljøavgiftene på drikkevareemballasje differensieres etter emballasjens innhold og art. Differensieringen etter innhold avspeiler sannsynligheten for at emballasjen kan havne som søppel i naturen. Drikke som ernæringsmessig hører til i det daglige kosthold og som primært drikkes i hjemmet, f.eks. melk, juice og råsaft, er derfor fritatt fra miljøavgiften. Differensieringen etter emballasjens art avspeiler miljøkostnader ved at ulike emballasjetyper havner i naturen. Satsene i 2005 er 1,11 kroner pr. enhet papp/kartong, 2,69 kroner pr. enhet plast og 4,46 kroner pr. enhet glass og metall. Miljøavgiften er videre gradert etter returandel, slik at emballasje som inngår i godkjente retursystemer får redusert avgiftssats. I 2005 er det budsjettert med en inntekt på 175 mill. kroner fra miljøavgiften på drikkevareemballasje.

Miljøavgiften er i utgangspunktet antatt å være hensiktsmessig utformet. De senere år synes det imidlertid å ha skjedd en produktutvikling og et endret forbruksmønster som innebærer at en større andel melk og juice osv. drikkes utenfor hjemmet enn tidligere. Siden dette øker sannsynligheten for at denne typen emballasje havner i naturen, kan det være grunnlag for å vurdere avgiftsfritaket for emballasje av melk, juice og råsaft på nytt.

Avgifter på helse- og miljøfarlige kjemikalier

Det ble innført avgift på de helse- og miljøfarlige kjemikaliene trikloreten (TRI) og tetrakloreten (PER) i 2000 for å begrense bruken av dem. Disse kjemikaliene kan framkalle ulike sykdommer som kreft og allergier, eller skade forplantningsevnen og arvestoffet. Det største bruksområdet for TRI er industriell avfetting, mens PER er et løsningsmiddel som brukes i renseribransjen, og kan benyttes som alternativ til TRI. Satsen for 2005 er 55,75 kroner pr. kg av TRI og PER, og avgiften er differensiert etter mengden av kjemikaliet i produktet. Eksport og gjenvinning til eget bruk er ikke pålagt avgift. Det er i tillegg innført en refusjonsordning for å hindre utslipp av TRI-holdig avfall til miljøet. Provenyet fra avgiftene på TRI og PER er til sammen anslått til 11 mill. kroner i 2005.

Tall over utslipp fram til 2002 indikerer at avgiften har bidratt til å redusere utslippene av TRI og PER. Utslippene av PER ble redusert med 60 pst. fra 1999 til 2001. En analyse av Statistisk sentralbyrå 5 viser at hovedårsaken til denne nedgangen er at renserier bruker mindre av slike stoffer etter at avgiften ble innført. Det hevdes videre at det er mulig at deler av reduksjonen fra 1999 til 2001 ikke er reell, siden det er grunn til å tro at bransjen hamstret PER før avgiften ble innført 1. januar 2000. Tallene viser at forbruket har økt fra 2000 til 2001, men nivået er likevel betydelig lavere enn før avgiften ble innført. Reduksjonen i de nasjonale utslippene av PER for perioden 1995–2002 er anslått til om lag 95 pst. Utslippsdata for TRI viser en liknende reduksjon. Det er derfor grunn til å tro at avgiften også her har hatt stor effekt.

Avgift på plantevernmidler

Fra 1988 har det vært innkrevet miljø- og kontrollavgift for alle produkter som omsettes som plantevernmiddel. Inntektene inngår i budsjettet til Landbruks- og matdepartementet. Fra 1999 ble avgiftssystemet lagt om til en differensiert miljøavgift på plantevernmidler. Avgiften er differensiert ut fra stoffenes helse- og miljørisiko.

Avgiften er ett av flere virkemidler som er iverksatt for å redusere risikoen ved bruk av plantevernmidler. Det nye avgiftssystemet synes å ha hatt en god effekt siden det har vært en endring i bruken av plantevernmidler til preparater med lavere miljø- og helserisiko. Avgiften ble økt med 25 pst. fra 1. januar 2005. For 2005 er det anslått at avgiften gir en inntekt til staten på 75 mill. kroner.

Elektrisitetsavgift (el-avgift)

Forbruksavgiften på elektrisk kraft ble innført i 1951. Inntektene fra avgiften var opprinnelig øremerket utbygging av elektrisitetsforsyningen, men på begynnelsen av 1970-tallet ble øremerkingen fjernet, og avgiften ble lagt om til en ordinær særavgift. Siden avgiften på elektrisitet ble innført, har det eksistert ulike lettelser og fritak for husholdningene og enkelte næringer som treforedlingsindustrien og kraftkrevende industri. Blant annet har samtlige brukere i tiltakssonen, (Finnmark og Nord-Troms), vært fritatt fra forbruksavgiften på elektrisk kraft siden 1990. El-avgiften ble lagt om 1. juli 2004 på bakgrunn av at ESA anså industriens fritak for el-avgiften og næringslivets fritak i tiltakssonen som ulovlig statsstøtte, jf. St.prp. nr. 1 (2004–2005) Skatte-, avgifts- og tollvedtak.

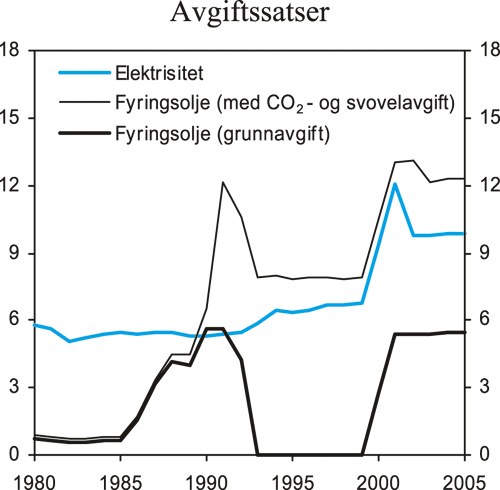

Figur 4.6 Oversikt over utviklingen i elektrisitetsavgiften og i avgiftene på fyringsolje. 2005-øre pr. kWh

Kilde: Finansdepartementet.

Dagens forbruksavgift på elektrisk kraft omfatter elektrisk kraft som forbrukes i Norge, enten den er produsert innenlands eller importert. I 2005 er den generelle satsen 9,88 øre pr. kWh. Denne avgiftssatsen omfatter kraft til husholdninger, næringsvirksomhet utenom industrien og administrasjonsbygg i industrien. Industrien har redusert sats på 0,45 øre pr. kWh, tilsvarende minimumssatsen i EUs energiskattedirektiv. Flere kraftintensive industriprosesser samt næringsvirksomhet i tiltakssonen er fritatt. Treforedling er i utgangspunktet ikke fritatt, men Norge har søkt ESA om fritak med begrunnelse at det gjennomføres miljøtiltak tilsvarende effekten av avgiftsfritaket. Elektrisk kraft til husholdningsbruk og offentlig forvaltning i tiltakssonen har fullt fritak fra avgiften. For 2005 er det anslått at forbruksavgiften på elektrisk kraft vil gi 6550 mill. kroner i inntekter til staten.

Ofte knyttes avgiften både til et mål om å skaffe staten inntekter og til miljø- og energipolitiske mål. Målsetningen om at avgiften skal gi staten inntekter tilsier at avgiften i større grad bør legges på sluttforbruket og ikke på bedrifters bruk av innsatsfaktorer. Dette innebærer i så fall at avgiften bør fjernes for næringslivet. Denne konklusjonen er i tråd med konklusjonene fra Grønn skattekommisjon (NOU 1996: 9) og Skaugeutvalget (NOU 2003: 9), som begge mente at forbruksavgiften på elektrisk kraft ikke har egenskaper som gjør at den avspeiler eksterne kostnader i produksjon av elektrisitet. Skaugeutvalget mente at det kan være gode grunner for å fjerne el-avgiften for all næringsvirksomhet.

En økning i el-avgiften vil kunne gi redusert forbruk av elektrisitet, bl.a. ved at flere forbrukere vil vurdere energisparetiltak som f.eks. etterisolering, regulering av oppvarmingen av bolig og overgang til andre energikilder. Eksempelvis vil en kombinasjon av økt el-avgift og økt grunnavgift på fyringsolje i større grad kunne bidra til å begrense veksten i det samlede energiforbruket, og i mindre grad bidra til å øke miljøskadelige utslipp.

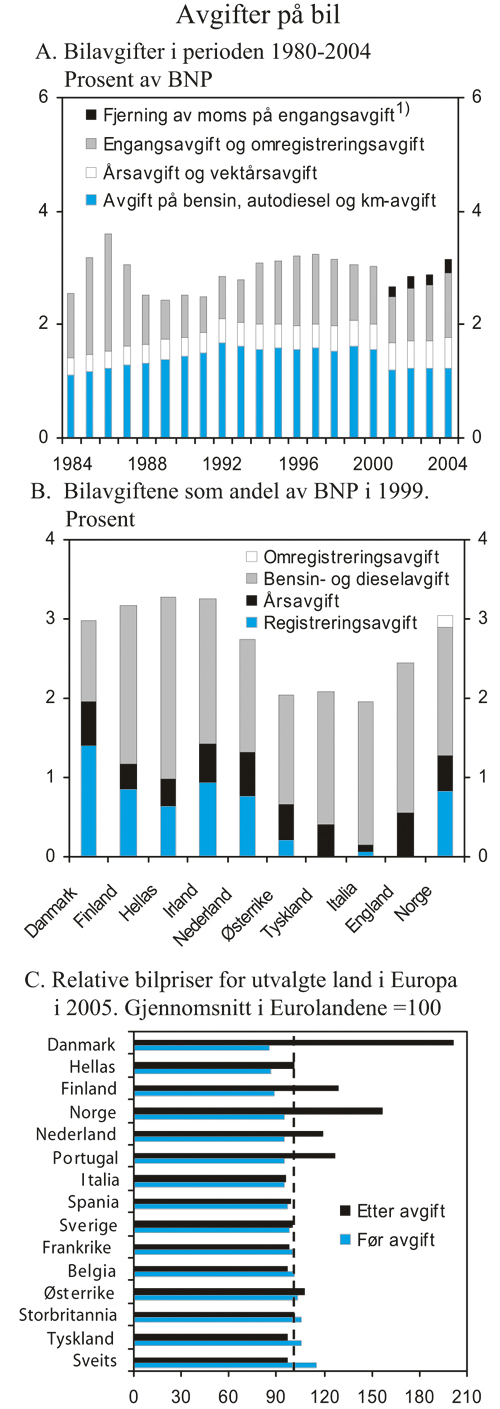

Figur 4.7 Særavgifter og priser på bil

1) Fra 2001 ble merverdiavgiften tatt ut av grunnlaget for engangsavgiften, samtidig som engangsavgiften ble økt tilsvarende. For perioden 2001–2005 illustrerer den øverste delen av søylene hvor mye fjerning av merverdiavgift utgjør av endring i engangsavgiften.

Kilde: Statistisk sentralbyrå, OECD, EU-kommisjonen, Eurocarprice.com og Finansdepartementet.

Grunnavgift på fyringsolje

Grunnavgiften på fyringsolje ble innført sammen med en økning av el-avgiften fra 1. januar 2000. Formålet var å hindre en miljømessig uheldig overgang fra bruk av elektrisitet til bruk av olje til oppvarming. Grunnavgiften omfatter i utgangspunktet all mineralolje som ikke er omfattet av autodieselavgiften. Det er imidlertid fritak for flydrivstoff og mineralolje til bruk i anlegg på kontinentalsokkelen, fiskeflåten, gods- og passasjertransport med skip og sildemel-, fiskemel- og treforedlingsindustrien. Dagens avgiftssater er på 41,4 øre pr. liter, noe som tilsvarer for om lag 5,45 øre pr. kWh lett fyringsolje. Provenyet er anslått til 682 mill. kroner i budsjettet for 2005.

Grunnavgiften på fyringsolje kommer i tillegg til CO2 - og SO2 -avgiftene på mineralolje. For å unngå vridninger mellom bruk av olje og elektrisitet til oppvarming bør grunnavgiften tilsvare el-avgiften regnet pr. energienhet (kWh). Figur 4.6 viser at de samlede avgiftene på fyringsolje er noe høyere pr. kWh enn avgiften på elektrisitet.

4.2.4 Motorvognavgifter

Bakgrunn og formål

Motorvognavgiftene omfatter seks avgifter med til dels ulik begrunnelse og formål. Avgiftene er knyttet dels til kjøp/eie av kjøretøy og dels til bruk av kjøretøy. De ikke-bruksavhengige avgiftene er engangsavgiften, omregistreringsavgiften, årsavgiften og vektårsavgiften. Til de bruksavhengige avgiftene hører avgiftene på bensin og diesel.

De ikke-bruksavhengige avgiftene er primært innført av fiskale hensyn. Miljøhensyn og andre eksterne kostnader som skyldes bruk av kjøretøy, ivaretas primært gjennom de bruksavhengige avgiftene (bensin- og dieselavgift). Nivået på de bruksavhengige avgiftene skal i prinsippet være slik at brukeren stilles overfor de veibruks-, ulykkes- og miljøkostnadene som bruk av bil medfører. De ikke-bruksavhengige avgiftene vil imidlertid påvirke bilparkens størrelse og sammensetning og dermed ha betydning for miljøet. Engangsavgiften er bl.a. utformet for å motivere til anskaffelse av en mer miljøvennlig bilpark. For en nærmere diskusjon av sammenhenger mellom drivstoffavgiftene og eksterne kostnader knyttet til transport, vises det til St.meld. nr. 2 (1999–2000) Revidert nasjonalbudsjett 2000.

Bilavgiftene er en viktig inntektskilde for staten. Provenyet fra bilavgiftene anslås til om lag 42 mrd. kroner for 2005. Dette inkluderer bl.a. CO2 -avgift på bensin og autodiesel. Figur 4.7A viser bilavgiftene som andel av BNP for Fastlands-Norge i perioden 1980–2004. Som det går fram av figuren, har provenyet variert betydelig i perioden. Dette skyldes i stor grad variasjoner i nybilsalget og dermed i inntektene fra engangsavgiften.

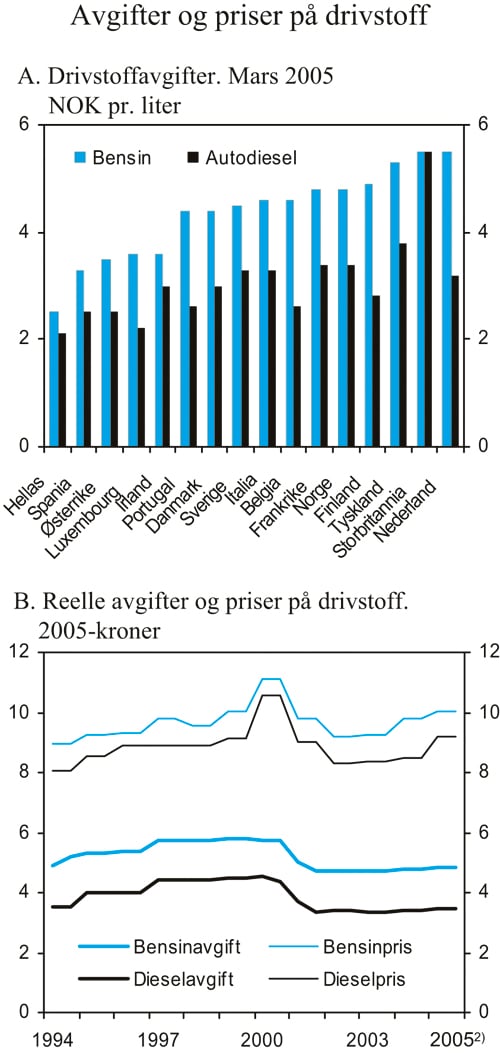

Figur 4.8 Særavgifter og priser på drivstoff

2) Figuren er oppdatert til og med mars 2005.

Kilde: EUs Oil Bullentine, Norges Bank, Statistisk sentralbyrå og Finansdepartementet.

Bilavgifter i EU-landene

Regnet som andel av BNP er de samlede inntektene fra bilavgiftene i Norge ikke vesentlig høyere enn i andre land, jf. figur 4.7B. Statistikk fra OECD/ EEAs database indikerer at enkelte land har relativt høy avgift knyttet til anskaffelse/registrering av kjøretøyer. Det gjelder Norge og mange andre land uten egen bilproduksjon, som Danmark og Finland. På den annen side har bilproduserende land som Tyskland, Sverige og Storbritannia ikke kjøpsavgift på bil. Den norske registreringsavgiften, tilsvarende kjøpsavgift i en del andre land, har ikke noe verdielement. Det er vekt, motoreffekt og slagvolum som utgjør avgiftsgrunnlaget. Mange andre land har et verdielement i avgiften. Det er imidlertid ikke vanlig å benytte bilverdi som eneste avgiftsgrunnlag. Det er et gjennomgående trekk at land som har høye kjøpsavgifter har lavere bilpriser ekskl. avgift enn land uten kjøpsavgifter, jf. figur 4.7C som viser relative bilpriser i utvalgte land.

De aller fleste land har en årsavgift. Inntektene fra årsavgiften som andel av BNP synes å variere relativt lite mellom landene. Årsavgiften er i mange land differensiert etter ulike kriterier. Norge har imidlertid en årsavgift for personbiler som ikke er differensiert. Sverige, Danmark og Finland har en til dels betydelig høyere avgift på dieselbiler enn på bensinbiler. En del land differensierer årsavgiften etter andre egenskaper, særlig vekt, slagvolum og motoreffekt. I Tyskland og Storbritannia knyttes årsavgiften bl.a. til kjøretøyenes utslipp til luft.

Alle land har avgifter på drivstoff. Figur 4.8A viser særavgifter på drivstoff i Norge og en del andre land. Avgiftsnivået varierer betydelig mellom land. Autodieselavgiften er stort sett lavere enn avgiften på bensin, med unntak av Storbritannia. Figuren viser også at avgiftene i Norge ikke skiller seg vesentlig fra avgiftene i mange andre land.

Nærmere om ulike avgifter på biler og bilhold i Norge

Kjøpsavgift på motorkjøretøyer ble etablert i 1955 som ledd i å begrense valutaforbruket. Avgiften ble satt til 10 pst. av importverdien. Avgiften ble de påfølgende år delt opp i flere avgiftsklasser, mens det generelle avgiftsnivået økte. Tendensen gikk særlig i retning av å unnta yrkeskjøretøy fra beskatning.

Som nevnt er dagens avgift på kjøp/registrering av kjøretøy (engangsavgiften) i hovedsak fiskalt begrunnet. Eksisterende system, hvor engangsavgiften for de fleste kjøretøygrupper beregnes på bakgrunn av vekt, motorvolum og effekt, ble innført i 1996. Satsene er progressive slik at avgiftsbelastningen relativt sett blir større på en stor bil enn på en liten bil. Utformingen av engangsavgiften kan på denne måten ivareta fordelingshensyn og bidra til at det velges mindre biler som har lavt drivstofforbruk.

Typiske næringskjøretøy skjermes helt eller delvis fra engangsavgift. Det betales f.eks. ikke engangsavgift for busser over 6 meter eller lastebiler. På den annen side vil kjøretøy som hovedsakelig er egnet for bruk i næring, også kunne benyttes som alternativ til personbiler. Dette gjelder særlig varebiler og minibusser. Disse betaler derfor en prosentandel av personbilavgiften. Fritak og reduserte satser for typiske næringskjøretøy gir sterke motiver til å anskaffe slike kjøretøyer. Dette har ført til at avgrensninger og definisjoner har blitt endret flere ganger.

Fra 1. april 2001 ble oppkreving av engangsavgiften lagt om fra import til førstegangsregistrering i motorvognregisteret. Hensikten var å forenkle avgiftsbehandlingen og fjerne en del av svakhetene ved importavgiften. Ved import av brukte biler fra utlandet, gis det et prosentvis fradrag i engangsavgiften, basert på kjøretøyets alder. Fradraget skal gjenspeile det gjennomsnittlige økonomiske verdifallet på bruktbiler i Norge.

Engangsavgiften for personbiler er høy og bidrar til at bilkonsumet blir lavere enn det ellers ville ha vært. Dette kan gi seg utslag i at folk kjøper færre og mindre biler enn de ellers ville gjort, og/eller at de beholder bilene lenger. Personbilparken i Norge er over ti år i gjennomsnitt, mens gjennomsnittet i EU15 er godt under åtte år. Deler av denne forskjellen kan skyldes de høye kjøpsavgiftene. På den annen side er gjennomsnittsalderen på personbiler i Danmark, som også har høye engangsavgifter, rundt åtte år, mens gjennomsnittet i Sverige, som ikke har slik avgift, er på tilnærmet norsk nivå. Dette tyder på at også andre forhold enn kjøpsavgiften har betydning for bilparkens alder.

I finanskomiteens innstilling til 2001-budsjettet (Budsjett-innst. S. nr. 1 (2000–2001)) ba Stortinget Regjeringen å evaluere og utrede engangsavgiftssystem for personbiler med sikte på forslag til konkrete endringer. Det ble satt ned en arbeidsgruppe som utredet forslag til nytt system for engangsavgiften i tråd med signalene fra Stortinget og Regjeringen. I rapporten fra arbeidsgruppen ble det blant annet vurdert å erstatte én eller flere av dagens komponenter (motorvolum, effekt mv.) i engangsavgiften med en CO2 -komponent.

Arbeidsgruppen anbefalte ikke å gå over til CO2 -komponent i engangsavgiften på kort sikt. En slik omlegging ville i første rekke favorisere dieselbiler som har lavt drivstofforbruk og lave CO2 -utslipp. Dagens dieselbiler gir imidlertid høyere utslipp til luft av partikler enn bensinbiler. Om noen år vil partikkelutslippene fra nye dieselbiler være kraftig redusert, samtidig som tekniske forhold vil ligge bedre til rette for å innføre en CO2 -komponent.

Forløperen til dagens omregistreringsavgift ble innført i 1956. I 1959 ble avgiften lagt om til det nåværende systemet, hvor avgiften fastsettes på bakgrunn av kjøretøyets vekt og alder. Omregistreringsavgiften er en fiskal avgift på eierskifte av bil og må ses i sammenheng med at det ikke er merverdiavgift ved omsetning av brukte biler. I EU er det ingen land som har en særavgift på omregistrering av kjøretøy. EU-landene har derimot merverdiavgift på avansen ved bruktbilomsetning.

Det betales ikke omregistreringsavgift ved import av brukte biler fra utlandet. I St.prp. nr. 1 (2003–2004) Skatte-, avgifts- og tollvedtak ble det derfor uttalt at:

«for å sikre avgiftsmessig likebehandling av importerte og norske bruktbiler, samtidig som man sikrer at systemet er i tråd med EØS-avtalen, kan det være grunn til å se på omregistreringsavgiften i en større sammenheng. En mulighet vil kunne være å erstatte omregistreringsavgiften med merverdiavgift på omsetning av brukte kjøretøy etter avansemetoden, slik systemet er innen EU».

Forløperen til dagens årsavgift ble etablert i 1917 og var bl.a. ledd i et midlertidig tiltak for å skattelegge luksus. Til å begynne med var «luksusskatten» basert på kjøretøyets verdi. I løpet av de siste 10–20 årene har årsavgiften blitt oppdelt i flere avgiftsklasser og satsene har økt gradvis. Fra 1. januar 2004 ble personskadeavgiften, som ble innkrevd av forsikringsselskapene innlemmet i henholdsvis årsavgiften og vektårsavgiften.

Dagens årsavgift er i hovedsak fiskalt begrunnet. Norge har en enkel årsavgift i forhold til andre land. Bilavgiftsgruppen anbefalte at det innføres en miljødifferensiert årsavgift for biler, der avgiften graderes etter vektklasse, årgang og drivstofftype. Gruppen anbefalte også at årsavgiften gjøres mer fleksibel, f.eks. ved at den gjøres mer proporsjonal med tiden det er skilter på bilen. Dette er i samsvar med finanskomiteens Innst. S. nr. 175 (2002–2003), der Stortinget ba Regjeringen legge fram forslag til endringer i årsavgiften for biler, slik at den blir mer fleksibel og knyttet opp mot den tid eieren disponerer kjøretøyet. Dette ble delvis fulgt opp i 2004, da det ble innført en refusjonsordning for stjålne kjøretøy. Det ble også varslet at Finansdepartementet ville arbeide videre med en vurdering av eventuelle endringer i årsavgiften. Det ville bli lagt vekt på muligheten for miljødifferensiering og å gjøre avgiften mer avhengig av den tiden eieren disponerer kjøretøyet. Tekniske begrensninger i dagens kjøretøyregister gjør imidlertid at det tar noe tid å gjennomføre en slik omlegging.

Vektårsavgiften er særlig begrunnet som en avgift på eksterne kostnader ved tungtransport på vei. Vektårsavgiften ble, sammen med autodieselavgiften, innført til erstatning for kilometeravgiften fra 1. oktober 1993. Vektårsavgiften viderefører, sammen med autodieselavgiften, formålet bak den tidligere kilometeravgiften, nemlig å stille veitransporten overfor de kostnader som bruk og slitasje på veinettet påfører samfunnet. Overgangen fra kilometeravgift til vektårsavgift og autodieselavgift ble bl.a. begrunnet med utviklingen mot et integrert internasjonalt transportmarked. Omleggingen brakte Norge mer på linje med systemene i andre europeiske land.

Fra 1. juli 2000 ble vektårsavgiften lagt om slik at det tas hensyn til kjøretøyenes totalvekt, antall akslinger og fjæringssystemer. Satsene ble samtidig redusert til EUs minstenivå, og det ble innført en miljøkomponent basert på hvilke avgasskrav det enkelte kjøretøy oppfyller.

Drivstoffavgiftene blir tradisjonelt regnet med blant motorvognavgiftene, selv om de også kan betraktes som miljøavgifter. Dette er bruksavhengige avgifter som skal prise samfunnsøkonomiske kostnader ved bruk av kjøretøy, som bl.a. miljøhensyn, jf. omtalen nedenfor.

Bensinavgiften ble innført i 1933, og var opprinnelig øremerket veiformål under Samferdselsdepartementet. I 1962 ble avgiften overført til Finansdepartementet, og i 1964 bortfalt øremerkingen. I 1980 ble avgiften differensiert mellom høy- og lavoktan bensin. I 1985 ble denne differensieringen fjernet fordi blyinnholdet i høyoktan var blitt redusert til samme nivå som lavoktan. I 1986 ble avgiften miljødifferensiert gjennom innføringen av skillet mellom blyholdig og blyfri bensin. Fra 1991 fikk avgiften et CO2 -element, samtidig som satsene ble økt. Fra 2005 er bensinavgiften differensiert etter svovelinnhold. Bakgrunnen var EUs krav 6 om at svovelfritt drivstoff skulle være tilgjengelig på det norske markedet i 2005. Samtidig ble skillet mellom blyholdig og blyfri bensin fjernet.

Autodieselavgiften (avgift på mineralolje til framdrift av motorvogn) ble innført 1. oktober 1993 som en erstatning for den tidligere kilometeravgiften. I dag er det fritak for autodieselavgift for annen bruk enn veitransport, bl.a. for traktorer. Fritaket har bakgrunn i at autodieselavgiften opprinnelig erstattet kilometeravgiften, som var en veibruksavgift. Autodieselavgiften er differensiert etter svovelinnhold.

Arbeidsgruppen som vurderte bilavgiftene, viste til at bruk av diesel har høyere lokale utslippskostnader enn bruk av bensin. Likevel er autodieselavgiften vesentlig lavere enn bensinavgiften. Dette gjelder også andre land. Arbeidsgruppen mente at avgiftsforskjellen mellom bensin og diesel burde jevnes ut.

Strengere miljøkrav til veigående kjøretøy og til drivstoff har gitt lavere utslipp til luft. For anleggsmaskiner, traktorer o.l. stilles det i langt mindre grad miljøkrav, og utslippene fra disse er langt høyere pr. liter diesel, enn fra diesel brukt i veitransport. De ikke veigående maskinene står for over fem pst. av innenlandske NOx-utslipp.

Miljørelaterte drivstoffavgifter er godt egnet til å fremskynde en overgang til mer miljøvennlige drivstoff. Miljøvennlige drivstoff er som regel dyrere å produsere, noe som vil føre til en høyere pris til forbruker. For å oppnå den ønskede overgangen til en mer miljøvennlig kvalitet, har en differensiert avgiften ut fra miljøkriterier. Dette har vist seg å være svært effektivt. Eksempler på dette er avgiftsforskjellen mellom blyfri og blyholdig bensin og differensiering etter svovelinnhold.

Avgiftene på bensin og autodiesel skal bl.a. prise de eksterne kostnadene ved veitrafikk. Dette er kostnader knyttet til bl.a. veibruk, ulykker og miljø, jf. nærmere omtale i St.meld. nr. 2 (1999–2000) Revidert nasjonalbudsjett 2000. Her er det påpekt at eksterne marginale kostnader var høyere enn avgiftene, særlig for tungtransporten. I Nasjonal transportplan 2006–2015 er det vist til en rapport fra ECON 7 hvor en har vurdert nivået på eksterne kostnader ved transport opp mot avgiftsnivået. Resultatene tyder på at avgiftene for bruk av personbil i gjennomsnitt akkurat dekker de eksterne kostnadene. For godstransport dekkes de gjennomsnittlige eksterne kostnadene kun for små bensindrevende biler. For godstransport på vei med dieseldrevne kjøretøyer dekkes ikke de eksterne kostnadene i gjennomsnitt. Forskjellen mellom kostnader og avgifter er særlig stor for tyngre kjøretøyer i byer og tettsteder.

Avgiftene på drivstoff ble redusert i 2001, jf. figur 4.8B. Prisene på drivstoff i markedet, både bilbensin og autodiesel, vil kunne variere en del over tid, bl.a. som følge av variasjoner i råoljeprisene. Den siste tiden har prisene på bilbensin og autodiesel økt. Slike svingninger er naturlige i et marked, og de tilsier ikke at avgiftsnivåene bør endres, verken på miljøavgifter eller andre avgifter, f.eks. avgifter knyttet til veislitasje. Negative eksterne virkninger knyttet til veitrafikk er uavhengig av oljeprisene på verdensmarkedet eller andre forhold som kan påvirke markedsprisene.

Utviklingen innen EU

Bilavgiftene er viktige nasjonale inntektskilder i alle EUs medlemsland. Samordningen av bilavgiftene innen EU er i dag begrenset, og bilavgiftene varierer sterkt mellom de ulike medlemslandene, både når det gjelder struktur og nivå.

EU-kommisjonen har lenge hatt et ønske om en større samordning av bilavgiftene innen fellesskapet. Den 6. september 2002 la Kommisjonen fram en meddelelse (Communication) 8 om bilavgifter for EU-parlamentet og Ministerrådet. Meddelelsen gir signaler om hvilke planer Kommisjonen (DG Taxud) har på dette området fremover. Meddelelsen omfatter alle avgifter knyttet til anskaffelse og bruk av bil, herunder engangsavgift, årsavgift og drivstoffavgifter.

Kommisjonen viser til at de store variasjonene i bilavgiftssystemene og nivåforskjellene mellom medlemslandene har en betydelig negativ innvirkning på det indre markedet. På denne bakgrunn ønsker Kommisjonen en gradvis reduksjon av nivåforskjellene, samt en gradvis overgang fra engangsavgift til årsavgifter, og til en viss grad til drivstoffavgifter. Primært ønsker Kommisjonen å avvikle ordningen med registreringsavgift, eventuelt at engangsavgiftene harmoniseres på et lavt nivå. Kommisjonen ser for seg en gradvis gjennomføring over 5–10 år fra et direktivforslag er vedtatt.

I meddelelsen understrekes også bilavgiftenes rolle som virkemiddel for å redusere CO2 -utslipp. Ut fra et mål om reduserte CO2 -utslipp fra biler, ble det i 1996 vedtatt en målsetning om at CO2 -utslippene fra nye biler skulle reduseres til 120 gram pr. km i 2005, eller senest i 2010. I år 2000 var gjennomsnittlig utslipp 172 gram pr. km. Kommisjonen mener at et mest mulig felles avgiftsregime i medlemslandene er et viktig virkemiddel for å nå dette målet. I et slikt system bør avgiftene knyttes til miljøhensyn generelt, og utslipp av CO2 spesielt.

Meddelelsen er senere fulgt opp gjennom et arbeidsdokument som er ment å danne grunnlag for et eventuelt direktivforslag 9 hvor forslagene i kommisjonens meddelelse er innarbeidet.

Det må understrekes at utspillet fra Kommisjonen først og fremst er et uttrykk for hvilke planer Kommisjonen har på dette området i tiden som kommer. Erfaringsmessig har det vist seg vanskelig å oppnå enighet innad i EU om harmoniseringer på skatte- og avgiftsområdet, og det er fortsatt usikkert når og i hvilken grad forslagene vil bli fulgt opp.

Mangelen på felles regelverk om bilavgifter innen EU har ikke vært til hinder for at det har utviklet seg en ganske omfattende rettspraksis på området. Dommene fra EF-domstolen baserer seg på de generelle prinsippene i Romatraktaten, og legger klare begrensninger på medlemslandenes adgang til å avgiftslegge innførsel og bruk av motorvogner. Dommene gjelder bl.a. adgangen til å avgiftslegge bruktimporterte kjøretøy og bruk av utenlandsk registrerte kjøretøy i Norge, herunder bruk av utenlandsk registrete firma- og leasingbiler. Siden dommene gjelder forståelsen av Romatraktaten, har dommene også relevans for Norge gjennom EØS-avtalen.

Avgiftsleggingen av tungtransporten innen EU er regulert i det såkalte Eurovignettdirektivet10 Direktivet er ment å samordne de nasjonale kjøretøyavgiftene og systemene for veiprising innen EU. Hvert land kan selv fastsette egne avgifter på tunge kjøretøy, men direktivet fastsetter minstesatser som medlemslandene må forholde seg til. Direktivet regulerer også i hvilke tilfeller medlemslandene kan gjøre unntak fra avgiftplikten eller benytte reduserte avgiftssatser. De fleste medlemslandene avgiftslegger i dag tunge kjøretøy gjennom ulike former for utskrivingsavgifter, som ligner den norske vektårsavgiften. Ved tiltredelsen av EØS-avtalen aksepterte for øvrig Norge minstesatsene i direktivet.

Eurovignettdirektivet oppstiller betingelser for når medlemslandene kan ta betalt for lastebilers bruk av transportnettet. Adgangen til å ta betalt er begrenset til bruk av særskilte installasjoner som motorveier, tunneler, broer og lignende. Det forutsettes at betalingen avspeiler de faktiske kostnadene. Det er lagt opp til at flere medlemsland kan gå sammen om å opprette felles betalingsordninger, hvor deltakerlandene deler inntektene. Eurovignettordningen, som innebærer at det for lastebiler må betales et fastsatt beløp for å kunne benytte nærmere angitt del av transportnettet innen EU, er et resultat av dette. Norge har ikke tatt del i vignettordningen.

Gjennom energiskattedirektivet11 er det etablert et felles system for hvordan energiprodukter skal avgiftslegges og med hvilke minstesatser. Energiskattedirektivet omfatter energiprodukter som benyttes til både drivstoff og til oppvarming.

Energiskattedirektivet utvidet det tidligere regimet som kun gjaldt diesel, til også å omfatte energiprodukter som kull, gass og elektrisitet. Minimumssatsene ble også oppjustert etter å ha stått nominelt uforandret siden 1992. Minstesatsene i energiskattedirektivet er fortsatt forholdsvis lave og har i begrenset grad jevnet ut forskjellene i avgiftsnivå mellom medlemslandene. Kommisjonen har av denne grunn oppfordret medlemslandene om å fortsette arbeidet med å samordne dieselbeskatningen innad i EU. Direktivet åpner også for at diesel som benyttes til kommersielle formål, avgiftslegges lavere enn diesel som benyttes privat. I de enkelte EU-land har det vært vanlig å avgiftslegge diesel lavere enn bensin.

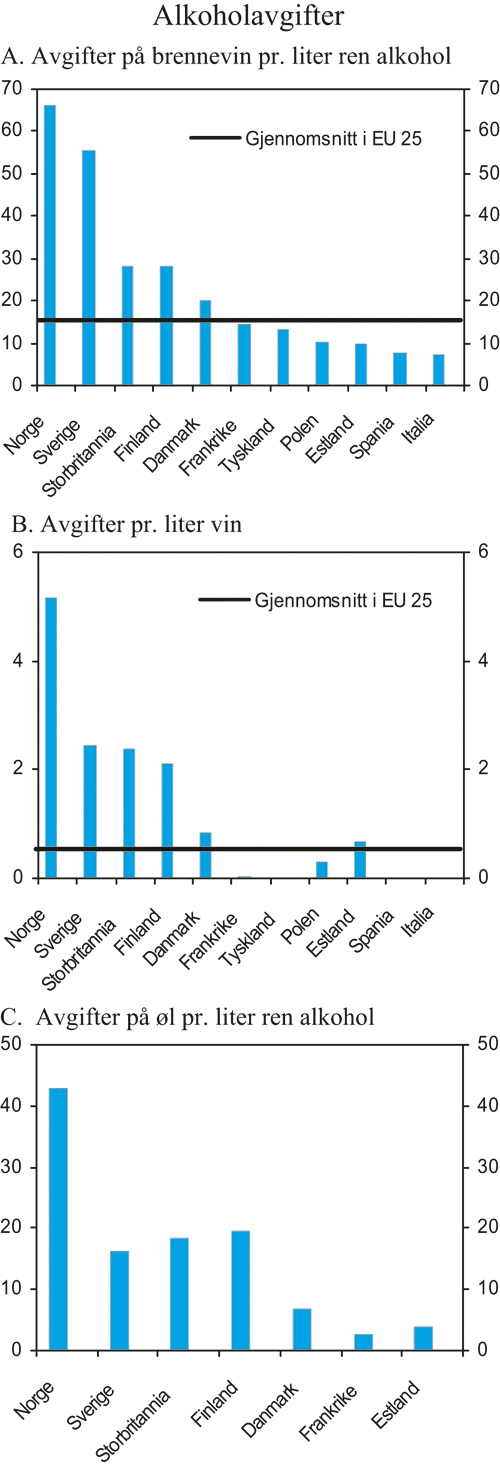

Figur 4.9 Alkoholavgifter i utvalgte EU-land og i Norge pr. 1. januar 2005. Euro

Kilde: European Commissions Excise Duty Tables, Part I – Alcoholic Beverages og Finansdepartementet.

Innen EU pågår det også et arbeid med å begrense utslippene ved forbrenning av drivstoff. Kommisjonen har bl.a. foreslått en gradvis innføring av drivstoffkvaliteter med maksimum 0,001 pst. svovel fra 1. januar 2005 og krav om full innfasing og markedsdekning innen 2009. Foreløpig er kravene ikke vedtatt, og det er usikkert når dette eventuelt vil være på plass. I Norge er avgiftene på bensin og diesel differensiert slik at dette kravet kan oppfylles allerede i 2005.

Utfordringene fra ESA

EFTAs overvåkningsorgan (ESA) har kommet med en grunngitt uttalelse hvor det konkluderes med at de norske reglene for beregning av engangsavgiften på kjøretøy som importeres brukt til Norge, er i strid med EØS-avtalen, jf. nærmere omtale i avsnitt 4.6. Finansdepartementet er også i dialog med ESA om hvilke bindinger som ligger i EØS-avtalen om midlertidig bruk av utenlandsk registrert kjøretøy i Norge. Departementet har mottatt et åpningsbrev fra ESA hvor det hevdes at de norske reglene er i strid med EØS-avtalen, noe departementet bestrider. Spørsmålet om midlertidig bruk av utenlands registrert kjøretøy i Norge har blant annet betydning for bruken av utenlandske leasingbiler her i landet og for bruk av firmabiler med utenlandske kjennetegn stilt til disposisjon av utenlandsk arbeidsgiver for arbeidstaker bosatt i Norge.

4.2.5 Andre særavgifter

Historikk

I mellomkrigstiden ble det innført flere indirekte skatter på innenlandsk produksjon og omsetning. Hensikten var å skaffe staten inntekter ved å avgiftsbelegge goder som ble ansett som luksusgoder. På 1920-tallet kom bl.a. sjokolade- og sukkervareavgiften (1922), avgiften på kullsyreholdige, alkoholfrie drikkevarer (1924) og en skatt på fortæring på bevertningssteder (bevertningsskatten). Stempelavgiften på tobakk ble i 1924 utvidet til å omfatte all røyketobakk, og i 1931 ble også skråtobakk omfattet. I 1924 ble det innført en omsetningsavgift på innenlandsk tilvirket fruktvin. I forbindelse med opphevingen av brennevinsforbudet i 1927, ble det innført en omsetningsavgift på brennevin.

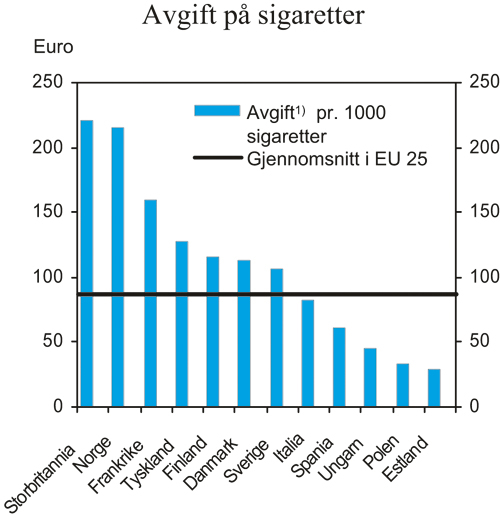

Figur 4.10 Avgift på sigaretter i utvalgte EU-land og Norge pr. 1. januar 2005. Avgift i euro pr. 1000 sigaretter

1) I EU beregnes samlet avgift (stykk- og verdiavgift) på bakgrunn av prisene på de mest populære merkene.

Kilde: European Commissions Excise Duty Tables, Part III – Manufactured Tobacco og Finansdepartementet.

Da depresjonen og massearbeidsløsheten kom på 1930-tallet, vedtok Stortinget å innføre en midlertidig lov om omsetningsavgift til kriseformål. Med hjemmel i loven ble det i 1933 innført omsetningsavgift på platina-, gull- og sølvvarer, hansker og vanter av skinn og silke, finere skotøy og øvrige silkevarer. I 1934 ble det innført avgift også på parfyme og kosmetikk. I 1939 ble bevertningsskatten avløst av avgift på skjenking av alkoholholdige drikkevarer på bevertningssteder. De fleste særavgiftene ble økt i løpet av krigsårene. Det ble samtidig innført flere nye avgifter, bl.a. på smykkevarer, fyrstikker, skinn og lær.

I etterkrigstiden ble flere av avgiftene, som ble innført på 1920- og 1930-tallet og i løpet av krigen, avviklet. I tillegg til miljøavgiftene og kjøretøyavgiftene, har vi i dag avgift på bl.a. alkoholholdige og alkoholfrie drikkevarer, tobakk, sjokolade- og sukkervarer, sukker, båtmotorer og tinglysing av hjemmelsoverføring på fast eiendom (dokumentavgiften).

Avgifter på alkohol og tobakk

Avgiftene på brennevin og vin er avhengige av alkoholinnhold. Sterkvin og svakvin avgiftslegges likt når de har samme alkoholstyrke, mens brennevin og brennevinsbaserte drikkevarer (inkludert brennevinsbasert sterkvin og rusbrus) avgiftslegges høyere pr. volumprosent enn de øvrige alkoholholdige drikkevarene. Det er etablert et felles avgiftssystem for vin og øl med alkoholstyrke over 4,75 volumprosent. Disse produktene blir nå avgiftsbelagt likt ved samme alkoholstyrke.

Avgiften på tobakkvarer omfatter sigaretter, røyketobakk, sigarer, snus, skrå og sigarettpapir/hylser. Sigaretter, røyketobakk og sigarer avgiftsbelegges med lik sats pr. gram tobakk, mens det legges en lavere sats på snus og skrå.

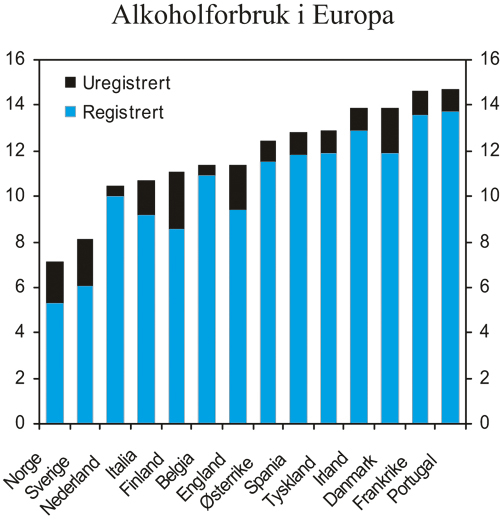

Figur 4.11 Registrert og uregistrert alkoholforbruk i liter ren alkohol pr. person over 14 år i enkelte europeiske land i 1991

Kilde: European Comparative Alcohol Study og Sosialdepartementets publikasjon Rusmiddelsituasjonen i Norge, juli 2004, kapittel 3.1.2, figur 3.

Alle land i EU har i dag avgifter på brennevin og øl. Flere land har også avgifter på vin. I EU er alkoholavgiftene regulert gjennom særskilte direktiver der bl.a. minstesatser for avgiftene er fastsatt. 12 Utover minstesatsene står landene fritt til å fastsette satsene. For brennevin er minstesatsen 5,5 euro pr. liter ren alkohol, mens det ikke er noen krav om minstesats på vin. Minsteavgiften for øl er 1,87 euro pr. liter ren alkohol. Figur 4.9 viser henholdsvis brennevin-, vin- og ølavgiftene i utvalgte EU-land og Norge. Som det framgår av figuren, har Norge de høyeste avgiftene på brennevin, vin og øl blant de utvalgte landene.

Alle land i EU har avgifter på tobakk. Ifølge EUs regelverk om minstesats for sigaretter, 13 er medlemslandene forpliktet til å pålegge en stykkavgift og en verdiavgift uttrykt som prosentandel av maksimal utsalgspris. Disse komponentene må, sammen med merverdiavgiften, utgjøre minst 57 pst. av utsalgsprisen. Det er også knyttet krav til størrelsen på stykk- og verdiavgiftselementene. For rulletobakk kan enkelte medlemsland også ha en kombinasjon av vekt- og verdiavgift. I så fall må sammenlagt avgift, enten uttrykt som prosentsats eller beløp pr. kg, minimum motsvare minstesatsene.

Det er vanskelig å sammenlikne tobakkavgiftene mellom land fordi avgiftssystemene er så forskjellige. Figur 4.10 viser samlet avgiftsbelastning (stykk- og verdiavgift) pr. 1000 sigaretter basert på pris på de mest populære merkene. Figuren viser at Storbritannia har den høyeste særavgiften på sigaretter blant de utvalgte landene. Norge ligger på andre plass, mens våre naboland Danmark, Finland og Sverige har avgifter som er nærmere gjennomsnittet i EU.

Avgiftene på alkohol og tobakk skal bidra til å redusere helseskadelig forbruk og samtidig skaffe staten inntekter. For alkohol er målet om redusert forbruk også knyttet til sosiale skadevirkninger. Grensehandelsutvalget (NOU 2003: 17) viste til at særavgifter på alkohol og tobakk har en god teoretisk og helsemessig forankring.

Utvalget har vist til en rekke undersøkelser om sammenhenger mellom etterspørselen etter alkoholholdige drikker og pris, og utvalget uttaler at «det er godt dokumentert at økte priser fører til lavere alkoholsalg, men det er usikkert om størrelsen på effekten (NOU 2003: 4, s. 57)». Videre er det påvist at økt tilgjengelighet til alkohol bidrar til økt forbruk. Sammenliknet med innbyggere i andre europeiske land, har nordmenn et relativt lavt alkoholforbruk, jf. figur 4.11. Det er nærliggende å tro at det høye prisnivået på alkohol og begrenset fysisk tilgjengelighet gjennom Vinmonopolet, bidrar til at Norge har et lavere forbruk enn andre land. 14

Når det gjelder tobakk, viser de fleste undersøkelser at sammenhengen mellom etterspørsel og pris er størst i de yngre aldersgruppene. Tobakkavgiftene anses som et effektivt og målrettet virkemiddel for å endre røykevaner i befolkningen.

Som vist ovenfor, har Norge et betydelig høyere nivå på særavgiftene for alkohol og tobakk enn de fleste andre land i EU. Det kan medføre problemer som smugling, hjemmebrenning, grensehandel mv. Når kjøp i utlandet erstatter innenlands forbruk, vil avgiftsinntektene reduseres. Dersom avgiftene ikke fører til mindre forbruk, men kun at en større del av det som forbrukes kjøpes i utlandet, vil også helseeffekten reduseres. Skaugeutvalget (NOU 2003: 9) vurderte ikke hva som er et riktig nivå på alkohol- og tobakkavgiftene i lys av helsemessige og fiskale hensyn, men pekte på at økt grensehandel tilsier at en bør vurdere å redusere avgiftsnivået noe på slike varer over tid.

Avgiftene på alkohol og tobakk skal balansere ulike hensyn. For å bidra til redusert forbruk og sikre statlige inntekter, må avgiftene ligge på et visst nivå. På den annen side må ikke nivået bli så høyt at negative og utilsiktede virkninger av illegalt forbruk og grensehandel blir for store. Avgiftsnivået må derfor bl.a. vurderes opp mot nivået i våre naboland.

Øvrige særavgifter

I Europa er miljøavgifter og avgifter på alkohol og tobakk de mest utbredte særavgiftene, selv om noen land også har andre typer særavgifter. 15 Tyskland, Nederland, Danmark og Finland har f.eks. avgift på alkoholfrie drikkevarer. Danmark har sjokolade- og sukkervareavgift, og Finland har avgift på sukkerprodukter. Tyskland, Nederland og Hellas har avgift på sukker.

Dokumentavgiften er en avgift på omsetning/overdragelse av fast eiendom. Den oppkreves ved tinglysning av hjemmelsoverføring på fast eiendom. Avgiften gjelder kun for selveierboliger mv., og omfatter ikke borettslags- og aksjeleiligheter. Avgiften ble innført i 1976 og avløste den tidligere stempelavgiften, som kan føres tilbake til 1676. Dokumentavgiften utgjør 2,5 pst. av eiendommens salgsverdi. Avgiften er fiskalt begrunnet og har således ingen sammenheng med kostnadene ved tinglysingen, som dekkes av tinglysingsgebyrene. Skaugeutvalget (NOU 2003: 9) peker på at avgifter på tinglysning av fast eiendom er relativt vanlige i andre land. Utvalget mente også at borettslags- og aksjeleieligheter burde omfattes av avgiften. Departementet viser til at en slik eventuell utvidelse av avgiften forutsetter etablering av registrerings- og tinglysingsordninger for borettslags- og aksjeleiligheter.