2 De økonomiske utsiktene

2.1 Internasjonal økonomi

Uroen i internasjonale finansmarkeder som startet sommeren 2007 førte i første omgang bare til en mild demping av den økonomiske aktiviteten i industrilandene, mens framvoksende økonomier fortsatte å vokse raskt. Situasjonen forverret seg imidlertid dramatisk høsten 2008, da kredittflyten i finansmarkedene var nær ved å stoppe helt opp, og verdien på aksjer og andre verdipapirer falt kraftig. Krisen ga et uvanlig brått og kraftig omslag i realøkonomien, og tilbakeslaget rammet svært mange land samtidig. Dette har ført verdensøkonomien inn i den kraftigste nedgangen siden andre verdenskrig.

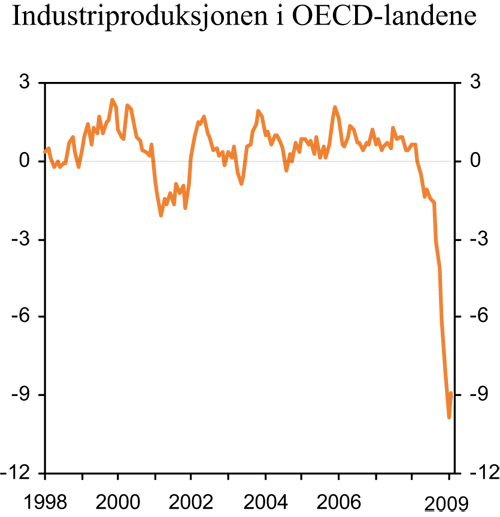

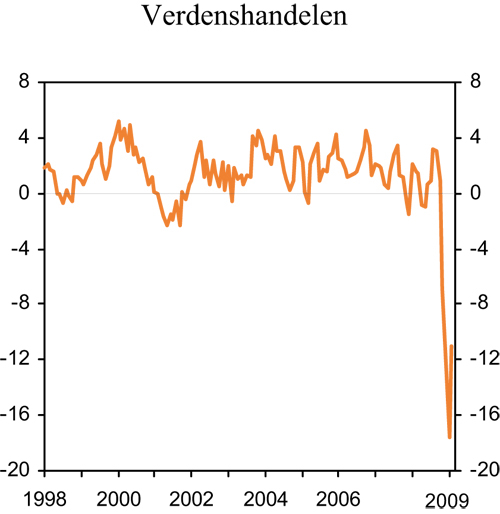

Både produksjon og sysselsetting avtok markert i industrilandene i 4. kvartal i fjor, og den kraftige nedgangen fortsatte i 1. kvartal i år, jf. figur 2.1. OECD anslår at BNP har falt de to siste kvartalene i nær 90 pst. av de tradisjonelle industrilandene. Det kraftige fallet i den økonomiske aktiviteten mot slutten av 2008 skyldtes i stor grad en sterk nedgang i privat etterspørsel, både fra husholdninger og bedrifter. Fallet i etterspørselen hadde sammenheng med store formuestap, vanskeligere tilgang på kreditt og økt usikkerhet om framtidsutsiktene. Produsenter av investeringsvarer og varige forbruksvarer som biler og elektronikk har i særlig grad merket svikten i etterspørselen. Dette gjør at også land i bl.a. Asia som i utgangspunktet ikke var direkte berørt av finanskrisen, rammes hardt. Den raske spredningen av tilbakeslaget ses også i verdenshandelen, som falt dramatisk i 4. kvartal i fjor, jf. figur 2.2.

Figur 2.1 Tremånedersvekst i industriproduksjonen i OECD-landene. Sesongjusterte månedstall. Prosent

Kilde: OECD.

Figur 2.2 Tremånedersvekst i verdenshandelen. Sesongjusterte månedstall. Prosent

Kilde: Centraal Planbureau, Nederland.

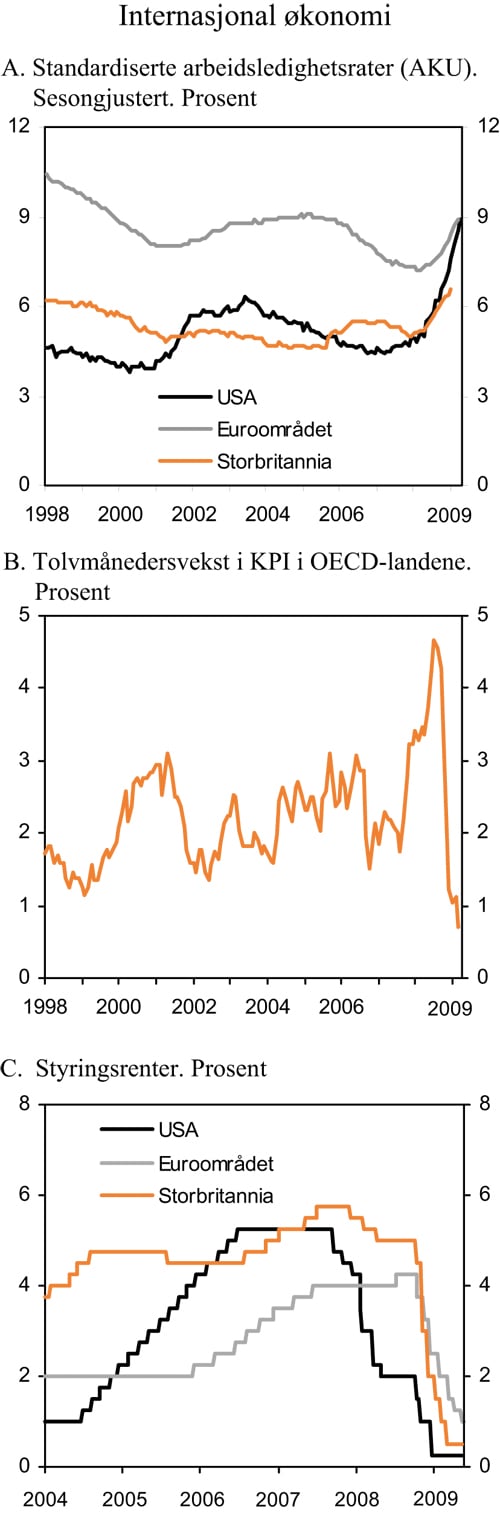

Produksjonsnedgangen har ført til fallende kapasitetsutnyttelse i bedriftene, og arbeidsledigheten øker nå raskt i mange land. Sammen med lavere råvarepriser, bidrar lavere lønnspress og reduserte fortjenestemarginer i bedriftene til lavere prisvekst. I flere store industriland ventes det nedgang i konsumprisene i 2009.

Store valutaer, særlig euro, yen og dollar, har styrket seg markert siden sommeren 2008, jf. boks 2.1, mens valutaene til små land og mange framvoksende økonomier har svekket seg. Vanskeligere tilgang på ekstern finansiering har forsterket problemene i flere av de nye EU-landene og land i det tidligere Sovjetunionen.

I de fleste land har myndighetene iverksatt omfattende tiltak for å stabilisere finansmarkedene og dempe tilbakeslaget i realøkonomien. Sentralbankenes styringsrenter er redusert til svært lave nivåer, jf. figur 2.3C. I USA, Storbritannia, Japan, Sverige og Canada ligger styringsrenten mellom 0 og ½ pst., mens den viktigste signalrenten i euroområdet er redusert til 1 pst. Lavere inflasjon gjør imidlertid at nedgangen i realrentene ikke er tilsvarende kraftig. Gjennomslaget fra pengepolitikken svekkes samtidig av strammere kredittpraksis og redusert utlånskapasitet i bankene. I flere land har sentralbankene på denne bakgrunn utvidet virkemiddelbruken ved å tilføre kreditt direkte gjennom kjøp av statspapirer og private verdipapirer. Bank of England har annonsert et program for oppkjøp av private verdipapirer og statsobligasjoner for 125 mrd. pund, mens Federal Reserve i USA har annonsert at den vil kjøpe statsobligasjoner for inntil 300 mrd. dollar. Den europeiske sentralbanken har varslet at den vil etablere et program for kjøp av obligasjoner med fortrinnsrett. I tillegg til å øke likviditeten i markedene, er en viktig hensikt med kjøpene å redusere rentenivået på verdipapirer med lang løpetid.

Figur 2.3 Internasjonal økonomi: Arbeidsledighet, inflasjon og pengepolitikk

Kilde: OECD og Reuters EcoWin.

De omfattende tiltakene har bidratt til en mer positiv utvikling i finansmarkedene så langt i år, jf. boks 2.1. Risikopremiene i pengemarkedet har kommet noe ned, og både aksje- og råvarepriser har utviklet seg positivt den siste måneden. De internasjonale finansmarkedene fungerer imidlertid fortsatt ikke som normalt. Bekymringen har økt for at banker i flere store land ikke er tilstrekkelig kapitalisert til å håndtere økningen i tap som vil følge av det kraftige tilbakeslaget i realøkonomien. IMF anslår nå at samlede tap på utlån i USA, euroområdet, Storbritannia og Japan kan komme opp i 4 100 mrd. dollar over årene 2007 – 2010. Dette vil i så fall utgjøre over 10 pst. av disse landenes samlede verdiskaping i et enkeltår. Amerikanske myndigheter påla nylig 10 av de 19 største bankene i USA å hente inn til sammen 75 mrd. dollar i ny egenkapital for å være i stand til å bære tap dersom den økonomiske utviklingen blir svakere enn ventet. Situasjonen i finansmarkedene gjør tilgangen på nye lån til bedrifter og husholdninger vanskelig, noe som ventes å legge en kraftig demper på den økonomiske veksten internasjonalt i 2009.

I de fleste land brukes finanspolitikken aktivt for å dempe konjunkturnedgangen. Tall fra OECD viser en gjennomsnittlig finanspolitisk stimulans i medlemslandene, målt ved endringen i offentlig sektors strukturelle budsjettbalanse, tilsvarende 1,7 pst. av BNP i 2009 og 0,4 pst. i 2010. Europakommisjonen har i sin vårprognose anslått den samlede finanspolitiske stimulansen for EU til 1,5 pst. av BNP i 2009 og 0,9 pst. av BNP i 2010. Den kraftigste budsjettimpulsen har Kommisjonen beregnet for Storbritannia, med en impuls i kalenderåret 2009 på 4,4 pst. av BNP, jf. tabell 2.2 og boks 2.2. Den gjennomsnittlige, faktiske budsjettbalansen for offentlig sektor i EU, dvs. uten justering for virkninger av konjunkturutviklingen, anslås å svekkes med 3,7 prosentpoeng, fra minus 2,3 pst. av BNP i 2008 til minus 6,0 pst. av BNP i 2009.

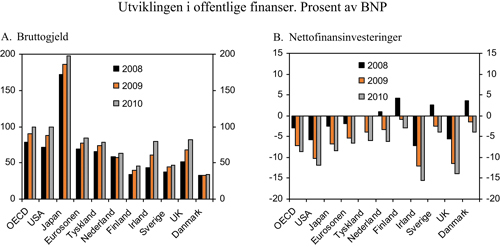

For mange land fører den ekspansive finanspolitikken til sterkt økende statsgjeld. OECD har anslått at for OECD-landene samlet vil offentlig sektors bruttogjeld øke fra knapt 80 pst. av BNP i 2008 til om lag 100 pst. av BNP i 2010. For USA anslås den å øke fra nær 70 pst. av BNP i 2008 til 100 pst. i 2010 og i Japan ventes den å øke fra 172 pst. til om lag 197 pst., jf. figur 2.4. Europakommisjonen anslår at offentlig sektors bruttogjeld i EU øker fra 61,5 pst. i 2008 til om lag 80 pst. i 2010.

Figur 2.4 Budsjettunderskudd og offentlig gjeld i utvalgte land

Kilde: Europakommisjonen og OECD.

De finanspolitiske tiltakene bidrar til å stimulere den økonomiske veksten på kort sikt, men vil for mange land gi utfordringer for bærekraften i offentlige finanser i årene framover. På mellomlang sikt kan flere land komme i en situasjon der de må øke skattene eller redusere utgiftene for å begrense den offentlige gjeldsveksten. Dette kan bli en særlig utfordring for land som samtidig vil oppleve økte utgifter knyttet til en aldrende befolkning.

I lys av den svært svake utviklingen gjennom det siste halvåret ventes nå et kraftigere fall i BNP hos Norges viktigste handelspartnere enn anslått i tiltaksproposisjonen, og det vil ta noe lenger tid før BNP-veksten kommer opp mot et normalt nivå. Det legges i denne meldingen til grunn at BNP hos våre viktigste handelspartnere vil falle gjennom det meste av 2009, for deretter å ta seg gradvis opp mot trendvekst i løpet av 2010. Med et nivå i 1. kvartal klart under gjennomsnittet for fjoråret bidrar det til at BNP for handelspartnerne nå anslås å falle med 4 pst. fra 2008 til 2009. Med betydelig negativt overheng også inn i 2010 anslås det om lag nullvekst neste år, til tross for ventet oppgang gjennom året. Arbeidsledigheten ventes å øke markert, fra 6 pst. i 2008 til 8 pst. i 2009 og videre til 9½ pst. i 2010.

USA har vært i en økonomisk nedgangskonjunktur siden desember 2007, men situasjonen ble kraftig forverret i fjor høst. BNP falt med 1,6 pst. i 4. kvartal i fjor og med 1,5 pst. i 1. kvartal i år. Arbeidsledigheten har økt sterkt, fra 4,9 pst. i desember 2007 til 8,9 pst. i april 2009. På tross av kraftige kutt i styringsrenten og en lang rekke tiltak for å stabilisere finansmarkedene, er tilgangen på kreditt fortsatt vanskelig både for bedrifter og husholdninger. Sammen med nedgang i bolig- og aksjepriser, raskt økende arbeidsledighet og svakere lønnsvekst, har dette bidratt til at husholdningene ifølge spørreundersøkelser har blitt vesentlig mer pessimistiske med hensyn til den økonomiske utviklingen. Dette har lagt en demper på privat forbruk, og spareraten har økt fra om lag ¼ pst. våren 2008 til om lag 4¼ pst. nå. Boliginvesteringene har falt siden våren 2006, og investeringene i næringseiendom har også begynt å falle. Svakere utvikling i privat konsum, sammen med vanskeligere tilgang på kreditt og usikre framtidsutsikter, har ført til at bedriftene har redusert investeringene i produksjonsutstyr. Samlet privat innenlandsk etterspørsel har avtatt siden 4. kvartal 2007, og fallet tiltok mot slutten av 2008 og inn i 2009. Den svake utviklingen i privat etterspørsel har i noen grad blitt motvirket av økt offentlig forbruk. Stemningsbarometre for industrien indikerer at situasjonen har bedret seg noe de siste to månedene. Dette underbygges av at produksjon og ordreinngang nå ikke faller like raskt som tidligere.

Tabell 2.1 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før

| TP09 | RNB09 | ||||||

|---|---|---|---|---|---|---|---|

| 2008 | 2009 | 2008 | 2009 | 2010 | |||

| Bruttonasjonalprodukt: | |||||||

| Handelspartnerne1 | 1,5 | -1,4 | 1,2 | -3,9 | 0,1 | ||

| Euroområdet | 0,8 | -1,9 | 0,8 | -4,1 | -0,4 | ||

| USA | 1,2 | -1,6 | 1,1 | -2,8 | 0,0 | ||

| Japan | 0,4 | -1,0 | -0,6 | -6,2 | 0,5 | ||

| Konsumpriser: | |||||||

| Handelspartnerne2 | 3,2 | 1,1 | 3,1 | 1,0 | 1,2 | ||

| Euroområdet | 3,2 | 0,9 | 3,2 | 0,7 | 1,2 | ||

| USA | 4,0 | 0,3 | 3,8 | -0,2 | 0,5 | ||

| Japan | 1,5 | 0,2 | 1,4 | -1,1 | -0,2 | ||

| Arbeidsledighet3: | |||||||

| Handelspartnerne2 | 5,9 | 7,4 | 5,9 | 8,0 | 9,6 | ||

| Euroområdet | 7,3 | 9,0 | 7,4 | 9,5 | 11,0 | ||

| USA | 5,8 | 8,1 | 5,8 | 8,9 | 10,2 | ||

| Japan | 4,1 | 4,8 | 3,9 | 5,8 | 6,3 | ||

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter fra OECD.

3 I prosent av arbeidsstyrken.

Kilde: OECD, IMF og Finansdepartementet.

Den amerikanske sentralbanken har kuttet styringsrenten til under ¼ pst., og den tilfører likviditet gjennom bl.a. kjøp av statsobligasjoner. Også finanspolitikken har gitt kraftige stimulanser i 2008 og 2009. Problemene i finansmarkedene og den vanskelige tilgangen til kreditt ventes imidlertid å legge en demper på den økonomiske veksten framover. BNP ventes å falle også i 2. kvartal, men ikke like raskt som i 1.kvartal. Fra 3. kvartal ventes BNP-veksten gradvis å ta seg opp, men den ventes ikke å komme opp på beregnet trendvekst før mot slutten av 2010. På årsbasis anslås BNP å falle med 2¾ pst. i 2009. For 2010 legges det til grunn nullvekst. Arbeidsledigheten ventes å stige til over 10 pst. i 2010.

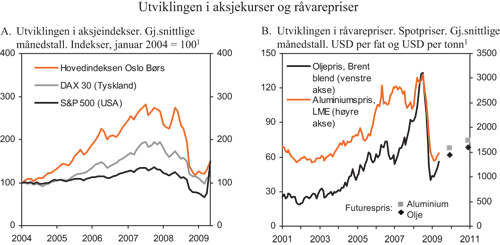

Boks 2.1 Utviklingen i finans- og råvaremarkedene

Det siste året har finans- og råvaremarkedene vært preget av den internasjonale finanskrisen, særlig etter konkursen i investeringsbanken Lehman Brothers i midten av september i fjor. I både USA, Europa og Asia falt de fleste børsindeksene med i størrelsesorden 30 – 45 pst. gjennom 2008, jf. figur 2.5A, og risikopåslagene i penge- og obligasjonsmarkedene økte kraftig. Verdien av aksjene på Oslo Børs falt noe mer enn de fleste internasjonale børsindekser. Dette hadde trolig sammenheng med utviklingen i oljeprisen, jf. figur 2.5B. Uroen i finansmarkedene bidro også til store bevegelser i verdien av den norske kronen. Målt ved konkurransekursindeksen svekket kronen seg med 18 pst. gjennom andre halvår i fjor. Kronesvekkelsen må trolig ses i sammenheng både med at etterspørselen etter små valutaer gjerne faller i urolige tider samt med det markerte fallet i oljeprisen gjennom høsten.

Prisene i råvaremarkedene falt enda mer gjenom fjoråret enn aksjekursene. Oljeprisen steg markert fram til juli, da den nådde 145 USD (740 kroner) per fat. Deretter falt prisen svært raskt til et nivå på rundt 40 USD (275 kroner) per fat ved utgangen av 2008. Også prisene på andre råvarer falt markert som følge av uroen og svakere vekstutsikter. Dette gjaldt bl.a. prisene på aluminium og nikkel, som utgjør hhv. om lag 9 og 3 pst. av norsk tradisjonell vareeksport. Fra et toppnivå i juli i fjor og fram til årsskiftet falt aluminiumsprisene med 56 pst., mens nikkelprisene gikk ned med 67 pst. fra sitt toppnivå i mars.

Så langt i år har forholdene vært noe mer stabile i både finans- og råvaremarkedene. Riktignok fortsatte aksjekursene å falle fram til begynnelsen av mars i år, men den siste tiden har børsindeksene tatt seg markert opp igjen og er nå gjennomgående 30 – 40 pst. høyere enn bunnivået fra tidlig i mars. Både i penge- og obligasjonsmarkedene har risikopåslagene kommet noe ned, men nivåene er fortsatt høyere enn normalt. Videre har mye av kronesvekkelsen fra andre halvår i fjor blitt reversert. Målt ved konkurransekursindeksen er kronen nå om lag 9 pst. sterkere enn ved årsskiftet. Hittil i år har oljeprisen gått noe opp, og den er vel 55 USD, eller 360 kroner per fat. Futuresmarkedet peker i retning av en videre oppgang i oljeprisen gjennom 2009 og 2010. Også aluminiumsprisene og nikkelprisene er nå høyere enn ved starten av året, og futuresprisene indikerer forventninger om ytterligere oppgang framover.

Tegnene til stabilisering i finansmarkedene er et lyspunkt i utviklingen internasjonalt, men situasjonen er fortsatt ikke normal.

Figur 2.5 Utviklingen i finans- og råvaremarkedene

1Siste observasjon er per 13. mai 2009.

Kilde: Reuters EcoWin.

Også euroområdet har det siste året opplevd et kraftig økonomisk tilbakeslag, med tiltakende fall i BNP gjennom de tre siste kvartalene av 2008. Europakommisjonen legger i sine prognoser til grunn at nedgangen kulminerte i 1. kvartal i år, med 2,1 pst. lavere verdiskaping enn i 4. kvartal. Det ventes ikke positiv vekst før et stykke ut i 2010. Nedgangen er bredt basert, drevet av finanskrisen, betydelige fall i boligprisene i enkelte land og et kraftig fall i eksporten. Med en sterkt eksportorientert økonomi har Tyskland blitt særlig hardt rammet av fallet i verdenshandelen. Etter en rekordstor nedgang i BNP i 4. kvartal 2008 ventes BNP i Tyskland nå å falle med 5½ pst. i 2009.

Til tross for ekspansiv pengepolitikk og at det gjennomføres av finanspolitiske stimulanspakker i et flertall av landene, er utsiktene for økonomien i euroområdet betydelig nedjustert siden tiltaksproposisjonen ble lagt fram. Det legges i denne meldingen til grunn at BNP i euroområdet faller med 4 pst. i 2009 og ½ pst. i 2010. Arbeidsledigheten i euroområdet begynte å stige fra våren 2008, med en særlig rask oppgang i Irland og Spania. Ledigheten ventes å øke videre, fra 7,5 pst. i 2008 til 10½ pst. i 2009 og 11 pst. i 2010 for euroområdet samlet. I Tyskland forventes ledigheten å stige fra 7,3 pst. i 2008 til 8½ pst. i 2009 og 10½ pst. i 2010, mens arbeidsledigheten er forventet å komme over 20 pst. i Spania i 2010.

Storbritannia er blant de landene som er sterkest rammet av finanskrisen. Finanssektorens store betydning for britisk økonomi, sammen med et behov for korrigering av prisene i bolig- og eiendomsmarkedet, har bidratt til dette. BNP falt med 1,6 pst. i 4. kvartal 2008 og 1,9 pst. i 1. kvartal i år. Nedgangen i bolig- og bedriftsinvesteringene var betydelig, og eksporten falt til tross for at pundet har svekket seg kraftig siden høsten 2007. Store formuestap og strammere tilgang på kreditt forventes å bidra til fortsatt nedgang i privat konsum i framover, men motvirkes i noen grad av betydelige stimulanser fra finanspolitikken. Også pengepolitikken er nå svært ekspansiv, med styringsrenten på et historisk lavt nivå. Arbeidsledigheten har steget sterkt de siste månedene, og inflasjonen er blitt redusert. I denne meldingen legges det til grunn et fall i BNP på 4 pst. i 2009 og ½ pst. i 2010.

Den økonomiske veksten i Sverige bremset kraftig opp i 2008. Et tiltakende fall i eksporten gjennom året var en hovedårsak til dette, til tross for at den svenske kronen svekket seg betydelig gjennom høsten 2008. Vanskeligere tilgang på kreditt, fallende formuespriser og usikre framtidsutsikter bidro til nedgang også i privat konsum og i bedriftenes investeringer. Fra 3. til 4. kvartal falt BNP med hele 2,4 pst. og på årsbasis ble verdiskapingen 0,2 pst. lavere i 2008 enn i 2007. Den negative utviklingen har fortsatt inn i 2009, med videre nedgang i industriproduksjonen og eksporten. Fallet i produksjonen har gitt en betydelig oppgang i arbeidsledigheten, som nådde 8,0 pst. i mars. Dette ventes å bidra til å dempe lønnsveksten, som sammen med oppgangen i ledigheten trekker i retning av svært svak utvikling i privat forbruk i 2009. Riksbanken har redusert styringsrenten med 4¼ prosentpoeng siden sommeren 2008, til ½ pst. Finanspolitikken gir også kraftige stimulanser. Likevel ventes BNP å falle fram til høsten 2009, for deretter å vokse langsomt gjennom 2010. For 2009 sett under ett ventes BNP å falle med 4¼ pst., mens det ventes en vekst på ¼ pst. i 2010.

Boks 2.2 Finanspolitiske tiltak hos noen av Norges viktigste handelspartnere

I sin interimsrapport for 2009 fra mars 2009 anslår OECD den gjennomsnittlige finanspolitiske stimulansen i medlemslandene, målt ved endringen i den strukturelle budsjettbalansen, til 1,7 pst. av BNP i 2009. Dette er vel halvparten av den norske stimulansen på 3 pst. For 2010 har OECD anslått den samlede budsjettimpulsen til 0,4 pst. av BNP.

EUs stats- og regjeringssjefer satte seg i desember 2008 som mål å gjennomføre finanspolitiske tiltak med et samlet omfang på 1,5 pst. av BNP, hvorav nasjonale tiltak skulle utgjøre 1,2 prosentpoeng. Kommisjonen anslår i sine vårprognoser for 2009 publisert 4. mai 2009, at diskresjonære finanspolitiske tiltak i medlemslandene per april 2009 til sammen vil tilsvare 1,1 pst. av BNP i 2009. Kommisjonen har også beregnet den samlede budsjettimpulsen for EU sett under ett, målt ved endringen i strukturell budsjettbalanse, til 1,5 pst. av BNP i 2009 og 0,9 pst. av BNP i 2010. Det er imidlertid betydelige variasjoner mellom EU-landene, og landene er til dels svært ulikt rammet av den økonomiske nedgangskonjunkturen, jfr. tabell 2.2.

Den svenske regjeringen la 15. april 2009 fram vårproposisjonen om innretningen av den økonomiske politikken og budsjettpolitikken for 2010 – 2012 og et tilleggsbudsjett for 2009. I tilleggsbudsjettet foreslås økte overføringer til kommunesektoren på 7 mrd. svenske kroner i 2010 i form av en «konjunkturstøtte» som utbetales i desember 2009. Videre foreslås 2,4 mrd. kroner i økte bevilgninger til arbeidsmarkedstiltak i 2009. Tiltakene kommer i tillegg til et allerede ekspansivt budsjett for 2009 og tiltakspakken av 22. januar med tiltak for å styrke sysselsettingen og øke etterspørselen i bygg- og anleggsbransjen, bl.a. gjennom innføring av skattefradrag for kjøp av vedlikeholdstjenester. Summen av opprinnelig budsjett for 2009, tiltakspakken av 22. januar samt foreslåtte nye tiltak i tilleggsbudsjettet for 2009 er av den svenske regjeringen beregnet å gi en budsjettstimulans på 2,1 pst av BNP i 2009. Regjeringen varsler tilnærmet konjunkturnøytrale budsjett for 2010 og 2011.

I Storbritannia ble det før jul lagt fram en finanspolitisk stimulansepakke tilsvarende om lag 1 pst. av BNP for 2009. Budsjettrapporten for 2009, som regjeringen la fram 22. april i år, inneholder enkelte nye tiltak rettet mot industrien, husholdningene og de arbeidsledige. Det største enkelttiltaket er knyttet til økte skattemessige avskrivninger på investeringer. Nye og tidligere vedtatte tiltak innebærer ifølge britiske myndigheter at den finanspolitiske stimulansen i budsjettåret 2009 – 10, som startet i april 2009, vil tilsvare 3,4 pst. av BNP. For kalenderåret 2009 har Europakommisjonen beregnet budsjettstimulansen til 4,4 pst. av BNP. For budsjettåret 2010 – 11 og 2011 – 12 foreslås bl.a. økninger i skatter og avgifter for å redusere budsjettunderskuddet, noe som bidrar til en kontraktiv finanspolitikk for disse to budsjettårene, med negative budsjettimpulser tilsvarende henholdsvis 1,0 og 2,1 pst. av BNP ifølge beregninger fra britiske myndigheter. Offentlig sektors budsjettunderskudd anslås å øke til 6,3 pst. av BNP i budsjettåret 2008 – 09 og hele 12,4 pst. av BNP i budsjettåret 2009 – 10.

I USA vedtok Kongressen 13. februar 2009 en finanspolitisk stimulanspakke på knapt 790 mrd. dollar fordelt over flere år. Skattelette utgjør omkring 35 pst. av dette. Videre omfatter pakken økte bevilgninger til infrastrukturprosjekter og helse, og økte overføringer til delstater og lokale myndigheter. OECD anslår budsjettimpulsen til 2,2 pst. av BNP i 2009 og 0,6 pst i 2010. I en rapport fra Kongressens budsjettkontor av mars 2009 anslås det føderale budsjettunderskuddet i USA å kunne bli opp mot 13 pst. av BNP i 2009.

Den danske regjeringen og Dansk Folkeparti inngikk 1. mars 2009 en avtale om skattereform med utgangspunkt i regjeringens forslag i vårbudsjettet for 2009 «Forårspakke 2.0». Reformen innebærer bl.a. lavere skatt på lønns- og kapitalinntekt, utvidelse av skattegrunnlaget og en delvis omlegging fra skatt på inntekt til skatt på forurensende aktiviteter og usunne næringsmidler. Medregnet skattereformen har den danske regjeringen anslått at budsjettet for 2009 vil gi en budsjettimpuls på 1,2 pst. av BNP. Videre vil budsjettet for 2010 inklusive skattepakken gi en budsjettimpuls på 1,1 pst.

Uroen i finansmarkedene har ført til en kraftigere konjunkturavmatning enn ventet også i Danmark. BNP falt allerede i 1. kvartal 2008, og samlet var BNP 1,3 pst. lavere i 2008 enn i 2007. Eksportetterspørselen er redusert, samtidig som det private forbruket holdes nede av strammere lånepraksis og lavere bolig- og aksjepriser. I motsatt retning virker fallet i råvareprisene og en ekspansiv penge- og finanspolitikk. Det legges til grunn et fall i BNP på 4 pst i 2009 og en vekst på ½ pst i 2010.

De siste årene har de nye EU-landene i Sentral- og Øst-Europa opplevd sterk økonomisk vekst. Sett under ett steg BNP i disse landene med 4,1 pst. i fjor, etter en vekst på 6,2 pst. i 2007. Oppgangen har vært understøttet av sterk kredittvekst. Fordi en stor del av kredittveksten har vært finansiert av kapitalinngang fra utlandet, er disse landene svært sårbare for den negative utviklingen i verdensøkonomien, og fire land – Latvia, Polen, Ungarn og Romania – har allerede mottatt støtte fra IMF. Det legges til grunn at en nedgang i BNP i de nye EU-landene sett under ett på om lag 2¾ pst. i 2009 snur til en vekst på ½ pst. i 2010. Nedgangen er spesielt stor i land der ubalansene og avhengigheten av kapital utenfra var størst, som i de baltiske landene. Disse landene har også hatt en kraftig oppgang i arbeidsledighet, fra nivåer mellom 4 pst. og 6 pst. i mars 2008 til mellom 11 pst. og 16 pst. i mars 2009.

Japans økonomi er særlig hardt rammet av den globale finansielle og økonomiske krisen. BNP falt med hele 3,2 pst. i 4. kvartal, som ga en nedgang på 0,7 pst. for 2008 sett under ett. Utviklingen skyldes først og fremst et sterkt fall i eksporten mot slutten av året. Nedgangen fortsatte inn i inneværende år, og i 1. kvartal var eksportvolumet 40 pst. lavere enn i samme periode i fjor. I lys av svak internasjonal etterspørsel og en vesentlig styrking av valutaen anslår IMF en nedgang i eksporten på 35 pst. i 2009. I tillegg svekkes økonomien av en nedgang i bedriftenes investeringer, fallende aksjepriser, redusert kredittgiving fra bankene og avtakende prisvekst. Etter mange år med svært svak eller negativ prisvekst økte konsumprisindeksen med 1,4 pst. i fjor, men prisene ventes nå å falle med 1 pst. på årsbasis i 2009. Det er allerede gjennomført betydelige finanspolitiske tiltak, og den japanske styringsrenten er svært lav. Mulighetene for ytterligere stimulanser framover er dermed begrenset. På denne bakgrunn anslås en nedgang i BNP på 6¼ pst. inneværende år, og en oppgang på ½ pst. i 2010.

Tabell 2.2 Europakommisjonens økonomiske og budsjettmessige prognoser for utvalgte land1

| BNP2 | Arbeidsledighet3 | Netto finansinvesteringer i offentlig sektor4 | Strukturelt budsjettoverskudd i offentlig sektor | Finanspolitisk stimulans5 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2008 | 2009 | 2008 | 2009 | 2008 | 2009 | 2008 | 2009 | 2009 | ||||

| Sverige | -0,2 | -4,0 | 6,2 | 8,4 | 2,5 | -2,6 | 1,7 | -0,5 | 2,2 | |||

| Storbritannia | 0,7 | -3,8 | 5,6 | 8,2 | -5,5 | -11,5 | -5,66 | -10,06 | 4,46 | |||

| Tyskland | 1,3 | -5,4 | 7,3 | 8,6 | -0,1 | -3,9 | -1,2 | -2,4 | 1,2 | |||

| Nederland | 2,1 | -3,5 | 2,8 | 3,9 | 1,0 | -3,4 | -0,5 | -2,6 | 2,1 | |||

| Danmark | -1,1 | -3,3 | 3,3 | 5,2 | 3,6 | -1,5 | 4,27 | 1,27 | 3,07 | |||

| Frankrike | 0,7 | -3,0 | 7,8 | 9,6 | -3,4 | -6,6 | -4,3 | -5,5 | 1,2 | |||

| Finland | 0,9 | -4,7 | 6,4 | 8,9 | 4,2 | -0,8 | 2,8 | 0,8 | 2,0 | |||

| Belgia | 1,2 | -3,5 | 7,0 | 8,5 | -1,2 | -4,5 | -2,2 | -3,2 | 1,0 | |||

| Spania | 1,2 | -3,2 | 11,3 | 17,3 | -3,8 | -8,6 | -3,9 | -6,8 | 2,9 | |||

| Italia | -1,0 | -4,4 | 6,8 | 8,8 | -2,7 | -4,5 | -3,4 | -2,6 | -0,8 | |||

| Irland | -2,3 | -9,0 | 6,3 | 13,3 | -7,1 | -12,0 | -7,5 | -9,8 | 2,3 | |||

| Polen | 4,8 | -1,4 | 7,1 | 9,9 | -3,9 | -6,6 | -5,3 | -6,0 | 0,7 | |||

| Portugal | 0,0 | -3,7 | 7,7 | 9,1 | -2,6 | -6,5 | -3,8 | -5,5 | 1,7 | |||

| Tsjekkia | 3,2 | -2,7 | 4,4 | 6,1 | -1,5 | -4,3 | -3,4 | -4,0 | 0,6 | |||

| Østerrike | 1,8 | -4,0 | 3,8 | 6,0 | -0,4 | -4,2 | -1,8 | -3,2 | 1,4 | |||

| EU27 | 0,9 | -4,0 | 7,0 | 9,4 | -2,3 | -6,0 | -3,1 | -4,6 | 1,5 | |||

| Euroområdet | 0,8 | -4,0 | 7,5 | 9,9 | -1,9 | -5,3 | -2,8 | -3,9 | 1,1 | |||

1 Landenes egne beregninger kan avvike fra Europakommisjonens anslag.

2 Endring fra foregående år i prosent.

3 Eurostat-definisjon (AKU). Prosent av arbeidsstyrken.

4 Målt i prosent av BNP.

5 Endringen i strukturelt budsjettoverskudd fra foregående år i prosent av BNP.

6 Britiske myndigheter oppgir den finanspolitiske stimulansen i budsjettåret 2009 – 2010 til 3,4 pst., jf. Boks 2.2.

7 Ikke oljekorrigert. Korrigert for utviklingen i olje- og gassinntekter viser nasjonale anslag en svekkelse i strukturelt budsjettoverskudd på 1,2 prosent av BNP.

Kilde: Europakommisjonen, Spring Forecast, 4. mai 2009. Landenes egne beregninger kan avvike fra Europakommisjonens..

Mange såkalte framvoksende økonomieri bl.a. Asia har hatt meget sterk vekst gjennom flere år. Også i disse landene avtok imidlertid veksten raskt mot slutten av fjoråret. De fleste framvoksende økonomiene rammes av sviktende etterspørsel fra OECD-landene, og i noen land bidrar fall i utenlandske direkteinvesteringer til lavere vekst i bedriftenes investeringer. Enkelte land, bl.a. i det tidligere Sovjetunionen og i Midtøsten, rammes i tillegg av fallende råvarepriser. I Kina innførte myndighetene i 2007 og 2008 en rekke tiltak for å bremse veksttakten og unngå overoppheting i økonomien Dette bidro til å dempe BNP-veksten til 9 pst. i 2008. Den internasjonale krisen førte til at oppbremsingen ble særlig sterk mot slutten av året, slik at BNP i 4. kvartal bare var 6,8 pst. høyere enn samme kvartal året før. For å møte den internasjonale nedgangskonjunkturen har kinesiske myndigheter nå lagt om både pengepolitikken og finanspolitikken i ekspansiv retning. Dette bidrar til at innenlandsk etterspørsel i noen grad kompenserer for fallet i eksporten. BNP-veksten ser ut til å ha tatt seg noe opp i 1. kvartal, særlig drevet av offentlige investeringer. På årsbasis venter IMF likevel at veksten dempes til 6½ pst. i år og 7½ pst. neste år, noe som vil være den laveste veksten siden 1990. I India var BNP-veksten på 9,3 pst. i 2007. Veksten falt til 7,3 pst. i 2008, med en særlig kraftig nedgang i veksttakten i 4. kvartal. Det var først og fremst fallende eksport som bidro til nedgangen, mens investeringer og forbruk fortsatte å vokse. Sentralbanken har redusert styringsrenten fra 9 pst. i oktober 2008 til 4¾ pst. Finanspolitikken var sterkt ekspansiv i 2008, med høy lønnsvekst i offentlig sektor. Handlingsrommet for ytterligere finanspolitisk stimulans synes derfor begrenset. Den ekspansive politikken ventes å kompensere for problemene i eksportrettede næringer slik at husholdningenes inntekt og kjøpekraft opprettholdes. Det ventes en vekst på 4½ pst. i 2009, og veksten ventes å øke til 5½ pst. i 2010. Dette vil være den laveste veksten siden 2002.

Det er betydelig usikkerhet knyttet til anslagene for internasjonal økonomi. Til tross for at vekstanslagene er betydelig nedjustert siden tiltaksproposisjonen i januar, framholder OECD og IMF fremdeles at det er noe overvekt av nedsiderisiko. Usikkerheten knytter seg til at det negative samspillet mellom finansmarkedene og realøkonomien kan gi sterkere utslag enn lagt til grunn. Men det er også en mulighet for at utviklingen kan bli bedre enn ventet. I svært mange land har myndighetene tatt i bruk uvanlig kraftige virkemidler for å stimulere økonomien. Det kan ikke utelukkes at disse tiltakene vil kunne bidra til et raskere oppsving internasjonalt, enn det som er lagt til grunn i denne meldingen.

2.2 Norsk økonomi

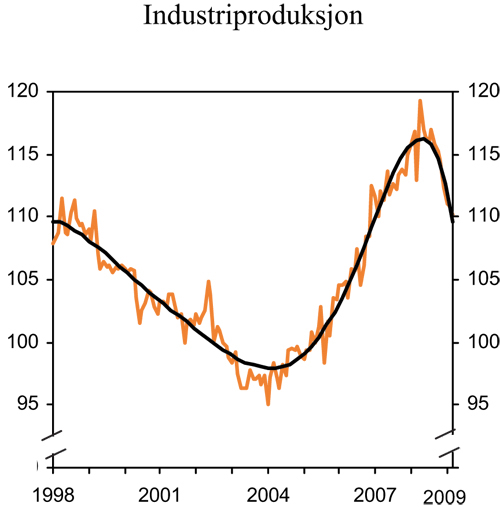

Figur 2.6 Industriproduksjon. Sesongjusterte månedstall og trend. Volumindeks 2005=100

Kilde: Statistisk sentralbyrå.

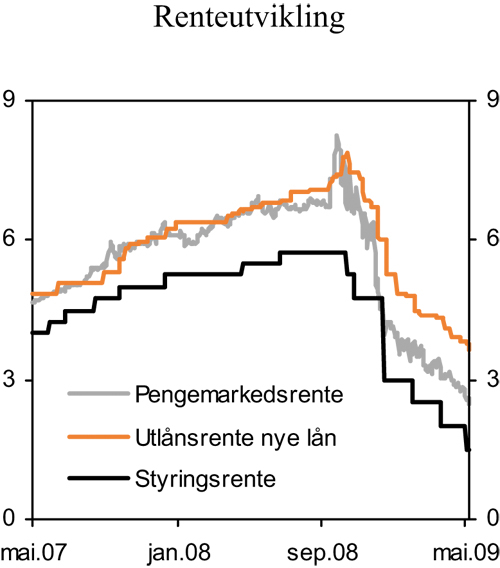

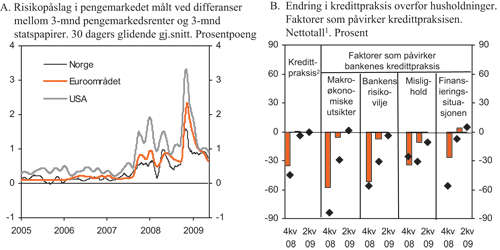

Den internasjonale finanskrisen ga raskt utslag også i finansmarkedene i Norge. Långivingen mellom banker stoppet nesten opp i fjor høst, og risikopremiene i penge- og kredittmarkedene økte markert. Samtidig opplevde norske banker at langsiktig finansiering ble dyrere og vanskeligere tilgjengelig. Norske myndigheter reagerte raskt, og Norges Bank og Regjeringen iverksatte en rekke tiltak for å sikre tilgang på nye lån for norske husholdninger og bedrifter, jf. boks 2.3. Tiltakene har bidratt til å stabilisere utviklingen i finansmarkedene. Risikopremiene har kommet noe ned, og ifølge Norges Banks utlånsundersøkelse har bankenes kredittpraksis overfor husholdningene stabilisert seg. Overfor foretak er det imidlertid fortsatt en viss innstramming i kredittpraksisen.

Figur 2.7 Styringsrente, pengemarkedsrente og vektet utlånsrente fra bankene på nye boliglån. Prosent

Kilde: Norges Bank og Reuters EcoWin.

Den internasjonale finanskrisen og den sterke nedgangen i verdensøkonomien har bidratt til et markert tilbakeslag i norsk økonomi. Konjunkturtoppen i norsk økonomi ble imidlertid passert allerede før finanskrisen tilspisset seg i fjor høst. Etter flere år med sterk vekst, bidro oppgang i rentene gjennom 2007 og fram til høsten 2008 til nedgang i husholdningenes forbruk og boliginvesteringer gjennom fjoråret. Omslaget ble forsterket av at den internasjonale finanskrisen og svak vekst hos handelspartnerne førte til etterspørselssvikt i markedene for mange norske eksportprodukter. Som et resultat har både priser og produksjon falt markert, og inntjeningen har blitt kraftig redusert for mange bedrifter. Sammen med forverrede markedsutsikter har vanskeligere tilgang på finansiering bidratt til nedgang i investeringene til bedriftene. Aktiviteten har avtatt markert i industrien og i byggenæringen, og arbeidsledigheten og antall permitterte har økt raskt.

Boks 2.3 Norske myndigheters tiltak mot finanskrisen

Regjeringen og Norges Bank har iverksatt en rekke tiltak for å bedre situasjonen i penge- og kredittmarket.

Norges Bank har tilført finansmarkedene langt mer likviditet enn normalt gjennom sine fastrentelån (F-lån). Sentralbanken har også utvidet låneadgangen og løpetiden på lånene. I tillegg har banken tilført likviditet gjennom flere valutabytteavtaler. Likviditetstiltakene til Norges Bank har vært en viktig finansieringskilde for norske banker, i en situasjon der det har vært svært vanskelig å skaffe finansiering i markedet.

I oktober i fjor lanserte Regjeringen en bytteordning overfor bankene, der bankene får låne statspapirer i bytte mot obligasjoner med fortrinnsrett. Ordningen har en ramme på 350 mrd. kroner i 2008 og 2009. Hittil er det blitt tildelt vel 110 mrd. kroner i ordningen. Bankene som deltar i ordningen kan bruke statspapirene som sikkerhet for egne innlån, eller de kan selge dem i markedet. Ordningen har bedret bankenes innlånsmuligheter.

Regjeringen har opprettet Statens finansfond og Statens obligasjonsfond, hver med rammer på 50 mrd. kroner. Statens finansfond skal bidra midlertidig med kjernekapital for å styrke norske banker og sette bankene bedre i stand til å opprettholde normal utlånsvirksomhet. Statens obligasjonsfond skal investere i norske obligasjoner, med sikte på å bygge tillit og dempe finansuroens negative virkninger på tilførselen av kreditt.

For å avhjelpe situasjonen til eksportbedriftene har Regjeringen økt rammene til Garantiinstituttet for eksportkreditt (GIEK) og Innovasjon Norge. Videre er det inngått avtale om statlig lån til Eksportfinans på 50 mrd. kroner. Utlånsrammen i Husbanken er økt med 2 mrd. kroner.

Tiltakene har bidratt til en mer stabil situasjon i finansmarkedene. Tremåneders pengemarkedsrente er nå knapt 2½ pst., dvs. 1½ prosentpoeng lavere enn ved årsskiftet og hele 5½ prosentpoeng lavere enn toppnivået fra i fjor høst. Nedgangen skyldes først og fremst lavere styringsrenter, men også lavere risikopåslag, jf. figur 2.8A.

Etter å ha strammet inn på sin kredittpraksis hvert kvartal siden 4. kvartal 2007 (dvs. så langt tilbake som undersøkelsen går), viste Norges Banks utlånsundersøkelse at bankene holdt sin kredittpraksis ovenfor husholdningene om lag uendret fra 4. kvartal i fjor til 1. kvartal i år. Undersøkelsen indikerte også at bankene venter uendret kredittpraksis ovenfor husholdningene fra 1. til 2. kvartal, jf. figur 2.8B. Overfor foretakene viser undersøkelsen fortsatt en viss innstramming, men innstrammingen ser ut til å avta i styrke.

Figur 2.8 Risikopåslag i pengemarkedet og bankenes utlånspraksis overfor husholdninger

1 Nettotallene framkommer ved å veie sammen svarene i undersøkelsen. Søylene viser utviklingen det siste kvartalet, mens punktene viser forventet utvikling neste kvartal.

Kilde: Reuters EcoWin og Norges Bank.

Utslagene i produksjon og sysselsetting har fram til nå likevel vært klart mindre i Norge enn i de fleste andre land. Mens industriproduksjonen i euroområdet falt med 20 pst. fra 1. kvartal 2008 til 1. kvartal 2009, var nedgangen i Norge på 4 pst. De relativt beskjedne utslagene i norsk økonomi skyldes bl.a. at deler av norsk industri, mange oljeserviceselskaper og deler av tjenestesektoren fortsatt nyter godt av høy aktivitet i petroleumsnæringen. Videre har vi relativt sett mindre produksjon av industrielle ferdigvarer enn f.eks. Sverige og Tyskland, som har blitt vesentlig hardere rammet av fallet i internasjonal etterspørsel enn Norge. I tillegg får lavere styringsrente raskere og større gjennomslag i norsk økonomi enn i mange andre land. Dette skyldes at norske husholdninger i det alt vesentlige har lån med flytende rente, mens det i de fleste andre land er mer vanlig med fast rente på lånene. En stor offentlig sektor og en ekspansiv budsjettpolitikk bidrar også til å dempe nedgangen i aktiviten i norsk økonomi.

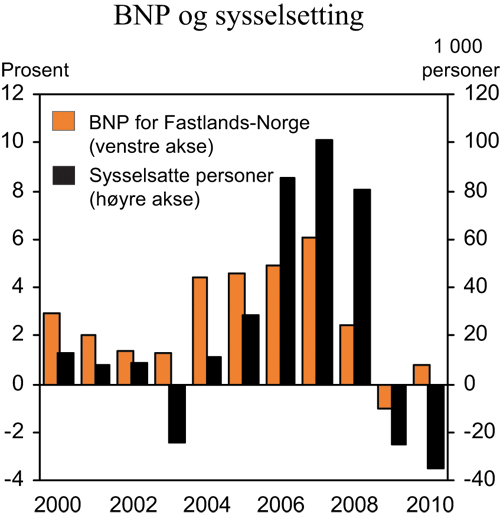

Figur 2.9 BNP for Fastlands-Norge og sysselsatte personer. Endring fra året før

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Det er grunn til å tro at Norge også framover vil rammes mindre hardt enn de fleste andre land. Penge- og finanspolitikken bidrar nå med meget sterke etterspørselsimpulser til økonomien, samtidig som investeringsaktiviteten i petroleumsnæringen ventes å holde seg godt oppe gjennom 2009. Siden oktober 2008 er Norges Banks styringsrente satt ned med til sammen 4,25 prosentpoeng, til 1,5 pst. Norges Bank anslår i sin pengepolitiske rapport fra mars i år at styringsrenten vil reduseres ytterligere, til om lag 1 pst. ved utgangen av inneværende år, og at den vil være vel 1¼ pst. som gjennomsnitt for 2010. Også pengemarkedsrentene har falt markert siden i høst, men risikopremiene er fortsatt klart høyere enn normalt. Rentereduksjonene gir betydelig vekst i husholdningenes kjøpekraft. Husholdningenes etterspørsel ventes derfor å ta seg klart opp gjennom året. I motsatt retning trekker utsikter til ytterligere nedgang i eksport og bedriftsinvesteringer. Samlet sett anslås aktiviteten i fastlandsøkonomien å falle gjennom første halvår i år, for deretter å ta seg opp i andre halvår og komme opp mot trendvekst rundt midten av 2010. Som gjennomsnitt for året anslås BNP for Fastlands-Norge å falle med om lag 1 pst. fra 2008 til 2009 og å øke med vel ¾ pst. i 2010. Til sammenlikning ble det i tiltaksproposisjonen lagt til grunn at BNP for Fastlands-Norge ville holde seg uendret fra 2008 til 2009. Som følge av nedgang i petroleumsproduksjonen er samlet BNP anslått å falle med om lag 2 pst. fra 2008 til 2009.

Figur 2.10 Arbeidsledighet. Sesongjusterte månedstall. Prosent av arbeidsstyrken

Kilde: NAV og Statistisk sentralbyrå.

Den svake utviklingen i norsk økonomi gjenspeiles også i arbeidsmarkedet,jf. nærmere omtale i avsnitt 2.4. Etter sterk vekst gjennom flere år flatet sysselsettingen ut i andre halvår i fjor, slik den måles i Statistisk sentralbyrås arbeidskraftundersøkelse (AKU). Tall fra det kvartalsvise nasjonalregnskapet viser derimot en nedgang i sysselsettingen fra 3. til 4. kvartal i fjor, og AKU-tall tyder på at nedgangen har fortsatt i 1. kvartal i år. Justert for normale sesongvariasjoner var det ifølge AKU sysselsatt 5 000 færre personer i 1. kvartal i år enn i 4. kvartal i fjor. Som følge av den sterke sysselsettingsveksten gjennom første halvdel av fjoråret, var det likevel 15 000 flere sysselsatte personer i 1. kvartal i år enn i 1. kvartal i fjor. Økningen skyldes flere sysselsatte i offentlig sektor, mens det har vært nedgang i sysselsettingen i store deler av privat sektor det siste året. Antall sysselsatte antas å avta med 1 pst. fra 2008 til 2009, tilsvarende om lag 25 000 personer. Sysselsettingen anslås å avta videre i 2010, men ikke like kraftig som gjennom 2009. Som følge av den antatt markerte nedgangen gjennom 2009 vil likevel nedgangen i sysselsettingen på årsbasis kunne bli opp mot 1½ pst. fra 2009 til 2010.

Tabell 2.3 Hovedtall for norsk økonomi. Prosentvis endring fra året før1

| Mrd. kroner 20082 | 2008 | 2009 | 2010 | |

|---|---|---|---|---|

| Privat konsum | 992,3 | 1,5 | 0,0 | .. |

| Offentlig konsum | 489,0 | 3,7 | 5,7 | .. |

| Bruttoinvesteringer i fast kapital | 527,2 | 3,3 | -6,3 | .. |

| Oljeutvinning og rørtransport | 122,8 | 7,1 | 5,5 | .. |

| Bedrifter i Fastlands-Norge | 201,9 | 6,6 | -16,1 | .. |

| Boliginvesteringer | 99,0 | -8,9 | -12,0 | .. |

| Etterspørsel fra Fastlands-Norge3 | 1 859,9 | 2,1 | -0,4 | |

| Eksport | 1 196,3 | 0,9 | -5,3 | .. |

| Herav: Råolje og naturgass | 590,8 | -2,3 | -4,5 | .. |

| Tradisjonelle varer | 324,2 | 4,8 | -7,3 | .. |

| Import | 731,4 | 4,2 | -2,4 | .. |

| Herav: Tradisjonelle varer | 480,0 | 3,2 | -4,0 | .. |

| Bruttonasjonalprodukt | 2 537,9 | 2,0 | -1,9 | .. |

| Herav: Fastlands-Norge | 1 842,5 | 2,4 | -1,0 | ¾ |

| Andre nøkkeltall: | ||||

| Sysselsetting, personer | .. | 3,2 | -1 | -1½ |

| Arbeidsledighetsrate, AKU (nivå) | .. | 2,6 | 3¾ | 4¾ |

| Årslønn | .. | 6,0 | 4 | .. |

| Konsumprisindeksen (KPI) | .. | 3,8 | 1,8 | .. |

| KPI-JAE | .. | 2,6 | 2,4 | .. |

| Oljepris, kroner pr. fat | .. | 527 | 350 | 402 |

| Driftsbalansen (pst. av BNP) | .. | 18,4 | 9,8 | .. |

| Tremåneders pengemarkedsrente4 | 6,2 | 3,0 | .. | |

| Konkurransekursindeksen5 | 97,1 | 101,2 | .. | |

| Husholdningenes sparing, pst. av disponibel inntekt | .. | 2,1 | 5¼ | .. |

1 Beregnet i faste 2006-priser der ikke annet er angitt.

2 Foreløpige nasjonalregnskapstall i løpende priser publisert 19. februar 2009.

3 Utenom lagerendring.

4 Beregningsteknisk forutsetning basert på terminrenter i mai.

5 Beregningsteknisk forutsetning basert på terminvalutakurser i mai.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

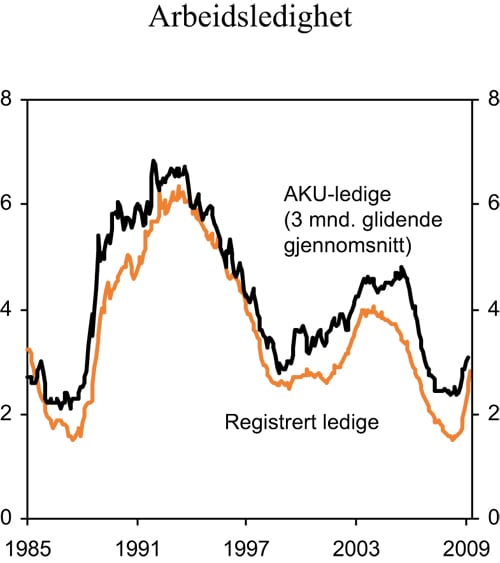

Arbeidsledighetenhar økt kraftig siden i fjor høst. Ved utgangen av april var det registrert 73 000 helt ledige personer, 34 000 flere enn i april i fjor. Som andel av arbeidsstyrken utgjør den registrerte ledigheten nå 2,8 pst. av arbeidsstyrken, opp fra 1,6 pst. i april i fjor. Målt ved Statistisk sentralbyrås arbeidskraftundersøkelse (AKU) utgjorde arbeidsledigheten 3,1 pst. av arbeidsstyrken i 1. kvartal i år, mot 2,8 pst. i 4. kvartal i fjor og 2,4 pst. i 3. kvartal i fjor da AKU-ledigheten var på sitt laveste. Utsiktene for norsk økonomi framover gir grunn til å vente en videre oppgang i ledigheten gjennom 2009 og inn i 2010. Som gjennomsnitt for året anslås AKU-ledigheten til 3¾ pst. av arbeidsstyrken i 2009. Anslaget innebærer at ledigheten ved utgangen av året kan komme opp i 4¼ pst., tilsvarende 110 000 personer. I takt med at veksten i økonomien tar seg opp, er det grunn til å tro at oppgangen i ledigheten gradvis stopper opp gjennom 2010. Som gjennomsnitt for 2010 anslås ledigheten å ligge på opp mot 4¾ pst. Usikkerheten om den videre utviklingen i ledigheten er imidlertid stor.

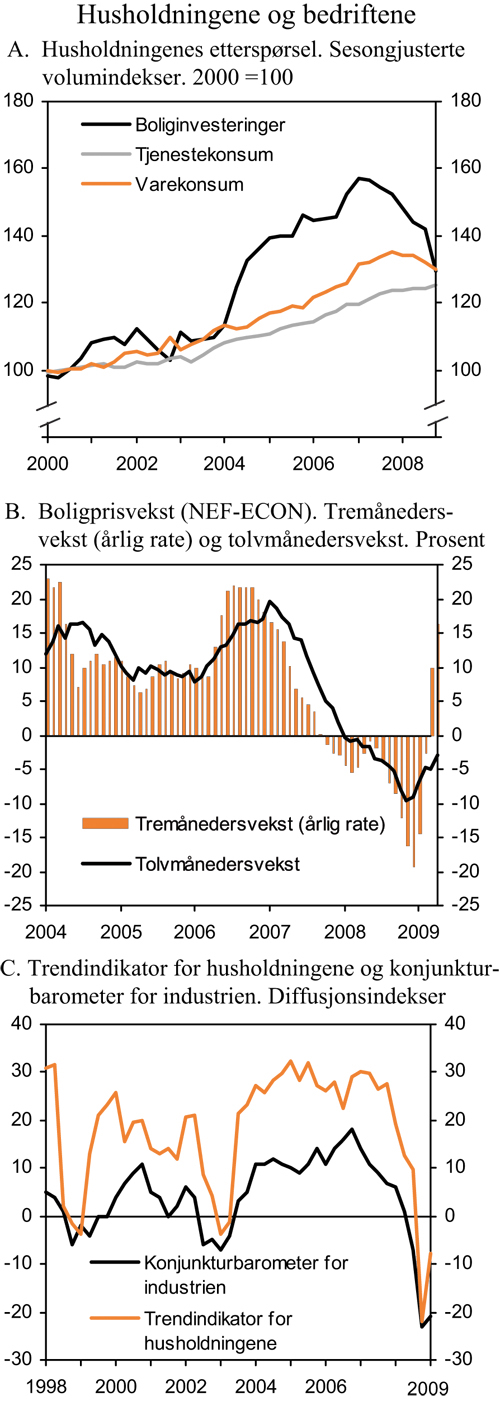

Figur 2.11 Husholdningene og bedriftene

Kilde: Statistisk sentralbyrå, Norges eiendomsmeglerforbund – ECON Pöyry og TNS-Gallup.

Svekkelsen i arbeidsmarkedet og de økonomiske utsiktene har bidratt til lavere lønnsvekst. Årets inntektsoppgjør er et mellomoppgjør. I privat sektor er det oppnådd enighet mellom LO og NHO og mellom LO og HSH om tillegg i 2009 som kan gi en årslønnsvekst på mellom 3½ og 4 pst. I offentlig sektor kan allerede avtalte tillegg for 2009 i KS-området og et forholdsvis høyt overheng i staten fra 2008 til 2009 tilsi en noe høyere årslønnsvekst enn dette. I denne meldingen anslås det en gjennomsnittlig årslønnsvekst for alle sektorer på 4 pst. i 2009, ned fra 6 pst. i 2008.

Den samlede veksten i konsumprisene (KPI) anslås til 1,8 pst. i 2009, ned fra 3,8 pst. i 2008. Mens sterk vekst i energiprisene trakk den samlede prisveksten markert opp i fjor, ventes nedgang i prisene på disse varegruppene å trekke samlet prisvekst ned i år. Utenom energivarer og avgiftsendringer (KPI-JAE) anslås en mer stabil prisutvikling, med en vekst i 2009 på 2,4 pst., mot 2,6 pst. i fjor. Lavere lønns- og kostnadsvekst bidrar til avtakende prisvekst på en del tjenester og norskproduserte varer. Prisene på importerte konsumvarer kan på den annen side holde seg høye de nærmeste månedene som følge av kronekurssvekkelsen i fjor høst. Det meste av kronesvekkelsen er imidlertid reversert i inneværende år, og etter hvert er det grunn til å tro at veksten i importprisene gradvis vil avta og at disse prisene kan gå noe ned i løpet av høsten.

Etter å ha vokst sterkt i flere år avtok det private konsumet klart gjennom fjoråret. Utviklingen var særlig svak i andre halvår, trolig som følge av høye utlånsrenter og fordi uroen i finansmarkedene bidro til formuestap og usikkerhet om framtidige inntekter for husholdningene. I tillegg ble bankene mer tilbakeholdne med å gi lån. Ny korttidsstatistikk tyder imidlertid på at nedgangen i husholdningenes etterspørsel stoppet opp i 1. kvartal i år. Bildet understøttes at TNS-gallups trendindikator for 1. kvartal, som viser at husholdningene vurderte framtidsutsiktene som noe bedre enn i 4. kvartal i fjor.

Tegnene til bedring i husholdningenes etterspørsel må ses i sammenheng med rentenedgangen. Utenom fordringer som er bundet opp i form av pensjonssparing og livsforsikringspoliser mv., har husholdningene netto rentebærende gjeld på noe over 1 000 mrd. kroner. For hvert prosentpoeng innskudds- og utlånsrentene settes ned, øker dermed husholdningenes konsummotiverende inntekter, dvs. inntekter utenom renter på forsikringskrav og aksjeutbytte, med over 7 mrd. kroner etter skatt. Norges Banks gjennomførte rentenedsettelser kan således innebære vel 30 mrd. kroner i økt konsummotiverende inntekt for husholdningssektoren på årsbasis, dersom de får fullt gjennomslag i bankenes innskudds- og utlånsrenter. Samlet sett anslås husholdningenes konsummotiverende inntekt å øke med nesten 5½ pst. i 2009, mot en økning på 3 pst. i 2008. Den økte kjøpekraften er ventet å bidra til at det private konsumet tar seg klart opp gjennom året. Den svake konsumutviklingen gjennom 2008 gir imidlertid et betydelig underheng ved inngangen til året, noe som trekker i retning av at det private konsumet på årsbasis vil holde seg om lag på det samme nivået i 2009 som i 2008. Husholdningenes sparerate anslås å øke fra vel 2 pst. i 2008 til 5¼ pst. i 2009.

Rentenedgangen har trolig også bidratt til høyere etterspørsel i boligmarkedet. Både omsetningen av boliger og boligprisene har tatt seg klart opp så langt i år, etter en svært svak utvikling i 4. kvartal i fjor. Siden nyttår har boligprisene økt sesongjustert med 5,5 pst. Boligbyggingen avtar imidlertid fortsatt. I 1. kvartal i år ble det igangsatt om lag 5 600 boliger når det justeres for normale sesongvariasjoner. Dette tilsvarer en årlig igangsetting på knapt 22 500 boliger. Svært lav ordreinngang og usikre markedsutsikter trekker i retning av noe ytterligere nedgang i boligbyggingen de neste kvartalene. I denne meldingen legges det til grunn en igangsetting på 22 000 boliger i 2009, ned fra 25 800 boliger i 2008. Dette bidrar til at boliginvesteringene anslås å falle med 12 pst. fra 2008 til 2009.

Offentlig etterspørsel gir nå betydelige impulser til fastlandsøkonomien. Basert på det finanspolitiske opplegget i denne meldingen anslås offentlig konsum å øke 5¾ pst. i 2009, mens offentlige investeringer anslås å øke med hele 12 pst. Bak de økonomiske anslagene for 2010 ligger en beregningsteknisk forutsetning om uendret bruk av oljepenger. Regjeringens finanspolitiske opplegg for 2010 legges fram i Nasjonalbudsjettet 2010 i oktober i år.

Investeringene i fastlandsbedriftene har økt markert over flere år og lå i 2008 på et relativt høyt nivå målt som andel av samlet verdiskaping. Selv om investeringene lå nærmere 7 pst. høyere i 2008 enn i 2007 på årsbasis, viste de klar nedgang gjennom fjoråret og særlig i andre halvår. Nedgangen var særlig stor innenfor tjenesteytende næringer. Svakere inntjening og forventning om lavere produksjon trekker i retning av ytterligere nedgang gjennom inneværende år. Dette understøttes av Statistisk sentralbyrås investeringstelling for 1. kvartal 2009, som tilsier et fall i industriinvesteringene på nesten 25 pst. i 2009 og et fall i verdien av investeringene i detaljhandelen på nesten 30 pst. fra 1. kvartal 2008 til 1. kvartal 2009. Samlet sett legges det i denne meldingen til grunn en nedgang i investeringene i fastlandsbedriftene på 16¼ pst. i 2009. I tiltaksproposisjonen ble det til sammenlikning anslått en nedgang på 12½ pst. i 2009.

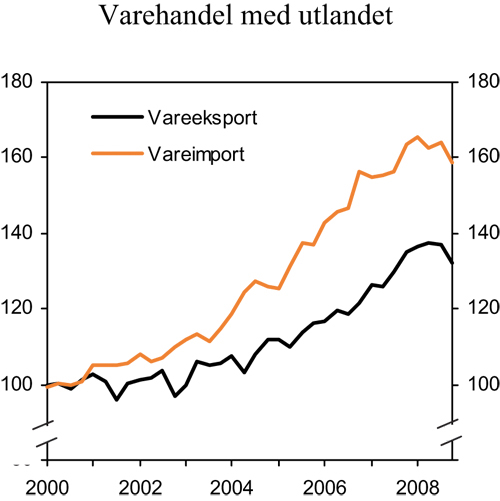

Figur 2.12 Eksport og import av tradisjonelle varer. Sesongjusterte volumindekser. 2 000 = 100

Kilde: Statistisk sentralbyrå.

Petroleumsinvesteringene har gitt betydelige vekstimpulser til fastlandsøkonomien de siste årene. Siden starten av den siste oppgangskonjunkturen sommeren 2003 har petroleumsinvesteringene økt med nesten 60 pst. i volum, og det ligger an til at investeringene vil holde seg på et høyt nivå også i 2009. Dette bidrar til å dempe fallet i aktiviteten i norsk næringsliv. Investeringstellingen for oljeutvinning og rørtransport for 1. kvartal 2009 innebærer en viss nedjustering av investeringsanslagene sammenliknet med tellingen i 4. kvartal, men er likevel rimelig godt i tråd med anslaget i tiltaksproposisjonen. Etter en samlet vurdering anslås oljeinvesteringene å øke med 5½ pst. i 2009, mens det i tiltaksproposisjonen ble anslått en økning på 7¾ pst.

Boks 2.4 Faktorer bak endringene i de makroøkonomiske anslagene

I denne meldingen anslås BNP for Fastlands-Norge å avta med om lag 1 pst. i 2009. Til sammenlikning ble det i tiltaksproposisjonen (TP09) lagt til grunn at BNP for Fastlands-Norge ville holde seg uendret fra 2008 til 2009, mens det i Nasjonalbudsjettet 2009 (NB09) var anslått en oppgang på knapt 2 pst.

Som følge av svekkelsen av de økonomiske utsiktene utover høsten i fjor, la Regjeringen fram tiltaksproposisjonen i januar i år. Sammenliknet med Nasjonalbudsjettet var anslagene for etterspørsel, produksjon og sysselsetting i TP09 nedjustert på bred front. Den videre nedjusteringen av aktivitetsveksten siden TP09 må særlig ses i sammenheng med at vekstutsiktene for internasjonal økonomi har svekket seg ytterligere siden januar i år. Dette bidrar til at nedgangen i eksporten av tradisjonelle varer nå anslås til 7¼ pst. i 2009, mot en anslått nedgang på 3 pst. i TP09. Videre har det kommet investeringstelling for detaljhandel som tilsier noe større nedgang i disse investeringene enn tidligere lagt til grunn. Sammen med svekkede markedsutsikter bidrar dette til at investeringene i fastlandsforetakene nå anslås å falle med 16¼ pst. i 2009, mot en anslått nedgang på 12½ pst. i TP09. Anslaget for nivået på petroleumsinvesteringene er uendret fra TP09. Ettersom petroleumsinvesteringene i 2008 ble noe høyere enn tidligere lagt til grunn, innebærer dette en nedjustering av vekstanslaget på om lag 2¼ prosentpoeng.

Som følge av de svekkede vekstutsiktene, er anslaget for AKU-ledigheten oppjustert med ¼ prosentpoeng, til 3¾ pst, mens lønnsveksten er nedjustert med ¼ prosentpoeng, til 4 pst.

Anslaget for veksten i konsumprisindeksen (KPI) er også nedjustert med om lag ¼ prosentpoeng, til 1,8 pst. Anslaget for veksten i KPI-JAE er om lag uendret fra TP09.

Tabell 2.4 Finansdepartementets anslag for 2009 på ulike tidspunkter. Prosentvis endring fra året før

| 2008 | 2009 | ||||||

|---|---|---|---|---|---|---|---|

| NB091 | TP091 | Regnskap | NB091 | TP091 | RNB091 | ||

| Handelspartnerne: | |||||||

| BNP | 1,9 | 1,5 | 1,2 | 1,5 | -1,4 | -3,9 | |

| Konsumpriser | 3,5 | 3,2 | 3,1 | 2,5 | 1,1 | 1,0 | |

| Arbeidsledighet, nivå | 5,8 | 5,9 | 5,9 | 6,0 | 7,4 | 8,0 | |

| Norge: | |||||||

| BNP Fastlands-Norge | 3,1 | 2¼ | 2,4 | 1,9 | 0 | -1,0 | |

| Sysselsatte personer | 2,8 | 3 | 3,2 | 0,4 | -1 | -1 | |

| Arbeidsledighetsprosent (AKU), nivå | 2½ | 2½ | 2,6 | 2¾ | 3½ | 3¾ | |

| Årslønn | 6 | 5¾ | 6,0 | 5 | 4¼ | 4 | |

| Konsumprisindeksen (KPI) | 3¾ | 3,8 | 3,8 | 3 | 2 | 1,8 | |

| KPI-JAE2 | 2½ | 2,6 | 2,6 | 2¾ | 2½ | 2,4 | |

| Oljepris (kroner), nivå | 585 | 527 | 527 | 500 | 350 | 350 | |

| Statsbudsjettet: | |||||||

| Overskudd (mrd. kroner)3, nivå | 495,0 | 500,6 | 507,2 | 445,7 | 270,5 | 237,4 | |

| Underliggende, reell utgiftsvekst | 3,0 | .. | 2½ | 3,2 | 6¼ | 6¾ | |

| Strukturelt, oljekorrigert underskudd (mrd. kroner) (nivå) | 74,7 | 72,7 | 72,2 | 92,0 | 118,8 | 129,9 | |

1 Nasjonalbudsjettet 2009 (NB09), tiltaksproposisjonen 2009 (TP09) og Revidert nasjonalbudsjett 2009 (RNB09).

2 Konsumprisindeksen justert for avgiftsendringer og utenom energivarer.

3 Inklusive Statens pensjonsfond.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Som følge av det kraftige omslaget i internasjonal økonomi falt eksporten av tradisjonelle varer gjennom andre halvår i fjor. Lavere eksport av metaller, raffinerte oljeprodukter og kjemiske råvarer bidro mest til nedgangen, mens eksporten av verkstedsprodukter var mer stabil. Ifølge handelsstatistikken forverret utviklingen seg ytterligere i 1. kvartal i år, med et fall i verdien av den tradisjonelle vareeksporten på nesten 10 pst. fra 4. kvartal i fjor. Særlig eksporten av metaller og kjemiske produkter avtok betydelig, og var henholdsvis 25 og 14 pst. lavere enn i 4. kvartal i fjor. Det legges til grunn at svikten i etterspørselen internasjonalt vil gi en nedgang i eksporten av tradisjonelle varer på 7¼ pst. i år. Anslaget er nedjustert med 4¼ prosentpoeng siden tiltaksproposisjonen.

Importvolumet av tradisjonelle varer utviklet seg svakt gjennom fjoråret, i takt med avdempingen av etterspørselen i økonomien. Utviklingen var særlig svak i 4. kvartal, bl.a. som følge av vesentlig lavere import av metaller og verkstedsprodukter. Det anslås nå en nedgang i importvolumet av tradisjonelle varer på 4 pst. i år.

Høye inntekter fra petroleumssektoren har bidratt til betydelige overskudd i driftsregnskapet overfor utlandet de siste årene. I 2008 var overskuddet på hele 466 mrd. kroner, svarende til drøyt 18 pst. av BNP. For inneværende år anslås overskuddet å avta til 230 mrd. kroner, eller knapt 10 pst. av BNP.

Anslagene i denne meldingen innebærer et forløp der veksten i norsk økonomi tar seg gradvis opp gjennom 2009 og 2010, godt hjulpet av svært lave renter, meget ekspansiv finanspolitikk og de omfattende likviditets- og kredittpolitiske tiltakene som er gjennomført. Det er imidlertid knyttet større usikkerhet enn normalt til den videre økonomiske utviklingen. Rentene har kommet ned på et svært lavt nivå, og selv om det er lagt til grunn en klar oppgang i det private forbruket framover, kan det ikke utelukkes at oppsvinget i husholdningenes etterspørsel blir kraftigere enn anslått. På den annen side har mange husholdninger behov for å bygge ned gjeld, etter flere år med svært høy gjeldsvekst, samtidig som den forsiktighetsmotiverte sparingen ofte øker i usikre tider. Videre kan det ikke utelukkes at tilbakeslaget internasjonalt blir enda sterkere enn lagt til grunn, jf. nærmere omtale i avsnitt 2.1. Et kraftigere tilbakeslag internasjonalt vil kunne trekke eksporten og investeringene mer ned enn anslått i denne meldingen. Det knytter seg også usikkerhet til utviklingen i petroleumsinvesteringene framover, særlig i 2010. Tidligere erfaringer har vist at utviklingen i disse investeringene i betydelig grad kan påvirkes av utviklingen i oljemarkedet og oljeprisene.

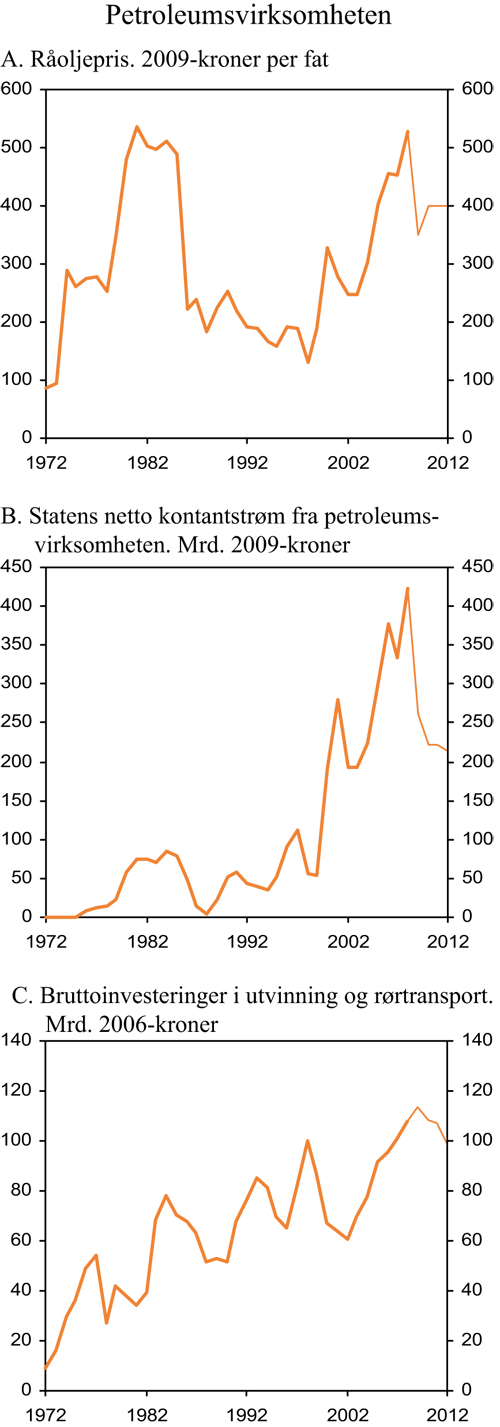

2.3 Petroleumsvirksomheten

Høy vekst i verdensøkonomien over flere år og økende etterspørsel bidro til en kraftig oppgang i oljeprisen fra 2005 og fram til sommeren 2008. I begynnelsen av juli 2008 var prisen på nordsjøolje oppe i 740 kroner per fat. Det økonomiske tilbakeslaget internasjonalt har imidlertid ført til nedgang både i etterspørselen etter olje og i oljeprisen. Prisnedgangen var særlig kraftig i andre halvår i fjor, og ved årsskiftet var oljeprisen nede i litt over 275 kroner per fat.

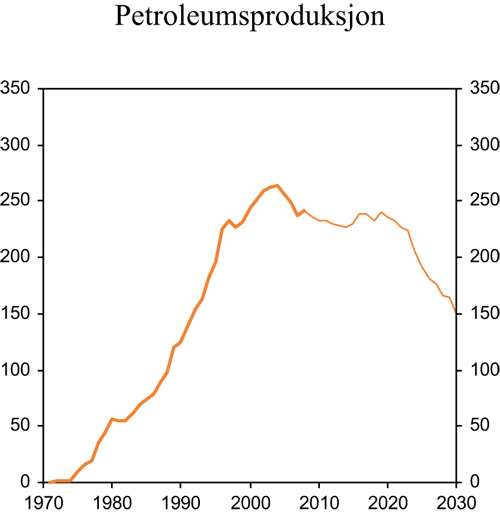

Figur 2.13 Petroleumsproduksjonen. Mill. Sm3o.e

Kilde: Olje- og energidepartementet og Finansdepartementet.

Hittil i år har utviklingen i prisen på nordsjøolje vært mer stabil. Fram til midten av mars var gjennomsnittlig oljepris på vel 300 kroner per fat. Siden midten av mars har oljeprisen steget noe, og den er nå i overkant av 55 USD, eller vel 360 kroner per fat. Terminmarkedet tyder på forventninger om en viss ytterligere oppgang i oljeprisen framover. Olje for levering i desember i år omsettes nå til vel 400 kroner per fat. I denne meldingen legges det til grunn en gjennomsnittlig oljepris i år på 350 kroner per fat. Dette er i tråd med anslaget fra tiltaksproposisjonen 2009. Gassprisene har derimot utviklet seg noe svakere enn lagt til grunn i tiltaksproposisjonen, og disse er derfor justert noe ned.

Petroleumsproduksjonen på norsk sokkel nådde en topp i 2004, med en produksjon på 264 mill. Sm3o.e. Ifølge Oljedirektoratet falt produksjonen i årene deretter til knapt 238 mill. Sm3o.e i 2007, før produksjonen igjen steg noe, til 242 mill. Sm3o.e i 2008. For 2009 ventes den samlede produksjonen å synke til i underkant av 236 mill Sm3o.e. Det forventes at produksjonen av gass vil øke noe. Anslaget for samlet petroleumsproduksjon i 2009 er det samme som i tiltaksproposisjonen.

Oljedirektoratet anslår at totale utvinnbare ressurser på norsk sokkel per 31. desember 2008 var om lag 13 mrd. standard kubikkmeter oljeekvivalenter (Sm3o.e.). Av dette er om lag 38 pst. allerede produsert, og 25 pst. er i felt som er vedtatt eller godkjent for utbygging.

Figur 2.14 Oljepriser, statens inntekter fra petroleumsvirksomheten og bruttoinvesteringer i oljeutvinning og rørtransport

Kilde: Statistisk sentralbyrå, Olje- og energidepartementet og Finansdepartementet.

Ifølge foreløpige nasjonalregnskapstall utgjorde investeringene i utvinning og rørtransport om lag 123 mrd. kroner i 2008. Statistisk sentralbyrås investeringstelling for 1. kvartal 2009 ga et anslag på nyinvesteringer i år på 137,4 mrd. kroner. Dersom en korrigerer for hvordan tellingene har truffet det endelige resultatet tidligere, kan veksten i oljeinvesteringene anslås til 6¾ pst. fra 2008 til 2009, målt i volum. Oljeprisnedgangen fra 2008 til 2009 kan imidlertid føre til at noen av prosjektene skrinlegges eller forskyves ut i tid. Det anslås i denne meldingen at investeringene i oljeutvinning og rørtransport øker med 5,5 pst. fra 2008 til 2009.

Statens netto kontantstrøm fra petroleumsvirksomheten i 2009 anslås til om lag 261 mrd. kroner. Av dette utgjør betalte skatter og avgifter 165 mrd. kroner, mens inntekter fra SDØE utgjør 81 mrd. kroner. I tillegg kommer utbetalt utbytte på 15 mrd. kroner. Anslaget for statens netto kontantstrøm er nedjustert med knapt 15 mrd. kroner siden tiltaksproposisjonen. Nedjusteringen skyldes i hovedsak lavere anslåtte gasspriser.

Verdien av eksportenfra petroleumssektoren anslås til om lag 400 mrd. kroner i 2009, mot et anslag på om lag 430 mrd. kroner i tiltaksproposisjonen. Eksportverdien neste år anslås til om lag 420 mrd. kroner, om lag 30 mrd. kroner lavere enn lagt til grunn i tiltaksproposisjonen.

Verdien av petroleumsformuen, definert som nåverdien av netto kontantstrøm fra petroleumsvirksomheten fra og med 2009, anslås på usikkert grunnlag til noe under 5 100 mrd. 2009-kroner. Statens andel av formuen anslås til knapt 4 300 mrd. 2009-kroner. I tråd med tidligere praksis er det lagt til grunn en realrente på 4 pst. i beregningen av formuen. Realavkastningen, eller permanentinntekten, av petroleumsformuen er beregnet til drøyt 200 mrd. 2009-kroner. Av dette utgjør statens andel om lag 170 mrd. kroner. Dette anslaget inkluderer ikke avkastningen av kapitalen i Statens pensjonsfond – Utland. Ved utgangen av 2008 utgjorde den samlede kapitalen i fondet knapt 2 280 mrd. kroner, noe som gir en forventet realavkastning på 91,2 mrd. kroner i 2009.

2.4 Nærmere om utviklingen i arbeidsmarkedet

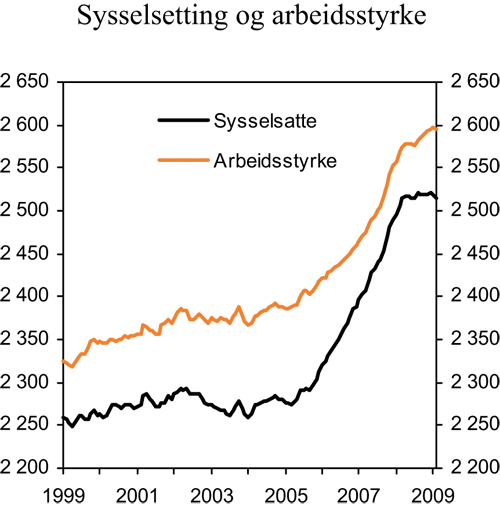

Avdempingen i norsk økonomi gjenspeiles i arbeidsmarkedet i form av lavere etterspørsel etter arbeidskraft og stigende arbeidsledighet. Tilgangen på ledige stillinger begynte å avta allerede ved årsskiftet 2007/2008. I andre halvår 2008 stoppet veksten i sysselsettingen opp, og det kvartalsvise nasjonalregnskapet viste nedgang mot slutten av året. Samtidig har det vært en klar økning i arbeidsledigheten, både målt ved Statistisk sentralbyrås arbeidskraftundersøkelse (AKU) og i antall registrerte ledige ved NAV-kontorene. Fra et historisk lavt nivå på rundt 2,5 pst. av arbeidsstyrken gjennom 2007 og første halvår 2008, økte AKU-ledigheten til 2,8 pst. i 4. kvartal i fjor og videre til 3,1 pst. i 1. kvartal i år. I internasjonal målestokk er imidlertid ledigheten i Norge fremdeles svært lav.

Figur 2.15 Sysselsetting og arbeidsstyrke

Kilde: Statistisk sentralbyrå.

Etter sterk vekst i flere år flatet sysselsettingen ifølge AKU ut i andre halvår 2008. Hittil i år viser tallene en viss nedgang. Justert for normale sesongvariasjoner var det sysselsatt 5 000 færre personer i 1. kvartal 2009 enn i 4. kvartal 2008, men 15 000 flere personer enn i 1. kvartal 2008. AKU fanger ikke opp sysselsetting blant utenlandske statsborgere som ikke er registrert bosatt i Norge, men disse omfattes av nasjonalregnskapet. Kvartalsvise nasjonalregnskapstall viste en sesongjustert nedgang i sysselsettingen fra 3. til 4. kvartal 2008 på om lag 10 000 personer, noe som kan tyde på at sysselsettingen kan ha falt mer enn AKU-tallene foreløpig viser.

Ifølge AKU har nedgangen i antall sysselsatte personer vært sterkest innen varehandel, transport og kommunikasjon og forretningsmessig tjenesteyting, som bl.a. omfatter utleie av arbeidskraft. Det har også vært nedgang i bygg og anlegg og industri. Samlet var det en nedgang på nærmere 40 000 sysselsatte i disse næringene fra 1. kvartal 2008 til 1. kvartal 2009. I samme periode var det imidlertid vekst i sysselsettingen innen offentlig sektor, med bl.a. sterk økning i tallet på ansatte innenfor helse- og sosialtjenester.

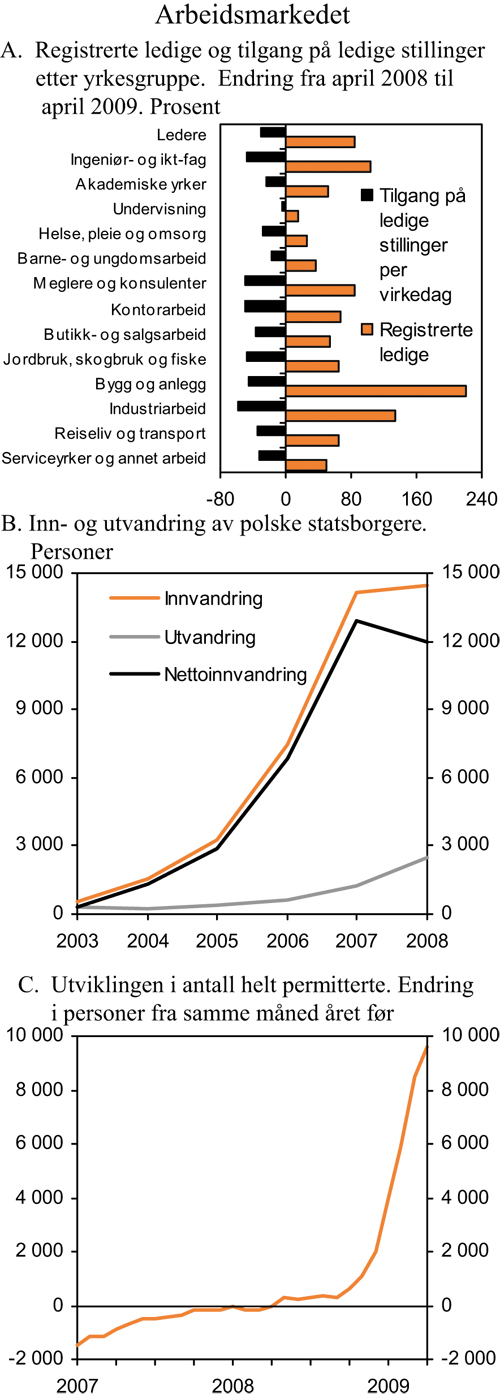

Tilgangen på ledige stillinger annonsert i media eller meldt til NAV begynte sesongjustert å falle ved årsskiftet 2007/2008. I april i år var tilgangen per virkedag nesten 35 pst. lavere enn i samme måned i fjor. Dette tyder på et betydelig fall i etterspørselen etter arbeidskraft. Selv om tilgangen faller, er månedsgjennomsnittet så langt i år høyere enn i perioden 2003 – 2005.

Som følge av avdempingen i norsk økonomi og svakere etterspørsel etter arbeidskraft, legges det til grunn at sysselsettingen vil falle med om lag 25 000 personer – eller 1 pst. – fra 2008 til 2009. Nedgangen i sysselsettingen antas å avta gjennom 2010. Som følge av fallet gjennom inneværende år vil likevel sysselsettingen kunne vise en nedgang på nærmere 1½ pst. på årsbasis fra 2009 til 2010.

Sysselsettingsutviklingen har den siste tiden vært noe svakere målt i antall utførte timeverk enn målt i antall personer. Denne utviklingen skyldes trolig både at lavere oppdragsmengde i næringslivet gir mindre bruk av overtid, og en økning i permitteringene. I nasjonalregnskapet regnes permitterte som sysselsatte. Apriltallene fra NAV viser fortsatt kraftig vekst i antall permitterte. Det er nå vel 18 000 helt eller delvis permitterte, 16 000 flere enn på samme tid i fjor. Også framover kan utviklingen i permitteringer og bruk av overtid bidra til å trekke gjennomsnittlig arbeidstid noe ned, slik at antall utførte timeverk vil falle noe mer enn tallet på sysselsatte. Det anslås at antall utførte timeverk vil avta med 1½ pst. fra 2008 til 2009, noe som innebærer en nedgang i gjennomsnittlig arbeidstid på ½ pst.

Arbeidsstyrken, dvs. summen av sysselsatte og arbeidsledige, har de siste årene økt langt mer enn den demografiske utviklingen isolert sett skulle tilsi. Dette skyldes delvis arbeidsinnvandringen fra de nye EU-landene. Ifølge Statistisk sentralbyrå har arbeidsinnvandringen stått for en drøy firedel av sysselsettingsveksten de siste årene. I tillegg har yrkesdeltakelsen økt. Fra 2006 til 2008 økte yrkesfrekvensen, dvs. antall personer i arbeidsstyrken i forhold til befolkningen i arbeidsdyktig alder, fra 72 til 73,9 pst. som gjennomsnitt for året. Personer over 55 år og kvinner i de yngre aldersgruppene har særlig bidratt til denne økningen.

Erfaringsmessig vil redusert etterspørsel etter arbeidskraft og økende ledighet føre til at enkelte trekker seg tilbake fra arbeidsmarkedet. Tall fra AKU for 1. kvartal 2009 kan tyde på at veksten i arbeidsstyrken har stoppet opp og at yrkesdeltakelsen faller. I 1. kvartal 2009 var yrkesfrekvensen 73 pst., 0,6 prosentpoeng lavere enn ett år tidligere. Nedgangen i yrkesfrekvensen er særlig markert blant ungdom under 25 år, en gruppe der mange jobber deltid i varehandel. Samtidig var det flere søkere til høyere utdanning ved hovedopptaket i vår enn i de to foregående årene. Høyere arbeidsledighet og større usikkerhet knyttet til framtidige jobbmuligheter er trolig viktige årsaker til dette. Større ungdomskull, særlig i alderen 20 – 24 år, betyr likevel at søkningen sett i forhold til størrelsen på de aktuelle alderskullene er lavere nå enn i 2004 – 2005, da ledigheten var over 4 pst. Yrkesaktiviteten har også avtatt blant eldre det siste året.

I tråd med erfaringer fra tidligere konjunkturtilbakeslag legges det til grunn en viss nedgang i arbeidsstyrken framover. På grunn av sterk vekst gjennom 2008 anslås likevel en oppgang i arbeidsstyrken på knapt ¼ pst. fra 2008 til 2009, regnet på årsbasis.

Utviklingen i arbeidsinnvandringen er en viktig usikkerhetsfaktor i vurderingen av utviklingen i arbeidsstyrken framover. Lavere etterspørsel etter arbeidskraft i bygg og anlegg og deler av industrien, som særlig har rekruttert arbeidstakere fra de nye EU-landene, vil trolig føre til lavere arbeidsinnvandring. Samtidig vil flere utenlandske arbeidstakere kunne forlate Norge. Tall fra Utlendingsdirektoratet kan tyde på at tilstrømmingen av individuelle arbeidsinnvandrere fra de nye EU-landene har stoppet opp. I 2008 ble det utstedt nesten 10 pst. færre nye arbeidstillatelser enn i 2007, mot en vekst på 35 pst. året før. I 1. kvartal 2009 ble det utstedt vel 40 pst. færre nye arbeidstillatelser enn i samme periode året før. I 2008 var det også en økning i antall polske statsborgere som flyttet fra Norge, samtidig med utflating i antallet som flyttet til Norge, jf. figur 2.16B. Nettoinnvandringen fra Sverige fortsatte imidlertid å øke i 2008.

Figur 2.16 Arbeidsmarkedet

Kilde: Arbeids- og velferdsdirektoratet og Statistisk sentralbyrå.

Flere forhold vil ha betydning for hvordan arbeidsinnvandrere vil tilpasse seg et svakere arbeidsmarked i Norge, herunder hvor konkurransedyktige arbeidsinnvandrere er i det norske arbeidsmarkedet og muligheten for å få arbeid i hjemlandet eller andre europeiske land. I tillegg vil trolig spørsmålet om de har rett til dagpenger være viktig for om de blir i Norge. Overgangsreglene for de landene som ble medlemmer av EU i 2004, utløp 1. mai 2009. Overgangsreglene innebar at en arbeidsinnvandrer måtte ha arbeidet heltid i Norge i 12 måneder for å få rett til dagpenger. Opphevelsen av overgangsreglene likestiller disse arbeidssøkerne med øvrige EØS-borgere, slik at man kan få overført opptjente rettigheter fra et annet EØS-land etter å ha arbeidet i Norge i åtte uker. Arbeidsinnvandrere som har kommet som selvstendige tjenesteytere og arbeidstakere som har kommet til Norge via innleide utenlandske firmaer har normalt ikke dagpengerettigheter. I april mottok vel 3 200 personer fra de nye EU-landene dagpenger fra NAV, av totalt 4 700 registrerte helt ledige fra disse landene. Til sammenlikning var andelen av alle registrerte helt ledige som mottok dagpenger, 59 pst.

Tabell 2.5 Hovedtall for utviklingen på arbeidsmarkedet. Prosentvis endring fra året før.

| Nivå 2008 | Årlig gj.snitt 1998 – 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | |

|---|---|---|---|---|---|---|---|---|---|

| Etterspørsel etter arbeidskraft: | |||||||||

| Utførte timeverk. Mill. | 3 723 | 0,1 | -2,1 | 1,8 | 1,4 | 3,2 | 4,4 | 3,5 | -1½ |

| Gjennomsnittlig arbeidstid, timer per år | 1 422 | -0,9 | -1,1 | 1,3 | 0,2 | -0,4 | 0,2 | 0,3 | - ½ |

| Sysselsetting, 1 000 personer | 2 618 | 1,0 | -1,0 | 0,5 | 1,2 | 3,6 | 4,1 | 3,2 | -1 |

| Tilgang på arbeidskraft: | |||||||||

| Befolkning 15 – 74 år, 1 000 personer3 | 3 505 | 0,5 | 0,7 | 0,8 | 0,9 | 1,2 | 1,4 | 1,7 | 1½ |

| Arbeidsstyrke, 1 000 personer3 | 2 591 | 1,1 | -0,1 | 0,3 | 0,8 | 1,6 | 2,5 | 3,2 | ¼ |

| Nivå: | |||||||||

| Yrkesfrekvens (15 – 74 år)13 | 73,2 | 72,9 | 72,6 | 72,4 | 72,0 | 72,8 | 73,9 | 73 | |

| AKU-ledige2 3 | 3,5 | 4,5 | 4,5 | 4,6 | 3,4 | 2,5 | 2,6 | 3¾ | |

| Registrerte arbeidsledige2 | 2,7 | 3,9 | 3,9 | 3,5 | 2,6 | 1,9 | 1,7 | 3 |

1 Arbeidsstyrken i pst. av befolkningen i yrkesaktiv alder.

2 I prosent av arbeidsstyrken.

3 Brudd i serien i 2006. Isolert sett innebærer bruddet bl.a. en nedgang på om lag 0,8 prosentpoeng i yrkesfrekvensen fra og med 2006.

Kilde: Finansdepartementet, Arbeids- og velferdsdirektoratet og Statistisk sentralbyrå.

Parallelt med utflating og nedgang i sysselsettingen gjennom andre halvår i fjor, begynte arbeidsledigheten å stige. Justert for normale sesongvariasjoner økte tallet på AKU-ledige fra et stabilt nivå på om lag 63 000 i første halvår i fjor til 80 000 som gjennomsnitt for 1. kvartal 2009. Målt som andel av arbeidsstyrken tilsvarer dette en oppgang fra 2,4 pst. til 3,1 pst. Antall registrerte ledige har økt noe kraftigere gjennom den samme perioden, fra et sesongjustert nivå på om lag 40 000 personer gjennom første halvår i fjor til 63 500 personer som gjennomsnitt for 1. kvartal i år. De første månedene i 2009 har den registrerte ledigheten i gjennomsnitt økt med 5 000 personer hver måned (sesongjustert). Ved utgangen av april var tallet på registrerte helt ledige kommet opp i nærmere 73 000 personer. Dette er om lag 34 000 flere enn i april i fjor. I april utgjorde den registrerte ledigheten 2,8 pst. av arbeidsstyrken, opp fra 1,6 pst. i april året før.

Så langt er det klart flest menn som har blitt rammet av den økte ledigheten. Ledigheten øker også for kvinner, men i mye mindre grad. Før ledighetsoppgangen var om lag halvparten av de registrerte ledige kvinner, mens det ved utgangen av april var nær dobbelt så mange menn som kvinner som var registrert som helt ledige. Ledigheten øker i alle aldersgrupper, men mest blant unge. Nesten én av tre arbeidsledige er mellom 20 og 29 år. Ledigheten er høyest blant unge menn i alderen 20 – 24 år, med en ledighet på 7,1 pst. For kvinner i den samme aldersgruppen er ledigheten 3,1 pst.

Ledigheten øker for de fleste yrkesgrupper, jf. figur 2.16A. Økningen er klart sterkest blant ledige med yrkesbakgrunn innen bygg og anlegg og industri. I april var det registrert 11 800 helt ledige med yrkesbakgrunn fra bygg og anlegg, som tilsvarer 6,0 pst. av arbeidsstyrken i denne gruppen. Det var videre registrert om lag 11 200 helt ledige med yrkesbakgrunn fra industriarbeid, svarende til 5,0 pst. av arbeidsstyrken. Disse næringene har rekruttert en stor andel av arbeidsinnvandrerne fra de nye EU-landene. Den svekkede situasjonen for disse næringene gjenspeiles også i en sterk økning i antall permitteringer, jf. figur 2.16C. Ved utgangen av april var det registrert 11 000 helt permitterte, 9 600 flere enn i april i fjor. Personer med bakgrunn fra bygg og anlegg og industri representerer nesten to tredeler av de helt permitterte. Ledigheten er derimot fortsatt svært lav blant flere yrkesgrupper innen offentlig sektor, som f.eks. helse, pleie og omsorg og innen undervisning. For disse gruppene var ledigheten i april hhv. 1,0 pst. og 0,6 pst.

En forklaring på at AKU-ledigheten har økt mindre enn den registrerte ledigheten kan være at permitterte behandles på ulik måte i de to ledighetsmålene. Ufrivillig permitterte defineres i AKU som sysselsatte de første tre månedene av permitteringen, og deretter som arbeidsledige. NAV definerer helt permitterte som ledige. Dette innebærer at den økningen vi har sett i antall permitterte kan bidra til en noe sterkere oppgang i AKU-ledigheten framover, dersom de permitterte ikke kommer tilbake i arbeid. I denne meldingen er AKU-ledigheten anslått å øke med drøyt ett prosentpoeng gjennom de neste tre kvartalene til rundt 4¼ pst. i 4. kvartal i år, som tilsvarer rundt 110 000 personer. Etter hvert som aktiviteten i norsk økonomi tar seg opp, er det imidlertid grunn til å tro at oppgangen i ledigheten gradvis stopper opp. På årsbasis er AKU-ledigheten anslått å øke fra om lag 3¾ pst. i år til opp mot 4¾ pst. neste år. For inneværende år er dette ¼ prosentpoeng mer enn lagt til grunn i tiltaksproposisjonen. Selv om ledigheten nå øker, vil den ligge lavt i internasjonal sammenheng. I USA og euroområdet er ledigheten nå mellom 8 og 9 pst. av arbeidsstyrken, og den anslås å øke til over 10 pst. i USA og 11 pst. i euroområdet i 2010.