4 Skatte- og avgiftspolitikken

4.1 Endringer i skatte- og avgiftsreglene

Regjeringen foreslår kun et begrenset antall mindre endringer i forbindelse med Revidert nasjonalbudsjett 2014. Følgende endringer i skatte- og avgiftsreglene har provenyvirkning for 2014:

Avgiften på båtmotorer fjernes fra 1. juli 2014. Forslaget anslås å gi et provenytap på om lag 100 mill. kroner påløpt og 90 mill. kroner bokført i 2014.

Kvoten for avgiftsfri import endres fra 1. juli 2014 slik at avgiftsfri kvote for tobakkvarer kan byttes i 1,5 liter avgiftsfri vin eller øl. Forslaget anslås å gi et provenytap på om lag 100 mill. kroner påløpt og 80 mill. kroner bokført i 2014.

Treforedlingsindustrien ilegges redusert sats i elavgiften fra 1. juli 2014 som en midlertidig ordning. Ordningen vil gjelde fram til ESA eventuelt har godkjent notifikasjon om videreføring av dagens fritak. Forslaget anslås å gi et merproveny på om lag 8 mill. kroner påløpt og 4 mill. kroner bokført i 2014. Dersom ESA godkjenner videreføring av fritaket fra 1. juli 2014, vil treforedlingsindustrien få avgiften refundert.

De foreslåtte endringene i skatte- og avgiftsopplegget innebærer et samlet provenytap på om lag 165 mill. kroner påløpt og 140 mill. kroner bokført i 2014 sammenliknet med saldert budsjett for 2014. Dette inkluderer økt proveny som følge av utsatt iverksettelse av fritak for merverdiavgift for leasing av elbiler og omsetning av batterier til elbiler.

I tillegg foreslår regjeringen å utvide overgangsregelen til friinntektsendringen i petroleumsskatten for samlet prosjekt for utbygging og transport. Det blir også foreslått å innføre en tidsbegrensning slik at overgangsregelen endelig opphører å gjelde fra og med inntektsåret 2021. Forslaget anslås å redusere overføringene til Statens pensjonsfond utland med om lag 35 mill. kroner påløpt og 30 mill. kroner bokført i 2014.

Regjeringen foreslår også enkelte andre endringer på skatte- og avgiftsområdet:

Inntekter fra solidaransvar for arbeidsgiverforpliktelser etter skipsarbeidsloven, som knytter seg til arbeidstakere mv. i ikke tillatt virksomhet eller arbeidstakere mv. om bord på ikke tillatte fartøy, er skattepliktig innenfor rederiskatteordningen på samme måte som finansinntekt.

Det gjennomføres endringer i merverdiavgiftsreglene for frivillig registrerte for utleie av fast eiendom mv. slik at søknadskravet for allerede avgiftsregistrerte oppheves. Videre endres virkningstidspunktet slik at utleiere får noe lengre tid på å områ seg.

Opplysninger om hvem som har søkt i skattelisten gjøres tilgjengelig for skattyteren elektronisk på skatteetaten.no. Endringene får virkning for skattelistene for inntektsåret 2013, som legges ut høsten 2014.

Offentleglova § 26 endres slik at det blir klarere at alle opplysninger i Skatteetatens aksjonærregister er unntatt fra innsyn.

Det inntas en bestemmelse i folketrygdloven om offentliggjøring av differensiert arbeidsgiveravgift. Differansen mellom avgift beregnet etter full sats og redusert sats skal offentliggjøres, og opplysningene gjøres tilgjengelig på skatteetaten.no.

Det gis overgangsbestemmelser i a-opplys-ningsloven som gir departementet hjemmel til i forskrift å fastsette særskilte regler om tilpasset innføring og prøvedrift.

Det inntas en bestemmelse i ligningsloven § 2-1 om at departementet kan oppnevne særskilte skattekontor for behandling av bestemte grupper skattytere.

For nærmere omtale av skatte- og avgiftssaker vises det til Prop. 94 LS (2013–2014) Endringar i skatte-, avgifts- og tollovgivinga.

4.2 Differensiert arbeidsgiveravgift

Innledning

Offentlig støtte til næringslivet er som hovedregel forbudt etter EØS-avtalen. Forbudet omfatter mange typer offentlige tiltak som gir direkte eller indirekte økonomiske fordeler for bedrifter. Forbudet mot offentlig støtte er ikke absolutt. Det er gitt en rekke unntak fra det generelle forbudet som nedfeller betingelser for når ulike støttetiltak kan være forenlig med EØS-avtalen. Et tiltak som innebærer offentlig støtte i henhold til EØS-avtalen kan altså godkjennes, men støttegiver må i utgangspunktet notifisere støtten til EFTAs overvåkingsorgan (ESA).

Ordningen med differensiert arbeidsgiveravgift anses som regional statsstøtte og må derfor være godkjent av ESA etter retningslinjene for regionalstøtte. EU-kommisjonen og ESA har vedtatt nye retningslinjer for regionalstøtte. Endringer i retningslinjene fører til at den differensierte arbeidsgiveravgiften må endres. De nye retningslinjene for regionalstøtte i EU- og EØS-området viderefører muligheten til å benytte differensiert arbeidsgiveravgift i landsdeler med svært lav befolkningstetthet. Retningslinjene har imidlertid flere sektorbegrensninger enn tidligere. De nye retningslinjene gjelder fra 1. juli 2014 til 31. desember 2020. Revidert ordning ble notifisert til ESA 13. mars 2014. I forbindelse med revisjonen av ESAs regionalstøtteretningslinjer har Norge forpliktet seg til å avvikle gjeldende ordning innen utløpet av juni 2014. Samtidig har Norge notifisert en ny ordning for perioden 1. juli 2014 til 31. desember 2020.

Den notifiserte ordningen med differensiert arbeidsgiveravgift er ennå ikke godkjent av ESA. ESA har varslet at de ikke kan godkjenne notifikasjonen før i månedsskiftet mai/juni 2014. Årsaken er bl.a. at det fortsatt pågår diskusjoner i EU om hvordan sektorbegrensningene i retningslinjene for regionalstøtte skal forstås og anvendes. EU-kommisjonen har varslet at de tar sikte på å fatte et vedtak 21. mai. Det varslede vedtaket fra EU-kommisjonen vil kunne få betydning for ESAs godkjenning av den differensierte arbeidsgiveravgiften.

Regjeringen legger vekt på at ordningen med differensiert arbeidsgiveravgift i størst mulig grad skal videreføres uendret. Den differensierte arbeidsgiveravgiften er et av de viktigste virkemidlene for å stimulere sysselsettingen i distriktene. Arbeidskraften er vår viktigste ressurs, og det er avgjørende at vi utnytter tilgjengelig arbeidskraft i hele landet. Utfallet av de pågående diskusjonene i EU og ESA er usikkert og kan føre til at den notifiserte ordningen må endres. I lys av denne usikkerheten mener regjeringen at det ikke er hensiktsmessig å legge fram et konkret forslag til endringer i den differensierte arbeidsgiveravgiften nå. Finansdepartementet vil derfor fremme en egen proposisjon med konkrete forslag når spørsmålene om sektorbegrensningene er mer avklart i EU/EØS.

Nye retningslinjer for regionalstøtte

EUs retningslinjer for regionalstøtte ble vedtatt 19. juni 2013. De nye retningslinjene for regionalstøtte viderefører muligheten til å gi driftsstøtte, som differensiert arbeidsgiveravgift. Differensiert arbeidsgiveravgift kan i henhold til retningslinjene gis i landsdeler med svært lav befolkningstetthet (færre enn 8 innbyggere per km2), for å hindre eller redusere befolkningsnedgang. Imidlertid inneholder retningslinjene bestemmelser som innskrenker hvilke typer virksomhet som kan motta støtte (sektorbegrensninger). Retningslinjene begrenser adgangen til å gi regionalstøtte til transportsektoren, energisektoren, produksjon av stål og syntetisk fiber, finans og forsikring. Det samme gjelder foretak (i konsern) som utøver aktiviteter typisk for et hovedkontor.

I høringsuttalelse av 12. mars 2013, før de nye retningslinjene ble vedtatt av EU, ble det fra norsk side argumentert for at slike begrensninger i minst mulig grad skulle hindre regionalstøtte under horisontale ordninger. EU etterkom imidlertid ikke de norske innspillene, og begrensningene er innført i regelverket.

I august 2013 sendte ESA et utkast til retningslinjer for regionalstøtte i EFTA-statene på høring. Sektorbegrensningene i dette utkastet stemte innholdsmessig overens med EUs vedtatte retningslinjer. Norske myndigheter ga 28. august tilsvarende uttalelse til dette utkastet som til EUs retningslinjer. Heller ikke ESA etterkom de norske innspillene knyttet til de foreslåtte sektorbegrensningene. ESA vedtok 23. oktober retningslinjer med tilsvarende sektorbegrensninger som i EUs retningslinjer. Regelverket som Norge har måttet forholde seg til, har altså i realiteten ligget fast siden 19. juni 2013.

Gjeldende ordning med differensiert arbeidsgiveravgift anses som regional statsstøtte. Slik statsstøtte må være godkjent av ESA før den tildeles mottakerne. Dersom tildeling skjer før ESA har godkjent ordningen, vil dette innebære et brudd på Norges forpliktelser etter EØS-avtalen. I forbindelse med revisjonen av ESAs regionalstøtteretningslinjer har Norge forpliktet seg til å avvikle gjeldende ordning for differensiert arbeidsgiveravgift innen utløpet av juni 2014. Samtidig har Norge notifisert en ny ordning for perioden 1. juli 2014 til 31. desember 2020.

De nye retningslinjene er endret på flere punkter som får betydning for ordningen med differensiert arbeidsgiveravgift. Den notifiserte ordningen avviker derfor på flere punkter fra den gjeldende ordningen, jf. nedenfor. For å kunne gjennomføre de nødvendige endringene som følge av de nye retningslinjene, må Stortingsvedtak 5. desember 2013 nr. 1482 om fastsetting av avgifter mv. til folketrygden for 2014 endres. Endringene bør få virkning fra 1. juli 2014, jf. Norges forpliktelser etter EØS-avtalen. Regjeringen har derfor lagt til grunn at forslagene til endringer i ordningen skulle legges frem for Stortinget i forbindelse med Revidert nasjonalbudsjett 2014. ESA har frist på to måneder for å behandle en fullstendig notifikasjon. Notifikasjonen 13. mars 2014 la til rette for at ESA kunne godkjenne den notifiserte ordningen før fremleggelsen av Revidert nasjonalbudsjett.

De to mest sentrale problemstillingene i arbeidet med notifisering av ordningen med differensiert arbeidsgiveravgift har knyttet seg til behovet for en utvidelse av det geografiske virkeområdet for ordningen og for å begrense omfanget av sektorbegrensningene. Regjeringen mener å ha dokumentert at det er grunnlag for en utvidelse av ordningen til 31 nye kommuner.

For sektorbegrensningene har det derimot hittil vært vanskeligere å få aksept for norske myndigheters tolkning av de nye regionalstøtteretningslinjene. Begrensningene knyttet til stål, syntetfiber, finans, forsikring og hovedkontorfunksjoner i de vedtatte retningslinjene er utformet slik at det er lite rom for ulike tolkninger. For energi- og transportsektorene er det imidlertid annerledes, bl.a. fordi ingen av disse sektorene er klart definert i retningslinjene. Fra norsk side har det derfor vært argumentert for at begrensningene for energi- og transportsektorene i retningslinjene ikke er til hinder for at også disse sektorene kan få regionalstøtte når det gis under en bred horisontal ordning, som ordningen med differensiert arbeidsgiveravgift.

Norske myndigheter har tatt opp sektorbegrensingene med EU-kommisjonen og ESA ved flere anledninger. Forut for notifikasjonen ga imidlertid ESA stadig klarere signaler om at retningslinjene ikke kan tolkes slik at de åpner for verken vertikal eller horisontal regionalstøtte til de aktuelle sektorene. Samtidig har det som nevnt vært usikkert hvilke aktiviteter energisektoren og transportsektoren omfatter.

I januar ba derfor norske myndigheter om et møte med EU-kommisjonen med sikte på å klargjøre hvordan sektorbegrensningene skulle fortolkes og hvordan sektorene skulle defineres. Det ble avholdt et møte mellom EU-kommisjonen og norske myndigheter 23. januar, der også en representant fra ESA deltok. Fra norsk side ble det argumentert for at horisontal regionalstøtte bør tillates også til bl.a. energisektoren. Møtet ga dessverre ikke de ønskede og nødvendige avklaringene av spørsmålene knyttet til sektorbegrensningene.

Det ble anmodet om et nytt møte med kommisjonen. Norges prinsipale synspunkt overfor kommisjonen var at retningslinjene måtte tolkes slik at de ikke er til hinder for å gi horisontal regionalstøtte også til energi- og transportsektorene. Ettersom det var kort tid til den formelle notifikasjonen måtte sendes til ESA, presenterte vi likevel også et subsidiært synspunkt (som samsvarte med de signalene ESA hadde gitt) om hvordan en eventuell avgrensning av ordningen kunne gjennomføres. Kommisjonen avslo denne gangen anmodningen om et møte, under henvisning til at spørsmålene burde rettes til og besvares av ESA.

Det ble avholdt et møte mellom ESA og norske myndigheter 24. februar 2014 for å diskutere spørsmålene knyttet til sektorbegrensningene. Diskusjonen i møtet bygget på den samme argumentasjonen som tidligere var lagt fram for EU-kommisjonen. ESA ga i møtet uttrykk for at de ikke kunne se at det var grunnlag for å tolke retningslinjene slik at de tillot horisontal regionalstøtte også til energi- og transportsektoren. Det ble presisert at det er ESAs kollegium som skal ta beslutningen om den notifiserte ordningen kan godkjennes eller ikke. ESA ga likevel klare signaler om at det er betydelig risiko for at kollegiet ikke kunne godkjenne en notifikasjon som bygger på at energi- og transportsektorene skal motta støtte i form av differensiert arbeidsgiveravgift. ESA pekte videre på at konsekvensen av eventuell tvil knyttet til et så sentralt punkt i en notifikasjon, vil være at ESA må åpne formell undersøkelse, og at notifikasjonsprosessen forsinkes betydelig.

Videre ga ESA tydelige signaler om at definisjonene av energi- og transportsektorene, etter deres oppfatning, må forstås å omfatte alle de vesentlige aktivitetene knyttet til hhv. produksjon av energi og transporttjenester. For energi ble det pekt på bl.a. leting, utvinning, produksjon og transport mv. av alle former for energi. Videre ble det gjort klart at en notifikasjon basert på snevre definisjoner av energi- og transportsektorene også ville kunne føre til tvil om rettmessigheten av ordningen, og derved forsinkelser i ESAs prosess med å behandle notifikasjonen.

Risikoen ved å notifisere i strid med ESAs signaler

Finansdepartementets vurdering etter møtet med ESA 24. februar var at det var en høyst reell og betydelig risiko for at Norge ikke ville få godkjent noen del av ordningen med differensiert arbeidsgiveravgift i tide til å videreføre ordningen uten opphold etter 30. juni dersom en holdt fast på den prinsipale fortolkning og notifiserte støtte også til energi- og transportsektorene.

Myndighetene sto derfor overfor to handlingsalternativer. Det ene var å ikke bøye av for ESAs signaler og ta med energi og transport i notifikasjonen, hvilket med stor sannsynlighet ville føre til at ordningen ikke ville blitt godkjent i tide. Det andre var å ta ut de to sektorene fra den notifiserte ordningen, slik at ordningen for øvrig med stor sannsynlighet kunne videreføres uavbrutt også etter 1. juli.

Risikoen ved det første alternativet var altså at ESAs behandling av notifikasjonen kunne trekke ut i tid, anslagsvis opptil 18 måneder, og at vi i denne perioden måtte avvikle ordningen eller legge den om til en ren ordning med bagatellmessig støtte fra 1. juli.

Risikoen ved det andre handlingsalternativet, som ble valgt, er at sektorbegrensningene i den notifiserte ordningen er mer omfattende enn det som er nødvendig for å overholde våre forpliktelser etter EØS-avtalen. Basert på dialogen med EU-kommisjonen og ESA, anså myndighetene denne risikoen som begrenset på notifikasjonstidspunktet. Notifikasjonen som ble sendt 13. mars 2014 til ESA, må sees i lys av dette.

Videre er det slik at det ikke er noe som hindrer norske myndigheter fra å notifisere endringer i ordningen på et senere tidspunkt dersom det viser seg at sektorbegrensningene er for omfattende. I notifikasjonen pekes det derfor på usikkerheten knyttet til sektorbegrensningene, og det varsles at norske myndigheter vil følge rettsutviklingen i EU/EØS for å kunne justere ordningen dersom de notifiserte sektordefinisjoner er for omfattende.

Det var ventet at miljø- og energiretningslinjene (EEAG), som da var under revisjon i EU, kunne gi avklaringer knyttet til energisektoren. EEAG ble imidlertid vedtatt 9. april uten å gi ytterligere avklaring av energisektorens stilling under regionalstøtteretningslinjene.

Som det ovenstående viser, har Regjeringen håndtert denne saken innenfor rammene av et allerede fastsatt regelverk for regionalstøtte. Regjeringen har lagt ned en betydelig innsats for å notifisere en best mulig ordning med differensiert arbeidsgiveravgift, og samtidig redusere risikoen for forsinkelser som kunne være skadelig for store deler av næringslivet i Distrikts-Norge.

Notifikasjon til ESA

De nye retningslinjene for regionalstøtte i EU- og EØS-området viderefører muligheten til å benytte differensiert arbeidsgiveravgift i landsdeler med svært lav befolkningstetthet. Retningslinjene har imidlertid flere sektorbegrensninger enn tidligere, og dialogen med ESA høsten 2013 og våren 2014 tydet på at det ikke ville være lovlig med differensiert arbeidsgiveravgift for aktiviteter i transportsektoren, energisektoren, produksjon av stål og syntetisk fiber samt finans- og forsikringssektoren. ESA har også gitt uttrykk for at visse konserninterne aktiviteter som er typisk for et hovedkontor, heller ikke kan omfattes av ordningen. I notifikasjonen til ESA ble det derfor lagt til grunn sektorbegrensninger i tråd med signalene fra ESA. Sektorunntak i den differensierte arbeidsgiveravgiften innebærer at foretak må betale ordinær arbeidsgiveravgift på 14,1 pst. for lønnskostnader knyttet til for eksempel transportaktiviteter og aktiviteter innenfor energisektoren. På den annen side åpner de nye retningslinjene for at skipsbygging, som tidligere har vært utenfor differensiert arbeidsgiveravgift, kan tas inn i ordningen.

Alle kommuner som i dag har differensiert arbeidsgiveravgift, er omfattet av notifikasjonen til ESA. Videre er det notifisert at ordningen utvides med 31 nye kommuner.:

Hedmark: Kongsvinger, Nord-Odal, Sør-Odal, Eidskog, Grue, Åsnes, Våler og Åmot

Oppland: Søndre Land og Nordre Land

Buskerud: Rollag

Telemark: Drangedal, Nome og Hjartdal

Aust-Agder: Risør, Gjerstad og Åmli

Rogaland: Sauda

Hordaland: Tysnes, Kvinnherad og Jondal

Møre og Romsdal: Vanylven (sone 3), Sande, Stordal, Vestnes og Nesset

Sør-Trøndelag: Ørland, Agdenes, Bjugn (sone 3) og Meldal (sone 3)

Nord-Trøndelag: Inderøy

Foretak med virksomhet innenfor landbruk, skogbruk og fiske, som anses å falle utenfor EØS-avtalen, kan etter den notifiserte ordningen fortsette med differensierte satser på samme måte som i dag utenfor den notifiserte ordningen.

Kompenserende tiltak

Dersom avklaringene i EU-kommisjonen ikke gir grunnlag for å snevre inn sektorbegrensningene, legger Regjeringen opp til å foreslå kompenserende tiltak for de sektorene som får økt arbeidsgiveravgift.

Det legges opp til at omfanget av kompenserende tiltak om lag skal tilsvare den avgiftsøkningen som de aktuelle sektorene vil få. For å kunne prioritere de mest effektive tiltakene forutsettes det ikke provenynøytralitet på sektornivå, bedriftsnivå eller kommunenivå, men samlet sett.

Regjeringens foreløpige vurdering er at de mest målrettede tiltakene for å kompensere vil være:

Bagatellmessig støtte (fribeløpsordning)

Nettolønnsordningen for sjøfolk

Kjøp av transporttjenester

Infrastrukturtiltak i berørte områder

Bagatellmessig støtte (fribeløpsordningen) innebærer at foretak med aktiviteter innenfor de unntatte sektorene kan betale arbeidsgiveravgift med den satsen som gjelder i sonen inntil differansen mellom det foretaket faktisk betaler og det foretaket ville ha betalt med en sats på 14,1 pst., når opp i et gitt årlig fribeløp. EUs regelverk om bagatellmessig støtte tillater at et samlet støttebeløp til et foretak eller konsern på inntil 200 000 euro over en treårsperiode kan gis fritt som støtte uten godkjennelse (100 000 euro for godstransport på vei). Dette tilsvarer om lag 450 000 kroner per år (fribeløpet). For godstransport på vei er fribeløpet 225 000 kroner.

Foretak med få ansatte eller et lite omfang av ev. unntatte aktiviteter kan med bagatellmessig støtte beregne lav arbeidsgiveravgift for alle lønnskostnader. Foretak med store lønnskostnader knyttet til ev. unntatte aktiviteter vil imidlertid bare bli delvis kompensert av dette tiltaket. I transportnæringen, der det er et betydelig innslag av mindre foretak, kan ordningen med bagatellmessig støtte avhjelpe situasjonen betraktelig. Regjeringen legger derfor opp til å foreslå å innføre bagatellmessig støtte til alle unntatte sektorer. Konkret forslag til avgiftsvedtak vil fremmes i egen proposisjon.

Nettolønnsordningen innebærer at rederiene mottar refusjon tilsvarende summen av innbetalt inntektsskatt, trygdeavgift og arbeidsgiveravgift for mannskap innenfor ordningen. Store deler av økt arbeidsgiveravgift for rederiene kompenseres dermed over Nærings- og fiskeridepartementets (NFD) budsjett.

Der det er inngått avtaler med det offentlige om kjøp av transporttjenester, vil merkostnadene kunne veltes over i økte kostnader for stat og fylkeskommune. I hvor stor grad dette skjer, vil avhenge av de konkrete avtalene som er inngått mellom det offentlige og den enkelte transportbedrift. Kompenserende tiltak for transportsektoren vil derfor delvis kunne bestå i direkte kompensasjon for økte kostnader gjennom at staten øker bevilgninger til statlig og fylkeskommunalt kjøp av transporttjenester.

I tillegg til kompensasjon via nettolønnsordningen og kjøp av transporttjenester vil det også være aktuelt å kompensere transportsektoren gjennom infrastrukturtiltak.

Regjeringen vil komme tilbake til de konkrete forslag til kompenserende tiltak i proposisjonen om differensiert arbeidsgiveravgift.

Ny usikkerhet om sektordefinisjoner i EU og forsinket prosess mot ESA

Norske myndigheter ble 10. april kjent med at EU-kommisjonen på nytt vurderer sektorbegrensningene for regionalstøtte, herunder å definere transport- og energisektorene i forbindelse med revisjonen av reglene for gruppeunntatt støtte (GBER). Gruppeunntaket fastsetter detaljerte regler for når visse typer støtte anses forenlig med EØS-avtalen. Slik støtte trenger ikke å notifiseres, men er underlagt en forenklet meldeplikt. EU-kommisjonen har varslet at det nye gruppeunntaket vil bli vedtatt 21. mai 2014. Departementet har videre fått signaler som tyder på at den pågående prosessen i EU-kommisjonen kan få betydning for fortolkningen av sektorbegrensningene i regionalstøtteretningslinjene, og derved også for hva ESA kan godkjenne for ordningen med differensiert arbeidsgiveravgift.

Kommunal- og moderniseringsministeren og finansministeren har i et felles brev 28. april 2014 til visepresident Almunia i EU-kommisjonen understreket viktigheten av ordningen med differensiert arbeidsgiveravgift for Norge, og at det bør være færrest mulig sektorbegrensninger i en slik ordning. Det ble også bedt om et møte for å kunne diskutere dette.

Videre har ESA i brev 2. mai 2014 stilt spørsmål til den notifiserte ordningen. Dette innebærer at ESA ikke anser notifikasjonen som fullstendig, og at ny frist for ESAs behandling av notifikasjonen begynner å løpe når norske myndigheter har svart på spørsmålene. ESA har satt svarfristen til 21. mai. Dette er samme dato som EU-kommisjonen har varslet at de vil vedta nye regler for gruppeunntatt støtte. Spørsmålene og den tilhørende nye fristen for ESAs behandling kan derfor trolig sees i sammenheng med den pågående prosessen i EU. ESA har signalisert at de vil kunne ferdigbehandle notifikasjonen rundt månedsskiftet mai/juni.

På bakgrunn av ovennevnte mener regjeringen at det er hensiktsmessig å legge frem forslag til endringer i ordningen med differensiert arbeidsgiveravgift, og tilhørende forslag om kompenserende tiltak, i en egen proposisjon når innholdet i den ordningen som godkjennes av ESA er mer avklart. Finansdepartementet vil derfor legge fram en egen proposisjon om endringer så snart som mulig. Finansministeren varslet Stortinget om dette i brev 30. april 2014.

4.3 Gjennomgang av landbruksbeskatningen

4.3.1 Innledning og sammendrag

Støtten til jordbruket gis i hovedsak over jordbruksavtalen og gjennom importvernet. Men det gis også betydelig støtte til jordbruket gjennom en rekke særskilte skatte- og avgiftsordninger, som bidrar til at bønder betaler relativt lite skatt selv om de har ganske lik inntekt som lønnstakere og næringsdrivende i enkeltpersonforetak generelt. Bønder betaler i gjennomsnitt kun 24 pst. skatt av bruttoinntekten, mens næringsdrivende i enkeltpersonforetak samlet betaler i gjennomsnitt 33 pst. skatt av bruttoinntekten. Mange av de særskilte skatteordningene i landbruket kan være kompliserte, administrativt krevende og gi svake insentiver til god ressursbruk. De indirekte virkningene for landbruket som følge av fjerningen av arveavgiften illustrerer at kompliserte skatteregler for landbruket kan gi uoversiktlige virkninger for bøndene ved endringer i de generelle skattereglene.

Regjeringen har mål om et mer effektivt og enklere skattesystem med mindre byråkrati. Det gjelder også landbruksbeskatningen. Det bør unngås at støtten til landbruket gis på unødvendig kompliserte og lite effektive måter. Departementet tar derfor sikte på å gjennomgå og vurdere skattereglene for landbruket. I denne meldingen gis en oversikt over ordninger som vil kunne inngå i en slik vurdering, jf. avsnitt 4.3.2.

Fjerningen av arveavgiften fra 2014 gjorde det samtidig nødvendig å endre reglene for å fastsette skattemessige verdier av næringsvirksomhet som mottas ved arv eller gave. Det ble innført en hovedregel om kontinuitet, det vil si at mottaker skal overta givers eller arvelaters skattemessige verdier og posisjoner. Landbruket fikk et unntak fra denne hovedregelen for eiendeler som er del av «alminnelig gårdsbruk og skogbruk», og som arvelater eller giver kunne realisert skattefritt etter skatteloven.

I Prop. 1 LS Tillegg 1 (2013–2014) (tilleggsproposisjonen) ble konsekvenser av å fjerne arveavgiften og innføre kontinuitet drøftet, men det ble ikke anslått provenyvirkninger for enkeltgrupper eller enkeltnæringer. Etter at tilleggsproposisjonen var lagt fram, hevdet Norges Bondelag ifølge oppslag i Nationen at endringene i inntektsskatten som følge av fjerningen av arveavgiften ville medføre store innstramminger for bøndene, anslått til i gjennomsnitt 500 000 kroner per bonde som overtar gårdsbruk ved arv eller gave, regnet som nåverdi. Ved behandlingen av statsbudsjettet for 2014 fattet Stortinget på denne bakgrunn følgende anmodningsvedtak:

«Stortinget ber regjeringen gjennomgå skatteregelverket for bønder i lys av endringene knyttet til arveavgiften, og komme tilbake til Stortinget med dette i forbindelse med revidert nasjonalbudsjett for 2014.»

Regjeringen følger opp dette i denne meldingen.

For å få et helhetlig bilde av virkningene for bønder av regjeringens skattepolitikk kan ikke endringene knyttet til fjerningen av arveavgiften vurderes løsrevet fra de andre endringene i skatteopplegget for 2014. Departementets gjennomgang viser at bøndene som gruppe får netto lettelser i 2014 og kommer om lag uendret ut over tid når skatteendringene ses under ett. Det skyldes at regjeringen fikk gjennomført betydelige lettelser i formues- og inntektsskatten i tillegg til fjerningen av arveavgiften. Det anslås at bøndene samlet får en netto påløpt lettelse i 2014 på 230 mill. kroner. Det tilsvarer en gjennomsnittlig lettelse per bonde på om lag 5 800 kroner.

Formuesskatten ble redusert ved at skattesatsen ble satt ned og bunnfradraget økt, jf. ambisjonen i Sundvolden-plattformen om nedtrapping av formuesskatten. Lavere formuesskatt betyr relativt mye for bønder, som i gjennomsnitt har større formue enn andre næringsdrivende og befolkningen for øvrig.

Regjeringen har også senket inntektsskatten. Skattesatsen på alminnelig inntekt er fra 2014 redusert fra 28 pst. til 27 pst. både for personer og selskaper. Lettelsen i inntektsskatten øker lønnsomheten i jordbruket. Det kan stimulere til økte investeringer. Denne virkningen er imidlertid svakere enn for andre næringer (utenom primærnæringene) fordi jordbruket har inntektsfradrag som reduserer netto rapportert næringsinntekt. Jordbruksfradraget gir en årlig lettelse for bønder på om lag 1 mrd. kroner sammenliknet med skattytere i andre næringer. Bøndene får også en relativt stor andel av lettelsene fra innføringen av startavskrivninger for driftsmidler i saldogruppe d fordi jordbruket benytter forholdsvis mye maskiner.

Overdragelse av gårdsbruk har vært spesielt lempelig behandlet i arveavgiften ved at jordbrukseiendom har vært verdsatt lavere enn antatt salgsverdi, som er hovedregelen. At bønder har hatt denne fordelen allerede, betyr at arveavgiftslettelsen i gjennomsnitt blir mindre enn for andre som mottar tilsvarende verdier.

De nødvendige justeringene i skattesystemet som følge av bortfallet av arveavgiften kan gi økt skatt for bønder som berøres, i likhet med de som driver virksomhet i andre næringer. Før 2014 utgjorde arveavgiftsgrunnlaget som hovedregel mottakers inngangsverdi ved beregning av skattepliktig gevinst ved senere realisasjon. For avskrivbare eiendeler utgjorde det avskrivningsgrunnlaget.

Hovedregelen fra 2014 er at den som overtar virksomhet ved arv eller gave, overtar tidligere eiers skattemessige verdier (inngangsverdier). Inngangsverdiene bestemmer blant annet størrelsen på framtidige avskrivninger og har dermed betydning for virksomhetens framtidige overskudd og skatt. Arveavgiftsgrunnlaget var gjerne høyere enn tidligere eiers skattemessige verdier. Dette har sammenheng med at de skattemessige avskrivningene er høyere enn økonomisk verdifall skulle tilsi. Overgang til kontinuitet medfører derfor normalt en skatteskjerpelse.

Bøndene fikk et viktig unntak fra kontinuitetsprinsippet. Det gjelder overdragelse av landbrukseiendom som kunne vært solgt skattefritt av giver/arvelater. Skattefritaket forutsetter at giver/arvelater har eid eiendommen i minst 10 år. Videre må den som overtar, være arveberettiget til eiendommen, og salgsprisen må ikke overstige 75 pst. av antatt salgsverdi. Disse vilkårene er oppfylt for de fleste omsetningene av landbrukseiendom. I slike tilfeller kan mottaker oppskrive den skattemessige inngangsverdien til 75 pst. av antatt salgsverdi. Oppskrivningsadgangen gjelder i hovedsak jord- og skogarealer, driftsbygninger, våningshus og fastmonterte tekniske installasjoner.

Selv om unntaket fra hovedregelen om kontinuitet fortsatt gir lempeligere verdsetting av landbrukseiendom enn av eiendeler i annen næring, er det en innstramming sammenliknet med tidligere regler. Før 2014 ble inngangsverdien fastsatt til antatt salgsverdi til tross for at mottaker hadde fått minst 25 pst. rabatt både i overdragelsessummen og arveavgiftsgrunnlaget.

Adgangen til å oppskrive inngangsverdier til 75 pst. av antatt salgsverdi omfatter ikke løsøre som maskiner, buskap og varelager. Den omfatter heller ikke eiendom som ikke inngår i begrepet «alminnelig gårdsbruk og skogbruk», eksempelvis rene gartnerieiendommer og eiendommer med forholdsvis lite jordbruksareal hvor det drives spesialproduksjon (som oppdrett av pelsdyr, fjørfe og slaktegris). Slike eiendeler og driftsmidler skal følge hovedprinsippet om kontinuitet og overtas til forrige eiers skattemessige verdi, mot tidligere antatt salgsverdi.

Virksomhetenes skjermingsgrunnlag blir lavere når driftsmidlenes inngangsverdier reduseres. Det vil redusere skjermingsfradraget og dermed øke beregnet personinntekt og framtidig inntektsskatt (trygdeavgift og eventuell toppskatt) for de som overtar jordbruksvirksomhet ved arv eller gave.

Regelen om kontinuitet medfører også at mottaker overtar arvelaters/givers øvrige skatteposisjoner, blant annet eventuelle framførbare underskudd i jordbruksvirksomheten og framførbar negativ beregnet personinntekt fra virksomheten. Det vil kunne bidra til å redusere mottakers framtidige grunnlag for inntektsskatt.

En liten andel av gårdsbrukene, anslagsvis 2–3 pst. av alle bruk i drift, skifter eier ved arv eller gave hvert år. Det er kun overtakere av bruk gjennom arv eller gave som får skjerpelser som følge av de nye reglene for å fastsette skattemessige inngangsverdier. De øvrige bøndene, det store flertallet i mange år framover, får ikke disse skjerpelsene, men derimot bare lettelser fra lavere inntektsskatt og formuesskatt.

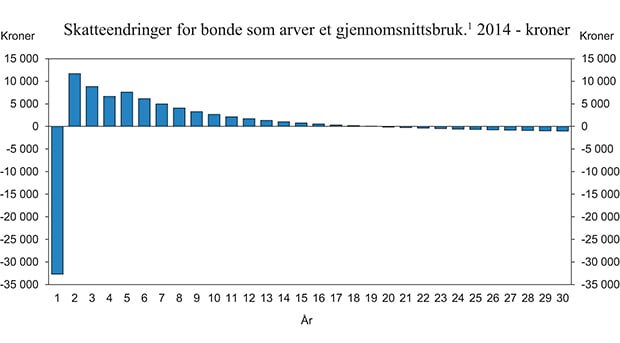

De som overtar jordbruksvirksomhet i 2014 ved arv eller gave, anslås i gjennomsnitt å få en relativt stor skattereduksjon dette året fordi samlet lettelse i arveavgiften, inntektsskatten og formuesskatten er vesentlig større enn innstrammingen som følge av lavere inngangsverdier og dermed lavere avskrivninger og lavere skjermingsfradrag. Deretter følger en periode med netto innstramminger. Den årlige skjerpelsen i denne perioden dempes imidlertid over tid fordi nedgangen i avskrivningene og skjermingsfradraget avtar. Etter år med netto skjerpelser vil lettelsene fra lavere skatt på alminnelig inntekt og formue veie opp for skjerpelsen fra reduserte inngangsverdier. Det anslås at de som overtar jordbruksvirksomhet ved arv eller gave i 2014, dvs. 2–3 pst. av bøndene, i gjennomsnitt vil komme ut med en årlig skjerpelse over en 30-årsperiode på om lag 900 2014-kroner.

Mange bønder er deltidsbønder med inntekter og formue fra andre kilder enn selve jordbruksvirksomheten. Hvis en kun ser på skattevirkningene på inntekter og formue i selve jordbruksvirksomheten, får bøndene som gruppe fortsatt netto lettelser i 2014. Men de som overtar jordbruksvirksomhet i 2014, anslås i gjennomsnitt å få en netto årlig skatteskjerpelse over en 30-årsperiode på om lag 2 900 2014-kroner knyttet til selve jordbruksvirksomheten.

Innstrammingen for den enkelte bonde som overtar gårdsbruk ved arv eller gave, vil avhenge av størrelsen på bruket og sammensetningen av driftsmidlene. Store gårdsbruk hvor maskiner og/eller buskap utgjør en relativt stor andel av de samlede driftsmidlene, vil få de største innstrammingene. De som overtar bruk som er mindre enn gjennomsnittet, og som har relativt mye innslag av ikke-avskrivbare driftsmidler (som jord og skog), vil få de minste skatteøkningene knyttet til jordbruksvirksomheten.

Eventuelle skatteøkninger vil ikke nødvendigvis bli belastet den som overtar. Vederlaget som overtager må betale for eiendommen, kan tilpasses hensynet til at overtaker skal ha en tilfredsstillende økonomi. Det er derfor grunn til å tro at innstramminger knyttet til enkeltbruk reelt sett fordeles mellom den som overtar virksomheten, og foreldre og/eller andre arvinger (oftest søsken til den som overtar virksomheten). Departementet har ikke grunnlag for å anslå denne fordelingen av den økte skatten.

4.3.2 Særskilte skatte- og avgiftsordninger i landbruket

Skatte- og avgiftssystemet inneholder en rekke særlige skatte- og avgiftsordninger som bidrar til at bønder betaler relativt lite skatt. Tabell 4.1 viser inntekter og skatt i 2012 for personlig næringsdrivende i enkeltpersonforetak innen jordbruk sammenliknet med personlig næringsdrivende i enkeltpersonforetak samlet sett og i noen utvalgte bransjer. Jordbrukere betalte i gjennomsnitt 24 pst. av samlet bruttoinntekt (lønn, pensjon, netto næringsinntekt og kapitalinntekt) i skatt, sammenliknet med 33 pst. for alle personlig næringsdrivende i enkeltpersonforetak samlet sett.

Tabell 4.1 Inntekter og skatt for personlig næringsdrivende i enkeltpersonforetak.1 2012. Kroner og prosent

Antall | Bruttoinntekt | Personinntekt lønn og pensjon | Netto næringsinntekt | Kapitalinntekter | Utlignet skatt | Skatt i pst. av bruttoinntekt | |

|---|---|---|---|---|---|---|---|

Jordbruk | 42 142 | 546 400 | 272 300 | 231 500 | 42 800 | 131 200 | 24 |

Alle næringer | 113 567 | 581 700 | 54 500 | 488 400 | 36 900 | 192 900 | 33 |

Bygge- og anleggsvirksomhet | 17 615 | 500 500 | 33 500 | 446 700 | 20 100 | 165 400 | 33 |

VVS-arbeid | 912 | 611 400 | 42 100 | 549 000 | 20 000 | 213 300 | 35 |

Varehandel, reparasjon av motorvogner | 7 638 | 484 600 | 40 300 | 410 600 | 33 000 | 158 000 | 33 |

Drosjebiltransport | 4 991 | 574 300 | 40 600 | 518 300 | 15 300 | 184 400 | 32 |

Frisering og annen skjønnhetspleie | 4 110 | 378 800 | 22 500 | 343 200 | 12 800 | 123 900 | 33 |

1 Jordbrukere i gruppen «Jordbruk» er personlige eiere av aktive jordbruksbedrifter (hovedsakelig de som søker produksjonstilskudd). Tallene for denne gruppen er hentet fra Statistisk Sentralbyrås jordbruksstatistikk. Tallene for «Alle næringer» omfatter personlig næringsdrivende i enkeltpersonforetak med hovedinntekt fra næring i Statistisk sentralbyrås skattestatistikk. Disse personlig næringsdrivende er videre gruppert etter type næring basert på opplysninger om næringsgruppering fra Statistisk sentralbyrås virksomhets- og foretaksregister. I den statistikken er antall næringsdrivende i primærnæringene begrenset fordi en stor andel av disse henter større inntekter fra kilder utenom næring.

Kilde: Statistisk sentralbyrå.

Regjeringen har som ambisjon å forenkle skattesystemet og bedre ressursbruken. Det gjelder også landbruksbeskatningen. Innfløkte skatteregler krever ekstra ressurser til gjennomføring og kontroll i Skatteetaten, og det kan være krevende for de som driver landbruksvirksomhet, å forholde seg til regelverket. Det bør unngås at støtten til landbruket gis på unødvendig kompliserte og lite effektive måter.

I tråd med Sundvolden-erklæringen vil regjeringen legge bedre til rette for å drive landbruksvirksomhet ved å forenkle lover, regler og støtteordninger. Samtidig er landbruket en spesiell næring med store subsidier, og landbrukspolitiske mål kan lett komme i konflikt med andre mål, blant annet på miljøområdet. Det medfører vanskelige politiske avveininger.

Regjeringen vil gjennomgå landbruksbeskatningen med sikte på å gjøre regelverket enklere og mer oversiktlig. Gjennomgangen legges opp slik at endringer i landbruksbeskatningen kan knyttes opp mot oppfølgingen av Scheel-utvalget, som skal vurdere endringer i selskapsskatten i sammenheng med det øvrige skattesystemet. Ordningene i oversikten nedenfor vil kunne inngå i en vurdering av landbruksbeskatningen.

Det vises også til Stortingets anmodningsvedtak ved behandlingen av statsbudsjettet for 2014 hvor regjeringen ble bedt om å gjennomgå skatteregelverket for bønder i lys av endringene knyttet til arveavgiften. Nedenfor gis en oversikt over særskilte skatteregler for bønder.

Jordbruksfradraget

Jordbruksfradraget gis i positiv alminnelig inntekt (netto næringsinntekt) fra jord- og hagebruk. Fradraget ble innført i forbindelse med budsjettet for 2001 og skulle kompensere for reduserte målpriser. Fradraget er økt/utvidet flere ganger og med ulike begrunnelser. Etter den siste justeringen fra 2012 gis et bunnfradrag på 63 500 kroner. For inntekt over 63 500 kroner gis det i tillegg et fradrag på 38 pst. av den overskytende inntekten opp til et samlet fradrag på maksimalt 166 400 kroner. Maksimalt jordbruksfradrag nås ved en jordbruksinntekt på om lag 334 300 kroner.

En skattyter har ikke krav på mer enn ett jordbruksfradrag selv om vedkommende driver forskjellige virksomheter som hver for seg oppfyller vilkårene. Driver flere skattytere sammen på samme driftsenhet, skal de til sammen bare ha ett jordbruksfradrag.

Jordbruksfradraget gis blant annet i inntekter fra:

Tradisjonelt jord- og hagebruk, dvs. virksomhet som ved bruk av jorden eller gjennom husdyrhold produserer mat eller fôr.

Gartneri, pelsdyrnæring, bihold mv.

Jakt og fiske, drift av grustak og vedproduksjon dersom aktiviteten drives i tilknytning til jordbruk.

Tjenesteyting med og utleie av betydelige driftsmidler som hører til jordbruket. Et hovedområde for bestemmelsen er maskin- og transportkjøring for andre og utleie av maskiner og redskap mv. Forutsetningen er at driftsmidlet nyttes i egen jord- eller skogbruksvirksomhet minst 60 pst. av tiden. Blir grensen på 40 pst. for ekstern bruk overskredet, faller hele inntekten fra denne bruken ut av grunnlaget for jordbruksfradrag. Kravet om minst 60 pst. bruk i egen virksomhet ble fra 2012 lempet fra et krav om minst 80 pst. egen bruk. Ved utleie av fast bygning på jordbrukseiendom anses utleieinntekten generelt som en del av jordbruksinntekten og fradragsgrunnlaget, uten begrensning etter utleieomfang. Forutsetningen er at utleien ikke blir så omfattende at den klassifiseres som egen utleievirksomhet.

Binæring, dvs. inntekter fra næringsdrift utenom jordbruket der omsetningen ikke overstiger 30 000 kroner. Inntekter fra for eksempel skogsdrift i liten målestokk kan m.a.o. inngå i grunnlaget for jordbruksfradraget. Det kreves ikke at biinntekten er relatert til gårdsdriften. Dersom omsetningen overstiger 30 000 kroner, anses hele biinntekten å falle utenfor grunnlaget for jordbruksfradrag. Det er imidlertid et vilkår at aktiviteten oppfyller kriteriene for næringsvirksomhet, altså at den er egnet til å gå med overskudd, i hvert fall over noe tid.

Deltakelse i samdrifter. Jordbruker som deltar i samdrift, kan ta sin del av overskuddet, arbeidsgodtgjørelse og eventuelle leieinntekter fra samdriften med i sitt grunnlag for beregning av jordbruksfradrag.

Produksjon av biomasse til energiformål, herunder ved. En skattyter som for øvrig fyller vilkårene for jordbruksfradrag, kan velge å ta en sjablongberegnet nettoinntekt (55 pst. av brutto omsetning) fra produksjon av biobrensel inn i grunnlaget for jordbruksfradraget. Slik inntekt regnes da som jordbruksinntekt og skal ikke tas med i gjennomsnittsligningen for skogbruksinntekter.

Enkelte typer kapitalinntekter. Det gjelder utleieinntekter fra forpaktning, full bygningsutleie, bortfeste av tomter mv.

For å få jordbruksfradrag må man som hovedregel være bosatt på driftsenheten. I særlige tilfeller er det åpnet for å praktisere bokravet med en viss lempe. Det gjelder først og fremst ved generasjonsskifte der de som overtar driften av et gårdsbruk, bor utenfor selve bruket, men i rimelig nærhet, og den eldre generasjonen fortsetter å bo på bruket.

Jordbruksfradraget utgjør den største skatteutgiften blant de særskilte skattetiltakene for landbruket. Skatteutgiften er anslått til om lag 1 mrd. kroner i 2014.

Landbrukseiendom som selges til visse nærstående

Gevinst ved realisasjon av jord- og skogbrukseiendom, driftsløsøre mv. er i utgangspunktet skattepliktig, og tap er fradragsberettiget. Gevinst og tap ved realisasjon inngår både i alminnelig inntekt (27 pst. skatt) og i beregnet personinntekt som ilegges 11,4 pst. trygdeavgift og eventuell toppskatt (9 pst. i trinn 1 og 12 pst. i trinn 2).

Jord- og skogbrukseiendom som har vært eid i minst ti år, kan realiseres skattefritt til egen og eventuell ektefelles slekt avgrenset til livsarvinger (barn, barnebarn etc.), mor og far, søsken og deres etterkommere, samt besteforeldre, tante og onkel, fetter og kusine (men ikke fetters og kusines barn). Skattefritaket forutsetter at prisen ikke overstiger tre firedeler av antatt salgsverdi. Tilsvarende er tap ikke fradragsberettiget. Regelen om skattefritak gjelder selv om bare en del av grunneiendommen realiseres. Er eiendommen eid i 6 år eller mer, avtrappes skatteplikten for gevinst /fradragsretten for tap.

Skattefritaket er avgrenset til «alminnelig gårdsbruk og skogbruk». Det betyr at et gårdsbruk i det minste må ha våningshus og brukes til jordbruksformål, dvs. husdyrhold eller dyrking på friland. Det er ikke et krav at aktiviteten må anses som virksomhet. Skattefritaket gjelder ikke der hvor bruken av areal til jordbruksformål er varig opphørt. For at en eiendom skal anses som alminnelig skogbruk, er kravet at den har skog som kan avvirkes.

Eiendom hvor det utelukkende eller for en overveiende del drives spesialproduksjon, regnes ikke som alminnelig gårdsbruk. Dette kan gjelde rene gartnerieiendommer og eiendommer med forholdsvis lite jordbruksareal hvor det drives spesialproduksjon (fabrikkproduksjon), for eksempel oppdrett av pelsdyr, fjørfe og slaktegris.

På et «alminnelig gårdsbruk» kan det være anlegg hvor det er drevet annen virksomhet i så stor målestokk at denne delen ikke kan karakteriseres som en del av jord- eller skogbruksvirksomheten, for eksempel gårdsbruk med en opparbeidet campingplass, pelsdyrgård og lignende. Ved realisasjon under ett av eiendom hvor deler av eiendommen følger reglene for «alminnelig gårdsbruk og skogbruk», og andre deler/formuesobjekter ikke følger disse reglene, må vederlaget fordeles på de forskjellige delene/formuesobjektene og behandles etter de reglene for realisasjon som gjelder for vedkommende del/formuesobjekt.

Våningshus er skattefrie på linje med boliger generelt. Selger av landbrukseiendom med tilhørende våningshus kan imidlertid for våningshusets del velge om hun vil anvende reglene om skattefritak for «alminnelig gårdsbruk eller skogbruk» eller reglene om skattefritak for bolig.

Som følge av skattefritaket for salg av landbrukseiendommer til nærstående ble det ved fjerningen av arveavgiften etablert et unntak for landbrukseiendommer fra det generelle kontinuitetsprinsippet ved arv og gave, jf. nærmere omtale i avsnitt 4.3.3.

Tomtesalg med gevinst under 150 000 kroner

Landbruket har fra 2008 hatt et særskilt unntak fra de generelle reglene om beskatning av tomtegevinst i næring. Unntaket innebærer at årets samlede gevinst ved salg av tomter til hus og hytter i enkeltpersonforetak i landbruksnæringen fritas for bruttobeskatning (toppskatt og trygdeavgift) dersom gevinsten ikke overstiger 150 000 kroner. Gevinsten skattlegges da kun som alminnelig inntekt med 27 pst. Overstiger gevinsten grensebeløpet på 150 000 kroner, blir hele gevinsten bruttoskattepliktig i likhet med andre inntekter for selvstendig næringsdrivende i landbruksnæringen.

Avskrivning av driftsmidler

Fra 2012 ble avskrivningssatsen for husdyrbygg i landbruket økt fra fire til seks prosent. Uten denne særregelen ville husdyrbygg i landbruket vært avskrevet med fire prosent i saldogruppen for bygg og anlegg. Fire prosent årlig avskrivning tilsvarer en brukstid på 35–40 år. Seks prosent avskrivning tilsvarer en brukstid på om lag 25–27 år. Dette dreier seg i første rekke om bygninger som huser husdyr som brukes til å produsere mat og andre dyreprodukter og til å utføre arbeid i jord- og skogbruk samt oppdrett av slike dyr. Slike bygninger omfatter blant annet fjøs, grisehus og hus til høns, kylling, kalkun mv.

Økningen i avskrivningssatsene for husdyrbygg ble begrunnet ut fra landbrukspolitiske hensyn, ikke først og fremst ut fra kunnskap om husdyrbyggenes levetid. Husdyrbygg i landbruket ble imidlertid vurdert til å ligge i det nedre sjiktet for brukstid for bygg med levetid over 20 år fordi dyreholdet medfører en særlig slitasje på bygget.

Forhøyet avskrivningssats for husdyrbygg er anslått å utgjøre en skatteutgift på 85 mill. kroner i 2014.

Tilskudd til bygdeutvikling mv.

Investeringstilskudd er i utgangspunktet skattepliktig inntekt for mottakeren. Skattleggingen skjer ved at tilskuddet fra staten, en kommune eller et selskap med offentlig støtte, til erverv av driftsmiddel trekkes fra i kostprisen på driftsmidlet, slik at årlige avskrivninger reduseres og det skattepliktige overskuddet øker.

Enkelte tilskudd til investeringer ble unntatt skatteplikt fra 2012. Det gjelder tilskudd innenfor det distriktspolitiske virkeområdet til investering i faste anlegg og tilhørende produksjonsutstyr innenfor rammen av bygdeutvikling (BU-midler). Slike tilskudd skal fremme lønnsom næringsutvikling på bygdene innen og i tilknytning til landbruket. De skal beskattes på samme måte som tilskudd til investering i distriktene innenfor rammen av Kommunal- og moderniseringsdepartementets regional- og distriktspolitiske virkemidler. Dette innebærer at kostprisen på driftsmidlene, som utgjør avskrivningsgrunnlaget, ikke lenger reduseres med tilskuddet. Tilskuddet regnes imidlertid som en del av vederlaget hvis driftsmidlet realiseres innen fem år etter at det ble ervervet.

Skatteutgiften knyttet til skattefritaket som gjelder BU-tilskudd til investeringer, er anslått til 160 mill. kroner i 2014.

Verdsetting av jordbrukseiendom og jordbruksløsøre i formuesskatten

Jordbrukseiendommer formuesverdsettes «under ett» for driftsbygninger, våningshus, føderådsbolig, jord og grunn utenom særskilt lignet skog. Naturforekomster, melkekvoter og skog til eget bruk (husbehovsskog) skal verdsettes under ett med jordbrukseiendommen. Faste tekniske installasjoner skal formueslignes sammen med bygningen (driftsmidlet).

Det enkelte skattekontor fastsetter ligningsverdiene på jordbrukseiendommer. I praksis legges forrige års verdsetting til grunn, med prosentvise påslag når dette en sjelden gang bestemmes politisk. Påslag for nybygde driftsbygninger mv. på gamle eiendommer gis skjønnsmessig. Ligningsverdiene vurderes ikke på nytt ved eierskifte. Det er grunn til å anta at formuesverdiene for jordbrukseiendommer i mange tilfeller er svært lave.

Driftsløsøre, innkjøpte varer som kraftfôr, kunstgjødsel, drivstoff, avling og buskap mv. verdsettes etter særskilte regler. Reglene for å verdsette buskap er særlig kompliserte. Skattedirektoratet har egne takseringsregler for buskap. Disse gir lave verdier på buskap sammenliknet med markedsverdier.

Den delen av egenprodusert avling som regnes å gå med til gårdsdriften, så som fôr, frø, settepoteter og lignende, er ikke skattepliktig formue.

Gjennomsnittsligning av skogbruksinntekt

Som hovedregel skal inntekt av skogbruk som drives som egen virksomhet, fastsettes til gjennomsnittlig årsinntekt for de fem siste hele kalenderårene. Reindrift har lignende regler. Ordningen jevner ut inntekter som varierer over tid, og reduserer dermed skatten i et progressivt skattesystem. Ordningen gir også en utsettelse av beskatningen og dermed en skattekreditt. Den er relativt komplisert og inviterer til skatteplanlegging. Skattetilpasningen påvirker hvordan skogsdriftene legges opp, særlig årene rundt eiendomsoverdragelser. Ordningen åpner for at inntekter fra skogen ikke kommer til beskatning ved opphør av gjennomsnittsligning. Den åpner også for at utgifter i skogen kan utgiftsføres i større omfang enn selve utgiften ved oppstart av gjennomsnittsligning. Det skyldes at det ved gjennomsnittsligning gis fradrag for gjennomsnittlige utgifter de foregående årene som gjennomsnittsligningen dekker. En andel av en utgift som utgiftsføres i sin helhet for eksempel året før gjennomsnittsligning iverksettes, vil dermed også komme til fradrag i hvert av de første årene med gjennomsnittsligning. Uten planlegging av skogsdriften over år kan en imidlertid også få dobbeltbeskatning av samme inntekt.

Ved fastsettelse av den skattbare inntekten av skogbruk skal verdien av skogsvirke uttatt til eget bruk og av jakt, fiske, torvutvinning og lignende samt leieinntekter fra slike aktiviteter tas med. Det innebærer for eksempel at inntekt av rett til laksefiske i elv som renner gjennom et skogsområde, skal tas med i gjennomsnittsligningen. Også offentlig tilskudd til skogkulturarbeid inngår i samlet skogbruksinntekt. Eventuell arbeidsgodtgjørelse til deltakere i deltakerlignet selskap som driver skogbruk, inngår i gjennomsnittsligningen.

Gjennomsnittsligning skal alltid foretas når skogeieren har drevet skogbruksnæring i åtte hele inntektsår/kalenderår. Gjennomsnittsligning kan imidlertid kreves påbegynt når skattyteren har drevet skogen i minst to hele inntektsår. Inntekten settes da til gjennomsnittet av inntektene i de hele årene skogen har vært drevet/eid, likevel ikke mer enn for inntektsåret og de fire foregående årene.

Hvis skog overdras i løpet av inntektsåret, skal inntekten for dette året holdes utenom gjennomsnittsberegningen både for den gamle og den nye eieren. Dette gjelder også for kjøp av skog ved utvidelse av skogeiendom. Det skal heller ikke gjennomsnittslignes når eieren foretar snauhogst for å bruke arealet til andre formål enn skogbruk. Videre skal kjøper ikke gjennomsnittslignes for inntekter fra skog kjøpt på rot.

Når det på grunn av naturkatastrofe som brann, vindfall, insektangrep mv. foretas en ekstraordinær hogst som i vesentlig grad minsker skogens kubikkmasse, kan Skattedirektoratet etter søknad vedta at utbyttet av denne hogsten skal fordeles til skattlegging over flere år.

Ved opphør av gjennomsnittsligning skal det gjennomføres endring av ligning (avbruddsligning) dersom summen av faktiske årsinntekter fra skogbruket for de fire siste årene overstiger summen av gjennomsnittslignede inntekter for samme tidsrom med mer enn 15 000 kroner. Differansen fordeles forholdsmessig til beskatning ved endring av ligning for de årene de faktiske inntektene er større enn gjennomsnittsinntekten. Dette medfører også omberegning av personinntekt.

Departementet har ikke anslag på skatteutgiften av ordningen med gjennomsnittsligning.

Skogfondsordningen

Skogfond er en tvungen avsetningsordning som skal bidra til økt skogproduksjon og økt avvirkning fra skogen. Skogeierne skal avsette inntekter fra skogen i intervallet 4 til 40 pst. av brutto omsetning av det avvirkede tømmeret. Oppgir ikke skogeier satsen, avsettes 10 pst. Avsetning til fondet trekkes i tømmeroppgjøret og settes inn på skogfondskonto for hver enkelt skogeiendom. Det er ingen øvre grense for innestående totalbeløp og heller ingen frist for når innskutte beløp må anvendes. Renter på innestående beløp går ikke til skogeier, men til å dekke kostnadene ved skogfondsordningen samt generelle tiltak overfor næringen.

Det enkelte års avsetning til skogfond kommer til fradrag ved beregning av skattepliktig overskudd. Inntekter fra skog som settes på skogfond, inntektsføres først når disse investeres i skogtiltak, og kun 15 pst. av disse inntektene inntektsføres. Resterende 85 pst. av frigitte midler er endelig skattefrie. Utgiftene som dekkes av skogfondsmidlene, kommer til fradrag med 100 pst. Myndighetene bidrar med tilskudd til ulike skogfondstiltak, og disse tilføres skogfondet i etterkant av uttak fra skogfondskonto. Disse midlene skal inntektsføres med 100 pst.

Midler fra skogfondet kan brukes blant annet til skogkultur, herunder egeninnsats, og til bygging og opprustning av skogsveier, sommervedlikehold av skogsbilvei, miljøtiltak, skogbruksplanlegging med miljøregistrering, investeringer i bioenergitiltak i tilknytning til bruket og som bidrar til varmeleveranser, forsikring mot stormskader og skogbrann mv.

Ved utgangen av 2012 var det 1,2 mrd. kroner på skogfondskonti. Skogeiere betalte inn om lag 345 mill. kroner, det ble gitt om lag 135 mill. kroner i tilskudd, og det ble utbetalt om lag 455 mill. kroner i 2012. Ordningen med skogfondskonto anslås å utgjøre en skatteutgift på 100 mill. kroner i 2014.

Gevinst ved vern av skog

Gevinst som oppstår når skogeier får vederlag fra det offentlige i forbindelse med etablering eller utvidelse av verneområde etter naturvernloven, er fritatt for skatt. Fritaket ble innført fra og med inntektsåret 2005 og gjelder generelt. Fritaket gjelder uansett om skogvernet i det enkelte tilfellet omfatter hele skogeiendommen eller bare en del av den (med fortsatt skogsdrift på den øvrige, ikke vernede delen). Det har heller ingen betydning om vernet er skjedd ved tvang eller om det bygger på frivillighet.

Gevinstfritaket skal bidra til å lette det frivillige skogvernet. Skattefritaket er ubetinget. Vern av skog har dermed en gunstigere skattemessig behandling enn avståelse av landbrukseiendommer til det offentlige, typisk jord som blir ekspropriert eller frivillig avstått i forbindelse med veibygging. I slike tilfeller er skattefritaket betinget av reinvestering i skattyterens næringsvirksomhet eller annen inntektsgivende aktivitet.

Skogsveier

Samtlige kostnader til utvidelse eller forbedring av eksisterende skogsveier eller bygging av nye veier skal fradragsføres løpende. Det er ikke adgang til å aktivere kostnader til nye skogsveier og avskrive disse.

Skogsveier er et varig driftsmiddel, og kostnader til skogsveier skulle etter ordinære regler vært aktivert og avskrevet. At slike skogsveier i stedet skal utgiftsføres direkte, gir en rentefordel for skattyter. Skatteutgiften er beregnet til 20 mill. for 2014. Beregningen er kun basert på skogfondsmidler som benyttes til bygging av skogsveier. I den grad det brukes midler som ikke kommer fra skogfond, vil skatteutgiften være høyere.

Verdsetting av skog i formuesskatten

Formuesverdien av skog skal settes til avkastningsverdien skogen har på lengre sikt ved rasjonell skjøtsel og drift. Skogformuen verdsettes med utgangspunkt i en sjablongbasert nettotilvekst på hver eiendom. Det benyttes sjablongverdier for tilvekst i fire bonitetsklasser (super, høy, middels og lav skogproduksjonsevne) for å beregne den samlede nettotilveksten. Verdien av den sjablongmessige tilveksten blir beregnet på bakgrunn av gjennomsnittspriser (tre prissoner) og sjablongverdier for kostnader (tre kostnadssoner). Nettoverdien av den årlige tilveksten blir så multiplisert med en kapitaliseringsfaktor («skog-faktoren»). Skogfaktoren er fastsatt til 5, som implisitt betyr at det legges til grunn en rente på 20 pst. ved beregning av dagens verdi av framtidig avkastning av skogen (skogformuen). Skogfaktoren ble satt til 5 pst. fra 2008 for å nå en bestemt skatteøkning som var angitt i St.prp. nr. 1 (2006–2007).

Skatteutgiften knyttet til den lave skogfaktoren er anslått til 35 mill. kroner for 2014. Det er da benyttet en rente på 10 pst. I Skattedirektoratets takseringsregler er den generelle kapitaliseringsfaktoren for 2013 satt til 10, som tilsvarer en rente på 10 pst.

Andre særskilte skatteregler

Av andre særskilte skatteregler for landbruket kan nevnes:

Eiendommer som drives som gårdsbruk eller skogbruk, herunder gartneri og planteskole tilknyttet slik drift, er unntatt fra eiendomsskatt.

Gevinst ved realisasjon av hel buskap på gårdsbruk ved opphør av driftsgren kan legges til gevinst- og tapskonto og dermed gi skattekreditt og utjevning av inntekter, selv om buskap anses som omløpsmidler og ikke driftsmidler.

Adgang til å kreve betinget skattefritak ved ufrivillig realisasjon gjelder generelt ikke omløpsmidler, for eksempel varelager. Betinget skattefritak for gevinst kan likevel kreves ved ufrivillig realisasjon av buskap på gårdsbruk og pelsdyr i pelsdyrdrift når realisasjon omfatter minst 25 pst. av beholdningen regnet etter omsetningsverdi. Det er også særskilte regler om betinget skattefritak ved ekstraordinær nedslakting som følge av fôrmangel ved langvarig tørke og ved erstatninger og tilskudd ved klimabetingede skader i plante- og honningproduksjon.

Tilskudd som stat, kommune eller selskap med offentlig støtte yter til bureising, planering, nydyrking eller overflatedyrking, regnes ikke som inntekt. Men det gis heller ikke fradrag for den delen av kostnaden som er dekket ved offentlig tilskudd.

Det er fritak for formues- og inntektsskatt for bureisingsbruk med tilhørende hus, innbo, redskap, besetning og beholdninger. Dette gjelder for det år bureiseren bosetter seg på bruket eller fører opp nødvendige driftsbygninger, og de neste fire år.

Det stilles mindre krav til eierlønn og avkastning i landbruksnæringer enn for annen virksomhet når det gjelder avgrensning av virksomhet mot ikke-økonomisk aktivitet. Dette gir større muligheter for fradragsføring av utgifter i aktivitet som på andre områder ville kunne bli vurdert som fritidsaktivitet. Jord- og skogbruk ses på visse vilkår under ett ved avgrensning av virksomhet mot ikke-økonomisk aktivitet.

Virksomheter innen primærnæringene ses under ett ved beregning av personinntekt. Dette gir bedre muligheter for umiddelbart fradrag for eventuell negativ beregnet personinntekt enn i andre typer virksomheter.

Samvirkeforetak kan kreve fradrag i inntekten for etterbetalinger til medlemmene. Slike fradrag gis bare i inntekt av salg til medlemmene. Det er gitt særregler for primærnæringene. Mens det i annen næringsvirksomhet settes krav om at det skal være innkjøpsforetak som fordeler forutbestilte varer blant sine medlemmer, er det ikke tilsvarende krav i primærnæringene. I primærnæringene likestilles også andre typer kjøp med kjøp fra medlemmene.

Gevinst ved frivillig og ufrivillig realisasjon er som hovedregel skattepliktig. Gevinst ved innløsning av festet tomt kan imidlertid reinvesteres betinget skattefritt både ved frivillig og ufrivillig realisasjon. Slik gevinst behøver ikke reinvesteres i objekt av samme art som det avståtte for å oppnå skattefrihet. Det kan også investeres «i erverv av eller påkostning på areal, bygg eller anlegg som brukes i skattyterens næringsvirksomhet eller annen inntektsgivende aktivitet». Denne regelen gjelder generelt for alle bortfestere av tomt både innenfor og utenfor jordbruket. Regelen ivaretar imidlertid særlig bønders interesser på grunn av omfanget av festetomter i landbruket.

Gevinst ved ufrivillig realisasjon som følge av brann, ulykke eller ekspropriasjon kan bli fritatt for skatt dersom vederlaget innen tre år brukes til å erverve nytt objekt av samme art. Regelen innebærer ikke et endelig skattefritak. Ved framtidig realisasjon av det nye objektet som gevinsten reinvesteres i, vil eventuell gevinst bli skattlagt. For landbrukseiendom som eksproprieres, gjelder en særregel om at nytt objekt ikke trenger å være av samme art. Gevinst ved ekspropriasjon av landbrukseiendom kan bli skattefri dersom vederlaget nyttes til erverv av, eller påkostning på, areal, bygg eller anlegg som brukes i skattyterens næringsvirksomhet eller annen inntektsgivende aktivitet. Det er ikke et krav at vederlaget må investeres i jordbruk eller skogbruk. Men det er et unntak for bolig og fritidsbolig for å forhindre at gevinsten kan gjøres endelig skattefri gjennom de generelle gevinstfritaksreglene for slike eiendeler. Reinvesteringsadgangen avgrenses også mot løsøreinvesteringer og løpende driftsutgifter i næringen.

Ved salg av skogbrukseiendom blir skog på rot i praksis ikke skilt ut som driftsinntekt, men følger de mer gunstige reglene for realisasjon av skogbrukseiendom.

Er det ikke særskilt lignet skog på eiendommen, er det valgfritt å benytte reglene om gjennomsnittsligning eller ordinære skatteregler ved produksjon av juletrær og pyntegrønt.

Overføring av skoggrunn ved jordskifte (bytte av grunn og retter) etter jordskifteloven anses ikke som realisasjon. Vederlag i form av kontanter for stående masse i skog avgitt i forbindelse med jordskifte, blir ikke skattlagt hos mottaker. Omkostninger ved jordskifte og grensegang kan derimot fradragsføres direkte.

Erstatning for ufrivillig avvirkning av ungskog i forbindelse med kraftledningsgater er ikke skattepliktig.

Kostnader til grøfting i skogbruket føres direkte til fradrag. Slike kostnader skulle etter ordinære regler vært aktivert og avskrevet.

Ved skogreising i skogfattige strøk gis fradrag for kostnader til skogreising med inntil 10 pst. av alminnelig inntekt ved ligningen til samme kommune.

Offentlige tilskudd til nyanlegg av varig art i skogbruk beskattes ikke dersom det nye anleggets kostpris nedskrives med tilsvarende beløp, uten tilsvarende fradrag ved inntektsfastsettelsen.

Særskilte avgiftsregler og tollvern

På avgiftsområdet er det få regler i form av fritak eller reduserte satser som er eksplisitt avgrenset til landbruket. Landbruket er som hovedregel ilagt alminnelige avgiftssatser for sitt energiforbruk. Unntaket er veksthusnæringen, som har fritak for avgift på elektrisk kraft og for CO2-avgift på gass. Men det er flere implisitte eller skjulte avgrensinger i avgiftssystemet som tilgodeser landbruket i større eller mindre grad. Videre er det flere miljøskadelige utslipp fra landbruket som ikke er priset gjennom miljøavgifter eller utslippskvoter. Departementet vil peke på følgende særskilte ordninger:

Veksthusnæringen er fritatt for avgift på elektrisk kraft. Fritaket gir et provenytap på om lag 1 mill. kroner sammenliknet med redusert sats som vanlig industri mv. betaler for kraft som anvendes til produksjonsformål.

Veksthusnæringen har fritak for CO2-avgift på gass. Det er i dag ikke iverksatt virkemidler overfor utslippene fra veksthusnæringen. Fritaket for veksthusnæringen gir et provenytap på om lag 15 mill. kroner.

Utslipp av klimagassene metan og lystgass i jordbruket er verken omfattet av avgifter eller kvotesystemet for klimagasser. Til dels skyldes dette at det er vanskelig å utforme og administrere slike virkemidler overfor utslippskilder som drøvtyggere og gjødsellagre.

Emballasje for melk, melkeprodukter og drikkevarer framstilt av kakao og sjokolade mv. er fritatt for grunnavgift på engangsemballasje. Fritaket bidrar til å vri etterspørselen etter drikkevarer som kommer melkeproduksjonen til gode. Skatteutgiften knyttet til fritaket anslås til om lag 540 mill. kroner i 2014.

Redusert merverdiavgift for næringsmidler ble innført 1. juli 2001. Den reduserte satsen på matvarer er ikke direkte begrunnet ut fra jordbrukspolitiske hensyn, men har gjerne blitt sett i en jordbrukspolitisk sammenheng, blant annet i St.meld. nr. 19 (1999–2000) Om norsk landbruk og matproduksjon. Andre hensyn har også vært framført for å begrunne den reduserte satsen, som inntektsfordeling og redusert grensehandel. I 2014 er den reduserte satsen for næringsmidler 15 pst., mens alminnelig sats i merverdiavgiften er 25 pst. Skatteutgiften av redusert sats for matvarer og alkoholfrie drikkevarer anslås til om lag 14 mrd. kroner i 2014.

Tollbeskyttelse på landbruksvarer står sentralt i norsk landbrukspolitikk. Importvernet bidrar blant annet til at omsetning av norske landbruksvarer kan skje til priser fastsatt i jordbruksavtalen. Tollbeskyttelsen er en viktig del av den samlede støtten til norsk jordbruk, og utgjør en overveiende del av skjermingsstøtten. Ifølge OECDs beregninger lå den samlede skjermingsstøtten på 11,1 mrd. kroner i 2012.

4.3.3 Nye regler for å fastsette skattemessige inngangsverdier ved fjerning av arveavgiften – virkninger for landbruket

Generelt om innføring av kontinuitetsprinsippet

Ved fjerning av arveavgiften fra 1. januar 2014 ble det innført et kontinuitetsprinsipp som hovedregel for å fastsette skattemessig inngangsverdi for eiendeler i og utenfor næring som erverves ved arv og gave. Kontinuitet innebærer at arving eller gavemottaker overtar forgjengerens skattemessige verdi på overførte eiendeler. Arving og gavemottaker overtar som hovedregel også forgjengerens skatteposisjoner til inntekts- eller fradragsføring. Dette omfatter blant annet positiv og negativ gevinst- og tapskonto, betinget skattefrie gevinster, negativ beregnet personinntekt og framførbart underskudd. For gaver er det en betingelse at gavemottaker overtar virksomheten som skatteposisjoner er knyttet til. Det er videre et vilkår for overtakelse av skattemessig underskudd at arving eller gavemottaker overtar ansvaret for giverens gjeld i virksomhet.

En positiv gevinstkonto representerer en skattekreditt for skattyter, ved at beskatning av gevinster kan fordeles over flere år. Tidligere var regelen at en positiv gevinstkonto skal inntektsføres ved dødsfall. Det vil si at skattekreditten opphører. Kontinuitet gir derimot den fordel at arvingene kan videreføre skattekreditten som ligger i ordningen med gevinst- og tapskonto og andre skatteposisjoner til inntektsføring. Med kontinuitet overtar arvingene også skatteposisjoner til fradragsføring. Dette kan f.eks. gjelde framførbart underskudd på arvelaters hånd, som ville falt bort etter de tidligere reglene dersom avdøde eller dødsboet ikke har inntekter som dekker underskuddet. Kontinuitet åpner for at det framførbare underskuddet og andre skatteposisjoner som innebærer fradrag i inntekten, fortsatt kan utnyttes av arvingene ved videre drift av skattyters virksomhet, eller utnyttes mot andre skattepliktige inntekter som arvingene måtte ha.

For formuesobjekter som arvelater eller giver kunne realisert uten beskatning av eventuell gevinst, gjelder ikke kontinuitetsprinsippet. Foruten alminnelig gårdsbruk og skogbruk, som omtales nærmere nedenfor, omfattet dette boligeiendom og fritidsbolig.

Etter reglene som gjaldt før 1. januar 2014, skulle den skattemessige inngangsverdien for eiendeler ervervet ved arv og gave som hovedregel settes lik markedsverdien, men maksimalt verdien som var lagt til grunn ved arveavgiftsberegningen hvis denne var lavere enn markedsverdien. Etter arveavgiftsloven skulle de avgiftspliktige midlene som hovedregel verdsettes til antatt salgsverdi (markedsverdi). Et høyt arveavgiftsgrunnlag (markedsverdi) ga tilhørende høy arveavgift. På den annen side førte et høyt arveavgiftsgrunnlag til tilsvarende høy skattemessig inngangsverdi. Det vil si at framtidige skattemessige avskrivninger ble høyere. Denne koblingen mellom arveavgiftsgrunnlag og inngangsverdi sørget for en balanse i skattesystemet: Dersom arveavgiftsgrunnlaget ble lavere enn markedsverdi med tilhørende lavere arveavgift, fikk det en konsekvens i form av lavere framtidige avskrivninger og dermed høyere framtidig inntektsskatt.

Prinsippet om at arving eller gavemottaker overtar forrige eiers skattemessige verdier, innebærer at giver og mottaker ses i sammenheng, slik at mottaker ikke skal få utilsiktede skattemessige ulemper eller fordeler. Dette er et bærende prinsipp for blant annet overføring av skatteposisjoner i næring organisert som aksjeselskap, og har betydning for størrelsen på framtidige avskrivninger på arvede driftsmidler. Hvis avskrivningsreglene gir arvelater for lave avskrivninger sammenliknet med reelt verdifall, vil regelen om kontinuitet bidra til at mottaker får tilsvarende høyere avskrivninger. Hvis driftsmidlets inngangsverdi derimot ble satt til markedsverdi (som ville vært lavere enn nedskrevet verdi ved for lave avskrivninger), ville framtidige avskrivninger for mottaker bli lavere enn om han overtok arvelaters skattemessige verdi. De samlede avskrivningene for arvelater og mottaker ville dermed bli lavere enn det driftsmidlet kostet. Resultatet ville bli motsatt hvis avskrivningsreglene ledet til høyere avskrivninger enn faktisk verdifall. Et velfungerende skattesystem forutsetter at hele kostprisen avskrives, verken mer eller mindre.

På tilsvarende måte fungerer prinsippet om kontinuitet godt ved realisasjon av eiendeler som følger vanlige regler for gevinstbeskatning, der differansen mellom salgsverdi og inngangsverdi/kjøpspris skattlegges som gevinst. Etter at arveavgiften ble fjernet, skal det verken betales arveavgift eller betales gevinstskatt av eventuell verdistigning på eiendelen i arvelater eller givers eiertid. Gevinstbeskatning oppstår først når mottaker eventuelt selger eller på annen måte realiserer eiendelen. Siden mottaker overtar inngangsverdien til giver, blir gevinsten lik verdistigningen i hele perioden fra arvelater eller giver ervervet eiendelen til arve- eller gavemottaker selger eiendelen. Ved fall i prisen på eiendelen får mottaker tilsvarende fradrag for verdinedgang og tap i den samme perioden. Fraværet av skattlegging ved arv eller gave tilsier dermed at mottaker overtar arvelaters eller givers inngangsverdi.

Et alternativ til kontinuitet er en regel om at arv eller gave skal anses som realisasjon. Da måtte arvelater eller giver betale skatt av eventuell verdistigning i sin eiertid, det vil si av differansen mellom anslått markedsverdi på arve- eller gavetidspunktet og arvelaters eller givers inngangsverdi. Mottaker ville da få en inngangsverdi lik den anslåtte markedsverdien og kun betale gevinst på verdistigning på eiendelen i sin eiertid. Samlet ville det økonomiske resultatet for arvelater og mottaker sett under ett bli det samme som med dagens regel om kontinuitet uten realisasjonsbeskatning på overdragelsestidspunktet, bortsett fra at kontinuitet gir en utsettelse av beskatning av gevinst i arvelaters eller givers eiertid.

En regel som ikke gir realisasjonsbeskatning på arve- eller gavetidspunktet, kombinert med en mulighet for mottaker til å skrive opp inngangsverdien til markedsverdi, ville etter departementets oppfatning vært både urimelig og svekket effektiviteten i skattesystemet. Verdistigningen i forrige eiers eiertid blir da ikke skattlagt. Det strider imot skattemessig likebehandling å favorisere overdragelser gjennom arv og gave framfor overdragelser ved ordinært kjøp og salg. Det ville også gitt opphav til tilpasninger, for eksempel ved at gevinstbeskatning kunne omgås ved gaver.

En mulighet for å oppskrive inngangsverdien til markedsverdi ville videre gi for høye samlede avskrivninger. Først får arvelater avskrivninger i sin eiertid. Deretter får mottaker avskrivninger i sin eiertid, som sammen med arvelaters avskrivninger ville være høyere enn kostprisen på driftsmidlet. Med andre ord ville det bli gitt doble avskrivninger for samme driftsmiddel når arvelater og eier ses under ett. Det reduserer skatteinntektene og gir en dårligere sammensetning av investeringene. Samfunnet taper på dette fordi avkastningen på den samlede kapitalen blir lavere.

Etter departementets oppfatning må derfor dagens regel om at arv og gave ikke skal beskattes på overdragelsestidspunktet som hovedregel følges opp med at mottaker overtar arvelaters eller givers skattemessige verdier. Dette vil sikre en god sammenheng og likebehandling i skattesystemet. Derfor er kontinuitetsprinsippet nå innført som hovedregel for fastsettelse av skattemessig inngangsverdi for eiendeler som erverves ved arv og gave.

Innføring av kontinuitetsprinsippet i næring mv. ved avvikling av arveavgiften gir regler som er nøytrale i den forstand at man får samme skattemessige resultat om driftsmidler selges før eller etter arv og gave. Arving eller gavemottaker kommer ikke bedre ut enn forgjengeren, men heller ikke dårligere. Dette reduserer mulighetene og behovet for å drive skatteplanlegging i forbindelse med generasjonsskifter. Innføring av kontinuitet gir også større grad av likebehandling mellom enkeltpersonforetak og aksjeselskap og deltakerlignet selskap ved generasjonsskifte. For erverv av aksjer og andeler i deltakerlignet selskap har regelen vært kontinuitet siden skattereformen 2006.

Særlig om innføring av kontinuitetsprinsippet for landbruket

Som eneste næring fikk landbruket et avgrenset unntak fra kontinuitetsprinsippet. Det gjelder eiendeler som er del av «alminnelig gårdsbruk og skogbruk», og som arvelater eller giver kunne realisert skattefritt etter skatteloven. Slike eiendeler kan etter de nye reglene oppskrives til tre firedeler av antatt salgsverdi, uavhengig av hvilken skattemessig verdi disse driftsmidlene hadde hos forgjengeren. Oppskrivningen begrenses til tre firedeler av antatt salgsverdi fordi dette tilsvarer maksimalt salgsvederlag for skattefri overdragelse.

At slike landbrukseiendommer er unntatt fra kontinuitetsprinsippet, har sammenheng med at arvelater eller giver hadde adgang til skattefri realisasjon. Uten dette unntaket kunne samme resultat oppnås ved først å selge gården skattefritt til arving eller gavemottaker og deretter gi salgsvederlaget til etterfølgeren.

Landbruksunntaket omfatter kjernen i en jord- eller skogbrukseiendom, det vil si jord og skog med tilhørende driftsbygninger og rettigheter. Eiendeler og driftsmidler som faller utenfor det som forstås som «alminnelig gårdsbruk og skogbruk», skal følge hovedregelen om kontinuitet. Det gjelder blant annet driftsløsøre (dvs. redskaper, traktorer, andre landbruksmaskiner mv.) og buskap på gården.

Retten til å oppskrive gårdsbruk og jordbruk til tre firedeler av antatt salgsverdi omfatter etter dette:

Selve jord- eller skogbrukseiendommen og bygninger som hører til gårdsbruket.

Faste tekniske installasjoner i driftsbygninger som avskrives separat i saldogruppe j (tekniske installasjoner i forretningsbygg og andre næringsbygg).

Annet fast installert produksjonsutstyr som er aktivert i saldogruppen d for maskiner, inventar mv.

Formuesobjekter som realiseres sammen med gårdsbruket, herunder melkekvoter, én eller to hytter på gårdens grunn, samt rettigheter (veirett, jaktrett, fiskerett, beiterett, hogstrett mv.).

Annet driftsløsøre, buskap, varelager, avvirket skog og forekomster av sand/grus er ikke omfattet av skattefritaket for alminnelig gårdsbruk. Skattemessig inngangsverdi for disse formuesobjektene kan derfor ikke oppskrives til tre firedeler av antatt salgsverdi ved arv og gave, men må fastsettes i samsvar med kontinuitetsprinsippet. For driftsmidler innebærer dette at arving eller gavemottaker overtar forgjengerens skattemessige verdi.

Når det gjelder buskap og varelager, overtar mottakeren forrige eiers inngående skattemessige verdi i overføringsåret. Skattemessig verdsettes buskap i utgangspunktet som varelager, dvs. til anskaffelsesverdi eller tilvirkningsverdi. Det er imidlertid særskilte og detaljerte retningslinjer for verdsettelse av buskap i Skattedirektoratets takseringsregler og i «Forskrift om videreføring av § 3 og 4 i tidligere regnskapsforskrift for skattepliktige som driver jordbruk, gartneri eller skogbruk». Dette innebærer som hovedregel en verdsettelse ved årets slutt etter en beregnet gjennomsnittlig enhetspris basert på alle voksne dyr av den enkelte dyreart ved årets begynnelse.

Eiendommer hvor det utelukkende eller for en overveiende del drives spesialproduksjon, regnes ikke som alminnelig gårdsbruk etter skattefrihetsbestemmelsen for gårdsbruk. Disse eiendommene kan ikke oppskrives til tre firedeler av antatt salgsverdi. Ny eier overtar dermed arvelaters eller givers inngangsverdi på disse eiendommene. Det gjelder for eksempel rene gartnerieiendommer, der det vesentligste av produksjonen foregår i veksthus, og eiendommer med forholdsvis lite jordbruksareal der det drives spesialproduksjon (fabrikkproduksjon). Eksempler på spesialproduksjon er oppdrett av pelsdyr, fjørfe og slaktegris. Skattefritaket for gevinst og oppskrivningsretten gjelder heller ikke dersom det utelukkende blir drevet gårdsturisme på en eiendom, selv om det har vært et begrenset husdyrhold eller planteproduksjon som ledd i gårdsturismen.

Er bruken av arealer til jordbruksformål varig opphørt, anses eiendommen ikke lenger som alminnelig gårdsbruk. Eventuelt skogsareal regnes likevel som skogbruk og er omfattet av oppskrivningsretten. En eiendom med begrenset dyrkbart areal som er spesielt innrettet eller utbygget til avl og/eller trening av travhester, ridehester, samt drift av ridesenter, vil heller ikke regnes som alminnelig gårdsbruk.

Dersom det drives særskilt virksomhet i stor målestokk på eiendommen til et alminnelig gårdsbruk, må denne virksomheten skilles ut fra den delen av gårdsbruket som er gjenstand for skattefritak og oppskrivningsrett ved arv og gave. Det kan for eksempel være en campingplass eller en pelsdyrgård.