2 De økonomiske utsiktene

2.1 De økonomiske utsiktene

Norsk og internasjonal økonomi er rammet av den alvorligste forstyrrelsen i fredstid. Virusutbruddet har tvunget myndigheter verden over til å stenge ned deler av aktiviteten i sine land for å redde liv. Fordi mange er blitt permitterte, har Norge nå den høyeste registrerte arbeidsledigheten på 75 år. Den økonomiske aktiviteten faller nå klart mer enn vi så under den globale finanskrisen, både her hjemme og ute.

Selv om situasjonen fortsatt er svært alvorlig, begynner vi nå å se de første lysglimtene. Det er tegn til at epidemien kan være på vei til å avta i Europa og flere land er i gang med eller planlegger en gradvis avvikling av en del av smitteverntiltakene. Det kan tale for at aktiviteten snart kan begynne å ta seg opp igjen. De siste ukentlige tallene for registrerte ledige ved Nav-kontorene har vist en viss nedgang.

Det er usedvanlig stor usikkerhet knyttet til anslagene for den økonomiske utviklingen både i Norge og internasjonalt. Det har ikke vært gjennomført tilsvarende smitteverntiltak før, og tidligere erfaringer gir bare en begrenset pekepinn på effektene. Varigheten og omfanget av smitteverntiltak vil påvirke det økonomiske forløpet mye, men behovet for tiltak avhenger av forløpet til epidemien. I tillegg vil økonomisk usikkerhet og bekymring for sykdom påvirke de økonomiske valgene som bedrifter og husholdninger tar.

Virusutbruddet har ført til betydelig markedsuro, men de siste ukene har uroen gått ned, og finansmarkedene har i noen grad stabilisert seg. Indekser som måler volatilitet i markedene, som steg til svært høye nivåer etter virusutbruddet, har nå kommet betydelig ned. Usikkerheten førte til økt etterspørsel etter likviditet, særlig amerikanske dollar, og presset rentepåslagene på de fleste finansielle instrumenter opp. Kraftig tilførsel av likviditet fra sentralbankene, og spesielt den amerikanske sentralbanken, har bidratt til at rentepåslaget på obligasjoner og i pengemarkedet har kommet noe ned igjen.

Norges Bank reduserte 7. mai styringsrenten til 0 pst. Styringsrenten har aldri tidligere vært så lav. Reduksjonen kom etter to kutt i mars, og samlet er styringsrenten redusert med 1½ prosentenhet. Ifølge pressemeldingen fra 7. mai ser ikke komiteen for seg at styringsrenten vil bli satt ytterligere ned. Ifølge sentralbanken kan ikke lave renter forhindre at virusutbruddet får store konsekvenser for norsk økonomi, men bidra til å dempe nedgangen. Lavere lånekostnader på eksisterende og nye lån vil kunne gjøre det enklere for norske bedrifter å komme seg gjennom en krevende tid. Det vil også kunne hjelpe husholdninger med gjeld som opplever at inntektene blir redusert. Lave renter vil også kunne bidra til at aktiviteten tar seg opp raskere når situasjonen normaliseres, og dermed redusere risikoen for at arbeidsledigheten fester seg på et høyt nivå. Pengepolitikken er nærmere omtalt i kapittel 3.3.

Det er også satt i verk omfattende finanspolitiske tiltak for å dempe de økonomiske utslagene av virusutbruddet. Sammen med de automatiske stabilisatorene innebærer de finanspolitiske tiltakene en budsjettsvekkelse som mangler historisk sidestykke. Tiltakene som er innført er midlertidige, og skal fases ut når den økonomiske situasjonen og smittesituasjonen tilsier det. Budsjettpolitikken er nærmere omtalt i kapittel 3.1

Den økte usikkerheten i finansmarkedene førte sammen med fallende oljepris til kraftige svekkelser av kronekursen. De siste ukene har kursen stabilisert seg noe, men kronen er fortsatt svak. Anslaget for kronekursen i år er vel 10 pst. svakere enn anslaget fra Nasjonalbudsjettet 2020.

Store deler av norsk økonomi er rammet av koronapandemien, og aktiviteten har allerede gått betydelig ned. Ifølge beregninger gjort av SSB, falt aktiviteten i norsk fastlandsøkonomi med 14 pst. gjennom mars. Aktiviteten gikk ned med 60 pst. i hotell- og restaurantbransjen. Innenfor deler av personlig tjenesteyting, herunder frisørtjenester og hudpleie, stoppet produksjonen helt opp. Regjeringens beslutning om å åpne opp for virksomhet der det er en-til-en kontakt mellom tjenesteyter og kunde fra 20. april, gjør at det igjen er aktivitet i disse næringene.

Industrien og andre deler av norsk næringsliv er tett sammenvevd i internasjonale verdikjeder ved at de bruker importert produktinnsats eller eksporterer produkter som inngår i produksjon i utlandet. Utslag av koronapandemien og smitteverntiltak i andre land reduserer på den måten verdiskapingen her hjemme. I tillegg har alle næringer merket konsekvenser av at ansatte er syke eller i karantene, eller er forhindret fra å jobbe fullt fordi de passer barn. Åpningen av barnehager og barneskoler opp til 4. klasse i siste halvdel av april og alle klassetrinn i grunnskole og videregående skole fra 11. mai, gjør at flere foreldre kan jobbe for fullt.

I bygge- og anleggsnæringen er produksjonen så langt relativt lite rammet. I anleggsbransjen går de fleste prosjekter som normalt. I byggenæringen har arbeidet med en del planlagte nybygg stoppet opp, men allerede igangsatte prosjekter videreføres. Noen aktører melder likevel om problemer med å få tak i materialer, og andre melder om noe lavere etterspørsel. At flere kommuner har avsluttet lokale karanteneregler, har gjort det enklere for næringen å få tilgang på arbeidskraft.

I boligmarkedet har det så langt vært nokså små utslag i boligprisene. Boligprisene falt med 1,4 pst. i mars og 0,2 pst. i april. Samtidig går aktiviteten i boligmarkedet ned. I april ble det solgt 10 pst. færre brukte boliger enn i april i fjor. Fallet i omsetning har likevel vært langt større for nye boliger. Ifølge tall fra Econ Nye Boliger var salget av nyboliger 44 pst. lavere i ukene etter 12. mars enn måneden før. Det er stor usikkerhet om utviklingen fremover. Kraftig fall i boligprisene kan være en utfordring for finansiell stabilitet. Mislighold av lån og reduserte panteverdier kan gi økte tap i bankene, i tillegg til at redusert formue kan føre til en generell nedgang i husholdningenes etterspørsel etter varer og tjenester. Lavere renter, mulighet for utsettelse av avdrag samt andre tiltak iverksatt av myndighetene kan demme opp for at denne risikoen materialiserer seg. De siste to årene har boligmarkedet vært i nokså god balanse, med moderat prisvekst, høy omsetning og høyt tilbud av boliger. Det reduserer isolert sett sannsynligheten for kraftige utslag i prisen.

Næringseiendom er den sektoren som historisk har påført bankene størst tap. Ved tilbakeslag i økonomien kan næringslokaler bli stående tomme. Det svekker gjeldsbetjeningsevnen til næringseiendomsforetakene. Virusutbruddet har rammet ulike segmenter innen næringseiendom ulikt. Handel og hotell er så langt blitt rammet hardere enn kontorsegmentet, som har hatt den kraftigste prisveksten de siste årene. Utfordringene for næringseiendom vil forsterkes dersom foretakenes mulighet for refinansiering svekkes. Lån fra banker er den viktigste finansieringskilden for disse foretakene, men de siste årene er obligasjonsmarkedet blitt stadig viktigere.

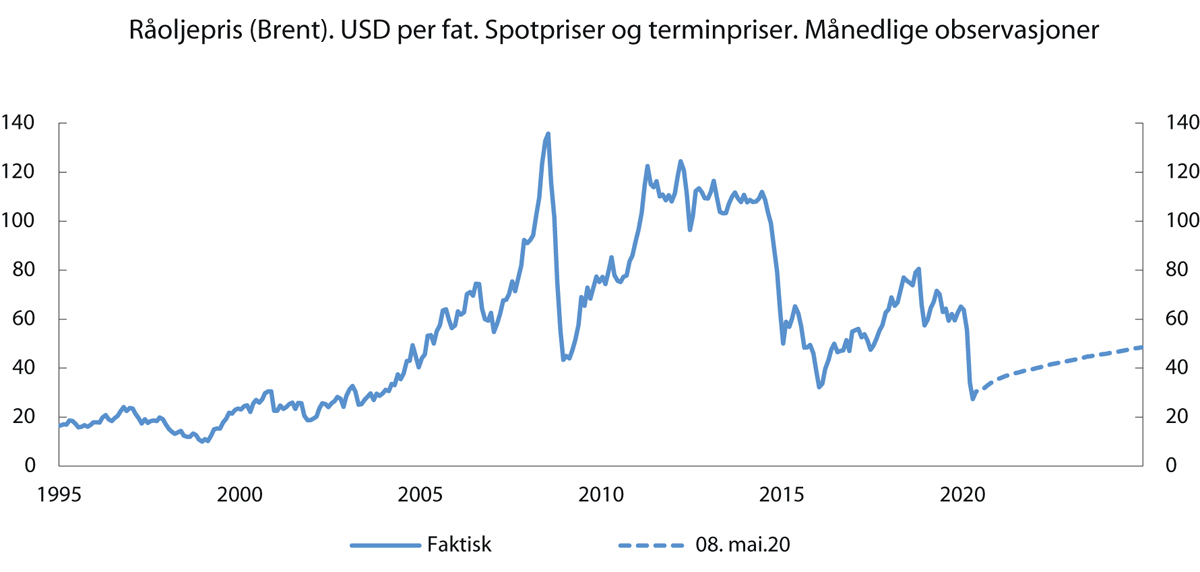

Sammenfallende med virusutbruddet har oljeprisen falt kraftig, se figur 2.1. Det skyldes at etterspørselen etter olje er blitt trukket ned i kjølvannet av virusutbruddet, men også uenighet mellom OPEC og Russland om produksjonsbegrensninger har påvirket oljeprisen negativt. OPEC, Russland og 10 andre produsentland (OPEC+) ble 12. april enige om et produksjonskutt på 9,7 mill. fat olje per dag i mai og juni, som tilsvarer 10 pst. av den globale oljeproduksjonen. Videre skal de kutte 7,7 mill. fat olje per dag i juli-desember i år og 5,8 mill. fat per dag fra januar 2021 til april 2022. OPEC+ oppfordret samtidig andre oljeproduserende land til å kutte sin produksjon. Energiministrene i G20-landene avholdt i midten av april et ekstraordinært styremøte, og uttrykte i en felles erklæring vilje til å iverksette nødvendige tiltak for å sikre et stabilt energimarked. De uttalte samtidig at de anerkjente viktigheten av et internasjonalt samarbeid for å sikre motstandsdyktigheten til energisystemene. Norge deltok på dette G20-møtet.

Figur 2.1 Oljepris. Dollar per fat

Kilde: Macrobond og ICE.

Samtidig kan det se ut til at oljeetterspørselen faller mer enn tilbudet på kort sikt. IEA la 15. april frem prognoser som viste at oljeetterspørselen daglig kan falle med 29 millioner fat i april, 26 millioner fat i mai og 15 millioner fat i juni. Kuttet som ble annonsert fra OPEC+, er ikke stort nok til å kompensere for den ventede etterspørselsnedgangen. Det har ført til press på prisen og en betydelig lageroppbygging. Lave priser fører til bortfall av produksjon, spesielt har skiferoljeproduksjon i USA og oljesand i Canada vært utsatt. Det høye lagernivået av råolje og oljerelaterte produkter vil ha betydning for oljeprisutviklingen fremover. Det har vært store bevegelser i oljeprisen den siste tiden. Oljeprisen falt frem mot slutten av april, men iverksettelse av kutt i oljeproduksjonen og lempelse av smitteverntiltak i flere land bidrar til at oljeprisen den siste tiden har tatt seg noe opp igjen. Mens spotprisen på nordsjøolje ligger på rundt 30 dollar per fat, omsettes oljen til noe lavere priser. 11. mai var referanseprisen på fysiske leveranser av olje, Brent dated, på rundt 25 dollar per fat. Fremover, når virussituasjonen er mer under kontroll, ventes balansen i oljemarkedet igjen å bli bedre. Prisene i terminmarkedet tilsier at oljeprisen vil ta seg opp igjen til et nivå nær 50 dollar per fat i 2025, men usikkerheten er stor, særlig om prisutviklingen de nærmeste par årene. For å bidra til å stabilisere utviklingen i oljemarkedet, annonserte norske myndigheter 29. april at oljeproduksjonen på norsk sokkel vil kuttes med 250 000 fat per dag i juni og 134 000 fat per dag som et gjennomsnitt for andre halvår 2020, i tillegg til at produksjonsstart på flere felt utsettes til 2021 som følge av markedssituasjonen. I denne meldingen er det lagt til grunn en gjennomsnittlig oljepris på 331 kroner i 2020. Også gassmarkedet påvirkes av koronaviruset, men utslagene har ikke vært like store som i oljemarkedet. Lavere vekst i etterspørselen i Asia og et stort tilbudsoverskudd av flytende naturgass (LNG) i verdensmarkedet, har trukket gassprisene ned til svært lave nivåer. Statens netto kontantstrøm fra petroleumsvirksomheten er omtalt i boks 2.1.

Lave olje- og gasspriser og driftsutfordringer som følge av virusutbruddet gjør at oljeselskaper skyver på investeringer, herunder leting, og ikke-kritisk vedlikehold. Smitterisiko møtes med redusert bemanning på sokkelen. I denne meldingen anslås petroleumsinvesteringene å falle med om lag 9 pst. i år og neste år. Det er da lagt til grunn at regjeringens forslag om midlertidige skatteendringer gir petroleumsselskapene økte muligheter til å gjennomføre investeringer som de hadde planlagt før virusutbruddet. Usikkerheten er stor, og nedgangen i investeringene kan bli større enn dette. Deler av leverandørvirksomheten var allerede før koronapandemien i en krevende situasjon, med svak lønnsomhet. De har fått ekstra kostnader knyttet til smitteverntiltak, og venter nå betydelig redusert etterspørsel. Flere ansatte i petroleumsrettet virksomhet er blitt permittert og enda flere har fått permitteringsvarsel. Regjeringens forslag til endringer i petroleumsskatten er omtalt i Prop. 113 L (2019–2020) Midlertidige endringer i petroleumsskatteloven.

Virusepidemien påvirker ulike næringer forskjellig. Mens noen bransjer rammes ved at aktiviteten i en periode har vært forbudt eller sterkt regulert for å redusere smittespredningen, rammes andre bransjer fordi de leverer til disse næringene. Ifølge beregninger gjort av SSB, vil nesten 40 pst. av aktivitetsnedgangen etter et fall i konsumet av hotell- og restauranttjenester komme i andre næringer i Norge enn hotell- og restaurantbransjen selv. I andre deler av næringslivet er omsetningen lavere fordi folk holder seg hjemme. Noen virksomheter møter lavere etterspørsel i eksportmarkedene som følge av situasjonen i andre land, og eksporten fra fastlandet ventes å falle kraftig i år. Omsetningen i varehandelen går ned fordi norske husholdninger på grunn av økt usikkerhet øker sparingen, eller reduserer forbruket fordi inntektene går ned. Mens de direkte effektene av smitteverntiltakene slo raskt ut i økonomien, vil det trolig ta mer tid før de indirekte effektene blir fullt ut synlige. Tabell 2.1 belyser at forskjellige bransjer vil rammes ulikt av virusutbruddet.

Tabell 2.1 Effekter av virusutbruddet på næringer i fastlandsøkonomien

Direkte effekter | Indirekte effekter | |||

|---|---|---|---|---|

Forbud eller regulering | Helsefaglige råd om å holde avstand, kun gjennomføre nødvendige reiser mv. | Lavere etterspørsel fra utlandet, mangel på innsatsvarer, høyere sparing i husholdningene mv. | Lavere oljepris | |

Når kommer effekten | Med en gang | Senere | ||

Eksempler på berørte næringer |

|

|

|

|

Kilde: Finansdepartementet.

Anslag fra den første rapporten til ekspertgruppen av økonomer og helseeksperter som ledes av Steinar Holden, tilsier at om lag 2/3 av nedgangen i økonomien gjennom mars skyldtes smitteverntiltakene her hjemme. Den resterende tredelen skyldes effektene av koronautbruddet internasjonalt og fallet i oljeprisen. Disse effektene vil trolig vokse i betydning etter hvert som tiden går, gitt styrken i det internasjonale tilbakeslaget, det kraftige fallet i oljeprisen og at smitteverntiltak gradvis mykes opp.

Store deler av norsk næringsliv er rammet av virusutbruddet. Med sterkt redusert omsetning og høy usikkerhet om utsiktene fremover, vil investeringene i fastlandsbedriftene trolig gå kraftig ned i år. Statistisk sentralbyrås konjunkturbarometer for 2. kvartal underbygger at markedssituasjonen for industrien er blitt markert dårligere, og industrilederne melder om at investeringsplaner justeres ned.

Selv med et markert fall i produksjonen på kort sikt, vil veksten ta seg opp igjen etter hvert som de strengeste smitteverntiltakene mykes opp og usikkerheten avtar. Lengden på og omfanget av tiltakene, både i Norge og andre land, er avgjørende for hvor stort det økonomiske tilbakeslaget blir. Samtidig vil frykt for smitte trolig gi betydelige økonomiske effekter, og vi må regne med å leve med smitte og smitteverntiltak i 1–2 år fremover. Reiselivsbransjen er særlig utsatt på grunn av restriksjoner for bevegelse mellom land, og at færre kan velge å reise over landegrenser også etter at restriksjonene løftes på. For deler av reiselivet kan dette motvirkes ved å vri seg fra et utenlandsk til et norsk marked – mange nordmenn vil på kort sikt kunne endre sine ferievaner og feriere i Norge.

Vi ser allerede at en gradvis oppmyking av smitteverntiltak bidrar til økt aktivitet i deler av norsk økonomi. Gjenåpningen av barnehagene fra 20. april og 1.–4. klassetrinn fra 27. april gjør det mulig for både barnehage- og skoleansatte og foreldre av små barn å vende tilbake til fullt arbeid. Også oppmykning i avstandsråd og åpning for arrangementer av mindre størrelse, vil bidra til å dempe de negative effektene av smitteverntiltakene på økonomien. Regjeringen la 7. mai frem en plan for videre håndtering av virusutbruddet og en tidsplan for nedbygging av de mest inngripende tiltakene. Planen kombinerer en gradvis gjenåpning av aktivitet før sommeren og tiltak for å holde smitten under kontroll, som økt testing, isolering og smittesporing. Forutsatt at man klarer å holde smitten under kontroll, er målet at det meste skal være åpnet 15. juni. Barn og unge blir prioritert først, deretter arbeidsliv og deretter andre aktiviteter. Blant annet skal grunnskoler og videregående skoler åpne for alle trinn fra 11. mai, og fra 1. juni skal serveringssteder uten servering av mat og fornøyelsesparker kunne åpne. Det vil komme nye lettelser omtrent hver 14. dag. Det kan være risiko for ny oppblomstring av viruset senere i år, og det vil fortsatt være smitteverntiltak på plass som vil begrense veksten i norsk økonomi.

Samtidig er det først etter noe tid at de indirekte effektene som beskrives over, vil begynne å virke for fullt. Vi må derfor regne med at aktiviteten i økonomien kan gå ytterligere ned fra utgangen av mars, før det snur. Utslagene i økonomien vil bli kraftigere desto lenger den akutte fasen med strenge tiltak og et uavklart videre smitteforløp varer, både her hjemme og i verden rundt oss. Vi ser at koronapandemien gir en kraftig nedgang i internasjonal økonomi, og det vil bidra til svak utvikling fremover også her hjemme.

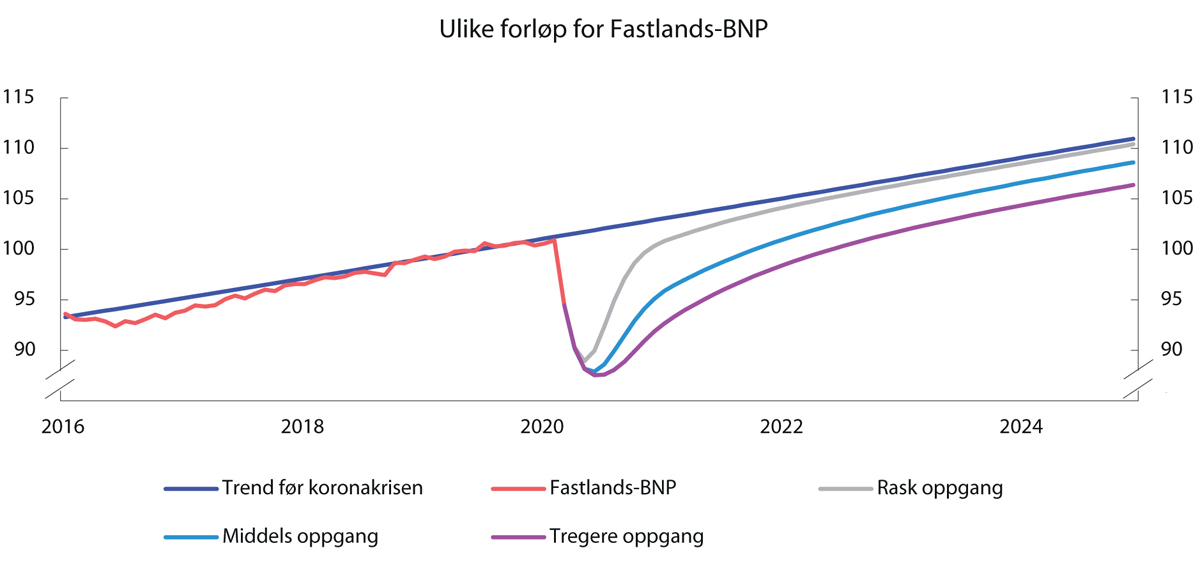

Anslagene i denne meldingen er basert på en rent teknisk forutsetning om at den akutte situasjonen i Norge vil vare i tre måneder, og at økonomien deretter henter seg ganske raskt inn igjen. Basert på disse antagelsene legger vi i denne meldingen til grunn at fastlands-BNP vil falle med om lag 4 pst. i 2020. Det er forenlig med den grå linjen i figur 2.2. Til sammenligning ble fastlands-BNP anslått å gå ned med 2 pst. i Prop. 67 S (2019–2020). Nedjusteringen må ses i sammenheng med at situasjonen trolig vil vare lenger og ramme hardere enn tidligere lagt til grunn, samtidig som utsiktene for våre handelspartnere er blitt justert ned. SSB har anslått en vekst i BNP Fastlands-Norge på -5,5 pst i år, og Norges Bank har anslått -5,2 pst.

Det er fremdeles svært usikkert hvor kraftig tilbakeslaget i norsk økonomi blir, og det er betydelig nedsiderisiko. Mulige scenarioer for utviklingen i fastlands-BNP, der størrelsen på tilbakeslaget og tiden det tar for økonomien å hente seg inn igjen varierer, kan tilsi et fall i år på mellom -4 og -8 pst., se figur 2.2.

Figur 2.2 Ulike forløp for utviklingen i fastlands-BNP fremover. Indeks. 2019 = 100

Kilde: Finansdepartementet.

De langsiktige konsekvensene vil avhenge av størrelsen og lengden på det økonomiske tilbakeslaget. Desto større de økonomiske utslagene av koronaviruset blir, desto flere virksomheter vil komme i vanskeligheter og gå konkurs, og desto flere arbeidstakere vil miste jobben. Det gjør at det vil ta lenger tid å få den økonomiske aktiviteten opp igjen. I figur 2.2 varierer veksten i 2021 fra 4 pst. i scenarioet hvor tilbakeslaget er størst og gjeninnhentingen tar lengst tid, til 7 pst. i det mest optimistiske scenarioet. Nivået på verdiskapningen i 2024 er trukket ned med mellom ½ og 4 pst. som et resultat av krisen. Den første rapporten fra ekspertgruppen som ledes av Steinar Holden viser til at produksjonskapasiteten i 2024 som følge av ulike smittevernstrategier kan være 1–4 pst. lavere enn om koronavirusutbruddet ikke hadde kommet. Både økt ledighet og lavere investeringer kan trekke ned det langsiktige produksjonspotensialet.

På etterspørselssiden er husholdningens tilpasning sentral for utviklingen gjennom og ut av koronakrisen. I anslagsbanen vår der fastlands-BNP faller med 4 pst. i år, er sparingen i husholdningene ventet å komme opp i vel 15 pst. av disponibel inntekt i inneværende år, og privat konsum er anslått å falle med om lag 8 pst. Det høye nivået på sparingen gjør at det er rom for sterk konsumvekst når situasjonen normaliserer seg. Økt usikkerhet og lavere inntekter er også ventet å slå ut i lavere boliginvesteringer for inneværende år. Boliginvesteringene vil likevel ligge på et nokså høyt nivå, målt i forhold til størrelsen på fastlandsøkonomien.

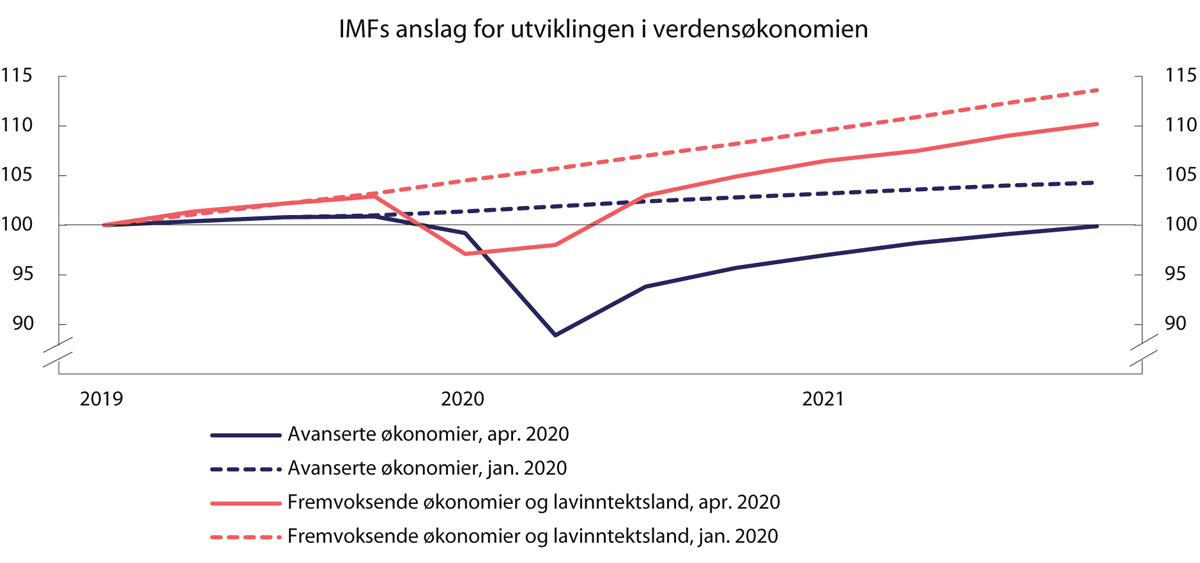

Figur 2.3 viser IMFs siste anslag for den økonomiske utviklingen. I sitt hovedscenario legger IMF til grunn at pandemien avtar i andre halvdel av 2020. Alle land antas å få lavere økonomisk aktivitet som følge av pandemi og smitteverntiltak. Disse forstyrrelsene antas å være størst i andre kvartal 2020, med gradvis gjenhenting deretter. Dersom IMF får rett, og tilbakeslaget internasjonalt blir så langvarig som de ser for seg, vil et av de nederste forløpene for norsk økonomi i figur 2.2 være mest sannsynlig.

Figur 2.3 IMFs anslag for utviklingen i verdensøkonomien. Indeks. 1. kv. 2019 = 100

Kilde: IMF.

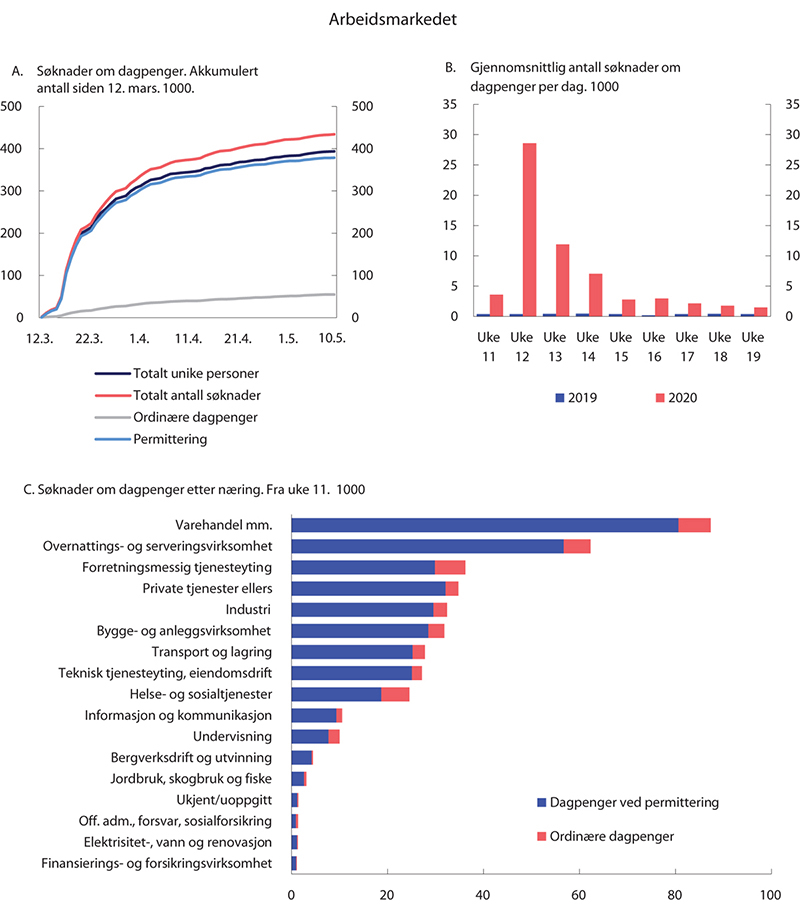

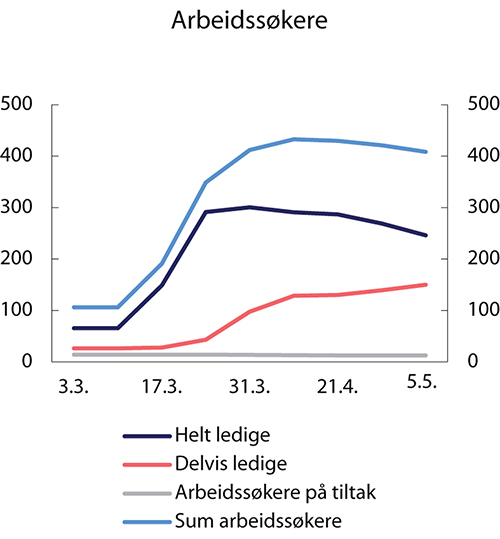

Utslagene i arbeidsmarkedet er store. Antall permitterte har økt dramatisk, og det har også blitt betydelig flere ordinære arbeidsledige. Siden torsdag 12. mars, da det ble innført omfattende tiltak for å hindre smittespredning, og frem til 10. mai er det kommet inn totalt 434 000 søknader om dagpenger, hvorav 379 000 gjelder dagpenger ved permittering, se figur 2.4. Antallet unike personer som har søkt om dagpenger er om lag 10 pst. lavere enn antallet registrerte søknader. Det har sammenheng med at personer kan søke om dagpenger flere ganger.

Figur 2.4 Arbeidsmarkedet

Kilde: Nav.

Antall søknader om dagpenger har avtatt etter en eksplosiv økning i de første dagene etter 12. mars. Mens det ble registrert i underkant av 30 000 søknader i gjennomsnitt per dag i uke 12, var antallet nede i 1 500 søknader per dag i uke 19. Det har vært en markert oppgang i antall permitterte personer i flere næringer, se figur 2.5B.

Figur 2.5 Arbeidssøkere fordelt på hovedgrupper. 1000 personer

Kilde: Nav og Finansdepartementet.

Den kraftige økningen i antall permitteringer bidro til en raskt stigende registrert arbeidsledighet frem til begynnelsen av april, og det har vært oppgang i hele landet og i de fleste yrkesgruppene. Gjennom de fire siste ukene har antallet arbeidssøkere likevel gått en del ned. Til sammen var det registrert 408 000 arbeidssøkere i begynnelsen av mai. Det er 24 000 færre arbeidssøkere enn for en måned siden. Antallet arbeidssøkere i alt tilsvarer nå 14,6 pst. av arbeidsstyrken. Av disse var det registrert 246 000 helt ledige, som tilsvarer 8,8 pst. av arbeidsstyrken.

Reduksjonen i antallet arbeidssøkere de siste ukene skyldes lavere tilstrømming av nye ledige samtidig som avgangen fra ledighet har økt. Den økte avgangen skyldes trolig at flere permitterte har gått tilbake til arbeid. Til sammen har om lag 100 000 arbeidssøkere forlatt ledighetskøen de to siste månedene, og i løpet av de to siste ukene har avgangen fra ledigheten vært dobbelt så høy som tilgangen. Nav har beregnet at det var registrert om lag 260 000 permitterte i begynnelsen av mai, fordelt på om lag 140 000 helt permitterte og om lag 120 000 delvis permitterte. Det er til sammen 10 000 færre permitterte enn i forrige uke. Det forventes at antall permitterte gradvis vil avta gjennom resten av inneværende år. Det bidrar til å redusere antallet registrerte ledige. For året sett under ett anslås den registrerte ledigheten til rundt 6 pst. av arbeidsstyrken. En forventet oppgang i aktiviteten ventes å føre til nedgang i arbeidsledigheten gjennom inneværende år og neste år. Det er stor usikkerhet knyttet til styrken i oppgangen i den økonomiske veksten. Vi ser det som sannsynlig at den registrerte ledigheten kan komme ned på et nivå under 4 pst. av arbeidsstyrken i løpet av et halvt til ett år, noe som er i tråd med en utvikling i fastlands-BNP mellom det grå og det blå forløpet i figur 2.2.

Tall fra Arbeidskraftundersøkelsen (AKU) viste at sysselsettingen samlet økte med 0,5 pst. i 1. kvartal sesongjustert, og lå 1,3 pst. over tilsvarende periode i fjor. Arbeidsledigheten, slik den måles i AKU, utgjorde 3,5 pst. av arbeidsstyrken sesongjustert. Det er 0,3 prosentenheter lavere enn på samme tid i fjor. I AKU regnes permitterte som sysselsatte ved permitteringer opp til tre måneder. Økningen i antall permitterte har dermed ikke påvirket AKU-ledigheten så langt i år. Den kraftige reduksjonen i aktiviteten i økonomien vil likevel slå ut i lavere sysselsetting fordi behovet for arbeidskraft blir mindre. Det er i denne meldingen lagt til grunn en nedgang i sysselsettingen, målt i antall personer, på om lag 1 pst. i gjennomsnitt fra 2019 til 2020. Det tilsvarer 30 000 færre sysselsatte. Samtidig ventes AKU-ledigheten å øke fra 3,7 pst. i 2019 til 5 pst. som gjennomsnitt i 2020. AKU-ledigheten, som ikke påvirkes av permitteringer som varer under tre måneder, ventes å øke gjennom inneværende år som følge av at flere andre grupper vil miste jobben samt at nye på arbeidsmarkedet vil kunne få problemer med å komme i jobb. Neste år ventes AKU-ledigheten å komme ned igjen.

Overgangen fra økt aktivitet til økt sysselsetting er også avhengig av produktivitetsutviklingen. Ofte har bedriftene holdt på arbeidskraften i nedgangskonjunkturer slik at produktiviteten da har falt, for så å øke kraftig når oppgangen kommer. Denne gangen har bedriftene i større grad permittert de ansatte, noe som isolert sett skulle tilsi mindre svingninger i produktiviteten. På den annen side må vi nok regne med at bedriftene vil øke produksjonen med lavest mulig økning i kostnadene, dvs. at sysselsettingsoppgangen vil kunne komme noe senere og bli noe svakere enn oppgangen i aktiviteten.

Effektene av virusutbruddet på økonomien om noen år er usikker, men vil avhenge av størrelsen på det økonomiske tilbakeslaget. Et kraftigere tilbakeslag vil gjøre at flere personer blir værende ledig lenger og at nye grupper ikke kommer inn i arbeidsmarkedet. Det kan gi opphav til høyere arbeidsledighet og lavere yrkesdeltakelse selv på lang sikt. I tillegg til slike «hystereseeffekter», vil de langsiktige konsekvensene avhenge av hvordan koronapandemien påvirker valgene individer, bedrifter og samfunn tar. Vi må være forberedt på å leve med smitten og smitteverntiltak i 1–2 år fremover. I en del næringer og bedrifter, først og fremst innen tjenesteyting, vil det kreve investeringer og tilpasninger som vil øke kostnadene og redusere produksjonen. Etterspørselen rettet mot transport- og reiselivsnæringen kan også bli lavere som følge av at folk reiser mindre av forsiktighetshensyn, eller ferierer på nye måter. Perioden med hjemmekontor har introdusert flere for digitale møteplasser som alternativer til fysiske møter. Motsatt kan næringer og virksomheter som er godt tilpasset til tiden etter koronapandemien, oppleve økt etterspørsel og utvide aktiviteten sin. Slike tilpasninger kan ta tid, og ulikheter mellom kompetansen til ledig arbeidskraft og den det er behov for, kan i en periode gi opphav til mistilpasninger i arbeidsmarkedet og høyere ledighet.

Den svært uvanlige økonomiske situasjonen gjør at det er stor usikkerhet også om utviklingen i lønninger og priser. Partene i norsk arbeidsliv har tidligere vist moderasjon når økonomien er i ruskevær, for å skjerme lønnsomheten i konkurranseutsatt næringsliv. Som en teknisk forutsetning er det i denne meldingen lagt til grunn en årslønnsvekst på 1½ prosent. Med et overheng fra 2019 på vel 1 pst ifølge TBU, forutsetter det svært små tillegg i oppgjørene til høsten. Også lønnsveksten hos handelspartnerne må antas å bli svært lav. Lavere lønnsvekst og lavere energipriser trekker den innenlandske prisveksten ned. I motsatt retning trekker en kraftig svekkelse av den norske kronen, men det er usikkert om importørene vil la dette slå ut i utsalgsprisene eller om de vil redusere marginene for å få solgt varer. Konsumprisveksten er anslått til 1,0 prosent. Med denne utviklingen vil det bli svært lav reallønnsvekst i år.

Tabell 2.2 Hovedtall for norsk økonomi. Prosentvis volumendring fra året før, der ikke annet er angitt

Mrd. kroner1 | ||||

|---|---|---|---|---|

2019 | 2019 | 2020 | 2021 | |

Bruttonasjonalprodukt | 3 537,6 | 1,2 | -2,0 | .. |

Herav: Fastlands-Norge | 3 039,0 | 2,3 | -4,0 | 4–7 |

Privat konsum | 1 593,8 | 1,7 | -8,5 | .. |

Offentlig konsum | 866,2 | 1,7 | 3,2 | .. |

Bruttoinvesteringer i fast realkapital | ||||

Herav: Offentlig forvaltning | 211,3 | 6,9 | 2,7 | .. |

Andre nøkkeltall: | ||||

Sysselsetting, vekst i personer | 1,7 | -1,0 | ||

Arbeidsledighetsrate, AKU (nivå) | 3,7 | 5,1 | ||

Arbeidsledighetsrate, registrert (nivå)2 | 2,2 | 5,9 | ||

Årslønnsvekst | 3,5 | 1,5 | ||

Konsumprisvekst (KPI) | 2,2 | 1,0 | ||

Råoljepris, kroner per fat (løpende priser) | 564 | 331 | ||

Råoljepris, USD per fat (løpende priser) | 64,1 | 33,2 | ||

Husholdningenes sparerate (nivå)3 | 7,6 | 15,6 | ||

Vekst i BNP hos Norges handelspartnere4 | 1,9 | -6,0 | ||

Tremåneders pengemarkedsrente, pst.5 | 1,6 | 0,9 | ||

Importveid kronekurs, årlig endring i pst.6 | 2,9 | 10,1 |

1 Foreløpige nasjonalregnskapstall i løpende priser.

2 Målt i prosent av arbeidsstyrken i AKU.

3 Inkluderer sparing i ideelle organisasjoner.

4 Norges 25 viktigste handelspartnere vektet sammen med respektive andeler av norsk eksport av varer fra Fastlands-Norge.

5 Beregningsteknisk forutsetning basert på terminpriser i mars.

6 Positivt tall angir svakere krone.

Kilde: Statistisk sentralbyrå, OECD, nasjonale kilder, Norges Bank, Nav, Reuters og Finansdepartementet.

2.2 Nærmere om internasjonal økonomi

Utbruddet av det nye koronaviruset har nå spredt seg over hele verden. Det som ved inngangen til mars var en avtakende epidemi i Asia med enkelte utbrudd andre steder i verden, har blitt en pandemi med dramatiske konsekvenser for alle land. Noen steder har antallet syke presset grensene for hva helsevesenet kan håndtere, mens andre land har klart å holde virusutbruddet nede med svært inngripende smittevernstiltak. Verdensøkonomien har brått gått fra god vekst til et kraftig fall i aktiviteten.

Også våre handelspartnere har blitt nødt til å innføre strenge smittevernstiltak for å få kontroll på sykdomsutbruddet. Land valgte innledningsvis ulike smittevernsstrategier. De aller fleste land har stengt grensene helt eller delvis og innført karantenebestemmelser. Det er store begrensninger på hvilke tjenestetilbud som kan holde åpent. En rekke land har stengt skoler, og noen land tillater kun salg i matvarebutikker og apoteker. I enkelte land er det innført ulike former for portforbud slik at all aktivitet som krever fysiske møter mellom personer, og som ikke har en kritisk samfunnsfunksjon, stopper opp.

Både smittevernstiltakene og usikkerheten som epidemien skaper, bremser den økonomiske aktiviteten. En del økonomisk aktivitet stanses av direkte forbud. Dette gjelder spesielt de som leverer tjenester til publikum, som frisører og restauranter. Andre aktiviteter er avhengig av leveranser fra andre land og hemmet av problemer med å opprettholde produksjonslinjene og vareleveransene. Innreiseforbud stanser aktivitet i turistnæringen og grensekryssende persontransport. Når fremtiden er usikker, utsetter både personer og bedrifter større innkjøp og investeringer, og etterspørselen faller også for varer og tjenester som kan leveres. Til sammen gir dette et fall i global BNP som klart overgår effektene av finanskrisen i 2008–2009. IMF anslår at aktiviteten i verdensøkonomien vil falle med 3 pst. i 2020. Hele verden rammes nå av et synkront og kraftig sjokk, og flere milliarder mennesker må forholde seg til inngripende smitteverntiltak. Man må tilbake til depresjonen på 1930-tallet for å finne et mer alvorlig økonomisk tilbakeslag enn det verden nå opplever.

Tall for mars og april viser at aktiviteten falt dramatisk i det epidemien spredde seg og smitteverntiltak ble satt inn. BNP falt med 3,8 pst. i 1. kvartal i euroområdet. Deler av valutaområdet har en stor andel industri som er integrert i verdikjeder med asiatiske land, og effektene av koronautbruddet kan ha truffet også før Europa ble rammet av epidemien. I euroområdet og i Storbritannia falt indeksen som viser forventningene til bedriftenes innkjøpssjefer (PMI), markert i mars og gikk ytterligere ned i april. Fallet var spesielt stort for tjenestesektoren, som nå er på et klart lavere nivå enn den har vært noen gang tidligere. I USA har over 33 millioner søkt om ledighetstrygd i løpet av syv uker. Arbeidsledighetsraten har steget fra 3,5 pst i februar til 14,7 pst i april. Dette innebærer at amerikansk ledighet på to måneder har gått fra det laveste nivået siden 1960-tallet til det høyeste nivået målt siden statistikken startet i 1948. Foreløpige tall viser at amerikansk BNP falt med 1,2 pst. i 1. kvartal. Også i Sverige, som har færre forbud som hindrer virksomheter å være åpne, falt detaljhandelen og antall arbeidede timer i mars. Foreløpige tall tilsier at svensk BNP falt med 0,3 pst. i 1. kvartal. Dette kan tale for at fall i etterspørsel og brudd i produksjonslinjer har stor betydning.

Samtidig gir erfaringer fra Kina indikasjoner på at mye av aktiviteten kan ta seg opp når virusutbruddet kommer under kontroll og smittevernstiltakene lettes på. Tall for kinesisk varehandel og industriproduksjon viste at kinesisk økonomi bremset kraftig opp i januar og februar. I Kina avtok sykdomsutbruddet i mars, og noen av smittevernstiltakene har blitt lettet på. Dette gjenspeiles også i marstallene. Kinesisk aktivitet ser ut til å ta seg forsiktig opp igjen, selv om det fortsatt er mange pågående smittevernstiltak i landet.

Det vil være behov for holde økonomien i gang gjennom utbruddet, og deretter for å stimulere til vekst etter at tiltakene er lettet på. Myndigheter verden over har iverksatt omfattende økonomiske tiltakspakker for å redusere de økonomiske konsekvensene av virusutbruddet, se boks 1.1 i kapittel 1 for ytterligere omtale av tiltakene. De økonomiske tiltakene bidrar til å sikre kjøpekraft for bedrifter og husholdninger, livsopphold for personer som mister inntektene sine, og til å begrense tap av produksjonskapasitet. Sentralbankene benytter samtidig alle tilgjengelige verktøy for å lette pengepolitikken, inkludert å sette ned styringsrenten de stedene denne var over null. De økonomiske tiltakene skal dempe de økonomiske skadevirkningene av smitteverntiltakene og gi økonomien et best mulig utgangspunkt når epidemien avtar. Så lenge smitteverntiltakene pågår, er det begrenset mulighet for å stimulere økonomiene, all den tid det er nødvendig å begrense økonomisk aktivitet for å bremse smittespredningen. Når smittevernstiltakene kan lettes på, er det imidlertid håp for at økonomien skal hente inn igjen noe av det tapte. Mange land har startet opp arbeidet med å gradvis avvikle de mest inngripende tiltakene, men siden land har innført mer og mindre strenge tiltak, betyr dette svært ulike ting i forskjellige land.

Det er usedvanlig stor usikkerhet knyttet til anslagene for den økonomiske utviklingen. Dette gjelder ikke minst fordi epidemiens forløp er svært usikkert. Selv om flere og flere land nå planlegger avvikling av smitteverntiltak, kan det på nytt oppstå behov for å stramme til om epidemien skulle tilta igjen.

Det er også vanskelig å forutsi hvor raskt økonomiene vil ta seg opp igjen når smittevernstiltakene trappes ned. Økonomisk usikkerhet og bekymring for nye smitteutbrudd kan føre til at husholdninger og bedrifter utsetter større innkjøp og investeringer. Endret adferd hos konsumenter og produsenter kan holde tilbake veksten også i tiden etter at de mer inngripende tiltakene er opphevet. De høye gjeldsnivåene som har bygget seg opp over tid i mange land, gjør også det finansielle systemet sårbart. Dersom mange får problemer med å betjene gjelden samtidig, kan det svekke den finansielle stabiliteten og gi et mer langvarig tilbakeslag internasjonalt.

Hos Norges handelspartnere vokste BNP med 1,9 pst. i 2019. I år anslås BNP hos handelspartnerne å falle med 6 pst. I 2021 ventes aktiviteten å hente inn igjen deler av årets fall. I forhold til Nasjonalbudsjettet 2020 er vekstanslaget for 2020 nedjustert med 7¾ prosentenheter.

Våre handelspartnere er i ulike faser av epidemien, og smittevernstrategiene kan gi ulike forløp. Vi legger til grunn at i de fleste land vil aktiviteten ta seg opp i andre halvår. Dette er i tråd med forløpet som IMF la frem i april, som gir et fall i globalt BNP på 3 pst.

Basert på anslag fra IMF, vil arbeidsledigheten for Norges handelspartnere øke fra 5,1 pst. i 2019 til 7½ pst. i 2020, men den kraftige økningen i antallet nye ledighetskrav i USA kan trekke i retning av en enda større økning i ledigheten.

For Norges handelspartnere anslås konsumprisveksten til 1 pst. i år.

Raske og målrettede finanspolitiske tiltak har vært nødvendig for å begrense de helsemessige og økonomiske konsekvensene av virusutbruddet. IMF1 har beregnet de diskresjonære finanspolitiske tiltakene i G20-landene til å utgjøre 3,5 pst. av BNP i gjennomsnitt, som er høyere enn under den globale finanskrisen. I tillegg utgjør massiv likviditetsstøtte i form av lån og garantier over 10 pst. av BNP i både Frankrike, Tyskland, Italia, Japan og Storbritannia, se boks 1.1 Økonomiske koronatiltak i andre land. På globalt nivå utgjør skatte- og forbrukstiltak totalt 3300 mrd. dollar ifølge IMFs beregninger, mens lån, rekapitalisering og garantier utgjør 4500 mrd. dollar. De omfattende økonomiske følgene av pandemien er usikre, og de finanspolitiske tiltakene kan øke ytterligere, men vil uansett føre til en betydelig økning i budsjettunderskudd og offentlig gjeld. IMF anslår global statsgjeld til å øke med 13 prosentpoeng til 96,4 pst. av BNP i 2020.

I EU treffes det også tiltak på felleskapsnivå. EUs stats- og regjeringssjefer godkjente i april en krisepakke med lån og garantier på opptil 540 mrd. euro til medlemsstater, næringsliv og arbeidsledige, som skal være på plass innen 1. juni. Det er også gjort omprioriteringer på EU-budsjettet til fordel for helserelaterte tiltak. I tillegg ble Europakommisjonen bedt om å revidere sitt forslag til EUs neste langtidsbudsjett (MFF2021-27), herunder med et gjeninnhentingsfond etter at den akutte koronakrisen er over. Det er uenighet mellom medlemslandene om utbetalinger fra et slikt fond skal skje i form av lån eller tilskudd.

De multilaterale finansinstitusjonene har iverksatt flere hjelpetiltak for å håndtere koronakrisen. Det internasjonale valutafondet (IMF) hadde ved inngangen til krisen 1000 mrd. amerikanske dollar – fire ganger så mye som ved starten av den globale finanskrisen – klar til utlån, og var rask med å justere låneordningene sine slik at de er bedre tilpasset situasjonen. IMF tok også raskt initiativ til å styrke ressurstilgangen for gjeldslette- og låneordninger spesielt rettet inn mot de fattigste landene. Verdensbanken har satt av 14 mrd. dollar til hurtig innsats og planlegger å mobilisere ytterligere 160 mrd. dollar fremover. Av dette vil 50 mrd. dollar bli gitt som gavebistand og sterkt subsidierte lån gjennom fondet for de 76 fattigste medlemslandene. Også andre multilaterale finansinstitusjoner jobber med å bistå sine medlemsland under krisen. For eksempel har Den europeiske bank for gjenoppbygging og utvikling (EBRD) lansert en 21 mrd. euro stor «solidaritetspakke».

Alle ledende sentralbanker har iverksatt pengepolitiske tiltak for å lette situasjonen. Blant våre nære handelspartnere har den amerikanske og britiske sentralbanken satt ned styringsrenten til nivåer nær null. Den svenske og den europeiske sentralbanken hadde allerede så lave renter. Sentralbankene har utvidet sine oppkjøp av verdipapirer, både ved å ikke lenger ha en øvre grense for oppkjøpene, og ved å utvide oppkjøpsprogrammene til å gjelde flere typer verdipapirer. Kraftig uro i finansmarkedene og perioder med begrenset handel gjør det vanskelig for bedrifter som finansierer seg i obligasjonsmarkedet. Sentralbankenes økte oppkjøp av foretaksobligasjoner bidrar til å lette situasjonen. Flere sentralbanker har dessuten opprettet nye låneordninger for å bidra til at det er tilstrekkelig likviditet i markedet også for mindre bedrifter, som ikke finansierer seg i obligasjonsmarkedet. Mange av låneordningene gir lavere rente til bankene som låner ut en større andel videre til bedrifter. I eurosonen vil renten for bankene kunne være ned til -1 pst. fra juni i år. Den amerikanske sentralbanken har for første gang siden 1930-tallet åpnet for direkte lån til bedrifter. Amerikanske dollar er en viktig internasjonal oppgjørsvaluta og tilstrekkelig tilgang på dollar er viktig for mange bedrifter også utenfor USA. For å sikre tilstrekkelig tilgang på likviditet i dollar, har mange sentralbanker utenfor USA opprettet dollarlåneordninger. Den amerikanske sentralbanken har samtidig både utvidet eksisterende swap-avtaler og opprettet avtaler med nye land for å sikre tilgang til dollar for sentralbankene

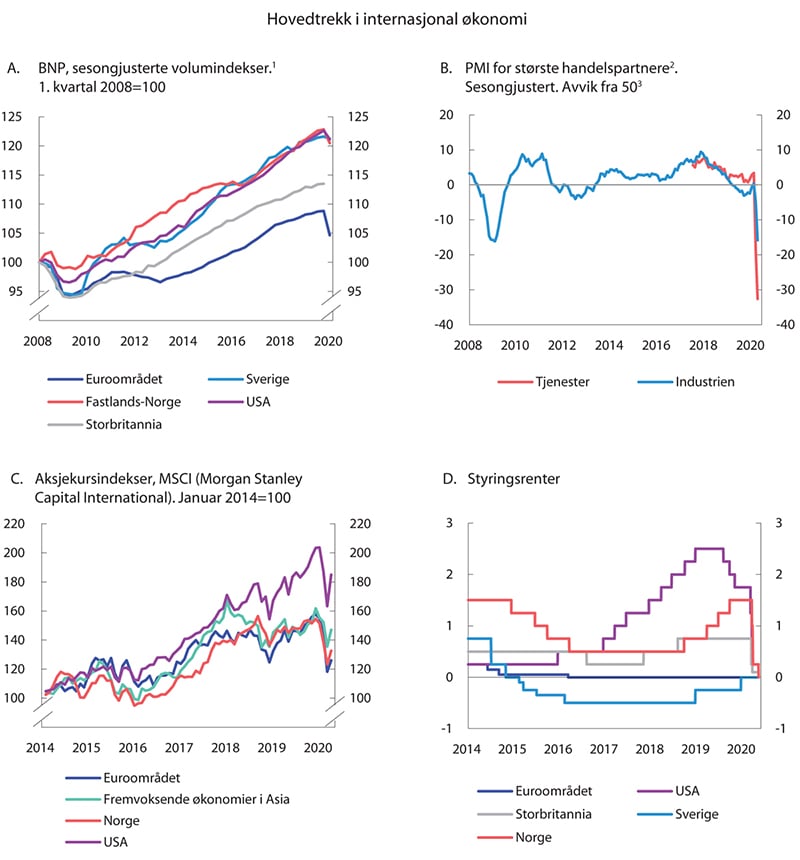

De siste ukene har den største markedsuroen i de internasjonale finansmarkedene gitt seg, og finansmarkedene har i noen grad stabilisert seg. Indekser som måler volatilitet i markedene, som steg til svært høye nivåer etter virusutbruddet, har nå kommet betydelig ned. Usikkerheten førte til økt etterspørsel etter likviditet, særlig amerikanske dollar, og presset rentepåslagene på de fleste finansielle instrumenter opp. I det siste har påslagene i obligasjonsmarkedet kommet noe ned igjen. Pengemarkedsrentene, både i USA og Norge, har kommet betydelig ned. Norske pengemarkedsrenter er nå på det laveste nivået noensinne.

Figur 2.6 Hovedtrekk i internasjonal økonomi

1 Inkludert statistikkprodusentenes estimater for 1. kvartal 2020

2 Et vektet snitt for Sverige, Storbritannia, euroområdet og USA.

3 PMI Manufacturing (Purchasing Manager Index) er forventningsindikatorer som baserer seg på spørreundersøkelse blant innkjøpssjefer i industriselskaper. Verdier over 50 indikerer vekst i produksjonen.

Kilde: Macrobond, MarketEconomics,Swedbank, MSCI Barra, Federal Reserve, ESB, Riksbanken, Norges Bank, nasjonale statistikkbyråer og Finandepartementet.

Boks 2.1 Anslag for SNKS

Statens netto kontantstrøm fra petroleumsvirksomheten (SNKS) anslås til 98 mrd. kroner i 2020 og 116 mrd. kroner i 2021. Anslagene er justert ned med henholdsvis 147 og 171 mrd. kroner siden NB20, i hovedsak som følge av lavere anslag for prisene på olje og gass. I denne meldingen er det i tråd med utviklingen i terminmarkedet mot slutten av april lagt til grunn en gjennomsnittlig oljepris på 331 kroner per fat i år og 353 kroner per fat neste år (målt i faste 2020-priser). Gassprisen anslås til 1,15 kroner per Sm3 i år og 1,75 kroner per Sm3 neste år (målt i faste 2020-priser).

I tillegg til lavere petroleumspriser, bidrar også midlertidige skatteendringer og lavere produksjon på norsk sokkel til reduserte inntekter. De midlertidige endringene i skattereglene for petroleumsvirksomheten som foreslås i Prop. 113 L (2019–2020) Midlertidige endringer i petroleumsskatteloven. bidrar til vesentlig lavere skatteinntekter i år og neste år. I andre halvår i år antas skatteinntektene fra petroleumsvirksomheten å være negative. Som følge av at skatteinnbetalingene i første halvår 2020 knytter seg til inntektsåret 2019, anslås samlet skatteinnbetaling i 2020 til 33 mrd. kroner. Reduksjonen i skatteinntektene som følger av de midlertidige skatteendringene, vil motsvares av økte inntekter senere. Virkningen vil avhenge av hvordan selskapenes investeringer utvikler seg.

Regjeringen annonserte 29. april at Norge vil kutte oljeproduksjonen på norsk sokkel for å bidra til å stabilisere utviklingen i oljemarkedet. I denne meldingen anslås petroleums-produksjonen på norsk sokkel til 234,3 mill. Sm3 o.e. i 2020 og 242,5 mill. Sm3 o.e. i 2021. Det er en nedjustering på hhv. 8,9 og 8,6 mill. Sm3 o.e. fra Nasjonalbudsjettet 2020.

Fotnoter

IMF Fiscal Monitor, april 2020.