5 Etisk forvaltning – historie, omfang og virkninger

5.1 Historie og omfang

5.1.1 Historisk utvikling – USA og Europa

Kapitalforvaltning med etiske retningslinjer for investeringene har sin opprinnelse fra ulike religiøse grupperinger i USA. Allerede kvekerne på 1600–1700-tallet vektla etiske hensyn ved sine investeringsvalg. I 1928 ble det første fondet som tok etiske hensyn ved valg av investeringsalternativer, opprettet. Dette fondet, Pioneer Fund, ble opprettet av ulike kirkelige grupperinger som ønsket å oppnå en avkastning på sin sparekapital på linje med hva aksjemarkedet tilbød, men uten å eie aksjer i selskaper innenfor «syndige» bransjer som tobakk, alkohol og gambling. På grunn av aksjekrakket i 1929 ble interessen for aksjeinvesteringer betydelig svekket i disse grupperingene. Etiske investeringer var derfor i praksis ikke et tema før det igjen ble aktualisert på 1970-tallet. Pax World Balance Fund (1971) og Dreyfus 3 century (1972) ble de første fond i USA med etiske begrensninger som var åpne for individuelle investorer. PAX-fondets forretningsidé var å unngå investeringer i selskaper som tjente på USAs deltagelse i Vietnam-krigen. 1970-tallet markerer også starten på praksisen for å benytte stemmeretten på generalforsamlinger til å støtte ulike etisk begrunnede initiativ fra pressgrupper overfor selskapene. I 1970 ble Interfaith Center on Corporate Responsibility (ICCR) dannet av omlag 300 religiøse grupperinger for å støtte sosialt og etisk begrunnede forslag som ble fremmet på generalforsamlinger. De såkalte Sullivan-prinsippene fra 1977 gav både investorer og selskaper generelle retningslinjer for hvordan sosiale og etiske hensyn kunne integreres i forretningsbeslutninger. På 1980-tallet ble boikottaksjonene mot apartheid-regimet i Sør-Afrika og mot selskaper som ble ansett å samarbeide med dette regimet det viktigste enkelttemaet innenfor sosialt etiske investeringer. Utelukkelse av selskaper som investerte i prosjekter i Sør-Afrika, fikk også oppslutning fra investorer utenfor de tradisjonelle religiøse grupperingene. I 1985 ble Social Investment Forum dannet som en interesseorganisasjon for alle finansielle investorer i USA med engasjement for sosialt ansvarlige investeringer. I 1990 ble den aller første etiske aksjeindeksen etablert av konsulentselskapet Kinder, Lydenberg, Domini & Co (KLD). Denne indeksen, Domini Social 400 index, søker å måle avkastningen på en bred portefølje av selskaper som alle tilfredsstiller sosiale kriterier som definert av KLD.

I Europa har Storbritannia lengst historie for etiske investeringer. Også her kan opprinnelsen for slike investeringer finnes i ulike kirkelige grupperingers ønske om å unngå investeringer i selskaper med inntekter fra, sett fra deres synsvinkel, etisk tvilsomme bransjer. Ethical Investment Research Service (EIRIS) ble opprettet i 1983 av kirker og humanitære fond som hadde behov for en etisk filtrering av sine investeringer. The Friends provident Stewardship Fund, det første britiske etiske fondet, ble opprettet i 1984. I 1988 ble det første «grønne» fondet dannet, Merlin Ecology Fund. Den britiske bransjeorganisasjon for etiske investeringer, UK Social Investment Forum, ble dannet i 1991.

I de øvrige større europeiske landene er etiske fond alle av nyere dato. I landene på kontinentet ble de første etiske fondene opprettet fra 1989 og utover på 1990-tallet.

Etiske aksjeindekser som dekker hele verden, har ikke eksistert i mer enn noen få år. Dow Jones Sustainability Index kom på markedet i september 1999 som den aller første globale etiske indeksen. I årene 2000–2002 er konkurrerende etiske indekser etablert, blant annet FTSE4Good (2001). I avsnitt 1.4 gjennomgås disse indeksene i mer detalj.

5.1.2 Etiske investeringer i USA og Europa – omfang

Antallet fond med ulike etiske kriterier har vokst sterkt både i USA og Europa de senere år. Markedsverdien på fondene har også vokst sterkt. Fortsatt er imidlertid både antall fond og verdien på disse relativt begrenset i forhold til fond uten etiske kriterier.

Web-tjenesten www.socialinvest.org følger de enkelte etiske fondene som tilbys individuelle investorer i USA. Ved utgangen av januar 2003 var i alt 93 ulike etiske fond med på denne oversikten 1 . Dette inkluderer både aksje- og obligasjonsfond med investeringer både i USA og resten av verden. Den samlede markedsverdi på disse fondene var omlag USD 10 mrd. Et stort flertall av disse fondene var små, og ingen enkeltfond hadde mer enn USD 1,5 mrd. under forvaltning. Til sammenlikning inngikk 14 423 ulike fond i Morningstars database for «mutual funds» i USA ved utgangen av 2002. Den samlede markedsverdien på disse fondene var USD 3 665 mrd.

Ved utgangen av 2001 var det registrert i alt 280 sosiale, etiske eller «grønne» fond i Europa, med en samlet forvaltningskapital på EUR 14,4 mrd 2 . Markedsverdien på alle aksje-, obligasjons- og pengemarkedsfond som er registrert i Europa, var ved utgangen av 2001 på EUR 3 554 mrd 3 . Markedsandelen til etiske fond ligger altså på mellom 0,2 og 0,4 pst. i USA og Europa.

Fondene som inngår i tallene ovenfor, markedsføres til enkeltinvestorer og mindre institusjonelle investorer. Tallene er derfor ikke nødvendigvis representative for omfanget av etisk forvaltning blant større institusjonelle investorer. Andre undersøkelser foretatt av bransjeorganisasjonene for sosialt ansvarlige investeringer i USA og Storbritannia tyder på at etisk forvaltning er svært vanlig. Ifølge Social Investment Forum i USA var for eksempel omlag 1/8 av all profesjonelt forvaltet kapital i USA i 2001 involvert i sosialt ansvarlige investeringer 4 . Dette inkluderer både porteføljer som benytter filtrering av investeringsuniverset, og forvaltere som benytter stemmeretten på generalforsamlinger for å fremme etiske hensyn. Nylige undersøkelser i Storbritannia viser til at et stort flertall av pensjonsfondene tar sosiale og etiske hensyn ved valg av aksjeinvesteringer (69 pst.) eller eksterne forvaltere (50 pst.) 5

Undersøkelser som referert overfor kan overdrive det reelle omfanget av sosialt ansvarlige investeringer hos store institusjonelle kapitalforvaltere. Tallene gir ikke informasjon om hele porteføljen eller kun mindre deler av porteføljen er underlagt etiske vurderinger. Hva begrep som «underlagt etiske kriterier» eller «tar hensyn til» betyr i praksis, er mindre klart og kan med rimelighet heller ikke forlanges dokumentert i de nevnte undersøkelsene.

Ved å studere de største kapitalforvalterne i hvert land er det mulig å få et inntrykk av det reelle omfanget av etisk forvaltning hos institusjonelle kapitalforvaltere. I neste avsnitt presenteres et begrenset antall av de største institusjonelle kapitalforvalterne i noen land og omfanget av etiske investeringskriterier hos disse. I denne sammenheng er det mest relevant å se på de forvalterne som selv fastsetter investeringsmandatet for porteføljen de har ansvar for, det vil si pensjonsfond og liknende i motsetning til kapitalforvaltere som tilbyr ulike fondsprodukter til kunder som fritt kan velge mellom disse.

5.1.3 Etisk forvaltning hos store institusjonelle kapitalforvaltere

De aller største pensjonsfondene er hjemmehørende i USA. Størst av alle er TIAA-CREF 6 . Formelt sett er dette fondet ikke et pensjonsfond selv om selskapene 7 forvalter pensjonskapitalen til ansatte på høyskoler og universiteter i USA. Dette fondet er et innskuddsbasert fond hvor den enkelte selv velger hvilket eller hvilke fond en vil plassere pensjonskapitalen sin i. TIAA-CREF hadde ansvaret for forvaltningen av en samlet kapital på omlag USD 250 mrd. ved utgangen av 2002. Av dette beløpet hadde innskyterne valgt å plassere USD 4,4 mrd. i selskapets «social choice portfolio», forøvrig den største enkeltporteføljen som forvaltes innenfor et helhetlig etisk regelverk i USA 8 . Denne porteføljen ekskluderer alle selskaper med inntekter fra tobakksproduksjon, alkoholproduksjon eller gambling, selskaper med en betydelig andel av sine inntekter fra militær våpenproduksjon samt kraftselskaper med eierinteresser i atomkraftverk. Videre evalueres samtlige selskaper etter flere etisk begrunnede forhold som bl.a. miljøpåvirkning, andel kvinner og etniske minoriteter i ledelsen og rettferdige lønnssystemer. De sistnevnte faktorene er ikke faktorer som hver for seg fører til automatisk inkludering i (beste selskaper) eller ekskludering (verste selskaper) fra porteføljen. Forøvrig søkes å oppnå en høyest mulig avkastning uten å påta seg høyere risiko enn det en bred investering i aksjemarkedet ville gi.

TIAA-CREF har formulert en eierskapspolitikk for alle sine aksjeinvesteringer i alle enkeltporteføljer. Krav til at styrene i selskapene også skal ha en politikk som fremmer sosial ansvarlighet, er en del av den helhetlige eierskapspolitikken. Verken på dette feltet eller andre felt innenfor eierskapspolitikken er det etablert automatiske uttrekksmekanismer dersom kravene ikke etterfølges. I de aktivt forvaltede porteføljene vil alle investeringsvalg utelukkende skje etter en finansiell vurdering med unntak fra «social choice» porteføljen.

CalPERS – California Public Employee Retirement System er det største offentlige pensjonsfondet i USA med i alt USD 134 mrd. under forvaltning ved utgangen av 2002. Pensjonsfondet har i likhet med TIAA-CREF fokusert sterkt på eierskapspolitikk som virkemiddel for å fremme langsiktig avkastning. I fondets globale retningslinjer for stemmegivning på generalforsamlinger («proxy voting») har fondet etablert Sullivan-prinsippene som basis for sine forventninger til hvordan styrene i selskapene hvor fondet er investert, bør forholde seg til sosial ansvarlighet. CalPERS investerer ikke i tobakksselskaper. Ved vurderingen av hvilke fremvoksende markeder CalPers skulle kunne investere i, ble det i 2002 blant annet lagt vekt på om myndighetene respekterer grunnleggende menneskerettigheter og arbeidsstandarder. Markeder ble inkludert på landlisten etter en helhetsvurdering. Mangelfull kvalitet på enkeltpunkter, som for eksempel menneskerettigheter, var alene ikke nok til å bli utelukket fra landlisten. CalPERS’ landliste definerer på samme måte som Petroleumsfondets retningslinjer hvilke land selskapene kan være børsnotert i. Landlisten setter selvsagt ingen begrensning for hvilke land de enkelte selskapene kan ha virksomhet i. Ut over dette har CalPERS ikke definert etiske krav til sine investeringer.

New York State Common Retirement Fund (NYSCRF), som er det andre rene pensjonsfondet i USA med mer enn USD 100 mrd. under forvaltning, har ingen eksplisitte etisk begrunnede begrensninger på sitt investeringsunivers. I likhet med de andre store pensjonsfondene som er nevnt her, har fondet en aktiv eierskapspolitikk. Ifølge fondets årsrapport for 2002 sendte fondet brev til styrene i selskapene som hadde hatt oppe resolusjonsforslag på generalforsamlingene omkring arbeidsstandarder og menneskerettigheter, og bad dem redegjøre for hvordan de ville følge opp de forhold som var påtalt i resolusjonsforslagene. I NYSCRFs årsrapport oppgis forøvrig hvor stor andel av omsetningen av rentebærende instrumenter og hvor stor andel av kommisjonen på aksjehandler som kom meglerforetak eid av kvinner eller etniske minoriteter til gode.

California State Teachers Retirement System (CalSTRS) er det tredje største offentlige pensjonsfondet i USA (USD 92 mrd. ved utgangen av 2002). I likhet med CalPERS har også dette fondet ekskludert tobakksaksjer fra sin portefølje.

Det største private pensjonsfondet i USA er pensjonsfondet for ansatte i General Motors som forvalter sin egen portefølje på USD 82 mrd. i tillegg til eksterne porteføljer på USD 16 mrd. 9 Dette fondet har ingen etiske retningslinjer for investeringene og har heller ikke formulert offentlig en eierskapspolitikk som inkluderer etiske hensyn.

Europa

ABP er Europas største pensjonsfond og forvalter omlag EUR 135 mrd. i pensjonskapital for offentlig ansatte i Nederland. Fondet har etablert to testporteføljer på USD 100 mill. hver (til sammen omlag 0,2 pst. av samlet kapital) i henholdsvis nord-amerikanske og europeiske aksjer hvor selskaper velges ut basert på en rangering etter miljømessige kriterier. Ved utgangen av 2002 ble disse to porteføljene slått sammen med Loyalis Global Sustainability Fund 10 , som også er åpen for andre deltakere enn ABP. Fondet mottar fra konsulentselskapet Innovest 11 en vurdering av hvor godt de enkelte selskapene i verdensindeksen MSCI World tilfredsstiller definerte krav. Loyalis kombinerer denne miljøanalysen med egen finansiell analyse og risikoanalyse. Resultatet er en aksjeportefølje som søker å ha samme sektor og regionsvekter som MSCI World, og i tillegg også har samme nivå på den generelle markedsrisikoen som verdensindeksen 12 . Selskapene som inngår i porteføljen, vil imidlertid alle være blant de beste selskapene i sin sektor i henhold til Innovests vurdering. Det vil altså si at sektorer ikke utelukkes selv om sektoren i seg selv kan være en betydelig forurenser (f.eks. utvinning av olje og gass). Målet er at miljøanalysen og den finansielle analysen til sammen skal gi en høyere avkastning enn hva verdensindeksen oppnår. Som nevnt er en helt marginal andel av ABPs samlede aksjeportefølje plassert i dette produktet.

I ABPs retningslinjer for utøvelse av eierstyring («corporate governance») er det stilt krav om at selskapene skal offentliggjøre sin strategi i forhold til blant annet arbeidsstandarder og miljø. De enkelte selskapenes kvalitet i forhold til kravene i eierskapsstrategien er eksplisitt med i vurderingen når aktive aksjeforvaltere i ABP allokerer kapital mellom enkeltaksjer. Det understrekes i innledningen til eierskapsstrategien at ABPs finansielle interesser alltid vil komme først.

PGGM, som er pensjonsfondet for ansatte i helsesektoren, er det andre store pensjonsfondet i Nederland med EUR 45,3 mrd. til forvaltning. Følgende rammer er satt for PGGMs investeringer ut fra etiske hensyn:

selskaper som har mer enn 50 pst. av sin inntjening fra produksjon av eller handel med våpen, ekskluderes fra investeringsuniverset

selskaper som er hjemmehørende i land som systematisk bryter grunnleggende menneskerettigheter, ekskluderes. De grunnleggende menneskerettighetene defineres som organisasjonsfrihet, talefrihet og pressefrihet. Det mest sentrale kriteriet for hvorvidt et land kommer i konflikt med dette, er vedtak om boikott eller omfattende økonomiske sanksjoner fra internasjonale organer som FN eller ILO.

I testporteføljer som omfatter omlag 0,2 pst. av PGGMs samlede porteføljer, investerer PGGM i de beste selskapene i hver sektor i henhold til miljømessige og etiske kriterier. Gitt kravet til miljø og sosial ansvarlighet foretar PGGM risikoanalyse og finansiell analyse ut fra målet om å slå referanseindeksen med begrenset relativ risiko.

PGGM har gitt selskapet ISIS Asset Management i Storbritannia fullmakt til å drive påvirkning mot selskapene som inngår i PGGMS europeiske aksjeportefølje, for å sikre at de har etablert en strategi som ivaretar hensyn til menneskerettigheter, miljø og sosial ansvarlighet.

PGGM har ansatt en egen spesialist på sosialt ansvarlige investeringer som en del av sitt interne forvaltningsteam for aksjer.

Hermes Pension Management er eid av Storbritannias største pensjonsfond, BT (British Telecom) Pensions. I tillegg til å forvalte BTs pensjonsportefølje forvalter Hermes også pensjonskapitalen for tre andre større britiske pensjonsfond. Ved utgangen av 2002 hadde Hermes Pension Management £ 37 mrd. under forvaltning. Hermes har ingen negative eller positive utvelgelseskriterier på etisk grunnlag i porteføljen. Etiske hensyn kan imidlertid spille inn sammen med andre forhold når aksjer velges ut til porteføljen. Etiske hensyn er nevnt i de prinsippene som Hermes legger til grunn for sin eierstyring. Mest detaljert kommer dette til uttrykk i prinsippene for eierstyring i britiske selskaper, hvor Hermes i kraft av sin størrelse i hjemmemarkedet er en viktig eier. I sine generelle prinsipper sier Hermes at selskapene forventes å etablere en strategi for å håndtere sosiale, miljømessige og etiske spørsmål, og å orientere omverdenen om hvordan selskapet håndterer kortsiktig og langsiktig økonomisk risiko som kan relateres til slike problemstillinger. Hermes krever spesielt at styrene i selskapene skal ha etablert prosedyrer for både å få relevant informasjon og gjennomføre nødvendige kortsiktige og langsiktige risikoanalyser. Hermes’ internasjonale eierstyringsprinsipper er mer kortfattet, også når det gjelder sosial ansvarlighet. Formuleringene er nærmest identiske med ABPs og begrenser seg til å kreve at selskapene respekterer loven i de landene de har virksomhet i, samt informerer offentlig om sin politikk i forhold til viktige interesser som miljø og arbeidsstandarder.

Universities Superannuation Scheme (USS) er det britiske pensjonsfondet med høyest profil innenfor området sosial ansvarlighet. Fondet forvalter £ 18 mrd. i pensjonskapital for ansatte på høyskoler og universiteter i Storbritannia. USS har eksplisitt valgt å ikke utelukke enkeltselskaper fra investeringsuniverset ut fra etiske vurderinger. Fondet mener at dette ikke er forenlig med deres juridiske forpliktelse til å handle utelukkende i beste finansielle interesse for sine medlemmer. I stedet har fondet satset aktivt på påvirkning overfor bedrifter som en del av sin generelle eierskapsstrategi. Strategien har et finansielt mål. USS har imidlertid har lagt særlig vekt på etiske problemstillinger som kan ha store avkastningskonsekvenser for USS’ portefølje på lang sikt. Eksempler på dette er fondets fokus på hvordan selskapene generelt forholder seg til utslipp av klimagasser, og hvordan farmasisektoren har håndtert konflikten med fattige land vedrørende patentering av HIV/AIDS medisiner.

Skandinavia

Det syvende AP-fondet inngår i den innskuddsbaserte delen av det svenske pensjonssystemet hvor pensjonsytelsen bestemmes av avkastningen på sparekapitalen. AP-7 forvalter midlene for alle de som ikke selv aktivt velger forvaltningsprodukter innenfor denne delen av pensjonssystemet. Ved utgangen av 2002 forvaltet AP-7 i alt verdier for SEK 19,3 mrd. og var det klart største fondet innenfor den innskuddsbaserte delen av pensjonssystemet. AP-7 bruker utelukkelse fra investeringsunivers som verktøy for å sette etiske rammer for investeringsvirksomheten. AP-7 utelukker alle bedrifter som er dømt for eller har innrømmet brudd på svensk lov. Videre utelukkes bedrifter som etter fondets mening opptrer i strid med internasjonale konvensjoner som Sverige har gitt sin tilslutning til innenfor miljø og menneskerettigheter. Dokumentasjonsoppgaven er satt ut til det svenske selskapet CaringCompany / Etikanalytikerna . Ved utgangen av 2002 var 41 selskaper utelukket fra investeringsuniverset. Disse bedriftene utgjorde da omlag 9 % av verdien på verdensindeksen til FTSE (FTSE All World).

Den utelukkelsesmekanismen som AP-7 har tatt initiativet til, er senere tatt i bruk av enkelte andre investorer. I Norge er Kommunal Landspensjonskasses (KLP) internasjonale aksjeportefølje underlagt samme mekanisme som AP7 fra årsskiftet 2002/2003. Informasjonsinnhentingen følger samme prosedyre som den som gjelder for AP-7. Bedriftene på KLPs liste over utelukkede selskaper utgjorde omlag 7 pst. av samlet markedskapitalisering i FTSE All World ved utgangen av 2002.

De 4 AP-fondene som inngår som bufferfond i den offentlige ytelsesbaserte delen av det svenske pensjonssystemet, forvaltet ved utgangen av 2002 i alt SEK 468 mrd. kroner i det globale kapitalmarkedet. I den felles lovgivningen for AP-fondene 1–4 og AP-7 heter det at «Hänsyn till miljö och etik ska tas i placeringsverksamheten utan att avkall görs på det övergripande målet om hög avkastning». De 4 AP-fondene har spesifisert nærmere i sin eierskapsstrategi hvordan dette skal tolkes. Det er et gjennomgående trekk i strategidokumentene at eierskap skal unngås dersom selskapene bevisst og gjentatte ganger bryter allment etiske eller miljømessige atferdsnormer, eller dersom selskapene hører hjemme i land som er gjenstand for internasjonale sanksjoner vedtatt av FN eller EU. Det stilles krav i strategidokumentene til god dokumentasjon av regelbrudd før det kan bli aktuelt å vurdere nedsalg. Det fremkommer også at før det er aktuelt å trekke seg ut av selskapene hvor regelbrudd eventuelt er godt dokumentert, skal en ha forsøkt å påvirke selskapene til å endre atferd. Et av fondene, AP-3, har inngått en kontrakt med et eksternt konsulentselskap (CoreRatings) om leveranse av etikk/miljøvurderinger av de enkelte selskap. Dette skal være grunnlag for AP-3s aktive eierstyring på etikk- og miljøområdet. I dette tilfellet sies det eksplisitt at fondet ikke ønsker å ta ut selskaper av investeringsuniverset på etisk grunnlag, og at påvirkning anses som et mer egnet virkemiddel.

Sveriges og Nordens største enkeltstående pensjonsfond er Alecta som forvalter tjenestepensjonsordningen for vel 600 000 personer i bedrifter i det private næringsliv tilsluttet avtalen mellom Foreningen Svensk Næringsliv og det private tjenestemannskartellet. I alt er omlag SEK 300 mrd. forvaltet av Alecta i denne ordningen. Alecta har ingen etiske regler som begrenser investeringsuniverset, men oppgir i sin eierskapspolitikk at styrene i selskapene bør se til at samarbeidet fungerer godt mellom bedriften, dets ansatte og samfunnet forøvrig. Videre (ifølge eierskapsstrategien) bør årsrapporten dokumentere hvordan styret håndterer sosiale, etiske og miljømessige spørsmål, og at de har vurdert risiko på kort og lang sikt som følge av slike spørsmål.

Den største institusjonelle forvalteren i Danmark er ATP , som forvalter DKK 250 mrd. ATP forvalter kapitalen i en obligatorisk, fondert tilleggspensjonsordning for alle lønnsmottakere i Danmark. ATP har formulert en etikk- og miljøpolitikk som er svært lik de formuleringer som en finner hos de svenske AP-fondene 1–4. Etikkspørsmål er ikke eksplisitt nevnt som fokusområde i ATPs strategidokument for utøvelse av eierrettigheter.

I Norge har Storebrand vært markedsledende innenfor sosialt ansvarlige investeringer, både i utviklingen av «grønne» fond og i implementering av etiske retningslinjer for den store porteføljen som eies av Storebrand Liv (NOK 103 mrd.). Ifølge Storebrands internettsider er følgende etiske kriterier benyttet i denne porteføljen:

Investeringer i tobakksprodusenter og -forhandlere tillates ikke

Investering i landmineprodusenter tillates ikke

investeringer i selskaper som bryter menneskerettigheter, tillates ikke.

Innenfor segmentet europeiske kjemikaliebedrifter har Storebrand kun investert i de selskapene som er relativt sett best på en miljørangering som Storebrand selv er ansvarlig for. Det er besluttet å avvikle dette kriteriet.

5.1.4 Etiske indekser

Generelt vil aksjeindekser tjene to formål:

De måler avkastning og risiko på aksjemarkedet generelt

Det tjener som et sammenlikningsgrunnlag for aktiv forvaltning. Aktiv forvaltning vil ha som mål å oppnå en høyere avkastning enn markedet, hensyn tatt til endret risiko.

Alminnelige aksjeindekser er for eksempel S&P 500 i USA, FT 100 i Storbritannia, og MSCI World / FTSE All-World globalt. Aksjeindeksene i USA har lengst historikk, mens de globale aksjeindeksene typisk har avkastningshistorikk som starter på 1980-tallet.

Fremveksten av etisk forvaltning har også skapt behov for aksjeindekser med etisk filtrering. Dersom man aksepterer de etikkvurderingene som ligger til grunn for en etisk filtrert aksjeindeks, kan en slik indeks tjene som sammenlikningsgrunnlag for aktiv forvaltning med etiske begrensninger. Imidlertid er det ingen allment akseptert standard for hvordan etisk filtrering av aksjeindekser skal gjennomføres.

I USA er Domini Social Index som tidligere nevnt den eldste aksjeindeksen med etisk filtrering (1990). Indeksen inneholder omlag 250 av selskapene som inngår i S&P 500. Videre inneholder indeksen ytterligere 100 store amerikanske selskaper som ikke er med i S&P 500, og endelig 50 selskaper som er spesielt gode utifra sosiale kriterier. Selskaper med 2 pst. eller mer av sin inntjening fra salg av militære våpensystemer utelukkes. Videre utelukkes selskaper som har inntjening fra produksjon av alkohol og tobakk, samt selskaper med inntjening fra provisjon på gambling. Kraftselskaper med eierinteresser i atomkraftverk eller som mottar kraft fra atomkraftverk, utelukkes.

I tillegg til disse automatiske utelukkelseskriteriene foretas en kvalitativ vurdering av følgende forhold:

Økonomiske bidrag fra selskapet til humanitære forhold, særlig støtte til program som fremmer økonomisk og sosial rettferdighet

Mangfold i selskapet, blant annet i forhold til representasjon av kvinner og etniske minoriteter i styre og ledelse

Forholdet til ansatte, blant annet ansattes muligheter til å eie aksjer eller å delta i ledelsesbeslutninger

Respekten for miljøet

Rettferdige lønnsvilkår, respekt for menneskerettigheter og respekt for miljøet dersom selskapet opererer i relativt sett mindre utviklede land

I hvilken grad selskapet legger vekt på å fremstille sikre og nyttige produkter

En samlet vurdering av disse faktorene kan føre til at selskaper blir inkludert i indeksen (dersom bedriften utmerker seg positivt) eller utelukket (dersom bedriften i utgangspunktet utmerker seg negativt, og ellers ville ha vært en naturlig kandidat for indeksen).

Den første globale etiske indeksen som ble lansert, var Dow Jones Sustainibility Index, DJSI (1999). Etter dette er flere andre indekser kommet på markedet. Ved siden av DJSI, er FTSE4GOOD-indeksen(2001) markedsledende blant etiske, globale aksjeindekser. Sustainability Asset Mangement (SAM) er ansvarlig for filtreringen av selskaper i DJSI-indeksen, mens Ethical Investment Research Service (EIRIS) leverer analysen som ligger til grunn for FTSEs etiske indeks.

Filosofien bak DJSI-indeksen er at selskaper som har fokus på bærekraftig økonomisk, sosial og miljømessig utvikling, over tid vil ha størst sannsynlighet for å gi eierne god avkastning. Indeksen søker derfor å måle avkastningen på de beste bedriftene i henhold til kriterier for langsiktig bærekraft. Bedriftene vurderes etter hvor dyktige de er til å integrere langsiktige økonomiske, sosiale og miljømessige forhold i sin strategi. Videre analyseres finansielle resultater og rapporter, investeringer i og fokus på kundepleie, kvaliteten på styringsstrukturer både sett fra eiernes og omgivelsenes interesser, forvaltningen av menneskelige ressurser og bruken av risikostyringssystemer som også tar hensyn til langsiktig sosial og miljømessig velferd i de samfunn hvor bedriften er til stede.

Alle bedriftene blir rangert i henhold til en samlet poengsum i hver sine industrielle grupper. Industrigrupper hvor samtlige bedrifter er svært dårlige, blir ekskludert. Videre ekskluderes selskaper som er dårlige i forhold til beste selskap i sin industrigruppe.

Fra gjenværende liste velges et visst antall selskaper fra hver industrigruppe. Målet er at de beste 10 pst. av selskapene i hver gruppe skal inngå i den filtrerte verdensindeksen. Disse selskapene skal representere omlag 20 pst. av markedsverdien på alle selskapene som inngår i universet før filtrering blir foretatt.

Ingen bedrifter utelukkes altså i utgangspunkter fra DJSI på grunnlag av produkt eller tjeneste. Dow Jones publiserer imidlertid tilleggsindekser til DJSI hvor slike faktorer er tatt inn. Det er da mulig å velge mellom indekser som utelukker produsenter av tobakk, alkohol, våpen, og selskaper involvert i gambling.

FTSE4Good ekskluderer i motsetning til DJSI enkelte industrier ut fra en rent etisk vurdering av produktene. Dette gjelder tobakksprodusenter, selskaper som produserer hele eller deler av atomvåpensystemer, selskaper som produserer hele våpensystemer, eiere eller operatører av kjernekraftverk, samt selskaper som utvinner uran. Etter dette vurderes hvert enkelt selskap i universet etter hvor godt de tilfredsstiller krav som gjelder:

Miljømessig bærekraft

Sosiale forhold og forholdet til sine omgivelser/eksterne interessenter

Menneskerettigheter

For miljømessig bærekraft rangeres selskapene etter hvilken påvirkning deres virksomhet har på miljøet (høy påvirkning, middels påvirkning, liten påvirkning). Kravene til rapportering, rutiner etc. er sterkest til selskaper som i stor grad påvirker miljøet negativt.

For sosiale forhold vurderes selskapene etter hvilke retningslinjer, rutiner og styringssystemer de har for å ivareta forholdet til interessenter som ansatte, myndigheter og lokalsamfunn. Temaer som likestilling, tilretteleggelse for familie/arbeid og oppfyllelse av HMS-krav er eksempler på vurderinger som foretas.

For menneskerettigheter vurderes først hvilke selskaper som har virksomheter hvor menneskerettigheter kan bli et aktuelt tema. Disse selskapene vurderes så etter i hvilken grad de lever opp til beste internasjonale standard når det gjelder menneskerettighetsstrategi og arbeidsstandarder, og hvorvidt de har signert frivillige globale initiativ på området som for eksempel FNs Global Compact eller Sullivan-prinsippene.

De metodeforskjellene som er til stede mellom de to globale indeksene DJSI og FTSE4Good, fører også til at indeksenes sammensetning blir ulik selv om begge indeksene søker å ta hensyn til sosial ansvarlighet i valget av aksjer som inngår i indeksene. DJSI har en «best in class» tilnærming fra et bredere perspektiv enn utelukkende etiske vurderinger. Ordet «sustainable» i indeksnavnet relateres både til en økonomisk og miljømessig målsetning og tar utgangspunkt i en tro på at bedrifter som har sterk fokus på begge deler, vil være vinnere på lang sikt. FTSE4Good er en mer klassisk indeks som søker å måle avkastningen på investeringsuniverset til en investor som investerer i henhold til retningslinjer som utelukker enkeltbedrifter på etisk grunnlag.

Tabell 5.1 Markedsverdi, antall selskaper og landvekten til de 3 største landene i FTSE4good og DJSI månedsskiftet februar/mars 2003

| FTSE4good | DJSI | FTSE world (ikke filtrert verdensindeks) | |

|---|---|---|---|

| Antall selskaper | 586 | 310 | 1 827 |

| Markedsverdi (USD mrd) | 7 319 | 4 445 | 13 558 |

| Vekt USA | 52,3 % | 36,2 % | 56,6 % |

| Vekt UK | 17,5 % | 24,1 % | 10,8 % |

| Vekt Japan | 5,6 % | 5,9 % | 8,5 % |

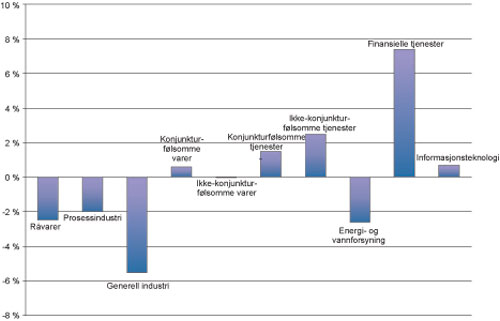

Som man ser av tabell 5.1, skaper ulike metoder for filtrering av investeringsuniverset store forskjeller, både mellom filtrerte og ikke-filtrerte indekser og mellom ulike filtrerte indekser. I figur 5.1 vises forskjellen i sektorvekter for en ikke-filtrert verdensindeks (FTSE World) og en filtrert indeks (FTSE4Good).

Den etisk filtrerte indeksen har en lavere andel i tyngre industri og kraftselskaper og en høyere andel i finansforetak og ikke-konjunkturfølsomme tjenester som telekommunikasjonsbedrifter i forhold til aksjemarkedet generelt.

Figur 5.1 Forskjell i sektorvekter mellom FTSE4Good og FTSE World mars 2003

AP-7 har offentliggjort en liste over 41 selskaper som er utelukket fra deres globale aksjeportefølje ved utgangen av 2002. Det er interessant å registrere at enkelte av selskapene som står på denne listen samtidig inngår i DJSI-indeksen som bedrifter som innenfor sin sektor har relativt sterkest fokus på langsiktig økonomisk bærekraftig utvikling. Siden det ikke er noen automatisk utelukkelse av enkeltselskaper i DJSI-indeksen på grunn av konkrete enkelthendelser eller på grunn av produkter de fremstiller, bør det imidlertid ikke være overraskende at det finnes slike eksempler. Det er kanskje mer overraskende at enkelte bedrifter som inngår på AP-7s liste samtidig inngår i FTSE4Good, siden det er større likhetstrekk mellom kriteriene for utelukkelse i dette tilfellet. Det illustrerer at det neppe vil være mulig å finne frem til en måte å konstruere én etisk indeks på som blir alminnelig akseptert hos de fleste aktører i markedet.

Selskaper som er ekskludert av AP-7 pr. 31.12.02, og inkludert i DJSI 31.12.02:

BHP Biliton (Australia, Storbritannia)

Nestlé (Sveits)

Nike (USA)

Rio Tinto (Australia, Storbritannia)

Siemens (Tyskland)

Unilever (Nederland, Storbritannia)

Selskaper som er ekskludert av AP-7 pr. 31.12.02 og inkludert i FTSE4Good 31.12.02:

BP Amoco (Storbritannia)

Coca-Cola Enterprises (USA)

Imperial Chemical Industries (Storbritannia)

Johnson Controls (USA)

Liz Claiborne (USA)

Matsushita (Japan)

Nike (USA)

Omron (Japan

Sears (Canada, USA)

Standard Chartered (Storbritannia)

Target (USA)

Total Fina Elf (Frankrike)

Unilever (Nederland, Storbritannia)

5.2 Tilgjengelig informasjon

Filtrering på grunnlag av bransjetilhørighet kan gjennomføres ved å utelukke hele sektorer eller undersektorer fra fondets referanseindeks. Dette vil være et svært grovmasket filter. Et selskap vil bli klassifisert i den sektoren som hoveddelen av omsetningen stammer fra. Et selskap kan således ha en betydelig del av sin omsetning fra «forbudte» sektorer uten at det vil bli utelukket.

Flere analyseselskaper har spesialisert seg på å fremskaffe informasjon om selskaper etter ulike etiske kriterier. Disse selskapene opererer til dels i nettverk og til dels som enkeltstående selskaper. Deres databaser dekker gjerne de store aksjeindeksene. Informasjon om selskaper utenfor indeksene er i mindre grad tilgjengelig. Mens Petroleumsfondets investeringsunivers omfatter over 20 000 selskaper, inngår rundt 2 000–6 000 av disse i de store indeksene. Det vil ikke være økonomisk eller praktisk mulig på forhånd å gjennomgå alle selskapene Petroleumsfondet kan investere i. Analyseselskaper vil imidlertid trolig kunne gjennomgå de selskapene fondet faktisk er investert i, og hovedindeksene.

Noen av analyseselskapene identifiserer de selskapene som er blant de beste innenfor ulike områder som et grunnlag for positiv utvelgelse. Enkelte av disse tar både tradisjonelle ledelsesindikatorer og miljø- og menneskerettsindikatorer med i beregningen. Andre analyseselskaper har spesialisert seg på negativ filtrering. Det er imidlertid stor bevegelse i bransjen, og utviklingen drives av kundenes etterspørsel. Det finnes også analyseselskaper som har spesialisert seg på å levere informasjon og råd om stemmegivning på generalforsamlinger. Informasjonen vil ikke være av samme kvalitet for alle former for kriterier, og trolig heller ikke like god for alle geografiske områder, bransjer eller selskaper. Det kan likevel være mulig å engasjere analyseselskaper til å filtrere fondet etter kriterier de i dag ikke tilbyr.

Finansdepartementet har allerede en avtale med et av disse selskapene, Ethical Investment Research Service (EIRIS), som leverer data for Miljøfondet. Norske Storebrand leverer også slike tjenester. Ellers kan nevnes amerikanske Kinder, Lydenberg og Domini som er et av de eldste selskapene i bransjen og dessuten ansvarlig for Domini-indeksen, SAM som leverer data til DOW Jones Sustainability-indeksene, og Innovest som har et rangeringssystem der både tradisjonelle ledelsesindikatorer og mer typiske etiske indikatorer er vektet sammen. Det finnes i tillegg til disse liknende analyseselskaper i nær sagt hvert land i Europa og også i andre deler av verden som Japan og Australia.

Det kan være aktuelt å benytte slike konsulenttjenester både ved eierskapspåvirkning, negativ filtrering og positiv utvelgelse. Petroleumsfondet må selv ta stilling til avgrensning av kriteriene og dokumentasjonskrav fordi det har så store konsekvenser for hvilke selskaper som oppfyller eller bryter kriteriene. Kvaliteten på informasjon fra de ulike informasjonsleverandørene varierer. Det bør legges et betydelig arbeid i valg av informasjonsleverandør.

Nedenfor er det en liste over hvilke negative «standardkriterier» EIRIS tilbyr:

Drivhusgasser, herunder energiintensiv industri og utvinning og foredling av fossilt brensel

Kjernekraft

Ozonødeleggende kjemikalier

PVC

Alkohol

Gambling

Genmodifisering

Tilstedeværelse i land der menneskerettighetsbrudd er vanlige eller tilstedeværelse i omstridte områder

Militærindustri, herunder kjernefysiske våpen

Pornografi

Tobakk

Uetisk markedsføring i den tredje verden

Andre analyseselskaper som f.eks. selskapene i SIRI-Group synes å tilby data for liknende kriterier.

Når det gjelder f.eks. alkohol og tobakk, forsøker EIRIS å bringe på det rene hvilke selskaper som har over 5 pst. eller mer enn 1 mill. GBP av sin totale omsetning fra produksjon eller omsetning av varen. Ved å bruke et slikt filter fanger man altså opp en større del av selskapene enn ved å bruke bransjeinndeling fra aksjeindekser.

I tillegg til typiske negative kriterier tilbyr EIRIS mye informasjon om selskapers menneskerettighets-, arbeidstaker- og miljøstrategi eller -rapportering. Slik informasjon kan brukes med sikte på å identifisere de beste selskapene i henhold til ulike kriterier. SAM, Innovest og Storebrand synes ellers å ha mye data som kan benyttes ved «best i klassen»-tilnærminger.

EIRIS arbeider med utforming av negative kriterier for ILOs fire kjernekonvensjoner, men tror ikke at det er mulig å finne systematisk informasjon om virksomhet i strid med internasjonale konvensjoner for øvrig. I et notat til utvalget skriver EIRIS at de tror at man selv for krenkelser av ILOs- kjernestandarder må akseptere at kildene vil bli veldig spredte og at det til en viss grad ikke vil være rettferdig hvilke selskaper som blir identifisert etter slike kriterier. EIRIS peker på at det er en tendens til at selskaper med internasjonale merkenavn tiltrekker seg mer oppmerksomhet enn andre og at dette ikke nødvendigvis er rettferdiggjort av selskapenes faktiske virksomhet.

Andre analyseselskap tilbyr imidlertid data om selskaper som har virksomhet i strid med en rekke internasjonale konvensjoner. Utvalget har merket seg at analysene bygger på en forutsetning om at FN-organer genererer informasjon om selskapers virksomhet i forhold til slike konvensjoner. Utvalget mener at dette med få unntak ikke er tilfelle.

Utvalget har ikke gått nøye inn i metoder og analyser fra ulike informasjonsleverandører. Det synes imidlertid klart at metodene og resultatene er subjektive og for en stor del basert på skjønn. Behovet for skjønn vil variere, avhengig av hvilke typer negative kriterier man filtrerer etter og det etiske grunnlaget for å utelukke selskaper.

5.3 Effekter av etiske investeringer på miljø, menneskerettigheter og andre sosiale forhold

5.3.1 Tilgjengelige studier

Etiske investeringer er ikke et entydig begrep og kan omfatte ulike krav på forskjellige områder. Miljø, menneskerettigheter og sosiale forhold er områder som gjerne adresseres gjennom etiske investeringer, i tillegg til at spesifikke bransjer eller næringer, slik som våpenproduksjon og alkohol ofte utelukkes.

Dersom målet med etiske investeringer er å bidra til en endring, bør det kunne vises til at disse investeringene faktisk har en virkning i forhold til det formålet de skal tjene, med andre ord at investorenes miljøkrav har en miljøeffekt, og at krav til menneskerettigheter og arbeiderrettigheter faktisk fører til at disse blir bedre ivaretatt.

For å belyse denne problemstillingen har utvalget kartlagt internasjonale utredninger, forskning og annen litteratur innenfor SRI-feltet (Socialy Responsible Investments). Det foreligger svært mange utredninger og analyser om SRI generelt. Den problemstillingen som har vært viet størst oppmerksomhet, er vurderinger av den økonomiske avkastningen i SRI-fond, SRI-indekser eller konstruerte SRI-porteføljer sammenliknet med avkastningen i porteføljer basert på konvensjonelle investeringsstrategier. På oppdrag fra utvalget, har professorene Thore Johnsen og Ole Gjølberg, gjennomført en litteraturstudie av dette feltet, jf. vedlegg 11. Effektene av etiske investeringer på miljøforhold, menneskerettigheter etc. er imidlertid i liten grad blitt utredet. Det finnes lite forskning på dette området, og det har ikke vært mulig for utvalget å gjennomføre en egen studie innenfor den tiden utvalget har hatt til rådighet.

5.3.2 Forskning om effekter i forhold til formålet

Litteraturen synes i liten grad å ha vært opptatt av om ulike etiske retningslinjer for investeringer faktisk har noen effekt utover den rent økonomiske 13 . Det kan skyldes mange forhold, ikke minst det faktum at det metodisk er vanskelig å skille mellom effekter knyttet til SRI og andre effekter, og at det er vanskelig å kvantifisere og måle slike effekter.

Det svenske Naturvårdsverket har i en rapport kartlagt Nordiske miljøfond. 14 Denne rapporten reiser problemstillingen om miljøfondenes miljønytte. Rapporten resonnerer på bakgrunn av intervjuer med bedrifter om hvorvidt investeringer i miljøfond bidrar til en positiv miljøeffekt. I henhold til rapporten består miljøfondenes miljønytte i at man investerer i selskaper som antas å ha en positiv miljønytte. Dette gir selskaper en bekreftelse på at deres miljøarbeid er på rett spor. Dessuten kan miljøfondenes kjøp av aksjer i et selskap bidra til økt etterspørsel etter selskapets aksjer. Videre vil det at et selskap er inkludert i et miljøfond, gi en positiv signaleffekt både internt i selskapet og i forhold til konkurrenter og bransjen forøvrig. Resonnementene er ikke udiskutable, og konklusjonene er i liten grad dokumenterte. Hva den konkrete miljøgevinsten består i (f.eks. i reduserte utslipp, avfall, etc.), er ikke nærmere beskrevet i rapporten.

I forhold til problemstillingen om etiske retningslinjer faktisk skaper endringer, kan det også være relevant å se på investorenes strategier for å skape endringer. I en rapport som Forum for the Future (UK) utga i fjor sommer, ble det bl.a. stilt spørsmål om aktivt eierskap (shareholder engagement) kan være et verktøy for å stimulere bedrifter til endring og til å ta et økt samfunnsansvar 15 . Rapporten inneholder også en litteraturoversikt på området. I henhold til denne har det vært to hovedproblemstillinger man har vært opptatt av:

Bidrar aktivt eierskap til positive endringer i selskapers ledelsesstruktur og beslutningsprosesser?

Påvirker aktivt eierskap selskapers avkastning på kort og lang sikt?

I litteraturen er det ingen enighet om svarene på disse spørsmålene. Det skyldes både at aktivt eierskap defineres forskjellig i ulike studier, og at forfatternes holdninger til ulike investorstrategier til en viss grad synes å prege resultatet. Det gjør det også vanskelig å generalisere konklusjoner på bakgrunn av de utredningene som er gjort på området.

5.3.3 Rapport fra EIRIS

På oppdrag fra utvalget har EIRIS gitt en vurdering av i hvilken grad etiske investeringer påvirker selskaper til å endre atferd. EIRIS’ rapport ligger på utvalgets internettside ( www.odin.finansdepartementet ) EIRIS bekrefter at det er få studier av virkningene av SRI på selskapers atferd, og viser til en artikkel av Kurz om effekter av SRI på selskapenes adferd: 16

«Noen hevder at SRI har liten effekt på selskapers adferd. Likevel [slik Pain (1997) har observert] bruker selskaper betydelige ressurser på kontakt med og informasjon til investorene. Dette tyder på at selskapene verdsetter den marginale investor i aksjemarkedet. En skulle forvente at slike selskaper skulle gjøre det de kan for å forsikre seg om at de tilfredsstiller vanlige etiske kriterier. Det har imidlertid ikke blitt gjort noen omfattende studier av dette.»

EIRIS sammenfatter studier og anekdotisk informasjon på området og trekker følgende konklusjoner:

Enkelte næringslivsledede organisasjoner oppgir at kapitaltilgang og påvirkning fra investorer er en del av den økonomiske begrunnelsen for CSR (Corporate Sosial Responsibility)

Noen av disse organisasjonene erkjenner at investorer kan ha innflytelse på selskapers samfunnsansvar.

Noen bedriftsledere erkjenner at investorer kan påvirke selskapers strategiske beslutninger og deres CSR-strategier og prioriteringer.

Noen selskaper ser verdi i å bli inkludert i etiske indekser eller fond og vil endre adferd eller rapportering for å bli inkludert eller å beholde sin posisjon i slike indekser eller fond.

Det er vanskelig å knytte endringer i selskapers atferd til en spesiell form for påvirkning som f.eks. SRI.

Det er vanskelig å påvise konkrete resultater av eierskapspåvirkning, men de som er svært aktive på dette området, er overbevist om at de har innflytelse.

Eierskapsutøvelse synes særlig virkningsfullt når flere investorer går sammen.

Eierskapsutøvelse kan ha begrenset effekt f.eks. i forhold til et selskaps kjernevirksomhet og der denne ikke er bærekraftig på lang sikt.

Det kan være regionale forskjeller på hvor effektiv eierskapsutøvelse er.

De første konklusjonspunktene bygger på undersøkelser foretatt av næringslivsledede organisasjoner som arbeider med å fremme selskapers samfunnsansvar. En av disse organisasjonene, Business in the Community, har underøkt om investorer og analytikere ser miljø og sosiale forhold som viktig for om selskaper er attraktive for investorer. Resultatene av undersøkelsen synes å trekke i retning av at særlig institusjonelle investorer, men også analytikere legger vekt på dette. 17

Når det gjelder selskapenes holdninger til investorers påvirkningsmuligheter, viser EIRIS til en undersøkelse fra Price Waterhouse Coopers fra 2002. 18 Ifølge denne undersøkelsen foretatt blant administrerende direktører for en rekke selskaper, mente 20 pst. at aksjonærene var den viktigste påvirkningskilden når det gjelder selskapers samfunnsansvar, 26 pst. at kundene var den viktigste kilden, 22 pst. pekte ut styremedlemmene og 13 pst. at selskapenes ansatte var den viktigste påvirkningsfaktoren. Det var ellers vist til noen uttalelser fra selskaper om tilfeller der aksjonærenes påvirkning hadde bidratt til å bedre selskapers sosiale og miljømessige standard.

Når det gjelder effekten av etiske indekser, viser EIRIS til at selskaper synes å legge betydelig vekt på å bli inkludert i etiske indekser, og at dette bidrar til utvikling av selskapenes CSR-strategier. Eksempler på forbedringer er at selskaper viser større åpenhet og gir bedre informasjon om selskapet, at selskapet slutter seg til Global Compact eller innfører en strategi for å ivareta menneskerettigheter. Det er imidlertid vanskelig å bevise at disse endringene ikke ville ha skjedd uansett. 19

Når det gjelder effekten av negativ filtrering, er det vist til en studie av boikotten av Sør-Afrika som konkluderer med at aksjeprisene i selskaper der investorer trakk seg ut, ikke ble påvirket av dette 20 . Derimot førte boikott-aksjonen til at selskaper faktisk endret sin holdning til Sør-Afrika til tross for at dette ikke hadde direkte konsekvenser for selskapenes lønnsomhet. Forskerne konkluderer med at boikotter i stor skala er et effektivt virkemiddel til å endre selskapers atferd, men ikke til å straffe selskaper økonomisk.

EIRIS viser også til en undersøkelse fra Just Pensions som et forsøk på å vurdere effektene av eierskapsutøvelse. 21 En rekke fondsforvaltere ble spurt om i hvilken grad de hadde lyktes i å påvirke selskaper. Bare 7 pst. av forvalterne mente at de fleste selskaper viste betydelig endring som følge av påvirkning, mens 86 pst. rapporterte at bare noen få selskaper forandret atferd. Det ble pekt på at den relativt lave andelen av selskaper som viste betydelig forandring, kan skyldes at forandring ofte er et resultat av et vedvarende press der eierskapsutøvelse bare er ett virkemiddel blant flere mulige, at eierskapsutøvelse i mange tilfeller er en nødvendig betingelse for å få satt miljø og sosiale forhold på selskapenes agenda, og at det tar lang tid for et selskap å forandre seg.

EIRIS trekker dessuten frem anekdotisk informasjon fra forvaltere eller selskaper som har pekt på at eierskapspåvirkning har en effekt. Det mest kjente eksempelet er kanskje det felles initiativet blant flere investorer, blant andre ISIS 22 og USS 23 , mot farmasiselskaper for å motvirke at industrien gikk til søksmål mot den sør-afrikanske stat for å bryte patentrettigheter for livsviktige medisiner. Et annet kjent eksempel er The Carbon Disclosure Project der en rekke investorer har gått sammen om å be verdens 500 største selskaper om informasjon om utslipp av drivhusgasser. 24

5.3.4 Oppsummering

Det er lite forskning på virkningen av etiske investeringer på selskapers samfunnsansvar. Det er på grunnlag av de undersøkelsene som er gjort, ikke mulig å fastslå at etiske investeringer fører til forandring, eller at en form for etiske investeringer er mer virkningsfull enn andre. Til tross for lite forskning på området er det grunn til å merke seg at mange forhold trekker i retning av at etiske investeringer kan føre til endringer i selskaper. Det er et faktum at mange selskaper legger stor vekt på å bli inkludert i etiske indekser eller på andre måter å bli oppfattet som sosialt ansvarlige selskaper. Videre er det en rekke eksempler på at selskaper som har vært utsatt for press fra aksjonærer, har endret atferd i tråd med aksjonærenes ønsker. Inntrykket av at aksjonærer kan bidra til forandring i selskaper, forsterkes ved at både investorer og enkelte selskaper synes å dele denne oppfatningen. Det kan synes som om prosjekter som mange har vært sammen om, har hatt større gjennomslag enn andre.

Fotnoter

Iflg. US Social Investment Forum var det imidlertid i alt 230 etiske «mutual funds» i USA ved utgangen av 2001.

Kilde: «Green, soical and ethical funds in Europe 2002», SiRi-group/CSR Europe.

Kilde: FEFSI – European Association of Investment Funds and Companies.

Kilde: Social Investment Forum: 2001 Report on Socially Responsible Investing Trends in the United States.

Kilde: JustPensions: Will UK Pension Funds Become More Responsible? (Januar 2003)

Teachers Insurance and Annuity Association – College Retirement Fund.

Formelt sett er dette to separate selskaper – forsikringsselskapet TIAA og kapitalforvalteren CREF, men ledelsen er identisk i begge selskaper.

Denne porteføljen inngår ikke i de 10 mrd som er gjengitt tidligere i dette vedlegget, da TIAA-CREFs «social choice» fond ikke er et «mutual fund» som er åpent for alle.

Data pr. september 2001.

Loyalis er et heleid datterselskap av ABP.

ABP annonserte i januar 2003 at de har overtatt en minoritetsandel av aksjene i Innovest. Ifølge Financial Times ventes ABP å bygge opp sin eierandel til 15–20 %. I tillegg vil også State Street Global Alliance, som er et joint venture mellom ABP og State Street Bank, erverve aksjer i Innovest.

Dvs. at fondet er såkalt b-nøytralt i forhold til MSCI World.

Kurtz’s (2002) updated bibliography gir en god oversikt over SRI-feltet: http://www.sristudies.org/ bib_frameset.html

Naturvårdsverket 1999: Nordiske Miljøfond

Forum for the Future/CIS 2002: Sustainability Pays. Inneholder omfattende litteraturoversikter, og rapporten gir en god litteraturgjennomgang for spesifikke problemstillinger. http://www.forumforthefuture.org.uk/aboutus/default.asp?pageid=266. Se også Goodman, Kron and Little 2002: The Environmental Fiduciary. The Case for Incorporating Environmental Factors into Investment Management Policies. The Rose Foundation for Communitites & the Environment http://www.rosefdn.org/images/EFreport.pdf.

Lloyd Kurtz, 2000, Essay published on SRI Studies website [http://www.sristudies.org/essayh.html]

Business in the Community, December 2002, «Little Book of Facts and Stats» [http://www.bitc.org.uk/resources/publications/index.html]

PWC «Corporate Social Responsibility Survey Report 2002» [http://www.pwcglobal.com/extweb/ncinthenews.nsf/DocID/E384E1712D1495BDCA256BC3002A997B]

From Ethical corp magazine – article on business in community http://www.ethicalcorp.com/NewsTemplate.asp? IDNum=460

Siew Hong Teoh,, Ivo Welch og Paul Wazzan 1999: The Effect of Socially Activist Investment Policies on the Financial Markets: Evidence From the South African Boycott

Just Pensions 2002: Assessing Engagement: A survey of UK practice on Socially Responsible Investment [http://www.justpensions.org/dissertation.shtml]

ISIS, tidligere: Friends Provident, «reo® Case Studies» published on the Friends Provident website[http://www.friendsprovident.co.uk/stewardship/]

USS, May 2002, «USS and Socially Responsible and Sustainable Investment» published on the USS website [http://www.usshq.co.uk/srsi/FRAMESOC.HTM]

http://194.242.156.103/cdproject/downloads/cdp_report.pdf