3 Statens petroleumsfond

3.1 Opprettelsen av fondet

Statens petroleumsfond ble opprettet ved lov i 1990 som et finanspolitisk styringsinstrument. I Ot.prp. nr. 29 (1989–90) om lov om Statens petroleumsfond ble det særlig vist til at den finanspolitiske styringen ville styrkes ved at det ville bli utarbeidet mer forpliktende mellomlangsiktige planer eller strategier for anvendelse av petroleumsinntektene. I Ot.prp. nr. 29 (1989–90) står det:

«De finanspolitiske styringsproblem knyttet til petroleumsinntektene består i praksis særlig i å begrense anvendelsen av dem til kjøp av varer og tjenester. (…)

En begrunnelse for å etablere et petroleumsfond er således at det kan bli enklere å følge et finanspolitisk opplegg etter langsiktige retningslinjer når petroleumsinntektene plasseres i og må hentes fra et særskilt fond. En ordning med et fond vil dermed kreve særskilte bevilgningsvedtak når bruken av petroleumsinntektene skal fastlegges. Slike budsjettvedtak vil måtte begrunnes og følgelig bidra til økt oppmerksomhet omkring de langsiktige hensyn som bør påvirke overføringenes størrelse.»

En for rask bruk av petroleumsinntektene vil medføre en nedbygging av annen konkurranseutsatt virksomhet. Opprettelsen av Petroleumsfondet var viktig for å begrense anvendelsen av petroleumsinntektene til et nivå som er forenlig med langsiktige hensyn for den økonomiske politikken.

Opprettelsen av Petroleumsfondet ble også begrunnet med petroleumsinntektenes særegne karakter:

«For det første den usikkerhet som er knyttet til den fremtidige utviklingen i statens inntekter fra petroleumsvirksomheten. For det andre at inntektene fra oljevirksomheten ikke har den samme inndragende effekten i forhold til innenlandsk etterspørsel som andre statlige inntekter. For det tredje at petroleumsinntektene motsvares av en nedbygging av petroleumsformuen.»

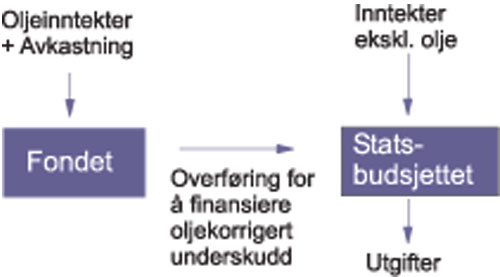

Fondsmekanismen er illustrert i figur 3.1. Fondets inntekter er statens netto kontantstrøm fra petroleumsvirksomheten og avkastningen på fondet. Fondets utgifter består av en årlig overføring til statskassen som tilsvarer bruken av petroleumsinntekter over statsbudsjettet. Det er i proposisjonen lagt vekt på at Petroleumsfondet ikke skal være et statsbudsjett ved siden av det ordinære statsbudsjettet som kan benyttes til tiltak som ikke når opp i den ordinære budsjettbehandlingen:

«Petroleumsfondets plasseringsalternativer må sterkt avgrenses. Petroleumsfondet skal ikke være en alternativ finansieringskilde for formål som ikke når opp i konkurransen med andre utgifter over statsbudsjettet. Realinvesteringer i Norge bør finansieres som før og ikke spesielt av petroleumsfondet. (…) Fondets plasseringsregler bør fastsettes ved lov for å motvirke en glidning i disponeringen av fondskapitalen, jf. lovforslaget §§ 3 og 4. Den finanspolitiske styring, prioriteringen på statsbudsjettets utgiftsside og rent konstitusjonelle hensyn tilsier at en ikke gjennom et petroleumsfond etablerer en ordning utenfor statsbudsjettet, som gir anledning til å nytte disse statsinntektene til budsjettformål, herunder næringsrettede tiltak, eller til risikopregede pengeplasseringer i norsk og utenlandsk næringsvirksomhet.»

Figur 3.1 Fondsmekanismen

Stortingets finanskomité sluttet seg til disse vurderingene.

Petroleumsfondsloven § 1 lyder: «Loven skal regulere disponerings- og plasseringsmåtene for et fond som skal underbygge de langsiktige hensyn ved anvendelse av petroleumsinntekter.» Petroleumsloven § 2 lister opp fondets inntekter, som består av statens netto kontantstrøm fra petroleumsvirksomheten og inntekter ved salg av aksjer i Statoil. Petroleumsfondsloven § 3 lyder: «Fondets midler kan bare anvendes til en beløpsmessig overføring til statsbudsjettet etter vedtak i Stortinget. Fondets midler kan ikke anvendes på annen måte, heller ikke til å yte kreditt til staten eller private.» § 4 i loven lyder: «Fondets kapital anbringes som statens øvrige midler.»

Petroleumsfondet er en integrert del av statsbudsjettet. Mekanismen, der statens oljekorrigerte budsjettunderskudd dekkes ved en årlig overføring fra Petroleumsfondet, sørger for at Petroleumsfondet bare blir tilført midler i en situasjon med overskudd på statsbudsjettet, noe finanskomiteen la til grunn «som et ufravikelig krav».

3.2 Petroleumsfondets forvaltningsmodell

Formelt sett er Petroleumsfondet en kronekonto i Norges Bank. Denne kronekontoen har sitt motstykke i at Norges Bank samtidig har investert et tilsvarende beløp i bankens eget navn i utenlandske verdipapirer. Avkastningen på disse utenlandske verdipapirene bestemmer nøyaktig avkastningen på Petroleumsfondet. Før fondet ble opprettet, ville et overskudd på statsbudsjettet ha blitt avsatt på statens foliokonto i Norges Bank. Motposten til denne ville være en tilsvarende økning av beholdningen av utenlandske verdipapirer i Norges Banks valutareserve.

Finansdepartementet er i loven gitt i oppgave å forvalte fondet. Kongen kan «gi bestemmelser til utfylling og gjennomføring av loven, herunder om fondets opprettelse, forvaltning m.v.» Denne fullmakten er senere blitt delegert til Finansdepartementet. Alle retningslinjer av betydning forankres i Stortinget, ved at Stortinget får eventuelle endringer forelagt før de settes i kraft. Norges Bank foretar den operasjonelle forvaltningen på oppdrag for Finansdepartementet.

Forvaltningen av fondet er regulert i en forskrift fastsatt av Finansdepartementet. Nærmere retningslinjer er gitt i brev fra Finansdepartementet til Norges Bank. Det er videre inngått en egen forvaltningsavtale mellom Finansdepartementet og Norges Bank.

Norges Bank kan benytte eksterne forvaltere. I § 1 i forskrift for forvaltning av Statens Petroleumsfond står det at «slike forvaltere skal ha betryggende interne etiske retningslinjer for sin egen virksomhet.» Bruk av andre forvaltere skal organiseres slik at det fortsatt er Norges Bank som har et overordnet ansvar for den operasjonelle forvaltningen av Petroleumsfondets midler. Ved valg av eksterne forvaltere forutsettes det at Norges Bank legger forretningsmessige kriterier til grunn.

Forskriften angir bl.a. hvilke typer verdipapirer Norges Bank kan investere midlene i, hvor fondet skal investeres og hvilke risikorammer investeringene skal underlegges.

I § 2 i forskriften heter det at «Norges Bank skal søke å oppnå høyest mulig avkastning på plasseringene i utenlandsk valuta innenfor de begrensninger som følger av forskriften og retningslinjer som er gitt i medhold av denne». Finansdepartementet evaluerer Norges Bank på grunnlag av bankens økonomiske resultater i forhold til det forvaltningsmandatet banken har fått. Den overordnede revisjonen av Petroleumsfondet er lagt til Riksrevisjonen, og Riksrevisjonen bygger sin revisjon på det arbeidet som utføres av Norges Banks revisjon.

Det er lagt vekt på oversiktlighet og åpenhet i forvaltningen. Alle eierandeler i Petroleumsfondet offentliggjøres i fondets årsrapporter.

3.3 Petroleumsfondets investeringsstrategi

3.3.1 Formålet med investeringene

Petroleumsfondet er et redskap til å forvalte landets petroleumsformue. Ved at budsjettoverskuddet plasseres i Petroleumsfondet, bidrar fondet til å jevne ut statens finanser og til at deler av oljeformuen spares til senere generasjoner. I likhet med de fleste industriland, står Norge overfor store utfordringer med voksende statlige forpliktelser til bl.a. pensjoner i fremtiden. Betydningen av at det spares i Petroleumsfondet for å dekke statens økende utgifter når oljeinntektene avtar, er blitt vektlagt i utformingen av fondets investeringsstrategi. I Revidert nasjonalbudsjett 1997 står det blant annet:

«Norsk økonomi står overfor betydelige langsiktige utfordringer. Dette knytter seg særlig til at petroleumsinntektene etter hvert vil gå ned og til at det økende antallet eldre i befolkningen vil føre til kraftige økninger i pensjonsutgiftene og et økende behov for pleie- og omsorgstjenester. Samtidig vil antall i yrkesaktiv alder gå ned.»

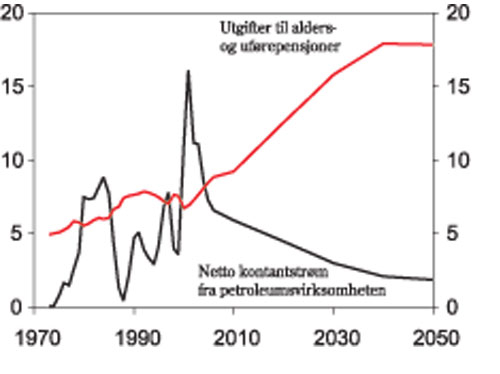

I Nasjonalbudsjettet 2003 er dette illustrert ved figur 3.2 under.

Figur 3.2 Statens netto kontantstrøm fra petroleumsvirksomheten og folketrygdens utgifter til alders- og uførepensjoner i prosent av BNP

Formålet med utformingen av investeringsstrategien er på denne bakgrunn å oppnå en høyest mulig kjøpekraft for fondet over tid, til en akseptabel risiko. I Revidert nasjonalbudsjett 1997 står det blant annet:

«Prinsipielt bør målsettingen for forvaltningen av fondet være å plassere midlene slik at fondets internasjonale kjøpekraft er størst mulig rundt det tidspunkt det er sannsynlig at vi må tære på fondet, hensyn tatt til en akseptabel risiko. En bør da i første rekke vektlegge risikoen knyttet til verdien på fondet på det tidspunkt det skal trekkes på fondet. Risikoen for at fondets avkastning kan variere fra et år til et annet er i denne sammenheng av mindre betydning.»

Da Petroleumsfondet i 1996 for første gang ble tilført midler, var midlene utelukkende investert i stats- eller statsgaranterte obligasjoner på linje med Norges Banks valutareserver. I Revidert nasjonalbudsjett 1997 ble det drøftet å plassere deler av fondet i egenkapitalinstrumenter. Det ble understreket at dette ville medføre at avkastningen kunne variere mer fra år til år i forhold til om en bare investerte i obligasjoner, men at man over tid kunne forvente en høyere avkastning fra aksjer. Aksjer ble inkludert i fondet med en andel på 30–50 pst. fra og med 1998. Obligasjonsporteføljen, som først bare omfattet statsobligasjoner, er senere blitt utvidet til også å omfatte ikke-statlige obligasjoner.

3.3.2 Petroleumsfondets referanseportefølje

Ved å spre investeringene kan man oppnå en reduksjon av samlet risiko uten at forventet avkastning blir mindre (såkalt diversifiseringsgevinst). Petroleumsfondet er spredt på aksjer og obligasjoner over store deler av verden. I henhold til §§ 5 og 6 i forskriften skal 30–50 pst. av fondet plasseres i aksjer og 50–70 pst. i obligasjoner. Obligasjonsporteføljen er fordelt på regionene Europa (45–65 pst.), Nord-Amerika (25–45 pst.) og Asia/Oceania (0–20 pst.). For aksjeporteføljen skal 40–60 pst. plasseres i Europa, mens Asia/Oceania og Amerika, som utgjør resten, regnes som én region. Landlisten for Petroleumsfondet består av 28 land for aksjer og 22 land for obligasjoner. For aksjeplasseringer må aksjene være notert på børsene i et av landene på landlisten. For obligasjonsinvesteringer må obligasjonene være utstedt i valutaen til et av landene på landlisten. Aktiva- og regionfordelingen i forskriften angir yttergrensene for fondets plasseringer.

Finansdepartementet har definert en referanseportefølje for Petroleumsfondet. Aktiva- og regionfordelingen til referanseporteføljen er satt til midtpunktene i forskriften. Referanseporteføljen representerer således en nøytral investeringsstrategi i forhold til forskriften. Figur 3.3 viser referanseporteføljen for Petroleumsfondet.

Figur 3.3 Petroleumsfondets referanseportefølje

Referanseporteføljen definerer hvordan fondet skal plasseres helt ned til konkrete aksjer og obligasjoner. For aksjer har Finansdepartementet fastsatt at landindeksene til FTSE skal legges til grunn, mens obligasjonsporteføljen skal følge indeksen Lehman Global Aggregate. Referanseindeksen for aksjer omfatter 1835 selskaper per juni 2003, mens referanseindeksen for obligasjoner omfatter 7151 obligasjoner. Antallet obligasjonsutstedere er imidlertid betydelig lavere. Aksjeporteføljens «investeringsunivers», dvs. alle selskaper i landlisten, omfatter om lag 26 000 selskaper.

Norges Bank har anledning til å avvike fra referanseporteføljen innenfor en grense på 1,5 prosentpoeng relativ volatilitet. Denne grensen kan tolkes slik at dersom den utnyttes fullt ut, forventes avkastningsforskjellen mellom referanseporteføljen og den faktiske porteføljen i to av tre år å være mindre en 1,5 prosentpoeng. Finansdepartementet evaluerer Norges Bank ved å sammenlikne avkastningen til referanseporteføljen og avkastningen til den faktiske porteføljen til Petroleumsfondet. Forskjeller i avkastning mellom fondets portefølje og referanseporteføljen blir så splittet opp i ulike elementer og analysert.

Med det formål å maksimere Petroleumsfondets internasjonale kjøpekraft tok en ved fastsettelsen av regionvektene utgangspunkt i Norges importvekter. Importvektene alene ville imidlertid innebære at en ville få uforholdsmessig store investeringer i for eksempel Sverige og Danmark. Hensynet til markedenes størrelse blir viktigere jo større fondet er. Det er heller ikke sikkert dagens importvekter vil holde seg uendret i lang tid fremover. Etter en samlet vurdering er regionfordelingen på denne bakgrunn fastsatt som en kombinasjon av importvekter, BNP-vekter og markedskapitaliseringsvekter.

I første omgang ble fondet bare investert i markeder som var definert som utviklede markeder i en av de store internasjonale aksjeindeksene, MSCI-indeksen. I Revidert nasjonalbudsjett 1999 ble såkalte fremvoksende markeder vurdert for fondet. Det ble lagt vekt på råd fra Norges Bank om dette. Norges Bank skrev bl.a. at markedene må «vurderes ut fra de krav som bør stilles til oppgjørssystemer, størrelse og likviditet …» samt ut fra «krav til politisk og økonomisk stabilitet. … For å sikre konsistens med gjeldende portefølje, bør gjenværende kandidater deretter vurderes ut fra landenes bidrag til Petroleumsfondets avkastning og risiko.» De seks såkalte fremvoksende markedene Mexico, Brasil, Thailand, Taiwan, Sør-Korea og Tyrkia ble inkludert i landlisten i denne runden. Thailand ble imidlertid ikke inkludert i referanseporteføljen.

3.3.3 Finansiell eller strategisk investor?

Det er videre blitt lagt vekt på at Petroleumsfondet skal være en finansiell investor og ikke et redskap for strategisk eierskap. I Revidert nasjonalbudsjett 1997 ble det pekt på følgende momenter i denne sammenhengen:

Ved å spre investeringene på en rekke aksjer eller kjøpe andeler i fond, vil fondet oppnå en diversifisering av porteføljen. Kjøper fondet i stedet store andeler i utvalgte selskaper, påtar fondet seg en bedriftsspesifikk risiko. Dette er en risiko som ikke øker den forventede avkastningen på investeringen. Slike strategiske investeringer gir således dårligere spredning av investeringene.

Det er bare ved en bredt sammensatt portefølje at en kan basere seg på de empiriske erfaringene om at det er en meravkastning ved å plassere i aksjer. Det er få holdepunkter for at strategiske investeringer over tid gir høyere avkastning enn finansinvesteringer.

En viktig egenskap ved fondet er at det skal være en buffer for økonomiske tilbakeslag som rammer statsfinansene og/eller utenriksøkonomien, noe som stiller krav til investeringenes likviditet. Strategiske investeringer er varige og kan ikke tjene som en buffer. Investeringene må ikke plasseres slik at det oppstår problemer for norsk næringsliv når staten må trekke på fondet.

Strategiske investeringer i utlandet, f.eks. i form av oppkjøp av distribusjonskanaler for å sikre avsetning for norske produkter, kan i økonomisk forstand sies å være det samme som å yte finansiell støtte til de utvalgte bedrifter som nyter godt av disse investeringene. Petroleumsfondet er ikke et redskap for å yte slik støtte.

Dersom fondet eier store aksjeposter i utenlandske selskaper som får økonomiske problemer, vil det kunne bli et sterkt press mot norske myndigheter for å bidra til å finne løsninger som sikrer videre drift. Dette vil lett kunne komme i konflikt med hensynet til forretningsmessige vurderinger.

Dersom fondet opptrer som strategisk investor, er det mye vanskeligere å evaluere om forvaltningen av midlene skjer på en god måte, siden det kan være vanskelig å finne et dekkende grunnlag å sammenlikne forvalterens resultater med. Myndighetene kan f.eks. vanskelig gi uttrykk for at en forvalter har gjort en dårlig jobb dersom forvalteren har fått instruks om å investere i et selskap som går dårlig. Ved å opptre som en finansiell investor er det imidlertid i prinsippet enkelt å vurdere om den oppnådde avkastningen er tilfredsstillende ut fra referanseporteføljer eller normporteføljer (såkalte «benchmarks») som kan observeres i markedet for øvrig. Ut fra hensynet til myndighetenes og offentlighetens innsyn og kontroll, er det avgjørende å kunne evaluere resultatene på en oversiktlig måte.

Strategiske investeringer krever en helt annen budsjettprosedyre, sterkere kontroll fra bevilgende myndighet, særlig definerte politiske ansvarslinjer, og en helt annen type ekspertise og oppfølging enn finansielle investeringer.

Hvor grensen går for når en investor går over fra å være en finansiell investor til å være en strategisk investor, er ikke klar. I § 11 i forskriften for Petroleumsfondet heter det at Petroleumsfondet maksimalt kan eie 3 prosent av aksjekapitalen i ett enkelt selskap. Fondet kan heller ikke eie mer enn 3 pst. av de aksjene i ett enkelt selskap som gir stemmerett. I § 11 heter det videre at «Norges Bank ikke skal utøve eierrettigheter knyttet til aksjer med mindre det er nødvendig for å sikre fondets finansielle interesser».

Det er ikke fastsatt tilsvarende grenser for obligasjonsporteføljen. For investeringene i rentebærende instrumenter er det gitt regler for renterisiko og kredittrisiko, jf §§ 6 og 7.

3.4 Norges Banks forvaltning

Forvaltningen av Petroleumsfondet forestås av en egen enhet i Norges Bank, Norges Bank Kapitalforvaltning. Norges Bank Kapitalforvaltning forvalter også Statens Petroleumsforsikringsfond og deler av Norges Banks valutareserver. Enheten består av rundt 120 ansatte.

Risikorammen som er satt for Petroleumsfondet, innebærer at Norges Bank må følge referanseporteføljen forholdsvis tett. Finansteori og erfaringer fra mange andre store fond viser at det er fornuftig å plassere en kjerne av porteføljen nært opp til brede indekser. Dette gir meget lave forvaltnings- og transaksjonskostnader, samtidig som man får stor grad av spredning i porteføljen.

Norges Bank har imidlertid et visst spillerom til å avvike referanseindeksene. Dette benytter Norges Bank med sikte på å oppnå en høyere avkastning enn referanseporteføljen. Norges Bank skriver følgende i sin årsrapport for 2001:

«Indeksforvaltningen har som mål å kjøpe referanseporteføljen på en effektiv måte og samtidig utnytte spesielle prisingssituasjoner til å oppnå noe meravkastning (utvidet indeksering). Dessuten utnyttes inntjeningspotensialet ved utlån av obligasjoner fra porteføljen. En viktig oppgave er også å investere nye midler i rentemarkedene og å korrigere uønskede avvik fra referanseporteføljen på en mest mulig effektiv måte.

… I planen for å oppnå meravkastning er det gjort et grunnleggende valg ved å foretrekke å ta mange og mindre posisjoner mot referanseindeksen fremfor å ta færre og store posisjoner. Vår strategi er at spredning av vår aktive forvaltning på mange ulike typer posisjoner (diversifisering i risikotakingen) kan gjøre meravkastningen mer robust i forhold til svingninger i markedet. Med mindre man er helt spesielt dyktig til å forutsi trender i markedsutviklingen, gir en bevisst holdning til å spre risikoen i posisjonstakingen det beste bytteforholdet mellom meravkastning og risiko.»

Norges Bank forvaltet selv i overkant av 80 pst. av porteføljen i 2002. Mesteparten av den aktive risikoen tas imidlertid av eksterne forvaltere. Eksterne forvaltere tok i 2002 om lag 60 pst. av den aktive risikoen til fondet. Av aksjeporteføljen forvaltes om lag 39 pst. av eksterne forvaltere. De eksterne forvalterne banken knytter til seg, er spesialister på klart definerte områder. Per desember 2002 har banken 40 ulike eksterne forvaltere fordelt på 23 organisasjoner.

3.5 Avkastningen av Petroleumsfondet

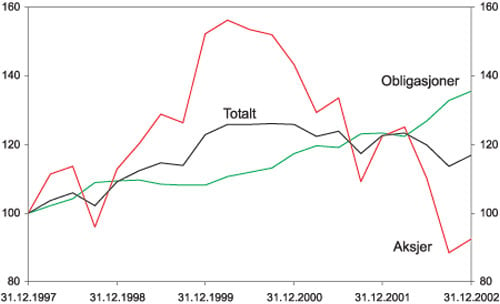

Figur 3.4 viser akkumulert (uveiet) avkastning for Petroleumsfondet og referanseporteføljen for Petroleumsfondet siden 1998.

Figur 3.4 Akkumulert avkastning

3.6 Fremskrivinger av Petroleumsfondets kapital

Petroleumsfondet utgjorde ved utgangen av 2002 verdier motsvarende 609 mrd. kroner. Veksten har således vært sterk siden fondet første gang ble tilført kapital. I treårsperioden 2000–2002 ble 527 mrd. kroner investert i fondet. Det er en stor forvaltningsmessig utfordring å allokere så store tilførsler ut i kapitalmarkedene. Norges Bank legger vekt på å gjøre dette på en måte som gir lavest mulig transaksjonskostnader. Den store tilførselen til fondet gjør det nødvendig å forvalte midlene nært referanseindeksen fremfor å gå dypt inn i alle selskaper man skal investere i.

Fremskrivinger i Nasjonalbudsjettet 2003 antyder at fondet frem mot år 2010 vil vokse fra rundt 40 pst. av BNP i dag til over 90 pst. av BNP.