8 Eierskapsutøvelse

8.1 Innledning

Nedenfor drøftes eierskapsutøvelse som virkemiddel både på generell basis og som en måte å ta etiske hensyn på. I avsnittene 2–4 presenterer en eierskapsutøvelse generelt og forklarer hvorfor finansielle investorer vil fokusere på aktiv eierskapsutøvelse, hvilke konkrete virkemidler disse vil benytte, og hvilke forutsetninger som må være til stede for at eierskapsutøvelsen skal være effektiv. I avsnitt 5 presenteres dagens eierskapsutøvelse i Petroleumsfondet. I avsnitt 6 gjennomgås forventede økonomiske og administrative konsekvenser av en sterkere satsing på eierskapsutøvelse generelt. I avsnittene 7 til 9 knyttes etiske hensyn opp mot eierskapsutøvelsen. Det drøftes hvordan en slik sammenknytning kan skje på en effektiv måte, og hvilke praktiske konsekvenser en kan vente av en slik sammenknytning. I avsnitt 10 presenteres utvalgets forslag til og begrunnelse for retningslinjer for eierskapsutøvelse som integrerer etiske og finansielle hensyn.

8.2 Hvorfor aktiv eierskapsutøvelse?

En langsiktig eier som Petroleumsfondet må sikre sine interesser både i forhold til selskapenes ledelse og i forhold til andre eiere med smalere porteføljer og kortere tidshorisonter. Aksjeselskap har som hovedoppgave å maksimere den langsiktige avkastningen til sine eiere, aksjonærene. Eiernes utfordring er at de som regel ikke driver aksjeselskapene selv. I stedet velger de et styre som ansetter og kontrollerer ledelsen i selskapet, og som avgjør saker av særlig viktighet i driften. Da oppstår det såkalte prinsipal-agent forholdet: En prinsipal (eierne) benytter en agent (administrerende direktør og ledelse) til å sørge for at prinsipalenes mål nås. Imidlertid er det ikke uten videre gitt at agenten virkelig har de rette insentiver til å arbeide ene og alene i prinsipalens interesse. En ledelse kan, dersom den ikke følges aktivt opp av eierne, utvikle egne mål for sin virksomhet som for eksempel maksimering av egen velferd.

Eierne vil derfor blant annet gjennom utforming av avlønningssystemer arbeide for at ledelsens interesser er sammenfallende med eiernes. Aktiv eierskapsutøvelse kan ses på som eiernes samlede virksomhet for å sørge for at bedriftene de eier, virkelig innretter sin virksomhet til beste for aksjonærene. Etablering av insentivsystemer for å sikre sammenfallende mål mellom eiere og ledelse må derfor ventes å være en sentral del i eierskapsutøvelsen.

Å følge opp at styre og ledelse virkelig arbeider til eiernes beste, har en direkte kostnad som må betales av hver enkelt eier. Gevinsten som oppnås i form av bedre langsiktig avkastning til investorene, fordeles imidlertid i henhold til eierandel, uavhengig av hvilken kostnad hver enkelt har lagt ned i å følge opp bedriftenes styringssystemer. Dette er et klassisk eksempel på det såkalte gratispassasjerproblemet. For hver enkelt investor vil det lønne seg å gjøre så lite som mulig selv og håpe at de andre eierne gjør jobben med å følge opp bedriftens ledelse. Hver enkelt investor har liten eller ingen betalingsvillighet når gevinsten som tilbakeføres, er uavhengig av investeringskostnaden. Følgelig oppstår en underproduksjon av dette godet (aktiv eieroppfølging i dette tilfellet). Dette er et alminnelig problem for de fleste kollektive goder. Produksjon av kollektive goder finansieres derfor som regel via det offentliges myndighet til å skattlegge enkeltpersoner og bedrifter. En tilsvarende mulighet for finansiering er i praksis ikke tilgjengelig for produksjon av godet «aktiv eierstyring».

Manglende produksjon av fellesgoder er et eksempel på en markedssvikt. Man kan ikke stole på at markedsløsningen er effisient. Når hver enkelt aktør bestemmer egen etterspørsel etter godet, blir den samlede etterspørselen mindre enn hva som faktisk ville være rasjonelt for aktørene som gruppe.

Spredt eierskap skaper i utgangspunktet et større gratispassasjerproblem enn hva et system med en eller et fåtall dominerende aksjonærer gjør. Dette skyldes at dominerende eiergrupperinger har større mulighet til å utøve reell innflytelse og kontroll enn mindre eiere. Det tilsier isolert at systemer for eieroppfølging kan forventes å få et større fokus på seg dersom bedriften har dominerende eiere eller eiergrupperinger. Et system med dominerende eiere skaper imidlertid åpenbare problemer for gjenværende minoritetseiere fordi et slikt system gir insentiver til de dominerende eierne om å etablere ordninger som gir disse fordeler på bekostning av øvrige aksjonærer. Sett fra minoritetsaksjonærenes side vil derfor ikke eierstyring fra et begrenset antall store eiere være en garanti for at eierskapsutøvelsen samlet sett er god.

I Petroleumfondets tilfelle er det flere grunner til at man ikke nødvendigvis kan stole på at et flertall av de øvrige eierne av bedriftene etablerer tilstrekkelige styringssystemer mellom aksjonærene og bedriftene. For det første er spredt eierskap helt alminnelig, og de aller fleste øvrige eierne har mindre eierandeler enn Petroleumsfondet. De har da også mindre økonomiske insentiver til å prioritere aktiv eierutøvelse enn hva Petroleumsfondet har. Dernest er det heller ikke gitt at de øvrige eierne har samme mål som Petroleumsfondet: Å maksimere langsiktig avkastning på en bred verdipapirportefølje. I mange bedrifter vil det kunne være dominerende strategiske eiere, hvis mål er å maksimere avkastningen til sin samlede industrielle virksomhet. Det kan også være innslag av kortsiktige aktører, som kun har fokus mot tiltak som øker potensialet for aksjekursen på kort sikt.

Samtidig er det et faktum at mange store institusjonelle kapitalforvaltere har etablert klare målsetninger for sin eierstyring og følger dette opp aktivt overfor bedriftene. Det medfører at Petroleumsfondet har naturlig allierte blant andre eiere i å stille krav til styre og ledelse i bedriftene.

Eiernes rettigheter blir også beskyttet gjennom de krav som verdipapirbørser og nasjonal lovgivning stiller blant annet til selskapenes informasjonsplikt. Dette vil til en viss grad redusere de negative konsekvenser som underproduksjon av aktivt institusjonelt eierskap kan medføre for de langsiktige eierne. Etablering av krav til gode og rettferdige styringssystemer i bedriftene, ryddige og demokratiske prosesser for nominasjon til sentrale selskapsorganer og stemmegivning på generalforsamlinger kan synes særlig aktuelt i systemer med spredt eierskap og i selskaper med eierkonstellasjoner som åpenbart har andre mål for sitt eierskap enn hva en selv har. Dette kan om ønskelig gjennomføres med begrenset ressursbruk. Økt forståelse for viktigheten av gode standarder for eierskapsutøvelse i markedet som helhet og et ønske om å bidra solidarisk til noe som investorene samlet drar nytte av, kan forklare hvorfor enkeltinvestorer påtar seg en begrenset kostnad som ikke kan forventes å gi en tilsvarende økt inntjening for investoren. Det kan også være en positiv ekstern effekt ved at en aktiv holdning til ett bestemt selskap virker oppdragende og profesjonaliserende på hele markedet.

De senere år har interessen for og ressursbruken på eierskapsutøvelse økt betydelig hos pensjonsfond og andre langsiktige finansielle investorer. I stigende grad stiller samfunnet krav til eiere om å utøve et aktivt eierskap. Slike krav er særlig relevante for finansielle investorer. Store institusjonelle eiere har i økende grad styrket samarbeidet seg imellom for å kunne øve mer innflytelse med sikte på å ivareta sine finansielle interesser. En rekke større saker har vist at langsiktige finansielle investorer ikke kan stole på at andre eiere eller ledelsen i selskapet uten videre styrer selskapene i beste langsiktige finansielle interesse for alle eiere. Forskjellsbehandling av aksjonærer ved aksjeemisjoner, manglende uavhengighet mellom styre og administrerende direktør, mangelfull regnskapsinformasjon, og svært gunstige opsjonsordninger for styre og administrativ ledelse er eksempler på problemområder som har illustrert behovet for årvåkenhet fra minoritetsaksjonærenes side.

Det økende fokuset internasjonalt på betydningen av aktiv eierskapsutøvelse er en selvstendig begrunnelse for at også Petroleumsfondet bør øke sin aktivitet på dette området. Dersom fondet skal ha som mål å være i internasjonal toppklasse når det gjelder langsiktig kapitalforvaltning, må også ambisjonsnivået og standarden for hvordan eierinteressene ivaretas, være tilsvarende høye.

8.3 Hva er eierskapsutøvelse?

Eierskapsutøvelse er eiernes samlede aktivitet for å sørge for at deres grunnleggende rettigheter blir respektert og for å sikre at bedriftene styres i aksjonærenes beste interesse. Både strategiske og finansielle eiere har klare interesser i å utforme en politikk for eierskapsutøvelse. Kanalene for å utøve eierskap vil imidlertid være forskjellig for ulike typer investorgrupper. Finansielle investorer vil som regel ikke ønske å være representert i bedriftenes styre fordi man som styremedlem får innsideinformasjon som begrenser muligheten til å kjøpe eller selge aksjer når investoren selv ønsker det. Kompetanse om kapitalforvaltning gir heller ikke uten videre kompetanse som er egnet for å besitte styreverv. I stedet vil finansielle investorer gjerne formulere sentrale prinsipper for styringsstruktur etc. som skal sikre at styre og ledelse arbeider til beste for alle aksjonærers langsiktige interesse.

De finansielle investorenes kanaler for å utøve sin eierskapspolitikk er:

Stemmegivning på generalforsamlingene for eller mot forslag som fremmes av selskapenes ledelse («proxy voting») eller for/mot resolusjonsforslag fremmet av ulike aksjonærer/aksjonærgrupper

Etablering av en direkte dialog med selskapets ledelse, fortrinnsvis i samarbeid med andre eiere.

Eierskapsutøvelse reflekterer at investoren ønsker å fortsette å være eier i selskapet. Salg av eierandelene vil likevel kunne være en siste reaksjon dersom investoren er misfornøyd med hvordan styre og ledelse utfører sitt arbeid, og det ikke har vært mulig å få til forbedringer gjennom de ordinære kanaler for eierskapsutøvelsen. Nedsalg kan også komme som en reaksjon på vesentlige beslutninger fattet på generalforsamlingen i strid med investorens standpunkt, for eksempel i forhold til utforming av opsjonsordninger eller sentrale strategiske valg. Investoren kan da frykte at aksjekursen selv på lang sikt vil lide av måten selskapet ledes på.

Det er styrets og ledelsens oppgave å lede selskapene slik at overskuddet eierne mottar maksimeres på lang sikt. Den aktive eierskapsutøvelsen er eiernes viktigste redskap for å sikre at styrets og ledelsens mål er sammenfallende med eiernes mål, og at eiernes grunnleggende rettigheter respekteres i praksis.

Eiernes grunnleggende rettigheter defineres i OECD-prinsippene for god virksomhetsstyring 1 som rett til å:

Registrere eierskap med sikre metoder

Skjøte og overdra aksjer

Motta relevant informasjon om selskapet på regulær basis til fastsatt tid

Delta og stemme på generalforsamlinger

Velge styremedlemmer

Ta del i selskapets avkastning

Reell mulighet til å utøve eierinnflytelse forutsetter at regelverk for stemmegivning er kjent og blir fulgt, videre at grunnleggende forhold i styringsstruktur mellom eiere og selskap som selskapets vedtekter, aksjeemisjoner eller salg av selskapet avgjøres av generalforsamlingen.

De fleste store pensjonsfond har fastsatt retningslinjer for utøvelse av eierrettigheter basert på grunnsyn som gjennomgående er felles og som innholdsmessig er nært i samsvar med OECD-prinsippene for god virksomhetsstyring.

Hensikten med eierskapsutøvelse er ikke at eierne skal fortelle selskapets ledelse hvordan de skal drive selskapet. Det er nettopp den kompetansen finansielle eiere kjøper når de ansetter ledelsen. Hensikten er, som nevnt overfor, å styre strategivalgene og kontrollere at ledelsen driver selskapet i alle aksjonærers beste interesse, slik at prinsipal-agent problemet reduseres. Det vil naturlig påvirke hva som er fokusert i eierskapsutøvelsen generelt.

Følgende tema er gjennomgående i de retningslinjer for eierskapsutøvelse som er utviklet av OECD, bransjesammenslutninger for eierskapsutøvelse og store internasjonale kapitalforvaltere:

Aksjonærenes rettigheter

Kapitalforvalternes retningslinjer vil inneholde krav om at grunnleggende spørsmål om selskapets struktur, som f.eks. endring av vedtekter, emisjoner og salg av selskapet, skal avgjøres av generalforsamlingen, ikke av styret. Videre er det vanlig at retningslinjene regulerer krav til hvordan en generalforsamling skal forberedes og gjennomføres. Hensynet til aksjonærenes rettigheter medfører også at finansielle investorer normalt vil være opptatt av prinsippet 1 aksje = 1 stemme, og være kritisk til «giftpiller» 2 eller andre strukturer som er ment å beskytte selskapene mot eksterne oppkjøpsforsøk.

Lik behandling av aksjonærer

I tillegg til prinsippet «1 aksje = 1 stemme» vil finansielle investorer av hensyn til likebehandling arbeide for investorenes rettighet til å kunne stemme også gjennom representanter man selv peker ut. Likebehandlingsprinsippet medfører også ofte krav til styre og ledelse om å offentliggjøre enhver økonomisk interesse som de måtte ha i transaksjoner som involverer selskapet.

Styrets ansvar og sammensetning

Det er vanlig at finansielle investorer krever at vedtektene i selskapet stiller klare krav til hva styret skal gjøre. Særlig sentrale forhold er ansvaret for å utarbeide en klar forretningsstrategi for selskapet og kontrollere at strategien følges av ledelsen. Videre vil styrets informasjonsplikt overfor aksjonærene være sentral for investorene. Siden styret har en avgjørende rolle i styringsstrukturen mellom aksjonærer og ledelse, vil finansielle investorer være opptatt av at styret er formelt og reelt uavhengig av administrerende direktør og øvrig toppledelse, og at styret er oppnevnt på grunnlag av kvalifikasjoner, ikke på grunnlag av status, sosiale bånd eller annet som kan svekke styrets reelle mulighet til å lede og kontrollere administrativ ledelse i selskapet. Videre vil det være viktig at selve styresammensetningen ivaretar alle aksjonærenes interesser på en balansert måte. Krav om en egen valgkomité for å nominere styrerepresentanter følger naturlig av dette.

Rapportering

For å kunne gi best mulig styringssignaler gjennom avstemning på generalforsamlinger vil finansielle investorers eierpolitikk stille krav til kvaliteten på og innholdet i selskapenes rapportering. Krav til dekkende og fullstendig regnskapsinformasjon og til regelmessig rapportering av resultater, strategi, endringer i eierskap, avlønning av styre og ledelse, sentrale risikofaktorer i virksomheten med mer vil ofte inngå i retningslinjer for eierskapsutøvelse.

Belønningsstrukturer

Belønningsstrukturene for toppledelsen i selskapene er aksjonærenes viktigste økonomiske insentiv for å sikre mest mulig samsvar mellom egne økonomiske interesser og tilsvarende finansielle interesser for dem som skal gjennomføre selskapets strategi i markedet. Det er derfor ikke uvanlig at store investorer har et detaljert regelverk for hva som anses for en rimelig belønningsstruktur. Størrelsen på – og forholdet mellom – fastlønn, bonuslønn og aksjebaserte opsjonsprogrammer vil inngå i et slikt regelverk. Selskapets eiere vil også stille krav til selve systemet for fastsettelse av lederlønner.

Forholdet til ansatte, myndigheter, lokalsamfunn og miljøet generelt vil gjerne også omtales i retningslinjene for eierskapsutøvelse. Sammenhengen mellom selskapenes strategi på disse feltene og aksjonærenes beste finansielle interesse er ikke like åpenbar som i mange av de øvrige problemstillingene som det er vanlig å regulere i investorenes retningslinjer for eierskapsutøvelse. Formuleringene på dette området er derfor gjerne mindre detaljert enn hva som er tilfelle for mange av de forhold som er berørt ovenfor.

8.4 Forutsetninger for å lykkes med eierskapsutøvelse

Eier kan påvirke selskapene gjennom stemmegivning på generalforsamlingene, aktiv dialog med selskaper og ved at eier kommuniserer sine retningslinjer for eierskapsutøvelse til markedet.

Eierskapsutøvelse gjennom å avgi stemme på generalforsamlingene kan, gjennom avtaler med selskaper som leverer denne type tjenester, utøves i et stort antall selskaper med begrenset intern ressursbruk. Imidlertid vil muligheten til reell innflytelse overfor bedriftenes styre og ledelse på selvstendig basis være begrenset. Innflytelsen ligger først og fremst i å være en av mange finansielle investorer med sammenfallende interesser. Hvis investorenes retningslinjer for eierskapsutøvelse resulterer i at de som gruppe har sammenfallende stemmegivning i viktige saker, vil gruppen av finansielle investorer samlet ha reell innflytelse. Det forutsetter at deres samlede eierposisjon er slik at selskapets styre og ledelse legger vekt på de finansielle investorenes synspunkter. Sammenfallende interesser og synspunkter med andre investorer er derfor en nødvendig forutsetning for å kunne påvirke gjennom stemmegivning. På generalforsamlingene er det imidlertid selskapets ledelse og store aksjonærgrupper som dominerer dagsorden. Dette innebærer blant annet at menneskerettigheter og miljøspørsmål ikke hører til de tema som kommer regelmessig opp på generalforsamlingene. Dersom målet primært er å stemme for å markere en bestemt etisk holdning, er det rimelig å legge til grunn at innflytelsen vil være liten fordi en stor majoritet av øvrige eiere ikke vil stemme ut fra de samme premissene.

Eierskapsutøvelse med ambisjoner om aktiv dialog med selskapenes ledelse kan kun drives overfor et begrenset antall selskaper. Forvaltningsselskapet ISIS Asset Management, som er en ledende forvaltningsorganisasjon internasjonalt innen etisk kapitalforvaltning, hadde for eksempel i 2002 møter med 125 selskaper om ulike eierskapsspørsmål.

På den annen side gir aktiv dialog med selskapenes ledelse muligheter til å ta opp et bredere spekter av temaer og å oppnå en innflytelse som man ikke kan oppnå utelukkende gjennom stemmegivning. Derfor er aktiv dialog et mer aktuelt virkemiddel for eierskapsutøvelse hvor etiske hensyn vektlegges.

Men det er flere forutsetninger som må være til stede før det er grunn til å tro at en enkelt investors synspunkter får gjennomslag hos selskapets ledelse og hos andre investorer:

En må ha kunnskap om selskapene og kompetanse på de forhold en ønsker å påvirke

En må kunne kommunisere en overbevisende sammenheng mellom de påpekte forhold og den langsiktige avkastningen til aksjonærene

En må være i en slik posisjon, enten alene eller gjennom samarbeid med andre, at selskapets ledelse legger vekt på hva en mener

En må fokusere virksomheten.

Kunnskap og kommunikasjon

Det er altså ikke tilstrekkelig å ha god kunnskap om de forhold i bedriften en vil søke å påvirke. For at det skal være grunn til å tro at selskapets styre, ledelse og eventuelt øvrige aksjonærer vil bruke ressurser på å undersøke og forbedre påpekte forhold, må det kunne argumenteres overbevisende for sammenhengen mellom eventuelle forbedringstiltak og langsiktig inntjening og avkastning. Dersom denne sammenhengen ikke synes overbevisende, kan det likevel tenkes at styre og ledelse er interessert i å etterkomme en viktig aksjonærs ønsker, så sant ikke samtidig andre viktige aksjonærer har motstridende synspunkter.

Den minst ressurskrevende form for kommunikasjon er å publisere forventninger til bedriftene en eier i form av offentlig tilgjengelige retningslinjer for eierstyringen. Å sørge for at bedriftene en har aksjer i har mottatt slike retningslinjer, kan i seg selv medvirke til at bedriftene fokuserer på de forhold som er berørt i retningslinjene.

Fokus, posisjon og samarbeid

Også når en søker å påvirke gjennom aktiv dialog, vil det være lettere å få gjennomslag for standpunkter som deles av andre eiere eller ledelsen enn for standpunkter Petroleumsfondet er alene om å innta. Institusjonelle investorer med langsiktige avkastningsmål har derfor i økende grad funnet sammen i uformelle nettverk som søker å komme frem til felles standpunkter i sin dialog med selskaper. Den bredeste globale bransjeorganisasjonen for eierskapsutøvelse er Institutional Corporate Governance Network som blant annet har utviklet mer presise krav til styre og ledelse i børsnoterte selskaper basert på OECDs prinsipper for god virksomhetsstyring. Et nyere initiativ er Global Institutional Governance Network som er et mer uformelt organ for informasjonsutveksling mellom store institusjonelle kapitalforvaltere fra en rekke land, bl.a. TIAA-CREF, Calpers, Hermes, ABP, PGGM og Ontario Teachers.

Dersom man velger å skape en dialog med selskaper om et tema som andre forvaltere ikke prioriterer, vil man gå glipp av de muligheter som ligger i en samlet opptreden. På den annen side kan en slik fokusering legge til rette for en arbeidsdeling mellom forskjellige investorer som engasjerer seg. Forskjellige investorer arbeider i dag ut fra ulike grunnlag, og det foreligger i en viss utstrekning en slik arbeidsdeling allerede. Forslag som åpenbart vil gå på bekostning av avkastningen i et selskap, vil uansett ikke få gjennomslag. Tvert imot kan Petroleumsfondets innflytelse reduseres også i andre saker hvis andre aktører ikke ser fondet som en ansvarlig og kunnskapsrik aktør som har aksjonærenes langsiktige finansielle avkastning som sitt endelige mål.

Pensjonsfond investerer gjerne en betydelig del av sin kapital i hjemlandet. De kan dermed få betydelige eierandeler. Government Pension Investment Funds investeringer i det japanske aksjemarkedet utgjør for eksempel omlag 2,5 pst. av aksjene som er notert på Tokyo Stock Exchange (første seksjon). Hermes’ eierandel av aksjer notert på London Stock Exchange, er omlag 1 pst., mens USAs største institusjonelle investor, TIAA-CREFs innenlandske aksjeportefølje utgjør omlag 0,8 pst. av det amerikanske aksjemarkedet. ABPs europeiske aksjeportefølje utgjør omlag 1 pst. av markedsverdien på FTSEs’ Europaindeks. Petroleumsfondets gjennomsnittlige eierandeler er til sammenligning om lag 0,4 pst. i Europa og 0,2 pst. utenfor Europa. Selv om Petroleumsfondets samlede kapital er på nivå med de aller største pensjonsfondene internasjonalt, vil eierandelene i de enkelte selskapene likevel ikke bli så store at eierandelen i seg selv skulle tilsi at fondet vil kunne ha stor innflytelse på styre og ledelse i kraft av sin eierandel alene. I mange tilfeller vil imidlertid henvendelse fra en eier kunne bidra til å øke kommunikasjonen internt i selskapet og gjøre ledelsen oppmerksom på forhold i bedriftens forskjellige avdelinger. Nettopp siden store internasjonale selskaper ofte vil ha et høyt antall eiere som hver for seg er svært små og passive i sin eierskapsutøvelse, kan godt begrunnede innspill fra et fond som Petroleumsfondet kunne få oppmerksomhet i selskapet. Det er først når bedriftens ledelse er uenig i de syn en eier gjør gjeldende, at eierpostens størrelse er avgjørende.

8.5 Eierskapsutøvelse i Petroleumsfondet

Da forskriften for forvaltningen av Petroleumsfondet ble fastsatt, ble adgangen for Norges Bank til å utøve eierrettighetene begrenset til kun å omfatte spørsmål der dette var nødvendig for å sikre fondets finansielle interesser. Denne begrensningen har vært tolket konservativt av Norges Bank. Frem til 2003 har det ikke vært avgitt stemmer for aksjer som Norges Bank har forvaltet internt, mens eksterne forvaltere i noen grad har avgitt stemme i spørsmål av ren finansiell karakter. Dette er nærmere beskrevet i Norges Banks brev til Finansdepartementet av 12.2.2003, som følger som trykt vedlegg til Revidert nasjonalbudsjett 2003.

Petroleumsfondets økende eierandeler har økt behovet for en mer aktiv eierskapspolitikk. Norges Bank har nå startet med stemmegivning på generalforsamlingene også i internt forvaltede porteføljer. Allerede i mars 2002 ble det etablert et regelverk for eierskapsutøvelse i internt forvaltede porteføljer som skulle sikre at forskriftens krav til utøvelse av eierrettigheter etterleves. Regelverket er fastsatt av lederen i Norges Bank Kapitalforvaltning og forankret i Norges Banks hovedstyre. Regelverket stiller krav til kvaliteten på bedriftenes styringsstruktur. Konkret stilles krav om at bedriftenes styre skal gi aksjonærene relevant og riktig informasjon i rapporter og regnskap. Videre er det definert krav til hvordan aksjonærenes stemmerett skal være ivaretatt, og til hvilke spørsmål som forventes avgjort av alle aksjonærene i generalforsamlingen. Det stilles også krav til styret, herunder om hvordan valg skal gjennomføres, hvordan styrets sammensetning bør være, prinsipper for godtgjørelse til styret og forventninger til styret om utforming av strategi for selskapet.

De eksterne forvalterne er pålagt å ha egne retningslinjer for eierskapsutøvelse som viser hvordan målet om finansiell avkastning sikres gjennom dette virkemiddelet. Evaluering av systemene for eierskapsutøvelse er ett av flere sjekkpunkter når Norges Bank velger eksterne aksjeforvaltere i Petroleumsfondet.

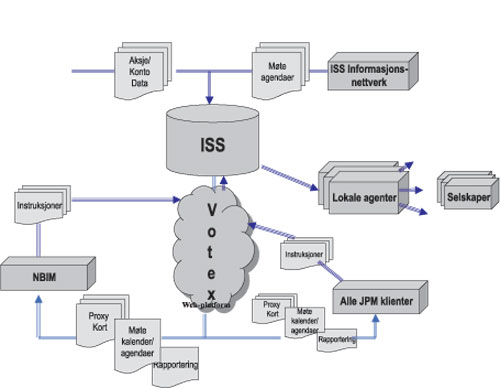

Norges Bank har inngått en avtale med konsulentselskapet Institutional Shareholder Services Inc. (ISS) om leveranse av tjenester i forbindelse med utøvelse av eierskapspolitikken. ISS er et ikke-børsnotert selskap som eies av investeringsselskapet Warburg Pincus, kapitalforvalteren Hermes Investment Management og en privat investorgruppe. ISS leverer en rekke tjenester knyttet til gjennomføringen av finansielle investorers eierpolitikk. Selskapet leverer tjenester som gir kunder oversikt over dagsordner på mer enn 10000 generalforsamlinger i USA og mer enn 12000 generalforsamlinger utenfor USA. Videre leveres rapporter og anbefalinger om forslag som fremmes på generalforsamlingene. ISS kan også avgi stemme på kunders vegne basert på retningslinjer eller konkrete instruksjoner fra den enkelte kunde. Det er de lokale representantene for Norges Banks globale depot (JP Morgan Chase) som møter på generalforsamlingene og stemmer i henhold til instruks fra ISS. Endelig rapporterer også ISS om alle avstemninger som er foretatt på generalforsamlingen. Norges Bank benytter seg av databasetjenestene og vil også benytte ISS til å administrere avstemninger på generalforsamlingene. Interne retningslinjer om prinsipper for eierpolitikken vil bli lagt til grunn for den konkrete stemmegivningen. Avtalen med ISS dekker forberedelse og gjennomføring av avstemning i de 150 største selskapene i porteføljen. Disse utgjør 53 pst. av den samlede verdien på aksjeporteføljen i Petroleumsfondet. Avtalen med ISS er en prøveordning med løpende mulighet for utvidelse.

Et viktig punkt i avtalen med ISS er at Norges Bank selv har beholdt retten til å avgjøre stemmegivning i hvert enkelt tilfelle. Dersom aktiviteten skulle omfatte et betydelig høyere antall selskaper, ville det å ta stilling til alle konkrete forslag på generalforsamlingene kreve mye høyere ressursbruk enn det som anvendes nå. Et alternativ kunne da være å overlate også selve avgjørelsen til ISS på basis av generelle retningslinjer bestemt av Norges Bank. ISS ville da i hvert enkelt tilfelle måtte vurdere hvilke føringer de generelle retningslinjene gir for avstemningen. Dette er en modell som er i vanlig bruk av andre forvaltningsorganisasjoner. Dagens modell, hvor Norges Bank selv tar stilling til hvert enkelt forslag, kan også videreføres selv om dekningsgraden for antall selskaper økes. En slik modell vil være noe mer ressurskrevende enn å delegere ansvaret for å ta stilling til forslagene til ISS. Det er dette alternativet som er aktuelt å følge for Norges Bank når aktiviteten øker.

Figur 8.1 Informasjonsflyt i eierskapsutøvelsen

8.6 Økonomiske og administrative konsekvenser i portefølje-forvaltningen ved å drive eierskapsutøvelse i børsnoterte selskaper

8.6.1 Avkastningskonsekvenser

Flere studier viser at det er en positiv sammenheng mellom gode styringssystemer og langsiktig avkastning på aksjer i et selskap 3 . For aksjeinvestorene som samlet gruppe kan det gi gevinst å sørge for at bedriftene som finansierer seg via aksjekapital, har etablert systemer som sikrer stor grad av sammenfallende økonomiske interesser mellom eiere og ledelse, og som sikrer rettferdig behandling av ulike aksjonærer.

Det vil sannsynligvis være negativt for finansielle investorer som gruppe hvis ikke bedriftens ledelse og styre aktivt følges opp gjennom eierskapsutøvelse. Uten slik aktivitet vil for eksempel majoritetsaksjonærer løpe mindre risiko ved å drive forskjellsbehandling av ulike aksjonærgrupper til egen fordel.

En annen måte å se dette på er at den som engasjerer seg som aktiv eier, bidrar til å skape verdier for fellesskapet. Det kan hevdes at Petroleumsfondet som en offentlig aktør, og med klare interesser i den generelle verdiskapning som følge av sitt brede engasjement i nesten hele investeringsuniverset, har et ekstra incitament til å benytte sin eierposisjon til å fremme langsiktig verdiskapning.

Det bør forventes en positiv sammenheng mellom eierandeler og påvirkningsmuligheter. Finansielle investorer med store eierandeler bør derfor forventes å ha et sterkere insentiv til å engasjere seg enn investorer med små andeler, selv om utbyttet av engasjementet kommer alle finansielle investorer til gode. Tilsvarende vil insentivet til å involvere seg være sterkere dersom også andre aksjonærer med sammenfallende interesser involverer seg i samme sak.

Det bør også forventes en positiv sammenheng mellom eierskapshorisont og fokus på å sikre hensynet til aksjonærenes langsiktige avkastning. Det er ikke gitt at alle eierne har sammenfallende økonomiske interesser. Standarder for eierstyring forventes gjerne å gi størst effekt på den langsiktige avkastningen. Det er derfor grunn til å tro at gruppen av investorer som har langsiktige eierinteresser, vil ha størst egeninteresse i å sikre at bedriftene ledes i respekt for slike gode standarder.

Det er svært krevende å måle resultatene av eierskapsutøvelse. For det første vil det være vanskelig å bevise i hvilken grad en bedrifts handlinger skyldes egen eller andres påvirkning, eller om handlingen ble utført uavhengig av stemmegivningen/dialogen. Dernest vil det ikke være mulig å gi et eksakt svar på hvordan bedriftens inntjening og aksjekursens utvikling ville vært om bedriften hadde handlet annerledes. Forsøk på å måle effekten av en enkelt investors eierstyring ved hjelp av tradisjonelle måleverktøy som aksjekurs, er derfor sannsynligvis fånyttes. Den beste evalueringen er sannsynligvis å stille krav om en detaljert redegjørelse for eierstyringsaktiviteten, og foreta en kvalitativ vurdering av hvorvidt denne aktiviteten synes å være effektivt organisert og innrettet mot målet om å beskytte langsiktige aksjonærverdier.

8.6.2 Administrative konsekvenser og kostnadsvurderinger

Eierskapsutøvelse i en enkel utgave vil dreie seg om å ta stilling til forslag som fremsettes av selskapets ledelse eller av andre aksjonærer/aksjonærgrupper på selskapenes generalforsamlinger. Som nevnt tidligere har Norges Bank allerede etablert en avtale med ISS for å sikre effektiv informasjonsinnhenting, analyse, gjennomføring og rapportering av stemmegivning på generalforsamlingene i (pr. 1. halvår 2003) de største 150 selskapene i porteføljen. Siktemålet er å utvide dette antallet.

Når kommunikasjonskanaler mellom en investor og et konsulentselskap som ISS er etablert, vil de administrative konsekvensene på investorens side først og fremst være en funksjon av antall selskaper en vil være aktiv i. Jo flere selskaper, jo flere avstemninger må investoren ta stilling til. En klart utformet eierskapspolitikk vil imidlertid kunne begrense ressursbruken i den enkelte sak.

Dersom ambisjonsnivået økes til å skulle påvirke selskapene gjennom direkte kontakt med styrer og administrativ ledelse i spørsmål som oppfattes som viktige eierskapsspørsmål, øker de økonomiske og administrative konsekvensene. Det er mulig å sette ut også dialogene med selskapene til eksterne tjenesteytere, men dette markedet er fortsatt svært begrenset sammenliknet med det tradisjonelle forvaltermarkedet. Legges ansvaret for dialogen til en intern enhet, må standardinformasjon fra selskaper som ISS suppleres med egen innsamling og analyse av data hvis man skal være tilstrekkelig orientert om selskapenes strategi. Det er en arbeids- og ressursintensiv virksomhet. Aktiv eierskapsutøvelse på etisk grunnlag vil også trolig kreve annen kompetanse enn den en finansinstitusjon normalt har innen f.eks. miljøspørsmål og menneskerettigheter. Den britiske forvaltningsorganisasjonen Hermes markedsfører seg med at ingen andre fond bruker så mye ressurser på eierskapsutøvelse som dem. 4 I alt 8 personer (pr. oktober 2002) er engasjert i administrasjon og koordinering av avstemning på generalforsamlingene og i styringsdialog med selskapene i den brede aksjeporteføljen. Etiske hensyn er imidlertid ikke et spesielt satsingsområde i Hermes’ eierskapsutøvelse ut over alminnelig oppfølging av de generelle krav som er stilt til selskapenes sosiale ansvarlighet, jf. beskrivelsen i vedlegg 5 avsnitt 1.3.

Det er synergieffekter, både finansfaglig og administrativt, mellom aktiv aksjeforvaltning og aktiv eierskapsutøvelse. Aktive aksjeforvaltere vil uansett foreta enkeltanalyser av selskaper for å vurdere avkastingspotensialet ved overvekt eller undervekt i selskapets aksjer mot en referanseindeks. Jo større kapitalforvalteren er, jo flere selskaper vil det kunne være regningssvarende å ha ambisjoner om å følge detaljert. Både utnyttelse av stordriftsfordeler og større eierposisjoner i hvert enkelt selskap tilsier en sammenheng mellom størrelse og antall selskaper som dekkes.

Eierskapsutøvelse med ambisjoner om aktiv dialog med selskapenes ledelse kan kun drives overfor et begrenset antall selskaper. Forvaltningsselskapet ISIS Asset Management, som er en ledende forvaltningsorganisasjon internasjonalt innen etisk kapitalforvaltning, hadde for eksempel i 2002 en dialog med i alt 792 selskaper. Dette inkluderer selskaper en kun tilskrev eller hadde telefonisk kontakt med. Antall selskaper ISIS møtte direkte til diskusjon om ulike etiske eierskapsspørsmål i 2002 var 125.

Norges Banks benytter pr. medio 2003 kun et mindre beløp til anskaffelse av eksterne tjenester, men bankens aktivitet er som nevnt begrenset til å gjennomføre stemmegivning i de 150 største selskapene i porteføljen. En mer omfattende avtale som dekker et betydelig høyere antall selskaper, og anvendelse av flere tjenester vil koste vesentlig mer, anslagsvis flere millioner kroner. Intern ressursbruk i banken til direkte oppfølging av eierskapsutøvelsen vil komme i tillegg. Ressursbruken i Finansdepartementet knytter seg til hvordan eierskapspolitikken utøves av Norges Bank. Gitt dagens styringsstruktur vil kostnadsøkningen i Finansdepartementet som følge av økt aktivitet innenfor Petroleumsfondets eierskapsutøvelse trolig være relativt begrenset.

I dagens modell er det Finansdepartementet som er ansvarlig for fondets absolutte og langsiktige avkastning gjennom fastsettelsen av referanseportefølje og risikorammer for forvaltningen. Norges Bank er ansvarlig for den relative avkastningen, det vil si mer- eller mindreavkastning mot referanseporteføljens avkastning som oppstår på grunn av aktiv forvaltning eller på grunn av tvungne transaksjoner i markedet. (Det kan skyldes rebalansering av referanseindeksen, strategiforandringer eller tilflyt av nye midler til porteføljen). Norges Bank rapporterer absolutt og relativ avkastning på kvartalsvis basis. I tillegg gir banken råd om strategi til Finansdepartementet. Den hyppige rapporteringen av resultatene, som både er ønskelig og nødvendig, gir banken et naturlig insentiv til å være opptatt av å generere resultater på kort sikt, definert som meravkastning i forhold til referanseindeksen. Norges Bank får dekket de faktiske kostnadene av forvaltningen inntil et øvre tak og prioriterer selv ressursbruken innenfor dette kostnadstaket.

Eierskapsutøvelse er et langsiktig virkemiddel. Flere studier viser at det er en positiv sammenheng mellom høy kvalitet på aksjonærenes ledelsesstruktur overfor styre og ledelse og selskapets finansielle avkastning, men dette er en effekt som er sterkest på lang sikt.

Det er synergieffekter mellom (kortsiktig) aktiv forvaltning og (langsiktig) eierskapsutøvelse. Også i en forvaltningsmodell hvor resultater rapporteres hvert kvartal, vil det kunne være et stort innslag av mer langsiktige aktive posisjoner. Dette fjerner likevel ikke helt insitamentet i dagens forvaltningsmodell i retning av for lav prioritering av eierskapsutøvelse.

Styringsstrukturen bør innrettes slik at Norges Bank gis sterke nok insentiver til å prioritere langsiktig eierskapsutøvelse fremfor andre aktiviteter når den øvre grensen av kostnadsrammen blir effektiv. En måte å ivareta dette på er at Petroleumfondets eier stiller krav til forvalterens rapportering om hvordan et mandat for aktiv eierskapsutøvelse blir oppfylt. Gjennom å vise i praksis i eiers oppfølging av forvalter at eierskapsutøvelsen er et sentralt tema, vil også forvalter få et sterkere insentiv til å prioritere eierskapsutøvelsen innenfor egen organisasjon.

8.7 Etiske hensyn i eierskapsutøvelsen

Eierskapsutøvelse er et velegnet virkemiddel for å ivareta etiske hensyn når det er sammenfall mellom finansielle mål og etiske hensyn.

Flere forhold kan tale for at allment aksepterte normer for etisk atferd og langsiktige avkastningshensyn i mange tilfeller vil trekke i samme retning. Det gjelder særlig for en forvalter med ansvar for en bredt plassert verdipapirportefølje som Petroleumsfondet.

For det første kan Petroleumsfondet som eier av mange selskaper bli økonomisk skadelidende hvis ett selskap driver en aktivitet som kan skade andre selskaper i porteføljen gjennom for eksempel forurensning. Det er derfor i Petroleumsfondets langsiktige interesse å arbeide for at bedriftene en har aksjer i, ikke overvelter kostnader på andre bedrifter i porteføljen. Det er også i fondets interesse å sørge for at kostnader ikke overveltes på samfunnet forøvrig siden motstykket til sosial uansvarlighet på bedriftenes hånd på sikt kan bli en høyere skattlegging av verdiskapningen enn hva som ellers ville ha vært tilfelle.

Også for den enkelte bedrift kan langsiktige avkastningshensyn tilsi større vilje til å være opptatt av sosial ansvarlighet enn hva mer kortsiktig motiverte avkastningshensyn kan tilsi. Å bryte med allment aksepterte prinsipper for hva som er riktig og galt fra et etisk synspunkt for å oppnå kortsiktig profitt, vil på lengre sikt kunne svekke selskapers omdømme og lønnsomhet. Plassering av forurensende virksomhet i land med lave rensekrav kan være lønnsomt på kort sikt, men kan bli kostbart etter hvert som internasjonale miljøkonvensjoner blir styrende for stadig flere lands miljølovgivning. Manglende fokus på å strengere internasjonal lovgivning trenger ikke skade avkastningen over ett år eller to, men kan potensielt være svært skadelig for bedriften på lengre sikt.

Det vil likevel neppe være slik at de temaer som har størst oppmerksomhet i opinionen ut fra et etisk engasjement, uten videre er sammenfallende med hva store kapitalforvaltere vil prioritere av hensyn til å beskytte langsiktige aksjonærverdier. I en rekke spørsmål hvor det er et sterkt etisk engasjement fra ulike pressgrupper, vil sammenhengen mellom etikk og avkastning være mer usikker enn i mer klassiske eierspørsmål som for eksempel krav til regnskapsinformasjon og uavhengighet mellom styre og administrasjon. Det at en forvalter nødvendigvis må avveie ressursbruk mot forventet langsiktig gevinst, vil tale for å prioritere spørsmål hvor hensynet til å beskytte langsiktige aksjonærverdier på lang sikt synes å være klarest. I tilfeller hvor sammenhengen mellom etikk og langsiktig avkastning enten er svært uklar eller klart negativ, er ikke eierskapsutøvelse et egnet virkemiddel for å fremme etiske hensyn.

Av ovenstående følger at de retningslinjer som etableres for etisk eierskapsutøvelse, må være integrert med de alminnelige retningslinjer som Finansdepartementet setter for eierskapsutøvelse i Petroleumsfondet ut fra finansielle interesser. Videre må retningslinjene fra eiers side overfor forvalter utformes relativt generelt. Norges Bank, som har ansvaret for å gjennomføre selve eierskapspolitikken, må nødvendigvis lage utfyllende retningslinjer innenfor den generelle ramme som er trukket opp av eier. Det forutsettes at slike retningslinjer gjelder enten stemmegivning gjennomføres internt eller via eksterne forvaltere.

En sammenknytning av Petroleumsfondets finansielle mål med etiske hensyn kan baseres på internasjonalt aksepterte etiske normer, slik de for eksempel er reflektert i FNs «Global Compact» retningslinjer og OECDs retningslinjer for multinasjonale selskaper. Felles for FNs «Global Compact» og OECDs retningslinjer er at virksomheter verden over er målgruppen for retningslinjene. Det samme er også tilfelle for FNs utkast til «Code of Conduct» for selskaper på menneskerettsområdet. En klar fordel ved å basere etiske retningslinjer for eierskapsutøvelse på disse dokumentene er at de favner bredt både innenfor menneskerettigheter, arbeidsstandarder og miljø. Videre er de utarbeidet av internasjonale organisasjoner hvor de aller fleste av landene på Petroleumsfondets liste er medlemmer. Dokumentene gir også uttrykk for målsetninger som har en allmenn tilslutning i verdenssamfunnet.

Vurderinger av finansielle hensyn for Petroleumsfondet på lang sikt vil innebære stor usikkerhet. Siden bedriftenes etiske standard også har konsekvenser for den langsiktige utviklingen av deres aksjekurs, må finansielle vurderinger også måtte trekke på allmenne politiske og samfunnsmessige vurderinger. Dette innebærer at man må sikre at fondsforvalterens eierskapsutøvelse har en demokratisk forankring og nyter legitimitet i den politiske allmennhet. En forankring i internasjonalt anerkjente normer vil i slik forstand bidra til en demokratisk forankring av retningslinjene. Det samme er tilfelle med åpenhet og offentlig diskusjon rundt de grunnleggende prioriteringer som gjøres, og de kriterier som eierskapsutøvelsen baseres på. De nevnte retningslinjene gjenspeiler etiske standpunkter som deles av det internasjonale samfunn i sin alminnelighet. Det er neppe lønnsomt på lang sikt for selskaper å operere i strid med internasjonalt aksepterte atferdsnormer. Etiske hensyn som beskrevet i disse retningslinjene bør derfor forventes å gå hånd i hånd med finansielle mål. Dette er en nødvendig forutsetning for å tro at eierskapsutøvelsen gir positive resultater.

Man skal ikke se bort fra den effekten det kan ha for et selskap at eierne viser engasjement om etiske spørsmål. Det at Petroleumsfondet er en stor aktør internasjonalt, kan bidra til at fondets synspunkter legges merke til og tillegges vekt. Selv om engasjement vises fra en liten eier, vil det gjøre det vanskeligere for foretak å operere i strid med etiske retningslinjer. Allerede en forventning om at tvilsomme metoder ikke vil la seg skjule, vil kunne bidra preventivt.

Det vil neppe være mulig å kvantifisere de økonomiske gevinstene en kan ha av at mange institusjonelle forvaltere påvirker selskaper til å ta økte etiske hensyn. Flere momenter trekker i retning av at det vil være en langsiktig økonomisk gevinst. Petroleumsfondet er investert i et tverrsnitt av et lands næringsliv. Negative eksterne virkninger fra en virksomhet kan påvirke annen virksomhet Petroleumsfondet er investert i. Videre kan f.eks. miljøkostnader på lang sikt mer enn oppveie eventuelle kortsiktige gevinster ved mangelfulle miljøstyringssystemer. For praktiske formål kan en neppe gjøre annet en å anta at eierskapsutøvelse vil ha en positiv økonomisk betydning, men det virker rimelig å anta at denne er relativt begrenset.

Det er ikke åpenbart at det er nødvendig å nevne etiske hensyn særskilt i retningslinjene for eierskapsutøvelsen. Dersom eier presiserer at formålet er å sikre avkastning på lang sikt for hele porteføljen, og følger dette opp gjennom rapporteringskrav etc., vil en ansvarlig forvalter uansett ta hensyn til etikk i den operative utøvelsen av eierskapsstrategien når dette underbygger hovedformålet for eierskapsstrategien. Begrunnelsen for likevel å nevne etiske hensyn særskilt i retningslinjene for eierskapsstrategien er å understreke betydningen av dette arbeidet og presisere hvilke etiske hensyn som best vil kunne være forenlig med det langsiktige målet om høy finansiell avkastning.

Et argument mot å nevne etikk særlig i retningslinjer for eierskapsutøvelse, er at det kan skape inntrykk av at etiske hensyn settes opp som et selvstendig mål uavhengig av finansielle mål. Dersom etikk frikobles fra overordnede finansielle mål, er det liten eller ingen grunn til å tro at eierstyring vil fungere som et virkemiddel for påvirkning.

De overordnede retningslinjene for forvaltningen av Petroleumsfondet er forankret i Stortinget. Også de generelle prinsippene for hvordan eierstyring ut fra etiske hensyn kan brukes som et virkemiddel for å oppnå langsiktig finansiell avkastning, må forankres i Stortinget. Innenfor eksisterende styringsstruktur er det mulig å forankre hensynet til etikk i eierskapsutøvelsen gjennom å stille krav til Norges Bank om å legge hensynet til etikk inn i sine retningslinjer for stemmegivning og annen aktiv eierskapsutøvelse. Videre må det stilles krav om rapportering om hvordan eierskapspolitikken utføres i praksis. En slik rapport bør inneholde informasjon Petroleumsfondets stemmegivning på selskapenes generalforsamling. Videre bør den inneholde generell informasjon om hvordan Norges Bank har utøvet eierskapspolitikken i henhold til Finansdepartementets mandat.

Norges Bank rapporterer til Finansdepartementet om finansielle forhold fire ganger i året. På årlig basis gis en grundig årsberetning om virksomheten, inkludert en detaljert liste over alle enkeltinvesteringer. Rapportering om eierskapsutøvelsen bør skje i forbindelse med årsrapporteringen.

8.8 Eksempler på eierskapsutøvelse med etiske hensyn

Konkret kan følgende tjene som eksempler på hva som kan være praktiske konsekvenser av en eierskapsutøvelse hvor etiske hensyn som beskrevet i avsnittet foran blir vektlagt:

Fondet kan stille krav om en utvidet rapportering av hvordan bedriftens virksomhet påvirker sentrale interessenter som ansatte og lokalsamfunn hvor bedriften er etablert. En utvidet rapportering bør da inneholde mer informasjon enn det bedriften uansett er pålagt å gi i henhold til nasjonal lovgivning, for eksempel i tråd med forslagene i Global Reporting Initiative (GRI).

Fondet kan sammen med andre investorer stille krav til selskaper om å få på plass systemer for å unngå at selskapet gjennom sin virksomhet bryter grunnleggende menneskerettigheter, bidrar til miljø-ødeleggelser eller aksepterer bestikkelser. Dette kan være særlig aktuelt i selskaper som har virksomhet i land eller sektorer hvor slike problemer synes å være spesielt utbredt. Å arbeide for at bedrifter med risiko for å bli involvert i slike forhold har systemer på plass for å hindre dette, er med stor sannsynlighet i tråd med målet om å beskytte langsiktige aksjonærverdier.

For å bidra til å forhindre at aksjonærverdier i selskapene i porteføljen ødes på bestikkelser og ureglementerte betalinger, kan Petroleumsfondet alene eller sammen med andre kartlegge om selskapene har eller vil tilpasse seg de forretningsprinsippene som f.eks. anti-korrupsjonsorganisasjonen Transparency International har utviklet. Korrupsjon anses som en av de viktigste hindringene mot forbedringen av levestandarden i fattige land. Slik sett går finansielle hensyn og etiske hensyn hånd i hånd.

Videre kan en slik dialog dreie seg om konkrete forhold eller hendelser som investor har kjennskap til og ønsker skal opphøre. Kunnskapen om hvilken risiko ulike selskaper er eksponert for på disse områdene eller konkrete hendelser, kan investoren enten få som en naturlig del av oppbyggingen av kunnskap om selskaper i investors aktive forvaltning eller gjennom media, frivillige organisasjoner eller konsulenter som har som sin forretningsidé å samle informasjon om selskapers «etiske overtramp».

I forhold til den internasjonale oppmerksomheten omkring miljøfarlige stoffer og POPer i særdeleshet vil det fra eierens side være både relevant og legitimt å stille selskapene innen kjemisk industri spørsmål om de har etablert strategier for å gjøre seg uavhengig av stoffer som blir internasjonalt forbudt, og be dem redegjøre for hvilke systemer de har for å vurdere helse- og miljøegenskaper ved kjemikaliene de utvikler (også på lang sikt), og endelig hva de gjør for å utvikle alternativer med mindre skadelige egenskaper. Tilsvarende vil det også være relevant å adressere store brukere av slike stoffer, som f.eks. elektronikkindustrien, med spørsmål om hvilke strategier de har for å gjøre seg uavhengig av stoffer som blir forbudt og hva de gjør for å etterspørre og ta i bruk mer miljøvennlige alternativer. Den store sannsynligheten for at det vil komme flere reguleringer på dette området, og sterkere forbrukerkrav gir økonomiske insentiver til utvikling og bruk av mer miljøvennlige alternativer. Det kan også forventes framtidige søksmål mot selskaper hvis de har solgt produkter som har medført betydelig skade, dersom egenskapene ved kjemikaliene var kjent eller burde ha vært kjent. Til sammen kan dette utgjøre en betydelig økonomisk risiko for disse selskapene.

I februar 2003 ble resultatene fra «The Carbon Disclosure Project 5 » offentliggjort. Dette er en internasjonal undersøkelse gjennomført på vegne av 35 institusjonelle investorer blant verdens 500 største selskaper om hvordan de forholder seg til trusselen om klimaendringer og hvilken framtidig økonomisk risiko de antar dette vil innebære for selskapet. En mer aktiv eierstyringspolitikk vil gjøre det mulig for Petroleumsfondet å delta i lignende initiativ hvor selskapenes holdning til etiske og miljømessige utfordringer med antatt stor økonomisk betydning på lang sikt blir kartlagt.

Et initiativ, som det også vil være mulig for Petroleumsfondet å delta i med større mulighet for aktiv eierstyring i retningslinjene, er anbefalingen fra flere investorer som for eksempel USS, PGGM, ISIS Asset Management og Henderson Global Investors overfor farmasisektoren om hvordan de burde delta i samarbeid med det internasjonale samfunnet for å bekjempe utbredelsen av HIV/AIDS i mange av verdens fattige land 6 . Global Business Coalition on HIV/AIDS oppfordrer også alle bedrifter til å delta aktivt i kampen mot HIV/AIDS både for å sikre bedriftenes egne økonomiske interesser og for å utøve samfunnsansvar.

8.9 Hvordan kan etikk tas hensyn til innen eksisterende styringsstruktur?

Eierskapsutøvelse som tar etiske hensyn, krever tilførsel av en annen type kunnskap enn hva som er vanlig i fondsforvaltning. Skal eierskapsutøvelsen bli treffsikker slik at den reelt sett fremmer en bedre etikk og ikke forholder seg til forhold som er mer irrelevante i forhold til dette, kreves presise kunnskaper om hva internasjonale normer innebærer, hvordan man vurderer hva som utgjør normbrudd, og hva som må gjøres for å motvirke dette. I fravær av tilstrekkelig kunnskap om dette risikerer man enten at eierskapsutøvelsen blir et formelt rituale, eller at den baseres på populistiske strømninger og krav.

Aktiv eierskapsutøvelse er noe som allerede utøves innenfor Norges Banks kapitalforvaltning. Gode etiske retningslinjer kan bidra til en videreutvikling av dette arbeidet, sikre at arbeidet får demokratisk forankring og legitimitet og bidra til at det baseres på et så godt kunnskapsgrunnlag og så gode rutiner som mulig.

Påvirkning som strategi forutsetter at man er representert i generalforsamlingen eller deltar i dialog som investor i selskapet. Det gjelder også i tilfeller hvor et engasjement har en etisk begrunnelse. I Petroleumsfondets styringsstruktur er ansvaret for finansielle vurderinger på selskapsnivå lagt til Norges Bank. Norges Bank investerer i eget navn på vegne av staten. Innenfor eksisterende styringsstruktur er det også Norges Bank som avgjør om man skal stemme på generalforsamlinger, og hvilken stilling Petroleumsfondet skal ta til de enkelte spørsmål. Som nevnt tidligere er dette fra Finansdepartementets side begrenset til spørsmål av klar finansiell betydning.

Eksisterende styringsstruktur er generelt bygget på at forvalteren, Norges Bank, har entydig og klar målfunksjon, og at forvalterens resultater måles løpende. Videre er det i dagens styringsstruktur klare krav til transparens i og med at forvaltningsresultatene absolutt og relativt til referanseindeks rapporteres offentlig på kvartalsvis basis.

Det synes å være klare argumenter for å gi ansvaret for gjennomføringen av hele eierskapsutøvelsen til én enhet. Den viktigste grunnen til dette er at eierstyring på etiske områder skal brukes som et virkemiddel for nå langsiktig finansiell avkastning. Da er det fornuftig at denne eierstyringen integreres med den øvrige eierstyringen, ettersom det overordnede målet for all eierstyring er det samme. Det vil videre være svært krevende å få en ordning med skille mellom finansiell og etisk eierskapsutøvelse til å fungere i praksis. For det første vil det være en vanskelig avgrensning å skille mellom «etiske» og «finansielle» forslag fordi en lang rekke forslag kan tenkes å ha både finansielle og etiske implikasjoner. Innenfor en modell med delt ansvar skaper derfor selve kategoriseringen av forslag store utfordringer. For det andre er det i flere sammenhenger regler for «innlåsing» av aksjebeholdninger i forkant av generalforsamlinger dersom man skal stemme for de aksjer man eier. Det gjør selve stemmeretten også til et finansielt spørsmål. Det samme gjelder for vurderingen av å holde A-aksjer kontra B-aksjer i selskaper som har ulike aksjeklasser. Videre vil økte ambisjoner om eierskapsutøvelse i et stort antall aksjeselskaper føre til at man må ta stilling til et høyt antall forslag fra både ledelse og ulike aksjonærgrupper på generalforsamlingene, ofte med kort tidsfrist. Gjennomføringen av stemmegivningen vil kreve effektive og automatiserte rutiner med utstrakt bruk av delegering av beslutninger til en agent basert på utarbeidede retningslinjer. Et system med særskilte etiske vurderinger i et eget organ av hvert enkelt forslag som fremmes på generalforsamlingene, vil sannsynligvis kun være mulig å implementere for et begrenset antall selskaper i porteføljen.

Finansdepartementet gir generelle retningslinjer til Norges Bank om eierstyring. Disse retningslinjene kan inneholde generelle forventninger til at bedriftene har en etisk standard som anses å være i pakt med god forretningsskikk. I utforming og vedlikehold av den del av retningslinjene som i særlig grad søker å ta etiske hensyn, kan departementet trekke på Petroleumfondets etikk- og folkerettsråd.

Norges Bank er ansvarlig for den samlede vurderingen av langsiktig finansiell avkastning, og er ansvarlig for valg av virkemiddel i eierskapspolitikken som best tjener dette langsiktige målet. Eierskapspolitikken utføres i henhold til Finansdepartementets retningslinjer, og banken rapporterer om hvordan eierskapspolitikken gjennomføres.

Det operative ansvaret for eierskapspolitikken er samlet i Norges Bank. Informasjonsgrunnlaget for å drive god eierstyring skaffes både gjennom kontakt med bedriftene og gjennom innhenting av ekstern spisskompetanse på områder som en forvaltningsorganisasjon ikke kan forventes å ha internt. I ivaretakelsen av de etiske hensynene er det naturlig å bygge kompetanse i samarbeid med etikk- og folkerettsrådet.

Norges Bank kan ikke være garantist for at alle bedrifter til enhver tid oppfyller de etiske krav eller forventninger som eventuelle retningslinjer fra Finansdepartementet spesifiserer. Gjennom eierskapsutøvelsen vil Norges Bank ha et ansvar for å gjøre retningslinjenes generelle forventninger kjent for bedriftene og arbeide for at bedriftene har etablert interne rutiner og prosedyrer som viser at forventningene følges opp.

Dersom man mener at etiske hensyn ikke bør være et avledet, men et selvstendig mål for eierpolitikken, vil man i gjennomføringen av eierpolitikken hele tiden måtte avveie finansielle mål mot etiske mål. Det er tidligere argumentert for at eierstyring neppe er et hensiktsmessig virkemiddel dersom annet enn langsiktig finansiell avkastning skal være et overordnet eller selvstendig mål. En avveining mellom finansielle og etiske mål er en politisk oppgave og kan derfor ikke utføres av Norges Bank. Siden det vil være svært lite hensiktsmessig å forsøke å skille mellom finansielle og etiske spørsmål i eierstyringen, medfører det altså at en annen enhet med tilknytning til det politiske miljø da må ta ansvar for gjennomføringen av hele eierpolitikken. Utvalget er ikke kjent med at andre større institusjonelle forvaltere har etablert retningslinjer for eierskapsutøvelse med annet enn langsiktig finansiell avkastning som overordnet mål.

8.10 Utvalgets forslag til hvordan etikk kan tas hensyn til i retningslinjer for eierskapsutøvelsen

Utvalget mener at eierskapsutøvelse i selskaper der Petroleumsfondet har eierandeler, må ha et overordnet mål om å sikre hele porteføljens langsiktige avkastning. I mange tilfeller vil dette målet føre til at Petroleumsfondet arbeider for økt fokus på etiske spørsmål i de bedriftene fondet er investert i. Et system hvor finansielle og etiske hensyn må avveies mot hverandre i de konkrete tilfeller, kan ikke gjennomføres i dagens styringsstruktur i Petroleumsfondet.

Petroleumsfondet bør ha et høyt ambisjonsnivå når det gjelder eierstyring. Det følger av at fondet er stort, har en langsiktig plasseringshorisont og er bredt diversifisert i bedrifter i ulike land og sektorer. Det er vist at eierskapsutøvelse med sikte på å bedre styringssystemene mellom eiere og bedriftenes ledelse kan forventes å gi en langsiktig økonomisk avkastning for gruppen av institusjonelle investorer som helhet. For den enkelte investor er sammenhengen mellom egen aktivitet og forventet resultat svak. For Petroleumsfondet må det likevel antas at sammenhengen kan bli sterkere på grunn av fondets brede engasjement i nesten hele investeringsuniverset, fondets langsiktighet og størrelse.

Utvalget legger vekt på at retningslinjene for eierskapsutøvelse utformes slik at de i stor grad er sammenfallende med hva andre bredt investerte og langsiktige kapitalforvaltere legger til grunn. Dersom man ved eierskapsutøvelse går sammen med andre fond, vil påvirkningsmulighetene bli større. Innsatsen fra flere eiere vil ved allianser bli mer konsentrert. Det vil også gjøre de samlede signaler til foretakene klarere og dermed lettere å forholde seg til. Dette taler for at de prinsipper som Petroleumsfondet legger til grunn for sin eierskapsutøvelse, får best effekt dersom de er sammenfallende med de prinsipper som andre store kapitalforvaltere legger til grunn.

Utvalget mener at Finansdepartementet bør endre § 11 i forskriften for forvaltningen av Petroleumsfondet slik at et ønske om aktiv eierskapsutøvelse for å sikre Petroleumsfondets langsiktige avkastning klargjøres. Et økt ambisjonsnivå på området må følges med mer detaljerte retningslinjer gitt fra eier til forvalter om utøvelsen. Det antas at slike retningslinjer blant annet bør gi nærmere rammer for eierskapsutøvelsen og stille krav til forvalters rapportering av virksomheten. Hjemmel for å sette slike retningslinjer må nedfelles i en endret § 11 i forskriften. Utvalget mener at særlige etiske hensyn i eierskapsutøvelsen bør innarbeides i disse retningslinjene.

Utvalget fremmer et forslag til nærmere retningslinjer for eierskapsutøvelse. Her gis eierskapsutøvelsen en etisk forankring, samtidig som ønsket om en entydig målfunksjon for retningslinjene (finansiell langsiktig avkastning) ivaretas.

Det overordnede målet for Norges Banks utøvelse av eierrettigheter for Statens petroleumsfond er å sikre fondets finansielle interesser. Utøvelsen av eierrettighetene skal bygge på at fondet har en lang tidshorisont for sine investeringer og at investeringene er bredt plassert i de markedene som inngår i investeringsuniverset.

Eierskapsutøvelsen skal i hovedsak baseres på FNs Global Compact og OECDs retningslinjer for multinasjonale selskaper. Det skal fremgå av Norges Banks interne retningslinjer for utøvelse av eierrettighetene hvordan disse prinsippene integreres i eierskapsutøvelsen.

Norges Bank skal i forbindelse med sin regulære årsrapportering legge frem en særskilt rapport om sin utøvelse av eierrettigheter. Det skal gjøres rede for hvordan banken har opptrådt som eierrepresentant – herunder hva som er gjort for å ivareta de spesielle interessene knyttet til langsiktighet og bredde i investeringsomfang, i henhold til punkt 1 og 2.

Norges Bank kan delegere utøvelsen av eierrettigheter videre til eksterne forvaltere i samsvar med disse retningslinjene.

Fotnoter

Vedtatt på OECDs ministerrådsmøte 26–27 mai 1999

«Giftpiller» er forpliktelser som gjerne nedfelles i vedtektene eller som aksjonæravtaler, og som gjerne har vært benyttet for å forhindre uønskede (fra styrets side) oppkjøpsforsøk. Dette vil kunne svekke aksjekursen i selskapet så lenge «giftpillen» er gyldig, og vil derfor ikke være i en ren finansiell investors interesse.

Se f.eks. Compers/Ishii/Metrics:Corporate Governance and Equity Prices, Journal of Economics, February 2003.

Omlag 40 personer er engasjert innen dette området i hele Hermes’organisasjon. Dette tallet domineres imidlertid av ansatte i Hermes Focus Funds (Europa og UK) Hermes Focus Funds er spesialistfond hvor Hermes tar store eierposisjoner i et mindre antall selskaper med svak historisk avkastning, og hvor Hermes mener at de gjennom å forbedre eierskapsutøvelsen også kan påvirke aksjekursen positivt relativt til markedsutviklingen forøvrig over en definert tidsperiode.

www.cdproject.net

www.pharmaproject.org