Del 2

Forslagene

3 Inntektsskatt

3.1 Sentrale satser, grenser og fradrag

3.1.1 Skatt på alminnelig inntekt

Da regjeringen overtok i 2013, var skattesatsen på alminnelig inntekt 28 pst. Enigheten i Stortinget om en skattereform (Innst. 273 S (2015–2016)) innebar at skattesatsen på alminnelig inntekt for personer og selskap skulle reduseres til 23 pst. i 2018. Ytterligere reduksjoner av skattesatsen på alminnelig inntekt for selskap og personer skulle vurderes i lys av utviklingen internasjonalt, og spesielt i våre naboland.

Skattesatsen på alminnelig inntekt ble redusert til 22 pst. i budsjettet for 2019. Det ble vist til at Norge fortsatt hadde den høyeste selskapsskattesatsen i Norden, og at flere land hadde redusert eller varslet reduksjoner av selskapsskatten. Lavere skattesats på alminnelig inntekt for både personer og selskap stimulerer til økte investeringer, økt arbeidstilbud og økt sparing. Lavere skattesats reduserer også gevinsten av skattemessige tilpasninger over landegrensene.

Regjeringen foreslår ingen endringer i skattesatsen på alminnelig inntekt i 2022, men vil fortsette å følge med på den internasjonale utviklingen.

3.1.2 Trinnskatt

Trinnskatt er en skatt på personinntekt. Trinnskatten har fire innslagspunkter med stigende skattesats for hvert innslagspunkt. Regjeringen foreslår i 2022-budsjettet lettelser i inntektsbeskatningen ved å redusere marginalskatten på relativt lave inntekter, se tabell 3.1. Lettelsene treffer bredt og kan ses i sammenheng med økte bilavgifter. Samtidig vil reduserte trinnskattesatser gjøre det noe mer lønnsomt å jobbe for enkelte grupper.

Tabell 3.1 Marginalskatt på lønn ekskl. arbeidsgiveravgift i de ulike trinnene for trinnskatten1

Personinntekt Kroner | Trinnskatt 2021. Pst. | Forslag til trinnskatt 2022. Pst. | Marginalskatt 2022. Pst. | Endring i marginalskatt 2021–2022. Pst.-enheter | Endring i marginalskatt 2013–2022. Pst.- enheter | |

|---|---|---|---|---|---|---|

– | Under 190 350 | 0,0 | 0,0 | 19,6 | -0,4 | -5,0 |

Trinn 12 | 190 350 – 267 900 | 1,7 | 1,4 | 21,0/31,6 | -0,7/-0,3 | -3,6/-4,2 |

Trinn 2 | 267 900 – 670 800 | 4,0 | 3,8 | 34,0 | -0,2 | -1,8 |

Trinn 33 | 670 800 – 1 052 200 | 13,2 | 13,2 | 43,4 | – | -1,4 |

Trinn 4 | 1 052 200 og over | 16,2 | 16,2 | 46,4 | – | -1,4 |

1 Det er lagt til grunn at skattyter har lønns- eller trygdeinntekt og kun standard fradrag, og at det betales skatt på alminnelig inntekt.

2 Det første tallet for marginalskatt i trinnskattens trinn 1 gjelder for de som har inntekt under om lag 229 050 kroner (overgang fra sats til øvre grense i minstefradraget).

3 For skattytere i tiltakssonen Troms og Finnmark fylke er skattesatsen 11,2 pst. i trinnskattens trinn 3. Marginalskatten blir dermed 41,4 pst. Endringen i marginalskatt 2013–2022 utgjør -1,4 prosentenheter, som for øvrige deler av landet.

Kilde: Finansdepartementet.

Satsene i trinn 1 og 2 i trinnskatten foreslås redusert med henholdsvis 0,3 og 0,2 prosentenheter, det vil si til 1,4 pst. i trinn 1 og 3,8 pst. i trinn 2. Personer med lave inntekter vil også få redusert marginalskatt gjennom økt minstefradrag, se punkt 3.1.5.

Satsene for høyere inntekter foreslås holdt uendret på 13,2 pst. i trinn 3 (11,2 pst. i tiltakssonen i Troms og Finnmark fylke) og 16,2 pst. i trinn 4. Innslagspunktene foreslås justert med forventet lønnsvekst, til 190 350 kroner i trinn 1, 267 900 kroner i trinn 2, 670 800 kroner i trinn 3 og 1 052 200 kroner i trinn 4.

Forslaget anslås å redusere provenyet med 2 480 mill. kroner påløpt og 1 985 mill. kroner bokført i 2022 sammenlignet med referansesystemet.

Departementet viser til forslag til Stortingets skattevedtak for inntektsåret 2022 § 3-1.

3.1.3 Trygdeavgift

Personlige skattytere betaler en trygdeavgift på personinntekt som overstiger en nedre grense på 59 650 kroner i 2021. Siden det ikke innkreves restskatt for beløp under 100 kroner, er den såkalte frikortgrensen noe høyere enn den nedre grensen for å betale trygdeavgift. Den utgjør 60 000 kroner i 2021. Det betyr at man kan tjene inntil 60 000 kroner uten at det trekkes skatt av lønn. Deretter betales det 25 pst. trygdeavgift på den delen av personinntekten som overstiger den nedre grensen, inntil det lønner seg å betale trygdeavgift etter de ordinære satsene av hele personinntekten. De ordinære satsene i trygdeavgiften er 8,2 pst. på lønns- og trygdeinntekt, 11,4 pst. på næringsinntekt og 5,1 pst. på pensjonsinntekt. Det betyr at en skattyter med lønnsinntekt opp til om lag 88 750 kroner vil betale trygdeavgift etter opptrappingssatsen, mens en med høyere inntekt vil betale trygdeavgift etter de ordinære satsene.

Frikortgrensen gjør det enkelt for de som har sitt første møte med arbeidslivet, og det kan bidra til å motivere skoleelever og studenter til deltids- og sesongarbeid. På den annen side utsetter frikortgrensen tidspunktet for når unge må forholde seg til skattesystemet og bidra til å finansiere velferdssamfunnet.

I 2021 ble den nedre grensen for å betale trygdeavgift økt med 5 000 kroner, fra 54 650 til 59 650 kroner. I 2022 foreslår regjeringen å lønnsjustere den nedre grensen i trygdeavgiften, til 61 450 kroner.

Departementet viser til forslag til endring i folketrygdloven § 23-3 fjerde ledd. Departementet foreslår at endringen trer i kraft straks med virkning fra og med inntektsåret 2022.

3.1.4 Personfradrag

Det gis et personfradrag i alminnelig inntekt. I alminnelig inntekt inngår alle skattepliktige inntekter. Fradraget er 52 450 kroner i 2021. Regjeringen foreslår å lønnsjustere personfradraget, til 54 000 kroner i 2022. Lønnsjusteringen anslås å redusere provenyet med om lag 50 mill. kroner påløpt og 40 mill. kroner bokført i 2022.

Departementet viser til forslag til Stortingets skattevedtak for inntektsåret 2022 § 6-3.

3.1.5 Minstefradrag

Det gis minstefradrag i lønns-, trygde- og pensjonsinntekt når alminnelig inntekt fastsettes. I 2021 utgjør minstefradraget 46 pst. av samlet lønn og trygd, med et maksimalt nivå på 106 750 kroner. Minstefradraget i lønn var opprinnelig et sjablongfradrag for å dekke utgifter til opptjening av inntekten, men har over tid også fått en fordelingsmessig begrunnelse. Selvstendig næringsdrivende får fradrag for faktiske kostnader i næringsvirksomheten.

Regjeringen foreslår å øke satsen i minstefradraget fra 46 pst. av samlet lønn og trygd, til 48 pst. I tillegg foreslår regjeringen at maksimalt minstefradrag økes med anslått lønnsvekst til 109 950 kroner. Med forslaget for 2022 vil overgang fra sats til øvre grense i minstefradraget skje ved en inntekt på om lag 229 050 kroner.

Å øke satsen for minstefradraget i lønn og trygd med 2 prosentenheter anslås å redusere provenyet med om lag 200 mill. kroner påløpt og 160 mill. kroner bokført i 2022.

Fra og med 2005 har det vært et eget minstefradrag i pensjonsinntekt. Etter økning i forbindelse med Revidert nasjonalbudsjett 2021 utgjør det 37 pst. av samlet pensjonsinntekt, med et maksimalt nivå på 88 700 kroner i 2021. Minstefradraget i pensjonsinntekt er lavere enn minstefradraget i lønn, blant annet fordi det ikke skal dekke utgifter til opptjening av inntekten. Samlet skatt er likevel betydelig lavere for pensjonister enn andre skattytere med like store inntekter. Det skyldes dels at pensjonister betaler lavere trygdeavgift (5,1 pst. i stedet for 8,2 pst.), dels at det gis et særskilt skattefradrag for pensjonsinntekt på inntil 32 620 kroner i 2021.

I løpet av 2020 og 2021 har Stortinget fattet flere vedtak om økt pensjon. Blant annet er minste pensjonsnivå for enslige, særskilt sats, økt med 5 000 kroner fra 1. juli 2021. For at minstenivået i alderspensjonen skal være skattefritt i 2022, foreslår regjeringen å øke satsen i minstefradraget i pensjonsinntekt fra 37 til 40 pst. Maksimalt minstefradrag i pensjon økes med veksten i ordinær alderspensjon, til 90 800 kroner.

Økningen av minstefradraget i pensjonsinntekt og økningen av det maksimale skattefradraget for pensjonister som er omtalt i punkt 3.1.5, anslås samlet å redusere provenyet med 70 mill. kroner påløpt og 55 mill. kroner bokført i 2022.

Departementet viser til forslag til Stortingets skattevedtak for inntektsåret 2022 § 6-1 første og annet ledd. Departementet viser videre til forslag til endringer i skatteloven § 6-32 første ledd bokstav a og b. Det foreslås at endringene trer i kraft straks med virkning fra og med inntektsåret 2022.

3.1.6 Skattefradrag for pensjonsinntekt

Skattefradraget for pensjonsinntekt ble innført i forbindelse med pensjonsreformen i 2011. Skattefradraget trappes ned mot pensjonsinntekten, i to trinn med ulike satser. Fradraget innebærer at enslige pensjonister med minstenivået for alderspensjon ikke betaler skatt. For at fradraget reelt skal videreføres, må beløpsgrensene justeres med veksten i pensjoner. Minstenivået for alderspensjon for enslige ved 67 år legges til grunn ved fastsettelsen av maksimalt fradrag og innslagspunktet for nedtrapping i trinn 1 i skattefradraget. Det maksimale fradragsbeløpet økes fra 32 620 kroner til 33 400 kroner, mens innslagspunktet for nedtrapping i trinn 1 i skattefradraget økes fra 206 050 kroner til 210 950 kroner. Innslagspunktet for nedtrapping i trinn 2 i fradraget økes med vekst i ordinær alderspensjon fra 310 700 kroner til 318 000 kroner. Vekstanslagene er basert på høringsforslaget fra Arbeids- og sosialdepartementet om at alderspensjonene i 2022 skal reguleres med gjennomsnittet av lønns- og prisveksten.

Departementet viser til forslag til Stortingets skattevedtak for inntektsåret 2022 § 6-5. Det foreslås at endringen trer i kraft straks med virkning fra og med inntektsåret 2022.

3.1.7 Foreldrefradraget

Foreldrefradraget gis for utgifter til pass og stell av barn under 12 år, og barn over 12 år med særskilt behov for omsorg og pleie. I 2021 er det to satser i foreldrefradraget. For det første barnet gis det inntil 25 000 kroner i fradrag. For hvert barn utover det første gis det inntil 15 000 kroner i fradrag. Regjeringen foreslår å innføre én øvre grense for hvert barn på inntil 25 000 kroner i 2022. Omleggingen vil bidra til å styrke økonomien til familier med flere små barn. Tabell 3.2 viser hvor mye skatten reduseres for ulike familier som følge av forslaget. Omleggingen vil virke forenklende for Skatteetaten, foreldre og barnehager og skolefritidsordninger med rapporteringsplikt. Omleggingen anslås å redusere provenyet med om lag 210 mill. kroner påløpt og 170 mill. kroner bokført i 2022.

Tabell 3.2 Skattefordel av foreldrefradraget for skattytere med ulikt antall barn og maksimal endring i skatt sammenlignet referansesystemet for 2022. Kroner. Negative tall er skattelettelse1

Referanse for 2022 | Forslag 2022 | Endret skatt | |

|---|---|---|---|

2 barn | 8 910 | 11 000 | -2 090 |

3 barn | 12 260 | 16 500 | -4 240 |

4 barn | 15 600 | 22 000 | -6 400 |

1 I referansealternativet for 2022 er satsene i foreldrefradraget i 2021 fremskrevet med anslått prisvekst.

Kilde: Finansdepartementet.

Departementet viser til forslag til Stortingets skattevedtak for inntektsåret 2022 § 6-2.

3.1.8 Andre grenser og fradrag

En rekke beløpsgrenser i skattesystemet holdes nominelt uendret. Det gjelder blant annet maksimalt fradrag for innbetalt fagforeningskontingent, særskilt fradrag i deler av Troms og Finnmark fylke (tiltakssonen), maksimalt fradrag for gaver til frivillige organisasjoner, den skattefrie nettoinntekten og formuestillegget i skattebegrensningsregelen, fiskerfradraget, sjømannsfradraget samt maksimal årlig og samlet sparing i BSU.

Nominell videreføring av disse beløpsgrensene anslås å øke provenyet med om lag 90 mill. kroner påløpt og 70 mill. kroner bokført i 2022. Anslaget inkluderer samspillseffekter og avrundinger ved endringer i skatt på inntekt og formue for personer.

Det vises til tabell 1.5 for en oversikt over forslagene til ulike satser, grenser og fradrag i personbeskatningen.

3.2 Jobbfradrag for unge

3.2.1 Innledning og sammendrag

Regjeringen ønsker å styrke arbeidsinsentivene ved å gjøre det mer lønnsomt å arbeide, og vil nå prioritere unge i starten av yrkeskarrieren og unge med svak tilknytning til arbeidslivet. Regjeringen foreslår derfor å innføre et nytt fradrag i beskatningen av arbeidsinntekt for unge.

Forslaget innebærer at det gis et fradrag på inntil 23 500 kroner ved fastsettingen av alminnelig inntekt for personer som er 17–29 år i inntektsåret. Det kan redusere skatten for unge med lave arbeidsinntekter med inntil 5 170 kroner. Grunnlaget for fradraget er arbeidsinntekt og næringsinntekt, men som hovedregel ikke trygdeinntekt. Fradraget gis likevel i blant annet sykepenger. For arbeidsinntekter over 300 000 kroner reduseres fradraget med 10 pst. av overskytende inntekt, slik at det er helt utfaset ved en inntekt på 535 000 kroner.

Forslaget om jobbfradrag for unge vil stimulere til overgang fra trygd til arbeid. Personer som allerede er i arbeid og har relative lave arbeidsinntekter, får også sterkere insentiver til å jobbe mer. Arbeidsinsentivene blant unge med noe høyere arbeidsinntekter reduseres, blant annet som følge av at marginalskatten øker i intervallet der fradraget trappes ned.

Fradraget innebærer at unge arbeidstakere med lave og middels inntekter får beholde mer av inntekten sin og kan dermed bidra til å redusere inntektsulikheten. Av den samlede skattelettelsen på om lag 1,5 mrd. kroner, anslås det at om lag 85 pst. vil gå til dem med inntekt under 400 000 kroner.

Innføringen av et jobbfradrag vil ikke ha vesentlige administrative konsekvenser.

Departementet viser til forslag til ny § 6-33 i skatteloven, samt til Stortingets skattevedtak for inntektsåret 2022 § 6-7.

Departementet foreslår at endringene trer i kraft straks med virkning fra og med inntektsåret 2022.

3.2.2 Gjeldende rett

Jobbfradraget vil være et nytt element i inntektsskatten for personer. Inntektsskatten for personer beregnes på to ulike grunnlag. For det første betales en flat skatt på 22 pst. av «alminnelig inntekt» fratrukket personfradrag og enkelte særfradrag. Alminnelig inntekt er alle skattepliktige inntekter fratrukket minstefradrag, fradragsberettigede tap og kostnader som gjeldsrenter mv., samt foreldrefradrag og andre fradrag.

For det andre betales trygdeavgift og trinnskatt av «personinntekt», som er brutto lønns-, trygde- og pensjonsinntekt, uten fradrag. Også beregnet personinntekt for selvstendig næringsdrivende inngår i personinntekten.

Trygdeavgiften på lønnsinntekt er 8,2 pst., mens den er 11,4 pst. på de fleste næringsinntekter. Trinnskatten er progressivt utformet og betales med økende sats i fire trinn.

Mange trygdeytelser skattlegges i dag etter de samme reglene som gjelder for lønnsinntekt (andre regler gjelder blant annet for pensjoner). Det innebærer blant annet at det betales trygdeavgift på 8,2 pst., og at det gis minstefradrag i trygd med samme sats og grenser som for lønn. På samme måte inngår trygd i personinntekt og alminnelig inntekt, som er grunnlag for henholdsvis trinnskatt og skatt på alminnelig inntekt.

3.2.3 Høringen

Departementet sendte 16. juni 2021 på høring forslag om å innføre et nytt fradrag i beskatning av arbeidsinntekter for unge.

Høringsnotatet presenterte en skisse til et fradrag i alminnelig inntekt for unge fra 17 til 29 år som utgjør 100 pst. av arbeidsinntekten (fra første krone), inntil et maksimalt fradragsbeløp på 23 500 kroner. Fradraget skulle deretter holdes flatt frem til en inntekt på 300 000 kroner, før det skulle trappes ned med 10 pst. av arbeidsinntekten over dette. Dette innebar at fradraget ville være fullt utfaset ved en inntekt på 535 000 kroner.

Det skisserte jobbfradraget ble anslått å gi et provenytap på om lag 1,5 mrd. kroner. Det ble varslet at departementet ville komme nærmere tilbake til fradragets størrelse og innretning i forslaget til statsbudsjett for 2022.

Høringsfristen var 28. juli 2021. Departementet mottok svar fra femten høringsinstanser, hvorav tre var uten merknader.

Følgende tolv høringsinstanser har gitt høringssvar med realitetsmerknader:

Skattedirektoratet

Akademikerne

Arbeid og Inkludering i NHO Service og Handel

Arbeidsgiverorganisasjonen Spekter

Funksjonshemmedes Fellesorganisasjon (FFO)

Hovedorganisasjonen Virke

Landsorganisasjonen i Norge (LO)

Næringslivets Hovedorganisasjon (NHO)

Revisorforeningen

Skattebetalerforeningen

Unio

Økonomiforbundet og Negotia (felles høringssvar).

Nedenfor redegjøres det for hovedsynspunkter fra høringsinstansene. Høringsinstansenes merknader vurderes nærmere under punkt 3.2.4.

Hovedorganisasjonen Virke og Revisorforeningen mener fradraget er et godt tiltak for å styrke arbeidsinsentivene for målgruppen. FFO mener at et jobbfradrag kan virke motiverende for unge på arbeidsavklaringspenger (AAP) eller uføretrygd. Arbeidsgiverforeningen Spekter og NHO anerkjenner at det er kan være behov for å redusere skatten på arbeidsinntekter, uten samtidig å redusere skatten på trygdeytelser.

Mange høringsinstanser, deriblant Akademikerne, Arbeid og Inkludering, Arbeidsgiverforeningen Spekter, FFO, LO, NHO, Skattebetalerforeningen og Unio, mener fradraget fremstår provenykrevende, særlig sett i lys av at effekten av fradraget er usikker.

Akademikerne, LO, NHO og Skattebetalerforeningen mener det er uheldig at fradraget i teorien kan gi reduserte arbeidsinsentiver for noen grupper arbeidstakere, fordi de kan få økt eller uendret marginalskatt, samtidig som gjennomsnittsskatten reduseres. For å hindre at enkelte grupper får økt marginalskatt, uten at fradraget blir mer provenykrevende, foreslår NHO å redusere det maksimale fradragsbeløpet samtidig som nedtrappingen fjernes.

Arbeid og Inkludering, Økonomiforbundet og Negotia, LO og Unio mener enten at fradraget fremstår ineffektivt, lite målrettet, eller at det i hovedsak vil komme de som allerede er i arbeid til gode, og i liten grad påvirke unge på stønad. Enkelte påpeker at dette kan bidra til å øke ulikheten i de laveste inntektsintervallene. FFO mener målgruppen for fradraget er altfor bred, og foreslår at fradraget forbeholdes unge mottakere av AAP eller uføretrygd.

Flere høringsinstanser, deriblant FFO, LO, Økonomiforbundet og Negotia, Arbeid og Inkludering, NHO og Unio, mener at regjeringen heller bør satse på andre tiltak for å øke sysselsettingen blant unge, for eksempel flere tiltaksplasser, kompetanseheving, arbeidsforberedende trening, arbeidstrening, lønnstilskudd mv.

Flere høringsinstanser, inkludert Akademikerne, Arbeidsgiverforeningen Spekter, LO, NHO, Skattebetalerforeningen og Unio, viser enten til at sysselsettingsutvalget ikke anbefalte et jobbfradrag eller mener at det nylig nedsatte skatteutvalget bør vurdere forslaget i en mer helhetlig sammenheng.

Skattedirektoratet har bare merknader om de administrative konsekvensene av forslaget. De mener at forslaget vil gi middels til store endringer for IT-/skatteberegningsteamet, estimert til fem til syv ukesverk. Direktoratet opplyser at det av kapasitetsmessige årsaker vil være svært utfordrende å ta med endringene på skattekortene for inntektsåret 2022.

Ingen av høringsinstansene har merknader til den tekniske utformingen av lovforslaget.

3.2.4 Vurderinger og forslag

Innledning

Formålet med regjeringens forslag er å styrke insentivene til arbeid for unge, i tillegg til å gi unge i arbeid med lave og middels inntekter en betydelig skattelettelse. Trygde- og skattesystemet kan brukes til å stimulere til høyere sysselsetting ved å påvirke både tilbuds- og etterspørselssiden av arbeidsmarkedet. Med tilbudssiden menes hvor mange som ønsker å tilby arbeidskraft og hvor mye arbeidstakere ønsker å arbeide. Med etterspørselssiden menes hvor mye arbeidskraft en arbeidsgiver ønsker å ha i arbeid – antall ansatte og arbeidstimer.

Redusert skatt på arbeidsinntekt kan stimulere tilbudssiden av arbeidsmarkedet, det vil si arbeidsinsentivene. Det kan bidra til at arbeidstakere arbeider mer. Det kan også bidra til at trygdede som (delvis) kan påvirke sin situasjon, kommer i arbeid, eller at færre går fra arbeid til trygd. Dersom trygdede i liten grad har mulighet til å påvirke sin situasjon, kan det være mer hensiktsmessig med målrettede tiltak på etterspørselssiden av arbeidsmarkedet. Fordi bakgrunnen for at en person står på utsiden av arbeidsmarkedet kan være sammensatt, kan utfyllende tiltak på både tilbuds- og etterspørselssiden av arbeidsmarkedet være hensiktsmessig.

Å styrke arbeidsinsentivene kan gjøres på ulike måter. En mulighet er brede lettelser i marginalskatt, ved for eksempel å redusere trinnskatten. Det vil imidlertid gi redusert skatt på både arbeid og trygd. Derfor vil det trolig i første rekke bidra til at personer som allerede er i arbeid, arbeider mer. En annen tilnærming er reduserte trygdeytelser. Ved å redusere trygdeytelsene blir det mindre lønnsomt å stå utenfor arbeidslivet. Det kan bidra til at færre går fra arbeid til trygd og at flere går fra trygd til arbeid. Reduserte trygdeytelser rammer imidlertid også de som har en helsemessig tilstand som medfører at de ikke kan jobbe.

En tredje tilnærming er skattelettelser som er mer målrettet mot arbeid. Et jobbfradrag for unge er et slikt tiltak. Ved at fradraget gir redusert skatt på arbeidsinntekter, vil det virke på lignende måte som reduserte trygdeytelser på lønnsomheten av arbeid relativt til trygd. Med et jobbfradrag vil imidlertid ingen trygdede få lavere disponibel inntekt, og trygdede med noe arbeidsinntekt vil få høyere disponibel inntekt. Det ekstra insentivet gjennom fradraget vil likevel ha liten betydning for personer som er motiverte for å arbeide, men som av ulike grunner ikke får innpass i arbeidslivet. Arbeidet for et mer inkluderende arbeidsliv må skje på andre måter.

Vurdering av høringsinnspill

Akademikerne, LO, NHO og Skattebetalerforeningen mener det er uheldig at fradraget kan redusere arbeidstilbudet i noen grupper, fordi noen arbeidstakere får uendret eller økt marginalskatt, samtidig som gjennomsnittsskatten reduseres. Departementet anerkjenner at reduserte arbeidsinsentiver for enkelte grupper er en uheldig konsekvens av fradraget. Departementet legger imidlertid vekt på at fradraget i første rekke er ment å stimulere til at flere kommer i arbeid, ikke fortrinnsvis at de som allerede er i arbeid med midlere inntekter skal øke arbeidsmengden sin. Det største skillet i arbeidslivet er mellom de som er helt eller delvis i jobb, og de som står helt utenfor. Å få flere inn i arbeidslivet er viktig for den enkelte, for statsfinansene og for den økonomiske veksten.

Selv om økt marginalskatt som følge av at fradraget fases ut er uheldig, er det en viktig avgrensing av fradraget. Utfasingen bidrar til å begrense provenytapet av forslaget, som flere av høringsinstansene også har påpekt at fremstår som høyt. Provenytapet kunne blitt begrenset på andre måter, for eksempel ved å redusere det maksimale fradragsbeløpet, slik NHO poengterer i sin høringsuttalelse. Departementet mener imidlertid at å redusere det maksimale fradragsbeløpet ikke er forenlig med et av fradragets hovedformål, som er å påvirke overgangen mellom trygd og arbeid. Departementet mener den positive effekten fradraget har på overgangen mellom trygd og arbeid, veier tyngre enn den negative effekten av at en gruppe arbeidstakere får noe økt marginalskatt.

Provenytapet av fradraget kunne også blitt begrenset ved å avgrense det til mottakere av AAP eller uføretrygd, noe som er primærtilrådningen fra FFO. Selv om en slik avgrensing gjør fradraget mindre provenykrevende, vektlegger Departementet at det ville svekket arbeidsinsentivene til personer som kun har arbeidsinntekt, men som likevel er på kanten av arbeidslivet. Årsaken er at det blir relativt mer lønnsomt å gå over til å kombinere trygd med arbeid fremfor å fortsette fullt ut i arbeid.

Departementet merker seg også at flere høringsinstanser enten mener at fradraget vil ha liten effekt på arbeidsinsentivene, eller at arbeidsinsentivene allerede er gode nok slik stønads- og skattesystemet er utformet i dag. Flere mener også at fradraget i hovedsak vil komme de som allerede er i arbeid til gode, og dermed kunne bidra til å øke ulikheten i de laveste inntektsintervallene. Departementet mener at det er viktig med et skattesystem som stimulerer til arbeid fremfor trygd. Dagens skattesystem har ikke et målrettet virkemiddel for å ivareta dette hensynet. Departementet vektlegger derfor at et jobbfradrag er et positivt tilskudd til et skattesystem som stimulerer målgruppen til arbeid fremfor trygd. Også FFO anerkjenner i sitt høringssvar at et skattefradrag kan virke motiverende for de som har helsemessig mulighet til å arbeide, fordi det gir en stor reduksjon i den effektive marginalskatten, slik at mottakere av trygdeytelser som kommer i arbeid får beholde mer av arbeidsinntekten sin.

Enkelte av høringsinstansene trekker frem at regjeringen heller bør satse på andre arbeidsmarkedstiltak, for eksempel flere tiltaksplasser, kompetanseheving, arbeidstrening, lønnstilskudd mv. Som det understrekes i høringsnotatet, må fradraget ses i sammenheng med slike øvrige arbeidsmarkedstiltak. Bakgrunnen for at en person har svak eller ingen tilknytning til arbeidslivet, er ofte ukjent og sammensatt. Derfor er det også hensiktsmessig med komplementære tiltak som stimulerer både tilbuds- og etterspørselssiden av arbeidsmarkedet.

Flere av høringsinstansene, deriblant Akademikerne, Arbeidsgiverforeningen Spekter, LO, NHO, Skattebetalerforeningen og Unio, viser enten til at sysselsettingsutvalget ikke anbefalte et jobbfradrag, eller at det nylig nedsatte skatteutvalget burde vurdere fradraget i en mer helhetlig sammenheng. Bakgrunnen for at sysselsettingsutvalget på daværende tidspunkt ikke anbefalte å innføre et jobbfradrag, var at eksisterende kunnskapsgrunnlag tilsa at det ville gitt moderate sysselsettingseffekter sammenlignet med provenytapet. Departementet understreker at sysselsettingsutvalget poengterte at en mulig avgrensning for å redusere provenytapet kan være å forbeholde fradraget til barneforeldre eller grupper med lav yrkesdeltakelse. Forslaget om et jobbfradrag for unge i alderen 17–29 år er en slik avgrensning.

Oppsummert mener Departementet at et jobbfradrag kan være et positivt, målrettet og gjennomførbart arbeidsmarkedstiltak rettet mot unge arbeidstakere og unge trygdede. Det kan bidra til at flere kommer i arbeid, og at lavinntektsgrupper velger å arbeide mer. Å få flere i arbeid er positivt for samlet verdiskaping og bærekraften i statsfinansene. Forslaget medfører også at arbeidstakere med lave og midlere inntekter får beholde mer av inntekten sin, noe som bidrar til å redusere ulikheten mellom arbeidstakere med lav og høy inntekt, se punkt 3.2.5. En slik målrettet skattelettelse er i seg selv et vesentlig formål med ordningen. Om lag 425 000 unge med lav og middels arbeidsinntekt får lettelse som følge av forslaget. Lettelsen er inntil drøyt 5 000 kroner per år for lønnsinntekt mellom om lag 150 000 og 300 000 kroner.

Departementet opprettholder på denne bakgrunn forslaget i høringsnotatet og foreslår at det innføres et jobbfradrag i alminnelig inntekt for personer som er 17–29 år ved utgangen av inntektsåret.

Nærmere om forslaget

Det foreslås at jobbfradraget gis med et flatt fradragsbeløp fastsatt av Stortinget i det årlige skattevedtaket. For 2022 foreslår departementet at fradragsbeløpet utgjør 23 500 kroner.

Etter forslaget kan fradraget ikke overstige inntekten det beregnes av. Departementet foreslår videre at fradraget reduseres med 10 pst. av den samlede inntekten i beregningsgrunnlaget som overstiger 300 000 kroner. Det innebærer at fradraget er helt utfaset ved en inntekt på 535 000 kroner.

Det foreslås at grunnlaget for fradraget skal være arbeidsinntekt og næringsinntekt, men ikke trygdeinntekt.

Arbeidsinntekt omfatter inntekter etter skatteloven § 5-10, med unntak for dagpenger etter folketrygdloven kapittel 4, som ikke skal gi grunnlag for fradrag. En slik regulering innebærer at jobbfradrag også gis i blant annet foreldrepenger og sykepenger, samt pleiepenger, omsorgspenger og opplæringspenger etter folketrygdloven kapittel 9. Dette er ytelser som arbeidsgiver normalt utbetaler og rapporterer til Skatteetaten gjennom a-ordningen, og som det kan være rimelig å behandle på samme måte som arbeidsinntekter i grunnlaget for fradrag.

Næringsinntekt omfatter etter forslaget beregnet personinntekt etter skatteloven § 12-2 bokstav g og godtgjørelse til deltaker for arbeidsinnsats i selskap med deltakerfastsetting etter skatteloven § 12-2 bokstav f.

Som følge av at jobbfradraget i hovedsak ikke skal gis i trygdeytelser, vil blant annet følgende inntekter ikke inngå i grunnlaget for fradraget: dagpenger, uføretrygd og andre uføreytelser, arbeidsavklaringspenger, kvalifiseringsstønad, introduksjonsstønad, overgangsstønad for enslige forsørgere og pensjon.

Departementet foreslår at jobbfradraget gis ved fastsettingen av alminnelig inntekt, det vil si etter at alminnelig inntekt er beregnet og alle andre fradrag er trukket fra, herunder eventuelt fremførbart underskudd fra tidligere år. Videre skal jobbfradrag ikke kunne overstige inntekten det beregnes av. Fradraget skal dermed ikke øke eller gi grunnlag for fremførbart underskudd, og det kan heller ikke gi grunnlag for underskudd som overføres til ektefelle.

For beregnet personinntekt er det et spørsmål om hvordan fremførbar negativ beregnet personinntekt fra tidligere år skal behandles. Departementet legger til grunn at negativ beregnet personinntekt som fremføres, bør få virkning også for beregningsgrunnlaget for jobbfradrag for næringsdrivende. Det innebærer at eventuell fremførbar negativ personinntekt fra tidligere år, vil redusere grunnlaget for jobbfradraget.

Det foreslåtte jobbfradraget bygger på et inntektsgrunnlag som Skatteetaten allerede mottar opplysninger om gjennom a-ordningen, rapportert arbeidsgodtgjørelse fra selskaper med deltakerfastsetting og næringsoppgaven. Dersom arbeidsgiver ikke rapporterer inntekten, vil skattyters egenrapporterte inntekt også gi grunnlag for fradrag.

Det foreslås at jobbfradraget reduseres forholdsmessig for skattytere som bare er bosatt i Norge en del av året. Fradraget reduseres på samme måte for utenlandske arbeidstakere på midlertidig opphold i Norge med begrenset skatteplikt. Det ble varslet i høringsnotatet at departementet ville vurdere om fradraget ved midlertidig opphold bør begrenses til bestemte inntektskategorier. Departementet vurderer det slik at en begrensning vil komplisere fradraget for denne gruppen skattytere, og foreslår derfor ikke at fradraget begrenses til bestemte inntektskategorier. Begrenset skattepliktige som har det vesentlige av inntekten sin fra Norge, jf. skatteloven § 6-71, kan kreve jobbfradrag uten avkortning.

Skattytere som får standardfradrag for utenlandske arbeidstakere, eller som skattlegges i kildeskatteordningen for utenlandske arbeidstakere, kan ikke kreve jobbfradrag.

Departementet foreslår at det gis hjemmel til å fastsette forskrift til utfylling og gjennomføring av jobbfradraget.

Det vises til forslag til ny § 6-33 i skatteloven, samt til Stortingets skattevedtak for inntektsåret 2022 § 6-7.

3.2.5 Virkninger av forslaget

Virkninger for arbeidstakere

Med det foreslåtte inntektsskatteopplegget for 2022 vil personer med lønn som eneste inntekt ikke betale skatt på alminnelig inntekt før de tjener om lag 103 850 kroner. De må derfor ha en inntekt over dette for å få reell effekt av fradraget. Fradraget blir imidlertid såpass høyt at de ikke betaler skatt på alminnelig inntekt før de tjener om lag 149 050 kroner. Det er først ved dette inntektsnivået at lønnstakere får utnyttet hele fradraget på 23 500 kroner. At en må ha en viss inntekt før en får nytte av fradraget, må ses i sammenheng med at formålet er å gjøre det mer lønnsomt å arbeide fremfor å motta trygd, ikke å stimulere skoleelever og studenter til å arbeide mer ved siden av studiene.

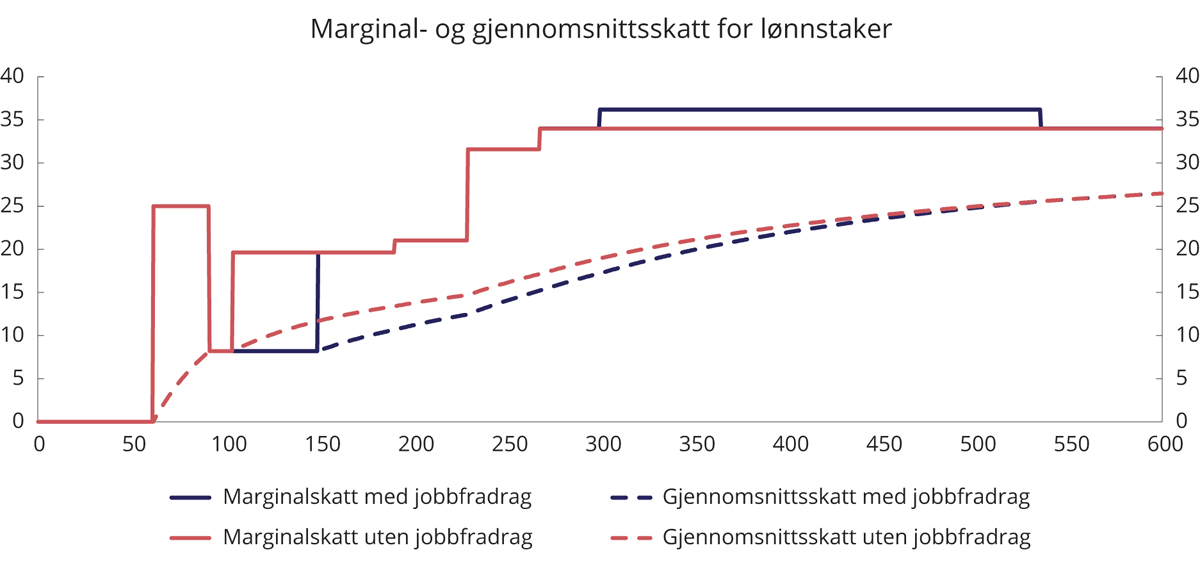

For dem med inntekter mellom om lag 103 850 kroner og 149 050 kroner, reduserer fradraget marginalskatten for unge lønnstakere med om lag 11,4 prosentenheter. Det skyldes at personer med inntekt i dette intervallet ikke lenger vil betale skatt på alminnelig inntekt. Lavere marginalskatt innebærer at man får mer igjen for å arbeide mer, og har derfor positiv effekt på arbeidstilbudet for de som allerede står i arbeid (substitusjonseffekten). Fradraget reduserer også gjennomsnittsskatten, som isolert sett gir insentiv til å redusere arbeidstilbudet fordi den enkelte får råd til mer fri (inntektseffekten). Hvordan et jobbfradrag påvirker arbeidstilbudet til de som allerede står i jobb, er dermed et empirisk spørsmål. Det mest typiske resultatet er at en lettelse i skatten på arbeidsinntekt som reduserer marginalskatten, samlet sett fører til at flere arbeider mer.

For arbeidsinntekter i intervallet der fradraget er fullt innfaset, fra 149 050 til 300 000 kroner, reduseres ikke marginalskatten. Det er dermed ingen substitusjonseffekt som trekker i retning av økt arbeidstilbud for disse personene. Men fordi fradraget reduserer gjennomsnittsskatten, vil det likevel være en negativ inntektseffekt som isolert sett svekker arbeidsinsentivet. Også i inntektsintervallet der fradraget fases ut, for inntekter mellom 300 000 og 535 000 kroner, vil arbeidsinsentivene svekkes noe, siden fradraget reduserer gjennomsnittsskatten samtidig som nedtrappingen øker marginalskatten med 2,2 prosentenheter.

Figur 3.1 illustrerer hvordan det foreslåtte jobbfradraget påvirker marginal- og gjennomsnittsskatten for ulike lønnsnivå for personer med lønn som eneste inntekt og som kun har standard fradrag.

Figur 3.1 Marginal- og gjennomsnittsskatt for lønnstaker med lønn som eneste inntekt og kun standard fradrag. Med og uten jobbfradrag. Skatt i prosent, lønn i tusen kroner

Kilde: Finansdepartementet.

Virkninger for trygdede

Ulike trygdeytelser beregnes på ulik måte. I tillegg er det ulike minstesatser i de ulike ordningene, og nivået på disse kan igjen være knyttet til sivilstand, alder mv. Det er også ulike regler for avkorting under de ulike trygdeordningene når man har arbeidsinntekt ved siden av.

Med dagens regler for avkorting og skatt kan den effektive marginalskatten på den første arbeidsinntekten bli svært høy. De aller fleste personer som kombinerer trygd med arbeidsinntekt, har imidlertid tilstrekkelige trygdeinntekter til at de vil få reell effekt av fradraget fra første krone arbeidsinntekt. Det betyr at de kan få utnyttet hele fradraget ved en arbeidsinntekt på 23 500 kroner. For arbeidsinntekter opp til 23 500 kroner reduseres den effektive marginalskatten for trygdede med 22 prosentenheter. Eksempelvis reduseres effektiv marginalskatt om lag fra 53 til 31 pst. for en mottaker av arbeidsavklaringspenger som er under 25 år, mottar minsteytelse og tar en jobb som tilsvarer en inntekt på 350 000 kroner i heltidsstilling. De som klarer å kombinere trygd med noe arbeid, vil dermed få beholde vesentlig mer av inntekten. Det trekker trolig i retning av at flere vil arbeide noe ved siden av trygden.

Siden fradraget reduserer gjennomsnittsskatten på arbeidsinntekt, har forslaget også en positiv deltakereffekt, ved at det gjør det relativt mer lønnsomt å være i arbeid enn å ikke være i arbeid. Et jobbfradrag vil derfor alltid øke insentivene til å komme seg i arbeid og redusere insentivene til å gå ut av arbeid.

Fordelingsvirkninger

Tabell 3.3 viser anslåtte fordelingsvirkninger av et jobbfradrag innrettet som beskrevet. Tabellen viser de gjennomsnittlige virkningene for alle personer 17 år og eldre (inkludert personer 30 år og eldre), samt de gjennomsnittlige virkningene for de personene som får endret skatt (inkluderer bare personer under 30 år med arbeidsinntekt under 535 000 kroner).

Tabell 3.3 Anslåtte fordelingsvirkninger av forslag til jobbfradrag for unge, for alle personer 17 år og eldre og for alle personer med endret skatt (17–29 år)1. Negative tall er skattelettelse. Avrundet til nærmeste hundre kroner

Bruttoinntekt2 | For alle personer | For personer med endret skatt | |||||

|---|---|---|---|---|---|---|---|

Antall | Gjennom-snittlig skatt i referanse-alternativet | Gjennom-snittlig endring i skatt. Kroner | Antall | Gjennom-snittlig skatt i referanse-alternativet | Gjennom-snittlig endring i skatt. Kroner | Akkumulert skattelettelse, pst. av samlet lettelse | |

0 – 100 000 kr | 374 600 | 1 100 | 0 | 2 000 | 3 100 | -700 | 0,1 |

100 000 – 200 000 kr | 281 200 | 9 500 | -1 300 | 99 200 | 14 800 | -3 600 | 23,9 |

200 000 – 250 000 kr | 247 500 | 15 800 | -1 100 | 56 900 | 27 700 | -4 800 | 42,3 |

250 000 – 300 000 kr | 303 000 | 31 600 | -800 | 49 300 | 40 500 | -5 000 | 58,8 |

300 000 – 350 000 kr | 344 700 | 50 600 | -600 | 45 700 | 57 300 | -4 600 | 73,1 |

350 000 – 400 000 kr | 328 600 | 67 800 | -500 | 45 100 | 73 200 | -3 900 | 84,9 |

400 000 – 450 000 kr | 310 800 | 85 400 | -400 | 40 900 | 89 800 | -2 800 | 92,7 |

450 000 – 500 000 kr | 311 000 | 103 100 | -200 | 44 000 | 106 500 | -1 700 | 97,6 |

500 000 – 550 000 kr | 289 600 | 119 600 | -100 | 35 100 | 119 900 | -700 | 99,3 |

550 000 – 600 000 kr | 270 400 | 136 000 | 0 | 3 900 | 121 900 | -1 1004 | 99,6 |

600 000 – 700 000 kr | 437 900 | 159 800 | 0 | 1 600 | 146 700 | -1 8004 | 99,8 |

700 000 – 1 mill. kr3 | 588 100 | 227 200 | 0 | 700 | 223 800 | -2 5004 | 99,9 |

1 mill. kr og over3 | 354 800 | 571 600 | 0 | 500 | 1 221 200 | -2 9004 | 100,0 |

I alt | 4 442 300 | 133 400 | -300 | 425 000 | 58 900 | -3 500 | 100,0 |

1 Anslagene er før eventuelle tilpasninger.

2 Bruttoinntekt inkluderer all inntekt før skatt og skattefrie ytelser.

3 Intervallene 700 000–800 000 og 800 000–1 mill. kroner er slått sammen fordi antall personer med endret skatt i disse intervallene er for lavt.

4 Jobbfradraget er fullt utfaset ved en arbeidsinntekt på 535 000 kroner. At de med bruttoinntekt i intervall over dette likevel får fradrag, betyr at de har en arbeidsinntekt under 535 000 kroner, men at de også har andre inntekter, for eksempel kapitalinntekt. At gjennomsnittlig fradrag for eksempel er høyere i intervallet 700 000–1 mill. kroner enn i intervallet 600 000–700 000 kroner, kan bety at de i førstnevnte inntektsintervall i gjennomsnitt har en arbeidsinntekt som er lavere enn de med bruttoinntekt i intervallet 600 000–700 000 kroner (gitt at skattyterne i begge gruppene kjennetegnes ved å ha arbeidsinntekt i intervallet hvor fradraget trappes ned).

Kilde: Finansdepartementet og Statistisk sentralbyrås skattemodell, LOTTE-Skatt.

Som det kommer frem av tabellen, anslår departementet at om lag 85 pst. av den samlede skattelettelsen vil gå til unge med bruttoinntekt under 400 000 kroner. Under 1 pst. av de unge som kvalifiserer for jobbfradraget, har en bruttoinntekt over 600 000 kroner. Skatten for de som omfattes av lettelsen, og som har en inntekt mellom 100 000 og 300 000 kroner, reduseres med nesten 20 pst. i gjennomsnitt. Forslaget gir dermed en merkbar lettelse for unge med lav inntekt.

Fradraget gir en skattelettelse til unge arbeidstakere, både ikke-trygdede og de som kombinerer trygden med arbeid. Isolert sett vil inntektsforskjellene på kort sikt mellom unge med arbeidsinntekt (herunder både trygdede og ikke-trygdede) og unge uten arbeidsinntekt øke noe. Sett i en større sammenheng anslås det at fradraget kan bidra til å redusere ulikheten noe, fordi den gruppen som får redusert skatt, har forholdsvis lave inntekter, se tabell 3.3. Dersom jobbfradraget bidrar til at flere forblir eller kommer i arbeid, vil fradraget bidra til å redusere ulikheten også på lengre sikt. Videre vil fradraget også øke disponibel inntekt for unge relativt til andre aldersgrupper, som typisk har høyere inntekt, og derfor kunne virke utjevnende mellom aldersgrupper.

Virkninger for unge med ulik inntekt – eksempler

Tabell 3.4 viser hvor store skattelettelser personer med ulike nivå på arbeidsinntekten får av regjeringens foreslåtte inntektsskatteopplegg, sammenlignet med referansen for 2022, med og uten jobbfradrag. Beregningene omfatter jobbfradraget og regjeringens forslag til endringer i trinnskatten, minstefradraget og personfradraget.

Som det kommer frem av tabell 3.4, vil en person som kvalifiserer for jobbfradraget få en betydelig større skattelettelse enn en person med tilsvarende inntekt som ikke kvalifiserer for fradraget. For eksempel får en person med 300 000 kroner lønnsinntekt om lag 300 kroner i skattelettelse dersom personen ikke kvalifiserer for jobbfradraget, mens en person med samme lønnsinntekt som kvalifiserer for fradraget, får om lag 5 500 kroner mindre skatt.

Tabell 3.4 Typeberegning for en arbeidstaker som får standard fradrag og jobbfradrag, og en som kun får standard fradrag. Regjeringens inntektsskatteopplegg for 2022 sammenlignet med referansen for 2022. Endret skatt. Avrundet til nærmeste 100 kroner

Lønnsinntekt | Skattelettelse inkl. jobbfradrag, sammenlignet med referansen for 2022. Kroner | Skattelettelse ekskl. jobbfradrag, sammenlignet med referansen for 2022. Kroner |

|---|---|---|

50 000 | 0 | 0 |

100 000 | 0 | 0 |

150 000 | -5 800 | -700 |

200 000 | -6 100 | -900 |

250 000 | -5 400 | -200 |

300 000 | -5 500 | -300 |

350 000 | -4 500 | -400 |

400 000 | -3 500 | -500 |

450 000 | -2 500 | -600 |

500 000 | -1 500 | -700 |

550 000 | -800 | -800 |

600 000 | -900 | -900 |

650 000 | -1 000 | -1 000 |

700 000 | -1 100 | -1 100 |

750 000 | -1 100 | -1 100 |

800 000 | -1 100 | -1 100 |

850 000 | -1 100 | -1 100 |

900 000 | -1 100 | -1 100 |

950 000 | -1 100 | -1 100 |

1 000 000 | -1 100 | -1 100 |

Kilde: Finansdepartementet

3.2.6 Administrative og økonomiske konsekvenser

Forslaget om jobbfradrag for unge bygger på et inntektsgrunnlag som Skatteetaten allerede mottar opplysninger om gjennom a-ordningen. Det vil likevel være behov for visse tilpasninger i Skatteetatens systemer, som vil medføre noen merkostnader til utvikling. Av administrative grunner vil det ikke være mulig å ta inn jobbfradraget på skattekortene for inntektsåret 2022. Jobbfradraget vil derfor i utgangspunktet først komme frem ved skatteoppgjøret for 2022. Når de nødvendige endringene av Skatteetatens systemer er på plass i løpet av vinteren 2021/2022, vil imidlertid skattyterne nokså enkelt kunne få endret sitt skattetrekk ved å gå inn på Skatteetatens nettside og fylle ut skjema for endring av skattekort. Forslaget anslås å redusere provenyet med om lag 1 485 mill. kroner påløpt og 1 190 mill. kroner bokført i 2022. At skattyterne må kontakte Skatteetaten for å få fradraget hensyntatt i forskuddstrekket, trekker i retning av at den bokførte virkningen i 2022 kan bli lavere enn lagt til grunn.

3.2.7 Ikrafttredelse

Departementet foreslår at endringen trer i kraft straks med virkning fra og med inntektsåret 2022.

3.3 Skattefri fordel ved ansattes kjøp av aksjer mv.

Regjeringen ønsker å stimulere ansatte til å bli medeiere i selskapet de jobber i, og foreslår å heve grensen for hvor stor fordel i form av aksjer til underkurs ansatte kan motta skattefritt.

Hvis ansatte på grunn av arbeidsforholdet erverver aksjer mv. i arbeidsgiverselskapet til underkurs, oppnås en fordel vunnet ved arbeid. Denne fordelen utgjør differansen mellom markedspris og det den ansatte betaler for aksjen, og er som hovedregel skattepliktig. Fordelen inngår i grunnlaget for arbeidsgiveravgift og føres til inntekt hos den ansatte det året den ansatte blir eier av aksjene.

Etter skatteloven § 5-14 første ledd kan det likevel, på nærmere vilkår, gis en skattefri fordel i form av underkurs ved ansattes erverv av aksjer mv. i arbeidsgiverselskapet. Fordelen som kan mottas skattefritt, er inntil 25 pst. av aksjenes markedsverdi, og maksimalt 7 500 kroner per ansatt per inntektsår.

Skattefritaket gjelder bare hvis tilbudet om aksjekjøp omfatter alle ansatte i selskapet, men det kan stilles vilkår om en viss minste ansettelsestid, eller aksjer kan fordeles etter ansiennitet. Aksjetegningen kan også skje proporsjonalt med lønnens størrelse.

Ordningen skal stimulere til medeierskap i selskapet, og regjeringen har i Granavolden-plattformen uttalt at ordningen skal styrkes. Den maksimale skattefrie fordelen ble oppjustert fra 1 500 til 3 000 kroner i forbindelse med Statsbudsjettet 2017 og ytterligere til 5 000 kroner våren 2020 ved Stortingets behandling av Prop. 126 L (2019–2020) Endringer i skatteloven (økonomiske tiltak i møte med virusutbruddet). Fra 2021 ble beløpsgrensen økt fra 5 000 til 7 500 kroner og rabattsatsen fra 20 pst. til 25 pst., jf. Prop. 1 LS (2020–2021).

Rabattsatsen foreslås nå økt fra 25 pst. til 30 pst. fra 2022. Forslaget anslås å redusere provenyet med 3 mill. kroner påløpt og 2 mill. kroner bokført i 2022.

Departementet viser til forslag til endring i skatteloven § 5-14 første ledd bokstav a. Departementet foreslår at endringen trer i kraft straks med virkning fra og med inntektsåret 2022.

3.4 Skattereglene for boligselskap – leie til eie

3.4.1 Innledning og sammendrag

Regjeringen ønsker å åpne for mer bruk av leie til eie i boligselskaper. Ordningene er attraktive, men i dag setter skattereglene begrensninger for hvor mange boligenheter som kan leies ut innenfor disse ordningene. Regjeringen foreslår derfor en endring i skattereglene for boligselskap, som øker grensen for hvor stor andel av boligene som kan leies ut innenfor en leie til eie-modell.

Leie til eie er en vanlig betegnelse på en ordning med en tidsbegrenset leiekontrakt for en leilighet, som kombineres med en rett for leietaker til senere å kjøpe leiligheten til en forhåndsbestemt pris. Det kan også være andre, lignende modeller for leie til eie. For førstegangskjøpere kan avtaler om leie til eie av borettslagsleiligheter være en enklere vei inn i boligmarkedet.

Gjeldende skatteregler for borettslag og boligaksjeselskap (heretter omtalt som boligselskaper) begrenser hvor stor andel av selskapets boligmasse som kan leies ut til eksterne. Utleie fra utvikler under noen leie til eie-modeller regnes også som eksterne leieforhold. Skattereglene begrenser dermed hvor mange førstegangskjøpere som maksimalt kan komme inn på boligmarkedet gjennom leie til eie.

Skatteloven § 7-3 har særregler om deltakerfastsetting for boligselskaper. For at disse gunstige reglene skal få anvendelse, må minst 85 pst. av boligselskapets leieinntekter komme fra andelseiere eller visse andre grupper (interne leietakere). Utleie fra andre enn personlige andelshavere mv. anses som eksterne leieforhold. Hvis utleieinntektene fra eksterne leietakere, herunder leie til eie-enheter, er over 15 pst. av boligmassen, vil boligselskapet/andelshavere dermed falle utenfor reglene om deltakerfastsetting av boligselskap.

Den gjeldende utleiegrensen for boligselskap har vist seg å være til hinder for at det etableres flere leie til eie-modeller i borettslag. Det foreslås derfor at reglene for deltakerfastsetting av boligselskap endres, ved at utleie av boenhet innenfor et leie til eie-konsept på nærmere vilkår kan likestilles med utleie fra personlige andelseiere. Det innebærer at boenheter som eies av utbygger mv. og inngår i leie til eie-kontrakter, ikke regnes som eksterne leieforhold opp mot utleiegrensen på 15 pst. i skatteloven § 7-3 tredje ledd. Dette forslaget gjelder utleie gjennom leie til eie-kontrakter, der boligbyggelag og yrkesutøver som nevnt i burettslagslova § 2-12 står for utleien. Det foreslås en begrensning i tid på fem år for utleie av den enkelte boenhet, i samsvar med det som er vanlig for leie til eie i markedet. Etter forslaget skal leie til eie-andelen av leieinntektene ikke overstige 30 pst. av boligselskapets totale leieinntekter.

Videre foreslås det at utleie fra juridiske personer som kan eie andeler etter burettslagslova §§ 4-2 og 4-3, likestilles med utleie fra personlige andelshavere.

Departementet foreslår i tillegg en rent språklig endring som bringer skattelovens begrepsbruk i § 7-3 tredje ledd mer i samsvar med burettslagslova.

Endringen antas ikke å ha vesentlige administrative og økonomiske konsekvenser.

Det vises til forslag til endring av skatteloven § 7-3 tredje ledd og fjerde ledd.

Departementet foreslår at endringene trer i kraft straks med virkning fra og med inntektsåret 2022.

3.4.2 Bakgrunn

I de senere årene er det blitt utviklet flere modeller som kan bidra til å hjelpe førstegangskjøpere inn på boligmarkedet. I privat regi har det blant annet kommet flere leie til eie-modeller fra utbyggere av boligeiendommer, som organiseres som borettslag. Leie til eie-konseptet består gjerne av en tidsbegrenset leiekontrakt for 3 til 5 år, kombinert med en rett til å kjøpe leiligheten i løpet av bygge- og leieperioden. I noen tilfeller er det en forhåndsbestemt pris, men det kan også være andre modeller. Leie til eie benyttes oftest for nybygg. I slike tilfeller inngås leie til eie-kontrakten gjerne et par år før bygget er ferdig, slik at avtaleforholdet kan vare i 5 år eller mer. Det finnes imidlertid ikke noe regelverk som regulerer slike modeller direkte, så leie til eie-modellene kan variere fra tilbyder til tilbyder.

Andre modeller, blant annet enkelte modeller i kommunal regi, innebærer at leiebetalingen går til fradrag i kjøpesummen. Kjøpesummen fastsettes til markedsverdien på det tidspunktet kjøpsretten benyttes. I flere private modeller går derimot leiebetalingen ikke til fradrag, men kjøpesummen låses isteden til boligens markedsverdi ved inngåelse av leie til eie-kontrakten. Leietaker kan velge å benytte kjøpsretten og kan da få med seg eventuell prisstigning på boligen man leier. Den valgfrie kjøpsretten innebærer i slike tilfeller at leietaker ikke har noen stor nedsiderisiko dersom boligprisene skulle falle i avtaleperioden.

En annen modell kalles deleie og innebærer at den private part kjøper andelen i sameie med et boligbyggelag. Den private part eier minst 50 pst. av andelen, og leier den resterende til markedspris. Den personlige andelshaveren, som stemmer for 100 pst. av andelen på generalforsamlingen, kan på nærmere vilkår øke sin eierandel.

Borettslag er ansett særlig egnet for private leie til eie-modeller blant annet fordi borettslaget kan tilby en felles finansiering (fellesgjeld).

Burettslagslova (lov 6. juni 2003 nr. 39) § 1-1 definerer et borettslag som et samvirkeforetak som har til formål å gi «andelseigarane bruksrett til eigen bustad i føretakets eigendom». Borettslaget kan også drive tilleggsvirksomhet som henger sammen med boretten, det vil si virksomhet som har saklig sammenheng med det å bo, for eksempel velferdstjenester til beboerne. Hvis hovedformålet ikke er å skaffe andelseierne egen bolig, er det ikke et borettslag etter lovens definisjon.

I leie til eie-konseptet har leietakeren ikke inngått noen avtale om kjøp, men har en løpende opsjon til å kjøpe andelen/boenheten i løpet av leieperioden. Hensikten er at leietaker skal kunne bli eier i løpet av perioden. I en del private leie til eie-konsept er allerede en bank involvert i søknadsprosessen, for å verifisere at leietaker har reell mulighet til å få finansieringsbevis i løpet av avtaleperioden. Leie til eie-modellen kan derfor sies å falle inn under formålsbeskrivelsen i burettslagslova.

Av burettslagslova § 4-1 fremgår det at hovedregelen i et borettslag er at det bare er fysiske personer som kan eie en andel, og at disse bare kan eie én andel hver. Bestemmelsen skal bidra til å sikre brukereierprinsippet som er sentralt i borettslag – altså at det i utgangspunktet er den som eier boligen, som også skal bo i boligen.

Burettslagslova åpner likevel for at enkelte juridiske personer kan eie andeler i et borettslag.

For det første kan «[e]it bustadbyggjelag eller ein annan yrkesutøvar, medrekna organisasjonar og offentleg verksemd, som skal stå for erverv eller oppføring av bustader for burettslaget, […] eige opp til alle andelane i laget», jf. § 2-12. Det er i utgangspunktet ingen tidsbegrensning på denne retten.

Videre gir burettslagslova § 4-2 en rekke juridiske personer en lovfestet rett til å eie opp til 10 pst. av boligene i et borettslag. Dette er en rettighet som ikke kan begrenses gjennom borettslagets vedtekter. Formålet med denne bestemmelsen er å sikre at offentlige organer og enkelte private organisasjoner som samarbeider med det offentlige, skal ha rett til å kjøpe andeler og leie ut disse for å hjelpe vanskeligstilte inn på boligmarkedet.

Endelig gir burettslagslova § 4-3 en åpning for å vedtektsfeste at enkelte juridiske personer kan eie opp til 20 pst. av andelene i borettslaget. Denne muligheten kommer i tillegg til retten etter § 4-2, slik at enkelte potensielt kan eie opp til 30 pst. av andelene i boligselskapet. Dette gjelder «stat, fylkeskommune, kommune, bustadbyggjelag, institusjon eller samanslutning med samfunnsnyttig føremål og dessutan arbeidsgivar som skal leige ut bustad til sine tilsette».

I de tilfeller hvor en juridisk person eier en andel i et borettslag, har de rett til å leie ut denne andelen, jf. burettslagslova § 5-6 (1) nr. 1. Dette vil da være et ordinært leieforhold mellom andelshaveren og leietakeren, og er uavhengig av forholdet mellom borettslaget og andelshaver. Det vil med andre ord fortsatt være andelshaver som betaler felleskostnader (leiekostnader) til borettslaget.

3.4.3 Gjeldende rett

Skatteloven § 7-3 gir særregler for beskatning av boligselskap og andelshavere. Særreglene tar sikte på å likebehandle andelshavere i boligselskap og andre eiere av bolig (selveiere), jf. Ot.prp. nr. 21 (1991–92) punkt 3.1. Boligselskap som er omfattet av disse reglene, skal ikke behandles som eget skattesubjekt, selv om det er et selskap med begrenset ansvar, for eksempel et boligaksjeselskap. Både formue og inntekt skal i stedet fastsettes og skattlegges fullt ut hos andelshaverne (deltakerfastsetting). For andelshaverne gjelder da de samme reglene som for andre boligeiere. Det innebærer at andelshavere anses å eie bolig, slik at reglene for skattefri bruk og skattefritak for leieinntekter etter skatteloven § 7-1 og 7-2 gjelder tilsvarende. Gevinst ved realisasjon av andelen er omfattet av reglene om skattefritak ved realisasjon av bolig i skatteloven § 9-3.

Skatteloven stiller nærmere krav for at selskap kan omfattes av de særlige reglene for beskatning av boligselskap og andelshavere. Boligselskap etter skatteloven § 7-3 andre ledd er selskap med begrenset ansvar eller delt ansvar, som har som hovedformål å gi andelshaverne bolig eller fritidsbolig i hus eid av selskapet. Selskap med kommunale eiere som har til formål å leie ut boliger, kan også anses som boligselskap i denne sammenheng. Med andelshavere menes de som er eiere av andel i boligselskapet. Andelshavere etter bestemmelsen i § 7-3 andre ledd kan også være aksjonærer i boligselskap som er aksjeselskap, og deltakere i boligselskap som er et selskap med delt ansvar. I det følgende er fellesbetegnelsen andelshavere benyttet.

Som samvirkeforetak er borettslag i utgangspunktet et eget rettssubjekt med begrenset ansvar, som i utgangspunktet skal skattlegges på samme måte som aksjeselskap, jf. skatteloven § 2-2 første ledd bokstav e. Borettslag etter burettslagslova skattlegges imidlertid etter særreglene om deltakerfastsetting i § 7-3 hvis vilkårene er oppfylt.

Skatteloven § 7-3 tredje ledd bokstav a stiller krav om at minst 85 pst. av leieinntektene til boligselskapet må komme fra andelshavere (første strekpunkt), elever eller studenter som er tildelt bolig gjennom elev- eller studentsamskipnad (andre strekpunkt), eller leietakere i boligselskap opprettet som ledd i organisert fornyelse av tettbygde strøk (tredje strekpunkt). Grensen skal sikre at reglene for boligbeskatning kun får anvendelse for selskaper som er virkelige boligselskap, jf. Ot.prp. nr. 21 (1991–92) punkt 3.3.2.1.

Med leieinntekter skal her forstås alle innbetalinger fra andelshaverne til dekning av selskapets felleskostnader og alle leieinntekter fra eksterne. Skattelovens språkbruk er på dette punkt ikke oppdatert i samsvar med burettslagslova av 2003, der leiebetalinger er erstattet med dekning av felleskostnader.

Ved vurderingen av kravet om at minst 85 pst. av leieinntektene kommer fra andelshavere, tas det utgangspunkt i alle inntekter selskapet vil få ved utleie av alle bygninger som er planlagt, herunder stipulert leie for lokaler som ikke er ferdigstilt eller solgt. I Skattedirektoratets forskrift til skatteloven (FSSD) § 7-3-1 er det gitt nærmere regler om hva som inngår i prosentkravet. Når boenheter i selskapet er utleid fra den enkelte andelshaver til tredjemann, vil slike leieinntekter i utgangspunktet fortsatt bli ansett å komme fra andelshaver ved vurderingen av om prosentkravet i skatteloven § 7-3 tredje ledd er oppfylt. Er andeler derimot utleid direkte fra boligselskapet, vil leieinntektene ikke anses å komme fra andelshaver.

Ut fra sammenhengen i regelverket er bestemmelsen i forvaltningspraksis imidlertid forstått slik at kun leieinntektene fra boenheter i selskapet som er utleid av personlig andelshaver til tredjeperson, anses å komme fra andelshaverne mv. ved vurderingen av om 85-prosentkravet er oppfylt. Det er derfor et viktig skille mellom utleie fra privatpersoner som skal medregnes, og utleie fra selskap mv. som ikke skal medregnes.

Dette er blant annet kommet til uttrykk i Skatte-ABC 2020/21 emnet «Bolig – boligselskap mv. og andelshaverne» punkt 3.1 og i veiledende uttalelse fra skattekontoret til et boligselskap 18. desember 2019 (upublisert). Den nevnte uttalelsen slår fast at en utbyggers utleie, for eksempel under en leie til eie-modell, ikke vil regnes som leieinntekter fra en andelshaver etter bestemmelsen i § 7-3 tredje ledd. Det medfører at andelen leieinntekter fra boenheter som er leid ut fra utbygger som er andelshaver (inkludert leie til eie-kontrakter), sammen med annen utleie fra boligselskapet, ikke kan overstige 15 pst. av de totale leieinntektene i boligselskapet.

Skatteetaten har derimot lagt til grunn at leieinntekter knyttet til deleie/sameie i andel skal anses som leieinntekter fra personlig andelshaver når kjøper blir eier av minst 50 pst. av en ideell andel. Den andre ideelle andelen vil da eies av boligbyggelag mv. og leies ut til den personlige andelshaveren til markedspris (deleie). I slike tilfeller kan den personlige andelshaveren etter nærmere vilkår øke sin eierandel. Den personlige andelshaveren stemmer for 100 pst. av andelen på generalforsamlingen. Ved slikt deleie/sameie anses dermed hele inntekten/innbetalingen fra andelen å komme fra personlig andelshaver etter skatteloven § 7-3.

Etter burettslagslova § 2-13 kan utbygger som har inngått avtale om rett til bolig i borettslaget, avtale at det foreløpig bare skal gis bruksrett, mens selve andelen skal overføres på et senere tidspunkt, senest innen to år. Skattedirektoratet har lagt til grunn at leieinntekt fra bruksrettshaverne i slike tilfeller skal anses å komme fra den personlige andelshaveren. Hvor en leietaker derimot bare er gitt en opsjon til å overta andelen fra utbygger, innebærer Skattedirektoratets tolkning at leieinntektene ikke kan anses å komme fra den personlige andelshaveren.

Skattedirektoratets forskrift til skatteloven (FSSD) § 7-3-2 gir en viss adgang for skattemyndighetene til å gi dispensasjon fra 85-prosentkravet. Denne bestemmelsen skal hindre at systemet for skattlegging blir forskjellig fra år til år, jf. Ot.prp. nr. 21. (1991–92) punkt 3.3.2.1. Det gjelder først og fremst i tilfeller hvor kravet om at 85 pst. av leieinntektene må komme fra andelshavere, unntaksvis ikke er oppfylt i enkelte inntektsår og i enkelte særlige situasjoner.

Det gjelder ikke et tilsvarende strengt krav for boligselskap med kommunale eiere. Vilkåret anses oppfylt når en kommune sammen med personer som har bolig i vedkommende eiendom, innehar minst 85 pst. av andelskapitalen, eller kommunen alene innehar over 50 pst. av andelskapitalen, jf. skatteloven § 7-3 tredje ledd bokstav b.

Selv om prosentkravet i § 7-3 tredje ledd er oppfylt, kan retten til å bli skattlagt etter skatteloven § 7-3 falle bort hvis hovedformålet anses å være et annet enn å gi andelshaverne bolig eller fritidsbolig i hus eid av selskapet, jf. § 7-3 andre ledd. Dette gjelder blant annet hvor en større andel av leilighetene leies ut, eller hvor leilighetene som leies ut fra andelshaverne eller av borettslaget, leies ut over lengre tidsrom, jf. FSSD § 7-3-1 andre ledd. Det må vurderes konkret om utleien er av et slikt omfang og varighet at det ikke kan anses som hovedformålet å gi andelshaverne bolig.

Når vilkårene i skatteloven § 7-3 andre og tredje ledd er oppfylt, og skattereglene for boligselskap gjelder, skal inntekten i boligselskapet fastsettes på deltakernivå. Det innebærer at deltakerens overskudd eller underskudd ved fastsetting av alminnelig inntekt settes til en forholdsmessig andel av selskapets inntekt fastsatt etter nærmere regler i skatteloven § 7-3 femte ledd, som om selskapet var skattyter.

Skatteloven § 7-3 femte ledd bokstav a regulerer fastsettingen av boligselskapets bruttoinntekter, og er uttømmende. Bestemmelsen nevner ikke inntekter som har tilknytning til selve eiendommen. Det innebærer at for eksempel inntekter ved utleie som foretas av boligselskapet, er skattefrie. Dette kan gjelde utleie av butikklokaler som ligger i en del av eiendommen, og som leies ut av boligselskapet, eller utleie av fellesarealer mv. For at boligselskapet skal falle inn under reglene om deltakerfastsetting, kan som nevnt leieinntekter fra eksterne ikke overstige 15 pst. av de totale leieinntektene. Når boligselskapet samlet holder seg innenfor denne prosentgrensen, vil altså disse leieinntektene være skattefrie.

For utviklingsselskap/utbygger som eier andeler, gjelder de alminnelige skattereglene. Det vil si at både leieinntekt og gevinst ved realisasjon av andelen er skattepliktig, uten hensyn til hvordan boligselskapet blir klassifisert.

Et selskap kan anses som boligselskap etter skatteloven § 7-3 andre ledd uten at vilkårene i tredje ledd er oppfylt. I slike tilfeller vil ikke reglene i § 7-3 få anvendelse. Boligselskapet skal da skattlegges etter skattelovens alminnelige regler, på samme måte som et aksjeselskap. Betaler andelseierne felleskostnader som er lavere enn markedsleie, vil det være aktuelt med uttaksbeskatning for boligselskapet etter skatteloven § 5-2.

Hvis selskapet ikke har til hovedformål å gi andelshaverne bolig eller fritidsbolig i hus eid av selskapet, anses selskapet ikke som boligselskap etter skatteloven, jf. skatteloven § 7-3 andre ledd, jf. FSSD § 7-3-1 andre ledd. Andelseierne i selskapet anses da ikke å eie bolig i skattelovens forstand. Personlige andelseiere vil i slike tilfeller ikke få skattefritak som ellers gjelder for bruk av egen bolig. Videre vil gevinst ved realisasjon av andelen være skattepliktig etter reglene om realisasjon av aksjer, jf. skatteloven § 10-30 første ledd andre punktum. Andelshaverne formuesbeskattes for andelene, og kan bli skattlagt for vederlagsfri bruk av andres eiendeler dersom leien/kjøpesummen ikke tilsvarer markedspris. Selskapet kan også bli uttaksbeskattet for utleie til underpris.

3.4.4 Høringen

Departementet sendte 21. mai 2021 forslag om endring av skattereglene for boligselskap knyttet til leie til eie på høring.

I høringsnotatet foreslo departementet at reglene for skattlegging på deltakernivå av boligselskap endres, ved at utleie av boenhet innenfor et leie til eie-konsept på nærmere vilkår kan likestilles med utleie fra personlige andelseiere. Det innebærer at boenheter som eies av utbygger og inngår i leie til eie-kontrakter, ikke regnes som eksterne leieforhold opp mot utleiegrensen på maksimalt 15 pst. ekstern utleie i skatteloven § 7-3 tredje ledd. Hensikten med forslaget var å gjøre skattereglene for boligselskap ved leie til eie-ordningen mer fleksible ved at man kan ha mer leie til eie innenfor et boligselskap uten at man må gå over fra skattlegging på deltakernivå til skattlegging på selskapsnivå. Samtidig var det et sentralt poeng at man ikke åpnet opp for mer skattefri utleie i boligselskap.

Forslaget omfattet bare utleie gjennom leie til eie-kontrakter, der utbygger eller selskaper som tilhører samme skatterettslige konsern som utbyggerselskapet, står for utleien. Det ble foreslått en begrensning i tid på fem år for utleie av den enkelte boenhet i samsvar med det som er vanlig for leie til eie i markedet, samt at leie til eie-andelen av leieinntektene ikke kan overstige 30 pst. av boligselskapets totale leieinntekter.

Høringsfristen var 20. august 2021. Departementet mottok svar fra 15 høringsinstanser, hvorav tre er uten merknader.

Tolv instanser har gitt høringsuttalelser med realitetsmerknader:

Skattedirektoratet

Boligbyggelaget TOBB (TOBB)

Boligbyggelaget Usbl (Usbl)

Eiendom Norge

Finans Norge

Fredensborg Bolig AS

Frost Eiendom AS

Norske Boligbyggelags Landsforbund (NBBL)

Norsk Eiendom

OBOS

Rettspolitisk forening

Revisorforeningen

Samtlige bransjeorganisasjoner og -aktører som har gitt høringsuttalelse, er positive til at det løses opp i skattemessige hindringer for mer utstrakt bruk av leie til eie. Nedenfor redegjøres for generelle synspunkter fra høringsinstansene. Høringsinstansenes merknader til den nærmere utforming av forslaget omtales i punkt 3.4.5

Boligbyggelaget TOBB (TOBB) uttaler at leie til eie er et positivt bidrag til boligmarkedet, og at TOBB er positiv til at det legges bedre til rette for slike konsepter fremover. TOBB opplyser at leie til eie for første gang ble innført i et av deres boligprosjekter våren 2017. Fire år senere har et overveiende flertall av leietakerne kjøpt boligene sine. TOBB sier at boligenes verdistigning i leieperioden har bidratt til egenkapitalbygging for leietakerne, og at modellen har fungert i tråd med intensjonen.

Boligbyggelaget Usbl (Usbl) støtter forslaget om å klargjøre rettstilstanden slik at det ikke er tvil om at modellen ikke får negative konsekvenser for andelseierne. Usbl mener at leie til eie-modellen er et godt virkemiddel til å hjelpe flere førstegangskjøpere inn på boligmarkedet.

Eiendom Norge er positiv til de foreslåtte endringene av skatteloven som gir rom for en større andel av leie til eie-prosjekter i private boligselskap, som borettslag. Borettslagsmodellen er spesielt godt egnet for leie til eie. Leie til eie er et godt supplement i dagens eiendomsmarked, men bør ikke bli for dominerende.

Finans Norge fremhever i sin høringsuttalelse utfordringene ved leie til eie knyttet til bankenes kredittvurdering. Det pekes på at ulike former for kreditt-rasjonering generelt bidrar til fremvekst av alternative finansieringskilder og omgåelse av reguleringskrav. De viser til at aktualiteten med leie til eie trolig er forsterket av utlånsforskriftens krav til låntakers egenkapital. Finans Norge uttaler at fleksibilitetskvote er langt enklere og mer hensiktsmessig for både kunde og bank å forholde seg til enn tilpasninger som leie til eie.

Som tilbyder av leie til eie kan Fredensborg Bolig AS bekrefte den etterspørselen som beskrives i høringsnotatet. Fredensborg bolig sier at forslaget treffer godt.

Frost Eiendom AS støtter forslaget om endring av skatteloven § 7-3.

Norske Boligbyggelags Landsforbund SA (NBBL) stiller seg positivt til at det løses opp i de skattemessige hindringene for denne typen etableringsmodeller. NBBL sier at leie til eie-modellene fyller et behov i samfunnet og er svært populære der de blir lansert. NBBL oppfatter at det er et tverrpolitisk ønske om å legge til rette for ulike etablerermodeller i et større omfang enn i dag. Det er viktig at de modeller som blir gjort gjeldende, ikke skaper unødvendige vansker for eksisterende modeller eller utviklingen av nye modeller. Det bes om at det presiseres at modeller som er vurdert av skattemyndighetene i dag, skal kunne videreføres. NBBL er positive til at departementet tar tak i problemstillingene som har oppstått som følge av tolkningsuttalelsene, og at det fremmes et konkret forslag til løsning. NBBL uttaler også at det er uheldig at man ved regulering i skatteloven indirekte regulerer omfanget og grensene for leie til eie- modellene, og ønsker at det vurderes å fremme egne regler i boliglovene som begrenser og setter rammer for de ulike eie- og etablerermodeller som kan tilbys.

Norsk Eiendom er positive til at regjeringen ønsker å åpne for økt bruk av leie til eie-ordninger i private boligselskaper for å senke terskelen inn i boligmarkedet. Som bransjeorganisasjon erfarer Norsk Eiendom at flere aktører i bransjen er villig til å ta et samfunnsansvar ved å arbeide for å finne boligsosiale modeller som kan hjelpe flere inn på boligmarkedet. Norsk Eiendom mener at borettslag er godt egnet for privat leie til eie-modeller.

OBOS ser positivt på forslaget om å tilpasse reglene i skatteloven § 7-3 bedre til leie til eie og andre lignende boligkjøpsmodeller. Med bakgrunn i den prisutvikling boligmarkedet har hatt de seneste årene, er det et stort behov for slike boligkjøpsmodeller som OBOS tilbyr, og ordninger som leie til eie, som andre aktører tilbyr. OBOS er opptatt av at OBOS sin egen deleie-modell, der kunden kjøper minst 50 pst. av andelen med mulighet for gradvis økning av eierandelen, ikke møter nye begrensninger som følge av forslaget. OBOS uttaler at «vi har forstått at det ikke har vært intensjonen å ramme denne modellen, men mener det må komme klarere frem i lovforarbeidene».

Rettspolitisk forening (RPF) støtter overordnet de foreslåtte endringene som kan åpne opp for mer bruk av leie til eie-ordninger i private boligselskap. Det er positivt at personer uten egenkapital, men med betalingsevne, får muligheten til å komme seg inn på boligmarkedet. RPF sier at det er viktig at leietakere faktisk får mulighet til å opparbeide seg midler. Leie til eie-ordninger bør derfor ha et spareelement over seg. Det kan reguleres ved å innføre regler om at leieprisen må fastsettes til et rimelig nivå. Leietiden må også være lang nok til at leietaker realistisk sett kan oppnå en prisstigning.

Revisorforeningen er positiv til de foreslåtte endringer som legger til rette for bruk av den såkalte leie til eie- modellen. Revisorforeningen tror at forslaget til lovendring kan gjøre veien inn som boligeier noe enklere for mange som mangler den nødvendige kapitalen. I og med at borettslag kan tilby finansiering (fellesgjeld), vil borettslag være særlig egnet for slike modeller.

3.4.5 Vurderinger og forslag

Innledning

Avtaler om såkalt leie til eie kan være fleksible og attraktive ordninger særlig for førstegangskjøpere, men også for vanskeligstilte som vil inn på boligmarkedet. Enheter i borettslag synes å være særlig godt egnet for leie til eie-formålet. Private boligutviklere har gitt uttrykk for at det er flere boligprosjekter hvor de kunne inngått avtaler om leie til eie med minst 30 pst. av boligene i borettslaget, og det gir en indikasjon på at det er betydelig etterspørsel etter slike boliger. Det vises også til omtale av leie til eie i Meld. St. 31 (2020–2021) Finansmarkedsmeldingen 2021 punkt 2.3.

Reglene for deltakerfastsetting av boligselskap/andelshavere i skatteloven § 7-3 tredje ledd setter begrensninger på hvor stor andel av boligenhetene som kan leies ut til eksterne for at disse reglene skal gjelde. Denne grensen er satt med sikte på å sikre at kun selskap som er virkelige boligselskap, er omfattet av reglene.

Utleie fra andre enn personlig andelshaver anses som eksterne leieforhold. Når inntekter ved ekstern utleie, herunder leie til eie-enheter, utgjør mer enn 15 pst. av leieinntektene, vil det medføre at boligselskapet/andelshaverne faller utenfor reglene om deltakerfastsetting av boligselskap. Bortfall av deltakerfastsetting av boligselskap etter skatteloven innebærer blant annet at boligselskapet blir skattepliktig for eventuelle utleieinntekter, og at det kan være grunnlag for å uttaksbeskatte selskapet dersom det stiller bolig til disposisjon for andelseierene til en pris som ligger under markedsleie.

Departementet ser at i praksis vil grensen ved maksimalt 15 pst. eksterne leieinntekter, kunne begrense bruken av leie til eie-modellen. En endring av skattereglene for boligselskap som gir mer fleksibilitet for leie til eie-modellen, kan derfor bidra til at flere førstegangskjøpere kommer inn på boligmarkedet. Det at man kan ha mer bruk av leie til eie innenfor et boligselskap uten at man går over til skattlegging på selskapsnivå, kan samtidig gjøres uten at leieinntekter i større grad blir gjort skattefrie.

Departementet foreslår derfor at reglene for deltakerfastsetting av boligselskap endres ved at utleie av boenhet innenfor et leie til eie-konsept på nærmere vilkår kan likestilles med utleie fra personlige andelseiere. Det innebærer at leieinntekter fra boenheter som eies av en nærmere bestemt krets utleiere, jf. nedenfor, og inngår i en leie til eie-ordning, kan regnes som leieinntekter fra andelshavere etter utleiegrensen på 85 pst. i skatteloven § 7-3 tredje ledd. I tillegg foreslås det at utleie fra juridiske personer som kan eie andeler i borettslag etter burettslagslova § 4-2 første og annet ledd og § 4-3, kan likestilles med utleie fra personlig andelshaver.

Subjektkretsen for utleie

I høringsnotatet foreslo departementet at «utbygger av boligselskapets eiendom» som leier ut boenheter til fysiske personer under en nærmere leie til eie-modell, kan likestilles med personlig andelshaver ved fastsetting av utleiegrensen i skatteloven § 7-3 tredje ledd bokstav a.

Flere høringsinstanser mener at subjektkretsen for utleie av leie til eie-enheter bør endres fra «utbygger av boligselskapets eiendom» til burettslagslovas begrep «yrkesutøver», jf. burettslagslova § 2-12. Norsk Eiendom peker på at en yrkesutøver etter burettslagslovas § 12-2 kan stifte borettslag og eie alle andelene, tilsvarende det som gjelder for et boligbyggelag. Det vises til at begrepet «yrkesutøver» allerede er et kjent begrep fra burettslagslova, og vil gi en mer entydig avgrensning. Bruken av begrepet «utbygger» er også egnet til å gi inntrykk av at lovforslaget kun kommer til anvendelse i de tilfeller der det er utført byggeaktiviteter av et visst omfang på utleiers hånd, samt at regelen kun er anvendelig der yrkesutøver selv er byggherre og overfører eiendommen til borettslaget ved ferdigstillelse.

Departementet slutter seg til dette og foreslår at boligbyggelag og yrkesutøver som nevnt i burettslagslova § 2-12, som skal stå for erverv eller oppføring av boliger for boligselskapet, kan anses som andelseier etter denne regelen. Etter departementets vurdering er det hensiktsmessig at skatteloven bruker samme begrep som burettslagslova for denne avgrensningen. Det innebærer at den som lovlig kan erverve alle andelene etter burettslagslova § 2-12, også kan tilby leie til eie etter skatteloven.

Skattelovens regulering av kretsen av utleiere bør imidlertid ikke gå lenger enn etter burettslagslova. I høringsnotatet foreslo departementet at selskap i samme skattemessige konsern som utbyggerselskapet skulle være omfattet. Utgangspunktet for dette var at høringsforslaget brukte uttrykket «utbygger», som ikke finnes i burettslagslova. Når forslaget bruker samme formulering som i burettslagslova, bør imidlertid grensene for hvilke selskap som skal anses som «yrkesutøver» trekkes opp av burettslagslova § 2-12. Departementet legger til grunn at denne bestemmelsen gir tilstrekkelig frihet for utbygger/yrkesutøver til å organisere eierskapet til andelene i selskapet. Hvis det skal foretas noen endringer i subjektkretsen og dermed hvem som kan tilby leie til eie, bør det skje ved endring av hvem som kan anses som «yrkesutøver» som står for erverv eller oppføring av boliger for borettslaget etter burettslagslova § 2-12.

Usbl og NBBL har gitt uttrykk for at juridiske personer som kan eie andeler i borettslag i henhold til burettslagslova §§ 4-2 og 4-3, også bør kunne tilby leie til eie uten at det rammes av utleiebegrensningen. NBBL uttaler at det ikke gir god sammenheng mellom skatteloven og burettslagslova når burettslagslova gir stat, stiftelse med formål å gi vanskeligstilte bolig og institusjoner med allmennyttig formål adgang til å eie mer enn 15 pst. av et borettslag, mens skatteloven på sin side krever at eierandelen ikke kan overstige 15 pst.

Etter burettslagslova § 4-2 kan stat, fylkeskommune, kommune, offentlig selskap og selskap mv. som har inngått avtale med det offentlige om å skaffe bolig til vanskeligstilte, til sammen eie inntil 10 pst. av andelene i et boligselskap. Etter burettslagslova § 4-3 kan det videre vedtektsfestes at et boligbyggelag kan eie opp til 20 pst. av andelene i borettslag, selv om boligbyggelaget ikke selv har stått for utbyggingen. Det samme gjelder stat, fylkeskommune, kommune, institusjon eller sammenslutning med samfunnsnyttig formål og arbeidsgiver som skal leie ut bolig til de ansatte.