5 Forvaltningen av Statens pensjonsfond

5.1 Innledning

Formålet med Statens pensjonsfond er å understøtte statlig sparing for finansiering av folketrygdens pensjonsutgifter og å underbygge langsiktige hensyn ved anvendelsen av statens petroleumsinntekter. En langsiktig og trygg forvaltning av Statens pensjonsfond bidrar til å sikre at petroleumsformuen kan komme både dagens og framtidige generasjoner til gode.

Statens pensjonsfond består av Statens pensjonsfond utland (SPU) og Statens pensjonsfond Norge (SPN). Den operative forvaltningen av de to delene av fondet ivaretas av henholdsvis Norges Bank og Folketrygdfondet, og skjer innenfor retningslinjer fastsatt av Finansdepartementet. Statens pensjonsfond er ingen juridisk person, og fondet har ikke eget styre eller egen administrasjon.

Gjennom investeringsstrategien for Statens pensjonsfond søker en å utnytte særtrekk ved fondet som størrelse og langsiktighet, og å skape et best mulig bytteforhold mellom forventet avkastning og risiko.

Investeringene i fondet har en svært lang tidshorisont. Strategien bygger derfor på vurderinger av forventet avkastning og risiko på lang sikt. Det er lagt vekt på bred spredning av investeringene, både geografisk, mellom aktivaklasser, mellom sektorer og mellom selskaper.

I kraft av fondets langsiktige investeringer i svært mange av verdens selskaper har vi både et ansvar for og en egeninteresse i å bidra til god selskapsstyring og ivaretakelse av miljømessige og samfunnsmessige forhold. Regjeringen vektlegger derfor rollen som ansvarlig investor i forvaltningen av Statens pensjonsfond.

Departementet legger vekt på at en utstrakt grad av åpenhet om forvaltningen av Statens pensjonsfond er med på å underbygge tilliten til fondet. Resultatene i den operative forvaltningen rapporteres jevnlig av Norges Bank og Folketrygdfondet. Departementet redegjør for forvaltningen av fondet i en årlig melding til Stortinget i vårsesjonen, jf. Meld. St. 10 (2009 – 2010) Forvaltningen av Statens pensjonsfond i 2009.

Etter en svært god utvikling for fondet gjennom 2009, bidro en bred nedgang i aksjemarkedene i andre kvartal i inneværende år til negativ avkastning på fondets plasseringer i første halvår 2010 sett under ett. Dette understreker at en må være forberedt på at markedene svinger mye fra tid til annen, og at det også framover vil være betydelige svingninger i fondets avkastning. Statens pensjonsfond har en høy risikobærende evne, og er derfor godt i stand til å leve med betydelige kortsiktige svingninger.

I avsnitt 5.2 er det gitt en nærmere omtale av resultatene i forvaltningen av Statens pensjonsfond, mens 5.3 gjør rede for aktuelle saker i forvaltningen av fondet.

5.2 Resultater i forvaltningen

5.2.1 Finansmarkedene

Verdensøkonomien var i første halvår 2010 preget av moderat vekst. Veksten i land som Kina og India har holdt seg høy gjennom og i etterkant av finanskrisen og bidrar til å holde veksten i verdensøkonomien oppe. Både i USA og Europa har den økonomiske veksten vært moderat. Utviklingen har til dels vært drevet av ekspansiv penge- og finanspolitikk, og det har i første halvår vært betydelig oppmerksomhet omkring gjeldssituasjonen i en rekke land. I særlig grad har den statsfinansielle situasjonen i land som Hellas, Portugal, Spania, Italia og Irland blitt sett på som anstrengt. Store offentlige redningspakker under finanskrisen samt svak budsjettdisiplin gjennom flere år, har skapt tvil om landenes evne til å overholde sine gjeldsforpliktelser. Sammen med finansieringsutfordringer hos bankene og bekymringer for et økonomisk tilbakeslag har dette bidratt til å redusere investorenes risikovilje.

Det globale aksjemarkedet hadde en svak utvikling i første halvår 2010, og SPUs referanseindeks for aksjer falt 4,9 prosent målt i fondets valutakurv. Markedet har vært preget av usikkerhet knyttet til vekstutsiktene, og hvilke effekter det vil få når de finanspolitiske stimulansene etter hvert trappes ned. I tillegg har gjeldsproblemene i eurosonen bidratt til uroen i markedet, noe som særlig rammet det europeiske aksjemarkedet. Usikkerhet rundt europeiske bankers eksponering mot statsgjeld i land med gjeldproblemer førte til at aksjekursene i europeiske banker falt. I tillegg ble andre kvartal 2010 preget av ulykken i Mexicogolfen, og ringvirkningene av denne ulykken var mye av årsaken til at olje- og gassindustrien var blant de sektorene hvor aksjeverdiene falt mest i første halvår.

Gjennom første halvår 2010 trakk investorene seg ut av europeiske obligasjoner med økende kredittrisiko, som selskapsobligasjoner, obligasjoner med fortrinnsrett og statsgjeld fra land med svak kredittverdighet. Prisene på disse obligasjonene ble dermed redusert. Samtidig økte etterspørselen etter statsobligasjoner fra land som USA, Tyskland, Frankrike og Storbritannia, som ble ansett som sikrere investeringer, og prisene på disse obligasjonene steg. SPUs referanseindeks for obligasjoner steg 2,4 pst målt i valutakurven i første halvår.

5.2.2 Avkastningen av Statens pensjonsfond utland

Norges Bank forvalter SPU på vegne av Finansdepartementet. Fondets markedsverdi var 2 792 mrd. kroner ved utgangen av første halvår 2010, som er en oppgang på 152 mrd. kroner siden utgangen av 2009. Ved halvårsskiftet var 60 pst. av fondet plassert i aksjer og 40 pst. i rentebærende papirer. Tilførselen av nye midler gjennom årets første seks måneder var totalt 55 mrd. kroner.

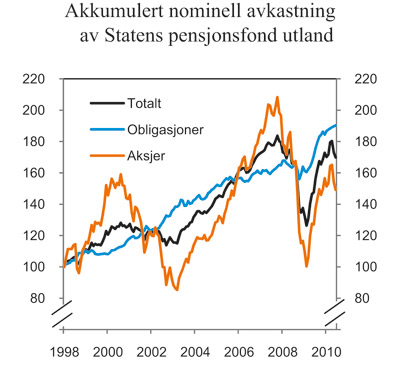

Negativ utvikling i aksjemarkedet bidro til at SPUs avkastning i første halvår er beregnet til -1,7 pst., målt i valutakurven. Avkastningen i aksjeporteføljen var -4,8 pst. i første halvår, mens renteporteføljen oppnådde en avkastning på 3,2 pst. Figur 5.1 viser verdiutviklingen siden 1998 både for aksje- og renteporteføljen. Målt i norske kroner var avkastningen til SPU i første halvår 3,7 pst. Forskjellen mellom avkastningen i norske kroner og i valuta reflekterer at kronen i perioden svekket seg i verdi i forhold til fondets valutakurv. Det er imidlertid avkastningen i internasjonal valuta som er relevant når en skal måle utviklingen i fondets internasjonale kjøpekraft. Gjennomsnittlig årlig netto realavkastning siden 1998 er beregnet til 2,4 pst. målt i valutakurven.

Figur 5.1 Nominell verdiutvikling i Statens pensjonsfond utlands delporteføljer målt i referanseindeksens valutakurv. Indeks ved utgangen av 1997 = 100

Kilde: Norges Bank og Finansdepartementet

Tabell 5.1 Nøkkeltall for Statens pensjonsfond utland pr. 30.6.2010. Årlige tall. Prosent

SPU | Siste 12 mnd. | Siste 3 år | Siste 5 år | Siste 10 år | Siden 1.1.1998 |

|---|---|---|---|---|---|

Nominell avkastning | 15,09 | -1,65 | 2,44 | 3,05 | 4,33 |

Prisvekst | 1,56 | 1,75 | 2,03 | 1,92 | 1,77 |

Forvaltningskostnader | 0,12 | 0,12 | 0,11 | 0,10 | 0,11 |

Netto realavkastning | 13,21 | -3,45 | 0,29 | 1,00 | 2,40 |

Differanseavkastning (brutto) | 2,49 | -0,40 | -0,01 | 0,16 | 0,27 |

Kilde: Norges Bank

Norges Bank oppnådde i første halvår en brutto avkastning som var 0,35 prosentpoeng høyere enn avkastningen av referanseindeksen. Aksjeforvaltningen hadde en brutto meravkastning på 0,09 prosentpoeng, mens renteforvaltningen hadde en brutto meravkastning på 0,84 prosentpoeng. Om lag halvparten av meravkastningen i renteforvaltningen kom fra investeringer som ble foretatt før 2007, og som ble lite omsettelige under finanskrisen. Disse posisjonene dro nytte av en bedring i likviditeten og prisene på amerikanske rentepapirer. Over de siste tre årene har den aktive forvaltningen skapt en årlig brutto mindreavkastning på 0,40 prosentpoeng, mens det siden oppstart i 1998 er oppnådd en gjennomsnittlig årlig brutto meravkastning på 0,27 prosentpoeng.

5.2.3 Resultater i forvaltningen av Statens pensjonsfond Norge

Folketrygdfondet forvalter SPN på vegne av Finansdepartementet. Markedsverdien til SPN var 112,9 mrd. kroner pr. 30. juni 2010, som er en nedgang på 4,2 mrd. kroner siden utgangen av 2009. Totalt var 59 pst. av fondets midler investert i aksjer, mens 41 pst. var plassert i rentebærende papirer.

Avkastningen av SPN i første halvår var -3,5 pst. Avkastningen i aksjeporteføljene var henholdsvis -11,3 pst. i den norske aksjeporteføljen og 7,7 pst. i den nordiske aksjeporteføljen. Den norske renteporteføljen hadde en avkastning på 5,5 pst., mens den nordiske renteporteføljen hadde en avkastning på 4,8 pst.

Folketrygdfondet oppnådde i første halvår 2010 en brutto meravkastning på 0,18 prosentpoeng i forhold til referanseindeksen som Finansdepartementet har fastsatt. Den norske aksjeforvaltningen hadde en brutto meravkastning på 0,35 prosentpoeng, mens den nordiske aksjeforvaltningen oppnådde en brutto mindreavkastning på 0,56 prosentpoeng. Den norske og den nordiske renteforvaltningen oppnådde en brutto meravkastning på henholdsvis 0,11 og 0,33 prosentpoeng. Folketrygdfondet har en investeringsprofil som gjør at aksjeporteføljene normalt oppnår en høyere avkastning enn markedet i perioder med sterk kursnedgang, samtidig som en normalt vil gjøre det dårligere i perioder med sterk kursoppgang. De siste 10 årene har gjennomsnittlig årlig brutto meravkastning for fondet vært 0,42 prosentpoeng.

Tabell 5.2 Nøkkeltall for Statens pensjonsfond Norge pr. 30.6.2010. Årlige tall. Prosent

SPN | Siste 12 mnd. | Siste 3 år | Siste 5 år | Siste 10 år | Siden 1.1.1998 |

|---|---|---|---|---|---|

Nominell avkastning | 14,18 | -1,26 | 4,09 | 6,79 | 5,79 |

Differanseavkastning (brutto) | 0,12 | 1,49 | 1,39 | 0,42 | 0,45 |

Kilde: Folketrygdfondet og Finansdepartementet

5.3 Aktuelle saker i forvaltningen av fondet

5.3.1 Innledning

I Meld. St. 10 (2009–2010) var det en bred gjennomgang av erfaringene med aktiv forvaltning i SPU. Departementet konkluderte i meldingen med at det fortsatt bør være en viss ramme for aktiv forvaltning i forvaltningen av fondet, men understreket blant annet at dette forutsetter regelmessige og brede gjennomganger av den aktive forvaltningen. Departementet sa at en vil legge opp til slike regelmessige gjennomganger i begynnelsen av hver storingsperiode.

I meldingen ble det også pekt på at det er behov for å utrede nærmere flere av de innspill departementet mottok i forbindelse med evalueringsprosessen. Dette gjelder blant annet spørsmålet om hvorvidt en bør legge større vekt på fondets eksponering mot systematiske risikofaktorer og om referanseindeksen for fondets obligasjonsinvesteringer bør endres.

Departementet har på denne bakgrunn satt i gang et arbeid med å vurdere sammensetningen av fondets referanseindeks. Arbeidet er i første omgang knyttet til fondets referanseindeks for obligasjonsinvesteringene. Deler av dette arbeidet vil bli gjennomført med bistand fra eksterne rådgivere, og departementet vil søke å samarbeide med andre fond. Departementet vil komme nærmere tilbake til status for dette arbeidet i meldingen om forvaltningen av Statens pensjonsfond våren 2011.

I Meld. St. 10 (2009–2010) ble det videre gjort rede for status for arbeidet med å gjennomgå regelverket for forvaltningen av SPU. Det ble i den forbindelse vist til at det ble gjennomført en høring høsten 2009 som avdekket ulike syn blant høringsinstansene på hvor detaljerte reglene om forvaltningen av SPU bør være. Departementet ga derfor i meldingen uttrykk for at det var hensiktsmessig at Stortinget fikk anledning til å drøfte ansvars- og rolledelingen mellom Finansdepartementet og Norges Bank på et mer prinsipielt grunnlag, før de nye reglene fastsettes.

Et bredt flertall på Stortinget sluttet seg til departementets oppfatning om at Norges Bank må ha en viss grad av frihet i gjennomføringen av forvaltningen av fondet, og at løpende detaljstyring fra departementet verken er mulig eller ønskelig, jf. Innst. 373 S (2009–2010). Det ble samtidig understreket at risikonivået i fondet må være godt forankret hos politiske myndigheter, og at reglene om forvaltningen av SPU derfor bør reflektere et risikonivå i fondet som er i tråd med politiske myndigheters ønsker. Et bredt flertall på Stortinget er også positiv til endringer som medfører en klarere rapportering og forankring av fondets virksomhet i Stortinget. Det ble videre framhevet at det må være stor grad av åpenhet om forvaltningen av fondet, for å sikre en grunnleggende tillit i befolkningen til måten fondet forvaltes på.

Departementet legger opp til å fastsette nye regler for Norges Banks forvaltning av SPU i løpet av høsten 2010, i tråd med de hovedprinsipper som ble drøftet i Meld. St. 10 (2009–2010). Det legges opp til at de nye reglene skal tre i kraft 1. januar 2011.

I Meld. St. 10 (2009–2010) skrev departementet at en framover tar sikte på jevnlige, offentlige eksterne evalueringer av departementets arbeid med investeringsstrategien for SPU. Slike uavhengige og kritiske gjennomganger forventes å gi nyttige faglige innspill, samtidig som det vil gi økt åpenhet og diskusjon om viktige spørsmål knyttet til den langsiktige investeringsstrategien for fondet.

Departementet har på denne bakgrunn oppnevnt et nytt strategiråd for SPU. Departementet har tidligere hatt et strategiråd med oppgave å gi råd til departementet som del av departementets arbeid med strategiutviklingen for SPU. Det nye rådet har et mandat med større vekt på uavhengig evaluering i etterkant av at departementet har presentert sine analyser. Strategirådet er bedt om å skrive en rapport om arbeidet med fondets langsiktige investeringsstrategi og presentere denne senest 1. desember 2010. Strategirådets sammensetning og mandat er tilgjengelig på departementets internettsider (www.regjeringen.no/spf). Det legges opp til at slike rapporter skal produseres jevnlig i tiden framover, men at både gruppens sammensetning og mandatet skal kunne variere fra gang til gang. I mandatet for denne første rapporten har departementet bedt rådet fokusere på de overordnede utfordringene knyttet til arbeidet med fondets langsiktige investeringsstrategi. Strategirådet er også bedt om å evaluere relevansen av de analysene knyttet til fondets investeringsstrategi som er publisert i de årlige stortingsmeldingene om fondet og gi råd om hvordan disse analysene kan videreutvikles.

Statens petroleumsforsikringsfond ble etablert i 1986 i forbindelse med opprettelsen av Statens direkte økonomiske engasjement (SDØE). Stortinget besluttet at staten skulle være selvassurandør for SDØE, samtidig som det den gang var negativ kontantstrøm fra denne virksomheten. En kunne derfor risikere at statsbudsjettets utgiftsside ble sterkt belastet i enkelte år som følge av ekstraordinære skader i petroleumsvirksomheten. Fondet ble opprettet for å skape en buffer mot dette. Med den betydelige størrelsen SPU har i dag, og den årlige nettokontantstrømmen fra petroleumsvirksomheten, er det ikke lenger nødvendig med et eget petroleumsforsikringsfond som buffer mot ekstraordinære skader i petroleumsvirksomheten, jf. nærmere omtale i Prop. 1 S (2009–2010). Det legges på denne bakgrunn opp til at det fremmes en proposisjon i forbindelse med nysalderingen av statsbudsjettet for 2010 om å oppheve loven om Statens petroleumsforsikringsfond og om å overføre midlene til SPU med virkning per 31. desember 2010.

Meldingen om forvaltningen av Statens pensjonsfond i 2009 drøftet også arbeidet med å videreutvikle investeringsstrategien for Statens pensjonsfond. Det ble framhevet at arbeidet med investeringsstrategien framover særlig vil innrettes mot å videreutvikle strategien for å utnytte særtrekkene ved Statens pensjonsfond best mulig. I avsnitt 5.3.2 nedenfor drøftes arbeidet med utvikling av strategien for SPU.

Regjeringen har tidligere besluttet at det skal etableres et nytt investeringsprogram rettet mot miljørelaterte investeringsmuligheter. Det er også sagt at en skal vurdere om en på en hensiktsmessig måte kan etablere et investeringsprogram for investeringsmuligheter innenfor bærekraftig vekst i framvoksende markeder. I avsnitt 5.3.3 omtales arbeidet med de nye investeringsprogrammene.

Avsnitt 5.3.4 omhandler virksomheten i Folketrygdfondet.

5.3.2 Råd fra Norges Bank om investeringene i SPU

I brev til Finansdepartementet 6. juli 2010 drøfter Norges Bank flere mulige endringer i forvaltningen av fondet. Brevet, som er tatt inn som vedlegg 1 til denne meldingen, inneholder råd og synspunkter knyttet til hvordan fondets investeringer bør fordeles på ulike investeringer og regioner, spørsmål om utformingen av fondets referanseindeks og spørsmål om utformingen av det oppdraget Finansdepartementet gir Norges Bank for forvaltningen av fondet.

Norges Bank mener at en i arbeidet med fondets investeringsstrategi bør skille mellom investeringer som gir en viss beskyttelse mot uventet høy inflasjon (realaktiva, inklusive aksjer) og investeringer uten en slik beskyttelse (nominelle obligasjonsinvesteringer). Banken mener at en for å beskytte fondets kjøpekraft best mulig over tid bør vurdere å redusere fondets investeringer i nominelle obligasjoner og investere en andel av fondet i andre realaktiva enn aksjer, herunder unoterte investeringer i infrastruktur og eiendom, men også såkalte realrenteobligasjoner. Videre foreslås det å inkludere unoterte investeringer i aksjeporteføljen.

Norges Bank forvalter i dag SPU med utgangspunkt i en referanseindeks for aksjer og obligasjoner, som gir en beskrivelse av hvor mye av fondet som skal investeres i mer enn 7 000 aksjer og om lag 1 500 obligasjonsutstedere. Banken kan avvike fra denne indeksen gjennom såkalt aktiv forvaltning innenfor rammer departementet har satt. Banken gir i brevet flere synspunkter av til dels teknisk karakter knyttet til hvordan referanseindeksene som benyttes i fondet bør konstrueres.

Et sentralt forslag knytter seg til prinsippene for beregning av ulike geografiske regioners vekter i referanseindeksen. Banken argumenterer for endringer som i sum vil redusere investeringene i Europa og øke investeringene i Amerika og Asia. Brevet inneholder også synspunkter på valg av referanseindekser for investeringer i unoterte markeder, og på om eksponering mot såkalte systematiske risikofaktorer kan bygges inn i referanseindeksene for aksjer og obligasjoner.

Investeringer i unoterte aktiva krever en annen arbeidsdeling mellom departementet og Norges Bank enn investeringer i noterte aksjer og obligasjoner. I motsetning til hva som er tilfellet for aksje- og obligasjonsinvesteringene, kan det ikke defineres en referanseindeks for unoterte investeringer som på samme måte representerer et utgangspunkt for risikostyringen og evalueringen. Dette er allerede reflektert i mandatet som er fastsatt for bankens invsteringer i eiendom, og vil måtte legges til grunn også for eventuelle investeringer i andre typer unoterte aktiva.

Videre arbeid

Fondets investeringsstrategi er blitt utviklet gradvis siden 1998, da fondet for første gang ble investert i aksjer. En slik gradvis utvikling har gitt rom for faglig solide utredninger og en sunn debatt om de viktige veivalgene som strategien bygger på. I neste omgang har det gitt en forankring av strategien som har vært en styrke i perioder med store svingninger i markedet. Norges Banks brev om videreutvikling av investeringsstrategien er en samlet framstilling av temaer som banken vil komme tilbake til over tid.

Temaene i brevet samsvarer i stor grad med spørsmål som departementet allerede har varslet overfor Stortinget at en vil vurdere nærmere.

Finansdepartementet skrev for eksempel i St.meld. nr. 20 (2008–2009) at region- og valutafordelingen i SPU ville bli vurdert. I Meld. St. 10 (2009–2010) skrev departementet at en ville arbeide videre med å vurdere fondets referanseindeks for rentebærende investeringer og spørsmålet om hvorvidt eksponering mot ulike typer risiko, såkalte systematiske risikofaktorer, burde inkluderes i fondets referanseindeks for aksjer og obligasjoner.

Videre er det i tråd med departementets tidligere omtale av arbeidet med å videreutvikle fondets investeringsstrategi at en vil vurdere investeringer i unoterte aktiva. I Meld. St. 10 (2009–2010) skrev departementet blant annet:

«Det er foretatt mange viktige valg innen investeringsstrategien for SPU de siste årene. Dagens referanseindeks gjenspeiler etter departementets syn et akseptabelt risikonivå i fondet. Kildene til fondets risiko og avkastning har til nå primært knyttet seg til at en har høstet markedsavkastning gjennom en referanseindeks bestående av relativt likvide aksje- og obligasjonsmarkeder. Referanseindeksen har gradvis blitt utvidet og risikospredningen er økt.

Arbeidet med investeringsstrategien framover vil særlig innrettes mot å videreutvikle strategien for å utnytte særtrekkene ved Statens pensjonsfond best mulig… Videreutviklingen vil sikte mot ytterligere risikospredning (diversifisering) og økt vektlegging av investeringer som drar fordel av fondets størrelse, langsiktighet og evne til å holde mindre omsettelige eiendeler.»

Banken gir i brevet til departementet en samlet framstilling av hvordan de mener at ulike deler av investeringsstrategien bør videreutvikles slik at forholdet mellom forventet avkastning og risiko blir best mulig.

Brevet inneholder foreløpige innspill på en rekke enkeltområder som må utredes nærmere før beslutninger om eventuelle endringer kan tas. Som omtalt i avsnitt 5.3.1, har Finansdepartementet opprettet et nytt strategiråd som skal gi uavhengige og kritiske gjennomganger av departementets arbeid med investeringsstrategi. Departementet har i rådets mandat for 2010 bedt særskilt om vurderinger av Norges Banks brev av 6. juli 2010.

Departementet vil komme tilbake til forslagene i Norges Banks brev og rapporten fra Strategirådet i den årlige meldingen om fondet våren 2011.

5.3.3 Nye investeringsprogrammer

Regjeringen la i St.meld. nr. 20 (2008–2009) opp til at det etableres et nytt investeringsprogram rettet mot miljørelaterte investeringsmuligheter. Det skulle også vurderes om en på en hensiktsmessig måte kunne etablere et investeringsprogram for investeringsmuligheter innenfor bærekraftig vekst i framvoksende markeder.

En forutsetning for de nye investeringsprogrammene er at de må kunne gjennomføres med utgangspunkt i fondets rolle som finansiell investor, med de krav til avkastning og risiko som følger av dette.

For miljøprogrammet ble det lagt opp til at investeringene kunne gjøres i delmarkeder innen infrastruktur og unoterte aksjer, og i et utvalg noterte aksjer eller obligasjoner basert på miljøkriterier. For investeringsprogrammet rettet mot bærekraftig vekst i framvoksende markeder framsto investeringer i unoterte aksjer og infrastruktur som mest aktuelt.

Et flertall i finanskomiteen, alle unntatt Fremskrittspartiet, sa seg i Innst. S. nr. 277 (2008–2009) enig i etableringen av et miljøprogram og sluttet seg til at departementet vil arbeide videre med å vurdere mulighetene for å etablere et investeringsprogram for bærekraftig vekst i framvoksende markeder.

I St.meld. nr. 20 (2008–2009) ble det lagt til grunn at det samlede beløpet for disse investeringsprogrammene kan bli på om lag 20 mrd. kroner, investert over en femårsperiode. Regjeringen la i Nasjonalbudsjettet 2010 opp til investeringer basert på miljøkriterier på om lag 4 mrd. kroner i løpet av 2010. Det ble pekt på at det er naturlig at slike investeringer i første omgang gjøres i allerede tillatte instrumenter og markeder, som noterte aksjer og obligasjoner. Slike investeringer vil i begrenset grad skille seg fra dagens investeringer når det gjelder operasjonelle utfordringer og vil derfor kunne gjennomføres relativt raskt. I Meld. St. 10 (2009–2010) ble det, i tråd med råd fra Norges Bank, lagt opp til at disse investeringene kan gjøres innenfor eksisterende regelverk. Departementet vil imidlertid fastsette særskilte rapporteringskrav for miljøprogrammet. Ved utgangen av 2009 var det allerede investert over 7 mrd. kroner innenfor dette programmet, dvs. en raskere opptrapping enn opprinnelig lagt til grunn, jf. Meld. St. 10 (2009–2010). Departementet vil komme tilbake med oppdaterte tall for omfanget av disse investeringene i den årlige meldingen om fondet våren 2011.

I Nasjonalbudsjettet 2010 ble det vist til at departementet vil arbeide videre med å vurdere unoterte investeringer innenfor miljøprogrammet og om det bør etableres et investeringsprogram rettet mot bærekraftig vekst i framvoksende markeder. Det ble pekt på at et viktig innspill i dette arbeidet vil være råd fra Norges Bank. I et brev av 18. september 2009 skrev banken at vurderinger av investeringer utenfor dagens investeringsunivers vil kreve en omfattende kartlegging av investeringsmuligheter og en grundig vurdering av forventet avkastning og risiko knyttet til slike investeringer.

Norges Bank har gitt sine vurderinger i et brev til departementet av 6. juli 2010. Brevet er tatt inn som vedlegg 2 til denne meldingen. Banken anbefaler at det ikke etableres særskilte rammer for unoterte miljøinvesteringer eller unoterte investeringer rettet mot bærekraftig vekst i framvoksende markeder. Banken anbefaler i stedet at unoterte investeringer rettet mot miljø og bærekraftig vekst bør finne sted innenfor rammen av et forvaltningsmandat der en åpner for unoterte investeringer på bredere basis. Banken forventer at investeringer som ivaretar intensjonen med de to investeringsprogrammene etter hvert vil kunne utgjøre betydelige beløp, men framhever at investeringene bør gjennomføres med samme krav til avkastning og risikostyring som for andre investeringsalternativer.

Departementet vil med bakgrunn i brevet fra Norges Bank arbeide videre med å vurdere nye unoterte investeringer innenfor miljøprogrammet og om det bør etableres et investeringsprogram rettet mot framvoksende markeder.

Departementet vil utrede flere forhold før det kan tas stilling til om SPU bør investeres i andre typer unoterte investeringer enn eiendom. Utredningen vil blant annet omfatte forventet avkastning og risiko. Vurderingen vil også omfatte andre typer risiko enn markedsrisiko, som for eksempel operasjonell risiko og omdømmerisiko. I tillegg vil utredningen som varslet i St.meld. nr. 10 (2009–2010), omfatte spørsmål knyttet til ansvarlig investeringspraksis for unoterte investeringer.

Departementet vil komme tilbake til status for dette arbeidet i den årlige meldingen om fondet våren 2011.

5.3.4 Virksomheten i Folketrygdfondet – attestasjonsuttalelse

Folketrygdfondet forestår forvaltningen av Statens pensjonsfond Norge og Statens obligasjonsfond på vegne av og etter retningslinjer fastsatt av departementet. Som del av oppfølgingen av Folketrygdfondets forvaltning er det gjennom oppdragsavtalen med revisor, Ernst & Young, etablert en ordning med såkalte attestasjonsoppdrag.

Det er lagt til grunn at attestasjonsoppdraget for 2009 skal dekke både Folketrygdfondets internkontrollsystem og Folketrygdfondets overholdelse av retningslinjer.

Metodikken i et attestasjonsoppdrag er basert på at saksforholdet (i dette tilfellet internkontrollsystemet og overholdelse av retningslinjer) vurderes opp mot relevante internasjonalt anerkjente standarder. Disse standardene brukes som målekriterier i revisors vurdering. Standarden for attestasjonsoppdrag krever at revisor planlegger og gjennomfører en rekke kontrollhandlinger for å kunne avgi en attestasjonsuttalelse.

Ernst & Young har i brev til departementet 17. august 2010 oversendt attestasjonsuttalelsen for 2009. I uttalelsen er det konkludert med at en ikke har fått kjennskap til forhold som gir grunn til å anta at Folketrygdfondets internkontrollsystem ikke i det alt vesentligste er i samsvar med internasjonalt anbefalt praksis. Samtidig pekes det på at beste praksis er i løpende utvikling, og revisor anbefaler at Folketrygdfondet fortsetter sitt arbeid med å videreutvikle sin egen metodikk for risikostyring og internkontroll i tråd med utviklingen i denne praksis. Ernst & Young har blant annet anbefalt at Folketrygdfondet vurderer behovet for å etablere underutvalg og spesielt revisjonsutvalg i styret.

Når det gjelder Folketrygdfondets overholdelse av retningslinjer, konkluderer revisor med at de ikke har fått kjennskap til forhold som gir grunn til å anta at det er vesentlige brudd på bestemmelser gitt i lov om Folketrygdfondet samt forskrift, utfyllende retningslinjer og forvaltningsavtale fastsatt av Finansdepartementet.

Attestasjonsuttalelsen fra Ernst & Young er tilgjengelig på departementets internettsider (www.regjeringen.no/spf).