2 De økonomiske utsiktene

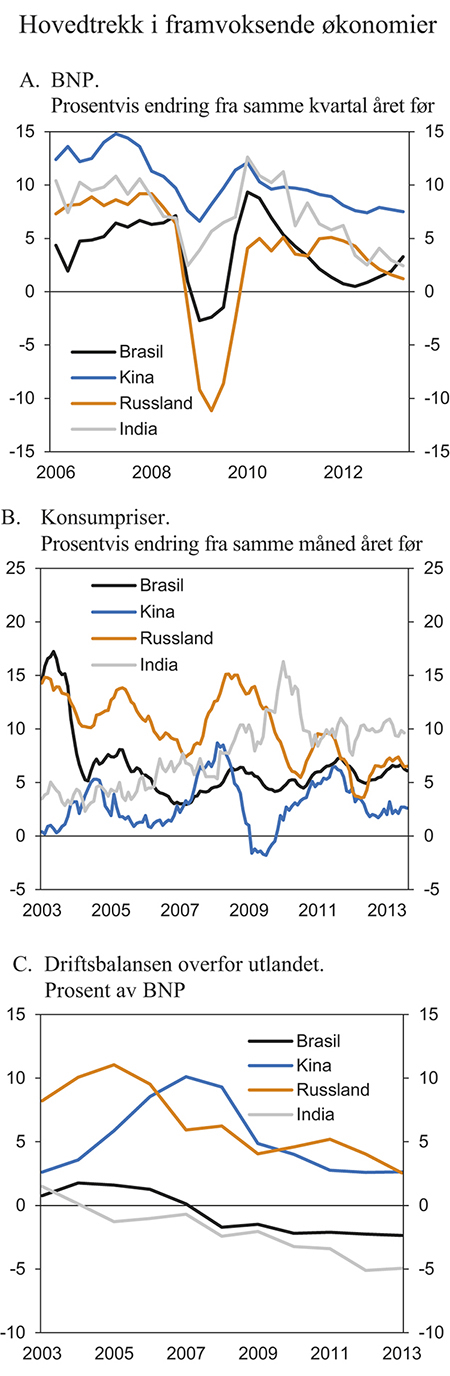

Fem år etter at den globale finanskrisen brøt ut er veksten hos Norges handelspartnere nå på vei opp, men fra et lavt nivå. Det er bedring i de tradisjonelle industrilandene som trekker opp, mens veksten i framvoksende økonomier har avtatt den siste tiden. I mange av disse landene, bl.a. i Kina, har ubalanser blitt mer synlige, og usikkerheten om utviklingen framover har økt, jf. nærmere omtale i avsnitt 2.1 om utviklingen i internasjonal økonomi.

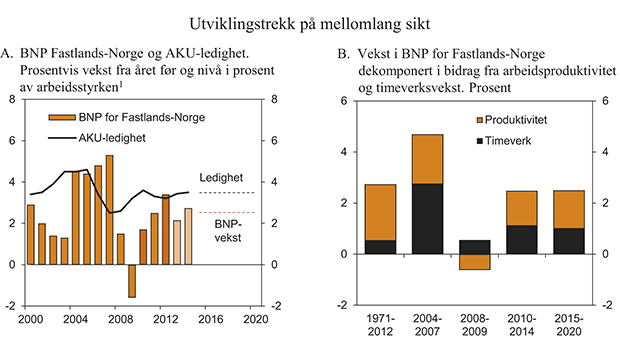

Norsk økonomi går godt. Arbeidsledigheten er på et lavt nivå både sett i et historisk perspektiv og sammenliknet med de fleste andre land. Samtidig er yrkesdeltakelsen blant de høyeste i OECD-området. Aktiviteten i fastlandsøkonomien ligger klart høyere enn før finanskrisen, og veksten i fjor var godt over gjennomsnittet for de siste 40 årene. Samtidig har vi hatt en gradvis økende todeling av økonomien. For inneværende år ligger det an til vekst litt under det historiske gjennomsnittet, men veksten ventes å ta seg litt opp igjen neste år. Ledigheten ventes å holde seg stabil rundt dagens nivå. Utviklingen i norsk økonomi omtales i avsnitt 2.2 og utviklingen i arbeidsmarkedet er nærmere beskrevet i avsnitt 2.3.

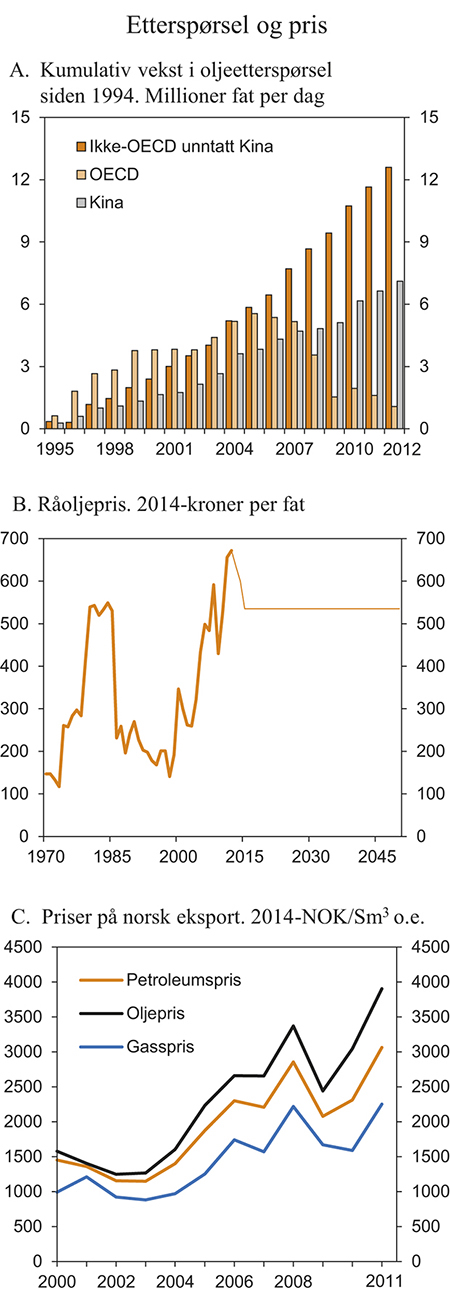

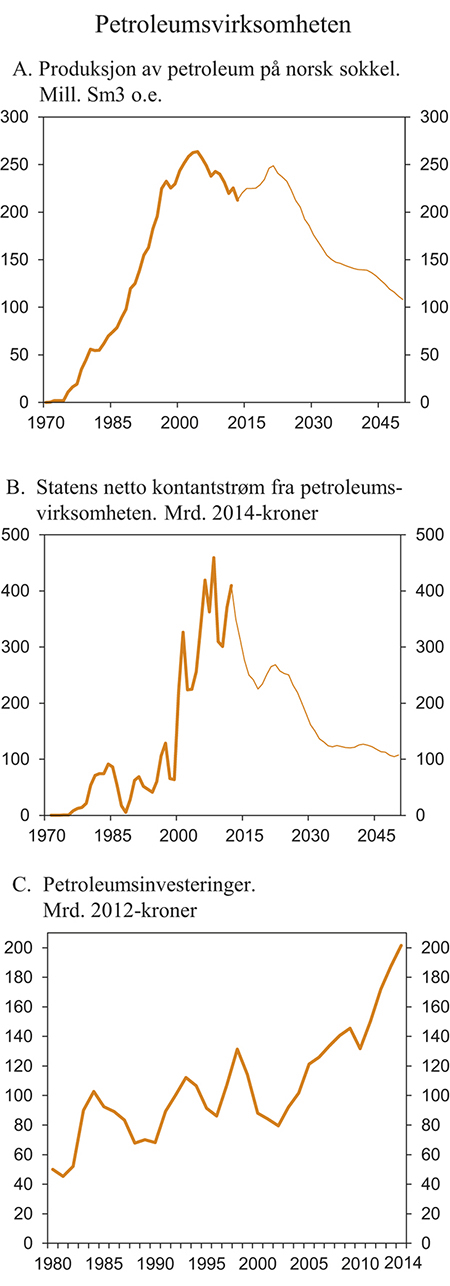

Norge har fra starten av 1970-tallet og fram til i dag bygget opp en svært lønnsom petroleumssektor. Sektoren etterspør varer og tjenester fra norsk fastlandsøkonomi og bidrar til store overskudd i handelen med utlandet. Brorparten av de høye inntektene fra sektoren tilfaller staten. Den gunstige situasjonen i norsk økonomi må ses i sammenheng med de bidrag oljevirksomheten har gitt til innenlandsk etterspørsel direkte, og indirekte via statsbudsjettet. Oljeinntektene setter Norge i en særstilling sammenliknet med de fleste andre land. Over tid er det likevel veksten i fastlandsøkonomien som betyr mest for utviklingen i velferd og levekår i Norge. Norge har bygget opp et godt rammeverk for å håndtere statens inntekter fra petroleumsvirksomheten. Avsnitt 2.4 omtaler utviklingen i petroleumssektoren, mens budsjettpolitikken er nærmere omtalt i kapittel 3.

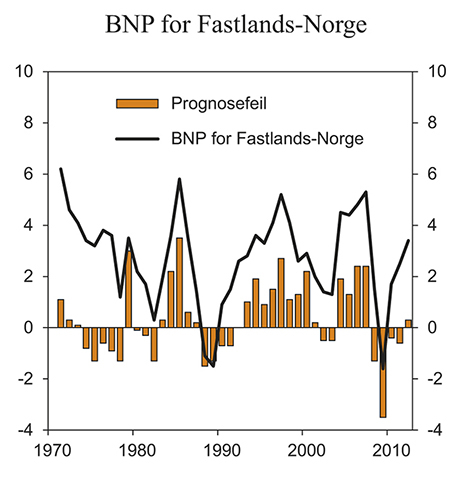

Det er betydelig usikkerhet om den økonomiske utviklingen. Kostnadsnivået i Norge er svært høyt. Det gjør oss sårbare, ikke minst ved et fall i prisene på olje og andre eksportprodukter. Høye boligpriser og høy gjeld i husholdningssektoren er en annen mulig kilde til ustabilitet. Usikkerheten i makroøkonomiske prognoser og i utsiktene for norsk økonomi er omtalt i avsnitt 2.5.

2.1 Internasjonal økonomi

2.1.1 Hovedtrekk

Det kraftige og langvarige tilbakeslaget i kjølvannet av finanskrisen må ses i sammenheng med de store ubalansene som bygget seg opp under den forutgående oppgangen, med gjeldsdrevet vekst i prisene på boliger og andre aktiva og overdreven risikotaking i mange finansinstitusjoner. Flere land har fått kriselån fra Det internasjonale valutafondet (IMF) og/eller EU, og så sent som i fjor sommer var eurosamarbeidet under hardt press. Den europeiske sentralbanken (ESB) sa i juli i fjor at den vil gjøre det som trengs for å bevare euroen. Banken fulgte opp med å lansere et nytt program for støttekjøp av statspapirer i august i fjor. Programmet er ikke tatt i bruk, men vissheten om at det eksisterer bidro til ny optimisme i internasjonale finansmarkeder, og faren for et nytt, kraftig tilbakeslag i verdensøkonomien ble redusert.

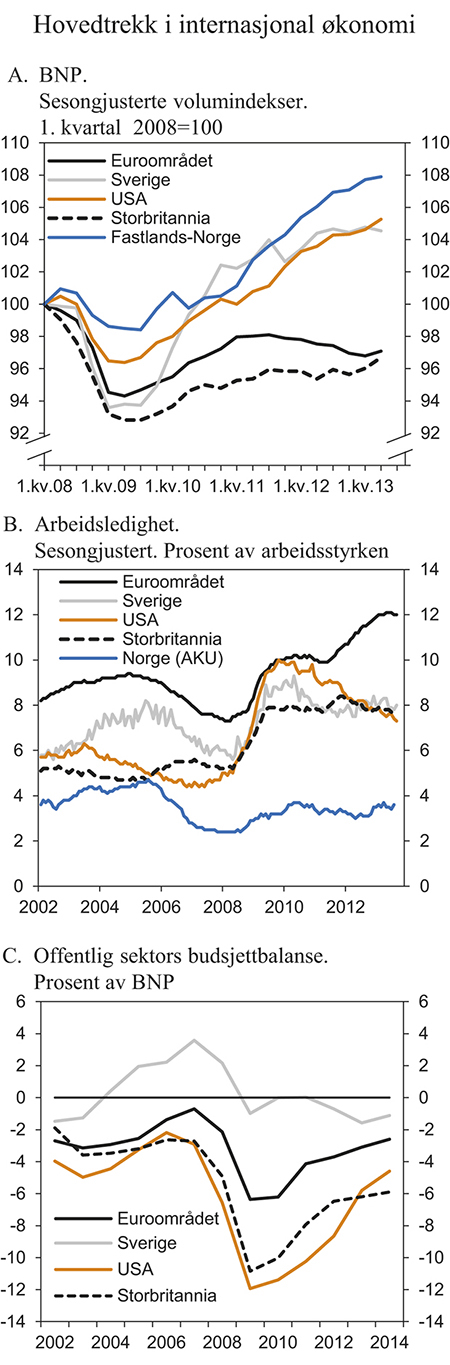

Selv om utviklingen i produksjon og sysselsetting i de tradisjonelle industrilandene fortsatt er svak, er det nå klare tegn til bedring. I USA, Storbritannia og Japan er veksten på vei opp, og også i euroområdet ser omslaget endelig ut til å ha kommet, jf. figur 2.1A. Det er grunn til å tro at oppgangen etter hvert også vil kunne bedre utviklingen hos vår viktigste handelspartner Sverige, som lenge har slitt med svak etterspørsel i eksportmarkedene. I framvoksende økonomier har veksten derimot vært lavere enn ventet så langt i år, og utsiktene framover er svekket. På kort sikt er det derfor oppgang i de tradisjonelle industrilandene som nå ventes å trekke den globale veksten opp. Samlet sett anslås BNP hos Norges handelspartnere å vokse i omtrent samme tempo i år som i fjor og litt raskere neste år, jf. tabell 2.1. Anslagene er litt lavere enn lagt til grunn i Revidert nasjonalbudsjett 2013.

Figur 2.1 Hovedtrekk i internasjonal økonomi

Kilde: Macrobond.

Tabell 2.1 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før

2010 | 2011 | 2012 | 2013 | 2014 | |

|---|---|---|---|---|---|

Bruttonasjonalprodukt: | |||||

Handelspartnerne1 | 4,0 | 2,6 | 1,2 | 1,1 | 2,1 |

Euroområdet | 1,9 | 1,9 | -0,5 | -0,5 | 0,9 |

USA | 2,5 | 1,8 | 2,8 | 1,6 | 2,7 |

Sverige | 6,3 | 3,8 | 1,2 | 1,2 | 2,5 |

Japan | 4,7 | -0,6 | 2,0 | 2,0 | 1,4 |

Kina | 10,4 | 9,3 | 7,8 | 7,4 | 7,4 |

Konsumpriser: | |||||

Handelspartnerne2 | 2,1 | 3,5 | 2,4 | 2,0 | 2,1 |

Euroområdet | 1,6 | 2,7 | 2,5 | 1,5 | 1,6 |

USA | 1,6 | 3,1 | 2,1 | 1,6 | 1,9 |

Sverige | 1,2 | 3,0 | 0,9 | 1,0 | 1,3 |

Japan | -0,7 | -0,3 | 0,0 | 0,1 | 2,2 |

Arbeidsledighet3: | |||||

Handelspartnerne2 | 7,6 | 7,4 | 7,7 | 7,6 | 7,4 |

Euroområdet | 9,9 | 10,0 | 11,2 | 12,1 | 12,0 |

USA | 9,6 | 8,9 | 8,1 | 7,5 | 7,0 |

Sverige | 8,6 | 7,8 | 8,0 | 8,2 | 8,1 |

Japan | 5,0 | 4,6 | 4,3 | 4,0 | 4,0 |

Memo: | |||||

BNP-vekst i verdensøkonomien4 | 5,2 | 3,9 | 3,2 | 3,0 | 3,7 |

Herav: | |||||

Framvoksende økonomier4 | 7,6 | 6,2 | 4,9 | 4,7 | 5,2 |

OECD-området4 | 3,0 | 1,9 | 1,4 | 1,2 | 2,2 |

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter fra OECD.

3 I prosent av arbeidsstyrken.

4 BNP sammenveid ved hjelp av kjøpekraftspariteter (PPP).

Kilde: OECD, IMF, nasjonale kilder og Finansdepartementet.

I mange land er det et stykke igjen før veksten i BNP er sterk nok til å redusere arbeidsledigheten i vesentlig grad. I euroområdet ligger det an til at ledigheten kan flate ut på rundt 12 pst., jf. figur 2.1B, men med store forskjeller internt i området. I Spania og Hellas er ledigheten over 26 pst., mens den i Tyskland har holdt seg på i underkant av 5½ pst. siden i fjor sommer. I Storbritannia og Sverige har ledigheten ligget rundt OECD-gjennomsnittet på 8 pst. det siste året, mens den i USA har falt de siste årene til et nivå godt under dette gjennomsnittet. For Norges handelspartnere anslås arbeidsledigheten å ligge rundt 7½ pst. både i år og neste år.

Lav kapasitetsutnytting har bidratt til å holde inflasjonen nede i de tradisjonelle industrilandene. Til tross for sterk kredittvekst kan det se ut til at også Kina lykkes med å holde prisstigningen under kontroll. I andre framvoksende økonomier er imidlertid inflasjonen høy, og svakere valutakurser kan bidra til å trekke den ytterligere opp framover. For Norges handelspartnere er veksten i konsumprisene anslått til rundt 2 pst. både i år og neste år, ned fra 2,4 pst. i 2012.

I USA, euroområdet og Storbritannia har sentralbankene varslet at styringsrentene vil bli holdt lave enda en god stund. Ved å gi signaler om pengepolitikken framover håper sentralbankene å kunne påvirke markedsaktørenes forventninger. I USA og Storbritannia har sentralbankene med litt ulike ord sagt at rentene vil bli holdt på dagens lave nivåer så lenge arbeidsledigheten ligger over visse spesifiserte nivåer, men under forutsetning av at pris- og gjeldsveksten ikke skyter fart. ESB reduserte tidlig i mai i år styringsrenten til 0,5 pst. og har siden uttalt at renten i euroområdet vil bli holdt på dette eller et lavere nivå over en lengre periode. I Sverige har styringsrenten ligget på 1 pst. siden desember i fjor, og Riksbankens rentebane tilsier ingen oppgang før mot slutten av neste år. I Japan har sentralbanken økt inflasjonsmålet fra 1 til 2 pst. I tillegg til lave styringsrenter har sentralbankene tatt i bruk ekstraordinære tiltak i pengepolitikken, jf. boks 2.1.

Boks 2.1 Ekstraordinære tiltak i pengepolitikken

Siden finanskrisen brøt ut er styringsrentene satt ned til svært lave nivåer i de tradisjonelle industrilandene. Flere sentralbanker har gitt klare signaler om at styringsrentene vil bli holdt lave lenge. I tillegg har sentralbankene søkt å stimulere penge- og kredittilførselen ved å tilføre markedene ekstra likviditet og ved å påvirke prisingen i ulike lånemarkeder direkte:

Den europeiske sentralbanken har siden 2008 gjennomført auksjoner der banker og andre finansinstitusjoner har fått låne ubegrenset til styringsrenten og med en løpetid på opptil tre år. For å redusere usikkerheten om finansieringen av gjeldstyngede stater i euroområdet iverksatte ESB i august i fjor det såkalte OMT-programmet.1 Programmet åpner for ubegrensede kjøp av statsobligasjoner fra land som inngår en forpliktende avtale med EUs krisefond (EFSF/ESM) om tiltak. Ingen land har så langt benyttet seg av ordningen. Dette må ses i sammenheng med de krav som da vil bli stilt til den økonomiske politikken. Eksistensen av ordningen har likevel vært viktig for markedets tillit til eurosamarbeidet.

Den amerikanske sentralbanken har gjennomført store oppkjøp av boliglånsobligasjoner og statsobligasjoner. I fjor høst ble tredje runde med slike kvantitative lettelser (QE3) satt i verk. QE3 innebærer kjøp av boliglånsobligasjoner og statsobligasjoner i markedet for henholdsvis 40 og 45 mrd. dollar i måneden.

Sentralbanken i Storbritannia har gjennomført flere runder med kvantitative lettelser siden 2009. Til sammen har banken kjøpt obligasjoner for 375 mrd. pund, i all hovedsak statsobligasjoner.

I Japan har sentralbankenbenyttet kvantitative tiltak siden begynnelsen på 2000-tallet. I april i år varslet den kjøp av verdipapirer for 80 mrd. dollar per måned med sikte på å doble pengemengden i omløp over en periode på to år.

IMF og OECD vurderer at den usedvanlig ekspansive pengepolitikken så langt har vært både hensiktsmessig og forsvarlig. Tiltakene har bidratt til å stabilisere forholdene i finansmarkedene, gitt positiv etterspørselsstimulans og motvirket faren for deflasjon. Bidragene til økt økonomisk vekst gir også positive ringvirkninger til andre land. En lang periode med svært ekspansiv pengepolitikk øker imidlertid også faren for uønskede bivirkninger, og IMF peker bl.a. på følgende:

Tiltakende inflasjon eller fare for at inflasjonsforventningene mister feste.

Økt risiko for en utvikling i gjeld som ikke er bærekraftig.

For liten vilje til å erkjenne og ta tap i bedrifter og banker, slik at ulønnsomme prosjekter videreføres. Dette gir dårlig bruk av ressurser og dermed lavere økonomisk vekst.

Dersom kjøp av statspapirer presses fram for å finansiere statlige budsjettunderskudd kan det svekke sentralbankens uavhengighet. Sentralbankfinansiering av offentlige budsjetter kan forsinke nødvendige økonomiske reformer.

Økt sårbarhet for andre land, særlig i framvoksende økonomier. Mens programmene bygges opp kan forventninger om høyere avkastning enn i lavrentelandene gi stor kapitalinngang og rask vekst i priser og gjeld. Når de ekstraordinære pengepolitiske tiltakene trappes ned eller ventes å bli trappet ned kan landene bli utsatt for kapitalflukt og raskt fall i valutakurser. Forventninger om at sentralbanken i USA vil redusere sine kjøp av verdipapirer i høst har gitt store utslag i obligasjonsmarkeder og valutakurser og skapte problemer for flere sårbare land.

Markedsuroen rundt den amerikanske sentralbankens nedtrapping av verdipapirkjøpene illustrerer at det er viktig med en klar og tydelig kommunisert strategi fra sentralbankenes side. En ytterligere utfordring er å velge riktig tidspunkt for tilbaketrekkingen. Dersom den starter for tidlig, risikerer sentralbanken å kvele den økonomiske oppgangen før den har fått ordentlig feste. Venter en for lenge, øker faren for de uønskede bivirkningene.

1 Outright Monetary Transactions (OMT).

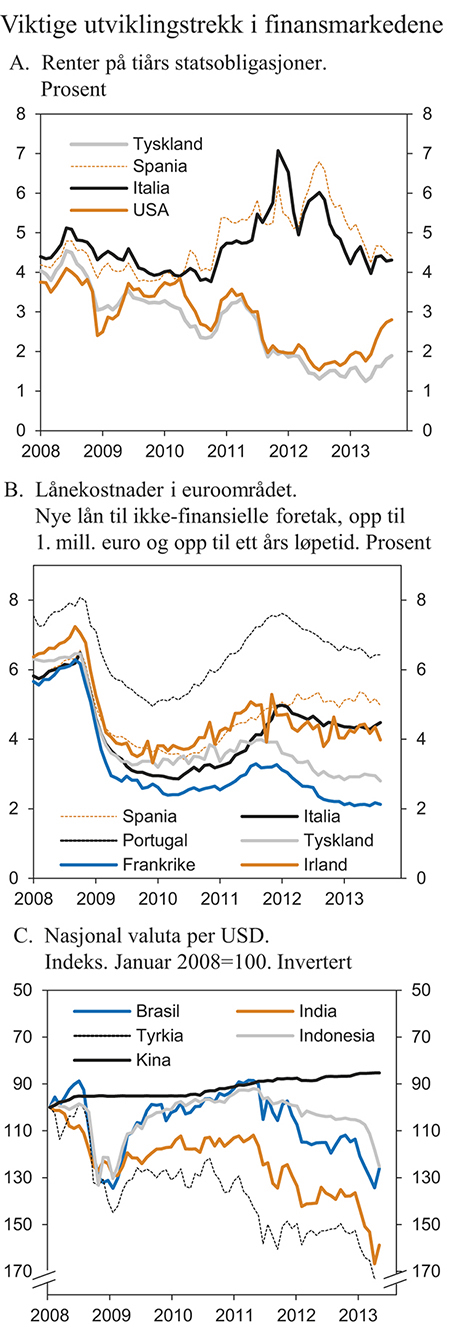

Den omfattende bruken av pengepolitiske virkemidler har bidratt til en betydelig bedring i internasjonale finansmarkeder. Rentene på spanske og italienske statspapirer med 10 års løpetid har falt fra 6 – 7 pst. i fjor sommer til rundt 4¼ pst. nå, jf. figur 2.2A. Disse landene låner stort sett med kortere løpetid, og på toårslån er renten nå på rundt 1¾ pst. Kursene på viktige aksjebørser i USA og Europa har økt med 20 – 40 pst. siden i fjor sommer.

Redusert usikkerhet har også bidratt til lavere risikopåslag i pengemarkedene, og amerikanske og europeiske pengemarkedsrenter gikk litt ned i fjor høst. Så langt i år har rentene med tremåneders løpetid ligget stabilt på rundt ½ pst. Den samme utviklingen finner vi igjen i risikopåslagene på bank- og selskapsobligasjoner, der differansen mellom rentene på selskapsobligasjoner med god kredittvurdering og statspapirer har gått markert ned både i USA og i euroområdet. Innad i euroområdet er imidlertid forskjellene fortsatt store. Foretak i de mest utsatte eurolandene står overfor vesentlig høyere renter på lån enn for eksempel tyske foretak, jf. figur 2.2B. Dette reflekterer trolig både at bankene i de mest utsatte landene fortsatt vurderer den økonomiske situasjonen som usikker, og at de sliter med lav egenkapital og mange dårlige lån på sine balanser.

Siden mai i år har forventninger om mindre ekspansiv pengepolitikk i USA bidratt til klar oppgang i langsiktige renter internasjonalt. Rentene på amerikanske og tyske statspapirer med 10 års løpetid har økt fra et historisk lavt nivå på rundt 1½ pst. i slutten av august i fjor til henholdsvis 2¾ og 1¾ pst. nå. Samtidig har bedrede vekstutsikter bidratt til i at markedsaktørene nå venter raskere oppgang i styringsrentene enn tidligere.

Utsikter til økte avkastningsmuligheter i tradisjonelle industriland har slått ut i stor kapitalutgang fra flere store framvoksende økonomier de siste månedene. Dette har svekket disse landenes valutaer kraftig. Det er særlig land med underskudd på driftsbalansen overfor utlandet som er rammet. Målt mot amerikanske dollar var valutakursene i store framvoksende økonomier som India, Indonesia, Brasil og Tyrkia 10 – 20 pst. lavere i slutten av september enn i begynnelsen av mai, jf. figur 2.2C. Også valutaene til flere råvareproduserende land har svekket seg den siste tiden, inklusive Norge.

Figur 2.2 Viktige utviklingstrekk i finansmarkedene

Kilde: Macrobond.

Stram finanspolitikk har brakt underskuddene på offentlige budsjetter betydelig ned de siste årene, jf. figur 2.1C. For å sikre bærekraft i offentlige finanser er det likevel flere land som må redusere underskuddene ytterligere framover. For USA ligger det an til en innstramming målt ved endringen i det strukturelle budsjettunderskuddet på rundt 2½ pst. av BNP i 2013 og knapt halvparten av dette i 2014. Tilsvarende anslås det innstramminger for euroområdet på rundt 1 og ½ pst. av BNP i de to årene. Det er imidlertid forskjeller mellom landene, og for Tyskland ser budsjettpolitikken ut til å bli om lag konjunkturnøytral. I Storbritannia ligger finanspolitikken an til å gi en negativ impuls på rundt 2 pst. av BNP i år og rundt ½ pst. neste år. Bærekraft i offentlig finanser er en forutsetning for en god økonomisk utvikling og et godt offentlig tjenestetilbud på lang sikt. På kort sikt kan imidlertid innstrammingene dempe den økonomiske veksten. Både OECD og IMF har argumentert for at land med svak økonomisk utvikling og et visst finanspolitisk handlingsrom ikke må stramme inn for mye for raskt. De fleste eurolandene har nå lagt det meste av de finanspolitiske innstrammingene bak seg. I Japan, og til dels også i USA og Storbritannia, er det imidlertid fortsatt et betydelig strukturelt underskudd i budsjettene. Mange land må stramme ytterligere inn dersom gjelden over tid skal bringes ned mot 60 pst. av BNP, slik stabilitets- og vekstpakten i EU krever. For industrilandene samlet kan offentlig sektors gjeld øke til nesten 110 pst. av BNP i 2014. Til sammenlikning lå nivået på rundt 75 pst. før finanskrisen.

Risikoen for et nytt tilbakeslag i europeisk økonomi er noe redusert siden i fjor sommer, men samlet sett er usikkerheten internasjonalt fortsatt stor:

USA og Japan mangler troverdige planer for å få offentlige finanser inn på et bærekraftig spor. Begge landene har høy statsgjeld og er sårbare dersom statsrentene skulle øke vesentlig. Særlig gjelder dette Japan.

En mer fastlåst situasjon i den amerikanske kongressen de siste ukene har økt usikkerheten om finanspolitikken i USA ytterligere. I verste fall kan manglende enighet om budsjett og lånefullmakter føre til at føderale myndigheter misligholder sine betalingsforpliktelser. En slik utvikling vil kunne få alvorlige konsekvenser i finansmarkedene.

Situasjonen i euroområdet er fortsatt skjør. I de mest utsatte landene kan negative hendelser igjen utløse en negativ spiral mellom svake statsfinanser, vanskeligstilte banker og lav vekst. Det gjenstår en god del arbeid for å styrke finanssektoren. Europakommisjonen viser til at landene bør holde trykket oppe på reformer i produkt- og arbeidsmarkeder. Uten slike reformer er det fare for at arbeidsledigheten blir værende høy når etterspørselen etter hvert tar seg opp.

Usikkerheten om utviklingen i framvoksende økonomier har økt de siste månedene etter at land med store underskudd på driftsbalansen har opplevd kraftig kapitalutgang og betydelig svakere valutaer. I Kina er kredittveksten urovekkende høy. Det kan ikke utelukkes at vekstevnen til disse økonomiene er lavere enn tidligere lagt til grunn. Et eventuelt tilbakeslag i framvoksende økonomier kan trekke ned prisene på olje og gass og andre råvarer. Det er også usikkerhet om produksjonen av olje og gass, både i Midtøsten og fra ukonvensjonelle reserver.

Erfaringer tilsier at det tar lang tid før en oppgang skyter fart etter en finanskrise. Samtidig er det gjennomført reformer, herunder pensjons- og arbeidsmarkedsreformer i flere euroland, som kan hjelpe til med å løfte veksten når omslaget kommer. Svært ekspansiv pengepolitikk og styrket framtidstro kan også bidra til at veksten i industrilandene tar seg raskere opp enn lagt til grunn i anslagene.

2.1.2 Nærmere om utviklingen i de tradisjonelle industrilandene

I USA er veksten på vei opp, understøttet av bedring i finansmarkedene og svært ekspansiv pengepolitikk. Boligmarkedet er i bedring. Nominelt er boligprisene nå tilbake på nivået fra høsten 2008, men er fortsatt vesentlig lavere enn i 2006. Samtidig er husholdningenes gjeld målt som andel av inntekt betydelig redusert de siste årene. Bankene har lettet på sin kredittpraksis, og kredittveksten er på vei opp. De siste månedene har stemningsindikatorer for både husholdninger og foretak steget. Samlet sett peker dette i retning av videre oppgang i konsum og investeringer. Arbeidsledigheten har falt siden høsten 2009 og er nå kommet ned i 7,3 pst. En del av nedgangen skyldes imidlertid at flere trekker seg ut av arbeidsstyrken. Målt som andel av befolkningen er arbeidsstyrken nå nesten 3 prosentenheter lavere enn høsten 2008. Sysselsettingen er imidlertid på vei opp.

Selv om veksten i USA tiltar, er den fortsatt lavere enn i tidligere perioder med økonomisk gjeninnhenting. Dette er ikke uvanlig når tilbakeslaget har rot i en finanskrise. Til tross for at offentlig sektors underskudd er kraftig redusert etter en stram finanspolitikk i de seneste årene, er statsfinansene fortsatt svake. Da budsjettåret for 2014 startet 1. oktober, var de to kamrene i den amerikanske kongressen ennå ikke blitt enige om nytt budsjett. All føderal virksomhet, med unntak av aktivitet som var eksplisitt unntatt, ble stoppet og ansatte permittert. Da denne meldingen gikk i trykken, var det ingen tegn til at partene var kommet nærmere en løsning. Rundt midten av oktober vil føderale myndigheter også trenge en fullmakt fra Kongressen med høyere tak for utestående gjeld. Det gjeldende taket ble nådd i mai i år, og underskuddet har siden blitt finansiert ved bruk av andre, midlertidige kilder. Uten økt lånefullmakt vil de løpende utbetalingene umiddelbart måtte reduseres til samme nivå som de løpende inntektene. I ytterste konsekvens kan dette føre til at føderale myndigheter misligholder sine betalingsforpliktelser, med de alvorlige konsekvensene det vil ha for tilliten til amerikanske myndigheter i finansmarkedene. Stram og uforutsigbar finanspolitikk bidrar til å dempe den økonomiske veksten på kort sikt, og anslagene er justert litt ned siden Revidert nasjonalbudsjett. Nedgangen i arbeidsledigheten er ventet å fortsette, mens inflasjonen etter hvert er ventet å tilta.

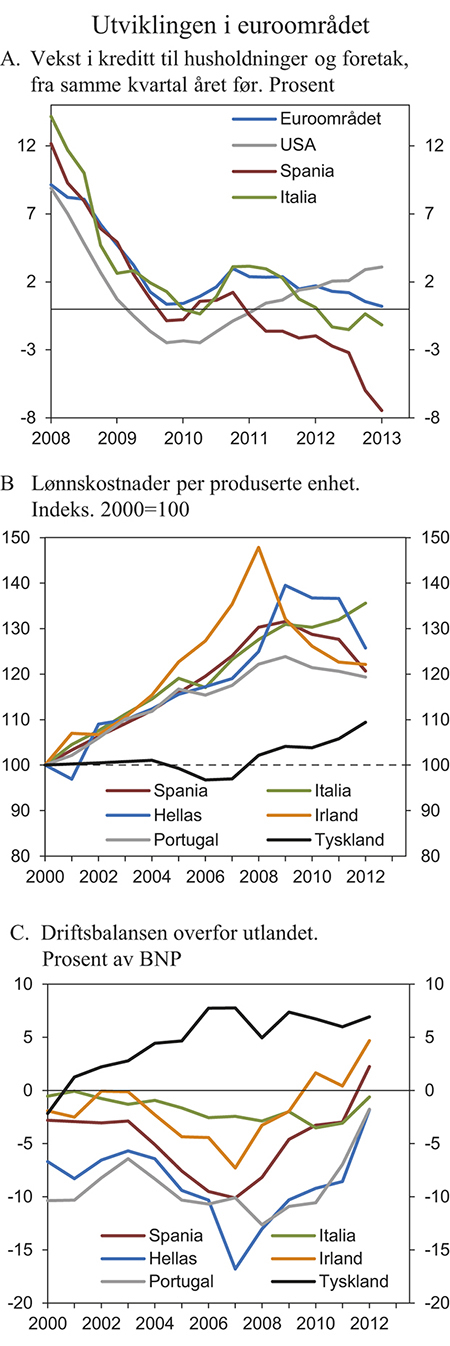

Etter fall i verdiskapingen i seks kvartaler på rad er det nå tegn til en viss bedring i euroområdet. BNP økte moderat i 2. kvartal, og tilgjengelig korttidsstatistikk og stemningsindikatorer peker i retning av at den positive utviklingen fortsetter. Dermed kan euroområdet være på vei ut av den lengste sammenhengende perioden med fall i BNP siden valutasamarbeidet startet. Det er særlig i Tyskland, Portugal og Frankrike at veksten har tatt seg opp. I Nederland, Italia og Spania er det fortsatt nedgang, men i et lavere tempo enn tidligere. I mange av disse landene har den ekspansive pengepolitikken blitt mer enn motvirket av stram kredittpraksis og økte påslag på bankenes utlånsrenter. Samtidig har mange i privat sektor økt sin sparing for å betale ned gjeld. Kredittveksten er negativ i flere land, særlig i Spania, jf. figur 2.3A. Sammen med stram finanspolitikk og stor usikkerhet har disse forholdene holdt veksten tilbake. For euroområdet samlet er det i anslagene lagt til grunn fortsatt vekst gjennom andre halvår i år. Som følge av den svake utviklingen tidligere i år ligger årsveksten likevel ikke an til å bli positiv før til neste år.

Oppgangen i arbeidsledigheten ser ut til å ha stoppet opp, men ledigheten er på et svært høyt nivå. Høy ledighet og lav kapasitetsutnytting trekker i retning av at inflasjonen vil ligge klart under ESBs inflasjonsmål på i underkant av 2 pst. de neste årene.

Veksten i EUs største økonomi Tyskland trekkes nå opp av økt innenlandsk etterspørsel, godt hjulpet av lave renter, reallønnsvekst og et robust arbeidsmarked. Styrket ordreinngang og mer positive stemningsindikatorer peker i retning av at veksten vil fortsette, selv om usikkerhet om utviklingen i euroområdet fortsatt kan bidra til å dempe bedriftenes investeringer. Arbeidsledigheten har ligget stabilt på i underkant av 5½ pst. siden i fjor sommer, men viser nå tegn til å avta. Også inflasjonen holder seg stabil.

Flere år med kraftige innstramminger har brakt offentlige finanser i euroområdet inn på et mer bærekraftig spor. Ifølge Europakommisjonens vårprognoser vil budsjettunderskuddet i euroområdet samlet være under EUs traktatfestede øvre grense på 3 pst. av BNP i 2013. Det må likevel fortsatt strammes ytterligere inn i en del land. Noen land, deriblant Spania, Frankrike, Polen, Nederland og Portugal, har fått ett eller to års utsettelse på å nå de kortsiktige målene. De mellomlangsiktige målene ligger imidlertid fast. Andre makroøkonomiske ubalanser er også blitt redusert etter gjennomføring av strukturpolitiske tiltak og reformer. I mange av de mest utsatte landene har bl.a. nedgang i lønnskostnader bidratt til å bedre den kostnadsmessige konkurranseevnen, jf. figur 2.3B. Sammen med betydelig lavere innenlandsk etterspørsel og noe vekst i etterspørselen utenfra har dette gitt en vesentlig bedring av utenriksøkonomien i flere land, jf. figur 2.3C. Sett under ett har euroområdet nå et betydelig overskudd på driftsbalansen.

Figur 2.3 Indikatorer for utviklingen i euroområdet

Kilde: Macrobond.

Krisen gjorde det tydelig at samordningen av den økonomiske politikken i euroområdet ikke hadde vært god nok, og at de makroøkonomiske bufferne var for svake. Det er iverksatt en rekke tiltak for å styrke den økonomisk-politiske koordineringen. Disse innebærer både strammere kontroll med finanspolitikken i de enkelte medlemslandene og bedre overvåking av den makroøkonomiske utviklingen for å avdekke og motvirke ubalanser under oppbygging. Videre har EU gjennom det permanente krisefondet ESM fått et apparat for å gi lån til euroland som har kommet i akutte finansieringsproblemer.

Det er politisk enighet i EU om å ta ytterligere skritt for å styrke finansiell stabilitet, bl.a. ved å opprette en såkalt bankunion for euroområdet og ev. andre EU-land som ønsker å delta. I tillegg til et felles regelverk skal bankunionen etter Europakommisjonens forslag bestå av felles tilsyn, felles kriseløsningsmekanisme og felles innskuddsgarantiordning. Det er imidlertid delte oppfatninger blant medlemslandene om hvor langt man skal gå, særlig når det gjelder de to siste punktene. I vinter ble det enighet om rammene for det felles tilsynet (Single Supervisory Mechanism, SSM), der ESB skal ha det overordnede ansvaret. Etter planen skal SSM være operativt fra mars 2014. I sommer fremmet Europakommisjonen forslag til felles kriseløsningsmekanisme (Single Resolution Mechanism, SRM). Forslaget innebærer et felles bankkrisefond som skal bygges opp over tid med midler fra næringen selv, og en felles kriseløsningsmyndighet med kompetanse til å fatte beslutninger om å avvikle banker. Målet er å komme til enighet i løpet av våren 2014.

EU arbeider parallelt med å utvikle et rammeverk for håndtering av krisebanker som skal gjelde for hele EU, uavhengig av deltakelse i bankunionen. EUs finansministre ble i sommer enige om et forslag som innebærer at aksjonærer, obligasjonseiere og innskytere vil måtte ta tap før offentlige myndigheter ev. skyter inn midler. Arbeidet med reglene vil trolig ikke være ferdig før tidligst ved utgangen av året.

Det har lenge vært diskutert om krisefondet for euroland skal kunne skyte inn kapital i krisebanker direkte, uten å gå via nasjonale myndigheter. Eurolandene ble i sommer enige om at ESM først skal kunne gjøre dette når den felles tilsynsmyndigheten (SSM) er operativ og den felles kriseløsningsmekanismen (SRM) er på plass. Det ble samtidig satt et tak på 60 mrd. euro for bruk av ESMs midler til dette formålet og stilt krav om parallelle nasjonale bidrag. I lys av de betydelige beløpene som nasjonale myndigheter i euroområdet har skutt inn i krisebanker de senere årene, kan 60 mrd. euro framstå som et begrenset beløp.

EU drøfter også andre skritt i retning av dypere integrering for å stimulere den økonomiske veksten. Et forslag er bedre koordinering av store økonomiske reformer i medlemslandene. Et annet er å opprette en såkalt solidaritetsmekanisme med finansielle midler for å støtte gjennomføringen av strukturreformer i medlemslandene.

Også EU-land utenfor euroområdet har slitt i etterkant av finanskrisen. I Storbritannia ligger BNP fortsatt klart lavere enn før krisen, jf. figur 2.1A. Veksten har imidlertid tatt seg opp i første halvår i år. Omslaget har vært sterkere enn de fleste hadde ventet og kan tilskrives økt privat konsum og økt nettoeksport, mens stram finanspolitikk og fortsatt høy sparing i bedriftene trekker ned. Ekspansiv pengepolitikk, positive stemningsindikatorer og en stigende trend i industriproduksjonen peker i retning av videre oppgang framover. Anslaget for vekst i BNP i inneværende år er vesentlig oppjustert siden Revidert nasjonalbudsjett, og også for neste år ligger det an til noe sterkere vekst enn tidligere antatt. Arbeidsledigheten ventes å gå svakt ned framover, mens inflasjonen er anslått å gå litt ned fra 2013 til 2014.

Etter sterk gjeninnhenting i de foregående årene har veksten i svensk økonomi igjen vært lav det siste året. Svak utvikling hos viktige handelspartnere har bidratt til dette, og både eksporten og bedriftsinvesteringene har gjennomgående falt siden i fjor sommer. Oppgang i privat og offentlig konsum har trukket i motsatt retning og bidratt til at samlet verdiskaping ikke har falt. Stemningsindikatorer for husholdninger og foretak har bedret seg den siste tiden og indikerer sterkere vekst i innenlandsk etterspørsel framover. Det er også grunn til å tro at eksporten etter hvert vil stige. Forslaget til statsbudsjettet for 2014, som ble lagt fram 18. september, er i tillegg anslått å gi et positivt bidrag til etterspørselen etter varer og tjenester som tilsvarer ¼ pst. av BNP. Samlet sett anslås veksten i svensk økonomi å ta seg klart opp til neste år. Arbeidsledigheten er anslått å ligge rundt 8 pst., og inflasjonen ventes å holde seg lav.

Også i Danmark har lav etterspørsel i eksportmarkedene bidratt til å trekke veksten ned. I tillegg har landet lenge slitt med svak innenlandsk etterspørsel, bl.a. som følge av tilbakeslag i boligmarkedet og husholdningenes høye gjeld. I 2. kvartal i år var det imidlertid igjen vekst i BNP, drevet av økt eksport. Som i mange andre land har stemningsindikatorer bedret seg markert den siste tiden, og boligprisene er igjen på vei opp etter sammenhengende fall siden 2006. Arbeidsledigheten gikk litt ned i første halvår i år, til 6¾ pst. Sammen med utsikter til fortsatt lave renter og vekst i reallønnen, ventes disse forholdene å bidra til høyere privat forbruk framover. I budsjettforslaget for 2014 anslår Økonomi- og innenriksministeriet at finanspolitikken og andre økonomiske tiltak som er iverksatt siden 2012, vil trekke BNP opp med rundt ½ pst. i både 2013 og 2014. Etter en lang periode med lav kapasitetsutnytting er inflasjonen lav.

Japansk økonomi har vært preget av svak vekst og lav eller negativ prisstigning i to tiår. Etter regjeringsskiftet i desember i fjor valgte myndighetene å legge om den økonomiske politikken for å snu denne utviklingen. Inflasjonsmålet er justert opp, og sentralbanken har varslet omfattende kjøp av statsobligasjoner for de neste to årene. Hensikten er å holde langsiktige renter nede, å stimulere etterspørselen etter varer og tjenester og å få inflasjonen opp. Regjeringen har lansert ekspansive tiltak i finanspolitikken og planlegger også strukturpolitiske tiltak. De ekspansive tiltakene har bidratt til sterk vekst i BNP i første halvår i år. En svekkelse av valutaen har slått positivt ut for eksporten, og også privat konsum har trukket veksten opp. I tillegg har prisveksten tatt seg opp. BNP i Japan anslås å øke med om lag 2 pst. i år, mens det til neste år ventes noe svakere vekst.

På mellomlang sikt utgjør statsfinansene en betydelig risiko for Japans økonomi. Budsjettunderskuddet økte fra om lag 4 pst. av BNP i 2008 til om lag 10 pst. i både 2011 og 2012. Den ekspansive finanspolitikken vil bidra til at underskuddet blir liggende på dette høye nivået også i inneværende år. Offentlig forvaltnings bruttogjeld utgjorde i 2012 nærmere 240 pst. av BNP, langt over nivåene i andre OECD-land. Offentlige fond og private investorer i Japan eier imidlertid en stor del av denne gjelden, samtidig som landet er i netto fordringsposisjon overfor utlandet. Dette har medvirket til at landet likevel har lave renter på statsgjelden. For å styrke statsfinansene har myndighetene valgt å trappe omsetningsavgiften gradvis opp over de neste to årene. På lengre sikt må imidlertid myndighetene gjøre betydelig mer for å få statsgjelden ned på et bærekraftig nivå. IMF har anslått et behov for å stramme inn i statsbudsjettet tilsvarende rundt 10 pst. av BNP.

2.1.3 Nærmere om utviklingen i kinesisk økonomi

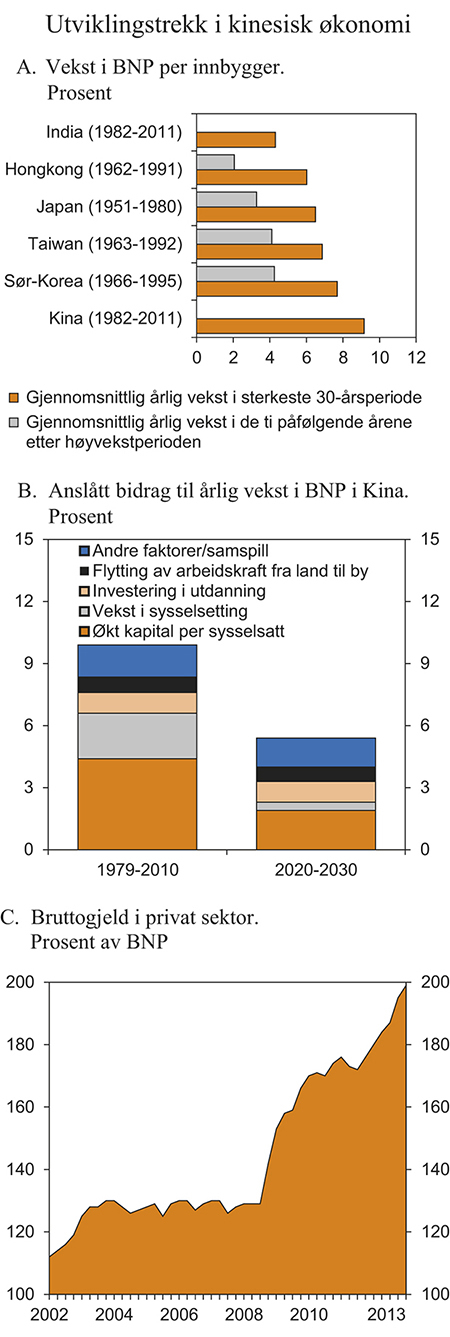

Kina har etter hvert fått stor betydning for utviklingen både i internasjonal og norsk økonomi. Etter flere tiår med svært sterk vekst har det de siste par årene vært tegn til noe svakere utvikling i Kinas økonomi og større usikkerhet om utviklingen framover. Veksten i fjor var den laveste på 13 år, og den avtok ytterligere noe i første halvår i år. Avmattingen skyldes svakere vekst i etterspørselen etter kinesiske eksportvarer og noe dempet vekst i innenlandske investeringer og konsum. For 2013 sett under ett anslås BNP å vokse med om lag 7½ pst. Dette er på linje med myndighetenes offisielle mål, men litt svakere enn resultatet i fjor. Det legges til grunn at denne veksttakten fortsetter i 2014.

Sammen med satsing på eksport har høye investeringer, vekst i sysselsettingen og en betydelig overflytting av arbeidskraft fra jordbruk til industri og tjenesteyting med høyere produktivitet vært bærebjelkene i den kinesiske vekstmodellen. Over tid vil potensialet for denne typen vekst avta, noe bl.a. erfaring fra andre asiatiske land tilsier, jf. figur 2.4. Kinesiske myndigheter legger nå opp til å vri etterspørselen i retning av innenlandsk konsum. Samtidig står Kina overfor utfordringer med inntektsulikhet, miljøproblemer, en aldrende befolkning og høy gjeld i deler av både privat og offentlig sektor. Den største risikoen på kort sikt er trolig den sterke kredittveksten og de ubalanser og feilallokeringer den kan ha ført til.

Figur 2.4 Utviklingstrekk i kinesisk økonomi

Kilde: OECD, IMF og Finansdepartementet.

Offentlig forvaltning har hatt underskudd i sine budsjetter hvert år siden 2008. I 2012 tilsvarte underskuddet om lag 2 pst. av BNP og statsgjelden om lag 26 pst. av BNP. Medregnet låneopptak utenfor budsjetter og lokale myndigheters gjeldsopptak med pant i eiendom anslår IMF budsjettunderskuddet til 9 pst. av BNP i 2012 og offentlig forvaltnings samlede gjeld til 45 pst. av BNP. Det er stor usikkerhet om tallene, og enkelte analytikere anslår at statsgjelden nå i realiteten tilsvarer nærmere 70 pst. av BNP. Privat sektors bruttogjeld har vokst enda sterkere og anslås å tilsvare om lag 200 pst. av BNP, opp 60 prosentenheter i løpet av de siste fire årene. Statseide selskaper har en vesentlig del av denne gjelden.

I Kina er det vanskelig å skille mellom privat og offentlig gjeld. Kredittmarkedet er dominert av fire store banker som alle er statseide. Staten eier også mange av de største foretakene, og mange markedsdeltakere regner trolig med at disse selskapene implisitt har statsgaranti. Lån til statseide selskaper gis gjennomgående med lavere rente enn den som tilbys sammenliknbare private selskaper, og banker setter trolig ofte risikovurderinger til side.

Investeringsnivået i Kina er svært høyt. Bruttoinvesteringene svarer til nærmere halvparten av BNP. Utenom landbruket og boligsektoren har avkastningen på investeringer i Kina vært meget høy de siste tiårene. Framover ventes avkastningen gradvis å komme ned mot det som er vanlig i andre land.

Veksten i sysselsettingen er i ferd med å avta etter flere tiår med sterk økning. I 2012 var det for første gang en liten nedgang i tallet på personer i arbeidsdyktig alder. Ettbarnspolitikken bidrar til at befolkningen aldres. Den demografiske utviklingen tilsier at sysselsettingen vil vokse betydelig svakere framover enn i de foregående tiår.

I deler av økonomien er det nå tegn til overinvestering eller feilallokeringer. Spesielt bekymringsfullt er det at lokale myndigheter i økende grad er blitt avhengige av å selge landområder til private eiendomsutbyggere for å dekke kostnader til bl.a. infrastrukturprosjekter. Ifølge OECD har det kinesiske finanstilsynet anslått at statseide infrastrukturselskaper framover vil ha en inntekt som bare gir grunnlag for å betjene om lag tre firedeler av deres gjeld.

Også utviklingen i eiendomsmarkedet kan gi grunn til bekymring. Eiendomsinvesteringer har økt fra om lag 5 pst. av BNP i 2000 til 12,5 pst. av BNP i 2012. Dette kan medføre overkapasitet av boliger og fall i boligprisene. Ifølge offisiell statistikk steg den gjennomsnittlige kvadratmeterprisen på bolig i Kina med 160 pst. fra 2003 til 2012. I samme periode var imidlertid også inntektsveksten høy, og de siste fem årene har husholdningenes disponible inntekt økt raskere enn boligprisene. Fortsatt sterk urbanisering ventes å bidra til sterk etterspørsel etter boliger også framover. I internasjonal sammenheng er boligprisene i byene i Kina likevel meget høye sammenliknet med gjennomsnittlig husholdningsinntekt. Flere forhold, både på tilbuds- og etterspørselssiden, gjør eiendomsmarkedet spesielt sårbart for konjunktursvingninger.

Størstedelen av veksten i kreditt i Kina formidles nå i et gråmarked utenfor den tradisjonelle banksektoren og opererer uten omfattende offentlig tilsyn. I den tradisjonelle banksektoren har myndighetene fastsatt et tak på innskuddsrentene. Dette har økt etterspørselen etter alternative investeringsprodukter. Disse produktene lokker ofte med en garantert avkastning som er langt høyere enn innskuddsrenten, og som det i mange tilfeller ikke er realistisk å oppnå. For investorene kan det være vanskelig å få informasjon om hvilke underliggende aktiva det investeres i, men det at produktene markedsføres gjennom tradisjonelle banker kan bidra til at de fremstår som relativt trygge. Nærmere undersøkelse viser at det kan være betydelig risiko for tap, og noen av produktene kan se ut til å ha kjennetegn som er typiske for pyramidespill.

Kinesiske myndigheter synes å ha blitt gradvis mer bekymret for den høye kredittveksten. I mars i år strammet tilsynsmyndigheten inn regelverket for alternative investeringsprodukter. I mai unnlot den kinesiske sentralbanken å intervenere i pengemarkedet i en situasjon der bankene tilsynelatende manglet likviditet. Resultatet var at pengemarkedsrenten økte opp mot historisk høye nivåer. Samtidig uttalte sentralbanken at banker burde være nøye med å verne om sine balanser. Selv om sentralbanken senere valgte å tilføre likviditet har hendelsen blitt tolket som et forsøk fra myndighetene på å bremse kredittveksten. En slik politikk vil også være i tråd med myndighetenes uttalte mål om at den samlede etterspørselen skal forskyves fra investeringer og mot konsum. For å få klarhet i statens reelle gjeldseksponering har sentralmyndighetene også varslet en gjennomgang av de forskjellige myndighetsnivåenes gjeld, helt ned på landsbynivå.

På slutten av 1990-tallet unngikk kinesiske myndigheter en større bankkrise ved å garantere for om lag en femdel av utlånene i de fire største bankene. Tapene på misligholdte lån ble dermed tatt av staten. Som på 1990-tallet sitter kinesiske banker trolig nå med mange utlån som verken kan betjenes eller tilbakebetales av lånetaker. Til tross for at bankenes balanser er langt større i dag enn på 1990-tallet, har kinesiske myndigheter trolig økonomisk styrke til å håndtere en mulig bankkrise. Etter en årrekke med overskudd på driftsbalansen har den kinesiske sentralbanken bygget opp valutareserver på om lag 3 500 mrd. amerikanske dollar, tilsvarende over 40 pst. av landets BNP. I tillegg har Kina et statlig investeringsfond med investeringer i utlandet til en verdi av om lag 500 mrd. dollar. Om nødvendig har staten midler til å løfte dårlige lån ut fra statlig eide banker, slik den gjorde på slutten av 1990-tallet. Dette begrenser risikoen for at fallende bolig- og eiendomspriser skal føre til en bankkrise med store negative konsekvenser for økonomien. Ubalansene er imidlertid i ferd med å bli svært store. Dersom en opprydning i banksektoren skulle bli nødvendig, kan selv en vellykket redningsaksjon føre til betydelige omstillingskostnader og en periode med redusert økonomisk vekst i Kina.

2.1.4 Nærmere om utviklingen i enkelte andre land utenfor OECD-området

I framvoksende økonomier i Asia var veksten i BNP i overkant av 6½ pst. i fjor, det laveste nivået på over ti år. Utviklingen skyldes svak utvikling i eksporten, strukturelle forhold og innstramminger i den økonomiske politikken. I første halvår i år har veksten avtatt ytterligere i flere land i regionen. Forventninger om strammere pengepolitikk i USA og lavere vekst i regionen bidro til stor kapitalutgang og fallende valutakurser i mange framvoksende økonomier i sommer. Land med underskudd på driftsbalansen var mest utsatt, mens Kina med sine store finansielle reserver ikke ble særlig påvirket, jf. nærmere omtale av kinesisk økonomi i avsnitt 2.1.3. For framvoksende økonomier i Asia sett under ett anslås BNP-veksten å holde seg rundt 6½ pst. også i 2013 og 2014.

Figur 2.5 Hovedtrekk i framvoksende økonomier

Kilde: Macrobond

BNP i India økte med litt under 4 pst. i 2012, betydelig lavere enn i 2011 og om lag halvparten av gjennomsnittet for de foregående ti årene. Nedgangen skyldtes lav vekst i investeringer og eksport, tørke som reduserte avlingene i jordbruket, og flaskehalser i infrastruktur og i produksjonen av varer og tjenester. Den svake økonomiske utviklingen fortsatte inn i første halvår i år. Samtidig gir store underskudd på offentlig forvaltnings budsjetter og høy inflasjon lite rom for ekspansiv økonomisk politikk. For å begrense kapitalutgangen og dempe svekkelsen av valutaen innførte sentralbanken i sommer strengere regler for hvor mye kapital indiske privatpersoner og bedrifter har lov til å ta ut av landet. Tiltaket fikk ikke den ønskede virkningen i valutamarkedene. I september fulgte sentralbanken opp med å heve signalrenten. I kjølvannet av markedsuroen har regjeringen signalisert at den økonomiske politikken framover skal legge vekt på reformer og reduksjon av budsjettunderskuddet. På denne bakgrunn antas BNP å vokse langsommere i år enn i fjor. Veksten ventes å ta seg noe opp igjen i 2014.

Med en vekst i BNP på knapt 3½ pst. i fjor hadde russisk økonomi sitt svakeste år siden 2009. Veksten var godt under gjennomsnittet for de foregående ti årene. Svak utvikling i investeringer og eksport bidro til videre nedgang i veksten i første halvår i år. Samtidig er både inflasjonen og kapasitetsutnyttingen høy, mens arbeidsledigheten er på det laveste nivået på 20 år. Dette tilsier at virksomhetene må øke produksjonsveksten for å få økt vekst. Som følge av høye petroleumsinntekter hadde Russland et overskudd på statsbudsjettet i 2012. Uten disse inntektene hadde imidlertid underskuddet vært rundt 10 pst. av BNP, noe som illustrerer at både statsfinansene og økonomien er sårbare for lavere olje- og gasspriser. Det ventes underskudd på statsbudsjettet i 2013. Både for inneværende og neste år ventes en noe lavere vekst i BNP enn i fjor.

I Latin-Amerika var veksten i BNP 3 pst. i 2012. Den svake utviklingen i Brasil bidro til at veksten i regionen falt til det laveste nivået siden 2009. Flaskehalser i infrastruktur og i produksjonen av varer og tjenester dempet veksten i flere land. I tillegg bidro fall i råvarepriser og svak utvikling i de tradisjonelle industrilandene negativt. Utviklingen har variert mellom landene så langt i år. I Brasil tok veksten seg opp i 2. kvartal, mens den falt i Mexico. Også i Latin-Amerika har enkelte land opplevd kapitalflukt og fall i valutakurser i løpet av sommeren. For regionen sett under ett ventes en BNP-vekst i 2013 på linje med veksten i fjor.

BNP i Midtøsten og Nord-Afrika steg med 4½ pst. i 2012. Veksten skyldes i hovedsak at Libya gjenopptok oljeproduksjonen etter borgerkrigen og dermed doblet sitt BNP sammenliknet med 2011. Mer ekspansiv finanspolitikk bidro til å holde veksten oppe i Egypt. Sosiale og politiske konflikter i flere land bidrar til å dempe veksten. Den svake utviklingen i Europa bidrar også negativt. Regionen er sårbar for fall i råvareprisene, og særlig oljeprisen. For Midtøsten og Nord-Afrika samlet ventes noe svakere vekst i 2013 enn i 2012.

I Afrika sør for Sahara var veksten i BNP nærmere 5 pst. i 2012. Den sterke veksten skyldtes i hovedsak økte investeringer og ekspansiv finanspolitikk. Det er likevel store forskjeller mellom landene. I enkelte land har konflikter og politisk ustabilitet virket negativt inn på veksten. Flere land er også sårbare for videre fall i råvareprisene. Fortsatt sterk vekst i innenlandsk etterspørsel ventes å bidra til at BNP i regionen sett under ett vil vokse om lag like sterkt i år som i fjor.

2.2 Norsk økonomi

Etter tilbakeslaget i 2009 tok aktiviteten i Norges fastlandsøkonomi seg raskt opp igjen. Også sysselsettingen er nå vesentlig høyere enn før finanskrisen, og arbeidsledigheten er lav. I fjor økte BNP for Fastlands-Norge med 3,4 pst., klart over resultatet for de fire foregående årene. Veksten avtok imidlertid mot slutten av fjoråret og i første halvår i år. Undersøkelser av bedriftenes forventninger, som Norges Banks regionale nettverk, peker i retning av moderat vekst også den nærmeste tiden framover. Det er særlig utviklingen i innenlandsk etterspørsel som har dempet veksten de tre siste kvartalene, men også utviklingen i den tradisjonelle vareeksporten har vært svak.

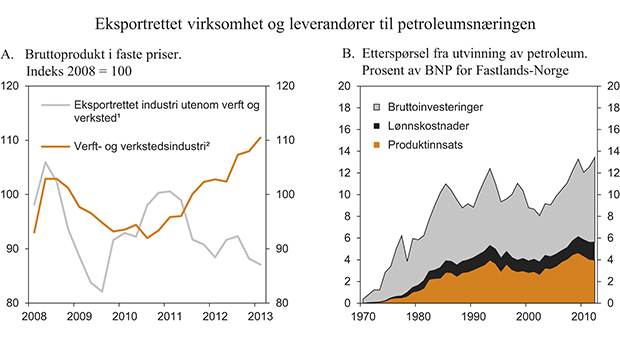

Aktiviteten i flere eksportrettede næringer ligger klart lavere nå enn før finanskrisen høsten 2008. Samtidig har høye priser på olje og gass bidratt til oppgang i etterspørselen fra petroleumsvirksomheten og i verdiskapingen i næringer som leverer til denne virksomheten, som verft- og verkstedindustrien, jf. figur 2.6A og 2.6B. Dette utviklingstrekket ventes å gjøre seg gjeldende også neste år. Ifølge Norges Banks regionale nettverk hadde om lag 40 pst. av bedriftene i nettverket petroleumsrelatert omsetning i 2012. Et flertall av disse bedriftene oppga samtidig at leveranser til petroleumsvirksomheten utgjorde under 25 pst. av omsetningen. Tallene illustrerer at etterspørselen fra petroleumsvirksomheten har vært viktig for veksten i norsk økonomi de siste årene, men også at betydningen ikke er like stor for alle næringer.

Veksten i aktiviteten i norsk økonomi anslås å fortsette i tiden framover. På årsbasis ventes veksttakten å avta noe fra 2012 til 2013, for deretter å ta seg litt opp igjen i 2014. Lave renter og vekst i husholdningenes inntekter tilsier fortsatt oppgang i privat forbruk. Avdempet vekst i sysselsettingen og husholdningenes høye gjeld kan likevel trekke forbruksveksten noe ned sammenliknet med i fjor. Også veksten i boliginvesteringene ventes å avta noe i tiden framover. Samtidig ventes veksten i fastlandsbedriftenes investeringer å avta litt fra i fjor til i år, for så å stige litt igjen til neste år. Utsikter til litt høyere vekst hos våre handelspartnere trekker i retning av at også eksporten av tradisjonelle varer kan ta seg noe opp neste år. Rapporteringer fra oljeselskapene tilsier fortsatt høy vekst i petroleumsinvesteringene. Petroleumsproduksjonen ventes imidlertid å falle noe i 2013 for deretter å ta seg opp igjen i 2014. Veksten i BNP for Fastlands-Norge ventes dermed å være høyere enn veksten i samlet BNP i inneværende år, men på samme nivå til neste år.

Figur 2.6 Eksportrettet virksomhet og leverandører til petroleumsnæringen

¹ Produksjon av metaller, papir og papirvarer samt oljeraffinering, kjemisk og farmasøytisk industri.

² Produksjon av metallvarer, elektrisk utstyr og maskiner, verftsindustri og annen transportmiddelindustri samt reparasjon og installasjon av maskiner og utstyr.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Samlet sett anslås veksten i BNP for Fastlands-Norge til 2,2 pst. i år og 2,7 pst. neste år, jf. tabell 2.2. Til sammenlikning har BNP for Fastlands-Norge i gjennomsnitt vokst med 2,6 pst. per år over de siste 40 årene. Anslagene innebærer en nedjustering sammenliknet med tallene i Revidert nasjonalbudsjett 2013.

Tabell 2.2 Hovedtall for norsk økonomi. Prosentvis volumendring fra året før

Mrd kroner1 | ||||

|---|---|---|---|---|

2012 | 2012 | 2013 | 2014 | |

Privat konsum | 1 175,0 | 3,0 | 2,3 | 2,7 |

Offentlig konsum | 619,5 | 1,8 | 2,6 | 2,2 |

Bruttoinvesteringer i fast kapital | 598,0 | 8,0 | 5,1 | 5,1 |

Herav: Oljeutvinning og rørtransport | 171,8 | 14,5 | 9,0 | 7,5 |

Bedrifter i Fastlands-Norge | 180,9 | 3,2 | 1,6 | 5,5 |

Boliger | 139,8 | 7,4 | 5,0 | 3,0 |

Offentlig forvaltning | 89,2 | -0,6 | 5,9 | 3,6 |

Etterspørsel fra Fastlands-Norge2 | 2 204,4 | 2,8 | 2,6 | 2,8 |

Eksport | 1 183,0 | 1,8 | -1,6 | 3,2 |

Herav: Råolje og naturgass | 604,4 | 0,9 | -5,5 | 4,2 |

Tradisjonelle varer | 310,3 | 2,6 | 0,1 | 2,6 |

Tjenester utenom olje og utenriks sjøfart | 143,5 | 1,3 | 3,0 | 2,1 |

Import | 798,8 | 2,4 | 3,3 | 4,3 |

Herav: Tradisjonelle varer | 486,0 | 2,7 | 3,2 | 3,5 |

Bruttonasjonalprodukt | 2 906,8 | 3,1 | 0,9 | 2,7 |

Herav: Fastlands-Norge | 2 200,3 | 3,4 | 2,2 | 2,7 |

Fastlands-Norge ekskl. el-forsyning | 2 148,9 | 3,1 | 2,5 | 2,7 |

Andre nøkkeltall: | ||||

Sysselsetting, personer | 2,2 | 1,1 | 1,0 | |

Arbeidsledighetsrate, AKU (nivå) | 3,2 | 3,4 | 3,5 | |

Årslønnsvekst | 4,0 | 3½ | 3½ | |

Konsumprisindeksen (KPI) | 0,8 | 1,9 | 1,6 | |

KPI-JAE | 1,2 | 1,5 | 1,8 | |

Råoljepris, kroner pr. fat3 | 649 | 623 | 600 | |

Driftsbalansen (pst. av BNP) | 14,2 | 11,1 | 10,5 | |

Bruttonasjonalinntekt, mrd. kroner | 2964 | 3028 | 3166 | |

Tremåneders pengemarkedsrente, pst.4 | 2,2 | 1,8 | 1,9 | |

Konkurransekursindeksen, årlig vekst i pst.5 | -1,6 | 2,1 | 3,1 | |

Husholdningenes sparing, pst. av disponibel inntekt | 8,5 | 8,4 | 8,6 |

1 Foreløpige nasjonalregnskapstall i løpende priser.

2 Utenom lagerendring.

3 Løpende priser.

4 Beregningsmessig forutsetning basert på terminpriser i september.

5 Postivt tall angir svakere krone.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

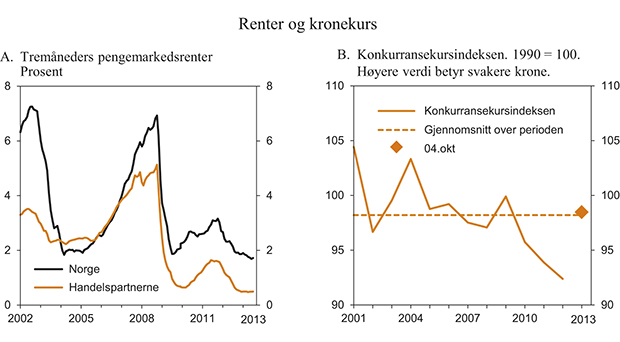

Figur 2.7 Renter og kronekurs

Kilde: Thomson Reuters og Norges Bank.

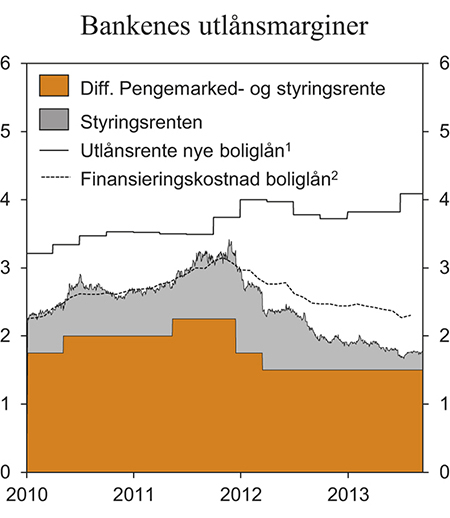

Figur 2.8 Bankenes utlånsmarginer

1 Utlånsrenten på rammelån med pant i bolig gitt av alle banker og kredittforetak i Norge.

2 Estimert av Norges Bank ut fra vektet rente på beholdning av OMF-lån og vektet innskuddsrente.

Kilde: Norges Bank.

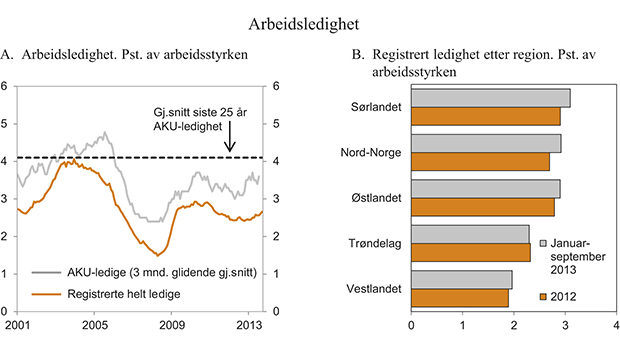

Avdempingen av den økonomiske veksten gjenspeiles i arbeidsmarkedet, der oppgangen i sysselsettingen siden i fjor sommer har vært noe mer moderat enn gjennom 2011 og første halvdel av 2012. Det ligger an til en vekst i sysselsettingen på om lag 1 pst. både i år og neste år, dvs. litt i underkant av gjennomsnittet for de siste 40 årene. Målt ved Statistisk sentralbyrås arbeidskraftundersøkelse (AKU) økte arbeidsledigheten moderat mot slutten av fjoråret mens det hittil i år har vært mindre variasjoner. Framover anslås ledigheten å holde seg noenlunde stabil rundt 3½ pst. Ledigheten er lav både historisk sett og i et internasjonalt perspektiv. Arbeidsmarkedet er nærmere omtalt i avsnitt 2.3.

Som på internasjonale børser har aksjekursene på Oslo Børs tatt seg opp det siste året, trolig som følge av forventninger om sterkere internasjonal vekst. Hovedindeksen på Oslo Børs var i begynnelsen av oktober nesten 15 pst. høyere enn ved starten av året. Det har vært store svingninger i oljeprisen det siste året. I begynnelsen av oktober var oljeprisen om lag 110 USD per fat (650 kroner), og dermed om lag på nivå med både gjennomsnittet hittil i år og for i fjor.

Boks 2.2 Rente- og valutakursframskrivinger

I denne meldingen er det teknisk lagt til grunn at rentene utvikler seg i samsvar med de implisitte terminrentene, beregnet på grunnlag av avkastningskurven i penge- og obligasjonsmarkedene i midten av september. Framskrivingene innebærer en tremåneders pengemarkedsrente på i gjennomsnitt 1¾ pst. i år og i underkant av 2 pst. neste år. Anslagene er noe oppjustert siden Revidert nasjonalbudsjett 2013.

Tremåneders pengemarkedsrente i Norge er nå om lag 1,2 – 1,3 prosentenheter høyere enn gjennomsnittet av de tilsvarende rentene hos våre viktigste handelspartnere. Terminrentene tilsier at differansen vil holde seg rundt dette nivået de nærmeste årene.

Videre er det teknisk lagt til grunn at utviklingen i kronekursen vil følge terminvalutakursene. I framskrivingene svekker kronen seg, målt ved konkurransekursindeksen (KKI), med om lag 2 pst. i 2013 og 3 pst. i 2014.

I Norges Banks rentebane i den pengepolitiske rapporten fra september anslås styringsrenten å holde seg på 1,5 pst. fram mot sommeren 2014, for deretter å bli satt gradvis opp til rundt 2¾ pst. mot slutten av 2016. Selv om styringsrenten har ligget på 1,5 pst. siden mars i fjor, har tremåneders pengemarkedsrente på lån i norske kroner (NIBOR) gjennomgående falt siden i fjor sommer, og de siste månedene stabilisert seg rundt 1,7 pst. Nedgangen i NIBOR skyldes i hovedsak lavere risikopåslag i pengemarkedene, og den har bidratt til lavere innlånskostnader for bankene. Bankenes utlånsrenter til husholdninger og foretak er imidlertid ikke redusert tilsvarende. De økte rentemarginene har bidratt til større inntjening i bankene, jf. boks 2.3. Pengepolitikken er nærmere omtalt i avsnitt 3.4 og finansiell stabilitet i avsnitt 3.5.

Boks 2.3 Virkning på økonomien av økte kapitalkrav i banker og forsikringsselskaper

Nye kapitalkrav for banker betyr at kapitaldekningen må økes gradvis fram til sommeren 2016. Reglene innebærer en kapitaldekning på 9 pst. fra 1. juli 2013, som øker til 10 pst. fra 1. juli 2014. For såkalte systemviktige banker vil kravet øke til henholdsvis 11 pst. fra 1. juli 2015 og 12 pst. fra 1. juli 2016. Et rammeverk for en motsyklisk kapitalbuffer er også etablert. Avhengig av situasjonen i økonomien kan dette innebære ytterligere økning i kapitalkravene med virkning tidligst fra rundt årsskiftet 2014/2015. Mer solide banker gir en samfunnsmessig gevinst. Bankenes buffere øker, og de får større evne til å stå i mot i nedgangstider.

Bankene kan hente inn kapital ved å utstede nye aksjer og andre egenkapitalinstrumenter, eller ved å sette av overskudd fra driften. Kapitaldekningen kan også økes ved å holde igjen på veksten i utlån for å redusere veksten i grunnlaget kapitalen skal regnes mot. Fra utgangen av 2011 til utgangen av 2012 økte bankene i gjennomsnitt den risikoveide kjernekapitaldekningen fra om lag 10 pst. til over 11 pst., eller med rundt 20 mrd. kroner. Høyere marginer mellom bankenes utlånsrenter og innlånskostnader har bidratt til økt inntjening i bankene i denne perioden, jf. figur 2.8B. Marginene har økt videre i 2013 og bidratt til ytterligere økt inntjening. Gjenstående behov for kapitaloppbygging kan tentativt anslås til i størrelsesorden 20 – 30 mrd. kroner per år fram til 2016. Med de tilpasninger som allerede er gjort, står bankene trolig godt rustet til å oppfylle kravene slik de er vedtatt for 2016, uten store endringer i marginer og utlånspraksis. Størrelsen på bankenes overskudd for første halvår i år understøtter dette.

Finanstilsynet har innført nytt minstekrav til dødelighetsgrunnlag for kollektive pensjonsforsikringer i livsforsikringsselskaper og pensjonskasser med virkning fra 2014. Det nye minstekravet skal sikre at livsforsikringsselskapene og pensjonskassene setter av nok kapital til å møte økningen i levealderen i befolkningen. Det nye dødelighetsgrunnlaget innebærer at kundene må betale kostnadene ved økende levealder i form av økte premier. Det nye dødelighetsgrunnlaget viser imidlertid at selskapene også har satt av for små reserver for ytelser det allerede er betalt premier for. Selskapene har i fem år fram i tid anledning til å benytte et eventuelt overskudd ved forvaltningen av kundemidlene til å finansiere opp til 80 pst. av denne økningen i avsetningene. Dette overskuddet ville ellers kommet kundene til gode. Selskapene må selv dekke minst 20 pst. av avsetningen med egne midler. Behovet for økte reserver i livsforsikringsselskaper og pensjonskasser for å dekke eksisterende forpliktelser kan anslås til om lag 47 mrd. kroner, eller med i underkant av 10 mrd. kroner per år i fem år fra 2014.

Samlet innebærer dette at banker og forsikringsselskaper i noen år framover kan ha behov for å øke kapitalen med til sammen i størrelsesorden 30 – 40 mrd. kroner per år eller med 1–2 pst. av BNP for Fastlands-Norge. Høyere rentemarginer og økte forsikringspremier vil i tilfelle redusere husholdningers og bedrifters disponible midler. Dette er midler som ellers delvis ville gått til forbruk og investeringer, men som også i noen grad ville blitt spart. Når banker utsteder aksjer eller andre egenkapitalinstrumenter, trekker de på sparing i andre deler av økonomien vår eller i utlandet. Norges Bank har uttalt at de tar hensyn til utviklingen i utlånsmarginene når de setter styringsrenten. Det vil begrense virkningen på renten til låntaker av økte rentemarginer i bankene og dermed virkningen på produksjon og sysselsetting.

Det kan dempe veksten i gjeld i husholdninger og foretak når bankene må stille mer egenkapital bak sine utlån. Selve oppbyggingen av egenkapital og avsetninger i finansnæringen kan også ha en viss virkning på samlet etterspørsel etter varer og tjenester, men størstedelen av en slik virkning har vi trolig bak oss, i lys av at bankene har økt sine utlånsmarginer og inntjening. På lang sikt er det viktig for en stabil økonomisk utvikling med trygge banker og forsikringsselskaper. Sett i lys av at aktiviteten i norsk økonomi er høy, at bolig- og eiendomsprisene har steget i flere år, og at gjelden er på et høyt nivå, er tidspunktet for å styrke kapitalen i bankene riktig også i et kortsiktig perspektiv.

Nye kapitalkrav og motsyklisk kapitalbuffer er omtalt i avsnittene 3.5 og 3.6 i denne meldingen.

Den norske kronen har gjennomgående svekket seg siden februar i år, da den var på et historisk sterkt nivå. Målt ved konkurransekursindeksen (KKI) var kronen i begynnelsen av oktober rundt 9 pst. svakere enn ved årsskiftet, 6½ pst. svakere enn gjennomsnittet i fjor, og litt svakere enn gjennomsnittet for den perioden inflasjonsmålet har vært virksomt, jf. figur 2.7B. Utsikter til en mindre ekspansiv pengepolitikk og høyere renter i USA kan ha bidratt til økt etterspørsel etter dollar de siste månedene, på bekostning av mindre sentrale valutaer, herunder norske kroner, jf. omtale i avsnitt 2.1. Også flere framvoksende økonomier har fått svekket sine valutaer den siste tiden. Kronen er på årsbasis anslått å svekke seg noe både i år og neste år, jf. boks 2.2.

Etter svak utvikling under finanskrisen har det private forbruket de siste tre årene vokst om lag på linje med gjennomsnittet for de siste 40 årene, på 3 pst. Samtidig har høy inntektsvekst gitt grunnlag for oppgang i sparingen. Målt som andel av disponibel inntekt var husholdningenes sparing i fjor mer enn dobbelt så høy som sitt historiske gjennomsnitt. Sparingen har økt ytterligere i inneværende år. Mye av sparingen har sitt motstykke i investeringer i bolig, men også den finansielle sparingen har økt etter de lave nivåene før den internasjonale finanskrisen.

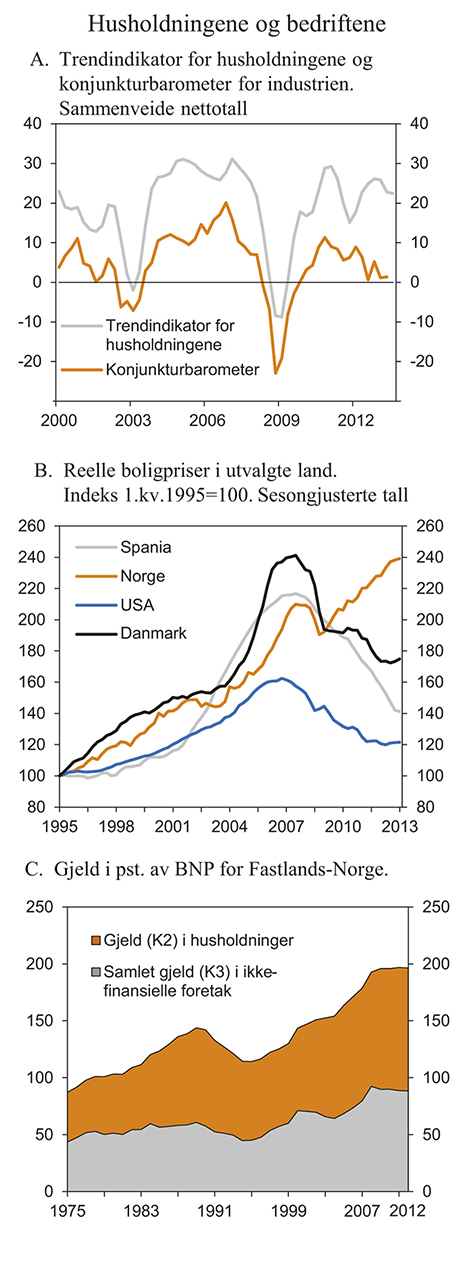

Utviklingen i første halvår trekker i retning av litt lavere vekst i det private forbruket i år enn i fjor. TNS Gallups trendindikator viser imidlertid at husholdningenes tro på framtiden er høy, jf. figur 2.9A. Sammen med utsikter til fortsatt lave renter og oppgang i lønnsinntektene trekker dette i retning av en vekst i husholdningenes forbruk i 2014 nær det normale.

I kjølvannet av den internasjonale finanskrisen falt prisene på boliger i mange land, jf. figur 2.9B. I Norge falt boligprisene moderat fra høsten 2007 til desember 2008, men har deretter steget markert. Siden starten av 2009 har boligprisene økt over 30 pst. mer enn konsumprisene. Også korrigert for veksten i inntekt per innbygger har oppgangen i boligprisene vært sterk. Den siste tiden har det imidlertid vært klare tegn til at oppgangen har stoppet opp. For første gang på fem år var kvartalsveksten negativ i 3. kvartal i år. Den langvarige oppgangen i boligprisene har gått sammen med et markert høyere nivå på husholdningenes gjeld, jf. omtale i boks 2.4.

Figur 2.9 Husholdningene og bedriftene

Kilde: Statistisk sentralbyrå, Federal Reserve Bank of Dallas og TNS-Gallup.

Boligbyggingen er fortsatt høy, men siden midten av fjoråret har veksten falt noe tilbake. Bildet av en noe svakere utvikling underbygges av Statistisk sentralbyrås ordrestatistikk som viser at entreprenørenes tilgang på nye boligprosjekter ikke har økt det siste året, og at ordrereserven bare har vokst svakt. I Norges Banks regionale nettverk for 3. kvartal meldte kontaktene innen bygg og anlegg om noe svakere vekst det neste halve året. Fortsatt høy arbeidsinnvandring bidrar imidlertid til å holde etterspørselen etter boliger oppe. Igangsettingen anslås i denne meldingen til 28 000 nye boliger i inneværende år, ned fra om lag 30 000 boliger i fjor. Neste år er igangsettingen anslått til 30 000 boliger. Boliginvesteringene, som også omfatter fritidseiendommer, garasjer og rehabilitering anslås å øke med 5 pst. i inneværende år og 3 pst. neste år.

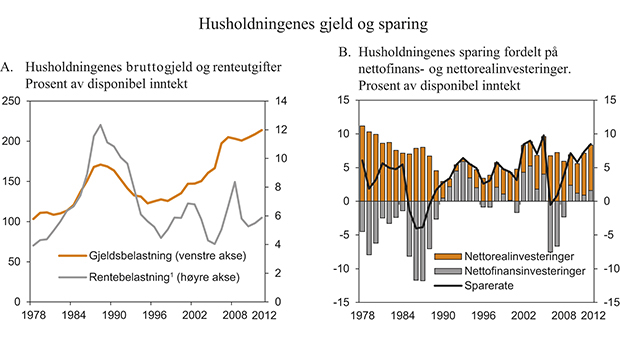

Boks 2.4 Husholdningenes gjeld og sparing

Siden 1993 har husholdningenes gjeld økt fra 130 pst. til over 200 pst. av disponibel inntekt, jf. figur 2.10 A. Nivået er høyt både historisk og sammenliknet med andre land. Gjelden fordeler seg ujevnt mellom husholdninger. I 2010 hadde om lag 11 pst. av husholdningene en bruttogjeld på mer enn fem ganger sin disponible inntekt. Oppgangen i gjelden har gått sammen med en markert økning i boligprisene. Lave utlånsrenter og lett tilgang til lån i bankene har bidratt til denne utviklingen, og kan ha gjort oss mindre oppmerksomme på følgene dersom konjunkturene snur. Det lave rentenivået betyr at det er en forholdsvis liten andel av husholdningenes inntekter som går til å betale renter, selv om gjelden er høy.

Husholdningenes sparing har økt markert de siste årene, jf. figur 2.10B. Sparingen består både av sparing i bankinnskudd og andre finansielle instrumenter, og i realkapital, først og fremst investeringer i bolig. Ser vi bort fra et par år med store uttak av aksjeutbytte før innføringen av utbytteskatt i 2006, er husholdningenes samlede sparing målt som andel av disponibel inntekt nå på et rekordhøyt nivå.

Både investeringene i bolig og husholdningenes finansielle sparing er høyere nå enn i årene i forkant av den internasjonale finanskrisen. Flere forhold kan ha bidratt til å trekke den finansielle sparingen noe opp. Den høye gjelden kan ha gitt flere husholdninger et behov for å bygge opp finansielle buffere, både for å kunne møte en høyere rentebelastning etter hvert som renta øker og fordi de er usikre på den økonomiske utviklingen framover. I tillegg kan husholdningene ha tilpasset seg enkelte tilfeller der bankene ifølge egen rapportering til Norges Bank har strammet til i sin kredittgiving. Tilstrammingen i bankenes kredittpraksis overfor husholdningene fra høsten 2011 til vinteren 2012 kan ha sammenheng med Finanstilsynets nye retningslinjer for forsvarlig utlånspraksis til boligformål.

Økt finansiell sparing kan videre skyldes endret alderssammensetning. Siden begynnelsen av 1990-tallet har andelen personer i aldersgruppen 50–66 år, med relativt størst tilbøyelighet til å spare økt. Ifølge beregninger i Norges Bank kan denne utviklingen isolert sett ha bidratt til å trekke opp spareraten med 2 prosentenheter siden årtusenskiftet. Også endringer i det norske pensjonssystemet kan ha bidratt til en økning i sparingen fordi det nå er mulig å ta ut pensjon fra 62 år og samtidig fortsette i arbeid.

Samtidig er det usikkerhet om størrelsen på husholdningenes sparing. Nettofinansinvesteringene beregnes i nasjonalregnskapet som forskjellen mellom husholdningenes disponible inntekt og dere utgifter til forbruk og realinvesteringer. Det kan tenkes at husholdningenes kjøp i utlandet bl.a. gjennom internetthandel ikke fullt ut blir fanget opp i disse beregningene. Også størrelsen på overføringer av inntekter til utlandet fra en raskt voksende innvandrerbefolkning kan være undervurdert. Denne usikkerheten illustreres ved at sparingen i 2012 var om lag 30 mrd. kroner lavere målt fra finansmarkedsstatistikken enn i nasjonalregnskapet.

Med høy gjeld og store deler av sparingen bundet opp i bolig er det nå mange husholdninger som er sårbare for økte renter, fall i boligpriser og bortfall av inntekt. Ettersom de fleste husholdninger har flytende rente på lånene sine, vil selv små renteøkninger slå ut i lavere kjøpekraft.

Figur 2.10 Husholdningenes gjeld og sparing

1 Renteutgifter i prosent av disponibel inntekt pluss renteutgifter.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Etterspørselen fra offentlig forvaltning ble økt betydelig i 2009 for å stabilisere den økonomiske utviklingen i kjølvannet av finanskrisen. Ettersom den økonomiske veksten har tatt seg opp, har offentlig etterspørsel økt noe langsommere igjen. Det finanspolitiske opplegget i denne meldingen innebærer en litt sterkere vekst i offentlig konsum og investeringer i år og neste år enn i perioden 2010 – 2012.

Etter betydelig fall under finanskrisen, tok investeringene i fastlandsbedriftene seg litt opp igjen i 2011 og 2012. Den moderate oppgangen fortsatte i første halvår i år, men i et noe lavere tempo enn i fjor. Investeringene i elektrisitetsforsyning trakk mest opp, mens utviklingen innen bygg og anlegg og industrien trakk i motsatt retning. I industrien var det særlig tradisjonelt utekonkurrerende næringer som papir- og papirvareindustri og metallindustri som trakk ned. Utviklingen i fastlandsbedriftenes investeringer har vært nokså svak siden finanskrisen, jf. nærmere omtale i boks 2.5. Det har et motstykke i en utflating i bedriftenes gjeld målt som andel av BNP for Fastlands-Norge, jf. figur 2.9C. Utflatingen kommer etter kraftig vekst i forkant av finanskrisen, da både investeringer og aktivitet økte raskt. Kredittveksten til de ikke-finansielle foretakene fra innenlandske kilder (K2) har gjennomgående falt siden i fjor sommer. Den samlede kredittveksten til fastlandsforetakene (K3) har variert noe mer og økt de siste månedene. Både Norges Banks regionale nettverk og Statistisk sentralbyrås siste investeringsstelling for industrien tilsier moderat vekst i investeringene også framover. I denne meldingen anslås litt lavere vekst i fastlandsbedriftenes investeringer i år enn i fjor, og litt høyere vekst igjen neste år.

Petroleumsinvesteringene økte med vel 14 pst. i fjor etter tilsvarende vekst også i 2011, og disse investeringene har vært en viktig drivkraft bak oppgangen i fastlandsøkonomien de siste årene. SSBs investeringstelling for oljeutvinning og rørtransport tilsier at oppgangen i petroleumsinvesteringene fortsetter i år og neste år, selv om veksten ventes å bli noe mer moderat i 2014 enn gjennom de foregående årene. I Norges Banks regionale nettverk melder også næringer som leverer til oljevirksomheten om utsikter til vekst i sin produksjon framover. Petroleumsvirksomheten og statens inntekter fra sektoren er nærmere omtalt i avsnitt 2.4.

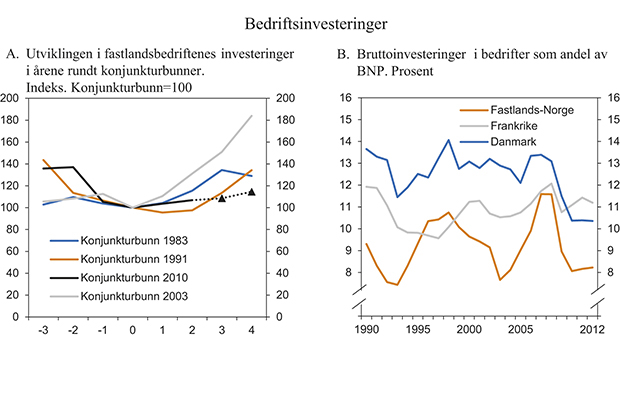

Boks 2.5 Investeringer i bedriftene over konjunkturene

Over tid må en voksende økonomi også ha vekst i beholdningen av realkapital. Det krever at bruttorealinvesteringene er større enn slitasjen på kapital. Erfaringsmessig kan bedriftsinvesteringene svinge kraftig med konjunkturene. Perioder med sterk økonomisk vekst har gjerne gått sammen med markert oppgang i investeringene. Tilsvarende har nedgangskonjunkturer gått sammen med kraftige fall. Svingningene i investeringene har tradisjonelt vært langt større enn svingningene i andre etterspørselskomponenter og større enn svingningene i bruttonasjonalproduktet. Til tross for at fastlandsbedriftenes investeringer er relativt små, har de derfor vært en viktig driver for konjunkturutviklingen. Et lignende mønster finner vi også igjen i andre land, jf. figur 2.11B.

Norsk økonomi passerte trolig en konjunkturbunn i 2010. Sammenliknet med utviklingen etter tidligere konjunkturbunner har bedriftsinvesteringene utviklet seg svakt etter dette omslaget, jf. figur 2.11A. Mens investeringene i bedriftene i fastlandsøkonomien i gjennomsnitt har steget markert fra nivået to år før konjunkturbunnen til nivået fire år etter i de foregående tre konjunktursyklene i norsk økonomi, anslås nivået i 2014 klart under nivået to år før bunnpunktet i 2010. Forløpet må imidlertid også ses i lys av at oppgangen fram til 2007 var uvanlig sterk.

Det kan være flere grunner til den lave veksten i bedriftsinvesteringene etter omslaget i 2010. I tidligere oppgangsperioder har vi hatt større drahjelp fra utlandet. Nå er veksten i de tradisjonelle eksportmarkedene svak. Dette begrenser investeringsbehovet i kapitalintensive eksportnæringer. De siste årene er det særlig vekst i etterspørselen fra petroleumssektoren og privat forbruk som har trukket aktiviteten i fastlandsøkonomien opp.

Tidligere har økte investeringer kommet samtidig med økt lønnsomhet. Dette var tilfellet under konjunkturoppgangene fra bl.a. 1991 og 2003, der lønnsomheten, målt ved driftsresultat som andel av bruttoprodukt, økte. Fra siste konjunkturbunn i 2010 har ikke lønnsomheten tatt seg opp, men falt svakt. Samtidig har usikkerheten om den videre utviklingen i internasjonal økonomi vært stor. Begge disse forholdene kan ha bidratt til at investeringsprosjekter har blitt utsatt eller avlyst. Det høye kostnadsnivået i Norge bidrar til å trekke lønnsomheten i norsk næringsliv ned, og kan føre til at bedrifter velger å gjøre nye tunge investeringer i andre land der lønnsnivået er lavere.

Lav vekst i bedriftsinvesteringene i perioden etter finanskrisen er ikke et særnorsk fenomen. Figur 2.11B viser at bedriftsinvesteringene også har utviklet seg relativt svakt i Danmark og Frankrike i årene etter finanskrisen. Også i utlandet kan trolig svak utvikling i investeringene i betydelig grad knyttes til at bedriftene er usikre på den videre økonomiske utviklingen. I noen land kan strengere kredittpraksis i banker ha bidratt til å begrense investeringene. Dette har særlig vært tilfelle i land i Sør-Europa, der mange banker har for lite kapital til å yte ny kreditt. I Norge indikerer spørreundersøkelser at tilgangen på kreditt i liten grad har begrenset bedriftenes investeringer. Vi har imidlertid sett at bedriftene i noen grad har vendt seg mot obligasjonsmarkedet for finansiering.

Figur 2.11 Bedriftsinvesteringer

Kilde: Statistisk sentralbyrå, Danmarks statistik, Macrobond og Finansdepartementet.

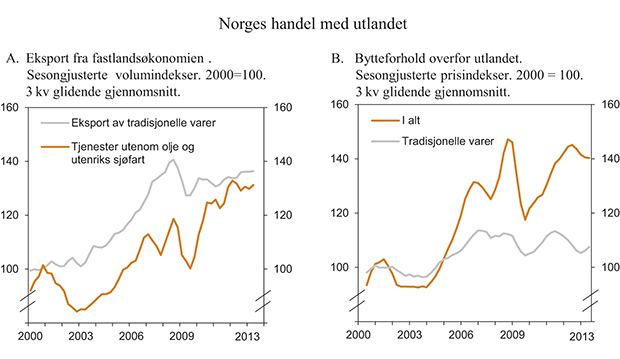

Etter å ha falt markert i kjølvannet av den internasjonale finanskrisen har eksporten av tradisjonelle varer svingt noe de tre siste årene, jf. figur 2.12A. Nivået er fremdeles lavere enn forut for finanskrisen, og med unntak for fisk og foredlede fiskeprodukter har de fleste store varegruppene utviklet seg svakt. Siden starten av 2012 har imidlertid eksporten av verkstedprodukter tatt seg markert opp, etter nedgang de tre foregående årene. I første halvår i år bidro denne varegruppen til moderat oppgang i den samlede eksporten av tradisjonelle varer. Etter hvert som veksten hos våre handelspartnere tar seg opp, ventes også veksten i den tradisjonelle vareeksporten å stige.

Eksporten av tjenester utenom olje og utenriks sjøfart har utviklet seg sterkere enn eksporten av tradisjonelle varer de siste årene og var i 2. kvartal 2013 nesten 8 pst. høyere enn ved toppunktet i 2008, jf. figur 2.12A. Eksporten av disse tjenestene er ventet å øke ytterligere i år og neste år. Også eksporten av tjenester tilknyttet olje og utenriks sjøfart er ventet å stige i 2013 og 2014. Forventet fall i eksporten av olje og gass i inneværende år bidrar til at den samlede eksporten likevel er ventet å avta noe fra 2012 til 2013 for deretter å stige i 2014.

Veksten i volumet av importen av tradisjonelle varer har vært moderat de siste årene, og framover ventes veksten å ta seg gradvis opp igjen. Anslagene innebærer likevel at veksten i importen av tradisjonelle varer holder seg noe under det historiske gjennomsnittet ut 2014.

Figur 2.12 Norges handel med utlandet

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Økte priser på norske eksportprodukter har siden årtusenskiftet bidratt til en markert bedring i Norges bytteforhold mot utlandet, målt ved forholdet mellom eksport- og importpriser, jf. figur 2.12B. Bedringen i bytteforholdet er blitt forsterket av fallende priser på importerte konsumvarer i perioden. Sterk vekst i oljeprisen har vært den klart viktigste faktoren bak utviklingen, men også utenom olje var prisutviklingen gunstig i forkant av finanskrisen. Siden 2008 har prisene på eksport av tradisjonelle varer svingt. Det har særlig vært store bevegelser i prisene på fisk og metaller. Prisene på oppdrettsfisk tok seg markert opp mot slutten av fjoråret og inn i 2013, og utviklingen har bidratt til at samlede eksportpriser har steget de tre siste kvartalene. I 2. kvartal i år var bytteforholdet for tradisjonelle varer 2¾ pst. svakere enn i 2007, men 8½ pst. sterkere enn i 2000. Det anslås i denne meldingen at både bytteforholdet for tradisjonelle varer og alle varer og tjenester samlet vil avta noe i 2013 og 2014 sett under ett.

Olje- og gassinntektene bidrar til store overskudd i Norges driftsregnskap overfor utlandet. De siste ti årene har overskuddet på driftsbalansen svingt rundt et nivå tilsvarende 13,7 pst. av BNP. Lavere verdi av petroleumsproduksjonen, samt lavere vekst i eksporten av tradisjonelle varer enn i importen av slike varer, anslås å bidra til at dette overskuddet vil falle noe tilbake fra 2012 til 2014. Nivået ventes imidlertid fortsatt å utgjøre over 10 pst. av BNP.

Gjennom de siste 20 årene har veksten i produktiviteten vært høyere i vår fastlandsøkonomi enn for handelspartnere som USA og Tyskland, jf. omtale i avsnitt 6.2. Produktiviteten er høy i Norge sammenliknet med mange andre land. Fra midten av forrige tiår falt imidlertid veksten i produktiviteten noe tilbake, både i norsk fastlandsøkonomi og blant de fleste av våre handelspartnere. Dette må bl.a. ses i sammenheng med at bedrifter i flere land under og etter finanskrisen holdt på arbeidskraft i påvente av bedre tider. I tillegg har utviklingen i bedriftenes investeringer vært svak, jf. boks 2.5. Produktivitetsveksten tok seg noe opp i 2012. Anslagene i denne meldingen innebærer at produktiviteten i fastlandsøkonomien vil vokse noe langsommere i 2013 enn i 2012, for deretter å ta seg litt opp igjen i 2014. Avdempingen i 2013 må ses i sammenheng med utviklingen i elektrisitetsproduksjonen.

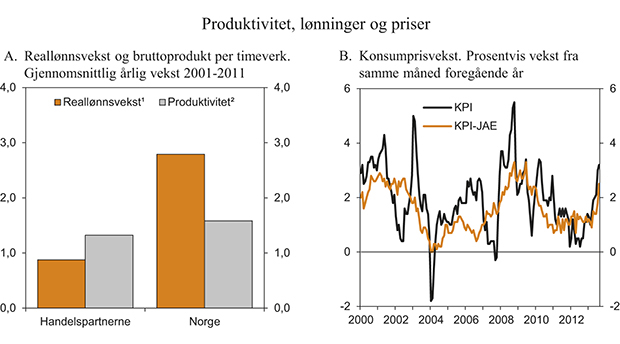

Kjøpekraften til norske arbeidstakere har over flere år steget mer enn arbeidstakernes produktivitet og klart mer enn kjøpekraften til arbeidstakere i mange andre land, jf. figur 2.13A. De store bytteforholdsgevinstene i Norges handel med utlandet har bidratt til at lønnstakernes andel av verdiskapingen likevel har holdt seg relativt stabil for fastlandsnæringene sett under ett. Høye kostnader i Norge presser imidlertid lønnsomheten i mange norske eksportbedrifter. I perioder med lav etterspørsel fra utlandet er et høyt kostnadsnivå ekstra tungt å bære. Det er nå tegn til at også bedrifter som leverer til oljevirksomheten møter kostnadsutfordringer. Svekkelsen av kronen siden årsskiftet kan hjelpe noe på situasjonen for norsk konkurranseutsatt næringsliv, men kostnadene er fortsatt svært høye sammenliknet med nivået hos våre handelspartnere. Det er alltid vanskelig å fastslå årsaker til endringene i kronekursen. Som omtalt foran, kan det se ut til at også forhold utenfor norsk økonomi har betydd mye for utviklingen den siste tiden.

Figur 2.13 Produktivitet, lønninger og priser

1 Årslønnsvekst for hele økonomien deflatert med konsumdeflatoren, beregnet av OECD.

2 Tallene for Norge viser produktivitetsvekst i fastlandsøkonomien basert på nasjonalregnskapstall fra SSB

Kilde: Statistisk sentralbyrå, OECD og Finansdepartementet.

Det tekniske beregningsutvalget for inntektsoppgjørene (TBU) anslår at gjennomsnittlig årslønn steg med 4,0 pst. i 2012. Resultatene fra lønnsoppgjørene som er gjennomført så langt i år tyder på noe lavere lønnsvekst i år enn i fjor. På bakgrunn av årets forhandlinger og vurderinger av den økonomiske utviklingen framover anslås årslønnsveksten til 3½ pst. i 2013 og i 2014. Anslagene innebærer fortsatt høyere vekst i lønnskostnadene i Norge enn hos våre handelspartnere. Som følge av den svakere kronen kan den kostnadsmessige konkurranseevnen likevel bedres noe i 2013 og 2014 sett under ett, målt ved relative lønnskostnader per ansatt i felles valuta. Lavere vekst i årslønnen og høyere prisvekst innebærer også noe mer moderat vekst i reallønningene i år og neste år enn gjennomsnittet for de siste 10 årene. Inntektspolitikken omtales i kapittel 3.7.

Etter tre år der den den underliggende konsumprisveksten, målt ved konsumprisene justert for avgifter og utenom energivarer (KPI-JAE), har ligget under 1½ pst., har prisveksten tatt seg opp de siste månedene, jf. figur 2.13B. Det var særlig utviklingen i prisene på flyreiser og mat samt på importerte konsumvarer som klær og skotøy som bidro til høyere prisvekst i disse månedene. Svekkelsen av kronen tilsier at oppgangen i prisene på importerte konsumvarer vil fortsette i tiden framover. Samlet ventes det at årsveksten i KPI-JAE vil bli høyere i 2013 enn i 2012, og tilta ytterligere til neste år. Utviklingen i elektrisitetsprisene har bidratt til at tolvmånedersveksten i den samlede konsumprisindeksen har vært høyere enn tilsvarende vekst i KPI-JAE hittil i år. Forventninger om en svakere utvikling i elektrisitetsprisene til neste år bidrar til at veksten i den samlede prisindeksen ventes å avta noe fra 2013 til 2014.

2.3 Nærmere om utviklingen i arbeidsmarkedet

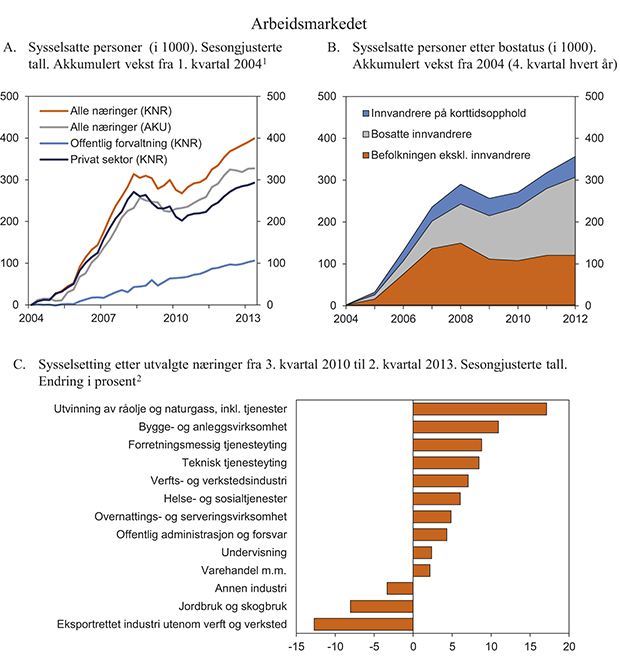

Omslaget i konjunkturene i norsk økonomi etter finanskrisen gjenspeiles i en klar oppgang i sysselsettingen og lav arbeidsledighet. Etter relativt sterk vekst i både produksjon og sysselsetting i 2012, har det de siste kvartalene vært tegn til litt svakere utvikling i fastlandsøkonomien, og sysselsettingsveksten har avtatt noe siden i fjor sommer. Slik den måles i Arbeidskraftundersøkelsen (AKU), har det bare vært mindre endringer i arbeidsledigheten hittil i år, mens den registrerte ledigheten har tatt seg forsiktig opp.

Ifølge nasjonalregnskapet steg antall sysselsatte med 57 000 personer i fjor, etter en økning på 35 000 personer året før. Næringslivet sto for om lag to tredeler av oppgangen når vi ser de to årene under ett, jf. figur 2.14A. Oppgangen i sysselsettingen har fortsatt i inneværende år. Ser vi første halvår under ett, var det sysselsatt 24 000 flere personer enn gjennomsnittet for fjoråret, justert for normale sesongvariasjoner. Sysselsettingsveksten har siden bunnen i 2010 vært konsentrert til enkelte næringer. Særlig har det vært oppgang i bygge- og anleggsnæringen, i de delene av industrien som leverer til petroleumssektoren, samt innenfor enkelte tjenesteytende næringer, jf. figur 2.14C. Veksten i sysselsettingen i forretningsmessig tjenesteyting må ses i sammenheng med at ansatte i bemanningsbyråer inngår her, uavhengig av i hvilken næring arbeidet reelt sett utføres. Industrisysselsettingen har økt moderat siden begynnelsen av fjoråret, etter nedgang de foregående årene.

Figur 2.14 Sysselsetting

1 Kvartalsvis nasjonalregnskap (KNR) og Arbeidskraftundersøkelsen (AKU). Sysselsetting i privat sektor (næringslivet) mv. er differansen mellom samlet sysselsetting og sysselsettingen i offentlig forvaltning som målt i KNR. Offentlig eide foretak inngår dermed i privat sektor. Tall for AKU 3. kvartal 2013 tilsvarer juli (tremånedersperioden juni-august).

2 Verfts- og verkstedindustrien omfatter produksjon av metallvarer, elektrisk utstyr og maskiner, verftsindustri og annen transportmiddelindustri, samt reparasjon og installasjon av maskiner og utstyr. Eksportrettet industri består av produksjon av metaller, papir og papirvarer, samt oljeraffinering, kjemisk og farmasøytisk industri. Annen industri består av de resterende industrinæringene.

Kilde: NAV, Statistisk sentralbyrå og Finansdepartementet.