4 Hovedtrekk i skatte- og avgiftspolitikken

4.1 Regjeringens skatte- og avgiftspolitikk

Skatt er ikke et mål, men et middel. Regjeringen vil bruke skatte- og avgiftssystemet til å finansiere fellesgoder, sikre sosial mobilitet, oppnå mer effektiv ressursutnyttelse og gi bedre vilkår for norsk næringsliv. Det private eierskapet skal styrkes, og det skal lønne seg mer å jobbe, spare og investere.

Regjeringens hovedmål i skattepolitikken er å finansiere fellesgoder så effektivt som mulig. Regjeringen vil dessuten redusere skatte- og avgiftsnivået for å øke verdiskapingen og for å gi større frihet for familiene og den enkelte. Skatter og avgifter skal også stimulere til mer miljøvennlig atferd. Forbedringer av skatte- og avgiftssystemet er derfor en sentral del av regjeringens økonomiske politikk og et av de viktigste virkemidlene for å øke produktiviteten.

Brede skattegrunnlag, lave skattesatser og skattemessig likebehandling av næringer, virksomheter og investeringer vil bidra til at ressursene utnyttes best mulig. Disse retningslinjene har vært førende for utformingen av skattesystemet siden skattereformen i 1992. Reformen bidro til at Norge fikk et mer vekstfremmende skattesystem. Avkastningen på investeringene ble høyere, og skattegrunnlagene samsvarte bedre med selskapenes faktiske inntjening. Stortinget har gjennom behandlingen av Meld. St. 4 (2015–2016) Bedre skatt – En skattereform for omstillling og vekst (Skattemeldingen) sluttet seg til disse grunnleggende prinsippene.

Norges konkurranseevne avhenger av at vi har en omstillingsdyktig økonomi der ressursene utnyttes best mulig. Dette oppnås ved gode generelle rammebetingelser som gjør det attraktivt å investere i Norge. Særordninger og unntak i skatte- og avgiftssystemet vil ofte kanalisere ressurser til anvendelser som er mindre produktive.

Hovedresultater fra regjeringens skatte- og avgiftspolitikk

Regjeringen har redusert samlede skatter og avgifter med om lag 18 mrd. kroner påløpt siden den tiltrådte. Regjeringen har blant annet gjennomført følgende endringer til og med 2016:

Inntektsskatten er redusert fra 28 til 25 pst. Lavere skattesats på alminnelig inntekt for personer og selskap gjør økonomien mer vekstkraftig fordi arbeidstilbudet, sparingen og investeringene stimuleres. Reduksjon i marginalskattesatsene og redusert fradrag i skatteklasse 2 har også styrket arbeidsinsentivene. Ved å øke minstefradraget i lønn og trygd og pensjoner har brede grupper av befolkningen fått del i skattelettelsene.

Formuesskatten er redusert med om lag 4,8 mrd. 2016-kroner. Lettelsene bidrar til å stimulere sparingen, tilførselen av norsk egenkapital og investeringer i næringsvirksomhet. Satsen er redusert fra 1,1 til 0,85 pst., og bunnfradraget er økt fra 870 000 kroner til 1,4 mill. kroner. Samtidig er ligningsverdiene av næringseiendom og sekundærboliger økt fra 50 til 80 pst. av anslått markedsverdi, og ligningsverdiene av fritidsbolig er økt med 10 pst. Det har bidratt til økt likebehandling av formuesobjekter.

Skattefunn-ordningen er utvidet betydelig. Ordningen er et kostnadseffektivt virkemiddel som stimulerer til forskning og innovasjon i næringslivet. Beløpsgrensen for egenutført FoU er hevet fra 5,5 mill. kroner til 20 mill. kroner, mens beløpsgrensen for FoU innkjøpt fra godkjente forskningsinstitusjoner og beløpsgrensen for summen av egenutført og innkjøpt FoU er hevet fra 11 mill. kroner til 40 mill. kroner. I tillegg er den maksimale timelønnssatsen for egne ansatte økt fra 530 kroner til 600 kroner.

Arveavgiften er fjernet. Det letter likviditetsbelastningen ved generasjonsskifte og er en stor forenkling.

Det er innført en ordning som nøytraliserer merverdiavgiften for statsforvaltningen. Det gjør at private kan konkurrere på like vilkår om tjenesteproduksjon i staten.

Bilavgiftene er til sammen redusert med om lag 1,8 mrd. 2016-kroner.

Det har vært en klar dreining i retning av miljørelaterte avgifter. Samlet sett er miljø- og energirelaterte avgifter økt med om lag 4,7 mrd. 2016-kroner.

4.2 Hovedtrekk i skatte- og avgiftsopplegget for 2017

Skatte- og avgiftsendringer som styrker vekstevnen i økonomien, letter omstillingene og skaper nye arbeidsplasser, er et viktig bidrag til omstillingen av norsk økonomi. Skattebyrden bør derfor forskyves fra selskapsskatt, skatt på sparing og skatt på arbeid til andre skatter og avgifter. Brede skattegrunnlag og færrest mulig særordninger gir grunnlag for å holde de generelle skattesatsene lave. Det er i tråd med internasjonale anbefalinger fra blant andre OECD og inngår som hovedelementer i skattereformen som et bredt flertall på Stortinget har sluttet seg til.

Regjeringen foreslår i 2017-budsjettet skatte- og avgiftsendringer som styrker insentivene til å spare, investere og arbeide. Endringene er viktige for å lykkes med omstillingen og øke produktiviteten og den økonomiske veksten. Lavere skattesats på alminnelig inntekt for personer og selskap er særlig vekstfremmende. Sammen med forbedringer av formuesskatten gir dette et tydelig signal om at det skal lønne seg å investere i Norge.

Regjeringen foreslår økte avgifter på klimagassutslipp. Dette er i tråd med prinsippet om at forurenser skal betale og er en del av det grønne skatteskiftet. Samtidig legger Regjeringen vekt på at økte inntekter fra miljøavgifter skal tilbake til skattyterne i form av sektorvise reduksjoner i skatter og avgifter og kompensasjoner over budsjettets utgiftsside. For en helhetlig omtale av regjeringens miljø- og klimapolitikk vises det til punkt 3.8.

Samlede nye skattelettelser i 2017 som følge av Regjeringens forslag er om lag 2,8 mrd. kroner påløpt og 1,7 mrd. kroner bokført. Dynamiske virkninger av forslaget til skatteopplegg for 2017 er nærmere omtalt i punkt 4.3.

Skatter

Regjeringen legger vekt på at skattereformen følges opp i tråd med forliket i Stortinget. Skattesatsen på alminnelig inntekt for selskap og personer foreslås redusert fra 25 til 24 pst. i 2017, og ifølge skatteforliket skal satsen reduseres ytterligere til 23 pst. i 2018. Petroleumsskatten og grunnrenteskatten for vannkraft justeres innenfor en provenynøytral ramme. Dette innebærer at særskatten for petroleum økes med 1 prosentenhet til 54 pst. og friinntektssatsen reduseres fra 5,5 til 5,4 pst. per år. For vannkraftproduksjon økes grunnrenteskatten med 1,3 prosentenheter til 34,3 pst. Oppjusteringsfaktoren for aksjeutbytte mv. i alminnelig inntekt blir økt fra 1,15 til 1,24, slik at den samlede marginalskatten på utbytte opprettholdes om lag på dagens nivå når en ser selskapsskatt og personlig utbytteskatt i sammenheng. Skjermingsrenten i aksjonær-, deltaker- og foretaksmodellen økes med 0,5 prosentenheter før skatt, og det foreslås en ordning med aksjesparekonto for børsnoterte aksjer og aksjefond som innebærer at gevinster ikke beskattes løpende.

Marginalskattesatsen på lønn reduseres for de aller fleste inntektsnivåer, og mest for dem med de laveste inntektene. Dette skjer ved at satsene i trinnskatten økes mindre enn reduksjonen i satsen på alminnelig inntekt. Satsene i trinnskatten økes med mellom 0,49 og 0,82 prosentenheter, og minst for lavere inntekter. Regjeringen foreslår videre å øke satsen i minstefradraget i lønn og trygd fra 43 til 44 pst., mens øvre grense økes med 830 kroner utover lønnsjustering. For delvis å kompensere for økte drivstoffavgifter utvides fradraget for reiser mellom hjem og arbeid (reisefradraget) ved å øke begge kilometersatsene med 6 øre.

Regjeringen foreslår ytterligere lettelser i formuesskatten for å begrense de negative virkningene denne skatten har for norsk eierskap og næringsliv. Som en oppfølging av Stortingets forlik om skattereform reduseres verdsettingen av aksjer og driftsmidler samt tilordnet gjeld med 10 pst. Bunnfradraget økes med om lag anslått formuesvekst, til 1 480 000 kroner. Næringseiendom og sekundærbolig opprettholder en rabatt i verdsettingen på 20 pst., og for formuesskattepliktige reduseres verdsettingen av gjeld tilordnet slike eiendommer med 20 pst. Endringene reduserer den skattemessige favoriseringen av investeringer i fast eiendom, og kan føre til at mer av den private sparingen går til investeringer i næringsvirksomhet. Som varslet i Revidert nasjonalbudsjett 2016 foreslås en ordning med utsatt betaling av formuesskatt (for inntektsårene 2016 og 2017) for eiere av virksomheter som går med regnskapsmessig underskudd, jf. Prop. 2 L (2016–2017) Endring i skattebetalingsloven (utsatt betaling av formuesskatt).

I tråd med skatteforliket i Stortinget foreslås det innført en finansskatt som vil bestå av to elementer. Det innføres en skatt på lønnsgrunnlaget i finanssektoren. Finansskatten på lønnsgrunnlaget settes til 5 pst. I tillegg videreføres overskuddsskatten for finansforetak på 2016-nivå. Dette innebærer at finansforetak ikke omfattes av den generelle reduksjonen i skatt på alminnelig inntekt. Hensikten med finansskatten er å beskatte merverdien i finansiell tjenesteyting som i dag er unntatt fra merverdiavgift.

Regjeringen følger opp forslaget i Skattemeldingen om å fjerne startavskrivningene for maskiner. For delvis å kompensere for økte drivstoffavgifter blir avskrivningssatsene for vogntog, lastebiler, busser og varebiler mv. økt til 24 pst. Samtidig utvides Skattefunn-ordningen ved at beløpsgrensen for egenutført FoU økes fra 20 mill. kr. til 25 mill. kroner, mens beløpsgrensen for innkjøpt FoU økes fra 40 mill. kroner til 50 mill. kroner. Utvidelsen av ordningen gjør det enda mer attraktivt for bedrifter å investere i FoU. Regjeringen foreslår også enkelte endringer i skattereglene for landbruksnæringen, herunder innføring av jordbruksfradrag for aksjeselskap og etablering av en tømmerkontoordning til erstatning for dagens gjennomsnittligning av skogbruksinntekter i enkeltpersonforetak. Regjeringen foreslår også å avvikle skattefritaket for investeringstilskudd i distriktene.

Avgifter

Regjeringen fremmer forslag om et grønt skatteskift som del av oppfølgingen av Grønn skattekommisjon. Forslaget innebærer økte avgifter på utslipp av klimagasser og på bruk av drivstoff. Avgiftsøkningene motsvares av sektorvise reduksjoner av andre skatter og avgifter og direkte kompensasjoner. Bilister og transportører gis lettelser gjennom redusert årsavgift, reduserte bompenger, økt reisefradrag og økte avskrivningssatser. Denne avgifts- og skatteomleggingen bidrar til å forsterke klimaforliket og redusere klimagassutslippene. Med dette følger Regjeringen opp anmodningsvedtaket om et grønt skatteskift fra stortingsbehandlingen av 2016-budsjettet.

I tillegg foreslår regjeringen økt veibruksavgift på LPG og økt omsetningskrav for biodrivstoff. Engangsavgiften for kjøretøy foreslås lagt ytterligere om i miljøvennlig retning. Det innebærer økt CO2- og NOX-komponent, redusert vektkomponent og utfasing av effektkomponenten. Disse forslagene er en oppfølging av budsjettforliket om 2016-budsjettet.

Regjeringen foreslår også å utvide ordningen med merverdiavgiftskompensasjon for kommunesektoren på enkelte avgrensede områder. Stortingets vedtak om endringer i merverdiavgiftsloven medfører at forvaltningen av merverdiavgift ved innførsel overføres fra Tolletaten til Skatteetaten fra 1. januar 2017. Dette innebærer endrede regler for innberetning og betaling av merverdiavgift ved innførsel av varer fra utlandet.

Regjeringen presenterer også en utredning av tax free-ordningen som oppfølging av en anmodning fra Stortinget.

Andre forslag til endringer i skatter og avgifter

Nedre grense for å betale trygdeavgift (frikortgrensen) foreslås økt med 5 000 kroner.

Arbeidsgivers dekning av utgifter til fagforeningsarbeid gjøres skattefri.

Den skattefrie grensen ved ansattes kjøp av aksjer i bedriften som den ansatte jobber i, dobles til 3 000 kroner.

Personfradraget lønnsjusteres.

Enkelte beløpsgrenser holdes nominelt uendret. Dette gjelder blant annet fagforeningsfradraget, nedre grense i reisefradraget, foreldrefradraget, særskilt fradrag i Finnmark og Nord-Troms, maksimumsgrensen i fradrag for innbetaling til individuell pensjonsordning, jordbruksfradraget, fisker- og sjømannsfradraget og maksimal årlig sparing med BSU.

Rederiskatteordningen utvides til å omfatte vindmøllefartøyer.

Amatørbygde kjøretøy fritas fra engangsavgift.

Det foreslås en lovhjemmel for departementet til å gi fritak/unntak fra merverdiavgift for vedlikeholdsløsningen for jagerflyene F-35.

Det innføres en ordning som nøytraliserer merverdiavgiften i helseforetakene.

Satsen i produktavgiften på førstehåndsomsetning av fisk reduseres fra 2,5 til 2,3 pst.

Legemiddelomsetningsavgiften reduseres fra 0,55 til 0,45 pst.

Påslag på nettariffen til Energifondet og forskningsavgift på landbruksprodukter tas inn i statsbudsjettet.

Losavgiftene reduseres tilsvarende innsparing i tilbringertjenesten.

4.3 Dynamiske virkninger

Lavere skattesatser kan bidra til bedre ressursbruk og styrke grunnlaget for økonomisk vekst. Deler av det umiddelbare provenytapet vil da motvirkes av at skatte- og avgiftsgrunnlagene vokser. Skattelettelsen kan dermed ha en viss grad av selvfinansiering. En økning av skattegrunnlagene kan skje over mange år. Det kan derfor ikke budsjetteres med den tilhørende provenyøkningen i budsjettåret. Etter hvert som grunnlagene vokser og nivået på skatte- og avgiftsinntektene øker, vil handlingsrommet i budsjettene øke.

Ulike skatter og avgifter har ulik virkning på ressursbruken i økonomien. Enkelte skatter og avgifter bidrar til bedre ressursbruk. Det gjelder blant annet avgifter som fører til at helse- og miljøskadelige aktiviteter prises riktigere. Andre skatter kan virke nøytralt, slik som skatt på grunnrente. De fleste skatter fører derimot til at personer og bedrifter endrer sine beslutninger slik at ressursene utnyttes mindre effektivt. For eksempel gjør skatt på arbeid det mindre lønnsomt å arbeide. Tilsvarende blir det mindre lønnsomt å betale ned gjeld eller å sette penger i banken eller i aksjer dersom en del av avkastningen trekkes inn i form av skatt. Skatt på selskapsoverskudd fører til at færre investeringer i Norge blir lønnsomme.

Mesteparten av skatteinntektene må komme fra skatter som virker negativt på økonomien. For et gitt skattenivå blir de negative virkningene lavest mulig dersom en legger størst vekt på skatter som i liten grad påvirker personers og bedrifters beslutninger, og dersom en har lave skattesatser på brede grunnlag framfor høye satser på smale grunnlag. Høye skattesatser gir sterke motiver til å endre atferd og gjør det lønnsomt å omgå eller unndra skatten. Det hemmer den økonomiske veksten.

Skattereduksjoner kan derfor bidra til en bedre ressursbruk og gi grunnlag for økt vekst. Noen skattereduksjoner vil virke mer positivt enn andre. Dette finnes det en del kunnskap om. For eksempel antyder økonomisk forskning at særlig lavere skattesatser på selskapsoverskudd og arbeid kan ha vesentlige positive virkninger. Skatteutvalget viser til internasjonal forskning og legger til grunn at eiendomsskatt og konsumskatter hemmer den økonomiske veksten mindre enn andre typer skatter, jf. NOU 2014: 13 Kapitalbeskatning i en internasjonal økonomi. Utvalget peker på at tradisjonell selskapsskatt og personlige inntektsskatter (skatt på arbeid og skatt på kapitalinntekter) reduserer den økonomiske veksten mest.

Regjeringens forslag til skatteopplegg for 2017 er i tråd med faglig godt forankrede anbefalinger om hvilke skattelettelser som vil bedre ressursbruken og styrke grunnlaget for økonomisk vekst.

Regjeringen foreslår å redusere skattesatsen på alminnelig inntekt for selskap med 1 prosentenhet. Samtidig fjernes startavskrivningene på maskiner. Forslagene er en del av oppfølgingen av Skatteutvalgets anbefalinger. Skatteutvalget anslår på usikkert grunnlag at selvfinansieringsgraden over tid ved utvalgets forslag om redusert skattesats for selskap, riktigere avskrivningsregler og en strammere rentebegrensningsregel kan være i størrelsesorden 20–40 pst.

Redusert skattesats på alminnelig inntekt for personer kombinert med en noe høyere trinnskatt vil redusere marginalskattesatsen på både arbeid og sparing. Samlet marginalskattesats på arbeid vil med regjeringens forslag reduseres med mellom om lag 0,2 og 0,5 prosentenheter for de som betaler trinnskatt. Forslaget vil derfor stimulere til arbeid og kan ha en viss selvfinansiering på sikt.

Regjeringens forslag om å redusere skattesatsen på alminnelig inntekt for personer vil isolert sett redusere marginalskatten på kapitalinntekter med 1 prosentenhet. Det vil øke renten etter skatt, øke verdien av renteinntekter og redusere verdien av rentefradraget. Empirisk forskning antyder at høyere avkastning etter skatt samlet sett øker sparingen, men det er usikkert hvor stor effekten er.

Den foreslåtte reduksjonen i verdsettelsen av aksjer og driftsmidler i formuesskatten vil også øke avkastningen etter skatt av å investere i aksjer og driftsmidler for de som er i formuesskatteposisjon. Videre dempes favoriseringen i formuesskatten av investeringer i sekundærbolig og næringseiendom framfor investering i annen næringsvirksomhet. Forslaget kan bidra til at en større del av sparingen kanaliseres mot investeringer i næringsvirksomhet. Det kan også bidra til økte investeringer blant virksomheter som er avhengige av norsk egenkapital for å få gjennomført sine prosjekter. Regjeringens forslag om lavere formuesskatt antas på denne bakgrunn å ha en positiv langsiktig virkning på økonomien.

Departementet antar at det tar tid før dynamiske virkninger av regjeringens forslag til endringer i inntekts- og formuesskatt påvirker skatteinntektene. Departementet budsjetterer derfor ikke med dynamiske virkninger av disse endringene i 2017-budsjettet. Derimot antas det at endringer i avgifter påvirker priser og etterspørsel allerede i 2017. I provenyanslagene for endringer i de fleste særavgiftene er det derfor tatt hensyn til at avgiftsgrunnlaget endres når avgiftssatsene endres.

4.4 Provenyvirkninger av forslaget til skatte- og avgiftsendringer

Tabell 4.1 gir en oversikt over provenyvirkningene av Regjeringens forslag. Provenyvirkningene av skatte- og avgiftsopplegget beregnes i forhold til referansesystemet for 2017. Referansesystemet for 2017 er basert på 2016-regler oppjustert med i hovedsak anslått pris-, lønns- eller formuesvekst. Fradrag og beløpsgrenser mv. i den generelle satsstrukturen i personbeskatningen er i referansesystemet i hovedsak justert til 2017-nivå med anslått lønnsvekst på 2,7 pst. Særskilte fradrag og andre grenser i personbeskatningen er hovedsakelig justert med anslått prisvekst fra 2016 til 2017 på 2,0 pst. En skattyter som kun har ordinære fradrag og en vekst i både alminnelig inntekt og personinntekt på 2,7 pst., får da om lag samme gjennomsnittlig inntektsskatt i referansesystemet for 2017 som i 2016. I referansesystemet for avgiftene er alle mengdeavgifter justert med anslått vekst i konsumprisene fra 2016 til 2017. Referansesystemet gir dermed reelt sett uendret skatte- og avgiftsnivå fra 2016 til 2017.

Tabell 4.1 Anslåtte provenyvirkninger av skatte- og avgiftsopplegget for 2017. Negative tall betyr lettelser. Anslagene er regnet i forhold til referansesystemet for 2017. Mill. kroner

Påløpt | Bokført | |

|---|---|---|

Skatt på inntekt | -5 358 | -2 120 |

Redusere satsen på alminnelig inntekt til 24 pst. for personer, inkl. justert utbytteskatt1 | -11 060 | -8 850 |

Redusere satsen på alminnelig inntekt til 24 pst. for selskap | -2 708 | 0 |

Øke trinnskatten2 | 8 550 | 6 840 |

Øke skjermingsrenten i aksjonær-, deltaker- og foretaksmodellen med 0,5 prosentenheter før skatt | -140 | -110 |

Justere petroleumsskatten provenynøytralt3 | -- | -- |

Justere skatten for vannkraft provenynøytralt4 | 0 | 0 |

Formuesskatt | -500 | -910 |

Innføre 10 pst. verdsettingsrabatt for aksjer og driftsmidler (unntatt næringseiendom) og tilordnet gjeld. Gjeld tilordnet sekundærbolig og næringseiendom verdsettes til 80 pst. Bunnfradraget settes til 1 480 000 kroner (2 960 000 kroner for ektepar) | -500 | -400 |

Innføre ordning med utsatt betaling av formuesskatt for eiere av virksomheter som går med underskudd5 | 0 | -510 |

Personskatt for øvrig | -819 | -656 |

Innføre ordning med skattefritak for arbeidsgivers dekning av utgifter til fagforeningsarbeid | -5 | -4 |

Innføre ordning med aksjesparekonto | -50 | -40 |

Utvide skattefritaket ved ansattes kjøp av aksjer i bedriften den ansatte jobber i | -20 | -16 |

Øke satsen i minstefradraget i lønn og trygd til 44 pst. og øke maksimalt minstefradrag til 94 750 kroner | -670 | -535 |

Øke nedre grense i trygdeavgiften til 54 650 kroner | -60 | -50 |

Lønnsjustere personfradraget | -75 | -60 |

Øke begge satsene i reisefradraget med 6 øre per kilometer | -75 | -60 |

Videreføre andre satser og beløpsgrenser nominelt mv. | 136 | 109 |

Næringsbeskatning for øvrig | 3 725 | 2 025 |

Skattlegge finanssektoren6 | 2 250 | 1 790 |

Utvide Skattefunn | -60 | 0 |

Fjerne startavskrivning på maskiner mv. | 1 840 | 300 |

Øke avskrivningssatsene i saldogruppe c til 24 pst. | -300 | -70 |

Fjerne skattefritak av investeringstilskudd i distriktene under LMD | 8 | 8 |

Fjerne skattefritak for investeringstilskudd i distriktene under KMD | 4 | 4 |

Inkludere vindmøllefartøyer i rederiskatteordningen7 | -- | -- |

Innføre jordbruksfradrag for selskap | -10 | 0 |

Innføre skattefritak for utdeling fra DLS fra gevinst ved skogvernerstatning | -7 | -7 |

Avvikle gjennomsnittsligning for skog og etablere ordning med tømmerkonto | 0 | 0 |

Merverdiavgift | -100 | -100 |

Endre reglene for merverdiavgift ved innførsel av varer8 | -100 | -100 |

Innføre hjemmel for fritak for merverdiavgift ved vedlikehold av F-359 | 0 | 0 |

Avgifter på klimagassutslipp | 315 | 280 |

Øke CO2-avgiften på mineralolje med 20 øre per liter10 | 270 | 240 |

Øke avgiften på HFK og PFK til det generelle nivået for klimagassutslipp | 45 | 40 |

Øke CO2-avgiften for utslipp av naturgass i petroleumsvirksomheten11 | -- | -- |

Bilavgifter | -66 | -163 |

Øke veibruksavgiften på autodiesel med 35 øre per liter | 1 050 | 960 |

Øke veibruksavgiften på bensin med 15 øre per liter | 130 | 120 |

Redusere årsavgiften for personbiler (om lag 12 pst.) | -1 220 | -1 220 |

Legge om engangsavgiften | 0 | 0 |

Frita amatørbygde kjøretøy fra engangsavgift | -5 | -4 |

Øke veibruksavgiften på LPG | 1 | 1 |

Legge om årsavgiften til en avgift på trafikkforsikringer | 0 | 0 |

Øke omsetningskravet for biodrivstoff | -22 | -20 |

Sektoravgifter12 | -31 | -24 |

Samlede nye skatte- og avgiftsendringer i 2017 | -2 834 | -1 668 |

Virkning av vedtak ifm. Nasjonalbudsjettet 2016 | -5 010 | |

Virkning av vedtak ifm. Revidert nasjonalbudsjett 201613 | 250 | 232 |

Samlede skatte- og avgiftsendringer i 2017 | -2 584 | -6 446 |

1 Skattesatsen på alminnelig inntekt for Nord-Troms og Finnmark reduseres tilsvarende fra 21,5 pst. til 20,5 pst.

2 Inkluderer justering av skattefradraget for pensjonister slik at dagens innslagspunkt for skatt for pensjonister om lag opprettholdes.

3 Provenyet reduseres med 230 mill. kroner påløpt og 115 mill. kroner bokført i 2017. Overføringen til Statens pensjonsfond utland reduseres tilsvarende. Handlingsrommet i budsjettet for 2017 påvirkes dermed ikke av denne endringen. Målt som nåverdi av framtidige skatteinntekter er endringen provenynøytral.

4 Økt grunnrenteskattesats gir et merproveny på om lag 125 mill. kroner påløpt. Virkningen er provenynøytral når dette ses i sammenheng med redusert sats på alminnelig inntekt for vannkraftnæringen.

5 Ordningen innføres fra 2016. Provenytapet i 2016 anslås til 290 mill. kroner påløpt og 70 mill. kroner bokført.

6 Finansskatt på lønn (5 pst.) og videreføring av skatt på overskudd med 25 pst., fradrag for lønnselementet.

7 Endringen gir ikke proveny i 2017, men kan gi et provenytap på sikt.

8 Provenyet gjelder anslått årlig rentetap for staten på om lag 100 mill. kroner grunnet endrede betalingsrutiner som her teknisk er plassert på kap. 5521, post 70 Merverdiavgift.

9 Anslåtte reduserte merverdiavgiftsinntekter på 15 mill. kroner påløpt og 7,5 mill. kroner bokført i 2017 sammenlignet med det som skulle bli innbetalt til staten etter gjeldende merverdiavgiftsregler, motsvares av at merverdiavgiftsutgiftene som kan føres på den statlige nettoføringsordningen på utgiftssiden, reduseres tilsvarende.

10 I provenyanslaget er det tatt hensyn til kompensasjoner på utgiftssiden på samlet sett om lag 100 mill. kroner.

11 Brutto avgiftsøkning anslås til 50 mill. kroner mens netto provenyøkning er om lag 8 mill. kroner. Overføres til Statens pensjonsfond utland og påvirker dermed ikke handlingsrommet i 2017-budsjettet.

12 Redusere legemiddelomsetningsavgiften (-19 mill. kroner påløpt og -13 mill. kroner bokført) og losavgiftene (-16 mill. kroner påløpt og -15 mill. kroner bokført) samt innføre tilsynsavgift til Statens legemiddelverk (4 mill. kroner påløpt og bokført).

13 Utsettelsen av flypassasjeravgiften reduserer påløpt og bokført proveny med 250 mill. kroner i 2016, og øker provenyet tilsvarende i 2017 (inkluderer kompensasjoner på utgiftssiden i henhold til avtaler om statlig kjøp av innenlandske flyruter).

Kilde: Finansdepartementet.

4.5 Fordelingsprofilen på skatteopplegget

Regjeringens skattepolitikk kjennetegnes av vekstfremmende lettelser som brede grupper av befolkningen har fått del i. Nedenfor gis en oversikt over fordelingsvirkningene av Regjeringens skatteforslag for 2017.

Beregningene inkluderer alle skatteendringer som det er mulig å regne på i SSBs skattemodell LOTTE-Skatt, til sammen en netto skattelettelse på 3,8 mrd. kroner påløpt. I beregningene av hvordan skatteopplegget slår ut for ulike grupper, sammenlignes skatten som følger av Regjeringens forslag, med skatten som følger av referansesystemet for 2017.

Noen av skatteforslagene har det ikke vært mulig å regne på. Det gjelder ordningen med utsatt formueskatt, endringer i landbruksbeskatningen, skjermingsrente for aksjonærer og deltakere, skattefritaket for arbeidsgivers dekning av utgifter til fagforeningsarbeid, ordningen med aksjesparekonto og utvidelsen av skattefritaket ved ansattes kjøp av aksjer i bedriften som den ansatte jobber i. Beregningene tar heller ikke hensyn til virkninger som kommer via lettelser i blant annet selskapsskatten og endringer i avgiftene, og de viser kun virkninger på kort sikt.

Et hovedmål med Regjeringens skattepolitikk har vært å gjøre det mer lønnsomt å investere, arbeide og spare. Det er derfor en utfordring at en med anslag kun på kortsiktige fordelingsvirkninger ikke får tallfestet virkningene av tilpasninger over tid. En rekke skatteendringer vil gi tilpasninger som har betydning for fordelingen. Det er en fare for at tiltak som enkelt lar seg regne på, får for stor oppmerksomhet, på bekostning av positive virkninger av en skattepolitikk som øker investeringer og arbeidstilbud. Disse virkningene vil komme gradvis og lar seg ikke like lett tallfeste.

Trolig blir det en forskjell mellom fordelingseffektene på noe lengre sikt, når den samlede virkningen av en skatteendring er fullt uttømt, og på helt kort sikt for det enkelte budsjettåret. For eksempel er det støtte i økonomisk forskning for at lavere skattesatser på arbeid øker lavinntektsgruppenes arbeidstilbud mer enn for dem med høyere inntekt. Skatteendringer som stimulerer arbeidstilbudet, kan derfor bidra til utjevning. Lavere selskapsskatt tilfaller i første omgang eierne som følge av at overskuddet øker. Over tid er det imidlertid rimelig å anta at selskapsskattelettelsen gir økte investeringer. Økte investeringer bidrar til å gjøre arbeidskraften mer produktiv og dermed til økt reallønn. Over tid er det derfor rimelig å anta at en andel av selskapsskattelettelsen tilfaller arbeidstakerne.

Regjeringen har også i skatteopplegget for 2017 lagt vekt på at brede grupper av befolkningen skal få del i skattelettelsene. De kortsiktige beregningene på LOTTE-Skatt viser at alle inntektsgrupper får skattelettelser, jf. tabell 4.2. Vel halvparten av lettelsene går til personer med bruttoinntekt mellom 350 000 og 750 000 kroner.

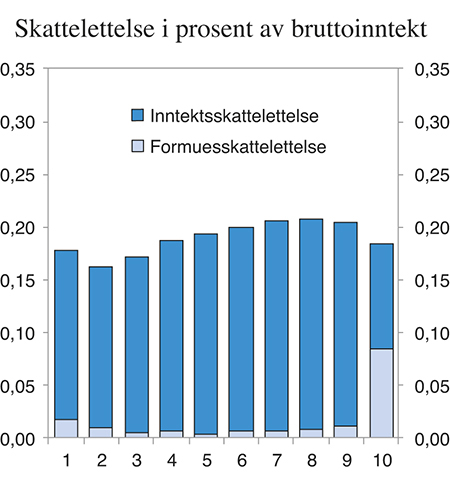

Figur 4.1 viser beregnet økt nettoinntekt i 2017 som andel av (ekvivalent) bruttoinntekt for ulike inntektsdesiler som følge av endringer i personskattene. Desil 1 er de 10 pst. med lavest inntekt blant alle personer, mens desil 10 er de 10 pst. med høyest inntekt. Figuren skiller mellom lettelser i inntektsskatten og i formuesskatten.

Figur 4.1 Skattelettelse med regjeringens forslag i prosent av bruttoinntekten fordelt på ulike inntektsgrupper (desiler) etter ekvivalent1 bruttoinntekt. Sammenlignet med referansesystemet for 2017. Prosent

1 Beregningen bak figuren følger standard metode for fordelingsanalyser ved at alle personer, både de med og uten inntekt (inkludert barn), får tildelt en andel av samlet husholdningsinntekt. Denne inntekten justeres noe for å ta hensyn til at det er stordriftsfordeler ved at flere bor sammen. Det innebærer at den enkelte i en flerpersonshusholdning tilordnes en høyere inntekt enn husholdningens faktiske inntekt per person. Denne forhøyde inntekten anses som «ekvivalent» med inntekten til en enslig person (selv om faktisk inntekt er lavere).

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Lettelsene fordeler seg jevnt målt som andel av ekvivalent bruttoinntekt. Som andel av inntekten varierer skattelettelsen mellom 0,16 pst. og 0,21 pst. Hoveddelen av lettelsen for desilene 1 til 9 kommer i inntektsskatten. For desil 10 fordeles skattelettelsene nokså jevnt på inntektsskatt og formuesskatt.

Tabell 4.2 viser anslåtte fordelingsvirkninger av skatteendringene for alle personer som er 17 år eller eldre. Samlet sett gir forslagene redusert skatt i gjennomsnitt for alle bruttoinntektsgruppene. Skattelettelsen som andel av bruttoinntekten utgjør om lag 0,2 pst. i gjennomsnitt, men noe mer for gruppen med lavest inntekt. Gjennomsnittlig lettelse målt i kroner stiger med inntekten.

I gjennomsnitt for alle reduseres skatten med om lag 900 kroner, hvorav redusert formuesskatt utgjør om lag 100 kroner.

Tabell 4.2 Anslåtte fordelingsvirkninger av endringer i personbeskatningen for alle personer som er 17 år eller eldre. Negative tall betyr lettelser. Anslagene er regnet i forhold til referansesystemet for 2017.

Bruttoinntekt | Antall | Gjennomsnittlig skatt i 2016. Prosent | Gjennomsnittlig skatt i 2016. Kroner | Gjennomsnittlig endring i skatt. Kroner | Endring i pst. av bruttoinntekten | Herav: Gjennomsnittlig endring i formuesskatt. Kroner |

|---|---|---|---|---|---|---|

0 – 150 000 kr | 575 000 | 5,1 | 3 300 | -200 | -0,3 | 0 |

150 000 – 200 000 kr | 246 600 | 6,7 | 12 000 | -400 | -0,2 | 0 |

200 000 – 250 000 kr | 318 700 | 10,3 | 23 300 | -500 | -0,2 | 0 |

250 000 – 300 000 kr | 351 900 | 15,0 | 41 300 | -500 | -0,2 | 0 |

300 000 – 350 000 kr | 367 900 | 18,2 | 59 100 | -600 | -0,2 | 0 |

350 000 – 400 000 kr | 349 800 | 20,5 | 77 000 | -800 | -0,2 | 0 |

400 000 – 450 000 kr | 344 700 | 22,2 | 94 100 | -900 | -0,2 | 0 |

450 000 – 500 000 kr | 317 300 | 23,3 | 110 700 | -1 000 | -0,2 | 0 |

500 000 – 600 000 kr | 504 200 | 24,6 | 134 800 | -1 100 | -0,2 | 0 |

600 000 – 750 000 kr | 409 300 | 27,1 | 180 200 | -1 400 | -0,2 | -100 |

750 000 – 1 mill.kr | 279 300 | 30,3 | 259 100 | -1 600 | -0,2 | -100 |

1 mill. kr og over | 230 600 | 35,9 | 574 400 | -2 400 | -0,2 | -1 500 |

I alt | 4 295 400 | 25,1 | 114 000 | -900 | -0,2 | -100 |

Kilde: Finansdepartementet og Statistisk sentralbyrås skattemodell, LOTTE-Skatt.

Selvstendig næringsdrivende kommer som gruppe godt ut av skatteendringene. Samlede lettelser for denne gruppen utgjør om lag 260 mill. kroner. Dette innebærer en gjennomsnittlig lettelse på om lag 2 400 kroner, hvorav 500 kroner kan tilskrives formuesskatten.

Lønnstakere får også en betydelig skattelettelse med forslaget til skatteopplegg for 2017. Samlet lettelse for denne gruppen anslås til om lag 2,5 mrd. kroner. Dette tilsvarer en gjennomsnittlig skattelettelse på 1 200 kroner, herav om lag 100 kroner i redusert formuesskatt.

Alderspensjonister får samlet sett en skattelettelse på om lag 390 mill. kroner. Dette tilsvarer en gjennomsnittlig skattelettelse på om lag 500 kroner.

Trygdede får samlet sett en skattelettelse på om lag 380 mill. kroner. Dette tilsvarer en gjennomsnittlig skattelettelse på om lag 700 kroner.

Lettelsen i kronebeløp vil i stor grad øke med nivået på inntekten til de ulike gruppene. Selvstendig næringsdrivende har høyere gjennomsnittlig inntekt og skatt enn lønnstakere, mens trygdede og pensjonister har lavere gjennomsnittlige inntekter enn lønnstakere.

Beregningene ovenfor viser hvordan skatteendringene slår ut i gjennomsnitt for ulike inntektsgrupper. Beregningene på individnivå viser at om lag 97 pst. av skattyterne får lavere eller om lag uendret skatt med forslaget, mens om lag 3 pst. av skattyterne får økt skatt. Andelen personer som får skatteskjerpelse, er størst i de høyeste inntektsgruppene, hovedsakelig som følge av økt skatt på utbytte. I de laveste inntektsgruppene får en stor andel av personene om lag uendret skatt. Det må ses i sammenheng med at disse betaler relativt lite skatt. Samlet anslås det at i underkant av 1 pst. av skattyterne får en skatteøkning på mer enn 2 000 kroner. Disse har i gjennomsnitt en bruttoinntekt på 1,7 mill. kroner og får i gjennomsnitt økt skatten med i underkant av 10 000 kroner.