2 De økonomiske utsiktene

2.1 Norsk økonomi

Koronapandemien har gitt det dypeste tilbakeslaget i norsk økonomi i etterkrigstiden. Krisen er ulik andre kriser, og den videre utviklingen er usikker. Norsk økonomi er fortsatt sterkt preget av pandemien og de strenge smitteverntiltakene som ble innført her hjemme og i resten av verden. Samtidig er gjeninnhentingen i gang. Husholdningene har økt sitt forbruk, produksjonen har tatt seg opp igjen siden i vår, og bedrifter har kalt tilbake mange av de permitterte. Tallet på helt arbeidsledige er mer enn halvert siden toppen i mars, fra et svært høyt nivå. Boligprisene er høyere enn før virusutbruddet.

Selv om gjeninnhentingen har gått raskere enn vi så for oss på forsommeren, vil aktivitetsnivået trolig være lavere enn normalt i lang tid fremover. Arbeidsledigheten er fortsatt høy, og det er viktig at vi unngår at den fester seg på et høyt nivå. Usikkerhet og lav etterspørsel demper investeringslysten, og norsk industri melder om et betydelig fall i investeringene i år og neste år.

Den positive utviklingen i norsk økonomi er skjør. Smittesituasjonen kan raskt endre seg, og er nylig blitt forverret i mange europeiske land. Også i Norge har smitten økt den siste tiden. Nye smitteverntiltak er innført, først og fremst lokalt i de områdene hvor smitteøkningen har vært størst. Det øker risikoen for et nytt tilbakeslag og for at ledigheten holder seg høy. I denne meldingen er det lagt til grunn at smittesituasjonen fremover ikke vil gi et behov for å stenge ned Norge på nytt, og at en effektiv vaksine som gjør at smitteverntiltakene kan avvikles, mest sannsynlig blir tilgjengelig i løpet av neste år.

Den økonomiske politikken gir et betydelig bidrag til å holde hjulene i gang i norsk økonomi. Uten raske og effektive økonomiske tiltak, ville tilbakeslaget blitt betydelig større. Gjennom kraftig bruk av budsjettpolitikken er bedrifter blitt holdt i live, arbeidsplasser reddet og inntektstapet for permitterte arbeidstakere holdt nede. I tillegg kuttet Norges Bank styringsrenten i tre omganger med til sammen 1,5 prosentenheter i løpet av våren. Styringsrenten er nå 0 pst., den laveste noensinne, og Norges Bank venter at den blir liggende på dette nivået en god stund fremover. For å motvirke at bankene strammet inn på sin utlånspraksis satte regjeringen, etter råd fra Norges Bank, ned kravet til motsyklisk kapitalbuffer. Den økonomiske politikken er nærmere omtalt i kapittel 3.

Etter en internasjonal økonomisk nedgang som savner sidestykke i nyere historie, har også den økonomiske aktiviteten ute steget i takt med avviklingen av de strengeste smitteverntiltakene. Samtidig har mange europeiske land nylig opplevd en forverret smittesituasjon. Smittevern vil fortsatt være hovedverktøyet for å bekjempe spredningen av viruset inntil en vaksine er tilgjengelig. Det vil dempe tempoet i det økonomiske oppsvinget. Aktiviteten hos våre handelspartnere anslås nå å falle med 6,3 pst. i år, mot 6 pst. i Revidert nasjonalbudsjett 2020 (RNB20). Hovedbildet fra flere prognosemakere er likevel at aktiviteten fra nå av vil ta seg markert opp igjen, og både OECD og IMF ser nå noe lysere på den økonomiske utviklingen i år enn de gjorde i juni. Utviklingen i internasjonal økonomi er nærmere omtalt i kapittel 2.3.

Sentralbanker verden over har satt styringsrentene ned og økt sine kjøp av verdipapirer betydelig for å sørge for tilstrekkelig likviditet i markedet og begrense økningen i lånekostnader. Tiltakene har vært svært omfattende og har trolig bidratt til at flere toneangivende børser tok seg opp gjennom våren og sommeren. De siste ukene har markedsuroen tiltatt noe igjen, og flere børsindekser har falt. Finansmarkedene er nærmere omtalt i kapittel 2.4.

Oljeprisen har tatt seg en del opp og har den siste tiden ligget rundt 40 dollar per fat. Under oljemarkedskollapsen mot slutten av april var oljeprisen nede i under 20 dollar per fat. Produksjonskutt fra OPEC og andre oljeprodusenter har bidratt til å redusere tilbudsoverskuddet og øke oljeprisen. Prisene i terminmarkedet kan tilsi at markedsaktørene venter en noe høyere oljepris fremover, se figur 2.2 B. Oljeprisen anslås nå klart høyere enn i RNB20, mens gassprisen anslås lavere selv om den i september hadde hentet igjen store deler av fallet fra i vår og var nær nivået fra januar. Nedjusteringen av gassprisanslaget må ses i sammenheng med høyere tilbud av flytende naturgass (LNG) i Europa enn ventet.

Usikkerhet om fremtidig utvikling og driftsutfordringer som følge av virusutbruddet gjør at oljeselskapene har skjøvet på investeringer og vedlikehold. Samtidig bidrar høyere oljepriser og midlertidige lettelser i petroleumsskatten til at nedgangen ser ut til å bli mindre enn lagt til grunn i mai. Petroleumssektoren er nærmere omtalt i kapittel 2.6.

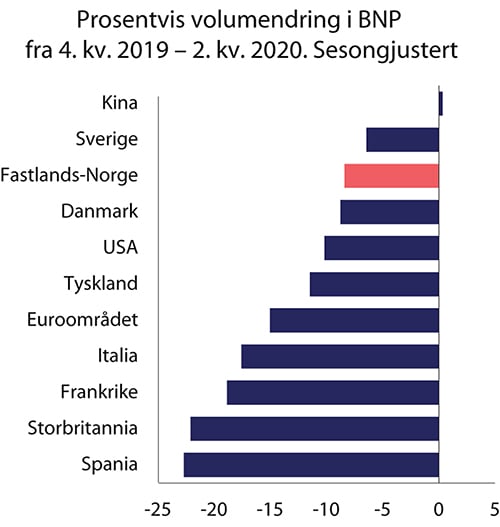

Koronapandemien og smitteverntiltakene har gitt et historisk dypt tilbakeslag i norsk økonomi, men tilbakeslaget ser ut til å ha vært mindre her hjemme enn hos de fleste av våre handelspartnere, se figur 2.1. Sammenligningen i figuren får ikke frem at verdiskapingen i Norge har tatt seg betydelig opp fra mai til juli, etter kraftig nedgang i mars og april. Likevel er ikke nedgangen i aktivitetsnivået gjenvunnet, se første rad i tabell 2.1.

Figur 2.1 Utvikling i verdiskaping i utvalgte land

Kilde: Statistisk sentralbyrå, Eurostat, nasjonale kilder og Finansdepartementet.

Tabell 2.1 Bruttoprodukt i utvalgte næringer. Sesongjustert. Endring i prosent fra februar 2020, der ikke annet er angitt

Andel av fastlands-BNP 2019 | mar. 20 | apr. 20 | mai. 20 | jun. 20 | jul. 20 | |

|---|---|---|---|---|---|---|

Bruttonasjonalprodukt Fastlands-Norge | 100,0 | -7,0 | -11,3 | -9,1 | -5,8 | -4,8 |

Helse- og omsorgstjenester | 11,4 | -13,4 | -20,8 | -11,6 | -2,6 | -4,4 |

Varehandel og reparasjon av motorvogner | 8,5 | -4,6 | -6,8 | -2,6 | -1,5 | 1,3 |

Industri | 7,6 | -4,0 | -6,9 | -8,0 | -8,7 | -8,5 |

Bygge- og anleggsvirksomhet | 7,2 | -8,2 | -12,4 | -9,9 | -6,5 | -5,1 |

Undervisning | 5,7 | -5,3 | -8,6 | -6,2 | -3,8 | -2,9 |

Faglig, vitenskapelig og teknisk tjenesteyting | 4,8 | -3,9 | -5,4 | -7,4 | -4,3 | -6,5 |

Transport utenom utenriks sjøfart | 3,3 | -20,6 | -36,0 | -29,6 | -20,1 | -18,3 |

Forretningsmessig tjenesteyting | 2,9 | -6,9 | -18,4 | -30,3 | -31,9 | -44,2 |

Kultur, underholdning og annen tjenesteyting | 2,0 | -36,5 | -64,3 | -48,3 | -33,4 | -25,7 |

Overnattings- og serveringsvirksomhet | 1,5 | -42,2 | -67,9 | -62,1 | -40,4 | -22,1 |

Fiske, fangst og akvakultur | 1,0 | -5,5 | 6,6 | 2,2 | 19,4 | 5,0 |

Kilde: Statistisk sentralbyrå og Finansdepartementet.

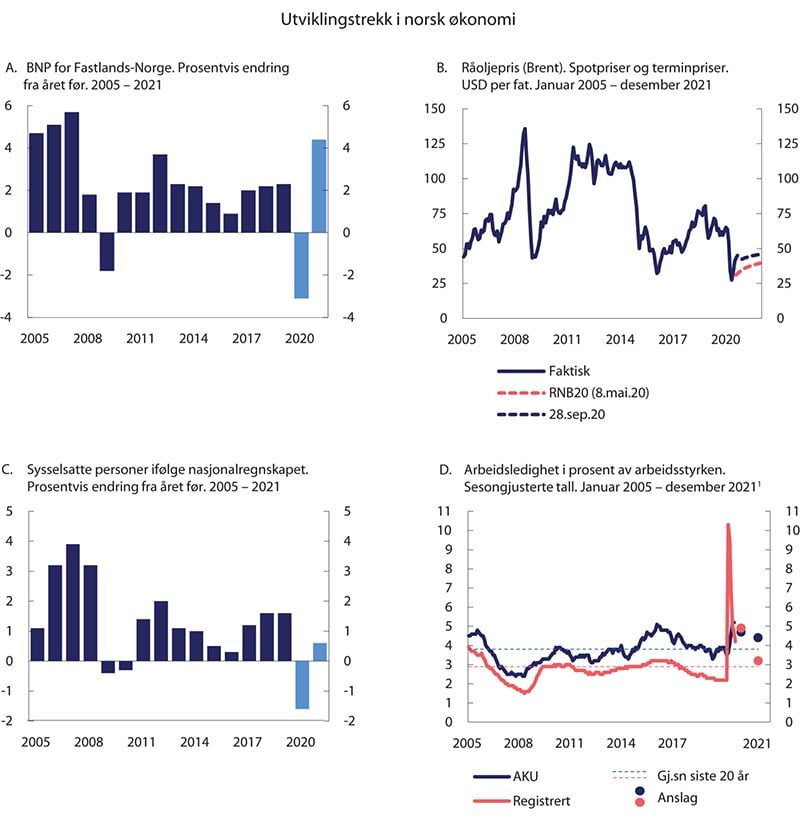

Figur 2.2 Utviklingstrekk i norsk økonomi

1 Anslag for 2020 og 2021 er årsgjennomsnitt.

Kilde: Statistisk sentralbyrå, Nav, ICE og Finansdepartementet.

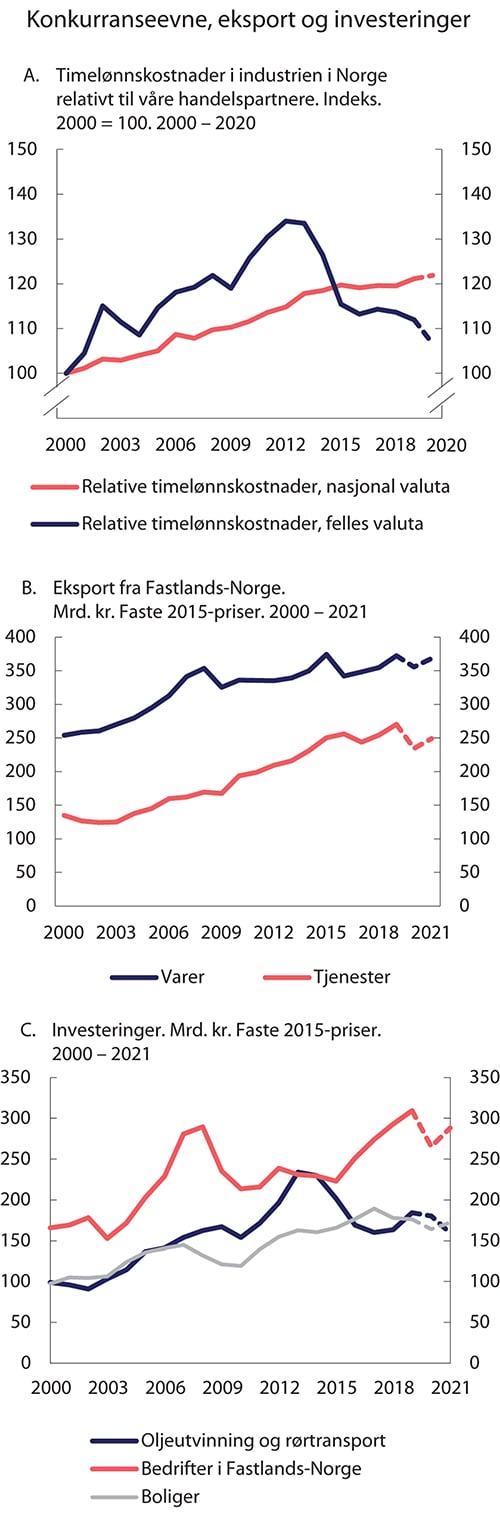

Mens aktiviteten i mange næringer har økt i takt med høyere innenlandsk forbruk og gradvis mildere smitteverntiltak, er andre hardt rammet av lavere etterspørsel fra utlandet. For store deler av industrien er situasjonen fremdeles vanskelig, og det var en markert nedgang i industriproduksjonen fra 1. til 2. kvartal i år. Mens leverandørindustrien merker sterk etterspørselsnedgang fra norsk og internasjonal petroleumsvirksomhet, har produksjonen i næringsmiddelindustrien tatt seg noe opp som følge av økt etterspørsel fra norske husholdninger. I eksportrettede virksomheter vil fallet kunne tilta i styrke etter hvert som lavere etterspørsel i landene rundt oss slår inn for fullt i bedriftenes ordrebøker. Da vil bedringen i konkurranseevnen komme godt med, se figur 2.3A. Eksporten av varer fra fastlandet falt markert i 1. halvår, se figur 2.3B. Nedgangen var bredt basert, men det var særlig svak utvikling i eksporten av verkstedprodukter og raffinerte oljeprodukter.

Tabell 2.2 Hovedtall for norsk økonomi. Prosentvis volumendring fra året før, der ikke annet er angitt

Mrd. kroner1 | ||||

|---|---|---|---|---|

2019 | 2019 | 2020 | 2021 | |

Privat konsum | 1 591,3 | 1,5 | -6,0 | 7,8 |

Offentlig konsum | 866,7 | 1,7 | 2,2 | 1,1 |

Bruttoinvesteringer i fast kapital | 926,5 | 6,1 | -5,0 | 1,0 |

Herav: Oljeutvinning og rørtransport | 178,4 | 12,8 | -2,2 | -11,5 |

Bedrifter i Fastlands-Norge | 335,8 | 5,6 | -10,6 | 5,4 |

Boliger | 196,2 | -0,9 | -6,9 | 4,9 |

Offentlig forvaltning | 212,7 | 7,5 | 4,5 | 1,1 |

Etterspørsel fra Fastlands-Norge2 | 3 202,7 | 2,2 | -4,2 | 5,7 |

Eksport | 1 311,5 | 1,5 | -2,1 | 4,3 |

Herav: Råolje og naturgass | 463,7 | -4,3 | 9,0 | 6,3 |

Varer fra fastlandet | 432,3 | 4,9 | -4,4 | 3,5 |

Tjenester fra fastlandet | 272,4 | 6,2 | -13,2 | 6,2 |

Import | 1 249,3 | 5,2 | -10,6 | 4,7 |

Bruttonasjonalprodukt | 3 549,4 | 1,2 | -1,5 | 4,5 |

Herav: Fastlands-Norge | 3 038,6 | 2,3 | -3,1 | 4,4 |

Andre nøkkeltall: | ||||

Sysselsetting, personer | 1,6 | -1,6 | 0,6 | |

Arbeidsledighetsrate, AKU (nivå) | 3,7 | 4,7 | 4,4 | |

Arbeidsledighetsrate, registrert (nivå) | 2,2 | 4,9 | 3,1 | |

Årslønnsvekst | 3,5 | 1,7 | 2,2 | |

Konsumprisvekst (KPI) | 2,2 | 1,1 | 3,5 | |

Vekst i KPI-JAE | 2,2 | 2,7 | 2,2 | |

Råoljepris, kroner pr. fat (løpende priser) | 564 | 408 | 424 | |

Tremåneders pengemarkedsrente, pst.3 | 1,6 | 0,7 | 0,4 | |

Importveid kronekurs (I-44), årlig endring i pst.4 | 2,9 | 5,7 | -2,4 |

1 Foreløpige nasjonalregnskapstall i løpende priser.

2 Utenom lagerendring.

3 Beregningsteknisk forutsetning basert på terminpriser i september.

4 Positivt tall angir svakere krone.

Kilde: Statistisk sentralbyrå, ICE, Norges Bank, Nav, Reuters, Macrobond og Finansdepartementet.

Turistnæringen har i sommer nytt godt av at nordmenn ferierer i eget land, og mange permitterte arbeidstakere er tatt tilbake i jobb. Etter flere måneder med kraftig fall, økte tallet på overnattinger i juli til nær et normalt nivå, ifølge tall fra Statistisk sentralbyrå. Utsiktene fremover er usikre. Få turister fra andre land, lav aktivitet i konferansemarkedet og færre jobbreiser vil trekke ned aktiviteten i bransjen.

Lavere aktivitet i helsevesen, skoler og utdanningsinstitusjoner trakk ned aktiviteten i fastlandsøkonomien under den mest akutte perioden i vår. Mens barnehager og skoler åpnet igjen i løpet av april og mai, var aktiviteten i deler av helsevesenet i juli fortsatt lavere enn før virusutbruddet.

Figur 2.3 Konkurranseevne, eksport og investeringer

Kilde: Det tekniske beregningsutvalget for inntektsoppgjørene, Statistisk sentralbyrå og Finansdepartementet.

Direkte effekter av smitteverntiltak holder fortsatt verdiskapingen nede i deler av økonomien. Blant annet legger krav om avstand og tak på antall personer ved arrangementer på offentlig sted begrensninger for restauranter, uteliv, idrettsarrangementer og kulturliv, og karanteneregler reduserer etterspørselen fra utlandet rettet mot turistnæringen. Helsemyndighetenes råd om å være hjemme fra jobb ved sykdom og behov for å passe barn med sykdomssymptomer kan også begrense produksjonen.

Det er grunn til å tro at de største negative effektene av virusutbruddet på norsk økonomi i tiden fremover vil komme utenfra, i form av lavere etterspørsel etter varer og tjenester fra utlandet og lavere priser på norske eksportprodukter, altså indirekte effekter.

Stor usikkerhet om koronapandemien og lav produksjon og etterspørsel bidrar til fall i bedriftsinvesteringene, se figur 2.3C. Det var nedgang i de fleste næringene i første halvår, men tjenesteytende næringsliv, industri, omsetning og drift av fast eiendom og bygge- og anleggsnæringen trakk mest ned, ifølge nasjonalregnskapet. I SSBs investeringstelling melder industrien om et fall i investeringene på hele 20 pst. både i år og neste år. Ferdigstilling av større enkeltprosjekter innen næringsmiddelindustrien trekker ned. Også kontaktbedriftene i Norges Banks regionale nettverk melder at investeringene vil gå ned fremover. Etter hvert venter vi likevel at økt etterspørsel fra norske husholdninger, bedret konkurranseevne og sterkere vekst hos våre handelspartnere vil bidra til å trekke opp bedriftsinvesteringene.

Arbeidsledigheten har falt siden begynnelsen av april, men er fortsatt høy. Antall registrerte, helt ledige personer er mer enn halvert siden utgangen av mars. 22. september var om lag 106 000 personer registrert som helt ledige hos Nav. Det utgjør 3,8 pst. av arbeidsstyrken. Den registrerte ledigheten er kommet raskere ned enn vi så for oss i mai. Nedgangen skyldes i hovedsak færre permitterte, men det har også blitt færre ordinært ledige, som er nede på om lag samme nivå som gjennomsnittet for de siste 20 årene. Samtidig har sysselsettingen falt. Ifølge nasjonalregnskapet gikk sysselsettingen ned med 47 000 personer fra 2. kvartal i fjor til 2. kvartal i år. Arbeidsmarkedet er nærmere omtalt i kapittel 2.2.

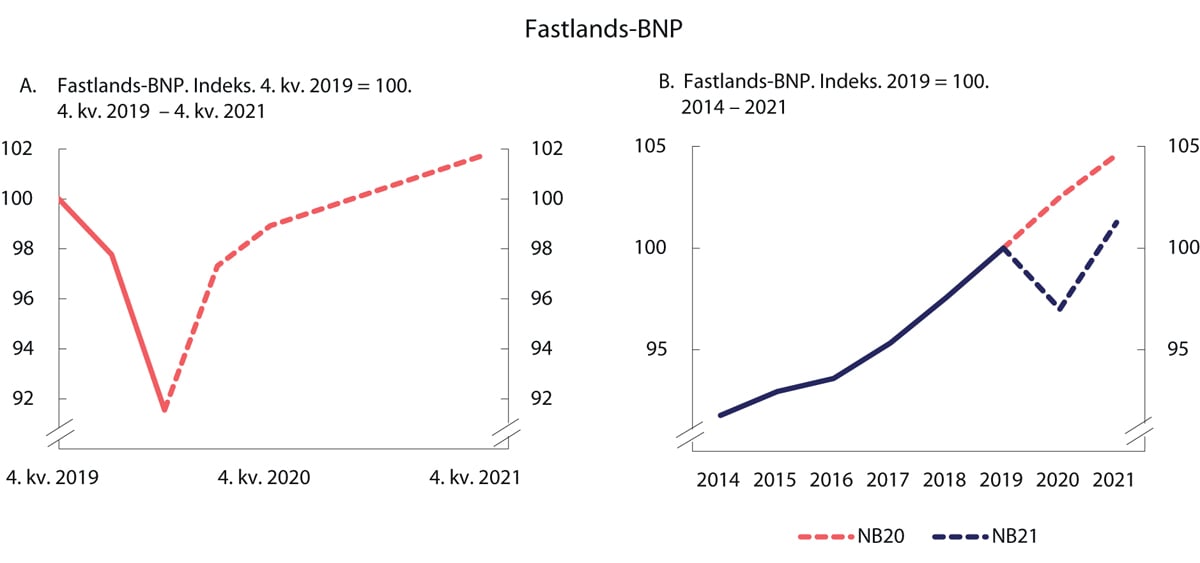

Mens kapasitetsutnyttelsen i norsk økonomi så ut til å være nær et normalt nivå før utbruddet av koronaviruset, er det nå mye ledige ressurser i økonomien. I takt med at etterspørselen øker, både her hjemme og blant våre handelspartnere, ventes kapasitetsutnyttelsen å ta seg opp igjen. I løpet av våren neste år ventes aktiviteten å være tilbake på nivået før virusutbruddet, se figur 2.4A. Aktiviteten anslås likevel å ligge på et lavere nivå neste år enn anslått i fjor høst, se figur 2.4B, og vil i flere år fremover trolig ligge lavere enn om krisen ikke hadde inntruffet. Dette understreker risikoen for langvarige kostnader som følge av pandemien.

Figur 2.4 Fastlands-BNP

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Samlet sett ventes tilbakeslaget i norsk økonomi i 2020 å bli mindre enn vi så for oss i mai. Forbruket har ikke falt like mye som fryktet og arbeidsledigheten er kommet raskere ned enn ventet. At regjeringen sammen med Stortinget raskt fikk på plass omfattende og målrettede tiltak har bidratt til det. Aktiviteten i fastlandsøkonomien anslås nå å falle med 3,1 pst. i år, mot 4 pst. i RNB20. Når tilbakeslaget synes å bli mindre enn ventet, reduseres risikoen for at arbeidstakere varig mister tilknytning til arbeidsmarkedet, og at kapital blir stående ubrukt. Deler av næringslivet står likevel foran svært krevende omstillinger.

Neste år ventes økt privat forbruk sammen med tiltakende etterspørsel fra eksportmarkedene å trekke aktiviteten i fastlandsøkonomien videre opp. Veksten i fastlands-BNP anslås til 4,4 pst. i 2021. Med en slik utvikling vil sysselsettingen øke og arbeidsledigheten gå videre ned, se tabell 2.2. Den registrerte ledigheten vil gradvis nærme seg nivået fra før krisen, selv om det fortsatt vil være en avstand på 0,6–0,7 prosentenheter mot slutten av neste år.

Som følge av virusutbruddet startet lønnsoppgjøret i år senere enn vanlig, og 21. august var partene i frontfaget kommet til enighet innenfor en ramme for årslønnsveksten i industrien på 1,7 pst. Også påfølgende oppgjør er kommet til enighet innenfor denne rammen. Med svært lave elektrisitetspriser ventes husholdningene likevel å få en reallønnsvekst på mer enn 0,5 pst. i år. Til sammenligning falt reallønningene med 1,8 pst. i 2016, mens norsk økonomi fortsatt var preget av oljeprisfallet. Neste år anslår vi at lønnsveksten øker litt, i takt med økt aktivitet og høyere sysselsetting. Samtidig tyder prisene på fremtidige leveranser av kraft på at strømprisene vil øke fra dagens svært lave nivå og bidra til å trekke inflasjonen opp, slik at reallønnsveksten trolig blir negativ.

Koronapandemien og smitteverntiltak har ikke rammet alle likt. De med lav utdanning og lav inntekt er blitt hardere rammet av pandemiens virkninger på arbeidsmarkedet enn de med høyere utdanning og høyere inntekt. Det kan gjennom sammensetningseffekter trekke opp den målte lønnsveksten i år, men det er usikkert hvor stort bidraget blir. Fordeling og ulikhet er nærmere omtalt i kapittel 2.7.

Elektrisitetsprisene har falt markert gjennom året så langt og var i løpet av sommeren på sitt laveste nivå noensinne. Nedgangen har bidratt til å redusere konsumprisveksten hittil i år. En svakere krone har trukket i motsatt retning og er hovedforklaringen på at den underliggende inflasjonen, målt ved KPI-JAE (KPI justert for avgiftsendringer og utenom energivarer), har ligget langt høyere enn inflasjonen målt ved KPI. Også de innførte avgiftslettelsene i forbindelse med koronapandemien har bidratt til kilen mellom KPI-JAE og KPI de siste månedene. Det er stor usikkerhet knyttet til prisutviklingen i år, ettersom flere tjenester er blitt lite omsatt.

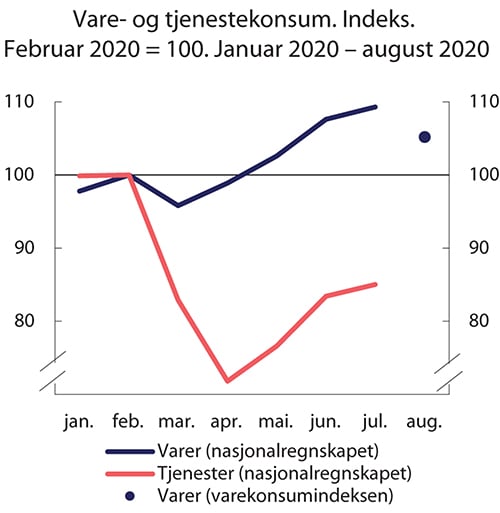

Figur 2.5 Vare- og tjenestekonsum

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Det private forbruket falt markert i ukene etter at Norge stengte ned i mars. Siden har det innenlandske forbruket tatt seg opp. Særlig stor oppgang har det vært i konsumet av varer, som til tross for fall i august fortsatt var om lag 5 pst. høyere enn i februar, ifølge SSBs varekonsumindeks. For mat- og drikkevarer var økningen på om lag 14 pst. i samme periode. Noe av oppgangen i forbruket av varer har kommet på bekostning av tjenestekonsumet, se figur 2.5. Restaurantbesøk er blitt erstattet av matlaging for mange og har gitt økt omsetning i dagligvareforretningene. Restriksjoner på grensehandel har også trukket opp innenlandsk forbruk av varer. Tjenestekonsumet har tatt seg noe opp etter hvert som de strengeste smitteverntiltakene er blitt opphevet, og i sommer har også økningen i antall nordmenn på ferie hjemme i Norge trukket opp. Likevel var tjenestekonsumet i juli 15 pst. lavere enn i februar, ifølge nasjonalregnskapet.

Det innenlandske private forbruket har utviklet seg bedre enn lagt til grunn i RNB20, men samlet sett ventes konsumet fortsatt å falle i år. Nedgangen må særlig ses i sammenheng med at smitteverntiltakene har gitt en kraftig nedgang i husholdningenes konsum i utlandet, som ifølge nasjonalregnskapet var om lag 90 pst. lavere i perioden mars–juli enn i samme periode året før.

Fallet i husholdningenes lønnsinntekter som følge av økte permitteringer i forbindelse med koronapandemien er til dels blitt veid opp av økte offentlige trygder og stønader. Mens lønnsinntektene i 2. kvartal falt med 3,9 pst., var nedgangen 1,4 pst. hvis vi regner med økningen i pensjoner og stønader. Lavere renteutgifter motvirket også nedgangen i husholdningenes inntekter. Likevel falt husholdningenes disponible realinntekt med 1,5 pst. i 2. kvartal. Samtidig falt husholdningenes konsum markert, og klart mer enn inntektene, slik at spareraten økte til historisk høye 20,8 pst. i 2. kvartal, justert for normale sesongvariasjoner. I takt med økt aktivitet og høyere sysselsetting, ventes husholdningenes lønnsinntekter å stige neste år. Som følge av høy prisvekst venter likevel veksten i husholdningenes realdisponible inntekt å bli moderat. Med en rekordhøy sparing i år, er det likevel rom for vekst i konsumet neste år.

Aktiviteten i bruktboligmarkedet er samlet sett blitt lite påvirket av virusutbruddet. Boligprisene var allerede i mai tilbake på nivået fra februar, etter fall i mars og april. Siden har prisene fortsatt å stige. Omsetningen har holdt seg godt oppe. Den raske gjeninnhentingen i boligmarkedet må ses i sammenheng med den historisk lave renten. Husholdningenes gjeldsvekst har avtatt over en lengre periode, men gjelden er fremdeles på et historisk høyt nivå og utgjør en sårbarhet i det norske finansielle systemet. Eiendomspriser, gjeld og finansiell stabilitet er nærmere omtalt i kapittel 2.5 og 3.4.

Boliginvesteringene har de siste årene kommet ned fra et høyt nivå, målt som andel av fastlands-BNP. Salget av nye boliger falt kraftig etter virusutbruddet, men har tatt seg betydelig opp i sommer. Utviklingen trekker likevel i retning av at boliginvesteringene vil falle i år, før investeringene tar seg opp neste år. Det er forenlig med en årlig igangsetting på i overkant av 30 000 nye boliger.

Usikkerheten om den videre utviklingen i norsk økonomi er større enn normalt, men er kommet betydelig ned siden mars. Skulle vi igjen bli tvunget til å innføre strenge og landsomfattende smitteverntiltak, slik vi nå ser i enkelte andre europeiske land, vil den økonomiske aktiviteten kunne falle igjen. Likevel vet vi nå langt mer om hvordan ulike tiltak virker, tiltak er mer regionalt avgrenset og vi er bedre rustet til å håndtere en ny oppblussing av viruset. Det er i anslagene lagt til grunn at Norge gjennom EØS-samarbeidet mest sannsynlig vil få en effektiv vaksine mot Covid-19, som vil føre til at smitteverntiltakene kan avvikles i løpet av 2021 og at den økonomiske aktiviteten da tar seg videre opp.

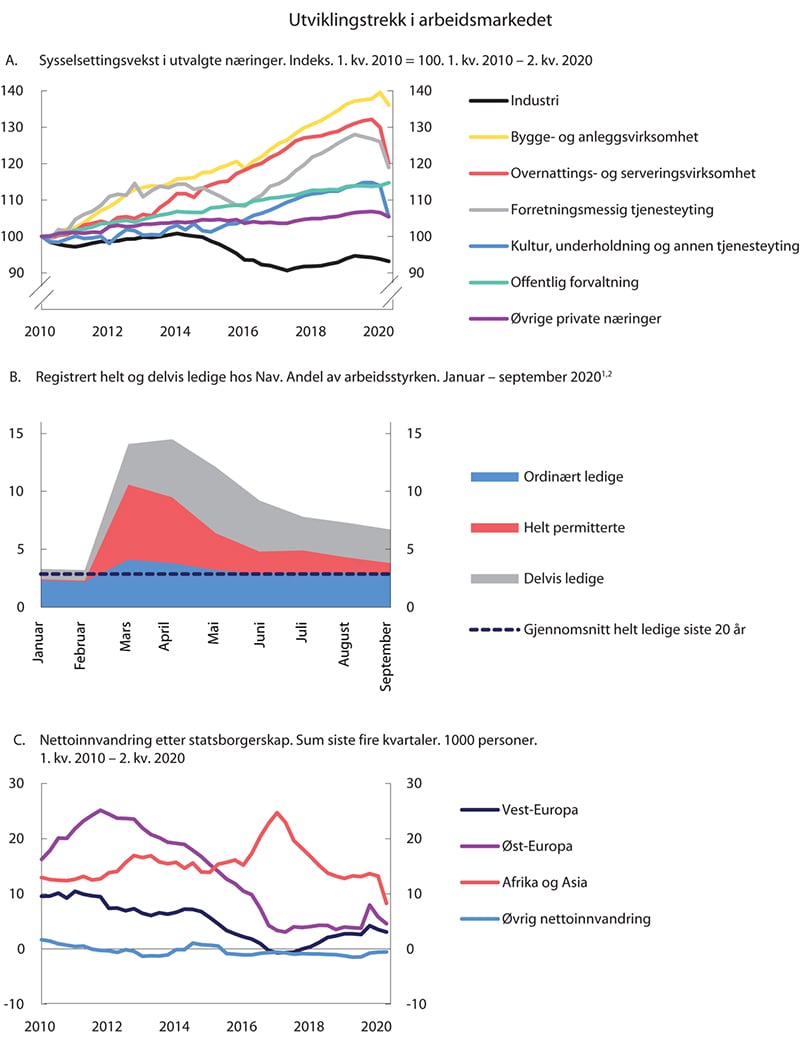

2.2 Arbeidsmarkedet

Innføringen av strenge smitteverntiltak i midten av mars bidro til en nær eksplosiv vekst i antall permitterte. Selv om permitterte arbeidstakere fortsatt er i et arbeidsforhold, må de registrere seg som arbeidssøkere for å få dagpenger. Det førte til at den registrerte arbeidsledigheten steg til et historisk høyt nivå. Siden utgangen av mars har mange bedrifter kalt tilbake permitterte, i takt med at den gradvise gjenåpningen av samfunnet har gitt økt aktivitet i norsk økonomi. Det har ført til en markert nedgang i antall registrerte helt ledige.

Det var 22. september registrert om lag 26 000 helt permitterte, en nedgang på 158 000 personer fra utgangen av mars. Også antall ordinært helt ledige har gått ned, og til sammen innebærer det at den registrerte ledigheten er mer enn halvert siden toppen, se figur 2.6B. 22. september var om lag 106 000 personer, eller 3,8 pst. av arbeidsstyrken, registrert som helt ledige. Det er 194 000 personer færre enn i mars, tilsvarende en nedgang på nesten 7 prosentenheter målt som andel av arbeidsstyrken.

Arbeidsmarkedet er likevel fortsatt sterkt preget av virusutbruddet, og bedrifter har fremdeles mange arbeidstakere permittert, helt eller delvis. I flere næringer er bemanningen lavere enn før virusutbruddet. Per 22. september var det registrert om lag 42 000 delvis permitterte.

Mens antallet helt ledige steg kraftig i mars, og deretter har avtatt jevnt, har ledigheten målt ved Arbeidskraftundersøkelsen (AKU) økt de siste par månedene. Det skyldes at helt permitterte, som inngår i tallet på registrerte helt ledige fra første permitteringsdag, blir regnet som AKU-ledige først etter en sammenhengende permitteringsperiode på tre måneder. I juli utgjorde AKU-ledigheten 5,2 pst. av arbeidsstyrken. Det er 1,3 prosentenheter høyere enn ved slutten av fjoråret.

Nedgangen i antallet registrerte arbeidsledige har kommet raskere enn ventet i vår. Reduksjonen skyldes i hovedsak at permitterte er tatt tilbake i jobb. En ny runde med lønnsstøtteordning for å ta permitterte tilbake i jobb for månedene oktober, november og desember er ventet å bidra til at antall permitterte går videre ned i år. Antallet helt ledige som ikke er permitterte, utgjorde 22. september i underkant av 3 pst. av arbeidsstyrken, som er om lag på nivå med gjennomsnittet for de siste 20 årene, se figur 2.6B.

Den registrerte ledigheten er anslått til 4,9 pst. av arbeidsstyrken i år. Neste år er det lagt til grunn at arbeidsledigheten vil fortsette å gå ned gjennom året i takt med at sysselsettingen øker. Samtidig vil også flere tiltaksplasser bidra til å redusere antallet helt ledige. Den registrerte ledigheten anslås til 3,1 pst. som gjennomsnitt i 2021. Den forventede nedgangen gjennom året innebærer at den registrerte ledigheten ved utgangen av 2021 vil ligge i størrelsesorden 0,6–0,7 prosentenheter høyere enn før krisen.

Figur 2.6 Utviklingstrekk i arbeidsmarkedet

1 Antall registrert helt ledige i september er per 22. september.

2 Gjennomsnitt siste 20 år er for perioden 2000–2019.

Kilde: Statistisk sentralbyrå, Nav og Finansdepartementet.

En videre nedgang i antall helt permitterte vil også bidra til å redusere ledigheten målt ved AKU, fremover. På den annen side kan lavere aktivitet i noen næringer føre til at enkelte grupper kan miste jobben, og det kan også bli vanskeligere for nye jobbsøkere å finne arbeid. Dette er grupper som ikke nødvendigvis vil registrere seg som arbeidssøkere ved Nav-kontorene, fordi de blant annet ikke har opparbeidet seg dagpengerettigheter. Samlet sett legges det til grunn en gjennomsnittlig AKU-ledighet på 4,7 pst. av arbeidsstyrken i år. Neste år ventes økt etterspørsel etter arbeidskraft å redusere AKU-ledigheten til 4,4 pst. Det er om lag ½ prosentenhet høyere enn gjennomsnittet for de siste 20 år.

Lavere aktivitet i norsk økonomi har gitt et markert fall i sysselsettingen. Ifølge nasjonalregnskapet gikk sysselsettingen ned med i overkant av 37 000 personer, eller 1,3 pst., fra 1. til 2. kvartal, justert for normale sesongendringer. I forhold til 2. kvartal i fjor er det blitt nærmere 50 000 færre sysselsatte personer, tilsvarende en nedgang på 1,7 pst. Lavere aktivitet i arbeidsmarkedet gjenspeiles også i at antallet ledige stillinger falt markert i 2. kvartal. Usikkerheten i sysselsettingstallene er større enn vanlig og forskjellige statistikker viser til dels ulik utvikling i sysselsettingen, se boks 2.1.

Antall sysselsatte har falt over hele landet og i de fleste næringer i privat sektor, se figur 2.6A. Nedgangen har vært spesielt markert i næringene forretningsmessig tjenesteyting, overnattings- og serveringsvirksomhet, kultur, underholdning og andre tjenester og transport utenom utenriks sjøfart. Disse næringene er avhengig av tett kontakt mellom mennesker, og ble sterkt berørt av virusutbruddet og myndighetenes smitteverntiltak. Samlet falt sysselsettingen i disse næringsgruppene med nesten 30 000 personer fra 1. kvartal til 2. kvartal. Andre næringer opplevde en mer moderat nedgang. Det var sysselsatt 6 200 færre personer innen bygge- og anleggsvirksomhet i 2. kvartal enn i det foregående kvartalet, mens det i industrien var en nedgang på 1 500 sysselsatte. I noen få næringer økte sysselsettingen. Oppgangen var størst innenfor helse- og omsorgstjenester, der antall sysselsatte økte med 6 000 personer.

Tall fra a-ordningen kan tyde på at det har vært en vesentlig nedgang i antall lønnstakere på korttidsopphold det siste året. Det kan både ha sammenheng med at mange har dratt tilbake til sitt hjemland under pandemien, og at mange ikke har kommet til Norge for å ta arbeid som vanlig. Det kan også se ut til at det har vært en særlig stor nedgang blant lønnstakere over 67 år og under 25 år. Nedgangen i antall lønnstakere under 25 år må ses i sammenheng med at det etter virusutbruddet trolig ble mindre behov for fleksibel arbeidskraft i deler av varehandelen og i hotell og restaurant. Hos de over 67 år kan nedgangen trolig til dels forklares med at flere har valgt å pensjonere seg.

Lavere aktivitet i norsk økonomi har gått sammen med markert færre nyansettelser og at betydelig flere arbeidsforhold er blitt avsluttet. Fra 2. kvartal 2019 til 2. kvartal 2020 falt antall jobber med 129 000, eller 4,4 pst. Det er likevel fremdeles betydelig etterspørsel etter arbeidskraft. I 2. kvartal var det over 50 000 ledige stillinger. Det er om lag på nivå som gjennomsnittet for 2015–2016.

Sysselsettingsandelen, som viser hvor stor andel av befolkningen i yrkesaktiv alder som er i arbeid, falt i 2. kvartal i år etter å ha tatt seg opp i andre halvår i fjor. I 2. kvartal var 66,8 pst. (sesongjustert) av befolkningen i aldersgruppen 15–74 år sysselsatt. Det er 1,4 prosentenheter lavere enn i 1. kvartal i år og 0,9 prosentenheter lavere enn i tilsvarende periode i fjor. Flere forhold påvirker sysselsettingsandelen, men på kort sikt spiller særlig den økonomiske utviklingen en viktig rolle. I kjølvannet av både finanskrisen og oljeprisfallet i 2014 avtok sysselsettingen betydelig, og det bidro til å redusere sysselsettingsandelen.

Det er betydelig usikkerhet knyttet til den videre utviklingen i sysselsettingen. På kort sikt vil flere bransjer trolig være noe forsiktige med å ansette, selv om aktiviteten tar seg opp. I noen næringer kan vi stå foran nedbemanninger. For eksempel melder industrilederne i Statistisk sentralbyrås konjunkturbarometer at sysselsettingen vil falle videre fremover. I Norges Banks regionale nettverk rapporterer bedriftene om at sysselsettingen har økt de siste tre månedene, hovedsakelig på grunn av at permitterte er blitt hentet tilbake til arbeid. I Norges Banks regionale nettverk er det forventninger om at sysselsettingen vil ligge stabilt fremover.

Vi venter at økt aktivitet i norsk økonomi vil bidra til at sysselsettingen etter hvert tar seg opp. I denne meldingen anslås sysselsettingen å falle med i gjennomsnitt 1,6 pst. i år. Sysselsettingen ventes å ta seg opp mot slutten av året og øke markert gjennom neste år. På årsbasis legges det til grunn at sysselsettingen øker med 0,6 pst. fra 2020 til 2021. Det tilsvarer en samlet nedgang på om lag 30 000 sysselsatte over disse to årene.

Arbeidsstyrken går normalt ned i en konjunkturnedgang. Når etterspørselen etter arbeidskraft avtar, vil normalt flere gå ut av arbeidsmarkedet eller utsette sin inntreden. Blant yngre personer kan den reduserte deltakelsen i arbeidsmarkedet ofte ha sitt motstykke i økt deltakelse i utdanning, mens eldre arbeidstakere kan pensjonere seg eller gå over på andre trygdeytelser. Arbeidsstyrken defineres som summen av de arbeidsledige og sysselsatte i AKU. I 2. kvartal i år var 70,0 pst. av befolkningen i arbeidsdyktig alder (15–74 år) i arbeidsstyrken, justert for normale sesongvariasjoner. Det er 0,7 prosentenheter lavere enn i 1. kvartal og uendret fra samme periode året før. At nedgangen i arbeidsstyrken er forholdsvis moderat, kan blant annet forklares med at det i denne kriseperioden har vært utstrakt bruk av permitteringer fremfor oppsigelser. Ved permittering bevarer arbeidstakeren tilknytningen til sitt arbeidsforhold, og vil derfor ha sterkere incentiver til å forbli en del av arbeidsstyrken.

De langsiktige effektene av koronapandemien på arbeidsstyrken er usikre. En betydelig del av veksten i sysselsettingen de siste årene er kommet som følge av innvandring. Også i årene fremover vil innvandring utgjøre en betydelig del av befolkningsveksten i Norge, ifølge SSBs befolkningsframskrivinger som ble publisert i juni i år. Blant annet som følge av de reiserestriksjonene som er innført for å forhindre smittespredning og den nedgangskonjunkturen pandemien har medført, er det forventet lavere nettoinnvandring på kort sikt. I 2. kvartal gikk nettoinnvandringen klart ned, særlig fra land i Øst-Europa, Afrika og Asia, se figur 2.6C. En lavere nettoinnvandring vil på kort sikt kunne åpne flere jobber for den bosatte befolkningen, som isolert sett kan bidra til at arbeidsledigheten kommer raskere ned. Dersom den lave nettoinnvandringen vedvarer, kan det føre til lavere vekst i arbeidsstyrken på lengre sikt.

Tabell 2.3 Utviklingen i arbeidsmarkedet. Prosentvis endring fra året før der ikke annet er angitt

Nivå 2019 | Årlig gj.snitt 2013–2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|---|

Etterspørsel etter arbeidskraft: | ||||||

Utførte timeverk, mill. | 3 928 | 0,6 | 1,8 | 1,8 | -3,8 | 3,5 |

Sysselsetting, 1000 personer1 | 2 838 | 0,8 | 1,6 | 1,6 | -1,6 | 0,6 |

Tilgang på arbeidskraft: | ||||||

Befolkning 15–74 år, 1000 personer | 4 015 | 1,2 | 0,7 | 0,6 | 0,3 | 0,3 |

Arbeidsstyrken, 1000 personer2 | 2 830 | 0,7 | 1,4 | 1,0 | -0,3 | 0,2 |

Nivå: | ||||||

Yrkesdeltakelse (15–74 år)3 | 70,6 | 70,2 | 70,5 | 70,1 | 70,0 | |

AKU-ledige | 4,2 | 3,8 | 3,7 | 4,7 | 4,4 | |

Gjennomsnitt siste 20 år | 3,8 | |||||

Registrerte arbeidsledige4 | 2,9 | 2,5 | 2,2 | 4,9 | 3,1 | |

Gjennomsnitt siste 20 år | 2,9 |

1 Sysselsatte personer ifølge nasjonalregnskapet. Tilsvarer bosatte og ikke-bosatte personer som er sysselsatt i innenlandsk produksjonsvirksomhet.

2 Arbeidsstyrken ifølge AKU. Tilsvarer summen av antall sysselsatte og arbeidsledige personer bosatt i Norge. Ikke-bosatte lønnstakere sysselsatt i innenlandsk produksjonsvirksomhet inngår ikke i dette målet.

3 Tilsvarer arbeidsstyrken i prosent av befolkningen i aldersgruppen.

4 Justert for brudd i 2018.

Kilde: Nav, Statistisk sentralbyrå og Finansdepartementet.

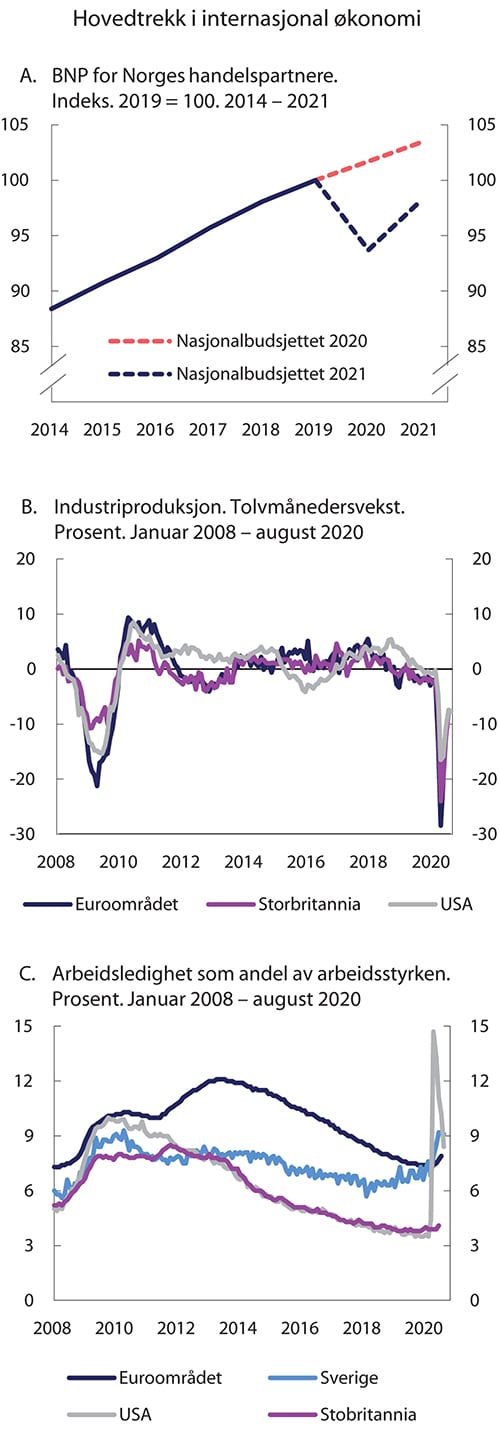

2.3 Internasjonal økonomi

Verden er rammet av den alvorligste globale helsekrisen siden spanskesyken for drøyt hundre år siden. Omfattende smitteverntiltak i første halvår bidro til å dempe spredningen av koronaviruset. Sammen med endret atferd i befolkningen som følge av økt usikkerhet, førte tiltakene til et stort fall i den økonomiske aktiviteten. Tjenesteytende næringer ble særlig rammet, men også industrien opplevde fallende aktivitet som følge av smittevern, forstyrrelser i leverandørkjedene og lavere investeringer.

Før pandemien spredte seg ved årsskiftet, hadde veksten i verdensøkonomien avtatt noe etter en lang oppgangsperiode. Arbeidsledigheten var lav, men utsiktene var tynget av handelspolitiske konflikter og usikkerheten som disse skapte. Pandemien førte til et skarpt fall i internasjonal handel. Så lenge virusutbruddet varer og en vaksine ikke er på plass, vil trolig myndighetspålagte restriksjoner og atferdsendringer legge en demper på handelen, særlig turisme og annen reisevirksomhet.

Norges handelspartnere har innført svært omfattende penge- og finanspolitiske tiltak for å begrense de økonomiske konsekvensene. Mange av tiltakene har vært rettet mot å styrke sosiale og økonomiske sikkerhetsnett i den mest akutte fasen av virusutbruddet, hvor myndighetspålagt nedstenging av hele samfunn midlertidig hindret økonomisk aktivitet. Ulike arbeidsmarkedstiltak har bidratt til at det kraftige fallet i aktivitet ikke i like stor grad er blitt reflektert i arbeidsledighet og husholdningenes inntektsutvikling. Finansiell støtte til bedrifter og regulatoriske endringer for å sikre fortsatt tilgang på kreditt, har forhindret et større antall konkurser og dermed også dempet utslaget i arbeidsledighet.

Til tross for at alle handelspartnerne er utsatt for det samme globale helsesjokket, er det noen markerte forskjeller i den økonomiske utviklingen. Flere faktorer bidrar til dette, som ulik utvikling i smitte og omfang av restriksjoner, økonomisk struktur, politisk handlingsrom, håndtering og gjennomslag. Tillit til myndighetene vil påvirke befolkningens atferd, som er avgjørende i en smittesituasjon. Ulike metoder for å beregne virkningen av midlertidige smittevernrestriksjoner og økonomiske tiltak kan også ha bidratt til forskjellene og til å gjøre sammenlikning mellom land mer usikker enn vanlig.

Virusutbruddet ble oppdaget i Kina mot slutten av 2019. Landet hadde erfaring med koronavirus fra tidligere epidemier på 2000-tallet. Etter hvert ble strenge smitteverntiltak iverksatt, som å stenge ned hele samfunn for å stoppe smittespredningen. Den kortsiktige økonomiske kostnaden av slik kollektiv karantene er høy. Strenge smitteverntiltak i januar og februar bidro til at BNP falt 10 pst. i første kvartal i år sammenliknet med fjerde kvartal 2019. Men allerede i andre kvartal hentet BNP seg inn igjen med en vekst på 11,5 pst. Kina fikk raskt kontroll på smitten, og hadde produksjonskapasitet når andre økonomier var nedstengt. Det kan ha bidratt til gjeninnhentingen i eksporten. Industriproduksjonen tok seg raskt opp, men detaljhandelen har ikke kommet tilbake etter det dype fallet fra januar. Sammenliknet med andre store økonomier som USA og Tyskland, har finanspolitiske tiltak i Kina vært mindre omfattende og sentralbankens tiltak moderate. Det kan delvis skyldes at smitteverntiltakene gjorde utbruddet mer regionalt avgrenset enn mange andre land har opplevd. Kina opplevde en betydelig gjeldsoppbygging i kjølvannet av svært kraftige stimulanser i forbindelse med den globale finanskrisen. I den pågående krisen har myndighetene vært tilbakeholdne med å gi likviditetsstøtte som lån og garantier, sammenliknet med store europeiske land.

De fleste av våre handelspartnere ble hardest rammet av pandemien i andre kvartal. I USA ble flere folkerike delstater hardt rammet, og amerikansk BNP falt med 9,1 pst. fra første til andre kvartal. Kraftfulle penge- og finanspolitiske tiltak har i stor grad bidratt til å skjerme inntektene til husholdningene, men smitterestriksjoner begrenset tjenestekonsumet i mars og april. Aktiviteten tiltok relativt raskt da enkelte delstater gradvis begynte å gjenåpne i slutten av april, og privat forbruk fikk et tydelig oppsving i mai. Samtidig er spareraten fortsatt høyere enn før pandemien slo til, noe som kan skyldes usikkerhet om inntektsutvikling og sykdom. De ekstraordinære utbetalingene som bidro til å holde oppe husholdningenes realinntekter, falt bort ved utgangen av juli etter at det ikke ble enighet om nye omfattende finanspolitiske tiltak. I sommer økte antallet smittetilfeller igjen i flere delstater i USA. Men økningen var mindre sterk enn i mars og april, og smittekurven flatet ut i august. Andelen positive tester i USA har holdt seg relativt høy, noe som kan indikere at USA har hatt mindre kontroll på smitteutviklingen enn mange europeiske land.

I Sverige falt BNP med 8,3 pst i andre kvartal, etter å ha vært nærmest uforandret i første kvartal. Det er en mindre nedgang enn i euroområdet og kan delvis skyldes at Sverige har hatt mindre strenge smitterestriksjoner enn andre land i Europa. Sverige er også mindre avhengig av turisme enn mange av økonomiene i Sør-Europa. Samtidig har Sverige en stor eksportsektor, og vareeksporten er dominert av tradisjonell industri. Svensk økonomi er dermed svært sårbar for svak internasjonal etterspørsel og påvirkes i stor grad av andre lands smittevernrestriksjoner. Flere store industriselskaper er blitt tvunget til å redusere produksjonen som følge av fall i eksportordre og mangel på innsatsvarer. Tross færre smitterestriksjoner, har offentlige støtteordninger vært betydelige og på nivå med Norge og Danmark. Andelen positive tester har falt betydelig i løpet av sommeren og kan indikere at Sverige har fått mer kontroll på virusutbruddet enn tidligere i år, da smittespredningen var kraftig og det var mange koronarelaterte dødsfall.

I euroområdet ble det innført omfattende smitteverntiltak i løpet av februar og mars. Virkningen av pandemien og nedstengingen var synlig allerede i første kvartal, da BNP falt med 3,7 pst. sammenlignet med fjerde kvartal 2019. Deler av euroområdet har en stor andel industri som er integrert i verdikjeder med asiatiske land, og virkningene av koronautbruddet kan ha truffet også før store deler av Europa ble rammet av epidemien. Både Frankrike, Italia og Spania opplevde fall i BNP på over 5 pst. i første kvartal. Italia ble rammet av pandemien allerede i februar. I andre kvartal, som i enda større grad var preget av nedstenging, falt sesongjustert BNP i euroområdet med 11,8 pst. sammenlignet med første kvartal. Tysklands BNP falt med 9,7 pst, mens Spania opplevde det største fallet med 18,5 pst. i andre kvartal. For Frankrike og Italia ble fallet i andre kvartal på henholdsvis 13,8 pst. og 12,8 pst. Både Spania og Italia opplevde omfattende virusutbrudd, men er også i stor grad avhengig av tjenester som har blitt særlig berørt av smitterestriksjoner, som turisme. Det er også store forskjeller i finanspolitiske tiltak. Tyskland har innført langt større budsjettiltak enn Italia, Spania og Frankrike. Siden i sommer har flere av de store økonomiene i euroområdet opplevd en økning i antall bekreftede smittetilfeller. Utbedrede testregimer innebærer at det avdekkes flere smittetilfeller, men andelen positive tester har økt i Spania og Frankrike den siste tiden.1 Antallet som dør av COVID-19 er langt lavere enn i perioden mars-mai, og dødeligheten totalt sett er nede igjen på normale nivåer i Europa.

Storbritannia ble også hardt rammet, både helsemessig og økonomisk. BNP falt hele 20,4 pst. fra første til andre kvartal, til tross for betydelige offentlige støttetiltak. Landet innførte strenge smitteverntiltak noe senere enn de fleste andre europeiske land, og de strengeste restriksjonene varte over en lengre periode enn i eksempelvis Tyskland. Storbritannias økonomi er også mer avhengig av tjenestenæringer som utdanning, kultur, hotell, restaurant og reiseliv enn eksempelvis den mer industribaserte tyske økonomien. Handels- og tjenestenæringer har blitt særlig hardt rammet av reiserestriksjoner verden over. I tillegg bidrar trolig fortsatt usikkerhet om Storbritannias fremtidige forhold til EU til å dempe den innenlandske aktiviteten. Storbritannias overgangsavtale med EU utgår ved årsskiftet, og så langt har ikke EU og Storbritannia blitt enige om hvordan det fremtidige avtaleforholdet skal være. Anslagene i denne meldingen er basert på at det ikke blir en kraftig økning i handelshindre mellom Storbritannia og EU fra 1. januar 2021. Selv om bekreftede smittetilfeller har økt de siste månedene og smitterestriksjoner er strammet noe inn, har andelen positive tester holdt seg på relativt lave nivåer.

Løpende informasjon om den økonomiske utviklingen indikerer at aktiviteten hos handelspartnere utenom Kina nådde bunnen i april, og deretter tok seg opp i takt med at de strengeste smitterestriksjonene ble lettet på. Industriproduksjonen falt markert i april, men har siden hentet seg gradvis inn. Detaljhandelen fikk et tydelig oppsving etter gjenåpning, og var i juni i hovedsak tilbake til nivåene før pandemien. Tillitsindikatorer for euroområdet viser en markert oppgang siden april, både for bedriftene og forbrukerne, men nivået i august var fortsatt lavere enn før pandemien og gjennomsnittet siste 20 år.

Den økonomiske gjenhentingen internasjonalt ventes å fortsette i andre halvdel av 2020, støttet av høyt offentlig forbruk og lave renter, samt mindre inngripende smitteverntiltak enn i første halvår. Privat konsum ventes å ta seg opp i takt med økende mobilitet og forbrukertillit, mens oppgangen i investeringene trolig blir svak som følge av ledig kapasitet og fortsatt høy usikkerhet. Eksporten ventes å ta seg opp i takt med gradvis bedring i verdensøkonomien.

Smittevern vil fortsatt være hovedverktøyet for å bekjempe spredningen av viruset inntil en vaksine eller effektiv medisin er tilgjengelig. Enkelte bedrifter og næringer vil ikke kunne fungere som før, og mange må operere med betydelig redusert kapasitet. Det begrenser hvor raskt aktiviteten kan ta seg opp.

For Norges handelspartnere sett under ett anslår vi at BNP vil falle med 6,3 pst. i år. Til sammenlikning ble fallet for inneværende år anslått til 6 pst. i Revidert nasjonalbudsjett 2020. Fra i år til neste år anslår vi en vekst ute på 4,8 pst.

Anslagene forutsetter at handelspartnerne samlet sett får kontroll på virusutbruddet i andre halvår i år, slik at smitteverntiltakene fremover kan være vesentlig mer begrensede enn i første halvår. Vårens smitteutvikling har gitt erfaring i hvordan smitten sprer seg, hvilke smitterestriksjoner som er mest virkningsfulle og kostnadseffektive, og hvordan sykdommen best kan behandles. Kapasiteten til å håndtere smitte og sykdom er også blitt betydelig oppgradert. Erfaring og økt kapasitet antas å være tilstrekkelig til å forhindre en omfattende smitteoppblomstring inntil en vaksine er utviklet og tilgjengelig for en utbredt del av befolkningen.

Arbeidsledigheten, målt ved arbeidskraftundersøkelser, er i mange land blitt holdt nede av midlertidige arbeidsmarkedstiltak. Ulike ordninger som sikrer at ansatte forblir tilknyttet arbeidslivet gjennom statlig kompensasjon til bedriftene for kostnader knyttet til at ansatte midlertidig jobber mindre har vært et av hovedverktøyene i Europa. Beregninger fra det tyske ifo-instituttet viser at i august var 14 pst. av den tyske arbeidsstyrken omfattet av korttidsarbeidsordningen, ned fra over 20 pst. i mai.2 Ledigheten i euroområdet steg til 7,9 pst. i juli, som er en liten oppgang fra 7,2 pst. i mars. I Storbritannia er ledigheten om lag uendret på 4,1 pst. for mai-juli. Ledigheten i Sverige var på vei opp før virusutbruddet, og har økt fra 7,2 pst. i januar til 9,1 pst. i august.

I USA steg derimot ledighetsraten fra 4,4 pst. i mars til hele 14,7 pst. i april, men har siden falt til 8,4 pst. i august. Ulik utvikling mellom USA og Europa kan delvis skyldes USAs betydelige midlertidige støtte direkte til arbeidsledige i april-juli, og at støtten til bedriftene ikke har vært like treffsikker som i Europa. Samtidig forsterkes forskjellen i arbeidskraftundersøkelsene av at midlertidig permitterte i hovedsak regnes som sysselsatte i Europa, men som arbeidsledige i USA. Det bidrar til å forklare den kraftige oppgangen i arbeidsledigheten i USA. Se boks 3.15 for omtale av permitteringer og arbeidsledighet i ulike land.

De ekstraordinære arbeidsmarkedstiltakene kan ikke forhindre at arbeidsledigheten etter hvert vil øke. Arbeidstakere og kapital må omstilles til levedyktige bedrifter og næringer, og i omstillingsperioden vil konkurser og arbeidsledighet være høyere enn normalt. Arbeidsledigheten hos handelspartnerne anslås samlet sett til å stige fra 5,0 pst. i 2019 til 6,7 pst. i 2020 og forbli om lag uendret på 6,9 pst. i 2021.

Konsumprisveksten ventes å holde seg lav fremover. Høy arbeidsledighet gir redusert lønnspress, og lav etterspørsel samlet sett ventes å holde prispresset nede. Konsumprisene for våre handelspartnere anslås til 0,9 pst. for 2020 og 1,3 pst. for 2021.

Tabell 2.4 Hovedtall for internasjonal økonomi. Prosentvis volumendring fra året før, der ikke annet er angitt.

2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|

Bruttonasjonalprodukt | ||||

Handelspartnerne1 | 2,4 | 1,9 | -6,3 | 4,8 |

Euroområdet | 1,8 | 1,3 | -8,3 | 5,3 |

Sverige | 2,0 | 1,3 | -4,8 | 3,1 |

Storbritannia | 1,3 | 1,5 | -10,0 | 6,0 |

USA | 2,9 | 2,3 | -4,0 | 4,0 |

Kina | 6,7 | 6,1 | 1,5 | 8,2 |

Konsumpriser | ||||

Handelspartnerne2 | 2,0 | 1,8 | 0,9 | 1,3 |

Euroområdet | 1,8 | 1,2 | 0,4 | 0,8 |

USA | 2,4 | 1,8 | 1,0 | 1,5 |

Sverige | 2,0 | 1,8 | 0,4 | 1,1 |

Arbeidsledighet3 | ||||

Handelspartnerne2 | 5,3 | 5,0 | 6,7 | 6,9 |

Euroområdet | 8,2 | 7,6 | 8,5 | 8,7 |

USA | 3,9 | 3,7 | 8,4 | 7,0 |

Sverige | 6,3 | 6,8 | 8,5 | 9,3 |

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter fra OECD.

3 Målt i prosent av arbeidsstyrken.

Kilde: OECD, IMF, Eurostat, nasjonale kilder og Finansdepartementet.

Pengepolitikken er svært ekspansiv og ventes forbli ekspansiv i årene fremover. Alle ledende sentralbanker har iverksatt omfattende tiltak for å lette situasjonen. Den amerikanske sentralbanken satte i vår ned styringsrenten med 1,5 prosentpoeng til intervallet 0 til 0,25 pst., mens den britiske sentralbanken satte renten ned fra 0,75 pst. til 0,1 pst. Sentralbankene i euroområdet og Sverige var begrenset av at renten var nær null i utgangspunktet.

Sentralbankene har utvidet sine oppkjøp av verdipapirer. Samlet sett økte balansen til sentralbankene i G10-landene3 med om lag 6 000 mrd. amerikanske dollar i første halvår. Det er mer enn dobbelt av økningen i løpet av de to årene under finanskrisen fra desember 2007, og tilsvarer en økning på nesten 15 pst. av G10-landenes BNP. Flere sentralbanker har dessuten opprettet nye låneordninger for å bidra til at det er tilstrekkelig likviditet i markedet. Den amerikanske sentralbanken har for første gang siden 1930-tallet åpnet for direkte lån til bedrifter. Sentralbankene har også gitt tydelige signaler om at de er villige til å strekke seg langt for å bidra til å holde økonomiene i gang og stabilisere markedene. Den amerikanske sentralbanken har ikke noen øvre grense for sine oppkjøp og har varslet at renten vil forbli lav i en god stund fremover. Banken annonserte også at den etter en periode med prisstigning godt under inflasjonsmålet vil kunne ta sikte på å bringe prisstigningen over målet, og at den vil være mindre opptatt av å bremse høykonjunkturer med mindre det er tydelige tegn til at inflasjonen skyter fart. Både tiltakene og kommunikasjonen til sentralbankene har bidratt til å styrke finansmarkedene og minske markedsuroen, se kapittel 2.4 for ytterligere omtale av finansmarkedene.

I juni beregnet IMF at annonserte finanspolitiske tiltak i respons til pandemien utgjorde nesten 11 000 mrd. amerikanske dollar på verdensbasis, opp fra 8 000 mrd. dollar i april.4 Halvparten er beslutninger som belaster statsbudsjettene direkte, som utvidede trygdeordninger, finansiell støtte til bedrifter for å kompensere for faste kostnader eller kostnader knyttet til å holde på arbeidstakere, samt lettelser og utsettelser i skatter og avgifter. Den andre halvparten er støtte i form av lån, egenkapitalinnskudd og garantier. Land har iverksatt et nokså likt sett av finanspolitiske tiltak, som i hovedsak har vært rettet mot å hindre oppsigelser og konkurser i den mest akutte fasen av pandemien. Flere land, som Norge, Sverige og Danmark, har senere nedjustert det samlede omfanget av tiltak ettersom utnyttelsesgraden har vært lavere enn ventet, blant annet som følge av at økonomiene har tatt seg raskere opp enn ventet. Uavhengig av bruken av ordningene illustrerer omfanget av annonserte tiltak hvor mye myndighetene har vært villige til å gjøre for å bidra til økonomisk trygghet for enkeltpersoner og bedrifter.

På verdensbasis er offentlig sektors gjeld ventet å nå over 100 pst. av BNP i 2020, mens lånekostnadene ventes å holde seg lave. IMF anslår gjennomsnittlig budsjettunderskudd i verden til 14 pst. av BNP i 2020. I tillegg til diskresjonære tiltak bidrar automatiske stabilisatorer med i gjennomsnitt en tredel av økningen i underskudd. IMFs anslag innebærer en økning i gjennomsnittlig budsjettunderskudd globalt på 10 prosentenheter i 2020 sammenliknet med fjoråret. Til sammenlikning økte gjennomsnittlig budsjettunderskudd med 5 prosentenheter i 2009 under finanskrisen.

Det er uvanlig stor usikkerhet om den internasjonale økonomiske utviklingen, og mange risikomomenter kan føre til et annet forløp for handelspartnerne enn vi nå legger til grunn. Pandemien har også gitt utfordringer knyttet til datainnhenting, sammenstilling og beregningsmetoder, og ført til uvanlig stor usikkerhet om datagrunnlaget som statistikken baserer seg på. Det kan gi større revisjoner i tallmaterialet enn vanlig og gjør sammenlikning mellom land vanskeligere.

Sårbarheter før krisen inntraff, som høy gjeld i bedriftene og i offentlig sektor i enkelte land, kan bidra til en dypere nedgang og saktere gjeninnhenting i økonomien. Politiske spenninger mellom land og handelsrestriksjoner, som var tiltakende før pandemien traff, kan også forsterkes av virusutbruddet. Midlertidige handelsforstyrrelser kan føre til økte beredskapslagre, selv om hovedbildet er at internasjonale forsyningslinjer har fungert ganske godt, med unntak av den første perioden etter nedstengningen i Kina. Dersom lagerhold øker markert og produksjon flyttes hjem, kan det gi mer ineffektiv innretning av produksjon, mindre handel og spredning av teknologisk kunnskap, som vil hemme global produktivitet og påvirke veksten negativt på lengre sikt.

Vekstutsiktene avhenger særlig av smitteutviklingen og håndteringen av denne. Økonomisk usikkerhet og bekymring for sykdom vil også påvirke de økonomiske valgene som bedrifter og husholdninger tar. Samtidig kan medisinske gjennombrudd knyttet til behandling, smittevern eller vaksineutvikling bidra til økt aktivitet og raskere gjeninnhenting i økonomien enn vi har lagt til grunn. Endringer i produksjonsmåter, og generelt økende bruk av digitale løsninger, kan også gi effektiviseringsgevinster og bedre omstillingsevnen i økonomien. Videre vil innretningen på og virkningen av finans- og pengepolitiske tiltak være av stor betydning for hvordan økonomien utvikler seg.

Figur 2.7 Hovedtrekk i internasjonal økonomi

Kilde: OECD, IMF, Eurostat, nasjonale kilder og Finansdepartementet.

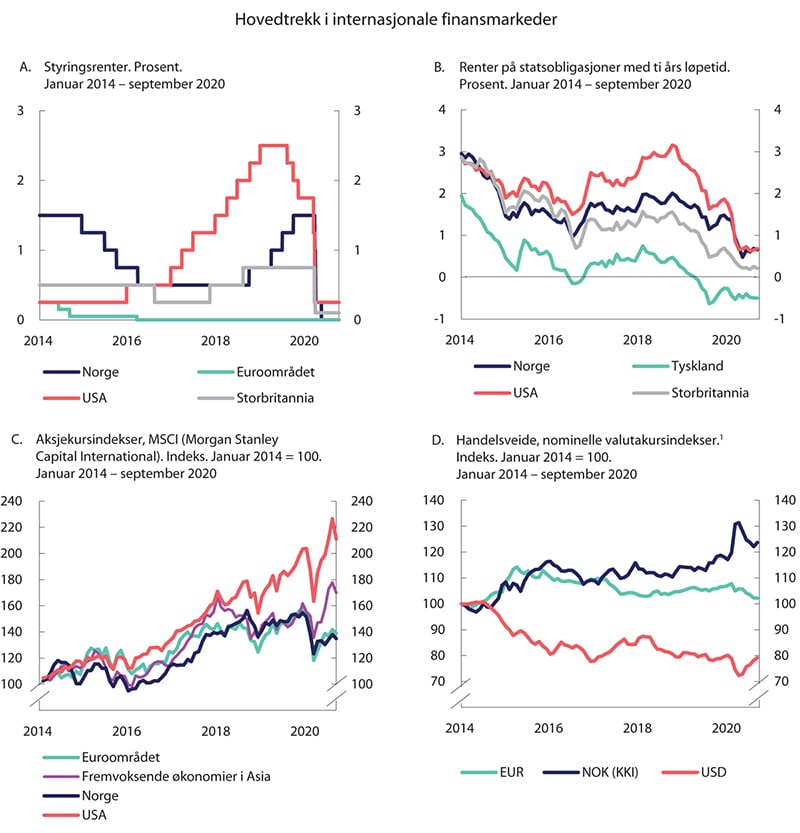

2.4 Finansmarkedene

Virusutbruddet førte til betydelig uro i finansmarkedene. Risikoappetitten avtok og etterspørselen etter likviditet og trygge verdipapirer steg betydelig. Det førte til kraftige fall i aksjepriser og økte rentepåslag for de fleste finansielle instrumenter. Indekser som måler volatilitet i markedene, steg til nivåer som under finanskrisen i 2008. I tillegg førte usikkerheten til at mange investorer søkte seg til trygge havner i valutamarkedet. Høy etterspørsel gjorde at dollaren styrket seg kraftig, mens mindre valutaer, som den norske kronen, falt betydelig i verdi.

Sentralbanker verden over har redusert styringsrentene og signalisert at rentene skal holdes lave i lang tid fremover. I tillegg har sentralbankene satt i gang omfattende tiltak for å stabilisere finansmarkedene, både gjennom kjøp av verdipapirer og gjennom tilførsel av likviditet. Styringsrenten er null eller nær null i flere land (se figur 2.8A), og de omfattende tiltakene har ført til betydelige økninger av sentralbankenes balanser, se nærmere omtale av internasjonal pengepolitikk i avsnitt 2.3. Markedsanalytikere forventer svært lave renter i lang tid fremover.

Reduksjonen i styringsrentene har ført til nedgang i internasjonale markedsrenter. Det gjelder spesielt for land som hadde forholdsvis høye renter før virusutbruddet, som for eksempel USA, se figur 2.8B. I flere land har rentene kommet ned på rekordlave nivåer, og i Japan og flere europeiske land er rentene på statsobligasjoner negative. Rentepåslaget på obligasjoner og i pengemarkedet har avtatt gradvis siden slutten av mars, og er nå i flere land på om lag samme nivå som før virusutbruddet.

Bedringen har også vært synlig i aksjemarkedene. Etter å ha falt kraftig i slutten av februar og gjennom store deler av mars, begynte internasjonale børsindekser å stige i slutten av mars. Før sommeren var en god del av fallet hentet inn, se figur 2.8C. Aksjeprisene i USA og Asia steg videre i løpet av sommeren, men falt noe i september. Til tross for det er børsindekser både i USA og Asia nær eller over nivåene fra februar. Aksjeprisene har steget også i Europa og i Norge, men er fortsatt lavere enn de var i februar. Den raske gjeninnhentingen i aksjemarkedet etter fallet i mars har ført til bekymring om det er et avvik mellom den realøkonomiske utviklingen og den optimismen som kommer til uttrykk i prisene i finansmarkedene. Blant annet har IMF pekt på at markedsaktører kan ha lagt til grunn overoptimistiske forventninger til videre stimulans fra sentralbankene.

Tremåneders pengemarkedsrente i Norge, Nibor, har avtatt markant i år etter å ha steget gradvis fra midten av 2018 til utgangen av 2019. Utviklingen må ses i sammenheng med reduksjonen i Norges Banks styringsrente og omfattende tilførsel av kroner i det norske pengemarkedet. Siden begynnelsen av året har styringsrenten og Nibor falt med henholdsvis 1,5 og 1,6 prosentenheter. I likhet med andre land har renter på tiårs statsobligasjoner falt en god del i Norge i år, og er nå på et historisk lavt nivå.

Markedsaktørene venter at tremåneders pengemarkedsrente vil holde seg nokså stabil i år og neste år. Det er i denne meldingen teknisk lagt til grunn at pengemarkedsrentene vil utvikle seg i tråd med disse forventningene, slik de kommer til uttrykk i terminrentene, se tabell 2.1.

Virusutbruddet og den påfølgende markedsuroen førte til en historisk svekkelse av den norske kronen. Dette ble etterfulgt av en gradvis styrking av kronekursen, og den er nå om lag på samme nivå som før virusutbruddet, se figur 2.8D. Styrkingen må ses i sammenheng med at finansmarkedene har stabilisert seg og risikoappetitten tiltatt, og at investorer av den grunn i mindre grad søker seg bort fra små valutaer. I denne meldingen er det teknisk lagt til grunn en videreføring av gjennomsnittlig kronekurs i august, se tabell 2.1. Siden slutten av mars har den amerikanske dollaren svekket seg, mens euroen har styrket seg. Det skyldes trolig de omfattende likviditetsordningene fra den amerikanske sentralbanken. I tillegg har renteforskjellen mellom dollar og euroen avtatt, og EU har introdusert større finanspolitiske tiltak enn mange forventet.

Figur 2.8 Hovedtrekk i internasjonale finansmarkeder

1 Indeksene er utarbeidet av de lokale sentralbankene og metoden varierer noe. EUR og USD er invertert. Høyere verdi betyr svakere valuta.

Kilde: Macrobond.

2.5 Eiendomspriser og gjeld

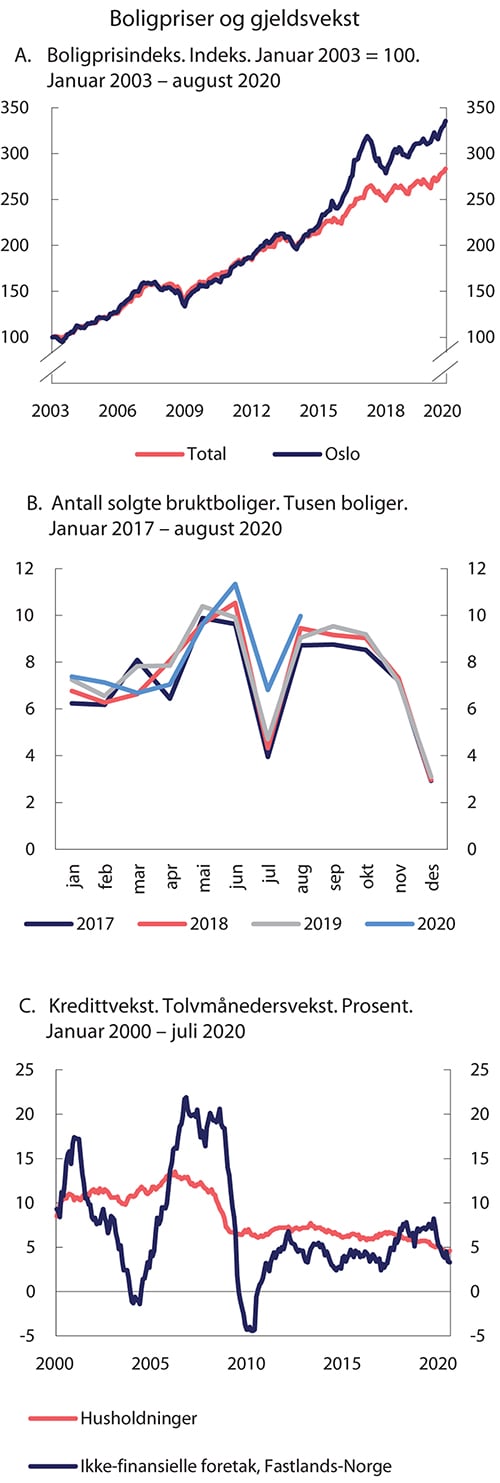

Etter å ha steget moderat gjennom mesteparten av 2018 og 2019, falt boligprisene etter virusutbruddet i mars og april, se figur 2.9A. Boligprisene tok seg imidlertid raskt opp igjen, og allerede i mai var fallet hentet inn. Prisveksten har fortsatt gjennom sommeren, og på landsbasis var prisene i august 2,2 pst. høyere enn i februar. Fallet var størst i Oslo, men Oslo har deretter hatt den høyeste prisveksten. Prisene i Oslo var i august 3 pst. høyere enn i februar. Lave utlånsrenter er trolig den viktigste årsaken til den relativt høye veksten gjennom sommeren.

Aktiviteten i boligmarkedet er samlet sett lite påvirket av virusutbruddet. Omsetningen falt i mars, men tok seg noe opp i april og har holdt seg høy gjennom sommeren, se figur 2.9B. Salget av boliger har så langt i år samlet sett vært noe høyere enn i 2019, som var et år med høy omsetning i bruktboligmarkedet. Samtidig er det lagt ut færre boliger til salgs, noe som gjør at antallet usolgte boliger er lavere enn det har vært de siste årene.

Prisene på næringseiendom har steget markert de siste årene, drevet av fallende avkastningskrav og økte leiepriser. De siste kvartalene har prisveksten avtatt, og i første halvår i år falt prisene som følge av lavere leiepriser.

Husholdningenes gjeldsvekst har avtatt over en lengre periode og er nå lav sammenlignet med de siste 20 årene, se figur 2.9C. Samtidig er gjelden i husholdningene høy sammenlignet med inntektene, se figur 3.18A. Det høye gjeldsnivået gjør at en stor del av husholdningenes inntekter går til å betjene renter og avdrag, til tross for det lave rentenivået. Det gjør husholdningene sårbare for bortfall av inntekt eller økte renter. For nærmere omtale av sårbarheter i det finansielle systemet, se kapittel 3.4.

Gjeldsveksten i de ikke-finansielle fastlandsforetakene har falt det siste året, etter å ha ligget nokså stabilt rundt 7 pst., se figur 2.9C.

Ifølge Norges Banks utlånsundersøkelse falt foretakenes etterspørsel etter lån svakt i andre kvartal. Bankene rapporterte om nokså uendret kredittpraksis. Videre rapporterte bankene at lånegarantiordningen har gjort det lettere å opprettholde kredittilbudet til foretak. For boliglån rapporterte bankene om økt etterspørsel fra husholdningene i andre kvartal. For å motvirke at bankene strammet inn på sin utlånspraksis satte regjeringen, etter råd fra Norges Bank, ned kravet til motsyklisk kapitalbuffer.

Figur 2.9 Boligpriser, antall solgte bruktboliger og gjeldsvekst

Kilde: Eiendom Norge, Norges Bank og Statistisk sentralbyrå.

2.6 Petroleumssektoren

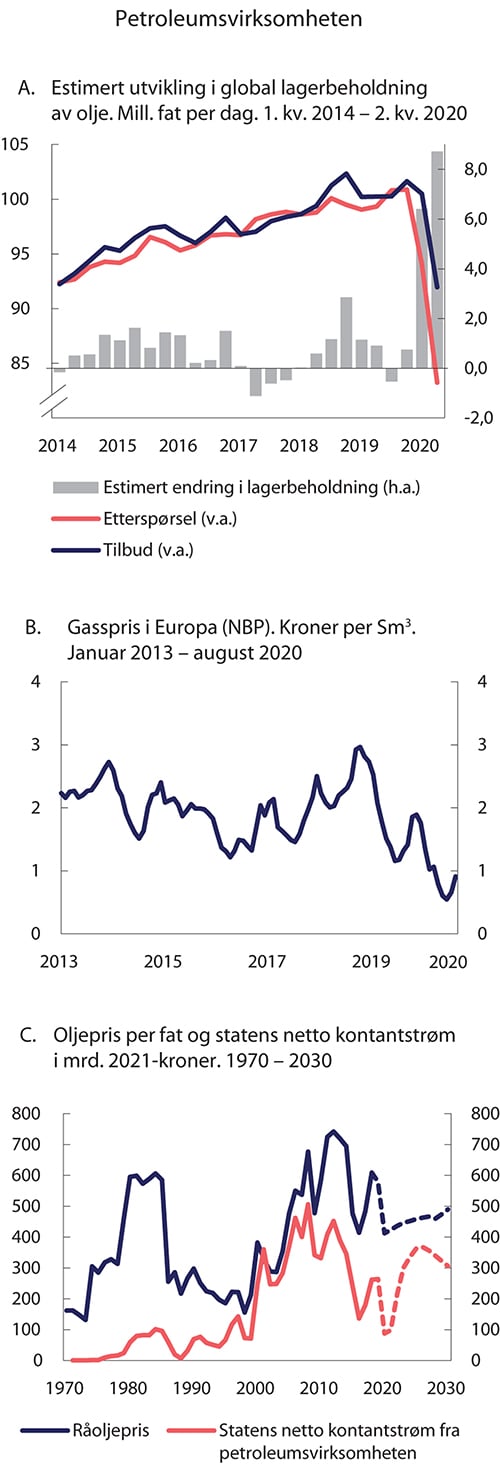

Virusutbruddet og omfattende smitteverntiltak i mange land bidro til en kraftig nedgang i den globale etterspørselen etter olje i andre kvartal. Restriksjoner for å hindre smittespredning og tilhørende fall i verdensøkonomien har særlig rammet etterspørselen etter drivstoff. Fallet i etterspørselen i 2. kvartal er det største som noensinne er blitt målt. Det at OPEC og en del andre produsentland (OPEC+) tidlig i mars ikke ble enige om å videreføre sin avtale om produksjonsbegrensninger utover april, bidro også til at oljeprisen (Brent) falt kraftig.

Den 12. april ble OPEC+ enige om et historisk høyt produksjonskutt for perioden fra mai 2020 til april 2022. Norge har også besluttet produksjonsregulering for råolje for 2020. Produksjonskuttene, sammen med økt etterspørsel som følge av lettelser i smitteverntiltakene, bidro til en stabilisering av oljemarkedet. Også lavere produksjon i USA og Canada, som følge av at det kraftige prisfallet har gjort flere prosjekter ulønnsomme, har bidratt til å redusere det globale tilbudsoverskuddet og trekke opp oljeprisen.

Flere forhold kan påvirke utviklingen i oljeprisen fremover. Det videre forløpet for Covid-19 og behovet for smitteverntiltak i ulike land bidrar til usikkerhet om den økonomiske aktiviteten og etterspørselen etter olje. Bruken av energi henger nær sammen med økonomisk utvikling. På tilbudssiden er det blant annet usikkerhet rundt samarbeidet i OPEC+ og i hvilken grad landene vil overholde avtalen om produksjonsbegrensninger. Så langt har samarbeidet vært sterkere enn tidligere. Det er også usikkerhet rundt den amerikanske skiferoljeproduksjon fremover. De lave oljeprisene har ført til store kutt i oljeselskapenes investeringsbudsjetter i år som vil påvirke produksjonen fremover negativt. Videre er det usikkerhet rundt den politiske situasjonen og dermed produksjonen fra land som Libya og Iran.

Siden i sommer har oljeprisen holdt seg relativt stabil. Prisen på et fat nordsjøolje er vel 40 dollar. Det er betydelig høyere enn da den var på sitt laveste i april, men samtidig klart lavere enn ved inngangen til året. I denne meldingen er det beregningsteknisk lagt til grunn at oljeprisen vil utvikle seg i tråd med prisene i terminmarkedet fra midten av juni. Det innebærer at oljeprisen vil øke fra et gjennomsnitt på 42 dollar per fat i år til 44 dollar per fat neste år, målt i faste 2021-priser. Det tilsvarer hhv. 412 og 424 kroner per fat. Anslagene er henholdsvis 77 og 67 kroner høyere enn i Revidert nasjonalbudsjett 2020 (RNB20). Fra og med 2030 er det lagt beregningsteknisk til grunn en oljepris på 50 dollar per fat, målt i faste 2021-priser. Det tilsvarer 490 kroner per fat. Vurderinger av de langsiktige utsiktene for energimarkedene vil omtales i Perspektivmeldingen, som legges frem vinteren 2021.

Figur 2.10 Petroleumsvirksomheten

Kilde: IEA Oil Market Report (august), Macrobond, Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Gassmarkedet blir stadig mer globalt blant annet som følge av veksten i tilbudet av flytende naturgass (LNG). Gassprisen i Europa falt markert i 1. halvår, se figur 2.10B. Nedgangen må ses i sammenheng med lavere etterspørsel etter varer og tjenester i Europa som følge av smitteverntiltak mot virusutbruddet, samt at mildt vær i Europa har bidratt til å redusere behovet for gass. Fordelt på sektor, er det særlig i industri- og kraftsektoren at etterspørselen etter gass har gått ned. Samtidig har lavere etterspørsel i Asia gitt økt tilbud av LNG til Europa.

I september hadde gassprisen i Europa hentet igjen store deler av fallet fra i vår og var nær nivået fra januar. Økningen i gassprisen den siste tiden må ses i sammenheng med lavere eksport av LNG fra USA. I sommer var gassprisen lavere enn det som må til for å dekke inn kostnadene ved å levere LNG fra USA, og gjennom sommeren er et høyt antall leveranser blitt kansellert.

Flere forhold vil virke inn på gassprisen fremover. Avvikling av smitteverntiltak og høyere økonomisk aktivitet vil kunne bidra til økt etterspørsel etter gass. Videre ventes nedgangen i gassproduksjonen i EU å fortsette, blant annet fordi Groningenfeltet i Nederland ventes å stenges helt i 2022 av hensyn til jordskjelvaktiviteten i området. Lavere produksjon i EU kan trekke i retning av økt importbehov. På den annen side, så er gasslagrene høye.

For norsk gasseksport er det i denne meldingen lagt til grunn en gjennomsnittlig pris på 1,02 kroner per Sm3 i år og 1,47 kroner per Sm3 neste år (faste 2021-priser). Anslagene bygger på en forutsetning om avvikling av smitteverntiltak og normale temperaturer i vinter. Anslagene er nedjustert med hhv. 0,14 og 0,30 kroner per Sm3 siden RNB20. I perioden fra og med 2022 ventes en tilstramming av det globale gassmarkedet å bidra til at gassprisen tar seg opp igjen. Fra og med 2030 er det beregningsteknisk lagt til grunn en langsiktig pris på 2,61 kroner per Sm3 (faste 2021-priser).

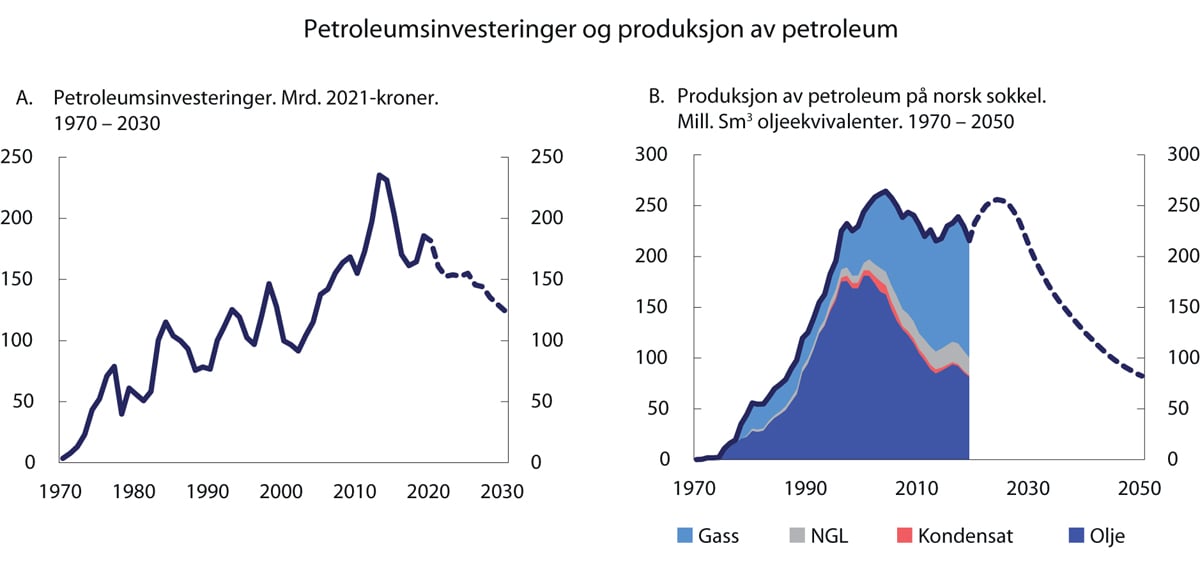

Petroleumsinvesteringene har økt de to siste årene, etter å ha falt i fire år på rad, se figur 2.11A. I fjor var veksten på sitt høyeste siden 2013. Smitteverntiltak og relativt lave priser på olje og gass har bidratt til utsettelser av noen store utbyggingsprosjekter. I juni vedtok Stortinget midlertidige endringer i petroleumsskatteloven. Endringene legger til rette for gjennomføring av planlagte investeringer for å begrense det varslede fallet i aktiviteten på norsk sokkel, med de konsekvensene det eventuelt kunne fått for norsk leverandørindustri. Etter Stortingets vedtak er det levert PUD (Plan for utbygging og drift) for Hod-videreutvikling og Breidablikk, samt endret plan for utbygging og drift for Sleipner-feltet knyttet til overgang til delvis bruk av kraft fra land. Det ventes at det vil bli levert PUD for flere utbyggingsprosjekter i løpet av høsten. Informasjon om utviklingen så langt i år, samt rapporteringer fra oljeselskapene, kan tyde på at petroleumsinvesteringene vil gå litt ned i år. Til neste år varsler selskapene et markert fall i investeringene. Samlet sett ser nedgangen i år og neste år ut til å bli noe lavere enn lagt til grunn i Revidert budsjett.

Figur 2.11 Produksjon av petroleum og petroleumsinvesteringer

Kilde: Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Produksjonen av petroleum på norsk sokkel har falt de to siste årene og var i fjor på sitt laveste nivå siden 2013, se figur 2.11B. Det var nedgang i både olje- og gassproduksjonen. Når det gjelder gass skyldes dette i noe grad at produsentene har valgt å utsette utvinning til perioder med forventet høyere priser. Oljeproduksjonen er mer enn halvert siden toppåret 2000, og var i fjor på sitt laveste nivå siden 1988. Norsk oljeproduksjon øker fra 2019 til 2020 som følge av at det store Sverdrup-feltet har kommet i produksjon. Mens oljeproduksjonen i flere land gikk markert ned da oljeprisen falt brått i april, holdt oljeproduksjonen på norsk sokkel seg i stor grad oppe. Det må ses i sammenheng med at det er lave marginale kostnader ved produksjonen på norsk sokkel, og at feltene er lønnsomme ved lavere priser enn blant annet skiferoljeproduksjonen i USA. For å bidra til å stabilisere utviklingen i oljemarkedet, annonserte norske myndigheter 29. april at oljeproduksjonen på norsk sokkel vil kuttes med 250 000 fat per dag i juni og 134 000 fat per dag som et gjennomsnitt for andre halvår 2020. I tillegg er produksjonsstart på flere nye felt forsinkes til 2021. Den totale norske produksjonen i desember 2020 vil samlet være 300 000 fat per dag lavere enn det selskapene i utgangspunktet hadde planlagt for.

Av petroleumsproduksjonen i fjor var 53 pst. gass, 38 pst. olje og 9 pst. NGL og kondensater, målt i oljeekvivalenter. Ved starten av året var det 87 felt i produksjon på norsk sokkel. Petroleumsproduksjonen anslås å øke markert i år og frem mot 2024. Det er i første rekke feltene Johan Sverdrup og Johan Castberg som vil stå for denne økningen. På midten av 2020-tallet er det ventet at Johan Sverdrup-feltet alene vil stå for om lag 30 pst. av norsk oljeproduksjon. Den totale produksjonen av olje og gass anslås i 2024 å være nesten tilbake på nivået fra toppåret 2004. Deretter ventes produksjonen å falle gradvis. I 2030 anslås produksjonen å ligge 11 pst. lavere enn i år og i 2050 anslås produksjonsnivået 65 pst. lavere.

Tabell 2.5 Hovedtall for petroleumsvirksomheten

2019 | 2020 | 2021 | Virkning av en endring i oljeprisen på 10 kroner i 2021 på kontantstrøm i 2021 | |

|---|---|---|---|---|

Forutsetninger: | ||||

Råoljepris, kroner pr. fat | 564 | 408 | 424 | |

Råoljepris, USD pr. fat | 64 | 42 | 44 | |

Råoljepris, 2021-kroner pr. fat | 578 | 412 | 424 | |

Råoljepris, 2021-USD pr. fat | 66 | 42 | 44 | |

Gasspris, 2021-kroner pr. Sm3 | 1,61 | 1,02 | 1,47 | |

Gasspris, 2021-USD pr. MMBtu | 4,82 | 2,75 | 4,00 | |

Produksjon, mill. Sm3 o.e | ||||

– Råolje, kondensat og NGL | 101 | 118 | 125 | |

– Naturgass | 115 | 115 | 117 | |

Mrd. kroner: | ||||

Betalte skatter og avgifter | 140 | 30 | 16 | 2,9 |

Netto inntekt SDØE | 96 | 41 | 75 | 1,8 |

Statens netto kontantstrøm | 257 | 87 | 99 | 4,7 |

1 I virkningsberegningen er det lagt til grunn at gassprisen endres prosentvis like mye som oljeprisen, men med et tidsetterslep slik at halvparten av endringen skjer året etter.

Kilde: Statistisk sentralbyrå, Olje- og energidepartementet, Oljedirektoratet og Finansdepartementet.

Statens netto kontantstrøm fra petroleumsvirksomheten anslås til 87 mrd. kroner i 2020 og 99 mrd. kroner i 2021, se figur 2.10C. Anslagene for statens netto kontantstrøm er justert ned med henholdsvis 3 og 12 mrd. kroner siden juni. Nedjusteringen må ses i sammenheng med lavere anslag på gassprisen. Av anslaget på statens netto kontantstrøm i 2020 utgjør nettoinntektene fra Statens direkte økonomiske engasjement (SDØE) 47 pst., skatter og avgifter 35 pst. og utbytte fra Equinor 18 pst. Statens netto kontantstrøm varierer mye med prisene på olje og gass. En virkningsberegning tilsier at en økning i oljeprisen i 2021 på 10 kroner øker statens netto kontantstrøm med 4,7 mrd. kroner, se tabell 2.5. Med lavere oljepris anslås virkningen å bli den samme, men med motsatt fortegn. I beregningen er produksjon og kostnader holdt uendret. Videre er det beregningsteknisk lagt til grunn at gassprisen endres prosentvis like mye som oljeprisen, men med et tidsetterslep, slik at halvparten av endringen kommer året etter.

Den samlede formuen i petroleumsvirksomheten, definert som nåverdien av fremtidig årlig kontantstrøm fra virksomheten fra og med 2021, kan anslås til i underkant av 5 600 mrd. 2021-kroner. Formuesberegningene bygger på anslagene for fremtidig produksjon, priser og kostnader som er lagt til grunn i denne meldingen, og en realrente på 3 pst. Anslaget på den samlede formuen i petroleumsvirksomheten er nedjustert med i underkant av 100 mrd. 2021-kroner siden Nasjonalbudsjettet 2020. Nedjusteringen må ses i sammenheng med lavere anslag på gassprisen.

Statens del av formuen, definert som nåverdien av statens netto kontantstrøm fra petroleumsvirksomheten, anslås til i overkant av 4 500 mrd. 2021-kroner. Det gir grunnlag for en permanentinntekt på vel 135 mrd. kroner per år utover avkastningen på kapitalen som allerede er opptjent i Statens pensjonsfond utland.

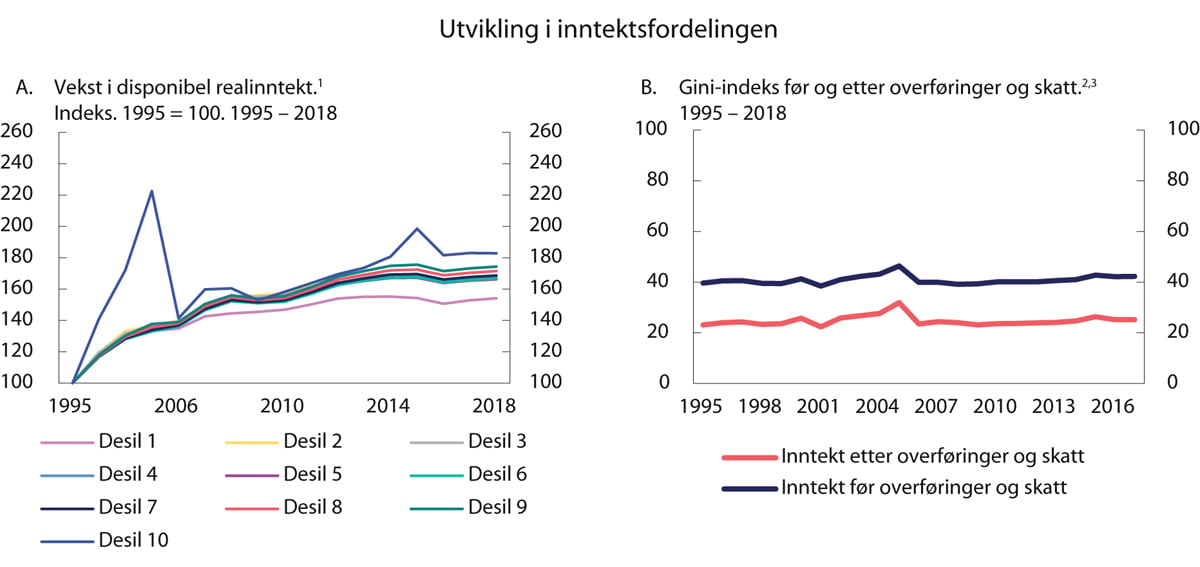

2.7 Fordeling og ulikhet

De siste 25 årene har inntektene for norske husholdninger økt med nærmere 70 pst. Generelt er den målte inntektsulikheten lavere i Norge enn i mange andre land.5 Inntektsulikheten er imidlertid høyere i dag enn den var på midten av 1990-tallet. Fra 1995 og frem til 2000 økte inntektene blant de rikeste (øverste desil) nesten dobbelt så raskt som medianinntekten, se figur 2.12A. Etter 2000 har bildet endret seg, og inntektene i midten har økt raskere enn inntektene til den rikeste tidelen. Inntektene til de som er nederst i inntektsfordelingen, (laveste desil) har på sin side vokst mindre enn medianinntekten også etter årtusenskiftet. De siste årene har de fleste husholdninger opplevd et fall i disponibel realinntekt, blant annet som følge av lav nominell inntektsvekst og høyere prisvekst etter oljeprisfallet i 2015. Forskjellig inntektsutvikling har bidratt til at Gini-indeksen har økt fra om lag 23,1 i 1995 til om lag 25,1 i 2018, se figur 2.12B.

Figur 2.12 Utvikling i inntektsfordelingen

1 Den sterke inntektsveksten for 10. desil frem mot 2005 og 2015 er nærliggende å se som resultater av tilpasninger til endringer i den skattemessige behandlingen av utbytte, som ga sterke insentiver til å ta ut utbytte i 2005 og 2015.

2 Gini-indeksen er et mål på økonomisk ulikhet. Indeksen tar verdien 100 dersom all inntekt tilfaller én person eller husholdning, og verdien 0 dersom all inntekt er helt jevnt fordelt på alle individer eller husholdninger.

3 Ekvivalent inntekt per forbruksenhet (EU-skala) utenom studenter.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Også andelen som lever med såkalt vedvarende lavinntekt har økt. Det er den andelen av befolkningen som lever i husholdninger hvor samlet husholdningsinntekt gjennom tre år i gjennomsnitt er lavere enn 60 pst. av medianinntekten, etter å ha justert for husholdningsstørrelse. Fra 1997 til 2011 varierte andelen med vedvarende lavinntekt mellom 7,7 og 8,6 pst. Siden 2011 har andelen økt, og den nådde sitt høyeste nivå på 9,8 pst. i perioden 2016–2018. Andelen barn under 18 år som tilhører lavinntektshusholdninger, har også økt betydelig over tid. Det gjelder særlig barn med innvandrerbakgrunn. Barnefamilier med mange barn er overrepresentert i lavinntektsstatistikken, og fra og med perioden 2012–2014 har barn under 18 år hatt større sannsynlighet for å tilhøre en husholdning med vedvarende lavinntekt enn det som er tilfellet for befolkningen sett under ett.

Inntektsveksten og inntektsfordelingen bestemmes i et samspill mellom flere faktorer. Aldring av befolkningen, innvandring, sysselsetting, teknologisk utvikling og utdanningsnivå er noen forhold som virker inn på fordelingen av inntekter. Den økonomiske ressursfordelingen påvirkes også av politikk på flere områder, herunder utdanning, arbeidsmarked, bolig, integrering, overføringer og skatt. Samlet sett bidrar skatte- og overføringssystemet til å redusere den målte inntektsulikheten med om lag 40 pst., se nærmere omtale i Prop. 1 LS (2020–2021). Skatter og avgifter bidrar også til å finansiere offentlige tjenester som virker utjevnende. Offentlige tjenester innenfor blant annet helse og utdanning betyr relativt sett mer for de med lav inntekt enn de med høy inntekt. Som omtalt i Mulighetsmeldingen6 er det tidligere anslått at det offentlige tjenestetilbudet bidrar til å redusere ulikheten med ytterligere om lag 20 pst.

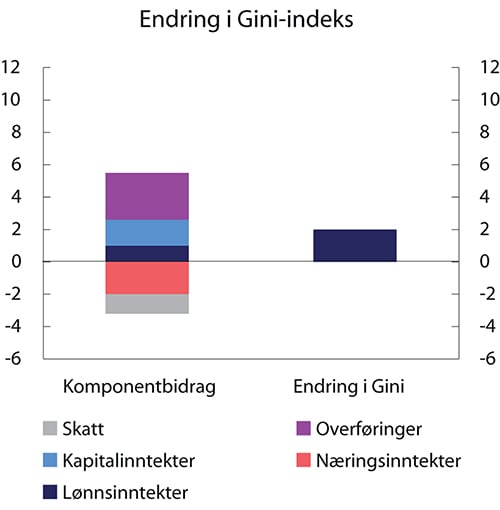

Figur 2.13 viser hvordan utviklingen i ulike inntektsarter har bidratt til endringer i inntektsfordelingen. Utviklingen i kapitalinntekter har bidratt til å trekke opp inntektsulikheten i perioden 1995–2018. I 2018 utgjør kapitalinntektene både en større andel av husholdningenes samlede inntekter, og de er også blitt mer konsentrert blant de rikeste. Lønnsinntektene er blitt noe jevnere fordelt over denne perioden. Denne effekten oppveies imidlertid av at lønn utgjør en mindre andel av husholdningenes inntekter i 2018 enn i 1995, slik at den samlede utviklingen i lønnsinntektene i perioden trekker ulikheten opp. Utviklingen i næringsinntektene har isolert sett bidratt til å trekke ulikheten ned. Det skyldes at næringsinntekter både utgjør en mindre andel av husholdningenes samlede inntekter i 2018 enn i 1995, og at gjenværende næringsinntekt fordeles jevnere i 2018 enn i 1995.7 Stønadene fordeles noe jevnere i befolkningen i 2018 enn i 1995. Det innebærer at overføringssystemet virker mindre utjevnende i dag enn det gjorde for om lag 25 år siden. Skattesystemet har på sin side blitt mer omfordelende og trekker dermed ulikheten litt ned.

Figur 2.13 Beregnet bidrag til endring i Gini-indeksen fra 1995 til 20181

1 Studenter er holdt utenom.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

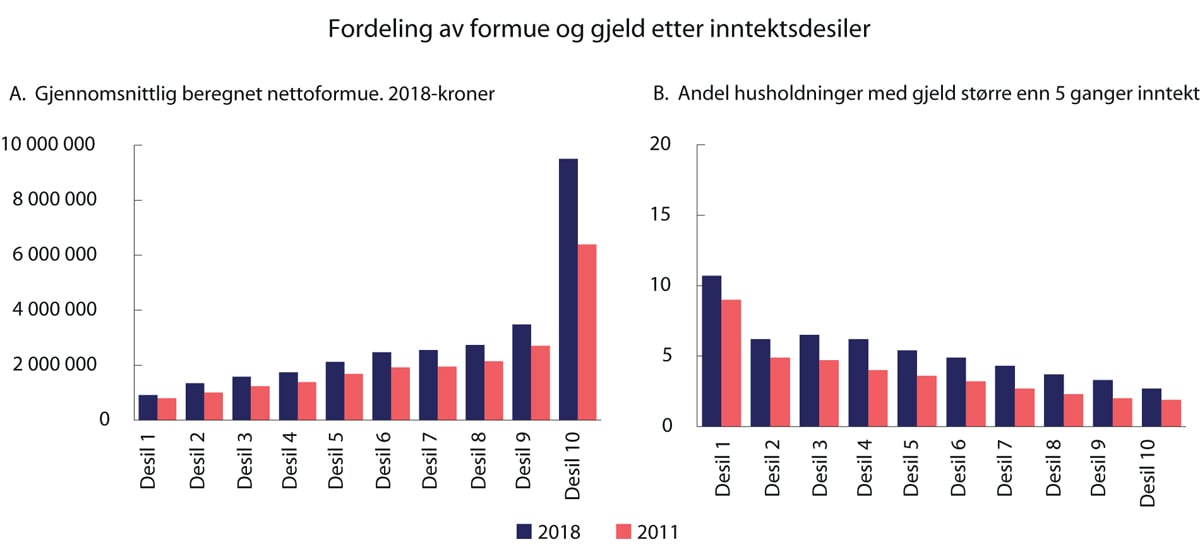

Skjevfordelingen av kapitalinntektene gjenspeiler i hovedsak at formuesfordelingen er skjev, se figur 2.14A. Det gjelder særlig eierskap i næringsvirksomhet, som aksjer mv. Boligformue er den største formueskomponenten og er jevnere fordelt enn annen formue. Som omtalt i kapittel 2.5 har norske husholdningers gjeld i lang tid vokst raskere enn inntektene. Som det fremgår av figur 2.14B, er gjeldsgraden i lavinntektshusholdningene særlig høy.

Figur 2.14 Fordeling av formue og gjeld etter inntektsdesiler

Kilde: Statistisk sentralbyrå.

Koronautbruddet har ført til dyp nedgang i nasjonal og internasjonal økonomi. I løpet av tre uker i mars og april økte antallet registrerte arbeidssøkere til det firedoble, og andelen gikk fra 3,7 pst. til 15,4 pst. av arbeidsstyrken. De fleste av disse har vært helt eller delvis permitterte. Blant dem som er på vei inn i arbeidsmarkedet, innebærer krisen for mange en utsettelse av starten på arbeidslivet. Personer med lav utdanning og lav inntekt ble hardere rammet av pandemiens virkninger på arbeidsmarkedet enn personer med høyere utdanning og høyere inntekt.

Regjeringen gjennomførte raskt endringer i regelverket for inntektssikringsordningene, slik at flere lavtlønnede kvalifiserte til dagpenger, og at flere permitterte fikk beholde en større andel av inntekten sin. Også kompensasjonsgraden i dagpengeordningen ble midlertidig økt. Likevel innebærer permitteringer og oppsigelser en umiddelbar risiko for inntektsreduksjon, likviditetsproblemer og svekket kjøpekraft for den enkelte. Mange personer som har beholdt jobben gjennom koronakrisen, har fått styrket sin kjøpekraft som følge av lavere lånerenter. Pengepolitikken er ikke et egnet virkemiddel for å oppnå fordelingsmål, men har konsekvenser for inntektsfordelingen. Alt annet likt vil økt (redusert) rentenivå, på kort sikt, redusere (øke) den disponible inntekten til husholdninger med gjeld. På lengre sikt kan rentenivået påvirke eiendomsprisene og prisene på andre formuesobjekter. Kraftig boligprisvekst og oppgang på børsene innebærer en betydelig omfordeling i favør av dem som allerede er godt posisjonert i disse markedene.

Boks 2.1 Forskjeller i tallfestingen av sysselsettingsfallet mellom ulike statistikkilder

Koronapandemien og smitteverntiltakene har ledet til et markert fall i sysselsettingen. Av flere grunner er det vanskelig å tallfeste nedgangen presist, og ulike statistikker gir noe ulike tall.

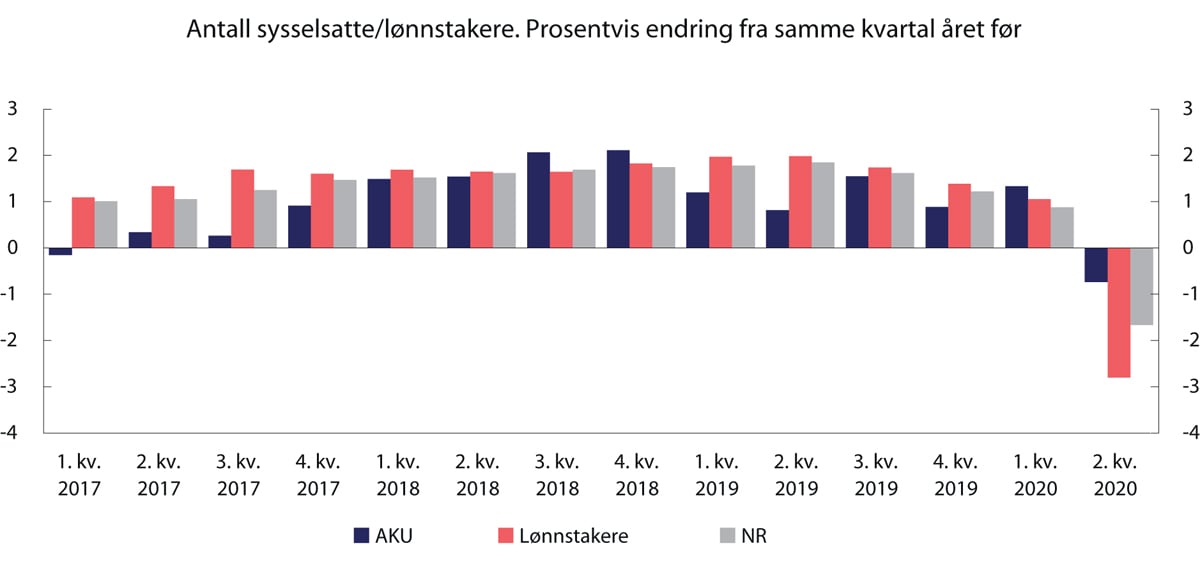

Figur 2.15 viser utviklingen i sysselsettingen slik den fremkommer av hhv. nasjonalregnskapet (NR), Arbeidskraftundersøkelsen (AKU) og av statistikken Antall arbeidsforhold og lønn som bygger på registerdata fra a-ordningen. Antall registrerte lønnstakere fra a-ordningen viser størst fall i sysselsettingen fra 2. kvartal i fjor til 2. kvartal i år, mens AKU-tallene viser minst nedgang. Endringen i nasjonalregnskapstallene ligger mellom disse to statistikkene. Det har også tidligere forekommet ulik utvikling mellom disse statistikkene.

Figur 2.15 Antall sysselsatte/lønnstakere

Kilde: Statistisk sentralbyrå.

Flere forhold kan være med på å forklare hvorfor utviklingen i sysselsettingen er forskjellig i de tre kildene, se tabell 2.6 for en oppsummering av definisjonsmessige hovedforskjeller: