13 Indirekte skatter

13.1 Innledning

Indirekte skatter omfatter merverdiavgift, særavgifter og toll. Merverdiavgiften er en generell skatt på forbruk. Særavgiftene omfatter fiskalt begrunnede særavgifter og særavgifter som har til hensikt å dempe forbruket av helse- og miljøskadelige produkter. Toll ilegges import av landbruksvarer og enkelte industrivarer.

Skaugeutvalget viser til at indirekte skatter i Norge utgjør en relativt høy andel av offentlige inntekter. Utvalget mener dette er fornuftig, og foreslår en viss økning av avgiftsnivået for å finansiere lettelser i inntektsbeskatningen. Det skyldes at skatt på forbruk ikke påvirker beslutninger om sparing, og at noe av skattebyrden belastes andre inntekter enn lønnsinntekter. Utvalget har ikke prioritert å gå grundig inn i dette sakskomplekset, men skisserer enkelte hovedpunkter. Blant annet legger utvalget vekt på at en i minst mulig grad bør legge fordelingspolitiske og næringspolitiske oppgaver til avgiftssystemet, og at merverdiavgiften bør ha et bredt grunnlag der alle varer og tjenester skattlegges med samme sats.

Regjeringen har ikke lagt vekt på en bred drøfting av indirekte skatter i denne meldingen. Regjeringen legger derfor ikke opp til vesentlige endringer i avgiftssystemet som følge av utvalgets innstilling.

I avsnitt 13.2 gjøres det kort rede for de viktigste endringene i indirekte skatter de siste årene. I avsnitt 13.3 gjennomgås og kommenteres noen av Skaugeutvalgets konkrete forslag nærmere.

13.2 Utviklingen i indirekte skatter de siste årene

Før 1940 ble størstedelen av statens inntekter fra indirekte skatter hentet fra toll og særavgifter på bestemte varer. Den alminnelige omsetningsavgiften på varer ble innført i 1935, og ble erstattet av merverdiavgiften i 1970. Enkelte særavgifter som ble innført før det kom på plass et system for generell forbruksbeskatning, eksisterer fortsatt. De siste årene har en arbeidet med å rydde opp i og forenkle særavgiftene.

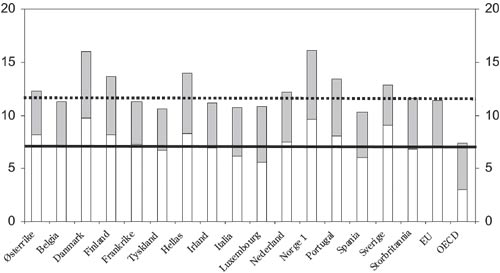

Sammenliknet med andre OECD-land har en i Norge lagt stor vekt på indirekte skatter, se figur 13.1. Sammen med Danmark er Norge det landet i OECD-området som har de høyeste indirekte skattene som andel av BNP. Skaugeutvalget mener det er fornuftig å ha en høy andel indirekte skatter og å legge økt vekt på forbruksbeskatning i tråd med anbefalinger fra OECD.

Figur 13.1 Indirekte skatter i prosent av BNP for Norge, EU (15) og gjennomsnittet for OECD-landene i 2001

1 For Norge er BNP korrigert for petroleumsrenten.

Kilde: OECD og Finansdepartementet.

De største endringene i indirekte skatter de siste årene er merverdiavgiftsreformen i 2001 og avviklingen av investeringsavgiften i 2002. Merverdiavgiftsreformen i 2001 førte til at flere tjenester kom inn i merverdiavgiftssystemet. Innføringen av en ordning med generell kompensasjon for merverdiavgift for kommuner og fylkeskommuner i 2004 har ført til at private aktører i større grad kan konkurrere på like vilkår med kommunal tjenesteproduksjon. Dette vil bidra til mer effektiv ressursbruk i kommunesektoren. Det legges opp til å innføre liknende ordninger for statsforvaltningen og de statlige helseforetakene.

Fiskalt begrunnede avgifter bør som hovedregel legges på sluttbruker, og ikke på produksjonsleddet. Dette skyldes at beskatning av bedrifter gjennom avgifter på innsatsfaktorer påvirker bedriftenes ressursbruk ved å vri prisforholdet mellom innsatsfaktorene. Dette vil påvirke bedriftenes bruk av innsatsfaktorer og dermed lede til at produksjonsressursene ikke blir effektivt utnyttet. Investeringsavgiften var et eksempel på en avgift som ga slike uheldige vridninger i produksjonen. I tillegg ble det over tid vedtatt en rekke unntak fra investeringsavgiften, slik at den til slutt fremsto som en særavgift på visse næringer som ga vridninger av investeringer mot ikke-avgiftspliktige virksomheter. Bortfallet av avgiften i 2002 er den største avgiftslettelsen som noen gang er gjennomført for en enkelt avgift. Investeringsavgiften var ment å være midlertidig, men hadde eksistert siden merverdiavgiften ble innført i 1970. Bortfallet av investeringsavgiften har bidratt både til et enklere regelverk og til at produksjonsressursene blir mer effektivt utnyttet.

De siste årene har også en del uhensiktsmessige og foreldede særavgifter og tollsatser blitt avviklet. Fra 1993 ble kosmetikkavgiften fjernet. I 2000 ble avgiftene på kassetter, radio- og fjernsynsmateriell avviklet, mens flypassasjeravgiften ble avviklet i 2002. Fra 1995 til 2002 ble det fjernet om lag 3 150 tollsatser på industrivarer. Tollen på industrivarer gjenstår nå kun på klær og enkelte andre tekstilvarer. I 2003 og 2004 ble dessuten om lag 170 tollsatser på landbruksvarer avviklet. Dette er lave tollsatser som ikke har betydning for norsk jordbruksproduksjon.

13.3 Nærmere om enkelte avgiftsområder

13.3.1 Merverdiavgiften

Utvalgets forslag

Skaugeutvalget mener at hensikten med merverdiavgiften bør være å skaffe staten inntekter, og at dette gjøres mest mulig effektivt ved å skattlegge alle varer og tjenester med en generell sats. Etter utvalgets vurdering bør derfor merverdiavgiften utvides ytterligere bl.a. til å omfatte tjenesteområdene overnatting og persontransport. Utvalget viser til at en kan bruke økte inntekter fra en utvidelse av grunnlaget til å redusere den generelle satsen. Prinsippet om en generell sats tilsier at en bør oppheve den reduserte satsen på matvarer. Utvalget foreslår å oppheve ordningen med nullsats for trykt skrift og elektrisitet til husholdninger i Nord-Norge. Utvalget kan ikke se noen gode grunner til å ha denne formen for subsidier i merverdiavgiften.

Høringsinstansenes syn

Skattebetalerforeningen er enig med utvalget i at det er ønskelig med et merverdiavgiftssystem som er mest mulig enkelt og effektivt å praktisere. Teknisk sett er det en bedre løsning å ha samme sats på all omsetning. Flere høringsinstanser peker imidlertid på at det finnes andre hensyn som bør tas i betraktning ved utformingen av merverdiavgiftssystemet, og at disse tilsier både unntak, fritak og reduserte satser.

Næringsmiddelbedriftenes Landsforening (NBL) ser at prinsippet om at alle varer og tjenester skal ha samme sats har mye for seg. NBL viser imidlertid til at omfanget av grensehandel med matvarer og redusert merverdiavgiftssats på matvarer i EU-landene taler mot å endre satsen på matvarer. Norges Bondelag er også kritisk til å oppheve redusert merverdiavgift på matvarer, fordi prisforskjellen til utlandet kan skape store negative konsekvenser for norsk landbruk og næringsmiddelindustri.

Finansnæringens Hovedorganisasjon (FNH) mener det ut fra fordelings- og næringshensyn er vanskelig å begrunne den reduserte merverdiavgiftssatsen for matvarer og NRK, da disse formålene alternativt og bedre kunne vært tilgodesett med direkte tilskudd over statsbudsjettet. FNH deler utvalgets syn om et bredest mulig avgiftsgrunnlag, hvor det økte provenyet brukes til å redusere den generelle satsen.

Flere instanser innenfor mediebransjen mener at nullsatsen på trykt skrift bør videreføres. Dette synet deles i hovedsak av Den Norske Bokhandlerforening , Den Norske Fagpresses Forening, Mediebedriftenes Landsforening, Norsk Presseforbund, Norsk Journalistlag og Skribentorganisasjonenes samarbeidsutvalg . Enkelte andre instanser, som for eksempel Den norske Forleggerforening, stiller spørsmål ved om det finnes alternative virkemidler til merverdiavgiftsfritaket for bøker som er minst like målrettet og har tilnærmet samme effekt.

Departementets vurdering

Departementet er enig med utvalget i at fordelingshensyn i skatte- og avgiftssystemet som hovedregel bør ivaretas ved å skattelegge inntekt og formue. For eksempel er det mer treffsikkert å påvirke inntektsfordelingen gjennom en progressiv inntektsskatt enn ved å beskatte ulike forbruksgoder ulikt.

Selv etter merverdiavgiftsreformen i 2001, som innebar at merverdiavgiftsgrunnlaget ble betydelig utvidet, er flere store tjenesteområder utenfor merverdiavgiftssystemet, bl.a. overnatting, kulturtjenester, helsetjenester og finansielle tjenester. For sektorer som fortsatt er utenfor merverdiavgiftsområdet, bidro merverdiavgiftsreformen til at egenproduksjon av enkelte tjenester ble mer lønnsomt enn tidligere, jf. Revidert nasjonalbudsjett 2001. For kommuner og fylkeskommuner er problemene motvirket ved at det etter forslag fra Regjeringen er innført en generell momskompensasjonsordning fra 1. januar 2004. Også for statsforvaltingen legges det opp til å innføre en ordning i 2006 som nøytraliserer merverdiavgiften. Denne ordningen vil ikke omfatte helseforetak. Regjeringen tar sikte på å innføre en egen ordning for helseforetakene i 2005.

Stortinget har også vedtatt merverdiavgiftsplikt på persontransport med en lav sats på 6 pst. fra 1. mars 2004, jf. St.prp. nr. 1 (2003–2004) Skatte-, avgifts- og tollvedtak og Ot.prp. nr. 1 (2003–2004) Skatte- og avgiftsopplegget 2004 – lovendringer. Som følge av dette har samlet avgiftsbelastning for persontransporten blitt redusert med nærmere 500 mill. kroner årlig, fordi sektoren nå får full fradragsrett for inngående merverdiavgift (24 pst.) samtidig som det kun beregnes merverdiavgift med 6 pst. på omsetningen. Avviklingen av unntaket for persontransport bidrar til færre avgrensningsproblemer og konkurransevridninger. Departementet vil også vurdere om infrastrukturtjenester knyttet til transport bør omfattes av merverdiavgiften.

13.3.2 Miljøavgifter

Utvalgets forslag

Skaugeutvalget mener at miljøavgifter i så stor grad som mulig bør benyttes som et virkemiddel for å bidra til redusert forurensing. Dersom det er ytterligere potensial for inntekter fra miljøavgifter, mener utvalget at dette bør utnyttes. Forslag om å fjerne deler av dagens fritak og utjevne satsforskjeller nevnes som mulige forbedringer. Utvalget viser til Grønn skattekommisjon, (NOU 1996: 9 Grønne skatter – en politikk for bedre miljø og økt sysselsetting), og til at flere av kommisjonens forslag til nye og utvidede miljøavgifter har blitt fulgt opp. Imidlertid viser utvalget til at enkelte forslag som kan ha stor betydning for statens inntekter, av ulike årsaker ikke har blitt fulgt opp. Mer konkret peker utvalget på mulige endringer i bilavgiftene. Videre anbefaler utvalget at all næringsvirksomhet blir fritatt for forbruksavgiften på elektrisitet (el-avgiften). Dette er i tråd med vurderingene til Grønn skattekommisjon, som også anser el-avgiften som en dårlig miljøavgift.

Høringsinstansenes syn

Høringsinstansene har i liten grad lagt vekt på å kommentere utvalgets drøfting av miljøavgifter.

Departementets vurdering

Departementet ønsker å benytte miljøavgifter for å motivere enkeltpersoner og bedrifter til mer miljøvennlig atferd gjennom å bidra til en riktigere prising av miljøskadelige aktiviteter. Miljøavgiftene kan sikre at miljøproblemene blir løst til lavest mulige kostnader, samtidig som inntektene fra dem kan benyttes til å redusere andre skatter og avgifter som fører til dårligere ressursbruk. Bruk av miljøavgifter er også i samsvar med prinsippet om at forurenseren skal betale. Fritak fra miljøavgifter eller reduserte satser betyr at noen unngår å betale for ulempene som de påfører andre. I tillegg vil satsforskjeller og fritak fra miljøavgifter vanligvis føre til konkurransevridninger, og til at utslippene ikke blir redusert der det koster minst.

Som en del av oppfølgingen av Grønn skattekommisjon, er det i de senere årene innført flere nye miljøavgifter, blant annet avgiften på sluttbehandling av avfall og avgiftene på klimagassene HFK og PFK.

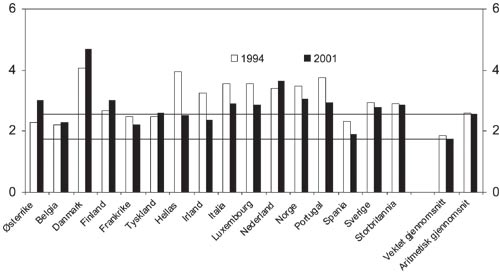

Norge er langt fremme i bruken av miljøavgifter sammenliknet med de fleste andre OECD-land, jf. figur 13.2. Departementet vil også fremover legge stor vekt på bruk av virkemidler mot miljøforurensning. I prinsippet bør nasjonale virkemidler innrettes slik at alle som skader miljøet får like stort motiv til å redusere skadene. Bruken av virkemidler avhenger imidlertid også av virkemiddelbruken i andre land. Ensidig norsk virkemiddelbruk kan resultere i handelslekkasjer og utflagging av norske bedrifter til land som ikke har like sterke miljøreguleringer. I St.meld. nr. 54 (2001–2002) Norsk klimapolitikk (Klimameldingen) og i St.meld. nr. 15 Tilleggsmelding til St.meld. nr. 54 (2001–2002) Norsk klimapolitikk (Tilleggsmeldingen) legger Regjeringen opp til et system for omsettelige klimagasskvoter for så mange kilder og utslipp som mulig for å nå forpliktelsen i Kyoto-protokollen fra 2008. Med et slikt system vil statens inntekter fra CO2 -avgiftene falle bort, og det er stor usikkerhet om hvor store statens inntekter fra salg av kvoter kan bli, jf. nærmere drøfting i Tilleggsmeldingen.

Figur 13.2 EU-landenes og Norges miljøavgifter som andel av BNP i 1994 og 2001. Prosent

Kilde: OECD

I St.prp. nr. 1 (2002–2003) Skatte-, avgifts- og tollvedtak og Revidert nasjonalbudsjett 2003 ble det gitt en bred omtale av prosessen og arbeidet med å legge om el-avgiften i tråd med ESAs 1 nye retningslinjer for miljøstøtte. For å redusere risikoen for eventuelle tilbakebetalingskrav fra ESA, ble all næringsvirksomhet fritatt for el-avgiften fra 1. januar 2004. I Revidert nasjonalbudsjett 2003 ble dette vurdert å være en varig løsning av saken overfor ESA, og som sikret stabile rammebetingelser for næringslivet. For å dempe økningen i el-forbruket og fortsatt stimulere til overgang til alternative energikilder og vannbåren varme, vil Regjeringen som varslet i St.prp. nr. 1 (2003–2004) Skatte-, avgifts- og tollvedtak, komme tilbake i Revidert nasjonalbudsjett 2004 med et forslag til et nytt avgiftssystem som avgiftslegger deler av el-forbruket i næringsvirksomhet, med sikte på iverksettelse fra 1. juli 2004.

I tråd med anmodning fra Stortinget i forbindelse med behandlingen av Revidert nasjonalbudsjett 2003 har Regjeringen opprettet et utvalg som skal utrede ulike modeller for differensierte avgifter på elektrisitet til husholdninger. Utvalget skal ferdigstille sitt arbeid innen 1. april 2004.

Bilavgiftene har dels til hensikt å korrigere for negative eksterne virkninger, som veibruks-, ulykkes- og miljøkostnader, og dels å skaffe inntekter til staten. Det er ingen form for øremerking av inntektene fra bilavgiftene. Våren 2003 la en arbeidsgruppe fram en rapport som vurderte avgiftene på bil og bilbruk. Hovedproblemstillingen var om bilavgiftene kunne utformes på en bedre måte enn i dag mht. å ivareta miljø og sikkerhet, samtidig som inntektene fra bilavgiftene blir opprettholdt på dagens nivå. Arbeidsgruppen anbefalte, i tråd med EU-kommisjonens signaler, at det i årene fremover legges større vekt på å avgiftslegge eie og bruk av bil enn å avgiftslegge bilkjøp. Dagens avgift på kjøp av bil (engangsavgiften) beregnes etter kriteriene: vekt, slagvolum og motoreffekt. Arbeidsgruppen vurderte om slagvolumkomponenten kunne erstattes av en CO2 -komponent. Konklusjonen var at dette ikke var hensiktsmessig på kort sikt, men at det kunne være aktuelt om noen år. Videre foreslo arbeidsgruppen å innføre en miljødifferensiert årsavgift på kjøretøy med tillatt totalvekt inntil 12 tonn.

Departementet støtter arbeidsgruppens prinsipielle tilnærminger til bilavgiftene. I St.prp. nr. 1 (2003–2004) Skatte-, avgifts- og tollvedtak ble det gitt et sammendrag av arbeidsgruppens anbefalinger og høringsuttalelsene ble oppsummert. Det ble varslet at departementet vil arbeide videre med enkelte saker, spesielt bruksfradragene og årsavgiften.

13.3.3 Avgiftene på alkohol og tobakk

Utvalgets forslag

Skaugeutvalget peker på at alkohol- og tobakkavgiftene både skal skaffe inntekter til staten og bidra til å redusere helseskadelig forbruk. Utvalget viser til at de ikke har grunnlag for å vurdere hva som er et riktig nivå på disse avgiftene, men peker på at økt grensehandel kan tilsi at en bør vurdere avgiftsnivået på alkohol og tobakk.

Høringsinstansenes syn

Næringsmiddelbedrifteneslandsforening(NBL) viser til Sem-erklæringen, hvor det står at Regjeringen bl.a. vil redusere avgiftene på grensehandelsutsatte varer og foreta en full gjennomgang av avgifts- og tollsystemet med sikte på lettelser, forenklinger og opprydding. NBL viser til at alkohol- og tobakkavgiftene er blant de viktigste grensehandelsvarene. Ifølge NBL fremmer for høye avgifter dessuten smugling og medfører manglende legitimitet i befolkningen. NBL er enige med utvalget i at en reduksjon må vurderes. Landsforeningen for hjerte- og lungesyke er tilhenger av å bruke indirekte skatter som virkemiddel for bedre folkehelse, og tar til orde for en økning i tobakkavgiften. Utover dette kom ikke høringsinstansene spesielt inn på avgiftene på alkohol, tobakk og andre grensehandelsutsatte varer.

Departementets vurdering

Ved siden av å skaffe staten inntekter, har avgiftene på alkohol og tobakk til formål å begrense helseskadelig forbruk. Samtidig kan høye avgifter på alkohol og tobakk bidra til grensehandel. Grensehandelen kan føre til tap av skatteinntekter. Omfanget av grensehandelen påvirkes av flere forhold som blant annet valutakurser og særavgifter. Dersom et høyt nivå på særavgiftene er med på å øke grensehandelen, må gevinstene (proveny og gevinster for samfunnet) veies opp mot kostnadene for samfunnet ved at personer drar over grensen for å handle, eller at personer involverer seg i illegal virksomhet som smugling og hjemmebrenning. De samfunnsøkonomiske kostnadene ved at en person velger å handle på den andre siden av grensen, kan måles med personens ekstra tidsbruk, bensinforbruk, slitasje på veier og materiell mv.

En samfunnsøkonomisk gevinst ved grensehandel kan være at forbrukerne får et større vareutvalg. Betydningen av dette kan være særlig stor i områder av landet hvor det er lange avstander til et bredt vareutvalg på norsk side. Det kan også hevdes at grensehandelen bidrar til økt konkurranse innenlands, noe som kan presse ned fortjenestemarginene og bidra til å effektivisere produksjonen både i detaljhandelen og blant leverandørene. Ved særavgifter på helseskadelige varer bør man i tillegg ta hensyn til at høye særavgifter begrenser det samlede forbruket av disse varene, noe som blant annet begrenser helseskadene.

Et offentlig utvalg har vurdert sammenhengen mellom avgiftsnivå på grensehandelsutsatte varer og statens inntekter, jf. NOU 2003: 17 Særavgifter og grensehandel. Grensehandelsutvalget mener at særavgifter på alkohol og tobakk har en god teoretisk og helsemessig forankring. Det er utvalgets oppfatning at grensehandel mellom naboland, ikke minst som en følge av politikken innen EU, kan øke i årene som kommer. Norge blir trolig berørt av denne utviklingen. Det kan bli økt press for å redusere avgifter på grensehandelsutsatte varer fremover, blant annet som følge av at Sverige og Danmark har tilpasset seg EUs liberale innførselskvoter for alkohol fra 1. januar 2004. Grensehandelsutvalget peker på at grensehandelen fra Sverige med øl og vin er på et moderat nivå.

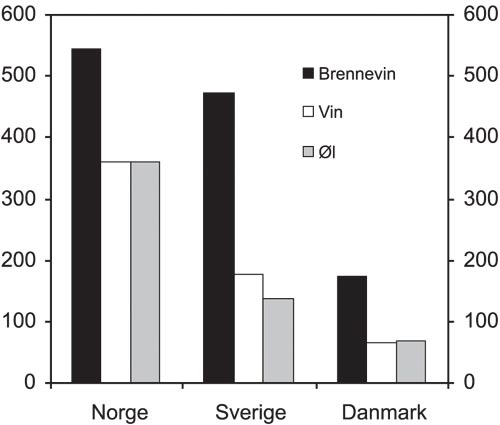

De norske avgiftene på alkohol og tobakk er blant de høyeste i Europa, også betydelig høyere enn i våre naboland, jf. figur 13.3. Dette har trolig vært med på å øke grensehandelen de siste årene. Grensehandelsutvalget laget en foreløpig versjon av en modell som kan benyttes til å anslå virkningene på grensehandel og smugling ved endringer i avgifter på alkohol og tobakk. Foreløpige modellberegninger viser at provenyet øker klart med økt avgift på øl og tobakk. Resultatene for brennevin og vin fra modellen er mer usikre, men også for disse varene viser de foreløpige modellsimuleringene at økte avgiftssatser gir økt proveny. Grensehandelsutvalget vurderer dette som rimelige resultater.

Departementet ønsker å ta i bruk modellen som ble utviklet av utvalget. Det er imidlertid behov for å videreutvikle modellen før departementet får et tilstrekkelig grunnlag for å anslå virkninger av avgiftsendringer på smugling eller grensehandel. Som Skaugeutvalget påpeker, skal avgiftene på alkohol og tobakk også være med på å begrense forbruket av disse varene. Dette taler isolert sett for å holde avgiftsnivået på et relativt høyt nivå. Samtidig vil ytterligere reduksjoner av de svenske avgiftene kunne gi økt grensehandel og dermed øke presset mot de norske avgiftene. Departementet vil vurdere nivået på alkohol- og tobakkavgiftene løpende, blant annet i lys av utviklingen i våre naboland.

Figur 13.3 Avgiftssatser i Norge, Sverige og Danmark1 pr. 1. januar 2004 i norske kroner2 pr. liter ren alkohol

1 Fra 1. oktober 2004 endrer danskene sitt avgiftssystem på øl slik at satsen blir 58,40 DK pr. liter ren alkohol for alle ølklasser.

2 Gjennomsnittlig valutakurs for januar 2004.

Kilde: Finansdepartementet, Skatteministeriet i Danmark, Riksskatteverket i Sverige, Norges Bank

13.3.4 Andre særavgifter

Utvalgets forslag

Skaugeutvalget ser også behov for en generell opprydding og forenkling i særavgiftssystemet. Noen av særavgiftene som utvalget mener bør vurderes i denne forbindelsen, er grunnavgiften på engangsemballasje, samt sjokolade- og sukkervareavgiften. Det pekes på at det etter dagens regelverk for dokumentavgift skal betales avgift ved tinglysing av eiendomsrett til selveierboliger m.m., og ikke for borettslagsleiligheter. Utvalget har vanskelig for å se begrunnelsen for en slik forskjellsbehandling, og mener en burde vurdere å innføre dokumentavgift også for borettslagsleiligheter.

Høringsinstansenes syn

Næringsmiddelbedriftenes landsforening (NBL) er enig med utvalget i at det er behov for å forenkle og rydde opp i avgiftssystemet. NBL viser til at avgiftene på alkoholfrie drikkevarer og sjokolade- og sukkervarer ikke har noen særskilt begrunnelse. Ifølge NBL bidrar disse avgiftene til økt grensehandel og til konkurransevridninger mellom ulike produkter og produktgrupper. NBL er kritisk til om grunnavgiften på engangsemballasje kan gis noen god miljøbegrunnelse. NBL påpeker dessuten at den er konkurransevridende ved at avgiften pålegges engangsemballasje til saft, juice og nektar, men ikke engangsemballasje til for eksempel melkeprodukter, te og kakao. NBL mener derfor at grunnavgiften bør fjernes.

Toll- og avgiftsdirektoratet (TAD) har i sin høringsuttalelse påpekt at en omlegging av dokumentavgiften, slik utvalget foreslår, vil medføre avgiftstekniske utfordringer når det gjelder å fastsette og innkreve avgiften. TAD mener at samme instans bør håndtere dokumentavgiften for alle boligformer som avgiften skal gjelde. I dag er avgiftsmyndigheten lagt til tingrettene.

Departementets vurdering

I Sem-erklæringen legger Regjeringen opp til å foreta en full gjennomgang av avgifts- og tollsystemet med sikte på opprydding og forenkling. Det har som nevnt pågått en omfattende opprydding i særavgiftene de siste årene, jf. avsnitt 13.2. Departementet er innstilt på å fortsette dette oppryddingsarbeidet innenfor de årlige budsjettarbeidene. Både grunnavgiften på engangsemballasje og sjokolade- og sukkervareavgiften vil bli vurdert i en slik sammenheng.

13.3.5 Toll

Utvalgets forslag

Skaugeutvalget viser til at velferdstapet av toll skyldes begrensninger på internasjonal handel og vridninger i produksjonssammensetningen og i konsumet. I tillegg påpeker utvalget at tollregelverket er komplisert og uoversiktlig. Utvalget mener derfor at en i første omgang bør oppheve svært lave tollsatser og tollsatser som har liten eller ingen betydning som beskyttelse for norsk produksjon og de sentrale mål i jordbrukspolitikken. I tillegg mener utvalget at også de høye tollsatsene på sentrale deler av norsk landbruksproduksjon bør vurderes nærmere med sikte på å skape større konkurranse i det norske markedet.

Høringsinstansenes syn

Høringsinstansene har ikke lagt vekt på å kommentere forslaget om å oppheve enkelte tollsatser. Flere instanser har imidlertid påpekt behovet for en større gjennomgang av avgifts- og tollsystemet med sikte på opprydding og forenkling.

Departementets syn

Departementet er enig i at fjerning av tollsatser i stor utstrekning vil gi enklere rammebetingelser for næringslivet og frigjøre administrative ressurser både i bedriftene og i toll- og avgiftsetaten. Departementet tar sikte på å redusere gjenværende industritoll, samt vurdere å fjerne tollsatser på landbruksvarer som ikke har betydning for norsk jordbruk. Toll på varer som er sentrale i norsk landbruksproduksjon, er en forutsetning for det norske målprissystemet for landbruksvarer, og må derfor ses i sammenheng med dette. Tollsatsene har imidlertid i noen tilfeller et nivå som overstiger behovet for sikring av målprisene. Gjennom en ny WTO-avtale kan norsk jordbruk bli stilt overfor nye utfordringer. Trolig vil tollsatsene for landbruksvarer bli satt under press. For Norge er det viktig å få utviklet åpne, stabile og forutsigbare rammer for verdenshandelen. Blant annet er det i Norges interesse at mest mulig av tollen på industrivarer og fisk i andre land kan bli fjernet.

Fotnoter

EFTAs overvåkningsorgan.