8 Strategier for bærekraftige offentlige finanser

8.1 Innledning

Norge har solide offentlige finanser og en omstillingsdyktig økonomi. Da norsk økonomi ble truffet av det kraftigste sjokket i fredstid våren 2020, som følge av pandemien og strenge smitteverntiltak, hadde vi finanspolitisk handlefrihet til å møte krisen. Kraftige økonomiske mottiltak var riktig og nødvendig i den situasjonen. Tiltakene har gitt et betydelig bidrag til å holde hjulene i gang i norsk økonomi, og uten raske og effektfulle økonomiske tiltak ville tilbakeslaget blitt betydelig større. Det vil fortsatt være behov for økonomiske tiltak for å dempe velferdstap og motvirke langvarig skade på økonomien. Samtidig må det legges vekt på budsjettvirkninger og på at ordningene har riktige insentiver. Ekspertgruppen1 som på oppdrag fra Finansdepartmentet vurderte de økonomiske tiltakene våren 2020, understreket at store budsjettkostnader innebærer en stor reduksjon i verdien av Statens pensjonsfond og at det vil gi mindre midler til fremtidige offentlige tjenester. Gevinsten ved å bruke en krone ekstra i dag må veies mot nytten av å bruke den i fremtiden. Ekspertgruppen understreket også at tiltakene medfører uheldige insentivvirkninger på lengre sikt som kan gjøre den økonomiske innhentingen vanskeligere dersom tiltakene ikke fases ut i takt med at det ekstraordinære behovet avtar. Et utvalg er også satt ned for å vurdere utsiktene for norsk økonomi etter pandemien, se boks 3.3.

De grunnleggende utfordringene for statsfinansene ved at veksten i statens utgifter ventes å bli sterkere enn veksten i statens inntekter, er ikke endret som følge av krisen, men har snarere rykket nærmere.

Det er over mange år gjennomført politikk og reformer som øker økonomiens og velferdssystemets tilpasningsevne og bærekraft. Dette arbeidet må videreføres og styrkes. Det er ikke bærekraftig å bygge ut dagens velferdsordninger uten å ha trygghet for fremtidig finansiering. God kontroll med utgiftsveksten i statsbudsjettene, en vekstskapende næringspolitikk og et godt skattesystem er viktig, både for velferdssamfunnets langsiktige bærekraft og for å unngå brå kutt de kommende årene.

Kapittel 7 viser at vi er på vei fra en periode med stort handlingsrom i offentlige budsjetter til en betydelig strammere budsjettsituasjon. Gjennom to tiår er vi blitt vant til at det er store midler til rådighet til finansiering av nye tiltak, uten at andre utgiftsposter må nedprioriteres. Fremover må vedtatte planer, nye satsinger og uforutsette utgifter i stadig større grad dekkes inn gjennom omprioriteringer og reduksjon i andre utgifter. Samtidig må det gjennomføres tiltak som øker handlingsrommet i budsjettene ved å øke inntektsveksten eller dempe utgiftsveksten på lengre sikt. Bedre ressursbruk og omprioriteringer innenfor budsjettene må til for at vi skal kunne fortsette å utvikle velferdssamfunnet.

Med veksten i petroleumsinntektene har offentlige utgifter kunnet øke mer i Norge enn i andre land. Det har vært bred politisk enighet om en gradvis innfasing av petroleumsinntekter over statsbudsjettene. I dag disponerer det offentlige godt over seks av ti kroner som skapes i økonomien, og denne andelen bør ikke vokse. Over tid vil både vekstevne og velferdsnivå være avhengig av at vi, i likhet med de fleste andre land, finner inndekning for nye offentlige utgifter i form av omprioriteringer og bedre ressursbruk, og ikke ved økt bruk av oljepenger.

Regjeringen har gjennomført en viktig skatteomlegging og vil holde skattenivået nede. Økt skatt vil gjøre det mindre attraktivt å jobbe og investere i Norge og svekke grunnlaget for å drive næringsvirksomhet. I Granavolden-plattformen legges det vekt på at skattesystemet skal fremme vekst og legge til rette for styrket konkurransekraft, som igjen skaper nye og lønnsomme arbeidsplasser. Skatte- og trygdesystemet må være innrettet slik at det er lønnsomt å arbeide. For å opprettholde skatteinntektene og sikre likebehandling må særordninger og unntak fra de generelle reglene begrenses.

Koronapandemien har preget Norge det siste året. Regjeringens strategi for veien videre; Norges vei ut av krisen: Skape mer, inkludere flere, ble lagt frem i mai 2020 og fulgt opp med ytterligere forslag for 2020 utover året. Regjeringen har tatt strategien videre i statsbudsjettet for 2021. Hensikten er å få aktiviteten opp og samtidig møte de langsiktige utfordringene for norsk økonomi. Strategien legger vekt på å få folk tilbake i jobb, satse på kompetanse, skape flere bein å stå på, legge til rette for grønn vekst, inkludere flere og bevare tryggheten og tilliten i det norske samfunnet. Strategien er nærmere beskrevet i boks 1.2.

Regjeringen mener en slik strategi både vil bidra til å ta oss ut av krisen og være et steg på veien mot å løse de mer langsiktige utfordringene Norge står overfor. Pandemien forsterker og aktualiserer enkelte av disse utfordringene. En ny bevissthet om samfunnets sårbarhet forsterker behovet for god og effektiv ressursbruk.

Pandemien er en påminner om at utfordringer ikke er noe som tilhører fremtiden. Noen utfordringer er tidskritiske og krever handling i dag, med rask effekt. Da koronapandemien inntraff, måtte den møtes med tiltak som raskt kunne stimulere økonomien, hindre konkurser og tap av arbeidsplasser og sikre inntekt til de som ble rammet. Andre utfordringer er ikke like tidskritiske, men krever likevel handling i dag, fordi effekten av tiltakene ikke oppnås like raskt. Vi kan ikke vente til i morgen med å iverksette tiltak om vi skal nå klimamålene. Vi må utstyre dagens unge med den utdanningen og kompetansen de trenger for å bidra i arbeidslivet og ta del i andre fellesskap. De langsiktige utfordringene blir større om vi ikke jobber med å løse dem i dag. Derfor går regjeringens svar på koronakrisen i samme retning som de langsiktige strategiene: Vi må skape mer og inkludere flere.

I Perspektivmeldingen 2017 ble det presentert to hovedgrep, som Stortinget også sluttet seg til: Vi må få flere i arbeid, og vi må bruke ressurser mer effektivt. Disse ligger fast. Bedre bruk av ressursene i økonomien, og særlig av arbeidskraften, vil legge til rette for både økonomisk vekst og mer bærekraftige offentlige finanser. På den måten kan vi opprettholde viktige velferdsordninger og gjøre nødvendige omstillinger i nærings- og arbeidsliv. Samtidig må vi sørge for at velstandsveksten når frem til alle, og at vi når viktige mål, for eksempel for klima og FNs bærekraftsmål.

Dette kapitlet omtaler strategiene som utgjør fundamentet for bærekraftige offentlige finanser: God ressursbruk (punkt 8.3), et vekstfremmende skattesystem (punkt 8.4) og ansvarlige rammer for statsbudsjettet (punkt 8.5). Kapitlet synliggjør endringer som vil være avgjørende for å kunne opprettholde velferdssamfunnet fremover og for at offentlige finanser skal være bærekraftige over tid. Regjeringens strategier for god ressursbruk utdypes videre i kapitlene 9 til 12.

8.2 Et godt utgangspunkt

Norge har et godt utgangspunkt for å møte utfordringene vi står overfor. Økonomien er sterk, med en stor og kompetent arbeidsstyrke og solide statsfinanser. Gjennom tidligere nedgangskonjunkturer har arbeidsmarkedet vist seg å ha god tilpasningsevne. Vi har et velutviklet samarbeid mellom staten og partene i arbeidslivet. Digitaliseringen har kommet lenger hos oss enn i de fleste andre land. Høy effektivitet går hånd i hånd med god omstillingsevne.

Den internasjonale finanskrisen i 2008 med påfølgende lavkonjunktur påvirket Norge i mindre grad enn mange andre land. En rekke forhold ved norsk økonomi og norske finansmarkeder bidro til å dempe utslagene av krisen. Den norske reguleringen av finansmarkedene var på viktige områder strengere enn det som hadde vært vanlig i mange andre land. Dette, sammen med god inntjening i årene før krisen, bidro til at finansinstitusjonene var solide da krisen traff. I tillegg virket kraftig penge- og finanspolitisk stimulans og særskilte støttetiltak overfor finansmarkedene effektivt til å stabilisere utviklingen.

Oljeprisfallet i 2014 fikk mindre konsekvenser for norsk økonomi enn fryktet, selv om mange lokalsamfunn og familier ble hardt rammet. Fra 2013 til 2018 falt sysselsettingen i petroleumstilknyttede næringer med 80 000 personer. Regjeringen satte i verk målrettede tiltak for å støtte opp under aktivitet og sysselsetting i særlig utsatte områder. Sammen med lave renter, svakere krone og ansvarlige parter i arbeidslivet, som bidro med moderate inntektsoppgjør, brakte det norsk økonomi ut av konjunkturnedgangen. Petroleumsnæringen selv gjennomførte store kostnadskutt som økte lønnsomheten på sokkelen, og mange leverandørbedrifter fant nye omsetningsmuligheter i perioden hvor etterspørselen fra petroleumsnæringen var lav. Det viser at norsk økonomi har evne til å tilpasse seg skiftende forhold. Sysselsettingsveksten i privat sektor var god i årene etter oljeprisfallet og frem til pandemien våren 2020, og arbeidsledigheten var lav. Fra utgangen av 2016 og frem til 1. kvartal 2020 økte sysselsettingen i privat sektor med nærmere 100 000 personer.

Koronakrisen har gjort det nødvendig med en økning i offentlig pengebruk som mangler sidestykke i vår historie, men det endrer ikke det faktum at Norge har et solid utgangspunkt for årene som ligger foran oss. Det er resultatet av mange gode valg. Vi har i internasjonal målestokk en effektiv offentlig forvaltning, og tilliten er høy både til offentlige myndigheter og mellom mennesker mer generelt. Vi står sammen når vi møter store utfordringer – regjering og opposisjon, arbeidstakere og arbeidsgivere. Over tid har vi også klart å gjennomføre viktige reformer for å få økonomien til å fungere bedre. Skattereformer, EØS-avtalen, handlingsregelen for bruk av petroleumsinntekter og pensjonsreformen er viktige eksempler fra de siste tiårene.

Med skattereformen i 1992 gikk vi fra et system med høye skattesatser og omfattende fradrag til et system med lavere satser og færre fradrag. Disse prinsippene er videreført i regjeringens skatteomlegging i perioden 2014–2019, der blant annet skatt på alminnelig inntekt ble redusert fra 28 pst. til 22 pst. Lavere satser og bredere grunnlag bidrar til mer effektiv bruk av ressurser.

EØS-avtalen utgjør et solid fundament for mye av sysselsettings- og velstandsutviklingen i Norge de siste 25 årene. Avtalen sikrer rettferdig adgang til vårt største eksportmarked, ved at norske og utenlandske bedrifter blir likebehandlet i hele det europeiske markedet.

Petroleumsskattesystemet, oljefondet oghandlingsregelen danner et rammeverk for finanspolitikken som er både fleksibelt og robust. Statsfinansene er solide. Petroleumsskattesystemet og statens direkte eierandeler i oljevirksomheten (SDØE) bidrar til at fellesskapet får en vesentlig del av gevinsten ved utvinning av den begrensede naturressursen. Handlingsregelen bidrar til en forsvarlig innfasing av oljeinntektene i norsk økonomi. Med sparingen i fondet deles inntektene med kommende generasjoner. Handlingsregelen legger til grunn at budsjettpolitikken kan benyttes til å jevne ut svingninger i produksjon og sysselsetting. I perioder med høy eller raskt stigende ledighet kan det brukes mer enn forventet realavkastning fra fondet for å stimulere produksjon og sysselsetting, mens det er omvendt i gode tider. I tillegg har vi et oversiktlig budsjettsystem som gir regjeringen og Stortinget god mulighet til å påvirke den økonomiske utviklingen og fordele ressurser.

Pensjonsreformen har gjort det lønnsomt å stå lenger i jobb. Gjennom levealdersjustering har folketrygdens alderspensjon blitt tilpasset at befolkningen lever lenger. Mens en tidligere måtte slutte å arbeide for å kunne bruke tidligpensjonsordningen AFP, er denne ordningen nå i privat sektor en livsvarig ytelse som ikke fordrer at man slutter i jobb. Ny offentlig tjenestepensjon ble vedtatt våren 2019 og vil fremover gi offentlig ansatte de samme gode insentivene til å stå lenger i arbeid. Reformen vil i tillegg bygge ned mobilitetshindrene i pensjonssystemet, slik at det blir lettere å bytte jobb mellom offentlig og privat sektor.

Som følge av pensjonsreformen vil flere jobbe lenger, noe som øker verdiskapingen og skatteinntektene. Samtidig vil den langsiktige veksten i utgiftene til alderspensjon bli betydelig lavere enn den ellers ville vært, hovedsakelig som følge av levealdersjusteringen. I tillegg bidrar lavere årlig regulering av pensjon under utbetaling for de eldste årskullene til lavere vekst i utgiftene. Arbeids- og velferdsdirektoratet anslår at utgiftene til alderspensjon i 2030 blir 6 pst. eller 20 mrd. kroner lavere enn hva som hadde vært tilfelle uten pensjonsreformen.2 Pensjonsreformen ble påbegynt i 2001 som et tverrpolitisk arbeid og er forberedt og gjennomført av ulike regjeringer de siste tyve årene. Virkninger av reformen er nærmere omtalt i boks 7.3.

De senere årene er det gjennomført samferdselsreformer, kommunereform og en avbyråkratiserings- og effektiviseringsreform som skal bedre økonomiens virkemåte og bærekraften i offentlige finanser. Fremover må dette følges opp med nye tiltak som får flere i arbeid, og som bidrar til at vi får mer igjen for innsatsen i privat og offentlig sektor.

På samferdselsområdet er Statens vegvesen omorganisert, veiselskapet Nye Veier AS er opprettet, og det er gjennomført en jernbanereform. Mye tyder på at veiene nå bygges mer effektivt og rimeligere enn før, og togruter som er lagt ut for anbud har så langt resultert i store driftsbesparelser. Tydeligere ansvarsplassering og bedre insentiver i sektoren har vært en viktig rettesnor. Reformene i samferdselssektoren er nærmere omtalt i boks 8.1.

Boks 8.1 Reformene i samferdselssektoren

Et moderne og effektivt transportsystem kan legge til rette for vekst og en god samfunnsutvikling. Ressursbruken på samferdsel er høy. Regjeringen ønsker å prioritere de rette tiltakene og gjennomføre dem mest mulig effektivt. I samferdselssektoren er det derfor gjennomført flere reformer de siste årene.

Opprettelsen av Nye Veier AS og omorganisering av Statens vegvesen. Nye Veier AS overtok ansvaret for visse større veistrekninger fra Statens vegvesen fra 2016. Nye Veier skal prioritere utbygging av veistrekningene som inngår i selskapets portefølje etter samfunnsøkonomisk lønnsomhet. Prioriteringsmodellen fører til konkurranse mellom prosjektene, med tanke på både reduserte utbyggingskostnader og økt nytte. Nye Veier har som målsetting at kostnadene ved utbyggingen av strekningene i selskapets portefølje skal være 20 pst. lavere enn før selskapet overtok de aktuelle veistrekningene. Opprettelsen av Nye Veier har også skapt intern statlig konkurranse i veisektoren. Dette kan bidra til kostnadsreduksjoner i fremtidige veiprosjekter. Se også omtale av Nye Veier i kapittel 12.

Statens vegvesen har endret organisasjonsmodell fra en regional organisering til en funksjonsbasert organisering med divisjoner. Ny organisering gir muligheter for å samle likeartede oppgaver i sterke fagmiljøer som kan levere god kvalitet til en lavere kostnad. Satsing på digitalisering og selvbetjeningsløsninger i Statens vegvesen vil kunne gi reduserte kostnader og mer tilgjengelige tjenester for brukerne. Fra 1. januar 2020 er ansvaret for administrasjon av fylkesveier overført fra Statens vegvesen til fylkeskommunene.

Jernbanereformen går særlig ut på å bryte opp monopoler for å legge til rette for effektiv ressursbruk gjennom konkurranse. Ny organisering i jernbanesektoren ble innført i perioden 2016–2017. Jernbanesektoren er i dag organisert slik at konkurransene om persontogtrafikken skal gjennomføres på like vilkår, og konkurransene om persontogtilbudene pågår for fullt. Jernbanedirektoratet og Statens jernbanetilsyn utfører myndighetsoppgavene i sektoren, mens øvrige virksomhetsområder i stor grad er skilt ut som egne selskaper. Bane NOR SF er opprettet som et statlig foretak med ansvar for den nasjonale jernbaneinfrastrukturen. Organiseringen legger til rette for konkurranse om gods- og persontogtrafikken og velfungerende jernbanemarkeder. Bane NOR har et mål om 15 pst. produktivitetsøkning for utbyggingsaktiviteter fra 2018 til 2023. Foretaket har videre mål om å redusere utbyggingskostnadene med 9 mrd. kroner innen 2029.

Gevinstene ved jernbanereformen ventes å overstige kostnadene. Netto samlet gevinst er anslått til 11 mrd. kroner i perioden 2014–2027, hvor beregnede reformkostnader på 1 mrd. kroner i årene 2014–2018 er trukket fra. Konkurranseutsettingen av persontogtrafikken er anslått å medføre en reduksjon i kostnader til kjøp av persontogtjenester som summerer seg til 12,5 mrd. kroner for årene 2020–2031.

Kystverket har gjennomgått etatens organisering, styringssystemer og ressursutnyttelse. Målet er en endret organisasjon som setter etaten i stand til å møte utfordringer og krav som følger av samfunnsutviklingen, teknologisk utvikling og nødvendige miljøhensyn. I dette ligger også krav til kostnadseffektivitet på kort og lang sikt. Ny organisering skal blant annet gi mer infrastruktur og bedre tjenester for pengene. Kystverket leverte sin utredning i februar 2020, og det ble deretter besluttet at etaten endres fra å ha en regionmodell til en funksjonsorganisering. Kystverket har fortsatt kompetansearbeidsplasser der de tidligere hadde sine regionkontor.

Arbeidet med Nasjonal transportplan er endret for å få en mer strategisk planleggingsprosess og tydeligere mål om å prioritere de beste og samfunnsøkonomisk mest lønnsomme tiltakene. Se også omtale av planlegging av samferdselsprosjekter i kapittel 12.

Kommunereformen skal gi flere bærekraftige og økonomisk robuste kommuner som kan levere gode og likeverdige tjenester til innbyggerne, drive en helhetlig og samordnet samfunns- og næringsutvikling og styrke lokaldemokratiet. Det norske systemet med en bred oppgaveportefølje og statlig rammefinansiering til kommunene gir innbyggerne mulighet til å påvirke hvordan oppgaver i lokalsamfunnet skal utføres, og kommunene har handlingsrom til å tilpasse tjenestene til lokale behov. Fordelene ved denne organiseringen svekkes av store forskjeller mellom kommunenes muligheter til å fylle sin rolle.

Fra 2014 til 2020 er antallet kommuner redusert fra 428 til 356. Det er fremdeles mange små kommuner i Norge, og det er nødvendig å fortsette arbeidet med kommunesammenslåinger. Små kommuner har høyere driftskostnader og problemer med å tiltrekke seg tilstrekkelig kompetanse. Aldringen av befolkningen forsterker dette problemet og vil særlig ramme de minste kommunene. I storbyområdene kan en kommunestruktur som bedre gjenspeiler bo- og arbeidsområdene forenkle tjenesteproduksjonen og gi mer hensiktsmessig areal- og infrastrukturplanlegging. Arbeidet med kommunesammenslåinger må derfor fortsette, gjennom positive insentiver og verktøy for gode lokale prosesser. Reformen og utfordringene for kommunene er nærmere omtalt i kapittel 10.

Avbyråkratiserings- og effektiviseringsreformen (ABE) ble innført i 2015. Praksisen bygger på lignende ordninger i Danmark, Finland og Sverige, samt anbefalinger fra OECD. Den forventede gevinsten av normale produktivitetsforbedringer hentes hvert år ut av budsjettene til den enkelte virksomhet og inngår i en helhetlig prioritering til ulike formål over statsbudsjettet. På den måten gjøres det en aktiv politisk vurdering av hvordan gevinstene fra offentlig produktivitetsvekst skal fordeles. Samtidig gis det et forutsigbart insentiv til å arbeide for effektiviseringer i de statlige virksomhetene. Det er viktig med effektiv ressursbruk også på prioriterte områder som har vekst i bevilgningene. Reformen omfatter derfor alle sektorer. ABE-reformen er nærmere omtalt i kapittel 10.

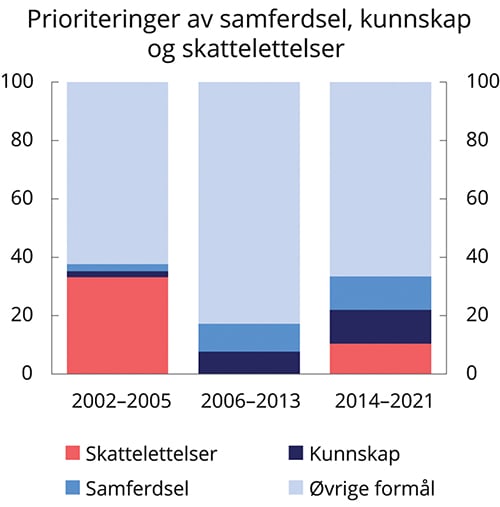

Reformer og samfunnsøkonomisk lønnsomme investeringer kan styrke vekstevnen i økonomien. Regjeringen har prioritert investeringer i kunnskap og infrastruktur, samt vekstfremmende skattelettelser, se figur 8.1. Som redegjort for i Nasjonalbudsjettet 2021 viste beregninger gjort til fremleggelsen av budsjettet at om lag 11,6 pst. av handlingsrommet i perioden 2014–2021 er benyttet til satsing på kunnskap, og 11,5 pst. er benyttet til samferdselsformål. I tillegg har økte utgifter i folketrygden lagt beslag på om lag 25 pst. av handlingsrommet i denne perioden. Rundt 21 pst. av handlingsrommet er anvendt til å styrke kommuneøkonomien. Det inkluderer satsinger på kunnskap og samferdsel i kommunal regi.

Figur 8.1 Prioriteringer av samferdsel, kunnskap og skattelettelser. Prosent av samlet handlingsrom i budsjettene1

1 I beregningen av hvordan ulike områder er blitt prioritert, er de ekstraordinære tiltakene i 2020 og 2021 i forbindelse med koronapandemien holdt utenom. Utgiftene til samferdsel og kunnskap, samt skatte- og avgiftslettelser, er bredt definert i beregningene, uten at den vekstfremmende virkningen av de enkelte tiltakene er vurdert. Det vises til boks 3.5 i Nasjonalbudsjettet 2015 for en nærmere omtale av beregningene.

Kilde: Nasjonalbudsjettet 2021.

Kunnskap er nærmere omtalt i kapittel 9, mens offentlige investeringer er tema i kapittel 12. Gode investeringer gir oss mer velferd og er avgjørende for at Norge skal fortsette å ha et godt utgangspunkt for å møte utfordringene vi står overfor også i årene fremover.

8.3 God ressursbruk

Arbeidskraften er vår viktigste ressurs. Økt sysselsetting og effektiv ressursbruk er regjeringens hovedgrep i møte med de langsiktige utfordringene. Dette er grep som det i stor grad er politisk enighet om. I sin innstilling til Perspektivmeldingen 2017 viste finanskomiteen til at økt yrkesdeltakelse og evne til å få mer ut av offentlige ressurser vil være sentralt for å sikre trygge og fortsatt gode velferdsordninger. Komiteen understreket at velferdsordningene er avhengige av balanse mellom hvor mange som bidrar og hvor mange som mottar, og at det er en utfordring for samfunnet om for mange står utenfor arbeidslivet. Komiteen trakk også frem nødvendigheten av et skattesystem som bidrar med brede grunnlag, lave satser og en hensiktsmessig fordeling mellom forskjellige skattetyper. Det er bred politisk oppslutning om at skatte- og trygdesystemet må gjøre det lønnsomt å være i arbeid. Videre understreket komiteen at velstandsutviklingen må nå frem til alle. Komiteen fremhevet tilgangen til det europeiske markedet gjennom EØS-avtalen som en vital forutsetning for vår velferdsutvikling. Det samme gjelder vår tilknytning til Det internasjonale valutafondet (IMF), Verdens handelsorganisasjon (WTO) og andre handelsavtaler. Det er bred enighet om at et konkurransedyktig næringsliv, høy arbeidsinnsats og høy produktivitet både i privat og offentlig sektor er avgjørende for fremtidens velferd.

Scenarioene under viser hvordan ulike antakelser om arbeidstilbudet og ulike former for effektivisering påvirker offentlige finanser. Et scenario beskriver en mulig fremtidig tilstand og viser oss potensialet som ligger i god ressursbruk. Det er ikke en prognose, men en fremskriving av økonomien for å belyse konsekvensene av mulige utviklingstrekk og valg. Tabell 8.1 viser effektene ulike scenarioer kan ha på handlingsrommet i offentlige finanser. Beregningene illustrerer hvordan og i hvilken grad strategiene for økt sysselsetting og mer effektiv ressursbruk kan bidra til at offentlige finanser og velferdsstaten blir mer bærekraftig.

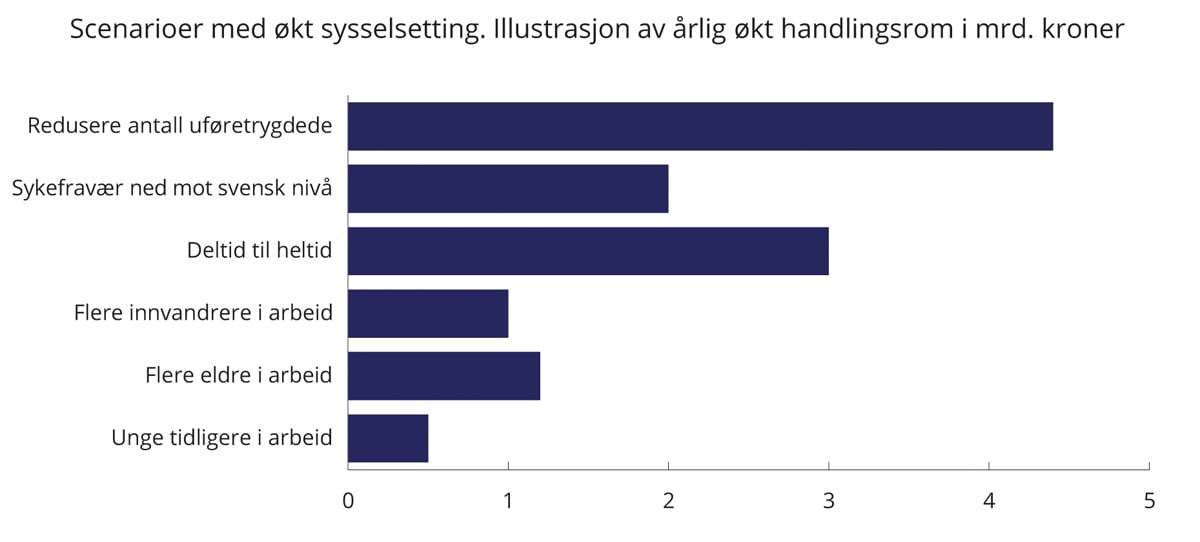

Beregningene viser at det er særlig gunstig for offentlige finanser hvis vi lykkes med å redusere antall uføretrygdede, redusere sykefraværet, få flere over fra deltid til heltid, få flere eldre til å stå lenger i arbeid og få flere innvandrere i arbeid. Økt arbeidsdeltakelse vil styrke velferden og budsjettene og er viktige skritt for å kunne opprettholde de offentlige velferdsordningene i fremtiden. Økt deltakelse og inkludering er dessuten viktig for den enkelte og for å redusere ufrivillig utenforskap og motvirke inntektsulikhet.

Beregningene illustrerer at effektiv bruk av midlene over statsbudsjettet kan gi et viktig bidrag til økt handlingsrom, selv om tallene er vesentlig mindre enn for tiltak som øker sysselsettingen. Anslått produktivitetsvekst i offentlig sektor på ½ pst. hentes allerede ut igjennom ABE-reformen og gir et årlig bidrag til handlingsrommet på vel 1,8 mrd. kroner. ABE-reformen innebærer et kontinuerlig arbeid for å ta i bruk ny teknologi og nye arbeidsmåter i alle statlige virksomheter. Det gir et betydelig bidrag til handlingsrommet for ny politikk, som det er viktig å legge til rette for og støtte opp under. Dette arbeidet er beskrevet nærmere i kapittel 10.

I tillegg er det laget et scenario for kostnadsreduksjoner i investeringsprosjekter. Med det høye investeringsnivået som er planlagt fremover, er det ekstra viktig at vi får mest mulig ut av ressursene også på dette området.

Koronapandemien påvirker situasjonen på arbeidsmarkedet og bruken av helserelaterte ytelser som sykepenger, både i Norge og land vi sammenligner oss med. Utslagene pandemien gir på sysselsetting, arbeidsledighet og sykefravær kan endres raskt, blant annet som følge av smittesituasjonen og behov for smitteverntiltak. Scenarioene tar derfor utgangspunkt i nivåer før virusutbruddet.

Tabell 8.1 Scenarioer med økt sysselsetting og bedre ressursbruk. Økt handlingsrom i offentlige finanser. Mrd. 2021-kroner

Scenarioer med økt sysselsetting – jevn innfasing over ti år | Full effekt1 |

|---|---|

Redusere antall uføretrygdede, forskjellen mellom norsk og svensk uføreandel halveres | 44 |

Redusert sykefravær, norsk sykefravær ned mot svensk nivå | 20 |

Deltid til heltid, hver fjerde deltidsarbeider over på heltid | 30 |

Økt sysselsetting blant innvandrere | 10 |

Flere eldre i arbeid | 12 |

Unge tidligere i arbeid | 5 |

Scenarioer med mer effektiv ressursbruk | |

Effektiviseringsgevinster i kommunesektoren, ½ pst. i året | 1,42 |

Mer effektiv utbygging av infrastruktur og bygg, 15 pst. over ti år | 0,5 |

Allerede innført | |

ABE-reformen, ½ pst. i året for statlig forvaltning | 1,83 |

1 Scenarioene for økt sysselsetting er beregnet slik at de gjennomføres i perioden 2022 til 2031 og gir størst effekt i 2031. Effektiviseringsgevinster i kommunesektoren og ABE-reformen vil i reelle størrelser gi omtrent det samme beløpet år for år forutsatt at det ikke er realvekst i de offentlige utgiftene. Dette gjelder også scenarioet for mer effektiv utbygging av infrastruktur og bygg, men dette er beregnet slik at effektiviseringseffekten er uttømt i 2031.

2 Beregningen er basert på kommunenes inntekter i 2021 slik de ble anslått til Prop. 1 S (2020–2021).

3 Tallet er innsparingen for ABE-reformen oppgitt i Prop. 1 S (2020–2021).

Kilde: Finansdepartementet.

Enkelte av scenarioene overlapper, og noen av scenarioene vil kunne ha innvirkning på de andre. Eksempelvis kan inkludering i arbeidslivet av personer med helserelaterte utfordringer påvirke både sykefraværet og deltidsandelen. Tallene kan derfor ikke summeres til en anslått totaleffekt. Scenarioene er laget slik at tilstanden som beskrives, skal kunne oppnås innen ti år, men forteller ikke hvilke tiltak som er nødvendige for å komme dit. Det ville kreve betydelige endringer i virkemiddelbruk og konkrete endringer i dagens politikk å oppnå flere av disse tilstandene. For eksempel vil det være krevende å oppnå de store reduksjonene i sykefravær og uførhet som her illustreres. Det vil også ta tid å utrede og gjennomføre endringer.

8.3.1 Økt sysselsetting

Økt sysselsetting har et betydelig potensial for å styrke offentlige finanser, se figur 8.2. Økt sysselsetting vil bidra til økte skatteinntekter. I tillegg vil overgang fra trygd til arbeid redusere trygdeutgiftene. I Norge vil økt sysselsetting i stor grad ledsages av en slik dobbelgevinst, siden de fleste i arbeidsdyktig alder som ikke jobber, mottar en eller annen form for offentlig ytelse til livsopphold. I scenarioene ser man denne effekten særlig tydelig når det legges til grunn at økt sysselsetting gir en tilsvarende reduksjon i sykefravær eller uføretrygd.3

Figur 8.2 Scenarioer med økt sysselsetting. Illustrasjon av årlig økt handlingsrom i perioden 2022–2031. Mrd. 2021-kroner.

Kilde: Finansdepartementet.

De beregnede effektene må ses på som avvik fra de langsiktige fremskrivingene (basisalternativet) i kapittel 7. Der ble det i hovedsak lagt til grunn at ulike gruppers tilknytning til arbeidsmarkedet holdes uendret fra i dag, med unntak av en gradvis økning i yrkesdeltakelsen blant eldre.

Færre på uføretrygd

Rundt én av seks personer mellom 18 og 66 år mottar en helserelatert ytelse, som sykepenger, arbeidsavklaringspenger eller uføretrygd. Samlet sett har andelen på helserelaterte ytelser gått litt ned de seneste årene, men vi har fortsatt langt flere på slike trygder enn andre OECD-land. Dette er beskrevet nærmere i kapittel 4. Forskjellen mellom Norge og andre OECD-land på dette området kan ikke forklares av dårligere helsetilstand i den norske befolkningen. Levealderen i Norge er for eksempel høy og økende. Mange av dem som mottar helserelaterte ytelser, kunne sannsynligvis ha deltatt i arbeidslivet dersom det lå til rette for det.

Personer på helserelaterte ytelser utgjør en betydelig, potensiell arbeidskraftreserve. Dersom uføreandelen i Norge kom ned til svensk nivå, og hele reduksjonen ble motsvart av økt sysselsetting, ville vi fått 160 000 flere sysselsatte. Det er neppe mulig å få til på så kort tid som ti år. Et mer sannsynlig, men fortsatt optimistisk scenario for de neste ti årene er at halvparten av disse kommer over i arbeid, altså 80 000 flere i jobb. En slik økning må skje gradvis. Flere må bli avklart til arbeid i perioden med arbeidsavklaringspenger, slik at færre går over til uføretrygd, og flere som mottar uføretrygd må komme i arbeid. I vurderingen av forskjellen mellom Norge og Sverige må det også tas hensyn til at en større andel av de som står uten arbeid i Sverige, mottar andre stønader eller blir forsørget av familien enn i Norge. Forskjellen i uføreandel mellom Norge og Sverige motsvares derfor ikke fullt ut av en tilsvarende høyere sysselsetting i Sverige.

I beregningen av hva et scenario med færre på uføretrygd betyr for offentlige finanser, er det lagt til grunn at halvparten av de uføre går inn i arbeidsmarkedet, at de jobber 75 pst. av gjennomsnittlig arbeidstid og mottar gjennomsnittlig timelønn. Det er dessuten lagt til grunn at den økte sysselsettingen fordeles jevnt over de neste ti årene, med 8 000 personer per år. Gitt disse forutsetningene anslås dette scenarioet å kunne styrke budsjettene med om lag 4,4 mrd. 2021-kroner årlig. Samlet sett ville dette økt handlingsrommet om ti år med 44 mrd. kroner.

Lavere sykefravær

Erfaringsmessig er det vanskelig å få folk tilbake til arbeidsmarkedet når de først er blitt uføretrygdet. Et mer realistisk scenario kan derfor være at uføretrygd forebygges ved hjelp av redusert sykefravær.4

Dersom forskjellen i sykefraværet mellom Norge og Sverige reduseres med to tredjedeler over ti år, tilsvarer det en økning i sysselsettingen på om lag 20 000 personer, eller 2 000 personer per år. Rent teknisk vil redusert sykefravær bidra til å øke gjennomsnittlig arbeidstid for de sysselsatte. Over tid vil færre syke også føre til færre på arbeidsavklaringspenger, og i siste instans færre uføre, slik at sysselsettingen øker ytterligere. Det er beregningsteknisk lagt til grunn at reduksjonen i vikarbruk som følge av lavere sykefravær ikke vil ha negative effekter på sysselsettingen. Redusert sykefravær vil øke verdiskapingen og redusere kostnadene for arbeidsgiver, noe som vil kunne øke etterspørselen etter arbeidskraft.

Budsjettene anslås å bli styrket med i gjennomsnitt 2 mrd. 2021-kroner i året ved en slik reduksjon i sykefraværet. Økte skatteinntekter som følge av økt sysselsetting står for halvparten av forbedringen av handlingsrommet, mens reduserte utgifter til sykepenger, arbeidsavklaringspenger og uføretrygd står for det resterende. Samlet sett vil dette scenarioet øke handlingsrommet om ti år med 20 mrd. kroner. Mange land, deriblant Danmark og Storbritannia, har lavere sykefravær enn Sverige. En reduksjon i sykefraværet til deres nivå vil ytterligere styrke offentlige budsjetter.

Deltid til heltid

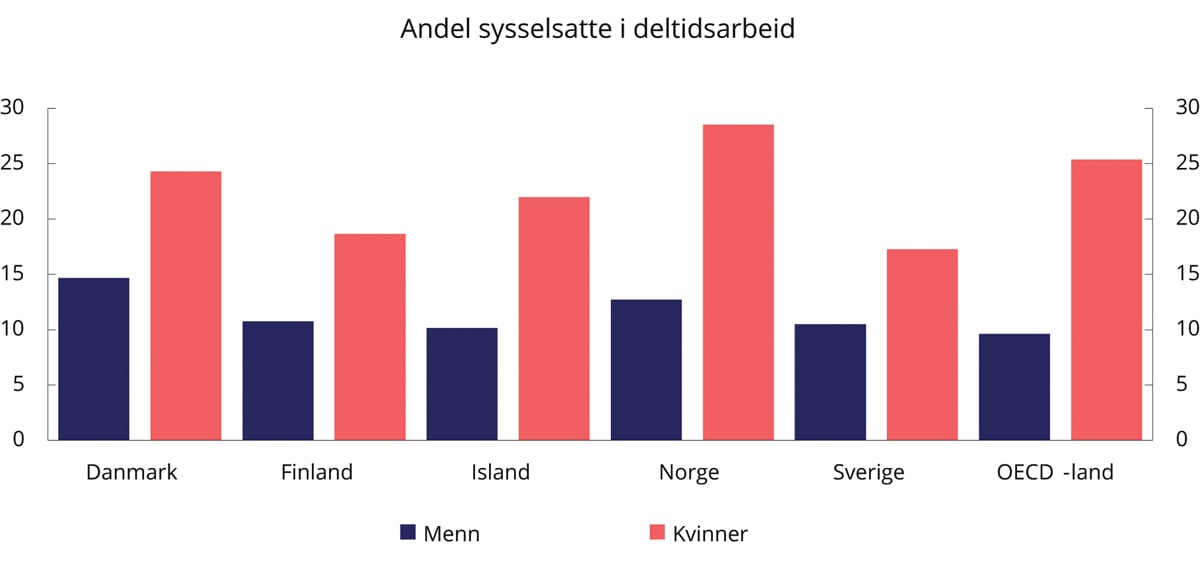

Deltidsandelen i Norge er høyere enn i våre naboland, særlig blant kvinner, se figur 8.3.

Figur 8.3 Andel sysselsatte i deltidsarbeid. Prosent. 2019

Kilde: OECD.

Over tid er det en tendens til at høyere utdanning leder til høyere stillingsandel. Selv om det meste av deltiden i Norge er frivillig,5 har vi i dette scenarioet lagt til grunn at hver fjerde av de som i dag jobber deltid går over til heltid. Det ville gitt et betydelig utslag i sysselsettingen og tilsvart en økning på om lag 70 000 personer i full stilling. Faset inn jevnt over ti år ville det styrket budsjettene med 3 mrd. 2021-kroner kroner årlig, noe som samlet sett ville gitt 30 mrd. kroner i økt handlingsrom om ti år. I beregningen er det lagt til grunn at deltidsarbeidende som går over i heltidsstilling ikke har hatt en ytelse fra det offentlige som de mister ved å gå over i full jobb. Dette scenarioet gir derfor økte skatteinntekter, men ikke reduserte utgifter.

Økt sysselsetting blant innvandrere

Innvandrere fra enkelte land har vesentlig lavere yrkesaktivitet enn majoritetsbefolkningen, se omtale i kapittel 4. Som det fremgår av drøftingen der, henger det sammen med både botid, utdanningsbakgrunn og språkferdigheter. I et arbeidsmarked som særlig etterspør kvalifisert arbeidskraft, betyr fullført videregående utdanning mer for sysselsetting enn innvandrerbakgrunn, se omtale i kapittel 9. Hadde vi lykkes bedre med å få innvandrere i jobb, ville det ha bidratt til en markert bedring av offentlige finanser. Regjeringens strategi for å inkludere flere innebærer blant annet påfyll av kompetanse.

For å illustrere potensialet i en vellykket integreringspolitikk, kan vi anta at en tredjedel av gapet i arbeidsmarkedstilknytningen mellom innvandrere fra landgruppe 36 og majoritetsbefolkningen lukkes over de neste ti årene. Det vil kunne øke sysselsettingen med i overkant av 20 000 personer. Gitt en gradvis og jevn innfasing over perioden, ville det kunne øke skatteinntektene med 0,8 mrd. kroner per år, eller 8 mrd. kroner ti år frem i tid.

Mange av innvandrerne som ikke er sysselsatt, mottar en eller annen form for offentlig støtte. De som ikke er født i Norge, mottar i mindre grad helserelaterte ytelser enn de som er født i Norge. Det skyldes lavere sysselsetting og at inngangsporten til helserelaterte ytelser ofte består i å ha vært i jobb. Innvandrere mottar derimot andre ytelser, som sosialhjelp og dagpenger, i større grad enn andre. Samlet sett blir dermed andelen av de ikke-sysselsatte som mottar en eller annen form for offentlig stønad omtrent lik for innvandrere og de som er født i Norge. Det er krevende å gi sikre anslag for effekten på offentlige utgifter av en mer vellykket integrering, men på usikkert grunnlag anslås det at utgiftene til introduksjonsprogrammet, sosialhjelp og lavere tilstrømming til uføretrygd vil redusere offentlige utgifter med om lag 0,2 mrd. kroner per år. Beregningen tar ikke hensyn til eventuelle økte utgifter forbundet med å få flere innvandrere i jobb.

Samlet styrkes offentlige finanser med om lag 1 mrd. kroner per år i scenarioet med økt sysselsetting blant innvandrere, noe som gir om lag 10 mrd. kroner i økt handlingsrom om ti år.

Flere eldre i arbeid

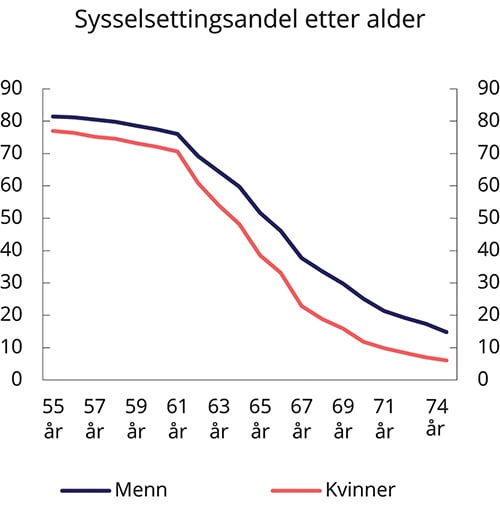

Det er særlig etter fylte 62 år at mange slutter å jobbe, se figur 8.4. Valg av tidspunkt for å gå av med pensjon henger blant annet sammen med utdanningsnivå, helse, samt insentiver og muligheter til å fortsette i jobb. Pensjonsordningene spiller også en rolle, og særlig aldersgrensen for når det er mulig å ta ut alderspensjon, som er 62 år.

Figur 8.4 Andel sysselsatte i befolkningen per 4. kvartal 2019, etter kjønn og alder. Prosent

Kilde: Statistisk sentralbyrå.

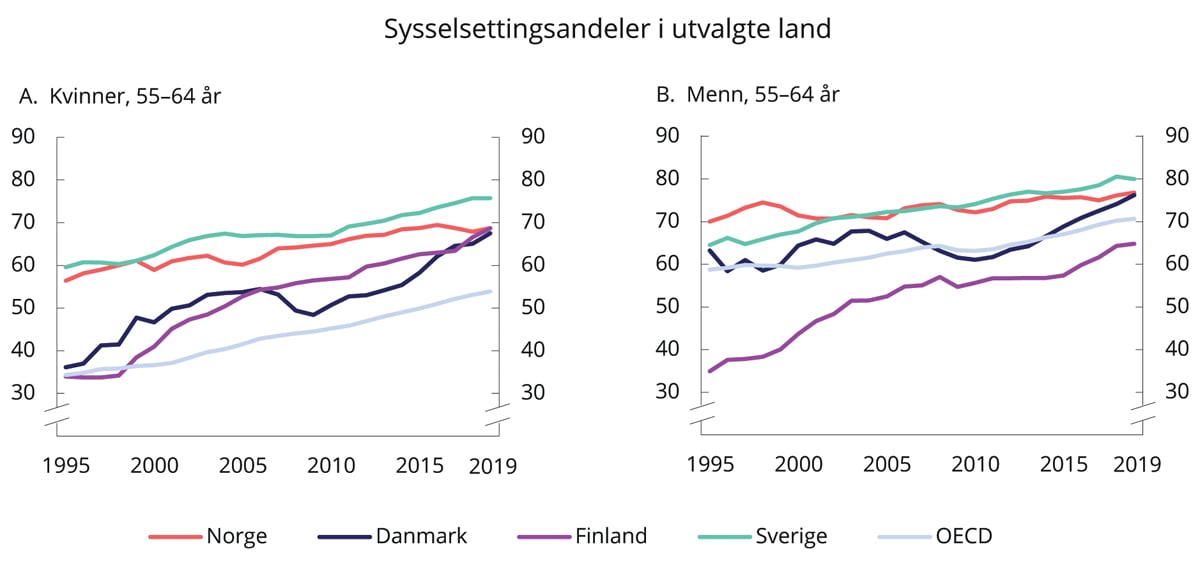

Forlenget yrkeskarriere blant eldre kan bidra til å bedre offentlige finanser vesentlig. Pensjonsreformen fra 2011 har allerede bidratt til høyere sysselsetting blant eldre, og samme oppadgående utvikling ser vi i våre naboland, se figur 8.5. Vi kan vente en ytterligere økning i sysselsettingen blant eldre fremover. Omleggingen av offentlig tjenestepensjon vil bidra til at også offentlig ansatte får sterkere insentiver til å stå lenger i arbeid, se omtale i kapittel 9. Sysselsettingen blant eldre har økt sterkere i enkelte av våre naboland enn hos oss. Det illustrerer at vi har et potensial for fortsatt økning.

Figur 8.5 Sysselsettingsandeler i alderen 55–64 år i utvalgte land. Prosent

Kilde: OECD.

Basisforløpet, som det er redegjort for i kapittel 7, legger til grunn en økning i forventet levealder ved fødsel med syv år frem til 2060. Det fører til en forlenging av tilknytningen til arbeidsmarkedet med to år og kompenserer for nærmere to tredjedeler av effekten av levealdersjusteringen på pensjonsnivåene. Scenarioet med økt yrkesaktivitet blant eldre er basert på at de som er i aldersgruppen mellom 62 og 74 år utsetter tilbaketrekningen fra arbeidsmarkedet med ytterligere ett år i løpet av en tiårsperiode. Samlet tilsvarer det en økt sysselsetting på vel 46 000 personer.

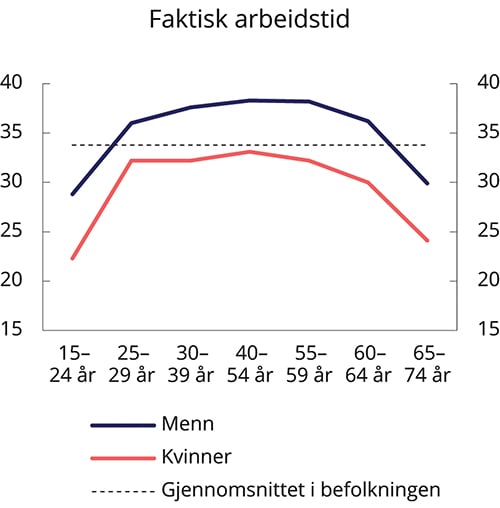

Eldre har lavere arbeidstid enn gjennomsnittet av befolkningen, se figur 8.6. Mest realistisk er det nok derfor at forlenget yrkeskarriere blant eldre går sammen med en noe lavere arbeidstid, anslagsvis 30 pst. under gjennomsnittet. Arbeidstiden utgjør dermed rundt 60 pst. av en full stilling, siden gjennomsnittlig arbeidstid blant de sysselsatte i Norge er om lag 87 pst. Den årlige bedringen av budsjettene som følger av den økte yrkesaktiviteten blant eldre tilsvarer 1,2 mrd. 2021-kroner per år, basert på en jevn innfasing gjennom de neste ti årene.7 Samlet sett øker dette handlingsrommet om ti år med 12 mrd. kroner.

Figur 8.6 Faktisk arbeidstid per sysselsatt etter alder. Antall timer per uke. 2019

Kilde: Statistisk sentralbyrå.

Unge tidligere i arbeid

Både andelen som fullfører videregående opplæring og andelen som fullfører høyere utdanning innen et gitt antall år, har vist en positiv utvikling de siste årene. Likevel er det fortsatt et potensial for å få unge raskere inn i og gjennom utdanning. 22 pst. av norske studenter venter mer enn to år fra avsluttet videregående skole til de begynner på høyskole eller universitet, og gjennomstrømmingen i både høyere utdanning og videregående utdanning kan bli bedre. 22 pst. av de unge fullfører ikke videregående opplæring i løpet av seks år, se omtale i kapittel 4. Av studentene som startet på en universitets- eller høyskoleutdanning for første gang i 2011, fullførte 68 pst. en grad i løpet av åtte år. Andelen som fullførte studiene var størst blant de yngste studentene. Hvis de unge gjennomfører utdanningen ett år raskere, og dermed kommer ett år tidligere ut i arbeidslivet, vil sysselsettingen kunne øke med 10 000 personer. I tillegg til økte skatteinntekter, vil dette kunne spare utgifter både i utdanningssystemet og til studiestøtte. Det er beregningsteknisk lagt til grunn at ett år tidligere start i arbeidslivet kommer ved at en tredjedel starter tidligere i utdanning, mens to tredjedeler gjennomfører utdanningen raskere.

Faset inn over ti år, og medregnet både økte skatteinntekter og reduserte utdanningsutgifter, vil budsjettene kunne styrkes med 0,5 mrd. 2021-kroner i året. Handlingsrommet i budsjettet om ti år vil i så fall øke med 5 mrd. kroner. Effekten blir halvert om man i stedet legger til grunn at utdanningen gjennomføres et halvt år raskere.

8.3.2 Bedre ressursbruk

I det følgende presenteres ulike scenarioer som illustrerer hvordan mer effektiv ressursbruk kan bidra til økt handlingsrom på budsjettene. Scenarioene tar som utgangspunkt at det med ABE-reformen allerede hentes ut en beregnet produktivitetsgevinst på ½ pst. årlig fra statlige virksomheter, tilsvarende vel 1,8 mrd. kroner per år. En årlig produktivitetsbedring gjennom ABE-reformen betyr ikke at jobben med mer effektiv ressursbruk er ferdig. Selv om det kan være mulig å hente ut høyere produktivitetsgevinster i enkeltvirksomheter, for eksempel i forbindelse med omorganiseringer, er det ikke realistisk å legge til grunn som et scenario at man over tid kan hente ut mer enn ½ pst. beregnet generell produktivitetsvekst i hele offentlig sektor. Budsjettreduksjoner utover ABE-bidrag må derfor skje som følge av aktive politiske prioriteringer. ABE-reformen omfatter imidlertid bare statlige virksomheter. Scenarioene viser hva kommuner kan finansiere innenfor egne budsjetter hvis de stiller samme krav til effektivitet som statlige virksomheter.

Effektiviseringsgevinster i kommunesektoren

Kommunesektoren har ansvaret for en stor del av tjenesteproduksjonen i offentlig forvaltning, og står for om lag 20 pst. av samlet sysselsetting i Norge. Samlede inntekter tilsvarer om lag 19 pst. av BNP for Fastlands-Norge. Dersom kommunene hadde stilt samme effektiviseringskrav som statlige virksomheter møter, tilsvarende ½ pst. av driftsutgiftene, ville kommunenes handlingsrom isolert sett økt med 1,4 mrd. kroner årlig, eller 14 mrd. kroner etter 10 år.8

Senter for økonomisk forskning ved NTNU har utarbeidet beregninger for effektiviteten i de kommunale tjenestene. Beregningene beskriver den enkelte kommunes effektivitet i forhold til beste etablerte praksis. Sammenligninger mellom kommunene avdekker store forskjeller i tjenestetilbud og effektivitet, også korrigert for innbyggertall. Det tilsier at det er et betydelig potensial for effektivisering i de kommunene som kommer dårligst ut. I tillegg kan større kommuner utnytte potensielle stordriftsfordeler bedre. Kommunereformen som trådte i kraft 1. januar 2020, skal blant annet bidra til bedre tjenester og mer effektiv drift gjennom større enheter og sterkere fagmiljøer.

Som følge av ny teknologi og nye arbeidsmåter kan det legges til grunn at det skjer produktivitetsforbedringer i tjenesteproduksjonen i alle kommuner over tid, på samme måte som dette forventes for statlige virksomheter. I analyser fra Det tekniske beregningsutvalg for kommunal og fylkeskommunal økonomi (TBU) av effektivitet i kommunale tjenester anslås det, på usikkert grunnlag, at samlet effektivitet i kommunene i gjennomsnitt økte med om lag 0,25 pst. per år i perioden 2008–2018.9 Det har imidlertid vært en tendens til svekket effektivitet fra 2013. Fra 2018 til 2019 gikk samlet effektivitet ned med 1,4 prosentenheter.10 Tendensen til lavere effektivitet de siste årene kan til dels skyldes innføringen av bemanningsnormer i barnehage og skole, som innebærer at det blir flere voksne per barn i barnehagen og færre elever per lærer i skolen. Normene er innført med den hensikt å øke kvaliteten i sektorene, og innføringen er fullfinansiert. I en overgangsperiode har det vært gitt ekstraordinære bevilgninger for å støtte nødvendig omstilling i kommunene. Nedgangen i samlet effektivitet kan også være et resultat av manglende tilpasning til mindre barnekull, som har gitt færre barn i barnehage. I analysen fra TBU anslås det, på usikkert grunnlag, at utgiftene til barnehage, skole og pleie og omsorg kan reduseres med om lag 20 pst. uten at det går utover kvaliteten i tjenesteproduksjonen. Det viser at det fortsatt er et stort potensial for læring mellom kommuner og at insentivene til å effektivisere kan være for svake.

Det er utarbeidet et verktøy den enkelte kommune kan bruke for å måle egen produktivitet. Kommunene kan velge å sammenligne seg med andre kommuner i samme kommunegruppe når de vil analysere resultatene nærmere. Det kan gi ekstra informasjon å også sammenligne seg med kommuner som analysene har plukket ut som referansekommuner. Å analysere hvorfor egen kommune kommer dårligere ut enn disse referansekommunene, er trolig et godt utgangspunkt for læring og forbedring av egen produktivitet.

Bedre investeringer

Tall fra Statistisk sentralbyrå og oppfølgende dybdestudier fra Transportøkonomisk institutt og Frisch-senteret viser at produktivitetsutviklingen i bygg- og anleggsbransjen har vært svak de siste 10 til 20 årene.11 Svak produktivitetsutvikling over tid kan indikere et uutnyttet potensial for billigere og mer effektiv utbygging av statlige investeringsprosjekter.

Sektorvise vurderinger av transportinfrastruktur bekrefter dette. En områdegjennomgang av Statens vegvesen i 2017 viste et betydelig potensial for økt effektivitet og anbefalte å sette som mål å bygge og drifte vei 15 pst. billigere enn i 2016. Den pekte blant annet på mulighet for mer effektiv planlegging. På bakgrunn av områdegjennomgangen ble etatens effektiviseringskrav skjerpet inn, effektiviseringsarbeidet utvidet og det ble besluttet å gjennomføre en reform av trafikant- og kjøretøyområdet. Bane NOR SF arbeider mot et mål om å oppnå 15 pst. produktivitetsøkning for utbyggingsaktiviteter innen 2023 sammenlignet med 2018. Foretaket har videre mål om å redusere utbyggingskostnadene med 9 mrd. kroner innen 2029. Nye Veier AS har som målsetting at kostnadene ved utbyggingen av strekningene i selskapets portefølje skal være 20 pst. lavere enn da selskapet overtok strekningene.

Både Statsbygg og bygg- og eiendomsnæringen identifiserer et tilsvarende potensial innen byggsektoren. Næringen har satt et mål om 33 pst. kostnadsreduksjon innen 2025,12 og Statsbygg har startet et utviklingsprosjekt hvor målet er å redusere kostnadene i byggeprosjekter med 20 pst. innen 2025.13 I tillegg viser områdegjennomgangen av bygge- og eiendomspolitikken i statlig sivil sektor også et effektiviseringspotensial, og det er vurdert mål og mulige tiltak for økt kostnadseffektivitet. Regjeringen utreder nå ulike tiltak, og vil komme tilbake til Stortinget på egnet måte.

Med utgangspunkt i hva som ble investert i bygg i statlig sivil sektor, vei (utenom Nye Veier) og jernbane i 2020, ville en gradvis effektivisering på 15 pst. over en tiårsperiode tilsvare en årlig innsparing på om lag 0,5 mrd. kroner, eller 5 mrd. kroner i økt handlingsrom etter 10 år. Realisering av slike effektiviseringsgevinster i statlige investeringer vil kreve målrettet innsats. Tiltak for bedre statlige investeringer er nærmere drøftet i kapittel 12 i denne meldingen.

Staten har også potensial for å opptre mer samlet i bygge- og eiendomspolitikken, på tvers av virksomheter. Årlig leier staten kontorlokaler for om lag 6 mrd. kroner i markedet. Regjeringen har som mål å redusere disse kostnadene med 15 pst. innen 2029, noe som utgjør om lag 900 mill. kroner. For å nå dette målet, må staten være en profesjonell leietaker med felles praksis og tydelige krav til hvordan leie i markedet skal utføres. Statsbygg har utviklet en standard gjennomføringsmetodikk for anskaffelse av lokaler, og har bygget opp en rådgivningstjeneste som er basert på statlige virksomheters behov. Fra 1. mars 2020 skal statlige virksomheter i sivil sektor, unntatt NAV og Politiet, bruke Statsbygg som rådgiver ved leie i markedet. Ordningen vil bli evaluert.

I gjennomsnitt leier staten i dag større lokaler enn det den fastsatte arealnormen for nye statlige kontorlokaler tilsier. Databasen Statens lokaler viser store variasjoner i kvadratmeterpris og arealbruk, både innad i ulike etater og fra sektor til sektor. Databasen kan brukes til å identifisere innsparingsmuligheter. Gode sammenligninger av lokalbruk og leiekostnader er et godt utgangspunkt for å standardisere eller optimalisere arealbruken i offentlig sektor, og dermed gi ønskede kostnadsgevinster for staten. Redusert arealbruk innebærer også reduserte klimagassutslipp.

8.3.3 Strategier for vekst, økt sysselsetting og god ressursbruk

Scenarioene viser at det er særlig viktig med tiltak som sørger for at arbeidskraften utnyttes godt. På dette området står vi overfor flere store utfordringer. Aldringen av befolkningen gjør det vanskeligere å holde sysselsettingsandelene oppe og fører til at en synkende andel yrkesaktive må betale for en økende andel pensjonister. Petroleumssektoren og tilknyttede næringer vil gradvis legge mindre beslag på arbeidskraft. Samtidig vil behovene for arbeidskraft i helse- og omsorgssektoren øke kraftig, se omtale i kapittel 11. Den teknologiske utviklingen vil stille mange overfor nye og skjerpede kompetansekrav, samtidig som mange mangler den kompetansen som kreves for å få jobb i det norske arbeidslivet. Økt arbeidsledighet som følge av koronapandemien stiller arbeidslivet overfor ytterligere utfordringer.

Hvor godt vi klarer å inkludere flest mulig i arbeidslivet, og i hvilken grad arbeidsstyrken har riktig og høy nok kompetanse til å møte disse omstillingene, blir derfor avgjørende. Disse utfordringene og regjeringens strategier for å løse dem omtales i kapittel 4 og 9 i denne meldingen.

God bruk av ressursene over statsbudsjettet oppnås gjennom kunnskapsdrevet politikkutvikling, god og kostnadseffektiv bruk av ny teknologi, hensiktsmessig organisering og ansvarsfordeling og tydelige prioriteringer. De viktigste offentlige oppgavene må gis prioritet, samtidig som oppgavene må løses effektivt. Hvis vi skal bevare det norske velferdssamfunnet og ha vekst og likeverdige levekår i alle deler av landet, må vi fortsette å arbeide systematisk for innovasjon og effektiv ressursbruk i offentlig sektor.

Regjeringens innsats for bedre offentlig ressursbruk omtales i kapittel 10, 11 og 12 i denne meldingen. Kapitlene tar for seg strategier for henholdsvis innovasjon og bedre ressursbruk i offentlig sektor, bærekraftige velferdsordninger og hvordan vi kan få mer igjen for pengene som går til offentlige investeringer.

Disse strategiene kan både gi økte skatteinntekter ved at flere arbeider og at næringslivet blir mer produktivt, og reduserte utgifter ved at færre trenger stønader og at kvaliteten på offentlige tjenester opprettholdes med redusert ressursinnsats. Samtidig er det viktig å legge til rette for vekst i privat sektor. Her har innrettingen av skattesystemet en sentral rolle.

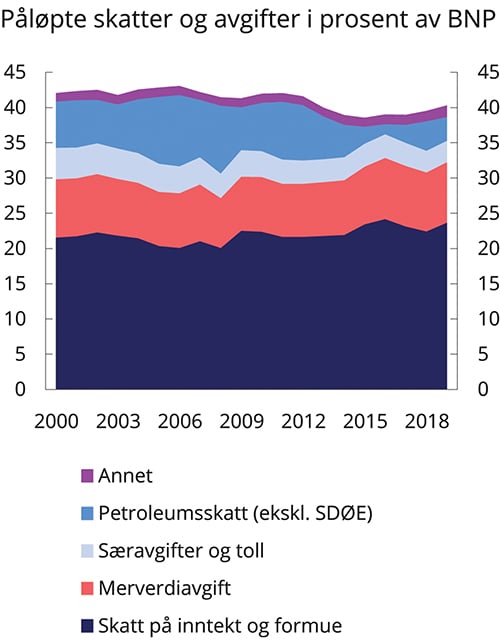

8.4 Et vekstfremmende skattesystem

Skattesystemets hovedoppgave er å finansiere offentlige utgifter. I Norge har vi omfattende offentlig finansierte velferdsgoder. Det gjør det nødvendig å opprettholde et forholdsvis høyt skatte- og avgiftsnivå. Inntektene fra skatter og avgifter tilsvarer til sammen om lag 40 pst. av BNP, se figur 8.7. Skatte- og avgiftssystemet bør innrettes slik at de nødvendige inntektene hentes inn med minst mulig skadevirkninger på norsk økonomi. Enkelte skatter og avgifter ivaretar andre hensyn utover å skaffe staten inntekter. Dette gjelder i hovedsak ønsket om å omfordele inntekt og medvirke til bedre helse og miljø.

Figur 8.7 Påløpte skatter og avgifter i prosent av BNP.1 2000–2019

1 Inntektene fra SDØE, hvor staten deltar finansielt direkte i lisenser, inngår ikke i figuren, men utgjør likevel en viktig del av statens inntekter fra sokkelen. SDØE har samme egenskaper som en feltvis kontantstrømskatt, ved at staten løpende dekker sin andel av investeringer og driftskostnader og får den samme andelen av inntektene. For en historisk oversikt over inntektene fra SDØE vises det til figur 2.11 i Prop. 1 LS (2020–2021) Skatter, avgifter og toll 2021.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Skattlegging påvirker arbeidstilbud, forbruk, sparing og investering. Vridende skatter på kapital vil bidra til at færre investeringsprosjekter blir lønnsomme, mens skatt på lønnsinntekter vil redusere gevinsten ved å arbeide. Atferdskorrigerende skatter som miljøavgifter og tobakksavgifter gjør at vi tar hensyn til kostnadene som atferden påfører samfunnet. Skattesystemet brukes også til å påvirke fordelingen av de økonomiske ressursene. Kapittel 5 gir en nærmere omtale av skattesystemets bidrag til omfordeling.

Skattesystemet bør i størst mulig grad legge til rette for at ressursene i samfunnet utnyttes effektivt. Det innebærer blant annet at ressursene tilflyter de sektorene hvor de kaster mest av seg og bidrar til størst mulig verdiskaping. For å holde kostnadene ved beskatning nede og gjøre minst mulig skade på økonomiens vekstevne må skattesystemet utformes med utgangspunkt i noen grunnleggende prinsipper. Siden skattereformen i 1992 har prinsippene om brede skattegrunnlag, lave satser og likebehandling av ulike investeringer, næringer, virksomhetsformer og finansieringsmåter vært bærebjelkene. Videre tilsier internasjonale anbefalinger fra blant annet OECD at skattebyrden bør forskyves fra selskapsskatt, skatt på sparing og skatt på arbeid til blant annet skatt på forbruk og eiendom. Internasjonale anbefalinger legger i tillegg vekt på grønn skatteveksling, der en øker miljøbegrunnede skatter og avgifter både for at forurenser skal betale og for å redusere andre mer vridende skatter.

Skattesystemet kan påvirke hvor raskt økonomien vender tilbake til en tilstand med høy sysselsetting og god ressursutnyttelse etter pandemien. Erfaringene viser at skattesystemet, sammen med inntektssikringssystemet, bidrar til å dempe tilbakeslag i økonomien. Når omsetning og inntekter har sviktet, er også skatter og avgifter redusert og skattenes inndragende effekt dempet. Omvendt vil skattesystemet trekke inn større inntekter når økonomien igjen bedres. På den måten oppnås en høy grad av automatisk stabilisering av økonomien. Automatisk stabilisering forutsetter at skattegrunnlagene samsvarer godt med faktiske inntekter.

8.4.1 Skatt på arbeidsinntekt

Økt sysselsetting er en av regjeringens viktigste strategier for å balansere offentlige finanser. Tiltak for økt arbeidstilbud og effektiv utnyttelse av arbeidskraft vil være avgjørende for å finansiere velferdsordninger i fremtiden, se scenarioanalysen i punkt 8.3. Insentivene til yrkesdeltakelse påvirkes gjennom skatte- og trygdesystemet. Regjeringen vil gjøre det mer lønnsomt å jobbe, spesielt for personer med lave inntekter, blant annet ved å senke skatten på arbeidsinntekt.

Skattesystemet bør så langt som mulig bidra til gode beslutninger om arbeidsdeltakelse, utdanning og yrkesvalg. Skatt på arbeidsinntekt fører til at gevinsten ved å arbeide blir mindre, noe som kan svekke arbeidstilbudet. Over halvparten av de samlede skatte- og avgiftsinntektene fra fastlandsøkonomien kommer fra skatt på arbeidsinntekt.

Marginalskatt på lønn er den skattesatsen som gjelder for den siste kronen personen mottar i lønn. Marginalskatten er med på å påvirke hvor mye hver enkelt av oss ønsker å arbeide. Høy marginalskatt kan svekke motivasjonen til å øke arbeidsinnsatsen. Jo høyere skattesatsene er, desto større blir de negative virkningene på arbeidstilbudet.

Redusert skattesats på alminnelig inntekt for personer, kombinert med en omlegging fra toppskatt til trinnskatt, har redusert marginalskattesatsen på arbeidsinntekt siden 2013. Samlet marginalskattesats på arbeid er i denne perioden redusert med mellom 1,4 og 3,9 prosentenheter for de som betaler trinnskatt. For personer som betaler skatt på alminnelig inntekt, men har lavere arbeidsinntekt enn trinnskattegrensen, er marginalskatten redusert med 4,5 prosentenheter i samme periode.

Reduksjonen i skattesatsene for arbeidsinntekt har ført til at det har blitt mer lønnsomt å arbeide. Over tid vil flere arbeide mer, og skatte- og avgiftsinntektene vil igjen øke noe. På denne måten kan skattelettelser ha en viss grad av selvfinansiering.

Tiltak for å stimulere til å arbeide mer må ta hensyn til at skattesystemet og trygdesystemet sammen påvirker arbeidsinsentivene. Det er en utfordring å balansere hensynet til inntektssikring mot hensynet til arbeidsinsentiver. For noen trygdemottakere kan den kortsiktige økonomiske gevinsten ved å gå fra trygd til arbeid være lav – eller til og med negativ. For å motvirke vedvarende lavinntekt blant utsatte husholdninger bør det legges vekt på tiltak som stimulerer til deltakelse i yrkeslivet.

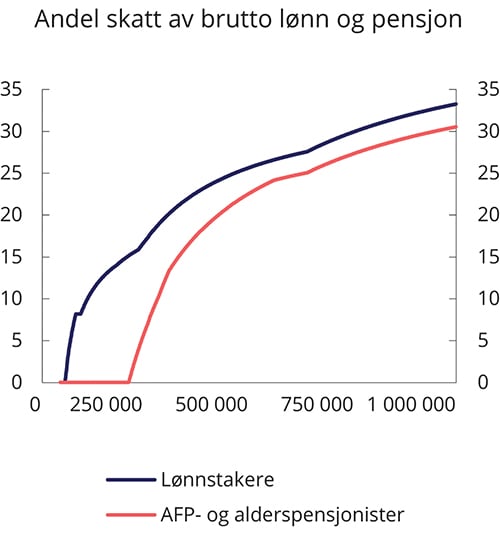

8.4.2 Skatt på pensjon

Etter hvert som befolkningen blir eldre, er det avgjørende for bærekraften til velferdsordningene at eldre i større grad deltar i yrkeslivet. Pensjonsreformen fra 2011 legger til rette for økt yrkesdeltakelse blant eldre og gjør det lettere å kombinere arbeid og pensjon. Etter at reformen ble innført, har man også sett økt yrkesaktivitet hos personer over 60 år.

Lav skatt på pensjon reduserer samtidig kostnaden ved å ta ut pensjon fremfor å jobbe, og kan dermed bidra til å motvirke insentivene til å jobbe lenger. Tidlig pensjonsuttak innebærer at man får pensjonsskattefradrag i flere år og høyere fradrag per år. Figur 8.8 viser at skattefordelen er størst for pensjonister med lave inntekter, men pensjonister betaler lavere skatt enn lønnstakere på alle inntektsnivåer.

Figur 8.8 Andel skatt på ulike brutto inntektsnivå for lønnstakere og AFP- og alderspensjonister med 2020-regler.1 Prosent

1 Det er forutsatt at skattyterne kun har henholdsvis lønn og pensjon og ikke har fradrag utover standard fradrag.

Kilde: Finansdepartementet.

Det blir færre yrkesaktive per pensjonist i årene fremover. Det trekker i retning av økt press på offentlige budsjetter over tid. Når andelen pensjonister øker, vil gjennomsnittlig inntektsskatteprosent bli redusert, alt annet likt. De viktigste årsakene til at provenyet reduseres, er reglene om lavere trygdeavgift og et særskilt skattefradrag i pensjonsinntekt. For 2020 er de samlede skattefordelene for pensjonister (skatteutgiften) anslått til om lag 25,5 mrd. kroner. Økningen i antall pensjonister relativt til resten av befolkningen tilsier isolert sett at skatteutgiften om lag vil dobles frem mot 2060.

8.4.3 Selskapsskatt

Et godt utformet skattesystem tilpasset internasjonale rammebetingelser støtter opp under verdiskaping i privat sektor. I statsbudsjettene for 2014 til 2021 er det blitt gitt om lag 6,3 mrd. kroner (2021-kroner) i samlede netto lettelser i næringsbeskatningen. Det viktigste tiltaket har vært redusert sats i selskapsskatten fra 28 til 22 pst. Lavere selskapsskattesatser gjør flere investeringsprosjekter lønnsomme, og fører dermed til at det investeres mer. Som Skatteutvalget påpekte i NOU 2014: 13 Kapitalbeskatning i en internasjonal økonomi bidrar økte investeringer til økt produktivitet hos arbeidskraften, noe som igjen kan gi høyere reallønninger.

Høy kapitalmobilitet over landegrensene innebærer at det er krevende å holde den ordinære selskapsskatten på et vesentlig høyere nivå enn andre land. En høyere skattesats på selskapsoverskudd i Norge kan føre til at vi mister investeringer til andre land med lavere skattenivå. Høy skattesats sammenlignet med andre land gjør det også mer lønnsomt for multinasjonale selskap å plassere fradrag i Norge og trekke overskudd ut av Norge, slik at skatteinntektene reduseres. Slik overskuddsflytting kan gi flernasjonale selskap en konkurransefordel sammenlignet med nasjonale selskap som ikke har slike tilpasningsmuligheter.

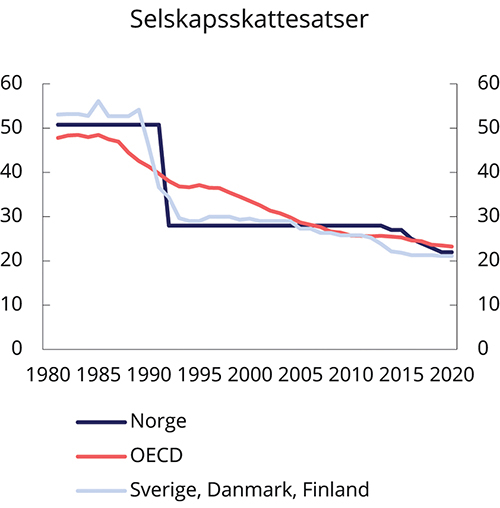

Mange land utnytter mobiliteten i skattegrunnlagene ved å senke skattene for å tiltrekke seg investeringer og overskudd. Denne formen for skattekonkurranse bidrar til å presse selskapsskattesatsene ned. I tillegg har globaliseringen og fremveksten av multinasjonale konsern med nye forretningsmodeller, ledet til skattetilpasninger som gjør det mer krevende å skattlegge selskapenes overskudd. Figur 8.9 viser en langvarig, internasjonal trend med fallende selskapsskattesatser. Den norske skattesatsen på 22 pst. er litt lavere enn gjennomsnittet blant OECD-landene. Skattesatsen er lik som i Danmark, og litt høyere enn satsene i de øvrige nordiske landene og Storbritannia.

Figur 8.9 Utviklingen i selskapsskattesatser i perioden 1981–2020.1 Prosent

1 Uveide gjennomsnitt for Sverige, Danmark og Finland og for OECD.

Kilde: OECD og Finansdepartementet.

Om den internasjonale trenden med fallende selskapsskattesatser fortsetter, kan det bli nødvendig å redusere den norske satsen videre. Eventuelle reduksjoner i selskapsskattesatsen bør hovedsakelig finansieres med skatter og avgifter som er mindre skadelige for økonomisk vekst enn selskapsskatten.

Skattetilpasning og skattekonkurranse har i stor grad sitt opphav i forskjeller i skattesystemene mellom land. I arbeidet med å demme opp for internasjonal skattetilpasning er enkeltlandenes handlingsrom begrenset. Internasjonal enighet om felles løsninger vil gi bedre resultater enn om hvert land innfører særegne tiltak. Internasjonalt samarbeid om skattespørsmål kan imidlertid være krevende, blant annet fordi hvert enkelt land vil kunne ha insentiver til å avvike fra løsninger som gir de beste resultatene globalt. Norge støtter aktivt opp om det internasjonale skattesamarbeidet. Vi har allerede innført flere tiltak mot internasjonal skattetilpasning. Tiltakene omfatter blant annet rentebegrensningsregler og kildeskatt på renter, royalty og leiebetalinger for visse fysiske eiendeler.

Beskatning av selskap med digitaliserte forretningsmodeller har fått særlig oppmerksomhet de siste årene. Internasjonale selskapsskatteregler er i dag basert på et prinsipp om at inntekter skal skattlegges der de oppstår eller der merverdier skapes. I en global verdikjede innenfor et konsern vil det i praksis ofte være vanskelig å fastslå hvor store verdier som skapes i hvert enkelt land. Digitalisering av økonomien forsterker denne utfordringen.

Digitalisering medfører også at globale selskap i økende grad kan selge sine varer og tjenester i et land uten å ha etablert fysiske utsalgssteder, salgsorganisasjoner eller produksjonsfasiliteter. Etter gjeldende internasjonale skatteregler er slik fysisk tilstedeværelse sentral for å avgjøre hvilke land som kan skattlegge et utenlandsk selskap med aktivitet i flere land. Det betyr at hvis et utenlandsk selskap selger varer og tjenester til forbrukere i Norge uten at selskapet er fysisk etablert her, vil selskapet normalt ikke være skattepliktig til Norge.

OECD anslår at skattetilpasninger av multinasjonale selskaper utgjør så mye som 240 mrd. USD, eller opptil 10 pst. av samlede selskapsskatteinntekter. I Norge utgjør selskapsskatten utenom kraft og petroleum rundt 80 mrd. kroner. Hvorvidt skattetilpasningene i Norge er som for gjennomsnittet i OECD, er usikkert. Også vi vil trolig få en uthuling av grunnlaget for selskapsskatten om ikke mulighetene for skattetilpasninger begrenses. Konsekvensene av skattetilpasninger og skadelig skattekonkurranse er både reduserte samlede skatteinntekter fra multinasjonale selskaper, men også uheldige økonomiske effekter ved at det påvirker konkurranseforholdene i den globale økonomien. Det er også fare for at investeringer plasseres der det er skattemessig mest gunstig, men ikke nødvendigvis samfunnsøkonomisk best. Regjeringens primære mål er å bidra til å finne gode omforente løsninger for et felles internasjonalt regelverk slik at multinasjonale selskaper beskattes effektivt og muligheten for uheldige tilpasninger reduseres.

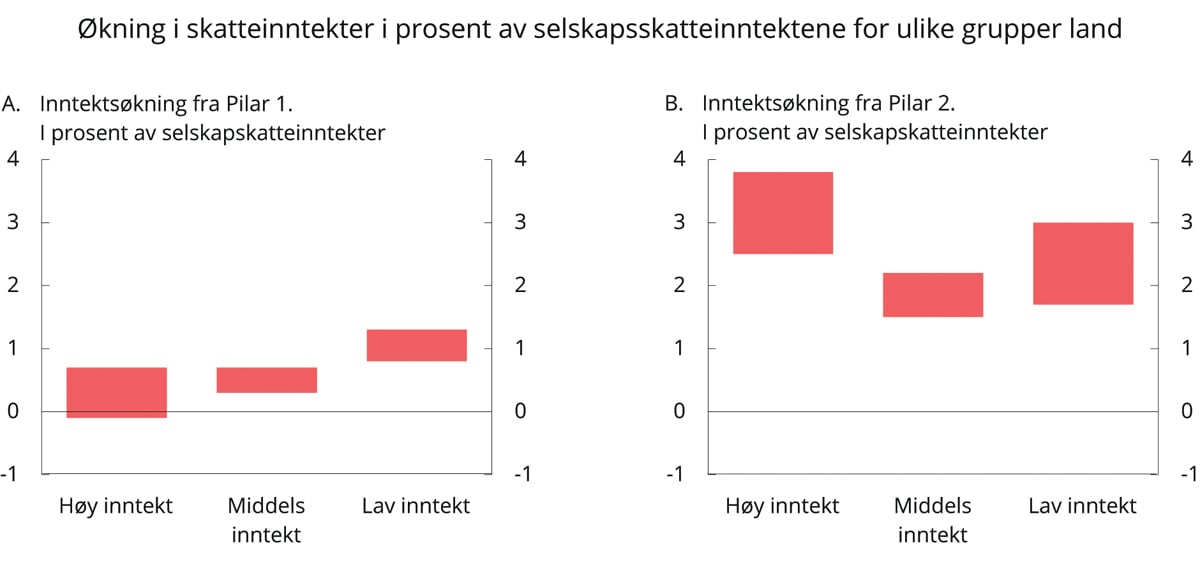

Gjennom OECD/G20s Inclusive Framework on BEPS har 137 land arbeidet frem en skisse til nye prinsipper for internasjonale skatteregler. Arbeidet foregår parallelt på to områder. For det første legges det opp til å etablere nye prinsipper for hvordan beskatningsrett fordeles mellom land (pilar 1). Med nye prinsipper kan selskap uten fysisk tilstedeværelse likevel bli skattepliktige for en andel av sitt overskudd. For det andre arbeides det med nye prinsipper for hvordan inntekt som er lavt beskattet i andre land, skal håndteres når de tilfaller eiere i normalskatteland (pilar 2). Det er enighet i Inclusive Framework om to såkalte «blueprints» som skisserer ordningene. Skissene skal behandles på politisk nivå i OECD og etter planen fremmes som OECDs forslag til løsning til G20 i løpet av 2021. De to pilarene anslås å gi et økt skatteproveny på inntil 50–80 mrd. USD. I tillegg anslås det at nye prinsipper for fordeling av beskatningsrett vil gi en omallokering av skatteinntekter mellom land på opptil 100 mrd. USD.

Figur 8.10 viser anslag på hvor mye skatteinntektene kan øke i prosent av selskapsskatteinntektene for ulike grupper av land for de to pilarene. Figuren viser at land med lav og middels inntekt trolig i større grad vil tjene på pilar 1 enn land med høy inntekt, som i noen tilfeller vil risikere å tape skatteinntekter på pilar 1. Når det gjelder pilar 2, vil alle land øke sine skatteinntekter, men høyinntektsland trolig i større grad enn øvrige.

Figur 8.10 Økning i provenyet for ulike grupper av land som følge av nye prinsipper for internasjonale skatteregler

Kilde: OECD (2020). Tax Challenges Arising from Digitalisation – Economic Impact Assessment: Inclusive Framework on BEPS.

Forslagene kan påvirke investeringer og økonomisk aktivitet på flere måter. Økt effektiv beskatning vil ha som direkte effekt at avkastningen etter skatt reduseres slik at færre investeringsprosjekter blir lønnsomme. Denne effekten er imidlertid anslått som relativt liten, om lag 0,1 pst. av globalt BNP på noe sikt. Den negative effekten motsvares av positive effekter som bedre forutsigbarhet og en bedre allokering av internasjonale produksjonsressurser. De økonomiske effektene er svært avhengige av at det oppnås konsensus om forslagene og at man unngår bruk av unilaterale tiltak som digitale omsetningsskatter.

Flere europeiske land har likevel ensidig innført nasjonale omsetningsavgifter på digitale tjenester, som er en form for bruttoskatt. Det gir ikke et positivt bidrag til det internasjonale samarbeidet på skatteområdet. Bruttoskatter kan i tillegg ha større negativ effekt på handel, vekst og investering enn en skatt på selskapsoverskudd. Samlet taler disse forholdene mot en omsetningsavgift på digitale tjenester i Norge. Dersom det viser seg at det ikke oppnås internasjonal enighet i det pågående arbeidet med varige løsninger, kan slike tiltak likevel vurderes.

8.4.4 Skatt på formue

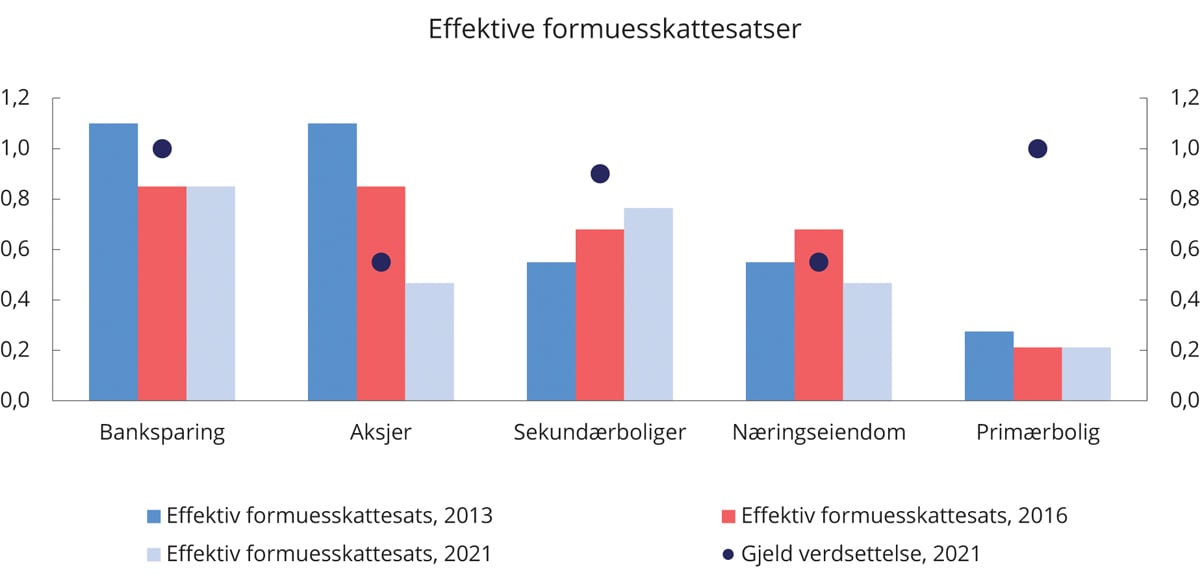

Skattesystemet bør bidra til gode rammebetingelser for privat eierskap og stimulere til nyskaping og investeringer i Norge. Formuesskatten ilegges beholdningen av kapital, mens inntektsskatt ilegges lønn, kapitalinntekter og skattepliktige ytelser ol. som skattytere har mottatt i inntektsåret. Formuesskatten har flere svakheter, som både Skatteutvalget og Kapitaltilgangsutvalget peker på i sine utredninger. Sammen med inntektsskatt kan formuesskatt gi en svært høy effektiv marginal skattesats på sparing, noe som svekker insentivene til å spare. Den skjeve verdsettingen av ulike formuesobjekter vrir investeringene og reduserer den samlede avkastningen på sparingen. Regjeringen har innført en egen verdsettelsesrabatt på næringskapital og jevnet ut noe av forskjellene i verdsetting av formuesobjekter (utenom primærbolig), gjennom å øke verdsettelsen av sekundærbolig og næringseiendom. Figur 8.11 viser utviklingen i de effektive formuesskattesatsene fra 2013 til 2021.

Figur 8.11 Utviklingen i effektiv formuesskattesats for ulike formuesobjekter.1 Prosent

1 I figuren vises verdsettelsen av gjelden som tilordnes de ulike formuesobjektene som andel av markedsverdien.

Kilde: Finansdepartementet.

Norske eiere må betale formuesskatt av verdiene i virksomheten selv om de ikke har gitt avkastning eller overskudd det aktuelle året. Endringene under denne regjeringen av formuesskatten på arbeidende kapital, som omfatter aksjer og driftsmidler, inkludert næringseiendom, bidrar til å dempe de negative effektene av formuesskatten.

8.4.5 Skatt på forbruk

Merverdiavgiften er en generell avgift på innenlands forbruk av varer og tjenester, og har som formål å skaffe inntekter til staten.

Selv om dagens merverdiavgift i utgangspunktet er en generell avgift på forbruk, er det flere unntak, fritak og reduserte satser. I Norge er matvarer omfattet av redusert sats på 15 pst., mens flere tjenester er omfattet av lav sats på 12 pst. Den lave satsen er som følge av pandemien midlertidig redusert til 6 pst. frem til 1. juli 2021. Enkelte varer og tjenester har fritak ved såkalt nullsats, som innebærer full fradragsrett for merverdiavgift på vare- og tjenesteinnsats, samtidig som det ikke beregnes merverdiavgift av omsetningen. Flere tjenester er unntatt fra merverdiavgiftssystemet, blant annet finansielle tjenester, helsetjenester og undervisning. Virksomheter som står utenfor merverdiavgiftssystemet, får ikke fradrag for merverdiavgift på varer og tjenester som de anskaffer.

Bruk av reduserte satser, fritak og unntak medfører at en fjerner seg fra et enkelt, generelt system med én sats på alt forbruk av varer og tjenester. Dermed vil merverdiavgiften påvirke sammensetningen av forbruk og produksjon og valget mellom egenproduksjon og eksternleveranser i sektorer som er unntatt fra avgiftsplikten. I tillegg blir de administrative kostnadene høyere.

Et ekspertutvalg anbefalte i NOU 2019: 11 Enklere merverdiavgift med én sats at merverdiavgiften utformes med én sats. Da blir merverdiavgiften nøytral og enkel å praktisere. Utvalget foreslo derfor å avvikle lave satser og fritak i merverdiavgiftssystemet. Utvalget mente også at merverdiavgiftssystemet er lite egnet til å ivareta andre hensyn, som fordeling, miljø og folkehelse og at andre virkemidler er mer målrettet.

8.4.6 Adferdskorrigerende skatter

Adferdskorrigerende skatter brukes som virkemiddel for å redusere omfanget av for eksempel helse- og miljøskadelige aktiviteter i samfunnet. Personer og bedrifter kan ikke forventes å ha oversikt over og ta hensyn til de samlede konsekvensene for samfunnet når de tar sine beslutninger. Prisene i markedet gir heller ikke slik informasjon når vi har å gjøre med såkalte eksterne kostnader. Dette er kostnader som aktiviteter påfører samfunnet, uten at den som er ansvarlig for aktiviteten må betale for ulempen andre påføres. Adferdskorrigerende skatter fører til at konsumentprisene i større grad inkluderer samfunnets kostnader ved skadelige aktiviteter. Adferdskorrigerende skatter hjelper oss til å ta bedre valg, ved å styre oss vekk fra helse- og miljøskadelige produkter og aktiviteter.

Mens de fleste skatter fører til mindre effektiv ressursutnyttelse, vil adferdskorrigerende skatter, som helse- og miljørelaterte avgifter, bidra til bedre ressursbruk. Uten noen form for betaling for skaden, vil det for eksempel produseres og forbrukes for mye av produkter som skader miljøet. Ved å inkludere en kostnad for miljøskade og sørge for at forurenser betaler, bidrar miljøavgifter til at den miljøskadelige aktiviteten reduseres, og det samlede resultatet blir bedre for samfunnet. Samtidig gir adferdskorrigerende skatter insentiv til å utvikle ny teknologi. Avgifter på miljøskadelige utslipp skaper for eksempel et marked for null- og lavutslippsteknologi som ellers ikke hadde eksistert. Adferdskorrigerende skatter som gjør at markedsprisene reflekterer samfunnets kostnader ved aktiviteten, bør benyttes der det er praktisk mulig. Regjeringen vil fortsatt legge prinsippet om at forurenser betaler til grunn i skattepolitikken.

Hensikten med adferdskorrigerende skatter er å begrense den skadelige aktiviteten. Over tid kan derfor skattegrunnlaget og provenyet bli redusert, og i noen tilfeller forsvinne helt. Hvor store disse effektene er, avhenger blant annet av nivået på skatten og hvor enkelt det er å endre adferd.

Teknologiutvikling kan gi nye muligheter til å påvirke adferd i fremtiden, og det kan føre til at adferdskorrigerende skatter får større effekt. Et eksempel på samspillet mellom teknologiutvikling og adferdskorrigerende skatter er utviklingen i utslipp fra nye biler. CO2-komponenten i engangsavgiften, som ble innført i 2007, har påvirket bilkjøpernes valg og ført til at bilene på norske veier slipper ut mindre CO2. Som følge av lavere batterikostnader og nye og forbedrede modeller med økt batterikapasitet, er elbiler blitt et reelt alternativ til konvensjonelle biler. De gunstige skattereglene ved kjøp av elbil gir dermed et betydelig større provenytap i dag enn de gjorde da de ble innført. Utviklingen i statens inntekter fra bilavgifter er nærmere beskrevet i boks 8.2.

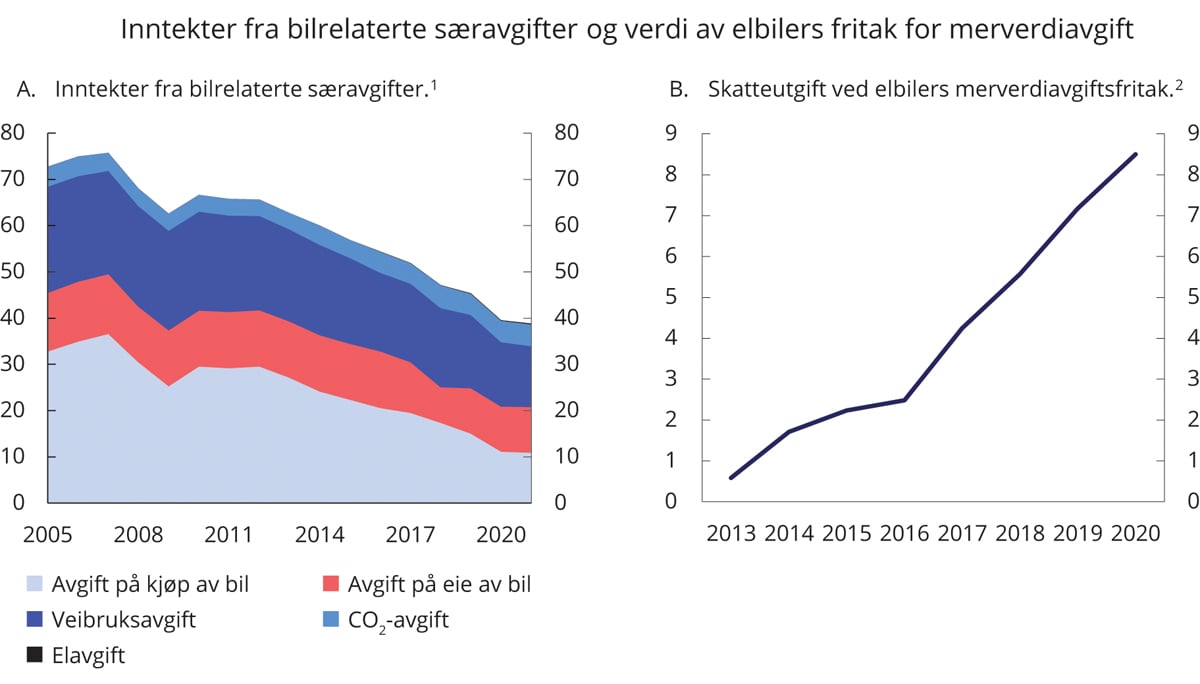

Boks 8.2 Inntektene fra bilrelaterte avgifter faller sterkt

Avgifter på kjøp, eie og bruk av bil har tradisjonelt vært en viktig inntektskilde for staten. I toppåret 2007 utgjorde bilrelaterte særavgifter nær 76 mrd. 2021-kroner, se figur 8.13. Transportsektoren står for en stor del av CO2-utslippene i ikke-kvotepliktig sektor. For å redusere disse utslippene brukes sterke virkemidler for å fase inn kjøretøy som har lave eller ingen utslipp. Engangsavgiften er differensiert etter CO2- og NOX-utslipp. I tillegg er elbiler ikke ilagt engangsavgift, merverdiavgift, trafikkforsikringsavgift, omregistreringsavgift eller veibruksavgift. Virkemidler i klimapolitikken er beskrevet nærmere i kapittel 6.

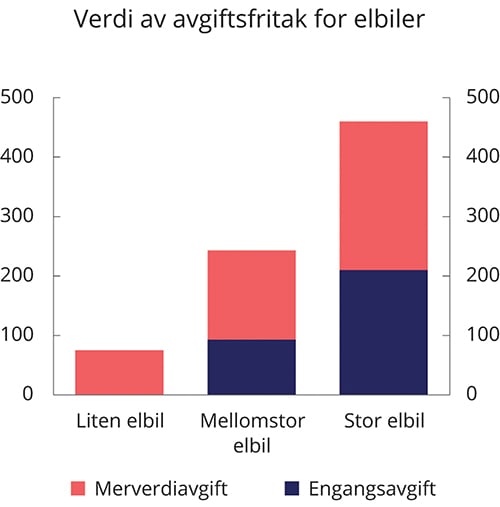

Figur 8.12 Verdi av avgiftsfritak for elbil.1 1 000 kroner

1 Beregnet avgiftsbesparelse i 2021 for en elbil med vekt 1 600 kg og pris 300 000 kroner, en elbil med vekt 2 000 kg og pris 600 000 kroner og en elbil med vekt 2 500 kg og pris 1 000 000 kroner med avgiftsfritak sammenlignet med avgift etter generelle regler i merverdiavgiften og engangsavgiften.

Kilde: Finansdepartementet.

Verdien av avgiftsfritakene på kjøpstidspunktet er forskjellig for ulike elbiler. Mens mange små elbiler ikke ville hatt engangsavgift selv uten fritak og en relativt begrenset merverdiavgiftsbelastning, utgjør begge fritakene betydelige avgiftsbortfall for store elbiler som har høy vekt og pris. Figur 8.12 viser forskjellen i avgiftsbesparelse mellom en liten elbil med vekt på 1 600 kg og pris på 300 000 kroner og en stor elbil med vekt på 2 500 kg og pris på 1 000 000 kroner.

Bruken av bilavgiftene som virkemiddel for å stimulere til overgang til null- og lavutslippsbiler gir resultater. Miljødifferensierte avgifter og fritak for elbiler er en viktig årsak til at slike biler utgjør en økende andel av nybilparken. Samtidig har statens inntekter fra de bilrelaterte særavgiftene gått ned de siste årene, med i gjennomsnitt nær 3 mrd. kroner årlig, se figur 8.13A. Salget av elbiler har økt særlig mye de siste årene, og i 2020 utgjorde elbiler 54 pst. av nybilsalget, mens biler med hybriddrift utgjorde 29 pst. Høyt salg av elbiler reduserer inntektene fra engangsavgift og merverdiavgift. I takt med at andelen elbiler i bilparken øker, får vi også lavere inntekter fra trafikkforsikringsavgift, omregistreringsavgift og drivstoffavgifter. Økt salg og bruk av biler med lavere drivstofforbruk, blant annet hybridbiler, har også bidratt til lavere inntekter fra drivstoffavgifter og lavere engangsavgift. Den store omsetningen av biodrivstoff utover omsetningskravet har også vært en viktig forklaring på at det har vært en nedgang i inntekter fra veibruksavgiften, da biodrivstoff er unntatt en slik avgift.

I statsbudsjettet for 2021 er inntektene fra bilrelaterte særavgifter anslått å være 24 mrd. kroner lavere enn i 2013. Inntektsbortfall som følge av fritak for merverdiavgift for elbiler kommer i tillegg. Verdien av merverdiavgiftsfritakene for elbil er økt fra om lag 600 mill. kroner i 2013 til 8,5 mrd. kroner i 2020 i faste 2020-kroner, dvs. en økning på vel 1 mrd. kroner i gjennomsnitt per år, se figur 8.13B. Samlet kan politikken for å redusere utslipp fra veitransport ha ført til at årlige avgiftsinntekter har gått ned med mellom 3 og 4 mrd. kroner per år i perioden 2013–2021.

I kapittel 6 er det lagt til grunn at nullutslippsbiler utgjør 90 pst. og 95 pst. av nybilsalget i henholdsvis 2025 og 2030. Om dagens avgiftsfordeler for elbiler videreføres, anslås videre årlig nedgang i avgiftene å fortsette i samme takt som i dag frem til 2026, dvs. med 3–4 mrd. kroner årlig. Deretter anslås nedgangen i de bilrelaterte særavgiftene til rundt 1 mrd. kroner årlig frem mot 2030.

Figur 8.13 Inntekter fra bilrelaterte særavgifter og verdi av elbilers fritak for merverdiavgift. Mrd. kroner

1 Avgifter på kjøp av bil er engangsavgift og omregistreringsavgift. Avgifter på eie av bil er trafikkforsikringsavgift (tidligere årsavgift) og vektårsavgift. Inntektene fra elavgiften for biler anslås til 0,2 mrd. kroner i 2021 og er derfor knapt synlige i figuren. Inntektstallene er deflatert med statsbudsjettets utgiftsdeflator og gir dermed uttrykk for bidraget til statens kjøpekraft.

2 Skatteutgiften for 2020 er oppdatert per januar 2021.

Kilde: Finansdepartementet.

Dagens bilavgiftssystem er ikke bærekraftig verken med hensyn til proveny eller miljø. Inntektene fra bilavgiftene faller kraftig og eksterne kostnader ved bruk av kjøretøy, utenom utslipp av CO2, er enten ikke priset eller er priset på en lite treffsikker måte. I de kommende årene vil det derfor være nødvendig med betydelige endringer i bilavgiftene, dersom bilavgiftene skal være bærekraftige. I Nasjonalbudsjettet 2021 la regjeringen derfor frem noen prinsipper for hvordan et slikt fremtidig bilavgiftssystem skal utformes. Et bærekraftig bilavgiftssystem gjeldende fra 2025 skal:

prise de eksterne kostnadene bruk av kjøretøy medfører. Dette gjøres gjennom avgifter på bruk av alle kjøretøy.

inneholde avgifter på kjøp og eie av kjøretøy. Disse avgiftene brukes for å oppnå både ønsket proveny og klima- og miljømål.

baseres på stabile avgiftsgrunnlag, slik at avgiftsgrunnlagene ikke forvitrer ved endringer i kjøretøyparken.

utformes mest mulig teknologinøytralt, slik at teknologispesifikke særregler avvikles.

utformes på en måte som ivaretar fordelingshensyn.

Prinsippene for et fremtidig bærekraftig bilavgiftssystem sier noe om hvordan bilavgiftssystemet bør være utformet fra 2025. I de kommende årene bør bilavgiftene gradvis endres i retning av disse prinsippene. Regjeringen har et mål om at salget av nye biler nesten bare består av nullutslippsbiler i 2025. I en overgangsfase, frem til overgangen til nullutslippsbiler er fullført, må bilavgiftene derfor balansere hensynene til et bærekraftig bilavgiftssystem og hensynet til å nå måltallene for nullutslippskjøretøy. Konkrete forslag til endringer i avgiftene vil presenteres i de årlige budsjettene.

Mulighetene for å ta i bruk mer miljøvennlige alternativer avhenger av dagens og fremtidens teknologi. Grunnlaget for dagens adferdskorrigerende skatter vil derfor trolig reduseres over tid. Samtidig vil ny teknologi, og forskning på hvilke konsekvenser ulik økonomisk aktivitet har for samfunnet, danne grunnlag for nye adferdskorrigerende skatter.

8.4.7 Skatt på ikke-mobile skattegrunnlag

Mobile skattegrunnlag og en åpen økonomi begrenser norsk handlingsrom på skatteområdet. Men ikke alle skattegrunnlag er like mobile. Et eksempel på immobile skattegrunnlag er selskapsoverskudd opptjent gjennom utnyttelse av naturressurser. Utnyttelse av begrensede naturressurser kan gi opphav til ekstraordinær høy avkastning, såkalt grunnrente. Størrelsen på grunnrenten kan avhenge av etterspørsel, pris, kostnaden ved utvinning eller høsting og naturgitte forhold som ressursens kvalitet og tilgjengelighet.