Del 2

Utviklingstrekk og ansvarsområder for sentralbanker

8 Utviklingstrekk i sentralbankers forhold til statsmyndighetene

8.1 Innledning

Sentralbankers oppgaver og virksomhet har utviklet seg over tid. Dette kapitlet gir en oversikt over viktige utviklingstrekk i sentralbankers forhold til statsmyndighetene.

Boks 8.1 omtaler skillet mellom mål- og virkemiddeluavhengighet. Det vises også til boks 10.1 i kapittel 10 som beskriver nærmere hva som menes med pengepolitikk og finansiell stabilitet i denne utredningen. Utviklingen i Norges Banks forhold til statsmyndighetene er omtalt i kapittel 4.

Boks 8.1 Måluavhengighet og virkemiddeluavhengighet1

En måluavhengig sentralbank definerer selv målet for pengepolitikken. En sentralbank som er virkemiddeluavhengig får målet gitt av parlamentet eller regjeringen, men er uavhengig i bruken av virkemidler for å oppfylle dette.

I mange vestlige land er sentralbankens formål gitt i lov, mens et nærmere mandat for pengepolitikken og andre områder fastsettes av regjeringen eller finansdepartementet. Sverige er blant de landene som avviker fra denne modellen. Loven slår fast at målet for pengepolitikken er å «upprätthålla ett fast penningvärde», og Riksbanken har presisert dette til et mål om å holde inflasjonen rundt 2 prosent per år. I EU er det traktatfestet at Den europeiske sentralbanken skal bidra til prisstabilitet, mens det er sentralbanken selv som har gjort målet mer presist. Federal Reserve i USA er i loven gitt et todelt mål om både å bidra til lav inflasjon og full sysselsetting. Sentralbanken har selv tallfestet hvilket inflasjonsmål den styrer etter.

Riksbanken og Den europeiske sentralbanken omtales på denne bakgrunn gjerne som måluavhengige banker, og også Federal Reserve kan sies å tilhøre denne gruppen. Men også for disse sentralbankene må det operative målet som bankene selv setter, være innenfor de rammer som loven setter.

De senere tiårene har sentralbanker fått økt grad av uavhengighet i bruken av virkemidler. I EU er det for eksempel traktatfestet som en betingelse for medlemskap at landene skal ha en uavhengig sentralbank, og det er ikke anledning for statsmyndighetene til å instruere ledelsen og styret i sentralbankene. Dette gjelder også for ESB. Sveits har en tilsvarende bestemmelse. I Sverige følger det et forbud mot å instruere sentralbanken i pengepolitikken etter Regeringsformen: «Ingen myndighet får bestämma hur Riksbanken skall besluta i frågor som rør penningpolitik».

Samtidig er det også flere land som har bestemmelser i sentralbanklovene som gjør det mulig for regjeringen å instruere sentralbanken. Ved siden av Norge har sentralbanklovene i Storbritannia, New Zealand, Canada og Australia bestemmelser om det. De angir prosedyrer som sikrer at en eventuell instruksjon skjer i full offentlighet og innenfor et rammeverk som er gjort kjent på forhånd. Formuleringene om instruksjonsadgang varierer ellers noe, og det kan være ulike vilkår for når en slik adgang kan brukes. Felles for dem er at terskelen er høy og at det i praksis er stor grad av uavhengighet i bruken av virkemidler. Se også avsnitt 8.4 og kapittel 16 for en nærmere omtale av enkeltland.

1 Fischer (1995) introduserte forskjellen mellom måluavhengighet og instrument- eller virkemiddeluavhengighet.

8.2 Litt historie

8.2.1 Innledning

Sentralbankenes rolle og oppgaver har endret seg mye siden de første forløperne til sentralbankene ble opprettet sent på 1600-tallet med Sveriges Riksbank som den første i 1668 og deretter Bank of England i 1694. Fra å være rene fiskale agenter for myndighetene overtok mange sentralbanker tidlig et ansvar som långiver i siste instans til private banker i krise. Formålet var å oppnå stabilitet i banksystemene. Sentralbanker fikk tidlig også et ansvar for å bevare pengenes verdi. Sentralbanken i Frankrike som ble etablert i 1800 av Napoleon, var her den første.1

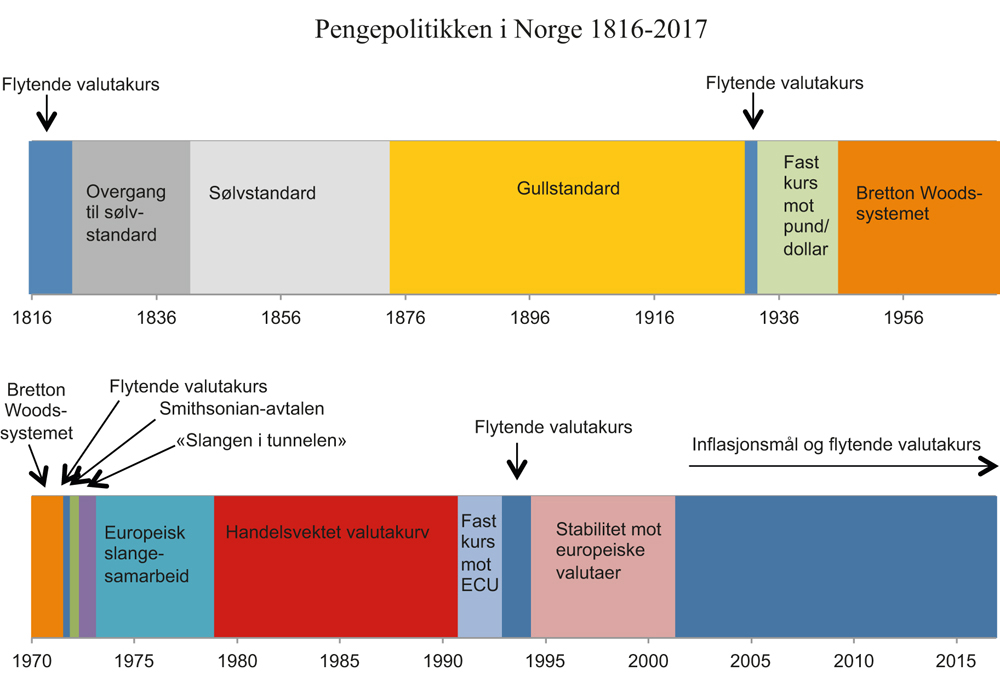

Oppgaven med å bevare pengenes verdi har hatt ulike former. Sentralbanker har i lange perioder hatt som oppgave å bruke verdien først av sølv og deretter av gull som nominelle ankre for landets pengeenhet. Sølv- og gullstandarden innebar en forpliktelse om å opprettholde en fast vekslingskurs for den lokale valutaen mot sølv eller gull. For å være troverdig måtte sentralbankene eie store beholdninger av slikt edelt metall. Senere har sentralbankene hatt tilsvarende ansvar for å holde verdien av landets valuta fast mot verdien av andre valutaer. Sentralbanker har i senere år fått et større ansvar for å bidra til prisstabilitet og stabilitet i produksjon og sysselsetting. I kjølvannet av den internasjonale finanskrisen som brøt ut i 2008, har sentralbanker igjen fått økte oppgaver for å fremme finansiell stabilitet.2 Omfanget av disse oppgavene varierer mye mellom sentralbankene. Men i alle land forventes det at sentralbanken bidrar til kriseløsninger når det trengs. Sentralbankers arbeid med pengepolitikk er nærmere omtalt i kapittel 10 og med finansiell stabilitet i kapittel 11.

Også sentralbankers uavhengighet fra politiske myndigheter har endret seg mye over tid. Under gullstandarden, som i Norge i prinsippet varte fra 1874 til 1931, var sentralbankene i industrilandene stort sett aksjeselskaper som var ganske uavhengige av politiske myndigheter. Gullstandarden ble suspendert ved utbruddet av første verdenskrig. Etter krigen prøvde en rekke sentralbanker å gjenopprette pariteten fra før krigen. Dette krevde nedgang i prisnivået i mange land og førte til gjeldskrise i næringslivet og nedgangstider. Gullstandarden ble endelig forlatt i de fleste landene under depresjonen på 1930-tallet.

I vurderinger av den økonomiske utviklingen i mellomkrigstiden ble mange sentralbanker tillagt et stort ansvar for nedgangstidene. Sentralbankene hadde til dels unnlatt å bidra som långiver i siste instans, og de var for ensidig opptatte av å få prisene tilbake til nivået fra før første verdenskrig.3 Tap av tillit fikk konsekvenser for sentralbankenes stilling og oppgaver i perioden etter andre verdenskrig.

8.2.2 Etterkrigstiden og fram til 1980-tallet

Bretton-Woods-avtalen fra 1945 ble inngått for å regulere utviklingen i valutakursene mellom de viktigste industrilandene og for å unngå konkurrerende devalueringer. Etter denne avtalen ble den amerikanske dollaren som fortsatt var knyttet til gull, det viktigste ankerfestet for de øvrige valutaene. Vekslingskursene mot dollar skulle være faste, men justerbare. Perioden med gjenoppbygging etter krigen var preget av brudd med den økonomiske politikken som var ført i store deler av mellomkrigstiden, styringsoptimisme og stor tro på direkte reguleringer i det økonomiske livet, særlig av kreditt, renter og kapitalbevegelser over landegrensene.

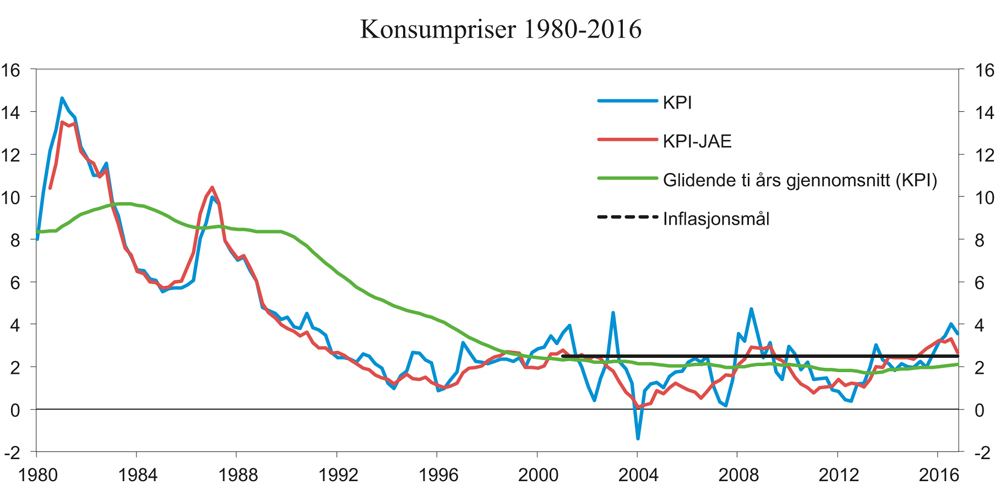

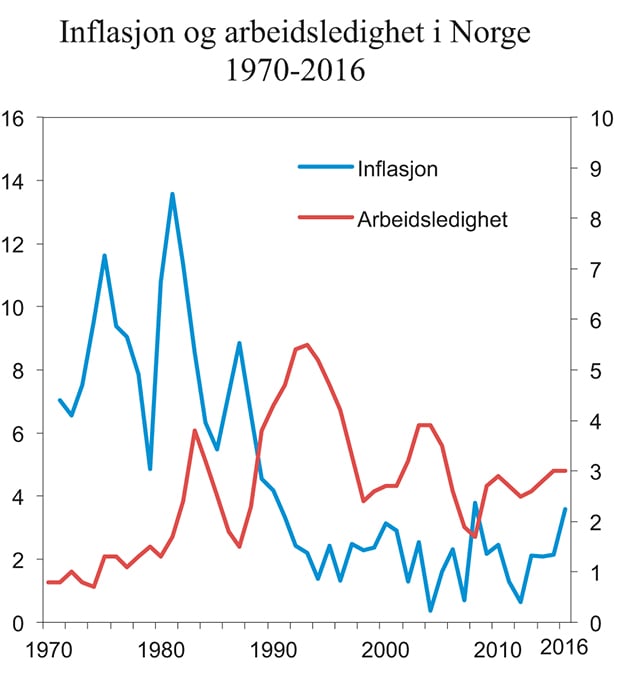

Inflasjonen ble holdt i sjakk på 1950- og store deler av 1960-tallet, men begynte å ta seg opp mot slutten av det tiåret og ble høy og ustabil på 1970-tallet. Både sentralbanker og andre overvurderte vekstevnen i økonomien og så for optimistisk på muligheten for å oppnå høy sysselsetting uten tiltakende inflasjon. I USA ble det dessuten ført en svært ekspansiv finanspolitikk, både som følge av president Johnsons velferdsprogrammer og de økte utgiftene til Vietnamkrigen. Sommeren 1971 suspenderte USAs myndigheter plikten til veksling av dollar mot gull, og Bretton Woods-systemet brøt sammen. Verdien av dollar falt, og andre land mistet sitt nominelle ankerfeste. Da Opec-krisen i 1973 førte til en kraftig oppgang i oljeprisen, skjøt inflasjonen ytterligere fart i mange land. Den høye og ustabile inflasjonen på 1970-tallet bidro igjen til å svekke tilliten til den økonomiske politikken.

Etter sammenbruddet av Bretton Woods-systemet var det forsøk på å reparere det, men uten at det lykkes. Vi fikk et internasjonalt valutasystem med flytende kurser mellom de største valutaene amerikanske dollar, japanske yen og tyske mark. I Vest-Europa ble det eksperimentert med ulike former for samarbeid for å stabilisere valutakursene mellom landene. Det ledet fram til etableringen av en felles valuta i 1999, euroen, og en felles sentralbank, Den europeiske sentralbanken (ESB).

For å få bukt med inflasjonen, og ledet an av Federal Reserve i USA, økte flere sentralbanker i industrilandene rentene mye mot slutten av 1970-tallet. Det førte til nedgangstider på kort sikt, men også til at inflasjonen kom under bedre kontroll og styring. Den etterfølgende, lange perioden med lav og stabil inflasjon og høyere økonomisk vekst fram til finanskrisen i 2008, kan ha bidratt til økt tillit til sentralbankene. Siden 1990-tallet er også sentralbankenes uavhengighet økt. Etableringen av og rammene for ESB er en del av det bildet. Flere land har i denne perioden innført inflasjonsmål i pengepolitikken. Det kan i seg selv ha økt tilliten til sentralbankene.4

Flere studier viser at den økonomiske politikken som ble ført sent på 1960- og på 1970-tallet i mange land bidro til å skape økonomisk ustabilitet.5 Det var i denne perioden en utbredt tro på at en eksplisitt koordinering av finans- og pengepolitikken ville gi det beste utfallet for økonomisk vekst og sysselsetting. Økonomer og myndigheter var optimistiske med hensyn til mulighetene for å styre produksjon og sysselsetting. Samtidig ble mulighetene til å stabilisere inflasjonen ved bruk av renten vurdert som små. Inflasjonen ble i hovedsak oppfattet som et resultat av ikke-monetære forhold, som fagforeningsmakt, forstyrrelser på tilbudssiden i blant annet råvaremarkedene eller at bedrifter med markedsmakt dikterte prisene.6 Samlet bidro dette til at den økonomiske politikken ble ekspansiv og ga høy inflasjon. Etter hvert som den høye inflasjonen fikk feste, ble virkningen av den ekspansive økonomiske politikken på produksjonen og sysselsettingen redusert. Men det skulle gå flere år før myndigheter og sentralbanker var overbevist om at en pengepolitikk som tar sikte på å holde inflasjonen nede, ville virke.7 Norges Bank skrev for eksempel i sin høringsuttalelse til ny sentralbanklov i 1984: «I mange lands sentralbanklovgivning er (…) [sentralbanken] tillagt et særlig ansvar for stabilisering av pengeverdien. ... I praksis lar ikke denne oppgaven seg løse av sentralbanken alene, slik det også er pekt på foran, og det kan derfor virke urealistisk om en slik oppgave blir pålagt banken i lovs form.»8

Erfaringene fra 1970-tallet og nyere økonomiske teorier ga ny innsikt i hvordan den økonomiske politikken virker. Det viste seg ikke å være mulig varig å bytte litt høyere inflasjon mot lavere arbeidsledighet. Et forsøk på å øke produksjonen utover det nivået som er forenlig med stabil inflasjon, vil over tid lede til stadig høyere inflasjon. Aktørene i økonomien vil etter hvert ta denne høyere inflasjonen inn i sine forventninger. Resultatet ville derfor etter hvert bli høyere inflasjon alene og ikke høyere aktivitet og sysselsetting.

8.2.3 Inflasjonsmål og uavhengige sentralbanker

Utviklingen av pengepolitikken og de institusjonelle rammene for den bygget nok i det vesentlige på pragmatiske vurderinger basert på erfaringene fra 1970-tallet. Økonomisk teori kunne understøtte vurderingene. USA fikk erfare at høy inflasjon hadde store realøkonomiske kostnader, og sentralbanken har senere lagt vekt på å opprettholde stabile priser. Tyskland og Sveits med sine temmelig uavhengige sentralbanker kom gjennom 1970-tallet med vesentlig lavere inflasjon enn andre land. Samtidig stod ikke utviklingen i produksjon og sysselsetting tilbake. Den tyske Bundesbank ble et mønster for andre europeiske sentralbanker og en modell for den nye europeiske sentralbanken ESB. ESB er uavhengig og har prisstabilitet som traktatfestet mål.

De små og mellomstore, åpne og råvarebaserte landene New Zealand, Canada og Australia prøvde seg fram på ulike måter for å stabilere inflasjonen og beskytte seg mot ulike typer forstyrrelser i økonomiene. De prøvde både med faste og flytende valutakurser. De styrte en periode med utviklingen i pengemengden som avledet mål, men med varierende resultater. Inflasjonsstyring med en sentralbank som kunne anvende sine virkemidler uavhengig av regjeringen, ble først innført i New Zealand i 1990. Dette var en del av en større reform av statsforvaltningen med et stort innslag av delegasjon av myndighet til etater og virksomheter kombinert med mål og resultatstyring. Deretter valgte Canada denne styringsformen i pengepolitikken. Inflasjonsstyring ble innført i flere land utover på 1990-tallet, se også kapittel 10 for en omtale av ulike styringsmål i pengepolitikken.

Erfaring, men også nyere økonomiske teorier, pekte mot at pengepolitikken burde utøves uavhengig dersom inflasjonen skulle stagges.9 Det kan være riktig for statsmyndighetene å binde seg til masten – ved å følge faste politikkregler – i stedet for å manøvrere fritt fra dag til dag. Diskresjonær økonomisk politikk kan føre til et troverdighetsproblem som igjen vil påvirke private aktørers atferd på en uheldig måte ved å påvirke deres forventninger. Hvis myndighetene hver dag velger å stå fritt om hvilken politikk de vil føre, skaper det usikkerhet om den fremtidige økonomiske politikken. Det kan for eksempel være fristende for myndighetene å skape høyere aktivitet på kort sikt og tillate en høyere inflasjon. Denne usikkerheten vil bedrifter og husholdninger måtte forholde seg til, og det vil påvirke måten de tilpasser seg på. En slik usikkerhet som er skapt av myndighetene, kan føre til feiltilpasninger. For å unngå det bør myndighetene redusere denne usikkerheten. Det kan de gjøre ved å binde seg til handlingsregler.

Arbeidene til Finn Kydland og Edward Prescott om handlingsregler i den økonomiske politikken er viktige for dagens forståelse av dette problemet.10 Barro og Gordon (1983) bidro til å overføre denne lærdommen til pengepolitikken. For å oppnå litt høyere vekst i produksjon og sysselsetting kan det i utgangspunktet være et ønske å holde renten lavere enn det som er bærekraftig på sikt. Aktørene i det økonomiske livet kjenner til denne fristelsen. Hvis de ikke kan stole på at renten settes for å sikre stabil inflasjon, vil de forvente høyere inflasjon over tid. Den langsiktige kostnaden kan bli stor og den kortsiktige gevinsten begrenset. Pengepolitiske tiltak for å redusere inflasjonen vil som regel ha en umiddelbar kostnad, mens gevinsten kommer gradvis over tid. Ifølge den økonomiske faglitteraturen har en uavhengig sentralbank bedre muligheter til å fremme langsiktige hensyn fremfor kortsiktig gevinst. Sentralbanken må samtidig forpliktes til å jobbe mot definerte mål. Ved å sette mål og delegere oppgaver til en uavhengig sentralbank, vil regjeringen og parlamentet motvirke at de selv faller for fristelsen til å føre en politikk som er skadelig i det lange løp. Å fraskrive seg mulighetene til å bryte et løfte, gjør løftet mer troverdig.

Flere empiriske studier gir støtte til teoriene om at uavhengige sentralbanker er bedre i stand til å bidra til lav og stabil inflasjon. Alesina (1988) og Grilli m.fl. (1991) fant at uavhengighet var korrelert med lavere inflasjon. Cukierman m.fl. (1992) og Dincer og Eichengreen (2014) viste at uavhengighet har gått sammen med en mer stabil inflasjon. Alesina og Summers (1993) viste at finansielle markeder utviklet seg mer stabilt med mer uavhengige sentralbanker. Flere av de samme studiene konkluderer med at lav og stabil inflasjon ikke har gått på bekostning av økonomisk vekst. Bayoumi m.fl. (2014) finner at sentralbanker som bare er virkemiddeluavhengige, oppfyller sitt mandat i like stor grad som de sentralbanker som også er måluavhengige og selv har fastsatt mandatet.

Det er likevel også empiriske studier som har betvilt sammenhengen mellom inflasjon og uavhengighet. Ifølge Posen (1993) har både lav inflasjon og uavhengighet for sentralbanken sammenheng med en generelt sterk preferanse for lav inflasjon i de aktuelle landene. Det er dermed ikke nødvendigvis en uavhengig sentralbank i seg selv som er grunnen til lavere inflasjon, men uavhengigheten kan følge av samfunnets preferanse for lav inflasjon.11 Campillo og Miron (1997) finner at uavhengighet for sentralbankene ikke nødvendigvis er avgjørende for utviklingen i inflasjonen.

Samlet sett bidro innsikten og erfaringene fra denne tiden til at pengepolitikken ble gradvis lagt om i retning av å sikte mot lav og stabil inflasjon i mange land.12

8.2.4 «The Great Moderation»

Perioden fra midten av 1980-tallet og fram til utbruddet av den internasjonale finanskrisen i 2008 var kjennetegnet av lav og stabil inflasjon og en nær sammenhengende økonomisk opptur i store deler av den vestlige verden, jf. ovenfor. Den stabile utviklingen i både priser og økonomisk vekst ga perioden navnet «the great moderation»13. Grunnene kan være flere. Det oppsto forholdsvis få og bare moderate økonomiske forstyrrelser i disse årene, samtidig som Kina og andre framvoksende markeder vokste raskt. Tilgangen på billig arbeidskraft var nesten ubegrenset, og rimelige importvarer bidro til å holde inflasjonen nede i industrilandene. Samtidig hadde strukturpolitiske tiltak bidratt til å gjøre økonomien mer motstandsdyktig mot de økonomiske forstyrrelsene som faktisk oppsto.14 En bedre forståelse av økonomiens virkemåte ble fremhevet som et grunnlag for å føre en mer egnet pengepolitikk enn tidligere.15

8.2.5 Den internasjonale finanskrisen og kritikk av sentralbankene

Etter utbruddet av finanskrisen i 2008 vurderes perioden kalt «the great moderation» med nye øyne. Sentralbankenes rolle er også blitt mer omdiskutert, herunder sentralbankenes uavhengighet, styring og ansvar. Rajan (2005) advarte om at en lang periode med vekst og stabilitet kunne føre til at både sentralbanker og andre myndigheter undervurderte risikoen som bygget seg opp i finansmarkedene. Liknende advarsler kom samtidig i årsrapportene fra Den internasjonale oppgjørsbanken (BIS). Den pengepolitikken som ble ført i årene før den internasjonale finanskrisen, med lave renter og dereguleringer i finanssektoren, bidro til rask vekst i kreditt og gjeld og eiendomspriser. Utviklingen var også preget av store ubalanser i verdenshandelen.16

Ifølge Bernanke (2013) kan ikke pengepolitikken alene gi stabilitet i økonomien. Før krisen var det en nokså klar arbeidsdeling mellom sentralbanken og statsmyndighetene. Sentralbankene hadde i oppgave å bidra til lave og stabile priser, mens tiltak som innebar økonomisk risiko for staten skulle fattes av statsmyndighetene, ikke sentralbanken. Under og etter krisen har flere sentralbanker satt i verk en rekke tiltak som kan ha gjort arbeidsdelingen mindre klar. Noen sentralbanker har fått et betydelig utvidet ansvar innen finansiell stabilitet. Andre har viet finansiell stabilitet større oppmerksomhet, selv om de ikke nødvendigvis har fått nye virkemidler.17

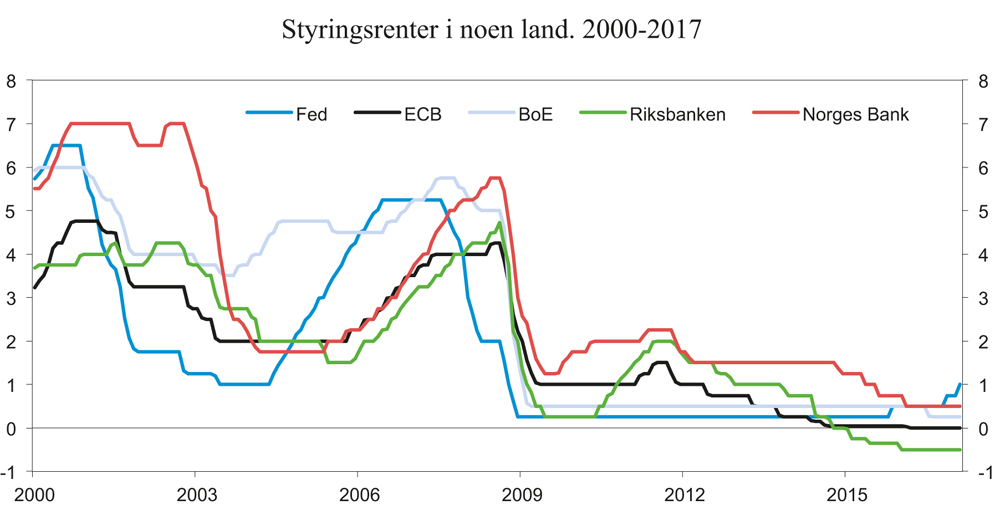

Styringsrentene ble redusert raskt og mye i 2008 og 2009 for å dempe virkningene av sammenbruddet i finansmarkedene. Verdiskapingen falt likevel markert, og arbeidsledigheten økte.

I etterkant av krisen har hensynet til å holde prisnivået og inflasjonen oppe og å unngå deflasjon stått i forgrunnen. Renten har nå i lang tid vært nær null i mange land. Da har tradisjonell pengepolitikk bare i begrenset grad kunnet spille en rolle i stabiliseringspolitikken. Ifølge Blanchard m.fl. (2010) burde styringsrenten i USA i etterkant av finanskrisen vært redusert med ytterligere 3–5 prosentenheter dersom det hadde vært mulig.

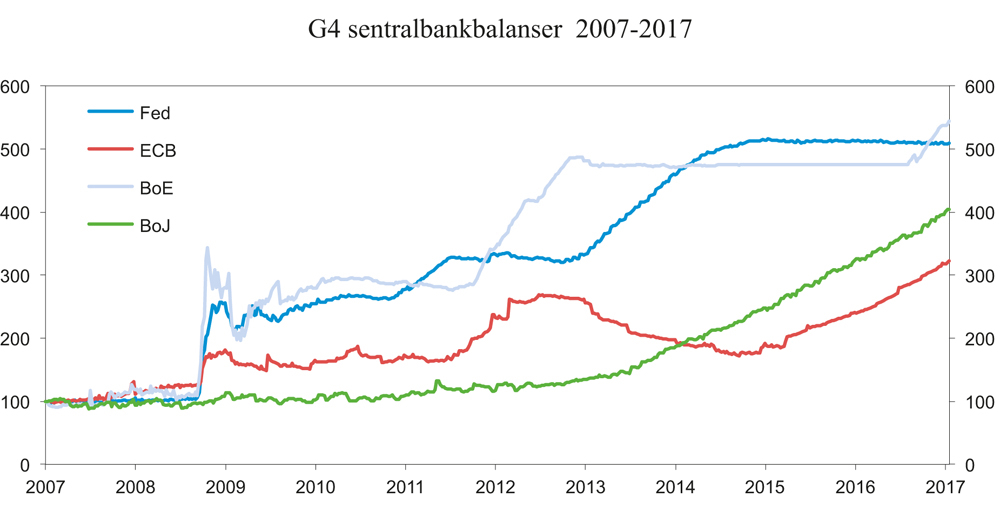

I stedet har sentralbanker i en rekke land de siste årene tydd til såkalte ukonvensjonelle virkemidler, se nærmere omtale i kapittel 10. De har gitt lån med lengre løpetider til finansinstitusjoner og kjøpt verdipapirer de vanligvis ikke handler i. De har lempet på kravene til pant på sine lån til banker og andre, og de har tatt på seg risiko for å redde systemviktige finansinstitusjoner. De har også kjøpt statspapirer for store beløp i andrehåndsmarkedet.

I det vesentlige framstår bruken av disse virkemidlene som vellykket. Det kan se ut til at deflasjonen er holdt på avstand i de fleste landene, og aktivitetsnivået har etter hvert tatt seg opp.

Tiltakene har samtidig ført til at sentralbankenes balanse har økt markert. Når sentralbanker påtar seg økt risiko eller gjør prioriteringer som næringslivet eller staten ellers ville stått for, kan tiltakene sies å grense opp mot finanspolitikk.18 Kostnader som sentralbanken eventuelt pådrar seg, må i siste instans finansieres ved beskatning eller mindre offentlig bruk av penger. Det kan reises prinsipielle innvendinger mot en slik praksis, og det er argumenter for at bruk av kredittlettelser og kvantitative lettelser bør gjennomføres på statens hånd og ikke sentralbankens.19

Den praktiske grensedragningen kan være vanskelig. Også i Norge ble det tatt i bruk virkemidler for å bedre kredittformidlingen høsten 2008. Gjennom den såkalte byttelånsordningen kunne bankene for en periode bytte verdipapirer som var utstedt med sikkerhet i boliglån mot statspapirer. Norges Bank stod for den praktiske gjennomføringen, men vedtakene ble fattet av regjeringen og Stortinget og det var statens balanse som økte.

I små og åpne økonomier vil kjøp av valuta være et mulig virkemiddel for sentralbanken når andre virkemidler er brukt opp. Den sveitsiske sentralbanken har intervenert i valutamarkedet de senere årene for å dempe styrkingen av francen. Ved slike kjøp av valuta risikerer sentralbanken å lide betydelige kurstap.

Ifølge Blinder (2016) må sentralbanker i krisesituasjoner opptre kortsiktig for å stabilisere det finansielle systemet, mens den normale pengepolitikken blir mindre fremtredende. Behovet for samordning med finansdepartementet og finanstilsynet blir viktig. De argumentene som normalt tilsier uavhengighet for sentralbanken, kan derfor være mindre viktige i krisesituasjoner. Men når den økonomiske utviklingen normaliseres, bør sentralbankens forhold til statsmyndighetene også normaliseres, ifølge Blinder. Dette kan imidlertid gi en utfordring dersom krisen drar ut i tid slik euroområdet har opplevd de siste årene.

Jácome m.fl. (2014) peker på at de store kjøpene av statsobligasjoner i enkelte land kan fremstå som et bidrag til å lette pressede statsfinanser. Dette var også utgangspunktet for den tyske forfatningsdomstolen da den vurderte om ESBs store kjøp av statsobligasjoner fra EU-land i gjeldskrise var i strid med bankens mandat. Domstolen godkjente tiltakene under forutsetning av at kjøpene av statsobligasjoner ble gjort slik at ordningen framsto som et mest mulig rent pengepolitisk virkemiddel, jf. kapittel 21.20

Tiltakene i kjølvannet av finanskrisen har ført til kritikk om at flere sentralbanker har strukket sine mandater for langt.21 Det er også uenighet om hvor virkningsfulle de ukonvensjonelle tiltakene er for kredittvolum og investeringer i økonomien, og det er trukket fram at tiltakene skaper en risiko for høy inflasjon. Det er også vist til at de ukonvensjonelle tiltakene kan ha store fordelingsvirkninger ved at investorer får betydelige kursgevinster mens sparere taper.22

Spørreundersøkelser i USA viser ifølge Kohn (2014) at tiltakene under og etter finanskrisen, kombinert med sentralbankens manglende evne til å forebygge krisen i forkant, har bidratt til å svekke sentralbankenes anseelse i befolkningen. Han stiller spørsmål ved om dette kan gi grunn til endringer i sentralbankens uavhengighet fremover.

8.2.6 Uavhengighet og utvidet ansvar for finansiell stabilitet

Erfaring og teori kan på denne bakgrunn særlig begrunne sentralbankers uavhengighet i bruken av virkemidler i pengepolitikken. Et mål om prisstabilitet er mulig å definere temmelig klart, og pengepolitikken kan avgrenses mot andre deler av den økonomiske politikken, se omtale av samordning i den økonomiske politikken i kapittel 9. Samtidig kan sentralbankens virkemidler normalt påvirke prisnivået på en ganske effektiv måte. Med et inflasjonsmål kan resultatet av bankens bruk av virkemidler måles i ettertid. Det gjør at sentralbankene kan stilles til ansvar.

Det er også bred enighet om at sentralbanker bør være uavhengige i sin oppgave som långiver i siste instans, dvs. der sentralbanker treffer avgjørelser om å gi likviditetsstøtte til ellers solvente banker.23 Haldane (2013) peker blant annet på at finansielle sykler kan være langvarige, og at uavhengighet bidrar til en institusjonell hukommelse som strekker seg lenger enn det som kan være tilfelle i det politiske livet. På den annen side er det grenser for hva sentralbanken kan gjøre for å redde en bank uten å ta betydelig risiko med offentlige midler. Sentralbanker kan også komme for nær sine «klienter» som kan lede til et for stort følt interessefellesskap med den finansielle sektoren.

Erfaringene med å håndtere finanskriser i de nordiske landene peker i retning av at sentralbankens medvirkning til å løse kriser avgrenses til likviditetsstøtte, mens soliditetsutfordringer håndteres av regjeringene og parlamentene. Dette er i tråd med generelle prinsipper for arbeidsdelingen mellom sentralbankene og statsmyndighetene.

I kapittel 11 er det vist til at flere sentralbanker etter den siste finanskrisen har fått et utvidet ansvar innen finansiell stabilitet, særlig innen tilsyn med det finansielle systemet som helhet, men enkelte sentralbanker har også fått oppgaver med å føre tilsyn med enkeltbanker.24 Graden av uavhengighet kan variere mellom de ulike virkeområdene.

Virkemidler innen såkalt makrotilsyn virker dels gjennom de samme kanalene som pengepolitikken, og hensynet til å kunne prioritere langsiktige hensyn som kan føre til kostnader på kort sikt, gjelder også her. Det har talt for å gi sentralbanken ansvar på dette området. På den andre siden kan det å gi mange virkemidler til en uavhengig sentralbank svekke den politiske legitimiteten til uavhengighet for sentralbanken generelt. Selv om det økonomisk kan være grunner for å samle myndighet innen finansiell stabilitet i sentralbanken, kan det også være argumenter for å spre ansvaret for finansiell stabilitet på flere.25 Ifølge Geithner (2017) er sentralbanken i USA sin mulighet til å bistå enkeltbanker i krise blitt begrenset i etterkant av de tiltakene sentralbanken iverksatte under finanskrisen i 2008 og 2009.

Det har også vært noe kritikk mot at tilsynet med store europeiske finansforetak er lagt til ESB som har stor uavhengighet. Folkevalgte organer har ingen formelle muligheter til å påvirke beslutninger i ESB når styringsorganene er oppnevnt. ESB har primært fått uavhengigheten av hensyn til pengepolitikken, og det er ikke opplagt at ESB skal være like uavhengig i tilsynsarbeidet.26 Det er også blitt pekt på mulige interessekonflikter når samme organisasjon har ansvar både for pengepolitikken og finanstilsyn.

Se også kapittel 9 for en nærmere omtale av arbeidsdeling i den økonomiske politikken.

8.3 Hva gjør en sentralbank uavhengig og hvor står Norges Bank?

8.3.1 Sentralbankenes forhold til statsmyndighetene

Siden begynnelsen på 1990-tallet er en rekke sentralbanklover blitt endret. Med noen unntak, se avsnittet over, er sentralbankene gjennomgående blitt mer uavhengige. I de 40 foregående årene ble det derimot foretatt få og små endringer.27

Ifølge BIS (2009) har følgende forhold betydning for hvor uavhengig en sentralbank er:

sentralbanken bør ha innflytelse på målformuleringen,

mandatet bør være mest mulig presist, klart og så langt det er mulig uten motsetninger,

styre og sentralbanksjef bør oppnevnes uavhengig av partipolitiske hensyn, oppnevningsperioden bør være forholdsvis lang og det bør være vanskelig å avskjedige de som oppnevnes,

styre og ledelse bør være skjermet fra politisk innflytelse i sine beslutninger, og statsmyndigheter bør ikke kunne overprøve beslutninger tatt av sentralbanken og

sentralbanken bør ha budsjettmessig frihet og være avskåret fra å kunne finansiere regjeringens budsjettunderskudd

8.3.2 Måling av uavhengighet

Det finnes en omfattende litteratur fra 1980-tallet og fram til i dag som forsøker å måle hvor uavhengige ulike sentralbanker er og hva som påvirker graden av uavhengighet.28 Indeksene fanger opp en avgrenset del av sentralbankers forhold til statsmyndighetene, og rangering angir ikke hva som er den beste løsningen. Sentralbanker må passe inn i de statsrettslige tradisjonene i hvert enkelt land. Målingene kan likevel være av interesse fordi de kan si noe om hvordan andre ser på en sentralbanks stilling og reaksjonsmønster.

Den mest brukte indeksen for uavhengighet ble foreslått i World Bank Economic Review 1992 av Cukierman m.fl. I boks 8.2 er kriteriene som brukes i indeksen nærmere beskrevet. Slike målinger er i hovedsak basert på sentralbankenes lovgrunnlag. Cukierman m.fl. har i tillegg hentet inn informasjon fra et spørreskjema som ble sendt til et utvalg økonomer i hvert land. I spørreskjemaet er det blant annet tatt med hvor stor reell budsjettfrihet sentralbanken har og hvordan sentralbanksjefens lønn blir fastsatt. Dessuten er det spurt om sentralbanken kan pålegges å gi lån til næringsformål ol.

Boks 8.2 Indeks for måling av uavhengighet

Indeksen for uavhengighet i World Bank Economic Review 1992 er bygget opp fra fire hovedpunkter og en rekke underpunkter.1 Størst vekt legges på om sentralbanken kan finansiere staten:

Hvordan oppnevnes sentralbanksjefen? (Vekt 0,2)

For hvor lang periode oppnevnes sentralbanksjefen?

Hvem utpeker sentralbanksjefen?

Kan sentralbanksjefen avskjediges?

Kan sentralbanksjefen samtidig inneha andre stillinger i regjeringsapparatet?

(I andre artikler utvides punktet til å gjelde alle styremedlemmer i sentralbanken.)

Hvor stor innflytelse har sentralbanken på utformingen av pengepolitikken? (Vekt 0,15)

Har sentralbanken full frihet til å utforme pengepolitikken?

Hvem avgjør dersom regjeringen eller parlamentet er uenig med sentralbanken?

Hvor aktiv er sentralbanken i regjeringens budsjettprosess?

Hvor entydig er målet for sentralbankens pengepolitikk? (Vekt 0,15)

Hvor entydig er sentralbankens ansvar for prisstabilitet?

Er det begrensninger på sentralbankens adgang til å finansiere statens virksomhet? (Vekt 0,5)

Kan regjeringen overtrekke sin konto i sentralbanken?

Kan regjeringen låne i sentralbanken mot sikkerhet?

Hvem bestemmer eventuelt lånevilkårene?

Hvor store deler av regjeringsapparatet kan låne i sentralbanken?

Er det grenser for hvor mye som kan lånes?

Hvor høy er renten på eventuelle lån i forhold til en markedsrente?

Kan sentralbanken kjøpe statspapirer i førstehåndsmarkedet?

1 Cukierman m.fl. (1992).

Den seneste publiserte rangeringen vi kjenner til av sentralbankers uavhengighet finnes i en artikkel skrevet av Dincer og Eichengreen (2014) og bygger på opplysninger fra 2010. Forfatterne tar utgangspunkt i lovdata i Det internasjonale valutafondets (IMFs) database og ser på mer enn 100 sentralbanker.

Blant de vestlige landene er rangeringen for 2010 slik (den totale rangeringen står i parentes):

Den europeiske sentralbanken (ESB) (3)

Sverige (8)

Island (14)

Norge (46)

Canada (50)

New Zealand (72)

Storbritannia (79)

USA (82)

Australia (83)

Sentralbankene fra sentral- og øst-europeiske land, unntatt Hviterussland og Polen, vurderes generelt som svært uavhengige og fyller de fleste av de øverste plassene i rangeringen.

Danmark og Sveits er ikke med i datamaterialet som disse forfatterne bruker, men i en analyse av Cukierman m.fl. fra 1980-tallet var de to sentralbankene blant de mest uavhengige. Pengepolitikken i Danmark skiller seg ut i denne listen ved at den styres etter et mål om fast valutakurs. Med fast valutakurs er rommet for skjønn mindre og spørsmålet om uavhengighet mindre relevant.

For Norges Bank trekkes indeksverdien ned blant annet fordi det er regjeringen, og ikke sentralbanken selv, som bestemmer målet for pengepolitikken. Indeksverdien trekkes også ned fordi sentralbanksjefen oppnevnes av regjeringen og ikke av et organ i banken. Norge ville fått høyere indeksverdi slik kriteriene er satt opp, om oppnevningstiden var åtte år og ikke seks.29 Videre trekker trolig adgangen for Kongen i statsråd til å instruere ned indeksverdien for Norges Banks uavhengighet. Norges Bank fikk på den annen side et løft på rangeringen i 2003 da sentralbankloven ble endret og det ble forbudt for Norges Bank å gi lån til staten.

Slike rangeringer gir ikke et helhetlig bilde av sentralbankens faktiske stilling i styringsverket. Målingene bygger som nevnt i all hovedsak på lovtekster. Loven dekker ikke nødvendigvis alle relevante forhold, og praksis kan være annerledes enn det som kan tolkes fra lovens ordlyd alene. For eksempel fikk Norges Bank utvilsomt en mer uavhengig stilling i årene etter at en ny sentralbanklov kom i 1985, selv om den lovbestemte uavhengigheten ble mindre enn den var i den forrige sentralbankloven fra 1892, jf. nærmere omtale i kapittel 4 om Norges Banks historie.

Det er trolig heller ikke dekkende for de reelle forholdene at sentralbankene i de anglosaksiske landene i praksis er mindre uavhengige enn alle de landene som er rangert høyere på listen.

8.4 Praksis i andre land30

I mange vestlige land er sentralbankens oppgaver og ansvar gitt i lov, mens et nærmere mandat for pengepolitikken og andre områder fastsettes av regjeringen eller finansdepartementet. I noen land, som i Sverige og eurosonen, presiseres målet av sentralbanken selv, se boks 8.1 om mål- og virkemiddeluavhengighet for sentralbanker.

Det vanlige er videre at regjeringen og/eller finansdepartementet oppnevner styre og ledelse i sentralbanken. Sverige fremstår også her som et unntak. Det er Fullmäktige, som er Riksdagens organ, som oppnevner direktionen. I USA skal Kongressen godkjenne kandidater som presidenten utpeker. Også i Storbritannia høres nye styremedlemmer i finanskomiteen i parlamentet før de oppnevnes, men parlamentet har ikke vetorett.

De fleste landene har ordninger for utveksling av informasjon mellom sentralbanken og statsmyndighetene, men formen varierer. Det er ikke vanlig at sentralbanker har plikt til å forelegge saker av særlig viktighet før beslutning treffes, slik Norges Bank har.

I likhet med i Norge er det i flere land bestemmelser i sentralbanklovene som gjør det mulig for regjeringen å instruere sentralbanken. I andre land er det ikke slik adgang, se nærmere omtale i boks 8.1.

Terskelen er som regel høy for å instruere sentralbanken der det er slik adgang i loven. I Storbritannia sier for eksempel loven at det må foreligge «extreme economic circumstances» før sentralbanken kan instrueres i pengepolitikken. Ved instruksjon vil det pengepolitiske styringsmålet formelt suspenderes, og styringsmålet erstattes av en generell instruks.

I Canada krever loven at det er regelmessige konsultasjoner mellom finansministeren og sentralbanksjefen. Hvis en sak ikke kan løses i konsultasjonene, kan finansministeren utferdige et direktiv om pengepolitikken, men bare etter å ha rådført seg med sentralbanksjefen og etter godkjenning av statsministeren. Direktivet må gi klare instrukser og bare for en begrenset periode. Parlamentet må vedta instruksen og offentliggjøre vedtaket innen 15 dager.

I New Zealand kan statsministeren gi direktiv til sentralbanken etter råd fra finansministeren. Direktivet gjelder for maksimalt 12 måneder og kan fornyes. Innen 30 dager må det offentliggjøres og presenteres for parlamentet, og sentralbanksjefen og finansministeren må fremforhandle en ny såkalt Policy Target Agreement (PTA) som er i tråd med direktivet.

Instruksjon i enkeltsaker er etter det utvalget kjenner til ikke blitt benyttet verken i Storbritannia, New Zealand, Canada eller Australia.

I Australia møtes sentralbanksjefen og finansministeren etter at styret i banken har hatt møte, til forskjell fra i Norge der de møtes før hovedstyrets rentemøter. I Storbritannia møtes sentralbanksjefen og finansministeren om lag en gang i måneden og drøfter flere temaer, men pengepolitikk diskuteres sjelden i disse møtene. I USA er sentralbanksjefen og de øvrige medlemmene av Board of Governors jevnlig i dialog med representanter fra regjeringen og Kongressen for å informere om pengepolitikken. De regionale sentralbanksjefene i USA inviterer også representanter fra Finansdepartementet til lunsj hver tredje uke for å følge opp deres felles lovnad i «1951 Accord» om å opprettholde regelmessig utveksling av informasjon.31

I mange land er det vanlig med uformelle kanaler for informasjonsutveksling over telefon eller e-post. Slik uformell kontakt gjøres for å dele informasjon og oppnå en felles virkelighetsforståelse eller for at regjeringen ikke skal bli overrasket av sentralbankens politikk.

Også Sveriges riksbank må informere finansministeren på forhånd om alle viktige pengepolitiske beslutninger. Av de sentralbankene som er drøftet over, er ESB den eneste banken uten formelle kontaktpunkter til de nasjonale statsmyndighetene i forbindelse med pengepolitiske beslutninger. Men ESB skal avlegge rapporter om sin virksomhet til Europa-parlamentet, Rådet og Kommisjonen. Sentralbanksjefen møter ofte både i Rådet og i Europa-parlamentet.

I flere av sentralbankene som er omtalt over, har representanter fra finansdepartementet møterett i sentralbankenes beslutningsorganer. I Reserve Bank of Australia er finansråden fullverdig medlem av styret som fatter de pengepolitiske beslutningene, og sentralbanksjefen og finansråden skal holde hverandre fullt informert om temaer som gjelder både finansdepartementet og sentralbanken. I Canada møter en representant fra Finansdepartementet fast i styret til Bank of Canada. I Storbritannia møter en representant fra finansdepartementet på møter i Den pengepolitiske komiteen, men uten stemmerett.

Omtrent halvparten av sentralbankene i industrilandene har en plikt til å gi råd til regjeringen.

I Storbritannia og New Zealand må sentralbanksjefene forklare seg for Finansdepartementet hvis inflasjonen er langt fra inflasjonsmålet. Prosedyren for dette i Storbritannia er at hvis inflasjonen er mer enn én prosentenhet over eller under inflasjonsmålet, må sentralbanksjefen sende et åpent brev til finansministeren. I brevet må han eller hun forklare hvorfor inflasjonen er så langt borte fra inflasjonsmålet og hvilke tiltak Bank of England har tenkt å iverksette. Reserve Bank of New Zealand styrer for tiden etter en inflasjon på mellom 1 og 3 prosent på mellomlang sikt. Banken må forklare seg for myndighetene hvis inflasjonen er utenfor dette intervallet eller hvis bankens prognoser tilsier at dette kommer til å skje.

8.5 Ansvarliggjøring og åpenhet

Det stilles gjerne opp som en betingelse for sentralbankers uavhengighet at de kan og må holdes ansvarlige for de resultatene de oppnår. Det er likevel et spørsmål om hvor langt dette er mulig.32

Det vil likevel være disiplinerende for en sentralbank å bli vurdert kritisk av regjeringen og parlamentet, media og markedsaktører om hvor godt de oppfyller sitt mandat. Om banken ikke leverer gode analyser og resultater, vil tilliten og omdømmet til banken svekkes. Det vil i seg selv gi insentiver til å gjøre en god jobb.

Det er generelt en holdning i den økonomiske litteraturen om at jo mer uavhengig sentralbanken er, jo større krav bør det stilles til rapportering og åpenhet.33 En sentralbank som er åpen, gjør det mulig for folkevalgte, presse og allmennheten løpende å kontrollere at sentralbanken ivaretar sitt ansvar i tråd med mandatet. Den bør kunne måles både på resultatene den oppnår, de vurderingene den gjør og de beslutninger den tar. Åpenhet fra sentralbankenes side bidrar dessuten til å påvirke forventningene hos aktørene i det økonomiske livet og til at sentralbanken lettere kan oppfylle sitt mandat.

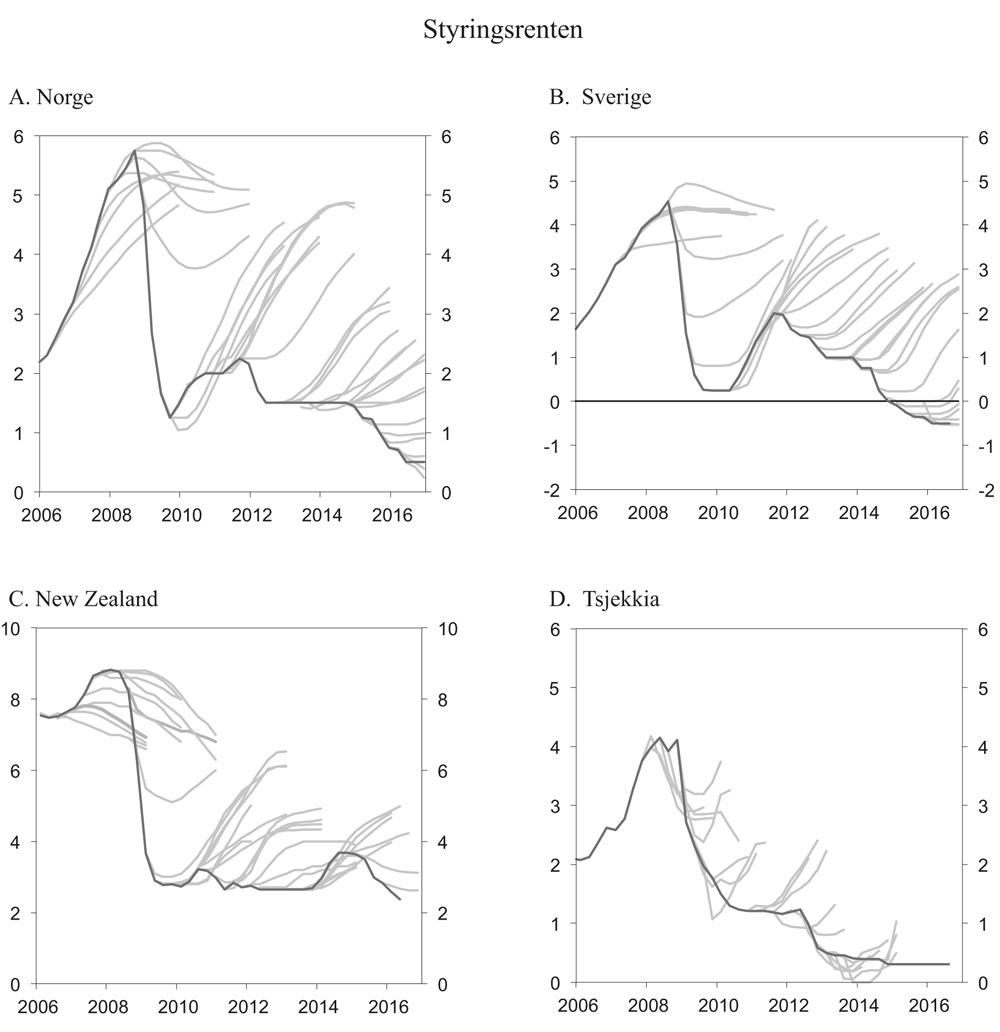

Norges Bank skal i henhold til sentralbankloven § 3 underrette myndighetene og allmenheten om de vurderingene som har vært grunnlaget for beslutninger som gjelder utøvelsen av pengepolitikken. Finansdepartementet legger i sin evaluering av pengepolitikken i de årlige finansmarkedsmeldingene vekt på at Norges Bank er åpen om grunnlaget for sine vedtak. Departementet har ikke angitt hvordan det bør praktiseres, men pekt på at Norges Bank står fram som en sentralbank med utstrakt åpenhet i internasjonal sammenheng. Banken var for eksempel blant de første sentralbankene som publiserte sine renteforventninger framover i tid.34

Samtidig som sentralbanker gjennomgående er blitt mer uavhengige siden starten på 1990-tallet, er de også blitt mer åpne. Dincer og Eichengreen (2014) har vurdert åpenheten i 120 sentralbanker. De finner at den mest åpne er den svenske Riksbanken, etterfulgt av sentralbankene i New Zealand, Ungarn, Tsjekkia og Storbritannia. Deretter følger sentralbankene i Australia, Canada, eurosonen og USA. Ifølge forfatterne er sentralbanker mer åpne i land med høy inntekt per innbygger, dype finansmarkeder, åpne økonomier og sterke politiske institusjoner.

Norges Bank er ikke blant de 20 mest åpne sentralbankene i rangeringen. Ut fra listen med kriterier ser det ut til at Norges Bank blir trukket ned av kriteriet for «åpenhet om beslutningsprosessen» blant annet fordi mer detaljerte referater fra hovedstyrets møter ikke blir offentliggjort. I tillegg kan målformuleringen anses som litt uklar og trolig bidra til å trekke ned Norges Bank i rangeringen.

Spørsmål om Norges Banks uavhengighet og åpenhet drøftes nærmere i kapittel 21.

Litteratur

Alesina, A. (1988). Macroeconomics and Politics. NBER Macroeconomics Annual. Cambridge University Press, Cambridge, Mass

Alesina, A., Summers, L. (1993). Central bank independence and macroeconomic performance. J. Money Credit Bank. 25 (3), 157–162

Alstadheim, R. (2011), Om nye virkemidler i pengepolitikken: avgrensning mellom pengepolitikken og finanspolitikken. CME Working paper series 3/2011, Handelshøyskolen BI

Arnone, M., B.J. Laurens og J.-F. Segalotto (2006), Measures of central bank autonomy: empirical evidence for OECD, developing and emerging market economies. IMF Working Paper 06/228, October

Barro, R. J. og D. B. Gordon (1983), A Positive Theory of Monetary Policy in a Natural Rate Model, Journal of Political Economy 91, 589–610

Bayoumi, T., G. Dell’Ariccia, K. Habermeier, T. Mancini-Grifolli og F. Valencia (2014), Monetary Policy in the New Normal. IMF Staff Discussion Note 14/3

Bean, C. (2009), The Great Moderation, the Great Panic and the Great Contraction. Schumpeter Lecture at the Annual Congress of the European Economic Association, Barcelona, Spain, August 25

Bernanke, B. S. (2000) Essays on the Great Depression. Princeton University Press

Bernanke, B. S. (2004), The Great Moderation. Eastern Economic Association, Washington, DC, February 20

Bernanke, B. S. (2013), A Century of US Central Banking: Goals, Frameworks, Accountability. Journal of Economic Perspectives, 27(4) 3–16

BIS (2009), Issues in the Governance of Central Banks

Blinder, A. (2016), (Why) Are central banks necessary? Innlegg på Riksbankens konferanse «Rethinking the central bank’s mandate» 3.–4. juni 2016 og gjengitt i Penning- och valutapolitik 2016:3

Blanchard, O., G. Dell’Ariccia and P. Mauro (2010), Rethinking Macroeconomic Policy. IMF Staff Position Note 10/03

Blancheton, B., Central bank independence in a historical perspective. Myth, lessons and a new model. Econ. Model. (2015). (http://dx.doi.org/10.1016/j.econmod.2015.02.027)

Blinder, A. S. (1998), Central Banking in Theory and Practice. MIT Press, Cambridge

Bordo, M. (2007), A Brief History of Central Banks, Federal Reserve Bank of Cleveland

Bordo, M. og P. L. Siklos (2014), Central Bank Credibility, Reputation and Inflation Targeting in Historical Perspective. NBER Working Paper No. 20693

Buiter, W. (2016), Dysfunctional Central Banking, The End of Independent Central Banks or a Return to «Narrow Central Banking» – or Both? Citi Research Multi-Asset

Capie, F., S. Fischer, C. Goodhart og N. Schnadt (eds) (1994), The future of central banking: the tercentenary symposium of the Bank of England. Cambridge University Press, 1994

Clarida, Gali og Gertler (1999), The Science of Monetary Policy, Journal of Economic Literature

Crowe, C. og E. Meade (2008), Central Bank independence and Transparency: Evolution end Effectiveness. European Journal of Political Economy 24 (4), 763–77

Cukierman, A., S. Webb og B. Neyapti (1992), Measuring the independence of central banks and its effect on policy outcomes. World Bank Econ. Rev. 6 (3), 353–398

Cukierman, A. (2008), Central bank independence and monetary policymaking institutions – Past, present and future. European Journal of Political Economy 24 (2008) 722–736

DeLong, J. B. (1997). America’s Peacetime Inflation: The 1970s. In Christina Romer and David Romer, eds., Reducing Inflation: Motivation and Strategy. University of Chicago Press

Dincer, N. og B. Eichengreen (2014), Central Bank Transparency and Independence: Updates and New Measures. International Journal of Central Banking 10, 189–253

Faust, J. (2016), (Why) Do we need independent central banks? Innlegg på Riksbankens konferanse «Rethinking the central bank’s mandate» 3.–4. juni 2016 og gjengitt i Penning- och valutapolitik 2016:3

Foster, C. M. (2016), The politics of independent central banks, Book Review Essay

Fischer, S. (1995), Modern approaches to central banking. NBER Working Paper No. 5064

Friedman, M. (1960), A Program for Monetary Stability. New York: Fordham University Press

Friedman, M. (1963), Inflation: Causes and Consequenses. New York: Asia Publishing House

Geithner, T. F. (2017), Are We Safe Yet? How to Manage Financial Crises, Foreign Affairs February/ March 2017

Gjedrem, S. (2010), En nyttig sentralbank. Foredrag på Norges Bank Symposium 17. november

Gjedrem, S. (2016) Central banks’ role, objectives and accountability. Innlegg på Riksbankens konferanse «Rethinking the central bank’s mandate» 3.- 4. juni 2016 og gjengitt i Penning- och valutapolitik 2016:3

Goodfriend, M. (2013), Lessons Learned from the Financial Crisis for Federal Reserve Policy. Testimony before the Committee on Financial Services, the US House of Representatives

Grilli, V., D. Masciandaro og G. Tabellini (1991), Political and monetary institutions and public financial policies in the industrial countries. Econ. Policy 13, 341–392

Haldane, A. og J. F. Qvigstad (2014), The Evolution of Central Banks – A Practitioner’s Perspective. In Bordo, M., Ø. Eitrheim, M. Flandeau and J.F. Qvigstad (eds), Central Banks at a Crossroads, Cambridge University Press

Hautcoeur, P.-C. (1990). La Banque de France et la crise de 1930–1932. Etud. Documents II, 295–315

IMF (2013), The interaction of monetary and macroprudential policies. International Monetary Fund Policy Papers

Jácome, L. and T. Mancini-Griffoli (2014), A Broader Mandate. IMF, Finance & Development, June

Keen, S. (2013), A monetary Minsky model of the Great Moderation and the Great Recession. Journal of Economic Behavior & Organization, 86, 221–235

Kohn, D., (2014), Federal Reserve Independence in the Aftermath of the Financial Crisis: Should we be Worried? Hutchins Center on Fiscal & Monetary Policy at The Brookings Institution

Kydland, F. E. og E. C. Prescott (1977): Rules Rather than Discretion: The Inconsistency of Optimal Plans. Journal of Political Economy 87, s. 473–492

Levin, A. og J. Taylor (2013), Falling behind the Curve: A Positive Analysis of Stop-Start Monetary Policies and Great Inflation. I M.D. Bordo and A. Orphanides (eds.), The Great Inflation: The Modern Rebirth of Central Banking. Chicago: University of Chicago Press

Mayer, T. (1998), Monetary Policy and the Great Inflation in the United States: The Federal Reserve and the Failure of Macroeconomic Policy, 1965–79. Edward Elgar

Mester, L.J. (2016), Five points about monetary policy and financial stability. Innlegg på Riksbankens konferanse «Rethinking the central bank’s mandate» 3.–4. juni 2016 og gjengitt i Penning- och valutapolitik 2016:3

Minsky, H. P. (1992). The Financial Instability Hypothesis. Working Paper No. 74. Levy Economics Institute at Bard College

Norges Banks Skriftserie nr. 14 1984 Norges Banks høringsuttalelse om NOU 1983: 39

Phillips, A. W., (1958), The Relation Between Unemployment and the Rate of Change of Money Wage Rates in the United Kingdom, 1861–1957. Economica 25, 283–299

Rajan, R. G. (2005), Has Financial Development Made the World Riskier? NBER Working Paper No. 11728

Rogoff, K. ( 1985), The Optimal Degree of Commitment to an Intermediate Monetary Target. Quarterly Journal of Economics, 100 , 1169–90

Romer, C., og D. Romer (2002). The Evolution of Economic Understanding and Postwar Stabilization Policy. In: «Rethinking Stabilization Policy», Federal Reserve Bank of Kansas City, pp. 11–78

Schnabel, I. (2016), What role for central banks in safeguarding financial stability? Innlegg på Riksbankens konferanse «Rethinking the central bank’s mandate» 3.–4. juni 2016 og gjengitt i Penning- och valutapolitik 2016:3

Siklos, P. L. (2002), The Changing Face of Central Banking. Cambridge University Press

Sims, C. A. (2012), Comment on ‘Disentangling the Channels of the 2007–09 Recession’. Brookings Papers on Economic Activity, Spring, 141–8

Stock, J. og M. Watson (2002), Has the Business Cycle Changed. In: Monetary Policy and Uncertainty: Adapting to a Changing Economy. Jackson Hole Conference, Federal Reserve Bank of Kansas City, pp. 9–56

Syrstad, H. (2003) Sentralbankens uavhengighet: en analyse av rettsforholdet mellom sentralbanken og de politiske myndigheter. Fagbokforlaget

Thøgersen, Ø. (2017), Femten år med inflasjonsmål – hva har vi lært? i Arbeidsnotat 2017/4 Erfaringer med inflasjonsmål for pengepolitikken, Finansdepartementet

Woodford M. (2012), Inflation Targeting and Financial Stability. NBER Working Paper No. 17967

9 Om samordning i den økonomiske politikken

9.1 Innledning

Et hovedmål i den økonomiske politikken er en stabil, god og bærekraftig økonomisk vekst med høy sysselsetting. For å oppnå dette må myndighetene arbeide både for en god vekstevne og en stabil økonomisk utvikling over tid.

Det tas gjerne i bruk virkemidler særlig i pengepolitikken og finanspolitikken for å stabilisere utviklingen i aktiviteten. Endringer i innrettingen av virkemidlene på disse områdene vil påvirke etterspørselen etter varer og tjenester fra husholdninger og foretak og dermed også inflasjonen, produksjonen og sysselsettingen, se nærmere omtale av pengepolitikken i kapittel 10. Finanspolitikken omfatter Stortingets og regjeringens bevilgninger over statsbudsjettet og vedtak om skatter og avgifter.

Nivået på sysselsettingen over tid bestemmes i hovedsak av vekstevnen i økonomien. Utdanningssystemet, likestillingen mellom kjønn, trygde- og pensjonssystemene, skattereglene, fleksibiliteten i lønnsdannelsen og evnen til omstilling i næringslivet er trolig av særlig betydning. Regler som bidrar til velfungerende og trygge banker og finansinstitusjoner er også viktig for både stabilitet og vekstevne.

De ulike områdene av politikken griper i større eller mindre grad inn i hverandre. Bruken av virkemidlene på ett område har gjerne betydning for hva som er riktig bruk av virkemidlene på andre områder. Det bør også være konsistens mellom dem for å få en god kombinasjon av virkemiddelbruken samlet.

Stortinget og regjeringen har ansvar for helheten i den økonomiske politikken. For å oppnå en god koordinering mellom virkemidlene som da ble brukt, ble det i de første tiårene etter krigen lagt vekt på å samle dem i regjeringsapparatet og etterhvert særlig i Finansdepartementet. Det gjaldt blant annet for virkemidlene i de regulerte kredittmarkedene.35

Utviklingen de siste tiårene har i større grad hatt som utgangspunkt at det kan være krevende for én enhet å styre bruken av virkemidler på en slik måte. Det har også vært en opprydding i retning av færre direkte reguleringer. På flere områder tilsier hensynene til forutsigbarhet og langsiktighet at Stortinget og regjeringen ikke driver en løpende, diskresjonær politikk, men i stedet overlater bruken av virkemidler til underliggende virksomheter innenfor avgrensede mandater.36

9.2 Økonomiens virkemåte legger grunnlag for å fordele arbeidsoppgaver

Norsk økonomi er i dag bedre rustet til å møte økonomiske forstyrrelser enn på 1970- og 1980-tallet. En viktig grunn er at markedene nå i større grad får virke og at reguleringer er tatt bort. Vi har nå flytende valutakurs, et mindre regulert kredittmarked og mer eller mindre frie kapitalbevegelser mot utlandet. Det er også større fleksibilitet i arbeidsmarkedet og i markedene for kjøp og salg av varer og tjenester. Markedsmekanismen bidrar til at aktørene i økonomien tilpasser seg forstyrrelser uten at det i samme grad som tidligere er behov for diskresjonære eller aktive økonomisk-politiske tiltak.

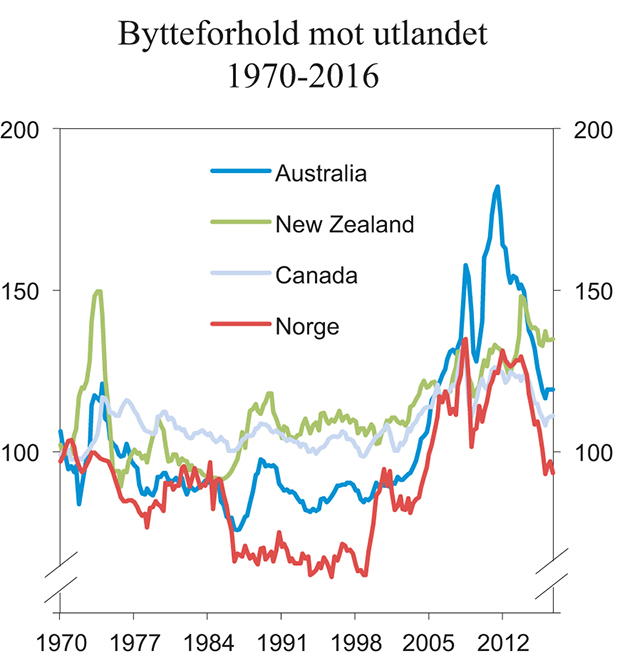

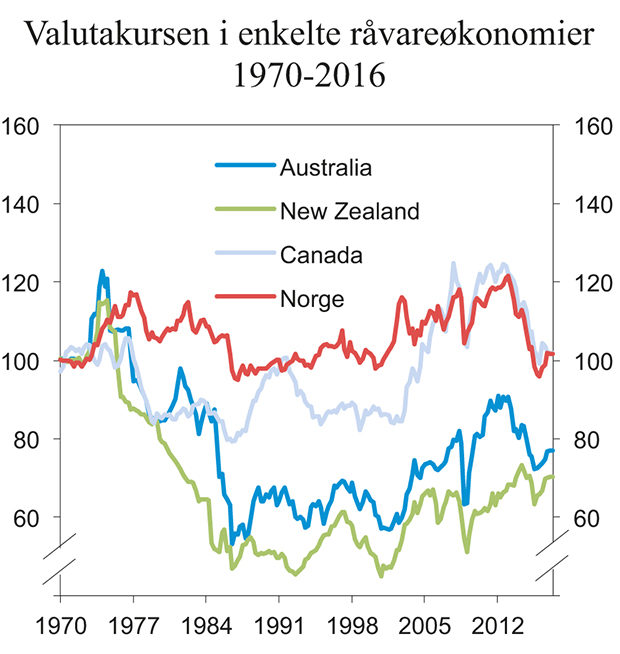

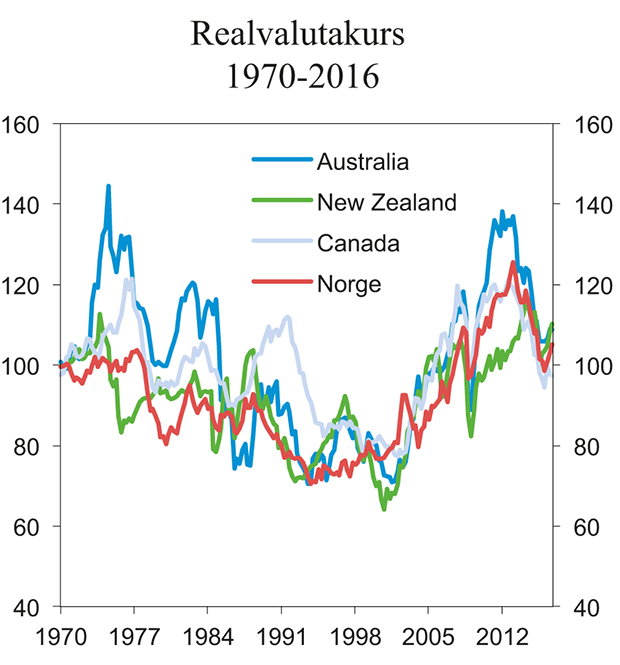

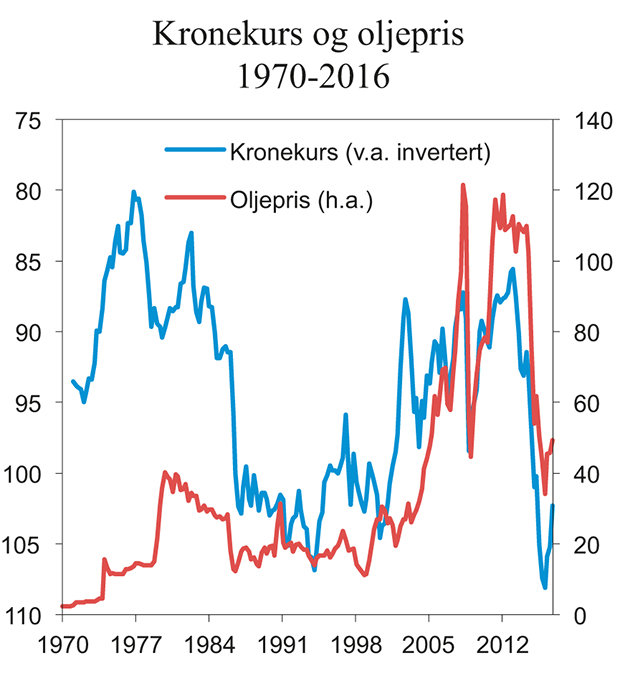

Små åpne og ganske råvarebaserte økonomier som Norge er spesielt utsatt for forstyrrelser utenfra. En flytende valutakurs har vist seg å være en viktig stabiliserende mekanisme siden innføringen av inflasjonsmålet, se også omtale i kapittel 10. En fleksibel valutakurs har vært særlig viktig ved store endringer i oljeprisen. En langvarig oppgang i oljeprisen bidro til en styrking av kronen fra 2000 til 2012. Det bidro til å frigjøre ressurser som kunne møte den sterke veksten i innenlandsk etterspørsel etter varer, tjenester og arbeidskraft. På liknende måte gir svekkelsen av kronen etter at oljeprisen falt i 2014, drahjelp til de omstillingene som nå må komme.

I tillegg har de ordningene som er etablert for å håndtere oljeinntektene virket stabiliserende ved store svingninger i oljeprisen. Oljefondsmekanismen gjør at bruken frikobles fra de løpende inntektene fra oljen og fra fondsplasseringene. Handlingsregelen for overføring av midler fra Statens pensjonsfond utland til statsbudsjettet skaper stabilitet og troverdighet, jf. kapittel 7.

Boks 9.1 Samordning i offentlig sektor

Utfordringer med samordning er ikke avgrenset til den økonomiske politikken, men griper inn i styringen av offentlig sektor generelt. Offentlig sektor er stor og kompleks på både statlig og kommunalt nivå. I staten er ulike samfunnsoppgaver fordelt mellom flere departementer, som igjen har delegert oppgaver til underliggende etater og virksomheter.

Svikt i samordning var et viktig tema for 22. juli kommisjonen som så på beredskapstjenestene etter angrepene på regjeringskvartalet og Utøya 22. juli 2011.1 Utfordringer ved å dele opp offentlig sektor i ulike enheter var også tema i makt- og demokratiutredningen fra 2003 som utredet vilkårene for det norske folkestyret og endringer i disse.2 I utredningen ble det pekt på at det var utviklingstrekk i samfunnet som kunne betegnes som en fragmentert stat som svekket demokratiet.

Tormod Hermansen3 har pekt på at en stat er godt organisert når virksomhetene både som helhet og i sine enkelte deler kan drives effektivt og med tilfredsstillende legitimitet. Med utgangspunkt i demokrati som en grunnleggende verdi må virksomheten i staten være politisk styrbar. Saksområdene må være hensiktsmessig fordelt mellom departementene og virksomhetene, og hver virksomhet må være organisert slik at de kan utøve sine oppgaver effektivt ut fra deres formål. Departementene og virksomhetene må være koordinert på en slik måte at staten samlet fremstår med sammenheng, helhet og effektivitet. Det må samtidig være mekanismer som gjør at de enkelte statlige virksomhetene drives og utvikles på en effektiv måte uten at det er detaljerte instrukser ovenfra.

1 NOU 2012: 14.

2 NOU 2003: 19.

3 Hermansen, T. (2015).

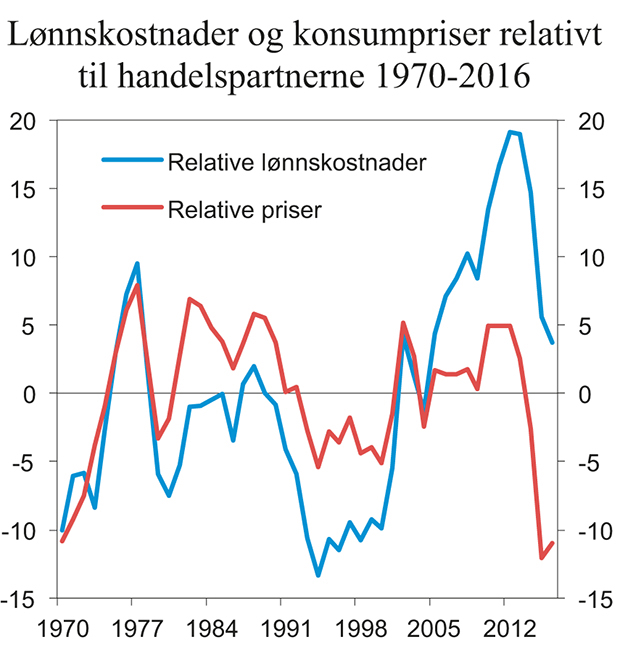

Lønnsdannelsen har trolig også blitt mer fleksibel enn på 1970- og 1980-tallet. Partene i arbeidslivet har tatt hensyn til virkningen av lønnsoppgjørene på sysselsettingen både i oppgangsperioden i norsk økonomi i første del av 2000-tallet og i de seneste årene etter at oljeprisen og aktiviteten i oljesektoren falt.37 En har unngått de mer krevende oppgjørene som en hadde på 1970- og 1980-tallet. Samtidig har et felles europeisk arbeidsmarked gitt større flyt i arbeidstilbudet. I perioder med stor etterspørsel etter arbeidskraft har arbeidsinnvandring dempet presset i det norske arbeidsmarkedet. Det har dempet lønnsveksten i perioder med høy aktivitet i økonomien. På den annen side har den store arbeidsinnvandringen trolig bidratt til endringer i lønns- og inntektsfordelingen.

Selv om norsk økonomi fremstår som bedre rustet enn før, kan flere forhold forstyrre verdiskapingen og sysselsettingen. Vi er økonomisk ganske avhengige av en stor petroleumssektor og avkastningen av statens finansinvesteringer gjennom Statens pensjonsfond utland. Norske banker er solide sammenliknet med banker i andre land, men vårt finansmarked er tett integrert med internasjonale markeder. Svikt ute smitter lett norske finansmarkeder og norsk økonomi. Som i andre land kan det oppstå bobler i bolig- og eiendomsmarkedene som fører til nedgangstider når de brister.

Dersom flere beslutningstakere har et ansvar for å stabilisere økonomien, kan det i utgangspunktet oppstå koordineringsutfordringer. Det gjelder også mellom en sentralbank med ansvar for virkemidlene i pengepolitikken og regjeringen med ansvar for finanspolitikken og andre områder av den økonomiske politikken. Beslutningstakerne kan ha ulik forståelse av den økonomiske situasjonen eller vektlegge faktorer ulikt og kanskje også opptre strategisk overfor hverandre. Blant annet vil en kunne tenke seg at regjeringen legger relativt mer vekt på utviklingen i sysselsettingen den nærmeste tiden, mens sentralbanken er mest opptatt av utviklingen i inflasjonen og aktiviteten over et lengre tidsrom.38

Utfordringen med å få til en god koordinering når flere myndigheter har ansvar, omtales ofte som tilordnings-problemet.39 Det kan på et teoretisk grunnlag beskrives som et spill mellom regjeringen og sentralbanken der det kan være forskjellige løsninger avhengig av hvor godt koordinerte partene er. Dersom regjeringen ser bort fra virkningene av egen politikk på renten, vil den kunne ønske å stimulere aktiviteten ved å føre en mer ekspansiv finanspolitikk for å øke sysselsettingen på kort sikt. Sentralbanken vil kunne komme til at inflasjonen da blir for høy og svare med å øke renten. Regjeringen kan deretter å prøve å kompensere for dette med å føre en enda mer ekspansiv finanspolitikk. Resultatet blir en situasjon med en økning i offentlige utgifter og en høy rente. Det gir en mindre gunstig utvikling i økonomien på noe lenger sikt.

Å definere et tydelig ansvar for de ulike områdene og å legge ansvaret til det organet som disponerer de best egnede virkemidlene, er viktig for å få et godt resultat. Dersom det er uklarhet, kan det hende ingen tar tak i oppgavene.

Selv om utgangspunktet i dag er bedre enn for noen tiår siden, er vi på denne bakgrunn fortsatt avhengig av at samspillet mellom de ulike partene i den økonomiske politikken fungerer godt. Det må være tydelige mandater som legger til rette for at de ulike aktørene kan spille på lag. Handlingsregelen for bruk av petroleumsinntekter og sentralbankens inflasjonsstyring legger grunnlag for et handlingsmønster som blir forstått og tatt hensyn til av andre aktører i det økonomiske livet. Det gjør politikken mer effektiv.

Når de ulike aktørene kjenner reaksjonsmønsteret til hverandre, kan de også ta hensyn til dette i sine egne handlinger. Tiltak som gjøres på ett område, vil da tilpasses utøvelsen av politikken på andre områder. For eksempel vet regjeringen at dersom de øker de offentlige utgiftene på en måte som kan lede til økt inflasjon, vil sentralbanken reagere med å sette opp styringsrenten og med sterkere krone som en virkning. Regjeringen opptrer nå som leder og har initiativet i politikken, men vet hvordan sentralbanken vil opptre i pengepolitikken for å nå sine mål. Regjeringen vil da kunne velge en noe strammere finanspolitikk, og sentralbanken vil følge etter med en pengepolitikk som er mindre stram enn i det første tilfellet. Dette gir en bedre løsning enn dersom begge beslutningstakerne opptrer uavhengige av hverandre.

Resultatet blir best når det er godt samvirke mellom beslutningstakerne, og de fullt ut tar høyde for hvordan de andre partene vil reagere på ulike beslutninger. Forholdene ligger godt til rette for det når Stortinget og regjeringen setter målene for pengepolitikken og det er stor grad av åpenhet om begrunnelsen for endringer i renten.40

I Holden III-utvalget er samspillet mellom pengepolitikken og lønnsdannelsen drøftet:41

«Hvis lønnsveksten blir for høy, vil sentralbanken vanligvis heve renten for å motvirke økt inflasjon. Høyere rente fører i sin tur vanligvis til at kronekursen styrkes. Dermed vil konkurranseevnen kunne svekkes gjennom to kanaler, dvs. både ved økt lønnsnivå i kroner og ved en styrking av kronekursen. Tilsvarende vil virkningen av lavere lønnsvekst vanligvis bli forsterket gjennom lavere rente og svakere kronekurs. Dette innebærer at betydningen av lønnsveksten for konkurranseevnen kan bli vel så sterk med flytende valutakurs som med fast.»

Arbeidsdelingen mellom finanspolitikken og pengepolitikken eller andre deler av den økonomiske politikken behøver ikke være statisk. I den mer dagsaktuelle situasjonen i flere land kan det argumenteres for at pengepolitikken har måttet ta en for stor del av oppgaven med å stabilisere og utvikle økonomiene. Sentralbankene har redusert de kortsiktige rentene til svært lave nivåer og søker å påvirke den økonomiske utviklingen også gjennom kjøp av langsiktige statsobligasjoner og obligasjoner utstedt av private, se også kapitlene 8 og 10. Samordning i arbeidet med finansiell stabilitet i Norge er omtalt i kapittel 11.2.3.

Blant andre OECD har tatt til orde for at finanspolitikken og strukturtiltak burde kunne få en større plass, herunder økte investeringer i infrastruktur i flere land.42

Litteratur

Acemoglu, D., J. A. Robinson og R. Torvik (2013), Why do voters dismantle checks and balances? Review of Economic Studies, 2013, s. 845–875

Dupont-Kieffer, A. (2012), Ragnar Frisch’s «Circulation Planning»: An attempt at modelling general equilibrium. Oeconomia 2–3, s. 281–303

Hermansen, T. (2015), En bedre styrt stat? Fagbokforlaget

Keefer, P. og D. Stasavage (2000), Bureaucratic delegation and political institutions. World Bank Policy research Working Paper no. 2356

Kydland, F. E. (1976), Decentralized stabilization policies: Optimization and the assignment problem. Annals of Economic and Social Measurement 5. 249–261

Leeper, E. M. (2016), Why central banks should care about fiscal rules. I «Rethinking the central bank’s mandate», Penning- og valutapolitik, 2016:3 Specialnummer, Sveriges riksbank, 109–125

Lie, E. (1995), Ambisjon og tradisjon, Finansdepartementet 1945–1965. Universitetsforlaget. Oslo

Lie, E. og C. Vennesland (2010), Over evne, Finansdepartementet 1965–1992. Pax Forlag. Oslo

Lie, E., J. T. Kobberrød, E. Thomassen og G. F. Rongved (2016), Norges Bank 1816–2016. Fagbokforlaget

Nordhaus, W. D. (1994), Policy games: Coordination and independence in monetary and fiscal policies. Brookings Papers on Economic Activity 2. 139–216

NOU 2003: 19 Makt og demokrati

NOU 2013: 13 Lønnsdannelsen og utfordringer for norsk økonomi

NOU 2012: 14 Rapport fra 22. juli-kommisjonen

NOU 2016: 15 Lønnsdannelsen i lys av nye økonomiske utviklingstrekk

Sims, C.A. (2016), Fiscal Policy, Monetary Policy and Central Bank Independence. I «Designing Resilient Monetary Policy Frameworks for the Future», Federal Reserve Bank of Kansas City Jackson Hole Symposium

Skjæveland, A. (2017), Nye tanker om finanspolitikken, Aktuell kommentar i Samfunnsøkonomen nr. 1 2017

Steigum, E. (2000), Samspillet mellom pengepolitikken og finanspolitikken ved et inflasjonsmål, i Røisland, Ø. og J. F. Qvigstad (red.) «Perspektiver på pengepolitikken», Norges Bank

Tranøy, B. S. og Ø. Østerud (red.) (2001), Den fragmenterte staten, Reformer, makt og styring. Gyldendal Norsk Forlag AS

10 Grunnlaget for pengepolitikken

10.1 Innledning

I mange land er formålet for pengepolitikken fastsatt i lov, og innenfor formålet i loven definerer ofte regjeringen et mer presist, operativt mål. Sentralbankene er som regel gitt i oppgave å nå det operative målet med de virkemidler den rår over. Se boks 8.1 om mål- og virkemiddeluavhengighet i pengepolitikken og boks 10.1 for en nærmere definisjon av pengepolitikk og finansiell stabilitet.

Både rammeverk og utøvelse av pengepolitikken har forandret seg mye de siste tiårene. Økonomiens virkemåte har endret seg, og erfaringer og forskning har gitt ny innsikt i hvordan pengepolitikken best kan bidra i den økonomiske politikken. Å bevare pengenes verdi har likevel vært et viktig formål for pengepolitikken helt siden sentralbankene ble opprettet.

Hvordan pengepolitikken har bidratt til å bevare pengenes verdi, har endret seg over tid, og tilnærmingen varierer mellom land. Det er også forskjeller mellom land på hvilke eventuelle andre mål pengepolitikken skal oppnå. Flere land i Europa har i dag valgt å ha en felles valuta – euroen – og med en felles sentralbank som har prisstabilitet som mål for pengepolitikken. Danmark har fast valutakurs mot euro som styringsmål. Sentralbanken i USA styrer etter et dualt mål om prisstabilitet og høy sysselsetting. Mange andre land, blant dem Norge, har valgt fleksibel inflasjonsstyring som det operative målet for pengepolitikken.

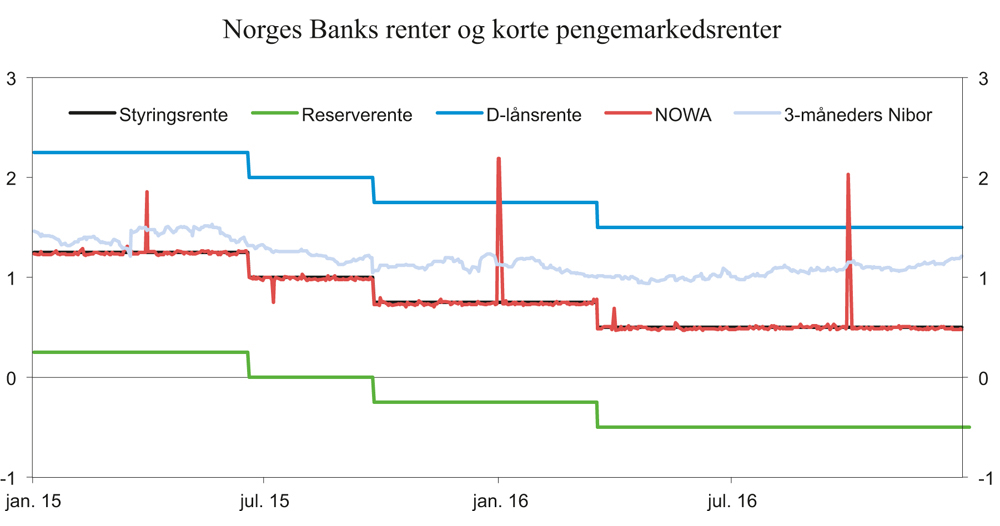

Sentralbankene benytter ulike virkemidler i utøvelsen av pengepolitikken. Sentralbankenes styringsrente er særlig viktig. Styringsrenten virker på økonomien via de kortsiktige rentene i pengemarkedene, rentene i verdipapirmarkedene og bankenes utlånsrenter. Sentralbankens likviditetsstyring, intervensjoner i valutamarkedene og kommunikasjon er andre virkemidler. Siden finanskrisen fra 2008 har flere sentralbanker kjøpt statsobligasjoner og andre verdipapirer for store beløp for å påvirke renter og tilgangen på kreditt og med det også inflasjon, produksjon og sysselsetting.

Dette kapitlet gir en nokså generell omtale av formål og virkemidler i pengepolitikken. Kapitlet er bakgrunn for utvalgets vurderinger i forslag til ny sentralbanklov i kapittel 20. Andre bestemmelser i loven som berører gjennomføringen av pengepolitikken omtales i kapitlene 21–24 i denne utredningen.

10.2 Penger og pengepolitikk

10.2.1 En stabil pengeverdi

Penger ble opprinnelig brukt som et byttemiddel, men i dag fyller penger flere grunnleggende oppgaver i samfunnet.43 Først og fremst fungerer penger som et alminnelig godtatt betalingsmiddel. Det innebærer at penger kan brukes til å betale for kjøp av varer og tjenester, til å kjøpe finansielle instrumenter som aksjer og obligasjoner, til innbetaling av skatt og til å betale tilbake lån. Penger gjør også nytte som regnskapsenhet og verdimåler ved at de gir en fellesverdi som andre varer og tjenester kan måles i forhold til. Endelig er penger også et middel for å oppbevare verdier – et plasseringsobjekt.

Boks 10.1 Pengepolitikk og finansiell stabilitet

Sentralbanker har oppgaver innen både pengepolitikk og finansiell stabilitet.1 Beskrivelser av pengepolitikk og finansiell stabilitet kan variere noe mellom ulike kilder, og betydningen kan også variere over tid.

Pengepolitikk

Den amerikanske sentralbanken, Federal Reserve, skriver at «Pengepolitikk er et begrep som brukes om utøvelsen til sentralbanker for å oppnå makroøkonomiske, politiske mål …».2 Norges Bank og andre sentralbanker viser til at «… målet for pengepolitikken er …» eller liknende. Pengepolitikken beskrives dermed som et arbeid for å oppnå et mål ved hjelp av virkemidler som er lagt til sentralbanken.

I mange land er formålet for pengepolitikken fastsatt i lov, og innenfor formålet i loven definerer ofte regjeringen et mer presist, operativt mål. Sentralbankene er som regel gitt i oppgave å nå det operative målet med de virkemidlene de rår over. Dette legges også til grunn i denne utredningen:

Stortinget fastsetter formålene for Norges Banks virksomhet i sentralbankloven. Loven slår fast at Norges Bank er utøvende og rådgivende myndighet i pengepolitikken og gir banken myndighet over et sett med virkemidler for denne oppgaven.

Som en del av pengepolitikken skal regjeringen fastsette et operativt mål for banken.

Som en del av pengepolitikken skal Norges Bank bruke de virkemidlene den rår over, for å nå det operative målet.

En stabil utvikling i inflasjon og produksjon og sysselsetting går igjen i flere land som mål for pengepolitikken. Det viktigste virkemiddelet er styringsrenten. I Norge er styringsrenten for tiden renten på bankenes normale innskudd over natten i Norges Bank (foliorenten).

Finansiell stabilitet

Også finansiell stabilitet kan defineres på ulike måter. Felles for de fleste definisjonene er at det finansielle systemet skal være robust mot forstyrrelser. I finansforetaksloven § 1-1 heter det:3

«Med finansiell stabilitet menes at det finansielle systemet er robust nok til å motta og utbetale innskudd og andre tilbakebetalingspliktige midler fra allmennheten, formidle finansiering, utføre betalinger og omfordele risiko på en tilfredsstillende måte».

Denne definisjonen ligger også til grunn for denne utredningen.

Mens sentralbankene vanligvis er eneste utøvende myndighet i pengepolitikken, er det som regel flere organer som arbeider med å fremme finansiell stabilitet. Det overordnede ansvaret ligger ofte hos finansdepartementet.

Finansiell stabilitet ivaretas ved å sette regler for aktørene i finanssektoren og gi dem insentiver til forsvarlig risikotaking. Et stabilt og effektivt betalingssystem er også av vesentlig betydning for den finansielle stabiliteten, og her rår sentralbankene over viktige virkemidler, se kapittel 12 og 23. Det skilles gjerne mellom makro- og mikrotilsyn, der mikrotilsyn er rettet mot enkeltinstitusjoner, mens makrotilsyn består av virkemidler som sikter mot stabilitet i det finansielle systemet samlet, jf. boks 11.1.

Overlappende virkemidler

Virkemidlene som brukes i pengepolitikken og i arbeidet for å fremme finansiell stabilitet, griper over i hverandre. For å kunne påvirke inflasjon og aktivitet på en effektiv måte gjennom renter og valutakurs er sentralbankene avhengige av velfungerende finansmarkeder. Virkemidlene som benyttes i pengepolitikken og i arbeidet for finansiell stabilitet kan derfor til dels være overlappende, særlig i urolige tider.

1 Språklig er pengepolitikk å forstå som utøvelse av en politikk eller bruk av virkemidler for å nå et definert mål, mens finansiell stabilitet definerer i seg selv en tilstand eller et mål.

2 «Monetary Policy is a term used to refer to the actions of the central banks to achieve macroeconomic policy objectives…», se internettsidene til Federal Reserve: https://www.federalreserve.gov/faqs/money_12855.htm.

3 Lov 10.04.2015 nr. 17 om finansforetak og finanskonsern.

Fordi penger spiller en stor rolle i samfunnet, er et velfungerende pengevesen et viktig fundament i en økonomi. Skal penger kunne fylle sine oppgaver, må det være tillit blant husholdninger og bedrifter til at verdien av penger holder seg over tid. Penger brukes både til å kjøpe varer og tjenester og til å betale ut lønn til de som produserer varene og tjenestene. Langsiktige avtaler om kjøp og salg kan inngås når det er tillit til at pengenes verdi holder seg. Det gjør det mulig for husholdninger og bedrifter å planlegge sine kjøp av varer og tjenester og større investeringer. En stabil pengeverdi gjør det tryggere å spare og gir større frihet til å velge når inntekter skal brukes.

Skulle pengeverdien falle brått og uforutsigbart, kan folk miste tilliten til betalingsmidlene. Det kan skje dersom inflasjonen blir høy og varierende eller dersom pengeenheten mister sin verdi mot andre valutaer. Erfaring viser at mange da vil ta i bruk andre betalingsmidler. Andre valutaer eller varer med direkte nytteverdi vil kunne ta over som byttemiddel og middel til å oppbevare verdi. Det gjør det økonomiske systemet mindre effektivt. En stabil pengeverdi, eller stabilitet i prisene over tid, er derfor viktig for å ha et velfungerende betalingssystem.

I dag er det vanlig at sentralbankene har et langsiktig mål om prisstabilitet. Det betyr ikke at sentralbankene må sikte mot å holde prisene på et stabilt nivå. Med prisstabilitet menes som regel at pengepolitikken skal innrettes mot å holde inflasjonen lav og stabil over tid. Inflasjon er vedvarende vekst i det generelle prisnivået.44 Det betyr det samme som at pengene faller i verdi og at vi får mindre igjen i form av varer og tjenester for et gitt pengebeløp. En for høy inflasjon har kostnader for samfunnet.45 For det første blir det dyrt å oppbevare penger fordi pengene stadig faller i verdi. Når inflasjonen er høy, er den som regel også variabel. Husholdninger og bedrifter blir da usikre på sine fremtidige inntekter og utgifter. Det blir vanskeligere å gjøre valg, og faren for feilinvesteringer øker. Stor variasjon i inflasjonen kan også ha uønskede fordelingsvirkninger fordi noen inntekter ikke justeres i takt med den generelle prisveksten. På denne måten kan mye ressurser gå med for å sikre seg mot store endringer i konsumprisene. Stabil inflasjon gjør dermed at markedene fungerer bedre. Relative prisendringer vil kunne gi tydeligere signaler om at det er endringer i den relative etterspørselen etter varer og tjenester. Videre vil også risikopremiene i finansmarkedene være lavere når det er tillit til at inflasjonen holder seg stabil. Se boks 10.2 for en nærmere beskrivelse av hva som menes med prisstabilitet og hvordan det måles.

Tilsvarende er det også store kostnader for samfunnet dersom inflasjonen skulle bli for lav.46 I årene etter finanskrisen har det i flere land vært bekymringer for den lave inflasjonen og at landene skal komme inn i en situasjon med deflasjon og nedgangstider. Deflasjon defineres ofte som et vedvarende fall i det generelle prisnivået. Stor og variabel deflasjon kan ha mange av de samme kostnadene for økonomien som høy og variabel inflasjon. Et vedvarende fall i det generelle prisnivået kan ofte være et tegn på at det allerede er nedgangstider. Samtidig kan deflasjon i seg selv bidra til fall i etterspørselen og slik forsterke nedgangstider med produksjonsfall og økende arbeidsledighet.47 Realverdien av gjeld øker. Forventninger om fallende prisnivå øker realrentene og gjør pengepolitikken mindre slagkraftig.

Greenspan (1988) definerte stabile priser som en situasjon der husholdninger og bedrifter kan se bort fra inflasjonen når de gjør beslutninger om sparing og investering.48 I land med inflasjonsmål i pengepolitikken i dag er et mål på rundt 2 prosent nokså vanlig. Norge har et mål på 2,5 prosent.

En viss prisvekst er positivt for økonomiens virkemåte. Når etterspørselen øker etter en vare eller en bestemt yrkesgruppe, bidrar det normalt til en økning i prisen til varen eller lønnen til yrkesgruppen. Priser og lønninger bidrar dermed som et signal om hva som etterspørres av goder og arbeidskraft. Noe inflasjon gjør det mulig at relative priser og lønninger kan justeres når etterspørselen svinger, uten at prisene på enkeltvarer eller lønnen til enkeltpersoner eller -yrker må falle nominelt.49 Slike justeringer i de relative prisene vil derfor skje smidigere. Produksjon, utdanning og fordeling av ressurser kan raskere tilpasses endringer i behovene i samfunnet. Det kan gjøre det lettere å gjennomføre strukturelle endringer eller omstillinger.

Lav og stabil inflasjon bidrar dermed ikke bare til å opprettholde pengenes verdi, men legger også et grunnlag for en stabil og forutsigbar økonomisk utvikling. Det kan likevel oppstå situasjoner der en pengepolitikk innrettet mot lav og stabil inflasjon kan være i konflikt med andre mål i den økonomiske politikken. Da er det viktig at aktørene i økonomien har tillit til at det langsiktige målet om prisstabilitet ligger fast. Så lenge forventningene om at inflasjonen vil holde seg lav og stabil er godt forankret, kan pengepolitikken også brukes til å ivareta andre hensyn enn prisstabilitet, som for eksempel stabilitet i produksjon og sysselsetting. Med en vellykket stabilisering av aktiviteten når konjunkturene ellers svikter, kan pengepolitikken bidra til høyere sysselsetting enn ellers for en ganske lang periode. Sentralbankens avveiinger mellom prisstabilitet og stabilitet i produksjon og sysselsetting er nærmere omtalt i avsnitt 10.3.4.

Tilliten til pengeverdien er også avhengig av at pengepolitikken understøttes av en troverdig finanspolitikk og bærekraftige statsfinanser.50 I land med store offentlige underskudd og høy statsgjeld kan det oppstå usikkerhet om hvorvidt myndighetene klarer å nedbetale gjelden. Dersom verdien av de fremtidige skatteinntektene ikke ser ut til å kunne finansiere kommende offentlige utgifter, oppstår forventninger om ytterligere opplåning fra staten. Stater som ikke lenger klarer å finansiere seg i det åpne markedet, kan komme til å søke til sentralbanken for å finansiere sine utgifter. Tilliten til at sentralbanken klarer å opprettholde prisstabilitet, kan da bli svekket, og det kan oppstå fare for at inflasjonen kommer ut av kontroll. Sentralbankenes mulighet til å finansiere staten har blitt strammet inn i mange nyere sentralbanklover, og i de fleste landene er det i dag enten forbud eller klare restriksjoner mot at sentralbanken yter direkte kreditt til staten, se kapittel 21.

10.2.2 Fra gull til papir

Hva som er blitt regnet som penger, har endret seg mye over tid. Går vi langt nok tilbake, var penger mynt med et visst innhold av sølv eller gull. Mengden av sølv og gull begrenset hvor mye penger som kunne lages. Det sørget for at myntene var attraktive både som byttemiddel, som en regnskapsenhet og som spareobjekt.

Papirpenger koster lite å produsere og kan derfor trykkes i ubegrenset omfang. For å gi papirpengene en stabil verdi har det derfor vært flere perioder der papirpenger kunne løses inn mot sølv eller gull. Det var for eksempel lenge tilfelle i den skandinaviske myntunionen som Norge var med i fra 1875–1920.51 I perioden etter annen verdenskrig og fram til begynnelsen av 1970-tallet hadde amerikanske dollar en fast pris mot gull, samtidig som andre valutaer hadde en fast vekslingskurs mot dollar. Det var grunnlaget for det såkalte Bretton Woods-samarbeidet, se kapittel 8 og avsnitt 10.3.2.

Et system der papirpenger kan løses inn mot gull, er likevel mer skjørt enn et system der myntene må inneholde en viss mengde av metallet. Sentralbanken kan raskt slutte å løse inn papirpengene mot gull, eller de kan løse inn sedlene til en dårligere gullpris enn før. Det skjedde da Bretton Woods-avtalen brøt sammen etter at den amerikanske sentralbanken ikke lenger forpliktet seg til å løse dollar inn mot gull.