3 Utviklingen i luftfartsmarkedet globalt – liberalisering og trafikkvekst

3.1 Innledning

I 2018 ble det gjennomført 4,2 mrd. flyreiser globalt, ifølge Verdensbanken1. Nesten 35 pst av verdien av den globale varehandelen foregikk med fly. Bak tallene ligger mange år med kraftig vekst der flytrafikken har vært doblet om lag hvert 15. år.

Veksten i flytrafikken vitner om betydningen av luftfart for samfunn og økonomi. Fly frakter mennesker og varer raskt over lange avstander, gjør hele verden tilgjengelig for personer og gods, og muliggjør rask utveksling av kunnskap og ideer. God tilgjengelighet og høy mobilitet bidrar til økonomisk vekst, sysselsetting og handel. F. eks. ville neppe internasjonal masseturisme eksistert uten luftfart. En del varer, bl.a. fersk mat, tidskritiske reservedeler og en del medisinske produkter, har heller ingen alternative transportmåter enn fly. Luftfart er også en stor næring i seg selv, målt i sysselsetting og verdiskaping.

Hensikten med dette kapitlet er å gi et bakteppe for diskusjonen senere i rapporten av de temaene som utvalget er bedt om å vurdere. Kapitlet gir en overordnet oversikt over utviklingen i regelverk, trafikk og struktur i det globale luftfartsmarkedet gjennom de siste 20–30 årene. Utviklingen i EU/EØS omtales særskilt. Det norske markedet blir presentert og diskutert i neste kapittel.

Klimaendringer er en av vår tids største utfordringer. Som annen transport gir luftfart utslipp av klimagasser og bidrar til menneskeskapte klimaendringer. Om lag 2 pst av verdens utslipp av CO2 stammer fra flytrafikk. Luftfart, klima og miljø, og særlig virkemidler og tiltak for å redusere klimagassutslipp fra luftfart, blir i liten grad omtalt i dette kapitlet, men er i stedet tema for kapitel 4. Forhold i arbeidsmarkedet og flysikkerhet blir heller ikke omtalt her, men temaene dekkes i kapitlene 6 og 7.

3.2 Kraftig vekst i flytrafikken

Det som regnes som historiens første kommersielle flygning fant sted allerede 1. januar 1914, jf Boks 3.1. Det var likevel først etter 2. verdenskrig at flytransport ble tilgjengelig for et bredere publikum. Siden den gang har frakt av både passasjerer og gods vokst kraftig.

Boks 3.1 Verdens første kommersielle flyrute

Figur 3.1 Verdens første kommersielle flyrute

Kilde: Wikipedia

Verdens første kommersielle flytur ble gjennomført 1. januar 1914, av verdens første kommersielle flyselskap: St. Petersburg–Tampa Airboat Line. Som navnet antyder gikk den første ruta over bukta mellom St. Petersburg og Tampa i Florida med en «airboat» – et fartøy som sjeldent lå mer enn 1, 5 meter over vannflaten. Strekning på 34 km (21 miles) tok 23 minutter med flybåten og 2 timer med dampbåt.

Den første tur-retur-billetten ble solgt på auksjon for 400 USD i datidens penger, som tilsvarer rundt 10 000 2019-USD.

Like etter jomfruturen anskaffet selskapet to nye flybåter; en til frakt av gods og en til passasjerer. Billettprisen var 5 USD én vei, tilsvarende 125 USD i 2019-priser. Etter fire måneder avviklet selskapet tilbudet.

Figur 3.2 viser utviklingen etter 1974. Sporene etter kriser og kriger er, spesielt for passasjerutviklingen, relativt tydelige; Iran-Irak – krigen på 80-tallet, Gulfkrigen i 1990–91, Asiakrisa i 1997, terrorangrepet i New York og Washington 11. september 2001 og finanskrisa i 2008–2009. Et interessant trekk er at flyfrakt synes å ha blitt særlig kraftig påvirket av denne finanskrisa. Figuren viser imidlertid også at trafikkveksten har tatt seg opp relativt raskt etter slike perioder med brudd.

Figur 3.2 Passasjer- og godstransport med fly 1974–2018.

Kilde: Verdensbanken1

I 2018 ble det fraktet 4,2 mrd. passasjerer med fly, 6,4 pst flere enn året før og mer enn tre ganger så mange som i 1995 (225 pst flere). Godstransport med fly økte også, og i 2018 ble det utført 221 mrd. tonnkilometer godstransport, nesten 170 pst mer enn i 1995 og 3,3 pst mer enn året før. Under 1 pst av alt godstransportarbeid globalt ble utført med fly, men siden verdien av varer som fraktes med fly er høyere enn de som fraktes med andre transportmidler, utgjorde godstransport med fly om lag 35 pst av varetransporten globalt når den måles i verdi.

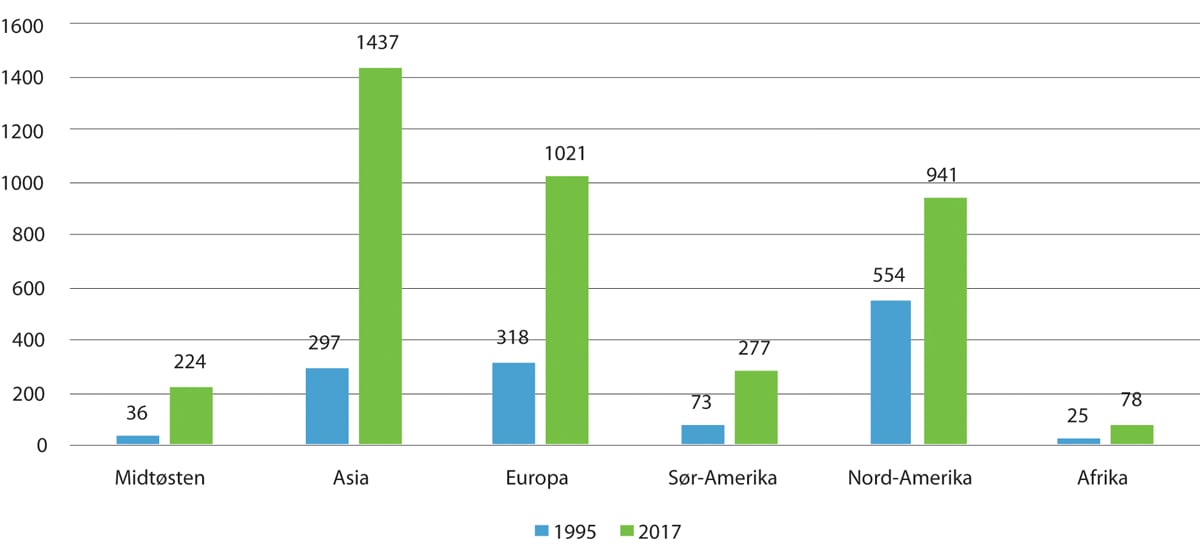

Det er store regionale forskjeller både i passasjervekst og –nivå, jf Figur 3.32. Den langt største veksten de siste 10–20 årene har funnet sted i de voksende økonomiene i Asia, og bare i Kina har antallet passasjerer økt med mer enn en halv mrd. i perioden 1995–2017, fra rundt 50 mill. i 1995 til rundt 550 mill. i 2017. Veksten er lavere i de mer modne markedene; i Nord-Amerika er passasjertallet om lag 70 pst høyere i 2017 enn i 1995, og i Europa er det om lag 220 pst høyere. I Norge økte antallet passasjerer med noe over 140 pst, jf kapittel 4.2.

Figur 3.3 Millioner flypassasjerer fordelt på regioner, etter flyselskapenes registreringsland. 1995 og 2017.

Kilde: Verdensbanken1

Asiaregionens flyselskap har størst andel av verdens flytrafikk i 2017 med 37 pst av passasjerene. Selskap fra Europa og Nord-Amerika har henholdsvis 26 pst og 23 pst. Midtøsten står for 5 pst, Sør-Amerika for 7 pst, og Afrika for de resterende 2 pst.

Mange forhold bidrar til å forklare veksten i flytrafikken. Liberalisering av markedene og inntektsvekst er to særlig viktige faktorer; markedsliberaliseringen har vært spesielt viktig for utviklingen av flytilbudet og i neste omgang billettprisene, mens inntektsveksten har sikret avsetning for det stadig voksende tilbudet.

3.3 Utvikling i inntekt

Sammenhengen mellom inntekt og etterspørsel etter flyreiser er godt dokumentert. De fleste analyser konkluderer med en inntektselastisitet på mellom en og tre, altså at en inntekstvekst på ti pst vil føre til at etterspørselen etter flyreiser øker med mellom ti og 30 pst (se f.eks. IATA, 2008 for en litteraturgjennomgang). Litteraturen konkluderer også med at elastisiteten avtar med inntekt og omfanget av flytrafikk i utgangspunktet, slik at en gitt inntektsvekst vil slå sterkere ut i økt etterspørsel i et relativt sett fattig land med lite flytrafikk (eller hos en relativt sett fattig person som flyr lite) enn i et relativt sett rikt land der man flyr mye i utgangspunktet (eller hos en relativt sett rik person som flyr mye).3 Man må sannsynligvis over en viss terskel når det gjelder inntektsnivå før denne etterspørselsveksten kan materialisere seg.

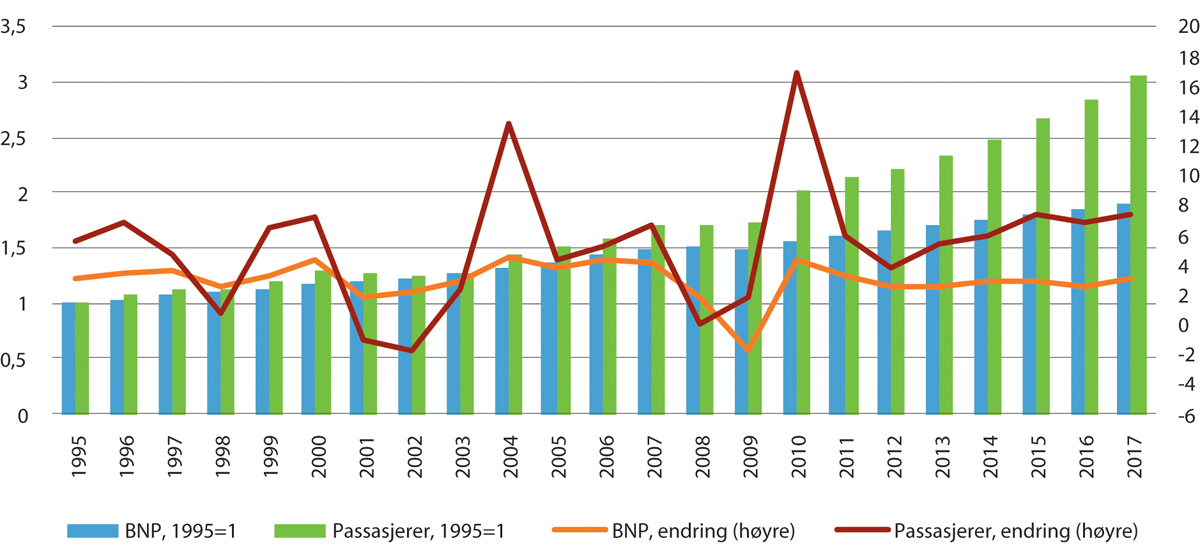

Figur 3.4 viser Verdensbankens tall for utviklingen i antallet flypassasjerer globalt og utviklingen i det globale bruttonasjonalprodukt (BNP). Det globale BNP er verdien av alt som produseres av varer og tjenester globalt, fratrukket verdien av vareinnsatsen. BNP er en vanlig indikator for et lands – og i dette tilfellet verdens – inntekt.

De to størrelsene følger hverandre relativt tett fram til årtusenskiftet, men utover totusentallet skyter passasjerveksten fart; mens verdens BNP vokser med om lag 50 pst fra 2003 til 2017, vokste antallet flypassasjerer med om lag 140 pst. Dette henger sammen med framveksten av lavprisselskapene. Lavprisselskapene førte til økt konkurranse, økt effektivitet og lavere billettpriser på tvers av alle flyselskap, som i neste omgang utløste økt etterspørsel fra nye grupper reisende med moderat inntekt som tidligere ikke hadde råd til å reise. I tillegg kommer sterk vekst i inntekt hos store grupper i mange store asiatiske land, som slår ut i en enda sterkere vekst i flytransporten.

Figur 3.4 viser også den prosentvise årlige endringen i BNP og i antallet flypassasjerer. Også disse kurvene følger hverandre; i perioder med høy økonomisk vekst er ofte veksten i antallet flypassasjerer høy, og i perioder med lav økonomisk vekst er veksten i passasjertallet lavt. Passasjertallene er imidlertid mer sykliske enn BNP, og særlig i perioder med høy BNP-vekst er veksten i passasjertallet vesentlig sterkere.

Figur 3.4 Flypassasjerer og BNP globalt 1995–2017. Utvikling og prosentvis vekst fra foregående år.

Kilde: Verdensbanken1

3.4 Liberalisering av markedene for flytransport

Inntektsvekst fører altså til økt etterspørsel etter flytransport. Men, fram til begynnelsen av 80-tallet var både innenlands og internasjonal luftfart sterkt regulert. Det enkelte lands myndigheter regulerte hvem som kunne fly hvor og til hvilken pris, og internasjonal flytransport var avhengig av bilaterale avtaler mellom landene. Avtalene regulerte hvor flyselskapene kunne fly, rutevalg, kapasitet, frekvenser, billett- og fraktpriser, i tillegg til andre faktorer. Dette relativt rigide systemet var kostnadskrevende for stater og flyselskap, la store begrensninger på selskapenes etableringsmuligheter og hindret konkurranse. Etter påtrykk fra luftfartsnæringen, begynte de første landene å redusere de regulatoriske hindringene innenlands, og å framforhandle mer liberale bilaterale og multilaterale avtaler med andre land der stadig flere av luftfartens ni friheter ble inkludert, jf Boks 3.3. I USA ble markedet liberalisert i 1978. I EU skjedde liberaliseringen gradvis, gjennom tre såkalte luftfartspakker – i 1986, 1990 og 1992.

Den tredje luftfartspakken (1992) innebærer at markedet for kommersiell transport av personer, gods og frakt nå er fullt ut liberalisert innad i EU/EØS. Gjennomføringen ble sluttført i 1997 da reglene om fri kabotasje (jf den niende friheten) trådte i kraft. Den fulle liberaliseringen innebærer at alle EU/EØS-borgere kan investere i, kontrollere og eie flyselskap i alle andre EU/EØS-land. Alle EU/EØS- flyselskaper som har lisens til å drive kommersiell flytransport, har rett til å etablere nye flyruter innenfor EU/EØS. Tildeling av lisens forutsetter at vedkommende flyselskap har en gyldig AOC (Air Operators Certificate), og at selskapet tilfredsstiller visse økonomiske soliditetskrav som framgår av liberaliseringsregelverket, jf Boks 3.2.4

Boks 3.2 EØS-lisens og AOC

En AOC (Air Operator’s Certificate) er en tillatelse som gis av et lands luftfartsmyndigheter til et flyselskap om at det har rett til å benytte fly kommersielt. AOCens hovedformål er sikker drift. Tillatelsen forutsetter at selskapet har personell, utstyr og systemer på plass for å sikre de ansatte, publikum og passasjerer. AOC’en skal liste opp hva slags flytyper, bruksområder og geografiske områder den gjelder for.

For å tilby transporttjenester innenfor det indre markedet i EØS må flyselskapet i tillegg ha en driftslisens – som hovedregel fra luftfartsmyndigheten i det samme EØS-landet som har utstedt AOCen. De viktigste vilkårene for lisens er: (1) Selskapet må ha gyldig AOC. (2) Det må tilfredsstille krav om økonomisk soliditet. (3) Mer enn 50 pst av selskapet må eies av medlemsstater eller borgere av medlemsstater. (4) Selskapet må eie minst ett luftfartøy, eller har avtale om leie av luftfartøy uten besetning (‘dry lease’). Det er altså ikke mulig å få driftslisens for et flyselskap som utelukkende er basert på ‘wet lease’, jf Boks 3.5.

EU har også vært opptatt av å framforhandle maksimalt liberale avtaler med land utenfor EU/EØS. Arbeidet følger tre spor5:

På vegne av landene arbeider EU-kommisjonen for å erstatte bilaterale avtaler mellom det enkelte EU-land og tredjeland med såkalte horisontale avtaler. I hovedsak går de horisontale avtalene ut på å endre EU-landenes luftfartsavtaler slik at de blir i overenstemmelse med EU-lovgivningen på området, slik at alle EU-landene har samme rettigheter overfor tredjelandet. Alle landene i EU må altså tillate alle EUs flyselskap å trafikkere ruter fra landet til det aktuelle tredjelandet. EØS-avtalen omfatter i utgangspunktet ikke tredjelandsrelasjoner, og Norge er ikke part i de horisontale avtalene.

EU har hatt som ambisjon å knytte nabolandene nærmere til det europeiske luftfartsmarkedet. Hensikten er både å åpne markedene for europeiske flyselskap og å bidra til harmonisert regulering av bl.a. fly- og luftfartssikkerhet. Det forhandles derfor fram avtaler (Common Aviation Agreement – CAA) som gradvis gir de aktuelle landene tilgang til EU/EØS-markedet, herunder det norske, etter hvert som de oppfyller EUs krav til sikkerhet og andre reguleringer. Foreløpig er det inngått CAAer med Vest-Balkan, Georgia, Israel, Jordan, Moldova og Marokko, og flere er under forhandling.

EU har også inngått ‘open skies’-avtaler med USA, Canada og Qatar. I tillegg til å åpne markedet for alle flyselskap hjemmehørende i henholdsvis EU og USA, Canada og Qatar, inneholder avtalene harmoniserte regelverk for flysikkerhet, forbrukerrettigheter, miljø etc. Områdene som dekkes av avtalen er som ett marked. Norge sluttet seg til EU-USA-avtalen i 2011. Norge ønsker også å ta del i avtalen med Canada, men dette er foreløpig ikke akseptert fra Canadas side.

Boks 3.3 Luftfartens ni friheter

Internasjonal luftfart er organisert gjennom en lang rekke luftfartsavtaler mellom land eller grupper av land, som beskriver avtalepartenes rettigheter. Menyen av mulige rettigheter er kjent som luftfartens ni friheter (Freedoms of the Air). De ni frihetene dekker om – og under hvilke betingelser – flyselskap fra ett land kan operere i det andre landets territorium. Et flertall av verdens land har undertegnet avtalen som sikrer den første friheten: IASTA (International Air Services Transit Agreement). Tradisjonelle luftfartsavtaler inkluderer som regel også de tre neste frihetene, men vanligvis ikke flere.

1. Retten til å fly over et fremmed land uten å lande der.

2. Retten til å fylle drivstoff eller utføre vedlikehold i et fremmed land på vei til et tredje land.

3. Retten til å fly fra ens eget land til et annet.

4. Retten til å fly fra et annet land til ens eget.

5. Retten til å fly mellom to fremmede land som en del av en flygning når flygningen begynner eller ender i eget land.

6. Retten til å fly fra et fremmed land til et annet når man har en mellomlanding i ens eget land.

7. Retten til å fly mellom to fremmede land uten at noen del av flygningen er innom ens eget land.

8. Retten til å fly mellom to eller flere lufthavner i et fremmed land som del av en flygning som starter eller ender i ens eget land.

9. Retten til å fly mellom to eller flere lufthavner i et fremmed land uten at flygningen har noen tilknytning til ens eget land (kabotasje).

3.5 Framveksten av lavprisselskap

Markedsliberaliseringen var en nødvendig forutsetning for den mest framtredende endringen i luftfartsmarkedet de siste 20–30 årene: Framveksten av såkalte lavprisselskap (Low Cost Carriers – LCC – i engelskspråklig litteratur). Lavprisselskapene har revolusjonert både tilbuds- og etterspørselssiden i flytransportmarkedet. De har endret hvordan og hvor folk flyr, og de har endret forretningsmodeller og organisering av de tradisjonelle flyselskapene.

Begrepet lavprisselskap har ikke én, omforent definisjon, men brukes til å betegne flyselskap som tilbyr reiser til lavere priser enn de tradisjonelle fullservice- eller nettverksselskapene (jf Boks 3.4), i bytte mot et lavere servicenivå. Følgende karakteristika har blitt trukket fram for å beskrive forskjellen mellom lavprisselskap og mer tradisjonelle flyselskap (se f.eks. IATA, 2006; ILO, 2013 eller EU-kommisjonen, 2015a):

Boks 3.4 Mange navn for tradisjonelle flyselskap

I amerikansk litteratur brukes begrepet ‘legacy carrier’ om selskapene som eksisterte før luftfartsmarkedet ble liberalisert på 80-tallet. Flaggbærer (‘flag carrier’), fullserviceselskap og nettverksselskap er andre begreper som dukker opp når man vil skille tradisjonelle flyselskap fra lavprisselskapene. Flaggbærerne var tradisjonelt nasjonale, statseide selskap, som gjerne nøt spesielle statlige privilegier. SAS var tidligere Norges flaggbærende flyselskap. Begrepet brukes fremdeles, selv om de fleste aktuelle selskapene er privatisert og privilegiene avviklet. Mange av de tradisjonelle selskapene er både flaggbærere, fullserviceselskap, nettverksselskap og/eller ‘legacy carriers’.

Nettverksselskapene er kjennetegnet ved at rutene mates inn til selskapets knutepunkt, for å deretter gå ut i flere retninger i et nettverk. Lavprisselskapene driver i hovedsak punkt – til – punkt operasjoner og har flere baser. Ved valg av baser vil lavkostnadsselskapene ta hensyn til kostnadsnivået (for arbeidskraften og betingelsene på de aktuelle flyplassene), og til markedet (volum og retningsbalanse).

Lavprisselskapene tilbyr ingen gjennomgående billetter. Dette reduserer kostnadene ved forsinkede passasjerer og/eller bagasje.

Punkt-til punkt operasjonene og fravær av gjennomgående billetter gjør at lavprisselskapene – i motsetning til nettverksselskapene – kan trafikkere regionale eller sekundære lufthavner med lavere lufthavnavgifter enn ved hovedlufthavna.

Lavprisselskapene retter seg spesielt mot den prisfølsomme delen av markedet, i praksis vil det si ferie- og fritidsmarkedet.

De har som regel bare én, standardisert klasse og ingen – eller et begrenset – lojalitetsprogram.

Passasjerservicen er begrenset, men med mulighet for å kjøpe ekstra tjenester, f.eks. bagasje ut over håndbagasje, reservert sete og mat og drikke om bord.

Billettprisen varierer med flyets kapasitetsutnytting og hvor lenge det er til avgang. Dette bidrar til høy kapasitetsutnytting og dermed lavere kostnad per passasjerkilometer.

Flyene har kort snutid, som også bidrar til høy kapasitetsutnytting av flyet.

En svært høy andel av bookinger skjer over internett.

Flyflåten består ofte av bare én eller to flytyper. Dette reduserer kostnadene knyttet til opplæring av personell og vedlikehold av flyene.

De første lavprisselskapene hadde en relativt ny flyflåte sammenliknet med de tradisjonelle selskapene, med lavere energiforbruk per setekm. Fordelen har avtatt over tid.

De hadde også unge ansatte og lave pensjonskostnader, også dette er en fordel som avtar over tid.

Arbeidskraftproduktivitet er høy fordi de ansatte ofte har flere funksjoner, f.eks. både i kabinen og på flyplassen. Dette gir også behov for færre ansatte.

Noen lavprisselskaper benytter bemanningsbyråer og andre utradisjonelle ansettelsesforhold. Dette er nærmere diskutert i kapittel 6.

Fra å være omtrent ikke-eksisterende ved årtusenskiftet, fraktes nå om lag 30 pst av passasjerene globalt med et lavprisselskap, ifølge ICAO.

Southwest Airlines er ansett for å være verdens første lavprisselskap, og gjennomførte sin første flygning i 1971. I 2018 var Southwest Airlines verdens tredje største flyselskap målt i antall tilbudte seter, jf Tabell 3.1. Selskapet er opphav til begrepet ‘The Southwest Effect’, som da det ble lansert av USAs transportmyndigheter refererte til prisreduksjonen og trafikkveksten som fulgte i de markedene hvor Southwest Airlines etter hvert åpnet ruter.

Tabell 3.1 Verdens 20 største flyselskap 2018, etter mill. tilbudte seter og mrd. tilbudte setekilometer.1

Flyselskap | Region | Mill. seter 2018 | Flyselskap | Region | Mrd. setekm 2018 | |

|---|---|---|---|---|---|---|

1 | American Airlines | Nord-Amerika | 257 | American Airlines | Nord-Amerika | 460 |

2 | Delta Air Lines | Nord-Amerika | 234 | United Airlines | Nord-Amerika | 446 |

3 | Southwest Airlines | Nord-Amerika | 210 | Delta Air Lines | Nord-Amerika | 426 |

4 | United Airlines | Nord-Amerika | 193 | Emirates | Midtøsten | 394 |

5 | Ryanair | Europa | 144 | Southwest Airlines | Nord-Amerik | 260 |

6 | China Southern Airlines | Asia | 132 | Qatar Airways | Midtøsten | 219 |

7 | China Eastern Airlines | Asia | 125 | China Southern Airlines | Asia | 216 |

8 | easyJet | Europa | 100 | Lufthansa | Europa | 199 |

9 | Lufthansa | Europa | 92 | British Airways | Europa | 192 |

10 | Turkish Airlines | Europa | 92 | Air China | Asia | 188 |

11 | Air China | Asia | 91 | China Eastern Airlines | Asia | 186 |

12 | All Nippon Airways | Asia | 86 | Ryanair | Europa | 183 |

13 | Emirates | Midtøsten | 81 | Air Canada | Nord-Amerika | 179 |

14 | Indigo | Asia | 74 | Turkish Airlines | Europa | 177 |

15 | LATAM Airlines Group | Sør-Amerika | 69 | Air France | Europa | 170 |

16 | British Airways | Europa | 65 | Cathay Pacific Airways | Asia | 135 |

17 | Air Canada | Nord-Amerika | 65 | Aeroflot | Europa | 135 |

18 | Air France | Europa | 57 | All Nippon Airways | Asia | 123 |

19 | Aeroflot | Europa | 57 | Singapore Airlines | Asia | 121 |

20 | Alaska Airlines | Nord-Amerika | 54 | KLM | Europa | 120 |

1 Merk at europeiske selskap i stor grad har beholdt sine opprinnelige varemerker etter oppkjøp og sammenslåinger, mens man i USA har valgt å markedsføre de sammenslåtte selskapene under felles navn. Lufthansa Group (SWISS, Austrian, Brussels Airlines og Eurowings) har f.eks. samlet flere seter enn Ryanair.

Kilde: Avinor

I Europa dukket irske Ryanair opp som det første lavprisselskapet i 1984, med ruter mellom London og Dublin. I Norge startet Ryanair flygninger mellom Torp lufthavn og London Stansted i 1997. I 2018 var Ryanair verdens femte største selskap målt i antall tilbudte seter, jf Tabell 3.1. Britiske easyJet og indiske Indigo var også på lista over verdens 20 største selskap målt i antall tilbudte seter i 2018, på henholdsvis plass nr åtte og 14. Siden lavprisselskapene hittil har fokusert på relativt korte strekninger, er det bare to selskap – Southwest Airlines på plass nr fem og Ryanair på plass nr 12 – blant de 20 største selskapene når de rangeres etter tilbudte setekilometer.

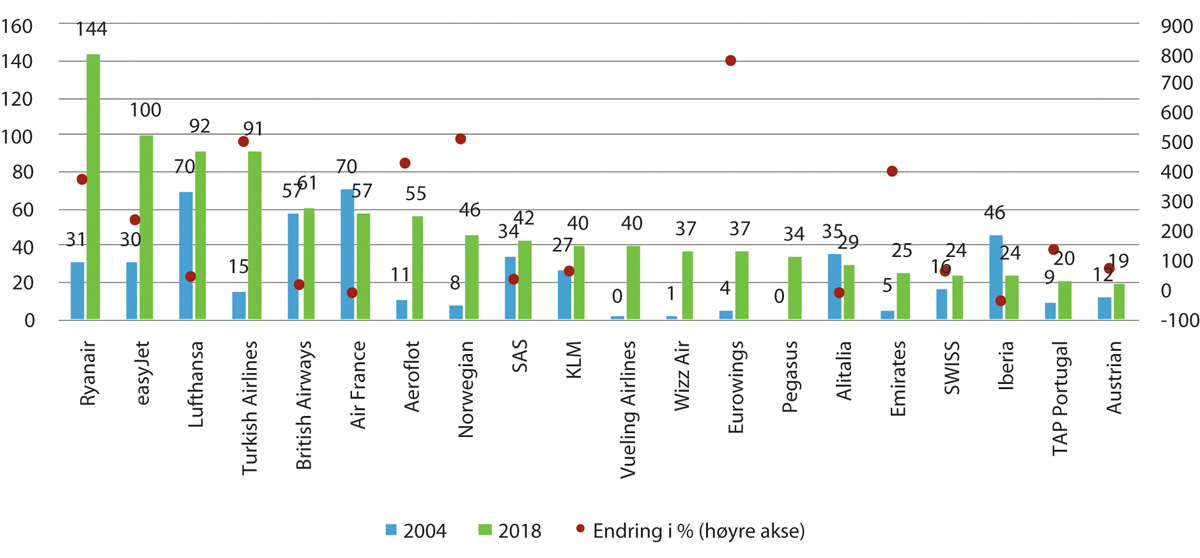

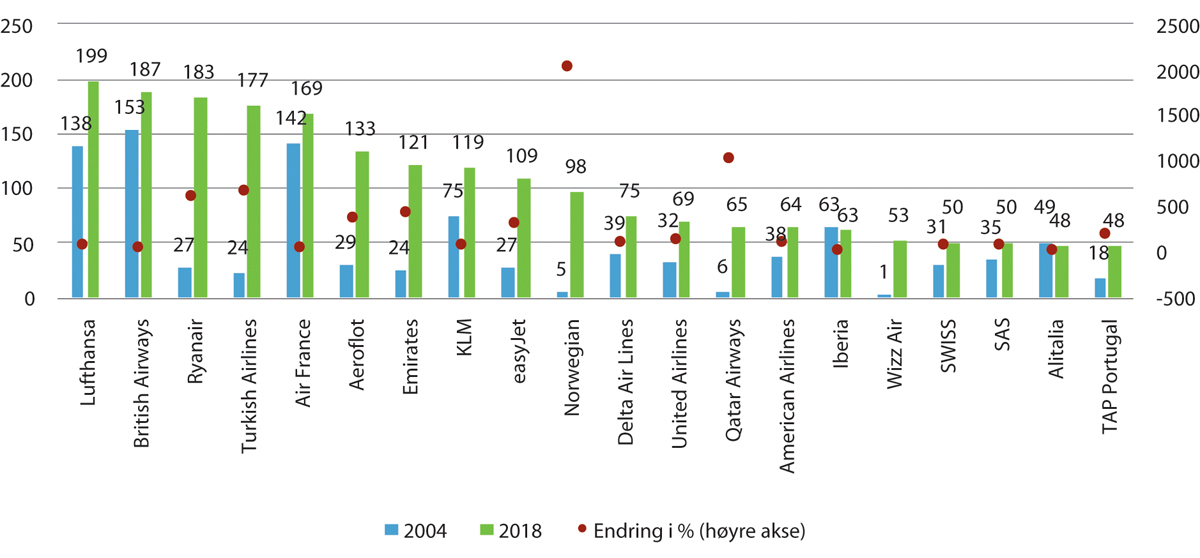

I Europa er andelen passasjerer med lavprisselskap over 40 pst (mot 30 pst både globalt og i Nord-Amerika). Av de 20 største selskapene som trafikkerte Europa i 2018 er sju karakterisert som lavprisselskap når selskapene rangeres etter tilbudte seter og fire når de rangeres etter setekilometer, jf Figur 3.5 og Figur 3.6. Figurene viser tilbudet til, fra og i Europa, uavhengig av selskapets nasjonalitet, og gjelder selskapene som var størst i 2018. Ryanair var størst i Europa målt i antall seter og det tredje størst målt i setekilometer. Norwegian ble etablert i 1993, men det var først i 2002 at selskapet etablerte et lavpristilbud; først på norske innenlandsruter. Målt i tilbudte seter var selskapet nr. åtte i Europa i 2018, og målt i setekilometer nr. 10. Alle lavprisselskapene har vokst kraftig fra 2004 til 2018.

Figur 3.5 og Figur 3.6 illustrerer også et annet utviklingstrekk; Turkish Airways og Aeroflot, samt gulfselskapene Emirates og Qatar Airways, har også vokst kraftig i Europa siden 2004. Turkish Airways’ og gulfselskapenes knutepunkt ligger gunstig til rent geografisk for trafikken mellom Europa og Sørøst-Asia/Oseania, og det er særlig på disse rutene de har tatt mye trafikk fra de tradisjonelle europeiske nettverksselskapene, som har hatt mer moderat vekst. Aller størst vekst i antall tilbudte setekilometer finner vi imidlertid hos Norwegian, hvor selskapets satsing på et interkontinentalt lavpristilbud gir store utslag.

Figur 3.5 Millioner tilbudte seter i de 20 største flyselskapene i Europa i 2004 og 2018 og endring i prosent.

Kilde: Avinor

Figur 3.6 Mrd. tilbudte setekilometer i de 20 største flyselskapene i Europa i 2004 og 2018 og endring i prosent.

Kilde: Avinor

Markedsliberaliseringen og lavprisselskapenes inntog førte til at også de tradisjonelle nettverksselskapene måtte kutte kostnader og redusere prisene. Lavprisselskapenes forretningsmodell ble adoptert, bl.a. tilbyr de fleste selskap i dag billetter ribbet for annet enn minimumsservice, men med mulighet for å kjøpe diverse tilleggstjenester. Nettverksselskapene organisasjonsmodeller ble også endret. Mange av de tradisjonelle selskapene etablerer nå baser i land med lavere kostnader, og bruk av bemanningsbyråer er blitt mer vanlig i land hvor dette er lovlig, noe vi kommer tilbake til i kapittel 6. Operasjoner og aktiviteter utenom kjerneaktiviteter, bl.a. bakketjenester og flyvedlikehold, er i større grad flyttet ut av selskapene. En annen trend er at nettverksselskapene setter ut tilbringertrafikken til knutepunktene til mindre flyselskap (gjerne lavprisselskap), eventuelt inngår leieavtaler om fly og personell (såkalte ‘wet-lease’-avtaler, jf Boks 3.5). Tradisjonelt har nettverksselskapene fokusert på lønnsomheten i hele nettet, og de har derfor vært villig til å trafikkere isolert sett ulønnsomme ruter hvis de bidro positivt med tilbringertransport til de profitable hovedrutene. Ved å sette ut denne trafikken gjør kravet til inntjening på disse tilbringerrutene at tilbudt kapasitet blir mer i tråd med etterspørselen.

Boks 3.5 Leie av luftfartøy

I luftfarten skiller man internasjonalt mellom to typer leie av luftfartøy; dry og wet lease. ‘Dry lease’ brukes om ordinær leie av bare luftfartøy. ‘Wet lease’ brukes om kombinert leie av luftfartøy og mannskap som skal betjene fartøyet. Normalt vil det mannskapet som er en del av wet leasen være tilstrekkelig til å betjenes fartøyet uten at det innleiende flyselskapet selv trenger å bidra med mannskap. Ved dry lease overføres det innleide luftfartøyet til det innleiende flyselskapets AOC. Ved wet lease forblir det innleide luftfartøyet registret under det utleiende flyselskapets AOC.

Dessuten så man fra 2004 en klar økning i antall sammenslåinger og oppkjøp blant de tradisjonelle selskapene. Først ute var KLM og Air France, mens Lufthansa har kjøpt flere mindre selskap (bl.a. Swiss, Austrian Airlines, Brüssels Airlines og Germanwings (nå Eurowings)) og dannet Lufthansa Group. Iberia og British Airways dannet International Airlines Group (IAG) i 2011, og kjøpte etter hvert også Vueling og Aer Lingus. I USA ble 11 av USAs store flyselskap redusert til fire mellom 2008 og 2014 (American Airlines, Delta Air Lines, Southwest Airlines og United Continental).

Men også lavpriskonseptet har utviklet seg, og mange lavprisselskap trafikkerer nå hovedflyplasser og ikke bare sekundærflyplasser, de inngår rutesamarbeid med andre selskap, har bonusordninger og tilbyr gjennomgående billetter, – for å nevne noen eksempler. De siste årene har dessuten lavprisselskapene gått inn i markedet for lange ruter, særlig internt i Asia, mellom USA og Europa og mellom Asia og Europa, jf Norwegians kraftige vekst i tilbudte setekilometer (Figur 3.6). Fram til relativt nylig var dette markedet forbeholdt de tradisjonelle nettverksselskapene, – delvis fordi det har vært en stor andel forretningstrafikk på slike ruter, delvis fordi de krever større flytyper som ikke passer så godt for lavprisselskapenes tradisjonelle mellomdistanseruter, og delvis fordi selskapene er avhengig av å mate passasjerer inn til et knutepunkt for å sikre høy nok kapasitetsutnytting.

Som en reaksjon på at nettverksselskapene og lavprisselskapene er blitt likere, er begrepet ultralavprisselskap dukket opp. Dette betegner selskap der bare de helt nødvendige, lovpålagte tjenestene inngår i billettprisen.

3.6 Priser og tilbud

I følge ATAG6 (2018) kostet det i gjennomsnitt sju USD å frakte ett tonn én km i 1950 (passasjerer, post eller gods). I 2015 var prisen 1 USD, målt i faste priser. De første årene skyltes prisreduksjonen i stor grad introduksjon av jetfly, men fra 1980-tallet er dereguleringen i USA og etter hvert i Europa, og framveksten av lavprisselskapene den viktigste forklaringen, – igjen ifølge ATAG. I tillegg har det funnet sted en trendmessig og jevn økning i gjennomsnittlig kapasitetsutnyttelse, der nye og langt mer fleksible inntektsstyringssystemer og utstrakt prisdifferensiering har redusert utfordingen med tomme seter, og slik sett tillatt lavere gjennomsnittspriser, og spesielt da hos lavprisselskapene.

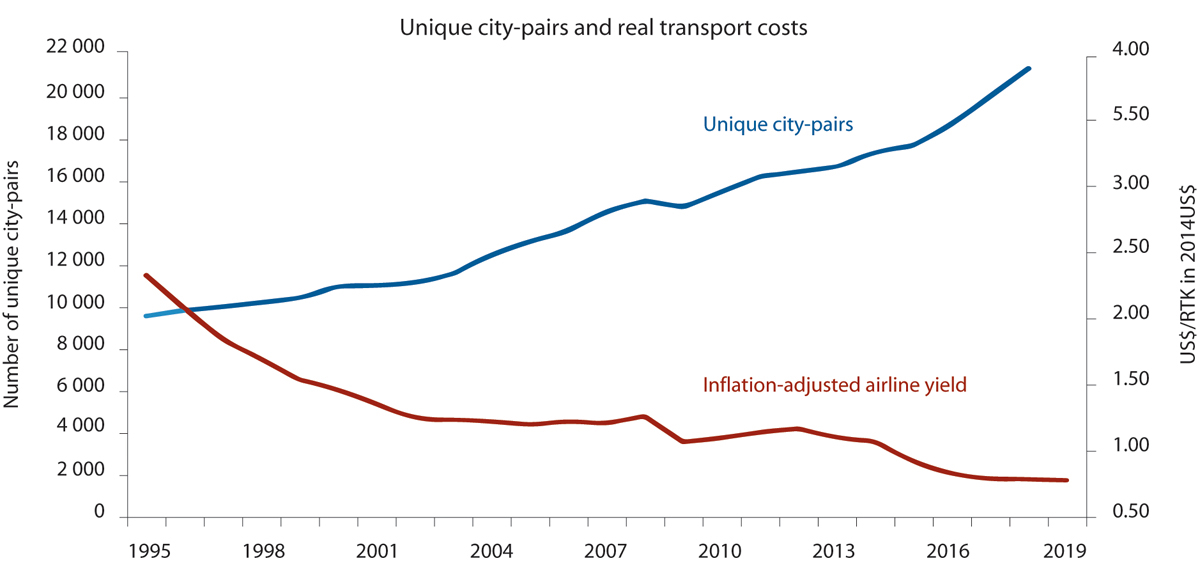

Lavprisselskapene har påvirket gjennomsnittsprisene direkte, fordi en større del av trafikken foregår med disse selskapene, og indirekte fordi de har gjort det nødvendig for de tradisjonelle selskapene å redusere sine priser. Figur 3.7 viser utviklingen i gjennomsnittlig realpris per tonn fraktet av passasjerer, gods eller post (inflation-adjusted airline yield) fra 1995 til 2018, og utviklingen i rutetilbud målt ved antallet by-par med flyrute mellom seg. Mens prisene har falt betydelig, har rutetilbudet økt. I 2018 ble det tilbudt mer enn 21 000 ulike flyruter globalt; over en dobling fra 1995. Et stort rutetilbud gir god tilgjengelighet, og gjennom dette store samfunnsøkonomiske verdier. Dette kommer vi tilbake til i kapittel 3.9. Utviklingen i Norge er omtalt i kapittel 4.

Figur 3.7 Priser og tilbudte flyruter 1995–2018.

Kilde: IATA

3.7 Konkurranse og lønnsomhet

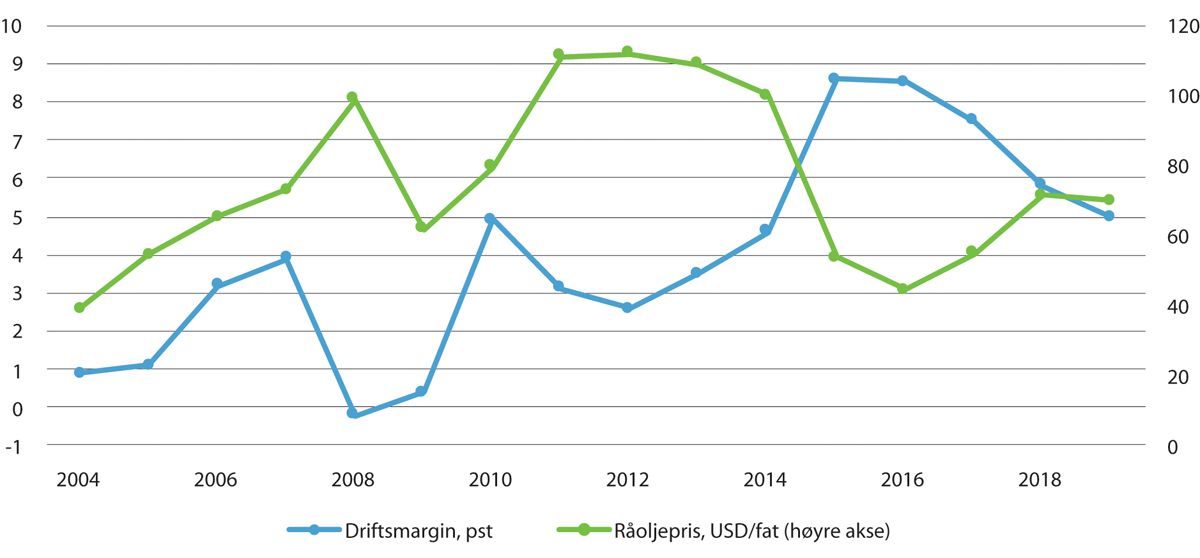

Den store økningen i tilbudet og det kraftige prisfallet som liberaliseringen av luftfartsmarkedene førte med seg representerer en stor gevinst for flyselskapenes kunder, både passasjerer og bedrifter som vil sende varer med fly. For flyselskapene har derimot årene etter liberaliseringen vært preget av lange perioder med overkapasitet, dårlig lønnsomhet, konkurser og sammenslåinger7. Rundt 2004 gikk imidlertid flyselskapenes driftsmargin fra å være negativ til å bli positiv, og med unntak av finanskriseårene 2008 og 2009, har lønnsomheten globalt sett utviklet seg positivt, jf Figur 3.8. I følge IATA var det likevel først rundt 2014 at midler investert i flyselskap ga like god avkastning som midler investert i en annen virksomhet med tilsvarende risiko. De siste årenes reduserte driftsmargin tilskriver IATA først og fremst høyere drivstoffpriser og svekket internasjonal handel som følge av handelskriger, men også økende rentenivå.

Figur 3.8 Råoljepris og driftsmargin i verdens flyselskap 2004–2018, prognose for 2019.

Kilde: IATA

Boks 3.6 Dereguleringen i USA

Fram til 1978 var luftfartsmarkedet i USA kontrollert av Civil Aeronautics Board, som fastsatte hvilket selskap som kunne fly hvor og til hvilken pris. I 1978 ble innenrikstrafikken deregulert. Golden og Underthun (2016) har oppsummert en del litteratur om erfaringene fra dereguleringen av markedet i USA. Liberaliseringen førte for det første til lavere priser, et større tilbud av destinasjoner og flere passasjerer. En rekke nye selskap dukket opp på 80-tallet, mens siste halvdel av tiåret var preget av oppkjøp og sammenslåinger. Likevel var lønnsomheten dårlig i store deler av sektoren. I perioden 1975–2009 stammet den største andelen forsikringskrav mot det føderale pensjonsforsikringsordningen Pension Benefit Guaranty Cooperation fra luftfartssektoren, fordi selskapene ikke maktet å bære pensjonsforpliktelsene sine. I perioden fram til 2016 har mer enn 100 flyselskap gått konkurs. I årene etter terroranslaget mot New York og Washington i 2001, mottok de store flyselskapene om lag 5 mrd. USD i offentlig støtte og om lag 10 mrd. USD i lån.

Liberaliseringen førte også med seg geografisk konsentrasjon, der tilbudet på de store flyplassene økte. På regionale og lokale lufthavner ble tilbudet redusert, og falt flere steder helt bort.

Litteraturgjennomgangen i Golden og Underthun tyder på at lønna i luftfartssektoren i USA gikk ned og at arbeidsforholdene ble dårligere som følge av liberaliseringen. Redusert lønnsnivå har bl.a. ført til mindre forskjell i lønnskostnadene mellom de tradisjonelle selskapene og lavkostnadsselskapene. Etter terrorangrepet i 2001 har dessuten sysselsettingen i sektoren falt. Sysselsettingen fortsatte å falle, også etter at trafikkveksten tok seg opp igjen.

Bedringen i lønnsomhet er oppnådd til tross for lavere priser. IATA peker spesielt på to forhold som har vært viktig for å bedre lønnsomheten. For det første er drivstoffeffektiviteten bedret med rundt 2 pst per år i gjennomsnitt de siste 20 årene. Drivstoff utgjør en stor andel av flyselskapenes kostnader – mellom 36 pst (i 2008) og 17 pst (i 2004) i perioden 2004–2019, og selv en liten endring i drivstoffeffektivitet eller oljepris kan gi store utslag i selskapenes kostnader. Figur 3.8 viser en tydelig negativ korrelasjon mellom driftsmargin og råoljepris. Bedre drivstoffeffektivitet har gitt lavere kostnader for flyselskapene, og både lavere priser for kundene og bedre lønnsomhet for selskapene For det andre er kapasitetsutnyttingen blitt bedre, og etter 2004 har den ligget til dels betydelig over det som er nødvendig for et positivt driftsresultat. I tillegg til å muliggjøre lavere priser og etter hvert bedre lønnsomhet for flyselskapene, har spesielt energieffektiviseringen, men også økt kapasitetsutnytting, ført til at utslipp av klimagasser har vokst vesentlig saktere enn flytrafikken. Dette kommer vi tilbake til i kapittel 5.

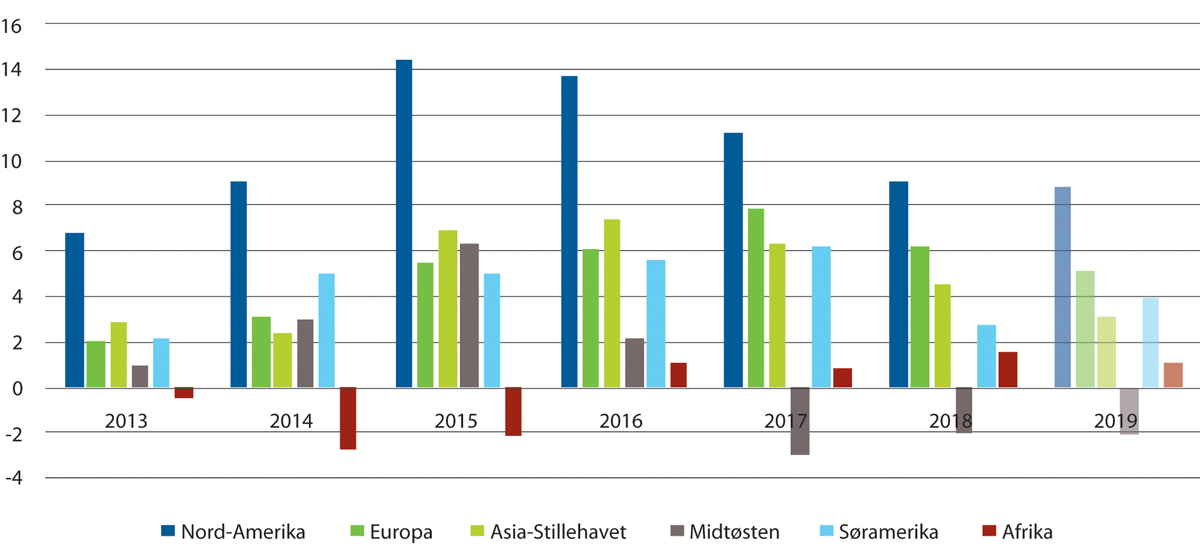

Det er store regionale forskjeller i flyselskapenes lønnsomhet, jf Figur 3.9. Selskapene i Nord-Amerika er klart mer lønnsomme enn selskap i andre regioner. I følge IATA, CAPA8 og andre, er en viktig årsak til dette at markedet i Nord-Amerika – og særlig i USA – er preget av få, store aktører, mens markedene i bl.a. Europa er preget av flere og mindre aktører. I USA sto de sju største selskapene (American Airlines, Delta Air Lines, Southwest Airlines, United Continental, Air Canada Group, Alaska Air Group og JetBlue Airways) for 81,8 pst av tilbudet i 2018, målt i antall seter. Til tross for sammenslåingene av europeiske selskap, har Europa flere selvstendige flyselskap, pluss grupper av flyselskap, enn noe annen region. De sju største selskapene/gruppene i Europa (Lufthansa Group, Ryanair, IAG, Air France-KLM, easyJet, Turkish Airlines og Aeroflot Group) har bare 55,5 pst av setene. Nord-Amerikas topp fem har 73,6 pst, versus 46,1 pst i Europa, og Nord-Amerikas topp tre har 54,3 pst, versus 31,7 pst i Europa.

Figur 3.9 Flyselskapenes driftsmarginer i prosent for flyselskap i ulike regioner, 2013–2018. Prognose for 2019.

Kilde: IATA

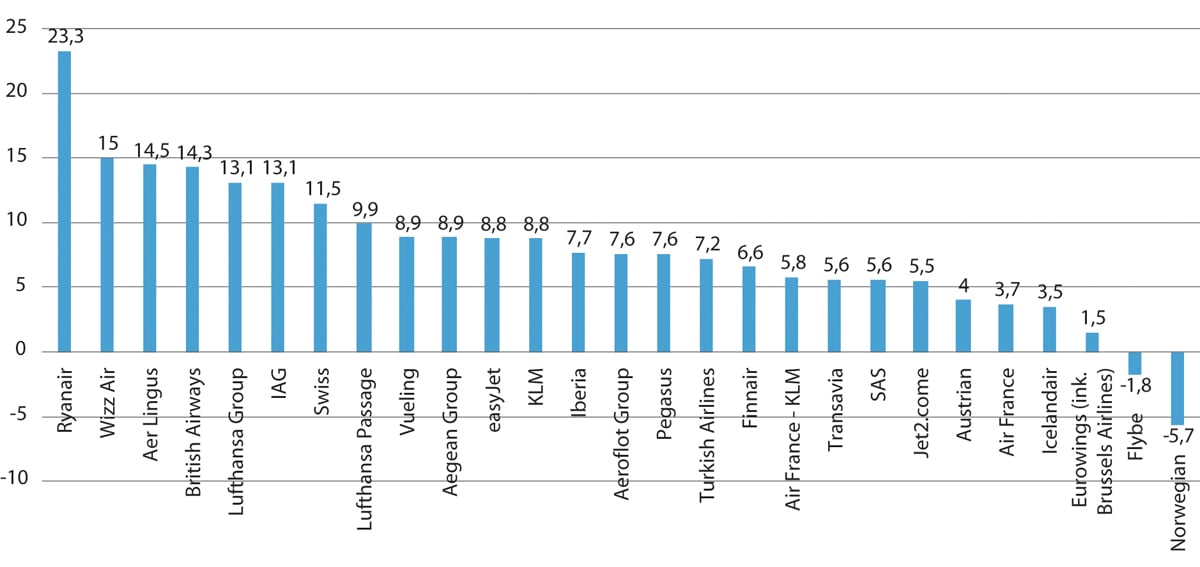

Det er også store forskjeller i lønnsomhet mellom flyselskapene, jf Figur 3.10, som viser driftsresultatet i 2017 for børsnoterte europeiske flyselskap og grupper av selskap.9 Ryanair er Europas klart mest lønnsomme selskap, med en driftsmargin på rundt 23 pst. Dette er langt over den neste på lista, Wizz Air med en driftsmargin på rundt 15 pst. Begge disse er lavprisselskap, men deretter følger fire tradisjonelle selskap. Det er også tre lavprisselskap som ligger på bunnen av lista; Norwegian, Flybe og Eurowings. Det er heller ikke slik at selskapsgruppene gjennomgående har bedre lønnsomhet enn enkeltselskap, selv om både Lufthansa Group og IAG har god lønnsomhet.

Figur 3.10 Driftsmargin i europeiske flyselskap og grupper av flyselskap 2017.

Kilde: CAPA

3.8 Liberalisering i andre deler av luftfartsnæringen

Luftfartsmarkedet inkluderer en rekke andre aktører, varer og tjenester for å fungere i tillegg til flyselskapene, jf Boks 3.7. Mange av disse har tradisjonelt vært statlig eiet, drevet og/eller regulert, men har blitt privatisert og liberalisert i takt med liberaliseringen innen luftfart. Historisk sett har flyplassene ofte vært statlig eid, men over tid er det blitt stadig mer vanlig med lokale myndigheter og private aktører på eiersiden. Tjenestene driften av flyplassen er avhengig av – bakketjenestene (groundhandling services10) – ble i utgangspunktet utført av flyselskapene. De fleste har nå skilt ut dette i egne selskaper, og noen har solgt virksomheten helt ut. Over tid har det utviklet seg et eget marked for spesialiserte bakketjenester, med uavhengige private tjenesteytere, inne på flyplassene.

For å sikre konkurranse, effektivitet og rettferdig tilgang til markedet for bakketjenester, vedtok EF i 1999 et direktiv som åpnet for at alle som ønsker å tilby tjenester i dette markedet har rett til det, men at det kan fattes vedtak om begrensning av antallet dersom det fysisk ikke er plass til alle som ønsker det, eller dersom en begrensning er nødvendig av hensyn til sikkerheten. Kundene er særlig flyselskapene, som trenger bakketjenestene som støttetjenester for sine kjernetjenester. Tilbyderne kan både være del av et flyselskapskonsern, og yte tjenester til «eget» flyselskap, eller frittstående tjenesteytere. Det har vært en klar tendens til at flyselskapene har avviklet egenproduksjonen av bakketjenester, og gått over til å kjøpe slike tjenester av eksterne leverandører.

Flysikringstjenester er en samlebetegnelse på tjenester som blir levert for å overvåke, styre og kontrollere flytrafikken i luftrommet og på lufthavnene. Chicagokonvensjonen fra 1944, som er grunnlaget for alt internasjonalt samarbeid om sivil luftfart, krever at alle land leverer flysikringstjenester i sitt luftrom. Historisk sett har de statlige lufthavnene også levert flysikringstjenester, men også disse tjenestene er nå i økende grad konkurranseutsatt og levert av private aktører.

Vi kommer tilbake til organiseringen av disse tjenestene i Norge i kapittel 4.

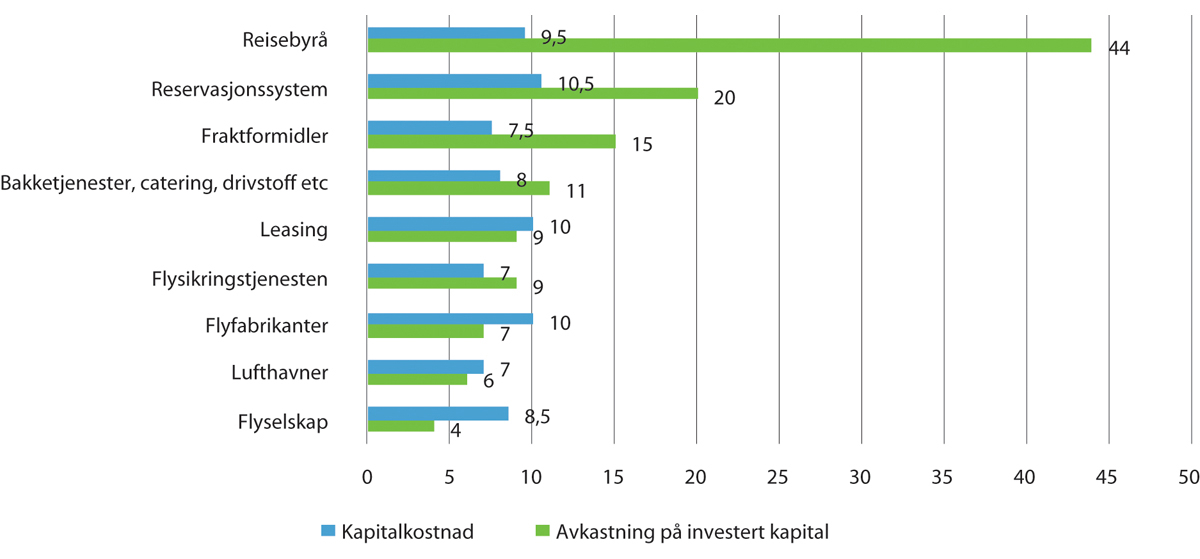

Boks 3.7 Avkastning i luftfartsnæringens verdikjede

I årene etter liberaliseringen og fram til rundt 2014 var avkastningen av investeringer i flyselskapene i gjennomsnitt til dels vesentlig lavere enn kapitalkostnaden, altså avkastningen av investeringer i annen virksomhet med tilsvarende risiko. Samtidig ble tilbudet stadig mer omfattende og trafikken økte kraftig. Dette vitner om en betydelig verdiskaping for passasjerer og andre brukere av flytransport, – men også om at verdiskapingen i liten grad tilfalt flyselskapene. For å få en bedre forståelse for hvorfor kapitalavkastningen for flyselskapene var såpass lav og hvor i verdikjeden merverdien havnet, ble det gjennomført flere studier av avkastningen av investert kapital i de ulike leddene i verdikjeden (IATA, 2013). IATA konkluderer bl.a. med at høy avkastning av investert kapital i andre deler av verdikjeden er en av flere grunner til at lav avkastning for flyselskapene. Som Figur 3.11 viser, hadde alle næringer som leverer varer og/eller tjenester til flyselskapene høyere avkastning på investert kapital i gjennomsnitt i perioden 2004–2011 enn det flyselskapene hadde.

Ifølge IATA er liten konkurranse blant leverandørene den viktigste årsaken til den til dels høye avkastningen av investert kapital i de andre leddene i verdikjeden. Liten konkurranse blant leverandørene er en av flere grunner til lav avkastning hos flyselskapene. IATA mener imidlertid at sterk konkurranse blant flyselskapene og manglende konsolidering er viktigere forklaringer.

For øvrig indikerer nyere data fra Flightglobal at blant de større grupperingene er forskjellen i avkastning mellom flyselskaper og lufthavner større enn det IATAs tall viser, og at den forskjellen klart synes å gå i lufthavnenes favør.1

Figur 3.11 Avkastning i luftfartsnæringens verdikjede, pst. Gjennomsnitt 2004–2011

Kilde: IATA (2013)

1Airline Business juli–august 2018 og november 2018.

3.9 Luftfartens samfunnsøkonomiske betydning

Luftfart bidrar med store samfunnsøkonomiske verdier gjennom flere kilder.

På oppdrag av den globale interesseorganisasjonen for luftfart – ATAG, har Oxford Economics beregnet at 10,2 mill. mennesker var sysselsatt i flyselskap, på lufthavner, innen flysikring etc. i 2016 (såkalte direkte effekter) (ATAG, 2018). 10,8 mill. mennesker var sysselsatt i næringer som leverer varer og tjenester til luftfarten f.eks. lufthavnutbyggere, produsenter av flydrivstoff, produsenter av fly og flydeler og av varer og tjenester som er til salgs på flyplasser (indirekte effekter). Bidraget til verdens BNP ble beregnet til henholdsvis 704 og 638 mrd. USD.

De sysselsatte (både direkte og indirekte) vil i neste omgang bruke sine inntekter til å kjøpe varer og tjenester i andre sektorer, og skape arbeidsplasser der (såkalt induserte effekter). Oxford Economics beregnet at dette dreier seg om 7,8 mill. sysselsatte, og at bidraget til verdens BNP er 454 mrd. USD. Dette er imidlertid en bruttoeffekt, siden tilsvarende type effekt også ville oppstått hvis de sysselsatte innen luftfarten var sysselsatt i andre sektorer. Nettoeffekten, som kan sies å være den mest interessante, avhenger av ressursenes (arbeidskraftens og kapitalens) produktivitet dersom de hadde vært anvendt i andre sektorer. Derfor bør slike tall anvendes med forsiktighet fordi de isolert sett har begrenset verdi som grunnlag for beslutninger, både fordi de gir bruttoeffekter og fordi de er gjennomsnittlige verdier som ikke nødvendigvis representerer effekter av enkelttiltak.

En helt annen – og etter manges vurdering viktigere – kilde til verdiskaping henger sammen med den tilgjengeligheten luftfarten bidrar til (jf Boks 3.8). Denne tilgjengeligheten vil i neste omgang påvirke effektiviteten i andre næringer (se f.eks. Driver, 2017; ATAG, 2018 eller Copenhagen Economics, 2017 for en drøfting). Slike ringvirkninger omtales også som katalytiske effekter; luftfart fungerer som en katalysator for utviklingen av andre næringer11. Reiselivsnæringen er kanskje den næringen hvor ringvirkningene av luftfart er mest åpenbare. Oxford Economics anslår at den flybaserte delen av reiselivet bidrar med 36,7 mill. arbeidsplasser globalt og 897 mrd. USD til globalt BNP. I følge Oxford Economics bidrar dermed luftfartssektoren – via direkte, indirekte og induserte effekter pluss effekter i reiselivet – med 65,5 mill. arbeidsplasser og 2 693 mrd. USD i verdiskaping, noe som tilsvarer 3,6 pst av globalt BNP.

Boks 3.8 Tilgjengelighet

Et områdes eller en lufthavns luftfartstilgjengelighet avhenger særlig av

hvor mange og hvilke destinasjoner som kan nås med fly

hvor ofte det går fly til de ulike destinasjonene

når på døgnet det går fly

flytyper (valgmuligheter teller positivt for tilgjengeligheten)

punktlighet

transportkostnadene (i tid og penger, herunder tiden brukt på flybytter).

For et område kommer i tillegg

antallet og kvaliteten på lufthavnene i området

tilgjengeligheten til og fra lufthavnene.

En mye brukt tilgjengelighetsindikator – SEO NetScan1 – tar bare hensyn til noen av disse faktorene, og måler direkte og indirekte tilgjengelighet, lufthavntilgjengelighet og «nav-tilgjengelighet» (hub connectivity):

Direkte tilgjengelighet er antall og frekvens for direkte flyruter fra en lufthavn/et område

Indirekte tilgjengelighet er antall steder det er mulig å nå fra en lufthavn/et område, via ett flybytte. Indirekte forbindelser vektes med ventetid ved flybytte og hvor stor omvei det er snakk om. En rute fra Oslo til Johannesburg via Paris gir f.eks. en høyere tilgjengelighetsscore enn et alternativ via Doha.

Lufthavntilgjengelighet er summen av en lufthavns/et områdes direkte og indirekte tilgjengelighet.

Tilgjengelighet i nav («hub connectivity») er antallet flybytter som gjennomføres i navet i et nettverk, vektet med ventetid og hvor stor omvei flybyttet innebærer.

IATA opererer med en egen tilgjengelighetsindikator som vektlegger den økonomiske betydningen av destinasjonene som kan nås fra en lufthavn. I tillegg vektlegges frekvensen til hver destinasjon og antallet videreforbindelser fra hver destinasjon.

1 http://www.airport-connectivity.com/connectivity- analysis/methodology/

Katalytiske effekter er imidlertid også til stede for andre sektorer enn i reiselivet. Luftfart gjør det enkelt for næringslivsaktørene å knytte og opprettholde kontakter med kunder og andre deler av næringslivet, på tvers av regioner og land. Slik interaksjon er viktig for handel, investeringslyst, kunnskapsformidling og informasjonsspredning. God tilgjengelighet gjør det også enklere for arbeidsgivere å tiltrekke seg relevant kompetanse, bl.a. fordi arbeidspendling blir mer overkommelig.

I sum er dermed luftfarten en næring som gir signifikante direkte og indirekte effekter som bidrar til vekst og verdiskaping. Tallene til Oxford Economics er brutto gjennomsnittstall som nok overdriver effektene målt i penger og andel av BNP, men som likevel klart indikerer at luftfart som næring er svært viktig for regional, nasjonal og internasjonal økonomisk utvikling.

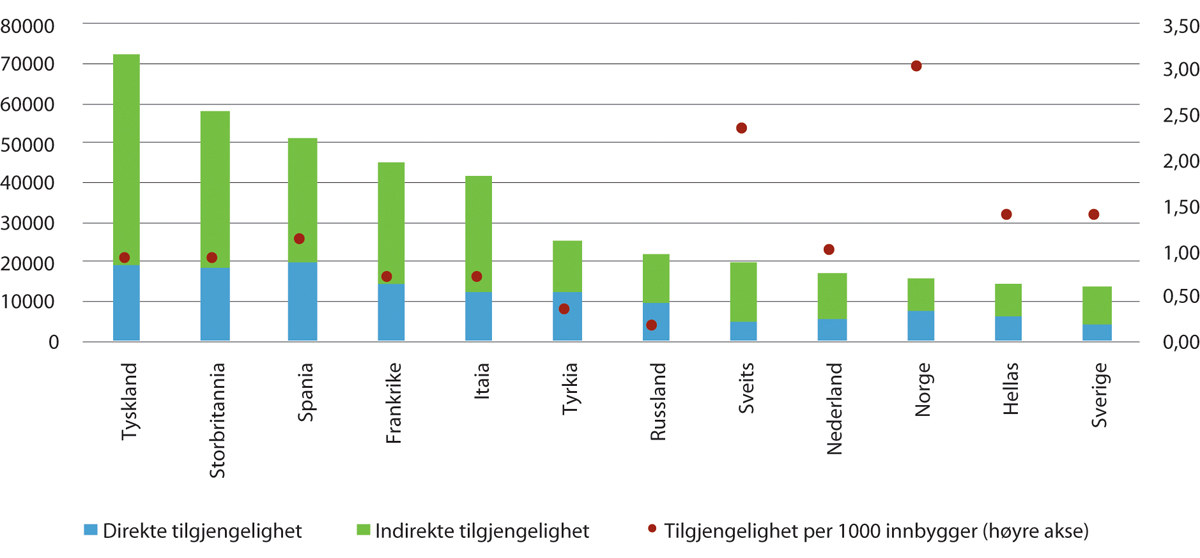

Figur 3.12 viser de ti europeiske landene med enten best direkte eller best indirekte tilgjengelighet i 2018, anslått av lufthavnenes interesseorganisasjon ACI (Airports Council International, ACI, 2018). Tilgjengeligheten måles ved hjelp av SEO NetScan-indikatoren (jf Boks 3.8). Når tilgjengelighet måles ved å sammenlikne direkte flygninger fra landets lufthavner, skårer Spania høyest, men forskjellen mellom de tre mest tilgjengelige landene – Spania, Storbritannia og Tyskland – er liten. Norge ligger på plass nr. åtte. Ser man på indirekte tilgjengelighet, hvor man altså tar hensyn til mulige destinasjoner med ett flybytte, ligger Tyskland langt foran konkurrentene. Dette henger sammen med at Tyskland har flere svært tilgjengelige lufthavner, bl.a. Frankfurt lufthavn som verdens mest tilgjengelige og München som er verdens åttende mest tilgjengelige. Både Nederland, Sveits og Sverige har bedre indirekte tilgjengelighet enn Norge, men også Portugal og Østerrike selv om de ikke kommer med på lista. Når direkte og indirekte tilgjengelighet summeres, ligger Norge på tiende plass. Korrigerer vi tallene for befolkningsstørrelse, ligger imidlertid Norge helt i toppen hva angår flytilgjengelighet.

Figur 3.12 Europas ti mest tilgjengelige land i 2018.

Kilde: ACI (2018) og egne beregninger.

I følge ACI har Europas direkte tilgjengelighet økt med 20,7 pst de siste ti årene (2008–2018), noe ACI utelukkende tilskriver framveksten av lavprisselskap. Den indirekte tilgjengeligheten er økt med 43 pst og samlet tilgjengelighet (lufthavntilgjengeligheten) med 34,9 pst. Norges tilgjengelighet er ikke bedret i samme grad; Norges direkte tilgjengelighet er økt med 2,4 pst, den indirekte med 28,0 pst og samlede med 14,5 pst. Dette må sees i lys av den allerede gode tilgjengeligheten Norge hadde i 2008, sammenliknet med Europa som helhet. Vi kommer tilbake til utviklingen av tilgjengeligheten for Norge i kapittel 4.

Det økonomiske bidraget av god tilgjengelighet er vanskelig å måle fordi det dreier seg om hvordan transportnettet bidrar til høyere effektivitet i andre sektorer. Det er krevende å skille effekten av tilgjengelighet fra effekter av andre faktorer som påvirker inntekt og effektivitet, og det er krevende å påvise årsaksretningen siden høyere inntekt også vil øke etterspørselen etter tilgjengelighet. Mange studier tar for seg ringvirkninger av konkrete, enkeltstående lufthavner, og effekter av bedre tilgjengelighet for enkelte næringer, særlig reiseliv12. F.eks. så vi over at Oxford Economics mener at bidraget fra luftfarten til verdens BNP, via effekter i reiselivsnæringen, var 897 mrd. USD i 2016 (ATAG, 2018).

I 2015 fikk ACI gjennomført en økonometrisk analyse av sammenhengen mellom tilgjengelighet med fly og BNP (InterVISTAS, 2015). Analysen benytter IATAs tilgjengelighetsindikator, jf Boks 3.8. Etter å ha korrigert for andre forhold som kan påvirke sammenhengen mellom tilgjengelighet og BNP, konkluderer analysen med at en økning på 10 pst i tilgjengelighet (relativt til BNP) vil medføre en økning i BNP per capita på ½ pst. Det er testet for kausalitet, altså om økt tilgjengelighet fører til høyere inntekt, eller om høyere inntekt fører til bedre tilgjengelighet (et bedre flytilbud). Resultatet av testen støtter antakelsen om at flytilgjengelighet fører til økonomisk vekst.

Luftfartens bidrag til BNP er imidlertid ikke lik den samfunnsøkonomiske gevinsten av luftfart. I en hypotetisk situasjon med mindre luftfart, ville annen transport overtatt deler av etterspørselen. Også annen transport gir tilgjengelighet og positive ringvirkninger i andre sektorer, jf NOU 2012: 16. Ressursene som i dag brukes i luftfartssektoren ville komme til anvendelse i andre deler av økonomien, og gitt opphav til samme typer effekter som de som er beskrevet ovenfor (direkte, indirekte og induserte effekter). En samfunnsøkonomisk gevinst forutsetter at arbeidskraft og andre innsatsfaktorer er mer produktiv i luftfartssektoren enn i annen virksomhet.

3.10 Utviklingen framover

Flere aktører utarbeider prognoser for utviklingen i flytrafikken framover, og alle forventer fortsatt høy vekst. Lufthavnenes interesseorganisasjon ACI anslår passasjerveksten til 4,1 pst per år i perioden fram mot 204013. Flyselskapenes interesseorganisasjon IATAs prognoser går fram til 2037 og anslår en vekst i antall passasjerer på 3,5 pst per år14. Det betyr at passasjertallet vil være 8,2 mrd. i 2037, altså en dobling i forhold til dagens nivå. Veksten i Europa er anslått til 2,0 pst per år. Airbus15 anslår en vekst i antallet passasjerkilometer på 4,3 pst per år fram mot 2038, 3,3 pst per år i Europa, mens Boeing anslår veksten globalt til 4,6 pst i samme periode16, 3,6 pst per år i Europa. En del av forskjellen mellom IATAs og ACIs prognose for passasjertall og flyprodusentenes prognoser for passasjerkilometer kan forklares med at hver passasjer reiser lenger.

Alle prognosene konkluderer med at den langt største veksten vil finne sted i Asia. Over halvparten av den nye trafikken vil komme i disse markedene. Høy økonomisk vekst og en raskt voksende middelklasse med ønske om å reise, er den viktigste årsaken. Kina vil høyst sannsynlig overta USAs plass som verdens største luftfartsmarked, målt som antall passasjerer til, fra og i landet. Også India vil oppleve kraftig vekst. Generelt er det særlig private forbrukere som vil ønske å fly mer, og ferie- og fritidsreiser vil vokse mest. Både Airbus og Boeing mener dessuten at lavprisselskapene vil fortsette å ta en større del av markedet, både i disse selskapenes tradisjonelle markeder for korte reiser og i markedet for lange reiser, inklusive interkontinentale reiser. Alle de store luftfartsaktørene legger vekt på at økt flytrafikk vil øke betydningen av reiseliv og turisme i mange land, og i neste omgang gi grunnlag for inntektsvekst og økt velstand i store deler av verden.

Airbus og Boeing lager også prognoser for utviklingen i flyfrakt. Airbus regner med at verdenshandelen vil vokse med 3,3 pst per år fram mot 2038, og godstransport med fly vil vokse med 3,6 pst per år, mens Boeing regner med en noe høyere vekst i verdenshandelen på 3,4 pst per år, og en vekst i godstransport med fly på 4,2 pst per år. Igjen er det markedene i Asia som står for den sterkeste veksten.

Med veksten i flytrafikken følger vekst i flyflåten. Både Airbus og Boeing regner med en økning i antallet fly fra 21 500 i 2017 til 48 000 i 2037. Med dette øker også behovet for piloter og kabinansatte, og for teknisk personell. Begge selskapene regner med at de siste års utvikling der vedlikehold, reparasjoner o.l. utføres av underleverandører og ikke av det enkelte flyselskap vil fortsette.

IATA, Airbus og Boeing diskuterer forhold som kan dempe etterspørselsveksten. De uttrykker stor bekymring for hvordan de siste års økende proteksjonisme kan påvirke luftfarten negativt, dersom den fortsetter. Som vi så foran, tilskriver IATA reduksjonene i flyselskapenes driftsmarginer nettopp økt proteksjonisme. Aktørene er også bekymret for kapasitetsutfordringene både på lufthavner og i luftrommet, og påpeker myndighetenes ansvar for å sikre tilstrekkelig kapasitet. På kort sikt kan pilotmangel bli en utfordring, men flyprodusentene regner med at markedet vil løse dette; flyselskapene vil tilby høyere lønn og sørge for at flere piloter blir utdannet. Terrorhandlinger reduserer etterspørsel etter reiser til terrorrammede områder, men deler av etterspørselen overføres til andre områder. Terroranslag kan dempe etterspørselen midlertidig, men erfaringsmessig tar den seg raskt opp. Svingninger i oljeprisen kan gi svingninger i etterspørselen, og svingninger i valutakurser kan flytte trafikken midlertidig mellom land, men ingen av prognosene regner med at dette vil påvirke utsiktene på lang sikt.

Alle de store luftfartsaktørene erkjenner utfordringene knyttet til klimaendringer og behovet for å redusere utslippene av klimagasser, også fra luftfart. Mer energieffektive fly og innfasing av alternativt drivstoff, særlig biodrivstoff, pekes på som løsninger. De store aktørene støtter også ordningen med kjøp av utslippskvoter som blir innført i regi av den internasjonale luftfartsorganisasjonen ICAO (CORSIA). Dette kommer vi tilbake til i kapittel 5.

Fotnoter

https://data.worldbank.org

ICAO fordeler trafikken mellom land etter hvor flyselskapene er registrert.

Det er også godt dokumentert at flytransport påvirker inntekten i et land eller region positivt, både direkte ved å skape sysselsetting og inntekter i næringen selv (og i tilstøtende næringer) og mer indirekte ved å gjøre økonomien som sådan mer effektiv. Årsakssammenhengen kan imidlertid gå begge veier, i den forstand at BNP-utviklingen i et land også kan påvirke etterspørselen etter flyreiser og derved vekst i tilknyttede aktiviteter. De samfunnsøkonomiske effektene av luftfart blir nærmere omtalt i kapittel 3.9.

Et unntak fra hovedføringene i dette liberale regelregimet er at medlemsstatene har et visst rom for å sikre drift av ulønnsomme flyruter gjennom offentlig kompensasjon, og at det selskapet som inngår avtale om å drive ruten får enerett til å betjene den. Slik tildeling kan bare skje som resultat av en anbudskonkurranse. Dette kommer vi tilbake til i kapittel 4.7 om det norske kortbanenettet.

For en detaljert gjennomgang av EUs eksterne luftfartspolitikk og en oversikt over hva slags avtaler som eksisterer med hvilke land, se https://ec.europa.eu/transport/ modes/air/international_aviation/external_aviation_ policy_en.

ATAG (The Air Transport Action Group) er en global interesseorganisasjon med medlemmer fra flyselskap, lufthavner, flyprodusenter og andre deler av luftfartsnæringen.

Se f.eks. IATAs 2018 End-year report (www.iata.org/ economics)

Airline mergers: why Europe needs blue sky thinking, CAPA, 16. mai 2018.

CAPA 31. mai 2018 Europe’s airline margin ranking 2017: Ryanair and Wizz Air stay ahead

Europaparlaments- og rådsforordning (EF) nr. 1592/2002 om felles regler for sivil luftfart og om opprettelse av et europeisk byrå for flysikkerhet (EASA) definerer ground handeling slik: «‘groundhandling service’ means any service provided at aerodromes comprising safety -related activities in the areas of ground supervision, flight dispatch and load control, passenger handling, baggage handling, freight and mail handling, apron handling of aircraft, aircraft services, fuel and oil handling, and loading of catering; including the case where aircraft operators provide those groundhandling services to themselves (self-handling)»

Se f.eks. NOU 2012: 16 for en drøfting av teori og empiri om ringvirkninger av transportinfrastruktur generelt.

Både Avinor (2014) og Copenhagen Economics (2016) går gjennom deler av denne litteraturen.

www.aci.aero

www.iata.org

Global Market Forecast 2019-2038, www.airbus.com

Commercial Market Outlook 2019-2038, www.boeing.com