7 Forvaltningen av Statens pensjonsfond

7.1 Innledning

Formålet med sparingen i Statens pensjonsfond er å støtte opp under finansieringen av folketrygdens pensjonsutgifter. Sparingen skal ivareta langsiktige hensyn ved anvendelse av statens petroleumsinntekter slik at petroleumsformuen kan komme både dagens og fremtidige generasjoner til gode.

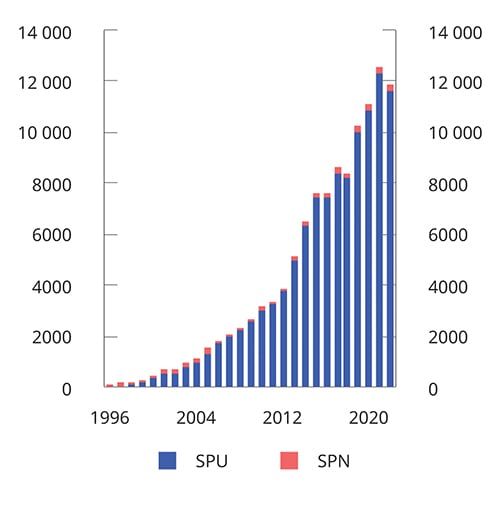

Statens pensjonsfond består av Statens pensjonsfond utland (SPU) og Statens pensjonsfond Norge (SPN). Norges Bank og Folketrygdfondet står for den operative forvaltningen av de respektive fondene innenfor mandater fastsatt av Finansdepartementet. Målet for forvaltningen er høyest mulig avkastning innenfor et akseptabelt risikonivå. Forvaltningen skal være åpen, ansvarlig, langsiktig og kostnadseffektiv. Det er bred politisk enighet om at fondet ikke skal være et virkemiddel i utenriks- eller klimapolitikken.

Ansvarlig forvaltning er en integrert del av forvaltningen av SPN og SPU. Viktige virkemidler i den ansvarlige forvaltningen er å fremme prinsipper og forventninger basert på internasjonalt anerkjente standarder, dialog med selskaper om aktuelle tema og saker, samt å stemme på generalforsamlinger i selskaper fondene er investert i. Videre har Finansdepartementet fastsatt etisk motiverte retningslinjer for observasjon og utelukkelse av selskaper fra SPU.

Fondets investeringsstrategi er utviklet over tid basert på faglige utredninger, praktiske erfaringer og grundige vurderinger. Viktige veivalg er forankret i Stortinget. En slik prosess legger til rette for at en kan holde fast ved en langsiktig investeringsstrategi, også i perioder med markedsuro.

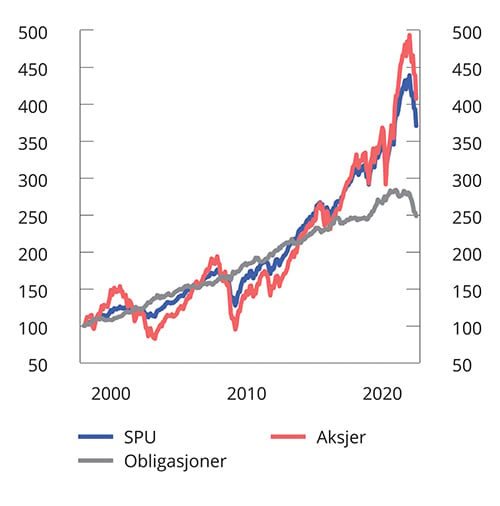

De konkrete bestemmelsene om investeringsstrategien for henholdsvis SPU og SPN fremgår av mandatene som Finansdepartementet har fastsatt. Valg av aksjeandel er den viktigste beslutningen for avkastning og risiko i fondene, noe som også fremgår av figur 7.2. I SPU er andelen aksjer i fondets referanseindeks satt til 70 pst., mens andelen er 60 pst. i SPN. Obligasjoner står for den resterende delen av de to referanseindeksene.

Åpenhet er en forutsetning for bred oppslutning om og tillit til forvaltningen. Norges Bank og Folketrygdfondet rapporterer regelmessig om resultatene i forvaltningen. Finansdepartementet legger årlig frem en melding til Stortinget om forvaltningen av fondet, se for eksempel fondsmeldingen 20221. I nasjonalbudsjettet rapporteres det om resultatene i første halvår, samt orienteres om arbeidet med aktuelle saker.

7.2 Resultater i forvaltningen

7.2.1 Statens pensjonsfond utland

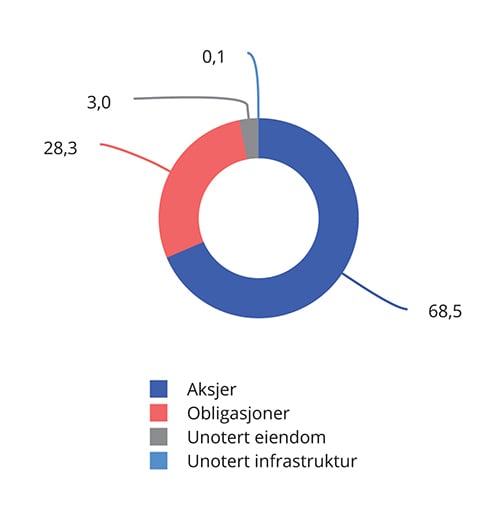

Markedsverdien av SPU ved utgangen av første halvår 2022 var 11 657 mrd. kroner, 683 mrd. kroner lavere enn ved inngangen til året. Bidrag til verdiendring i første halvår 2022 er vist i figur 7.3. Investeringene var fordelt med 68,5 pst. i aksjer, 28,3 pst. i obligasjoner, 3,0 pst. i unotert eiendom og 0,1 pst. i unotert infrastruktur for fornybar energi, se figur 7.4. Den samlede avkastningen var i første halvår -14,4 pst. målt i fondets valutakurv og før fradrag for forvaltningskostnader. Avkastningen av fondets aksje-, obligasjons-, unoterte eiendoms- og unoterte infrastrukturportefølje var henholdsvis -17,1 pst., -9,3 pst., 7,1 pst. og -13,3 pst. Målt i norske kroner var samlet fondsavkastning i første halvår -8,4 pst. En noe mindre negativ avkastning i norske kroner enn i fondets valutakurv skyldes at kronen svekket seg mot valutakurven i perioden. Det er avkastningen av investeringene målt i valutakurven som er relevant for utviklingen i fondets internasjonale kjøpekraft.

De siste 20 årene har gjennomsnittlig årlig nominell avkastning av SPU vært 6,2 pst. målt i valutakurven. Netto realavkastning i samme periode, målt som nominell avkastning fratrukket forvaltningskostnader og prisstigning, er beregnet til 3,9 pst.

Norges Bank oppnådde i første halvår 2022 en avkastning på investeringene som var 1,14 prosentenheter høyere enn avkastningen av fondets referanseindeks fastsatt av Finansdepartementet. De siste 20 årene har årlig brutto meravkastning vært i gjennomsnitt 0,28 prosentenheter, se tabell 7.1.

Tabell 7.1 Nøkkeltall for Statens pensjonsfond utland per 30. juni 2022. Årlige tall i fondets valutakurv. Prosent

Statens pensjonsfond utland | Hittil i år2 | Siste 12 mnd. | Siste 3 år | Siste 5 år | Siste 10 år | Siste 20 år |

|---|---|---|---|---|---|---|

Nominell avkastning | -14,41 | -10,43 | 5,08 | 5,48 | 7,51 | 6,19 |

Prisstigning | 5,32 | 7,77 | 3,84 | 3,08 | 2,19 | 2,17 |

Forvaltningskostnader | 0,02 | 0,04 | 0,05 | 0,05 | 0,05 | 0,08 |

Realavkastning etter kostnader1 | -18,76 | -16,94 | 1,15 | 2,28 | 5,15 | 3,86 |

Memo: | ||||||

Brutto meravkastning | 1,14 | 1,54 | 0,85 | 0,50 | 0,38 | 0,28 |

1 Realavkastning etter kostnader er beregnet etter geometrisk metode og vil derfor ikke være lik nominell avkastning fratrukket prisvekst og forvaltningskostnader

2 Tall siste seks måneder, dvs. ikke annualiserte tall

Norges Bank og Finansdepartementet.

7.2.2 Statens pensjonsfond Norge

Markedsverdien av SPN ved utgangen av første halvår 2022 var 315,0 mrd. kroner. Det er 17,9 mrd. kroner lavere enn verdien ved inngangen til året. Fondets aksjeportefølje hadde en markedsverdi på 186,4 mrd. kroner ved utgangen av første halvår, tilsvarende 59,2 pst. av fondskapitalen. Den resterende kapitalen var investert i rentebærende papirer. Avkastningen var -5,4 pst. målt i norske kroner i første halvår 2022. Aksjeporteføljen fikk en avkastning på -4,4 pst., mens obligasjonsporteføljens avkastning var -7,3 pst.

Folketrygdfondet oppnådde i første halvår en avkastning som var 0,51 prosentenheter høyere enn avkastningen av referanseindeksen fastsatt av Finansdepartementet.

Målt over de siste 20 år har gjennomsnittlig årlig nominell avkastning av SPN vært 8,1 pst., mens gjennomsnittlig årlig realavkastning etter kostnader har vært 5,7 pst. Folketrygdfondet har i samme periode oppnådd en gjennomsnittlig årlig brutto meravkastning på 0,53 prosentenheter i forvaltningen av SPN, se tabell 7.2.

Tabell 7.2 Nøkkeltall for Statens pensjonsfond Norge per 30. juni 2022. Årlige tall i norske kroner. Prosent

Statens pensjonsfond Norge | Hittil i år2 | Siste 12 mnd. | Siste 3 år | Siste 5 år | Siste 10 år | Siste 20 år |

|---|---|---|---|---|---|---|

Nominell avkastning | -5,35 | 0,67 | 7,39 | 7,5 | 8,87 | 8,10 |

Prisstigning | 3,11 | 6,33 | 3,49 | 2,99 | 2,72 | 2,24 |

Forvaltningskostnader | 0,03 | 0,03 | 0,05 | 0,06 | 0,07 | 0,05 |

Realavkastning etter kostnader1 | -8,23 | -6,61 | 3,72 | 4,32 | 5,92 | 5,67 |

Memo: | ||||||

Brutto meravkastning | 0,51 | 1,21 | 0,81 | 0,75 | 0,73 | 0,53 |

1 Realavkastning etter kostnader er beregnet etter geometrisk metode og vil derfor ikke være lik nominell avkastning fratrukket prisvekst og forvaltningskostnader

2 Tall siste seks måneder, dvs. ikke annualiserte tall

Folketrygdfondet, Statistisk sentralbyrå og Finansdepartementet.

Figur 7.1 Utvikling i markedsverdien til Statens pensjonsfond siden 1996 t.o.m. første halvår 2022. Milliarder kroner

Norges Bank, Folketrygdfondet og Finansdepartementet.

Figur 7.2 Utviklingen i SPUs referanseindeks og delindekser målt i fondets valutakurv. Indeksert til 100 ved utgangen av 1997

Norges Bank og Finansdepartementet.

Figur 7.3 Bidrag til verdiendring i SPU i første halvår 2022. Milliarder kroner

Norges Bank og Finansdepartementet.

Figur 7.4 Sammensetning av investeringene i SPU per 30. juni 2022. Prosent

Norges Bank og Finansdepartementet.

7.3 Aktuelle saker i forvaltningen av Statens pensjonsfond

Statens pensjonsfond utland – Sverdruputvalget

Et utvalg ledet av Ulf Sverdrup (direktør ved NUPI) overleverte sin utredning NOU 2022: 12 Fondet i en brytningstid til Finansdepartementet den 26. september i år. Utvalget ble oppnevnt i september 2021 for å vurdere langsiktige perspektiver for SPU. Det er stor usikkerhet i verden både politisk og økonomisk, og utvalget fikk i oppdrag å vurdere hvordan utviklingstrekk internasjonalt kan påvirke forvaltningen og styringen av fondet.

Utvalget peker på at fondet nå er i en brytningstid. Fondet kan ikke forventes å øke i verdi på samme måte som vi har sett hittil. Petroleumsinntektene er i dag svært høye, men vil etter hvert avta. I Europa er det krig og energikrise. Maktforholdene i internasjonal politikk og økonomi er ifølge utvalget i endring, og konfliktnivået er økende. Finansmarkedene er i ferd med å bli sentrale virkemidler i den politiske rivaliseringen. Globalisering er i noen grad i ferd med å flate ut eller reverseres.

SPUs investeringer er spredt mellom ulike markeder, sektorer, selskaper og finansielle instrumenter over hele verden. Utviklingen internasjonalt vil derfor ha stor betydning for verdiutviklingen i fondet, og dermed også for grunnlaget for overføringer til statsbudsjettet.

Utvalget mener hovedprinsippene i SPUs forvaltningsmodell fortsatt er det beste utgangspunktet i møte med det nye risikobildet som tegnes opp. Utvalget understreker samtidig at forvaltningen kan bli mer krevende. De foreslår ikke konkrete endringer i fondets investeringsstrategi, men peker på noen tiltak som kan gjøre fondet enda bedre i stand til å møte ulike strukturelle endringer og kriser.

Utredningen er sendt på offentlig høring, og departementet vil deretter behandle utredningen og høringsuttalelsene i fondsmeldingene som legges frem for Stortinget.

Statens pensjonsfond utland – arbeid med klimarisiko

Stortinget behandlet meldingen Statens pensjonsfond 2022 13. juni 2022, jf. Meld. St. 9 (2021–2022) og Innst. 443 S (2021–2022). I meldingen la departementet opp til å styrke og videreutvikle arbeidet med klimarisiko i SPU. Vurderingene og forslagene i meldingen fulgte i stor grad opp anbefalingene i rapporten «Klimarisiko og Oljefondet» fra ekspertgruppen ledet av Martin Skancke, og vurderinger fra Norges Bank.

Departementet skrev i meldingen at klimarisiko ikke gir grunnlag for å endre sammensetningen av referanseindeksen. Hovedtrekkene i investeringsstrategien bør ligge fast. Den ansvarlige forvaltningen, og særlig eierskapsutøvelse, vil være sentralt i Norges Banks håndtering av klimarisiko. Samtidig må klimarisiko inngå i den samlede risikohåndteringen innenfor fondets overordnede finansielle målsetting. Departementet la i meldingen opp til tiltak forankret i fondets finansielle målsetting. Tiltakene omfatter både rammeverk, håndtering og rapportering. Klimarisiko integreres i risikostyringen, investeringsbeslutningene og eierskapsutøvelsen på tvers av forvaltningen.

Finanskomiteen understreker i sin innstilling at fondet ikke er et politisk virkemiddel, et prinsipp det er bred politisk enighet om. Komiteen viser til departementets vurdering av at håndteringen av klimarisiko i forvaltningen må ta utgangspunkt i fondets rolle som finansiell investor og at hovedtrekkene i investeringsstrategien og referanseindeksen bør ligge fast.

Komiteen viser videre til at som en langsiktig og universell investor med eierandeler i et betydelig antall selskaper globalt, har SPU en finansiell interesse av at selskapene tar hensyn til klimagassutslipp og naturødeleggelser i sin virksomhet, ettersom det kan medføre finansielle tap for andre deler av porteføljen. Komiteen mener eierskapsutøvelse er det sentrale virkemiddelet for å håndtere SPUs klimarisiko, gjennom å påvirke selskapenes robusthet, samt bidra til å styrke finansmarkedenes generelle evne til å prise klimarisiko og redusere overgangsrisiko.

Departementet har i tråd med Stortingets behandling fastsatt endringer i forvaltningsmandatet med virkning fra 12. september 2022. Endringene omhandler forankring av den ansvarlige forvaltningen i et langsiktig mål knyttet til globale netto nullutslipp i tråd med Parisavtalen, krav om at bankens prinsipper for ansvarlig forvaltning skal omfatte håndtering av klimarisiko i tråd med internasjonalt anerkjente prinsipper og standarder, krav om måling og styring av klimarisiko, herunder bruk av stresstesting inkludert et 1,5 graders scenario, krav om rapportering om arbeidet med klimarisiko og at arbeidet med ansvarlig forvaltning skal evalueres jevnlig.

Statens pensjonsfond utland – miljømandater og klimakriteriet

Finansdepartementet la i fondsmeldingen 2022 opp til å fjerne kravet i forvaltningsmandatet for SPU om etablering av særskilte miljømandater. Det ble i meldingen understreket at fjerning av kravet må ses i sammenheng med at departementet nå legger opp til å styrke og videreutvikle rammeverket for og arbeidet med klimarisiko i forvaltningen av SPU, se omtale av arbeidet med klimarisiko. Departementet la vekt på at beslutningen om å fjerne kravet ikke må tolkes dithen at fondets investeringer i klima- og miljørettet virksomhet nødvendigvis må reduseres. I meldingen ble det også lagt opp til at Norges Bank gis initiativrett til å utelukke eller sette selskaper til observasjon etter det atferdsbaserte klimakriteriet i retningslinjene for observasjon og utelukkelse av selskaper fra SPU. Stortinget sluttet seg til dette. Endringer i aktuelle bestemmelser trådte i kraft 5. september 2022.

Statens pensjonsfond utland – energiaksjer

I Meld. St. 14 (2018–2019) Energiaksjer i Statens pensjonsfond utland (energiaksjemeldingen) ble det lagt opp til å ta aksjeinvesteringer i oppstrømsselskaper ut av SPUs referanseindeks og investeringsunivers for å redusere samlet oljeprisrisiko i norsk økonomi. Stortinget sluttet seg til dette, jf. Innst. 339 S (2018–2019). Finansdepartementet fastsatte på bakgrunn av Stortingets behandling regler for utfasing av oppstrømsselskaper i samråd med Norges Bank.

Referanseindeksen for aksjer i SPU tar utgangspunkt i den brede markedsindeksen FTSE Global All Cap. Energisektoren er en av 11 hovedsektorer i denne indeksen. Sektoren er inndelt i fornybare- og ikke-fornybare energiselskaper. Innenfor hver av disse delsektorene er det en mer finmasket inndeling i undersektorer basert på hovedinntektskilder. Indeksleverandøren legger en viss skjønnsutøvelse til grunn for sine klassifiseringer. Det gjelder blant annet for vurderinger av hva som er selskapenes hovedvirksomhet, men også vurderinger av hvor mange undersektorer selskapene skal deles inn i og derigjennom hvor rendyrkede disse undersektorene skal være.

Da Stortinget behandlet energiaksjemeldingen, ble oppstrømsselskaper definert som selskaper i undersektoren «leting og produksjon». I ettertid har indeksleverandøren gjennomgått og endret sine selskapsklassifiseringer og departementet vedtok etter råd fra Norges Bank at oppstrømsselskaper fra 1. oktober 2019 skulle omfatte selskaper i den nye undersektoren «produsenter av råolje».

Departementet varslet i energiaksjemeldingen at en ville vurdere erfaringene med treffsikkerheten av å ta oppstrømsselskaper ut av SPU for å redusere oljeprisrisiko, basert på utviklingen i sammensetningen av energisektoren over tid. I brev 28. juni 2021 til Norges Bank skrev departementet at det tas sikte på å legge frem en slik vurdering i fondsmeldingen våren 2022, og banken ble på den bakgrunn bedt om en oppdatert vurdering av hvilke undersektorer i referanseindeksen for aksjer som omfatter oppstrømsselskaper.

Norges Bank oversendte sine vurderinger 29. oktober 2021. Basert på analyser av inntektene til selskapene innen energisektoren fant banken at undersektoren «offshore oljeboring og andre tjenester» skilte seg ut ved å ha en vesentlig andel av sine inntekter fra råoljeproduksjon.

Departementets vurdering var at undersektoren burde tas ut av referanseindeksen og investeringsuniverset, i tråd med Stortingets forutsetninger. Beslutningen om å avgrense SPUs referanseindeks og investeringsunivers mot selskapene i undersektoren «offshore oljeboring og andre tjenester» samt nødvendige endringer i forvaltningsmandatet, en utfasingsplan og regler for reklassifisering ble sendt Norges Bank 8. desember 2021.

I brev 29. august 2022 meddelte Norges Bank at utfasingen var gjennomført etter planen. Finansdepartementets beslutning om nedsalg og korrespondansen med Norges Bank ble først offentliggjort etter at aksjene var solgt. Formålet med utsettelsen var å redusere risikoen for at fondet pådro seg unødige kostnader i en nedsalgsperiode som følge av spekulasjoner og oppmerksomhet om enkeltselskaper. Av samme grunn ble saken ikke omtalt i fondsmeldingen som ble lagt frem i april 2022.

Statens pensjonsfond utland – særskilt om Russland

Finansdepartementet omtalte SPUs investeringer i Russland i fondsmeldingen 2022. Etter at Russland gikk til krig mot Ukraina 24. februar 2022, besluttet Finansdepartementet 28. februar å fryse alle investeringer i Russland og at fondet skal trekkes ut av det russiske markedet. Markedet for handel i russiske finansielle instrumenter er per september 2022 fortsatt stengt, og nedsalg kan dermed foreløpig ikke gjennomføres.

Finansdepartementet har lagt til grunn at Norges Bank inntil nedsalget starter, kan utøve eierbeføyelser i de russiske selskapene. Departementet er imidlertid gjort kjent med at det fremover ikke vil være mulig for Norges Bank å avgi stemme ved generalforsamlinger i russiske selskaper.

Finansdepartementet vil komme tilbake til Stortinget med en redegjørelse når nedsalget er gjennomført.

Statens pensjonsfond Norge – gjennomgang av Folketrygdfondets aktive forvaltning

Finansdepartementet gjennomgår regelmessig Folketrygdfondets aktive forvaltning av SPN. Det ble redegjort for slike gjennomganger i fondsmeldingene våren 2011, 2015 og 2019.

Departementet har nå satt i gang arbeidet med en ny gjennomgang av Folketrygdfondets aktive forvaltning av SPN. Som del av gjennomgangen har departementet i brev 29. juni 2022 bedt Folketrygdfondet legge frem analyser og vurderinger av gjennomføringen av forvaltningen.

Finansdepartementets brev til Folketrygdfondet er tilgjengelig på departementets nettsider. Departementet vil redegjøre for gjennomgangen i fondsmeldingen våren 2023.

Statens pensjonsfond Norge – utfordringen med høye eierandeler på Oslo Børs

Finansdepartementet mottok i 2019 råd fra Folketrygdfondet om å endre mandatet for SPN som følge av at eierandelene i det norske aksjemarkedet er kommet opp på et så høyt nivå at det er risiko for å komme i brudd med eierandelsbegrensningen på 15 pst. i norske selskaper. I meldingen Statens pensjonsfond 2020 skrev Finansdepartementet at utfordringen med høye eierandeler helt eller delvis bør løses gjennom uttak fra SPN, men at et slikt uttak vil kreve nærmere utredninger. Finanskomiteen tok i Innst. 136 S (2020–2021) dette til orientering. I Meld. St. 1 (2021–2022) Nasjonalbudsjettet 2022 foreslo Finansdepartementet etter en ny vurdering at utfordringen med høye eierandeler på Oslo Børs løses ved at andelen av SPN investert i Norden for øvrig økes fra 15 pst. til mellom 20 og 25 pst., og at den endelige reguleringen fastsettes etter å ha innhentet nærmere informasjon, herunder fra Folketrygdfondet. Finanskomiteen tok dette til orientering, jf. Innst. 2 S (2021–2022).

Finansdepartementet har ikke tatt endelig stilling til løsningen på eierandelsutfordringen i SPN, og har satt i gang en ny, bred vurdering av ulike alternativer for å håndtere dette spørsmålet.

I Meld. St. 9 (2021–2022) ble det annonsert at regjeringen har som mål å opprette en egen enhet i Tromsø, som kan bidra til å styrke statens tilstedeværelse og bygge sterke kapitalforvaltningsmiljøer i nord. Om dette skal være en ny enhet i Folketrygdfondet, underlagt Folketrygdfondet, en ny selvstendig enhet eller del av en annen statlig kapitalforvaltningsvirksomhet, er blant spørsmålene som må utredes videre. Det vil også utredes om enheten skal kunne investere i unoterte selskaper i og utenfor Norge.

Finansdepartementet har oppnevnt en arbeidsgruppe som skal utrede oppsettet og investeringsstrategien for en statlig enhet for kapitalforvaltning i Tromsø. Enhetens bidrag til å løse eierandelsutfordringen i SPN vil inngå som ett av kriteriene i valg av oppsett for enheten. Arbeidsgruppens mandat er publisert på Finansdepartementets nettsider. Gruppen vil levere sin rapport innen 1. desember 2022.

Finansdepartementet vil komme tilbake til både eierandelsutfordringen og oppsettet av en ny enhet i Tromsø i fondsmeldingen våren 2023.

Statens obligasjonsfond Norge – plan for avvikling

Statens obligasjonsfond (SOF) ble gjenetablert i mars 2020 for å bidra til økt likviditet og kapital til kredittobligasjonsmarkedet. Folketrygdfondet forvalter SOF innenfor et mandat fastsatt av Finansdepartementet. I Prop. 58 LS (2019–2020) om økonomiske tiltak i møte med virusutbruddet ble det påpekt at SOF var ment å være et midlertidig tiltak. Folketrygdfondet har i sin rapportering til Finansdepartementet gitt uttrykk for at kredittobligasjonsmarkedet har vært velfungerende i noe tid. SOF ble opprettet som et tiltak i møte med pandemien, og departementet anser det som viktig at tiltak som er ment å være midlertidige, avvikles når behovet for tiltaket ikke lenger er til stede. Departementet har derfor bedt Folketrygdfondet om å lage en plan for avvikling av forvaltningen av SOF for godkjenning av departementet, jf. mandatets § 7-5.

Fotnoter

Meld. St. 9 (2021-2022) Statens pensjonsfond 2022.