13 Merverdiavgift

13.1 Innledning

Merverdiavgiften er en generell avgift på innenlands forbruk av varer og tjenester og har som formål å skaffe inntekter til staten. Merverdiavgiften oppkreves og innbetales av avgiftspliktige næringsdrivende. Merverdiavgiften beregnes i alle omsetningsledd. Merverdiavgiftspliktige virksomheter får fradragsført inngående merverdiavgift på sine anskaffelser. Dette bidrar til at avgiften ikke belaster avgiftspliktige virksomheter i omsetningskjeden, og at den dermed beskatter det endelige forbruket av varer og tjenester.

Den generelle merverdiavgiftssatsen i Norge er på 25 pst. Selv om dagens merverdiavgift i utgangspunktet er en generell avgift på forbruk, er det flere unntak, fritak og reduserte satser. I Norge er matvarer omfattet av redusert sats på 15 pst., mens flere tjenester er omfattet av lav sats på 8 pst. Enkelte varer og tjenester har fritak ved såkalt nullsats, som innebærer full fradragsrett for merverdiavgift på vare- og tjenesteinnsats, men at det ikke beregnes merverdiavgift av omsetningen. Flere tjenester er unntatt fra den generelle merverdiavgiftsplikten, blant annet helsetjenester, sosial tjenester, undervisningstjenester og finansielle tjenester.

I punkt 13.2 gjennomgås forslagene til Skatteutvalget, i punkt 13.3 gjengis høringsinstansenes syn og i punkt 13.4 legges departementets vurdering fram.

13.2 Utvalgets forslag

Skatteutvalget mener at merverdiavgiften utelukkende bør ha som formål å skaffe staten inntekter. Utvalget viser til at det basert på økonomisk teori kan argumenteres for å ha ulike avgiftssatser på ulike varer og tjenester, eksempelvis høyere satser på varer og tjenester som er komplementære med fritid, er lite prisfølsomme eller innebærer særskilte samfunnsøkonomiske kostnader. De påpeker imidlertid at det er flere årsaker til at en i praksis bør ha én felles merverdiavgiftssats på alle varer og tjenester. Blant annet skaper reduserte satser, unntak og fritak avgrensninger som gir betydelige administrative kostnader for næringsdrivende og skattemyndighetene. Utvalget mener derfor behovet for en differensiert avgiftsstruktur heller bør ivaretas med særavgifter.

Utvalgets vurdering er at merverdiavgiften kun bør ha som formål å skaffe staten inntekter. Dette gjøres enkelt og mest effektivt ved å ha én felles merverdiavgiftssats hvor avgiftsplikten omfatter alt forbruk av varer og tjenester. Utvalget påpeker at en omlegging til én felles sats vil medføre store økninger for enkelte sektorer og derfor bør vurderes i en større sammenheng. Personer med lave inntekter bruker en større andel av inntekten på konsum, særlig matvarer, og vil med en slik omlegging få en betydelig skjerpelse relativt til sin inntekt.

Utvalget foreslår et tosatssystem i merverdiavgiften der man beholder den generelle satsen på 25 pst., men der dagens nullsats på innenlandsk omsetning og laveste sats på 8 pst. økes til 15 pst., tilsvarende dagens sats på matvarer. Forslaget anslås isolert sett å øke avgiftsinntektene med om lag 5,7 mrd. kroner. I tillegg anbefaler utvalget at departementet vurderer en omlegging til én felles sats i merverdiavgiften siden en slik omlegging vil gi betydelige forenklingsgevinster sammenlignet med et tosatssystem. Beregninger utvalget har utført tilsier at om lag samme proveny som utvalgets forslag til tosatssystem kan oppnås ved én felles sats på i overkant av 23 pst. for alle varer og tjenester som er omfattet av merverdiavgiftssystemet. Utvalget mener også at departementet bør utrede nærmere muligheten for å inkludere flere områder som i dag er utenfor merverdiavgiftssystemet.

13.3 Høringsuttalelser

Skattedirektoratet støtter forslaget om å redusere antall satser til to. NHO støtter i prinsippet forslaget om å redusere antallet differensierte satser i merverdiavgiftssystemet som skaper uheldige vridninger i økonomien, men er urolig for effekter for næringer som berøres av avgiftsøkningen. Støtten er betinget av at økningen er en del av en helhetlig reform som innebærer samlede lettelser i næringsbeskatningen. NHO Reiseliv, NHO Luftfart, NHO Transport og NHO Sjøfart går mot forslaget om å heve dagens nullsats og laveste merverdiavgiftssats til 15 pst. Virke og Fagforbundet støtter heller ikke forslaget.

Flere høringsinstanser, blant annet Advokatforeningen, Skattebetalerforeningen og UNIO mener endringer i merverdiavgiftssatsene fortjener en grundigere gjennomgang, med nærmere belysning av konsekvensene for de enkelte sektorene. Den norske Revisorforening mener prinsipielt at merverdiavgiftssystemet bør være en avgift på endelig forbruk og at andre virkemidler bør benyttes til å ivareta andre formål. Foreningen mener videre at systemet med flere satser er godt innarbeidet og relativt sett forvolder lite problemer sammenlignet med ulempene som ville følge av å innføre én felles merverdiavgiftssats.

Flere instanser innen mediebransjen, som Forfatterforeningen, Forleggerforeningen og Bokhandlerforeningen viser til at nullsats for bøker har språk- og litteraturpolitisk begrunnelse og mener dette merverdiavgiftsfritaket bør beholdes. Norske kinosjefers forbund og andre instanser innen film- og kinobransjen advarer mot negative konsekvenser for kinonæringen av økt sats.

Norges Autoriserte Regnskapsføreres Forening og Den norske Revisorforening viser til at turistnæringens konkurranseforhold kan bli forverret av en satsøkning for persontransport og overnatting. Førstnevnte mener det er svakere begrunnelser for lav merverdiavgiftssats for de øvrige varene og tjenestene som er omfattet av den lave satsen. Samferdselsdepartementet viser til at lav sats på persontransporten bidrar til å tilgodese kollektivtransporten, og påpeker at en økning av den lave satsen til 15 pst. vil ha betydelige økonomiske konsekvenser for kollektivtransporten hvis den ikke kompenseres.

13.4 Departementets vurdering

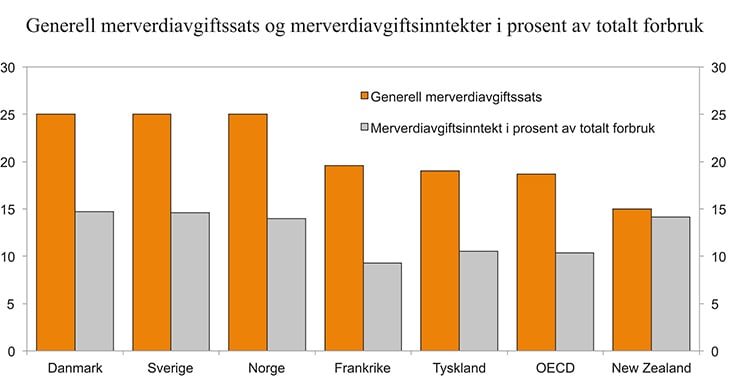

Departementet deler utvalgets syn om at formålet med merverdiavgiften bør være å skaffe staten inntekter. Det bør oppnås mest effektivt og med lavest administrative kostnader gjennom et enkelt system, med færrest mulig unntak. Fordelingshensyn, støtte til bestemte formål eller ønsker om å påvirke forbruket i en bestemt retning oppnås bedre ved andre tiltak enn gjennom merverdiavgiftssystemet. Figur 13.1 viser generelle merverdiavgiftssatser og inntekt fra merverdiavgiften som andel av forbruk for Norge, OECD-gjennomsnittet og enkelte andre land det kan være naturlig å sammenligne seg med. Hvis alt forbruk blir beskattet med den generelle merverdiavgiftssatsen, vil også inntektene fra merverdiavgiften som andel av forbruket være lik merverdiavgiftssatsen. Det framgår av figuren at merverdiavgiftsinntektene i Norge utgjør en lavere andel av forbruket enn i Danmark og Sverige, til tross for lik generell merverdiavgiftssats. En årsak til at inntektsandelen er lavere enn merverdiavgiftssatsen kan være bruk av reduserte satser, fritak og unntak. Figuren illustrerer dermed at Norge har et potensial for inntektsøkning gjennom avvikling av reduserte satser, fritak og unntak.

Figur 13.1 Generell merverdiavgiftssats og merverdiavgiftsinntekter i prosent av totalt forbruk. 2012

Kilde: OECD (2014) Consumption Tax Trends og Finansdepartementet.

Utvalget foreslår at både nullsatsen og den lave satsen på 8 pst. økes til 15 pst. Det er imidlertid flere pågående prosesser som berører varer og tjenester som har nullsats. Det gjelder elbiler, hvor nullsats for elbiler, elbilbatterier og leasing av elbiler er notifisert til ESA og godkjent ut 2017. Det er også besluttet at fritak for merverdiavgift for elektroniske nyhetstjenester skal notifiseres til ESA. Departementet vurderer at det på denne bakgrunn ikke er aktuelt å foreslå avvikling av nullsatsen nå.

Departementet mener at utvalgets forslag om å heve den lave satsen på 8 pst. bør følges opp. I budsjettet for 2016 foreslår regjeringen at satsen økes med to prosentenheter til 10 pst. Endringen i budsjettet for 2016 vil gi et merproveny på om lag 650 mill. kroner påløpt. I anslaget er det tatt hensyn til kompensasjoner på utgiftssiden av budsjettet i henhold til inngåtte avtaler om offentlig kjøp av persontransporttjenester. Det er også tatt hensyn til økte utgifter gjennom regelstyrte ordninger på utgiftssiden som gjelder kompensasjonsordningen for merverdiavgift i kommunesektoren og nettoføringsordningen for ordinære statlige forvaltningsorgan.

Satsen på 8 pst. gjelder for enkelte tjenester som persontransport, overnatting, allmennkringkasting samt adgang til kino, museer, fornøyelsesparker og store idrettsarrangement. Den lave satsen innebærer at den avgiftspliktige bare skal beregne 8 pst. merverdiavgift av salg, samtidig som det gis fradrag for merverdiavgift på anskaffelser til bruk i virksomheten (som regel 25 pst.). En slik ordning er gunstig for de fleste som er omfattet. Områder som er omfattet med en så lav sats, vil normalt ikke gi inntekter til staten. For at også forbruk av tjenester innenfor disse områdene skal bidra til å gi staten inntekter, bør den lave satsen heves.

Flere høringsinstanser påpeker at utvalget ikke har gjort en omfattende vurdering av konsekvensene av å heve merverdiavgiftssatsene. Departementet vil vise at næringsdrivende som får fradrag for merverdiavgiften på sine anskaffelser, ikke vil bli påvirket av at den lave satsen økes. Ordningene for kompensasjon av merverdiavgift i kommunesektoren og nettoføring av merverdiavgift for ordinære statlige forvaltningsorgan medfører at etterspørselen fra en stor del av offentlig sektor ikke påvirkes av satsøkningen. Privatpersoner og andre uten fradragsrett for inngående merverdiavgift vil trolig oppleve en prisøkning. Full overvelting av en satsøkning på 2 prosentenheter vil innebære en prisøkning på 1,85 pst. på de aktuelle tjenestene. Avhengig av markedsforholdene kan det imidlertid forventes at noe av avgiftsbelastningen faller på tjenesteprodusentene ved at nettopriser reduseres. Prisøkningen kan da bli mindre enn dette. En prisøkning som følge av økt merverdiavgift kan føre til noe redusert etterspørsel etter de aktuelle tjenestene, og dermed lavere omsetning for de ulike tjenesteprodusentene.

Fra 1. juli 2001 ble merverdiavgiftssatsen på matvarer redusert fra 24 pst. til 12 pst. Analyser1 har vist at prisnedgangen umiddelbart etter 1. juli var tilnærmet like stor som halveringen av merverdiavgiften skulle tilsi i dagligvareforretninger, mens prisene i kiosker og bensinstasjoner ble redusert noe mindre. Effekten på lengre sikt er mer usikker, men dataene indikerer mindre enn full overvelting. For eksempel kunne erfaringene fra å følge prisutviklingen fra 2001 til 2004 tyde på at om lag 2/3 av halveringen av merverdiavgiftssatsen på matvarer tilfalt konsumentene, jf. St.prp. nr. 1 (2006–2007) Skatte-, avgifts- og tollvedtak. Generelt forventes graden av overvelting imidlertid å avhenge av markedsforholdene for de aktuelle tjenestene. Jo større markedsmakt det er på tilbudssiden, desto mindre prisovervelting er det grunn til å forvente til forbruker. Det skyldes at bedrifter med markedsmakt vil ta hensyn til at etterspørselen vil øke når prisene reduseres.

Departementet vil vise til at utvalgets forslag samlet innebærer at skattebyrden forskyves fra selskapsskatt, skatt på sparing og skatt på arbeid til blant annet skatt på forbruk gjennom økninger i merverdiavgiften. Departementet påpeker at konsekvensene av å øke merverdiavgiftssatsen derfor ikke bør vurderes isolert, men må ses i sammenheng med øvrige endringer som foreslås i meldingen. Samlet innebærer forslagene at det vil bli gitt netto skattelettelser. Blant annet vil forslag om å redusere selskapsskatten komme virksomhetene som berøres av økningen i den lave merverdiavgiftssatsen, til gode. Videre vil også disse næringene nyte godt av en skatteomlegging som bidrar til å øke den økonomiske veksten.

Flere høringsinstanser er opptatt av at økt merverdiavgiftssats kan svekke konkurranseevnen til reiselivsnæringen. Departementet mener virkningene av å øke den lave merverdiavgiftssatsen ikke vil bli store. Økningen som foreslås vil kun berøre tjenester som omfattes av den lave satsen. De fleste overnattingsbedrifter driver virksomhet med flere merverdiavgiftssatser. For slike virksomheter er overnatting avgiftspliktig med lav sats, mens servering av mat og andre varer og tjenester som ytes i tilknytning til romutleien, er avgiftspliktig med den generelle merverdiavgiftssatsen. Økningen i merverdiavgiftssatsen vil kun berøre en andel av forbruket for en turist som ferierer her i landet. Samlet økning i avgiftsbelastning og pris for en turist vil dermed bli lavere enn eksemplet ovenfor som viser maksimal prisøkning for en tjeneste med lav sats. I tillegg kommer at virksomheter i reiselivsnæringen vil nyte godt av forslaget om å redusere selskapsskatten. For reiselivets utenlandske konkurranseevne er også valutakursen av betydning. I den senere tid har et betydelig fall i kronekursen mot de fleste andre valutaer bidratt til å gjøre det billigere for de fleste utenlandske turister å feriere i Norge.

Innenfor kollektivtrafikken legges det opp til kompensasjoner slik at prisøkninger i stor grad unngås. Kompensasjonene må være i henhold til bestemmelsene i inngåtte avtaler om offentlig kjøp av persontransporttjenester. Dette gjelder kjøp av persontransport fra NSB AS, lokal kollektivtransport (buss, båt og lokale baner), riksveg- og fylkesvegferjer, enkelte flyruter og kjøp av sjøtransporttjenester på strekningen Bergen – Kirkenes fra Hurtigruten ASA. Avgiftsøkningen vil dermed i hovedsak omfatte drosjer, ekspress- og turbusser, flytoget, de fleste innenriks flyruter og skiheiser.

Kino ble tatt inn i merverdiavgiftssystemet i 2005, og fra 1. juli 2010 ble merverdiavgiftsgrunnlaget utvidet til å omfatte kultur og idrett. Ved utvidelsen i 2010 ble imidlertid store deler av kultur- og idrettsområdet holdt utenfor den generelle merverdiavgiftsplikten. På kulturområdet ble blant annet unntaket for scenekunst videreført (teater, dans, opera, konsertvirksomhet mv.). På idrettsområdet ble den frivillige delen av idretten i stor grad skjermet fra avgiftsutvidelsen, og det ble heller ikke innført merverdiavgift på trening i helsestudio mv. Virksomhet som får hoveddelen av inntektene sine fra andre inntektskilder enn adgangsbilletter, som kontingenter, tilskudd mv. berøres i liten grad av avgiftsøkningen. Økningen vil ha størst betydning for virksomheter som i stor grad finansieres ved salg av adgangsbilletter.

Departementets samlede vurdering er at det ikke er grunn til å forvente store negative virkninger for de berørte aktørene.

Departementet vil vurdere muligheten for å inkludere flere områder som i dag er utenfor merverdiavgiftssystemet, slik utvalget foreslår. Det vises også til egen omtale av forslag om å utvide merverdiavgiften i kapittel 11 Beskatning av finanssektoren.

Fotnoter

Lavik, Randi (2002): Prisendringer etter merverdireformen, notat juli 2002, Statens institutt for forbruksforskning.

Johansen, Ingvild (2003): Redusert matmoms – fullt prisgjennomslag hindret av kiosker og bensinstasjoner?, Økonomiske analyser 5/2003, Statistisk sentralbyrå.