9 Organisatoriske modeller

9.1 Innledning

I dette kapitlet presenteres ulike løsninger for organiseringen av skatteoppkreverfunksjonen og de viktigste kriteriene for å vurdere organisasjonsløsningenes styrker og svakheter.

Det presenteres tre organisasjonsløsninger; henholdsvis dagens organisering med kommunal skatteoppkrever, en statlig løsning samt en mellomløsning der tvangsinnfordring av eventuelt ubetalte krav forblir et kommunalt ansvar, mens de øvrige funksjoner statliggjøres.

Dagens organisasjonsløsning beskrives ut fra den organiseringen som gjelder i dag, og analysen av løsningens egenskaper gjøres med utgangspunkt i denne. På bakgrunn av både spesielle og generelle utviklingstrekk forventes det endringer i strukturen i denne løsningen. Virkningene av disse endringene vil også bli vurdert.

De to andre løsningene er tenkte modeller, der en kan se for seg en rekke ulike alternativer. Variasjonsrommet innenfor modellenes grunnleggende egenskaper (henholdsvis statlig og delt statlig/kommunal) beskrives generelt, mens analysen baseres på den konkrete løsningen som er skissert.

Det tas utgangspunkt i de gjeldende rammebetingelser og ordninger med mindre annet er presisert.

Analysen av organisasjonsløsningenes egenskaper gjøres i forhold til følgende kriterier:

A) Kvalitet og effektivitet i skatteoppkrevingen

resultatoppnåelse/løsningsgrad

styring og samordning

bruk av administrative og andre ressurser

utnyttelse av teknologi

kompetanse

nærhet

B) Hensynet til brukerne

tilgjengelighet og servicegrad

rettssikkerhet, herunder likebehandling

C) Andre hensyn, herunder

synergieffekter i forhold til annen virksomhet

bekjempelse av økonomisk kriminalitet

distriktspolitiske hensyn

folkevalgt kontroll og innsyn

kommunalt økonomisk selvstyre

overgangskostnader

Vurderingene av de alternative løsningenes egenskaper, herunder de forventede utviklingstrekkene i den kommunale organisasjonsmodellen, baserer seg på skjønn, da det i liten utstrekning finnes erfaringsdata som kan benyttes til en mer konkret analyse av effekten av endret organisering i forhold til de oppstilte kriteriene.

9.2 Nærmere om innholdet i kriteriene

I denne delen utdypes innholdet i de kriterier som vil bli lagt til grunn ved vurderingen av de forskjellige organisasjonsmodellene.

9.2.1 Kvalitet og effektivitet i skatteoppkrevingen

Kvalitet i skatteoppkrevingen innebærer blant annet at en så langt som mulig sørger for at fastsatt skatt faktisk blir betalt. Effektivitet innebærer at dette oppnås med en ressursinnsats som ikke er større enn nødvendig. Effektivitet sier derfor noe om forholdet mellom resultatene og ressursinnsatsen.

Følgende egenskaper kan belyse modellenes egnethet i forhold til å gi tilfredsstillende kvalitet og effektivitet i oppgaveløsningen:

Resultatoppnåelse/løsningsgrad: Ett av kvalitetskriteriene er i hvilken grad organisasjonsløsningen medfører gode resultater i skatteoppkreverarbeidet. Det vil si at man må vurdere resultatoppnåelse på de ulike områdene innenfor skatteoppkreverfunksjonen, herunder innkreving, arbeidsgiverkontroll, informasjon og veiledning samt skatteregnskap og fordeling.

Styring og samordning: Modellens styringsegenskaper er av betydning for resultatoppnåelsen. Modellene vurderes derfor ut fra om måten virksomheten styres på, fremmer god resultater.

Modellens egenskaper med hensyn til mulighetene for samordning i forhold til øvrige etater/forvaltningsorgan med faglige grensesnitt (primært fastsettelse, informasjon/veiledning, innfordring og kontroll) vurderes også.

Modellens evne til utvikling og endring er ytterligere et moment, da det kan si noe om muligheten for å opprettholde kvalitet og effektivitet under endrede rammebetingelser.

Bruk av administrative og andre ressurser: Her vurderes ressursbehovet i forhold til resultatoppnåelse og løsningsgrad, og det fokuseres på om modellen underbygger effektiv oppgaveløsning for skatteoppkreverfunksjonen.

Utnyttelse av teknologi: Under dette punktet vurderes det om det i praksis er forskjeller mellom de ulike modellenes muligheter til å bruke informasjonsteknologi. IKT-løsninger er i prinsippet organisasjonsnøytrale og kan tilpasses enhver modell. Organisasjonsstrukturen kan imidlertid ha betydning for utvikling og drift av løsninger, og vurderingsmomenter i den forbindelse er blant annet om modellen fremmer dynamisk utvikling eller om den tvert imot kompliserer utviklingsmulighetene.

Kompetanse: Dette kriteriet sikter til modellens egenskaper med hensyn til å sikre den nødvendige kompetanse for å utføre oppgavene som ligger til skatteoppkreverfunksjonen på en god måte.

Skatteoppkreverfunksjonen ivaretar oppgaver av svært ulik karakter. Det varierer i hvilken utstrekning den enkelte skatteoppkrever har behov for å gjennomføre alle de ulike tiltak som kan iverksettes. Det må imidlertid forutsettes at alle skatteoppkrevere har, eller har hensiktsmessig tilgang til, kompetanse som gjør dem i stand til å løse alle oppgaver/spørsmål.

Nødvendig kompetanse kan i denne sammenheng være både formal- og/eller realkompetanse, så vel som generalist- og/eller spesialistkompetanse. De daglige oppgaver innenfor skatteoppkreverfunksjonen fordrer en form for generalistkompetanse, mens spesialistkompetanse kreves i spesielle saker. På samme måte kreves det i noen saker at skatteoppkreveren har tilgang til formell kompetanse – for eksempel juridisk eller økonomisk – selv om det daglige skatteoppkreverarbeidet først og fremst krever erfaring og realkompetanse.

Det må for øvrig bemerkes at det i de senere år har vært en gjennomgående utvikling i offentlig forvaltning – også innenfor skatteforvaltningen – i retning av økt fokus på formal- og spesialistkompetanse, til dels på bekostning av generalistkompetanse. Dette skyldes flere forhold, først og fremst mer kompliserte regelverk, blant annet som følge av internasjonalisering, overnasjonal lovgivning og rettighetstenkning på mange forvaltningsområder, samt mer utstrakt bruk av informasjonsteknologi.

Nærhet: Med nærhet mener man dels uformell kunnskap om og nærhet til skattyterne og dels kommunikasjonsmessig nærhet mellom forvaltning og skattyter. Oppmerksomheten er i denne sammenheng rettet mot betydningen av nærhet i forhold til utøvelsen av skatteoppkreverfunksjonene (nærhet i brukerperspektivet behandles senere).

Denne type uformell kompetanse om lokalt næringsliv, arbeidsgivere og skattyternes økonomiske forhold har betydning for skatteoppkreverarbeidet, særlig i forbindelse med arbeidsgiverkontroll og ved vurdering av innfordringsstrategier. Lokalkunnskap innebærer i denne sammenheng et supplement til registerinformasjon. Eksempelvis kan god kunnskap om en skyldner gjøre at skatteoppkrever unngår å iverksette unødvendige og resultatløse tvangsinnfordringstiltak.

Selv om nærhet til skattyterne gir fordeler i skatteoppkrevingen og arbeidsgiverkontrollarbeidet, reiser det problemstillinger knyttet til habilitet og rettssikkerhet. Det vil være et problem dersom skatteoppkreveren på grunn av nærhet til skattyteren tar usaklige hensyn i kontroll- og innfordringsarbeidet, for eksempel ved å utsette eller la være å gjennomføre kontroller eller innfordringstiltak som vil bli oppfattet som særlig belastende av arbeidsgiveren/skattyteren selv eller i lokalmiljøet. I denne sammenheng skal det påpekes at utøvelsen av disse funksjonene er underlagt et strengt regelverk, særlig når det gjelder innfordring. Aksept av delvis betaling og innvilgelse av betalingsutsettelse for store beløp kan ikke avgjøres av skatteoppkreveren, men av overordnet myndighet etter innstilling fra skatteoppkreveren. Det skal også påpekes at skatteoppkreveren er underlagt kontroll av overordnet myndighet, også når det gjelder behandling av enkeltsaker.

Muligheten for å ha lokalkunnskap og nærhet avhenger primært av antall innbyggere det enkelte skatteoppkreverkontor må forholde seg til, men størrelsen på det geografiske ansvarsområdet kan også ha betydning.

Under dette punktet vurderes det derfor for det første om det er forskjeller mellom organisasjonsmodellene når det gjelder muligheten til å få og nyttiggjøre seg lokalkunnskap. For det annet vurderes det om det er reelle forskjeller mellom modellene med hensyn til risiko for usaklig påvirkning på utøvelsen av skatteoppkreverfunksjonen.

9.2.2 Hensynet til brukerne

Under dette punktet vurderes organisasjonsmodellenes egenskaper i forhold til brukernes behov.

Brukerne er ikke en ensartet gruppe, men består av alt fra personlige skattytere til store virksomheter. Virksomhetene kan også variere mye, fra små bedrifter med få ansatte og liten administrasjon til store konserner. Felles for virksomhetene er likevel at de som regel vil ha et forhold til skatteoppkreveren både i egenskap av å være arbeidsgiver, og derved pliktig til å gjennomføre forskuddstrekk i de ansattes lønn samt svare arbeidsgiveravgift, og som eget skattesubjekt.

Brukerne har følgelig ulike forutsetninger og behov når de forholder seg til skatteoppkreverne. De kan grovt sett inndeles slik:

Lønnsmottagere, som vanligvis har befatning med skatte- og avgiftsmyndighetene via selvangivelsen og betaling av eventuell restskatt/tilbakebetaling av tilgodebeløp. De har behov for kontakt med forvaltningen når det er feil ved ligning/skattekort, når vedkommende har betalingsproblemer eller ved avregningsklage hvis arbeidsgiver ikke har foretatt eller betalt inn forskuddstrekk på korrekt måte. De har dessuten relativt ofte behov for informasjon om rettigheter og plikter, men dette er som regel enkle henvendelser. I de fleste tilfeller vil lønnsmottagerne ha behov for kontakt med ligningskontoret.

Selvstendig næringsdrivende og små selskaper, som kan ha løpende rapporterings- og innbetalingsplikter til skattemyndighetene. Det går et vesentlig skille mellom dem som ikke har ansatte, og dem som har det; de førstnevnte kommer på mange måter i samme kategori som lønnsmottagere, mens de sistnevnte ligner mer på større virksomheter (se nedenfor). Et fellestrekk ved disse gruppene er imidlertid at de i enkelte tilfeller kan komme opp i relativt kompliserte, skattemessige problemstillinger, kombinert med at de selv har liten egen kompetanse med hensyn til skatt. De bistås dog ofte av regnskapsførere, som da vil stå for det meste av kommunikasjonen med skattemyndighetene.

Større virksomheter, som har et løpende forhold til alle deler av skatteforvaltningen. De har ofte kompliserte skatte- og avgiftsproblemstillinger, men samtidig også gjerne høy kompetanse på disse områdene og gode IKT-løsninger.

Ved vurdering av hensynet til brukerne ses det på følgende elementer:

Tilgjengelighet og servicegrad: Tilgjengelighet dreier seg om hvor godt modellen legger til rette for at brukerne kan komme i kontakt med skatteoppkreveren. Krav til tilgjengelighet må vurderes ut fra hvilke kommunikasjonskanaler brukerne kan benytte. Kommunikasjonen kan skje både ved fysisk oppmøte og ved ulike informasjons- og kommunikasjonstekniske (IKT) løsninger, som Internett og telefon. Dette gjelder både for behandling av spørsmål/søknader og ved innrapportering/innbetaling. Tilgjengelighet er videre et spørsmål om hvor enkelt det er å forholde seg til forvaltningen, herunder om det er enkelt å finne frem til riktig organ for å få behandlet en henvendelse. Organisasjonsmodellenes egenskaper med hensyn til service må derfor vurderes ut fra mange ulike forhold, og de må også ses i forhold til de ulike brukergruppenes behov.

Rettssikkerhet: Rettssikkerhet er et omfattende begrep, men kjernen er at borgerne skal behandles på en måte som sikrer riktig saksbehandling. I riktig saksbehandling ligger at oppgavene skal løses i henhold til regelverk og instruks og for øvrig i samsvar med forvaltningsrettslige prinsipper slik at borgerne ikke blir utsatt for urettmessige inngrep fra myndighetenes side. Likebehandling er et av kravene til korrekt saksbehandling. Likebehandling innebærer blant annet at like saker skal behandles likt, det vil si at det ikke skjer usaklig forskjellsbehandling.

Måten virksomheten er organisert på, kan være av betydning for rettssikkerheten. Det gjelder blant annet om borgerne har mulighet for å komme i kontakt med forvaltningen for å ivareta sine interesser, og om man har rutiner som sikrer kontroll og klageadgang.

Et grunnleggende prinsipp vedrørende skatteinnkreving er skillet mellom fastsettelse/ligning og innkreving. Hensynet bak et slikt skille er skatte- og avgiftssubjektenes rettssikkerhet – det vil si at myndighetene på den ene side ikke skal kunne ta innkrevingshensyn ved fastsettelse av kravet og på den annen side ikke la seg påvirke av utenforliggende hensyn (ligningshensyn) ved innkrevingen av kravet. Et eksempel på et utenforliggende hensyn er om det utlignes lavere skatt enn skattegrunnlaget tilsier, fordi innkrevingshistorikken tyder på at riktig utlignet skatt vil være vanskelig å innkreve. Det vil på samme måte være å ta utenforliggende hensyn dersom det unnlates å kreve inn et endelig fastsatt skattekrav fordi ligningen anses å være for streng.

9.2.3 Andre hensyn

Her belyses enkelte hensyn som ikke primært har relevans for utøvelsen av skatteoppkreverfunksjonen isolert sett, men som kan være relevante i forhold til en vurdering av eventuelle konsekvenser for kommunene eller for andre deler av samfunnet av den valgte organisasjonsløsning.

Synergieffekter i forhold til annen virksomhet: Organisasjonsløsningen kan ha betydning for organisering og ressursbruk i tilstøtende statlige og kommunale forvaltningsenheter. Dette kriteriet vurderer modellenes egenskaper med hensyn til å utnytte slike synergieffekter.

Når det gjelder grensesnittet mot statlig forvaltning, gjelder det først og fremst virksomheter innenfor skatteetaten og det ordinære namsmannsapparatet. Det blir derfor vurdert om modellene har positive synergieffekter i forhold til slike virksomheter.

Grensesnittet mot kommunal forvaltning gjelder først og fremst kommunale innfordringsoppgaver og økonomiforvaltningen for øvrig. Her vurderes modellenes evne til å understøtte utøvelsen av kommunale oppgaver innenfor økonomiforvaltning og innkrevingen av kommunale krav, og for eventuelle synergieffekter som følge av felles administrasjon.

Bekjempelse av økonomisk kriminalitet: Under dette kriteriet vurderes det om det er forskjeller mellom organisasjonsmodellene når det gjelder muligheten for å motvirke økonomisk kriminalitet. Virkemidler for å motvirke økonomisk kriminalitet er blant annet informasjons- og veiledningsvirksomhet, som kan bidra til å redusere feil hos skattytere og arbeidsgivere. Videre er effektiv kontrollvirksomhet viktig for å avdekke feil. Kvaliteten på innfordringsarbeidet er også av betydning for å forebygge unndragelser.

Modellenes egenskaper med hensyn til å muliggjøre saksbehandlingsrutiner og saksbehandlingssystemer som ikke kan misbrukes ut fra et økonomisk vinningsmotiv, vurderes også som en del av dette kriteriet.

Distriktspolitiske hensyn: Her er det primært snakk om modellenes konsekvenser for sysselsettingen i distriktene, der hensynet til arbeidsplasser i kommunene er et moment i vurderingen, men også om mulighetene for næringslivet i distriktet til enkel kommunikasjon med skatteoppkreveren. God tilgjengelighet og nærhet er for øvrig behandlet som egne kriterier (se ovenfor).

Folkevalgt kontroll og innsyn: Skattebetaling er av stor økonomisk betydning både for den enkelte og for samfunnet som helhet. Det er viktig at flest mulig har tillit til at skatten fastsettes og innkreves på en korrekt måte. Mulighet for folkevalgt kontroll og innsyn i forvaltningens arbeidsområde kan bidra til at skattytere får tillit til at vedtakene fattes på rettferdig grunnlag og gir legitimitet til skattesystemet. Om organisasjonsmodellen legger til rette for folkevalgt innsyn og kontroll, er derfor et moment i vurderingen.

Behovet for folkevalgt kontroll og innsyn gjelder muligheten for at folkevalgte representanter kan få innsyn i hvordan skatteoppkreverfunksjonen utøves. Dette må avgrenses mot folkevalgtes direkte påvirkning på utøvelsen av skatteoppkreverfunksjonen. Slik påvirkning må bare skje innenfor det politiske organets fullmakter, gjennom politiske prosesser med sikte på regelverksendringer eller ved at avdekkede feil blir rapportert til sentrale myndigheter.

Kommunalt økonomisk selvstyre: Lokalt økonomisk selvstyre dreier seg om kommunenes grad av frihet til å bestemme det lokale inntektsgrunnlaget og til å disponere egne inntekter. Skatt på inntekt og formue var i tidligere tider i hovedsak et lokalpolitisk anliggende, men i dag har kommunene liten frihet til å utforme beskatningen. Når det gjelder eiendomsskatten, har kommunene en reell valgfrihet, men også her er det begrensninger. Inntektssystemet for kommunene er dessuten utformet slik at de fleste kommuner i praksis har liten mulighet til å påvirke inntektsgrunnlaget. Det vurderes for tiden å tilbakeføre andeler av selskapsskatten til kommunene, men selv med en slik reform vil kommunenes inntekter fortsatt i all hovedsak være bestemt av staten.

Utvalgets oppgave er å vurdere tiltak som kan forbedre oppkrevingen av skatt, ikke skattesystemet som sådan. Det ligger derfor utenfor utvalgets mandat å vurdere hvordan skatte- og inntektssystemet for det offentlige bør utformes. Utformingen av skatte- og inntektssystemet kan imidlertid ha betydning for hvordan skatteoppkrevingen bør organiseres. Det vil således bli vurdert om det er forskjeller mellom modellene når det gjelder:

å utvikle kommunenes økonomiske selvbestemmelsesrett

kommunenes muligheter til å holde oppsyn med den økonomiske utvikling innen lokalt næringsliv og lokale husholdninger

kommunenes muligheter til å påvirke eget inntektsfundament

kommunenes muligheter til i praksis å kunne innføre et lokalt, avvikende skattenivå og håndtere utskriving og innkreving av eiendomsskatt

mulighetene til å etablere lokale incitamentsordninger for inntekts og skatteøkning

Overgangskostnader: Med dette kriteriet vurderes hvilke engangskostnader som må påregnes i forbindelse med de strukturelle endringer som forventes å skje innenfor gjeldende oppgavefordeling, eller som må gjennomføres for å etablere en modell med endret oppgavefordeling.

Overgangskostnader inkluderer kostnader til flytting og etablering av nye kontorer, samt opplæringskostnader og ansettelseskostnader, i den grad en eventuell omorganisering vil medføre behov for nyrekruttering og opplæring av nyansatte. Det bør også vurderes hvor stort provenytap en eventuell organisasjonsendring vil medføre før den nye organisasjonen er fullt operativ.

9.3 Dagens kommunale modell

Skatteoppkrevingen – slik den fungerer i dag – er beskrevet i kapittel 4. I dette kapitlet rettes fokus mot organiseringen av skatteoppkrevingen og hvordan den fungerer i forhold til de nevnte kriterier.

9.3.1 Beskrivelse av modellen

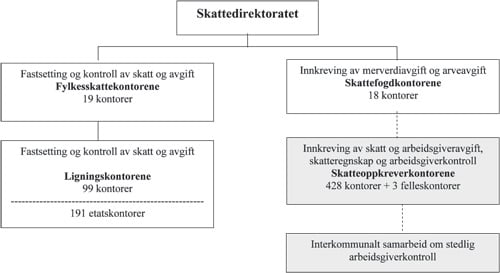

Det faglige ansvaret for skatteoppkreverfunksjonen ligger til staten, mens det administrative ansvaret ligger til den enkelte kommune, jfr. figur 9.1.

Figur 9.1 Dagens organisering

Strukturen er kjennetegnet ved en desentralisert organisering av skatteoppkreverfunksjonen, med én skatteoppkrever i hver kommune. Størrelsen på skatteoppkreverkontorene varierer fra mindre enn ett årsverk til 280 årsverk, se tabell 9.1.

Tabell 9.1

| Antall årsverk ved SKO | <1 | 1–2 | 2–10 | 10–20 | >20 |

| Antall SKO | 105 | 177 | 126 | 16 | 9 |

1 Tabellen er utarbeidet pr. 31.12.2003

For arbeidsgiverkontroll er det mange steder etablert interkommunale samarbeidsordninger, og noen kommuner har etablert felles skatteoppkreverkontorer. Samarbeidsordningene bygger på at det er den enkelte kommune som har ansvaret for at skatteoppkreverfunksjonene utføres. De funksjoner som samarbeidet omfatter, legges derfor normalt til en enhet som er underlagt et styre bestående av representanter for de deltakende kommuner. Det har i de siste årene vært økende omfang av slike samarbeidsordninger. Disse ordningene og utviklingstrekkene er nærmere omtalt i punkt 9.3.5.

9.3.2 Kvalitet og effektivitet i skatteoppkrevingen

Resultatoppnåelse/løsningsgrad: Resultatkravene fastsettes fylkesvis av Skattedirektoratet og presiseres kommunevis i dialog (styringsdialog) mellom skattefogdkontoret og det enkelte skatteoppkreverkontor. I tillegg gjennomføres ulike kontroller og ettersyn som belyser resultatoppnåelsen/løsningsgraden.

Resultatene for de forskjellige funksjonene er nærmere analysert i kapittel 7.

Styring og samordning: Den kommunale organiseringen innebærer at det er staten som har den faglige styringen, mens administrativ styring skjer fra kommunene.

Den faglige styringen skjer gjennom mål- og resultatstyring. Dette er en form for «bestiller- og utførerfunksjon», som i mange sammenhenger gir gode resultater. Skatteoppkrevingen skiller seg imidlertid fra vanlige bestiller- og utførermodeller ved at «bestilleren» ikke har direkte sanksjonsmuligheter overfor «utføreren». Den overordnede fagmyndighet har med andre ord ikke mulighet for direkte å styre ressursbruken på hvert kontor eller mellom kontorene, eller ressursenes fordeling på deloppgaver eller kompetansen hos skatteoppkreveren; styringen skjer indirekte ved anbefalinger og faglige veiledninger.

Ressursbruk: Det totale antall årsverk som benyttes til skatteoppkreverfunksjonen i kommunene, er beregnet til 1635 ved utgangen av 2003. I tillegg kommer statlig ressursbruk i forbindelse med faglig styring og saksbehandling på skatteoppkreverområdet, som er beregnet til 75 årsverk.

For nærmere omtale av ressursbruken vises det til kapittel 7 og vedlegg 1.

Utnyttelse av teknologi: Det er i dag ett felles skatteregnskapssystem. Dette benyttes av alle kommuner unntatt Oslo, som har eget regnskapssystem. Regnskapene føres kommunevis. I tilknytning til skatteregnskapet er det utviklet saksbehandlingsstøttesystemer for blant annet innkreving.

Det såkalte SKARP-prosjektet og utviklingen av felles system (SOFIE), som er planlagt innført i 2007, innebærer en realisering av felles plattform for skatteregnskap og innkrevingsstøttesystem, basert på at regnskapene skal føres kommunevis.

Til bruk for faglig styring er det utviklet et såkalt SKO-nett. Dette er dels en informasjonsbase med regelverk og retningslinjer, og dels et kommunikasjonsforum mellom direktorat, skattefogd og skatteoppkrever.

Kompetanse: Ved de store skatteoppkreverkontorene er det generelt høy kompetanse på alle oppgaveområdene, og de har nødvendig spesialkompetanse ansatt ved kontoret.

Ved de mellomstore og mindre kontorene er kompetansen generelt sett mer begrenset. I spesielt kompliserte saker er kontorene avhengig av å innhente kompetanse utenfra, enten fra overordnet myndighet eller fra andre skatteoppkreverkontorer. De minste kontorene er sårbare ved blant annet sykefravær, fordi man har få ansatte å spille på.

Det vises forøvrig til kapittel 10 for en nærmere diskusjon.

Nærhet: Med dagens organisering er det ett skatteoppkreverkontor i hver kommune, og kontorenes størrelse varierer i samsvar med kommunestørrelsen (antall innbyggere). Graden av nærhet vil derfor ha sammenheng med størrelsen på kommunen.

Ved de minste kontorene er det jevnt over stor grad av lokalkunnskap. Samtidig kan det være relasjoner mellom skattyter og skatteoppkrever. For å motvirke at nærhet skal få negative konsekvenser (mht. habilitet og etablering av relasjoner), er skattebetalingsordningen basert på at alle unntak fra ubetinget betalingsplikt (lempning, betalingsavtaler og uerholdelighetsføring) undergis to- eller tretrinnsbehandling, der skatteoppkreveren kun har innstillingsmyndighet. På kontrollområdet, og ved valg av innfordringsstrategi, har man ikke slike kontrollordninger. Eventuelle negative konsekvenser av nærhet på disse områdene må derfor fanges opp gjennom den overordnede fagmyndighetens forvaltningsrevisjon.

Ved større kontorer er det mindre grunnlag for lokalkunnskap og mindre risiko for inhabilitet/potensielt uheldige relasjoner. Gode kommunikasjonsløsninger både i forhold til annen forvaltning og i forhold til brukerne, kan bidra til å redusere betydningen av mindre nærhet og lokalkunnskap ved større kontorer.

9.3.3 Hensynet til brukerne

Tilgjengelighet og servicegrad: Dagens organisering – med et stort antall kontorer – gjør at brukeren enkelt kommer i kontakt med skatteoppkreveren ved å møte opp på kontoret. Tilgjengelighet i form av effektive kommunikasjonsløsninger via telefon og/eller Internett ivaretas også på en god måte.

Organiseringen innebærer imidlertid at brukerne må forholde seg til flere forskjellige forvaltningsenheter i ulike skattesaker. For de fleste personlige skattytere er dette neppe et stort problem, i og med at henvendelsene hovedsakelig vil være til ligningskontoret og ikke til skatteoppkreveren. Problemstillingen er formodentlig viktigere for arbeidsgivere, som løpende må forholde seg til de fleste deler av skatteforvaltningen.

På kontrollområdet er det flere aktører innenfor skatteforvaltningen som har ansvar for å utføre kontroll hos næringsdrivende virksomheter. Det er etablert en ordning med felles fylkesvise planer for å koordinere og samordne kontrollaktivitetene som utføres av fylkesskattekontorene, ligningskontorene og skatteoppkreverkontorene. På innfordringsområdet er det også utfordringer med å koordinere tvangsinnfordringstiltak, for eksempel når både skattefogd og skatteoppkrever pålegger en arbeidsgiver å gjennomføre trekk i lønnen til en ansatt som skylder henholdsvis merverdiavgift og restskatt.

Servicegraden vil være avhengig av den faglige kompetansen og ressursene til å behandle henvendelser. Kommunene har, via sin administrative styring, anledning til å påvirke servicegraden i form av ressursinnsats, eksempelvis til utvidede åpningstider.

Rettssikkerhet: Generelt sett skulle en tro at det var lettere å etablere systemer som sikrer likebehandling ved de større enn ved de mindre kontorene. Samtidig er det også større behov for å etablere kontrollsystemer ved de større kontorene, fordi kontrollspennet blir større og oversiktligheten mindre enn ved de mindre kontorene. Ved de minste kontorene vil utviklingen av praksis i stor grad avhenge av én person eller et fåtall personer. Det er også vanskeligere å etablere effektive kontrollrutiner innenfor et veldig lite miljø. På den annen side er behovet for omfattende kontrollrutiner mindre i en liten organisasjon.

Når det gjelder skillet mellom fastsettelse og innkreving, er dette godt ivaretatt, i og med at fastsettelse skjer ved de statlige ligningskontorene og innkreving ved de kommunale skatteoppkreverkontorene.

9.3.4 Andre hensyn

Synergieffekter i forhold til annen virksomhet: I dagens organisering må samordning med andre organer med tilsvarende virksomhet innenfor skatteforvaltningen skje på grunnlag av samarbeid, og organiseringen gir få muligheter for synergieffekter for statlig virksomhet.

Organiseringen har imidlertid positive effekter i forhold til understøttelse av den øvrige kommunale forvaltning. Betydningen av dette varierer imidlertid avhengig av kommunenes størrelse og organiseringen av administrasjonen. I de minste kommunene skjer skatteoppkrevingen i samme miljø som den øvrige kommunale økonomiforvaltning og bidrar til et bredere faglig miljø. I de minste kommunene kan derfor skatteoppkrevingen bidra til å oppnå bærekraftige økonomienheter med et faglig miljø som kan gi bedre forvaltning også av rene kommunale funksjoner. I enkelte tilfeller kan for eksempel skatteoppkreverfunksjonen gjøre at man ved å opprette kombinasjonsstillinger kan få bedre mulighet til å rekruttere ansatte med økonomisk kompetanse. Skatteoppkrever kan dessuten utføre andre tilgrensende oppgaver, som for eksempel innfordring av kommunale krav. I de mellomstore og større kommunene er skatteoppkrevingen i større grad organisert i separate enheter, og her er samordningseffektene mer begrensede. Alt i alt er det vanskelig å si hvor viktig skatteoppkrevingen er for å understøtte kommuneforvaltningen for øvrig.

Bekjempelse av økonomisk kriminalitet: Arbeidet mot økonomisk kriminalitet er knyttet til skatteoppkreverens informasjons- og veiledningsvirksomhet, til kontrollvirksomhet og til effektiv innfordring. Både informasjons- og veiledningsvirksomheten og kontrollvirksomheten forutsetter høy kompetanse, og for kontrollvirksomheten er det viktig med spesialister med formalkompetanse. Det er videre viktig med godt samordnede kontrollaktiviteter mellom de ulike kontrollmyndighetene. Lokalkunnskap kan ha betydning for å avdekke forskuddstrekk- og avgiftsunndragelser, og nærhet har forebyggende effekt i forhold til skatteunndragelser.

Variasjonene mellom skatteoppkreverkontorene – som i stor grad er en funksjon av kommunestørrelsen – innebærer at det varierer fra kommune til kommune i hvilken grad skatteoppkreveren kan bidra i arbeidet mot økonomisk kriminalitet utover de oppgavene som er nevnt ovenfor og ut over deltakelsen i felles kontrollplan. Ordningen med obligatoriske felles kontrollplaner bevirker at den samlede kontrollvirksomhet i fylket planlegges og gjennomføres i samarbeid mellom skatteoppkreverkontorene, ligningskontorene og fylkesskattekontoret, med fylkesskattekontoret som faglig ansvarlig.

Distriktspolitiske hensyn: Denne modellen innebærer den mest desentraliserte strukturen for skatteoppkreverfunksjonen man kan tenke seg, med ansatte i (praktisk talt) alle kommuner.

Mulighet for folkevalgt kontroll og innsyn: I dagens organisering skjer folkevalgt kontroll – i betydningen politisk valgte representanters direkte befatning med skatteoppkreverfunksjonen – gjennom skatteutvalgene som ved sin behandling av billighetssøknader får innsyn i lempningspraksis og skatteoppkrevers innkrevingsvirksomhet. Graden av innsyn varierer både med saksmengden og hvordan den politiske representasjonen er organisert. I mange tilfeller er de folkevalgtes innsyn sporadisk. Det gjelder særlig i de minste kommunene, der antallet saker er lite.

Kommunalt økonomisk selvstyre: Innenfor dagens skatte- og inntektssystem er det i de fleste kommuner liten sammenheng mellom de resultater skatteoppkreveren oppnår og kommunens egne inntekter. Det skyldes særlig at inntektsfordelingssystemet i betydelig grad utjevner lokale inntektsforskjeller. Det rene økonomiske incitamentet til å prioritere skatteoppkrevingen er derfor begrenset. Det er imidlertid mulig å utvikle ordninger som gir kommunene et mer direkte incitament til å prioritere skatteoppkreverfunksjonen (se kapittel 8).

Dagens organisering ligger godt til rette for eventuelle reformer som enten gir kommunene større myndighet i utformingen av den lokale beskatningen, eller som etablerer en mer direkte sammenheng mellom økonomien i lokalsamfunnet og kommunens inntekter.

Overgangskostnader: En videreføring av dagens skatteoppkrevermodell har ingen direkte overgangskostnader. Som omtalt nedenfor, er det imidlertid grunn til å tro at strukturen i dagens modell gradvis vil endres, dels som følge av kommunesammenslåinger og dels som følge av mer utstrakt samarbeid mellom kommunene. Slike strukturendringer vil naturlig nok utløse overgangskostnader.

9.3.5 Forventede utviklingstrekk

Man kan registrere tendenser i retning av færre kommuner og færre skatteoppkreverkontorer enn vi har i dag. I dette punktet beskrives disse tendensene og hvilke konsekvenser de kan forventes å ha for skatteoppkreverfunksjonen under fortsatt kommunal organisering. Det er viktig å vurdere disse uviklingstendensene og konsekvensene derav, fordi organiseringen av skatteoppkreverfunksjonen må være robust.

Utviklingstendenser innenfor skatteoppkreverfunksjonen: Utviklingen den senere tid synes å gå i retning av utvidet samarbeid over kommunegrensene.

Mest utbredt er samarbeidet på området for arbeidsgiverkontroll – tall for 2003 viser at 222 kommuner deltok i en eller form for kontrollsamarbeid. Det er ulike måter å organisere samarbeidet på. En ordning som praktiseres mange steder, er at to eller flere kommuner i et område eller en region går sammen og danner en interkommunal regnskapskontrollørordning. Dersom samarbeidet er forankret i kommuneloven § 27, etableres det et styre, som etter vedtak i de respektive kommunestyrer gis myndighet til å treffe avgjørelser om virksomhetens drift og organisering, jf. kommuneloven § 27 nr. 1.

Samarbeidsordningen kan eksempelvis gå ut på at en kommune står som såkalt vertskommune og ansetter en eller flere regnskapskontrollører som etter nærmere avtale stilles til rådighet for de andre kommunene. Avtalen som ligger til grunn for ordningen, regulerer også gjerne hvordan kostnadene til ordningen skal fordeles mellom kommunene, eksempelvis ut fra innbyggertall eller i forhold til faktisk utført arbeid etter fakturering. Kontroller som utføres som et ledd i det interkommunale samarbeidet, skjer i navnet til det aktuelle skatteoppkreverkontoret.

Interkommunalt samarbeid om hele skatteoppkreverfunksjonen ble etablert av de to kommunene Øvre Eiker og Nedre Eiker i 2003. Med virkning fra 1. januar 2004 er det etablert ytterligere to slike felleskontorer for til sammen 7 kommuner. 1

Skatteoppkreveren i Eiker er organisert som et eget kontor, lokalisert i Øvre Eiker, med rådmannen som nærmeste administrative overordnede. Skatteoppkreveren har eget budsjett, der kommunene faktureres etter en gitt fordelingsnøkkel. Det rapporteres til stat og kommune hver for seg. Samarbeidet omfatter også innkreving av noen typer kommunale krav, slik som vann- og kloakkavgift, avfallsgebyr og feieavgift, som innkreves etter skattebetalingslovens regler, og som er omfattet av skatteoppkreverens særnamsmannsmyndighet. Bakgrunnen for og erfaringene med samarbeidet mellom Øvre Eiker og Nedre Eiker er nærmere beskrevet i vedlegg 2 til innstillingen.

Kommunene Asker og Bærum har vedtatt å etablere et felles skatteoppkreverkontor. Bakgrunn og status for arbeidet er nærmere beskrevet i vedlegg 3 til innstillingen.

Flere andre kommuner er dessuten engasjert i prosjekter eller prosesser for å etablere en felles skatteoppkreverfunksjon. Dette gjelder blant annet de syv kommunene i Follo-regionen (Vestby, Ski, Ås, Frogn, Nesodden, Oppegård og Enebakk), samt kommunene Verdal og Levanger i Nord-Trøndelag. I Buskerud var det pr. august 2003 kun 4 av 21 kommuner som ikke var involvert i et eller annet prosjekt for vurdering eller planlegging av felles skatteoppkreverfunksjon.

Utviklingstrekk innenfor kommunesektoren mer generelt: Hele kommunesektoren er under endring og det er stor oppmerksomhet om strukturelle endringer i form av kommunesammenslåing og interkommunalt samarbeid. Dette har bl.a. sammenheng med at den offentlige produksjon har vokst voldsomt og fortsatt øker.

Utviklingen følger i hovedsak to retninger. Den ene retningen fører mot kommunesammenslutninger. Det er allerede gjennomført enkelte sammenslutninger, noen kommuner har fattet vedtak om sammenslutninger, og en rekke kommuner har igangsatt utredninger som kan føre frem til vedtak om sammenslutning. Den andre retningen er etablering av ulike former for samarbeidsløsninger mellom kommunene, herunder felles skatteoppkreverkontor. Det er etablert tre felleskontorer for til sammen ni kommuner, andre kommuner har fattet vedtak om felleskontor, og det pågår vurderinger i flere områder om etablering av felles oppkreverkontor.

Utviklingstrekkene vedrørende organiseringen av kommunal sektor generelt og organiseringen av skatteoppkreverfunksjonen spesielt, tilsier derfor at «skatteoppkreverkartet» kan komme til å se vesentlig annerledes ut i løpet av en 10–15 års periode, også under fortsatt kommunal organisering av skatteoppkreverfunksjonen.

Utviklingstrekkene med hensyn til kommunesammenslåing og etablering av samarbeidsløsninger bygger imidlertid i stor utstrekning på lokale initiativ og enighet mellom de involverte kommuner. Det må derfor antas at hensynet til skatteoppkreverfunksjonen bare vil være ett av mange hensyn. Det er følgelig vanskelig å ha noen sikker formening om hvilke typer kommuner som kommer til å gjennomgå de største strukturelle endringene. Generelt antas det imidlertid at utviklingen vil gå raskest i regioner der det er flere kommuner innenfor et område som kan anses som en geografisk enhet, og i kommuner som har relativt små ressurser i forhold til de oppgavene de skal løse.

Vurderingene nedenfor er prinsipielle, og er ikke basert på noen bestemt oppfatning om hvilket tempo og omfang utviklingen får, eller hvilke regioner av landet som blir berørt. Den kvantitative og kvalitative betydning vil naturligvis avhenge av hvilke endringer som faktisk skjer.

Resultatoppnåelse/løsningsgrad: Utviklingen i kommunesektoren generelt og for skatteoppkreverkontorene spesielt, går mest sannsynlig mot større enheter. I den grad størrelsen har betydning for resultatoppnåelsen, vil dette påvirke resultatene. Hvis spesialisering gir bedre kvalitet, vil større enheter dessuten kunne legge til rette for god kvalitet i skatteoppkrevingen. For arbeidsgiverkontrollen blir det en videreutvikling av det samarbeid og den samordning som finnes allerede i dag.

Samlet sett vil trolig resultatoppnåelsen i en fremtidig gjennomsnittskommune nærme seg det vi finner i dagens middels store kommuner.

Ressursbruk: Dersom skatteoppkreverfunksjonen er undergitt stordriftsfordeler, vil de administrative kostnader bli lavere, som følge av at enhetene blir større enn i dag.

Styring og samordning: Antall underordnede organer kan ha betydning for faglige styringsmuligheter, idet den faglige styringen kan bli enklere desto færre enheter man har å forholde seg til. Hvis utviklingen går mot flere felles skatteoppkreverkontorer og/eller færre kommuner, vil det kunne innebære at faglige styringsmuligheter for staten blir enklere. På den annen side innebærer organiseringen av samarbeidsløsninger mellom kommuner en styringsmessig utfordring, blant annet fordi det blir flere beslutningsnivåer i administrative spørsmål, og avstanden mellom de bevilgende myndigheter (hver enkelt deltakende kommune) og skatteoppkreverfunksjonen derved blir større.

Samordningsmulighetene mellom de ulike enhetene i skatteforvaltningen vil i liten grad påvirkes av endringer i kommunestrukturen eller interkommunalt samarbeid.

Utnyttelse av teknologi: Det nye skatteregnskapssystemet er planlagt med sikte på en fortsatt kommunal organisering av skatteoppkreverfunksjonen, og kommunesammenslåing og samarbeid kan derfor skje uavhengig av dette. I den grad færre og større enheter forenkler innføring og drift av IKT-løsninger, fremmer utviklingen dette.

Kompetanse: Større enheter kan gi grunnlag for bedre tilgang til og utnyttelse av kompetanse enn det er i små enheter, der man kan være avhengig av å innhente spesialkompetanse utenfra. I den grad dagens skatteoppkreverkontorer er sårbare på grunn av avhengighet av et fåtall ansatte, vil denne sårbarheten bli redusert når enhetene blir større. Mulighetene for spesialisering av ulike funksjoner er også til stede – enten som samarbeidsløsninger eller ved differensiering i oppgaveløsning mellom kommunene.

Nærhet: Utviklingen mot færre kommuner/skatteoppkreverkontorer vil innebære mindre nærhet til brukerne enn dagens organisering, med de konsekvenser det innebærer. Blant annet vil omfanget av lokalkunnskap reduseres som følge av en slik utvikling. Betydningen avhenger av hvor sterk sentraliseringen blir.

Tilgjengelighet og servicegrad: Det er ikke uten videre gitt hvilken virkning en større konsentrasjon vil få for brukerne. Den geografiske tilgjengeligheten vil bli redusert. På den annen side kan større enheter tilby mer omfattende veiledning og informasjon.

Rettssikkerhet: Rettssikkerheten vil bare bli påvirket i den grad større kontorer gir grunnlag for endrede rutiner og mer enhetlig praksis.

Synergieffekter i forhold til annen virksomhet: En utvikling mot færre kommunale skatteoppkreverkontorer påvirker trolig bare i liten grad samarbeidsmulighetene med andre statlige organer innenfor skatteforvaltningen, selv om færre og større enheter kan gi mer ressurser til å gå inn i et forpliktende samarbeid. I de kommunene som mister skatteoppkreverkontoret, taper en derimot de synergieffekter som måtte eksistere mellom skatteoppkreverkontoret og den øvrige kommunale økonomifunksjonen. Effekten kan reduseres ved at innkrevingen av kommunale krav også legges til samarbeidsorganet.

Bekjempelse av økonomisk kriminalitet: Mulighetene for bekjempelse av økonomisk kriminalitet påvirkes formodentlig lite av større kommunale enheter, idet man allerede i dag har felles kontrollplan og utstrakt samarbeid mellom kommunene på kontrollområdet.

Distriktspolitiske hensyn: Større konsentrasjon vil redusere sysselsettingen i de kommunene som mister skatteoppkreverfunksjoner, men øke sysselsettingen i de kommuner som får tilført slike funksjoner. Hvorvidt sysselsettingen alt i alt reduseres, avhenger av hvilke effektivitetsgevinster som tas ut.

Folkevalgt kontroll og innsyn: Mulighetene for folkevalgt innsyn og kontroll påvirkes neppe i særlig grad av at skatteoppkreverfunksjonen samles.

Kommunalt økonomisk selvstyre: En utvikling mot færre og større kommuner kan legge til rette for reformer der kommunene får større myndighet med hensyn til utformingen av lokal beskatning eller større muligheter til å påvirke sitt eget inntektsfundament. Hvorvidt slike reformer faktisk vil bli gjennomført, er det vanskelig å ha noen klar formening om. Det avhenger formodentlig av hvilket omfang og styrke utviklingen mot kommunesammenslåinger får, og hvilken type kommuner som blir sammenslått.

Overgangskostnader: En omorganisering av skatteoppkreverkontorene vil gi opphav til omstillingskostnader. Omfanget av disse kostnadene avhenger av hvor sterk sentraliseringen blir.

Oppsummering av vurderingene: Vurderingen av de enkelte kriterier ovenfor faller ulikt ut avhengig av hvilke kommuner som blir omfattet av utviklingen. Dersom den først og fremst omfatter mellomstore og store kommuner i sentrale strøk, blir virkningene en annen enn om den omfatter de minste kommunene. For eksempel kan samarbeid eller sammenslåinger bidra til å redusere småskalaulempene – som blant annet er forbundet med tilgangen til kompetanse – men innebærer samtidig at småskalafordelene – herunder synergieffekter med den kommunale administrasjon – også blir redusert.

Virkningene vil også avhenge av hvorvidt sentraliseringen skjer i form av kommunesammenslåinger eller i form av interkommunalt samarbeid. I det siste tilfellet vil skatteoppkreverfunksjonen bli mer løsrevet fra den kommunale virksomheten for øvrig, særlig i forhold til de kommuner som gir fra seg oppgaven med utførelsen av skatteoppkrevingen. Ved kommunesammenslåinger oppnår man derimot mer bærekraftige enheter som står på egne ben, og der de enkelte deler av organisasjonen ikke er så avhengige av hverandre.

9.4 Modell med forskjøvet oppgavefordeling

I denne delen omtales en modell med en forskyvning av arbeidsoppgavene mellom dagens statlige og kommunale skattemyndigheter. Modellen er således en mellomløsning mellom dagens ordning og en ren statlig løsning.

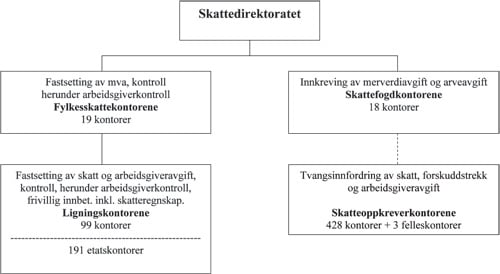

9.4.1 Beskrivelse av modellen

Staten får tilført oppgavene med føring av skatteregnskapet, frivillig innbetaling og arbeidsgiverkontroll. Kommunenes oppgave begrenses dermed til tvangsinnfordring av misligholdte krav.

Det legges til grunn at modellen vil bestå av to linjer. Den ene linjen – fastsettelsessiden – vil være organisert som i dag, med fylkesskattekontor og ligningskontor. Den andre linjen – innkreving – vil bestå av skattefogdkontorene og skatteoppkreverkontorene. Modellen innebærer betydelig reduksjon av bemanningen på skatteoppkreverkontorene, som følge av at oppgaver overføres til andre enheter i skatteforvaltningen. I utgangspunktet legges det ikke opp til spesielle strukturelle endringer av skatteoppkrevernivået, men det er rimelig å tro at reformen kan påskynde utviklingen mot færre skatteoppkrevekontorer.

Figur 9.2 Modell med forskjøvet oppgavefordeling

Modellen innebærer at skatteoppkreverne får faglig grensesnitt mot skattefogden med hensyn til innfordring og mot ligningskontoret med hensyn til overføring av krav til innfordring og innfordret beløp til regnskapsføring. De øvrige funksjonsområdene under dagens skatteoppkreverfunksjon (skatteregnskap, veiledning/informasjon, arbeidsgiverkontroll og frivillige inn-/utbetalinger) overføres til fastsettelseslinjen (fylkesskattekontor og ligningskontor).

Den endrede oppgavefordelingen innebærer blant annet at informasjonsstrømmen i forbindelse med innberetning og frivillig betaling flyttes til fastsettelsessiden.

9.4.2 Kvalitet og effektivitet i skatteoppkrevingen

Resultatoppnåelse/løsningsgrad: I denne modellen behandles ikke frivillig betaling og tvangsinnfordring i samme organisasjon, og arbeidsgiverkontroll blir løsrevet fra tvangsinnfordring. Dette kan være en ulempe for skatteoppkrevernes innfordringsarbeid, men vil samtidig kunne være en fordel for fastsettelsesområdets arbeid med arbeidsgiverkontroll. Det er for øvrig viktig å være oppmerksom på at den teknologiske utviklingen siden midten av nittitallet har ført til at behandlingen av frivillige innbetalinger i stor grad er automatisert. Videre vil det være mulig for både fastsettelses- og innfordringssiden å hente informasjon i hverandres systemer, slik at all registrert informasjon kan være tilgjengelig for alle som har behov for den.

Hvis modellen åpner for større grad av spesialisering og stordriftsfordeler i forbindelse med tvangsinnfordring, hvilket er usikkert, kan det gi bedre løsningsgrad på innfordringsstadiet. På den annen side medfører oppsplittingen at skyldneren behandles av to ulike instanser. Det kan innebære økt ressursbruk ved at skatteoppkreveren må sette seg inn i skyldners forhold fra tiden før forfall for å legge riktig innfordringsstrategi. Den samlede virkning vil i noen grad avhenge av hvor grensen trekkes mellom «frivillig innbetaling» og «tvangsinnfordring»; dersom alle misligholdte krav (etter første gangs purring) automatisk overføres til skatteoppkreveren, vil det i realiteten være gjort svært lite arbeid hos ligningskontoret i forkant av skatteoppkreverens arbeid, og omfanget av dobbeltarbeid blir mindre.

Arbeidsgiverkontrollen er i denne modellen overført til ligningskontoret. Det kan innebære færre kontrollenheter og større fysisk avstand fra kontrollobjektene. Arbeidsgiverkontrollene er imidlertid allerede delvis sentralisert gjennom ulike former for interkommunalt samarbeid, og det er derfor ikke åpenbart hvor sterk sentraliseringseffekten vil bli. En sammenslåing legger til rette for samordning av henholdsvis lignings-, merverdiavgifts- og arbeidsgiverkontroll, fordi dette vil ligge i samme organisatoriske linje. Organisatorisk samordning av arbeidsgiverkontrollen vil også bidra til større faglige miljøer og gi bedre grunnlag for å oppnå spesiell kompetanse. Spesiell kompetanse anses for nødvendig for å kunne avdekke overtredelser i kompliserte saker. Sammenslåingen av kompetansemiljøer må derfor antas å gi en høyere kontrolleffektivitet.

Styring og samordning: For skatteregnskapsfunksjonen og arbeidsgiverkontrollen vil modellen åpne for en organisering der nær beslektede funksjoner samles i samme organisatoriske linje som de øvrige kontrollområdene. Det gir i utgangspunktet gode muligheter for styring og samordning.

Ressursbruk: De fremste mulighetene for kostnadsbesparelser ligger i en forbedret samordning på henholdsvis kontroll- og regnskapsføringssiden, herunder utnyttelse av stordriftsfordeler. Det er vanskelig å anslå hvor store disse besparelsene vil være.

Utnyttelse av teknologi: Denne modellen legger i utgangspunktet godt til rette for utnyttelse av teknologi, særlig for skatteregnskaps- og kontrollområdet. Det nye systemet SOFIE (resultatet av SKARP) er ikke planlagt utviklet i forhold til dette skillet i oppgaveløsningen, men det vil neppe medføre vesentlige problemer å foreta en slik endring.

Kompetanse: Modellen krever at det bygges opp kompetansemiljøer for skatteregnskap og arbeidsgiverkontroll hos de statlige organene. På den annen side vil disse miljøene jevnt over bli større, noe som gjør det lettere å utvikle spesialkompetanse. For skatteoppkreverkontorene kan modellen føre til at ansvarsområdet blir så vidt lite at det blir vanskeligere å rekruttere personell med nødvendig kompetanse. Dette vil først og fremst være et problem i de aller minste kommunene.

Nærhet: Modellen vil innebære mindre lokalkunnskap enn dagens modell for oppgavene knyttet til arbeidsgiverkontroll, skatteregnskap og informasjon/veiledning. For innfordringsoppgavene vil det i utgangspunktet ikke skje noen endringer med hensyn til muligheten for lokalkunnskap.

Nærhet har liten betydning for føringen av skatteregnskapet. Ved føringen av skatteregnskapet vil lokalkunnskap kunne avdekke forhold som bør lede til at det gjennomføres arbeidsgiverkontroll. Denne muligheten reduseres dersom regnskapsføringen overføres til regionleddet. På den annen side vil utvikling av maskinelle kontrollfiltre, som genererer lister over «mistenkelige» arbeidsgivere, bidra til at det blir større likhet i kontrollutvelgelsen mellom store og små kontor.

For arbeidsgiverkontrollen kan manglende nærhet ha betydning, blant annet fordi det vil kunne bli større reiseavstander ved stedlige kontroller. På den annen side vil eventuell risiko for utilbørlig påvirkning på skatteoppkrever reduseres når nærheten blir mindre. På grunn av det utstrakte samarbeidet om arbeidsgiverkontroll innenfor dagens ordning, og ordningen med felles kontrollplan, er det usikkert hvor stor den faktiske endringen med hensyn til nærhet vil bli.

9.4.3 Hensynet til brukerne

Tilgjengelighet og servicegrad: På kontrollområdet vil det være færre etater/enheter å forholde seg til for arbeidsgiver. Det må anses som en fordel for brukerne.

Ettersom innbetaling og tvangsinnfordring blir delt mellom to instanser, får en skattyter som ikke betaler ved forfall, i utgangspunktet ett organ mer å forholde seg til når det gjelder betaling av skatt. De som betaler rettidig, vil derimot kunne forholde seg til kun ett kontor. Videre blir det ett organ mindre med hensyn til kontroll. Modellen viderefører antallet myndigheter som skal stå for tvangsinnfordring.

Rettssikkerhet: Det organisatoriske skillet mellom fastsettelse og innkreving er ikke opprettholdt i denne modellen, fordi innbetalingsbetalingsfunksjonen er lagt til ligningskontoret, noe som representerer en utfordring fra et rettssikkerhetssynspunkt. En mulighet er å foreta en organisatorisk og systemmessig tilpasning innenfor ligningsforvaltningen som sikrer avstand mellom de som står for fastsettelsen, og de som håndterer den frivillige innbetalingen. Tvangsinnfordring vil fortsatt være skilt organisatorisk fra fastsettelse. Vi kommer nærmere tilbake til denne problemstillingen i forbindelse med diskusjonen av den helstatlige modellen.

9.4.4 Andre hensyn

Synergieffekter i forhold til annen virksomhet: Modellen vil åpne for å samordne funksjoner (kontroll, regnskapsføring og informasjon/veiledning) som i dag utøves innenfor ulike organisatoriske linjer i staten. Modellen vil også gjøre det lettere å endre fordelingen av oppgaver og ressurser mellom enhetene.

Modellen innebærer at det ikke lenger vil være grunnlag for synergieffekter mellom skatteoppkreverfunksjonen og den kommunale administrasjonen på regnskapsområdet. På innfordringsområdet blir det imidlertid ikke noen endring i forhold til dagens organisering.

Bekjempelse av økonomisk kriminalitet: Den viktigste effekten i forhold til bekjempelse av økonomisk kriminalitet vil komme fra en forbedret koordinering av skatteforvaltningens samlede kontroll- og informasjonsvirksomhet. Bruddet i kjeden mellom regnskapsføring/frivillig innbetaling og tvangsinnfordring kan imidlertid begrense mulighetene til å forebygge unndragelser.

Distriktspolitiske hensyn: Sentraliseringen av regnskapsfunksjonene og ordningene med frivillig innbetaling vil redusere antallet årsverk ved de kommunale skatteoppkreverkontorene betydelig. I den grad deler av disse funksjonene er uavhengige av sted, kan disse oppgavene legges til regioner der sysselsettingen anses som svak.

Mulighet for folkevalgt kontroll og innsyn: Modellen innebærer ikke i seg selv noen redusert mulighet for folkevalgt innsyn og kontroll i forhold til dagens ordning. Dersom det anses som ønskelig, kan kommunene fremdeles få adgang til skatteregnskapet slik at de kan kontrollere og få innsyn i regnskapsføring og fordeling. Skatteutvalgets oppgaver vil i utgangspunktet kunne videreføres som i dag.

Kommunalt økonomisk selvstyre: Denne modellen vil i liten grad endre sammenhengene mellom skatte- og inntektssystemet og skatteoppkrevingen. Det skyldes at det bare er ansvaret for den frivillige betalingen som overføres til staten, mens ansvaret for innfordringen fremdeles blir liggende i kommunene. Dersom det er en sammenheng mellom skatteoppkreverens tilknytning og skattyternes betalingsvilje, vil imidlertid omfanget av den frivillige innbetalingen påvirkes.

Ved endringer i skattesystemet, for eksempel slik at visse skattearter omgjøres til lokale skatter – jf. den pågående diskusjonen om tilbakeføring av deler av selskapsskatten – er det et spørsmål om utskrivning og innbetaling skal skje i statlig regi, eller om disse oppgavene skal ligge til kommunene. I prinsippet er det ikke noe i veien for at staten innkrever skatt på vegne av kommunene, slik kommunen i dag innkrever skatt på vegne av staten. I den grad kommunale og statlige skatter pålegges de samme skattyterne, og eventuelt også samme skattegrunnlag, vil det imidlertid medføre dobbeltarbeid dersom stat og kommune har ansvaret for fastsettelse og oppkreving av sine respektive skatter. Dersom kommunen både skal fastsette og innkreve skatt, reiser det også problemer knyttet til rettssikkerhet. Styringshensyn tilsier at fastsettelse og innkreving legges til ulike resultatenheter.

Overgangskostnader: Etablering av denne modellen vil innebære administrative kostnader, herunder styring av omorganiseringsprosessen, overføring av ansatte til staten, samt kostnader til lokaler og utstyr (reduserte behov hos skatteoppkreverne og økt behov ved ligningskontorene). Det vil også være kostnader knyttet til faglige og systemmessige endringer, herunder tilpasning av nytt skatteregnskap (SOFIE) til ny struktur og opparbeidelse av kompetanse i de statlige organene som blir tilført nye oppgaver. Det antas at det finnes noe kompetanse i skatteetaten (staten) på de funksjonsområdene som overføres, slik at sårbarheten i forbindelse med omorganiseringen er noe mindre enn i omorganiseringer hvor det flyttes funksjonsområder til enheter som ikke har egen kompetanse på det aktuelle området fra før. Omorganiseringen vil innebære betydelige endringer i oppgavefordelingen, som kan ta tid og medføre en risiko for provenytap.

9.5 Statlig modell

I denne delen beskrives en modell der skatteoppkreverfunksjonene overtas av staten. Det kan tenkes mange løsninger for en statlig modell. Hvilken modell som eventuelt er mest hensiktsmessig, må ses i lys av den pågående omorganiseringsprosessen i skatteetaten. Nedenfor tas det utgangspunkt i en mulig modell, der funksjonene frivillig betaling og fordeling (skatteregnskap), arbeidsgiverkontroll og informasjonsvirksomhet overføres til ligningskontorene og der tvangsinnfordring etableres i egne kontorer.

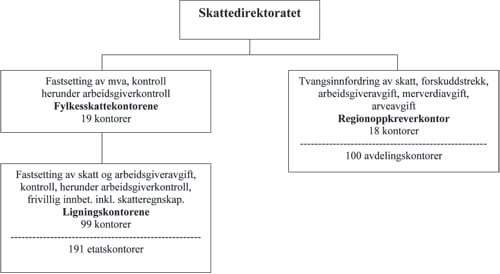

9.5.1 Beskrivelse av modellen

En organisering med ett statlig skatteoppkreverkontor i hver kommune, i tillegg til skattefogden som oppkrever av merverdiavgift og arveavgift på fylkesnivå, antas å være lite realistisk. Modellen forutsetter at det etableres én linje for innfordring, mens arbeidsgiverkontroll, informasjon, veiledning og skatteregnskapet med frivillige innbetalinger legges til fastsettelseslinjen. Skattefogdens oppgaver med innbetalinger og regnskapsføring av arveavgift og merverdiavgift legges også i fastsettelseslinjen.

Figur 9.3 Statlig modell

Modellen innebærer at alle oppgaver som i dag utføres av de kommunale skatteoppkreverne,

overføres til staten, samtidig som man fordeler disse oppgavene til ulike statlige enheter. Fordelingen mellom de statlige enhetene er lik fordelingen i oppgaveforskyvningsmodellen foran. De (tvangs)innfordringsoppgaver som i dag ligger hos skattefogdkontorene og skatteoppkreverkontorene, legges til regionale innfordringsenheter, med avdelingskontorer rundt om i regionen etter geografisk eller befolkningsmessig behov. Bruker man dagens organisering av ligningsetaten som eksempel, kan man regne med 18 regionkontorer, omtrent 100 avdelingskontorer og eventuelt et antall lokalkontorer. Det kan være aktuelt å overføre enkelte sakstyper til spesialiserte enheter innenfor skatteetaten.

Føring av skatteregnskap, avregning og frivillig betaling, samt arbeidsgiverkontroll, er flyttet til fastsettelsessiden. Det betyr at denne modellen også etablererer et organisatorisk skille mellom frivillig innbetaling og innfordring, slik som oppgaveforskyvningsmodellen som ble omtalt i forrige del. Skillet i dagens modell mellom fastsettelse og frivillig innbetaling av skattekrav er imidlertid ikke opprettholdt. Strukturen på fastsettelsessiden antas ikke å endres i nevneverdig grad.

9.5.2 Kvalitet og effektivitet i skatteoppkrevingen

Resultatoppnåelse/løsningsgrad: Resultatoppnåelsen innenfor denne modellen antas å bli tilsvarende som for modellen med oppgaveforskyvning på områdene arbeidsgiverkontroll, informasjon/veiledning og skatteregnskap. Vi viser her til diskusjonen i forrige del.

På innkrevingsområdet er det grunn til å tro at resultatene blir mer ensartede, blant annet fordi det blir lettere å forskyve ressursene mellom ulike regioner etter behov. Etableringen av større kontorer gjør det også enklere å utvikle og nyttiggjøre seg spesialkompetanse. På den annen side vil en større grad av sentralisering redusere mulighetene for å nyttiggjøre seg lokalkunnskap (se nedenfor).

Styring og samordning: I denne modellen er faglig og administrativt ansvar samlet i linjen, og den har en mindre desentralisert struktur enn dagens modell. Mens dagens modell er basert på faglig styring via mål- og resultatstyring, med veiledning og anmodninger som styringssignaler, gir denne modellen også muligheter for å supplere med mer direkte styring. Dette har sammenheng med at modellen er mer hierarkisk og har mindre desentralisert beslutningsmyndighet enn dagens modell. Fra et overordnet, faglig synspunkt gjør dette det lettere å iverksette felles strategier og prioriteringer i alle ledd av organisasjonen, herunder også i forhold til fastsettelsessiden.

Ressursbruk: En statliggjøring av skatteoppkrevingen innebærer at skatteoppkreverkontorene må administreres innenfor skatteetaten, snarere enn innenfor den kommunale forvaltning. Det medfører økt behov for administrative ressurser i skatteetaten, mens behovet reduseres i kommunene (se for øvrig nedenfor om synergieffekter). Overflyttingen av oppgavene til staten og reorganiseringen av virksomheten vil innebære økt effektivitet og redusert ressursbehov i den grad det eksisterer stordriftsfordeler. Tar en utgangspunkt i ressursbruken i dagens skatteoppkreverkontorer, synes det som det finnes slike stordriftsfordeler, i alle fall opp til et visst nivå. De pågående prosessene med samarbeid over kommunegrensene er basert på en forutsetning om at ressursbruken skal effektiviseres.

Utnyttelse av teknologi: Innenfor en mer enhetlig organisasjon blir brukermiljøene mer homogene. Det kan effektivisere utviklingen og driften av IKT-løsninger. Det pågående arbeid med å forbedre IKT-løsningene innenfor dagens modell, gjør allikevel at det er usikkert om gevinstene vil være særlig store på dette området.

Kompetanse: Modellen innebærer at det vil bli færre og jevnt over større enheter på lokalt nivå (en mulig unntagelse er de største kommunene, der dagens kontorer er svært store). Forutsetninger for å bygge opp og sikre gode faglige miljøer med nødvendig kompetanse på alle fagområdene, 2 er derfor til stede. Modellen legger dessuten til rette for spesialisering. Ved å etablere en spesialisert linje/organisasjon for innfordring, kan det også sikres nødvendig kompetanse på dette området.

Nærhet: Modellen innebærer at hver enhet får et større geografisk ansvarsområde enn med dagens modell, med tilsvarende redusert mulighet for å oppnå lokalkunnskap av betydning for arbeidsgiverkontroll og innkreving. Dette kan isolert sett føre til dårligere resultater. På den annen side reduseres de eventuelle problemene som nære relasjoner mellom skatteoppkrever og arbeidsgiver/skattyter kan føre til.

9.5.3 Hensynet til brukerne

Tilgjengelighet og servicegrad: Modellen vil ikke i samme grad som dagens modell gi geografisk nærhet, noe som kan være en ulempe for publikumsservicen. Som diskutert under gjennomgangen av kriteriene ovenfor, må begrenset geografisk tilgjengelighet for øvrig antas først og fremst å være et problem for personlige skattytere og enmannsforetak. For næringslivet mer generelt kan manglende nærhet oppveies av at det blir færre enheter å forholde seg til, og at kompetansen ved det enkelte kontor blir bedre og mer omfattende.

På innfordringsområdet innebærer modellen at antall særnamsmenn reduseres, fordi antall skatteoppkreverkontorer blir redusert, og fordi skattefogdkontor og skatteoppkreverkontor slås sammen. Det vil, ut over denne samordningen innenfor skatteetaten, kunne være aktuelt med ytterligere koordinering av det offentliges tvangsinnfordringsmyndigheter. Modellen anses å legge til rette også for dette, ved at nesten alle enheter med namsmannsmyndighet vil være faglig og administrativt underlagt staten.

Rettsikkerhet: I likhet med modellen med oppgaveforskyvning er det organisatoriske skillet mellom fastsettelse og innkreving ikke opprettholdt i denne modellen fordi innbetalingsfunksjonen ligger til fastsettelsesenheten. Tvangsinnfordring er fortsatt skilt fra fastsettelse, selv om begge oppgaver nå ligger til staten. Spørsmålet er derfor hvordan en skal sikre at det ikke tas innkrevingshensyn ved fastsettelsen, og omvendt. Behovet for et slikt skille må ivaretas innad i organisasjonen, eksempelvis gjennom systemmessige tilgangs- og endringsbegrensninger.

I Danmark og Sverige ligger fastsettelse og innkreving til samme myndighet. Det er etablert skiller mellom de ulike funksjonene innenfor den samme organisatoriske enheten, slik at ikke de samme personene driver både med fastsettelse og innkreving. Det har ikke vært sett på dette som noe rettssikkerhetsproblem i disse landene.

Uansett forutsettes det at det i denne modellen etableres løsninger som forhindrer sammenblanding av fastsettelses- og innkrevingshensyn. Det at tvangsinnfordringen er lagt til en egen linje i organisasjonen, bidrar til å redusere problemet.

9.5.4 Andre hensyn

Synergi i forhold til andre virksomheter: En statliggjøring av skatteoppkreverfunksjonen utløser synergieffekter mellom skatteoppkreverfunksjonen og andre deler av skatteforvaltningen. På den annen side mister man de synergieffekter som i dag finnes mellom skatteoppkreverne og den øvrige kommuneforvaltning. Det gjelder spesielt synergieffekter mellom skatteoppkreving og innkreving av andre kommunale krav. Dersom skatteoppkreverfunksjonen gjøres statlig, reduseres det faglige miljøet i kommunenes økonomiadministrasjon. Dette vil ha størst betydning for de mindre kommunene, der skatteoppkrevingen er tett integrert med den øvrige økonomiadministrasjon.

Bekjempelse av økonomisk kriminalitet: I den grad sentralisering medfører høyere kompetanse og kvalitet, vil det bidra til å gjøre enhetene bedre rustet til å avdekke økonomisk kriminalitet.

Distriktspolitiske hensyn: Modellen innebærer dels at det totale antallet ansatte innenfor skatteforvaltningen blir lavere og dels at forvaltningen blir mer sentralisert.

Mulighet for folkevalgt kontroll og innsyn: Statliggjøringen innebærer ikke i seg selv noen innsnevring av muligheten for folkevalgt innsyn og kontroll med skatteoppkrevingen. Graden av folkevalgt innsyn og kontroll avhenger av hvordan man velger å organisere den. Kommunene kan gis tilgang til skatteregnskapet, slik at de kan kontrollere og få innsyn i regnskapsføring og fordeling. Ordningen med skatteutvalg kan eventuelt beholdes, selv om skatteutvalgene innenfor en statlig organisering formodentlig bør få en annen sammensetning enn med dagens organisasjonsmodell.

Kommunalt økonomisk selvstyre: På samme måte som det en gang var avgjørende at beskatningen var et kommunalt ansvar, kunne det faktum at beskatningen etter hvert er blitt statlig, ses som et argument for å overføre skatteoppkreverfunksjonen til staten. Det er statskassen som først og fremst vinner på en mer effektiv skatteoppkreverfunksjon, og det er derfor staten som har det mest direkte, økonomiske incitament til å sørge for at skatteoppkreverfunksjonen er effektivt innrettet.

Som påpekt ovenfor, er det imidlertid mulig å tenke seg ordninger som gir kommunene sterkere incitamenter til å prioritere skatteoppkrevingen innenfor dagens system (se også diskusjonen i kapittel 8). Utformingen av skattesystemet og inntektssystemet innenfor det offentlige behøver derfor ikke å være avgjørende for hvor ansvar for skatteoppkrevingen kan plasseres.

På samme måte behøver ikke en statliggjøring av skatteoppkrevingen være til hinder for en annen utforming av skattesystemet eller inntektssystemet innenfor det offentlige, for eksempel ved at det etableres en mer direkte sammenheng mellom den økonomiske utviklingen i lokalsamfunnet og kommunenes inntekter. For eksempel burde ikke kommunenes interesse for å innføre eiendomsskatt være påvirket av at det er staten som eventuelt vil utligne og innkreve eiendomsskatten på vegne av kommunene.

På den annen side vil en overføring av skatteoppkrevingen til staten gjøre det vanskeligere for kommunene selv å håndtere oppkreving av egne skatter. Denne problemstillingen er særlig aktuell dersom man realiserer planene om å tilbakeføre selskapsskatten til kommunene eller å utvide eiendomsskatten. Alternativt kan man la staten stå for oppkrevingen også av kommunale skatter, slik man gjør i Sverige.

Overgangskostnader: En fullstendig statliggjøring av skatteoppkrevingen krever større mstillingskostnader enn oppgaveforskyvningsmodellen. Når det gjelder skatteregnskap, arbeidsgiverkontroll og frivillig innbetaling, som overføres fra kommunene til ligningskontorene, vises det til omtalen i forrige del. I tillegg kommer kostnadene ved å bygge opp en helt ny organisasjon for tvangsinnfordring. Her kan en bygge på den struktur som er etablert for skattefogdene, men virksomheten vil få et helt annet omfang enn i dag. Endringene som skal gjennomføres, er betydelige og det kan være risiko for provenytap dersom det tar tid å få den nye organisasjonen i funksjon.

Fotnoter

Skatteoppkreveren i Røros og Holtålen omfatter de to kommunene med samme navn. Skatteoppkreveren i Midtre Namdal omfatter kommunene Flatanger, Fosnes, Namdalseid, Namsos og Overhalla.

Dette vil motvirke den mulige svekkelse av skattefogdene (som ettersynsorgan for bl.a. skatteoppkrevernes føring av skatteregnskapet) på regnskapsområdet, som følger av at deres økonomitjenestefunksjon (for andre statsetater) ble flyttet til en annen etat 1.1.2004.