7 Inntektsutviklingen for utvalgte inntektstakergrupper

Lønnstakere med en årslønn og en lønnsvekst som gjennomsnittet for alle lønnstakere, har fått en økning i reallønn etter skatt på 0,3 prosent fra 2017 til 2018. Reallønnsøkningen etter skatt innen de store forhandlingsområdene var mellom 0,2 og 0,7 prosent.

Ulikheten i inntekt etter skatt i yrkesbefolkningen var uendret fra 2016 til 2017. Sett over en lengre periode er det en tendens til at ulikheten øker. Inntektsforskjellene i Norge er likevel mindre enn i de fleste andre land.

7.1 Vekst i reallønn etter skatt for utvalgte lønnstakerhusholdninger

I kapittel 6.3 er husholdningenes samlede disponible realinntekt, hvor alle typer inntekter inngår (jf. boks 6.2), omtalt. I dette avsnittet er det utviklingen i reallønn etter skatt for ulike grupper som studeres. Utviklingen i reallønn etter skatt bestemmes av forløpene til lønn, skatt og prisstigning.

7.1.1 Reallønn etter skatt fra 2016 til 2018

Skattesatsen for alminnelig inntekt var 28 prosent fra 1992 til og med 2013. Fra 2014 ble denne skattesatsen redusert til 27 prosent kombinert med at trygdeavgiften ble økt fra 7,8 prosent til 8,2 prosent. Fra 2016 ble skattesatsen redusert til 25 prosent kombinert med innføringen av en ny trinnskatt til erstatning for toppskatten. Skattesatsen ble redusert til 24 prosent i 2017, 23 prosent i 2018 og 22 prosent i 2019. Se nærmere omtale av skatteendringer i avsnitt 7.1.2. Maksimal marginalskatt på lønn fra 1992 er gjengitt i tabell 7.1. Inntektsgrenser mv. for inntektsårene fra 2012 til 2019 framgår i tabell 4.1 i vedlegg 4.

Tabell 7.1 Maksimal skatt på alminnelig inntekt og lønn. 1992–2019

År | Maksimal skatt på alminnelig inntekt. Prosent | Maksimal marginalskatt på lønnsinntekt. Prosent |

|---|---|---|

1992 | 28 | 48,8 |

1993–1998 | 28 | 49,5 |

1999 | 28 | 49,3 |

2000–2004 | 28 | 55,3 |

2005 | 28 | 51,3 |

2006–2013 | 28 | 47,8 |

2014–2015 | 27 | 47,2 |

2016 | 25 | 46,9 |

2017 | 24 | 46,7 |

2018 | 23 | 46,6 |

2019 | 22 | 46,4 |

Kilde: Finansdepartementet.

I tabell 7.2 legger utvalget fram beregninger av utviklingen i reallønn etter skatt for de viktigste forhandlingsområdene fra 2016 til 2018. Det er tatt utgangspunkt i gjennomsnittlig nivå og vekst i årslønn som vist i tabellene 1.1 og 2.1. Det er videre sett bort fra endringer i skattemessige fradrag den enkelte måtte ha hatt utover standard fradrag.

Tabell 7.2 viser at lønnstakere som har hatt en årslønn og en lønnsvekst som tilsvarer gjennomsnittet for alle grupper, har fått en økning i reallønn etter skatt på 0,3 prosent fra 2017 til 2018. Reallønnsøkningen etter skatt innen de store forhandlingsområdene var mellom 0,2 og 0,7 prosent.

Tabell 7.2 Reallønnsvekst etter skatt for typeeksempler i utvalgte forhandlingsområder.1 Vekst i prosent

2017 | 2018 | |||||

|---|---|---|---|---|---|---|

Grupper | Årslønn i 20182, kr | Lønnsvekst | Vekst i reallønn etter skatt | Lønnsvekst | Vekst i reallønn etter skatt | |

Industriarbeidere3 | 478 000 | 2,6 | 1,2 | 2,8 | 0,3 | |

Industrifunksjonærer4 | 759 800 | 2,7 | 1,3 | 2,8 | 0,3 | |

Ansatte i Virke-bedrifter i varehandel5 | 525 900 | 3,1 | 1,6 | 2,7 | 0,3 | |

Ansatte i finanstjenester6 | 666 500 | 3,8 | 2,2 | 3,2 | 0,7 | |

Statsansatte7 | 589 900 | 2,3 | 0,9 | 2,7 | 0,2 | |

Kommuneansatte | 516 400 | 2,5 | 1,1 | 2,9 | 0,4 | |

Alle8 | 556 300 | 2,3 | 0,9 | 2,8 | 0,3 | |

1 Lønnstakere med gjennomsnittlig årslønn og med kun standard fradrag.

2 Tallene for årslønn er hentet fra tabell 1.1 og tabell 2.1.

3 Gjelder for industriarbeidere i NHO-bedrifter med gjennomsnittlig avtalefestet normalarbeidstid, for dagarbeidere betyr dette 37,5 t/uke.

4 Industrifunksjonærer i NHO-bedrifter.

5 Tall for Virke-bedrifter i varehandel er for heltidsansatte.

6 Heltidsansatte i medlemsvirksomheter (arbeidsgivermedlemmer) i Finans Norge utenom ledere.

7 Eksklusiv de statlig eide helseforetakene. Anslag for årslønnsveksten baserer seg på opplysninger fra A-ordningen.

8 Gjennomsnittet gjelder alle grupper, også de som ikke inngår i tabellen. Tallene er basert på lønnsveksten i nasjonalregnskapet.

Kilde: Statistisk sentralbyrå og Beregningsutvalget.

Beregningsutvalget har også sett på kjøpekraftsutviklingen for ulike husholdningstyper. I tabell 7.3 har en beregnet utvikling i reallønn etter skatt for lønnstakere med en lønnsinntekt i 2018 på henholdsvis 300 000 kroner, 550 000 kroner og 750 000 kroner. Beregningene er utført for enslige lønnstakere hhv. uten barn og med ett barn, for lønnstakere som forsørger ektefelle og to barn, og for ektepar med to barn der begge ektefeller er sysselsatt.

De generelle forutsetningene for beregningene er nærmere omtalt i boks 7.1. Utvalget har i beregningene i tabell 7.3 lagt til grunn en lønnsvekst på 2,3 prosent fra 2016 til 2017 og 2,8 prosent fra 2017 til 2018.

Tabell 7.3 illustrerer hvordan kjøpekraften for noen utvalgte husholdningstyper, med og uten barn, påvirkes av skatteendringene de to siste årene. Med de forutsetningene som er valgt, varierer økningen i reallønnen etter skatt fra 2017 til 2018 for de utvalgte husholdningstyper fra -1,6 prosent til 0,7 prosent. Ektepar med én inntekt har i 2018 fått en reallønnsnedgang. Det har sammenheng med avviklingen av skatteklasse 2. Skatteklasse 2 var fordelaktig for ektepar der den ene ektefellen hadde ingen eller svært lav inntekt. For de øvrige husholdningstypene økte reallønnen etter skatt med 0,3 prosent til 0,7 prosent i 2018.

Tabell 7.3 Beregnet vekst i reallønn etter skatt for utvalgte husholdningstyper. Vekst i prosent

Lønnsinntekt i 2018 | 2017 | 2018 |

|---|---|---|

300 000 kroner | ||

Enslig lønnstaker uten barn | 0,9 | 0,4 |

Ektepar med én inntekt og 2 barn mellom 3 og 16 år1 | 0,6 | -1,6 |

Enslig lønnstaker med 1 barn2 | 0,4 | 0,4 |

550 000 kroner | ||

Enslig lønnstaker uten barn | 0,9 | 0,3 |

Ektepar med én inntekt og 2 barn mellom 3 og 16 år1 | 0,7 | -0,9 |

Enslig lønnstaker med 1 barn2 | 0,6 | 0,4 |

Ektepar med 2 barn mellom 3 og 16 år, hvor den ene ektefellen tjener 350 000 kroner og den andre 200 000 kroner | 0,8 | 0,7 |

750 000 kroner | ||

Enslig lønnstaker uten barn | 1,0 | 0,3 |

Ektepar med én inntekt og 2 barn mellom 3 og 16 år1 | 0,8 | -0,6 |

Enslig lønnstaker med 1 barn2 | 0,7 | 0,4 |

Ektepar med 2 barn mellom 3 og 16 år, hvor den ene ektefellen tjener 500 000 kroner og den andre 250 000 kroner | 0,8 | 0,5 |

Nominell lønnsvekst3 | 2,3 | 2,8 |

1 Ektepar med én inntekt ble liknet i skatteklasse 2 med høyere personfradrag tom 2017. Skatteklasse 2 ble avviklet i 2018.

2 Enslige forsørgere får barnetrygd for ett barn mer enn de forsørger og særfradrag for enslige forsørgere.

3 Lønnsutviklingen slik den framkommer av kolonnen «Nasjonalregnskapet» i tabell 2.1.

Kilde: Beregningsutvalget.

7.1.2 Endringer i skatteregler for lønnstakere fra 2018 til 2019

I 2019 ble skattesatsen på alminnelig inntekt redusert fra 23 til 22 prosent. Satsene i trinnskatten ble samtidig økt. Innslagspunktene i trinn 1–3 i trinnskatten ble økt i tråd med anslått lønnsvekst i Statsbudsjettet for 2019 på 3,25 prosent. Innslagspunktet i trinn 4 ble såvidt økt med 0,3 prosent. I 2019 gjelder trinn 1 for personinntekt fra 174 500 kroner med en sats på 1,9 prosent. Trinn 2 gjelder for personinntekt fra 245 650 kroner med en sats på 4,2 prosent. Trinn 3 gjelder for personinntekt fra 617 500 kroner med en sats på 13,2 prosent (11,2 prosent i Finnmark og Nord-Troms). Trinn 4 gjelder for personinntekt fra 964 800 kroner med en sats på 16,2 prosent. For lønnstakere med personinntekt på 245 650–617 500 kroner tilsvarer dette en netto satsreduksjon på lønn på 0,1 prosentpoeng og for lønnstakere med personinntekt over 617 500 kroner gav skatteendringene for de fleste en netto satsreduksjon på 0,2 prosentpoeng.

Boks 7.1 Beregninger av endringer i reallønn etter skatt

Beregningene av endringer i reallønn etter skatt i dette avsnittet bygger på følgende forutsetninger:

Inntektstakeren mottar bare én inntektsart (lønn).

Det er bare tatt hensyn til skatteregler som berører alle eller de fleste lønnstakere. Det vil bl.a. si at det kun gis standard fradrag i inntekt (personfradrag og minstefradrag).

Barnetrygd er regnet som negativ skatt. Det er ikke tatt hensyn til andre overføringer fra offentlige budsjetter, herunder kontantstøtten som ble innført f.o.m. 1. august 1998.

Det er brukt samme prisindeks (konsumprisindeksen) for alle husholdningstyper ved omregning til reallønn. Konsumprisindeksen økte med 1,8 prosent fra 2016 til 2017 og med 2,7 prosent fra 2017 til 2018.

Beregninger basert på så enkle forutsetninger som her, må brukes med forsiktighet. Beregningsutvalget mener likevel av flere grunner at denne type beregninger kan ha interesse:

Resultatene indikerer i hvilken retning endringer i sentrale skatteregler isolert sett trekker.

Siden det bare forhandles om lønn, kan beregninger der en kun endrer lønnsinntekten være av særlig interesse.

Den nominelle lønnsinntekten etter skatt beregnes ved å trekke inntektsskatter og avgifter til folketrygden fra lønnsinntekten. For barnefamilier tas det også hensyn til barnetrygden. Lønnsinntekt etter skatt beregnet på denne måten gir uttrykk for hva lønnstakeren har til disposisjon av lønnsinntekten (og eventuelt barnetrygden) til betaling av gjeldsrenter og til kjøp av varer og tjenester etter at samlede skatter er betalt. Reallønn etter skatt beregnes ved å deflatere den nominelle lønnsinntekten etter skatt med endringen i konsumprisindeksen. Endringen i reallønn etter skatt blir da den prosentvise forskjellen mellom årets og fjorårets reallønn etter skatt.

Også personfradraget og øvre grense i minstefradraget for lønn og trygd ble økt i tråd med anslått lønnsvekst i Statsbudsjettet for 2019 på 3,25 prosent. I 2019 utgjør personfradraget 56 550 kroner. Øvre grense i minstefradraget for lønn og trygd utgjør 100 800 kroner. Den nedre grensen i fradraget for reiser mellom hjem og arbeid ble økt med 1,6 prosent fra 22 350 kroner til 22 700 kroner. Kilometersatsene i fradraget ble holdt uendret. Det ble innført en beløpsgrense for skattefrie ansatterabatter på 8 000 kroner og en grense for skattefri overtidsmat på 200 kroner. Øvre beløpsgrense for skattefrie gaver i arbeidsforhold økt fra 1 000 kroner til 2 000 kroner. Videre er arbeidsgiver pålagt å innrapportere, foreta forskuddstrekk og betale arbeidsgiveravgift for tips slik at slike inntekter skattlegges. Enkelte beløpsgrenser holdes nominelt uendret. Det gjelder blant annet fradraget for fagforeningskontingent, den nedre grensen for å betale trygdeavgift, det særskilte fradraget i lønnsinntekt, det særskilte fradraget i Finnmark og Nord-Troms, særskilt fradrag for enslige forsørgere mv. Barnetrygden ble økt fra 970 kroner i måneden til 1 054 kroner i måneden fra 1. mars 2019.

I formuesskatten ble verdsettingsrabatten for aksjer og driftsmidler og tilordnet gjeld økt fra 20 til 25 prosent. Bunnfradraget ble økt fra 1 480 000 kroner (2,96 mill. kroner for ektepar) til 1,5 mill. kroner (3 mill. kroner for ektepar). Skattesatsen på skattepliktige aksjeinntekter for personer (utbytte og realiserte gevinster) ble økt fra 30,59 prosent til 31,68 prosent i 2019.

Det vises til tabell 4.1 i vedlegg 4 for en oversikt over satser, grenser og fradrag for 2012–2019.

7.2 Inntektsutviklingen for pensjonister og trygdede

I dette avsnittet redegjøres det nærmere for inntektsutviklingen for pensjonister og trygdede før og etter skatt med hovedvekt på utviklingen i pensjon. Samlede pensjons- og trygdeytelser består av pensjon og trygd fra folketrygden, ytelser fra tjenestepensjonsordninger, AFP og individuelle pensjonsordninger.

Pensjonsytelsene fra folketrygden er alderspensjon og etterlattepensjon. I tillegg kommer uføretrygd og andre stønadsordninger. Hovedkomponentene i alderspensjon for de som tok ut pensjon før 2011 er grunnpensjon, særtillegg og tilleggspensjon. For alle som har tatt ut alderspensjon etter 1. januar 2011 er særtillegget erstattet med et pensjonstillegg. Fra 2016 fases den nye alderspensjonen bestående av inntektspensjon og garantipensjon gradvis inn for personer født fra og med 1954.

Som en følge av nye reguleringsregler for alderspensjon fra 2011, fastsettes satsene for minste pensjonsnivå for alderspensjonister med et kronebeløp. Alderspensjon under utbetaling blir regulert med lønnsveksten og deretter fratrukket 0,75 prosent, mens satsene for minstenivåene blir regulert med lønnsveksten justert for effekten av levealdersjusteringen for 67-åringer i reguleringsåret. Minste pensjonsnivå for alderspensjon per 1. mai 2018 utgjør 153 514 kroner for lav sats (gift med alderspensjonist med høy tilleggspensjon), 177 675 kroner for ordinær sats (gift med minstepensjonist) og 194 192 kroner for særskilt sats (enslig). Reguleringen skjer med virkning fra 1. mai hvert år.1

Fra 2015 erstattet ny uføretrygd den tidligere uførepensjonen fra folketrygden. Den nye uføretrygden utgjør 66 prosent av et beregningsgrunnlag som består av et gjennomsnitt av årsinntekten opp til 6 G for de tre beste av de fem siste årene før uførhet. Uføretrygden justeres i forhold til uføregraden. Ved lavt eller intet beregningsgrunnlag mottas en garantert minsteytelse fra folketrygden. Fra og med uførereformen i 2015 er minsteytelsen for uføretrygdede fastsatt til 2,48 G for enslige og 2,28 G for ektefeller/samboere. Personer som er født uføre eller blir uføre i ung alder har en høyere minsteytelse.2 Uføre som forsørger barn mottar barnetillegg. Ny uføretrygd skattlegges som lønn.

Utviklingen i grunnbeløpet i folketrygden, minstepensjonene for enslige og ektepar og i pensjonene til enslige unge uføre i perioden 1. mai 2008 til 30. april 2019 framgår av tabell 4.2 i vedlegg 4.

Utover pensjon fra folketrygden mottar mange også ytelser fra tjenestepensjonsordninger, AFP i privat og offentlig sektor og ytelser fra eventuell individuell pensjonsordning.

7.2.1 Utviklingen i pensjons- og trygdeytelser

Tabell 7.4 viser den nominelle og den reelle, årlige veksten i samlede overføringer for personer som har hovedinntekt fra pensjon eller trygd. Overføringer inkluderer både ytelser fra folketrygden (alderspensjon, uføretrygd, arbeidsavklaringspenger mv.) og andre ytelser, herunder fra tjenestepensjonsordninger og AFP. Overføringer utgjør 89,3 prosent av gruppens samlede inntekt i 2017, litt over gjennomsnittet de siste ti årene. Andelen steg i 2016 etter å ha vært fallende fra 2009 til 2015.

Tabell 7.4 Utvikling i overføringer1 for trygdede og pensjonister.2 Prosent

Overføringer som andel av samlet inntekt før skatt | Årlig nominell vekst i overføringer | Årlig realvekst i overføringer | Gjennomsnittlige overføringer i 2017-kroner | |

|---|---|---|---|---|

2008 | 87,4 | 6,4 | 2,5 | 254 400 |

2009 | 90,4 | 5,4 | 3,3 | 262 700 |

2010 | 89,9 | 4,2 | 1,7 | 267 100 |

2011 | 88,9 | 4,5 | 3,3 | 275 800 |

2012 | 88,5 | 4,0 | 3,2 | 284 500 |

2013 | 88,0 | 3,8 | 1,6 | 289 100 |

2014 | 87,7 | 3,8 | 1,7 | 294 200 |

2015 | 87,6 | 5,2 | 3,0 | 303 000 |

2016 | 89,2 | 2,7 | -0,9 | 300 300 |

2017 | 89,3 | 2,2 | 0,4 | 301 300 |

1 Inkluderer både offentlig og privat tjenestepensjon.

2 Omfatter personer med sosioøkonomisk status pensjonist/trygdet. Det gjelder alle personer som ikke er yrkesaktive og mottar trygde-/pensjonsytelser og yrkesaktive personer som har større inntekt fra trygde-/pensjonsytelser enn lønn (inkl. dagpenger) eller næringsinntekt. En person er yrkesaktiv når næringsinntekten (inkl. absoluttverdi av årets underskudd i næring) og lønn (inkl. dagpenger) overstiger 2G. Dette var en gruppe på 1 060 348 personer i 2007 og 1 271 683 personer i 2017.

Kilde: Statistisk sentralbyrå og Beregningsutvalget.

Tabell 7.5 viser utvikling i grunnbeløpet, minstepensjonene, gjennomsnittlig alderspensjon og uføretrygd, samt reguleringen av løpende alderspensjon fra folketrygden.

Tabell 7.5 Utvikling i grunnbeløpet, pensjon og uføretrygd. Prosentvis endring fra året før og gjennomsnittlig endring per år

2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2008–2018 | Gj. sn. per år6 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

Grunnbeløp | 4,2 | 3,8 | 4,4 | 4,0 | 3,8 | 3,7 | 2,5 | 2,5 | 1,7 | 2,7 | 38,7 | 3,3 |

Minste pensjonsnivå/ alderspensjon for enslige1 | 7,9 | 5,4 | 4,6 | 3,5 | 3,2 | 3,2 | 2,0 | 2,8 | 3,3 | 3,6 | 47,1 | 3,9 |

Minste pensjonsnivå/ alderspensjon for ektepar/samboende1 | 8,2 | 5,5 | 4,6 | 3,5 | 3,2 | 3,2 | 2,0 | 2,9 | 3,1 | 2,5 | 46,0 | 3,9 |

Minstepensjon/uføre- trygd for enslige2 | 4,9 | 4,0 | 3,8 | 3,7 | 27,14 | 2,5 | 1,7 | 2,7 | ||||

Minstepensjon/uføre-trygd for ektepar2 | 5,0 | 4,0 | 3,8 | 3,7 | 26,3 | 2,5 | 1,7 | 2,7 | ||||

Alderspensjon i gjennomsnitt | 6,1 | 5,3 | 5,3 | 4,5 | 3,9 | 3,7 | 2,5 | 2,5 | 2,0 | 2,3 | 45,2 | 3,8 |

Regulering av løpende alderspensjoner | 3,9 | 3,2 | 3,0 | 2,9 | 1,7 | 1,7 | 0,9 | 1,9 | ||||

Uføretrygd i gjennomsnitt | 4,9 | 3,9 | 4,1 | 3,5 | 3,3 | 3,3 | 19,04 | 2,9 | 2,2 | 2,8 | 3,45 | |

Memo: Samlet årslønnsvekst3 | 4,2 | 3,7 | 4,2 | 4,0 | 3,9 | 3,1 | 2,8 | 1,7 | 2,3 | 2,8 | 37,9 | 3,3 |

Memo: KPI | 2,1 | 2,5 | 1,2 | 0,8 | 2,1 | 2,0 | 2,1 | 3,6 | 1,8 | 2,7 | 22,9 | 2,1 |

1 Fra og med 1. mai 2011 er satsene for minste pensjonsnivå for alderspensjonister regulert i samsvar med lønnsveksten og deretter justert for effekten av levealdersjusteringen, mens minsteytelsen for uføretrygdede er regulert i samsvar med grunnbeløpet (lønnsveksten).

2 Til og med 2010 var minstepensjonene for uføre- og alderspensjonister like.

3 Lønnsutviklingen slik den framkommer av kolonnen «Nasjonalregnskapet» i tabell 2.1.

4 Den høye nominelle veksten skyldes uførereformen fra 2015. Innføring av lønnsbeskatning av uføretrygd ble kompensert med en økning i brutto uføreytelse.

5 Gjelder perioden 2008–2018, eksklusiv 2015.

6 Geometrisk gjennomsnitt.

Kilde: Arbeids- og velferdsdirektoratet og Statistisk sentralbyrå.

Pensjonene for minstepensjonister har økt mer enn grunnbeløpet fordi satsen for særtillegget økte i 2009 og 2010. Minstepensjonen ble i årene 2011–2015 justert med G og deretter justert for effekten av levealdersjusteringen ved 67 år. Dette ga et fratrekk i pensjonen på 0,5 prosent per år, og minstepensjonister hadde i denne perioden dermed en litt bedre utvikling i pensjonen enn alderspensjonister med høyere pensjon. Økt minste pensjonsnivå, særlig for enslige, og økt grunnpensjon for gifte/samboende førte til at minstepensjonen både for enslige og ektepar økte mer enn lønnsveksten i både 2016 og 2017. Disse endringene førte også til at flere blir omfattet av minstesatsene. Arbeids- og velferdsdirektoratet har anslått at økningene i minstepensjon i 2016 og i 2017, herunder også økt grunnpensjon for gifte og samboende i 2016, medførte tilnærmet 25 000 flere minstepensjonister. Antall minstepensjonister har gått ned i mange år. Det skyldes dels at yngre kull av alderspensjonister har mer opptjening til alderspensjon enn de eldre kullene, dels de nye opptjeningsreglene for alderspensjon som omfatter stadig flere personer. Per 1. september 2018 var det 146 434 minstepensjonister, 9 700 færre enn året før. Minstepensjonistene utgjør om lag 16 prosent av alle alderspensjonister.

Gjennomsnittlig alderspensjon har historisk økt mer enn grunnbeløpet ved at pensjonister med høy opptjening har kommet til og erstattet pensjonister med lav opptjening som har falt fra. I de siste årene har denne effekten blitt svakere ved at mange har tatt ut pensjon fra 62 år og dermed fått lavere årlig pensjon. I tillegg bidrar reglene for regulering av pensjon fra 2011 og levealdersjusteringen til en svakere utvikling i gjennomsnittlig pensjon. Den enkelte alderspensjonist har de siste årene fått sin pensjon regulert med lønnsveksten fratrukket 0,75 prosent. I 2018 var veksten i gjennomsnittlig alderspensjon 0,4 prosentenheter lavere enn veksten i grunnbeløpet.

Tabell 7.6 viser utviklingen i samlede lønns- og pensjonsinntekter for ulike aldersgrupper, og for henholdsvis alle og mottakere av alderspensjon. I aldersgruppene 67 år og over mottar nesten alle alderspensjon og utviklingen er dermed ganske parallell for de to gruppene. Utviklingen var svakere i årene 2015–2017 enn i tidligere år som følge av lavere vekst i pensjonsinntektene. Over tid har veksten i samlede lønns- og pensjonsinntekter for aldersgruppene over 67 år vært høyere enn årslønnsveksten i økonomien, blant annet som en følge av stadig høyere pensjonsopptjening blant nye pensjonister.

Tabell 7.6 Utviklingen i samlede lønns- og pensjonsinntekter1. Årlig nominell vekst. Prosent

Alle | Mottakere av alderspensjon fra folketrygden | ||||||||

|---|---|---|---|---|---|---|---|---|---|

62–66 år | 67–69 år | 70–74 år | 67 år og eldre | 62–66 år | 67–69 år | 70–74 år | 67 år og eldre | ||

2008 | 9,3 | 10,2 | 7,7 | 8,2 | - | 11,1 | 7,7 | 8,3 | |

2009 | 4,9 | 7,9 | 5,7 | 6,3 | - | 8,5 | 5,8 | 6,5 | |

2010 | 3,6 | 7,3 | 5,7 | 6,1 | - | 7,4 | 5,7 | 6,0 | |

2011 | 10,7 | 7,6 | 5,5 | 6,4 | - | 7,2 | 5,5 | 6,2 | |

2012 | 11,2 | 5,4 | 5,0 | 5,3 | 11,3 | 5,0 | 5,0 | 5,2 | |

2013 | 8,6 | 4,1 | 5,1 | 4,9 | 3,8 | 3,8 | 5,1 | 4,8 | |

2014 | 6,8 | 3,6 | 4,7 | 4,5 | 2,4 | 3,6 | 4,6 | 4,5 | |

2015 | 5,2 | 2,6 | 2,9 | 3,0 | 1,5 | 2,5 | 2,9 | 3,0 | |

2016 | 3,2 | 1,9 | 2,6 | 2,7 | 2,2 | 2,0 | 2,6 | 2,7 | |

2017 | 3,1 | 2,7 | 1,8 | 2,5 | 2,0 | 2,4 | 1,8 | 2,5 | |

Antall personer i 2017 | 286 608 | 162 077 | 246 071 | 786 359 | 92 769 | 155 926 | 245 008 | 777 120 | |

1 Summen av lønns- og pensjonsinntekter. Pensjonsinntekter omfatter alderspensjon, offentlig og privat tjenestepensjon og AFP.

Kilde: Statistisk sentralbyrå.

I aldersgruppen 62–66 år hadde de som mottok alderspensjon fra folketrygden en vekst i samlede lønns- og pensjonsinntekter på 11,3 prosent i 2012, og deretter en lavere vekst. Dette kan ha sammenheng med endret sammensetning av gruppen, som har økt fra 35 300 personer i 2011 til 92 800 i 2017. For alle i aldersgruppen 62–66 år har veksten vært relativt høy siden 2011. Utviklingen har sammenheng med at stadig flere i denne aldersgruppen kombinerer arbeid og alderspensjon.

Samlede lønns- og pensjonsinntekter i aldersgruppen 62–66 år er langt høyere for mottakere av alderspensjon fra folketrygden enn for alle. I 2017 hadde mottakere av alderspensjon i aldersgruppen 62–66 år en gjennomsnittlig lønns- og pensjonsinntekt på 651 900 kroner, mens gjennomsnittet for alle i denne aldersgruppen var 403 000 kroner.

Tabell 7.7 viser sammensetningen av inntekt for alle bosatte personer som mottar alderspensjon i utvalgte aldersgrupper. Tabellen viser at for alderspensjonister 67 år og eldre, 67–69 år og 70–74 år utgjør alders- og tjenestepensjon hoveddelen av inntekten over perioden. Andelen yrkesinntekt er noe høyere i 2017 enn i 2008, og det meste av økningen kom i første halvdel av perioden. Den nominelle veksten i pensjon mv. fra 2016 til 2017 var lavest for aldersgruppene 67–69 år og 70–74 år. Veksten i tjenestepensjoner var størst for alderspensjonister under 69 år, mens veksten i alderspensjon fra Folketrygden var minst i aldersgruppen 67–69 år og størst i aldersgrupper over 72 år.

Tabell 7.7 Sammensetning av inntekt og gjennomsnittlig inntekt blant bosatte personer som mottok alderspensjon.1 Samlet inntekt i kroner og andeler i prosent av samlet inntekt

2008 | 2013 | 2014 | 2015 | 2016 | 2017 | |

|---|---|---|---|---|---|---|

62–66 år | ||||||

Samlet inntekt | 715 700 | 732 200 | 761 100 | 750 600 | 763 700 | |

Herav andeler i prosent: | ||||||

Alderspensjon | 24 | 24 | 24 | 24 | 24 | |

Tjenestepensjon | 7 | 10 | 10 | 11 | 12 | |

Andre overføringer2 | 5 | 3 | 3 | 3 | 3 | |

Yrkesinntekt | 56 | 54 | 52 | 54 | 53 | |

Kapitalinntekter | 8 | 8 | 11 | 8 | 7 | |

Nominell vekst i gj.sn. pensjon mv.3 | 7,3 | 6,8 | 2,4 | 3,6 | 2,8 | |

67–69 år | ||||||

Samlet inntekt | 306 500 | 409 300 | 423 200 | 446 400 | 445 200 | 456 500 |

Herav andeler i prosent: | ||||||

Alderspensjon | 50 | 49 | 49 | 48 | 49 | 47 |

Tjenestepensjon | 16 | 15 | 17 | 16 | 16 | 17 |

Andre overføringer2 | 8 | 7 | 4 | 4 | 5 | 5 |

Yrkesinntekt | 17 | 21 | 21 | 21 | 22 | 22 |

Kapitalinntekter | 10 | 9 | 9 | 11 | 9 | 9 |

Nominell vekst i gj.sn. pensjon mv.3 | 3,3 | 3,2 | 2,4 | 1,7 | 1,6 | |

70–74 år | ||||||

Samlet inntekt | 275 600 | 350 600 | 370 500 | 388 800 | 386 000 | 393 700 |

Herav andeler i prosent: | ||||||

Alderspensjon | 64 | 65 | 64 | 63 | 65 | 65 |

Tjenestepensjon | 18 | 17 | 17 | 17 | 17 | 17 |

Andre overføringer2 | 1 | 1 | 1 | 1 | 1 | 1 |

Yrkesinntekt | 6 | 8 | 9 | 9 | 9 | 9 |

Kapitalinntekter | 11 | 9 | 9 | 11 | 8 | 8 |

Nominell vekst i gj.sn. pensjon mv.3 | 4,5 | 4,6 | 2,9 | 2,7 | 1,8 | |

67 år og eldre | ||||||

Samlet inntekt | 257 800 | 332 000 | 348 700 | 362 400 | 363 900 | 374 000 |

Herav andeler i prosent: | ||||||

Alderspensjon | 64 | 63 | 63 | 62 | 64 | 64 |

Tjenestepensjon | 17 | 17 | 17 | 17 | 18 | 18 |

Andre overføringer2 | 3 | 3 | 2 | 2 | 2 | 2 |

Yrkesinntekt | 6 | 9 | 9 | 9 | 9 | 9 |

Kapitalinntekter | 11 | 8 | 9 | 9 | 7 | 8 |

Nominell vekst i gj.sn. pensjon mv.3 | 4,2 | 4,4 | 2,9 | 2,9 | 2,4 | |

Memo: Samlet årslønnsvekst4 | 6,3 | 3,9 | 3,1 | 2,8 | 1,7 | 2,3 |

1 I 2017 var det 92 800 bosatte personer 62–66 år, 155 900 bosatte personer 67–69 år, 245 000 bosatte personer 70–74 år og 777 100 bosatte personer 67 år og eldre som mottok alderspensjon fra folketrygden (definert som minst en måned med alderspensjon).

2 Inkluderer AFP i offentlig og privat sektor.

3 Pensjon mv. er her sum alderspensjon, tjenestepensjon og andre overføringer.

4 Faktisk lønnsutvikling slik den framkommer av kolonnen «Nasjonalregnskapet» i tabell 2.1.

Kilde: Statistisk sentralbyrå og Beregningsutvalget.

Fra 2011 ble det mulig å ta ut alderspensjon fra folketrygden for personer i aldersgruppen 62–66 år. For mottakere av alderspensjon i denne aldersgruppen utgjør yrkesinntekt en betydelig større andel av inntekten enn for de som er eldre. Dette gjenspeiler at mange i denne gruppen kombinerer uttak av alderspensjon med at de fortsetter i arbeid. Veksttallene for denne gruppen er særlig preget av at det var en stor tilstrømming av alderspensjonister i denne gruppen i de første årene av reformen. En stor andel besto derfor av personer som kun tok ut pensjon deler av det aktuelle året. Dette trakk ned årsgjennomsnittet og økte veksttakten i de første årene etter reformen.

Tabell 7.8 viser gjennomsnittlig nivå og nominell vekst i alderspensjon fra folketrygden for ulike aldersgrupper de siste ti årene.

Tabell 7.8 Utvikling i gjennomsnittlig årlig alderspensjon1 fra NAV før skatt, nivå og prosentvis årlig nominell vekst

Alle mottakere | 62–66 år | 67–69 år | 70–74 år | 67 år og eldre | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

Alderspensjon | Årlig vekst | Alders-pensjon | Årlig vekst | Alders-pensjon | Årlig vekst | Alders-pensjon | Årlig vekst | Alders-pensjon | Årlig vekst | |||||

2009 | 174 058 | 6,1 | 188 640 | 7,3 | 179 471 | 5,5 | 174 058 | 6,1 | ||||||

2010 | 183 211 | 5,3 | 199 119 | 5,6 | 189 005 | 5,3 | 183 211 | 5,3 | ||||||

2011 | 193 810 | 5,8 | 211 472 | 210 028 | 5,5 | 199 221 | 5,4 | 193 153 | 5,4 | |||||

2012 | 202 946 | 4,7 | 212 546 | 0,5 | 219 306 | 4,4 | 209 184 | 5,0 | 202 247 | 4,7 | ||||

2013 | 210 831 | 3,9 | 213 426 | 0,4 | 226 296 | 3,2 | 218 688 | 4,5 | 210 594 | 4,1 | ||||

2014 | 218 589 | 3,7 | 215 579 | 1,0 | 231 716 | 2,4 | 228 496 | 4,5 | 218 901 | 3,9 | ||||

2015 | 224 140 | 2,5 | 216 930 | 0,6 | 234 310 | 1,1 | 235 662 | 3,1 | 224 952 | 2,8 | ||||

2016 | 229 724 | 2,5 | 219 906 | 1,4 | 235 936 | 0,7 | 242 496 | 2,9 | 230 848 | 2,6 | ||||

2017 | 234 247 | 2,0 | 222 705 | 1,3 | 236 060 | 0,1 | 247 076 | 1,9 | 235 554 | 2,0 | ||||

2018 | 239 630 | 2,3 | 226 327 | 1,6 | 237 481 | 0,6 | 251 591 | 1,8 | 241 104 | 2,4 | ||||

1 Tallene er korrigert for uttaksgrad ved at de er omregnet til 100 prosent utbetalt pensjon.

Kilde: Arbeids- og velferdsdirektoratet.

Tabellen viser at den nominelle veksten i gjennomsnittlig alderspensjon var høyere enn samlet årslønnsvekst i begynnelsen av perioden, men at veksten har falt de siste årene. Utviklingen i gjennomsnittlig alderspensjon de senere årene har sammenheng med fallende lønnsvekst. I tillegg kommer at alderspensjonen fra 2011 reguleres med lønnsveksten, og deretter fratrekkes 0,75 prosent. For nye alderspensjonister bidrar levealdersjusteringen isolert sett til lavere alderspensjon og denne effekten øker for nye årskull. I tillegg får de som tar ut alderspensjon før 67 år lavere årlig pensjon.

Siden pensjonsreformen i 2011 har utviklingen i gjennomsnittlig alderspensjon vært lavere i aldersgruppene 62–66 år og 67–69 år enn for gruppen over 69 år. I årene 2016–2018 var veksten særlig lav i gruppen 67–69 år. De som mottar alderspensjon i aldersgruppen 62–66 år har som vist i tabell 7.7 betydelige yrkesinntekter, og mange fortsetter i arbeid samtidig som de tar ut alderspensjon. Ifølge tall fra Arbeids- og velferdsdirektoratet var 57 prosent av alderspensjonister 62–66 år registrert i arbeid ved utgangen av 2. kvartal 2018. Gjennomsnittlig samlet inntekt for de som kombinerer arbeid og uttak av alderspensjon er høy. På den annen side får de som tar ut alderspensjon før 67 år en lavere årlig alderspensjon resten av livet enn om de hadde ventet til 67 år. Innfasing av de som har mulighet til uttak fra 62 år, gir også utslag i særlig lav årlig vekst for aldersgruppen 67–69 år de seneste årene.

Boks 7.2 Enkelte pensjonsspørsmål

Innledning

Pensjonssystemet i Norge er i endring. Fra 2011 ble alderpensjonen i folketrygden lagt om. Det ble blant annet innført fleksibelt uttak av pensjon fra 62 år, levealdersjustering og nye regler for årlig regulering av pensjon. Samtidig ble AFP i privat sektor tilpasset den nye folketrygden ved at den ble omgjort fra en tidligpensjonsordning for alderen 62–66 år til et livsvarig tillegg til alderspensjonen fra folketrygden. Etter hovedoppgjøret i 2018 ble det gjort enkelte endringer i ordningen. Det ble også avtalt å gjennomføre en felles utredning om en mulig omlegging av ordningen. Partene avtalte videre en egen ordning med en ekstra ytelse til de som går av ved 62–64 år uten arbeidsinntekt ved siden av. Dette er omtalt i vedlegg 1.

Også tjenestepensjonene er i endring. Økte kostnader og arbeidsgivernes ønske om mer forutsigbare pensjonskostnader har ført til sterk vekst i antall arbeidstakere i privat sektor som omfattes av innskuddsordninger. Ytelsesordningene, som tidligere dominerte det private tjenestepensjonsmarkedet, har i økende grad blitt avviklet eller lukket. Innføringen av obligatorisk tjenestepensjon (OTP) i 2006 medførte at antall innskuddsordninger økte kraftig, særlig blant bedrifter som ikke hadde pensjonsordning tidligere. Fra 2014 trådte den nye tjenestepensjonsloven i kraft med regler for en ny type tjenestepensjon i privat sektor, ofte kalt «hybrid» fordi den kombinerer elementer fra innskudds- og ytelsespensjon. Det er foreløpig etablert få pensjonsordninger basert på det nye regelverket for hybridpensjon.

De offentlige tjenestepensjonsordningene er i dag såkalte bruttomodeller som tar sikte på at samlet pensjon skal være på et visst nivå. For å oppnå dette gjøres det fradrag, såkalt samordning, for andre pensjonsytelser, blant annet alderspensjon fra folketrygden. Fra og med årskullene født i 1954 skal nye opptjeningsregler i folketrygden fases inn. Fra og med 2021, når 1954-kullet fyller 67 år, skal alderspensjon fra de offentlige tjenestepensjonsordningene derfor samordnes med alderspensjon fra folketrygden opptjent etter nye regler. Nye regler for å gjennomføre slik samordning ble vedtatt av Stortinget 4. juni 2018 og trådte i kraft 1. januar 2019.

Arbeids- og sosialdepartementet og de berørte partene i arbeidslivet kom 3. mars 2018 til enighet om en fremforhandlet pensjonsløsning for offentlig ansatte. Departementet sendte 17. oktober 2018 lovforslag som følger opp avtalen på høring, med frist 9. januar 2019.

Departementet vil følge opp med en lovproposisjon våren 2019.

Nye uføreregler

Fra 2015 er uføreordningen i folketrygden lagt om. Uførepensjonen er erstattet av en ny uføretrygd. Det ble i 2011 anslått at gjennomsnittlig uføretrygd etter skatt ville være om lag tre prosent høyere for nye mottakere i 2015 enn det en videreføring av de gamle reglene ville være.

Omleggingen av uføreytelsen i folketrygden gjorde det nødvendig å tilpasse uføreytelsene fra tjenestepensjonsordningene. Ny uførepensjon fra de offentlige tjenestepensjonsordningene beregnes fra 2015 som et direkte tillegg til uføretrygden fra folketrygden og er uavhengig av størrelsen på uføretrygden. Fra 1. januar 2017 følger alle uføreordninger i privat sektor nytt regelverk, som innebærer at det i hovedsak vil være mulig å gi uføredekning på linje med den nye uføreordningen i offentlig sektor. Det er imidlertid fortsatt frivillig for foretak i privat sektor om de vil knytte uførepensjon til tjenestepensjonsordningen og i hvilken grad de vil utnytte rammene i loven.

Pensjonskostnader

Omleggingen av uføreordningen i folketrygden innebærer at flertallet får en høyere uføreytelse fra folketrygden etter skatt enn de ville fått med de gamle uførereglene. I tillegg får mange lavere marginalskatt på uførepensjonen fra tjenestepensjonsordningen. De nye uføreordningene i tjenestepensjonsordningene er tilpasset dette. I privat sektor vil kostnadene knyttet til uførepensjon gradvis bli redusert etter hvert som den nye uføreordningen fases inn.

I offentlig sektor er den nye uførepensjonsordningen obligatorisk. I Prop. 202 (2012–2013) anslås det at de løpende (årlige) utbetalingene på sikt vil reduseres med anslagsvis 1,35 mrd. kroner i SPK og 900 millioner kroner i KLP. Omlegging av uføreytelser i offentlig tjenestepensjon medfører at folketrygden tar en større del av samlet uføreytelse og offentlig tjenestepensjon en mindre del for nye uføre fra 2015. Reserver avsatt for fremtidige uførepensjoner i KLP er redusert i tråd med dette. Reduksjonen utgjorde drøyt 10 milliarder kroner i KLPs ordninger for kommuner, fylkeskommuner, statlige helseforetak og andre virksomheter. KLPs uføretariffer ble samtidig endret på grunn av gunstig uføreforløp gjennom 5–6 år både i kommunal sektor og i helseforetakene. Dette ga en reservereduksjon på vel 5 milliarder i KLPs ordninger til sammen. Samlet ble det reduksjon i uførereserver på 15,4 milliarder kroner i 2015, som ble disponert i forbindelse med pensjonsinnretningenes årsoppgjørsdisposisjoner. I KLP ble to tredjedeler benyttet til å øke reservene slik at man kunne redusere beregningsrenten, mens det resterende ble fordelt likt til risikoutjevningsfond og kundenes premiefond.

De kommunale tjenestepensjonsordningene er forhåndsfinansierte (fonderte). Fordi premie-fastsettingen og pensjonskostnadene i fonderte ordninger er framoverskuende, blir de økonomiske virkningene av uførereformen større på kort sikt enn når uføreordningen er løpende finansiert som i staten.

Kommunenes regnskapsmessige pensjonskostnader er i 2015 i tillegg til nye uføreregler også påvirket av flere andre faktorer, bl.a. implementering av levealdersjustering og antagelser om lengre levetid. Når disse tre faktorene «nettes» mot hverandre, gir det samlet en svak nedgang i pensjonskostnadene i kommunal sektor. Reservereduksjonene er da holdt utenom.

Nye samordningsregler og ny pensjonsløsning for offentlig ansatte vil også ha konsekvenser for pensjonskostnadene i offentlig sektor. Konsekvensene av nytt regelverk kan ikke fastslås før nye regler er fastsatt.

I vedlegg 7 vises tabeller med statistikk over utviklingen i lønnskostnader og pensjonskostnader de senere årene i enkelte næringer.

7.2.2 Realvekst etter skatt i pensjon og trygd

Pensjonistenes disponible inntekt påvirkes også av skattesystemet. Husholdninger med eldre personer har hatt en sterk samlet realvekst i inntekt etter skatt de siste tiårene.

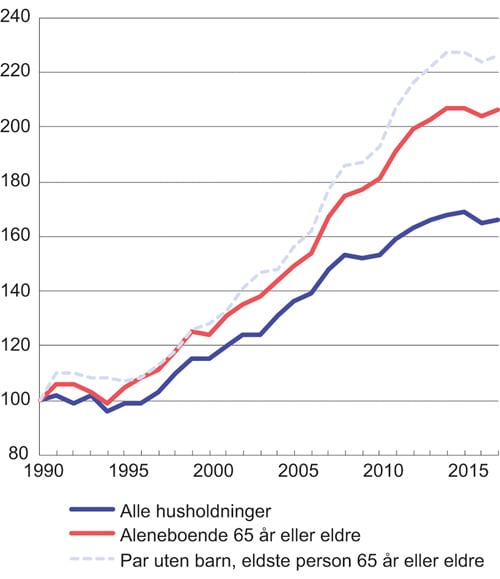

Figur 7.1 viser at den reelle medianinntekten etter skatt økte mer for husholdninger med personer over 65 år enn for andre husholdninger i perioden 1990–2017. Endringer i sammensetningen av gruppen er en viktig forklaring på dette. Stadig flere alderspensjonister har opptjent rettigheter til tilleggspensjon. Tall fra NAV viser at andelen med tilleggspensjon har økte fra 91,6 prosent ved utgangen av 2006 til 97 prosent i 2016. Andelen med tilleggspensjon var også 97 prosent i 2017 og i 2018. Det er særlig blant kvinnene at andelen med tilleggspensjon har økt. I tillegg er det etter pensjonsreformen blitt mer vanlig med yrkesinntekt blant mottakere av alderspensjon. Realinntekten gikk noe opp fra 2016 til 2017.

Figur 7.1 Median inntekt etter skatt for husholdningstyper med personer 65 år eller eldre. Indeks i faste priser (1990=100)

Kilde: Statistisk sentralbyrås inntekts- og formuesstatistikk for husholdninger (1990–2017).

Tabell 7.9 viser beregnet vekst i utbetalt pensjon og realvekst etter skatt i minstepensjon for enslige og ektepar og enkelte utvalgte husholdningstyper for de siste tre årene. For 2018 sett under ett økte minste pensjonsnivå med 3,6 prosent til 192 383 kroner for enslige og med 2,5 prosent til 352 040 kroner for minstepensjonistektepar. Minste pensjonsnivå etter skatt økte reelt med 0,8 prosent for enslige minstepensjonister og ble redusert med 0,2 prosent for minstepensjonistektepar. Dette er en svakere utvikling enn i 2017, men en sterkere utvikling enn i 2016.

For uføre med minsteytelse var realverdien av minsteytelsen uendret før skatt i 2018. Etter skatt økte minsteytelsene med 0,3 prosent for enslig ufør og 0,5 prosent for ektepar der begge er uføre og har minsteytelse.

Pensjonistenes inntektsforhold bestemmes også av tilleggspensjon (inntektspensjon i ny alderspensjon) fra folketrygden, andre pensjonsordninger og andre inntekts- og formuesforhold. Tabellen inneholder derfor også beregninger for enslige alderspensjonister med pensjon på henholdsvis 250 000 kroner og 550 000 kroner og for pensjonistektepar med en samlet inntekt på 550 000 kroner og 750 000 kroner. Det er forutsatt at de kun har alderspensjon som inntekt (inkl. tjenestepensjon) og ikke betaler skatt på formue. Dette er tilsvarende forutsetninger som ligger til grunn for tabell 7.3, jf. boks 7.1. Den nominelle veksten i grunnbeløpet korrigert for fratrekket på 0,75 prosent er lagt til grunn for beregningene. Dette svarer til den årlige reguleringen av alderspensjon fra folketrygden. I 2018 ga dette en nominell vekst før skatt på 1,9 prosent. Beregningene viser negativ realvekst på pensjonene før og etter skatt i 2018. Til sammenligning var veksten i 2017 med unntak av for enslig pensjonist med 550 000 kroner positiv, mens realnedgangen var mindre i 2018 enn i 2016.

Tabell 7.9 Beregnet realvekst i pensjon og trygd etter skatt for utvalgte husholdningstyper. Vekst i prosent fra året før

2016 | 2017 | 2018 | |||||

|---|---|---|---|---|---|---|---|

Pensjon/trygd i 2018 | Nominell vekst | Realvekst etter skatt | Nominell vekst | Realvekst etter skatt | Nominell vekst | Realvekst før skatt | Realvekst etter skatt |

Enslig ufør, minsteytelse (237 584 kroner) | 2,5 | -0,3 | 1,7 | 0,5 | 2,7 | 0,0 | 0,3 |

Ektepar ufør, begge har minsteytelse (436 848 kroner) | 2,5 | -0,4 | 1,7 | 0,5 | 2,7 | 0,0 | 0,5 |

Enslig minstepensjonist (192 383 kroner) | 2,8 | -0,8 | 3,3 | 1,5 | 3,6 | 0,8 | 0,8 |

Ektepar, begge har minstepensjon (352 040 kroner) | 2,9 | -0,7 | 3,1 | 1,3 | 2,5 | -0,2 | -0,2 |

250 000 kroner | |||||||

Enslig1 | 1,7 | -1,5 | 0,9 | 0,2 | 1,9 | -0,7 | -0,5 |

550 000 kroner | |||||||

Enslig1 | 1,7 | -1,3 | 0,9 | -0,2 | 1,9 | -0,7 | -0,4 |

Ektepar hvor den ene har 350 000 kroner og den andre 200 000 kroner1 | 2,2 | -1,1 | 1,9 | 0,7 | 1,9 | -0,7 | -0,6 |

750 000 kroner | |||||||

Ektepar hvor den ene har 500 000 kroner og den andre 250 000 kroner1 | 2,1 | -1,1 | 1,6 | 0,5 | 1,9 | -0,7 | -0,6 |

1 Nominell beregnet vekst i gjennomsnittlig grunnbeløp fratrukket 0,75 prosent er lagt til grunn i beregningen. For ekteparene er det også tatt hensyn til at grunnpensjon økte fra 0,85G til 0,90G 1. september 2016. Dette ble anslått å utgjøre i gjennomsnitt 4 000 kroner per ektefelle på årsbasis.

Kilde: Beregningsutvalget.

7.2.3 Endringer i de særskilte skattereglene for pensjonister fra 2016 til 2019

AFP- og alderspensjonister har rett til et skattefradrag i pensjonsinntekt som sikrer at de som kun lever av minstepensjon ikke betaler inntektsskatt. I 2019 utgjør skattefradraget maksimalt 30 000 kroner. Skattefradraget nedtrappes mot pensjonsinntekt. Første innslagspunkt for nedtrapping er ved pensjonsinntekt lik 198 200 kroner. Skattefradraget nedtrappes med en sats på 15,3 prosent av pensjonsinntekt over dette nivået opp til 297 900 kroner. For inntekt over dette nivået nedtrappes skattefradraget med en sats på 6,0 prosent. Skattefradraget fases ut ved en pensjonsinntekt på om lag 543 700 kroner. Skattefradraget fastsettes uavhengig av ektefellens inntekt.

Trygdeavgiften på pensjon har vært på 5,1 prosent siden 2014. Satsen i minstefradraget i pensjonsinntekt er økt fra 29 prosent i 2015 til 31 prosent i 2019. Den øvre grensen i minstefradraget for pensjonsinntekt ble økt med 6 200 kroner utover anslått vekst i pensjoner i 2017. De to siste årene har grensen økt med anslått vekst i alderspensjoner.

Skattereglene for pensjonister innebærer at en enslig pensjonist i 2019 vil begynne å betale skatt når pensjonsinntekten overstiger om lag 203 000 kroner. Tilsvarende vil et pensjonistektepar med lik pensjon begynne å betale skatt på en samlet inntekt over 406 000 kroner. I disse beregningene er det lagt til grunn at pensjonistene kun har pensjonsinntekt og standard fradrag.

7.3 Fordeling av inntekt

Beregningsutvalget legger i dette avsnittet fram statistikk som kaster lys over fordelingen av inntekt for personer. Det er spesielt lagt vekt på å redegjøre for enkelte trekk ved fordelingen av lønns-, nærings- og kapitalinntekt. Det er gjort nærmere rede for inntektsbegrepet som er lagt til grunn i boks 7.4.

7.3.1 Fordelingen av inntekt etter skatt for yrkestilknyttede

I dette avsnittet ses det på sammensetningen og fordelingen av inntekt for personer som er yrkestilknyttet. For å få en best mulig oversikt over utviklingen og sammensetningen av inntekt for de personene som antas å være yrkestilknyttet på «fulltid», er det nødvendig å skille ut de personene som har reduserte stillingsbrøker (blant annet jobber mange studenter ved siden av studiene). Utvalget har valgt å definere yrkestilknyttede som de personene som har en sum av lønnsinntekt og næringsinntekt som minst utgjør 60 prosent av gjennomsnittlig industriarbeiderlønn. Samlet sett utgjør denne gruppen om lag 2 mill. personer i 2017. Til sammenlikning var det samlet sett om lag 2,65 mill. sysselsatte personer i 2017.

Tabell 7.10 viser sammensetningen av de ulike inntektskomponentene for yrkestilknyttede i 2007 og 2017 etter at individene er sortert etter stigende inntekt etter skatt (desiler), jf. boks 7.3. Tabellen viser at lønnsinntekt er den viktigste inntektskilden i alle desiler, og at lønnsandelen har økt for alle desiler unntatt desil 10. Også i desil 10 er lønn den viktigste inntektskilden for de fleste, men andelen faller markant med inntekten jo høyere opp i fordelingen man kommer. Dette trekket er mer fremtredende i 2017 enn i 2007.

Andelen næringsinntekt for alle yrkestilknyttede sett under ett falt fra 7,3 prosent i 2007 til 5,4 prosent i 2017. Andelen er relativt høy for desil 1 og faller så til og med desil 4. Deretter stiger næringsinntektsandelen og er høyest for desil 10.

Tabell 7.10 Sammensetning av inntekt innenfor de ulike desilene for yrkestilknyttede.1 Andel i prosent av gruppens samlede inntekt før skatt der ikke annet framgår. Desilfordelt etter inntekt etter skatt. Nivå i 2017-kroner. 2007 og 2017

2007 Desil | Lønns-inntekt2 | Nærings-inntekt | Kapital-inntekt3 | Overføringer | Gjennomsnittlig samlet inntekt før skatt | Utlignet skatt4 | Inntekt etter skatt | |

|---|---|---|---|---|---|---|---|---|

Andel | Nivå | |||||||

1 | 91,1 | 8,2 | -2,2 | 2,9 | 100 | 304 200 | 26,3 | 73,7 |

2 | 89,8 | 4,5 | 1,0 | 4,7 | 100 | 365 400 | 24,5 | 75,5 |

3 | 89,9 | 3,8 | 1,1 | 5,2 | 100 | 405 400 | 24,9 | 75,1 |

4 | 89,4 | 3,9 | 1,2 | 5,5 | 100 | 441 000 | 25,1 | 74,9 |

5 | 89,2 | 4,0 | 1,3 | 5,5 | 100 | 477 600 | 25,6 | 74,4 |

6 | 89,0 | 4,3 | 1,5 | 5,3 | 100 | 516 400 | 26,2 | 73,8 |

7 | 88,3 | 4,9 | 1,7 | 5,1 | 100 | 564 100 | 27,0 | 73,0 |

8 | 87,0 | 6,0 | 2,3 | 4,6 | 100 | 635 500 | 28,3 | 71,7 |

9 | 84,7 | 8,0 | 3,5 | 3,8 | 100 | 770 200 | 30,7 | 69,3 |

10 | 67,5 | 13,2 | 17,0 | 2,3 | 100 | 1 457 700 | 35,0 | 65,0 |

Herav desil 10 delt opp i persentilene: | ||||||||

91/92 | 82,8 | 9,6 | 4,7 | 2,9 | 100 | 920 300 | 32,8 | 67,2 |

93/94 | 81,6 | 10,0 | 5,8 | 2,7 | 100 | 1 005 500 | 33,7 | 66,3 |

95/96 | 79,0 | 11,2 | 7,3 | 2,5 | 100 | 1 131 200 | 34,7 | 65,3 |

97/98 | 73,4 | 13,9 | 10,4 | 2,3 | 100 | 1 361 900 | 35,8 | 64,2 |

99 | 64,9 | 15,8 | 17,0 | 2,3 | 100 | 1 760 700 | 36,4 | 63,6 |

100 | 43,9 | 16,0 | 38,5 | 1,6 | 100 | 3 978 800 | 35,6 | 64,4 |

Alle | 83,2 | 7,3 | 5,4 | 4,1 | 100 | 593 700 | 28,9 | 71,1 |

2017 Desil | ||||||||

1 | 94,3 | 5,9 | -2,7 | 2,5 | 100 | 335 900 | 25,3 | 74,7 |

2 | 92,5 | 3,1 | 0,4 | 4,0 | 100 | 404 500 | 23,4 | 76,6 |

3 | 92,1 | 2,7 | 0,5 | 4,8 | 100 | 450 500 | 24,1 | 75,9 |

4 | 91,5 | 2,6 | 0,6 | 5,3 | 100 | 492 500 | 24,7 | 75,3 |

5 | 91,1 | 2,9 | 0,7 | 5,4 | 100 | 535 100 | 25,3 | 74,7 |

6 | 90,7 | 3,1 | 0,9 | 5,3 | 100 | 582 600 | 26,0 | 74,0 |

7 | 89,9 | 3,6 | 1,1 | 5,4 | 100 | 641 200 | 27,1 | 72,9 |

8 | 88,0 | 4,4 | 1,7 | 6,0 | 100 | 728 500 | 28,6 | 71,4 |

9 | 85,5 | 5,9 | 2,7 | 5,9 | 100 | 882 100 | 30,9 | 69,1 |

10 | 67,3 | 10,1 | 19,0 | 3,7 | 100 | 1 665 200 | 35,2 | 64,8 |

Herav desil 10 delt opp i persentilene: | ||||||||

91/92 | 83,8 | 7,0 | 3,9 | 5,3 | 100 | 1 045 400 | 32,8 | 67,2 |

93/94 | 82,6 | 7,6 | 4,8 | 5,0 | 100 | 1 140 100 | 33,7 | 66,3 |

95/96 | 80,2 | 8,7 | 6,5 | 4,6 | 100 | 1 281 900 | 34,8 | 65,2 |

97/98 | 74,7 | 10,4 | 10,6 | 4,2 | 100 | 1 543 200 | 35,9 | 64,1 |

99 | 66,0 | 12,6 | 17,9 | 3,5 | 100 | 2 009 600 | 36,6 | 63,4 |

100 | 40,7 | 12,0 | 45,9 | 1,4 | 100 | 4 621 100 | 36,2 | 63,8 |

Alle | 84,3 | 5,4 | 5,5 | 4,8 | 100 | 671 800 | 28,8 | 71,2 |

1 Yrkestilknyttede er definert som lønnstakere og selvstendig næringsdrivende med yrkesinntekt inkl. dagpenger på minst 60 prosent av gjennomsnittlig industriarbeiderlønn. Disse utgjorde 1 784 061 personer i 2007 og 1 995 787 personer i 2017.

2 Lønnsinntekt er definert som kontantlønn, naturalytelser og dagpenger ved arbeidsledighet.

3 Kapitalinntekter er definert som brutto renteinntekter, utbytte, netto realisasjonsgevinster og inntekt ved utleie.

4 Inkluderer negative overføringer. Negative overføringer omfatter pensjonspremie i arbeidsforhold og betalt barnebidrag gjennom offentlige ordninger.

Kilde: Inntekts- og formuesstatistikk for husholdninger 2007 og 2017, Statistisk sentralbyrå.

For desil 10 betyr kapital- og næringsinntekt mye mer enn i de øvrige inntektsgruppene, noe som reduserer betydningen av lønn kraftig. Det har vært store svingninger i både lønnsandelen og andelen kapitalinntekter for desil 10 i de senere år. Blant annet falt alle kapitalinntekter unntatt utbytte for desil 10 fra 2008 til 2009. Det må ses i sammenheng med finanskrisen. Det har også vært svingninger i kapitalinntekter det siste tiåret som følge av tilpasninger til endringer av beskatning av utbytte. I 2015 ble det gjort store uttak av utbytte som må sees i sammenheng med økt utbytteskatt fra 2016. Andelen kapitalinntekt i desil 10 og særlig i den øverste persentilen var høy dette året (23,5 prosent i desil 10 og 56,2 prosent i persentil 100). I 2016 falt samlet utbytte igjen, men lå i 2016 og 2017 fortsatt over nivået på samlet utbytte i 2014. I 2017 var andelen kapitalinntekter i desil 10 2 prosentpoeng over tilsvarende andel 10 år tidligere. Kapitalandelen er høyere enn lønnsandelen for den øverste persentilen i 2017, men ikke i 2007.

Tabell 7.11 viser hvordan de samlede inntektene fra de ulike inntektskomponentene fordeler seg på inntektsdesilene (etter skatt) i 2007 og 2017. Det er små endringer i desilenes andeler av inntekt etter skatt i 2007 og i 2017. Desil 1–6 har samlet fått sine andeler redusert med 0,3 prosentenheter, mens desil 8–10 har fått sine andeler økt med 0,1 prosentenhet hver. For desil 6 og 7 er andelene om lag uendret. Desil 10 har i 2017 en høyere andel av alle inntektskomponenter unntatt lønn. Desilens økte andel av samlede overføringer har trolig sammenheng med en økning i pensjonsuttak samtidig med full lønn. Den øverste persentilens andel av inntekt etter skatt er økt fra 27,0 prosent i 2007 til 27,3 prosent i 2017. Samlet sett har inntekt etter skatt for yrkestilknyttede økt med 13,3 prosent fra 2007 til 2017.

Tabell 7.11 Fordelingen av ulike inntektskomponenter for yrkestilknyttede.1 Desilfordelt etter inntekt etter skatt. Andeler i prosent og nivå i 2017-kroner. 2007 og 2017

2007 Desil | Lønns-inntekt2 | Nærings-inntekt | Kapital-inntekt3 | Overføringer | Skatt mm.4 | Inntekt etter skatt | ||

|---|---|---|---|---|---|---|---|---|

Andel | Nivå | Vekst 07–17 | ||||||

1 | 5,6 | 5,7 | -2,1 | 3,6 | 4,7 | 5,3 | 224 000 | |

2 | 6,6 | 3,8 | 1,1 | 7,0 | 5,2 | 6,5 | 276 000 | |

3 | 7,4 | 3,6 | 1,4 | 8,6 | 5,9 | 7,2 | 304 600 | |

4 | 8,0 | 3,9 | 1,7 | 9,9 | 6,5 | 7,8 | 330 100 | |

5 | 8,6 | 4,4 | 2,0 | 10,7 | 7,1 | 8,4 | 355 300 | |

6 | 9,3 | 5,1 | 2,4 | 11,1 | 7,9 | 9,0 | 381 300 | |

7 | 10,1 | 6,3 | 3,1 | 11,6 | 8,9 | 9,8 | 412 100 | |

8 | 11,2 | 8,8 | 4,5 | 12,0 | 10,5 | 10,8 | 455 500 | |

9 | 13,2 | 14,2 | 8,4 | 11,8 | 13,8 | 12,6 | 533 500 | |

10 | 19,9 | 44,2 | 77,4 | 13,6 | 29,7 | 22,5 | 947 900 | |

Herav desil 10 delt opp i persentilene: | ||||||||

91/92 | 15,5 | 9,2 | 3,5 | 16,2 | 11,9 | 13,0 | 618 100 | |

93/94 | 16,7 | 10,4 | 4,7 | 16,5 | 13,3 | 14,1 | 666 800 | |

95/96 | 18,2 | 13,2 | 6,6 | 17,1 | 15,4 | 15,6 | 739 200 | |

97/98 | 20,3 | 19,6 | 11,4 | 18,8 | 19,1 | 18,5 | 874 900 | |

99 | 11,6 | 14,4 | 12,1 | 12,2 | 12,6 | 11,8 | 1 120 300 | |

100 | 17,8 | 33,1 | 61,8 | 19,2 | 27,8 | 27,0 | 2 561 100 | |

Alle | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 422 000 | |

2017 Desil | ||||||||

1 | 5,6 | 5,4 | -2,5 | 2,6 | 4,4 | 5,2 | 250 800 | 12,0 |

2 | 6,6 | 3,5 | 0,4 | 5,1 | 4,9 | 6,5 | 309 700 | 12,2 |

3 | 7,3 | 3,3 | 0,6 | 6,7 | 5,6 | 7,2 | 342 000 | 12,3 |

4 | 8,0 | 3,5 | 0,8 | 8,0 | 6,3 | 7,8 | 371 000 | 12,4 |

5 | 8,6 | 4,2 | 1,0 | 8,9 | 7,0 | 8,4 | 399 800 | 12,5 |

6 | 9,3 | 5,0 | 1,4 | 9,5 | 7,8 | 9,0 | 431 000 | 13,0 |

7 | 10,2 | 6,2 | 2,0 | 10,7 | 9,0 | 9,8 | 467 700 | 13,5 |

8 | 11,3 | 8,8 | 3,3 | 13,5 | 10,8 | 10,9 | 519 900 | 14,1 |

9 | 13,3 | 14,2 | 6,5 | 16,2 | 14,1 | 12,8 | 609 700 | 14,3 |

10 | 19,8 | 45,9 | 86,4 | 18,9 | 30,2 | 22,6 | 1 079 100 | 13,8 |

Herav desil 10 delt opp i persentilene: | ||||||||

91/92 | 15,6 | 8,7 | 2,6 | 18,1 | 11,7 | 13,0 | 702 800 | 13,7 |

93/94 | 16,8 | 10,4 | 3,5 | 18,6 | 13,1 | 14,0 | 756 000 | 13,4 |

95/96 | 18,3 | 13,3 | 5,3 | 19,5 | 15,2 | 15,5 | 835 800 | 13,1 |

97/98 | 20,6 | 19,2 | 10,4 | 21,4 | 18,9 | 18,3 | 989 400 | 13,1 |

99 | 11,8 | 15,1 | 11,4 | 11,5 | 12,6 | 11,8 | 1 273 200 | 13,6 |

100 | 16,8 | 33,2 | 67,0 | 10,9 | 28,5 | 27,3 | 2 950 200 | 15,2 |

Alle | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 478 100 | 13,3 |

1 Yrkestilknyttede er definert som lønnstakere og selvstendig næringsdrivende med yrkesinntekt inkl. dagpenger på minst 60 prosent av gjennomsnittlig industriarbeiderlønn. Disse utgjorde 1 784 061 personer i 2007 og 1 995 787 personer i 2017.

2 Lønnsinntekt er definert som kontantlønn, naturalytelser og dagpenger ved arbeidsledighet.

3 Kapitalinntekter er her definert som brutto renteinntekter, utbytte, netto realisasjonsgevinster og inntekt ved utleie.

4 Inkluderer negative overføringer. Negative overføringer omfatter pensjonspremie i arbeidsforhold og betalt barnebidrag gjennom offentlige ordninger.

Kilde: Inntekts- og formuesstatistikk for husholdninger 2007 og 2017, Statistisk sentralbyrå.

I vedleggstabell 4.17 er det gitt en nærmere oversikt over fordelingen av ulike kategorier kapitalinntekter for yrkestilknyttede.

7.3.2 Fordelingen av inntekt etter skatt for pensjonister og trygdede

Tabell 7.12 viser desilenes andel av de ulike inntektskomponentene for pensjonister og trygdede. Inntekt etter skatt har økt mer enn gjennomsnittet for desil 1–6 fra 2007 til 2017, mens de øvrige desilene har hatt en noe lavere vekst. Desilene 1–5 har fått en større andel av overføringene og de to laveste desilene betaler en lavere andel utlignet skatt. Veksten i overføringene i de lavere desilene må ses i sammenheng med økt minste pensjonsnivå. En annen mulig forklaring er at grunnpensjonen for gifte har økt i perioden, og at denne endringen utgjør en større andel av overføringene i de lavere desilene. Lavere andel utlignet skatt for de laveste desilene kan blant annet ses i sammenheng med omleggingen av skattereglene for pensjonister fra 2011. Samlet sett har inntekt etter skatt for pensjonister og trygdede økt med 16,7 prosent fra 2007 til 2017. Dette er høyere enn veksten i inntekt etter skatt for yrkestilknyttede på 13,3 prosent. Sammensetningen av inntekten innenfor de ulike inntektsgruppene for pensjonister framgår av vedleggstabell 4.18.

Tabell 7.12 Fordelingen av ulike inntektskomponenter for pensjonister og trygdede1. Desilfordelt etter inntekt etter skatt. Andeler i prosent og nivå i 2017-kroner. 2007 og 2017

2007 Desil | Lønnsinntekt2 | Nærings-inntekt | Kapital-inntekt3 | Overføringer | Skatt mm.4 | Inntekt etter skatt | ||

|---|---|---|---|---|---|---|---|---|

Andel | Nivå | Vekst 07–17 | ||||||

1 | 2,6 | -13,6 | -0,2 | 5,0 | 3,2 | 4,6 | 108 800 | |

2 | 2,9 | 0,2 | 2,9 | 6,2 | 3,0 | 6,3 | 149 400 | |

3 | 3,6 | 2,2 | 3,3 | 7,1 | 3,8 | 7,2 | 171 500 | |

4 | 4,1 | 2,9 | 3,2 | 8,1 | 4,8 | 8,0 | 190 200 | |

5 | 5,3 | 4,0 | 3,5 | 9,0 | 6,3 | 8,7 | 207 600 | |

6 | 6,7 | 4,6 | 3,9 | 9,9 | 8,0 | 9,5 | 225 900 | |

7 | 8,6 | 6,4 | 4,8 | 11,0 | 10,0 | 10,4 | 246 500 | |

8 | 12,0 | 10,2 | 6,1 | 12,1 | 12,2 | 11,5 | 272 300 | |

9 | 18,3 | 18,6 | 8,7 | 13,7 | 15,3 | 13,1 | 311 200 | |

10 | 35,9 | 64,7 | 63,8 | 18,0 | 33,5 | 20,7 | 491 200 | |

Alle | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 237 500 | |

2017 Desil | ||||||||

1 | 3,3 | -6,7 | -4,8 | 5,0 | 2,3 | 4,8 | 132 400 | 21,7 |

2 | 2,5 | -0,9 | 1,0 | 6,7 | 2,8 | 6,8 | 189 700 | 27,0 |

3 | 3,3 | 0,4 | 1,3 | 7,5 | 3,8 | 7,6 | 211 000 | 23,0 |

4 | 4,1 | 1,1 | 1,6 | 8,4 | 5,6 | 8,3 | 229 300 | 20,6 |

5 | 5,1 | 1,7 | 1,9 | 9,1 | 6,8 | 8,9 | 246 300 | 18,6 |

6 | 6,3 | 3,2 | 2,5 | 9,9 | 8,3 | 9,5 | 264 200 | 17,0 |

7 | 7,3 | 5,1 | 3,1 | 10,8 | 9,9 | 10,3 | 284 900 | 15,6 |

8 | 9,5 | 8,3 | 4,3 | 11,9 | 12,0 | 11,2 | 310 700 | 14,1 |

9 | 16,0 | 18,1 | 7,1 | 13,3 | 15,3 | 12,7 | 351 000 | 12,8 |

10 | 42,5 | 69,7 | 82,2 | 17,2 | 33,2 | 19,9 | 552 400 | 12,5 |

Alle | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 277 200 | 16,7 |

1 Omfatter personer med sosioøkonomisk status pensjonist/trygdet. Det gjelder alle personer som ikke er yrkesaktive og mottar trygde-/pensjonsytelser og yrkesaktive personer som har større inntekt fra trygde-/pensjonsytelser enn lønn (inkl. dagpenger) eller næringsinntekt. En person er yrkesaktiv når næringsinntekten (inkl. absoluttverdi av årets underskudd i næring) og lønn (inkl. dagpenger) overstiger 2G. Dette var en gruppe på 1 060 348 personer i 2007 og 1 271 683 personer i 2017.

2 Lønnsinntekt er definert som kontantlønn, naturalytelser og dagpenger ved arbeidsledighet.

3 Kapitalinntekter er her definert som brutto renteinntekter, utbytte, netto realisasjonsgevinster og inntekt ved utleie.

4 Inkluderer negative overføringer. Negative overføringer omfatter pensjonspremie i arbeidsforhold og betalt barnebidrag gjennom offentlige ordninger.

Kilde: Inntekts- og formuesstatistikk for husholdninger 2007 og 2017, Statistisk sentralbyrå.

I gjennomsnitt utgjør overføringer 89,3 prosent av pensjonister og trygdedes samlede inntekt i 2017, jf. tabell 7.13. Tabellen viser utviklingen i gjennomsnittlige overføringer for pensjonister og trygdede fra 2007 til 2017 for de ulike inntektsdesilene. Det har vært en reell vekst i gjennomsnittlige overføringer for alle desilene. For desil 2 har veksten vært størst (31,1 prosent), mens desil 10 har hatt den laveste veksten (16,5 prosent). Veksten i overføringer skyldes først og fremst økningen i grunnbeløpet og at nye pensjonister har opptjent høyere tilleggspensjon. I tillegg har særtillegget blitt økt flere ganger i perioden. Spesielt ble særtillegget økt mye i 2008. Videre ble minste pensjonsnivå for enslige økt med 4 000 kroner årlig både fra 1. september 2016 og fra 1. september 2017. Det har også vært en opptrapping av grunnpensjonen for gifte og samboende pensjonister fra 0,85 G til 0,90 G fra 1. september 2016.

Overføringenes andel av samlet inntekt har økt siden 2006 for alle desiler unntatt desil 9 (uendret) og desil 10.

Tabell 7.13 Utvikling i overføringer for pensjonister og trygdede1 fra 2007 til 2017 målt i 2017-kroner og som prosentandel av samlet inntekt. Desilfordelt etter inntekt etter skatt.

I 2017- kroner | Andel av samlet inntekt før skatt | Vekst 07–17 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

Desil | 2007 | 2014 | 2015 | 2016 | 2017 | 2007 | 2014 | 2015 | 2016 | 2017 | Prosent | |

1 | 122 983 | 146 276 | 150 829 | 148 870 | 151 351 | 99,2 | 101,4 | 104,7 | 103,9 | 103,4 | 23,1 | |

2 | 153 164 | 190 198 | 200 146 | 198 625 | 200 853 | 93,6 | 95,2 | 96,6 | 97,3 | 97,3 | 31,1 | |

3 | 177 329 | 215 801 | 226 693 | 225 097 | 226 247 | 93,3 | 94,9 | 96,0 | 96,9 | 96,8 | 27,6 | |

4 | 200 426 | 241 115 | 254 853 | 253 170 | 253 612 | 94,0 | 94,5 | 95,7 | 96,5 | 96,4 | 26,5 | |

5 | 222 544 | 265 482 | 278 215 | 275 257 | 275 456 | 93,5 | 94,0 | 95,2 | 95,9 | 95,8 | 23,8 | |

6 | 246 480 | 290 863 | 301 738 | 298 857 | 298 971 | 93,2 | 93,4 | 94,4 | 95,3 | 95,2 | 21,3 | |

7 | 271 845 | 319 989 | 329 183 | 325 929 | 326 794 | 92,3 | 92,7 | 93,9 | 94,7 | 94,7 | 20,2 | |

8 | 300 768 | 353 485 | 361 006 | 357 866 | 359 087 | 90,9 | 91,4 | 92,7 | 93,6 | 93,6 | 19,4 | |

9 | 339 978 | 398 730 | 404 724 | 400 839 | 401 898 | 88,4 | 88,6 | 89,7 | 90,7 | 90,6 | 18,2 | |

10 | 445 782 | 519 833 | 522 441 | 518 238 | 519 156 | 68,3 | 69,1 | 65,1 | 68,8 | 69,0 | 16,5 | |

Alle | 248 130 | 294 177 | 302 983 | 300 275 | 301 343 | 86,9 | 87,7 | 87,6 | 89,2 | 89,3 | 21,4 | |

1 Omfatter personer med sosioøkonomisk status pensjonist/trygdet. Det gjelder alle personer som ikke er yrkesaktive og mottar trygde-/pensjonsytelser og yrkesaktive personer som har større inntekt fra trygde-/pensjonsytelser enn lønn (inkl. dagpenger) eller næringsinntekt. En person er yrkesaktiv når næringsinntekten (inkl. absoluttverdi av årets underskudd i næring) og lønn (inkl. dagpenger) overstiger 2G. Dette var en gruppe på 1 060 348 personer i 2007 og 1 271 683 personer i 2017.

Kilde: Inntektsstatistikk for husholdninger (2007–2017), Statistisk sentralbyrå.

7.3.3 Utviklingen i inntektsfordelingen

Når en skal sammenlikne inntektsfordelingen i et land over tid eller inntektsfordelingen mellom land, er det vanlig å benytte Gini-koeffisienter. Se boks 7.3 for definisjon. En Gini-koeffisient på 0 innebærer at inntekten er helt likt fordelt, mens en Gini-koeffisient lik 1 betyr at én person mottar all inntekt.

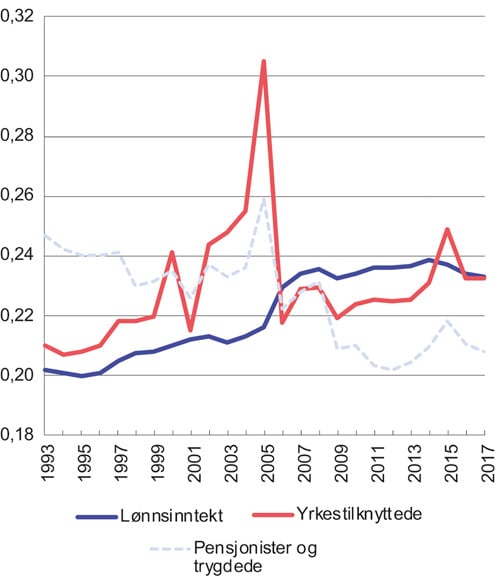

Figur 7.2 viser utviklingen i Gini-koeffisienten i perioden 1993–2017 for yrkestilknyttede og pensjonister/trygdede. I tillegg viser figuren fordelingen av lønnsinntekt for yrkestilknyttede, jf. vedleggstabell 4.19. For yrkestilknyttede og pensjonister/trygdede ser vi på inntekt etter skatt, mens fordelingen av lønnsinntekt er før skatt. Figuren viser at fordelingen av inntekt både for yrkestilknyttede og pensjonister/trygdede er sterkt preget av store svingninger i perioden rundt 2000, 2006 og 2015, jf. figur 7.3. Dette kan i hovedsak forklares av tilpasninger til den midlertidige utbytteskatten i 2001, innføringen av utbytteskatt på avkastning utover normalavkastning i 2006 (skjermingsmetoden for aksjonærer) og at skattesatsen på skattepliktige aksjeinntekter for personer (utbytte og realiserte aksjegevinster) økte fra 27 til 30,59 prosent fra 2015 til 2018. Gini-koeffisientene for hhv. pensjonister/trygdede og lønnsinntekt gikk noe ned fra 2016 til 2017. Gini-koeffisienten for inntekt etter skatt for yrkestilknyttede var uendret fra 2016 til 2017. Over tid er det en tendens til at fordelingen blant yrkestilknyttede har blitt noe skjevere, mens fordelingen blant pensjonister/trygdede har blitt jevnere. Når en kun ser på lønnsinntekt før skatt for yrkestilknyttede, har fordelingen blitt skjevere over perioden, selv om de tre siste årene viser en nedgang i Gini-koeffisienten.

Figur 7.2 Utviklingen i fordelingen av inntekt etter skatt for yrkestilknyttede1 og pensjonister/trygdede2 samt utviklingen i fordelingen av lønnsinntekt3 før skatt for yrkestilknyttede i perioden 1993 til 2017. Målt ved Gini-koeffisienten per person

1 Yrkestilknyttede omfatter lønnstakere og selvstendig næringsdrivende med yrkesinntekt minst 60 prosent av gjennomsnittlig industriarbeiderlønn.

2 Pensjonister/trygdede omfatter personer med sosioøkonomisk status pensjonist/trygdet. Det gjelder alle personer som ikke er yrkesaktive og mottar trygde-/pensjonsytelser og yrkesaktive personer som har større inntekt fra trygde-/pensjonsytelser enn lønn (inkl. dagpenger) eller næringsinntekt. En person er yrkesaktiv når næringsinntekten (inkl. absoluttverdi av årets underskudd i næring) og lønn (inkl. dagpenger) overstiger 2G.

3 Lønnsinntekt for yrkestilknyttede. Lønnsinntekt er definert som kontant lønn, naturalytelser og dagpenger ved arbeidsledighet. Før 2006 inngår også sykepenger og foreldrepenger.

Kilde: Inntektsstatistikk for husholdninger (1993–2017), Statistisk sentralbyrå.

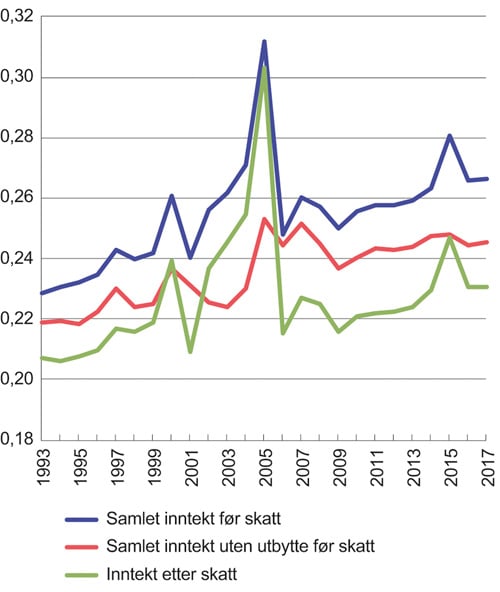

Figur 7.3 Utviklingen i fordelingen av samlet inntekt før skatt med og uten utbytte og fordelingen av inntekt etter skatt. Målt ved Gini-koeffisienten per person for yrkestilknyttede1,2. 1993 til 2017

1 Yrkestilknyttede omfatter personer med yrkesinntekt inkl. dagpenger over 60 prosent av gjennomsnittlig industriarbeiderlønn. Sykepenger og foreldrepenger inngår i yrkesinntekten før 2006.

2 Personer med negativ inntekt har fått nullstillt denne i alle tidsseriene. Det er også gjort ved negativ inntekt etter fratrekk av utbytte.

Kilde: Inntektsstatistikk for husholdninger (1993–2017), Statistisk sentralbyrå.

Tabell 7.14 viser utviklingen i Gini-koeffisienten for fordelingen på yrkestilknyttede av hhv. inntekt før skatt med og uten utbytte og inntekt etter skatt med og uten barnetrygd. Tabellen viser at utbytte trekker ulikheten opp, mens skatten reduserer ulikheten. Barnetrygd virker utjevnende. Utbyttene har bidratt til å gjøre inntektsfordelingen skjevere i tiårsperioden. Mens forskjellen mellom Gini-koeffisienten i samlet inntekt før skatt og i samlet inntekt uten utbytte før skatt var 0,009 i 2007 var den økt til 0,021 i 2017. Barnetrygdens bidrag til utjevning, målt i endring av Gini-koeffisienten, har falt fra 0,004 i 2007 til 0,003 i 2017. Tall for hele populasjonen (regnet ut fra inntekt etter skatt per forbruksenhet) viser også at barnetrygden over tid har hatt et fallende bidrag til utjevning, bl.a. som følge av nominell videreføring siden 1996. Den nominelle videreføringen bør ses i lys av at foreldrebetalingen i barnehager har blitt redusert og at fradraget for pass og stell av barn har blitt økt. Fra 1. mars 2019 økes barnetrygd med 1000 kroner årlig. Skattenes bidrag til å redusere ulikheten målt ved forskjellen i Gini-koeffisienten i hhv. samlet inntekt før skatt og inntekt etter skatt har vært relativ stabil i tiårsperioden.

Tabell 7.14 Utvikling i fordeling av samlet inntekt før skatt med og uten utbytte og inntekt etter skatt med og uten barnetrygd. Målt ved Gini-koeffisienter per person for yrkestilknyttede1,2 2007 til 2017

År | Samlet inntekt før skatt | Samlet inntekt uten utbytte før skatt | Inntekt etter skatt | Inntekt etter skatt uten barnetrygd |

|---|---|---|---|---|

2007 | 0,260 | 0,251 | 0,227 | 0,231 |

2008 | 0,257 | 0,245 | 0,225 | 0,229 |

2009 | 0,250 | 0,237 | 0,216 | 0,219 |

2010 | 0,256 | 0,241 | 0,221 | 0,224 |

2011 | 0,258 | 0,243 | 0,222 | 0,226 |

2012 | 0,258 | 0,243 | 0,222 | 0,226 |

2013 | 0,259 | 0,244 | 0,224 | 0,227 |

2014 | 0,263 | 0,247 | 0,229 | 0,233 |

2015 | 0,281 | 0,248 | 0,247 | 0,250 |

2016 | 0,266 | 0,245 | 0,231 | 0,234 |

2017 | 0,266 | 0,245 | 0,231 | 0,234 |

1 Lønnstakere og selvstendig næringsdrivende med yrkesinntekt inkl. dagpenger på minst 60 prosent av gjennomsnittlig industriarbeiderlønn det enkelte år.

2 Personer med negativ inntekt har fått nullstillt denne i alle tidsseriene. Det er også gjort ved negativ inntekt etter fratrekk av utbytte.

Kilde: Inntekts- og formuesstatistikk for husholdninger, Statistisk sentralbyrå.

De årlige endringene i Gini-koeffisienten for inntekt etter skatt er med unntak av enkelte år små. Inntektsulikheten falt tydelig i 2009. Det må ses i sammenheng med reduserte kapitalinntekter under finanskrisen. Årene etter finanskrisen økte ulikheten noe og i 2015 var det en større økning. Endringen i 2015 må sees i forbindelse med skattetilpasninger på grunn av økt utbytteskatt fra 2016. Ulikheten i inntekt etter skatt falt fra 2015 til 2016 og var uendret fra 2016 til 2017.

Figur 7.3 viser utviklingen i samlet inntekt før skatt med og uten utbytte og inntekt etter skatt over en lengre tidshorisont, 1993–2017. Figuren viser en betydelig variasjon i Gini-koeffisienten for inntekt før og etter skatt i årene rundt den midlertidige utbytteskatten i 2001, innføringen av ny utbytteskatt fra 2006 og økt skattesats på utbytte fra 2016. Særlig i årene før 2006 steg Gini-koeffisienten kraftig, mens den falt kraftig fra 2006. Disse endringene henger i stor grad sammen med tilpasninger knyttet til endringer i skattereglene som synliggjør inntekter i skattestatistikken. Særlig i forkant av innføringen av skatt på aksjeinntekter for personer (utbytte og realiserte gevinster) fra 2006 var det gunstig å ta ut kapital fra bedriftene som utbytte og tilbakeføre dette som innskutt kapital. Innskutt kapital kan senere tas ut uten å bli skattlagt på personens hånd. Slike transaksjoner vil i liten grad gi endringer i den reelle fordelingen, men har stor betydning for den målte fordelingen. Fordelingen av samlet inntekt uten utbytte før skatt viser betydelig mindre svingninger rundt de nevnte årene. Figuren indikerer at Gini-koeffisienten ikke gir et godt bilde på fordelingen for årene 2000–2006 og 2015.

Også Meld. St. 13 (2018–2019) Muligheter for alle peker på at Gini-indeksen for disponibel husholdningsinntekt3 ikke gir et fullgodt bilde av utviklingen i ulikhet fra et år til det neste pga. store svingninger i utbetaling av utbytte og at man ideelt sett burde tatt hensyn til både utbetalt og tilbakeholdt utbytte i inntektsbegrepet. Det vises videre til at det i SSB arbeides med å inkludere tilbakeholdt utbytte i et slikt inntektsbegrep. Meldingen gjengir foreløpige tall som indikerer at en slik inntektsdefinisjon vil øke den målte ulikheten i inntekt etter skatt vesentlig.

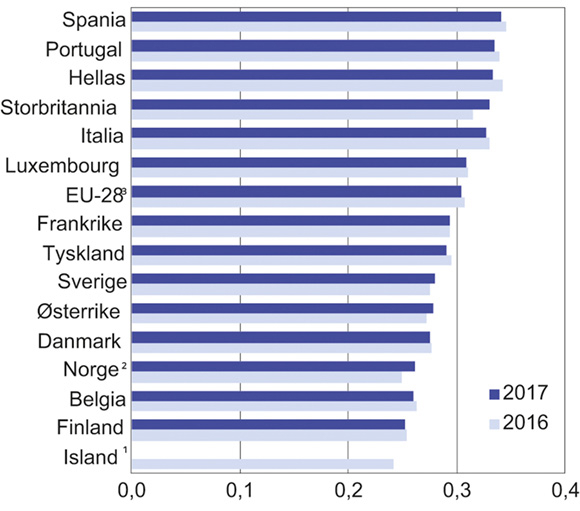

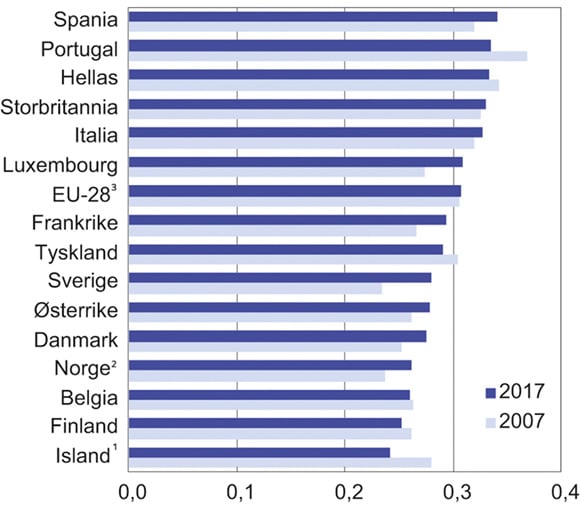

Ulikhetene i fordelingen av inntekt målt ved Gini-koeffisienter varierer mellom europeiske land. Figur 7.4 viser Gini-koeffisienten i EU-28 og for enkelte land i Europa for årene 2016 og 2017. Figur 7.5 viser tilsvarende for årene 2007 og 2017. Telleenheten i utregningene av Gini-koeffisientene i figuren er den enkelte person, og hver person (også barn) har blitt tilordnet sin husholdnings disponible inntekt per forbruksenhet. Gini-koeffisientene for yrkestilknyttede og pensjonister mv. som presenteres i tabellene og figurene for øvrig i avsnitt 7.3, er derimot kun basert på inntekt per person.

Figur 7.4 Fordelingen av husholdningenes disponible inntekt i 2016 og 2017 per forbruksenhet i EU-283 og for enkelte land i Europa. Målt ved Gini-koeffisienten

1 Eurostat har ikke publisert tall for Island 2017.

2 Inntektsbegrepet til Eurostat er forsøkt harmonisert så langt det lar seg gjøre for å kunne foreta direkte sammenlikninger mellom land. Blant annet utelater Eurostat realisasjonsgevinster/-tap i sitt inntektsbegrep, mens dette er inkludert i den norske nasjonale inntektsstatistikken. Videre er tallene fra Eurostat basert på utvalget for levekårsundersøkelsen og er knyttet til inntekten utvalget hadde året før (t-1), dvs. eksempelvis inntektene i 2016 for 2017. Personer i studenthusholdninger inngår i tallene fra Eurostat.

3 Gini-koeffisienten for EU-28 er beregnet av Eurostat.

Kilde: Eurostat.

Figur 7.5 Fordelingen av husholdningenes disponible inntekt i 2007 og 2017 per forbruksenhet i EU-282 og for enkelte land i Europa. Målt ved Gini-koeffisienten

1 Eurostat har ikke publisert tall for Island 2017. I figuren er Gini-koeffisienten for 2016 lagt til grunn.

2 Inntektsbegrepet til Eurostat er forsøkt harmonisert så langt det lar seg gjøre for å kunne foreta direkte sammenlikninger mellom land. Blant annet utelater Eurostat realisasjonsgevinster/-tap i sitt inntektsbegrep, mens dette er inkludert i den norske nasjonale inntektsstatistikken. Personer i studenthusholdninger inngår i tallene fra Eurostat.

3 Gini-koeffisienten for EU-28 er beregnet av Eurostat. EU-27 for 2007.

Kilde: Eurostat.

Figur 7.4 viser at inntektsulikheten slik Eurostat måler den, anslås å være noe lavere i Norge enn i Danmark og Sverige og betydelig lavere enn i EU-28. Figur 7.4 viser en Gini-koeffisient for Norge på 0,261 i 2017, som er høyere enn nivået i 2007. Eurostat har estimert Gini-koeffisienten for EU-28 til 0,307 i 2017.

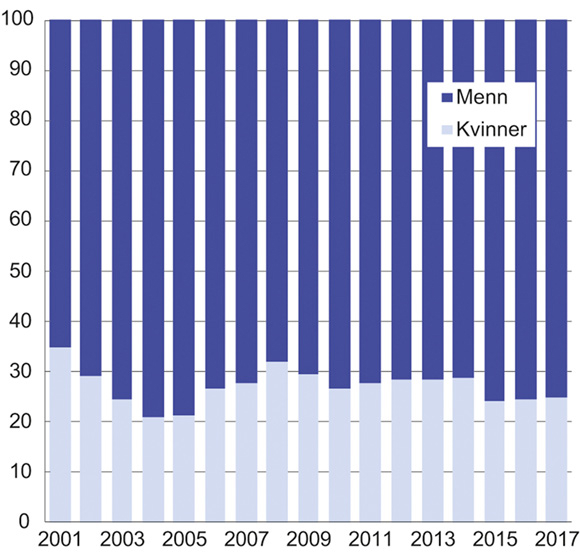

7.3.4 Fordelingen av kapitalinntekter mellom kvinner og menn

Som vist i tabell 7.11 er kapitalinntekter relativt skjevt fordelt mellom de ulike inntektsgruppene, men fordelingen av kapitalinntekter er også skjevt fordelt mellom kvinner og menn. Figur 7.6 viser at denne forskjellen økte fra 2001 til 2005.4 Fra 2005 til 2008 har kvinners andel av kapitalinntektene økt igjen med om lag 11 prosentpoeng. En betydelig økning i tap ved salg av aksjer i 2008 bidrar til en noe jevnere fordeling av kapitalinntektene i 2008. Kvinners andel av kapitalinntektene økte fra 28 prosent i 2007 til 32 prosent i 2008. I årene 2015–2017 har kvinners andel av kapitalinntektene derimot falt til 24–25 prosent, noe som må ses i sammenheng med en skjev fordeling av utbytteinntekter mellom menn og kvinner.

Figur 7.6 Prosentvis fordeling av brutto kapitalinntekter1 mellom kvinner og menn. 2001–2017. Populasjonen er definert som bosatte kvinner og menn 17 år og eldre

1 Kapitalinntekter er her definert som brutto renteinntekter, utbytter og netto gevinster ved salg av aksjer.

Kilde: Skattestatistikk for personer, Statistisk sentralbyrå.

Boks 7.3 Begreper i fordelingsanalyser

Desil- og persentiltabeller

I fordelingsanalyser rangeres ofte personer etter inntekt etter skatt og grupperes deretter i like store grupper. En vanlig type gruppering er å dele antallet personer i 10 like store deler. Disse gruppene kalles ofte for desiler, hvor de 10 prosent med lavest inntekt kalles desil 1, de neste 10 prosent for desil 2 osv. til de 10 prosent med høyest inntekt, som kalles desil 10.

Personene kan også grupperes i mindre grupper. En inndeling i 100 like store grupper kalles ofte for persentiler. Den prosenten med lavest inntekt kalles persentil 1, og prosenten med høyest inntekt kalles persentil 100.

Gini-koeffisienten

I analyser av inntektsfordelinger er det behov for et summarisk mål på ulikhet som kan benyttes ved sammenlikning av inntektsfordelinger i ulike situasjoner. For eksempel kan virkninger på inntektsulikheten av endringer i skatte- og overføringsordninger belyses ved hjelp av endring i Gini-koeffisienten. Gini-koeffisienten (G) varierer mellom 0 og 1, og ulikheten er større jo større G er. Dersom G=0 er inntekten likt fordelt mellom alle personer i gruppen som studeres, mens G=1 betyr at det er en person som mottar all inntekt. Gini-koeffisienten representerer bare en av flere mulige metoder for å kvantifisere ulikhet mellom fordelinger. Det viser seg at Gini-koeffisienten vektlegger sterkest endringer som skjer i den sentrale delen av fordelingen og i mindre grad endringer som skjer i toppen og bunnen av fordelingen.

Boks 7.4 Inntektsbegrep

Inntektsbegrepet som blir lagt til grunn i hoveddelen av avsnitt 7.3, er inntekt etter skatt. Dette begrepet kommer fram på følgende måte:

Yrkesinntekt

– Lønn (inkl. dagpenger)

– Netto næringsinntekt

+ Kapitalinntekter

– Renteinntekter

– Aksjeutbytte

– Netto realisasjonsgevinster

– Andre kapitalgevinster

+ Skattepliktige overføringer

– Pensjoner fra folketrygden

– Tjenestepensjon mv.

– Sykepenger

– Foreldrepenger

+ Skattefrie overføringer

– Barnetrygd

– Bostøtte

– Stipend

– Sosialhjelp

– Kontantstøtte

– Barnebidrag

= Samlet inntekt

– Utliknet skatt og negative overføringer

– Utliknet skatt

– Negative overføringer (tvungen pensjonspremie i arbeidsforhold og betalt barnebidrag administrert av det offentlige)

= Inntekt etter skatt

Nærmere om begrepet inntekt etter skatt i forhold til velferd

Inntektsstatistikken omfatter alle kontante inntekter som husholdningene mottar. Det er likevel andre forhold som også påvirker den enkeltes forbruksmuligheter og som ikke inngår i statistikken. Dette gjelder for eksempel for noen typer av naturalytelser og ikke-realiserte gevinster, verdien av alle offentlige tjenester, familieoverføringer (arv og gaver), verdien av boligtjenester og andre varige forbruksgoder mv. Flere av disse komponentene er beheftet med betydelige måleproblemer og er derfor ikke inkludert i statistikken. Heller ikke renteutgifter er inkludert i inntektsbegrepet som er lagt til grunn i denne analysen.

Fotnoter

Reguleringen av G tar utgangspunkt i forventet lønnsutvikling i reguleringsåret, justert for eventuelt avvik mellom forventet og faktisk lønnsutvikling siste to år. Forventet lønnsutvikling i reguleringsåret settes lik regjeringens anslag for gjennomsnittlig årslønnsvekst for alle sektorer slik det framkommer i revidert nasjonalbudsjett. Faktisk lønnsutvikling for siste to år settes til gjennomsnittlig årslønnsvekst for lønnstakere under ett fastsatt i rapporten «Grunnlaget for inntektsoppgjørene» fra Det tekniske beregningsutvalget for inntektsoppgjørene. Faktisk lønnsutvikling er slik den framkommer av kolonnen «Nasjonalregnskapet» i tabell 2.1.

For unge uføre utgjør minsteytelsen 2,91 G for enslige og 2,66 G for ektefeller/samboere.

Gini-koeffisenten som benyttes i meldingen, gjelder hele befolkningen og per forbruksenhet, mens tallene i tabell 7.14 og figur 7.3 er avgrenset til yrkestilknyttede og inntekt per person. I figur 2.6 i meldingen er det videre sett på inntekt etter skatt uten utbytte (uten justeringer i skatten), mens vi her ser på samlet inntekt før skatt uten utbytte. Skatten vil avhenge av utbytte, men kan ikke direkte tilordnes utbytte fordi utbytte ikke er et eget skattegrunnlag, men inngår i alminnelig inntekt. Denne utfordringen unngås ved å se på samlet inntekt uten utbytte før skatt, slik utvalget her gjør.

Kapitalinntekter er her definert som brutto renteinntekter, utbytter og netto gevinster ved salg av aksjer. Renteutgifter er ikke tatt med. Det siste må ses i sammenheng med at heller ikke verdien av boligkonsum er tatt med. I den grad det er vesentlige forskjeller mellom kjønnene i hvem som eier bolig og har renteutgifter, vil dette ikke vises i figur 7.5.