4 Inntektsfordelingen i Norge

4.1 Utviklingen i noen inntektsulikhetsmål over tid

I kapittel 3 ble ulike levekårsmål drøftet. Som nevnt der, er inntekt en sentral levekårskomponent. I dette kapittelet skal vi i hovedsak se nærmere på hvordan inntektsfordelingen har utviklet seg over de siste 20 årene, basert på inntektene slik de måles i inntekts- og formuesstatistikken. Opplysningene disse undersøkelsene bygger på er for de siste årene i stor grad registerbaserte, og dekker hele befolkningen, mens det for tidligere år er basert på representative utvalgsundersøkelser. I de fleste analysene i dette kapittelet fokuseres det på inntekt etter skatt. Inntektsstatistikken som brukes i analysene i dette kapittelet er i hovedsak basert på realiserte inntekter slik de er rapportert til skattemyndighetene. I tillegg er skattefrie inntekter inkludert. En svakhet med å analysere inntektsfordeling basert på denne statistikken er at den i liten grad tar hensyn til urealiserte inntekter (særlig verdiøkninger på f.eks. bolig, aksjer og andre verdipapirer), tjenester fra konsumkapital (leieverdi av bolig, jf. avsnitt 4.9.2) og inntekter som ikke rapporteres. I de fleste inntektsanalysene tas det heller ikke hensyn til arv og gaver, eller til verdien av offentlig tjenester som husholdningene mottar, enten gratis eller til sterkt subsidierte priser. Fordelingen av samlet inntekt i ett gitt kalenderår kan dessuten gi et fortegnet bilde av forbruksmulighetene bl.a. fordi inntektene kan svinge betydelig over livsløpet. Alle disse forholdene blir behandlet senere i dette kapittelet.

4.2 Samlet inntekt

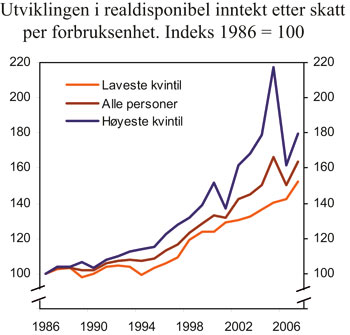

Inntektsutviklingen for perioden 1986 – 2007 for hele befolkningen og for de 20 pst. av befolkningen med hhv. høyest og lavest inntekt, er vist i figur 4.1 1. Som det framgår av figuren har inntektsveksten vært sterk for alle grupper i denne perioden. I gjennomsnitt for alle personer økte inntektene i faste priser (disponibel inntekt justert for prisøkninger målt ved konsumprisindeksen) med om lag 64 pst. fra 1986 – 2007. For de 20 pst. øverst i inntektsfordelingen har veksten vært sterkere (79 pst.), mens de 20 pst. nederst i inntektsfordelingen har hatt en svakere inntektsutvikling (52 pst.). Store variasjoner i utbyttebetalingene, særlig i 2004 – 2006, påvirker tallene, men det generelle bildet er likevel at alle grupper, om enn i varierende grad, har tatt del i den sterke inntektsveksten.

Figur 4.1 Utviklingen i realdisponibel inntekt etter skatt per forbruksenhet (EU-skala)1 1986 – 2007. 1986 = 100.

Kilde: Statistisk sentralbyrå.

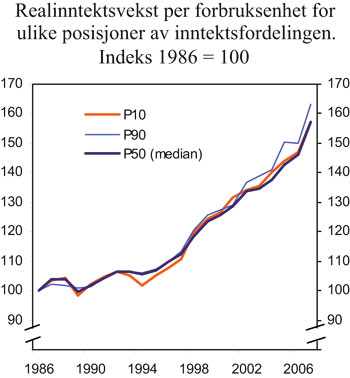

En alternativ måte å illustrere inntektsutviklingen på, og som i mindre grad påvirkes av hva som skjer helt i toppen og helt i bunnen av fordelingen, er vist i figur 4.2. Her vises utviklingen i inntektene på tre steder i inntektsfordelingen, inntekter som ligger akkurat på grensen mellom niende og tiende desil (P90), mellom første og andre desil (P10) og for medianinntekten (den midterste inntekten i inntektsfordelingen).

Figur 4.2 Realinntektsvekst for ulike posisjoner i inntektsfordelingen 1986 – 2007.

Kilde: Statistisk sentralbyrå.

Realinntektsveksten for den personen som har en inntekt som innebærer at 10 pst. av befolkningen har lavere inntekt, har vært 2,1 pst. per år over denne tyveårsperioden, mens for personen som har en inntekt som innebærer at 90 pst. av befolkningen har lavere inntekt, har veksten vært 2,3 pst. per år. Når denne figuren viser et mye jevnere bilde enn figur 4.1, illustrerer det at mye av variasjonen i inntektene som følge av endringer i kapitalinntektene skjer i de øverste inntektsgruppene. Det skjer også en del endringer innad i 1. desil. Inntektsfordelingen blant dem med de laveste inntektene er nærmere beskrevet i kapittel 5. Også dette inntektsmålet indikerer at forskjellene har økt de siste årene.

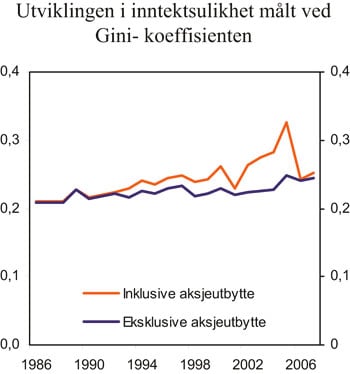

For å beskrive skjevhet i inntektsfordelingen benyttes ofte Gini-koeffisienten, jf. boks 3.2. Lav koeffisient indikerer jevn inntektsfordeling, mens høy koeffisient indikerer større inntektsforskjeller.

Figur 4.3 viser utviklingen i inntektsulikhet målt ved Gini-koeffisienten for perioden 1986 til 2007. I denne figuren er alle husholdninger tatt med, også studenthusholdningene.

Figur 4.3 Inntektsulikhet målt ved Gini-indeksen for perioden 1986 – 2007. Inntekt etter skatt per forbruksenhet (EU-skala).

Kilde: Statistisk sentralbyrå.

Økte aksjeutbytter har helt siden begynnelsen av 1990-tallet bidratt til å gjøre inntektsfordelingen skjevere. Økningen i utbetalingen av aksjeutbytter kan forklares med bedrede konjunkturer og endrede regler for utbytteskatt som følge av skattereformen i 1992 2. Den store satsforskjellen i skattleggingen av arbeids- og kapitalinntekt etter skattereformen i 1992 ga sterke motiver til å redusere skatten ved å få reelle arbeidsinntekter skattlagt som kapitalinntekter. Motivet for dette var særlig sterkt for høyinntektstakere. En midlertidig utbytteskatt i 2001 medførte at utbytteutbetalingene ble redusert kraftig dette året. Den sterke veksten i Gini-koeffisienten perioden 2002 – 2005 må ses i sammenheng med tilpasninger til skattereformen 2006. Fra 2006 ble det innført utbyttebeskatning på avkastning ut over en normalavkastning. Mange aksjeselskaper utbetalte derfor store utbytter i årene før. I 2006 ble utbyttebetalingene kraftig redusert, men økte noe i 2007. Avsnitt 12.4.2. samt vedlegg 5 drøfter disse forholdene nærmere.

For å illustrere betydningen av disse store variasjonene i utbyttebetalingene har vi også vist utviklingen i Gini-koeffisienten når utbyttebetalingene er trukket ut av inntektsbegrepet. Dette inntektsbegrepet viser en mye mer stabil utvikling, men også her indikerer Gini-koeffisienten at ulikheten er økende over tid. Forskjellene, målt ved Gini-koeffisienten, ble redusert fra 2005 til 2006, og økte deretter noe i 2007. Figur 4.3 illustrerer at kapitalinntekt, og særlig aksjeutbytte, er skjevt fordelt og varierer mye over tid.

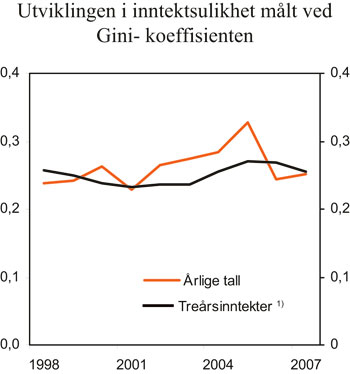

Gini-koeffisienten i figur 4.3 er basert på tall for årlige inntekter. En del av utslagene i slike årlige inntekter kan skyldes midlertidige forhold som konjunktursituasjonen, eller tekniske forhold, som endringer i skattereglene. For å illustrere hvor viktig svingninger fra ett år til det neste er for inntektsfordelingen har vi tatt utgangspunkt i et panel med personer og fulgt disse gjennom 3 år. Deretter sammenliknes Gini-koeffisienten for dette panelet med den årlige Gini-koeffisienten for hele befolkningen jf. figur 4.4.

Figur 4.4 Inntektsulikhet målt ved Gini-indeksen for perioden 1998 – 2007 for treårsinntekter og for årsinntekter. Inntekt etter skatt per forbruksenhet.1

Kilde: Statistisk sentralbyrå.

Inntektsfordelingen målt ved treårsinntekter er for de fleste år jevnere enn inntektsfordelingen basert på de årlige inntektsundersøkelsene. Tendensen til økt ulikhet mot slutten av perioden er imidlertid tydelig også når treårsinntekter benyttes. At ulikheten faller de siste årene skyldes den kraftige nedgangen i utbytteinntektene for de øverste inntektsgruppene i 2006 slår ut i mindre ulikhet i treårsinntektene.

Gini-indeksen skiller ikke mellom endringer som skjer i bunnen og i toppen av fordelingen. For å få et inntrykk av hvor i inntektsfordelingen endringene har skjedd, har vi delt opp husholdningenes inntekter i 10 like store grupper (desiler). 1. desil er da den tidelen av inntektsfordelingen med lavest inntekter, mens 10. desil er den tidelen av inntektsfordelingen med høyest inntekter. Tabell 4.1 viser utviklingen i inntektene for de ulike gruppene fra 1986 til 2007, samt Gini-koeffisienten og de to ulikhetsmålene beskrevet i kapittel 3 og i fotnoter til tabell 4.1.

Tabell 4.1 Fordeling av husholdningsinntekt etter skatt per forbruksenhet1, for personer. (EU-skala). 1986 – 2007. Personer i studenthusholdninger er utelatt. Andel av totalinntekten. Prosent

| Andel av totalinntekt | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Desil | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | Ginikoeffisient | P90/P102 | S80/S203 |

| 1986 | 4,5 | 6,3 | 7,4 | 8,3 | 9,1 | 9,9 | 10,8 | 11,9 | 13,5 | 18,1 | 0,208 | 2,6 | 2,9 |

| 1991 | 4,4 | 6,3 | 7,4 | 8,2 | 9,0 | 9,8 | 10,7 | 11,8 | 13,3 | 19,1 | 0,217 | 2,6 | 3,0 |

| 1996 | 4,2 | 6,0 | 7,1 | 8,0 | 8,9 | 9,7 | 10,5 | 11,6 | 13,1 | 21,1 | 0,240 | 2,6 | 3,4 |

| 2001 | 4,4 | 6,3 | 7,3 | 8,1 | 8,9 | 9,7 | 10,6 | 11,7 | 13,2 | 19,7 | 0,223 | 2,5 | 3,1 |

| 2002 | 4,0 | 5,9 | 7,0 | 7,8 | 8,6 | 9,3 | 10,2 | 11,2 | 12,8 | 23,1 | 0,258 | 2,6 | 3,6 |

| 2003 | 4,0 | 5,9 | 6,8 | 7,7 | 8,4 | 9,2 | 10,1 | 11,1 | 12,8 | 24,0 | 0,267 | 2,7 | 3,7 |

| 2004 | 4,0 | 5,9 | 6,8 | 7,6 | 8,3 | 9,1 | 9,9 | 10,9 | 12,5 | 25,1 | 0,276 | 2,6 | 3,8 |

| 2005 | 3,7 | 5,5 | 6,4 | 7,1 | 7,8 | 8,5 | 9,3 | 10,4 | 12,0 | 29,4 | 0,319 | 2,7 | 4,5 |

| 2006 | 4,1 | 6,1 | 7,2 | 8,1 | 8,8 | 9,6 | 10,5 | 11,6 | 13,3 | 20,6 | 0,235 | 2,6 | 3,3 |

| 2007 | 4,0 | 6,1 | 7,1 | 8,0 | 8,7 | 9,5 | 10,4 | 11,5 | 13,3 | 21,4 | 0,244 | 2,7 | 3,5 |

| Desilgrense4 | 158 | 192 | 219 | 242 | 265 | 289 | 317 | 355 | 422 | ||||

1 Negative beløp er satt til 0.

2 Forholdstallet mellom inntekten til den personen som befinner seg mellom 9. desil og 10. desil (P90) og inntekten til den personen som befinner seg mellom 1. desil og 2. desil 2 (P10).

3Forholdet mellom gjennomsnittsinntektene til de 20 pst. med høyest inntekt (S80) og de 20 pst. med lavest inntekt i befolkningen (S20).

4 Inntektsgrensene mellom desilene i 2007. Tusen kroner.

Kilde: Inntektsstatistikk for husholdningene, Statistisk sentralbyrå.

Tabell 4.1 viser bl.a. at 10. desil, har fått en økt andel av samlet inntekt etter skatt fra rundt 20 pst. på 1990-tallet til nesten 30 pst. i 2005, men andelen faller tilbake til om lag 21 pst. i 2007. De store endringene skyldes i hovedsak endringer i utbyttene. I 2005 ble det utbetalt 97 mrd. i utbytte (av 99 mrd. samlet for alle husholdninger) til den øverste desilen. Den øverste prosenten i inntektsfordelingen (99. persentil) mottok nesten 90 pst. av dette. I 2006 falt utbytteinntektene i 10. desil til 3,8 mrd. kroner, men steg så igjen til 14,2 mrd. i 2007. Det er gitt en nærmere omtale av inntektene til gruppen øverst i inntektsfordelingen i avsnitt 4.12.

De ti prosent av befolkningen som har lavest inntekter mottar om lag 4 pst. av de samlede inntektene, og har et inntektsnivå som er rundt 1/5 av inntektene til dem med høyeste inntekter. Sammenliknet med midten av 1980-tallet har andelen av de samlede inntektene som tilfaller dem med lavest inntekt falt noe, men andelen har vært relativ stabil de siste årene. Generelt synes fordelingen av inntekt i 2007 å være ganske lik fordelingen 10 år tidligere.

Tabell 4.1 viser også forholdstallet mellom inntekten til den personen i fordelingen som har høyere inntekt enn 90 pst. av alle andre (P90) og inntekten til den personen som har lavere inntekt enn 90 pst. av alle andre (P10) har vært svært stabilt i hele perioden. Dette reflekterer at det særlig er blant dem med de aller høyeste inntektene at kapitalinntektene har økt.

For å illustrere inntektsforskjeller innen ulike grupper og mellom grupper i befolkningen kan man bl.a. skille mellom husholdninger med og uten barn, og mellom barnefamilier med barn i ulik alder. Som vist i tabell 4.2 er inntektsforskjellene gjennomgående større blant enslige og par uten barn. Den jevneste inntektsfordelingen finner vi blant husholdninger med barn.

Tabell 4.2 Inntektsulikhet innenfor ulike husholdningstyper1. Inntekt etter skatt per forbruksenhet. EU-skala. 1986 – 2007. Gini-koeffisienter

| 1986 | 1990 | 1994 | 1996 | 1998 | 2001 | 2003 | 2005 | 2006 | 2007 | |

|---|---|---|---|---|---|---|---|---|---|---|

| Enslige | ||||||||||

| Under 45 år | 0,258 | 0,271 | 0,267 | 0,268 | 0,265 | 0,273 | 0,286 | 0,342 | 0,298 | 0,308 |

| 45 – 64 år | 0,249 | 0,248 | 0,266 | 0,256 | 0,228 | 0,242 | 0,262 | 0,332 | 0,268 | 0,281 |

| 65 år og eldre | 0,201 | 0,202 | 0,210 | 0,217 | 0,193 | 0,179 | 0,165 | 0,257 | 0,201 | 0,211 |

| Par uten barn | ||||||||||

| Eldste persons alder | ||||||||||

| Under 45 år | 0,196 | 0,193 | 0,226 | 0,269 | 0,200 | 0,220 | 0,225 | 0,255 | 0,217 | 0,220 |

| 45 – 64 år | 0,173 | 0,192 | 0,231 | 0,231 | 0,226 | 0,217 | 0,267 | 0,332 | 0,221 | 0,230 |

| 65 år og eldre | 0,195 | 0,195 | 0,247 | 0,255 | 0,211 | 0,202 | 0,282 | 0,307 | 0,209 | 0,223 |

| Par med barn | ||||||||||

| Yngste barns alder | ||||||||||

| 0 – 6 år | 0,170 | 0,181 | 0,184 | 0,206 | 0,194 | 0,177 | 0,216 | 0,267 | 0,200 | 0,210 |

| 7 – 17 år | 0,190 | 0,187 | 0,208 | 0,205 | 0,195 | 0,190 | 0,253 | 0,324 | 0,206 | 0,216 |

| Mor/far med barn | ||||||||||

| Yngste barns alder | ||||||||||

| 0 – 17 år | 0,245 | 0,220 | 0,221 | 0,203 | 0,234 | 0,198 | 0,195 | 0,250 | 0,202 | 0,208 |

| Alle | 0,208 | 0,217 | 0,240 | 0,223 | 0,258 | 0,267 | 0,276 | 0,319 | 0,235 | 0,244 |

1 Personer i institusjoner, aleneboende barn under 18 år og aleneboende studenter (siste året i treårsperioden) er utelatt.

Kilde: Inntektsstatistikk for husholdningene. Statistisk sentralbyrå.

Inntektsfordelingen blant husholdninger med to eller flere yrkestilknyttede er langt jevnere enn for husholdninger med kun en yrkestilknyttet. Inntektsfordelingen blant trygdede er om lag like skjev som for husholdningene med en eller flere yrkestilknyttede. Mens i inntektsfordelingen blant trygdede ser ut til å ha blitt jevnere de siste ti årene, har inntektsfordelingen blant de yrkestilknyttede vært om lag uendret i denne perioden.

4.3 Sammensetning og utvikling i inntektskomponentene

Forskjellene i inntektene avspeiles også i hvilke inntektskomponenter som er særlig viktige for de ulike gruppene. De store variasjonene i utbyttebetalingene de siste årene gjør det imidlertid nødvendig å se på inntektssammensetningen over en lengre periode enn ett år. I tabell 4.3 har vi derfor vist inntektskomponentenes betydning for ulike inntektsgrupper ut fra desilinndeling for inntekt før skatt målt som gjennomsnitt over perioden 2005 – 2007.

Av tabell 4.3 framgår det at fordelingen på inntektskomponenter varierer sterkt mellom desilgruppene. Mens lønnsinntektene gradvis får større betydning opp til og med 9. desil, faller overføringenes andel av de samlede inntektene. For kapitalinntekter og næringsinntekter er mønsteret mindre klart. For den laveste desilgruppen kommer 4 pst. av inntektene fra næringsinntekter, og denne gruppen har en negativ kapitalinntekt som utgjør 4 pst. av samlede inntekter. Det befinner seg dermed en del selvstendig næringsdrivende med tap i næring og personer med store tap på aksjer i denne gruppen. Det kommer også tydelig fram i tabellen at overføringene virker klart utjevnende; overføringsandelen faller fra 58 pst. av samlet inntekt for 1. desil til 5 pst. av samlet inntekt i 10. desil.

Tabell 4.3 Sammensetning av samlet husholdningsinntekt for personer i ulike inntektsklasser (desiler). Inntekt per forbruksenhet. Gjennomsnitt for perioden 2005 – 20071, 2 (EU-skala). Andel av samlet inntekt. Prosent

| Desilgruppe | Lønnsinntekter | Netto næringsinntekter | Kapitalinntekter | Overføringer | Samlet inntekt | Utlignet skatt | Negative overføringer | Inntekt etter skatt |

|---|---|---|---|---|---|---|---|---|

| 1 | 37 | 4 | 0 | 59 | 100 | 15 | 1 | 85 |

| 2 | 41 | 4 | 2 | 53 | 100 | 16 | 1 | 83 |

| 3 | 55 | 4 | 2 | 39 | 100 | 19 | 1 | 80 |

| 4 | 65 | 4 | 2 | 29 | 100 | 21 | 1 | 78 |

| 5 | 71 | 4 | 2 | 23 | 100 | 22 | 1 | 77 |

| 6 | 75 | 4 | 2 | 18 | 100 | 23 | 1 | 76 |

| 7 | 78 | 5 | 2 | 15 | 100 | 25 | 1 | 75 |

| 8 | 79 | 5 | 3 | 13 | 100 | 26 | 1 | 73 |

| 9 | 80 | 6 | 4 | 10 | 100 | 28 | 1 | 71 |

| 10 | 59 | 11 | 25 | 5 | 100 | 30 | 0 | 70 |

| Alle | 67 | 6 | 8 | 19 | 100 | 25 | 1 | 75 |

| Topp 1 % | 25 | 13 | 59 | 3 | 100 | 26 | 0 | 74 |

1Negative beløp er satt lik 0.

2 Personer i institusjoner, aleneboende barn under 18 år og aleneboende studenter (siste året i treårsperioden) er utelatt.

Kilde: Inntektsstatistikk for husholdningene, Statistisk sentralbyrå.

For 10. desil utgjør summen av kapitalinntektene og netto næringsinntekter i gjennomsnitt 36 pst. av samlet inntekt.

Ved å se på inntektssammensetningen over tid kommer bildet av økte kapitalinntekter blant gruppen med de høyeste inntektene tydelig fram. Mens lønn utgjorde 70 pst. av samlede inntekter i 10. desil i 1990, var denne andelen sunket til 59 pst. for årene 2005 – 2007. I motsatt ende av inntektsfordelingen har det også skjedd betydelige endringer i perioden. I 1990 utgjorde lønnsinntekter 34 pst. av de samlede inntektene for 1. desil, mens andelen var økt til 41 pst. for årene 2005 – 2007. En del av forskjellen kan knyttes til kapitalinntektene for denne gruppen som har falt kraftig gjennom perioden. I 1990 utgjorde disse 6 pst. av samlede inntekter, mens de i perioden 2005 – 2007 har ligget på -4 pst. i gjennomsnitt. Dette kan i noen grad skyldes at pensjonistgruppen som mottar mye av kapitalinntektene (renteinntekter), har flyttet seg oppover i inntektsfordelingen. Det kan også pekes på at utliknet skatt som andel av inntekt er lavere for den øverste persentilen enn for den øverste desilen. Dette skyldes at andelen kapitalinntekter er høyere i denne gruppen. Kapitalinntekter skattlegges lavere enn lønnsinntekter i gjennomsnitt.

Kapitalinntektene påvirkes både av den generelle økonomiske situasjonen, men også av i endringer i avkastningsratene mellom arbeid og kapital. Boks 4.1 drøfter utviklingen i den funksjonelle inntektsfordelinger over de siste 20 årene.

Boks 4.1 Den funksjonelle inntektsfordelingen

Funksjonell inntektsfordeling er fordeling av inntektene som opptjenes i den løpende produksjonen, dvs. faktorinntektene. I nasjonalregnskapet er de samlede faktorinntektene definert som bruttoproduktet korrigert for kapitalslit og indirekte skatter. Produksjonen skapes av produksjonsfaktorene arbeid, realkapital og naturressurser, og til hver av disse produksjonsfaktorene tilfaller en faktorinntekt. Til naturressursene hører en grunnrente, dvs. den meravkastning bruken av naturressurser gir når disse ressursene finnes i begrensede mengder. Petroleumsressursene er et eksempel på en slik naturressurs, og disse ressursene tilhører fellesskapet. Virksomhetene som driver utvinning av petroleum betaler alminnelig selskapskatt tilsvarende 28 pst. av overskuddet. I tillegg betales det en særskatt på 50 pst. av overskuddet som er begrunnet med de spesielt gode fortjenestemulighetene i virksomheten pga. grunnrenten. Når prosjekter gir avkastning utover det som vil være vanlig i landbaserte prosjekter, gir dermed denne særskatten fellesskapet ved staten en stor del av grunnrenten. Særskatten har således stor betydning for den samlede inntektsfordelingen. I den grad grunnrenten ikke drives inn gjennom skattesystemet vil grunnrenten kunne bidra til at kapitalavkastningen og lønnsinntektene blir særlig høye innenfor slike virksomheter.

Som vist i dette kapittelet er kapitalinntektene svært skjevt fordelt. Gjennom å analysere hva som påvirker den funksjonelle inntektsfordelingen kan vi derfor avdekke noen av de faktorene som bidrar til økte forskjeller i inntektsfordelingen. I nasjonalregnskapet framkommer den funksjonelle inntektsfordelingen gjennom tall for lønnsinntekter til arbeiderne og driftsresultatet. Driftsresultatet, dvs. kapitalinntekter til kapitaleierne, framkommer imidlertid som samlet faktorinntekt minus lønnskostnader, og inkluderer derfor både avkastning på kapital, grunnrente og avlønning til selvstendig næringsdrivende. Utviklingen i produktivitet, produktpriser og prisene på innsatsfaktorer er viktige drivere bak de totale faktorinntektene.

Utviklingen i den funksjonelle inntektsfordelingen

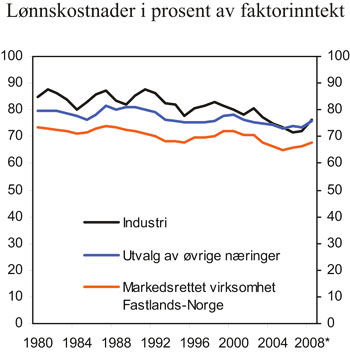

Den funksjonelle inntektsfordelingen er ofte sterkt påvirket av konjunkturene. I perioder med nedgangskonjunktur og stigende arbeidsledighet har gjerne veksten i lønningene falt og lønnsandelen avtatt. En slik utvikling så en bl.a. rundt 1990. Da veksten i norsk økonomi tok seg opp igjen utover på 1990-tallet og arbeidsledigheten avtok, steg både lønnsveksten og lønnsandelen igjen. Etter flere år med svært høy lønnsvekst var lønnsandelen i 1999 tilbake på nivået fra rundt 1990, jf. figur 4.5. Deretter gikk norsk økonomi inn i en periode med svakere vekst, og lønnsandelen begynte å synke. Etter et par år med kraftig oppgangskonjunktur økte lønnsandelen fra 2006. Fortsatt er lønnsandelen i Norge betydelig lavere enn under høykonjunkturen mot slutten av 1990-årene, og figur 4.5 viser at det særlig innenfor industrien har vært en nedadgående trend i lønnsandelene.

Figur 4.5 Lønnskostnader i prosent av faktorinntekt. 1980-2008.

Kilde: Statistisk sentralbyrå.

4.4 Utviklingen i lønnsinntektene

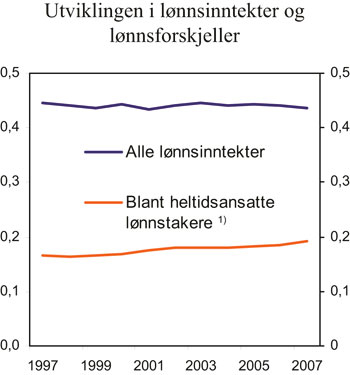

Som vist i tabell 4.2 utgjorde lønnsinntektene 69 pst. av samlet inntekt for husholdningene i gjennomsnitt for årene 2005 – 2007. Denne andelen har holdt seg relativt stabil i perioden 1986 – 2007. Siden både arbeidstiden og antallet personer med yrkestilknytning i ett enkeltår varierer betydelig mellom husholdningene, er ulikheten målt ved Gini-koeffisienten basert på lønnsinntekter større enn Gini-koeffisienten basert på samlet inntekt. I 2007 var koeffisienten for lønnsinntekter 0,436, mens den for samlet inntekt før skatt var 0,289. Forskjellen mellom lønnsinntekt og samlet inntekt er i tillegg til kapitalinntekter og næringsinntekter (som bidrar til å øke forskjellen), ulike overføringer (som bidrar til utjevning av forskjeller). At ulikheten er større for lønnsinntekter skyldes også at det er stor variasjon i hvor mange timer den enkelte jobber, og at enkelte husholdninger, f. eks. pensjonister, ikke har lønnsinntekter. Gini-koeffisienten for husholdningenes lønnsinntekter har vært relativt stabil gjennom de siste ti årene, jf. figur 4.6.

Figur 4.6 Utvikling i ulikhet i lønnsinntekt per forbruksenhet innen husholdningene og lønnsforskjeller blant alle heltidsansatte lønnstakere. Gini-koeffisienter.

Kilde: Statistisk sentralbyrå.

For å illustrere i hvilken grad økte lønnsforskjeller har bidratt til å øke skjevheten i inntektsfordelingen, kan man beregne en Gini-koeffisient for personer. Koeffesienten er basert på lønnsinntekter korrigert for arbeidstid 3. Figur 4.5 viser at dette fordelingsmålet er mer stabilt enn Gini-koeffisienten for husholdninger i figur 4.3, og at ulikheten i lønnsinntektene mellom heltidsansatte ser ut til å øke noe de siste årene. Dette skyldes i stor grad at lønnsveksten har vært særlig sterk for dem med de høyeste lønnsnivåene. En nærmere beskrivelse av lønnsdannelse og mulige forklaringer på økningen i forskjellene er gitt i kapittel 11.

4.5 Kvinners og menns inntekter

Kvinner har fortsatt lavere inntekt enn menn. Den nøyaktige forskjellen avhenger av hvilket inntektsbegrep som brukes. Kvinners bruttoinntekt utgjorde i 2006 om lag 60 pst. av menns bruttoinntekt. Denne andelen økte ifølge Bojer (2009) 4 kraftig fra rundt 27 pst. i 1970 til om lag 50 pst. på begynnelsen av 1990-tallet. Økningen skyldes i hovedsak kvinners økte yrkesdeltaking (jf. også kapittel 7). Samtidig har inntektsulikheten mellom kvinner falt, og den er nå lavere enn blant menn. Kapitalinntektene er enda skjevere fordelt mellom kjønnene. De siste årene har kvinners kapitalinntekter målt som andel av menns ligget rundt 30 pst. Med den sterke veksten i kapitalinntektene de siste årene, har disse isolert sett bidratt til å øke forskjellene mellom kvinners og menns inntekter. Målt som andel av samlet inntekt etter skatt utgjorde kvinners inntekt 75 pst. av menns inntekt i 2006.

En studie av Skrede (2006) 5 viser at det er betydelige forskjeller mellom ulike kohorter når det gjelder hvor stor andel kvinners inntekt utgjør av menns.

Mens inntektsandelen for samlet inntekt etter skatt for 1961 – 1970-kohorten har ligget på rundt 80 pst. i hele perioden 1982 – 2003, har inntektsandelene økt for alle de andre gruppene, men fra betydelig lavere nivåer. At relativ gjennomsnittlig arbeidsinntekt for kvinner faller i den yngste kohorten skyldes i hovedsak at det fortsatt er en stor del av kvinnene som reduserer sin innsats i lønnet arbeid når de har små barn.

Ifølge Likelønnskommisjonen (NOU 2008: 6) kan inntektsforskjellene i stor grad forklares med at kvinner arbeider kortere dager, og at de arbeider i andre yrker og sektorer enn menn. I tillegg er det langt flere menn enn kvinner som innehar lederstillinger. Både kjønnsskillene i arbeidsmarkedet og lønnsgapet faller i stor grad sammen med skillet mellom offentlig og privat sektor 6.

Likelønnskommisjonen peker på at til tross for at kvinner stadig tar høyere utdanning og har fått et solid fotfeste i arbeidslivet, så tjener kvinner mindre enn menn. Mens lønnsforskjellene ble redusert betydelig fram til midten av 1980-tallet, har lønnsforskjellene vært relativt stabile etter dette. Statistisk sentralbyrås lønnsstatistikk for 2007 viser at gjennomsnittslønnen for kvinner i 2007 utgjorde 84,3 pst. av gjennomsnittslønnen for menn. Tidligere har lønnsgapet mellom kvinner og menn vært knyttet til at kvinner hadde lavere utdanning og mindre arbeidserfaring enn menn. Denne forklaringen gjelder i mindre grad for dagens kvinner. Analyser fra Likelønnskommisjonen viser at det er størst lønnsgap mellom menn og kvinner i høyt utdannede grupper og personer i ledende stillinger. Dette skyldes at kvinner i stor grad velger yrker innen undervisning og omsorg i offentlig sektor, mens menn velger å jobbe i privat sektor og i tekniske yrker.

En studie av Barth og Schøne (2006) 7 viser at lønnsgapet øker med alderen også for yngre generasjoner i arbeidslivet. Ved å bruke data for flere år skiller de mellom karriereeffekter og kohorteffekter, og finner at økte lønnsforskjeller med alderen i stor grad skyldes at kvinner har lavere lønnsvekst gjennom livsløpet enn menn. En mulig forklaring på dette er at lønnsutviklingen i typiske kvinneyrker har vært svakere enn i yrker med større andel menn. Lønnsforskjellene kan også skyldes at menn i større grad enn kvinner har lederstillinger, og at lønnsutviklingen har vært bedre for denne gruppen.

4.6 Livsløpsinntekt og inntektsfordeling på kohorter

Empiriske studier viser at inntektsulikhet og lavinntekt reduseres betydelig når man ser på inntekt over flere år. Livsløpsinntekter (definert som den neddiskonterte summen av årsinntekter over livsløpet) er i flere sammenhenger et bedre mål på økonomiske ressurser enn inntekt for et enkelt år. Imidlertid krever studier av livsløpsinntekter lange tidsserier over inntektsforhold, og vil derfor ofte være vanskelig å framskaffe. Se også omtale av livsløpsinntekt i avsnitt 3.3.

Det er gjort få studier av livsløpsinntekter i Norge. En analyse av Andersen og Sannarnes (1997) 8 viser at livsløpsinntekten er vesentlig jevnere fordelt enn årsinntekten. I denne analysen hadde de to øverste inntektsklassene over fire ganger så høy inntekt som den laveste inntektsklassen når årsinntekten ble lagt til grunn. Ved bruk av livsløpsinntekt ble det tilsvarende forholdet anslått til 2. Ulikheten i inntektsfordelingen målt ved Gini-koeffisienten ble om lag halvert når en gikk fra å se på årsinntekt til å se på livsløpsinntekt. Studien viser videre at en person i gjennomsnitt mottok om lag 70 pst. i overføringer av det vedkommende betaler i skatt over livsløpet. Selv gruppen med de 10 pst. høyeste inntektene fikk tilbake nesten 50 pst. av det den betalte i skatt i form av overføringer gjennom livet. En svakhet ved denne analysen er at den ikke tar hensyn til opptjening av tjenestepensjon. Dette bidrar til å undervurdere inntektsforskjellene i et livsløpsperspektiv. Disse analysene er i tillegg basert på individuelle inntekter, og får dermed ikke med seg betydningen av at inntektene kan variere betydelig avhengig av egenskaper ved den husholdningen personen tilhører (antall barn, ektefelles inntekt osv.).

En studie av Aaberge m.fl. (2002) 9 finner at det å se på lønnsinntekter over et lengre tidsrom enn ett år bidrar til å redusere ulikhetsmål som Gini-koeffisienten betydelig.

I en studie av Petterson og Pettersson (2003) 10 til den svenske Långtidsutredningen, analyseres hvordan skatter, overføringer og individuell bruk av offentlige tjenester påvirker inntektsfordelingen i et livsløpsperspektiv. Til dette benyttes en dynamisk mikrosimuleringsmodell (SESIM). Studien anslår at mer enn 80 pst. av den årlige omfordelingen via det offentlige går tilbake til samme individ, enten i samme år, eller senere i livet. Graden av selvfinansiering øker med livstidsinntekten, men selv for de 20 pst. med lavest livstidsinntekt dekkes 60 pst. av overføringene gjennom skatter og avgifter betalt av den samme gruppen.

Gjennom å måle inntektsfordelingen over livsløpet framfor å beregne den på et gitt tidspunkt, ble Gini-koeffisienten redusert med nesten 60 pst. ifølge disse beregningene. Dette illustrerer at en betydelig del av variasjonene i husholdningenes inntekter er midlertidige, og at perioder med lav inntekt, for eksempel som følge av studier, permisjoner eller arbeidsledighet, motsvares av perioder med høyere inntekt.

Den svenske analysen viser også at det skjer en overføring over livsløpet fra menn til kvinner. Mens menn hadde et nettotap over livsløpet på 1 million kroner, hadde kvinnene en tilsvarende nettogevinst. En viktig årsak til dette er at kvinnene mottar mer av overføringene, bl.a. fordi de lever lengre. Det skjer også en overføring over livsløpet fra dem med høyere utdannelse til dem uten slik utdannelse. Denne effekten blir imidlertid i noen grad motvirket av at de med lang utdannelse lever lengre.

En ekspertstudie fra det svenske Finansdepartementet (2006) 11 analyserer, i tillegg til omfordeling i et livsløpsperspektiv, også fordeling mellom generasjoner. Ved å ta utgangspunkt i informasjon om fordeling av inntekt, skatt, offentlig konsum og overføringer for personer i aldersklassene født fra 1930 til 2009, samt framskrivinger av disse størrelsene, kan de anslå et «netto bokslut» (verdien av mottatte tjenester og overføringer fra offentlig sektor fratrukket innbetalte skatter og avgifter) for ulike generasjoner. Selv om det er forskjeller mellom den norske og den svenske velferdsstaten, er det også mange likhetstrekk som gjør at det er grunn til å tro at hovedtrekkene fra disse beregningene også vil gjelde for Norge.

Analysen viser at den største omfordelingen over livsløpet skjer til generasjonene født tidlig på 1930-tallet og til generasjonene født på 1980-tallet. Generasjonen født tidlig på 1930-tallet startet i yrkeslivet i en periode med lavt skattenivå, men mottar store overføringer som eldre fra en kraftig utbygd velferdsstat. Generasjonen født på 1980-tallet har tatt lengre utdanning, og kommet sent ut i arbeidslivet, samtidig som økt levealder gjør at perioden som pensjonister er ventet å bli relativt lang.

Etterkrigsgenerasjonen startet yrkeslivet tidlig, og i en periode med høyt skattenivå. Denne generasjonen vil i tillegg ha en kortere pensjonistperiode (fordi de lever kortere) enn senere generasjoner. De kommer derfor noe dårligere ut i denne livsløpsanalysen.

Beregningene viser videre at selv om omfordelingen mellom personer til en hver tid kan være omfattende, skjer den viktigste delen av omfordelingen gjennom offentlig sektor i form av utjevning av livsløpsinntekt. Hovedårsaken til inntektsulikheter i livsløpsinntektene er ulikheter i fordelingen av markedsinntektene, i likhet med ulikhetene i årsinntekt. Omfordelingen mellom generasjoner er også liten sammenliknet med omfordelingen innenfor en generasjon. Omfordelingen mellom generasjoner er anslått til i gjennomsnitt 8 000 kroner per leveår, mens omfordelingen fra høyinntektsgruppen (5. kvintil) til lavinntektsgruppen (1. kvintil) anslås til opptil 140 000 kroner per leveår.

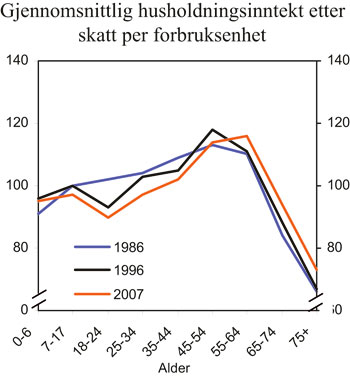

En annen måte å illustrere forskjellene i inntekt over ulike livsfaser og mellom kohorter kan være å se på fordelingen av inntekt fordelt på alder på forskjellige tidspunkter.

Figur 4.7 viser at mens barn i aldersgruppen 0 – 6 år hadde en ekvivalentinntekt i 2007 tilsvarende 95 pst. av gjennomsnittlig husholdningsinntekt, var inntekten for gruppen 18 – 24 år 90 pst. av gjennomsnittlig husholdningsinntekt. Studenter er ikke med her. Fallet i husholdningsinntekt fra aldersgruppen 7 – 17 år og til personer i gruppen 18 – 24 år skyldes trolig i stor grad at det er mange i den siste aldersgruppen som flytter ut av foreldrehjemmet og over i egen husholdning, og som derfor har fått en reduksjon i husholdningsinntekten. Inntektene øker med aldersgruppene helt til aldersgruppen 55 – 64 år. For denne gruppen ser det ut til å ha skjedd en endring mellom de tre periodene som er vist i figur 4.7. Mens inntektene i de tidligere periodene falt fra aldergruppen 55 – 64 år, holdt de seg høye i 2007. Dette kan skyldes at en stadig større andel av denne aldersgruppen er toinntektsfamilier. I tillegg kan høykonjunkturen ha bidratt til at flere i aldersgruppen var i jobb. Etter at personene når pensjonsalder faller inntektene raskt. For gruppen over 75 år var inntektsnivået i 2007 73 pst. av gjennomsnittet for befolkningen samlet. Dette inntektsnivået har økt fra 66 pst. i 1986 og 67 pst. i 1996 og skyldes i hovedsak at nye generasjoner med pensjonister har høyere opptjening i folketrygden.

Figur 4.7 Gjennomsnittlig husholdningsinntekt etter skatt per forbruksenhet for personer i ulike aldersgrupper. Prosent av gjennomsnittlig husholdningsinntekt etter skatt per forbruksenhet for alle personer. EU-skala. 1986, 1996 og 2007.

Kilde: Statistisk sentralbyrå.

4.7 Overføringer mellom generasjoner – arv og gaver

Det overføres betydelige økonomiske verdier fra foreldre til barn gjennom arv og gaver. Slike overføringer kan påvirke inntekts- og formuesfordelingen i neste generasjon. I dette avsnittet ser vi på overføringer av formuesobjekter som boliger, aksjer og kontanter, mens bl.a. kapittel 8 omtaler overføring av for eksempel sosiale ferdigheter og interesser for valg av yrker eller studier, som også kan ha stor betydning for inntektsmulighetene.

Hvordan arv og gaver påvirker inntektsfordelingen er avhengig av hvilke motiver foreldrene har for å etterlate arv og gi gaver til sine barn. I litteraturen er det vanlig å skille mellom tilfeldig arv og planlagt arv. Siden det er usikkerhet om bl.a. levealder og framtidig inntekt, vil mange spare for å sikre seg tilstrekkelig med midler dersom lever lenge og/eller får en reduksjon i inntekten i framtiden. Størrelsen på arven kan da i noen grad bli bestemt av andre forhold enn at foreldrene ønsker å etterlate seg arv. Slik arv vil i utgangspunktet også ha en tilfeldig effekt på fordelingen av økonomiske ressurser.

Dersom arv og gaver er planlagt, kan dette i større grad bidra til å opprettholde forskjeller over tid. Planlegging av arv kan skyldes flere forhold. Dels kan det være av strategiske grunner, ved at foreldrene ønsker å sikre seg at barna tar seg av dem når de blir eldre. Planlagt arv kan også foretas av egeninteresse (f.eks. for å tilfredsstille egen glede av å gi). Endelig kan det ligge et ønske fra foreldrene om å kompensere barn som har lav inntekt. Den mest ytterliggående varianten av slik altruisme innebærer at foreldregenerasjonen ikke bare tenker på den økonomiske stillingen til egne barn, men også ønsker å påvirke inntekt og formue til alle følgende generasjoner i egen slekt (for eksempel gjennom overføring av næringsvirksomhet). Dersom det er en betydelig sammenheng mellom overføring av egenskaper og evner (humankapital) innenfor en slekt og slektens økonomiske ressurser, kan en slik familiedynastibygging over tid innebære at økonomiske ressurser blir svært skjevfordelt, og at denne skjevfordelingen går i arv. På den annen side, hvis barnas egenskaper og evner ikke er sterkt avhengig av foreldrenes økonomiske ressurser, kan arv og gaver bidra til å utjevne forskjeller mellom slekter over generasjoner. Dette er spesielt tilfelle hvis formuer deles over stadig flere arvinger i hvert slektsledd.

Det finnes lite norske data som gjør det mulig å konkludere om det er en systematisk formuesoppbygging som bidrar til at økonomiske forskjeller går i arv i Norge. Det er imidlertid indikasjoner på at foreldre i Norge har sammensatte motiver for å gi arv og gaver til egne barn. Halvorsen og Thoresen (2005) 12 har sett på i hvilken grad norske data på ikke avgiftspliktige gaver viser indikasjoner på ulike altruismemotiver. 13 De finner tegn til at foreldre i Norge til en viss grad kompenserer barn med lav inntekt, særlig foreldre med bare ett barn. I familier med flere barn er imidlertid også ønsket om å likebehandle barna sterkt, slik at den utjevnende effekten mellom egne barn er mindre. De mener at dette resultatet også kan generaliseres til arv.

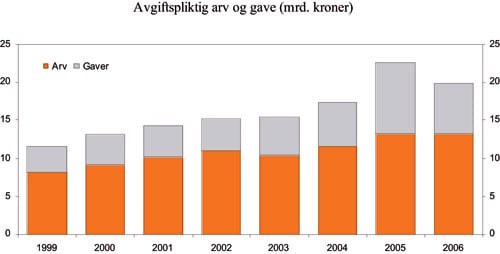

Figur 4.8 viser samlet avgiftspliktig arv og gave for perioden fra 1999 til 2006. I 1999 ble det overført om lag 11,5 mrd. kroner til arvemottakere. Av dette utgjorde arv vel 8 mrd. kroner. I 2006 hadde dette økt til om lag 19,9 mrd. kroner, hvorav arv utgjorde om lag 13,2 mrd. kroner. Det høye nivået på gaver i 2005 kan ha sammenheng med de store utbytteinntektene som ble tatt ut dette året. En del av disse kan ha blitt overført til barn og barnebarn.

Figur 4.8 Avgiftspliktig1 arv og gaver 1999 – 2006.2 Mrd. kroner.

Kilde: Statistisk sentralbyrå.

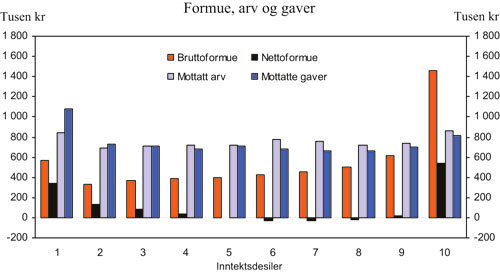

De registrerte verdier av mottatt arv og gaver er jevnere fordelt enn både brutto og netto formue. Dette må ses i sammenheng med at verdsettingsreglene i arveavgiften og formuesskatten kan bidra til at de reelle verdiene som overføres er skjevere fordelt enn det statistikken viser. Særlig blir verdiene på ikke-børsnoterte aksjer verdsatt lavt i arveavgiftssammenheng, og det er høyinntektsgruppene som i særlig grad eier og arver aksjer. En relativt stor andel av arv og gaver blir overført til grupper som ligger i de nederste inntektsgruppene. Dette skyldes at mye av gaveoverføringene skjer fra foreldre og besteforeldre til barn og barnebarn i etableringsfasen. For å redusere arveavgiften er det også mange som velger å overføre arv de mottar til neste generasjon. For å få et bedre grep på hvor mye arv og gaver betyr for inntektsfordelingen, er det behov for bedre tall for de reelle verdiene som overdras, særlig ikke-børsnoterte aksjer.

Arv og gaver kan imidlertid bidra til en jevnere fordeling av økonomiske ressurser dersom de er jevnere fordelt enn øvrig formue. Figur 4.9 viser at selv om det var inntektsdesil 10 som i gjennomsnitt mottok mest avgiftspliktig arv var det 1. desil som mottok mest av de avgiftspliktige gavene. En viktig grunn til dette er at barn mottar store gaver før de er kommet i «inntektsgivende» alder. De registrerte verdiene av mottatt arv og gaver er dessuten mer jevnt fordelt enn både brutto og netto formue. Verdsettingsreglene i arveavgiften og formuesskatten bidrar imidlertid til at statistikken gir en jevnere fordeling av arv og gaver på ulike formues- eller inntektsdesiler enn fordelingen av de reelle verdiene som overføres. Særlig verdiene på ikke-børsnoterte aksjer blir i arveavgiftssammenheng verdsatt lavt, og det er høyinntektsgruppene som i særlig grad eier aksjer.

Figur 4.9 Gjennomsnittlig skattepliktig netto- og bruttoformue, avgiftspliktig arv og gave for bosatte personer etter inntektsdesiler per forbruksenhet (EU-skala). Inntekt etter skatt. 2006. Tusen kroner.

Kilde: Statistisk sentralbyrå.

Fra 2009 er arveavgiftsreglene endret. Regelendringene vil bidra til at verdsettingen av ikke-børsnoterte aksjer øker, samtidig som at bunnfradragene også har økt. Fordelingsmessig vil dette gjøre arveavgiften mer progressiv, og således bidra til en jevnere fordeling av formuene.

4.8 Regionale forskjeller i inntektsnivå, -utvikling og -fordeling 14

Både inntekt og andre levekårskomponenter kan variere geografisk, bl.a. på grunn av ulikt nærings- og inntektsgrunnlag. Statistisk sentralbyrå har på oppdrag fra Finansdepartementet analysert inntektsfordelingen i fire regioner etter sentralitet, se boks 4.1.

Disse analysene ser kun på den registrerte kontantinntekten til husholdningene. Forskjeller i inntektsnivå i de ulike regionene bør imidlertid også ses i sammenheng med at det er forskjeller i levekostnader mellom regioner.

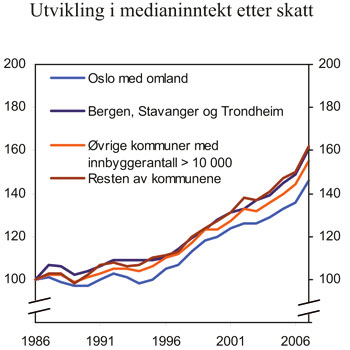

Uavhengig av hvilke inntektsmål som brukes, har inntektsnivået vært høyest i hovedstadsregionen de siste 20 årene. Deretter følger storbyregionene og de øvrige større kommunene, mens småkommunene har det laveste inntektsnivået.

Inntektsveksten har derimot vært høyest i småkommunene, tett etterfulgt av Bergen, Trondheim og Stavanger når man bruker medianinntekten 15 per forbruksenhet som inntektsmål. Oslo-regionen derimot, har hatt den klart laveste inntektsveksten etterfulgt av småbyer og tettsteder, jf. figur 4.10. En årsak til den svake utviklingen i Oslo-regionen er en sterk vekst i innvandrerbefolkningen og at andelen enslige har økt i perioden.

Figur 4.10 Utviklingen i medianinntekt etter skatt per forbruksenhet for personer1. 1986 – 2007. Indeks. 1986=100.

Kilde: Statistisk sentralbyrå.

Både befolkningssammensetningen og ulik sammensetning av inntektskomponentene gjør at medianinntekt pr. forbruksenhet er et mer egnet mål for å sammenlikne inntektsutviklingen mellom de ulike regionene. Oslo-regionen skiller seg klart ut fra resten av landet når det gjelder husholdningsstørrelse. Ved utgangen av 2005 var vel 55 pst. av Oslos husholdninger enpersonshusholdninger, mens tilsvarende andel for hele landet var 40 pst. For å kunne sammenlikne inntektsnivået i husholdningene er det derfor nødvendig å justere for ulik husholdningsstruktur gjennom å beregne inntekt per forbruksenhet, jf. boks 3.1.

Husholdninger bosatt i hovedstadsregionen mottok en tredel av alt utbetalt aksjeutbytte i 2006. Aksjeutbytte er som nevnt svært ujevnt fordelt mellom husholdningene, og påvirker dermed gjennomsnittsinntektene til husholdningene i denne regionen spesielt kraftig.

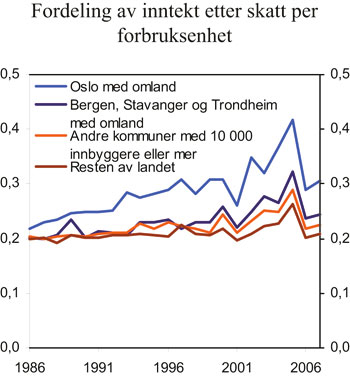

Som figur 4.11 viser, er det klare forskjeller i inntektsfordelingen innen regionene. Oslo-regionen skiller seg ut med størst forskjeller, og disse har økt mest de siste 20 årene. Noe av dette kan forklares med at en stor del av aksjeutbyttene utbetales til husholdninger bosatt i hovedstadsregionen. Inntektsforskjellene har også økt noe i de andre storbyene og i gruppen kommuner med over 10 000 innbyggere, noe som også i stor grad kan forklares med økte aksjeutbytter. For småkommunene har inntektsforskjellene vært lave og stabile i hele perioden. Forskjellene i ulikhet varierer dermed i stor grad med regionenes sentralitet.

Figur 4.11 Fordelingen av inntekt etter skatt per forbruksenhet (EU-skala)1. Gini-koeffisienter. For årene 1986 – 2007.

Kilde: Statistisk sentralbyrå.

De største inntektsforskjellene finner vi blant aleneboende pensjonister og pensjonistektepar. For begge disse husholdningstypene ligger inntektsnivået i hovedstadsregionen langt høyere enn blant pensjonisthusholdningene i de andre regionene. I 2006 lå for eksempel medianinntekten til pensjonistparene i Oslo 16 pst. høyere enn blant tilsvarende par i de andre tre store byene. Det høye inntektsnivået blant hovedstadens pensjonister skyldes i stor grad at mange i denne gruppen tidligere har vært yrkesaktive og hatt høye lønnsinntekter.

Blant barnefamiliene er det en klar tendens til at inntektsforskjellene mellom husholdningene i hovedstadsregionen og de andre regionene har blitt mindre. Også for denne husholdningsgruppen er inntektsnivået klart lavest i de mindre kommunene, men den høyere inntektsveksten i disse kommunene har bidratt til at inntektsforskjellene har blitt redusert. Likevel ligger medianinntekten blant småbarnsfamiliene i disse småkommunene 20 pst. lavere enn blant småbarnsfamiliene i hovedstadsregionen i 2006. Unge enslige (under 45 år) skiller seg ut ved at inntektsnivået i Oslo ikke ligger så mye høyere enn for unge enslige i andre regioner av landet.

Andelen personer som befinner seg i lavinntektsgruppen varierer betydelig mellom regionene. Størst andel med lavinntekt finnes i Oslo-regionen. Regionalfordeling av lavinntekt er nærmere omtalt i kapittel 5.

4.9 Fordelingsvirkninger av å inkludere inntekt av egen bolig i inntektsfordelingen

4.9.1 Innledning

En fullstendig analyse av inntektsfordeling burde i prinsippet inkludere alle former for inntekt, som f. eks. verdi av ubetalt arbeid i hjemmet, fordeler i arbeid som ikke innrapporteres (ulike naturalytelser, svart arbeid), urealiserte gevinster på aksjer mv., jf. avsnitt 3.3.1. Selv om denne typen inntekter ikke framkommer i de oppstillingene vi vanligvis benytter i inntektsfordelingsanalyser, representerer de kjøpekraft eller forbruksmuligheter på linje med inntekt fra arbeid og kapital for de husholdningene som mottar dem. Forskjeller i boligkapital mellom husholdningene påvirker inntektsfordelingen.

Den som eier en bolig mottar avkastning av kapitalen som er investert i boligen i form av boligkonsum. Dette er i prinsippet det samme som at en aksjonær får aksjeutbytte på sine aksjer eller at en bankkunde får renteinntekter på et bankinnskudd. For den som har valgt å investere i egen bolig, kan avkastningen beregnes ved den leien vedkommende ellers hadde måttet betale for å bo i boligen. Boks 4.1 illustrerer med et enkelt eksempel at boliginntekt har stor betydning for den enkelte husholdnings disponible inntekt.

4.9.2 Selveiere og leietakere

I Norge er om lag 80 pst. av husholdningene selveiere. I Nesbakken (2008) 16 har man, med utgangspunkt i Folke- og boligtellingen 2001, sett på ulike kjennetegn ved selveiere og leietakere i boligmarkedet. I undersøkelsen framkommer det at husholdninger som leier bolig oftere har lav inntekt sammenliknet med husholdninger som eier bolig. Det er gjort nærmere rede for sammenhengen mellom lav inntekt og de som leier og eier sin egen bolig i avsnitt 5.10. En viktig årsak til forskjellene i inntektsfordelingen mellom selveiere og leietakere er at antall personer i husholdningene er svært forskjellig. 60 pst. av leietakerne er husholdninger med bare en person, mens bare 31 pst. av selveierne bor i en enpersonhusholdning. Gjennomsnittlig husholdingsstørrelse er 2,5 personer i selveierhusholdninger og 1,8 personer i leietakerhusholdninger. Videre viser rapporten at leietakerne i stor grad befinner seg i aldersgruppen 20 – 39 år, mens hovedtyngden av selveierne befinner seg i aldersgruppen 30 – 59 år. Leietakerne befinner seg også i større grad enn selveierne i de største byene, og har jevnt over betydelig mindre boareal.

4.9.3 Fordelingsvirkningene av å inkludere egen bolig i inntekten

Nedenfor presenteres fordelingsanalyser som inkluderer anslag på leieverdier av egen bolig, der leieverdiene tar utgangspunkt i anslått markedsverdi for hver enkelt husholdnings bolig. Disse markedsverdiene er anslått ut fra opplysninger om omsetningsverdier for boliger fra hele landet. For fritidsbolig finnes det ikke tilsvarende detaljerte opplysninger om omsetningsverdier. Den beregnede inntekten av fritidseiendom er derfor anslått med utgangspunkt i selvangivelsesdata for formuesverdien av fritidsbolig, oppjustert til antatt markedsverdi med en fast faktor. For å komme fram til den antatte leieverdien på bolig og fritidsbolig, multipliseres den anslåtte formuesverdien av bolig og fritidsbolig med en prosentvis leie. Netto leieverdi, eller nettoinntekten av egen bolig og fritidsbolig, beregnes deretter ved å trekke fra renteutgiftene.

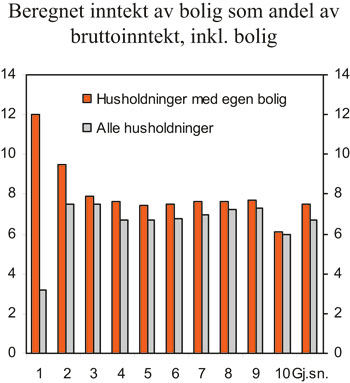

Gitt forutsetningene beskrevet i boks 4.2, utgjør nettoverdien av egen bolig i gjennomsnitt i underkant av 7 pst. av bruttoinntekten for alle husholdninger i 2006. Dersom en kun betrakter de som eier bolig, utgjør verdien av egen bolig i gjennomsnitt om lag 7 pst., jf. fig. 4.12. Andelen ser ut til å være relativt konstant over inntektsdesilene 3 – 9, og varierer mellom 7,4 og 7,9 pst. For disse gruppene utgjør dermed netto boliginntekt om lag en like stor andel av bruttoinntekten. For den øverste og de to nederste inntektsdesilene er imidlertid bildet et annet. For den øverste inntektsdesilen er andelen i 2006 6 pst., mens den for 1. desil er på hele 12 pst. og for 2. desil 9,5 pst. For de som har bolig i de nederste inntektsdesilene utgjør dermed boliginntekten en betydelig større andel enn for de andre desilene. Dette skyldes at det er mange pensjonister med nedbetalte boliger i disse desilene, men også at det er en del husholdninger i de yngre aldersgruppene som er registrert med egen bolig og liten gjeld (trolig mye arvede boliger).

Boks 4.2

Både person A og B velger å bo i en bolig til 2 mill. kroner. Begge har èn mill. kroner i egenkapital og 400 000 kroner i arbeidsinntekt. Person A velger å sette sin million i banken til 5 pst. p.a. og leie bolig. Person A mottar renter av bankinnskuddet på 50 000 kroner.

Person B investerer sin million i bolig, og velger å bo der selv. For kunne kjøpe boligen må B ta opp et lån på 1 mill. kroner. Person B får ingen kontant avkastning av investeringen, men slipper å betale den husleien som A må betale. Tabellen under viser at dersom en ikke tar med verdien av egen bolig i inntektsbegrepet, vil personen uten egen bolig framstå som bedre stilt enn den som har plassert pengene sine i boligkapital. Justeres det for inntekt av egen bolig reduseres forskjellen betydelig, og konklusjonen snus når man ser på inntekt korrigert for boligutgifter. Dette skyldes at rentefradraget gir den som investerer i egen bolig en skattefordel som bidrar til å øke denne personens (husholdningens) disponible inntekt (etter boligkostnader).

Tabell 4.4 Inntekt før og etter boliginntekter

| Når man ikke tar hensyn til inntekt av egen bolig | ||||||

|---|---|---|---|---|---|---|

| Samlet Inntekt | Inntekt etter skatt | Brutto bokostnader | Renteinntekter | Renteutgifter | Inntekt etter boligutgifter | |

| A | 450 000 | 324 000 | 100 000 | 50 000 | 224 000 | |

| B | 400 000 | 252 000 | 100 000 | 0 | 50 000 | 202 000 |

| Når man tar hensyn til inntekt av egen bolig | ||||||

| Inntekt | Inntekt etter skatt | Brutto bokostnader | Renteinntekter | Renteutgifter | Inntekt etter boligutgifter | |

| A | 450 000 | 324 000 | 100 000 | 50 000 | 224 000 | |

| B | 450 000 | 302 000 | 100 000 | 0 | 50 000 | 252 000 |

Boks 4.3 Beregning av netto leieverdi

I beregningene nedenfor er det lagt til grunn en prosentvis leie, eller avkastning boligkapitalen, på 5 pst. Sammenliknet med realrenten før skatt de siste 10 årene virker ikke en stipulert avkastningsrate i denne størrelsesorden urimelig. Aaberget (2003)1 viser at en avkastningsrate på boligkapitalen i denne størrelsesorden også samsvarer godt med gjennomsnittlig leieverdi som andel av markedsverdien for bolig. Ifølge denne undersøkelsen utgjorde gjennomsnittlig leieverdi i prosent av markedsverdien i størrelsesorden 7 pst.At gjennomsnittlig leieverdi i prosent av markedsverdien ligger noe over realrenten de siste 10-årene, må ses i sammenheng med at utleiere også krever noe påslag for vedlikehold, verdiendring, skattemessige forhold mv.

Det er netto leieverdi, eller nettoavkastningen på boligkapitalen (bruttoavkastning av boligkapitalen fratrukket renteutgifter på boligen/fritidsboligen), som er det relevante målet på leieverdien. Det er imidlertid ikke mulig å skille ut i statistikken hvilken gjeld som er knyttet til ulike andre formuesobjekt (unntatt for studiegjeld). For å komme fram til nettoavkastningen av boligkapitalen er derfor alle renteutgifter, ekskl. studielånsrenter, trukket fra bruttoavkastningen av boligkapitalen, men i de tilfellene renteutgiftene i en husholdning overstiger bruttoavkastningen av boligkapitalen er nettoinntekten likevel satt til null. Når renteutgiftene i en husholdning overstiger bruttoavkastningen av boligkapitalen, inkl. bruttoavkastningen av fritidsbolig, er det rimelig å anta at husholdningen også har gjeld som er knyttet til andre formuesobjekter som for eksempel aksjer, bil mv. Det er rimelig å anta at det først og fremst er blant husholdninger med høy inntekt at renteutgiftene overstiger bruttoavkastningen, siden det er denne gruppen som først og fremst har mulighet til å låne på boligen til andre formuesobjekter. Dette kan gi en viss undervurdering av avkastningen av egen bolig blant denne gruppen.

1 Aaberget, R. og E. Fjærli (2003): «Kapitalinntekt og inntektsulikhet», NOU 2003: 9 Skatteutvalget, Vedlegg 9.

Figur 4.12 Anslått beregnet inntekt av bolig som andel bruttoinntekt ( inkl. bolig). 2006. Prosent.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

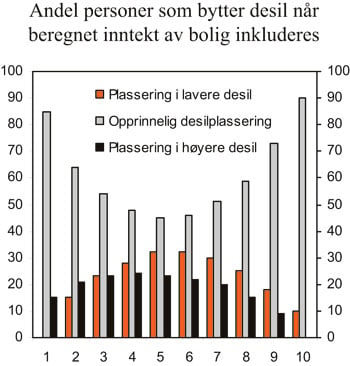

Betydningen av å inkludere avkastningen av boligkapitalen i husholdningenes inntekt kan også illustreres ved å se på andelen personer som skifter posisjon i desilfordelingen når man tar med inntekt av egen bolig. Dette er gjort i figur 4.13.

Figur 4.13 Andel personer som bytter plass i inntektsfordelingen avhengig av om avkastningen av boligkapitalen inkluderes i husholdningens bruttoinntekt. Prosent.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Om lag 15 pst. av husholdningene som befinner seg i 1. desil, havner i 2. desil dersom nettoinntekten fra bolig inkluderes. En ikke ubetydelig andel havner også i 3. desil. De fleste som endrer posisjon er pensjonister.

Målt ved Gini-indeksen bidrar det å inkludere inntekt av egen bolig til å øke skjevheten i inntektsfordelingen med om lag 1 prosentpoeng. Dette er i samsvar med tidligere studier. 17 Når inntektsforskjellene ikke øker mer, reflekterer dette at boligkonsumet i stor grad er fordelt på samme måte som inntekten. Samtidig viser figur 4.13 at det ikke å ta med boligkonsumet har størst betydning for de nederste inntektsgruppene. Blant de som eier bolig faller Gini-indeksen når bolig tas med i inntektsbegrepet. Dette skyldes at inntektene for mange pensjonister øker. En nærmere beskrivelse av hvordan det å ta med boliginntekten slår ut i antallet med lavinntekt er beskrevet i kapittel 5.

4.10 Ulønnet arbeid i hjemmet

Det foregår svært mye arbeid i hjemmet som ikke inkluderes i de inntektsmålene som benyttes i denne rapporten. Som beskrevet i kapittel 3 tilfører slikt arbeid husholdningene økte forbruksmuligheter, eller inntekter, som i prinsippet kan legges til husholdningens øvrige inntekter. Når inntekter fra ubetalt arbeid i hjemmet tas med, utjevnes inntektene mellom husholdninger med en og to yrkesaktive. Husholdninger med én yrkesaktiv og én hjemmeværende har lavere markedsinntekt, men den hjemmeværendes produksjon muliggjør forbruk av varer og tjenester som toinntektshusholdninger enten må kjøpe i et marked, eller la være å konsumere. Barnepass, mat, vedlikeholds- og renholdstjenester er eksempler på varer og tjenester som enten kan produseres hjemme eller kjøpes i markedet.

Statistisk sentralbyrå har Samfunnsspeilet 2/2009 publisert nye anslag for verdien av det ulønnede arbeidet. Med utgangspunkt i tidsnyttingsundersøkelsen for 2000/2001 er det utbetalte arbeidet anslått å tilsvare 1,6 mill. normalårsverk i 2000 mot om lag 2 mill. normalårsverk i den formelle økonomien. Verdien av ulønnet arbeid er anslått til om lag 360 mrd. kroner, eller 2,5 ganger verdiskapingen i industrien 18. Kvinner sto for 60 pst. av det ulønnede arbeidet, og utførte mesteparten av omsorgsarbeidet og husarbeidet. Menn stod for det meste av vedlikeholdsarbeidet.

Det ubetalte arbeidet svarte i 2000 til 32 pst. av BNP. Dette er en nedgang med 7 prosentpoeng fra 1990. Også i antall timer har omfanget av det ubetalte arbeidet blitt redusert, men bare for kvinner. For menn er omfanget om lag uendret. Redusert tidsbruk på ulønnet arbeid skyldes i stor grad at tidsbruken på lønnet arbeid har gått opp. Generell inntektsvekst bidrar i tillegg til å øke etterspørselen etter tjenester som betalt rengjøring og restaurantbesøk. Dette fører til at en større del av arbeidet går over til markedet og blir således regnet med både i BNP og i de inntektsmålene som brukes for å beskrive inntektsfordelingen i denne rapporten.

4.11 Fordelingsvirkninger av offentlige tjenester

4.11.1 Innledning

Det er mange andre faktorer enn kontantinntekter som er med og bestemmer husholdningers og individers konsummuligheter. Inntektsbegrepet som benyttes i en analyse av lavinntekt og inntektsfordeling bør i størst mulig grad gjenspeile personers eller husholdningers økonomiske konsummuligheter.

Tradisjonelle analyser av inntektsfordeling og lavinntekt omfatter kun kontantinntekter, definert som markedsinntekter og offentlige kontantoverføringer minus skatter. Man tar ikke hensyn til de goder befolkningen får tilbake fra samfunnet i form av ikke-kontante offentlige tjenester som utdanning, helse og barnehager, til tross for at disse tjenestene tilbys av det offentlige bl.a. for å jevne ut sosiale forskjeller i samfunnet.

I sammenlikning mellom land kan dette resultere i skjeve resultater, ved at man underestimerer inntekten til husholdninger i land med et omfattende velferdstilbud i forhold til land med mindre omfattende velferdstilbud.

For å få et mer helhetlig inntektsbegrep innenfor et land og på tvers av land som i større grad reflekterer personers og husholdningers konsummuligheter, er det derfor ønskelig å ta hensyn til verdien av offentlige tjenester i et utvidet inntektsbegrep.

For Norge er det særlig interessant å se på effekten av offentlige tjenester i analyser av lavinntekt og inntektsfordeling. Norge har en stor offentlig sektor. OECD (2008) 19 viser at utgifter til offentlige tjenester som helse, utdanning og andre sosiale tjenester tilsvarer nesten 40 pst. av husholdningenes disponible inntekter i Norge. Til sammenlikning er gjennomsnittet for 30 OECD land på 21 pst.

I Norge spiller kommunene en viktig rolle i fordelingen av offentlige goder. Gjennom inntektssystemet for kommunene omfordeles skatteinntektene for at kommuner skal ha mulighet til å tilby et mest mulig likt tjenestetilbud. Forskjeller i bl.a. kraftinntekter og regionalpolitisk motiverte tilskudd kan imidlertid bidra til at kommuner har varierende mulighet til å tilby de samme tjenestene. I tillegg har kommuner varierende prioriteringer mellom sektorer, og prioriteringen av ulike brukergupper innenfor en sektor kan være forskjellig fra kommune til kommune (Aaberge og Langørgen, 2003 20). Dermed vil det å inkludere offentlige tjenester i et utvidet inntektsbegrep påvirke både den samlede inntektsfordelingen, andelene med lavinntekt, og også de geografiske forskjellene.

4.11.2 Hvordan inkludere offentlige tjenester i et utvidet inntektsbegrep

Et utvidet inntektsbegrep kan konstrueres ved at man legger sammen kontantinntekter og verdien av offentlige tjenester.

Offentlige tjenester tilbys normalt utenfor markedet. Det er derfor i liten grad markedspriser som kan fortelle hvordan tjenestene verdsettes av mottakerne. Den mest brukte måten å verdsette offentlige tjenester i inntektsanalyser er å ta utgangspunkt i kostnaden tilbyder har ved å tilby tjenesten. I Smeeding mfl. (1993) 21 settes produksjonskostnaden lik verdien av en offentlig tjeneste. Det kan argumenteres for at en slik tilnærming ikke gir et riktig bilde av tjenestenivået, da man implisitt forutsetter at kostnaden ved å produsere en tjeneste er lik for alle tilbydere i analyseområdet. Aaberge mfl. (2006) 22 introduserer en metode for å ta hensyn til at kostnaden ved å produsere en tjeneste kan variere mellom kommuner bl.a. med kommunestørrelse, bosettingsstruktur og geografiske forhold.

Det kan også argumenteres for at verdien for husholdninger av en offentlig tjeneste vil være mindre enn kostnaden ved å produsere tjenesten, da en offentlig tjeneste ikke gir den samme valgmuligheten som en kontantoverføring av samme størrelse ville gitt konsumenten. Ifølge Garfinkel mfl. (2006) 23 er forskjellen mellom kostnad ved å tilby en tjeneste og verdien for brukerne størst når avstanden mellom verdien av tjenestene og kontantinntektene er størst, dvs. i lavinntektshusholdninger. Et alternativ til å ta utgangspunkt i produksjonskostnad ville være å verdsette tjenesten med personers marginale betalingsvillighet for tjenesten. En slik tilnærming vil imidlertid være vanskelig å gjennomføre, da det vil være svært krevende å oppdrive data for betalingsvillighet for offentlige tjenester.

4.11.3 Hvordan fordele tjenestene på individnivå

For å kunne inkorporere verdien av offentlige tjenester i et utvidet inntektsbegrep på person- og husholdningsnivå er man avhengig av å både identifisere brukerne av tjenesten og fordele verdien av tjenesten på brukerne. Det finnes i liten grad eksakte data for å identifisere brukere av offentlige tjenester. For noen sektorer er det likevel mulig å identifisere brukerne direkte. For eksempel er utdanning i Norge obligatorisk i alderen 6 – 15 år, og dermed kan alle barn i denne alderen identifiseres som bruker av denne tjenesten.

Når det ikke er mulig å identifisere brukerne av offentlige tjenester direkte, har det vært vanlig i internasjonale studier å identifisere brukere av tjenesten ved hjelp av beregnede sannsynligheter. Aaberge mfl. (2006) benytter utvalgsdata fra levekårsundersøkelsen for å finne sannsynligheter for å være bruker av ulike kommunal tjenester. Disse sannsynlighetene varierer med hensyn til demografiske, sosioøkonomiske og geografiske variable. Brukere identifiseres ved å trekke et antall sektorspesifikke brukere fra hver kommune. De identifiserte brukerne er ikke nødvendigvis de samme som det faktiske brukerne, men så lenge man tar hensyn til relevante karakteristika i sannsynlighetsberegningen skal en god tilnærming av fordelingsprofilen være mulig.

4.11.4 Spesielt om helse

Det er vanlig praksis å fordele tjenester i helsesektoren etter et forsikringsprinsipp. Dette innebærer at alle individer mottar verdien av en forsikringspremie uavhengig av faktisk bruk av tjenesten, se for eksempel Smeeding mfl. (1993) og Aaberge og Langørgen (2006). Størrelsen på forsikringspremien varieres med relevante sosioøkonomiske variable avhengig av sannsynligheten for å være mottaker. Dette vil blant annet innebære at eldre får en høyere forsikringspremie enn yngre.

Evandrou mfl. (1993) 24 og Sefton (2002) 25 benytter detaljerte data for bruk av helsetjenester på individnivå for å identifisere faktiske brukere av helsetjenester. En innvending mot å fordele verdien av helsetjenester på mottakerne direkte er at mottakerne av tjenesten kan få relativt høy korrigert inntekt sammenliknet med dem som ikke mottar tjenestene. Dette kan tolkes som at behandling av pleie som kompenserer for sykdom eller funksjonshemming blir betraktet som en ren velferdsgevinst for mottakerne, noe som i mange tilfeller vil være lite realistisk. Gjennom å betrakte fordelingen av disse tjenestene som en forsikringspremie som er betalt av det offentlige, blir det også lettere å sammenlikne mellom land med ulik organisering av hvem som betaler helseutgiftene.

4.11.5 Ekvivalensskalaer

For å gjøre inntekter mellom forskjellige husholdninger med ulik sammensetning og størrelse mer sammenliknbare, brukes ekvivalensskalaer. To mye brukte ekvivalensskalaer i tradisjonelle inntektsstudier er de såkalte EU og OECD ekvivalensskalene. For en mer utførlig beskrivelse av ekvivalensskalaer se kapittel 3.4.

Det er nærliggende å tenke seg at graden av skalafordeler (felleskonsum) i en husholdning av en offentlig tjeneste varierer mellom ulike tjenester, og at det derfor kan være hensiktsmessig å ikke benytte samme ekvivalensomregning for alle tjenester. Smeeding mfl. (1993) antar at de offentlige tjenestene utdanning, helse og bostøtte er rene private goder, det vil si at det ikke er stordriftsfordeler i konsumet av tjenesten. Aaberge og Langørgen (2006) og Aaberge mfl. (2008) 26 skiller også mellom ulike grader av stordriftsfordeler ved forskjellige kommunale tjenester. Studiene antar at sektorene sosiale tjenester, offentlig administrasjon og infrastruktur er rene kollektive goder, dvs. at konsumet av tjenesten for en person i husholdningen ikke reduserer konsumet av tjenesten for andre i husholdningen. Kultur antas å være et privat gode, for eksempel kan subsidier til sportsaktiviteter og ungdomssentre ikke sies å komme alle medlemmene i en husholdning til gode. Det samme argumentet kan brukes om sektorene barnehager, utdanning og helse.

4.11.6 Noen resultater for inntektsfordeling og lavinntekt

OECD (2008) ser på virkningen av å inkludere tjenestene utdanning, helse og andre sosiale tjenester i et utvidet inntektsbegrep i et utvalg OECD land i 2000. Resultatene fra studien viser at fordelingen av disse offentlige tjenestene er relativt uniform på tvers av inntektsgrupper. Dette innebærer at offentlige tjenester utgjør en større del av de utvidede inntektene til dem i den laveste delen av inntektsfordelingen sammenliknet med dem på toppen. Dette gjør at verdien av Gini-koeffisienten går markant ned i de fleste land, 0,07 i gjennomsnitt for alle landene. Norge er et av 9 OECD-land hvor Gini-koeffisienten reduseres mer enn gjennomsnittet.

I studiene Aaberge og Langørgen (2006), Aaberge mfl. (2008) og Østensen (2007) 27 analyseres inntektsfordeling og lavinntekt på norske data med et utvidet inntektsbegrep som omfatter kommunale tjenester. De offentlige tjenestene som er inkludert omfatter administrasjon, sosiale tjenester utgifter til skole, barnehager, omsorgstjenester til eldre og funksjonshemmede, utgifter til kulturformål og infrastruktur. Det er verdt å merke seg at ved å bare inkludere kommunale tjenester ser man bort fra statlige og fylkeskommunale tjenester som sykehustjenester og videregående utdanning som også trolig påvirker inntektsfordeling og lavinntekt.

Aaberge og Langørgen (2006) ser på hvorvidt inkluderingen av kommunale tjenester i et utvidet inntektsbegrep har en innvirkning på inntektsfordelingen i Norge i året 1998. Studien viser at kommunale tjenester har en effekt på inntektsfordelingen som en lik kontantoverføring til husholdningene. En lik kontantoverføring til husholdningene vil imidlertid ha en effekt på ulikhet, da en slik overføring vil bety relativt mer for folk med lave inntekter. Aaberge mfl. (2008) viser at i 1998 går Gini-koeffisienten ned fra 0,23 til 0,20 når man inkluderer verdien av kommunale tjenester i et utvidet inntektsbegrep.

En relevant innvending mot denne typen av studier er at utvidelsen av inntektsbegrepet ikke er fulgt opp med justeringer av de forutsetningene om økonomiske behov som ligger innebygget i tradisjonelle ekvivalensskalaer. Som omtalt i kapittel 3 er tradisjonelle ekvivalensskalaer utviklet med henblikk på å korrigere for forskjeller i behovet for kontantinntekt som følger med variasjoner i husholdningenes størrelse og sammensetning. Tradisjonelle ekvivalensskalaer tar f.eks. ikke hensyn til at eldre personer har større behov for helsetjenester, og de avspeiler ikke barnefamilienes behov for å finansiere barneomsorg og obligatorisk undervisning.

4.12 Utviklingen i de høyeste inntektene

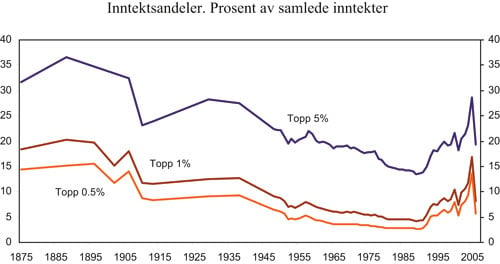

I dette avsnittet ser vi nærmere på den delen av inntektsfordelingen som omfatter de høyeste inntektene. En nærmere analyse av de høyeste inntektene er interessant siden det særlig har vært endringer i denne delen av inntektsfordelingen som har bidratt til økt ulikhet de siste årene. I en studie av Aaberge og Atkinson (2008) 28 har en sett på hvordan inntektsandelene har utviklet seg for de aller rikeste i befolkningen tilbake til 1875.

På slutten av 1880-tallet hadde den rikeste prosenten av befolkningen nesten 20 pst. av samlede inntekter, mens de 0,5 pst. rikeste mottok 15 pst. av de samlede inntektene. Etter å ha økt noe fram til slutten av 1890-tallet, falt inntektsandelene for dem med de høyeste inntektene kraftig etter Kristiania-krakket i 1899 og den etterfølgende nedgangskonjunkturen. Fra rundt 1915 og til frem til slutten av 1930-tallet holdt inntektsandelene seg relativt stabile, for så å falle markert gjennom krigen og de første etterkrigsårene. Denne utviklingen må ses i sammenheng med kraftig økt progressivitet i skattesystemet, både for å finansiere gjenoppbyggingen etter krigen, og for å finansiere utbyggingen av velferdsstaten.

Figur 4.14 Inntektsandeler for dem med høyest inntekt, Norge.

Kilde: Aaberge og Atkinson (2008).

I 1948 var inntektsandelen for de 1 pst. rikeste 9,1 pst., og andelen fortsatte å falle til 4,2 pst. i 1989. Fra begynnelsen av 1990-tallet har denne utviklingen snudd. En viktig årsak til dette er trolig at skattereformen av 1992 førte til at kapitalinntektene i økende grad ble tatt ut av bedriftene, ettersom slik uttak da ble skattefritt. For enkelte kan en dermed ha registrert en vekst i inntektene, selv om den reelle inntekten etter skatt kan ha falt. Kraftig konjunkturoppgang de siste årene har også bidratt til sterk vekst i kapitalinntektene. Siden det er dem med de høyeste inntektene som sitter med størstedelen av aksjeformuene, er det også dem som har mottatt mest av de økte kapitalinntektene. Store endringer i aksjeutbyttene de siste årene som følge av endringer i skatten på utbytte, har bidratt til at inntektsandelene for dem med de høyeste inntektene har fluktuert veldig fra år til år, men inntektsandelene er tilbake på nivåene fra 1920-tallet. For perioden 2004 – 2006 var inntektsandelen for dem med de 1 pst. høyeste inntektene 9,3 pst.

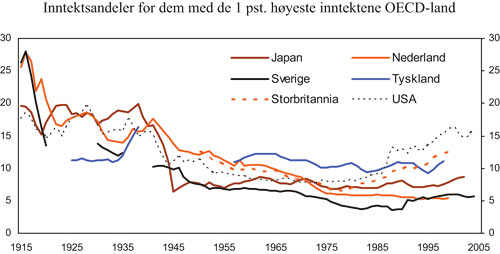

Atkinson og Pikerty (2007) 29 ser på inntektsutviklingen for dem med de høyeste inntektene i ti OECD-land de siste 100 årene. De finner at det er mange likheter i utviklingen i de ulike landene, særlig for perioden frem til andre verdenskrig. Deretter fulgte en periode med fortsatt fall i inntektsandelene for dem med de høyeste inntektene i mange europeiske land, mens de var mer stabile i USA og Japan, jf. figur 4.15. Fra begynnelsen av 1980-tallet og framover skiller landene i kontinentaleuropa seg tydelig fra utviklingen i USA og til dels også Storbritannia og andre anglosaxiske land. Mens den sterke inntektsveksten for toppinntektene i USA særlig skyldes kraftig vekst i lederlønningene, har veksten i de andre landene i større grad vært drevet av økte kapitalinntekter. Forskerne mener at noe av dette kan føres tilbake til forskjeller i beskatningen av lønnsinntekter og kapitalinntekter i de ulike landene.

Figur 4.15 Inntektsandeler for dem med høyest inntekt, andre land.

Kilde: OECD (2008)

Siden store deler av endringen i toppinntektene i Norge har skjedd gjennom de siste tjue årene er statistikkgrunnlaget godt for å kunne analysere hvor i inntektsfordelingen endringene har skjedd, og hvilke inntektskomponenter som særlig har økt. Den øverste desilen i inntektsfordelingen spenner over store inntektsforskjeller. Mens grensen mellom 9. og 10. desil går ved om lag 422 000 kroner i 2007 (inntekt etter skatt per forbruksenhet), er gjennomsnittsinntekten i 10. desil om lag 620 000 kroner.

En oppsplitting av inntektene på inntektsarter for de høyeste inntektene viser tydelig at kapitalinntektene utgjør en stadig større andel jo høyere inntektene er. For den øverste prosenten i inntektsfordelingen utgjorde kapitalinntektene nesten 60 pst. av samlede inntekter i perioden 2005 – 2007, jf. tabell 4.2. Også blant dem med de høyeste inntektene har forskjellene målt ved Gini-koeffisienten økt over perioden, men noe mindre enn for befolkningen samlet sett. Mens Gini-koeffisienten i 1986 var 0,196 for den øverste prosenten av inntektsfordelingen var denne økt til 0,214 i 2007. Gini-koeffisienten for befolkningen samlet sett var i 2007 0,244.

Fotnoter

I de fleste figurer og tabeller i denne rapporten er det valgt å ta ut alle personer som tilhører studenthusholdninger. En studenthusholdning er her definert som en husholdning der hovedinntektstaker verken er yrkestilknyttet (dvs. har en yrkesinntekt lavere enn folketrygdens minsteytelse, 117 500 kroner i 2007) eller trygdemottaker, men som mottar studielån fra Statens lånekasse. Disse husholdningene utelates fordi denne gruppen i stor grad lever på lån og/eller overføringer fra foresatte som ikke inngår i inntektsbegrepet, og fordi det ikke er ønskelig at denne gruppen skal få for stor vekt i den nederste delen av inntektsfordelingen. Denne definisjonen utelater om lag halvparten av alle studenter på universiteter og høyskoler. Det å utelukke studenter på denne måten er i tråd med hvordan denne statistikken presenteres av Statistisk sentralbyrå.

Alstadsæter, A., E. Fjærli og T.O. Thoresen (2006): «Om bakgrunnen for og utformingen av skattereformen i 2006», Beta: Tidskrift for bedriftsøkonomi nr. 1, 2006.

I disse beregningene er det kun brukt sysselsatte, mens inntektsfordelingen ellers er basert på hele befolkningen. I tillegg er lønnen til deltidsansatte omregnet til hva den ville vært hvis de jobbet heltid. Lønn per heltidsekvivalent for de deltidsansatte kan da slås sammen med lønnen for de heltidsansatte slik at man kan beregne gjennomsnittlig lønn per heltidsekvivalent for alle ansatte.

Vedlegg 4 i denne rapporten

Skrede, K. (2006): «Hovedtrekk ved inntektsutviklingen for kvinner og menn perioden 1993-2003.» Økonomiske analyser 2/2006: 12 – 17.

Se Likelønnskommisjonens utredning NOU 2008: 6 «Kjønn og lønn» del 1 for nærmere omtale.

Barth, E. og P. Schøne (2006): «Lønnsforskjeller mellom kvinner og menn over livsløpet. Kohort eller karriere?» Søkelys på arbeidsmarkedet 2/2006. Institutt for samfunnsforskning, Oslo.

Andersen, C. og J.G. Sannarnes (1997), «Fordelingseffekter av det norske skatte- og overføringssystemet i et livsløpsperspektiv», SNF-rapport nr. 17/97.

Aaberge, R., A. Björklund, M. Jäntti, M, Palme, P. Pedersen, N. Smith and T. Wennemo (2002): «Income inequality and income mobility in the Scandinavian countries compared to the United States». Review of Income and Wealth, 48:2

Petterson, T. og T. Pettersson (2003): «Fördeling ur et livscykelperspektiv», Bilaga 9 til Långtidsutredningen 2003/2004, SOU 2003:110

ESS (2006): Generationsanalyser – omfördeling mellan generasjoner i en växande välfärdsstat. ESS 2006:6

Halvorsen, E. og T.O. Thoresen (2005): «The relationship between altruism and equal sharing. Evidence from inter vivos transfer behavior», Discussion Papers no. 439, Statistisk sentralbyrå.

Arveloven og arveavgiftsloven setter både klare grenser for og reduserer insentivene til i hvor stor grad foreldre kan omfordele arv.

Dette kapittelet bygger på en foreløpig upublisert rapport fra Statistisk sentralbyrå: «Regionale forskjeller i inntekt i 1986-2007».

Medianen er den midterste observasjonen i en rangert fordeling. Det vil være like mange personer med inntekt høyere enn medianen som lavere enn medianen.

Nesbakken, R. (2008): «Selveiernes boligkonsum og vekt i KPI. Estimeringer og diskusjon av metode», Rapporter 2008/9, Statistisk sentralbyrå.

Fjærli E. (1999), «Inntektsdefinisjoner og inntektsulikhet.» Økonomiske analyser 2/99. Statistisk sentralbyrå.

Lønnssatsen som er benyttet i disse beregningene impliserer at de som utfører oppgavene er like produktive som en lønnet spesialist. Dette kan nok diskuteres, men pga. skattekilene (se kap. 12) kan alternativlønnen til dette hjemmearbeidet i mange tilfeller være langt høyere.

OECD (2008): «Growing Unequal? Income distribution and poverty in OECD countries», OECD.

Aaberge R. og A. Langørgen (2003): «Fiscal and spending behavior of local governments: Identification of price effects when prices are not observed», Public choice 115, 125 – 161

Smeeding T., P. Saunders, J. Coder, S. Jenkins, J. Fritzell, A. J. M. Hagenaars, R. Hauser and M. Wolfson (1993): «Poverty, Inequality and Family Living Standards across Seven Nations: The Effect of Non-cash subsidies for Health, Education and Housing», Review of Income and Wealth, 39, 229 – 256

Aaberge, R., og A. Langørgen (2006): «Measuring the Benefits from Public Services: The Effects of Local Government Spending on the Distribution of Income in Norway», Review of Income and Wealth, 52, 61 – 83

Garfinkel, I., L. Rainwater and T. Smeeding (2006): «A Re-examination of Welfare States and Inequality in Rich Nations: How In-Kind Transfers and Indirect Taxes Change the Story», Journal of Policy Analysis and Management, 25, 897 – 919

Evandrou, M., J. Falkingham, J. Hills and J. Le Grand (1993): «Welfare Benefits in Kind and Income Distribution», Fiscal Studies, Vol. 14, No. 1.

Sefton, T. (2002): «Recent Changes in the Distribution of the Social Wage», CASE Paper No. 62, London School of Economics, London.

Aaberge R., A. Langørgen, M. Mogstad og M. Østensen (2008): «The Impact of Local Public Services and Geographical Cost of Living differences on Poverty Esitimate», IZA DP No.3686

Østensen M. (2007): «The effect of Local Government Spending on Poverty in Norway», Hovedoppgave Universitetet i Oslo

Aaberge, R. og T. Atkinson (2008): «Top incomes in Norway», Discussion Paper No. 552. Statistisk sentralbyrå.

Atkinson, T. og T. Piketty (2007): «Top incomes over the 20th Century», Oxford University Press.