Del 4

Ytelser og tjenester til barnefamiliene

8 Ytelser og tjenester til barnefamiliene

Det er foreldrene som har ansvar for barns materielle trygghet. Offentlige overføringer til barnefamilier i form av ytelser og tjenester bidrar til å støtte opp om foreldrenes forsørgeransvar. Ytelser som barnetrygd og foreldrepenger bidrar til å styrke barnefamiliers økonomiske situasjon, mens tjenester som barnehage og skolefritidsordning er med på å muliggjøre at begge foreldre kan være i arbeid, og på den måten sikre familiens økonomiske grunnlag. I tillegg til ytelser og tjenester rettet mot barnefamilier kommer egne skatteordninger for familier med barn.

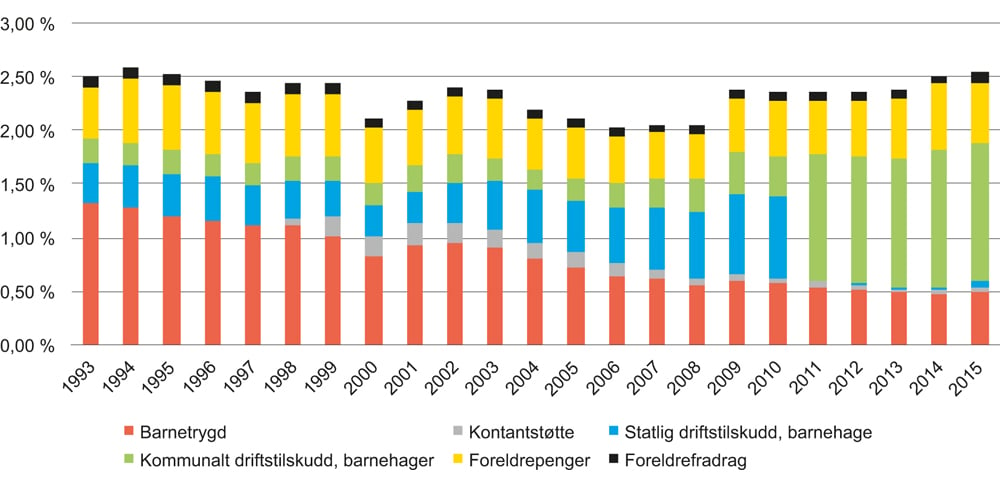

I tabell 8.1 og figur 8.1 gis beskrivelser av utviklingen i overføringer til barnefamilier i perioden fra 1993 til 2015.1 Tabell 8.1 viser at overføringene, målt i konstante priser, har økt betydelig i perioden fra 1993 til 2015. Totale overføringer til barnefamilier var i 1993 på i underkant av 36 milliarder 2015-kroner. I 2015 var beløpet mer enn dobbelt så stort, på noe over 78 milliarder kroner. Figur 8.1 viser imidlertid at målt som andel av bruttonasjonalproduktet har overføringer til barnefamilier (begrenset til ordningene som inngår i tabell 8.1) vært tilnærmet uforandret fra 1993 til 2015.

Tabell 8.1 Utgifter til overføringer til barnefamilier. 1993–2015. Milliarder 2015-kroner

År | Barnetrygd | Kontantstøtte | Forsørgerfradrag | Statlig tilskudd, barnehager | Kommunalt tilskudd, barnehager | Foreldrepenger (inkl. eng.stønad) | Foreldrefradrag | Totalt |

|---|---|---|---|---|---|---|---|---|

1993 | 17,54 | 0,00 | 2,99 | 4,95 | 2,79 | 6,40 | 1,28 | 35,95 |

1994 | 17,46 | 0,00 | 2,96 | 5,43 | 2,85 | 8,19 | 1,34 | 38,23 |

1995 | 17,15 | 0,00 | 2,90 | 5,69 | 3,17 | 8,63 | 1,50 | 39,04 |

1996 | 17,98 | 0,00 | 2,88 | 6,20 | 3,32 | 9,08 | 1,65 | 41,11 |

1997 | 18,16 | 0,00 | 2,80 | 6,06 | 3,35 | 9,36 | 1,62 | 41,35 |

1998 | 18,05 | 1,07 | 2,73 | 5,76 | 3,76 | 9,47 | 1,44 | 42,28 |

1999 | 17,52 | 3,17 | 2,68 | 5,70 | 4,02 | 10,08 | 1,66 | 44,83 |

2000 | 16,41 | 3,95 | 2,62 | 5,74 | 4,24 | 10,30 | 1,66 | 44,92 |

2001 | 18,88 | 3,82 | 0,00 | 6,12 | 4,90 | 10,51 | 1,71 | 45,94 |

2002 | 18,80 | 3,68 | 0,00 | 7,30 | 5,49 | 10,61 | 1,74 | 47,62 |

2003 | 18,21 | 3,46 | 0,00 | 9,17 | 3,95 | 11,38 | 1,80 | 47,97 |

2004 | 17,49 | 3,52 | 0,00 | 12,23 | 3,86 | 10,68 | 1,86 | 49,64 |

2005 | 17,38 | 3,47 | 0,00 | 14,37 | 4,95 | 11,66 | 1,87 | 53,70 |

2006 | 16,97 | 2,86 | 0,00 | 18,23 | 6,00 | 11,47 | 1,86 | 57,39 |

2007 | 16,92 | 2,35 | 0,00 | 21,10 | 7,60 | 11,96 | 1,93 | 61,86 |

2008 | 16,35 | 1,83 | 0,00 | 23,89 | 9,51 | 12,22 | 2,14 | 65,94 |

2009 | 16,23 | 1,64 | 0,00 | 26,72 | 10,60 | 13,36 | 2,24 | 70,79 |

2010 | 16,09 | 1,54 | 0,00 | 28,37 | 10,64 | 14,49 | 2,30 | 73,74 |

2011 | 16,03 | 1,54 | 0,00 | 0,54 | 35,08 | 15,18 | 2,35 | 70,72 |

2012 | 15,99 | 1,30 | 0,00 | 0,54 | 37,54 | 16,57 | 2,39 | 74,33 |

2013 | 15,61 | 0,91 | 0,00 | 0,42 | 38,82 | 17,92 | 2,22 | 75,90 |

2014 | 15,43 | 1,44 | 0,00 | 0,46 | 40,99 | 18,06 | 2,27 | 78,65 |

2015 | 15,24 | 1,75 | 0,00 | 0,56 | 39,88 | 18,10 | 2,83 | 78,36 |

Kilde: Vike 2016

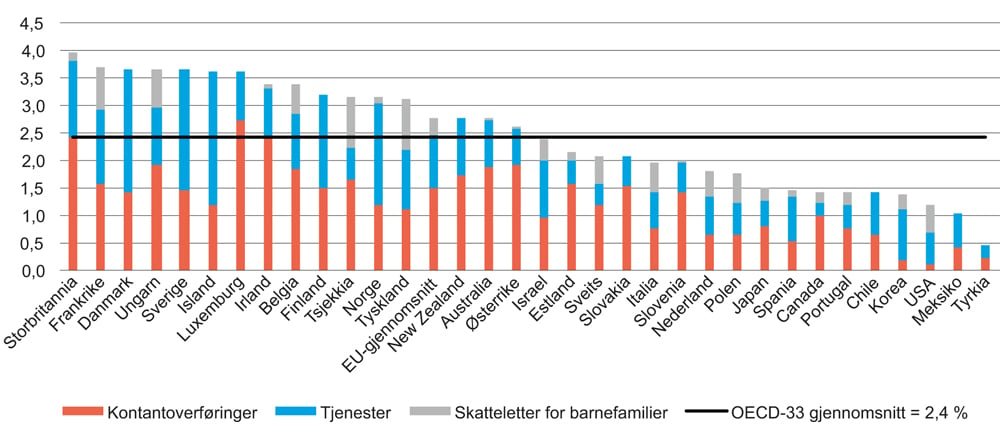

Virkemidlene i familiepolitikken kan grovt sett deles inn i kontantoverføringer, støtte via skattesystemet og subsidier av tjenester. I figur 8.1 vises det hvordan disse tre hovedkategoriene av støtteordninger ble brukt i ulike land i 2011. Norge plasserer seg noe over OECD-gjennomsnittet i bruk av overføringer til barnefamilier med omtrent 3,2 prosent av BNP, men ligger lavere enn de andre nordiske landene. Skattesystemet har liten betydning for overføringer til barnefamilier i samtlige land, men fordelingene mellom tjenester og kontantoverføringer varierer (se figur 8.2). I likhet med de andre nordiske landene er andelen av støtten som går gjennom tjenester, relativt høy i Norge.

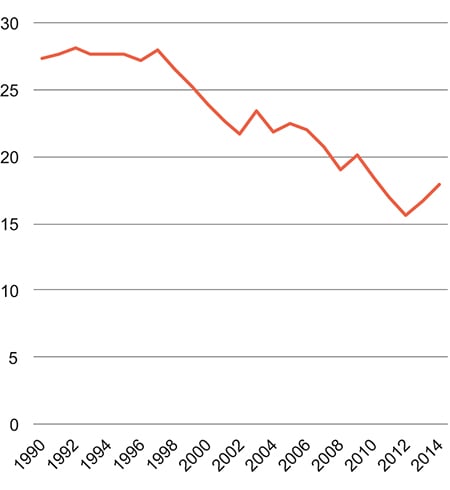

Figur 8.1 Overføringer til barnefamilier. 1993–2015. Prosent av BNP

Kilde: Vike 2016

Figur 8.2 Overføringer til barnefamilier i OECD-land. 2013. Andel av BNP

Kilde: OECD

I løpet av de siste 20 årene, siden forrige utredning om overføringer til barnefamilier, har det vært en vridning i overføringene til barnefamilier i form av en vekst i tjenestetilbudet, ikke minst gjennom en storstilt utbygging av barnehager og innføringen av systemet med makspris for foreldrebetaling. Samtidig har verdien av barnetrygden blitt redusert, ved at den har blitt nominelt videreført siden 1996. Dette illustreres også i figur 8.1.

I del IV beskrives de mest sentrale ytelsene til barnefamilier samt tjenestene barnehage og skolefritidsordning og skattefordeler for foreldre med barn, i tråd med oppdraget gitt i utvalgets mandat. De påfølgende kapitlene gjør rede for hvordan ytelsene og tjenestene er utformet, historikken bak, hvem mottakerne er, forskningsbasert kunnskap om virkningene av ytelsene og tjenestene, samt hvordan tilsvarende ytelser og tjenester i de andre nordiske landene er utformet.

Del IV er strukturert slik at de større kontantoverføringene omtales først. Deretter følger en omtale av tjenester, før en beskrivelse av overføringsordningene rettet mot spesifikke grupper av barnefamilier. Til slutt omtales andre ordninger som er relevante for barnefamilier. Barnetrygden er skilt ut i kapittel 9. I kapittel 10 omtales ordninger som innebærer økonomisk støtte til omsorg av egne barn, som foreldrepenger og kontantstøtte. I kapittel 11 er tjenestene barnehage og skolefritidsordning omtalt. Så følger i kapittel 12 en omtale av ytelser rettet mot spesifikke grupper av barnefamilier: stønader til enslige foreldre, bidragsforskott, støtte til studenter med barn og barnetillegg i trygdeytelsene. Kapittel 13 omhandler bostøtte og skattefordeler for familier med barn.

9 Barnetrygd

Barnetrygden ble innført like etter andre verdenskrig og var en av de første universelle trygdeytelsene som ble innført i Norge. I løpet av de nesten 70 årene den har eksistert, har den gjennomgått en rekke større og mindre endringer, men den er fortsatt en universell ytelse som utbetales til alle med barn under 18 år.

9.1 Dagens regelverk for barnetrygd

Barnetrygd gis for alle barn bosatt i Norge. Barnetrygden gis fra og med kalendermåneden etter at barnet er født, og til og med kalendermåneden før barnet fyller 18 år.

Barnetrygdsatsen fremgår ikke av loven, men fastsettes av Stortinget i årlige budsjettvedtak. Satsen er i 2017 på 11 640 kroner per barn per år. Barnetrygden utbetales månedlig. Forrige større endring i satsen skjedde i 2001, og bortsett fra en liten reduksjon i 2003 har den stått stille siden da.

Det er den som har barnet boende fast hos seg, som har rett til barnetrygd. Hvis foreldrene ikke bor sammen og skriftlig har avtalt at barnet skal bo fast hos begge, kan hver av foreldrene få utbetalt 50 prosent barnetrygd. Hvis foreldrene bor sammen, utbetales barnetrygden til mor, med mindre foreldrene har gitt melding til NAV om at far skal ha stønaden utbetalt.

Hvis barnets foreldre er ugift, skilt eller separert og ikke bor sammen i en felles husholdning, utbetales barnetrygd for ett barn mer enn det faktiske barnetallet (utvidet barnetrygd). Utvidet barnetrygd gis også til barn av gjenlevende ektefelle.

Den utvidede barnetrygden faller bort hvis forelderen inngår ekteskap, har levd i et ekteskapslignende forhold i en felles husholdning i minst 12 av de siste 18 månedene, eller har eller får felles barn med en person vedkommende lever sammen med i et ekteskapslignende forhold i en felles husholdning.

Enslige forsørgere som har rett til utvidet barnetrygd og full overgangsstønad, og som har barn i alderen null til tre år, har rett til et småbarnstillegg på 7 920 kroner i året. Det gis ett tillegg uavhengig av hvor mange barn i alderen null til tre år vedkommende forsørger.

Barnetrygden er skattefri og gis uten behovs- eller inntektsprøving.

I 2016 ble det utbetalt drøyt 15 milliarder kroner i barnetrygd.

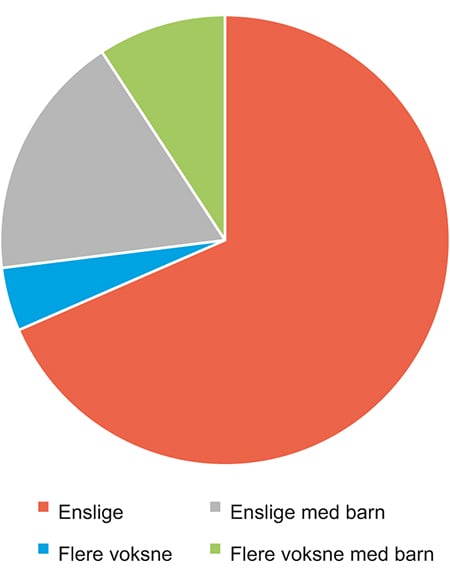

Per 31. desember 2016 var det 673 818 personer som mottok barnetrygd. Dette er en økning på 53 500, eller 8,6 prosent, fra 31. desember 2006. De aller fleste mottakerne er kvinner, men andelen menn er økende. Ved utgangen av 2016 var 11,2 prosent av mottakerne menn, det vil si en prosentandel nesten dobbelt så høy som ved utgangen av 2006.

Ved utgangen av 2016 ble det utbetalt barnetrygd for 1 134 813 barn. Dette er en økning på 51 000, eller 4,7 prosent, fra utgangen av 2006. I hele perioden fra 31. desember 2006 til 31. desember 2015 har antallet barn per mottaker vært stabilt.

Antallet barnetrygdmottakere med utvidet stønad (stort sett eneforsørgere) var 123 557 ved utgangen av 2016. Av barnetrygdmottakerne har 18,3 prosent utvidet stønad.2

9.1.1 Barnetrygd for barn som oppholder seg utenlands

Etter barnetrygdloven er det et vilkår for rett til barnetrygd at barnet er bosatt i Norge. Et barn som kommer til landet, anses som bosatt i Norge hvis barnet skal oppholde seg her i mer enn tolv måneder.

Ved midlertidig fravær fra Norge som ikke er ment å vare mer enn tre måneder, regnes barnet fortsatt som bosatt her.3 Selv om utenlandsoppholdet skal vare utover seks måneder, kan det likevel gis barnetrygd hvis barnet og forelderen/foreldrene er medlemmer i folketrygden.4

Gjennom EØS-avtalen er Norge bundet av EUs trygdeforordning.5 Det innebærer at barnetrygd gis for barn bosatt i EØS-området hvis forsørgeren etter reglene i trygdeforordningen er trygdet i Norge (gjelder i hovedsak personer som arbeider i Norge eller på norsk skip).

I 2015 ble det utbetalt 200 millioner kroner i barnetrygd for personer bosatt i utlandet (av totalt 15,1 milliarder kroner). Av dette gikk 44 prosent (88 millioner kroner) til personer med opphold i Polen. Deretter kom Litauen med 18 millioner kroner og Sverige med 16 millioner kroner. I alt 75 prosent av barnetrygd utbetalt til utlandet gikk til utenlandske statsborgere.6

9.1.2 Historikk om barnetrygd7

Barnetrygden ble innført 1. oktober 1946 og er en av våre første universelle trygdeordninger. Da den ble innført, ble barnetrygd gitt med 180 kroner per år fra og med andre barn. Regjeringen ønsket ved innføringen å inkludere også det første barnet, men dette ville omtrent fordoble utgiftene og ble ikke innført. Imidlertid fikk enslige forsørgere barnetrygd også for første barn. Barnetrygdalderen var opprinnelig 16 år. Barnetrygden ble utbetalt til moren. Dette ble tolket som en økonomisk godtgjøring for morens arbeid med barneoppfostring, eller i det minste som en symbolsk anerkjennelse.

Barnetrygden ble regnet som skattepliktig inntekt. Den ble derfor finansiert med 7/8 fra staten og 1/8 fra kommunene, i og med at kommunene også fikk skatteinntekter.

I forbindelse med innføringen av barnetrygd ble det fra departementets side presisert at barnetrygdens formål ikke skulle være at det offentlige skulle garantere det økonomiske grunnlaget for barns oppvekst; dette burde og skulle være foreldrenes ansvar. Målsettingen var at familiens økonomiske standard ikke skulle synke etter hvert som barnetallet økte. Befolkningsveksten måtte ikke synke som følge av de økonomiske omkostningene ved å ha flere barn.

Fra 1957 ble skatteplikt for barnetrygden avviklet. Flere grunner ble anført for endringen: Barnetrygden måtte anses som en faktor i utjevningen mellom forsørgere og ikke-forsørgere, og dermed som en påbygging til skattelovens bestemmelser om inntektsfradrag for forsørgerbyrde. Barnetrygden måtte vurderes som et supplement til skattesystemet, snarere enn som en sosialtrygd basert på en forsikringstankegang. Også praktiske årsaker knyttet til overgang til forskuddsskatt (unngå restskatt for barnetrygdmottakere) var en del av begrunnelsen for endringen. Ettersom skatteplikten bortfalt, mistet kommunene skatteinntekter, samtidig som de bidro med 1/8 av finansieringen av barnetrygden. I 1963 ble den kommunale medfinansieringen opphevet, som ledd i visse endringer i skattesystemet.

Graderte satser etter barnetall ble innført i 1963. Det ble gitt 400 kroner året for andre barn (enslige forsørgere fikk også 400 kroner for første barn), 500 kroner året for tredje barn, 600 kroner året for fjerde barn og 700 kroner for femte barn.

Søskenprofil i barnetrygden hadde vært diskutert lenge uten å få flertall. Forslaget fikk imidlertid gjennomslag etter at det ble lagt frem en utredning som viste sammenhengen mellom barnetallet og familienes levestandard; den relative levestandarden sank kraftig når man fikk første, andre og tredje barn. Ved ytterligere barn sank levestandarden fortsatt, men merkbart mindre enn for de første barna. Ettersom familiemønsteret på første halvdel av 1960-tallet klart pekte i retning av færre barn per familie, var dette ingen kostbar reform.

Ved skatteomleggingen i 1970 fikk barnetrygden økt betydning som virkemiddel for å ivareta hensynet til forsørging av barn. Tidligere ble forsørging av barn også tatt hensyn til gjennom skatteklassefradrag: Jo flere barn man forsørget, desto høyere skatteklasse og fradrag. For å kompensere for bortfallet av klassefradrag og innføringen av merverdiavgiften ble barnetrygden økt kraftig (for barn nummer to ble for eksempel satsen økt fra 550 til 1 500 kroner per år).

Det ble også foreslått at barnetrygden skulle gis i form av et direkte fradrag i forskuddsskatt og forskuddstrekk av skatt. Barnetrygden ville da bare bli utbetalt kontant i den utstrekning den oversteg skattetrekket. Flertallet i Stortinget gikk mot forslaget med den begrunnelse at det ikke ville være heldig å gå bort fra en ordning med kontant utbetaling til moren.

Fra 1970 ble det utbetalt barnetrygd for første barn. Enslige forsørgere fikk rett til barnetrygd for ett barn mer enn det faktiske barnetallet. Spørsmålet om barnetrygd for første barn var reist nesten 20 år tidligere, men hadde ikke fått flertall, blant annet fordi det var en kostbar reform.

Som del av en samlet tiltakspakke for landsdelen ble det i 1989 innført et tillegg i barnetrygden for personer bosatt i Finnmark og enkelte kommuner i Nord-Troms, det såkalte finnmarkstillegget.

I 1991 ble det innført et tillegg i barnetrygden for barn opptil tre år. Økning av barnetrygden for de yngste barna hadde vært foreslått ved flere anledninger. Begrunnelsen for å innføre et småbarnstillegg var at mange småbarnsfamilier har en stram økonomi. Tillegget skulle lette presset fra høy foreldrebetaling for barnehageplass, ekstra transportutgifter o.a. Fra 1994 ble småbarnstillegget for nullåringer fjernet. Begrunnelsen var utvidelsen av stønadsperioden for lønnet fødselspermisjon til 42/52 uker (med henholdsvis 100/80 prosent lønnskompensasjon) som trådte i kraft i 1993. De som ikke hadde rett til betalt permisjon, fikk kompensasjon for at de mistet småbarnstillegget i barnets første leveår gjennom en tilsvarende økning av engangsstønaden ved fødsel.

Barnetrygd for norske barn bosatt på Svalbard ble innført i 1992. Det ble i den anledning vist til at barnefamiliene på Svalbard har spesielt store utgifter til mat og klær mv., og at barnetrygden vil kunne anspore dem som arbeider på Svalbard, til å ha sine familier boende hos seg.

Enslige forsørgeres rett til barnetrygd for ett barn mer enn det faktiske barnetallet ble strammet inn i 1994: Enslige forsørgere som lever i et stabilt samboerforhold, mistet retten til utvidet barnetrygd for særkullsbarn. I begrunnelsen ble det blant annet vist til at ved stabile, ekteskapslignende samboerforhold må man anta at husholdningens samlede økonomiske situasjon har store likhetstrekk med situasjonen i familier der foreldrene bor sammen og mottar ordinær barnetrygd.

I 1998 ble et ekstra småbarnstillegg8 innført som et ledd i styrkingen av enslige forsørgeres økonomi og i forbindelse med omleggingen av stønadsordningene for enslige forsørgere. Tillegget gis til forsørgere som oppfyller vilkårene for rett til utvidet barnetrygd og full overgangsstønad. Det gis ett tillegg per forsørger med barn i alderen null til tre år.

Fra 1998 tilstås barnetrygd automatisk for nyfødte. Ordningen innebærer at ordinær barnetrygd tilstås på grunnlag av folkeregisteropplysninger. Foreldrene behøver dermed i de fleste tilfeller ikke å søke om barnetrygd.

Satsstrukturen i barnetrygden ble endret i 1999. Tidligere ble barnetrygden gitt med økende sats opp til og med det femte barnet. Etter omleggingen ble det gitt en sats for første og andre barn, og en for tredje barn og hvert av de påfølgende barn. Flerbarnsprofilen ble altså modifisert. Det ble i begrunnelsen vist til at høyere satser for flere barn ikke nødvendigvis var i samsvar med utgiftsprofilen i familier med mange barn.

Med virkning fra 1. mai 2000 ble barnetrygdalderen utvidet til 18 år. I budsjettforslaget ble endringen blant annet begrunnet med at de aller fleste barn går på skole og forsørges av sine foreldre også etter at de har fylt 16 år, og at forsørgerplikten etter barneloven varer til barnet er 18 år. Økningen av barnetrygdalderen ble finansiert ved at satsene for alle andre aldersgrupper ble redusert noe.

I 2001 ble de søskengraderte satsene i barnetrygden avviklet, slik at det ble én sats for barnetrygd, uansett hvor mange barn det er i barneflokken. Igjen ble det vist til at søskengradering ikke uten videre er i samsvar med utgiftsprofilen i familier med flere barn.

Fra samme år ble forsørgerfradraget i skatt innlemmet i barnetrygden. Forsørgerfradraget ble utbetalt kontant til dem som ikke betalte skatt. I forslaget viste regjeringen til at barnetrygden og forsørgerfradraget i stor grad var ment å dekke samme formål, nemlig å kompensere for økte mer utgifter ved å ha barn. Sammenslåingen innebar derfor en forenkling.

I 2003 ble småbarnstillegget avviklet. Småbarnstillegget ble utbetalt for ett- og toåringer og utgjorde da det ble avviklet, 7 884 kroner per barn per år. Regjeringen skrev i budsjettproposisjonen at den ønsket å avvikle småbarnstillegget og omdisponere midlene til barnehage og kontantstøtte for den samme aldersgruppen. Barnehagesatsingen førte til lavere foreldrebetaling i barnehage. Foreldre med ett- og toåringer uten barnehageplass ville ikke nyte godt av dette, og kontantstøtten ble derfor økt tilsvarende småbarnstillegget. Dermed fikk alle familier med barn mellom ett og tre år kompensasjon for bortfall av småbarnstillegget, enten i form av lavere foreldrebetaling i barnehage eller i form av økt kontantstøtte. Det ekstra småbarnstillegget for enslige forsørgere med barn under tre år ble videreført.

I 2007 ble svalbardtillegget innført. I begrunnelsen for forslaget heter det at det er en uttalt målsetting at Svalbard skal bestå som et familiesamfunn, og at det er viktig å legge til rette for at barnefamilier kan bo der. Et svalbardtillegg på 3 840 kroner (lik finnmarkstillegget) ble dermed innført.

Finnmarkstillegget og svalbardtillegget ble avviklet fra 1. april 2014. Avviklingen ble blant annet begrunnet med at medianinntekten etter skatt for husholdninger med barn i Finnmark ligger over landsgjennomsnittet.

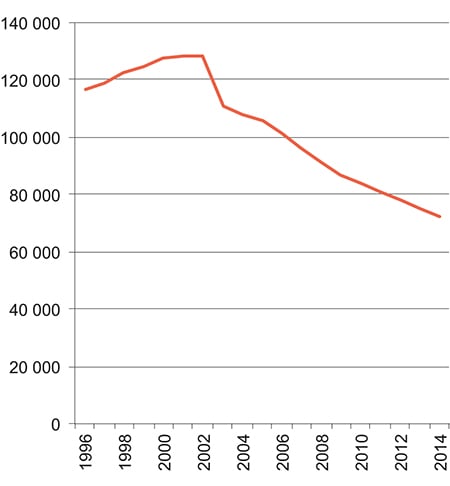

9.1.3 Utgifter til og mottakere av barnetrygden

Som gjennomgangen over viser, har det vært gjort mange endringer i barnetrygden de nesten 70 årene den har eksistert. Endringene (herunder endringer i søskengraderingen) gjør det vanskelig å sammenligne nivået på barnetrygden over tid. Siste år barnetrygden ble pris- eller lønnsjustert, var imidlertid 1996. Justeringer i satsen etter den tid har skjedd som følge av endringer i ordningen (blant annet økt barnetrygdalder og innlemming av forsørgerfradraget). Regnskapstall illustrerer dette: I 1980 ble det utbetalt 2,8 milliarder kroner i barnetrygd. Fem år senere var utbetalingene nesten fordoblet. I 1990 ble det utbetalt 8,8 milliarder kroner, mens i 1995 var barnetrygdutbetalingene på totalt 11,7 milliarder kroner. I 2000 ble det utbetalt 12,5 milliarder kroner i barnetrygd. Siden den gang har barnetrygdutbetalingene årlig vært på 14–15 milliarder kroner. Bevilgningene har altså ligget på omtrent samme nominelle nivå de siste 15 årene.

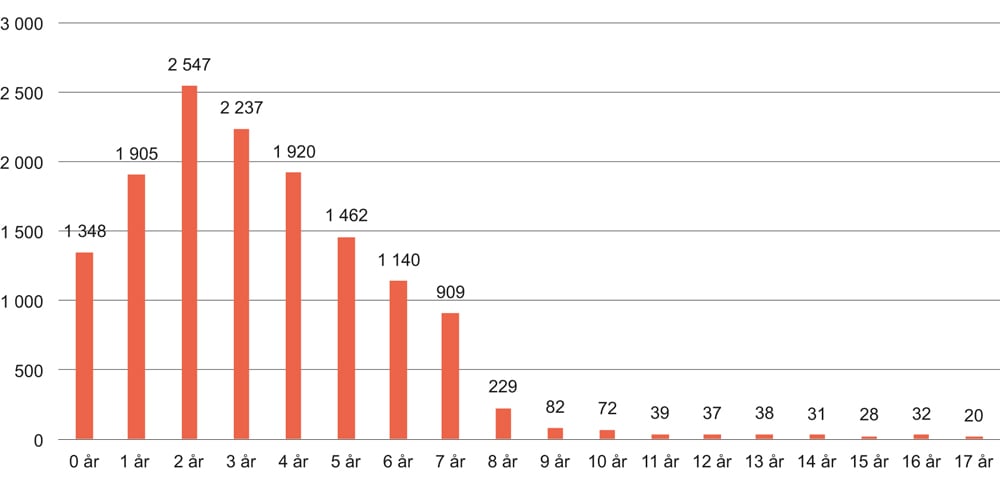

Utvidet barnetrygd

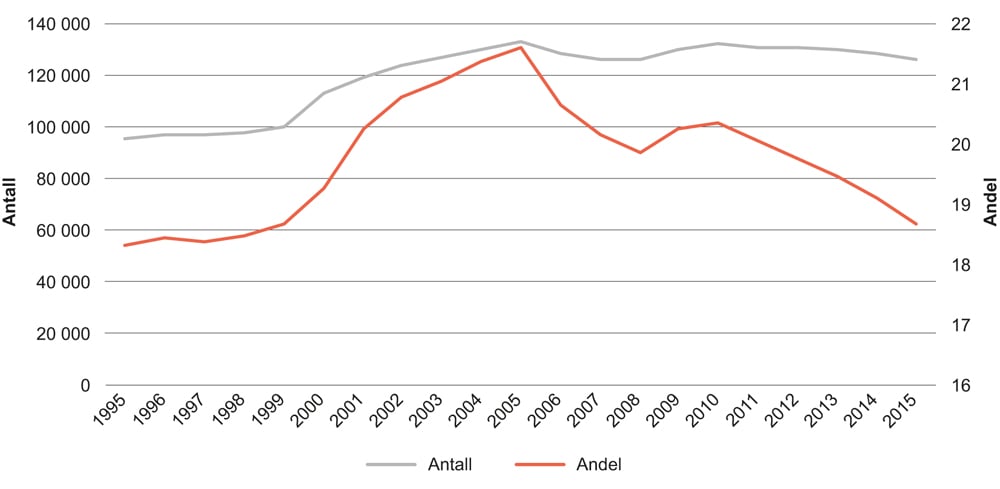

I det følgende beskrives mottakerne av utvidet barnetrygd. Det er enslige forsørgere som mottar utvidet barnetrygd. Nivå og utvikling i antall mottakere og alderssammensetning beskrives. Tallene er fra Arbeids- og velferdsdirektoratet.

Det var en jevn økning i antall mottakere av utvidet barnetrygd fra 1995 til 2005. Fra 2006 til 2015 har antallet vært relativt stabilt. Andelen av mottakere av barnetrygd som mottar utvidet barnetrygd, har ligget mellom 18 og 22 prosent gjennom hele perioden, med en liten topp rundt 2005.

Figur 9.1 Mottakere av utvidet barnetrygd. 1995–2015. Antall og andel

Kilde: Arbeids- og velferdsdirektoratet

Mottakerne av utvidet barnetrygd er eldre nå enn tidligere. Fra 1995 til 2015 har gjennomsnittsalderen økt fra 34 til 41 år, andelen mottakere i alderen 40–49 år er doblet og andelen mottakere mellom 20 og 29 år har gått ned 18 prosentpoeng. En viktig årsak til dette er at kvinner venter lenger med å få barn enn tidligere. Mottakere av barnetrygd har derfor også hatt en lignende aldersutvikling som mottakere av utvidet barnetrygd. I 2015 var 46 prosent av alle mottakere av utvidet barnetrygd mellom 40 og 49 år og 29 prosent var mellom 30 og 39 år. Dette betyr at 3/4 av alle mottakere av utvidet barnetrygd i 2015 var mellom 30 og 49 år.

Dobbeltmottakere av utvidet barnetrygd er tilfeller der foreldre som bor atskilt og alene, splitter barneflokken mellom seg, slik at minst ett barn bor med hver av foreldrene. På denne måten vil foreldrene motta barnetrygd for barnet/barna de har boende hos seg, i tillegg til at begge mottar hel utvidet barnetrygd. Utbredelsen av denne typen mottak har vært lite belyst, men tall fra Arbeids- og velferdsdirektoratet viser at det per desember 2015 var 4 113 foreldrepar hvor begge foreldrene mottok full utvidet barnetrygd. Det var også 1 048 foreldrepar som bodde atskilt og alene, men hvor det ble oppgitt at de delte omsorgen likt. Disse foreldreparene mottok barnetrygd og en utvidet barnetrygd som de delte mellom seg, og er ikke dobbeltmottakere av utvidet barnetrygd.

9.2 Kunnskap om virkninger av barnetrygden

Barnetrygden har vært gjenstand for diskusjon i mange offentlige utvalg og i mye forskning. I det følgende gjennomgås noen av disse utvalgenes drøftinger og tilrådninger og noen studier av barnetrygd. Det viktigste elementet i utredningene og i forskningen er om man bør ha en universell eller en behovsprøvd utforming av barnetrygden.

Tidligere utvalg

NOU 1993: 11 Mindre til overføringer – mer til sysselsetting behandlet spørsmålet om behovsprøving av barnetrygden. I vurderingen av inntektsprøvd barnetrygd ble det lagt vekt på at inntektsprøvingen har god omfordelingseffekt blant barnefamilier, men at inntektsprøvingen også innebærer høyere marginalskatt for barnefamilier i visse inntektsintervaller og likestillingskonsekvenser på grunn av arbeidsmarkedstilpasninger. I vurderingen av skattlegging av barnetrygden la utvalget vekt på problemstillinger knyttet til hvem av foreldrene som skal få tillagt barnetrygden i inntekten, lavere toppskattgrenser for barnefamilier og administrativt merarbeid. Det var ikke flertall i utvalget for å anbefale hverken inntektsprøving eller skattlegging.

NOU 1996: 11 Offentlige overføringer til barnefamiliene la til grunn at hensikten med barnetrygden er økonomisk utjevning mellom personer henholdsvis med og uten forsørgede barn. Alternativt kan barnetrygden betraktes som en overføring fra en senere livsfase til en tidligere. Utvalget anerkjente at det er mottakere av barnetrygden som ikke er økonomisk avhengige av trygden, men fastholdt at barnetrygden skal være det virkemiddelet i skattesystemet som skal korrigere for ulik forsørgerbyrde, uavhengig av mottakerens økonomiske situasjon for øvrig.

Utvalget sa videre at man må skille differensiert skattlegging på grunnlag av ulik forsørgerbyrde fra spørsmålet om den generelle inntektsfordelingen i samfunnet. Hvis det er ønskelig med en jevnere inntektsfordeling, bør dette løses gjennom en skjerping av den generelle skattleggingen, ikke ved å inntektsgradere barnetrygden. Utvalget presiserte at ulike målsettinger i politikken ideelt sett bør løses med ulike virkemidler. Hvis ett virkemiddel skal løse flere målsettinger, oppstår det fort problemer i utforming og dimensjonering.

Videre fulgte en diskusjon av søskengradering, tillegget i Finnmark og Nord-Troms og småbarnstillegget.

Longvautvalget foreslo, som en forenkling av overføringssystemet, at forsørgerfradraget og barnetrygden skulle slås sammen til én felles ordning. Dette skulle være en kontantutbetaling, hvor barnetrygdens regler legges til grunn. Utvalget foreslo også at en ordning der barnetrygden gjøres om til en fradragsordning i skatten, utredes.

Longvautvalgets prinsipielle syn på barnetrygden oppsummeres som følger: Det bør fortsatt være en lik, universell barnetrygd som jevner ut den økonomiske situasjonen mellom personer med og uten forsørgeransvar, uten hensyn til mottakerens økonomiske stilling. Dette er imidlertid ikke til hinder for at barnetrygden kan graderes etter barnets alder.

Selv om utvalget sluttet opp om universell barnetrygd, så de likevel nærmere på skattlegging og inntektsprøving. Det som særlig ble trukket frem av utvalget, var at inntektsprøving av barnetrygden trolig vil medføre at de fleste vil justere arbeidstiden sin slik at grensen for avkorting ikke overstiges. Dette kan medføre uheldige virkninger i form av redusert yrkesaktivitet. Hva gjelder skattlegging, vises det til at skattlegging slår sterkest ut for husholdninger med de laveste inntektene per forbruksenhet. Skattlegging vil også påvirke arbeidstilbudet, særlig for kvinner i husholdninger med lave inntekter.

NOU 2009: 10 Fordelingsutvalget vektla barnetrygden som en omfordeling fra husholdninger uten barn til husholdninger med barn, samt som en overføring til småbarnsfasen fra andre livsfaser. Utvalget påpekte at manglende oppjustering av barnetrygden siden 1996 har gitt økt ulikhet og flere personer med lavinntekt og har svekket barnetrygdens omfordelende virkning. Siden barnetrygdens nominelle verdi har stått fast, samtidig som kontantstøtten har blitt innført for de minste barna, har det skjedd en omfordeling fra familier med store barn til familier med små barn. I tillegg kommer de store ressursene som har vært brukt på barnehage i den samme perioden.

Fordelingsutvalget mente på bakgrunn av dette at satsene i barnetrygden må oppjusteres i tråd med lønnsveksten for at ordningen skal beholde sin omfordelende effekt. Dette vil sikre at de gruppene der barnetrygden utgjør en viktig del av inntektene, får en inntektsutvikling på linje med den øvrige befolkningen. Utvalget trakk også frem at en underregulering av barnetrygden kan skape press på andre inntektssikringsordninger.

Til slutt trakk utvalget frem at en gjeninnføring av søskentillegget vil ha gode fordelingsvirkninger.

NOU 2011: 7 Velferd og migrasjon – den norske modellens framtid foreslo ingen endringer i barnetrygden, men drøftet likevel enkelte aspekter ved ordningen i perspektiv av aktivisering i de familiepolitiske ordningene. Utvalget trakk frem at ordningen er enkel å administrere, men at den er relativt kostbar fordi den utbetales til alle, også til familier som klarer seg godt uten den økonomiske stønaden. I den grad målet med stønaden er å avhjelpe sosial ulikhet, mente utvalget at det er lite treffsikkert å utbetale samme sum til alle.

Utvalget var også opptatt av muligheten for eksport av kontantytelser, og mente at utvikling av tjenestetilbudet var å foretrekke fremfor opptrapping av kontantytelsene.

Forskning

En studie som inkluderer EU25 og Norge, undersøker om en universell barnetrygd eller en barnetrygd som er mer målrettet mot fattige, er mest effektivt for å redusere barnefattigdom.9 For å måle effekten barnetrygd har på fattigdom, sammenlignes fattigdomsrater før og etter inkludering av barnetrygden i husholdningenes disponible inntekt. Den relative forskjellen mellom fattigdomsratene før og etter er effekten barnetrygd har på fattigdom. Forfatterne finner at barnetrygdordninger med store budsjetter har en sterk og konsistent sammenheng med høyere nivåer av fattigdomsreduksjon. Med «store budsjetter» menes her at en større andel av BNP brukes på barnetrygd enn hos de andre landene i studien. Studien finner også at de universelle ordningene har størst budsjetter. Imidlertid har målrettede ordninger mer generøse ytelser for lavinntektsfamilier, og denne generøsiteten i ytelsene til fattige relateres til høyere nivåer av fattigdomsbekjempelse. Konklusjonen i studien er at landene som presterer best med tanke på fattigdomsreduksjon, er land med målretting mot fattige innenfor et universelt system.

Alenemødre er sett på som en av de mest sårbare gruppene i samfunnet. En lignende artikkel ser nærmere på estimeringen av effekten av barnetrygd på fattigdom blant alenemødre på samme måte som i den forrige studien, men med et utvalg på 15 europeiske land.10 Studien finner at både størrelsen på budsjettet for barnetrygd og utformingen av barnetrygden er viktige for å redusere fattigdom blant alenemødre. Målretting av barnetrygden mot alenemødre er, uavhengig av størrelsen på budsjettet, relatert til høyere nivåer av fattigdomsreduksjon blant alenemødre. De beste resultatene finner man i land som kombinerer et universelt system for barnetrygd med ekstra ytelser spesielt rettet mot alenemødre (Norge, Danmark og Finland), eller i land med generøse ytelser til alle (Irland).

En annen studie legger til grunn at hensikten med barnetrygd ikke bare er å redusere barnefattigdom, men også å kompensere familier for kostnaden ved å ha barn.11 I studien finner forfatterne at land som lykkes i å dekke store deler av kostnaden ved å ha barn for alle familier, tenderer til også å lykkes i å redusere fattigdomsratene for familier. Dette tolkes som at det ikke er en motsetning mellom de to hensiktene. I studien legges det også vekt på at det fødes flere barn i familier med lav inntekt enn i andre familier, og at selv en universell barnetrygd i dette perspektivet vil være målrettet mot lavinntektsfamilier.

Atkinson argumenterer for en universell barnetrygd.12 Atkinson ser ikke på barnetrygd kun som en omfordeling fra rik til fattig, men også som en omfordeling fra familier uten barn til familier med barn. Han argumenterer for at familier med barn har større nytte av en krone ekstra enn familier uten barn. Om man skulle ønske å øke ytelsen til dem med lav inntekt, mener Atkinson at dette ikke bør gjøres ved å kutte ytelsen til rike familier, men ved økt skattlegging av familier og personer uten barn.

Et annet argument Atkinson bruker, er at personer verdsetter ulike former for inntekt ulikt. Noen typer ytelser blir for eksempel sett på som veldedighet, og mottak av en slik ytelse innebærer et tap av verdighet. Han viser til at statistiske studier viser at en del av dem som har rett til behovsprøvde ytelser, ikke fremsetter krav. Noen økonomer vil hevde at dette skyldes mangel på informasjon, men Atkinson mener at det skyldes at noen er motvillige til å motta ytelser som kan bli sett på som veldedighet. En universell barnetrygd vil kunne bli sett på som en rettighet uten tap av verdighet, mens en behovsprøvd barnetrygd vil kunne bli sett på som veldedighet.

Atkinson mener også at universell barnetrygd er en måte man kan utjevne ulikheter mellom kjønnene på. Det er flere kvinner enn menn blant Europas fattige, alenemødre er en av samfunnets mest utsatte grupper, og barnetrygd blir oftest utbetalt til kvinner.

Brewer og kolleger drøfter optimale skattesatser.13 Artikkelen legger til grunn at regjeringer ønsker å overføre ressurser fra de rike til de fattige, og at dette ofte kan redusere insentivene til å jobbe. I artikkelen argumenteres det for at regjeringer bør velge høye marginale skattesatser for inntektsgrupper hvor det er få skattebetalere. Dette gjelder i utgangspunktet de som tjener minst, og de som tjener mest. Imidlertid vil valget for dem som tjener minst, ofte stå mellom å jobbe noe eller ikke å jobbe i det hele tatt, og lave skattesatser vil derfor være det optimale for dem som tjener minst. Dette kan brukes som et argument mot en behovsprøvd barnetrygd hvor man får mindre jo mer man tjener. Med en slik gradvis barnetrygd risikerer man at de økonomiske insentivene til å jobbe reduseres for dem med lavest inntekt. Dette er ofte personer som ikke jobber fulltid, og reduserte økonomiske insentiver til å jobbe mer kan føre til at disse ikke ønsker å jobbe mer, og at de forblir blant dem som tjener minst.

Bay og kolleger undersøker om innvandring har en negativ effekt på folks holdninger til å øke barnetrygden i Norge.14 De undersøker spesielt om det har noen betydning hva slags innvandring det er, om det er flyktninger/asylsøkere eller arbeidsinnvandrere fra EU. I studien stiller man respondentene først et spørsmål om de støtter en økning av barnetrygden for å redusere barnefattigdom. Deretter deles respondentene i to tilfeldige grupper. De som støtter forslaget, blir enten informert om at nylig ankomne immigrantfamilier har rett til barnetrygd, eller at arbeidsinnvandrere fra EU har rett til barnetrygd, også for barn som bor i et annet land. Motstandere av forslaget blir spurt om en innskrenkning av rettigheten til ytelsen enten for nylig ankomne immigrantfamilier eller arbeidsinnvandrere fra EU vil få dem til å endre synspunkt.

Blant dem som i første omgang støtter forslaget, er det relativt få som endrer mening når de får informasjon om immigranters rettigheter til ytelsen. Også blant dem som i første omgang er motstandere, er det få som skifter mening selv om man skulle begrense innvandreres rettigheter til ytelsen. Forfatterne tolker dette som at velferdsnasjonalisme (motstand mot å dele ytelser med innvandrere som kulturelt står langt unna nordmenn) ikke ser ut til å ha betydelige negative implikasjoner for støtte til å øke barnetrygden.

Blant dem som i første omgang støtter forslaget og deretter blir konfrontert med arbeidsinnvandreres rettigheter, er det flere som endrer mening. Også blant dem som var mot forslaget, er det flere som endrer mening om man skulle begrense arbeidsinnvandreres rettigheter til ytelsen. Dette tolkes som at flere føler at barnetrygd er en støtte til mor og barn, og at ytelsen derfor bare bør gis om disse bor i Norge.

Statistisk sentralbyrå har på oppdrag fra utvalget gjennomført nye modellberegninger av alternative innretninger av barnetrygden, se vedlegg 1 samt kapittel 14.

9.3 Barnetrygd i andre nordiske land15

Alle nordiske land har en barnetrygdordning. I motsetning til i Norge er det i de andre nordiske landene ulike satser avhengig av barnets alder og/eller antall barn.

Danmark

Danmark har en behovsprøvd børne- og ungeydelse. Børne- og ungeydelsen blir redusert med 2 prosent av det beløp som hver av ektefellene overstiger om lag 896 000 kroner i inntekt før skatt. Samboeres inntekt har ingen betydning for om ytelsen blir redusert. I Danmark er barnetrygden ca. 1 820 kroner per måned for barn under tre år. Den blir gradvis lavere jo eldre barnet blir. For 15–17-åringer er barnetrygden ca. 1 130 kroner per måned. Barnetrygden utbetales frem til barnet fyller 18 år.

Finland

Finland har en universell barnetrygd som gis uavhengig av familiens inntekt. Ordningen har en søskenprofilering, som innebærer at det blir gitt en stadig høyere sats per barn i søskenflokken, opp til det femte barnet. Det utbetales i underkant av 900 kroner per barn per måned for første barn. For det femte barnet (og videre) er satsen i underkant av 1 600 kroner. I Finland gis det barnetrygd til barnet fyller 17 år. Enslige forsørgere får ca. 440 kroner ekstra per barn.

Island

Island har en inntektsprøvd barnetrygd. Barnetrygden blir redusert hvis inntekten overstiger om lag 308 000 kroner for par, halvparten for enslige. Island gir i underkant av 1 100 kroner per måned for det første barnet. For det andre barnet (og videre) gis det i underkant av 1 300 kroner per måned per barn. Enslige forsørgere får henholdsvis like under og like over 1 800 kroner. Barnetrygd utbetales frem til barnet er 18 år.

Sverige

Sverige har en universell barnetrygd som utbetales uavhengig av familiens inntekt. Det er en søskenprofilering på barnetrygden. Satsen for det første barnet er ca. 1 000 kroner. Om man har seks barn, får man utbetalt nesten 10 000 kroner per måned. I Sverige gis det barnetrygd til barnet fyller 16 år, eller til barnet fullfører obligatorisk utdanning.

I Sverige deles barnetrygden mellom foreldrene med mindre foreldrene er enige om at mor eller far skal motta hele barnetrygden. Denne ordningen ble innført for å øke muligheten for likestilling og for å øke foreldrenes forutsetninger for å ta et felles økonomisk ansvar for barnet. Forsäkringskassan har publisert statistikk som viser at mens 3 prosent av foreldrene delte barnetrygden måneden før endringen, delte 54 prosent av foreldrene barnetrygden måneden etter endringen.

10 Foreldrepenger, engangsstønad og kontantstøtte

10.1 Foreldrepenger

Foreldres rett til permisjon ved svangerskap, fødsel og adopsjon reguleres av arbeidsmiljøloven.16 I henhold til regelverket skal mor ha permisjon de seks første ukene etter fødsel. Far har rett til to ukers permisjon for å bistå moren. Foreldrene har rett til foreldrepermisjon i til sammen tolv måneder. Hver av foreldrene har i tillegg rett til permisjon i inntil tolv måneder for hver fødsel. Retten til permisjon og andre rettigheter foreldre har etter arbeidsmiljøloven, omtales i avsnitt 10.4. Omtalen i avsnitt 10.1 vil konsentrere seg om retten til foreldrepenger fra folketrygden under permisjonen. De økonomiske ytelsene i forbindelse med fødsel og adopsjon er regulert i folketrygdloven.17

10.1.1 Dagens regelverk for foreldrepenger

Foreldrepengeordningen skal sikre inntekt for foreldre i forbindelse med fødsel og adopsjon og er knyttet til tidligere yrkesaktivitet. Rett til foreldrepenger opparbeides gjennom å være yrkesaktiv med pensjonsgivende inntekt i minst seks av de siste ti månedene før forelderen starter sitt uttak. Inntekten må på årsbasis svare til minst halvparten av folketrygdens grunnbeløp (fra 1. mai 2016 er grunnbeløpet 92 576 kroner). Rett til foreldrepenger opparbeides også dersom forelderen har mottatt dagpenger under arbeidsløshet, sykepenger, arbeidsavklaringspenger eller foreldrepenger for et tidligere barn.

Foreldrepengene beregnes etter inntekten til forelderen som tar ut foreldrepenger, og etter samme regler som for sykepenger. Det gis ikke foreldrepenger fra trygden av inntekt som overstiger seks ganger grunnbeløpet. Mange arbeidstakere er dekket av avtaler som gir dem full lønn under foreldrepengeuttaket. Dette gjelder alle i offentlig sektor og mange i privat sektor. Foreldrepenger til selvstendig næringsdrivende gis også med 100 prosent av inntekten (opptil seks ganger grunnbeløpet) (i motsetning til sykepenger, som gis med 65 prosent av inntekten).

Foreldrene kan velge om de vil motta foreldrepenger med full sats eller motta redusert sats, mot en forlengelse av stønadsperioden. I 2017 er foreldrepengeperioden 49 uker med full sats eller 59 uker med 80 prosent av full sats. Ved flerbarnsfødsler blir stønadsperioden utvidet med fem uker for hvert barn mer enn ett hvis full sats er valgt. Ved redusert sats blir utvidelsen sju uker.

Hvis begge foreldre har opptjent rett til foreldrepenger, må de dele perioden mellom seg. Mor må begynne uttak av foreldrepenger senest tre uker før fødselen. De første seks ukene etter fødselen er også forbeholdt mor. Ti uker er øremerket far (fedrekvoten), og ti uker er øremerket mor (mødrekvoten). De seks ukene mor må ta etter fødselen, inngår i mødrekvoten. De resterende 26/36 ukene (avhengig av valgt sats) bestemmer foreldrene selv fordelingen av. Mødrekvoten og fedrekvoten kan kun overføres til den andre forelderen hvis vedkommende, på grunn av sykdom eller skade, er helt avhengig av hjelp til å ta seg av barnet, eller er innlagt i helseinstitusjon.

Hvis bare den ene av foreldrene har opptjent rett til foreldrepenger, får vedkommende hele perioden alene. Hvis bare mor har opptjent rett, kan hun dermed ta ut 49/59 uker. Hvis bare far har opptjent rett, kan han, forutsatt at mor går ut i aktivitet (se nedenfor), ta ut 40/50 uker. De tre ukene før fødsel og de første seks ukene etter fødsel som er forbeholdt mor av helsemessige grunner, trekkes i slike tilfeller fra stønadsperioden.

Under uttak av fedrekvoten er det ingen krav til aktivitet hos mor; foreldrene kan altså være hjemme samtidig. Hvis far skal ta ut mer enn kvoten, må mor være i aktivitet. Det vil si at hun etter fødselen går ut i lønnet arbeid, tar offentlig godkjent utdanning (på heltid eller i kombinasjon med arbeid som i sum gir heltid) eller deltar på heltid i introduksjonsprogram eller kvalifiseringsprogram. Mor oppfyller også aktivitetskravet dersom hun, på grunn av sykdom eller skade, er helt avhengig av hjelp til å ta seg av barnet, eller er innlagt i helseinstitusjon. Det er aldri krav til aktivitet hos far når mor tar ut foreldrepenger.

Foreldrepengene kan utsettes og graderes på visse vilkår. Utsettelse innebærer at foreldrepengene tas ut på et senere tidspunkt. Gradert uttak innebærer at foreldrene mottar foreldrepenger i kombinasjon med arbeid, som til sammen ikke kan utgjøre mer enn 100 prosent stilling. Foreldrepengeuttaket må være avsluttet innen barnet fyller tre år.

For foreldre som adopterer barn under 15 år, gjelder tilsvarende regelverk som omtalt ovenfor. Ved adopsjon faller imidlertid de tre ukene før fødsel bort. Stønadsperioden er dermed 46/56 uker i slike tilfeller.

Internasjonale forpliktelser

Man må være medlem i folketrygden for å få rett til foreldrepenger. EUs trygdeforordning, som Norge er bundet av gjennom EØS-avtalen, har sammenleggingsregler. Det innebærer at tid arbeidet i et annet EØS-land kan legges sammen med tid arbeidet i Norge for å oppfylle kravet til forutgående yrkesaktivitet for opptjening til foreldrepenger. EØS-avtalen innebærer også at opptjente foreldrepengerettigheter kan tas ut i andre EØS-land.

Foreldrepengeordningen berøres også av EUs svangerskapsdirektiv, foreldrepermisjonsdirektiv og likestillingsdirektiv.

EUs direktiv 92/85/EØF (svangerskapsdirektivet) gir kvinnen rett til en sammenhengende barselpermisjon i 14 uker før og/eller etter fødselen. Permisjonen skal være lønnet. Ifølge folketrygdloven er i dag til sammen 13 uker av foreldrepengeperioden reservert for mødre. Mor må begynne uttak av foreldrepenger senest tre uker før fødselen. Hun kan begynne uttaket tolv uker før fødselen. De første seks ukene etter fødselen er forbeholdt mor; disse ukene inngår i mødrekvoten på ti uker. De resterende fire ukene i mødrekvoten kan tas i forlengelsen av de første seks ukene eller på et senere tidspunkt. EFTAs overvåkningsorgan ESA har stilt spørsmål til norske myndigheter om det norske regelverket. Departementets vurdering har vært at norsk rett er i samsvar med direktivet. ESA har nå lukket saken.

ESA har også stilt spørsmål om aktivitetskravet i det norske regelverket, med henvisning til en dom fra EU-domstolen (sak C-222/14). EU-domstolen mener at foreldrepermisjonsdirektivet (96/34/EF, erstattet av 2010/18/EU) og likestillingsdirektivet (2006/54/EF) er til hinder for en nasjonal lovgivning der en tjenestemann fratas retten til permisjon med den begrunnelse at barnets mor ikke er i arbeid, med mindre hun er ute av stand til å passe barnet som følge av alvorlig sykdom eller funksjonshemming.

Utvalget vurderer det slik at tolkningsspørsmål knyttet til Norges rettslige forpliktelser i disse spørsmålene ligger utenfor utvalgets mandat.

10.1.2 Historikk om foreldrepenger18

Allerede i 1909 fikk kvinner rett til betalt permisjon i forbindelse med fødsel. Da ble det i forbindelse med innføring av obligatorisk syketrygd for arbeidere også gitt en bestemmelse om barselpenger i seks uker etter fødselen. Vern av kvinner i arbeidslivet var et sentralt formål med ordningen fra starten. Kvinnen hadde av hensyn til sin helse forbud mot å arbeide de første seks ukene etter fødselen. Det ble ansett som rimelig å erstatte tapt arbeidsfortjeneste i den perioden kvinnen var pålagt å være hjemme. Reglene om fødselspermisjon var lenge inkorporert i syketrygdlovgivningen. Fortsatt beregnes foreldrepenger etter reglene for beregning av sykepenger.

I 1915 ble barselpengeordningen utvidet slik at kvinnen også fikk rett til barselpenger fra to uker før fødselen. Fra 1915 ble det gitt en engangsstønad ved fødsel på 40 kroner til gifte mødre, hvis ektemannen var sykeforsikret.

I 1946 ble barselpermisjonen utvidet til tolv uker. Først i 1977 ble neste utvidelse vedtatt. Da ble den betalte permisjonen utvidet til 18 uker. Utvidelsen hadde sammenheng med at arbeidstakeres rett til permisjon ved svangerskap og fødsel i den nye arbeidsmiljøloven samtidig ble utvidet til ett år. Ytelsen endret også navn fra barselpenger til fødselspenger. Fra å være en ytelse kun for mødre ble den endret til en foreldreytelse der en stor del kunne deles mellom mødre og fedre. Utvidelsen av den betalte permisjonen ble begrunnet med kvinnens helsemessige behov for å være borte fra arbeidet i forbindelse med nedkomsten, og hensynet til barnet. Odelstingsproposisjonen19 viser imidlertid også til at den enkelte kvinnes behov for å være hjemme en tid kan variere, og at hun i mange tilfeller vil foretrekke å gå tilbake til yrkeslivet før permisjonstiden er løpt ut. Proposisjonen viser videre til at mannen da kan overta omsorgen for barnet, og at det kan være et ønske hos foreldrene at også faren kan få best mulig kontakt med barnet allerede på dette tidspunktet. Det vil da være rimelig at fødselspenger kan utbetales til far, slik at ikke økonomiske hensyn hindrer foreldrene i å velge en slik løsning.

Proposisjonen viser til at selv etter utvidelsen til 18 uker hadde Norge en kortere betalt permisjon enn en rekke land det var naturlig å sammenligne med. Sverige hadde på samme tidspunkt sju måneders lønnet permisjon.

I perioden fra 1987 til 1992 var det årlige utvidelser av fødselspengeperioden, som i løpet av denne tiden økte fra 20 til 35 uker.

Fra 1978 har far altså hatt mulighet til å ta ut fødselspenger hvis mor gikk tilbake i arbeid. Det var imidlertid svært få som benyttet seg av denne muligheten. For å påvirke familiene til å dele omsorgsoppgavene mer likt foreslo regjeringen Brundtland III i budsjettet for 1993 å innføre en egen kvote for far.20 Det ble vist til at en egen fedrekvote som faller bort dersom far ikke bruker den, ville gi både foreldre og arbeidsliv et klart signal om at menn også er foreldre, med de krav og rettigheter dette medfører. Barnets behov for far ble også vektlagt.21 Det var altså tre hovedbegrunnelser for innføring av fedrekvote: hensynet til barnet, hensynet til far og hensynet til likestillingen mellom mor og far. Samtidig med innføringen av en fedrekvote på fire uker fra 1. april 1993 ble også den samlede fødselspengeperioden økt fra 35 til 42 uker med 100 prosent dekning. Fedrekvoteukene var altså nye uker som ble lagt til stønadsperioden. Norge var det første landet som innførte en egen kvote for far i fødselspengeordningen.

I 1994 ble det innført mer fleksible regler (tidskontoordningen). Foreldrene fikk anledning til å spre fødselspengeuttaket utover ved å arbeide i kombinasjon med mottak av fødselspenger.

De neste utvidelsene i stønadsperioden for foreldrepenger kom i 2005 og 2006 (foreslått henholdsvis av regjeringen Bondevik II og Stoltenberg II) da fedrekvoten ble økt til henholdsvis fem og seks uker, mot en tilsvarende økning av den samlede stønadsperioden. Utvidelsene var begrunnet i likestillingsmessige hensyn, blant annet å bedre muligheten for foreldre til å kombinere jobb og barn og bedre utnytting av fedres omsorgspotensial, gjennom en holdningsmessig støtte til foreldre som ønsker en ytterligere fordeling av stønadsperioden.22

I 2007 ble reglene forenklet. Samtidig skiftet stønaden navn fra fødsels- og adopsjonspenger til foreldrepenger. Endringen av terminologien var blant annet begrunnet med at det ville understreke at ordningen er ment for både far og mor. Det ble også gitt adgang til å utsette foreldrepengeuttaket ved heltidsarbeid (tidligere var det bare adgang til utsettelse ved sykdom og ferie). Dessuten ble det gitt nye regler for gradert uttak av foreldrepenger. Tidsrammen for uttaket ble satt til tre år.

Også i 2009 ble fedrekvoten utvidet, fra seks til ti uker, etter forslag fra regjeringen Stoltenberg II. Denne gangen valgte man imidlertid å utvide stønadsperioden med to nye uker, mens to av ukene ble tatt fra den delen av perioden som er til fri fordeling mellom foreldrene. Formålet med økt fedrekvote var blant annet å gi bedre grunnlag for tidlig å etablere god kontakt mellom far og barn, at økt fedreuttak kan skape et godt grunnlag for foreldrenes omsorgsfordeling også når barna blir større, og at økt deltakelse i barneomsorgen blant fedrene er en betingelse for økt yrkesaktivitet blant mødrene og for et mer likestilt foreldreskap. At den maksimale perioden mor kunne ta ut, ble redusert da to uker ble flyttet fra fellesdelen til fedrekvoten, ble ikke begrunnet særskilt.

I 2011 ble fedrekvoten økt til tolv uker, og den samlede stønadsperioden med én uke. I 2013 ble fedrekvoten utvidet til 14 uker, og den samlede stønadsperioden med to uker. Permisjonslengden økte dermed til dagens lengde: henholdsvis 49 eller 59 uker, avhengig av valgt dekningsgrad.

Likelønnskommisjonen foreslo i NOU 2008: 6 Kjønn og lønn en tredeling av foreldrepengeperioden etter mal av den islandske ordningen (tre måneder reservert hver av foreldrene og tre måneder til fri fordeling) som ett av mange tiltak for likelønn. Hensikten med forslaget var blant annet at fravær fra arbeidsmarkedet i forbindelse med fødsel og barneomsorg skal deles likere mellom mødre og fedre. Likelønnskommisjonens forslag innebar en deling av foreldrepengeperioden i tre like store deler.

I 2012 la regjeringen Stoltenberg II frem Prop. 64 L (2011–2012) Endringer i folketrygdloven (tredeling av foreldrepengeperioden). Hensikten var å legge til rette for at fedre skulle ta en større del av foreldrepermisjonen gjennom å tydeliggjøre at permisjonen tilhører begge foreldre og kan deles mellom dem. I proposisjonen ble det påpekt at dette ville gi holdningsmessig støtte til foreldre som ønsker en jevnere fordeling av permisjonen, og ventelig bidra til økt fedreuttak. Regjeringen ønsket ikke deling av perioden i tre like store deler etter islandsk modell og likelønnskommisjonens forslag. Det ble vist til at flere høringsinstanser mente at dette ville gripe for mye inn i familienes valgfrihet. I stedet innebærer den norske tredelte ordningen at mor og far har en like stor kvote og en lengre del som de selv bestemmer fordelingen av (fellesdelen). Juridisk sett innebærer tredelingen kun at det ble innført en mødrekvote av samme varighet som fedrekvoten. Prinsipielt ble endringen ansett viktig fordi den i større grad ville signalisere at fellesdelen tilhører begge foreldrene.

Etter forslag fra regjeringen Solberg er kvotene redusert. For barn født 1. juli 2014 eller senere er fedrekvoten og mødrekvoten redusert til ti uker. En reduksjon av kvotene innebærer at fellesdelen øker med åtte uker, som ifølge lovforslaget23 ville gi foreldrene mer fleksibilitet. I lovproposisjonen ble det også pekt på at endringen innebærer at barnet kan ha en av foreldrene hjemme i lønnet permisjon i lengre tid enn før i tilfeller der en av foreldrene ikke har mulighet til å ta ut (hele) sin kvote.

Tabell 10.1 Historisk utvikling i foreldrepengeordningen. 1977–2014

År | 100 prosent lønn | 80 prosent lønn | Milepæler |

|---|---|---|---|

1977 | 18 uker | ||

1987 | 20 uker | ||

1988 | 22 uker | ||

1989 | 24 uker | 30 uker | Permisjon med 80 prosent innført |

1990 | 28 uker | 35 uker | |

1991 | 32 uker | 40 uker | Inkludert 2 uker som må tas før fødselen |

1992 | 35 uker | 44 uker og 2 dager | Inkludert 2 uker som må tas før fødselen |

1993 | 42 uker | 52 uker | Inkludert 3 uker som må tas før fødselen. Fedrekvoten innført – 4 uker |

1994 | 42 uker | 52 uker | Tidskontoordningen innført |

2000 | 42 uker | 52 uker | Innføring av selvstendig opptjeningsrett til fødselspenger for far hvis mor går ut i arbeid e.l. |

2005 | 43 uker | 53 uker | Stønadsperioden utvidet ved utvidelse av fedrekvoten til 5 uker |

2006 | 44 uker | 54 uker | Stønadsperioden utvidet ved utvidelse av fedrekvoten til 6 uker |

2007 | 44 uker | 54 uker | Foreldrepenger erstatter fødsels- og adopsjonspenger. Ny ordning med gradert uttak erstatter tidskonto |

2008 | 44 uker | 54 uker | Selvstendig næringsdrivende får rett til foreldrepenger med 100 prosent dekning |

2009 | 46 uker | 56 uker | Fedrekvoten utvidet til 10 uker og den samlede stønadsperioden med 2 uker |

2011 | 47 uker | 57 uker | Fedrekvoten utvidet til 12 uker og den samlede stønadsperioden med 1 uke |

2013 | 49 uker | 59 uker | Fedrekvoten utvidet til 14 uker og den samlede stønadsperioden med 2 uker. Innføring av tredelt foreldrepengeordning med 14 ukers kvote til hver av foreldrene og fellesdel på 18/28 uker. Tre uker til mor før fødsel |

2014 | 49 uker | 59 uker | Fedrekvoten og mødrekvoten redusert til 10 uker |

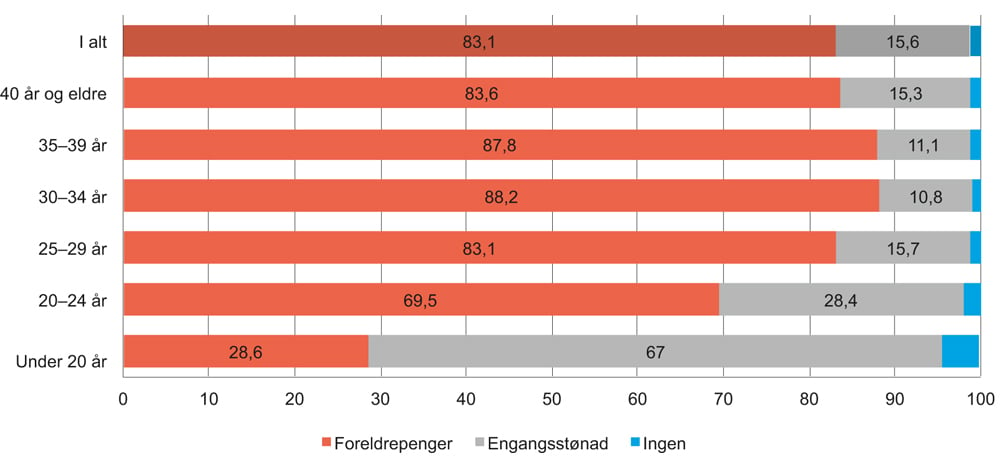

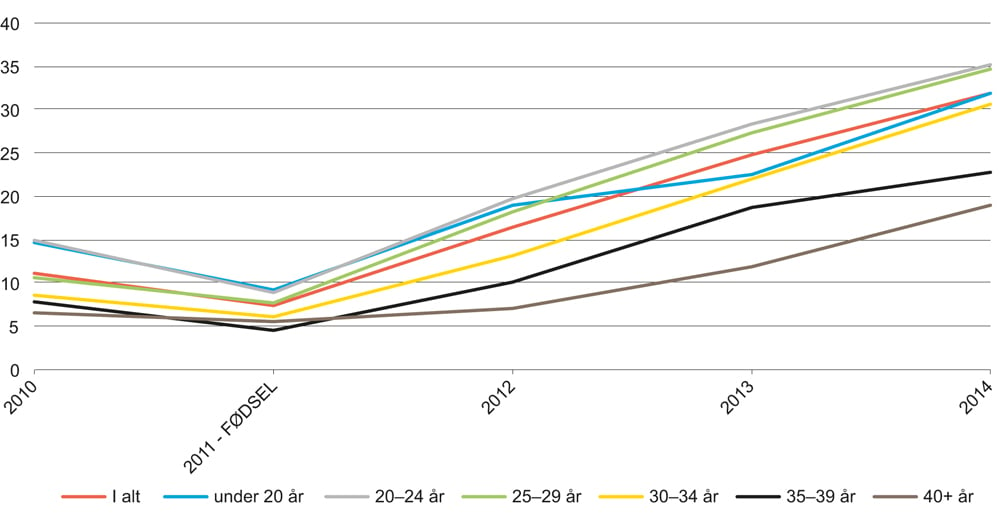

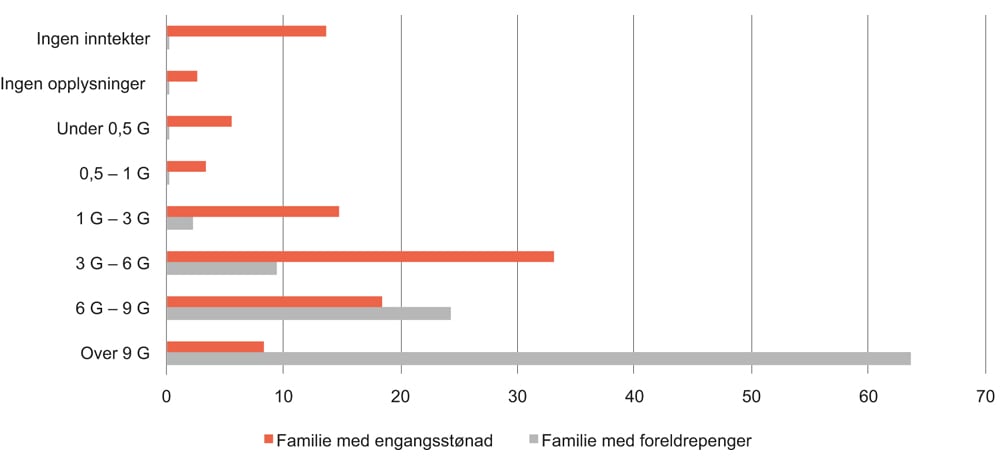

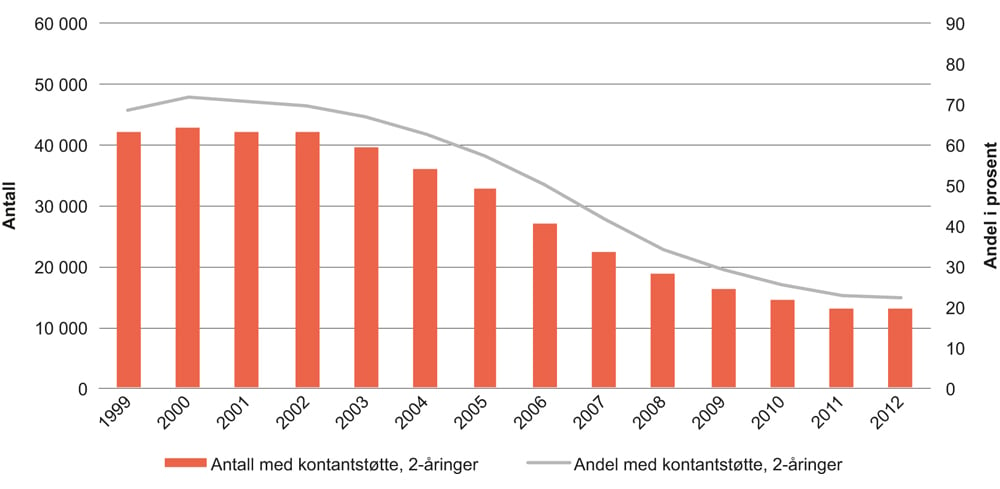

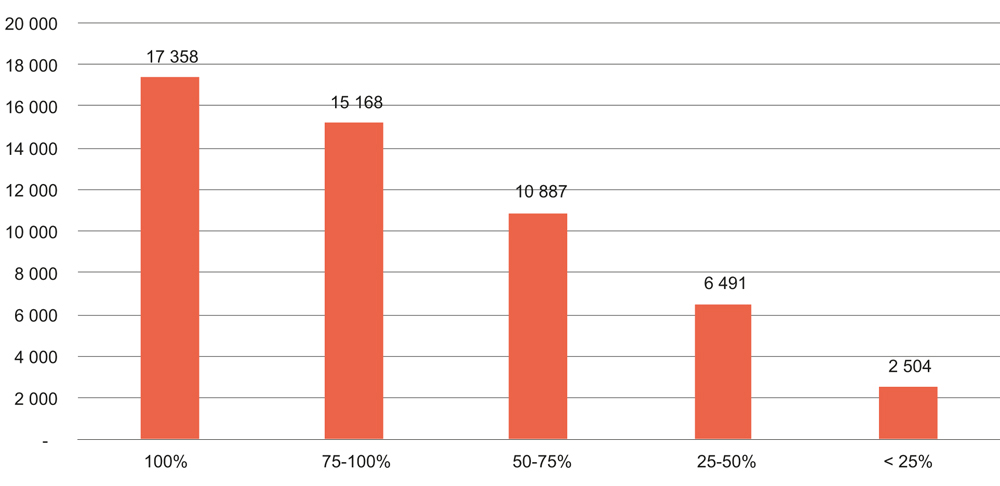

10.1.3 Bruk av foreldrepenger24

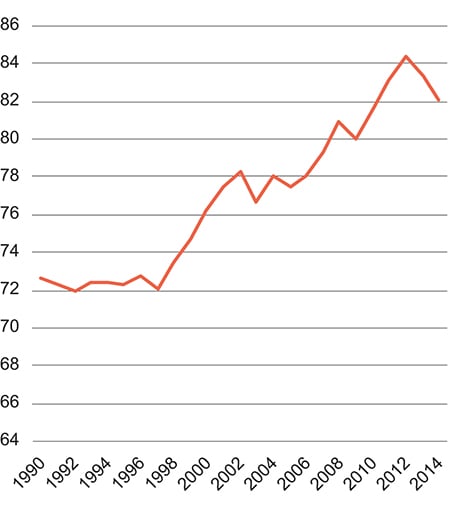

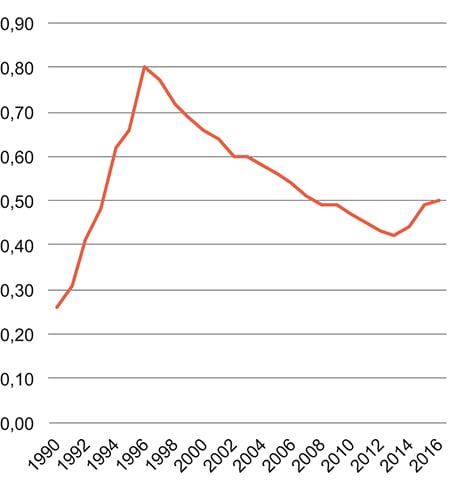

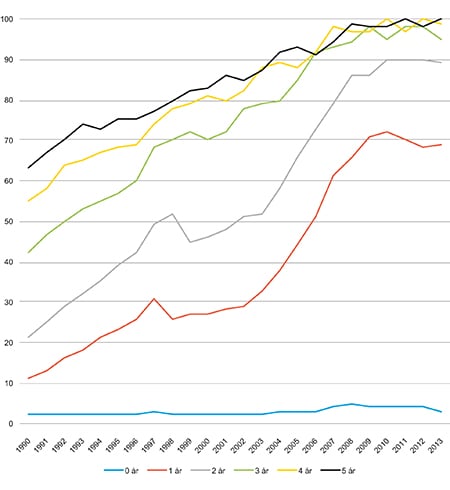

Et stadig økende antall norske mødre opptjener rett til foreldrepenger. Det publiseres ikke statistikk over antall kvinner med rett til foreldrepenger. Figur 10.1 gir imidlertid en illustrasjon over estimert andel kvinner med rett til foreldrepenger for perioden 1990–2014.

Figur 10.1 Estimert andel kvinner med rett til foreldrepenger. 1990–2014. Prosent

Kilde: Barne- og likestillingsdepartementet, basert på opplysninger fra NAV og Statistisk sentralbyrå

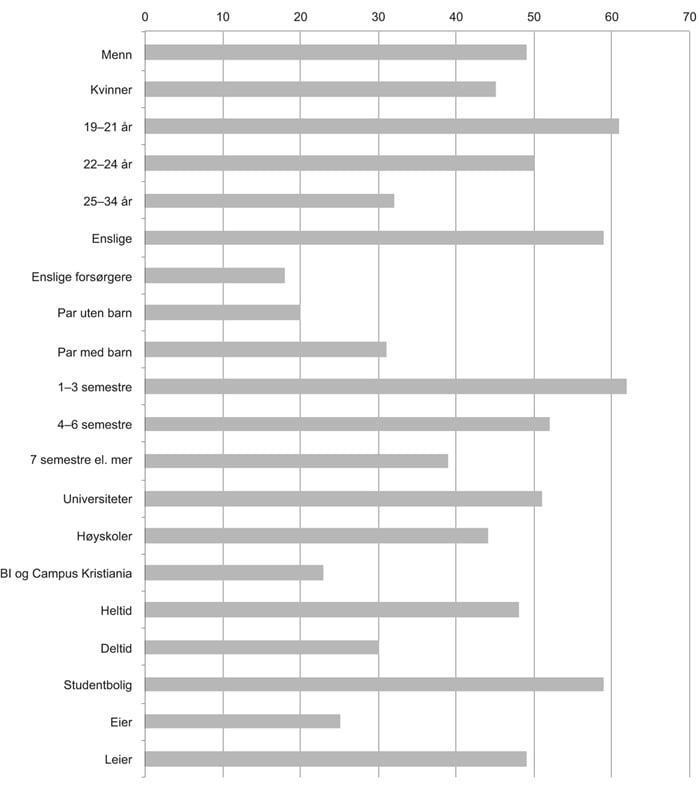

En stadig økende andel velger 100 prosent foreldrepenger/dekningsgrad i stedet for 80 prosent foreldrepenger og lengre stønadsperiode.

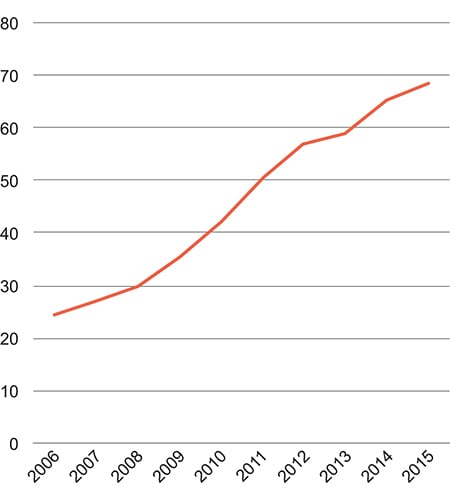

Figur 10.2 Andel som velger uttak av foreldrepenger med 100 prosent dekning. 2006–2015. Gjennomsnitt for året. Prosent

Kilde: NAV

Foreldrepenger beregnes etter den enkelte forelders inntekt. Kvinner har i gjennomsnitt lavere lønnsinntekt enn menn. Dette reflekteres også i gjennomsnittlig foreldrepengegrunnlag. Dette grunnlaget var i 2015 370 970 kroner for kvinner og 427 590 kroner for menn.

Når man snakker om statistikk og bruk av foreldrepenger, er det stort sett alltid fedres bruk av ordningen det refereres til. Det legges til grunn at mødre i all hovedsak tar ut det antall dager de har krav på, og som ikke blir tatt ut av far. Det fremgår ikke av statistikken fra Arbeids- og velferdsdirektoratet om mødre har uutnyttede foreldrepengedager.

Før fedrekvoten ble innført, tok svært få fedre ut foreldrepenger. Siden har andelen dager tatt ut av fedre stadig økt. Det store bildet er at fedres permisjonsuttak har økt i takt med innføring og utvidelser av fedrekvoten. Etter hvert som fedrekvotens lengde har økt, har også fedres permisjonsuttak økt. Det vanlige mønsteret er fortsatt at far tar fedrekvoten og mor tar resten. I 1995 tok fedrene ut 5,8 prosent av alle foreldrepengedager, i 2005 var fedres andel 9,3 prosent. I 2014 tok fedrene ut 23 prosent av det totale antallet foreldrepengedager. I 2015 ble fedres andel av det samlede foreldrepengeuttaket redusert til 21,5 prosent.

Hovedmønsteret for uttak ser ut til å holde seg, også etter at fedrekvoten (og mødrekvoten) ble redusert fra fjorten til ti uker for barn født 1. juli 2014 eller senere. Tall for de tre første kvartalene i 201625 viser at det var en sterk økning i andelen fedre som tok ut akkurat ti uker (50 dager) med foreldrepenger sammenlignet med samme periode året før. Markert færre tok ut mer enn ti uker. For å få et fullstendig bilde av uttaket må man imidlertid følge familien i to–tre år etter at barnet ble født (foreldrepenger må tas ut innen barnet fyller tre år).

Det er et visst underforbruk av fedrekvoten. En del fedre har dessuten ikke mulighet til å ta ut foreldrepenger fordi mor ikke har opptjening og heller ikke går ut i aktivitet etter fødsel. En ny studie undersøker fedres uttak av foreldrepenger.26 I følge rapporten hadde 13 prosent av menn som fikk barn i 2011 og var gift eller samboende, ikke rett til å ta fedrekvote. Blant fedre som hadde rett til fedrekvote, var det omtrent 10 prosent som ikke tok ut noen dager med foreldrepenger, 2,7 prosent tok ut foreldrepenger tilsvarende 1–50 prosent av gjeldende fedrekvote (som for de aktuelle fedrene var ti eller tolv uker), 11 prosent tok foreldrepenger tilsvarende 51–99 prosent av kvoten, 48 prosent tok foreldrepenger tilsvarende kvoten, og 29 prosent tok ut foreldrepenger utover kvoten. I studien inngår også intervjuer med et lite antall fedre som ikke har tatt ut hele fedrekvoten. Flere av disse har opplevd risiko i forbindelse med jobb, inntekt og karriere. Flere oppgir også problemer knyttet til NAV, som manglende informasjon, kompliserte søknadsskjemaer eller lav kompetanse hos NAV-ansatte. Det er et lite og ikke representativt utvalg fedre som er intervjuet. Likevel gir undersøkelsen innsikt i noen sider ved bruk av fedrekvote som kan være vanskelig å fange opp med andre metoder.

En del fedre velger å utsette eller gradere foreldrepengeuttaket. Gradering innebærer at forelderen mottar foreldrepenger i kombinasjon med arbeid. Nesten 25 prosent av fedrene graderer, mot bare 5 prosent av mødrene. Fortsatt tar mor ut det meste av fellesdelen før far starter uttak av fedrekvote. Utvidelsene av fedrekvoten har ført til at fedrekvoten oftere blir delt opp. Fedre tar ut det meste av sin permisjon om sommeren, uavhengig av når på året barnet er født. Dette kan skyldes at permisjonen kombineres med ferie, samtidig med at mor og eventuelle eldre søsken har fri, og at det kan oppleves lettere å være borte fra jobb om sommeren når de fleste andre også har fri.27

Flere studier viser at jo høyere utdanning og inntekt mor har, desto mer permisjon tar far. Når det gjelder fars inntekt, er sammenhengen litt mer uklar. Inntektsbalansen mellom foreldrene har også betydning. Jo likere inntektsnivå mor og far har, desto mer permisjon tar far. Den ovenfor nevnte undersøkelsen fra 2017 viser at uttak av fedrekvote varierer med fars inntekt og utdanningsnivå. Fedre som ikke tar (full) kvote, er overrepresentert blant dem med kort utdanning, lav inntekt eller veldig høy inntekt.

Fedrekvoten brukes i stor grad både i offentlig og privat sektor, på store og små arbeidsplasser og uavhengig av kjønnssammensetningen på arbeidsplassen.

Fars permisjonsuttak varierer lite mellom geografiske regioner. Gifte og samboende fedre tar like mye permisjon.

Fedre som er født utenfor Norge, har mindre sannsynlighet for å ta ut fedrekvote enn fedre som er født i Norge. Dette gjelder særlig for fedre som er født i Afrika, Asia etc.28 En studie av fedre fra Sentral- og Sør-Europa som har fått barn i Norge fokuserer på hvordan de erfarer og forstår den norske fedrekvoten. De kommer fra land hvor ansvaret for omsorgsarbeidet ligger i familien og hvor den mannlige forsørgermodellen er vanlig. Studien viser hvordan de innvandrede fedrene slutter opp om den norske velferdsstatens reguleringer og normer for likestilte foreldreskap. Fedrene anerkjenner øremerking som viktig for likestilling. De observerer at fedrekvoten som universell lovpålagt rettighet gjør at den blir respektert i norsk arbeidsliv. Videre mener de at full lønnskompensasjon er viktig for fedres oppslutning om og bruk av kvoten.29

En del foreldre tar ut ulønnet permisjon i tillegg til perioden med foreldrepenger. Mødre tar i større grad enn fedre ut ulønnet permisjon for å forlenge foreldrepermisjonen, og utsetter på den måten oppstart i arbeidslivet etter en fødsel. En undersøkelse fra 2009 fant at 18 prosent av mødrene og 6 prosent av fedrene tok ut ulønnet permisjon. I gjennomsnitt tok mødrene ut 19 uker; medianen var 10 uker. Et flertall av de fedrene som tok ut ulønnet permisjon etter uttak av foreldrepermisjon, tok ut mellom én og fire uker.30 I en undersøkelse blant foreldre med barn født i tidsrommet 2001–2009 hadde en tredjedel av mødrene med rett til foreldrepenger valgt å ta ut noe ulønnet permisjon. Det var mest utbredt med en relativt kort ulønnet permisjon, mellom én og tre måneder. De regionale forskjellene var nokså store; 45,5 prosent av mødrene i Agder og Rogaland utvidet permisjonstiden med ulønnet permisjon, mens kun 20 prosent av mødrene i Hedmark og Oppland valgte det samme. Blant mødre i Agder og Rogaland var det også mer utbredt med lengre ulønnet permisjon (fra sju til tolv måneder) enn blant mødre ellers i landet. Kortere ulønnet permisjon (mellom én og tre måneder) var mest utbredt i Oslo og Akershus.31

Mødre har dermed betydelig lengre avbrekk fra arbeidslivet i forbindelse med barnefødsler enn det menn har. Men et stort flertall av kvinnene kommer tilbake i yrkesaktivitet etter en fødsel, og andelen kvinner som blir hjemmearbeidende etter at de har fått barn, er nærmest forsvunnet, en tilpasning som var vanlig for mødre noen tiår tilbake.

En del kvinner går ut i deltidsstilling etter endt foreldrepermisjon, men dette er ikke en varig tilstand. Beregninger viser at det tar omtrent 15 måneder før halvparten av mødrene begynner å jobbe deltid etter foreldrepermisjon, men etter to år har over halvparten av mødrene begynt å jobbe heltid. Om lag halvparten av mødrene begynner å jobbe innen barnet er 13 måneder, enten heltid eller deltid.32 I en undersøkelse fra 2015 som omfatter mødre som har fått barn i perioden 1996 til 2010, er halvparten av mødre med lønnet permisjon (de har altså vært i arbeid før fødselen) tilbake i arbeid når barnet er ett år. Blant dem med ulønnet permisjon (som altså ikke har opptjening til foreldrepenger) er halvparten i arbeid når barnet er 20 måneder. Mødre starter ofte med å jobbe deltid når de går ut i jobb etter en fødsel. Mødre med universitetsutdanning begynner å jobbe raskere etter en fødsel enn mødre med kortere utdanning. Dette gjelder både i heltids- og deltidsjobber.33

10.1.4 Kunnskap om virkninger av foreldrepenger

Familiepolitikken skal legge til rette for å kombinere det å få barn med lønnsarbeid. Samtidig er det en viktig målsetting at ikke ordningene utformes på en slik måte at de gir negative effekter, og forhindrer kvinner fra å komme tilbake til jobb etter fødsel. Ett viktig aspekt her har vært lovgivning som gir foreldre rett til å beholde jobben etter å ha vært i foreldrepermisjon. Studier har vist at dette bidrar til at mødre returnerer til jobb etter foreldrepermisjonen.34 Et annet omdiskutert tema er om en lang foreldrepermisjon bidrar til å bremse kvinners yrkesdeltakelse og lønnsutvikling, og dermed hindrer likestilling i arbeidslivet (se kapittel 2).

En studie tilbakeviser denne hypotesen og viser til at mødre gikk raskere ut i jobb etter endt foreldrepermisjon i 2009 og 2010 sammenlignet med 1990-tallet og begynnelsen av 2000-tallet.35 En mulig forklaring er at det utover 2000-tallet ble lettere tilgang til barnehageplasser for de minste barna, og at prisen på barnehage gikk ned. Samtidig ble fedrekvoten utvidet og ga fedre en bedre mulighet til å være mer aktive i barneomsorgen for de aller minste barna. Kombinasjonen av disse to forholdene, tilgjengelig barnehage og fedrekvote, antas å ha ført til at det blir enklere for mødre å begynne å jobbe heltid etter fødselen. Det ser med andre ord ikke ut til at en generøs foreldrepermisjon har hatt en negativ effekt på kvinners yrkeskarrierer. Analysen kan imidlertid ikke gi endelig svar på om mødres raskere tilbakegang til jobb etter foreldrepermisjonen er en direkte følge av endringer i familiepolitikken. Dette er særlig utfordrende å avgjøre, siden barnehageutbygging og utvidelse av fedrekvoten skjedde i samme tidsrom. I tillegg kan det ha skjedd en rekke holdningsendringer i samme periode med betydning for mødres yrkesdeltakelse, inkludert sterkere forventninger knyttet til at kvinner skal komme seg raskt tilbake til yrkeslivet etter barnefødsel, holdninger som anerkjenner barnehage som bra for de minste barna, og forventninger til at småbarnsfedre tar en mer aktiv del i den daglige barneomsorgen.

Andre studier har forsøkt å isolere den kausale effekten av en økning i antallet uker med betalt foreldrepermisjon på mors sysselsetting.36 Man søker altså å undersøke om å øke lengden på betalt foreldrepermisjon gir negative effekter for kvinners sysselsetting. Studiene konkluderer med at å øke lengden på betalt foreldrepermisjon fra 18 til 35 uker i perioden fra 1987 til 1992 ikke gir noen negative effekter for kvinner, til tross for at det er kvinner som i størst grad tar ut disse ekstra ukene. Kvinner som er i arbeid og får barn, deltar ikke mindre i lønnet arbeid og tjener ikke mindre på lang sikt, selv om de tar ut en lengre heller enn en kortere foreldrepermisjon.37 En mulig grunn til at en økning i foreldrepermisjonen ikke har en negativ innvirkning på mødres sysselsetting, hverken på kort eller litt lengre sikt, er at nesten alle mødre tar ut hele foreldrepermisjonen, slik at arbeidsgivere ikke har noe grunnlag for å forskjellsbehandle kvinner som tar ut mer fødselspermisjon enn andre.38

For nærmere omtale av yrkesaktivitet blant kvinner og menn, se avsnitt 6.2.

En studie har undersøkt nærmere effekten av innføring av fedrekvoten i 1993 på holdning til likestilling, faktisk deling av husarbeid og om kvoten kan bidra til å redusere konfliktnivået i hjemmet om deling av husarbeid 13 år senere.39 Den finner ikke andre likestillingsholdninger blant dem som fikk barn etter at kvoten ble innført, enn blant dem som fikk barn rett før. Dette kan skyldes at den generelle utviklingen i retning av stadig mer likestilte holdninger omfatter både foreldre som fikk barn før, og foreldre som fikk barn etter, innføringen av fedrekvoten. Derimot finner studien en klar støtte for at den mest kjønnsdelte husarbeidsoppgaven, klesvask, deles likere blant dem som fikk barn etter, enn blant dem som fikk barn før reformen. Deling av andre husholdsoppgaver påvirkes imidlertid ikke. Forskerne finner at foreldre som fikk barn etter reformen, rapporterer om noe mindre konflikt om husarbeidet enn foreldre som fikk barn rett før innføringen av fedrekvoten. Utvalget vil for øvrig vise til at tidsbruksundersøkelser viser at fedre har økt tiden de bruker på familiearbeid og redusert tiden de bruker på yrkesaktivitet. Menn brukte i 2010 i snitt 1 time og 20 minutter mer på familiearbeid per dag enn i 1970. Det er særlig husarbeid og omsorg for barn som menn bruker mer tid på. Dette vitner om at flere fedre tar aktivt del hjemme. Se nærmere omtale i avsnitt 6.8.

I Sverige viser flere studier at det er klare sammenhenger mellom fedres bruk av permisjon og senere involvering og arbeidsdeling i familien.40 Par der far har tatt mye permisjon, fordeler omsorgsarbeidet jevnere på sikt enn par der far har tatt mindre permisjon. Studier viser at far har fått et nærmere forhold til barnet og tilegnet seg betydelig omsorgskompetanse i permisjonstiden, samtidig med at mor har lært seg å overlate mer ansvar til far. Barnet henvender seg i større grad til begge foreldre for å få trøst og omsorg. Også en undersøkelse fra Island viser store endringer i retning av større likedeling mellom foreldrene av omsorgsarbeidet etter at tredelingen av foreldrepermisjonen ble innført.

En av begrunnelsene for fedrekvoten er at den skal gi fedre og barn mer tid sammen; det er viktig at far kommer tidlig inn i omsorgen for barnet, mens det ennå er baby. Her skjer den viktige utviklingen av relasjonskompetanse. Det skjer også en selvutvikling hos far, som erfarer hvor slitsom og stressende, men også fin og givende, permisjonstiden kan være.41

Det er viktig at far er hjemme alene med barnet for å unngå at han blir en sekundær omsorgsgiver for barnet. Permisjon alene med barnet påvirker fars måte å utøve omsorgen for barnet på. Fedre som tar lang permisjon (tolv uker) alene, ser også i større grad forpliktelsen som ligger i omsorgsarbeidet – i stedet for å oppfatte seg selv som en «besøkende» – og får dermed også en bedre forståelse av at omsorg for barn er krevende.42

Fleksibiliteten i ordningene gjør det lettere for far å få tatt ut hele fedrekvoten, men den kan også ha problematiske sider. Fleksibel permisjon tillater at jobbsfæren invaderer privatsfæren. Fedre på deltidspermisjon opplever at de blir stresset, og at jobben får forrang, samt at de blir sekundære omsorgsgivere fordi mor fortsetter å være den viktigste omsorgsgiveren. Selv om far tar permisjon, vil ikke det nødvendigvis medføre at han får erfaring med den kontinuerlige, langsomme tiden som kan være nødvendig for å etablere selvstendige omsorgsrutiner og bli en kompetent omsorgsperson for egne barn.43

I en undersøkelse er tolv fedre intervjuet om uttak av permisjon.44 Fedrene var nesten udelt positive til fedrekvoten, men opplevde dilemmaer knyttet til å ta ut permisjon, for eksempel ved indirekte og uuttalt risiko for å miste oppgaver, ansvar, lønnsøkning etc. Undersøkelsen viste også at det ikke nødvendigvis er en entydig sammenheng mellom bruk av fedrekvote og fravær fra jobb og ansvar for barnet på den andre. Det er fullt mulig å være registrert med uttak av foreldrepenger og likevel verken ha hovedomsorg for barnet eller ha fullt fravær fra jobb. Noen fedre tok for eksempel ut gradert foreldrepenger kombinert med jobb på deltid, noen hadde deler av permisjonen mens mor hadde ferie, og i noen tilfeller gikk barnet i barnehage under deler av fars kvote.

Se nærmere om tid brukt til barneomsorg og husarbeid i kapittel 6.

10.1.5 Foreldrepengeordninger i andre nordiske land45

Nedenfor følger en oversikt over noen hovedtrekk i foreldrepengeordningene i Sverige, Danmark, Island og Finland. Ordningene er ikke nødvendigvis direkte sammenlignbare. Blant annet er det ulike opptjeningskrav og ulik kompensasjonsgrad, og det er ulikt hvor taket settes for hvor mye av inntekten som dekkes.

Danmark

Perioden er 50 uker. Atten av ukene er forbeholdt mor (fire av disse før fødselen). Resten bestemmer foreldrene fordelingen av. Foreldrepengene beregnes på grunnlag av arbeidstakerens inntekt, begrenset til ca. 5 050 kroner per uke. Omtrent tre fjerdedeler av danske arbeidstakere er dekket av kollektive avtaler der arbeidsgiver topper utbetaling fra staten etter ulike regler.46

Finland

Perioden er på 48 uker. Far har individuell rett til ni uker (kvote innført i 2013). Permisjonen som er reservert for mor (ca. 18 uker som benyttes før og etter fødsel), kompenseres med 90 prosent av tidligere inntekt de første 56 dagene, men med en lavere kompensasjonsgrad over et tak på ca. 507 000 kroner. Permisjonen reservert for far kompenseres med 70–75 prosent av tidligere inntekt. De første 30 dagene av den delbare permisjonen kompenseres med 75 prosent av den tidligere inntekten opp til taket på ca. 507 000 kroner. Foreldre som ikke har vært yrkesaktive, eller som har lav inntekt, mottar et minimumsbeløp på ca. 215 kroner dagen.

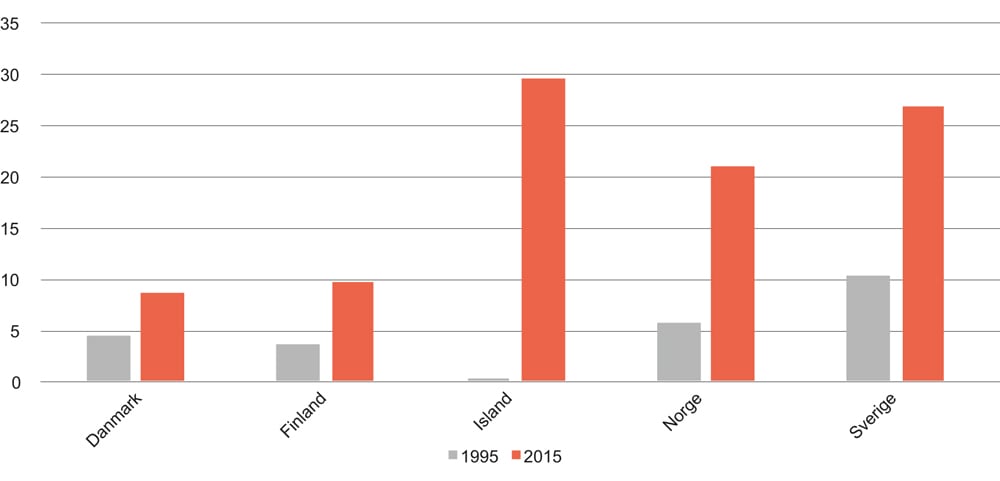

Figur 10.3 Menns uttak av det totale antallet foreldrepengedager i de nordiske landene. 1995 og 2015. Prosent

Kilde: Nordic Statistical institutes and NOSOSCO

Island

Perioden er ni måneder. Hver av foreldrene har rett til tre måneder. De siste tre månedene bestemmer foreldrene fordelingen av. Foreldrepengene utgjør 80 prosent av forelderens inntekt. Maksimal utbetaling er ca. 23 500 kroner per måned. Personer som ikke er i arbeid eller arbeider mindre enn 25 prosent stilling, får utbetalt ca. 4 250 kroner per måned. Studenter får en ytelse på om lag 9 700 kroner per måned.

Island vedtok i 2012 å forlenge foreldrepengeperioden til 12 måneder, hvor en beholder en tredeling med en lengre del til mor og far og en kortere fellesdel, en såkalt 5-2-5 modell, 5 måneder til mor, 5 måneder til far og 2 til valgfri deling. Økningen i permisjonslengden skal bidra til å tette tiden mellom permisjonen tar slutt og tidspunktet foreldrene får barnehageplass. Ordningen med 5-2-5 skulle vært implementert i 2016, men på grunn av finanskrisen og manglende økonomisk handlingsrom har reformen blitt utsatt.47

Sverige

Perioden er på totalt 480 dager, det vil si ca. 16 måneder. I 390 dager gis det foreldrepenger på sykepengenivå (i underkant av 80 prosent lønnskompensasjon). Foreldre som ikke oppfyller opptjeningskravene, får foreldrepenger på grunnivå (i underkant av 250 kroner dagen). Dermed har alle rett til foreldrepenger, uavhengig av tidligere yrkesaktivitet. De siste 90 dagene får foreldrene i underkant av 180 kroner dagen. Det er et tak for utbetaling på ca. 406 000 kroner. En del arbeidsgivere betaler litt ekstra stønad i permisjonstiden (ofte 10 prosent), og mange dekker tapt inntekt utover taket for utbetaling av foreldrepenger.48

Foreldrene har rett til halvparten av stønadsperioden hver. Foreldrene kan overføre sin del av stønadsperioden til den andre, med unntak av tre måneder som er øremerket hver av foreldrene (kvoten var to måneder frem til 2016). Sverige hadde tidligere en likestillingsbonus som ga foreldrene skattelette når de delte permisjonen utover den øremerkede delen hver av dem har. Denne bonusen hadde liten effekt og er fjernet fra 2017. Foreldrepengene kan benyttes til barnet fyller tolv år, men 80 prosent av foreldrepengedagene må tas ut før barnet fyller fire år.

Det er igangsatt en utredning av den svenske foreldrepengeordningen. Blant annet skal utrederne foreslå de endringer som er nødvendige for å få en jevn fordeling av permisjon mellom foreldrene, og vurdere om øvre grenser for barnets alder for å ha rett til foreldrepermisjon bør senkes.

Uttak av foreldrepenger i de nordiske landene

I alle de nordiske landene har det vært en økning av fedres uttak av foreldrepenger de siste 20 årene. Det er imidlertid en stor forskjell i uttaket mellom land med egne perioder øremerket far (Island, Sverige og Norge) og land uten øremerking (Danmark og Finland (Finland har fått en kvote til far fra 2013)). I landene som har en egen del for far, er fedreuttaket vesentlig høyere.

I en rapport er nyere norsk og nordisk forskning om fedrekvoten gjennomgått.49 Rapporten oppsummerer med at det er mange fellestrekk når det gjelder fedres uttak av foreldrepenger. Før øremerket fedrekvote ble innført, var permisjonsbruken blant fedre svært lav i alle land. Innføringen av fedrekvote øker fedres permisjonsbruk i stor grad, men stort sett begrenset til kvoten. I alle de nordiske landene bruker mødre det aller meste av den delbare permisjonen, mens fedre tar ut den delen som er lovfestet for dem.

Øremerket del for far virker klart normgivende. Når kvoten utvides, øker bruken stort sett tilsvarende. Danmark hadde fedrekvote en kort periode. Fedres prosentvise uttak gikk noe ned etter at kvoten ble avviklet, men har siden økt noe igjen. Danske fedre tar imidlertid fortsatt lite permisjon sammenlignet med fedre på Island, i Norge og i Sverige.

Som figur 10.3 viser, er svenske fedres uttak av foreldrepenger noe høyere enn norske fedres, til tross for kortere kvote.50 Halrynjo og Kitterød sier at dette muligens kan skyldes at foreldrepengene kan tas ut over lang tid (helt til barnet fyller tolv år). Svenske fedre tar svært lite permisjon i løpet av barnets første leveår. Bare 9 prosent av alle dager med betalte foreldrepenger i barnets første leveår ble brukt av fedre.

Det er også blitt sett på hvor stor andel av svenske fedre som tar ut minst én dag med foreldrepenger. Denne andelen økte klart da den første pappamåneden ble innført, fra 44 prosent i 1994 til 77 prosent i 1995. Etter at likestillingsbonusen ble innført i 2008, lå andelen på omtrent samme nivå. Disse tallene gjelder uttak i løpet av barnets to første leveår. Følger man barnet til det er åtte år (som tidligere var øverste grense for uttak i Sverige), har nesten ni av ti fedre tatt ut foreldrepenger.51

I Danmark økte andelen fedre som tok ut foreldrepenger, da fedrekvote ble innført i 1998 (fra 10 til 26 prosent). Andelen økte til 36 prosent i 2002 (siste år med fedrekvote), men sank til 22 prosent året etter. I 2008 hadde andelen økt igjen til 32 prosent og i 2013 til 37 prosent. Omtrent tre fjerdedeler av danske arbeidstakere er dekket av kollektive avtaler om fedrekvote der arbeidsgiver topper utbetalingene fra staten, slik at forelderen får utbetalt samme lønn som før permisjon hvis de tar ut sine øremerkede uker (fedrekvoteavtaler innført i deler av arbeidslivet gjennom tariffavtaler og lokale avtaler).52

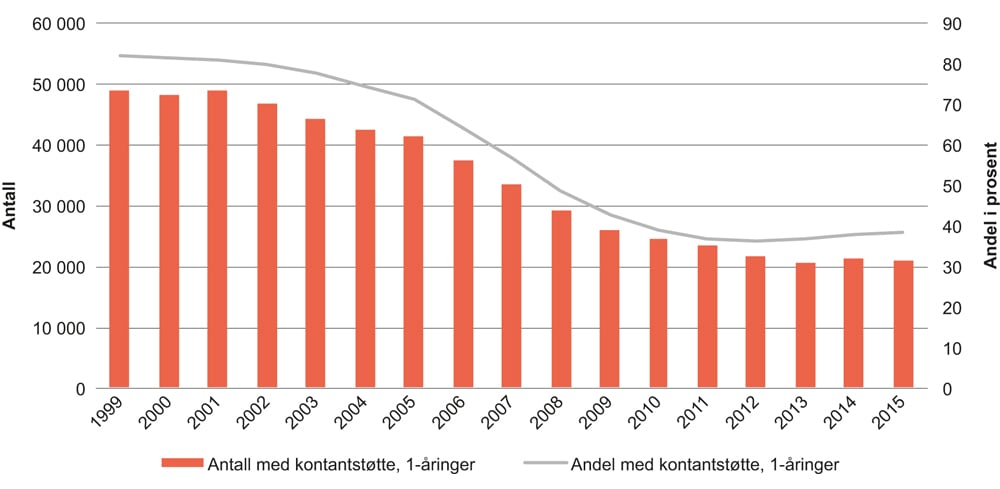

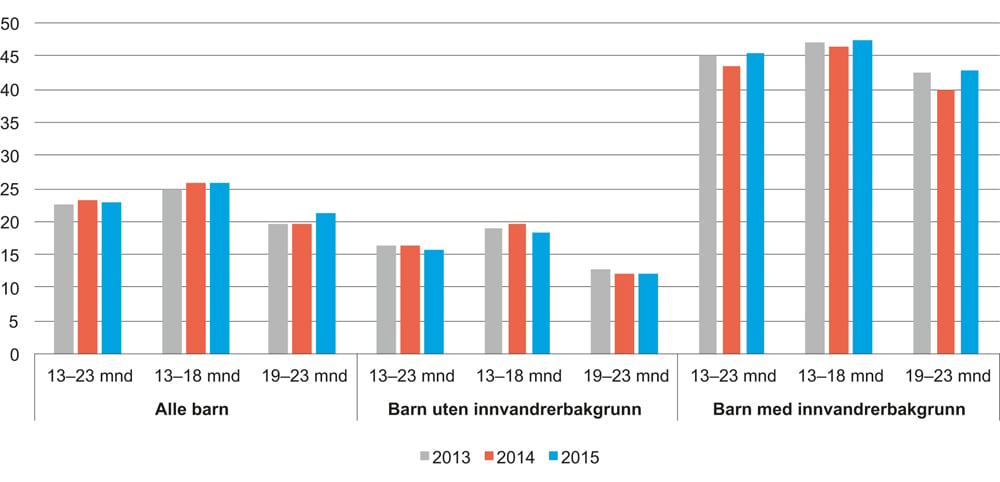

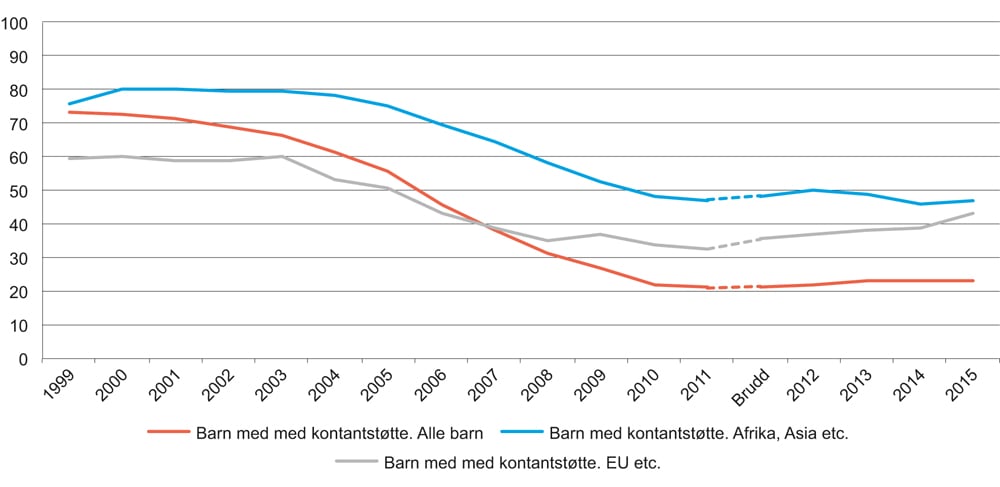

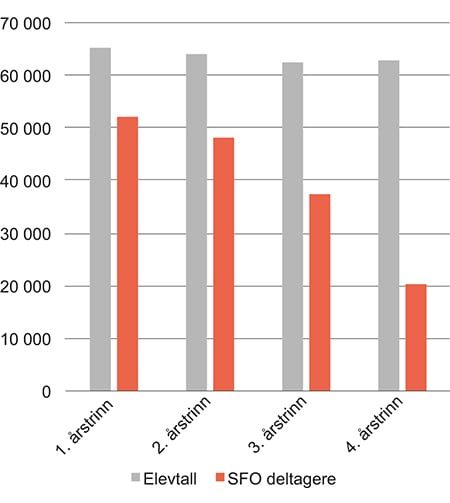

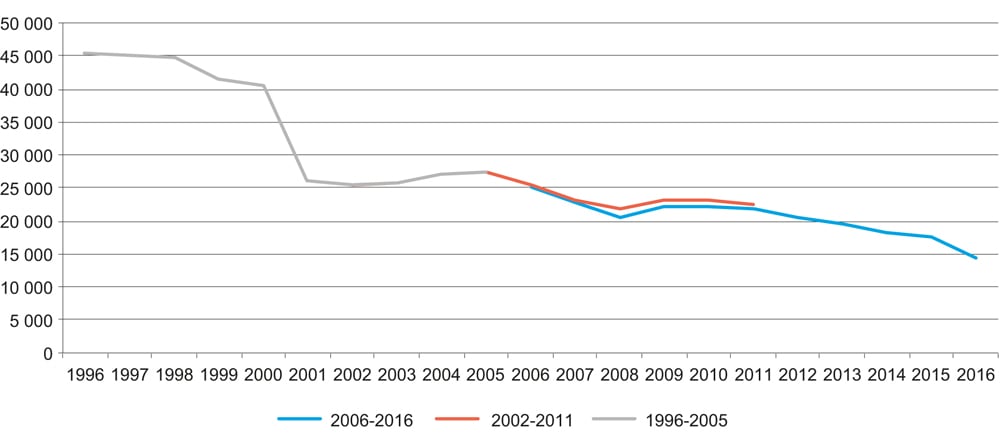

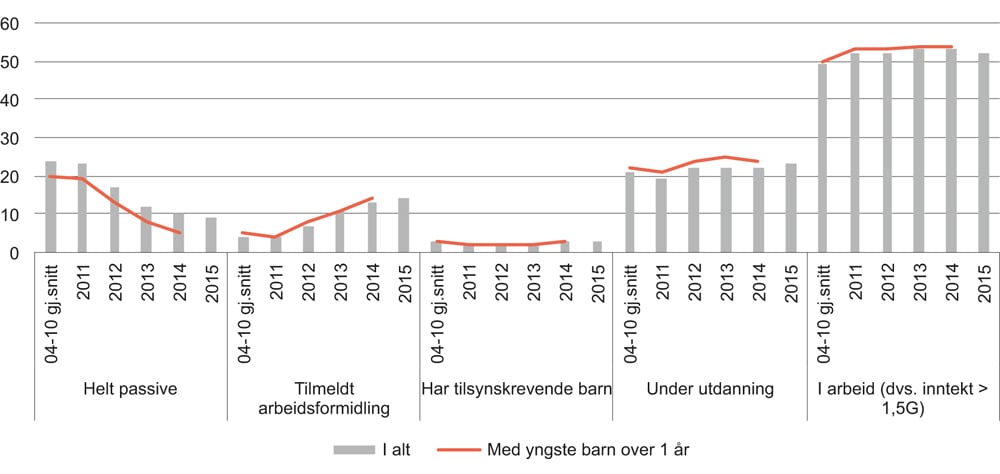

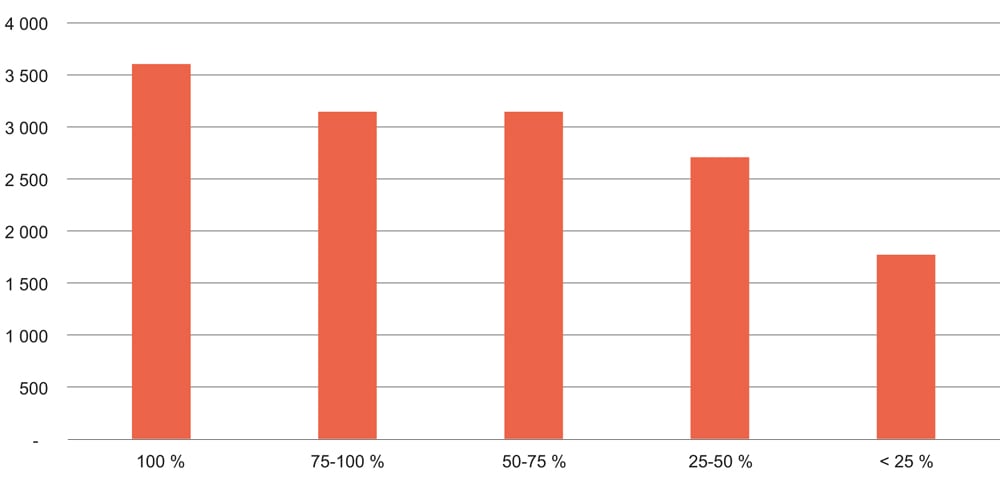

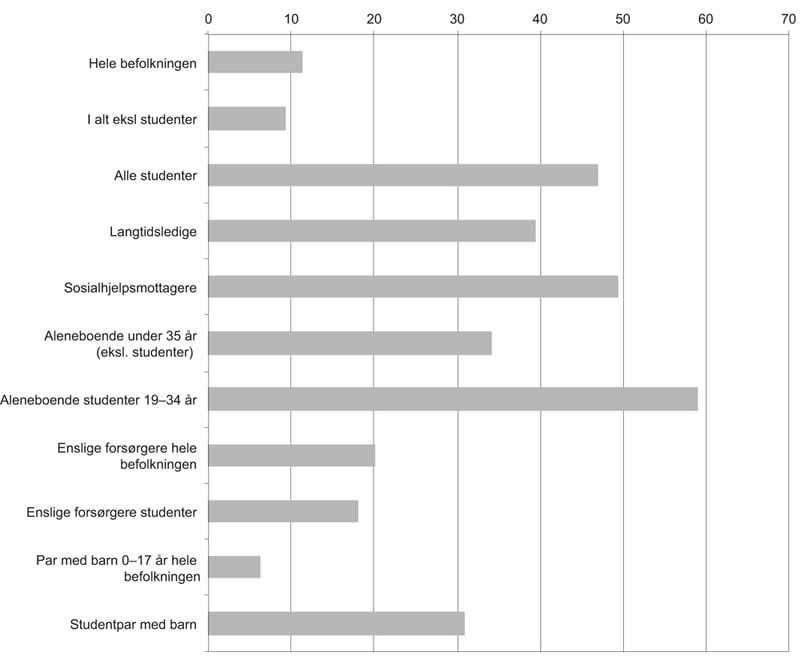

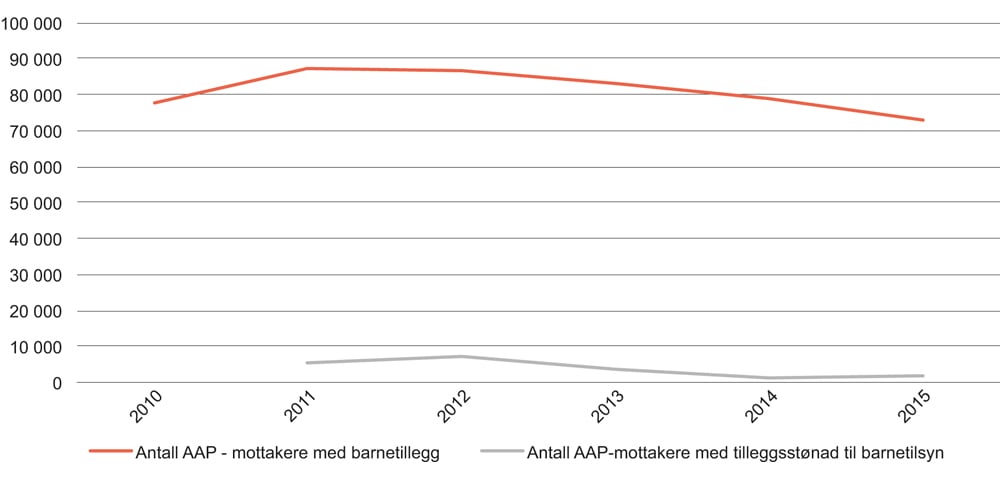

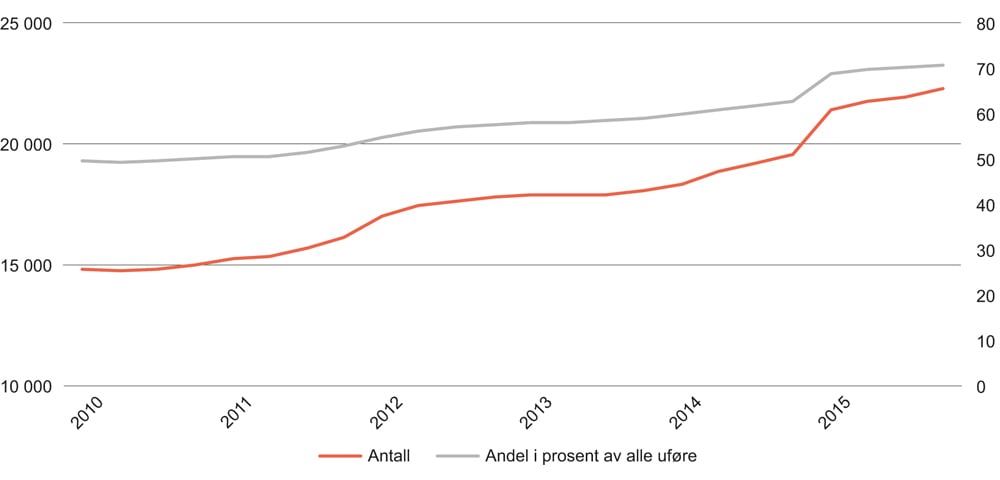

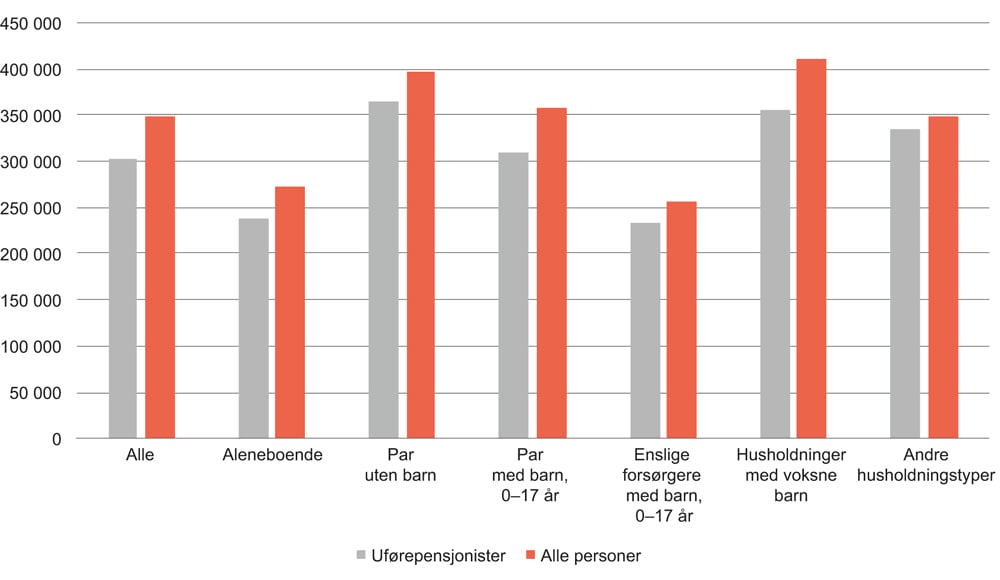

Visse kjennetegn øker sannsynligheten for at far tar permisjon. Fars sannsynlighet for å ta relativt lang permisjon øker for eksempel når mor og far har høy utdanning, mor har høy inntekt, mor jobber i privat og far i offentlig sektor, og der far jobber på en stor og kjønnsnøytral/kvinnedominert arbeidsplass. I Sverige viser flere studier en samvariasjon mellom fars inntekt og hans uttak av foreldrepenger. Fedre uten inntekt eller med veldig lav inntekt eller svak arbeidsmarkedstilknytning er de som tar færrest dager med foreldrepenger.53 Etter at fedrekvoten ble avviklet i Danmark i 2002, er det først og fremst høyt utdannede fedre som arbeider i offentlig sektor og har høyt utdannede partnere, som tar foreldrepermisjon.54 Flere studier konkluderer med at dersom man ønsker en likere deling av foreldrepermisjonen, er det nødvendig med individuelle permisjonsrettigheter for fedre.