1 Alternativ familiepolitikk. Hvordan virker den?

Leif Andreassen, Bård Lian, Thor Olav Thoresen og Trine E. Vattø, Statistisk sentralbyrå

1.1 Innledning

Barnefamilieutvalget har hatt som oppgave å vurdere endringer i en hel rekke overføringer til barnefamilier, som foreldrepenger, kontantstøtte og barnetrygd. Vi påtok oss et oppdrag for å bistå utvalget i deres arbeid med å utforme forslag til alternativ politikk på dette området. Denne rapporten dokumenterer dette arbeidet.

Rapporten er primært rettet mot å gi beskrivelser av hvordan alternativ familiepolitikk virker på inntektsfordelingen blant barnefamiliene, hvordan arbeidstilbudet påvirkes, og hvilke konsekvenser den har for inntektsulikhet og barnefattigdom. For å sette disse endringene inn i kontekst, starter vi med en generell gjennomgang av grunnlaget for familiepolitikken. Vi viser til generelle samfunnsøkonomiske begrunnelser for familiepolitikk, som markedsimperfeksjoner og omfordeling. Det kan for eksempel argumenteres for å gjøre endringer i familiepolitikken med henvisning til effekter på antall fødte barn, foreldres arbeidstilbud og barns utvikling. Det vises til resultater fra litteraturen som diskuterer hvordan familiepolitikken virker på disse målsettingene.

I mange tilfeller er det målkonflikter, og det vises blant annet at når barnetrygden målrettes mot familier med lav inntekt, går det på bekostning av svekkede arbeidsinsentiver. For å beskrive hvordan familiepolitikken og endringer i denne virker på fordelingen av inntekt i husholdningene, benytter vi såkalte mikrosimuleringsmodeller. Begrepet mikrosimuleringsmodeller viser til at det er effekter på mikroaktører, dvs. personer og husholdninger, som beskrives. Alle simuleringsmodellene som anvendes her er utviklet i Forskningsavdelingen i SSB og tilhører det såkalte LOTTE-systemet av modeller (Aasness, Dagsvik og Thoresen, 2007). For eksempel anvendes simuleringsmodellen LOTTE-Skatt (Hansen mfl, 2008) til å beskrive de direkte effektene på inntektsulikhet og andel barn i fattigdom av endringer i barnetrygden. Med direkte effekter menes effekter som ikke inkluderer familienes endrede atferd som følge av politikkendringene. Informasjon om hvordan arbeidstilbudet påvirkes av den endrede politikken fås ved hjelp av modellen LOTTE-Arbeid (Dagsvik mfl, 2008). LOTTE-Arbeid er basert på en atferdsmodell for hvordan personer bestemmer sin tilknytning til arbeidslivet, gitt skattesystemet og andre økonomiske rammebetingelser, og gitt diverse kjennetegn ved personene. Som allerede nevnt, kan for eksempel behovsprøving av barnetrygden svekke arbeidsinsentivene, og vi anvender LOTTE-Arbeid for å gi anslag på hvordan dette påvirker foreldrenes arbeidstilbud.1

Grunnlaget for å gjøre endringer i familiepolitikken avhenger av hvordan familiepolitikken virker innenfor dagens system, og denne rapporten gir en relativt detaljert oversikt over hvordan de forskjellige støtteordningene virker på fordelingen av inntekt med utgangspunkt i det nåværende regelverket. Fordelingseffekter av dagens overføringsordninger (og endringer i dem) avhenger av hvordan inntektene er fordelt blant barnefamiliene. Det er derfor satt av mye plass til beskrivelser av inntektsforholdene blant barnefamiliene.

Rapporten er organisert som følger. I avsnitt 2 klargjøres det økonomiske perspektivet på intervensjon ved hjelp av av familiepolitikk, samt at vi ser nærmere på hva den empiriske litteraturen sier om hvordan familiepolitikken virker på ulike målsettinger, som arbeidstilbud, fødselstall og barns utvikling. Simuleringsmodellene som anvendes beskrives nærmere i avsnitt 3, mens vi i avsnitt 4 presenterer det økonomiske bakteppet for beskrivelsen av endringer i familiepolitikken. Det betyr at vi beskriver hvordan inntektene er fordelt blant barnefamiliene etter ulike kjennetegn ved dem. Videre, i avsnitt 5, går vi nærmere inn på fordelingsvirkninger av støtteordningene, slik de er utformet i dag. Fordelingseffekter av en rekke overføringer beskrives, som barnetrygd, kontantstøtte, foreldrebetaling i barnehage og foreldrepenger. Som allerede poengtert, er hovedmålsettingen med denne rapporten å dokumentere arbeidet som er gjort for å bistå Barnefamilieutvalget i deres arbeid med å utforme alternativ politikk på feltet. I avsnitt 6 i denne rapporten beskrives det hvordan endringer i overføringsordningene virker på inntektsfordelingen og arbeidstilbudet. Blant annet gis det relativt utførlige beskrivelser av hvordan ulike alternativer for behovsprøving av barnetrygden virker. I avsnitt 7 oppsummeres de viktigste resultatene.

1.2 Om grunnlaget for familiepolitikk

1.2.1 Samfunnsøkonomiske begrunnelser og bruk av virkemidler

Samfunnsøkonomiske begrunnelser for familiepolitikk kan grupperes i to kategorier − markedsimperfeksjoner og omfordeling. Markedsimperfeksjoner kan igjen deles inn i eksterne effekter og imperfekt informasjon. Eksterne effekter viser til at individene ikke inkluderer alle relevante kostnader eller gevinster når de fatter beslutninger. For eksempel kan familier hver for seg legge for liten vekt på gunstige effekter for samfunnet av at barn oppholder seg og omgås hverandre i barnehagen. I tillegg kan foreldrene ha imperfekt informasjon om kvalitet av barneomsorg. Det følger av dette at det kan være argumenter for at det offentlige griper inn i økonomien ved å subsidiere barnehagetjenester. Tilsvarende kan det av hensyn til barns oppvekst være argumenter for å øke inntektene til barnefamiliene, ved å omfordele inntekt fra andre livsfaser eller ved å overføre fra andre familietyper.

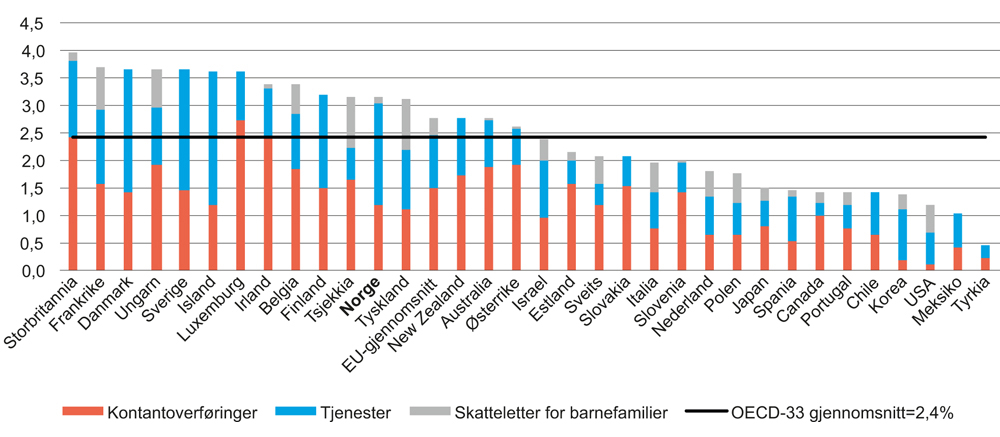

Virkemidlene i familiepolitikken kan grovt sett deles inn i kontantoverføringer, støtte via skattesystemet og subsidier av tjenester. I figur 1.1 vises det hvordan disse tre hovedkategorier av støtteordninger ble brukt i ulike land i 2013. Norge plasserer seg noe over OECD-gjennomsnittet i bruk av overføringer til barnefamilier, med omtrent 3,2 prosent av BNP, men ligger lavere enn de andre nordiske landene. En ser fra dekomponeringen at særskilt behandling (av barnefamiliene) via skattesystemet har liten betydning i samtlige land, men at fordelingene mellom tjenester og kontantoverføringer varierer. I likhet med de andre nordiske landene, er andel av støtten som går gjennom tjenester relativt høy i Norge.

I dette avsnittet skal vi se nærmere på hva litteraturen sier om effekter av ulike former for familiepolitikk med hensyn til noen sentrale utfall. Vi skal særlig se på hvordan det argumenteres i forhold til avveiningen mellom omfordeling og økonomisk effektivitet (avsnitt 2.2), subsidiering av barnepass (avsnitt 2.3), hvordan familiepolitikken virker på arbeidstilbudet (avsnitt 2.4) og barns utvikling (avsnitt 2.5) og på sammenhengen mellom familiepolitikk og fødsler (avsnitt 2.6).

Figur 1.1 Overføringer til barnefamilier i OECD-land, som andel av BNP, 2013

Kilde: OECD

1.2.2 Nærmere om avveiningen mellom fordeling og effektivitet

Etter finanskrisen har en registrert en fornyet interesse om betydningen av økonomiske ulikhet og hvordan sammenhengen er mellom ulikhet og vekst, se for eksempel Piketty (2013), Stiglitz (2015) og Atkinson (2015). Det ser ut til å være en økende erkjennelse av at lav ulikhet, for et gitt nivå på omfordelingen, er vekstfremmende. Men det er en vanlig antakelse at omfordeling, isolert sett, har kostnader i form av at aktørenes valg påvirkes. Et eksempel er at arbeidsinsentivene svekkes ved omfordelende politikk.2 Okun (1975) illustrerer dette med henvisning til en «leaky bucket», dvs. at noe lekker ut i prosessen når det hentes inntekt fra en person og gis til en annen. Dette kan sies å representere effektivitetstapet ved omfordeling.

Størrelsen på effektivitetstapet har vært gjenstand for mye oppmerksomhet, og det eksisterer en omfattende litteratur som diskuterer hvor mye folk responderer på progressivitet i skattesystemet. En ser typisk på hvordan kvinner og menn reagerer på endringer i skatt og lønn. Holmøy og Thoresen (2013) gir en gjennomgang av hva denne litteraturen viser. De fremhever blant annet at avveiningen mellom omfordeling og økonomisk effektivitet ikke er statiske størrelser. For eksempel vises det til at den økte kvinnelige sysselsettingen de siste ti-årene gir grunnlag for å forvente synkende atferdsresponser for norske kvinner. De konkluderer med at menn er lite responsive, og at kvinner responderer mer, særlig gifte kvinner på lavere inntektsnivåer. Men, som allerede nevnt, det synes som at atferdsmønsteret til kvinner nærmer seg det en ser for menn. Vi kommer tilbake til hva empiriske studier viser om hvordan familiepolitikken påvirker arbeidstilbudet i avsnitt 2.4.

1.2.3 Argumenter for subsidiering av barnepass

Et hovedargument fra et samfunnsøkonomisk «optimal-skatt perspektiv» er at siden arbeidsinntekt er skattlagt, mens «fritid» ikke er det, er det ikke sterke nok insentiver til å søke arbeid. For barnefamiliene representerer kostnader til barnepass en ytterligere forsterking av disinsentivene som følger av beskatningen. En annen måte å si dette på er at for barnefamiliene vil den sosiale verdsettelsen av en ekstra time i arbeid avvike spesielt mye fra den private avkastningen. Dette tilsier at utgiftene til barnepass bør subsidieres. I litteraturen som diskuterer dette antas det ofte at barneomsorg av en av foreldrene og barneomsorg i barnehager er perfekte substitutter, dvs. de oppfattes som like gode for barna og foreldrene.3

Blomquist og Christiansen (1995) tar utgangspunkt i en standard modell for optimal beskatning, der skatteinntekter genereres ved å anvende omfordelende inntektsskatt. Innenfor et slikt rammeverk vil en prisreduksjon på barnehagetjenester redusere informasjonsproblemet, som legger begrensninger på hvor mye omfordeling som kan oppnås via skattesystemet. Det følger av dette at styrken i argumentet avhenger av i hvor stor grad arbeidstilbudet til mødre og fedre påvirkes av endringer i prisene på barnepass. Det skal vi komme tilbake til når vi diskuterer arbeidstilbudsresponsene til norske mødre og fedre i avsnitt 2.4.

Innenfor en beslektet livsløpsmodell (Ramsey-type) argumenterer Domeij og Klein (2012) for at det er optimalt med barnehagesubsidier. Argumentet er simpelthen at i familier med barn, med tilhørende behov for barnepass, er den effektive beskatningen av inntekt (inkludert utgifter til barnepass) høyere enn i andre familier. Siden det er et mål å jevne ut konsumet over livsløpet, eller å fjerne årsaker til at det ikke oppnås, er det viktig at skattevridningene holdes konstant. Når modellen kalibreres med hensyn til Tyskland, finner de at om lag halvparten av kostnadene til barnepass bør subsidieres.

I Håkonsen (2003) prøver en å tallfeste et optimalt subsidienivå for Norge, gitt at en ønsker å få foreldre til å arbeide mer. Det foreslås et relativt høyt subsidienivå, på om lag 60 prosent av bruttokostnadene.4

I Rosen (1996), med henvisning til Sverige, advares det mot det som Rosen karakteriserer som et «simultanitetsproblem» i offentlig tjenesteproduksjonen. Rosen peker på at sysselsettingsveksten i Sverige fra 60-tallet kom i offentlig (kommunal) sektor, og mener at det (for eksempel) skyldes at person 1 er sysselsatt for å ta seg av person 2’s gamle foreldre, mens person 2 passer person 1’s barn. Når disse tjenestene er finansiert av vridende skatter, innebærer det at de sosiale kostnadene ved denne organiseringen kan være store. Flere arbeider har imidlertid fremhevet at resten av befolkningen kan være villig til å være med på å betale for barnehager dersom skattegrunnlagene øker, se Bergström og Blomquist (1996) og Lundholm og Ohlsson (1998).

I Graafland (2000) anvendes en generell likevektsmodell for Nederland (MIMIC) for å systematisere de ulike effektene av å subsidiere barnepass. Nærmere bestemt tas det hensyn til hvordan barnehagesubsidiene virker gjennom effekter på lønnsfastsettelse og utdannelse. Barnehagesubsidier øker arbeidstilbudet til familier med førskolebarn direkte, men fører til at lønningene reduseres og at det investeres mer i utdanningen til omsorgspersonen. Det siste følger av at barnehagesubsidier innebærer at foreldre tar mindre permisjon, som innebærer at både personen og bedriften investerer mindre i utdannelse. Totalt sett innebærer det at barnehagesubsidiene i stor grad er «selvfinansierte» i analysen til Graafland, dvs. at statens initiale utgifter blir dekket ved økte skatteinntekter og reduserte andre utgifter.

Et noe annet argument for subsidiering fremholdes av Jaumotte (2003). I økonomier hvor lønnsspredningen er liten, som i Norge,5 og det dermed er liten forskjell mellom lønningene til dem som ivaretar passet og dem som betaler for det, kan barnehagesubsidier være et godt virkemiddel for å dempe effektene av liten lønnsspredning på arbeidstilbudet til høytlønte.

1.2.4 Effekter av familiepolitikk på arbeidstilbud

Det har vært mye forskning på effekter av familiepolitikk basert på norske data de siste ti-årene. Både tilgang til gode datakilder og reformiveren blant norske politikere har bidratt til dette. Gitt et formål om å si noe om hva en kan forvente når en gjør endringer i dagens familiepolitikk, er det en utfordring at mange av analysene som diskuterer effekter av familiepolitikk går et godt stykke tilbake i tid.

Eksempler på dette er analyser av kontantstøttens virkning på arbeidstilbudet. Naz (2004), Schøne (2004), Rønsen (2009) og Hardoy og Schøne (2010) diskuterer arbeidstilbudseffekter av kontantstøtten. Flere av dem er basert på analyser av data før og etter reformen.6 Alle viser en klar reduksjon i arbeidstilbudet, noe som skyldes den dramatiske endringen i familienes budsjettbetingelse, men som trolig også skyldes at det var vanskelig å få barnehageplass til 1- og 2-åringer i perioden etter reformen. Med andre ord, dersom kontantstøtten var innført i dag, ville ventelig arbeidstilbudseffektene ha vært forskjellige fra hva en så på slutten av 90-tallet og tidlig på 2000-tallet.

Det har vist seg vanskelig å etablere klare resultater om sammenhengen mellom norske foreldres arbeidstilbud og foreldrebetaling i barnehager. Et åpenbart kompliserende element i empiriske undersøkelser er at tilgangen til tjenesten har vært under utvikling, samtidig som det har vært endringer i foreldrebetalingen. Havnes og Mogstad (2011a) viser at i det sterkt rasjonerte barnehagemarkedet på 70-tallet er det neglisjerbare effekter av prisendringer på foreldres arbeidstilbud, sannsynligvis fordi yrkesaktive foreldre bytter ut dagmammaer med barnehageplass. Små effekter på arbeidstilbudet ser en også når det anvendes nyere norske data fra 90-tallet, se Black mfl (2014). I en analyse som anvender data fra 2000-tallet, se Hardoy og Schøne (2015), finner en klarere effekter av prisendringer, og det vises til en priselastisitet på -0,25. Men samtidig fremheves det at det kan være uklart hva som er effekter av pris og økt tilgang, gitt at dataene er fra perioden etter barnehagekompromisset. Når det gjelder redusert rasjonering, finner Andresen og Havnes (2016) klare effekter av økt tilgang på tjenesten på mødres arbeidstilbud. Kornstad og Thoresen (2006, 2007) diskuterer distinksjonen mellom effekter fra rasjonering og pris mer eksplisitt, i en strukturell arbeidstilbudsmodell. Resultatene deres gir ikke nødvendigvis støtte til at fjerning av rasjoneringen i barnehagemarkedet øker foreldrenes prisfølsomhet. Det kan argumenteres for at når alle har tilgang til det foretrukne passalternativet (barnehage), er foreldrenes arbeidstilbud lite påvirket av endringer i foreldrebetalingen. En rimelig tolkning av disse resultatene er at tilgang til barnehagetjenesten betyr mer for arbeidstilbudet enn pris. At det er liten sammenheng mellom prisendringer og arbeidstilbudsresponser, samsvarer med oppsummeringen av nord-amerikanske studier i Blau (2003) og Blau og Currie (2006).

Et annet kompliserende element når en skal se på sammenhengen mellom foreldrebetaling i barnehager og arbeidstilbud er at det avhenger av det eksisterende sysselsettingsnivået. For eksempel finner Lundin, Mörk og Öckert (2008), på svenske data, at foreldre responderer lite på en prisreduksjon når sysselsettingen både blant kvinner og menn er høy.

I avsnitt 6 diskuteres det hvordan behovsprøving av barnetrygd virker på arbeidstilbudet. Tidligere har Kornstad og Thoresen (2004) diskutert dette ved å anvende en diskret-valg arbeidstilbudsmodell. De argumenterer for at ulike former for behovsprøving av barnetrygden gir relativt sterke effekter på mødrenes arbeidstilbud.

Når det gjelder foreldrepenger (tidligere fødselspenger), oppsummerer Johnsen og Løken (2015) at denne delen av familiepolitikken ikke har hatt noen særlig effekt på arbeidstilbudet. Fra et teoretisk ståsted er det ikke åpenbart hvordan den skulle virke heller, siden ordningen både gir insentiver til yrkesaktivitet gjennom opptjening, men samtidig vil lang tid utenfor yrkeslivet (lang permisjon) svekke tilknytningen. Dahl mfl (2017) er en av studiene (med norske data) som ikke viser noen effekter på sysselsettingen av utvidelser i foreldrepengeordningen, verken på kort eller lang sikt. Rege and Solli (2013) diskuterer den isolerte effekten av fedrekvoten og finner at fire uker med fedrekvote reduserer menns inntekter i hele observasjonsperioden (opptil barnet er 5 år gammel). Det er også verdt å merke seg at Cools, Fiva og Kirkebøen (2015) ikke finner noen effekt av fedrekvoten på likestilling, målt som effekter på arbeidstid og lønn, når de bruker data fra perioden da fedrekvoten første gang ble innført i Norge, rundt 1993.

Som allerede nevnt, er det et gjennomgående trekk i arbeidstilbudslitteraturen at mødre er mer responsive til endringer i skatte- og overføringspolitikken enn fedre. Ofte er familiepolitikken kun diskutert med hensyn til mødres arbeidstilbud, som i Kornstad og Thoresen (2004). Mange av studiene, som det er vist til ovenfor, beskriver effekter kort tid etter at politikken er endret. Men det er selvfølgelig like viktig å bringe klarhet i hvor lenge effektene vedvarer. Drange og Rege (2013) diskuterer hvordan mødres tilknytning til arbeidsmarkedet endret seg på lengre sikt, i perioden etter kontantstøtten, og finner at for mødre med lav utdannelse og inntekt under medianen, er effektene på lønn og deltakelse synlige når barna er fire og fem år gamle, mens de er borte etter det.

I avsnitt 6 i denne rapporten kommer vi tilbake til arbeidstilbudseffekter og endringer i familiepolitikken.

1.2.5 Effekter av familiepolitikk på barns utvikling

Som vi allerede har vært innom, er positive effekter på barns utvikling av barnehage, som foreldrene ikke tar tilstrekkelig hensyn til når de beslutter omsorgsform for sine barn, en ytterligere grunn til at det offentlige bør subsidiere barnehagetjenester.7 Både internasjonalt og nasjonalt har det i det siste vært rettet betydelig innsats mot å identifisere effekter av ulike former for barnepass på barns kognitive og ikke-kognitive utvikling. I USA har fokuset vært på hvordan tidlig intervensjon kan hjelpe sosialt vanskeligstilte, ikke minst siden barn og familiekarakteristikker målt ved skolestart synes å forklare mye av det som skjer senere i livsløpet (Almond og Currie, 2011, Huggett, Ventura og Yaron, 2011).8 For eksempel viser Heckman, Pinto og Savelyev (2013) at et program rettet mot spesielt vanskeligstilte førskolebarn i USA førte til positive effekter på helse, deltakelse i arbeid og kriminalitet på lang sikt, mens de finner ingen effekter på IQ. Dette funnet synes å være representativt med hensyn til det en finner med data fra USA, når en «intervenerer tidlig» ved å la barn gå i barnehage (Blau og Currie, 2006) − en ser effekter på skoledeltakelse, kriminalitet og tenåringssvangerskap, men finner ikke positive effekter på kognitive testresultater. Bernal og Keane (2010) og Herbst og Tekin (2010) finner derimot negative kognitive effekter av å være i barnehage fremfor å bli passet hjemme.

I en studie basert på danske data diskuterer også Datta Gupta og Simonsen (2011) effekter av barnepass med hensyn til ikke-kognitive mål, som emosjonelle symptomer, hyperaktivitet, sosiale problemer, etc. Effektene er målt i 7-årsalderen, etter at barna er delt inn i hvorvidt de er i barnehage eller hjemme hos en av foreldrene ved 3-års alder. I gjennomsnitt finner de ingen forskjeller mellom de to formene for barnepass, men de viser til en forskjell med hensyn til type barnehage. Når passet utenfor hjemmet foregår i en form som trolig er nær de norske familiebarnehagene, er resultatene for pass utenfor hjemmet dårligere. Datta Gupta og Simonsen relaterer dette til «kvaliteten» på omsorgspersonene.

De mange reformene i den norske familiepolitikken har gitt flere bidrag på dette feltet basert på norske data. Havnes og Mogstad (2011b) anvender ulik innfasing av barnehagetilbudet på 70-tallet i deler av landet til å se på langtidseffekter, og finner klare positive effekter av barnehager på skoleresultater og arbeidsmarkedstilknytning, samt mindre bruk av sosiale ytelser. De finner også sterke effekter på utdanning for barn av mødre med lav utdanning, og jenters inntekter er særlig påvirket. Havnes og Mogstad tolker resultatene som at innfasingen av pass i barnehage medfører en flytting fra uformelt pass (dagmammaer) til barnehager, og at effektene dermed ikke skyldes flytting av barnepasset ut av hjemmet.

Likeledes finner Zachrisson og Dearing (2015), med nyere norske data, at barnehager motvirker ugunstige effekter på barns oppvekst av inntektsvariasjon og medfølgende perioder med lav inntekt.

Andresen (2016) bruker variasjon i innfasingen av nye barnehageplasser som følge av barnehagekompromisset (2002) til å se på skoleresultatene i engelsk, norsk og matematikk ved 10-årsalderen, for barn som kom inn i barnehagene som 1- og 2-åringer. Han finner ingen effekter på resultatene i engelsk og norsk, men finner noe effekt i matematikk, som det spekuleres i skyldes uobserverte preferanser for barnehage for foreldre som forventer å dra nytte av barnehager. Bettinger, Hægeland og Rege (2014) viser derimot at kontantstøtten, dvs. at mor er hjemme med kontantstøtte, hadde en gunstig effekt på skoleresultatene til eldre søsken.

I Black mfl (2014) diskuteres en annen mekanisme ved den norske barnehagepolitikken, nemlig hvordan økte subsidier, eller reduksjon i barnehageprisene i femårsalderen, virker på resultater i ungdomsskolen ved at inntektene i familiene øker. Ved å benytte en «regression-discontinuity-tilnærming», basert på forskjellig innfasing mellom kommuner, finner de at økt disponibel inntekt gir økte skoleprestasjoner. Black mfl viser til at den økte inntekten ser ut til å gi permanent høyere inntekt i familien, som trolig er med på å gi så vidt klare effekter på skoleresultatene. At høyere inntekt i familiene fører til bedrede skoleresultater, samsvarer med resultatene i Milligan og Stabile (2011) og Dahl og Lochner (2012), basert på nord-amerikanske data.

Videre er effekter av prøveordningen med gratis barnehage for 4- og 5-åringer i utvalgte bydeler med mange innvandrere i Oslo evaluert i Drange og Telle (2015). Formålet med tiltaket er å trekke innvandrerfamilier til barnehagene og på den måten gi dem språklig utvikling. Basert på testresultater i første og andre klasse i bydeler med og uten tiltaket, finner de støtte for at gratis kjernetid er med på å redusere forskjeller mellom barn fra innvandrerfamilier og andre familier. Barn med innvandrerbakgrunn, som bor i bydeler med tilbud om gratis kjernetid, gjør det bedre enn barn som bor i andre bydeler, målt ved prestasjoner på kartleggingsprøver i lesing og regning på første og andre trinn. Ingen slike forskjeller observeres for barn uten innvandrerbakgrunn (Bråten mfl, 2014).

Utvidelsene i fødselspengeordningen i Norge representerer en annen kilde til informasjon om effekter av barnepass på barns utvikling, som er anvendt i Carneiro, Løken og Salvanes (2015), men fra et litt annet ståsted enn mye av den andre litteraturen. Nå er det den ekstra tiden sammen med mor (eller far), som følge av utvidelser i permisjonsordningen, som antas å gi effekter på skoleresultater på lang sikt. Det anvendes en «regression-discontinuity-tilnærming», basert på en utvidelse i foreldrepermisjonen i 1977. Før reformen hadde foreldrene rett på 12 uker med ubetalt permisjon, mens de etter reformen fikk 4 måneder betalt permisjon og 12 måneder med ubetalt permisjon. Carneiro mfl finner klare effekter av dette på frafall i skolen og på inntekt. Frafallet i skolen reduseres med 2 prosentpoeng, mens inntekten øker med 5 prosent ved 30 års alder. Dahl mfl (2016) finner imidlertid at de senere utvidelsene i fødselspengeordningen har ingen effekt på barns skoleresultater. Disse (tilsynelatende) motstridende resultatene kan skyldes at effektene er ikke-lineære, dvs. at ordningen virker ulikt med hensyn til hvilket tidspunkt politikken innfases.

Som for effekter på arbeidstilbudet, illustrerer gjennomgangen med hensyn til kognitiv og ikke-kognitiv utvikling at effektene er til dels situasjonsbestemte. Det betyr at en ikke nødvendigvis kan anvende og overføre resultater basert på forskning fra flere tiår siden til dagens politikk. Positive effekter av å flytte barnepasset fra dagmammaer til barnehager sier noe om betydningen av kvalitet i barnepasset, som det er viktig å merke seg. Videre indikerer forskningen at skoleresultater er lite påvirket av om barnet er hjemme med foreldre eller i barnehage, men i ressurssvake grupper (som innvandrerfamilier) kan det oppnås noe ved å la barna gå i barnehage, i hvert fall på kort sikt.

1.2.6 Effekter på fødsler

Tilsvarende som for barns utvikling, kan det være effektivitetsargumenter for å gi overføringer til barnefamiliene (gjelder både kontantoverføringer og subsidierte tjenester) dersom det er gode grunner for å oppnå høyere fødselstall, enn det som følger av foreldrenes egne preferanser isolert sett (uten effekt fra støtteordninger). I følge Keilman (2016) er det imidlertid svært vanskelig (empirisk) å finne eksempler på at fruktbarhetsnivået påvirkes av overføringer til barnefamiliene.

Keilman (2016) viser til at oppsummeringen i Leridon (2015) konkluderer likeens. For eksempel, finner Dahl mfl (2016) at de mange utvidelsene i foreldrepengeordningen i Norge ikke påvirker fødselstallet. I oversikten i Gauthier (2007) konkluderes det med at politikken ikke har så stor effekt på fødselstallet, men snarere på timingen av fødsler. Det fremgår av litteraturen på dette feltet at de metodiske utfordringene er store, for eksempel i analyser som anvender ulikheter mellom land for å identifisere effekter (Rindfuss mfl, 2010, Laroque og Salanié, 2014).

Det er allikevel studier som finner at familiepolitikk påvirker barnefødsler. Rindfuss mfl (2007) og Rindfuss mfl (2010) finner effekter av norsk barnehagepolitikk både på «timing» av fødsler og på fødselstall. Sistnevnte analyse sier at når barnehagedekningen går fra 0 til 60 prosent, øker barnetallet med mellom 0,5 og 0,7. Forfatterne er forsiktige med hensyn til eksakte implikasjoner av disse resultatene for andre land, fordi den norske politikken går sammen med andre forhold. Også Kravdal (2016) argumenterer for at det eksisterer effekter av familiepolitikk på fødselstall.

Duvander, Lappegård og Andersson (2010) undersøker sammenhengen mellom mødres og fedres bruk av foreldrepermisjon og fortsatte (nye) barnefødsler, i Norge og Sverige, og viser i hovedsak at det er en positiv sammenheng mellom fedres permisjon og fortsatte barnefødsler. Fars deltakelse i barneomsorg er dermed knyttet til høyere sannsynlighet for å få flere barn.

Kontantstøtte og fertilitet er diskutert i Aassve og Lappegård (2009) og i Aassve og Lappegård (2010). I førstnevnte artikkel diskuteres det hvorvidt de som mottar kontantstøtte får et nytt barn raskere enn andre, mens 2010-artikkelen diskuterer sammenhengen mellom ulik bruk av kontantstøtte og fortsatte barnefødsler. Det er en positiv sammenheng mellom bruk av kontantstøtte og fortsatte barnefødsler. De som mottar kontantstøtte får neste barn raskere enn de som ikke mottar kontantstøtte. Videre er det et hovedpoeng at kontantstøtten brukes ulikt av mødre, avhengig av utdanning og tilknytning til yrkeslivet.

For å konkludere med hensyn til familiepolitikk og fødsler, er det rimelig å anta at familiepolitikken påvirker fødselsratene også, selv om det har vist seg vanskelig å identifisere dette empirisk. Samtidig er det grunn til å merke seg at det er kostbart å anvende familiepolitikk til å oppnå klare effekter på fødselstallene. Trolig må det tas i bruk kraftige virkemidler for å oppnå signifikante utslag på fødselstallene.

1.3 Bruk av simuleringsmodeller og metodiske avklaringer

I dette avsnittet beskriver vi hvordan mikrosimuleringsmodeller, utviklet i Forskningsavdelingen i SSB, brukes til å analysere hvordan familiepolitikken påvirker fordelingen av inntekt og på arbeidstilbudet. Videre klargjør vi valg av inntektsbegrep, bruk av ekvivalensskala, populasjon, analyseenhet og ulikhetsmål. Dette avsnittet er derfor ment som en generell beskrivelse av metodevalgene som er benyttet i de tre neste avsnittene: Om barnefamilienes økonomi, beskrivelser av fordelingseffekter av dagens familiepolitikk og effekter av endringer i støtten.

1.3.1 Bruk av simuleringsmodeller

For å analysere hvordan inntektsfordelingen påvirkes av endringer i familiepolitikken, anvender vi såkalte mikrosimuleringsmodeller. Det er modeller som er utviklet av Forskningsavdelingen i SSB for å kunne vise effekter av alternativ politikk. Alle simuleringsmodellene som anvendes tilhører det såkalte LOTTE-systemet av modeller (Aasness, Dagsvik og Thoresen, 2007).

LOTTE-Skatt er den mest brukte modellen i LOTTE-systemet og beregner effekter på proveny og inntektsfordeling av endringer i skattesatser og overføringsregler for personer og husholdninger (Hansen mfl, 2008). Det viktigste datagrunnlag i modellen er Inntektsstatistikken for husholdninger. Husholdningspopulasjonen defineres med data fra det sentrale folkeregister som viktigste kilde. Inntektsopplysninger og ulike andre opplysninger om hver enkelt person i befolkningen er fremkommet ved å koble administrative registre og statistiske datakilder for hele befolkningen. Modellen brukes både for å bistå Finansdepartementet i deres budsjettarbeid, samt at partiene på Stortinget anvender resultater fra modellen når de utarbeider sine alternative statsbudsjett.

Det følger av slike modellkonsepter at når overføringene bestemmes av et regelverk som er klart definert, i form av observerbare kjennetegn ved familiene, beregnes støtten til familiene med stor presisjon. Et eksempel på dette er barnetrygden, som avhenger av alder på barna og av om mottaker er enslig forsørger eller ikke. Disse kjennetegnene er observert i modellens datagrunnlag og modellen tilordner dermed barnetrygd som i stor grad er i overensstemmelse med hva familiene faktisk mottar.9 Økonomisk sosialhjelp er et eksempel på en støtteordning som det ikke lar seg gjøre å beregne på denne måten. Det er i stor grad en skjønnsbasert ordning, som ikke lar seg enkelt simulere, gitt modellkonseptet. Vi har imidlertid informasjon om hvem som er mottakere i datagrunnlaget og det kan nyttiggjøres til å se på hvor stor betydning ordningen har i dagens system, selv om vi ikke kan simulere effekten av et endret regelverk.10

I det følgende anvendes LOTTE-Skatt til å beregne effekter på proveny og inntektsfordeling av endringer i barnetrygd, kontantstøtte, foreldrefradrag, mm. Vi benytter også datagrunnlaget i LOTTE-Skatt til å gi en generell beskrivelse av barnefamilienes økonomi (i avsnitt 4), og til å beskrive hvordan dagens overføringer til barnefamiliene påvirker inntektsfordelingen (i avsnitt 5).

En kan ikke anvende LOTTE-Skatt til å simulere effekter av endringer i foreldrebetalingen i barnehager. Det har derfor blitt utviklet egne modeller for dette. Lian, Midttømme og Thoresen (2012) dokumenterer en simuleringsmodul for å beregne proveny- og fordelingseffekter av endringer i systemet for foreldrebetaling i barnehage og skolefritidsordning. Modulen ble utviklet med basis i Barnetilsynsundersøkelsen 2010. I tiden etter etableringen av modulen har det vist seg som et praktisk problem at datagrunnlaget må fremføres over en stadig lengre periode, i tillegg til at datagrunnlaget er lite. Vi har derfor valgt å etablere en ny barnetilsynsmodul basert på registerdata fra Inntekts- og formuesstatistikken for husholdninger, LOTTE-Barn, som er dokumentert i Lian, Vattø og Thoresen (2017).

Simuleringsmodulen som anvendes for å beskrive effekter av endringer i foreldrepenger tilhører et annet modellkonsept innenfor LOTTE-systemet, nemlig LOTTE-Trygd. LOTTE-Trygd knytter LOTTE-Skatt opp mot trygdeberegninger fra mikrosimuleringsmodellen MOSART, som simulerer den langsiktige utviklingen i befolkningen med hensyn til utdanning, arbeidstilbud og en rekke trygdeordninger.

Alle de tre modellene beskrevet så langt, LOTTE-Skatt, LOTTE-Barn og LOTTE-Trygd beskriver ikke eventuelle atferdsendring når skattesatser, overføringer og subsidier endres. Parallelt med utviklingen av de «atferdsfrie modellene», har det i Statistisk sentralbyrå over mange år vært utført et omfattende arbeid omkring økonometrisk modellering av arbeidstilbud, nærmere beskrevet i Dagsvik mfl (2014). Å utvikle en mikrosimuleringsmodell som tar hensyn til arbeidstilbudseffekter er mer krevende enn etableringer av de atferdsfrie delmodulene i LOTTE-systemet, siden dette fordrer en god modell for hvordan personer bestemmer sin tilknytning til arbeidslivet, gitt skattesystemet og andre økonomiske rammebetingelser, og gitt diverse kjennetegn ved personene. Det er derfor større usikkerhet knyttet til beregninger av effekter på arbeidstilbudet, dvs. når vi benytter atferdsmodellen LOTTE-Arbeid (Dagsvik mfl, 2008). LOTTE-Arbeid beskriver hvordan lønnstakeres arbeidstilbud påvirkes av skatter og overføringer.11 I det følgende anvender vi derfor LOTTE-Arbeid til å simulere arbeidstilbudseffekter av behovsprøvd barnetrygd.

Oppsummeringsvis, vil de fleste beskrivelser av hvordan endringer i støtten til barnefamiliene påvirker proveny og inntektsfordeling være betinget på at effekter av personenes endrede atferd ikke inngår. Støtten til barnefamiliene analyseres hovedsakelig med LOTTE-Skatt, mens effekter av endringer i foreldrebetaling i barnehager beregnes ved hjelp av LOTTE-Barn. Foreldrepenger simuleres ved hjelp av LOTTE-Trygd. LOTTE-Arbeid anvendes til å beskrive atferdseffekter av endringer i barnetrygd.

1.3.2 Metodiske avklaringer

1.3.2.1 Inntektsdefinisjoner og sammenlikning av inntekt i familier med ulik størrelse

I de fleste analysene som følger i avsnittene 4, 5 og 6, tar vi utgangspunkt i datagrunnlaget i simuleringsmodellen LOTTE-Skatt, for året 2016. Dette datagrunnlaget er etablert ved at det siste datagrunnlaget som er tilgjengelig fra Inntektsstatistikken for husholdninger, datagrunnlaget for 2014, er fremført og liknet ved skattesystemet for 2016. Denne fremgangsmåten er hensiktsmessig siden vi ønsker å ta hensyn til oppdatert informasjon om skatte- og overføringssystemets innretting (her 2016).

I de følgende avsnittene beskriver vi hvordan barnefamilienes inntekt avhenger av en rekke kjennetegn ved familiene. En hoveddimensjon i fremstillingen er yngste barns alder. Mer presist beskriver vi økonomien til barnefamiliene som helhet, familier med barn 0–17 år, men vi fokuserer også på familier med yngste barn 0–5 år, siden en stor del av familiepolitikken er rettet mot familier med små barn.

Barnefamilienes økonomiske levestandard beskrives ved inntekt. Inntektsbegrepet som anvendes er «disponibel inntekt». Disponibel inntekt er bruttoinntekt minus skatt. I bruttoinntekten inngår en del skattefrie ytelser, som barnetrygd, kontantstøtte, engangsstønad ved fødsel, bostøtte, stipend, sosialhjelp og grunnstønad og hjelpestønad. Bruttoinntekten inkluderer blant annet ikke andelseiers inntekt i boligselskap, inntekt av fast eiendom, underskudd i næring, tap ved salg av bolig og aksjer, premie til offentlig pensjonsordning og innbetalt bidrag.

Det er verdt å merke seg at renteutgiftene ikke er trukket ifra inntektene. Hovedargumentasjonen er at inntekter fra egen bolig ikke inngår på inntektssiden, og siden en stor del av renteutgiftene er resultat av boliglån, er det ikke noen motpost på inntektssiden for disse utgiftene. I noen analyser, som i Thoresen mfl (2012), beskrives også inntektsfordelingen når «inntekt fra egen bolig» inngår, som gir grunnlag for at renteutgiftene trekkes ifra. Studien viser at fordelingen av inntekt, når inntekt av egen bolig inngår og når renteutgiftene trekkes ifra, er nær den som følger av et standard inntektsbegrep.

Et særskilt måleproblem skyldes at kun en andel av barnebidragene registreres i inntektene til enslige forsørgere. Barnebidrag som går gjennom de offentlige ordningene, dvs. registreres i NAV, inngår i inntektene til de enslige forsørgerne, mens overføringer som følger av private ordninger ikke registreres. Dette er en opplagt feilkilde når det gjelder målingen av inntektene til enslige forsørgere. I tillegg er det viktig å være klar over at barn med delt bosted kun vil være registrert i en av husholdningene (som oftest hos mor). Basert på kjennetegn ved enslige forsørgere med ulike ordninger, hentet fra Lyngstad, Kitterød og Nymoen, (2014), er det gjort et arbeid der vi beregner hvordan de private barnebidragene overføres mellom foreldrene. Dette kommer vi tilbake til i neste avsnitt.

Basert på individuell disponibel inntekt, som definert ovenfor, skal vi hovedsakelig anvende to mål på inntekt: Total disponibel inntekt i husholdningene og ekvivalensjustert disponibel inntekt. Ved det første inntektsbegrepet akkumuleres inntektene over husholdningsmedlemmene og vi får et mål på de faktiske inntektene i barnefamiliene. I sammenlikning av inntekt i et fordelingsperspektiv er det imidlertid grunn til å ta hensyn til at husholdninger har ulik størrelse og at det dermed er et ulikt antall personer som lever av disse inntektene i familiene. For å kunne sammenlikne inntektene i husholdninger av ulik type og størrelse, er det vanlig å justere inntekten ved hjelp av såkalte ekvivalensskalaer eller forbruksvekter. En ekvivalensskala gir utrykk for hvor stor inntekt en husholdning på for eksempel fire personer må ha for å ha samme levestandard eller økonomisk velferd som en enslig person. Ekvivalensskalaene tar hensyn til antall husholdningsmedlemmer, men også at det eksisterer stordriftsfordeler i husholdningene. Et eksempel på det siste er at for en del konsumgoder, som bil, oppvarming, etc., er bruken (til dels) uavhengig av familiestørrelse.

Det finnes mange forslag på hvordan disse ekvivalensskalaene skal konstrueres, og vi har valgt å bruke den såkalte EU-skalaen. I EU-skalaen regnes første voksne som en forbruksenhet, ytterligere voksne regnes som 0,5 forbruksenheter, mens hvert barn teller som 0,3 forbruksenheter. Videre er ekvivalent beløp fordelt ut på hvert enkelt husholdningsmedlem. Det siste innebærer at individet er den «økonomiske enheten» i fordelingsanalysene, som er i samsvar med standard metodepraksis.

Hvilken ekvivalensskala som anvendes kan til en viss grad påvirke resultatene. For å illustrere dette, viser vi i tabell 1.1 hvordan barnetrygden fordeler seg for ulike valg av ekvivalensskala. I tillegg til den valgte ekvivalensskalaen, den såkalte EU-skalaen, viser vi effekter for fire andre skalaer: Ingen justering, husholdningsinntekt per person, kvadratrot-skalaen og den såkalte OECD-skalaen. Kvadratrot-skalaen innebærer simpelthen at inntekten divideres med kvadratroten av antall husholdningsmedlemmer, mens OECD-skalaen i konstruksjon likner EU-skalaen, men vektene er noe annerledes: vekt 0,7 for neste voksne og 0,5 for barn.

Hver ekvivalensskala gir åpenbart ulike beløp for barnetrygden, men det er ikke viktig i denne sammenhengen. Det primære er i hvor stor grad beskrivelsen av fordelingen av barnetrygd påvirkes av valg av ekvivalensskala. Tabell 1.1 viser at dersom det ikke anvendes noen veiing, dvs. en måler barnetrygd per husholdning, varierer gjennomsnittlig barnetrygd lite over desilgruppene. Dette alternativet vises i første kolonne i tabell 1.1. For de andre skalaene reduseres barnetrygden når ekvivalensjustert inntekt øker.

Tabell 1.1 Fordelingen av ekvivalensjustert barnetrygd ved ulike ekvivalensskalaer

Desilgruppe | Per husholdning | Per person | Kvadratrot-skalaen | OECD-skala | EU-skala |

|---|---|---|---|---|---|

1 | 23 500 | 6 900 | 14 000 | 10 200 | 13 000 |

2 | 24 900 | 6 800 | 13 600 | 10 100 | 13 100 |

3 | 22 800 | 6 400 | 12 600 | 9 500 | 12 100 |

4 | 22 700 | 6 100 | 11 800 | 8 900 | 11 400 |

5 | 23 200 | 5 800 | 11 400 | 8 500 | 10 700 |

6 | 23 600 | 5 600 | 11 000 | 8 200 | 10 300 |

7 | 23 400 | 5 400 | 10 600 | 7 800 | 9 900 |

8 | 23 200 | 5 100 | 10 100 | 7 500 | 9 600 |

9 | 23 000 | 4 900 | 9 900 | 7 200 | 9 400 |

10 | 23 200 | 4 800 | 9 800 | 7 200 | 9 500 |

En annen måte å vurdere betydningen av valg av ekvivalensskala på er å se på hvordan de enslige forsørgerne plasserer seg i inntektsfordelingen ved ulike valg. Tabell 1.2 viser at det er svært mange enslige forsørgere i nedre del av fordelingen når det rangeres etter uveid husholdningsinntekt. Vi ser også at den såkalte kvadratrotskalaen fører til at det er flere enslige forsørgere i desilgruppe 1 og desilgruppe 2 enn det som følger ved EU-skalaen og OECD-skalaen. Det er relativt liten forskjell mellom resultatene ved EU-skalaen og OECD-skalaen.

Tabell 1.2 Enslige forsørgeres plassering i fordelingen av ekvivalensjustert inntekt, avhengig av ekvivalensskala

Desilgruppe | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|

Alle personer i husholdninger med barn | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 | 10 |

Personer i husholdninger med enslig forsørger | ||||||||||

Husholdningsinntekt per husholdning | 46,3 | 31,3 | 10,7 | 4,4 | 2,4 | 1,6 | 1,3 | 0,7 | 0,7 | 0,6 |

Husholdningsinntekt per person | 20,5 | 17,7 | 12,9 | 10,6 | 8,2 | 7,8 | 7,5 | 5,7 | 5,0 | 4,3 |

Kvadratrot-skala | 32,9 | 27,5 | 15,6 | 7,9 | 5,3 | 3,4 | 2,5 | 1,8 | 1,7 | 1,6 |

OECD-skala | 21,7 | 20,3 | 14,8 | 10,5 | 8,2 | 7,0 | 5,6 | 4,6 | 3,8 | 3,5 |

EU-skala | 24,6 | 23,4 | 16,0 | 10,6 | 7,3 | 5,3 | 4,2 | 3,2 | 2,8 | 2,7 |

Personer i husholdninger med enslig forsørger. Barnebidrag er inkludert i inntekten | ||||||||||

EU-skala, inkl. barnebidrag | 23,6 | 23,2 | 16,5 | 11,1 | 7,9 | 5,4 | 4,0 | 3,2 | 2,8 | 2,7 |

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene. Desilinndelingen er bestemt ved inntektene i husholdninger med barn 0–17 år.

1.3.2.2 Nærmere om betydningen av valg av inntektsbegrep

Som allerede nevnt inngår ikke alle barnebidragene i inntektsbegrepet som er anvendt her. Foreldre som har skilt lag og overfører barnebidrag seg imellom privat blir ikke registrert. I Lyngstad, Kitterød og Nymoen (2014) rapporteres det tall fra Undersøkelsen om samvær og bosted 2012, som er en utvalgsundersøkelse som gir opplysninger om alle barns bo-ordning etter at foreldrene har skilt lag. Basert på informasjonen fra denne undersøkelsen har det blitt gjort et arbeid for å beregne barnebidragene til enslige forsørgere der foreldrene overfører barnebidrag seg imellom privat uten at det er registrert.12 Disse barnebidragene beregnes og tilordnes de enslige forsørgerne ved hjelp av to regresjonsmodeller, en modell for tilfeller der mor er samværsforelder og en modell for far som samværsforelder. Til sammen er det i overkant av 2 mrd. kroner som skifter fra dem som antas å yte barnebidrag gjennom private ordninger til antatte mottakere. Imputering av private barnebidrag er gjort via en spesialundersøkelse, og siden disse tallene ikke lett kan overføres til dataene som anvendes her, vil inntektsbegrepet som anvendes i det følgende ikke være kontrollert for private ordninger.

I nederste linje i tabell 1.2 viser vi imidlertid betydningen av de private barnebidragene, ved å se på hvordan enslige forsørgere plasserer seg i inntektsfordelingen avhenger av hvilket inntektsbegrep som anvendes, dvs. om inntektsbegrepet inkluderer barnebidrag eller ikke. Betydningen av å kontrollere for private barnebidragsordninger fremkommer i tabellen ved å sammenlikne de to nederste linjene. Som forventet viser tabellen at andelen enslige forsørgere reduseres noe i de to nederste desilene når det tas hensyn til de private barnebidragene, men effektene må karakteriseres som moderate.

Tabell 1.3 gir ytterligere informasjon om størrelsen og fordelingen av barnebidrag, når personene er rangert etter ekvivalensjustert inntekt. I tillegg viser tabellen fordelingen av renteutgifter. På grunn av plasseringen til enslige forsørgere i inntektsfordelingen, som vil bli nærmere diskutert i avsnitt 4, ser vi at private bidragsordninger særlig innebærer at inntektene i de nederste desilgruppene er noe undervurdert. Når det gjelder renteutgiftene, ser vi at de øker med inntektene, og at økningen ikke er ikke så langt fra proporsjonal til økningen i inntekt over desilgruppene. Det vil derfor ventelig ikke ha stor betydning for resultatene, som i beskrivelsen av overføringsordningenes fordelingsmessige betydning, om renteutgiftene trekkes ifra eller ikke. Det må imidlertid tillegges at dersom renteutgiftene trekkes ifra, gir det, som allerede diskutert, grunnlag for å legge til «inntekt av egen bolig», som også påvirker inntektsfordelingen.

Tabell 1.3 Renteutgifter og barnebidrag i private ordninger i desiler, ekvivalensjusterte beløp. Personer i husholdninger med barn 0–17 år

Ekvivalensjustert inntekt | |||

|---|---|---|---|

Desilgruppe | Disponibel inntekt | Renteutgifter | Barnebidrag, private ordn.1 |

1 | 161 900 | 10 600 | 1 100 |

2 | 250 900 | 18 100 | 1 600 |

3 | 298 200 | 24 300 | 1 300 |

4 | 336 300 | 28 800 | 1 000 |

5 | 368 900 | 31 400 | 800 |

6 | 401 400 | 34 200 | 700 |

7 | 437 300 | 36 800 | 600 |

8 | 482 600 | 39 100 | 500 |

9 | 551 100 | 43 700 | 500 |

10 | 827 800 | 56 100 | 300 |

1 Beløp innhentet fra spesialundersøkelse, basert på tall for 2014. Tallene fremkommer ved at totalt beløp i desilene er fordelt på antall personer.

1.3.2.3 Mål på ulikhet og fattigdom

Vi skal oppsummere fordelingseffektene av ulike endringer ved effekter på ulikhet og på fattigdom. I måling av inntektsulikhet er det vanlig å bruke Gini-koeffisienten, som er et statistisk mål på ulikhet, som varierer mellom 0 (ingen ulikhet) og 1 (maksimal ulikhet). Gini-koeffisienten er invariant med hensyn til skala, slik at den er uendret dersom inntekten til hvert individ reduseres eller økes med en lik prosentvis sats.

Når det gjelder mål på fattigdom, oppgir vi mål på såkalt «barnefattigdom». Det betyr at vi definerer personer i husholdningene til å tilhøre en lavinntektshusholdning avhengig av om inntekten er lavere enn 50 eller 60 prosent av medianinntekten i befolkningen. Deretter beregnes det hvor stor andel av barna (under 18 år) som tilhører en lavinntektshusholdningen etter disse definisjonene.13 På den måten måles barnefattigdom som andelen barn som lever i en lavinntektshusholdning, enten grensen for det siste settes ved 50 prosent eller 60 prosent av medianinntekten. Det er særlig det siste målet (60-prosent grensen) som det vises til i den norske debatten.

I vår 2016-referanse er barnefattigdommen målt til 11,3. Med henvisning til diskusjonen omkring betydningen av barnebidrag, kan det nevnes at det å inkludere barnebidrag reduserer barnefattigdommen med om lag 0,2 prosentpoeng, når dette måles med utgangspunkt i data for 2014. Et tentativt anslag på betydningen av dette er at barnefattigdommen (i referansesystemet) ville ha vært 11,1, i stedet for 11,3, dersom det tas hensyn til de private barnebidragsordningene.

1.4 Barnefamilienes økonomi

Før vi diskuterer fordelingseffekter av støtten til barnefamiliene og effekter av endringer i disse, er det grunn til å se nærmere på hvordan barnefamilienes økonomi er i utgangspunktet, i 2016. I det følgende beskrives barnefamilienes økonomiske forhold ved hjelp av datagrunnlaget i modellene (beskrevet i forrige avsnitt). Epland og Kirkeberg (2016) gir en mer detaljert oversikt over husholdningenes inntekt, og diskuterer også hvordan utviklingen har vært over tid.

1.4.1 Husholdninger med barn versus husholdninger uten barn

I det følgende sammenliknes inntektene til husholdninger med og uten barn. Som vi allerede har diskutert, når en sammenlikner familier med og uten barn, er det viktig å ta hensyn til at husholdninger har ulik størrelse. Det er derfor ofte mer informativt å sammenlikne ekvivalensjusterte disponible inntekter.

Epland og Kirkeberg (2016) viser til at husholdninger med barn har hatt en noe svakere utvikling i inntekt etter skatt på 2000-tallet enn husholdninger uten barn. Særlig gjelder dette husholdninger med små barn, enslige forsørgere, store familier og husholdninger hvor foreldrene har en svak tilknytning til arbeidsmarkedet.

I tabell 1.4 er det verdt å merke seg at den gjennomsnittlige disponible inntekten i husholdninger med barn er mer enn 780 000 kroner i 2016 (framført fra 2014). Husholdninger uten barn (0–17 år) har en klart lavere gjennomsnittlig faktisk inntekt, på om lag 480 000 kroner, men som forventet blir denne forskjellen atskillig mindre når inntektene ekvivalensjusteres (om lag 358 000 kroner og om lag 382 000 kroner). Når vi deler inn i enslige, par og flerfamiliehushold, med og uten barn, ser vi at par med barn har høyere faktiske inntekter, men lavere ekvivalensjustert inntekt, enn par uten barn. Blant husholdninger med barn er det enslige forsørgere som har den klart laveste ekvivalensjusterte inntekten.

Tabell 1.4 Gjennomsnittlig inntekt i husholdninger med og uten barn, 0–17 år. Husholdningsinntekt etter inntektskategori og ekvivalensjustert disponibel inntekt

Husholdningstype | Antall hushold (1 000) | Yrkesinntekt | Trygde- ytelser | Skattefrie overføringer | Kapital-inntekter | Disponibel inntekt | Ekv.justert disponibel inntekt |

|---|---|---|---|---|---|---|---|

Husholdninger uten barn | 1 814 | 447 000 | 73 800 | 7 900 | 29 900 | 477 200 | 358 200 |

Aleneboende | 1 025 | 263 100 | 54 900 | 8 200 | 15 300 | 294 600 | 294 600 |

Par | 558 | 588 600 | 84 800 | 5 000 | 49 900 | 671 500 | 447 700 |

Flerfamilie | 231 | 919 800 | 130 700 | 13 400 | 46 100 | 817 500 | 424 000 |

Husholdninger med barn | 655 | 946 200 | 74 400 | 38 300 | 43 400 | 782 600 | 382 100 |

Enslig forsørger | 123 | 433 500 | 87 700 | 51 900 | 12 600 | 433 000 | 293 100 |

Par | 492 | 1 075 100 | 65 500 | 34 500 | 51 200 | 861 800 | 406 500 |

Flerfamilie | 40 | 938 100 | 143 000 | 43 100 | 42 500 | 884 400 | 356 200 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

Tall for inntektskomponentene (før skatt) viser at til tross for forskjeller i skattefrie overføringer, er det primært høyere yrkesinntekt som forklarer at husholdninger med barn har høy disponibel inntekt etter skatt (før inntektene ekvivalensjusteres). Yrkesinntekten til enslige forsørgere utgjør, i gjennomsnitt, omlag 40 prosent av yrkesinntekten til parhusholdninger med barn.

Tabell 1.5 beskriver hvordan personer i husholdninger med og uten barn plasserer seg i fordelingen av ekvivalent disponibel inntekt. I tabellen er desilene definert via inntektsfordelingen i hele befolkningen, som indikert i øverste linje i tabellen. Det betyr at for hver enkelt undergruppe viser tallene i tabellen hvordan personene i de ulike husholdningstypene fordeler seg i inntektsfordelingen for hele befolkningen. For eksempel vises det at enslige forsørgere i stor grad befinner seg i den nedre del av fordelingen: 18 prosent av husholdningene med enslige forsørgere er i desilgruppe 1 og 23 prosent er i desilgruppe 2.

Fremfor alt viser tabell 1.5 at det er en klar forskjell mellom par med eller uten barn på den ene siden og enslige forsørgere eller aleneboende på den andre. Par og flerfamiliehushold, særlig de uten barn, er klart overrepresentert i den øvre delen av fordelingen, mens store deler av gruppene enslige forsørgere og aleneboende befinner seg i den nedre delen av inntektsfordelingen. 73 prosent av personene i husholdninger med enslige forsørgere, og 67 prosent av de aleneboende befinner seg i de fire nederste desilene.

Tabell 1.5 Fordeling av personer i husholdninger med og uten barn i desilgrupper. Rangering bestemt ved husholdningsinntekt

Desilgruppe | Antall, 1000 pers. | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|---|

Alle personer | 5 246 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 |

Husholdninger uten barn | |||||||||||

Aleneboende | 1 025 | 24,9 | 19,9 | 12,8 | 8,9 | 7,4 | 6,4 | 5,6 | 5,1 | 4,5 | 4,5 |

Par | 1 116 | 3,8 | 5,2 | 8,9 | 10,1 | 9,7 | 9,7 | 10,3 | 11,5 | 14,0 | 16,9 |

Flerfamilie | 645 | 5,5 | 5,4 | 6,8 | 7,8 | 9,1 | 10,1 | 11,6 | 14,0 | 15,6 | 14,2 |

Husholdninger med barn | |||||||||||

Enslig forsørger | 314 | 18,4 | 23,2 | 18,5 | 12,9 | 8,9 | 5,9 | 4,6 | 3,1 | 2,4 | 2,2 |

Par | 1 968 | 6,1 | 7,1 | 9,0 | 10,7 | 11,9 | 12,4 | 12,2 | 11,4 | 10,2 | 9,2 |

Flerfamilie | 178 | 7,9 | 8,9 | 9,4 | 11,8 | 11,9 | 12,8 | 12,4 | 11,1 | 8,2 | 5,7 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

1.4.2 Fordeling av inntekt blant husholdninger med barn

I dette avsnittet skal vi se nærmere på hvordan totalinntekt og ulike inntektskomponenter varierer med hensyn til ulike kjennetegn ved barnefamiliene. Vi skal også se på hvordan ulike typer barnefamilier plasserer seg i inntektsfordelingen.

Vi så i tabell 1.4 at disponibel inntekt etter skatt for enslige forsørgere (i gjennomsnitt) utgjør omtrent femti prosent av den tilsvarende totalinntekten for parhusholdninger. Enslige forsørgere har høyere trygdeytelser (f.eks. overgangsstønad), høyere skattefrie overføringer (blant annet på grunn av utvidet barnetrygd) og lavere gjennomsnittsskatt (bl.a. særfradrag), mens parhusholdningene har høyere kapitalinntekter. Sammenliknbar ekvivalensjustert disponibel inntekt i husholdninger med enslige forsørgere utgjør om lag 72 prosent av tilsvarende inntekt for parhusholdningene.

I tabell 1.6 kategoriseres barnefamiliene med hensyn til yngste barns alder og antall barn. Tall for inntektskomponentene viser til bruttostørrelser, dvs. før skatt. Yrkesinntekten for enslige forsørgere med de yngste barna (0–5 år) utgjør omtrent en tredjedel av yrkesinntekten for parhusholdningene. Som forventet ser en at både blant enslige forsørgere og blant par med barn er inntektene høyere for familier med de eldste barna. Videre ser en at inntekten øker noe med antall barn, men siden forskjellene er relativt små, innebærer det at når inntektene ekvivalensjusteres, blir mønsteret omvendt, dvs. de sammenliknbare inntektene faller med hensyn til antall barn.

Tabell 1.6 Gjennomsnittlig inntekt i husholdninger med barn 0–17 år, etter yngste barns alder og antall barn. Husholdningsinntekt etter inntektskategori og ekvivalensjustert disponibel inntekt

Husholdningstype | Antall hushold (1 000) | Yrkesinntekt | Trygde- ytelser | Skattefrie overføringer | Kapital-inntekter | Disponibel inntekt | Ekv.justert disponibel inntekt |

|---|---|---|---|---|---|---|---|

Par med barn | 492 | 1 075 100 | 65 500 | 34 500 | 51 200 | 861 800 | 406 500 |

Alder yngste barn | |||||||

0–5 år | 237 | 961 500 | 49 400 | 37 600 | 36 000 | 783 100 | 376 700 |

6–17 år | 255 | 1 180 400 | 80 400 | 31 600 | 65 300 | 934 700 | 434 000 |

Antall barn (0–17 år) | |||||||

1 barn | 191 | 1 035 600 | 75 900 | 24 300 | 45 000 | 826 000 | 423 100 |

2 barn | 213 | 1 105 700 | 55 700 | 34 000 | 54 700 | 879 400 | 409 700 |

≥3 barn | 88 | 1 086 600 | 66 700 | 57 900 | 56 300 | 896 600 | 362 200 |

Enslig forsørger | 123 | 433 500 | 87 700 | 51 900 | 12 600 | 433 000 | 293 100 |

Alder yngste barn | |||||||

0–5 år | 32 | 314 700 | 103 300 | 69 000 | 8 500 | 362 800 | 244 600 |

6–17 år | 91 | 474 800 | 82 200 | 46 000 | 14 000 | 457 400 | 309 900 |

Antall barn (0–17 år) | |||||||

1 barn | 84 | 449 800 | 84 900 | 40 900 | 12 300 | 426 800 | 308 700 |

2 barn | 31 | 415 200 | 90 000 | 66 200 | 12 400 | 443 500 | 268 400 |

≥3 barn | 8 | 335 500 | 107 000 | 110 800 | 16 000 | 456 700 | 225 300 |

Flerfamiliehushold med barn | 40 | 938 100 | 143 000 | 43 100 | 42 500 | 884 400 | 356 200 |

Alder yngste barn | |||||||

0–5 år | 19 | 1 036 600 | 161 200 | 51 900 | 39 400 | 966 200 | 365 100 |

6–17 år | 21 | 850 200 | 126 900 | 35 200 | 45 200 | 811 400 | 348 300 |

Antall barn (0–17 år) | |||||||

1 barn | 21 | 822 500 | 136 800 | 34 900 | 34 100 | 782 100 | 351 300 |

2 barn | 12 | 1 086 000 | 153 400 | 42 500 | 55 900 | 1 003 300 | 379 500 |

≥3 barn | 6 | 1 034 800 | 143 600 | 71 500 | 44 400 | 993 800 | 326 900 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

I tabell 1.7 ser vi nærmere på hvordan utdanningsnivå og landbakgrunn samvarierer med samlet disponibel inntekt og ulike inntektskomponenter. Kategoriseringen med hensyn til landbakgrunn og utdanning bestemmes ved hovedinntektstakers status. Landbakgrunn er delt inn i følgende fire kategorier: 1) Befolkning uten innvandrerbakgrunn; 2) EU15, Canada, USA, Australia, New Zealand; 3) Europa utenom EU-15 og 4) Øvrige land. Disse kategoriene er sammensatt og vi viser til Epland og Kirkeberg (2016) for ytterligere informasjon om variasjon innad i gruppene. Utdanningsnivået viser til høyeste fullførte utdanning, som kan være grunnskole, videregående skole eller universitet/høyskole. For en del observasjoner (omtrent 4,5 prosent av hovedinntektstakerne) er utdanning «uoppgitt», som særlig skyldes at opplysninger mangler for personer med innvandrerbakgrunn.

Tabell 1.7 Gjennomsnittlig inntekt i husholdninger med barn 0–17 år, etter utdanning og landbakgrunn. Husholdningsinntekt etter inntektskategori og ekvivalensjustert disponibel inntekt

Husholdningstype | Antall Hushold | Yrkesinntekt | Trygde- ytelser | Skattefrie over-føringer | Kapital-inntekter | Disponibel inntekt | Ekv.justert disponibel inntekt |

|---|---|---|---|---|---|---|---|

Par med barn | 492 200 | 1 075 100 | 65 500 | 34 500 | 51 200 | 861 800 | 406 500 |

Utdanningsnivå | |||||||

Uoppgitt | 15 900 | 602 400 | 49 400 | 43 400 | 6 000 | 532 000 | 259 800 |

Grunnskole | 63 000 | 753 000 | 132 200 | 49 200 | 31 300 | 689 900 | 325 000 |

Videregående | 174 600 | 979 600 | 73 600 | 33 000 | 42 600 | 806 900 | 379 900 |

Universitet/ Høyskole | 238 700 | 1 261 300 | 43 000 | 31 100 | 65 700 | 969 200 | 457 100 |

Innvandrere, landbakgrunn | |||||||

Befolkning uten innvandrerbakgrunn | 404 900 | 1 143 600 | 61 800 | 31 700 | 57 700 | 904 500 | 426 100 |

EU15, Canada, USA, Australia, NZL | 18 700 | 1 144 600 | 34 600 | 30 400 | 53 200 | 891 100 | 426 200 |

Europa utenom EU15 | 20 500 | 630 400 | 32 500 | 30 300 | 7 300 | 533 400 | 268 600 |

Øvrige land | 48 000 | 659 500 | 123 100 | 61 300 | 14 500 | 630 200 | 291 600 |

Enslig forsørger | 123 000 | 433 500 | 87 700 | 51 900 | 12 600 | 433 000 | 293 100 |

Utdanningsnivå | |||||||

Uoppgitt | 4 700 | 190 200 | 71 700 | 79 800 | 600 | 292 500 | 192 700 |

Grunnskole | 30 000 | 270 300 | 149 700 | 73 500 | 3 000 | 360 400 | 239 100 |

Videregående | 41 700 | 430 500 | 85 000 | 45 300 | 13 400 | 426 900 | 290 400 |

Universitet/ Høyskole | 46 600 | 565 400 | 51 700 | 41 200 | 19 200 | 499 300 | 340 200 |

Innvandrere, landbakgrunn | |||||||

Befolkning uten innvandrerbakgrunn | 100 113 | 468 700 | 87 500 | 44 800 | 14 800 | 448 700 | 306 200 |

EU15, Canada, USA, Australia, NZL | 3 300 | 461 800 | 65 200 | 43 600 | 5 000 | 424 100 | 287 200 |

Europa utenom EU15 | 2 900 | 319 900 | 48 200 | 44 200 | 1 800 | 319 800 | 225 900 |

Øvrige land | 16 700 | 236 300 | 100 300 | 97 900 | 2 400 | 360 200 | 227 000 |

Flerfamiliehushold med barn | 39 700 | 938 100 | 143 000 | 43 100 | 42 500 | 884 400 | 410 500 |

Utdanningsnivå | |||||||

Uoppgitt | 1 500 | 329 600 | 71 400 | 45 000 | 0 | 358 900 | 144 400 |

Grunnskole | 9 600 | 652 400 | 188 100 | 53 800 | 18 200 | 678 500 | 281 300 |

Videregående | 15 700 | 1 002 300 | 152 800 | 40 400 | 55 500 | 955 800 | 380 600 |

Universitet/ Høyskole | 13 000 | 1 141 400 | 106 300 | 38 200 | 49 500 | 1 010 700 | 406 400 |

Innvandrere, landbakgrunn | |||||||

Befolkning uten innvandrerbakgrunn | 32 600 | 997 600 | 141 500 | 40 000 | 47 500 | 931 900 | 378 500 |

EU15, Canada, USA, Australia, NZL | 1 000 | 923 700 | 57 900 | 30 300 | 17 700 | 799 700 | 326 300 |

Europa utenom EU15 | 800 | 625 500 | 58 500 | 26 700 | 1 100 | 551 200 | 244 800 |

Øvrige land | 5 400 | 625 700 | 179 800 | 66 200 | 22 600 | 660 300 | 242 600 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

Utdanning og landbakgrunn er bestemt ved kjennetegn ved hovedinntektstaker, som er den i husholdningen med høyest inntekt.

Tabell 1.7 viser, som forventet, at inntektene øker med utdannelse og at en finner lavere inntekt i husholdninger der hovedinntektstaker kommer fra «øvrige land» og «Europa utenom EU-15». Den gjennomsnittlige yrkesinntekten for befolkningen med innvandrerbakgrunn fra disse landene er bare på litt over halvparten av yrkesinntekten for befolkningen uten innvandrerbakgrunn. Den ekvivalensjusterte disponible inntekten utgjør 67 prosent av den tilsvarende inntekten for befolkningen uten innvandrerbakgrunn. Yrkesinntekten til husholdninger der hovedinntektstaker kun har grunnskoleutdanning er til sammenlikning på rundt 60 prosent av inntekten til husholdninger der hovedinntektstaker har høyere utdanning. Med utgangspunkt i ekvivalensjustert disponibel inntekt er tilsvarende andel på 71 prosent.

I datagrunnlaget er det omlag 14 prosent av parhusholdningene der hovedinntektstaker har innvandrerbakgrunn, mens det tilsvarende tallet for enslige forsørgere er på omlag 16 prosent. For 16 prosent av parhusholdningene har hovedinntektstaker «uoppgitt» eller grunnskoleutdanning, mens det tilsvarende tallet for enslige forsørgere er på hele 28 prosent. Når vi betinger på utdanning (dvs. ser på ulike nivåer hver for seg), utgjør inntekten til enslige forsørgere likevel (i gjennomsnitt) bare fra 74 til 76 prosent av den ekvivalensjusterte inntekten i parhusholdningene.

Når vi i tabell 1.8 går over til å vise fordelinger av inntekt, inntektskomponenter og formue for henholdsvis familier med yngste barn 0–17 år og 0–5 år, er alle størrelser ekvivalensjusterte. Rangeringene er bestemt ved ekvivalensjustert disponibel husholdningsinntekt, og inndelingene i desiler er separate, i den forstand at i den øverste del av tabellen er populasjonen alle personer i husholdninger med barn 0–17 år, mens populasjonen i den nedre delen av tabellen er personer i husholdninger med barn 0–5 år.

Tabell 1.8 Gjennomsnittlig inntekt, renteutgifter og formue i desiler, ekvivalensjusterte beløp. Personer i husholdninger med barn 0–17 år og 0–5 år.

Ekvivalensjusterte størrelser i kroner | |||||||

|---|---|---|---|---|---|---|---|

Desilgruppe | Disponibel inntekt | Yrkesinntekt | Trygde- ytelser | Skattefrie overføringer | Kapitalinntekter | Sosialhjelp | Formue |

Alle personer i husholdninger med barn 0–17 år | |||||||

1 | 157 200 | 124 900 | 58 200 | 37 200 | -2 300 | 10 200 | 1 090 300 |

2 | 242 100 | 233 100 | 71 300 | 27 500 | 800 | 3 800 | 492 900 |

3 | 283 600 | 304 800 | 55 600 | 21 700 | 1 900 | 1 600 | 593 500 |

4 | 316 200 | 361 100 | 42 700 | 18 200 | 3 200 | 800 | 694 100 |

5 | 345 100 | 411 600 | 33 200 | 16 600 | 3 400 | 400 | 704 600 |

6 | 374 000 | 459 400 | 28 100 | 15 200 | 4 700 | 300 | 819 000 |

7 | 405 800 | 512 200 | 23 400 | 14 200 | 6 800 | 200 | 904 100 |

8 | 446 000 | 576 800 | 19 500 | 13 700 | 10 600 | 100 | 1 091 400 |

9 | 508 700 | 676 000 | 15 800 | 13 100 | 20 300 | 0 | 1 406 600 |

10 | 767 500 | 990 800 | 11 800 | 13 400 | 165 900 | 0 | 3 276 000 |

Alle personer i husholdninger med barn 0–5 år | |||||||

1 | 147 100 | 111 500 | 46 300 | 40 000 | -600 | 11 300 | 747 100 |

2 | 225 400 | 209 200 | 61 200 | 32 500 | 600 | 5 500 | 348 500 |

3 | 266 900 | 277 400 | 50 200 | 25 300 | 1 300 | 2 600 | 334 100 |

4 | 299 900 | 336 300 | 38 700 | 19 700 | 2 300 | 900 | 456 600 |

5 | 328 500 | 385 300 | 27 800 | 17 800 | 3 200 | 600 | 467 100 |

6 | 355 700 | 431 000 | 22 100 | 16 200 | 4 300 | 400 | 526 200 |

7 | 385 600 | 480 100 | 18 200 | 14 900 | 4 700 | 300 | 590 600 |

8 | 423 100 | 539 600 | 15 100 | 13 900 | 8 500 | 200 | 669 900 |

9 | 480 400 | 632 100 | 11 500 | 13 400 | 15 900 | 0 | 929 900 |

10 | 697 900 | 908 000 | 8 700 | 12 700 | 121 500 | 0 | 2 370 300 |

Både blant familier med barn 0–17 år og 0–5 år ser vi et klart mønster. Personer i desiler med høy inntekt har høy yrkesinntekt og høy kapitalinntekt, mens trygdeinntekter og økonomisk sosialhjelp betyr mer på lave inntektsnivåer. Det er viktig å merke seg at desilgruppe 1 er sammensatt av litt ulike grupper, både av personer som har vedvarende lav inntekt og personer som har temporær lav inntekt. I den siste gruppen finner en for eksempel næringsdrivende som har hatt et «dårlig år». I tabell 1.8 vises det indikasjoner på dette ved at den gjennomsnittlige nettoformuen er relativt høy i desilgruppe 1, og klart høyere enn i de neste desilgruppene (desilgruppene 2–7). Selv om personene har lave yrkesinntekter, kan de ha høye eierandeler i virksomheter. Bak gjennomsnittsbeløpet for formue i tabell 1.8 er det med andre ord stor variasjon. Ved å kombinere dette med informasjon fra tabell 4.9 (se nedenfor), finner vi at om lag 24 prosent av personene i første desil har formue på over 1 million, mot 35 prosent i desilgruppe 2. Likevel har personene i desilgruppe 1 i gjennomsnitt over 2 ganger høyere formue enn i desilgruppe 2, som tilsier at det er en del husholdninger med svært høy formue i desilgruppe 1.

Tabell 1.9 og 1.10 viser plasseringer i desilgrupper etter antall barn og alder på barna, henholdsvis når populasjonen er familier med barn 0–17 år og 0–5 år. Vi ser med andre ord på fordelingen innad i grupper med barnefamilier, til forskjell fra ovenfor, der vi så på desilfordelingen for hele befolkningen. Vi fokuserer også på gruppen med barn 0–5 år, som begrunnes med at store deler av støtten til barnefamiliene går til familier med de yngste barna.

Både for aldersgruppene 0–17 år og 0–5 år ser vi at de enslige forsørgerne særlig befinner seg i den nedre del av fordelingen, og dette forsterkes med antall barn og alderen på yngste barn. Når populasjonen er husholdninger med barn 0–17 år (tabell 1.9), er nesten 70 prosent av personene i husholdninger med enslig forsørger og yngste barn 0–5 år i de to nederste desilene. Internt blant husholdninger med små barn (tabell 1.10) ser en også at de enslige forsørgerne primært befinner seg i de to nederste desilene. Tabellene viser at mange barn i husholdningen (tre eller flere) gir større sannsynlighet for at husholdningen plasserer seg i de laveste inntektsdesilene.

Tabell 1.9 Fordeling av personer etter husholdningstype i desiler (husholdningsinntekt), husholdninger med barn 0–17 år. Yngste barns alder og antall barn

Desilgruppe | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|

Alle personer i husholdninger med barn | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 |

Par med barn | 7,7 | 7,9 | 9,1 | 9,9 | 10,4 | 10,6 | 10,9 | 11,0 | 11,2 | 11,4 |

Alder yngste barn | ||||||||||

0–5 år | 10,6 | 10,2 | 10,7 | 10,9 | 11,0 | 10,4 | 9,7 | 9,2 | 9,1 | 8,2 |

6–17 år | 5,0 | 5,8 | 7,6 | 8,9 | 9,8 | 10,9 | 12,0 | 12,6 | 13,1 | 14,4 |

Antall barn (0–17 år) | ||||||||||

1 barn | 6,4 | 6,5 | 7,1 | 7,9 | 8,8 | 9,9 | 12,0 | 12,8 | 14,0 | 14,6 |

2 barn | 5,9 | 6,7 | 8,5 | 9,8 | 11,4 | 11,7 | 11,4 | 11,8 | 11,4 | 11,4 |

≥3 barn | 12,8 | 12,1 | 12,7 | 12,6 | 10,7 | 9,7 | 8,5 | 6,9 | 6,8 | 7,2 |

Enslig forsørger | 24,6 | 23,4 | 16,0 | 10,6 | 7,3 | 5,3 | 4,2 | 3,2 | 2,8 | 2,7 |

Alder yngste barn | ||||||||||

0–5 år | 40,0 | 28,0 | 14,3 | 6,8 | 3,6 | 2,2 | 1,8 | 1,2 | 1,2 | 1,0 |

6–17 år | 18,9 | 21,8 | 16,7 | 12,0 | 8,7 | 6,4 | 5,1 | 3,9 | 3,3 | 3,3 |

Antall barn (0–17 år) | ||||||||||

1 barn | 17,2 | 20,0 | 16,6 | 12,5 | 9,8 | 7,0 | 5,5 | 4,4 | 3,7 | 3,4 |

2 barn | 28,3 | 28,5 | 17,3 | 9,8 | 4,8 | 3,2 | 2,6 | 1,8 | 1,8 | 1,9 |

≥3 barn | 51,8 | 27,4 | 9,9 | 3,3 | 1,5 | 1,8 | 1,7 | 1,1 | 0,7 | 1,0 |

Flerfamiliehushold | 9,9 | 9,5 | 9,9 | 10,6 | 10,3 | 11,3 | 10,4 | 11,4 | 9,8 | 7,0 |

Alder yngste barn | ||||||||||

0–5 år | 10,4 | 10,3 | 10,7 | 10,9 | 10,8 | 10,4 | 9,9 | 11,8 | 8,7 | 6,2 |

6–17 år | 9,4 | 8,5 | 9,0 | 10,2 | 9,7 | 12,4 | 10,9 | 11,0 | 11,1 | 7,8 |

Antall barn (0–17 år) | ||||||||||

1 barn | 10,2 | 8,6 | 8,4 | 9,7 | 8,7 | 10,7 | 10,3 | 12,5 | 11,8 | 9,2 |

2 barn | 6,3 | 8,9 | 9,0 | 10,9 | 11,1 | 12,2 | 11,5 | 12,8 | 10,6 | 6,8 |

≥3 barn | 15,1 | 12,1 | 14,0 | 11,7 | 12,0 | 11,1 | 8,9 | 7,3 | 4,8 | 3,0 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

Desilinndelingen er bestemt ved inntektene i husholdninger med barn 0–17 år.

Tabell 1.10 Fordeling av personer etter husholdningstype i desiler (husholdningsinntekt), husholdninger med barn 0–5 år. Yngste barns alder og antall barn

Desilgruppe | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|

Alle personer i husholdninger med barn | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 |

Par med barn | 8,3 | 8,5 | 9,5 | 10,1 | 10,4 | 10,6 | 10,6 | 10,5 | 10,7 | 10,9 |

Alder yngste barn | ||||||||||

0 år | 9,1 | 9,3 | 10,7 | 9,7 | 10,2 | 9,7 | 10,4 | 10,3 | 10,5 | 10,2 |

1–2 år | 8,6 | 9,2 | 9,8 | 10,5 | 10,5 | 10,7 | 10,3 | 10,2 | 10,1 | 10,0 |

3–5 år | 7,5 | 7,4 | 8,5 | 10,0 | 10,4 | 11,0 | 11,1 | 10,8 | 11,3 | 12,0 |

Antall barn (0–5 år) | ||||||||||

1 barn | 7,9 | 7,9 | 8,9 | 9,8 | 10,1 | 10,5 | 10,6 | 11,1 | 11,4 | 11,8 |

≥2 barn | 9,1 | 9,5 | 10,5 | 10,6 | 11,0 | 10,9 | 10,7 | 9,3 | 9,3 | 9,2 |

Antall barn (0–17 år) | ||||||||||

1 barn | 7,7 | 7,9 | 8,1 | 7,9 | 8,0 | 9,0 | 10,4 | 13,2 | 13,1 | 14,8 |

2 barn | 6,2 | 7,0 | 8,4 | 9,3 | 11,1 | 12,1 | 12,3 | 10,8 | 11,5 | 11,4 |

≥3 barn | 11,8 | 11,2 | 12,3 | 13,2 | 11,5 | 9,8 | 8,5 | 7,6 | 7,3 | 6,8 |

Enslig forsørger | 31,3 | 27,9 | 17,0 | 9,3 | 5,0 | 3,1 | 1,9 | 1,7 | 1,4 | 1,3 |

Alder yngste barn | ||||||||||

0 år | 44,7 | 27,7 | 12,4 | 6,7 | 2,8 | 1,9 | 0,7 | 1,2 | 1,6 | 0,4 |

1–2 år | 32,9 | 30,1 | 17,1 | 9,0 | 3,5 | 2,7 | 1,4 | 1,0 | 1,2 | 1,0 |

3–5 år | 27,3 | 26,7 | 18,1 | 10,1 | 6,4 | 3,6 | 2,4 | 2,3 | 1,4 | 1,7 |

Antall barn (0–5 år) | ||||||||||

1 barn | 28,6 | 27,7 | 17,9 | 9,8 | 5,7 | 3,5 | 1,9 | 1,9 | 1,4 | 1,5 |

≥2 barn | 42,4 | 28,8 | 13,5 | 7,3 | 2,1 | 1,5 | 1,5 | 1,0 | 1,0 | 0,8 |

Antall barn (0–17 år) | ||||||||||

1 barn | 24,4 | 24,5 | 18,4 | 11,9 | 8,3 | 4,8 | 2,5 | 2,0 | 1,9 | 1,4 |

2 barn | 29,0 | 31,7 | 17,3 | 8,9 | 3,8 | 2,5 | 1,9 | 2,1 | 1,3 | 1,6 |

≥3 barn | 48,8 | 28,5 | 14,0 | 5,0 | 0,7 | 0,9 | 0,5 | 0,5 | 0,5 | 0,8 |

Flerfamiliehushold | 8,1 | 9,1 | 9,2 | 9,6 | 10,3 | 9,9 | 10,8 | 12,9 | 11,2 | 9,0 |

Alder yngste barn | ||||||||||

0 år | 9,3 | 8,3 | 13,5 | 8,3 | 10,2 | 10,5 | 8,5 | 10,9 | 10,9 | 9,5 |

1–2 år | 8,0 | 10,5 | 8,3 | 9,0 | 8,8 | 8,8 | 12,0 | 13,6 | 12,2 | 8,9 |

3–5 år | 7,2 | 8,3 | 7,1 | 11,2 | 12,1 | 10,5 | 11,3 | 13,6 | 10,2 | 8,6 |

Antall barn (0–5 år) | ||||||||||

1 barn | 6,9 | 7,8 | 8,7 | 10,0 | 10,9 | 9,6 | 10,4 | 14,2 | 11,5 | 9,8 |

≥2 barn | 10,8 | 12,3 | 10,4 | 8,6 | 8,9 | 10,4 | 11,8 | 9,7 | 10,2 | 6,8 |

Antall barn (0–17 år) | ||||||||||

1 barn | 6,7 | 7,8 | 7,1 | 8,7 | 9,7 | 8,1 | 9,7 | 14,4 | 14,0 | 13,9 |

2 barn | 4,9 | 7,7 | 9,6 | 9,5 | 10,8 | 10,3 | 12,7 | 12,7 | 12,9 | 9,0 |

≥3 barn | 13,6 | 12,4 | 11,2 | 10,8 | 10,6 | 11,5 | 9,9 | 11,5 | 5,5 | 3,0 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.

Personer som bor alene sammen med barn regnes som enslige forsørgere. Barn med delt bosted vil kun være registrert i en av husholdningene.

Desilinndelingen er bestemt ved inntektene i husholdninger med barn 0–5 år.

Tabell 1.11 beskriver nærmere hvordan utdanningsnivå og landbakgrunn henger sammen med plassering i inntektsfordelingen. Som ventet viser tabellen at økt utdannelse flytter familiene oppover i inntektsfordelingen. Både blant enslige forsørgere og par med barn flyttes tyngden i fordelingene betydelig oppover når utdanningen øker. Videre ser en at det å ha norsk bakgrunn reduserer sannsynligheten for å ha lav inntekt betydelig. Mønsteret i betydningen av å ha utenlandsk landbakgrunn er relativt likt for enslige forsørgere og par med barn, men fordelingene som danner utgangspunktene er forskjellige: Om lag en tredjedel av par med barn fra kategorien «øvrige land» befinner seg i desilgruppe 1, mens om lag halvparten av enslige forsørgere fra «øvrige land» er i nederste desil.

Tabell 1.11 Fordeling av personer (i prosent) etter ulike husholdningstyper i desiler (husholdningsinntekt), husholdninger med barn 0–17 år. Utdanning og landbakgrunn

Desilgruppe | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

|---|---|---|---|---|---|---|---|---|---|---|

Alle personer i husholdninger med barn | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 | 10,0 |

Par med barn | 7,7 | 7,9 | 9,1 | 9,9 | 10,4 | 10,6 | 10,9 | 11,0 | 11,2 | 11,4 |

Utdanningsnivå | ||||||||||

Uoppgitt | 40,1 | 18,5 | 12,4 | 7,1 | 5,2 | 5,1 | 3,9 | 2,8 | 2,4 | 2,5 |

Grunnskole | 19,9 | 15,6 | 13,7 | 10,7 | 9,7 | 8,5 | 7,4 | 6,4 | 4,4 | 3,8 |

Videregående | 5,9 | 9,1 | 11,3 | 12,2 | 12,8 | 12,0 | 11,0 | 10,3 | 8,9 | 6,4 |

Universitet/høyskole | 3,7 | 4,3 | 6,0 | 8,1 | 9,2 | 10,6 | 12,2 | 13,1 | 15,2 | 17,7 |

Innvandrere, landbakgrunn | ||||||||||

Befolkning uten innvandrerbakgrunn | 3,5 | 6,0 | 8,3 | 9,8 | 11,1 | 11,6 | 12,2 | 12,3 | 12,5 | 12,8 |

EU15, Canada, USA, Australia, NZL | 8,4 | 8,7 | 9,5 | 10,6 | 7,7 | 9,0 | 8,8 | 10,4 | 11,6 | 15,6 |

Europa utenom EU15 | 32,3 | 19,9 | 14,5 | 11,6 | 7,6 | 5,0 | 3,4 | 2,4 | 1,9 | 1,5 |

Øvrige land | 32,0 | 18,9 | 12,8 | 9,2 | 7,2 | 5,4 | 4,1 | 3,5 | 3,8 | 3,2 |

Enslig forsørger | 24,6 | 23,4 | 16,0 | 10,6 | 7,3 | 5,3 | 4,2 | 3,2 | 2,8 | 2,7 |

Utdanningsnivå | ||||||||||

Uoppgitt | 60,9 | 21,6 | 6,6 | 5,6 | 2,0 | 1,1 | 0,7 | 0,9 | 0,5 | 0,2 |

Grunnskole | 41,8 | 29,9 | 13,5 | 5,8 | 3,4 | 2,2 | 1,3 | 0,9 | 0,9 | 0,3 |

Videregående | 21,2 | 26,1 | 18,3 | 11,3 | 7,5 | 5,1 | 3,9 | 2,8 | 2,0 | 1,8 |

Universitet/høyskole | 12,1 | 16,9 | 16,8 | 13,8 | 10,3 | 7,9 | 6,8 | 5,3 | 4,9 | 5,3 |

Innvandrere, landbakgrunn | ||||||||||

Befolkning uten innvandrerbakgrunn | 19,0 | 23,1 | 17,2 | 11,7 | 8,4 | 6,0 | 4,8 | 3,5 | 3,1 | 3,1 |

EU15, Canada, USA, Australia, NZL | 30,4 | 20,1 | 12,7 | 9,4 | 5,9 | 4,2 | 3,7 | 5,8 | 4,2 | 3,7 |

Europa utenom EU15 | 46,5 | 28,1 | 7,7 | 7,8 | 2,0 | 2,0 | 1,3 | 1,2 | 2,0 | 1,3 |

Øvrige land | 49,0 | 25,4 | 11,8 | 5,6 | 2,7 | 1,8 | 1,6 | 1,2 | 0,6 | 0,3 |

Flerfamiliehushold med barn | 9,9 | 9,5 | 9,9 | 10,6 | 10,3 | 11,3 | 10,4 | 11,4 | 9,8 | 7,0 |

Utdanningsnivå | ||||||||||

Uoppgitt | 49,9 | 15,9 | 10,5 | 5,8 | 4,2 | 3,4 | 8,3 | 1,0 | 1,0 | . |

Grunnskole | 21,1 | 15,3 | 11,4 | 10,3 | 10,2 | 8,9 | 7,4 | 8,6 | 4,1 | 2,7 |

Videregående | 5,4 | 8,8 | 10,8 | 11,8 | 11,3 | 12,5 | 10,5 | 12,7 | 9,8 | 6,5 |

Universitet/høyskole | 4,9 | 6,0 | 7,9 | 9,7 | 9,6 | 12,0 | 12,3 | 12,6 | 14,1 | 10,8 |

Innvandrere, landbakgrunn | ||||||||||

Befolkning uten innvandrerbakgrunn | 6,3 | 7,4 | 8,8 | 10,8 | 11,1 | 11,9 | 11,4 | 13,1 | 11,3 | 7,9 |

EU15, Canada, USA, Australia, NZL | 12,0 | 6,5 | 9,8 | 12,2 | 4,2 | 14,3 | 9,9 | 10,9 | 10,3 | 10,0 |

Europa utenom EU15 | 28,5 | 20,6 | 17,3 | 8,6 | 13,1 | 6,4 | 1,4 | 1,4 | 1,4 | 1,4 |

Øvrige land | 28,3 | 20,9 | 15,8 | 9,2 | 6,1 | 8,2 | 5,7 | 2,7 | 1,7 | 1,4 |

Flerfamiliehusholdninger er alle (privat)husholdninger der personer bor sammen uten å være ektefeller, registrerte partnere, samboere, og/eller som foreldre og barn (uansett barnets alder). Husholdninger med tre generasjoner regnes som flerfamiliehushold.