Del 1

Statens pensjonsfond 2021

1 Innledning og sammendrag

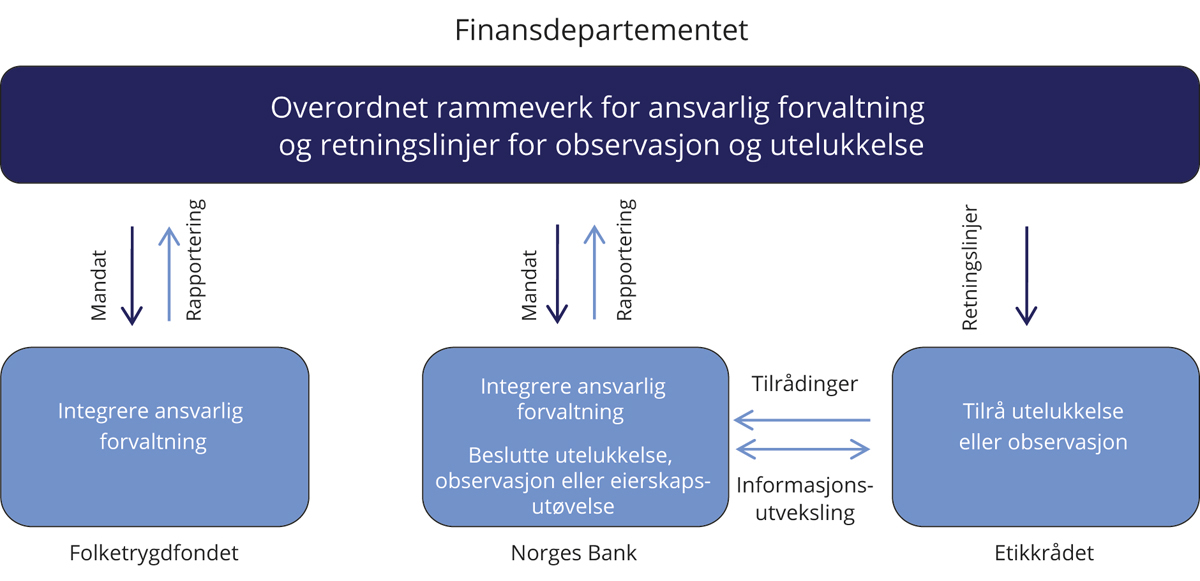

Finansdepartementet er i lov om Statens pensjonsfond gitt det overordnede ansvaret for forvaltningen av fondet, som består av Statens pensjonsfond utland (SPU) og Statens pensjonsfond Norge (SPN). Norges Bank og Folketrygdfondet ivaretar den operative gjennomføringen av forvaltningen av henholdsvis SPU og SPN, innenfor mandater fastsatt av Finansdepartementet.

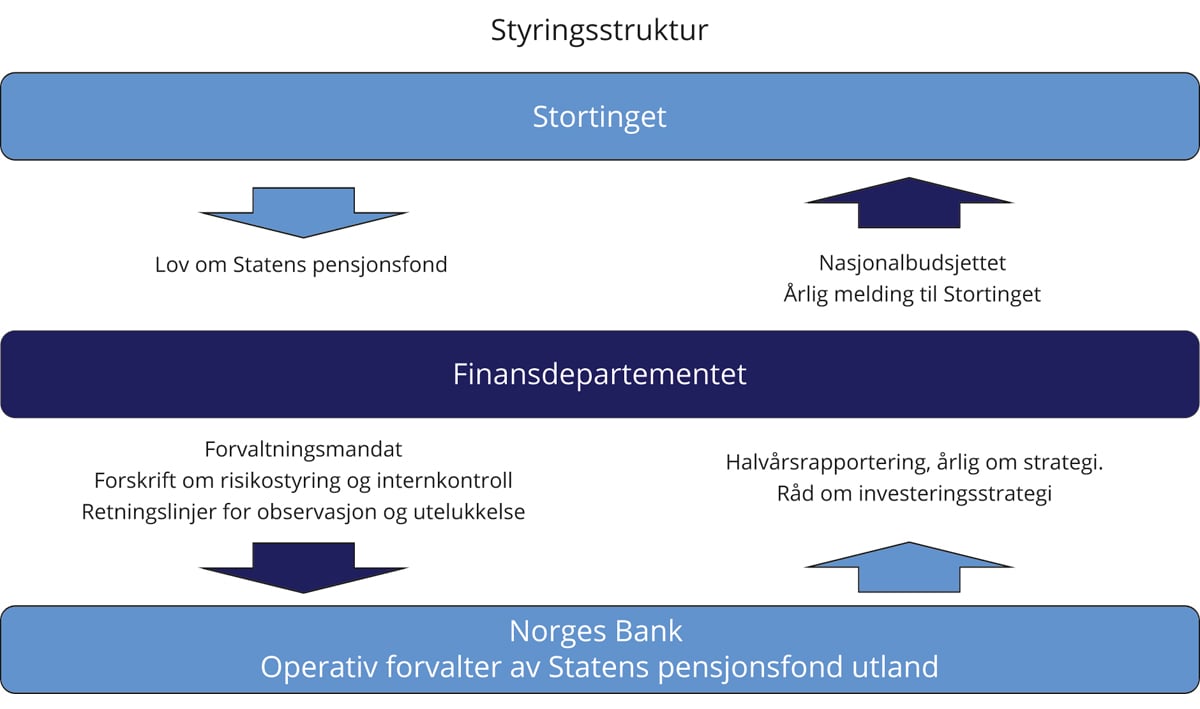

Investeringsstrategien og rammer for forvaltningen fastsettes av Finansdepartementet, og viktige veivalg forankres i Stortinget. Norges Bank og Folketrygdfondet tar beslutninger om enkeltinvesteringer og utøver fondenes eierrettigheter uavhengig av departementet. En klar rolledeling bidrar til å tydeliggjøre ansvar. Styringsstrukturen må sikre at overordnede beslutninger om avkastning og risiko og om rammene for den ansvarlige forvaltningen forankres hos fondets eiere, representert ved politiske myndigheter. Samtidig må det være tilstrekkelig delegering av fullmakter til at løpende beslutninger i forvaltningen tas nær markedene fondet investeres i.

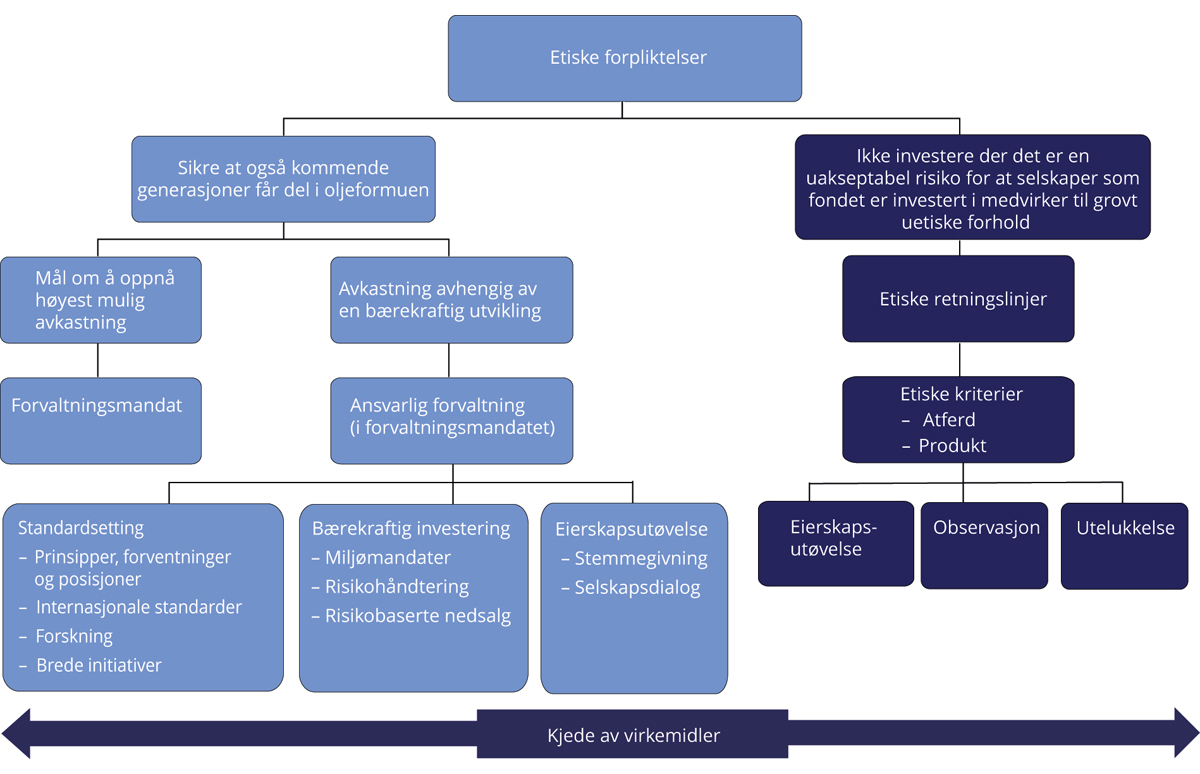

Midlene i Statens pensjonsfond eies av det norske folk. Formålet med sparingen i fondet er å støtte opp under finansieringen av folketrygdens pensjonsutgifter og ivareta langsiktige hensyn ved anvendelsen av statens petroleumsinntekter. Målet for forvaltningen er å oppnå høyest mulig avkastning innenfor et akseptabelt risikonivå. En klar finansiell målsetting, sammen med en langsiktig og god forvaltning, legger til rette for at fondet kan finansiere velferd for både dagens og kommende generasjoner. Innenfor den overordnede finansielle målsettingen, skal fondet forvaltes ansvarlig. Ansvarlig forvaltning er en integrert del av forvaltningen av Statens pensjonsfond. Det legges til grunn at god avkastning over tid avhenger av en bærekraftig utvikling. I denne meldingen omtales arbeidet med ansvarlig forvaltning, herunder arbeidet med skatt og åpenhet i SPU og oppfølgingen av Etikkutvalgets utredning.

SPU er en integrert del av statsbudsjettet og det finanspolitiske rammeverket. Statens netto kontantstrøm fra petroleumsvirksomheten overføres i sin helhet til fondet, mens uttak for å finansiere det oljekorrigerte underskuddet på statsbudsjettet bestemmes etter vedtak i Stortinget. Fondet er over tid blitt en stadig viktigere kilde til finansiering av offentlige utgifter. Handlingsregelen for budsjettpolitikken legger opp til at det årlige uttaket fra SPU over tid skal tilsvare den forventede realavkastningen av fondskapitalen, anslått til 3 pst. Samtidig legges det vekt på at bruken i det enkelte år skal tilpasses konjunktursituasjonen.

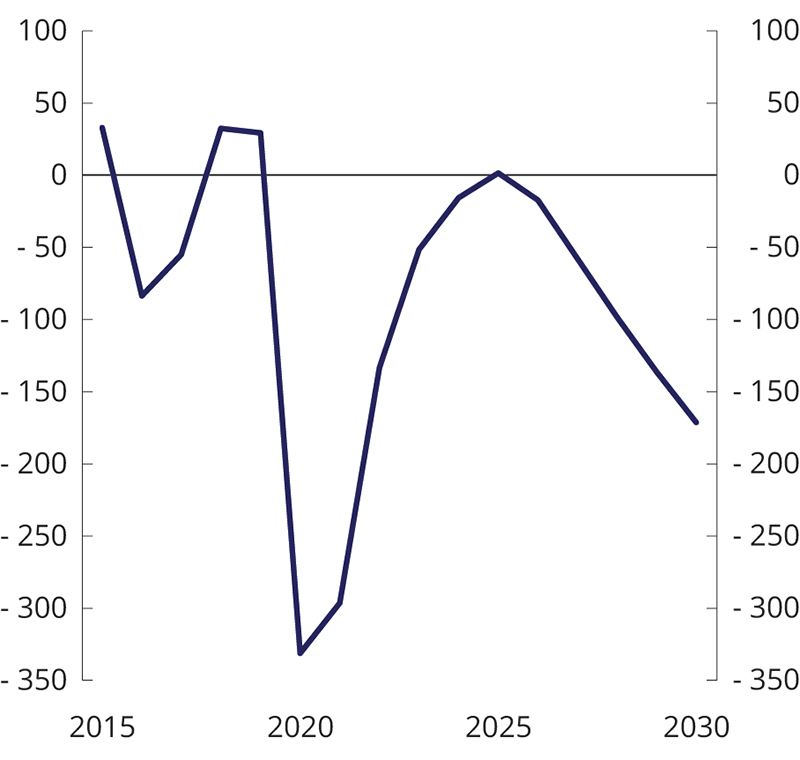

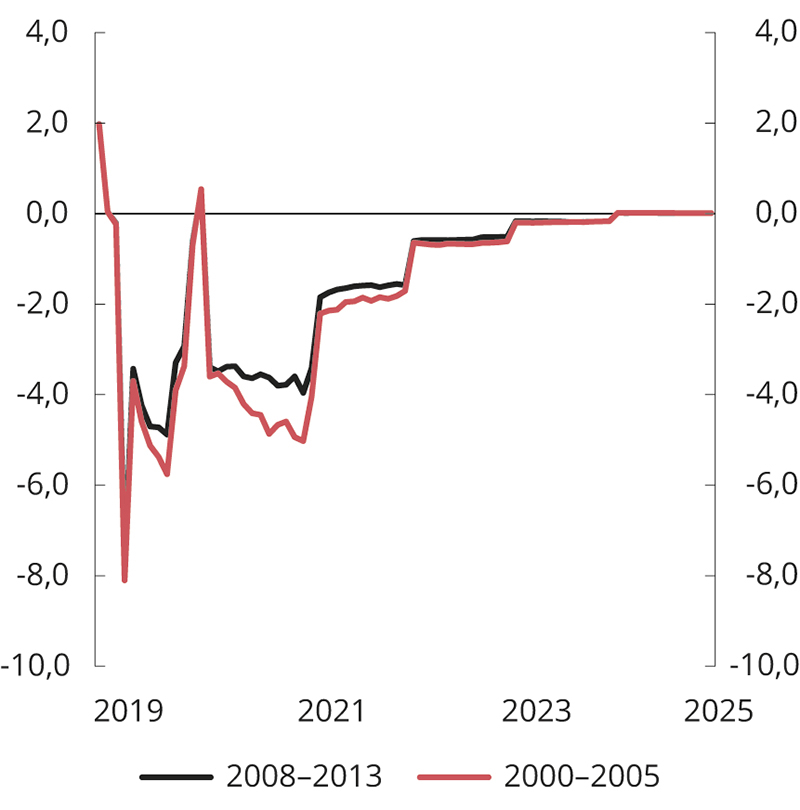

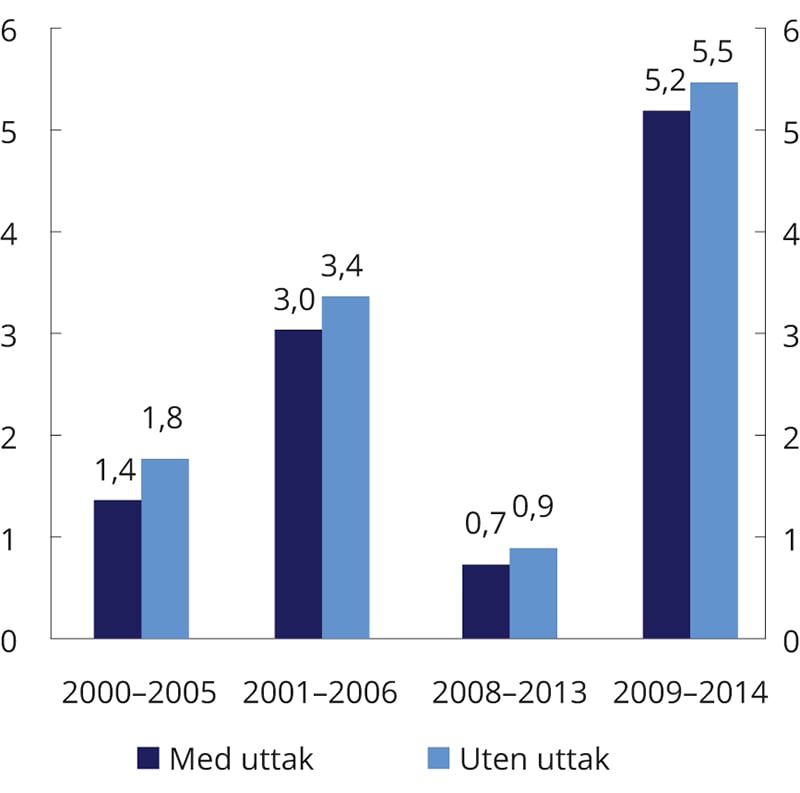

Koronapandemien har ført til historisk dype tilbakeslag i norsk og internasjonal økonomi. Omfattende finanspolitiske tiltak er satt inn for å begrense skadevirkningene. Mens tiltakspakker i andre land i stor grad må finansieres gjennom statlig gjeldsopptak, har Norge i tråd med handlingsregelen midlertidig økt bruken av fondsmidler. I 2020 ble det netto overført 298 mrd. kroner fra fondet for å dekke det oljekorrigerte underskuddet på statsbudsjettet, sammenlignet med en netto tilførsel til fondet på 18 mrd. kroner i 2019.1 Også i 2021 er det lagt opp til store netto overføringer fra fondet for å dempe de negative virkningene av koronapandemien.

Det er imidlertid ikke kostnadsfritt å finansiere økonomiske tiltak gjennom fondsuttak. Vedvarende høye budsjettunderskudd vil øke utfordringene med å sikre bærekraftige statsfinanser på lengre sikt. Regjeringens strategi for veien ut av krisen innebærer å kompensere når det er nødvendig, men trappe ned de økonomiske tiltakene for å gi insentiver til aktivitet så snart smittesituasjonen og smitteverntiltakene gjør dette mulig. Økt oljepengebruk under krisen skal reverseres når den økonomiske situasjonen normaliseres, og ikke bidra til varig økte offentlige utgifter. Det vil legge til rette for at finanspolitikken kan brukes aktivt også i senere tilbakeslag som måtte komme for norsk økonomi.

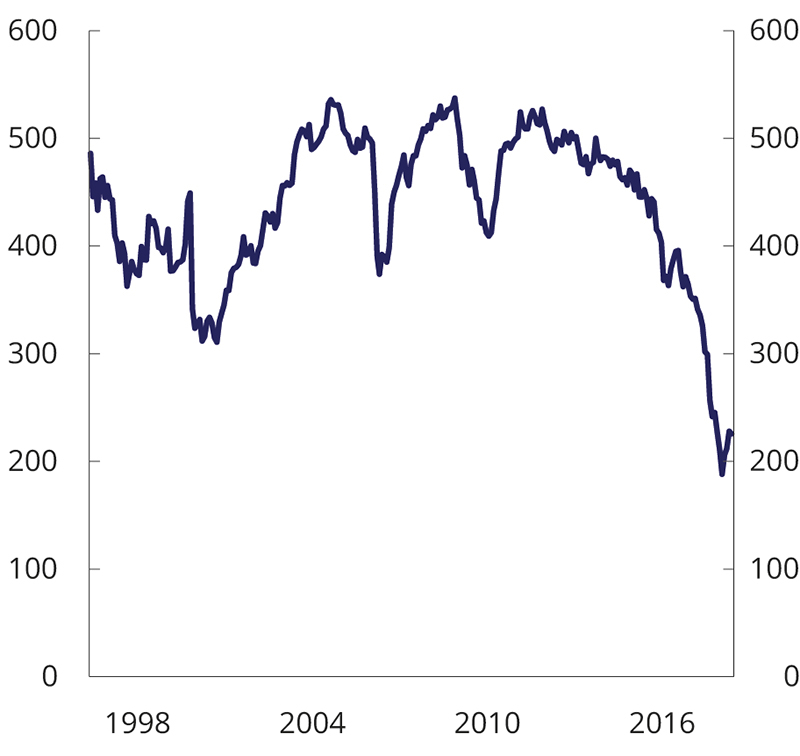

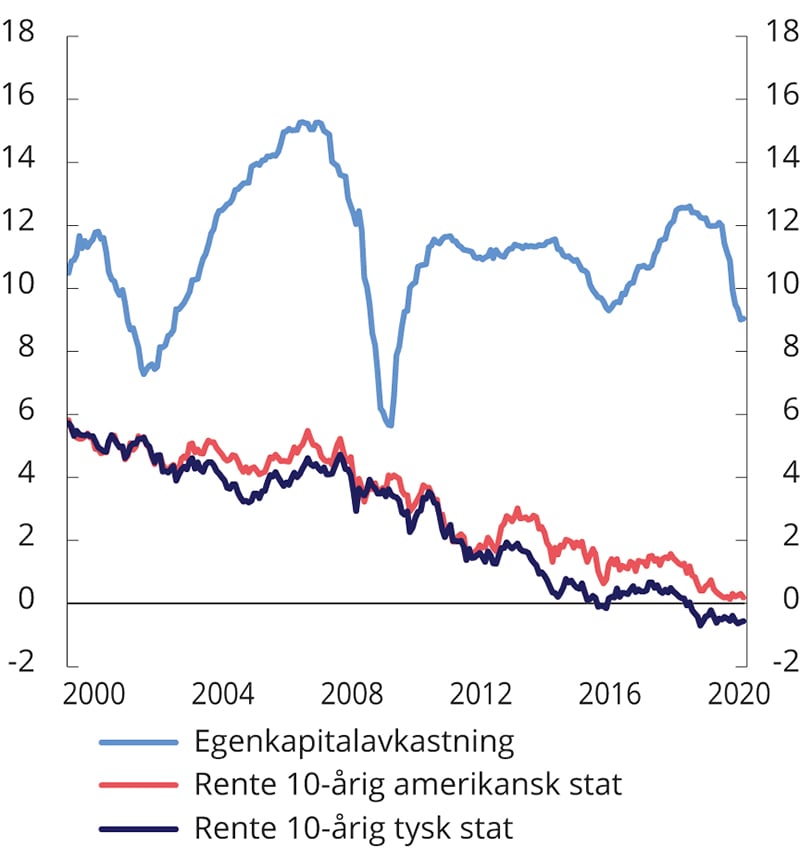

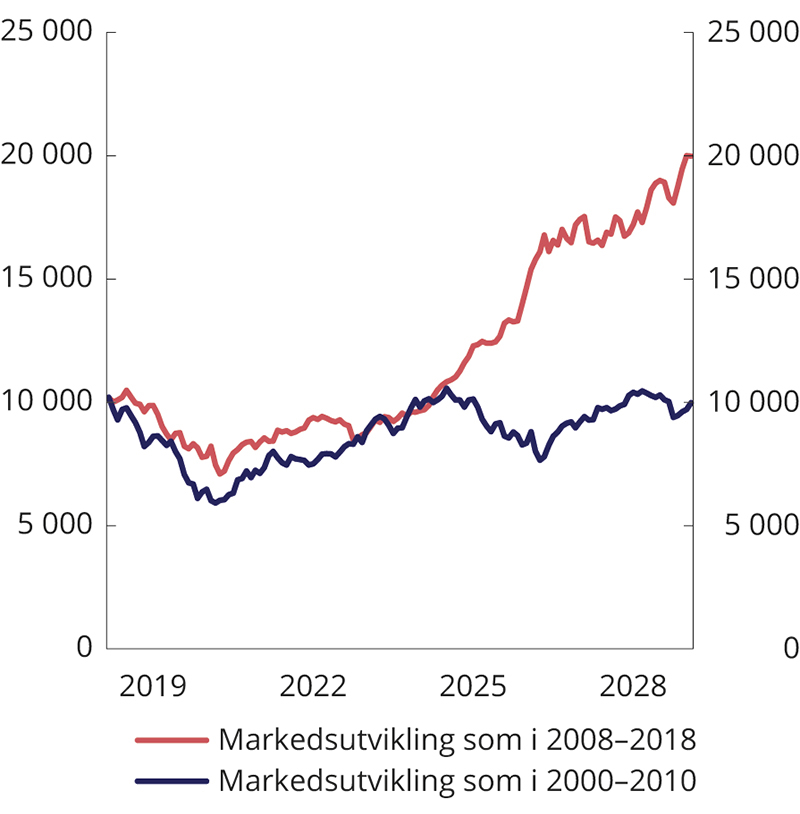

En sterk vekst i fondskapitalen har de to siste tiårene gitt rom for en betydelig økning i bruken av olje- og fondsinntekter i statsbudsjettet. Lavere petroleumsinntekter vil etter hvert gi mindre vekst i fondskapitalen og dermed redusert handlingsrom i finanspolitikken, jf. Perspektivmeldingen 2021.2 Historisk har betydelige netto tilførsler av petroleumsinntekter til fondet medført at fondsverdien har steget, også i perioder med kraftige fall i aksjemarkedene. Fremover må vi være forberedt på at det kan komme perioder uten vekst i den nominelle verdien av fondet. Uten utsikter til store netto avsetninger til fondet vil utviklingen i fondsverdien i større grad bestemmes av utviklingen i de globale finansmarkedene. I takt med at en stadig større del av velferden er blitt finansiert med avkastningen av fondsmidlene, er offentlige finanser blitt mer sårbare for svingninger i internasjonale finansmarkeder. Dagens lave rentenivå bidrar isolert sett til lav forventet avkastning fra fondets obligasjonsinvesteringer. Fremtidig avkastning fra aksjer er også usikker, og de langsiktige effektene av koronapandemien gjør usikkerheten større enn normalt. Økt sårbarhet og utsikter til mindre vekst i fondet fremover tilsier at vi må være varsomme i den videre innfasingen av fondsinntekter i norsk økonomi.

Erfaringene fra fondets historie viser at vi må være forberedt på betydelige svingninger i finansmarkedene. Statens pensjonsfond har i utgangspunktet god evne til å tåle slike svingninger. Åpenhet om og bred forankring av hovedlinjene i investeringsstrategien bidrar til forståelse av risikoen som tas i forvaltningen. De årlige meldingene om fondet bidrar til denne forankringen. Det legger til rette for at en kan holde fast ved den valgte strategien, også i perioder med betydelig uro i finansmarkedene.

Investeringsstrategien

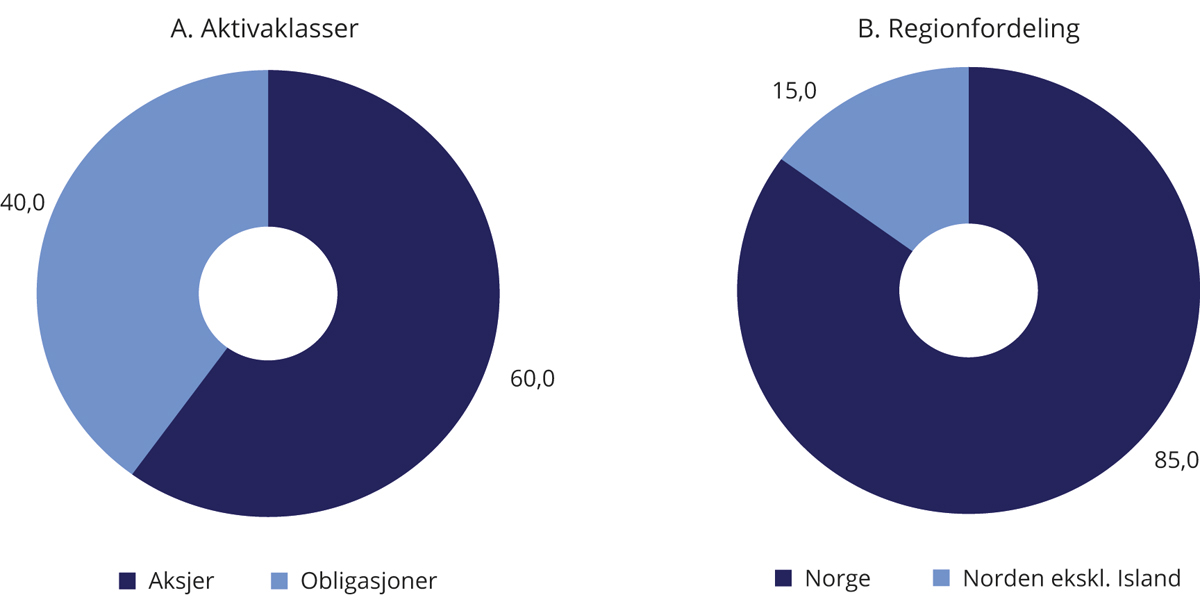

Investeringsstrategien for SPU og SPN er utviklet over tid, basert på grundige vurderinger, faglige utredninger og praktiske erfaringer. Viktige veivalg er blitt forankret i Stortinget. Strategien er definert i fondenes mandater og uttrykkes blant annet gjennom sammensetningen av referanseindeksene fastsatt av Finansdepartementet. Den strategiske referanseindeksen angir en fordeling av kapitalen mellom aksjer og obligasjoner, og er et uttrykk for eiers investeringspreferanser og risikotoleranse. For SPU utgjør andelen aksjer i referanseindeksen 70 pst., mens andelen er 60 pst. for SPN. Obligasjoner utgjør resten.

Strategien bygger på at en må ta risiko for å oppnå en tilfredsstillende avkastning over tid. Gjennom sin tilslutning til aksjeandel har fondets eiere, representert ved politiske myndigheter, gitt uttrykk for hva som anses som et akseptabelt risikonivå. Valg av aksjeandel er den beslutningen som i størst grad bestemmer samlet risiko i fondet. Høyere aksjeandel gir høyere forventet avkastning, men innebærer også at en må forvente større utslag i verdien av investeringene og større sannsynlighet for tap. Investeringsstrategien innebærer at fondskapitalen i hovedsak investeres i noterte markeder.

Et viktig utgangspunkt for strategien er at den samlede risikoen kan reduseres ved å spre investeringene bredt mellom aktivaklasser, regioner, land, industrier, selskaper og utstedere. Sammensetningen av delindeksene for aksjer og obligasjoner innebærer at investeringene spres på mange enkeltselskaper og obligasjonslån. Indeksene er satt sammen med sikte på at disse skal kunne følges tett og til lave kostnader. Referanseindeksene brukes også til å måle resultatene Norges Bank og Folketrygdfondet oppnår i forvaltningen.

Det meste av den samlede risikoen i fondet følger av utviklingen i de brede aksje- og obligasjonsmarkedene. Norges Bank og Folketrygdfondet kan, innenfor fastsatte risikorammer i mandatet, avvike noe fra indeksene i den operative gjennomføringen av forvaltningen. Avvikene utnyttes til å sikre en kostnadseffektiv tilpasning til indeksene, samt å utnytte særtrekk ved fondene eller opparbeidede fortrinn for å oppnå meravkastning. I forvaltningen av SPU er det innenfor en begrenset ramme åpnet for investeringer i unotert eiendom og unotert infrastruktur for fornybar energi.

Investeringsstrategiene for SPU og SPN er omtalt i henholdsvis avsnitt 2.1 og 4.1. I avsnitt 2.3 redegjøres det for forvaltningen av SPU og gjennomføringen av investeringsstrategien under koronapandemien, herunder betydningen av de økte overføringene fra SPU til statsbudsjettet, samt mulige virkninger av virusutbruddet på langsiktig avkastning av aksjer og obligasjoner.

Gode resultater i 2020

For å dempe de negative virkningene på økonomien av koronapandemien og tilhørende smitteverntiltak, iverksatte myndighetene i mange land gjennom 2020 omfattende finans- og pengepolitiske tiltak. Etter et betydelig fall i aksjemarkedet i første kvartal, bidro lave renter og store statlige støttetiltak til at aksjekursene steg kraftig gjennom resten av året. Avkastningen av SPU i 2020 var 10,9 pst. målt i fondets valutakurv. Det positive resultatet skyldes høy avkastning i aksjemarkedet og god avkastning for obligasjoner som følge av fallende renter. Fondsverdien økte i løpet av fjoråret med 825 mrd. kroner, til 10 908 mrd. kroner etter fradrag for kostnader.

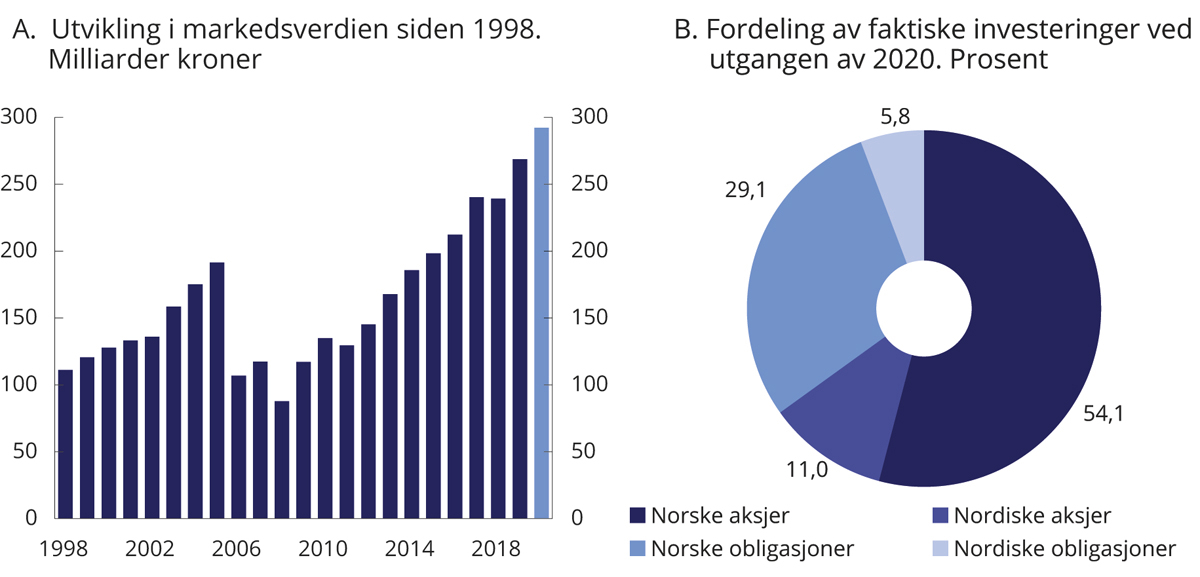

Avkastningen i det norske aksjemarkedet var i 2020 noe lavere enn internasjonalt. Det skyldes blant annet at olje- og gassektoren, som er en stor sektor på Oslo Børs, hadde en svak utvikling. Avkastningen av SPN i 2020 var 8,8 pst. målt i norske kroner. Markedsverdien ved utgangen av 2020 var 292 mrd. kroner.

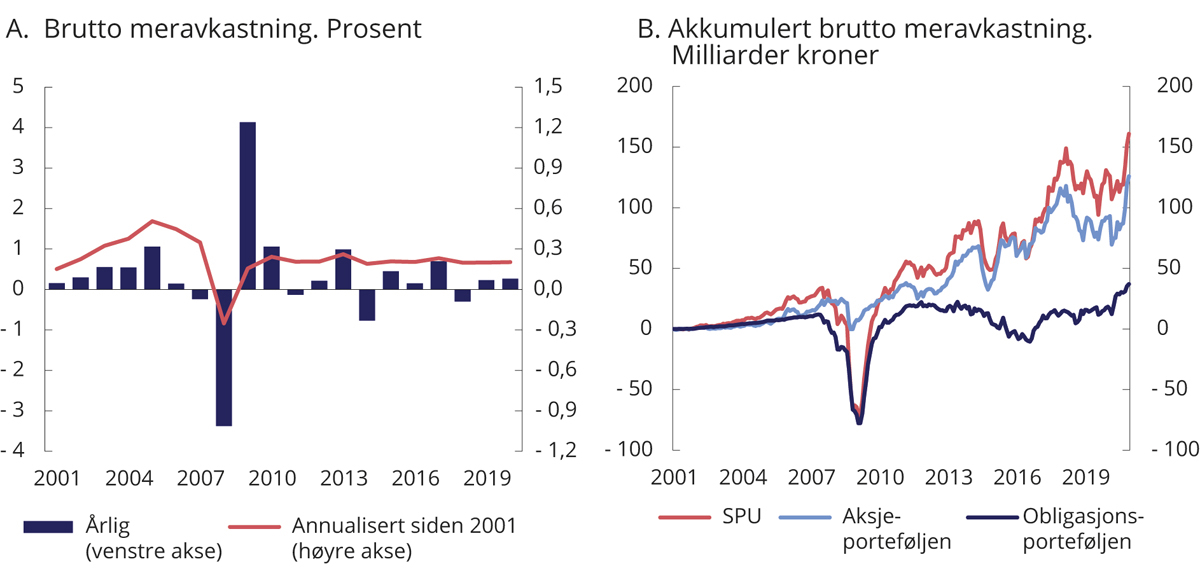

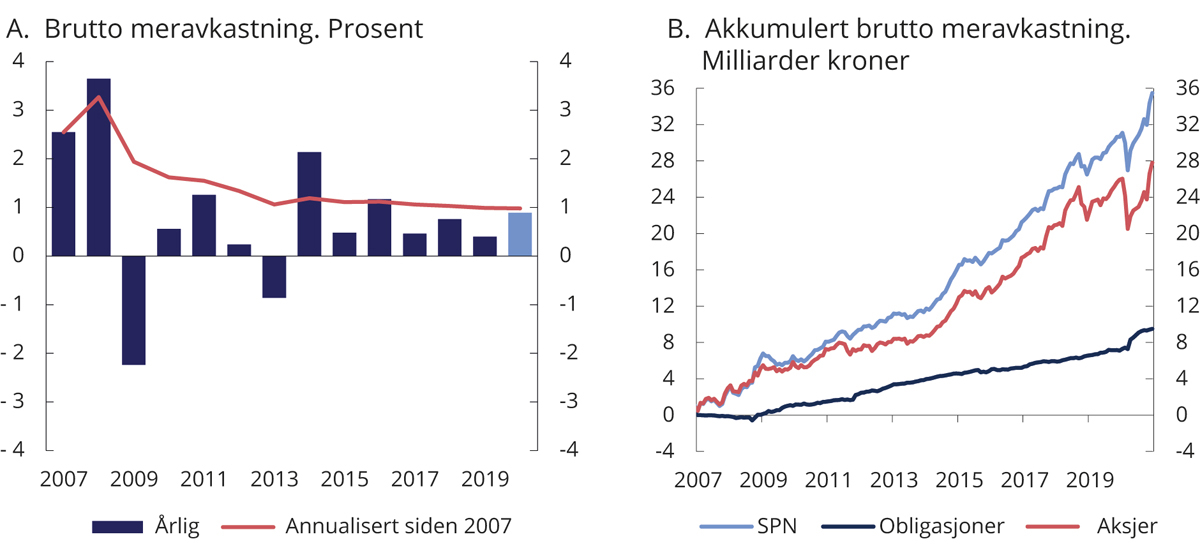

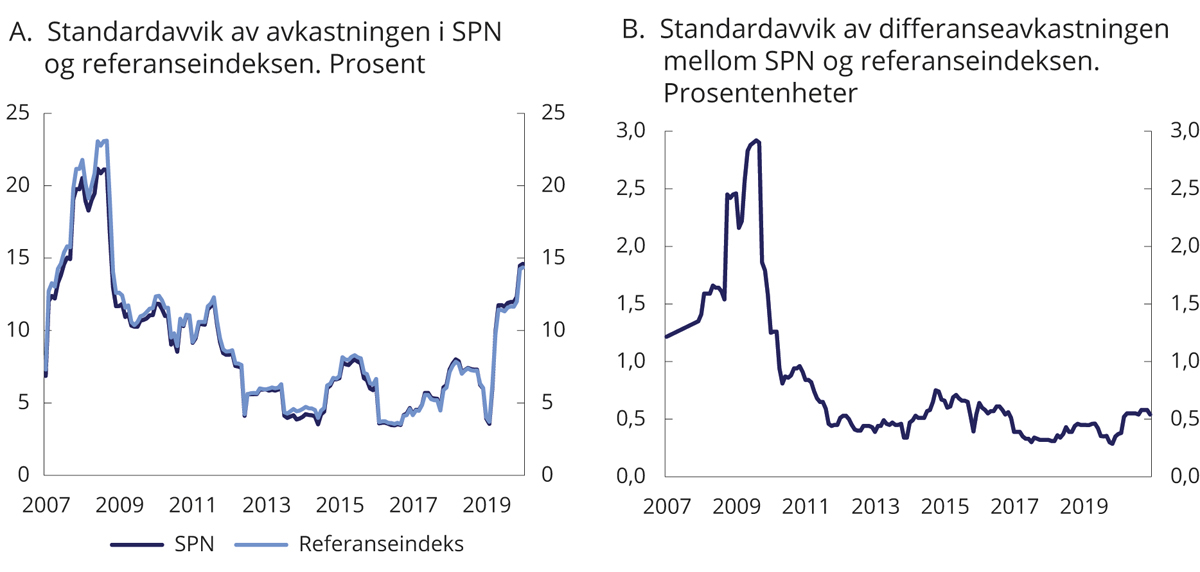

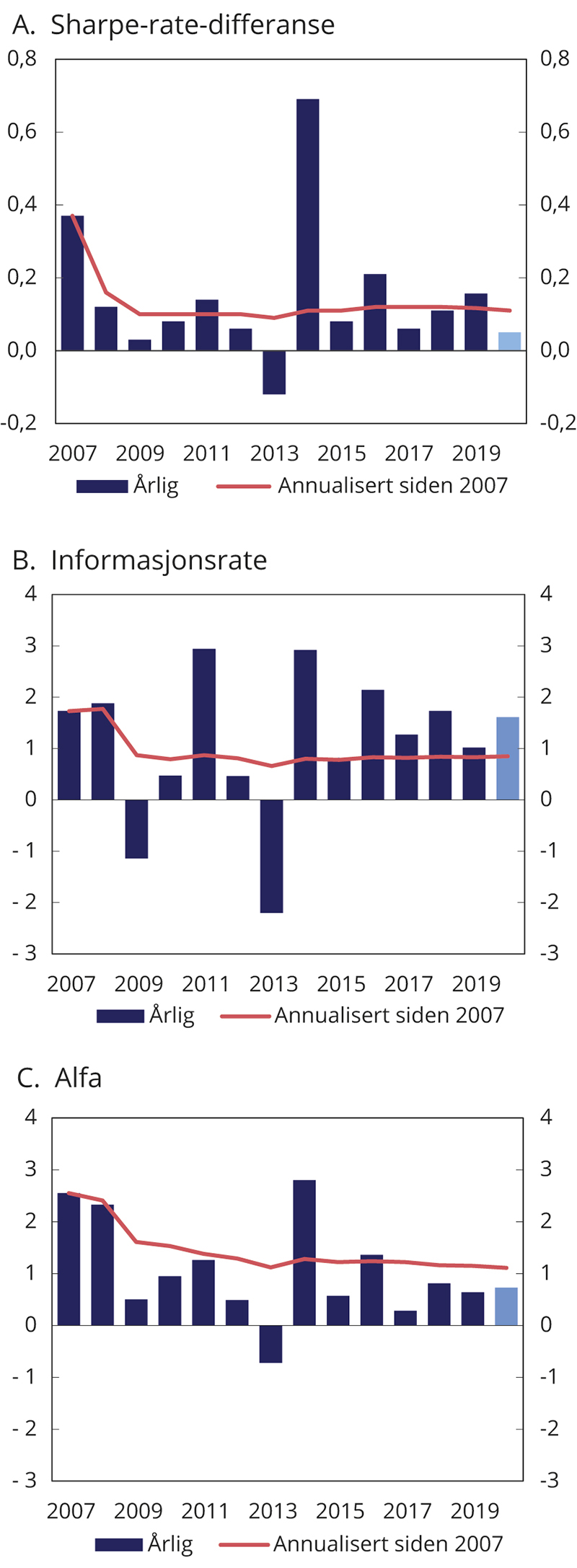

Målsettingen for Norges Banks og Folketrygdfondets forvaltning er å skape høyest mulig avkastning etter kostnader til akseptabel risiko, innenfor rammene som er fastsatt i mandatene fra Finansdepartementet. Avkastningen av SPU var i fjor 0,27 prosentenheter høyere enn referanseindeksen, mens meravkastningen i forvaltningen av SPN var 0,89 prosentenheter. Departementet legger vekt på resultatene som oppnås over tid. De siste 20 årene har gjennomsnittlig årlig avkastning av SPU vært 0,20 prosentenheter høyere enn avkastningen av referanseindeksen. For SPN har meravkastningen siden 2007 i gjennomsnitt vært 0,98 prosentenheter per år. Departementet er tilfreds med de resultater som er oppnådd med den risikoen som er tatt i forvaltningen.

Målt som andel av forvaltningskapitalen, var kostnadene i fjor 5,1 basispunkter i SPU og 6,3 basispunkter i SPN.

Resultatene i forvaltningen av SPU og SPN er omtalt i henholdsvis avsnitt 2.2 og 4.2.

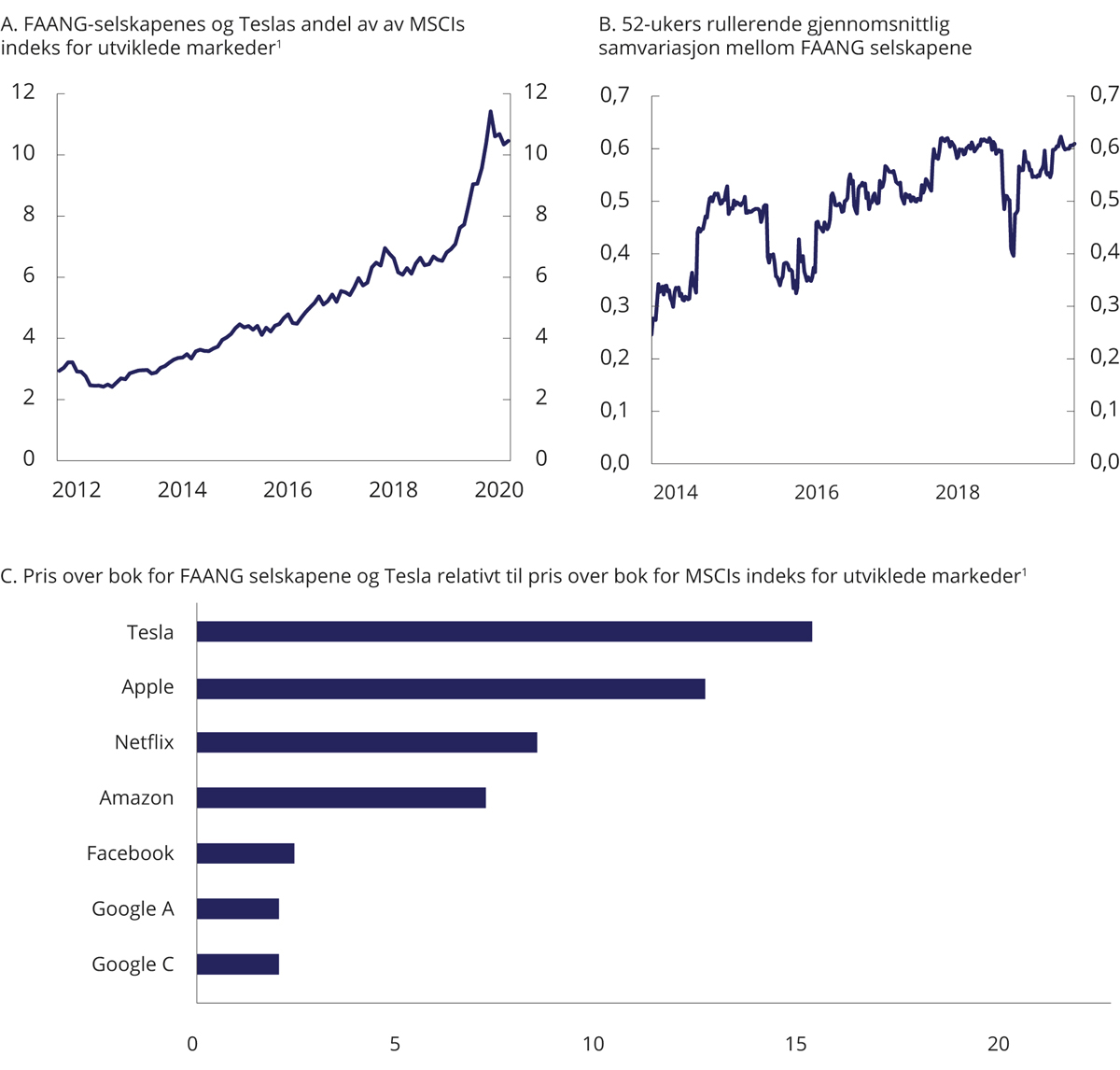

Delindeksen for fremvoksende aksjemarkeder i SPU

I meldingen Statens pensjonsfond 2020 omtalte departementet arbeidet med å vurdere sammensetningen av referanseindeksen for aksjer i SPU. Departementet la opp til å endre de geografiske justeringsfaktorene slik at andelen utviklede markeder i Europa reduseres med om lag 6 prosentenheter og andelen i Nord-Amerika økes tilsvarende. Det ble videre lagt opp til å videreføre gjeldende justeringsfaktor for fremvoksende markeder, som innebærer at slike markeder vil ha om lag samme vekt som i den markedsvektede indeksen FTSE Global All Cap, som referanseindeksen for SPU er basert på. Stortinget sluttet seg til dette.

Det ble i meldingen vist til at det var behov for ytterligere vurderinger av rammeverket og delindeksen for investeringer i fremvoksende markeder. Dette er en sammensatt gruppe markeder som gjennomgående kjennetegnes av svakere institusjoner, mindre åpenhet og svakere beskyttelse av minoritetsaksjonærenes interesser enn i utviklede markeder. Videre svinger avkastningen mer, og landspesifikke forhold påvirker i større grad risikoen.

Departementet har tidligere besluttet at nye markeder ikke skal inkluderes i fondets referanseindeks for aksjer før det er tatt stilling til sammensetningen av denne. Saudi-Arabia og Romania, som ble inkludert i de underliggende indeksene fra indeksleverandøren FTSE Russell i henholdsvis mars 2019 og september 2020, inngår derfor ikke i fondets referanseindeks.

Investeringsstrategien til SPU vektlegger bred spredning av investeringene. Aksjeindeksen inkluderer i dag et betydelig antall markeder og gjenspeiler alle store økonomier. Ved utgangen av 2020 besto fondets referanseindeks for aksjer av 46 enkeltmarkeder, hvorav 22 i fremvoksende aksjemarkeder. Diversifiseringsgevinsten av å inkludere flere og ofte små fremvoksende markeder kan antas å være begrenset. Departementet mener at det ikke bør inkluderes ytterligere markeder i referanseindeksen for aksjer nå. Det betyr at heller ikke de fremvoksende markedene Saudi-Arabia og Romania tas inn i referanseindeksen på nåværende tidspunkt. Eventuell inkludering av nye markeder i fondets referanseindeks bør vurderes i forbindelse med fremtidige, brede gjennomganger av rammene for og sammensetningen av referanseindeksen.

Rammeverket og referanseindeksen for fremvoksende aksjemarkeder er omtalt i avsnitt 3.1.

Antall selskaper i aksjeindeksen for SPU

Som del av vurderingene av sammensetningen av referanseindeksen for aksjer i SPU, har departementet vurdert om antallet selskaper i referanseindeksen er hensiktsmessig, eller om antallet bør reduseres. Departementet har innhentet analyser og vurderinger fra Norges Bank og Etikkrådet, samt mottatt analyser fra indeksleverandøren og analyseselskapet MSCI.

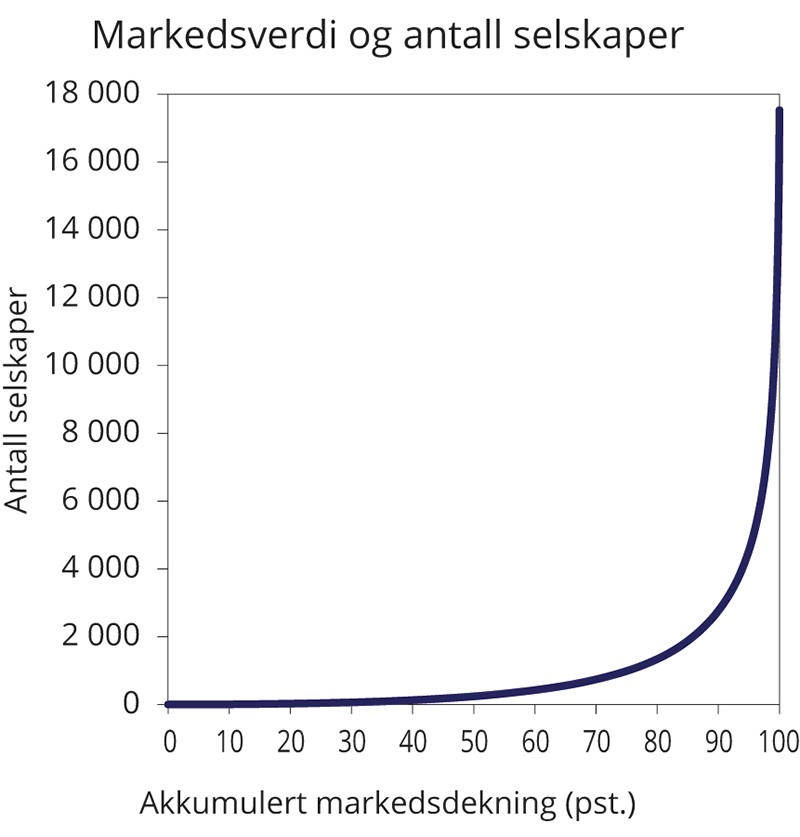

Antall selskaper i fondets referanseindeks for aksjer har økt over tid. Den største økningen skjedde da departementet i 2007 besluttet å inkludere små selskaper i referanseindeksen, noe som innebar en økning i antallet selskaper fra i overkant av 2 400 til om lag 7 000. Over tid har antallet selskaper i SPUs referanseindeks for aksjer økt ytterligere, til om lag 8 800 ved utløpet av 2020.

Markedsverdien av SPU har økt betydelig siden 2007. Veksten har kommet i en periode hvor omsetteligheten i mange aksjemarkeder har falt, noe som har gjort det mer krevende å handle store beløp til lave kostnader. Videre er aksjene i de minste selskapene også ofte de minst omsettelige og kan derfor være særlig dyre å handle i. De minste selskapene utgjør samtidig en svært liten del av den samlede markedsverdien av indeksen. Dette illustreres ved at 25 pst. av antallet selskaper i referanseindeksen kun utgjør 2 pst. av den samlede markedsverdien av indeksen. Diversifiseringsgevinstene ved å inkludere de aller minste selskapene er dermed begrenset. I tillegg kan et stort antall selskaper i indeksen bidra til å øke både kompleksiteten i forvaltningen og forvaltnings- og transaksjonskostnadene.

Norges Bank og MSCI har analysert avkastning og risiko for aksjeindekser med færre selskaper og lavere markedsdekning enn fondets gjeldende referanseindeks for aksjer. Analysene viser at markedsdekningen kan reduseres noe uten at det medfører vesentlige endringer i avkastnings- og risikoegenskapene.

Generelt er transaksjonskostnadene ved å handle aksjer i små selskaper høyere enn for tilsvarende handler i store selskaper. Det er imidlertid stor usikkerhet knyttet til beregninger av transaksjonskostnader, og resultatene avhenger av hvilken modell som benyttes og hvilke beregningstekniske forutsetninger som legges til grunn. Analyser fra Norges Bank og MSCI viser at de løpende transaksjonskostnadene ved å investere i tråd med indeksen i liten grad vil påvirkes av å redusere markedsdekningen noe. Analyser fra MSCI viser samtidig at en reduksjon i antall selskaper, i kombinasjon med andre justeringer av indeksreglene, kan redusere de løpende transaksjonskostnadene.

Både Norges Bank og Etikkrådet peker på at faktisk portefølje ikke nødvendigvis endres selv om referanseindeksen justeres. Samtidig viser begge til at det generelt sett er mindre informasjon tilgjengelig om små selskaper enn større selskaper. Etikkrådet trekker også frem at færre selskaper vil gi en bedre oversikt over porteføljen, siden det er svært mange selskaper i fondet det er lite tilgjengelig informasjon om.

Etter en samlet vurdering legger departementet opp til at antall selskaper i referanseindeksen for aksjer i SPU reduseres med om lag 25-30 pst. En slik justering vil gi en markedsdekning på 96 pst. i den underliggende indeksen fra FTSE Russell (FTSE Global All Cap), tilsvarende om lag 6 600 selskaper, mot 98 pst. og om lag 8 800 selskaper i dag. En markedsdekning på 96 pst. innebærer at indeksen søker å dekke 96 pst. av den investerbare markedsverdien av markedene som inngår i denne. Den samlede markedsverdien av selskapene som tas ut av indeksen vil være liten, selv om reduksjonen i antall selskaper er relativt stor. Selskapene som tas ut av indeksen bidrar i liten grad til risikospredning fordi de har svært lav markedsverdi relativt til øvrige selskaper i indeksen.

Vurderingene av antallet selskaper i referanseindeksen for aksjer er nærmere omtalt i avsnitt 3.2.

Arbeid med klimarisiko i SPU

Klimaendringene vil påvirke selskaper og den globale økonomiske utviklingen fremover. Selskapenes inntjening vil kunne påvirkes av endringer i ulike aktørers preferanser ved overgangen til et lavutslippssamfunn, fysiske endringer som følge av klimaendringene, klimapolitikk og den teknologiske utviklingen. Dette gir opphav til finansiell risiko som investorer må håndtere. Vurderinger av finansiell klimarisiko er en integrert del av Norges Banks risikostyring, investeringsbeslutninger og eierskapsutøvelse. Samtidig er klimarisiko en kompleks finansiell risikofaktor, som skiller seg fra andre former for markedsrisiko. Dette gjør håndtering og prising av slik risiko utfordrende for aktørene i finansmarkedene. Økonomisk faglitteratur på området øker i omfang, og det pågår for tiden flere initiativer som skal legge til rette for økt kunnskap og informasjon om klimarisiko og klimarelaterte investeringsmuligheter. Et rammeverk for klimarisikorapportering som har fått bred støtte internasjonalt, er anbefalingene fra arbeidsgruppen TCFD. Det er også igangsatt omfattende regulatoriske prosesser.

Departementet har startet et omfattende arbeid for å øke kunnskapen om hvordan klimaendringer, klimapolitikk og det grønne skiftet kan påvirke investorer som SPU. En ekspertgruppe har fått i oppdrag å utarbeide en rapport om betydningen av finansiell klimarisiko og klimarelaterte investeringsmuligheter, og drøfte alternative måter å håndtere dette på i forvaltningen. Gruppen skal videre vurdere om ny, klimarelatert kunnskap har betydning for sentrale premisser som ligger til grunn for fondets investeringsstrategi og for den operative forvaltningen. Rapporten skal også belyse hvordan klimarisiko håndteres i andre, sammenlignbare fond. SPUs betydning for norsk økonomi og rammene for forvaltningen av fondsmidlene vil være et viktig utgangspunkt for gruppens vurderinger.

Departementet har som ledd i dette arbeidet også bedt Norges Bank om analyser og vurderinger av fondets eksponering mot klimarisiko og de investeringsmuligheter som overgangen til et lavutslippssamfunn kan gi.

Departementet legger opp til en bred gjennomgang av klimarisiko og klimarelaterte investeringsmuligheter for SPU i fondsmeldingen 2022.

Arbeidet med klimarisiko i SPU er omtalt i avsnitt 3.3.

Miljømandatene i SPU

Mandatet for forvaltningen av SPU har siden 2012 inkludert en bestemmelse om at Norges Bank skal etablere særskilte miljørelaterte investeringsmandater. Formålet med mandatene er finansielt, og investeringene skal på lik linje med øvrige investeringer bidra til målet om høyest mulig avkastning over tid til akseptabel risiko. Miljømandatene er del av Norges Banks aktive forvaltning. Det innebærer at banken bestemmer omfang og innretning av investeringene, innenfor rammene for forvaltningen fastsatt av departementet. Forvaltningen av miljømandatene måles etter de finansielle resultatene som oppnås over tid. Det er ikke stilt krav til en bestemt fordeling mellom ulike aktivaklasser for investeringene under miljømandatene. Mandatene har historisk bidratt til at SPU investeres relativt mer i miljørettede selskaper og bransjer enn det som følger av fondets referanseindeks.

Investeringene gjennom miljømandatene gir fondet en eksponering mot selskaper og prosjekter som vil kunne ha ulike positive klima- og miljøeffekter, som reduserte utslipp, mer effektiv energiutnyttelse eller utvikling av ny teknologi. SPU skal imidlertid ikke være et klimapolitisk virkemiddel. Det er det bred politisk enighet om. Forvaltningsmandatet inneholder ikke krav til at fondets investeringer skal tilpasses eller bidra til oppnåelse av særskilte klima- eller miljømål. Dette gjelder også for miljømandatene. Følgelig er det heller ikke krav til at banken skal rapportere om konkrete klima- og miljøeffekter av mandatene.

Det har de siste årene vært en betydelig utvikling i krav til og standarder for rapportering av bærekraftig virksomhet og hva som kan anses som bærekraftige investeringer, herunder klima- og miljørettet aktivitet. Internasjonalt pågår det flere viktige prosesser i arbeidet med å utvikle standarder og krav til bærekraftsdata og klassifiseringssystem for bærekraftig virksomhet. En generell utfordring for rapportering av bærekraftsdata, inkludert om klima- og miljøforhold, er at det foreløpig er begrenset tilgang til gode og relevante data som kan anvendes på en systematisk måte. Departementet har en forventning om at Norges Bank følger dette arbeidet og styrker egen kompetanse på området.

Rapporteringen om forvaltningen av SPU, herunder om klima og miljøforhold, bør være i tråd med ledende standarder internasjonalt. I lys av den internasjonale utviklingen innen bærekraftsrapportering mv. vil departementet vurdere om rapporteringskravene for miljømandatene kan utvides noe. Utgangspunktet for disse vurderingene vil være at SPU, inkludert miljømandatene, har et klart finansielt mål. Utformingen av eventuelle nye krav må sikre at rapporteringen er relevant og bidrar til å opplyse om innretningen av investeringene på en hensiktsmessig måte, samt tar utgangspunkt i standarder som muliggjør sammenligninger på tvers av selskaper.

Miljømandatene er omtalt i avsnitt 3.4.

Håndtering av SPNs høye eierandeler i det norske aksjemarkedet

Finansdepartementet mottok i 2019 råd fra Folketrygdfondet om å endre mandatet for SPN som følge av at eierandelene i det norske aksjemarkedet er kommet opp på et så høyt nivå at det er risiko for å komme i brudd med eierandelsbegrensningen på 15 pst. i norske selskaper. Departementet la i meldingen Statens pensjonsfond 2020 opp til at utfordringen med de høye eierandelene helt eller delvis løses gjennom uttak fra SPN. Stortinget sluttet seg til dette.

Departementet vil legge frem en samlet vurdering av uttaksmodell for SPN, herunder konkret utforming, når saken er ferdig utredet. Departementet vil samtidig gi sine vurderinger av reguleringen av investeringer i unoterte selskaper der styret har uttrykt en intensjon om børsnotering.

Ansvarlig forvaltning

Ansvarlig forvaltning er en integrert del av forvaltningen av SPN og SPU. I mandatene fra Finansdepartementet er det vist til internasjonalt anerkjente standarder og prinsipper for ansvarlig forvaltning. Disse er lagt til grunn i Norges Banks og Folketrygdfondets arbeid med ansvarlig forvaltning, og forvalterne deltar også i arbeidet med å videreutvikle slike standarder.

Norges Bank og Folketrygdfondet tar beslutninger om enkeltinvesteringer og utøver fondets eierrettigheter uavhengig av departementet. Viktige virkemidler i den ansvarlige forvaltningen er å fremme prinsipper og forventninger basert på internasjonalt anerkjente standarder, dialog med selskaper om aktuelle tema og saker, samt å stemme på generalforsamlinger i selskaper fondene er investert i. Risikohåndtering er også en viktig del av den ansvarlige forvaltningen.

Norges Bank har som del av den ansvarlige forvaltningen utarbeidet forventningsdokumenter på flere områder, inkludert klima, menneskerettigheter, barns rettigheter samt skatt og åpenhet. Forventningsdokumentene retter seg mot styrene i selskapene der fondet er investert og benyttes blant annet som utgangspunkt for bankens eierskapsdialog med selskapene. Folketrygdfondet har utarbeidet veiledere til selskapene om blant annet strategi, kapitalstruktur og finansielle mål, antikorrupsjon, godtgjørelse, menneskerettigheter, klima og miljø.

Finansdepartementet har fastsatt retningslinjer for observasjon og utelukkelse av selskaper som SPU av etiske hensyn ikke skal være investert i. Noen kriterier i retningslinjene innebærer utelukkelse av selskaper på grunnlag av produkter selskapet tilvirker, som tobakk, enkelte typer våpen eller kull. Andre kriterier er basert på selskapets atferd, som grove brudd på menneskerettigheter eller alvorlig miljøskade.

Et faglig uavhengig etikkråd oppnevnt av Finansdepartementet gir råd om observasjon eller utelukkelse av selskaper fra SPU etter de etiske retningslinjene. Beslutningsmyndigheten er lagt til hovedstyret i Norges Bank. For kullkriteriet kan banken ta beslutninger uten en tilråding fra Etikkrådet. Før utelukkelse besluttes, skal imidlertid banken vurdere om andre virkemidler enn det Etikkrådet tilråder kan være egnet til å redusere risikoen for fortsatt normbrudd eller av andre årsaker kan være mer hensiktsmessig. Banken skal se de ulike virkemidlene den har til rådighet i sammenheng og benytte dem på en helhetlig måte. Eierskapsutøvelse kan være et effektivt virkemiddel for å redusere risikoen for etiske normbrudd ved å påvirke selskaper til å endre atferd. Det overordnede målet er at det mest egnede virkemiddelet benyttes i hver enkelt sak.

FNs bærekraftsmål definerer de mest sentrale utfordringene for en bærekraftig utvikling. Målene er satt av og for stater og myndigheter og angir politiske tiltak for å utrydde ekstrem fattigdom, sikre en inkluderende, bærekraftig utvikling og fremme velferd, fred og rettferdighet. Et ansvarlig næringsliv er en forutsetning for at bærekraftsmålene kan nås. SPU har en klar finansiell målsetting, og forvaltningen er derfor ikke innrettet mot å nå FNs bærekraftsmål. Samtidig underbygger og støtter den ansvarlige forvaltningen av SPU bærekraftsmålene gjennom å fremme bærekraft og et ansvarlig næringsliv. Norges Bank stiller tydelige forventninger til selskapene fondet er investert i om ansvarlighet og bærekraft og bidrar til å videreutvikle relevante standarder og prinsipper. Verdens oppnåelse av bærekraftsmålene vil påvirke selskapers virksomhet og inntjening og slik også ha betydning for finansiell risiko og investeringsmuligheter for investorer som SPU. Som en ansvarlig, langsiktig investor bidrar SPU med kapital som støtter opp under verdiskapingen i selskapene der fondet er investert. Videre bidrar fondet gjennom dialog med selskapene til å fremme langsiktig og bærekraftig verdiskaping der hensyn til miljø, samfunn og god selskapsstyring ivaretas.

Fondets investeringer er gjenstand for betydelig oppmerksomhet. Selv med et godt rammeverk for risikohåndtering, ansvarlig forvaltning og etiske retningslinjer, kan en ikke sikre seg fullt ut mot at det vil kunne oppstå kritikkverdige situasjoner i selskaper i fondets portefølje. Det er ikke mulig å legge opp forvaltningen med sikte på at fondet ikke på noe tidspunkt vil kunne bli eksponert mot uønskede forhold. Det er likevel viktig at risikostyringen og rammeverket for ansvarlig forvaltning løpende videreutvikles.

Det er redegjort nærmere for den ansvarlige forvaltningen i kapittel 6 og i omtalen av oppfølgingen av Etikkutvalget i kapittel 7.

Arbeid med skatt og åpenhet i SPU

Norge har en aktiv rolle i det internasjonale arbeidet for økt åpenhet, utveksling av opplysninger og en riktig fordeling av beskatningsrett globalt. Arbeidet med lukkede skattejurisdiksjoner, internasjonal skatteomgåelse og en riktig fordeling av beskatningsrett globalt bør foregå gjennom internasjonalt samarbeid på myndighetsnivå og konsensusbaserte løsninger. Håndheving av gjeldende skatteregler, samt utvikling av skatteregelverket i internretten og gjennom internasjonale standarder, hører inn under myndighetenes ansvarsområde.

Som en langsiktig investor legger Norges Bank i forvaltningen av SPU vekt på reell, varig verdiskaping i selskapene der fondsmidlene er investert og ikke på eventuelle kortsiktige gevinster som følge av aggressiv skatteplanlegging. Det er derfor i fondets interesse at selskaper har en bærekraftig skattepraksis.

I forbindelse med fremleggelsen av fjorårets melding ble det varslet at departementet ville gjøre rede for arbeidet med skatt og åpenhet i forvaltningen av SPU i fondsmeldingen våren 2021. Norges Bank har i brev til departementet redegjort for bankens forventningsdokument om skatt og åpenhet, dialogen med selskaper, håndtering av skatterisiko samt planer for arbeidet fremover.

Forventningsdokumentet bygger på internasjonalt anerkjente prinsipper, blant annet OECDs retningslinjer for flernasjonale selskaper og G20/OECDs prinsipper for eierstyring og selskapsledelse. I dokumentet uttrykker banken en forventning om at selskapene har en formålstjenlig, veloverveid og åpen skattepraksis som er forankret i selskapenes styrer. Banken peker i sitt brev på at aggressiv skatteplanlegging kan gi opphav til finansiell risiko fordi selskaper som tar del i aggressiv skatteplanlegging kan være mer utsatt ved endringer i skatteregler, eller gjenstand for økt risiko for skattetvister, bøter eller omdømmetap.

Forventningsdokumentet er rettet mot styrer i selskapene fondet er investert i og benyttes blant annet som utgangspunkt for dialogen Norges Bank har med selskapene. Målet med dialogen om skattemessige forhold er å bidra til en ansvarlig og bærekraftig skattepraksis. Dialogen tar utgangspunkt i temaene i forventningsdokumentet, men banken diskuterer også spesifikke utfordringer selskapene står overfor, for eksempel skattetvister eller spørsmål om skatterapportering. Kunnskapen Norges Bank tilegner seg gjennom selskapsdialogene danner grunnlag for videre vurderinger av selskapenes skatterisiko. I 2020 gjennomførte banken for første gang risikobaserte nedsalg i enkelte selskaper der skatterisikoen ble vurdert som uakseptabelt høy.

Departementet mener det er positivt og viktig at Norges Bank i sin rapportering synliggjør sitt arbeid med skatt og åpenhet. Departementet legger til grunn at banken løpende vurderer hvordan forventningsdokumentet kan videreutvikles og hvordan banken ytterligere kan styrke sitt arbeid med skatt og åpenhet innenfor rollen som en langsiktig, finansiell investor.

Arbeidet med skatt og åpenhet er omtalt i avsnitt 6.3.

Oppfølging av Etikkutvalgets utredning

Finansdepartementet innførte etiske retningslinjer for SPU (den gang Statens petroleumsfond) i 2004. Retningslinjene bygget på forslag i NOU 2003: 22 Forvaltning for fremtiden (Graver-utvalget). Siden den gang har fondets størrelse økt betydelig, og investeringene er blitt utvidet til vesentlig flere land og selskaper. Samtidig har det skjedd en utvikling i normgrunnlag og teknologi, og nye, etiske problemstillinger er kommet til.

I lys av disse utviklingstrekkene oppnevnte regjeringen i 2019 et offentlig utvalg for å vurdere og foreslå eventuelle endringer i det etiske rammeverket for fondet. Utvalget avga sin utredning NOU 2020: 7 Verdier og ansvar i juni 2020. Utvalget pekte på at det etiske rammeverket for SPU har fungert godt, men foreslo noen endringer i retningslinjene for observasjon og utelukkelse av selskaper samt enkelte justeringer i Norges Banks forvaltningsmandat.

Departementet mottok rundt 50 høringsuttalelser, hovedsakelig fra sivilsamfunnsorganisasjoner. De fleste innspillene gir uttrykk for at utvalgets forslag bidrar til å styrke det etiske rammeverket for fondet. Samtidig foreslås det noen justeringer av utvalgets forslag. Også Stortingets finanskomité hadde i Innst. 136 S (2020–2021) enkelte merknader til deler av utvalgets utredning og det etiske rammeverket.

Departementet legger i denne meldingen opp til at utvalgets forslag i all hovedsak følges opp, men med enkelte justeringer. Det innføres et nytt atferdskriterium for salg av våpen, og anvendelsen av kjernevåpenkriteriet skal omfatte visse typer leveringsplattformer som utelukkende kan benyttes for kjernevåpen. Det arbeides videre med spørsmålet om å innføre et kriterium for dødelige autonome våpen, blant annet i lys av det internasjonale arbeidet Norge deltar i på dette området. Videre utvides korrupsjonskriteriet til å omfatte også annen grov økonomisk kriminalitet, og det presiseres i meldingen at dette omfatter blant annet hvitvasking og skatteunndragelse, samt tilrettelegging for dette. Utvalget drøftet om det bør innføres et eget produktkriterium for cannabis, men kom ikke med forslag om dette. Departementet legger etter en samlet vurdering opp til at det innføres et produktkriterium for cannabis til rusformål.

Departementet merker seg utvalgets drøfting av forhåndsfiltrering av selskaper, og legger i tråd med utvalgets vurdering ikke opp til å innføre dette. Utvalget har vurdert bruk av ulike indekser for å filtrere fondets investeringsmuligheter. Utvalget mener slike indekser må brukes med varsomhet og ikke er egnet som utgangspunkt for en regelbasert avgrensning av investeringer. Departementet legger til grunn at Norges Bank som del av prosessen med å godkjenne markeder som fondet skal investeres i, blant annet tar hensyn til at banken skal kunne drive en ansvarlig forvaltning. Banken bør i denne sammenhengen merke seg hvor det er behov for særskilt aktsomhet, der informasjon om ESG-forhold kan være nyttig. I tråd med utvalgets forslag vil departementet ta inn FNs veiledende prinsipper for næringsliv og menneskerettigheter (UNGP) som del av bankens mandat.

Oppfølgingen av Etikkutvalget for SPU er omtalt i kapittel 7.

Ansettelse av daglig leder av Norges Banks forvaltning av SPU

I 2020 foretok Norges Banks hovedstyre den første ansettelsen av daglig leder av bankens forvaltning av SPU etter at den nye sentralbankloven trådte i kraft. Ansettelsessaken reiste flere krevende spørsmål, blant annet om forståelsen av enkelte bestemmelser i sentralbankloven. Finansdepartementet har derfor satt i gang en gjennomgang for å se på læringspunkter og om rammene for Finansdepartementets involvering er hensiktsmessige. I dette arbeidet vil departementet blant annet følge opp finanskomiteens merknad i Innst. 398 S (2019–2020) om at sentralbankloven § 1-6 bør presiseres for å skape samsvar mellom hva Norges Bank mener den må informere om, og hva regjeringen og Stortinget forventer. Komiteen pekte i denne sammenhengen på at ordlyden er generelt utformet og står i et kapittel om «Alminnelige bestemmelser», og at det dermed ikke er lett å se at den er avgrenset til bare å gjelde pengepolitikk el. Komiteen «legger til grunn at regjeringen følger dette opp på egnet måte og kommer tilbake til Stortinget med en vurdering av disse spørsmålene, herunder en vurdering av om ordlyden bør presiseres nærmere.»

Finansdepartementets intensjon da sentralbankloven ble utformet, var at hovedstyret skal ha eneansvaret for å ansette leder av NBIM. Departementets rolle skulle avgrenses til å gi innspill til kvalifikasjonskrav til stillingen og bli orientert om aktuelle kandidater. Et læringspunkt fra denne saken er at avskjæringen av instruksjonsadgang som departementet tilsiktet, ikke var tilstrekkelig uttrykt i forarbeidene til sentralbankloven § 2-13. Videre medførte rettsoppfatningen departementet og Norges Bank delte, at departementet verken fikk eller hadde grunnlag for å etterspørre informasjon som var relevant for vurderinger av om bankens rettslige handlingsrom burde innsnevres, eller om det burde stilles oppfølgingsspørsmål om interessekonflikter mv. Arbeidet knyttet til læringspunkter innbefatter også vurderinger av rammene i sentralbankloven, inkludert § 2-13 om ansettelse av daglig leder av Norges Banks forvaltning av SPU. Departementet kommer tilbake med eventuelle forslag når saken er ferdig utredet.

2 Statens pensjonsfond utland: strategi og resultater

2.1 Dagens investeringsstrategi

2.1.1 Innledning

Statens pensjonsfond utland (SPU) er en integrert del av statsbudsjettet og det finanspolitiske rammeverket. Statens netto kontantstrøm fra petroleumsvirksomheten overføres i sin helhet til fondet, mens uttak for å finansiere det oljekorrigerte underskuddet i statsbudsjettet bestemmes etter vedtak i Stortinget. Fondet er over tid blitt en stadig viktigere kilde til finansiering av offentlige utgifter. Handlingsregelen for budsjettpolitikken legger opp til at det årlige uttaket fra SPU over tid skal tilsvare den forventede realavkastningen av fondskapitalen, anslått til 3 pst. Samtidig legges det vekt på at bruken i det enkelte år skal tilpasses den økonomiske situasjonen, se boks 2.1. Ved at kun realavkastningen brukes, kan fondet i prinsippet være evigvarende.

Det følger av lov om Statens pensjonsfond at målet med investeringene skal være å oppnå høyest mulig avkastning med en akseptabel risiko. Innenfor denne målsettingen skal fondet forvaltes ansvarlig. En god og langsiktig forvaltning legger til rette for at petroleumsformuen kommer både dagens og fremtidige generasjoner til gode. Investeringsstrategien følger av mandatet for forvaltningen av SPU, som er fastsatt av Finansdepartementet. Den operative gjennomføringen av forvaltningsoppdraget ivaretas av Norges Bank, innenfor rammene i mandatet.

Investeringsstrategien er utformet med utgangspunkt i fondets formål og særtrekk, forvalters fortrinn og antakelser om hvordan finansmarkedene fungerer. Strategien er utviklet over tid basert på allment tilgjengelig kunnskap, forskning, praktiske erfaringer og grundige vurderinger. Viktige veivalg i forvaltningen av fondet forankres i Stortinget.

Boks 2.1 Fondskonstruksjon og det finanspolitiske rammeverket

Den løpende tilførselen av petroleumsinntekter til SPU representerer i all hovedsak en omgjøring av petroleumsformuen på norsk sokkel til finansformue i utlandet. Ved å være en omplassering av formue skiller petroleumsinntektene seg fra statens øvrige inntekter. Samtidig svinger petroleumsinntektene mye og vil etter hvert ta slutt i takt med uttappingen av ressursene.

SPU og de finanspolitiske retningslinjene skal legge til rette for varig høy verdiskaping og en stabil utvikling i fastlandsøkonomien. Som et ledd i dette overføres statens netto kontantstrøm fra petroleumsvirksomheten i sin helhet til fondet. Etter vedtak i Stortinget tas det hvert år ut et beløp for å dekke underskuddet i den øvrige delen av statsbudsjettet (det oljekorrigerte budsjettunderskuddet).

Siden 2001 er følgende finanspolitiske retningslinjer lagt til grunn for uttak fra fondet (handlingsregelen):

Bruken av fondsmidler skal over tid følge den forventede realavkastningen av SPU.1

Det må legges stor vekt på å jevne ut svingninger i økonomien for å sikre god kapasitetsutnyttelse og lav arbeidsledighet.

Fondet og handlingsregelen bidrar til å skjerme statsbudsjettet fra kortsiktige svingninger i oljeinntektene, og gir handlefrihet i finanspolitikken til å motvirke økonomiske tilbakeslag. Samtidig blir bruken av oljeinntektene en synlig og integrert del av en helhetlig budsjettprosess. Så lenge staten ikke bygger opp gjeld ved å låne-finansiere utgifter, vil kapitalen i SPU gjenspeile reell finansiell sparing på statens hånd.2 Det finanspolitiske rammeverket legger til rette for at realverdien av fondet kan opprettholdes til nytte for fremtidige generasjoner. Mens kapitalen i fondet kun kan brukes én gang, kan realavkastningen finansiere et varig høyere nivå på statens utgifter. Handlingsregelen støtter opp om fondets langsiktige horisont.

1 Anslaget for forventet realavkastning av SPU ble i 2017 redusert fra 4 pst. til 3 pst.

2 Det følger av lov om Statens pensjonsfond at staten ikke skal lånefinansiere utgifter på statsbudsjettet så lenge det er midler i SPU.

2.1.2 Dagens investeringsstrategi

Finansdepartementet har over tid utviklet en investeringsstrategi for SPU som særlig kjennetegnes ved:

Bred spredning av investeringene

Høsting av risikopremier

Tilbakevekting av aksjeandelen

En begrenset ramme for avvik fra referanseindeksen (aktiv forvaltning)

Ansvarlig forvaltning

Kostnadseffektiv forvaltning

Åpenhet

2.1.3 Bred spredning av investeringene

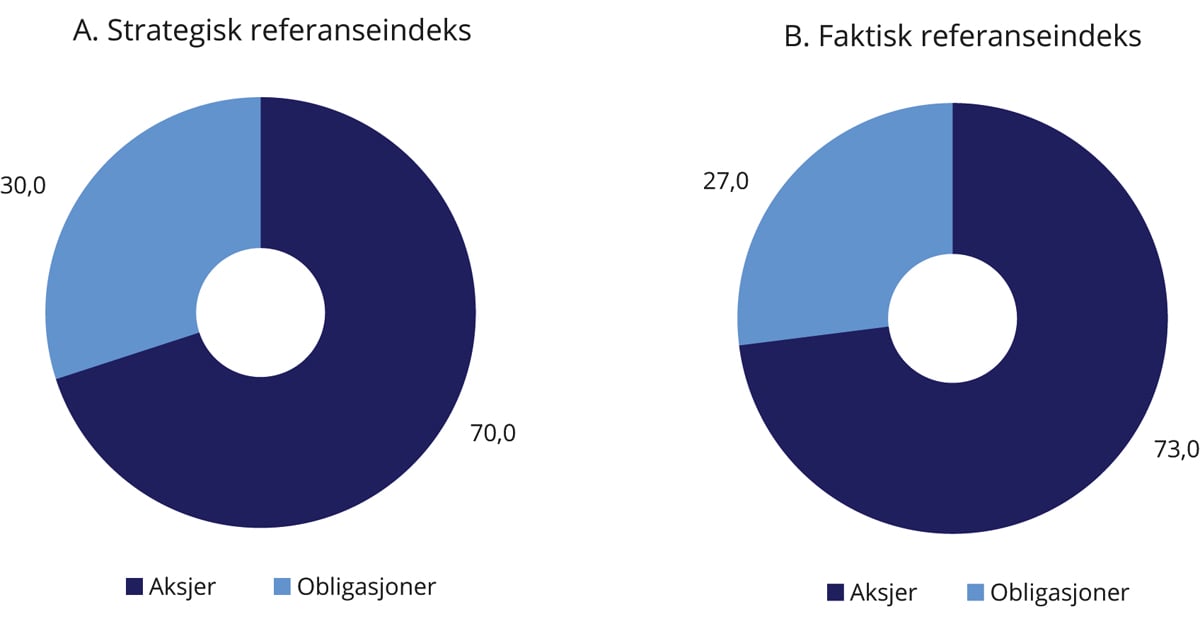

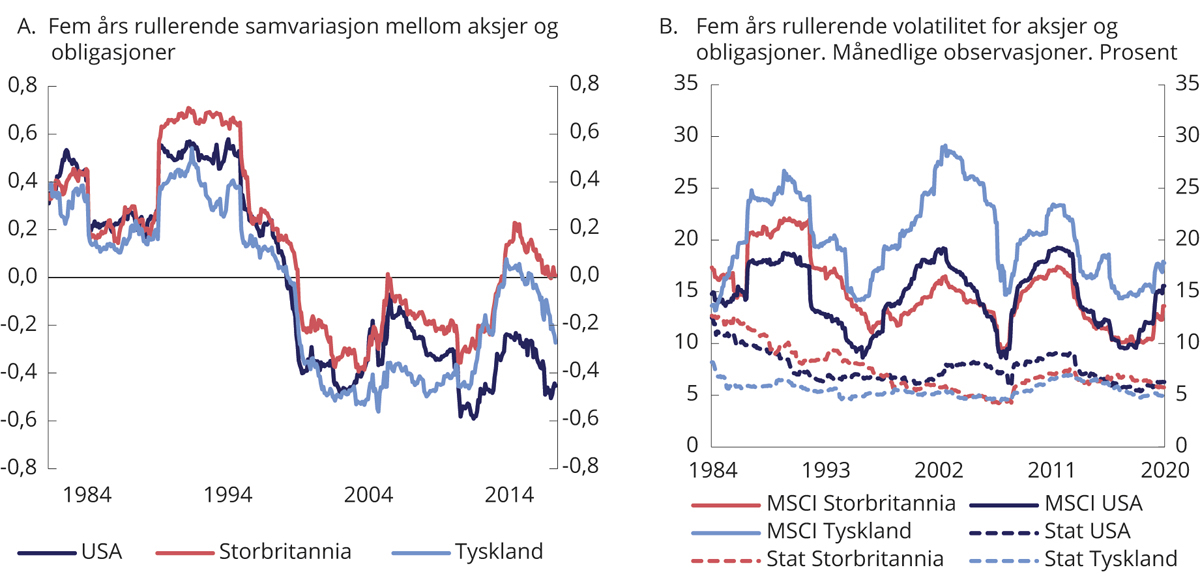

Den strategiske referanseindeksen til SPU er sammensatt av delindekser for aksjer og obligasjoner. Delindeksen for aksjer utgjør 70 pst., mens delindeksen for obligasjoner utgjør 30 pst. Avkastningen av en portefølje med både obligasjoner og aksjer ventes å svinge mindre enn avkastningen av en portefølje som består utelukkende av aksjer. Det skyldes både at obligasjonsavkastningen gjennomgående svinger mindre enn aksjeavkastningen og at avkastningen på aksjer og obligasjoner normalt ikke svinger helt i takt.

Sammensetningen av delindeksene for aksjer og obligasjoner innebærer at fondskapitalen spres på mange enkeltinvesteringer. Risikoen i en bredt sammensatt portefølje forventes å være vesentlig lavere enn risikoen ved en enkeltinvestering. Ifølge finansteorien er forventet avkastning knyttet til det bidraget investeringen gir til porteføljens systematiske risiko, og ikke til det konkrete verdipapirets risiko isolert sett. Ved å spre investeringene nøytraliseres store deler av den finansielle risikoen som er spesifikk for enkeltselskaper. Dermed vil investorer oppnå et bedre forhold mellom forventet avkastning og risiko. Investeringenes gjenstående systematiske risiko vil reflektere økonomiens iboende usikkerhet. Dette er risiko som ikke kan reduseres ved diversifisering, fordi den påvirker alle verdipapirer. Eksempler på forhold som kan gi opphav til slik risiko kan være uro i finansielle markeder, pandemier, demografiske endringer eller handelskriger.

Prinsippet om bred spredning av investeringene er et viktig utgangspunkt for investeringsstrategien, og kommer til uttrykk gjennom sammensetningen av de valgte referanseindeksene for aksjer og obligasjoner, se boks 2.2. Referanseindeksene inneholder mange tusen aksjer og obligasjonslån, og gjenspeiler i betydelig grad investeringsmulighetene i det internasjonale finansmarkedet. Indeksene angir en fordeling av investeringene mellom land, valutaer, industrier, selskaper og obligasjonslån, og er satt sammen med sikte på at Norges Bank skal kunne følge indeksene tett og til lave kostnader. Referanseindeksene er også et relevant utgangspunkt for å måle resultatene Norges Bank oppnår i forvaltningen av SPU. Indeksene er satt sammen med utgangspunkt i delindekser utarbeidet av internasjonalt anerkjente indeksleverandører, som fastsetter kriterier for hvilke markeder, selskaper og utstedere som skal inkluderes, se boks 3.2 i avsnitt 3.1.

2.1.4 Høsting av risikopremier

Brede bevegelser i markedspriser på aksjer, valutaer, råvarer og renter omtales gjerne som markedsrisiko eller systematisk risiko. Investorer kan ifølge finansteorien forvente en kompensasjon for å bære denne typen risiko. Den forventede meravkastningen utover avkastningen en kan oppnå ved en risikofri plassering, kalles en risikopremie. En sentral risikopremie er aksjepremien, som er den forventede meravkastningen ved å investere i aksjer fremfor mer sikre obligasjoner. Økt innslag av systematisk risiko innebærer høyere forventet avkastning, samtidig som en må forvente større utslag i verdien av investeringene og større sannsynlighet for tap. For å oppnå en tilfredsstillende avkastning over tid, kreves eksponering mot slik risiko.

Valg av aksjeandel er den beslutningen som i størst grad bestemmer samlet risiko i SPU. Ettersom departementet har fastsatt en begrenset ramme for avvik fra referanseindeksen, vil en forvente at svingningene i fondets avkastning i stor grad kan forklares av utviklingen i de internasjonale aksjemarkedene. Gjennom Stortingets tilslutning til aksjeandelen i referanseindeksen, har politiske myndigheter gitt uttrykk for hva som anses å være et akseptabelt nivå på risiko i fondet.

SPU skiller seg fra flere andre store fond ved at systematisk risiko hovedsakelig tas i noterte markeder. Dette kommer til uttrykk ved en høyere aksjeandel og en lavere andel unoterte investeringer.

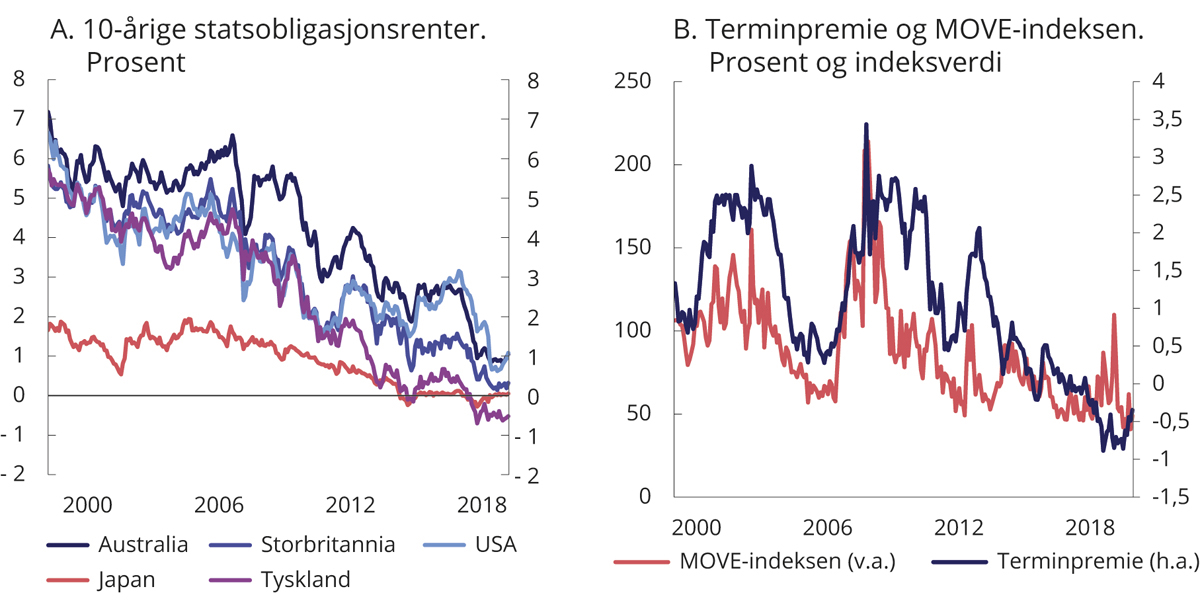

Investeringene i SPU gir også eksponering mot andre typer systematisk risiko, som det forventes at en investor blir kompensert for i form av høyere avkastning. Dette omfatter blant annet risikopremier knyttet til obligasjoners løpetid (terminpremie) og til at låntaker ikke innfrir sine forpliktelser (kredittrisiko).

Hvor mye høyere avkastning en kan forvente å oppnå ved å ta systematisk risiko er imidlertid usikkert og varierer over tid. En må også forvente kortere eller lengre perioder med negative resultater. Fondets eksponering mot systematisk risiko er i stor grad bestemt av sammensetningen av referanseindeksen. Mandatet til Norges Bank stiller samtidig flere krav til innramming av risiko, samt til at porteføljen skal søkes sammensatt slik at forventet differanseavkastning er eksponert mot flere typer systematisk risiko.

Boks 2.2 Rammeverk og referanseindekser for aksjer og obligasjoner

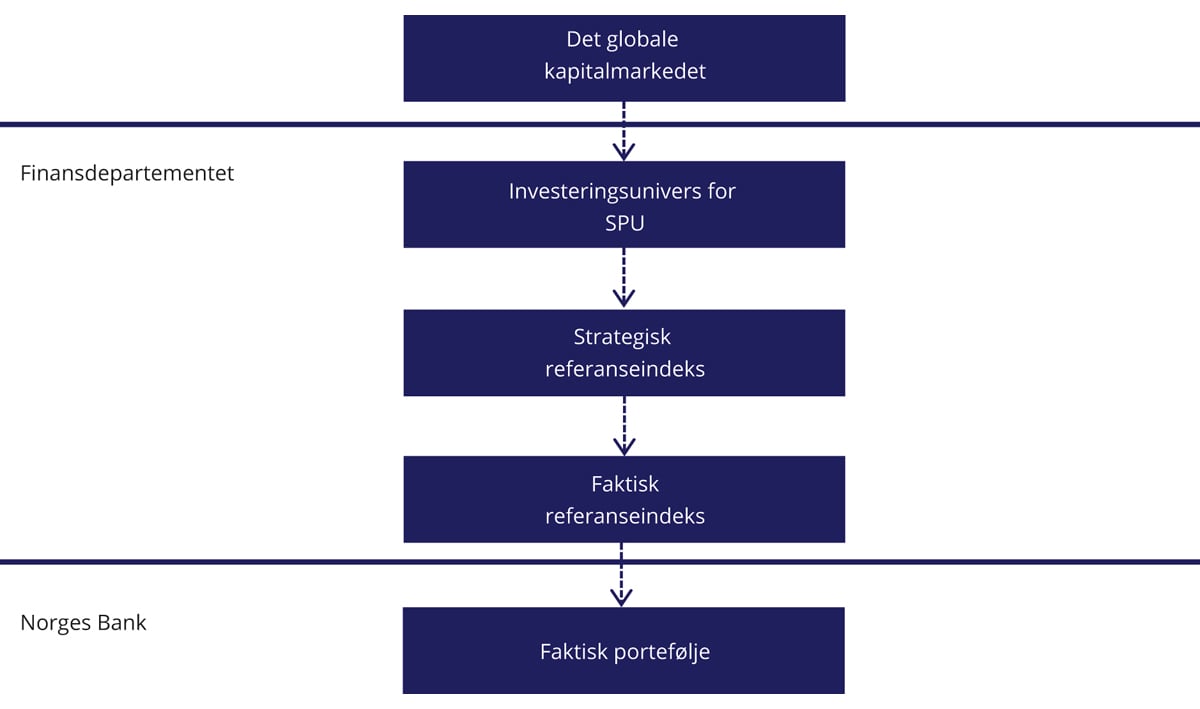

Investeringsstrategien for SPU er uttrykt blant annet ved avgrensning av fondets investeringsunivers, en strategisk referanseindeks, risikorammer, samt andre bestemmelser i forvaltningsmandatet fra Finansdepartementet til Norges Bank. Sammensetningen av investeringene i SPU er basert på flere valg som foretas av departementet som representant for fondets eiere, og av banken som står for den operative gjennomføringen av forvaltningsoppdraget, se figur 2.1.

Investeringsuniverset setter rammer for plasseringen av fondets midler. SPUs investeringsunivers er avgrenset til noterte aksjer og omsettelige gjeldsinstrumenter samt unotert eiendom og unotert infrastruktur for fornybar energi. Det er videre åpnet for at fondsmidlene kan investeres i unoterte selskaper hvor styret har uttrykt en intensjon om å søke notering på en anerkjent og regulert markedsplass. Fondets midler kan blant annet ikke investeres i Norge eller i selskaper som er besluttet utelukket under de etiske retningslinjene.

Den strategiske referanseindeksen angir en fordeling av kapitalen mellom aksjer og obligasjoner, jf. figur 2.2. Sammensetningen uttrykker eiers investeringspreferanser og risikotoleranse. Referanseindeksene for aksjer og obligasjoner tar utgangspunkt i brede, globale indekser fra ledende indeksleverandører. Disse underliggende indeksproduktene gjenspeiler i stor grad investeringsmulighetene i de globale aksje- og obligasjonsmarkedene. Slike markedsindekser vil samtidig avhenge av de respektive indeksleverandørenes kriterier for inkludering av markeder og enkeltpapirer. Indeksleverandører har delvis vektlagt ulike kriterier. Det fører for eksempel til at to aksjeindekser for samme region ikke nødvendigvis inneholder de samme aksjene med samme vekting. Det kan også være ulikheter i hvilke land eller markeder som inngår. Departementet har foretatt enkelte tilpasninger i referanseindeksene til SPU sammenlignet med de underliggende indeksproduktene, herunder i den geografiske fordelingen.

Figur 2.1 Illustrasjon av valg som tas av Finansdepartementet og av Norges Bank

Kilde: Finansdepartementet.

Referanseindeksen for aksjer er basert på en indeks fra indeksleverandøren FTSE Russell (FTSE Global All Cap) og inkluderer alle land, med unntak av Norge, som indeksleverandøren klassifiserer som utviklede markeder, avanserte fremvoksende markeder eller sekundære fremvoksende markeder.1 Innad i hver region fordeles investeringene etter størrelsen på de noterte aksjemarkedene i landene som inngår i indeksen, justert for blant annet fri flyt.2 SPUs referanseindeks for aksjer er ytterligere tilpasset ved at selskapenes friflytjusterte markedskapitalisering tilordnes justeringsfaktorer i henhold til geografisk tilhørighet. Justeringsfaktorene er fastsatt av departementet, og medfører at fondets referanseindeks har en noe høyere andel i utviklede markeder i Europa, og en lavere andel i USA og Canada, enn det som følger av FTSE Global All Cap-indeksen. I fjorårets fondsmelding ble det lagt opp til en endring i regionfordelingen for referanseindeksen for aksjer. Stortinget sluttet seg til dette. I årets melding legger Finansdepartementet frem vurderinger av delindeksen for fremvoksende aksjemarkeder og av antall selskaper i aksjeindeksen, se omtale i henholdsvis avsnitt 3.1 og 3.2.

Figur 2.2 Sammensetning av SPUs strategiske og faktiske referanseindeks ved utgangen av 2020. Prosent

Kilde: Finansdepartementet.

Referanseindeksen for obligasjoner er basert på indekser utarbeidet av Bloomberg3 og består av en statsdel og en selskapsdel. Statsdelen utgjør 70 pst. og inkluderer nominelle statsobligasjoner, inflasjonssikrede statsobligasjoner og obligasjoner utstedt av internasjonale organisasjoner4. Selskapsdelen utgjør 30 pst. og består av selskapsobligasjoner og obligasjoner med fortrinnsrett. Mens sammensetningen av delindeksen for selskapsobligasjoner er basert på markedsvekter, tar fordelingen mellom land innen statsdelen utgangspunkt i økonomienes relative størrelse målt ved brutto nasjonalprodukt (BNP). BNP-vektene er begrenset til to ganger relativ markedsvekt for å unngå høye eierandeler i land med et lite statsobligasjonsmarked sammenlignet med størrelsen på økonomien.5 Obligasjoner utstedt av stater og selskaper hjemmehørende i fremvoksende markeder er ikke inkludert i referanseindeksen. Norges Bank kan imidlertid investere i slike obligasjoner innenfor en samlet ramme på 5 pst. av obligasjonsporteføljen.

Markedsprisene på aksjer og obligasjoner endres løpende og vil normalt utvikle seg ulikt over tid. Det er ikke hensiktsmessig å holde fordelingen mellom aksjer og obligasjoner fast til enhver tid, blant annet fordi hyppige transaksjoner vil påføre fondet høye kostnader. Det er derfor fastsatt en faktisk referanseindeks der andelen aksjer og obligasjoner tillates å avvike fra den strategiske vekten innenfor et fastsatt bånd. For å unngå at andelen aksjer i den faktiske referanseindeksen blir vesentlig lavere eller høyere enn det som følger av den strategiske vekten, har departementet fastsatt bestemmelser om tilbakevekting av faktisk referanseindeks.

I mandatet er det fastsatt flere rammer for forvaltningen av fondet, herunder for avvik fra den faktiske referanseindeksen. Mandatet inneholder også bestemmelser om maksimale eierandeler i enkeltselskaper og krav om at Norges Banks hovedstyre skal godkjenne både markeder og instrumenter som benyttes i gjennomføringen av forvaltningsoppdraget.

1 Referanseindeksen har vært stilt i bero og nye markeder er ikke blitt inkludert i indeksen i perioden sammensetningen av fremvoksende aksjemarkeder i referanseindeksen har vært under vurdering, se omtale i avsnitt 3.1.

2 Når indeksen er justert for fri flyt betyr det at indeksvektene for enkeltselskaper justeres for eierandelene til store langsiktige eiere og ved krysseierskap. Justeringen medfører lavere eierandel i selskaper med stort innslag av langsiktige eiere.

3 Bloomberg Barclays Global Aggregate Bond Index og Bloomberg Barclays Global Inflation Linked Bond Index (Series-L).

4 Internasjonale organisasjoner omfatter obligasjoner utstedt av blant annet Den europeiske investeringsbanken, Verdensbanken og regionale utviklingsbanker.

5 Finansdepartementet har foretatt enkelte justeringer i referanseindeksen for obligasjoner for ytterligere å legge til rette for en kostnadseffektiv forvaltning av obligasjonsporteføljen.

2.1.5 Tilbakevekting av aksjeandelen

Andelen aksjer i den strategiske referanseindeksen gir uttrykk for et risikonivå som er akseptabelt for fondets eiere, og en ønsket fordeling mellom aksjer og obligasjoner. Sammensetningen av den faktiske referanseindeksen tar utgangspunkt i den strategiske indeksen, men vil samtidig påvirkes av den relative kursutviklingen for aksjer og obligasjoner. Aksjeandelen i den faktiske referanseindeksen vil derfor kunne være forskjellig fra den strategiske vekten på 70 pst.

Kursene på aksjer og obligasjoner endres løpende og vil normalt utvikle seg ulikt over tid. Å fastholde en gitt andel aksjer når kursene endres vil være lite hensiktsmessig, ettersom det vil medføre hyppige transaksjoner og store transaksjonskostnader. Aksjeandelen i den faktiske referanseindeksen tillates derfor å avvike fra den strategiske referanseindeksen innenfor gitte grenser. Dersom vekten i den faktiske indeksen avviker vesentlig fra den strategiske, vil samtidig fondets avkastnings- og risikoegenskaper kunne endres. Det er fastsatt bestemmelser om når og hvordan aksjeandelen i den faktiske referanseindeksen skal vektes tilbake til den strategiske andelen, såkalt tilbakevekting (rebalansering). Tilbakevekting av aksjeandelen er en sentral del av fondets langsiktige investeringsstrategi. Det gir blant annet strategien et visst motsyklisk trekk ved at fondet kjøper aktivaklassen som har hatt lavest avkastning og selger aktivaklassen som har hatt høyest avkastning.

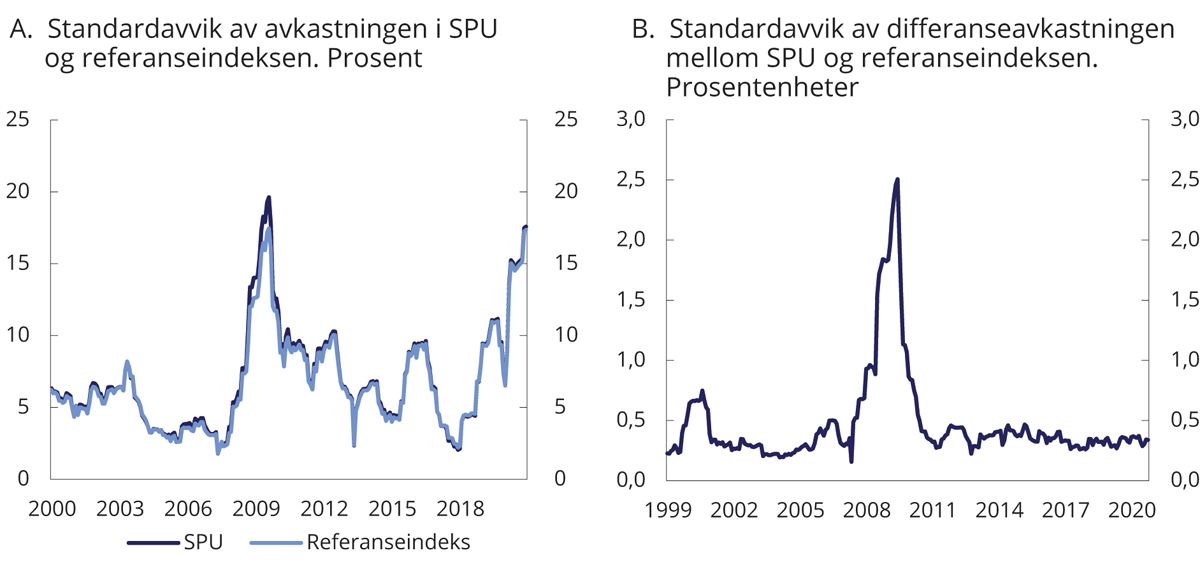

2.1.6 Begrenset ramme for avvik fra referanseindeksen

I store, velfungerende markeder der det antas at ny, offentlig informasjon raskt reflekteres i prisene, vil det være vanskelig for markedsaktører over tid å oppnå høyere avkastning enn det som følger av den generelle markedsutviklingen. Mandatet som er gitt til Norges Bank er derfor utformet slik at risikoen i SPU over tid i all hovedsak følger av utviklingen i referanseindeksen departementet har fastsatt. Over 99 pst. av svingningene i fondets historiske avkastning kan forklares med svingninger i referanseindeksens avkastning.

Samtidig er det gode grunner for å tillate at forvalter i sammensetningen av faktiske portefølje kan avvike noe fra fondets referanseindeks, såkalt aktiv forvaltning. I faktisk portefølje vil noen verdipapirer være overvektet og andre undervektet sammenlignet med referanseindeksen. Formålet med slike avvik er å utnytte fondets særtrekk og fortrinn til å oppnå meravkastning over tid, bedre forholdet mellom risiko og avkastning og sikre en kostnadseffektiv tilpasning til indeksendringer. Utover dette vil et visst omfang av aktiv forvaltning kunne ha positive vekselvirkninger med øvrige deler av forvaltningen, blant annet eierskapsutøvelsen, som bidrar til økt innsikt i og forståelse av selskapene fondet er investert.

Indeksleverandørene gjør kontinuerlig endringer i sammensetningen av indeksproduktene som fondets referanseindeks tar utgangspunkt i. En mekanisk tilpasning av faktisk portefølje til disse endringene vil medføre hyppige transaksjoner og påføre fondet unødige kostnader. Videre har fondets referanseindekser potensielle svakheter ved måten disse er konstruert på, deriblant at enkelte verdipapirer som inngår i indeksene har lav omsettelighet og er vanskelig tilgjengelig i markedet. Enkelte investorer kan også ha særtrekk eller fortrinn som gjør det mulig å oppnå en meravkastning over tid. For SPU er størrelse og lang investeringshorisont eksempler på særtrekk som forvalter kan søke å utnytte for å oppnå en høyere avkastning enn referanseindeksen. Samtidig kan fondets størrelse være en ulempe ved at det kan være vanskelig å finne lønnsomme og skalerbare måter å avvike fra referanseindeksen. Videre er det krevende å gjøre store tilpasninger i porteføljen i løpet av kort tid uten at transaksjonskostnadene blir høye.

Forvaltningen av SPU kan betegnes som indeksnær. Rammen for avvik er uttrykt gjennom en grense for forventet relativ volatilitet, som er satt til 1,25 prosentenheter. Forventet relativ volatilitet angir hvor mye avkastningen av faktisk portefølje ventes å kunne avvike fra referanseindeksen i et normalår. Som redegjort for i avsnitt 2.2 utnytter Norges Bank for tiden en mindre andel av den fastsatte rammen for avvik.

I tillegg til rammen for avvik fra referanseindeksen er det fastsatt supplerende risikorammer for forvaltningen, blant annet en ramme for minste sammenfall mellom aksjeportefølje og referanseindeksen for aksjer. Norges Bank har beregnet sammenfallet de siste ti årene til mellom 80 pst. og 90 pst. Det innebærer at mellom 10 pst. og 20 pst. av aksjeporteføljen har avveket fra referanseindeksen, noe som i finanslitteraturen kalles porteføljens «aktive andel». Ifølge finansforskningen anses aksjefond med en aktiv andel under 20 pst. som et indeksfond.3

Løpende tilpasninger i sammensetningen av faktisk portefølje krever nærhet og kjennskap til markedene, og gjennomføringen av slike tilpasninger er derfor delegert til Norges Bank. Departementets krav i forvaltningsmandatet om miljørelaterte investeringer bidrar isolert sett til å trekke på rammen for avvik. Det gjør også kravet i mandatet om at banken skal ta hensyn til statsfinansiell styrke i sammensetningen av statsobligasjonsinvesteringene.

Mandatet åpner for at Norges Bank kan investere SPU i unotert eiendom og i unotert infrastruktur for fornybar energi, innenfor en begrenset ramme. I det unoterte markedet er det vanskeligere å måle avkastning og styre risiko enn i det noterte markedet, og det eksisterer ingen referanseindekser som kan følges tett og til lave kostnader. Investeringene kan ikke på en enkel og kostnadseffektiv måte spres bredt gjennom små eierandeler i mange eiendommer eller infrastrukturprosjekter. Oppnådde resultater vil også avhenge av forvalters fortrinn og konkrete valg av investeringer. De unoterte investeringene er inkludert i rammen for forventet relativ volatilitet, i likhet med andre avvik fra referanseindeksen. Omfanget og innretningen av investeringer i unotert eiendom og unotert infrastruktur for fornybar energi bestemmes av Norges Bank innenfor rammene fastsatt av departementet.

2.1.7 Ansvarlig forvaltning

Innenfor den overordnede finansielle målsettingen, skal SPU forvaltes ansvarlig. Departementet legger vekt på at Norges Bank skal forvalte fondet på en måte som tar hensyn til miljø, samfunnsforhold og god selskapsstyring. Det legges til grunn at en slik praksis henger sammen med målet om å oppnå høyest mulig avkastning over tid, og at det særlig gjelder for et stort, bredt diversifisert og langsiktig fond som SPU. Avkastningen av et slikt fond forventes over tid å gjenspeile den globale verdiskapingen. En ansvarlig forvaltning er også en forutsetning for bred oppslutning om forvaltningen av fondet i den norske befolkningen.

Arbeidet med ansvarlig forvaltning er en integrert del av forvaltningen. Dette kommer til uttrykk både i forvaltningsmandatet til Norges Bank og gjennom retningslinjene for observasjon og utelukkelse av selskaper.

Arbeidet med ansvarlig forvaltning er nærmere omtalt i kapittel 6 og 7.

2.1.8 Kostnadseffektiv forvaltning

Investeringsstrategien vektlegger at forvaltningen av SPU skal være kostnadseffektiv. Selv små endringer i forvaltningskostnadene kan utgjøre betydelige beløp når effekten akkumuleres over flere år. Det forventes at stordriftsfordeler i forvaltningen og fondets betydelige størrelse kan gi SPU et kostnadsfortrinn sammenlignet med andre investorer.

Flere sider ved fondets investeringsstrategi støtter opp under hensynet til lave kostnader, herunder at fondet i all hovedsak er investert i noterte aksjer og omsettelige obligasjoner og at rammen for avvik fra referanseindeksen er begrenset. Generelt vil forvaltningskostnadene øke med andelen av kapitalen som er forvaltet av eksterne forvaltere, graden av aktiv forvaltning og innslaget av unoterte investeringer. Forvaltningskostnadene målt som andel av fondskapitalen vil typisk være lavere for et stort fond enn for et lite fond. Regelmessige sammenligninger som utføres av selskapet CEM Benchmarking Inc. på oppdrag fra Finansdepartementet viser at forvaltningskostnadene i SPU er lave, målt som andel av forvaltet kapital, sammenlignet med andre store fond, se omtale i avsnitt 2.2.7.

Målet for forvaltningen av SPU er høyest mulig avkastning over tid etter kostnader innenfor et akseptabelt risikonivå. Det legges samtidig vekt på at forvaltningen skal være kostnadseffektiv. Evaluering av resultatene fra bankens gjennomføring av forvaltningsoppdraget krever derfor at oppnådd avkastning og kostnader ses i sammenheng. Normalt vil en passiv indeksforvaltning ha lavere kostnader enn aktiv forvaltning. En sammenligning av passiv og aktiv forvaltning må imidlertid ta hensyn til at avkastningen av referanseindeksen ikke kan oppnås kostnadsfritt. Det skyldes blant annet at det påløper transaksjonskostnader ved handel med verdipapirer.

2.1.9 Åpenhet i forvaltningen

SPU er et statlig eid fond. Det er viktig at befolkningen har tillit til fondskonstruksjonen, rammeverket for investeringene og måten fondet forvaltes på. Åpenhet er en forutsetning for tillit til forvaltningen. Finansdepartementet legger i mandatet til Norges Bank vekt på at det skal være størst mulig åpenhet, innenfor de rammer som settes av en forsvarlig gjennomføring av forvaltningsoppdraget.

Departementet legger vekt på å sikre bred politisk oppslutning om fondets investeringsstrategi og rammene for forvaltningen. Viktige veivalg i forvaltningen av SPU forankres derfor i Stortinget, se boks 2.3.

Boks 2.3 Rammeverket for forvaltningen av SPU

Stortinget, Finansdepartementet og Norges Bank har ulike roller i forvaltningen av SPU. Stortinget har i lov om Statens pensjonsfond gitt Finansdepartementet ansvaret for forvaltningen av fondet. Norges Bank har ansvar for den operative gjennomføringen. En klar rolledeling mellom alle styringsnivåer i forvaltningen, fra Stortinget til den enkelte forvalter, tydeliggjør ansvar og oppgaver. Delegering av oppgaver og fullmakter går nedover i styringskjeden, mens rapportering av resultater og risiko går oppover, se figur 2.3. Regelverket og delegeringsfullmakter vil nødvendigvis være mer detaljert jo lenger ned i styringskjeden en kommer. Hvert ledd har en egen tilsynsenhet som mottar rapportering fra og utøver tilsyn med leddet under. Unntaket fra dette prinsippet er at Norges Banks hovedstyre er gjenstand for tilsyn fra det stortingsoppnevnte representantskapet, som også oppnevner bankens revisor. Norges Banks representantskap rapporterer til Stortinget.

Figur 2.3 Styringsstruktur for SPU

Kilde: Finansdepartementet.

Behandlingen av de årlige fondsmeldingene er en viktig del av forankringen av sentrale veivalg i forvaltningen av SPU. Bred forankring og god forståelse av risikoen i fondet legger til rette for at en kan holde fast ved investeringsstrategien over tid, også i perioder med uro i finansmarkedene. Styringsstrukturen legger til rette for at investeringsstrategien og risikoprofil kan forankres hos fondets eier, representert ved politiske myndigheter.

Forvaltningsmandatet fra Finansdepartementet uttrykker den overordnede strategien for investeringene og rammene for forvaltningen. Norges Bank er i mandatet pålagt å ta investeringsbeslutninger uavhengig av departementet. Uavhengigheten gjelder også ved utøvelsen av eierrettighetene som følger av investeringene. En slik arbeidsdeling har bred støtte i Stortinget.

2.2 Resultater

Dette avsnittet gjør rede for resultatene fra forvaltningen av SPU i 2020. Norges Bank har i en egen årsrapport gjort nærmere rede for resultatene. I tillegg har banken lagt frem en rapport om ansvarlig forvaltning. Disse publikasjonene og annen informasjon, deriblant GIPS-rapport4, beholdningslister, avkastningsserier, stresstester og analyser av risikojustert avkastning, er tilgjengelig på bankens nettsider.

2.2.1 Markedsutviklingen i 2020

Koronapandemien førte i 2020 til store svingninger i finansmarkedene. I første del av året falt den globale økonomiske aktiviteten betydelig som følge av pandemien og myndighetenes tiltak for å begrense spredningen av viruset. Lavere smittespredning og en gradvis gjenåpning av samfunnet gjennom sommeren bidro til at den økonomiske aktiviteten tok seg opp igjen samtidig som risikopremiene falt og volatiliteten i finansmarkedene ble redusert. Utover høsten steg smittetallene igjen, og myndighetene i mange land iverksatte nye, strenge tiltak. For året som helhet førte de omfattende tiltakene til dramatiske fall i verdensøkonomien, men med store forskjeller mellom land og sektorer.

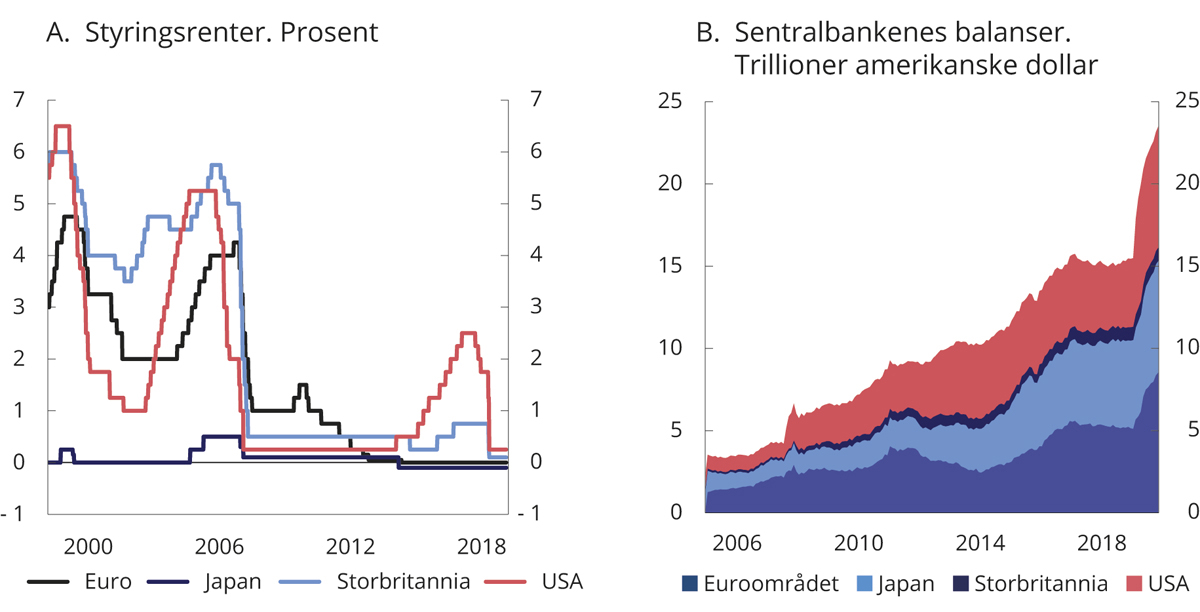

Omfattende penge- og finanspolitiske tiltak i mange land bidro til å stabilisere finansmarkedene og realøkonomien gjennom året. Mange sentralbanker reduserte sine styringsrenter og gjennomførte store støttekjøp av obligasjoner. Lettelsene i pengepolitikken bidro trolig til at risikopremiene falt, og at frykten for massekonkurser ble redusert. Mange land har også gjennomført svært ekspansiv finanspolitikk, med store underskudd på offentlige budsjetter og tilsvarende høy statlig opplåning.

Aksjemarkedet falt kraftig i første kvartal etter at omfanget av pandemien avtegnet seg. På det meste var SPUs referanseindeks for aksjer ned over 30 pst. Støttetiltakene i penge- og finanspolitikken bidro til oppgang i aksjemarkedet utover året, og mot årsslutt ga positive vaksinenyheter ytterligere oppgang. Pandemien førte samtidig til stor variasjon i avkastningen mellom ulike sektorer. Det var kraftig vekst for selskaper innen digitale tjenester som følge av begrensninger på mobilitet og sosial kontakt. Disse tiltakene ga samtidig store utfordringer for selskaper som er avhengig av reiseaktivitet, som luftfart og oljeselskaper.

Pengepolitiske stimulanser førte til at både korte og lange renter falt i 2020. Det reduserte rentenivået ga høy avkastning for statsobligasjoner. Påslaget som selskaper må betale utover statsrenten for å låne penger i obligasjonsmarkedet, steg kraftig i første kvartal. I takt med at risikomarginene i finansmarkedene falt og konkursfrykten avtok gjennom året, falt påslaget. For selskaper med høy kredittkvalitet var påslaget mot slutten av 2020 tilbake på nivået ved inngangen til året.

Oljeprisen falt kraftig i første kvartal, blant annet som følge av pandemien. Kombinert med stor usikkerhet i finansmarkedene bidro dette til en kraftig svekkelse av kronen. Dollarkursen steg fra 8,8 kroner ved inngangen til året til 11,7 kroner i midten av mars, mens eurokursen i samme periode steg fra 9,9 kroner til 12,5 kroner. Mot slutten av 2020 hadde dollarkursen falt tilbake under nivået ved inngangen til året, mens eurokursen fortsatt var noe høyere. Utviklingen i kronekursen bidro til at svingningene i markedsverdien av SPU var vesentlig mindre målt i kroner enn i fondets valutakurv. I midten av mars var avkastningen av fondet målt i valutakurven på et tidspunkt ned over 20 pst. Målt i kroner var derimot den største nedgangen om lag 7 pst.

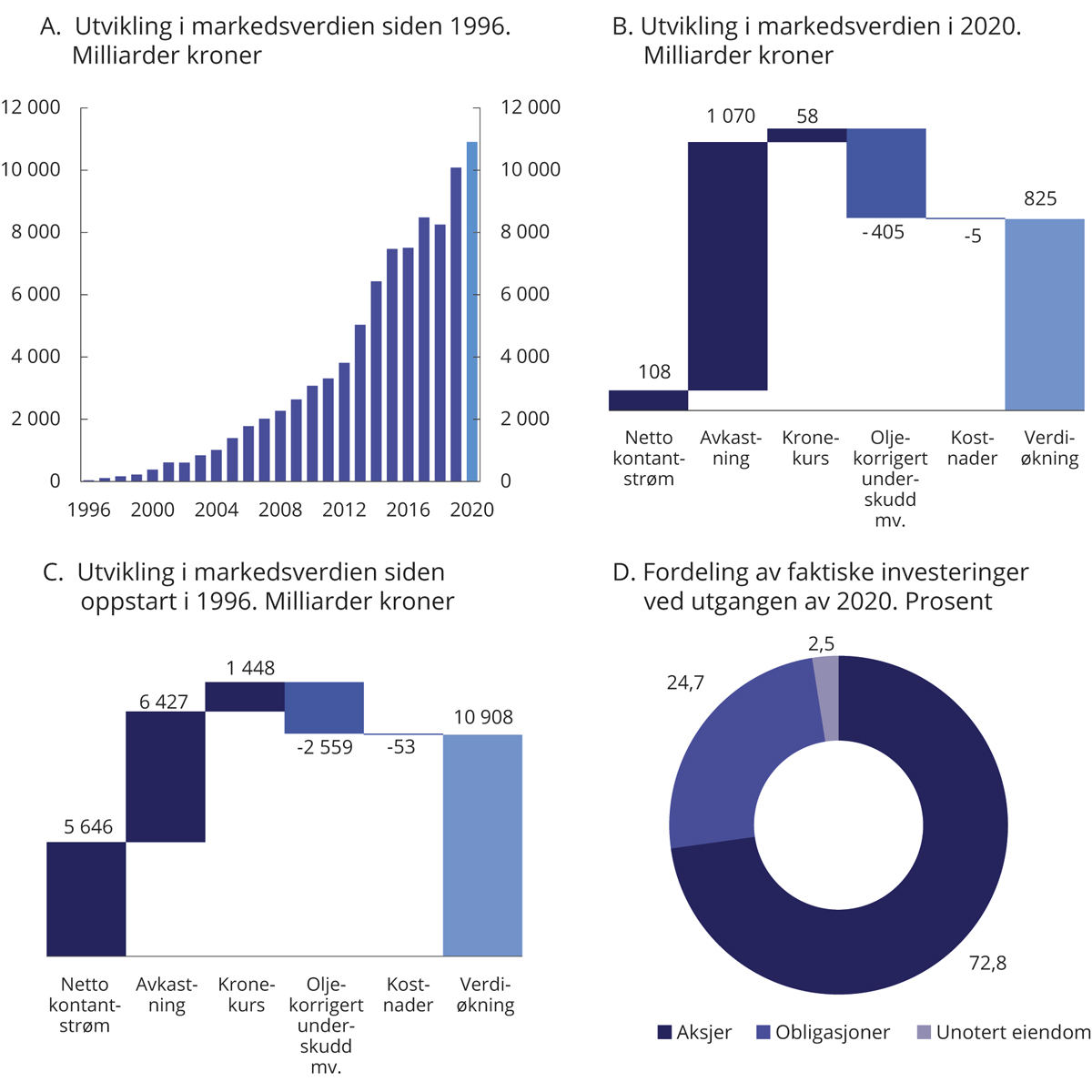

2.2.2 Markedsverdi

I løpet av 2020 økte verdien av SPU med 825 mrd. kroner, til 10 908 mrd. kroner, se figur 2.4A.5 Verdiøkningen skyldes i hovedsak positiv avkastning i finansmarkedene, se figur 2.4B. Netto overføringer for å finansiere underskuddet på statsbudsjettet reduserte isolert sett verdien av fondet med 298 mrd. kroner.6 Svekkelsen av kronen mot fondets valutakurv bidro til å øke verdien av fondet målt i kroner, men påvirker ikke fondets internasjonale kjøpekraft. Figur 2.4C viser de nominelle bidragene til fondets verdi siden det første innskuddet i 1996.

Ved utgangen av 2020 var investeringene fordelt med 7 945 mrd. kroner i aksjer, 2 695 mrd. kroner i obligasjoner og 273 mrd. kroner i unotert eiendom. Figur 2.4D viser den prosentvise fordelingen av fondets investeringer på aksjer, obligasjoner og unotert eiendom ved utgangen av 2020.

Figur 2.4 Utvikling i markedsverdien av SPU og fordeling av faktiske investeringer ved utgangen av 2020

Kilde: Norge Bank og Finansdepartementet.

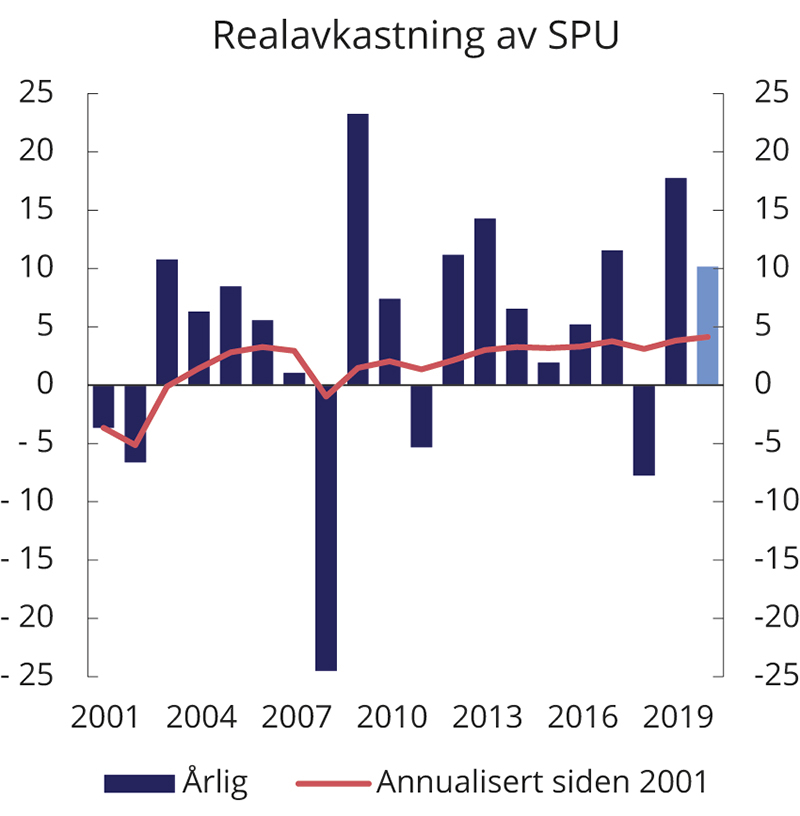

2.2.3 Avkastning

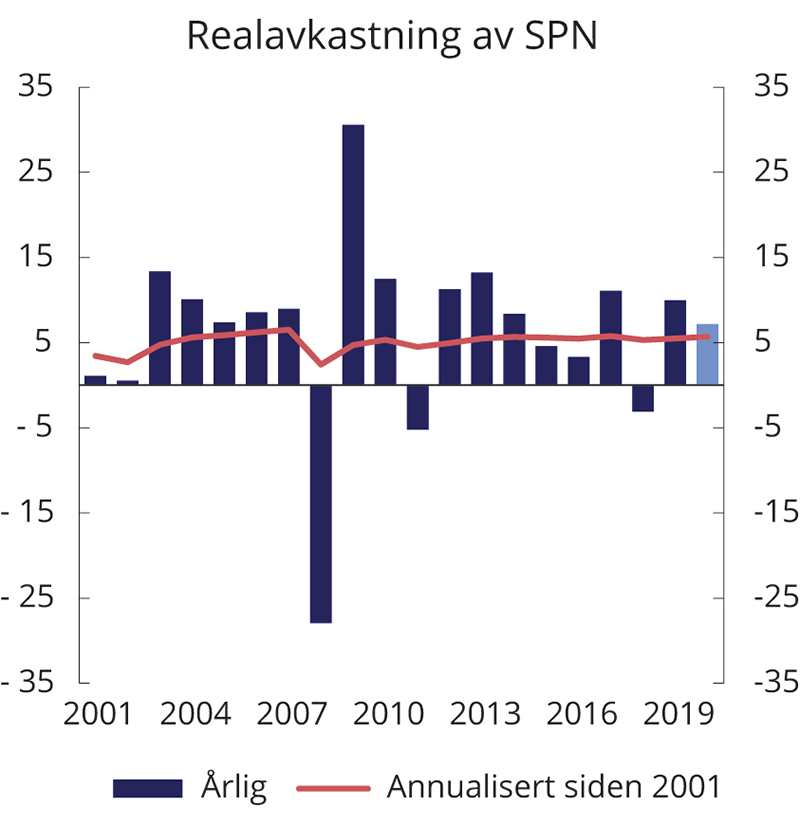

Avkastningen av SPU i 2020 var 10,9 pst. før fradrag for forvaltningskostnader, se tabell 2.1.7 Etter justering for inflasjon og forvaltningskostnader var fondets netto realavkastning 10,2 pst. se figur 2.5. Det var positiv avkastning for aksjer og obligasjoner, men negativ avkastning for unotert eiendom.

De siste 20 årene har fondets gjennomsnittlige nominelle avkastning vært 6,0 pst. Etter justering for prisstigning og forvaltningskostnader var årlig netto realavkastning i samme periode 4,1 pst.

Aksjer

Aksjeporteføljen fikk i 2020 en avkastning på 12,1 pst.8 Fondets aksjeinvesteringer i Asia og Oseania oppnådde høyest avkastning, etterfulgt av amerikanske aksjer, men også de europeiske aksjeinvesteringene hadde positiv avkastning. Fondets aksjeindeks har en noe annen geografisk sammensetning enn det som følger av globale aksjeindekser, deriblant en høyere andel europeiske aksjer og en lavere andel amerikanske aksjer.9 Disse forskjellene bidro i 2020 til å redusere aksjeindeksens avkastning med om lag 2,1 prosentenheter sammenlignet med en indeks basert på markedsvekter. Slike avkastningsforskjeller vil kunne variere betydelig fra år til år. De siste fire årene har justeringene av den geografiske fordelingen av aksjeindeksen bidratt til å redusere avkastningen med i gjennomsnitt om lag 1,0 prosentenhet per år. Justeringene har samtidig bidratt til en viss reduksjon i svingningene i fondets aksjeindeks.

Tabell 2.1 Avkastning av SPU i 2020, siste 3, 5, 10 og 20 år, målt i fondets valutakurv og før fradrag for forvaltningskostnader. Årlig geometrisk gjennomsnitt. Prosent

2020 | Siste 3 år | Siste 5 år | Siste 10 år | Siste 20 år | |

|---|---|---|---|---|---|

SPU | |||||

Portefølje | 10,86 | 7,68 | 8,69 | 7,95 | 6,04 |

Referanseindeks | 10,60 | 7,64 | 8,55 | 7,79 | 5,84 |

Meravkastning (prosentenheter) 1 | 0,27 | 0,04 | 0,19 | 0,16 | 0,20 |

Aksjer | |||||

Portefølje2 | 12,14 | 8,55 | 10,68 | 9,72 | 5,87 |

Referanseindeks | 11,74 | 8,59 | 10,53 | 9,54 | 5,57 |

Meravkastning (prosentenheter) | 0,40 | -0,04 | 0,15 | 0,18 | 0,31 |

Herav finansiering av eiendomsinvesteringer | 0,03 | 0,00 | 0,01 | 0,00 | 0,00 |

Herav overvekt i notert eiendom | -0,62 | -0,23 | -0,15 | -0,07 | -0,04 |

Herav andre over- og undervekter | 0,98 | 0,19 | 0,29 | 0,25 | 0,34 |

Obligasjoner | |||||

Portefølje | 7,46 | 5,14 | 4,61 | 4,38 | 4,71 |

Referanseindeks | 6,77 | 4,85 | 4,31 | 4,28 | 4,53 |

Meravkastning (prosentenheter) | 0,69 | 0,29 | 0,29 | 0,10 | 0,18 |

Herav finansiering av eiendomsinvesteringer | -0,07 | 0,01 | 0,02 | 0,01 | 0,00 |

Herav andre over- og undervekter | 0,76 | 0,28 | 0,28 | 0,09 | 0,18 |

Unotert eiendom | |||||

Portefølje3, 4 | -0,08 | 4,70 | 4,46 | 5,65 | |

Aksjer og obligasjoner som er solgt | 8,74 | 6,37 | |||

Realavkastning | |||||

Inflasjon | 0,59 | 1,38 | 1,52 | 1,54 | 1,76 |

Forvaltningskostnader | 0,05 | 0,05 | 0,05 | 0,06 | 0,08 |

Netto realavkastning | 10,16 | 6,16 | 7,02 | 6,25 | 4,13 |

1 Inkluderer eiendom fra og med 2017. Før 2017 er meravkastningen beregnet basert på avkastningen av aksje- og obligasjonsporteføljen.

2 Aksjeporteføljen inkluderer fra og med 2017 noterte eiendomsinvesteringer.

3 Den første unoterte eiendomsinvesteringen ble gjennomført i første kvartal 2011. Avkastning siste ti år er annualisert avkastning fra og med 1. april 2011.

4 Eiendomsporteføljen inkluderer i perioden 2014–2016 også noterte eiendomsinvesteringer.

Kilde: Norges Bank og Finansdepartementet.

Figur 2.5 Realavkastning av SPU de siste 20 årene etter fradrag for forvaltningskostnader, målt i fondets valutakurv. Prosent

Kilde: Norges Bank og Finansdepartementet.

Ved utgangen av 2020 var 144 selskaper utelukket fra SPUs referanseindeks som følge av beslutninger basert på de etisk motiverte retningslinjene for observasjon og utelukkelse. Både i enkeltår og over tid kan dette bidra til å øke eller redusere avkastningen av referanseindeksen. Etisk motiverte utelukkelser bidro i 2020 til å øke avkastningen av referanseindeksen for aksjer med 0,5 prosentenheter. Siden 2006 har utelukkelsene på årlig basis bidratt til å redusere avkastningen med 0,01 prosentenheter. Det er i hovedsak de produktbaserte utelukkelsene av tobakk og enkelte typer våpen som har bidratt negativt, mens de atferdsbaserte utelukkelsene har bidratt positivt.

De siste 20 årene har gjennomsnittlig årlig avkastning av aksjeporteføljen vært 5,9 pst.

Obligasjoner

SPUs obligasjonsportefølje oppnådde i fjor en avkastning på 7,5 pst. Realrenteobligasjoner hadde høyest avkastning etterfulgt av selskapsobligasjoner, mens statsobligasjoner fikk lavest avkastning. De siste 20 årene har gjennomsnittlig årlig avkastning av obligasjonsporteføljen vært 4,7 pst.

Unotert eiendom

Fondets unoterte eiendomsportefølje fikk i 2020 en avkastning på -0,1 pst. Avkastningen påvirkes hovedsakelig av leieinntekter og verdiendringer på eiendom og gjeld, som i fjor bidro med henholdsvis 3,4 og -3,5 prosentenheter. Fra fondets første eiendomskjøp i 2011 frem til og med 2020 har gjennomsnittlig årlig avkastning av den unoterte eiendomsporteføljen vært 5,6 pst.10

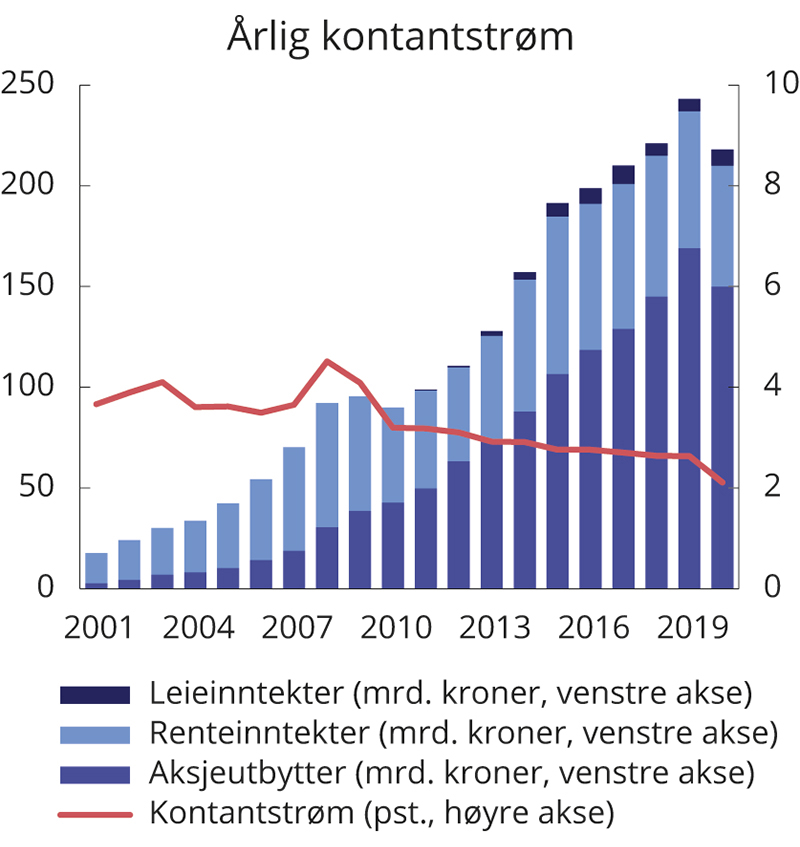

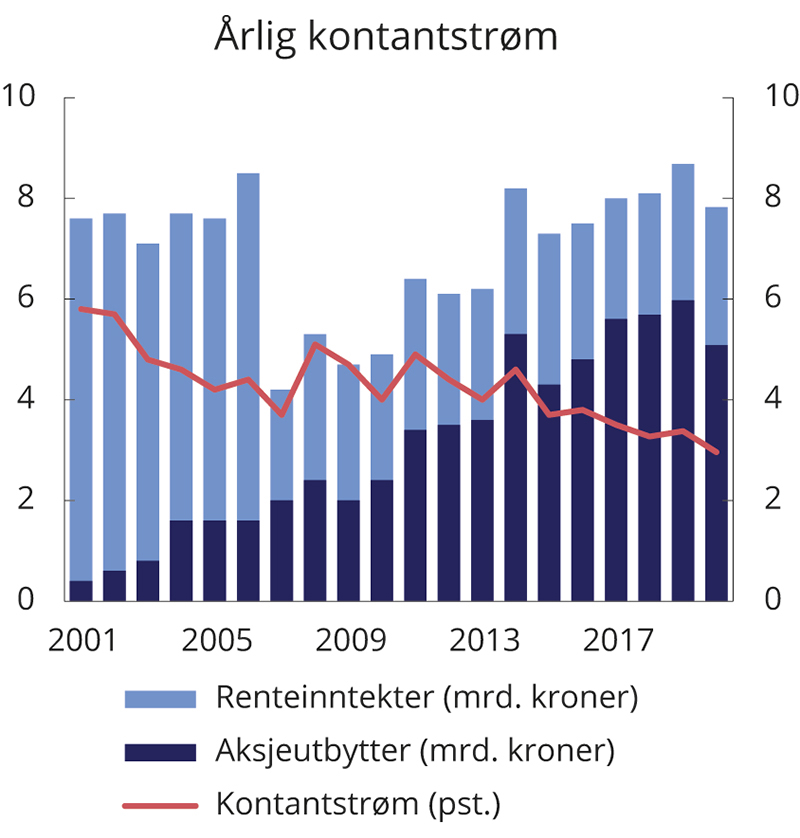

Løpende inntekter fra forvaltningen

Obligasjonsinvesteringene gir løpende renteinntekter til fondet. Også aksjeinvesteringene og unoterte eiendomsinvesteringer gir løpende inntekter, i form av henholdsvis utbyttebetalinger og leieinntekter. I 2020 utgjorde løpende inntekter i SPU i alt 218 mrd. kroner, tilsvarende om lag 2,1 pst. av gjennomsnittlig markedsverdi av SPU, se figur 2.6.

Figur 2.6 Utvikling i årlig kontantstrøm i SPU. Milliarder kroner og som andel av gjennomsnittlig fondsverdi

Kilde: Norges Bank.

2.2.4 Meravkastning i forvaltningen

Norges Bank kan i forvaltningen avvike fra referanseindeksen innenfor de rammer som er fastsatt av Finansdepartementet. Formålet med slike avvik er blant annet å legge til rette for en kostnadseffektiv gjennomføring av investeringsstrategien og å oppnå meravkastning. Referanseindeksen består kun av aksjer og obligasjoner. Norges Bank kan i tillegg investere deler av fondet i unotert eiendom og i unotert infrastruktur for fornybar energi. Banken foretar slike investeringer for å oppnå en bedre diversifisering i fondet enn det som følger av referanseindeksen. I strategiplanen for perioden 2020 til 2022 har Norges Bank definert tre hovedstrategier i forvaltningen: allokering, verdipapirseleksjon og markedseksponering, se boks 2.4.

SPUs investeringer var ved utgangen av 2020 fordelt på en aksjeportefølje, en obligasjonsportefølje og en portefølje av unotert eiendom. Avkastningen av aksje- og obligasjonsporteføljen måles mot sine respektive referanseindekser. Den unoterte eiendomsporteføljen har ingen referanseindeksen, men måles mot et bredt sett av avkastningsmål.

Fondets investeringer i eiendom er finansiert med salg av aksjer og obligasjoner tilpasset valutaen som eiendomsinvesteringene gjennomføres i. Det innebærer at de gjenværende aksje- og obligasjonsporteføljene får en noe annen valuta- og markedssammensetning enn referanseindeksene for aksjer og obligasjoner. Dette påvirker dermed den målte meravkastningen for aksjer og obligasjoner. I tabell 2.1 er effekten av finansieringen skilt ut for differanseavkastningen av henholdsvis aksje- og obligasjonsinvesteringene. Videre innebærer Norges Banks eiendomsstrategi at fondet har en overvekt mot noterte eiendomsaksjer. Effekten av denne overvekten er også skilt ut i tabellen. Gjenværende differanseavkastning skyldes andre over- og undervekter i aksje- og obligasjonsporteføljene.

Boks 2.4 Norges Banks forvaltningsstrategier

Innenfor de rammer som mandatet fra Finansdepartementet setter for Norges Banks risikotaking, er det banken som beslutter hvilke strategier som skal benyttes i den operative gjennomføringen av forvalteroppdraget. Hovedstrategiene i den aktive forvaltningen er allokering, verdipapirseleksjon og markedseksponering.

Allokeringsstrategiene består av ulike strategier som søker og forberede fondets markeds- og risikoeksponering på sikt. En strategi har vært å sette sammen en intern referanseportefølje som anses bedre tilpasset fondets særtrekk enn referanseindeksen fastsatt av Finansdepartementet. Den interne referanseporteføljen har blant annet inkludert flere markeder og markedssegmenter, og eksponering mot systematiske risikofaktorer. Den interne referanseporteføljen inneholder også strategier for kostnadseffektiv implementering av endringer i indeksen. Allokeringsstrategiene omfatter i tillegg investeringer i miljørelaterte mandater og i unotert eiendom. For å finansiere kjøp av unotert eiendom må banken selge aksjer og obligasjoner. For at fondets samlede valuta- og markedseksponering ikke skal endres, selger banken som regel aksjer og obligasjoner i samme valuta og marked som eiendommen kjøpes. Banken har også valgt å ha en større andel av fondet investert i noterte eiendomsselskaper og eiendomsfond enn det som følger av referanseindeksen for aksjer. Banken finansierer disse investeringene etter de samme prinsippene som for unotert eiendom.

Verdipapirvalg innebærer at interne forvaltere i Norges Bank eller eksterne forvaltere analyserer selskaper for å vurdere om fondet skal investere mer eller mindre i disse, sammenlignet med vektene i referanseindeksen fastsatt av Finansdepartementet. Målet med avvikene er å oppnå en høyere avkastning enn det som følger av referanseindeksen.

Markedseksponeringstrategiene skal sørge for at ønsket markeds- og risikoeksponering, som følger av øvrige investeringsstrategier, gjennomføres på en kostnadseffektiv måte. Forvaltningen av de brede aksje- og obligasjonsporteføljene, gjennomføring av løpende handel med verdipapirer samt håndtering av kontanter, valuta og verdipapirutlån inngår i disse strategiene.

Samlet meravkastning

I 2020 var den samlede avkastningen av fondets investeringer 0,27 prosentenheter høyere enn referanseindeksens avkastning, se figur 2.7A. Meravkastningen tilsvarer om lag 30 mrd. kroner,11 og er i hovedsak oppnådd innen aksje- og obligasjonsporteføljene. Investeringene i unotert eiendom bidro negativt. Fordelt på bankens hovedstrategier bidro verdipapirseleksjon og markedseksponering positivt, mens allokering bidro til å redusere meravkastningen. Tabell 2.2 viser bidragene fra de ulike investeringsstrategiene til samlet meravkastning.

Figur 2.7 Brutto meravkastning (differanseavkastning) av Norges Banks forvaltning

Kilde: Norges Bank og Finansdepartementet.

Tabell 2.2 Bidrag til brutto meravkastning fra ulike investeringsstrategier i 2020. Prosentenheter

Aksjer | Obligasjoner | Eiendom | Aktivafordeling | Totalt | ||

|---|---|---|---|---|---|---|

Allokeringsstrategier | -0,03 | -0,01 | -0,64 | 0,01 | -0,67 | |

Verdipapirseleksjon | 0,59 | 0,12 | 0,71 | |||

Interne strategier | 0,37 | 0,12 | 0,49 | |||

Eksterne strategier | 0,22 | 0,22 | ||||

Markedseksponering | 0,12 | 0,11 | 0,00 | 0,23 | ||

Totalt | 0,68 | 0,22 | -0,64 | 0,01 | 0,27 | |

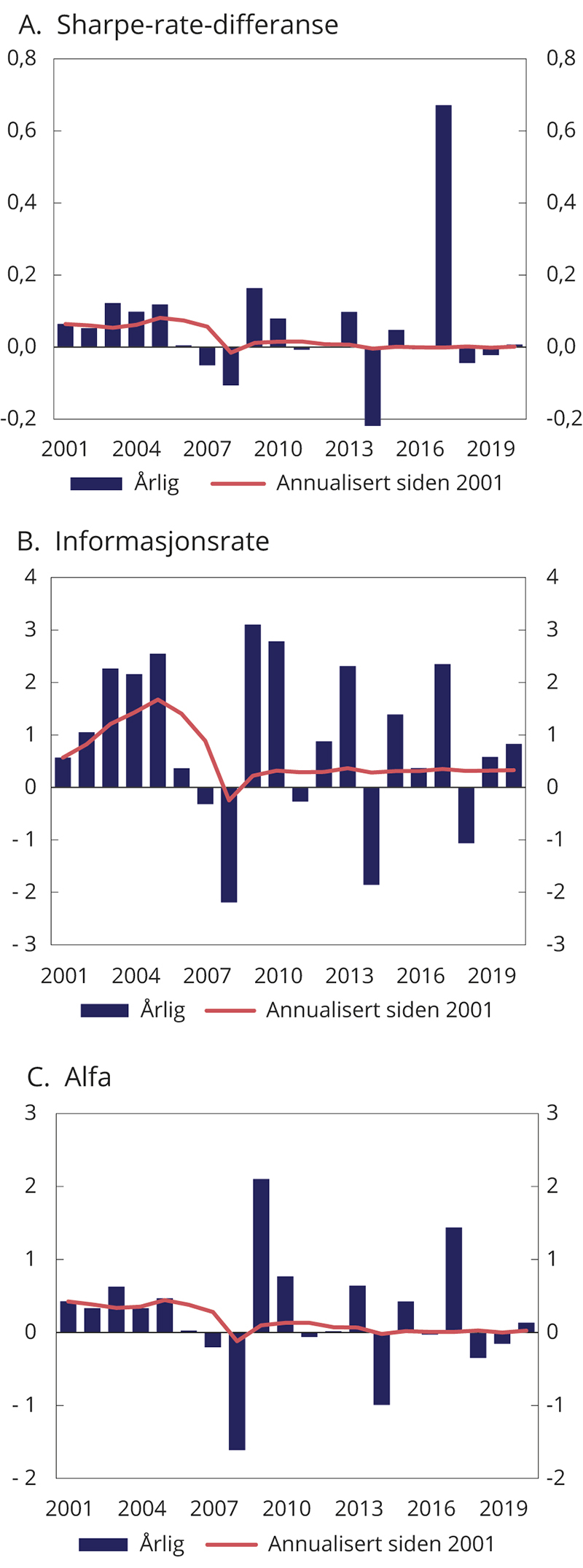

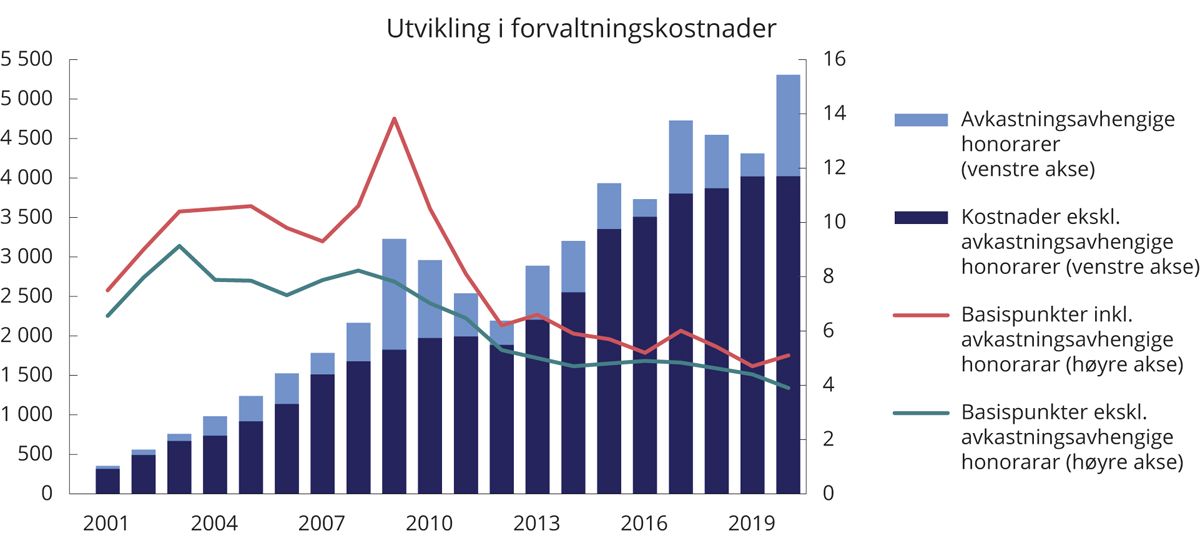

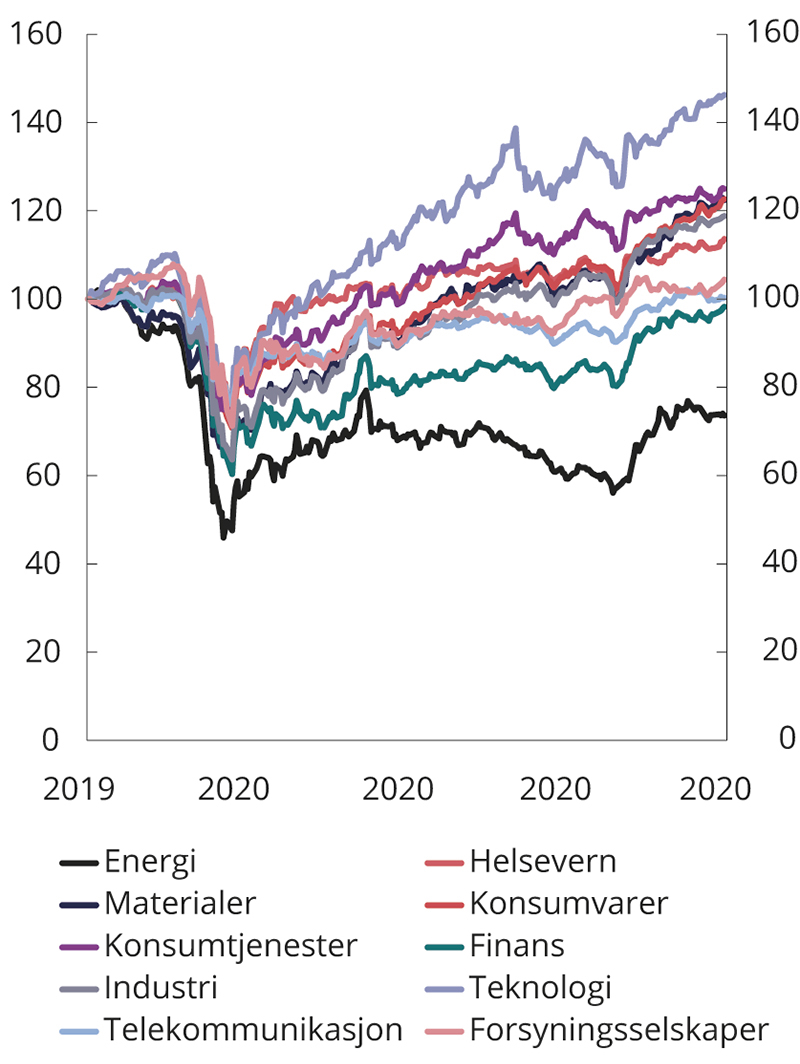

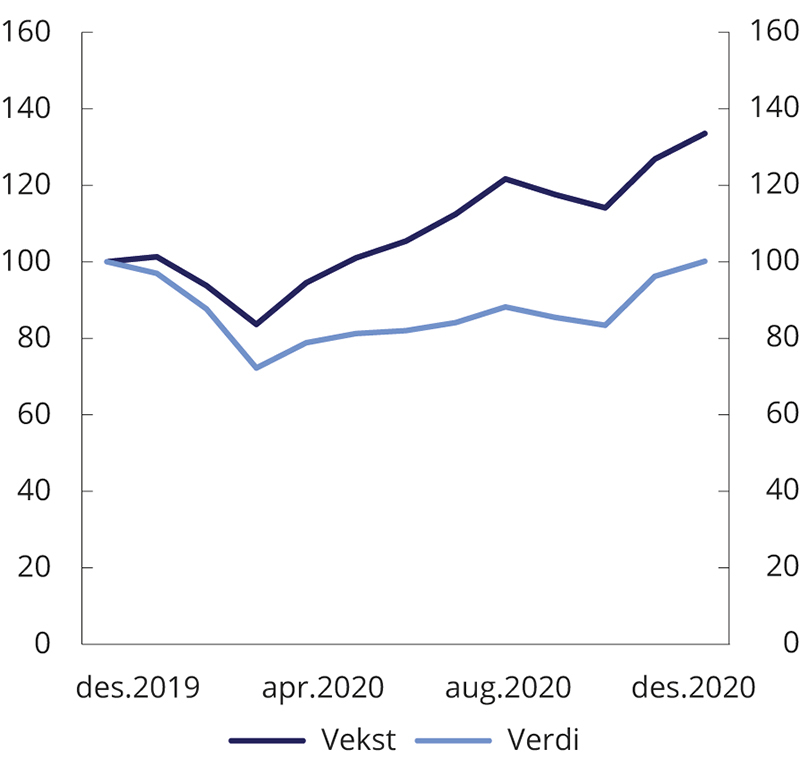

Kilde: Norges Bank.