2 De økonomiske utsiktene

2.1 Norsk økonomi

Norsk økonomi er inne i en høykonjunktur. Den økonomiske veksten er sterk, sysselsettingen er høy og arbeidsledigheten er lav. Husholdningenes etterspørsel har tatt seg markert opp. Bedriftene melder om økende mangel på arbeidskraft, og lønns- og prisveksten er tiltakende. Russlands invasjon av Ukraina har utløst en humanitær krise. Krisen treffer også norsk økonomi, men utslagene i aktiviteten ser per nå ut til å bli nokså små. Økte råvarepriser gir høyere eksportinntekter, men også høyere inflasjon, som gir lavere kjøpekraft i husholdningene.

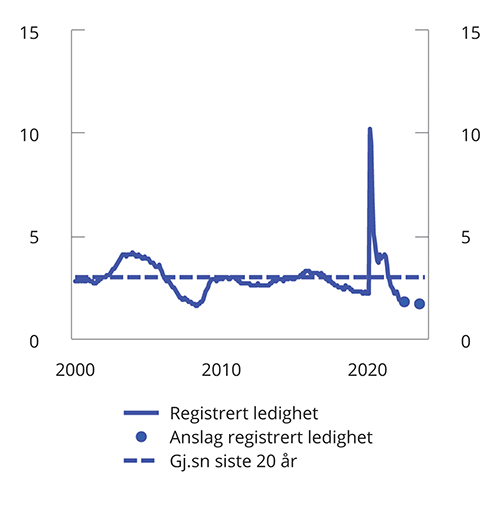

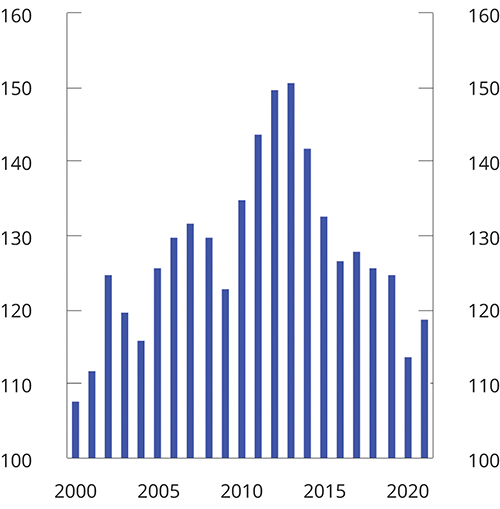

Utviklingen i arbeidsmarkedet gjennom høsten i fjor og så langt i år har vært klart sterkere enn ventet. Den registrerte arbeidsledigheten er kommet ned på de samme lave nivåene som under høykonjunkturen i norsk økonomi før finanskrisen i 2008, se figur 2.3. Så lav ledighet har tidligere gått sammen med høy lønns- og prisvekst. Sysselsettingen har økt markert siden i fjor høst, og det er utsikter til at 85 000 flere personer vil komme i jobb i 2022, se figur 2.4.

Krigen i Ukraina bidrar til økt usikkerhet om den økonomiske utviklingen, men hovedbildet er fortsatt at det blir høy vekst i år, både i Norge og hos våre handelspartnere. BNP for Fastlands-Norge er anslått å øke med 3,6 pst. i år og 2,3 pst. neste år. Det er høyere enn den gjennomsnittlige årsveksten for de siste 10 årene. Den registrerte arbeidsledigheten ventes å gå noe videre ned og anslås til 1,7 pst. i 2023, se tabell 2.1.

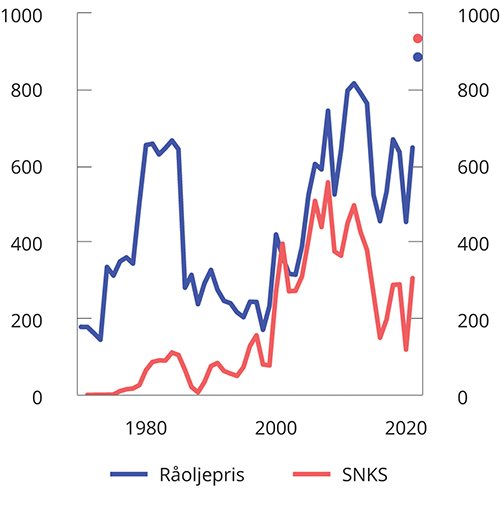

Krigen i Ukraina har trukket opp allerede høye råvarepriser. Målt i dollar har oljeprisen de siste ukene ligget på omtrent samme nivå som før oljeprisfallet i 2014. Målt i kroner har oljeprisen flere ganger de siste månedene vært over 1000 kroner per fat, og dette er høyere enn noen gang tidligere. Prisene på fremtidige leveranser av olje tilsier at oljeprisen vil gå gradvis ned fremover.

Gassprisen er kommet ned fra de høyeste nivåene etter Russlands invasjon av Ukraina. Det må trolig ses i sammenheng med at gassleveransene fra Russland til Europa så langt i hovedsak har gått som normalt til tross for krigen. Prisene i terminmarkedet tilsier at markedsaktørene venter at gassprisen vil gå ned på litt sikt.

Produksjonen av petroleum på norsk sokkel har økt de to siste årene. I denne meldingen anslås produksjonen å øke videre i år, med oppgang i både olje- og gassproduksjonen. Petroleumsinvesteringene har falt noe de to siste årene, og anslås å falle videre med vel 7 pst. i år. Petroleumssektoren er nærmere omtalt i avsnitt 2.5.

Aktiviteten i næringslivet har økt markert det siste året. Oppgangen kommer til tross for at strengere smitteverntiltak trakk ned aktiviteten i flere tjenestenæringer rundt årsskiftet. I takt med avviklingen av smitteverntiltak økte aktiviteten i de hardest rammede tjenesteytende næringene i februar, men var fortsatt samlet sett om lag 7 pst. lavere enn før pandemien. Aktivitetsnivået i de øvrige 90 prosentene av fastlandsøkonomien var tilbake på nivået fra før pandemien allerede høsten 2020. Kombinasjonen av sterk etterspørselsvekst i mange land

Tabell 2.1 Hovedtall for norsk økonomi. Prosentvis volumendring fra året før, der ikke annet er angitt

Mrd. kroner1 | ||||

|---|---|---|---|---|

2021 | 2021 | 2022 | 2023 | |

Privat konsum | 1616,9 | 5,0 | 9,1 | 4,2 |

Offentlig konsum | 965,8 | 3,9 | 0,7 | . |

Bruttoinvesteringer i fast kapital | 966,4 | -0,3 | 1,7 | 1,3 |

Herav: Oljeutvinning og rørtransport | 178,4 | -2,8 | -7,2 | 0,1 |

Bedrifter i Fastlands-Norge | 353,5 | 2,2 | 6,2 | 2,1 |

Boliger | 210,6 | 2,6 | 2,1 | 2,7 |

Offentlig forvaltning | 221,5 | -3,1 | 1,1 | . |

Etterspørsel fra Fastlands-Norge2 | 3368,4 | 3,7 | 5,5 | 2,7 |

Eksport | 1722,7 | 4,8 | 4,9 | 5,0 |

Herav: Råolje og naturgass | 861,7 | 2,8 | 1,8 | 6,5 |

Varer og tjenester fra fastlandet … | 718,6 | 5,0 | 6,7 | 4,9 |

Import | 1206,5 | 2,0 | 9,3 | 4,3 |

Bruttonasjonalprodukt | 4144,1 | 3,9 | 3,5 | 2,8 |

Herav: Fastlands-Norge | 3265,3 | 4,2 | 3,6 | 2,3 |

Andre nøkkeltall: | ||||

Sysselsetting | 1,2 | 3,0 | 0,8 | |

Arbeidsledighetsrate, AKU (nivå) | 4,4 | 3,3 | 3,2 | |

Arbeidsledighetsrate, registrert (nivå) | 3,1 | 1,8 | 1,7 | |

Årslønnsvekst | 3,5 | 3,7 | . | |

Konsumprisvekst (KPI) | 3,5 | 3,4 | . | |

Vekst i KPI-JAE | 1,7 | 2,5 | . | |

Råoljepris, kroner pr. fat (løpende priser) | 609 | 885 | . | |

Råoljepris, USD pr. fat (løpende priser) | 71 | 99 | . | |

Gasspris, NOK pr. Sm3 o.e | 4,6 | 7,6 | . | |

Tremåneders pengemarkedsrente, pst.3 | 0,5 | 1,6 | 2,9 | |

Importveid kronekurs, årlig endring i pst.4 | -5,7 | -2,5 | -0,4 |

1 Foreløpige nasjonalregnskapstall i løpende priser.

2 Utenom lagerendring.

3 Beregningsteknisk forutsetning basert på terminpriser fra april.

4 Negativt tall angir sterkere krone.

Kilde: Statistisk sentralbyrå, Norges Bank, Nav, Macrobond, Olje- og energidepartementet og Finansdepartementet.

etter pandemien, flaskehalser i de internasjonale verdikjedene og Russlands invasjon av Ukraina har økt råvareprisene for mange virksomheter. Industrien og bygg og anlegg er blant næringene som melder om kraftig oppgang i priser på innsatsvarer. Utviklingen i bygg og anlegg er nærmere omtalt i boks 2.1. Samtidig har økte råvarepriser gitt god prisutvikling for mange norske eksportvarer.

Eksporten fra fastlandet økte med 5,0 pst. i fjor, etter et markert fall i 2020, se figur 2.7. Det var høy vekst i vareeksporten, blant annet av fisk og metaller. Tjenesteeksporten viste langt mer moderat vekst, og er fortsatt på et lavere nivå enn før pandemien. I denne meldingen anslås fastlandseksporten å øke med 6,7 pst. i år. Det er i hovedsak innen tjenesteeksporten veksten ventes å komme.

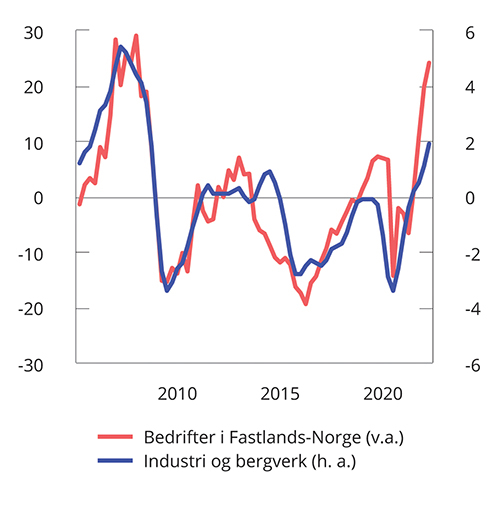

Figur 2.1 Kapasitetsutnyttelse. 1. kvartal 2005-1. kvartal 20221

1 Den røde linjen er basert på tall fra Norges Banks regionale nettverk, og viser andelen fastlandsbedrifter i nettverket som svarer at de vil ha problemer med å møte en vekst i etterspørselen. Den blå linjen er basert på tall fra SSBs konjunkturbarometer, og viser gjennomsnittlig kapasitetsutnyttelsesgrad i industrien. Begge seriene er angitt som avvik i prosentenheter fra sine gjennomsnitt i perioden 1. kvartal 2005 – 1. kvartal 2022.

Kilde: Statistisk sentralbyrå og Norges Bank.

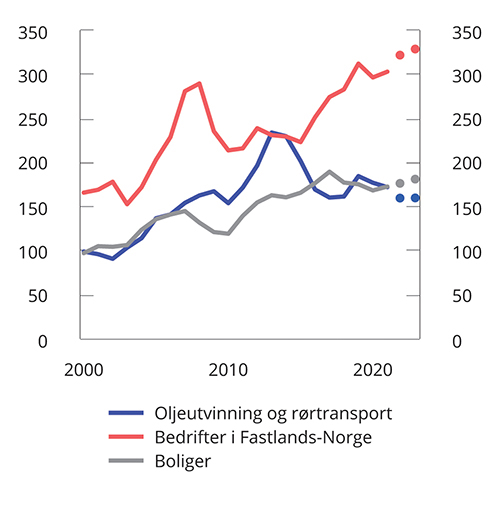

Figur 2.2 Investeringer. Faste 2017-priser. Mrd. kr. 2000-2023. Anslag for 2022 og 2023

Kilde: Statistisk sentralbyrå.

Figur 2.3 Registrert ledighet som prosent av arbeidsstyrken. Jan. 2006-april 2022. Sesongjustert. Årsanslag for 2022 og 2023

Kilde: Nav og Finansdepartementet.

Figur 2.4 Utviklingen i sysselsettingen. 1 000 personer. 2006-2023. Anslag for 2022 og 2023

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Figur 2.5 Råoljepris (Brent) og gasspris i Europa (NBP). USD per fat. Daglige observasjoner

Kilde: Macrobond.

Figur 2.6 Inflasjon. Prosentvis endring fra samme måned året før. Januar 2006- april 2022

Kilde: Statistisk sentralbyrå.

Kapasitetsutnyttelsen i norsk økonomi er høyere enn på lenge. Ikke siden oktober 2007 har en større andel av bedriftene i Norges Banks regionale nettverk meldt om full kapasitetsutnyttelse. Samtidig viser SSBs konjunkturbarometer at andelen industribedrifter som nå melder om kapasitetsproblemer er den høyeste siden tredje kvartal 2008, se figur 2.1. Flaskehalser i produksjon og leveranse av råvarer og andre innsatsfaktorer og begrenset tilgang på arbeidskraft bidrar til kapasitetsproblemene, og demper veksten i norsk økonomi. Halvparten av bedriftene i Norges Banks regionale nettverk melder om at knapphet på arbeidskraft begrenser produksjonen. Det er den største andelen siden høsten 2007. Utfordringene er størst blant bedrifter som tradisjonelt har brukt mye utenlandsk arbeidskraft, blant annet innen bygge- og anleggsvirksomhet.

Etter nedgang i 2020 tok bedriftsinvesteringene seg litt opp i 2021. Høy kapasitetsutnyttelse i næringslivet gir utsikter til fortsatt investeringsoppgang i år og neste år, se figur 2.2. Det ventes også betydelige investeringer i industrien de kommende årene som følge av klima- og energiomstilling. Etter kraftig nedgang i 2021 ventes kraftinvesteringene å falle videre i år, blant annet på bakgrunn av færre vindkraftutbygginger. Investeringer i overføringsnettet ventes å øke fremover, men økningen i år blir på langt nær nok til å veie opp for investeringsnedgangen i produksjonsanlegg. Investeringene i fastlandsbedriftene ventes samlet sett å øke raskere enn fastlands-BNP både i år og neste år.

Figur 2.7 Eksport av varer og tjenester fra Fastlands-Norge. Volumindeks. 2018 = 100. 2018-2023. Årsanslag for 2022 og 2023

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Figur 2.8 Timelønnskostnader i industrien i Norge i forhold til industrien hos handelspartnerne i felles valuta. Handelspartnerne i figuren = 100. 2000-2021

Kilde: Det tekniske beregningsutvalget for inntektsoppgjørene (TBU).

Den registrerte arbeidsledigheten er lavere enn på lenge. Justert for normale sesongvariasjoner utgjorde antall helt ledige 1,9 pst. av arbeidsstyrken ved utgangen av april. Det er det laveste nivået siden høsten 2008. Antall delvis ledige har også kommet ned, og ligger nå på om lag samme nivå som før pandemien. Arbeidsledigheten, både antall registrerte helt ledige og AKU-ledigheten, ventes å holde seg på svært lave nivåer i år og neste år. Sysselsettingen har økt markert etter gjenåpningen av samfunnet våren 2021. Ifølge tall fra nasjonalregnskapet økte sysselsettingen med nærmere 100 000 personer gjennom andre halvår av 2021. Det er likevel fortsatt færre arbeidsinnvandrere på korttidsopphold i Norge enn før pandemien, og dette skaper knapphet på arbeidskraft. Arbeidsmarkedet er nærmere omtalt i avsnitt 2.2.

Lønnsveksten er kommet opp. Partene i frontfaget er i årets oppgjør kommet til enighet innenfor en ramme for årslønnsveksten i industrien på 3,7 pst. Det er den høyeste rammen siden 2008. Flere andre forhandlingsområder i privat sektor er kommet til enighet innenfor samme ramme for årslønnsveksten som i frontfaget. Frontfagsmodellen er nærmere omtalt i boks 2.2. I denne meldingen anslås årslønnsveksten til 3,7 pst. i 2022.

Inflasjonen har økt betydelig det siste året, se figur 2.6, og anslaget på konsumprisveksten er betydelig oppjustert siden i fjor høst. Det skyldes blant annet høyere priser på elektrisitet, men også den underliggende inflasjonen har økt raskere enn ventet. I denne meldingen anslås konsumprisveksten til 3,4 pst. i 2022. Det er en oppjustering på 2,1 prosentenheter siden i fjor høst. Strømstønadsordningen (fra og med desember 2021) og redusert alminnelige sats for elavgift i første kvartal i år er anslått å trekke ned KPI-veksten i 2022 med om lag 1,1 prosentenheter. Mange bedrifter opplever sterk kostnadsvekst. Høyere kostnader for bedriftene kan etter hvert bli veltet over i prisene til konsumentene. Prisene på fremtidige leveranser av kraft tyder på at elektrisitetsprisene kan bli relativt høye også i 2022.

Den økonomiske stillingen blant husholdningene er uvanlig god. Husholdningene har spart ekstraordinært mye under pandemien, se figur 2.9. I gjennomsnitt sparte hver husholdning om lag 110 000 kroner i årene 2020 og 2021 sett under ett. Husholdninger på tvers av hhv. aldersgrupper og husholdningstyper økte sine bankinnskudd fra 2019 til 2020, og dette fortsatte trolig også i fjor.

Store oppsparte midler og antatt økt kjøpekraft danner grunnlaget for høy vekst i det private forbruket fremover. Høy sysselsettingsvekst innebærer at inntektene øker også for de som har vært arbeidsledige eller av andre grunner har stått utenfor arbeidsmarkedet og nå kommer i jobb. Lønnsinntektene i 2022 anslås å øke mer enn ventet i fjor høst, ettersom både lønns- og sysselsettingsveksten er oppjustert. På den annen side vil høyere konsumprisvekst og økte renter bidra til å dempe veksten i husholdningenes kjøpekraft fremover. Utviklingen i husholdningenes realdisponible inntekt er nærmere omtalt i boks 2.3. Anslaget for det private forbruket forutsetter at husholdningene vrir sitt forbruk fra varer og konsum innenlands tilbake til tjenester og konsum utenlands. Tall fra Vipps og BankAxept tyder på at kortbruken i Norge så langt i år ligger høyere enn på samme tid i fjor, og også høyere enn før pandemien, men det er usikkerhet om hvor mye av økningen som skyldes hhv. pris og volum.

Figur 2.9 Fordeling av husholdningenes sparing. Mrd. kr. 1978–2021

Kilde: Statistisk sentralbyrå.

Figur 2.10 Husholdningenes konsum. Sesongjustert. Indeks. Februar 2020 = 100. Januar 2020-februar 2022

Kilde: Statistisk sentralbyrå.

Boligprisene steg kraftig i første kvartal i år, etter å ha utviklet seg nokså svakt gjennom store deler av fjoråret. Den sterke boligprisveksten må ses i sammenheng med et svært lavt tilbud av boliger ved inngangen til året og at det så langt i år er lagt ut betydelig færre boliger for salg enn i tidligere år. Det lave utbudet henger trolig sammen med endringene i avhendingsloven, som trådte i kraft 1. januar i år, og ser ut til å ha forsinket prosessen med å legge boliger ut for salg. Uendrede boligpriser i april kan tyde på at balansen i boligmarkedet er i ferd med å bedre seg. Utviklingen i husholdningenes gjeld henger tett sammen med prisutviklingen i boligmarkedet. Gjeldsbelastningen i norske husholdninger er på et historisk høyt nivå og utgjør en sårbarhet i det norske finansielle systemet. Eiendomspriser, gjeld og finansiell stabilitet er nærmere omtalt i avsnitt 2.4 og 3.4.

Boliginvesteringene gikk opp i fjor etter flere år med nedgang. Målt som andel av fastlands-BNP er boliginvesteringene på nivå med snittet for de siste 10 årene. Høy prisvekst på byggevarer, mangel på arbeidskraft, lavere boligprisvekst og økte renter ventes å dempe oppgangen i boliginvesteringene fremover. Boliginvesteringene anslås likevel å vokse de neste par årene sett under ett, men mindre enn fastlands-BNP.

Krigen i Ukraina bidrar til usikkerhet om utviklingen i norsk og internasjonal økonomi. Det er svært uklart hvor lenge både krigen og sanksjonene mot Russland vil vare og hvor store utslagene i energi- og råvaremarkedene blir. Det er også usikkert hvor lenge og i hvilken grad produksjonen vil preges av flaskehalsene som har vært til stede helt siden pandemien brøt ut for over to år siden. Dersom olje- og gasspriser forblir høye over tid, vil dette isolert sett øke etterspørselsimpulsene til fastlandsøkonomien. Samtidig kan høye råvarepriser drive inflasjonen opp fra allerede høye nivåer. Den største risikoen for norsk økonomi er nå knyttet til overoppheting. Dersom den økonomiske politikken ikke strammes raskt nok inn, kan det føre til lavere aktivitet og sysselsetting og høyere arbeidsledighet lenger frem. Den økonomiske politikken er nærmere omtalt i avsnitt 3.1.

2.2 Arbeidsmarkedet

Arbeidsmarkedet strammet seg raskt til etter hvert som smitteverntiltakene ble gradvis avviklet. Den registrerte ledigheten er på det laveste nivået siden høsten 2008. Sysselsettingen har økt markert, og andelen av befolkningen som er i jobb har ikke vært høyere siden 2009. Etterspørselen etter arbeidskraft er høy, og mange bedrifter rapporterer at mangel på arbeidskraft begrenser produksjonen.

Utviklingen i arbeidsledigheten

Den gradvise gjenåpningen av samfunnet fra våren 2021 og sterk økonomisk vekst har gått sammen med et kraftig fall i arbeidsledigheten. De fleste av de arbeidsledige som har vært permittert, er nå tilbake i jobb. Mens det ved utgangen av april var registrert 8 400 helt og delvis permitterte, var det samlet sett i underkant av 80 000 permitterte på samme tid i fjor. Justert for normale sesongvariasjoner var det ved utgangen av april 2022 registrert 53 900 helt ledige personer, som tilsvarer 1,9 pst. av arbeidsstyrken. Det er 0,3 prosentenheter lavere enn ved årsskiftet, og vi må tilbake til høsten 2008 for å finne en like lav registrert ledighet. Sammenlignet med april i fjor har antall helt ledige gått ned med nærmere 60 000 personer, eller 2,1 prosentenheter målt som andel av arbeidsstyrken. Antallet delvis ledige har også gått ned, og er på om lag samme nivå som før pandemien. Justert for sesongvariasjoner var det ved utgangen av april registrert til sammen 94 500 helt eller delvis ledige og arbeidssøkere på tiltak, tilsvarende 3,2 pst. av arbeidsstyrken. Det er blitt færre ledige i alle yrkesgrupper det siste året, og det er nå bare innenfor reiseliv og transport at antall helt ledige er høyere enn før pandemien.

Antall personer som har vært sammenhengende helt ledig i minst seks måneder, har gått markert ned siden våren 2021 og er mer enn halvert siden mai 2021. Ved utgangen av april 2022 var langtidsledigheten på samme nivå som i april 2019. Sammenlignet med før pandemien er langtidsledigheten noe høyere blant innvandrere og personer som ikke har fullført videregående opplæring. Langtidsledigheten har i løpet av pandemien økt mest blant personer over 60 år. Dette kan være aldersgrupper som søker mindre aktivt etter arbeid, og har større vanskeligheter med å komme i jobb enn yngre aldersgrupper. Ledigheten har også gått raskt ned blant de som ble ledige i starten av pandemien, og mange har kommet seg ut i jobb. Nærmere 400 000 personer registrerte seg som arbeidssøkere i mars og april 2020. Ved utgangen av april 2022 var det kun om lag 8 000 av disse som hadde vært registrert som arbeidssøker sammenhengende siden starten av pandemien, se figur 2.11.

Den raske nedgangen i antall arbeidssøkere og den sterke etterspørselen etter arbeidskraft har ført til større knapphet på arbeidskraft. Halvparten av bedriftene i Norges Banks regionale nettverk melder om at knapphet på arbeidskraft begrenser produksjonen. Vi må tilbake til høsten 2007 for å finne lignende nivåer. De økte rekrutteringsproblemene kan ha sammenheng med at mange personer som jobbet i Norge på korttidsopphold, har forlatt landet under pandemien og ikke kommet tilbake. Se boks 2.4. for en nærmere beskrivelse av utviklingen for denne gruppen.

Arbeidsledigheten målt ved arbeidskraftundersøkelsen (AKU) gikk ikke opp like raskt som den registrerte ledigheten våren 2020. Det må ses i sammenheng med at helt permitterte først blir regnet som AKU-ledige etter en sammenhengende permitteringsperiode på tre måneder. AKU-ledigheten har også avtatt betydelig det siste året. AKU-ledigheten utgjorde 3,1 pst. av arbeidsstyrken i første kvartal 2022, justert for brudd og sesongvariasjoner1. Det er 1,6 prosentenheter lavere enn i samme periode året før, og 0,4 prosentenheter lavere enn i fjerde kvartal 2021.

Utviklingen i sysselsettingen

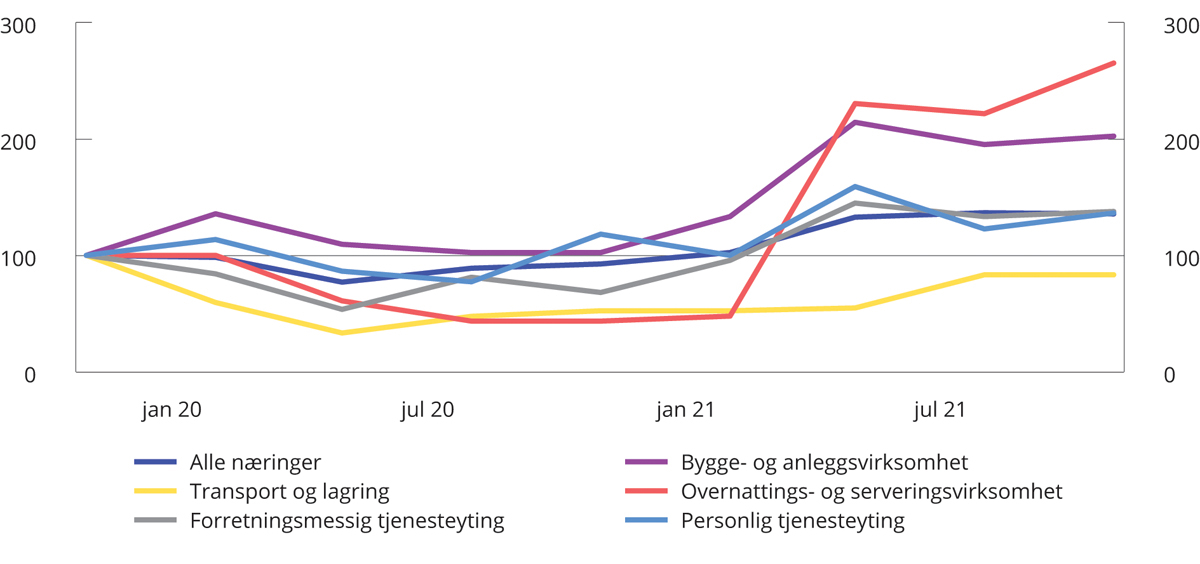

Det har vært en kraftig økning i sysselsettingen siden våren 2021. Ifølge nasjonalregnskapet økte sysselsettingen med 100 000 personer gjennom andre halvår i fjor. Tall for registrerte lønnstakere tyder på at sysselsettingen har gått videre opp så langt i 2022. Sysselsettingen har tatt seg opp i alle næringer siden våren 2021, og veksten har vært særlig høy i næringer som hadde sterk reduksjon i sysselsettingen i starten av pandemien. For eksempel økte antall lønnstakere i overnattings- og serveringsvirksomhet med 30 000 personer fra mai 2021 til februar 2022, til tross for at smitteverntiltak førte til en nedgang i januar 2022. Selv om antall lønnstakere samlet sett var høyere i februar 2022 enn før pandemien, var det fortsatt næringer med færre lønnstakere enn i februar 2020, se figur 2.12. Det gjelder blant annet overnattings- og serveringsvirksomhet, transport og lagring og forretningsmessig tjenesteyting. Utfordringer med å rekruttere arbeidskraft kan være en årsak til at antall lønnstakere i disse næringene ikke er tilbake på nivået fra før pandemien. Som figur 2.13 viser, var beholdningen av ledige stillinger i fjerde kvartal 2021 betydelig høyere enn før pandemien, særlig innen overnattings- og serveringsvirksomhet.

Sysselsettingsandelen viser hvor stor andel av befolkningen i yrkesaktiv alder som er i arbeid ifølge AKU. Justert for brudd og sesongvariasjoner var sysselsettingsandelen i aldersgruppen 15-74 år 69,4 pst. i første kvartal 2022. Det er en økning på 2,8 prosentenheter fra samme periode året før. Andelen sysselsatte har økt mest i aldersgruppen 15-24 år det siste året. Ifølge registertall har om lag halvparten av oppgangen i sysselsettingen blant ungdom kommet innen overnattings- og serveringstjenester og i varehandelen. Det har også vært betydelig oppgang i sysselsettingsandelene i de andre aldersgruppene, herunder aldersgruppen 25-54 år. Den samlede sysselsettingsandelen er på sitt høyeste nivå siden 2009, se figur 2.14.

Utviklingen i arbeidsstyrken

Arbeidsstyrken defineres som summen av arbeidsledige og sysselsatte i AKU. Justert for sesongvariasjoner utgjorde arbeidsstyrken 71,6 pst. av befolkningen i aldersgruppen 15-74 år i første kvartal 2022. Det er 1,7 prosentenheter høyere enn i samme periode året før. Økningen i arbeidsstyrken er særlig sterk i aldersgruppen 15-24 år. Mange av disse er trolig ungdommer som jobber samtidig som de tar utdanning. Målt som andel av befolkningen i yrkesaktiv alder går arbeidsstyrken erfaringsmessig ned i en konjunkturnedgang. Når etterspørselen etter arbeidskraft avtar, vil normalt flere gå ut av arbeidsmarkedet eller utsette sin inntreden. Blant yngre personer kan den reduserte deltakelsen i arbeidsmarkedet ofte ha sitt motstykke i økt deltakelse i utdanning, mens eldre arbeidstakere kan forlate arbeidslivet og bli pensjonister eller motta andre trygdeytelser. Under koronapandemien har arbeidsstyrken samlet sett holdt seg oppe. Det må ses i sammenheng med den utstrakte bruken av permitteringer fremfor oppsigelser. Midlertidige regelverksendringer som ga flere rett til dagpenger, kan også ha bidratt til at færre av de som mistet jobben trakk seg ut av arbeidsmarkedet.

UDI har utarbeidet tre ulike scenarioer knyttet til antall fordrevne som kan komme fra Ukraina i 2022. Antall fordrevne varierer mellom 25 000 – 35 000 i det lave scenarioet, til 90 000 – 120 000 i det høye scenarioet. Norske kommuner er foreløpig anmodet om å bosette 35 000 i 2022, noe som er syv ganger høyere enn antallet flyktninger som årlig har blitt bosatt i norske kommuner de siste årene. Samtidig planlegges det for mottak av et betydelig høyere antall enn dette. Den økte bosettingen av fordrevne i norske kommuner vil isolert sett bidra til å øke arbeidsstyrken. En stor del av de fordrevne vil likevel være barn og eldre, som i liten grad vil påvirke arbeidsstyrken i år eller neste år. Samtidig vil mange av de fordrevne som er i arbeidsdyktig alder, i hovedsak kvinner, delta på introduksjonsprogrammet den første tiden etter bosetting. I denne meldingen legges det til grunn at økt bosetting av fordrevne i liten grad vil påvirke arbeidsstyrken og sysselsettingen i 2022, men at de vil kunne bidra noe mer i 2023.

Figur 2.11 Antall som har vært sammenhengende arbeidssøker siden april 2020 eller tidligere. 1000 personer

Kilde: Nav.

Figur 2.12 Antall lønnstakere i utvalgte næringer. Sesongjustert. Indeks. jan. 2020 = 100. jan. 2020 – feb. 2022

Kilde: Statistisk sentralbyrå.

Figur 2.13 Beholdningen av ledige stillinger i utvalgte næringer. Sesongjustert. Indeks. 4. kv. 2019 = 100. 4. kv. 2019 – 4. kv. 2021.

Kilde: Statistisk sentralbyrå.

Figur 2.14 Antall sysselsatte som pst. av befolkningen 15-74 år. Sesong- og bruddjustert. Feb. 2006 – feb. 2022

Kilde: Statistisk sentralbyrå.

Figur 2.15 Tilgang på ledige stillinger fra januar til april. 1 000

Kilde: Nav.

Utviklingen fremover

Tall fra Nav viser at tilgangen av ledige stillinger i første kvartal 2022 var rekordhøyt, se figur 2.15. Fremover venter vi at økt aktivitet i norsk økonomi vil bidra til enda større behov for arbeidskraft. Det kan tilsi at arbeidsmarkedet strammer seg ytterligere til.

Den sterke sysselsettingsveksten i andre halvår av 2021 har ført til at det var betydelig flere sysselsatte ved inngangen til 2022 enn gjennomsnittet i fjor. Det vil gi høy sysselsettingsvekst fra 2021 til 2022 selv uten videre oppgang i sysselsettingen gjennom året. Vi venter at sysselsettingen vil øke moderat fremover, blant annet som følge av en ytterligere nedgang i ledigheten og en gradvis økt tilgang på utenlandsk arbeidskraft i form av korttidsinnvandring. I denne meldingen anslås det en vekst i antall sysselsatte på 85 000 personer, eller 3,0 pst., fra 2021 til 2022. Fra 2022 til 2023 venter vi en vekst i sysselsettingen på 23 000 personer, eller 0,8 pst.

Den registrerte ledigheten er anslått til 1,8 pst. av arbeidsstyrken i gjennomsnitt i 2022 og 1,7 pst. i 2023. Det innebærer at den gjennomsnittlige registrerte ledigheten i 2023 ventes å være på det samme lave nivået som årsgjennomsnittet i 2008.

Tabell 2.2 Utviklingen i arbeidsmarkedet. Prosentvis endring fra året før der ikke annet er angitt

Nivå 2021 | Årlig gj.snitt 2015–2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|---|

Etterspørsel etter arbeidskraft: | ||||||

Utførte timeverk, mill. | 4 035 | 0,9 | -2,1 | 2,4 | 3,1 | 0,3 |

Sysselsetting, 1000 personer1 | 2 827 | 1,0 | -1,5 | 1,2 | 3,0 | 0,8 |

Tilgang på arbeidskraft: | ||||||

Befolkning 15–74 år, 1000 personer | 4 024 | 0,8 | 0,5 | 0,3 | 0,3 | 0,4 |

Arbeidsstyrken, 1000 personer2 | 2 902 | 0,8 | 0,4 | 0,9 | 1,5 | 0,4 |

Nivå: | ||||||

Yrkesdeltakelse (15–74 år)3,4 | 70,3 | 70,4 | 72,1 | 73,0 | 73,0 | |

AKU-ledige5 | 4,2 | 4,6 | 4,4 | 3,3 | 3,2 | |

… Gjennomsnitt siste 20 år | 3,9 | |||||

Registrerte arbeidsledige6 | 2,8 | 5,0 | 3,1 | 1,8 | 1,7 | |

… Gjennomsnitt siste 20 år | 3,0 |

1 Sysselsatte personer ifølge nasjonalregnskapet. Tilsvarer bosatte og ikke-bosatte personer som er sysselsatt i innenlandsk produksjonsvirksomhet.

2 Arbeidsstyrken ifølge AKU. Tilsvarer summen av antall sysselsatte og arbeidsledige personer bosatt i Norge. Ikke-bosatte lønnstakere sysselsatt i innenlandsk produksjonsvirksomhet inngår ikke i dette målet.

3 Tilsvarer arbeidsstyrken i prosent av befolkningen i aldersgruppen.

4 Anslag for yrkesdeltakelsen er basert på tall fra AKU etter omleggingen fra januar 2021 og er derfor ikke sammenlignbare med tall før 2021. Det er lagt til grunn at omleggingen har bidratt til å øke yrkesdeltakelsen med om lag 1,0 prosentenhet.

5 Anslag for AKU-ledigheten er basert på tall fra AKU etter omleggingen fra januar 2021 og er derfor ikke sammenlignbare med tall før 2021. Det er lagt til grunn at omleggingen har bidratt til å øke AKU-ledigheten, målt i forhold til arbeidsstyrken, med om lag 0,1-0,2 prosentenheter.

6 Justert for brudd i 2018.

Kilde: Nav, Statistisk sentralbyrå og Finansdepartementet.

2.3 Internasjonal økonomi

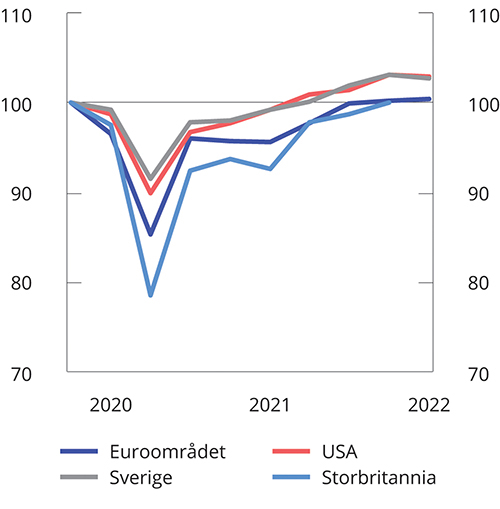

Farten i internasjonal økonomi tok seg opp gjennom fjoråret etter hvert som smittetrykket i pandemien avtok. Nye restriksjoner knyttet til omikronvarianten dempet aktiviteten noe ved årsskiftet, men restriksjonene ble kortvarige i de fleste land. Aktivitetsnivået hos våre handelspartnere var høyt ved årets start, og arbeidsledigheten har i flere land kommet tilbake til de historisk lave nivåene før pandemien. BNP er i flere land tilbake på nivåene fra før pandemien.

Veksten ute vil bremses av Russlands invasjon av Ukraina. I kjølvannet av invasjonen har prisene på energi, matvarer og viktige metaller økt kraftig. På kort sikt er det tydelig at vekstutsiktene trekkes ned og inflasjonen opp, særlig i Europa. Europeiske land treffes hardest grunnet deres avhengighet av russisk gass, olje og kull. Pandemirelaterte flaskehalser på tilbudssiden, særlig i Kina, har allerede drevet inflasjonen høyt, og økende råvarepriser kombinert med mangel på innsatsvarer som følge av invasjonen gir ytterligere prispress internasjonalt, se boks 2.5.

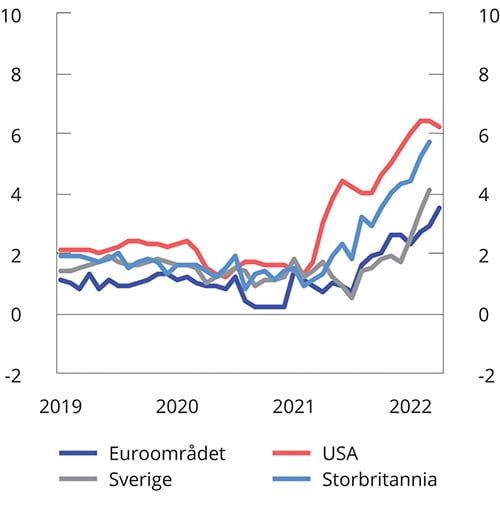

Inflasjonen har fortsatt å stige siden i fjor høst som følge av sterk etterspørsel etter varer og tjenester, kombinert med flaskehalser på tilbudssiden. I takt med høy aktivitet og stramme arbeidsmarkeder, har inflasjonen i flere land nådd sitt høyeste nivå på flere tiår. Det er nå tiltakende tegn til lønnspress og stigende inflasjonsforventninger internasjonalt. Økende risiko for andrerunde effekter har utløst en raskere innstramming i pengepolitikken hos innflytelsesrike sentralbanker. Stigende inflasjon og høyere rentenivå internasjonalt bidrar til en svakere vekst i det private konsumet og strammere finansielle betingelser for bedriftene.

BNP for Norges handelspartnere anslås å vokse med 2,9 pst. i år og 2,3 pst. neste år. Sammenlignet med anslagene fra i fjor høst er det en nedjustering på 1,3 prosentenheter i år og 0,1 prosentenhet neste år. Nedjusteringen i år er først og fremst drevet av krigen i Ukraina, men også høyere inflasjon og raskere innstramming i pengepolitikken enn tidligere lagt til grunn bidrar. Selv om vekstutsiktene revideres ned, antas årsveksten hos våre handelspartnere i 2022 å være over gjennomsnittet for perioden 2010 – 2019 på 2,4 pst.

Anslagene for utviklingen ute er mer usikre enn vanlig. Det økonomiske forløpet påvirkes av krigen i Ukraina og hvordan dette påvirker tilgangen til blant annet gass, olje og kull. Den høye og vedvarende inflasjonen øker også faren for at ledende sentralbanker må stramme inn mer og raskere enn lagt til grunn. Nye virusvarianter kan dessuten gi nye smittebølger. De høye matvareprisene kan også øke risikoen for sosial uro, særlig i fremvoksende økonomier og utviklingsland. På den annen side kan finanspolitikken i Europa bidra med sterkere vekstimpulser enn lagt til grunn. Flere land har uttrykt intensjoner om økte forsvarsutgifter, mens en raskere utfasing av russisk olje og gass i Europa vil kunne utløse større investeringer i grønn omstilling i tiden fremover. Husholdningene kan også ønske å bruke en større del av de oppsparte midlene som de har lagt seg opp i løpet av pandemien enn lagt til grunn i anslagene.

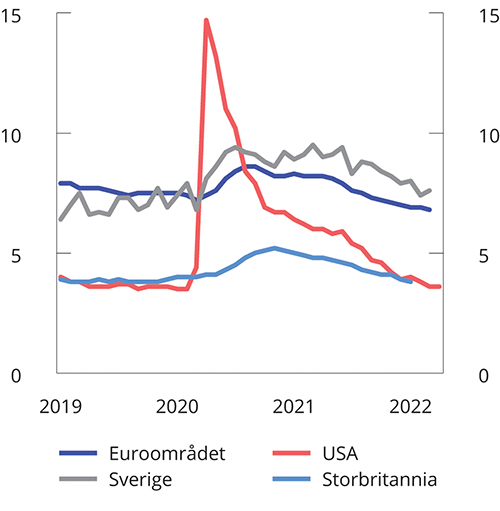

Sterk gjeninnhenting i økonomien har gjort at arbeidsledigheten internasjonalt har hentet seg raskt inn. I euroområdet er ledigheten historisk lav, og i USA, Storbritannia og Sverige er den lavere enn nivået fra før pandemien. Etterspørselen etter arbeidskraft har vært høy i takt med gjenåpningen av samfunnet, og rekordmange utlyste stillinger i flere land peker mot fortsatt lav ledighet. Samtidig har tilbudet av arbeidskraft gått ned. I både USA og Storbritannia er sysselsettingsandelen fortsatt lavere enn før pandemien. Flere eldre har forlatt arbeidsstyrken ved å ta ut tidlig pensjon, og i USA har mange kvinner holdt seg hjemme grunnet nedstenginger av skoler og barnehager. Høy etterspørsel etter og lavere tilbud av arbeidskraft har gitt grunnlag for økt lønnspress i både USA og Storbritannia. Lønnsveksten er foreløpig konsentrert i lavtlønnede yrker, men kombinasjonen av høy inflasjon og stramme arbeidsmarkeder øker risikoen for en lønns-pris spiral. Samtidig indikerer lavere sysselsettingsandel og færre utførte timeverk at slakk i arbeidsmarkedet vil kunne dempe lønnspresset noe. Arbeidsledigheten blant våre handelspartnere anslås til 5,4 pst. i 2022 og 5,3 pst. i 2023.

Inflasjonen internasjonalt er på sitt høyeste på flere tiår, og det ligger an til et fall i reallønnsveksten i flere land, særlig i Europa. Allerede før krigen i Ukraina hadde veksten i konsumpriser ute overrasket på oppsiden over lengre tid. I euroområdet har energipriser trukket inflasjonen opp til det høyeste nivået noensinne, mens den underliggende prisveksten har vært mer moderat. I USA spilte energipriser også en viktig rolle, samtidig som underliggende inflasjon steg ettersom flaskehalser i verdikjedene førte til at tilbudssiden ikke klarte å holde tritt med den høye etterspørselen etter varer under pandemien. Denne dynamikken forsterkes nå av krigen i Ukraina. Prisøkningen på olje og gass har trukket energiprisene videre opp, og mangelen på innsatsvarer forverres av nedstenginger i Kina og flaskehalser i produksjonen av viktige innsatsfaktorer. Inflasjonsutslaget av høyere energipriser vil være sterkest i Europa, som importerer store deler av sitt energikonsum, mens USA påvirkes mindre ettersom de i større grad er selvforsynt med energi. Den høye inflasjonen gjør at reallønnsveksten i flere land vil være negativ og særlig europeiske husholdninger vil oppleve et fall i sin kjøpekraft. Konsumprisveksten hos våre handelspartnere ventes å avta mot sentralbankenes inflasjonsmål i 2023 i takt med fallende energipriser, men det er betydelig risiko for at andrerundeeffekter i form av høyere inflasjonsforventninger gir en lønns-prisspiral som gir grunnlag for mer vedvarende inflasjon.

Høy aktivitet, stramme arbeidsmarkeder og høy inflasjon har ført til en raskere innstramming i pengepolitikken enn forespeilet i fjor høst. Den amerikanske sentralbanken har fremskyndet nedtrappingen av verdipapiroppkjøpene betydelig og økte styringsrenten med 0,25 prosentenheter i mars og 0,5 prosentenheter i mai, mens den britiske sentralbanken har økt styringsrenten til 1 pst. og begynt å bygge ned balansene sine. Begge disse sentralbankene har signalisert ytterligere rentehevinger i år. Den europeiske sentralbanken (ESB) har begynt å trappe ned sine verdipapiroppkjøp, men ikke endret styringsrenten. Invasjonen av Ukraina har ført til en krevende avveining for sentralbankene. Lavere vekstutsikter gir grunnlag for saktere innstramming, mens høyere inflasjon øker risikoen for raskere innstramming senere om inflasjonen får tid til å feste seg. Samlet peker utviklingen mot et høyere rentenivå internasjonalt i årene fremover enn i det siste tiåret.

Finanspolitikken er på vei mot normalisering i takt med gjenåpningen av økonomien, men krigen i Ukraina tilfører nytt press på offentlige budsjetter. På kort sikt vil mottak av ukrainske flyktninger øke offentlige utgifter, spesielt blant østeuropeiske land. De høye energiprisene i kjølvannet av invasjonen har også utløst flere finanspolitiske tiltak for å skjerme husholdninger og bedrifter, spesielt i Europa. På lengre sikt vil EUs plan om å gjøre seg uavhengig av russisk energi (REPower EU) kunne medføre betydelige offentlige investeringer i grønn omstilling. Samtidig som invasjonen medfører økte offentlige utgifter, må bruken balanseres mot å unngå overoppheting i økonomien og mindre budsjettrom i lys av høy gjeld ut av pandemien. IMF anslår at det globale gjeldsnivået vil nå 94,4 pst. av globalt BNP i 2022, en kraftig økning siden før pandemien, men en nedgang fra fjorårets nivå på 97 pst. I takt med en normalisering av finanspolitikken anslås det strukturelle underskuddet blant avanserte økonomier i gjennomsnitt å nå 4 pst. av BNP i år, en nedgang fra fjorårets underskudd på over 6 pst.

Figur 2.16 Konsumprisvekst internasjonalt. 12-månedersvekst i konsumprisindeksen. Jan. 2019 – apr. 2022

Kilde: Macrobond.

Figur 2.17 Underliggende konsumprisvekst (utenom energi- og matvarepriser). 12-månedersvekst. jan. 2019 – apr. 2022

Kilde: Macrobond.

Figur 2.18 Arbeidsledighet som andel av arbeidsstyrken. Prosent. jan. 2019 – apr. 2022

Kilde: Macrobond.

Figur 2.19 Kvartalsvekst i BNP. 4. kvartal 2019 = 100. 4. kvartal 2019 – 1. kvartal 2022

Kilde: Macrobond.

Den økonomiske aktiviteten i USA økte kraftig i fjor, og det er tegn til et betydelig underliggende press i økonomien. Konsumprisveksten var i mars på sitt høyeste siden 1981, og den underliggende inflasjonen har økt kraftig. Høye energipriser har drevet KPI-veksten, samtidig som kombinasjonen av oppdemmet etterspørsel og flaskehalser på tilbudssiden har ført til prisvekst blant stadig flere varer og tjenester. Høy økonomisk aktivitet har også drevet en rask innhenting på arbeidsmarkedet. Ledigheten er tilbake til nivået fra før pandemien, og det er tydelig tegn til lønnspress. Den amerikanske sentralbanken har derfor strammet inn pengepolitikken betydelig raskere enn anslått i fjor høst, og det signaliseres ytterligere innstramminger fremover. Høyere styringsrente vil slå ut i strammere finansiering til bedriftene og husholdningene, og dermed legge en demper på den økonomiske aktiviteten. Bidraget fra krigen i Ukraina vil i hovedsak komme gjennom redusert etterspørsel etter amerikanske varer og tjenester fra Europa, men USAs egen energiproduksjon og minimale handelsaktivitet med Russland skjermer amerikansk økonomi fra mer alvorlige konsekvenser. BNP-anslaget for USA er revidert noe ned for 2022 og 2023, sammenlignet med i fjor høst, blant annet fordi vekstbidraget fra offentlig konsum ventes å bli lavere enn tidligere anslått. Samtidig har inflasjonen overrasket på oppsiden og reduserer husholdningenes kjøpekraft.

Tabell 2.3 Hovedtall for internasjonal økonomi. Prosentvis endring fra året før, der ikke annet er angitt

2019 | 2020 | 2021 | 2022 | 2023 | |

|---|---|---|---|---|---|

Bruttonasjonalprodukt: | |||||

Handelspartnerne1 | 1,7 | -3,6 | 5,5 | 2,9 | 2,3 |

Euroområdet | 1,1 | -6,1 | 5,3 | 2,7 | 2,3 |

USA | 2,2 | -3,5 | 5,7 | 3,7 | 2,3 |

Storbritannia | 1,4 | -9,9 | 7,4 | 3,7 | 1,2 |

Sverige | 1,4 | -2,8 | 4,8 | 2,9 | 2,7 |

Japan | 0,3 | -4,6 | 1,6 | 2,4 | 2,3 |

Kina | 5,8 | 2,3 | 8,1 | 4,4 | 5,1 |

Konsumpriser: | |||||

Handelspartnerne2 | 1,8 | 1,0 | 3,1 | 6,4 | 3,6 |

Euroområdet | 1,2 | 0,3 | 2,6 | 5,1 | 2,1 |

USA | 1,8 | 1,2 | 4,7 | 7,7 | 2,9 |

Storbritannia | 1,8 | 0,9 | 2,6 | 7,4 | 5,3 |

Sverige (KPIF) | 1,8 | 0,5 | 2,7 | 4,8 | 2,2 |

Arbeidsledighet:3 | |||||

Handelspartnerne4 | 5,1 | 6,1 | 5,8 | 5,4 | 5,3 |

Euroområdet | 7,6 | 7,9 | 7,7 | 7,3 | 7,1 |

USA | 3,7 | 8,1 | 5,4 | 3,5 | 3,5 |

Storbritannia | 3,8 | 4,5 | 4,5 | 4,2 | 4,6 |

Sverige | 6,8 | 8,3 | 8,8 | 7,8 | 7,2 |

Memo: | |||||

BNP-vekst i verdensøkonomien | 3,0 | -3,3 | 6,1 | 4,6 | 3,6 |

1 Norges 25 viktigste handelspartnere sammenveid med andeler av norsk eksport av tradisjonelle varer.

2 Norges 25 viktigste handelspartnere sammenveid med konkurranseevnevekter fra OECD.

3 I prosent av arbeidsstyrken.

4 Norges 22 viktigste handelspartnere (kun OECD-land) vektet etter arbeidsstyrkens størrelse i landene.

Kilde: IMF, OECD, Eurostat og Finansdepartementet.

I euroområdet ble veksten i 2021 sterkere enn anslått. Gjeninnføringen av smitteverntiltak bremset veksten ved årsskiftet, men tidlige indikatorer og foreløpige nasjonalregnskapstall tyder på at aktiviteten holdt seg godt oppe i første kvartal. Fjorårets sterke gjeninnhenting har gitt utslag i et stramt arbeidsmarked. Arbeidsledigheten er på sitt laveste noensinne, og antallet utlyste stillinger er rekordhøyt. Utsiktene fremover påvirkes av krigen i Ukraina. De økonomiske konsekvensene varierer mellom landene i valutaområdet, blant annet fordi avhengigheten av russisk energiimport og omfanget av handelsaktivitet med Russland og Ukraina er forskjellig, men for alle land trekker krigen vekstutsiktene ned og inflasjonen kraftig opp. Konsumprisveksten nådde 7,4 pst. i mars og ventes å øke ytterligere. Høyere inflasjon demper det private konsumet betydelig. På den annen side kan økt offentlig forbruk knyttet til økte forsvarsutgifter, mottak av flyktninger fra Ukraina og Europas skifte vekk fra russisk energi trekke veksten opp. BNP i euroområdet anslås å vokse med 2,8 pst. i år og 2,3 pst. neste år.

I likhet med euroområdet gikk britisk økonomi gjennom en sterk gjeninnhenting i fjor, men vekstutsiktene i år er revidert ned grunnet enda høyere inflasjon enn i euroområdet. Inflasjonen er i stor grad drevet av høye energipriser, men prisen på øvrige varer og tjenester har også økt markert. Underliggende prisvekst nådde 5,7 pst. i mars, den høyeste veksten siden 1992. Den britiske sentralbanken har hevet styringsrenten tre ganger siden desember og signalisert ytterligere innstramming i pengepolitikken, noe som vil dempe investeringsaktivitet og privat forbruk også fremover. Selv om det er tegn til økt lønnsvekst, reduserer de økte prisene husholdningenes kjøpekraft. Samlet indikerer dette en betydelig tregere vekst i det private konsumet i år enn tidligere anslått.

Kinesisk økonomi preges fortsatt av pandemien. Kinas nulltoleranseregime i smittehåndteringen har blitt satt under sterk press av omikronvarianten. Flere byer har blitt midlertidig stengt ned i år, blant annet landets største by Shanghai. Nedstengningene har vart forholdsvis lenge og legger en demper på den økonomiske aktiviteten, særlig gjennom lavere privat konsum. Nedstengningene forverrer samtidig flaskehalser internasjonalt. I tillegg til pandemien holdes vekstutsiktene nede av en gjeldstynget eiendomssektor. Myndighetenes strategi for å redusere gjeldsnivåene har dempet investeringsaktiviteten i eiendomssektoren, en viktig driver av kinesisk vekst de siste årene. Færre investeringer i eiendom demper også aktiviteten i kinesisk industri. Strenge pandemitiltak gjør at BNP-vekstanslaget for i år er revidert ned til 4,4 pst. for inneværende år og 5,1 pst. neste år.

Svensk økonomi hentet seg raskt inn i 2021 og var tilbake på nivået fra før pandemien allerede i tredje kvartal. Omikronrestriksjonene dempet aktiviteten noe ved inngangen til 2022, men rask gjenåpning og et stramt arbeidsmarked gjør at svensk økonomi nå er inne i en mild høykonjunktur. Krigen i Ukraina vil trekke privat konsum og bedriftenes investeringer noe ned, men vekstutsiktene er fortsatt gode. Økte offentlige utgifter knyttet til mottak av flyktninger og høyere militærutgifter vil i stor grad motvirke effekten av lavere vekst i privat konsum. Fallet i investeringene dempes noe ved at industrieksporten vil nyte godt av økte forsvarsutgifter og klimainvesteringer i Europa. Både konsumprisveksten og underliggende inflasjon har allerede nådd et høyt nivå i Sverige, men ventes å nå en topp i andre kvartal før den gradvis nærmer seg riksbankens mål om 2 pst. prisvekst i takt med lavere energipriser og at internasjonale flaskehalser løses opp.

Dansk økonomi står sterkt til tross for krigens utbrudd. Tjenestekonsumet og aktiviteten i industrien kom seg raskt etter omikronbølgen, og økonomien er nå preget av svært lav arbeidsledighet og høy kapasitetsutnyttelse. Andelen bedrifter som holdes igjen av mangel på arbeidskraft er dobbelt så høy som før finanskrisen, og presset i arbeidsmarkedet ventes å opprettholdes fremover. Bruk av oppsparte midler i husholdningene bidrar til å holde privat konsum oppe til tross for høy inflasjon. Inflasjonen anslås til 3,8 pst. i 2022. Dansk BNP ventes å vokse med 2,3 pst. i år og 1,7 pst. neste år.

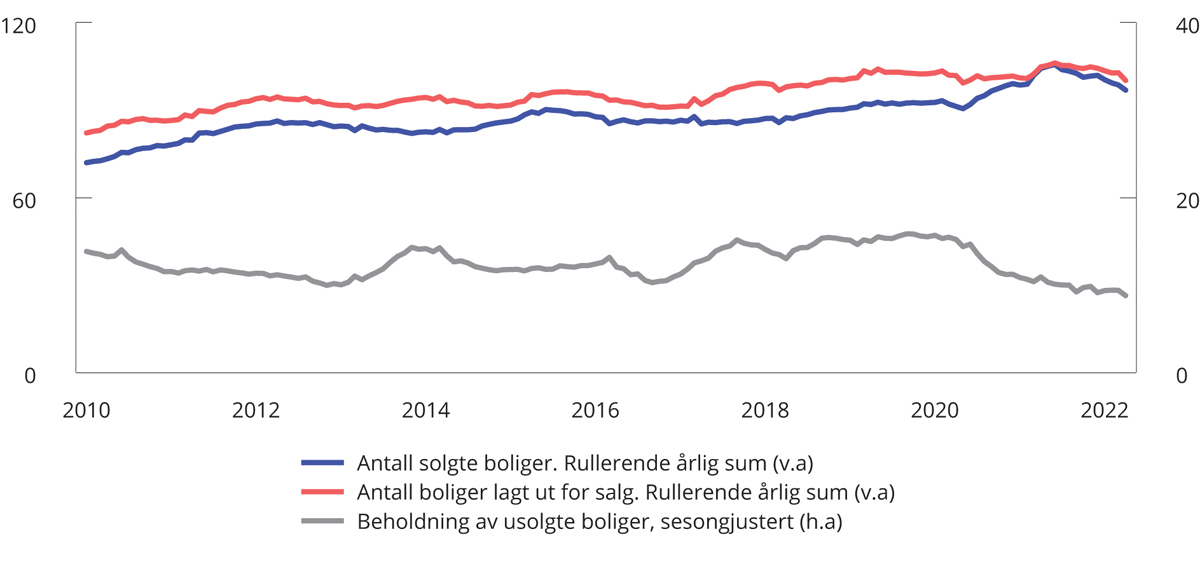

2.4 Eiendomspriser og gjeld

Boligprisene steg kraftig i første kvartal i år, etter å ha utviklet seg nokså svakt gjennom store deler av fjoråret, se figur 2.20. Den sterke prisveksten må ses i sammenheng med tilbudssiden i boligmarkedet. Det var få boliger til salgs ved inngangen til året, se figur 2.21, og færre boliger enn vanlig er lagt ut for salg i år. Det lave utbudet henger trolig sammen med den nye avhendingsloven, som trådte kraft i kraft 1. januar, og som stiller strengere krav til tilstandsrapporter ved boligsalg. De nye kravene ser ut til å ha forsinket prosessen med å legge ut boliger for salg. Det har bidratt til et midlertidig redusert tilbud av boliger og skapt prispress i markedet.

I mars var det derimot en betydelig økning i antallet boliger som ble lagt ut for salg, og fra mars til april var boligprisene uendret. Det kan tyde på at flaksehalsene på tilbudssiden avtar og at balansen i boligmarkedet er i ferd med å bedre seg. Salget av boliger har så langt i år vært på nivå med gjennomsnittet for de siste ti årene. Omsetningstiden, som er tiden det tar fra en bolig annonseres til den blir solgt, har falt de siste månedene og er nå på et lavt nivå sammenliknet med tidligere år.

Figur 2.20 Sesongjustert månedsvekst og prisindeks for bruktboliger. Januar 2021 = 100. Prosent.

Kilde: Eiendom Norge.

Figur 2.21 Omsetning og boliger lagt ut for salg. Januar 2010 – april 2022. Antall i tusen.

Kilde: Eiendom Norge.

Norges Bank har hevet renten tre ganger siden september 2021, og varslet flere renteøkninger i tiden fremover. Høyere boliglånsrenter vil isolert sett redusere husholdningenes kjøpekraft i boligmarkedet og vil kunne dempe veksten i boligprisene.

Utviklingen i husholdningenes gjeld henger tett sammen med prisutviklingen i boligmarkedet, og de to størrelsene kan gjensidig forsterke hverandre. Økte boligpriser gir høyere panteverdier på boliger og kan dermed gi husholdningene større tilgang på lån, som igjen kan bidra til økte boligpriser. Erfaringer tilsier at slike selvforsterkende mekanismer kan trekke boligpriser og gjeld opp mot nivåer som ikke er bærekraftige over tid.

Gjelden i norske husholdninger har lenge vokst raskere enn inntektene. Gjeldsbelastningen har kommet opp på et høyt nivå, både historisk og sammenlignet med andre land, se også kapittel 3.4. Husholdningenes gjeldsvekst tiltok noe i den første perioden av pandemien, da det var høy aktivitet og prisvekst i boligmarkedet, men har avtatt det siste året.

2.5 Petroleumssektoren

Det har vært store prisbevegelser i energimarkedene det siste året. Sterk vekst i etterspørselen og nedbygging av globale oljelagre har gått sammen med en markert økning i oljeprisen. Krigen i Ukraina har bidratt til at oljeprisen har løftet seg videre. Målt i kroner har oljeprisen flere ganger de siste månedene vært over 1000 kroner per fat. Oljeprisen har aldri tidligere vært så høy målt i kroner. Målt i dollar har oljeprisen de siste ukene ligget på omtrent samme nivå som før oljeprisfallet i 2014.

Det knytter seg uvanlig stor usikkerhet til utviklingen i oljeprisen, og usikkerheten er særlig knyttet til krigen i Ukraina. USA, Canada, Storbritannia og Australia har innført sanksjoner mot russisk olje. Europakommisjonen har foreslått å innføre tilsvarende sanksjoner, men avventer endelig formell beslutning. Selv uten sanksjoner avstår mange aktører fra å kjøpe russisk olje, og russiske oljeleveranser til Europa er derfor blitt redusert. Det er usikkert hvor mye av oljen som Russland ikke får solgt i Europa som omdirigeres til andre markeder. Det knytter seg også usikkerhet til produksjonen i OPEC fremover. OPEC og en del andre produsentland (OPEC+) har siden i fjor sommer gradvis avviklet produksjonskuttene som ble innført da oljeprisen falt kraftig våren 2020. Planen er at produksjonskuttene skal fases ut innen september. Flere av landene har de siste månedene ikke klart å oppfylle sine kvoter, og de landene som har ledig kapasitet har holdt seg strengt til planen. I USA har skiferoljeproduksjonen tatt seg opp siden 2020, produksjonen har respondert mindre på oppgangen i oljeprisen enn historiske erfaringer skulle tilsi. Det har trolig sammenheng med at oljeselskapene i USA er blitt mer fokusert på inntjening enn vekst i produksjonen. Som tiltak for å redusere høye olje- og innenlandske bensinpriser har USA annonsert og iverksatt store reduksjoner i de strategiske petroleumslagrene. Som vanlig preges tilbudssiden også av uforutsette produksjonsavbrudd. Den siste tiden har produksjonen i Kasakhstan gått ned som følge av værforhold, mens produksjonen i Libya er blitt trukket ned av politisk uro i landet.

I denne meldingen er det beregningsteknisk lagt til grunn at oljeprisen de nærmeste årene vil utvikle seg i tråd med prisene i terminmarkedet slik de var i midten av mars. Det innebærer en oljepris på 99 dollar per fat i år målt i faste 2022-priser. Det tilsvarer 885 kroner per fat, se figur 2.23. Anslaget er 326 kroner, eller 58 pst. høyere enn i fjor høst.

Figur 2.22 Gasspris i Europa (NBP). Kroner per Sm3. Januar 2013 – april 2022

Kilde: Macrobond.

Figur 2.23 Oljepris per fat og SNKS. I mrd. 2022-kroner. 1970-2022

Kilde: Kilder: Macrobond, Olje- og energidepartementet, Oljeskattekontoret og Finansdepartementet.

Det har vært store svingninger i gassprisen i Europa de siste årene. Etter å ha vært på et historisk lavt nivå sommeren 2020, økte gassprisen kraftig gjennom 2021. Det må ses i sammenheng med sterk vekst i etterspørselen etter pandemien, også etter LNG i Asia, temperatur og værforhold i Europa og høyere priser på kull. Etter Russlands invasjon av Ukraina økte gassprisen videre og var i mars på det høyeste nivået noensinne. Det må ses i sammenheng med usikkerhet knyttet til fremtidige leveranser av gass fra Russland til EU.

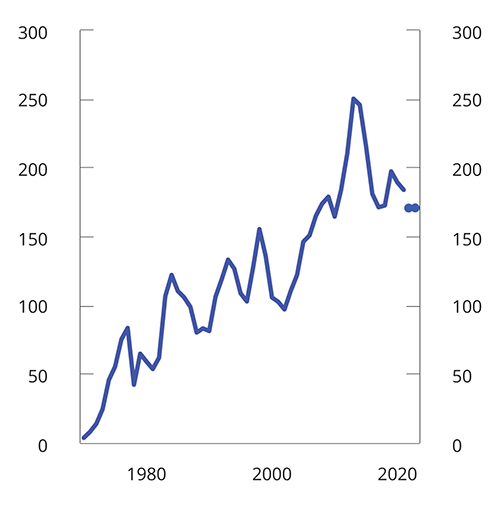

Figur 2.24 Petroleumsinvesteringer. Mrd. 2022-kroner. 1970-2022

Kilde: Kilde: SSB, Oljedirektoratet, Olje- og energidepartementet og Finansdepartementet.

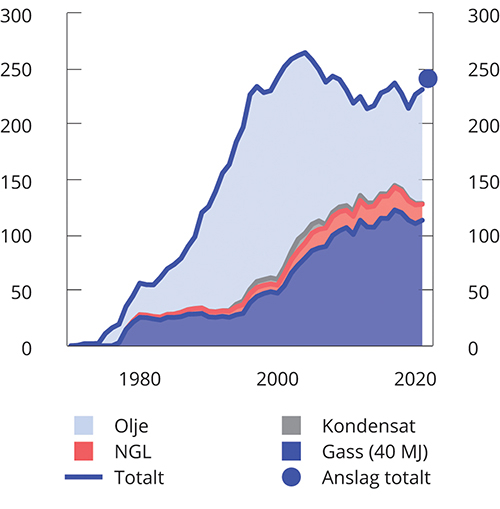

Figur 2.25 Produksjon av petroleum på norsk sokkel. Mill. Sm3 o.e. 1970-2022

Kilde: Kilde: Norsk Petroleum, Oljedirektoratet og Olje- og energidepartementet.

Over en tredjedel av EUs gassimport i 2021 kom fra Russland. Både landene i Øst-Europa og Tyskland er svært avhengige av russisk energi. Større forstyrrelser i gassleveransene fra Russland til Europa vil få store konsekvenser for energiforsyningen i Europa. En rask reduksjon i gasstilførselen kan inntreffe som følge av fysisk skade på rørledningene som følge av krigen, eller som et resultat av at Russland velger å redusere eller stanse eksporten. Russland har stilt krav om at de europeiske importlandene må betale for russisk gass i rubler i stedet for euro og dollar. Dette har blitt avvist av mange land. Russland stanset i slutten av april eksporten av rørgass til Polen og Bulgaria. Men de største leveransene fra Russland til Europa går fortsatt som normalt.

EU-kommisjonen har offentliggjort planer for å gjøre seg mindre avhengig av gassimport fra Russland. Målet er å redusere importen av gass fra Russland med 2/3 fra i fjor til i år. Det skal skje gjennom økt import av flytende naturgass (LNG) og rørgass fra andre produsenter, økt egenproduksjon av biometan, samt tiltak for å redusere energietterspørselen. Det knytter seg stor usikkerhet til gjennomføringen av disse planene.

Gassprisene på kontinentet er kommet noe ned den siste tiden og er nå på om lag samme nivå som i fjerde kvartal 2021. Det må trolig ses i sammenheng med at de russiske gassleveransene til Europa i all hovedsak går som normalt på tross av krigen. Også god tilførsel av LNG og mildt vær har bidratt at prisene har gått ned.

For norsk gasseksport er det i denne meldingen lagt til grunn en gjennomsnittlig pris på 7,6 kroner per Sm3 i år. Det er en oppjustering på 300 pst., eller 5,7 kroner per Sm3 siden i fjor høst.

Petroleumsinvesteringene har falt noe de to siste årene, etter å ha økt kraftig i 2019, se figur 2.24. Rapportering fra selskapene til Oljedirektoratet tilsier at investeringene vil falle også i år. De midlertidige endringene i petroleumsskatteloven som ble vedtatt av Stortinget i 2020 har gitt oljeselskapene økte muligheter til å gjennomføre planlagte investeringsprosjekter, og bidratt til å begrense nedgangen. I tiltakspakken gis det gunstig beskatning for alle utbygginger det leveres plan for utbygging og drift (PUD) for innen utgangen av året. Det vil kunne bidra til at det blir levert PUD på mange prosjekter i år og trekke opp investeringene til neste år. I denne meldingen anslås petroleumsinvesteringene å falle med vel 7 pst. i år, for deretter å holde seg om lag uendret til neste år. Det innebærer at nivået anslås høyere både i år og neste år enn i fjor høst.

Produksjonen av petroleum på norsk sokkel har økt de to siste årene, etter et kraftig fall i 2019, se figur 2.25. Oljeproduksjonen økte i fjor til sitt høyeste nivå siden 2010. Av petroleumsproduksjonen i fjor var 49 pst. gass, 44 pst. olje og 7 pst. NGL og kondensater. I denne meldingen anslås petroleumsproduksjonen å øke markert i år. De største feltene som ventes å starte opp på norsk kontinentalsokkel i 2022, er Johan Sverdrup-feltets fase 2 og Njord-feltet (med satellittene Hyme, Bauge og Fenja). Disse vil stort sett bidra med olje, men også noe gass, til eksportmarkedene.

Norsk gassproduksjon har blitt enda viktigere for europeisk energisikkerhet som følge av krigen i Ukraina. Norske felt og produsenter kan gi et viktig bidrag i dagens situasjon ved å opprettholde høy produksjon av olje og gass. De høye prisene gir selskapene sterke insentiver til å utnytte produksjonskapasiteten på feltene, og det meste av ikke-kritisk vedlikehold har blitt utsatt.

For regjeringen er det viktig å legge best mulig til rette for at selskapene, innenfor rammene av sikker og forsvarlig produksjon i henhold til regelverket kan opprettholde dagens høye produksjon også fremover. Dette har blant annet blitt gjort ved at Olje- og energidepartementet, etter søknad fra rettighetshaverne, har fattet vedtak om justerte produksjonstillatelser for enkelte felt. Disse vedtakene vil ikke øke samlet daglig eksport av gass fra norsk sokkel vesentlig, men legger til rette for at dagens høye leveransenivå kan videreføres fremover.

Totalt har norsk gassproduksjon i første kvartal vært nærmere 8 pst. over Oljedirektoratets anslag som ble utarbeidet ved årsskiftet. På den annen side har NGL-produksjonen vært lavere. I denne meldingen anslås gassproduksjonen til om lag 122 mrd. Sm3 i 2022, mot 113 mrd. Sm3 i fjor. Forventet oppstart av Hammerfest LNG utgjør en betydelig del av økningen fra i fjor. Beregningsteknisk er det lagt til grunn at Hammerfest LNG produserer like mye per måned som det siste året det var i full produksjon. Samlet sett anslås petroleums-produksjonen på norsk sokkel til 240 mrd. Sm3 i 2022, opp fra 231 mrd. Sm3 i 2021.

Statens netto kontantstrøm fra petroleumsvirksomheten anslås til 933 mrd. kroner i 2022, se figur 2.23. Av anslaget på statens netto kontantstrøm i 2022 utgjør skatter og avgifter 58 pst., nettoinntektene fra Statens direkte økonomiske engasjement (SDØE) 39 pst. og utbytte fra Equinor 3 pst. Anslaget på statens netto kontantstrøm er justert opp med 656 mrd. kroner, eller 237 pst. siden i fjor høst. Oppjusteringen skyldes i hovedsak høyere anslag på olje- og gassprisene.

Boks 2.1 Situasjonen i bygge- og anleggsnæringen

Bygg og anlegg er blant næringene der aktiviteten holdt seg nokså godt oppe igjennom pandemien. Etter nedgangen i 1. halvår 2020 har aktiviteten innen bygge- og anleggsnæringen ifølge nasjonalregnskapet økt i fire av de fem påfølgende kvartalene.

Ifølge NHOs medlemsundersøkelse fra april betrakter 89 pst. av bedriftene i Byggenæringens Landsforening den generelle markedssituasjonen som god eller tilfredsstillende. Ifølge Norges Banks regionale nettverk er bygg og anlegg blant næringene der rekrutteringsproblemer er størst. Det skyldes trolig at tilgangen på utenlandsk arbeidskraft er lavere enn før pandemien.

Samtidig som aktiviteten er høy og det er vanskelig å få tak i arbeidskraft, opplever mange bedrifter høy vekst i prisene på innsatsvarene, herunder stål, betong og energi. Utviklingen i verdens råvaremarkeder tyder på at prisene på innsatsvarer kan ta seg ytterligere opp fremover. Videre bidrar det stramme arbeidsmarkedet til å øke prisen på arbeidskraft. Selv om noen bedrifter i stor grad får kompensert for kostnadsøkninger gjennom prisregulering i kontraktene, opplever mange at kostnadsøkningene demper lønnsomheten. Noen bedrifter opererer også med fastprisavtaler.

Flere store offentlige bygg- og infrastrukturprosjekter vil også fremover bidra til høy etterspørsel innen bygg og anlegg. Samtidig har offentlige investeringer i infrastruktur og bygg økt mye de siste årene, og ligger på et høyt nivå sammenlignet med andre land. Regjeringen varsler ifb. RNB en gjennomgang av byggeprosjekter i statlig sivil sektor, med mål om å redusere kostnadene til slike prosjekter og unngå ytterligere press i norsk økonomi. Frem mot høstens statsbudsjett vil regjeringen også gjennomgå planene for samferdselsinvesteringer.

Det er fortsatt høy aktivitet innen boligbygging, men økte byggekostnader og utsikter til høyere renter, kan dempe veksten i boligbyggingen. Flere kontakter i Norges Banks regionale nettverk har uttrykt usikkerhet om igangsettingene fremover.

Om lag halvparten av medlemmene i Byggenæringens Landsforening venter en uendret markedssituasjon det neste halve året. 17 pst. venter en forbedring, mens 29 pst. venter en forverring. Bygg- og anleggsnæringen er omstillingsdyktig og godt tilpasset å møte endringer i etterspørsel. Antallet nyetableringer (og konkurser) har over tid ligget på et høyt nivå sammenlignet med andre næringer.

Boks 2.2 Frontfagsmodellen og behovet for innstramminger i den økonomiske politikken

Frontfagsmodellen innebærer at konkurranseutsatt næringsliv, representert ved eksportindustrien, forhandler først og danner en norm for lønnsveksten i de forhandlingsområdene som følger etter. Det bidrar til at lønnsveksten over tid ikke overstiger det konkurranseutsatt næringsliv kan leve med. Det er særlig viktig når økonomien utsettes for store negative sjokk. Vårt system for lønnsdannelse har bidratt til at Norge over tid har hatt lavere arbeidsledighet og høyere sysselsetting enn mange andre land. Gjennom en koordinert lønnsdannelse kan partene ta hensyn til makroøkonomien og vurdere hvordan lønnsveksten påvirker økonomien og arbeidsmarkedet.

Bedriftene melder nå om knapphet på arbeidskraft, og antall ledige stillinger er aldri blitt målt høyere. Knappheten på arbeidskraft forsterkes av at arbeidsinnvandringen er vesentlig lavere enn før pandemien. I en slik situasjon vil frontfagsmodellen alene ikke holde igjen lønnsveksten. Det er penge- og finanspolitikken som har hovedansvaret for konjunkturstyringen. Pengepolitikken sikrer økonomien et nominelt anker. Lønnsdannelsen spiller også en sentral rolle, og virker sammen med finans- og pengepolitikken i konjunkturstyringen og i å sikre prisstabilitet. I dagens situasjon med lav ledighet og stor knapphet på arbeidskraft vil det være lønnsomt for bedriftene å tilby høyere lønn for å få tak i nok arbeidskraft. Det kan i en situasjon med sterkt press i arbeidsmarkedet trekke lønnsveksten over anslaget på rammen fra frontfaget.

Det er store velferdsmessige kostnader ved konjunktursvingninger, og den økonomiske politikken bør bidra til en stabil økonomisk utvikling. I en høykonjunktur med lav ledighet, mangel på arbeidskraft og tendenser til stigende pris- og lønnvekst må penge- og finanspolitikken bidra til å dempe aktiviteten. Motsatt bør penge- og finanspolitikken bidra til å øke den økonomiske aktiviteten i en lavkonjunktur med høy ledighet og lav pris- og lønnsvekst.

Høy bruk av oljepenger i en situasjon med stor knapphet på arbeidskraft, vil kreve overflytting av ressurser, først og fremst arbeidskraft, fra konkurranseutsatt næringsliv til skjermet virksomhet. Det kan bare skje gjennom høyere lønnsvekst enn i utlandet eller sterkere valutakurs, og dermed svekket konkurranseevne.

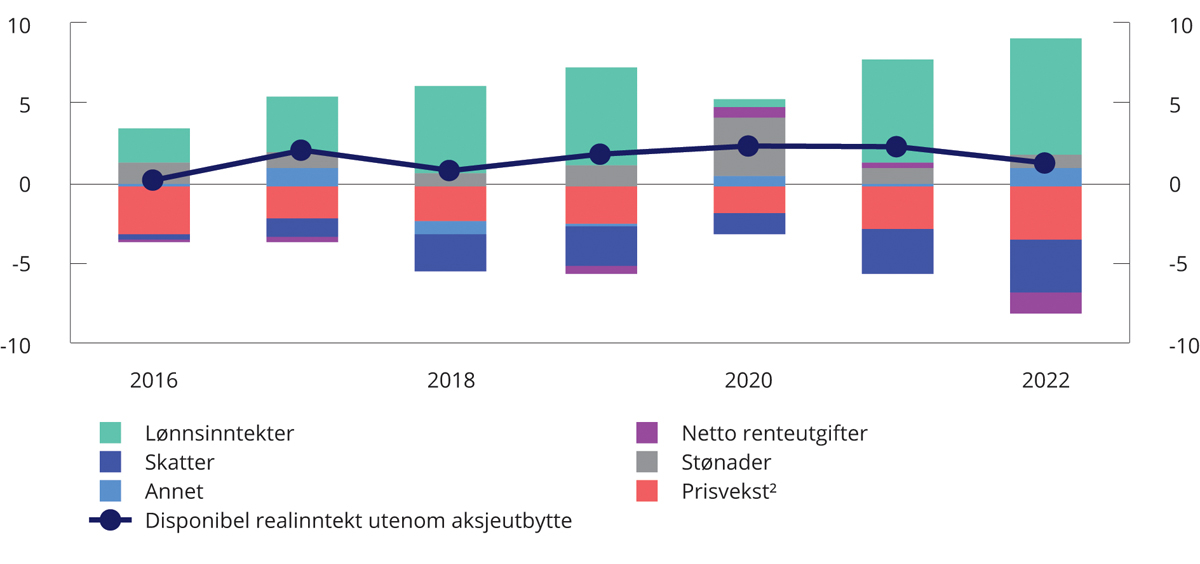

Boks 2.3 Husholdningenes disponible realinntekt

Husholdningenes lønnsinntekter falt betydelig under pandemien, men økte overføringer fra det offentlige kompenserte for noe av bortfallet, se figur 2.26. Lavere renter bidro også til å trekke opp husholdningenes disponible inntekter. Samlet sett økte husholdningenes disponible realinntekt utenom aksjeutbytte med 2,2 pst. i 2020, opp fra 1,6 pst. i 2019. Til sammenligning var veksten de foregående 10 årene i gjennomsnitt 2½ pst. per år.

En varslet økning av skatt på utbytte med virkning fra inntektsåret 2022 ga store uttak av aksjeutbytte i norske husholdninger i 2021. Det trakk opp husholdningenes disponible inntekt med anslagsvis 1,2 pst. Korrigert for aksjeutbytte var veksten i husholdningenes disponible realinntekt nesten den samme i 2021 som i 2020, på rundt 2¼ pst. Mye av oppgangen i 2021 skyldes økte lønnsinntekter, særlig som følge av økt sysselsetting, men økt lønnsvekst trakk også opp.

Til tross for høyere prisvekst og økte renter ventes husholdningene å få en vekst i disponibel realinntekt utenom aksjeutbytte på 1,2 pst. i 2022. Oppgangen er lavere enn i de to foregående årene, og dette må særlig ses i sammenheng med økte renter. Veksten i 2022 er likevel høyere enn veksten på 0,2 pst. i 2016, da norsk økonomi opplevde et tilbakeslag som følge av det markerte oljeprisfallet to år tidligere.

Høyere rente ventes å trekke ned den disponible inntekten til husholdningene med 1,3 pst. fra 2021 til 2022. For husholdninger som har større rentebærende fordringer enn gjeld, vil høyere rente derimot gi større inntekter.

Figur 2.26 Husholdningenes1 disponible realinntekt utenom aksjeutbytte. Endring fra foregående år i prosent og bidrag i prosentenheter. Anslag for 2022

1 Husholdninger omfatter også ideelle organisasjoner.

2 Nasjonalregnskapets deflator for privat konsum.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

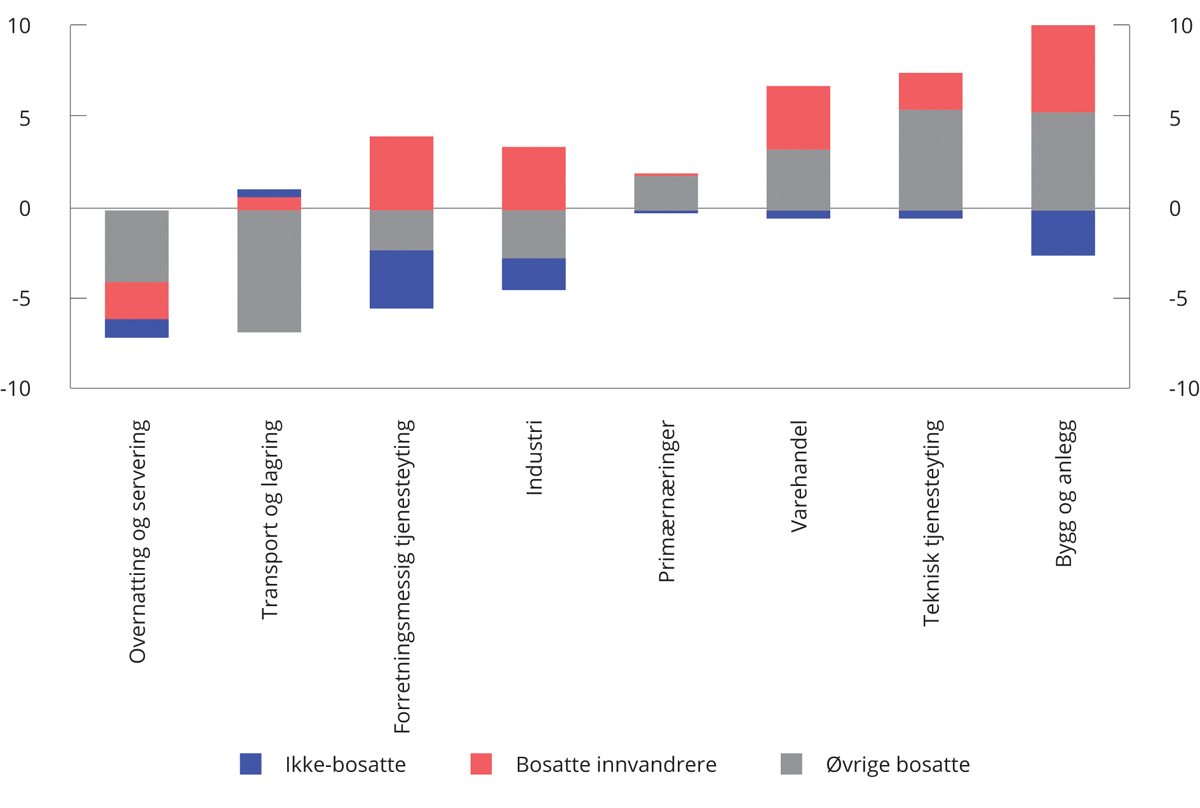

Boks 2.4 Lønnstakere på korttidsopphold i Norge

Det er særlig arbeidsgivere innen bygge- og anleggsvirksomhet og forretningsmessig tjenesteyting (vikarbyråer) som rekrutterer ikke-bosatte lønnstakere. I 2019 var vel halvparten av denne gruppen registrert som lønnstakere i disse næringene. Innen industri, transport og lagring og overnattings- og serveringsvirksomhet er det også ansatt en del lønnstakere som ikke er bosatt.

Etter utvidelsen av EØS-området i 2004 har antallet lønnstakere på korttidsopphold i Norge økt markert. I ti-årsperioden fram til 2014 økte antallet lønnstakere i denne gruppen med om lag 65 000 personer. I årene etter 2016 fortsatte oppgangen frem til starten av koronapandemien. I fjerde kvartal 2019 var det registrert om lag 95 000 lønnstakere på korttidsopphold. Det er 16 000 flere lønnstakere enn i samme periode i 2016. Den økte arbeidsinnvandringen fra denne gruppen har bidratt til å dekke en stor del av arbeidskraftbehovet i flere næringer. Samtidig viser ulike undersøkelser at økt arbeidsinnvandring også kan svekke jobbmulighetene for bosatte arbeidstakere som konkurrerer om jobber med arbeidsinnvandrere.

Pandemien førte til et brått fall i arbeidskraftbehovet, og mange arbeidsinnvandrere på korttidsopphold dro tilbake til sine hjemland. Innreiserestriksjoner bidro samtidig til betydelig lavere tilstrømming av ikke-bosatte lønnstakere til Norge. I fjerde kvartal 2020 var det registrert 79 000 ikke-bosatte lønnstakere. Det er om lag 16 000 færre enn i samme periode i 2019. Antallet bosatte innvandrere med botid under ett år ble også betydelig redusert i denne perioden, se figur 2.27.

Nedgangen i antall ikke-bosatte lønnstakere ser ut til å ha stoppet opp gjennom fjoråret, og i fjerde kvartal 2021 var det registrert om lag like mange lønnstakere i denne gruppen som i tilsvarende kvartal året før. Samtidig var det i fjerde kvartal 2021 registrert 8 000 flere bosatte lønnstakere med botid under ett år sammenliknet med tilsvarende kvartal året før. Det er nå tegn til at antall ikke-bosatte lønnstakere øker i Norge. I 1. kvartal 2022 var det registrert i underkant av 8 000 flere lønnstakere i denne gruppen enn i samme kvartal i fjor. Det var likevel fortsatt vel 10 000 personer lavere enn i samme periode i 2020, dvs. rett før virusutbruddet i Norge.

Det lavere antallet ikke-bosatte lønnstakere har bidratt til å øke knappheten på arbeidskraft. Sammen med økt etterspørsel etter arbeidskraft har presset i flere deler av arbeidsmarkedet blitt forsterket, se nærmere omtale i avsnitt 2.2. Siden første kvartal 2020 har antall ikke-bosatte lønnstakere blitt redusert innen flere næringer, se figur 2.28. Samtidig kan færre ikke-bosatte lønnstakere også ha gjort det enklere for allerede bosatte å komme i jobb, og det kan være med på å forklare at sysselsettingsandelen nå ligger betydelig høyere enn før pandemien. I bygge- og anleggsvirksomhet har det bl.a. vært en betydelig økning i antall bosatte lønnstakere, både blant innvandrere og blant den øvrige befolkningen i denne perioden. Det kan heller ikke utelukkes at noe av nedgangen blant ikke-bosatte lønnstakere skyldes at flere i denne gruppen har blitt registrert som bosatt. Tall fra SSB viser at blant de 184 000 lønnstakere som ble registrert som ikke-bosatte i løpet av 2019, var det 32 000 som ble regnet som bosatt to år etter. Det er mer enn 4 000 flere enn tilsvarende overgang fra 2017 til 2019.

Figur 2.27 Sysselsetting blant innvandrere med kort botid eller som ikke er bosatt. Per 4. kvartal. 1 000 personer

Kilde: Statistisk sentralbyrå.

Figur 2.28 Endring i antall lønnstakere fra 1. kvartal 2020 til 1. kvartal 2022. 1 000 personer

Kilde: Statistisk sentralbyrå.

Boks 2.5 Økonomiske konsekvenser for internasjonal økonomi av Russlands invasjon av Ukraina

Omfanget av de økonomiske konsekvensene fra krigen er usikre, men det er tydelig at krigen trekker veksten ned og inflasjonen opp, særlig i Europa. Krigen vil påvirke økonomien gjennom flere kanaler, men vil utøve sterkest effekt gjennom råvaremarkedene. Dette må ses i lys av Russland og Ukraina rolle som store produsenter av noen viktige innsatsvarer. Viktigst for Europa er produksjonen av gass, olje og kull. Globalt er dessuten disse to landene store produsenter av metaller og matvarer. Russland sto i 2020 for ca. 45 pst. av verdens palladiumsproduksjon, og 10 pst. av verdens hveteproduksjon og 12 pst. av verdens oljeproduksjon. Umiddelbart etter invasjonen har prisen på disse råvarene økt kraftig. Dette trekker inflasjonen opp, særlig i Europa, samtidig som økte kostnader reduserer husholdningenes kjøpekraft og konsum, og dermed trekkes den økonomiske veksten ned.

Samtidig spiller Russland en viktig rolle som energiforsyner til Europa. I 2021 sto de for i overkant av 40 pst. av Europas gassimport, 27 pst. av oljeimporten og 46 pst. av kullimporten. I europeiske land der andelen er enda større, er det stor risiko for lavere økonomisk aktivitet dersom energitilførselen kuttes kraftig ned. Energi er en viktig innsatsvare i de fleste sektorer, og mangel på energi, særlig gass, vil kunne skape en rasjoneringssituasjon og tvinge industriproduksjonen betydelig ned. Usikkerheten er stor, og europeiske land har måttet legge kriseplaner i tilfelle gasstilførselen fra Russland stopper opp. Gassprisene i Europa er fortsatt svært høye, men har siden midten av april holdt seg på et klart lavere nivå enn i de første ukene etter at Russland invaderte Ukraina. Det strømmer fortsatt gass gjennom alle rørledningene fra Russland til Europa, selv om det er redusert tilførsel i rørene gjennom Polen og Ukraina.

Økt prisnivå og mangel på innsatsvarer vil dempe produksjonen av varer og tjenester. Lavere tilbud av stålkabler til bilproduksjon har allerede bremset europeisk bilproduksjon, og mangel på neongass fra Ukraina kan forsterke mangelen på halvledere. En slik mangel kan også bidra til å forverre de globale flaskehalsene i verdikjedene, som under pandemien har vært en viktig driver for høy inflasjon. Denne effekten forsterkes av at internasjonal frakt må omdirigeres grunnet krigen. Dette vil resultere i høyere produksjonskostnader hos bedriftene, som trekker i retning av høyere priser og lavere produksjon av varer og tjenester.

Handelsaktiviteten i Europa trekkes ned både av krigen og de økonomiske sanksjonene. Økonomiske resesjoner i både Russland og Ukraina reduserer etterspørselen etter europeiske varer og tjenester. Land som Hviterussland, Armenia, Litauen og Latvia selger en stor andel av sin eksport til Russland og vil lide av mindre russisk etterspørsel. Sanksjonene bidrar også til å trekke handelen ned. Etter at Russland har blitt stengt ute av det internasjonale betalingssystemet SWIFT, vil det bli vanskeligere for land som er avhengig av russisk import å få tak i og betale for russiske varer. For eksempel er land som Egypt, Tyrkia og Kazakhstan svært avhengig av russiske matvarer, og mangelen på mat kan gi grobunn for økt sosial uro. Effekten på handelsaktiviteten ventes å være konsentrert i noen spesifikke markeder, herunder metaller, edle gasser og matvarer, særlig hvete.

Økt usikkerhet reduserer også bedriftenes investeringer. Lavere forventede etterspørsel kombinert med strammere finansieringskrav i lys av økt risiko vil dempe investeringene fra særlig europeiske bedrifter.

Krigen har også finansielle konsekvenser. Rentenivået på statsgjeld til østeuropeiske land har økt betydelig etter invasjonens begynnelse, og valutaen til land med mye russisk handel har depresiert kraftig som følge av økt risiko. Økt usikkerhet vil også kunne utløse en bredere reprising av finansielle aktiva. En flukt mot trygge aktiva vil treffe fremvoksende økonomier og utviklingsland hardest, særlig der offentlig gjeld er høy og denominert i utenlandsk valuta. Internasjonale aksjebørser har vært volatile i kjølvannet av invasjonen, men krigen har ikke trigget noen større korreksjon.

Fotnoter

Det er et brudd i AKU fra 1. januar 2021, blant annet som følge av et nytt spørreskjema. De publiserte sesongjusterte tallene fra AKU er foreløpig basert på gammel definisjon. Statistisk sentralbyrå (SSB) anslår at omleggingen har bidratt til å øke AKU-ledigheten med om lag 0,2 prosentenheter.