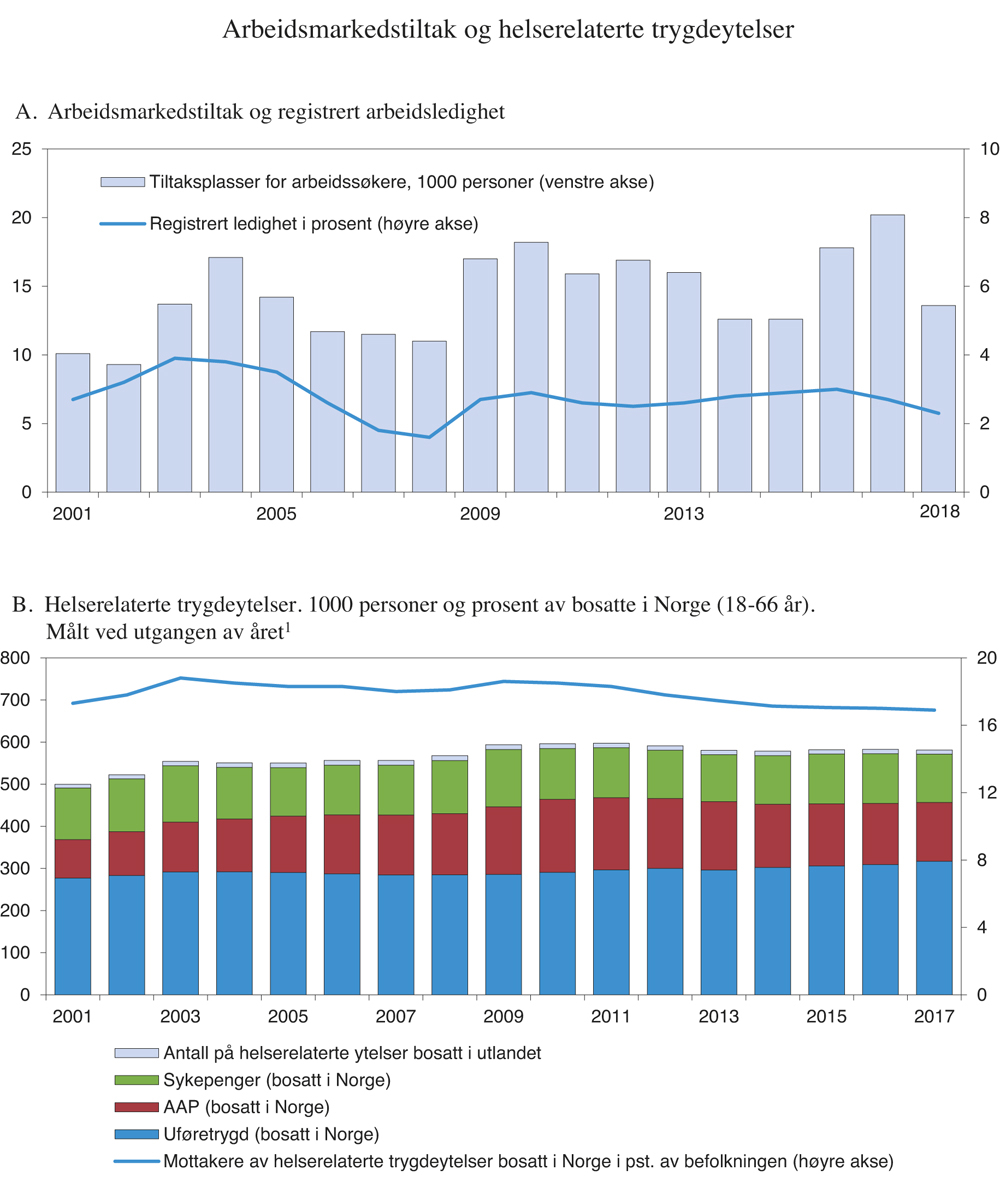

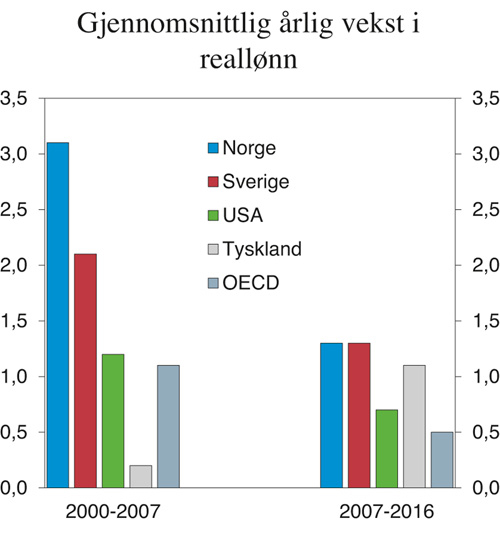

3 Den økonomiske politikken

3.1 Budsjettpolitikken

3.1.1 Retningslinjene for budsjettpolitikken

Regjeringens bruk av statsbudsjettet i den økonomiske politikken bygger på handlingsregelen for finanspolitikken. Statens netto kontantstrøm fra petroleumsvirksomheten settes i sin helhet til side i Statens pensjonsfond utland sammen med avkastningen av fondets eiendeler, mens det gjøres et uttak fra fondet for å dekke det oljekorrigerte underskuddet på statsbudsjettet. Over tid skal uttaket følge den forventede realavkastningen av fondet, anslått til 3 pst., mens uttaket det enkelte år skal tilpasses konjunktursituasjonen i økonomien.

Selv om det faktiske uttaket fra fondet tilsvarer det oljekorrigerte underskuddet på statsbudsjettet måles bruken av oljeinntekter ved det strukturelle, oljekorrigerte underskuddet, se boks 3.1. Dette målet gir uttrykk for den underliggende innretningen av finanspolitikken ved at det blant annet er korrigert for konjunkturelle svingninger i skatter, avgifter og arbeidsledighetstrygd. Handlingsregelen åpner for at finanspolitikken aktivt kan benyttes til å jevne ut svingninger i økonomien, og fleksibiliteten innebærer at bruken av oljeinntekter i det enkelte år ofte vil avvike fra 3 pst. av fondsverdien, se boks 3.2.

De siste årene har regjeringen brukt finanspolitikken målrettet for å støtte opp under aktivitet, sysselsetting og omstilling. Det har vært nødvendig etter det kraftige fallet i oljeprisen fra 2014 som reduserte etterspørselen fra petroleumssektoren vesentlig, og næringer og regioner eksponert mot oljenæringen opplevde et krevende tilbakeslag. Under Regjeringen Solberg har uttaket fra fondet likevel hele tiden ligget på eller under 3 pst. av fondets verdi, selv om anslaget på forventet realavkastning først ble satt ned til 3 pst. i fjor.

Boks 3.1 Begrepene «bruk av oljeinntekter» og «oljefondet»

Både i budsjettdokumenter og i den offentlige debatten benyttes ofte begrepene «bruk av oljeinntekter», og «oljefondet». Hva menes med disse begrepene?

Vårt finanspolitiske rammeverk innebærer at alle statens olje- og gassinntekter overføres ubeskåret til Statens pensjonsfond utland. Handlingsregelen sier så at vi over tid kan bruke realavkastningen av dette fondet. Det vi bruker er altså fondsavkastning, og ikke de løpende inntektene fra olje- og gassvirksomheten. Siden hele fondet har sin bakgrunn i olje- og gassinntektene, kalles det ofte for «oljefondet». Tilsvarende kalles ofte uttaket fra fondet til statsbudsjettet, målt ved det strukturelle, oljekorrigerte underskuddet, for «bruken av oljeinntekter».

En målrettet finanspolitikk har sammen med lave renter, en markert bedring i konkurranseevnen og moderate lønnsoppgjør bidratt til at vi har lagt nedgangskonjunkturen bak oss og at det nå er solid oppgang i norsk økonomi. Sysselsettingen har tatt seg opp, og arbeidsledigheten er kommet ned. Med en økonomisk vekst som er høyere enn den historiske trendveksten både i 2018 og 2019 vil kapasitetsutnyttelsen i økonomien øke og komme nær et normalt nivå. Det gir mindre behov for drahjelp fra den økonomiske politikken.

Boks 3.2 Det finanspolitiske rammeverket

I likhet med de fleste andre land har Norge et finanspolitisk rammeverk som stiller krav til budsjettets balanse. Rammeverket i Norge er i tillegg tilpasset den spesielle situasjonen vi har med store, midlertidige petroleumsinntekter.

Statens pensjonsfond utland (SPU) og handlingsregelen har siden 2001 gitt en plan for gradvis økt bruk av oljeinntekter i norsk økonomi. I loven om Statens pensjonsfond fremgår det at statens netto kontantstrøm fra petroleumsvirksomheten i sin helhet skal tilføres Statens pensjonsfond utland og at midlene i fondet bare kan overføres til statsbudsjettet etter vedtak i Stortinget. Fondets avkastning inntektsføres direkte i fondet. Handlingsregelen gir følgende retningslinjer for uttak fra fondet:

Bruken av oljeinntekter skal over tid følge den forventede realavkastningen av Statens pensjonsfond utland.

Det må legges stor vekt på å jevne ut svingninger i økonomien for å sikre god kapasitetsutnyttelse og lav arbeidsledighet.

I Meld. St. 29 (2016–2017) Perspektivmeldingen 2017 ble forventet realavkastning i Statens pensjonsfond utland nedjustert til 3 pst., mot tidligere 4 pst. Et samlet Storting sluttet seg til dette.

Det finanspolitiske rammeverket legger til rette for at realverdien av fondet opprettholdes til nytte for fremtidige generasjoner. Samtidig bidrar fondet og handlingsregelen til å skjerme statsbudsjettet fra kortsiktige svingninger i oljeinntektene, og gir handlefrihet i finanspolitikken til å motvirke økonomiske tilbakeslag. Ved særskilt store endringer i fondskapitalen eller i faktorer som påvirker det strukturelle, oljekorrigerte underskuddet fra et år til det neste, skal endringen i bruken av oljeinntekter fordeles over flere år, basert på et anslag på størrelsen på realavkastningen av fondet noen år frem i tid.

Overføringene fra fondet til statsbudsjettet dekker det oljekorrigerte underskuddet, slik at statsbudsjettet er i balanse. Det skal altså ikke skje noen fondsoppbygging uten at dette gjenspeiler faktiske overskudd i statsfinansene. På den måten synliggjøres både statens reelle sparing og bruken av oljeinntektene over statsbudsjettet.

Kapitalen i fondet skal ikke være en alternativ finansieringskilde for utgifter som ikke når opp i den ordinære budsjettprosessen. Midlene som overføres fra fondet til statsbudsjettet inngår derfor i en helhetlig budsjettprosess og øremerkes ikke til spesielle formål. Samtidig plasseres fondet utelukkende i utlandet som en finansiell investering med sikte på høyest mulig avkastning over tid innenfor et moderat nivå på risiko. På denne måten unngår man at fondet svekker den finanspolitiske styringen. Ved at valutainntektene plasseres i utlandet, legges det til rette for bedre balanse i markedet for norske kroner. En for sterk krone vil føre til en nedbygging av deler av næringslivet som møter konkurranse fra utlandet.

I fjor høst la regjeringen opp til et om lag nøytralt budsjett for 2018. Den økonomiske utviklingen siden nasjonalbudsjettet ble lagt frem og hensynet til konkurranseutsatt sektor tilsier at denne innretningen videreføres i revidert budsjett. Med økende kapasitetsutnyttelse tiltar risikoen for at en for sterk vekst i bruken av penger over statsbudsjettet kan påvirke pengepolitikken og kronemarkedet, slik at den bedringen vi har hatt i konkurranseevnen settes i spill. Bedret konkurranseevne øker lønnsomheten i bedrifter som møter internasjonal konkurranse, og bidrar til vekst, sysselsetting og økt omstillingsevne. Når etterspørselen fra petroleumsnæringen noen år frem i tid avtar, vil bedriftenes konkurranseevne være avgjørende for en fortsatt god utvikling i næringslivet.

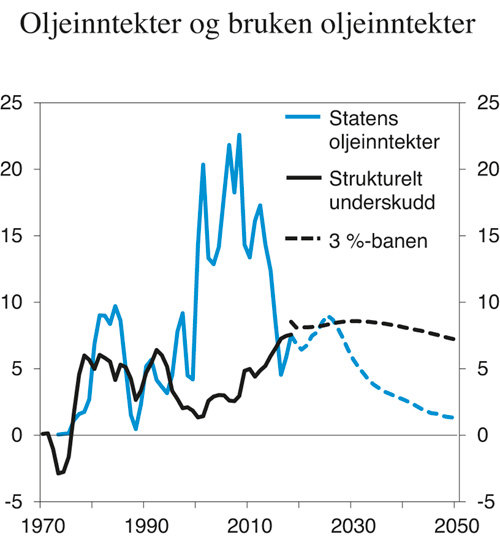

Figur 3.1 Statens oljeinntekter, strukturelt, oljekorrigert underskudd og realavkastning av Statens pensjonsfond utland. Prosent av trend-BNP for Fastlands-Norge

Kilde: Finansdepartementet.

Det er også viktig hvordan vi bruker pengene over statsbudsjettet. Regjeringen ønsker å prioritere bruken av oljeinntekter til tiltak som fremmer vekstevnen i økonomien som investeringer i kunnskap og infrastruktur, samt skattelettelser. Disse formålene må stå sentralt om norsk økonomi skal komme styrket ut av krevende omstillinger. Regjeringens hovedprioriteringer i statsbudsjettet for 2018 ligger derfor fast.

Regjeringen legger opp til å få mer ut av pengene som brukes i offentlig sektor. Produktivitetsvekst i offentlig sektor betyr at tjenestetilbudet kan forbedres uten utgiftsøkninger. Det vil komme godt med når vi nå er på vei inn i en ny fase i finanspolitikken. I årene som kommer vil en eldre befolkning føre til at en mindre del av befolkningen jobber og betaler skatt og til at utgifter til pensjoner og helse- og omsorgstjenester vil øke. Samtidig er rommet for videre opptrapping i bruken av oljeinntekter begrenset fremover.

Siden handlingsregelen ble lagt frem i 2001, har sterk vekst i fondskapitalen gitt rom for en betydelig økning i bruken av oljeinntekter, se figur 3.1. I overkant av 13 pst. av offentlige utgifter finansieres i 2018 av inntekter fra Statens pensjonsfond utland. Avkastningen fra fondet innebærer at vi kan ha et høyere offentlig velferdstilbud enn statens inntekter fra fastlandsøkonomien alene tilsier. Ettersom det er avkastningen av allerede oppsparte midler vi bruker, skjermes offentlige budsjetter fra svingninger i statens inntekter fra oljevirksomheten. Lavere petroleumsinntekter enn før gir likevel mindre tilførsel av nye midler til fondet.

Fra å ha bygd opp Statens pensjonsfond utland år for år, går vi nå over i en fase hvor fondet ventes å flate ut som andel av verdiskapingen i norsk økonomi. Det innebærer at det i perioder med god vekst i økonomien etter hvert må strammes inn for å skape rom for en aktiv bruk av finanspolitikken i dårlige tider.

Lavere vekst i fondet innebærer også at det i årene fremover kan bli mer krevende å håndtere svingninger i fondsverdien. Med mindre tilførsel inn i fondet vil et varig, markert fall i fondskapitalen kunne gjøre det nødvendig å redusere bruken av oljeinntekter. På samme måte som tidligere vil en fleksibel praktisering av handlingsregelen, tilpasset situasjonen i norsk økonomi, være nødvendig for å unngå at svingninger i verdien av fondet blir en kilde til ustabilitet. Retningslinjene er fleksible nettopp for at finanspolitikken skal kunne støtte opp under en balansert økonomisk utvikling.

3.1.2 Oppdaterte tall for budsjettpolitikken i 2017

Bruken av oljeinntekter anslås nå til 214,0 mrd. kroner i 2017, målt ved det strukturelle, oljekorrigerte budsjettunderskuddet, se tabell 3.1. Det er 3,4 mrd. kroner lavere enn i nysaldert budsjett og 5,6 mrd. kroner lavere enn anslått i Nasjonalbudsjettet 2018. Endringen fra nasjonalbudsjettet skyldes blant annet at statsregnskapet for 2017 viste lavere utgifter i folketrygden, delvis som følge av nedgang i utbetalingene av sykepenger og fødselspenger.

Tabell 3.1 Nøkkeltall i budsjettet for 2017. Anslag gitt på ulike tidspunkt.1 Mrd. kroner

Saldert | RNB 17 | NB 18 | Nysaldert | Regnskap | |

|---|---|---|---|---|---|

Samlet overskudd på statsbudsjettet og i Statens pensjonsfond | 86,3 | 133,3 | 149,8 | 142,9 | 148,6 |

Oljekorrigert underskudd | 259,5 | 249,8 | 232,4 | 231,4 | 222,8 |

Strukturelt, oljekorrigert underskudd | 225,6 | 220,1 | 219,6 | 217,4 | 214,0 |

Prosent av trend-BNP Fastlands-Norge | 7,9 | 7,7 | 7,7 | 7,6 | 7,5 |

Prosent av fondskapitalen | 3,0 | 2,9 | 2,9 | 2,9 | 2,8 |

Memo: | |||||

Budsjettimpuls (prosentpoeng)2 | 0,4 | 0,5 | 0,4 | 0,3 | 0,2 |

Reell, underliggende utgiftsvekst (prosent) | 1,8 | 2,6 | 2,4 | 2,3 | 1,9 |

1 Saldert budsjett 2017 vedtatt høsten 2016 (saldert), Revidert nasjonalbudsjett 2017 vedtatt i juni 2017 (RNB17), Nasjonalbudsjettet 2018 (NB18), Stortingets vedtak om ny saldering av statsbudsjettet 2017 (nysaldert) og Statsrekneskapen 2017 (regnskap).

2 Endring i strukturelt, oljekorrigert budsjettunderskudd målt som andel av trend-BNP for Fastlands-Norge. Positivt tall indikerer at budsjettet virker ekspansivt.

Kilde: Finansdepartementet.

Tabell 3.2 Nøkkeltall for budsjettets stilling. Anslag for 2018 gitt på ulike tidspunkt.1 Mrd. kroner

NB18 | Saldert | RNB18 | Endring fra saldert | |

|---|---|---|---|---|

Samlet overskudd på statsbudsjettet og i Statens pensjonsfond | 141,3 | 141,3 | 190,5 | 49,3 |

Oljekorrigert underskudd | 255,4 | 255,4 | 245,4 | -10,0 |

Strukturelt, oljekorrigert underskudd | 231,1 | 231,1 | 225,5 | -5,6 |

Prosent av trend-BNP Fastlands-Norge | 7,7 | 7,7 | 7,6 | -0,1 |

Prosent av fondskapitalen | 2,9 | 2,9 | 2,7 | -0,2 |

Memo (prosentenheter): | ||||

Budsjettimpuls2 | 0,1 | 0,1 | 0,1 | 0,0 |

Reell, underliggende utgiftsvekst | 1,0 | 1,2 | 1,7 | 0,5 |

1 Nasjonalbudsjettet 2018 (NB18), Saldert budsjett for 2018 vedtatt av Stortinget høsten 2017 (saldert) og Revidert nasjonalbudsjett 2018 (RNB18).

2 Endring i strukturelt, oljekorrigert budsjettunderskudd målt som andel av trend-BNP for Fastlands-Norge. Positivt tall indikerer at budsjettet virker ekspansivt.

Kilde: Finansdepartementet

Budsjettimpulsen, dvs. endringen i det strukturelle, oljekorrigerte underskuddet målt som andel av trend-BNP for Fastlands-Norge, anslås til 0,2 prosentenheter i 2017, ned fra et anslag på 0,4 prosentenheter i nasjonalbudsjettet.

Målt som andel av fondskapitalen utgjorde det strukturelle, oljekorrigerte underskuddet 2,8 pst. i 2017, som er lavere enn den langsiktige rettesnoren på 3 pst.

Den reelle, underliggende veksten i statsbudsjettets utgifter i 2017 anslås til 1,9 pst.

3.1.3 Statsbudsjettet og Statens pensjonsfond i 2018

Bruken av oljeinntekter i 2018, målt ved det strukturelle, oljekorrigerte underskuddet, anslås til 225,5 mrd. kroner. Det er 5,6 mrd. kroner lavere enn i budsjettet for 2018 som Stortinget vedtok i desember (saldert budsjett). Nedjusteringen må ses i sammenheng med følgende forhold:

Anslaget for strukturelle skatter og avgifter mv. er satt ned med 1,7 mrd. kroner sammenlignet med saldert budsjett. Deler av nedjusteringen skyldes lavere anslått lønnsvekst i 2018, og har en motpost i lavere utgifter på statsbudsjettet. Anslaget for bilavgifter er også satt ned, som følge av at det legges til grunn en høyere andel elbiler av det samlede bilsalget. I 2017 utgjorde elbiler om lag 21 pst. av det samlede salget av nye personbiler. Hittil i 2018 har andelen steget, og i april utgjorde elbiler 25 pst. av det samlede antallet nye personbiler.

Endringer i statsbudsjettets utgifter og inntekter utenom skatter og avgifter bidrar til at budsjettbalansen styrkes netto med 7,3 mrd. kroner. Det skyldes særlig lavere utgifter i folketrygden og økte utbytteinntekter fra selskaper hvor staten har en eierandel.

Reelt anslås bruken av oljeinntekter å øke med drøyt 6 mrd. 2018-kroner fra 2017. Det er om lag som lagt opp til i fjor høst, og må ses i sammenheng med at det strukturelle, oljekorrigerte underskuddet er satt ned for begge årene. Budsjettimpulsen, målt ved endringen i det strukturelle, oljekorrigerte underskuddet som andel av trend-BNP for Fastlands-Norge, anslås fortsatt til i underkant av 0,1 prosentenhet. Det innebærer at finanspolitikken virker om lag nøytralt på økonomien i 2018. For 2017 og 2018 sett under ett anslås budsjettimpulsen litt lavere enn i fjor høst.

Det oljekorrigerte underskuddet anslås til 245,4 mrd. kroner i 2018, 20 mrd. kroner mer enn det strukturelle underskuddet, se tabell 3.4. Det faktiske underskuddet er drevet opp av konjunkturelle forhold som kommer til uttrykk i lavere skatter og avgifter. Etter et tilbakeslag tar det tid før høyere økonomisk vekst bringer disse størrelsene tilbake til sine normale nivåer.

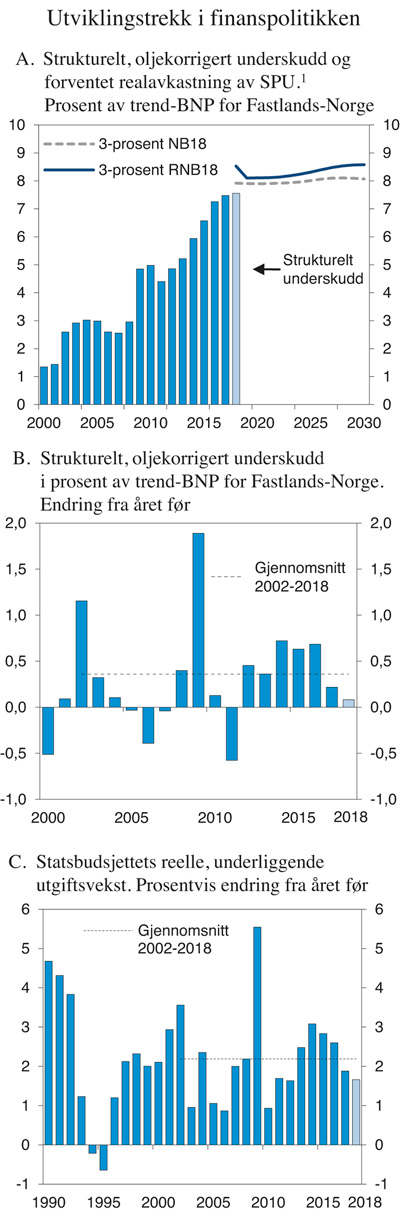

Figur 3.2 Utviklingstrekk i finanspolitikken

1 Anslag Nasjonalbudsjettet 2018 (NB18) og Revidert nasjonalbudsjett 2018 (RNB18).

Kilde: Finansdepartementet.

Statsbudsjettets reelle, underliggende utgiftsvekst anslås til 1,7 pst. i år. Det er klart lavere enn i de foregående årene, men en oppjustering fra saldert budsjett. Oppjusteringen må ses i sammenheng med at statsregnskapet for 2017 viste lavere utgifter enn tidligere lagt til grunn. Den nominelle utgiftsveksten er anslått til 4,1 pst., som er under den anslåtte trendveksten i fastlandsøkonomien på 4¼ pst.

For 2018 anslås bruken av oljeinntekter til 2,7 pst. av Statens pensjonsfond utland. Det er lavere enn den forventede realavkastningen på 3 pst., og også lavere enn anslått i nasjonalbudsjettet.

Nedjusteringen i uttaksprosenten fra i fjor høst skyldes særlig at markedsverdien av fondet var nærmere 8 500 mrd. kroner ved årsskiftet, hele 600 mrd. kroner høyere enn lagt til grunn i nasjonalbudsjettet. Fondskapitalen økte sterkt gjennom årets siste måneder som følge av høyere aksjekurser og en svakere krone. Samlet var den nominelle avkastningen av fondets aksjeinvesteringer over 19 pst. i fjor. En slik utvikling kan raskt reverseres. I begynnelsen av året falt fondsverdien noe tilbake, men har tatt seg opp igjen den siste tiden.

Kapitalen i Statens pensjonsfond utland anslås til 8 400 mrd. kroner ved utgangen av 2018. Det er noe høyere enn anslått i fjor høst, noe som skyldes både utviklingen i fondet og høyere anslåtte olje- og gassinntekter. Fremskrivingen tar utgangspunkt i fondets verdi i midten av april. Høyere oljepris og utsikter til større produksjon på norsk sokkel gir høyere anslag for statens olje- og gassinntekter både for 2018 og for årene fremover. Anslaget for statens netto kontantstrøm fra petroleumsvirksomheten i 2018 er satt opp fra 183 mrd. kroner i saldert budsjett til 224,3 mrd. kroner nå. Med et anslått oljekorrigert underskudd på 245,4 mrd. kroner gir det en netto overføring fra Statens pensjonsfond utland til statsbudsjettet på 21,1 mrd. kroner i 2018, se tabell 3.3 og figur 3.3A. Det er betydelig lavere enn anslått i fjor høst.

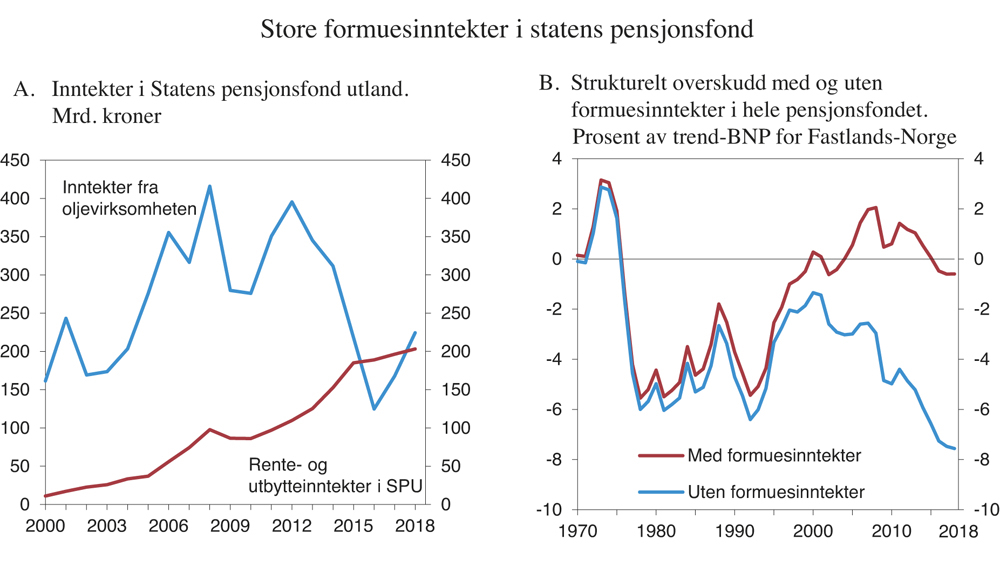

Figur 3.3 Inntekter til Statens pensjonsfond utland og strukturelt overskudd1 med og uten formues-inntekter

1 Strukturelt overskudd uten formuesinntekter tilsvarer strukturelt, oljekorrigert overskudd.

Kilde: Finansdepartementet.

En netto overføring fra fondet til statsbudsjettet følger av handlingsregelen, og sier lite om opprettholdbarheten i finanspolitikken. Etter hvert som vi omgjør olje og gass til finansiell formue, avtar de løpende oljeinntektene, mens inntektene fra finansformuen øker. Summen av oljeinntekter og inntekter fra finansformuen er fremdeles større enn det oljekorrigerte underskuddet, og realverdien av fondet stiger dermed fremdeles.

Sterk vekst i fondskapitalen har bidratt til at det strukturelle, oljekorrigerte underskuddet på statsbudsjettet har kunnet vokse betydelig siden handlingsregelen ble innført i 2001. Underskuddet anslås nå til 7,6 pst. av BNP for Fastlands-Norge i 2018, og er dermed kommet opp på et høyere nivå enn på slutten av 1970-tallet og på 1980-tallet, se blå linje i figur 3.3B. Det er likevel en viktig forskjell, nemlig at vi den gang ikke hadde noe fond, og dermed heller ikke noen fondsavkastning som kunne finansiere dette underskuddet. Medregnet rente- og utbytteinntektene i fondet er det strukturelle underskuddet nå betydelig lavere enn på 1970- og 1980-tallet (rød linje). Det illustrerer nettopp hvordan det norske rammeverket med fondet og handlingsregelen har bidratt til en forsvarlig formuesforvaltning over tid.

I nasjonalregnskapet og offentlige budsjetter regnes ikke endringer i verdsettingen av eiendeler (såkalte omvurderinger) som inntekt. Denne delen av avkastningen i fondet inngår dermed ikke i det underskuddet som er vist ved den røde linjen i figur 3.3B. Over tid vil økt verdi på fondets eiendeler kunne utgjøre en betydelig del av fondets samlede avkastning. Den strukturelle balansen medregnet formuesinntekter i fondet kan dermed vise et visst underskudd uten at en over tid tærer på den formuen som er plassert i fondet.

3.1.4 Budsjettpolitikken i årene fremover

Sett over noen år bestemmes handlingsrommet i budsjettpolitikken i hovedsak av tre forhold; utviklingen i Statens pensjonsfond utland og i skatteinntektene fra fastlandsøkonomien, samt bindinger på utgifts- og inntektsposter i budsjettet.

Tabell 3.3 Hovedtall på statsbudsjettet og Statens pensjonsfond. Mrd. kroner

Regnskap | Anslag | ||

|---|---|---|---|

2016 | 2017 | 2018 | |

Totale inntekter | 1 162,5 | 1 225,9 | 1 304,4 |

1 Inntekter fra petroleumsvirksomhet | 152,6 | 194,4 | 249,3 |

1.1 Skatter og avgifter | 47,6 | 71,2 | 112,0 |

1.2 Andre petroleumsinntekter | 105,0 | 123,2 | 137,3 |

2 Inntekter utenom petroleumsinntekter | 1 009,9 | 1 031,5 | 1 055,1 |

2.1 Skatter og avgifter fra Fastlands-Norge | 916,8 | 943,6 | 973,2 |

2.2 Andre inntekter | 93,1 | 87,9 | 81,9 |

Totale utgifter | 1 246,1 | 1 280,9 | 1 325,5 |

1 Utgifter til petroleumsvirksomhet | 27,8 | 26,6 | 25,0 |

2 Utgifter utenom petroleumsvirksomhet | 1 218,3 | 1 254,3 | 1 300,5 |

Overskudd på statsbudsjettet før overføring fra Statens pensjonsfond utland | -83,6 | -55,0 | -21,1 |

– Netto kontantstrøm fra petroleumsvirksomheten | 124,8 | 167,8 | 224,3 |

= Oljekorrigert overskudd | -208,4 | -222,8 | -245,4 |

+ Overført fra Statens pensjonsfond utland | 212,5 | 231,4 | 245,4 |

= Overskudd på statsbudsjettet | 4,1 | 8,6 | 0,0 |

+ Netto avsatt i Statens pensjonsfond utland | -87,7 | -63,5 | -21,1 |

+ Rente- og utbytteinntekter mv. i Statens pensjonsfond1 | 196,6 | 203,6 | 211,6 |

= Samlet overskudd i statsbudsjettet og Statens pensjonsfond1 | 113,0 | 148,6 | 190,5 |

Memo: | |||

Markedsverdien av Statens pensjonsfond utland2 | 7 510 | 8 484 | 8 400 |

Markedsverdien av Statens pensjonsfond2 | 7 722 | 8 724 | 8 653 |

Folketrygdens forpliktelser til alderspensjoner2,3 | 7 979 | 8 201 | 8 504 |

1 Inneholder ikke kursgevinster eller -tap.

2 Ved utgangen av året.

3 Nåverdien av allerede opptjente rettigheter til fremtidige alderspensjonsutbetalinger i folketrygden.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Bruken av oljeinntekter har økt markert siden 2001 og blitt en stadig viktigere finansieringskilde i de årlige statsbudsjettene. I årene fremover er rommet for økt bruk av oljeinntekter ventet å bli mindre. Det må både ses i sammenheng med lavere petroleumsinntekter for staten enn før og at anslaget på forventet realavkastning ble nedjustert fra 4 pst. til 3 pst. i Perspektivmeldingen 2017. De nærmeste årene ventes en 3-prosentbane å være om lag uendret målt som andel av trend-BNP for Fastlands-Norge.

Tabell 3.4 Den strukturelle, oljekorrigerte budsjettbalansen1. Mill. kroner

2016 | 2017 | 2018 | |

|---|---|---|---|

Oljekorrigert underskudd på statsbudsjettet | 208 388 | 222 826 | 245 412 |

+ Netto renter og overføringer fra Norges Bank. Avvik fra trend | 16 961 | 10 123 | 6 004 |

+ Særskilte regnskapsforhold | 258 | -3 456 | 579 |

+ Skatter og ledighetstrygd2. Avvik fra trend | -26 446 | -15 520 | -26 455 |

= Strukturelt, oljekorrigert budsjettunderskudd | 199 161 | 213 973 | 225 541 |

Målt i prosent av trend-BNP for Fastlands-Norge | 7,3 | 7,5 | 7,6 |

Endring fra året før i prosentenheter (budsjettimpuls)3,4 | 0,7 | 0,2 | 0,1 |

Memo: | |||

Formuesinntekter i Statens pensjonsfond.5 Anslått trend | 185 960 | 196 678 | 207 679 |

Strukturelt underskudd medregnet formuesinntekter | 13 201 | 17 295 | 17 861 |

Målt i prosent av trend-BNP for Fastlands-Norge | 0,5 | 0,6 | 0,6 |

1 Se vedlegg 1 i Nasjonalbudsjettet 2018 for en nærmere beskrivelse av hvordan det strukturelle underskuddet beregnes.

2 Korreksjonene er påvirket av betydelige tilpasninger til skattereformen, samt gevinster i finansnæringen.

3 Positive tall indikerer at budsjettet virker ekspansivt. Indikatoren tar ikke hensyn til at ulike inntekts- og utgiftsposter kan ha ulik betydning for aktiviteten i økonomien.

4 Impulsen i 2018 er 0,08 angitt med to desimaler.

5 Inneholder ikke kursgevinster eller -tap.

Kilde: Finansdepartementet.

Dersom det strukturelle, oljekorrigerte underskuddet vokser i takt med verdiskapingen i fastlandsøkonomien, gir det en økning i bruken av oljeinntekter på i underkant av 3 mrd. 2018-kroner i året de neste tre årene. Til sammenligning økte bruken av oljeinntekter med i gjennomsnitt nesten 12 mrd. kroner per år i årene 2002–2017. For 2018 anslås bruken av oljeinntekter å utgjøre under 3 pst. av fondsverdien. En slik innretning er i tråd med handlingsregelen i en situasjon med god fart i norsk økonomi. Også fremover må innretningen av budsjettet det enkelte år tilpasses den økonomiske situasjonen.

Erfaringer fra de siste par tiårene har vist at det er vanskelig å anslå verdiutviklingen i fondet, og at finansieringsbidraget kan bli både høyere og lavere enn lagt til grunn, se avsnitt 3.1.5. Ettersom petroleum er en ikke-fornybar ressurs må vi likevel regne med at produksjonen på norsk sokkel vil gå ned på sikt, slik at statens inntekter fra petroleumsproduksjon vil avta over tid.

I 2018 finansieres i overkant av 13 pst. av offentlige utgifter av inntekter fra Statens pensjonsfond utland. Det er en betydelig andel, men innebærer samtidig at 87 pst. av offentlige utgifter finansieres av inntekter fra fastlandsøkonomien.

Den underliggende årlige realveksten i skatte- og avgiftsinntektene fra fastlandsøkonomien avhenger blant annet av trendveksten i norsk økonomi og utviklingen i viktige skattegrunnlag. For de nærmeste årene anslås den underliggende årlige realveksten til om lag 15 mrd. 2018-kroner. Anslaget er blitt satt ned de siste årene, noe som blant annet må ses i sammenheng med at avgiftssystemet har vært brukt for å gjøre det mer attraktivt å velge miljøvennlige kjøretøy.

I årene fremover kan flere forhold bidra til at veksten i skatteinntektene blir noe lavere enn i årene vi har bak oss. Etterspørselen fra petroleumsvirksomheten på norsk sokkel vil om noen år ikke lenger bidra til å trekke opp aktiviteten i fastlandsøkonomien. Samtidig demper lavere produktivitetsvekst vekstevnen i økonomien, og en eldre befolkning vil isolert sett svekke veksten i arbeidsstyrken og dermed skattegrunnlagene. En vellykket politikk for omstilling, økt sysselsetting og et inkluderende arbeidsliv er viktig for å sikre velferden i årene som kommer.

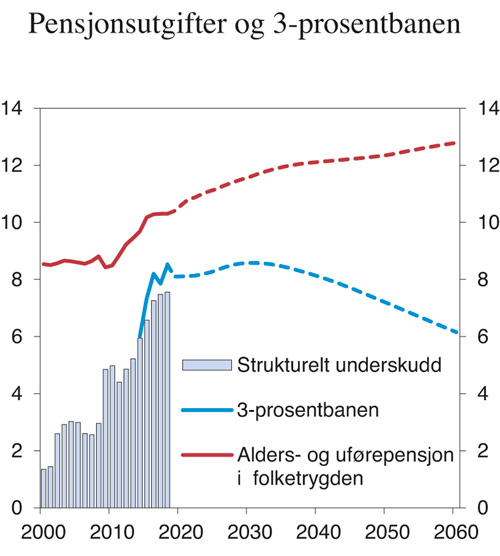

Flere forhold legger også bindinger på budsjettets utgiftsside fremover. Kommende budsjetter vil blant annet preges av at en eldre befolkning vil trekke opp utgifter til helse- og omsorgstjenester og pensjoner. Pensjonsreformen bidrar til at disse utgiftene øker mindre enn de ellers ville ha gjort fordi flere står lenger i arbeid. Likevel gir de store årskullene fra etterkrigstiden en kraftig økning i antall pensjonister, og dermed også en økning i pensjonsutgifter som andel av verdiskapingen, se figur 3.4. Veksten i pensjonsutgifter har allerede skutt fart, mens veksten i utgiftene til pleie- og omsorgstjenester først ventes å tilta etter 2030 når andelen av befolkningen over 80 år tar seg markert opp.

Verdien av statens forpliktelser knyttet til alderspensjoner i folketrygden kan anslås med utgangspunkt i utbetalingene fremover. Disse anslagene er følsomme for forutsetningene om forskjellen mellom fremtidig rentenivå og lønnsvekst, den såkalte nettorenten. Dersom en legger til grunn en nettorente på 1 pst., slik det gjøres i kommunesektoren, kan verdien av allerede opparbeidede rettigheter til alderspensjoner fra folketrygden ved utgangen av 2018 anslås til om lag 8 504 mrd. kroner. Det er mer enn kapitalen i Statens pensjonsfond utland. I tillegg har staten forpliktelser til uføre- og etterlattepensjoner i folketrygden og til opptjente rettigheter i Statens pensjonskasse. Ved utgangen av 2017 utgjorde forpliktelsene i Statens pensjonskasse 853 mrd. kroner.

Det samlede årlige handlingsrommet i budsjettene i årene fremover er usikkert og avhenger av politiske beslutninger, men vil trolig være mindre enn i årene vi har bak oss. Etterhvert vil det oppstå et økende finansieringsbehov i offentlige finanser som betyr at budsjettene må styrkes ved økte inntekter eller reduserte utgifter.

Da Stortinget sluttet seg til handlingsregelen i 2001, var det ikke forventet at overføringene fra fondet ville være tilstrekkelig til å dekke inn de økte aldersrelaterte utgiftene på lengre sikt. Det vil heller ikke være hensiktsmessig, og knapt nok mulig, å dekke opp de økte utgiftene som følger med aldring av befolkningen, ved økt statlig sparing i dag. Aldringen må først og fremst møtes med reformer som gjør offentlige velferdsordninger mer robuste overfor økt levealder. Perspektivmeldingen 2017 diskuterte forskjellige strategier for å sikre bærekraftige offentlige finanser, der tiltak som øker arbeidstilbudet og fremmer økt produktivitet i offentlig sektor er sentrale.

3.1.5 Håndtering av usikkerhet i finanspolitikken

Ved utformingen av budsjettpolitikken er det flere typer usikkerhet.

Tabell 3.5 Statens pensjonsfond utland, 3 prosent realavkastning og strukturelt, oljekorrigert budsjettunderskudd. Mrd. kroner og prosent

Løpende priser | Faste 2018-priser | Strukturelt underskudd | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

Statens pensjonsfond utland ved inngangen til året1 | 3 pst. av fondskapitalen | Strukturelt, oljekorrigert budsjettunderskudd | 3 pst. av fondskapitalen | Strukturelt, oljekorrigert budsjettunderskudd | Avvik fra 3 pst. banen | Pst. av trend- BNP for Fastlands-Norge | Pst. av fondskapitalen | |||

2001 | 386,6 | - | 17,2 | - | 30,7 | - | 1,4 | - | ||

2002 | 619,3 | - | 33,0 | - | 56,3 | - | 2,6 | 5,3 | ||

2003 | 604,6 | - | 39,4 | - | 64,7 | - | 2,9 | 6,5 | ||

2004 | 847,1 | - | 43,4 | - | 69,3 | - | 3,0 | 5,1 | ||

2005 | 1011,5 | - | 45,7 | - | 70,7 | - | 3,0 | 4,5 | ||

2006 | 1390,1 | - | 42,3 | - | 63,2 | - | 2,6 | 3,0 | ||

2007 | 1782,8 | - | 44,3 | - | 63,2 | - | 2,6 | 2,5 | ||

2008 | 2018,5 | - | 54,5 | - | 73,2 | - | 3,0 | 2,7 | ||

2009 | 2279,6 | - | 94,7 | - | 122,5 | - | 4,8 | 4,2 | ||

2010 | 2642,0 | - | 102,8 | - | 128,3 | - | 5,0 | 3,9 | ||

2011 | 3080,9 | - | 95,8 | - | 115,4 | - | 4,4 | 3,1 | ||

2012 | 3307,9 | - | 111,2 | - | 129,8 | - | 4,9 | 3,4 | ||

2013 | 3824,5 | - | 125,4 | - | 141,6 | - | 5,2 | 3,3 | ||

2014 | 5032,4 | - | 149,4 | - | 163,8 | - | 5,9 | 3,0 | ||

2015 | 6430,6 | - | 172,8 | - | 185,1 | - | 6,6 | 2,7 | ||

2016 | 7460,8 | - | 199,2 | - | 208,3 | - | 7,3 | 2,7 | ||

2017 | 7509,9 | - | 214,0 | - | 219,2 | - | 7,5 | 2,8 | ||

2018 | 8484,1 | 254,5 | 225,5 | 254,5 | 225,5 | -29,0 | 7,6 | 2,7 | ||

2019 | 8400,0 | 252,0 | - | 245,3 | - | - | - | - | ||

2020 | 8768,0 | 263,0 | - | 248,2 | - | - | - | - | ||

2021 | 9142,4 | 274,3 | - | 250,5 | - | - | - | - | ||

2022 | 9549,3 | 286,5 | - | 253,2 | - | - | - | - | ||

2023 | 10 008,4 | 300,3 | - | 256,8 | - | - | - | - | ||

2024 | 10 498,3 | 314,9 | - | 260,7 | - | - | - | - | ||

2025 | 11 040,3 | 331,2 | - | 265,3 | - | - | - | - | ||

1 I fremskrivingen av fondskapitalen etter 2018 er det beregningsteknisk lagt til grunn en årlig realavkastning på 3 pst. og at strukturelt underskudd tilpasses denne banen.

Kilde: Finansdepartementet.

En rekke budsjettstørrelser er anslag og derfor i seg selv usikre, slik som utgifter til sykepenger og trygdeordningene i folketrygden, utgifter til mottak av asylsøkere og utbytter fra selskaper hvor staten har en eierandel. Overraskelser kan komme både i positiv og negativ retning. Denne typen usikkerhet kan i noen grad håndteres ved å sette av reserver i budsjettet.

I tillegg til usikkerhet knyttet til enkeltposter i budsjettet, må budsjettpolitikken baseres på andre sentrale forutsetninger og antakelser som også er usikre.

Figur 3.4 Strukturelt, oljekorrigert underskudd, 3-prosentbanen og alders- og uførepensjoner i folketrygden.1 Prosent av trend-BNP for Fastlands-Norge

1 De langsiktige fremskrivingene av folketrygdens brutto utgifter til alders- og uførepensjoner er fra Perspektivmeldingen 2017.

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Det er blant annet usikkerhet om hvordan den økonomiske utviklingen faktisk blir i budsjettåret og hva slags finanspolitikk som da er nødvendig og riktig. Denne typen usikkerhet vies stor oppmerksomhet i omtalen av den økonomiske utviklingen, se kapittel 2. Dersom det økonomiske bildet skulle bli vesentlig annerledes enn ventet, kan finanspolitikken justeres i løpet av året.

Det er også betydelig usikkerhet i anslagene for strukturelt underskudd og utviklingen i Statens pensjonsfond utland. Dette er omtalt nærmere nedenfor.

Usikkerhet i anslagene for strukturelt, oljekorrigert underskudd

Det strukturelle budsjettunderskuddet skal gi et uttrykk for den underliggende innretningen av finanspolitikken, og er et viktig styringsverktøy både i Norge og en rekke andre land. I Norge brukes det strukturelle, oljekorrigerte underskuddet som et mål på bruken av oljeinntekter.

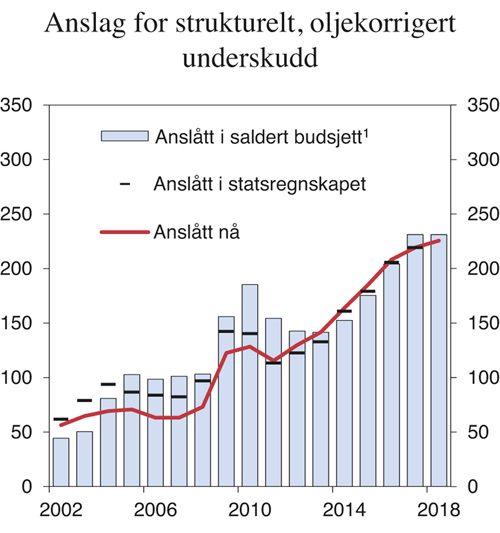

Figur 3.5 Anslag for strukturelt, oljekorrigert budsjettunderskudd i ulike budsjettdokument. Mrd. 2018-kroner

1 For 2009 vises anslaget fra St.prp. nr. 37 (2008–2009) Om endringer i statsbudsjettet 2009 med tiltak for arbeid. Proposisjonen ble lagt frem i januar 2009.

Kilde: Finansdepartementet.

I beregningen av det strukturelle underskuddet korrigeres det for effekten av konjunkturene og enkelte andre midlertidige forhold, se tabell 3.4. Dette underskuddsmålet er altså ikke direkte observerbart, men må anslås med utgangspunkt i trender for blant annet sysselsetting og ulike skatte- og avgiftsarter. Disse trendene må beregnes, og anslagene kan endres i flere år etter at budsjettåret er ferdig. Det er en felles erfaring fra mange land. Flere land har opplevd at det de trodde var stabile, strukturelle skatte- og avgiftsinntekter viste seg å være midlertidige, og derfor falt bort da konjunkturene snudde.

Figur 3.5 viser anslag på strukturelt, oljekorrigert underskudd for perioden 2002–2018 anslått i de salderte budsjettene og statsregnskapene for de enkelte årene sammenlignet med tallene slik de nå står. For enkelte år er revisjonene betydelige. For eksempel er anslagene på strukturelt underskudd for årene 2005–2008 nå klart lavere enn i de opprinnelige budsjettene. Avvikene skyldes hovedsakelig at trendveksten i norsk økonomi og viktige skattegrunnlag ble undervurdert i denne perioden.

Store svingninger i Statens pensjonsfond utland

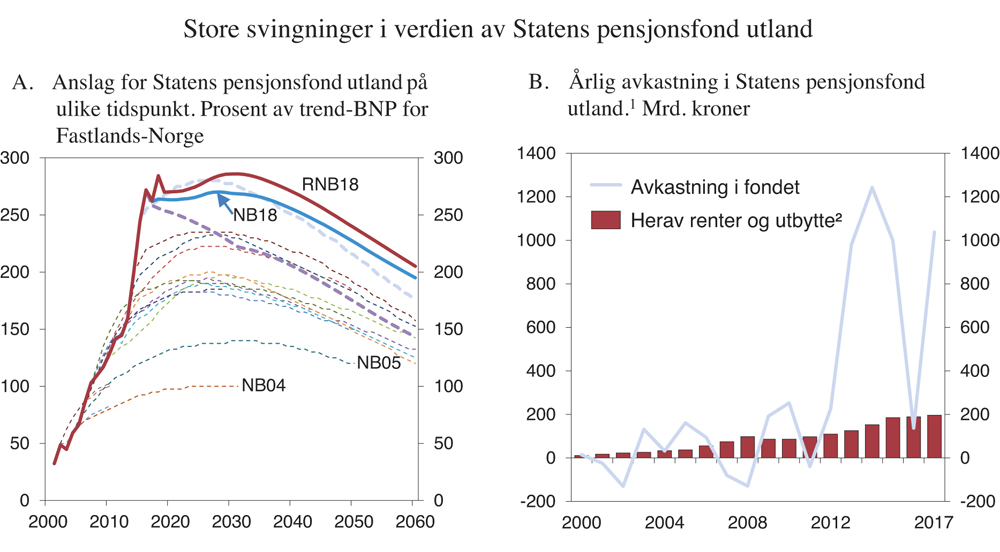

Erfaringene viser at det også er vanskelig å gi presise anslag for fondskapitalen og det fremtidige finansieringsbidraget fra fondet. Det kan illustreres ved å sammenligne anslag for fondskapitalen gitt på ulike tidspunkt, se figur 3.6A. De store endringene må blant annet ses på bakgrunn av at fremskrivinger av fondets størrelse tar utgangspunkt i fondets observerte verdi. Endringer i markedsverdien slår da direkte ut i den fremskrevne banen for alle år fremover, og dermed for vurderingene av det langsiktige handlingsrommet i finanspolitikken. Samtidig har også fluktuasjoner i oljeprisen gitt betydelige endringer i anslag på den fremtidige verdien av statens oljeinntekter. Usikkerheten om fondets verdi øker også med en lengre tidshorisont, se boks 3.3.

Figur 3.6 Store svingninger i verdien av Statens pensjonsfond utland

1 Utviklingen i fondets verdi avhenger i tillegg av netto avsetning fra statsbudsjettet.

2 Består av renter på obligasjonslån, utbytte fra aksjeselskap og leieinntekter fra eiendomsinvesteringene.

Kilde: Finansdepartementet.

Utviklingen i fondets verdi bestemmes av tilførselen av løpende oljeinntekter til fondet, avkastningen på investeringene i fondet og uttaket fra fondet. Etter hvert som petroleumsformuen i bakken er blitt omdannet til finansformue i Statens pensjonsfond utland har usikkerheten i oljeprisen gradvis fått mindre betydning, mens usikkerhet om avkastningen betyr mer for det langsiktige handlingsrommet i finanspolitikken.

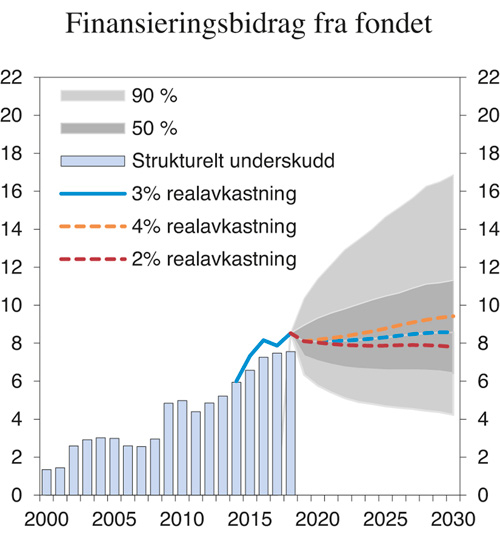

Boks 3.3 Det fremtidige finansieringsbidraget fra fondet er usikkert

Utviklingen i Statens pensjonsfond utland bestemmes av tilførselen av løpende oljeinntekter til fondet, avkastningen på investeringene i fondet og uttaket fra fondet. I denne meldingen er det, i tråd med Perspektivmeldingen 2017, lagt til grunn en realavkastning i fondet på 3 pst. og en oljepris på om lag 519 kroner per fat i 2018. Oljeprisen anslås til i underkant av 525 2018-kroner per fat fra og med 2025. Den langsiktige prisen tilsvarer rundt 65 dollar per fat med dollarkursen per primo mai 2018.

Hvis gjennomsnittlig årlig realavkastning isteden blir 4 pst., vil bruken av oljeinntekter per år frem til 2030 kunne øke med om lag 2 mrd. 2018-kroner mer enn i basisforløpet, se figur 3.7. Tilsvarende vil en oljepris som er 100 kroner høyere enn i basisforløpet, også gi rom for en årlig ekstra økning i bruken av oljeinntekter på over 2 mrd. kroner. Hvis avkastningen blir 2 pst. eller oljeprisen blir 100 kroner lavere, vil rommet for bruk av oljeinntekter være tilsvarende mindre.

Disse alternative forløpene tar ikke hensyn til at endringer i oljeprisen normalt påvirker produksjon og kostnader ved utvinning. Det er lagt til grunn at de anslåtte ressursene i Oljedirektoratets ressursregnskap fullt ut utvinnes. Dersom estimatet på uoppdagede ressurser endres eller noe blir liggende urørt, vil det påvirke utviklingen i Statens pensjonsfond utland og finansieringsbidraget fra fondet. Av Oljedirektoratets estimat for totale oppdagede og uoppdagede petroleumsressurser på norsk kontinentalsokkel er 45 pst. solgt og levert. Uoppdagede ressurser utgjør om lag 47 pst. av anslåtte gjenværende ressurser.

En kan se for seg en rekke andre mulige forløp både for fondsavkastning og statens petroleumsinntekter. Samtidig vil utviklingen i 3-prosentbanen neppe bli så jevn som disse stiliserte forløpene tilsier. Erfaringer har vist at markedsverdien av Statens pensjonsfond utland kan svinge betydelig på kort tid. Figur 3.7 viser utfallsrommet for fondsavkastningen de neste 15 årene basert på stokastiske simuleringer, der det blant annet tas hensyn til at både oljeprisen og realavkastningen av fondet kan svinge.

De mørke og lyse vifteformede feltene i figur 3.7 markerer henholdsvis 50 pst. og 90 pst. konfidensintervaller, som under de gitte forutsetningene gir sannsynligheten for at realavkastningen av fondet vil ligge innenfor disse intervallene. Figuren viser at det er stor usikkerhet om finansieringsbidraget fra fondet 10–15 år frem i tid. De alternative forløpene omtalt ovenfor ligger ikke særlig langt ute i utfallsrommet. Viften er heller ikke symmetrisk om forventningsbanen. Det følger av den antatte sannsynlighetsfordelingen, og må ses i sammenheng med at den potensielle oppsiden er ubegrenset, mens nedsiden er begrenset (til null). Samtidig er det blant annet usikkerhet om simuleringsmodellen i tilstrekkelig grad fanger opp sannsynligheten for svært store fall i kapitalmarkedene.

Figur 3.7 Ulike forløp for finansieringsbidraget fra Statens pensjonsfond utland.1 Prosent av trend-BNP for Fastlands-Norge

1 De stokastiske simuleringene er nærmere forklart i kapittel 2 i fondsmeldingen for 2014, se Meld. St. 21 (2014–2015). I fremskrivningen av fondet er det fra og med 2019 lagt til grunn et årlig uttak tilsvarende 3 pst. av fondskapitalen i alle beregningsalternativene.

Kilde: Finansdepartementet.

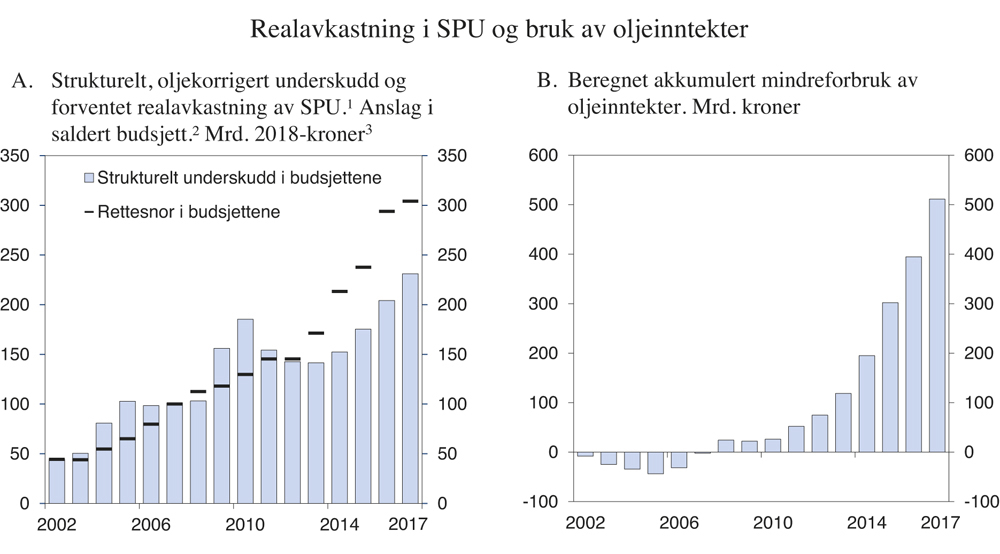

Boks 3.4 Bruken av oljeinntekter har vært i underkant av fondets realavkastning siden 2001

Handlingsregelen sier at bruken av oljeinntekter over tid skal følge den forventede realavkastningen av Statens pensjonsfond utland. I arbeidet med statsbudsjettene for årene 2002–2017 ble det lagt til grunn en forventet realavkastning på 4 pst. Figur 3.8A viser 4-prosentbanen og den planlagte bruken av oljeinntekter slik tallene så ut da de enkelte budsjettene ble vedtatt. Den planlagte bruken av oljeinntekter har variert rundt 4-prosentbanen siden 2002, og ser samlet ut til å ha vært noe i underkant av denne rettesnoren.

For å vurdere om bruken av oljeinntekter har fulgt den forventede realavkastningen, kan den faktiske utviklingen i Statens pensjonsfond utland sammenlignes med et beregnet fond, der den eneste forskjellen er at uttaket det enkelte år i perioden 2002–2017 forutsettes å være lik 4 pst. Med en slik forutsetning ville fondet vært i overkant av 7 970 mrd. kroner ved utgangen av 2017, mens den faktiske markedsverdien av fondet var over 8 480 mrd. kroner.

Slik tallene nå står tilsier regnestykket at vi siden handlingsregelen ble etablert har brukt rundt 510 mrd. kroner mindre enn om vi slavisk hadde fulgt rettesnoren på 4 pst. Det må særlig ses i sammenheng med at bruken av oljeinntekter har vært betydelig lavere enn 4 pst. gjennom de siste årene i perioden, se figur 3.8B.

Den realiserte realavkastningen av fondet har i perioden 2002–2017 vært høyere enn anslaget som ble lagt til grunn da handlingsregelen ble lagt frem. Målt i valuta har realisert gjennomsnittlig realavkastning i årene 2002–2017 vært 4,2 pst., mens realavkastningen målt i kroner har vært 4,6 pst. Med et årlig uttak på 4,2 pst. ville fondet vært vel 640 mrd. kroner lavere enn den faktiske markedsverdien ved utgangen av 2017, mens det ville vært vel 900 mrd. kroner lavere med et årlig uttak på 4,6 pst.

Beregningene ovenfor viser at uttaket fra fondet har vært godt innenfor den rettesnoren som Stortinget i 2001 trakk opp for bruken av oljeinntekter. Samtidig må en huske på at denne typen beregninger avhenger av fondets markedsverdi og dermed vil kunne endres vesentlig etter hvert som en inkluderer nye observasjoner.

Figur 3.8 Realavkastning i SPU1 og bruk av oljeinntekter

1 Statens pensjonsfond utland.

2 For 2009 vises anslaget fra St.prp. nr. 37 (2008–2009) Om endringer i Statsbudsjettet 2009 med tiltak for arbeid. Proposisjonen ble lagt frem i januar 2009.

3 Deflatert med budsjettdeflatoren fra Revidert nasjonalbudsjett 2018.

Kilde: Finansdepartementet.

Den samlede avkastningen i fondet har svingt betydelig fra år til år, se figur 3.6B. Disse svingningene har i første rekke hatt bakgrunn i endrede kurser på aksjer og obligasjoner, samt endret kronekurs. En svakere krone stod for om lag halvparten av oppgangen i markedsverdien av fondet i årene 2013–2015, en periode der fondet nær ble doblet i verdi. I andre perioder, som i 2012 og 2016, har endringer i kronekursen dempet svingningene i fondets verdi.

Fondet utgjør nå nesten tre ganger verdiskapingen i fastlandsøkonomien. Svingninger i fondsverdien kan derfor gi betydelige utslag i 3-prosentbanen og medføre at rettesnoren for det strukturelle budsjettunderskuddet flytter seg mye over kort tid. Samtidig innebærer lavere vekst i fondet at det i årene fremover kan bli mer krevende å håndtere svingninger i fondsverdien. Mens et fall i fondskapitalen tidligere ble motvirket av en stor strøm av oljeinntekter inn i fondet, vil et varig fall fremover isolert sett kunne gjøre det nødvendig å redusere bruken av oljeinntekter.

Ved utgangen av 2017 var verdien på fondet nesten 8 500 mrd. kroner. Et fall i fondets verdi på for eksempel 25 pst. i løpet av 2018 vil med dette utgangspunktet redusere fondsverdien med om lag 2 100 mrd. kroner. Det vil øke uttaksprosenten med om lag 1 prosentenhet, dersom vi tar utgangspunkt i anslaget for strukturelt underskudd i 2018. Endringen tilsvarer rundt 60 mrd. kroner, eller 2 pst. av verdiskapningen i fastlandsøkonomien. Det er en betydelig endring, men samtidig ikke større enn det flere land opplevde i anslagene for strukturell balanse etter finanskrisen.

Usikkerhet i utforming av finanspolitikken er noe alle land må håndtere, men Statens pensjonsfond utland innebærer noen særskilte utfordringer for Norge. Med et stort fond er vi utsatte for svingninger i internasjonale finansmarkeder. Et tilbakeslag i internasjonal økonomi og finansmarkeder kan både ramme norsk økonomi og redusere fondets fremtidige finansieringsbidrag. På den annen side kan endringer i fondets verdi og i anslaget for strukturelle skatter fra fastlandsøkonomien i mange tilfeller trekke i hver sin retning og slik dempe det samlede utslaget for finanspolitikken. Etter oljeprisfallet i 2014 opplevde vi for eksempel at anslaget for strukturelle skatte- og avgiftsinntekter ble nedjustert som følge av svakere utsikter for fastlandsøkonomien, samtidig som gunstig utvikling i aksjemarkedene løftet fondets verdi. En svekkelse av kronen forsterket utviklingen målt i norske kroner.

Avkastningen fra fondet bidrar til en mer diversifisert finansiering av statens utgifter i Norge sammenlignet med de fleste andre land. Uten en stor finansformue i utlandet måtte statens utgifter fullt ut ha blitt dekket av skatter og andre inntekter fra fastlandsøkonomien. Med Statens pensjonsfond utland og handlingsregelen kan den norske staten finansiere en betydelig andel av utgiftene med inntekter fra utlandet. En slik diversifisering er normalt en fordel.

Med de svingningene vi må være forberedt på å se i finansmarkedene, vil avvikene mellom uttaket fra fondet og rettesnoren på 3 pst. kunne bli betydelige og langvarige. På samme måte som tidligere, vil en fleksibel praktisering av handlingsregelen være nødvendig for å unngå at svingninger i verdien av fondet blir en kilde til ustabilitet i norsk økonomi. Samtidig er det avgjørende for bærekraften i statsfinansene og troverdigheten til finanspolitikken at uttaket fra fondet følger 3-prosentbanen over tid. Så langt har det samlede uttaket fra fondet vært i underkant av den forventede realavkastningen, se boks 3.4. Bruken av oljeinntekter har nå ligget under denne rettesnoren hvert år siden 2010, og avviket har vært særlig stort de siste tre årene. Mindreforbruket innebærer at fondet i dag er større enn det ellers ville ha vært. Det gir en viss reserve til å møte fremtidige svingninger i fondets verdi.

3.1.6 Utviklingen i offentlige finanser de siste årene

I nasjonalregnskapet måles overskuddet i offentlig forvaltning ved nettofinansinvesteringene. For Norge anslås nettofinansinvesteringene i offentlig forvaltning – altså for stats- og kommuneforvaltningen sett under ett og inkludert Statens pensjonsfond – til knapt 203 mrd. kroner i 2018 eller 5,9 pst. av BNP, se tabell 3.6.

Tabell 3.6 Nettofinansinvesteringer i offentlig forvaltning. Mill. kroner og prosent av BNP

2016 | 2017 | 2018 | |

|---|---|---|---|

A. Nettofinansinvesteringer i statsforvaltningen, påløpt verdi | 137 206 | 163 271 | 223 457 |

Samlet overskudd i statsbudsjettet og Statens pensjonsfond | 113 020 | 148 646 | 190 537 |

Oljekorrigert overskudd på statsbudsjettet | -208 388 | -222 826 | -245 412 |

Netto kontantstrøm fra petroleumsvirksomheten | 124 779 | 167 847 | 224 349 |

Rente- og utbytteinntekter mv. i Statens pensjonsfond | 196 629 | 203 625 | 211 600 |

Overskudd i andre stats- og trygderegnskap | 1 470 | 1 500 | 1 507 |

Definisjonsforskjell statsregnskapet/nasjonalregnskapet1 | 22 717 | 13 125 | 31 413 |

B. Nettofinansinvesteringer i kommuneforvaltningen, påløpt verdi | -12 710 | -16 933 | -20 728 |

Kommuneforvaltningens overskudd, bokført verdi | -13 552 | -13 028 | -20 518 |

C. Offentlig forvaltnings nettofinansinvesteringer (A+B) | 124 496 | 146 339 | 202 730 |

Målt som andel av BNP | 4,0 | 4,5 | 5,9 |

1 Inkluderer statsforvaltningens påløpte, men ikke bokførte skatter, blant annet knyttet til petroleumsvirksomhet. Det er videre korrigert for at kapitalinnskudd i forretningsdrift, herunder statlig petroleumsvirksomhet, regnes som finansinvesteringer i nasjonalregnskapet.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Utviklingen i overskuddet i offentlig forvaltning påvirkes i stor grad av inntektene fra petroleumsvirksomheten og rente- og utbytteinntektene i Statens pensjonsfond. Utenom disse inntektene har staten et betydelig underskudd. I tråd med lov om Statens pensjonsfond dekkes dette underskuddet av en overføring fra Statens pensjonsfond utland til statsbudsjettet. Også kommuneforvaltningen har hatt negative nettofinansinvesteringer de siste årene. Det skyldes hovedsakelig høye bruttorealinvesteringer.

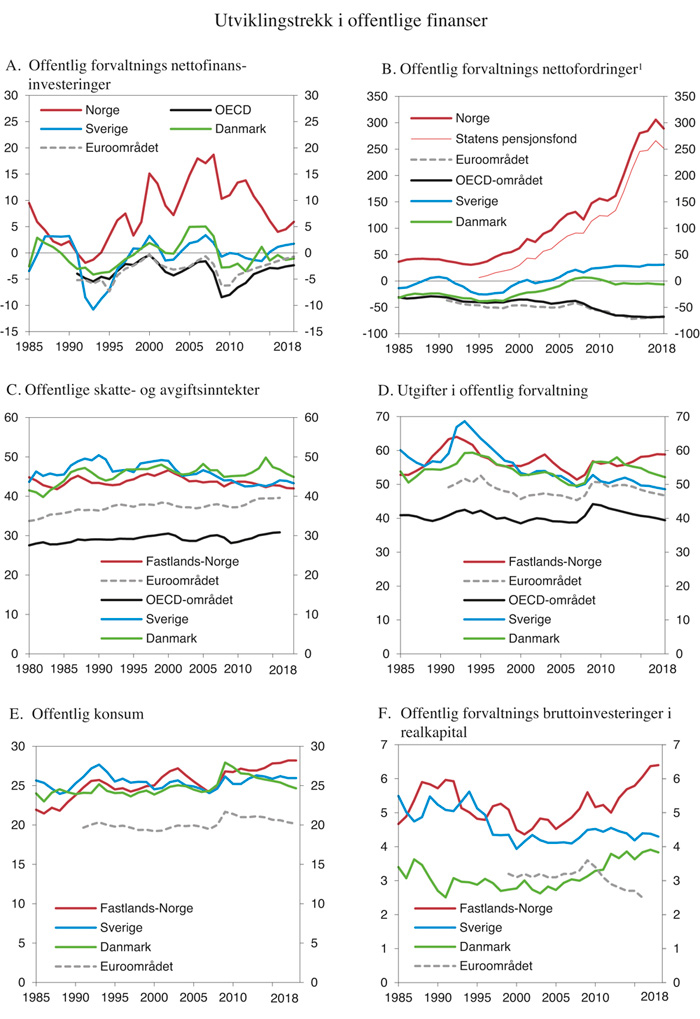

Figur 3.9 Utviklingstrekk i offentlige finanser

1 Ved utgangen av året

Kilde: Finansdepartementet, OECD, Eurostat og Statistisk sentralbyrå.

Nettofinansinvesteringene i offentlig forvaltning har tatt seg litt opp igjen de siste par årene, men er klart lavere enn i tiåret frem til oljeprisfallet i 2014. Landene i OECD- og euroområdet har i gjennomsnitt et visst underskudd i offentlige budsjetter, se figur 3.9A. OECD anslår at medlemslandene samlet vil ha underskudd i offentlig forvaltning tilsvarende 2,4 pst. av BNP i 2018. Det er vesentlig mindre enn da underskuddene nådde en topp i 2009.

Skatte- og avgiftsnivået i fastlandsøkonomien har avtatt noe de siste 15 årene, målt som andel av verdiskapingen. Utviklingen må særlig ses i sammenheng med skattelettelser i perioden 2000–2005 og gjennom de siste fire årene. I 2018 anslås skattenivået i fastlandsøkonomien å være på linje med Sverige og noe lavere enn i Danmark, se figur 3.9C. De samlede offentlige utgiftene i Norge anslås å tilsvare knapt 59 pst. av BNP for Fastlands-Norge i 2018. Det er noe høyere enn i Danmark og Sverige, se figur 3.9D. Ved sammenstilling av skatte- og utgiftsnivå i Norge og andre land må det tas hensyn til at Norge har betydelige inntekter i Statens pensjonsfond. Dermed kan vi ha et høyere utgiftsnivå og/eller lavere skattenivå enn andre land.

Offentlige utgifter består av konsum, overføringer og realinvesteringer. Figur 3.9E viser at offentlig konsum som andel av verdiskapingen har økt de siste tiårene, noe som først og fremst skyldes utvidelser av tjenestetilbudet. I euroområdet, Sverige og Danmark har nivået på offentlig konsum ligget forholdsvis stabilt.

Offentlig forvaltnings bruttoinvesteringer i realkapital – den delen av offentlige utgifter som går til å bygge veier, jernbane og offentlige bygg – har økt. Det er i tråd med regjeringens ønske om å vri den økte bruken av oljeinntekter i retning av blant annet infrastruktur for å fremme vekst. Andelen er nå godt over gjennomsnittet for de siste 25 årene. Nivået på offentlige bruttoinvesteringer i realkapital har i lang tid ligget høyere i Norge enn i mange andre industriland, se figur 3.9F. Forskjellen har økt etter 2009, siden flere land har redusert investeringene i realkapital for å styrke offentlige budsjetter.

Utviklingen i offentlig sektors nettofordringer avhenger av det løpende over- eller underskuddet, og av endringer i markedsverdien på beholdningen av utestående fordringer og gjeld, som for eksempel aksjekursgevinster. Medregnet kapitalen i Statens pensjonsfond og kapitalinnskudd i statlig forretningsdrift anslås offentlig forvaltnings nettofordringer til vel 9 900 mrd. kroner ved utgangen av 2018 eller 289 pst. av BNP, se figur 3.9B. For OECD-landene sett under ett anslås offentlig forvaltning å ha negative nettofordringer tilsvarende nesten 70 pst. av BNP i 2018. Ved siden av Norge er det kun fem OECD-land der offentlig forvaltning har positive nettofordringer, blant dem Sverige og Finland.

3.2 Kommuneforvaltningens økonomi

3.2.1 Sentrale utviklingstrekk

Kommunesektoren har ansvaret for viktige velferdstjenester som barnehager, grunnskole, videregående skole og helse og omsorgtjenester. Sektoren står for om lag halvparten av den offentlige tjenesteproduksjonen. En god og forutsigbar kommuneøkonomi er viktig for at kommunene og fylkeskommunene skal kunne ivareta sine oppgaver over tid.

Kommuneøkonomien er god etter flere år med sterk inntektsvekst, samtidig som merkostnadene som følge av befolkningsutviklingen og til pensjon har blitt lavere enn ventet, se boks 3.5. Realveksten i kommunesektorens inntekter ble i fjor klart høyere enn anslått. De samlede inntektene i sektoren anslås å ha økt med 9,3 mrd. kroner i 2017, hvorav 5,2 mrd. kroner i frie inntekter. Realveksten i de frie inntektene er 2,7 mrd. kroner høyere enn anslått i fjor høst, og 5,3 mrd. kroner høyere enn det Stortinget la opp til høsten 2016 i det opprinnelige budsjettet for 2017. Også i 2015 og 2016 ble inntektsveksten klart sterkere enn opprinnelig lagt til grunn.

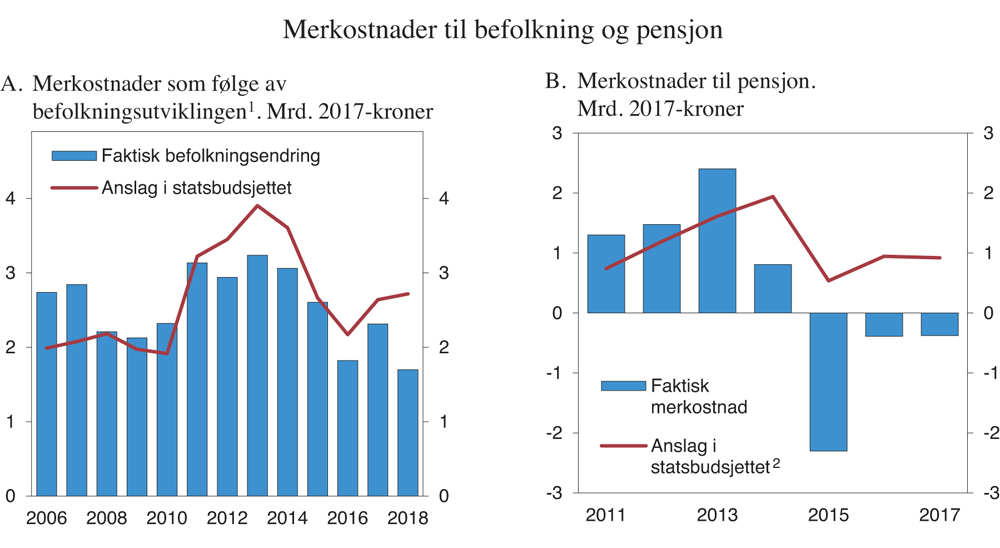

Boks 3.5 Demografi- og pensjonskostnader

Det tekniske beregningsutvalget for kommunal og fylkeskommunal økonomi (TBU) lager jevnlig anslag for kommunenes merkostnader som følge av befolkningsutviklingen. Til arbeidet med kommuneproposisjonen utarbeider utvalget et anslag for det kommende budsjettåret, blant annet basert på siste befolkningsfremskriving fra Statistisk sentralbyrå (SSB), se rød linje i figur 3.10A. Beregningene oppdateres når endelige befolkningstall foreligger (blå søyler).

Siden 2011 har beregningene basert på faktisk befolkningsvekst vist klart lavere demografikostnader enn anslagene som ble lagt til grunn i utarbeidingen av budsjettene. Det må ses i sammenheng med at både nettoinnvandringen og fruktbarheten har blitt lavere enn ventet. Avviket er særlig stort for 2018, med om lag 1 mrd. kroner.

I arbeidet med det økonomiske opplegget for kommunesektoren utarbeides det også anslag for økningen i kommunenes pensjonskostnader (ut over det som kompenseres gjennom prisomregningen og demografikostnadene). Beregningene er blant annet basert på anslag fra pensjonsleverandørene og prognoser for lønnsutviklingen. Etter at året er omme, og regnskapstallene foreligger i KOSTRA, kan anslaget sammenlignes med den faktisk utviklingen. De fire siste årene har kommunenes faktiske merkostnader til pensjon blitt klart lavere enn lagt til grunn i arbeidet med budsjettet, se figur 3.10B. Avviket var særlig stort i 2015, med 2½ mrd. kroner, noe som må ses i sammenheng med at pensjonsreformen ble innarbeidet i kommunenes regn-skaper dette året. I både 2016 og 2017 ble pensjonskostnadene over 1 mrd. kroner lavere enn ventet.

Lavere merkostnader til demografi og pensjon har de siste årene gitt kommunesektoren et betydelig større handlingsrom enn ventet. Sammen med en forholdsvis høy inntektsvekst har det lagt til rette for en styrking av kommuneøkonomien og det kommunale tjenestetilbudet.

Figur 3.10 Demografi- og pensjonskostnader i kommunesektoren

1 Beregningene tar utgangspunkt i tjenesteomfanget slik dette fremgår av KOSTRA og tar ikke hensyn til at produksjonen kan bli mer effektiv.

2 Pensjonskostnadene for 2011 og 2012 er anslag gitt av TBU i novemberrapporten 2010 og 2011

Kilde: Det tekniske beregningsutvalget for kommunal- og fylkeskommunal økonomi, Finansdepartementet, Kommunal- og moderniseringsdepartementet og Statistisk sentralbyrå.

Den høye inntektsveksten i 2017 skyldes først og fremst større kommunale skatteinntekter. Regnskapstall viser at sektorens inntekter fra skatt på alminnelig inntekt og formue ble 1,8 mrd. kroner høyere enn anslått i fjor høst, etter en betydelig oppjustering av skatteanslaget også til Nasjonalbudsjettet 2018. Den høye skatteinngangen er ikke et uttrykk for uventet sterk underliggende skattevekst, men derimot at tilpasningene til skattereformen blant private skattytere har vært undervurdert. Videre ble inntektene fra eiendomsskatt og gebyrer 1,7 mrd. kroner høyere enn lagt til grunn, hvorav knappe 1,2 mrd. kroner fra eiendomsskatt. De øremerkede overføringene ble derimot 0,2 mrd. kroner lavere enn anslått i Nasjonalbudsjettet 2018.

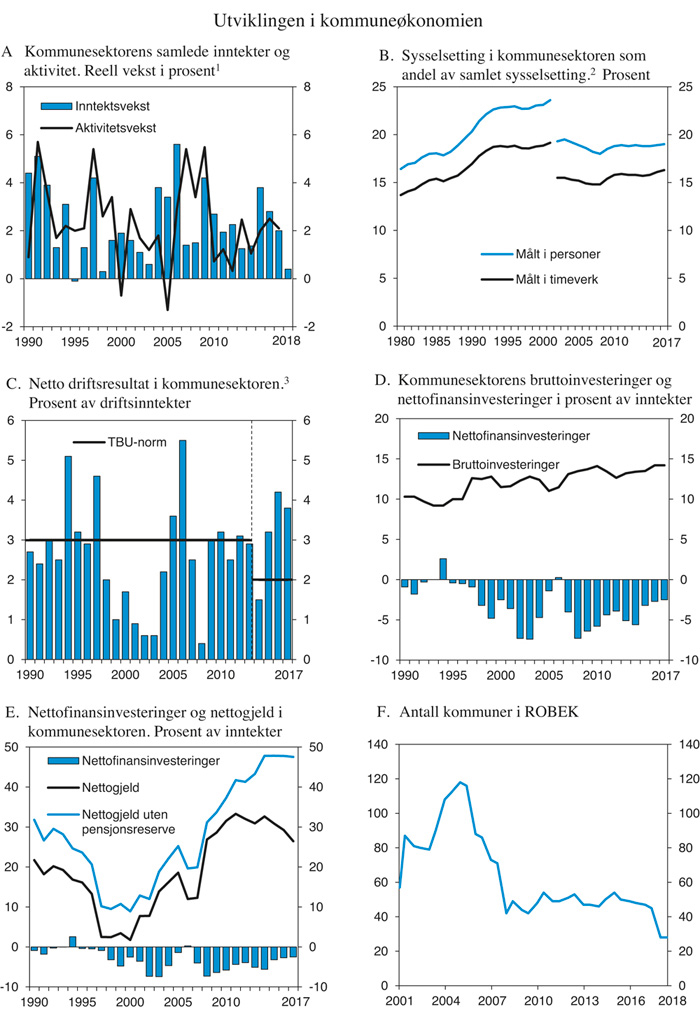

Figur 3.11 Utviklingen i kommuneøkonomien

1 Tallene er korrigert for større oppgaveoverføringer.

2 Spesialisthelsetjenesten ble flyttet fra fylkeskommunene til staten i 2002.

3 Brudd i tallserien i 2014 som følge av endret regnskapsføring. TBUs anbefaling er nedjustert.

Kilde: Kommunal- og moderniseringsdepartementet, Finansdepartementet og Statistisk sentralbyrå.

Prisveksten i den kommunale tjenesteproduksjonen (kostnadsdeflatoren) i 2017 er satt opp fra 2,3 til 2,4 pst. som følge av noe høyere vekst i lønn og priser på varer og tjenester. Pensjonskostnadene, som også inngår i kostnadsdeflatoren, økte i fjor klart mindre enn ventet, og trakk således i motsatt retning.

Aktiviteten i kommunesektoren økte med 2,1 pst. fra 2016 til 2017. Det er om lag på linje med inntektsveksten i fjor, og også på linje med aktivitetsveksten de siste årene, se figur 3.11A.

Kommunal sysselsetting økte med 1,6 pst. fra 2016 til 2017, målt ved antall sysselsatte personer. Det er høyere enn i de tre foregående årene. Som andel av samlet sysselsetting har sysselsettingen i kommuneforvaltningen økt noe siden 2008, se figur 3.11B. Økningen må ses i sammenheng med god inntektsvekst i sektoren, samtidig som sysselsettingen i privat sektor de siste årene har vært påvirket av tilbakeslaget i norsk økonomi i etterkant av oljeprisfallet i 2014.

De kommunale realinvesteringene økte med 2,4 pst. fra 2016 til 2017 etter en vekst på 9 pst. året før. Realinvesteringene i kommunesektoren ligger på et høyt nivå som andel av inntektene, se figur 3.11D.

Foreløpige tall fra KOSTRA viser et netto driftsresultat for sektoren samlet sett på 3,8 pst. av inntektene i 2017, se figur 3.11C. Det er 0,4 prosentenheter lavere enn i 2016, men høyere enn det nivået som Teknisk beregningsutvalg for kommunal og fylkeskommunal økonomi (TBU) anbefaler som en norm over tid på 2 pst. for at sektoren samlet sett skal ha tilstrekkelige midler til avsetninger og investeringer. For kommunene anslås driftsresultatet til 3,8 pst., mens det for fylkeskommunene anslås til 4,3 pst. Både for kommunene og fylkeskommunene ligger resultatet over de anbefalte nivåene fra TBU på henholdsvis 1¾ og 4 pst. Fylkesfordelte tall viser at driftsresultatene var forholdsvis gode over hele landet.

Ved beregning av netto driftsresultat er det de beregnede pensjonskostnadene, og ikke de løpende pensjonspremiene, som inngår. De betalte pensjonspremiene har over flere år vært høyere enn de regnskapsførte pensjonskostnadene. Det har gitt et stort akkumulert premieavvik i sektorens balanse. Premieavvik skal bygges ned over maksimalt 7 år (15 år for avvik som oppsto før 2011 og 10 år for avvik som oppsto i perioden 2011 til 2014) og kostnadsføres i regnskapene med samme nominelle beløp hvert år. Pensjonspremiene var høyere enn pensjonskostnadene også i 2017, men avviket var likevel lavere enn kostnadsføringen av tidligere års premieavvik. Ved utgangen av 2017 var det akkumulerte premieavviket i kommunesektoren 28,1 mrd. kroner, som er 1,4 mrd. kroner lavere enn ved utgangen av 2016.

Kommunesektorens nettofinansinvesteringer fremkommer som samlede inntekter minus samlede utgifter. I de samlede utgiftene er utgifter til realinvesteringer medregnet, mens lån og avdrag er holdt utenom. Høyt investeringsnivå de siste årene har bidratt til betydelige underskudd før lånetransaksjoner (negative netto finansinvesteringer) i sektoren, til tross for høy vekst i inntektene. Underskuddet i 2017 tilsvarer 2,5 pst. av inntektene i sektoren, se figur 3.11D.

Nettogjelden i kommunesektoren tilsvarte 26,5 pst. av inntektene ved utgangen av 2017, som er på om lag samme nivå som for 10 år siden, se figur 3.11E. Utenom reserver i kollektive avtaler i livselskaper og kommunale pensjonskasser utgjorde nettogjelden 47,5 pst. av inntektene ved utgangen av 2017. Målt på denne måten har nettogjelden vært stabil de fire siste årene, men siden 2008 har det vært en økning på 16 prosentenheter.

Den delen av kommunesektorens nettogjeld som over tid antas å belaste kommuneøkonomien ved en renteendring, anslås til 33 pst. av inntektene ved utgangen av 2017. Det er 12 prosentenheter høyere enn for ti år siden. Det er da tatt hensyn til at en del lån er knyttet til gebyrbelagte tjenester, der økte avdrag og renteutgifter kan finansieres gjennom økte kommunale gebyrer, samt at staten dekker rentekostnader og noen avdrag på skole-, kirke- og sykehjemsinvesteringer og transporttiltak i fylkene. Enkelte av sektorens fordringer er heller ikke rentebærende. Gjeldsgraden varierer betydelig mellom kommunene. Basert på rapporterte tall for 2017 hadde 11 kommuner en netto renteeksponert gjeld som var høyere enn 100 pst. av driftsinntektene, mens 130 kommuner hadde en gjeldsgrad over 50 pst. av inntektene.

Antall kommuner i ROBEK falt betydelig gjennom fjoråret og nådde det laveste nivået som er registrert. I begynnelsen av mai i år var det 28 kommuner og ingen fylkeskommuner i ROBEK (Register om betinget godkjenning og kontroll), se figur 3.11E. I løpet av 2017 ble 20 kommuner meldt ut av ROBEK, mens én kommune ble meldt inn. Av kommunene som ble utmeldt hadde seks av kommunene vært i ROBEK i totalt ti år eller mer. Som følge av gode økonomiske resultater i 2017 er det ventet en ytterligere reduksjon i antall ROBEK-kommuner i løpet av 2018. Økonomibestemmelsene i kommuneloven videreføres i hovedsak i Regjeringens forslag til ny kommunelov, se boks 3.6.

3.2.2 Kommuneforvaltningens inntekter i 2018 og 2019

I det salderte budsjettet for 2018 som Stortinget vedtok i fjor høst ble det lagt opp til en realvekst i kommunesektorens samlede inntekter på 5,4 mrd. kroner. Realveksten i de frie inntektene ble anslått til 4,0 mrd. kroner. Veksten er godt i tråd med de signalene som ble gitt i Kommuneproposisjonen 2018, se tabell 3.7. I tråd med vanlig praksis er inntektsveksten målt fra anslått nivå på sektorens inntekter i 2017 etter Stortingets behandling av Revidert nasjonalbudsjett 2017.

Boks 3.6 Ny kommunelov

Regjeringen la nylig fram forslag til ny kommunelov, se Prop. 46 L (2017–2018). Kommuneloven er en rammelov for all kommunal virksomhet, med regler om kommunal organisering, styring og kontroll og saksbehandlingsregler. I lovforslaget er det blant annet foreslått å lovfeste det kommunale selvstyret og prinsipper for forholdet mellom nasjonale myndigheter og kommunesektoren. Nedenfor gis det en kort oversikt over viktige endringer i bestemmelsene om den kommunale økonomiforvaltningen.

I kommunelovens kapittel om økonomiforvaltning foreslår regjeringen å ta inn en ny innledende bestemmelse om at kommunene skal forvalte sin økonomi slik at den økonomiske handleevnen blir ivaretatt over tid. Videre løftes de grunnleggende kravene til finans- og gjeldsforvaltning opp blant de innledende bestemmelsene i lovens kapittel om økonomiforvaltning.

Regjeringen foreslår å lovfeste at alle kommuner skal utarbeide et økonomireglement som utfyller økonomibestemmelsene i lov og forskrift. Videre foreslås det å innføre en plikt for kommunestyret til å benytte finansielle måltall («handlingsregler») i økonomistyringen. Det foreslås ikke bindende regler for valg av måltall eller hvilket nivå måltallene bør ligge på, men kommunene må selv ta eierskap til utarbeidelsen og bruken av de finansielle måltallene.

Dagens regler om økonomiplan og årsbudsjett videreføres i det nye lovforslaget. I all hovedsak videreføres også dagens regler om årsregnskap, men det foreslås en ny plikt for kommunene til å utarbeide et samlet (konsolidert) regnskap for kommunen som juridisk enhet.

Regjeringen foreslår at det under helt særlige tilfeller kan åpne for at kommuner kan dekke inn merforbruk utover 10 år, som i dag er lovens maksimale grense. Hovedregelen er fortsatt at et merforbruk skal dekkes inn senest det andre året etter at merforbruket oppsto.

Regjeringen foreslår også å lovfeste en hovedregel om at kommunens drift skal finansieres av løpende inntekter. Videre åpnes det for at kommuner kan ta opp lån til flere formål enn i dag. Blant annet foreslås det at kommunene gis anledning til å låne til kjøp av aksjer i selskap som har som eneste formål å eie og drifte eiendom. Risikoforholdene i slike eiendomsselskap er knyttet til forholdet ved selve eiendommen, noe som gir grunnlag for å gjøre unntak fra det generelle forbudet mot å lånefinansiere kjøp av aksjer.

Det foreslås også at kommuner skal få anledning til å lånefinansiere tilskudd til investeringer i varige driftsmidler foretatt av en annen kommune. Forutsetningen for låneopptak er at tilskuddet benyttes til investeringer på et område hvor kommunene har et lovpålagt ansvar. Det foreslås også at kommuner og fylkeskommuner kan ta opp lån for å finansiere tilskudd til investeringer i varige driftsmidler som et kommunalt eller fylkeskommunalt eid selskap skal foreta. Låneadgangen skal bare gjelde hvis kommunen eller fylkeskommunen har en eierandel i selskapet, og hvis kommuner eller fylkeskommuner har bestemmende innflytelse i selskapet. Låneadgangen begrenses slik at låneopptaket står i forhold til den enkelte kommunes eller fylkeskommunes eierandel i selskapet.

Forslaget til ny kommunelov inneholder også nye regler om avdrag på lån, som skal sikre at avdragstiden på kommunens gjeld ikke blir for lang. Dagens krav om at avdragene beregnes ut fra den veide levetiden på eiendommer og anleggsmidlene, innebærer en fare for at restgjelden over en lengre periode kan være større enn den bokførte verdien av eiendelene. De foreslåtte endringene i loven innebærer at de årlige avskrivningene blir bestemmende for minimumskravet til avdragstakt. Forslaget er ikke til hinder for at kommuner har høyere avdrag enn lovens minimumskrav.

I gjeldende lov er terskelen for å bli registrert i ROBEK knyttet til et krav til netto driftsresultat (balansekravet). En svakhet med gjeldende lov er at kommuner med et betydelig merforbruk vil kunne utsette sin inntreden i ROBEK ved å vedta en inndekningsplan over to år som i realiteten ikke er gjennomførbar. Regjeringen foreslår derfor at kommuner som har et akkumulert merforbruk på mer enn tre prosent av driftsinntektene skal innmeldes i ROBEK.

Ny informasjon om kommuneøkonomien i 2017 påvirker anslagene for sektorens inntekter både i 2017 og 2018. Målt mot oppdatert anslag på sektorens inntekter i 2017 ventes det nå en nedgang i de frie inntektene i 2018 på 2,6 mrd. kroner, til tross for at nivået på de frie inntektene i 2018 er oppjustert. Dette må ses i sammenheng med at de økte inntektene fra skatt på inntekt og formue i 2017 antas å være av engangskarakter, og derfor ikke er videreført i anslagene for 2018. Kommunesektorens inntekter fra eiendomsskatt og gebyrer ble også høyere enn anslått i fjor, og de høyere nivåene er videreført i anslagene for 2018.

Anslaget for den kommunale kostnadsdeflatoren i 2018 er uendret sammenlignet med Nasjonalbudsjettet 2018. Lønnsveksten er nedjustert, mens prisveksten er oppjustert, i hovedsak på grunn av økte energipriser. Som følge av at lønnsvekstanslaget er nedjustert fra 3,0 til 2,8 pst., er anslaget for kommunal skatt på inntekt og formue i 2018 nedjustert med knapt 0,5 mrd. kroner.

I forbindelse med revidert budsjett øker overføringen av øremerkede tilskudd med 2,8 mrd. kroner i 2018. Det skyldes i hovedsak fordeling av inntekter fra salg av oppdrettstillatelser. Kommunenes del av disse inntektene regnes med i de samlede inntektene i sektoren. Realveksten i kommunesektorens samlede inntekter i 2018 justeres dermed opp med 0,6 mrd. kroner fra saldert budsjett, og anslås til 1,9 mrd. kroner.

Regjeringen har klare forventninger til at det også i kommunesektoren arbeides kontinuerlig med å forenkle, fornye og forbedre tjenestene. Dersom kommunesektoren setter et effektiviseringskrav til egen virksomhet på 0,5 pst., tilsvarer det 1,2 mrd. kroner i 2019 som kan brukes til styrking av tjenestene i tillegg til det som følger av inntektsveksten. Beregningsgrunnlaget er da den delen av de frie inntektene utenom eiendomsskatt som går til å dekke driftsutgiftene, anslått til om lag 70 pst. av samlede utgifter.

Regjeringens forslag til kommuneopplegg for 2019 legger til rette for en fortsatt styrking av det kommunale tjenestetilbudet. I Kommuneproposisjonen 2019 varsler regjeringen en realvekst i kommunesektorens samlede inntekter i 2019 på mellom 1 og 2 mrd. kroner. Det legges opp til at de frie inntektene øker med mellom 2,6 og 3,2 mrd. kroner. Innenfor veksten i de frie inntektene er 0,2 mrd. kroner begrunnet med satsing på rusfeltet og 0,1 mrd. kroner med satsing på habilitering og rehabilitering.

3.3 Pengepolitikken

Den langsiktige oppgaven til pengepolitikken er å gi økonomien et nominelt ankerfeste. Lav og stabil inflasjon reduserer usikkerheten for husholdninger og bedrifter som skal ta økonomiske beslutninger for fremtiden, og er det beste bidraget pengepolitikken kan gi til velstand og økonomisk vekst over tid. Økonomien virker bedre ved lav og stabil enn ved høy og varierende inflasjon.

Tabell 3.7 Realvekst i kommunesektorens inntekter i 2018. Mrd. kroner og prosentvis vekst

Samlede inntekter | Frie inntekter | ||||

|---|---|---|---|---|---|

Mrd. kroner | Prosent | Mrd. kroner | Prosent | ||

Målt ift. anslag for 2017 i Revidert nasjonalbudsjett 2017: | |||||

Signalisert i Kommuneproposisjonen 2018 | 4,3–5,3 | - | 3,8–4,3 | 1,1–1,2 | |

Nasjonalbudsjettet 2018 | 4,6 | 0,9 | 3,8 | 1,0 | |

Saldert budsjett 2018 | 5,4 | 1,1 | 4,0 | 1,1 | |

Målt ift. oppdaterte anslag for 2017: | |||||

Nasjonalbudsjettet 2018 | 0,5 | 0,1 | -0,4 | -0,1 | |

Saldert budsjett 2018 | 1,3 | 0,3 | -0,2 | 0,0 | |

Revidert nasjonalbudsjett 2018 | 1,9 | 0,4 | -2,6 | -0,7 | |

Memo: Inntektsvekst i 2017: | |||||

Nasjonalbudsjettet 2018 | - | 1,4 | - | 0,7 | |

Revidert nasjonalbudsjett 2018 | - | 2,0 | - | 1,4 | |

Kilde: Finansdepartementet og Statistisk sentralbyrå.

Norges Bank forestår den operative gjennomføringen av pengepolitikken etter retningslinjer fastsatt i forskrift. Inflasjonsstyringen ble innført i 2001. I løpet av årene med inflasjonsstyring har det vært en utvikling i både tenkingen om og praktiseringen av pengepolitikken. I mars i år ble en ny modernisert forskrift fastsatt. Et utgangspunkt for moderniseringen har vært å bringe forskriften i samsvar med hvordan pengepolitikken i dag blir utøvd og hva som anses som god pengepolitikk.

Boks 3.7 Ny forskrift for pengepolitikken

Etter sentralbankloven er det Kongen i statsråd som fastsetter retningslinjene for pengepolitikken. Norges Bank skal ha anledning til å uttale seg før slikt vedtak fattes, og melding om vedtaket skal sendes Stortinget.

Den tidligere forskriften for pengepolitikken ble fastsatt i 2001 da inflasjonsmålet ble innført og samtidig med at handlingsregelen for bruken av oljeinntekter ble etablert. Ordlyden i forskriften fra 2001 er preget av de utfordringene som var aktuelle den gangen, og det har vært et behov for å oppdatere den. I arbeidet med moderniseringen av forskriften har relevante fagmiljøer vært involvert. Arbeidet har avventet og fanget opp høringsrunden om sentralbanklovutvalget.

Kongen i statsråd fastsatte 2. mars i år en ny forskrift for pengepolitikken. De viktigste endringene er:

Omtalen av hensynet til realøkonomisk stabilitet er endret. I den nye forskriften er det presisert at inflasjonsstyringen skal være fremoverskuende og fleksibel. Det gjør at pengepolitikken også kan bidra til høy og stabil produksjon og sysselsetting samt til å motvirke oppbygging av finansielle ubalanser. Dette erstatter formuleringen i den tidligere forskriften om å «bidra til å stabilisere utviklingen i produksjon og sysselsetting». Omtalen av produksjon og sysselsetting er samtidig tatt inn i den delen av forskriften som omtaler det operative mandatet. Ordet «høy» er nytt og samsvarer med tilsvarende formuleringer fra sentralbanklovutvalgets utkast til formålsparagraf for Norges Bank. Pengepolitikken kan ikke ta et hovedansvar for høy sysselsetting, men den kan bidra sammen med en velfungerende lønnsdannelse, gode rammevilkår for arbeidsmarkedet og en finanspolitikk som fremmer vekst og stabilitet. Pengepolitikkens rolle vil i denne sammenheng særlig være å bidra til at arbeidsledigheten ikke biter seg fast på unødig høye nivåer, ved siden av å bidra til stabil vekst i produksjon og sysselsetting.

Hensynet til å motvirke oppbygging av finansielle ubalanser er tatt inn i forskriften. Pengepolitikken kan påvirke den finansielle stabiliteten, særlig gjennom husholdningers og foretaks risikotaking. I perioder med sterk vekst i formuespriser og gjeld, øker sårbarheten og risikoen for fremtidige tilbakeslag. Regulering og tilsyn av finansmarkedene er de viktigste tiltakene for å sikre finansiell stabilitet, men pengepolitikken kan også bidra til å motvirke at finansielle ubalanser bygger seg opp. I utøvelsen av pengepolitikken har Norges Bank lagt vekt på å motvirke oppbyggingen av finansielle ubalanser. Det har hatt bred støtte i det norske økonomiske miljøet.

Måltallet for inflasjonen er endret fra 2,5 til 2 pst. I praksis har i dag alle sammenlignbare land inflasjonsmål på 2 pst. Da inflasjonsstyringen ble innført, sto vi foran en periode med innfasing av oljeinntekter i norsk økonomi. En konsekvens var at konkuranseevnen måtte svekkes, og vurderingen var at det best kunne skje gjennom en noe høyere inflasjon enn hos våre handelspartnere. Nå er perioden med innfasing av oljeinntekter i hovedsak bak oss. Et sentralt argument for å ha et høyere inflasjonsmål enn andre land er dermed falt bort. Det er ikke mulig å tallfeste presist hva som er et optimal inflasjonsmål for norsk økonomi. Forskjellen mellom et mål på 2 og 2,5 pst. skal ikke overdrives.

I den nye forskriften er det operative målet for pengepolitikken en årsvekst i konsumprisene som over tid er nær 2 pst. Mens det operative målet tidligere kun var knyttet til konsumprisutviklingen, er det i den moderniserte forskriften tatt inn at inflasjonsstyringen skal være fremoverskuende og fleksibel, slik at den kan bidra til høy og stabil produksjon og sysselsetting samt bidra til å motvirke oppbyggingen av finansielle ubalanser. Hensynet til produksjon og sysselsetting har dermed fått en mer fremtredende plass i de hensynene Norges Bank skal legge vekt på når renten fastsettes. Ofte er det ingen motsetninger mellom hensynet til lav og stabil inflasjon og de øvrige hensynene. Dersom det kommer til en konflikt, må Norges Bank utøve skjønn når ulike hensyn veies mot hverandre.

Norges Bank uttaler følgende om den nye forskriften:

«Norges Bank mener at den nye forskriften klargjør mandatet for pengepolitikken og underbygger den fleksible praktiseringen av inflasjonsstyringen. Slik Norges Bank vurderer det, vil den nye forskriften ikke føre til vesentlige endringer i utøvelsen av pengepolitikken.»

Det er bred tillit til pengepolitikken både hos markedsaktører, de akademiske miljøene og opinionen i alminnelighet. For en bredere gjennomgang av utøvelsen av pengepolitikken i 2017, se Finansmarkedsmeldingen 2018.

Det viktigste virkemiddelet i utøvelsen av pengepolitikken er styringsrenten, som er renten på bankinnskudd over natten i Norges Bank. I normale situasjoner har endringer i styringsrenten sterkt gjennomslag i de helt kortsiktige pengemarkedsrentene. Markedsrentene på lån og plasseringer med lengre løpetider er påvirket av nivået på styringsrenten og markedsaktørenes forventninger til hvordan styringsrenten vil utvikle seg fremover. Markedsaktørenes forventinger til styringsrenten avhenger av hva de tror om den økonomiske utviklingen og hvordan økonomien virker. I tillegg vil aktørenes syn på hvordan sentralbanken agerer, påvirke forventingene. Markedsrentene påvirker kronekursen, prisene på verdipapirer, investeringer, forbruk, eiendomspriser og etterspørselen etter lån. Gjennom alle disse kanalene virker renten på de samlende etterspørsels- og produksjonsforholdene, og på priser og lønninger.

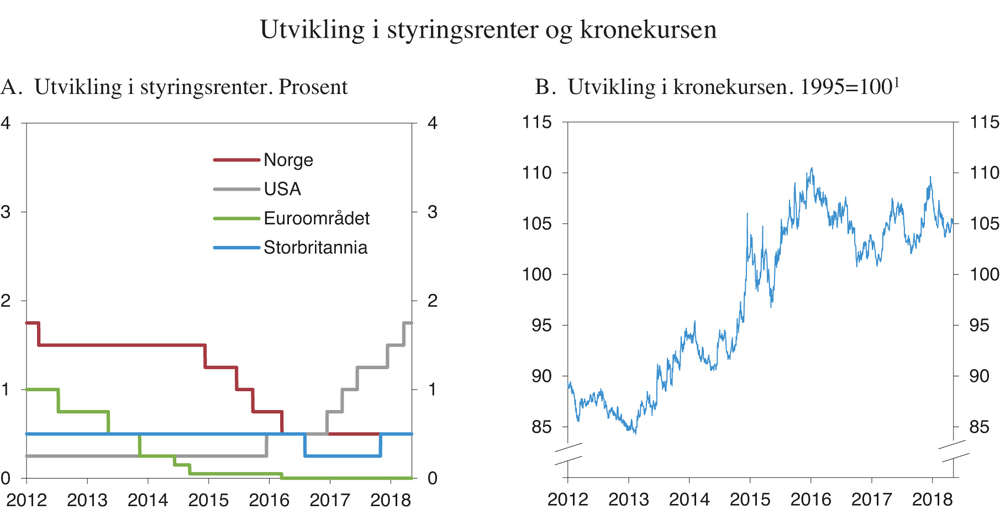

Styringsrenten har vært 0,5 pst. siden mars 2016, som er historisk lavt, se figur 3.12A. Sterkere økonomisk utvikling gjennom 2017 og inn i 2018 har bidratt til å trekke opp rentebanen til Norges Bank. Ifølge Norges Banks rentebane fra mars i år vil styringsrenten mest sannsynlig bli satt opp etter sommeren i år, og deretter gradvis bli hevet til om lag 2 pst. i 2021. Norges Bank anslår at den underliggende prisveksten vil stige til litt over 2 pst. i slutten av prognoseperioden, mens kapasitetsutnyttingen vil øke videre og nå et normalnivå tidlig i 2019.

Ifølge Norges Bank har et lavere måltall for inflasjonen i seg selv liten betydning for renteutsiktene den nærmeste tiden. Lengre frem i tid vil lavere inflasjonsmål gradvis bidra til å trekke ned de nominelle rentene.

Påslaget mellom pengemarkedsrenten og styringsrenten kan i perioder variere en del. Den siste tiden har den norske pengemarkedsrenten økt blant annet som følge av høyere påslag i det amerikanske pengemarkedet. Utlånsrentene til husholdninger og foretak har vært nokså stabile, og bankenes utlånsmarginer har gått noe ned.

Etter en svekkelse mot slutten av fjoråret, har kronen svingt en del så langt i år og er sterkere enn nivåene ved årsskiftet. Kronen er likevel fortsatt betydelig svakere enn nivåene fra inngangen til 2013 og rundt 6 pst. svakere enn gjennomsnittet de siste fem årene (2013–2017), se figur 3.12B. Svekkelsen av kronen har bidratt til høyere vekst i konsumprisene og bedret lønnsomhet for de konkurranseutsatte delene av norsk næringsliv.

Rentene på norske statsobligasjoner med ti års løpetid har økt litt så langt i år og var i begynnelsen av mai på 1,9 pst. Det er litt høyere enn årsgjennomsnittet i 2015–2017, da renten var hhv. 1,6, 1,3 og 1,6 pst. Oppgangen må ses i sammenheng med en høyere rente i USA og bedrede vekstutsikter.

3.4 Makrotilsyn og finansiell stabilitet

Husholdningssektoren

De fleste finansielle kriser i Norge og internasjonalt har oppstått etter perioder med sterk vekst i formuespriser og rask oppbygging av gjeld. Erfaringer viser at finansielle ubalanser kan bygge seg opp over mange år og kan strekke seg over flere konjunktursykler. Når finansielle ubalanser utløses, kan samspillet mellom finanssystemet og resten av økonomien gi kraftige forstyrrelser og dype økonomiske tilbakeslag.

Figur 3.12 Utvikling i styringsrenter og kronekurs

1 Importveid kursindeks (I-44) (Fallende kurve angir sterkere kronekurs)

Kilde: Macrobond.

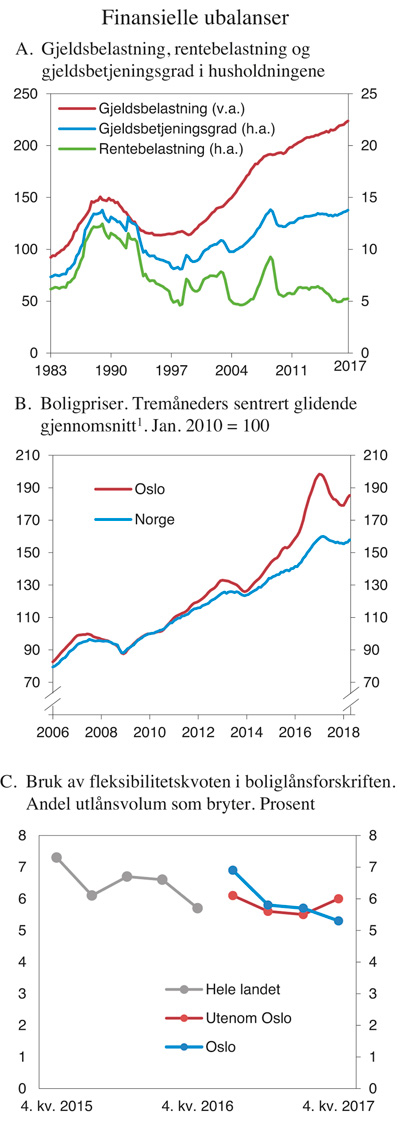

Gjelden i husholdningene har lenge steget mer enn inntektene. Norske husholdninger har i gjennomsnitt en gjeld som tilsvarer mer enn to ganger deres disponible inntekt. Det er høyt både historisk og sammenlignet med andre land. Vedvarende oppgang i husholdningenes gjeldsbelastning er et tegn på at finansielle ubalanser har bygget seg opp og utgjør en alvorlig sårbarhet i norsk økonomi.

Selv om rentenivået er lavt, har høy og økende gjeld i husholdningene ført til at gjeldsbetjeningsgraden, andelen av inntekten som går til å betjene renter og avdrag, har steget og nådd nivåene fra bankkrisen på 1990-tallet, se figur 3.13A. Den høye gjelden gjør husholdninger sårbare for endringer i blant annet rentenivået. En analyse fra Norges Bank viser at høyere rente gir større nedgang i husholdningens disponible inntekt i dag enn tidligere, og at nedgangen vil være størst for yngre og middelaldrende husholdninger.

Historisk har bankenes tap på boliglån vært forholdsvis små. Ved inntektsbortfall eller høyere rente vil mange husholdninger velge å stramme inn på forbruket. Det kan gi ringvirkninger til andre deler av økonomien og bidra til å utløse eller forsterke et tilbakeslag i norsk økonomi.

Boligprisene steg kraftig over en lengre periode, se figur 3.13B. Gjennom 2017 falt boligprisene. De siste månedene har prisene steget igjen og er nå omtrent tilbake på toppnivået fra i fjor. Oppgangen har vært særlig markert i Oslo, se omtale i kapittel 2.

Gjeldsveksten i husholdningssektoren har avtatt litt de siste månedene, men er fortsatt betydelig høyere enn inntekstveksten.