5 Hovedtrekk i skatte- og avgiftspolitikken

5.1 Endringer i skatte- og avgiftsreglene

I dette reviderte budsjettet foreslår regjeringen noen endringer i skatte- og avgiftsreglene. Følgende forslag til endringer i skatte- og avgiftsreglene har provenyvirkning for 2021:

Å forlenge den midlertidige reduksjonen i den lave satsen i merverdiavgiften til 1. oktober 2021. Koronapandemien i kombinasjon med strenge smitteverntiltak har gitt kraftig redusert omsetning og inntjening for virksomheter i reiselivet og persontransporten. Når samfunnet gradvis åpner mer opp igjen, kan forlenget redusert merverdiavgiftssats gi slike virksomheter et ekstra løft. Samtidig må de økonomiske tiltakene tilpasses den nye situasjonen, noe som tilsier at også dette tiltaket fases ut. Provenytapet er anslått til om lag 450 mill. kroner netto påløpt og bokført i 2021.

Å innføre avgift på viltlevende marine ressurser. Dette er en oppfølging av anmodningsvedtak nr. 554, jf. Meld. St. 32 (2018–2019) Et kvotesystem for økt verdiskaping – En fremtidsrettet fiskerinæring og tilhørende Innst. 243 S (2019–2020). Forslaget innebærer en fiskal særavgift på førstehåndsomsetning av viltlevende marine ressurser. Avgift skal betales med 0,42 pst. av avgiftsgrunnlaget, som er brutto salgsbeløp minus sektoravgift som skal betales til fiskesalgslaget. Forslaget vil øke det årlige provenyet med om lag 100 mill. kroner. Forutsatt at endringen trer i kraft 1. juli, vil provenyet i 2021 øke med om lag 50 mill. kroner påløpt og 25 mill. kroner bokført.

Å øke satsen for minstefradraget i pensjon fra 32 til 37 pst. Formålet er at enslige minstepensjonister med pensjon som eneste inntekt, fremdeles ikke skal betale inntektsskatt etter at minste pensjonsnivå økes. Provenytapet er anslått til om lag 315 mill. kroner påløpt og 160 mill. kroner bokført i 2021.

Å videreføre unntaket fra merverdiavgift for akupunktur, naprapati og osteopati frem til 1. januar 2022. En eventuell lovendring for å autorisere akupunktører, naprapater og osteopater som helsepersonell, vil ikke kunne vedtas innen 1. juli 2021. Provenytapet er anslått til om lag 9 mill. kroner påløpt og 4 mill. kroner bokført i 2021.

Å legge en strategi for å avvikle den midlertidige ordningen med betalingsutsettelse for skatter og avgifter som øker muligheten for flere til å håndtere de utsatte beløpene. Departementet foreslår å fase ut ordningen for alle nye krav fra og med 30. juni 2021. Samtidig foreslår departementet å forskyve oppstart av innbetaling av utsatte krav til 31. oktober 2021, samt å øke avdragsperioden fra 6 til 12 måneder. På usikkert grunnlag anslår departementet at forslaget vil gi et provenytap på om lag 150 mill. kroner i 2021. Forslaget vil også kunne føre til at innbetaling av 4,5 mrd. kroner i ordningen utsettes til 2022. En slik forskyving mellom år får ikke betydning for det strukturelle skattenivået, og endrer ikke skatteinntektene når en ser 2021 og 2022 samlet.

I tillegg gir utsatt innføring av avgift på forbrenning av avfall som følge av en uavklart prosess med ESA, et provenytap på 120 mill. kroner påløpt og 110 mill. kroner bokført i 2021 sammenlignet med saldert budsjett. Denne endringen og de nye forslagene i dette reviderte budsjettet vil samlet redusere skatte- og avgiftsinntektene med om lag 1 mrd. kroner påløpt og knapt 0,9 mrd. kroner bokført i 2021 sammenlignet med saldert budsjett for 2021. Av dette er 0,6 mrd. kroner knyttet til midlertidige tiltak i pandemihåndteringen. Helårsvirkningen av lettelsene er vel 0,1 mrd. kroner.

Regjeringen foreslår også enkelte andre endringer på skatte- og avgiftsområdet:

Endre reglene om anvendelse av midler i boligsparing for ungdom (BSU), slik at midler på konto for BSU også kan brukes til å koste på og vedlikeholde egen bolig

Innføre avgift på nye nikotinvarer, som e-sigaretter

Enkelte justeringer av, og tillegg til, reglene om kildeskatt på renter og royalty, blant annet for å avverge dobbeltbeskatning for norske deltagere i NOKUS-selskap

Endre reglene for registrering av britiske avgiftssubjekter i Merverdiavgiftsregisteret. Endringene gir avgiftssubjekter hjemmehørende i Storbritannia, mulighet til å registrere seg i Merverdiavgiftsregisteret uten å benytte en representant.

Fastsette en regel om betinget skattefritak for erstatning utmålt etter ekspropriasjonserstatningsloven i forbindelse med forbudet mot pelsdyrhold

Oppheve bestemmelsen i skattebetalingsloven § 16-12 om fullmektigers ansvar

Videre foreslår regjeringen enkelte endringer som ikke gjelder skatt og avgift:

Endring i folkeregisterloven, kontaktopplysninger for dødsbo

Forlengelse av tilskuddsordningen ved avbrutt permittering

Endring i lov om midlertidig tilskuddsordning for foretak med stort omsetningsfall etter august 2020

I tillegg gis det en omtale av følgende saker:

Forslag til ny opsjonsskatteordning for selskap i oppstarts- og vekstfasen sendes på høring

CO2-avgift på naturgass og LPG til kjemisk reduksjon mv.

Forslag om endring i solkraftfritaket i elavgiften sendes på høring

Avgift på alkoholfrie drikkevarer

Engangsavgift på campingbiler

Utsatt betaling av frekvensavgift

Ordningen med frivillig retting på skatteområdet (skatteamnesti)

I dette kapittelet omtales følgende saker:

350-kronersgrensen for innførsel av varer

Regjeringens oppfølging av anmodningsvedtak nr. 144, 146 og 147 (2020–2021) om blant annet skattlegging av vindkraft og lokal kompensasjon

Merverdiavgiftskompensasjon for private virksomheter

Delt virksomhet i rederiskatteordningen

Regjeringens oppfølging av anmodningsvedtak nr. 658 (2020–2021) om strømutgifter

For nærmere omtale av skatte- og avgiftssaker vises det til Prop. 194 LS (2020–2021) Endringar i skatte-, avgifts- og tollovgivninga m.m.

5.2 Avviklingen av 350-kronersgrensen – overgangsordningen

5.2.1 Bakgrunn

Ved behandlingen av Prop. 1 S (2018–2019) Statsbudsjettet 2019 og tilhørende Innst. 2 S (2018–2019) fattet Stortinget følgende anmodningsvedtak nr. 85 (2018–2019):

«Stortinget ber regjeringen i forbindelse med statsbudsjettet for 2020 fremme forslag om å fjerne avgiftsfritaket for varesendinger fra utlandet av mindre verdi (350-kronersgrensen) fra 1. januar 2020. I utformingen av regelverket må man se hen til EUs vedtatte ordning med avgiftsfri grense, som skal iverksettes fra 2021.»

Avviklingen av 350-kronersgrensen er gjennomført i to steg. For næringsmidler, restriksjonsbelagte varer og varer som ilegges særavgifter, ble 350-kronersgrensen avviklet 1. januar 2020. Disse varene blir nå underlagt ordinære prosedyrer for oppkreving av avgifter og eventuell toll. Det innebærer at mottakeren av varen plikter å beregne og betale avgifter og eventuell toll. Dette gjøres som et ledd i tolldeklareringen av varen. I praksis håndterer transportøren tollbehandlingen mot et gebyr fra forbrukeren.

For alle andre varer ble 350-kronersgrensen avviklet 1. april 2020. For slike varer som selges til forbrukere i Norge, er plikten til å beregne og betale merverdiavgift lagt på tilbyderen av varen. Samtidig er det innført en forenklet ordning for beregning og betaling av merverdiavgift for varer med verdi inntil 3 000 kroner, der utenlandske tilbydere av varer kan registrere seg. Den forenklede ordningen (VOEC – VAT On E-Commerce) er en utvidelse av den tidligere forenklede ordningen for beregning og betaling av merverdiavgift for elektroniske tjenester (VOES – VAT On Electronic Services).

VOEC-ordningen er basert på at merverdiavgiften skal inkluderes i salgsprisen, og at den utenlandske tilbyderen skal være registrert for merverdiavgift og innbetale avgiften kvartalsvis til staten. I og med at avgiften er oppkrevd ved salgstransaksjonen, skal det ikke beregnes merverdiavgift ved innførselen av varen. Videre er varer som omfattes av VOEC-ordningen, unntatt fra plikten til å deklarere varene ved innførselen. Dette sikrer effektiv innførsel av varene uten et stort fortollingsgebyr for forbrukerne. For at varene skal være unntatt fra deklareringsplikten, er det et krav at forsendelsen er tilstrekkelig merket med tilbyderens unike identifikasjonsnummer (VOEC-nummeret). Denne merkingen fungerer som legitimasjon overfor tollmyndighetene for at merverdiavgiften er betalt ved salget i nettbutikken.

Varer som ikke omfattes av VOEC-ordningen, skal i utgangspunktet deklareres på grensen med oppkreving av avgifter og eventuell toll.

I Innst. 4 L (2019–2020) ba Stortinget regjeringen om å utforme en overgangsordning i forbindelse med avviklingen av 350-kronersgrensen 1. april 2020 og innføringen av VOEC-ordningen:

«Flertallet mener det er viktig å ivareta hensynet til forbrukerne og god vareflyt ved avvikling av 350-kronersgrensen og innføring av den forenklede ordningen for merverdiavgift. Det vises til Prop. 1 LS (2019–2020) punkt 12.8 der departementet kommenterer uheldige konsekvenser av å presse gjennom endringene for tidlig. Flertallet ber derfor regjeringen utforme en midlertidig ordning for å avhjelpe nevnte utfordringer i en innfasingsperiode.»

Bakgrunnen for merknaden var at systemet, som nevnt ovenfor, i utgangspunktet legger opp til at alle vareforsendelser som ikke er merket med et VOEC-nummer, skal deklareres med oppkreving av avgifter og eventuell toll. Man fryktet at det i en startfase ville ankomme et stort antall forsendelser som ikke var korrekt merket, idet det var utfordrende å få på plass et felles identifikasjonssystem for det store antallet nettaktører som selger varer til Norge. I tillegg forventet man at det i en startfase fremdeles ville komme et ikke ubetydelig antall forsendelser fra uregistrerte tilbydere. Dersom det skulle gjelde en ubetinget plikt til å deklarere alle varer som ikke var korrekt merket, ville en risikere at en uhåndterlig mengde varer måtte stanses og deklareres ved ankomst til Norge. Bekymringen knyttet seg primært til varer med verdi under 350 kroner, som før 2020 kunne innføres toll- og avgiftsfritt og også uten å måtte deklareres.

Posten Norge AS varslet at det ville ha svært uheldige konsekvenser dersom Posten måtte håndtere deklarasjoner for et stort antall varer med verdi under 350 kroner. Posten pekte på betydelige interne utfordringer, herunder behov for kraftig midlertidig oppbemanning, samt lite forutsigbarhet for forbrukerne og fare for stort fall i handelsvolumet.

For å følge opp Stortingets innstilling, ble det innført en overgangsordning som trådte i kraft 1. april 2020, samtidig som de utenlandske tilbyderne ble avgifts- og registreringspliktige.

Overgangsordningen består av to elementer. For det første er det gitt et midlertidig unntak fra deklareringsplikten for varer med verdi under 350 kroner som omfattes av VOEC-ordningen. I praksis innebærer deklareringsunntaket at det ikke oppkreves avgifter og eventuell toll for slike varer ved innførselen, selv om det eventuelt ikke er beregnet merverdiavgift ved salget. Departementet understreker at avgiftsplikten kontrolleres målrettet mot tilbyderne, både de som er registrert i VOEC-ordningen og de som ikke er registrert i ordningen.

For det andre har utenlandske tilbydere som registrerer seg i VOEC-ordningen, på nærmere vilkår et begrenset ansvar for innbetaling av norsk merverdiavgift. For å være omfattet av denne ansvarsbegrensningen, må tilbyderen godtgjøre overfor skattemyndighetene at tilbyderen tar rimelige og nødvendige skritt for å beregne og betale merverdiavgift, samt gi tollmyndighetene opplysninger om VOEC-nummeret i forsendelsesinformasjonen. Videre må tilbyderen ha dialog med skattemyndighetene om hvordan og når tilbyderen antas fullt ut å kunne etterleve regelverket. Reglene om ansvarsbegrensning innebærer i praksis at tilbydere som oppfyller de nevnte vilkårene, ikke vil få avgiftsberegningen og -betalingen endret av avgiftsmyndighetene. Tilbyderne følges opp for å sikre at de vil være i stand til å etterleve regelverket innenfor de tidsrammene som er satt av Skatteetaten.

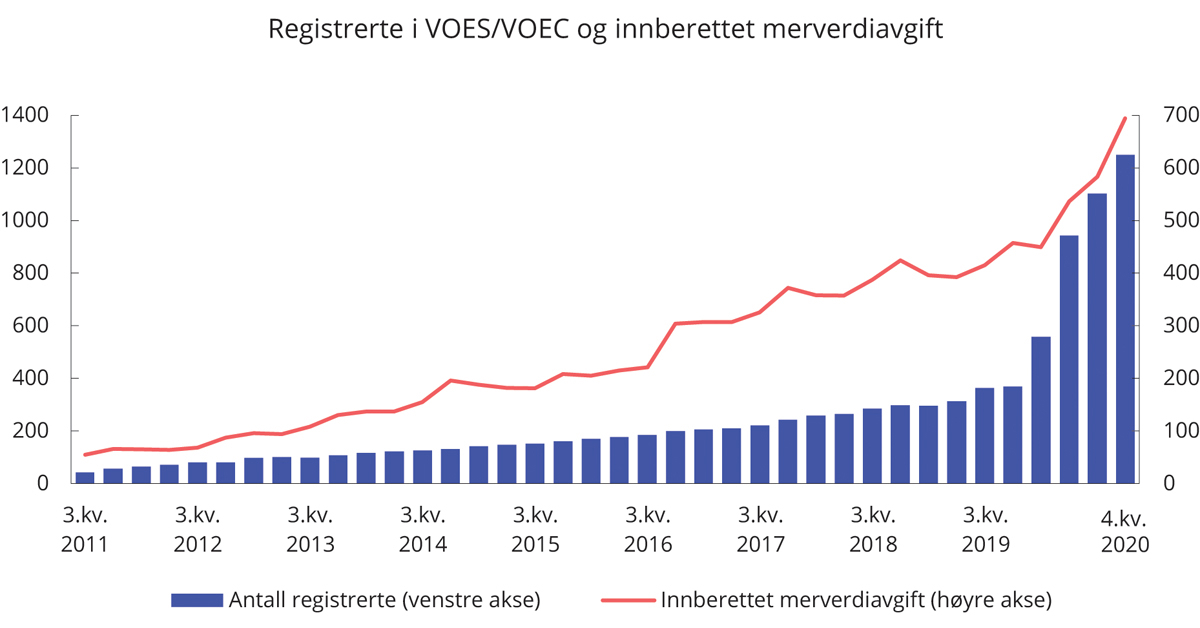

Figur 5.1 viser utviklingen i totalt antall registrerte tilbydere fra den forenklede ordningen for beregning og betaling av merverdiavgift for elektroniske tjenester (VOES) ble iverksatt i 2011. Antallet registrerte tilbydere økte betydelig etter at VOEC-ordningen ble innført i 2. kvartal 2020. I perioden fra innføringen av VOEC-ordningen og ut 2020 var økningen i antallet registrerte nærmere 700, slik at det totalt i VOEC-ordningen var registrert 1 250 tilbydere per 31. desember 2020. Figuren viser også innberettet merverdiavgift per kvartal. Totalt innberettet beløp bare for varer utgjorde henholdsvis 81, 102 og 138 mill. kroner i annet, tredje og fjerde kvartal 2020. Disse tallene for varer inngår i de samlede innberettede beløpene i figuren. I tillegg betales det merverdiavgift ved innførselen av varer med verdi på 350–3 000 kroner der merverdiavgiften ikke betales via VOEC-ordningen. For slik innførsel foreligger det ikke tilgjengelige provenytall.

Figur 5.1 Utviklingen i totalt antall registrerte i VOES (3.kv.2011–1.kv.2020) og VOEC (2.kv.2020–4.kv.2020), samt innberettet merverdiavgiftsbeløp per kvartal. Antall registrerte og mill. kroner. 3.kvartal 2011–4.kvartal 2020.

Kilde: Skattedirektoratet

5.2.2 Vurderinger

Departementet bemerker innledningsvis at VOEC-ordningen ble innført i løpet av kort tid, og at Norge var det første landet i Europa som innførte et slikt oppkrevingssystem for merverdiavgift på varer med lav verdi. Overgangsordningen har bidratt til at innføringen av VOEC-ordningen har blitt godt mottatt. Ordningen forhindrer at det hoper seg opp med varer med lav verdi på grensen som må fortolles. Den reduserer også risikoen for dobbeltbeskatning, som ellers kunne ha oppstått der merverdiavgift blir oppkrevd og betalt ved salget i nettbutikken, men forsendelsen ikke er tilstrekkelig merket med tilbyderens VOEC-nummer. Videre gir overgangsordningen de seriøse tilbyderne som ønsker å etterleve regelverket, en viss fleksibilitet og tid til å få på plass tekniske løsninger og prosedyrer for korrekt merking av forsendelsene mv.

Før det midlertidige deklareringsunntaket kan avvikles, må det være etablert prosedyrer for deklarering og oppkreving av merverdiavgift og eventuell toll som aktørene vil være i stand til å håndtere. I Prop. 1 LS (2020–2021) Skatter, avgifter og toll 2021 ble det vist til at EU har vedtatt å innføre et nytt system for merverdiavgift på varer med lav verdi, og at EU i den forbindelse utvikler en ny, forenklet tolldeklarasjon. Det ble uttalt at det ville være lite hensiktsmessig å innføre et særnorsk, forenklet system for tolldeklarering i påvente av EUs nye system, som etter planen skal tre i kraft 1. juli 2021. Man tok derfor sikte på å videreføre overgangsordningen inntil EUs nye system er på plass.

EU har i dag et merverdiavgiftsfritak for varesendinger med lav verdi (inntil 22 euro) som innføres til EU. For slike lavverdisendinger er det heller ingen plikt til å levere en tolldeklarasjon ved innførselen. EU har vedtatt å avvikle minstegrensen på 22 euro når det nye systemet for beregning og betaling av merverdiavgift på lavverdisendinger (Import One Stop Shop – IOSS) innføres. IOSS ligner på VOEC-ordningen. Der merverdiavgift ikke betales gjennom IOSS-ordningen, skal det betales merverdiavgift ved innførselen av varen. Et ledd i EUs system er en ny, forenklet tolldeklarasjon for lavverdisendinger. Denne skal bidra til at merverdiavgift oppkreves for alle slike varer som importeres til EU, inkludert varer der tilbyderen ikke oppkrever merverdiavgift ved salget. EUs system skulle ha trådt i kraft 1. januar 2021. Som følge av koronapandemien, samt hensynet til at de nye avgiftspliktige plattformene og landene skulle få tilstrekkelig tid til å få på plass nødvendige systemer mv., har EU utsatt iverksettelsen av de nye reglene til 1. juli 2021.

Etter departementets syn vil det være en fordel å kunne observere innføringen av de nye reglene i EU før Norge endrer sin ordning. Det er usikkert hvordan innføringen av det nye systemet i EU vil forløpe, herunder hvordan vareflyten vil bli påvirket av de nye kravene til tolldeklarering. Departementet følger utviklingen i EU tett, og er i nær og løpende dialog med EU-kommisjonen.

Som nevnt er volumet av varer i segmentet 0–350 kroner stort, og fremdeles ankommer det mange umerkede forsendelser. Å innføre en absolutt og ubetinget plikt til å deklarere alle varer som ikke er tilstrekkelig merket med tilbydernes VOEC-nummer nå, vil gi betydelig risiko for stopp i vareflyten og dobbel avgiftsbelastning samt fortollingsgebyrer for forbrukerne.

Regjeringen mener det er for tidlig å avvikle deklareringsunntaket allerede 1. juli 2021. Departementet vil, i samarbeid med Skatteetaten og Tolletaten, arbeide målrettet for å få flere aktører til å registrere seg i VOEC-ordningen, og for å få aktørene til å overholde merke- og informasjonsbestemmelsene. Dette vil bidra til at det blir betalt merverdiavgift gjennom VOEC-ordningen av en større andel av varene med verdi under 350 kroner. Det vil igjen bidra til at det ankommer et lavere antall varer som må deklareres på grensen, den dagen deklareringsunntaket avvikles. Samtidig arbeides det med løsninger for å sikre effektiv oppkreving av merverdiavgift for varer med verdi under 350 kroner der merverdiavgiften ikke innbetales gjennom VOEC-ordningen. Siktemålet er å få på plass løsninger som sikrer avgiftsinnbetaling for alle varer som innføres til Norge, samtidig som varene leveres raskt og effektivt til forbrukerne, med lave gebyrer. For å oppnå dette, kan det være nødvendig med tilpasninger blant annet i regelverket for deklarering av forsendelser.

Departementet vil løpende evaluere deklareringsunntaket i lys av utviklingen i EU og fremdriften i arbeidet med å få på plass mekanismer for effektiv oppkreving av avgift for varer som ikke håndteres i VOEC-ordningen. Departementet understreker at det ikke er et avgiftsfritak for varene med verdi under 350 kroner, og at etterlevelsen av regelverket kontrolleres målrettet mot de utenlandske tilbyderne. Denne kontrollen bør etter departementets syn intensiveres fremover.

Departementet mener derimot at tiden er inne for å fase ut bestemmelsene om ansvarsbegrensning, som er det andre elementet i overgangsordningen. Disse bestemmelsene åpner på nærmere vilkår for et begrenset ansvar for merverdiavgift for de registrerte tilbyderne. Tilbyderne har nå hatt et drøyt år på å foreta nødvendig systemutvikling og lære seg det nye systemet, herunder lære opp sine underliggende selgere til å merke forsendelsene i tråd med retningslinjene. Totalt har 59 tilbydere benyttet seg av overgangsbestemmelsene. Tilnærmet alle tilbyderne har nå blitt ferdige med de nødvendige tekniske tilpasningene.

Departementet legger opp til at bestemmelsene om ansvarsbegrensning utfases fra 1. juli 2021. Utfasingen gjennomføres ved en regelendring som går ut på at det ikke blir mulig å søke om ansvarsbegrensning etter 1. juli 2021, og at aktører som er innrømmet ansvarsbegrensning per 1. juli 2021, gis en siste frist til å etterleve regelverket 30. september 2021. Regelendringen gjennomføres ved å endre merverdiavgiftsforskriften.

5.3 Vindkraftbeskatning – anmodningsvedtak nr. 144, 146 og 147 (2020–2021)

5.3.1 Innledning og sammendrag

I motsetning til vannkraftverk har vindkraftverk så langt ikke hatt særskilt høy avkastning. Vindkraftverk mottar i dag støtte gjennom gunstige avskrivningsregler og elsertifikater, men fristen for å omfattes av ordningene utløper i 2021. Vindkraftkapasiteten har økt betydelig de siste årene, blant annet som følge av støtteordningene. Konsesjonsbehandling av vindkraft har vært stilt i bero siden april 2019, og Norges vassdrags- og energidirektorat (NVE) forventer svært lite ny vindkraftutbygging fra 2022 til 2030.

Ved behandlingen av Meld. St. 28 (2019–2020) Vindkraft på land – Endringer i konsesjonsbehandlingen og tilhørende Innst. 101 S (2020–2021) fattet Stortinget blant annet følgende anmodningsvedtak 1. desember 2020:

Vedtak nr. 144:

«Stortinget ber regjeringen sørge for at både den felles svensk-norske elsertifikatordningen og de særskilte avskrivningsordningene for vindkraftanlegg avvikles senest 31. desember 2021.»

Vedtak nr. 146:

«Stortinget ber regjeringen vurdere endringer i vindkraftbeskatningen, inkludert en vurdering av hvordan en hensiktsmessig innretning på og tidsplan for hvordan skattebyrden på vindkraftprodusentene kan økes.»

Vedtak nr. 147:

«Stortinget ber regjeringen komme tilbake til Stortinget i forbindelse med revidert nasjonalbudsjett for 2021 med en vurdering av hvordan lokal kompensasjon og forutsigbare rammebetingelser for vindkraft kan sikres, for eksempel naturressursskatt, en produksjonsavgift eller en annen hensiktsmessig innretning for alle involverte parter.»

Regjeringen tar sikte på å innføre en moderat produksjonsavgift på vindkraftverk fra 2022 med forbehold om at avgiften er i samsvar med EØS-avtalen. Inntektene fra avgiften tilfaller staten, men skal fordeles til vertskommunene. Avgiften utformes som en ordinær særavgift. Konkret utforming av avgiften vurderes frem mot statsbudsjettet for 2022 og forslag til regelverk vil bli sendt på høring. Regjeringen mener at den svake lønnsomheten i næringen tilsier at det ikke er aktuelt å innføre en grunnrenteskatt nå.

I punkt 5.3.2 gis det en kort beskrivelse av vindkraftnæringen. Gjeldende rett er omtalt i punkt 5.3.3. Anmodningsvedtaket om å avvikle elsertifikatordningen og de særskilte avskrivningene behandles i punkt 5.3.4. Anmodningsvedtakene om å vurdere endringer i vindkraftbeskatningen og å vurdere hvordan lokal kompensasjon og forutsigbare rammebetingelser for vindkraft kan sikres, behandles i punkt 5.3.5.

Anmodningsvedtakene anses fulgt opp gjennom denne redegjørelsen.

5.3.2 Vindkraftnæringen

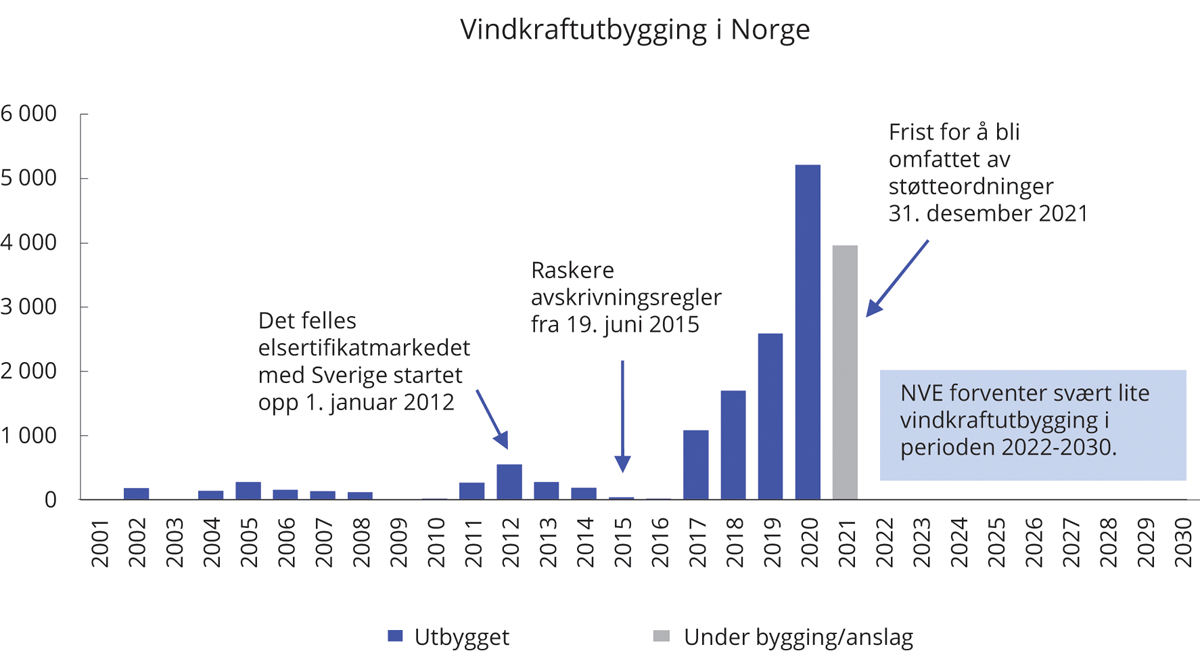

Vindkraftproduksjonen har økt betydelig de siste årene, som følge av reduserte utbyggingskostnader, gunstige avskrivningsregler og elsertifikater, se figur 5.2. Ifølge NVE var om lag 62 pst. av normalårsproduksjonen av vindkraft i Norge utenlandsk eid per mai 2020.

Figur 5.2 Vindkraftutbygging i Norge. Ny årlig normalårsproduksjon etter utbyggingsår.1 GWh

1 I figuren er det lagt til grunn at pågående utbygginger settes i drift innen 31. desember 2021.

Kilde: Norges vassdrags- og energidirektorat, Olje- og energidepartementet og Finansdepartementet.

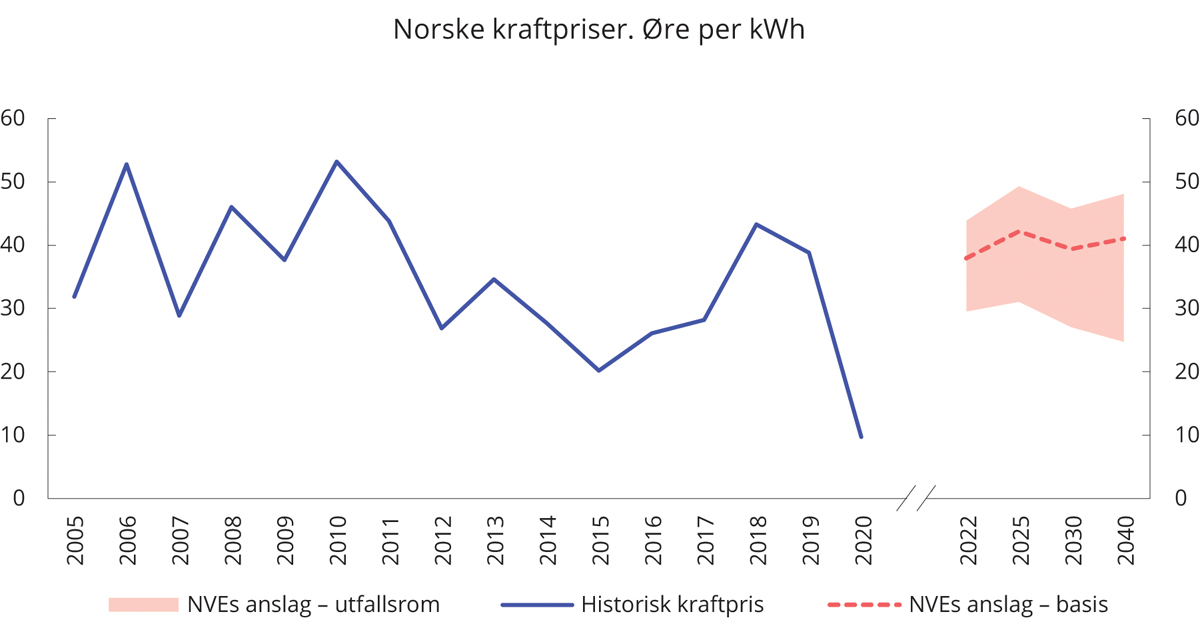

NVE har anslått at energikostnaden over levetiden (LCOE) ved nye vindkraftprosjekter på land har falt fra 52 øre per kWh i 2012 til knapt 30 øre per kWh i dag, og at de vil falle ytterligere til vel 22 øre i 2030. Dette understreker at videre utvikling av landbasert vindkraft kan skje med utgangspunkt i markedsmessige forventninger om fremtidig kraftpris. Konsesjonsbehandling av vindkraft har imidlertid vært stilt i bero siden april 2019, og NVE forventer svært lite ny vindkraftutbygging fra 2022 til 2030. Dermed vil vindkraftnæringen i det nærmeste tiåret trolig være dominert av investeringer foretatt med teknologier og kostnadsnivå fra før 2022. Også for disse prosjektene vil det særlig være utvikling i fremtidig kraftpris som har betydning for lønnsomheten fremover, selv om elsertifikater og avskrivninger har påvirket særlig de tidligste prosjektene. Figur 5.3 viser utvikling i historiske kraftpriser siden 2005 og NVEs anslag for kraftpris frem mot 2040.

Figur 5.3 Norske kraftpriser. Historiske priser 2005-2020 og NVEs anslag i utvalgte år.1 Øre per kWh. Faste 2020-kroner

1 Kraftprisanslag er hentet fra NVEs Langsiktig kraftmarkedsanalyse 2020. Historiske og anslåtte priser er et uvektet gjennomsnitt av prisene i de fem norske prisområdene.

Kilde: Norges vassdrags- og energidirektorat, NordPool, Statistisk sentralbyrå og Finansdepartementet.

Tabell 5.1 viser kommunevis fordeling av normalårsproduksjon for vindkraftverk, medregnet prosjekter under bygging. Tabellen viser at 20 kommuner står for om lag ¾ av normalårsproduksjon av vindkraft. Om lag 16 pst. av kapasiteten er i Åfjord kommune.

Tabell 5.1 Normalårsproduksjon av vindkraft fordelt på kommuner per 2020.1 Prosjekter under bygging er medregnet. GWh

Kommune | Normalårsproduksjon. GWh | Prosent av vindkraftproduksjon i et normalår |

|---|---|---|

Åfjord | 2 659 | 15,8 |

Vefsn | 1 360 | 8,1 |

Bjerkreim | 1 137 | 6,8 |

Tromsø | 793 | 4,7 |

Sirdal | 591 | 3,5 |

Bremanger | 561 | 3,3 |

Nord-Odal | 544 | 3,2 |

Orkland | 519 | 3,1 |

Eigersund | 466 | 2,8 |

Fitjar | 434 | 2,6 |

Hitra | 428 | 2,5 |

Hå | 422 | 2,5 |

Hamarøy | 380 | 2,3 |

Flatanger | 371 | 2,2 |

Berlevåg | 364 | 2,2 |

Kinn | 360 | 2,1 |

Ørland | 360 | 2,1 |

Smøla | 356 | 2,1 |

Sokndal | 341 | 2,0 |

Nærøysund | 314 | 1,9 |

Øvrige (30 kommuner) | 4 021 | 24,0 |

I alt | 16 782 | 100 |

1 Det er 10 vindkraftverk med turbiner som er plassert i to ulike kommuner. NVE har ved hjelp av tilgjengelige plankart mv. gjort et beste estimat på hvilken kommune turbinfundamentet er lokalisert i.

Kilde: Norges vassdrags- og energidirektorat.

Grunnrente er det overskuddet en bedrift sitter igjen med etter at alle innsatsfaktorer i produksjonen, herunder kapital og arbeidskraft, har fått sin markedsmessige avlønning. Etter departementets beregninger har det til nå ikke vært grunnrente i vindkraftnæringen samlet sett. Fremtidig lønnsomhet i vindkraftnæringen vil blant annet påvirkes av utvikling i utbyggingskostnader og kraftmarkedet.

5.3.3 Gjeldende rett

Vindkraftverk er i liten grad omfattet av særlige skatter eller konsesjonsbaserte inntektsordninger slik vannkraftverk er, men mottar i dag støtte gjennom gunstige avskrivningsregler og elsertifikater. For øvrig betaler vindkraftselskaper selskapsskatt i likhet med andre næringer, og er også omfattet av generelle mekanismer for å forhindre overskuddsflytting, herunder rentebegrensningsregelen. Kommuner kan også velge å skrive ut eiendomsskatt på vindkraftverk.

Gunstige avskrivningsregler for vindkraft

Alminnelig inntekt i vindkraftselskap fastsettes og skattlegges etter de ordinære reglene i skatteloven. Dette innebærer at overskudd i selskapet skattlegges som alminnelig inntekt med en skattesats på 22 pst. Selskapene får i utgangspunktet fradrag for kostnader i alminnelig inntekt etter de samme reglene som andre skattepliktige. Selskapene følger for eksempel de generelle fradragsreglene for løpende driftskostnader i skatteloven.

Frem til 2015 ble driftsmidler i vindkraftverk avskrevet i tråd med de ordinære avskrivningsreglene basert på saldoprinsippet, det vil si med henholdsvis 20 pst., 5 pst. og 4 pst. for saldogruppe d, g og h. Fra 2015 ble det innført særlige avskrivningsregler for vindkraft med lineære avskrivninger over fem år. Lovendringen innebar at norske avskrivningsregler for vindkraftverk ble tilnærmet like de svenske. De hurtige avskrivningene utgjør en fordel for eiere av vindkraftverk fordi nåverdien av skattefradragene øker. Støttebeløpet, eller rentefordelen, er avhengig av hvilken rente som brukes i verdsettelsen. Støttebeløpet kan beregnes som differansen mellom nåverdien av skatteverdien av avskrivningene etter henholdsvis det ordinære saldosystemet og det lineære systemet for vindkraft. Reglene ble godkjent som forenlig statsstøtte av ESA 6. juli 2016 med virkning for driftsmidler ervervet fra 19. juni 2015. De særlige avskrivningsreglene for vindkraftverk skal gjelde for driftsmidler ervervet frem til utløpet av godkjenningsperioden for anlegg under elsertifikatordningen, det vil si til og med 31. desember 2021, jf. skatteloven § 14-51. For driftsmidler ervervet etter dette tidspunktet vil ordinære saldoavskrivningsregler igjen gjelde.

Eiendomsskatt for vindkraft

Eiendomsskatt er en kommunal skatt. Det er kommunestyret i den enkelte kommune som avgjør om, og i hvilket omfang, det skal skrives ut eiendomsskatt i kommunen. Det er anledning til å skrive ut eiendomsskatt på vindkraftverk, jf. eigedomsskattelova § 3. Vindkraftverk inngikk i den tidligere kategorien «verk og bruk», som ble avviklet fra og med skatteåret 2019, da produksjonsutstyr og -installasjoner som hovedregel ikke lenger skulle inngå i eiendomsskattegrunnlaget. Eiendomsskatt for vannkraftverk, kraftnett, vindkraftverk og petroleumsanlegg med særskatt ble likevel videreført som tidligere i en egen bestemmelse. Vindkraftverk skal verdsettes til teknisk verdi, som skal tilsvare gjenanskaffelseskostnaden etter fradrag for slit, elde og eventuell utidsmessighet. Eigedomsskattelova åpner også for at vindkraftverk verdsettes etter avkastningsverdi når denne verdsettingsmetoden best reflekterer verdien, jf. eigedomsskattelova §§ 8 B følgende.

5.3.4 Avvikling av støtteordninger for vindkraftnæringen

Elsertifikater

Gjennom det felles elsertifikatmarkedet mellom Sverige og Norge er det gitt omfattende støtte til produksjon av elektrisitet basert på fornybare energikilder. Det felles elsertifikatmarkedet startet i 2012 og hadde et mål på 28,4 TWh ny fornybar elektrisitetsproduksjon i år 2020. Målet ble nådd i 2019. Sverige har et nytt mål om ytterligere 18 TWh fornybar elektrisitetsproduksjon innen 2030, som også ligger an til å bli nådd innen utgangen av 2021.

Produksjonsanlegg som settes i drift i Norge etter 31. desember 2021, kvalifiserer ikke for rett til elsertifikater, jf. lov 24. juni 2011 om elsertifikater. Elsertifikatsystemet er dermed konstruert slik at det ikke bidrar til bygging av ny fornybar kraft etter utgangen av 2021. Rettigheten til elsertifikater gjelder i 15 år eller frem til 2035. I 2035 bortfaller plikten til å kjøpe elsertifikater, og systemet stenger.

Prisen på elsertifikater dannes på bakgrunn av tilbud og etterspørsel etter sertifikater. Samlet etterspørsel er fastsatt av myndighetene, og tilbudet avhenger av ny produksjon som blir godkjent under elsertifikatordningen. Støtten betales av forbrukere av elektrisitet (unntatt kraftkrevende industri) og overføres direkte til produsentene. Elsertifikatordningen tilsvarer en avgift på kraftforbruk som er øremerket produsenter av fornybar kraft. Samlet støtte fra norske forbrukere til produsenter av fornybar elektrisitet i Norge og Sverige er anslått til om lag 1 mrd. kroner i 2019, jf. Meld. St. 1 (2020–2021) Nasjonalbudsjettet 2021. Ifølge Svensk Kraftmäkling sine ukentlige prisrapporter er spotprisen på elsertifikater for tiden under ett øre per kWh. I 2018 var prisen over 20 øre per kWh. Det innebærer at vindkraftverk vil motta lite støtte gjennom elsertifikatmarkedet fremover.

Avskrivningsregler for vindkraftverk

Driftsmidler bør avskrives i takt med faktisk økonomisk verdifall. Raskere avskrivning vil utgjøre en fordel for selskapene, og vil isolert sett gjøre det mer lønnsomt å investere i slike driftsmidler. Avskrivninger som er høyere enn økonomisk verdifall, kan også føre til innlåsing av kapital ved at det gis en skattekreditt som først beskattes ved eventuell realisasjon av driftsmidler. Fra 2015 ble det innført særlige avskrivningsregler for vindkraft med lineære avskrivninger over fem år, som er raskere enn verdifallet, se punkt 5.3.3. I Prop. 1 LS (2020–2021) Skatter, avgifter og toll 2021 er fordelen for selskapene (skatteutgiften) anslått til 310 mill. kroner for vindkraftdriftsmidler ervervet i 2019 og 610 mill. kroner for 2020.

Driftsmidler ervervet fra og med 1. januar 2022 vil automatisk avskrives etter ordinære saldoregler.

Siden det forventes svært lite vindkraftutbygging i Norge i perioden fra 2022 til 2030, anslås fjerning av fordelen å ha begrenset betydning for statens inntekter i denne perioden.

Departementets vurderinger

Gjeldende regler for både elsertifikatordningen og gunstige avskrivningsregler innebærer allerede en avvikling ved utløpet av 2021. Den omfattende utbyggingen de siste årene indikerer at aktørene har tilpasset seg for å bli omfattet av støtteordningene. Anmodningsvedtak nr. 144 (2020–2021) anses fulgt opp gjennom denne redegjørelsen.

5.3.5 Vindkraftbeskatning og lokal kompensasjon

Bakgrunn

Kraftskatteutvalget viste til at økte priser og reduserte produksjonskostnader kan føre til at vindkraftinvesteringer blir lønnsomme uten offentlig støtte, se NOU 2019: 16 Skattlegging av vannkraftverk. Utvalget viste til at dersom lønnsomhetsforbedringene for vindkraft fortsetter, kan det på sikt oppstå grunnrente i vindkraft. Utvalget mente at en derfor bør følge utviklingen for kostnader for vindkraft og kraftpriser for å vurdere om det kan forventes grunnrente over tid. Vindkraften utnytter, som vannkraft, fellesressurser som det er begrenset tilgang til, og som det kreves konsesjon for å bygge ut. Utvalget tilrådde derfor å vurdere om det bør innføres grunnrenteskatt og naturressursskatt for vindkraftverk.

Regjeringen omtalte vindkraftbeskatning i Meld. St. 28 (2019–2020) Vindkraft på land – Endringer i konsesjonsbehandlingen og varslet følgende:

«Det kan ta tid før vindkraftnæringen kan vise til stabilt økonomisk overskudd og eventuelt grunnrente. Regjeringen vil ikke innføre nye skatter eller avgifter for vindkraft på land nå, blant annet i lys av lav lønnsomhet i næringen så langt og av hensyn til forutsigbare rammebetingelser. Regjeringen legger vekt på at skattesystemet bør innrettes slik at det bidrar til høy verdiskaping og god utnyttelse av ressursene i samfunnet.

(…)

Regjeringen vil vurdere fordeler og ulemper ved lokal kompensasjon grundig og komme tilbake til Stortinget.»

Flere organisasjoner1 som representerer næringen og kommunesektoren, har i et brev til finanskomiteen på Stortinget av 6. november 2020 argumentert for at det bør komme på plass ordninger som sikrer kommuner og fylkeskommuner kompensasjon for ulemper og en rimelig del av verdiskapingen høstingen av lokale naturressurser gir. De foreslår et system basert på en naturressursskatt samt en miljøavgift (naturavgift e.l.) begrunnet i ulempene for befolkning og miljø. Aktørene mener at det må vurderes å holde naturressursskatten på vindkraft utenfor inntektsutjevningen mellom kommuner i inntektssystemet, og at ordningen med miljøavgift i sin helhet må gå utenom inntektsutjevningen. Miljøavgiften bør etter deres syn forankres i konsesjonsvilkårene under energilovgivningen.

Aktørene mener videre at følgende vil kreve utredning:

«Beskatningen av kraftproduksjon bør være mest mulig nøytral med hensyn til energibærer og teknologi, men vann- og vindkraft er i sin natur forskjellige, og det historiske bakteppet likeså. Vannkraftproduksjon fra anlegg over 10 000 kVA er underlagt et system med grunnrentebeskatning. Om det er, eller må forventes å bli en grunnrente i vindkraftnæringen er ikke opplagt. Dette bør vurderes nærmere i en utredning. Videre er det behov for en mer detaljert utredning av et system som gir bransjen trygghet for at bedriftsøkonomisk lønnsomme utbyggingsprosjekter også forblir lønnsomme etter en slik eventuell skatt. Det må være trygghet for at det kun er en eventuell «superprofitt» som beskattes. I likhet med det som gjelder for vanlig overskuddsskatt, skal ikke skatten gjøre samfunnsøkonomisk lønnsomme prosjekter bedriftsøkonomisk ulønnsomme. Skatten skal heller ikke gjøre vindkraftprosjekter mindre lønnsomme enn det realiserte prosjekter som ikke utnytter grunnrente gjennomgående er. I tillegg må kommunesektorens andel av en slik skatt vurderes. Dette er ett av flere elementer for at vertskommunene skal få en del av verdiskapingen, som er basert på utnyttelse av den lokale naturressursen.»

Ved behandlingen av Meld. St. 28 (2019–2020) og tilhørende Innst. 101 S (2020–2021) fattet Stortinget 1. desember 2020 blant annet anmodningsvedtak nr. 144, 146 og 147, se punkt 5.3.1.

Prinsipper for skattesystemet

For at Norges fornybare ressurser og verdifull natur skal brukes best mulig, må kraftproduksjon bygges ut etter samfunnsøkonomisk lønnsomhet. Da må skattesystemet utformes slik at selskapene har insentiver til å bygge ut ressurser som er lønnsomme for samfunnet. Dette prinsippet tilstrebes også i konsesjonsbehandlingen, hvor bedriftsøkonomisk lønnsomhet og andre fordeler for samfunnet veies mot kostnader for samfunnet i form av blant annet redusert verdi av områder til rekreasjon, redusert naturmangfold og endring av landskapet. Konsesjon til vindkraftutbygginger skal kun gis dersom de samlede fordelene for samfunnet overstiger ulempene. Virkemidler som innebærer at kommuner får større inntekter fra å legge til rette for en bestemt næring, kan også gi insentiver til økt press på naturverdier.

På bakgrunn av grunnleggende økonomiske prinsipper er det mulig å trekke opp enkelte retningslinjer for hvordan skatte- og avgiftssystemet bør utformes: Først bør en benytte skatter og avgifter som bidrar til bedre ressursbruk (for eksempel miljøavgifter som priser miljøkostnaden ved en aktivitet), deretter nøytrale skatter som ikke påvirker valgene til produsenter og forbrukere (for eksempel en riktig utformet grunnrenteskatt) og til slutt vridende skatter for å oppnå tilstrekkelige inntekter til fellesskapet og mål om omfordeling. De samfunnsøkonomiske kostnadene som oppstår ved vridende beskatning, bør holdes så lave som mulig. Det tilsier blant annet at selskapsskatten utformes med et bredt skattegrunnlag og lav skattesats. Med et bredt selskapsskattegrunnlag der ulike næringer behandles likt, vil kapitalen fordeles til de investeringsprosjektene som kaster mest av seg for samfunnet.

Norge er rikt på naturressurser som ved effektiv regulering og utnyttelse kan gi avkastning utover hva en kan få gjennom annen næringsvirksomhet, det vil si grunnrente eller renprofitt. Riktig utformede skatter på grunnrente fra stedbundne kilder hemmer ikke investeringene, og bidrar samtidig til å redusere behovet for vridende skatter. Samlet sett kan det bidra til bedre ressursbruk.

Prinsippet om at fellesskapet skal ha en andel av avkastningen ved utnyttelse av fellesskapets ressurser har stått sterkt i Norge. Beskatning av grunnrenten i petroleumsvirksomheten og i vannkraften har gitt et betydelig bidrag til å finansiere velferd. Inntekter fra grunnrenteskatt har dessuten bidratt til at Norge har kunnet holde de samlede vridningene fra skattesystemet mer moderate.

Kommunenes og fylkeskommunenes frie inntekter fordeles gjennom inntektssystemet. Det overordnede formålet med inntektssystemet er å bidra til at kommunene og fylkeskommunene kan gi et likeverdig tjenestetilbud til innbyggerne.

Regjeringens vurderinger

Naturressurser bør skattlegges slik at eventuell meravkastning tilfaller fellesskapet, samtidig som en ikke hindrer investeringer og teknologiutvikling.

Regjeringen legger vekt på at skattesystemet bør innrettes slik at det bidrar til høy verdiskaping og god utnyttelse av ressursene i samfunnet. Regjeringen vil bidra til ny vekst, omstilling og nyskapning, og legge til rette for at det skapes flere arbeidsplasser i hele landet. Prinsippene for et godt skattesystem bør anvendes likt på tvers av næringer. I tråd med dette bør også beskatningen av vindkraftverk utformes slik at samlet verdiskaping for samfunnet blir høyest mulig.

I det følgende omtales fire ulike måter å hente inn en større del av inntektene fra vindkraftnæringen til fellesskapet, herunder kommunesektoren. En naturavgift kan bidra til bedre ressursbruk og gi inntekter til staten som kan brukes til å redusere vridende skatter. En riktig utformet grunnrenteskatt til staten vil virke nøytralt på investeringsinsentiver, og i likhet med en naturavgift kan inntektene brukes til å redusere vridende skatter. En grunnrenteskatt kan eventuelt kombineres med en naturressursskatt som omfordeler grunnrente fra staten til kommuner og fylkeskommuner. I tråd med vedtak nr. 147 vurderes en produksjonsavgift og en naturressursskatt som virkemidler for å sikre lokal kompensasjon. Departementet har lagt til grunn at vurderingen avgrenses til landbasert vindkraft.

Vindkraft medfører båndlegging av arealer med negative konsekvenser, blant annet for natur og landskap. De eksterne kostnadene ved naturinngrep er til en viss grad lokale, men det kan også være eksterne kostnader på regionalt og nasjonalt nivå, for eksempel for biologisk mangfold, reiseliv, rekreasjon og bevaringsverdier. En naturavgift har blitt trukket frem som et mulig virkemiddel for å stille utbyggere overfor de fulle samfunnsøkonomiske kostnadene ved naturinngrep. Blant annet mente Grønn skattekommisjon at all bruk av naturens ressurser og økosystemtjenester bør ha en pris og at det bør innføres en naturavgift på alle naturinngrep som reduserer verdien av økosystemtjenester og biologisk mangfold, se NOU 2015: 15 Sett pris på miljøet. Utvalget la til grunn at en naturavgift bør utformes som en særavgift som tilfaller statskassen. En presist utformet naturavgift som korrigerer markedssvikt i form av negative eksterne virkninger, vil bidra til bedre ressursbruk. En naturavgift må i så fall omfatte alle typer naturinngrep og fange opp at de eksterne kostnadene kan variere sterkt. En naturavgift vil således være svært komplisert og kreve betydelig utredning. Regjeringen har ikke vurdert dette nærmere nå.

Dersom det forventes grunnrente i vindkraftvirksomheten på et senere tidspunkt, vil en riktig utformet grunnrenteskatt være egnet til å sørge for at en større andel av overskuddet i næringen hentes inn til fellesskapet og den vil ha mer vekstvennlige egenskaper enn en produksjonsavgift. En grunnrenteskatt tilpasser seg automatisk varierende lønnsomhet, for eksempel på grunn av store prissvingninger. Regjeringen mener imidlertid at den svake lønnsomheten i næringen tilsier at det ikke er aktuelt å innføre en grunnrenteskatt nå.

Naturressursskatt er et særskilt virkemiddel fra vannkraftbeskatningen, som omfordeler en andel av grunnrenten i vannkraftverkene fra staten til kommuner og fylkeskommuner. Naturressursskatten for vannkraftverk er 1,3 øre per kWh og fordeles med 1,1 øre til kommunen og 0,2 øre til fylkeskommunen kraftverket ligger i. Naturressursskatten er fradragsberettiget krone for krone mot utlignet skatt til staten, og ubenyttet fradrag kan fremføres med rente. Dermed medfører naturressursskatten normalt ikke en merkostnad for selskapene. Naturressursskatten for vannkraft inngår i skatteutjevningen i kommunenes inntektssystem. Forslaget om naturressursskatt for vannkraftverk ble introdusert av finanskomiteen i 1996, og det var opprinnelig lagt opp til at naturressursskatten skulle trekkes fra i grunnrenteskatten. Finanskomiteen sluttet seg senere til forslaget om at naturressursskatten i stedet skulle trekkes fra i selskapsskatten. I den forbindelse uttalte flertallet i komiteen følgende i Budsjett-innst. S.I. (1996–97):

«Flertallet vil understreke at naturressursskatten må betraktes som en kommunal andel av grunnrenten i kraftverkene, og at det prinsipielt sett ville vært korrekt å samordne naturressursskatten med grunnrenteskatten».

Som nevnt mener regjeringen at lønnsomheten i vindkraftnæringen tilsier at det ikke er aktuelt å innføre en grunnrenteskatt nå. Dermed er det heller ikke grunnlag for å omfordele grunnrente fra staten til kommunesektoren gjennom en naturressursskatt, og det vil heller ikke oppfylle forutsetningen i vedtak nr. 146 om å øke skattebyrden for vindkraftprodusentene.

Etter en samlet vurdering tar regjeringen sikte på å innføre en moderat produksjonsavgift på vindkraftverk fra 2022 med forbehold om at avgiften er i samsvar med EØS-avtalen. Inntektene fra avgiften tilfaller staten, men skal fordeles til vertskommunene. En produksjonsavgift som fordeles til vertskommunene, vil gi ytterligere insentiver til å legge til rette for vindkraftproduksjon. Regjeringen har også lagt vekt på at en produksjonsavgift vil gi forutsigbarhet for kommuner og næringen og imøtekomme behovet for lokal legitimitet. Avgiften vil også imøtekomme Stortingets ønske om å øke skattebyrden på næringen samt ønsket om lokal kompensasjon.

Samtidig vil en produksjonsavgift være en vridende skatt, og den bør derfor være moderat. En produksjonsavgift avhenger ikke av lønnsomheten i næringen, gjør investeringer mindre lønnsomme for selskapene og vil påløpe også når selskapene går med underskudd.

En produksjonsavgift kan eksempelvis utformes som en kvantumsavgift eller som en verdiavgift. For vindkraft kan en kvantumsavgift baseres på produserte kilowattimer (kWh) fra det enkelte vindkraftverk, mens en verdiavgift kan ta utgangspunkt i brutto omsetningsverdi. Et annet alternativ kan være å ta utgangspunkt i vindkraftverkets installerte effekt.

Regjeringen vil vurdere konkret utforming av avgiften frem mot statsbudsjettet for 2022 og forslag til regelverk vil bli sendt på høring. Nivået på avgiften og fordeling av inntektene mellom kommuner vil også vurderes nærmere. Det legges opp til at avgiften skal omfatte både eksisterende og nye vindkraftverk. Videre legges det opp til at produksjonsavgiften utformes som en ordinær særavgift. Departementet mener at det ikke er aktuelt at en avgift fastsettes i konsesjonsvilkårene til kraftverket, slik næringen og kommunene har tatt til orde for.

De økonomiske og administrative konsekvensene av forslagene vil bli nærmere redegjort for i statsbudsjettet for 2022. Anmodningsvedtak nr. 146 og 147 (2020–2021) anses fulgt opp gjennom denne redegjørelsen.

5.4 Merverdiavgiftskompensasjon for private virksomheter

5.4.1 Bakgrunn

Den generelle merverdiavgiftskompensasjonsordningen for kommunesektoren er etablert for å unngå at kostnader til merverdiavgift er til hinder for at kommunene gjør innkjøp fra private aktører (med merverdiavgift) i stedet for egenproduksjon. Dette følger av at kommunesektoren generelt ikke er merverdiavgiftspliktig og ikke har fradragsrett for merverdiavgift på anskaffelser til bruk i virksomheten. Enkelte private virksomheter innenfor det kommunale lovpålagte tjenestetilbudet er også omfattet av merverdiavgiftskompensasjonsordningen etter nærmere vilkår.

I Prop. 1 LS (2020–2021) Skatter, avgifter og toll 2021 varslet Finansdepartementet en gjennomgang av kompensasjonsretten for private virksomheter, se kapittel 16 i proposisjonen. Bakgrunnen er en høyesterettsdom fra 19. desember 2019 (HR-2019-2391-A) hvor det rettslige temaet var kompensasjonsretten til en privat videregående skole. Høyesterett ga uttrykk for at kompensasjonsretten omfatter den private virksomheten forutsatt at det er tjenestelikhet mellom den offentlige pålagte undervisningstjenesten og den privates tilbud. I proposisjonen ble det varslet en bredere gjennomgang av høyesterettsdommens betydning på områder hvor private og ideelle virksomheter er omfattet av kompensasjonsretten.

Etter at det i omtalen var redegjort overordnet om merverdiavgiftskompensasjonsordningen og knyttet enkelte kommentarer til høyesterettsdommen, uttalte Finansdepartementet i punkt 16.3 i proposisjonen:

«På denne bakgrunn kan det konstateres at retten til kompensasjon ikke er betinget av at det private undervisningstilbudet formelt oppfyller fylkeskommunens lovpålagte plikt til å tilby undervisning. At Høyesterett avviste dette argumentet som staten anførte, kan tilsi at kompensasjonsordningen har et noe annet omfang enn det som er lagt til grunn i forvaltningspraksis.

Skatteetaten har også etter høyesterettsdommen gitt uttrykk for at godkjente private grunn- og videregående skoler er omfattet av kompensasjonsordningen. Dette omfatter grunnskoler godkjent etter opplæringslova § 2-12, private videregående skoler godkjent etter opplæringslova § 3-11, samt grunnskoler og videregående skoler som har rett til statstilskudd etter friskolelova § 6-1. Denne praksisen er i tråd med Finansdepartementets uttalelse 22. juni 2020. I denne uttalelsen ga departementet uttrykk for sin vurdering av enkelte rettslige spørsmål, sett i lys av høyesterettsdommen.

Etter Finansdepartementets vurdering er det behov for en bredere gjennomgang av høyesterettsdommens betydning på områder hvor private og ideelle virksomheter omfattes av kompensasjonsretten. Departementet har igangsatt et slikt arbeid. Utgangspunktet for gjennomgangen vil være hva som ligger i vilkåret om «pålagt å utføre ved lov», jf. merverdiavgiftskompensasjonsloven § 2 første ledd bokstav c. Dette krever nærmere vurderinger fra sektor til sektor. Det er også et spørsmål om det er hensiktsmessig å kodifisere etablert forvaltningspraksis.»

Finanskomiteen tok omtalen til orientering. Finanskomiteens flertall uttalte på side 65 i Innst. 3 S (2020–2021):

«Komiteens flertall, medlemmene fra Høyre, Fremskrittspartiet, Venstre og Kristelig Folkeparti, viser til kapittel 16 i Prop. 1 LS (2020–2021) Skatter, avgifter og toll 2021, som varsler en gjennomgang av merverdiavgiftskompensasjon for private og ideelle virksomheter som mottar kompensasjon etter merverdiavgiftskompensasjonsloven § 2 første ledd bokstav c. Flertallet viser til at kompensasjonsordningen er et viktig virkemiddel for å unngå at kommunene har et merverdiavgiftsmessig motiv til å produsere tjenester selv framfor å kjøpe fra private. Dette hensynet må ivaretas også ved ev. endringer i kompensasjonsretten for de private og ideelle virksomhetene. Flertallet understreker at de samlede rammevilkårene for private og ideelle virksomheter ikke må svekkes.»

Utdannings- og forskningskomiteen knyttet også merknader til kompensasjonsretten for private videregående skoler, jf. Innst. 12 S (2020–2021) side 67. Utdannings- og forskningskomiteens flertall tok til orde for at merverdiavgiftskompensasjonsordningen, foruten friskolene, også bør omfatte videregående opplæring ved private skoler med eksamensrett. Utdannings- og forskningskomiteens flertall uttalte:

«Flertallet viser til Høyesteretts dom 19. desember 2019 (HR-2019-2391-A), og at denne har skapt tvil og usikkerhet om disse skolenes rett til merverdiavgiftskompensasjon dersom de tilbyr en alternativ læreplan til den offentlige skolen. Dette kan i ytterste konsekvens ramme opp til 145 skoler med i alt 15 000 elever. Flertallet vil peke på at skoler godkjent under friskoleloven og opplæringsloven og internasjonale skoler med eksamensrett på videregående skoles nivå bør ha en tilsvarende rett til merverdiavgiftskompensasjon, og derav være likestilt med alle andre grunnskoler og videregående skoler i Norge. Flertallet legger til grunn at regjeringen ivaretar dette i den videre oppfølgingen overfor skolene.»

5.4.2 Nærmere om utredningsarbeidet

Finansdepartementet foretar nå en bred gjennomgang av kompensasjonsretten for private virksomheter, særlig på bakgrunn av høyesterettsdommen. Denne gjennomgangen omfatter, foruten undervisningssektoren, også helse- og omsorgssektoren og sosialsektoren. Det vil si de områdene innenfor det lovpålagte kommunale tjenestetilbudet der de private virksomhetene er omfattet av merverdiavgiftskompensasjonsordningen.

Kjernen i utredningsarbeidet er å vurdere og analysere konsekvensene av Høyesteretts føringer om innholdet i vilkåret «pålagt å utføre ved lov», jf. merverdiavgiftskompensasjonsloven § 2 første ledd bokstav c. Dette er et omfattende arbeid som krever en helhetlig gjennomgang fra sektor til sektor. Arbeidet involverer sektordepartementene, og Skattedirektoratet bistår i arbeidet.

Konsekvensene må vurderes opp mot formål, finansiering og administrasjon av merverdiavgiftskompensasjonsordningen. En side av denne vurderingen vil være om behovet for klare kriterier er tilstrekkelig oppfylt, slik at ordningen kan administreres på en sikker måte med gode kontrollmuligheter. Det må også vurderes om avgrensningene av ordningen vil kunne skape konkurransevridninger mellom private aktører, og om de er i samsvar med forpliktelsene etter EØS-avtalen.

En viktig del av utredningsarbeidet er å sikre et godt beslutningsgrunnlag i vurderingen av behovet for eventuelt å foreslå endringer i merverdiavgiftskompensasjonsloven. I vurderingen av eventuelle forslag til lovendringer setter merverdiavgiftskompensasjonsordningens formål og finansiering i utgangspunktet klare rammer for handlingsrommet.

Formålet med merverdiavgiftskompensasjonsordningen er å nøytralisere konkurransevridningen som kan oppstå som følge av merverdiavgiften når kommunene står overfor valget mellom å produsere avgiftspliktige tjenester selv (uten merverdiavgift), eller å kjøpe tjenestene fra private virksomheter (med merverdiavgift).

Merverdiavgiftskompensasjonsordningen kan medføre nye konkurransevridninger mellom kommunale og private virksomheter ved produksjon av tjenester som er unntatt fra merverdiavgift. Disse nye vridningene ble hensyntatt på ulike måter ved utformingen av ordningen. Dels er private og ideelle virksomheter tatt inn i ordningen gjennom en avgrenset kompensasjonsrett på områder der kommunale tjenester, herunder kommunal egenproduksjon av tjenester, i størst grad antas å være i konkurranse med private aktører. Dette er avgrenset til private og ideelle virksomheter som produserer lovpålagte helse- og omsorgstjenester, undervisningstjenester eller sosiale tjenester.

Formålet om å motvirke konkurransevridninger er også inntatt i merverdiavgiftskompensasjonsloven § 1. Denne formålsbestemmelsen lyder:

«Formålet med denne loven er å motvirke konkurransevridninger som følge av merverdiavgiftssystemet gjennom at det ytes kompensasjon for merverdiavgift til kommuner, fylkeskommuner og visse private og ideelle virksomheter.»

Ut fra sitt formål er merverdiavgiftskompensasjonsordningen ingen støtteordning. Ordningen er finansiert av kommunene selv ved at de statlige overføringene er redusert tilsvarende omfanget av ordningen. Ordningen er således provenynøytral for staten. Alle som får kompensasjon, bør være med på finansieringen. Det vil si at nye aktører som eventuelt omfattes, trekkes i offentlige overføringer tilsvarende utvidelsen av merverdiavgiftskompensasjonsordningen for å finansiere ordningen. Bestemmelsen om finansiering i merverdiavgiftskompensasjonsloven § 5 lyder:

«Det totale beløpet som kompenseres etter § 3 skal som hovedregel finansieres gjennom reduksjon i overføringene til kommunene og fylkeskommunene.»

Et grunnleggende premiss for utredningsarbeidet er derfor at merverdiavgiftskompensasjonsordningen ikke er en støtteordning og ikke skal være aktivitetsregulerende. Støtte for å fremme aktivitet, skal gis ved direkte bevilgninger over sektordepartementets budsjetter.

Det er også andre hensyn som setter rammer ved vurdering av eventuelle lovendringer. Merverdiavgiftskompensasjonsordningen har utviklet seg til å bli omfattende. For 2021 anslås utbetalt kompensasjon å utgjøre 31,2 mrd. kroner. Dersom utvidelser ikke dekkes inn ved motsvarende trekk, vil dette gi et provenytap for staten. Selv om provenytapet ved enkeltutvidelser ikke nødvendigvis er så stort, er det viktig at det tas hensyn til signaleffektene slike utvidelser sender. Det er et press for å komme innenfor ordningen, og dersom nye utvidelser ikke finansieres ved reduksjon i statlige tilskudd og overføringer, kan summen av slike utvidelser gi betydelige provenytap. I tillegg til å stride med ordningens formål, vil dette undergrave ordningen og svekke dens legitimitet.

I forarbeidene til merverdiavgiftskompensasjonsloven ble det drøftet nærmere hvilke private virksomheter som skulle inkluderes. En generell ordning, som omfattet alle private og ideelle virksomheter som utfører lovpålagte oppgaver, ble ansett å kunne bli svært omfattende. Ut fra hensynet til finansiering og administrasjon av ordningen, samt usikkerheten knyttet til omfanget av nye konkurransevridninger, ble det derfor ansett nødvendig å begrense hvilke private og ideelle virksomheter som skulle være kompensasjonsberettigede, jf. punkt 20.8.2.2 i Ot.prp. nr. 1 (2003–2004) Skatte- og avgiftsopplegget 2004 – lovendringer.

I den forannevnte flertallsmerknaden fra utdannings- og forskningskomiteen tas det til orde for at merverdiavgiftskompensasjonsordningen, foruten friskolene, også bør omfatte videregående opplæring ved private skoler med eksamensrett. Finansdepartementet viser til at kompensasjonsretten for friskoler videreføres, og at høyesterettsdommen stadfester at eksamensrett ikke er tilstrekkelig for å oppnå merverdiavgiftskompensasjon. Som nevnt er en del av utredningsarbeidet å se nærmere på kompensasjonsretten i undervisningssektoren. I dette arbeidet vurderes også spørsmålet om å inkludere private videregående skoler med eksamensrett i ordningen. Finansdepartementet vurderer at det ikke er grunnlag for en egen vurdering av dette løsrevet fra den brede gjennomgangen som nå foretas. En slik eventuell utvidelse må vurderes opp mot merverdiavgiftskompensasjonsordningen formål og finansiering. Et sentralt spørsmål ved denne vurderingen er som nevnt om en slik eventuell utvidelse reiser nye konkurransevridninger.

Den brede, helhetlige gjennomgangen av kompensasjonsretten for private virksomheter som nå er igangsatt, reiser flere problemstillinger og favner flere sektorer. På grunn av sakens omfang og kompleksitet, er det på nåværende tidspunkt ikke mulig å angi en konkret tidsplan for når utredningsarbeidet kan sluttføres. Eventuelle forslag til regelendringer vil bli sendt på høring før et eventuelt lovforslag kan fremmes for Stortinget.

5.5 Oppfølgning av anmodningsvedtak om delt virksomhet i rederiskatteordningen

Som omtalt i Prop. 1 LS (2020–2021) Skatter, avgifter og toll kapittel 15, arbeider Finansdepartementet med å følge opp anmodningsvedtak 784, der Stortinget ba regjeringen

«… utrede og vurdere endringer i rederiskatteordningen slik at selskaper innenfor ordningen i tillegg til virksomhet som kvalifiserer for rederibeskatning kan drive virksomhet som ikke er støtteberettiget, og som skal beskattes ordinært…».

Selskap i rederiskatteordningen har skattefritak for inntekter fra skipsfart og kan bare drive virksomhet som kvalifiserer for skattefritak. En endring som nevnt i anmodningsvedtaket vil innebære at også virksomhet som ikke kvalifiserer for skattefritak, kan drives av selskap innenfor ordningen. Dette vil medføre større fleksibilitet for rederiene, blant annet med hensyn til utnyttelsen av fartøyer.

Finansdepartementet har vært i dialog med EFTAs overvåkingsorgan (ESA) om saken, og arbeider med sikte på å få på plass et forslag som kan notifiseres til ESA så snart det lar seg gjøre. Tidligere notifikasjoner til ESA har vist at notifikasjonsprosesser kan ta tid, og det kan bli nødvendig med justeringer underveis for å oppnå ESAs godkjenning. Rederiskatteordningen er kompleks, blant annet for å sikre en effektiv inngjerding av skattefritaket for skipsfartsinntekter, og for at ordningen skal være i samsvar med ESAs retningslinjer. Flere elementer i den gjeldende ordningen må endres dersom det skal åpnes for delt virksomhet, og det er viktig å sørge for en riktig utforming av den nye ordningen. Departementet tar sikte på å sende et forslag på høring i løpet av sommeren 2021, der det legges opp til at endringene kan tre i kraft i 2022.

5.6 Anmodningsvedtak nr. 658 (2020–2021)

Ved behandlingen av Prop. 79 S (2020–2021) og tilhørende Innst. 233 S (2020–2021) fattet Stortinget blant annet følgende anmodningsvedtak (vedtak nr. 658 (2020–2021) av 23. februar 2021):

«Stortinget ber regjeringen umiddelbart foreslå tiltak som kan avhjelpe situasjonen med ekstraordinært høye strømutgifter, og raskt komme tilbake til Stortinget på egnet måte.»

Stortinget besluttet samtidig at det skulle gis en ekstra utbetaling av bostøtte for å dekke strømutgifter i 2021, jf. Innst. 233 S (2020–2021). Dette ble fulgt opp med en ekstra utbetaling på 2 950 kroner til hver husstand som mottok bostøtte, med et tillegg på 120 kroner for hvert husstandsmedlem ut over det første. Bevilgningen til bostøtte ble økt med 260 mill. kroner som følge av dette. En slik ekstrautbetaling ble også foretatt i 2019.

Om lag 90 000 bostøttemottakere mottok slik støtte i uke 11. Det er om lag 3 000 flere mottakere enn lagt til grunn i Innst. 233 S (2020–2021), og det foreslås derfor i Revidert nasjonalbudsjett 2021 ytterligere 10 mill. kroner til økt bostøtte og 1,3 mill. kroner til administrasjonsutgifter i Husbanken for å følge opp anmodningsvedtaket.

Regjeringen har nylig satt ned en ekspertgruppe som skal se på bostøtten. Ekspertgruppen skal også drøfte om endringer i strømpriser i større grad bør reflekteres i nivået på bostøtte.

Finansministeren redegjorde for saken i svar av 26. mars 2021 på spørsmål til skriftlig besvarelse nr. 1751 fra stortingsrepresentant Hans Andreas Limi. I svarbrevet skrev finansministeren blant annet følgende:

«Etter en varm desember startet 2021 med den kaldeste januarmåneden på 10 år. Kulden og det høye forbruket i hele Norden ga høye kraftpriser de første ukene av året. I februar var spesielt timesprisene i topplasttimer uvanlig høye, og nådde nivåer på over 2 kroner per kWh. Varmere vær den siste tiden har gitt et redusert prisnivå. Basert på faktiske norske kraftpriser så langt i år og fremtidspriser i det nordiske markedet (Nasdaq) per 23. mars, ligger gjennomsnittlig kraftpris i 2021 an til å bli om lag 33 øre per kWh. Stortinget har allerede besluttet å øke bostøtten med 2 950 kroner for hver husstand med et tillegg på 120 kroner for hvert husstandsmedlem ut over det første. Til sammenligning ligger strømutgiftene for en husholdning med spotprisavtale og et årlig forbruk på 20 000 kWh an til å bli om lag 250 kroner høyere i 2021 enn gjennomsnittet for perioden 2010-2020 (målt i 2021-kroner). Det er likevel usikkert hvordan kraftprisen fremover faktisk vil utvikle seg.

I lys av utviklingen i kraftpriser etter at anmodningsvedtaket ble fattet, er det etter min vurdering lite behov for ytterligere, umiddelbare tiltak for å avhjelpe situasjonen. Vi vil følge nøye med på utviklingen i strømprisene fremover og tar sikte på å komme tilbake til Stortinget i forbindelse med Revidert nasjonalbudsjett 2021.»

Kraftprisene varierer mye og avhenger i stor grad av forhold utenfor myndighetenes kontroll, som temperatur, vind og nedbør. Markedsprisene gir informasjon om knapphet og overskudd av tilgjengelig energi, nett- og produksjonskapasitet. Fri prisdannelse er det viktigste verktøyet for å sikre at det til enhver tid er samsvar mellom tilgang og bruk av strøm i det norske kraftsystemet. Markedsbestemte priser gir også signaler om når og hvor det er samfunnsøkonomisk lønnsomt å investere i ny produksjonskapasitet, og til at strømmen brukes der den kaster mest av seg. Kraftprisen bør derfor ikke overstyres av myndighetsbestemte tiltak. Det gjelder både når prisen er lav og når den er høy.

I store deler av 2020 var strømprisene svært lave på grunn av store nedbørsmengder og begrensninger i overføringskapasiteten ut av Norge. Sommeren 2020 var det for første gang negative priser på kraft i enkelte deler av landet. Gjennomsnittlig norsk kraftpris (målt i 2021-kroner) i 2020 var 10 øre per kWh, mens den var henholdsvis 45 og 40 øre per kWh i 2018 og 2019.

Etter en varm desember startet 2021 med den kaldeste januarmåneden på 10 år. Kulden og det høye forbruket i hele Norden ga høye kraftpriser i starten av året. Mot slutten av februar stabiliserte kraftprisene seg på et lavere prisnivå. Fra starten av mars til slutten av april har kraftprisene i Nord-Norge vært om lag 40 pst. lavere enn kraftprisen i Sør-Norge. Fra slutten av april har kraftprisen i både Nord- og Sør-Norge økt til om lag 50 øre per kWh.

Så langt i år (per 28. april 2021) har gjennomsnittlig norsk kraftpris vært om lag 42 øre per kWh. Basert på faktiske norske kraftpriser så langt i år og fremtidspriser i det nordiske markedet (Nasdaq) per 28. april, ligger gjennomsnittlig kraftpris i 2021 nå an til å bli om lag 35 øre per kWh. Til sammenligning er gjennomsnittlig norsk kraftpris for perioden 2010–2020 om lag 33 øre per kWh, målt i 2021-kroner. Når det tas hensyn til høyere strømforbruk i vinterhalvåret, anslår Norges vassdrags- og energidirektorat at strømutgiftene for en husholdning med spotprisavtale og et årlig forbruk på 20 000 kWh ligger an til å bli om lag 1 000 kroner høyere i 2021 enn gjennomsnittet for perioden 2010–2020 (målt i 2021-kroner). Beregnede strømutgifter inkluderer merverdiavgift og et prispåslag til kraftleverandør, men uten nettleie og elavgift. Med en prisutvikling i tråd med markedets forventninger per 28. april 2021, vil de beregnede strømutgiftene for en gjennomsnittlig husholdning være innenfor de årlige normale variasjonene sett over de siste 10 årene. Det understrekes at det er usikkert hvordan kraftprisen fremover faktisk vil utvikle seg. Departementet mener etter en samlet vurdering at det ikke er behov for ytterligere tiltak for å avhjelpe situasjonen.

Anmodningsvedtak nr. 658 (2020–2021) anses fulgt opp gjennom denne redegjørelsen.

Fotnoter

Energi Norge, Norwea, Samfunnsbedriftene, KS, Naturressurskommunene, Landssamanslutninga av vasskraftkommunar, Utmarkskommunenes sammenslutning, Industrikommunene, Petroleumskommunene, Landssammenslutningen av vindkraftkommuner og Kraftfylka.