3 Den økonomiske politikken

3.1 Retningslinjene for den økonomiske politikken

Stortinget sluttet seg våren 2001 til retningslinjer for budsjettpolitikken som innebærer en gradvis og forutsigbar innfasing av statens petroleumsinntekter, om lag i takt med utviklingen i realavkastningen fra Statens petroleumsfond. Budsjettpolitikken er dermed gitt en mellomlangsiktig forankring. Samtidig åpner retningslinjene for at den handlefriheten som oljeinntektene gir, kan utnyttes til å stimulere produksjon og sysselsetting i perioder med høy og økende ledighet. Motsatt vil det være behov for å holde igjen i finanspolitikken i perioder med høy kapasitetsutnyttelse i økonomien.

Pengepolitikken skal sikte mot stabilitet i den norske krones verdi, nasjonalt og i forhold til våre handelspartnere. Den operative gjennomføringen av pengepolitikken skal rettes inn mot lav og stabil inflasjon, definert som en årsvekst i konsumprisene som over tid er nær 2,5 pst. Av forskriften følger det at pengepolitikken skal bidra til å stabilisere utviklingen i produksjon og sysselsetting og til stabile forventninger om valutakursutviklingen. Pengepolitikken har dermed en klar rolle i å stabilisere den økonomiske utviklingen. Budsjett- og pengepolitikken må imidlertid virke sammen for å bidra til en stabil utvikling i norsk økonomi.

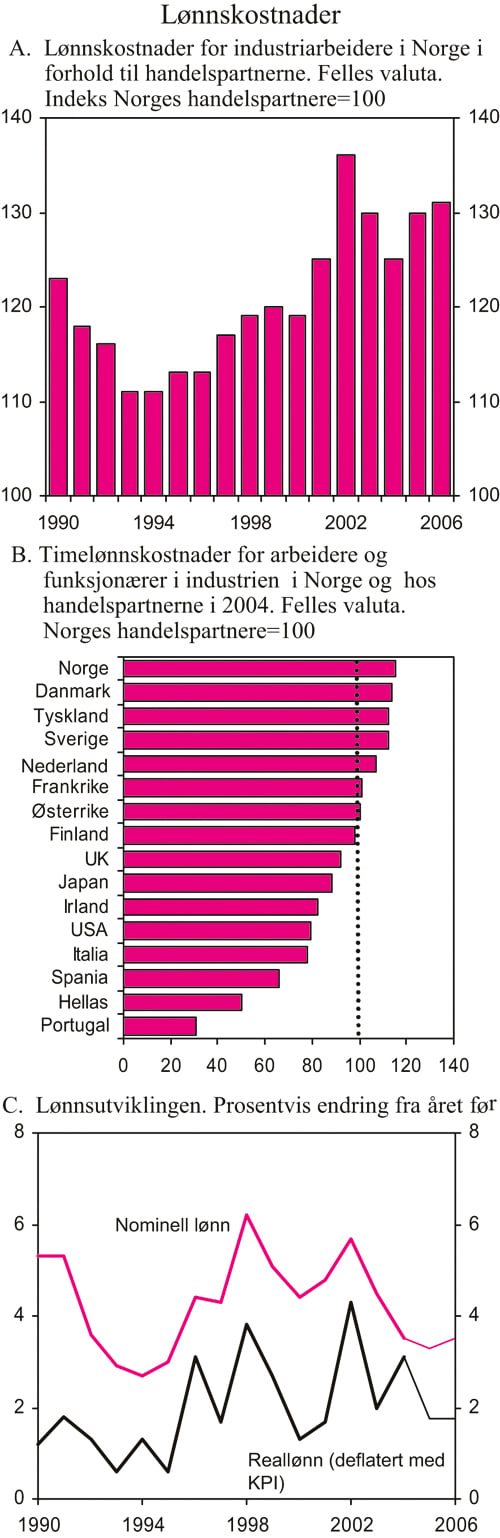

Den økonomiske politikken må legge avgjørende vekt på å styrke grunnlaget for et vekstkraftig næringsliv og en effektiv offentlig sektor. Det er i det alt vesentlige veksten i fastlandsøkonomien som bestemmer velferdsutviklingen i Norge. Petroleumsinntektene kan over tid bare gi et begrenset bidrag til vår samlede velferd. Det er avgjørende at dette begrensede handlingsrommet ikke brukes på en måte som svekker vekstkraften og omstillingsdyktigheten i fastlandsøkonomien. I så fall kan et gunstig utgangspunkt lett bli snudd til en ulempe. Skal vi videreføre en god utvikling, må vi som andre land gjennomføre reformer for å styrke arbeids- og næringslivet. Skattereformen og et lavere skatte- og avgiftsnivå bidrar til å øke arbeidstilbudet, styrke kapitaltilførselen til næringslivet og bedre utnyttelsen av våre samlede ressurser. Også pensjonsreformen vil stimulere arbeidstilbudet, og dermed øke verdiskapingen i norsk økonomi. Regjeringen legger samtidig stor vekt på arbeidet med å modernisere offentlig sektor med sikte på å bedre kvaliteten og brukervennligheten, øke produktiviteten og kanalisere ressursene til de områdene der behovene er størst.

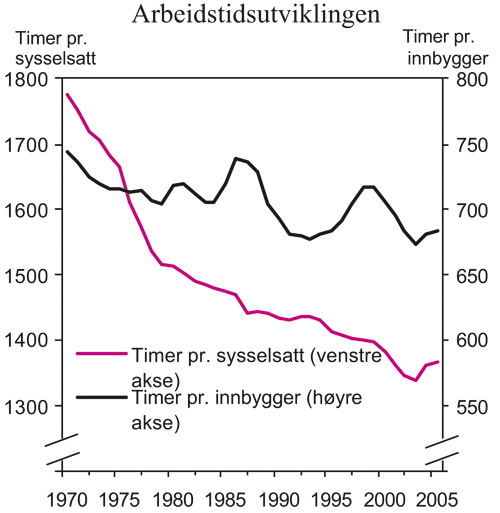

Et godt fungerende arbeidsmarked er sentralt for en effektiv utnyttelse av samfunnets ressurser. Sysselsettingspolitikken må derfor innrettes slik at den bidrar til at arbeidskraften kanaliseres dit det er størst behov for den, og slik at flest mulig deltar i arbeidslivet. Økt arbeidsinnsats vil også gi et vesentlig bidrag til å møte de langsiktige budsjettutfordringene knyttet til en aldrende befolkning.

Et fleksibelt arbeidsmarked og et velfungerende system for lønnsdannelse vil bidra til at arbeidsledigheten holdes lav og yrkesdeltakelsen høy. Et hovedformål med det inntektspolitiske samarbeidet er å bidra til at kostnadsveksten i Norge ikke kommer ut av kurs i forhold til utviklingen hos våre handelspartnere. Gjennomføringen av inntektsoppgjørene er partenes ansvar.

3.2 Budsjettpolitikken

3.2.1 Retningslinjene for budsjettpolitikken

St.meld. nr. 29 (2000–2001) Retningslinjer for den økonomiske politikken trakk opp følgende retningslinjer for budsjettpolitikken (handlingsregelen), som et flertall i Stortinget sluttet seg til våren 2001:

Petroleumsinntektene fases gradvis inn i økonomien, om lag i takt med utviklingen i forventet realavkastning av Statens petroleumsfond.

Det legges vekt på å jevne ut svingninger i økonomien for å sikre god kapasitetsutnyttelse og lav arbeidsledighet.

Hensynet til en stabil økonomisk utvikling er tillagt stor vekt i retningslinjene for budsjettpolitikken. St.meld. nr. 29 (2000–2001) understreker at budsjettpolitikken skal rettes inn mot en jevn økning i bruken av petroleumsinntekter målt ved det strukturelle, oljekorrigerte budsjettunderskuddet. Ved at handlingsregelen knyttes til det strukturelle underskuddet, og ikke det faktiske, begrenses risikoen for at budsjettpolitikken skal forsterke konjunktursvingningene i norske økonomi, jf. boks 3.1. Ved store endringer i fondskapitalen eller i forhold som påvirker det strukturelle underskuddet, skal konsekvensene for bruken av petroleumsinntekter jevnes ut over flere år for å unngå å destabilisere fastlandsøkonomien. Gjennom å skape forutsigbarhet om innfasing av petroleumsinntektene i norsk økonomi bidrar handlingsregelen samtidig til å forankre forventningene i valutamarkedet.

Dagens høye innbetalinger fra petroleumsvirksomheten kan ikke betraktes som inntekter i vanlig forstand. Olje og gass er ikke-fornybare ressurser, og innbetalingene til staten har langt på vei et motstykke i en reduksjon i statens gjenværende petroleumsressurser. Skal vi ha glede av oljeinntektene på varig basis, må bruken av dem frikoples fra de løpende innbetalingene til staten. De budsjettpolitiske retningslinjene ivaretar dette hensynet. Statens netto kontantstrøm fra oljevirksomheten overføres i sin helhet til Statens petroleumsfond, mens det bare er realavkastningen av fondet som brukes. På denne måten skjermes statsbudsjettet fra virkningene av svingende oljepriser, samtidig som staten akkumulerer en betydelig finansformue i Petroleumsfondet.

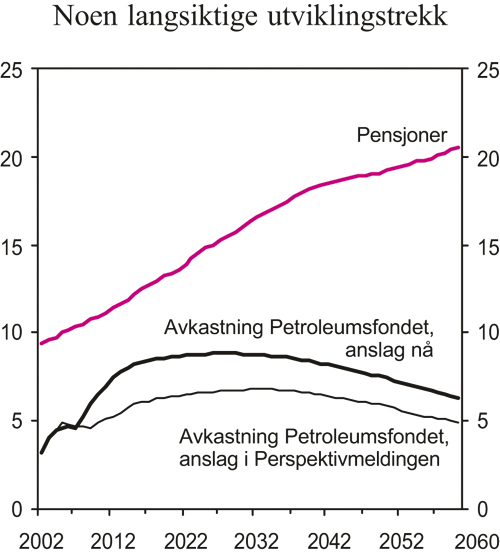

På lengre sikt står vi overfor store utfordringer i budsjettpolitikken som følge av at befolkningen eldes. Statens utgifter til alders-, uføre- og etterlattepensjon anslås å øke fra rundt 10 pst. av verdiskapingen i fastlandsøkonomien i dag til vel 20 pst. i 2060. I tillegg vil aldringen av befolkningen påvirke andre offentlige utgiftsposter, bl.a. utgiftene til helse og omsorg. Avkastningen fra et voksende Petroleumsfond vil gjøre det lettere å møte den framtidige veksten i statens utgifter til pensjoner og til helse og omsorg som følger av en aldrende befolkning. For å sikre bærekraftige offentlige finanser er det imidlertid nødvendig med ytterligere tiltak. En pensjonsreform som reduserer statens utgifter til alderspensjoner og stimulerer arbeidstilbudet, er et viktig bidrag i denne sammenhengen.

3.2.2 Gjennomføringen av budsjettpolitikken i 2005

Ved Stortingets behandlingen av statsbudsjettet for 2005 i fjor høst ble det lagt opp til et strukturelt, oljekorrigert underskudd på 66,4 mrd. kroner i 2005. Ved behandlingen av Revidert nasjonalbudsjett fikk Regjeringen tilslutning til en revisjon av budsjettet som innebar en reduksjon i underskuddet med 1,1 mrd. kroner i forhold til saldert budsjett. Det strukturelle, oljekorrigerte budsjettunderskuddet i 2005 ble etter dette anslått til 65,3 mrd. kroner.

Etter Revidert nasjonalbudsjett er det kommet ny informasjon om skatte- og avgiftsinngangen i 2005. Tall for de siste månedene viser en raskere vekst i løpende skattetrekk og arbeidsgiveravgift enn tidligere lagt til grunn. Etterskuddsskattene fra bedrifter øker også sterkere enn forutsatt. Samlet sett ligger det an til at de nye anslagene for skatter og avgifter mv. vil redusere det strukturelle budsjettunderskuddet i 2005 med om lag 3 mrd. kroner, til 62,3 mrd. kroner. Dette tilsvarer 4,6 pst. av trend-BNP for Fastlands-Norge.

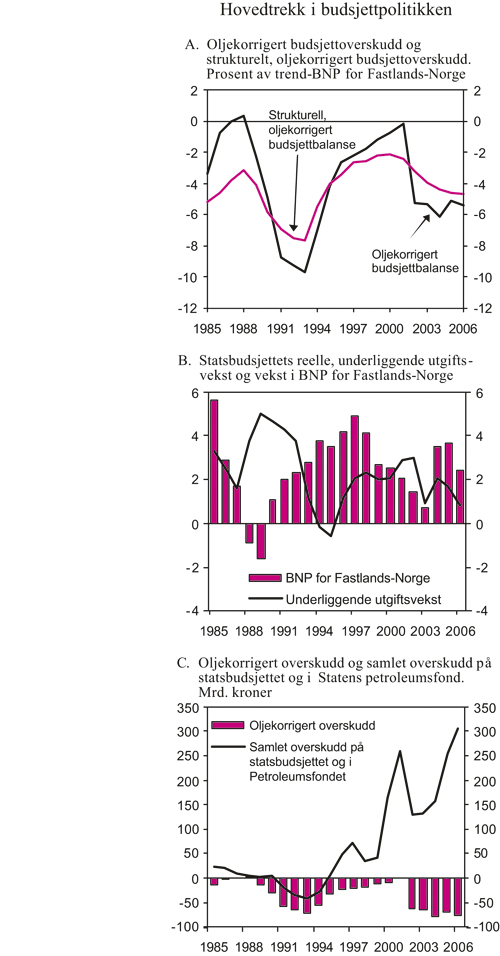

Den reelle, underliggende veksten i statsbudsjettets utgifter fra 2004 til 2005 anslås nå til 1¾ pst., som er på linje med anslagene i Nasjonalbudsjettet 2005 og i Revidert nasjonalbudsjett 2005. De to siste årene har den reelle, underliggende utgiftsveksten vært betydelig lavere enn veksten i BNP for Fastlands-Norge, jf. figur 3.1. For fireårsperioden 2002–2005 anslås den gjennomsnittlige, reelle utgiftsveksten til 1,9 pst., mens den gjennomsnittlige årlige veksten i BNP for Fastlands-Norge anslås til 2,3 pst.

Statsbudsjettets oljekorrigerte underskudd anslås nå til 69,6 mrd. kroner i 2005, jf. tabell 3.2. Reduksjonen på 4,6 mrd. kroner i forhold til anslaget i Revidert nasjonalbudsjett skyldes i hovedsak økte skatteinntekter.

På bakgrunn av utviklingen i oljemarkedet hittil i år legges det i denne meldingen til grunn en gjennomsnittlig oljepris på 350 kroner pr. fat i 2005, mot 300 kroner pr. fat i Revidert nasjonalbudsjett. Statens netto kontantstrøm fra petroleumsvirksomheten anslås til om lag 283 mrd. kroner i 2005, som er nesten 23 mrd. kroner høyere enn i Revidert nasjonalbudsjett, jf. tabell 3.3. Etter inndekning av det oljekorrigerte underskuddet gir dette en netto avsetning til Statens petroleumsfond på 213,4 mrd. kroner i 2005. Nettoavsetningen anslås vel 27 mrd. kroner høyere enn i Revidert nasjonalbudsjett.

Medregnet renter og utbytte mv. i Statens petroleumsfond på 42 mrd. kroner anslås det samlede overskuddet på statsbudsjettet og i Statens petroleumsfond til 255,5 mrd. kroner i 2005, som er i overkant av 26 mrd. kroner mer enn lagt til grunn i Revidert nasjonalbudsjett. I tillegg tilføres Statens petroleumsfond om lag 12,5 mrd. kroner i 2005 som følge av salg av aksjer i Statoil, jf. St.prp. nr. 65 (2004–2005). Den samlede kapitalen i Statens petroleumsfond ved utgangen av 2005 anslås til om lag 1335 mrd. kroner. Det er 36 mrd. kroner høyere enn anslått i Revidert nasjonalbudsjett og 91 mrd. kroner høyere enn anslaget i Nasjonalbudsjettet 2005.

Boks 3.1 Det strukturelle budsjettunderskuddet

Retningslinjene for budsjettpolitikken innebærer at bruken av petroleumsinntekter, målt ved det strukturelle, oljekorrigerte budsjettunderskuddet, over tid skal være lik forventet realavkastning av Statens petroleumsfond.

Ved å knytte handlingsregelen til det strukturelle budsjettunderskuddet, og ikke det faktiske, begrenses risikoen for at budsjettpolitikken skal forsterke konjunktursvingningene i norsk økonomi. Grunnen til dette er at det faktiske, oljekorrigerte budsjettunderskuddet ikke bare påvirkes av budsjettpolitikken, men også av konjunktursituasjonen. For eksempel er skatteinntektene forbigående lave i en lavkonjunktur, mens utgiftene til arbeidsledighetstrygd er høye. I en høykonjunktur er det omvendt. Dersom en krever at det oljekorrigerte budsjettunderskuddet skal vise en bestemt utvikling uavhengig av konjunkturene, må en kutte i utgiftene eller øke skattesatsene i en lavkonjunktur, og øke utgiftene eller redusere skattesatsene i en høykonjunktur. Med en slik innretning ville budsjettpolitikken være ekspansiv i gode tider og kontraktiv i dårlige.

Også statens renteinntekter og renteutgifter kan variere mye fra år til år uten at det er uttrykk for strukturelle endringer i budsjettet. Varierende overføringer fra Norges Bank og regnskapsmessige omlegginger bør heller ikke få konsekvenser for budsjettpolitikken.

For å komme fra det oljekorrigerte til det strukturelle budsjettunderskuddet gjøres følgende korreksjoner, jf. tabell 3.1:

For å justere den oljekorrigerte budsjettbalansen for virkningen av at konjunkturene avviker fra en normalsituasjon beregnes budsjettvirkningene av at skattegrunnlagene avviker fra sine trendnivåer. Videre tas det hensyn til at også utbetalingen av ledighetstrygd avhenger av konjunkturelle forhold.

Det korrigeres for forskjellen mellom normalnivåene for statens renteinntekter og renteutgifter samt overføringene fra Norges Bank og de faktiske overførings- og rentestrømmene. Fra og med 2002 og noen år framover vil det som ledd i en økning av Norges Banks egenkapital ikke overføres midler fra banken til statsbudsjettet.

Det korrigeres for regnskapsmessige omlegginger og for endringer i funksjonsfordelingen mellom stat og kommune som ikke påvirker den underliggende utviklingen i budsjettbalansen. Den regnskapsmessige korreksjonen for 2006 er knyttet til gjeninnføringen av kommunal selskapsskatt. Som ledd i denne reformen reduseres statens skatteinntekter med knapt 6,7 mrd. kroner i 2006, mens kommunene først tilføres disse midlene i 2007 fra det felleskommunale skattefondet. Nivået på de kommunale rammeoverføringene må derfor opprettholdes i 2006, og statsbudsjettet korrigeres for den medfølgende dobbeltbelastningen.

Også en rekke andre land bruker utviklingen i den strukturelle budsjettbalansen som utgangspunkt for vurderinger av finanspolitikken. Blant annet offentliggjør OECD og EU jevnlig standardiserte anslag for det strukturelle budsjettunderskuddet i medlemslandene. Disse anslagene er basert på mer aggregerte beregninger enn Finansdepartementets opplegg for Norge og korrigerer bare unntaksvis for andre forhold enn svingninger i den økonomiske aktiviteten. Det metodiske grunnlaget for aktivitetskorrigeringene er imidlertid svært likt det som benyttes i Norge.

Tabell 3.1 Det strukturelle, oljekorrigerte budsjettunderskuddet. Mill. kroner

| 2003 | 2004 | 2005 | 2006 | |

|---|---|---|---|---|

| Oljekorrigert underskudd på statsbudsjettet | 66 150 | 79 246 | 69 634 | 76 975 |

| – Overføringer fra Norges Bank utover beregnet trendnivå | 4 685 | 4 878 | 4 878 | 4 878 |

| – Netto renteinntekter utover beregnet trendnivå | 2 597 | 5 207 | 4 270 | 5 492 |

| – Særskilte regnskapsforhold | 830 | 654 | 35 | 6 680 |

| – Aktivitetskorrigeringer | 9 051 | 11 247 | -1 810 | -5 965 |

| = Strukturelt budsjettunderskudd | 48 986 | 57 260 | 62 261 | 65 890 |

| Målt i prosent av trend-BNP for Fastlands-Norge | 4,0 | 4,4 | 4,6 | 4,6 |

| Endring fra året før i prosentpoeng1 | 0,7 | 0,5 | 0,2 | 0,0 |

1 Positive tall indikerer at budsjettet virker ekspansivt.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

3.2.3 Statsbudsjettet for 2006

Bruken av petroleumsinntekter over statsbudsjettet er kommet opp på et høyt nivå. For 2005 anslås det strukturelle, oljekorrigerte budsjettunderskuddet til 62,3 mrd. kroner, som er rundt 22 mrd. kroner høyere enn den forventede realavkastningen av Statens petroleumsfond. Et slikt merforbruk av petroleumsinntekter innebærer at det tæres på fondskapitalen, slik at den framtidige avkastningen av fondet blir lavere enn den ellers ville vært. Dersom en i 2006 skulle bringe bruken av petroleumsinntekter ned på linje med forventet realavkastning av kapitalen i Statens petroleumsfond, måtte imidlertid budsjettpolitikken ha vært strammet kraftig til. En slik brå omlegging av politikken ville ha vært i strid med intensjonen om en jevn innfasing av oljeinntektene.

Figur 3.1 Hovedtrekk i budsjettpolitikken

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Regjeringen legger stor vekt på at budsjettpolitikken skal understøtte den positive utviklingen i norsk økonomi. Innretningen av budsjettpolitikken de siste årene har gitt rom for lave renter og bidratt til en balansert økonomisk utvikling. Aktiviteten i fastlandsøkonomien er nå høy, og anslagene for veksten i norsk økonomi er ytterligere oppjustert siden behandlingen av Revidert nasjonalbudsjett. Hensynet til en stabil utvikling i produksjon og sysselsetting tilsier dermed tilbakeholdenhet i bruken av oljeinntekter i 2006. Langsiktige budsjetthensyn trekker i samme retning.

Hovedtrekkene i budsjettopplegget for 2006 kan oppsummeres som følger:

Et strukturelt, oljekorrigert underskudd på 65,9 mrd. kroner, som tilsvarer 4,6 pst. av trend-BNP for Fastlands-Norge. Budsjettopplegget innebærer en bruk av petroleumsinntekter som er vel 12 mrd. kroner høyere enn den forventede avkastningen av Petroleumsfondet. Merbruken av oljeinntekter avtar dermed klart fra 2005.

En reell, underliggende vekst i statsbudsjettets utgifter på om lag ¾ pst. eller om lag 5 mrd. kroner. Som gjennomsnitt over perioden 2002–2006 anslås utgiftsveksten til 1,7 pst. Til sammenlikning anslås den gjennomsnittlige BNP-veksten i Fastlands-Norge til 2,3 pst. i samme periode.

Nye netto skatte- og avgiftslettelser på om lag 2,8 mrd. bokført og 6,7 mrd. påløpt. Samlede netto skatte- og avgiftslettelser utgjør 4,2 mrd. kroner i bokført verdi.

Regnet som andel av trend-BNP for Fastlands-Norge er det strukturelle underskuddet uendret fra 2005 til 2006. Budsjettet anslås dermed å være konjunkturnøytralt. Dette bildet understøttes av makroøkonomiske modellberegninger der det tas hensyn til sammensetningen av budsjettets inntekts- og utgiftsside.

Tabell 3.2 Hovedtall på statsbudsjettet og i Statens petroleumsfond. Mrd. kroner

| Regnskap | Anslag på regnskap | |||

|---|---|---|---|---|

| 2003 | 2004 | 2005 | 2006 | |

| Totale inntekter | 700,2 | 746,4 | 863,1 | 920,5 |

| Inntekter fra petroleumsvirksomhet | 191,2 | 222,1 | 306,7 | 348,4 |

| Skatter og avgifter | 101,4 | 118,1 | 163,7 | 196,2 |

| Andre petroleumsinntekter | 89,8 | 103,9 | 143,0 | 152,2 |

| Inntekter utenom petroleumsinntekter | 509,0 | 524,3 | 556,3 | 572,1 |

| Skatter og avgifter fra Fastlands-Norge | 461,3 | 480,0 | 514,8 | 528,0 |

| Andre inntekter | 47,7 | 44,3 | 41,6 | 44,1 |

| Totale utgifter | 592,7 | 622,2 | 649,7 | 669,4 |

| Utgifter til petroleumsvirksomhet | 17,6 | 18,7 | 23,7 | 20,4 |

| Utgifter utenom petroleumsvirksomhet | 575,1 | 603,6 | 626,0 | 649,0 |

| Overskudd på statsbudsjettet før overføring til Statens petroleumsfond | 107,5 | 124,2 | 213,4 | 251,1 |

| – Netto kontantstrøm fra petroleumsvirksomheten | 173,7 | 203,4 | 283,0 | 328,0 |

| = Oljekorrigert overskudd | -66,1 | -79,2 | -69,6 | -77,0 |

| + Overført fra Statens petroleumsfond | 62,8 | 80,7 | 69,6 | 77,0 |

| = Overskudd på statsbudsjettet | -3,3 | 1,5 | 0,0 | 0,0 |

| + Netto avsatt i Statens petroleumsfond | 110,8 | 122,7 | 213,4 | 251,1 |

| + Rente- og utbytteinntekter mv. i Statens petroleumsfond | 25,8 | 33,3 | 42,1 | 54,0 |

| = Samlet overskudd på statsbudsjettet og i Statens petroleumsfond | 133,3 | 157,4 | 255,5 | 305,1 |

| Memo: Kapital i Statens petroleumsfond pr. 31.12. målt til markedsverdi | 847,1 | 1 011,5 | 1 335,3 | 1 669,7 |

| Prosent av BNP | 54,2 | 59,9 | 71,9 | 86,3 |

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Det foreslåtte budsjettopplegget for 2006 innebærer et oljekorrigert underskudd på statsbudsjettet på 77,0 mrd. kroner. Det oljekorrigerte underskuddet dekkes ved en overføring fra Statens petroleumsfond. Underskuddet anslås 7,3 mrd. kroner høyere enn i 2005. En medvirkende årsak til økningen i det oljekorrigerte underskuddet er gjeninnføring av kommunal selskapsskatt, jf. omtale i boks 3.1.

Som tidligere nevnt innebærer budsjettforslaget for 2006 en reell, underliggende vekst i statsbudsjettets utgifter på ¾ pst., tilsvarende om lag 5 mrd. kroner. Ved beregningen av den underliggende utgiftsveksten holdes statsbudsjettets utgifter til petroleumsvirksomheten, dagpenger til arbeidsledige og renter utenfor, jf. tabell 3.4. For å gjøre utgiftene sammenliknbare over tid er det i tillegg justert for ekstraordinære endringer og enkelte regnskapsmessige forhold. Ved beregningen av den underliggende utgiftsveksten i 2006 er det korrigert for tilbakeføring av en andel av selskapsskatten til kommunene og for reduserte rammeoverføringer som følge av opptrapping av skattenes andel av kommunesektorens samlede inntekter. Det er også korrigert for endrede utgifter som følge av omlegging av den differensierte arbeidsgiveravgiften. Videre er det korrigert for økte utgifter i Statens Pensjonskasse som følge av endret beregningsopplegg for arbeidsgiveravgift på pensjonspremiene. Begge disse endringene i arbeidsgiveravgiften påvirker statsbudsjettets utgiftsside, men motsvares av tilsvarende endringer på statsbudsjettets inntektsside.

Tabell 3.3 Statsbudsjettets inntekter og utgifter i 2005. Endringer i forhold til saldert budsjett og Revidert nasjonalbudsjett. Mill. kroner

| 1 Saldert budsjett | 2 Endring | 3=1+2 Revidert nasjonal- budsjett 2005 | 4 Endring | 5=3+4 Nasjonal budsjettet 2006 | 6=5–1 Memo: Endring fra saldert budsjett | |

|---|---|---|---|---|---|---|

| A Inntekter utenom petroleumsinntekter | 557 423 | -4 827 | 552 596 | 3 749 | 556 345 | -1 077 |

| 1 Skatter og avgifter fra Fastlands-Norge | 516 320 | -5 984 | 510 336 | 4 419 | 514 755 | -1 565 |

| 2 Renteinntekter | 12 154 | –760 | 11 394 | -361 | 11 033 | -1 120 |

| 3 Overføringer fra Norges Bank | 0 | 0 | 0 | 0 | 0 | 0 |

| 4 Andre inntekter | 28 949 | 1 917 | 30 866 | -309 | 30 557 | 1 608 |

| B Utgifter utenom petroleumsvirksomhet | 631 765 | -4 951 | 626 814 | -835 | 625 979 | -5 786 |

| 1 Renteutgifter | 16 085 | 65 | 16 150 | -250 | 15 900 | -185 |

| 2 Dagpenger | 9 655 | 0 | 9 655 | 113 | 9 768 | 113 |

| 3 Andre utgifter | 606 025 | -5 016 | 601 009 | -698 | 600 311 | -5 714 |

| C Oljekorrigert overskudd (A-B) | -74 342 | 124 | -74 218 | 4 584 | -69 634 | 4 708 |

| D Kontantstrøm fra petroleumsvirksomheten | 204 477 | 55 663 | 260 140 | 22 850 | 282 990 | 78 513 |

| E Avsetning til Statens petroleumsfond (C+D) | 130 135 | 55 787 | 185 922 | 27 434 | 213 356 | 83 221 |

| F Rente- og utbytteinntekter mv. i Statens petroleumsfond | 39 600 | 3 600 | 43 200 | -1 100 | 42 100 | 2 500 |

| G Samlet overskudd på statsbudsjettet og Statens petroleumsfond (E+F) | 169 735 | 59 387 | 229 122 | 26 334 | 255 456 | 85 721 |

Kilde: Finansdepartementet.

Basert på en forutsetning om en gjennomsnittlig oljepris i 2006 på 350 kroner pr. fat anslås statens netto kontantstrøm fra petroleumsvirksomheten til 328 mrd. kroner. Netto avsetning til Statens petroleumsfond, der overføringen til statsbudsjettet er trukket fra, anslås til 251 mrd. kroner.

Det samlede overskuddet på statsbudsjettet og i Statens petroleumsfond, som inkluderer renter og utbytte på kapitalen i fondet, anslås til om lag 305 mrd. kroner i 2006.

Tabell 3.4 Statsbudsjettets underliggende utgiftsvekst fra 2005 til 2006. Anslag på regnskap. Mill. kroner og prosentvis endring

| 2005 | 2006 | ||

|---|---|---|---|

| Statsbudsjettets utgifter | 649 711 | 669 449 | |

| - | Statlig petroleumsvirksomhet | 23 732 | 20 400 |

| - | Dagpenger til arbeidsledige | 9 768 | 8 738 |

| - | Renteutgifter | 15 900 | 18 896 |

| = | Utgifter utenom petroleumsvirksomhet, dagpenger til arbeidsledige og renteutgifter | 600 311 | 621 415 |

| - | Flyktninger i Norge | 578 | 468 |

| - | Kommunal selskapsskatt bevilget som rammeoverføringer | 5 486 | 5 041 |

| + | Reduserte rammeoverføringer pga. økt kommunal skatteandel | 1 613 | |

| - | Tilskudd til gjeldslette mv. i fylkeskommunene | 17 | |

| - | Ekstra belastning av feriepenger og arbeidsgiveravgift | 18 | |

| - | Økte utgifter i Statens pensjonskasse, teknisk endring | 573 | |

| - | Økte utgifter ved omlegging av differensiert arbeidsgiveravgift | 976 | |

| = | Underliggende utgifter | 594 212 | 615 969 |

| Verdiendring i pst. | 3,7 | ||

| Prisendring i pst. | 2,8 | ||

| Volumendring i pst. | 0,8 | ||

Kilde: Finansdepartementet.

Den samlede kapitalen i Statens petroleumsfond ved utgangen av 2006 anslås til om lag 1670 mrd. kroner, tilsvarende drøyt 86 pst. av BNP, jf. tabell 3.5.

Tabell 3.5 Inntekter og utgifter i Statens petroleumsfond. Mill kroner

| 2004 | 2005 | 2006 | |

|---|---|---|---|

| Inntekter | 236 662 | 325 090 | 382 039 |

| – Netto kontantstrøm fra petroleumsvirksomhet | 203 407 | 282 990 | 328 039 |

| – Renteinntekter og utbytte | 33 255 | 42 100 | 54 000 |

| Utgifter | 80 727 | 69 634 | 76 945 |

| – Overføring til statskassen | 80 727 | 69 634 | 76 945 |

| Overskudd i Statens petroleumsfond | 155 935 | 255 456 | 305 064 |

| Kapital i fondet pr. 31.12 målt til markedsverdi | 1 011 540 | 1 335 291 | 1 669 744 |

| Prosent av BNP | 59,9 | 71,9 | 86,3 |

Kilde: Finansdepartementet.

Det vises til nærmere omtale av budsjettets utgiftsside i St.prp. nr. 1 (2005–2006) Statsbudsjettet for budsjettåret 2006 (Gul bok) og av skatteopplegget i kapittel 4 i denne meldingen.

3.2.4 Utviklingen i offentlige finanser i 2006

Tabell 3.6 viser utviklingen i offentlig forvaltnings budsjettoverskudd (netto finansinvesteringer), basert på definisjonene i nasjonalregnskapet. Netto finansinvesteringer tilsvarer overskuddsbegrepet som benyttes i Maastricht-kriteriene for offentlige finanser. I tillegg til statsbudsjettet og Statens petroleumsfond omfatter dette overskuddsbegrepet andre stats- og trygderegnskaper, bl.a. Folketrygdfondet. Videre inngår kommuneforvaltningen som et eget forvaltningsnivå.

Tabell 3.6 Nettofinansinvesteringer i offentlig forvaltning. Mill. kroner

| 2004 | 2005 | 2006 | |

|---|---|---|---|

| A. Netto finansinvesteringer i statsforvaltningen, påløpt verdi | 205 345 | 291 076 | 327 986 |

| Statsbudsjettets overskudd | 1 481 | 0 | 0 |

| Overskudd i Statens petroleumsfond | 155 935 | 255 456 | 305 064 |

| Overskudd i andre stats- og trygderegnskap | 3 167 | 3 462 | 5 824 |

| Definisjonsforskjell statsregnskapet/nasjonalregnskapet1 | 41 770 | 22 285 | 13 410 |

| Kapitalinnskudd i forretningsdriften2 | 2 992 | 9 873 | 3 689 |

| B. Netto finansinvesteringer i kommuneforvaltningen, påløpt verdi | -7 563 | -1 328 | 855 |

| Kommuneforvaltningens overskudd, bokført verdi | -10 104 | -7 953 | -7 315 |

| Påløpte, men ikke bokførte kommuneskatter | 2 541 | 6 625 | 8 170 |

| C. Offentlig forvaltnings finansinvesteringer (=A+B) | 197 783 | 289 748 | 328 842 |

| Målt som andel av BNP | 11,7 | 15,6 | 17,0 |

1 Inkluderer statsforvaltningens påløpte, men ikke bokførte skatter.

2 Kapitalinnskudd i forretningsdrift, herunder statlig petroleumsvirksomhet, regnes som finansinvesteringer i nasjonalregnskapet.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Statsforvaltningens samlede netto finansinvesteringer anslås å øke fra 291,1 mrd. kroner i 2005 til 328,0 mrd. kroner i 2006. Økningen skyldes i hovedsak en økning i overskuddet i Statens petroleumsfond.

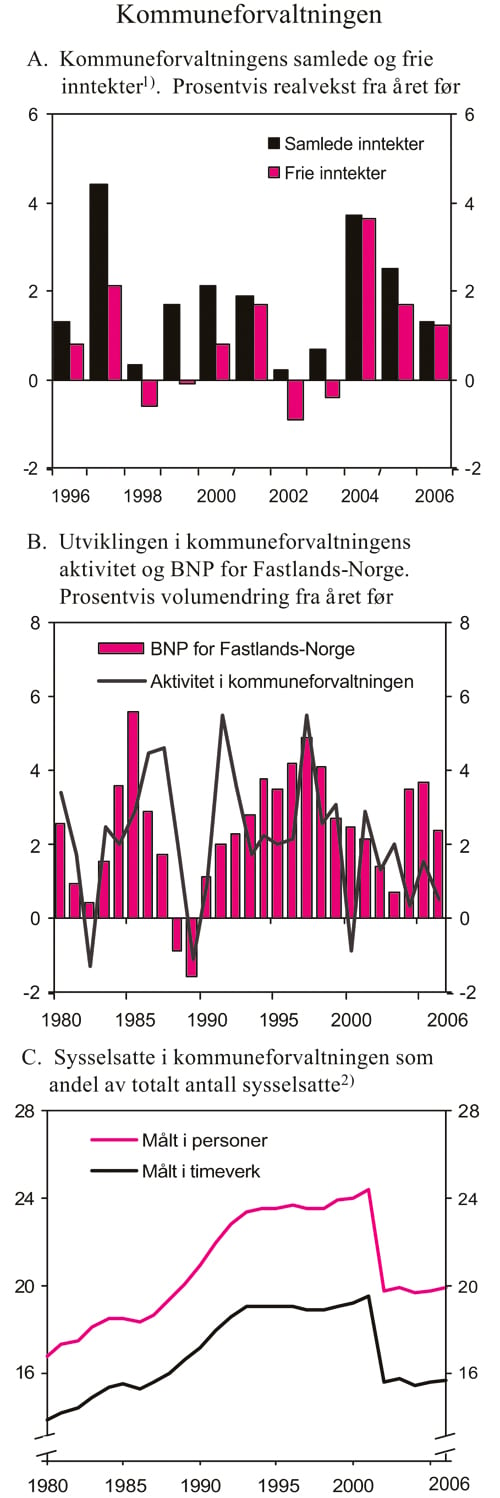

Målt ved netto finansinvesteringene er kommuneforvaltningens underskudd anslått å falle fra drøyt 10 mrd. kroner i 2004 til knapt 8 mrd. kroner i 2005. Reduksjonen i underskuddet må ses i sammenheng med høy realvekst i inntektene i 2005. For 2006 anslås underskuddet å falle ytterligere, til 7,3 mrd. kroner.

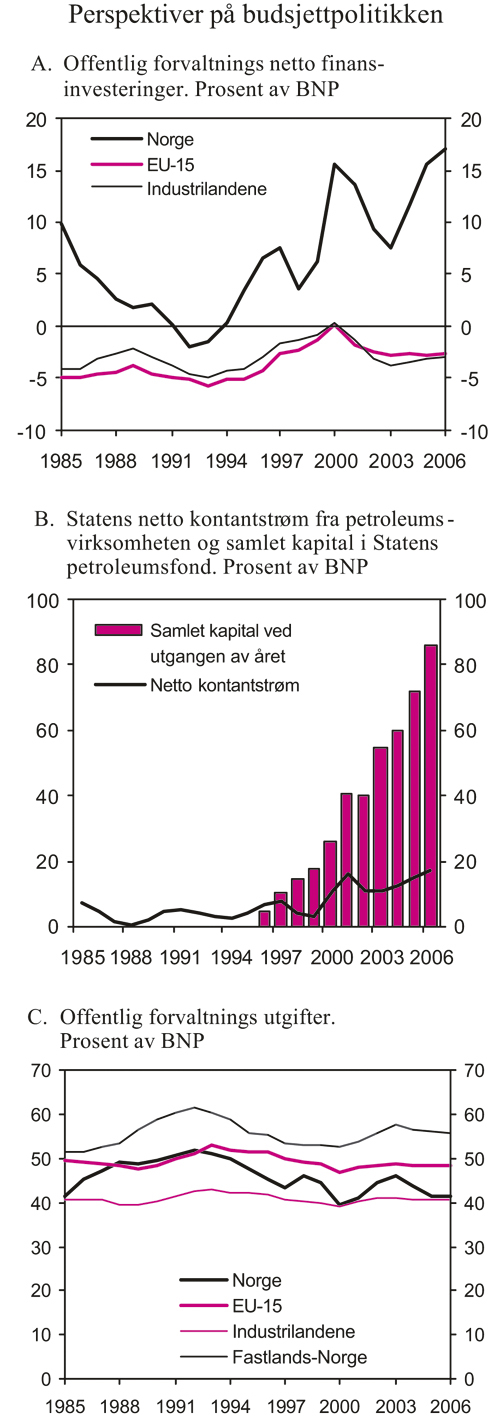

De samlede netto finansinvesteringene i offentlig forvaltning anslås å øke fra om lag 290 mrd. kroner i 2005 til om lag 329 mrd. kroner i 2006. Økningen er i stor grad knyttet til økte inntekter fra petroleumsvirksomheten. Målt som andel av BNP anslås det samlede budsjettoverskuddet for offentlig forvaltning til 17,0 pst. i 2006. Dette er klart over gjennomsnittet for den foregående 20 års-perioden, jf. figur 3.2A.

Offentlig forvaltnings nettofordringer, medregnet kapitalen i Petroleumsfondet og kapitalinnskudd i statlig forretningsdrift, anslås til om lag 1970 mrd. kroner ved utgangen av 2006. Nettofordringene er om lag på størrelse med anslått BNP i 2006. Som følge av det høye nivået på statens netto kontantstrøm fra petroleumsvirksomheten, jf. figur 3.2B, har statens finansformue økt raskt de siste årene.

I figur 3.2C sammenliknes utviklingen i offentlige utgifter i Norge med utviklingen i EU-landene (EU-15) og landene i OECD-området. Det framgår av figuren at de offentlige utgiftene i Norge sank fra 1992 til 1999, både som andel av BNP og som andel av BNP for Fastlands-Norge. Som følge av forholdsvis lav vekst i fastlandsøkonomien og økende offentlige utgifter steg utgiftsandelen til 57,8 pst. i 2003 regnet i forhold til fastlands-BNP. Etter dette er utgiftsandelen igjen redusert. For 2006 anslås utgiftene nå til 55,6 pst. av fastlands-BNP.

Figur 3.2 Perspektiver på budsjettpolitikken

Kilde: Finansdepartementet.

Målt som andel av BNP har utgiftsnivået for offentlig forvaltning i Norge de siste årene vært noe lavere enn gjennomsnittet for EU-landene, men høyere enn gjennomsnittet for landene i OECD-området. Relativt lave utgiftsnivåer i land som USA og Japan bidrar til å trekke gjennomsnittet for OECD-området ned. Ved sammenlikning av nivået på offentlige utgifter må en imidlertid ta hensyn til at arbeidsdelingen mellom offentlig og privat sektor varierer fra land til land. I tillegg har de enkelte landene ulik praksis med hensyn til beskatning av pensjoner og andre overføringer. Landene baserer seg også i ulik grad på bruken av skattefradrag (skatteutgifter) som et alternativ til offentlige overføringer. Slike forskjeller påvirker bruttotallene for offentlige utgifter og inntekter.

3.2.5 Handlingsrommet i budsjettpolitikken på mellomlang sikt

Over tid bestemmes handlingsrommet i budsjettpolitikken i hovedsak av følgende forhold:

Utviklingen i skattegrunnlagene i fastlandsøkonomien.

Bindinger på budsjettets utgifts- og inntektsside fra tidligere vedtak.

Prisutviklingen på statsbudsjettets utgiftsside i forhold til den generelle prisveksten i økonomien.

Bruken av petroleumsinntekter.

Statens skatteinntekter øker trendmessig over tid som følge av vekst i fastlandsøkonomien og dermed i skattegrunnlagene. For de nærmeste årene anslås trendveksten i fastlandsøkonomien til vel 2¼ pst. pr. år. Under forutsetning av at skattegrunnlagene om lag følger den trendmessige aktivitetsveksten i fastlandsøkonomien kan den underliggende realveksten i skatteinntektene anslås til 10–12 mrd. kroner pr. år i tiden framover. Som forklart i boks 3.1, kan utviklingen i skattegrunnlagene fra ett år til det neste avvike fra den underliggende veksttakten i økonomien som følge av bl.a. konjunkturbevegelser. Slike forhold søker en å korrigere for ved beregningen av det strukturelle budsjettunderskuddet.

For 2007 kan veksten i skatteinntektene bli betydelig lavere enn den anslåtte underliggende skatteveksten, siden deler av den påløpte skatteletten i 2006 først vil ha budsjettvirkning i 2007. Forslaget til skatte- og avgiftsopplegg innebærer isolert sett en reduksjon i statsbudsjettets skatte- og avgiftsinntekter på nær 5 mrd. kroner fra 2006 til 2007.

Utviklingen innenfor etablerte velferdsordninger trekker isolert sett i retning av betydelige økninger i utgiftene på statsbudsjettet i årene framover. Dette er bl.a. et resultat av folketrygdens regelverk. I Gul bok er det anslått at en videreføring av 2006-budsjettet isolert sett vil innebære en betydelig utgiftsvekst i de påfølgende tre årene. Fra 2006 til 2007 anslås den bundne utgiftsveksten til drøyt 8 mrd. kroner. Samtidig er det i Gul bok anslått at lavere utbytteinntekter og reduserte andre inntekter isolert sett vil bidra til å redusere inntektssiden i budsjettet med drøyt 3 mrd. kroner fra 2006 til 2007.

Økte reallønninger trekker i tillegg i retning av at prisveksten for statsbudsjettets utgifter er sterkere enn prisveksten for skattegrunnlagene. Med dagens aktivitetsnivå vil denne priseffekten legge beslag på i størrelsesorden 1–2 mrd. kroner. Virkningen vil bli større dersom lønnsveksten blir høyere i offentlig sektor enn i resten av økonomien.

Ifølge retningslinjene for budsjettpolitikken skal bruken av petroleumsinntekter over tid følge utviklingen i forventet realavkastning av Statens petroleumsfond. Oppdaterte anslag for utviklingen i forventet fondsavkastning og det strukturelle, oljekorrigerte budsjettunderskuddet er vist i tabell 3.7. Beregningene er basert på to hovedforutsetninger:

Tabell 3.7 Statens petroleumsfond, forventet avkastning og strukturelt budsjettunderskudd. Mrd. kroner og prosent av trend-BNP for Fastlands-Norge

| Løpende priser | Faste 2006-priser | ||||||

|---|---|---|---|---|---|---|---|

| Kapital i Statens petroleumsfond ved inngangen til året, markedsverdi | Forventet avkastning av fondskapitalen (4 pst. regelen) | Strukturelt budsjettunderskudd | Forventet avkastning av fondskapitalen (4 pst. regelen) | Strukturelt budsjettunderskudd | Avvik fra 4 prosentregelen | Strukturelt underskudd, pst. av trend-BNP for Fastlands-Norge | |

| 2001 | 386,6 | – | 26,9 | – | 31,8 | – | 2,4 |

| 2002 | 619,3 | 24,8 | 38,1 | 28,0 | 43,0 | 15,0 | 3,2 |

| 2003 | 604,6 | 24,2 | 49,0 | 26,3 | 53,3 | 27,0 | 4,0 |

| 2004 | 847,1 | 33,9 | 57,3 | 35,8 | 60,5 | 24,7 | 4,4 |

| 2005 | 1011,5 | 40,5 | 62,3 | 41,6 | 64,0 | 22,4 | 4,6 |

| 2006 | 1335,3 | 53,4 | 65,9 | 53,4 | 65,9 | 12,5 | 4,6 |

| 2007 | 1669,7 | 66,8 | 68,0 | 64,7 | 65,9 | 1,2 | 4,6 |

| 2008 | 2041,1 | 81,6 | 81,6 | 76,7 | 76,7 | 0,0 | 5,2 |

| 2009 | 2421,9 | 96,9 | 96,9 | 88,1 | 88,1 | 0,0 | 5,9 |

| 2010 | 2794,9 | 111,8 | 111,8 | 98,3 | 98,3 | 0,0 | 6,5 |

Kilde: Finansdepartementet.

En gradvis nedgang i oljeprisen fra 350 kroner pr. fat i 2006 til 260 2006-kroner pr. fat i 2010. På lang sikt er det lagt til grunn en oljepris på 220 2006-kroner pr. fat. Sammen med en viss produksjonsnedgang bidrar lavere oljepriser til å redusere statens netto kontantstrøm fra petroleumsvirksomheten fra nesten 330 mrd. kroner i 2006 til om lag 278 mrd. kroner i 2010.

Et uendret reelt nivå på det strukturelle, oljekorrigerte budsjettunderskuddet i 2007 sammenliknet med anslått nivå i 2006. For årene deretter er det lagt til grunn at det strukturelle underskuddet følger banen for forventet realavkastning av kapitalen i Statens petroleumsfond.

Det framgår av tabell 3.7 at betydelige petroleumsinntekter er tatt inn i statsbudsjettet de siste årene. For 2006 anslås bruken av petroleumsinntekter utover forventet avkastning av fondet til vel 12 mrd. kroner, ned fra 22 mrd. kroner i 2005. Med uendret reelt nivå på det strukturelle underskuddet anslås forbruket av petroleumsinntekter utover forventet realavkastning av Petroleumsfondet å avta til vel 1 mrd. kroner i 2007 som følge av den forventede veksten i fondet.

Også i årene før de nye retningslinjene for den økonomiske politikken ble innført var bruken av petroleumsinntekter over statsbudsjettet omfattende. Siden midten av 1970-tallet og fram til utgangen av 2004 er mer enn halvparten av statens petroleumsinntekter brukt til å finansiere de løpende underskuddene på statsbudsjettet.

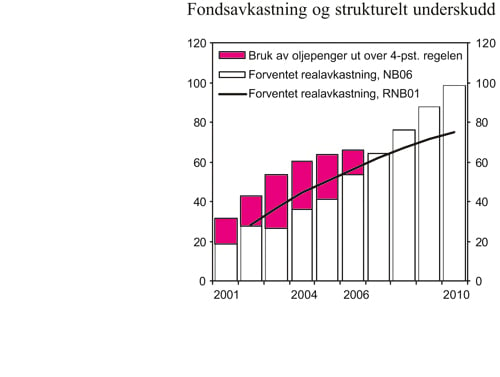

Figur 3.3 viser anslag for forventet realavkastning av Statens petroleumsfond fra 2001 til 2010 (hvite søyler), samt bruken av petroleumsinntekter utoverforventet realavkastning av Petroleumsfondet fra 2001 til 2006 (røde søyler). I tillegg vises anslaget for forventet realavkastning fram til 2010 fra Revidert nasjonalbudsjett 2001 (heltrukken linje).

Figur 3.3 Strukturelt underskudd og forventet realavkastning av Statens petroleumsfond i Nasjonalbudsjettet 2006 og Revidert nasjonalbudsjett 2001. Mrd. 2006-kroner

Kilde: Finansdepartementet.

Til tross for høye petroleumsinntekter de siste årene, anslås kapitalen i Statens petroleumsfond ved utgangen av 2005 nå noe lavere enn da handlingsregelen ble innført i 2001. Dette må ses i lys av den svake utviklingen i internasjonale finansmarkeder gjennom 2001 og 2002. Den faktiske avkastningen i Statens Petroleumsfond ble dermed betydelig lavere enn forventet. Samtidig bidro svake konjunkturer i norsk økonomi til at avsetningene til Petroleumsfondet ble noe lavere enn de ellers ville ha vært, også som følge av et større strukturelt underskudd.

Dagens høye inntekter fra petroleumsvirksomheten bidrar imidlertid til at fondskapitalen nå vokser svært raskt. Dersom oljeprisen og avkastningen i fondet utvikler seg som forutsatt, vil en mekanisk anvendelse av handlingsregelen åpne for en forholdsvis kraftig økning i bruken av petroleumsinntekter mot slutten av dette tiåret. Innfasingen av petroleumsinntektene må imidlertid tilpasses hensynet til en balansert utvikling i norsk økonomi. Ved særskilt store endringer i fondskapitalen fra ett år til det neste må også endringen i bruken av petroleumsinntekter fordeles over flere år, basert på et anslag for størrelsen på realavkastningen av fondet noen år fram i tid, jf. St.meld. nr. 29 (2000–2001). Selv med den oppjusterte oljeprisbanen som er lagt til grunn i denne meldingen, vil økningen i fondskapitalen avta etter 2010. Det vil således være i tråd med retningslinjene om underskuddene på mellomlang sikt blir liggende under realavkastningen av fondet.

3.2.6 Langsiktige utfordringer i finanspolitikken

På lang sikt står vi overfor store utfordringer i finanspolitikken som følge av at befolkningen eldes. I dag er det i underkant av 26 personer på 67 år eller mer pr. 100 personer i aldersgruppen 20–66 år. Dersom middelalternativet i Statistisk sentralbyrås befolkningsframskriving legges til grunn, vil andelen eldre øke til vel 42 pr. 100 i 2060. Siden eldre har et betydelig høyere offentlig finansiert forbruk av helse- og omsorgstjenester enn gjennomsnittet av befolkningen og mottar betydelig større kontantoverføringer fra det offentlige, vil en videreføring av dagens velferdsordninger innebære en kraftig vekst i offentlige utgifter etter hvert som befolkningen eldes.

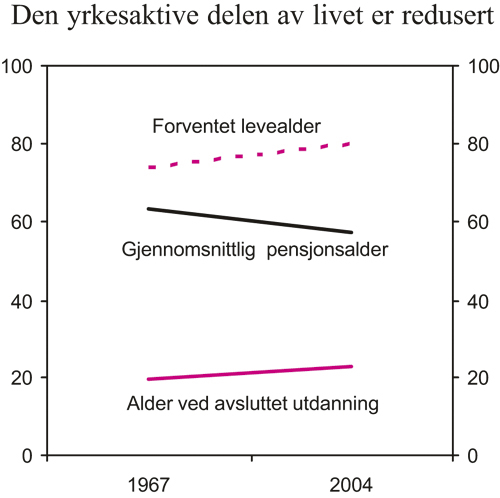

De finanspolitiske utfordringene knyttet til en aldrende befolkning framstår nå som langt større enn da folketrygden ble innført i 1967. Siden den gang har den forventede levealderen økt, gjennomsnittsalderen ved pensjonering falt og alderen ved avsluttet utdanning steget, jf. figur 3.4. Selv om det er blitt mer vanlig å kombinere utdanning og arbeid, illustrerer disse utviklingstrekkene at dagens generasjoner vil være yrkesaktive i en vesentlig mindre del av livet enn da folketrygden ble innført.

I tillegg til at det i framtiden blir flere alderspensjonister pr. person i yrkesaktiv alder enn i dag, vil pensjonistene i gjennomsnitt ha opptjent større tilleggspensjoner. Samtidig kan en gradvis eldre arbeidsstyrke tilsi en fortsatt økning i andelen uførepensjonister. Alt i alt ligger statens utgifter til alders-, uføre- og etterlattepensjon an til å øke fra rundt 10 pst. av verdiskapingen i fastlandsøkonomien i dag til vel 20 pst. av verdiskapingen i 2060, jf. figur 3.5. For 2005 tilsvarer 10 pst. av BNP for Fastlands-Norge i underkant av 140 mrd. kroner.

Figur 3.4 Forventet levealder, gjennomsnittlig pensjonsalder og alder ved avsluttet utdanning

Kilde: Finansdepartementet, Rikstrygdeverket og Statistisk sentralbyrå.

En stor del av den forventede, framtidige økningen i pensjonsutbetalingene under folketrygden er knyttet til allerede opparbeidede pensjonsrettigheter. Ved utgangen av 2005 kan nåverdien av allerede opparbeidede rettigheter anslås til 4600 mrd. kroner, hvorav 3700 mrd. kroner gjelder alderspensjoner og 900 mrd. kroner uføre- og etterlattepensjoner. De opparbeidede pensjonsrettighetene er således langt større enn kapitalen i Petroleumsfondet, som anslås til 1335 mrd. kroner ved utgangen av 2005. I årene framover anslås de statlige pensjonsforpliktelsene i folketrygden å øke med i størrelsesorden 200–250 mrd. 2005-kroner årlig. Den sterke kapitalveksten i Petroleumsfondet som er anslått for de nærmeste årene framover er om lag på linje med den ventede veksten i statens pensjonsforpliktelser.

Figur 3.5 Folketrygdens utgifter til pensjoner og forventet realavkastning av Statens petroleumsfond. Prosent av BNP for Fastlands-Norge

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Aldringen av befolkningen vil også påvirke andre offentlige inntekts- og utgiftsposter. For eksempel vil en del av de økte pensjonsutbetalingene ha et motstykke i større innbetalinger av skatt fra stønadsmottakerne. På den annen side vil en videreføring av dagens standarder og dekningsgrader innebære en markant økning i ressursinnsatsen innenfor offentlige helse- og omsorgstjenester. Selv dersom ressursbruken begrenses til å følge befolkningsutviklingen, må antall utførte timeverk innenfor helse og omsorg om lag fordobles fram til 2060. Dersom helsetilstanden i de enkelte årsklassene bedres når forventet levealder øker, vil det framtidige ressursbehovet bli noe mindre. Ressursbruken i offentlig sektor har de siste tiårene økt langt sterkere enn det som isolert sett følger av befolkningsutviklingen. Framskrivingene er i denne forstand basert på en meget forsiktig forutsetning om utviklingen i offentlig finansiert tjenesteproduksjon.

I Perspektivmeldingen ble det samlede innstrammingsbehovet i offentlige finanser anslått til 5½ pst. av BNP for Fastlands-Norge i 2050 og 8 pst. i 2060. I budsjettframskrivingen ble det lagt til grunn en videreføring av pensjonssystemet og andre velferdsordninger, mens bruken av petroleumsinntekter ble forutsatt å følge den forventede realavkastningen av Statens petroleumsfond. Målt i forhold til 2005-nivået på BNP for Fastlands-Norge, tilsvarer 8 pst. om lag 110 mrd. kroner. Dersom dette finansieringsbehovet skulle dekkes inn gjennom økte inntekter til staten, måtte alle skatte- og avgiftssatser heves med vel 16 pst. Det er i dette anslaget ikke tatt hensyn til negative virkninger på arbeidstilbudet av en slik økning i skatte- og avgiftsnivået.

Det legges i denne meldingen til grunn at olje- og gassprisene vil holde seg på et høyere nivå i årene framover enn tidligere forutsatt, jf. omtale i kapittel 2. Under forutsetning av at de løpende innbetalingene fra petroleumsvirksomheten plasseres i Statens petroleumsfond og bruken av petroleumsinntekter følger handlingsregelen, vil fondskapitalen, og dermed også realavkastningen, vokse som andel av BNP for Fastlands-Norge fram til omtrent 2030, jf. figur 3.5. Som et gjennomsnitt for perioden fra 2040 til 2060 anslås avkastningen av fondskapitalen nå til om lag 7¼ pst. av verdiskapingen i fastlandsøkonomien, mot 5¾ pst. i Perspektivmeldingen. Med den oppjusterte oljeprisbanen framstår det langsiktige innstrammingsbehovet i offentlige finanser dermed om lag 1½ prosentpoeng lavere enn i Perspektivmeldingen. Dette forutsetter imidlertid at en ikke benytter den ekstra handlefrihet de neste 5–10 årene til å øke standarder eller dekningsgrader i offentlig finansierte velferdsordninger der utgiftene vil øke med en aldrende befolkning.

Den langsiktige bærekraften i budsjettpolitikken kan også illustreres ved hjelp av generasjonsregnskapet. Beregninger av generasjonsregnskapet viser nå et innstrammingsbehov i offentlige finanser på mellom 45 og 80 mrd. kroner, tilsvarende mellom 3 pst. og 5½ pst. av trend-BNP for Fastlands-Norge. Det anslåtte innstrammingsbehovet er betydelig lavere enn i Perspektivmeldingen, jf. tabell 3.8, noe som i hovedsak skyldes at det nå legges til grunn en høyere langsiktig oljepris.

Boks 3.2 To metoder for å vurdere den langsiktige bærekraften i offentlige finanser

I budsjettdokumentene baseres omtalen av de langsiktige utfordringene i finanspolitikken bl.a. på framskrivinger på den makroøkonomiske modellen MSG og på beregninger av generasjonsregnskapet. Denne boksen presenterer kort de to metodene.

I MSG-modellen framskrives utviklingen i en rekke sentrale størrelser i norsk økonomi fram til 2060. Framskrivingen av offentlige inntekter og utgifter tar utgangspunkt i dagens regelverk og skattesystem og tar hensyn til vedtatte reformer. Dette betyr at dagens standard og dekningsgrad i offentlige finansierte velferdsordninger i all hovedsak videreføres for hver enkelt aldersgruppe. Kollektive utgifter, slik som forsvar, videreføres reelt sett uendret på dagens nivå ut framskrivingsperioden. Ved hjelp av modellen beregnes det skattenivået som i et gitt år må til for å overholde handlingsregelen for bruk av petroleumsinntekter. Innstrammingsbehovet i offentlige finanser beregnes som forskjellen mellom dette skattenivået og det strukturelle skattenivået i siste regnskapsår.

Generasjonsregnskapet tar utgangspunkt i anslagene for offentlig forvaltning i nasjonalbudsjettet for det aktuelle budsjettåret, korrigert for konjunktursituasjonen. Offentlige skatte- og avgiftsinntekter og offentlige utgifter til helse, utdanning og omsorg fordeles etter kjønn og alder. Budsjettposter som vanskelig kan fordeles på denne måten, fordeles likt på alle individer. For de individualiserbare utgiftene legges det som i MSG-beregningene til grunn at dagens dekningsgrad og ressursbruk pr. bruker opprettholdes. Til forskjell fra MSG-beregningene antas det at de kollektive utgiftene vokser i takt med summen av produktivitetsveksten og veksten i befolkningen. Offentlige skatteinntekter beregnes under forutsetning av at aldersprofilen på skatteinnbetalingene holdes konstant, korrigert for den generelle inntektsveksten. Innstrammingsbehovet i offentlige finanser anslås som den varige reduksjonen i offentlig forbruk som må gjennomføres fra og med budsjettåret for at framtidige generasjoner ikke skal få en økt skatteprosent.

Generasjonsregnskapet og MSG-modellen bygger i hovedsak på samme antakelser om petroleumsinntekter, utvikling i de individualiserbare offentlige velferdsutgifter og realrente.

Forutsetningene om arbeidstilbudet er også i hovedsak like. I generasjonsregnskapet forutsettes det implisitt at arbeidstilbudet for den enkelte person i hver aldersgruppe videreføres på samme nivå som i utgangsåret. I MSG er arbeidstilbudet i prinsippet modellbestemt, men i beregningene som presenteres i denne meldingen utvikler arbeidstilbudet seg om lag som i generasjonsregnskapet.

På enkelte punkter er det viktige forskjeller mellom de to tilnærmingene. I MSG-beregningene legges det inn forutsetninger om framtidig politikk og effekten av denne, for eksempel forutsettes det at handlingsregelen for bruk av petroleumsinntekter følges. Generasjonsregnskapet baseres derimot på det økonomiske opplegget for budsjettåret. De to beregningsmodellene baseres også på noe ulike forutsetninger om produktivitetsveksten i årene framover. Videre bidrar forskjellen i forutsetningene om utviklingen i de kollektive utgiftene til at endrede forutsetninger om produktivitetsvekst får ulikt utslag i de to modellene. I generasjonsregnskapet vil økt produktivitetsvekst øke innstrammingsbehovet, mens en slik endring i MSG-beregningene gir en svak forbedring av offentlige finanser på lang sikt.

Langsiktige framskrivinger er generelt sett usikre og svært følsomme for de forutsetningene som gjøres. I budsjettdokumentene presenteres det derfor vanligvis alternative framskrivinger på MSG-modellen, hvor sentrale forutsetninger som rente, oljepris, produktivitet og arbeidstilbud er endret. Tilsvarende oppgis resultatene fra generasjonsregnskapet som et intervall, basert på ulike forutsetninger om vekst i arbeidskraftproduktiviteten.

Samlet sett utfyller de to tilnærmingene hverandre ved at de har et noe forskjellig utgangspunkt, og ved at de i noen grad bygger på ulike forutsetninger. En styrke ved generasjonsregnskapet er at beregningen er bedre tilrettelagt for internasjonale sammenligninger. Samtidig angir MSG-framskrivingene en tidsbane for utviklingen i offentlige finanser, og indikerer således når eventuelle problemer kan oppstå. Med den betydelige usikkerheten som ligger i framskrivinger av offentlige finanser er det generelt sett en fordel å få disse belyst med flere enn én metode.

Det beregnede innstrammingsbehovet ifølge generasjonsregnskapet økte betydelig fra Nasjonalbudsjettet 2001 til Perspektivmeldingen 2004, til tross for betydelige oppjusteringer av Statens petroleumsinntekter. Denne utviklingen må ses i sammenheng med flere forhold. Nye befolkningsframskrivinger fra Statistisk sentralbyrå bidro til å svekke generasjonsregnskapet med om lag 25-30 mrd. kroner fra Nasjonalbudsjettet 2002 til Revidert nasjonalbudsjett 2003. I tillegg har bruken av petroleumsinntekter økt kraftig, bl.a. som følge av uventet svak utvikling i skatteinntektene. Folketrygdens utgifter og offentlige utgifter til pleie og omsorg har også økt sterkere enn andre utgifter. Siden det vil bli langt flere pensjonister i årene framover, bidrar dette til å svekke generasjonsbalansen.

Tabell 3.8 Generasjonsregnskapet. Anslag for innstrammingsbehovet på ulike tidspunkt

| Innstrammingsbehov | |

|---|---|

| Nasjonalbudsjettet 2001 | Om lag i balanse gitt videreføring av skattenivå |

| Nasjonalbudsjettet 2002 | 0–20 mrd. kroner |

| Revidert nasjonalbudsjett 2003 | 50–75 mrd. kroner |

| Nasjonalbudsjettet 2004 | 70–95 mrd. kroner |

| Perspektivmeldingen 2004 | 75–105 mrd. kroner |

| Nasjonalbudsjettet 2006 | 45–80 mrd. kroner |

Kilde: Finansdepartementet.

Generasjonsregnskapet og de langsiktige makroøkonomiske framskrivingene representerer to framgangsmåter for å illustrere langsiktige budsjettutfordringer, jf. boks 3.2. Selv om innstrammingsbehovet ikke anslås helt likt, er de to framgangsmåtene entydige i sin påpekning av at det over tid vil være påkrevd med betydelige tiltak for å sikre den langsiktige balansen i offentlige finanser. Begge framskrivingene er dessuten basert på svært krevende forutsetninger. Blant annet forutsettes det at dagens dekningsgrader og standarder videreføres. Dette representerer et klart brudd med trenden de senere årene. Dersom offentlige velferdsordninger bygges videre ut, vil kravene til omdisponeringer og innstramminger i offentlige budsjetter bli tilsvarende større.

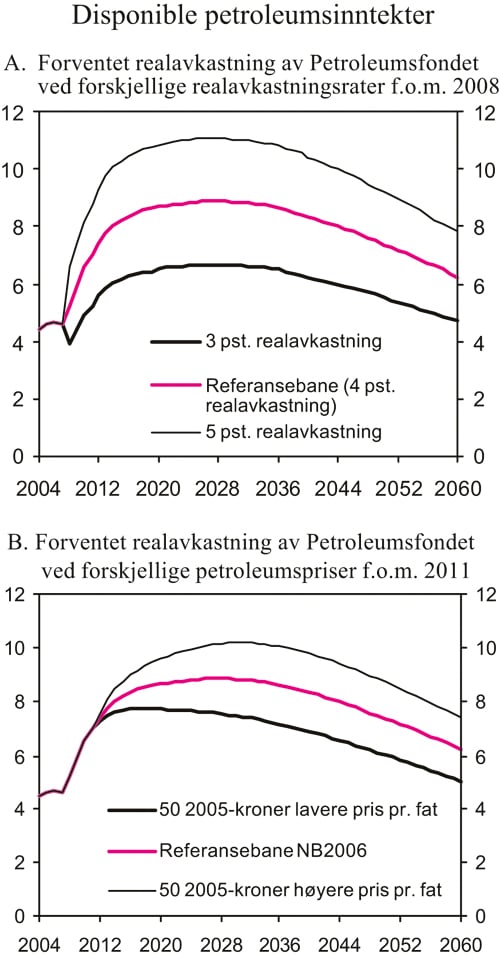

Selv med en vesentlig høyere oljepris enn forutsatt i denne meldingen, vil det gjenstå et betydelig innstrammingsbehov i offentlige finanser på lang sikt. Med utgangspunkt i referansebanen i Perspektivmeldingen viser figur 3.6 hvordan den forventede avkastningen av Petroleumsfondet avhenger av de forutsetningene som gjøres om petroleumspriser og realavkastningsrate. Dersom oljeprisen på lang sikt blir liggende 50 2006-kroner lavere enn lagt til grunn i referansebanen, vil den forventede årlige avkastningen av Petroleumsfondet reduseres tilsvarende 1,3 pst. av BNP for Fastlands-Norge som gjennomsnitt for perioden fra 2040 til 2060. En gjennomsnittlig årlige realavkastning av Petroleumsfondet på 3 pst. vil redusere den forventede årlige avkastningen av Petroleumsfondet tilsvarende 1,8 pst. av Fastlands–BNP på lang sikt. Skulle derimot oljeprisen eller realavkastningen av fondskapitalen bli høyere enn forutsatt i denne meldingen, vil det langsiktige innstrammingsbehovet kunne reduseres.

Figur 3.6 Disponible petroleumsinntekter etter handlingsregelen ved ulike forutsetninger om realavkastning og petroleumspriser. Prosent av trend-BNP for Fastlands-Norge

Kilde: Statistisk sentralbyrå og Finansdepartementet.

Den framtidige utviklingen i oljeprisen, og dermed utviklingen i statens petroleumsinntekter, er svært usikker. Siden tidlig på 1970-tallet har det vært flere markerte skift i oljeprisen, jf. figur 2.17 i kapittel 2. Disse skiftene, som har gått i retning av både høyere og lavere pris, har vært vanskelige å forutse. De store oljeprisfallene i 1986 og 1998 kom for eksempel uventet på de aller fleste. Tilsvarende var det en rekke aktører i oljemarkedet som antok at det lave prisnivået i 1998 ville holde seg i lang tid framover. Det legges i denne meldingen til grunn at oljeprisen vil holde seg på et historisk sett høyt nivå i årene framover. Tidligere erfaringer illustrerer imidlertid at et framtidig brått prisfall, utløst av for eksempel redusert vekst i verdensøkonomien, ikke kan utelukkes. I tillegg er det stor usikkerhet knyttet til om prisen på naturgass vil følge utviklingen i oljeprisen i årene framover, særlig dersom oljeprisen blir liggende på et høyt nivå. Den betydelige usikkerheten som er knyttet til statens framtidige petroleumsinntekter, tilsier stor forsiktighet i budsjettpolitikken. Dagens retningslinjer håndterer denne usikkerheten ved bl.a. å knytte bruken av petroleumsinntekter til den forventede realavkastningen av Petroleumsfondet slik den anslås ved inngangen til budsjettåret.

Stortinget vedtok 26. mai 2005 retningslinjer for det videre arbeidet med en pensjonsreform. En reform langs de vedtatte retningslinjene vil kunne sikre et mer bærekraftig pensjonssystem og dermed bidra til å redusere det langsiktige finansieringsbehovet i offentlige budsjetter. Innføringen av et såkalt delingstall, hvor pensjonsytelsene til hver alderskohort justeres for endringer i forventet levealder, vil skjerme folketrygdens økonomi fra virkningen av en ytterligere økning i forventet levealder etter 2010. I tillegg vil en overgang til å justere løpende pensjoner med et gjennomsnitt av lønns- og prisveksten redusere folketrygdens utgifter til alderspensjoner i forhold til dagens regelverk. Dersom pensjonsreformen gjennomføres innenfor om lag samme økonomiske ramme som i forslagene fra Pensjonskommisjonen og i Pensjonsmeldingen, vil innsparingen i folketrygdens utgifter til alderspensjon kunne redusere statens finansieringsbehov tilsvarende 2–3 pst. av BNP for Fastlands-Norge i 2050.

Utviklingen i det samlede arbeidstilbudet er av særlig stor betydning for bærekraften i statens finanser på lang sikt. For eksempel vil en 15 pst. økning i den samlede timeverksysselsettingen så godt som eliminere statens finansieringsbehov i 2050, slik dette ble beregnet i Perspektivmeldingen. Virkningen på offentlige finanser vil være sterkere dersom økningen i arbeidstilbudet skyldes høyere gjennomsnittlig pensjonsalder, siden dette vil gi både færre trygdemottakere og flere yrkesaktive. Beregningene understreker således betydningen av at pensjonsreformen stimulerer til økt arbeidstilbud. Å få til en utvikling i retning av økt arbeidstilbud pr. innbygger er imidlertid krevende og vil innebære et markert brudd med utviklingen over de siste tiårene, jf. figur 3.7.

Figur 3.7 Utførte timeverk. Årlig gjennomsnitt pr. sysselsatt og pr. innbygger

Kilde: Statistisk sentralbyrå og Finansdepartementet.

3.2.7 Nærmere om virkningen av finanspolitikken på aktiviteten i norsk økonomi

Endringen i den strukturelle, oljekorrigerte budsjettbalansen brukes som et enkelt mål på innretningen av finanspolitikken. Denne indikatoren tar imidlertid ikke hensyn til at forskjellige inntekts- og utgiftsposter på offentlige budsjetter har ulik virkning på norsk økonomi. Mens endringer i direkte skatter eller i overføringene fra offentlig forvaltning virker på aktivitetsnivå og sysselsetting via privat sektors inntekter og etterspørsel, vil endringer i offentlig forvaltnings kjøp av varer og tjenester i tillegg gi et direkte bidrag til endringer i samlet etterspørsel og innenlandsk produksjon. En skattefinansiert økning i offentlig kjøp av varer og tjenester vil derfor normalt virke ekspansivt på økonomien.

For å belyse i hvilken grad budsjettet for 2006 påvirker aktivitetsnivået i norsk økonomi, er det gjennomført beregninger ved hjelp av den makroøkonomiske modellen MODAG. Beregningene bygger på det foreslåtte budsjettopplegget, inkludert det økonomiske opplegget for kommunene. Som sammenlikningsgrunnlag er det lagt til grunn et konjunkturnøytralt budsjett, definert som et budsjett der alle utgifts- og inntektsposter for offentlig forvaltning vokser i takt med trenden i nominelt BNP for Fastlands-Norge. For 2006 er trendveksten i nominelt BNP for Fastlands-Norge anslått til 4,7 pst. Budsjettforslaget for 2006 anslås å innebære en vekst i offentlige utgifter, eksklusive formuesutgifter, på 3,6 pst., mens offentlige inntekter, eksklusive formuesinntekter og inntekter fra petroleumsvirksomheten, anslås å vokse med 3,4 pst.

Den forholdsvis lave veksten i offentlige utgifter fra 2005 til 2006 bidrar isolert sett til å redusere aktiviteten i fastlandsøkonomien sammenliknet med et forløp der utgiftene holdes uendret som andel av trend-BNP for Fastlands-Norge. Sammensetningen av utgiftsveksten, med forholdsvis lav vekst i overføringene og forholdsvis sterk vekst i offentlig konsum og investeringer, demper imidlertid den innstrammende effekten. I tillegg innebærer en forholdsvis lav vekst i offentlige inntekter en ekspansiv impuls mot fastlandsøkonomien.

Modellberegningene indikerer at Regjeringens budsjettforslag for 2006 virker om lag nøytralt på den økonomiske aktiviteten, jf. tabell 3.9. Dette er i samsvar med den anslåtte utviklingen i det strukturelle, oljekorrigerte budsjettoverskuddet målt som andel av trend-BNP for Fastlands-Norge.

Tabell 3.9 Virkningen på noen makroøkonomiske hovedstørrelser av budsjettforslaget for 2006 sammenliknet med et konjunkturnøytralt opplegg. Prosentvis forskjell

| BNP Fastlands-Norge | Privat konsum | Syssel-setting | |

|---|---|---|---|

| Samlet virkning | -0,1 | 0,6 | -0,1 |

Kilde: Finansdepartementet.

3.3 Nærmere om kommuneforvaltningens økonomi

3.3.1 Kommunesektorens plass i Regjeringens moderniseringsarbeid

Kommunesektoren er produsent av mange viktige velferdstjenester. Det er et mål å styrke kommunesektoren ved å gi gode rammevilkår. Regjeringen vil også støtte opp om lokalt utviklingsarbeid i kommunesektoren som bidrar til at kommuner og fylkeskommuner blir mer effektive og bedre tjenesteprodusenter. Dette gjøres gjennom Regjeringens moderniseringsprogram. For å sikre størst mulig grad av frihet til å tilpasse tjenesteytingen til brukernes behov, mener Regjeringen at de statlige overføringene til kommunesektoren i størst mulig grad bør være i form av frie midler. En nærmere beskrivelse av arbeidet med modernisering av kommunal sektor er gitt i kapittel 5.

3.3.2 Utviklingen i kommunesektoren de siste årene

Aktiviteten i kommunesektoren har økt betydelig over tid, både som følge av at det eksisterende tjenestetilbudet er blitt bedre og fordi sektorens oppgaver er blitt mer omfattende. De siste årene er det bl.a. satset mye på å øke barnehagetilbudet, og det er gjennomført omfattende reformer i grunnskolen og i videregående utdanning. Reformen av omsorgen for psykisk utviklingshemmede og eldresatsingen har også krevd store ressurser.

Den økonomiske virksomheten i kommuneforvaltningen styres i første rekke gjennom de inntektsrammene som Stortinget fastsetter. Kommunene må tilpasse utgiftene til inntektene innenfor de lover og regler som gjelder for de ulike kommunale ansvarsområdene, og innenfor det regelverket som gjelder for den kommunale økonomiforvaltningen.

I figur 3.8 illustreres utviklingen i enkelte hovedstørrelser for kommuneforvaltningen. I perioden fra 1991 til 2001 økte kommuneforvaltningens inntekter reelt med 48 mrd. 2006-kroner, tilsvarende en årlig realvekst på om lag 2 pst. Fra 2002 ble ansvaret for spesialisthelsetjenesten overført fra fylkeskommunene til staten. I forbindelse med denne overføringen ble det foretatt et betydelig uttrekk fra fylkeskommunenes inntektsrammer, tilsvarende om lag 55 mrd. 2006-kroner. Korrigert for dette uttrekket og andre endringer i oppgavefordelingen, var den reelle veksten i kommuneforvaltningens inntekter 0,2 pst. i 2002. I 2003 og 2004 økte kommunesektorens inntekter med til sammen vel 9 mrd. 2006-kroner, tilsvarende en gjennomsnittlig årlig vekst på 2,2 pst. Utviklingen i kommuneforvaltningens inntekter og utgifter for de siste årene er vist i vedlegg 1.

Figur 3.8 Kommuneforvaltningen

1 Korrigert for oppgaveendringer, innlemminger, mv.

2 Reduksjonen i kommunal sysselsetting fra 2001 til 2002 skyldes overføringen av spesialisthelsetjenesten fra fylkeskommunene til staten.

Kilde: Statistisk sentralbyrå og Finansdepartementet.

For å måle utviklingen i den samlede aktiviteten i kommuneforvaltningen bruker Det tekniske beregningsutvalget for kommunal og fylkeskommunal økonomi (TBU) en indikator der endringer i sysselsetting målt i timeverk, produktinnsats og brutto realinvesteringer veies sammen. Som vekter brukes de andelene som henholdsvis lønnskostnader (inkludert pensjonsutgifter), produktinnsats og brutto realinvesteringer utgjør av samlede utgifter. Aktiviteten i kommunesektoren økte ifølge denne indikatoren med i gjennomsnitt 1,6 pst. årlig fra 2000 til 2004. Til sammenlikning var den årlige veksten i fastlands-BNP i den samme perioden 1,9 pst., jf. figur 3.8B. Den gjennomsnittlige årlige veksten i aktiviteten i kommuneforvaltningen på 1990-tallet anslås til 2,7 pst., mens BNP for Fastlands-Norge i denne perioden økte med 3,3 pst. i gjennomsnitt pr. år. Indikatoren fanger ikke opp vekst i aktiviteten som følge av en mer effektiv ressursbruk.

Målt i antall utførte timeverk utgjorde sysselsettingen i kommuneforvaltningen i overkant av 15 pst. av samlet sysselsetting i Norge i 2004, jf. figur 3.6C. Overføringen av ansvaret for spesialisthelsetjenesten til staten medførte en sterk reduksjon i timeverksandelen fra 2001 til 2002. Siden en relativt stor andel av de kommuneansatte arbeider deltid, er kommunesektorens andel av samlet sysselsetting større målt i personer enn målt i timeverk.

TBU bruker netto driftsresultat som hovedindikator for graden av økonomisk balanse i kommunesektoren. Netto driftsresultat måler hvor mye kommunene og fylkeskommunene sitter igjen med av sine driftsinntekter etter at driftsutgifter, netto renter og avdrag er betalt. Målt i prosent av driftsinntektene uttrykker netto driftsresultatet således hvor stor andel av inntektene kommunene kan disponere til avsetninger og investeringer. Mens netto driftsresultat for sektoren gjennomgående utgjorde 3–5 pst. av driftsinntektene i årene 1990–1997, falt denne andelen til 0,6 pst. i 2002 og 2003. Høy inntektsvekst bidro til en vesentlig styrking av kommunesektorens netto driftsresultat i 2004, til 2,2 pst. av driftsinntektene. Kommunal- og regionaldepartementet anbefaler at kommunesektorens netto driftsresultat over tid bør ligge på over 3 pst. for at sektoren skal ha tilstrekkelige midler til avsetninger og til egenfinansiering av investeringer.

Nasjonalregnskapets overskuddsbegrep (overskudd før lånetransaksjoner) viser forskjellen mellom kommunesektorens samlede inntekter og samlede utgifter medregnet investeringer, men uten gjeldsavdrag. Målt på denne måten øker underskuddet i kommunesektoren i år med store realinvesteringer. Fra 2000 til 2003 økte underskuddet i kommunesektoren fra 2,4 pst. av inntektene til hele 7,1 pst. av inntektene. Blant annet som følge av en svært sterk inntektsvekst ble underskuddet i kommunesektoren redusert til 4,7 pst. i 2004.

Nettogjelden i kommuneforvaltningen nådde et toppnivå på nærmere 50 pst. av inntektene på slutten av 1980-tallet. Gjeldsandelen ble deretter kraftig redusert fram til 1997 og har etter dette ligget betydelig lavere enn på begynnelsen av 1990–tallet. Anslag på regnskap for 2004 viser at nettogjelden dette året utgjorde om lag 36 pst. av inntektene.

Endringer i befolkningens alderssammensetning tilsier at etterspørselen etter kommunale og fylkeskommunale tjenester vil fortsette å stige i årene framover. Samtidig vil det være klare grenser for hvor mye inntektsrammene til kommunesektoren kan øke. Situasjonen innebærer store utfordringer knyttet til å tilpasse utgiftene til inntektene, og kommunesektoren vil derfor måtte fortsette arbeidet med effektivisering.

3.3.3 Kommunesektorens inntekter i 2005

I Revidert nasjonalbudsjett 2005 ble realveksten i kommunesektorens inntekter fra 2004 til 2005 anslått til knapt 2 pst., eller vel 4 mrd. kroner. De frie inntektene ble anslått å øke med vel 1 pst., tilsvarende i underkant av 1¾ mrd. kroner. Inntektsveksten var regnet i forhold til regnskap for 2004. De endringene som har funnet sted etter at Kommuneproposisjonen 2006 og Revidert nasjonalbudsjett 2005 ble lagt fram, bidrar til å øke kommunesektorens reelle inntekter i 2005 med om lag 1,2 mrd. kroner. Ny informasjon om skatteinngangen medfører at anslaget for kommunesektorens skatteinngang er oppjustert med 0,9 mrd. kroner. I tillegg viser ny regnskapsinformasjon om bevilgninger til ressurskrevende brukere et økt bevilgningsbehov for inneværende år på 270 mill. kroner. I forbindelse med stortingsbehandlingen av Revidert nasjonalbudsjett 2005 ble det også vedtatt endringer i personbeskatningen som isolert sett bidrar til å redusere kommunesektorens skatteinntekter med 180 mill. kroner. Dette inntektsbortfallet ble imidlertid kompensert ved tilsvarende økning i rammetilskuddene. Alt i alt anslås nå realveksten i kommunesektorens samlede inntekter til 2½ pst. fra 2004 til 2005, tilsvarende 5¼ mrd. kroner. Kommunesektorens frie inntekter anslås å øke reelt med 1¾ pst. fra 2004 til 2005, eller med i overkant av 2½ mrd. kroner.

Den generelle momskompensasjonsordningen for kommunene ble innført i 2004 og erstattet en tidligere begrenset ordning. Innføringen av den nye ordningen var forutsatt ikke å skulle endre de økonomiske rammene verken for staten eller kommunesektoren. Kommunesektorens rammeoverføringer ble derfor i 2004 redusert med et beregnet beløp som tilsvarte den ekstra kompensasjon en forventet at sektoren ville få som følge av at ordningen ble utvidet. Regnskapstall fra Skattedirektoratet viser at forutsetningen om at reformen ikke skulle endre de økonomiske rammene er oppfylt.

For enkelte kommuner og fylkeskommuner kan trekket i rammeoverføringer avvike fra det de har mottatt i refusjon. I Revidert nasjonalbudsjett 2005 ble det satt av 100 mill. kroner i skjønnstilskudd som en engangsbevilgning for å kompensere kommuner og fylkeskommuner som hadde kommet dårlig ut. Etter at Revidert nasjonalbudsjett 2005 ble lagt fram har Kommunal- og regionaldepartementet på nytt vurdert hvordan momskompensasjonsordningen har slått ut for den enkelte kommune og fylkeskommune. På bakgrunn av denne gjennomgangen legges det til grunn at en engangskompensasjon på ytterligere 300 mill. kroner vil bli foreslått i nysaldert budsjett for 2005, og at denne kommer i tillegg til den anslåtte inntektsveksten for kommunesektoren. Kommuner og fylkeskommuner som tapte på ordningen i 2004, vil da i hovedsak få dette kompensert, mens kommuner som tjente på ordningen i 2004, vil få beholde gevinsten.

Indikatoren for aktiviteten i kommuneforvaltningen anslås å øke med 1,5 pst. i 2005. Dette er lavere enn veksten i kommunesektorens realinntekter. Kommunesektorens underskudd før lånetransaksjoner reduseres dermed sammenliknet med 2004 og anslås i 2005 til 3,3 pst. av kommunesektorens samlede inntekter.

3.3.4 Kommuneopplegget for 2006

I Kommuneproposisjonen 2006 ble det for 2006 lagt opp til

en reell vekst i kommunesektorens samlede inntekter på mellom 2 og 3 mrd. kroner og

en reell vekst i kommunesektorens frie inntekter på mellom 1,3 og 2,3 mrd. kroner.

I Kommuneproposisjonen 2006 ble det som vanlig presisert at inntektsveksten i 2006 skal regnes fra det nivået på kommunesektorens inntekter i 2005 som ble lagt til grunn i Revidert nasjonalbudsjett 2005.

Regjeringens budsjettforslag innebærer en reell vekst i kommunesektorens samlede inntekter på 2,9 mrd. kroner fra 2005 til 2006, eller drøyt 1¼ pst., regnet i forhold til anslaget for kommunenes inntekter i 2005 i Revidert nasjonalbudsjett. Rommet for løsing av nye oppgaver øker mer enn dette, på grunn av utfasing av utgifter under handlingsplanen for eldreomsorg. Veksten i kommunesektorens frie inntekter utgjør 1,9 mrd. kroner fra 2005 til 2006.

Regnet i forhold til anslag på regnskap for 2005, der det tas hensyn til at skatteanslaget for 2005 og bevilgningsbehovet til ressurskrevende brukere er justert opp, innebærer Regjeringens forslag en reell økning i inntektene på ¾ pst., eller knapt 1,7 mrd. kroner. Den reelle veksten i kommunesektorens frie inntekter anslås til i underkant av 1 mrd. kroner.

Budsjettforslaget innebærer at veksten i kommunesektorens inntekter ligger innenfor de intervallene som ble signalisert i Kommuneproposisjonen 2006.

Ordningen med differensiert arbeidsgiveravgift avvikles gradvis i perioden 2004–2007. Dette gir kommunesektoren økte lønnskostnader for egne ansatte og merutgifter knyttet til tilskudd til private aktører som utfører kommunale velferdstjenester. I Kommuneproposisjonen 2004 ble det varslet at disse merkostnadene skulle kompenseres fullt ut. For 2004 og 2005 er kommunene kompensert gjennom skjønnstilskuddet og ved såkalt bagatellmessig støtte. Også for 2006 legges det opp til at kommunene kompenseres på denne måten. I ettertid har det vist seg at kommunene i avgiftssone 3 og 4 ikke har fått full kompensasjon for årene 2004 og 2005. Det legges derfor opp til at disse kommunene tilføres ekstra midler i forbindelse med nysalderingen av budsjettet for 2005.

Øremerkede tilskudd og gebyrer

Budsjettopplegget for 2006 innebærer en reell vekst i de øremerkede tilskuddene til kommunene på 3,3 pst., eller om lag 0,8 mrd. kroner, regnet i forhold til anslått nivå i Revidert nasjonalbudsjett 2005. De største økningene knytter seg til barnehagesektoren, der tilskuddene foreslås økt med om lag 1,1 mrd. kroner, og oppfølging av handlingsplanen for psykisk helse, der bevilgningene foreslås økt med om lag 400 mill. kroner.

Det anslås at kommunesektorens gebyrinntekter vil øke reelt med om lag 200 mill. kroner fra 2005 til 2006.

Maksimalskattørene og kommunesektorens skatteinntekter

I 2000 utgjorde kommunenes skatteinntekter om lag 44 pst. av deres samlede inntekter. I St.prp. nr. 62 (1999–2000) Om kommuneøkonomien 2001 mv.ble det foreslått å gradvis øke denne andelen til om lag 50 pst. For 2005 anslås skatteandelen til vel 49 pst. I Kommuneproposisjonen 2006 ble det lagt opp til at de kommunale skattørene i 2006 skulle tilpasses slik at skatteinntektene anslås å utgjøre 50 pst. av kommunesektorens samlede inntekter. Tilbakeføringen av en andel av selskapsskatten til kommunene, som i 2005 og 2006 foretas via rammeoverføringene, er i denne sammenhengen regnet som en del av kommunesektorens skatteinntekter.

Samlet sett foreslås det å øke den kommunale maksimalskattøren for personlige skattytere fra 13,2 pst. i 2005 til 13,6 pst. i 2006. Den fylkeskommunale maksimalskattøren for personlige skattytere foreslås holdt uendret på 3,0 pst.

Forslaget til kommuneopplegg for 2006 innebærer en vekst i skatteinntektene fra 2005 til 2006 på nesten 6 pst. for kommunene og vel 7 pst. for fylkeskommunene. Medregnet selskapsskatten, som formelt sett inngår som en del av rammeoverføringene i 2005 og 2006, kan veksten i kommunenes skatteinntekter anslås til i underkant av 5 pst.

Oppfølging av inntektssystemutvalget

Regjeringen nedsatte høsten 2003 et utvalg for å gjennomgå finansieringen av kommunal sektor, med hovedvekt på inntektssystemet for kommuner og fylkeskommuner. I oktober 2004 ble utvalgets mandat utvidet til også å omfatte vurderinger av mekanismer som kan bidra til større stabilitet i kommunenes aktivitet. Utvalget vil overlevere sin utredning i oktober 2005. Utredningen vil bli sendt på høring til berørte parter med sikte på oppfølging i Kommuneproposisjonen 2007.

3.4 Pengepolitikken

Retningslinjene for pengepolitikken ble fastsatt i forskrift ved kronprinsregentens resolusjon av 29. mars 2001, jf. boks 3.3. I tråd med forskriften skal pengepolitikken sikte mot stabilitet i den norske krones nasjonale og internasjonale verdi. Norges Banks operative gjennomføring av pengepolitikken skal rettes inn mot lav og stabil inflasjon, definert som en årsvekst i konsumprisene som over tid er nær 2,5 pst. Det forventes at konsumprisveksten som en hovedregel vil ligge innenfor et intervall på +/- 1 prosentpoeng rundt målet for prisstigningen. Av forskriften følger det at pengepolitikken skal bidra til å stabilisere utviklingen i produksjon og sysselsetting og til stabile forventninger om valutakursutviklingen. I St.meld. nr. 29 (2000–2001) står det videre at Norges Banks rentesetting skal være framoverskuende og ta tilbørlig hensyn til usikkerheten knyttet til makroøkonomiske anslag og vurderinger. Den skal ta hensyn til at det kan ta tid før politikkendringer får effekt, og den bør se bort fra forstyrrelser av midlertidig karakter som ikke vurderes å påvirke den underliggende pris- og kostnadsveksten.

Pengepolitikkens langsiktige oppgave er å gi økonomien et nominelt ankerfeste. Lav og stabil inflasjon er viktig for en god økonomisk utvikling. Forskriften etablerer et fleksibelt inflasjonsmål for pengepolitikken. På kort og mellomlang sikt må pengepolitikken avveie hensynet til lav og stabil inflasjon opp mot hensynet til stabilitet i produksjon og sysselsetting. Det vil i de fleste situasjoner være samsvar mellom hensynet til å stabilisere prisstigningen og hensynet til stabil utvikling i produksjon og sysselsetting. Dersom konflikt oppstår, vil en i skjønnsutøvelsen i pengepolitikken måtte foreta en avveining mellom disse to hensynene.

Hovedstyrets vurdering i Inflasjonsrapport 2/05 var:

«Hensynet til å bringe inflasjonen tilbake til målet og forankre inflasjonsforventningene tilsier en fortsatt ekspansiv pengepolitikk. […] Den lave renten bidrar til at produksjonsgapet og inflasjonen antas å øke videre. Hensynet til å stabilisere utviklingen i produksjon og sysselsetting trekker isolert sett i retning av høyere rente. Høy kapasitetsutnytting kan skape fortsatt sterk vekst i eiendomspriser og husholdningenes låneopptak. En slik utvikling kan være en kime til ustabilitet i etterspørsel og produksjon på noe lengre sikt. […] en bane der styringsrenten gradvis – i små og ikke hyppige skritt – bringes opp mot et mer normalt nivå, gir en rimelig avveiing mellom hensynet til å stabilisere inflasjonen på målet og hensynet til å stabilisere produksjon og sysselsetting.»

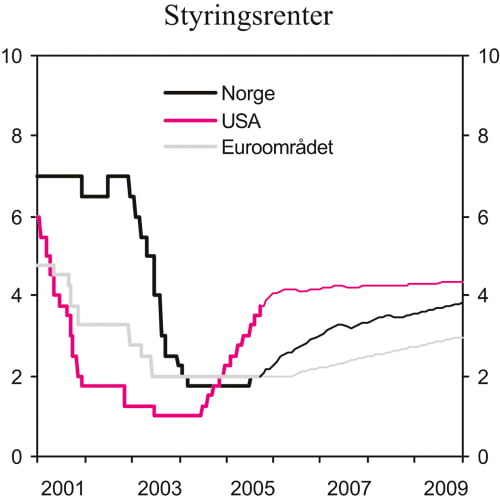

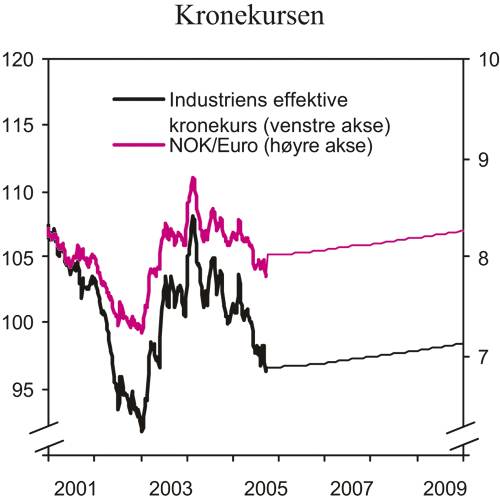

Norges Bank besluttet på rentemøtet 30. juni å heve styringsrenten med ¼ prosentpoeng til 2 pst. Renten ble hevet etter å ha vært historisk lav på 1¾ pst. siden mars i fjor. Renten ble holdt uendret på Norges Banks rentemøter 11. august og 21. september. Prisingen i rentemarkedet tyder på forventninger om at styringsrenten økes med ytterligere ¼ prosentpoeng i år, og deretter økes med ¾ prosentpoeng fram mot utgangen av 2006, jf. figur 3.9. Avkastningen på statsobligasjoner med ti års løpetid har falt til om lag 3½ pst., i takt med utviklingen for tilsvarende rentepapirer internasjonalt. Også dette er historisk lavt. Kronekursen har styrket seg med 2 pst. siden årsskiftet, målt ved industriens effektive kronekurs.

Boks 3.3 Forskrift om pengepolitikken

Fastsatt ved kronprinsregentens resolusjon 29. mars 2001 med hjemmel i sentralbankloven § 2 tredje ledd og § 4 annet ledd.

I

§ 1.

Pengepolitikken skal sikte mot stabilitet i den norske krones nasjonale og internasjonale verdi, herunder også bidra til stabile forventninger om valutakursutviklingen. Pengepolitikken skal samtidig understøtte finanspolitikken ved å bidra til å stabilisere utviklingen i produksjon og sysselsetting.

Norges Bank forestår den operative gjennomføringen av pengepolitikken.

Norges Banks operative gjennomføring av pengepolitikken skal i samsvar med første ledd rettes inn mot lav og stabil inflasjon. Det operative målet for pengepolitikken skal være en årsvekst i konsumprisene som over tid er nær 2,5 pst.

Det skal i utgangspunktet ikke tas hensyn til direkte effekter på konsumprisene som skyldes endringer i rentenivået, skatter, avgifter og særskilte, midlertidige forstyrrelser.

§ 2.

Norges Bank skal jevnlig offentliggjøre de vurderingene som ligger til grunn for den operative gjennomføringen av pengepolitikken.

§ 3.

Den norske krones internasjonale verdi fastlegges på grunnlag av kursene i valutamarkedet.

§ 4.

Norges Bank gir på statens vegne de meddelelser om kursordningen som følger av deltagelse i Det internasjonale valutafond, jf. lov om Norges Bank og pengevesenet § 25 første ledd.

II

Denne forskrift trer i kraft straks. Samtidig oppheves forskrift av 6. mai 1994 nr. 0331 om den norske krones kursordning.

Den amerikanske sentralbanken har det siste halvannet året hevet renten gradvis med til sammen 2¾ prosentpoeng til 3¾ pst. Den europeiske sentralbanken har holdt renten uendret på 2 pst. siden sommeren 2003. Prisingen i rentemarkedet tyder på forventninger om at den amerikanske sentralbanken vil heve renten med ytterligere ¼ prosentpoeng i løpet av året, og at renten deretter vil holdes uendret. I euroområdet forventes renten å holde seg stabil ut 2005, for seg å øke med om lag ¼ prosentpoeng fram mot utgangen av 2006. Rentenivået i Norge forventes i markedet å avvike relativt lite fra gjennomsnittsnivået hos våre handelspartnere.

Retningslinjene for den økonomiske politikken innebærer at pengepolitikken har en klar rolle i stabiliseringspolitikken. Pengepolitikken kan raskt endres dersom utsiktene for økonomien endres. Samtidig må budsjett- og pengepolitikken virke sammen for å bidra til en stabil utvikling i produksjon og sysselsetting.

Et hovedhensyn ved innretningen av budsjettpolitikken de siste årene har vært å gi rom for lettelser i pengepolitikken. Politikken har gitt resultater. Aktiviteten i norsk økonomi er høy, og sysselsettingen øker. I tråd med anslagene i denne meldingen er det grunn til å vente at den sterke veksten vil fortsette både i år og neste år.

Prisstigningen justert for avgiftsendringer og utenom energivarer (KPI-JAE) var 0,3 pst. i 2004. I august hadde veksten i KPI-JAE målt på tolv måneders basis steget til 1,3 pst. Det er bl.a. prisene på varer og tjenester som ikke møter utenlandsk konkurranse, prisene på tjenester med lønn som dominerende faktor samt husleiene som nå stiger raskere enn i 2004. Sterk økonomisk vekst framover ventes å føre til at prisstigningen på slike varer og tjenester etter hvert vil tilta ytterligere. Lav prisvekst på importerte forbruksvarer som klær, skotøy, møbler og audiovisuelt utstyr trekker veksten i KPI-JAE ned, men i noe mindre grad enn gjennom de to siste årene. Den lave prisstigningen på importerte forbruksvarer kan et godt stykke på vei føres tilbake til endringer av strukturell karakter, bl.a. økt import fra lavkostland som Kina. Det anslås i denne meldingen en vekst i KPI-JAE på 1 pst. i 2005 og 1½ pst. i 2006.

Figur 3.9 Styringsrenter og markedets forventede styringsrenter1 basert på implisitte terminrenter. Prosent

1 Det er trukket ¼ prosentpoeng fra terminrentene for å få et uttrykk for markedets forventede styringsrenter.

Kilde: Bloomberg, Norges Bank, ECB, Fed. og Finansdepartementet.

Norges Bank setter renten med sikte på å stabilisere pristigningen rundt prismålet innen en tidshorisont på normalt 1–3 år. I Inflasjonsrapport 2/05 ventes det at den underliggende inflasjonen, målt ved KPI-JAE, vil ta seg gradvis opp framover, men ligge under målet fram til sommeren 2008. Samtidig ventes produksjonen i samme periode å bli litt høyere enn det som ville fulgt av en mer trendmessig utvikling.

Veksten i husholdningenes gjeld har vært markert de siste årene, og sterkere enn veksten i deres inntekter. Gjeldsveksten gjør husholdningene mer sårbare overfor økonomiske forstyrrelser. Norges Bank har pekt på at med overgangen til fleksibel inflasjonsmålstyring i pengepolitikken, og med mer stabile inflasjonsforventninger, er det mindre risiko for at både realrenten og arbeidsledigheten vil være høye samtidig, slik de var på begynnelsen av 1990-tallet. Norges Bank har også pekt på at analyser av utviklingen i gjeld, formuespriser og låntakeres gjeldsbetjeningsevne inngår i grunnlaget for rentesettingen.

En mer omfattende vurdering av Norges Banks utøvelse av pengepolitikken blir gitt årlig i kredittmeldingen, som legges fram om våren. For en nærmere omtale av prisutsiktene samt rente- og valutakursutviklingen vises det til kapittel 2.

Figur 3.10 Kronekursen (spot) og anslag basert på terminvalutakurser

Kilde: Bloomberg, Norges Bank og Finansdepartementet.

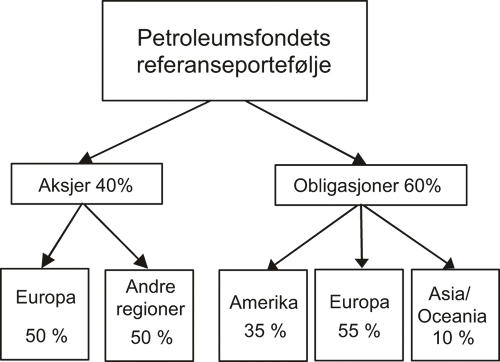

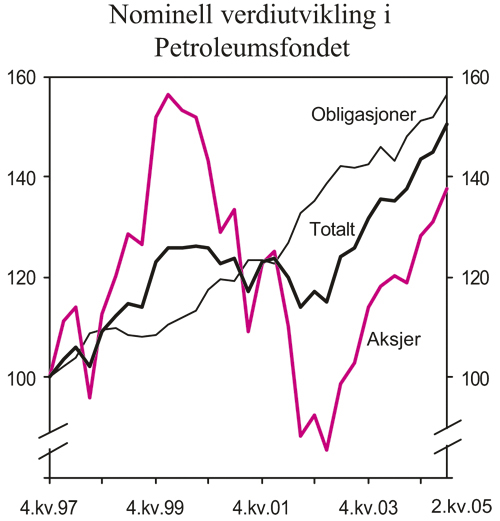

3.5 Statens petroleumsfond og Folketrygdfondet